【QAあり】パシフィックネット、PC運用業務支援を通じて情シスの課題を解決 「Windows 11」移行に伴う需要を捉え成長加速

会社概要

上田雄太氏(以下、上田):株式会社パシフィックネット代表取締役社長の上田雄太です。本日はお忙しい中、当社の個人投資家向けIRセミナーにお越しいただき、ありがとうございます。

本日は、当社の過去、現在、未来の展望について、時間の許す限り精一杯お話しします。よろしくお願いします。

まずは会社概要です。当社は1988年に設立され、今期で38期目を迎えます。本社は東京都港区芝にあり、事業内容はパソコンを中心としたライフサイクルサービスです。

拠点は、北は札幌、南は福岡まで、全国できめ細かい対応ができる体制を整えています。連結従業員数は277名、グループ会社は2社で、いずれもM&Aによりグループインしています。

ご挨拶

上田:私の経歴をご紹介します。私は創業者であり、現在は会長を務めている上田満弘の長男です。私の最初のキャリアはパシフィックネットではなく、エレクトロニクス業界の中でも半導体という電子部品を法人向けに提案する活動をしていました。

2014年に当社へ入社し、最初の1ヶ月は経営企画室に所属しました。その後は合弁会社の設立に伴い、2017年からはM&A先の会社に出向していました。

キャリアのほとんどをグループ会社で過ごしており、そのような意味では、少しユニークなキャリアを積んできたと思っています。2023年8月から現在の職に就き、会長と社長の2名体制で現在に至ります。

経営理念

上田:当社の経営理念は、「企業のIT支援を通し、『人々』『社会』を幸せにしたい」です。こちらは、業態転換を行った2017年に新たに設定した、現在の当社の根幹となるものです。企業のIT課題を解決し、それを通じて社会に貢献していきたいと考えています。

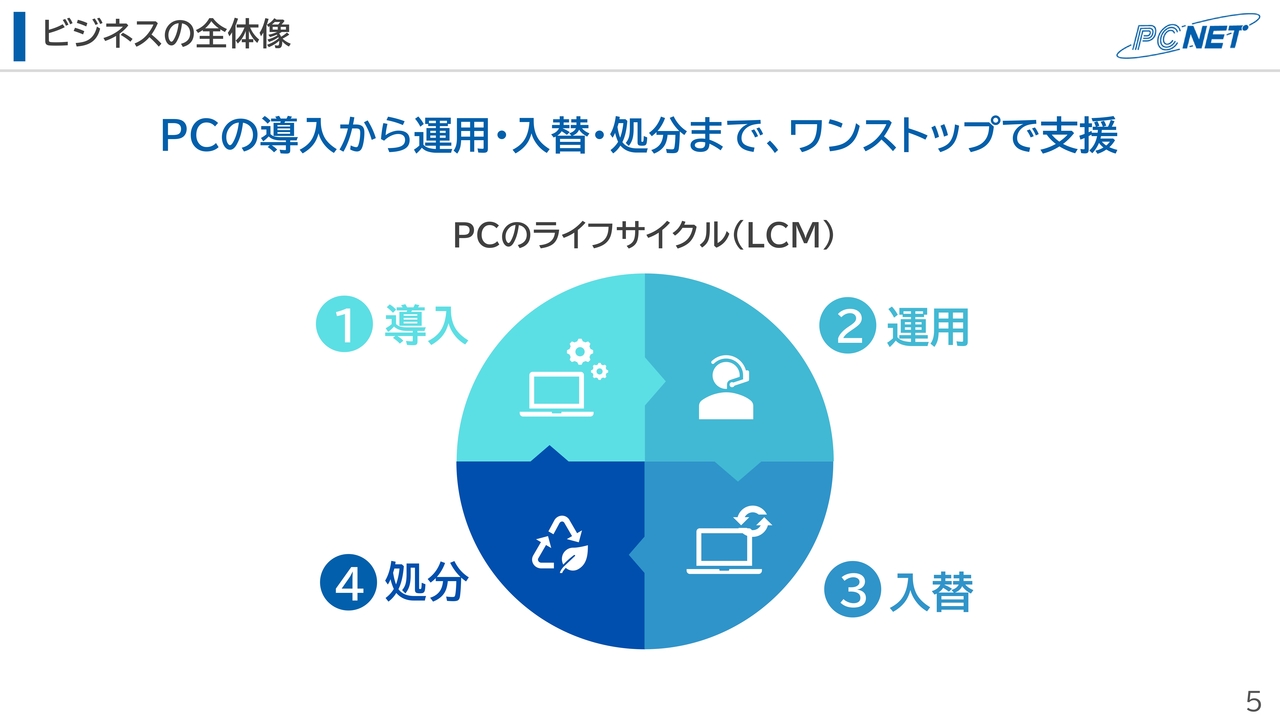

ビジネスの全体像

上田:当社のビジネスの全体像です。パソコンの導入から運用・入替・処分までワンストップで支援する、パソコンのライフサイクルマネジメント(LCM)を提供しています。

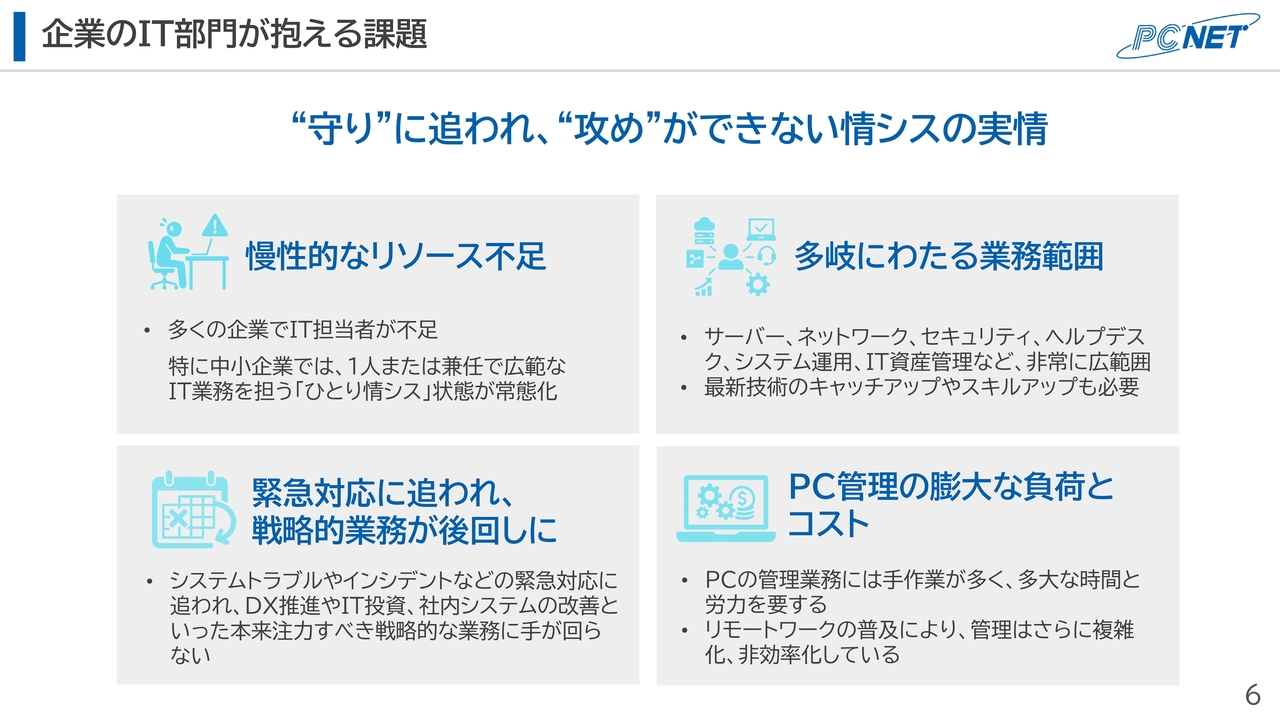

企業のIT部門が抱える課題

上田:なぜLCMが重要なのかというと、企業のIT部門が抱える課題にあります。

もともとIT部門は、多岐にわたる業務範囲もさることながら、慢性的なリソース不足に苦しんできました。多くの企業では、IT担当者が不足していると言われています。よくあるのは、システムトラブルやインシデントなどの緊急対応に追われ、本来手掛けるべき戦略的な業務が後回しになっている状況です。

そもそもパソコンの業務には労働集約的なものも多く、多大な時間と労力を要します。まとめると、「企業のIT部門は“守り”に追われ、“攻め”ができない」という実情をずっと抱えています。

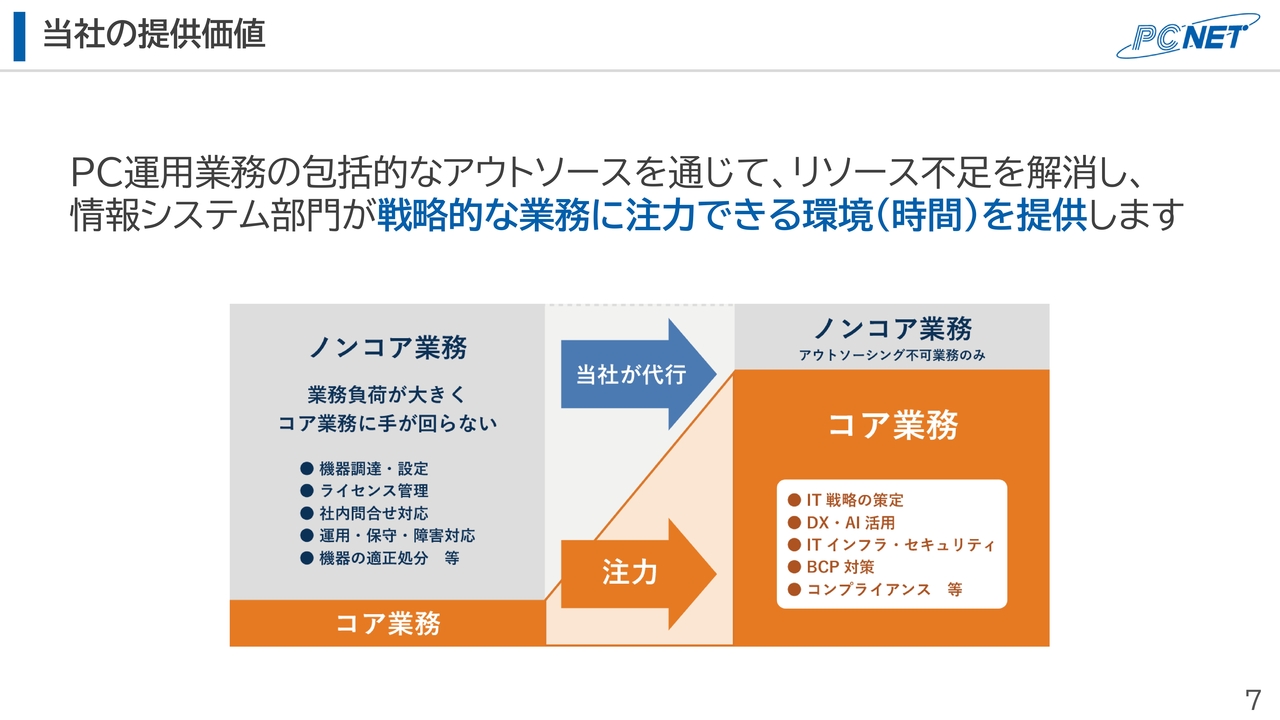

当社の提供価値

上田:当社の提供価値は、そのようなパソコンの運用管理業務をすべて包括的にアウトソースできるということです。

これによってお客さまの情報システム部門はリソース不足から解消され、企業の情報システム部門が本来行うべき戦略的な業務に注力できる環境、つまり時間を創出することができます。ノンコア業務をすべて受け入れることが、当社の提供価値です。

パシフィックネットは情シスの課題を人とITで解決する会社

上田:パシフィックネットは、情報システム部門の課題を人とITで解決する会社として、今後も事業を拡大していきます。

事業セグメント

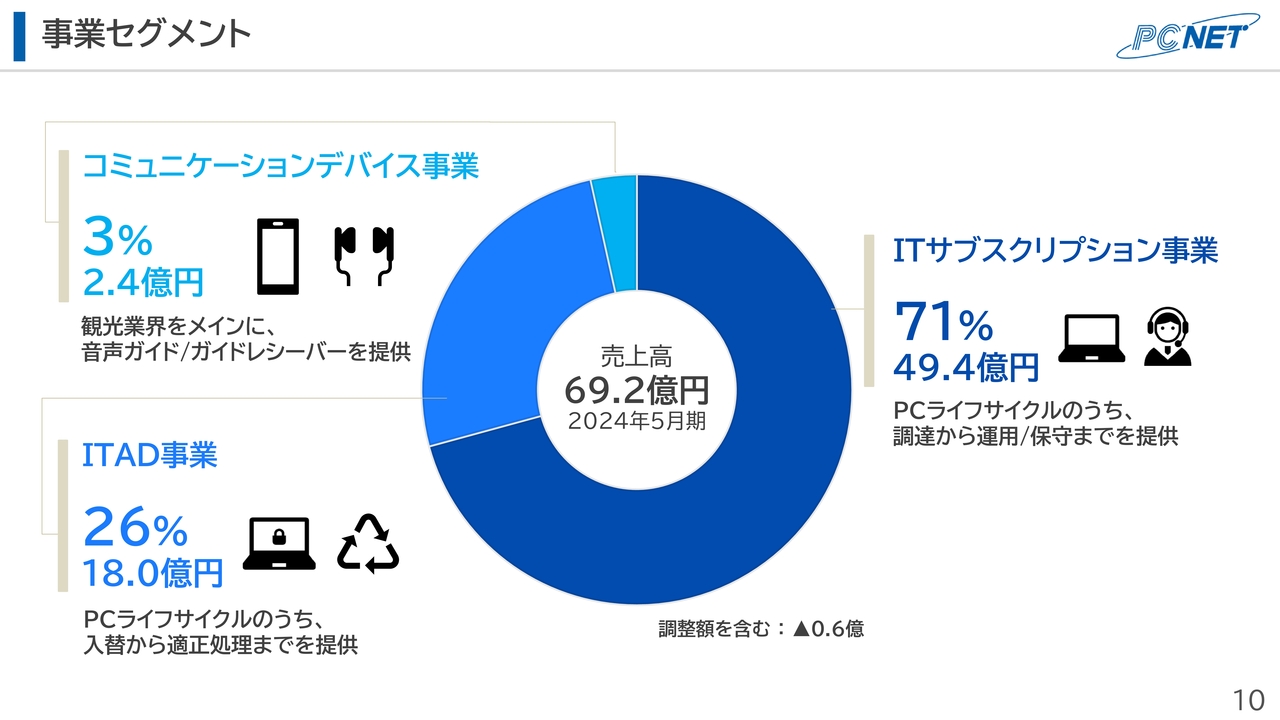

上田:事業内容です。当社の事業セグメントは、3つに分かれています。

1つ目は、ITサブスクリプション事業です。こちらはパソコンのライフサイクルのうち、調達から運用・保守までを提供しており、売上の71パーセントを占める主力事業となっています。

2つ目は、ITAD事業です。こちらはパソコンのライフサイクルの後工程を担当し、入替から適正処理までを提供します。こちらは、売上の26パーセントを占めています。2017年の業態転換まではこの事業が主力事業となっており、売上の大半を占めていました。

3つ目は、コミュニケーションデバイス事業です。こちらはグループ会社であるケンネット社の事業となっており、音声ガイドやイヤホンガイドを観光業界向けに提供しています。

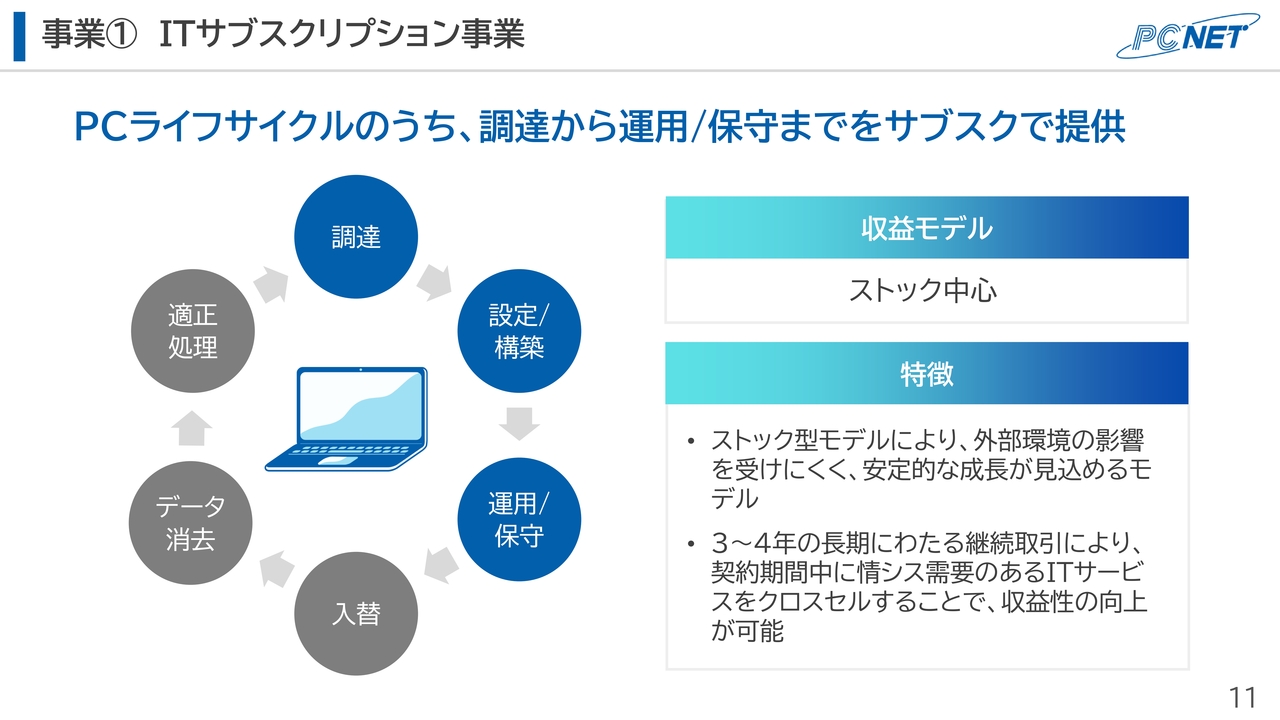

事業① ITサブスクリプション事業

上田:ITサブスクリプション事業についてご説明します。こちらはパソコンのライフサイクルのうち、調達から運用・保守までを提供する事業です。最大のポイントは、ストック中心の収益型モデルになっていることです。

ストック型モデルのため外部環境の影響を受けにくく、継続的に安定的な成長が見込めます。契約期間は3年から5年と長く、この契約期間中に情報システム部門に需要のある他のITサービスを提供することで、収益の積み上げが可能となっています。

当社は、このITサブスクリプション事業におけるストック収益の最大化を最重要課題としています。

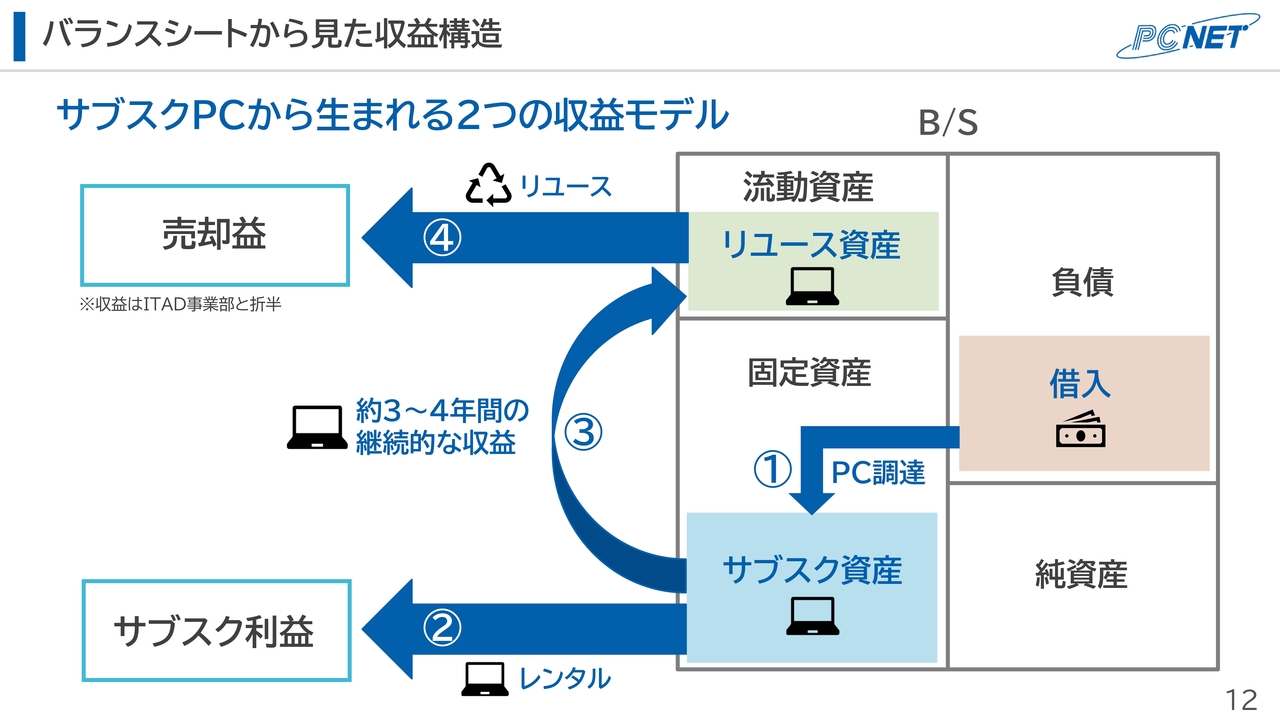

バランスシートから見た収益構造

上田:ITサブスクリプション事業は、バランスシートとも密接に連動しています。まず、パソコンを調達するため、金融機関から資本を借り入れています。

調達したパソコンはサブスク資産となり、お客さまに貸し出すことでサブスク利益を生みます。約3年から5年の継続的な収益となっており、レンタル終了後はリユースパソコンとしてセカンダリマーケットに売却される流れとなっています。

坂本慎太郎氏(以下、坂本):ビジネスモデルについてうかがいます。サブスクでパソコンを貸し出し、それが終わった後はリユースに流すというお話について、売却益はどのくらいになるのでしょうか?

おそらくその時の相場や機種によって異なると思いますが、おおよそでけっこうですので教えていただけますか?

上田:機種や状態によりますが、仕入価格の1割から2割ほどで売却できています。減価償却しているため、簿価が残っているものもあり一概には言えませんが、仕入価格の平均1割から2割程度で売却が進んでいる状況です。

坂本:非常にエコであり、ビジネスモデル的にもきれいだと思いました。

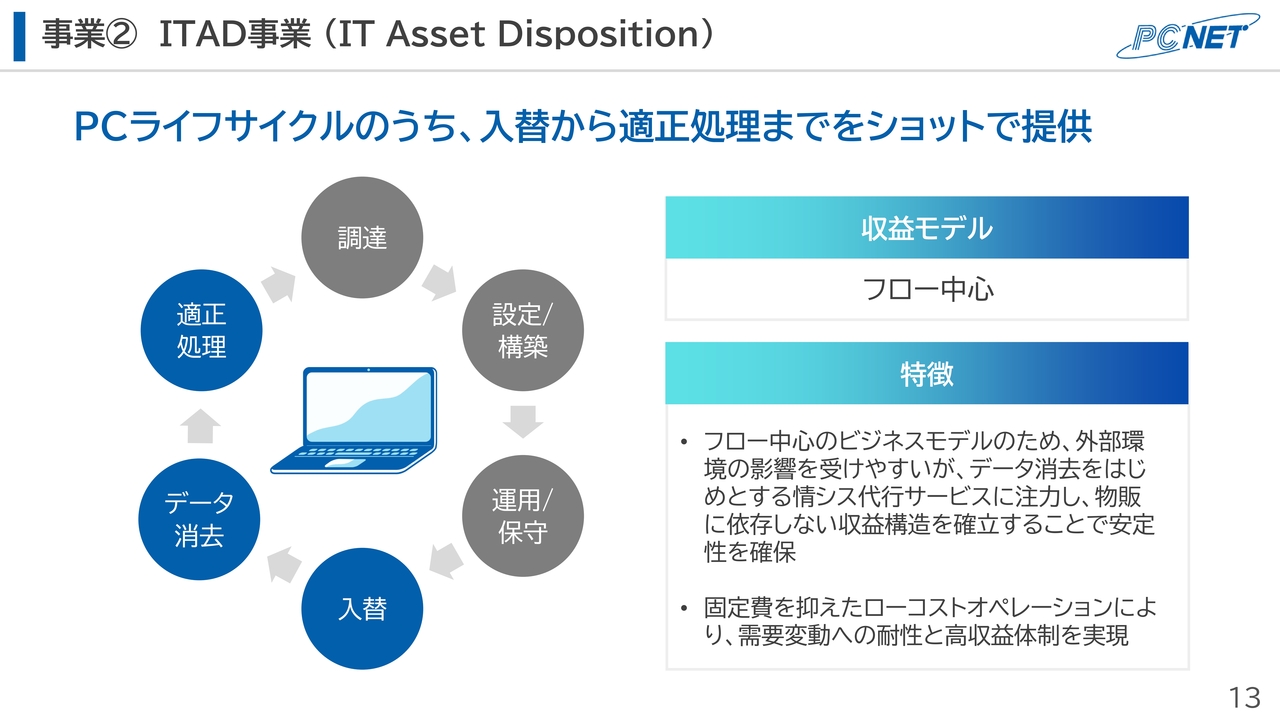

事業② ITAD事業(IT Asset Disposition)

上田:ITAD事業です。こちらは、パソコンのライフサイクルの後工程となるパソコンの入替からデータ消去、適正処理までを担当しています。ITADは「IT Asset Disposition」と呼ばれ、「適正処理」を意味します。欧米では、この工程を「ITAD」と表現しています。

こちらの収益モデルは、フロー中心となっています。そのため外部環境の影響は受けやすいものの、最近ではデータ消去をはじめとした頻繁に発生する情シス代行サービスに注力しており、パソコンの中古販売に依存しない収益構造を確立することにより、安定性を確保しています。

また、固定費を抑えた運営によって、需要変動への対応と高収益な体制を実現しています。

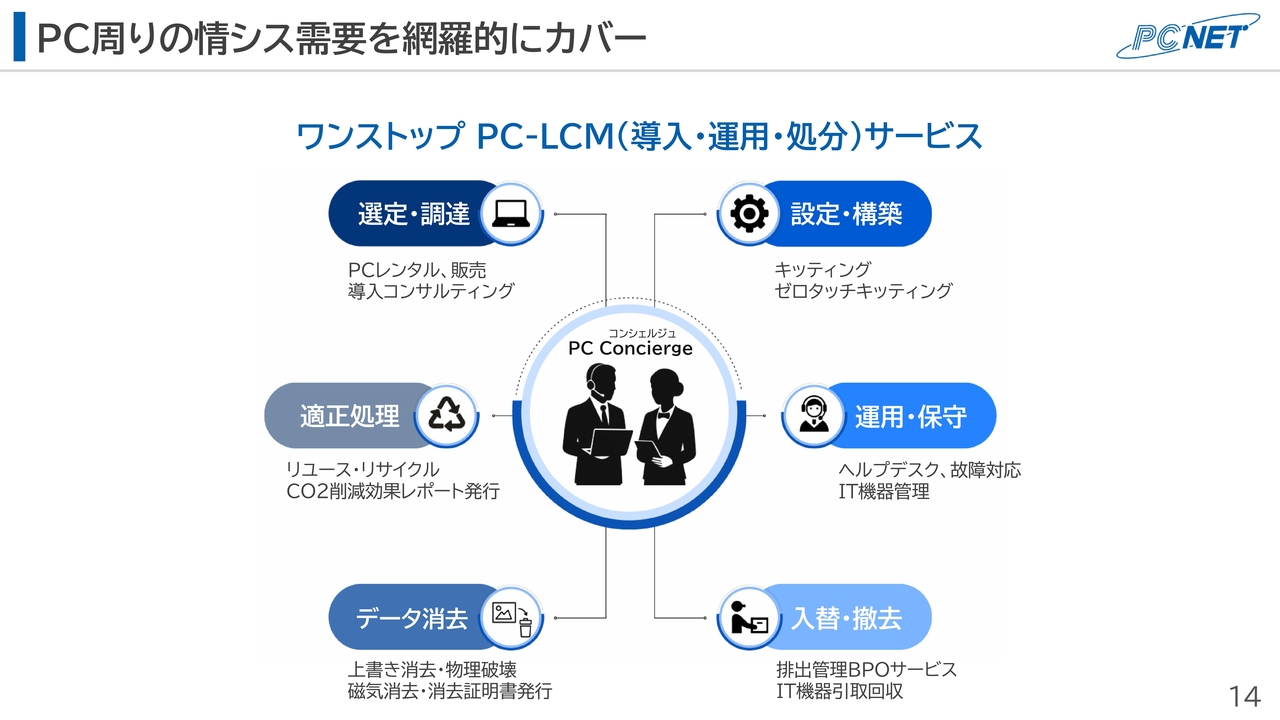

PC周りの情シス需要を網羅的にカバー

上田:ITサブスクリプション事業とITAD事業により、ワンストップのパソコンLCMサービスが完成します。パソコン周りの情シス需要を網羅的にカバーしたサービスを拡大することで、我々はパソコンのコンシェルジュを目指しています。

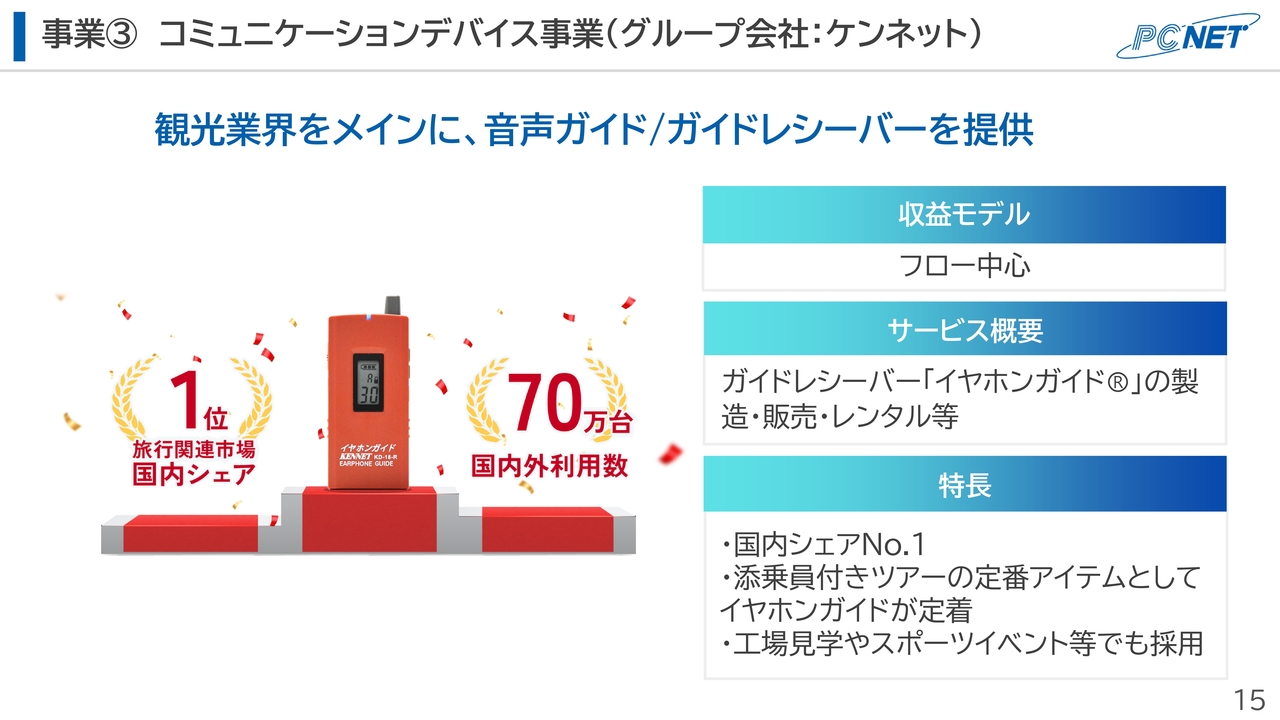

事業③ コミュニケーションデバイス事業(グループ会社:ケンネット)

上田:最後に、コミュニケーションデバイス事業です。こちらは、グループ会社であるケンネット社の事業となっています。

ガイドレシーバーや「イヤホンガイド」の製造・販売・レンタルを行う事業で、旅行関連市場では国内No.1のシェアを獲得しています。年間約70万台の出荷実績があり、大手旅行代理店の添乗員付きツアーの定番アイテムとして、長らく「イヤホンガイド」が定着しています。

坂本:「イヤホンガイド」について質問です。先ほどバスガイドのお話がありましたが、こちらは日本語対応でしょうか? 英語対応もあり、博物館などで使えるものもあるのでしょうか?

上田:こちらは機器に録音されているものではなく、あくまでもガイドする方の言語に依存するものとなっています。リアルタイムの音声ガイドシステムのため、日本人が話せば日本語の、外国の方が話せば外国語のものとなります。

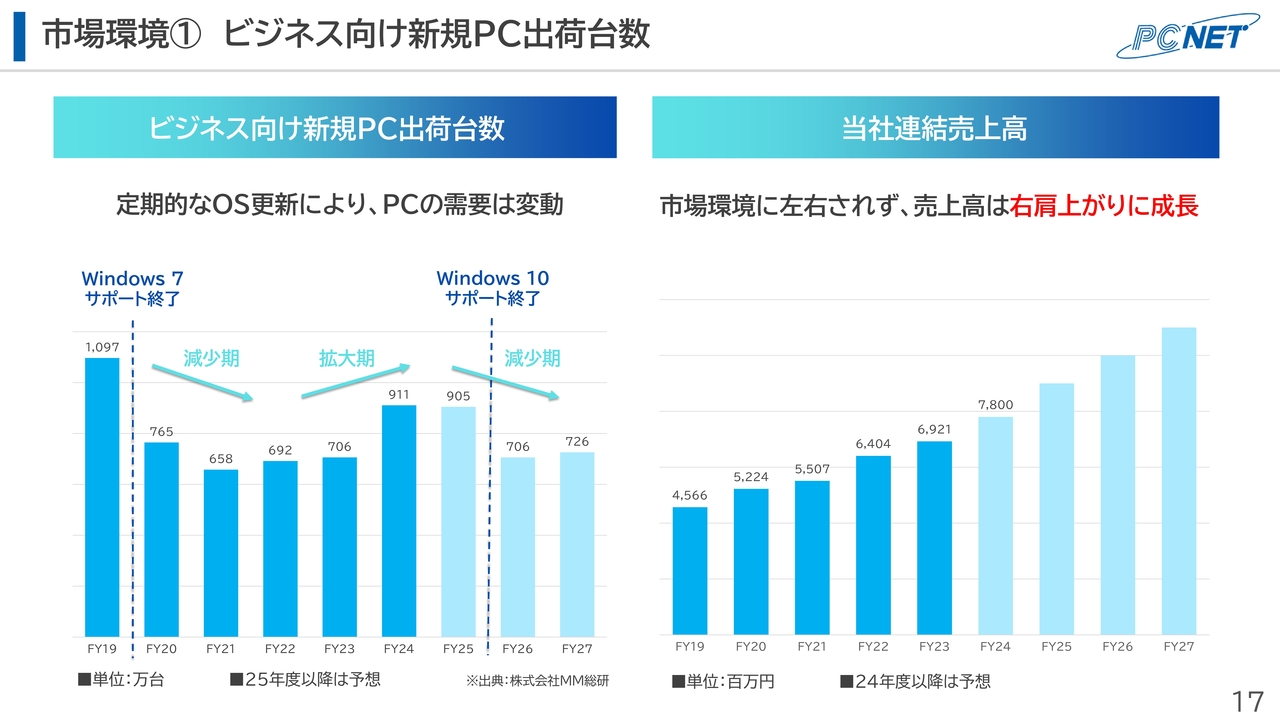

市場環境① ビジネス向け新規PC出荷台数

上田:市場環境についてご説明します。1つ目に、私たちはパソコンの出荷台数を重要視しています。日本のパソコンマーケットは海外と比べても落ち着いており、年間約1,200万台がユーザーの元に届きます。法人に届くものは、そのうちの3分の2となっています。

法人向けのパソコン出荷台数は、MicrosoftのWindows OSのアップデートによって定期的に需要の変動を繰り返しています。例えば、「Windows 7」のサポートが終了した2019年度を頂点として、その後2年間は出荷台数が減少しました。

そしてまた、今回の「Windows 10」のサポート終了に向けて需要が拡大しています。このような一定の市場のライフサイクルを繰り返すことが、本事業の特徴となっています。

一方で当社の連結売上高は、このような市場環境に左右されず、右肩上がりに成長しています。これは、当社がITサブスクリプション事業においてストック型ビジネスを展開していること、また、需要の変動とは関係のない、パソコンの需要を網羅したLCMを展開していることが大きな要因となっています。

荒井沙織氏(以下、荒井):Windows OSの更新による需要変動の背景について、もう少し詳しく教えていただけないでしょうか?

上田:もともとWindows OSのアップデートは定期的に行われており、それに合わせて企業はパソコンの入替を行う習慣があります。

今回は2025年10月に「Windows 10」のサポートが終了することになっており、それに向けてパソコンの入替を行う企業が増えています。したがって、現在は需要が高まっているという背景があります。

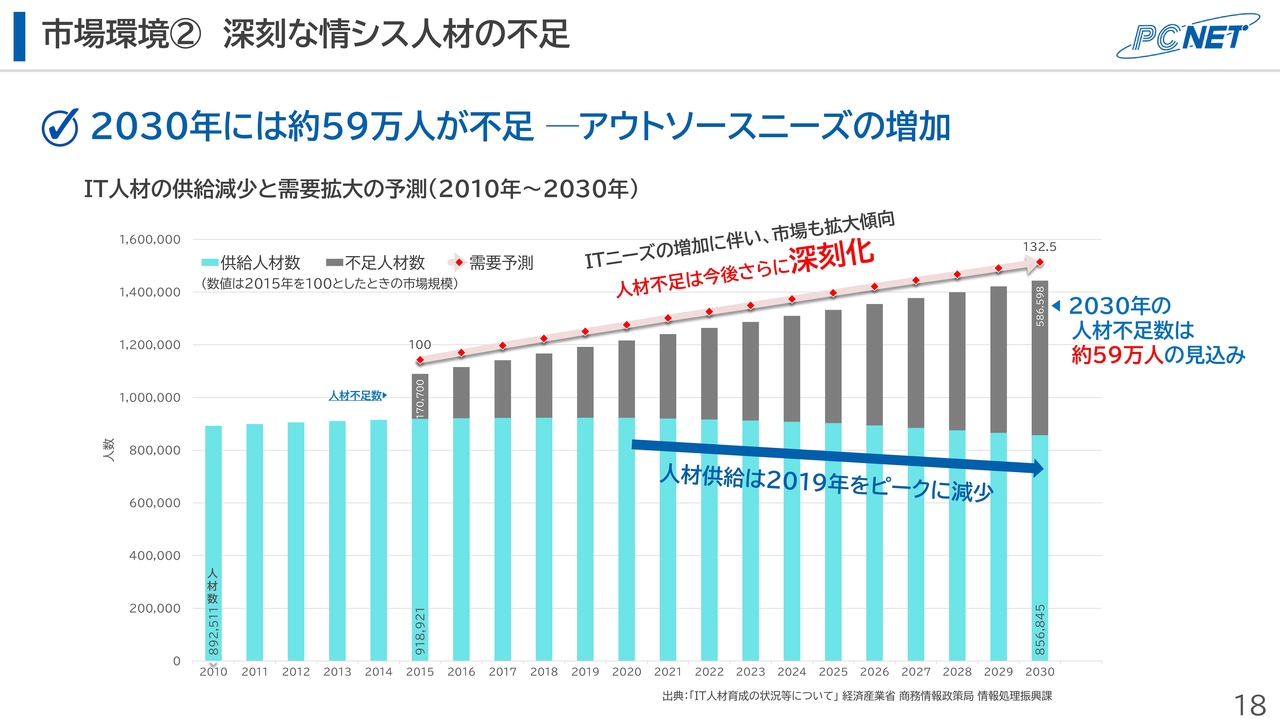

市場環境② 深刻な情シス人材の不足

上田:市場環境の2つ目は、情シスの人材不足です。経済産業省によると、2030年には約59万人が不足すると言われています。

これは、島根県の人口に匹敵する人口です。ITニーズの増加は増えているにもかかわらず、それを実行する人がいないという、需要と供給のバランスが大きく崩れる関係となっています。これにより、当社のLCMサービスへのアウトソースのニーズが増加しているという背景があります。

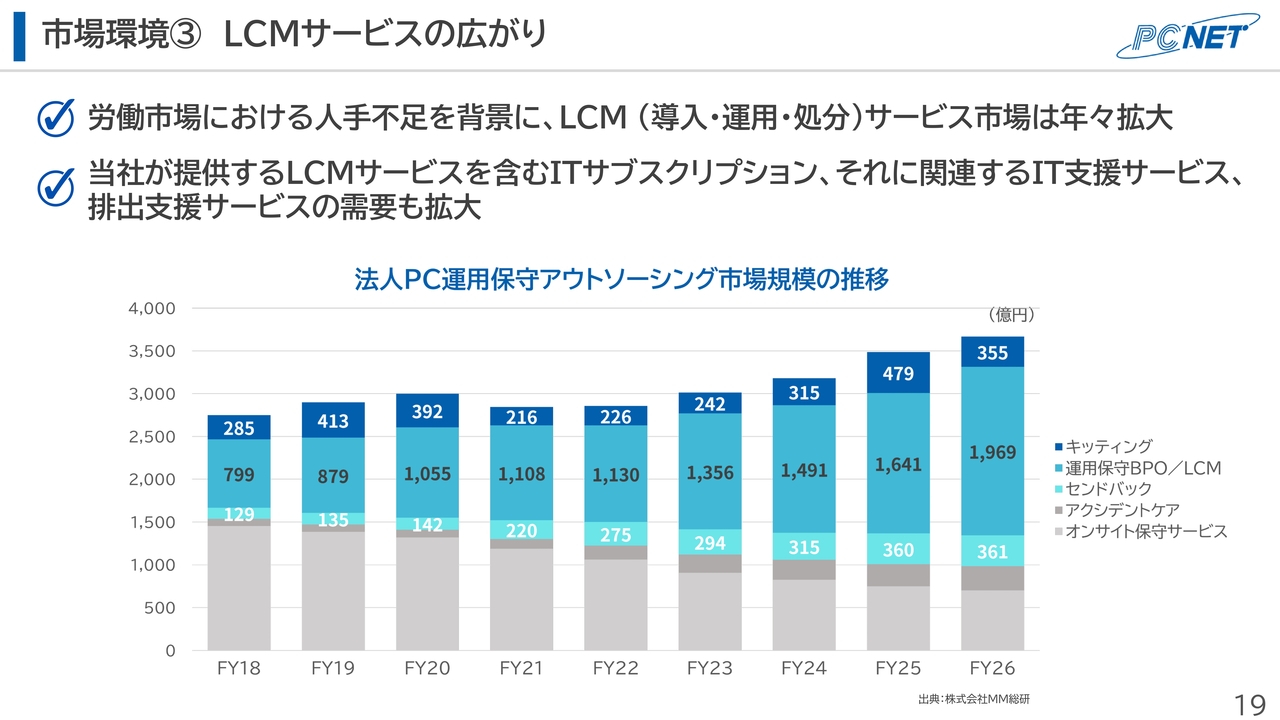

市場環境③ LCMサービスの広がり

上田:市場環境の3つ目は、LCMサービスの広がりです。先ほどの人手不足を背景に、当社のLCMサービスが年々拡大しています。当社が提供するITサブスクリプション事業、ITAD事業、それに付随するIT支援サービスのいずれも、需要が拡大することを見込んでいます。

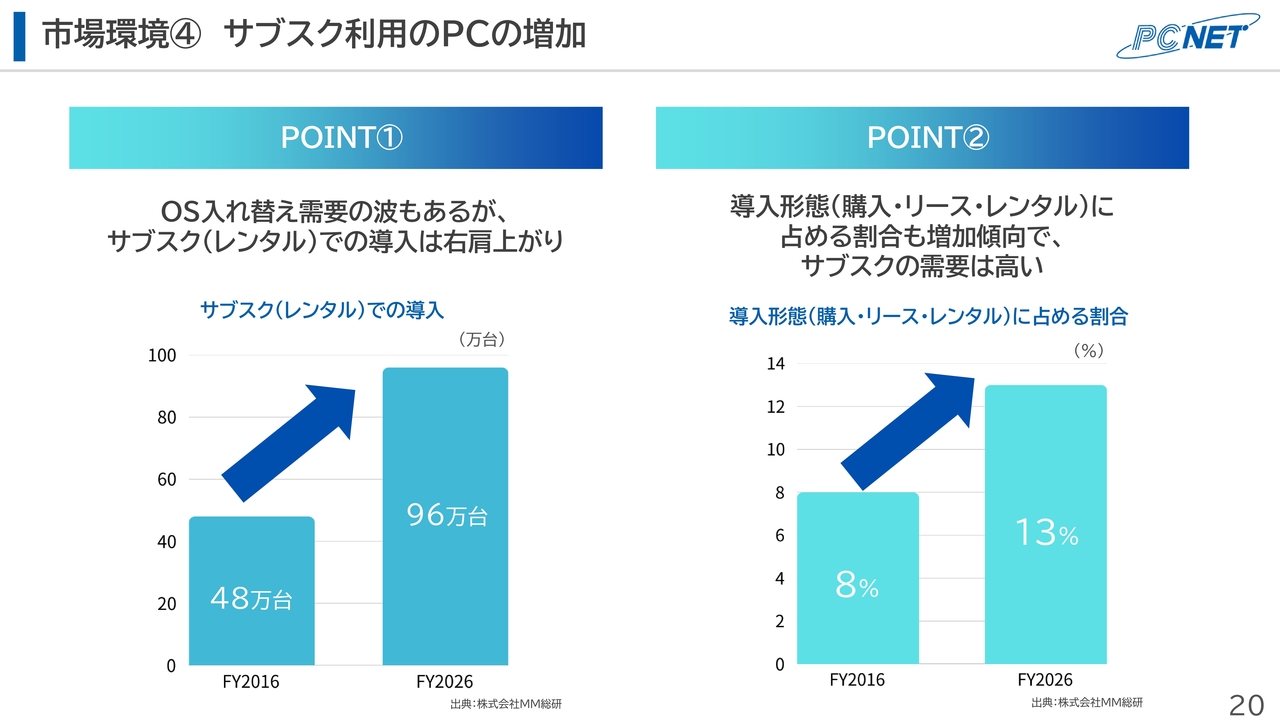

市場環境④ サブスク利用のPCの増加

上田:市場環境の4つ目は、パソコンの導入形態です。2016年度と2026年度を比べると、サブスクの導入形態が大きく増えています。2016年度は48万台だったレンタルPCが、2026年度には96万台まで増加する傾向にあります。

また、パソコンの導入形態も、従来の購入やリースだけでなく、新しい選択としてサブスクも認められるようになっています。2016年度は8パーセントだったものが、2026年度には13パーセントまで拡大すると見込まれています。

坂本:市場の拡大についてうかがいます。御社はサブスクも手掛けていますが、リースとサブスクの違いについて教えてください。会計上の違いもあるかもしれませんが、企業側からの利用や需要の変化についてお話しいただけますか?

上田:リースとサブスクの違いについては、初期投資を抑えて分割で支払うという意味では同じようなサービスですが、リースはあくまでもファイナンスに特化しており、基本的にそれ以外のサービスは一切提供しません。

一方でサブスクは、運用保守というサービスが付帯しています。例えば導入時のキッティングや故障時の交換、そして入替時のデータ消去から再販まで行うのが、当社のサブスクとなっています。

坂本:進化したリースが、サブスクというイメージですね。

荒井:サブスクの導入がこれだけ増えている理由についても教えていただけますか?

上田:まずは、認知度が向上したということがあります。従来、日本のマーケットでは、購入かリースの2択しかありませんでした。

しかし、昨今の人手不足を背景に、サービスを求めるお客さまが増えてきました。そして、我々のようなサブスク事業者がサービスの認知度を上げることで、現在は需要が増えているといったトレンドが起きています。

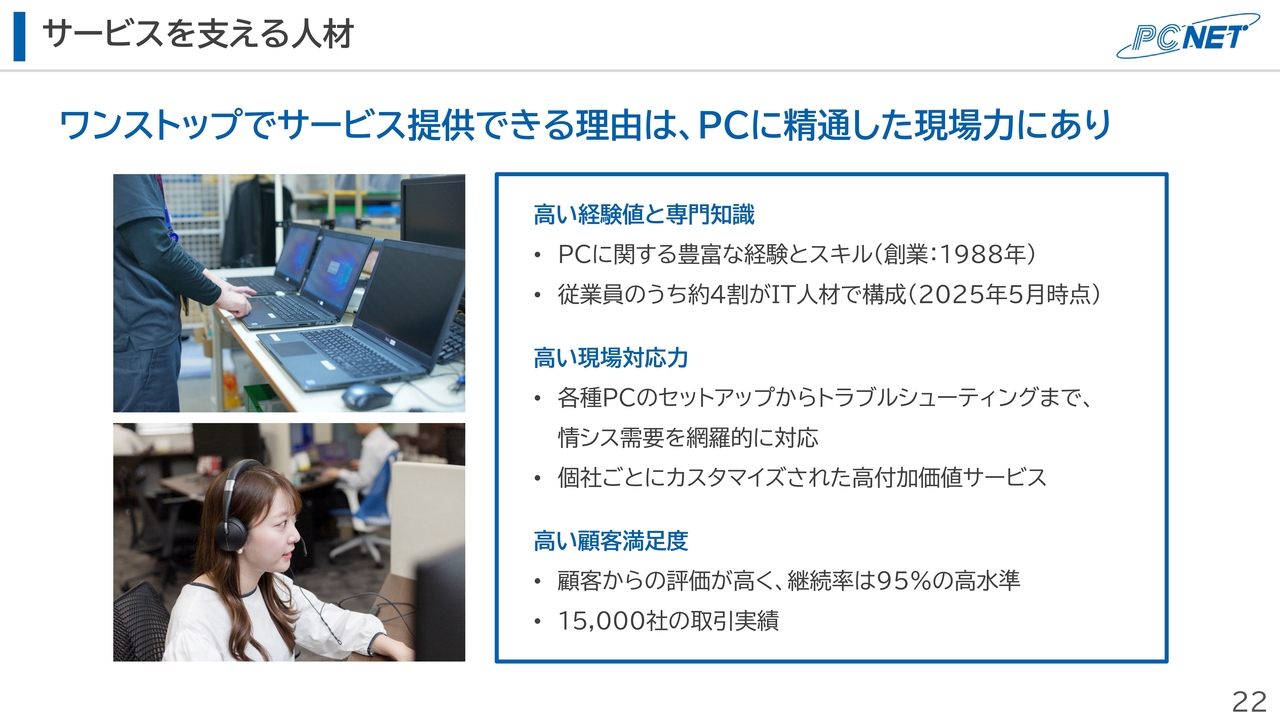

サービスを支える人材

上田:競争優位性についてご説明します。当社は、先ほどお話しした市場環境を捉えて成長を続けていますが、中でもサービスを支える人材が一番の強みであると考えています。

我々は創業以来、パソコンに関する豊富な経験とスキルを培ってきました。現在も従業員の約4割がIT人材で構成されており、同業他社と比べても大きな特異点となっています。

また、お客さまからの評価も高く、継続率は95パーセントと非常に高水準です。さらに、これまでに1万5,000社の取引実績もあります。

坂本:継続率95パーセントは非常に高いと思います。他社にも同様のサービスが少なからずあるかと思いますが、この継続率の高さの理由を教えていただけますか?

上田:まずは、サブスクという新しいサービスをよく理解し、「リピートしたい」というお客さまが多いことが一番の理由となっています。

お客さまはパソコンを使いたいだけでなく、「負荷を軽減したい」といった付加価値も求めています。当社のITサブスクリプション事業はそのような付加価値を提供するものであり、企業ごとにカスタマイズすることで、その継続率を伸ばしていくという戦略で進めています。

坂本:確かに、パソコンが壊れた際はおそらくシステム担当の人が対応されると思いますが、それもかなり煩雑です。そのような部分を御社が巻き取るという利便性があるのでしょうか?

上田:おっしゃるとおりです。

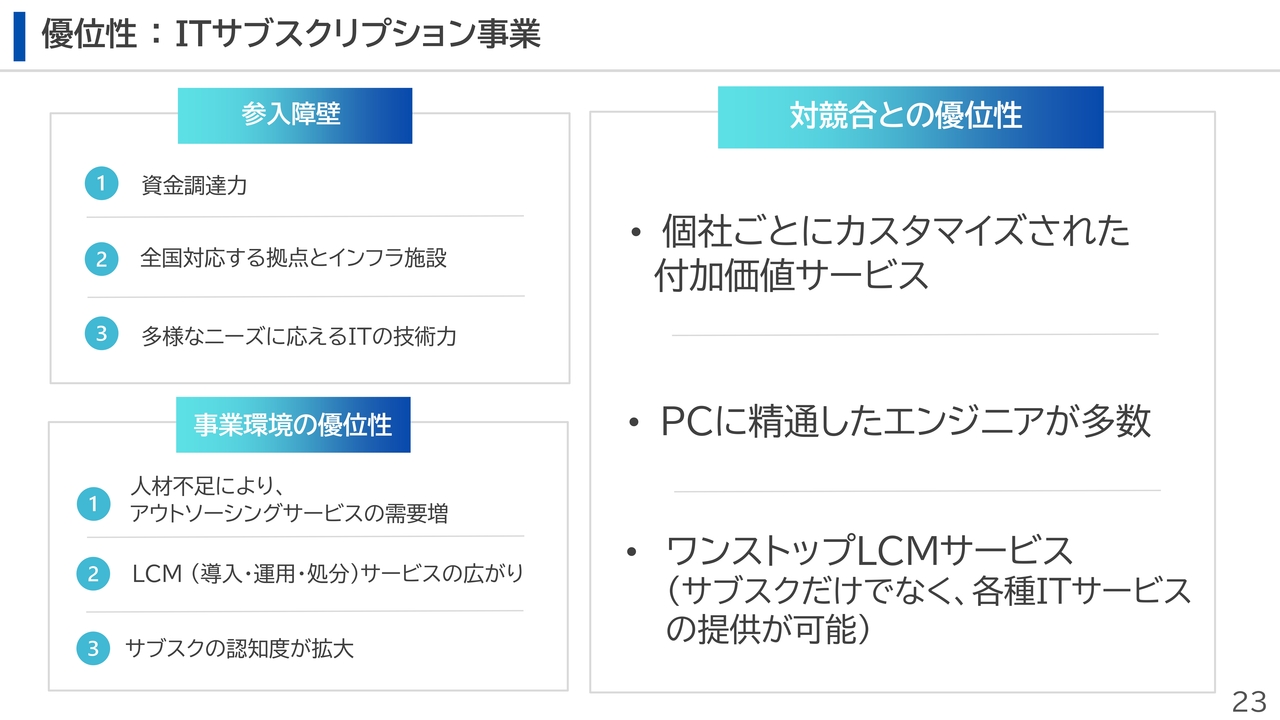

優位性:ITサブスクリプション事業

上田:ITサブスクリプション事業の競争優位性についてご説明します。先ほどお話ししたとおり、当社にはパソコンに精通したエンジニアが多数在籍しています。そして独自のワンストップLCMサービスがあり、こちらが競合との優位性になっています。

また、ITサブスクリプション事業には参入障壁があり、こちらは資金調達力がものをいいます。例えば、1台10万円のパソコンが10万台必要だとすると、100億円のキャッシュが必要となります。ここが一番大きな参入障壁です。

坂本:参入障壁に関連して、御社がカスタマイズを行うには、やはり技術者の方がいるからこそニーズを巻き取れるという面があると思います。

おそらく御社のレンタルのパソコンはWi-Fiが入っているなど、かなり使いやすくなっていると思いますが、どのようなカスタマイズができるかについて、一例を教えていただけますか?

上田:まずは、それぞれのお客さまのIT環境に合わせたキッティングを行います。しかし、それでは他社も同じようなことを提供しているため、当社はそのもう一歩先である、運用中の運用・保守というサービスを行っています。

具体的には、ヘルプデスクです。専用の窓口を引いており、ふだん利用していてなにか故障が起きた時にはそこにお問い合わせをいただくというカスタマイズも手掛けています。

坂本:導入企業にとっては、かなりの負荷軽減になりますね。

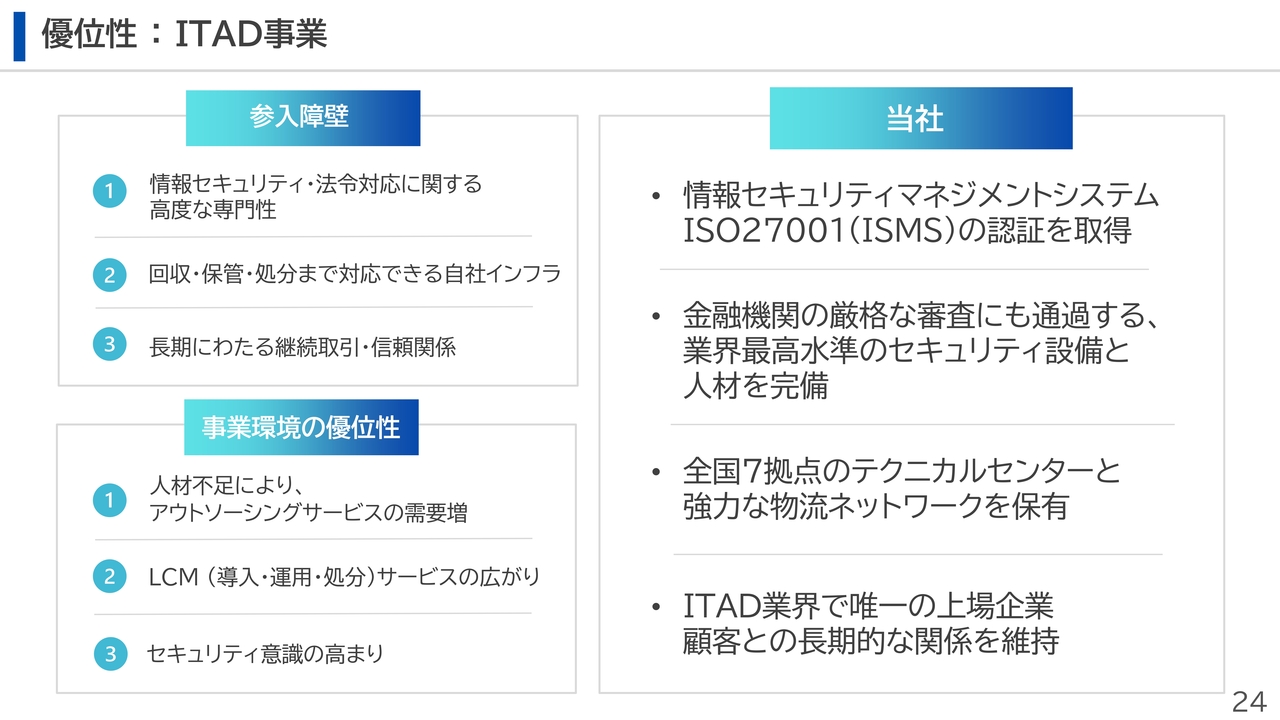

優位性:ITAD事業

上田:ITAD事業の競争優位です。ITAD事業においては、まずセキュリティが最大の参入障壁となっています。

当社は、ISO27001(ISMS)というセキュリティマネジメントシステムの認証を取得しています。昨今のセキュリティ意識の高まりから、お客さまに安心してご利用いただけるよう、業界最高水準のセキュリティ設備と人材を管理しています。

全国7拠点のテクニカルセンターと物流ネットワークも、当社の自慢です。また、このITAD業界において、当社は唯一の上場企業であり、その信頼性がお客さまとの長期的な関係を維持しています。

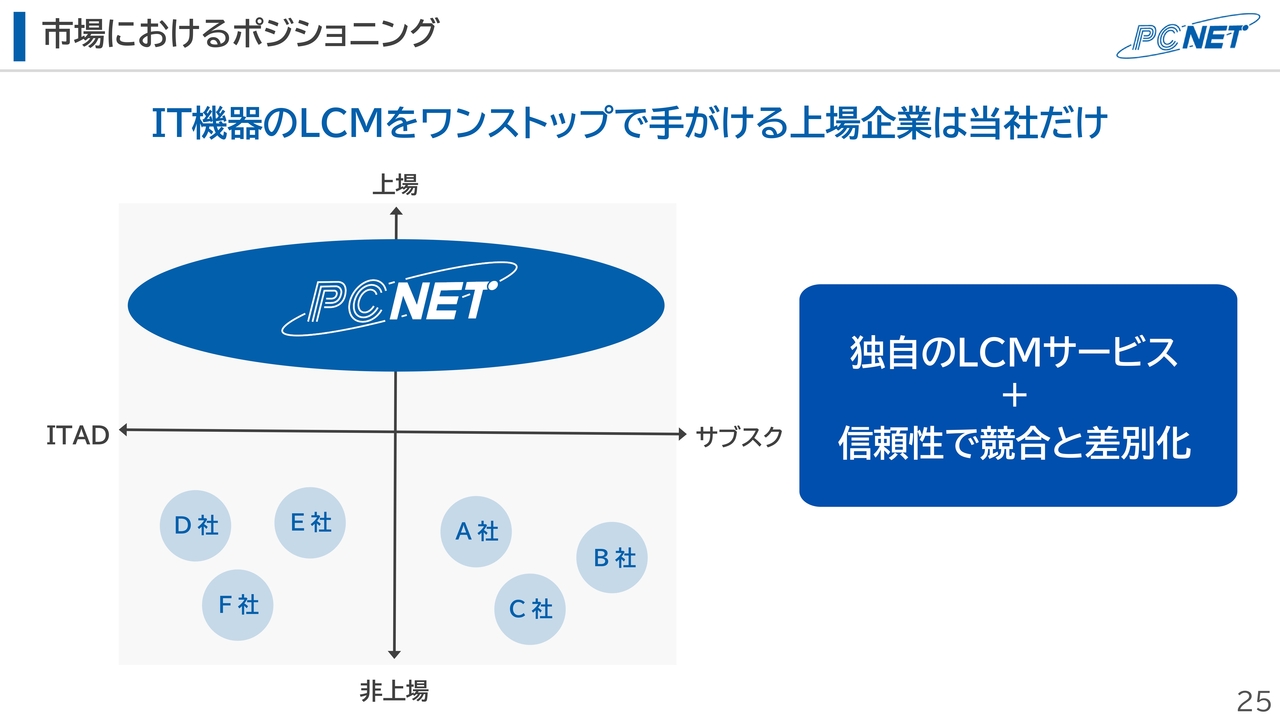

市場におけるポジショニング

上田:スライドは、これまでの競争優位性のご説明をもとに、市場における当社のポジショニングを示したものです。

IT機器のLCMをワンストップで手掛ける上場企業は当社だけであり、IR上の競合はありません。この独自のポジショニングと信頼性で、当社は競合との差別化を行っています。

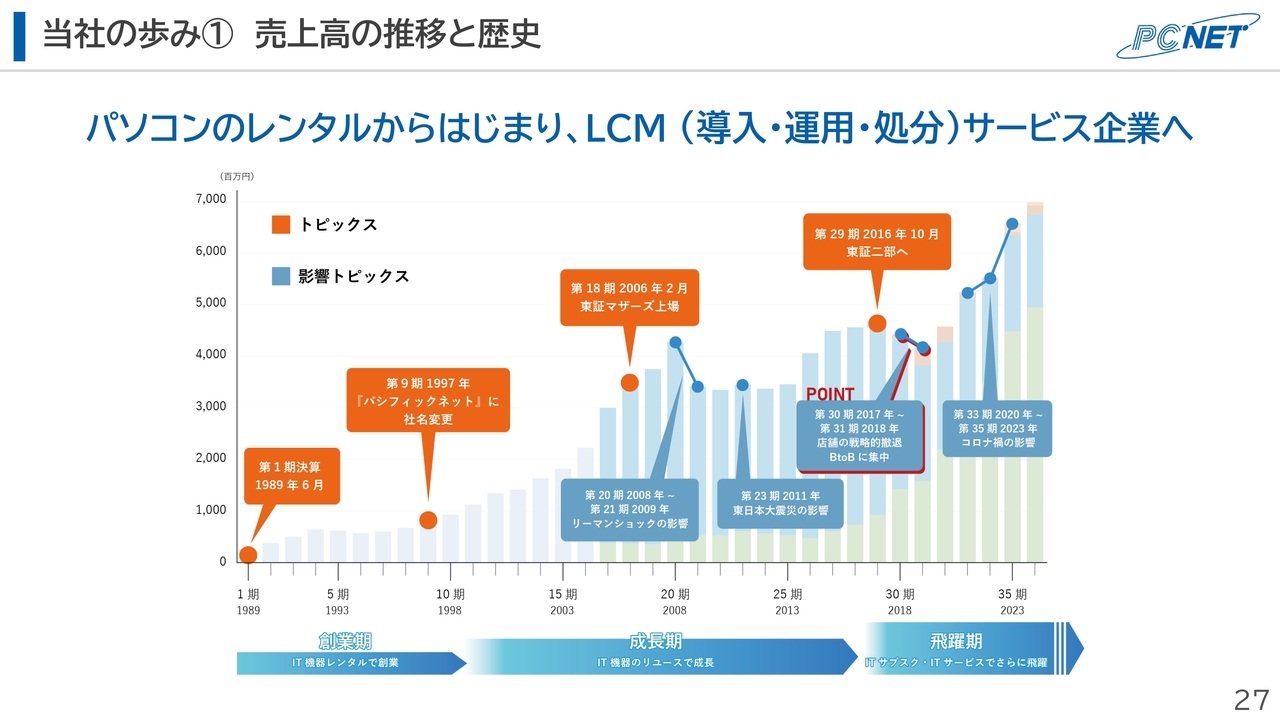

当社の歩み① 売上高の推移と歴史

上田:当社の歩みについてご説明します。現在、当社はパソコンのLCMサービスを展開していますが、もともとはITAD事業が祖業でした。

当社は「パシフィックレンタル」という名前で創業し、パソコンのレンタルを行っていました。当時はまだインターネットなどはなく、パソコンが1台100万円ほどする時代でした。そのため、イベント会社やソフト会社に貸し出すと、飛ぶように売れたそうです。

その後は資金調達が難儀し、レンタルから小売業へ転身しました。リース会社や法人企業が排出するパソコンを仕入れ、データを消去し、個人に再販していた事業が、現在のITAD事業につながっています。

この事業が功を奏し、2006年には、企業から仕入を行う中古パソコンの小売業として唯一、東証マザーズに上場しましたが、その後はリーマン・ショックや東日本大震災の影響もあり、10年ほど足踏みしていました。

また、もともと外部環境の変化に弱いITAD事業がメインだったため、業績が停滞していました。そこで、2017年から2018年にかけては全国に12店舗あったパソコンショップを段階的に撤退し、現在進めているITサブスクリプション事業に事業転換することにしました。

つまり、現在、我々が進めているパソコンのLCM事業を伸ばしている期間は、2017年からとなっています。

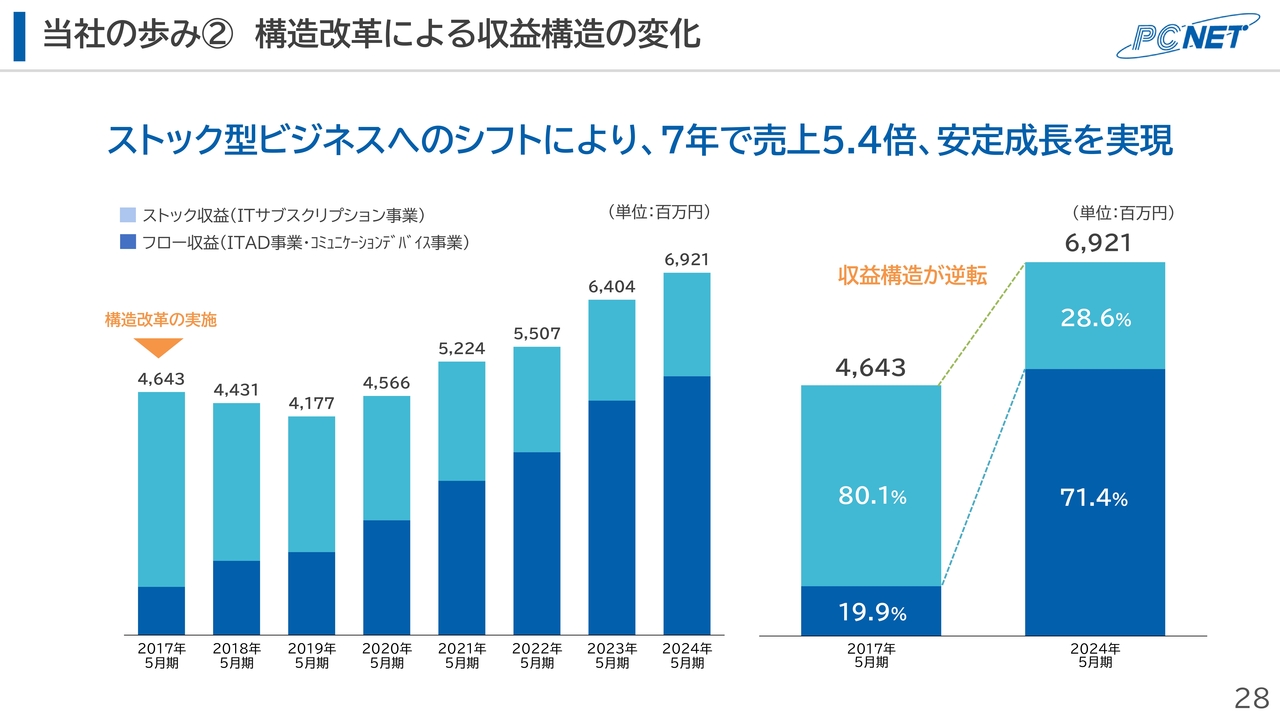

当社の歩み② 構造改革による収益構造の変化

上田:2017年に行った構造改革は、紆余曲折を経て7年が経ち、ストック売上は5.4倍になりました。もともと2割だったストック収益は、現在70パーセントまで拡大しています。今後も、当社はストック収益の拡大を最重要課題として、企業の成長に努めていきます。

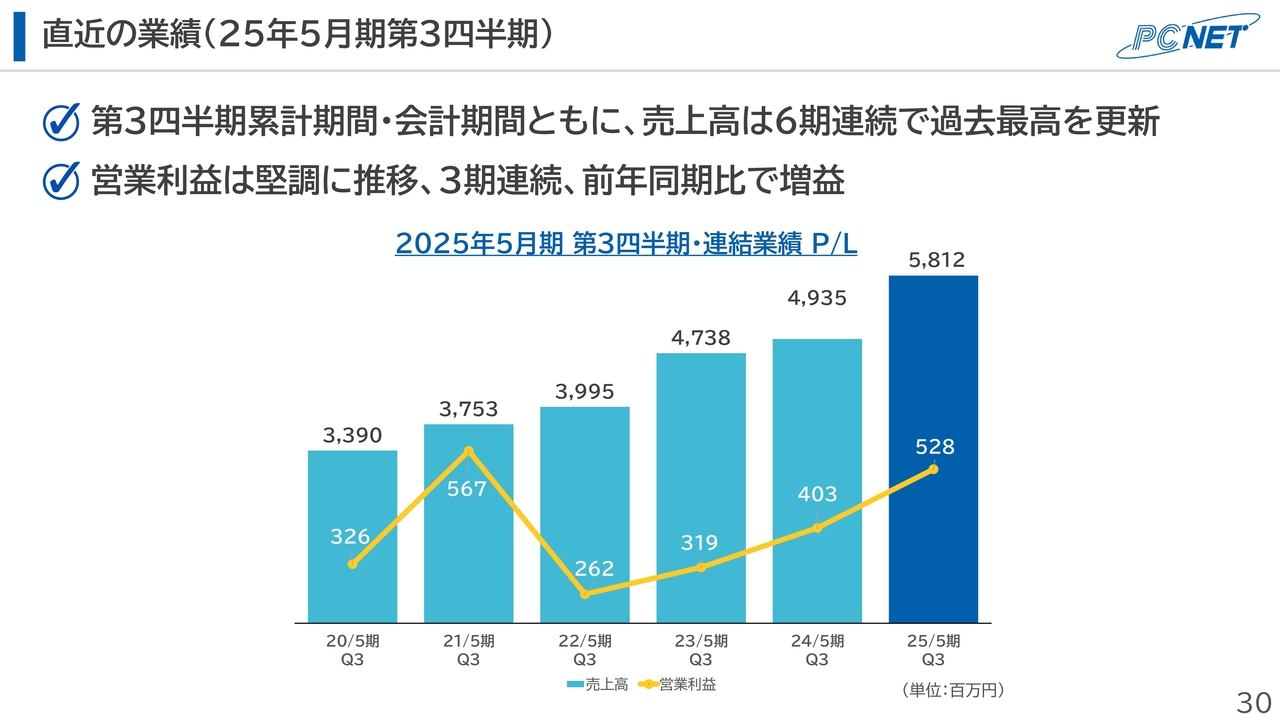

直近の業績(25年5月期第3四半期)

上田:足元の業績です。25年5月期第3四半期の開示ベースになりますが、売上高は6期連続で過去最高を更新しました。営業利益も堅調に推移し、3期連続の前年同期比増益となりました。期初に立てた業績予想に変更はありません。

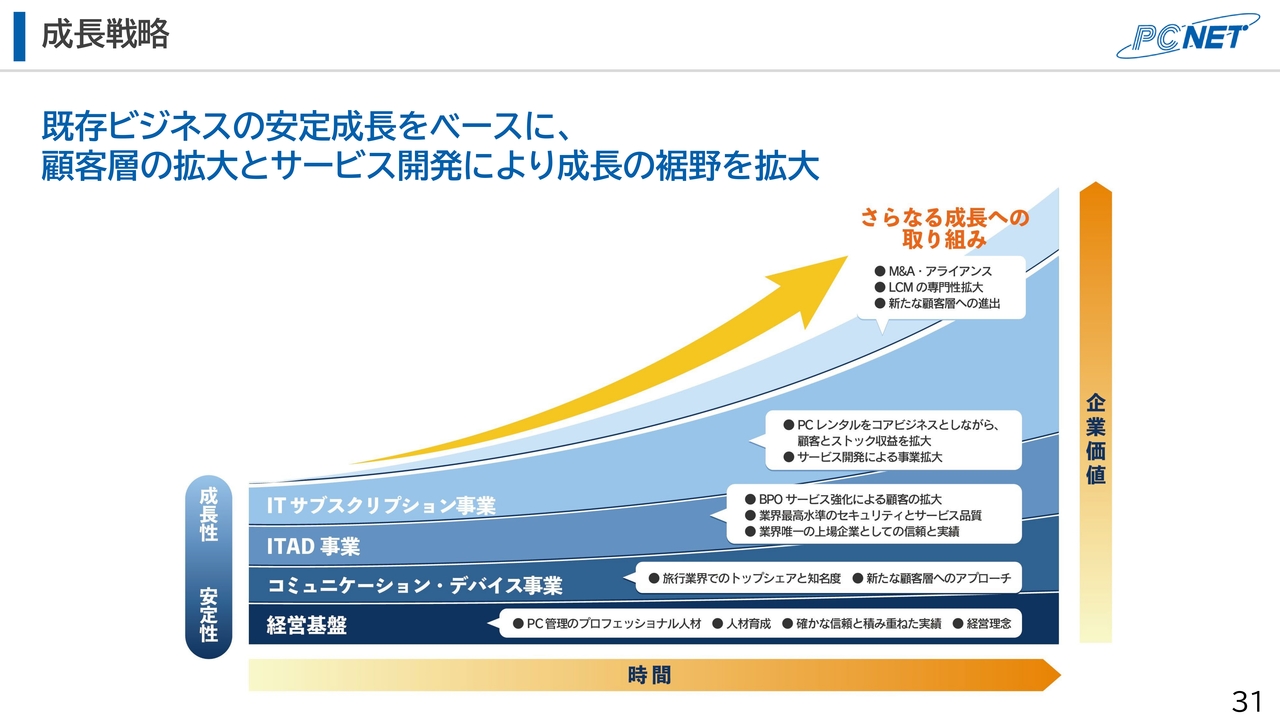

成長戦略

上田:当社の成長戦略です。既存事業の安定成長をベースに、顧客層の拡大とサービス開発により成長の裾野を拡大していきます。ITサブスク事業、ITAD事業、コミュニケーション・デバイス事業と、これら既存事業をベースとして時間軸とともに企業価値を向上し、収益の拡大をさらに続けていきます。

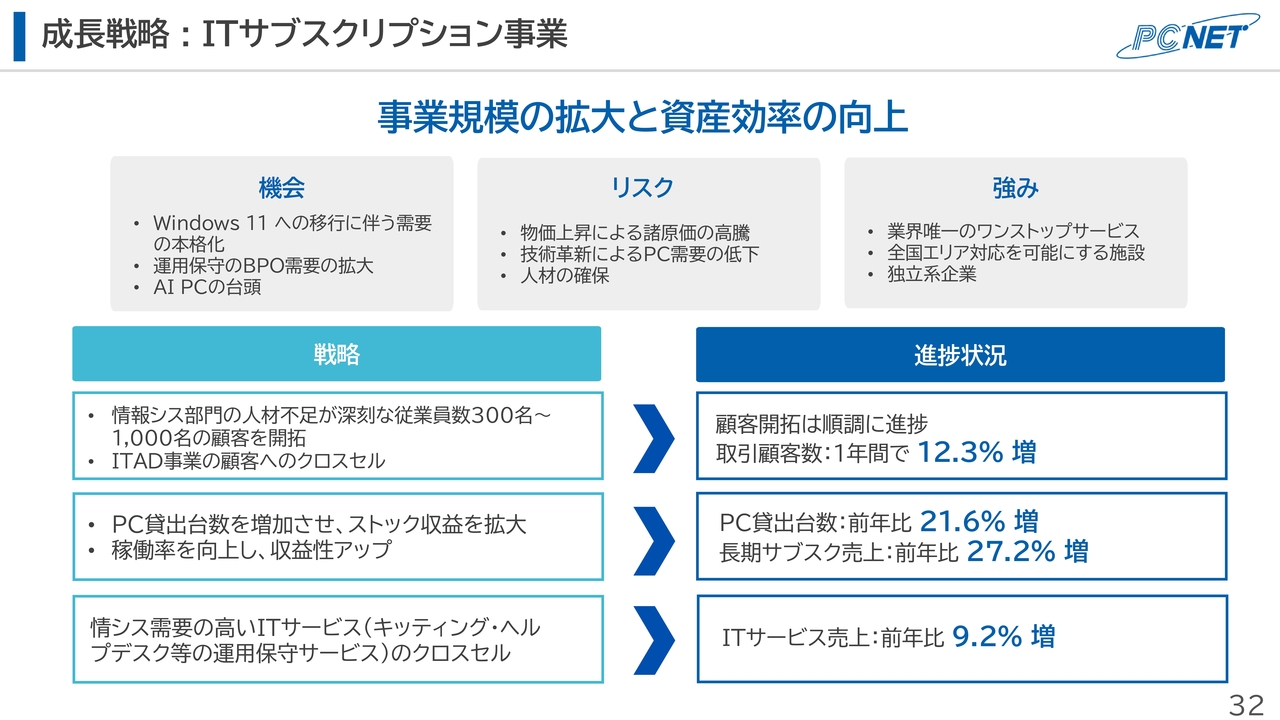

成長戦略:ITサブスクリプション事業

上田:サブスク事業の成長戦略です。サブスク事業は後発で参入したマーケットのため、成長の余地があると考えています。したがって、事業規模の拡大と資産効率の向上を基本方針としています。

基本的な戦略は、当社がターゲットとしている従業員1,000名までの顧客を開拓することです。パソコンの貸出台数を増加させ、ストック収益を拡大させていきます。そして3年から4年の長い継続期間の間に、さらにITサービスをクロスセルしていきます。

2025年は、「Windows 11」の移行に伴う大きな需要が本格化しています。この事業機会を確実に取り込み、さらなる成長を遂げていきます。

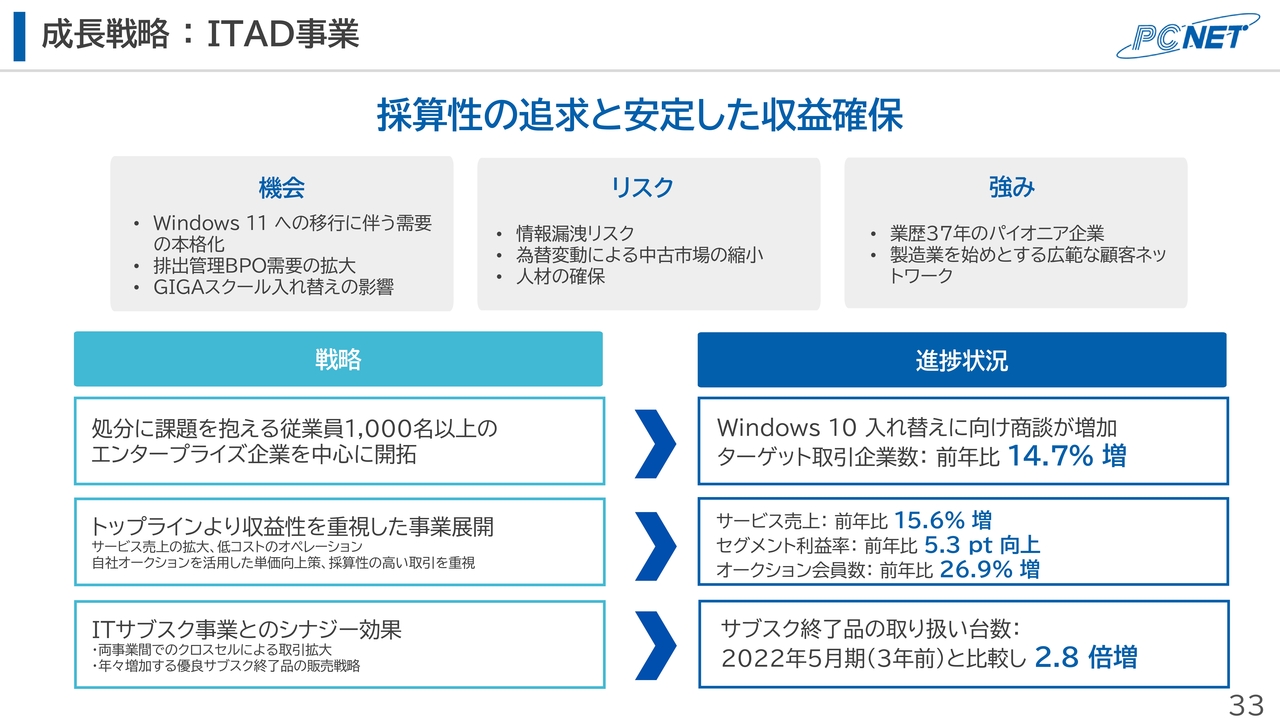

成長戦略:ITAD事業

上田:ITAD事業の成長戦略です。こちらはトップラインよりも採算性を重視した戦略で、安定した収益確保を基本方針としています。戦略としては、処分に課題を抱える従業員1,000名以上のエンタープライズ企業を中心に、開拓を続けています。

そして、ITサブスク事業とのシナジー効果等もあり、互いの顧客に対してサービスのクロスセルを行っています。

現在の進捗状況としては、すべて順調に推移しています。こちらの事業機会は、「Windows 11」への移行に伴う需要の本格化と、学校教育に対して1人1台タブレットを配布するGIGAスクール構想における入替の影響などがあると考えています。

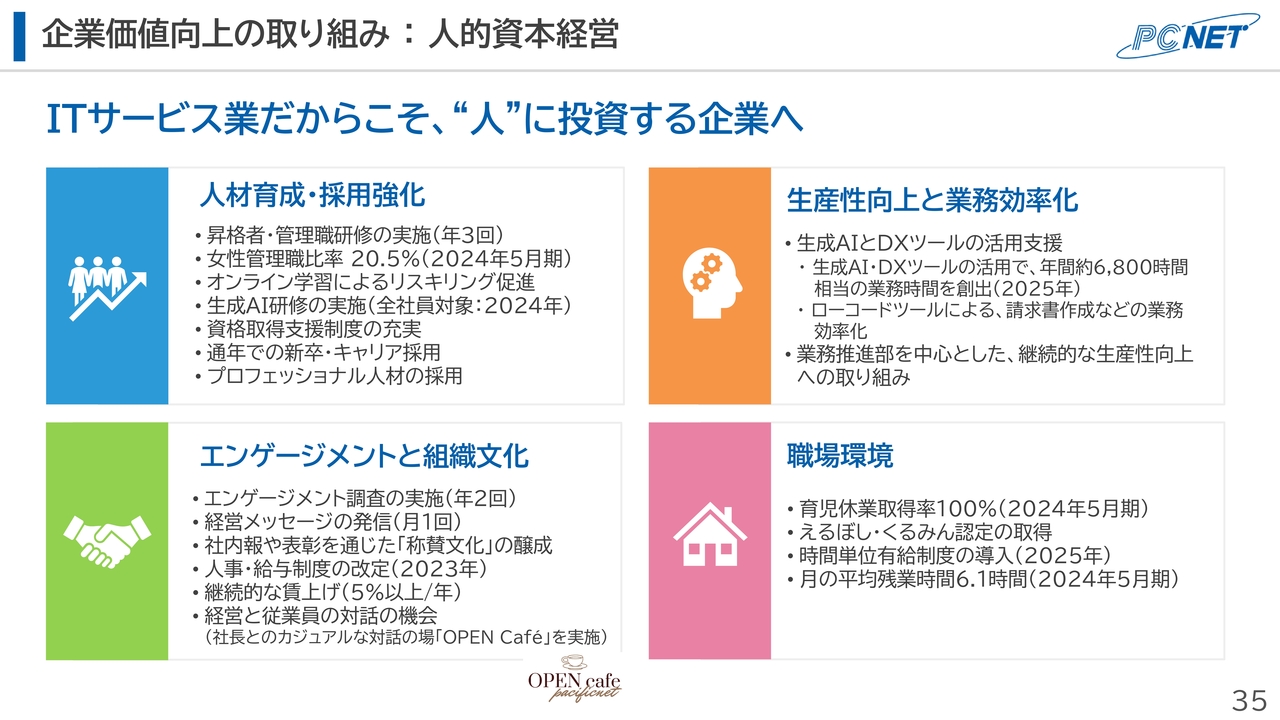

企業価値向上の取り組み:人的資本経営

上田:企業価値向上の取り組みについてご説明します。

当社はサービス業ですが、有形なサービスを取り扱っておらず、人が付加価値の源泉であると考えています。したがって、人的資本経営に注力しており、人に対するあらゆる取り組みを行っています。

生産性向上と業務効率化のために、生成AIやDXツールを活用し、直近では約6,800時間の業務時間を創出できました。

また、エンゲージメント向上のためにエンゲージメントの調査を年2回実施しています。経営メッセージを社内報や表彰イベントを通じて行い、称賛文化の醸成を行っています。人事給与制度も改定し、継続的な賃上げも行っています。

そして、働きやすい職場環境にも力を入れています。当社は月の平均残業時間が6.1時間と大変短く、さまざまな方が働ける環境となっています。

さらに、人材育成と採用も強化を続けています。通年で新卒キャリア採用を行い、最近ではプロフェッショナル人材の採用も行っています。オンライン学習によるリスキリング促進を行い、生成AIの研修なども行っています。

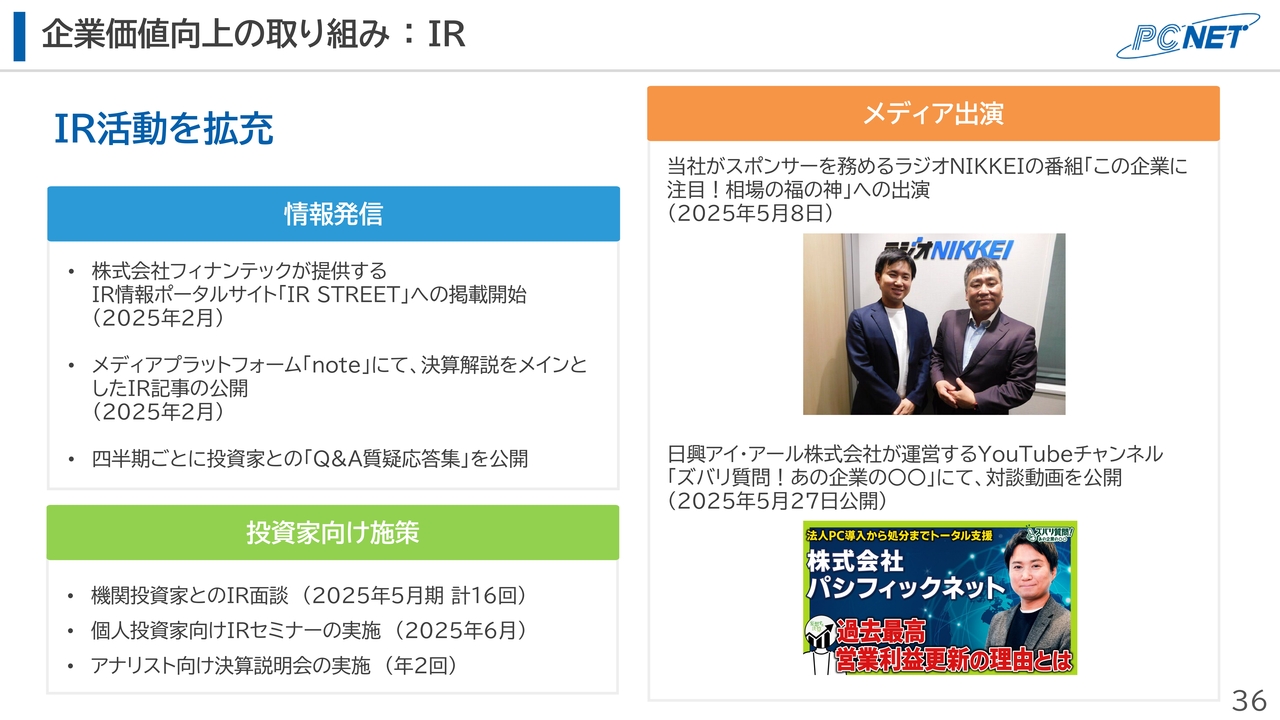

企業価値向上の取り組み:IR

上田:株主のみなさまとのコミュニケーションも企業価値の向上だと考えており、IR活動を拡充しています。

直近では、メディア出演を行いました。当社がスポンサーを務める「ラジオNIKKEI」に出演したり、「YouTube」チャンネルでの対談動画に出演したりしました。今後も、あらゆる媒体でのメディア出演を検討しています。

坂本:私も「ラジオNIKKEI」をたまに聞いており、藤本さんとスタジオで会うこともあります。

こちらはどのような理由からスポンサー提供を行っているのでしょうか? 当然ながら知名度向上につながると思いますが、どちらかというとBtoCの方が見ている番組だと思います。それを活かしたPRとはどのようなものでしょうか? 営業につながるシナジーがあれば、教えてください。

上田:投資家向けの知名度向上のため、8年前からラジオ番組のスポンサーを務めています。もう1つの理由は、坂本さんがおっしゃるとおり、営業のためです。毎回、上場企業の社長が番組に出演しており、事前取材に当社の営業社員も同席しています。

そこで、我々のターゲットである企業の情報システム部門をご紹介いただき、それが営業活動につながっています。

坂本:どちらかというと自社PRのためにスポンサーになるかと思いますが、とても画期的な営業ですね。継続しているということは、効果があるということですか?

上田:これまでに1,000回以上放送しており、非常に高確率で紹介を受けています。

ラジオ以外の情報発信は、メディアプラットフォーム「note」で、四半期ごとに決算解説を公開しています。また、投資家との質疑応答集も四半期ごとに情報発信しています。

投資家向けの施策としては、本日のような個人投資家向けのIRセミナーの実施や、機関投資家向けのIR面談を通年で行っています。

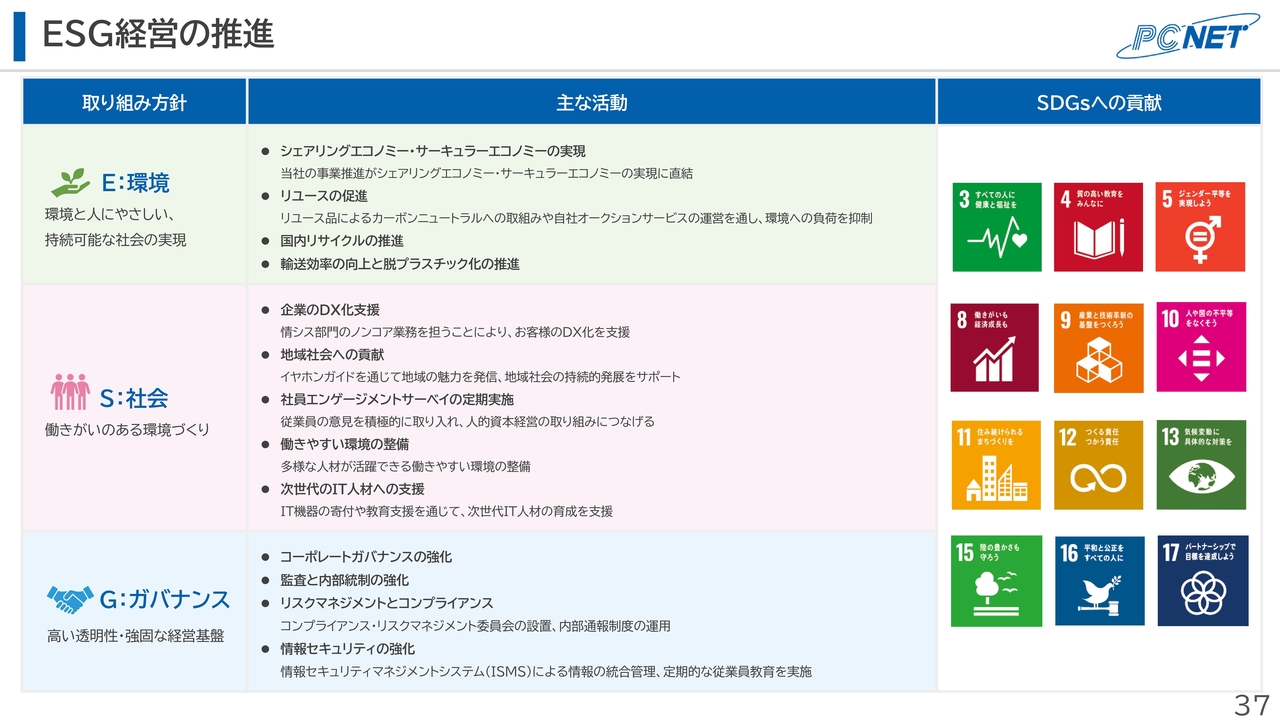

ESG経営の推進

上田:持続可能な社会の実現に向けて、ESG経営にも力を入れています。

特に環境に関しては、当社の事業そのものがシェアリングエコノミー、サーキュラーエコノミーの実現に直結しています。当社のパソコンのレンタル、リユースを通じて、CO2の削減に今後も貢献していきます。

また、社会やガバナンスを通じて、働きがいのある環境や強固な経営基盤に今後も努めていきます。

株主還元

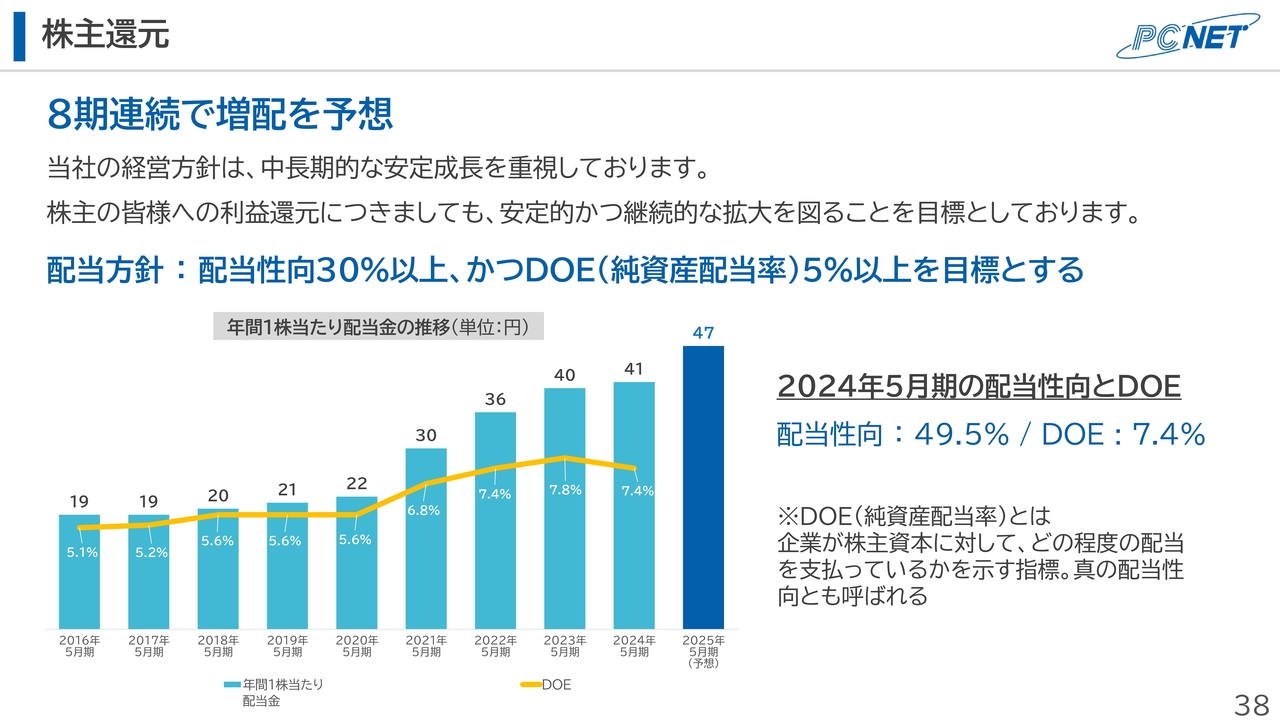

上田:株主還元です。配当性向は30パーセント以上、かつDOE(純資産倍率)5パーセント以上が目標です。

配当の累進性を意識しており、堅実に配当金額を上げている点が当社の特徴の1つです。安定成長と積極的な株主還元を通じて、投資家のみなさまが満足する水準の配当を維持・向上させていく方針です。2024年の5月期の配当性向は49.5パーセント、DOEは7.4パーセントでした。

私からのご説明は以上となります。

質疑応答:具体的なビジョンと今後の夢について

坂本:「上田社長に質問です。資料に成長戦略の記載がありますが、何年後にどういう状況

新着ログ

「サービス業」のログ