コマースOneHD、連結営業利益率は18%で上昇基調に回復 既存事業が好調に推移し、売上高は継続的に増加

2025年3月期第3四半期 サマリー

清水究氏:株式会社コマースOneホールディングス取締役の清水です。本日は当社グループの決算説明会にご参加いただき、ありがとうございます。これより、2025年3月期第3四半期の決算説明を始めます。

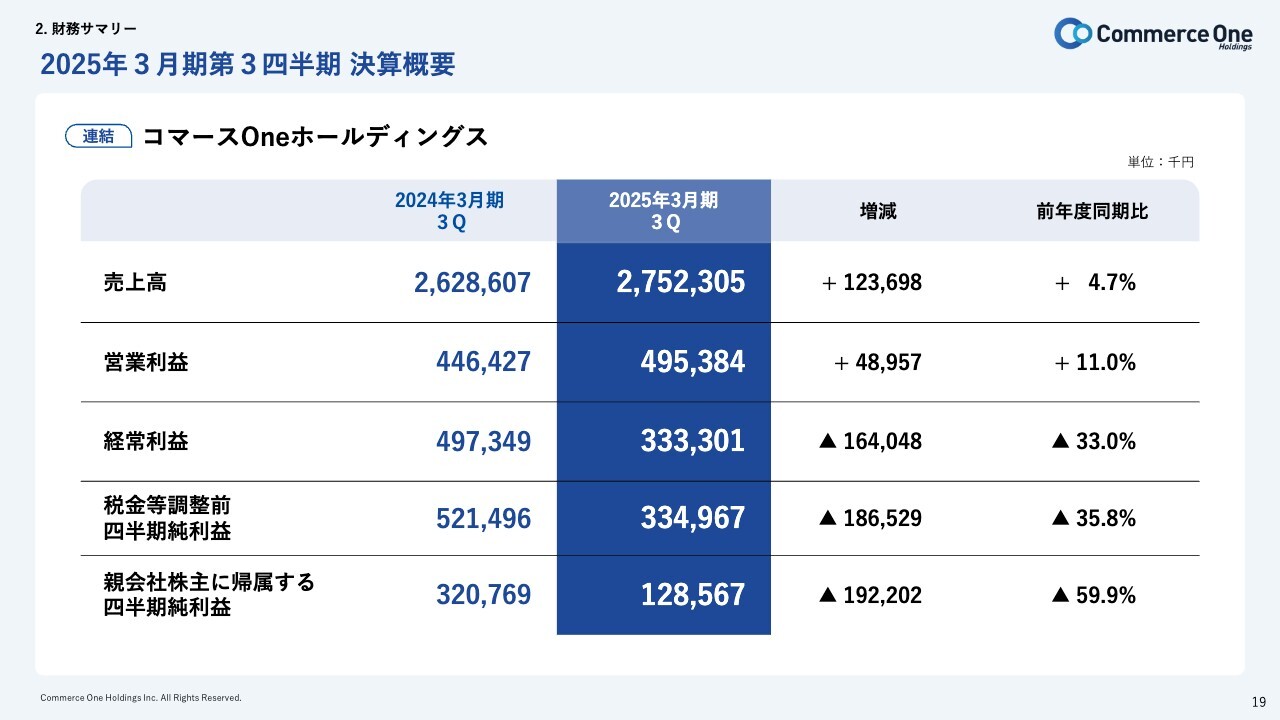

決算数値の概要をご説明します。スライドには、2025年3月期第3四半期累計期間の数値を記載しています。今期の業績は、連結売上高が27億5,000万円、連結営業利益が4億9,000万円、連結営業利益率が18パーセント、親会社株主に帰属する四半期純利益が1億2,000万円となりました。

前年同期比で、連結売上高は1億2,000万円の増加、連結営業利益は4,000万円の増加、連結営業利益率は1ポイントの増加、親会社株主に帰属する四半期純利益は1億9,000万円の減少となりました。

当第3四半期累計期間における決算の概要を、スライド下部に記載しています。コア事業であるEC事業者のフロントサイドの支援サービスを提供しているフューチャーショップにおいては、サービスの拡充や価格の改定により増収増益となっています。

EC事業者のバックオフィス業務を支援するツールを提供しているソフテルでは、大型案件等の受注ができた一方で、一部のエンジニアリソースが想定以上にかかってしまいました。そのため増収ではあるものの、減益となっています。

連結営業利益以下では、持分法適用関連会社のエネサイクルにおける先行投資の費用を取り込んだことで、親会社株主に帰属する四半期純利益は、前年同期比で1億9,000万円の減益となっています。

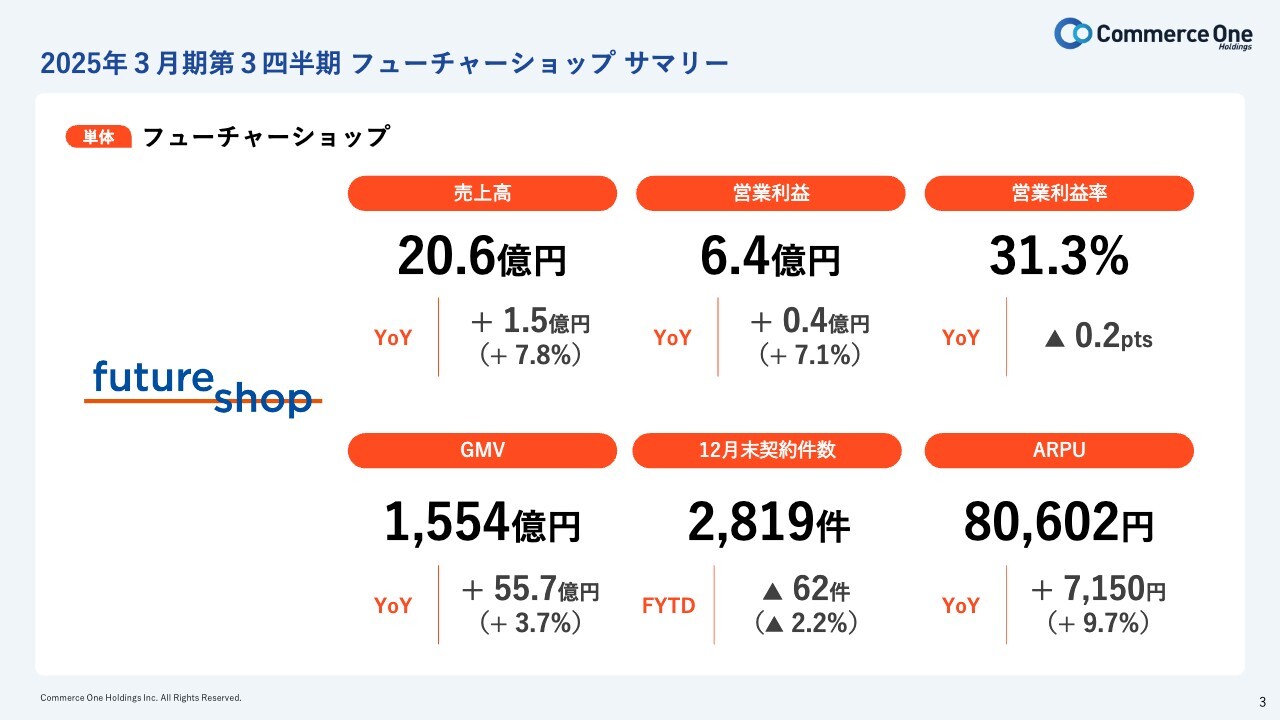

2025年3月期第3四半期 フューチャーショップ サマリー

フューチャーショップ単体の当期業績についてご説明します。売上高は前年同期比1億5,000万円増の20億6,000万円、営業利益は前年同期比4,000万円増の6億4,000万円、営業利益率は前年同期比0.2ポイント減の31.3パーセントとなっています。

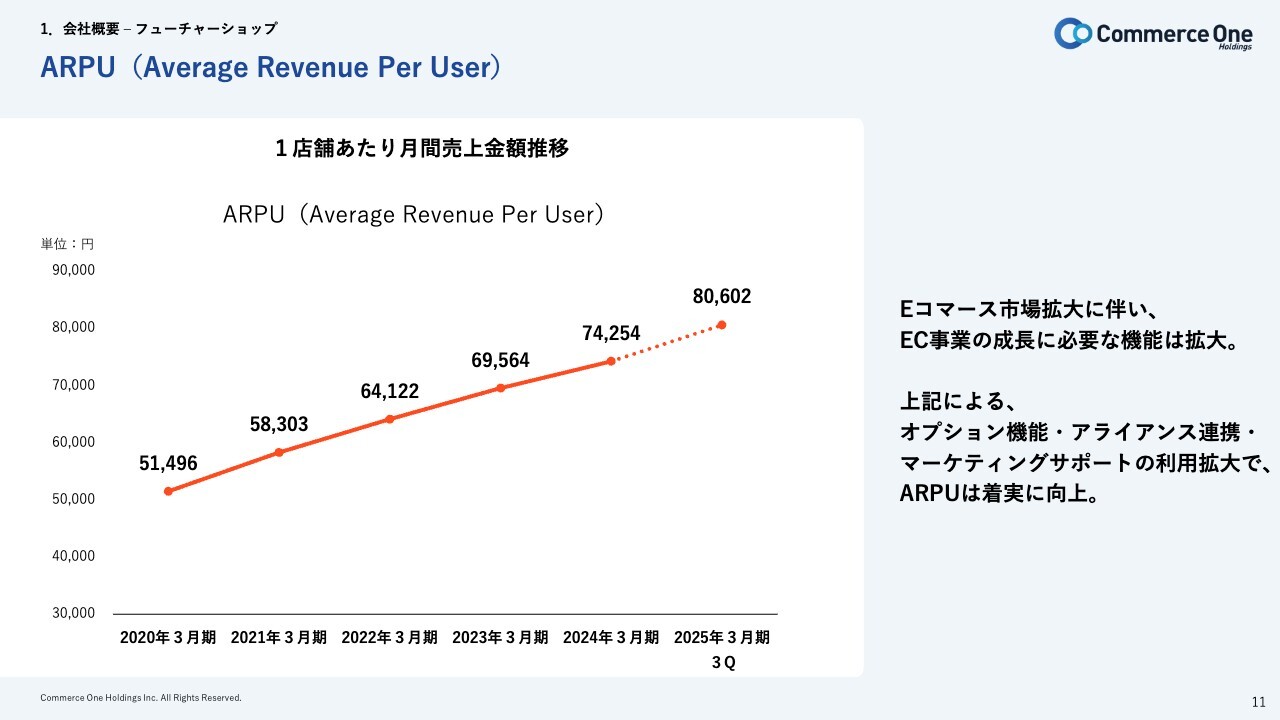

GMVは前年同期比55億7,000万円増の1,554億円、契約件数は前年同期比62件減の2,819件、ARPUは前年同期比7,150円増の8万602円となりました。

売上高およびARPUの増加要因としては、顧客の成長に伴いオプション機能やアライアンスサービスの利用が引き続き拡大したこと、並びに価格改定の影響が挙げられます。営業利益率が若干下がっているのは、前年に比べてマーケティング費を増加させているためです。

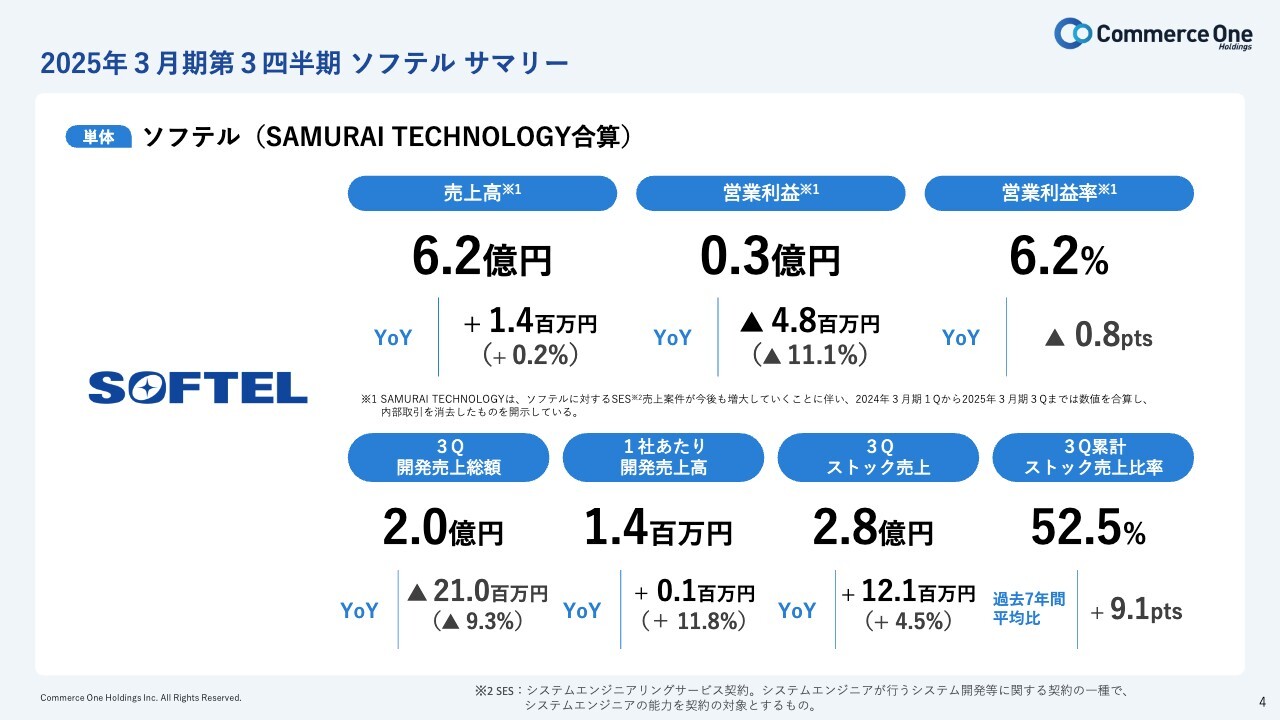

2025年3月期第3四半期ソフテル サマリー

ソフテルの当期実績についてご説明します。売上高は前年同期比140万円増の6億2,000万円、営業利益は前年同期比480万円減の3,000万円、営業利益率は前年同期比0.8ポイント減の6.2パーセントとなっています。

売上高が前年同期比で増加に転じているのは、一昨年から投資していた「SAMURAI TECHNOLOGY(サムライテクノロジー)」のエンジニア育成コストが減り、収益化に貢献できるようになってきたことが要因です。

一方で、営業利益が減少しているのは、大型の案件において一部のエンジニアリソースが想定以上にかかってしまったためです。

目次

アジェンダはスライドに記載のとおりです。会社概要と財務サマリーで財務の部分を深掘りしてご説明します。そして成長戦略、ビジネス概要、関連会社についてお話ししていきたいと思います。

企業理念

当社グループは企業理念に「テクノロジーを活用する人の力を最大化させるプラットフォーム」と「誰もが自己実現を追求できるフェアな社会の実現」を掲げています。

コマースをトータルで支援するプロダクトを保有

当社グループは企業理念を達成するために、Eコマース支援事業に注力し、EC事業者をトータルで支援するプロダクトを保有しています。主な事業内容は、コマース支援を通して企業のDXや生産性の向上を支援することです。

各プロダクトが保有するテクノロジーや、グループ各社がECサイトのフロントエンドやバックエンドで収集してくるデータ等、ノウハウを統合したコンサルティング支援を実行していきます。

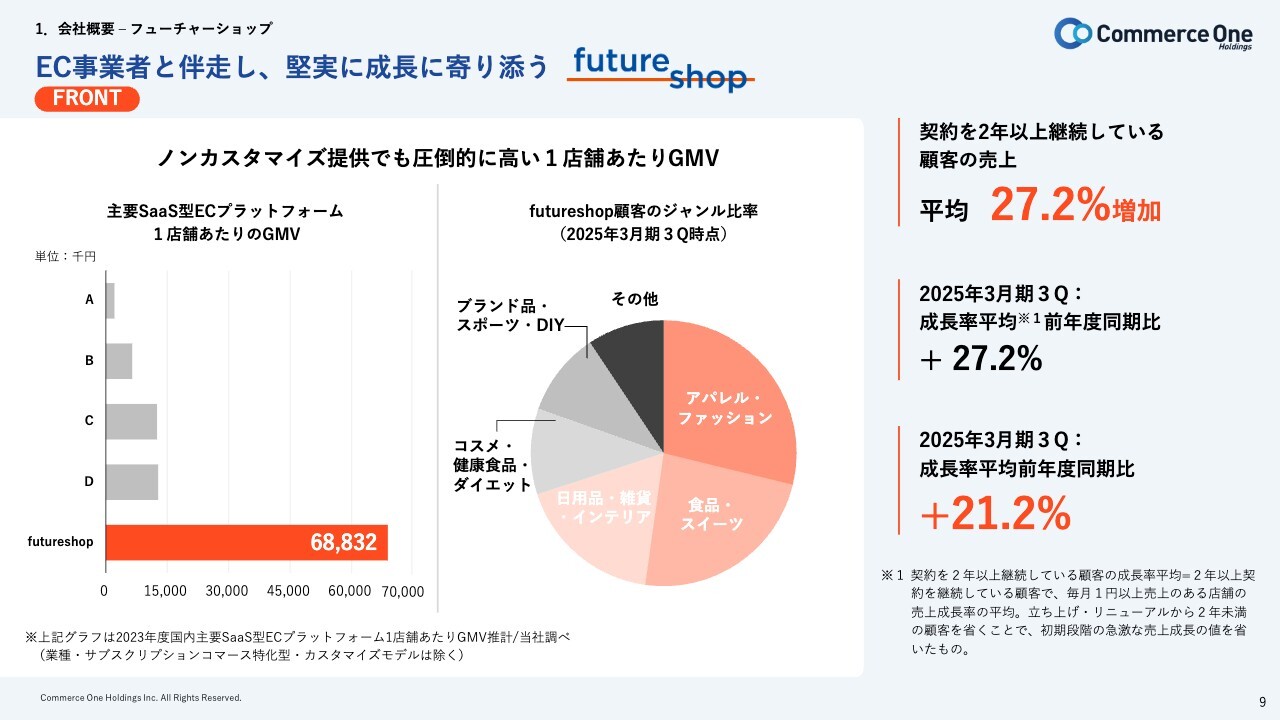

EC事業者と伴走し、堅実に成長に寄り添うfutureshop

「futureshop(フューチャーショップ)」のサービスの特長です。契約を2年以上継続しているお客さまの売上が、平均で27.2パーセント増加しています。長く伴走してきたお客さまは、当社グループのサポートによって継続的に成長できているという実績の表れとなっています。

お客さまの商材は、アパレル・ファッション、食品・スイーツなど、さまざまです。競合他社のSaaSのプラットフォームに比べて1店舗当たりのGMVが高くなっており、「futureshop」を利用することで、着実に成長できていると考えています。

課金モデルが月額固定で手数料が中心であるため、お客さまの目線でROIが向上していくことも大きな特長です。

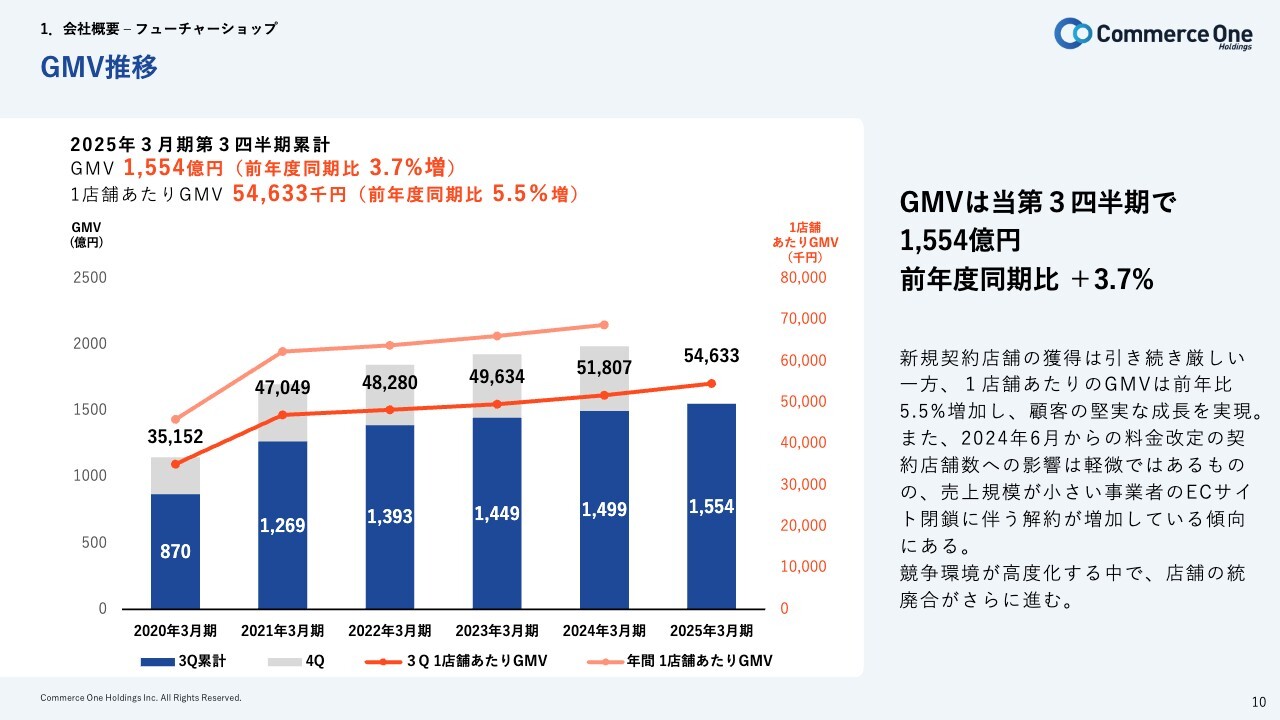

GMV推移

「futureshop」のGMVの推移です。当第3四半期では1,554億円と、前年同期比で3.7パーセント増加しています。市場環境としてはGMVが伸びづらい状況になってきていますが、一時期よりは、緩やかながらも着実に成長を積み上げてきている状況です。

これは、より商流を持ったお客さまが増えているということに加えて、当社グループのサポートとお客さまの努力による成長が要因だと考えています。成長に比例して、わたしたちの手数料収入も確実に積み上がっている状況です。

ARPU(Average Revenue Per User)

フューチャーショップのARPUの推移です。2025年3月期第3四半期の直近では、ARPUは8万602円と、スライドに掲載したグラフのとおり右肩上がりで、順調に推移してきています。

サービスの特長 –「futureshop」「futureshop omni-channel」の顧客満足度および認知度

スライドの表は、「futureshop」のお客さまの満足度および認知度をまとめたものです。ECサイト構築部門の「Leader」バッジを22期連続(5年連続)で受賞しています。これは、IPS向けIT製品・クラウドサービスのレビューサイト「ITreview」において、顧客満足度・認知度の両項目の評価が高い製品であることを示しています。

EC事業者と伴走し、堅実に成長に寄り添うSOFTEL

スライドのグラフは、ソフテルの収益モデルを示しています。棒グラフの下部が、導入時にカスタマイズとして入っている初期導入の収益です。それに加えて、カスタマイズと保守料が主な収益源になっています。

イニシャルで売上をいただきながら、その後はシステムの保守料をいただくストックのビジネスにもなっています。安定的な売上を維持できるビジネスモデルです。

マーケティングとクリエイティブ支援

当第3四半期からグループインした株式会社既読の取り組みについてご説明します。企業として在庫管理を持っているソフテルと連携を図り、コンテンツ開発を実施しています。

例えばスライドに掲載したような画像を自動生成し、提供するサービスを開発しています。これにより、生成AIを使ったクリエイティブマーケティングを加速させたいと考えています。

お客さまにおいては、以前よりも大幅にコストを削減したコンテンツを生成し、サイトにアップできるようになります。ただし現時点では単純にすべてをAIに頼っていると、クオリティの面でまだ難しい部分があります。

そこで、既読がクリエイティブのノウハウや実績を活かして、より購買意欲を促進するような画像を提供します。リッチなコンテンツに仕上げられるサービスをリリースし、みなさまに使っていただけるプラットフォームを目指しています。

プラットフォームにAIを活用しながら、DXによる業務効率化で費用を抑え、EC店舗の収益の向上を図っていきます。売上を伸ばすフロント側のフューチャーショップと、コストを削減してDXを進めるソフテルの「通販する蔵」の両側からサポートしていく体制です。

EC事業者が自走していけるよう、成長を支援するプラットフォームへと進化させることが、わたしたちの成長戦略だと考えています。

時代に合わせた成長支援 生成AIプロジェクト

「Commerce Connect(コマースコネクト)」「通販する蔵」に載せている画像生成以外の生成AIプロジェクトについてご説明します。

商品管理は、顧客サポートのデータを活用します。プロダクトの商品説明文を自動生成する機能や、顧客へのクレーム対応のコミュニケーションを支援する機能等のPoCを始めているところです。

EC事業者のバックエンド業務全体を効率化するツールやプロダクトを、今後も開発していく予定です。

グループシナジー futureshop × Commerce Connect マルチチャネルデータ活用支援

「futureshop」と「Commerce Connect」の共創シナジーにより、進化したマーケティングサポートと戦略コンサルティングを行います。その中心となるのが、マルチチャネルに対応したSaaS型のEコマースプラットフォームへの進化であり、そこを目指しています。

「futureshop」で得られる自社ECに関するデータと、「Commerce Connect」で得られるモール中心のデータを掛け合わせて、マルチチャネルのデータ分析が可能になると考えています。

各モールの動向に合わせた動的価格帯の最適化や、高ROIを可能にする効果的なプロモーション、越境ECのマーケティング支援なども行っていきたいと考えています。これらを活用することで、EC事業者はマルチチャネルのマーケティングが実施できるようになります。

わたしたちは、カスタマーサクセスチームを中心としたコンサルティングサービスを提供していることが強みとなっています。自社ECとモールとのデータの掛け合わせた分析に加え、ネットとリアルの垣根を超えたOMO施策など、幅広い視点からお客さまの成長に伴走したサポートを実施していきたいと考えています。

ECサイト構築サービスでのポジショニング

スライドの図は、成長戦略におけるわたしたちのEC構築サイトのポジショニングを示しています。市場の成長に伴い、強みも活かしながら、どのように戦って成長していくかをご説明します。

図の縦軸が拡張性の高低を、横軸がサポート品質の高低を表しています。SaaS型の「futureshop」は拡張性が非常に高いサービスです。オプション等を使うことによって成長に必要な機能が得られます。また、カスタマーサクセスのサポートを最大の強みとして考えています。

「futureshop」と、ソフテルで開発を進めているSaaS型のバックヤードシステム「Commerce Connect」とのシナジーによってコンサルティング支援とマーケティングサポート体制をより強化していくことが戦略の基本方針です。

2025年3月期第3四半期決算概要

財務サマリーについてご説明します。決算数値の概要として、前年同期比の数値はスライドに記載したとおりです。連結売上高と連結営業利益は先ほどお伝えしたとおりです。

前年同期比で、連結売上高は4.7パーセントの増加、連結営業利益は11パーセントの増加、連結経常利益は33パーセントの減少、親会社株主に帰属する四半期純利益は59.9パーセントの減少になっています。

2025年3月期第3四半期 予算進捗

当第3四半期累計期間の連結予算進捗です。連結売上高は、通期予算約38億1,500万円に対して、進捗率72.1パーセントの約27億5,200万円となっています。

第3四半期時点で75パーセントに達していませんが、積み上げ型のストック売上が期末にかけて寄与してくるため、現状では想定内の順調な進捗だと考えています。

連結営業利益は、通期予算の約6億400万円に対して、進捗率81.9パーセントの約4億9,500万円となっています。

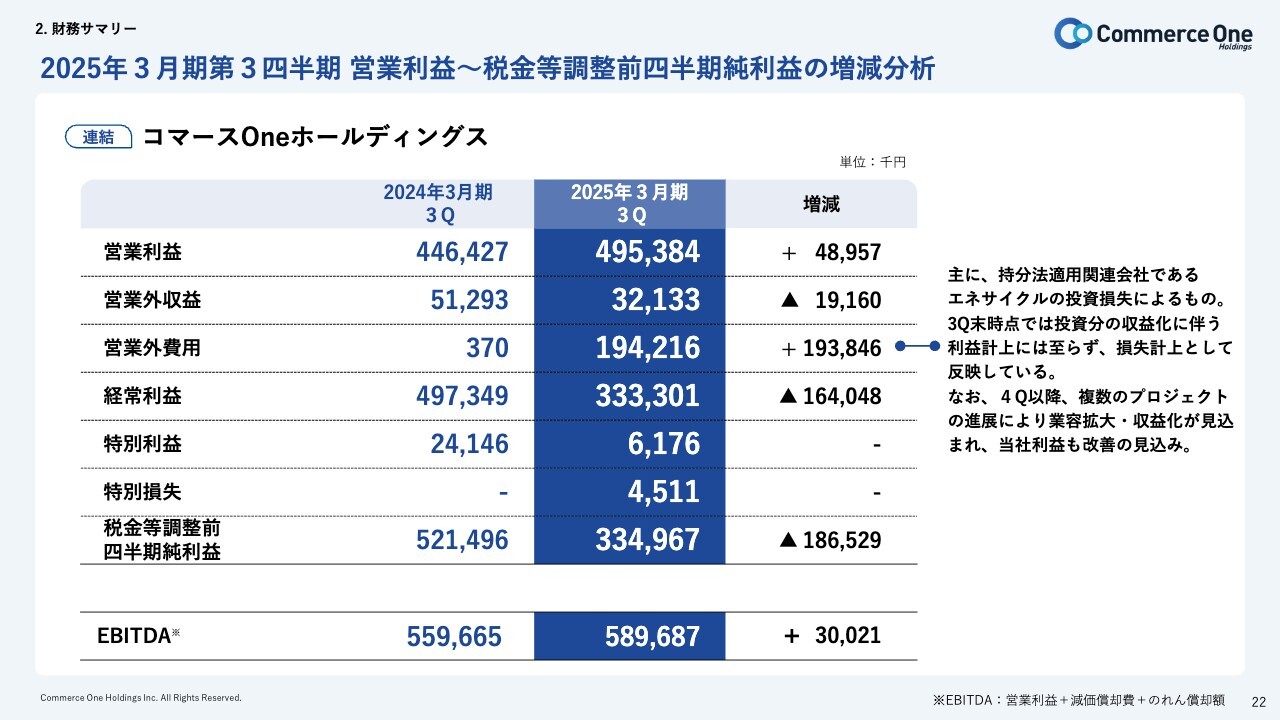

連結経常利益は、通期予算の約6億8,300万円に対して、進捗率48.8パーセントの約3億3,300万円となっています。連結経常利益以下では、通期予算の進捗が鈍化しています。この大きな要因は、持分法適用関連会社であるエネサイクルの投資損失を営業外費用に計上したことです。

エネサイクルについては、当第3四半期まで先行投資が続いていますが、第4四半期以降では複数のプロジェクト案件の進展が見込まれています。そのため、現時点では通期予算達成に近い収益を見込んでいます。

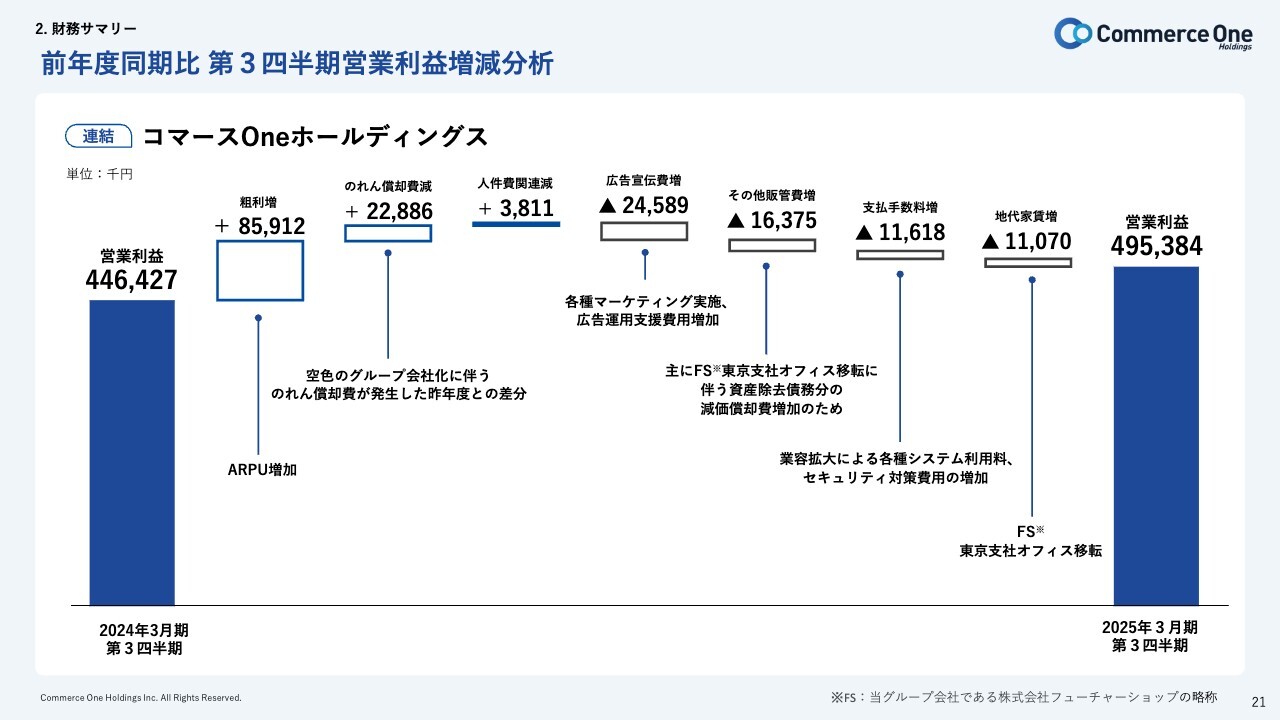

前年度同期比 第3四半期営業利益増減分析

連結営業利益の増減分析です。連結営業利益が約4億9,538万円と、前年同期の約4億4,642万円に対して約4,896万円の増益となっています。

増加要因としては、フューチャーショップの取引拡大に伴う粗利の増加が約8,591万円ありました。また、今期は連結のれんの償却がないため、コストが約2,288万円減少しています。

利益の減少要因としては、フューチャーショップを中心とした各社マーケティングの実施費用により広告宣伝費が約2,458万円増加したことや、フューチャーショップの東京支店の移転による諸々の費用に約2,744万円かかったことが挙げられます。

結果として、連結営業利益は約4億9,538万円となっています。

2025年3月期第3四半期 営業利益~税金等調整前四半期純利益の増減分析

連結営業利益以下の前年同期比です。連結営業利益以下では、持分法適用関連会社のエネサイクルによって先行投資を実施している影響から、約1億9,305万円の損失を取り込んでいます。前年同期比で、連結経常利益が約1億6,404万円減少している状況です。

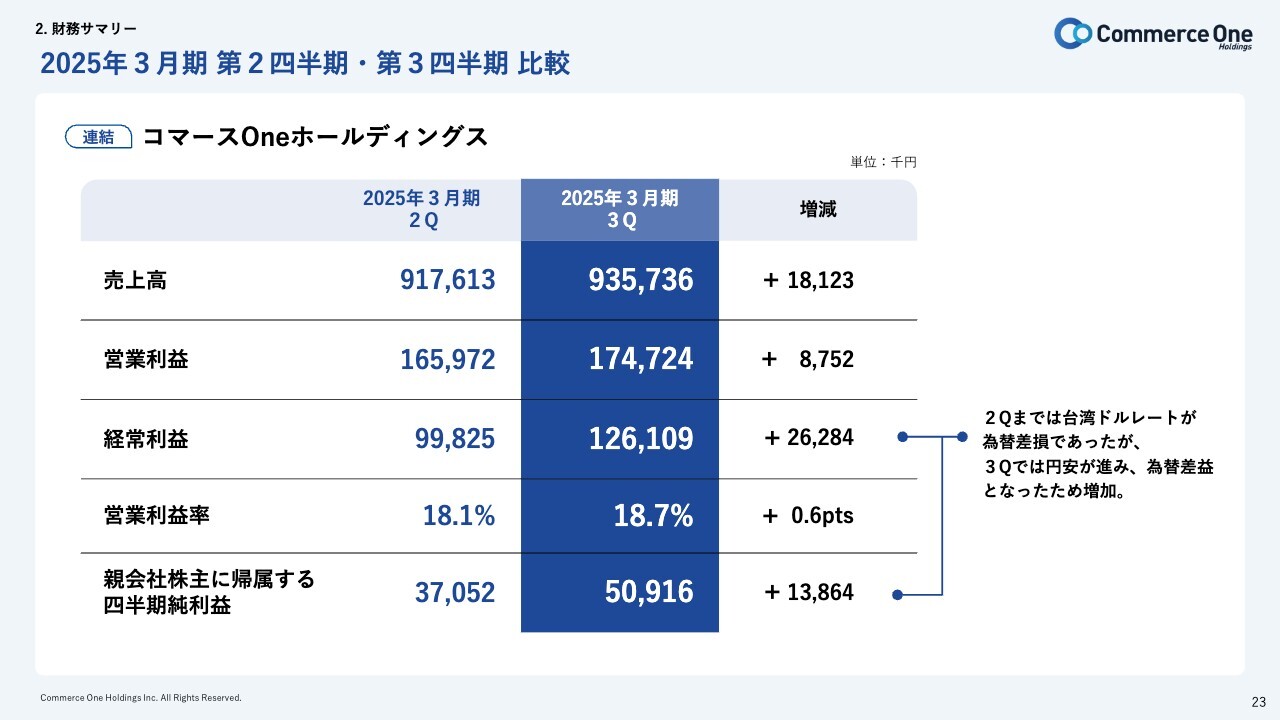

2025年3月期 第2四半期・第3四半期比較

スライドの表は、第2四半期と当第3四半期を比較したものです。連結売上高は約1,812万円の増加になっています。フューチャーショップのARPU向上が大きな要因です。

一方で、連結営業利益が約800万円の増加にとどまっているのは、各社のマーケティングを積極的に実施したことによるものです。

2025年3月期第3四半期 貸借対照表前期末比

連結貸借対照表の前期末比較です。固定資産の投資有価証券が約3億4,000万円減少しているのは、海外上場会社の株式の為替と株価の影響による約1億5,000万円のほか、持分法適用関連会社のエネサイクルの持分損失取り込みによる約1億9,000万円の減少が要因です。

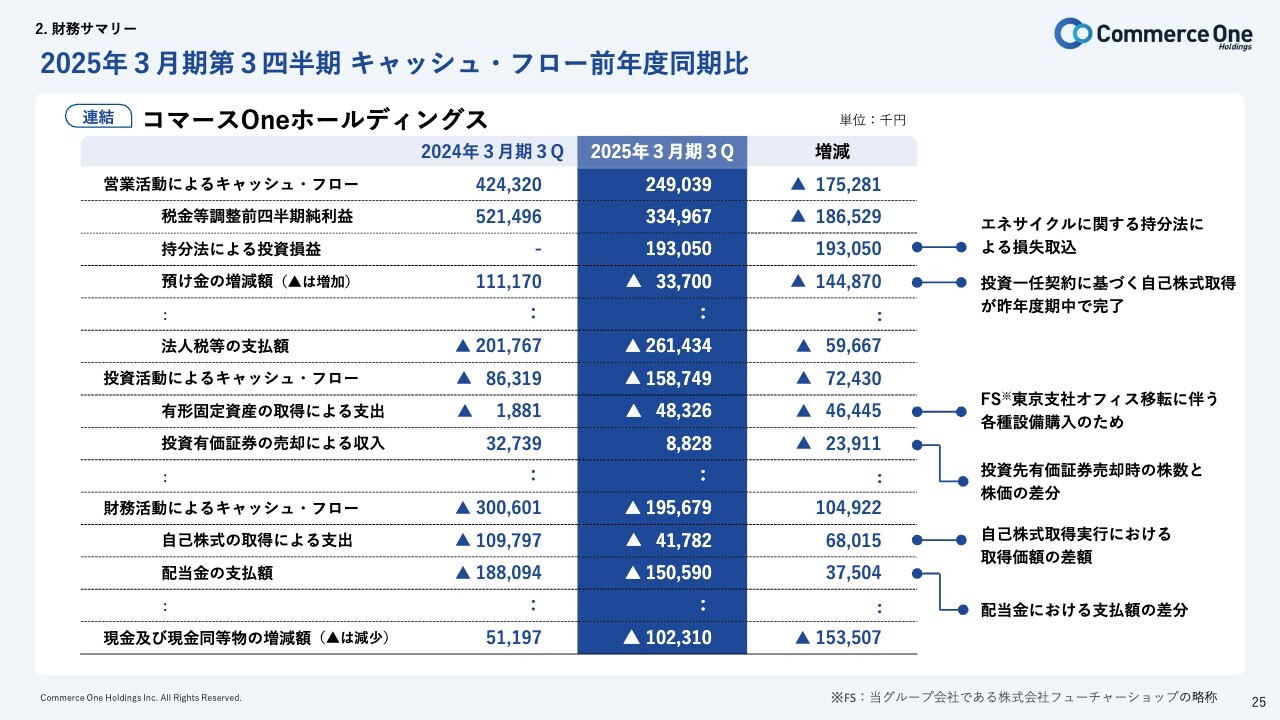

2025年3月期第3四半期 キャッシュ・フロー前年度同期比

連結キャッシュ・フロー分析です。営業活動によるキャッシュ・フローは約2億4,903万円と、前年同期の約4億2,432万円に対して約1億7,528万円減少しています。自己株式の取得に関する預け金の支出の増減が主な要因となっています。

投資活動によるキャッシュ・フローでは、当第3四半期累計期間で約1億5,874万円の投資を行っています。主な投資内容としては、ソフトウェア開発並びにフューチャーショップ東京支社の移転に関係する有形固定資産の取得があります。

財務活動によるキャッシュ・フローでは、当第3四半期累計期間で約1億9,567万円の支出を行っています。主な支出としては、期末の配当と自己株式の取得があります。

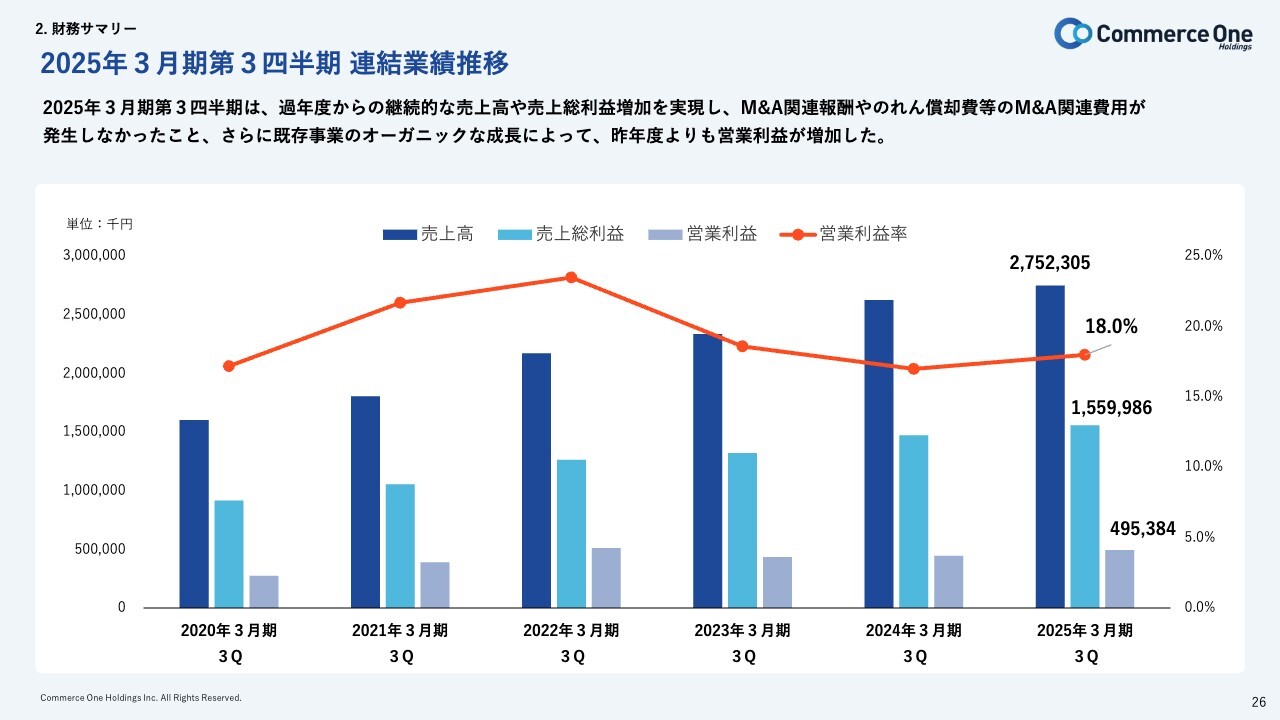

2025年3月期第3四半期 連結業績推移

連結営業利益の業績推移です。売上高は継続的に増加しています。要因としては、フューチャーショップの業績が好調に推移している点が挙げられるかと思います。

利益面においては、前期で発生したM&A関連の費用がなくなったことと、フューチャーショップのARPU増加により増益となっています。

結果として、連結営業利益率は前年同期比で1ポイント増加し18パーセントとなっています。

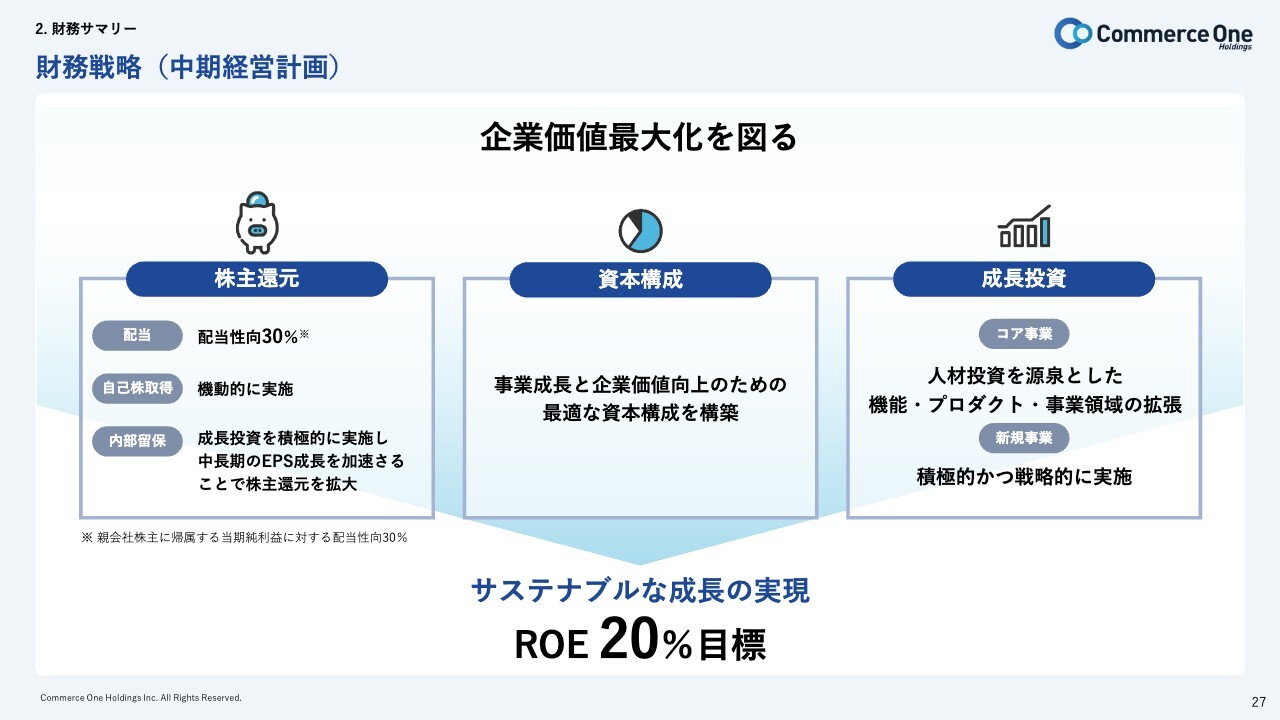

財務戦略(中期経営計画)

続いて、財務戦略の骨子をご説明します。中期経営計画を進める上で、企業価値最大化を図るのが目標です。2027年3月期における当社グループの目標数値をROE20パーセントに置いています。

これを達成するために3つの方針を定めています。1つ目は株主還元の実施です。配当性向30パーセント以上を目標値としています。さらに、自己株取得についても機動的に実施していく方針です。また、内部留保された利益、キャッシュについては積極的に成長投資へ充当し、中長期におけるEPSの成長を加速させることで、株主のみなさまへ還元を拡大していこうと考えています。

2つ目は資本構成です。事業成長と企業価値向上のために最適な資本構成を構築する方針を挙げています。

3つ目の成長投資はコア事業と新規事業に分けています。コア事業では、人材投資を源泉とした機能・プロダクト・事業領域の拡張に投資していきたいと考えています。新規事業については積極的かつ戦略的に実施していく方針で、企業価値向上を図り、ROE20パーセントを目標に進めていきます。

自己株式取得

自己株式の取得においては、第2四半期で発表したとおり今期末まで行っていきたいと思っています。財務状況や株価水準を総合的に勘案し、当社グループ目線で株価が割安だと考えられるうちは、積極的に自己株式を取得していきたいと考えています。

取得にかかる事項の内容はスライドのとおりです。

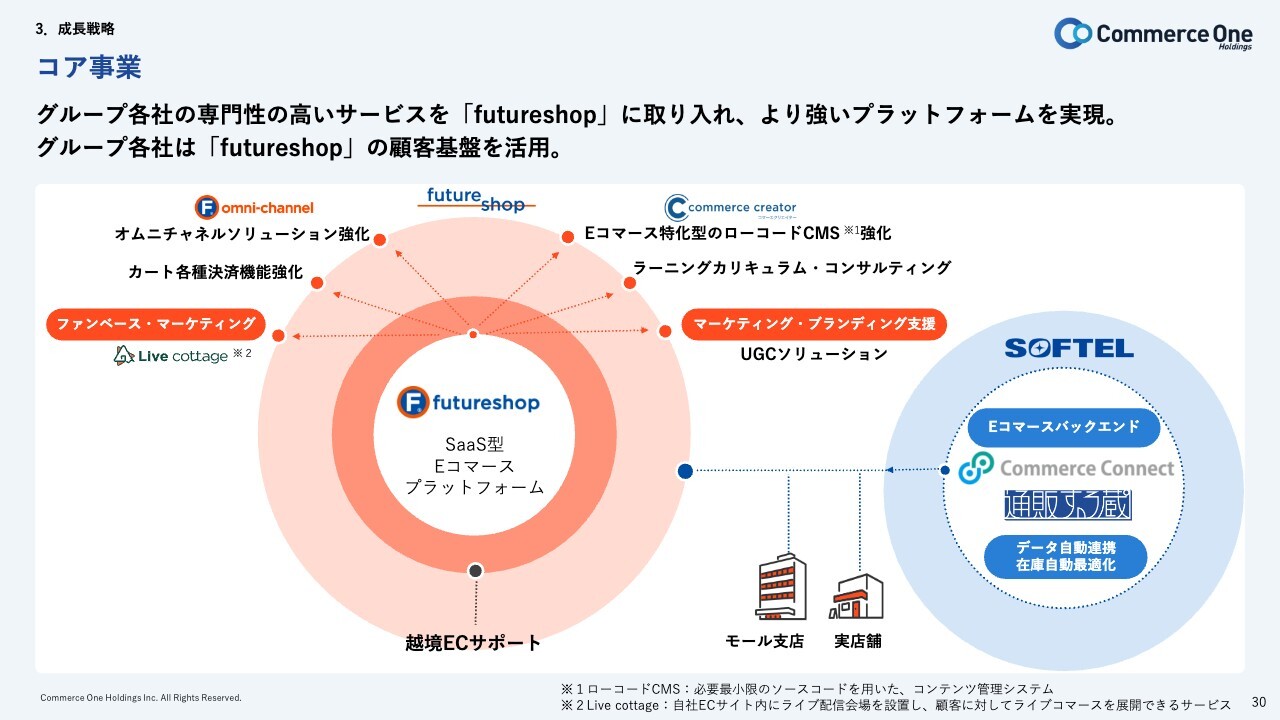

コア事業

続いて成長戦略についてご説明します。スライドは、当社グループのコア事業の成長方針です。グループ各社の専門性の高いサービスを「futureshop」に取り入れ、より強固なプラットフォームを実現していきたいと考えています。

「futureshop」の顧客基盤を活用してグループ各社でサポートし、強いプロダクトに進化させていく方針です。

また空色やバックヤードのソフテル、新たにグループインした既読が、「futureshop」の成長を支えるオプションやツールを提供していくことで、お客さまにとってよりシンプルでわかりやすく、一元的で利便性の高いツールに進化、成長させていくことが基本方針となっています。

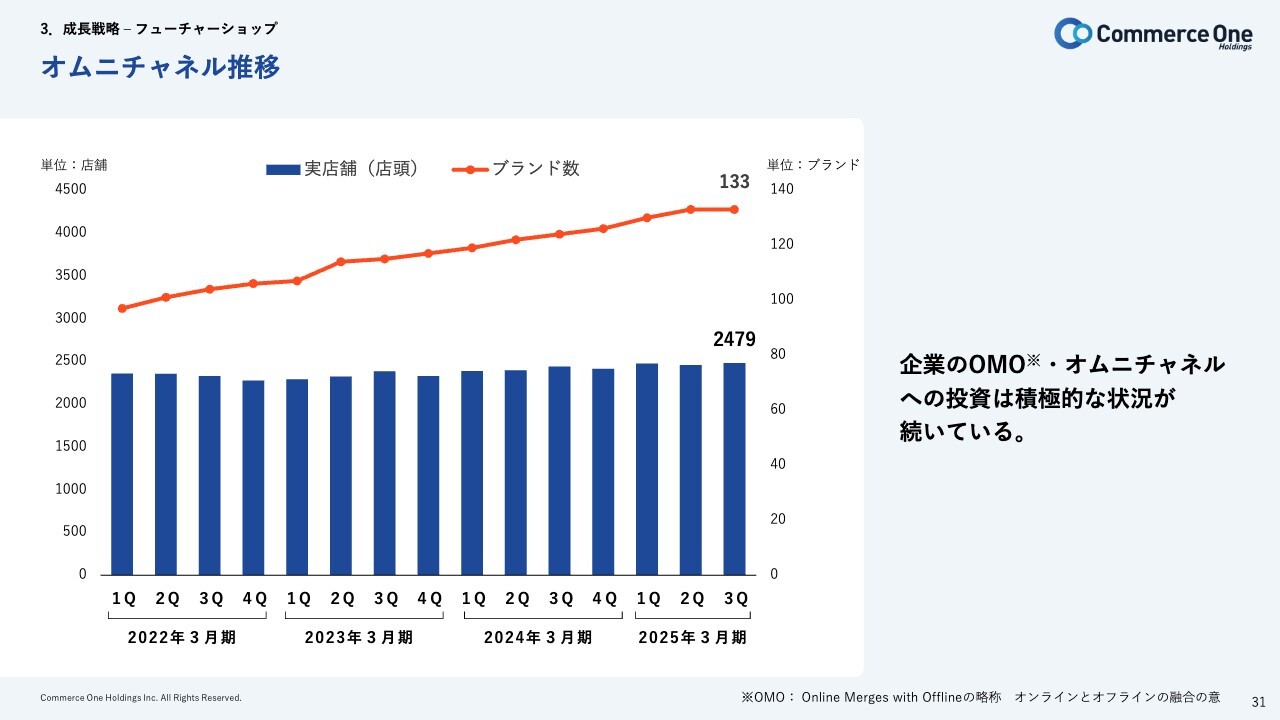

オムニチャネル推移

オムニチャネルの推移です。前期第3四半期では122ブランドでしたが、当第3四半期では133ブランドと、ゆっくりではありますが着実に増加しています。

OMOの領域については、EC事業者の施策の重要なテーマになっていることから、ソリューションを提供し、順調に拡大させていきたいと考えています。

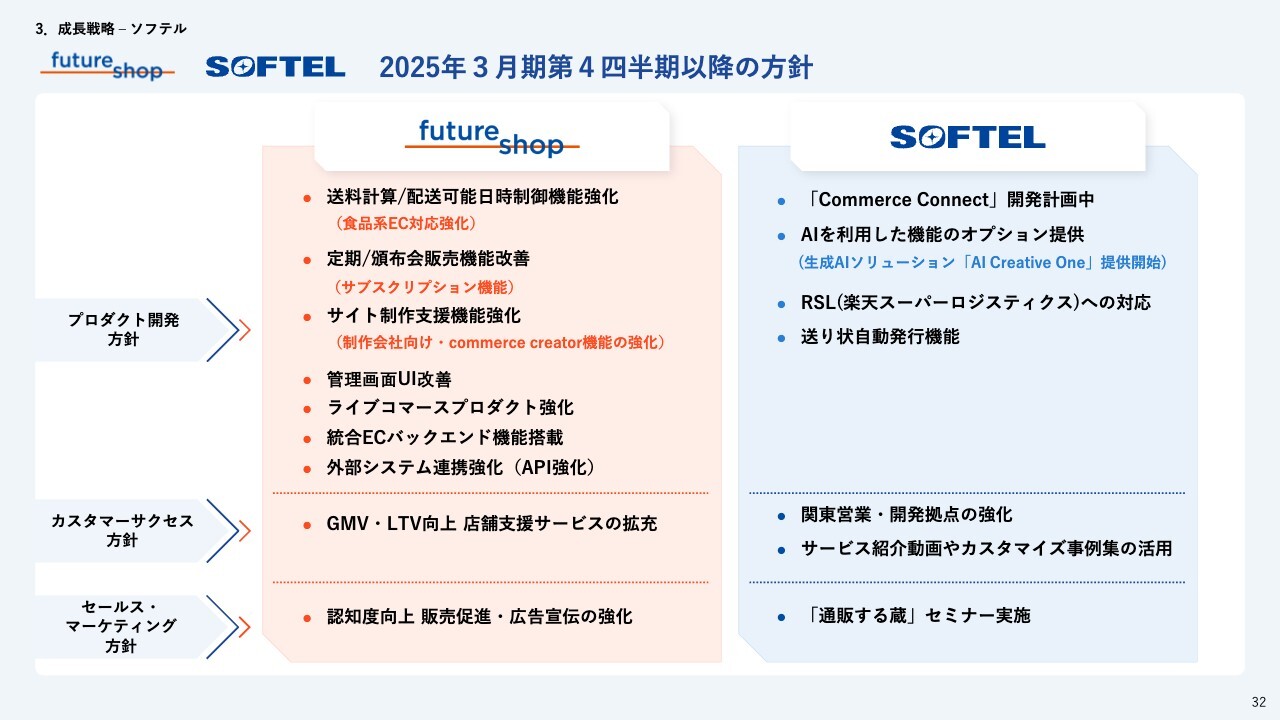

2025年3月期第4四半期以降の方針

スライドには、第4四半期以降の取り組み方針を記載しています。

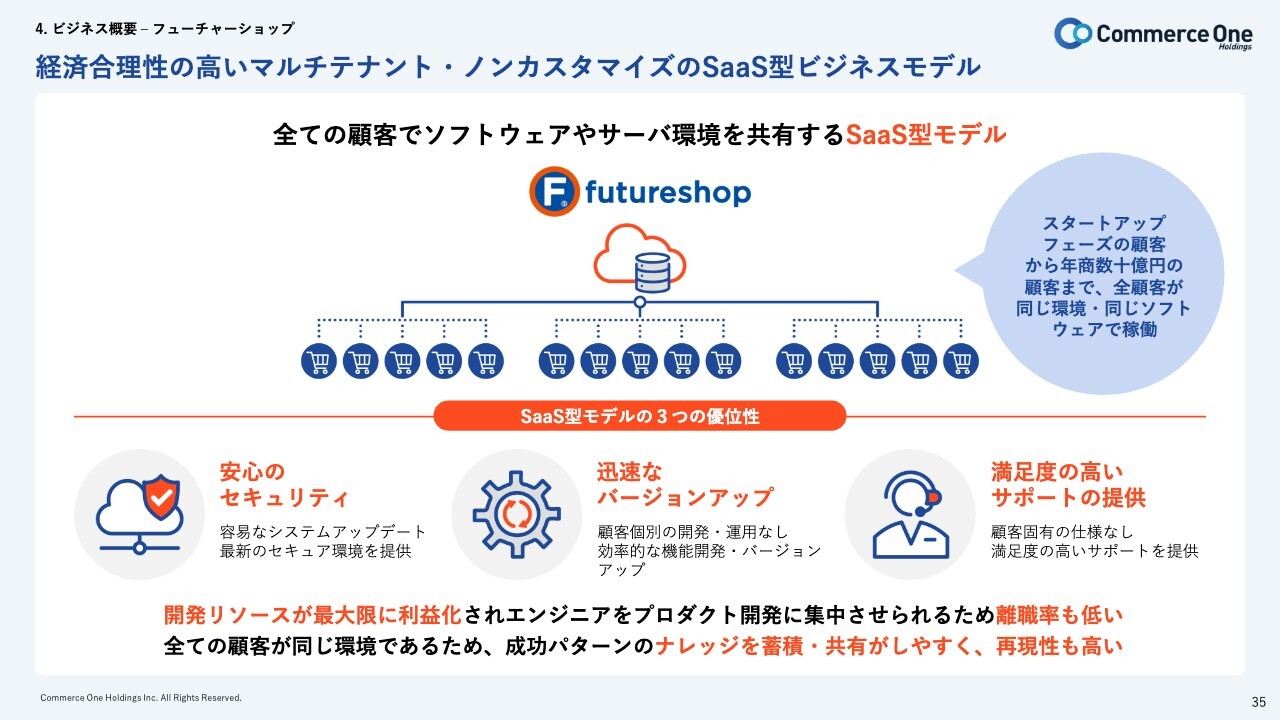

経済合理性の高いマルチテナント・ノンカスタマイズのSaaS型ビジネスモデル

ここからはビジネス概要についてご説明します。はじめに「futureshop」のビジネスモデルについてです。「futureshop」は、経済合理性の高いマルチテナント・ノンカスタマイズのSaaS型のビジネスモデルとなっています。

すべてのお客さまがソフトウェアやサーバー環境を共有するSaaS型モデルで、スタートアップフェーズのお客さまから年商数十億円のお客さままで、すべてのお客さまが同じ環境とソフトウェアで稼働しています。

このようなサーバー環境を共有するSaaS型のビジネスモデルによって、「futureshop」は3つの優位性を担保していると考えています。

1つ目は「安心のセキュリティ」です。システムアップデートにより最新のセキュア環境を提供しています。

2つ目は「迅速なバージョンアップ」です。お客さま個別の開発・運用がないため、効率的な機能開発とバージョンアップを実現しています。

3つ目は「満足度の高いサポートの提供」です。お客さま固有の仕様がないことから、満足度の高いサポートを可能にしています。

結果として開発リソースが最大限に利益化され、エンジニアはプロダクト開発に集中できることから、離職率も低くなっています。さらに、すべてのお客さまが同じ環境であるため、成功パターンのナレッジの蓄積・共有が容易であり、成長の再現性も高いプロダクトとなっています。

事業内容

フューチャーショップのサービスの強みをご説明します。ノンカスタマイズでありながらも、カスタマイズ性を担保するプロダクトのテクノロジーと拡張性と、お客さまの成長を支援するカスタマーサクセスチームを有しています。

「commerce creator(コマースクリエイター)」は、テクノロジー領域で特許取得済みのツールです。ECサイトのデザインカスタマイズ性と更新性を両立するEコマース特化型のCMSで、比較的自由にデザインができるツールになっています。

拡張性の領域では、「futureshop omni-channel(フューチャーショップ オムニチャネル)」により、実店舗とECの顧客データを統合することで、会員ステージ機能やポイント共通化の仕組みをフルに活用し、店舗でもECでも消費者のファン化に向けた施策を展開することが可能となっています。

一番の強みとなるのがカスタマーサクセスチームです。お客さまが成長するためのアカデミーカリキュラムの運営、日々の電話・メールサポート、コンサルティングなどを手厚く行っています。

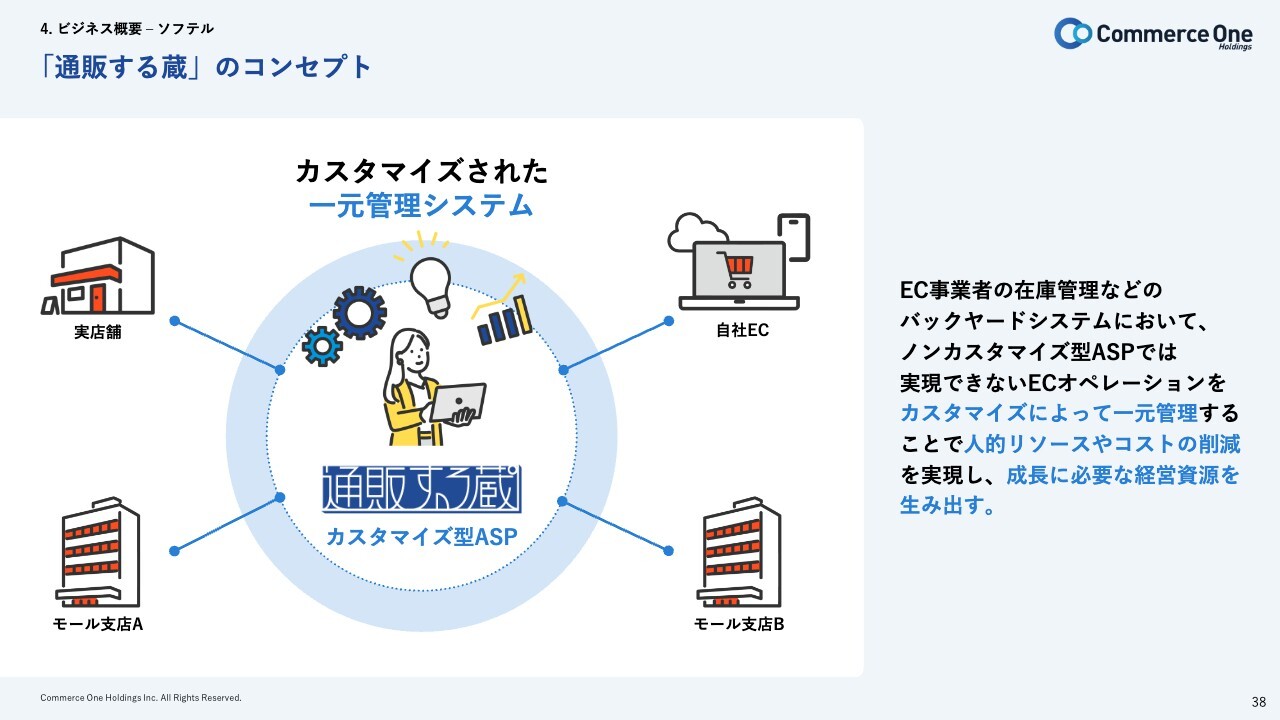

「通販する蔵」のコンセプト

スライドには、ソフテルが提供している「通販する蔵」のプロダクトのコンセプトを示しています。「通販する蔵」は、お客さまの在庫管理やバックヤードを支援するシステムです。

ノンカスタマイズのASPでは実現できない他店舗の管理を、カスタマイズによって一元管理することで人的リソースやコスト削減を実現し、お客さまの成長に必要な経営資源を生み出すことをプロダクトの目標としています。

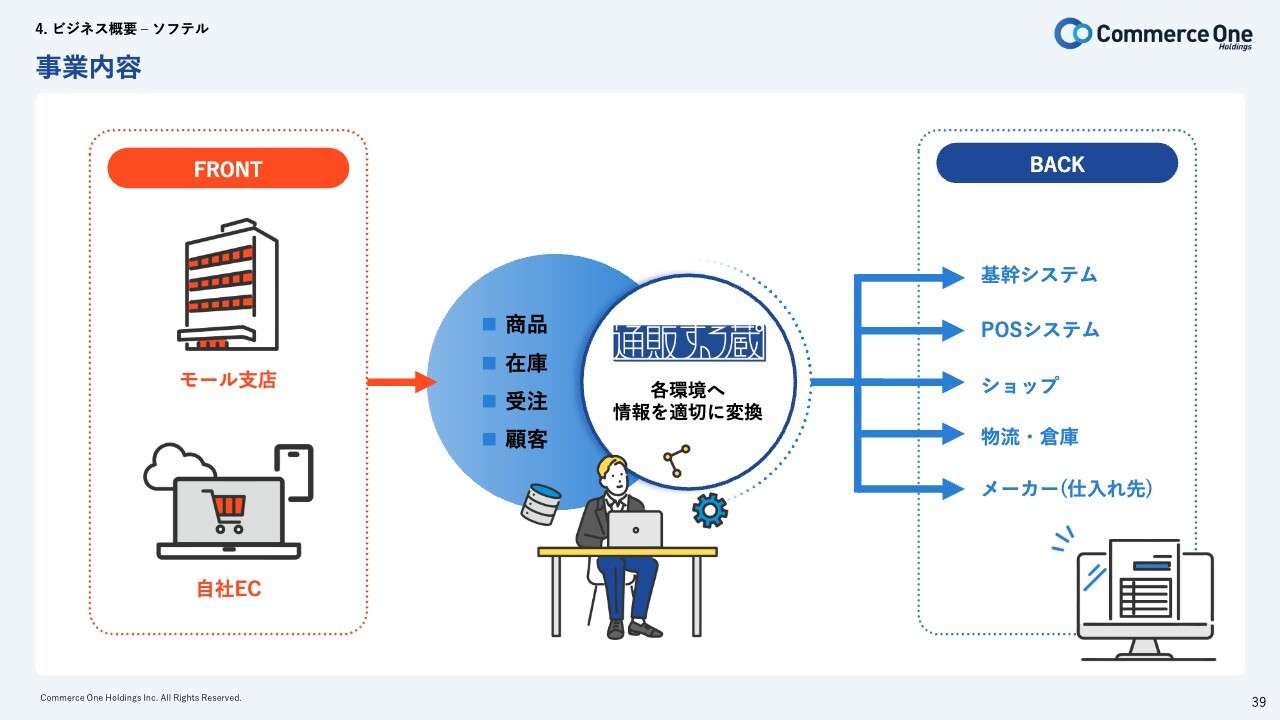

事業内容

ソフテルの事業内容についてご説明します。「通販する蔵」を中心に、Amazonや楽天市場などのモール支店や、自社EC等にある商品、在庫、受注、顧客などのフロント側のデータを、基幹システム、POSシステム、ショップ、物流・倉庫、メーカー(仕入れ先)などのバックヤード側の情報に、適切に変換して提供しています。

フロントによるモール支店等の多店舗展開によって複雑になったデータを、効率的に基幹システムやPOSシステムに接続することで、バックヤード業務の効率化を図っています。

お客さまの事業状況に応じた高いカスタマイズ性と豊富な実績で、国内大手・中堅企業を中心に、収益性の向上を目的とした事業展開を行っています。

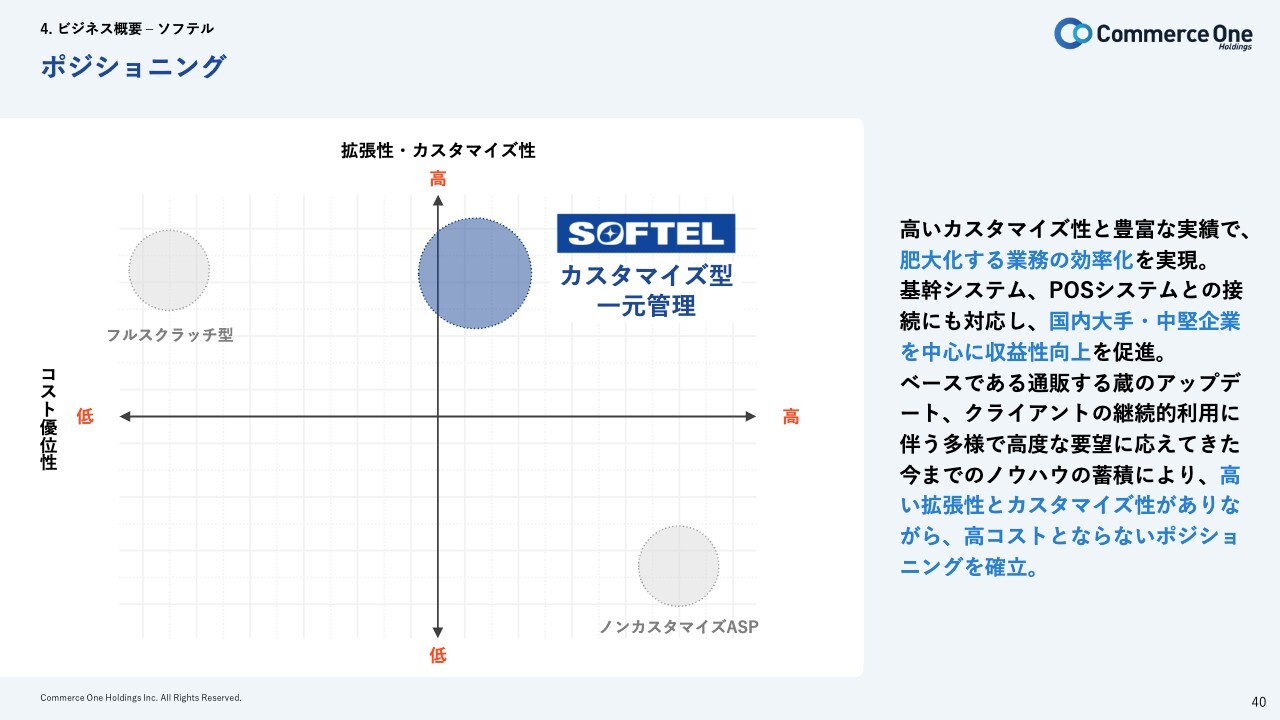

ポジショニング

スライドは、ソフテルが提供する「通販する蔵」のポジショニングマップを示しています。横軸がコスト優位性で、右にいくほど高くなります。縦軸が拡張性・カスタマイズ性で、上にいくほど高くなります。

コスト優位性が高いものとしてノンカスタマイズASP、拡張性・カスタマイズ性が高いものとしてフルスクラッチ型があります。

それぞれのメリットとデメリットが明瞭になっていますが、ソフテルにおいては、カスタマイズ型一元管理で拡張性・カスタマイズ性を担保しながらコスト優位性を高めていきます。カスタマイズがベースである「通販する蔵」のアップデートと、お客さまの継続的利用に伴う多岐にわたる高度な要望に応えてきたこれまでのノウハウの蓄積によって、高い拡張性とカスタマイズ性を担保しながらも高コストにならないポジショニングを確立しています。

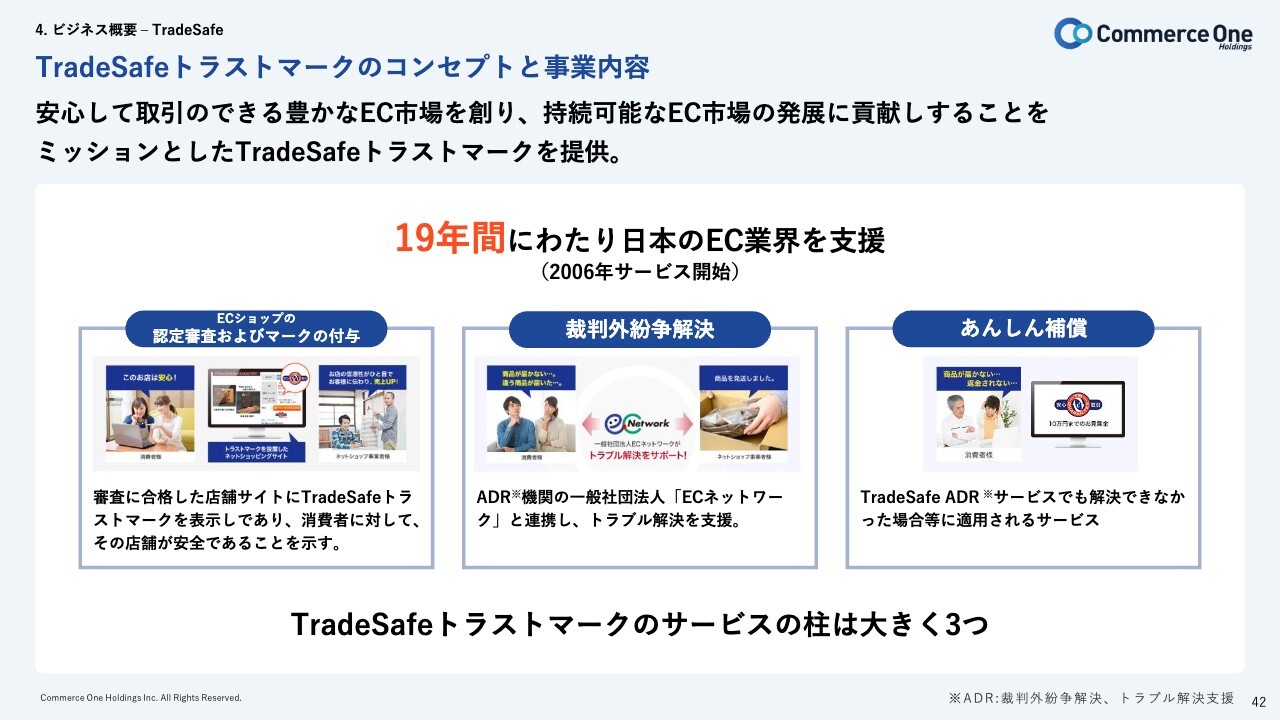

TradeSafeトラストマークのコンセプトと事業内容

最後に、TradeSafe(トレードセーフ)についてご説明します。TradeSafeは「みんなが安心して取引できるEC市場を創りたい」という理念から創業した、わたしたちの前身となる会社です。

当時はEC黎明期でネット上の取引にかかわるトラブルが多かったにもかかわらず、弱い立場の消費者は泣き寝入りしてしまうケースが多数ありました。「なんとか健全な市場にしていきたい」との思いで立ち上げたのがTradeSafeです。社会にどのように役立てるか、EC市場の健全な発展を支えるサービスを提供してきました。

ECの良いところは、「良いものを作って売ろう」という意欲のある方が、全国を商圏にして成長できるチャンスを持てるところにあります。本気で取り組むEC事業者様の成長を確信し、「そのような方々を裏側で応援しサポートしたい。中小企業のみなさまの成長を支援したい」という思いで当社は成長してきました。

今後も、地方の方や中小企業のみなさまの成長を支援できるようなサービスを展開していきたいと考えています。

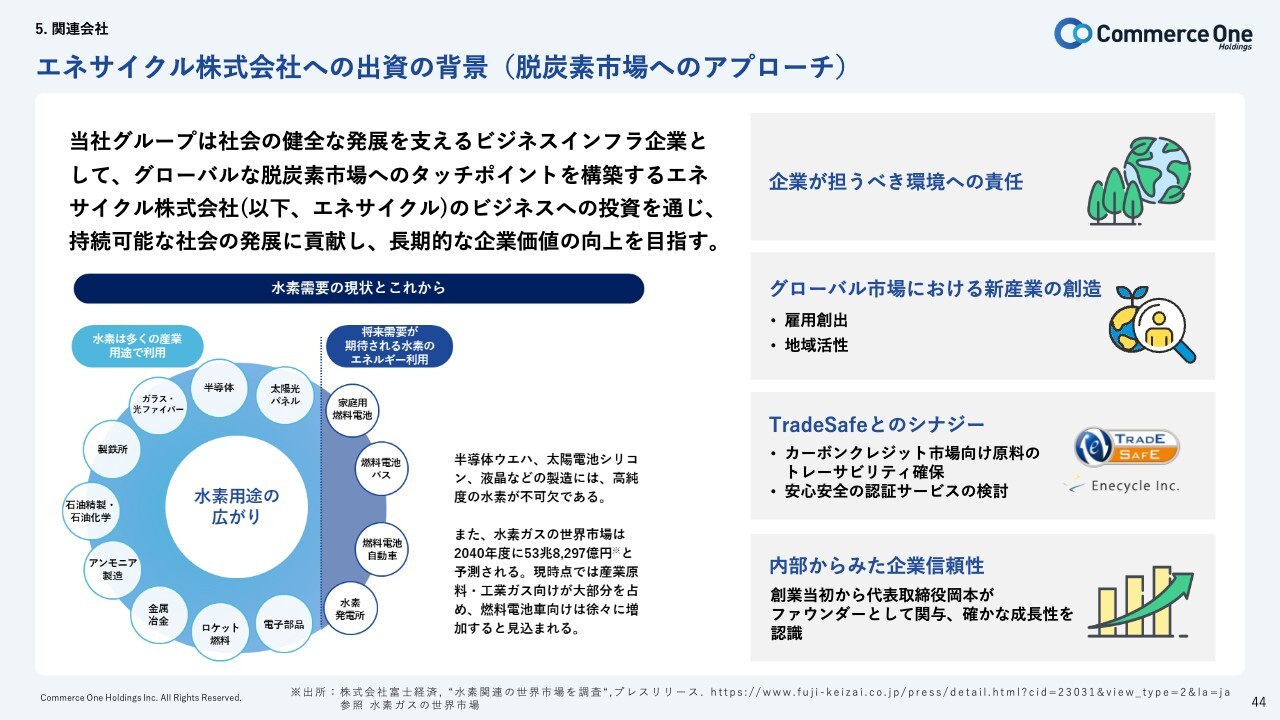

エネサイクル株式会社への出資の背景(脱炭素市場へのアプローチ)

関連会社についてご説明します。エネサイクルのビジネスは、世界中で廃棄されている有機性の残渣や廃棄物を、複数特許を持つ独自の技術によってエネルギーに転換する、つまりゴミをエネルギーに転換するソリューションを提供しています。

いろいろな農業残渣を炭化炉に入れ、92パーセント以上の高純度な炭素分のあるバイオチャー、いわゆる炭を生成します。さらに、この生成過程で蒸気を吹きかけて水素を抽出して利用したり、生成されるバイオ炭をそのまま化石燃料の代替として活用したりすることができます。

2023年に「脱炭素成長型経済構造への円滑な移行の推進に関する法律」、いわゆる「GX推進法」が施行され、官民あわせて150兆円を超える脱炭素投資を進める合意がなされました。

2030年の削減目標に対して、現在大手企業がさまざまなアプローチを始めているところです。わたしたちもそこにビジネスチャンスがあると考えており、エネサイクルを今後成長が期待される事業領域として位置づけています。

今後、エネルギーの中で水素を活用していこうという機運が非常に強くなってくると想定されます。そこで、ソリューションの1つとして提案できる、グリーン水素を提供するエネサイクルの事業を支援していきたいと考えています。

将来的には、エネサイクルでしっかりとリターンをあげる予定であり、当社グループとしてもその部分は確実に取り込んでいきたいと考えて投資しています。2030年に向けて、市場もビジネスも非常に大きく成長してくる領域だと考え、布石を打っています。

一見、領域が違うと思われるかもしれませんが、社会のインフラとして世の中に役立つサービスを作っていく点においては、我々のグループミッション・ビジョンと変わりません。しっかりと役に立つソリューションを残していきたいと思っています。

着実に事業を成長させ、お客さまの役に立っていきたいと思っています。引き続きご支援のほどよろしくお願いします。

本日の決算説明会は以上です。ご参加いただき誠にありがとうございました。

新着ログ

「情報・通信業」のログ