【QAあり】三菱化工機、高水準の受注残高が寄与し、売上高は前期比+21.4%を見込む 水素社会実現へ製品開発と事業化を加速

目次

石川尚宏氏(以下、石川):みなさま、こんばんは。本日はお忙しいところ、三菱化工機の個人投資家向け会社説明会をご視聴いただき、誠にありがとうございます。三菱化工機、企画管理統括本部副本部長の石川です。

この機会に投資家のみなさまに三菱化工機という会社をもっと深く知っていただきたいと思いますので、ぜひ最後までお付き合いください。

本日のアジェンダです。前半は当社の概要や成長戦略について、後半は当社の事業の中でも特に注目を浴びる分野である水素事業の取り組みや戦略についてご説明します。

みなさまにとってこの説明会が、当社ビジネスをご理解いただくきっかけとなれば幸いです。

会社紹介

会社概要についてご説明します。当社は1935年、昭和10年に三菱各社の出資により、当時は輸入に頼っていた化学機械の国産化を目的に創られた会社です。今年で創業89年となります。

本社は神奈川県川崎市にあり、資本金は40億円弱、従業員数は連結でおよそ1,000名という規模感の会社となります。

事業体制図

スライドは当社グループの事業体制図です。当社グループは、エンジニアリング事業と単体機械事業の2つのセグメントで構成されています。

エンジニアリング事業では、ケミカル・電子材料関連プラント、水素・エネルギープラント、環境設備などの建設・エンジニアリングを行っています。単体機械事業では、各種単体機械の製作等を行っています。

連結子会社は、今年6月にM&Aを行った東総を含めてスライドに記載の5社を有しており、グループシナジーを活かして事業を展開しています。

事業概要

スライドには、当社が手がける事業一覧のイメージを掲載していますので、ご確認ください。

ビジネスモデル概要➀ エンジニアリング事業

当社のビジネスモデルをご説明します。1つ目のエンジニアリング事業は、お客さまへの提案や、いただいた引合から受注を経て、設計、資材調達、建設を行って、お客さまに設備を納入し、運用・保守、メンテナンスまで一貫して手がけるビジネスモデルとなっています。

設計(Engineering)、調達(Procurement)、建設(Construction)の部分は、それぞれの英語の頭文字を取って、一般的にEPC事業と呼ばれるビジネスです。

お客さまはエネルギー会社、化学会社や下水処理場などが中心で、当社はトップシェアを誇る水素製造装置をはじめ、LNG関連設備、電子材料関連プラント、下水処理・廃棄物処理設備などを納入しています。大型のプラント設備になると、納期が2年から3年におよぶ場合もあります。

ビジネスモデル概要➁ 単体機械事業

2つ目の単体機械事業は、エンジニアリング事業と同様にご注文をいただいた機械について設計、資材調達の後、当社の工場で製造を行い、お客さまに納入するというビジネスモデルとなっています。

主なお客さまは造船所や化学会社となりますが、その他にも食品、医薬、非鉄金属会社など幅広い分野のお客さまがおり、トップシェアを誇る油清浄機「三菱セルフジェクター」をはじめとして、遠心分離機、ろ過機など多くの機械製品を納めています。油清浄機「三菱セルフジェクター」は、計画生産を行っている製品ですが、これ以外は受注生産を原則としています。

また、エンジニアリング事業の一部製品には、当社工場で製作しているものもあります。エンジニアリング事業、単体機械事業、それぞれが独立して事業を展開するだけでなく、製造機能を持ったエンジニアリング会社であることも当社の大きな特色です。

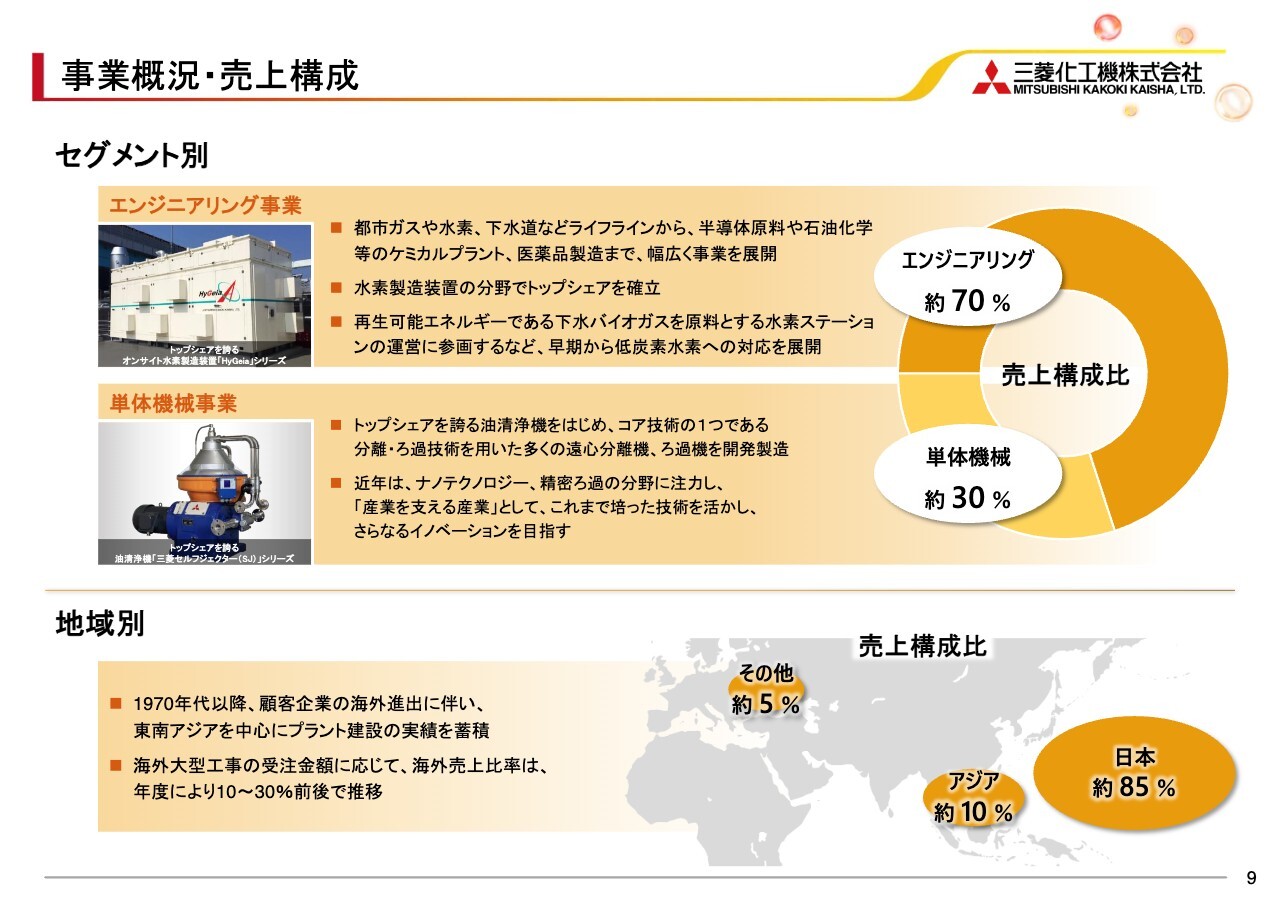

事業概況・売上構成

当社の売上構成です。近年は、エンジニアリング事業と単体機械事業の割合はおよそ7対3で推移しています。地域別に見ると、国内と海外の売上高比は、およそ8対2となります。

トップシェア製品・コア技術の歩み

当社グループが持つ強みについてご説明します。スライドに記載のとおり、当社は60年にわたる水素の製造、ハンドリングの技術とノウハウを有しています。

昨今の水素需要の高まりを受け、高効率、小型化を進めてきた「HyGeia(ハイジェイア)」シリーズは、オンサイト水素製造装置の分野でトップシェアを確立しています。

また、単体機械事業では、創業当初から培ってきた固体と液体の分離技術を有しています。この技術を活かした船舶用油清浄機「三菱セルフジェクター」シリーズも、小型化・高性能化、アフターサービス網の拡充などの取り組みを通じ、トップシェアを確立しています。

当社は、このようなトップシェアの製品をはじめとした多様な製品の開発・改良を通じ、固体・液体・気体の分離をコア技術として醸成してきました。

ケイパビリティ(コア技術・強み)

スライドには、当社が持つ強み、すなわちケイパビリティについて、コア技術と要素技術を整理して記載しています。

当社は、固体・液体・気体の分離というコア技術を軸に、スライドの6つのコア技術・ノウハウを強みとして、時代の変遷に沿ったさまざまな社会課題を解決しながら発展してきました。

このケイパビリティを活かし、2050年に目指すべき姿である「三菱化工機グループ2050経営ビジョン」の実現に取り組んでいます。

三菱化工機グループ2050経営ビジョン➀

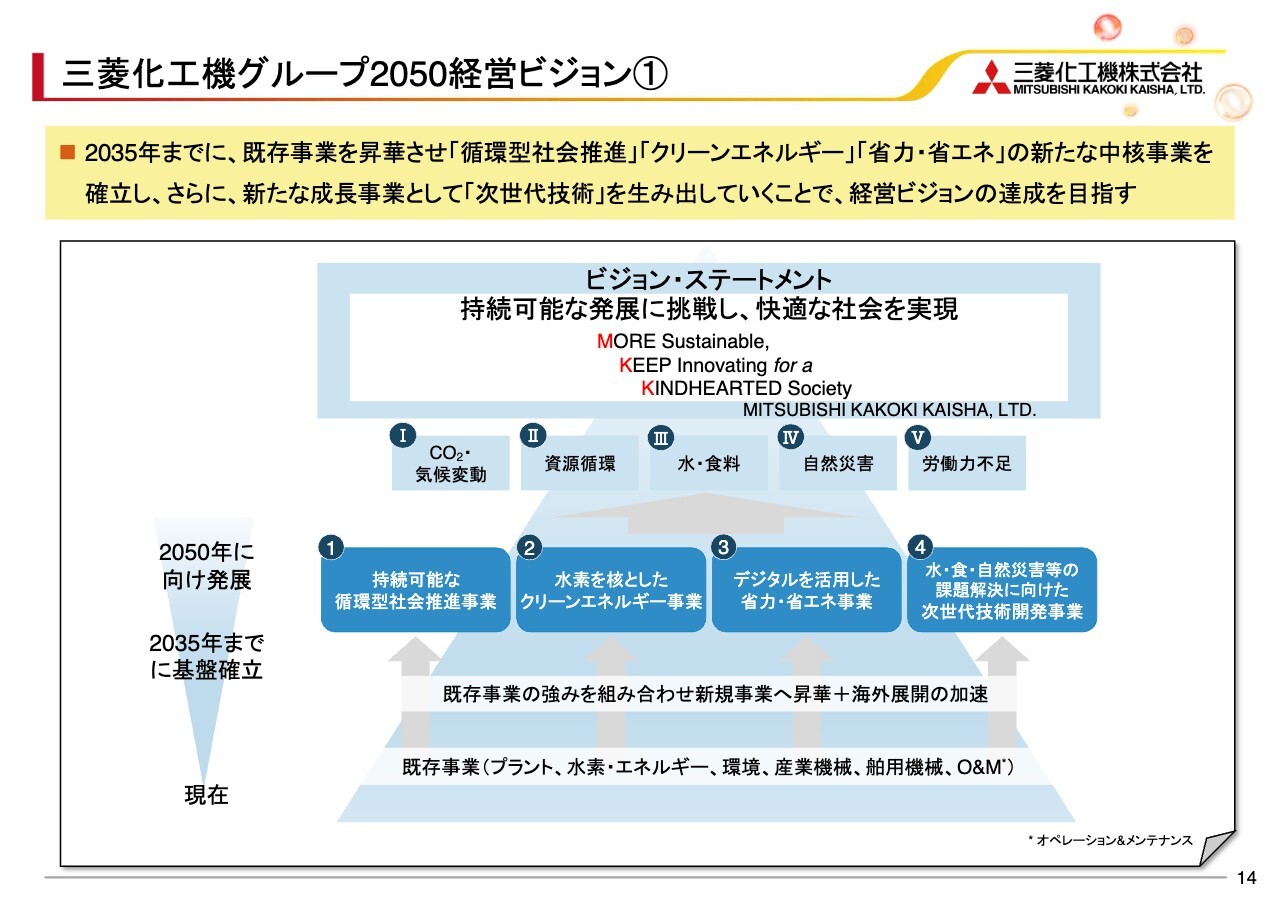

経営ビジョンについてご説明します。当社グループは脱炭素化への貢献や、SDGsの取り組みを含めた社会課題解決の寄与への重要性が高まっていることを踏まえ、2050年を最終年度とする「三菱化工機グループ2050経営ビジョン」を長期計画として掲げています。

スライドの図の上段に記載した「持続可能な発展に挑戦し、快適な社会を実現」をビジョン・ステートメントに掲げ、これを経営ビジョンの目指すところとしています。

ビジョンの実現に向けては、数ある社会課題から当社の強みを活かせる5つの社会課題を抽出し、これらを解決するための事業領域として4つの戦略的事業領域を設けました。

具体的には、図の中段に示したとおり、持続可能な循環型社会推進事業、水素を核としたクリーンエネルギー事業、デジタルを活用した省力・省エネ事業、水・食・自然災害等の課題解決に向けた次世代技術開発事業の4つの事業です。

これらの事業の確立によって、経営ビジョン達成を目指します。

三菱化工機グループ2050経営ビジョン➁

スライドには、戦略的事業領域の確立による事業ポートフォリオ改革のマイルストーンを示しています。

スライドの図の中央に記載したとおり、当社の創立100周年である2035年までに、売上高1,000億円を達成し、うち5割を戦略的事業領域で構成することを目指しています。

これを実現するためには、アライアンスやM&Aの活用なども必要不可欠であると認識しています。2035年から2050年にかけては、戦略的事業領域の売上高比率を高め、中核ビジネスへの成長を目指します。

以上が、簡単ながら経営ビジョンの概要となります。

中期経営計画(2022年度~2024年度)の位置づけ

経営ビジョンの実現に向けた当社の経営方針である中期経営計画と、その進捗についてご説明します。なお、本年度は中期経営計画の3年目、最終年度にあたります。

現在の中期経営計画は、経営ビジョンの実現に向けて、2035年までに戦略的事業領域を中核事業として確立することや、既存事業の高収益化を確立するために、ポートフォリオ改革による経営資源のシフトなど、成長に向けた基盤作りに取り組む3年間として位置づけています。

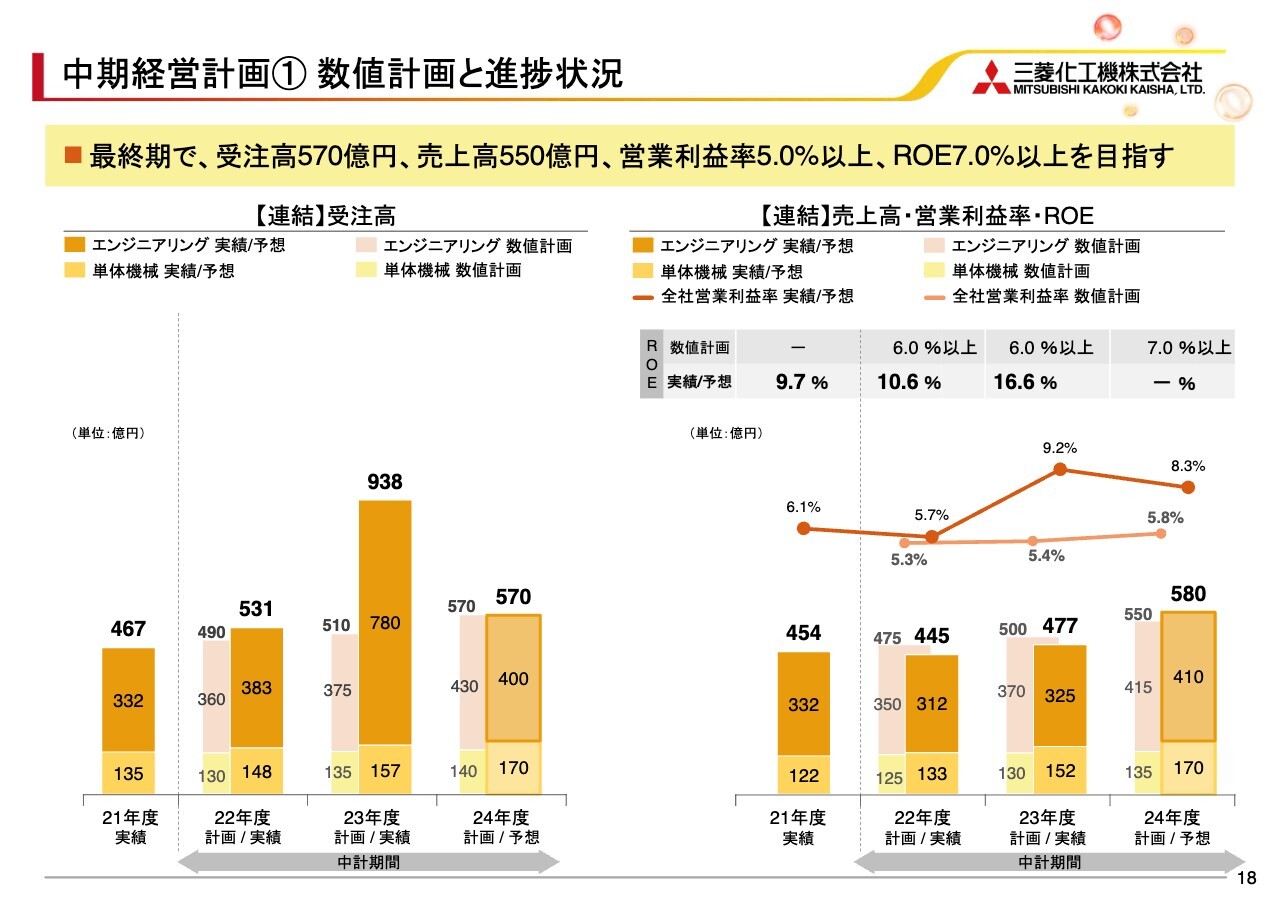

中期経営計画➀ 数値計画と進捗状況

スライドに、中期経営計画の数値計画と現時点の進捗状況を記載しています。今期は受注高570億円、売上高580億円、営業利益率8.3パーセントの予想となっており、いずれも数値計画を上回る見込みとなっています。

中期経営計画➁ 数値計画と進捗状況

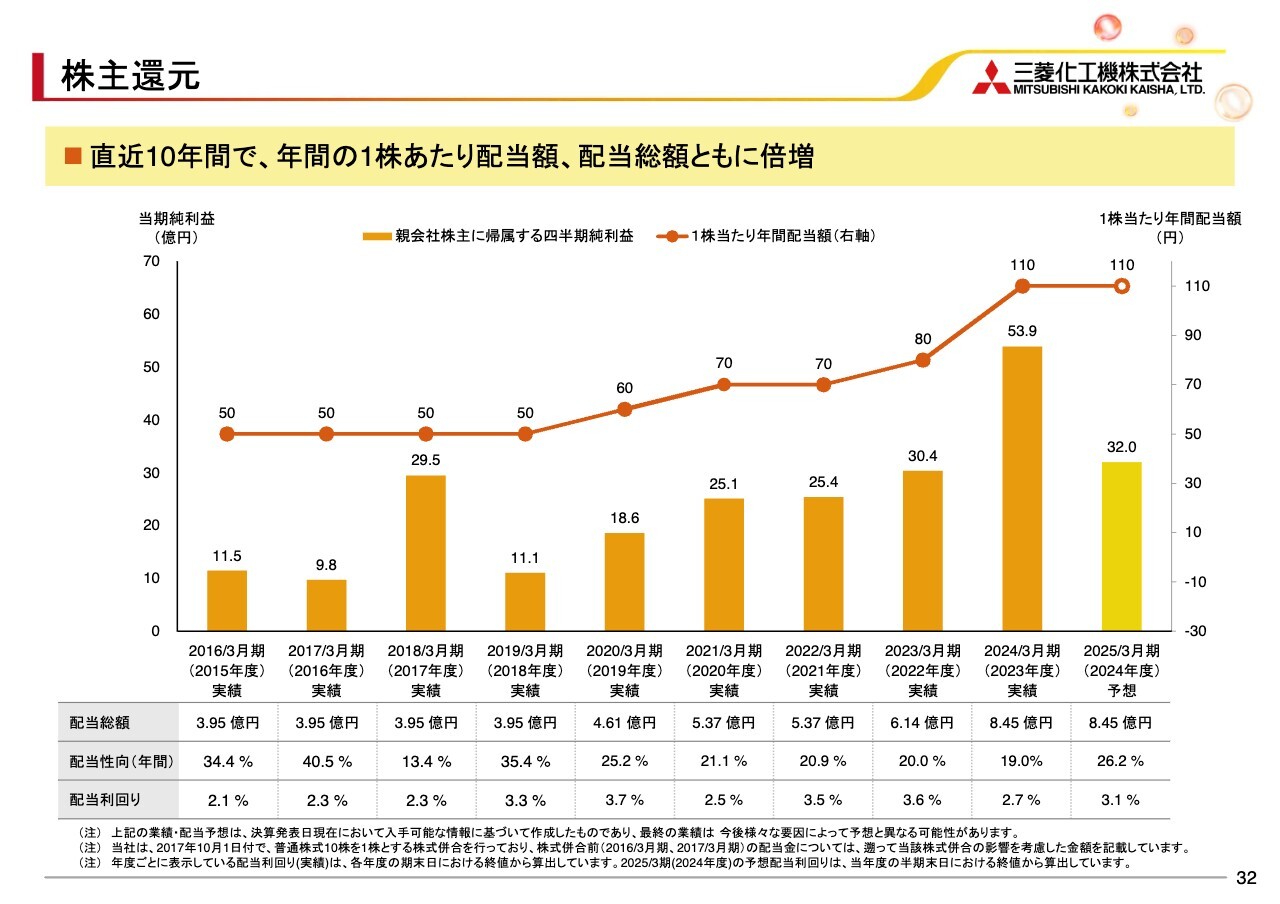

配当の数値計画と進捗状況です。2024年度の年間配当については、前年度と同額の1株当たり110円を見込んでいます。

配当性向については、原則として25パーセント以上を目指すこととしていますが、固定資産や政策保有株式の売却などの特別利益を計上した年度において、一時的に低下しています。このような特別利益は、経営ビジョン実現に向けた戦略的投資の原資として、後ほどご説明するM&Aや、川崎製作所の再整備などへの活用を予定しています。

なお、このような年度についても、特別利益を考慮しない配当性向は各年度とも25パーセントを超える割合となっています。

中期経営計画➂ 戦略的事業領域/戦略的投資の実績

戦略的事業領域に係る受注金額と、戦略的投資の金額の進捗についてご説明します。スライド左側は、戦略的事業領域に関する案件の受注金額です。2022年度に14億円、2023年度に302億円、累計317億円と、計画を大幅に超過して実績を積み上げることができています。

スライド右側は、現中期経営計画の累計期間における戦略的投資の実績金額です。戦略的事業領域の確立と既存事業の強化を目的に、40億円の戦略的投資を実施することとしています。当期は主に研究開発投資と人的資本投資を実施しました。

なお、設定した40億円に対して、2024年3月末時点の実行金額は15億円と、進捗率はおよそ37.5パーセントとなります。また、2024年度については、当社としては初めてのM&Aにより東総を連結子会社に迎えました。本件を含めて、戦略的投資金額は現中期経営計画の計画値を超過する見込みです。

その他にも、新規事業の創出や既存事業の再構築、戦略的事業領域に該当する案件への積極的な営業活動を展開していきます。それにより、戦略的事業領域を拡大し、経営ビジョンで目指す事業ポートフォリオの実現に取り組んでいきます。

中期経営計画➃ 新規事業の創出に向けた取り組み(概要)

新規事業の創出に向けた取り組みについてご説明します。マクロ環境では、持続可能な社会の実現に向けた取り組みが進展していますが、これに対応する戦略的事業領域の実現に向けた取り組みを推進しています。

特に、さらなる技術革新と市場拡大が期待されている低炭素水素の製造、水素サプライチェーンの構築、バイオガスの利活用、省エネ医薬品製造設備、国産SAF生産の実証、藻類の利活用などに注力してきました。

当社は、創立100年目にあたる2035年度には戦略的事業領域を中核事業へ昇華させるべく、技術開発、営業活動、アライアンスなども含めて、取り組みの加速を図ります。

戦略的事業領域に係る取り組み

スライドには、戦略的事業領域に係る一連の取り組みの詳細について記載していますので、ご参照ください。

持続可能な社会の実現に向けた取り組み➀

持続可能な社会の実現に向けた当社の取り組み事例をご紹介します。GHG排出量削減への取り組みとしては、政府のカーボンニュートラル宣言を尊重し、当社も2050年度の排出量実質ゼロ(ネットゼロ)を目標に施策を進めてきました。

2023年度までに電力の見直しなどを進め、およそ7割の削減をすでに実現しており、2030年度までに排出量を5割削減するとした目標を、前倒しで達成しています。

持続可能な社会の実現に向けた取り組み➁

その他にも、地域社会への貢献など、持続可能な社会の実現に向けて新しい取り組みを推進してきました。

スライドに一例を掲載しましたが、今後も既存の取り組みにとらわれないさまざまな施策を検討していきます。

持続可能な社会の実現に向けた取り組み➂

加えて、当社が今後伸ばしていく戦略的事業領域に関わる製品・サービスは、持続可能な社会実現にストレートに貢献するものとなっています。

例えば、スライド左側のオンサイト水素製造装置「HyGeia」シリーズは、水素社会の実現に寄与します。スライド中央の「三菱セルフジェクター」は、次世代燃料として期待されているバイオ燃料の普及に対応します。

スライド右側のフォトバイオリアクターは、CO2の固定やバイオ燃料の原料として期待されている、微細藻類を活用する技術として開発を進めています。

事業基盤の再編

本社・川崎製作所の再整備についてご説明します。当社は、1935年の創立以来、現在の本社・川崎製作所をモノづくりの主力工場として、さまざまな製品の開発・製造を行ってきました。

経営ビジョンの実現に向け、事業基盤を整備する必要性から、また戦後まもなく建設した設備の老朽化により再整備を決定しました。

再整備計画は、当社が掲げる4つの戦略的事業領域の確立に向けた事業ポートフォリオ改革と、新たなモノづくり戦略を推進するための戦略的な事業投資という位置づけになります。化学工業機械の国産化を目的に、当社が誕生した川崎製作所で創業100周年を迎える2035年や、その先の2050年に向けた成長の歩みを着実に進めていきます。

M&Aの実行

M&Aについてです。当社は、当社および東総両社の有する経営資源を相互に活用し、おのおのの事業の拡大を図る目的で、M&Aにより東総を連結子会社としました。

東総は、FRPと称されるガラス繊維強化プラスチック製品などを製造・販売しています。当社は、このFRP事業との協業を通じ、相互の売上高の増加および販売コストの低減や、戦略的事業領域への活用などを見込んでおり、経営ビジョンの達成に向けた新たなシナジーを創出できると見込んでいます。

簡単ではありますが、当社グループにおける経営ビジョン実現に向けた主な取り組みのご説明は以上となります。

2025年3月期 連結業績予想

業績の見通しについてご説明します。2025年3月期の連結業績については、売上高580億円、営業利益48億円、経常利益45億5,000万円、親会社株主に帰属する当期純利益32億円を見込んでいます。

売上高については、高水準の受注残高が売上高の増加に寄与する予想です。

親会社株主に帰属する当期純利益については、2025年3月期は特別利益の計上を見込んでいません。具体的には、保有している株式などの有価証券や固定資産のまとまった売却を予定していないことなどから、前期比40.7パーセントの減少を予想しています。

2025年3月期 セグメント別業績予想➀

業績予想をセグメント別に分解してご説明します。エンジニアリング事業では、受注高400億円、売上高410億円、セグメント利益18億円、受注残高876億8,900万円を見込んでいます。

受注高は、前期に大型案件の受注が複数あったため、前期比では減少となります。しかしながら、国内のケミカルプラントが牽引しており、引き続き高水準の受注高を維持できる見込みです。

売上高は、受注済み案件の売上計上を見込んでいるため、前期比で増加する予想です。

セグメント利益は、売上高が増加するため、売上総利益は増加の見込みです。しかしながら、原価率の上昇や人件費、研究開発費など固定費の増加を見込んだ結果、前期比では微増にとどまる見込みです。

2025年3月期 セグメント別業績予想➁

単体機械事業については、受注高170億円、売上高170億円、セグメント利益30億円、受注残高79億8,700万円を見込んでいます。

受注高、売上高ともに、中国向けの油清浄機本体の他、油清浄機の部品や船舶環境規制対応機器の販売が牽引し、前期比で増加する予想です。

セグメント利益は、売上高の増加により、売上総利益は増加の見込みです。しかしながら、人件費や研究開発費といった固定費の増加が予想されるため、売上高に比べ、セグメント利益の伸びは小さくなると考えています。

株主還元

株主還元と配当推移についてご説明します。純利益については、一部、特別利益の計上などにより、大幅に増益している年度もありますが、スライドの棒グラフに示すとおり、右肩上がり基調で順調に推移しています。

また、スライドの折れ線グラフに示すとおり、1株当たりの配当金額および配当総額とも、直近10年間で倍増しています。

配当性向については、純利益が大きいと低くなりますので、特別利益を大きく計上した年度には20パーセントを割り込んでいます。しかしながら、配当利回りの観点で見ると、近年、機械業界平均が2パーセント台で推移する一方、当社は3パーセント台を中心に推移するなど、業界平均を上回る水準となっています。

このように、誰もが安心して長期で保有していただける銘柄となるべく、業績に見合った株主還元、安定配当の実現を目標に事業経営に取り組んでいます。

株価の推移

当社の株価推移についてご説明します。当社株価は長らく2,000円台で推移していましたが、水素に関連するニュースが発表された時は、一時的に上昇する傾向があり、最近は3,000円を超える水準で推移しています。

これは、当社が水素製造装置関連で、長い歴史とノウハウを有する会社であることが市場に認知され、いわゆる水素銘柄の1つになっていることが関係しています。

最近の業績が好調で、水素業界の注目度は高まっているものの、PBRは1倍を割っています。当社としても割安な数値であると認識しているため、現在、スライド記載のIR施策を中心に、PBR向上に取り組んでいます。

「水素」とは 〜特徴と用途〜

ここからは、多方面から注目され、当社にとって貴重な事業領域である水素事業についてご説明します。

水素には主に3つの特徴があります。1つ目に、水素は宇宙で最も多く存在する元素であり、地球上にも水や炭化水素として大量に存在しています。

2つ目に、古くからさまざまな工業用途で使われています。身近な使用用途ですが、LNGが導入される以前の明治から平成の初め頃までは、大都市部で供給されていた都市ガスの主成分は水素でした。都市ガス以外にも、輸入されてきた原油の精製用、シリコンや光ファイバーの製造、またマーガリンや人工甘味料など、食品の製造にも古くから使用されています。

3つ目に、水素はクリーンなエネルギーとして注目されています。この水素の利用を拡大させていくことが、政府による2050年のカーボンニュートラル宣言実現の鍵とされています。

日本におけるクリーンエネルギーとしての水素利用ですが、燃料電池自動車、つまりFCVの燃料として、FCVが発売された2014年頃から活発化してきました。現在はこれに加えて発電、製鉄分野での利用も期待されています。

水素使用量の規模感として、トヨタ自動車のFCVである「MIRAI」を例に出すと、約850キロメートルの走行に必要な水素は5.6キログラムとなります。こちらがボイラーなどの燃料として使用される場合には、1時間当たり少なくとも50キログラムは必要となり、水素の利活用が進んだ場合、水素需要は飛躍的に増大します。

したがって、2050年の水素関連市場は全世界で2兆5,000億ドル、現在の為替レートでは370兆円規模に及ぶとする試算もあります。

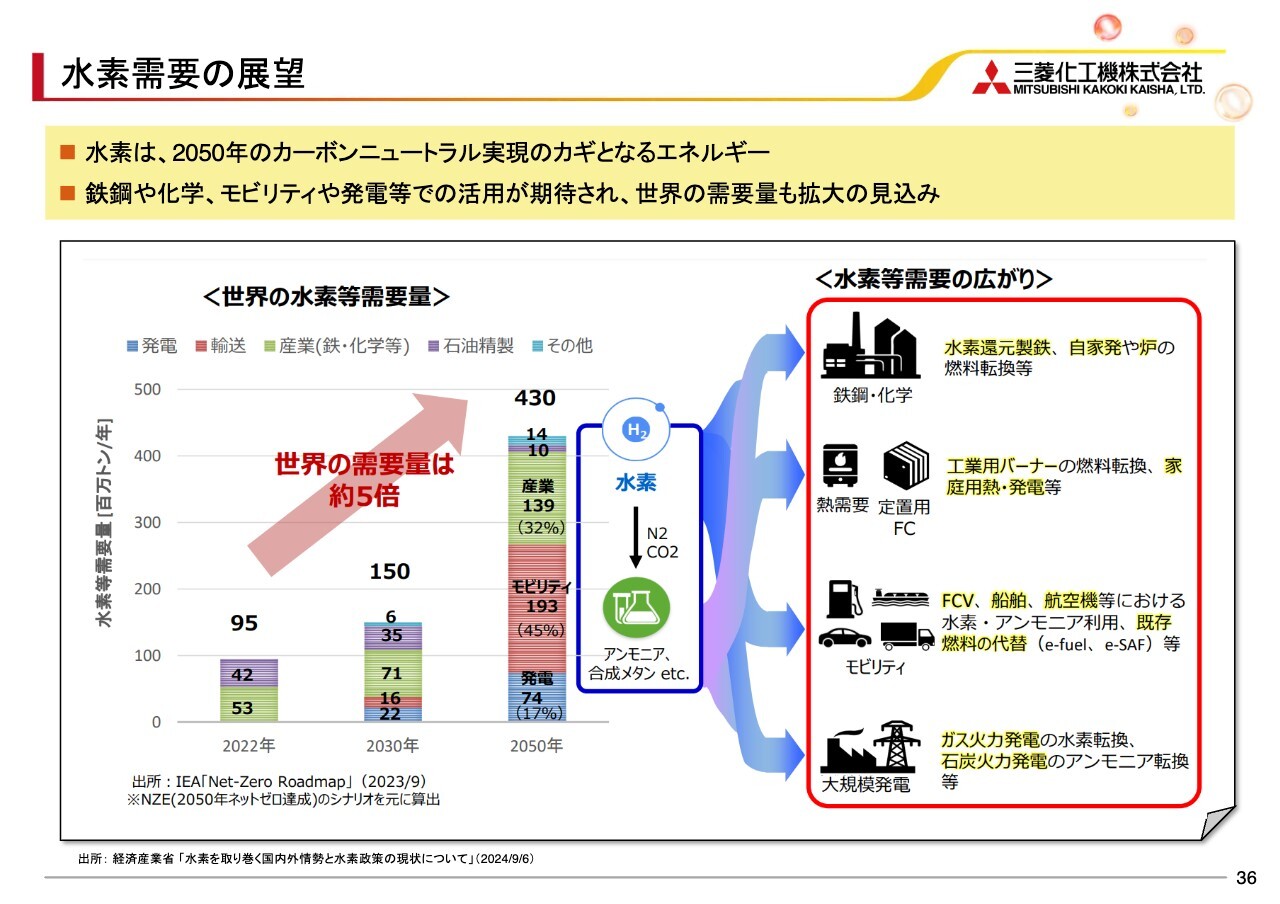

水素需要の展望

水素需要の拡大イメージについてです。世界の水素需要量は、2050年には約5倍となり、特に鉄鋼や化学などの産業やモビリティでの活用が進んでいく見込みです。

水素需要の拡大に対する主な取り組み

水素需要の拡大を見越して、当社は特に製鉄分野、アンモニアの用途開発、水素サプライチェーンへの取り組みを進めています。

例を1つ挙げます。スライドの左上に記載してあるのは、製鉄プロセスにおける水素活用です。当社は昨年度、日本製鉄さまが取り組んでいる水素還元製鉄の実証用に、水素製造設備を受注しました。

鉄鋼業はあらゆる産業の基盤のため、現在、その製造過程で排出されるCO2は、日本の産業部門全体の約40パーセントを占めており、脱炭素の大きな課題となっています。この事業は、水素還元技術を適用した新たな製鉄プロセスの開発を通じて、製鉄プロセスにおいて排出するCO2を最大50パーセント以上削減することを目指しています。

今後も当社は、水素関連技術を通じて脱炭素に貢献していきます。

「低炭素水素」とは

最近、特に注目されている低炭素水素についてご説明します。低炭素水素は、製造プロセスにおけるCO2の排出量が少ない水素です。具体的な数値基準については現在、水素バリューチェーン推進協議会から提案されています。

低炭素水素は、製造方法によって色分けされていることが特徴です。代表例を挙げると、ブルー水素は、化石燃料から製造する中で発生するCO2を回収し、大気中に排出しないようにしたものです。グリーン水素は、水を再エネ電力により電気分解し、製造段階においてCO2が発生しないものです。

現在の低炭素水素の製造における課題の1つは、水素製造時に発生するCO2の大幅な削減です。化石燃料を改質して製造するグレー水素は、経済性に優れ、大量生産が可能なことなどから、今後、水素需要が拡大する局面において必要とされる水素ですが、製造時にCO2を排出する課題があります。

グレー水素の利点を活かしながら、低炭素水素の供給量を増やす方法として、グレー水素のブルー水素化が注目されています。

しかしながら、原料の生産や輸送など、現在の技術ではCO2を削減できない部分もありますので、改質時に96パーセントもの割合を削減する必要があります。グレー水素製造のノウハウを有する当社としては、現在、発生するCO2を回収する技術を実証しています。

低炭素水素の製造に向けた主な取り組み

低炭素水素製造の分野では、水素製造装置で製造する水素の低炭素化、鶏糞や廃棄食料由来のバイオガスからの水素製造、下水バイオガス原料による水素ステーションなどを通じて、水素の普及に向けた活動の推進、また水電解水素製造によるグリーン水素製造を進めています。

特に最近は、ブルー水素の製造に向けて、当社の水素製造装置にCO2回収装置を付加する手法の実証を進めています。また、社外団体との協働により分離膜を通じて、CO2を回収する手法の開発にも取り組んでいます。

引き続き、水素製造装置のトップメーカーとして、低炭素水素の普及に向けて邁進します。

クリーンエネルギー・循環型社会推進事業の歩み(1960〜2020)

当社の水素事業を含むクリーンエネルギー事業、循環型社会推進事業の歩みを、スライドにまとめました。

当社の水素事業は、水素製造装置の建設を手がけることからスタートしました。1964年当時、水素が主成分であった都市ガスの供給用として、東京ガスに納入したものが1号機です。

その後、比較的少ない使用量でも、経済性を発揮できる小型装置の開発を行い、光ファイバーの製造、シリコンの製造他で使用される水素供給用の装置として「HyGeia」シリーズを主力製品に納入実績を伸ばしてきました。

その後、国内で水素ステーションの建設の動きが始まった当初から、当社は工事一式に参入しています。

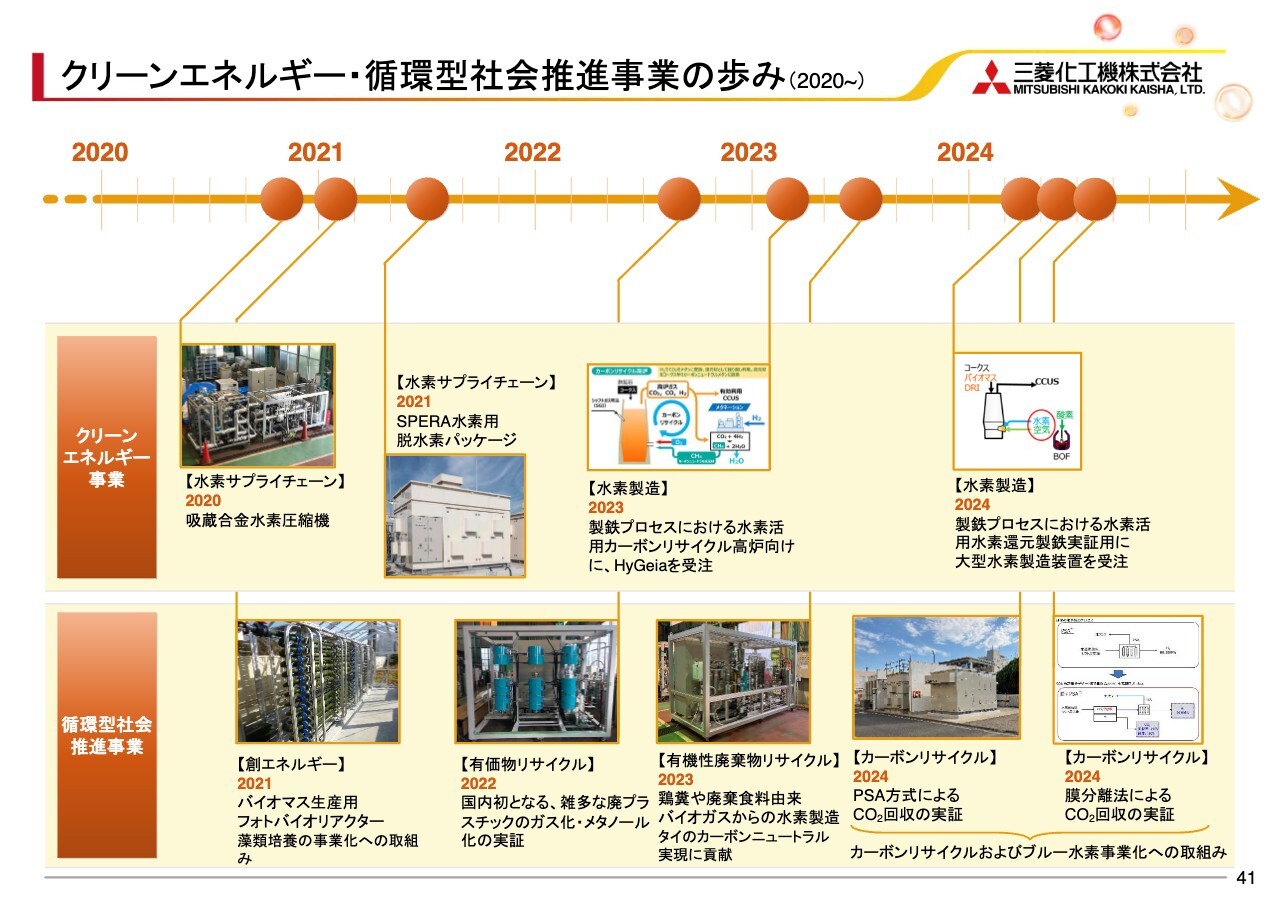

クリーンエネルギー・循環型社会推進事業の歩み(2020〜)

2020年以降については、製造する水素に要求される動向を見据え、ブルー、グリーン水素製造への対応や、水素ビジネスの裾野拡大を見据え、水素サプライチェーンへのビジネス展開を推進しています。

当社は水素に関わった長い歴史と経験をもとに、既存製品のブラッシュアップ、新製品の開発、市場投入により、水素社会の実現、カーボンニュートラルの実現に向けた取り組みを進めていきます。

IR資料のご案内

最後に、IR情報を掲載している当社Webサイトをご紹介します。スライドには一例を掲載しましたが、Webサイトではさまざまな資料を掲載しています。本日ご説明できなかった情報も多くありますので、ぜひご覧ください。

当社グループは、三菱化工機グループ2050経営ビジョンと、中期経営計画のもと、2050年に向けた社会課題解決に対応する企業グループを目指して邁進します。

本日の説明会をきっかけに、1人でも多くの方が、当社へのご支援を検討いただけますことを願い、私からのご説明を終わります。ぜひこれからも三菱化工機にご期待ください。

ご視聴いただきありがとうございました。

質疑応答:2023年度の受注が大きく伸びた要因について

司会者:「2023年度の受注が大きく伸びていますが、その要因について教

新着ログ

「機械」のログ