【QAあり】日宣、M&Aの通期寄与と収益性改善により営業利益は前年同期比+89.3%で着地 株式時価総額向上にも注力

目次

大津裕司氏:本日はご参加いただき、誠にありがとうございます。株式会社日宣 代表取締役社長の大津です。決算については佐藤からご説明します。

佐藤純氏:取締役CFOの佐藤です。本日の内容としては、エグゼクティブサマリーに続き、2025年2月期第2四半期の決算概要、中期経営計画に基づく施策の進展についてご説明します。そして、2025年2月期の業績予想についてお伝えした後、株主還元を含む株式時価総額向上に向けた取り組みについてお話しします。

エグゼクティブサマリー

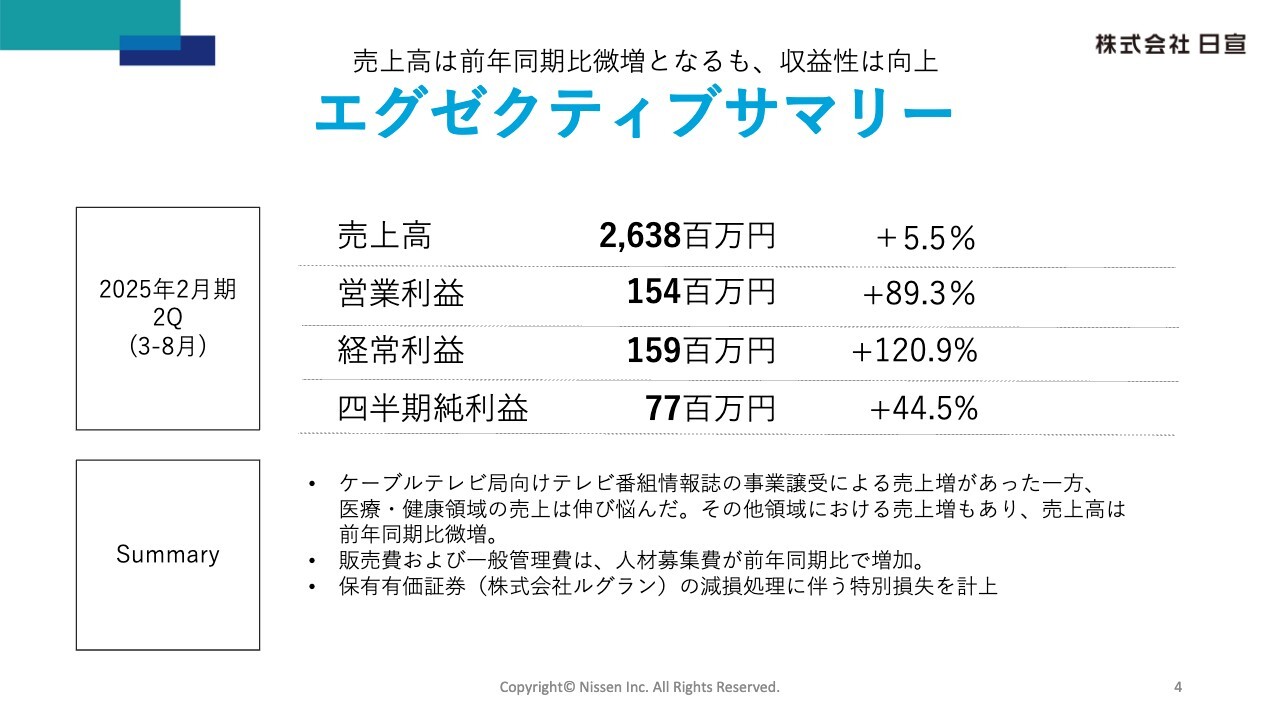

業績のサマリーです。第72期となる2025年2月期第2四半期の売上高は26億3,800万円で前年同期比プラス5.5パーセントとなりました。また、営業利益は1億5,400万円で前年同期比プラス89.3パーセント、経常利益は1億5,900万円で前年同期比プラス120.9パーセント、四半期純利益は7,700万円で前年同期比プラス44.5パーセントと、大幅な増益で着地しています。

今期はケーブルテレビ局向けテレビ番組情報誌の事業譲り受けや、大手飲食チェーン向けマーケティング支援の好調等による売上増があった一方で、医療・健康業界の売上は伸び悩み、結果として全体の売上高は微増となりました。他方、原価の抑制等を通じた利益率の向上により、営業利益は2桁増となりました。

また、営業外の項目においては、過年度に投資を実施した投資事業組合の運用損益の改善や、関係会社からの持分法投資利益の計上もあり、経常利益も大幅な増益となっています。

なお、保有有価証券の減損処理に伴う特別損失を計上していますが、通期の業績予想については2024年4月12日に公表したものから変更はありません。こちらについては後ほど別のスライドであらためてご説明します。

2025年2月期 第2Q連結損益計算書

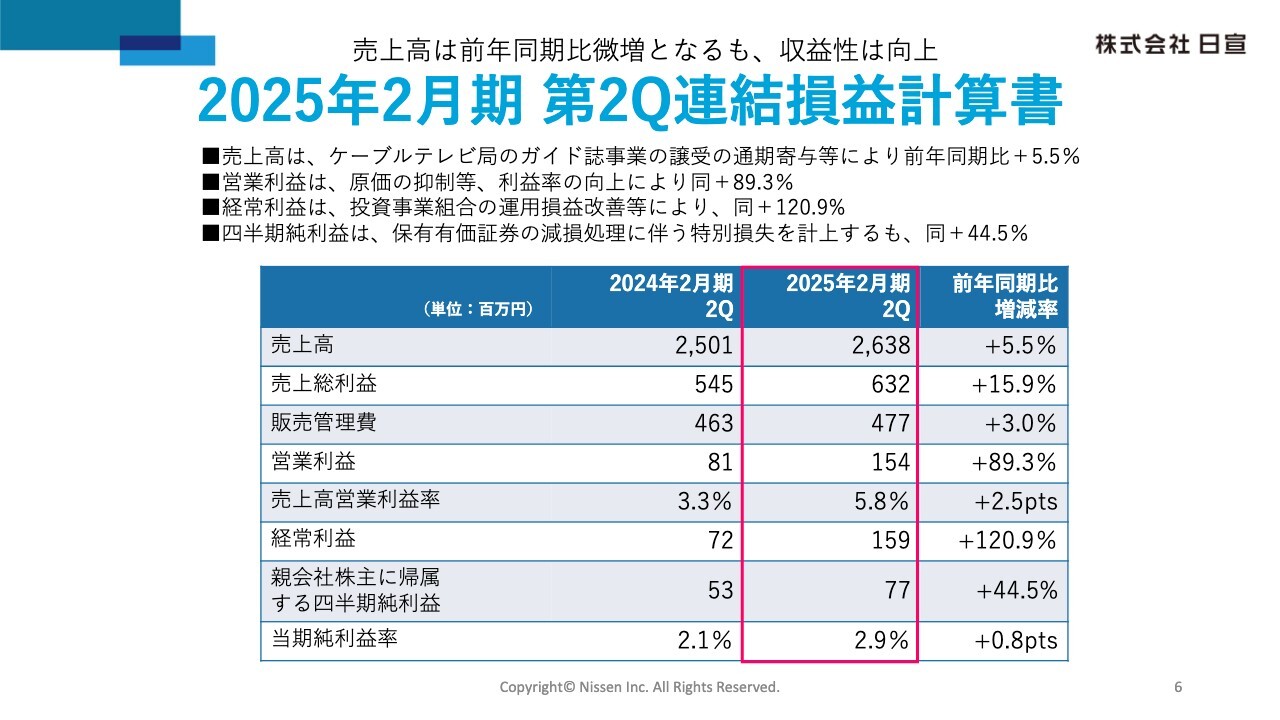

2025年2月期第2四半期の業績をご説明します。まず、連結損益計算書についてです。サマリーでもお伝えしたとおり、売上高は26億3,800万円で前年同期比プラス5.5パーセントとなりました。

売上総利益は6億3,200万円で前年同期比プラス15.9パーセント、販管費は4億7,700万円で前年同期比プラス3.0パーセントとなっています。営業利益は1億5,400万円で前年同期比プラス89.3パーセント、経常利益は1億5,900万円で前年同期比プラス120.9パーセント、親会社株主に帰属する四半期純利益は7,700万円で前年同期比プラス44.5パーセントという結果です。

売上高は前年同期比で微増にとどまった一方で、原価の抑制等を通じた利益率の向上により、営業利益は前年同期比プラス89.3パーセントとなりました。営業外の項目においては、過年度に投資を実施した投資事業組合の運用損益が改善したことに加え、4月に追加出資を行い、持分法適用会社となったホームタウンエナジー株式会社からの持分法投資利益の計上もあり、経常利益も大幅な増益となっています。

また、適時開示資料でもお知らせしていますが、当社の保有有価証券のうち株式会社ルグランの株式については、時価が著しく下落し回復が見込めないものと判断し、投資簿価3,100万円全額を減損処理し、特別損失を計上しました。なお、後ほどご説明する2025年2月期の業績予想については、2024年4月12日に公表したものから変更はありません。

2025年2月期 第2Q連結売上高

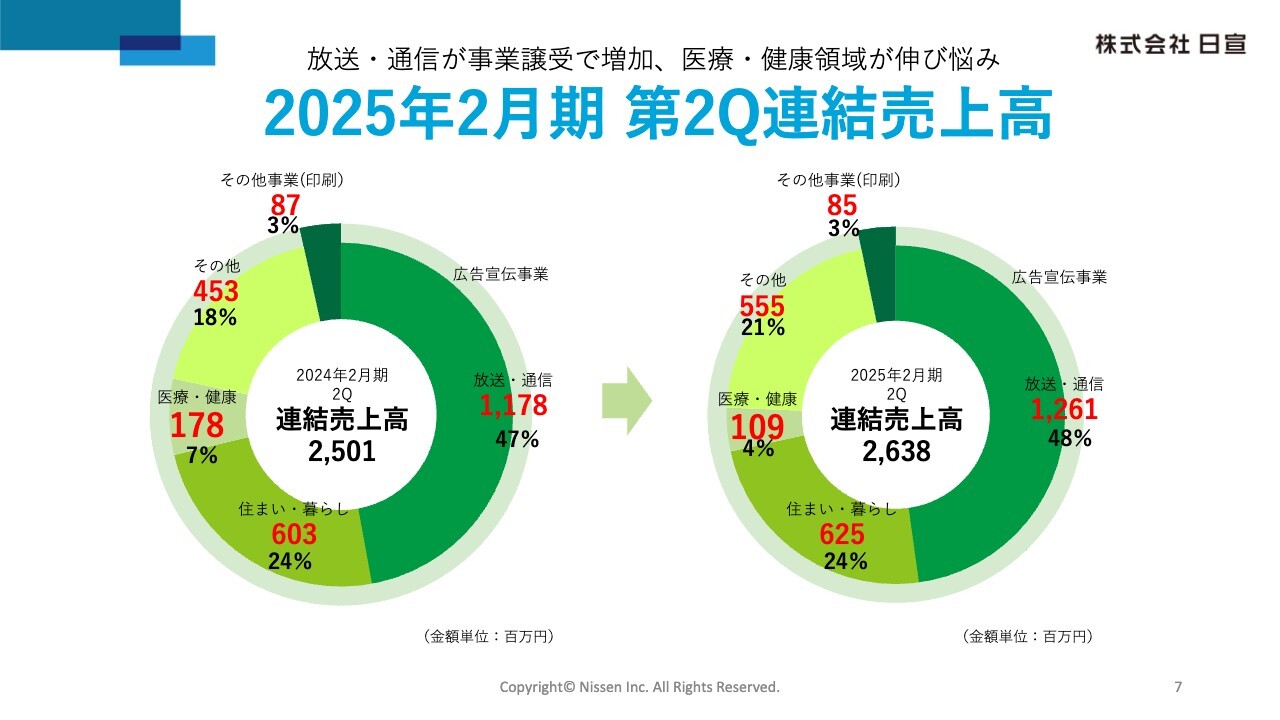

連結売上高の内訳はスライドのとおりです。医療・健康業界以外については、いずれも前年同期の実績を上回っています。放送・通信業界では主力の「チャンネルガイド」での事業譲り受けの通期寄与等もあり、前年同期比で約8,300万円の増収となっています。その他業界では、前年同期比で約1億200万円の増収となっています。

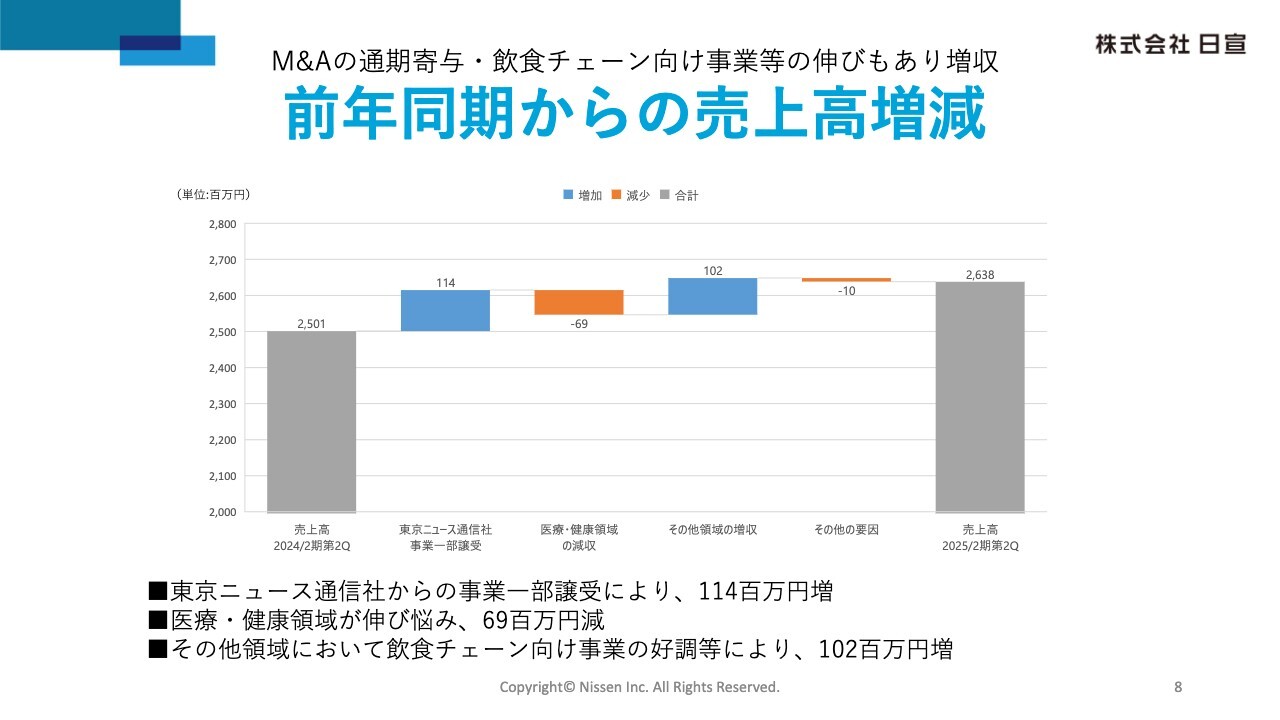

前年同期からの売上高増減

売上高の増減要因です。スライドの図では、増収の要因を青、減収の要因をオレンジで示しています。

売上高は前年同期比プラス1億3,700万円となりました。内訳としては、まず株式会社東京ニュース通信社からの事業譲り受け等の寄与によりプラス1億1,400万円となっています。次に、医療・健康業界の売上高の減少分が6,900万円ありました。そして、その他業界において飲食チェーン向け事業等の好調もあり、プラス1億200万円となっています。

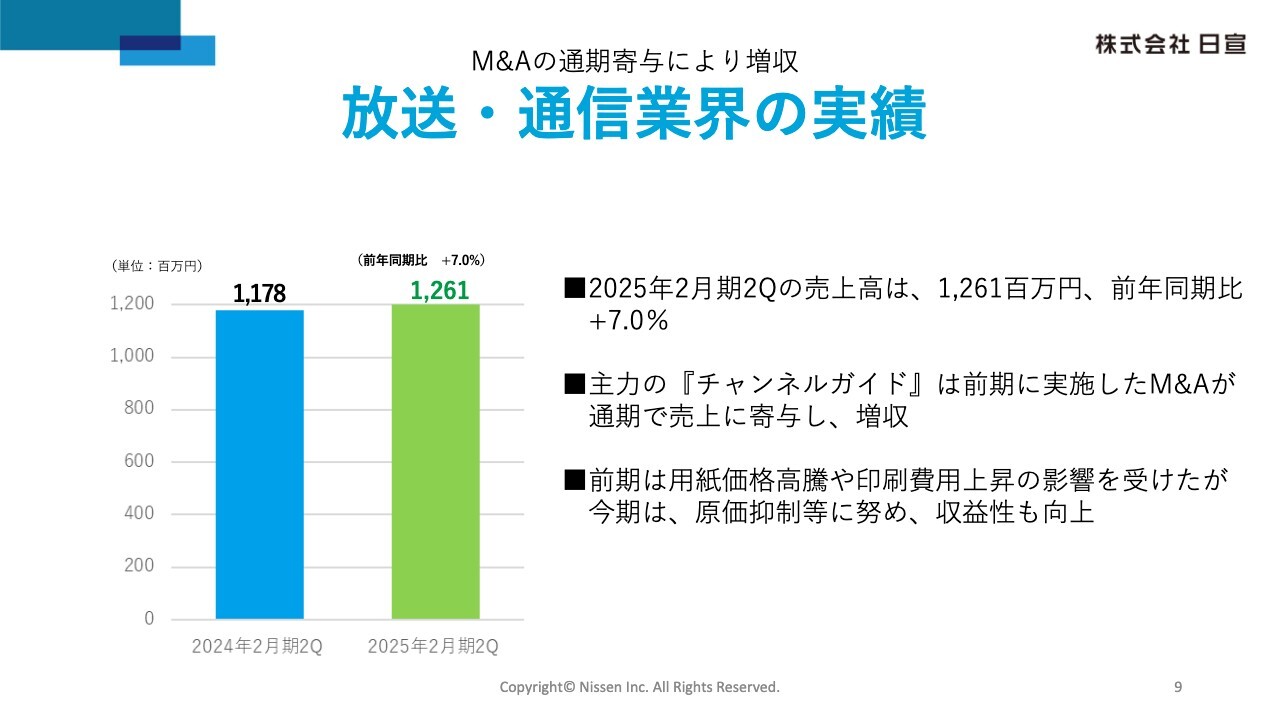

放送・通信業界の実績

業界別にご説明します。放送・通信業界の売上高は12億6,100万円で、前年同期比プラス7.0パーセントとなりました。主力の「チャンネルガイド」は、先ほどお伝えしたとおり株式会社東京ニュース通信社の持つ番組ガイド誌事業を一部譲り受けたことで増加しており、業界での顧客基盤が強固なものとなっています。

デジタル領域においても、ケーブルテレビ局に特化した次世代番組ガイド「Community Connecting Guide(CCG)」をリリースするなど、時代のニーズに合ったサービスを拡大しています。

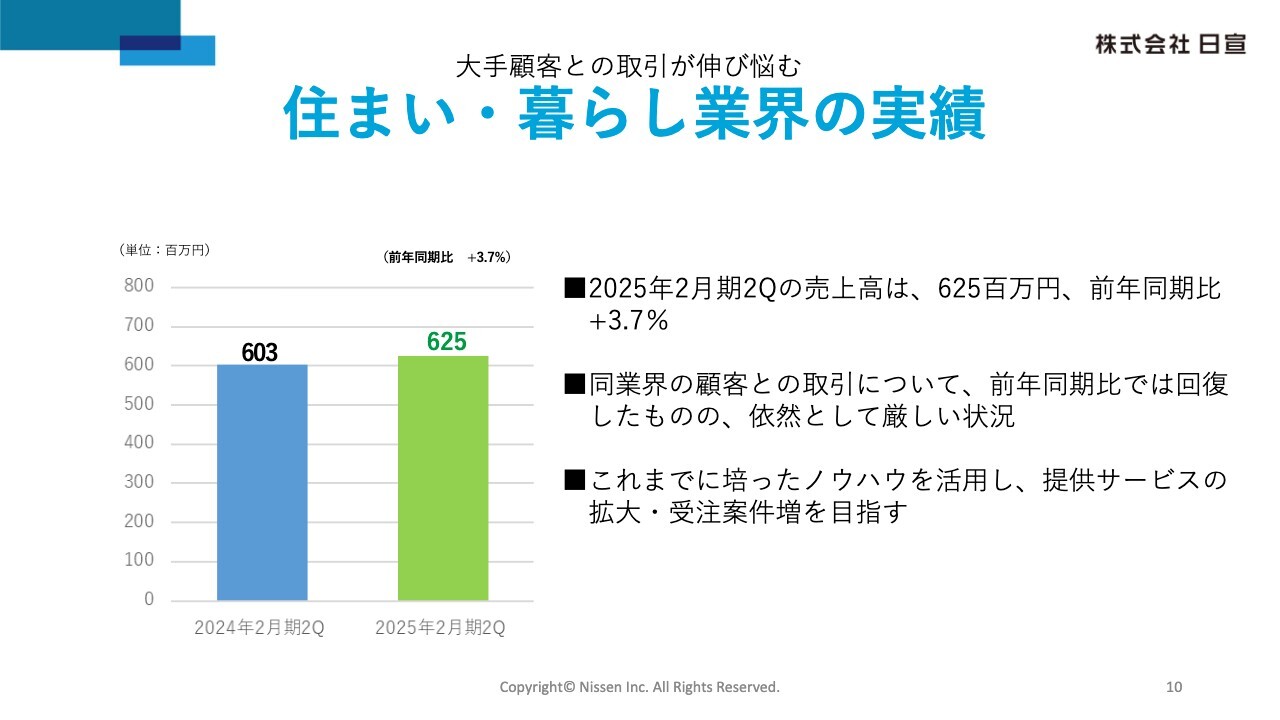

住まい・暮らし業界の実績

住まい・暮らし業界の売上高は6億2,500万円で、前年同期比プラス3.7パーセントとなりました。前年同期比では回復したものの依然として厳しい状況が続いています。そのため、これまでに培ったノウハウを活用し、デジタル領域をはじめとする提供サービスの幅を広げることで、受注案件の増加を目指していきます。

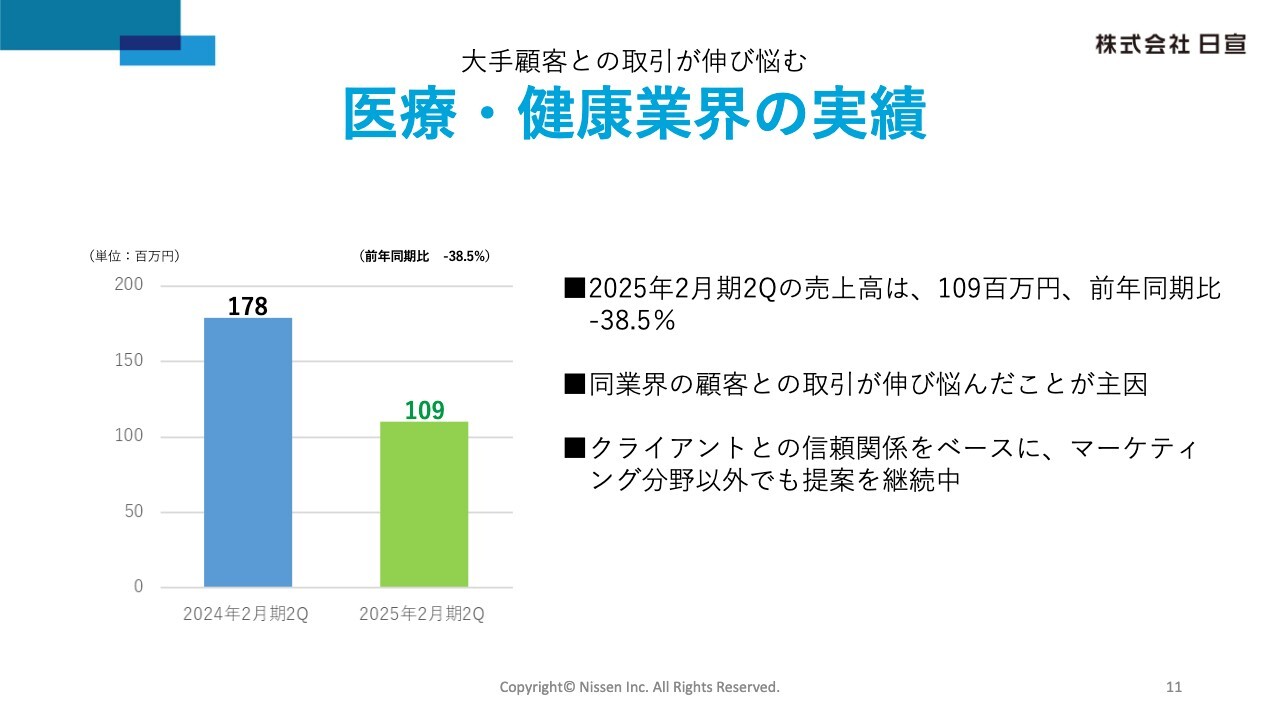

医療・健康業界の実績

医療・健康業界の売上高は1億900万円で、前年同期比マイナス38.5パーセントと大幅に減少しています。既存顧客との取引減少を踏まえ、主力顧客の維持・強化を進めるとともに、デジタルマーケティングや企業ブランディング等の領域を強化することで、引き続き回復を図っていきます。

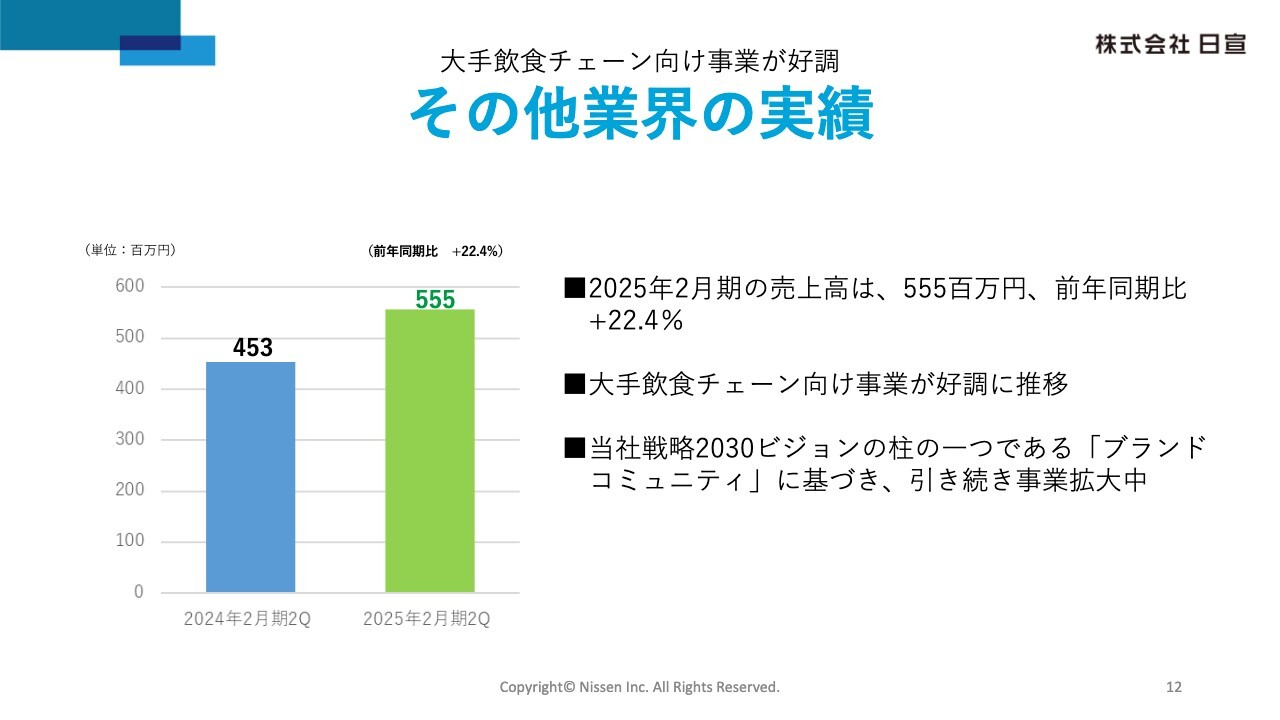

その他業界の実績

その他の業界については、売上高5億5,500万円で前年同期比プラス22.4パーセントとなりました。大手飲食チェーンのサブウェイ様やカフェチェーンのゴンチャ様との取引などがこの業界に含まれています。

個々のクライアントの増減についてはご説明しませんが、当社の戦略である「2030ビジョン」の柱の1つである「ブランドコミュニティ」に基づき、引き続きファンベースドマーケティング事業の拡大を図っていきます。

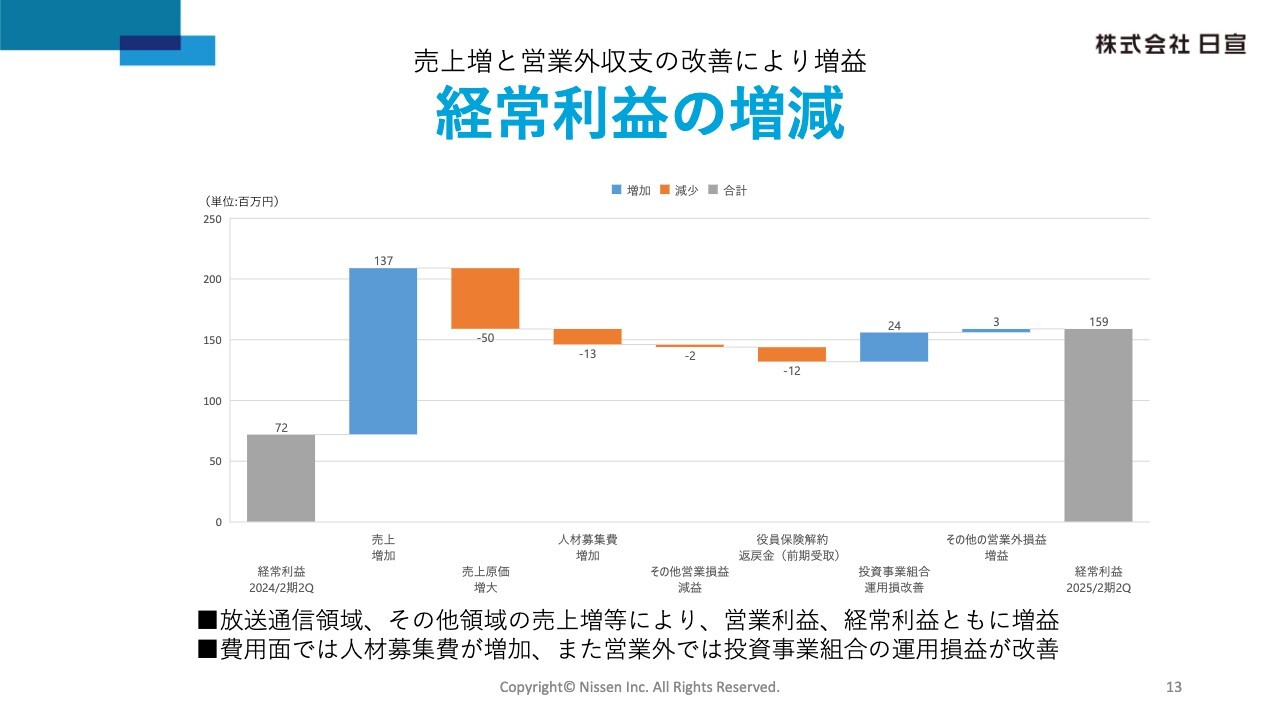

経常利益の増減

経常利益ベースでの増減要因です。スライドの図では、増益要因を青、減益要因をオレンジで示しています。売上高が前年同期比プラス1億3,700万円となったのに対し、売上原価は5,000万円の増加となり、粗利ベースで差し引き8,700万円の増益となっています。

営業費用では、人材募集費が1,300万円増加しています。営業外の項目では、前年計上した役員の保険解約返戻金1,200万円がなくなった一方で、投資事業組合運用損益の改善により2,400万円、その他持分法投資利益の計上等により300万円がそれぞれ増益となっています。この結果、経常利益は1億5,900万円となりました。

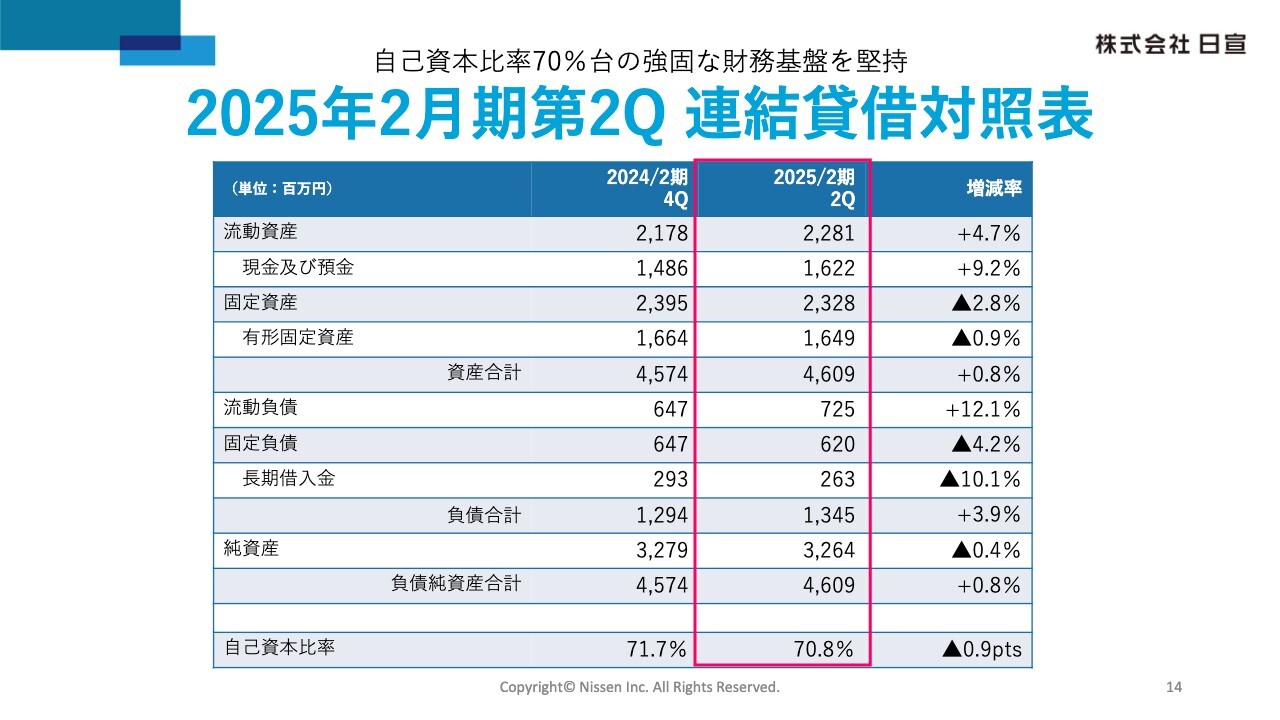

2025年2月期第2Q 連結貸借対照表

2025年2月期第2四半期の連結貸借対照表についてご説明します。資産合計は46億900万円で前期末比プラス0.8パーセント、負債合計は13億4,500万円で前期末比プラス3.9パーセント、純資産合計は32億6,400万円で前期末比マイナス0.4パーセントとなりました。結果として、自己資本比率は70.8パーセントとなっています。

当社としては、財務の健全性と成長のバランスも引き続き意識しつつ、経営を進めていく所存です。

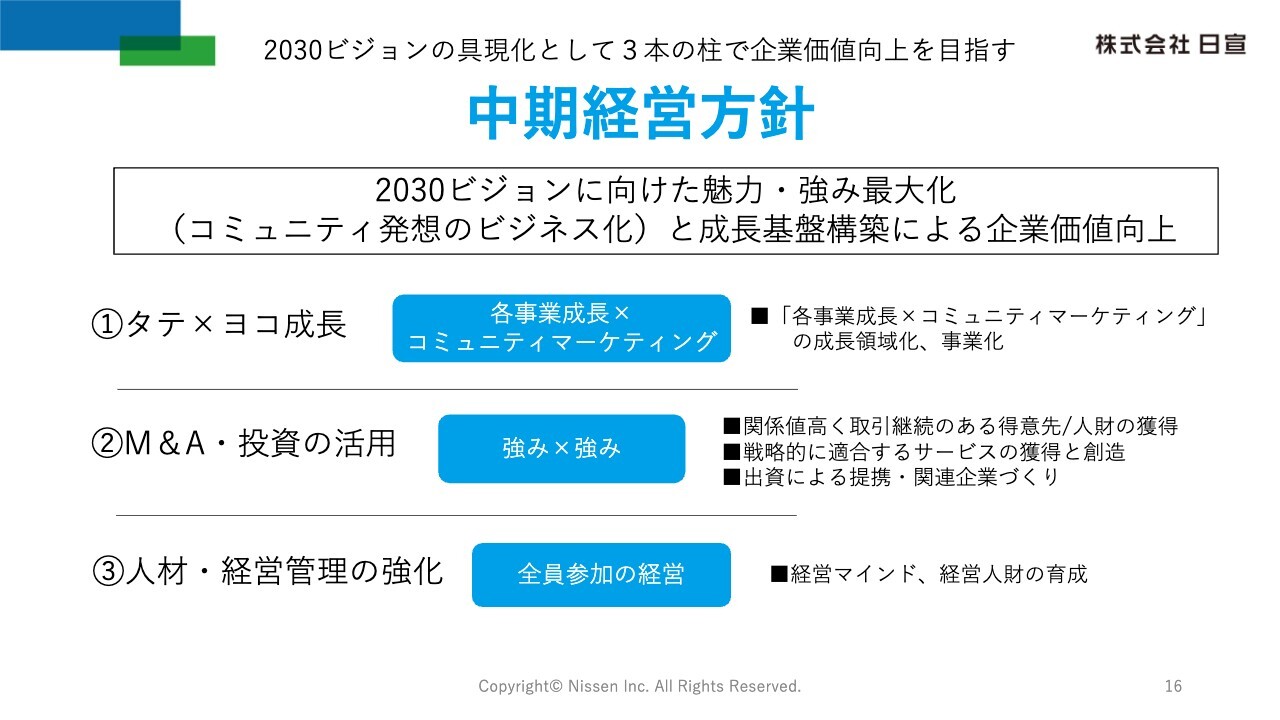

中期経営方針

ここからは中期経営計画に基づく施策の進展についてご説明します。中期経営計画においては、「タテ×ヨコ成長」「M&A・投資の活用」「人材・経営管理の強化」の3本の柱を立てています。

1つ目の「タテ×ヨコ成長」とは、「各事業の成長×コミュニティマーケティング」の成長領域化、事業化です。すなわち、SNSマーケティングを成長領域化し、各事業と組み合わせることによる成長を目指します。

2つ目の「M&A・投資の活用」は、関係値が高く継続的な取引のある得意先や人財の獲得、戦略的に適合するサービスの獲得と創造、出資による提携・関連企業づくりなどを目的としています。

3つ目の「人材・経営管理の強化」は、社員一人ひとりが経営の意識を持って業務に取り組む「全員参加の経営」の実現、そして次世代を担う経営人財の育成を目的としています。

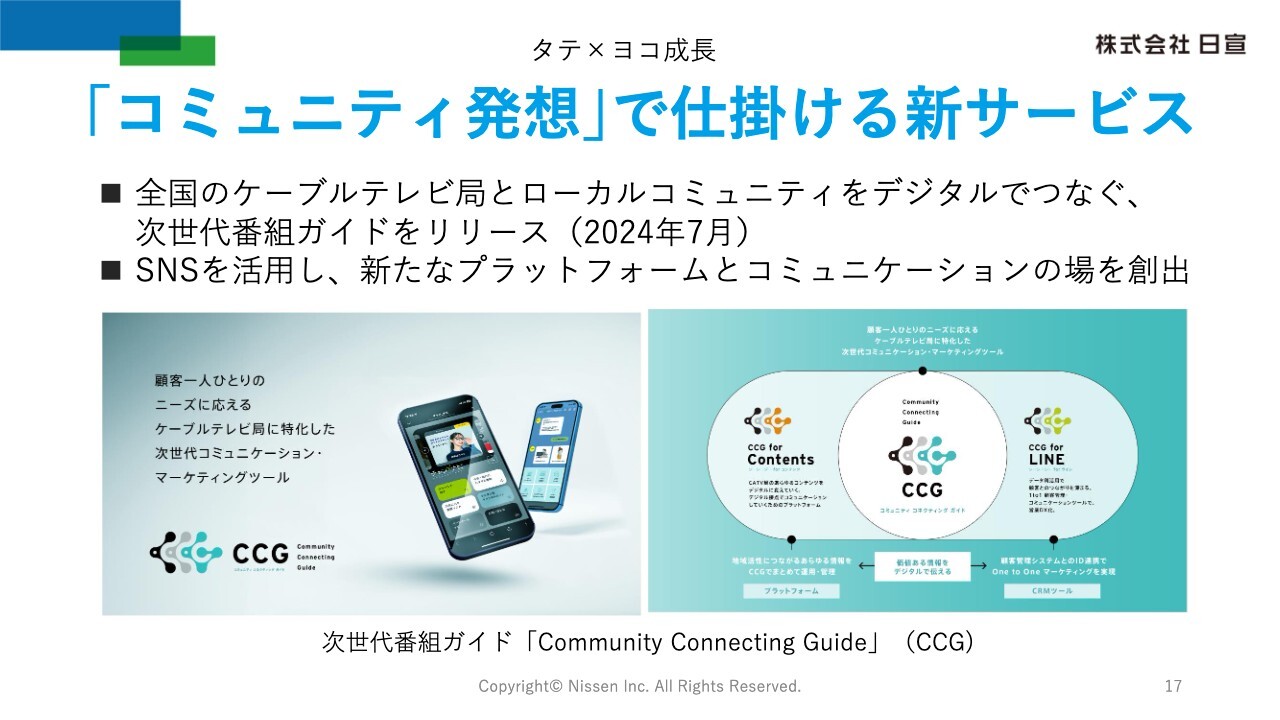

「コミュニティ発想」で仕掛ける新サービス

1つ目の「タテ×ヨコ成長」について、今期の取り組み施策をご説明します。当社独自の「コミュニティ発想」に基づき、地域社会のインフラ会社といえるケーブルテレビ局と、地方に暮らすローカルコミュニティをデジタルでつなぐ次世代番組ガイド「CCG」を7月にリリースしました。

この新サービスは、これまでデジタル接点における課題が多かった全国のケーブルテレビ局340局とつながっている1,600万人のお客さまとの関係に変革をもたらす、画期的なコミュニケーションツールです。

当社が「チャンネルガイド」等のサービスを通じてこれまで25年以上にわたり築いてきたケーブルテレビ局との唯一無二のネットワークをベースに、新たなプラットフォームとコミュニケーションの場を創出します。そして、ケーブルテレビ局と顧客とのサステナブルな関係の構築や地域社会のさらなる発展に貢献します。

M&Aの推進

2つ目の「M&A・投資の活用」についてご説明します。当社では、事業成長を通じたオーガニックな成長に加え、非オーガニックな成長の実現に向け、M&A等を推進しています。

今期においては、前期に実施した東京ニュース通信社からの事業譲受が通期で寄与し、売上・利益に貢献していることはお伝えしたとおりです。

さらなる成長に向け、例えばサービスやリソースを獲得するためのM&Aや、攻略マーケットにおけるクライアントを保有する企業に対するM&A、あるいはテクノロジーなどで当社の戦略に合致した企業への出資等を考えています。また、過年度に実施したベンチャーキャピタル等への出資については、SmartHR社のように、当時と比較して大きく時価総額を伸ばしている会社もあります。

他方、今次中間期決算においては、株式会社ルグランの株式について時価が著しく下落し、今後の回復が見込めないと判断したことから、3,100万円全額を減損処理したことはお伝えしたとおりです。

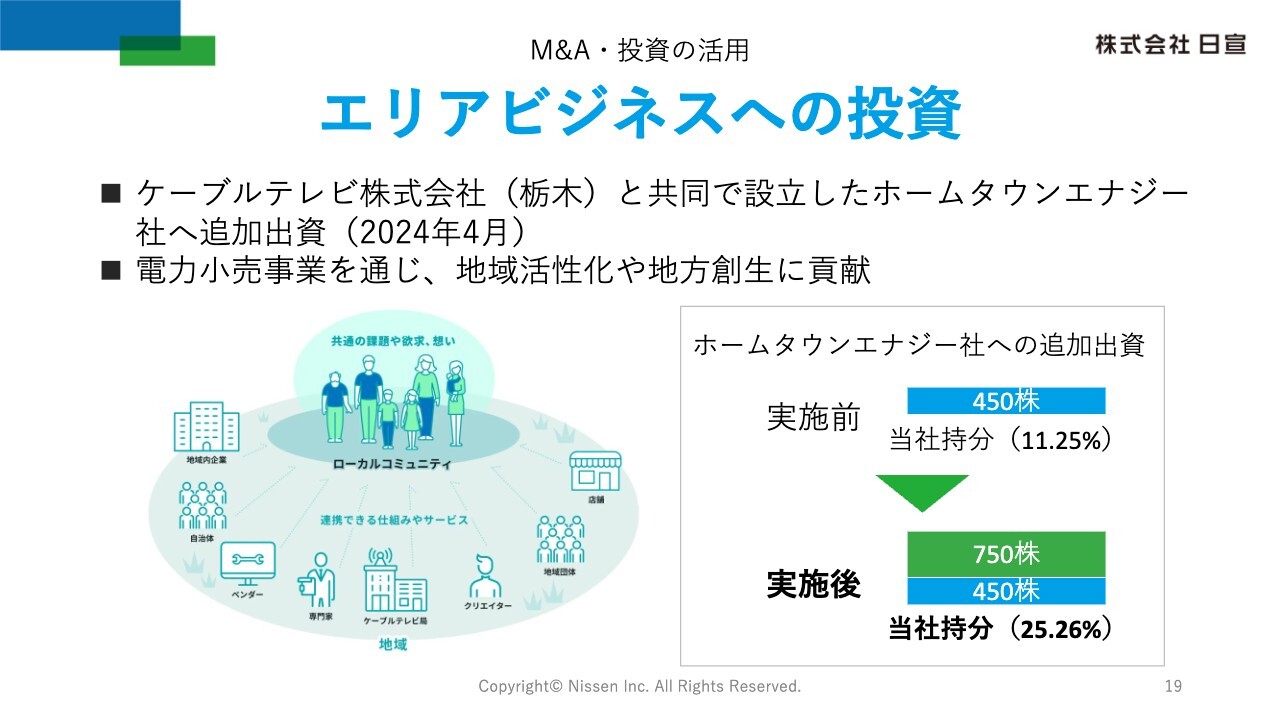

エリアビジネスへの投資

また、本年4月にはエリアビジネスへの投資を実施しました。地方に暮らす世帯をローカルコミュニティとして捉え、そこを起点にしながら、さまざまなプレイヤーとの連帯・連携により、生活者向けサービスや企業向けマーケティングソリューションを生み出していくのが当社のエリアビジネスデザインです。

そのエリアビジネスの先駆けともいえる地域新電力事業について、2020年にケーブルテレビ局との合弁で設立した電力事業会社・ホームタウンエナジー社への追加出資を行いました。これにより、当社は連結決算における持分法適用会社となり、今次中間期決算において持分法投資利益を計上しています。

今後もローカルコミュニティの可能性を活かす新たな事業やサービスの創造に注力し、地域活性化や地方創生に貢献していきます。

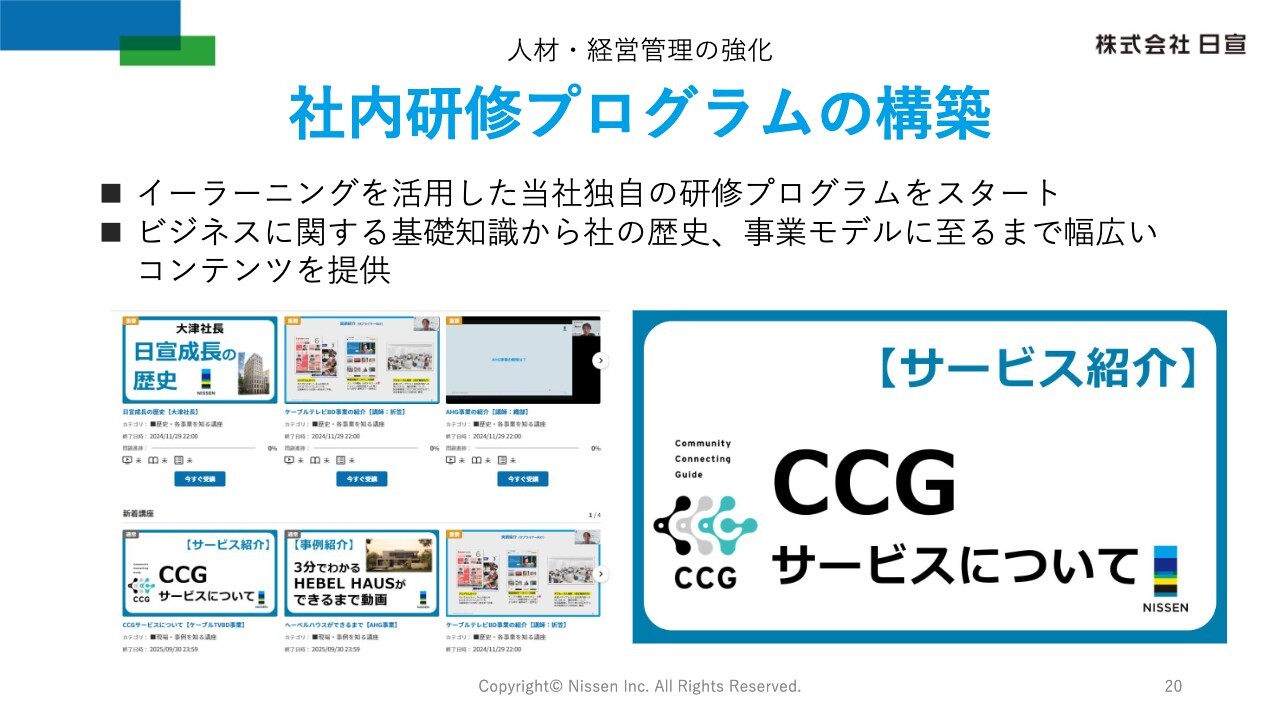

社内研修プログラムの構築

3つ目の「人材・経営管理の強化」についてです。当社では、人材育成の強化に向けた各種施策を進めており、今期からeラーニングを活用した当社独自の動画研修プログラムもスタートしました。本プログラムでは、コンプライアンスなどの基礎知識に加え、会社の歴史や事業・サービスなど幅広いコンテンツを提供することで、社員の事業理解やスキル向上に加え、エンゲージメントの向上も目指していきます。

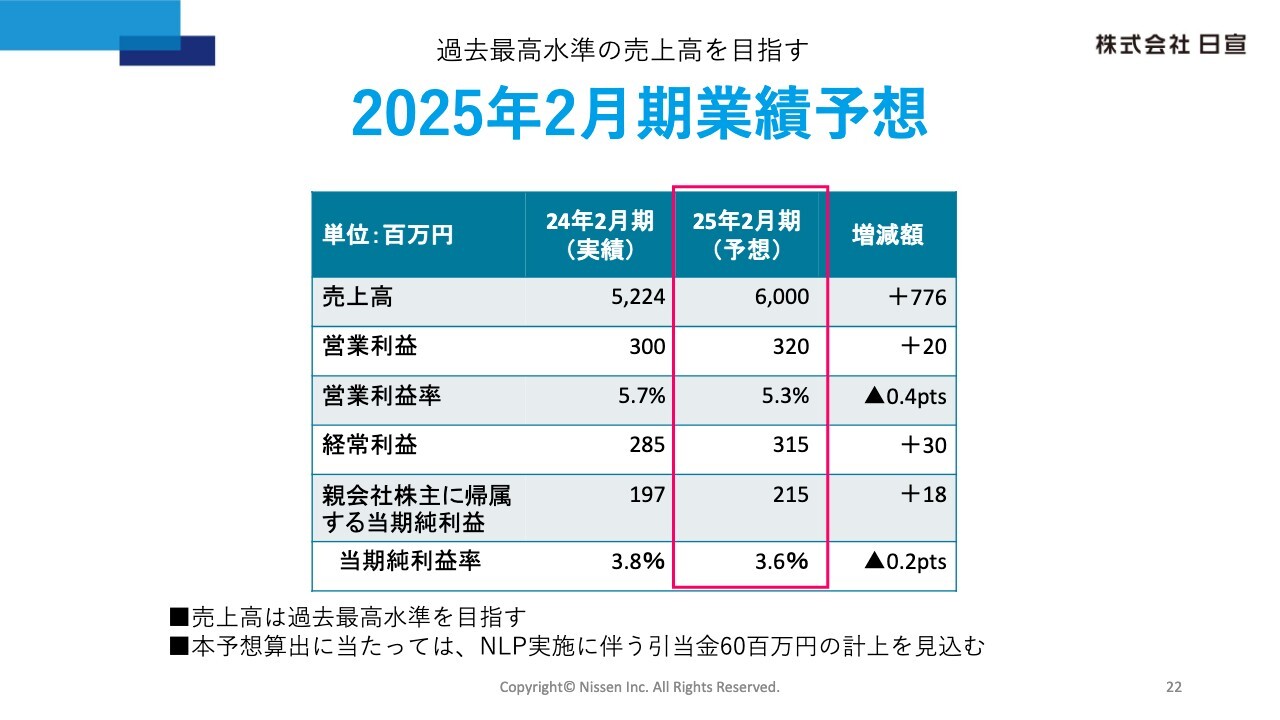

2025年2月期業績予想

2025年2月期の業績予想は、スライドの表のとおりです。売上高は60億円で前期比プラス7億7,600万円、営業利益は3億2,000万円で前期比プラス2,000万円、経常利益は3億1,500万円で前期比プラス3,000万円、親会社株主に帰属する当期純利益は2億1,500万円で前期比プラス1,800万円を予想しています。

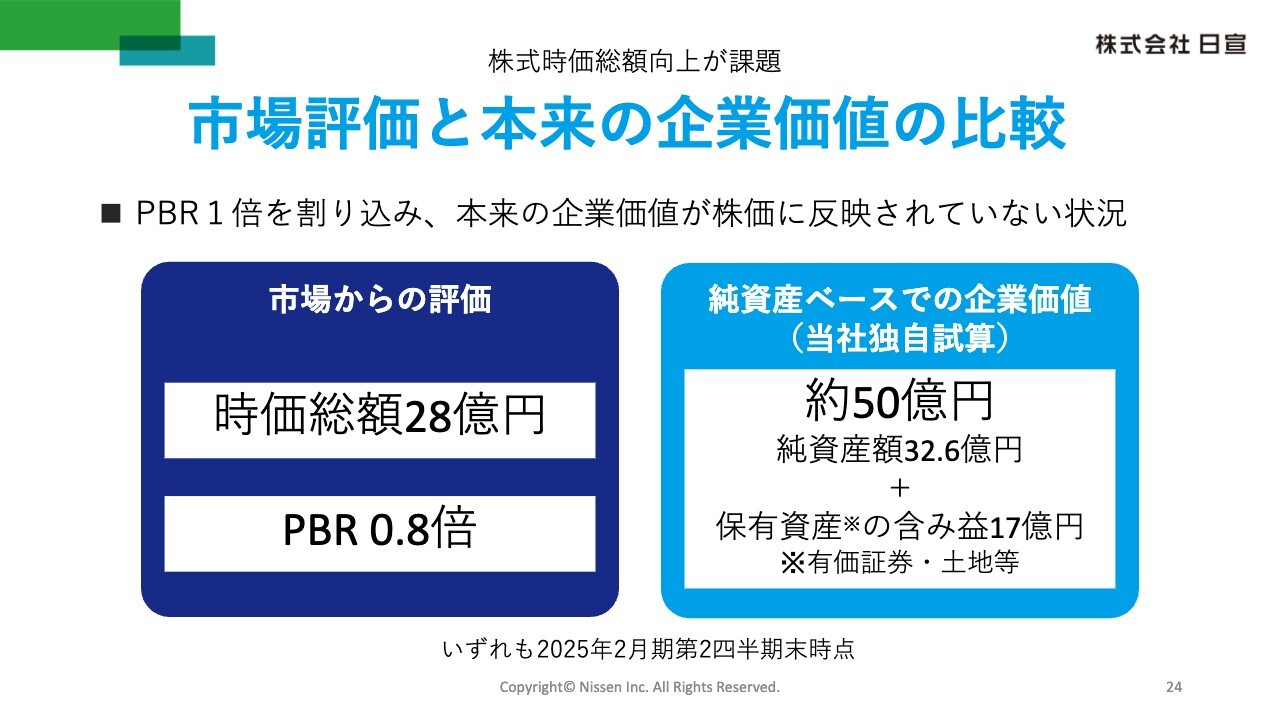

市場評価と本来の企業価値の比較

株式時価総額向上に向けた取り組みについてご説明します。2025年2月期第2四半期末における当社の時価総額と、当社が独自に試算した連結純資産ベースでの企業価値の比較をスライドに示しています。

第2四半期末時点での連結純資産額に、当社グループが保有する有価証券や土地等の含み益を加えた評価額は、当社独自の試算で約50億円となる一方、時価総額はそれを大幅に下回り、PBRも1倍を割り込んでいます。こうした本来の企業価値が株価に反映されていない状況を改善するため、株式時価総額向上に向けた取り組みに今後も注力していきます。

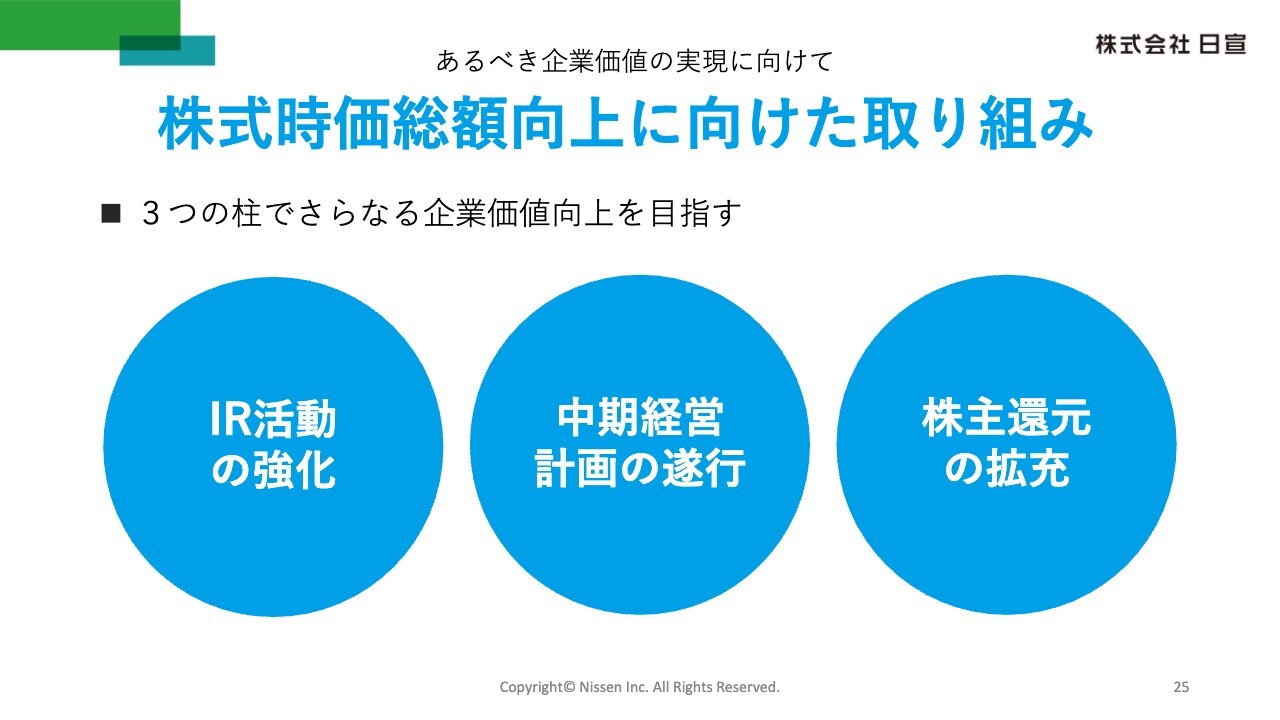

株式時価総額向上に向けた取り組み

当社は、昨年5月に東京証券取引所スタンダード市場の上場維持基準の適合に向けた計画書を公表し、流通株式時価総額の向上を基本方針と定め、中期経営計画の遂行を軸に、株主還元を含めた適合計画に取り組んでいます。加えて、今期からはIR活動を強化していくことで、株式時価総額向上に向けた取り組みを加速させていきます。

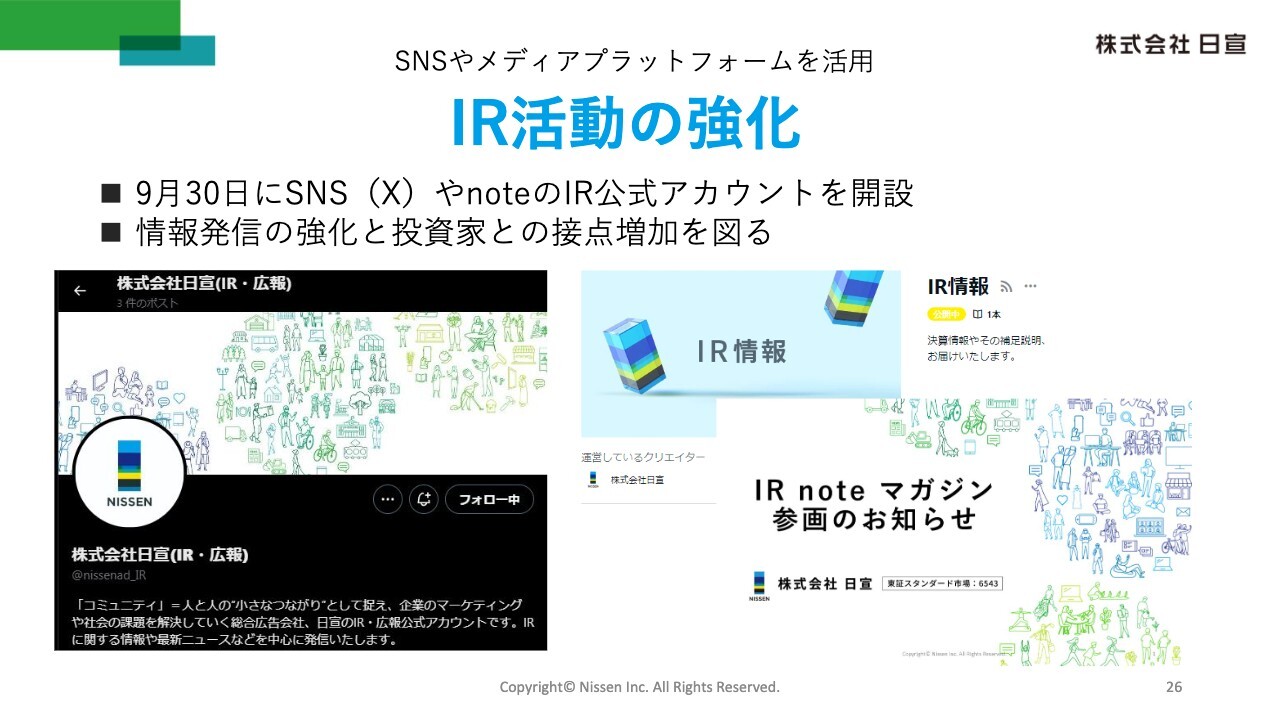

IR活動の強化

IR活動の強化についてです。当社はこれまで、決算説明会の開催や資料等の配信を通じ、IR情報を発信してきました。これに加え、2024年9月からは情報発信の強化と、投資家との接点増加を図るため、「X(旧 Twitter)」や、メディアプラットフォーム「note」でのIR情報発信を開始しました。

また、株式会社ツクルバが発案し、note株式会社とともに中心となって立ち上げた「IR note マガジン」に参画し、投資に関心を持つフォロワー1,500名超へ、IRに関する記事の配信を行っています。投資家のみなさまとのコミュニケーションの充実を通じ、さらなる企業価値向上を実現すべく、引き続きIR活動を強化していきます。

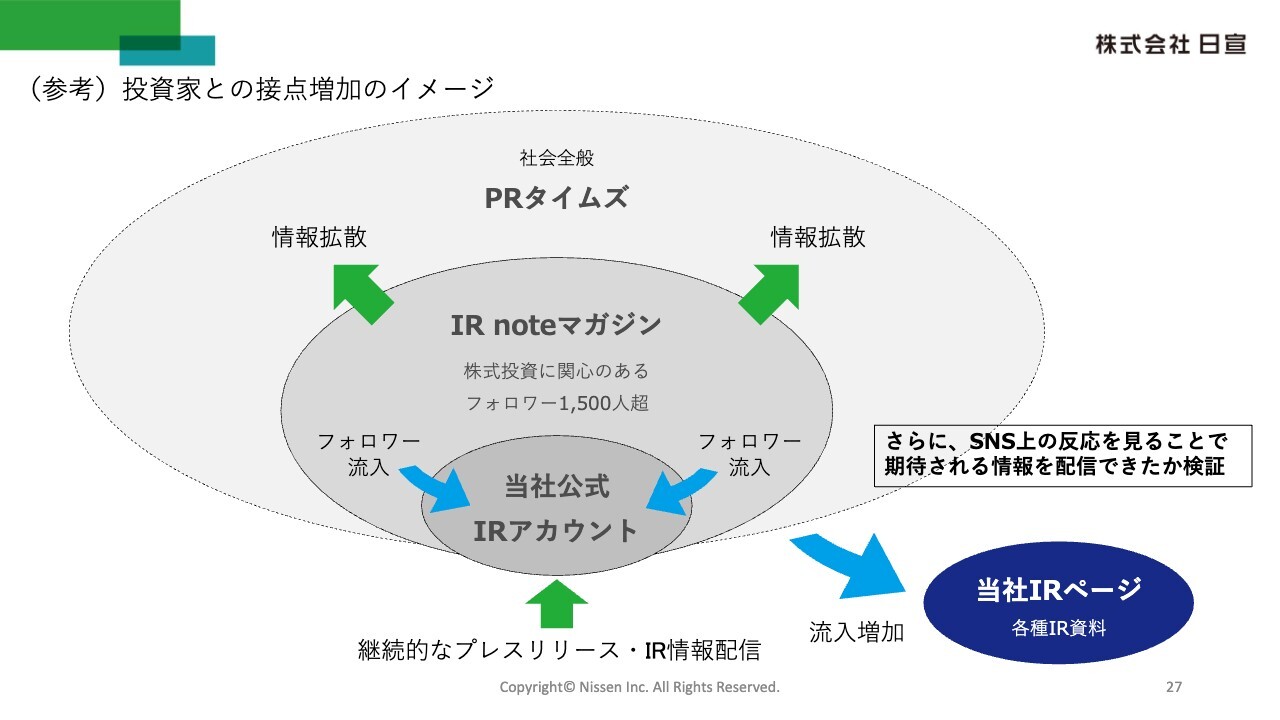

(参考)投資家との接点増加のイメージ

こちらのスライドは、情報発信を通じた投資家との接点増加のイメージです。「PR TIMES」「IR note マガジン」といったメディアやSNSを使い分けることで、さまざまなフォロワー層をカバーし、効率よく情報の発信を行っていきます。

中期経営計画の遂行

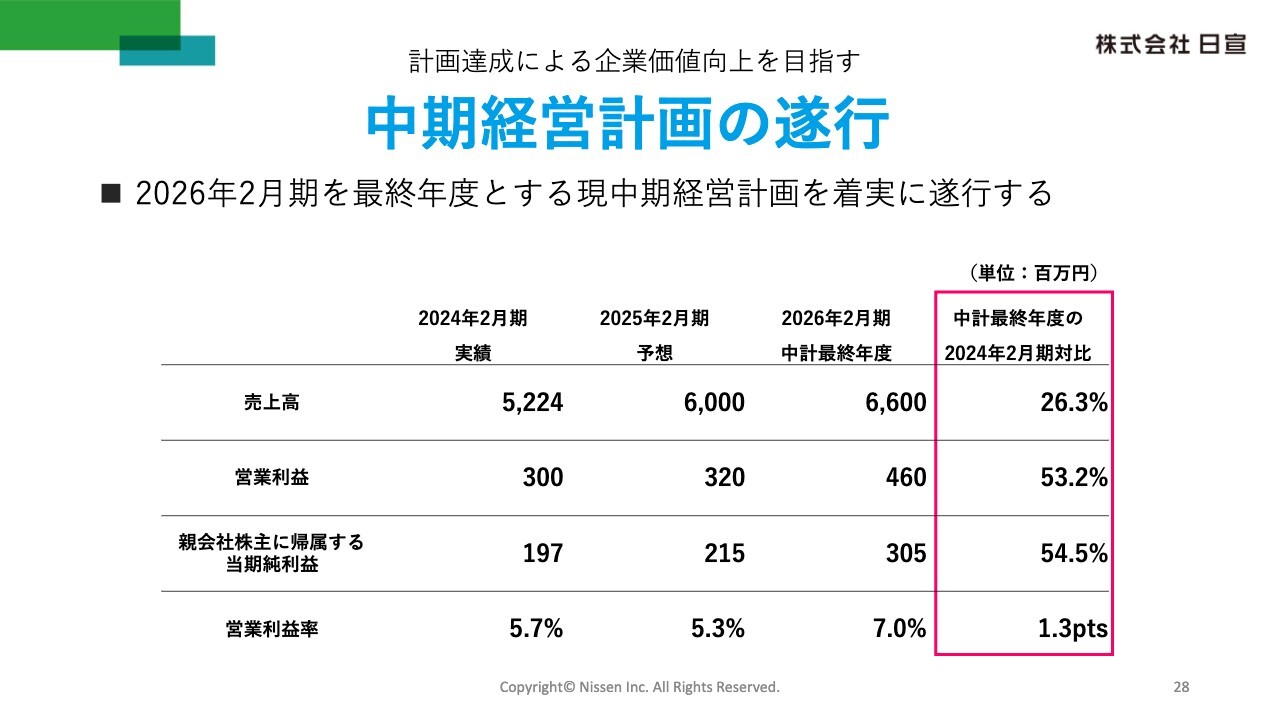

中期経営計画の遂行についてです。先ほどご説明したとおり、当社は中期経営計画に基づき、各種施策を推進しています。

この中期経営計画の目指す経営成績の目標として、2026年2月期に売上高66億円、営業利益4億6,000万円、当期純利益3億円超を達成します。また、営業利益率は7パーセントの水準を目指しています。この計画を完遂することで、さらなる企業価値の向上をねらいます。

株主還元の拡充

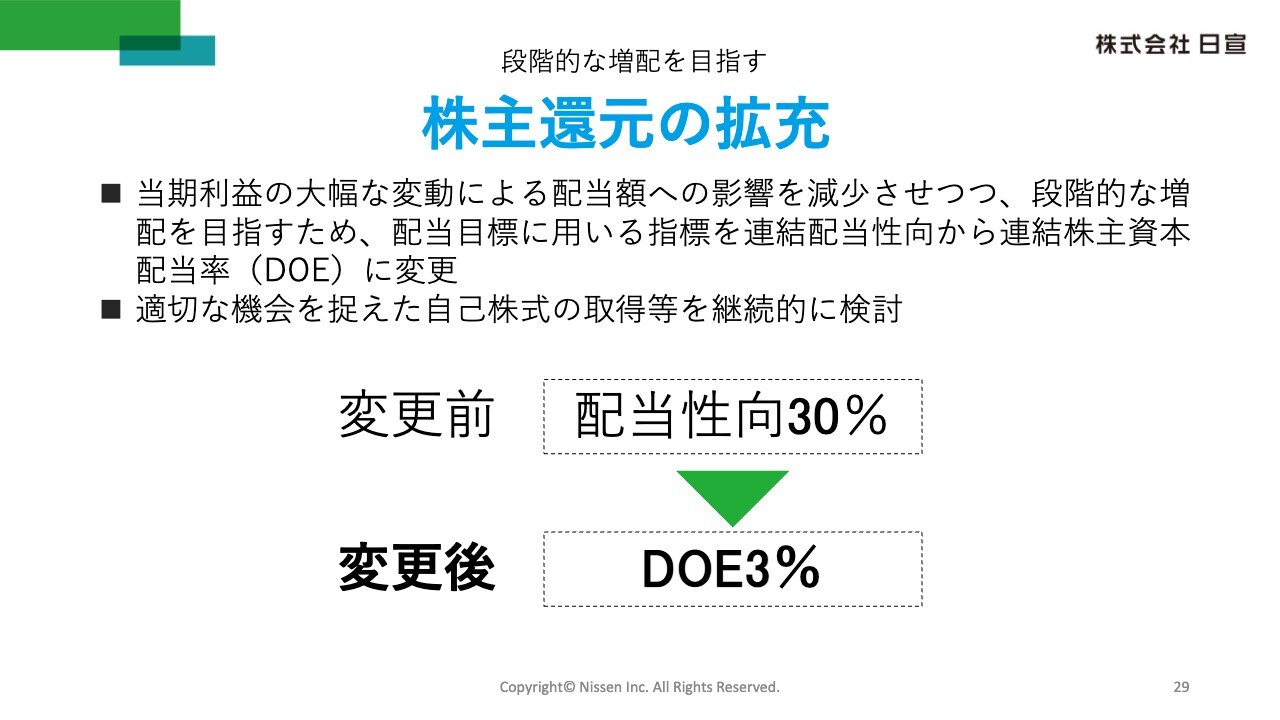

株主還元の拡充についてです。当社は昨年11月に配当方針を変更し、配当目標を連結配当性向30パーセントから、連結株主資本配当率(DOE)3パーセントに変更しました。

これは株主還元の観点から、当期利益の大幅な変動による配当額への影響を減少させつつ、段階的な増配を目指すためのものです。また、自己株式の取得等についても、適切な機会を捉えた実施を継続的に検討していきたいと考えています。

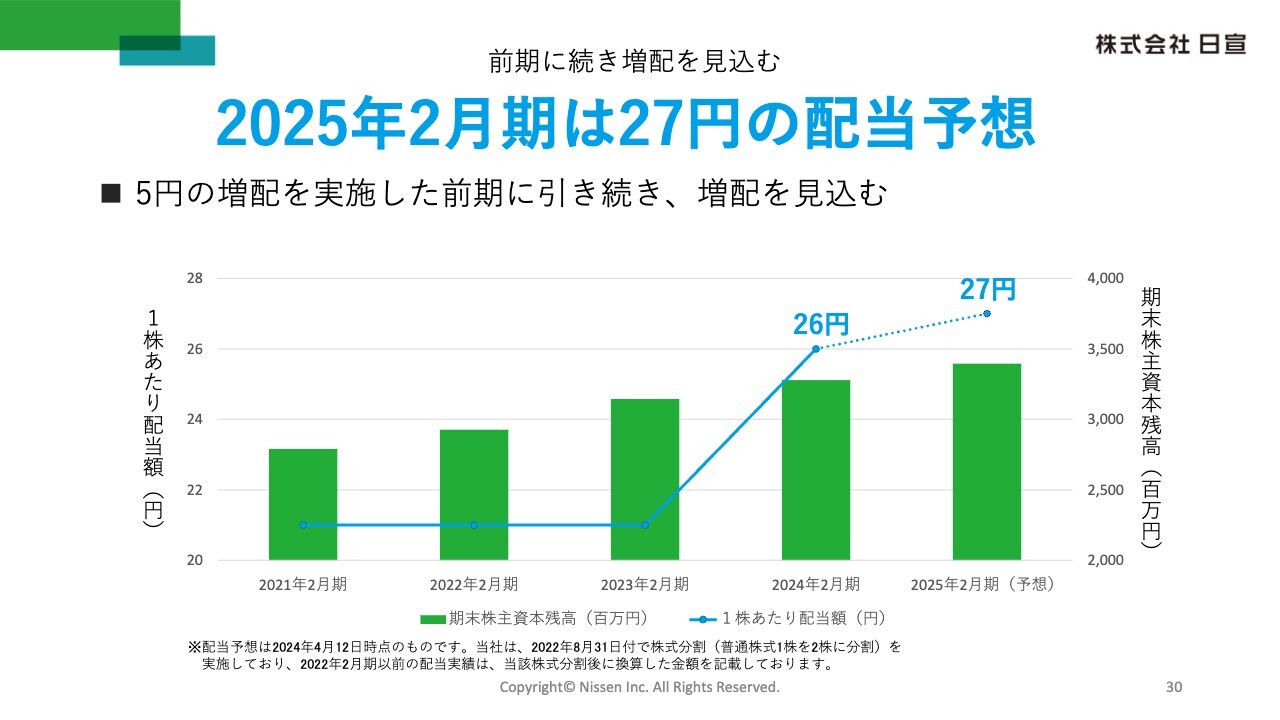

2025年2月期は27円の配当予想

配当方針の変更を受け、2024年2月期は前期比5円の増配を行い、1株あたりの配当金を26円としました。また、2025年2月期の配当予想についても、現段階ではさらなる増配を見込んでいます。

以上をもちまして、2025年2月期第2四半期の決算説明を終わります。ご清聴ありがとうございました。

質疑応答:ルグラン社への投資判断および株式の減損処理について

「ルグラン社の株式について、投資判断に至った

新着ログ

「サービス業」のログ