【QAあり】大真空、上期は車載・民生向けが堅調 下期はTCXOの増産対応によりGPSモジュール向けを中心に売上増加を見込む

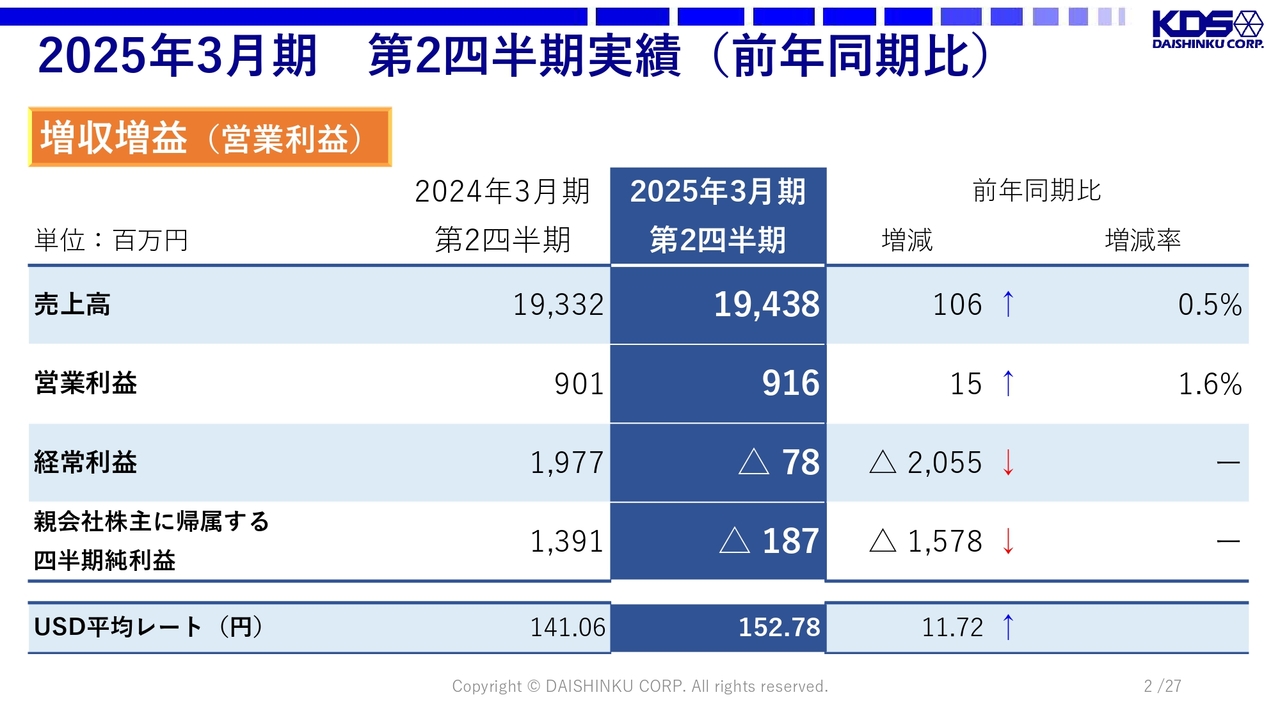

2025年3月期 第2四半期実績(前年同期比)

長谷川晋平氏(以下、長谷川):常務取締役 事業統括 営業本部長の長谷川です。みなさま本日は大変お忙しいところ、当社の決算説明会にご参加いただき、誠にありがとうございます。それではさっそくですが、説明に移ります。

2025年3月期第2四半期の実績です。売上高は194億3,800万円、営業利益は9億1,600万円、経常利益はマイナス7,800万円、親会社株主に帰属する四半期純利益はマイナス1億8,700万円と、前年同期比で増収増益(営業利益ベース)となっています。

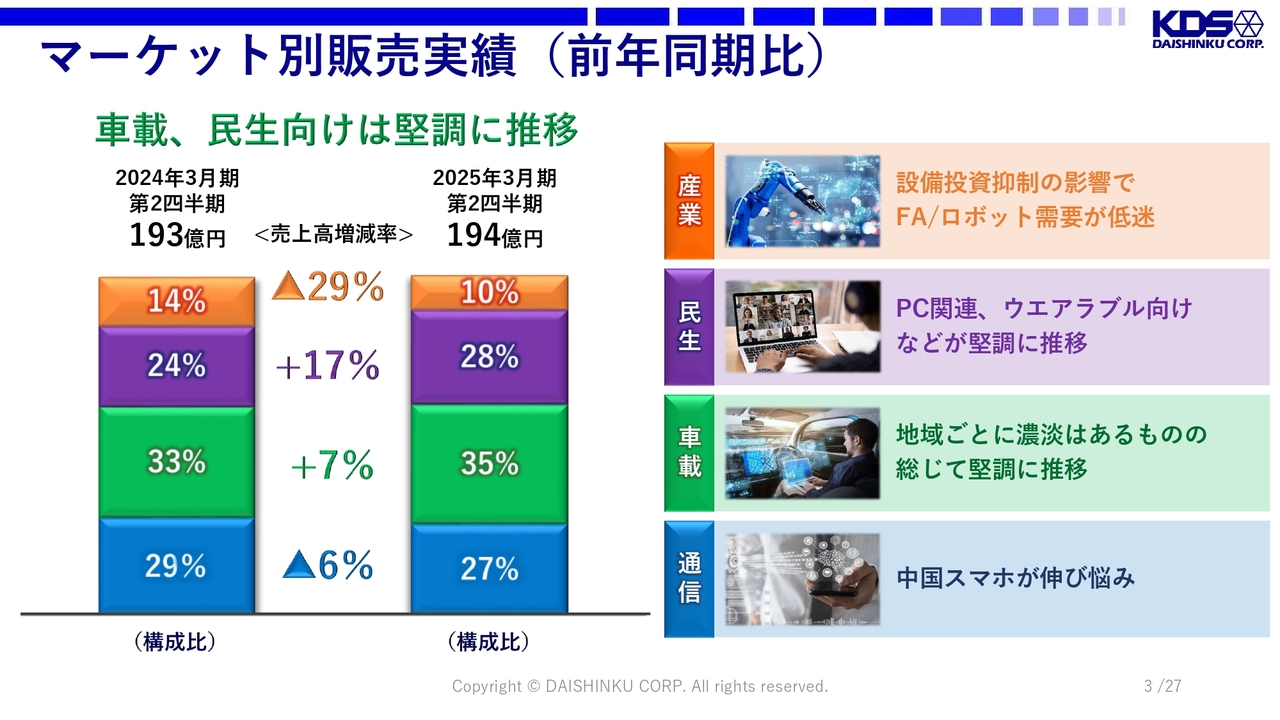

マーケット別販売実績(前年同期比)

マーケット別の販売実績です。前年同期比の売上高増減率は、通信市場が6パーセントの減少、車載市場が7パーセントの増加、民生市場が17パーセントの増加、産業市場が29パーセントの減少となっています。

通信市場については、主に中国のスマートフォン向けが伸び悩みました。スマートフォンには主にQ社とM社のチップが採用されていますが、今期はQ社向けの搭載比率が減少しました。一方で、M社の搭載比率は増加したのですが、このM社のチップが主に採用されているミドルエンドからローエンドにかけては、年々ODM化が進んでいます。

EMSメーカーでは中国競合他社の製品採用が進んでおり、年々価格競争が厳しくなっています。そのため、当社としてはこの市場は深追いすべきではないと考えています。

車載市場については、地域ごとに濃淡はあるものの総じて堅調に推移しました。特に米国市場が堅調でした。

民生市場については、PC関連、ウエアラブル向けなどが堅調に推移しました。

また、産業市場については設備投資抑制の影響でFA/ロボットの需要が低迷しました。特に中国向けに輸出しているお客さまの販売が低迷し、お客さまの抱えている在庫の調整が当初の想定よりも長引きました。

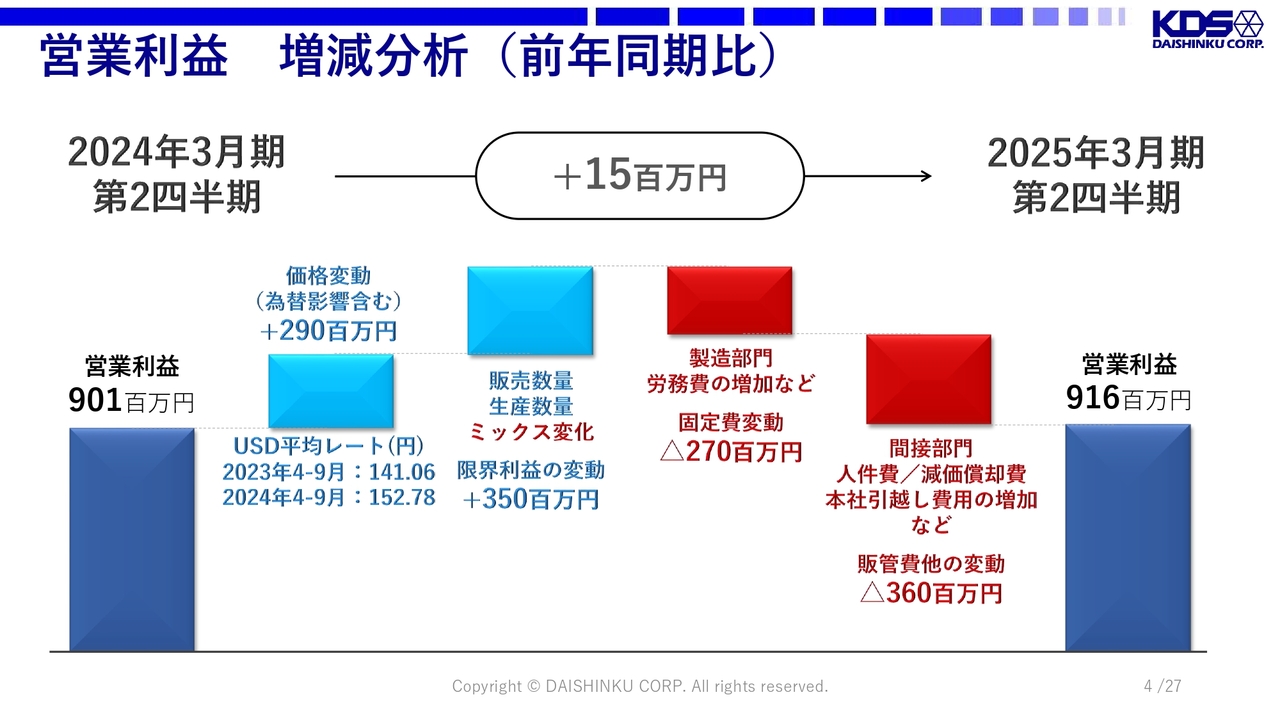

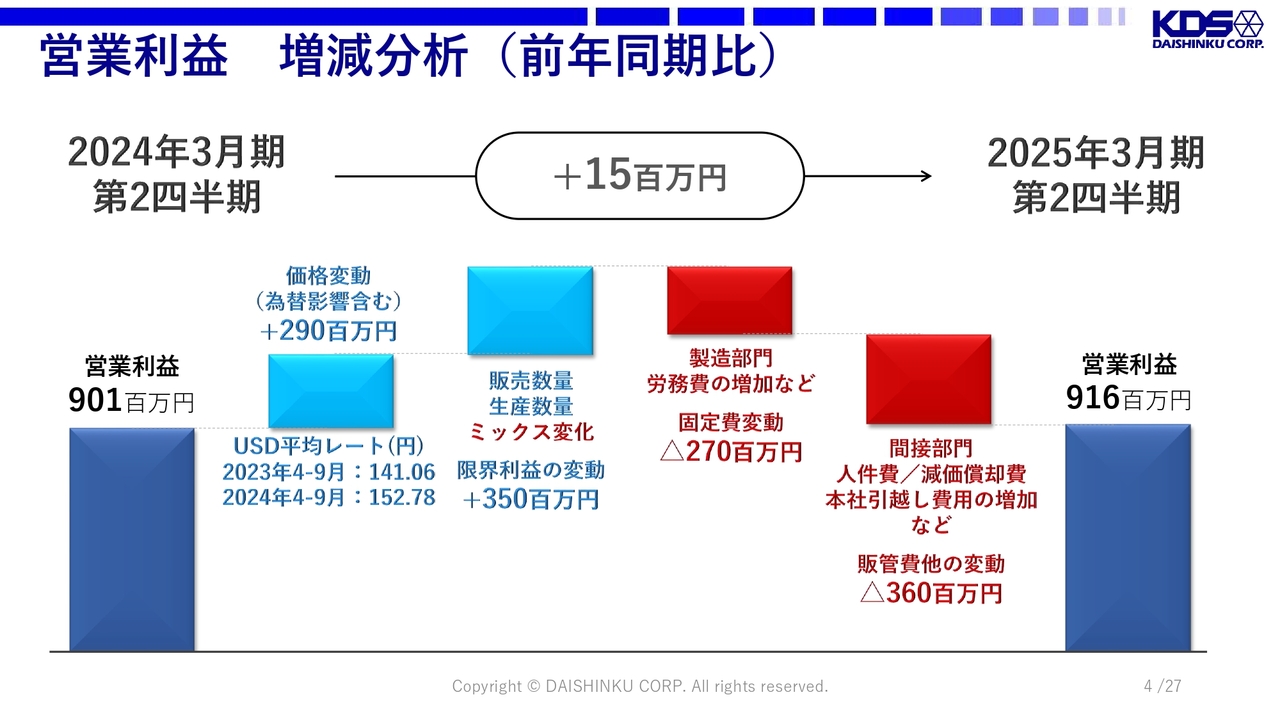

営業利益 増減分析(前年同期比)

前年同期比の営業利益の増減分析です。2024年3月期第2四半期の営業利益9億100万円から、為替影響を含む価格変動で2億9,000万円の増加、販売数量・生産数量の増加による限界利益の変動で3億5,000万円の増加、労務費の増加などによる固定費の変動で2億7,000万円の減少となっています。

加えて、人件費/減価償却費の増加、また今年については本社の引越し費用があったため、これらの影響から販管費他の変動で3億6,000万円の減少となりました。

結果として、2025年3月期第2四半期の営業利益は9億1,600万円と、前年同期比で1,500万円の増加となりました。

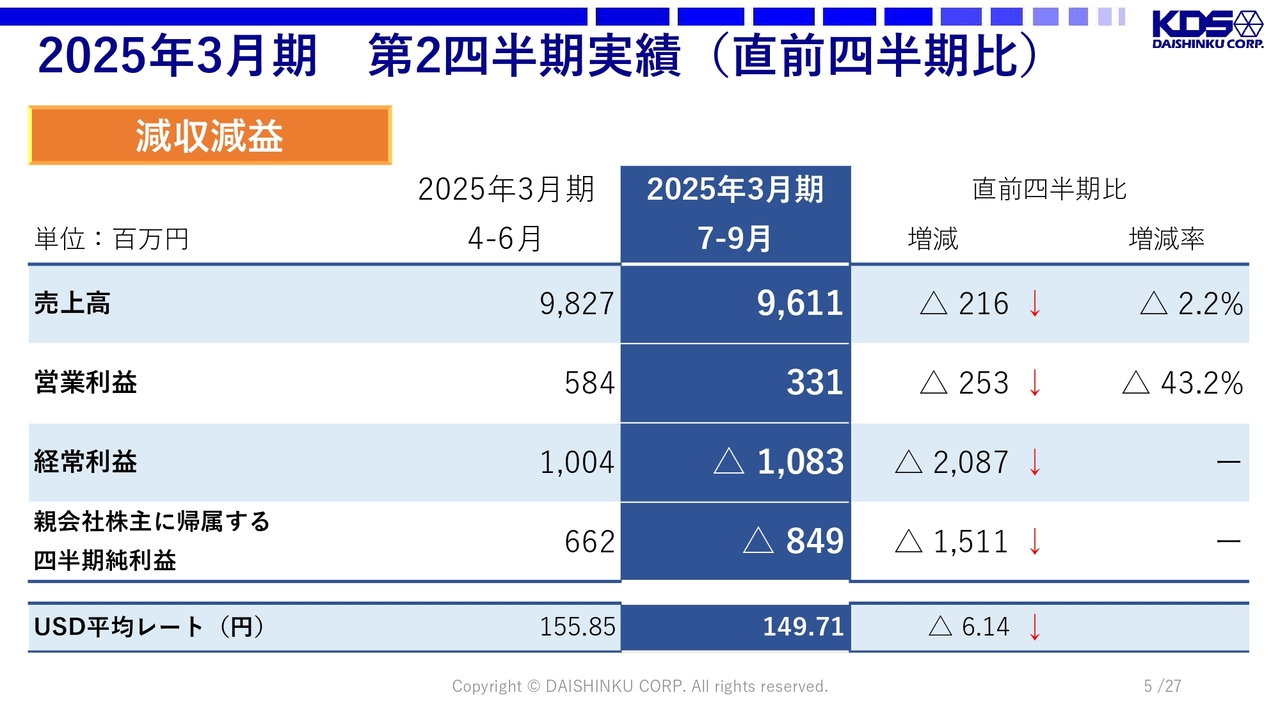

2025年3月期 第2四半期実績(直前四半期比)

第2四半期の実績です。売上高は96億1,100万円、営業利益は3億3,100万円、経常利益はマイナス10億8,300万円、親会社株主に帰属する四半期純利益はマイナス8億4,900万円と、直前四半期比で減収減益となっています。

マーケット別販売実績(直前四半期比)

マーケット別の販売実績です。直前四半期比の売上高増減率が、通信市場は7パーセントの減少、車載市場は1パーセントの減少、民生市場は3パーセントの増加、産業市場は9パーセントの減少となっています。

通信市場については、第1四半期に引き続き中国のスマートフォン向けが伸び悩みました。その一方で、通信モジュール用途等のTCXOの需要は非常に旺盛ではあったのですが、生産能力が追いつかず、結果として通信市場全体の売上としては伸び悩みました。

車載市場については、特に欧州の新車販売の低迷などにより横ばい圏で推移しました。

民生市場についてはPC関連が第1四半期と比べると少し伸び悩みましたが、ゲーム向けなどが堅調に推移しました。

産業市場については、設備投資の抑制、部品在庫の調整が継続しています。特に第1四半期については、前年の第4四半期から後ろ倒しになっていた受注の出荷があったため、その反動もあり、直前四半期比ではさらにマイナスとなりました。

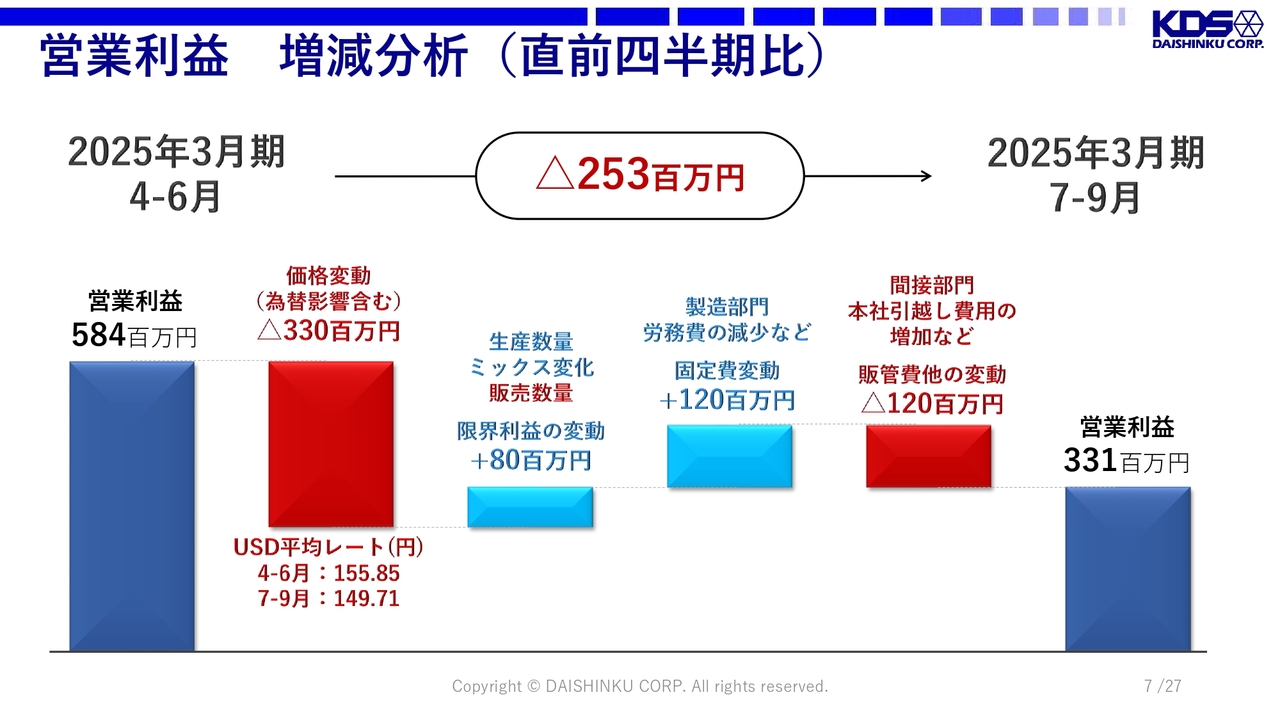

営業利益 増減分析(直前四半期比)

直前四半期比の営業利益の増減分析です。2024年4月から6月の営業利益5億8,400万円に対し、為替影響を含む価格変動でマイナス3億3,000万円、生産数量・ミックス変化の影響による限界利益の変動で8,000万円の増加、労務費の減少などによる固定費の変動で1億2,000万円の増加、そして本社引越し費用の増加などによる販管費他の変動で1億2,000万円の減少となっています。

結果として、2024年7月から9月の営業利益は3億3,100万円と、直前四半期比で2億5,300万円の減少となっています。

棚卸資産推移

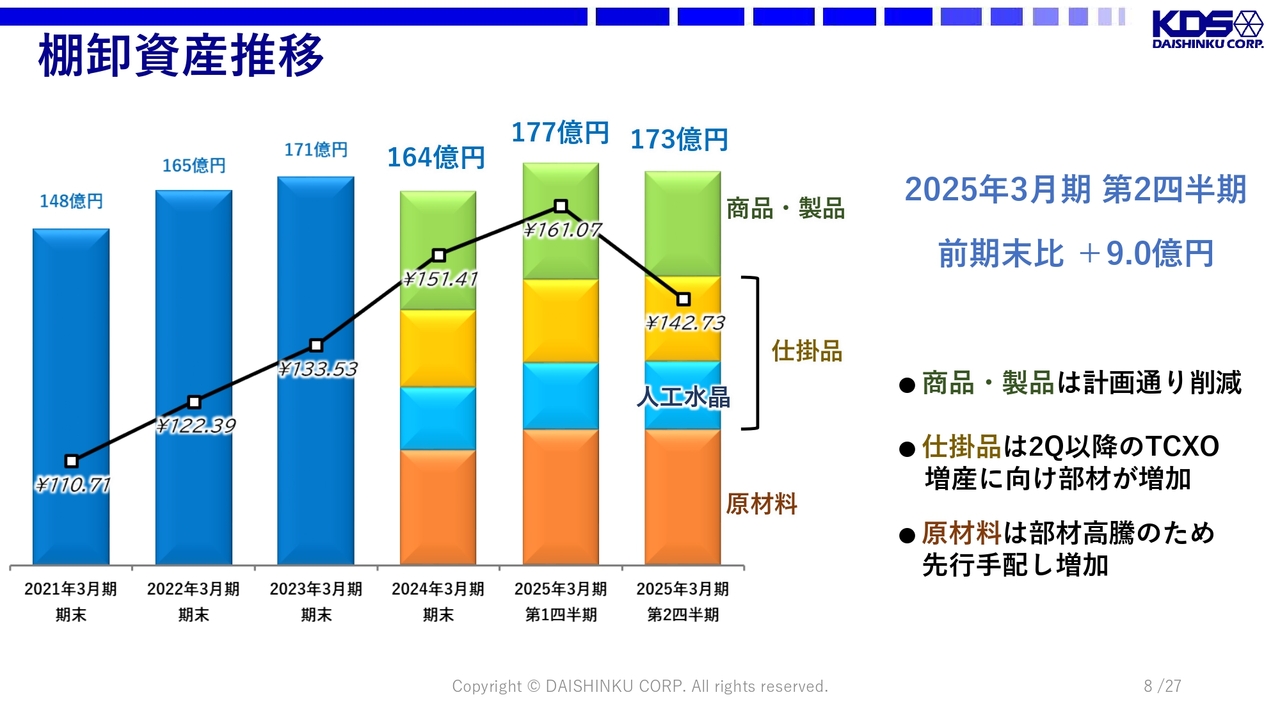

棚卸資産の推移です。2025年3月期第2四半期の棚卸資産は173億円と、2024年3月期末比で9億円の増加となっています。

商品・製品については、計画どおり削減できましたが、仕掛品については、第2四半期以降のTCXOの増産に向けて部材が増加しています。

また、原材料については部材の高騰で先行手配を行ったため、こちらも増加しています。

設備投資/減価償却費/研究開発費

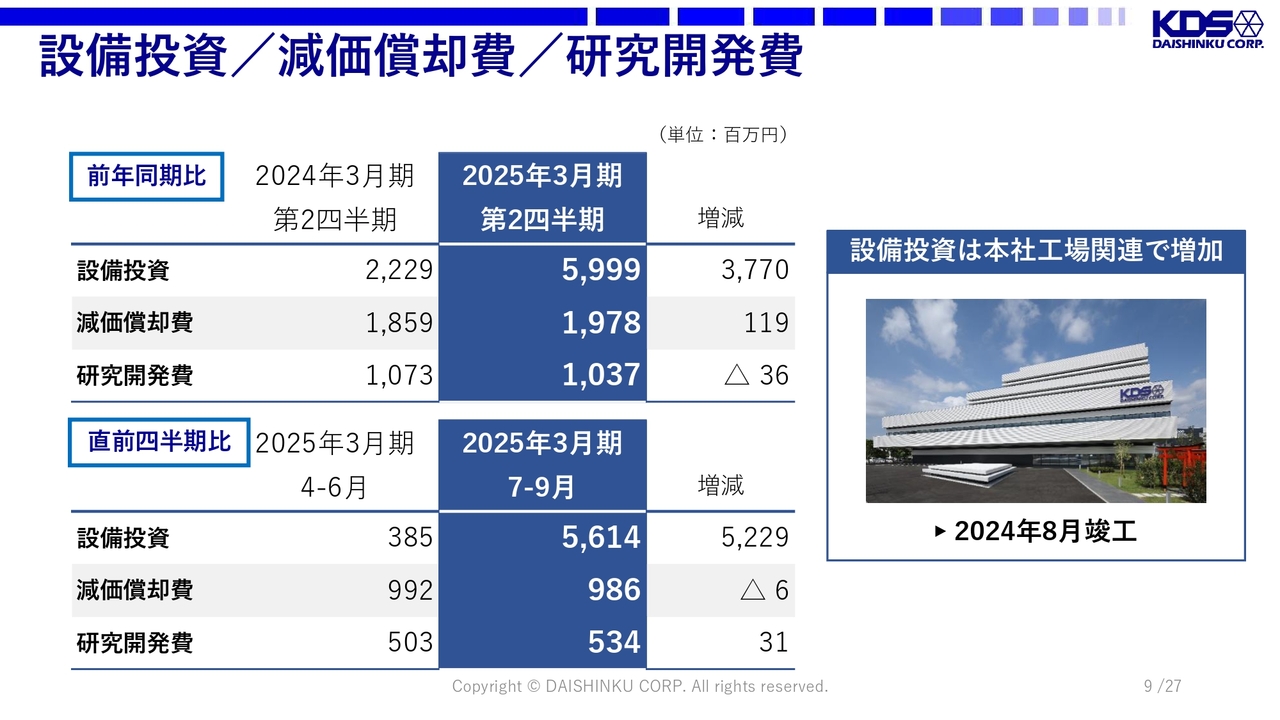

第2四半期の設備投資は59億9,900万円と前年同期比で37億7,000万円増加しています。減価償却費は19億7,800万円と前年同期比で1億1,900万円の増加、研究開発費は10億3,700万円と前年同期比で3,600万円の減少となっています。

直前四半期比では、第2四半期の7月から9月の設備投資が56億1,400万円で、52億2,900万円の増加となっています。この増加のほとんどが、今年8月に竣工した新本社工場関連によるものです。減価償却費は9億8,600万円と直前四半期比で600万円の減少、研究開発費は5億3,400万円と直前四半期比で3,100万円の増加となっています。

営業外費用 為替差損益

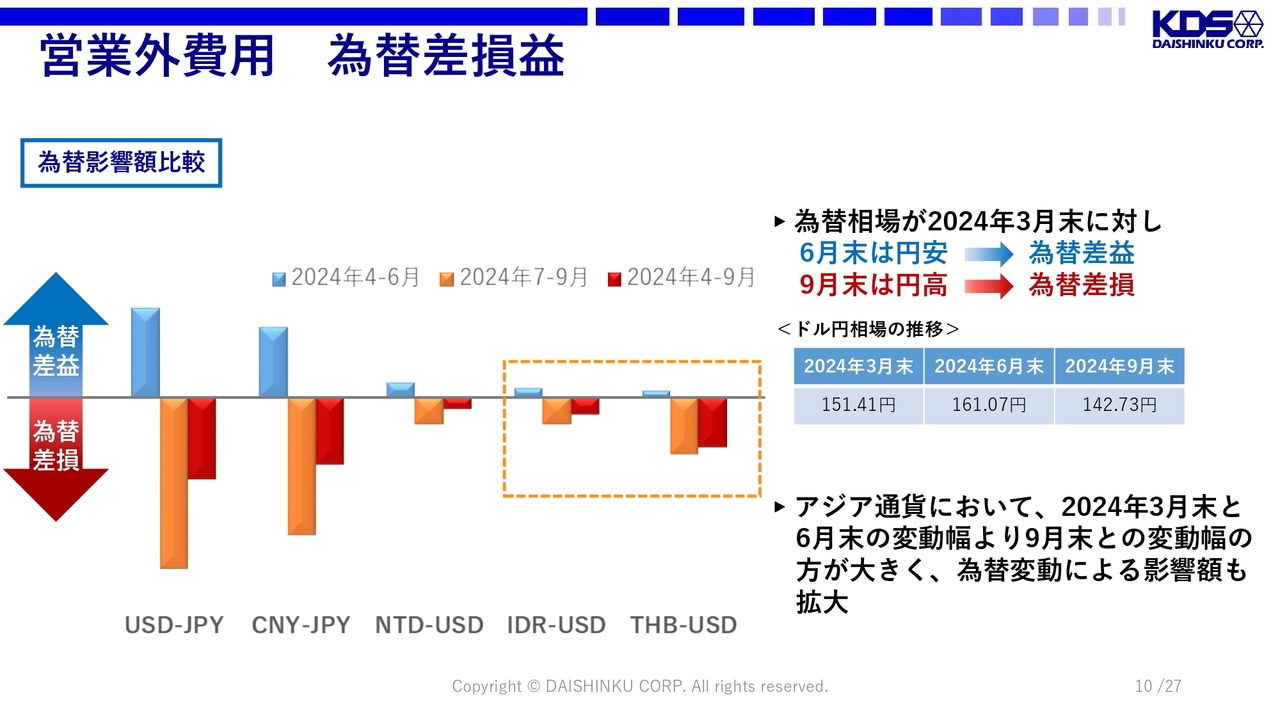

今期は営業外費用で為替差損が発生しました。第1四半期には円安の影響があり為替差益が発生したのですが、第2四半期には第1四半期の為替差益を上回る差損が発生しました。

特にアジア通貨においては、2024年3月末と6月末の変動幅よりも9月末との変動幅のほうが大きく、為替変動による影響額が拡大しました。

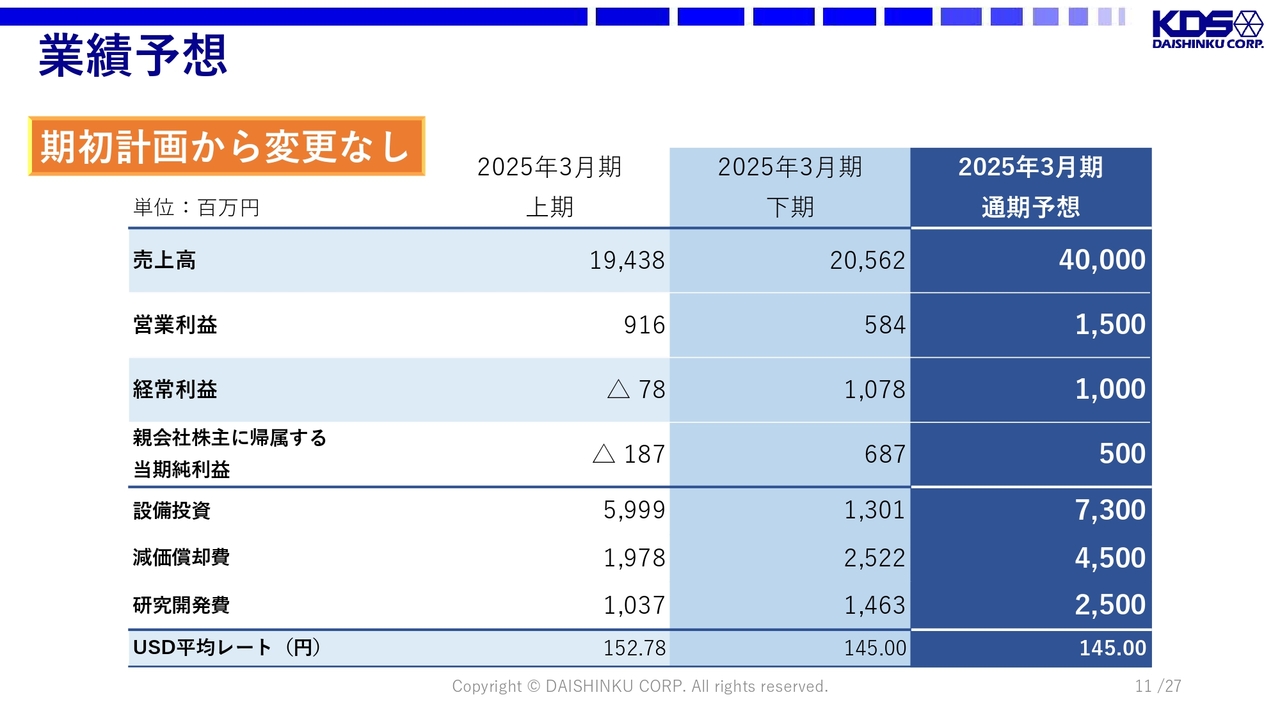

業績予想

通期の業績予想です。通期売上高は400億円、営業利益は15億円、経常利益は10億円、親会社株主に帰属する当期純利益は5億円と、期初の計画から変更はありません。

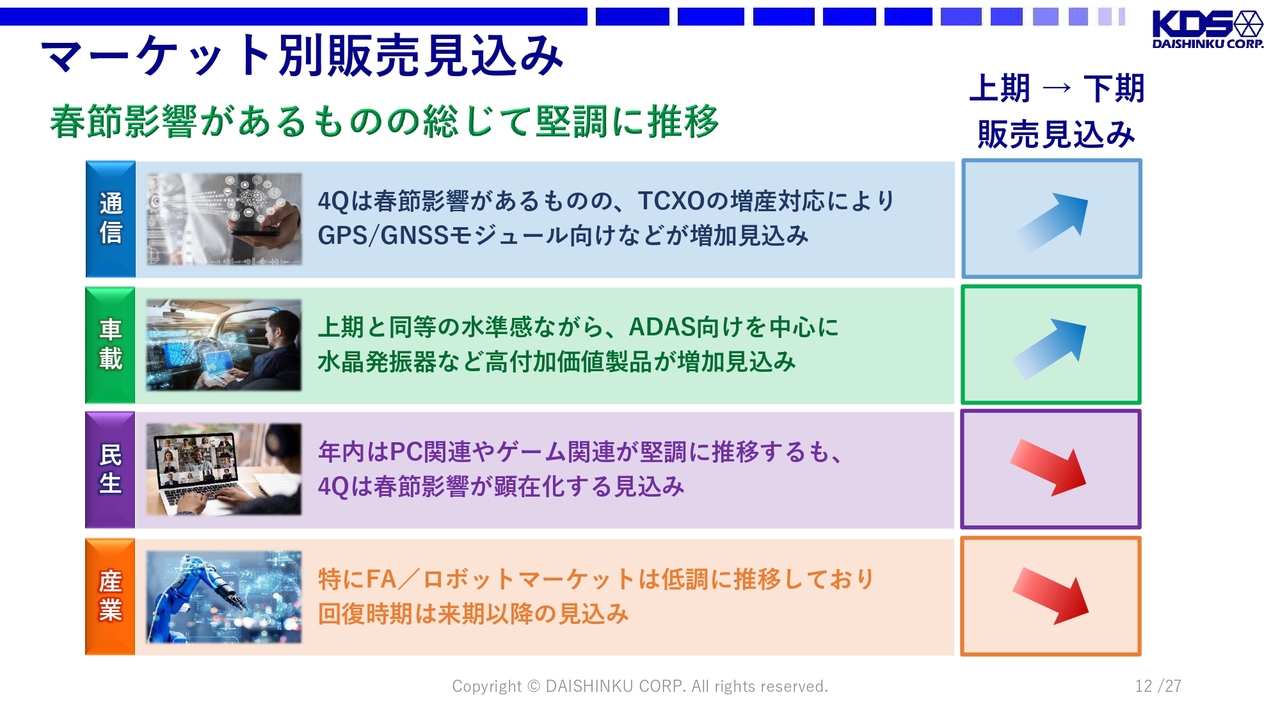

マーケット別販売見込み

下期に向けたマーケット別の販売見込みです。

通信市場については、第4四半期には例年どおり春節の影響はありますが、この下期からTCXOを増産するため、GPSモジュール向けなどが増加する見込みです。

車載市場については、上期と同等の水準感なのですが、ADAS向けを中心に水晶発振器など高付加価値製品が増加する見込みです。

民生市場については、年内はPC関連およびゲーム関連が堅調に推移しますが、第4四半期には例年どおり春節の影響が顕在化する見込みです。

産業市場については、特にFA/ロボットマーケットが低調に推移しており、回復時期は来期以降になる見込みです。

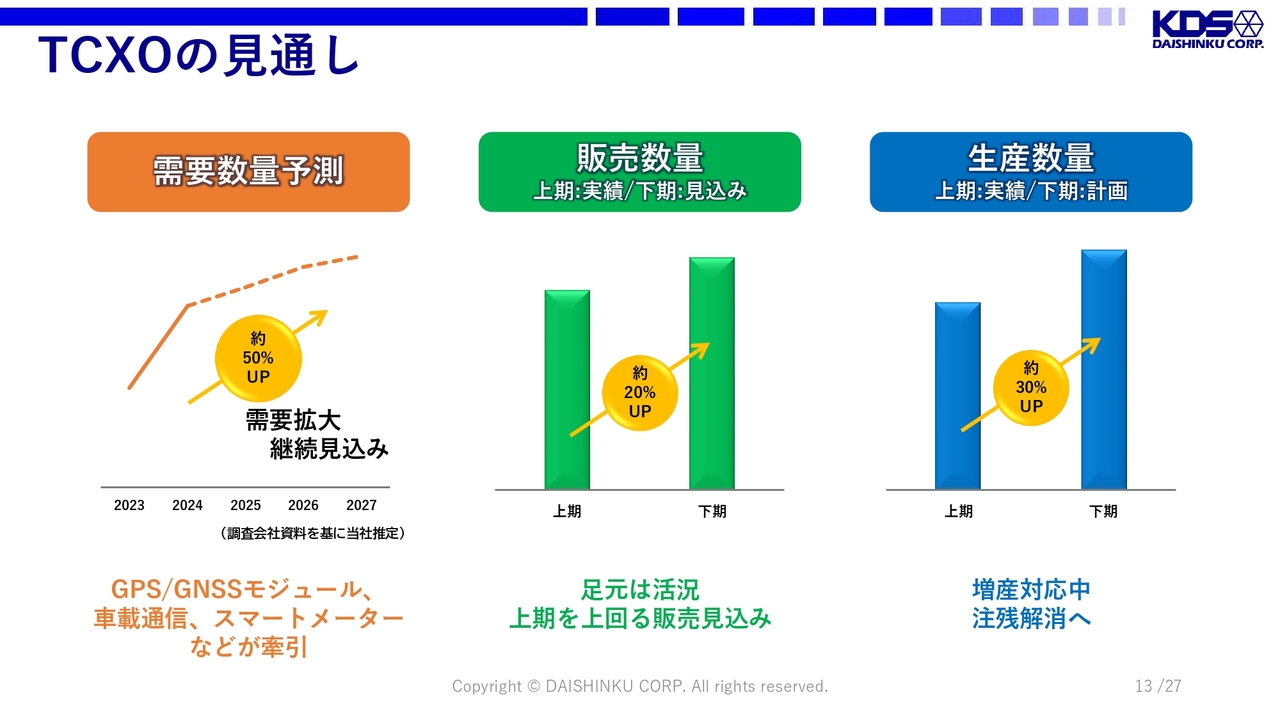

TCXOの見通し

TCXOの見通しです。TCXOは今後も需要が継続して拡大していくものと見込んでいます。2023年度と比較すると、2027年度には約50パーセント需要が増加する見込みです。特にGPSモジュールや車載通信、スマートメーターなどの市場が牽引すると考えています。

足元の状況ですが、上期はTCXOの需要が非常に活況でした。しかし生産能力が不足しており、残念ながらこの上期には多くの注残を抱えることとなりました。下期には、上期と比較して生産能力を約30パーセント増やすため、販売数量についても、上期と比較して約20パーセント増やせると考えています。

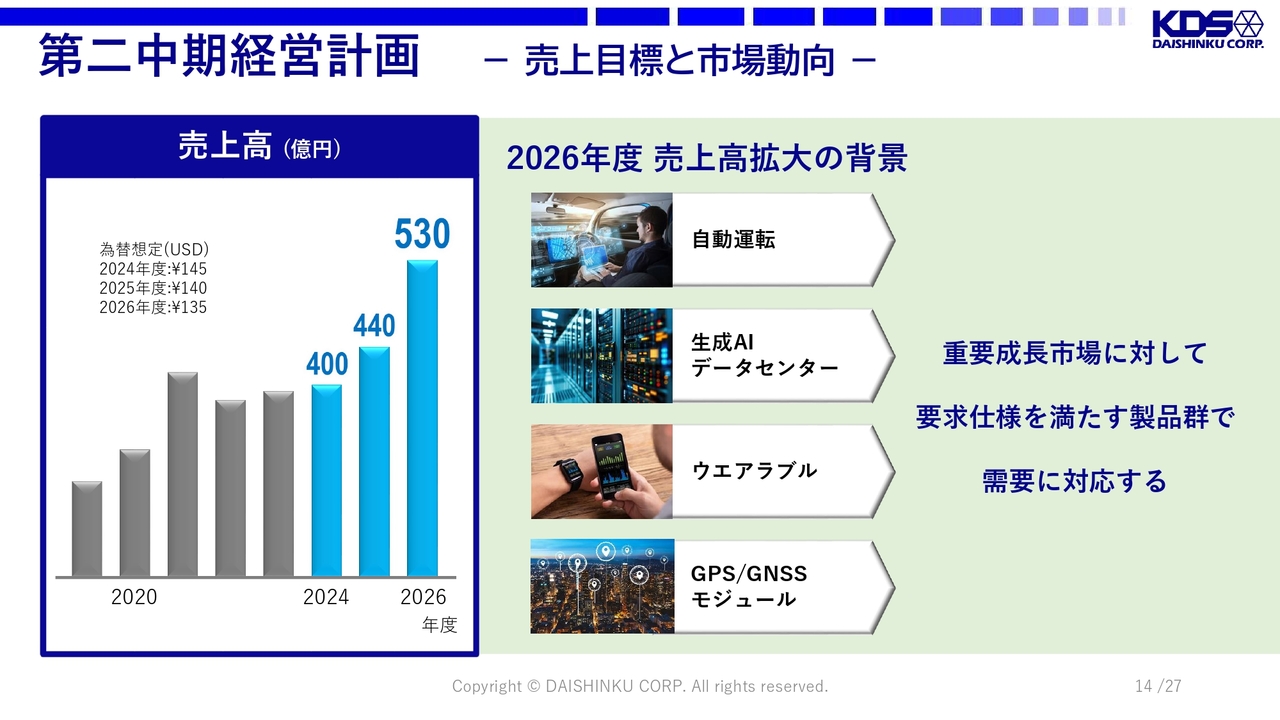

第二中期経営計画 −売上目標と市場動向−

第二中期経営計画です。売上高は今期が400億円、来期が440億円、そして第二中期経営計画最終年度の2026年度には530億円まで伸ばす計画です。

2026年度に売上高が拡大する背景として、自動運転、生成AI、ウエアラブル、GPSモジュールなどの市場の成長が牽引すると考えています。

これらの重要成長市場に対して、要求される仕様を満たす製品群をしっかりと用意することで、シェアも拡大したいと考えています。

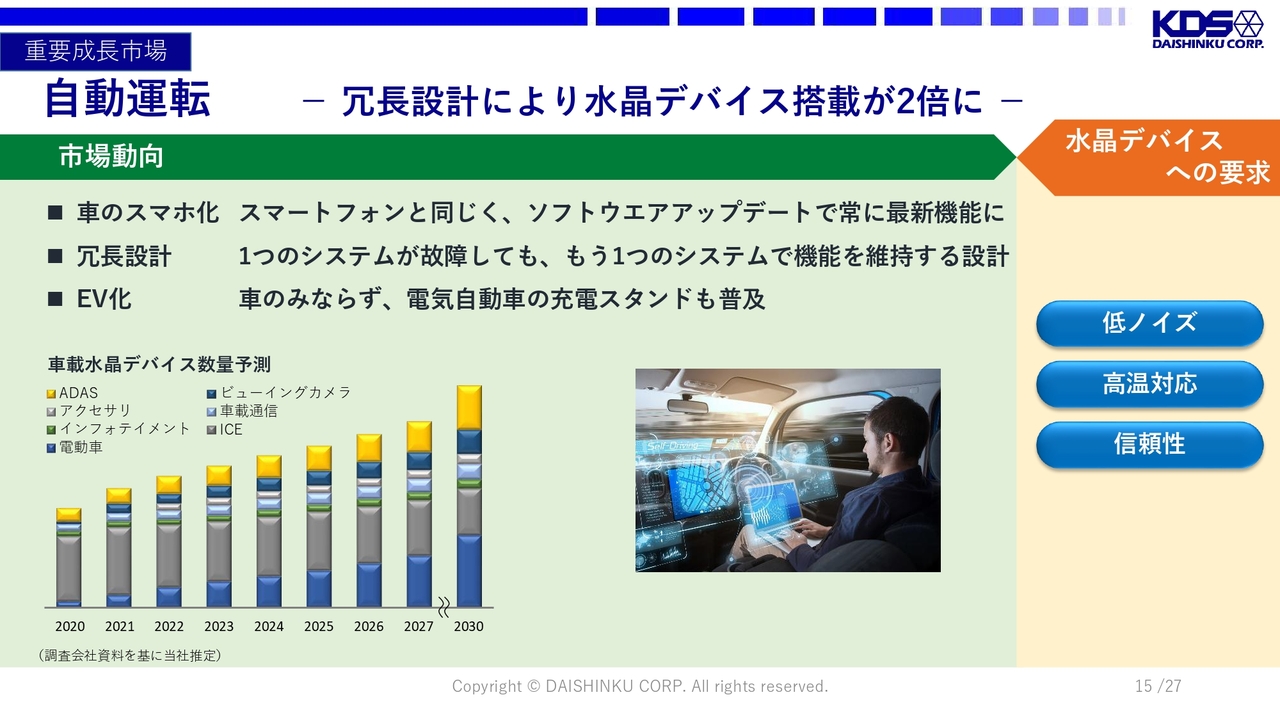

自動運転 −冗長設計により水晶デバイス搭載が2倍に−

車載市場ですが、今後車のスマホ化がさらに進みます。スマートフォンと同じように、外部からの通信でソフトウェアをアップデートし、常に車の機能を最新に保つ仕組みが、今後より一層進みます。そうなると車に通信機能が増えるため、通信機能に使われる水晶デバイスが増加します。

また、ADASや自動運転については冗長設計が進んでいます。1つのシステムが故障しても、もう1つのシステムで機能を維持する設計ですが、そうなると水晶デバイスの搭載は2倍になります。さらに、EV化が進むことで、車だけではなく、電気自動車の充電スタンドなどにも水晶デバイスが入るため、このような分野でも水晶デバイスの需要が増加します。

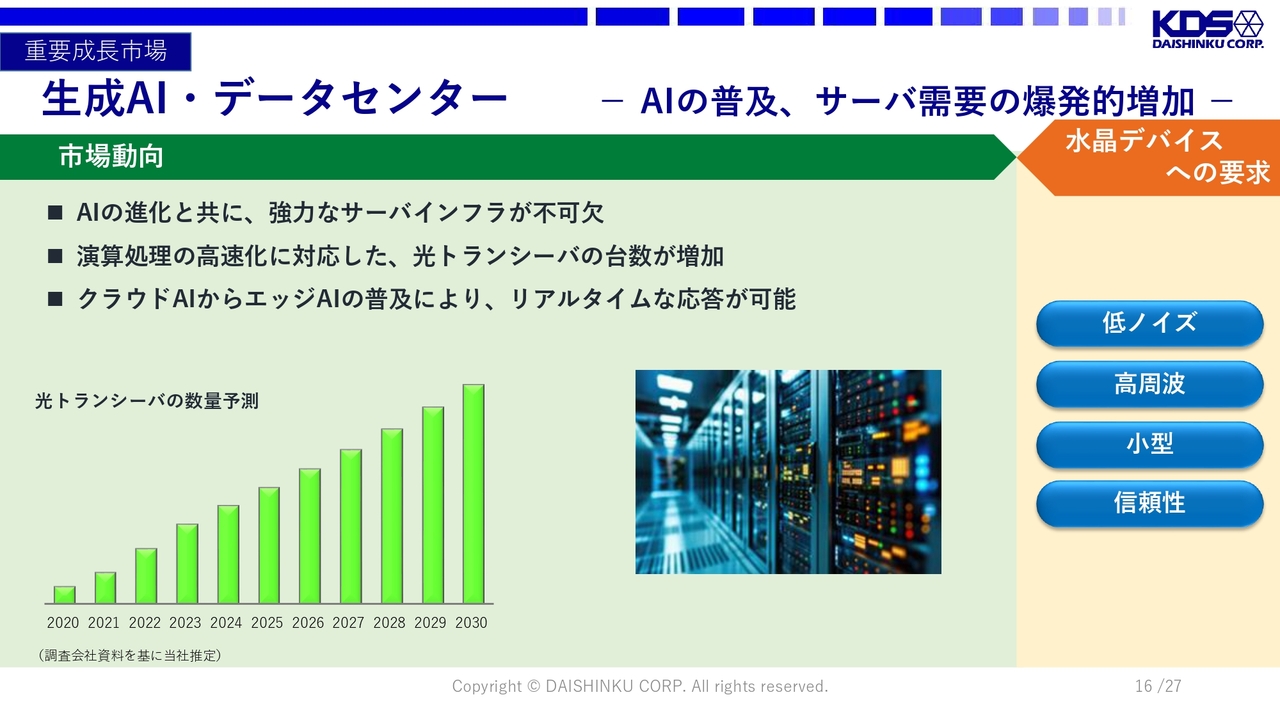

生成AI・データセンター −AIの普及、サーバ需要の爆発的増加−

AIの進化とともに強力なサーバーインフラが不可欠となり、演算処理の高速化に対応した光トランシーバの台数も増加します。

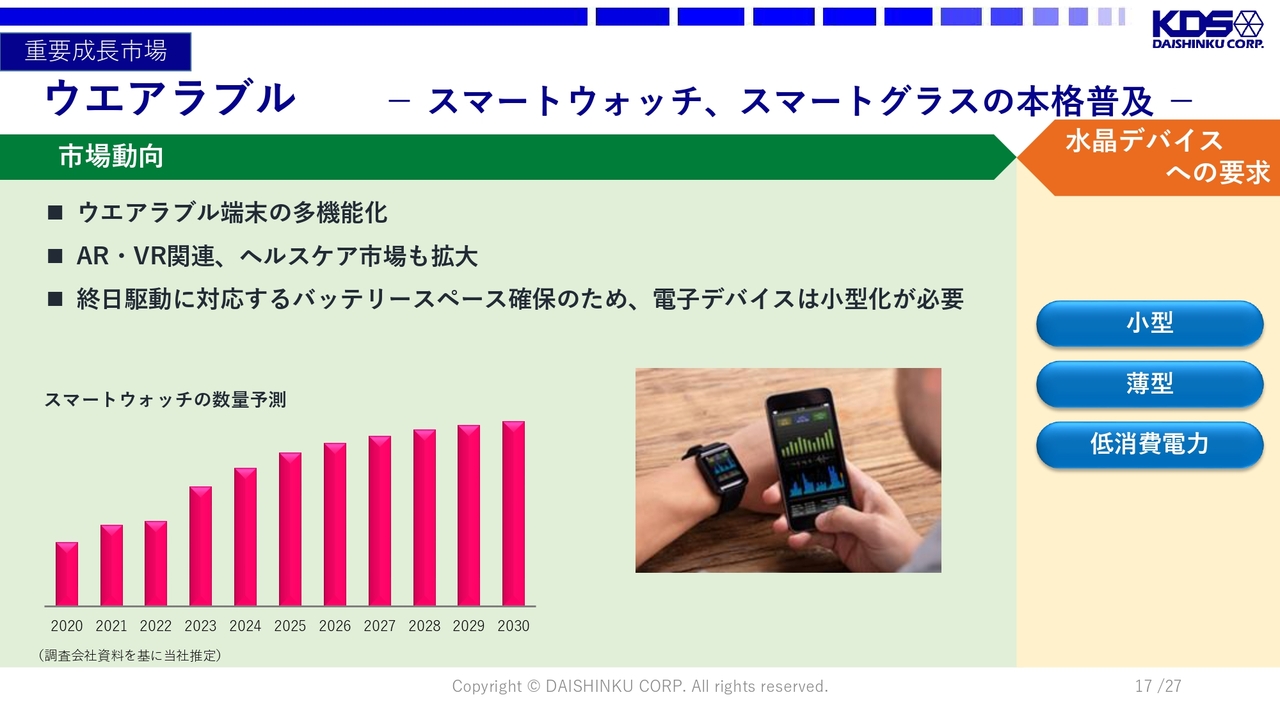

ウエアラブル −スマートウォッチ、スマートグラスの本格普及−

ウエアラブル市場については、端末の多機能化が進んでいます。AR・VR関連だけではなく、ヘルスケア市場も拡大しています。

終日駆動に対応するバッテリーのスペースを確保するため、電子デバイスには今後ますます小型化が要求されます。それにより、当社の得意としている小型・薄型の需要が増加します。

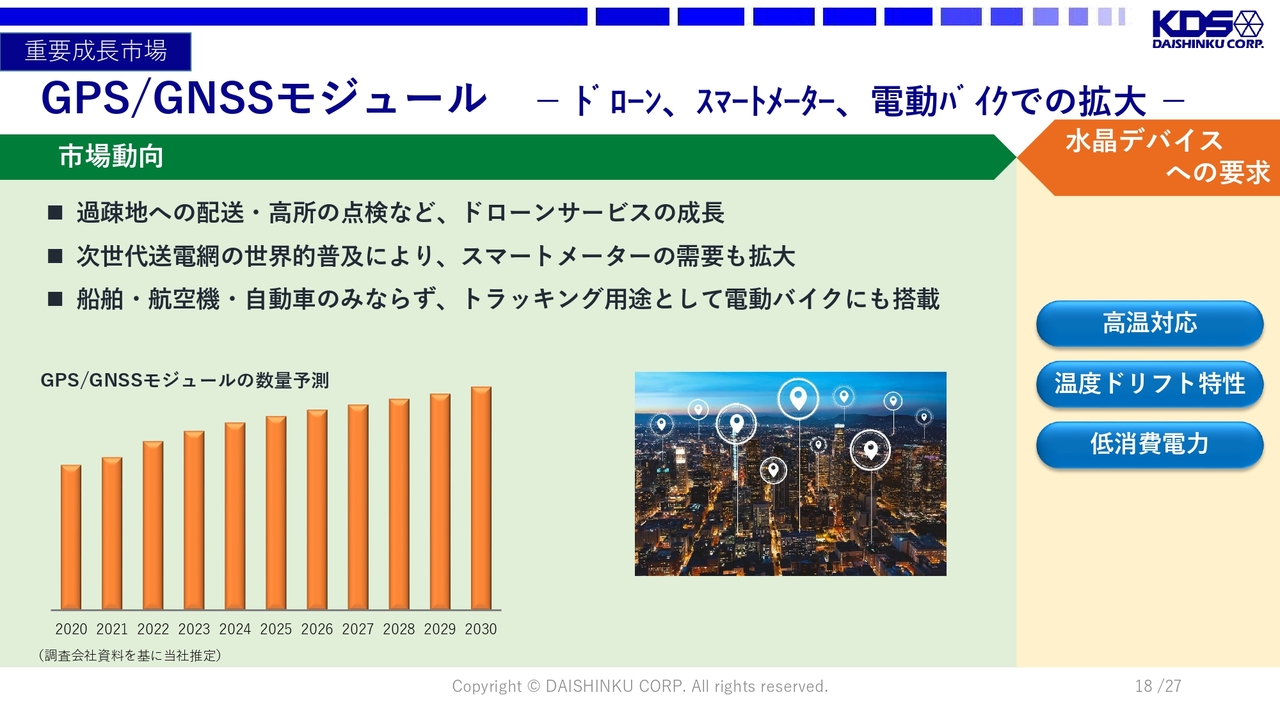

GPS/GNSSモジュール −ドローン、スマートメーター、電動バイクでの拡大−

GPS/GNSSモジュール市場についてです。過疎地への配送・高所の点検など、ドローンサービスは成長しています。そして、次世代送電網の世界的な普及により、スマートメーターの需要も拡大しています。また、船舶・航空機・自動車のみならず、トラッキング用途として今後電動バイクにもGPSモジュールが使われます。

これらの要因から、今後TCXOの需要はさらに増えると考えています。

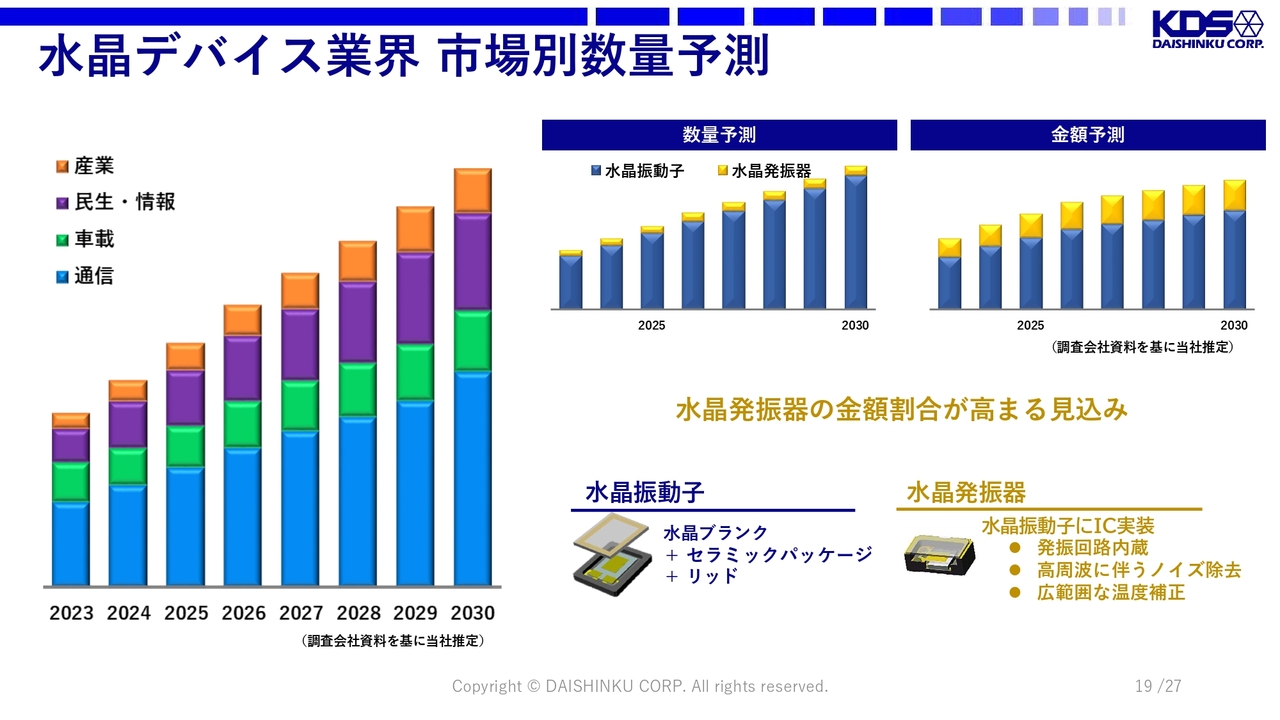

水晶デバイス業界 市場別数量予測

これらの市場が成長することにより、水晶デバイスのトータルの市場規模も右肩上がりになると考えています。

その中でも特に、水晶発振器の金額割合が高まる見込みのため、当社としては水晶発振器に注力します。

市場要求に対する製品群

先ほど少しご説明したような成長市場で、今後求められる特性としては、高周波、信頼性、高温対応、小型、薄型などがあります。成長市場の求めるこれらの性能にしっかりと応えられるような製品として、当社としては「Arkh」シリーズを中心に準備します。

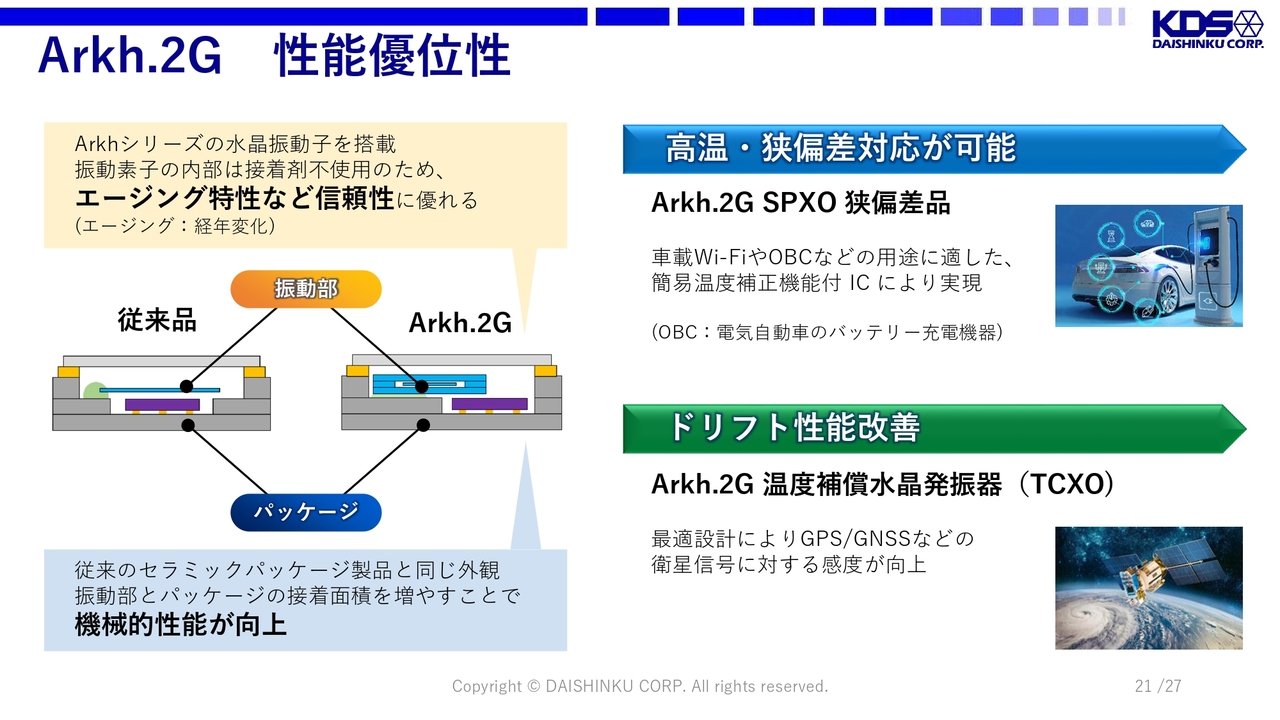

Arkh.2G 性能優位性

第二期中期経営計画については、「Arkh」シリーズの中でも特に、「Arkh.2G」というセラミックパッケージに「Arkh.3G」という完成した振動子を搭載する発振器に注力します。

「Arkh.2G」であれば、従来のパッケージの内部に水晶片を搭載する発振器と異なり、振動素子の内部に接着剤を使っていないため、エージング特性など信頼性に優れています。

スライド左側の図に示しているとおり、振動部分が第2層目になります。ここがセラミックパッケージと直接接触していないため、接着剤の面積を増やすことができます。そのため、機械的な性能が向上します。

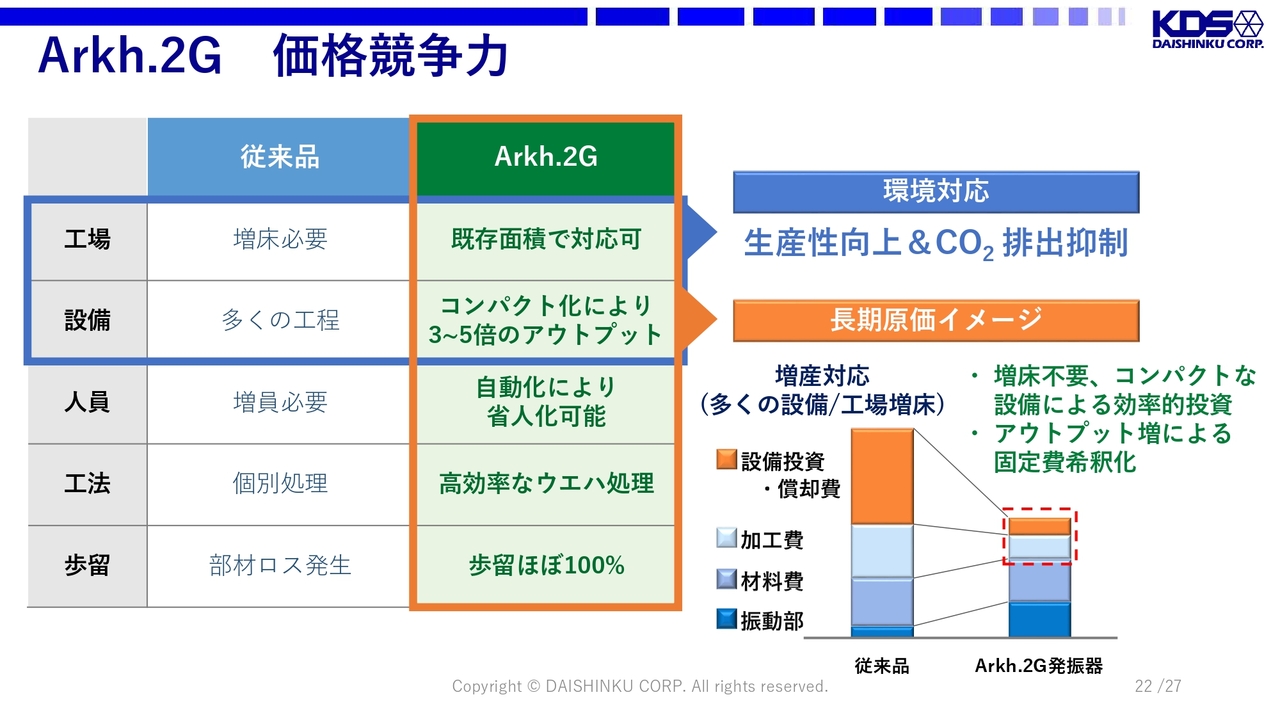

Arkh.2G 価格競争力

この製品の一番の特徴は、価格競争力に優れている点です。

今後、右肩上がりに水晶発振器の需要が増えますが、従来の製品であれば非常に工程が多いため、それぞれの工程に設備を入れなければなりません。そうなると現在の工場には入らないため、工場を増床しなければなりません。また、多くの設備を入れることになりますので、それぞれの設備を稼働させるための人員も増やさなければなりません。

それに対して、「Arkh.2G」であれば、内部の振動部に生産効率の高い「Arkh.3G」を使っているため、今までと同じ面積で3倍から5倍のアウトプットが可能になります。

また、こちらについては、ウエハレベルで生産するため、多くの工程で自動化が可能になります。そうすると省人化も可能になります。従来製品での増産投資と比較すると、設備の投資、工場の増床などの設備投資や減価償却費を圧縮することができます。

また、今までと同じ面積で、より多くの製品をアウトプットできると、固定費が希釈化されるため、従来製品の投資と「Arkh.2G」の投資を比較すると、スライド右のグラフで示したように、原価を下げることができます。さらに、同じ面積で多くのアウトプットを出すということは、生産性の向上だけでなく、製品1個当たりのCO2の削減、抑制にもつながると考えています。

Arkh.2G BCP対応

近年、ますます地政学リスクが高まっており、BCPの必要性はより際立っています。この「Arkh.2G」であれば、完成した振動子とICをセラミックパッケージに搭載するだけという、非常にシンプルな設計となっています。よって、全世界のどの拠点でも既存の設備を使用し、組み立てが可能です。当社は全世界に8拠点、日本、ASEAN、中国のエリアに生産拠点があるため、お客さまの望むエリアでの生産が可能になります。

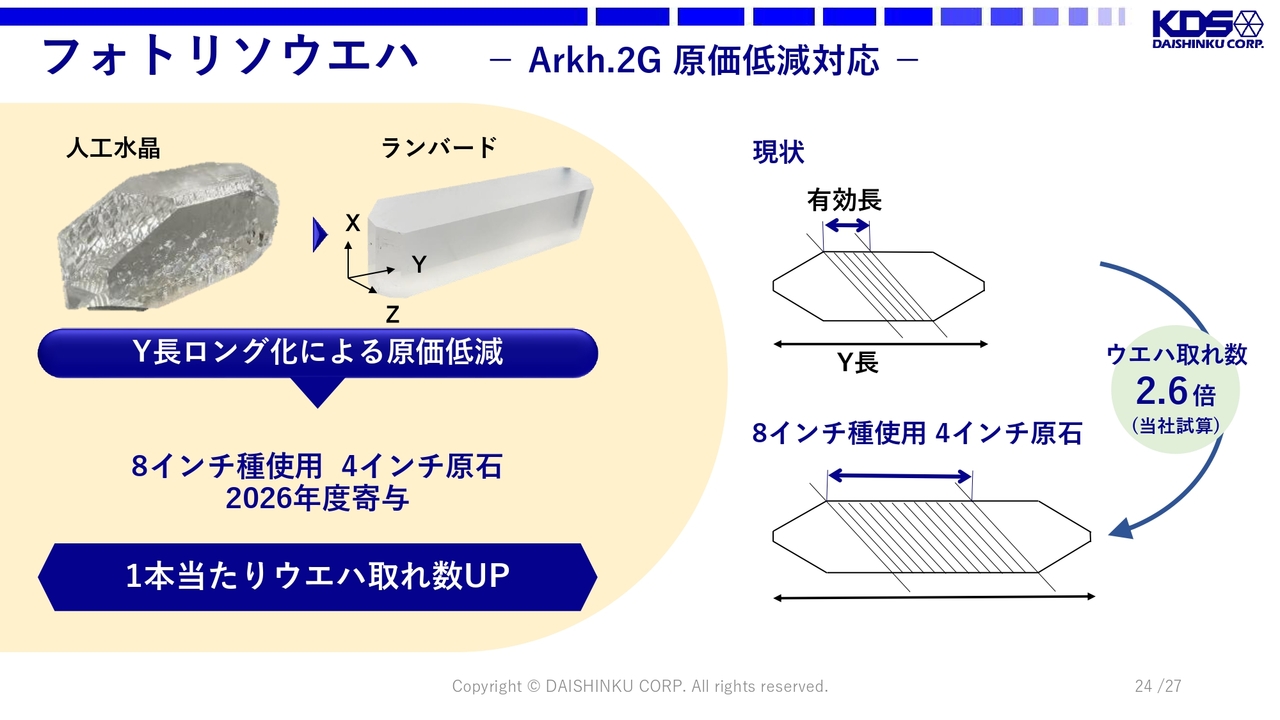

フォトリソウエハ -Arkh.2G 原価低減対応-

「Arkh」シリーズを含む、フォトリソ製品全体の原価低減の対応にも取り組んでいます。スライド左側が実際の人工水晶の写真なのですが、人工水晶はこのように六角形の形をしています。この斜めの部分は、同じサイズのウエハを作ろうとすると、サイズが異なり使えません。

このエリアに対し、まっすぐ切断できれば一番効率がよいのですが、最適な温度特性を実現するためには、切断する角度が決まっています。すると、有効長と呼ばれる、実際にウエハを切断できる部分は、1本の水晶原石の中で非常に限られたエリアになってしまいます。

そこで、当社は現在育成している8インチ用の原石の種を使用し、4インチ原石を作ることで、1本の原石から、より多くのウエハを取ることに取り組んでいます。現在は8インチのウエハを作るために種を育成しているのですが、すでにY長という、横の長さは十分確保できています。

縦方向は、現在育成途中で、まだ8インチのサイズを作れるところまで育成が終わっていません。しかし、この4インチサイズであれば育成することが可能なため、この8インチの種を使用し、4インチ原石を作ることで、1本当たりの人工水晶からウエハの取れ数を2.6倍に増やすことに取り組んでいます。

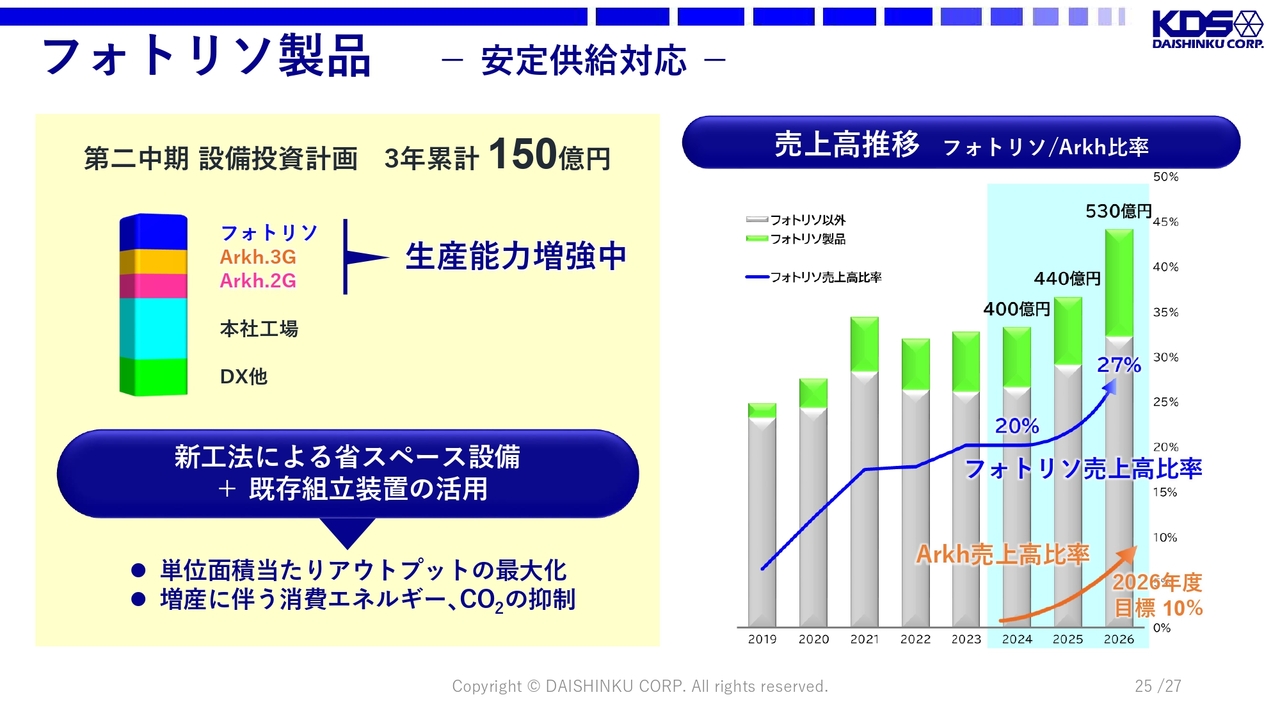

フォトリソ製品 -安定供給対応-

当社は今後も、フォトリソ製品の売上高比率を高めます。第二中期経営計画の最終年度である2026年度には、売上高に対するフォトリソ製品の売上高比率27パーセントを目標としています。

「Arkh」シリーズも、2026年度には10パーセントの売上高比率を目標としています。現在、この目標を達成するため、着々と生産能力を増やしている状況です。

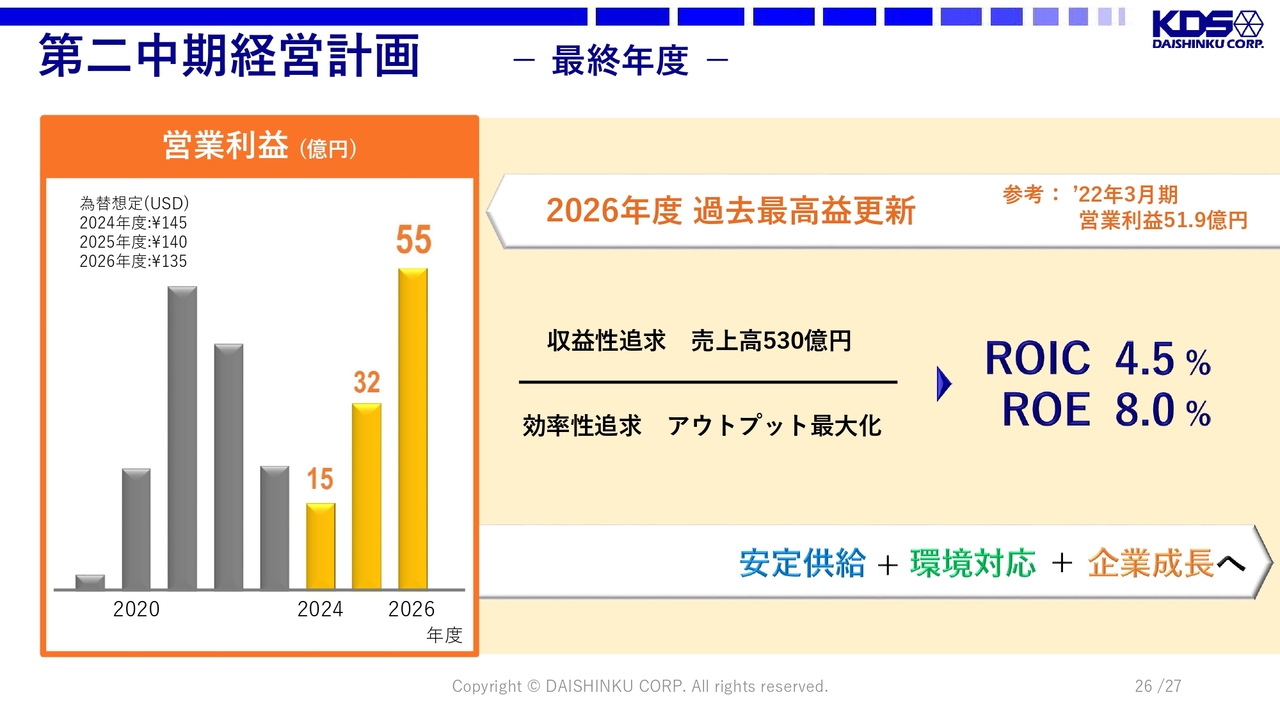

第二中期経営計画 −最終年度−

第二中期経営計画の営業利益については、今期2024年度は15億円、来期は32億円、最終年度の2026年度には55億円を目標とし、最終年度には過去最高益を更新したいと考えています。

今後とも効率性と収益性を追求し、ROICを最大化することで、安定供給と環境対応を両立させ、企業としても成長してまいります。ご清聴ありがとうございました。

質疑応答:グラフ内の赤字表記について

質問者:資料の4ページ目と7ページ目のグラフについておうかがいします。4ページの「限界利益の変動プラス3億5,000万円」のうち、ミックス変化が赤色の字になっています。これはおそらくマイナスという意味だと思いますが、何がマイナスだったのでしょうか?

同様に、7ページの「限界利益の変動」のところでは、販売数量が赤字になっています。プラス要因の中の赤字について、

新着ログ

「電気機器」のログ