【QAあり】情報戦略テクノロジー、ストック型ビジネスモデルで売上は拡大傾向 エンジニア数は大きく増加し育成研修も順調

会社情報

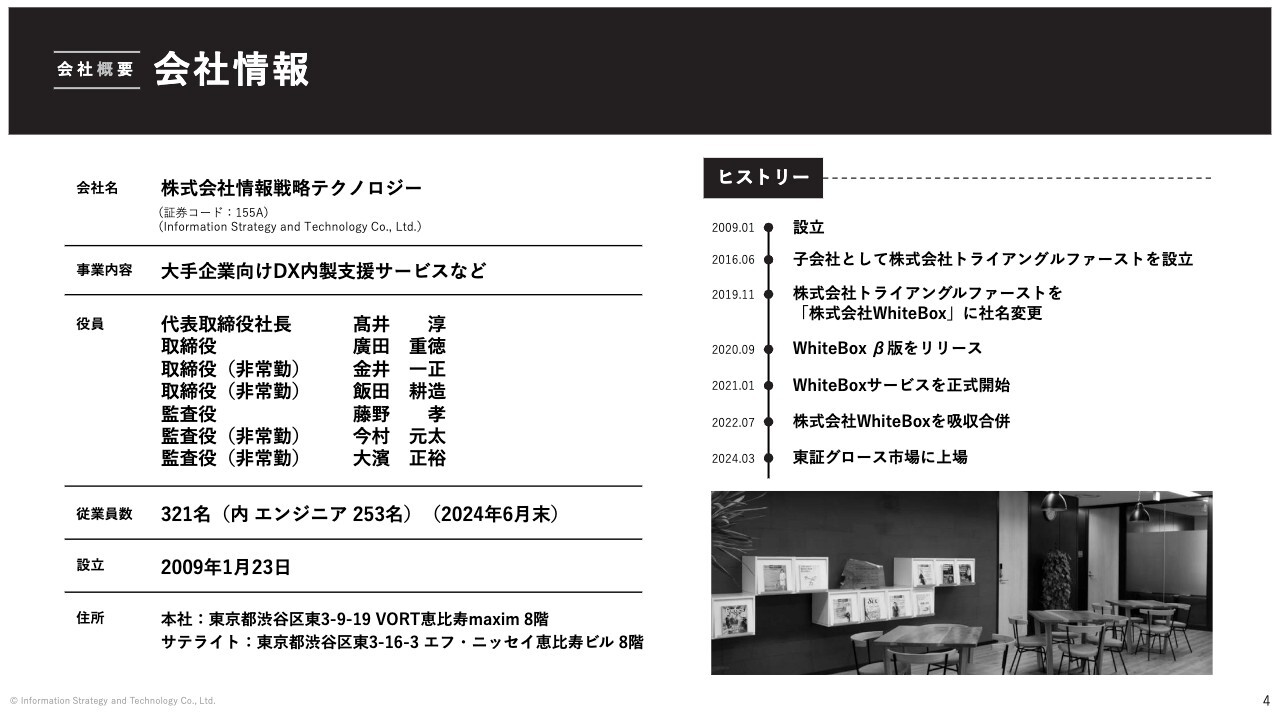

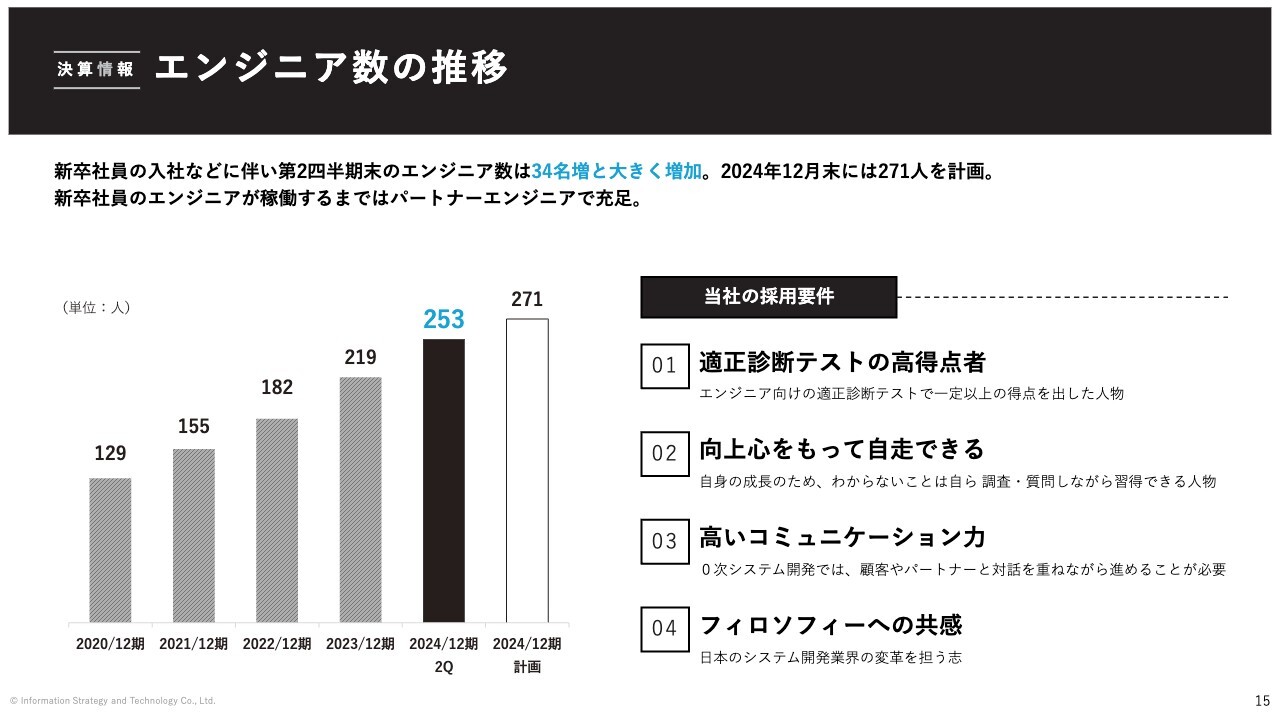

高井淳氏(以下、高井):株式会社情報戦略テクノロジーの高井です。よろしくお願いします。第2四半期の決算説明を始めます。会社概要は軽く流しますが、大きく変わったところとして、2024年6月の従業員数は321名、うちエンジニアが253名と上場時より40名ほど伸びていることが挙げられます。

当社のフィロソフィー

初めて聞かれる方もいると思いますので、簡単に当社のフィロソフィーをご説明します。私がこのソフトウェア開発業界にジョインしたのは、今から26年前です。さまざまなメディアでもお話ししていますが、28歳ぐらいでこの業界に来て、今は49歳です。

25歳で最初の起業をして、失敗しました。2003年当時は就職氷河期のまっただ中で、なかなか再就職の機会に恵まれませんでした。結果的に、偶然、ソフトウェア開発業界の3次請けの企業に拾われました。その会社は今は、ベイカレント・コンサルティングというとても立派な企業になっています。

ベイカレント・コンサルティングがまだピーシーワークスという名前で、メイン業務がソフトウェア開発業界の3次・4次請けを行っていた時に、私がジョインしました。

その時に見たソフトウェア開発業界の闇の部分や、エンジニアが大事に扱われないような業界の標準的な考え方をはじめ、業界を代表するようなSIerに就職している同級生から聞く業界の姿と、実際にモノ作りをするエンジニアが置かれている状況の大きなギャップに、私は本当に驚きました。

ITはみなさまの生活にも密接に関わっています。企業の業績や人々を豊かにしていくために必要不可欠なものです。そのようなものを作るメインプレーヤーであるエンジニアが、良くない環境に置かれている状況を何とかしたいと思い、創業の理由につながっています。

当社のビジネスモデル①

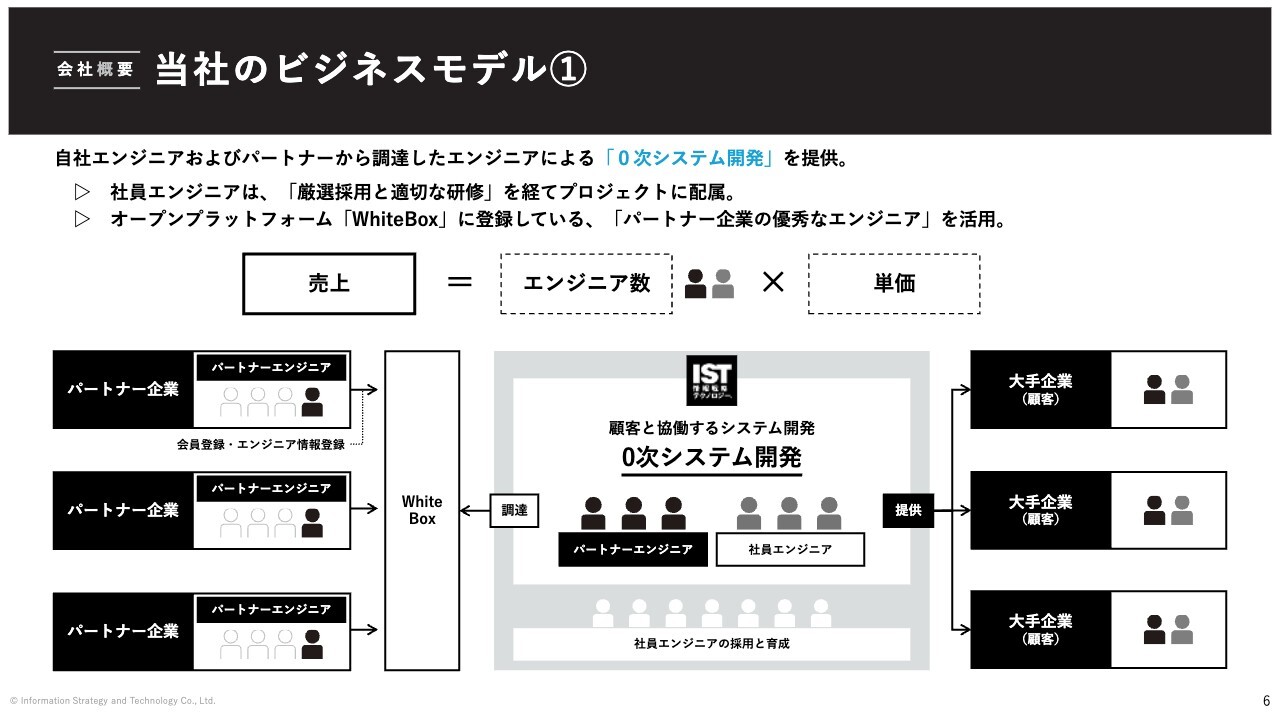

当社のビジネスモデルです。月ごとに1人月というかたちで単価をいただきますが、単価掛けるエンジニア数が売上につながります。当社は「WhiteBox」というマッチングプラットフォームを持っており、ここから調達したエンジニアと当社の優秀なプロパーがチームとなり、大手企業に対しITサービスといった開発サービスを提供して収益を上げています。

一般的にソフトウェア開発企業は、運用保守を続けてストックビジネスにつながっている会社もあるものの、要件定義からシステム作成、納入をして、お金を受け取って終わりというフローモデルの会社が多いと思います。

当社は基本的にストックビジネスになっていることが特徴の1つです。3ヶ月前に契約を交わし、お客さまのビジネスが続く限りサポートさせていただきます。

現在、ここ数年の実績ベースでは3ヶ月前の契約がおおむね97パーセントほどです。四半期ごとの平均では、契約の更新率は97パーセント程度であり、3パーセント程度が契約終了となります。これはお客さまのサービス終了や、協力会社のエンジニアの離職、取引などでの離脱といったものが主要因です。

みなさまもご存じのとおり、DXの業界はお客さまの需要が非常に旺盛です。基本的にはお客さまから積極的に当社のサービスを切りたいという話はないと思っていただいて構いません。

当社のビジネスモデル②

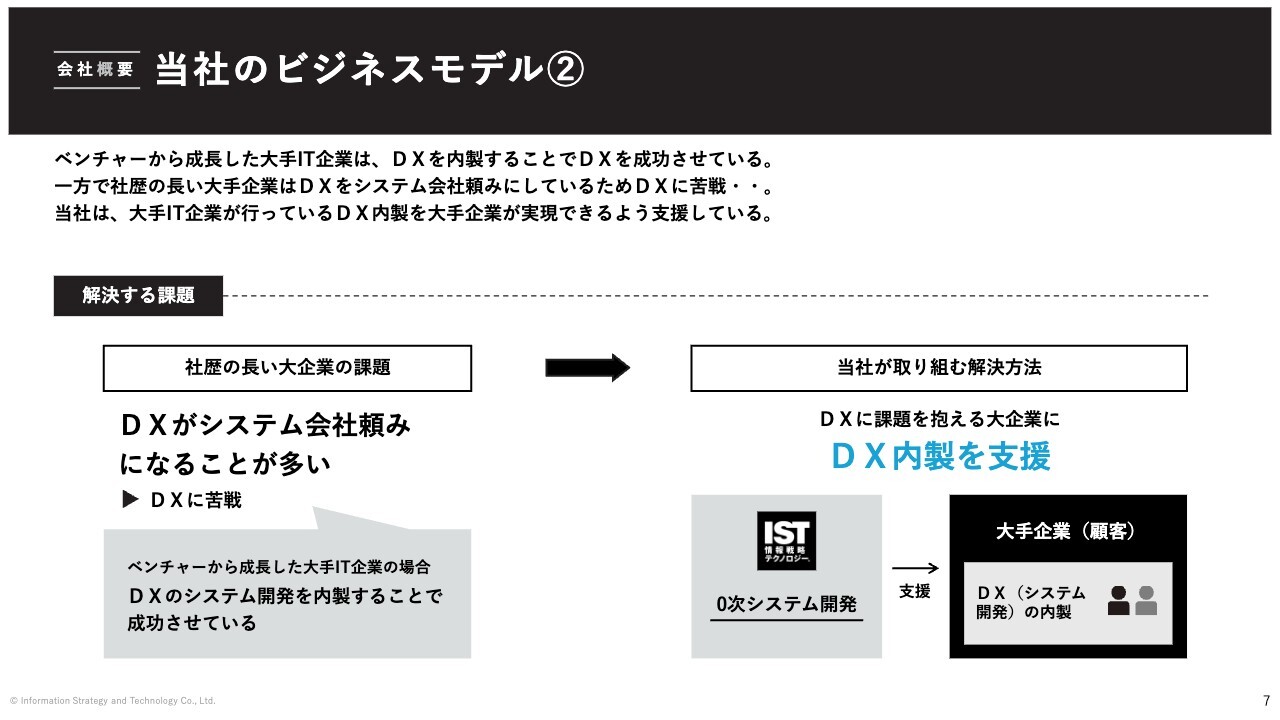

旧来からの日本の大企業は、DXやシステム開発において、大手Sierに丸投げして作ってもらう方法が標準的だと思います。

一方、ITやDXを駆使して、短期間で大企業となった楽天、サイバーエージェント、ディー・エヌ・エーなどと連想されるITベンチャーの大手企業は、自社のITサービスを作り上げていく時にSierに丸投げするようなことはなく、自社で内製しています。

ITベンチャーの成功につながる、システムの内製の仕組みを旧来からの日本の大企業に持ち込んでいるのが当社のビジネスモデルの特徴です。

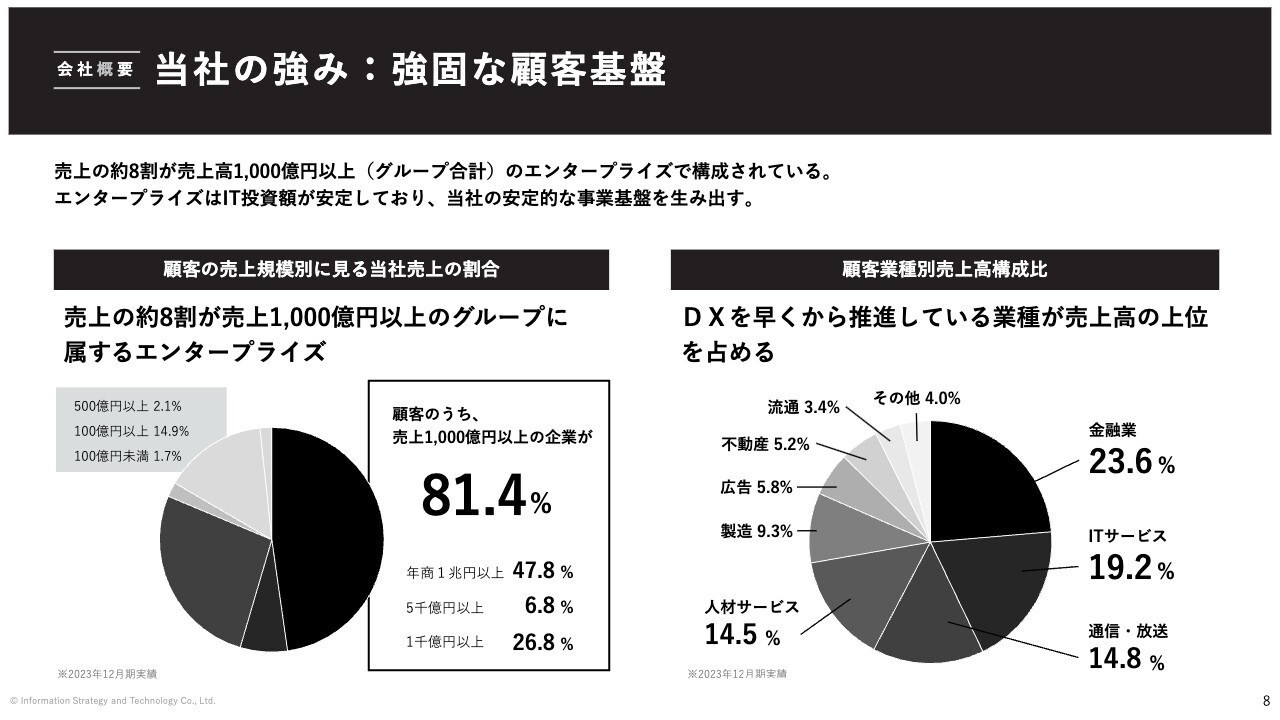

当社の強み:強固な顧客基盤

当社の強みとして「強固な顧客基盤」があります。売上の81.4パーセントが売上1,000億円以上、50パーセントほどが年商1兆円以上の規模のグループに属するエンタープライズにサービスを提供しています。顧客業種別では、金融が一番強くなっています。

このような技術的な側面の話をすると、技術に軸足を置いた会社だと捉えられがちですが、我々は営業会社です。

後ほどお話しする強みも、そこに紐づいてきますが、我々がお客さまを選んでいるという立場です。儲かっているお客さまとお付き合いしていく中で、金融業、ITサービス、通信、人材サービスといったポートフォリオになってきました。

当社の強み:多くの大企業に対する実績

一部抜粋ですが、スライドに記載のある企業をはじめ、現在は100社ほどの企業とお付き合いしており、お客さまはどんどんと入れ替わっています。先ほどお話ししたように、当社は営業会社であるため、良いお客さまとお付き合いをし、貴重なリソースを集中させているため、ぱっと見てわかる国内優良大手企業とのお付き合いが多くなっています。

第2四半期において、お付き合いが新しく始まった会社の中では、キリンホールディングス、東急株式会社がかなり際立って大きな会社であるため、大きく抜粋しています。

この部分だけさらっと流してしまうと「そうなんだ」で終わってしまうと思いますが、当社の強みとして、実は国内においてSIer、ソフトウェア開発技術者を抱える会社の大部分は、基本的には2次・3次受けの下請けを行っています。

1次請けを行っているNTTデータ、IBM、NEC、富士通といった国内を代表するようなSIerは、我々と同じで競合相手となりますが、子会社にはいるものの、そのような会社自体にエンジニアはいません。

一方、我々は321人中253人がエンジニアです。大企業の元請けを専業で行っているエンジニアが多数の会社は、国内で当社だけです。これが強みとして現れてくる部分については、後ほどエンジニアリングSPA(Speciality store retailer of Private label Apparel)でご説明します。

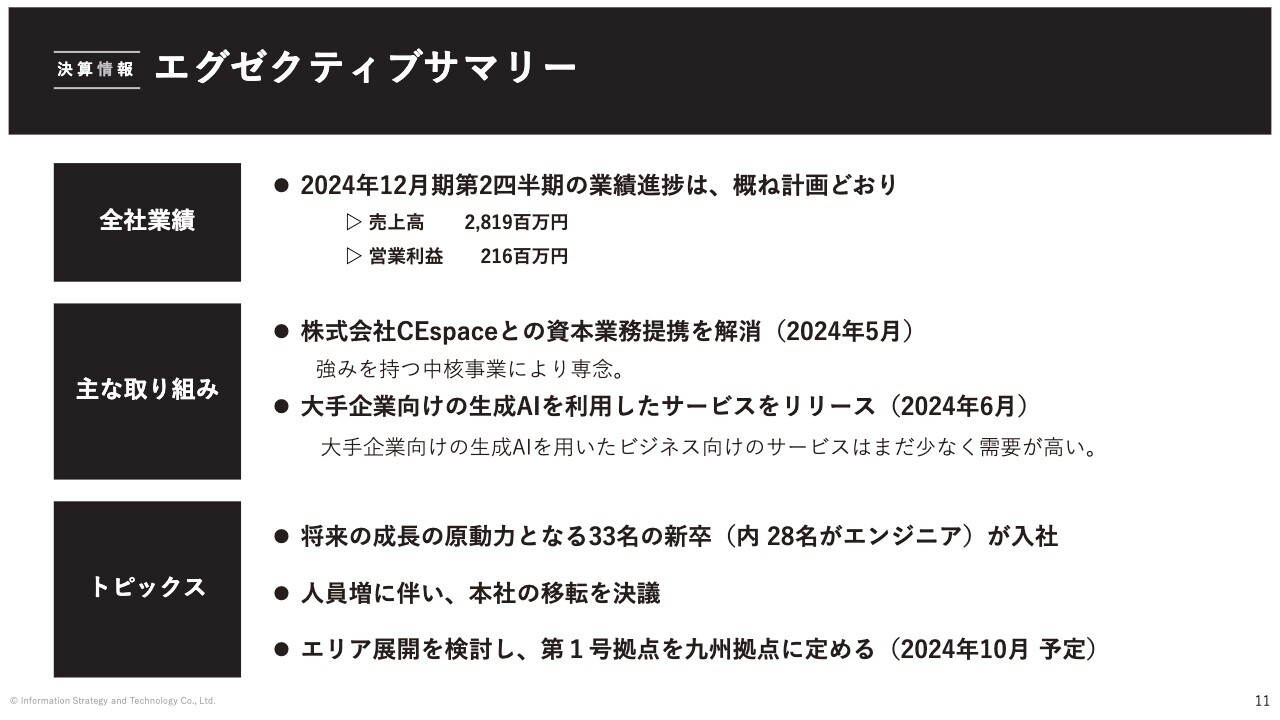

エグゼクティブサマリー

エグゼクティブサマリーとして、数字面のご説明をします。

当社は今年3月28日に期ずれで上場したため、この決算が大幅にずれることを避けなくてはいけません。もともとこのような予測数値はコンサバに出す会社である上、上場審査中は「さらにコンサバに見るように」というご指導もあるため、当然ながら当初予測は超えてきています。売上高は多少上がっています。営業利益は当初予測値に対して約2割上回りました。

フリーランスのエンジニアに対しシェアリング住居の提供を行っている、ウィルグループのグループ企業だった株式会社CEspaceと提携しながら、新規事業を作ることを目指して資本業務提携を結びましたが、今回ウィルグループの申し出によって解消するに至りました。

提携業務に関しては、引き続き担当したエリアで行っているため、今後、狙っていたことが再度実現する可能性は大いにあります。後ほど発表する北九州市との連携も、CEspace社との流れの中で出てきた話です。

N-2期のタイミングで出資した最中だったのですが、コンサバな会社だったこともありすぐに減損処理を行い、出資した金額がそのまま戻ってきたため、営業外収益が2,000万円計上されています。

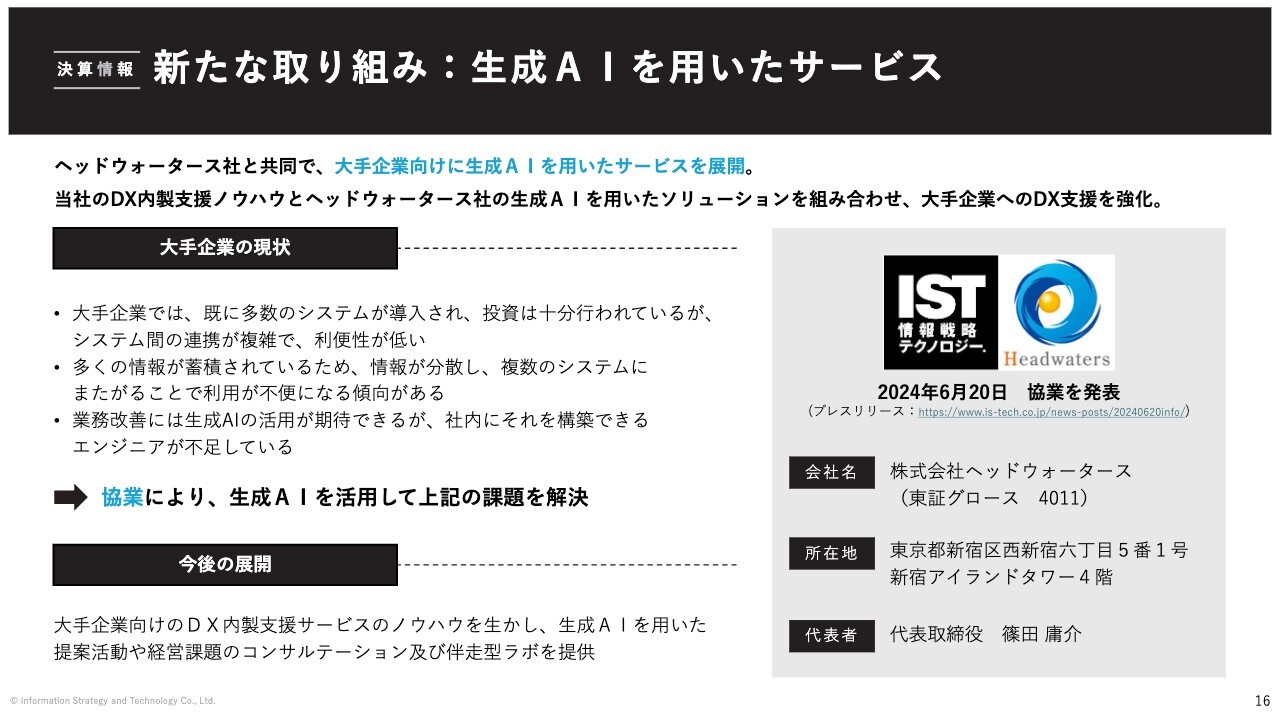

また、大手企業向けの生成AIを利用したサービスをリリースしました。2024年6月に生成AI企業のヘッドウォータース社と連携協定を結んでいます。実際には、これからスタートといった意味合いで発表したわけではなく、生成AIの業務は某大手都市銀行と昨年末にすでにスタートしています。

かなり進捗が良く、始めた時から倍ほどの注文をいただいており、鋭意継続中です。そのように実績が上がってきたことを受け、6月に発表しました。

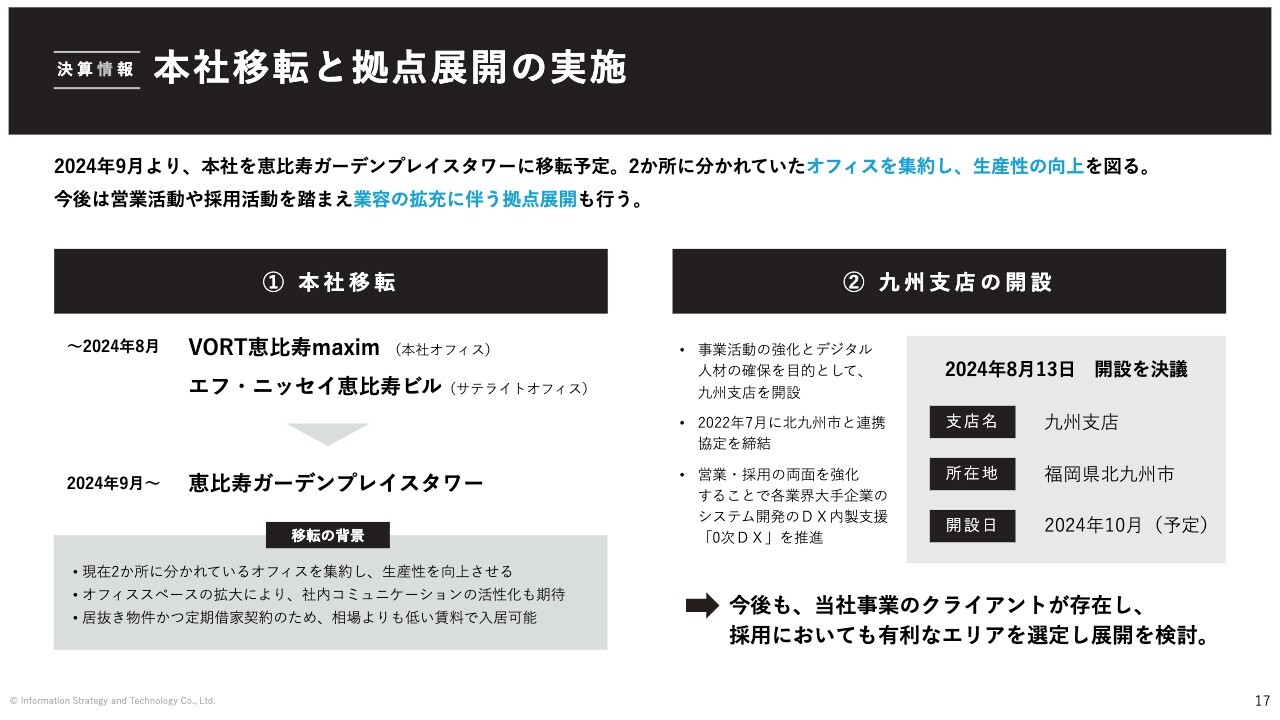

トピックスとしては、将来の成長の原動力となる33名の新卒が入社しました。そのうち28名はエンジニアです。人員増に伴い、恵比寿ガーデンプレイスへ本社移転を決議しました。ベンチャー企業を見ていると、立派なオフィスへの移転自体が成長の起爆剤になるケースもよくあります。

我々のお客さまになるような優良企業が採用競合となることも多くあるため、そういった会社に負けないようなオフィスへの移転は、採用に対して大いにプラスの結果になるのではないかと期待しています。

また、エリア展開を検討して第1号拠点を九州拠点に定め、2024年10月から営業開始を予定しています。もともと、地方で採用拠点を持ちたいという希望があり、3年から4年前より各市町村および県知事などとお会いする機会を設けていました。

その中でCEspace社との関連もあり、福岡県北九州市との連携につながりました。福岡に次ぐ政令指定都市で、街として非常に活気が溢れており、非常に優秀な学生を送り出しています。

実は3年ほど前から連携協定を結んでいますが、その際に市が進めるDXの採択について、当社の意見が非常に大きく受け入れられるような友好関係もありました。最初から仕事の獲得も見込める部分もあり、九州拠点を福岡県北九州市の小倉に定めることにつながりました。

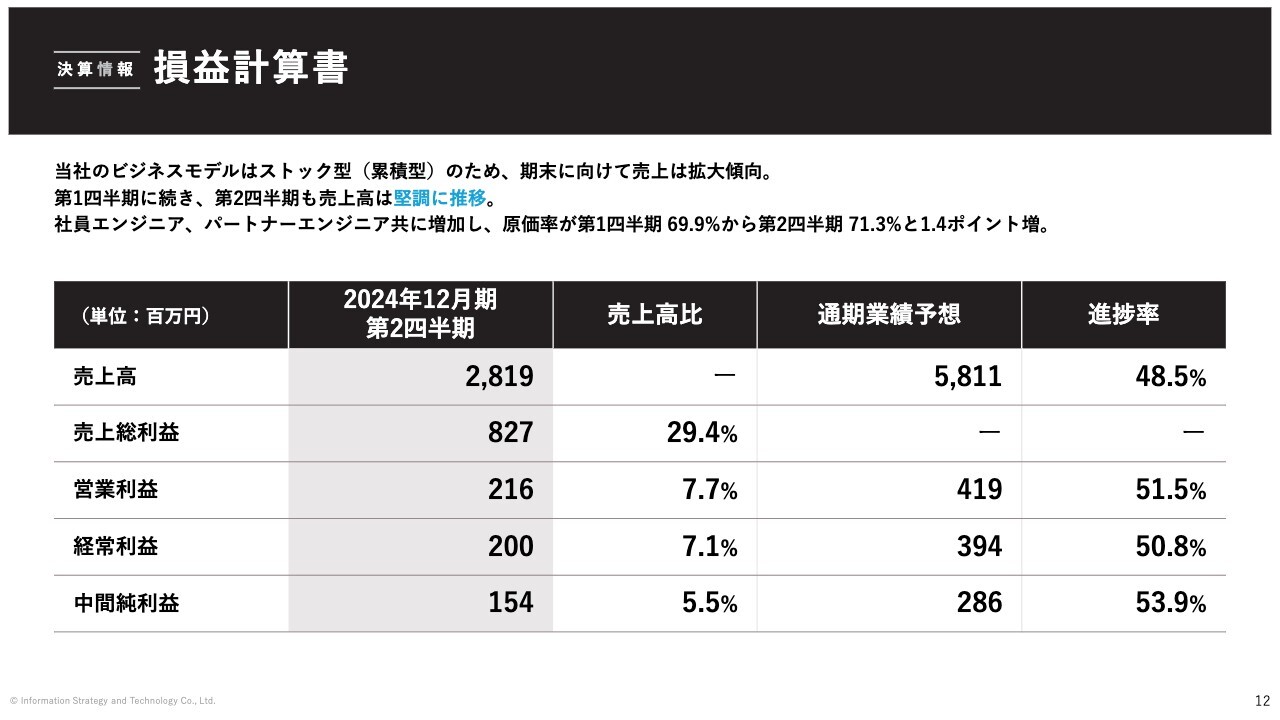

損益計算書

損益です。売上高は28億1,900万円で、当初計画よりも微増です。通期業績予想は58億1,100万円ですが、現在は60億を目指したいと考えており、59億円台の着地になるのではないかと予想しています。

営業利益は2億1,600万円で当初予測より20パーセント程度上回った結果です。それにともない、通期業績予想も多少は上振れるのではないかと見込んでいます。

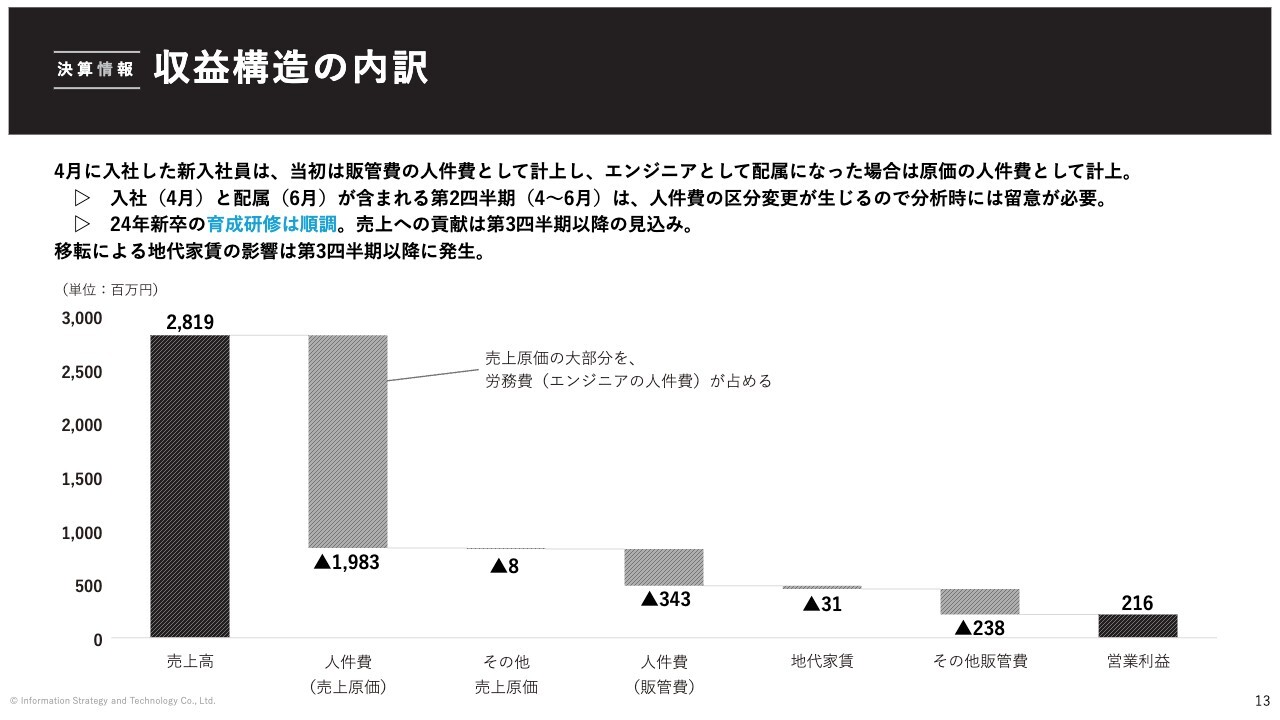

収益構造の内訳

収益構造の内訳です。季節性に対する質問をよくいただきますが、当社のコストはほとんどは人件費で、エンジニアの給料が占めています。その他、人件費にあたる部分は営業やエンジニア以外の人件費になります。

3パーセント程度の解約がありますが、それ以上の受注を取るため、基本的には月ごとに右肩上がりの成長をして、月々の売上が上がります。四半期ごとに見ると、売上は後半になるに従って大きくなります。そのため後半の比重が大きくなり、第2四半期が終わったタイミングでは50パーセント未満であることが当たり前です。

一方で利益に関しては、第2四半期の4月に新卒エンジニアが入るため、費用増があります。半年の研修を終えて、徐々に収益化に向かっていくため、おおよそ第3四半期から徐々に利益が増え出します。そのため、営業利益は第2四半期が1年で一番下がります。その結果が堅調に推移しているため、喜ばしいところではあります。

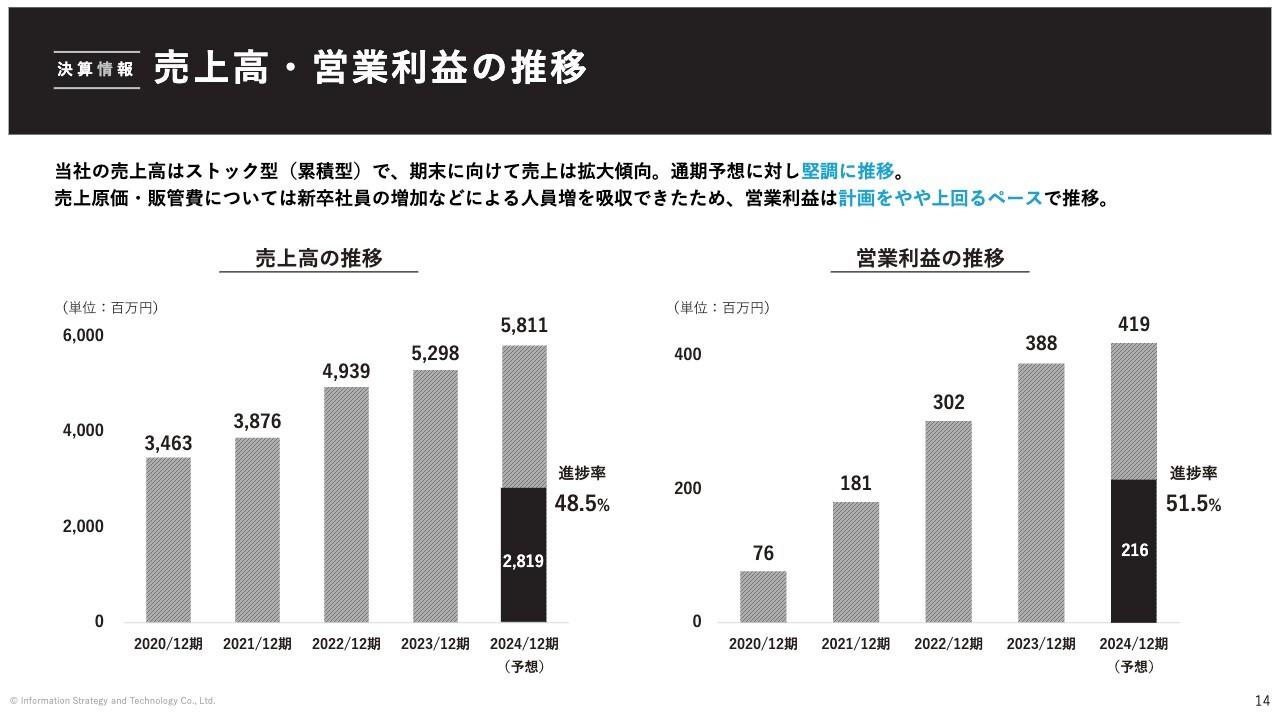

売上高・営業利益の推移

売上高・営業利益の推移はスライドに記載のグラフのとおりです。進捗率は、売上では48.5パーセント、営業利益では51.5パーセントとなっており、計画を上回っています。

エンジニア数の推移

エンジニア数の推移です。エンジニア数は、非常に重要なKPIです。第2四半期末の時点で、エンジニア数は34名増です。順調に推移しています。

離職率の推移についてよく質問が来ます。ここ数年はおおむね11パーセントから14パーセントで推移していたと思いますが、昨年打ったさまざまな政策の効果が出ているのか、今年は7パーセントほどの着地を予想しており、離職率は大幅な改善が見込まれています。

新たな取り組み:生成AIを用いたサービス

先ほどお話しました、ヘッドウォータース社との協業についてです。この前ヘッドウォータース社のIRを見ていたら、エンジニアが日本マイクロソフト社から「2024 Microsoft Top Partner Engineer Award」を受賞していたようです。

このヘッドウォータース社との協業なども、実際は当社の元請に立って、彼らのサービスを使って進めています。環境に関しては、当社の環境の中に積み重ねていくかたちです。

そのような技術的な側面を、当社のプロパーがキャッチアップしていくことにより、当社単独でも高いクオリティのものが提供できます。

プラスアルファで上場したこともあると思いますが、当社は、エンジニアのお客さまの近くで働きます。要するにエンジニアマジョリティであり、かつ、お客さまの近くで働くという当社の環境には、非常にアドバンテージがあると考えています。

一般的なSIerは、エンジニアがお客さまのシステムの現場から遠くで働いています。お客さまのシステムを使う際も、お客さま側のアイデア、企画を直接的に聞きながら仕事を進めるわけではありません。

一般的に下請けで働いているエンジニアは、現場でどのような成果が出ているのか、生の情報を受け取ることができていません。

一方で当社では、エンジニアがお客さまの企画部門などで、1対1でお話ししながら仕事を進めていきます。例えば、A社という大企業の中で結果が出た事例や、他社の取り組みにおいて技術面だけでなく体制面で成果が出た事例などを把握し、共有しやすいという側面があります。

これはもちろん、他社あるいはお客さまの守秘義務に触れない範囲内でのお話ではありますが、このような環境でビジネス展開していくことで、より効率的なITシステムやDXの提案ができます。

今回このような提携を発表した際、ヘッドウォータース社でも反応が良く、出来高が増えて株価も上がりました。当社はこのような提携をたくさん作ることができます。

このようなすばらしいSaaSのサービスを持っている会社との業務提携は、今後も多くなってくると思っています。

また、当社が案件を探すだけでなく、ヘッドウォータース社のような良い技術やサービス、SaaS製品を持っている会社から「当社と提携してください」と頻繁に問い合わせをいただいています。上場の効果もあると思いますが、今後もこのようなお話が出てくると思っています。

本社移転と拠点展開の実施

先ほどお伝えした拠点のお話です。

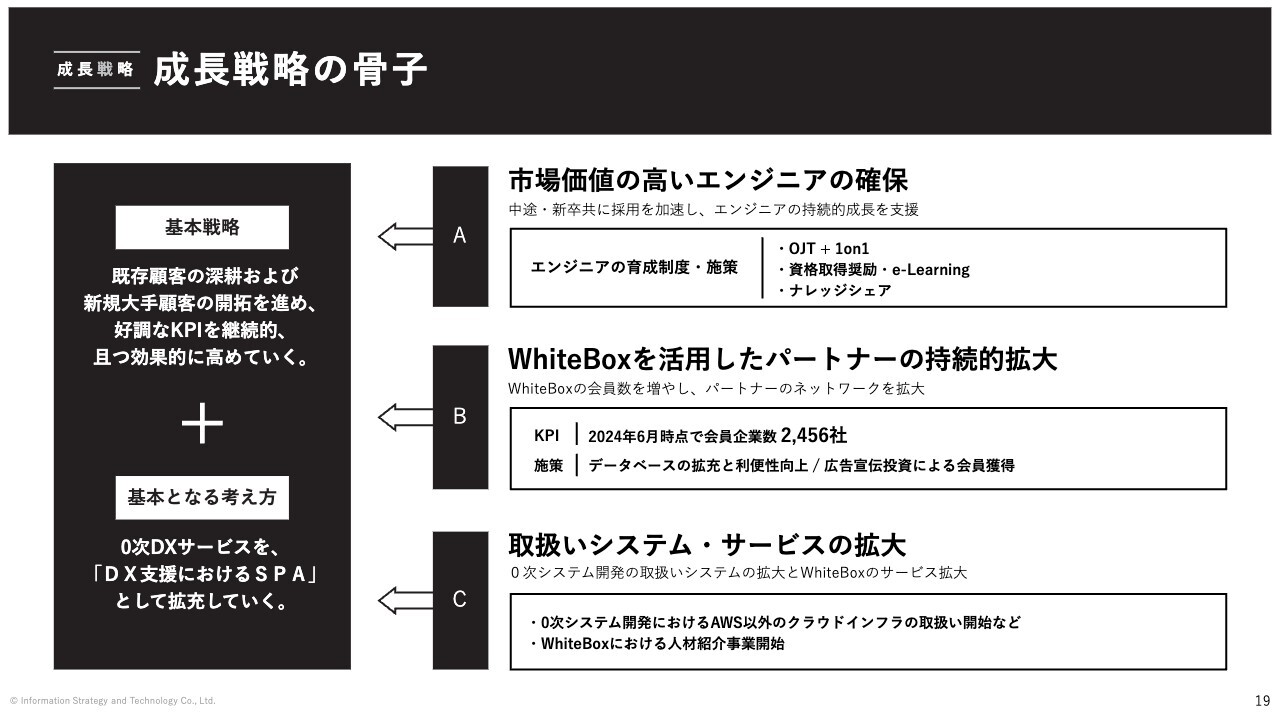

成長戦略の骨子

成長戦略についてです。基本的には、市場価値の高いエンジニアの確保が最も重要なテーマになっています。

上場審査中の3年間は「WhiteBox」に対しての投資がなかなかできない状態でしたが、この度ようやく上場し、当社のキーマンとなる新しい人材のジョインも開始できています。

ここを活用した採用戦略やM&A戦略が、今後日の目を見るかたちになると思います。

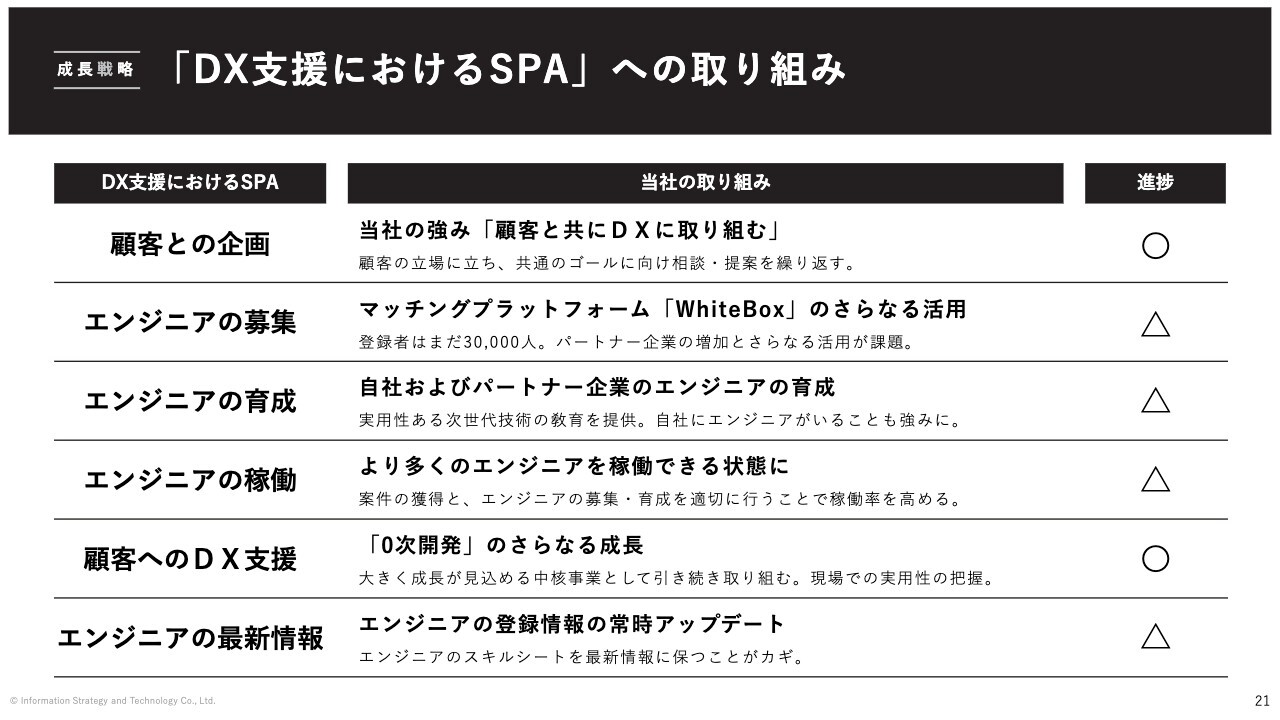

「DX支援におけるSPA」への取り組み

「DX支援におけるSPA」についてです。「SPA」は「Specialty store retailer of Private label Apparel」の略で、製造小売業が原材料の調達から販売までを行うビジネスモデルです。

例としてユニクロが挙げられます。お客さまのニーズが店舗にあると見て、店舗でつかんだそのニーズに対してお答えできるものを自ら製造していくという概念です。

当社は製造業ではありませんが、同様だと思っています。当社にとって、製造小売業でいうところの「店舗」は、お客さま先にあります。このお客さま先に、要するにエンジニアがきちんといる状態で、お客さまのニーズを確実に拾い、それに合わせたシステムを作っていきます。

自社のエンジニアをそのように育てていくだけではなく、「WhiteBox」を通じた協力会社の方々にも同様のノウハウを提供していきます。これが教育ビジネスにつながることを目指しています。

旧来のこのソフトウェア開発業界は、エンジニアが基本的に1次・2次請けにいます。持ち帰って仕事をするといっても、「店舗」に「店長」も「店員」もおらず、それでお客さまのニーズを捉えているという恐ろしい状態でした。

当社はこの現状に対して、「店舗」にきちんと「店員」にあたるエンジニアがいる状況で、お客さまのニーズを正確に捉え、お客さまのビジネスの価値を増大化、極大化につなげていきます。

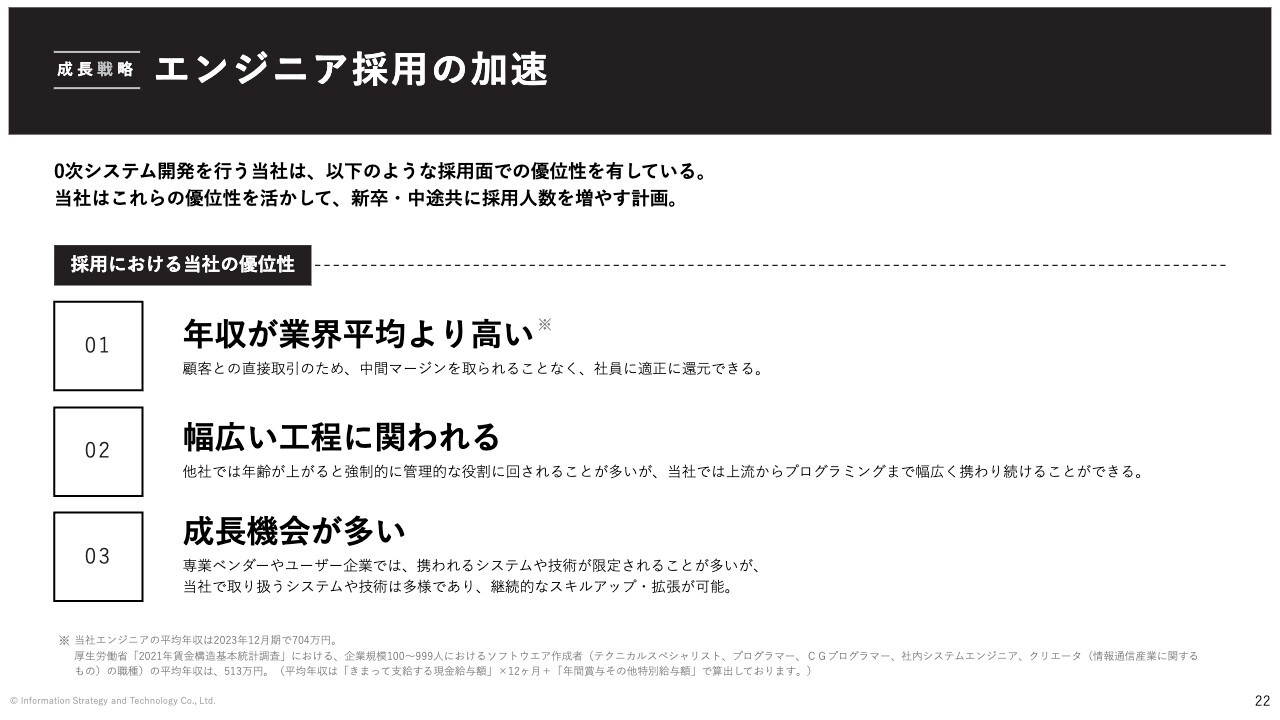

エンジニア採用の加速

エンジニアの採用の加速についてです。これから人材紹介事業の立ち上げを行います。現在「WhiteBox」には、2万2,500社を超えるエンジニアを雇用する企業、通常3次請けの企業が参画しています。

そのような会社向けに人材紹介事業を立ち上げます。そうすることで、母集団形成に対してお金がかけられます。

今まで当社には人材紹介事業はなく、当社が優秀なエンジニアを雇用するために人材紹介事業者を使ってきました。当社は優秀なエンジニアしか採用できないので、それが一番効率が良かったためです。

SNSを通じて集団形成したり、転職フェアなどの採用媒体を通じた採用をしていましたが、空振りが多すぎて費用対効果、人員を投下しての効率が非常に悪いです。

ただし、当社が採れないような人材でも、この「WhiteBox」参画企業となる3次・4次請けの企業は、喉から手が出るほど欲しい状況があることから、まず、たくさんの企業が参加する母集団を形成します。

その中から当社が採れる一部の人材を数多く見つけていくとともに、当社が採れない2軍、3軍人材については、ニーズがある3次・4次請けの会社に紹介します。母集団を大きくし、あわせて質を高めていくというスキームを考えています。

ようやく動き出したため、第3四半期ぐらいには具体的な発表ができれば幸いです。

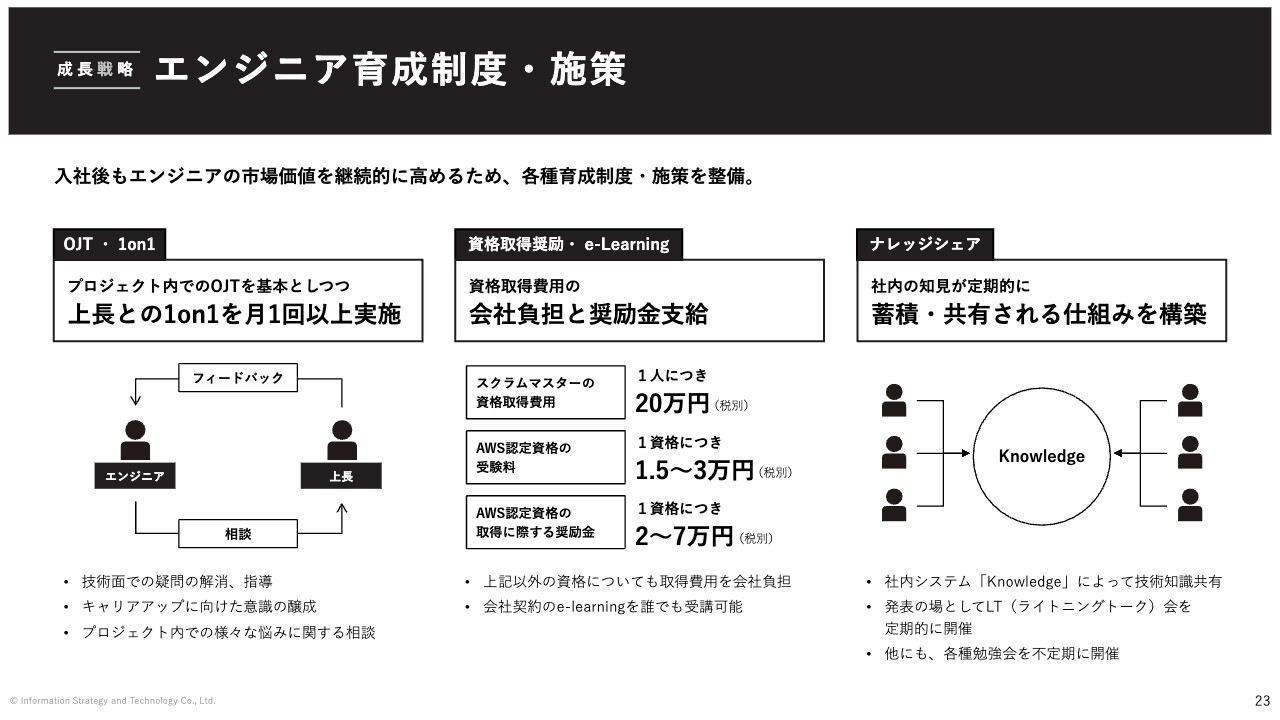

エンジニア育成制度・施策

エンジニアの育成施策などは、一般的な内容なので割愛します。

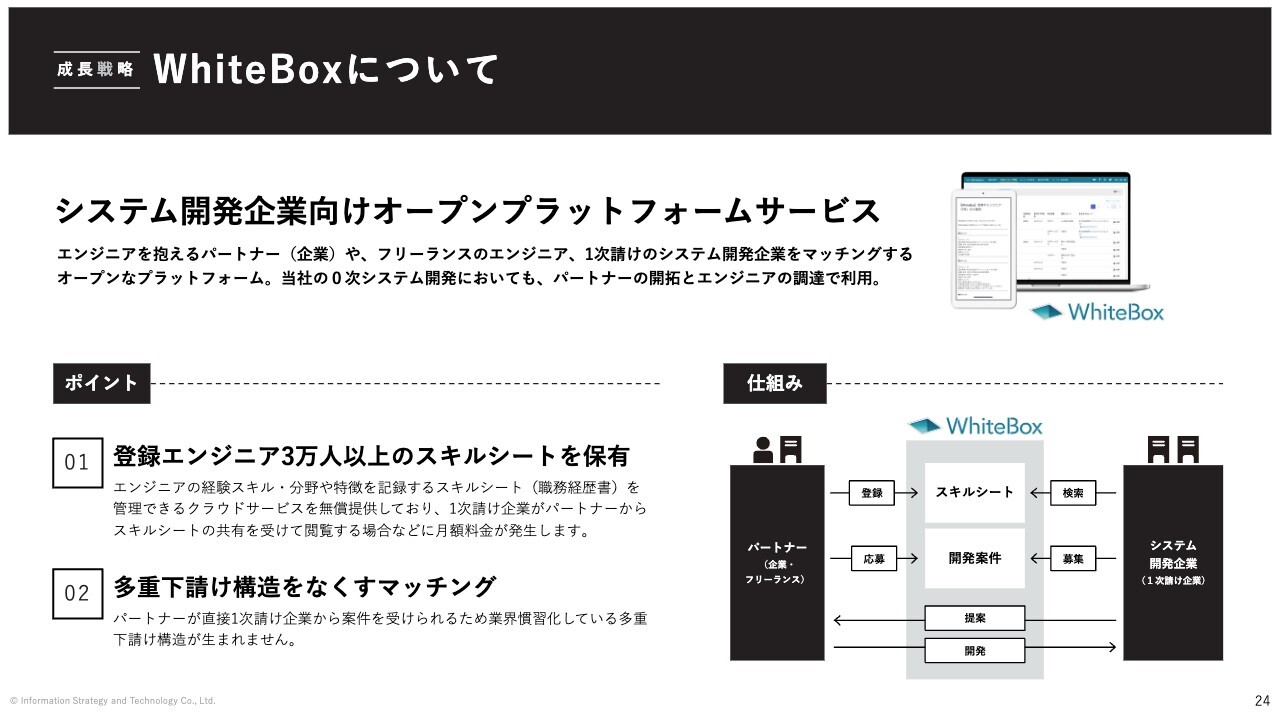

WhiteBoxについて

「WhiteBox」について簡単にご説明します。「WhiteBox」は、上場時の資料の出来が非常に悪く、勘違いされてしまっていますが、一般的なエンジニアのマッチングプラットフォームとは、根本的な思想が違います。

当社以外のマッチングプラットフォームは、扱っている人材が企業に雇用されているエンジニアかフリーランスかの差はあれ、すべて同じ思想によって出来上がっています。空いているエンジニアと、案件に対して人が必要だと思われる企画および会社とのマッチングです。

要するに、空いているエンジニアの調達しかできない作りとなっているのが、既存のプラットフォームです。

これだけIT人材が不足していると騒がれている昨今、稼働が空いてしまうエンジニアはどのような人材か、言うまでもないです。要するに優秀なエンジニアは、現在も稼働しています。

現在も稼働しているエンジニアに対してリーチができるプラットフォームは今までなく、「WhiteBox」ではそれが初めて可能になりました。

もともとは、優秀なエンジニアを雇用する企業や、雇用されるエンジニアに、Webのスキルシートを無料で管理できるツールとして提供しました。稼働状況にかかわらず、現在は3万人分のエンジニアのスキルシートが登録されています。

通常のプラットフォームであれば、1ヶ月後に契約の延長がされるかされないかが、1ヶ月前にわかります。されないことがわかってから、初めてそのスキルシートがプラットフォームに登録され、そこから営業行為が開始される仕組みになっています。

「WhiteBox」の場合はそのような稼働状況にかかわらずスキルシートが載っているため、稼働中のエンジニアに対してアプローチができます。3ヶ月から4ヶ月後、今の案件を引き継ぎしてから次の案件に計画的に移るといったことを可能にするかたちを目指しています。

ようやく上場審査を経て、投資がまともにできるようになったところです。今後きちんと育ってくるものだと思っています。

Appendixについては割愛しますが、一般論を載せています。以上で当社の説明を終わります。ご清聴ありがとうございました。

質疑応答:エンジニアの中途採用の方針について

質問者:先ほどご説明のあったエンジニア数の推移について、資料を見ると、今期の新卒は33名採用で、去年は18名ほどとなっています。全体感では離職率が低下しているというお話もあったため、逆算してみると、中途採用の数については、前期と今期は減

新着ログ

「情報・通信業」のログ