【QAあり】テスHD、新中計を発表 事業構造転換により高収益化を目指す、25年度は経常利益除き増収増益を見込む

2024年6月期決算説明及び中期経営計画説明

石脇秀夫氏:本日は暑い中、ご参加いただき、誠にありがとうございます。テスホールディングス株式会社取締役会長取締役会議長の石脇です。決算説明及び中期経営計画の説明を山本からご説明します。

山本一樹氏(以下、山本):代表取締役社長の山本です。本日は、お盆の期間にもかかわらずご参加いただき、ありがとうございます。2024年6月期の決算に加え、初めて中期経営計画を策定しましたので、あわせてご説明します。

今回から、よりシンプルに、より透明性をもってわかりやすくを意識して、資料を見直しました。なるべく分解し、定量化しながら、みなさまにわかりやすいよう資料を作成しました。

ありたい姿

私たちは「脱炭素のリーディングカンパニー」を「ありたい姿」としています。

エグゼクティブサマリー

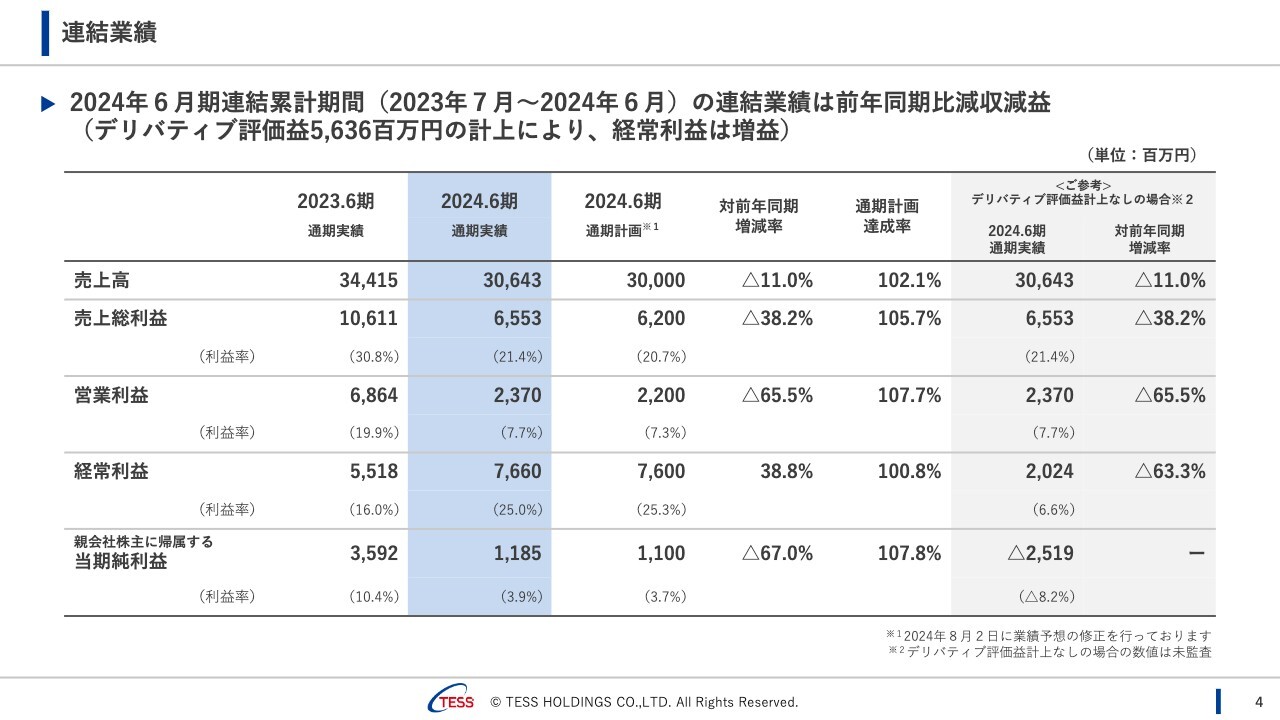

2024年6月期連結決算の概要です。2024年6月期連結業績は、売上は306億4,300万円、売上総利益は65億5,300万円、営業利益は23億7,000万円、経常利益は76億6,000万円、親会社株主に帰属する当期純利益は11億8,500万円、ROEは2.9パーセント、1株当たり配当の予定は16円となっています。

全体としては、前年同期比で経常利益以外は減収減益となりました。デリバティブ評価益56億3,600万円のほか、後ほどご説明する熊本錦グリーンパワーの固定資産の減損39億3,900万円を計上しました。

セグメント別の概要として、エンジニアリング事業については、受託型EPCが増加したことにより、前年同期比で増収増益となっています。また、顧客の脱炭素ニーズの高まりに伴い、引合も順調に推移し、受注高・受注残高共に前年同期を上回っています。

エネルギーサプライ事業については、2023年6月期に再エネ発電の流動化により9件の自社発電所を売却したことによる反動と、電気の小売供給の供給量を縮小したことを主な要因として、前年同期比で減収減益となっています。再エネ発電の発電容量は全体で約320メガワットとなっており、うちオンサイトPPAによる約16.7メガワットの供給を新たに開始しています。

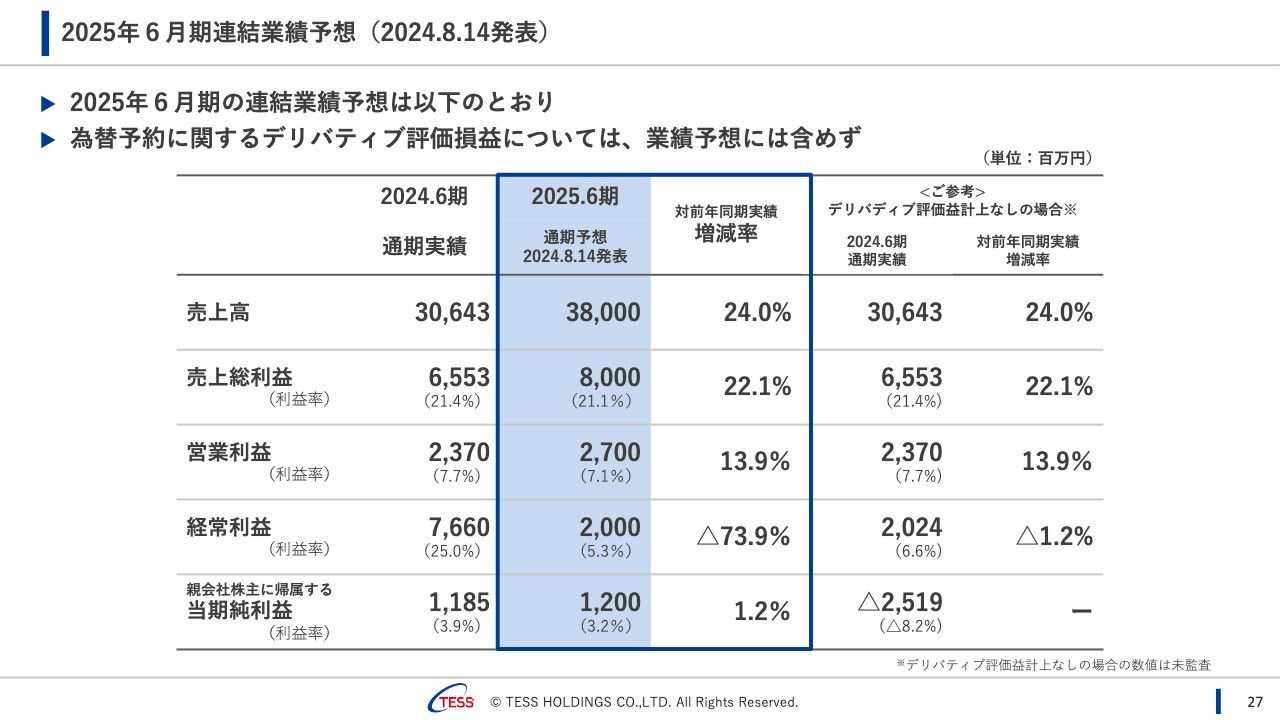

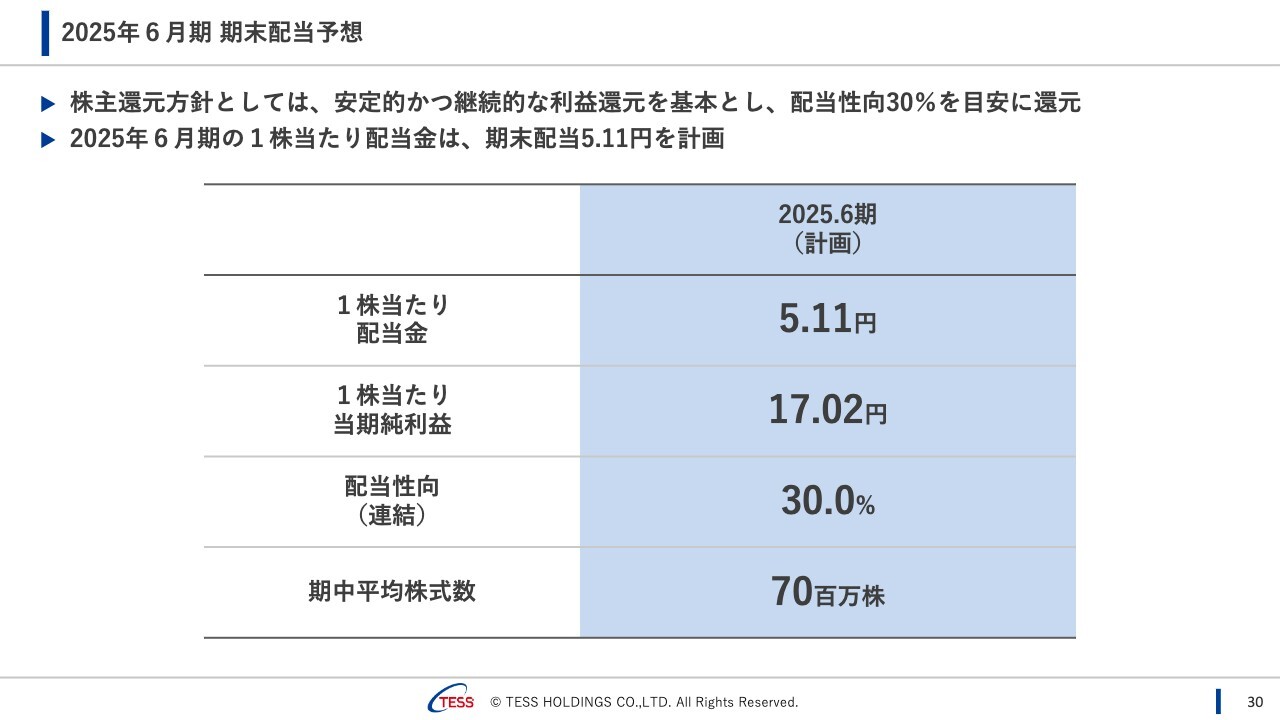

2025年6月期の業績予想です。売上は380億円、売上総利益は80億円、営業利益は27億円、経常利益は20億円、親会社株主に帰属する当期純利益は12億円、ROEは2.8パーセント、1株当たり配当は5.11円と、経常利益を除き増収増益を見込んでいます。

デリバティブ評価損益と、後ほどご説明する京都府開発案件は含んでいません。配当予想は、私たちが上場時から方針としている連結配当性向30パーセントを目安として計画しています。

連結業績

連結業績です。スライドに、2023年6月期と2024年6月期の通期実績、2024年6月期の通期計画比を記載しています。右側のグレーの網かけの部分は、デリバティブ評価益計上なし(減損は含む)の場合を記載しています。詳細は表をご覧ください。

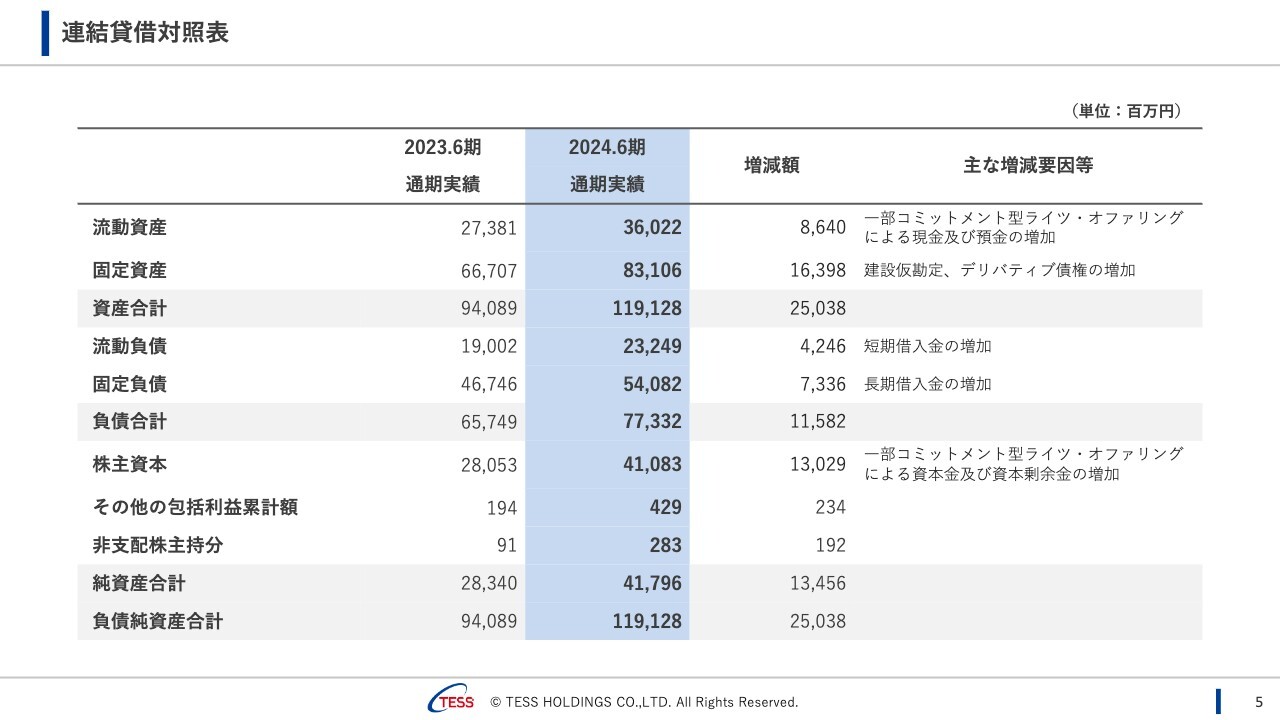

連結貸借対照表

従来、連結貸借対照表と連結キャッシュ・フロー計算書は参考資料としていましたが、今回から本編に掲載していますので、ご覧ください。

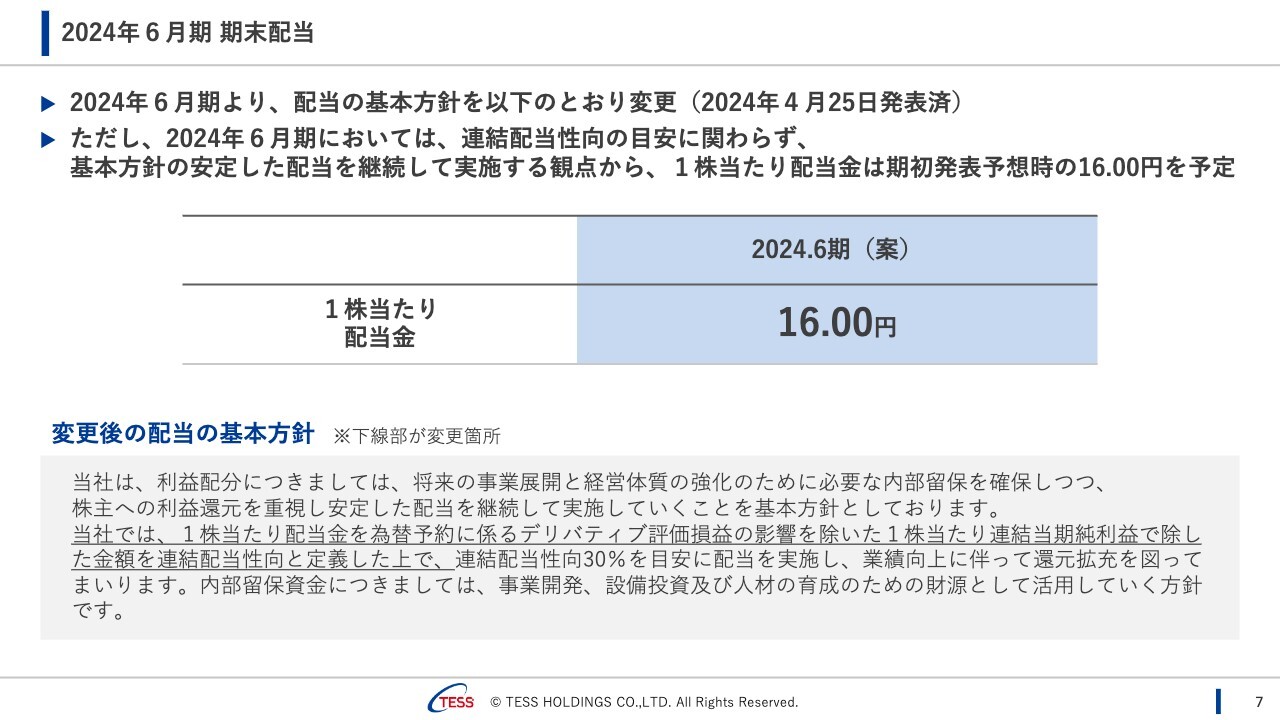

2024年6月期 期末配当

2024年6月期の期末配当は、期初発表と同じ16円を予定しています。配当性向の方針はありますが、やはり安定した配当を継続したいという思いから、そのまま16円を予定しています。

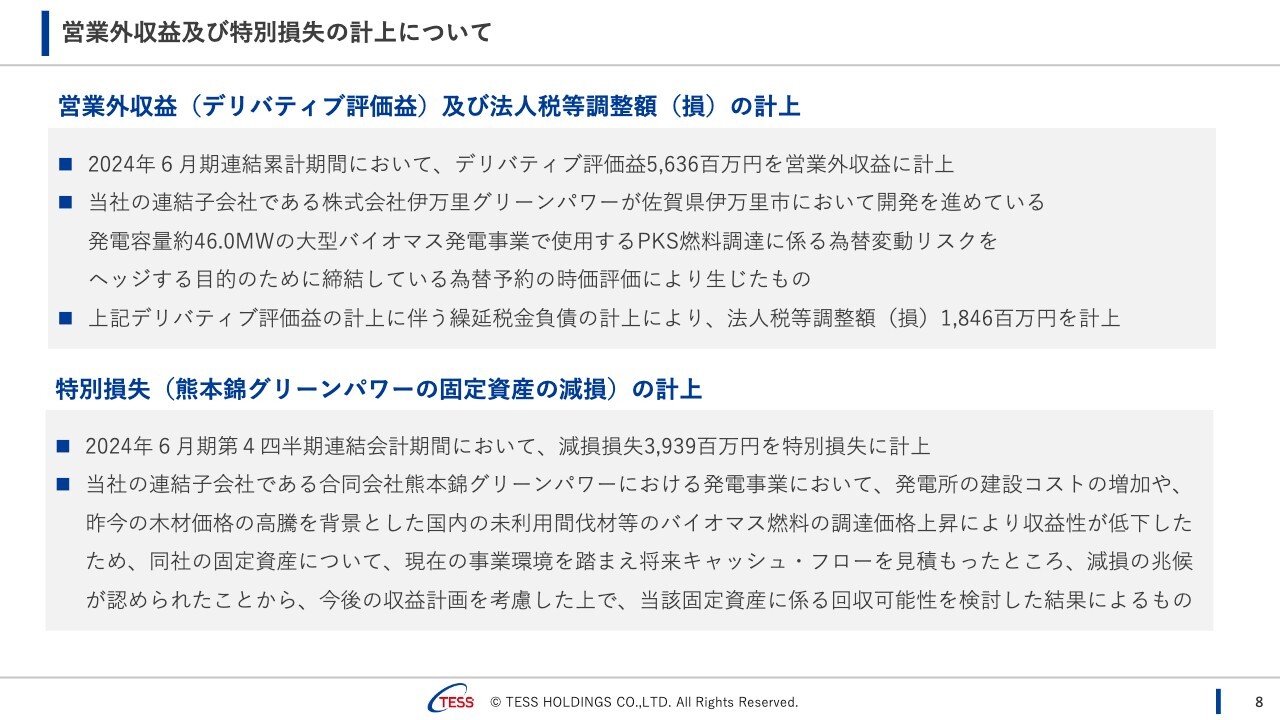

営業外収益及び特別損失の計上について

営業外収益及び特別損失の計上について、営業外収益はデリバティブ評価益と法人税等調整額を計上しました。特別損失は、熊本錦グリーンパワーの固定資産の減損計上によるものですが、こちらはすでにリリース済みであるため、詳しい説明は省略します。

熊本錦グリーンパワーのバイオマス発電所の減損により、建設中の佐賀伊万里バイオマス発電所との関連が不安になる方もいるかと思いますが、設備も使用する燃料も異なりますので、別物とお考えください。

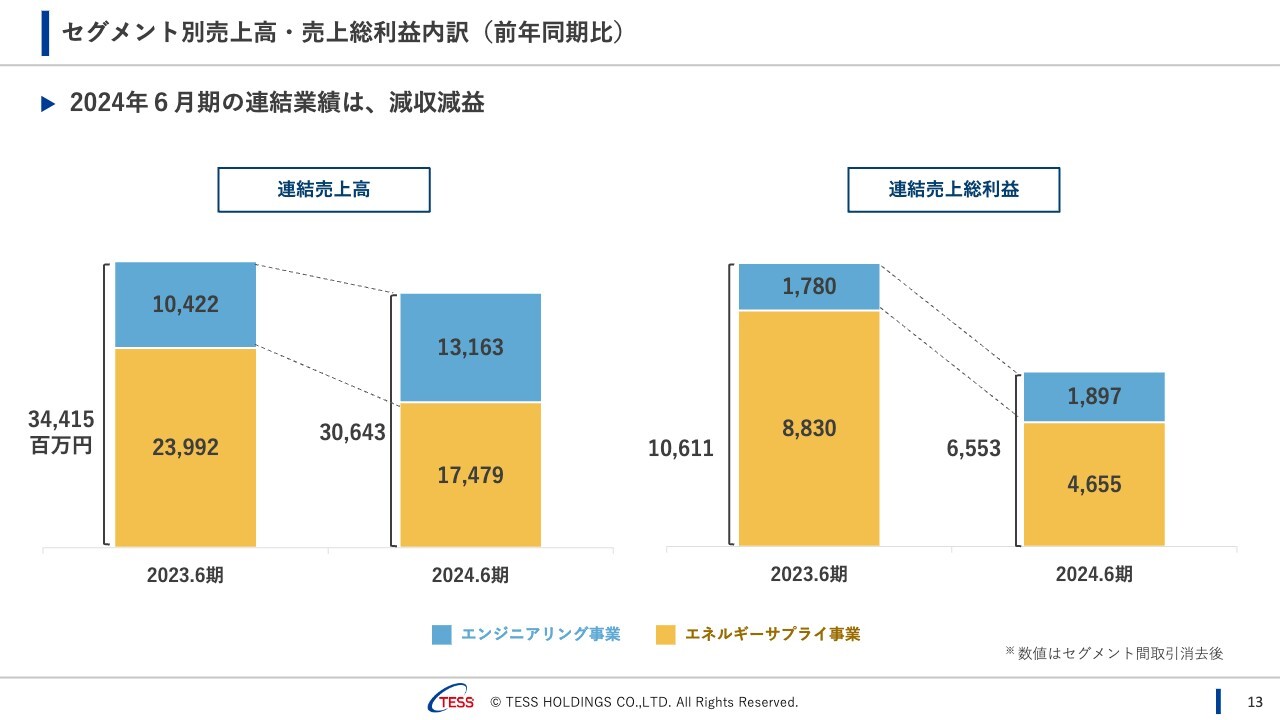

セグメント別売上高・売上総利益内訳(前年同期比)

セグメント別売上高に関しても、冒頭でエンジニアリング事業、エネルギーサプライ事業についてお伝えしているため、スライドをご覧ください。

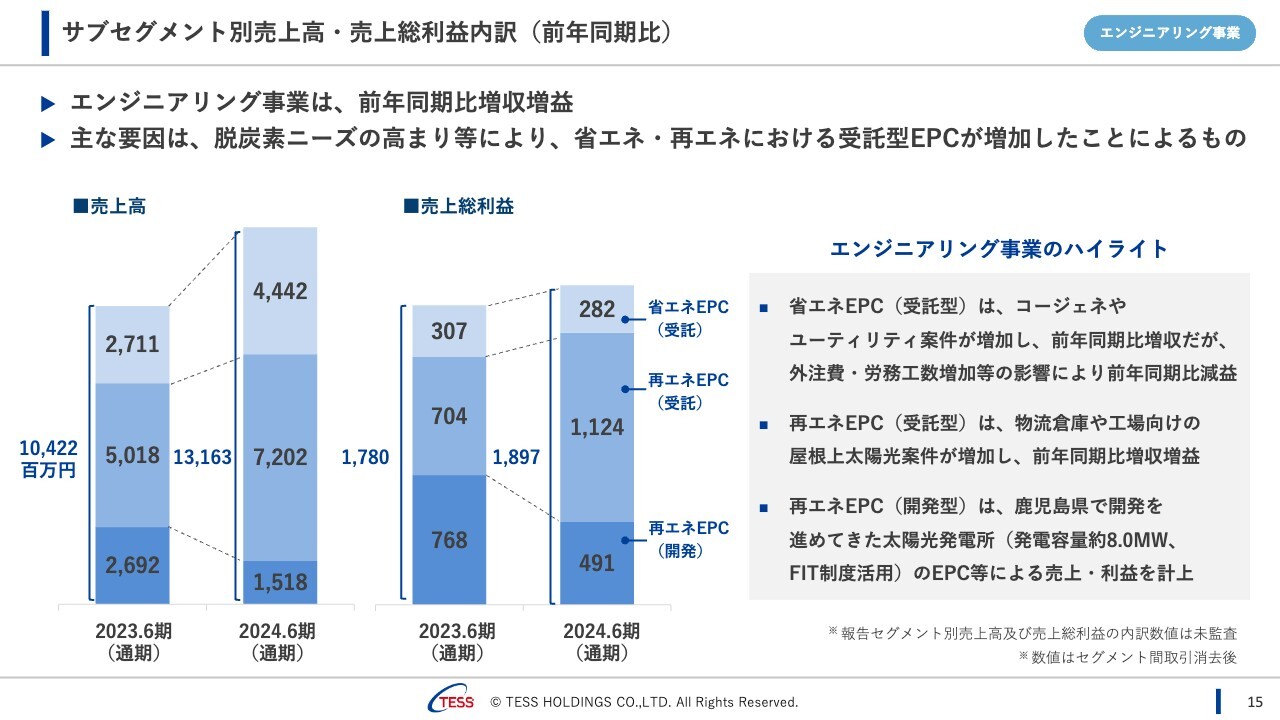

サブセグメント別売上高・売上総利益内訳(前年同期比)

エンジニアリング事業についてです。今回から、サブセグメントの売上総利益を開示しています。

省エネEPC(受託型)は、コージェネやユーティリティ案件が増加し増収となりましたが、2024年6月期は外注費や労務工数が予想以上に上振れしてしまい、減益となっています。

再エネEPC(受託型)は、物流倉庫や工場向けの屋根上太陽光案件が引き続き増加しており、前年同期比で増収増益となっています。

再エネEPC(開発型)は、鹿児島県で開発を進めてきた、発電容量約8メガワットの太陽光発電所があります。私たちのFIT制度を活用した最後の開発案件となりますが、EPC等による売上・利益が計上されています。

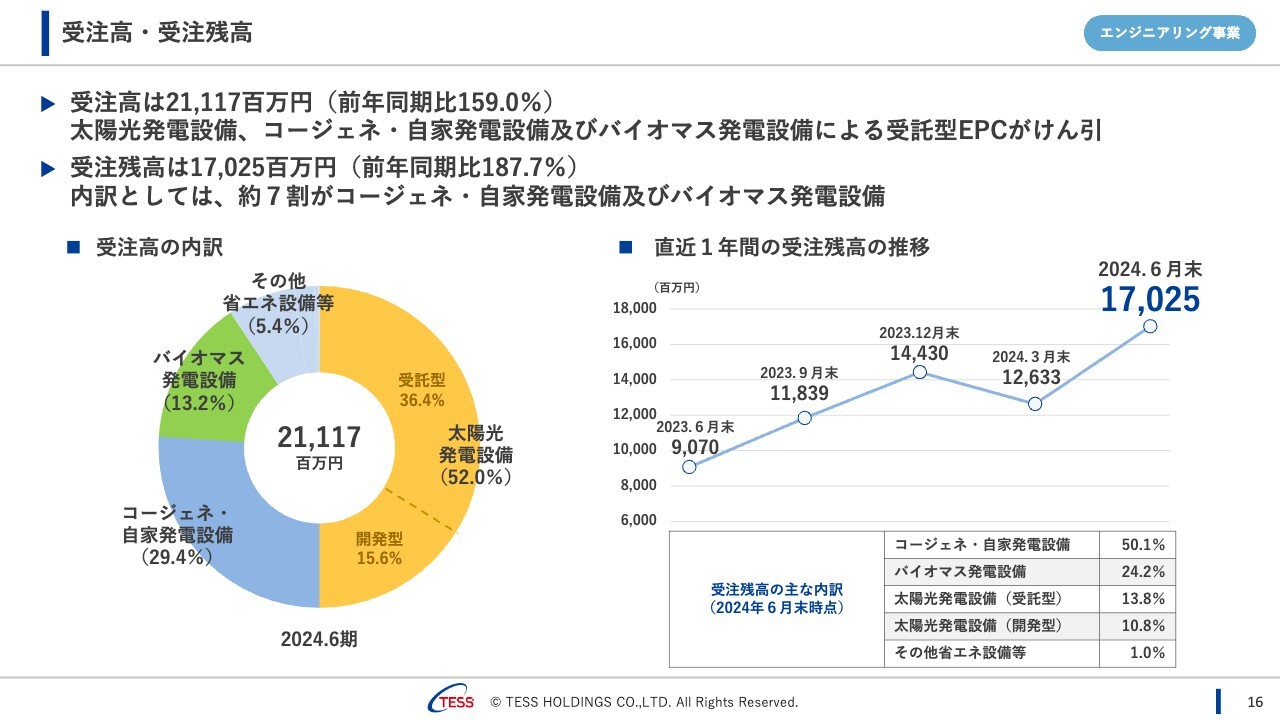

受注高・受注残高

受注の状況です。受注高は211億1,700万円、前年同期比159パーセントです。受注残高は170億2,500万円、前年同期比187.7パーセントと非常に好調に推移しています。

スライドの円グラフに受注高の内訳を示しています。先ほどご説明した鹿児島県の開発型の受注約33億円も含まれています。

受注残高は、スライド右下の表に内訳を記載しています。コージェネ・自家発電設備、バイオマス発電設備という納期の長い案件が残っており、受注残高の74.3パーセントを占めています。太陽光発電設備に関しては、受託型、開発型を合わせて、受注残高の24.6パーセントを占めています。

工場・事業所向け太陽光発電システムに関するトピックス(開発型EPC除く)

太陽光発電システムに関するトピックスです。スライド右側のグラフのとおり、太陽光案件は、オンサイトPPA、工場・店舗等向け受託型EPC、物流倉庫向け受託型EPCに分けています。

物流倉庫向けはオンサイトPPAでの導入よりも、顧客が設備を買い取るかたち、つまりは受託型EPCでの受注が多い傾向にあります。対して、工場・店舗等向けはオンサイトPPAにもっと流れてくると思っていたのですが、やはり一定程度は、顧客が設備を買い取るかたちとなる受託型EPCでの受注が多かった印象です。

2023年6月期の37.9メガワットから、2024年6月期は58.7メガワットとなり、太陽光案件は確実に成長していると認識しています。

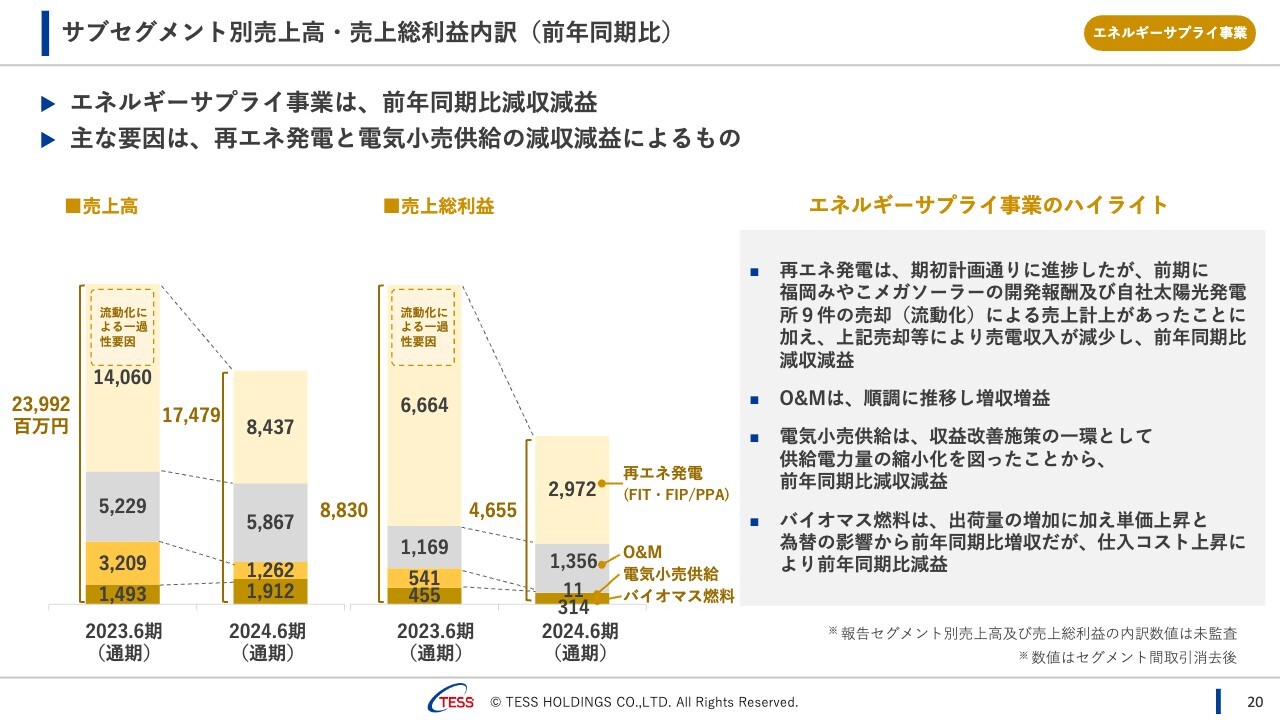

サブセグメント別売上高・売上総利益内訳(前年同期比)

エネルギーサプライ事業についてです。スライドの右側にまとめて記載していますが、再エネ発電は計画どおり進捗しています。ただし、2023年6月期に福岡みやこメガソーラーの開発報酬、自社太陽光発電所9件の売却による売上計上に加え、この売却等により2024年6月期の売電収入が減ったため、前年同期比で減収減益となっています。

O&Mは、順調に推移し増収増益となりました。電気小売供給は、供給電力量の縮小化を図った影響により前年同期比で減収減益です。

バイオマス燃料は、ストックパイルも増やし、出荷量が増加しています。単価上昇と為替の影響から増収でしたが、仕入コスト上昇により前年同期比で減益となっています。

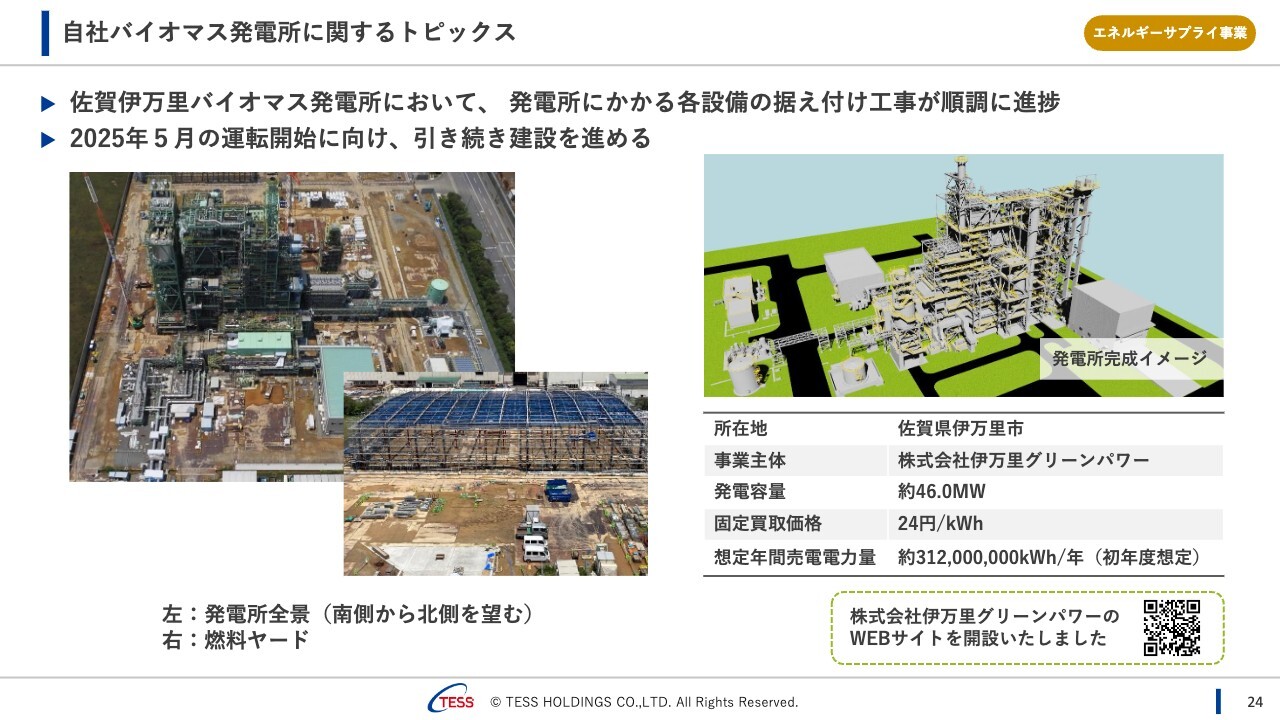

自社バイオマス発電所に関するトピックス

自社の佐賀伊万里バイオマス発電所の工事は順調に進捗しており、2025年5月の運転開始を予定しています。

2025年6月期連結業績予想(2024.8.14発表)

2025年6月期の連結業績予想です。冒頭にご説明したとおり、2024年6月期と比べ、経常利益以外は前期比プラスとなっています。2024年6月期の実績については、デリバティブ評価益計上なしの場合も掲載しています。

2025年6月期連結業績予想のポイント

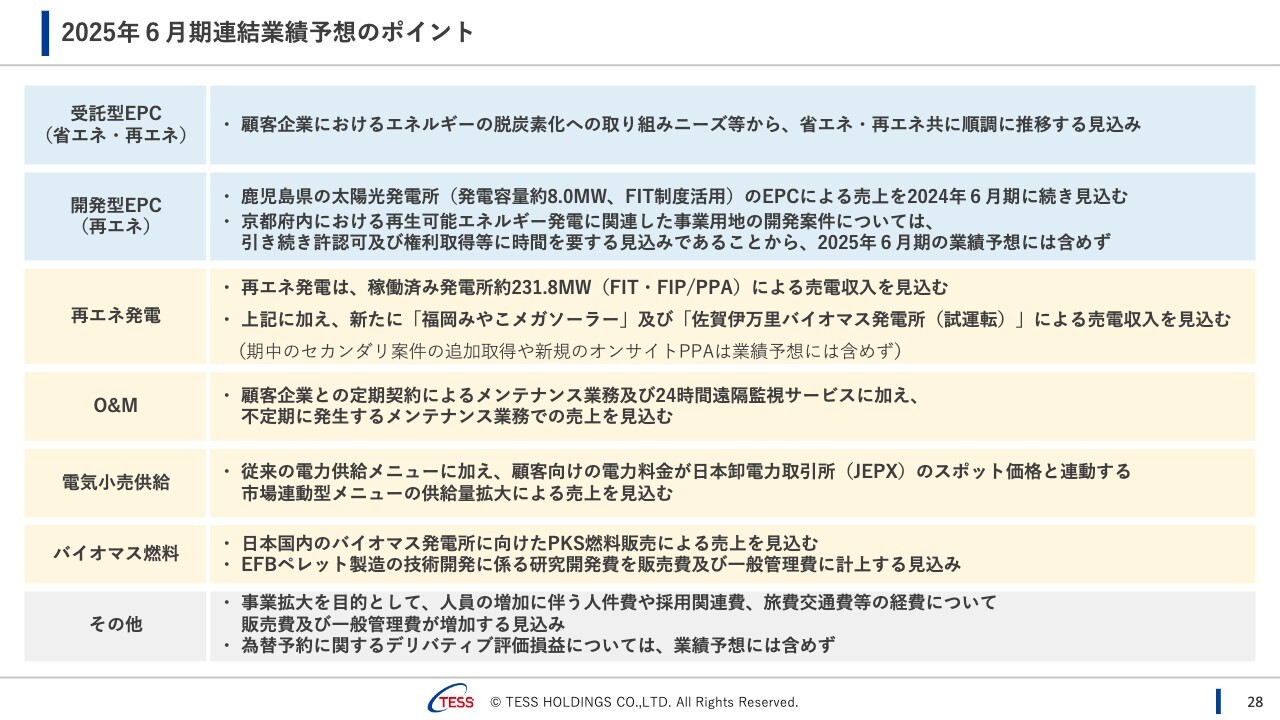

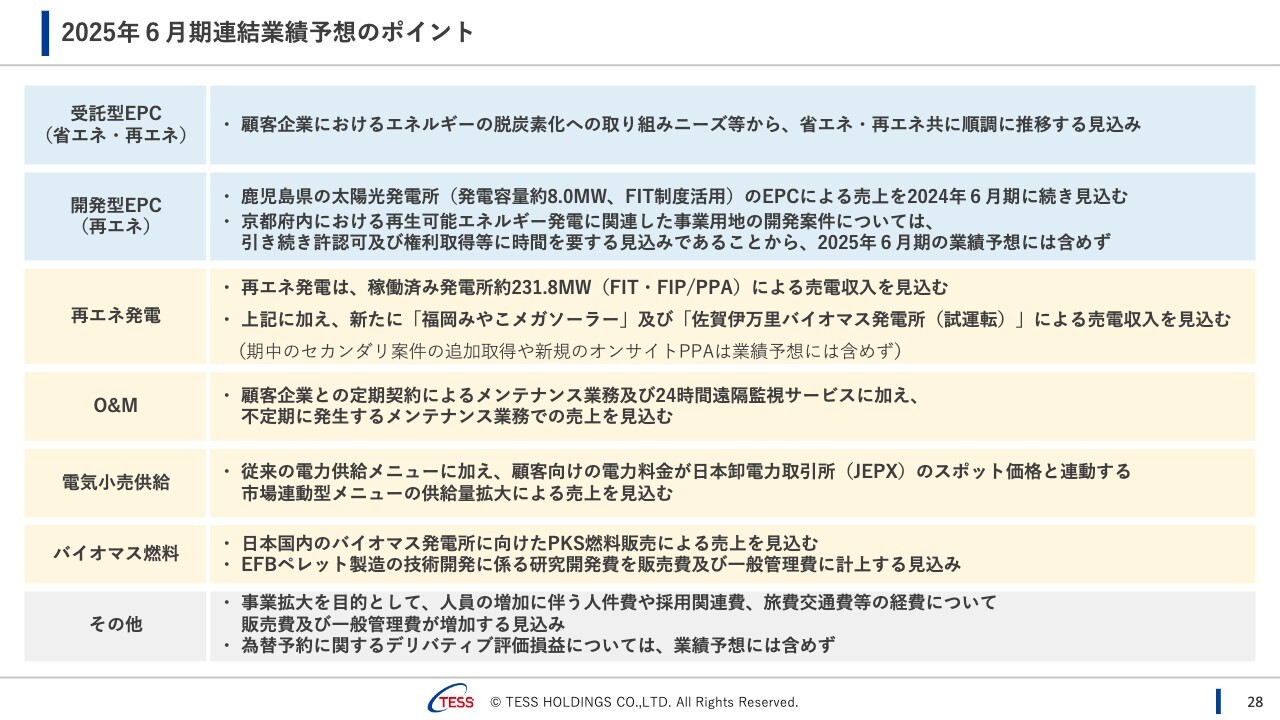

2025年6月期連結業績予想のポイントです。受託型EPCは、省エネ・再エネ共に引き続き顧客のニーズが高く、順調に推移すると見込んでいます。

開発型EPCに関しては、2024年6月期に引き続き、発電容量約8メガワットの太陽光発電所の計上を見込んでいます。後ほどご説明する京都府開発案件に関しては着実に進展しているものの、まだ時間を要するため、現段階では計上時期が不透明ということで、業績予想には含んでいません。

再エネ発電に関しては、現時点での稼働済み発電所の約231.8メガワット(FIT・FIP/PPA)の売電収入を見込んでいます。加えて、新たに連結子会社となる福岡みやこメガソーラーの売電収入も見込んでいます。また、一過性のものですが、佐賀伊万里バイオマス発電所の試運転による売電収入も見込んでいます。

なお、2025年6月期中に追加取得するセカンダリ案件や稼働するオンサイトPPAに関しては、予想の数字には含んでいません。

O&Mは、顧客との定期的なメンテナンス契約と24時間遠隔監視サービスに加え、突発的に発生するメンテナンス業務での売上を見込んでいます。

電気小売供給は、2024年6月期までは供給量の縮小化を図ってきましたが、2025年6月期は従来の電力供給メニューに加え、市場連動型メニューの供給量拡大による売上計上を見込んでいます。顧客としては、エネルギー多消費型の工場を主なターゲットとしています。

バイオマス燃料に関しては、2024年6月期に新たなストックパイルも開設し、PKS燃料販売による売上計上を見込んでいます。EFBペレットに関しては、引き続き研究開発費を販売費及び一般管理費に計上する見込みです。

中期経営計画にもあるとおり、事業拡大を目的として、人員を増加・強化しています。2025年6月期から年平均で30名以上増強していく見込みで、それに伴う関連費用によって販売費及び一般管理費が増加する見込みです。

なお、為替予約に関するデリバティブ評価損益は連結業績予想には含めていません。

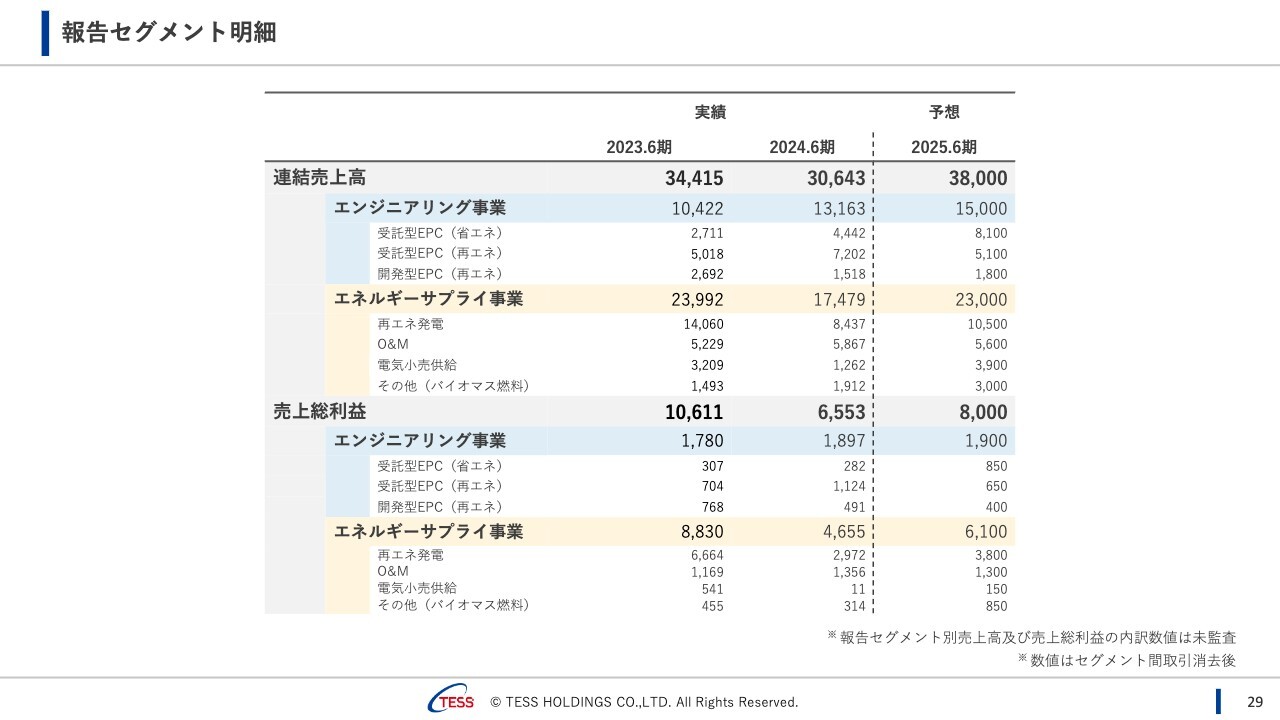

報告セグメント明細

連結業績予想についてもサブセグメントの売上総利益を掲載していますので、スライドをご覧ください。

2025年6月期 期末配当予想

2025年6月期の期末配当予想です。連結配当性向30パーセントとして、1株当たり配当金は5.11円を予想しています。期初時点の連結業績予想には京都府開発案件は含まれていないため、今後、配当の原資が変われば、1株当たり配当金の見直しも検討します。

TX 2030 ~TESS Transformation 2030~

中期経営計画についてご説明します。「TX2030」の「TX」は「TESS Transformation」という意味です。私たちは今まで、FIT制度を活用した太陽光案件を中心に成長してきました。今後は、いろいろなことを変革し、事業構造の転換を図りながら成長を目指していこうと「Transformation」という言葉を使っています。

スライドに全体のポイントをまとめています。2030年に向け、既存ビジネスを収益基盤としつつ、注力事業分野に成長投資とリソースを集中し、ROEとROICを重視して、事業構造を転換することによって高収益化を実現したいと思っています。

2030年ベースでは売上高よりも利益重視として、売上総利益は2024年6月期の約3.3倍である215億円、営業利益は2024年6月期の約5.8倍である134億円、ROEは11パーセント、ROICは5.6パーセントを目標に掲げています。

私たちは、創業から一貫して、省エネや環境対策に特化したエンジニアリング企業として事業を拡大してきました。FIT制度が始まってからは、太陽光発電の波に乗り、エンジニアリング事業においては受託型EPCに加え、大規模な開発型EPCを獲得してきました。エネルギーサプライ事業では、自社再エネ発電所の売電収入拡大によって、中長期的な収益基盤を確立してきました。

日本において、今後も再エネ発電が増えていくと、電力系統を安定化させるために電力の貯蔵・調整力が必要となることから系統用蓄電所や、FIT制度を活用した既存の発電所に出力制御がかかってくることからFIP制度への転換プラス蓄電池併設が拡大していくと見ています。

このような外部環境の変化をとらえて、2030年に向けて既存ビジネスを成長させながらも、蓄電システム関連事業と資源循環型バイオマス燃料事業を注力領域とし、成長投資と経営リソースの集中を図っていきます。

ROEとROICを重視し、企業価値を向上させ、安定的な株主還元を実現させたいと思っています。

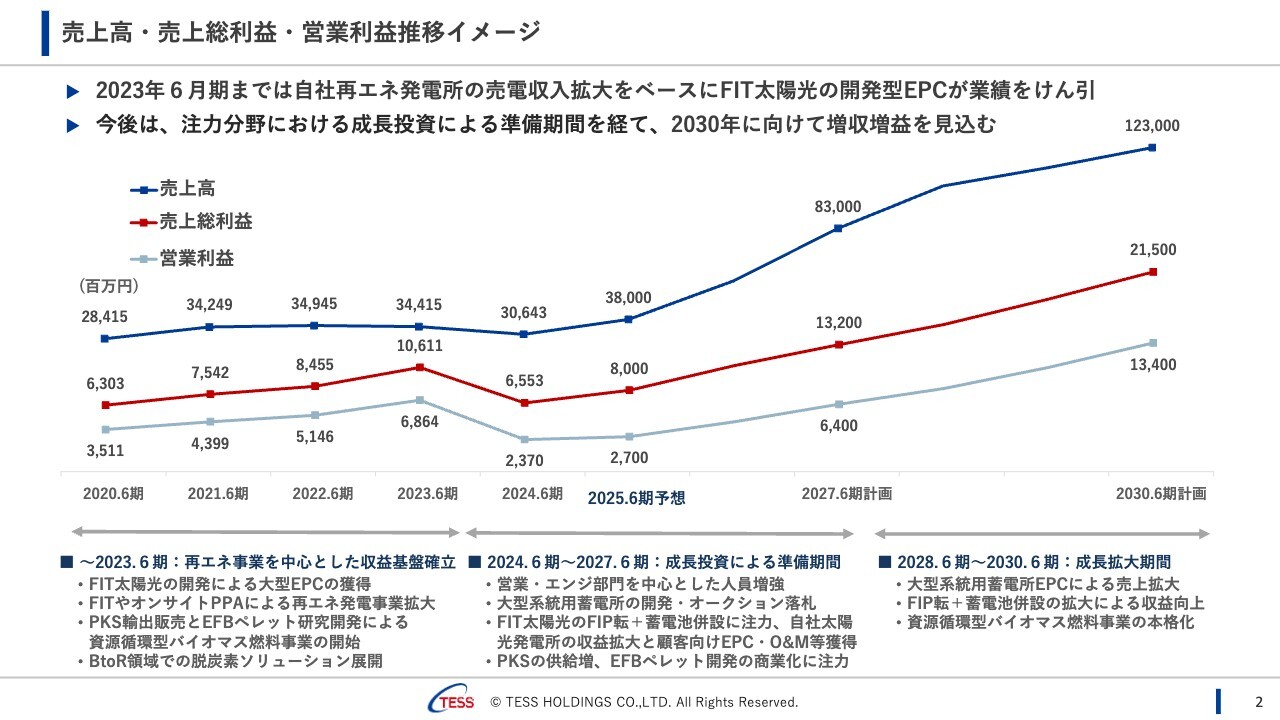

売上高・売上総利益・営業利益推移イメージ

スライドのグラフは、2020年6月期から2030年6月期に向けた、売上高、売上総利益、営業利益のトレンドを示しています。

2024年6月期をボトムに、2027年6月期までは成長投資による準備期間と位置づけています。2027年6月期の後半からは、投資成果が定量的に出てくる成長拡大期間となる見込みです。

スライドでは、2030年6月期までの数字を示していますが、京都府開発案件は含まれていません。長年開発してきている案件ですので、私たちの事業活動による成果だと思っていますが、ワンショットの大型案件があると成長を語ることが難しくなるため、こちらでは省いた数字で示しています。

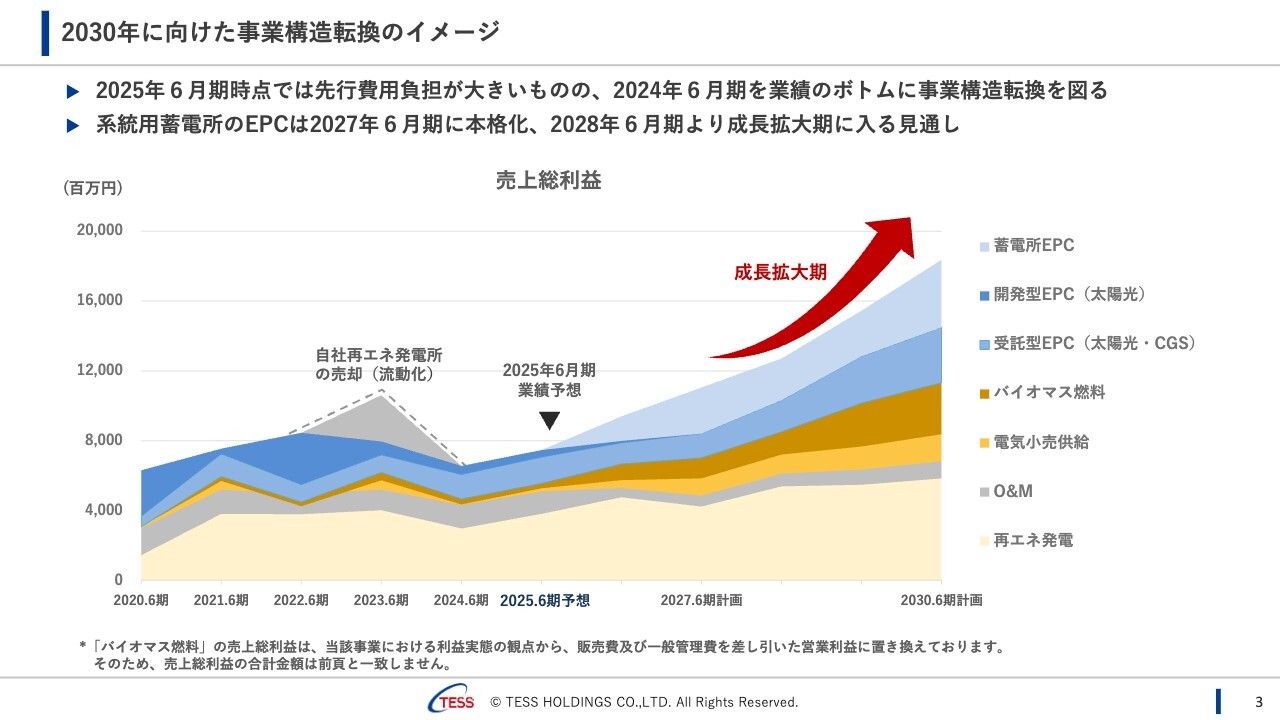

2030年に向けた事業構造転換のイメージ

スライドのグラフは、売上総利益を分解して示しています。流動化もワンショットですので、点線で記載しています。2024年6月期がボトムとなり、2025年6月期には業績を出し、2027年6月期以降は収益貢献をぐっと上げていけるよう目指していきます。

グラフの上3つがエンジニアリング事業の売上総利益です。蓄電所EPCが増加していき、開発型EPC(太陽光)は2025年6月期で終了、受託型EPCは太陽光案件をベースに拡大していくイメージです。

グラフの下4つがエネルギーサプライ事業の売上総利益です。バイオマス燃料と電気小売供給は堅調に推移し、O&Mと再エネ発電がベースとなるイメージです。売上総利益の割合としては、エンジニアリング事業が約33パーセント、エネルギーサプライ事業が約67パーセントとなり、ストックが積み上がっていくことが見て取れるのではないかと思います。

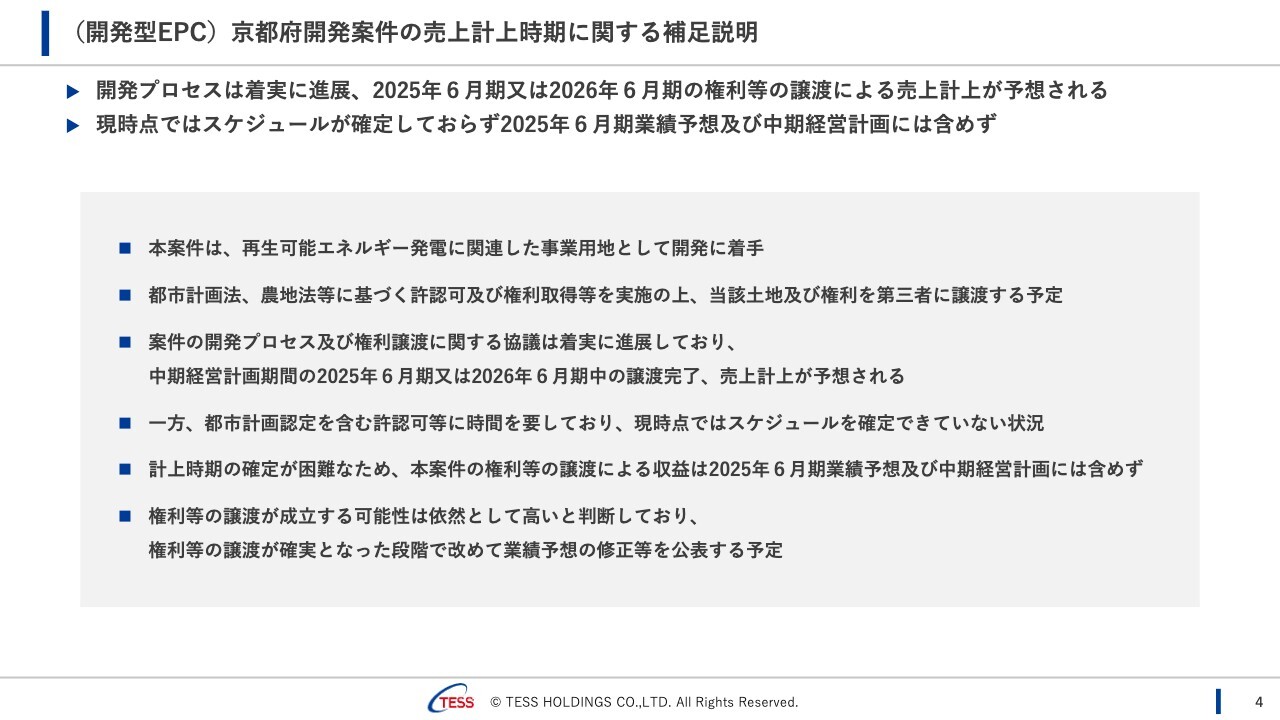

(開発型EPC)京都府開発案件の売上計上時期に関する補足説明

京都府開発案件について補足してご説明します。開発は着実に進展しており、2025年6月期か2026年6月期には売上の計上が予想されるものの、不透明な部分もあるため、2025年6月期業績予想には含んでいません。

また、先ほどもご説明したとおり、このようなワンショットの大きな塊があると中長期での説明がなかなかしづらいため、中期経営計画からも省いて示しています。

案件の価値が毀損することはないと考えていますので、見込みが立ち次第、あらためて開示します。

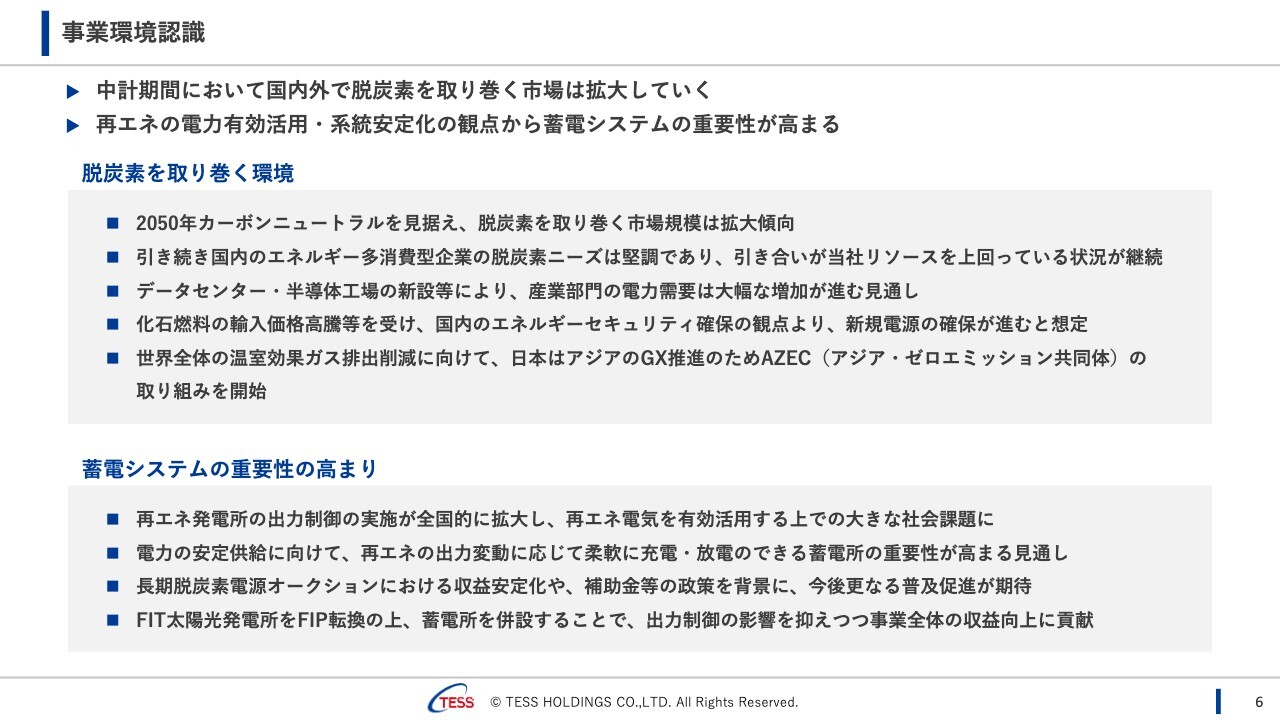

事業環境認識

事業環境についてご説明します。中期経営計画期間に加え、2030年以降も追い風となることが予想されます。また、再エネがさらに増加すると、蓄電池の需要が高まります。さらに、データセンターや半導体工場の新設等により、電気需要の増加が進み、脱炭素電源が必要となってくることも見込まれます。

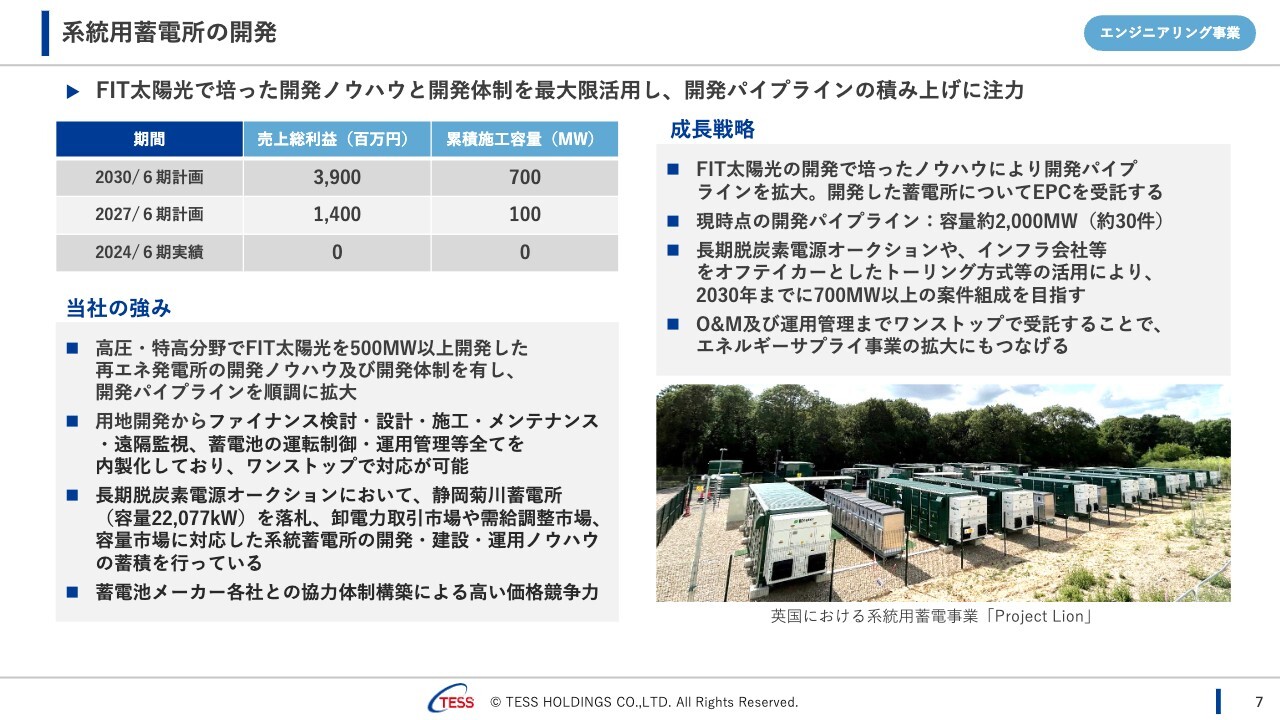

系統用蓄電所の開発

系統用蓄電所の開発についてご説明します。私たちの強みとして、500メガワット以上のFIT太陽光を開発したという実績があります。さらに、用地の取得から工事、メンテナンス、運用管理まで、すべてワンストップで対応できる強みもあります。

長期脱炭素電源オークションにおいて、容量約22メガワットの静岡菊川蓄電所を落札することができました。制度理解や需給管理のノウハウ等を内製化して自社で行うことができる点等が今回の落札にもつながったのではないかと考えています。

こうした取り組みを増やしていくことにより、蓄電池メーカーとの協力体制構築による高い価格競争力が出てくるのではないかと思っています。成長戦略としては、FIT太陽光の開発ノウハウを最大限活用していくことで開発パイプラインの拡大を図り、人員もさらに増強する予定です。

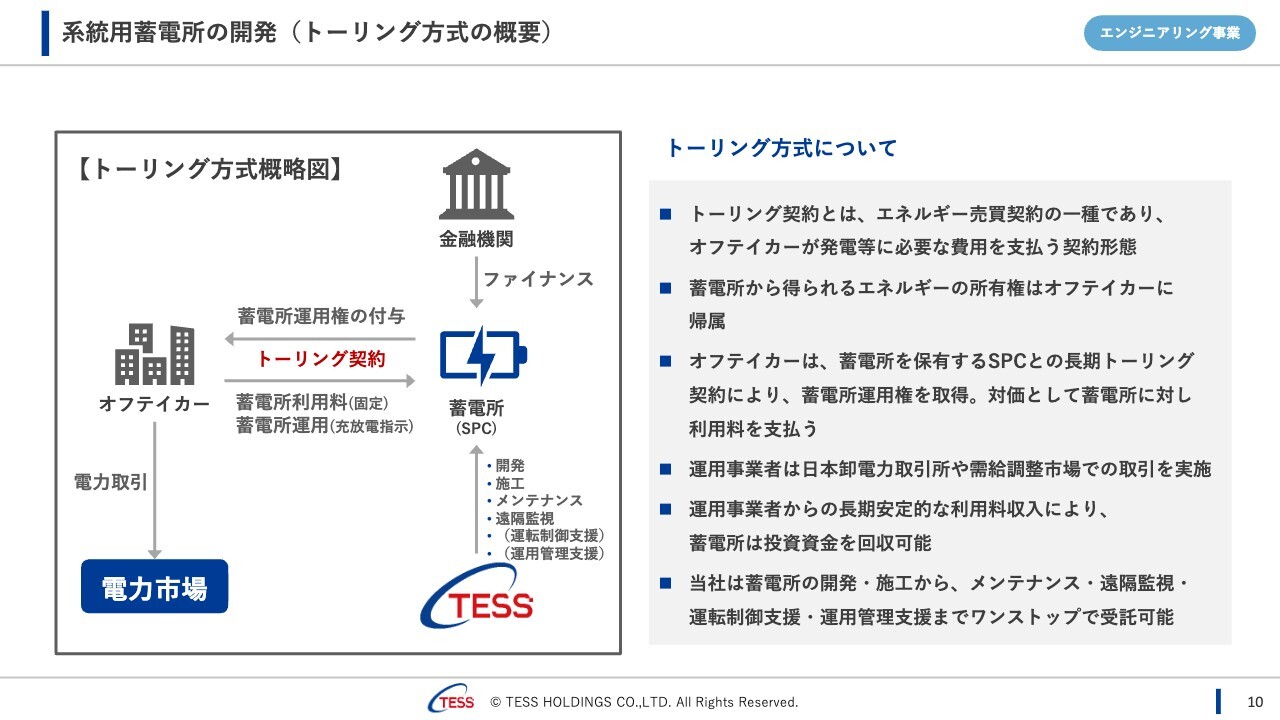

現時点の開発パイプラインは、容量約2ギガワット(約30件)となっています。長期脱炭素電源オークションやインフラ会社等をオフテイカーとしたトーリング方式等の活用により、2030年までに700メガワット以上の案件組成を目指していきます。

スライドの数字は、EPCによる売上総利益を示しています。EPCを受託し、その後のO&Mや運用管理を受注することで、エネルギーサプライ事業の積み上げに結び付けていきたいと思っています。

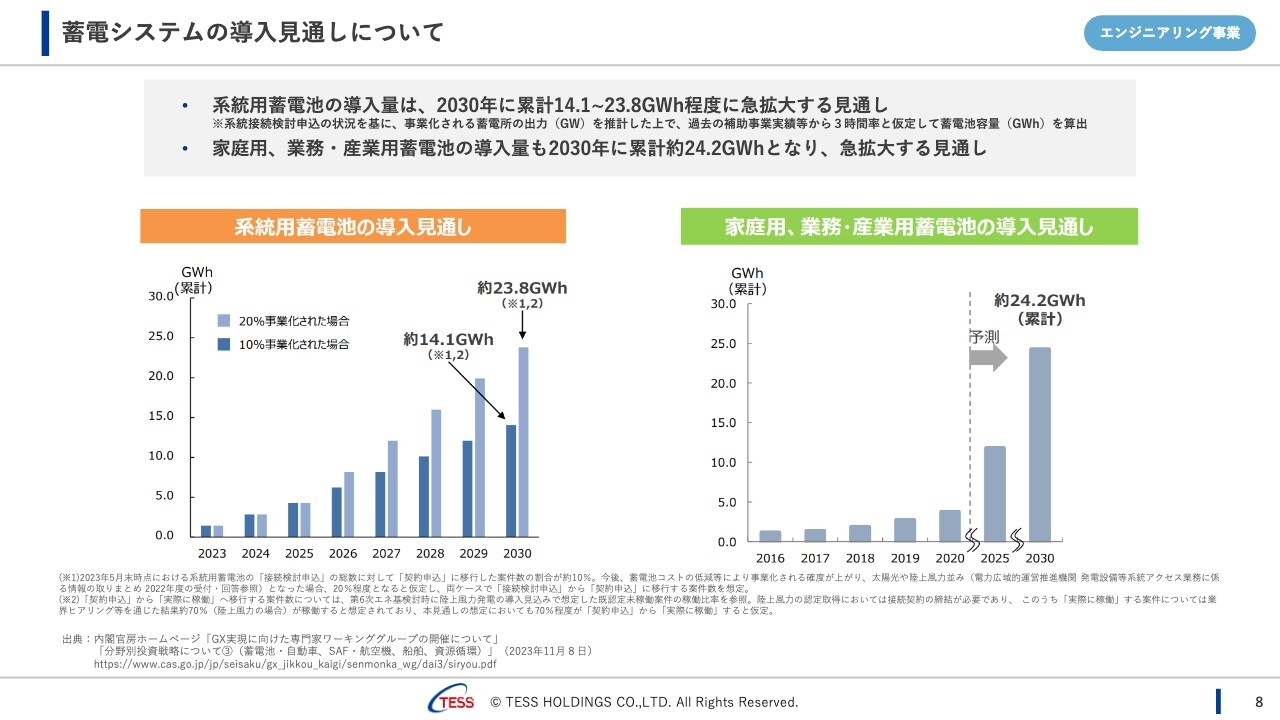

蓄電システムの導入見通しについて

蓄電システムの導入見通しです。非常に大きな導入が見込まれることについて、スライドに記載しています。

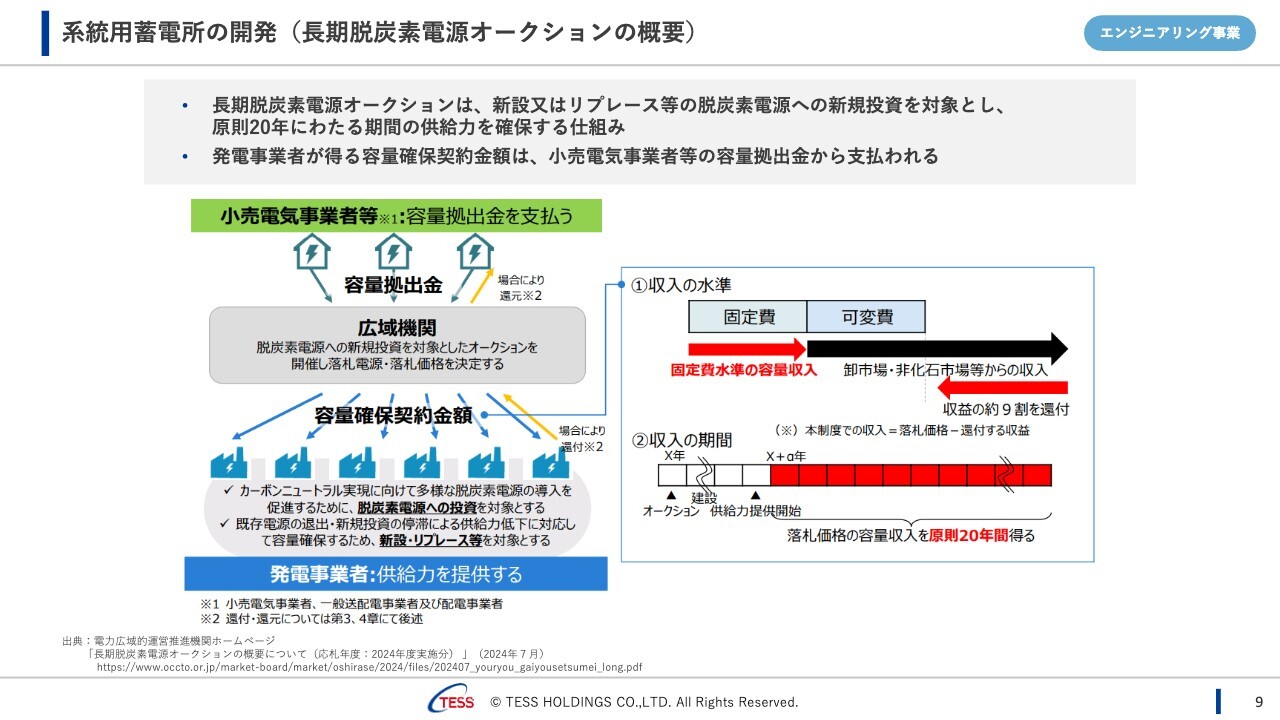

系統用蓄電所の開発(長期脱炭素電源オークションの概要)

スライドは、長期脱炭素電源オークションの概要について記載しています。

系統用蓄電所の開発(トーリング方式の概要)

スライドは、トーリング方式の概要を記載しています。

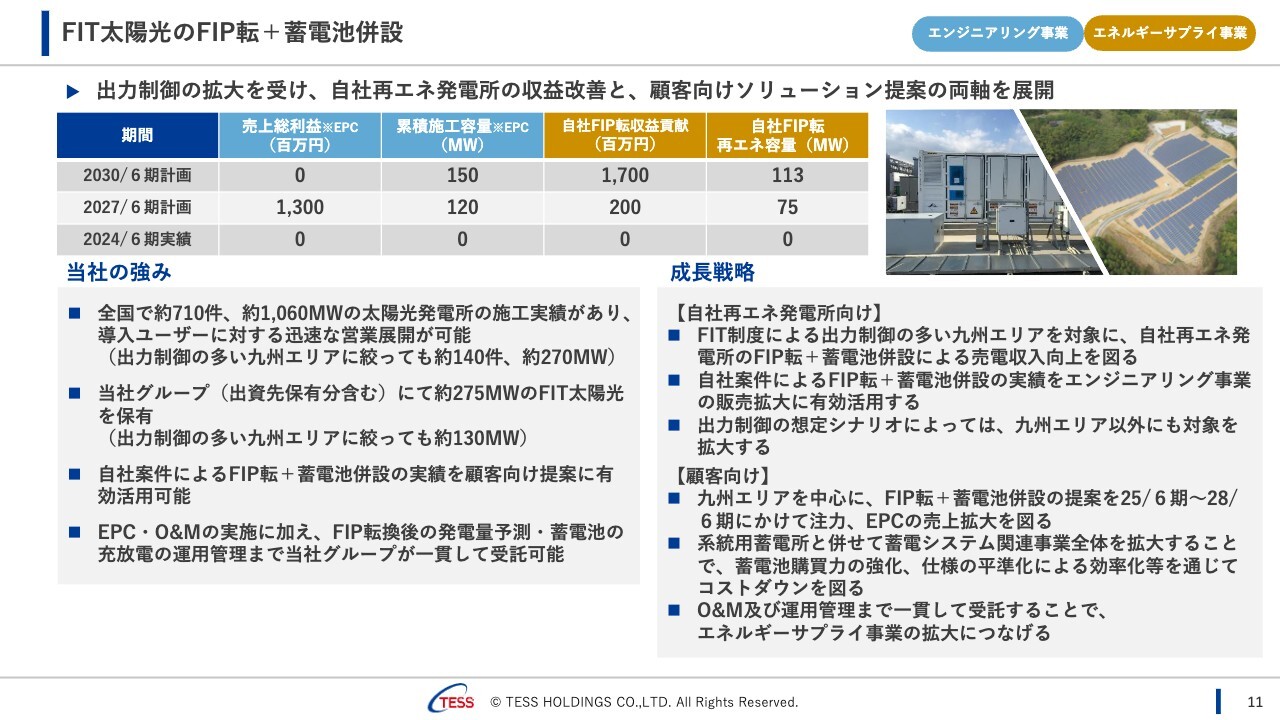

FIT太陽光のFIP転+蓄電池併設

FIT太陽光のFIP転+蓄電池併設についてです。自社再エネ発電所を保有しているため、出力制御の拡大を実感しています。そのため、自社再エネ発電所の収益改善と顧客向けソリューション提案の両軸を展開していきたいと思っています。

今まで、全国で約710件、約1ギガワットの太陽光発電設備を施工してきました。特に出力制御の多い九州エリアにおいては、約270メガワットの実績があります。また、当社グループ(出資先保有分含む)では、約275メガワットのFIT太陽光を保有しており、出力制御の多い九州エリアに絞っても約130メガワットのFIT太陽光を保有しています。

自社案件をFIP転+蓄電池併設し、再エネ発電の収益のベースアップ、さらに出力制御で困っている顧客に向けてFIP転+蓄電池併設を提案し、受注につなげていきます。加えて、受注後のO&Mや運用管理も受託していくことで、エネルギーサプライ事業の積み上げにつなげていく計画です。

自社案件のFIP転+蓄電池併設については、当社グループの連結子会社が保有する九州エリアの発電所をすべてFIP転します。

そうすると、容量としては静岡菊川蓄電所の約5倍となりますので、自社案件のFIP転を通して、メーカーからの調達における価格競争力をつけていこうと考えています。自社案件については、早くFIP転+蓄電池併設を行えば、その分早く出力制御の影響を抑制することができ、再エネ発電による業績の積み上げとベースアップにつながりますので、こちらを進めていきます。

現在は、九州エリアのみの計画となっていますが、今後の出力制御の想定シナリオによっては、九州エリア以外にも対象を拡大していく予定です。

顧客向けの成長戦略については、九州エリアにある約270メガワットの案件等に対して、集中的にFIP転+蓄電池併設の提案を行っていきます。早く実施すればするほど収益化につながるため、2025年6月期から2028年6月期の3年間に集中してEPCの営業をかけていく予定です。

このような取り組みの拡大により、メーカーとのグリップもできていくのではないかと思っています。EPCだけでなくO&Mや運用管理まで一貫して受注することで、エネルギーサプライ事業の拡大にもつなげていきたいと考えています。

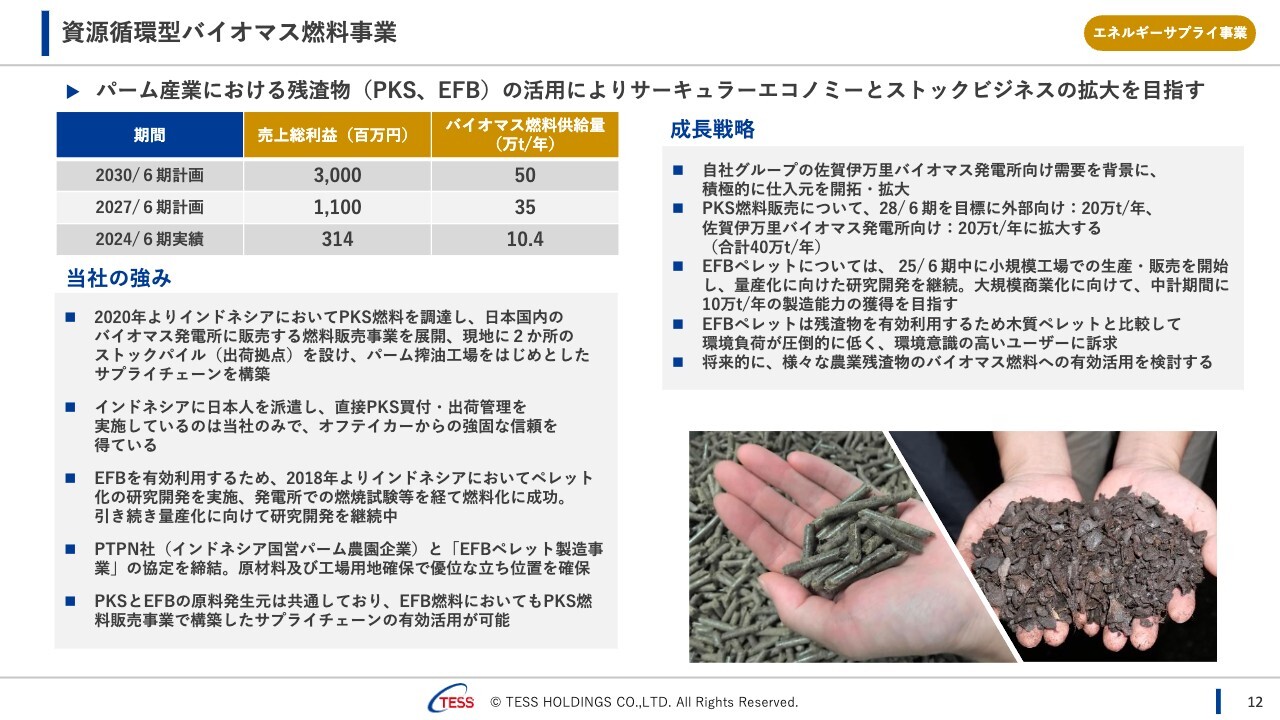

資源循環型バイオマス燃料事業

資源循環型バイオマス燃料事業についてです。PKS燃料に関しては、2020年から日本人の社員を現地に派遣し直接PKSの買い付けや出荷管理等をしています。今後も供給量を増やしていく予定としており、サプライチェーンの構築強化を行っています。

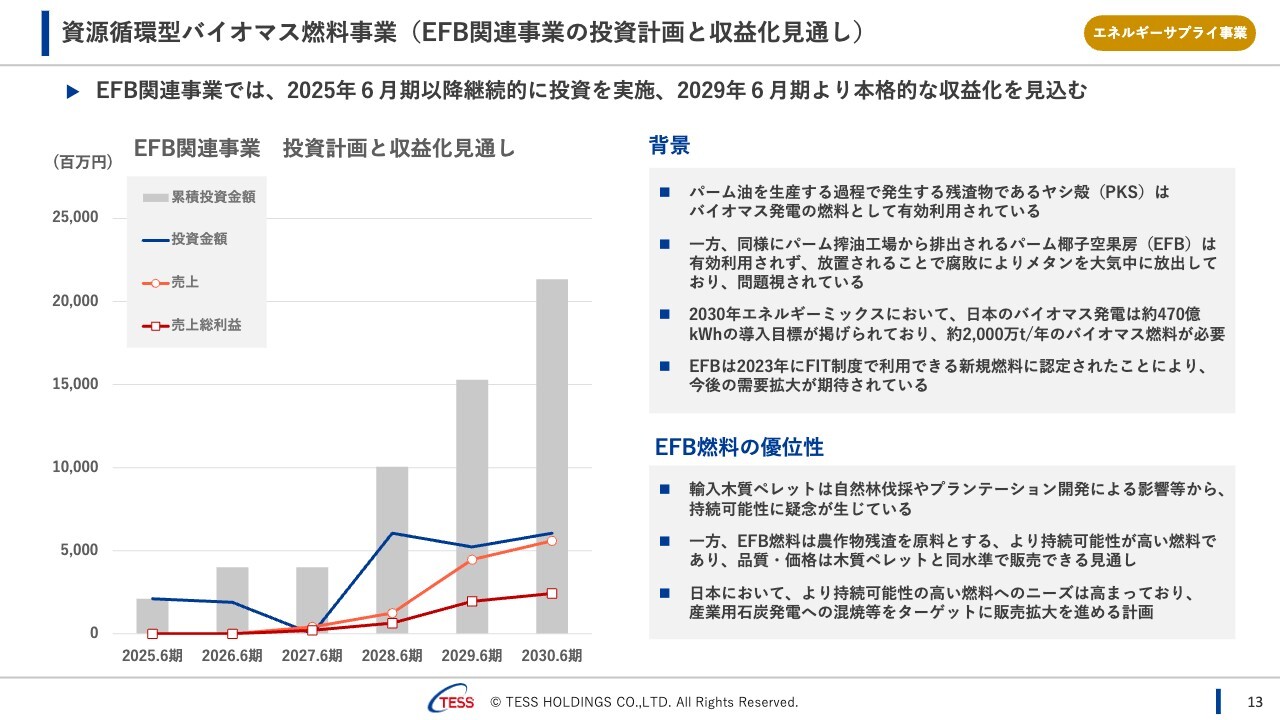

EFBペレットに関しては、2018年から研究開発をしています。PTPN社というインドネシアの国営パーム農園企業と協定を締結し、工場建設をこれから一緒に行っていくという立ち位置を確保しています。

PKSもEFBも、原料の発生元は一緒であるため、PKS燃料販売事業で構築したサプライチェーンをEFBペレット製造にも有効活用することを考えています。

成長戦略としては、PKS燃料について、2028年6月期を目標として外部向けに20万トン、佐賀伊万里バイオマス発電所向けに20万トンの、年40万トンに拡大していく予定です。EFBペレットついては、小規模工場で量産化していくことで、中期経営計画期間には年間10万トンの製造能力の獲得を目指します。

今後は火力発電の脱炭素も必要となるため、FIT発電所向けに事業をスタートしていますが、火力発電の脱炭素という分野にも可能性があるのではないかと考えています。

資源循環型バイオマス燃料事業(EFB関連事業の投資計画と収益化見通し)

スライドは、EFB関連事業の投資計画と収益化の見通しについて記載しています。

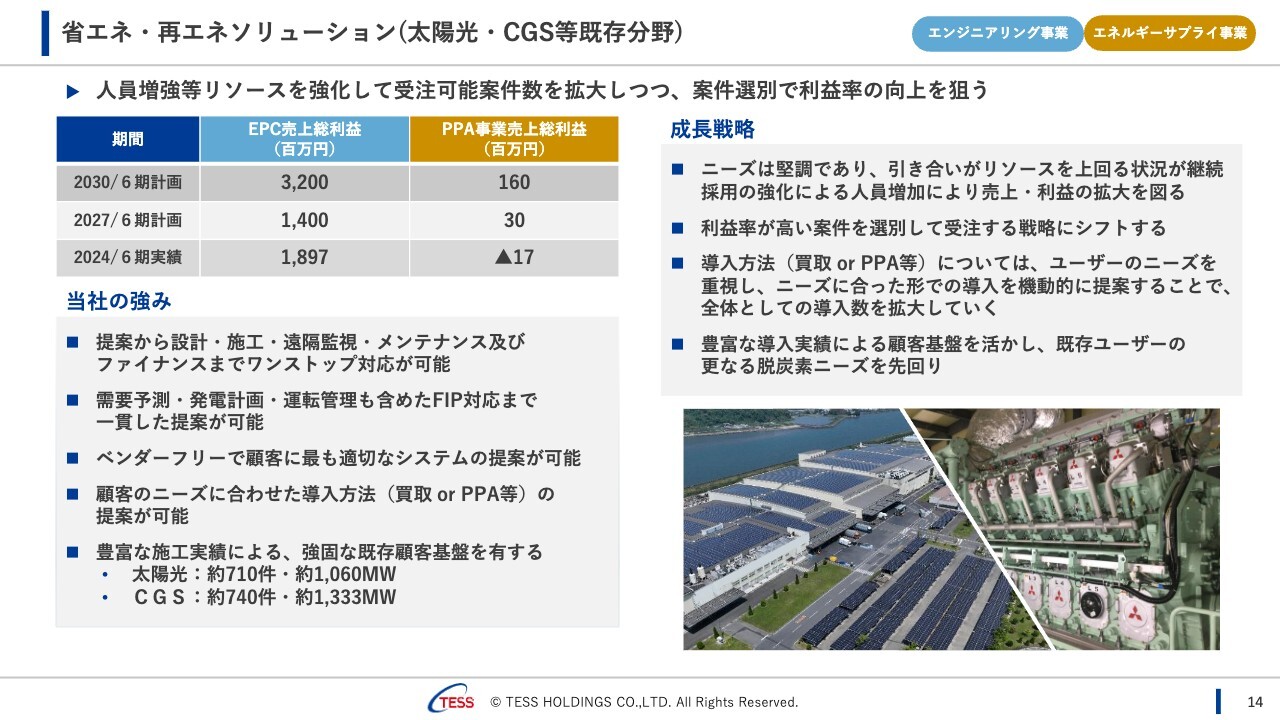

省エネ・再エネソリューション(太陽光・CGS等既存分野)

太陽光・CGS等の既存分野についてご説明します。冒頭にお話ししたとおり、創業以来の既存事業を長年続けてきたことによるベースがあるからこそ、開発案件やインドネシアでの取り組みにもつなげられていると考えています。

このような実績や、顧客基盤、ワンストップソリューション、ベンダーフリー等の強みを活かしながら、全社ベースで年間30名ほどの人員増強を実施しながら、既存事業もさらに拡大させていきます。

企業価値の向上に向けて

企業価値の向上についてです。ROE及びROICを重視し、企業価値を向上していくことで、安定的な株主還元を進める方針です。今の課題は、佐賀伊万里バイオマス発電所向けにかなりの資金調達をしているものの、まだ収益貢献には至っていないため、指標が悪化しています。

今は、収益性を向上することで、中期的に状態を改善させていくための準備期間と考えています。2027年以降は大きく利益を成長させて、株主のみなさまに還元していきたいと思っています。

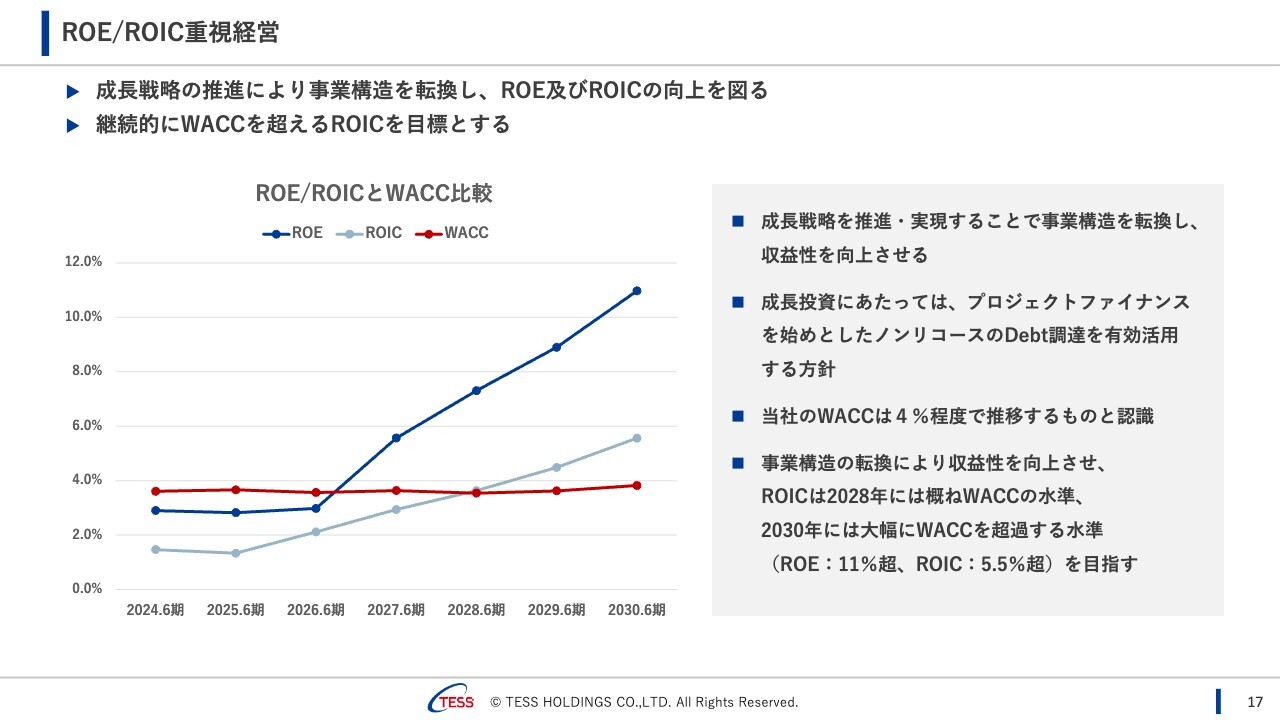

ROE/ROIC重視経営

利益の成長とともに、ROE/ROICの改善に取り組みます。成長投資については、プロジェクトファイナンスをはじめとしたノンリコースを活用する方針です。

財務戦略としては、当社のWACCは4パーセント程度で推移するものと認識しています。収益性を向上させることで、2030年にはROIC5.5パーセント超、ROE11パーセント超の水準を目指しています。

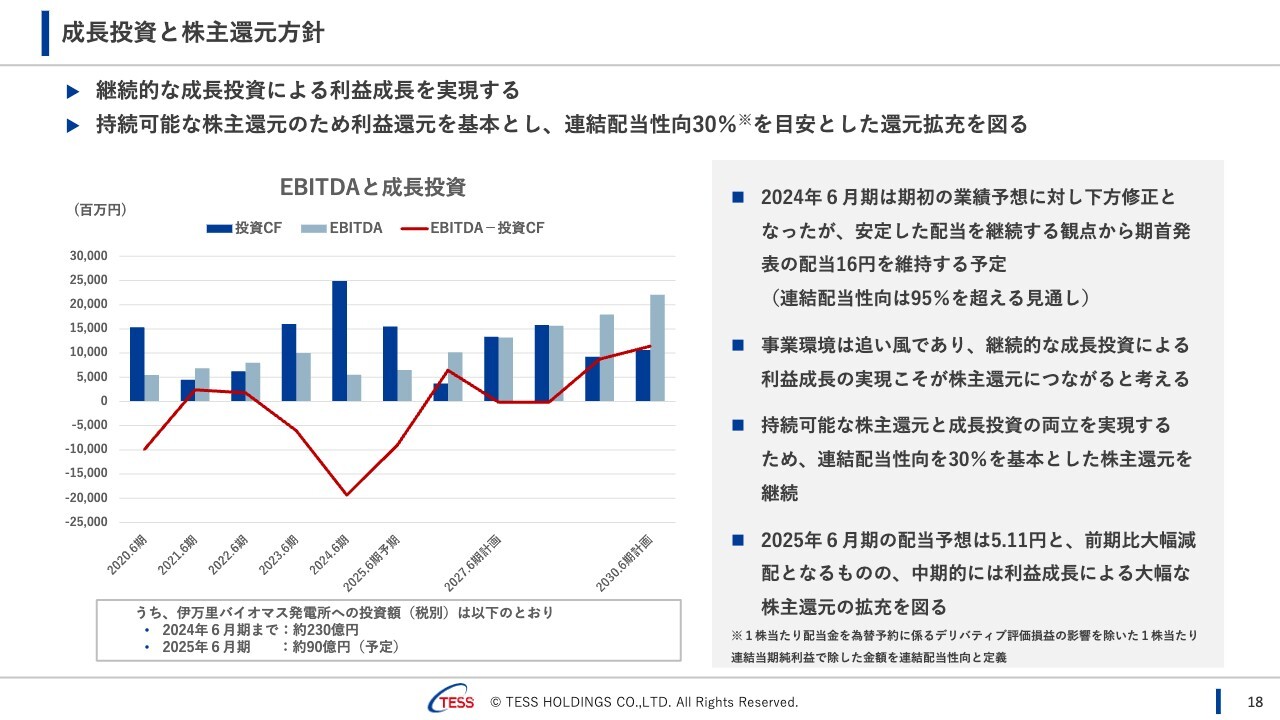

成長投資と株主還元方針

成長投資と株主還元方針です。2024年6月期の配当は期初予想を維持し、配当16円となる予定です。京都府開発案件の期ズレも影響し、連結配当性向はほぼ100パーセントとなっています。

今後については、やはり事業環境が追い風であることと、準備期間にしっかり成長投資することにより、2027年以降は利益成長につなげて、連結配当性向30パーセントを基本とした還元を継続していきたいと思っています。

2025年6月期の配当予想は、京都府開発案件が含まれていないことから、5.11円と低い数字になっていますが、中長期的には利益成長により還元を増やしていきます。京都府開発案件の利益が入れば、その分はしっかりと還元に回していきたいと考えています。

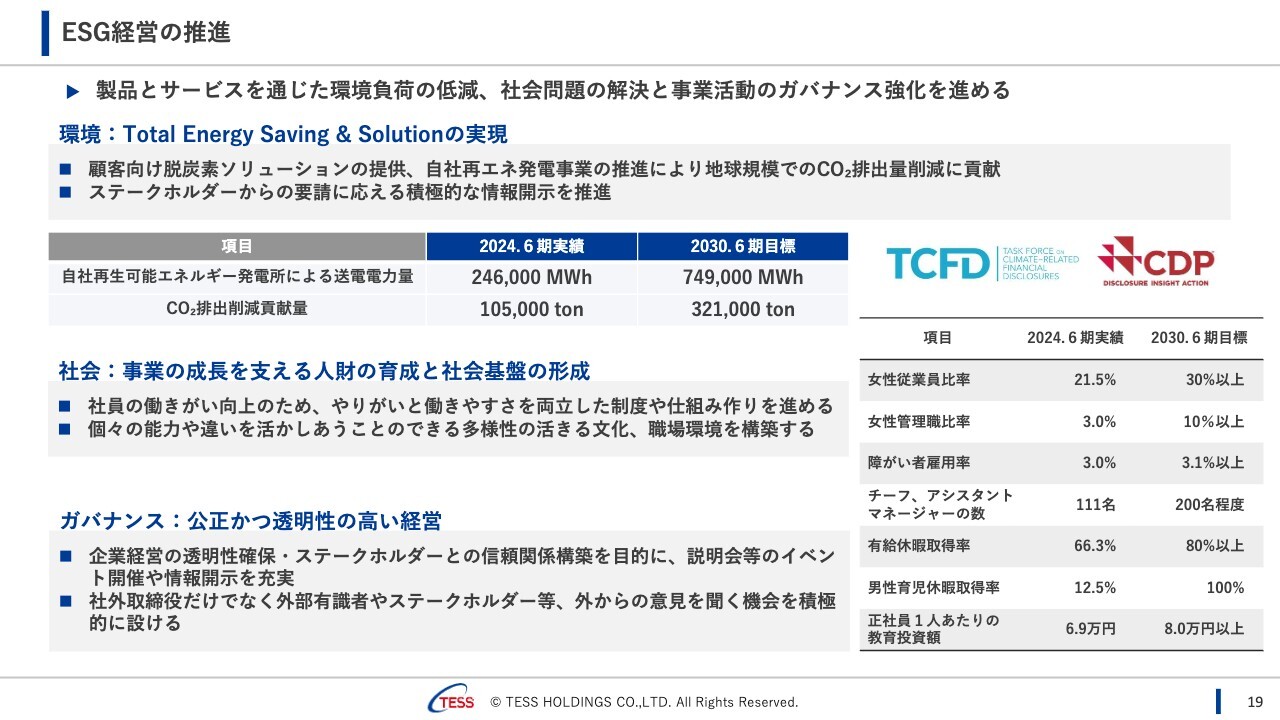

ESG経営の推進

ESG経営の推進についてです。当社ではESG推進委員会を設け、ESGの担当役員も在籍しています。環境に関しては、本業そのものですので、方針自体に変更はありませんが、数値目標は今回の中期経営計画の策定にあわせて変更しています。社会貢献、社会課題の解決、ガバナンスの強化にもしっかりと取り組んでいきたいと考えています。

質疑応答:エンジニアリング事業の利益率見通しについて

質問者:エンジニアリング事業について、開発型EPC同様、受託型EPCも2023年6月期やそれ以前の粗利率に比べると、2024年6月期も2025年6月期の予想も若干下がっているように見えますが、どのようにご認識されているのか教えてください。

もし下がっているというご認識であれば、2025年6月期の粗利率目線から中期経営計画は作られているのか、それとも中期経営計画期間に粗利率を回復していく見立てをされているのでしょうか? 足元のEPC粗利率推移と、中期経営計画に入っている今後

新着ログ

「建設業」のログ