【QAあり】東光高岳、計量事業全般・配電機器の受注が計画を上回り売上高は前期比+10% 利益面は大幅増で過去最高益を達成

2024年3月期 通期決算説明会

一ノ瀬貴士氏:みなさま、こんにちは。東光高岳の代表取締役社長の一ノ瀬です。本日はお忙しい中、当社の2024年3月期の決算説明会にご参加いただき誠にありがとうございます。本日の説明会は対面とリモートのハイブリッドで実施します。当社へのご理解につながれば幸いです。

はじめに

本年1月22日に公表した当社の特別高圧変圧器類、および今週5月14日に公表した変成器類の一部製品における不適切事案については、お客さまや株主・取引先等のステークホルダーのみなさまに多大なるご心配・ご迷惑をおかけしました。あらためて、心より深くお詫び申し上げます。

いずれの事案も、電気製品の安全性を確保するための基本となる試験を正しく行っていないという、電力の安定供給を担う電気メーカーとして恥ずべき杜撰な品質管理体制であった結果であると、重く受け止めています。

現在も再発防止および信頼回復に向けた取組みを全社一丸となり全力で進めている途中段階ですが、現時点での状況をお知らせいたします。

まず、1点目の製品の健全性およびお客さまへの対応状況です。

これまでに出荷した当該製品の健全性については、 本年1月22日付および5月14日付の公表文に記載のとおり、製品健全性の確認を行っていることから、当該製品自体の品質及び安全性の問題を惹起することはないと考えておりますが、引き続き、調査を進めてまいります。

なお、現在に至るまで、本事案に起因する品質や安全性に係る問題が発生した事例は確認されていません。

また、お客さまに対しては、現時点で判明している事実関係と納入した製品の品質および安全性についてのご説明、ならびに今後の対応方法の協議中であり、今後も誠実に対応を進めてまいります。

はじめに

2点目は、調査・検証委員会からの中間報告書の受領についてです。

本年1月22日に公表した特別高圧変圧器類の不適切事案について、当社とは利害関係のない独立した調査・検証委員会を設置し、①本事案の調査、②調査結果を踏まえた原因分析と再発防止策の提言、③当社で実施している総点検調査等のプロセスに対する評価・検証に関する調査を依頼し、この度、5月14日に①②に関する中間報告書を受領しました。

引き続き、調査・検証委員会において③や当社の内部統制システム全般に関する調査・評価を進めていただき、それらの結果を含めた追加の報告書を7月目途に受領する予定です。受領し次第、速やかに公表します。

3点目、品質総点検の状況についてです。現在も品質総点検を継続中です。結果がまとまり次第、速やかに公表を行ってまいります。

4点目、業績への影響についてです。現時点で、2025年3月期の連結業績予想の修正はありません。今後、当期の連結業績に影響が見込まれる場合には速やかに公表します。

はじめに

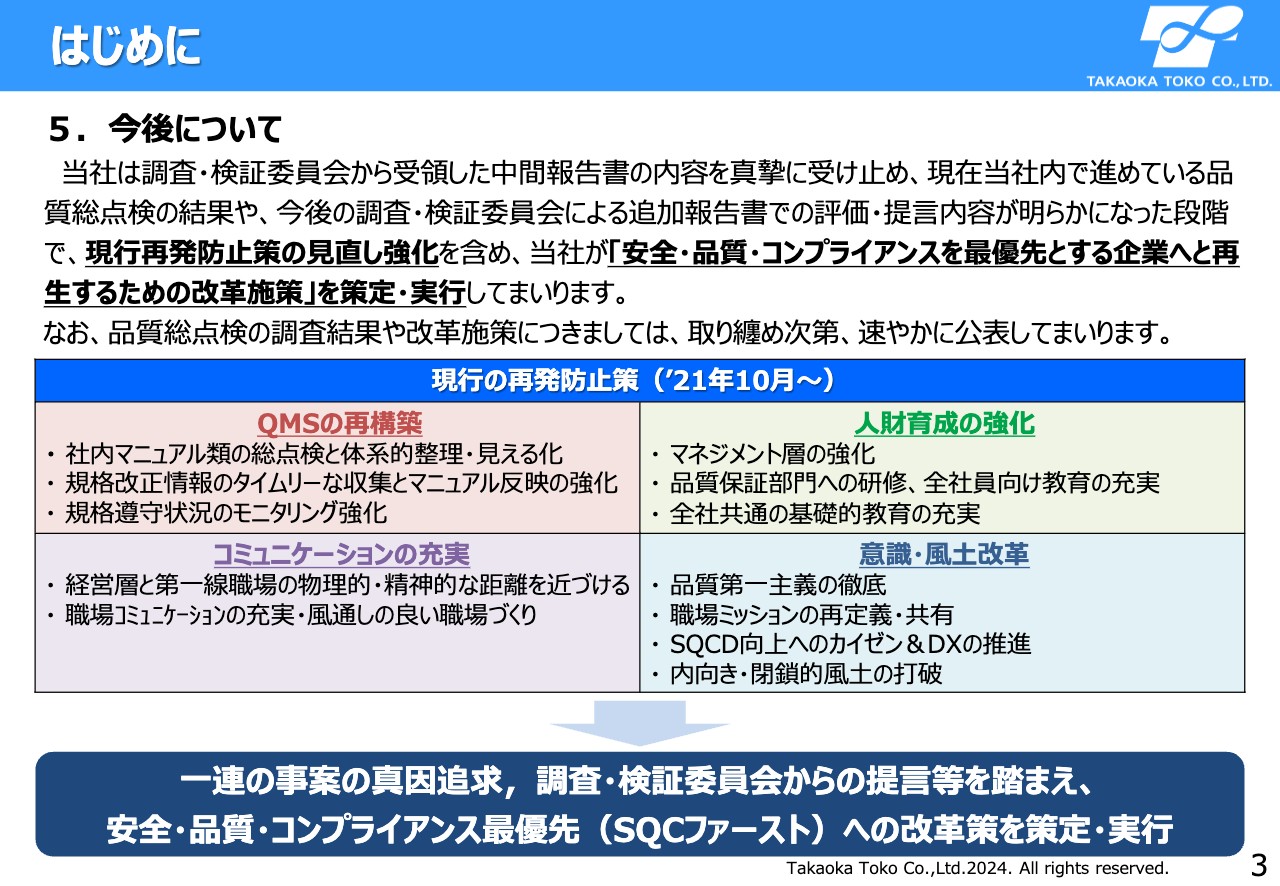

5点目は、今後の対応についてです。

当社は調査・検証委員会から受領した中間報告書の内容を真摯に受け止め、一連の不適切事案の真因追求や、今後の調査・検証委員会による追加報告書での評価・提言が明らかになった段階で、2021年以降進めている現行の再発防止策の見直しを含め、当社が「安全・品質・コンプライアンスを最優先とする企業へと再生するための改革策」を策定し実行してまいります。

なお、品質総点検の結果や改革策については、取りまとめができ次第、速やかに公表してまいります。

以上が現時点での不適切事案への対応状況です。度重なる不適切事案の公表に至り、ステークホルダーのみなさまに多大なるご心配・ご迷惑をおかけしましたことを、あらためて、心より深くお詫び申し上げます。

当社が「安全・品質・コンプライアンスを最優先し、お客さま志向で常に挑戦し続ける」会社へと生まれ変わる最後のチャンスとの覚悟を持って、全社一丸となって、この危機を乗り越えて信頼回復を果たすべく、全力で取り組んでまいります。

目次

ここからは、2024年3月期通期の決算について、目次に沿って順番にご説明します。

1. 2023年度 業績概要<対前年度比較>

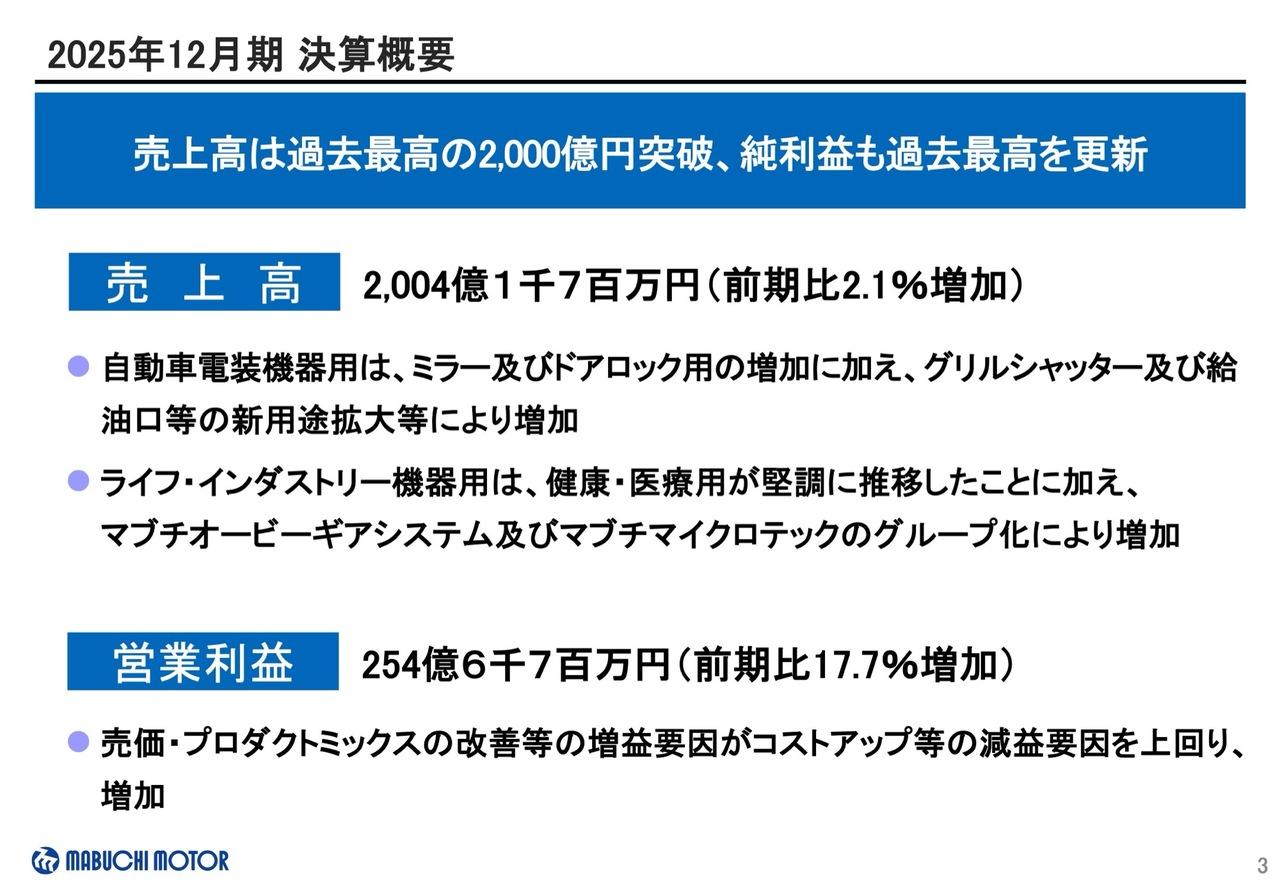

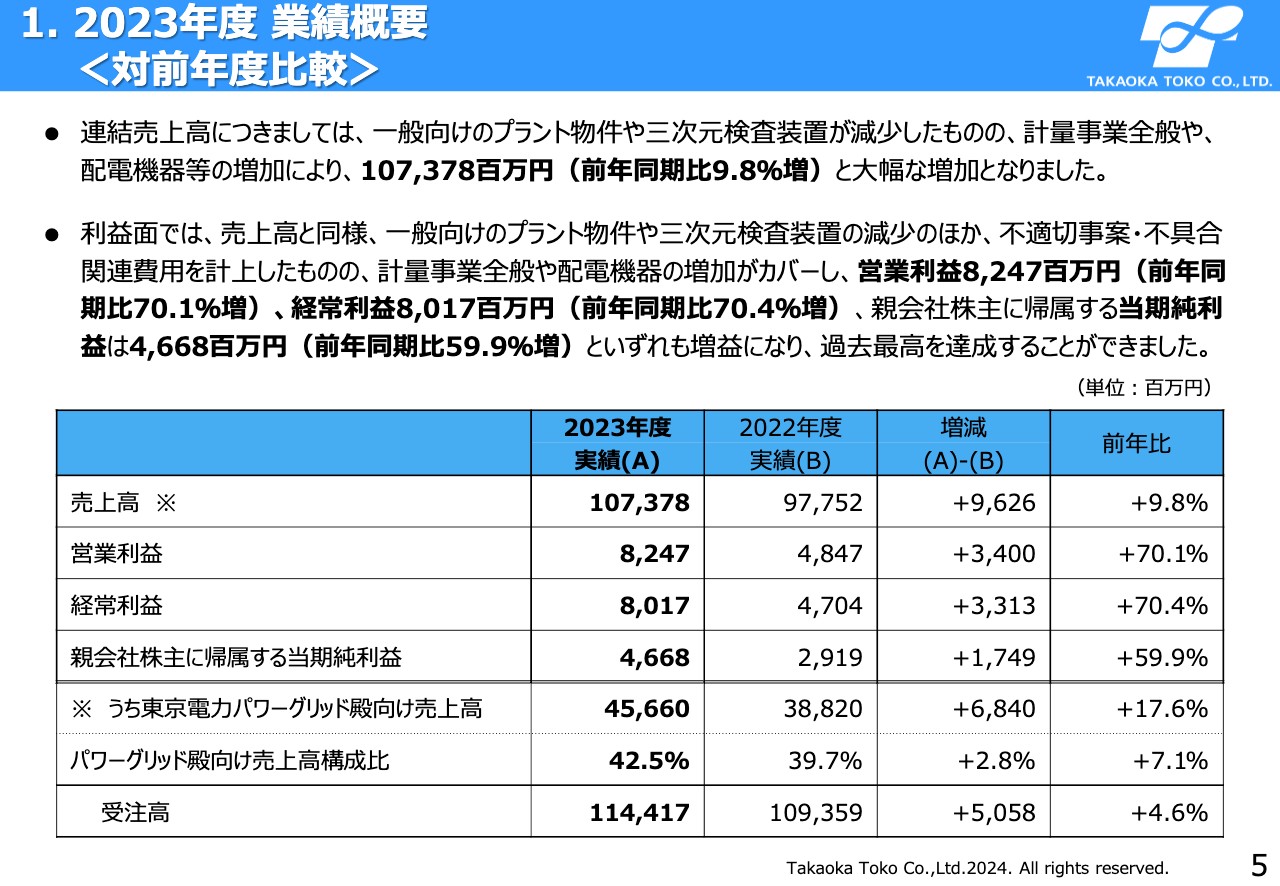

2023年度の業績を総括すると、連結売上高は前年比9.8パーセント増の1,074億円、営業利益は前年比70.1パーセント増の82億円、経常利益は前年比70.4パーセント増の80億円と、過去最高の業績を達成することができました。

売上高については、一般向けプラント物件や、半導体業界の投資抑制に伴い三次元検査装置が減少しました。しかし、スマートメーターを含む計量事業全般や一部の配電機器類の販売が増加したことに加え、EV用急速充電インフラの販売も増加したことなどにより、前年より96億円の増加となりました。

利益面では、一般向けプラント物件や三次元検査装置の減少のほか、不適切事案関連・不具合関連の費用を計上しました。

一方で、計量事業全般や配電機器の売上増に伴う利益増に加え、DX推進による既存事業の収益性の向上、調達改革によるコストダウン、改善活動の磨き込みによる生産性の向上などにより、前年と比べて営業利益はプラス34億円、経常利益はプラス33億円、親会社株主に帰属する当期純利益はプラス17.5億円と、それぞれ増益となっています。

東京電力パワーグリッド向けの売上高が大きく増えていますが、これは主に電柱の上に設置されている小型変圧器、あるいは配電自動化用制御器、スマートメーター、計量工事、変成器などの増加によるものです。

受注高は、三次元検査装置や海外工事案件が減少しましたが、スマートメーターをはじめとした計量事業全般や配電機器の受注が好調で、前年比51億円増の1,144億円となりました。

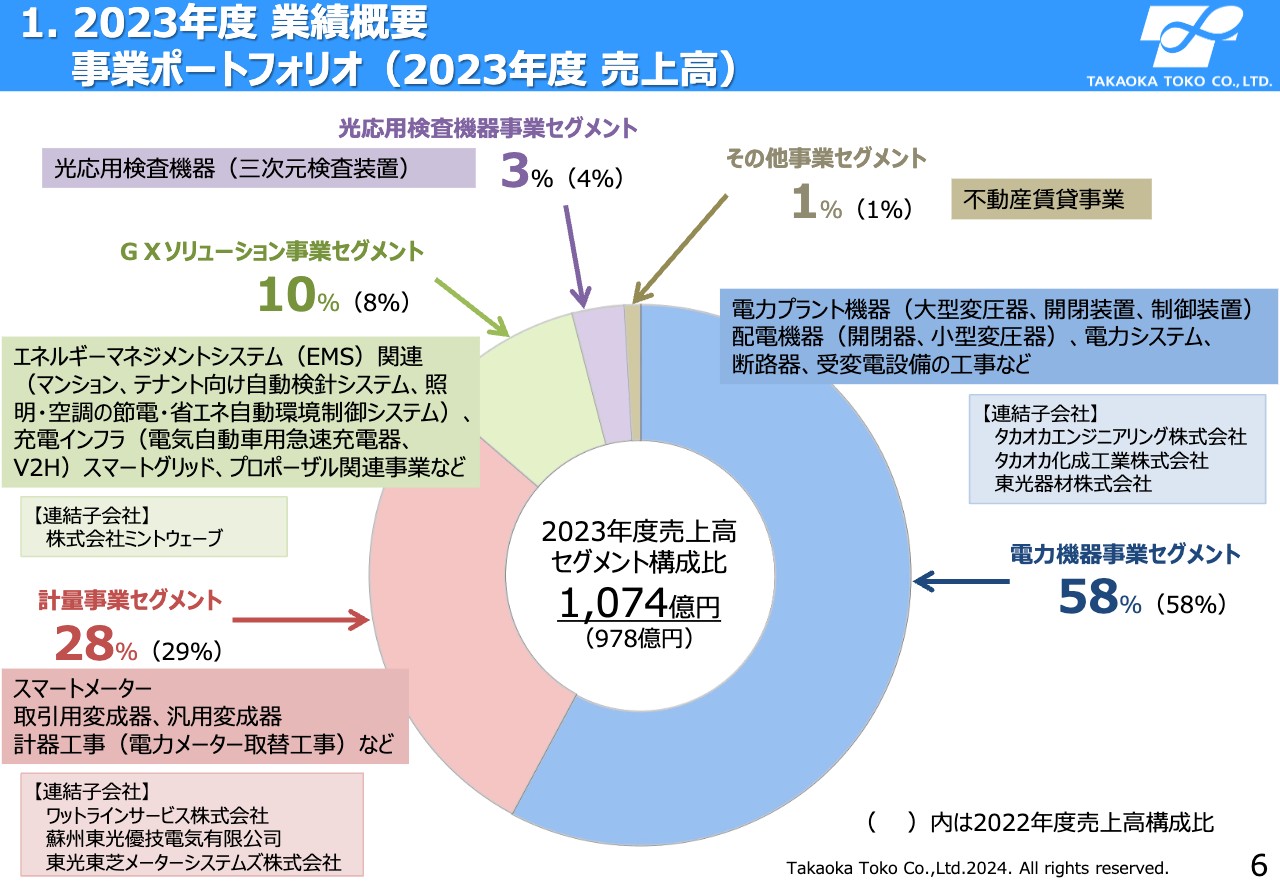

1. 2023年度 業績概要 事業ポートフォリオ(2023年度 売上高)

スライドの図は、各事業セグメントの事業内容と売上高の構成比を示しています。売上高は光応用検査機器事業以外で大きく増加しています。構成比は前年度に比べてGXソリューション事業が微増し、計量事業と光応用検査機器事業が微減となりました。

1. 2023年度 業績概要 ー売上高の状況ー <対前年度比較>

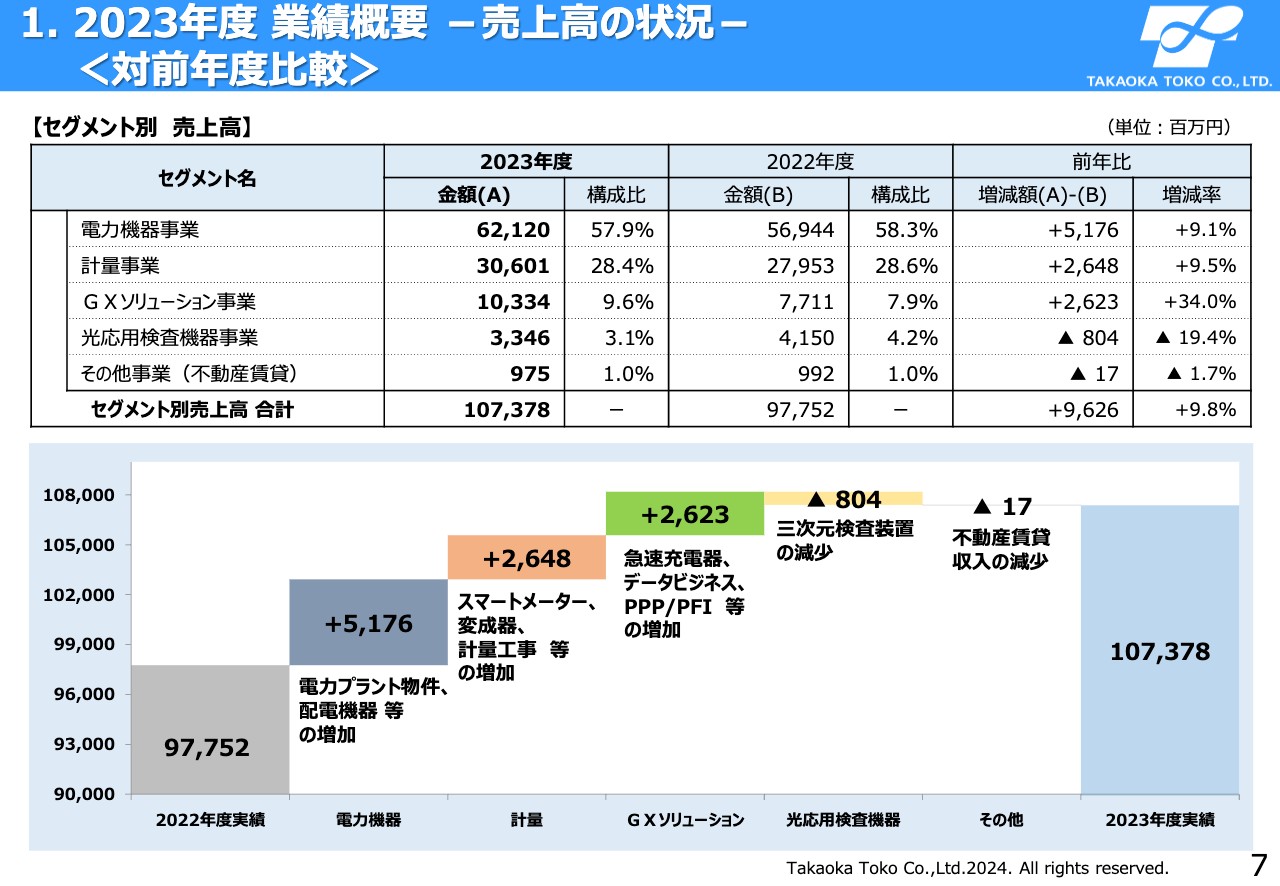

スライドの図は、売上高について前年度からの増減比較をウォーターフォールチャートで示したものです。

グラフの左端の2022年度の売上高978億円から、電力機器事業でプラス52億円、計量事業でプラス26億円、GXソリューション事業でプラス26億円の増加となりました。一方で、光応用検査機器事業でマイナス8億円の減少となり、2023年度の売上高はプラス96億円増加の1,074億円となっています。

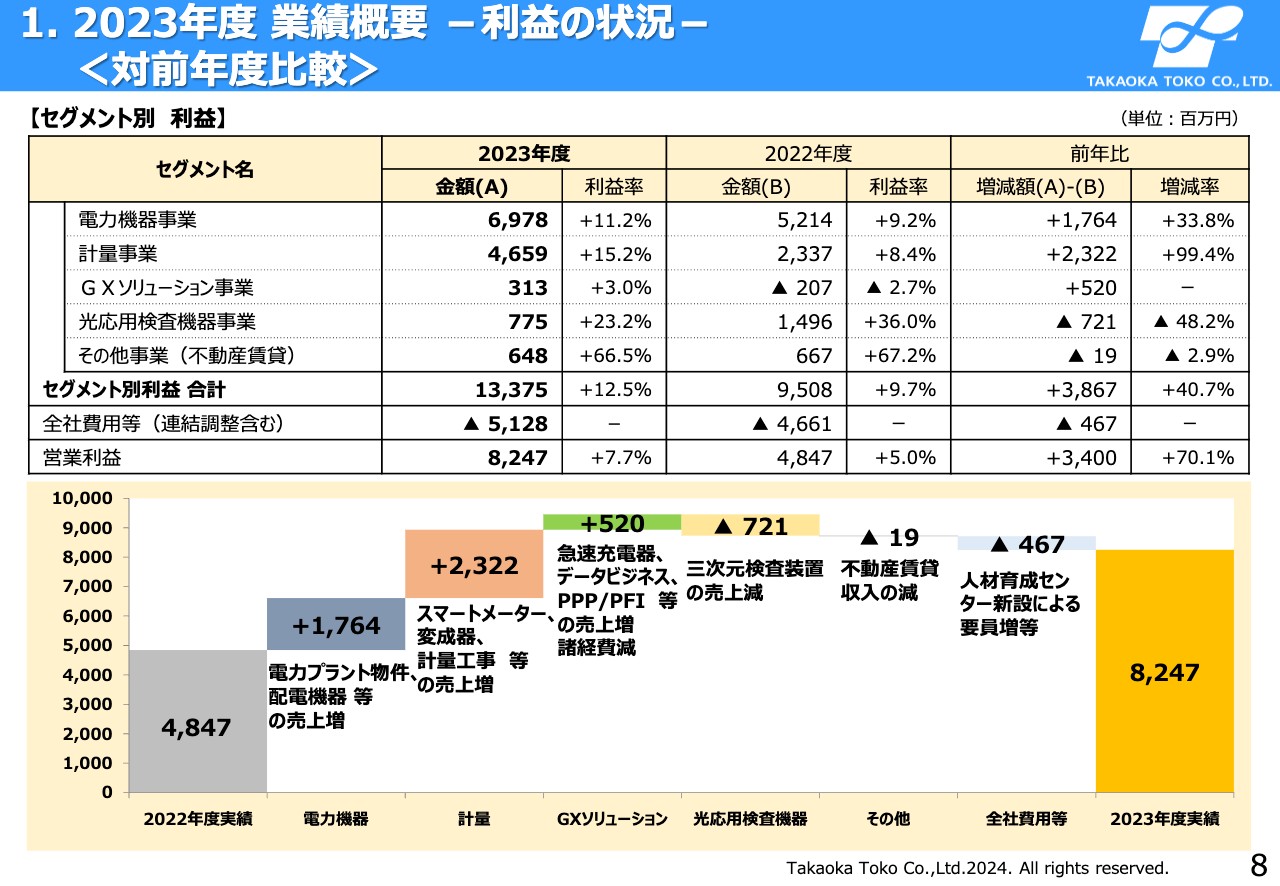

1. 2023年度 業績概要 ー利益の状況ー <対前年度比較>

営業利益のウォーターフォールチャートです。スライド左端の2022年度の営業利益48億円からスタートし、電力機器事業でプラス18億円、計量事業でプラス23億円、GXソリューション事業でプラス5億円の増加となりました。

一方で、光応用検査機器事業でマイナス7億円の減少となったほか、人材育成センターを設置したことに伴う要員増などの本社費用の増加があったことなどにより、2023年度の営業利益はプラス34億円の82億円となっています。

なお、部品の長納期化と資材価格高騰の影響として、期初計画時点で14億円の費用増を織り込んでいましたが、これを上回る影響は期中には発生していません。為替変動については、販売面では当社は円建て契約が主体のため、影響は軽微です。

一方、利益面では円安が進んだことを受け、海外調達品において約4億円の費用増の影響がありました。詳細は各事業セグメントの状況でご説明します。

2.各事業セグメントの状況<対前年度比較>

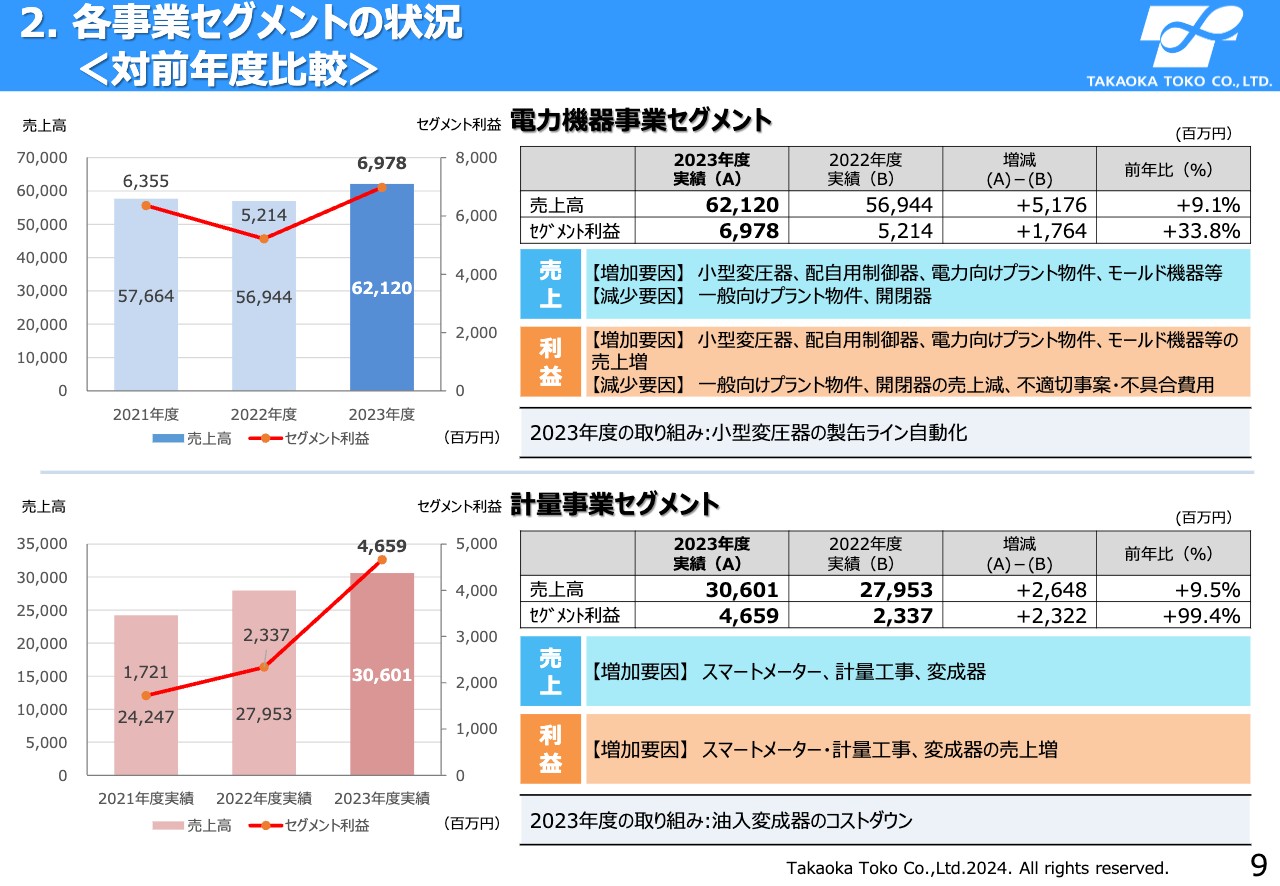

ここからは、各事業セグメントについてご説明します。まず、電気機器事業セグメントについてです。売上高は前年比52億円増収の621億円、セグメント利益は前年比18億円増益の70億円となりました。

売上高の増加要因としては、小型変圧器、配電自動化用制御器、電力会社向けプラント物件、グループ会社のタカオカ化成工業のモールド機器の増加によるものです。一方、減少要因としては、一般向けプラント物件、配電用開閉器の減少が挙げられます。

利益面では、一般向けプラント物件の売上減に伴う利益減に加え、不適切事案対応費用・不具合対策費用を計上したものの、売上増と売価改定に伴う利益増により、セグメント利益は増益となりました。

次に計量事業セグメントです。売上高は前年比26億円増収の306億円、セグメント利益は前年比23億円増益の47億円となっています。売上高の増加要因としては、東京電力向けスマートメーター、計量工事、各種変成器など全般にわたって販売工事が堅調に推移しました。利益面についても、これらの売上増に伴う利益増や売価改定の効果で増益となっています。

2. 各事業セグメントの状況<対前年度比較>

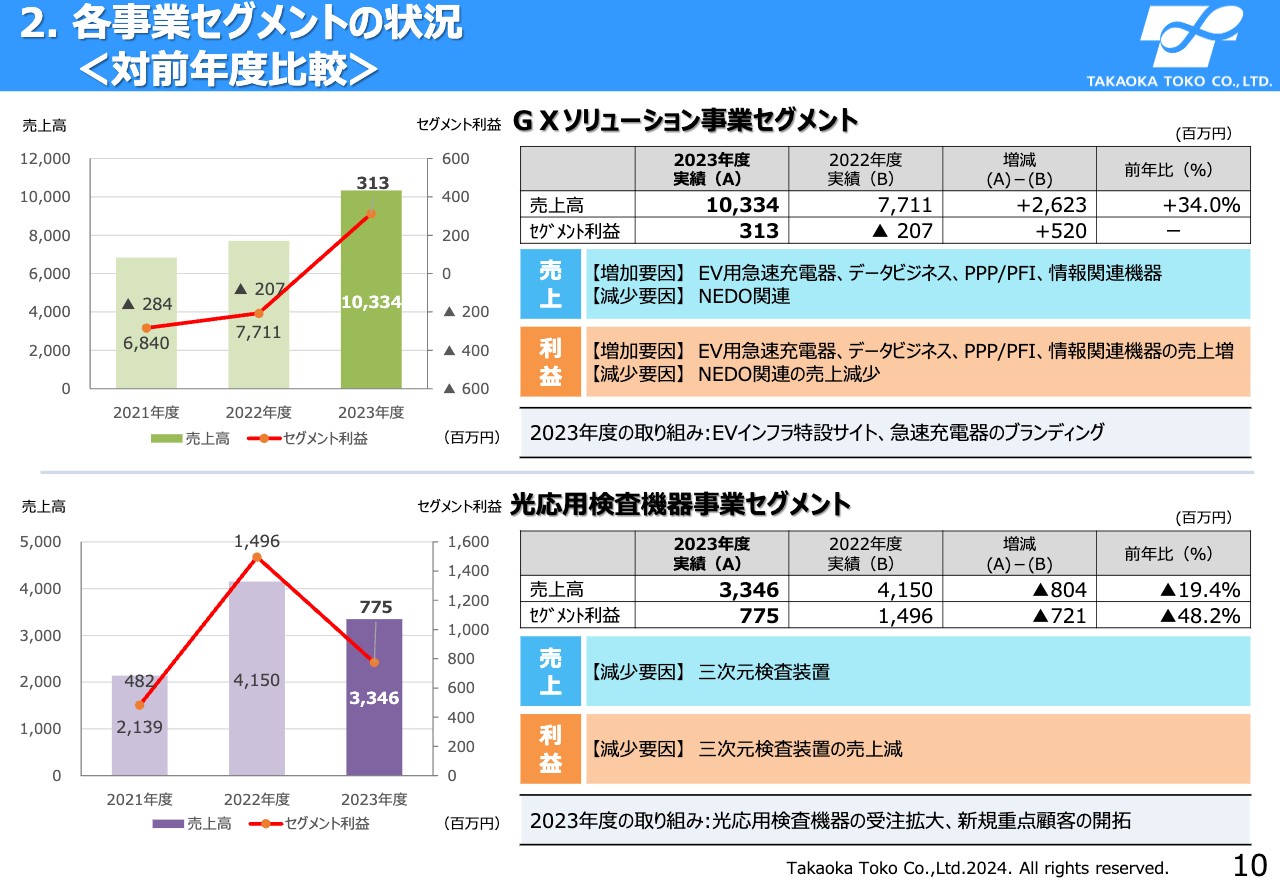

GXソリューション事業セグメントについてです。売上高は前年比26億円増収の103億円、セグメント利益は前年比から5億円改善して3億円となり、黒字に転換しています。

売上高の増加要因としては、一昨年度は電子部品の長納期化の影響でEV用急速充電器がかなり落ち込みましたが、その影響から回復し、2023年度はEV用急速充電器の販売が非常に増加しました。加えて、データビジネス、PPP/PFI事業、情報関連機器の増加も影響しています。

減少要因としては、新島でのNEDO実証の事業が2022年度で終了したことによる減少があります。利益面では、売上増加に伴う利益増により、黒字に転換することができました。

次に光応用検査機器事業セグメントについてです。売上高は前年比8億円減収の33億円、セグメント利益は前年比7億円減の8億円と、大幅な減益となっています。

減収減益の要因としては、世界的な半導体市場の需要減に加え、当社の主要顧客である半導体パッケージ基板製造メーカーが投資をかなり抑制したことに伴い、三次元検査装置の受注販売が大幅に減少したことによるものです。

3. 2023年度 業績概要 <対予想比較(2023.4.26開示)>

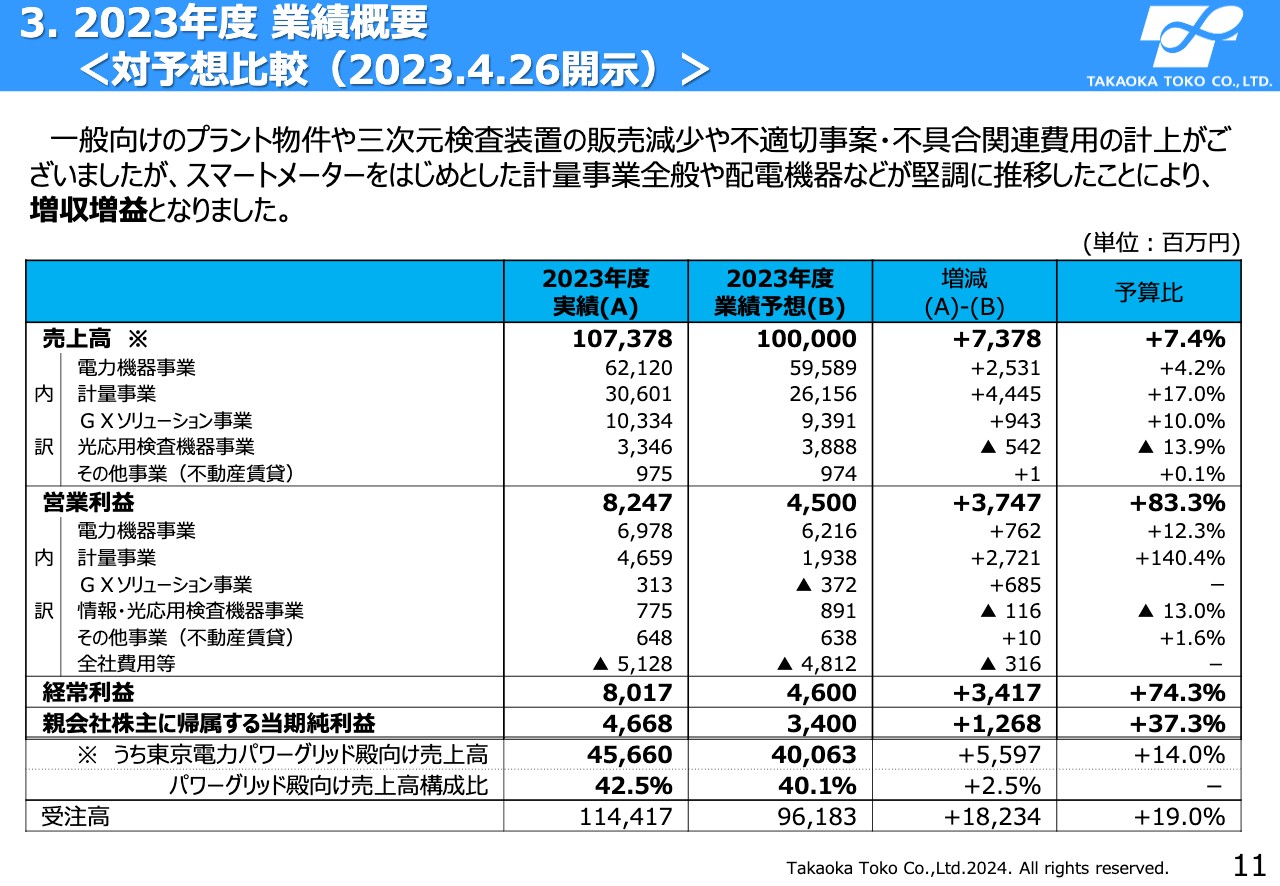

2023年度の当初に示した業績予想との比較です。2023年度当初の業績予想では売上高1,000億円、営業利益45億円を掲げましたが、これに対して業績は売上高でプラス74億円、営業利益がプラス37億円と、大幅に上回ることができました。

この増収増益の要因としては、一般向けのプラント物件や三次元検査装置の減少に加え、不適切事案・不具合対応費用の計上があったものの、一方でスマートメーター、計量工事、各種変成器などの計量事業全般に加え、配電機器をはじめとする電力機器事業が計画を上回るペースで堅調に受注・販売できたことによるものです。

なお、2024年の1月29日に公表した業績修正値も上回りましたが、これは計量事業の変成器類がそれ以降増加したことによるものです。

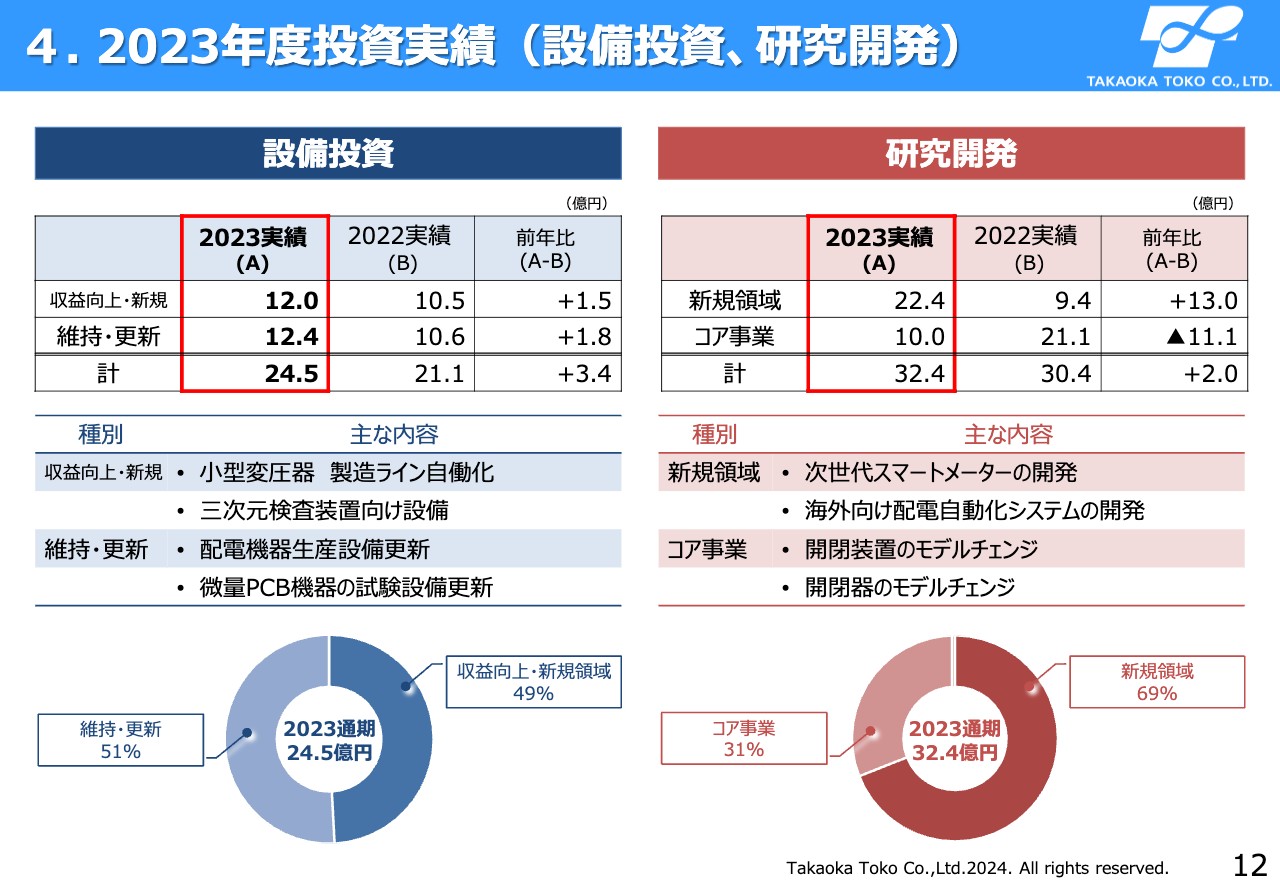

4. 2023年度投資実績(設備投資、研究開発)

設備投資と研究開発費の実績です。当社グループは「2030 VISION」の達成に向けて、営業キャッシュ・フローの拡大、また、創出した資金を既存事業の基盤強化、DX投資、新規事業領域の研究開発などへ適正に振り向けていく方針としています。

このような方針のもとで、2023年度の設備投資は24.5億円、研究開発費は21.4億円を実施しています。主な設備投資としては、小型変圧器の製造ラインの自動化を進めているほか、三次元検査装置の将来に向けたラインナップ拡充に関する設備投資を行っています。

また、研究開発費については、2025年度から順次導入が見込まれる次世代スマートメーターの開発をはじめ、海外向けの配電自動化システムの開発、特別高圧用開閉装置のコストダウン、あるいは脱SF6機器の開発、配電用開閉器のコストダウン開発などを進めています。

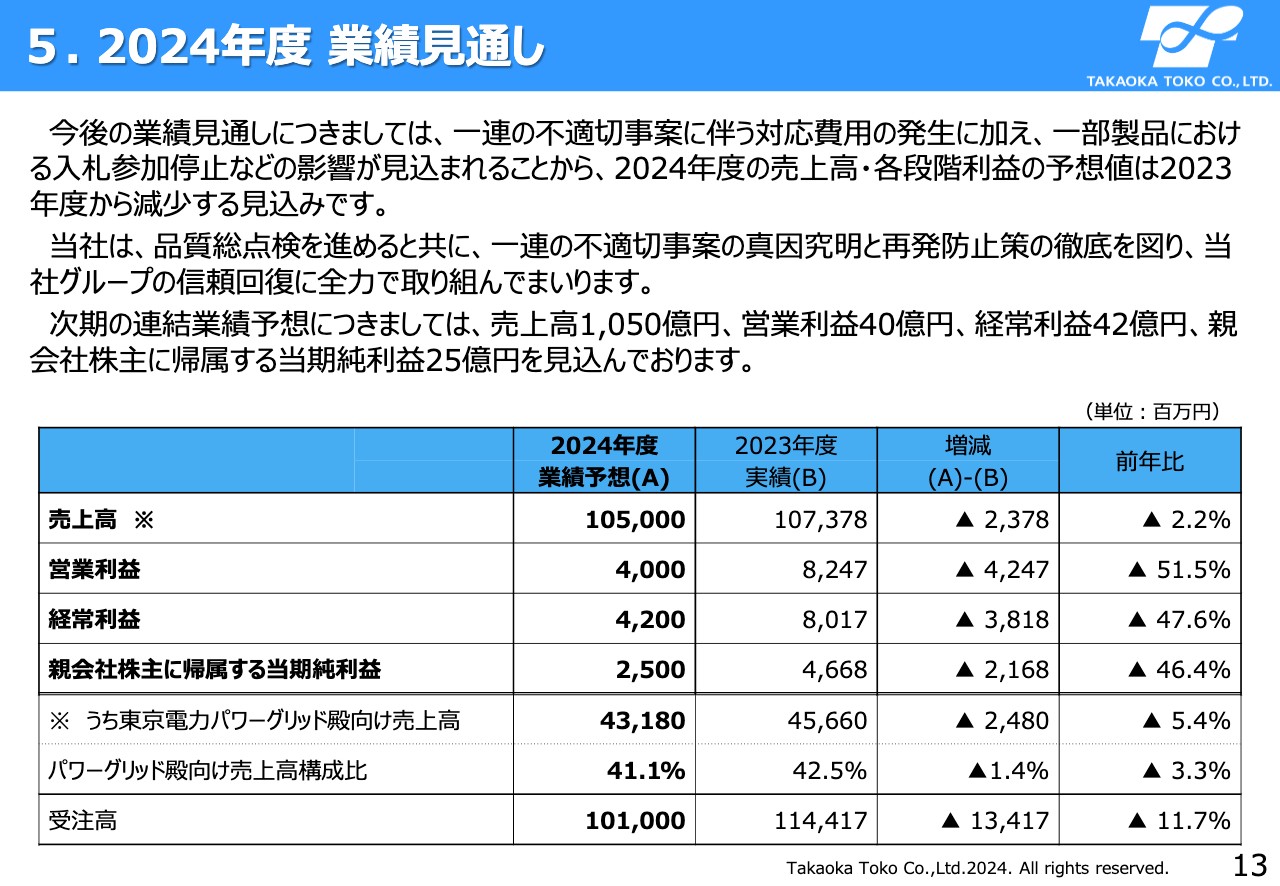

5. 2024年度 業績見通し

2024年度の業績見通しです。2024年度の連結業績予想については、売上高1,050億円、営業利益40億円、経常利益42億円、親会社に帰属する当期純利益25億円を見込んでいます。これは、一連の不適切事案に伴う特別点検などの追加費用の発生に加え、一部製品における入札参加の停止、あるいは失注の影響が見込まれることから、2024年度の売上高と各段階の利益の予想値は2023年度から大きく減少する見込みを立てています。

当社は引き続き品質総点検を進めるとともに、一連の不適切事案の真因究明と再発防止策の徹底を図ってお客さまや社会からの信頼を取り戻し、業績の回復に向けて全力で取り組んでいきます。

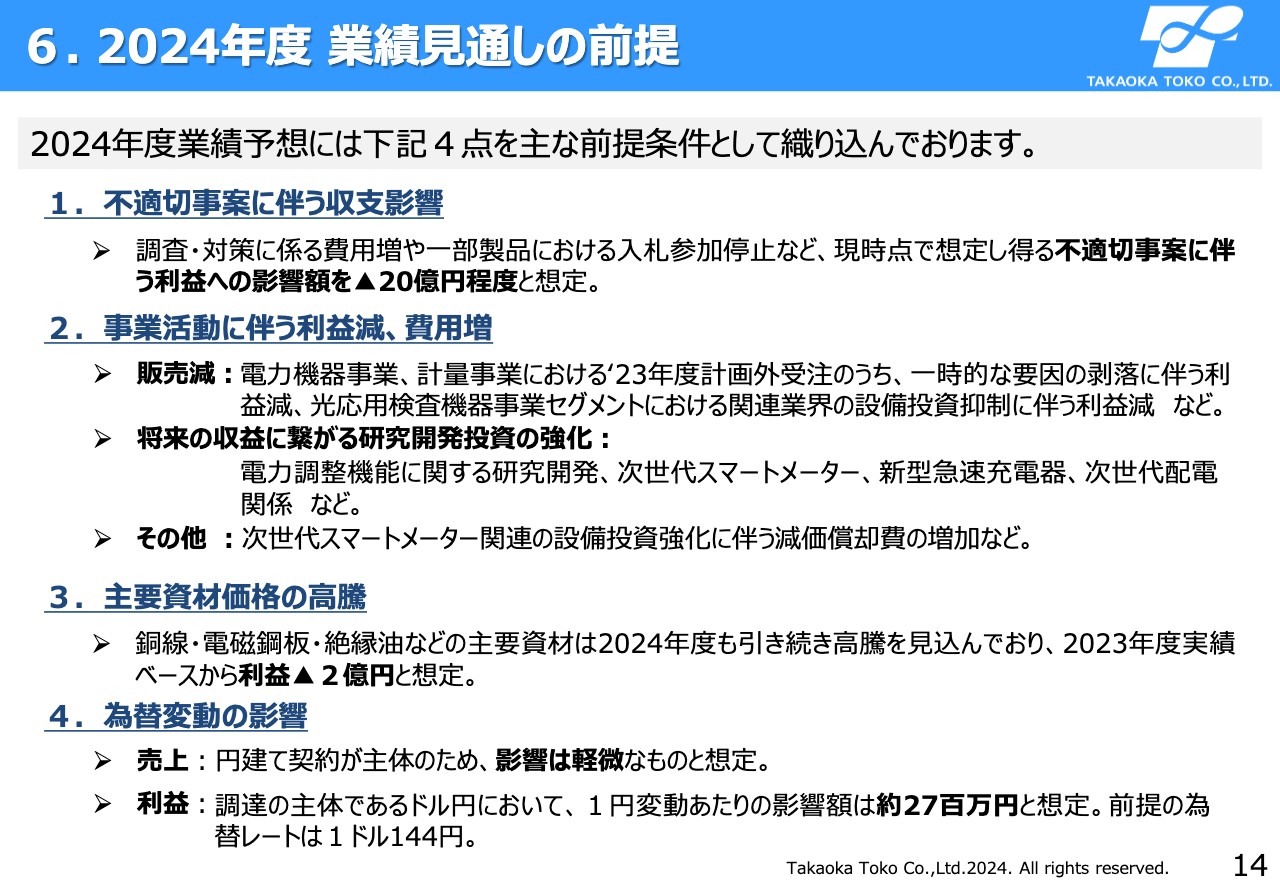

6. 2024年度 業績見通しの前提

2024年度の業績見通しに織り込んだ内容についてです。2023年度の実績に対して大幅な減収、減益の見通しとしていますが、この計画を策定するにあたって前提として、大きく4つの要素を織り込んでいます。

1つ目は、不適切事案に伴う収支影響です。一連の不適切事案に伴う対応費用の追加発生に加えて、一部製品の入札参加停止や失注の影響を受け、現時点で想定し得る利益の影響額として、マイナス20億円程度の下振れを見込んでいます。

この影響は今後も大きく変動する可能性もあることから、タイムリーに状況を把握し、機動的にアクションを打つとともに、業績予想の見直しを行っていきたいと考えています。

2つ目は、事業活動に伴う利益減・費用増についてです。2023年度は、先ほどご説明したように計量事業全般、一部の配電機器において計画を上回る受注があったものの、今年度はその効果が消えること、また、光応用検査機器事業においても主要な顧客の投資抑制に伴い、さらに2024年度は落ち込むことを見込んでいます。

これに加えて、今年度は将来の収益につなげるための研究開発費の増加や、次世代スマートメーター関連の設備投資に伴う減価償却費の増加などによる費用の増加、および利益の減少を見込んでいます。

3つ目は、主要資材の価格高騰による影響です。当社は銅線、電磁鋼板、絶縁油などの主要資材は今年度も引き続き高騰を見込んでおり、2023年度の実績ベースから2億円程度の費用の増加を想定しています。

4つ目は、為替変動の影響です。販売面については、先ほどもお伝えしたように影響は軽微ですが、一方で海外調達品において為替変動の影響を受けるため、調達品の主体であるドル建てにおいては、計画レートに対して1円変動すると、利益の影響額が約2,700万円ぶれると想定しています。

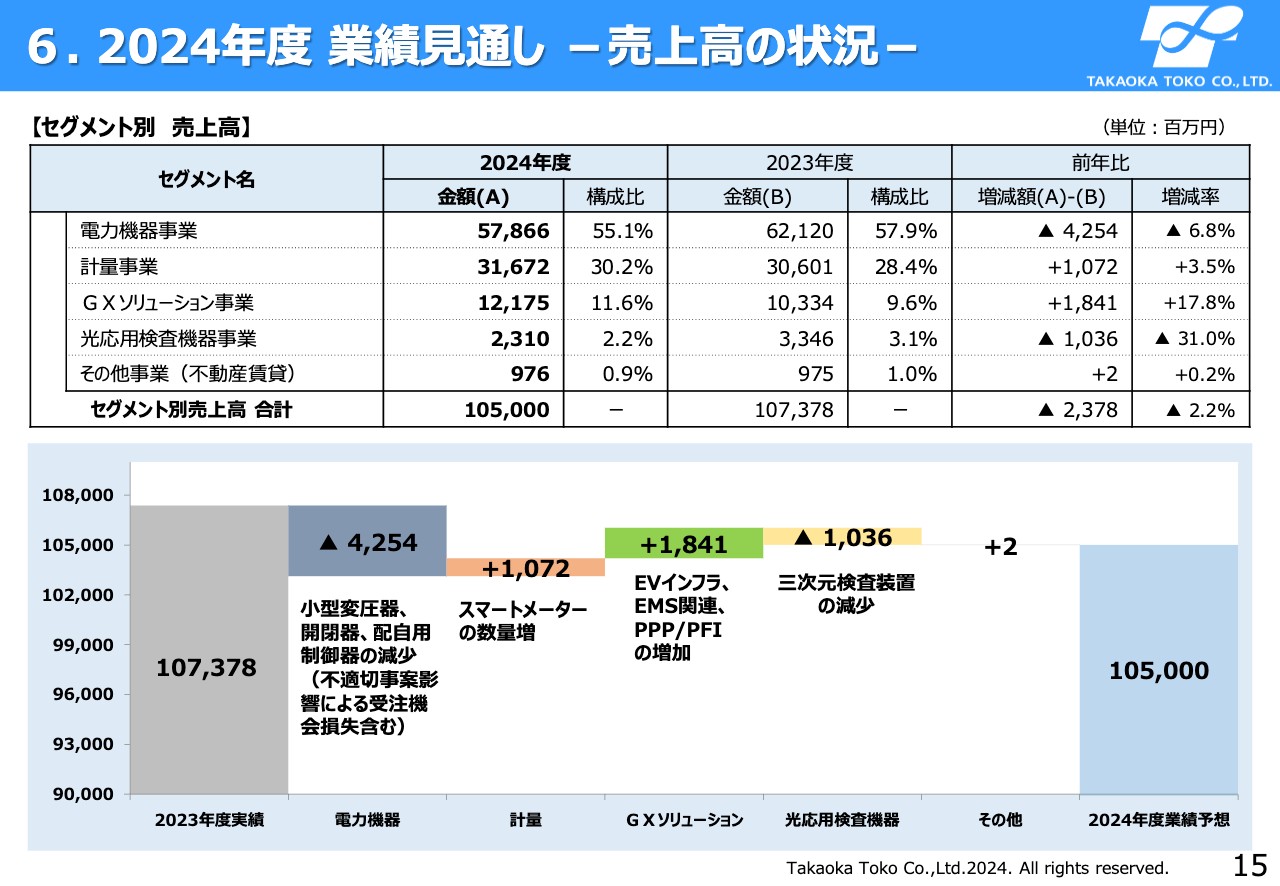

6. 2024年度 業績見通し -売上高の状況-

2024年度の売上予想について、2023年度の実績からの増減をウォーターフォールチャートで示しています。グラフの左端の2023年度の売上高1,074億円から、右端の2024年度の売上高はマイナス24億円、1,050億円の減収となる見通しです。

各事業の増減の内訳について、電力機器事業は東京電力向けのプラント物件や、海外工事については増加を見込んでいるものの、不適切事案関連分として、売上ベースで約40億円の減少を見込んでいます。

そのほか、2023年度は計画を上回った小型変圧器の販売が反動減で落ち込むという予想により、トータルで43億円の減収となる見通しです。計量事業については、東京電力向けのスマートメーターの増加により、11億円の増収を見込んでいます。

また、GXソリューション事業については、EV用の急速充電器の販売拡大、それからPPP/PFIの受注案件の増加、EMS関連の増加などにより、18億円の増収を見込んでいます。光応用検査機器事業は、2024年度はさらに落ち込むことを想定しており、10億円の減収を見込んでいます。

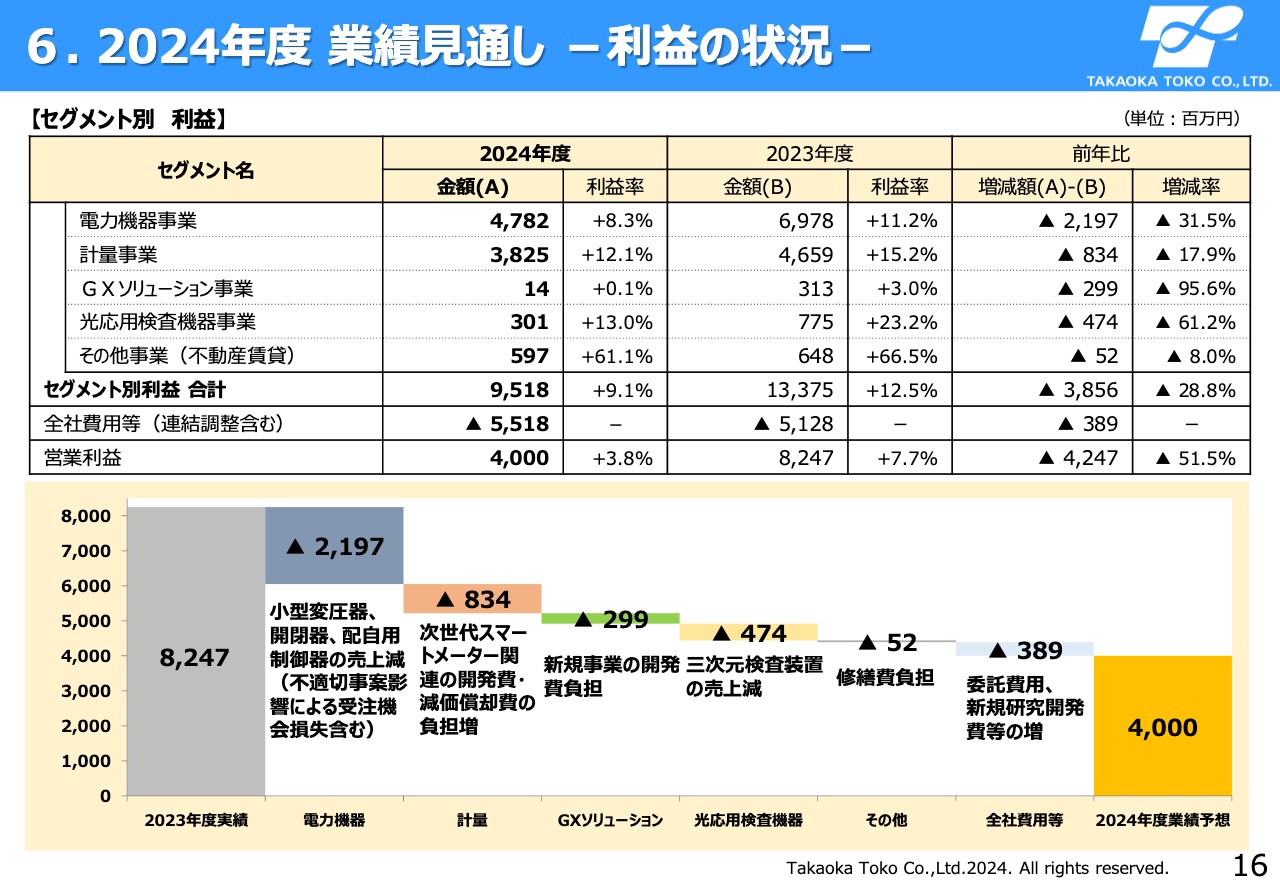

6. 2024年度 業績見通し -利益の状況-

営業利益についてのウォーターフォールチャートです。左端の2023年度の営業利益82億円から、右端の2024年度の営業利益は、全体で42億円マイナスとなる40億円を見込んでいます。

各事業の増減の内訳です。電力機器事業では、2023年度に計上した製品保証引当金の反動減による利益増はあるものの、不適切事案関連分として20億円程度の下振れの影響となるほか、小型変圧器の販売減があることや、電力調整機能サービスの研究あるいは配電系統安定化機器の開発のような、将来に向けた研究開発費の増加などにより、22億円の減益を見込んでいます。

計量事業については、東京電力あるいは他電力会社向けのスマートメーターはほぼ横ばいですが、変成器類の販売増、次世代スマートメーターなどの開発費、設備投資の増による利益の減などにより、8億円の減益の見通しです。

GXソリューション事業では、EMS関連の販売拡大やPPP/PFIの受注増があるものの、一方で新型EV用急速充電器の開発、次世代配電に関する研究開発費の増加、あるいは販売費の増加によって3億円の減益の見通しです。光応用検査機器事業は三次元検査装置の受注減により、5億円の減益となる見通しです。

全社費用については、委託費用、新規の研究開発費に加え、研修・採用関係費用などの増加による4億円の費用増を見込んでいます。

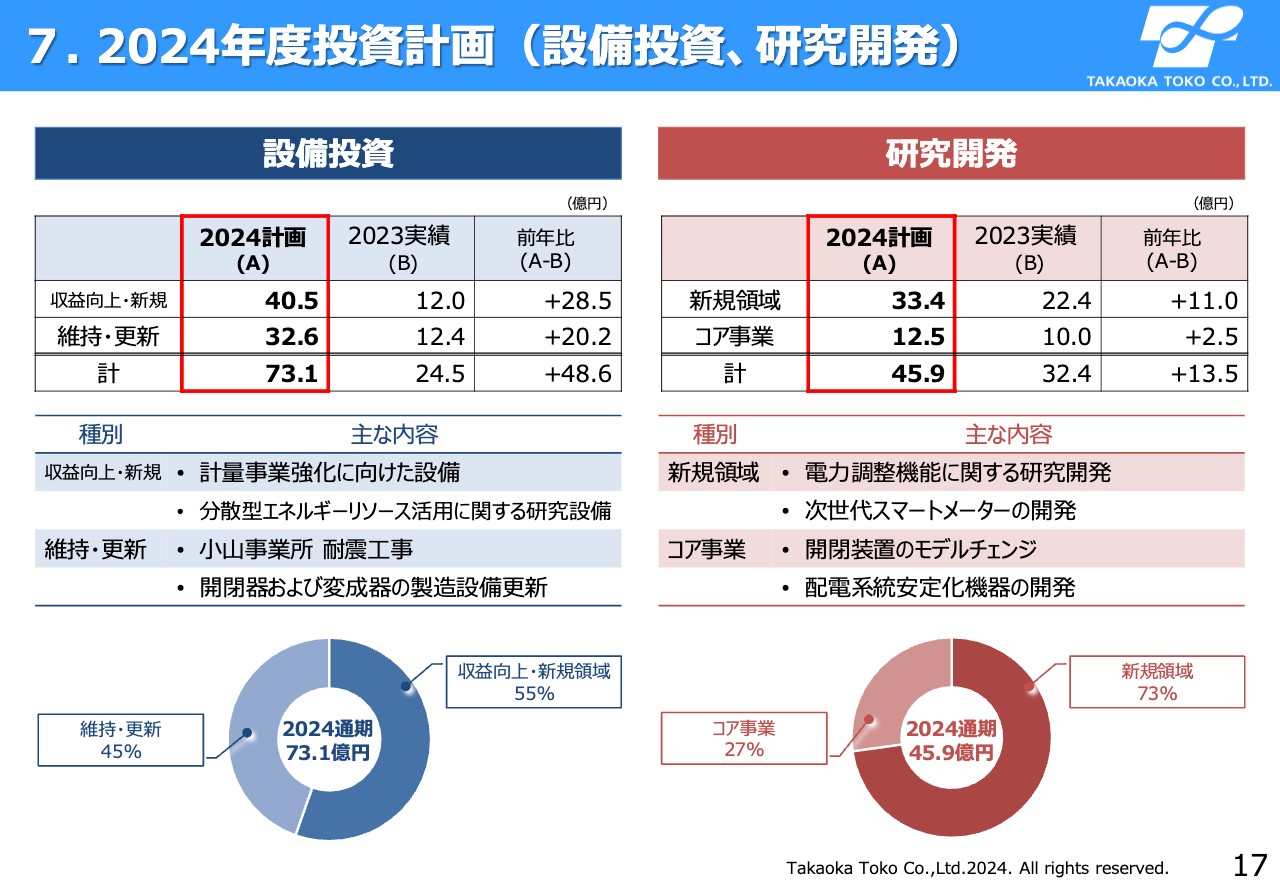

7. 2024年度投資計画(設備投資、研究開発)

2024年度の設備投資と研究開発費の計画です。先ほどご説明した投資方針のもと、2024年度の設備投資は73.1億円、研究開発費は45.9億円を予定しています。主な設備投資としては、老朽化している小山事業所の工場建屋の耐震工事に着手していきます。

そのほか、次世代スマートメーターの生産に向けた製造ラインの刷新および計量事業の強化に向けた設備導入など、2024年度からは大型案件の投資を始めていきます。また、分散型電源の効率運用と電力系統の安定化、品質維持に関する研究設備の構築など、将来の収益に資する投資も強化していく予定です。

また、研究開発費についてですが、2024年度は次世代スマートメーターの開発が佳境となってくるほか、新型のEV急速充電器の開発、分散型電源普及に伴う系統混雑や品質低下を解決する電力調整機能サービスの研究に加え、特別高圧用開閉装置のコストダウンや、脱SF6機器の開発、配電系統安定化機器の開発など、コア事業の競争力強化と新規領域の開拓に向けた研究開発を強化していきます。

今後も投資配分の最適化を図りつつ、製造・検査ラインのデジタル化・自動化による品質生産性の向上、コア事業の原価低減と次世代機器の開発による競争力強化、そして、新規領域でのソリューション開発実用化に向けた投資や研究開発を積極的に進めていきたいと考えています。

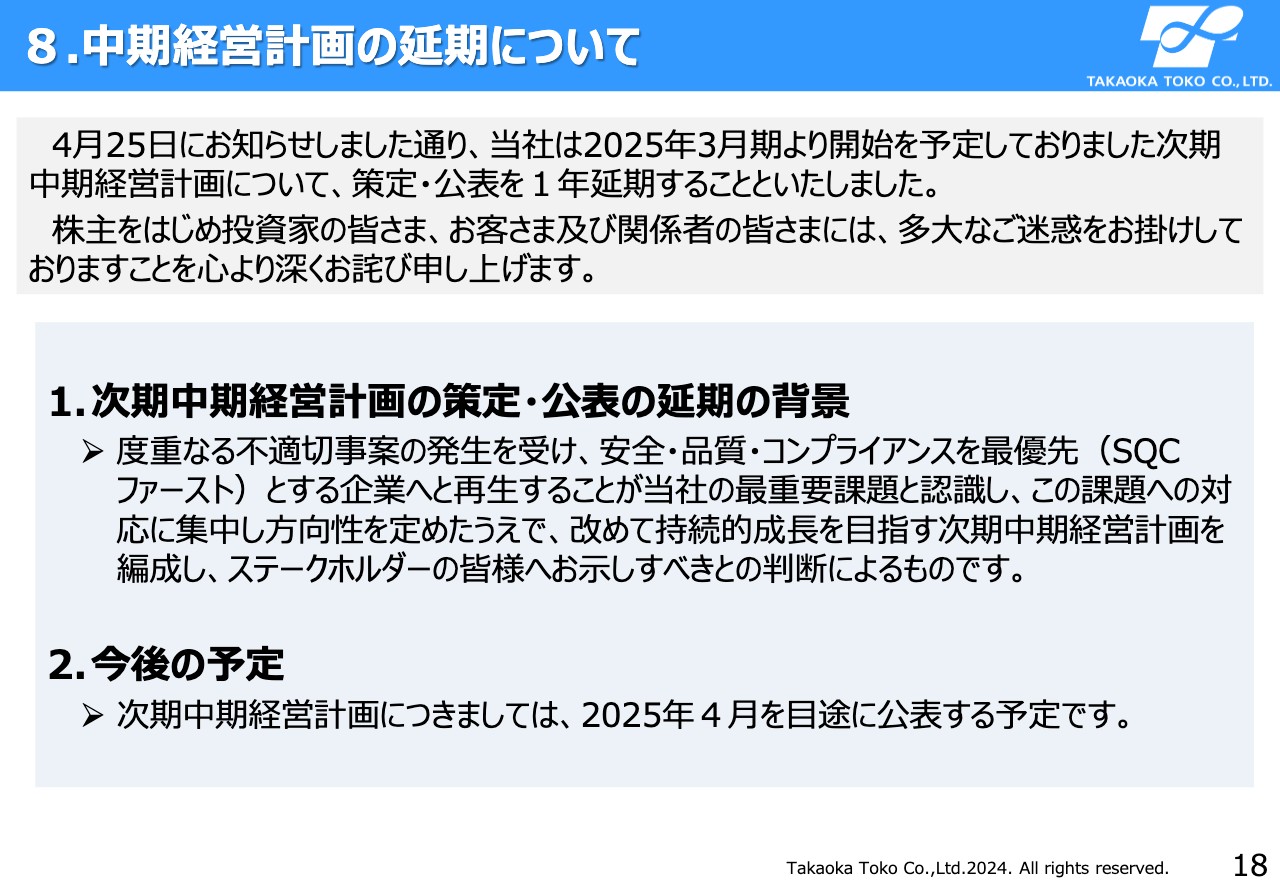

8. 中期経営計画の延期について

2024年4月25日にお知らせした、次期中期経営計画の延期についてです。当社は2023年度で以前の中期経営計画の目標を達成しました。本来であれば本年度から、次期中期経営計画を開始する予定でしたが、その策定および公表を1年延期することとしました。

延期の背景は、これまでの一連の不適切事案の発生を受けて、安全・品質・コンプライアンスを最優先とする企業へ再生していくことが、当社グループの喫緊かつ最重要の課題と認識し、この課題への対応に集中し、その方向性を定めた上で、あらためて持続的成長を目指す次期中期経営計画を編成してステークホルダーのみなさまへお示しすべきとの判断によるものです。次期中期経営計画は、2025年4月を目途に公表していきたいと考えています。

株主はじめ投資家のみなさま、お客さまおよび関係者のみなさまに多大なるご迷惑をおかけしていますことを、あらためてお詫び申し上げます。

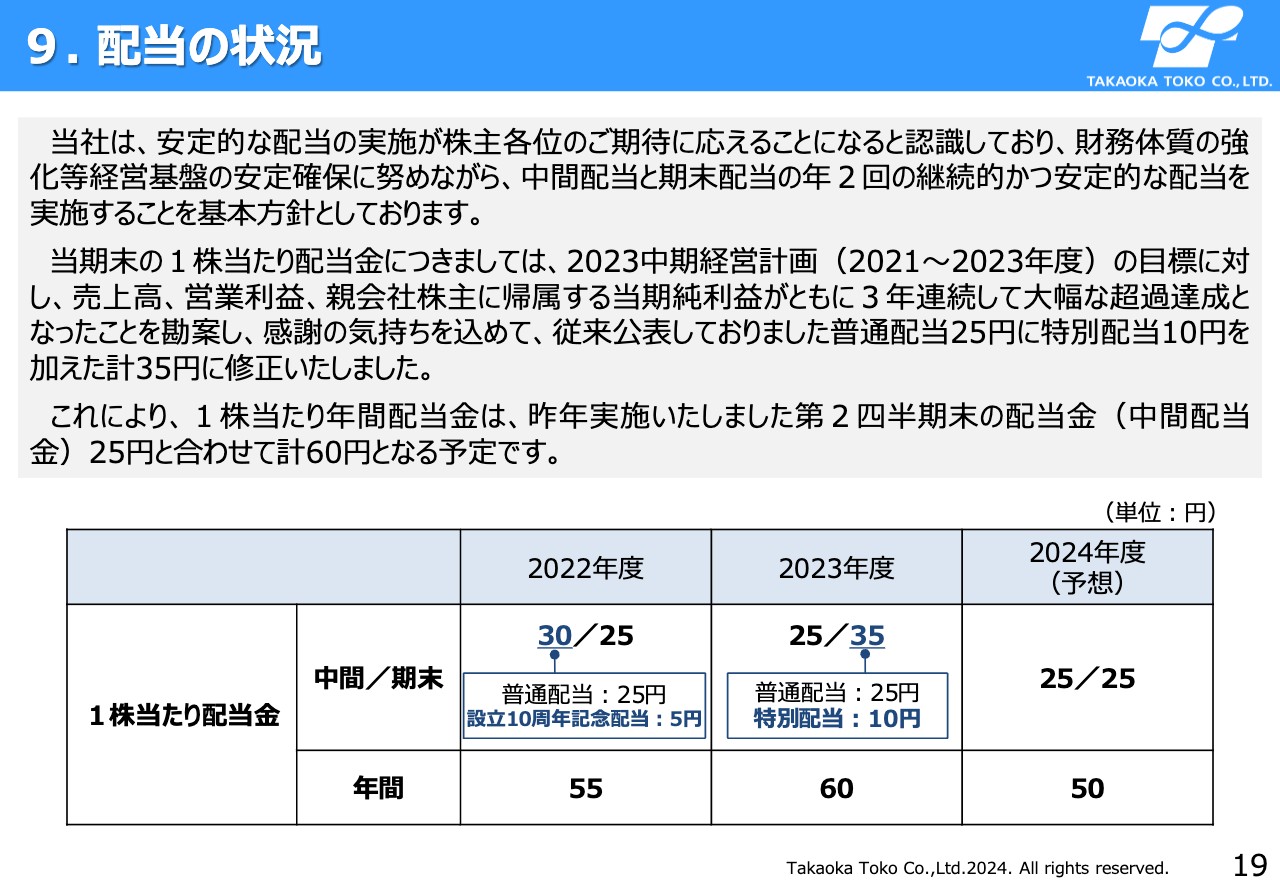

9. 配当の状況

配当の状況です。当社は安定的な配当の実施が株主のみなさまのご期待に応えることになると認識しており、財務体質の強化などの経営基盤の安定確保に努めながら、中間配当と期末配当の年2回の継続的かつ安定的な配当を実施することを基本方針としています。

2023年度の期末配当については、2023年中期経営計画の目標に対して、3年連続して大幅な超過達成となったことを考慮し、株主のみなさまへの感謝の気持ちを込めて1株当たり普通配当の25円に加えて、特別配当10円を加えた計35円に修正しました。

これにより、1株当たりの年間配当額は2023年の中間期に実施した25円と合わせて計60円となります。

10. 資本コストや株価を意識した経営の実現に向けた対応について

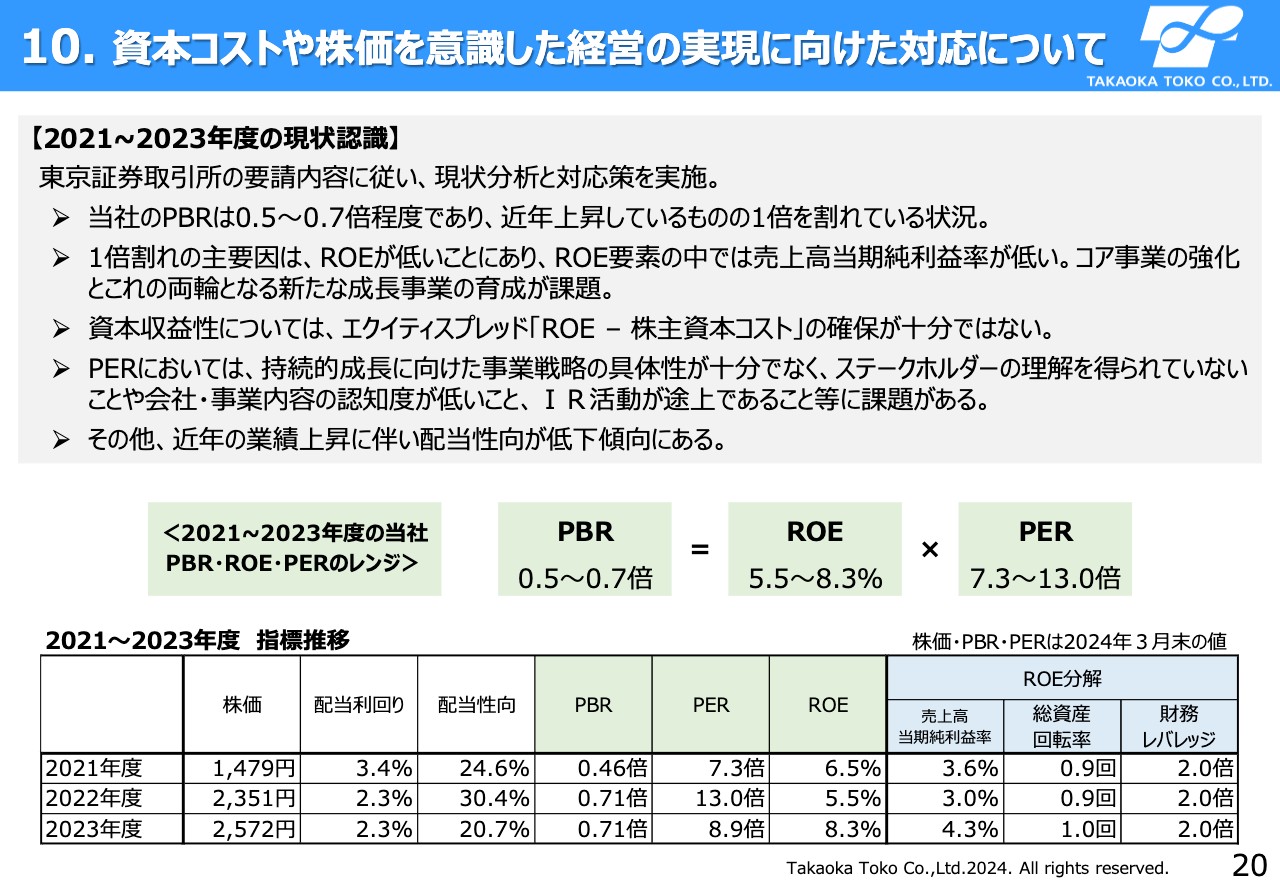

2023年3月末に東京証券取引所より公表された、資本コストや株価を意識した経営の実現に向けた対応についてです。現在、東京証券取引所の要請内容に基づき、現状分析と対応策を実施しており、次のように現状を認識しています。

まず、当社のPBRは過去3ヶ年で0.5倍から0.7倍程度で推移しており、近年は上昇傾向にあるものの、依然として1倍を大きく割れている状況です。主な要因は、ROEが低いことにあるため、ROEを収益性・資本効率・財務健全性の要素別に分解して、現状分析を実施しました。これらの中では、収益性の指標である売上高利益率(ROS)が低いことが挙げられます。

ROSは、当社が最も改善するべき重要指標であると考えており、コア事業の強化との両輪となる新たな成長事業の育成が課題であると認識しています。資本効率性の指標である総資産回転率については、同業他社と比較しても高い水準にあると考えていますが、さらなる向上に努めていきます。

財務健全性の指標である財務レバレッジは2倍を継続しており、概ね健全な範囲内にあると考えています。

一方、株価収益率(PER)も低いと認識しています。当社の認知度が低いことに加え、持続的な成長に向けた事業戦略の具体性が十分でなく、ステークホルダーのみなさまの理解を得られていないこと、IR活動もまだまだ途上であることなどに課題があると考えています。

10. 資本コストや株価を意識した経営の実現に向けた対応について

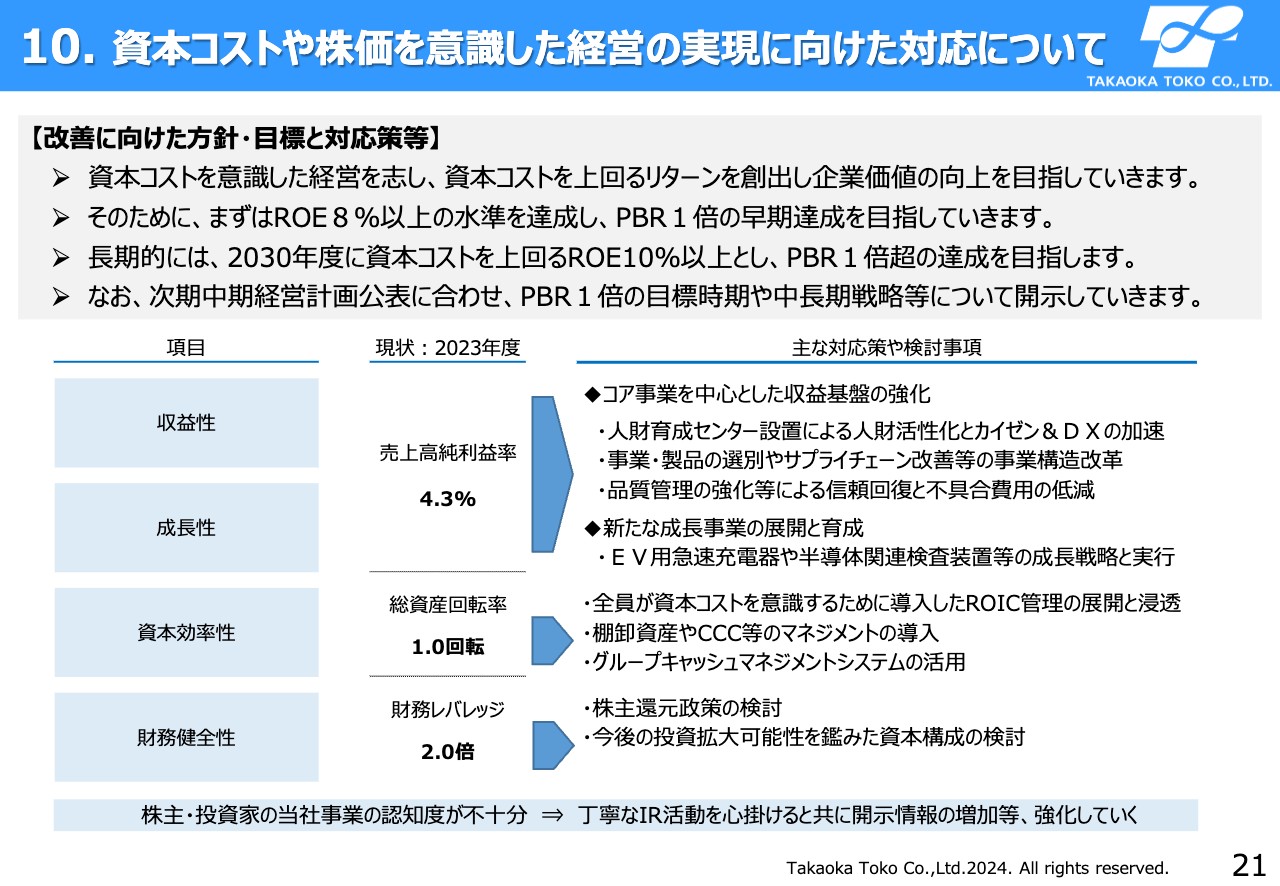

PBR改善に向けた方針・目標と対応策についてです。資本コストを意識した経営を志し、資本コストを上回るリターンを創出し企業価値の向上を目指していきます。

ROEは、2023年度に達成した8パーセント以上の水準を継続させ、PBR1倍の早期達成を目指すとともに、長期的には、2030年度に資本コストを上回るROE10パーセント以上とし、PBR1倍超過の水準への達成を目指していきます。

対応策としては、ROSの向上はコア事業を中心とした収益基盤の強化策として、人材活性化とカイゼンおよびデジタル化の加速、選択と集中、サプライチェーン改革などの事業構造改革、品質管理強化による不具合費用の低減などが挙げられます。

また、新たな成長事業の展開に向けて、EV用の充電インフラ関連の製品やサービスの拡充、半導体関連の検査装置におけるシェア拡大、検査領域の拡大などの成長戦略と実行が必要だと考えています。

棚卸資産回転率は、引き続きROIC管理の展開と浸透を目指して、棚卸資産やキャッシュコンバージョンサイクルなどのマネジメントの導入、グループキャッシュマネジメントシステムの活用を検討していきます。財務戦略は、配当政策をはじめとした株主還元政策を検討していきます。

PERの向上に向けては、ステークホルダーのみなさまに当社事業の理解を深めていただくため、持続的な成長ストーリーをタイムリーかつわかりやすくお伝えするべく、日頃から丁寧なIR活動を心がけるとともに、開示情報の充実に努めていきます。

11. 2023年度 トピックス

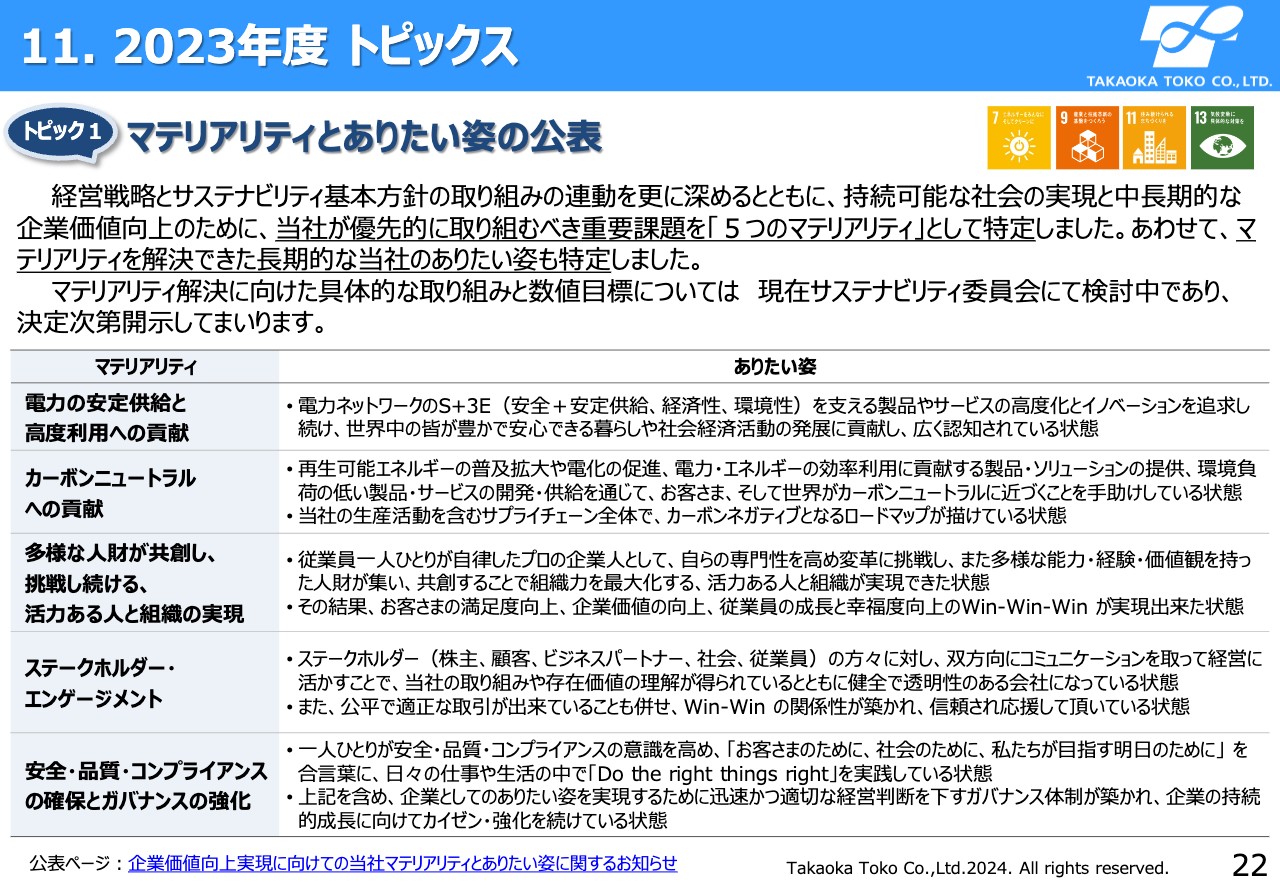

ここからは、トピックスを数点ご紹介します。まず、マテリアリティとありたい姿の公表についてです。

当社は持続可能な社会の実現と中長期的な企業価値向上に向けて、優先的に取り組むべき重要課題を「5つのマテリアリティ」として特定し、これらを解決して目指すありたい姿を言語化し、2023年12月に公表しました。

2021年12月に公表したとおり、サステナビリティ基本方針も策定しています。この中では「変わらぬ使命」「新たな使命」という2つの使命を果たしつつ、社会とともに持続的な成長を成し遂げていくことを目的として、東光高岳グループ企業行動憲章の実践を基本方針としています。

この基本方針に従って、さまざまなサステナビリティ課題への取り組みを進めていますが、サステナビリティ基本方針の取り組みと経営戦略の連動性をさらに深めていこうと、マテリアリティ等ありたい姿について議論を重ねてきました。結果、スライドの表に示しているとおり、5つのマテリアリティを特定して表現した次第です。

現在、サステナビリティ経営の推進を一層強化するために、昨年設置したサステナビリティ委員会において、具体的なKGI・KPIなどの数値目標について検討を進めています。こちらについても、決定次第公表していきます。

11. 2023年度 トピックス

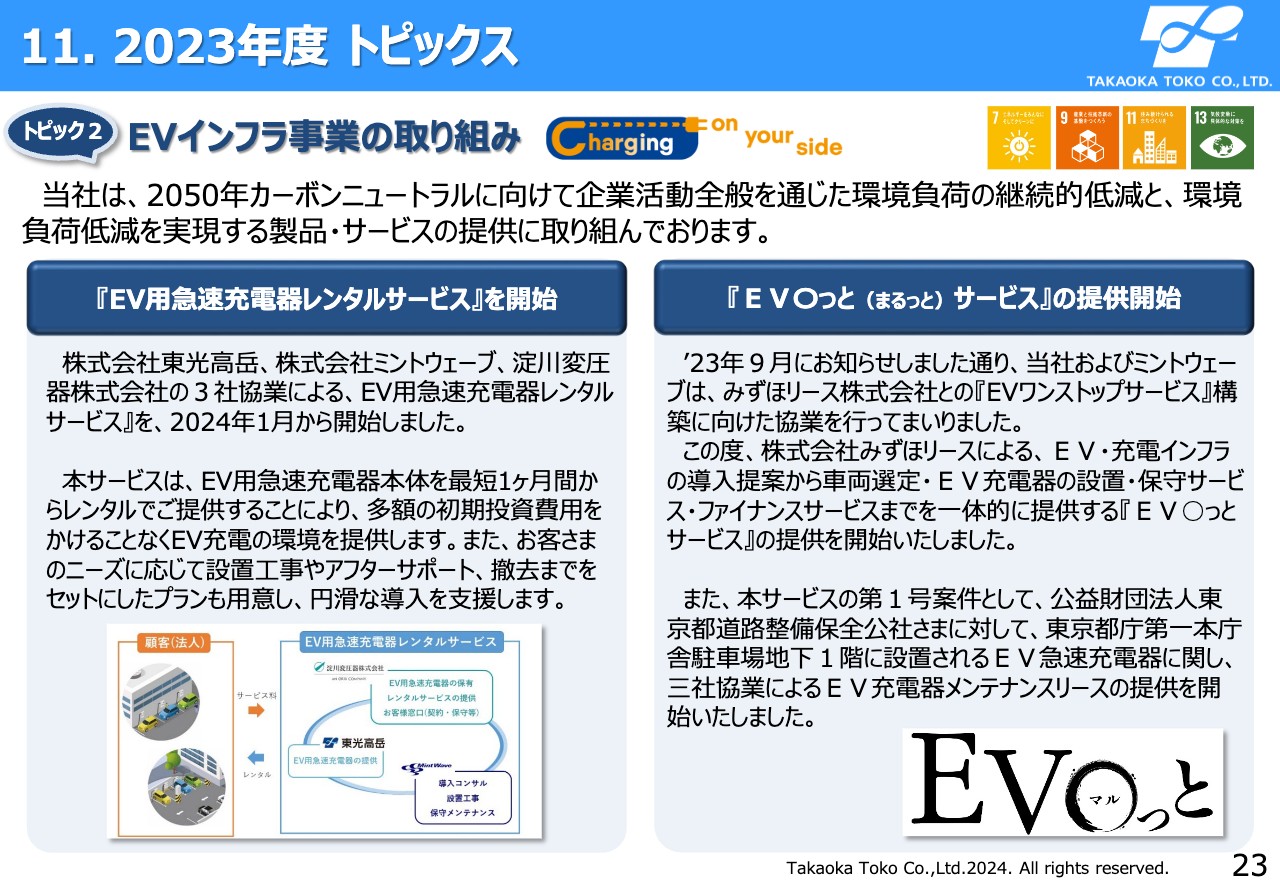

EVインフラ事業の取り組みについてです。EV用急速充電器に関する新サービスを2つご紹介します。

まず、オリックスグループである淀川変圧器との協業による新サービスです。EV用の急速充電器を導入する際、お客さまが悩む点の1つが初期費用が高額であることです。

このようなお悩みに対して、初期費用を抑えて試験的に導入して利便性を見極めた上で、本格的に導入できるオプションを提供したいと考え、初期費用の負担を軽減するレンタルサービスを2024年1月から開始しました。

本サービスでは、EV用急速充電器本体を最短1ヶ月間からレンタルしていただくことにより、多額の初期投資費用をかけずにEV充電の環境をご提供するものです。お客さまのニーズに応じて、設置工事やアフターサポート、撤去までセットにしたプランも用意し、円滑な導入を支援していきます。

続いて、みずほリースとの協業による「EV〇っと(まるっと)サービス」です。2023年9月にお知らせしたとおり、当社およびグループ会社のミントウェーブ、みずほリースにおいて、EVワンストップサービスの構築に向けた協業の検討を行ってきました。

この度、みずほリースによるEV・充電インフラの導入提案から車両選定・EV充電器の設置・保守サービス・ファイナンスサービスまでを一体的に提供する「EV〇っと(まるっと)サービス」の提供を開始しました。

本サービスの第1号案件として、公益財団法人東京都道路整備保全公社に対して、東京都庁第一本庁舎地下1階の駐車場に設置されるEV急速充電器に関して、3社協業によるEV充電器メンテナンスリースの提供を開始しました。

11. 2023年度 トピックス

外部からの評価についてご紹介します。2022年10月から販売を開始しているEV用中容量急速充電器「HFR1-15B11」が、一般社団法人新エネルギー財団が主催する「令和5年度 新エネ大賞」で新エネルギー財団会長賞を受賞することができました。

この受賞においては、本製品が、従来の50キロワット級の急速充電器と普通充電器との中間出力量領域となる15キロワットの出力で、コンパクトな壁掛けタイプの充電器ということで、これまでになかった充電カテゴリーを創出した点を評価いただいたものと認識しています。

本製品は、「第71回電設工業展製品コンクール」にて日本電設工業協会奨励賞、「第72回電機工業技術功績者表彰」における奨励賞もいただいており、これらに続いて3つ目の受賞となりました。

続いて、2024年3月にCHAdeMO協議会が開設した「CHAdeMOマッチングテストセンター」へ当社製のEV用急速充電器を採用いただいた件についてご紹介します。

「CHAdeMOマッチングテストセンター」では、多様化・高性能化が進むEVの車種や充電器との接続性を検証することにより、自動車メーカー各社による試験の効率化や、不具合の低減によるユーザー利便性の向上を図ることを目的としています。10社16機種の充電器が設置されていますが、当社は40キロワットから120キロワットまでの4機種が採用されています。

11. 2023年度 トピックス

2025年の日本国際博覧会、大阪・関西万博への協賛についてご紹介します。本博覧会において、当社はEV用急速充電器の設置および保守を提供する運営参加サプライヤーとして協賛し、当社からは急速充電器9台、当社グループ会社のミントウェーブからは設置工事や保守メンテサービスを、それぞれ無償で提供しています。

当社の急速充電器は、現在も国内外の自動車メーカー各社や販売店、ガソリンスタンド、運輸業界、自治体など各方面のお客さまから多数の引き合いをいただいています。

日本政府によるグリーン成長戦略や補助金の拡大など、EVインフラの普及を後押しする政策が加速する中、当社は今後さらなるラインナップの拡充やワンストップサービスの強化、製品・工事費を含めたコストダウン、IoT化などを進めることで、さまざまなEV利用ニーズにお応えし、国内累計販売台数No.1の高い信頼を維持して、EV社会の実現に貢献していきます。

11. 2023年度 トピックス

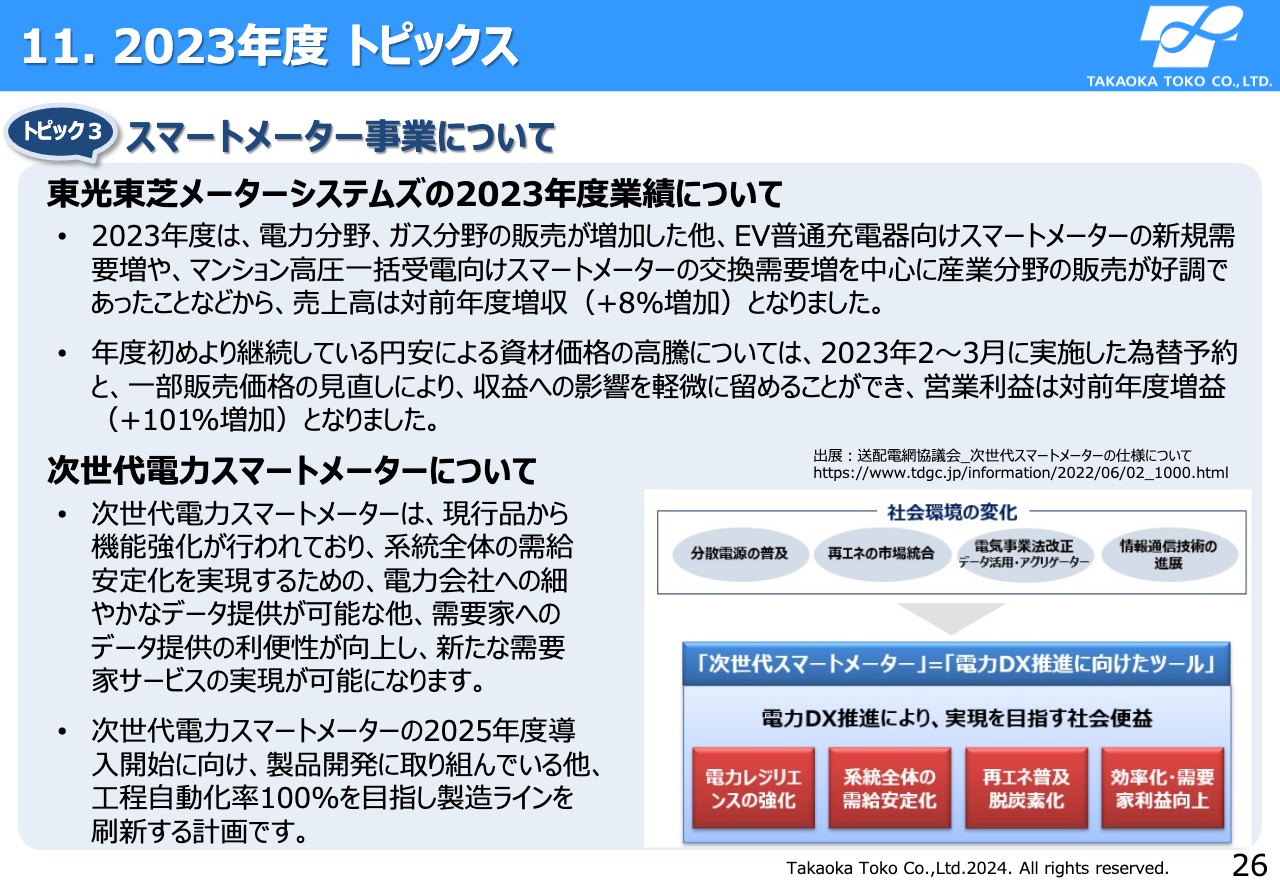

グループ会社の東光東芝メーターシステムズにおける、スマートメーター事業の最新の状況についてご紹介します。

2023年度の業績は、東京電力向けのスマートメーターの販売増や、ガスメーター分野の販売増に加えて、EV用の普通充電器向けのスマートメーターや高圧一括受電マンション向けのスマートメーターの交換など、産業分野の販売も好調であったことから、売上高は前年度比プラス8パーセントの増収となりました。

利益面は、円安による調達資材の価格高騰影響について昨年の2月から3月にかけて実施した為替予約や、一部製品の販売価格の見直しなどにより、収益の影響を軽微に留めることができ、営業利益は対前年度でプラス101パーセントの増益となっています。

電力用の次世代スマートメーターについてです。現在、開発を進めている次世代電力スマートメーターは、現行品から計量機能や通信機能の拡充、電波特性の向上、安全性・作業性の向上が図られています。

電力会社にとってはきめ細やかな計量データの活用により、高度な系統運用や需給調整が可能になるほか、エンドユーザーへのデータ提供の利便性が向上して、新たな顧客サービスの実現にもつながることが期待されています。

2025年度から各電力会社で順次導入が開始される予定で、これに向けて開発も順調に進んでいます。これに合わせて、組立・製造、組立・試験ライン設備の刷新が必要となりますが、自動化率100パーセントを目指したライン構築を計画して進めているところです。

開発過程で得られたコストダウン施策については、現行品にも反映することで、スマートメーターの原価低減にも取り組んでいます。今後も競争力の強化によるシェアアップを図り、増収増益につなげていきたいと考えています。

ご説明は以上です。ありがとうございました。

新着ログ

「電気機器」のログ