【QAあり】BBDイニシアティブ、売上収益は前年比13.4%増、営業利益は60.2%増 クロスセル伸長に加え、M&Aの新事業が寄与

INDEX

稲葉雄一氏:BBDイニシアティブ株式会社、代表取締役社長グループCEOの稲葉です。これより、2024年9月期第2四半期決算説明会を開催します。

本日のインデックスです。1つ目が2024年9月期の第2四半期の業績、2つ目が2024年9月期の通期業績予想、3つ目がBBDイニシアティブグループの成長戦略についてご説明します。よろしくお願いします。

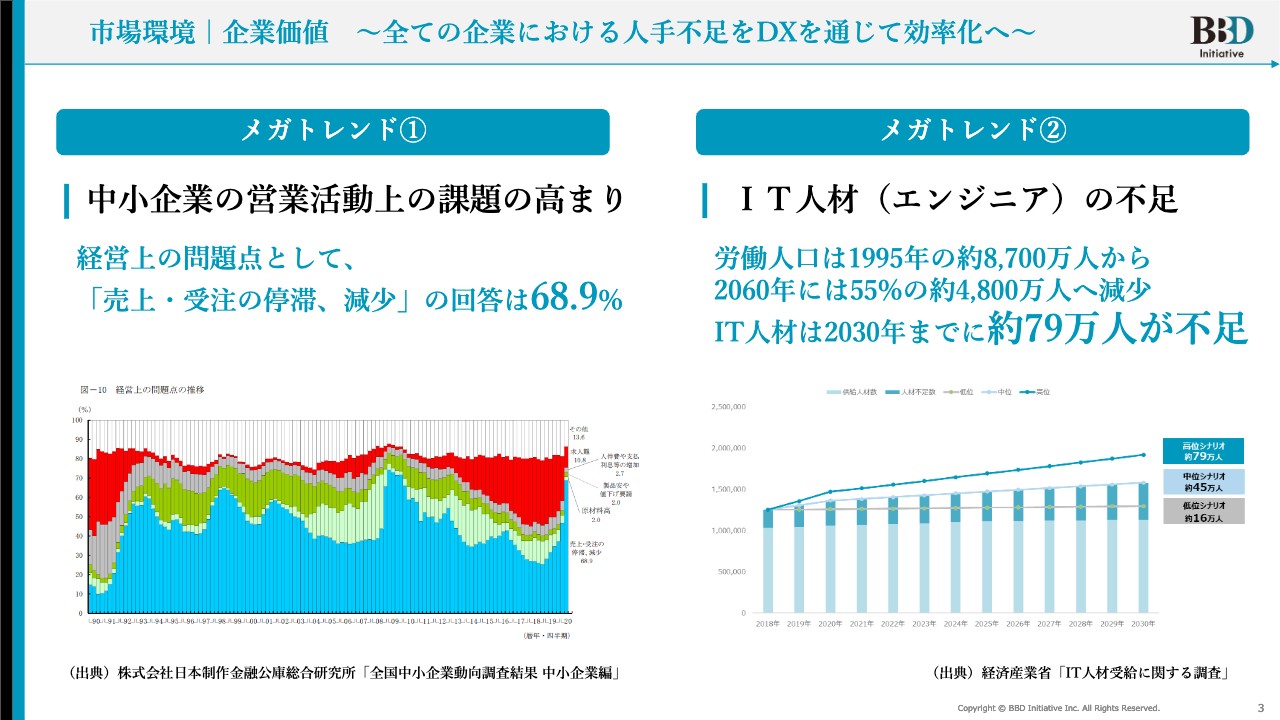

市場環境|企業価値 ~全ての企業における人手不足をDXを通じて効率化へ~

市場環境です。メガトレンド①と②がありますが、まず、中小企業の営業活動上の課題の高まりが挙げられます。経営上の問題点として、68.9パーセントが「売上・受注の停滞、減少」と回答しているように、中小企業の経営者はこの問題について考え、悩まれています。

もう1つは、IT人材(エンジニア)の不足です。労働人口は1995年の約8,700万人から、2060年には55パーセントの約4,800万人へ減少すると言われています。IT人材は、2030年までにさらに約79万人が不足すると言われている環境です。

市場環境|企業価値 BBDイニシアティブグループが取り組む課題

BBDイニシアティブグループが取り組む課題です。中小・中堅企業の人手不足をDXで補うための自動化・自律化に向けた取り組みを行っており、営業活動の自動化、単純作業の自動化、業務管理の自動化の3つを挙げています。

組織再編に伴う前期決算数値について

組織再編に伴う前期決算数値についてご説明します。

BBDイニシアティブは、ちょうど1年前の2023年4月3日に単独株式移転によって設立されました。2023年9月期を第1期として、初めて連結財務諸表を作成していますが、従前のナレッジスイート株式会社の連結グループの範囲に実質的な変更がないことから、ナレッジスイートの連結財務諸表を比較情報として用いていますので、よろしくお願いします。

2024年9月期 第2四半期 業績ハイライト

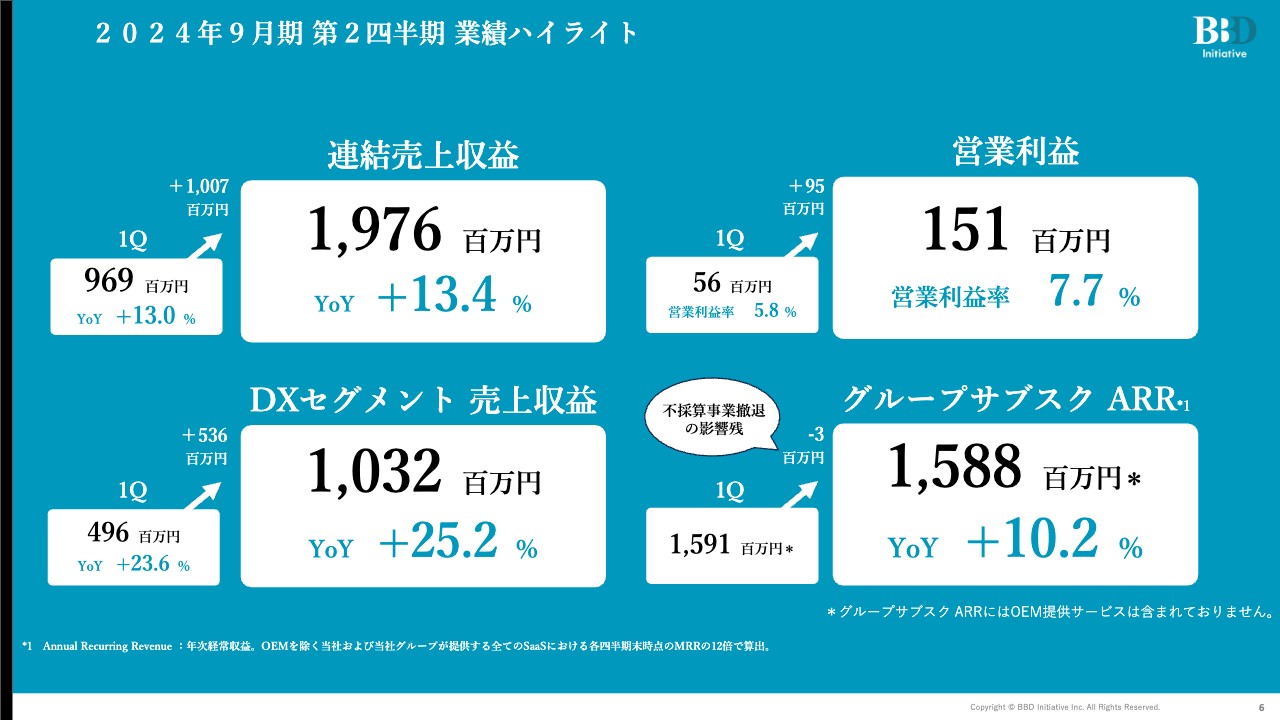

業績ハイライトです。

第2四半期の連結売上収益は、19億7,600万円です。第1四半期は9億6,900万円だったため、第2四半期で約10億円積み上がっています。営業利益は1億5,100万円、営業利益率は7.7パーセントです。第1四半期は営業利益5,600万円、営業利益率5.8パーセントだったため、営業利益率が相当改善されてきました。私どもが目標に掲げている営業利益率10パーセントに向けて、着実に伸ばしています。

DXセグメントの売上収益は10億3,200万円です。第1四半期が売上収益4億9,600万円だったため、約5億円強伸ばしています。グループサブスクのARRは15億8,800万円です。第1四半期が15億9,100万円だったため、若干減少しています。

また、不採算事業撤退の影響残についてご説明します。すでに発表していますが、GEO CRMやVCRMと呼ばれるサービスから撤退し、私どもの新しいサービスへの組み込みを実施しています。不採算事業からの撤退を行うことによって、単体でご利用いただいているお客さまが減少しています。

この4つのハイライトについて、サブスクリプションの特徴もありますが、第1四半期、第2四半期、第3四半期、第4四半期とサブスクリプションの売上がどんどん積み上がっていく構造のため、売上収益は十分な手応えをもって伸ばしています。

第2四半期の営業利益1億5,100万円については、もう少し伸ばせると見立てていましたが、残念ながら計画未達です。ただし、営業利益率10パーセントに向けた動きは、計画どおり着実に進んでいる手応えがあります。

連結決算概要 2024年9月期 第2四半期

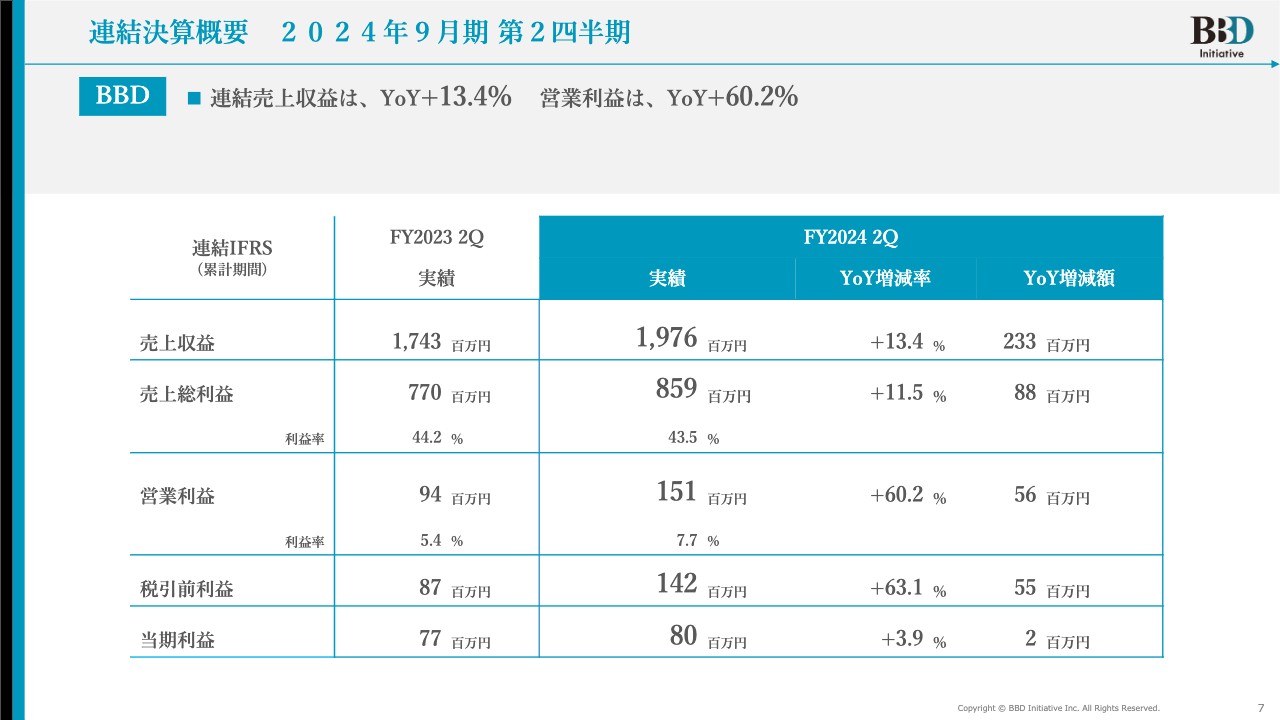

2024年9月期第2四半期決算概要です。BBD全体における連結売上収益はYoYプラス13.4パーセント、営業利益はYoYプラス60.2パーセントです。売上収益は19億7,600万円、売上総利益は8億5,900万円、営業利益は1億5,100万円、税引前利益は1億4,200万円、当期利益は8,000万円です。

連結売上収益推移 2024年9月期 第2四半期

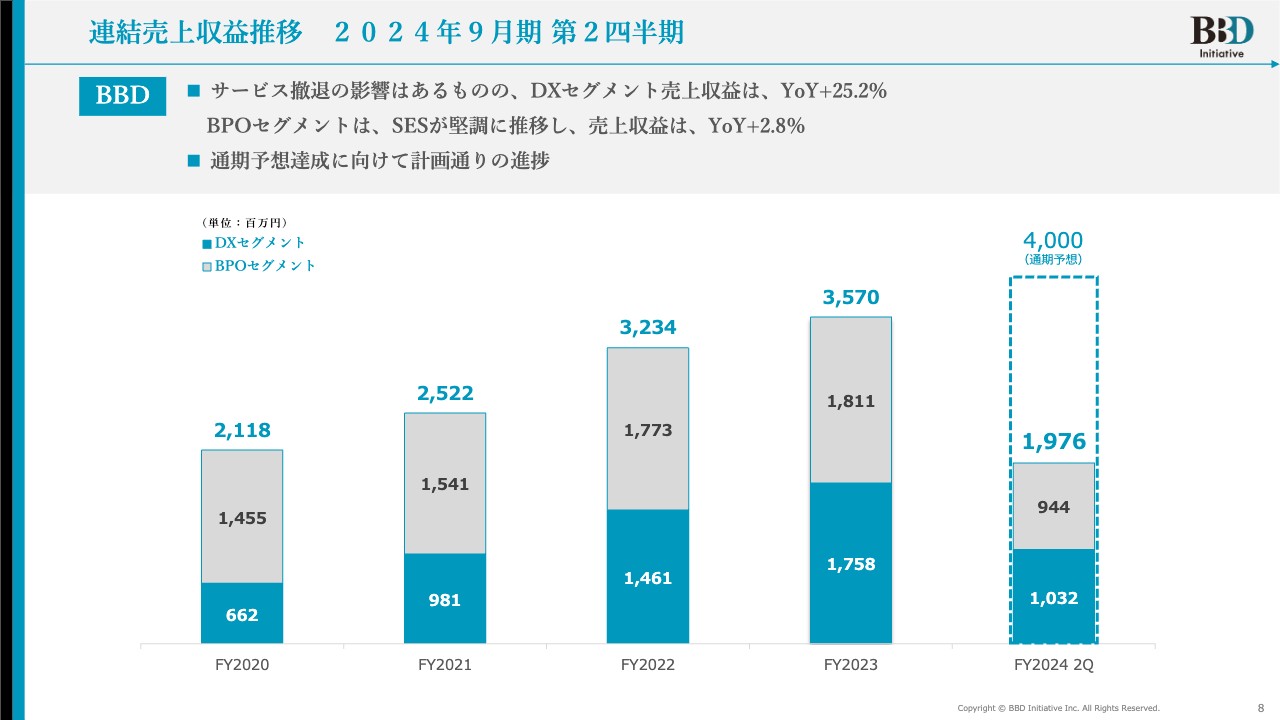

連結売上収益の推移です。先ほどご説明したとおり、第2四半期はサービス撤退の影響はあるものの、DXセグメント売上収益はYoYプラス25.2パーセントです。

BPOセグメントは、SESが堅調に推移し、売上収益はYoYプラス2.8パーセントです。SESのエンジニアのセグメントはもう少し大きい成長率でしたが、一方で、他事業の若干伸び悩んでいる部分がYoYを押し下げ、私どもにとっての不採算事業の動きであると見られます。こちらについては後ほど詳細をご説明しますが、現在は通期予想達成に向けて計画どおりに推移しています。

連結販売管理費推移 2024年9月期 第2四半期

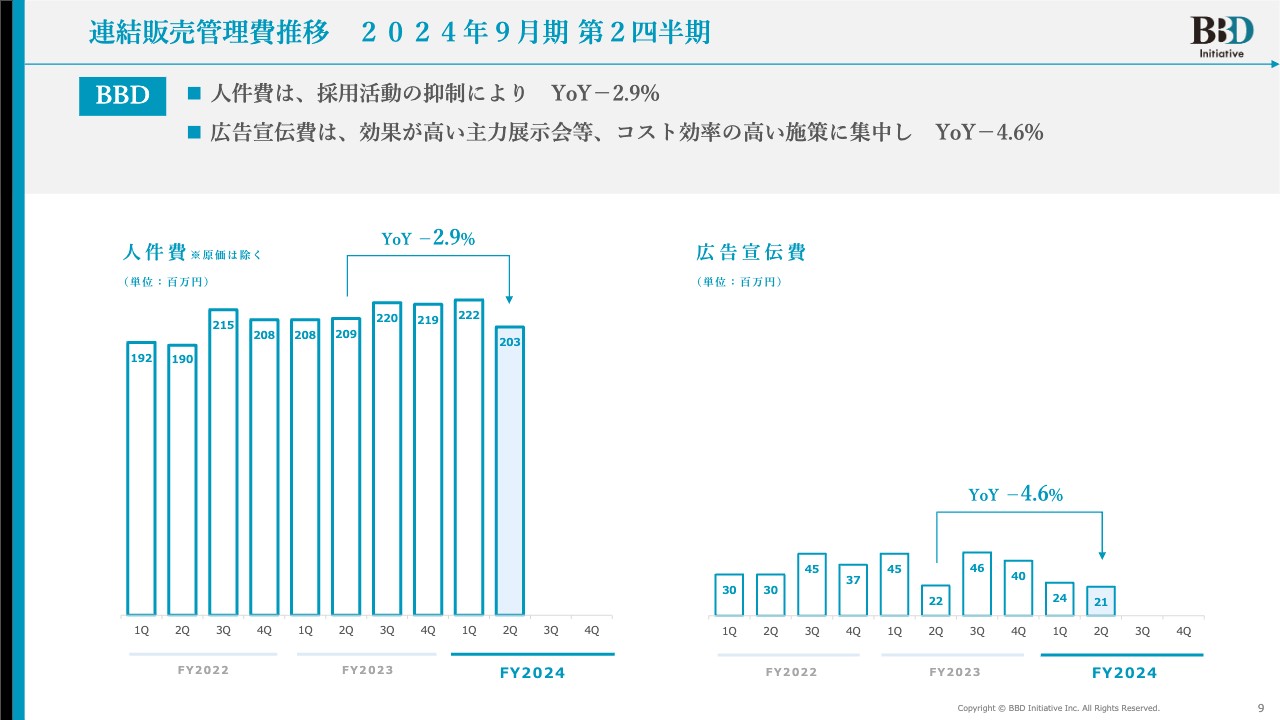

連結販売管理費の推移です。人件費は、採用活動の抑制によりYoYマイナス2.9パーセントです。広告宣伝費は、効果が高い主力展示会やコスト効率の高い施策に集中したことから、YoYマイナス4.6パーセントです。

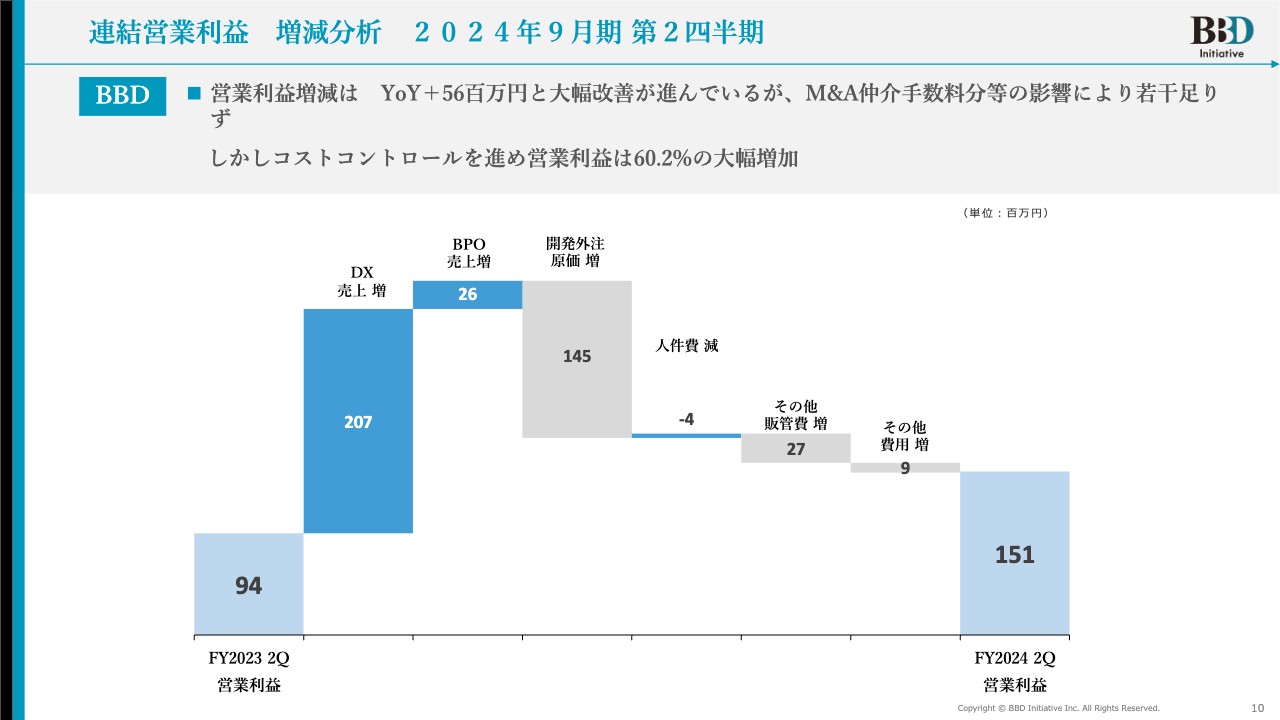

連結営業利益 増減分析 2024年9月期 第2四半期

連結営業利益の増減分析です。営業利益増減は、YoYプラス5,600万円と大幅に改善が進んでいますが、M&Aの仲介手数料などの影響により若干足りません。しかし、コストコントロールを進めていくことで、営業利益は前年同期比60.2パーセントの大幅増で着地しています。

もう少し伸ばせるかという手応えはあったものの、言い訳にはなりますが、M&Aの仲介手数料なども若干入ったため、結果として見立てよりも少し下振れているのは事実です。

ただし、YoYでは非常にしっかりと利益構造が改善されているため、営業利益率も含めて順調に進めていけば、営業利益率も営業利益額も十分に出せる事業になっていることがおわかりいただけるかと思います。

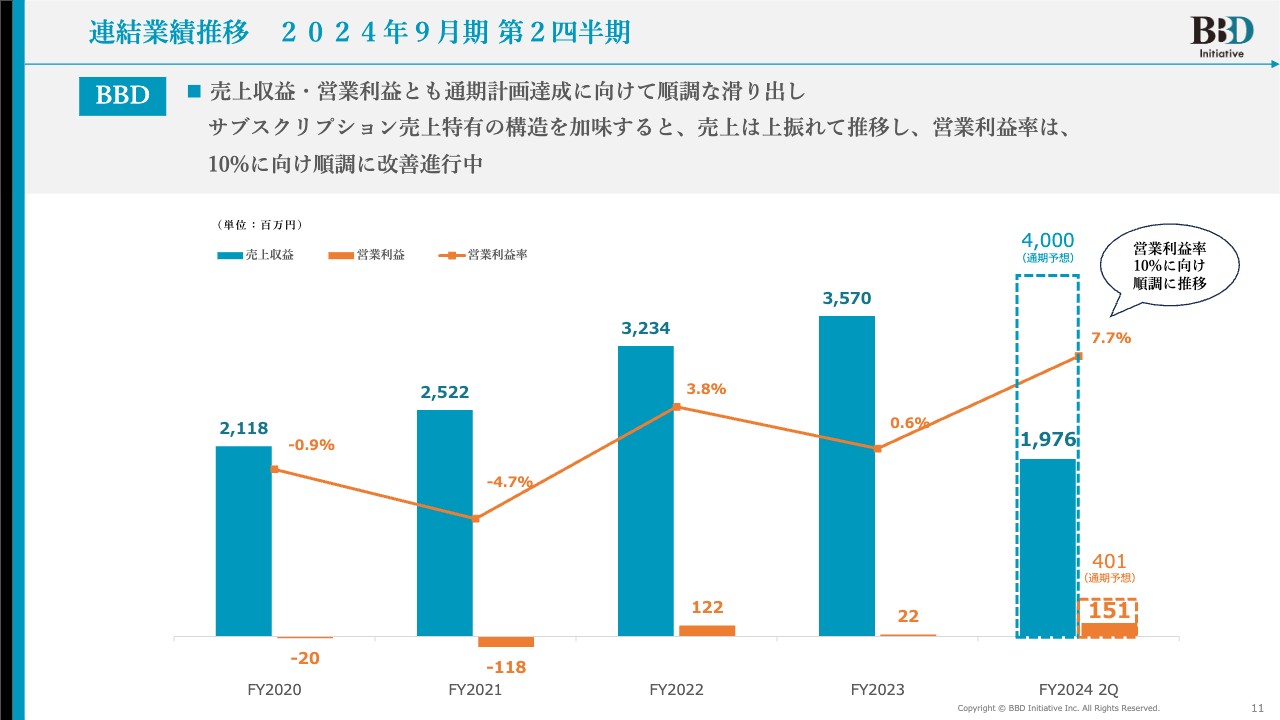

連結業績推移 2024年9月期 第2四半期

連結業績推移です。売上収益、営業利益ともに通期計画達成へ向けて順調に滑り出していますが、サブスクリプションの特徴を加味すると、売上収益が上振れています。営業利益率は、10パーセントに向けて順調に改善が進行中です。

先ほどもご説明したとおり、私どもの見立てよりも若干未達の状態ですが、営業利益率は7.7パーセントと、目標の10パーセントに向けて伸びています。このまま下期に向けて、営業利益率10パーセントが達成できるのではないかと見立てています。

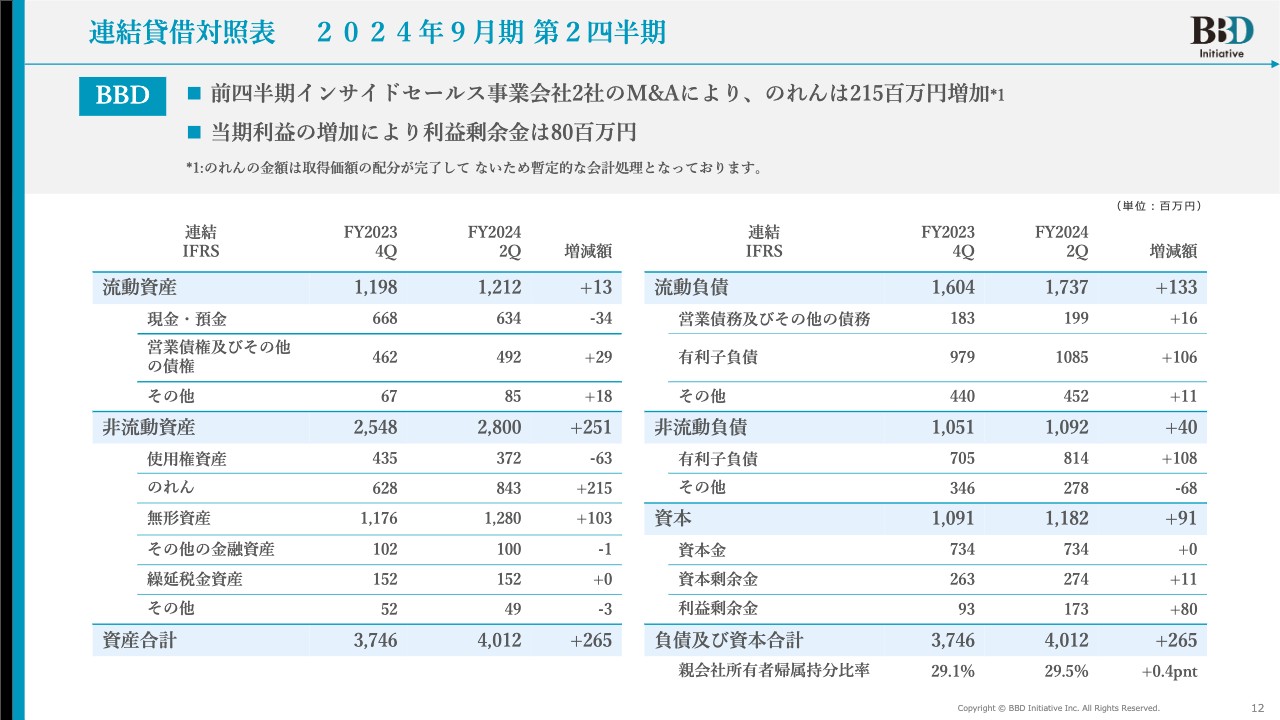

連結貸借対照表 2024年9月期 第2四半期

連結貸借対照表です。前四半期において、インサイドセールス事業会社2社のM&Aにより、のれんは2億1,500万円増加しています。当期純利益の増加により、利益剰余金は8,000万円増加となっています。

M&A方針に基づく規律あるM&Aを実施しているため、のれんに見合う収益を十分に生み出しています。当期利益の増加により、自己資本比率は29.5パーセントと、プラス0.4ポイント改善しました。

さらに財務体質の改善化を進めており、こちらもしっかりと利益が生み出されているため、ご安心いただければと思います。

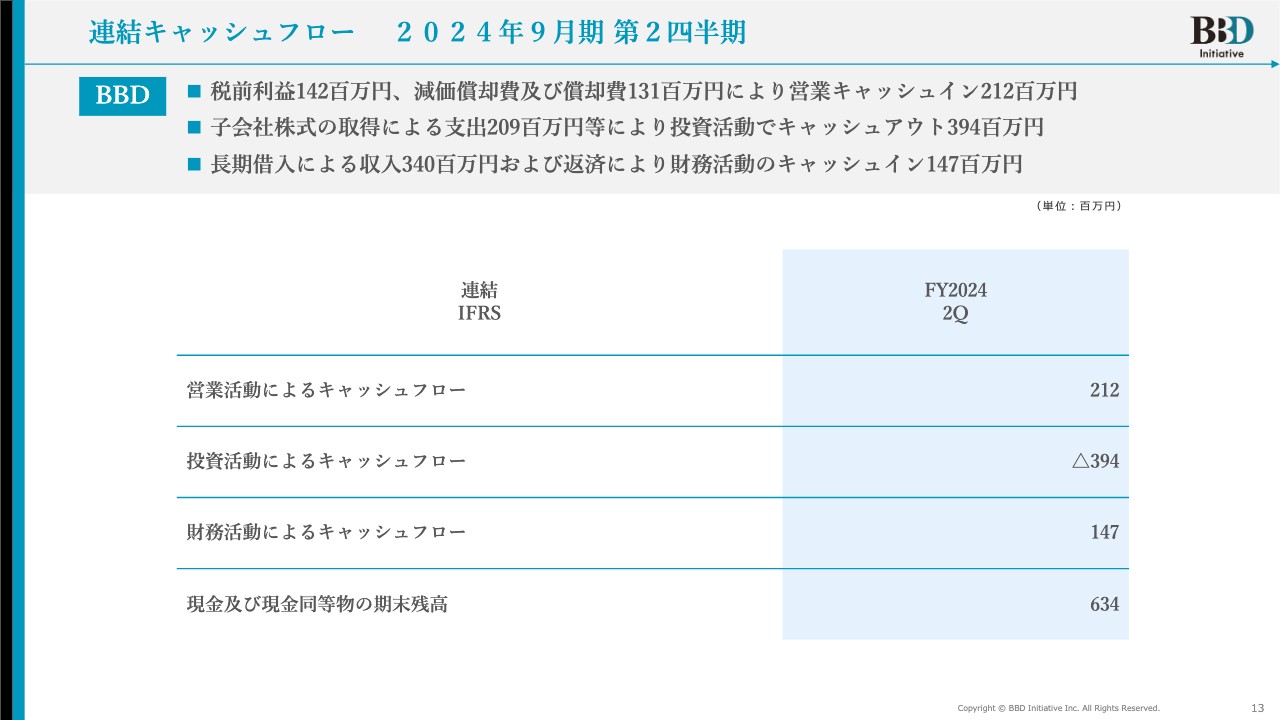

連結キャッシュフロー 2024年9月期 第2四半期

連結キャッシュフローです。税前利益1億4,200万円、減価償却費及び償却費1億3,100万円により、営業キャッシュインは2億1,200万円となりました。子会社株式の取得による2億900万円の支出により、投資活動のキャッシュアウトは3億9,400万円です。長期借入による3億4,000万円の収入と返済により、財務活動のキャッシュインは1億4,700万円となりました。

ビジネスチャットアプリ「DiSCUS(ディスカス)」のリリースにより、開発投資は前年同期比16パーセント減少しており、営業活動のキャッシュフロー内の投資になっています。財務キャッシュフローは、借入金の純増額により1億4,700万円のキャッシュインだったため、現金及び現金同等物の期末残高は6億3,400万円となっています。

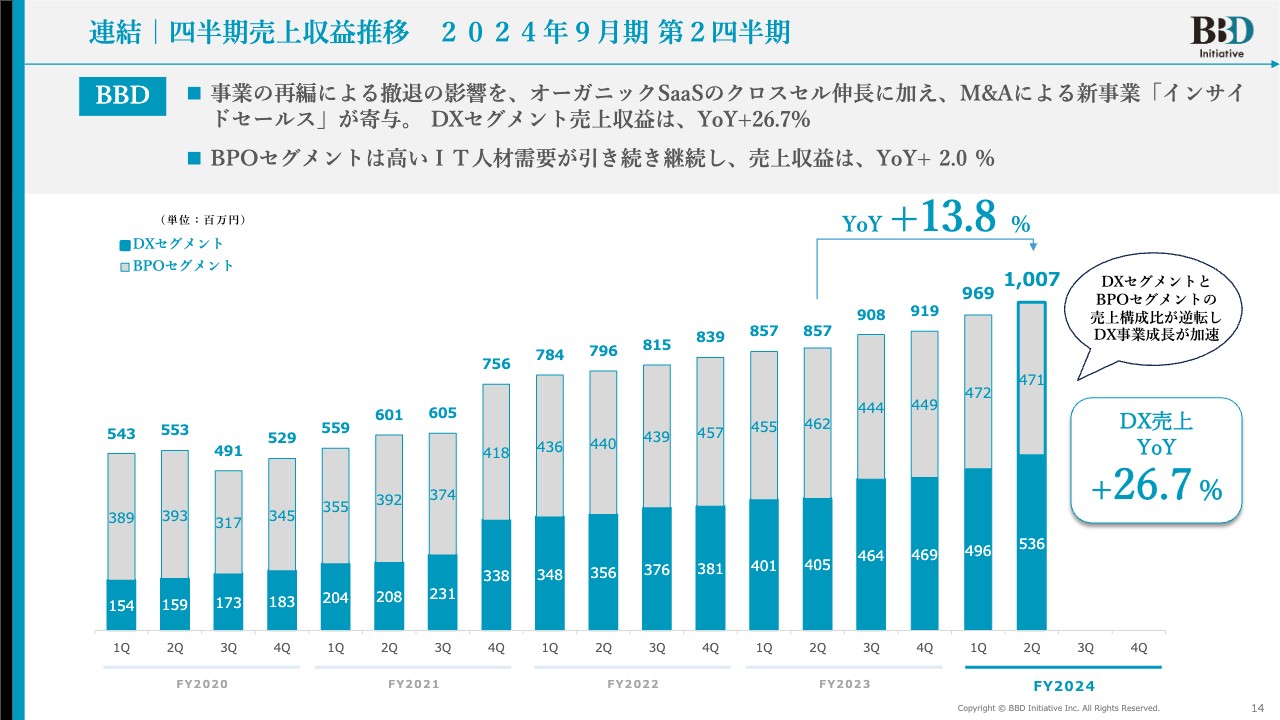

連結|四半期売上収益推移 2024年9月期 第2四半期

連結の四半期売上収益推移です。

事業の再編による撤退の影響に対して、オーガニックSaaSのクロスセル伸長とM&Aによる新事業「インサイドセールス」が寄与し、DXセグメント売上収益はYoYプラス26.7パーセントでした。

BPOセグメントはIT人材の高需要が継続し、売上収益はYoYプラス2.0パーセントです。増収率が若干低く思われるかもしれませんが、BPOセグメントについては後ほどご説明します。

スライドのグラフを見ていただくとわかるとおり、DXセグメントとBPOのセグメントの売上構成比が当期第1四半期から逆転し、DXセグメントの成長が加速しています。こちらは、2023年9月期の後半に、ちょうど当社が立ち上がった時からです。

BBDイニシアティブがホールディングス化したタイミングで、SaaS事業であるDXセグメントがしっかりと成長したため、BPOセグメントと売上構成比が逆転しました。

DXセグメント|SaaS・サブスクサービス ラインナップ

トピックスです。先ほどもご説明しましたが、DXセグメントのサービスである、SaaS・サブスクリプションサービスのラインナップについてです。

私どもは、潜在顧客の発掘や、特に営業・マーケティングのDXを得意としています。こちらはクロスセルでも含まれますが、潜在顧客の発掘(コンタクト)から、リード(見込顧客)の獲得、リードの育成といったように、マーケティングから商談、受注までのプロセスすべてにSaaSサービスを展開しており、お客さまにはこれらを複合的に利用いただいている現状です。

シングルサインオンと言われる仕組みで、さまざまなアプリが連動します。 セキュアな認証基盤/ID一括管理アプリケーション「ROBOT ID(ロボットアイディ)」や、「InCircle」をよりセキュアな環境に対応するよう作り直した新しいかたちのビジネスチャットアプリ「DiSCUS」、業務管理DBアプリ「Shelter」、こちらはノンプログラミングでDBアプリがつくれるサービスとなりますが、こちらも連携し、ビジネスというものが複合的にお客さまに導入されている点が、私どもの特徴です。

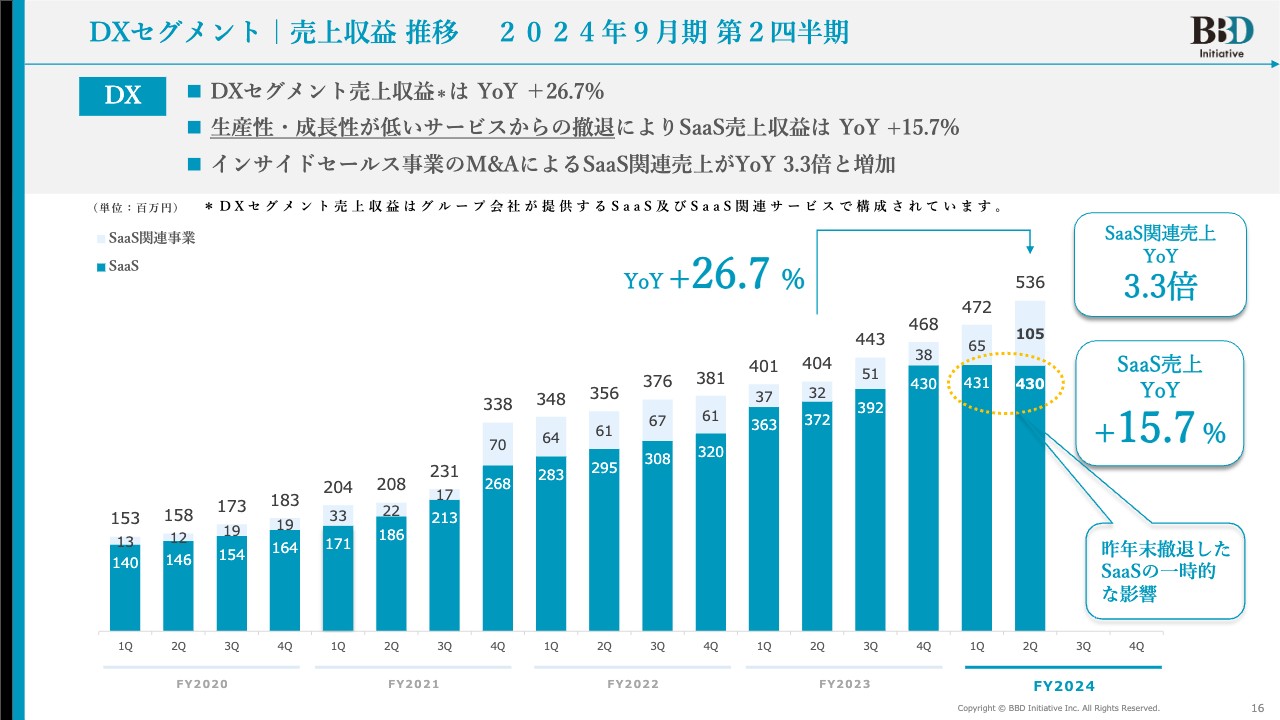

DXセグメント|売上収益推移 2024年9月期 第2四半期

DXセグメントの売上収益推移です。DXセグメントの売上収益は、YoYプラス26.7パーセントです。生産性や成長性の低いサービスからの撤退を発表したことで、SaaS売上収益はYoYプラス15.7パーセントです。

さらに、インサイドセールス事業のM&Aなどによって、SaaS関連売上がYoY3.3倍に増加しております。黄色の点線で丸く囲った部分がございますが、こちらはいくつかのサービスが徐々に撤退している影響で、収益性の低い部分になっています。

収益は少しずつ落ちていきながらも、私どものサービスニュースリリースにも出ていますが、新しいお客さまが入ってくる状況です。後ほどご説明するARPA(顧客単価)はどんどん上昇しているため、ご安心いただければと思います。

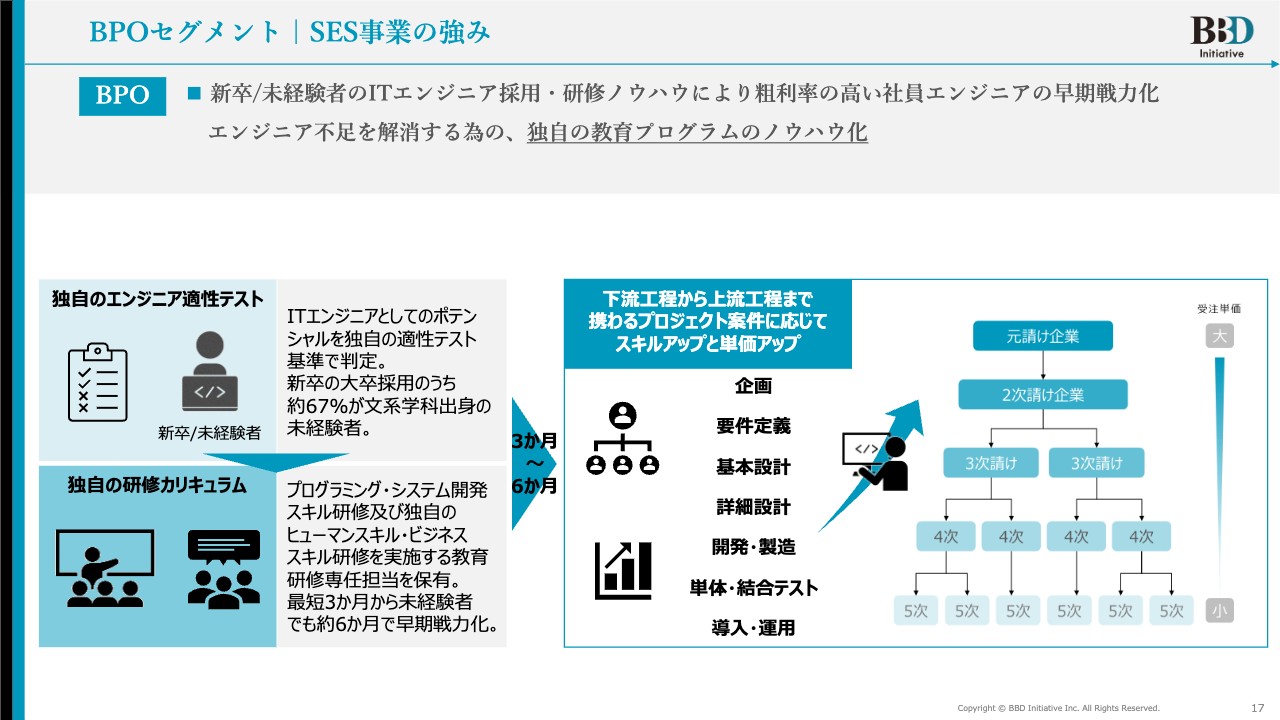

BPOセグメント|SES事業の強み

BPOセグメントです。こちらはSES事業ですが、私どもは新卒・未経験のITエンジニアの採用や研修ノウハウにより、粗利率の高い社員エンジニアの早期戦力化が得意です。

エンジニア不足を解消するため、独自の教育プログラムをノウハウ化しています。お客さま先に入り込む前に十分に研修し、お客さま先で活躍できるエンジニアの育成や教育をしっかりと行いながら、収益化されています。

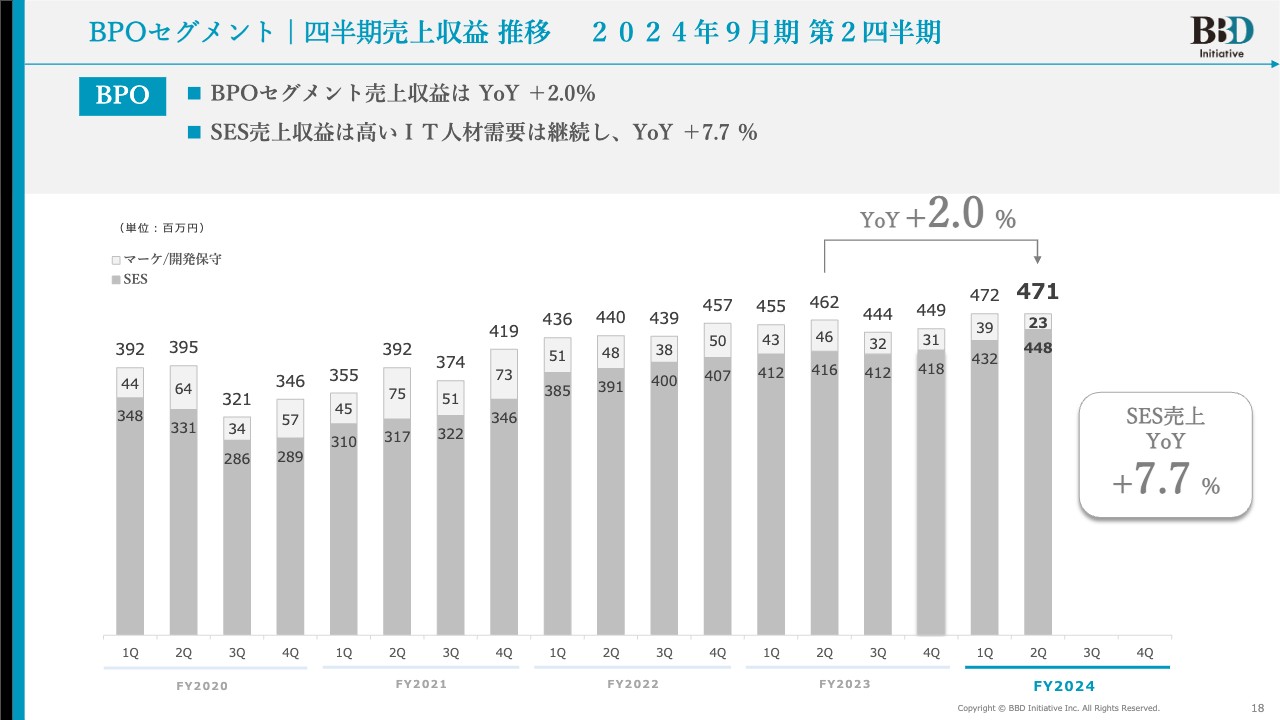

BPOセグメント|四半期売上収益推移 2024年9月期 第2四半期

以上により、BPOセグメントの四半期売上収益はYoYプラス2パーセントです。低いと思われるかもしれませんが、SES事業ではIT人材需要が継続しており、YoYプラス7.7パーセントです。マーケティング業務の受託開発案件が私どもの不採算事業の1つであり、こちらは撤退の方向で少しずつ減少しています。

SES売上収益のYoYプラス7.7パーセントも低いと思われるかもしれませんが、こちらはエンジニアの採用数に売上がついてくるため、十分に教育したエンジニアがSES売上を伸ばすという構造が出来上がっている現状です。

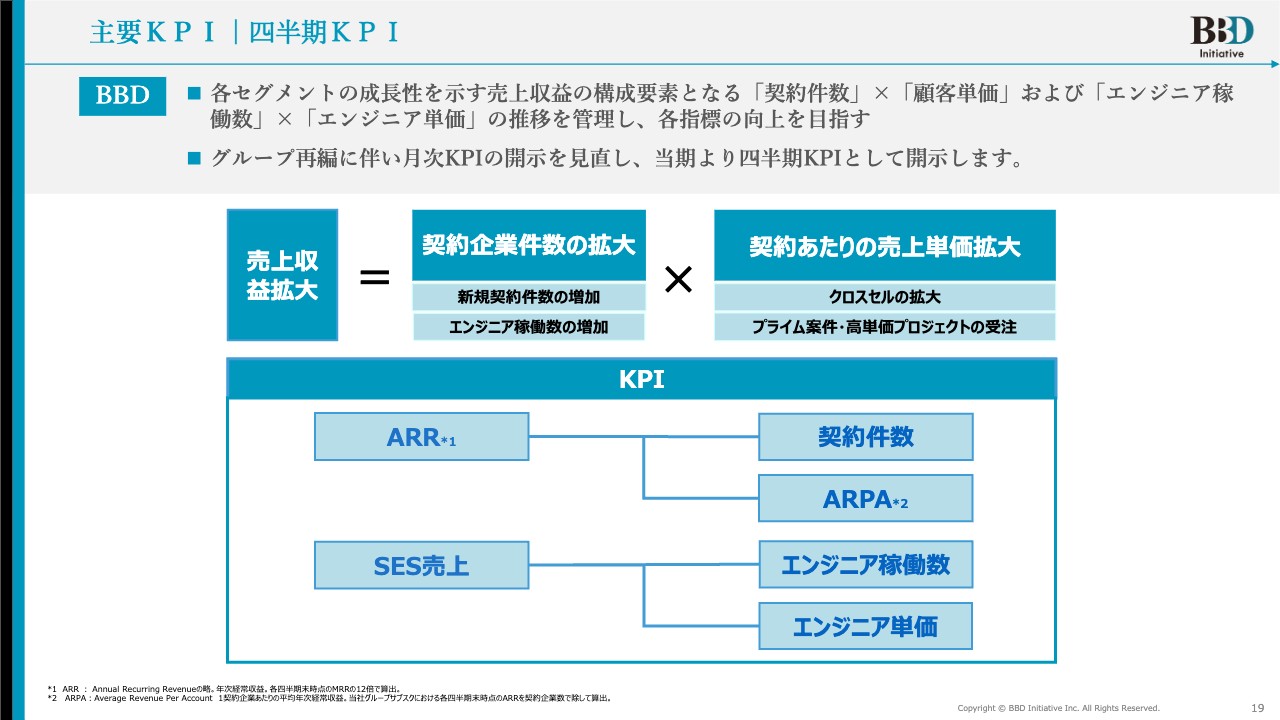

主要KPI|四半期KPI

四半期の主要KPIです。各セグメント成長性を示す売上収益の構成要素となる「契約件数」×「顧客単価」および「エンジニアの稼働数」×「エンジニア単価」の推移を管理しています。

先ほどもご説明しましたが、SES・エンジニアの業務はどうしてもエンジニアの単価や稼働の増加に引っ張られてしまう傾向があるため、1人でも多くの優秀なエンジニアを採用し、教育することで、しっかりと売上を伸ばす構造が出来上がっています。

私どもは新卒採用のエンジニアを教育してお客さま先へ送り込むことが得意ですので、今後もそちらを中心に行いつつ、適宜、中途採用も行いながら売上を伸ばしていきたいと考えています。

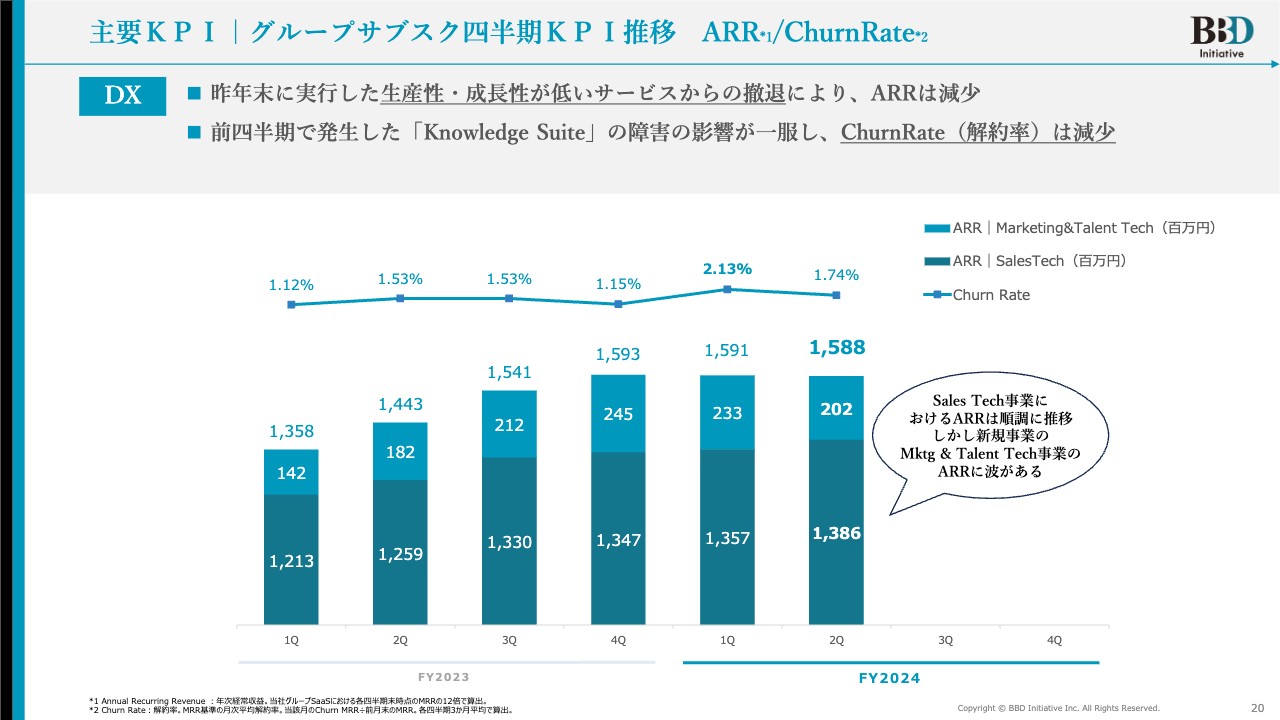

主要KPI|グループサブスク四半期KPI推移 ARR/ChurnRate

グループサブスクの四半期KPI推移です。スライドでは、ARRとChurnRate(解約率)に分けてお示ししています。

何度もお伝えしていますが、昨年末に実行した生産性が低い不採算事業からの撤退により、ARRは若干減少しています。また、顧客数が減少したことにより、全体のサブスクの売上も若干減少しています。一方で、前四半期で発生した「Knowledge Suite」の障害の影響は一服し、ChurnRateは減少しました。

スライドをご覧いただくとおわかりのとおり、ARRが若干足踏みをしていますが、先ほどご説明したように、現在、生産性・成長性の低いサービスからの撤退を進めています。すでに発表していますが、「VCRM」や「GEOCRM」のサービスについては撤退日が決まっており、お客さまの解約も進んでいる状況です。

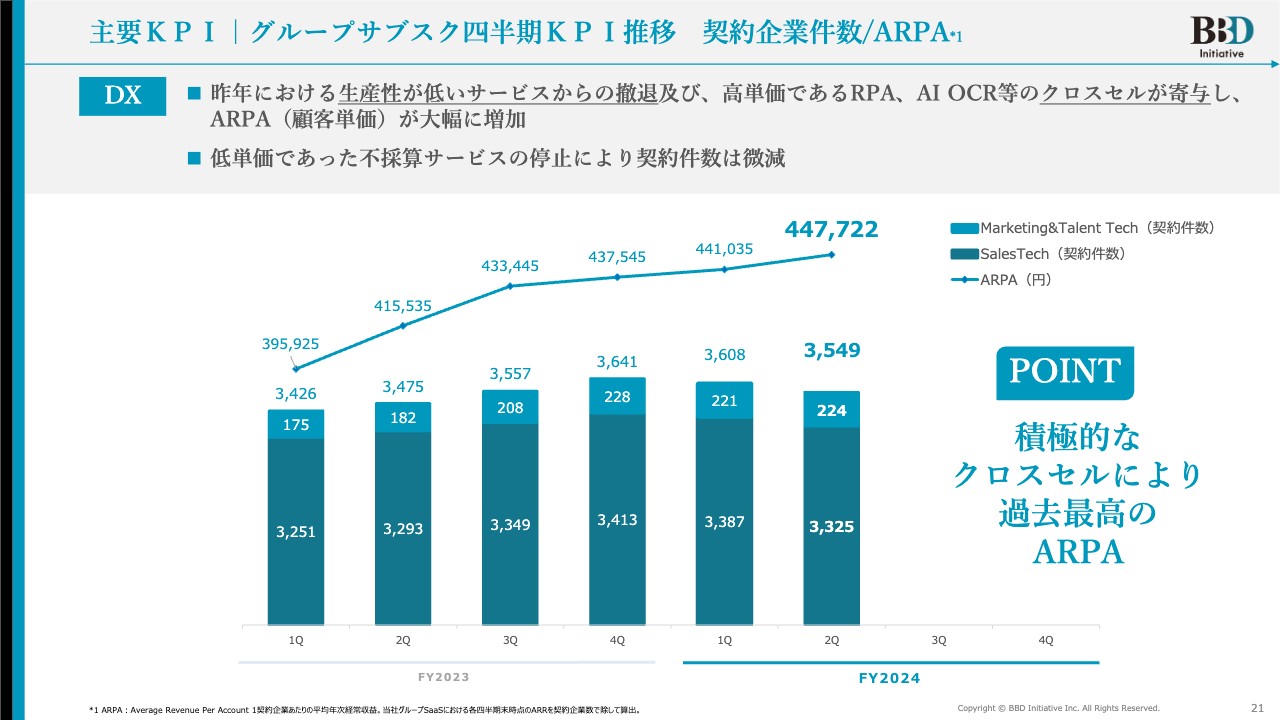

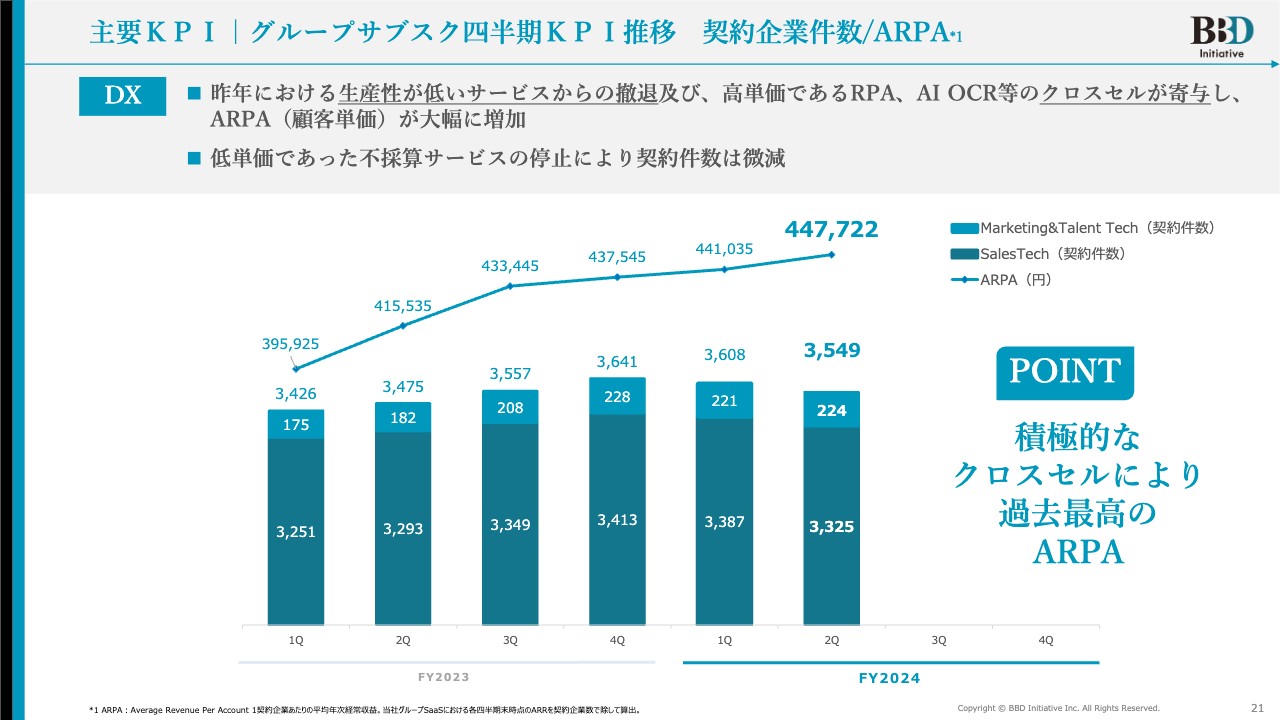

主要KPI|グループサブスク四半期KPI推移 契約企業件数/ARPA

グループサブスクの四半期KPIの推移です。こちらも、生産性の低いサービスから撤退しています。

高単価のRPAやAI OCRのクロスセルを積極的に行っていることや、当グループ会社が提供するインサイドセールス向けの顧客情報販売「Papattpクラウド」を含め、「Knowledge Suite」プラスRPA、「Knowledge Suite」プラス「Papattpクラウド」等の動きが活発化しているため、ARPA(顧客単価)が大幅に増加しています。

要するに、収益性が低い、または低単価な事業から撤退することによって、ARPAが大きく成長するような構造です。

当第2四半期においては、全体のマーケティングSaaSやMarketing&Talent Tech事業、Sales Tech事業は若干低くなっていますが、複合的な提案やクロスセルによる提案をしっかり行った結果、顧客単価が上昇し、売上収益が伸びていることがおわかりいただけると思います。

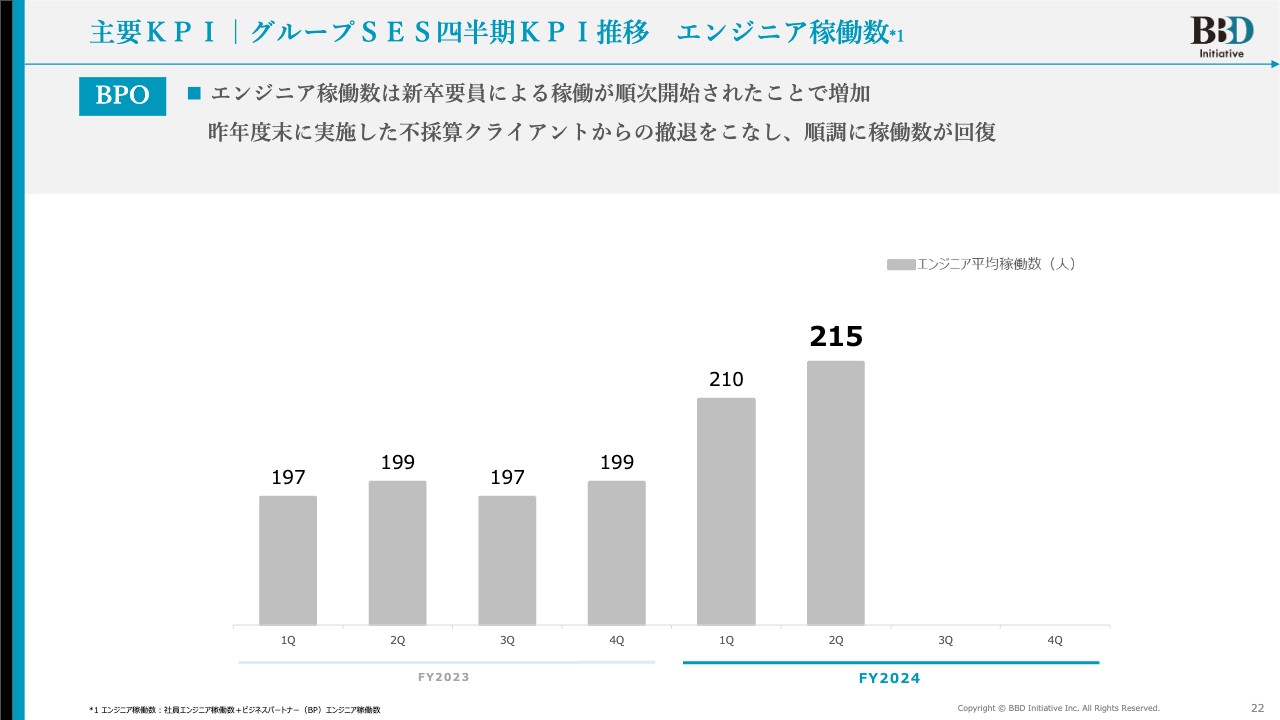

主要KPI|グループSES四半期KPI推移 エンジニア稼働数

グループSESの四半期KPIの推移です。何度もご説明しているとおり、エンジニア稼働数は売上に影響します。第2四半期のエンジニア平均稼働数は215名となり、順調に回復しています。今後も、エンジニアの採用と教育にしっかりと取り組んでいきます。

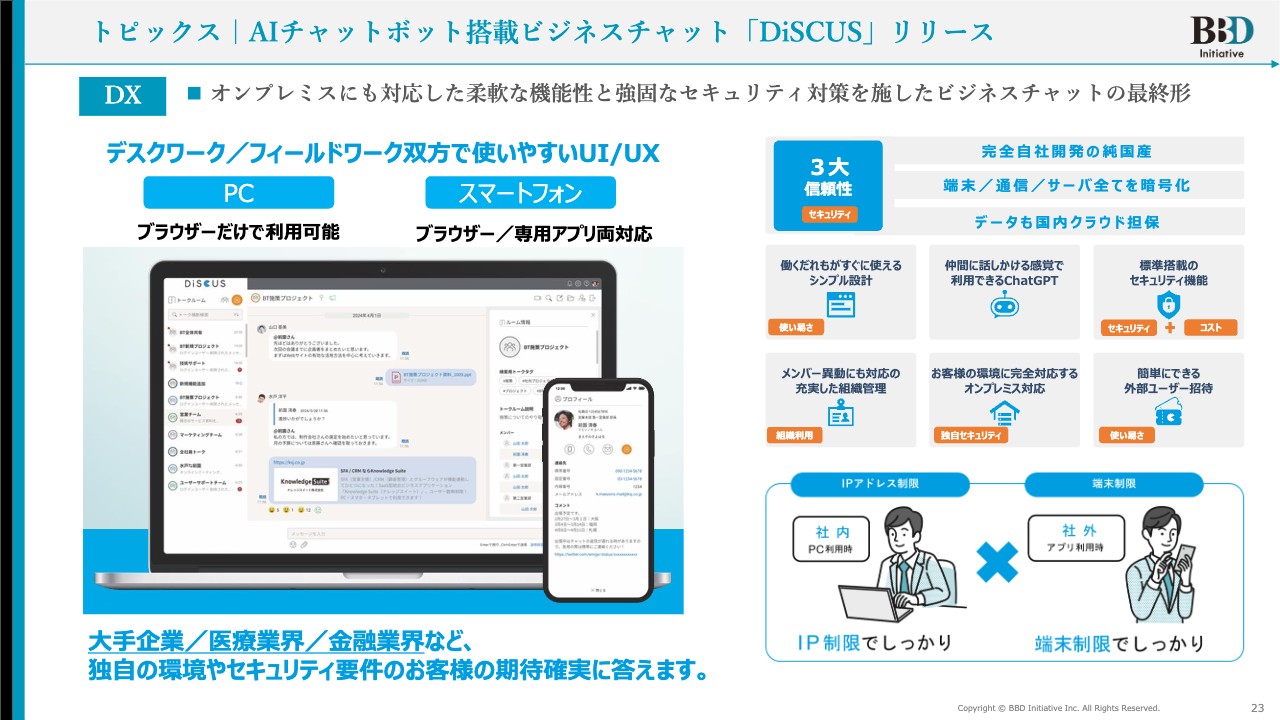

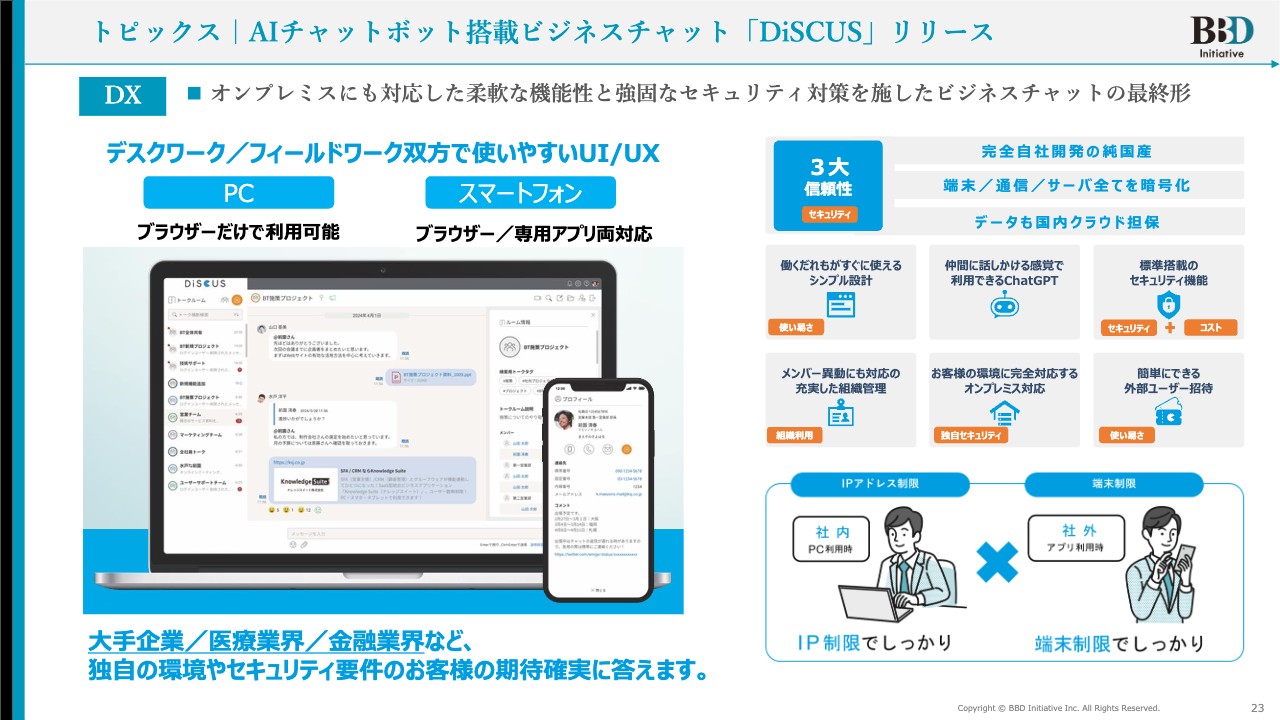

トピックス|AIチャットボット搭載ビジネスチャット「DiSCUS」リリース

トピックスです。AIチャットボット搭載ビジネスチャットアプリ「DiSCUS」をリリースしました。

今までご提供してきた「InCircle」は、お客さまの大きな課題すべてを解決できるものではありませんでした。これをさらに高セキュアな環境など、世の中にあるビジネスチャットアプリの課題を全網羅できるかたちで対応したサービスが「DiSCUS」です。

日本で初めてオンプレミス対応のビジネスチャットアプリの開発に成功しており、さらに強固なセキュリティ対策を施したビジネスチャットアプリの最終形としてリリースしています。

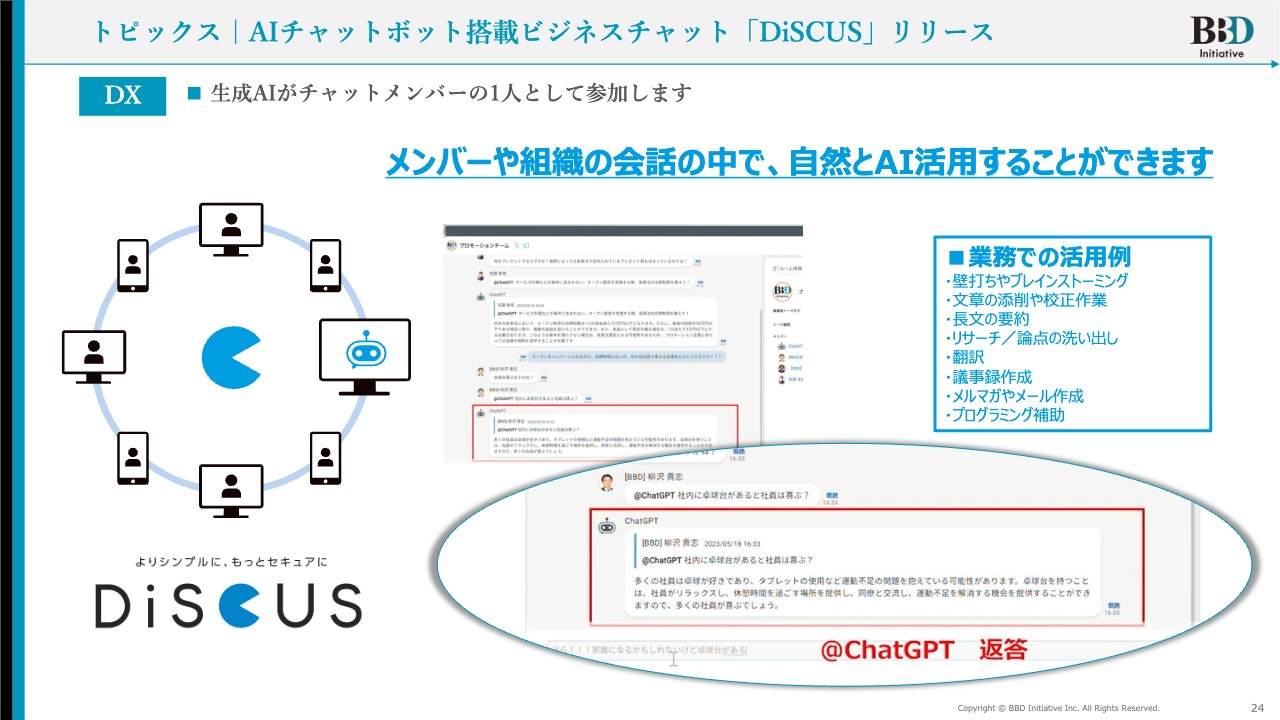

トピックス|AIチャットボット搭載ビジネスチャット「DiSCUS」リリース

「DiSCUS」は、生成AIがチャットメンバーの1人として参加し、例えば自然なかたちで会話の中に溶け込みながら質問するというかたちで活用できる仕組みになっています。

スライド右側に記載しているとおり、業務での活用例として、壁打ちやブレインストーミング、文章の添削や校正作業、長文の要約、リサーチ/論点の洗い出し、翻訳、議事録作成、メルマガやメール作成、プログラミング補助があります。

会話の中で生まれてくるもののうち、自分たちではその場で解決できないものを、生成AIが解決していく仕組みが実装されています。このような意味でも、新しいチャットサービスの中に溶け込みながら、実用的に活用できるものとしてリリースしていますので、今後の「DiSCUS」にご期待いただければと思います。

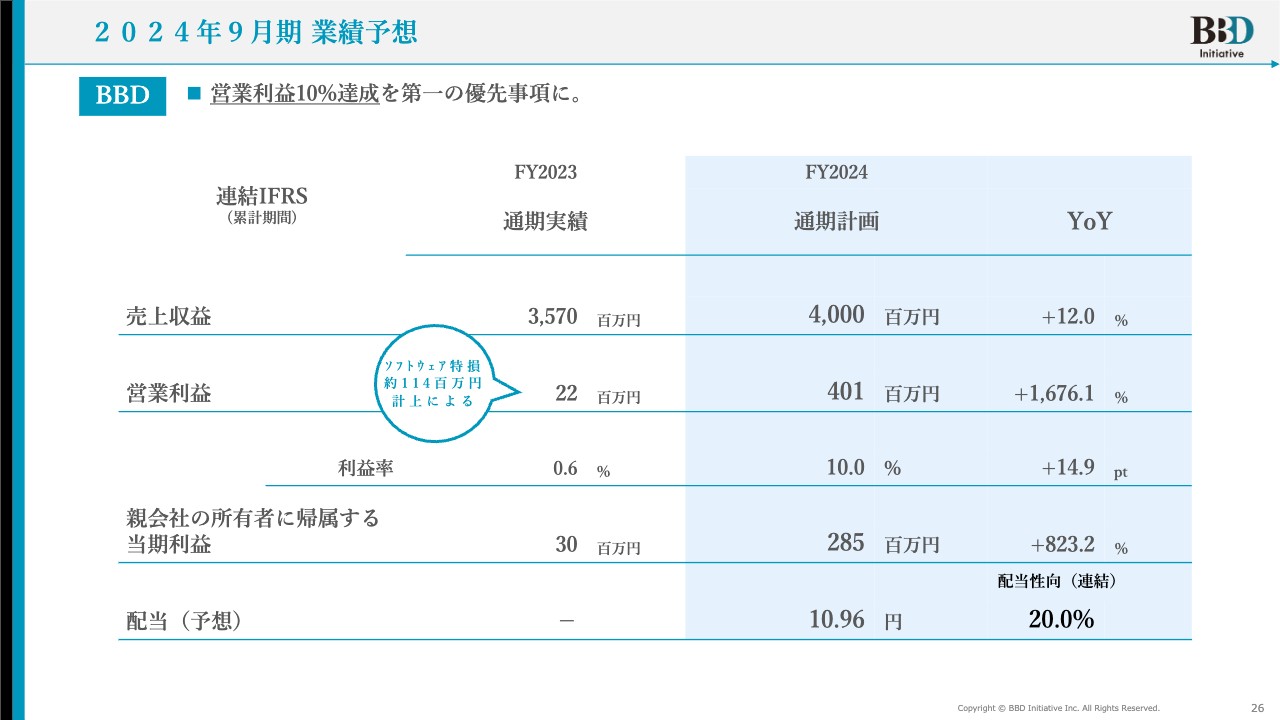

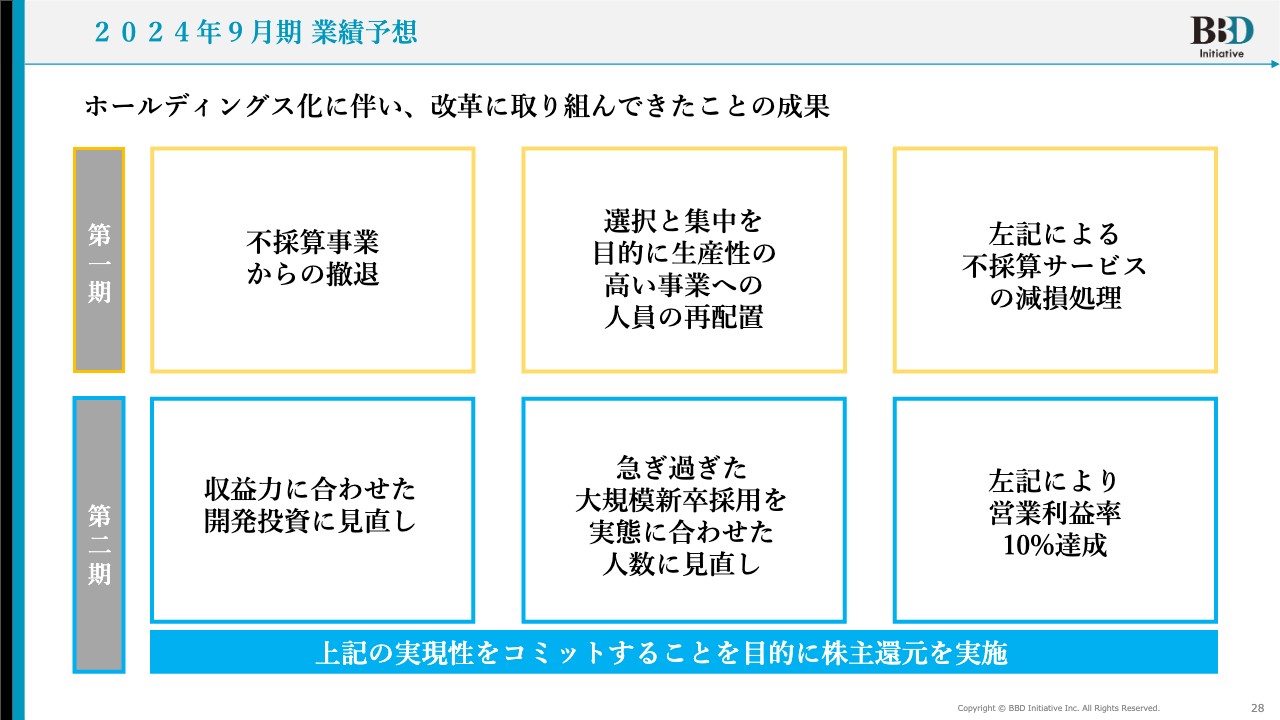

2024年9月期 業績予想

2024年9月期の通期の業績予想です。

「営業利益率10パーセント達成」を第一の優先事項に掲げています。通期計画では売上収益40億円、営業利益4億100万円、営業利益率10パーセント、配当性向20パーセントを予定しています。この計画を守りながら、みなさまに配当もしっかり出せるよう、残り半年間、がんばっていきます。

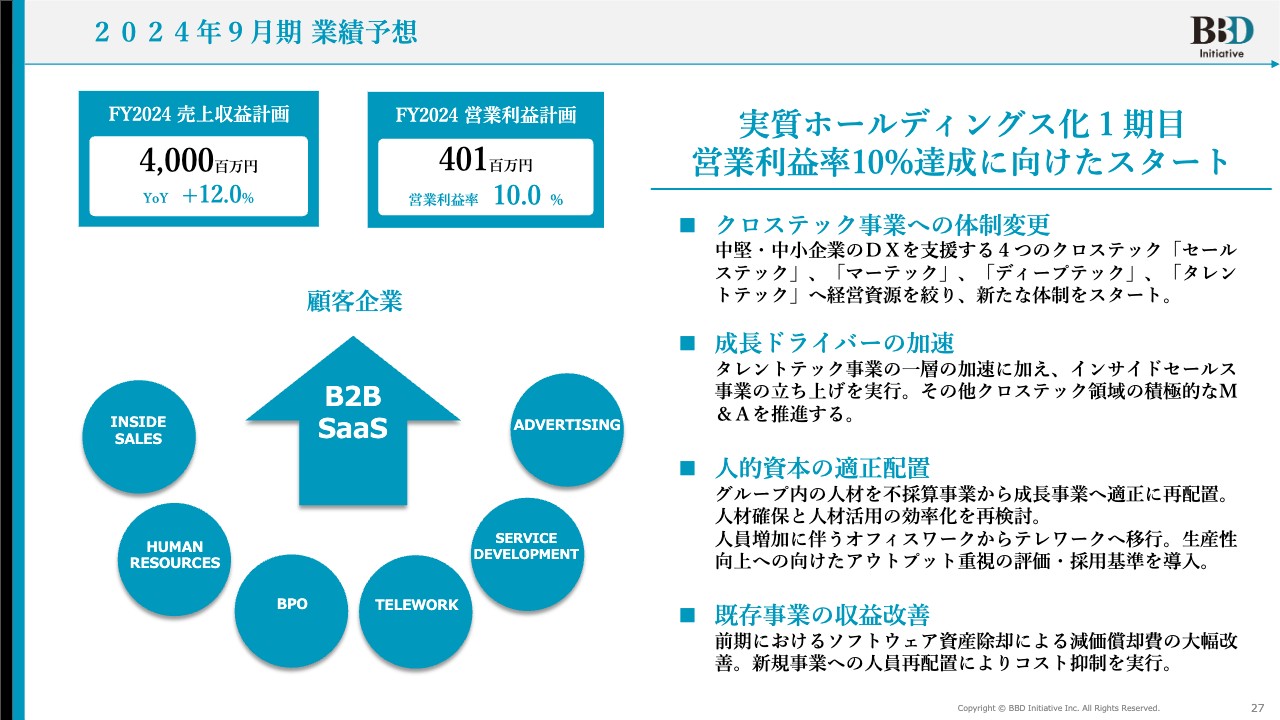

2024年9月期 業績予想

先ほどもご説明しましたが、売上収益40億円、営業利益率10パーセント、営業利益額4億円、これらの達成に向け、しっかりと体制を整えています。

スライドをご覧いただくとおわかりのように、ゆっくりではあるものの、徐々に営業利益率と営業利益を取れる体制が整ってきていますので、今後もBBDイニシアティブは十分に成長できると確信しています。

今後も配当をしっかりと行っていきたいと考えていますので、個人投資家のみなさまにも会社の構造自体が事業成長できる土壌にあることをご理解いただき、今後の成長をしっかりと見届けていただければと思います。

2024年9月期 業績予想

第1四半期は不採算事業から撤退し、選択と集中を目的に、生産性の高い事業へ人員を再配置を行いました。それによって、不採算サービスの減損処理を行っています。

今期は収益力に合わせた開発投資を見直し、急ぎ過ぎた大規模新卒採用も実態に合わせた人数に見直すことで、営業利益率10パーセント達成を目指していきます。

これらの実現性をコミットすることを目的に、株主還元においては配当性向20パーセントを達成する体制が整っていますので、ご期待いただければと思います。

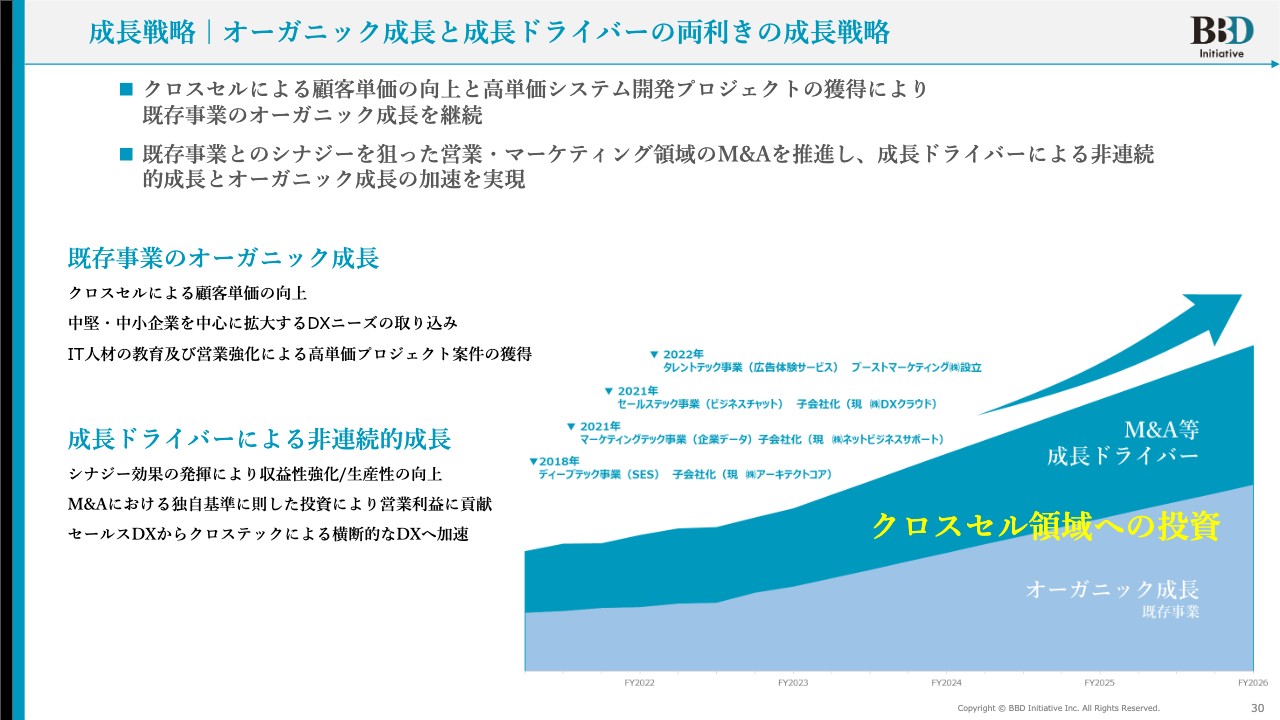

成長戦略|オーガニック成長と成長ドライバーの両利きの成長戦略

最後に、BBDイニシアティブグループの成長戦略についてご説明します。既存事業のオーガニック成長と、成長ドライバーによる非連続的成長の両利きの成長戦略を掲げています。

既存事業のオーガニック成長については、私どもが得意とするクロスセルによる顧客単価の向上や、中堅・中小企業を中心に拡大するDXニーズを取り込みながら、IT人材の教育および営業強化による高単価のプロジェクト案件の獲得を目指します。

さらに、先ほどご説明したとおり、私どもは顧客単価の向上を得意としているため、成長ドライバーによる非連続的成長を目指します。

また、M&Aを実施しながら、オーガニック成長を掲げるSaaSビジネスの周辺ビジネスに特化したクロスセルを実行しております。「Knowledge Suite」を中心としたさまざまなサービスをご提案し、お客さまのDXニーズを取り込んでいくというのが、私どもの両利きの成長戦略です。

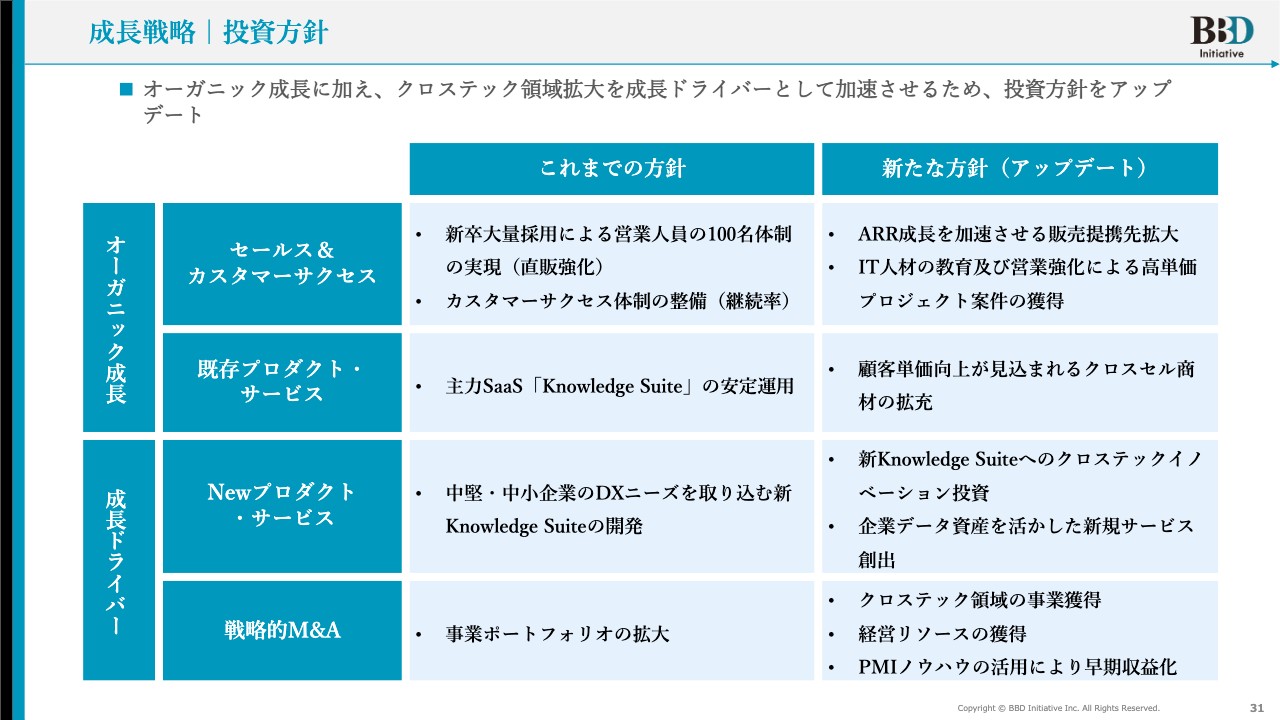

成長戦略|投資方針

成長戦略の投資方針です。こちらは、当初の方針をアップデートしています。

まず、オーガニック成長の分野であるセールス&カスタマーサクセスです。これまでは新卒を大量採用することで営業人員100名体制を実現し、カスタマーサクセスの体制整備の実施を掲げていました。新たな方針として、ARR成長を加速させる販売提携先の拡大、IT人材の教育および営業強化によって高単価プロジェクト案件の獲得にアップデートしています。

既存プロダクト・サービスでは、主力SaaS「Knowledge Suite」の安定運用がこれまでの方針でしたが、顧客単価向上が見込まれるクロスセル商材の拡充にアップデートしています。先ほどもお話ししましたが、「Knowledge Suite」プラスアルファということで、例えばAI OCRと「Shelter」、ノープログラミングで利用できるアプリケーションなど、いくつかのサービスを複合的に抱き合わせることによって、顧客単価の向上に取り組みます。

続いて、成長ドライバーの分野であるNewプロダクト・サービスです。これまでは中堅・中小企業のDXニーズを取り込む「新Knowledge Suite」の開発を掲げていました。こちらは「新Knowledge Suite」へのクロステックイノベーションの投資、企業データ資産を活かした新規サービスの創出にアップデートしています。

戦略的M&Aでは、これまでの事業ポートフォリオの拡大を掲げていましたが、クロステック領域の事業獲得、経営リソースの獲得、PMIノウハウの活用による早期収益化にアップデートしています。

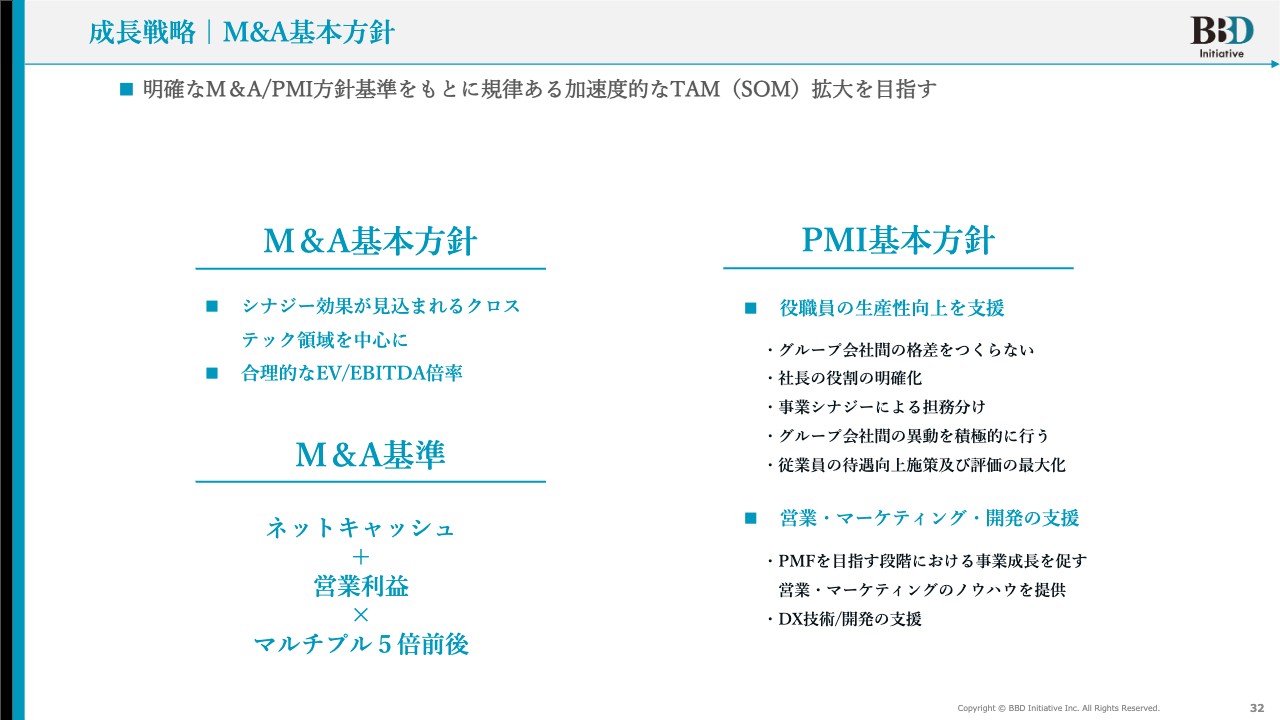

成長戦略|M&A基本方針

M&Aの基本方針です。私どもは、明確な買収基準をもとに、シナジー効果が見込めるクロステック領域を中心とした合理的なEV/EBITDA倍率を基本方針としています。

また、M&A基準は、ネットキャッシュ+営業利益×マルチプル5倍前後を掲げ、これと大きくかけ離れている案件は検討対象から外しています。M&A基準を掲げることで、十分な営業利益が出ている会社のみを買収対象にしているため、事業は良いものの、赤字である会社については、無理に投資していく考え方は一切持っていない点が特徴です。

M&AのPMI基本方針は、役職員の生産性向上を支援、および営業・マーケティング・開発の支援を行うことを掲げています。

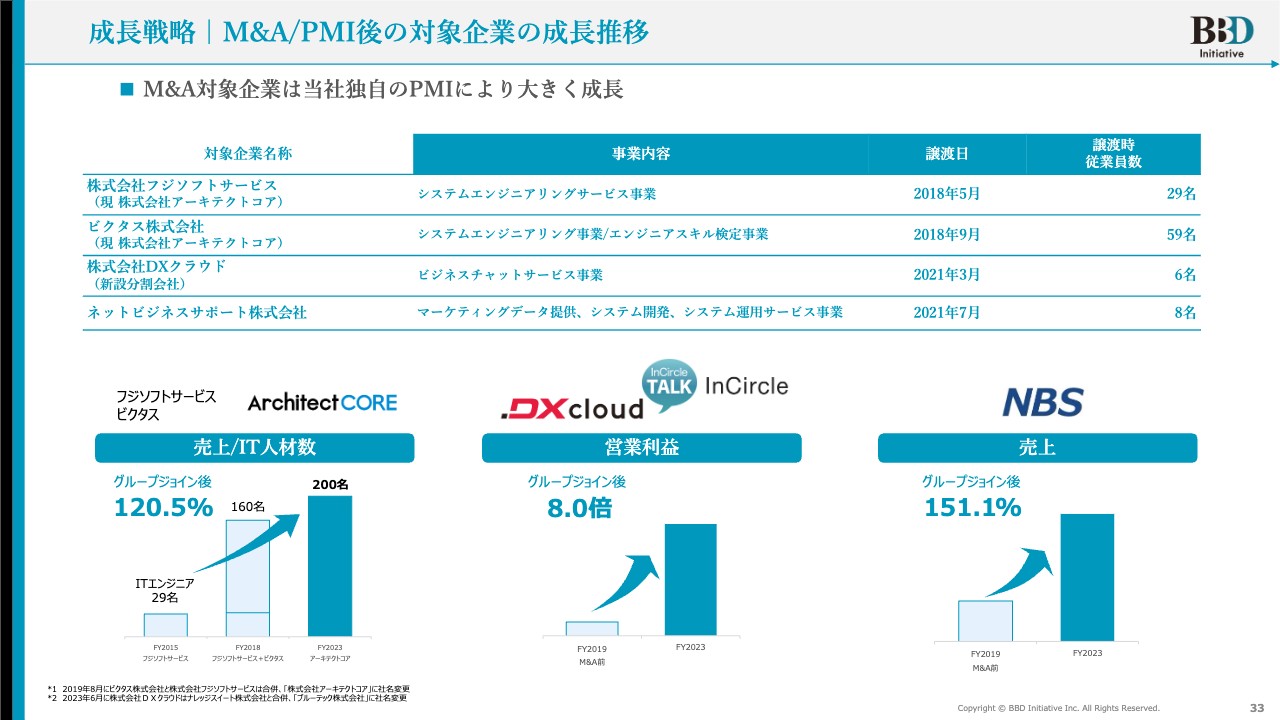

成長戦略|M&A/PMI後の対象企業の成長推移

前回も発表している、M&A/PMI後の対象企業の成長推移です。M&Aを行った結果、現在はどのように成長しているのかをご説明します。こちらは、ROIに近い部分でもあります。

まず、株式会社フジソフトサービス(現 株式会社アーキテクトコア)という、従業員数29名のエンジニアを抱え、システムエンジニアリングを展開している会社を、2018年5月に買収しました。

同年9月には、ビクタス株式会社という従業員数59名の会社で、同じくシステムエンジニアリング事業とエンジニアアスキル検定事業を展開している会社を買収しています。後に、株式会社フジソフトサービスとビクタス株式会社が合併し、株式会社アーキテクトコアになっています。

2021年3月には、新設分割会社である株式会社DXクラウドを立ち上げ、AI CROSS社が提供していたサービス「InCircle」を移管し、買収しています。

2021年7月には、ネットビジネスサポート株式会社という、マーケティングデータ提供、システム開発、システム運用サービスを提供している会社を買収しました。

これらの買収した会社が現在どのように成長しているかというと、フジソフトサービス社とビクタス社が合併したアーキテクトコア社は、売上/IT人材数が大きく成長し、グループジョイン後の売上成長は120.5パーセントとなっています。

ビジネスチャットアプリ「InCircle」を展開するDXクラウド社は、営業利益8倍に成長しています。さらに、ネットビジネスサポート社は、グループジョイン後、151.1パーセントの売上成長を遂げています。

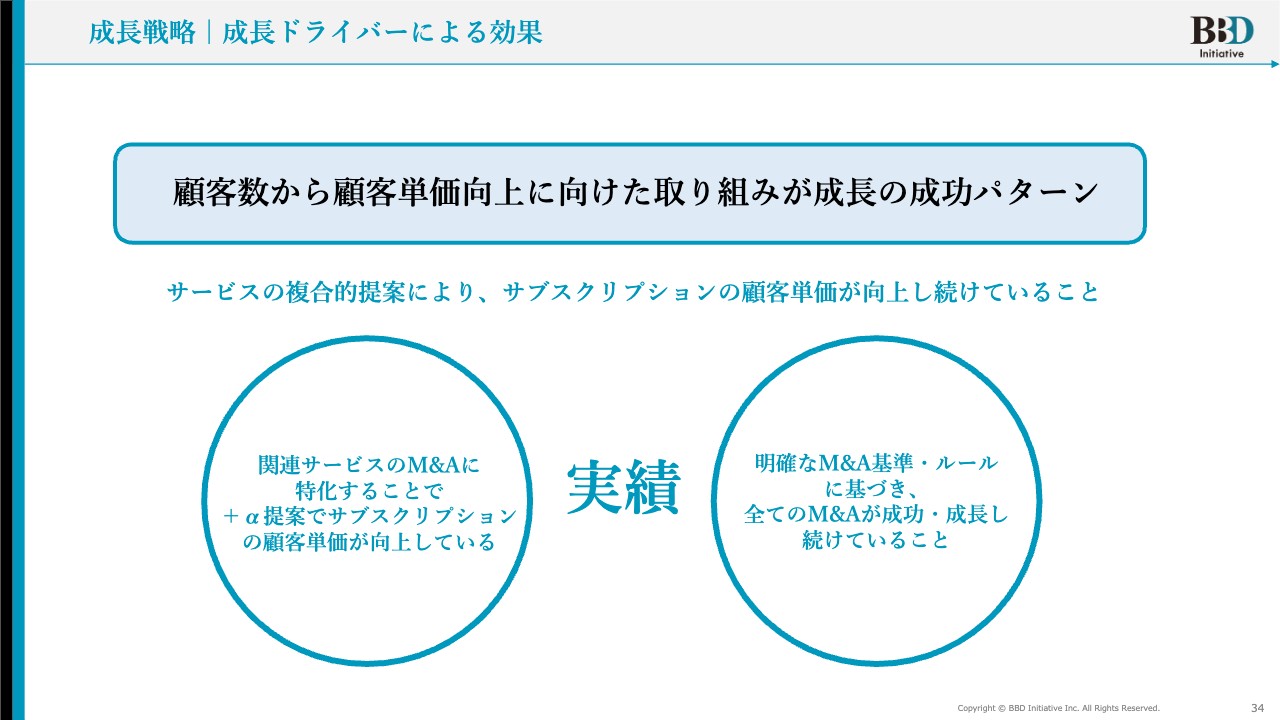

成長戦略|成長ドライバーによる効果

成長性ドライバーによる効果についてご説明します。顧客数から顧客単価向上に向けた取り組みが成長の成功パターンとなりますが、現在はビジネスの複合的提案によって、サブスクリプションの顧客単価が向上し続けています。

関連サービスのM&Aに特化することでプラスアルファの提案が可能になり、サブスクリプションの顧客単価が向上し続けていること、また、明確な基準に基づいてM&Aを実施した結果、すべてのM&Aが成功・成長し続けていることが実績として挙げられます。

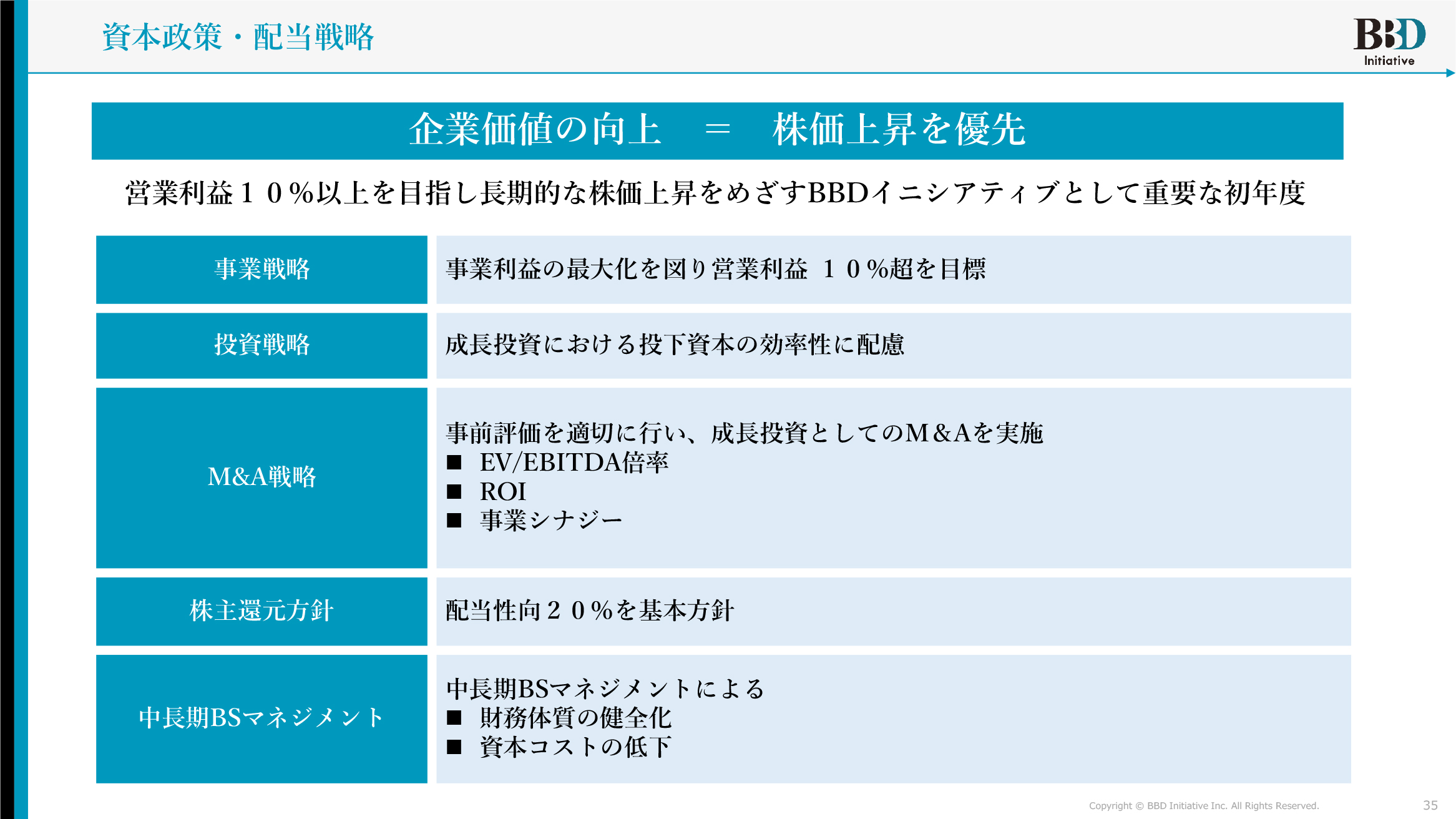

資本政策・配当戦略

資本政策・配当戦略です。企業価値向上と株価上昇を優先しています。営業利益10パーセント以上を目指し、長期的な株価上昇を目指すBBDイニシアティブグループとして、重要な初年度であると考えています。

事業戦略、事業利益の最大化を図りながら、営業利益10パーセント強を目標に掲げています。投資戦略、成長投資における投資手法の効率化に配慮し、M&Aに関しては事前評価を適切に行いながら成長投資を実施します。

また、株主還元方針は、配当性向20パーセントを基本方針として掲げています。

中長期BSマネジメントとしては、財務体質の健全化、資本コストの低下を掲げています。 お恥ずかしいことですが、私どもはDXセグメントの成長を掲げているものの、PERが約14倍から15倍前後と、他のSaaSベンダーと比較しても非常に低い状態です。今後はしっかりと事業を成長させながら、IRも含め、みなさまにご期待いただける結果を出していきたいと考えています。

しかし、結果を出せばPERが上がるとは思っていません。先ほどもご説明したとおり、ARPAが上がっていくことと、私どもの事業の体質自体がDXセグメントで成り立っていることを、これからもみなさまにしっかりとアピールしていきたいと思っています。

ファイナンスの目的

前回もお話したとおり、ファイナンスを実行する目的をいくつか掲げています。目的としては、成長資金の確保と株式の流動性の向上です。

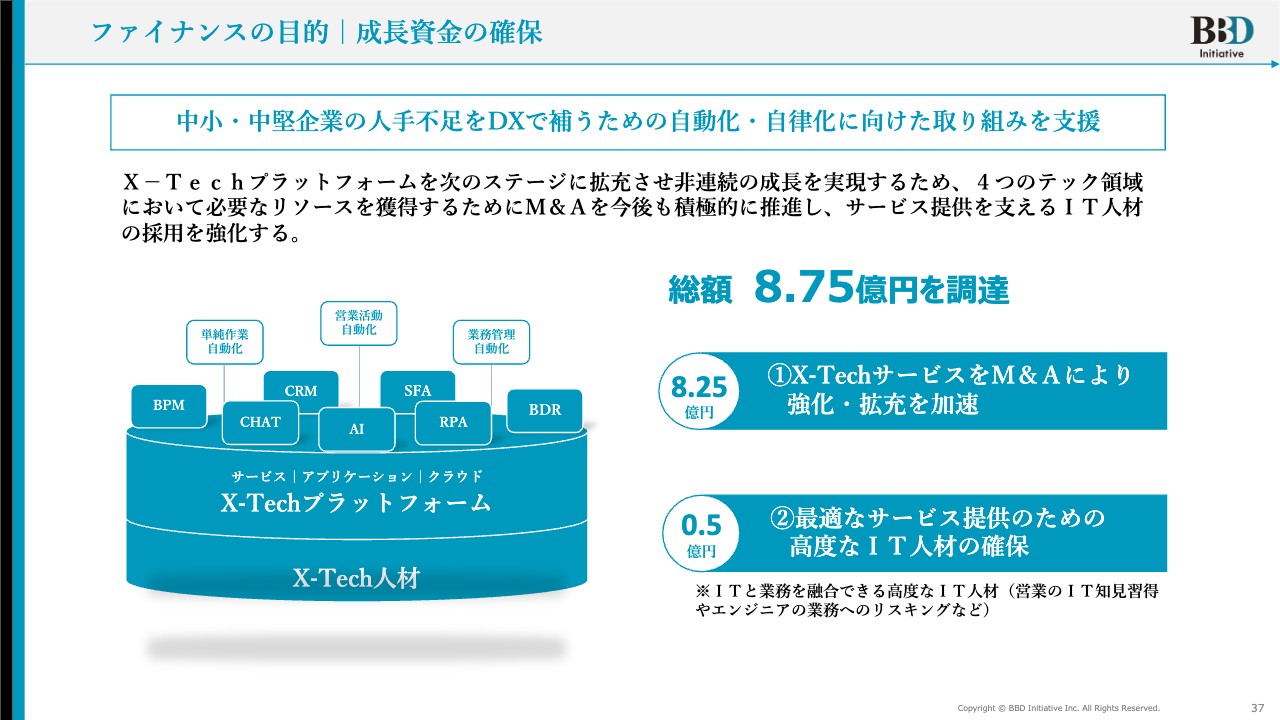

ファイナンスの目的|成長資金の確保

成長資金の確保としては、中小・中堅企業の人手不足をDXで補うための自動化・自律化に向けた取り組みを支援するというところです。

私どもは、総額8億7,500万円の調達を目指しています。約8億円は、先ほどもご説明したARPA向上、要するに顧客単価向上を目指してX-Tech領域のサービス、およびその周辺ビジネスのM&Aの資金として検討しています。

さらに、最適なサービス提供のための高度なIT人材の確保では、5,000万円ほどを資金として検討しています。

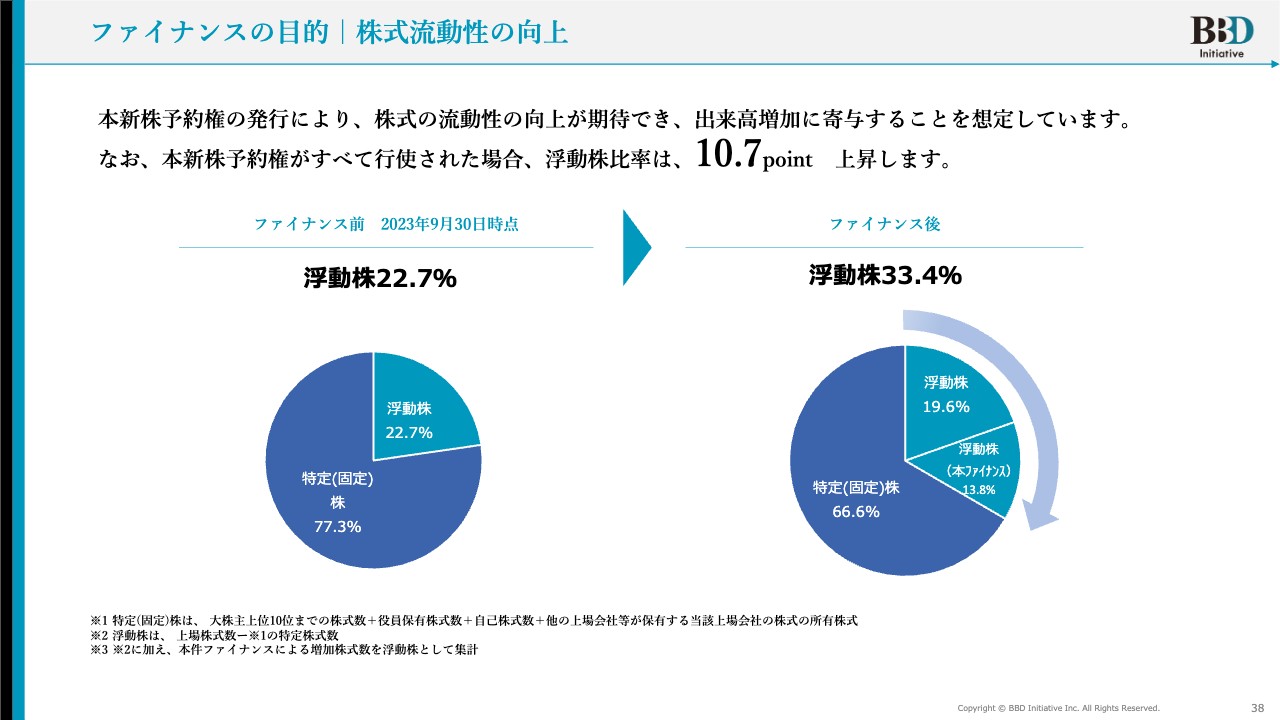

ファイナンスの目的|株式流動性の向上

私どもの株式の流動性が非常に低いことは、理解しています。本新株予約権の発行によって株式流動性の向上が期待でき、出来高増加に寄与すると想定しています。なお、本新株予約権がすべて行使された場合、浮動株比率は10.7ポイント上昇します。

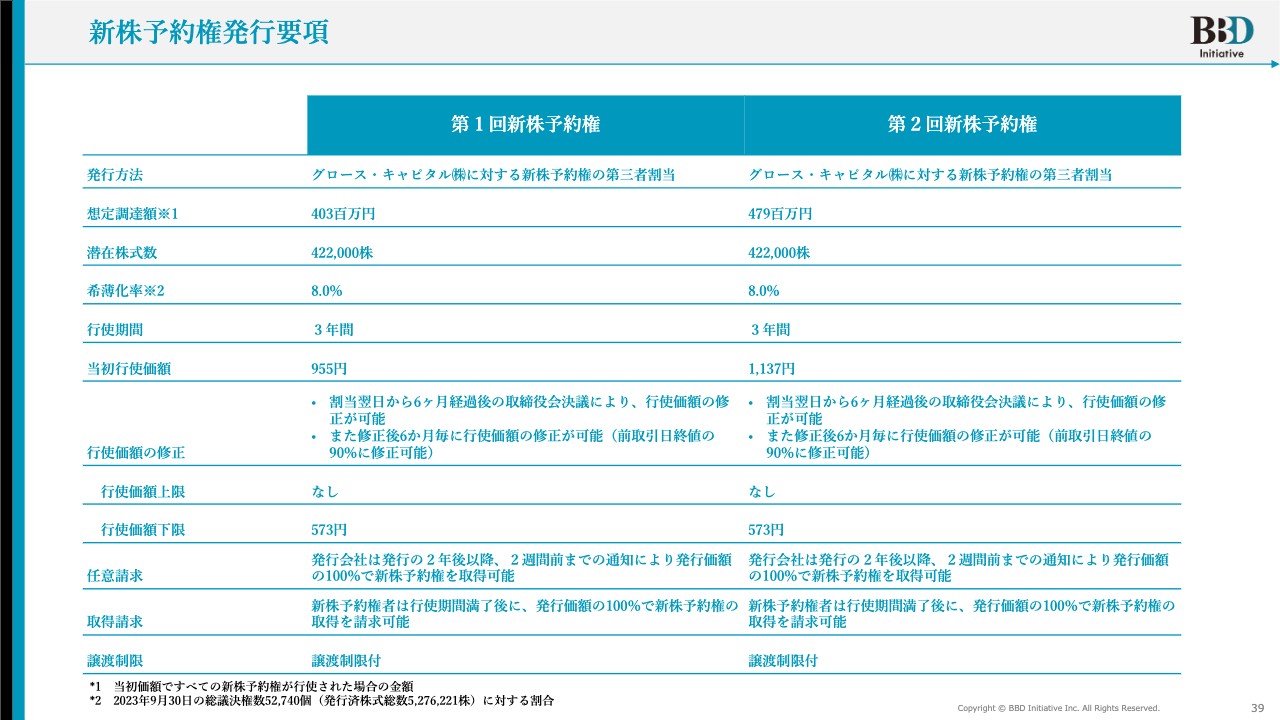

新株予約権発行要項

新株予約権は第1回、第2回と2回にわけての発行を掲げており、発行の方式はグロース・キャピタルに対する新株予約権の第三者割当です。

こちらは、MSワラントのように、強制的に株を売却していくものではなく、第1回目は955円を超えた段階で行使されます。第2回目は1,137円を超えた段階で行使されます。行使価格を下回る今の段階で無理に売却をするということではありませんので、ご安心いただければと思います。

以上で、今期第2四半期の決算説明を終わります。

質疑応答:DX化支援の対象となる企業について

「中小企業のDX化において、導入に至るまでの資金がない企業も多いのではないかと思うのですが、それに関して施策があるのでしょうか? それとも、資金がそれなりにある企業に的を絞るということでしょうか?」というご質問です。

サブスクリプションで提供していることも含め、私どもにはカスタマーサクセスのチームがあるため、大規模な企業には初期段階で一気に導入支援を行っていかなければならないと思います。

しかし、中小企業の会社に関しては、初期費用はそこまで多くかかりません。おそらくお考えになっている数百万円後半から数千万円の費用は必要ではなく、数十万円、または100万円から150万円ほどですべてが導入できます。

むしろDX化によって生産性が上がれば、「人件費で何人分なのか」という計算で考えることもできます。中小企業がSaaSを導入し続けている理由は、そのようなところにもあると思っているため、資金がある会社のみに導入するということは考えていません。

質疑応答:景気後退時の収益性について

「万が一、景気後退に突入しても、収益を安定的に確保できるのでしょうか?」というご質問です。

私どもは、約4,000社のお客さまからサブスクリプションの契約をいただいています。受託開発であれば、過去のコロナ禍やバブル崩壊時に、いったん開発を停止することもあり、それによってSIerの売上が急激に落ちていくことがあったと思います。しかし私どもの場合は、そのようなことが一切なく、コロナ禍においても導入がそこまで大きく落ちることも、停滞することもありませんでした。

寧ろSaaSは、テレワークなどの動きの中、Web上でそのまま情報共有をするサービスが中心になっています。そのような意味では、テレワークの推進という流れを受け、私どももオンプレミスからSaaSへの切り替え提案を行ってきました。

コロナ禍においても導入が落ち込むことがなかったため、どのような景気の後退なのかはわかりませんが、景気が後退したとしても、私どもはSaaSの顧客基盤をしっかり持っているため、安定収益を確保することができます。

例えばすべての中小企業の業績が一気に下がり、今までのお客さまが少しずつ減ったり、新規を取れなくなったりしても、今までの受託開発のようにクライアント数が一気に落ちることは一切ないため、収益も安定的に確保しているとご安心いただければと思います。

質疑応答:周辺領域への参入について

「今後、周辺領域への参入のお考えはあるのでしょうか?」というご質問です。

はい、しっかりと行います。こちらは戦略上で用意されている部分もあるため、ご期待いただければと思います。

質疑応答:サブスクリプションの今後の進捗について

「サブスクリプションの今後の進捗の予想はいかがでしょうか?」というご質問です。

順調に進んでいます。先ほどご説明させていただきましたが、業務改善を含めた事業撤退が功を奏し、顧客単価がしっかりと上がっています。

私たちにとっては非常に良い傾向にある中で着実に成果をあげており、今回の算段が正しかったと判断をしているため、大丈夫です、という回答です。顧客単価をどんどん上げていくことで、お客さまのDX化もどんどん進んでいくものとなります。

質疑応答:今後の人材採用方針について

「人材は、今後も順調に獲得できる見込みでしょうか?」というご質問です。

今までのような、50名規模の採用は検討していません。少数精鋭で、優秀な人間に絞った獲得は行っていきますが、今までのように大量に採るという考え方ではない、という現状です。

質疑応答:クロスセルによる収益拡大の可能性について

「現在取引されている企業へのクロスセル活動で、どこまで利益が確保できると考えていますか?」というご質問です。

営業利益率ということであれば、10パーセントはどんどん超えていくと思います。M&Aも含めてサービスを増やしていきますし、高単価のサービスや、プラスアルファで複合的にさらに細かく積み上げていくものもあると思います。

そのため、当面は顧客単価(ARPA)50万円超を狙っていくというところです。それによって、営業利益率10パーセントを超えることは確実にできると思っています。15パーセント、20パーセントと大きく言いたいところですが、10パーセントも確保できていない会社なので、まずは今期中にどうにか10パーセントを超えていけるようにがんばっていきたいと考えています。

質疑応答:生成AIについて

「生成AIチャットは引き合いが強いのではないでしょうか?」というご質問です。

もちろん引き合いはありますが、先日私がnoteで書いたことですが、ウエイトでいうと、生成AIのコストは非常に増えてきており、企業に対する負担も大きくなっています。

生成AIには、クローズドソースで展開する生成AIと、オープンソースで生成するAIがありますが、ChatGPTなどはクローズドソースで展開しているため、オープンソースのAIのほうが独り立ちしやすい構造になっています。

先日、シリコンバレーに行った時にいろいろな話を聞いてきました。今後はアメリカの中でも、生成AIはオープンソース側に移ってくるのではないかということを含め、そこから企業の負担がさらに減るような活動による収益化が可能になってくるのではないかと思います。

アメリカでいうと、生成AIは、基本的に大手企業の業務改善の中で使われることが中心です。中小・中堅企業の領域の中では、生成AIを活用しながら業務改善をするところまでは、アメリカ国内でもまだ進んでいないという現状です。

したがって、お客さまに若干負担がかかるものではありますが、便利になることは確かなので、手探りの中でも、お客さまにその利便性をわかっていただくための啓蒙活動を行っていくことが、私どもの役割だと思っています。

確かに生成AIの引き合いはありますが、その先にある課題もまだまだあるということを、私どもはアメリカでしっかりと感じ取ってきました。そのため、そこを踏まえながら情報を入手し、日本における生成AIの分野をどのように成長させていったらいいのかも含め、足並みを合わせていきたいと思います。

質疑応答:「DiSCUS」のセキュリティについて

「23ページに『データも国内クラウド担保』と記載がありましたが、御社独自でデータ管理されているのでしょうか? それとも外部での管理でしょうか?」というご質問です。

「データも国内クラウド担保」とは、国内のデータセンターから提供しているSaaSであるということです。さらに、オンプレミスでも提供ができます。

特に「DiSCUS」含め「InCircle」をはじめとするビジネスチャットを使われるお客様は、金融機関、医療機関、大手企業といった特殊なお客さまが多いです。そのため、これらのお客様の使用に耐え得るセキュリティを担保する上で、国内のデータセンターで提供するSaaS版のほかに、企業内にサービスを置くオンプレミス版を提供しており、オンプレミス版は、企業の閉ざされたクラウドの環境の中で提供できるものになっています。

ですので、「御社独自でデータ管理しているのでしょうか?」という質問に対して、SaaS版は、私どもが使っているデータについては外部ではなく、私どもが管理できる体制になっています。

お客さまにオンプレミスで提供するものは、お客さまが管理するということです。そうしなければ、金融機関でも医療機関でも機密性の高い情報があるため、どうしてもオンプレミスでの提供が必要となり、その医療機関、金融機関のみでしか見られないデータで運用できるように開発したということです。

質疑応答:タレントテックについて

「タレントテックについて、上場会社で同じ会社があると思いますが、御社が持つ、他社にはない強みを教えてください。また、『もっとこうしたい』という展望などがあれば教えてください」というご質問です。

2、3日前にも大手芸能事務所と話し合ってきたのですが、私どもと他社との大きな違いは、取引を行う企業の規模が違うという点です。要するに、私どもは個人事業主などには一切提供していませんし、倫理に反するような使い方をするところとも一切取引を行っていない現状です。

例えば、私どもは与信も含め、肖像権や契約の内容を非常に重視しています。そのため、大変申し訳ないですが、取引先企業の規模をある程度限定しています。つまり、芸能事務所にも安心いただける会社に特化しているということです。

そのため、私どもの与信チェックのほかに、芸能事務所またはそのタレントさまがその会社を見て、社会的意義や意味がある事業であるとご評価をいただくこともあります。

お話ししづらいのですが、例えば、小泉今日子さんが私にこんなことを言ったことがありました。農機具のリユースをする会社があり、私は小泉今日子さんと農機具をどのようにつなぐのだろうと思ったのですが、小泉今日子さんはOKを出しました。

「なぜこの会社にOKを出したのですか?」と尋ねたところ、「農家の人口が少なくなってきていることはもちろん、SDGsの観点から、社会的な意義がある取り組みをされている会社ということで賛同しました」というお話をいただきました。

つまり、その事業に対する意味合いが重視されているということです。他社でよく見受けられるものとして、例えば薬事法に本当に引っかかっていないか疑わしいものや、使われ方が非常に雑な個人事業主の飲食店などの場合は、タレントさまが非常に嫌がるといったこともあります。

しかし、私どものタレントテック事業では、芸能事務所がお客さまの行なっている事業の意味合いや社会的意義を非常に重視し、選んでいるという点が強みでもあります。したがって、即座にあまり多くの案件数を扱えないビジネスとなっていることも事実です。

例えば、当社の採用率は50パーセントを切っており、お客様からお話をいただいても当社で検討しますので、事務所やタレントさまにまでお話が行くことは非常に低い確率となっています。そのような意味では、問い合わせの全体数に対して、受注は非常に低いと言えます。

私どもの事業は、お客様を増やすことや受注を取りにいくことよりも、その事業の社会的意義について事務所やタレントさまに説明して、ご納得いただくということが仕事となっているという点で、今までの事業の形態とは少し異なっています。

新着ログ

「情報・通信業」のログ