【QAあり】エイチーム、M&Aで事業領域を拡大し、さらなる成長へ 事業譲渡益の一部を原資に期末配当予想を20円に上方修正

目次

林高生氏(以下、林):エイチーム代表取締役社長の林です。本日お話しするのは、スライドに記載の4点です。それではさっそく始めます。

会社概要(2023年10月31日現在)

林:エイチームについてご紹介します。証券コードは3662、設立は2000年2月29日で、うるう日に設立しました。2024年もうるう年でしたが、今年で24周年を迎えています。

本社は愛知県名古屋市にあります。拠点としては東京・名古屋・大阪に加え、ベトナムにも開発拠点などを置いています。

業種としては情報・通信で、セクターはインターネット・ゲームです。決算月は7月末となっています。また、連結子会社は8社、社員数は連結で847名、単元株式数は100株です。

代表取締役社長 林高生 略歴

林:私の自己紹介です。1971年生まれで、今年53歳を迎えます。11歳の時にコンピューターに触れる機会があり、独学でプログラミングの世界に飛び込みました。最初の頃は趣味として、ゲームなどをよく作っていました。

中学校卒業後、高校受験に失敗し、落ちてしまいました。大学入学資格検定(現在の高等学校卒業程度認定試験)には合格したのですが、家庭の事情で大学への進学は断念しました。

学習塾を経営するなどに加え、いろいろなアルバイト経験を積んだ後、プログラミング能力を活かすために、1997年に個人事業としてエイチームを創業し、企業のシステム受託開発を始めたことがスタートです。

経営理念

林:我々の経営理念はスライドをご覧ください。

“Ateam Purpose”

林:昨年、我々の存在意義も定義しました。「Ateam Purpose」として、「Creativity×Techで、世の中をもっと便利に、もっと楽しくすること」を掲げています。

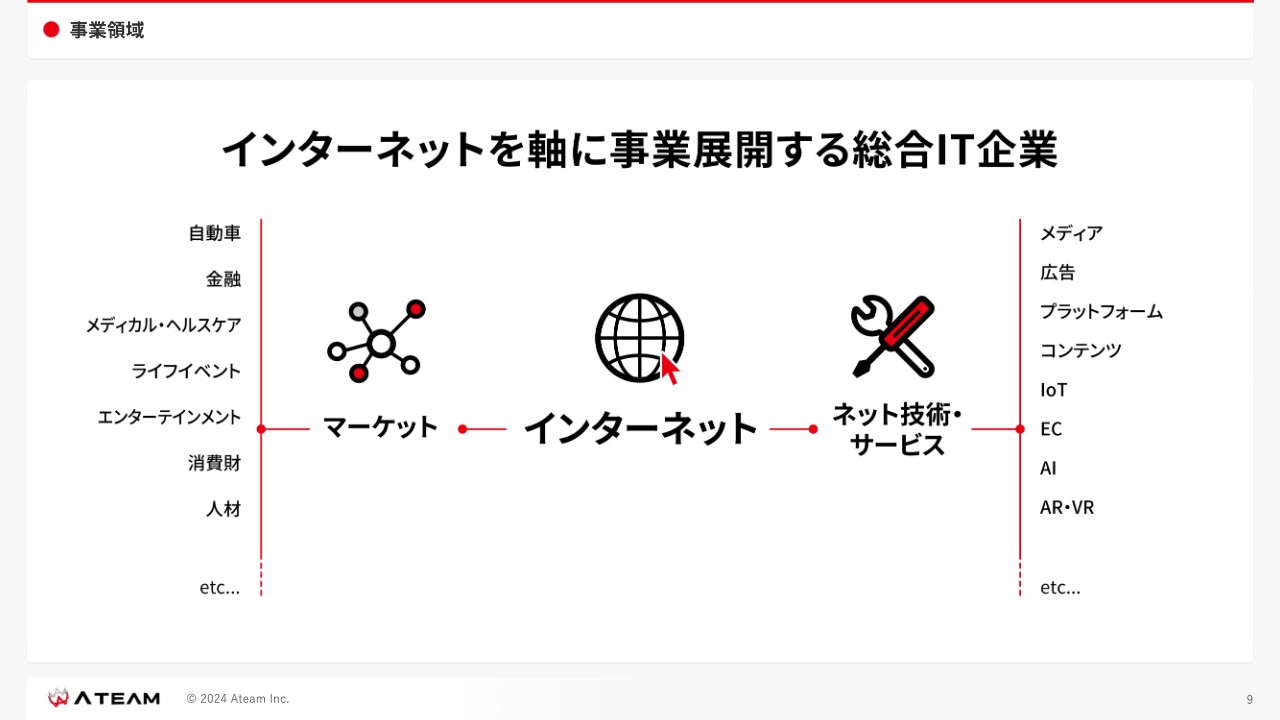

事業領域

林:事業に関しては後ほど詳しくご説明しますが、さまざまな領域で事業を展開しています。スライド左側にあるマーケットと、右側にある技術を、インターネットで結んでいる総合IT企業です。

事業内容

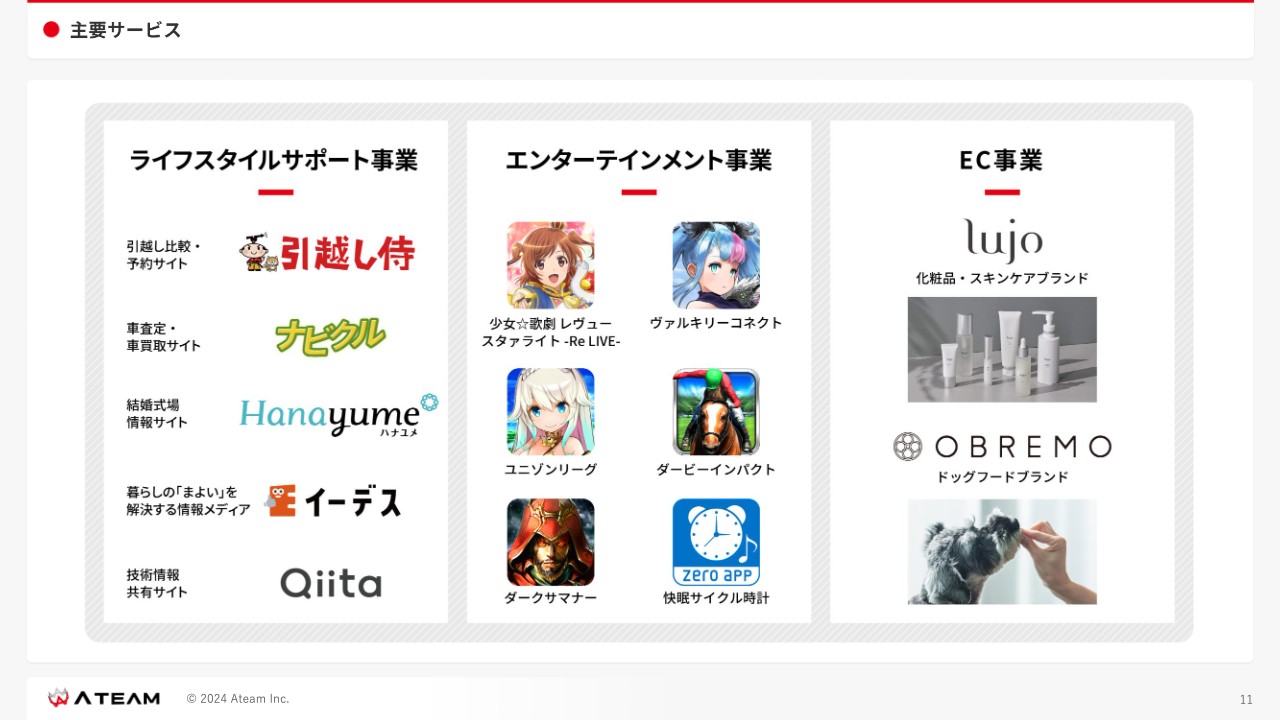

林:我々は、スライドに記載した3つの事業を展開しています。1つ目は青い円で示したライフスタイルサポート事業です。記載のとおり、人生のイベントや日常生活に密着した比較サイト・情報サイトなどをインターネット上で展開しています。

2つ目はオレンジ色の円で示したエンターテイメント事業、つまり娯楽の提供です。現在はスマートデバイス向けにゲームアプリなどを配信しています。

3つ目は緑色の円で示したEC事業です。自社の製品を消費者に直接販売しています。

主要サービス

林:我々のサービス一覧はスライドに記載のとおりですが、詳細については後ほどご説明します。

ライフスタイルサポート事業:主なサービス

林:ライフスタイルサポート事業では、スライドに記載のサービスを展開しています。これらは一部で、他にもさまざまなサービスがあります。

はじめに手がけたのは引越し比較・予約サイト「引越し侍」です。引越し料金の見積もりを一括で受け取ることができるサービスで、最安値の会社を見つけられるほか、口コミを参考に自分に条件に合う引越し会社を見つけることができます。

また、「ナビクル」は中古車の買取価格の査定サイトです。自動車の車種や年式、走行距離などを入力すると、さまざまな会社から買取価格を提示していただけるものになっています。

「ハナユメ」は結婚式場の情報サイトで、結婚式場のお得な情報を見ることができるほか、我々が展開しているウエディング相談デスクでプロのウエディングアドバイザーからいろいろな式場の情報を聞き、結婚式場を決断することができるサービスです。

さらには、「ナビナビ保険」という保険の領域や、お金にまつわる情報サイト「イーデス」、転職サイト比較の「キャリアピックス」、お墓などの情報サイト「ライフドット」などさまざまな分野でサービスを展開しています。

スライド右下の「Qiita(キータ)」だけ少し毛色が違うのですが、エンジニア向けの知識の記録・共有サービスとなっており、国内のエンジニアのほとんどが利用している日本国内最大規模の情報共有サイトです。

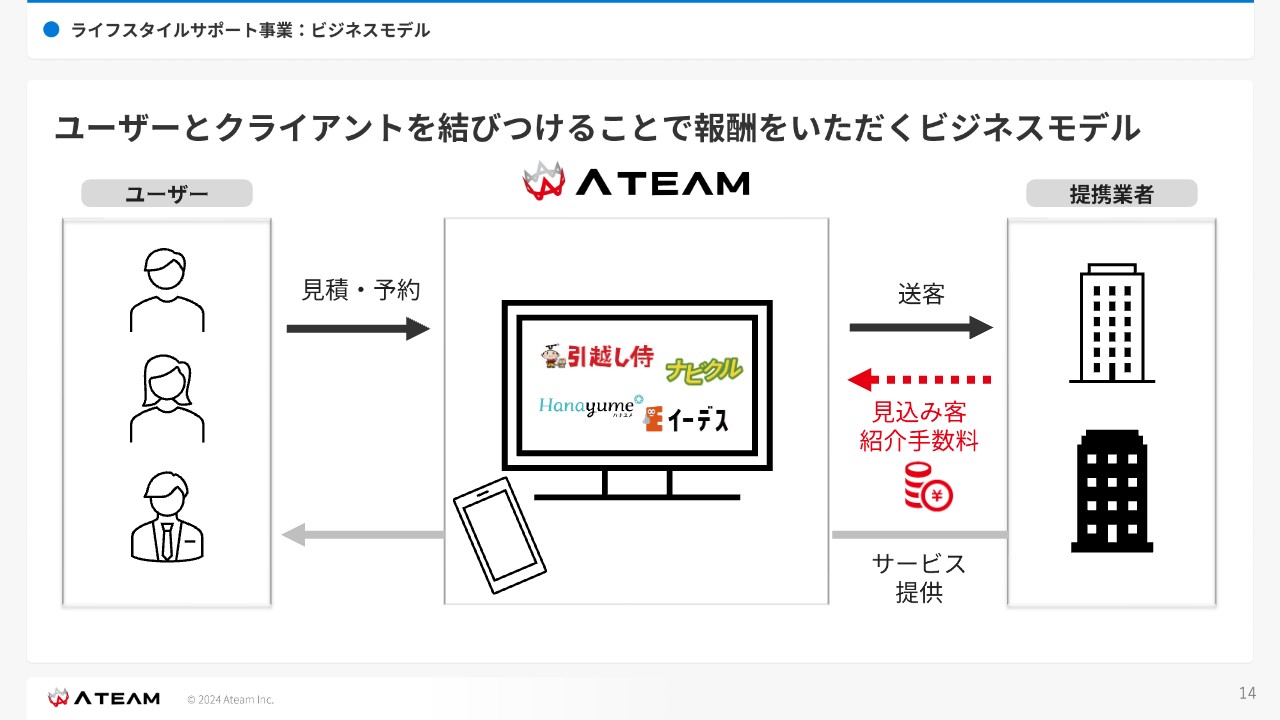

ライフスタイルサポート事業:ビジネスモデル

林:ライフスタイルサポート事業のビジネスモデルをご説明します。

例えば、ユーザーが「引越し 見積もり」と検索し、我々の「引越し侍」をご利用いただくと、提携している引越し会社に入力された情報を送信します。その際に、見込み客の紹介手数料として、例えば1件500円といった金額を引越し会社からいただきます。紹介手数料をいただいた後に、ユーザーに対して各社の見積もりを届けるという見込み客紹介業がライフスタイルサポート事業のビジネスモデルです。

同じようなビジネスモデルを、「ハナユメ」であれば結婚式場、「ナビクル」であれば中古車買取会社に対して行っています。さまざまな事業者に対して、インターネットを通じて見込み客を紹介するのが我々のサービスです。

ライフスタイルサポート事業:ビジネスの特徴・優位性

林:こちらの事業は競合他社が多いのですが、我々の強みは、業界トップクラスのシェアであることが挙げられます。「引越し侍」にしても、「ナビクル」にしても、類似サービスが多数いる中で、我々は圧倒的なシェアを誇っています。

また、提携社数も強みです。「引越し侍」を始めた2007年当時は提携社数20社からのスタートでしたが、現時点では1,400社以上の企業と提携しています。さらに、検索エンジン施策などを主体とするデジタルマーケティング、Webプロモーションも我々の強みと言えます。

kenmo氏(以下、kenmo):ここからは、質問を挟み込みながら進行していきたいと思います。ライフスタイルサポート事業が御社の主力事業だと思うのですが、ここまでシェアを伸ばしてこられた要因や、強みについてもう少し詳しく教えてください。

林:要因としては大きく2つあります。1つは、デジタルマーケティングです。他社では、プロモーションは外部に委託することがよくありますが、我々は基本的にすべて内製で行っています。バナー制作からインターネットへの出稿文言の作成まで自分たちで行い、PDCAを高速で回すことで一番効率の良い流入経路を見つけ、徹底的に広告出稿の強化と効率化を実現しています。

もう1つは、提携会社との関係性です。2007年から毎年、全国にある「引越し侍」の提携会社各社に足を運び、お困りごとや我々に期待することなどを聞いて回っており、その声をWebサイトやサービスにも反映しています。もちろん、引越し会社以外にも、中古車の買取会社や結婚式場のみなさまからもお困りごとを聞き、絶えず吸収してきました。

また、ユーザーからの感想・アンケートなどを、サービスの改善提案として提携会社に提供しています。このように、業界全体が良くなるような動きを、我々が水面下で取り組んできました。この2点が、我々の強みだと思っています。

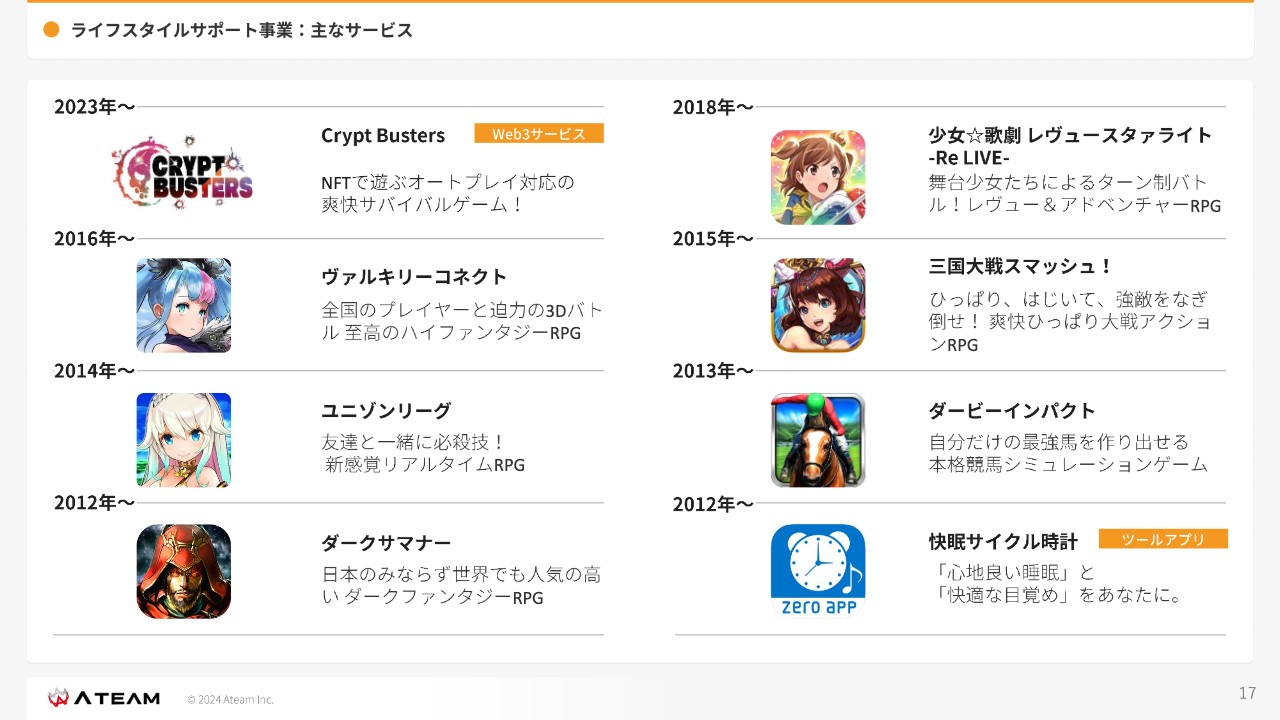

エンターテインメント事業:主なサービス

林:エンターテインメント事業について、スライドには、我々が展開しているゲームタイトルの一覧を記載しています。この中では、2014年に配信開始した「ユニゾンリーグ」と、2016年に配信開始した「ヴァルキリーコネクト」が主力サービスです。

エンターテインメント事業:ビジネスモデル

林:ゲームアプリのビジネスモデルはみなさまご存じのとおり、ユーザーが課金した分が、プラットフォームであるGoogle社やApple社から収益として振り込まれます。

エンターテインメント事業:ビジネスの特徴・優位性

林:エンターテインメント事業の強みとして、スライドに記載の3点が挙げられます。特に左側の2点が重要です。

1つ目は、自社でグローバル展開を行っていることです。他のスマホゲーム会社では、現地の海外法人と組むことが多いのですが、我々は世界230ヶ所以上の国・地域に直接配信しています。また、我々が保有するタイトル自体のローカライズ、例えば翻訳からデザインの最適化、海外でのプロモーションまでをすべて自社で行っているのが特徴です。

2つ目は、高い技術力を持っていることです。我々はフィーチャーフォンの頃からゲーム開発を行っているため、オンラインゲームにおいては同時接続の技術に大きな強みを持っています。もうサービスは終了してしまったのですが、「FINAL FANTASY VII THE FIRST SOLDIER」というバトルロワイヤルゲームがありました。このゲームでは約100名が同時に対戦するのですが、こちらを初めて国産で実現したのが我々です。

また、長く続けられる安定的な運営体制も我々の強みとなっています。

kenmo:足元においてスマホゲーム市場はけっこう厳しいように思いますが、林さまから見て、今のゲーム市場をどのように捉えていますか?

林:アジアの開発会社が大規模な投資を実施しているため、スマートフォン単体ですと厳しい市場だと思っています。ただし、グローバルで見ると、エンターテインメント市場はかなり成長していますので、我々としてはまずマルチデバイスでの展開を考えています。また、自社IPの世界観をきちんと構築していくことが今後は大切になると思っています。

荒井沙織氏(以下、荒井):ここで視聴者からのご質問をご紹介します。「スマホゲーム市場がグローバルではまだ勢いがあるというお話でしたが、早期のサービス終了なども相次いでおり、そのような目線では厳しくも見えます。

御社はエンターテインメント事業からの撤退や事業売却などは考えていますか? もし考えていない場合、エンターテインメント事業を今後どのように伸ばしていくのか、再成長への期待などを詳しく教えてください」というご質問です。

林:我々のようなコングロマリット企業は、エンターテインメント事業のようなボラティリティの大きい事業が入っていると、「株価が上がりにくいのではないか」というご指摘を確かにいただきます。しかし、エンターテインメント事業は、うまくいった時には外貨を大きく稼ぐことができますので、我々としては持っておきたい事業体・ビジネスです。

ただし、ボラティリティが非常に多く、心配されてしまう状況にもあるため、大きく方針を変えています。他社との協業・受託をベースに、足元の利益を稼ぎながら、身の丈に合ったサイズ感の新規タイトルを作る方針に変更しました。

「夢を売る」という気持ちは保ちながらも、足元の業績に赤字などの影響を与えないような体制を作り、引き続き事業を運営していこうと思っています。

荒井:ユーザーとしても、さらなるビッグタイトルが生まれるのを楽しみに待ちたいです。

EC事業:主なサービス

林:EC事業についてです。現在我々は2つのサービスを展開しています。1つは、化粧品の「lujo(ルジョー)」です。自社で商品を企画、開発し、外部に委託して製造したものを直接消費者の方にお届けしています。

もう1つは、ドッグフードの「OBREMO」です。「OBREMO」は、小型犬の健康に配慮した商品となっています。ヒューマングレードと言いますが、人間が食べられるような素材で作っています。

「OBREMO」「lujo」は、どちらも少し高額な商品です。

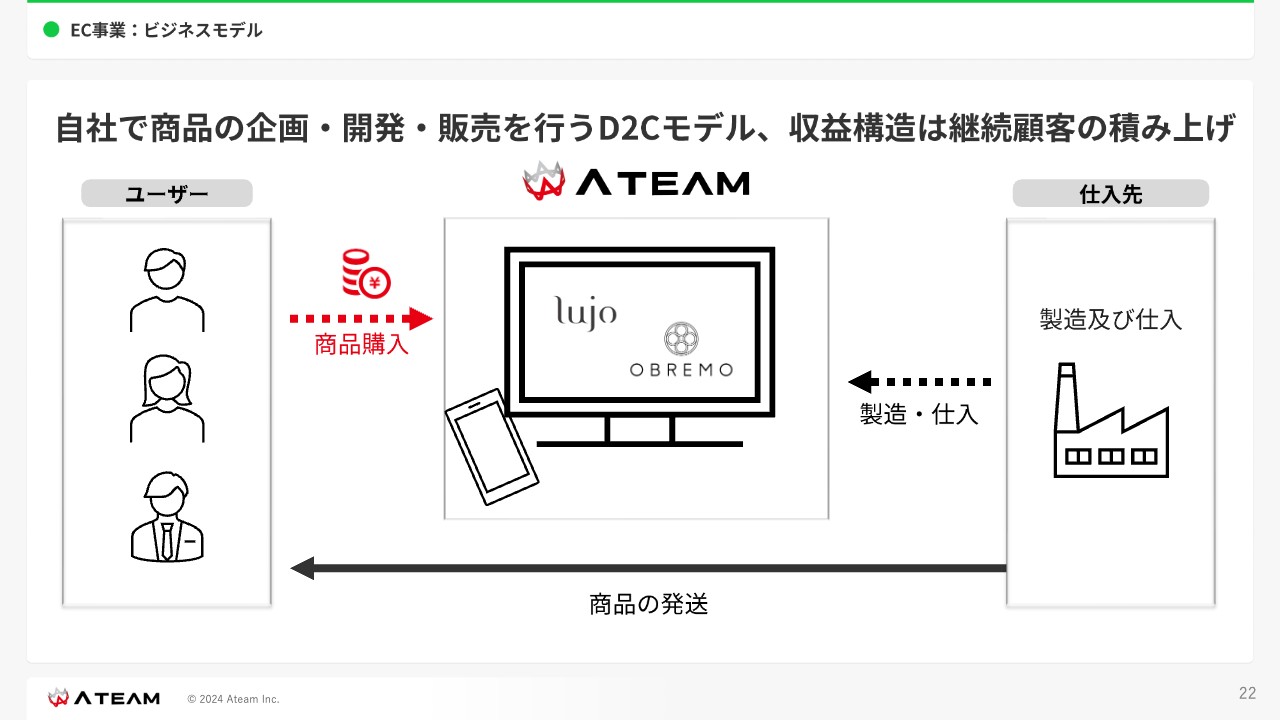

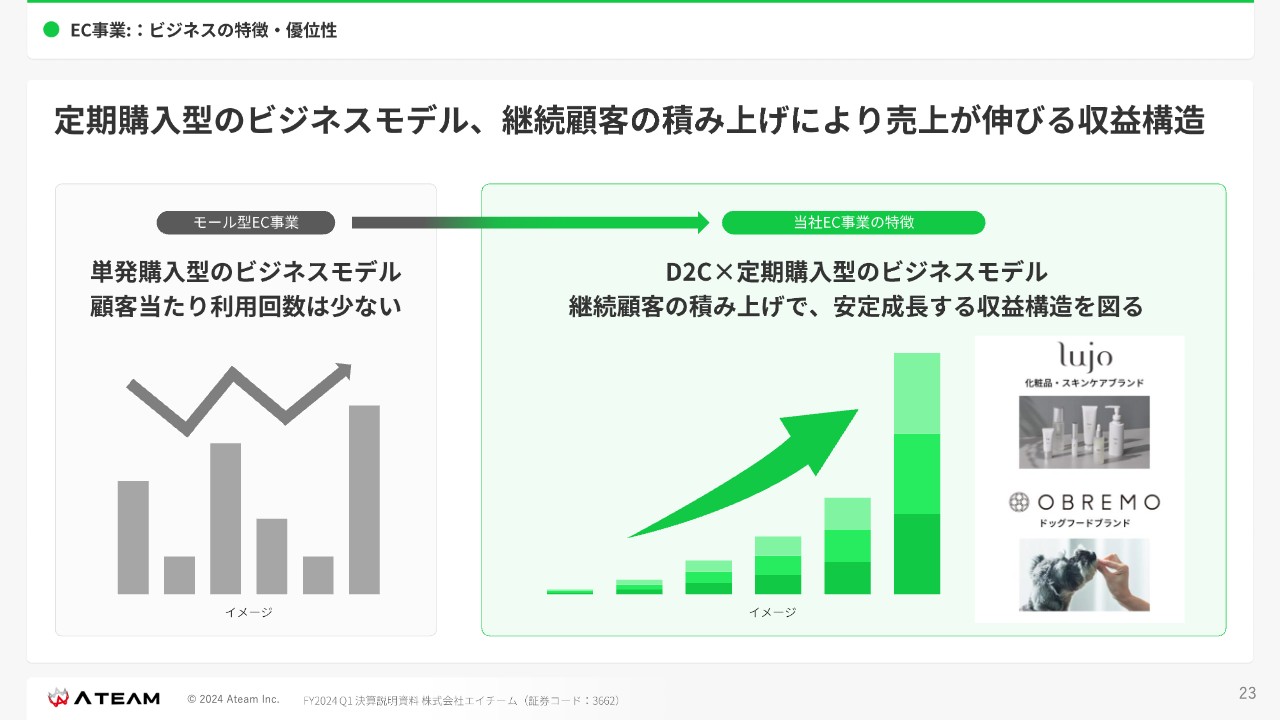

EC事業:ビジネスモデル

林:ビジネスモデルとしてはD2Cモデルで、自社で商品の企画、開発を行い、委託先に発注して製造し、発送します。

EC事業:ビジネスの特徴・優位性

林:EC事業の特徴と強みは、「lujo」「OBREMO」のどちらも定期購入型の商品であることです。顧客が積み上がっていくことで事業の成長が見込めます。

荒井:視聴者の方からご質問を頂戴しています。「EC事業は強力な競合相手が多いと思いますが、あらためて御社の強みを教えてください」というご質問です。

林:1つは商品の企画力です。こちらはリサーチ力にもつながるのですが、エンターテインメント事業とライフスタイルサポート事業を含めて、さまざまな事業の推進や改善のために徹底的にリサーチを行います。その上でみなさまのニーズにマッチした商品を作っています。

もう1つは、ネットプロモーションによる集客力の強さです。特に化粧品は競合が多いがゆえに、このようなネットプロモーション力が重要になってくると思っています。そのおかげで無事成長してきているということです。

kenmo:私は個人的に、御社のEC事業の中で自転車を扱う「cyma」(注:自転車専門通販サイト「cyma」は2023年3月1日付けで譲渡)に大変期待していたのですが、何がうまくいかなかったのでしょうか?

林:ネットプロモーションを武器に、売上自体は右肩上がりで伸ばすことができていたのですが、メーカーさまとの関係や消費者さまへの対応を考えると、実店舗を持たなければさらなる事業成長が見込めないということになりました。

我々が実店舗を持つかどうかについて議論した結果、すでにそのような事業を行っているところに引き継いだほうがサービスとして成長するのではないかと判断し、今回、残念ながら撤退となりました。

kenmo:御社のシナジーも加味した上で、撤退基準にかかってしまったというイメージでしょうか?

林:そのとおりです。「cyma」は単発購入型のビジネスモデルであり、継続購入を強化していく事業戦略に合わなかったということです。

また、物流の難しさもかなりありました。今、物流の問題が大きくなっていく中で、自転車は非常にサイズが大きく、積載効率が非常に悪い荷物ですので、どうしても配送料が割高になってしまうこともこのビジネスの難しいところだったと思います。

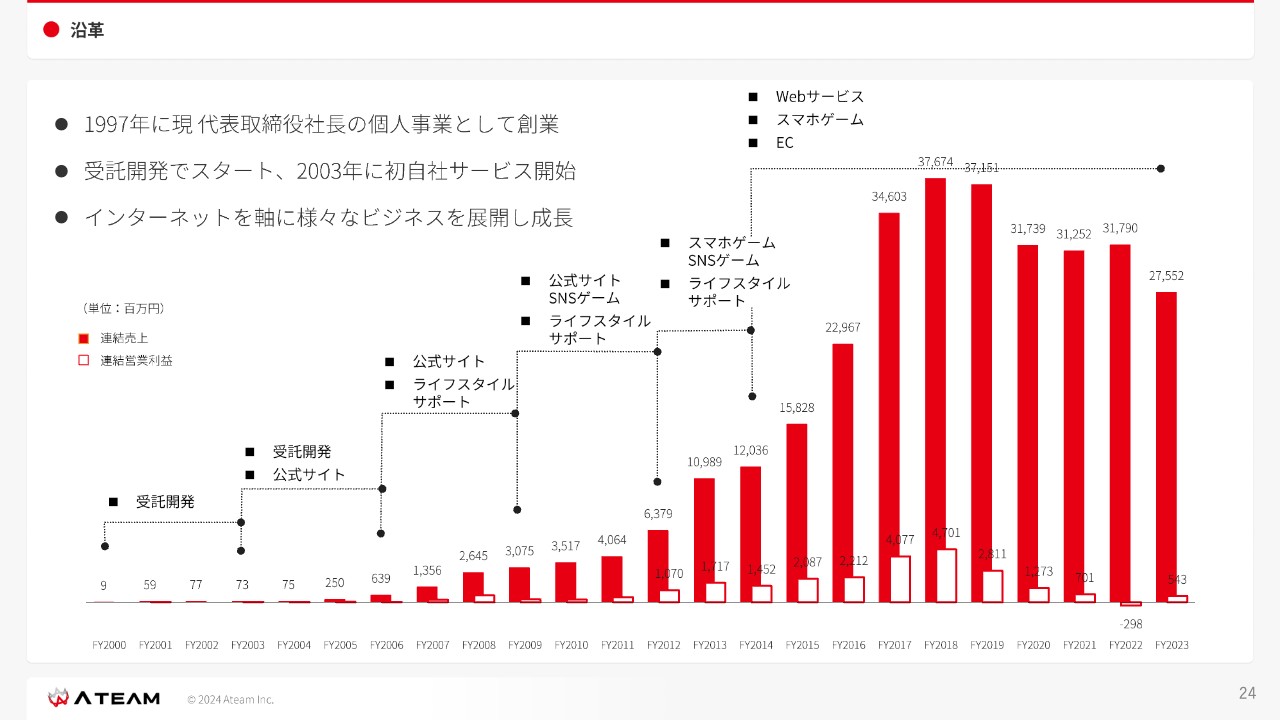

沿革

林:これまで3事業についてお話ししてきましたが、我々がどのように事業を展開してきたか、創業からの歴史をあらためて簡単に振り返ります。

2000年から、他企業の請負開発を行い、主にパソコンのWindowsベースでの基幹システム、例えば在庫管理システムなどを作ってきました。

2003年、フィーチャーフォン向けのゲームを初めて自社で企画して配信し、それ以外にも「着うた」や待ち受け画像、電子書籍などのさまざまなデジタルコンテンツの提供サービスを行い、約400サイトを運営するところまで拡大させました。

その中で、インターネットの主戦場がパソコンだった2006年に、ライフスタイルサポート事業のサービス第1弾となる「引越し侍」を、パソコン向けのサービスとして始めました。ライフスタイルサポート事業とフィーチャーフォンのコンテンツで第1段階の成長を遂げました。

その後、ソーシャルゲームの「GREE」や「Mobage」にゲームを提供したり、ライフスタイルサポート事業のサービスを続々と増やしていったりしながら、2012年に東証マザーズに上場しました。そこからスマートフォン向けゲームの開発やヒットがあり、引き続きライフスタイルサポート事業の成長もあって、売上成長してきました。

その後、現在はエンターテインメント事業が落ち着きを見せ、売上高および利益が下がってきています。

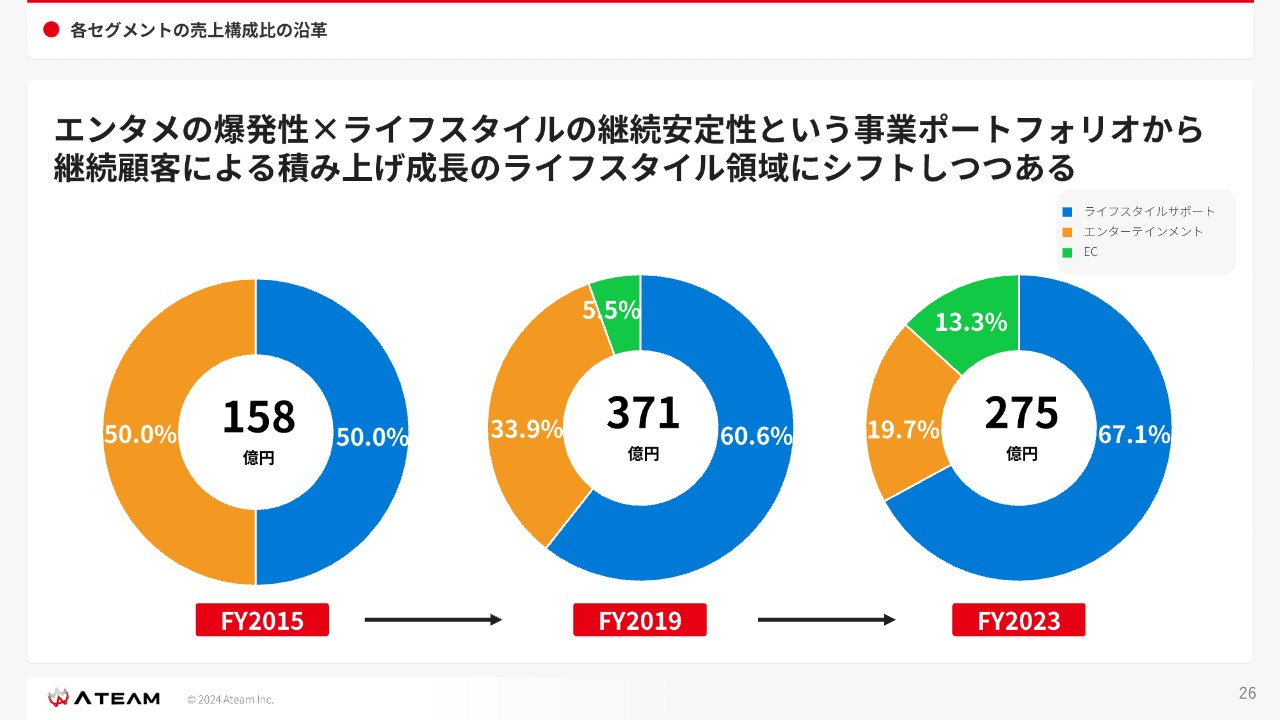

各セグメントの売上構成比の沿革

林:ただし、スライドのグラフのとおり、売上構成比が変わっています。オレンジ色で示したゲームを扱うエンターテインメント事業から、ライフスタイルサポート事業とEC事業主体にシフトしています。

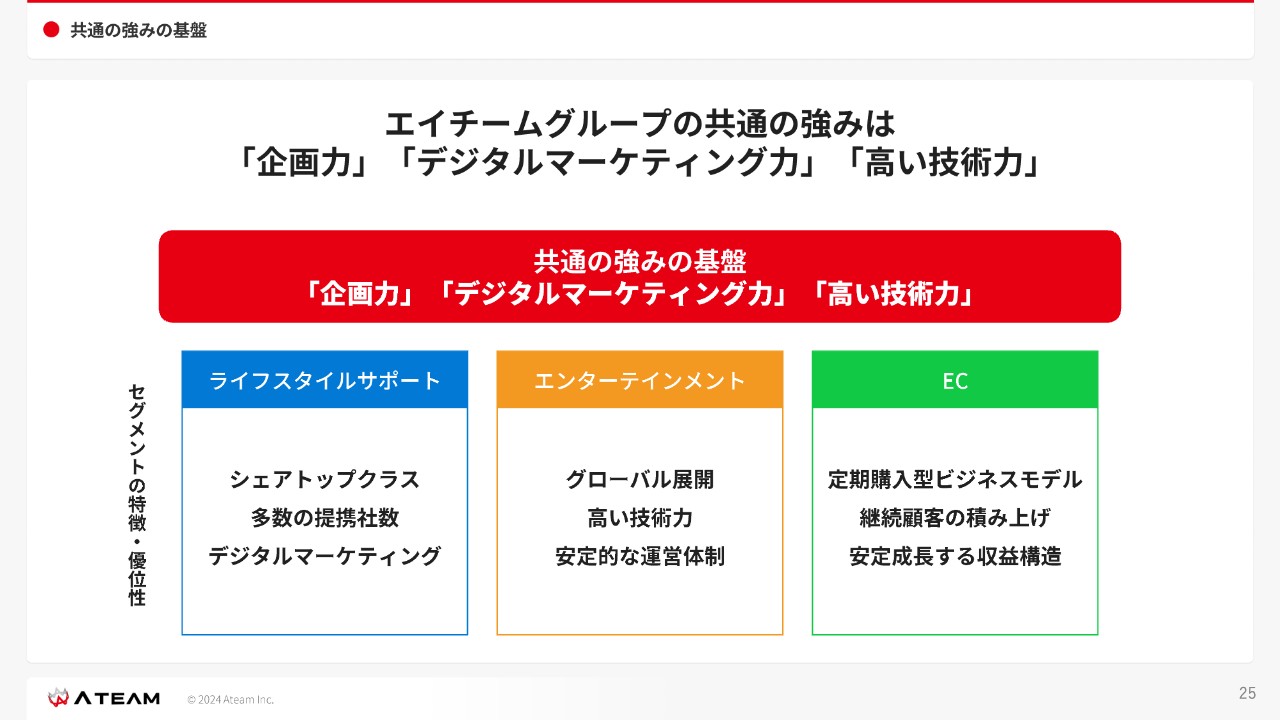

共通の強みの基盤

林:エイチーム全体の強みは、Webサイト、ゲーム、eコマースの商品などの「企画力」、それらをインターネット上で販売する「デジタルマーケティング力」、また「高い技術力」です。

「高い技術力」について補足で説明します。先ほど、エンターテインメント事業の協業についてお話ししましたが、「FINAL FANTASY VII THE FIRST SOLDIER」という「FINAL FANTASY VII」のタイトルで国産初のバトルロワイヤルゲームを実現できたということで、業界の方からかなり高い信頼を得ることができました。

そちらをきっかけに「ぜひエイチームと組みたい」というお話をいただき、さまざまな協業案件が実現しているということです。

株価・売買出来高の推移

林:成長戦略に向けた取り組みについてお話しします。スライドのグラフは、2016年からの株価の推移です。

左側から見ていきますと、業績好調により株価も伸び、ゲームの売上が下がるとともに株価も下がっています。コロナ禍による市場の暴落の後、「FINAL FANTASY VII THE FIRST SOLDIER」の共同開発発表によって再び株価は上がったのですが、そのゲームが失敗に終わり低迷しています。

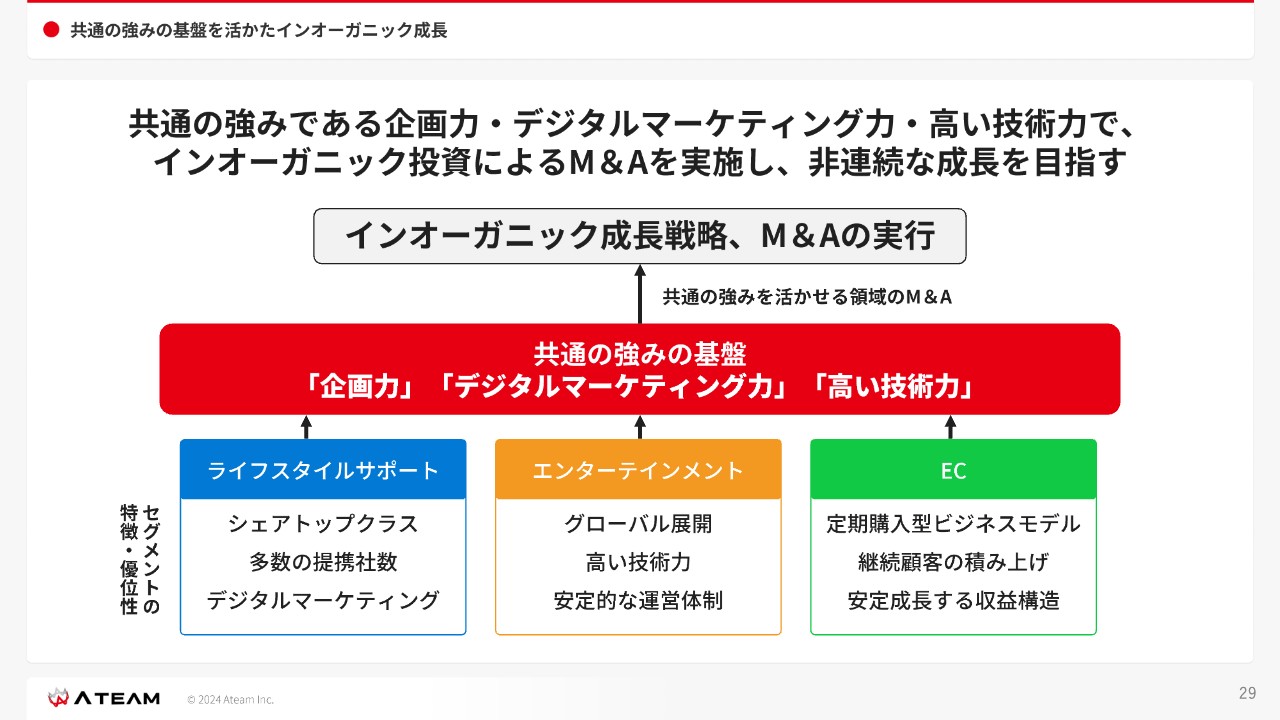

共通の強みの基盤を活かしたインオーガニック成長

林:このような株価の推移をたどる中で、今後どのような成長戦略を描いているのか、お話しします。重ねてのご説明となりますが、我々の強みはスライドに記載したとおりです。

我々の持つ事業体と、強みである企画力、デジタルマーケティング力、高い技術力を活かし、インオーガニック成長戦略、M&Aを強化するというのが1つの成長戦略になってきます。

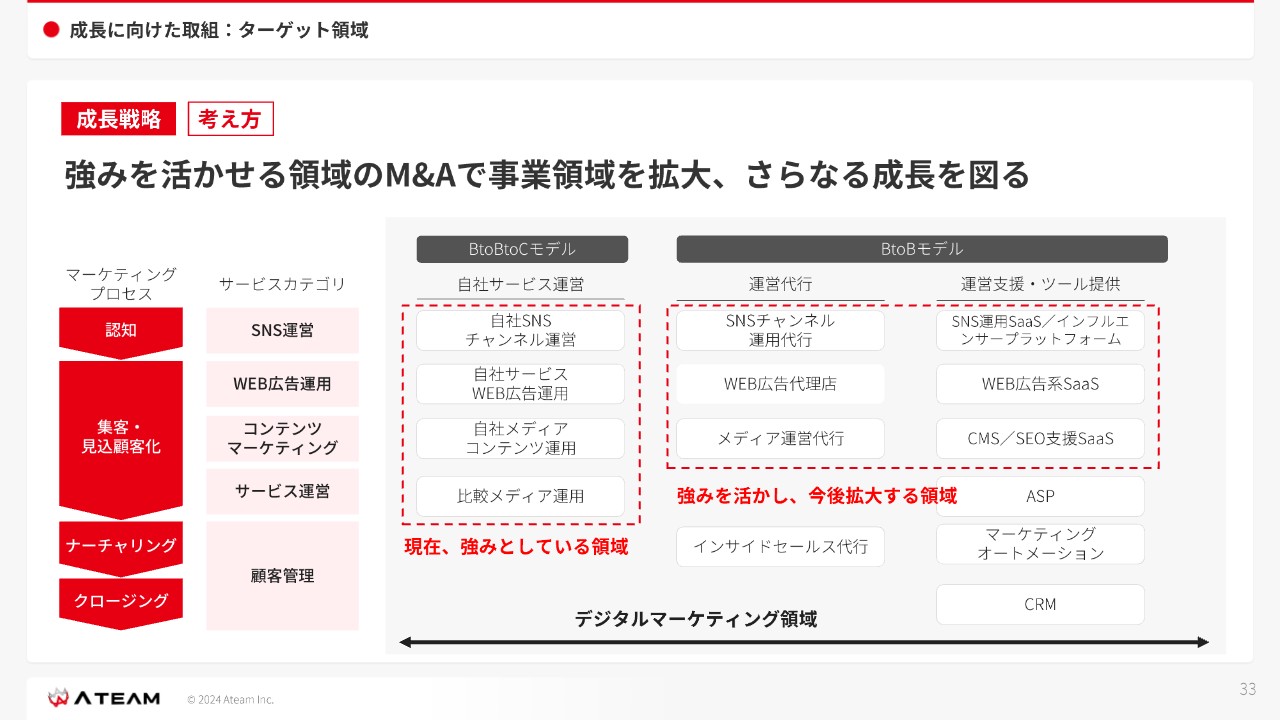

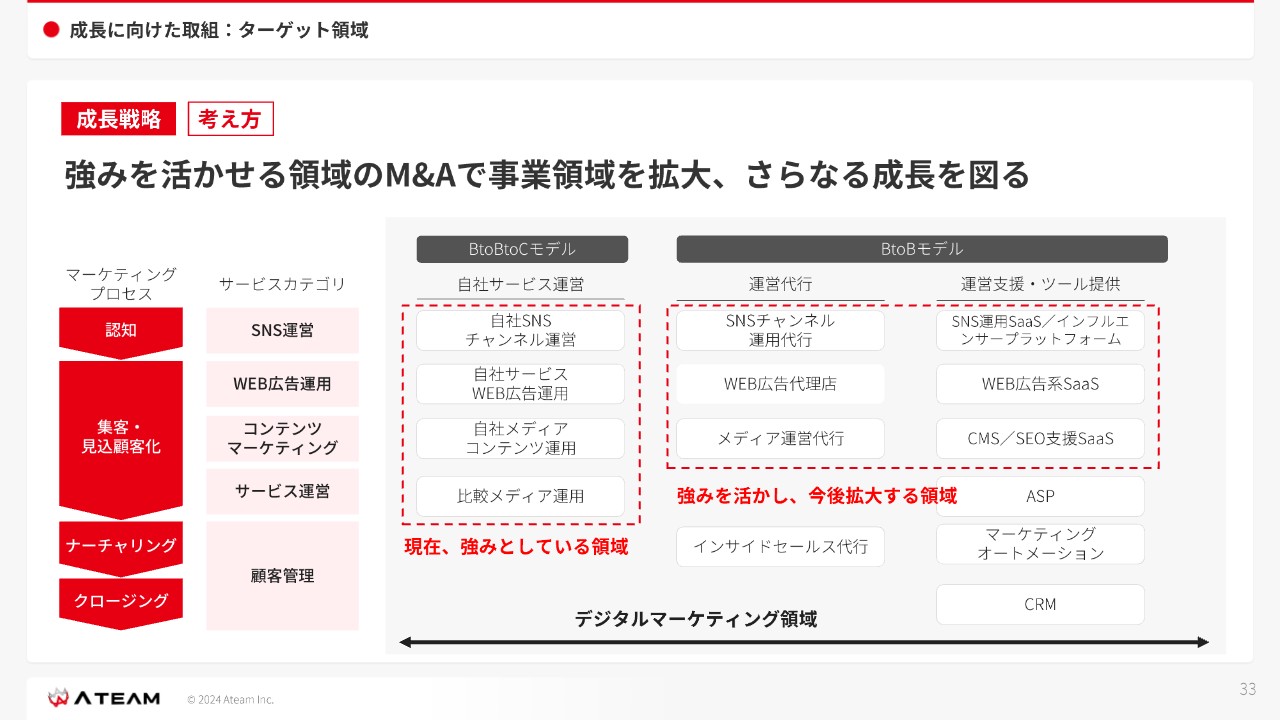

成長に向けた取組:ターゲット領域

林:現在はBtoBtoCモデルで事業を行っていますが、今後は我々のノウハウを使いつつ、M&Aを活かしてBtoBの領域にも進んでいこうと思っています。

スライド右側の赤い点線の枠をご覧ください。このように、例えば、広告代理店などの事業者にジョインしていただくことで、BtoB向けのSaaSサービスなどを持っている会社ともつながる機会をつかみ、販売チャネルを増やしていく考えです。もしくは集客チャネル、SNSチャネルなどを持つメディアなども積極的にM&Aを実施することで、共に進めていきたいと思っています。

したがって基本的には、ライフスタイル系のサービスをM&Aで獲得していく考えです。

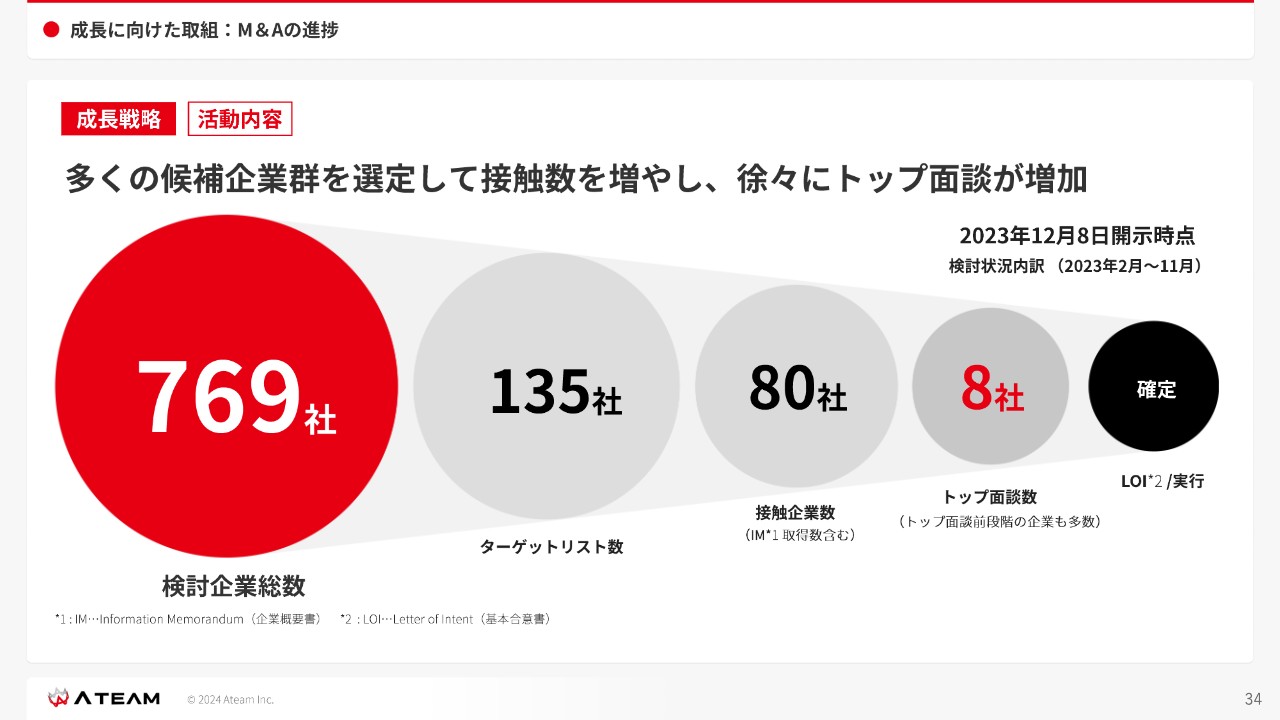

成長に向けた取組:M&Aの進捗

荒井:視聴者の方は、これからもM&Aを続けるのかどうかについて気にされています。M&Aは引き続き行う、視野に入っているということですが、常にM&Aを視野に入れて検証されているのは具体的にどのくらいの社数になるでしょうか?

林:スライドに記載の社数は数ヶ月前の数字ですが、この数字は日々増えています。769社から絞り、現在は数社が最終段階に入っているかたちになります。

kenmo:M&Aに関しては今後の成長の中心になると思いますので、掘り下げておうかがいしたいと思います。

これまでのtoC向けのサービスメインから、toB向けに展開されていくというお話でしたが、そうは言っても、御社はやはりtoC領域が強いと思います。そこで、toCを広げていく選択肢もありつつというイメージなのか、それとも今後はtoBに注力していくイメージなのか、その肌感を教えていただけるでしょうか?

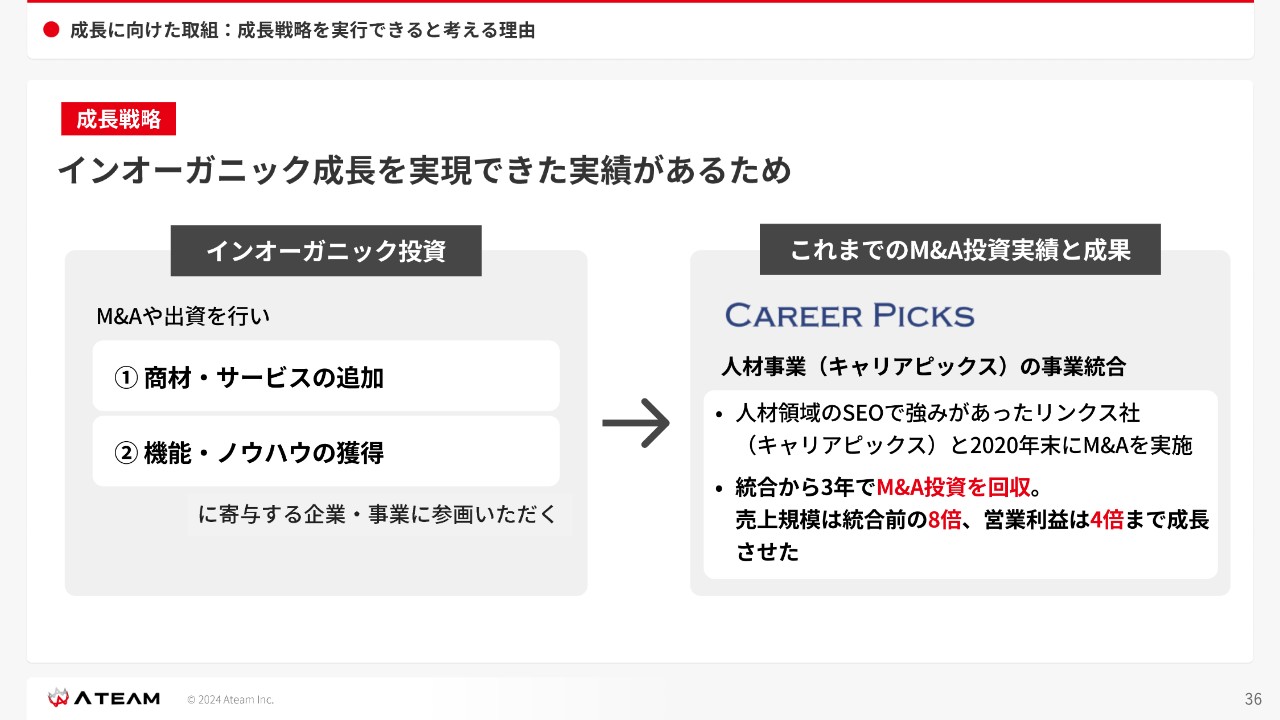

成長に向けた取組:成長戦略を実行できると考える理由

林:こちらは両方あります。成長戦略を実行できると考える理由があります。「キャリアピックス」は、3年ほど前にM&Aによりグループ入りした、転職サイト・転職エージェントの比較サービスですが、こちらは完全にtoC向けのサービスです。

この事業は統合前に比べて売上規模は8倍、営業利益は4倍まで成長しており、こちらはまさに我々のネットプロモーションのノウハウを注入した結果と考えています。

kenmo:toB向けは、toC向けの広告宣伝で顧客を獲得する方法と少し違うと思うのですが、顧客開拓など営業の部分でどのようなことを考えられているか、教えていただけるでしょうか?

林:きれいなストーリーとしては、スライドに記載しているように、企業のアカウントを持っているような広告代理店などが我々に加わることで顧客接点を増やすのが1つです。また、我々には、1,400社ほどまでに提携会社を増やしてきたセールス部隊もいます。そのようなところのリソースをそちらに振っていきます。

kenmo:M&Aするにあたって、例えば赤字会社を購入することで御社のP/Lにネガティブなインパクトを与えることが心配ですが、M&A後の収益化のロードマップについて、もう少し教えていただけますか?

林:今回のM&Aに関しては、基本的には、早期に黒字の改善を見込める会社、あるいはすでに黒字化した会社に限定してターゲットを絞っていく考えです。我々も足元の利益を下げるのは避けたいと思っていますので、黒字企業または早期の黒字化を見込める会社を考えています。

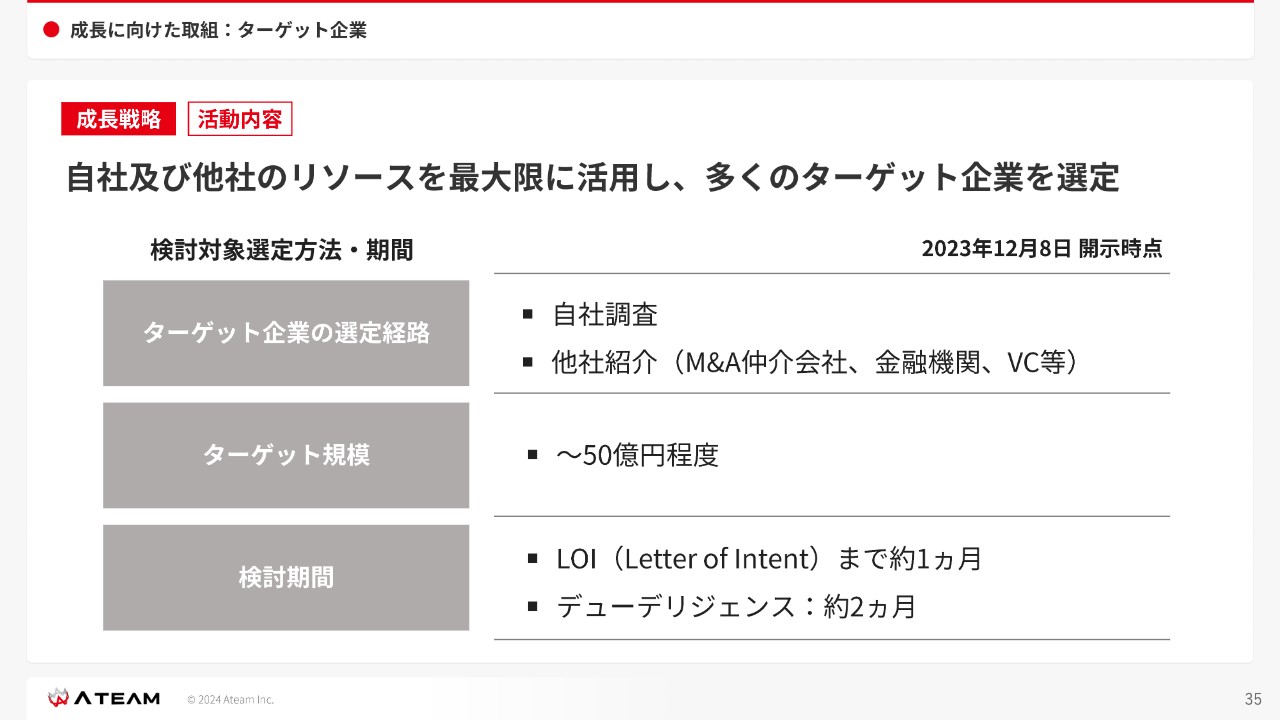

成長に向けた取組:ターゲット企業

林:ターゲット企業の規模としては、延べ50億円くらいを考えています。

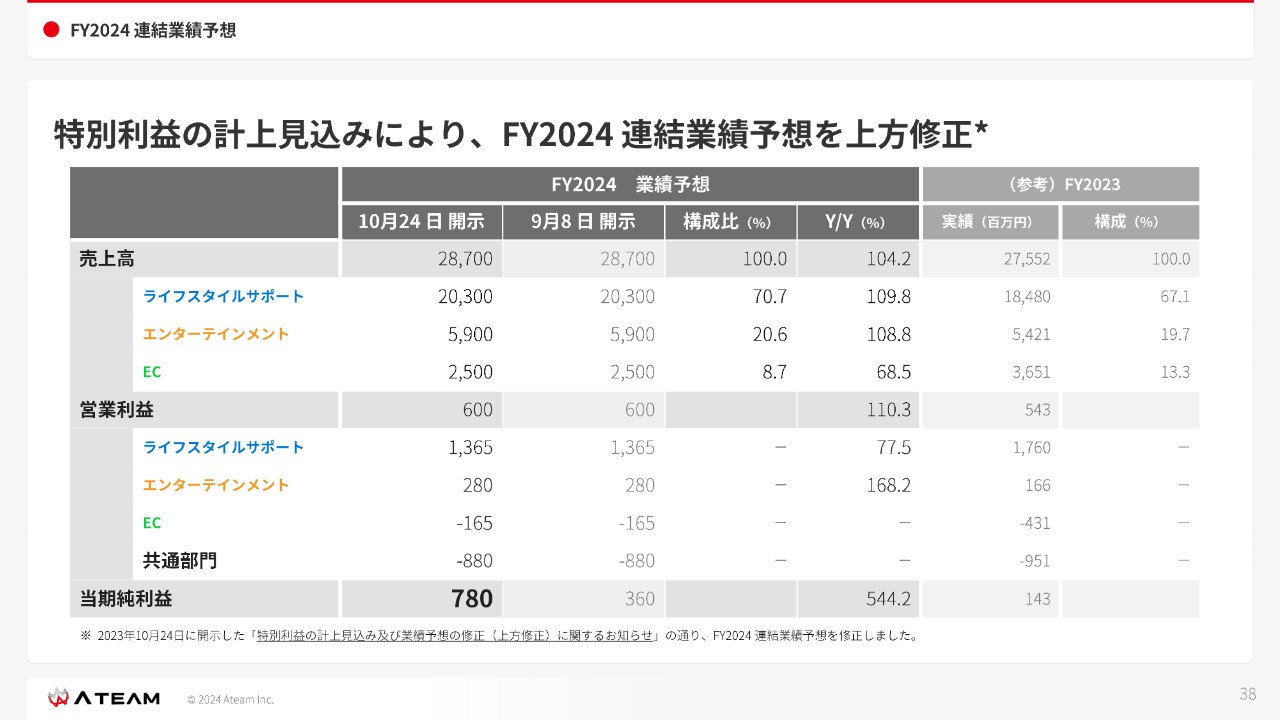

FY2024 連結業績予想

林:FY2024の連結業績予想はスライドに記載のとおりです。「ラルーン」という女性向け体調管理ツールの事業をメドレー社に売却したため、当初の計画より純利益の業績予想が上向いています。

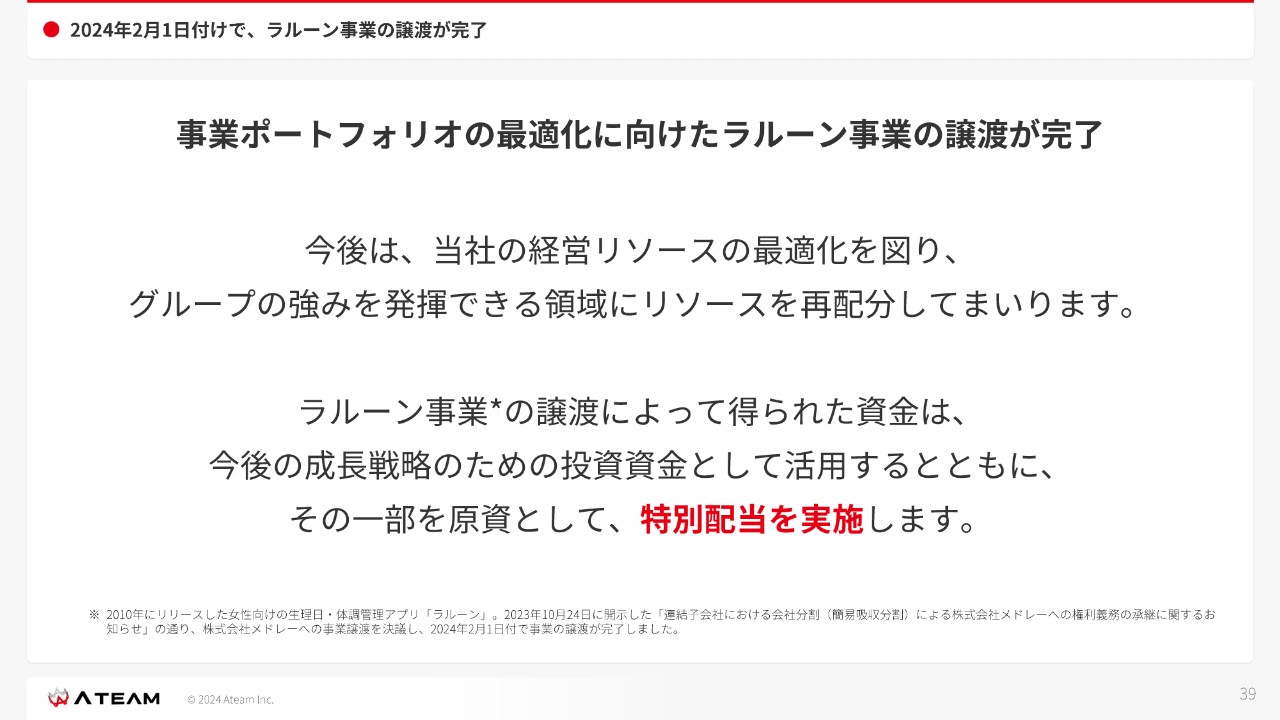

2024年2月1日付けで、ラルーン事業の譲渡が完了

林:「ラルーン」事業の譲渡により得られた資金の一部を原資として、特別配当を実施します。

FY2024 期末配当予想の修正(特別配当)に関するお知らせ

林:通常配当16円に特別配当4円を足し、期末配当予想を20円に修正します。

成長とキャッシュ創出の両立に向けた経営管理の強化及び株主還元

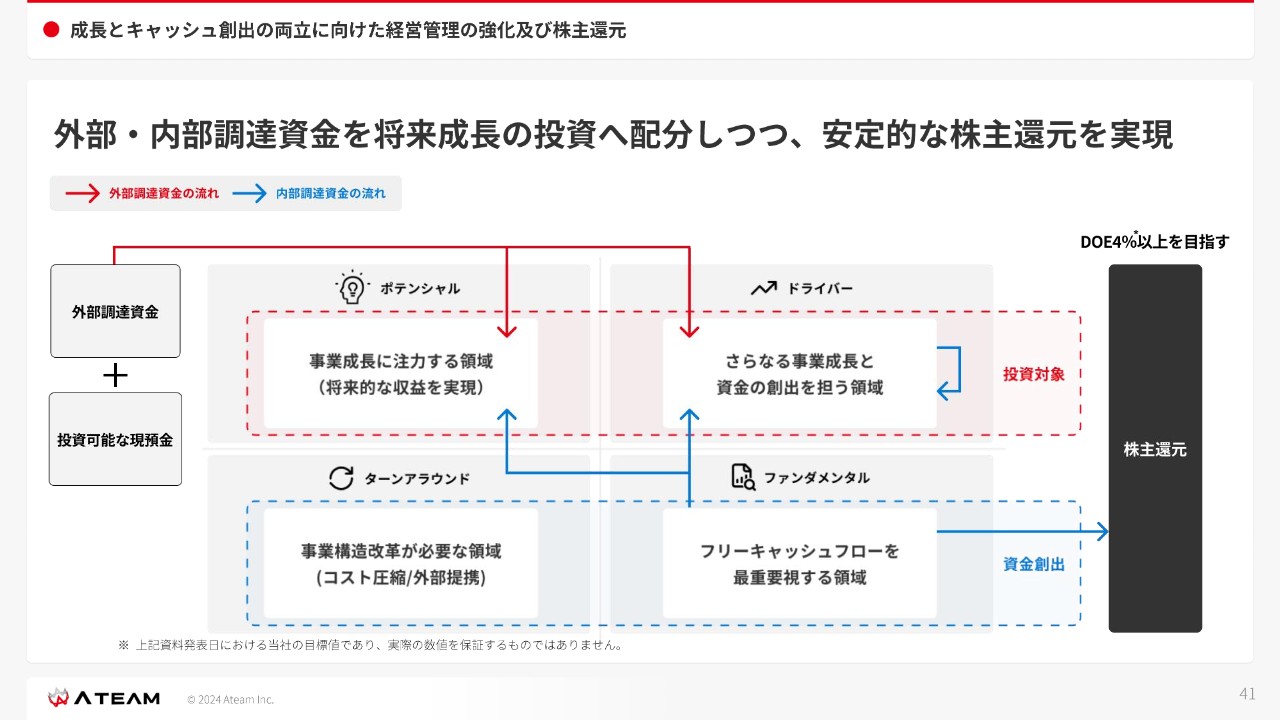

林:スライドの図は、事業戦略における我々のキャッシュフローアロケーションの考え方を示したものです。今の事業の稼ぐ力を、ポテンシャル、ドライバー、ターンアラウンド、ファンダメンタルの4つに分類しています。

ファンダメンタルが、現在キャッシュを最も生み出しているビジネスです。確実にキャッシュを生み出す事業を、今後の我々の成長ドライバーとなるような、さらに成長するポテンシャルを持ったビジネスに投資していきます。さらに、スライド左端に記載した「投資可能な現預金」「外部調達資金」といった現金を使い、M&Aなどに注力したり、成長事業に投資したりしていきます。

左下の枠はターンアラウンドとしました。こちらは、場合によっては撤退する、もしくは、内部の構造改革や外部との提携などにより、ポテンシャルやドライバーに移行させていく流れです。生み出された利益を配当というかたちで、十分に株主へ還元させていただくことが、我々が考えている経営管理の強化および株主還元です。

kenmo:私の中で、エイチームさまはエンターテインメント事業やライフスタイルサポート事業で稼いだキャッシュを、EC事業や新規事業に投資していく企業というイメージでした。今後はキャッシュをM&Aなどの方向へ振り分けていくという認識で間違いないでしょうか?

林:おっしゃるとおりです。M&Aにも活用するほか、引き続きEC事業などの成長事業にも投資していきます。

荒井:視聴者の方からご質問を頂戴しました。「有利子負債がゼロとのことですが、成長戦略上の投資資金は大丈夫なのでしょうか?」というご質問です。

林:これまで実質的に無借金経営で、安定的な財務基盤を持っています。加えて、すでに発表しているように、メインバンクにコミットメントライン契約として30億円という借入枠も確保できているため、手元で生み出されるキャッシュと合わせ、十分な資金調達手段があります。

質疑応答:エンターテイメント事業の人材活用について

kenmo:エンターテインメント事業、ゲームからの撤退が目立っています。ゲーム開発に携わりたいために御社に入社した方は、やはりゲーム開発をしたいと思うのではないかと思います。

エンターテインメント事業がシュリンクしていくと、「では転職しよう」となるのではないかと少し心配しています。御社のゲーム事業のリソースについて、配分等を含めて教えていただけますか?

林:おっしゃるとおり、ゲーム事業志望で入社された方は、ライフスタイルサポート事業に異動することは滅多にありません。ゲームタイトルを閉じると先ほどお伝えしましたが、現在は協業案件が増えてきており、基本的にはそちらの人手が足りないという状況です。したがって、エンターテイメント事業内で、人員の最適化を進めていきます。

kenmo:「人材採用についていかがでしょうか?」というご質問があります。特にエンジニア人材の人材確保が難しいのではないでしょうか?

林:当社は東海エリアでの知名度は比較的高く、例えばこれまで名古屋でIT業界を志望する方にとっては、エイチームが第1候補でしたが、リモートで働ける時代になり、東京の会社の入社試験を受けやすくなりました。確かに前ほど有利性はないのかもしれません。

しかし、我々の従業員は良い人間が非常に多く、会社にお越しいただくと人間性の良さに惹かれて入社を決めていただくことが多いです。

質疑応答:広告宣伝費のかけ方について

kenmo:広告宣伝費についてうかがいます。テレビ等で「引越し侍」のCMや、電車広告で結婚式のビジネスの「ハナユメ」の広告を見かけます。御社はゲーム事業も含め、電車広告やテレビCM、Web広告に投下する会社だと思いますが、今後の広告宣伝費のかけ方について、お考えを教えていただけますか?

林:広告宣伝費は抑制していこうと思っています。単純に広告をやめるのではなく、例えば「YouTube」で小さくCMを流し、反響の良いものをテレビにも出すというように、優先度をつけてより効率化を図ったようなメディア戦略をしようと考えています。

kenmo:直近で何か変わってきた感触はありますか?

林:まだこれからですが、例えばお金の情報メディア「イーデス」という新サービスについては、そのような戦略をとっていこうと思っています。「引越し侍」のようにすでにある程度の知名度があるものは、引き続き今のペースで進めていくつもりです。

質疑応答:プライム市場残留について

kenmo:事前質問で複数の方からいただいているご質問です。「現状、流通時価総額が足りていない中で、今後どのように流通時価総額を上げていくのでしょうか?」「本当に投資しても大丈夫でしょうか?」など、プライム市場への残留に関わるご質問をいただいています。そのあたりについてお聞かせください。

林:プライム市場の上場維持基準を満たしていないことは、我々の経営における最優先課題と捉えています。今回の資料には入っていませんが、テクニカルな方法ではなく、しっかりとした利益を確実に上げていく考えです。今年の営業利益の業績予想は6億円ほどですが、来期はさらに高いレベルを目指します。

我々のWebサイトのIRページに掲載しているように、今後はM&Aで数億円の利益を積み上げます。その上で、先ほどのドッグフードや化粧品、保険、「Qiita」など、年間12億円以上かけている投資を、利益と同じくらいかプラスにしていきます。こちらでプラス12億円、さらに既存事業の成長によるプラス数億円と積み上げて、まずはFY2025で26億円から31億円の利益に持っていきます。

類似企業のPERを踏まえると、我々は最低限1,000円前後の株価を狙っていけると思っています。また、2025年7月の基準日において適合基準に満たない場合は、他の上場区分への再上場も検討します。

質疑応答:「ナビナビ保険」の市場におけるシェアについて

荒井:「『ナビナビ保険』の市場におけるシェアはどのくらいでしょうか?」というご質問です。

林:まだそれほど大きくありません。

荒井:伸び率といいますか、伸びしろはいかがでしょうか?

林:伸びしろについても、現状としてはあまり期待できないです。したがって、広告宣伝費を少し抑制し、投資を控えている状況です。

荒井:わかりました。ただし、事業に関してはキープされるお考えですね。

林:はい、そのとおりです。

質疑応答:物流の「2024年問題」への対処について

荒井:先ほど自転車の配送に関するお話がありましたが、「物流の『2024年問題』に対処するソリューションも提供しておられそうです。いかがでしょうか?」というご質問です。

林:確かにそうですね。ビジネスのヒントをありがとうございます。いろいろと考えていきたいと思います。

質疑応答:商標の不正利用について

kenmo:「最近の問題として、御社の商標を他社がアプリ内で勝手に使っている事例があるのではないかとの意見があります。そのようなところは把握されていますか? また、影響等は考えられているでしょうか?」というご質問です。

林:申し訳ありません。私は把握していないため、確認してみます。

質疑応答:M&A規模の見通しについて

荒井:M&Aについてのお話がありましたが、あらためて今後どのくらいの規模のM&Aが増える予定でしょうか?

林:買取価格で数億円から最大で数十億円くらいがメインになるだろうと思っています。

kenmo:御社が「Qiita」を買収した時は、非常に大きなインパクトがあり、大変驚きました。御社の中でM&Aのノウハウは、どのように蓄積されているのですか?

林:経営戦略室という部署が主体となってM&Aを進めています。メンバーは経営コンサル出身の人間が多く、こちらに記載の仲介会社さまなど、いろいろな会社と接触してノウハウを蓄積しています。

kenmo:過去の実績がありますので、今後M&Aに注力し業績を伸ばすというのは合理的で、個人的に非常に期待したいと思っています。

質疑応答:無借金経営ができる秘訣について

荒井:「自己資本比率が高く、無借金経営が実現できている秘訣を教えてください」というご質問です。

林:やはりエンターテインメント事業が良かったと思います。我々エイチームは一切の他社資本を入れずに上場できたのは、ゲームのビジネスに「小さく産んで大きく当てる」特性があるからだと思います。基本的に今までのライフスタイルサポート事業は、エンターテインメント事業で生まれたお金を投資してきました。

質疑応答:持ち株を放出する可能性について

kenmo:「流通時価総額や流動性を高めるために、林社長の資産管理会社が持つ株式を一部放出する考えはあるでしょうか?」というご質問です。

林:現在のところそのような考えはありません。今はとにかく利益を上げることが最重要です。また、個人的には、私の持ち株比率はそれほど高くないと思っています。

質疑応答:ライフスタイルサポート事業の提携社数の積み上げについて

kenmo:「ライフスタイルサポート事業の提携社数1,400社は、どのように構築されてきたのでしょうか?」というご質問です。

林:基本的にはインターネット上のお問い合わせフォームや電話です。大手の会社は金融機関の紹介等からというケースもあります。

例えば、街中で見たことのない引越し会社のトラックを見かけたら、会社名や電話番号をメモしてすぐに電話をすることもあります。

質疑応答:名古屋に本社があることのメリット・デメリットについて

kenmo:先ほど人材採用に関して、名古屋に本社を構えていることに以前はポジティブな面があったというお話がありました。そのあたりをもう少し教えていただけますでしょうか?

林:先ほどお伝えしたお話に加えて、やはり地代家賃が安いことがあります。また、リモートワークになったとはいえ、学生からするとリアル出社がメインになってきます。したがって、新卒採用にとっては名古屋に本社があることが有利に働くと思います。さらに、Uターン転職される方に関しても、メリットがあると思っています。

新着ログ

「情報・通信業」のログ