【QAあり】インテリジェント ウェイブ、売上高・当期純利益が過去最高 決済・金融におけるシステム開発等が大幅伸長

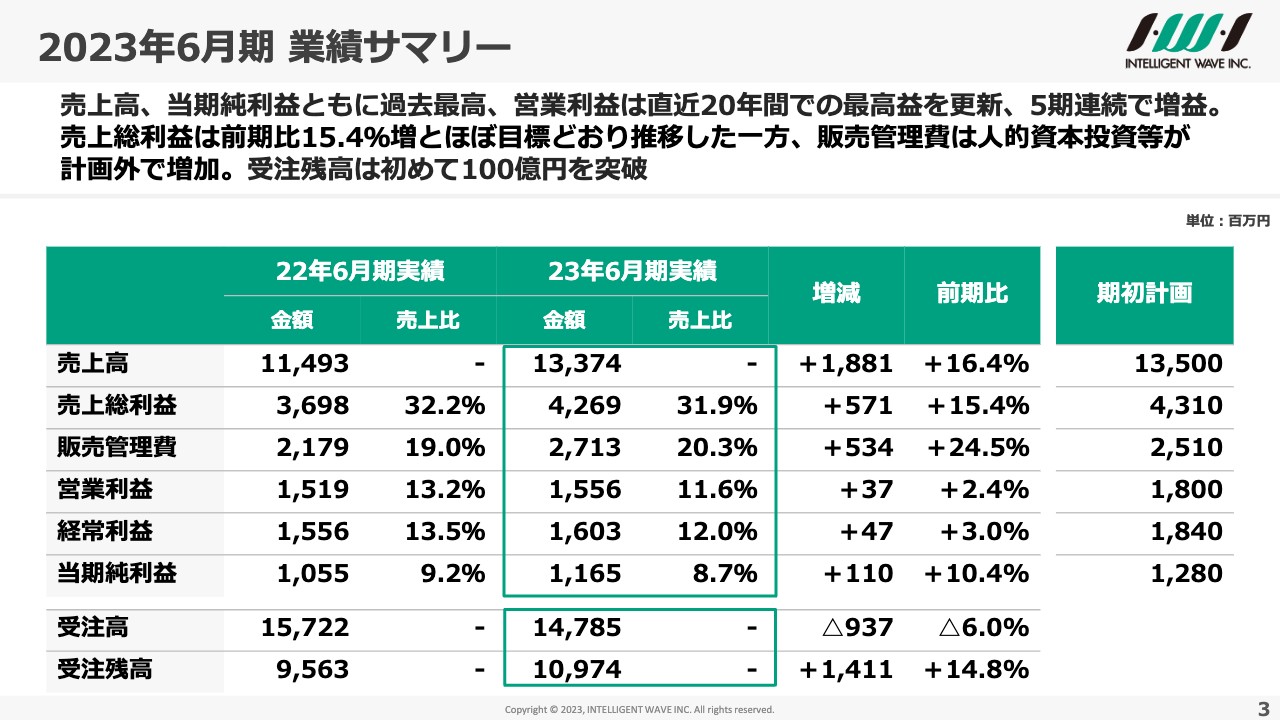

2023年6月期 業績サマリー

佐藤邦光氏(以下、佐藤):おはようございます。インテリジェント ウェイブ代表取締役社長の佐藤と申します。本日は貴重なお時間をいただき、誠にありがとうございます。さっそくですが、資料に基づいてご説明します。

2023年6月期の業績サマリーです。増収増益となりました。売上高・当期純利益ともに過去最高です。営業利益は直近20年間で最高益を更新し、5期連続で増益となっています。

売上総利益が前期比15.4パーセント増と、ほぼ目標どおりに推移した一方で、販管費は人的資本投資等により計画外で増加しています。受注残高は初めて100億円を突破しました。

売上高は前期比16.4パーセント増、売上総利益は前期比15.4パーセント増と、計画を若干下回っているものの、ほぼ目標どおりに推移しています。

販管費は、計画値に対して2億円強増加していますが、営業利益の計画値からショートしているのは、ほぼ販管費ということになります。受注高は前期よりも減っていますが、受注残高はしっかりと伸びています。詳細は後ほどご説明したいと思います。

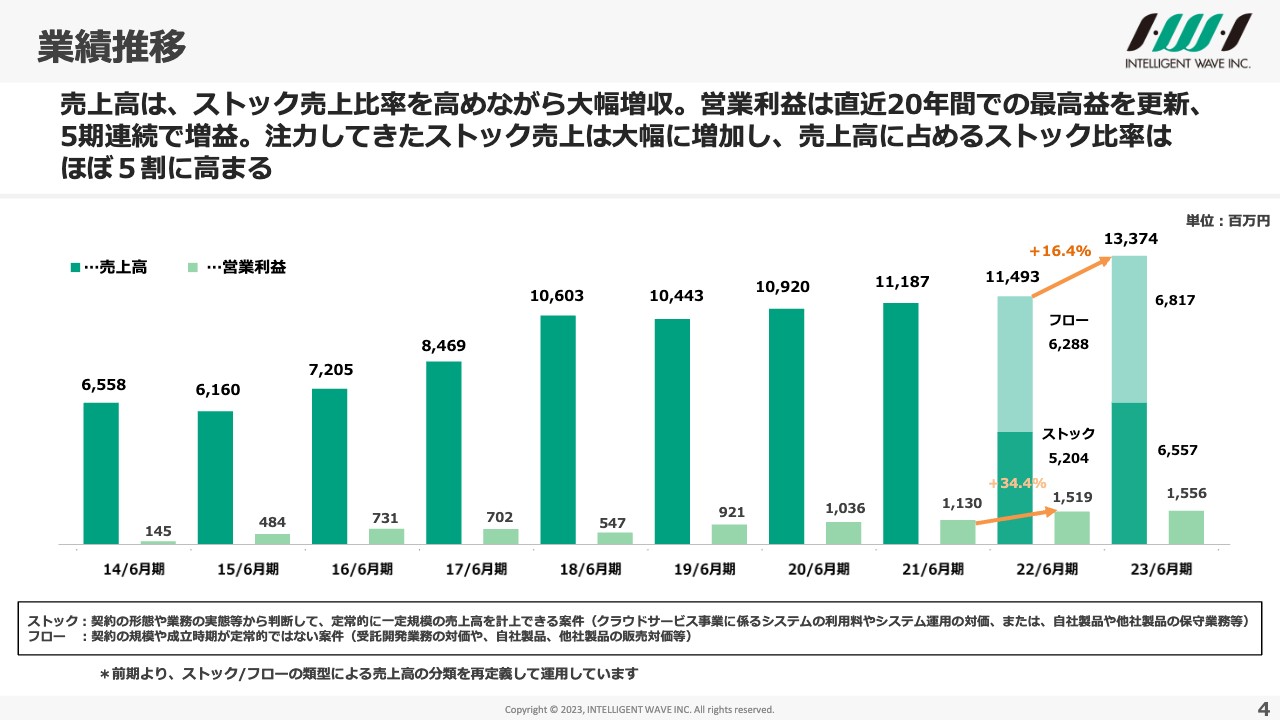

業績推移

業績推移です。売上高は、ストック売上比率を高めながら大幅増収となりました。営業利益は直近20年間の過去最高を更新し、5期連続の増益です。注力してきたストック売上は大幅に増加し、売上高に占める比率はほぼ5割になりました。ストック売上の増加を3ヶ年中期事業計画の1つの目標としていましたが、順調に推移しています。

当社のストック売上は主にクラウドサービスですが、クラウドサービス以外に保守や一部のユーザーに対しては戦略SESというかたちで常駐しています。そのようなものもしっかりと伸ばしながら、新しいプロダクトを作るきっかけにするためにストック売上を重点的に伸ばしています。

売上高のトップラインは、2022年6月期から16.4パーセント増えています。利益は、2021年6月期から2022年6月期に34.4パーセント伸ばし、この勢いで2023年、2024年の増益を計画していたのですが、残念ながら販管費の分が若干ショートしました。それでも売上総利益を見ていただければわかるとおり、成長の勢いをしっかり築けたと思っています。

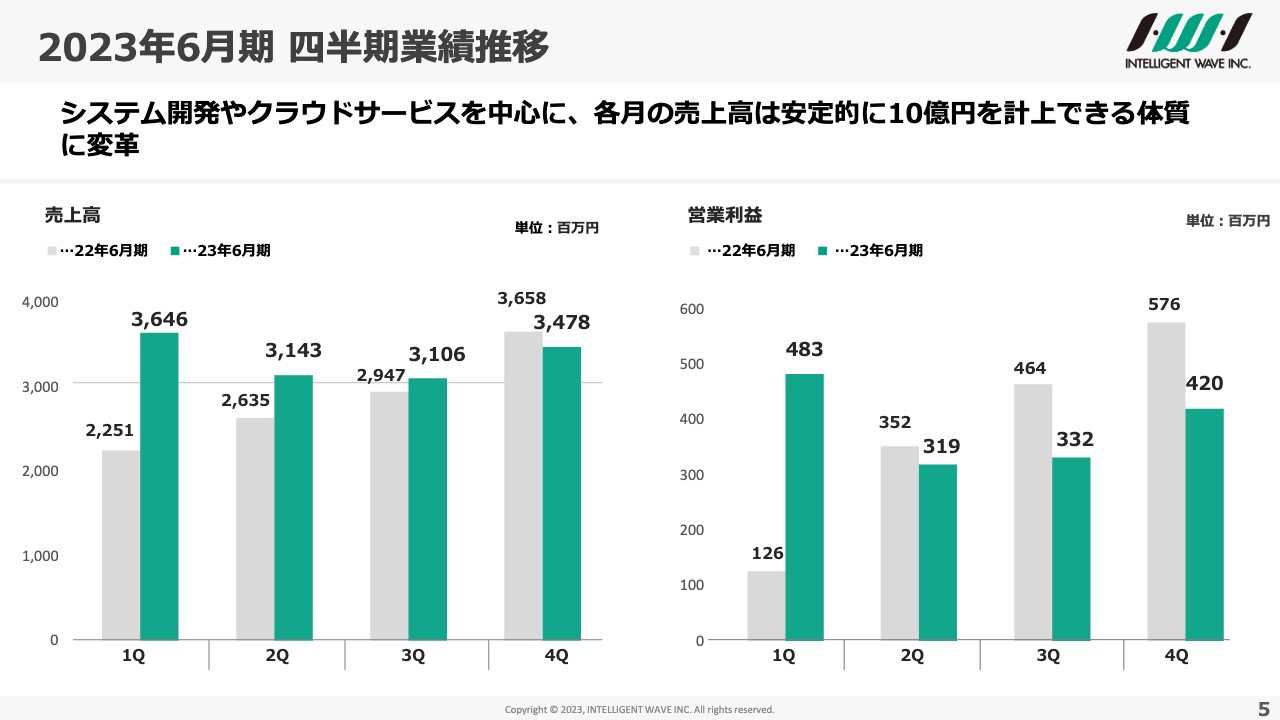

2023年6月期 四半期業績推移

2023年6月期の四半期業績推移です。システム開発やクラウドサービスを中心に、各月の売上高が安定的に10億円を計上できる体質に変革できました。当社は、FEPシステム更改によるハードウェアの売上に依存していたため、ハードウェアの売上が上がった月は大きく上がっていたのですが、この3ヶ年中期事業計画は、ハードウェアの売上に依存しない体質への変革に取り組んできました。

ハードウェア以外をしっかり伸ばそうと取り組んだ結果、今期ようやく、月10億円の売上を安定的に出せるようになりました。これはストック売上が増えたということと、システム開発の売上がどんどん増えていっているということです。

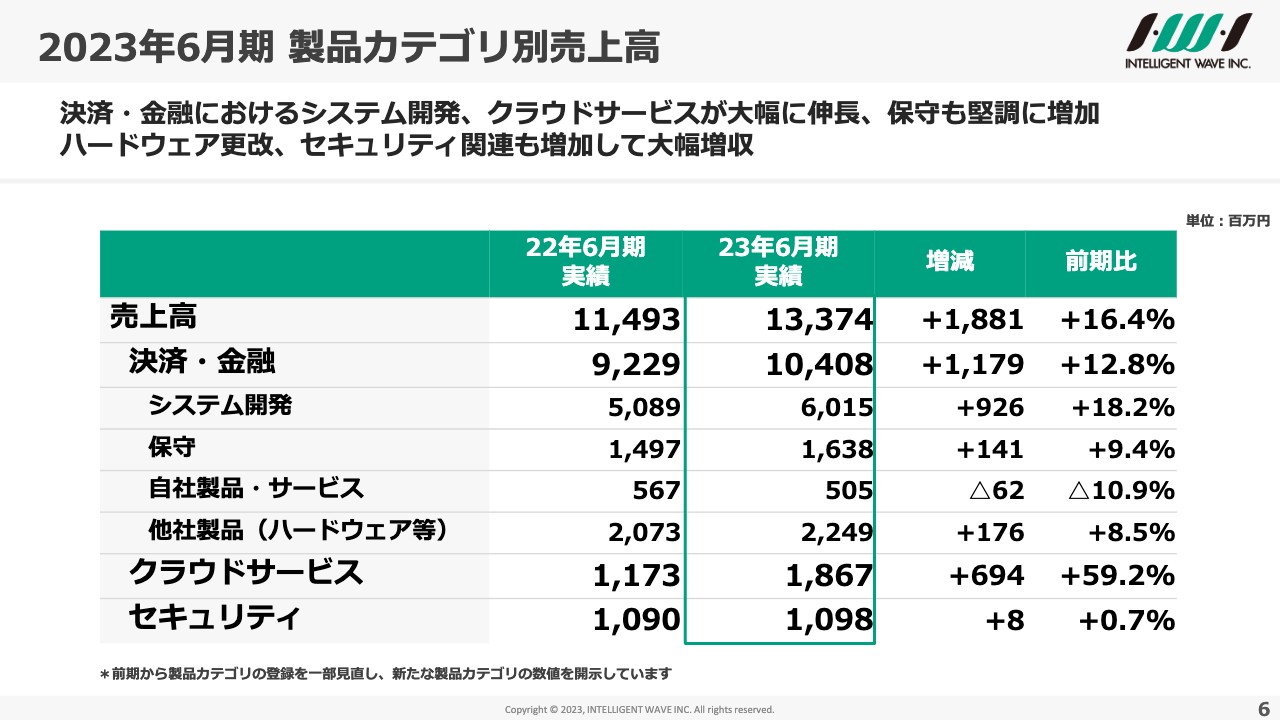

2023年6月期 製品カテゴリ別売上高

製品カテゴリ別の売上高です。決済・金融におけるシステム開発、クラウドサービスが大幅に伸長しています。保守も堅調に増加、ハードウェアの更改やセキュリティ関連も増加し、大幅増収となりました。

ここでぜひ見ていただきたいのは、今まで我々がずっと核として展開してきた決済・金融の売上が100億円を突破したということです。FEPシステムと不正検知の「ACEPlus」は、シェアがかなり高いため、それ以上伸ばすということは非常に難しいと考えていました。そこでFEPシステムおよび「ACEPlus」以外のシステム開発を広げたことで100億円を突破し、前期比で12.8パーセント増となりました。

クラウドサービスはすでに時流に乗っていますので、売上はしっかりと伸びています。セキュリティは計画と比べてもショートしており、まだ苦戦していますが、今期はこちらも伸ばしていきます。

決済・金融という、我々の一番大きな売上である分野が伸びたということは、利益がしっかりと出るということです。ボリュームが多いですので、こちらを筋肉質にして自動化し、生産性を上げることで利益がしっかり上がっていきます。この決済・金融が今、売上高と利益を押し上げています。後ほどご説明しますが、ここをもっと伸ばすために、力を入れ始めています。

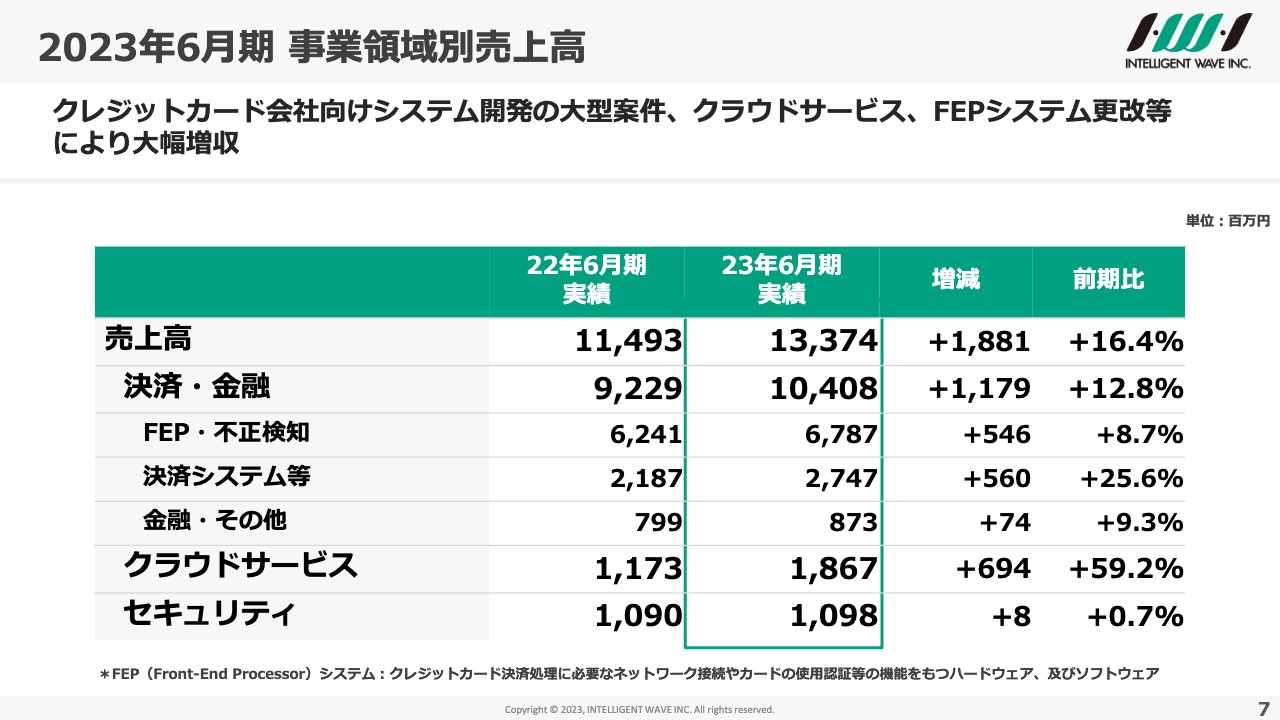

2023年6月期 事業領域別売上高

事業領域別の売上高です。クレジットカード会社向けのシステム開発として、決済システム等が前期比25.6パーセント増と伸びており、利益も非常に大きくなっています。クラウドサービスも、前期比59.2パーセント増と伸びてきています。

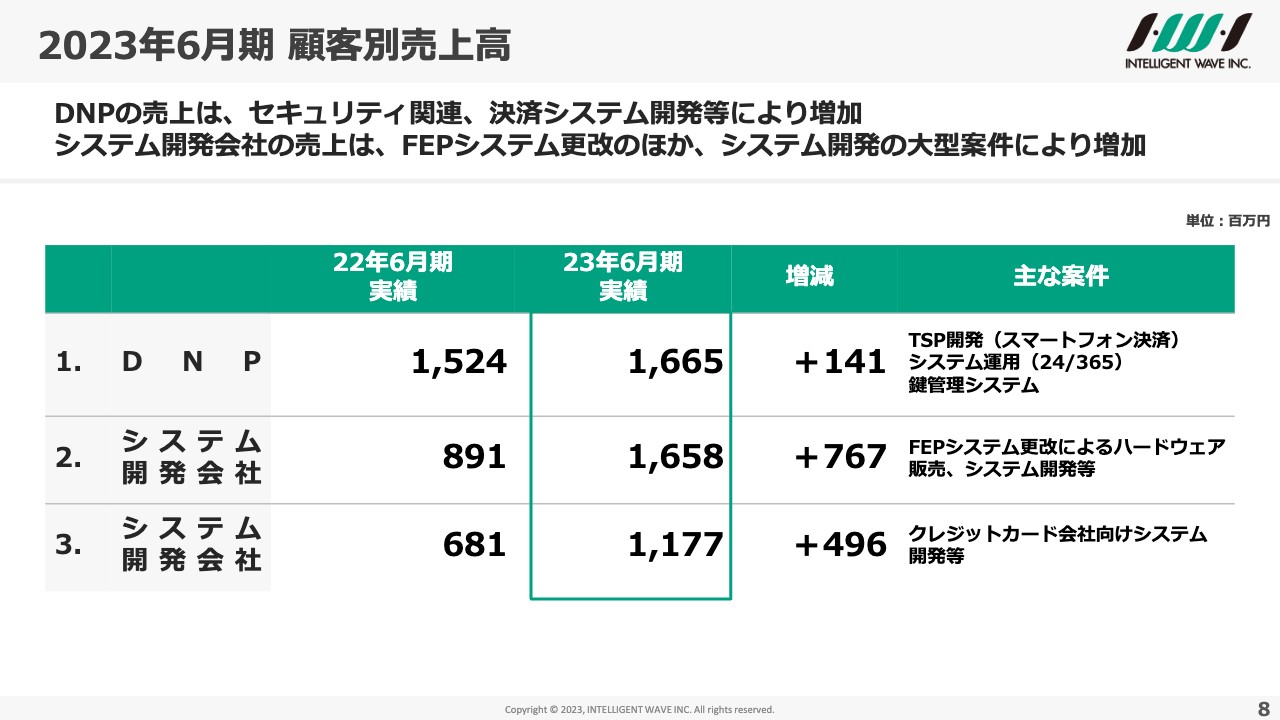

2023年6月期 顧客別売上高

顧客別売上高です。DNP(大日本印刷株式会社)の売上が減少気味になっていたのですが、今期ようやく、増えてきました。こちらは決済だけではなく、鍵管理システム等のセキュリティ関連が増えてきたということです。もう一度上昇カーブを描いていくのではないかと期待しています。

上から2番目のシステム開発会社については、FEPシステムの更改を行いました。3番目のシステム開発会社では、今までにないクレジットカード会社向けのシステム開発を一緒に行いました。このあたりをしっかり伸ばしていくということになると思います。

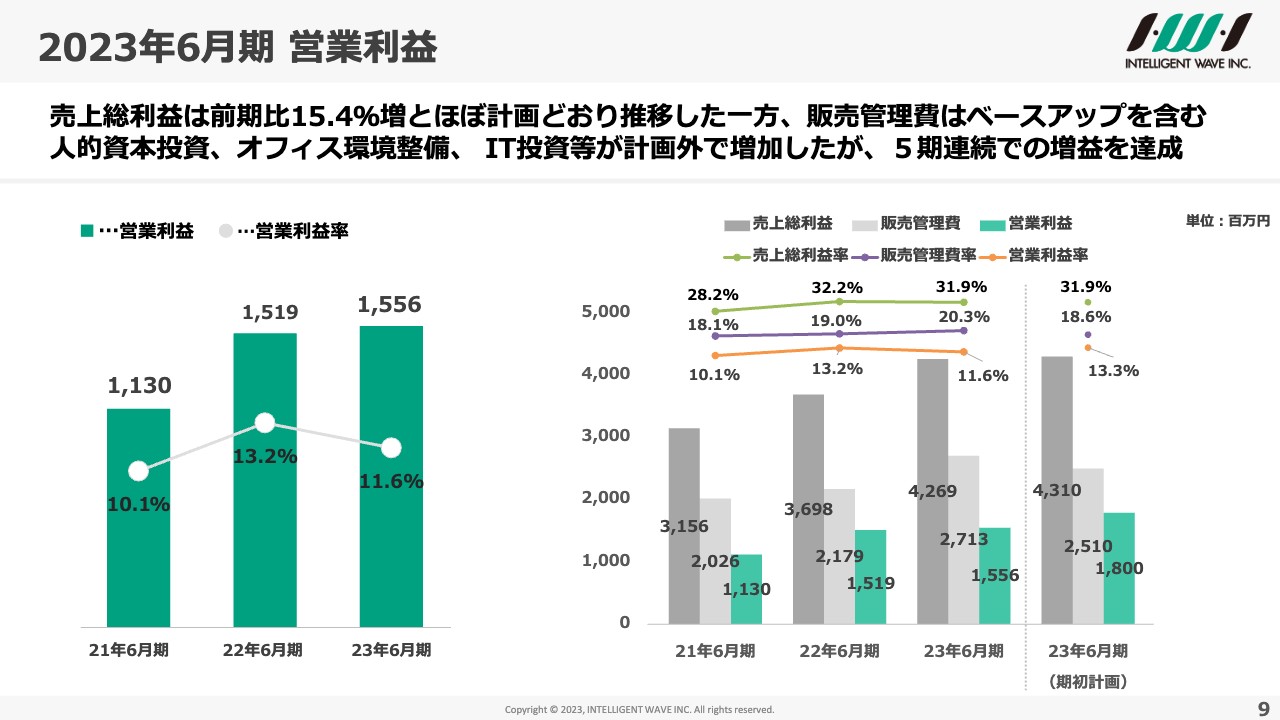

2023年6月期 営業利益

営業利益です。売上総利益は、前期比15.4パーセント増とほぼ計画どおりだったのですが、販管費はベースアップを含む人的資本投資、オフィス環境整備、IT投資等で計画外での増加となりました。ただし、5期連続の増益は達成しています。

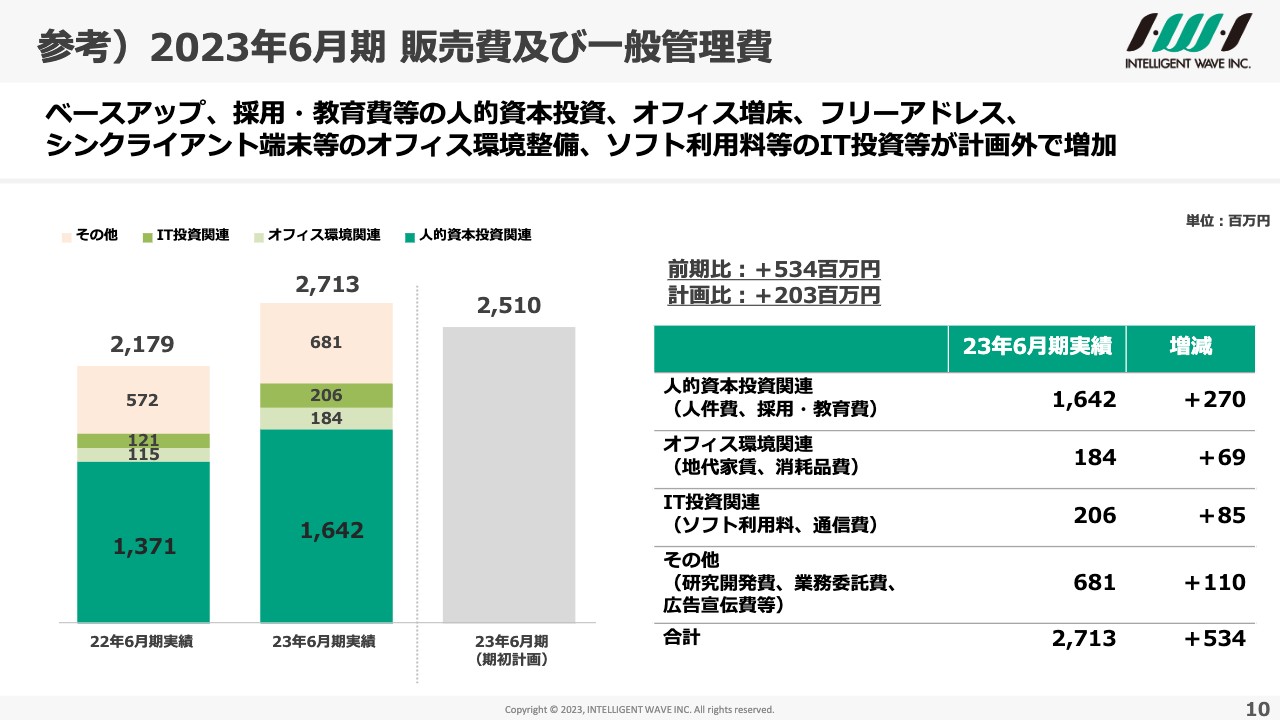

参考)2023年6月期 販売費及び一般管理費

いかに、販管費を計画どおりにしていくかということになるとは思いますが、今期、販管費では何が増えたのかといいますと、人件費、採用、教育費といった人的資本投資です。今までになく、新入社員を30人近く採用し、キャリア採用も30人近く行っています。

ビジネスが成長していく時に、よい人財と出会えば採用していこうと、計画以上に採用が順調に進んだということになります。それに伴い、当然、教育の費用もかかりますが、ここはしっかり投資すべき分野であると思っています。

また、オフィス環境についてです。今、リモートワークを推奨して活用しており、こちらを止めるわけではないのですが、コミュニケーションの取りやすいリアルの重要性も見直そうと話しています。

フリーアドレスや、在社もリモートもできるという点ではシンクライアントが一番よいですので、オフィスを増床したり、コミュニケーションができるレイアウト配置にしたりといった環境整備を行いました。そのようなことを行いながら社員も増やし、リモートとリアルを上手く利用していくということになると思います。

加えてIT投資です。働き方改革や生産性を上げるためにITの力は非常に大切ですので、こちらにもどんどん投資していきます。社員の増加とともにクライアント数も増えるため、少し計画外の増加となりました。

その他は、研究開発費や、ESGなどのコンサルティングに伴う業務委託費などにより計画外増加となりました。広告宣伝費についてですが、認知度をもっと上げるための動きを取っており、よいPRの手段があれば、少し計画外の増加となったとしても実践してみようという方針です。

したがって、合計で前期比5億3,400万円増となり、2億円の計画外増加となりました。これは来期以降への投資につながりますので、しっかりと取り組んでいきたいと思います。

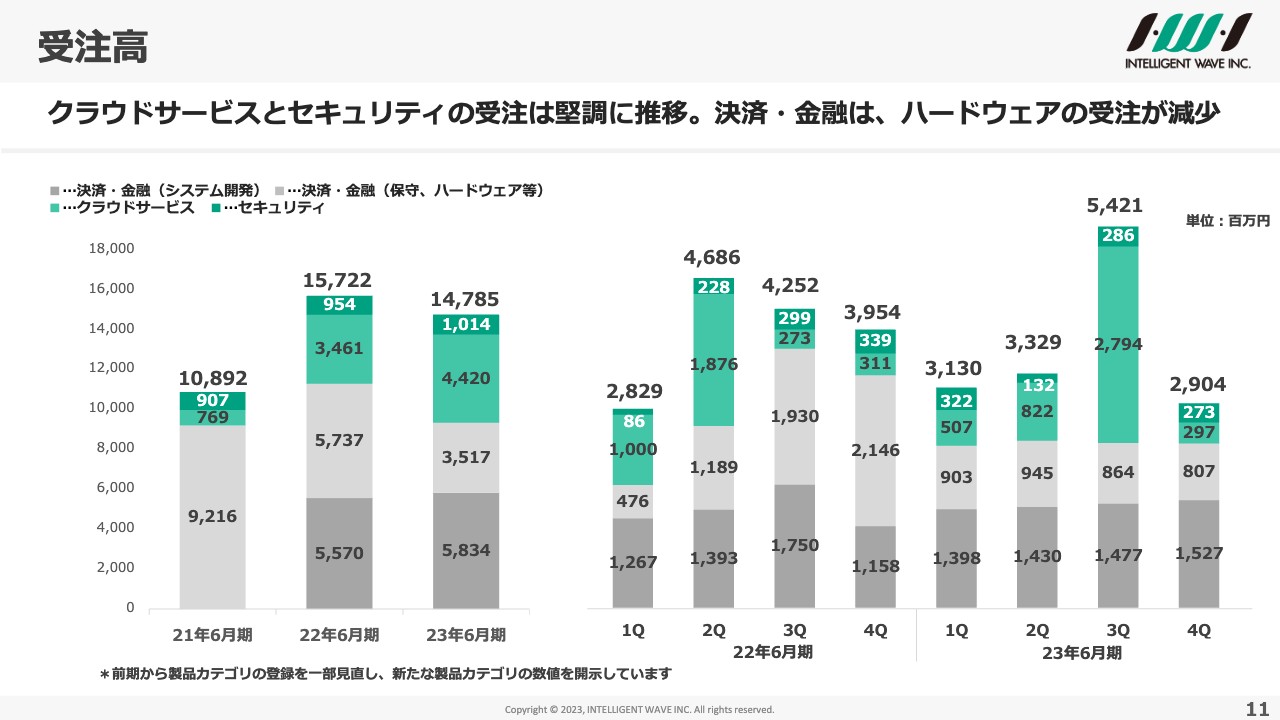

受注高

受注高です。クラウドサービスとセキュリティの受注が堅調に推移し、ハードウェアの受注は減少しています。今期はFEPシステムの更改の件数が非常に少ない期ですので、ハードウェアが減少する傾向にあります。

2025年6月期からは3年間、FEPシステムの更改が増えてきていますので、ハードウェアのベースができるのですが、この1年から2年はハードウェアの受注が非常に減少しています。システム開発とクラウドサービスをしっかり伸ばしていく2年間になります。

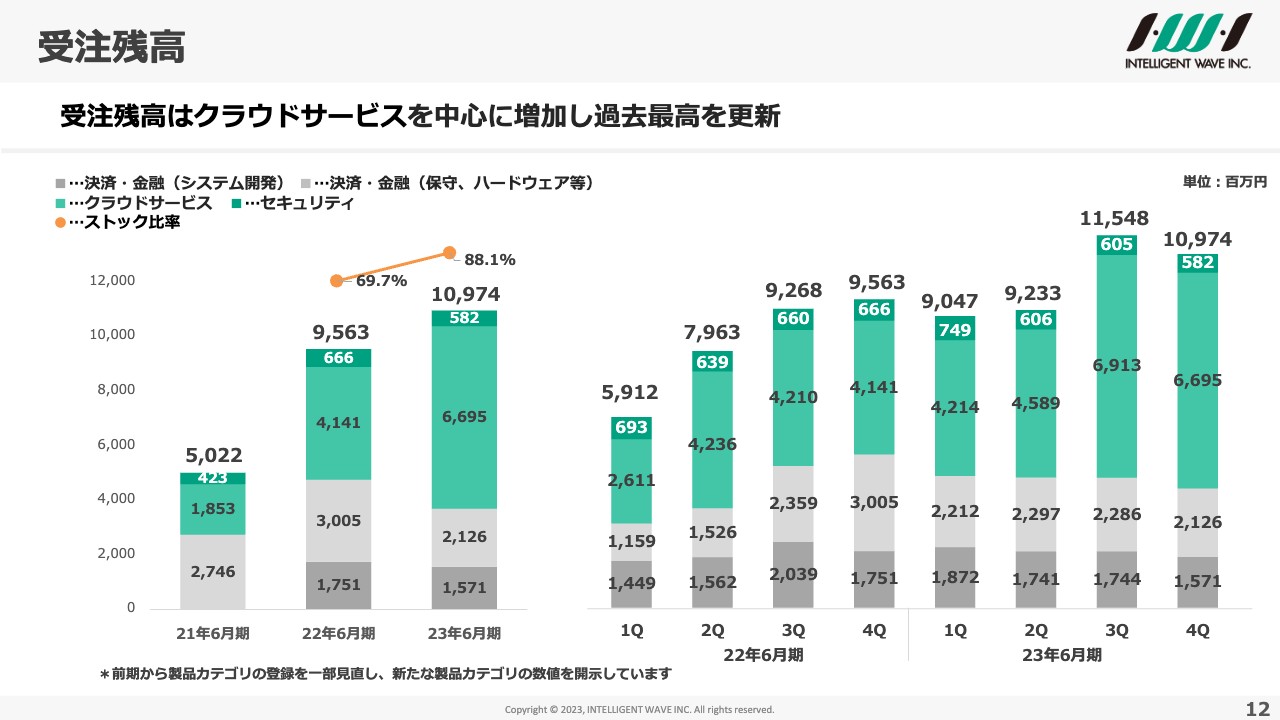

受注残高

受注残高はクラウドサービスを中心に過去最高を更新し、100億円を突破しました。なおかつストック比率が88.1パーセントとなっています。ストックはだいたい3年間ぐらいで売上になっていくのですが、こちらが安定して売上のベースを作りつつ、フロー型のビジネスを伸ばしていくということになると思います。

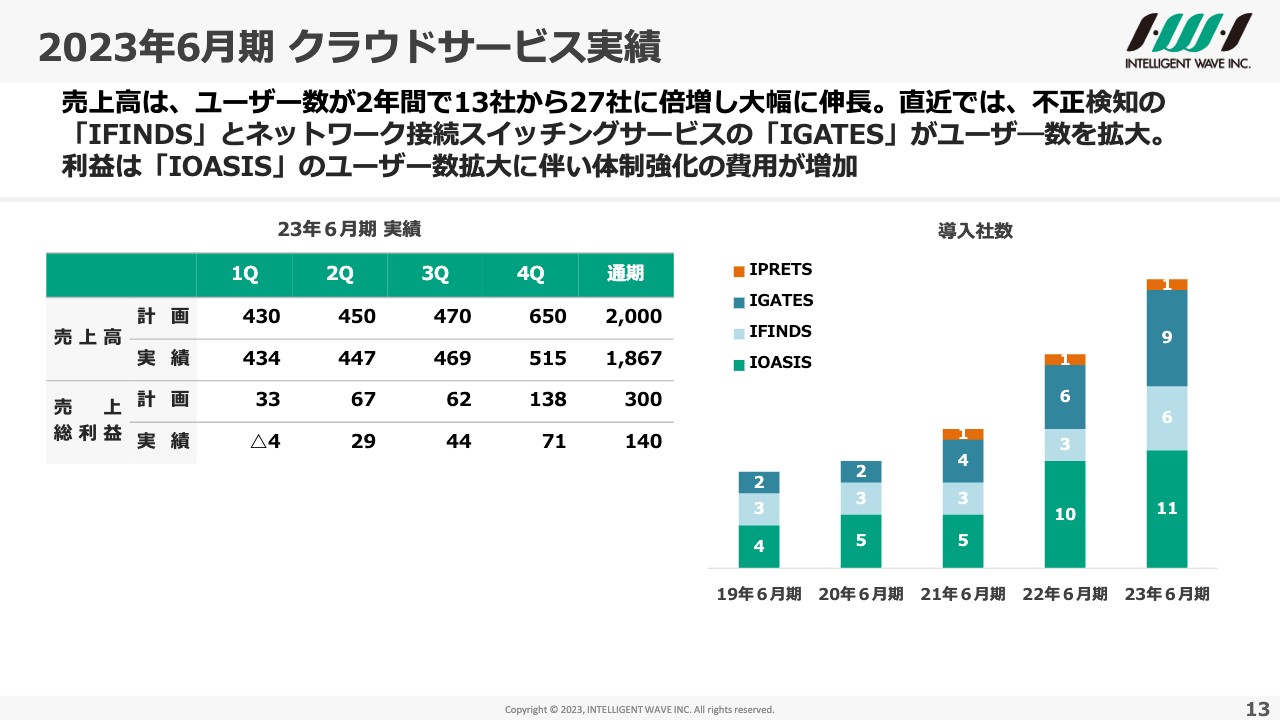

2023年6月期 クラウドサービス実績

クラウドサービスですが、非常に順調にトップラインを上げています。2年間でユーザー数が13社から27社に倍増し、大幅に伸長しています。直近では不正検知の「IFINDS」とネットワーク接続スイッチングサービスの「IGATES」がユーザー数をかなり伸ばしました。

「IOASIS」も大型案件を3件受注しましたが、それに伴い急速にユーザー数が増えたため、体制強化や人件費がかさみ、費用が増加しました。

売上総利益の目標が未達になっているのは、ほとんど「IOASIS」の費用が増えたためです。「IFINDS」と「IGATES」は計画以上に粗利率も伸びており、ユーザー数も増えています。

「IOASIS」もしっかりと利益が出る体制を作ることが喫緊の課題です。市場が活性化し、引き合いは増えているため、「IOASIS」もトップラインは上がっていきます。それに合わせて利益もしっかり上げていきたいと思います。

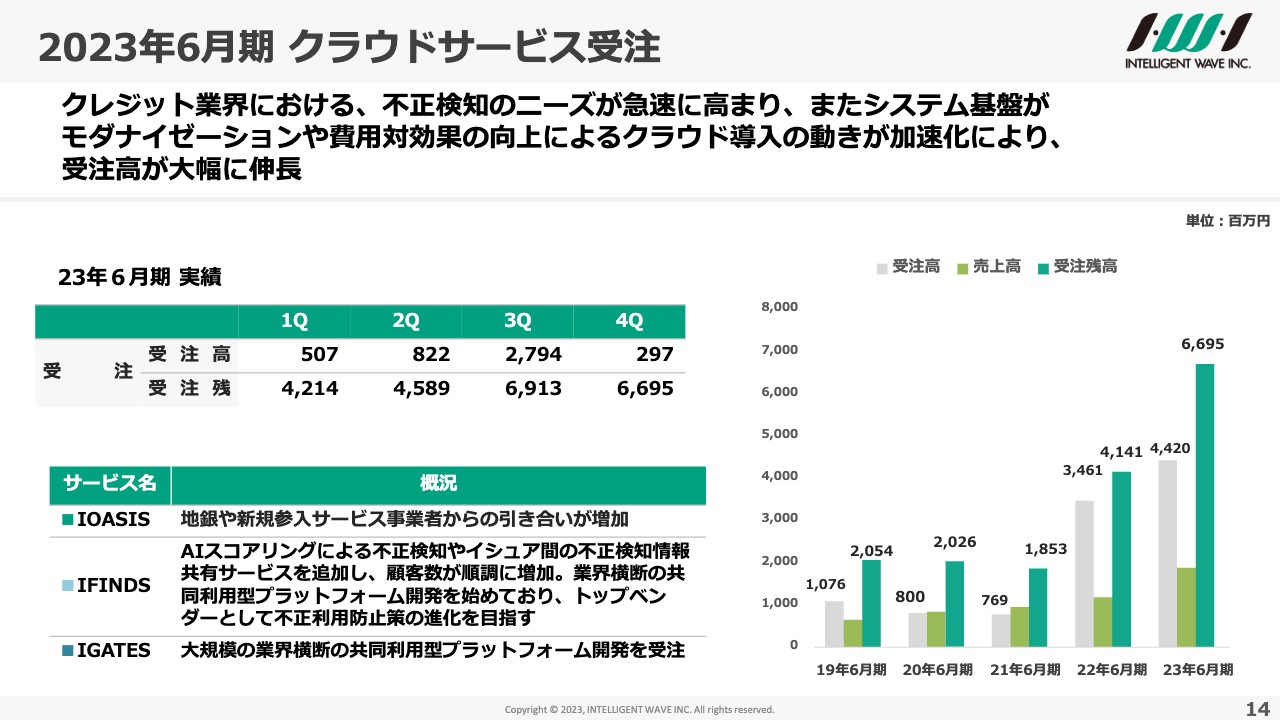

2023年6月期 クラウドサービス受注

クラウドサービス受注です。クラウド導入の動きが加速化しているため、引き合いも増え、受注も堅調に伸びています。そのおかげで受注残高も伸びています。

クラウドサービスを事業のもう1本の柱としたいのですが、先ほどもお伝えした「IOASIS」の利益をしっかりと出していければ、「IOASIS」などのクラウドが柱になっていくだろうと思います。こちらは我々次第のお話です。我々が生産性をしっかりと上げて品質を高め、利益率を上げていくことが必要だと思っています。

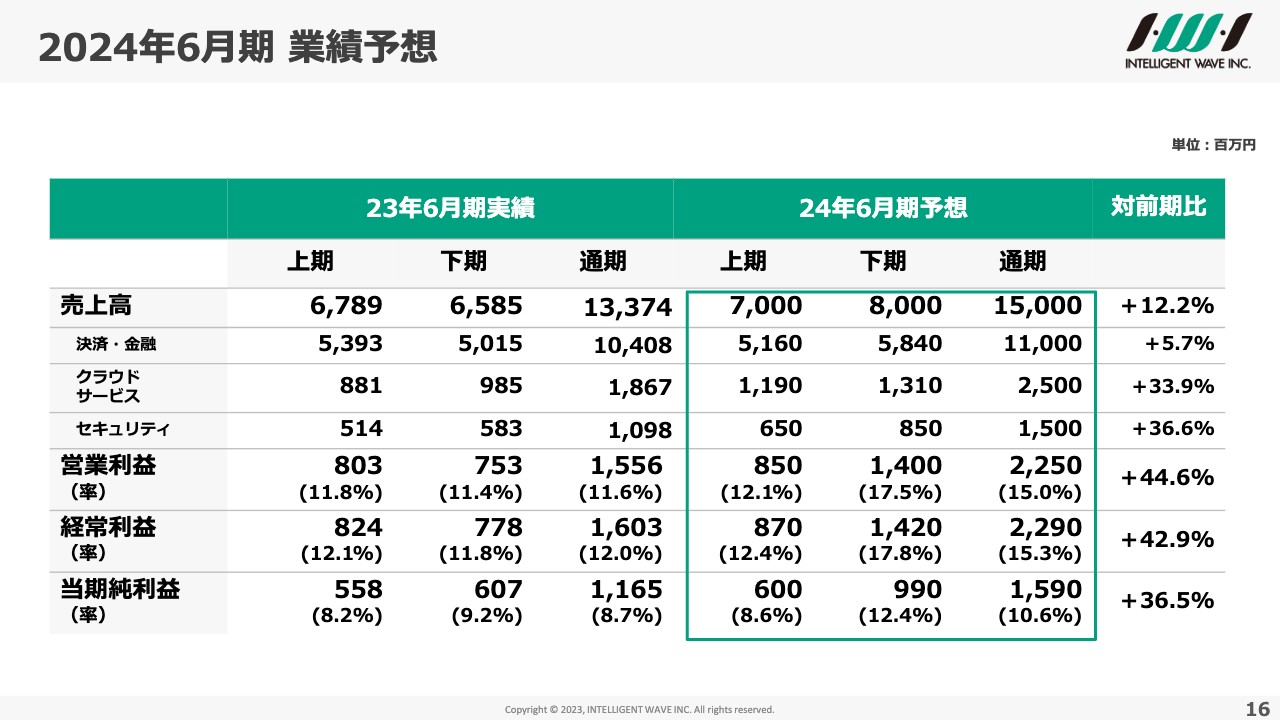

2024年6月期 業績予想

業績予想です。まず2023年6月期の実績をまとめると、決済・金融は売上高および利益が堅調に伸びています。クラウドサービスは、売上高は伸びたものの、特に2023年6月期は「IOASIS」の利益がショートしました。セキュリティは、計画に対して売上・利益が若干未達という状況です。一方で、後ほどご説明しますが、2024年6月期は3部門の売上高と利益が伸びていく傾向にあると思っています。

ビジネスですのでいろいろなことが起きると思いますが、すべてが伸びていく傾向にある中で、我々としては売上高150億円、営業利益22.5億円を達成することができるコンディションだと捉えており、高い業績目標ではありますが、チャレンジしていこうと考えています。

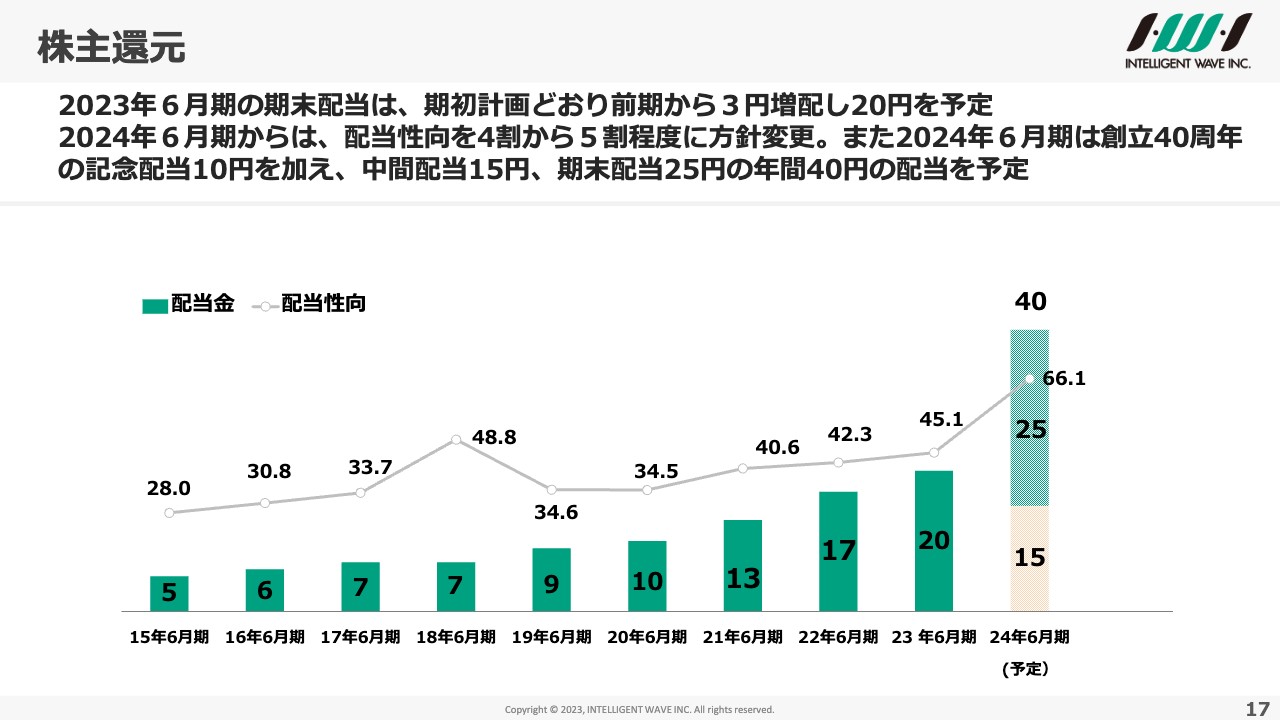

株主還元

株主還元についてです。2023年6月期の期末配当は、期初計画どおり前期から3円増配し、20円を予定しています。

2024年6月期からは、配当性向を4割から5割程度に方針変更します。また、2024年6月期は創立40周年の記念配当10円を加え、中間配当15円、期末配当25円の年間40円の配当を予定しています。

15億円以上の利益をしっかり稼げるようになり、また3ヶ年中期事業計画の最終期ということもあって、以前から配当性向を5割に変更したいという思いがありました。成長の手応えがあった今期に、来年に向けて配当性向をしっかり上げ、創立40周年に対するみなさまへの感謝も込めて10円を加えたいと思います。

給料を上げることで社員にも還元しており、株主のみなさまにもしっかり還元することが極めて大切だと考えています。そのような「稼げる会社」になってきたということです。

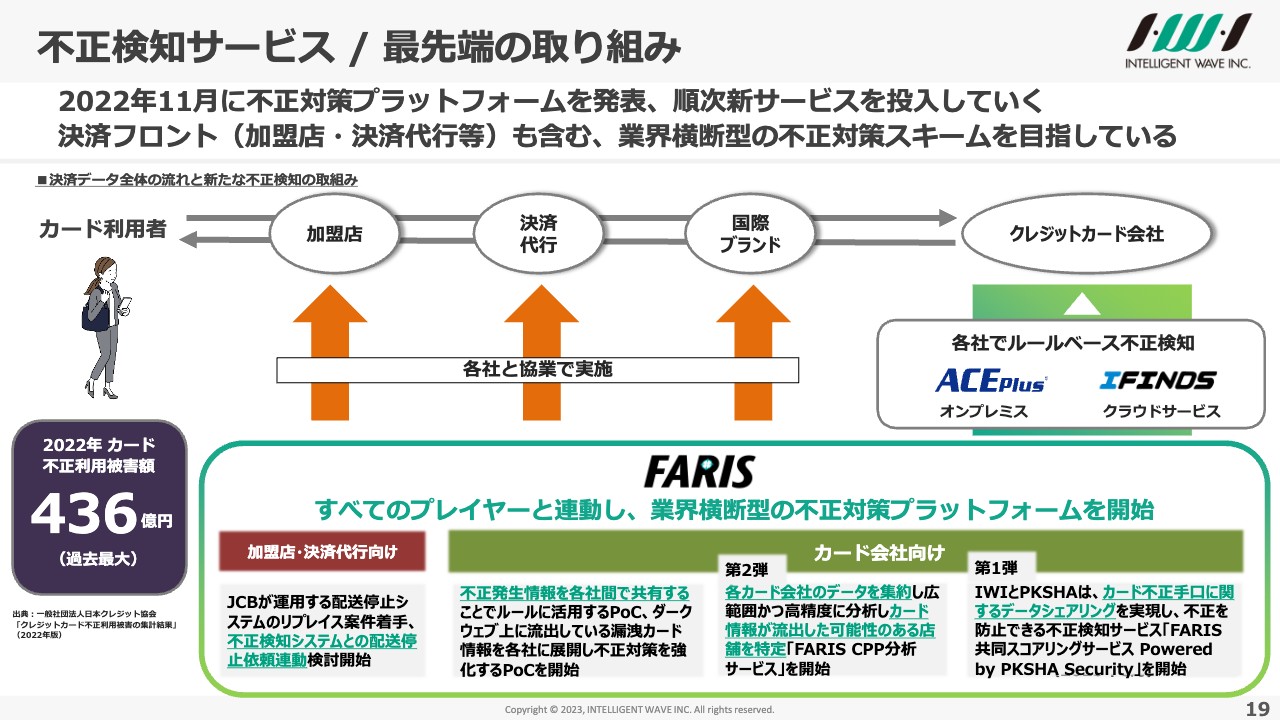

不正検知サービス / 最先端の取り組み

注力領域についてご説明します。不正検知サービスについてです。2022年のカード不正利用被害額は436億円と過去最高の被害が出ており、業界を挙げて防止に取り組むことになると思います。我々も不正検知サービスのトップベンダーとして、しっかりと取り組んでいこうと考えています。

従来はスライド一番右の「ACEplus」や「IFINDS」など、個社にルールベースの不正検知をご提供していました。こちらのサービスはトップシェアですが、これらにこだわらず、各社と協業して業界全体でできることに取り組んでいこうというスタンスです。

「FARIS」というのは、AIを使ったスコアをベースにした仕組みです。そのようなものを拡張していくために、業界横断型の不正対策プラットフォームと名づけて開始しました。

第1弾として、PKSHA Technology社とカード不正手口に関するデータを、各クレジットカード会社からご提供いただき、データをシェアリングして、AIの精度を上げていく取り組みがすでに始まっています。第2弾として、カード会社のデータを集約して、どの店舗から情報を流出したのかを分析するサービスも開始しています。

第3弾、第4弾として、不正発生情報を各社で共有するPoCを開始します。また、カード会社だけでなく加盟店・決済代行向けに、JCB社と一緒に配送停止やコストをあまりかけずに不正防止にあたる仕組みにも取り組んでいます。社会貢献できる取り組みだと思いますので、しっかりと投資していきたいと思っています。

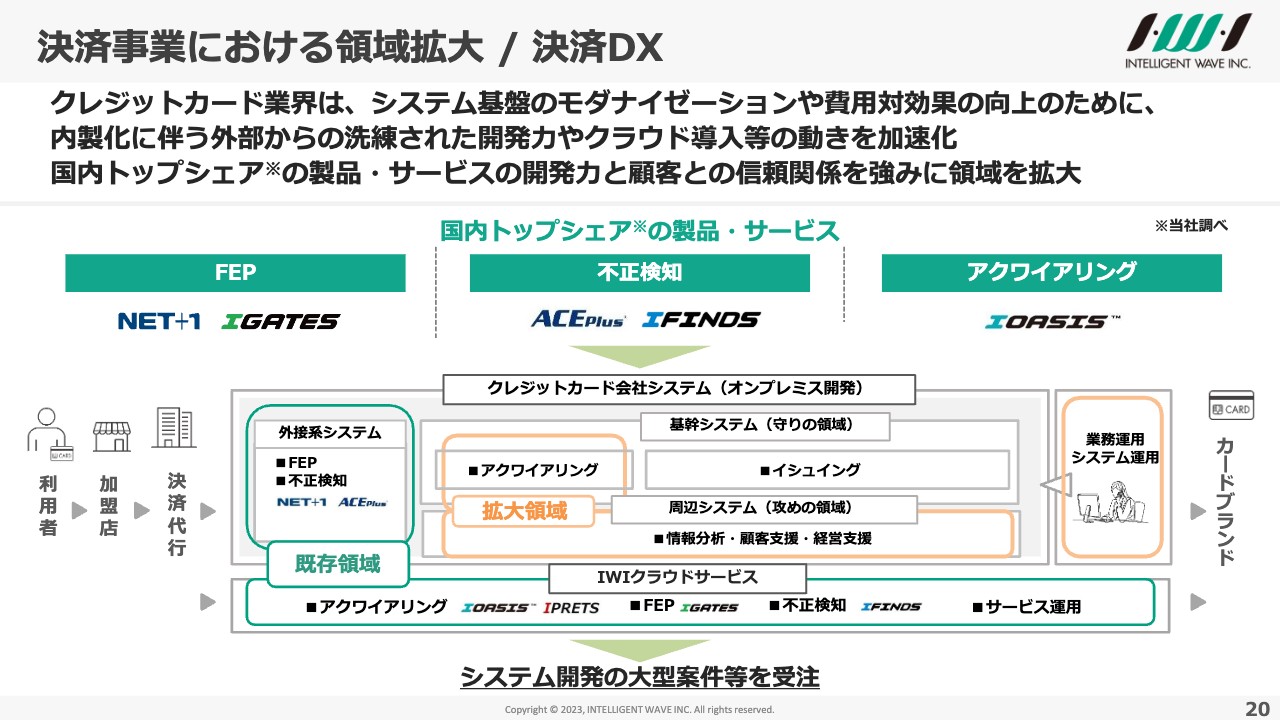

決済事業における領域拡大 / 決済DX

決済事業については、先ほどお話ししたとおり、不正検知の「ACEplus」とFEPの「NET+1」をベースに長年取り組んできましたが、クレジットカード会社からは「ACEplus」とFEPの会社だと思われていました。しかし、我々はもっと幅広い領域を手掛けられるだろうと思い、ドメインを大きくしました。

スライドを下部に記載の図のとおり、イシュイング以外はすべて行うことをクレジットカード会社にもお話しし、お仕事をいただいています。

我々はすでにトップシェアの製品を5つ持っており、業界の知見や技術がしっかりあります。このような開発力に加え、40年にわたる信頼関係も築いてきました。我々は500人程度の会社ですが、約8割はクレジットカード会社から直接いただいたお仕事です。厚い信頼をいただいているため、我々にできることはもっとあると考えています。

今期の売上高および利益を押し上げた要因の1つは、ドメインを広げることによって大型案件を受注したり、パッケージにつながるものの開発を開始したりしていることです。

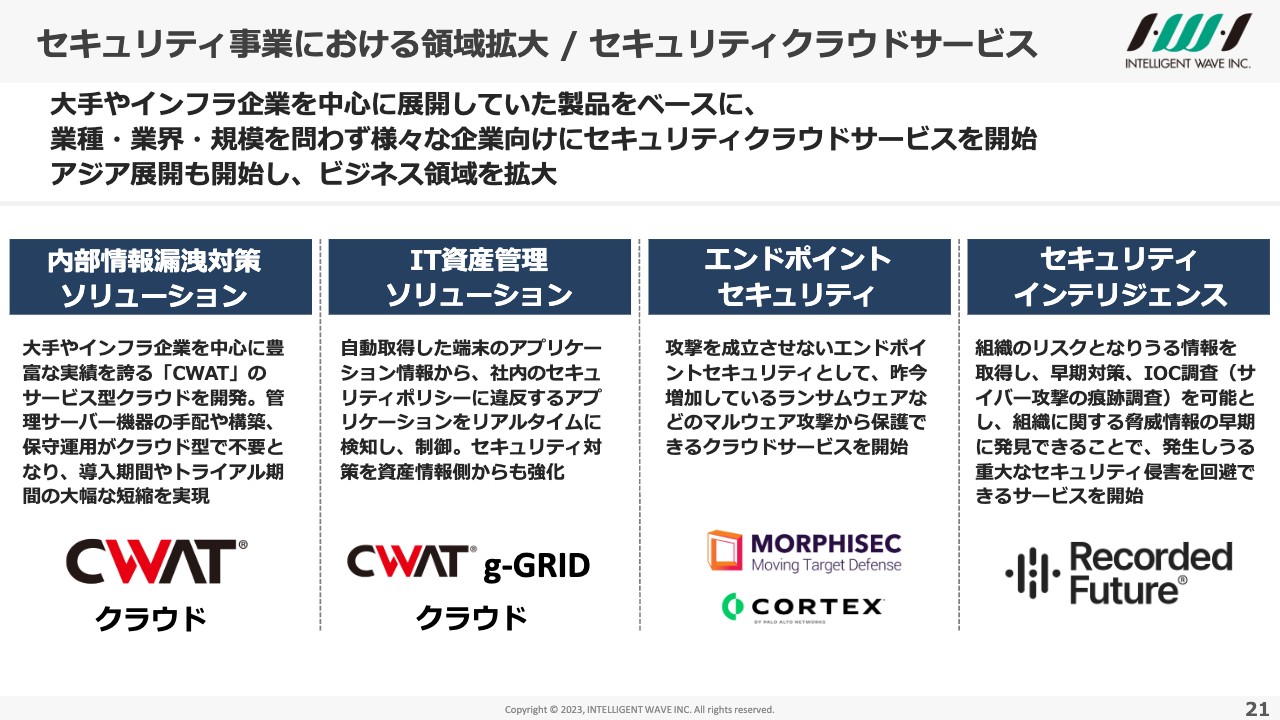

セキュリティ事業における領域拡大 / セキュリティクラウドサービス

セキュリティについては、先ほどお話ししたとおり苦戦しています。「事業構造を変えていくなど、いろいろなことを行っているため、もう少しお待ちください」と、以前のこの場でもお話ししていたのですが、いよいよ成長路線に乗ります。

イスラエルの製品も含めて20個以上の製品があり、そちらをやめるわけではないのですが、まずはスライドの4つの枠にある製品にリソースを集中しました。ニーズがあれば、イスラエルの製品も当然提案はしますが、あれもこれも提案するのではなく、スライドに記載の5製品に集中することに取り組んでいます。

また、今まではほとんどオンプレミスでしたが、導入される方の手間も時間もかかるため、すべてクラウド化しました。特に自社開発の主力商品である「CWAT」もクラウド化し、すでに先行で販促を始めています。2023年6月期の5月、6月に大型案件を受注しています。

今は5つの製品で5億円ぐらいの受注が出ています。3年で5億円となりますので、単年度の売上は1億円強です。出だしは非常に良いと思っていますので、スピーディに市場展開して、売上高や利益につなげていく準備がようやく整ったと考えています。

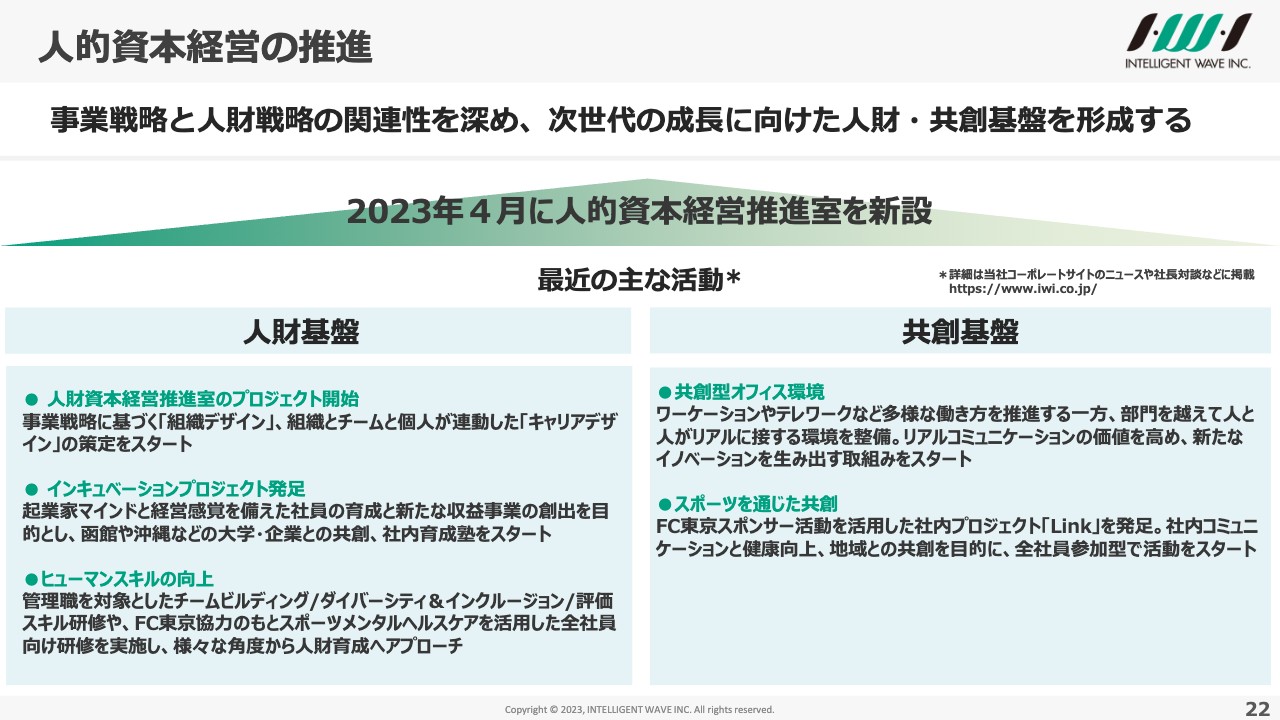

人的資本経営の推進

人的資本経営の推進についてです。2023年4月に人的資本経営推進室を新設し、さまざまな取り組みを開始しました。特に、先ほどお話しした共創型オフィス環境については、リアルなコミュニケーションの価値をより高めるために、オフィスのレイアウトを変えることも行っています。

また、今はFC東京のスポンサー活動も行っていますので、FC東京のみなさまが講師になって、我々の社員にメンタルケアを教えるイベントを開催しました。このように、人財と組織を作ることに取り組んでいきたいと考えています。詳細はコーポレートサイトにも掲載していますので、ご覧いただければと思います。

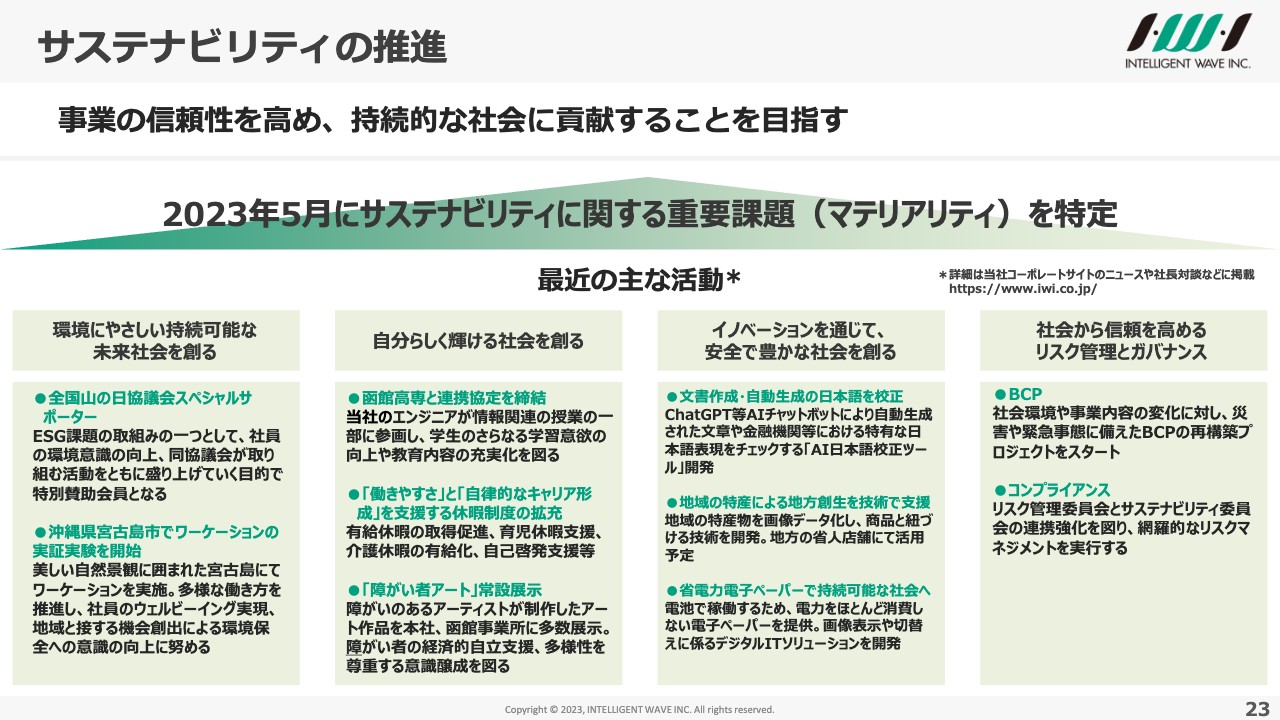

サステナビリティの推進

サステナビリティについては、2023年5月にマテリアリティを特定しています。さまざまな活動を開始していますが、北海道函館市には我々の事業所があり、沖縄県には関連会社がありますので、2つの地域には特にこだわりながら、地域のみなさまといろいろなイノベーションを起こしていきたいと思っています。

スライドに「イノベーションを通じて、安全で豊かな社会を創る」と記載しています。我々は決済、セキュリティが強みなのですが、今はそれにとらわれず、R&Dとして日本語校正ツールを作ったり、省人化ソリューションを作ったり、省電力で環境に優しい電子ペーパーなどの商材を使ったソリューション開発を手掛けたりしています。

まだ大きな売上にはならないかもしれませんが、社員がこのような開発にしっかり向き合っていくことも大事であり、社会に役立てたいと考えています。今、これら人的資本経営やサステナビリティのKGI、KPIを策定していますので、出来上がり次第開示し、数値目標をしっかり持って取り組みたいと考えています。

ここまでいろいろとご説明しましたが、中期事業計画の3ヶ年の最終期になり、「この2年間は次の成長に向けた土台作り」とみなさまにもお伝えしています。人・組織・ビジネスをしっかり作っていく上では、かなりの進捗率で土台ができていると思います。

2024年6月期および次の3ヶ年に向けて、しっかりと成長していくフェーズに入ってきたと思っています。ぜひみなさまのご支援をいただければと思います。ありがとうございました。

質疑応答:事業環境、事業前提の変化について

質問者:去年に比べて、事業環境、事業前提がどのように変化しているかについて、もう少し詳しく教えてください。

佐藤:我々が一番のターゲットにしている決済・金融においては、キャッシュレス化がますます広がっているため、堅調な市場になっていると思います。仕事の引き合いをたくさんいただいていますので、開発の人財がしっかり整えば、もっとお手伝いできる市場になっていると考えています。そのような意味では、市場全体は投資してでも、キャッシュレス決済率を上げて、いろいろなサービスをどんどん取り入れる環境です。

一方で、決済手数料は下がっており、不正被害も増えています。これまでは個社で対応していたところ、先ほどお伝えしたように我々が「業界横断型で一緒に取り組みましょう」とお声がけし、すべてではないものの、非競争領域だということで、業界を挙げて一緒に取り組み始めています。したがって、他社はコストダウンに対してしっかりと意識し、システム投資を少し抑えていくことを考えていると思います。

また、「2025年の崖」でも内製化とクラウド化と言われていますが、やはりクラウド化に対する期待は非常に大きいです。内製化といっても、すべてをイチから作るのは大変ですので、例えば我々が持っているパッケージを使って内製化するなどの動きも出ています。

市場は伸びていますが、おそらく今までよりも手数料等は厳しくなるため、同時にしっかりコストダウンもしていかなければ業界全体が収益を上げていけなくなると考えられており、今は新しい技術やサービスへの興味を持たれている感じがします。

そのような意味では、我々のようなパッケージとサービスをしっかりと作っていく会社に対する期待は、大きくなっているのではないかと思います。

セキュリティは、業界問わず市場がすごく伸びていますが、我々のビジネスはやはり厳しい状況です。参入企業はどんどん増えており、基本的に欧米の製品販売が中心となり、同じような製品を各社販売して、価格競争に陥ります。したがって、市場は伸びていくものの、我々にとっては厳しい状況であり、どのように付加価値をつけるかを、各社が注力していると思います。

我々は、やはり自社開発製品を核にして、利益をしっかり上げていくために「CWAT」をクラウド化して、もう一度しっかり売っていく戦略を立てたということです。いろいろなニーズに応えるために、イスラエルの製品にも取り組みます。

まとめると、決済もセキュリティも市場は伸びていきますが、どのようにしてコストをかけずに新しいものを取り入れるかというフェーズに入っているということです。

質疑応答:DNPにおけるインテリジェント ウェイブの今後の位置づけとその方向性について

質問者:親会社であるDNPの事業ポートフォリオ戦略における御社の位置づけは「基盤事業」であり、そこで得た収益をDNPでいうところのセンター事業に投入していくという説明がなされています。中期計画を策定する中で、連結子会社である御社の位置づけはどのように変わっていくのか、方向性を教えてください。

佐藤:親会社ではありますが、私が親会社のすべてを理解しているわけではありませんので、我々がどのようなかたちで親会社とのシナジーを出していくかについて考えていることを中心にお話ししたいと思います。

以前、この場でも「私はDNP出身ですが、長年ITに携わっており印刷にはほとんど関わっていません」と自己紹介したかと思います。我々に出資する際にDNPのIT側から見て、セキュリティと決済でシナジーを着実に上げていくことを考えていました。

私はICカードを担当していましたので、ICカードの次のビジネスとして、決済を行っていくのだと考えました。DNPは2010年に我々に出資して、13年経過しています。特にDNPの決済は非常に伸びてきました。IT事業の中で決済を手掛けるのは非常に特徴的なことです。DNPが決済に力を入れてきたことで、我々としてのシナジーが出てきたと考えています。

しかし今後は、我々がより一層変わっていく必要があると思っています。我々はシステム開発会社として、お客さまからいただいたものを着実に行っていくことで強くなってきています。

創業時から、いろいろなプロダクトを作ってきましたが、現在は高いシェアで成長しています。そこで3ヶ年中期事業計画のとおり、本当の意味でIT企業になるという目標を掲げています。来期の事業計画の中では「より一層IT企業としていろいろなことを行えるようにしよう」「自らがサービスを企画開発していこう」ということを行おうとしているのです。

そうすることでDNPとのシナジーももっと広がると思います。DNPは決済やセキュリティだけでなく、いろいろなことを進めています。例えば、彼らと一緒にマーケティングのところを取り組むなどといったかたちが出てくると思います。

まず我々がそのようなコンディションに持っていくと、彼らと一緒に行える事業の範囲がどんどん広がります。彼らが手掛けている決済・金融とセキュリティ以外のメタバースや特にDNPが強いデジタルマーケティングなどに貢献することが可能です。

例えば、クレジットカード会社のデジタルマーケティングのところでさらに協業を行うことなどは、直近でもすぐできると思います。我々がもう少し人を多く採用してそのようなITサービスを続々と出せるように、3年間で会社のコンディションを整えたいと思っています。

実のところこの1年間は、土台作りとともに、次期3ヶ年中期事業計画を1年かけて構築しようとしているのです。ミッション、ビジョン、バリューを変えて、今言われているパーパスをしっかり出してよいのではと考えています。インテリジェント ウェイブは40周年ですので「我々は、次の40年をどうやって生きていくのか」ということを、現在じっくりと考えています。

その中で私は、DNPとの関係性がこの会社を非常に大きく成長させるのではないかと思っています。そのために我々がまずしっかり変わっていく必要があるのだろうと思います。

質疑応答:クラウドサービス事業におけるコスト超過の状況について

司会者:「クラウドサービス事業におけるコスト超過の問題は、解決されている方向にあると確信していますか?」というご質問です。

佐藤:確信しています。第1四半期、第2四半期にコンディションを崩しました。その状況の中で、新しい案件をサービスインしたところ、さらにコンディションを崩してしまったため、ずるずると長引きました。体制も完全に変更して違うかたちで着実なアプローチを行わないと変わらないと判断したため、役員体制も若干の変更を行いました。課題が明確になっていますので、その課題に対して着実に対応していけばよいと考えています。

現在課題になっているのは、「IOASIS」です。他のところは上手くいっていることから、できると確信しているのです。今大事なのは利益をしっかり出すことです。今ニーズが数多く出ているため、近々には開発中の新しいサービスについてお話しできると思います。

まず、現在の課題を確実に直すことを確信しつつ、新しいサービスも作ります。人員も少し増やす必要があると思っているため、採用も着実に行います。人財を増やしてもしっかり利益が出るようなかたちを作っていこうと思います。

質疑応答:カード不正検知イニシアチブにおける収益への貢献について

司会者:「最近のカード不正検知イニシアチブの収益への貢献についてどのようにお考えですか?」というご質問です。

佐藤:カード不正利用が非常に増えてきているため、クレジットカード会社からは「なんとか下げたい」と相談されています。カード不正利用を下げれば、それだけでカード会社にとって大きなメリットになります。

我々としても新しいサービスを生み出すチャンスになります。ここのメンバーは「どんどん新しいものを作り出すんだ」というモチベーションが非常に高いです。そのような面では、ゴールを1つに設定して、クレジットカードのサービス提供者のみなさまと我々のような技術・システム提供をしている外部の企業と協業しています。

目的を1つに、みんなで力を合わせて進めていくというかたちが成り立っています。そこで「トップシェアである我々が、リードする役割を持って取り組んでいくのがよいのでは」と思い、取り組みを始めています。

このような面では、すべての方にとってメリットがあるのではないかと思います。また、我々もサービスが増えることによって売上高・利益が上げられます。現在は、非常に大きく伸びているため、良い状況にあるのではないかと思います。

また、我々がクレジットカード会社のみなさまにお願いして、定期的にミーティングを行っています。我々とみなさまが一丸となって進めていくかたちができているのではないかと思います。その取り組みにより、みなさまと一緒になって収益も着実に上げていけます。

ただし、日々刻々と新しい状況が変わってきているため、業界を挙げて力を合わせて、着実に取り組みを進めていくことが大切だと思います。これは、生活者のみなさまのためにも重要なことだと思います。

質疑応答:前期で上振れた販管費の吸収方法について

司会者:「今期は中期事業計画の据置の予想ですが、前期で上振れた販管費はどのように吸収するのでしょうか? できれば今期の販管費のおおよその水準をお教えください」というご質問です。

佐藤:販管費は、2022年6月期から2023年6月期で5億円増え、販管費率は19パーセントが20パーセントになっています。2024年6月期は、細かいのですが27億5,000万円程度を計画しています。

なんとか27億円で行いたいのですが、27億5,000万円程度にまで絞る計画にしています。先ほどお伝えしたように、ベースアップなどは着実に行っていきますので、人財に対する費用以外に無駄がないのかということを考えていきます。

例えば、社員がスキルアップできるよいチャンスでもあるため、コンサルティングにお願いしているものをすべてお願いするのではなく、少し我々で巻き取ろうと考えており、100万円、200万円、300万円という額でも積み上がるとそれなりの金額が期待できます。7割をコンサルティングにお願いして、3割は我々で巻き取るという取り組みを始めています。

リアルも大事にしようとしていることをお伝えしましたが、まだリモートワークの整備が遅れているところもあります。業務上リアルで行うべき部署があり、そこにはまだシンクライアントを入れなくていいと考えていますので、来年2025年6月期も含めて、必要なものだけに計画的に予算を配分しようとしています。

人件費に関してはしっかり今までどおりに行い、計画的に実施できるものは計画的に進め、我々が巻き取れるものは巻き取るなど、細かい部分を絞りながらもっと生産性を上げて業務効率を図れば、総合的に販管費が下がっていくだろうと考えています。

販管費の目標を1ヶ月以上検討し、ようやく27億5,000万円くらいになっています。もちろん、販管費が多くかかるのであれば、多く利益を出そうということも伝えていますが、その点は利益と見合ったかたちで販管費を着実にコントロールしようと思っています。

このように、今期2024年6月期および2025年6月期で必要なものに着実に予算をかけていくことになります。販管費は27億円としたいのですが、現在は27億5,000万円くらいになっていると思います。ちなみに2023年6月期は27億円でした。2023年6月期と同じくらいの販管費でコントロールしていきたいと思っています。

質疑応答:2024年6月期業績予想の下期計画について

司会者:「今期予想は下期売上が上期比で10億円増加する予定ですが、何が寄与するのでしょうか? また利益は上期比5.5億円となり、売上の増加額10億円に対して多くなっています、この理由は何でしょうか?」というご質問です。

佐藤:ストック型が増え、計画的にクラウドとトップラインが上がっており、売上のベースは着実に上がっています。そのベースに加えて、今我々として非常に手応えを掴んでいるのは、100億円を超えた従来からの決済・金融ビジネスです。こちらはフローもかなりあるため、今期の売上高をしっかり積み上げていくことができます。後半に利益が上がっている理由は、生産性向上と自動化により非常に筋肉質の収益体質になっているためです。

2022年6月期は、トップラインが上がっていなくても利益が3億円から4億円近く上がっています。そして、その流れがまだあると考えています。2023年6月期も売上総利益はほぼ計画どおりとなっていますが、実はこの100億円のところでかなり利益が上がっているのです。

若干クラウドとセキュリティがマイナスになったため、売上総利益がほぼ計画どおりになっています。生産性と自動化について、後半部分も含めてどんどん上がっていくだろうという期待がかなり大きいです。トップラインのストック型について、ベースは計画どおりですので、それに対してフローをどのように伸ばしていくかが重要です。

特にセキュリティには期待しています。セキュリティは売上10億円ぐらいを超えると一気に利益が増えていきます。セキュリティとシステム開発の従来にないかたちのものを、1,000万円でも5,000万円でもよいですので、早く受注して早く仕上げることにより1年以内の売上が達成できます。そのような積み上げを着実に行っていくことが重要だと思います。

ハードウェアがやや少ない期ですので、システム開発でしっかり利益を上げていくことが大切です。ただし、クラウドも今期のような利益ではないと思います。そこで計画どおりに利益がしっかり上がれば、かなり上乗せできると思います。ここも後半に利益が上がっていく傾向にあると思います。

先ほどのご質問にもあったように、まだ改善しているところですので、月を追うごとに利益が増えていき、後半利益が高まっているということになると思います。

新着ログ

「情報・通信業」のログ