図研、売上、営業利益ともに2期連続で過去最高を更新 世界的なDX需要を背景に、IT投資は今後も堅調を予測

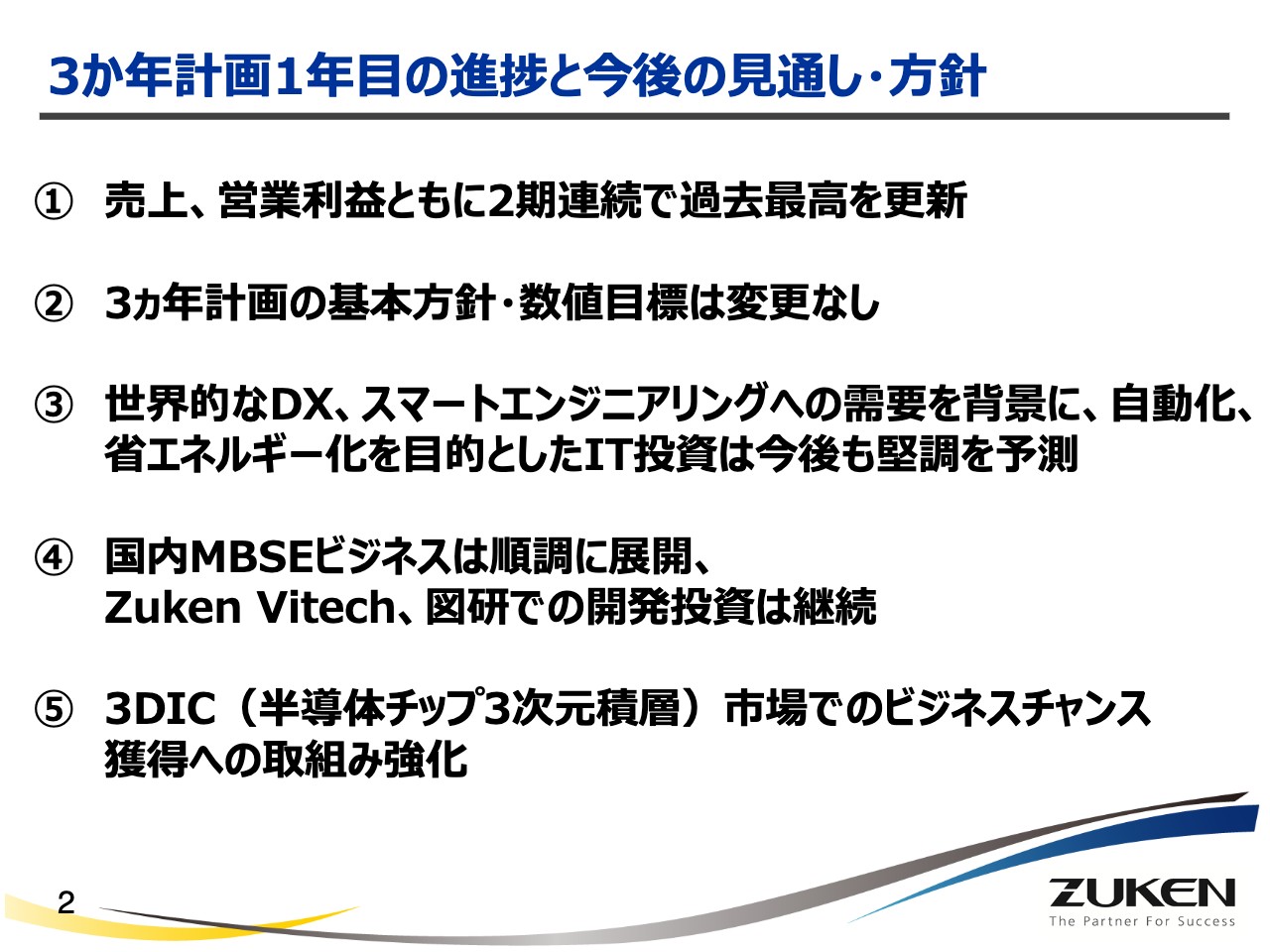

3か年計画1年目の進捗と今後の見通し・方針

勝部迅也氏:みなさま、お暑いところをわざわざお越しくださいまして、ありがとうございます。私から15分ほど、株式会社図研の今後の方向性についてお話ししたいと思います。詳細については後ほど、コーポレートマーケティング室室長の平山よりお話しします。

新型コロナウイルスの感染拡大の傾向も収まり、スライドに記載のとおり、順調に2期連続で過去最高の売上・営業利益を達成しました。ちょうど今年が、その3か年計画の中間の年で、しっかりと取り組んでいけば、十分に目標を捉えられる数字ではないかと思っています。

最終的な数値目標は変更せず、3か年計画のスタート時に発表した数字を目標にがんばっていきたいと思います。

市場については、コロナ禍の影響のほか、世界でいろいろな意味での競争がありました。すべてがDX化、デジタル化の方向に向かっていくというトレンドが生まれ、非常に早いタイミングでそれらが必要とされたことで、ユーザーのニーズが急速に高まってきていることを実感する市場になっていると思います。

工場においては、スマートエンジニアリングと呼ばれる、AIやセンサー、データベースを駆使した設計を進めていかなければ、世界の競争には追いつくことができない状況です。そのような環境の中で、我々が提供するスマートエンジニアリングの、最たるソフトウェアとして「MBSE」というものがあります。

そのようなものを駆使しながら今の設計環境を変えていかなければ、コストも、デザインの最適化も追いつきません。そのような意味では、我々にとって追い風の状況であるといえます。

このMBSEビジネスは、3年くらい前の決算説明で買収の件も含めてお話ししたと思います。私自身、このMBSEという新しい設計環境で、ユーザーがもう少し早くスタートしてくれるのではないか、と期待していました。しかし、まったく新しい設計手法ということで、なかなか踏み切るユーザーが少なく、時間をかけてじっくりと取り組んでいるのが現状でもあります。

ただ、数でいうとまだ1桁台ですが、MBSEという手法で実際に設計し、効果を上げているユーザーも出てきました。ですので、トレンドとしては「MBSEの方向に向かう」という見方は間違っていないと思っています。

会社としては、アメリカで買収したZuken Vitech、あるいは日本のこのMBSEのグループチームに対して投資しながら、しっかりとこのビジネスを進めていこうという方向性は変わっていません。

特に、アメリカにおけるMBSEで一番効果を上げているのが、アメリカの国防省です。残念ながら、日本ではアメリカの国防省に相当するものはありませんが、彼らはMBSEを使うことにより、そのサプライヤーであるメーカーから非常に効率よく物を調達している実績があります。

アメリカの国防省での実績を見れば、自動車や産業機器などには必ずこのMBSEの設計手法が使われるようになるという、将来の姿を想像できます。ですので、若干時間はかかっていますが、継続的にここへ投資していこうと思っています。

もう1つ、昨年の終わりから今年の初めくらいに取り組み始めたビジネスについてお話しします。今までは、PCB、つまりプリント基板の最終の電気回路そのものを基板に載せ、その上にICなどさまざまな電子部品を載せながら配線を作っていく技術が、当社の基礎技術でした。

みなさまも最近よくニュースなどで聞くと思いますが、半導体の設計を駆使しない限り、本当の意味でのモノづくりの微細化や高速化には耐えられません。昔は半導体でも40ナノや50ナノで十分でしたが、今は1桁台の2ナノくらいまでの必要とされています。これを具体的にどのように進めていくかが、各半導体メーカーの問題点となっています。

この半導体は、大きく2つの工程に分かれます。1つは、CPUを含め、きちんとウエハーに回路を植え付けることです。そして、出来上がったウエハーからチップを切り出してパッケージに配置・配線し、基板に載せられるように作っていくのが、もう1つの工程になります。

当社は今まで、IC設計という分野にはあまり入っていませんでした。取り組み始めたきっかけの1つは、日本でいろいろな会社が集まり、「高速の半導体を作ろう」とRapidus(ラピダス)という企業を創ったことです。当社はどのようなかたちで半導体の分野に貢献できるのかを考える中で、我々がプリント基板で築いた、多層基板の設計技術を適用して3次元積層のICを作っていくことに役立てよう、ということになりました。

今までの半導体のICは、1枚のチップにいろいろな機能を載せ、それをできる限り小さくして1つのパッケージにしていました。しかし、微細化技術が限界に近づき、コスト的にも1つのチップにすべての機能を配置することは難しい状況になり、それを機能ごとに最適なテクノロジーのチップに分けながら、ICチップを積み重ねて、パッケージングして基板に載せていくという技術に、変わっていかざるを得ない状況でした。つまり、いろいろな機能を入れ、なおかつスピードも上げるためには、そのような技術が必要とされていました。

この技術に関しては、当社のプリント基板の技術をうまく応用すれば、そのカバレッジも技術的には可能だと判明しました。そのため、当社でも半導体分野の中で、複数のチップをどのようにパッケージングして収めていくか、という技術のところを中心に、しっかりと取り組んでいこうと思います。

それほど遠い将来ではありませんが、ニーズは相当な速さで増えているため、この取り組みを強化していこうという方向性を会社として出しました。具体的には、まず日本の足元からです。Rapidusと良い意味でパートナリングしながら、ハイスピードに対応できるようなパッケージングの設計環境を提供していこうと考えています。

トピックス

トピックスを1つご紹介します。スライドに写真が載っていますが、我々は2023年6月にアメリカのアリゾナにおいて、Zuken VitechのMBSEのフェアと、Zuken USAのフェアの2つを同時に行いました。

6月に開催したため、「なぜ暑い時期にアリゾナで」という方ももちろんいらっしゃいましたが、意外にも150社から200社くらいのユーザーが集まり、非常に盛大なショーができたと思っています。ユーザーにも来ていただき、スライドに記載している、アプライドマテリアルズやロッキードマーチン、ノースロップグラマンなどの企業に講演を行っていただきました。講演したみなさまも我々のユーザーで、ショーは大変盛り上がりました。

このようなイベントをアメリカから始め、ヨーロッパでも同じように行っていく予定で、世界における当社のテクノロジーを、みなさまにしっかりと認知していただこうと思っています。

数字としてはベースがしっかりとできており、受注残も十分にあります。ですので、この先の1つの方向性について、私自身がしっかりと腹をくくり、今お話ししたような方向で進めていきたいと思っています。

ここから先は、詳細のお話になります。業績についてはコーポレートマーケティング室室長の平山よりご説明します。

中期計画 年度別売上・営業利益目標

平山守氏:続いて、1年目の業績を地域別、ソリューション別にご説明します。

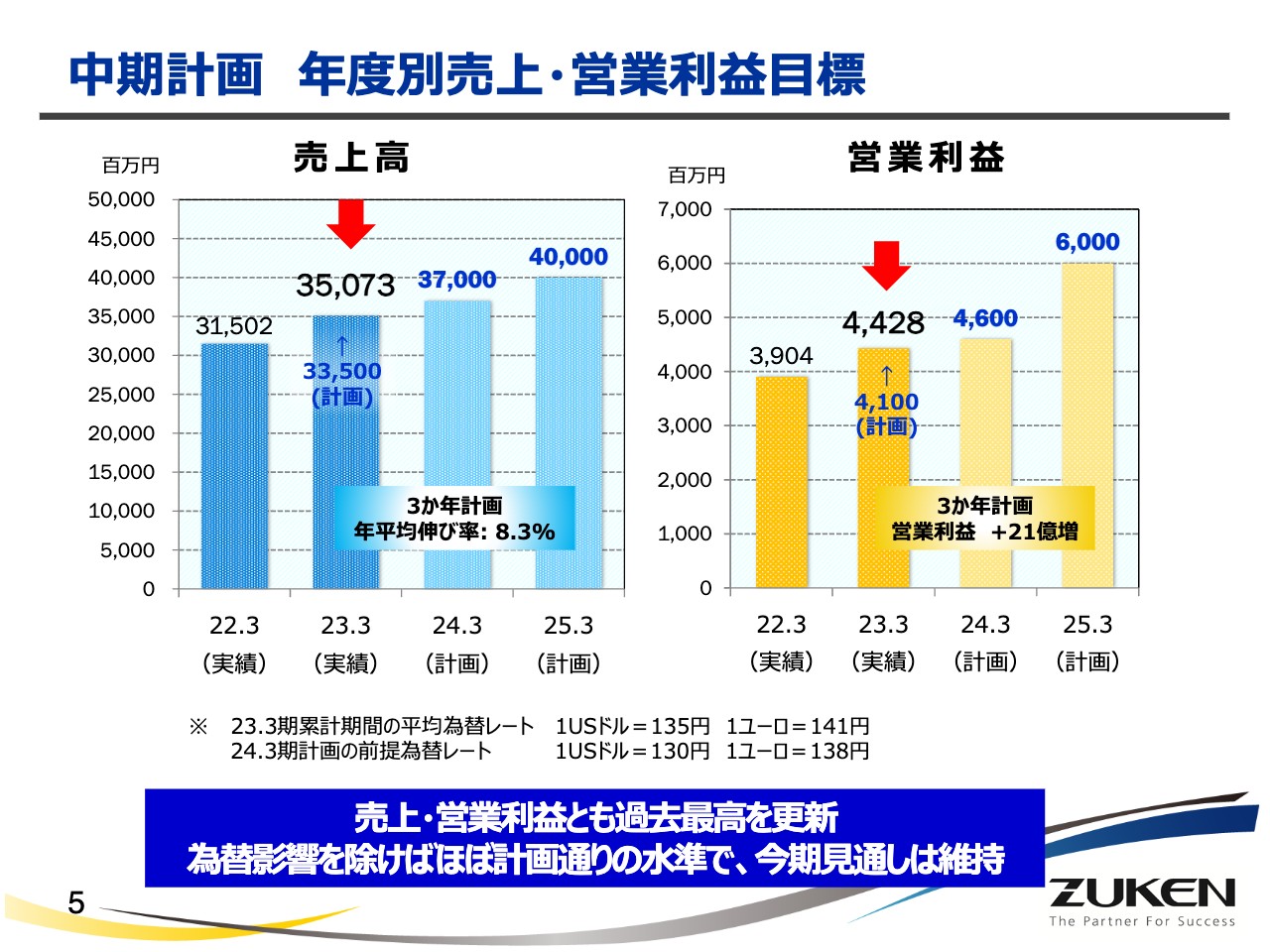

まずはこちらのスライドで、この3か年計画の中で1年目の実績がどのようなレベルだったかをお話しします。この中期経営計画では、最終年度の2025年3月期に売上高400億円、営業利益60億円を達成することを目指しています。

1年目にあたる2023年3月期は、売上高が350億7,300万円、営業利益が44億2,800万円となり、計画よりも上振れた実績で終了することができました。加えて、勝部からもお伝えしたとおり、売上・営業利益ともに2期連続で過去最高を更新しました。

ただし、みなさまもご承知のとおり、特に売上高には為替の影響が多分に含まれています。この影響を除いた実績を評価した結果、基本的には計画どおりの水準であるという認識であり、今期の見通しは変更していません。

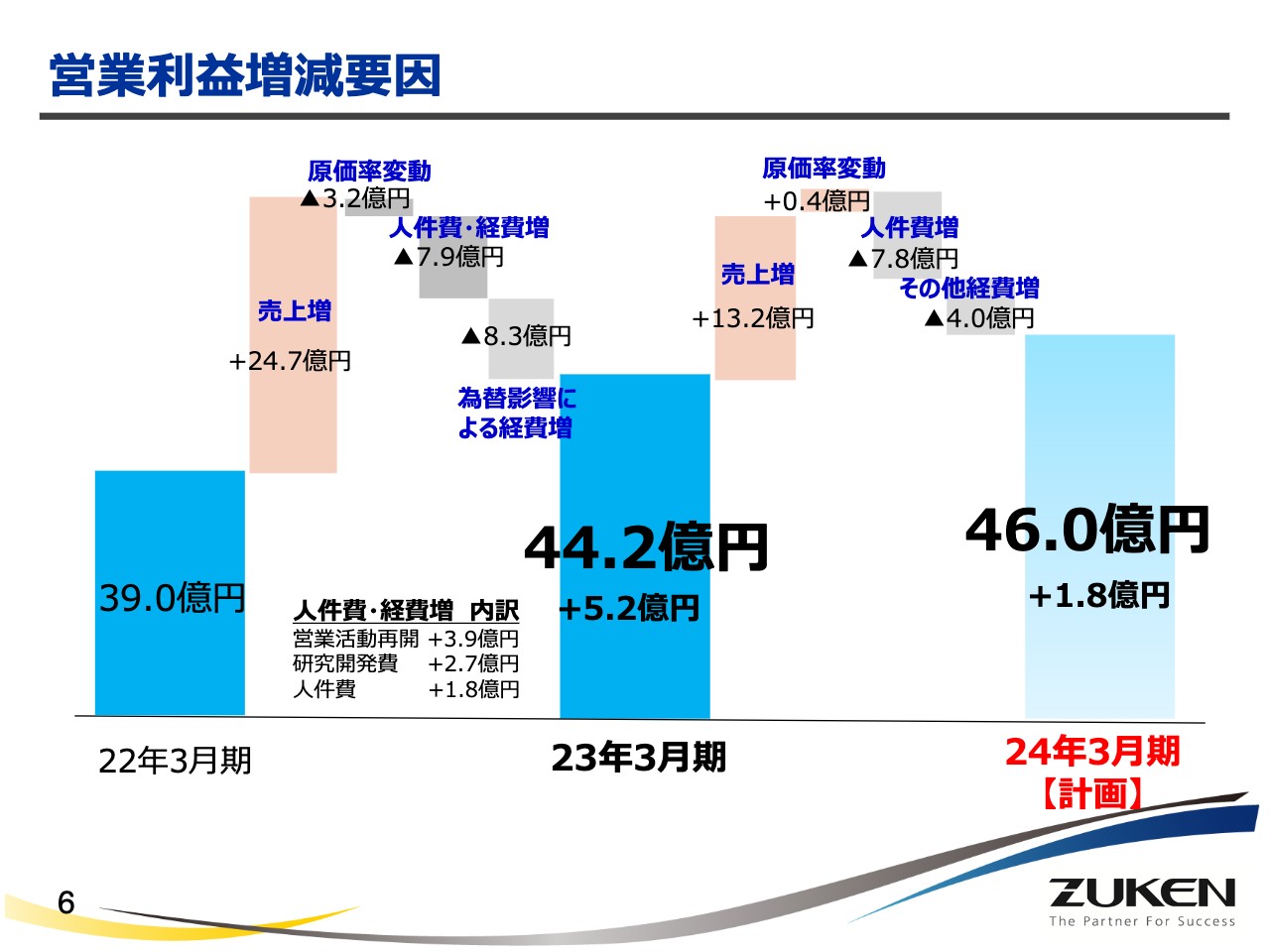

営業利益増減要因

営業利益の増減要因です。まずは、2023年3月期の実績と前期比についてです。当社がアメリカから輸入・販売しているネットワークセキュリティ製品が引き続き好調だったことと、アメリカから輸入する際に為替の影響を受けたことにより、原価が少し増加しました。原価の上昇については価格転嫁を鋭意進めていますが、どうしても価格転嫁し切れなかった部分が残り、原価率が低下する結果となりました。

人件費・経費増の主な要因は、研究開発人員を中心とした人員増です。また、為替影響による経費増についても、ほとんどが人員増によるものです。我々はヨーロッパ等に研究開発拠点があるため、そちらの人件費について為替影響が出ている状況です。

2024年3月期の計画については、今のところ自社製品の売上によって原価率が改善していくと見込んでいます。ただし、人件費については前期と同等の人員増を計画しているため、人件・経費増と給与増は今期の計画に織り込んでいます。

その他の経費については、コロナ禍が収束したことにより、さまざまなイベントや活動への参加が増えているため、コロナ禍前ほどではないものの、増加しています。

販売先上位顧客業種の推移(国内・クライアントサービス除く)

今後の見通しを知る上で重要になると思われる情報について、2つご説明します。

1つ目は、販売先上位顧客業種の推移です。前回の説明会では、前上半期時点での推移をご覧いただいたと思います。覚えている方もいらっしゃるかもしれませんが、その時点では自動車および車載エレクトロニクス関連のお客さまは上位にほとんどおらず、今までの売上状況とは違うとお話ししていました。

しかし、2023年3月期の最終的な結果を見ると、スライドのとおり、トップ10以内に自動車および車載エレクトロニクス関連の取引先が数多く入っています。我々はこの結果について、業種にかかわらず非常に満遍なく景気が戻ってきたことにより、お客さまの投資も戻ってきたのだと考えています。

特に前下半期は、新製品の「E3.infinite」を自動車メーカーから受注するなど、非常に活気が出てきました。

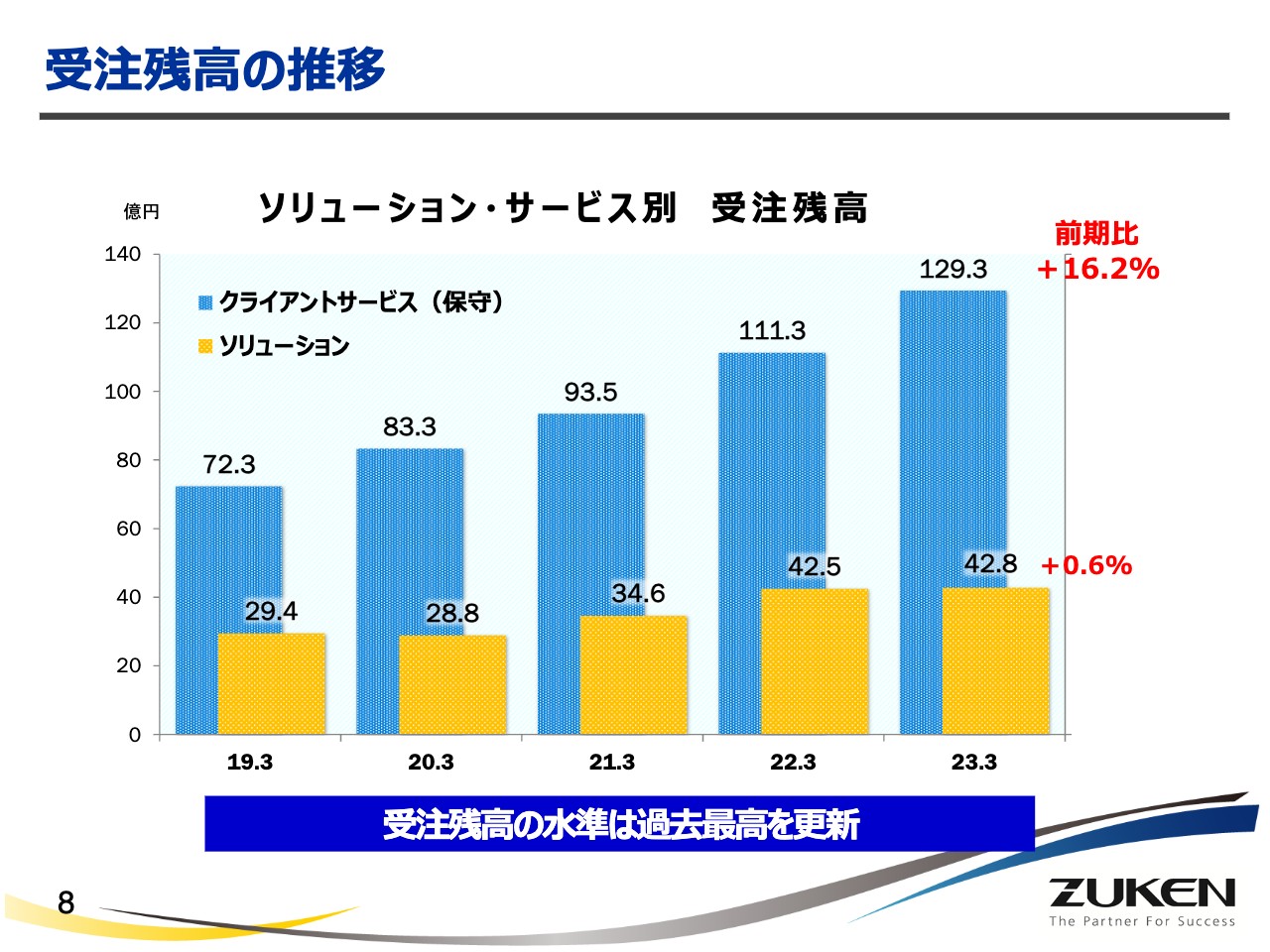

受注残高の推移

2つ目の情報は、受注残高の推移です。

スライドのとおり、我々のサービスのうち保守契約にあたるクライアントサービスの収益が、前期比16.2パーセント増と非常に高い水準で伸びています。我々のビジネスモデルの中でクライアントサービスはいわゆるリカーリング収益で、チャーンレートもほとんどありません。そのため、この売上が当社の安定的な成長の下支えに寄与すると考えています。

一方で、ソリューションの伸びが小さいように見えるのは、販売の水準が低下しているわけではなく、コロナ禍の時期と違い、受注した案件を3月末までに遅滞なく完了したことが大きな要因だと考えています。

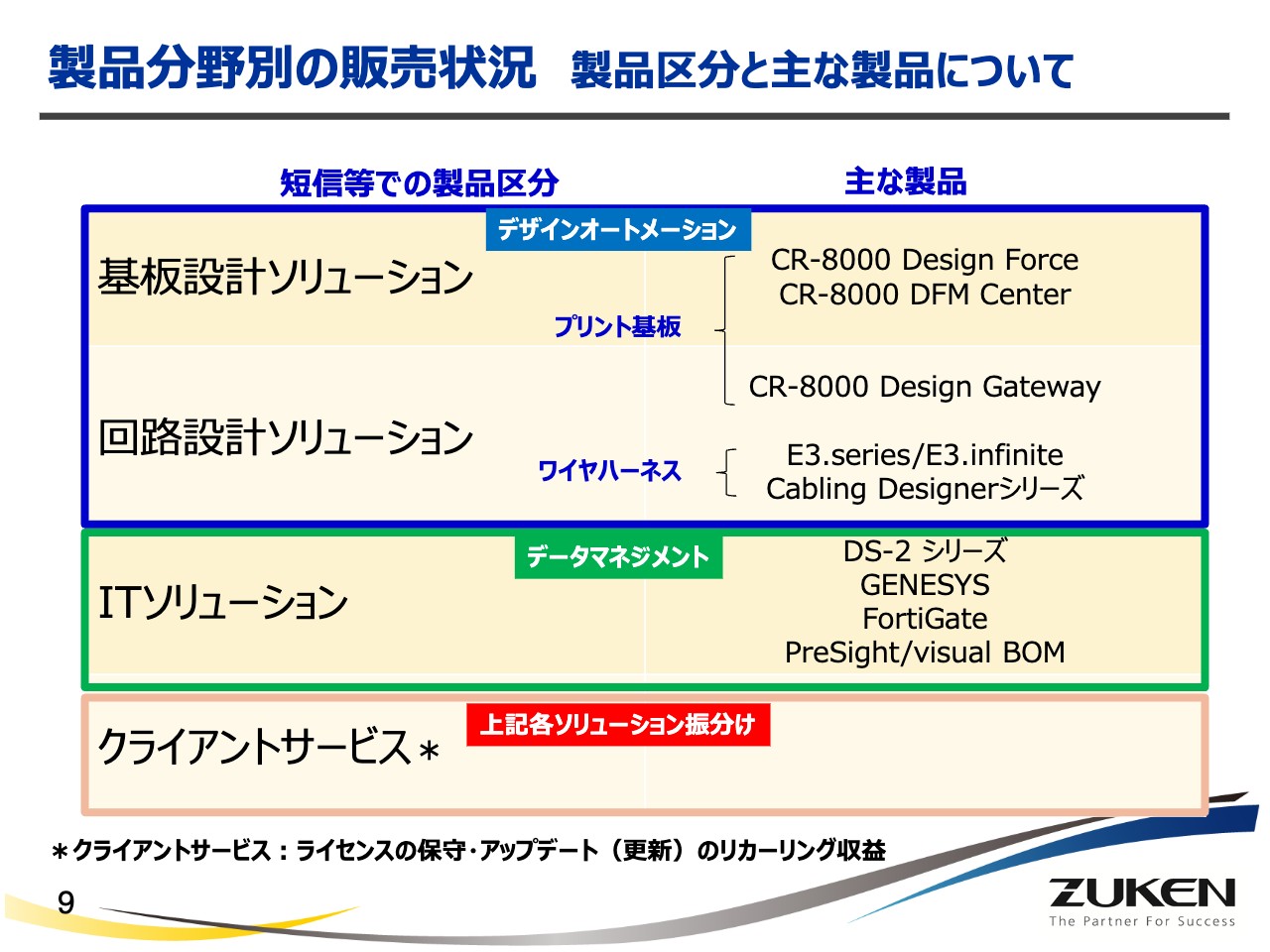

製品分野別の販売状況 製品区分と主な製品について

製品分野別の販売状況をお話しする前に、当社の製品区分と主力製品についてご説明します。スライド左側に記載している「基板設計ソリューション」「回路設計ソリューション」「ITソリューション」「クライアントサービス」の4つが、普段みなさまに短信等のIR資料でご説明している製品区分です。

基板設計ソリューションでは、「CR-8000 Design Force」等、プリント基板のフィジカルなレイアウト設計を行うソフトウェアが主力製品となっています。先ほど勝部からお話しした3DICの設計についても「CR-8000 Design Force」にオプションを加えたかたちで、3Dでのパッケージ設計をしています。

回路設計ソリューションは、2種類あります。1つはプリント基板の回路を設計するためのソフトウェアです。もう1つは、ワイヤハーネスの設計を行うシステムで、主力製品はスライド中央右側に記載の「E3.series」です。その隣に記載の「E3.infinite」は、特に自動車、飛行機、電車などのトランスポーテーション向けに機能をチューニングした新製品となっています。

基板設計ソリューションおよび回路設計ソリューションは、まさにエンジニアが使うソフトウェアで、設計そのものを作業するためのものになります。

一方、ITソリューションは設計者が設計しやすくするために、バックエンドで設計業務をサポートするような製品を提供しています。例えば、設計途中のデータを格納したり、必要な部品データを検索したりできる機能が備わっています。後ほどご説明しますが、さまざまなDXのプロジェクトや設計プロセスの効率化などの目的でIT投資を行う場合、そのプロジェクトの中に含まれる可能性が高い製品になっていると思います。

設計者が使うもの以外はこの区分になるため、先ほどもお伝えしたネットワークセキュリティ製品の「FortiGate」も含まれています。現在は、データマネジメントのPDMやPLM製品とネットワークセキュリティ製品が半々ぐらいの割合になっています。

クライアントサービスは、先ほどもご説明したとおり保守契約の収益で、こちらはリカーリング収益となります。説明時にはわかりやすくするため、基板設計ソリューション、回路設計ソリューション、ITソリューションのそれぞれの売上価格に含めて、市場環境のご説明をしています。

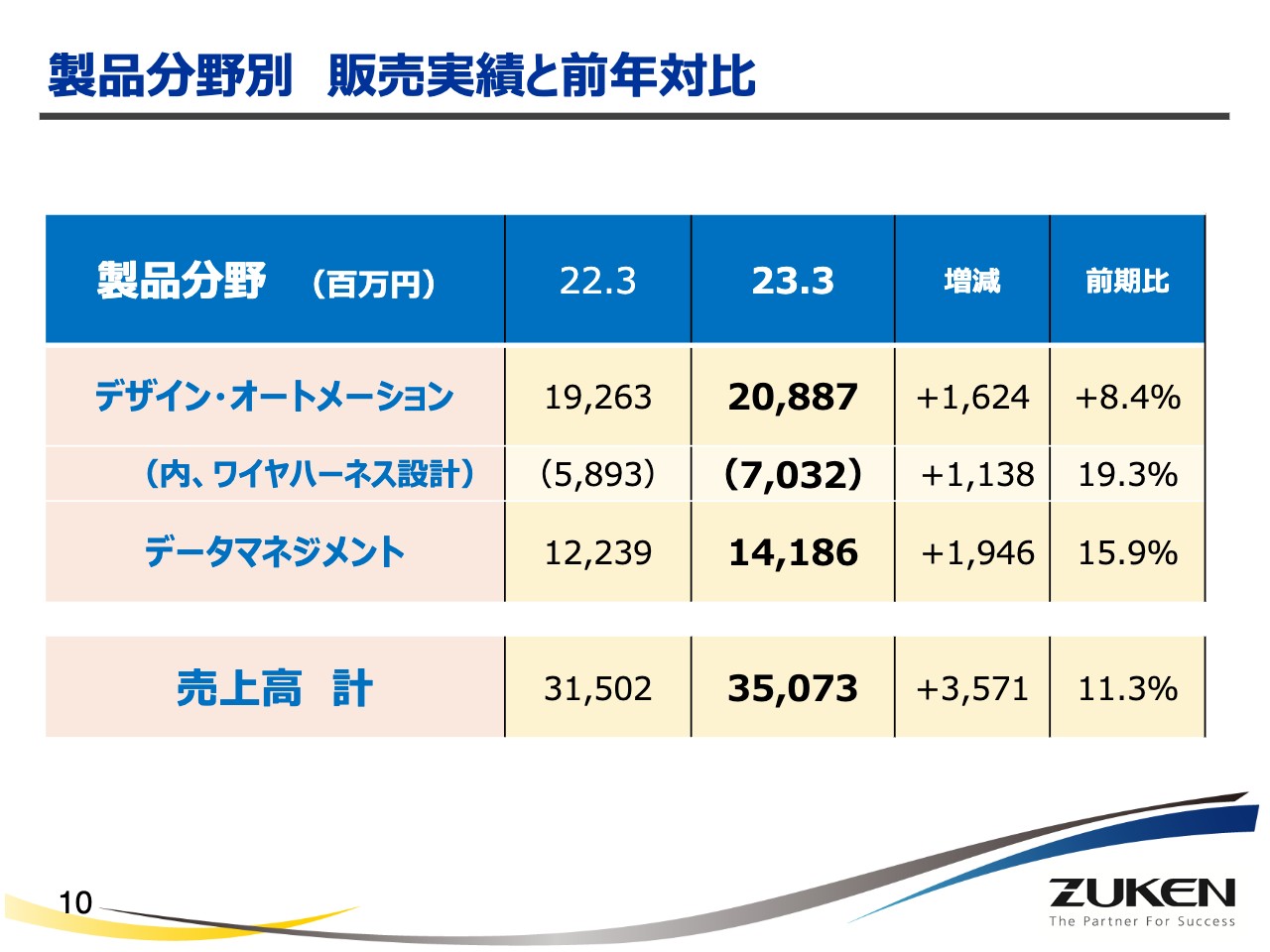

製品分野別 販売実績と前年対比

スライドのとおり、全セグメントにおいて前期比で売上が増加しており、中でもワイヤハーネスの設計ソリューションとデータマネジメントが非常に高い伸びを示しました。

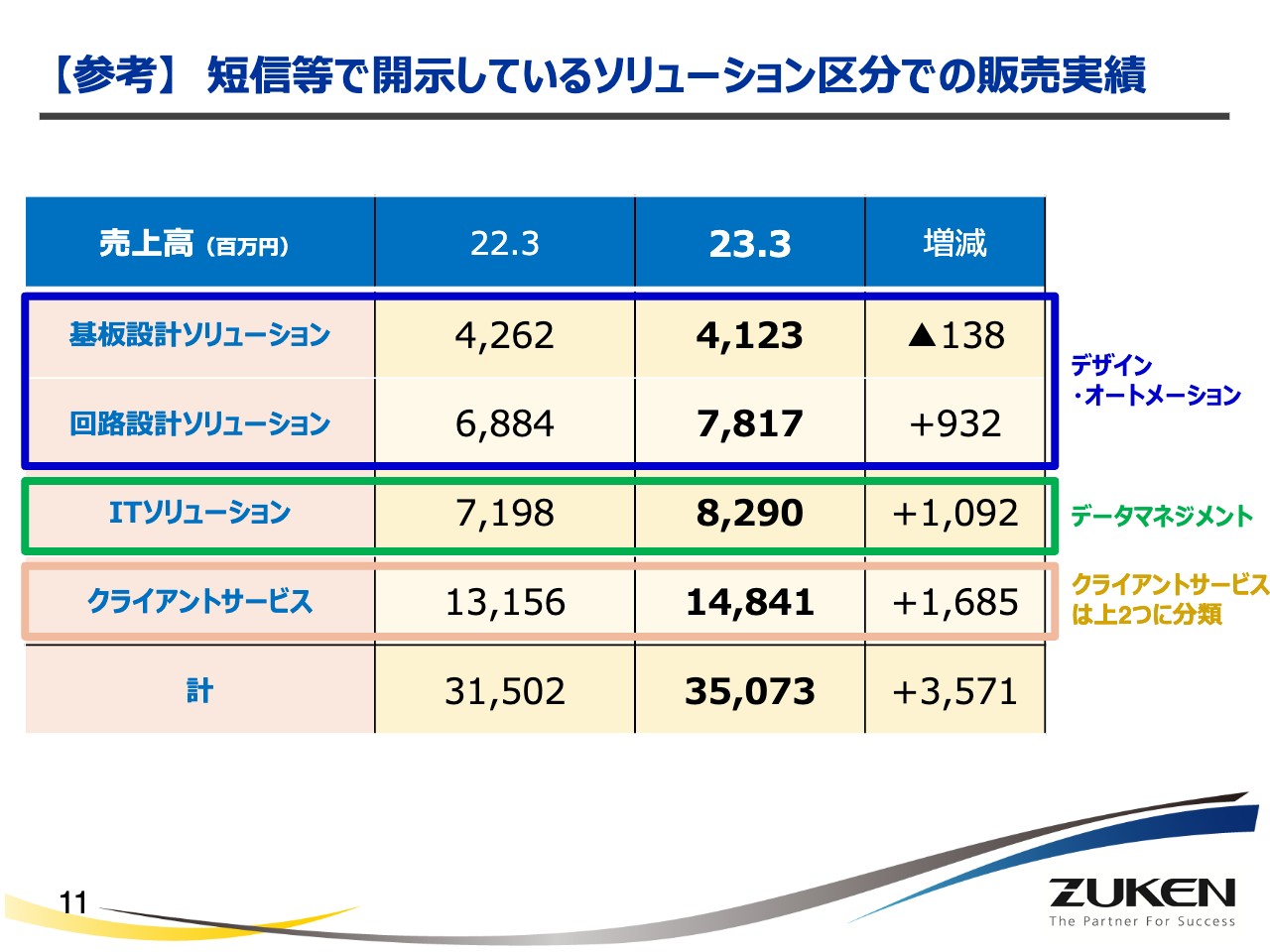

【参考】短信等で開示しているソリューション区分での販売実績

参考資料として、IR等でご説明している製品区分別の販売実績を示しています。ご覧のとおり、基板設計ソリューションで少しマイナスになっていますが、こちらについては後ほど詳しくご説明します。

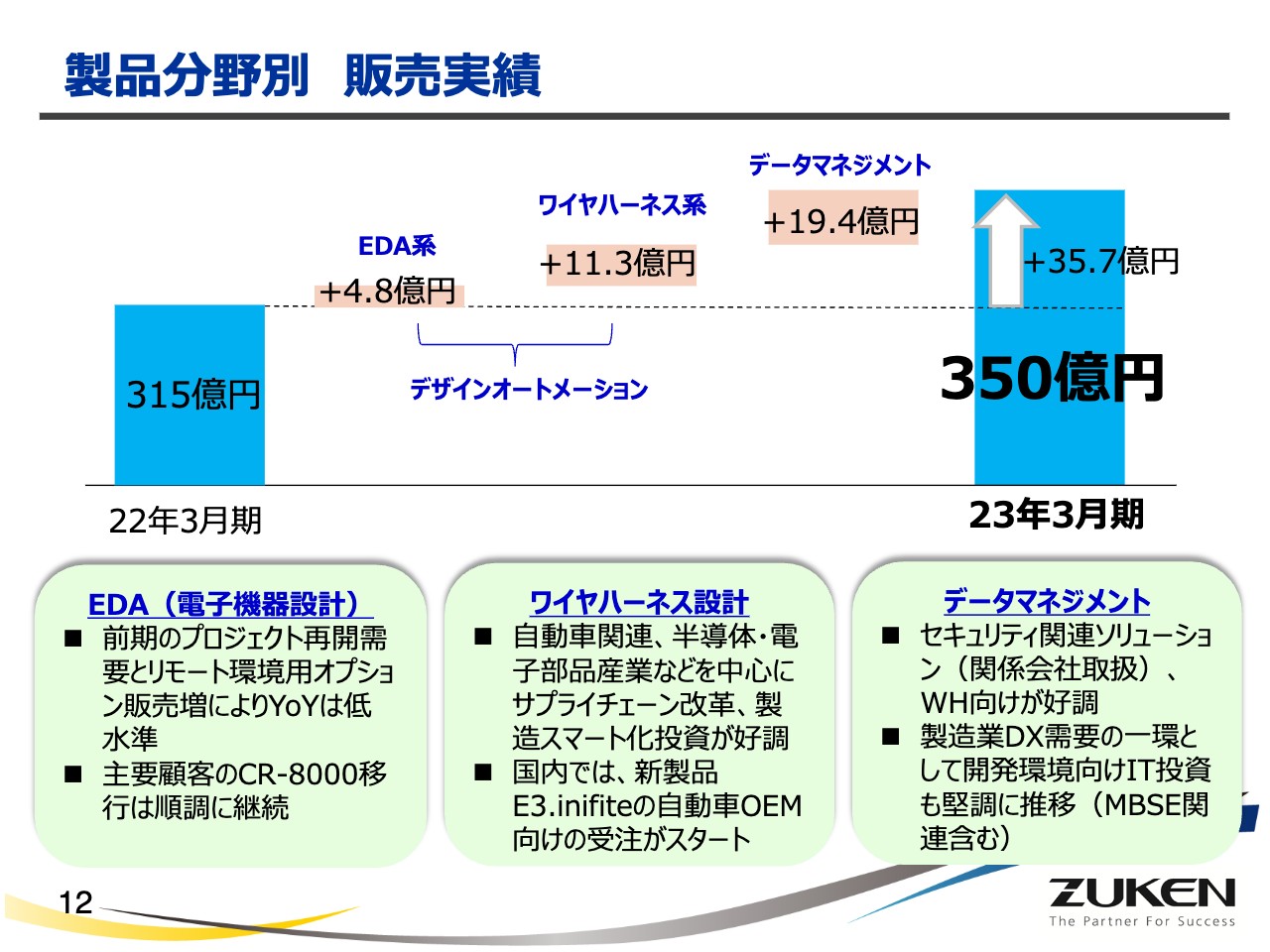

製品分野別 販売実績

それぞれの製品分野における販売実績についてご説明します。

EDA(電子機器設計)は先ほどお話したとおり、基板設計ソリューションが若干のマイナスとなりました。前期(2022年3月期)は、コロナ禍の収束によりプロジェクト再開による需要が増加しました。

それに加えて、これまで工場や会社で行っていた作業を急きょ自宅で行わなければならなくなり、既存のお客さまがリモートワーク用のオプションを非常に多く購入いただきました。その結果、2022年3月期の基板設計ソリューションはかなり高い水準で推移しています。2023年3月期のマイナスは、その反動減が主な要因です。

そのため、前期比では少し下がって見えるものの、今の水準も決して低くはなく順調に伸長しています。また、個別のお客さまで見ると、主要顧客の「CR-5000」から「CR-8000」への移行は順調に進んでいます。

ワイヤハーネス設計は、自動車関連や半導体・電子部品産業などを中心に、サプライチェーンの改革や製造スマート化への投資が非常に好調です。この市場環境を背景に、「E3.series」への投資が活発になっています。

産業機械向けのワイヤハーネスの設計は、プリント基板設計とは違い、非常に手作業が多いプロセスになっています。このような部分の自動化は、現在の省力化ニーズを背景にお客さまからも非常に注目されているため、今後も投資が続いていくだろうと見ています。

また、国内では新製品である「E3.infinite」の、自動車OEM向けの受注がスタートしました。こちらは今期以降の成長に寄与していくと考えています。

一番伸びが大きかったデータマネジメントについては、セキュリティ関連製品のソリューションが引き続き好調であることと、ワイヤハーネス向けのデータマネジメントシステムが欧州を中心に好調に推移しました。

さらに、製造業DX需要の一環として、開発現場向けのIT投資も非常に堅調に推移したことからデータマネジメントへのニーズも高く、販売も非常に好調に推移しました。

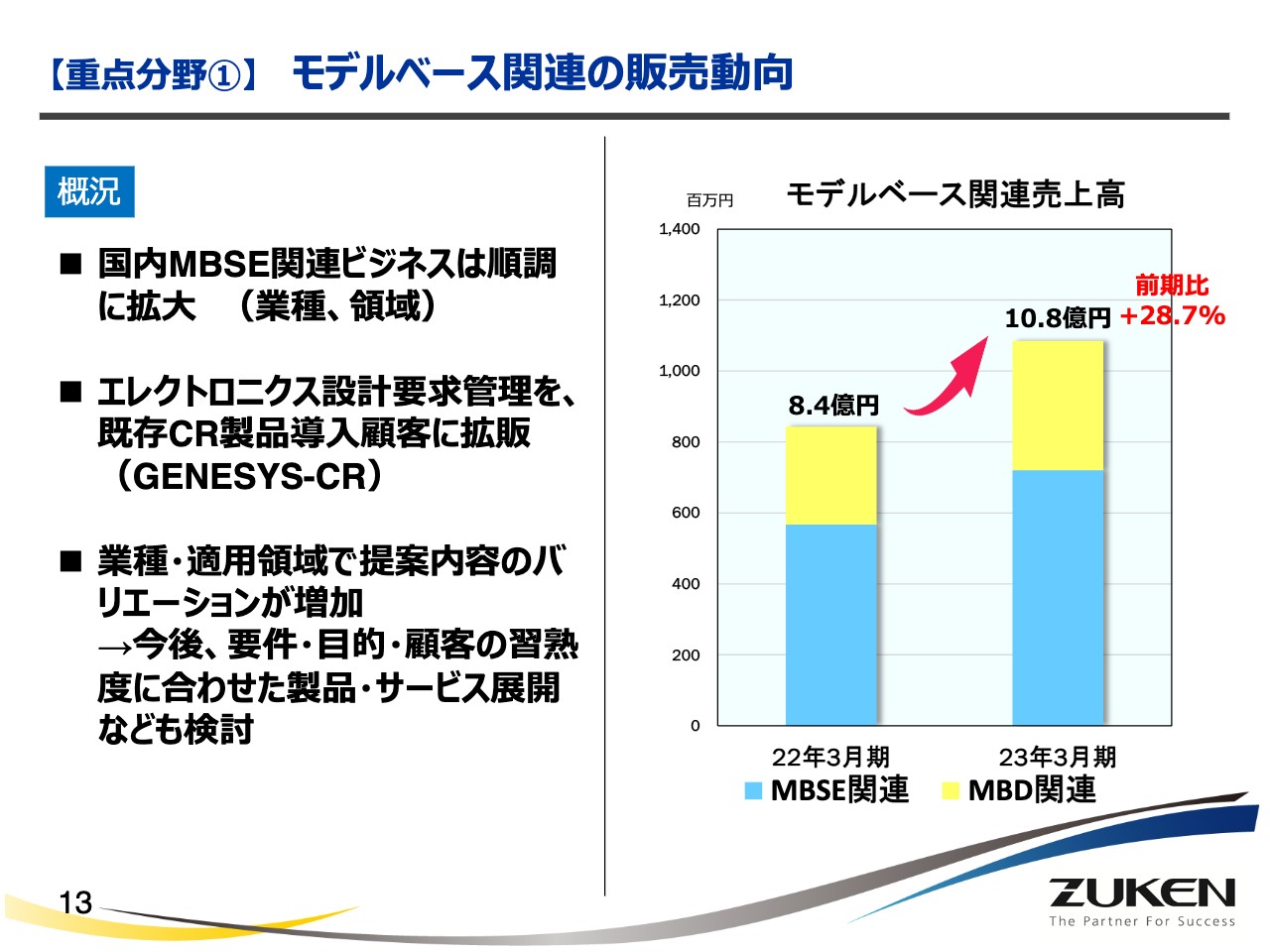

【重点分野①】モデルベース関連の販売動向

今中期経営計画の中で成長のための重点施策としてお伝えした、2つの分野についてご説明します。まずは、モデルベース開発関連の販売動向です。

国内のモデルベース開発に含まれる売上は2種類あります。1つは、先ほどもお話しした、「モデルベースシステムズエンジニアリング(MBSE)」といわれる、モノづくり全体の最上流の部分の、要求事項や仕様をかためるために使うモデルベース開発です。もう1つが、このモデルベースデザイン(MBD)で、ECU等の制御システムやブレーキシステム、エンジンシステムなど、対象を絞った部分で製品の挙動や要求をモデル化するもので、MBSEとは少し違います。我々はMBDの領域で、グループ会社の図研モデリンクスが自動車会社からモデル開発を受託するビジネスを行っています。

国内のMBSE関連ビジネスについては、非常に順調に拡大しています。先ほど、勝部からは、アメリカでは防衛関連が中心になっているという話がありましたが、国内では非常に広い業種から関心を持たれています。そのような認知が非常に進んでいるのだと思います。

また我々は、日本ではプリント基板設計CADのCRで非常に大きな顧客基盤を持っており、こちらにMBSEを提案していくことを1つの販売施策としています。そのため、CRにつながるようなインターフェースを開発・販売していますが、こちらも好評です。

さらに、業種・適用領域で提案内容のバリエーションも非常に増加しています。例えば、自動車会社のモデルベース開発では、我々以上に習熟されているお客さまが多くいます。一方で、今初めてMBSEに関心を持ち、これからMBSEを導入しようというお客さまについては、トレーニングやコンサルティングから入らなくてはなりません。このように、お客さまのバリエーションも非常に増えてきました。

当社としては、現段階で人がまったく足りないということはありません。しかし、このようにビジネスが増え、領域が広がってくるにしたがい、人員の確保に非常に苦労することが予想されます。そのため、今後は要件・目的・お客さまの習熟度に合わせて、製品や企画を検討していく必要があると考えています。

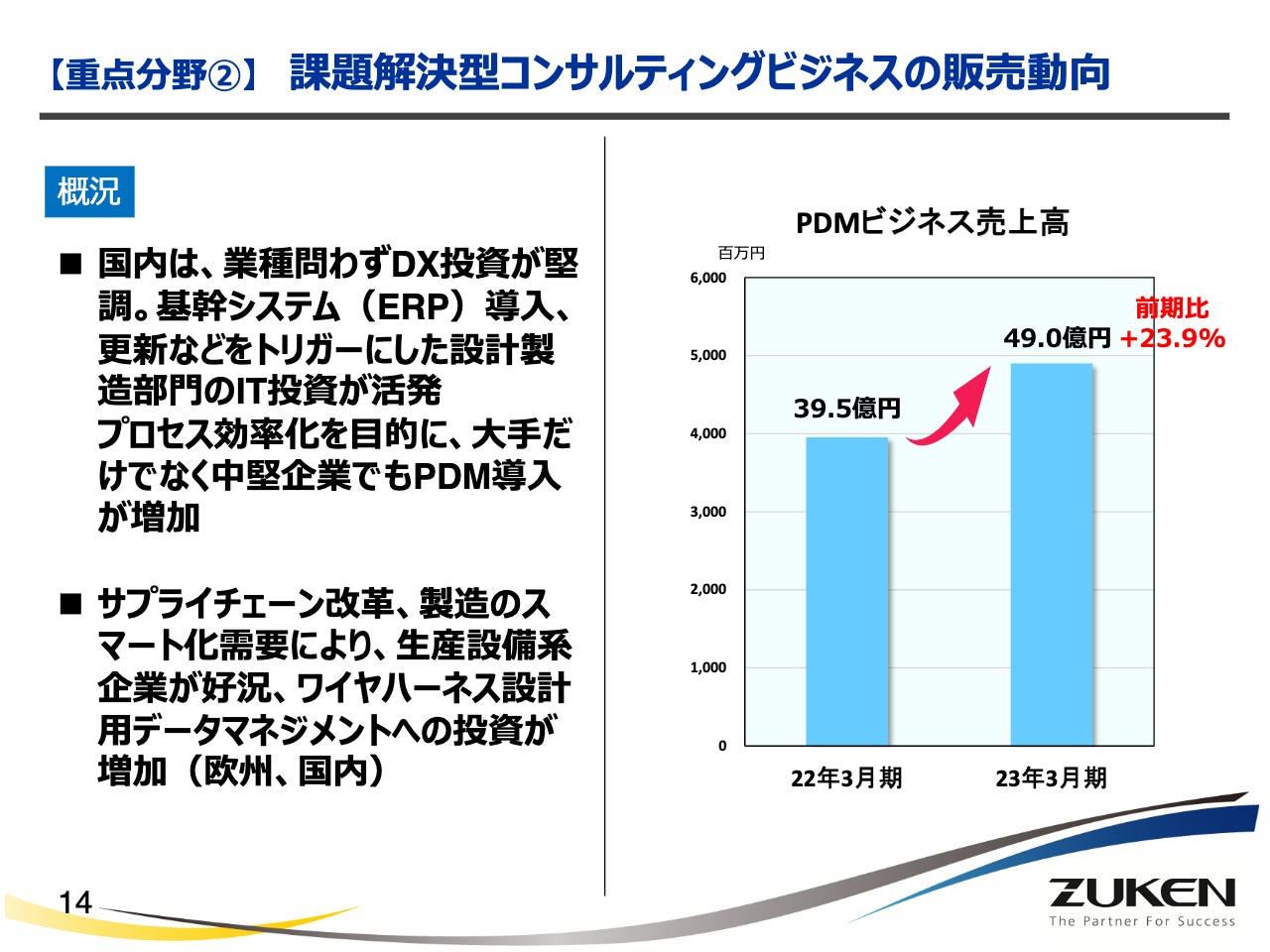

【重点分野②】課題解決型コンサルティングビジネスの販売動向

2つ目の重点分野は、課題解決型コンサルティングビジネス、いわゆるDXビジネスです。国内ではご承知のように、もうすぐSAP旧製品の技術サポートの終了を迎えるということで、業種を問わず基幹システム(ERP)の入れ替えが非常に盛んになっています。

このERPには、PLMやPDMがつながり、その下にはCADがあります。ERPが更新されるということで、これをトリガーに設計部門でも「ITを刷新しよう」という動きが非常に活発化しています。そして、そのようなことが当社のソリューションやPDMビジネスへの投資につながっています。

このプロセス効率化は規模も大きくなるため、比較的大企業から入ることが多くなっていますが、今後は中堅企業でもPDMの導入が増えそうな予感がしています。また、このような動きが中堅企業にも十分に広がっていけば、会社としてはさらに伸びていくのではないかと思っています。

サプライチェーンの改革や製造のスマート化需要については、日々の新聞を見ても、いろいろな会社がチャレンジされていることがわかります。このような背景もあり、生産設備系の企業が非常に活況です。こうした(生産設備系の)お客さまのスマート化・省力化に向けての投資意欲も非常に堅調で、データマネジメントへの投資が大きく増加しています。

先ほどお伝えしたように、(機械の中の配線作業は)非常に手作業の多いプロセスになるため、生産設備の設計・製造プロセスを省力化・自動化する効果は非常に高いといえます。このようなところに貢献するシステムであることが、PDMなどの投資を上向きにしている要因になっています。

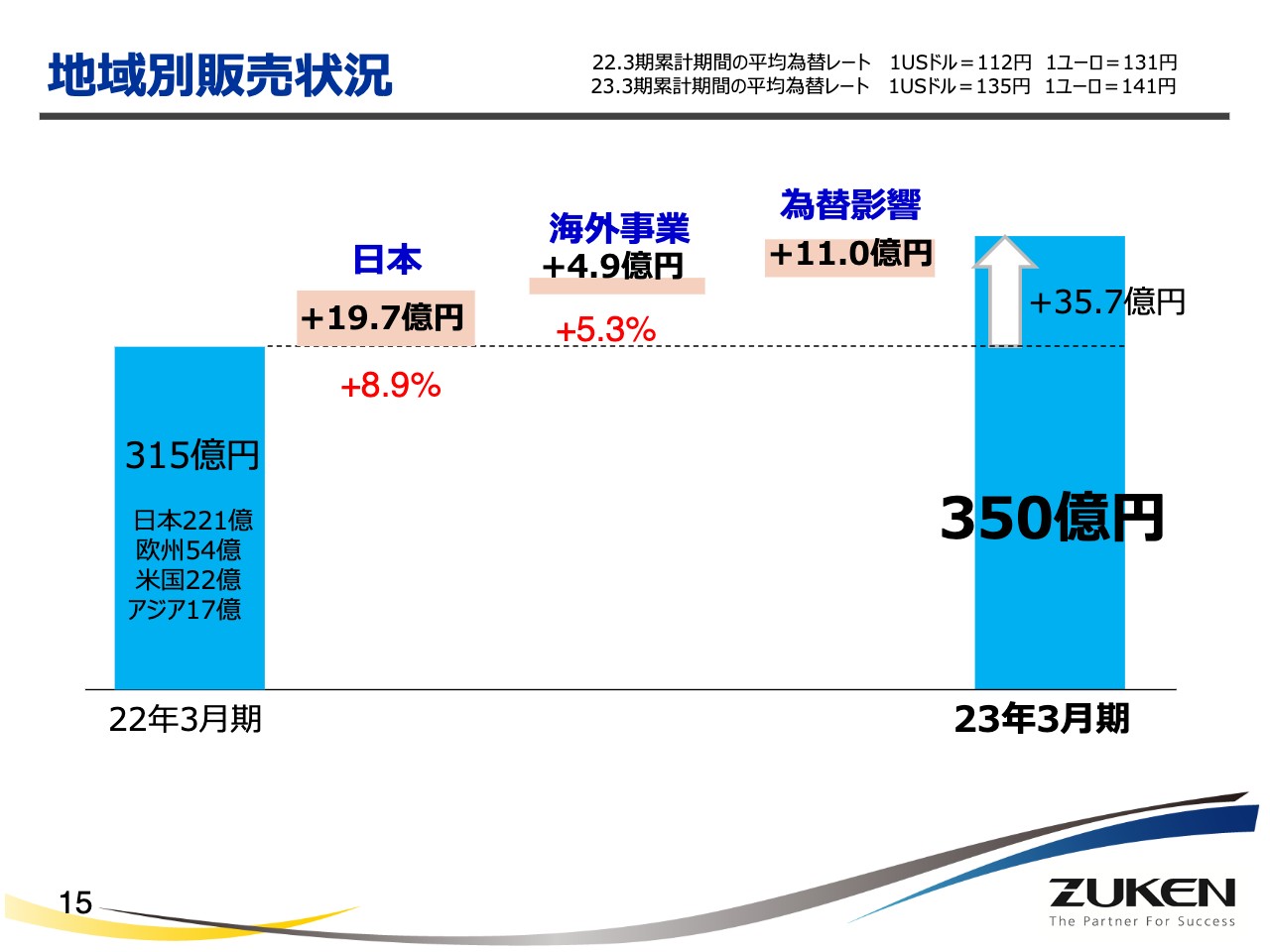

地域別販売状況

地域別の販売状況です。為替を除くと、日本は8.9パーセント弱の増加で、海外事業が5.3パーセントとなっています。また、為替影響がプラス11億円で、合わせるとプラス35.7億円です。

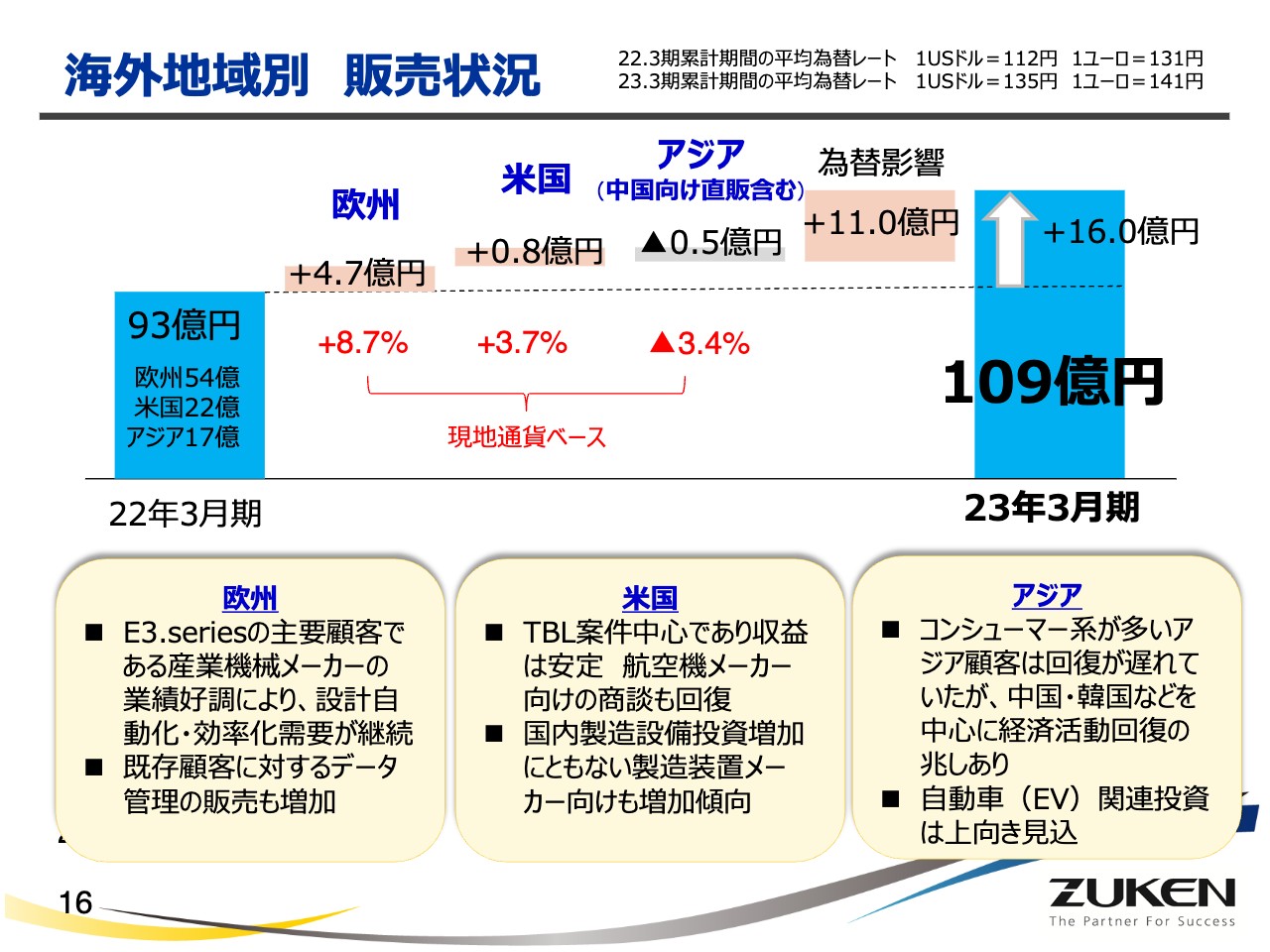

海外地域別 販売状況

海外の各地域の販売状況についてです。まず、欧州では「E3.series」のワイヤハーネス製品の主要顧客である産業機械メーカーの業績が全体的に好調で、それらの顧客からの設計自動化・効率化の需要が非常に高い水準で継続しています。

欧州は、産業機械向けワイヤハーネスの販売の歴史が一番長く、その欧州でのロイヤルカスタマーに対するデータマネジメントソリューションの販売が、昨年の後半から非常に活発化しています。そのようなところが、欧州の販売が好調な要因です。

アメリカはもともとTBLの収益が中心になっているため、収益はあまり大きく上下することはなく、安定しています。コロナ禍で若干弱含みでしたが、ここにきて回復してきました。特に航空機や自動車のメーカーが、前期にかなり戻ってきていることは、我々にとってうれしい状況です。

そして、典型的なものとしては、半導体を中心に、アメリカ国内の製造設備への投資が非常に増加しています。また、国内の製造設備を増やすプロセスも増えており、このようなところがアメリカの市場や我々に対する投資が活性化していった要因だと判断しています。

アジアは唯一、前年度比でマイナスとなっています。こちらは、中国向けの直販を含めてマイナスでした。

アジアは日本・アメリカ・欧州と異なり、コンシューマエレクトロニクスのお客さまが多く、その影響もあって、若干BtoBのビジネスよりは回復の遅れが感じられます。ただ、2023年3月期の最後のほうで、中国・韓国を中心に経済活動の回復の兆しが見えてきたため、今期は期待しています。

また、中国を中心に自動車(EV)関連の設備投資が非常に堅調です。こちらについては、なんとしてでもビジネスを確保していくよう、鋭意努力している状況です。

事業分野の今後の見通しについて

以上のことを踏まえた、今後の見通しのまとめです。中長期の設計・製造プロセス改革を目的として、商談が大型化する傾向にあります。先ほどお伝えしたように、CADの更新だけではなく、データマネジメントを含めた案件が入ります。さらに、コンサルティング等のサービスも生まれるため、商談が大型化する傾向があります。

そして、自動車OEM向けワイヤハーネス設計用の新製品「E3.infinite」の販売がスタートし、こちらも順調に進展しています。この製品は、1度採用いただくとしばらく継続される性質があるため、こちらも非常に期待できます。

ただし、要件は少し変わってきています。昔は「複雑なワイヤハーネス設計を、できるだけ自動化して設計を進める」というものが主でした。しかし最近は、ご承知のとおりEV化に伴い、サプライヤーとの水平分業化やプラットフォーム開発がお客さまの主流になってきました。

新しい車づくりの手法に我々も追随するため、このようなところに特化してチューニングした「E3.infinite」の商品を積極的に提案し、受注活動を促進していきたいと考えています。

産業機械向けワイヤハーネス設計では、北米においてnVent HOFFMAN経由の受注を開始しました。前回、nVent HOFFMANとの販売提携についてご説明しましたが、正式な契約も終わり、つい最近、春から夏にかけて受注活動が始まりました。既に受注が何件か来ており、今後、北米市場の成長に貢献していくと期待されます。

繰り返しになりますが、MBSEは導入メリットの認知が進んでいます。「GENESYS」はMBSEのモデリングツールですが、MBSEの認知が進むにつれて、お客さまのビジネスやステージによる、さまざまな機能要求などが来ています。

我々としても「GENESYS」のさらなる製品強化のために、開発投資を継続していかなければならないと思っています。

資本政策と利益還元の基本方針

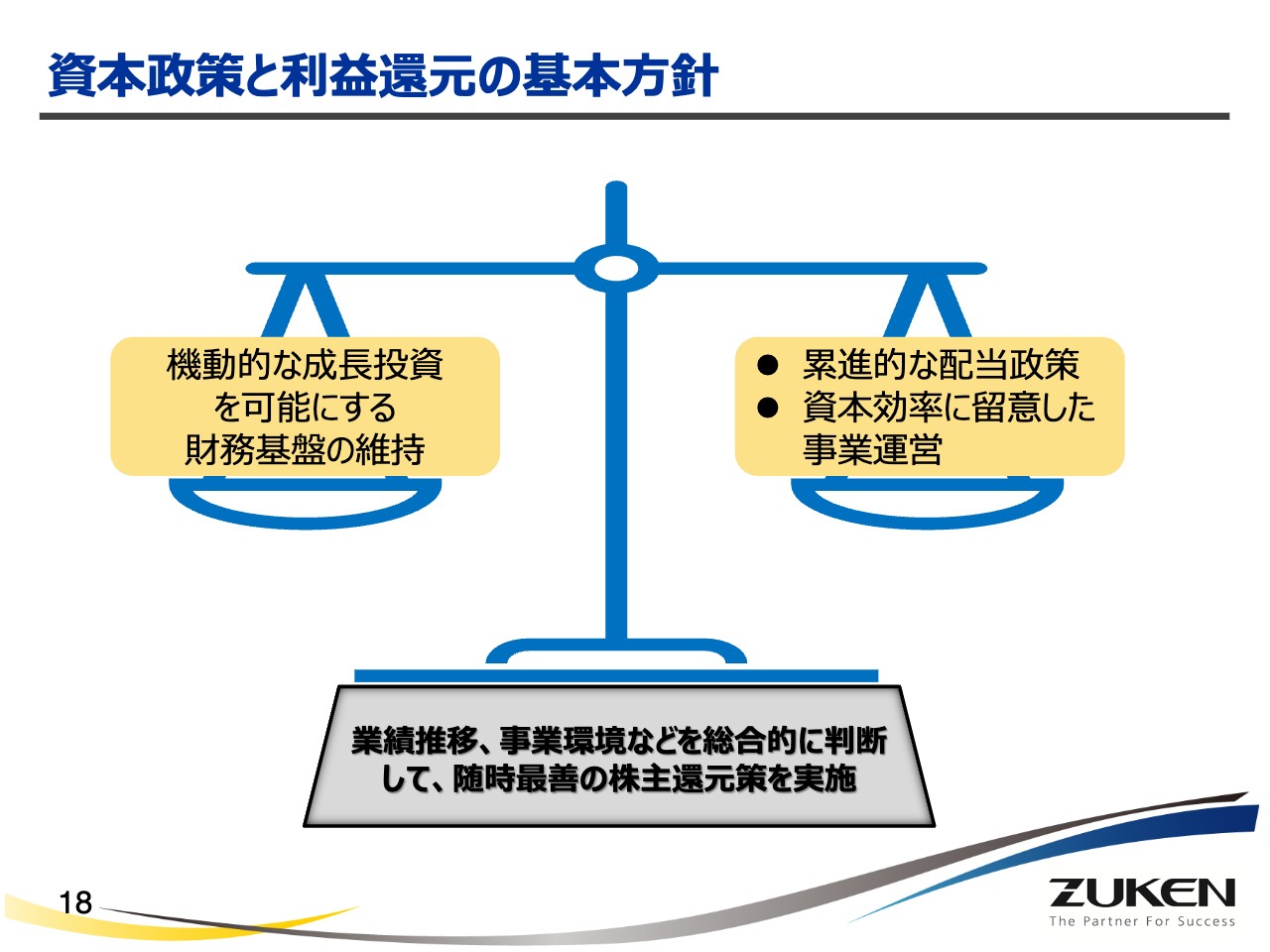

最後に、利益還元の基本的な考え方をご説明します。我々は「機動的な成長投資を可能にする財務基盤の維持」と、これまでも説明したとおり、「累進的な配当政策」と「資本効率に留意した事業運営」のバランスをとりながら利益を還元していくことを、基本的な考え方としています。

この中期経営計画の期間中も、業績推移、事業環境などを総合的に判断し、随時最善の株主還元策を実施していきたいと考えています。これに基づき、せんだって上限40億円の自社株の購入を決定し、現在実施中です。

さらに、昨期に比べて5円の増配を決定し、年間50円の配当を計画しています。

私からのご説明は以上となります。ありがとうございました。

新着ログ

「電気機器」のログ