アウトソーシング、連結売上収益は前年比+13.2%と高成長率を維持し、中計目標達成に向け好発進

2023年12月期第1四半期決算説明

土井春彦氏:みなさま、おはようございます。土井です。決算についてのご説明は紺屋が行いますが、私から少しご挨拶させていただきます。

本日は大変ご多用のところ、決算説明会にご参加いただき誠にありがとうございます。2023年の幕開けとなる第1四半期の決算が出ました。アナリストや投資家のみなさまからすると、期待していたよりも少し低い営業利益だと思われているかもしれませんが、我々は堅調に推移していると考えています。

当社は2023年を初年度とし、2025年を最終年度とした中期経営計画を発表しています。今回はその3年間(12四半期)の皮切りとしても、2025年末の中期経営計画達成に向けて非常に順調なスタートを切ったと考えています。

中期経営計画達成のためには、268社ある連結子会社を185社にすると発表しています。そのような中で、国内製造系においては、7月1日付で11社を1社へ統合する準備がほぼ完了しています。この再編される10社は、統合すると相応の規模の会社となるため、グループ再編に合わせて社内規程等の見直しも行いました。

結果として退職金の規程も変わり、当該期に5億円近くの積み増しが新たに発生していますが、統廃合に向けて順調に進捗しています。

さらに、グローバル戦略を進める中で、世界の各地域に統括管理本部を設置すると発表しています。ヨーロッパ、オセアニア、南米、アジア、日本の5つに分けて統括したいと考えていますが、ヨーロッパは先行して進んでおり、2023年本決算時にはヨーロッパ全体の仮決算ができるのではないかという状況です。

ヨーロッパでコアになっている会社は、オランダのOTTO社とアイルランドのCpl社です。どちらも売上1,000億円規模の会社であり、この2社だけで連結子会社を100社以上持っていますが、その社数を90パーセント減らす取り組みを進めています。

グループ再編と地域統括本部構想は、グループ全体の内部統制やガバナンスの強化、収益性を上げるための効率化にもつながります。これらを進めていく中で、想定していなかったコストも一部発生していますが、非常に順調に進んでいると考えています。

また、中期経営計画達成のためには、事業の平準化が必要です。大きなリセットがあって業績が落ちてしまうと、元の業績に戻すだけでかなりの期間がかかってしまいます。事業の平準化に当たって、中心になるのが米軍施設向け保守・保全事業だと思っています。

これは米軍が保有しているさまざまな設備の補修やメンテナンスを行う事業です。現在は資材の調達に遅れが発生しており、あまり進捗していない状況です。

メンテナンスのための資材がなかなか入ってこないと工事が進捗しないため、売上が伸びません。一方で、世界各国の防衛体制強化によって防衛費予算は増えており、工事の案件自体は豊富です。

米軍施設向けの案件は入札で決まりますが、入札時にボンド保険という履行の完了と機密を担保するための保険が必要となります。この保険に入るためにはコストがかかり、コストをかけて受注してもなかなか工事が履行できず、売上に結びつかないため、基地によっては入札の参加者が減っていると聞きます。

しかし、米軍案件は工事途中で解約や失注がないため、履行を確実に完了しないといけない事業です。現在は売上が立っておらず、経費先行とはなっていますが、新規案件を受注することはマイナスにならず、確実に売上・利益に結びつく入札であり、すぐには工事が進捗しないとわかっていても、今がチャンスと思い、コストをかけて受注を取っています。

そして、この受注残高が過去最高に積み上がっており、今後は景気の影響を受けず、中期経営計画でお伝えしている業務の平準化につながると考えています。つまり、足もとでは売上が伸長していないものの、グループ全体の強化につながっています。

このような理由から、中期経営計画達成に向けて順調なスタートを切ったと評価しています。ここからは、第1四半期の業績を紺屋からご説明します。ぜひ最後までよろしくお願いします。

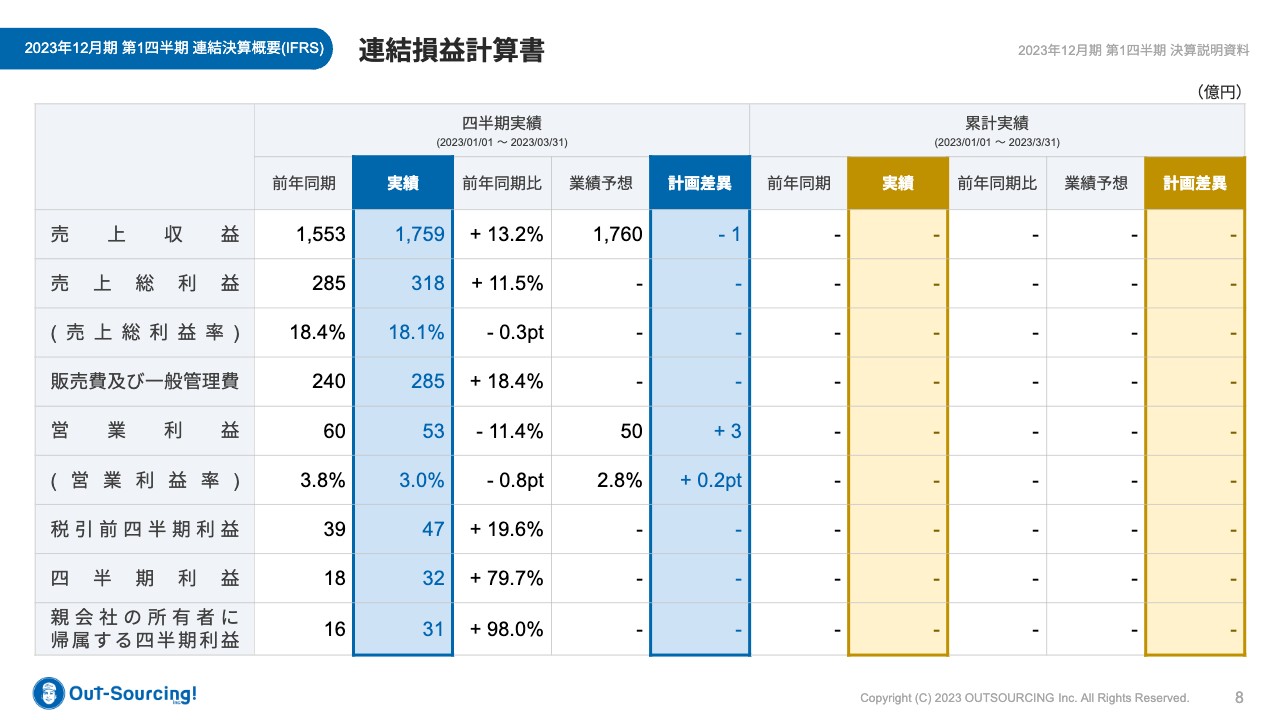

連結損益計算書

紺屋俊氏:社長室の紺屋です。まずは、連結損益計算書をご覧ください。第1四半期の実績と、前年同期、期初計画に対しての比較を記載しています。

売上収益は前年同期比で13.2パーセントの増収となり、おおむね計画どおりの着地です。14期連続で過去最高の売上収益を更新している状況のため、第1四半期としては引き続き高い成長率を維持しているとご認識いただければと思います。

一方で、営業利益は前年同期比で11.4パーセント減っています。要因は、冒頭で会長の土井がお伝えしたとおり、グループ再編に伴うコスト増加が影響しています。ただし、期初計画との比較という意味では3億円ほど上振れて着地しているため、その点はポジティブに評価しています。

総評

スライドに総評としてコメントを記載しています。詳細についてはご覧いただければと思います。前年同期比で増収減益ですが、利益については期初計画を達成しています。

加えて、中期経営計画の初年度ということで、骨子に掲げている「グループ再編を通じた効率化による利益率向上、社員が安心していきいきと働ける内部統制やガバナンス強化に向けた体制づくり」は着実に進んでいると確信しています。今後も引き続きこの取り組みを進めていく次第です。

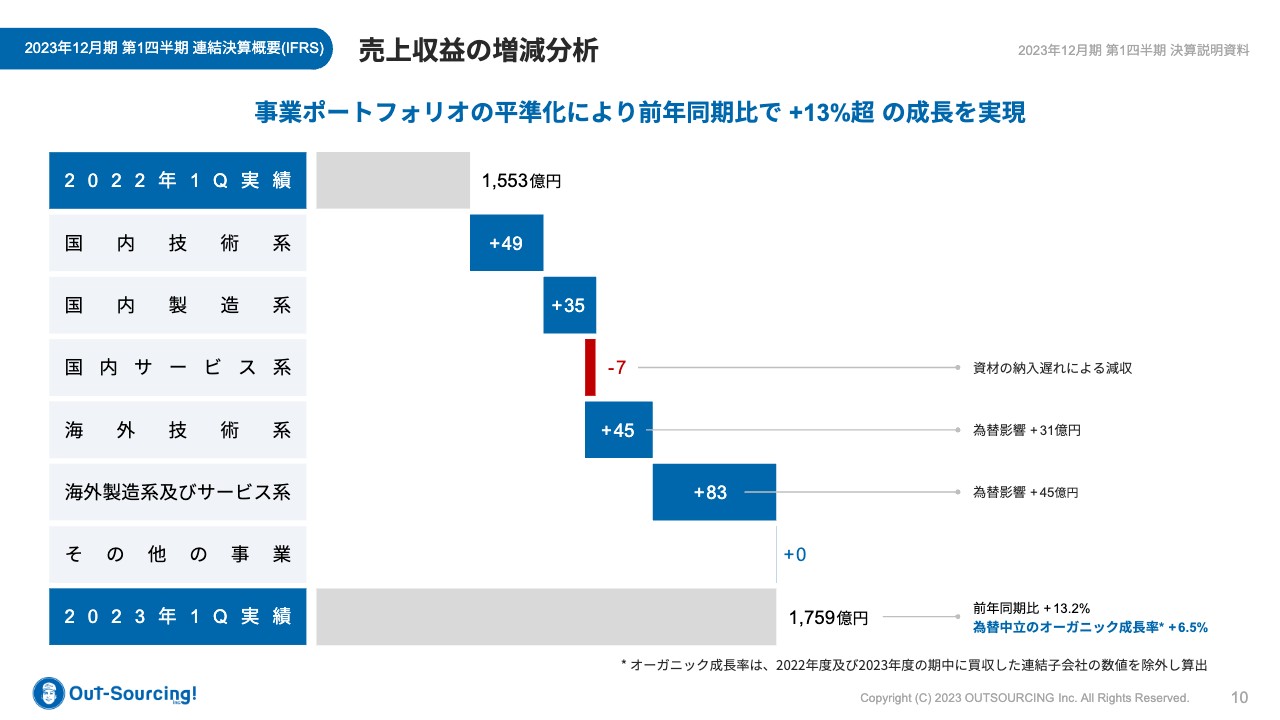

売上収益の増減分析

連結の売上収益の増減分析を、前年同期の実績とセグメントごとに分解した図になっています。前年同期比では約200億円の増収です。

5つあるセグメントで唯一、国内サービス系のみ前年同期比で減収となっています。こちらは主力の米軍施設向け事業で、資材の調達遅れが発生していることが影響しています。ただし、米軍施設向け事業の受注環境自体は非常に好調で、短期的には減収となっていますが、中長期的な成長のポテンシャルは変わっていないと考えています。

現在、売上収益の55パーセントから56パーセントくらいが海外事業です。円安に振れるとその分増収につながることがありますが、そのような為替影響を除外したオーガニックの成長率は、前年同期比でプラス6.5パーセントです。既存事業は着実に成長しているとご認識いただければと思います。

営業利益の増減分析

営業利益の増減分析です。セグメントごとにお伝えすると、国内製造系と国内サービス系が前年同期比で減益となっています。

国内製造系の減益には、大きく2点の理由があります。1点目は自動車を中心に、今後の増産を見据えて戦略的に外勤社員の抱え込みを行ったことが、粗利率の減少につながっています。ただし、こちらは今後、生産回復が本格化するにつれて、立ち上がると想定しています。2点目は繰り返しになりますが、グループ再編によるコスト増加です。

国内サービス系は、やはり売上の減少が1番大きく影響しています。それに伴い営業利益も前年同期比でマイナス6億円となりました。

調整額は前年から5億円ほど増えています。再発防止策として3月末に機関設計の変更を行っているため、関連するコストが増えたという状況です。事業計画に対しては、2億円ほど少なく着地しているため、その点はポジティブに評価しています。

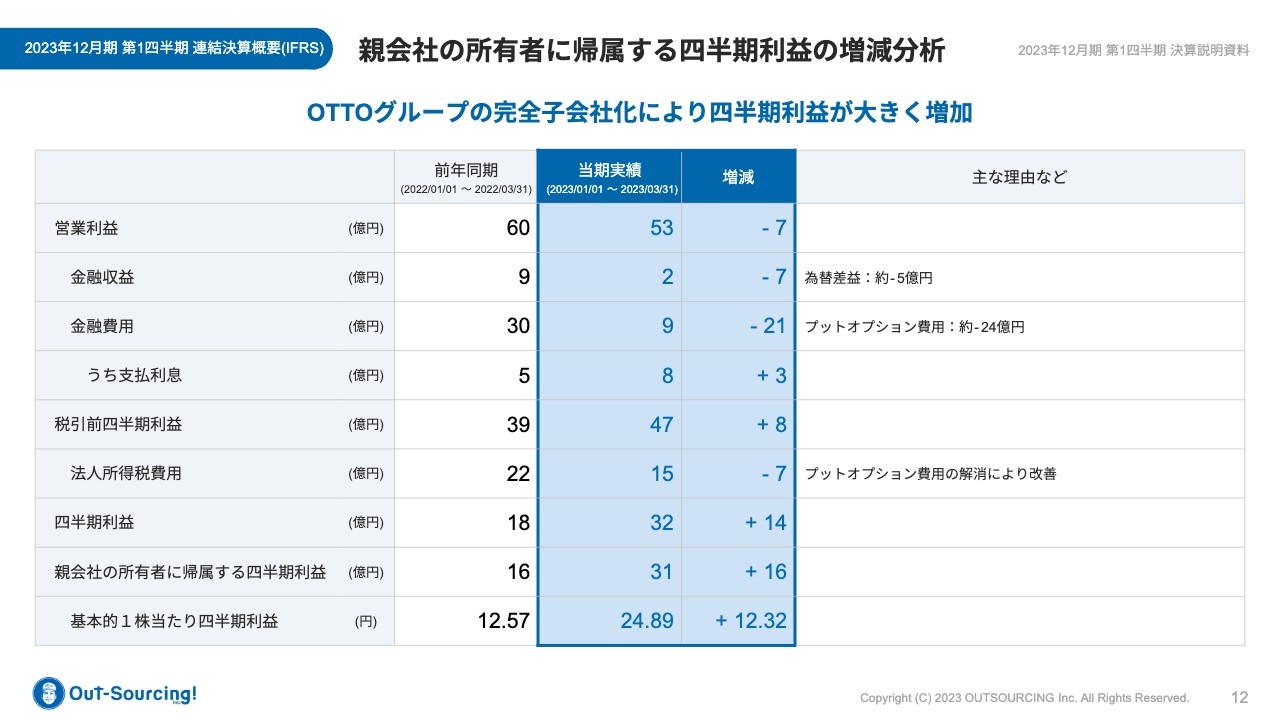

親会社の所有者に帰属する四半期利益の増減分析

営業利益以下の利益を分析しています。ポイントとしては金融費用です。前年同期ではOTTOグループの完全子会社化に伴う、プットオプション関連の金融費用が24億円ほど発生していましたが、こちらはもう発生していません。そのため、営業利益の伸びが、そのまま四半期利益以下の伸びにもつながっています。

加えて、プットオプション関連の金融費用はいわゆる損金不算入です。税金計算には加味されない部分です。見かけ上の税率が高く出ていましたが、そこが正常化されているため、四半期利益も前年同期比で80パーセントほど伸びました。

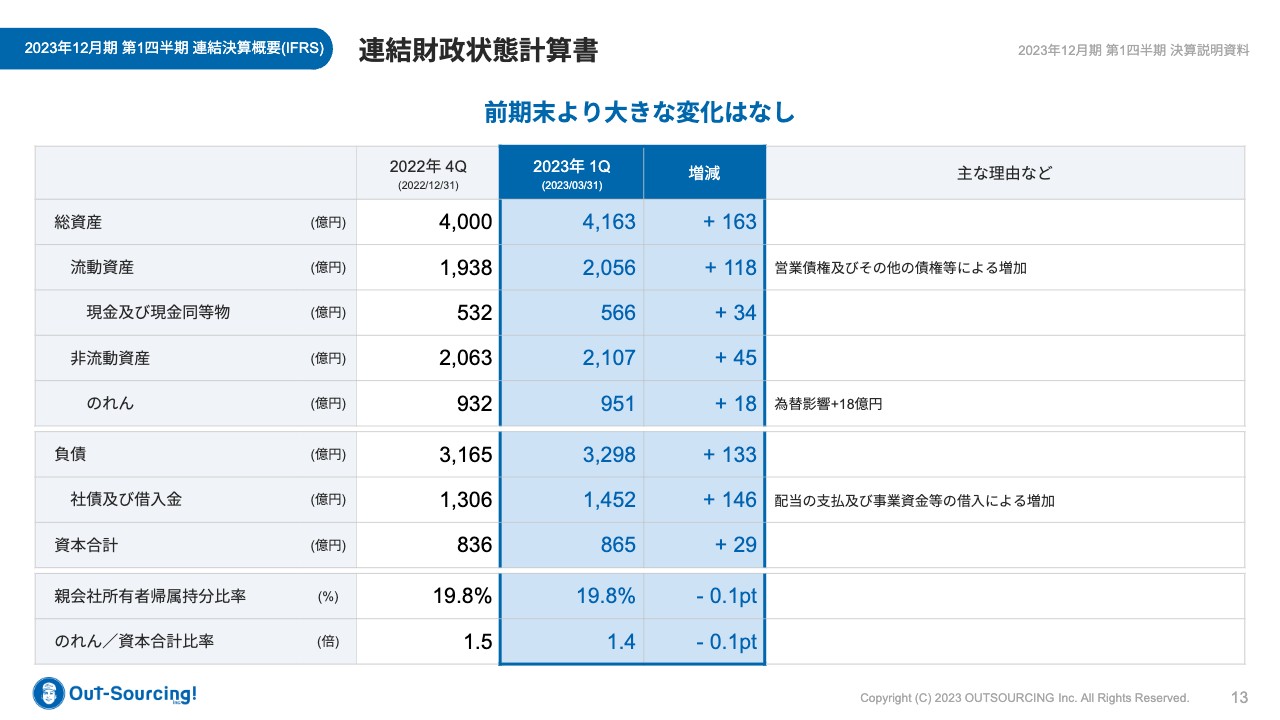

連結財政状態計算書

2022年12月期第4四半期から大きな変化はありませんでした。

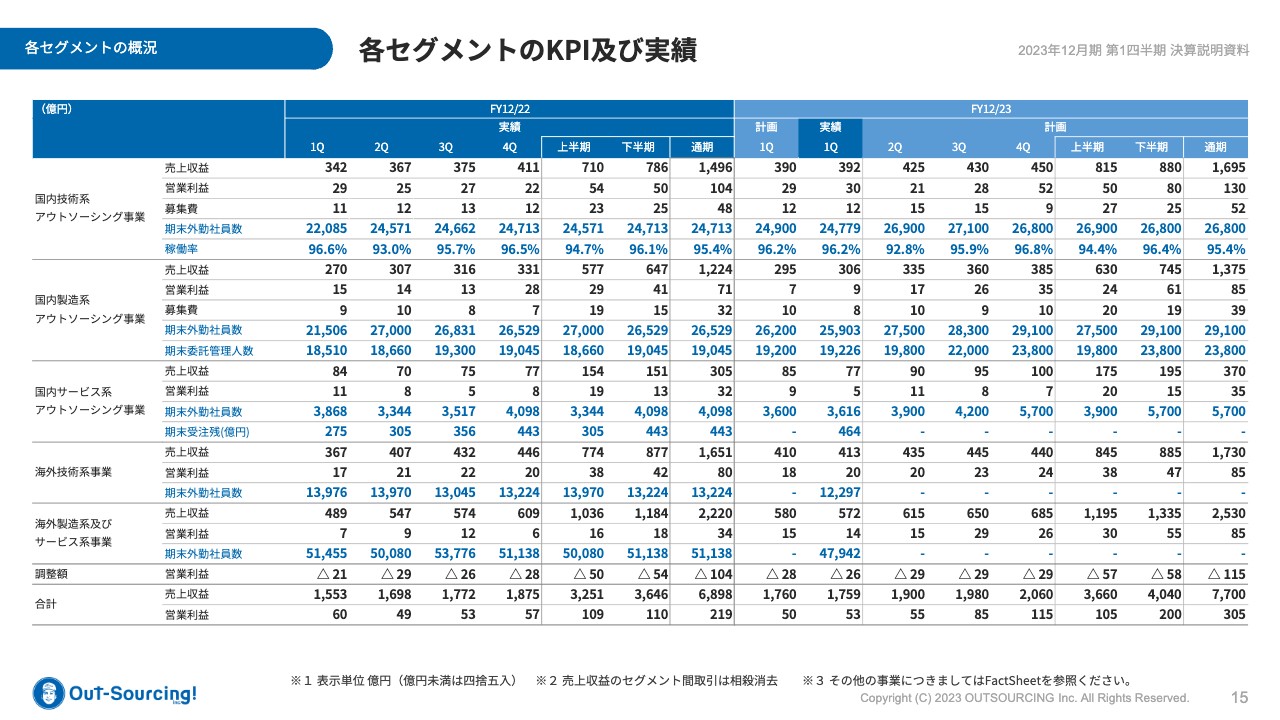

各セグメントのKPI及び実績

次のスライドから、各セグメントの概況をお伝えします。

国内技術系セグメント

国内技術系セグメントについてご説明します。結論からお伝えすると、増収増益で期初計画に対してもプラスで着地しています。エンジニアニーズの高さが継続しているという背景があり、この需要を取り込むことで、売上・営業利益ともに伸ばすことができました。

当社グループは、IT、機電、建設、そして化学薬品と幅広い領域にエンジニアを派遣していますが、すべての産業でエンジニア需要の高さが続いています。とりわけIT関係においては、DXニーズの高まりなどを背景に非常に引き合いが強く、このトレンドは当面続くと考えています。

採用の観点では、エンジニアの獲得競争が続いています。それが採用単価の上昇などにつながっていますが、期初に計画していた人数は獲得できました。第1四半期で予定していた募集費も消化し、人数も増やすことができたと評価しています。

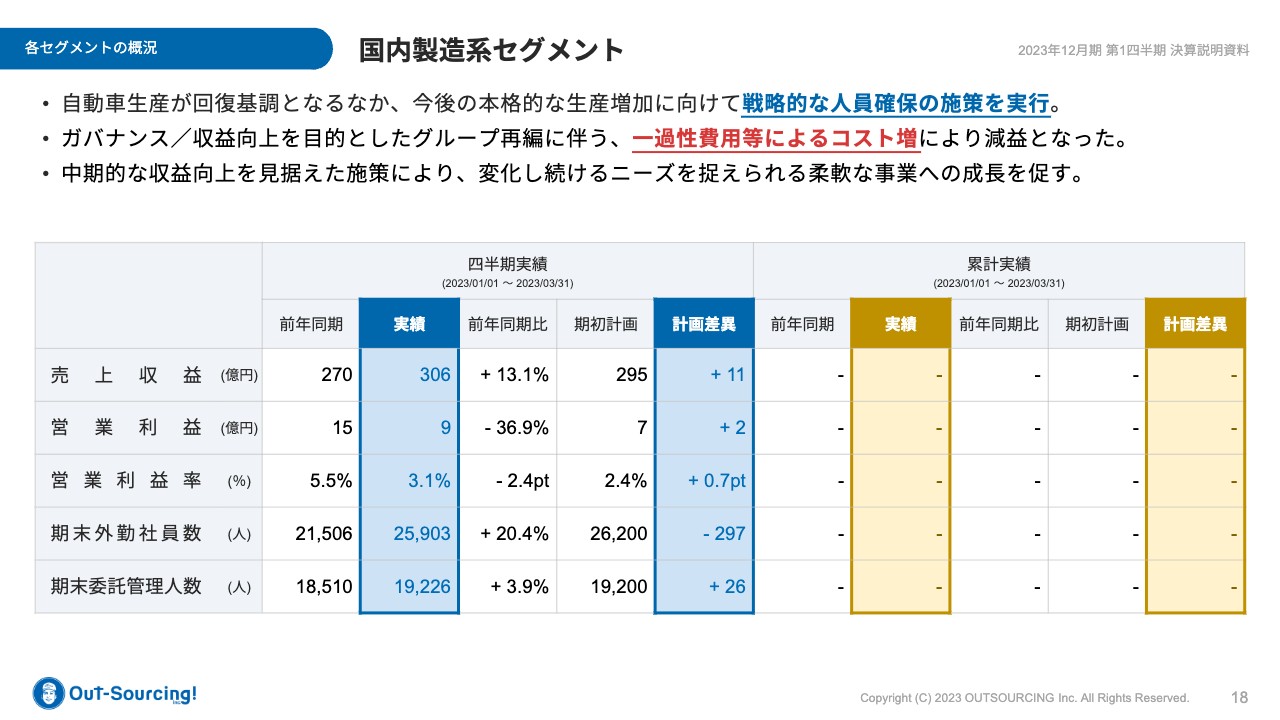

国内製造系セグメント

国内製造系セグメントは増収減益となりましたが、期初計画は達成しています。増収減益の要因は、自動車の生産です。回復基調には入っていますが、いまだに完全回復に至っていません。その影響があり、粗利率の低下に一部つながっていますが、戦略的に外勤社員を抱え込んだこともあり、今後に向けてはプラスに作用すると考えています。

加えて、グループ再編に伴うコスト増加もあり、こちらも粗利率の低下につながっていることが、前年と比べて減益となっている大きな理由です。

国内製造系セグメント-業種別

こちらのスライドには、業種別の状況を載せています。詳細は割愛させていただきます。

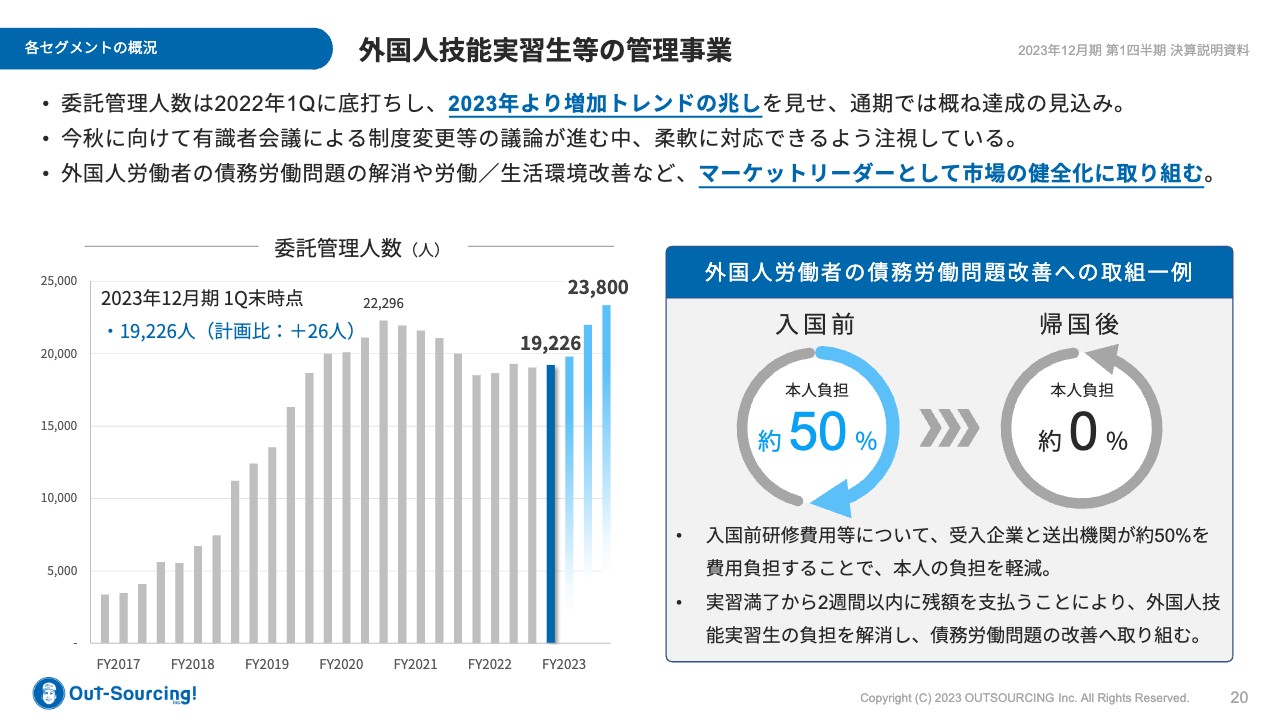

外国人技能実習生等の管理事業

国内製造系セグメントに含まれる、外国人技能実習生等の管理事業についてご説明します。委託管理人数は第1四半期末で約1万9,200名強となっており、ほぼ計画どおりに着地しています。コロナ禍に入ってから停滞していましたが、昨年入国規制の緩和、撤廃へと動きがあったことで増加トレンドに入りました。今後も引き続き拡大していくであろうと考えています。

この約1万9,200名の管理人数は、国内では首位であり、マーケットリーダーのポジションにあります。そのため、マーケットリーダーとして、外国人労働者の債務労働問題、つまり日本に来る前に現地で借金をするなどの問題点の解決にも取り組んでいます。

すでにいくつかのメーカーとは交渉を行い、さまざまなかたちで外国人労働者が大きな負担を負うことなく、日本に来て働ける取り組みをスタートしています。今後も引き続き決算説明会などを通してご報告したいと思います。

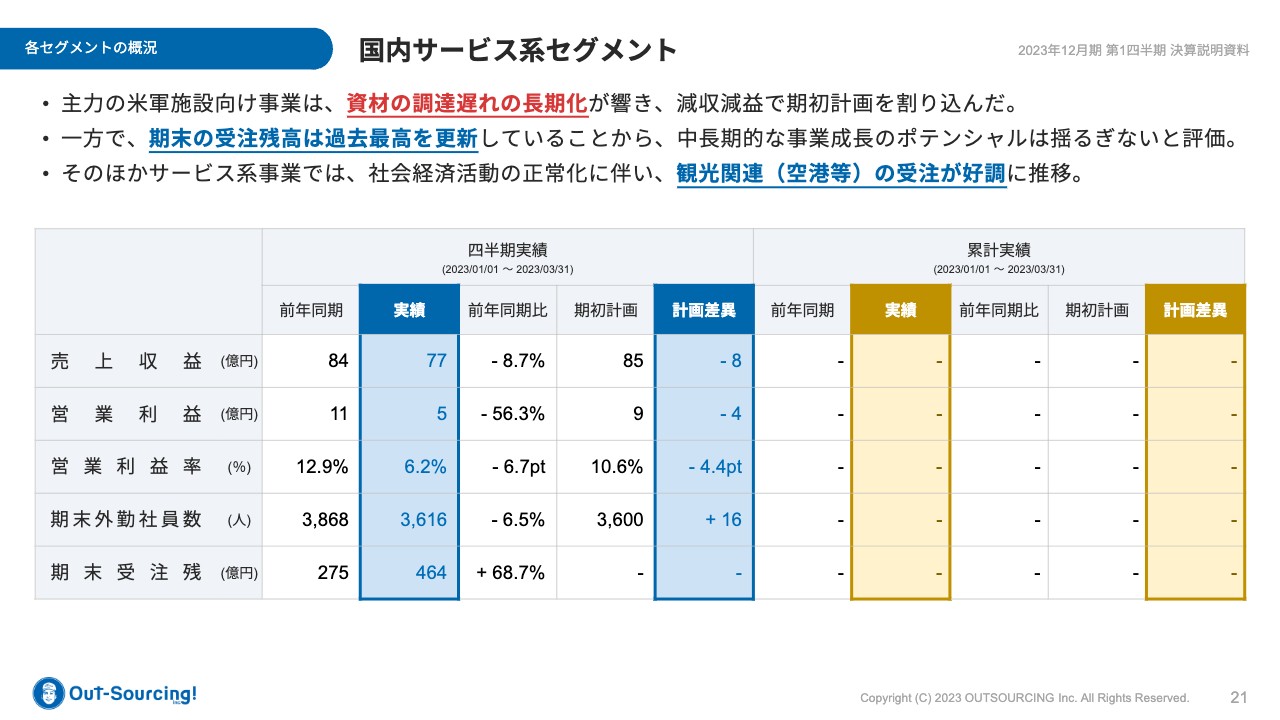

国内サービス系セグメント

国内サービス系セグメントは減収減益です。計画に対してもビハインドとなっていますが、最大の理由は資材の調達遅れが長期化した点です。

米軍施設向け事業の見通し

スライドには受注残高の前年同期比を載せています。前年同期比で170パーセント程度の着地となっており、新しい受注が取れています。一部で工事が進んでおらず、積み上がっている部分もありますが、それを差し引いても新規の契約が獲得できており、受注環境は好調だとご理解いただければと思います。

資材調達の遅れについては、調達先の一部の切り替えや、発注するタイミングの早期化、またサプライヤーとの交渉など順次対応しているため、今後そのあたりが解消されれば、再び成長軌道に乗っていくと考えています。

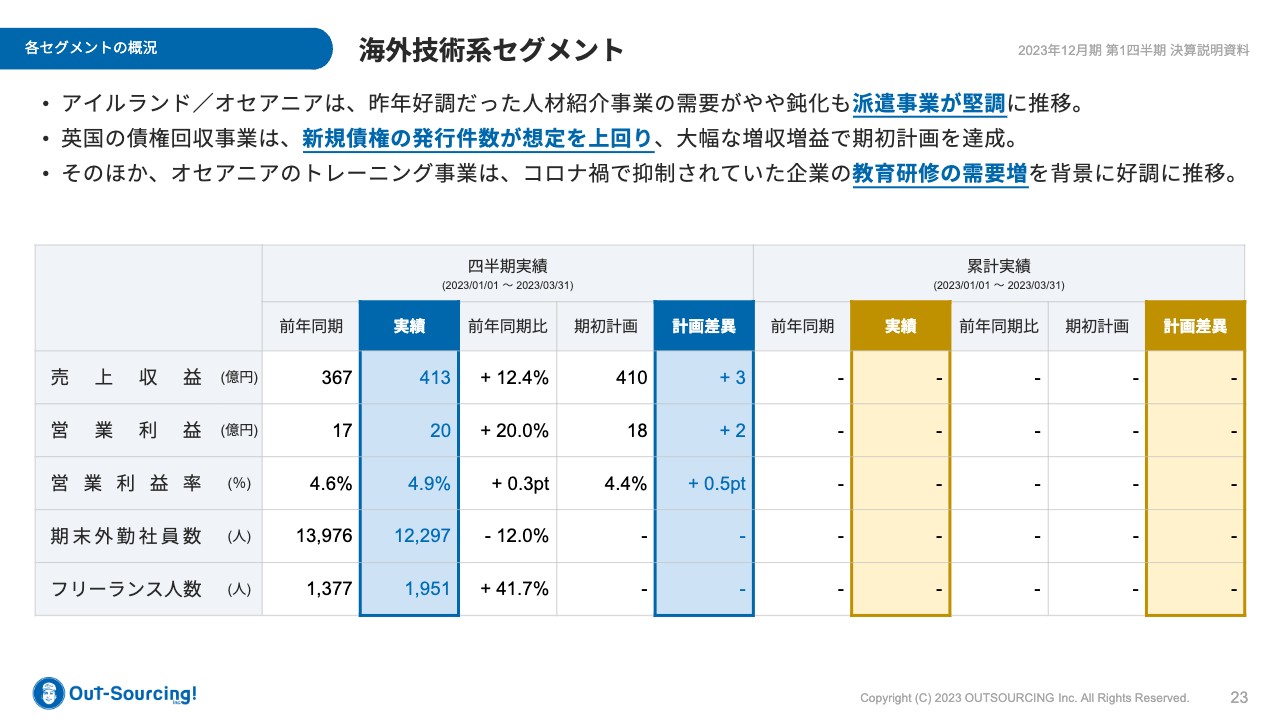

海外技術系セグメント

海外技術系セグメントについてです。結論からお伝えすると、前年同期比で増収増益となり、期初計画も事業計画も達成して着地しました。このセグメントは大きく3つの地域に分かれているのですが、その中のアイルランドとオセアニアの2地域だけで売上構成比の約9割を占めており、いずれも好調でした。

昨年は経済活動の再開に伴い、人材紹介事業が大変伸びました。その需要は落ち着きつつありますが、主力の派遣事業が好調に推移したことがプラスに寄与しています。また、英国で行っている債権回収事業については、2021年以降コロナ禍のロックダウン等により、新規の債権発行が一部遅れたため、厳しい部分があったのですが、その影響は2022年にも一部残っていました。

しかし、今年に入ってからはすでに正常化し、一部発行が進んでいなかった債権が、第1四半期に多く発行され、いわゆるベントアップ需要の顕在化から、売上、営業利益ともに伸びました。

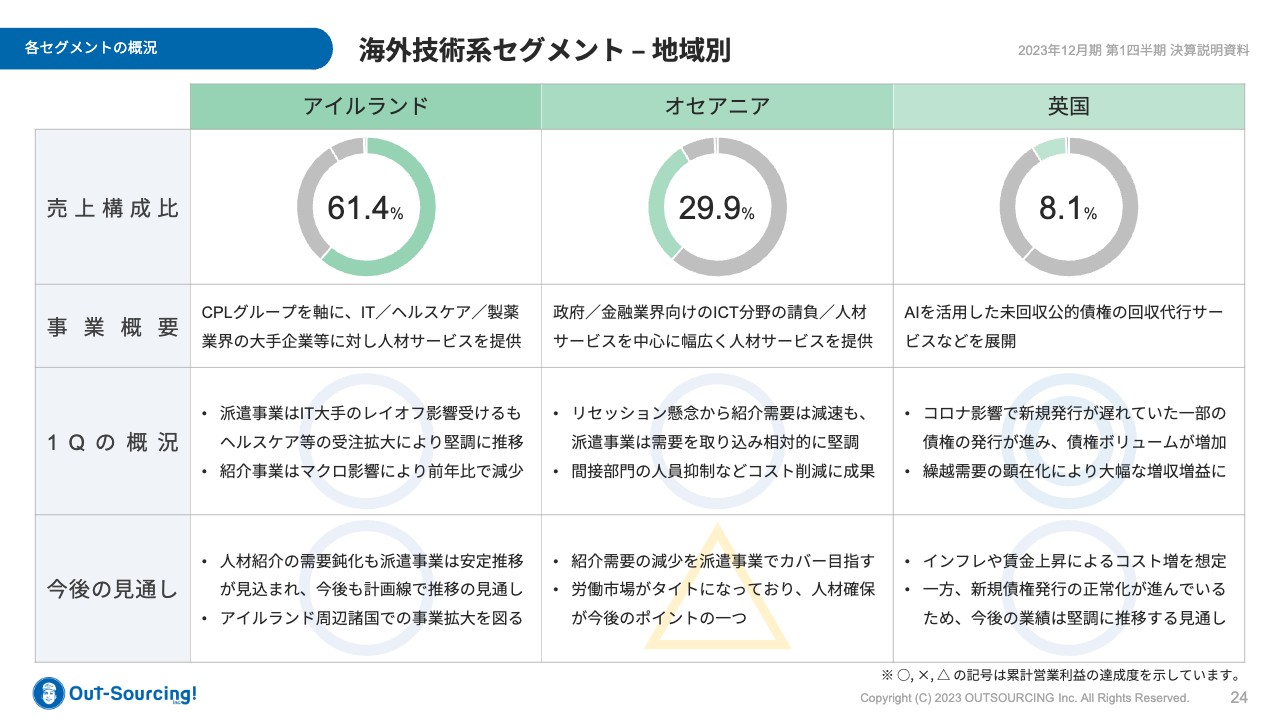

海外技術系セグメント – 地域別

スライドには地域別の概況を記載していますので、お時間のある時にご覧ください。

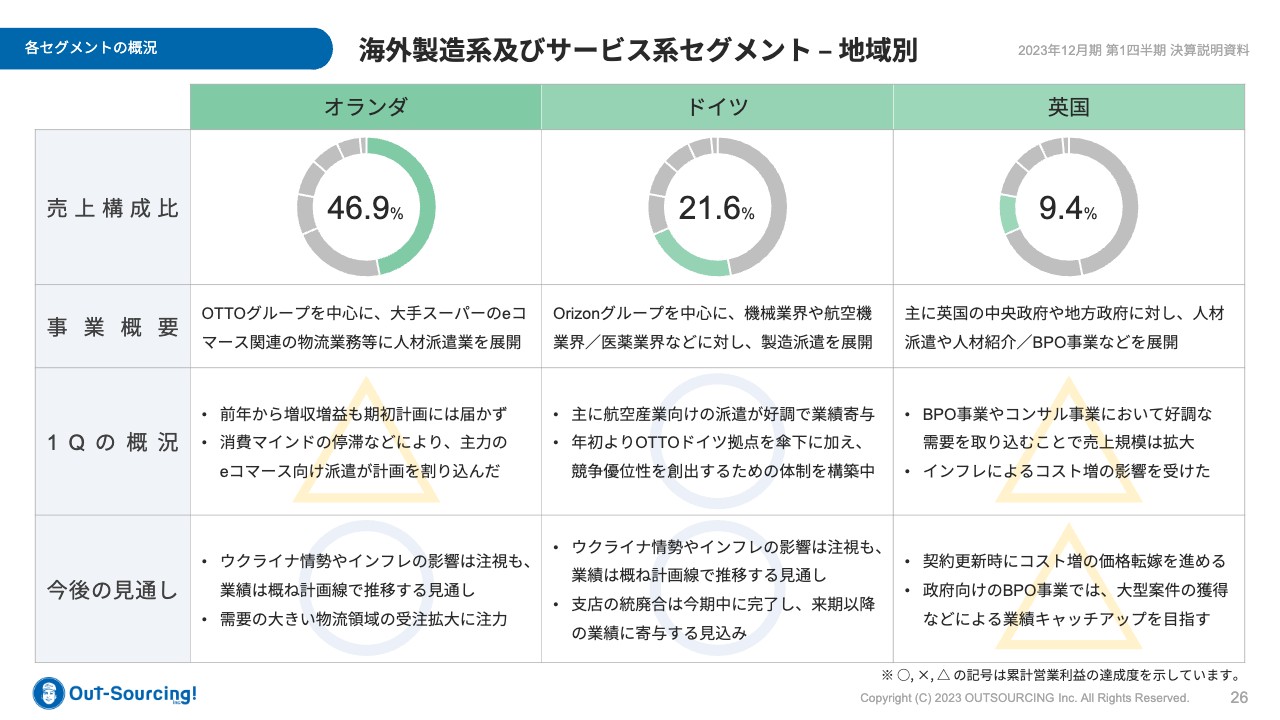

海外製造系及びサービス系セグメント

海外製造系及びサービス系セグメントについてです。こちらは前年同期比で増収増益ですが、期初計画に対しては営業利益が1億円ほどビハインドの着地でした。

こちらのセグメントでは大きく6つの地域に分けて人材サービス事業を展開しています。主力であるオランダのOTTOグループのサービス事業では、消費マインドが一部停滞した影響もあり、期初計画には届きませんでした。

しかし、前年同期と比べるとOTTOグループの売上、営業利益ともに増収増益となっているため、成長は継続しているとご理解ください。

また、売上構成比の大きいドイツの製造系事業において、航空機関連や自動車部品関連の受注が拡大したため、業績はおおむね順調に推移しました。

加えて、昨年こちらのセグメントで、減損損失が第1四半期に5億円ほど発生しましたが、今回は発生しなかったため営業利益率が大きく改善しています。

海外製造系及びサービス系セグメント – 地域別

海外製造系及びサービス系セグメントの地域別概況を載せています。こちらは、オランダ、ドイツ、英国の状況です。

海外製造系及びサービス系セグメント – 地域別

こちらはオセアニア、南米、アジアの状況です。お時間のあるときにご覧ください。

国内製造系セグメントのグループ再編

中期経営計画の進捗についてのトピックスをお伝えします。中期経営計画の骨子であるグループ再編の進捗は、5つあるセグメントのうち、まず国内製造系セグメントで先行して進めています。3月15日に適時開示を行っていますが、国内製造系の再編対象10社を吸収合併し、経営の合理化、効率化を図っていきます。

期待される効果は3つあり、1つ目は収益性の向上です。10社を吸収合併することにより、グループ全体で外勤社員の流動化が可能になるため、人員配置の最適化を通じて収益性の向上を図ることができると考えています。

10社それぞれに外勤社員がおり、グループ全体で活用しようとなるとどうしても転籍が必要になりますが、吸収合併により、需要に対して柔軟に人員配置を行えるようになり、それによって収益性も向上すると考えています。

2つ目は間接コストの圧縮です。各グループ会社が持っていた営業拠点の集約や、業務システムの統一により、いわゆる間接経費を圧縮できます。金額としては、2024年以降に年間5億円弱の販管費削減効果を見込んでおり、このことも業績の向上につながると考えています。

3つ目は、内部統制の強化です。レポーティングラインのスリム化や、意思決定の透明性を確保した上で、グループ全体のコンプライアンス及びリスク管理体制を整備、強化できると考えています。国内製造系セグメントだけでなく、他のセグメントについても順次進めていきます。

先端技術者の育成

中期経営計画の進捗について、トピックスの2点目は、国内技術系セグメントの先端技術者の育成についてです。ニュースリリースでも開示していますが、サイバーリーズンとサイバーアークの2社とアライアンスを提携しました。

サイバーリーズン社は、グローバルにサイバーセキュリティ事業を展開している世界的な企業です。サイバーアーク社もナスダック(NASDAQ)に上場するなど、アイデンティティセキュリティの分野における世界的なリーダー企業です。サイバーアーク社とは日本企業で初となる「オールインワンパートナー」契約を結び、ニーズの高い先端技術者の育成に注力していきます。

中期経営計画に対しては、それぞれ100名、200名のセキュリティ人材の育成を計画しており、今後、随時アップデートしていきます。加えて、この2社が先行しているのはどちらもサイバーセキュリティの領域ですが、その他にもデータサイエンスやクラウドなど非常にニーズの高い先端技術領域があり、それらのパートナー企業とのアライアンスも進めていく計画です。

ご説明は以上となります。

新着ログ

「サービス業」のログ