グローバルインフォメーション、主力の市場調査レポート事業が牽引し、2期連続で大幅な増収・増益を達成

アジェンダ

小野悟氏(以下、小野):みなさま、こんにちは。本日は、株式会社グローバルインフォメーションの決算説明会にお時間を割いていただき、誠にありがとうございます。よろしくお願いいたします。

それではさっそく、スライドに沿ってご説明します。本日のアジェンダは「会社概要」「2022年12月期決算概要」「2023年12月期業績見通し」「中期経営計画『GII Vision 2024』」の4点です。

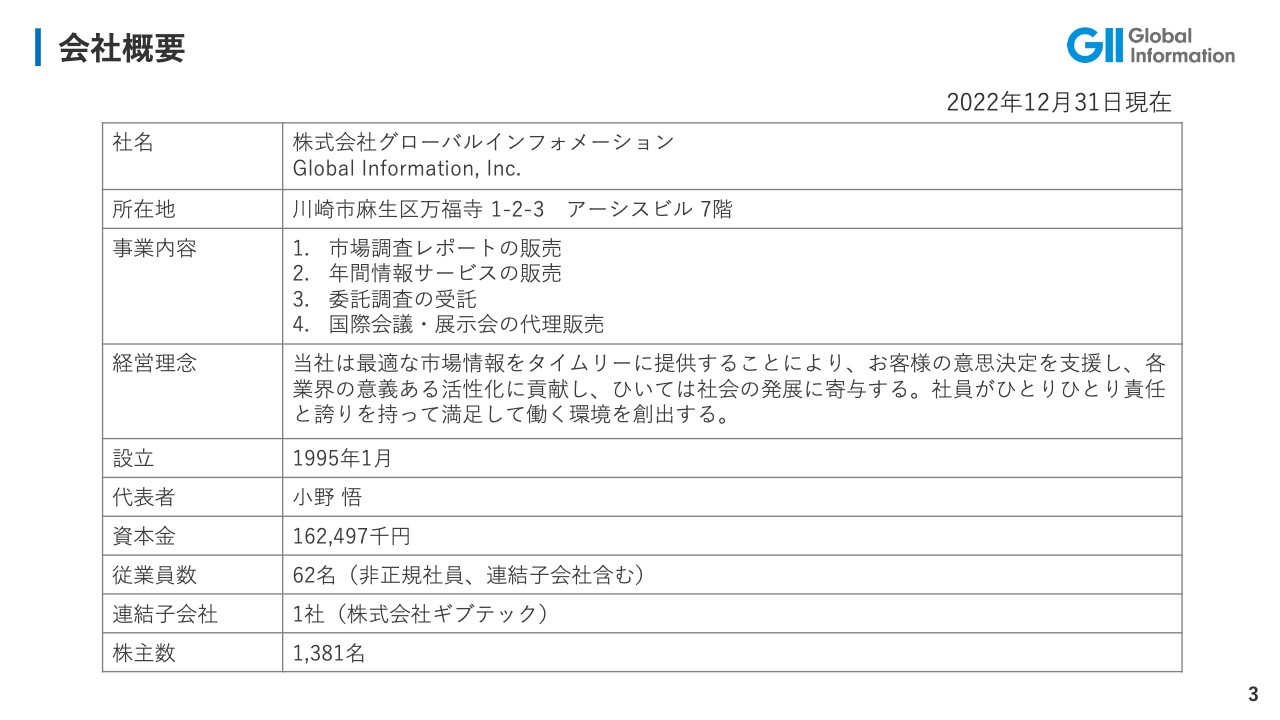

会社概要

まずは会社概要についてご説明します。所在地は神奈川県川崎市麻生区です。事業内容は、市場調査レポートの販売、年間情報サービスの販売、委託調査の受託、国際会議・展示会の代理販売の4つです。私どものメインの仕事は、市場調査レポートの販売です。こちらについては、後ほど詳細をご説明します。

また、「当社は最適な市場情報をタイムリーに提供することにより、お客さまの意思決定を支援し、各業界の意義ある活性化に貢献し、ひいては社会の発展に寄与する。社員が一人ひとり責任と誇りを持って満足して働く環境を創出する」という経営理念を掲げています。

1995年1月に会社を設立し、資本金は1億6,249万7,000円、従業員数は62名、連結子会社は株式会社ギブテックです。株主数は1,381名となっています。

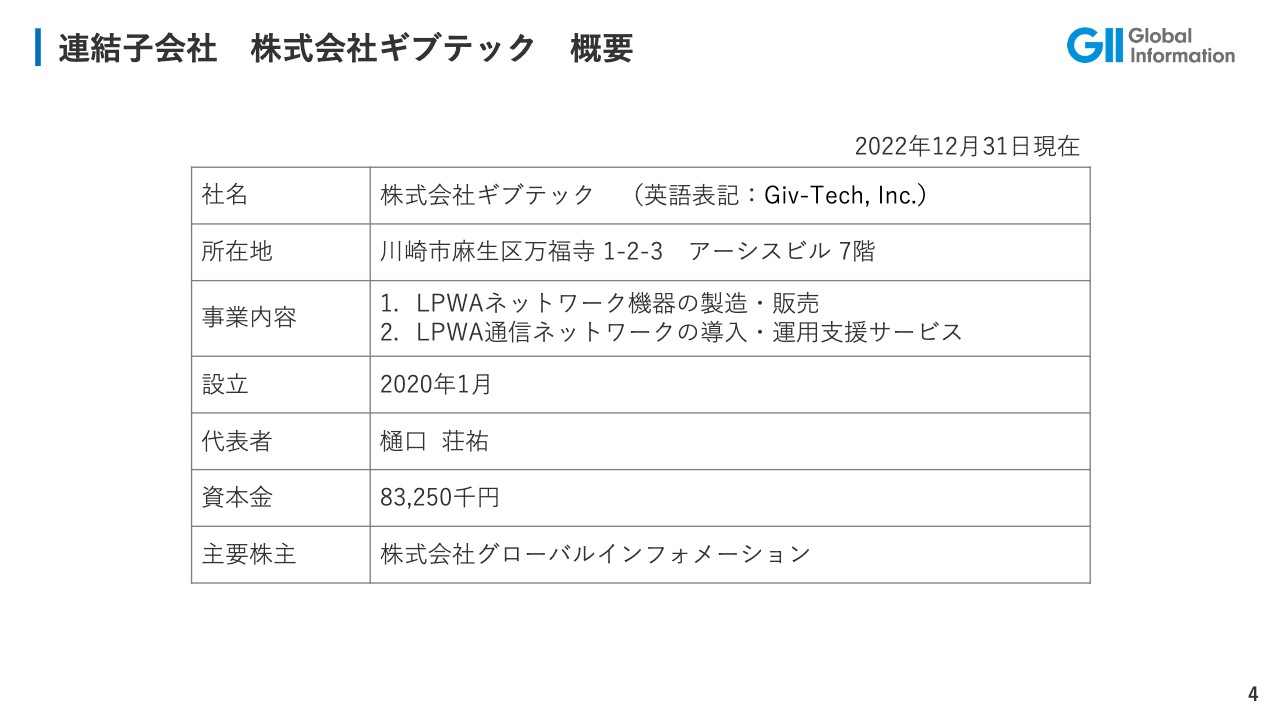

連結子会社 株式会社ギブテック 概要

ギブテックの概要をご説明します。所在地は本社と同じで、LPWA(Low Power Wide Area)ネットワーク機器の製造・販売を行っています。設立は2020年1月、資本金は8,325万円です。後ほど担当の樋口から、詳細をご説明します。

経営理念

お客さまにとって真に価値のある情報を精査し、お届けすることが私どもの使命です。世界の先端分野の市場動向や技術動向、その最新情報を25年以上にわたり、お届けしてきました。

当社は、世界5ヶ国に拠点を持ち、200社を超える調査会社と代理店契約を締結する市場情報提供会社です。お客さまの情報ニーズを的確にお答えする市場調査レポート、カスタム調査の提案を通じ、総合的な情報サービスを提供しています。

お客さまの意思決定を支援し、事業展開に寄与できる市場情報をタイムリーに提供し、各業界・産業界の活性化に「情報」というフェイズから貢献します。

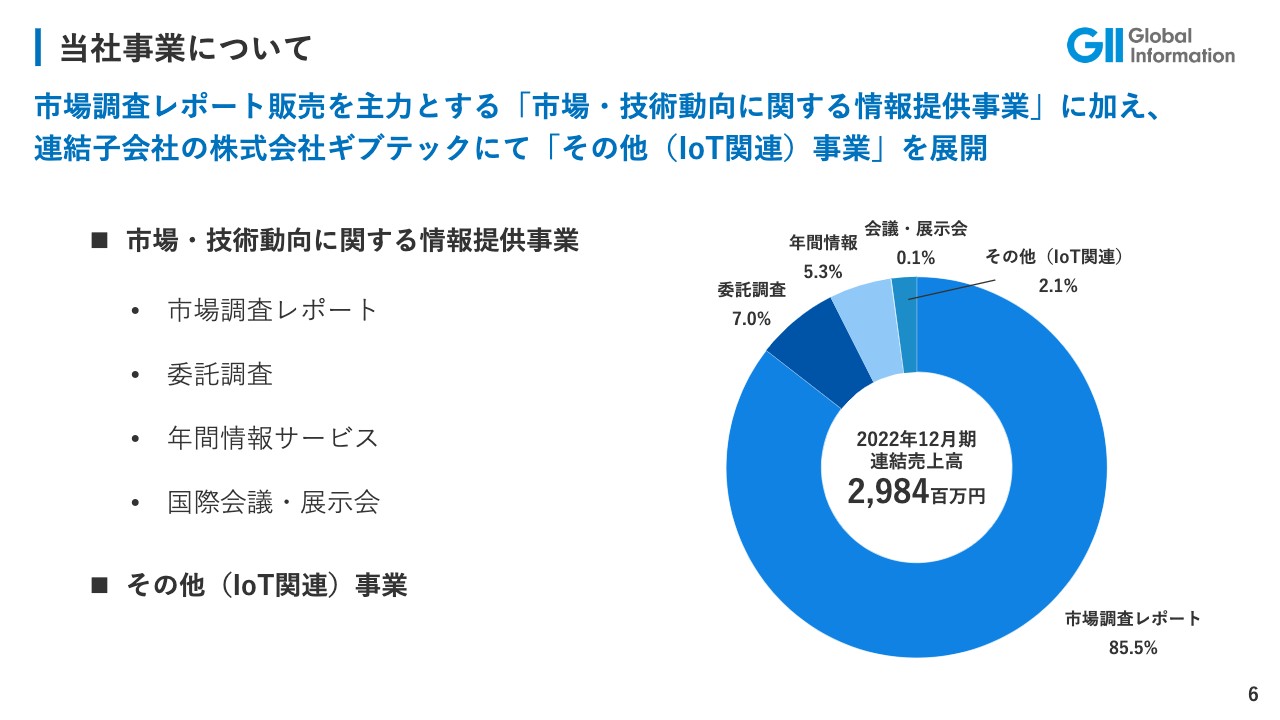

当社事業について

私どもの事業は、4つあります。1つ目は、最も大きな事業である市場調査レポート事業です。当社が市場調査を行うのではなく、海外の市場調査会社・出版社が作成したものを販売しています。スライド右の円グラフのとおり、このビジネスは連結売上高の85.5パーセントを占めています。

2つ目は委託調査事業です。これはでき合いのレポートでは物足りなかったり、カバレッジが足りなかったりするお客さまの詳細なニーズを聞き取り、調査会社とお話をしてプロポーザルを出し、委託調査を始めます。

3つ目の年間情報サービス事業は、「情報を提供する」という意味では市場調査レポートと同じです。しかし、市場調査レポートは、ある時点に特化した情報となっています。一方で、年間情報サービスは、1年間継続して情報を提供するサービスです。

4つ目の国際会議・展示会事業は、新型コロナウイルス感染症の影響により、過去3年ほど、ほとんど活動できない状況でした。最近になり、少しずつ展望が開けてきました。

その他(IoT関連)事業は、ギブテックが行っている事業です。

【市場・技術動向に関する情報提供事業】事業系統図

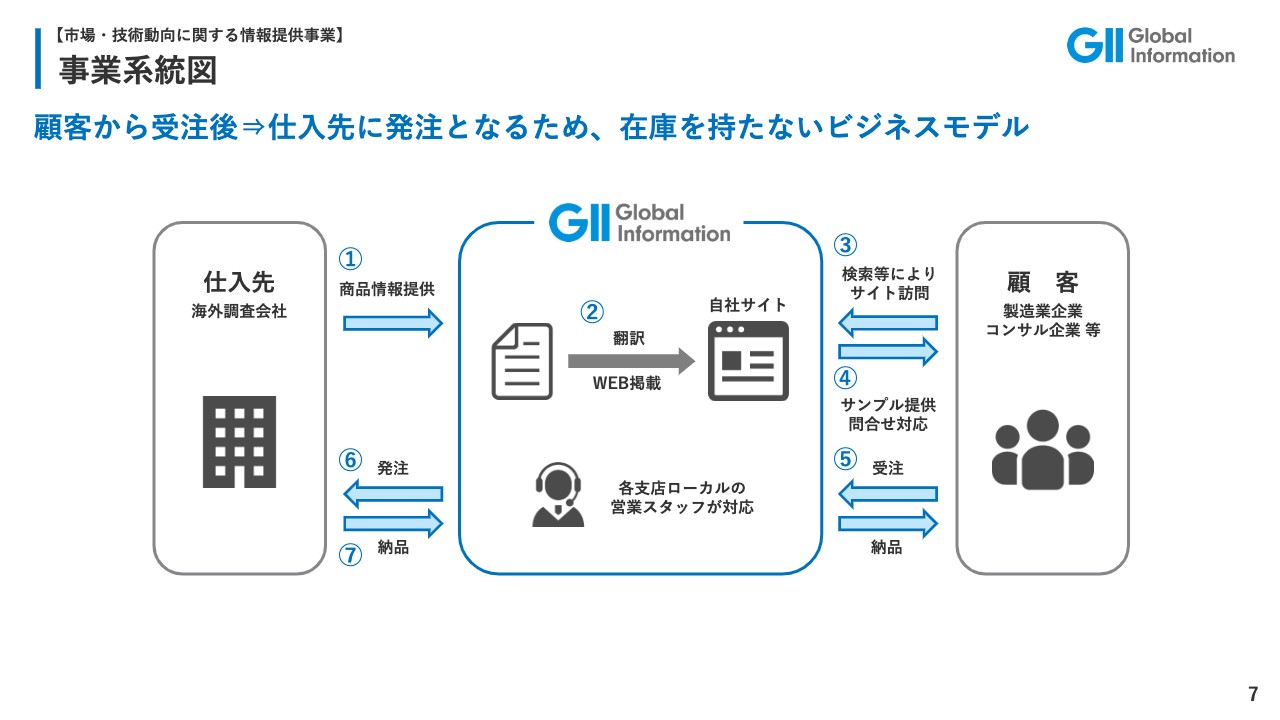

調査レポートの販売の仕組みをご説明します。スライド左に「仕入先」と記載していますが、これは海外の調査会社・出版会社がテーマを決めて調査を行い、市場規模や参入企業のコンペティションの状況、将来予測などを出版物として発行します。なお、基本的にすべて英語となります。

出版物が完成すると、調査内容について目次などの商品情報を提供してもらいます。それに基づき、私どもはWeb上でプロモートを行います。英語の出版物を日本語、韓国語、中国語に翻訳して、自社サイトに掲載します。

お客さまは主に検索エンジンで、私どもがプロモートする商品を探します。最終的に購入していただくと納品となります。その間、問い合わせ対応も行います。

受注すると当日のうちに仕入先に発注をかけます。納品物は、基本的に電子メールのアタッチメントでお客さまに納品します。受注後に仕入先へ発注するため、在庫を持たないビジネスとなります。

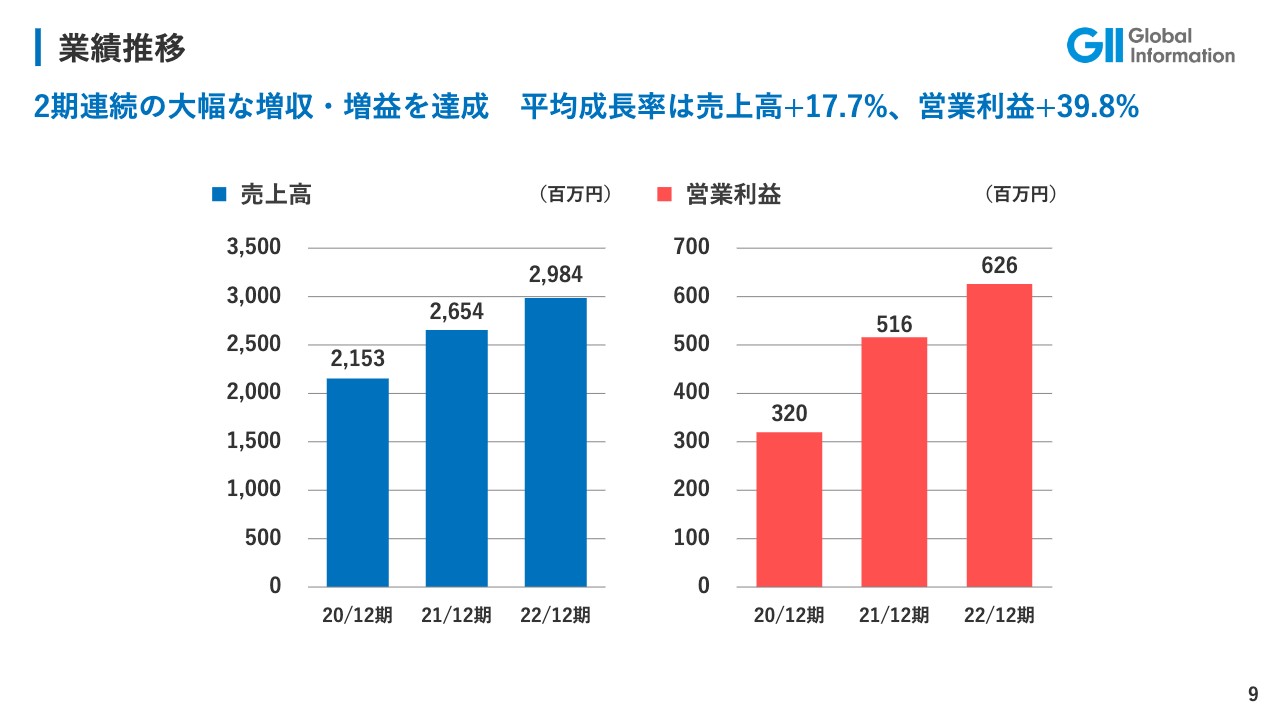

業績推移

2022年12月期決算概要についてご紹介します。スライドには、2020年度から2022年度にいたる3年間の売上高を青い棒グラフで、営業利益を赤い棒グラフで表しています。平均成長率は、売上高がプラス17.7パーセント、営業利益がプラス39.8パーセントです。

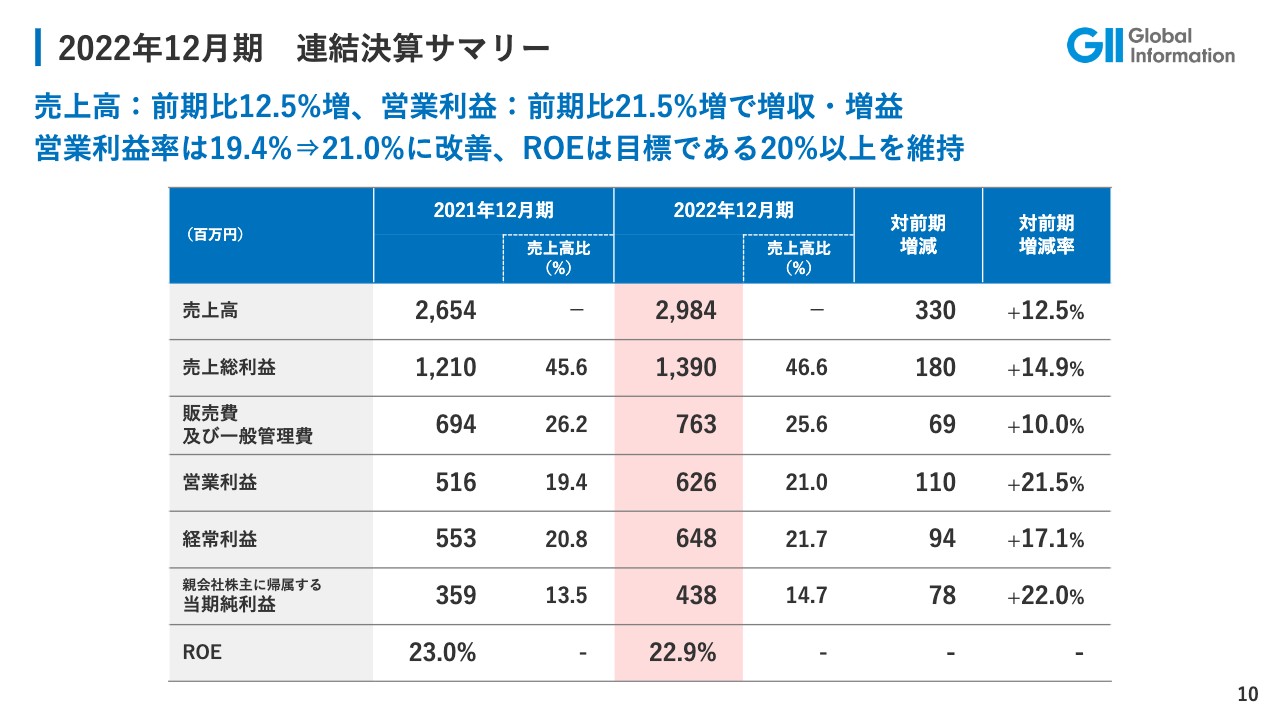

2022年12月期 連結決算サマリー

売上高は前期比プラス12.5パーセント、売上総利益は前期比プラス14.9パーセント、販売費及び一般管理費は前期比プラス10パーセント、営業利益は前期比プラス21.5パーセントです。

経常利益は前期比プラス17.1パーセント、親会社株主に帰属する当期純利益はプラス22パーセントとなりました。ROEは2021年度が23パーセント、2022年度が22.9パーセントと、ほぼ同じ水準となっています。

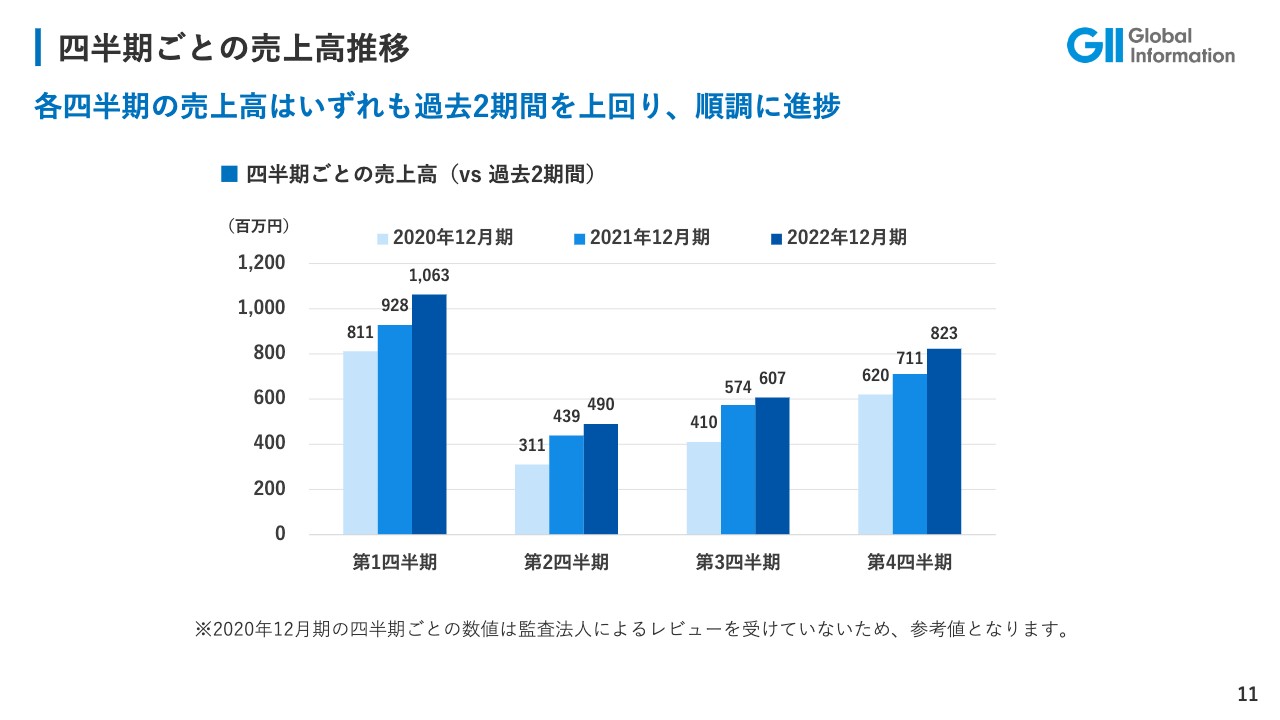

四半期ごとの売上高推移

スライドをご覧ください。過去3年間の四半期ごとの売上構成をグラフに表しました。第1四半期は、2020年度が8億1,100万円、2021年度が9億2,800万円、2022年度が10億6,300万円となりました。

第2四半期、第3四半期、第4四半期も2020年度から2022年度にかけて増加していると同時に、私どもの売上は第1四半期に重点があることがわかります。

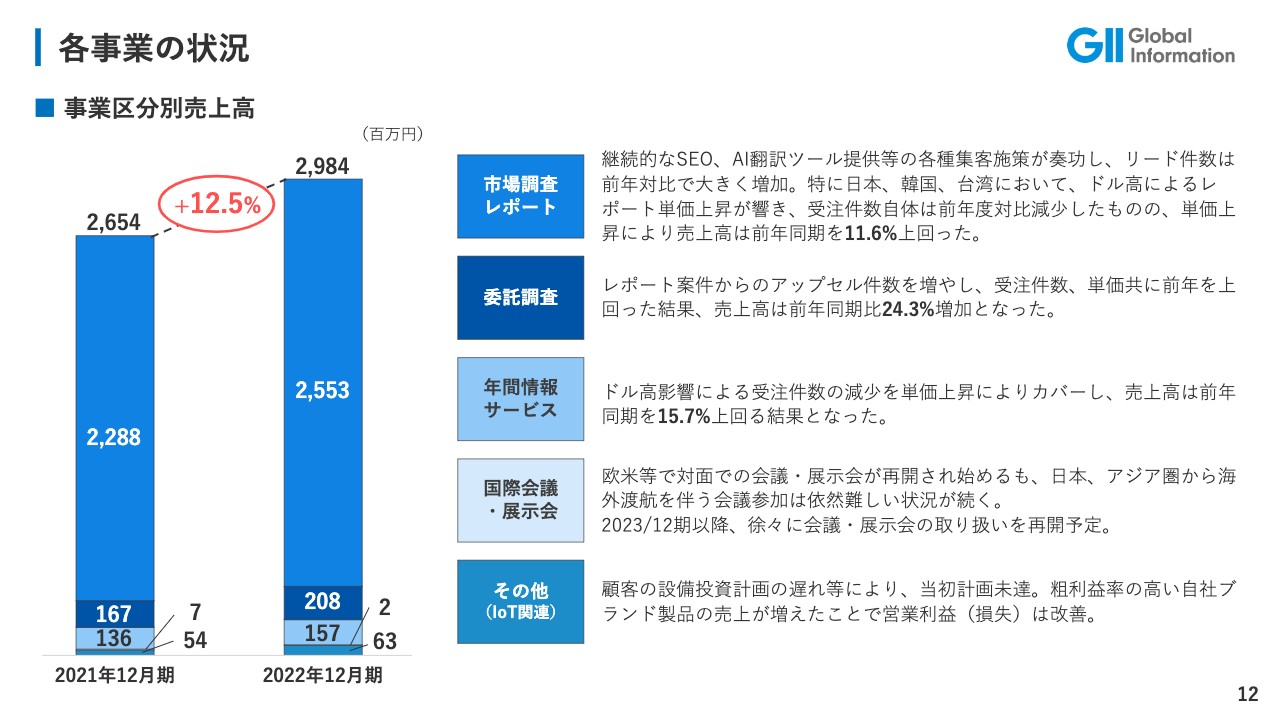

各事業の状況

市場調査レポート事業は、継続的なSEO、AI翻訳ツール提供などを行い、リード件数が前年同期比で大きく増加しています。特に日本、韓国、台湾において、ドル高によるレポート単価上昇が響き、受注件数自体は前年同期より減少したものの、売上高は前年同期比プラス11.6パーセントとなりました。

スライド左には、2021年12月期と2022年12月期の売上高を表した棒グラフを記載しています。売上高は、前年同期比でプラス12.5パーセントとなりました。

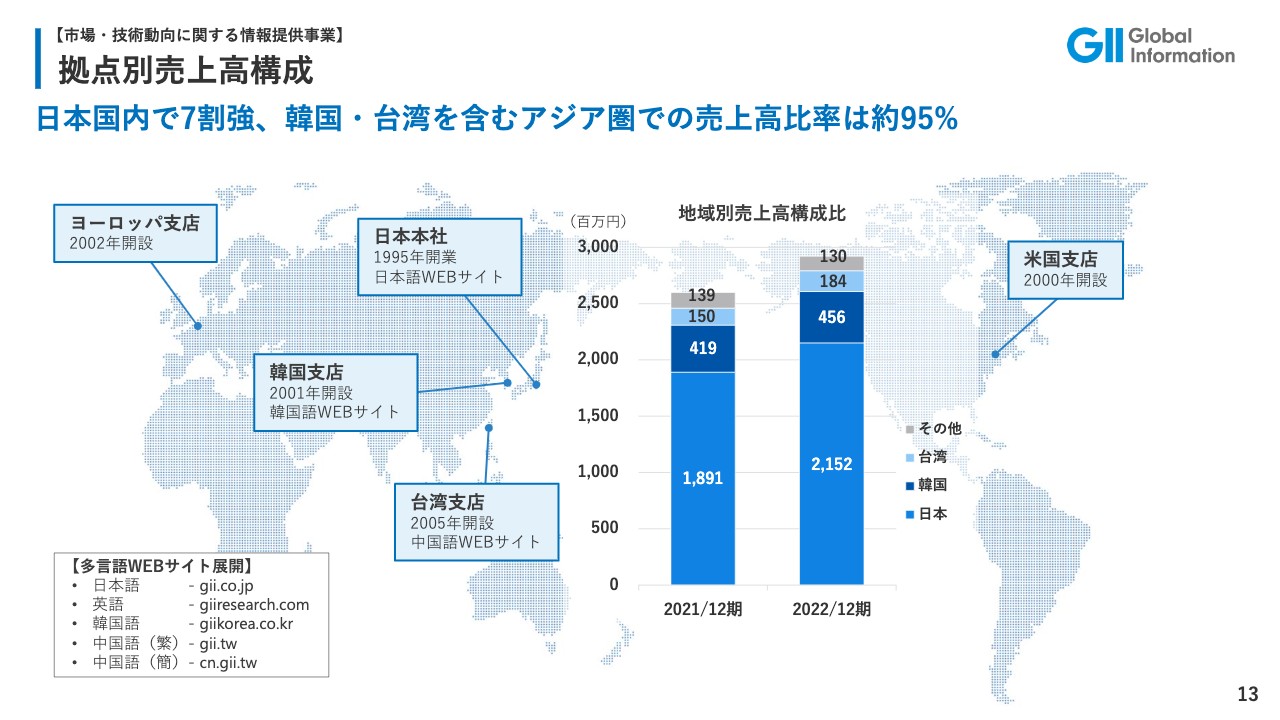

【市場・技術動向に関する情報提供事業】拠点別売上高構成

国内だけでなく海外にも拠点があります。日本本社は1995年に開業し、日本語Webサイトを作っています。韓国支店は2001年に開設され、韓国語のWebサイトを持っています。台湾支店は2005年に開設され、中国語のWebサイトでプロモーションをしています。

米国支店が2000年に、ヨーロッパ支店が2002年にそれぞれ開設され、これらの国でビジネスを行っています。

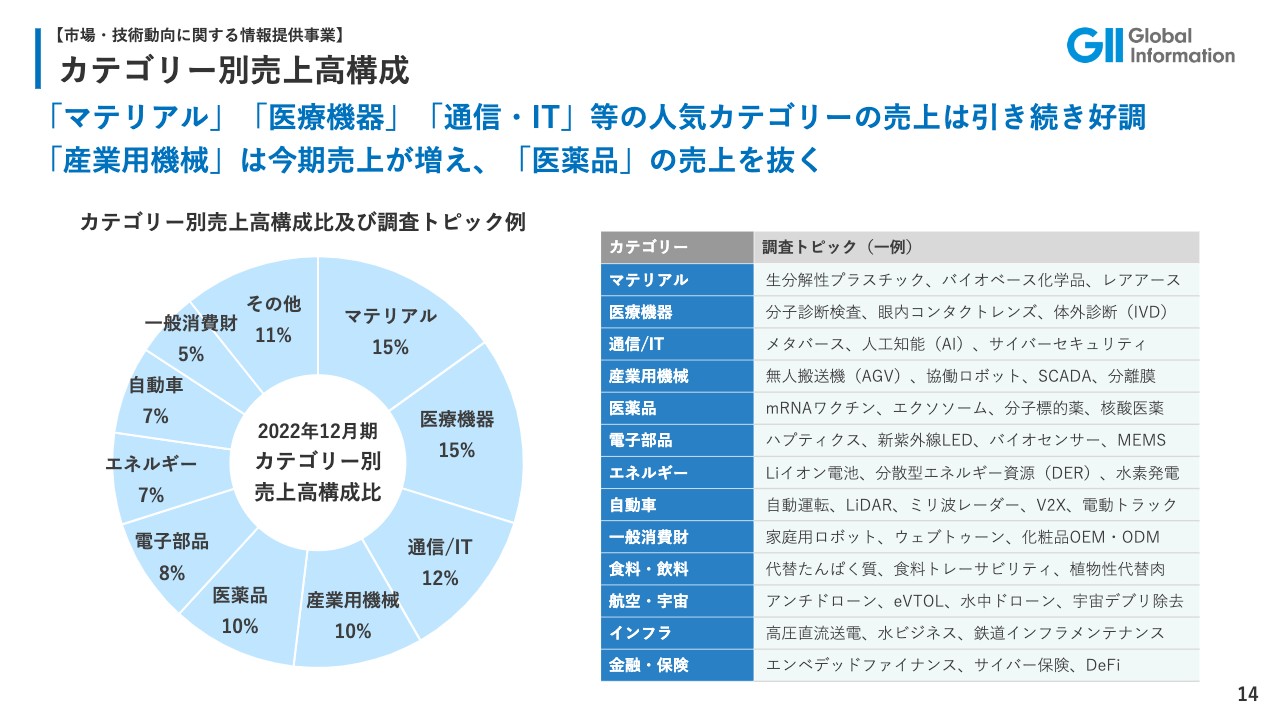

【市場・技術動向に関する情報提供事業】カテゴリー別売上高構成

カテゴリー別売上高構成を円グラフにまとめました。売上高の15パーセントを「マテリアル(材料)」が占め、次に「医療機器」、「通信/IT」、「産業用機械」と続き、これらで約50パーセントとなります。残りが「医薬品」、「電子部品」、「エネルギー」、「自動車」、「一般消費財」となり、多岐にわたるカテゴリーを取り扱っています。

マテリアルが15パーセントを占めるとお話ししましたが、どのようなテーマの市場調査報告書を販売しているか、スライド右側に一部例を記載しています。例えば、生分解性のプラスチック、バイオベース化学品、レアアースが、具体的な商品のテーマになっています。

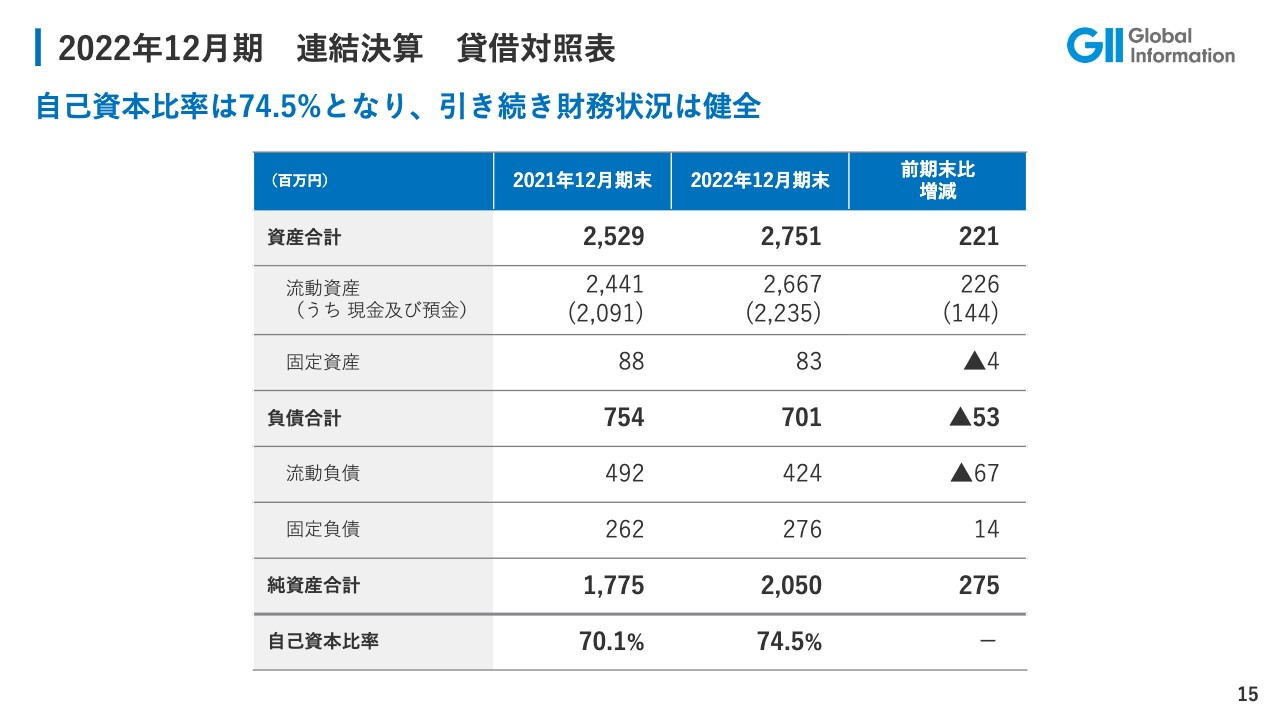

2022年12月期 連結決算 貸借対照表

2022年12月期連結決算の貸借対照表についてご説明します。自己資本比率は74.5パーセントで、引き続き健全な財務状況です。資産合計は25億2,900万円から27億5,100万円と、2億2,100万円の増加となりました。

純資産合計は前期末比で増加となり、自己資本比率も70.1パーセントから74.5パーセントに増加しました。

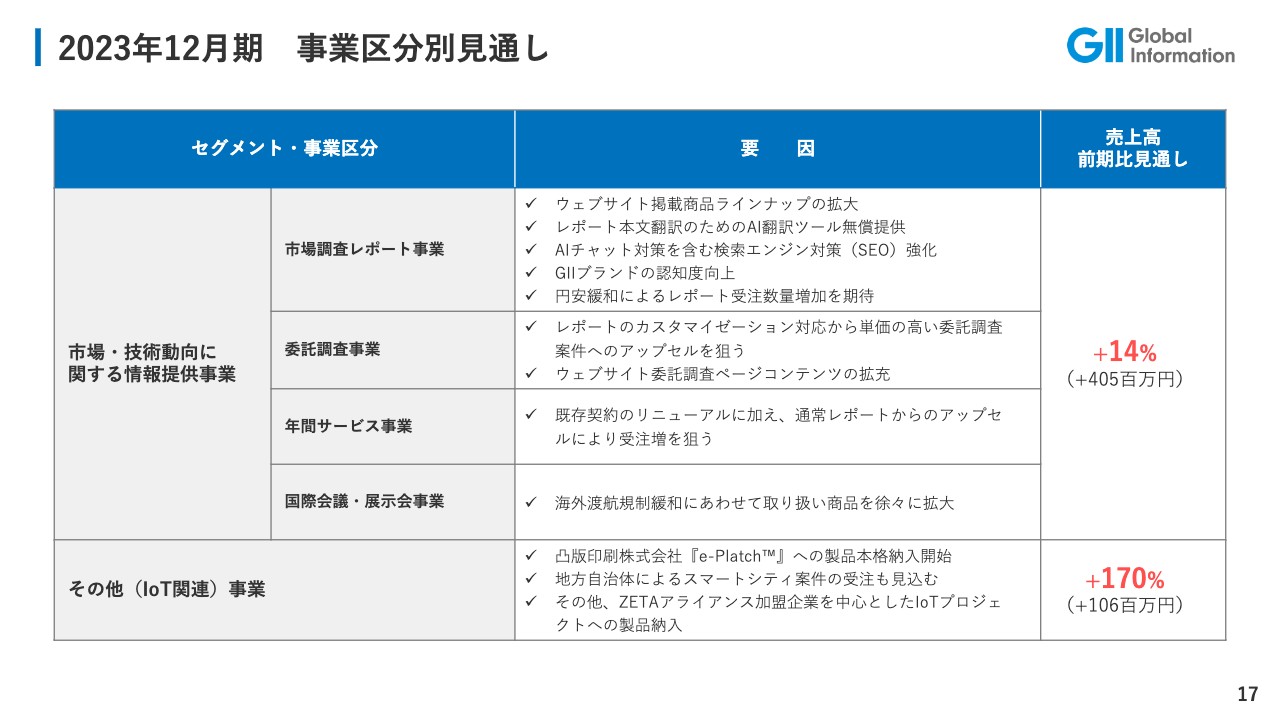

2023年12月期 事業区分別見通し

2023年12月期の業績見通しについてご説明します。

まず初めに、当社の一番大きな事業である市場調査レポート事業に関して、2023年にどのような取り組みを行うかをお話しします。

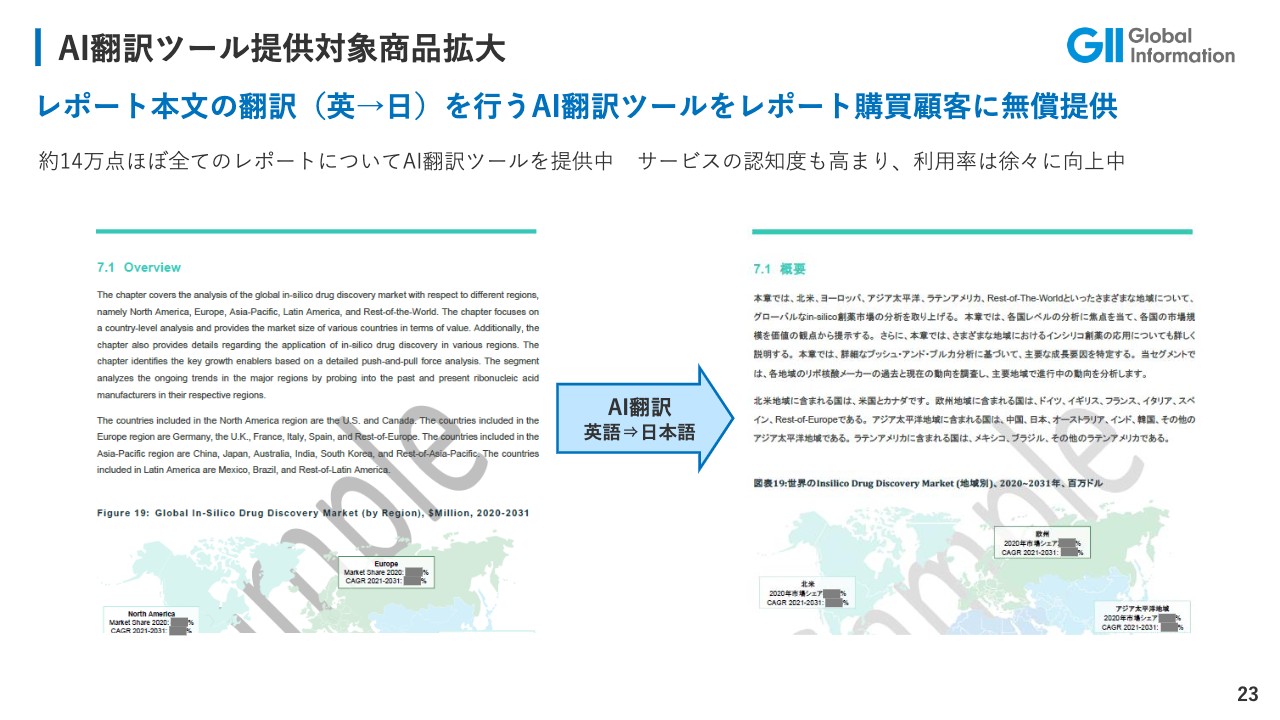

1つ目は「Webサイト掲載商品のラインナップの拡大」、2つ目は「レポート本文翻訳のためのAI翻訳ツール無償提供」です。著作権の問題などがあり、私どもで翻訳することはできないため、お客さまに納品する商品は英語版となります。そのため、英語のレポートを納品した後に、AIを使った翻訳ツールを無償で提供して、お客さまに翻訳していただくかたちを取っています。こちらは普通の翻訳ツールとは異なり、レポートに特化しています。翻訳してもレポートにある数値情報やグラフ、テーブルが崩れない仕組みです。

3つ目は「AIチャット対策を含む検索エンジン対策の強化」です。これも新しいツールが出てきており、今後、どういう取り組みをするかが重要になります。

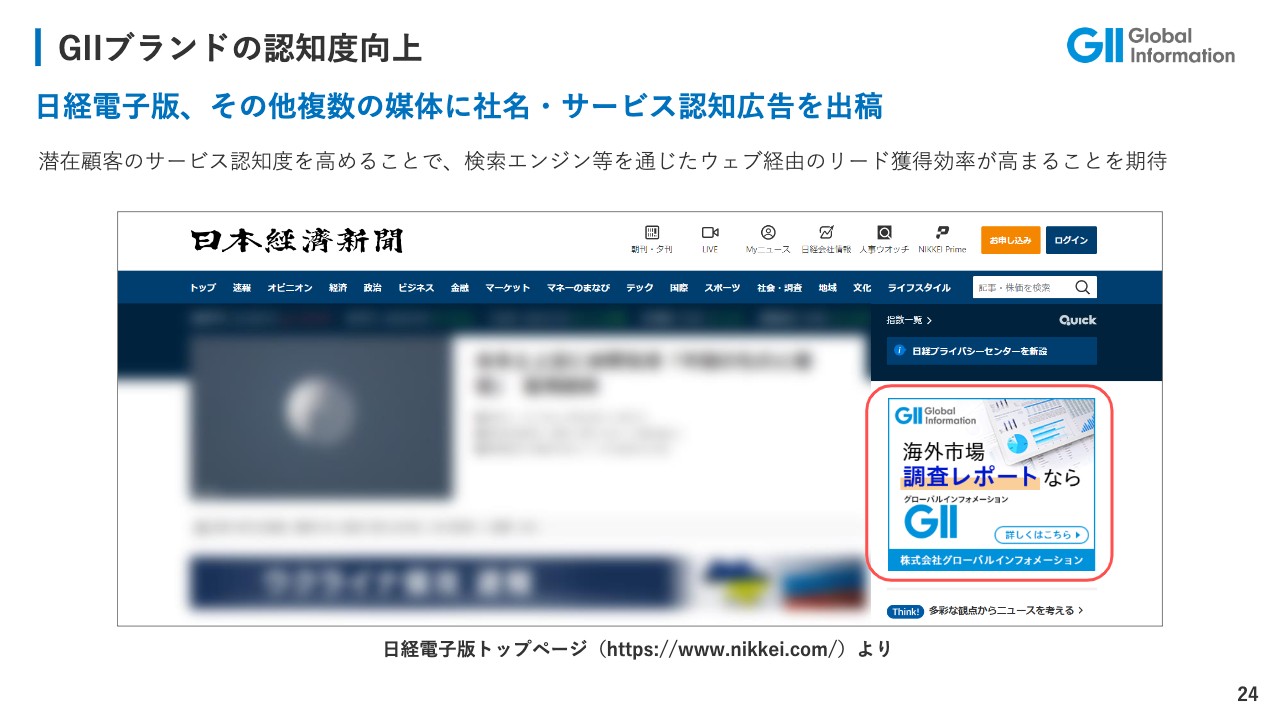

4つ目は、「GIIブランドの認知度向上」として、商品の拡販だけでなくブランドの認知度を高める努力をしています。

5つ目は、「円安緩和によるレポート受注数量増加の期待」です。2022年の秋口に1ドル151円くらいまで円安になりましたが、昨今では136円ほどになっています。値段はあまりブレないように努めていますが、もともとがドルベースであり、お客さまにお支払いいただく金額は円転換した後の値段です。以上が、売上高の約85パーセントを占める市場調査レポート事業の今後の拡大要因です。

委託調査事業では、レポートのカスタマイゼーションが挙げられます。お客さまからの「このレポートのここを変えてほしい」「新しいものを追加してほしい」などのご要望や、新規のお客さま特有のニーズを満たすような委託調査を行っています。

次に年間情報サービス事業です。市場調査レポートが一時点の情報であるのに対して、年間情報サービスは1年間継続した情報を提供するビジネスです。通常レポートからのアップセルにより、こちらの受注増を狙います。

国際会議・展示会事業は、海外渡航の規制緩和にあわせて取り扱い商品を徐々に拡大しています。子会社であるギブテックのIoT関連事業については後ほどご説明します。

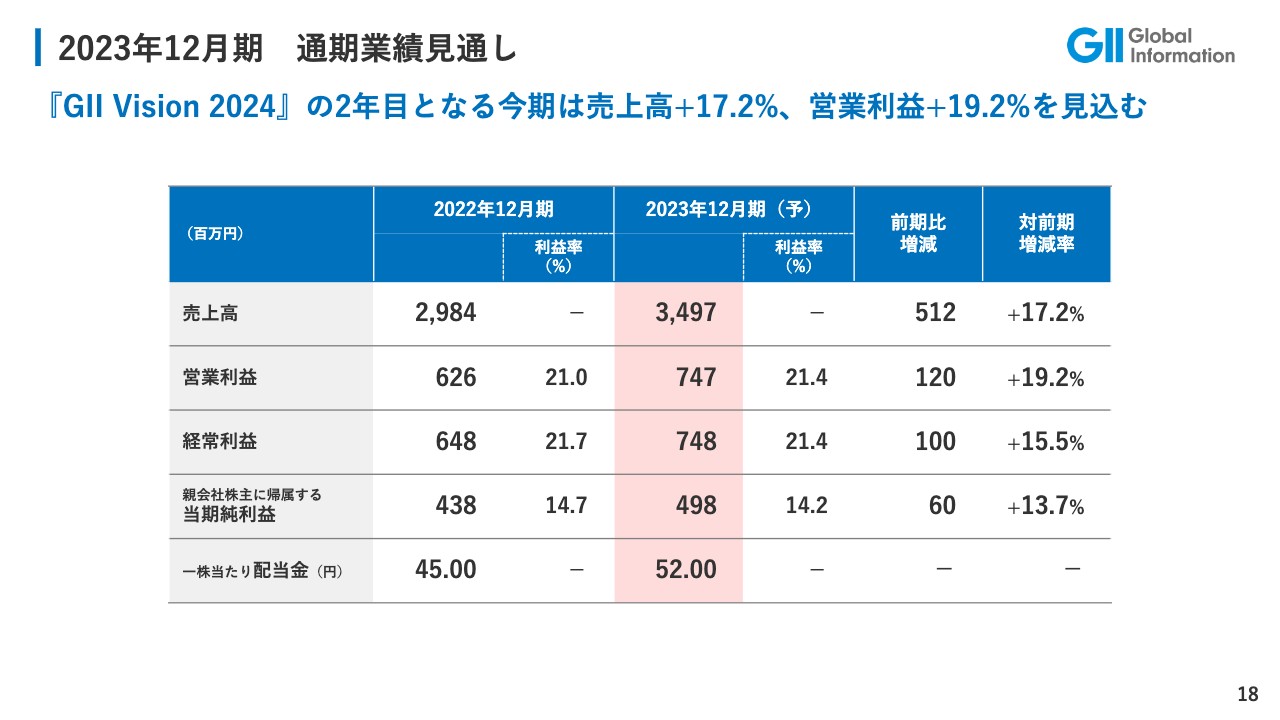

2023年12月期 通期業績見通し

2023年12月期の通期業績見通しです。「GII Vision 2024」の2年目となる今期において、売上高は2022年12月期の29億8,400万円から、プラス17.2パーセントの35億円近い数字を見込んでいます。営業利益は前期比プラス19.2パーセント、経常利益は前期の6億4,800万円からプラス15.5パーセントの7億4,800万円の想定です。

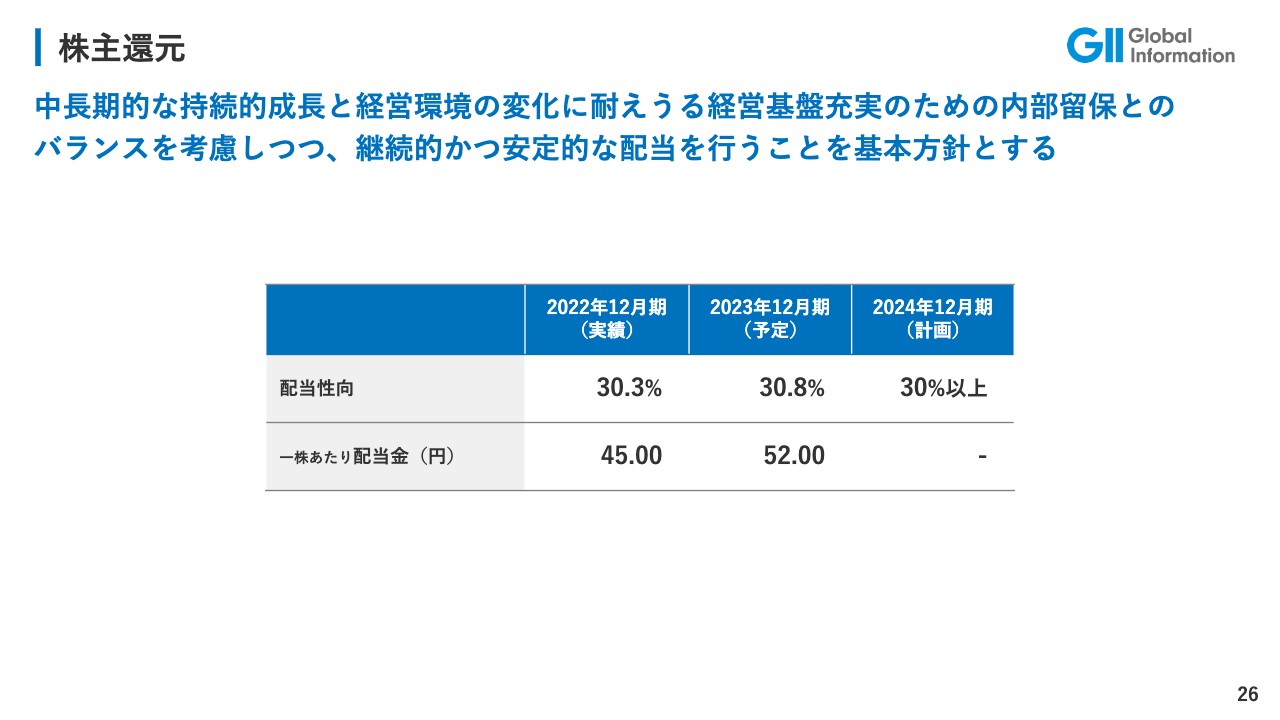

親会社株主に帰属する当期純利益は、前期比プラス13.7パーセントの4億9,800万円を目指しています。配当については、今後のビジネス拡大を考えて、前期の45円から52円に増配を予定しています。

中期経営計画

中期経営計画「GII Vision 2024」の重点施策についてお話しします。1つ目は「収益基盤の強化」、2つ目は「次なる成長に向けた投資」、3つ目は「ESGを意識したSDGs経営の推進」、4つ目は「目標とする経営指標の達成」、5つ目は「株主価値の向上」です。こちらの重点施策を基に、計画を進めていきます。

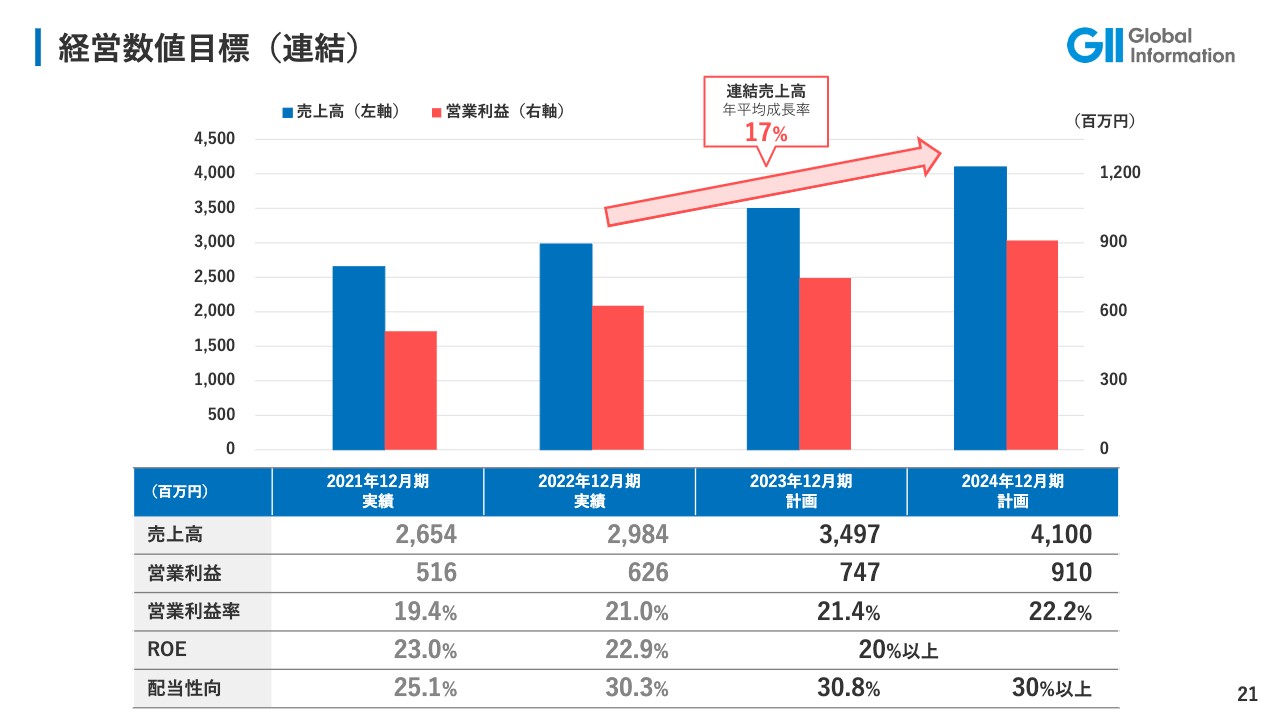

そして、2024年12月期には、売上高41億円、営業利益9億円、営業利益率22パーセント、ROE20パーセント以上を目指しています。

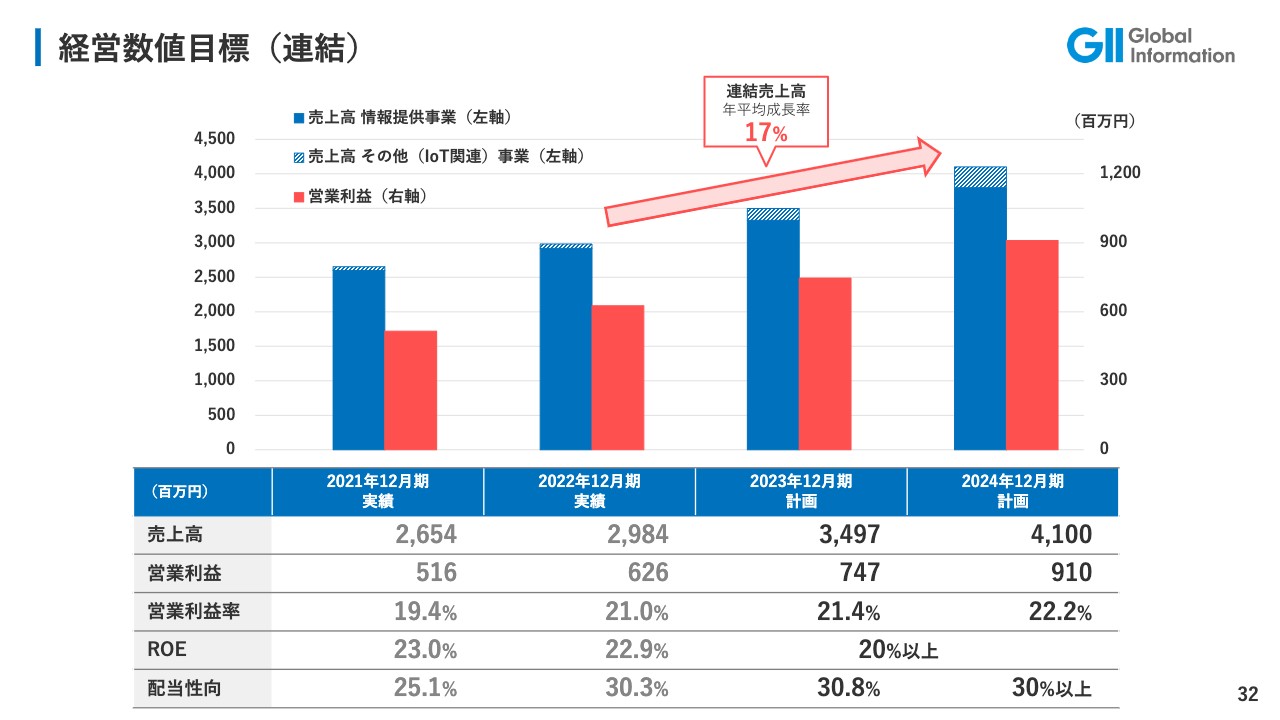

経営数値目標(連結)

スライドに数値目標を記載しています。2024年度は中期経営計画の最終年度で、売上高は41億円、営業利益は9億1,000万円、営業利益率は22.2パーセント、配当性向は30パーセント以上を維持していく目標です。

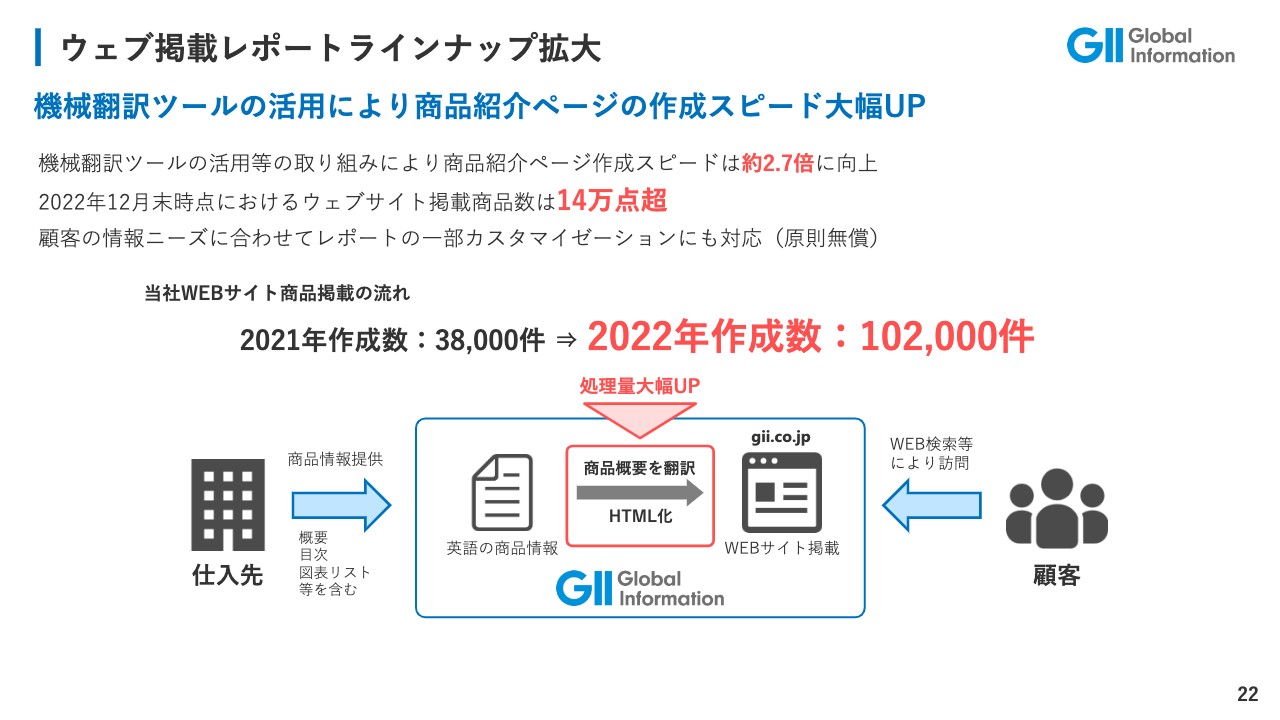

ウェブ掲載レポートラインナップ拡大

「ウェブ掲載レポートラインナップ拡大」の背景として、昨今、機械翻訳ツールの精度が非常に良くなっており、私どもが日本語・韓国語・中国語の商品紹介ページを作る際の作成スピードも従来の約2.7倍に向上しています。

2022年12月末時点におけるWebサイトの商品掲載数は約14万点でした。お客さまの情報ニーズにあわせたレポートの一部カスタマイゼーションにも、原則無料で対応しています。また、私どもがWeb掲載している商品は、2021年に作成したものが3万8,000件、2022年に作成したものが10万2,000件と大幅に増加しています。

Web掲載の一連の流れをスライド下部に記載しています。仕入先である調査会社や出版社から商品情報をいただき、それをアジア言語に翻訳してHTML化し、Webサイトに掲載します。お客さまにはそのWebサイト上で商品の検索と注文をしていただきます。そして、受注後に、当社から仕入先に発注をかけるという流れです。

AI翻訳ツール提供対象商品拡大

当社が提供する商品そのものは英語で、AI翻訳ツールを使って日本語に翻訳していただきます。スライド左側の画像は、私どもが提供する英語の情報で、右側の画像は、AI翻訳ツールで翻訳した結果です。お客さまの企業内部でこのツールを使って翻訳していただくサービスは、非常に好評となっています。

GIIブランドの認知度向上

GIIブランドの認知度向上についてです。これにはさまざまな方法がありますが、最近では日経電子版やその他の複数の媒体に社名・サービス認知広告を出稿しています。スライドに記載のとおり、日経電子版では私どもの社名が表示される仕様になっています。

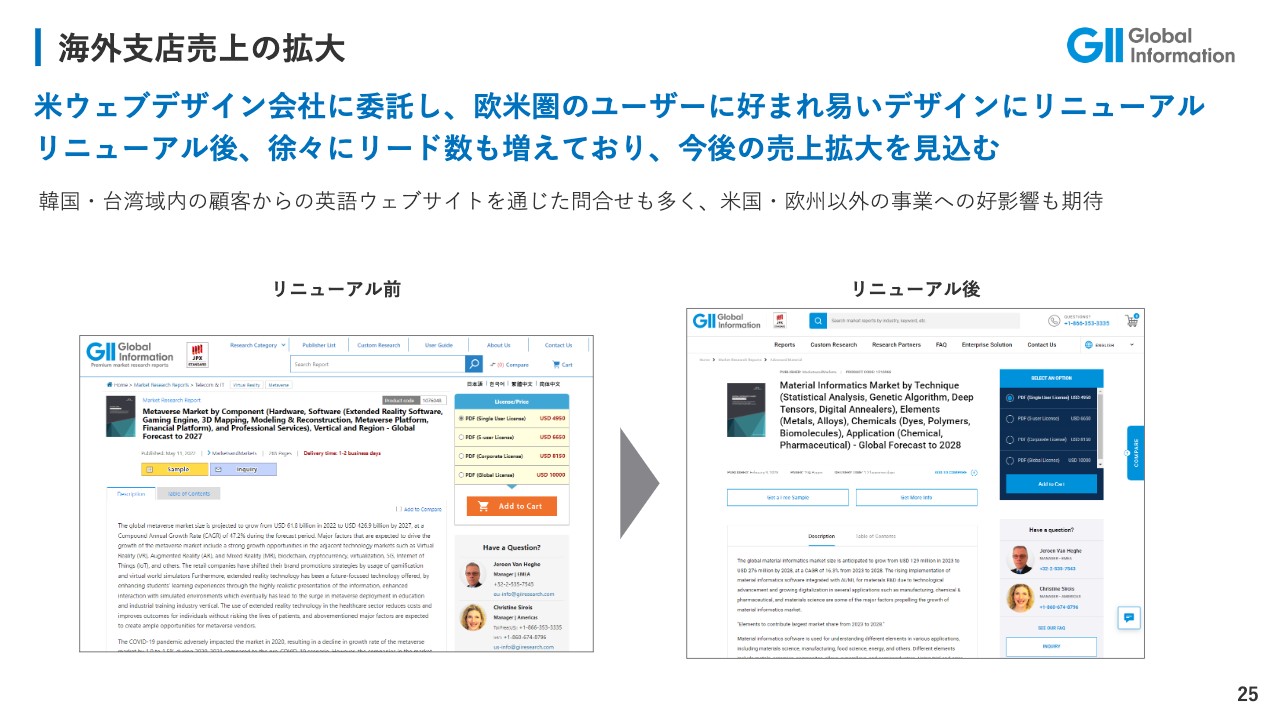

海外支店売上の拡大

海外支店についてご説明します。英語のサイトをアメリカのWebデザイン会社に委託し、欧米圏のユーザーに好まれやすいデザインにリニューアルしました。リニューアル後、徐々にリード数も増えており、今後の売上拡大を見込んでいます。こちらの対象は北米・ヨーロッパです。

株主還元

株主還元についてです。中長期的な持続的成長と経営環境の変化に耐えうる経営基盤充実のために、内部留保とのバランスを考慮しつつ、継続的かつ安定的な配当を行うことを基本とします。今期の配当は1株あたり52円の予定です。

【その他(IoT関連)事業】株式会社ギブテック 事業内容

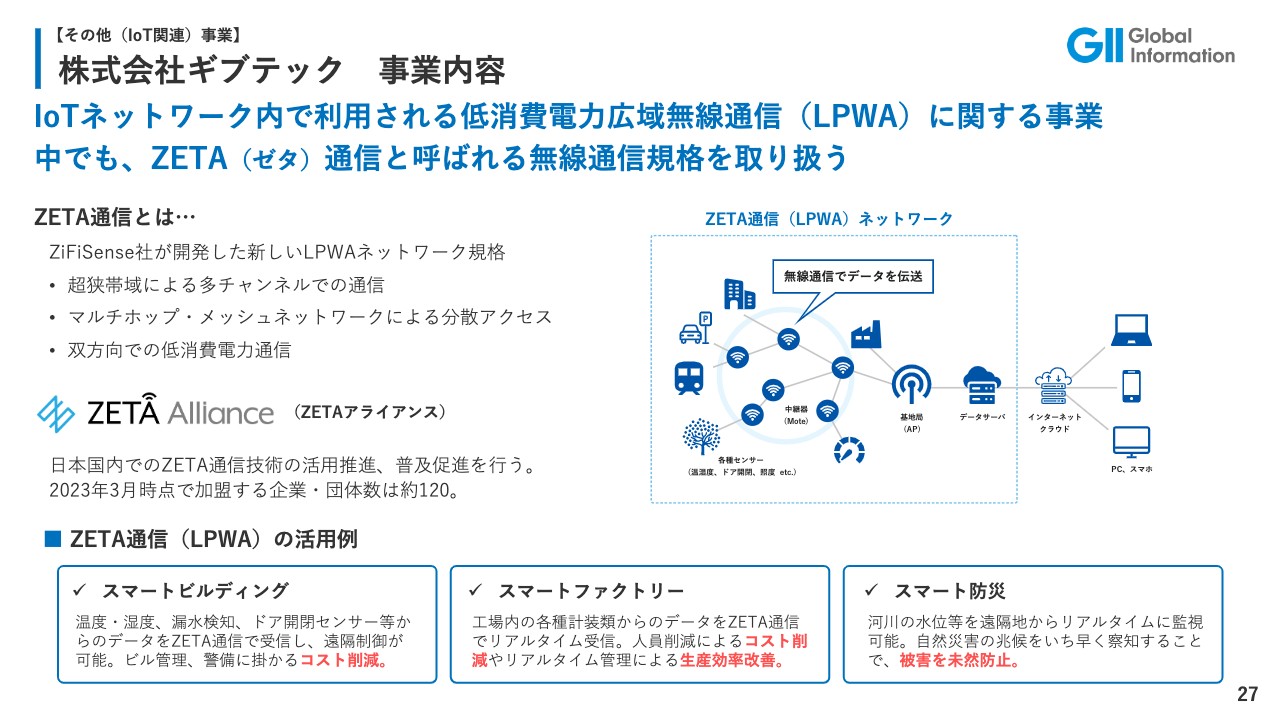

樋口荘祐氏(以下、樋口):常務取締役、マーケティング部長の樋口です。子会社のギブテックの事業内容と業績については、ギブテック代表を兼任している私からご説明します。子会社のギブテックでは、IoTネットワークの中でも低消費電力広域無線通信(LPWA)に関する事業を行っています。

LPWAについては、スライド右側に模式的に示しています。IoTネットワークの中には、4G・5Gといった携帯のキャリア通信が届かない一部エリアや、4G・5G・光回線では少々オーバースペックになってしまうデータ通信があります。そのような事例に対し、比較的安価で簡易なネットワークを構築できる無線通信の方式として、LPWAが今後IoTネットワークの中で重要な役割を占めていくと言われています。

LPWAの技術の中でも、私どもはZETA通信と呼ばれる無線通信の規格を取り扱っています。ZETA通信は、LPWAの中でも比較的新しい通信規格で、他の通信規格にはない優れた技術的な特徴を持つことから、近年注目が集まっています。ZETA通信やLPWAは、スライド下部に記載しているようなIoTシステムの中で使われていくことが期待されています。

日本でも非常に注目されており、現在、日本国内で活用推進や普及促進を中心的に行っているのがZETAアライアンスという団体です。2023年3月時点で120社を超える企業・団体が加盟しており、当社のお客さまでもある凸版印刷や東京建物、NTTドコモ、ソフトバンクなどの有名企業が名を連ねています。私どももZETAアライアンスに加盟し、日本国内での活用推進・普及促進の取り組みに参加しています。

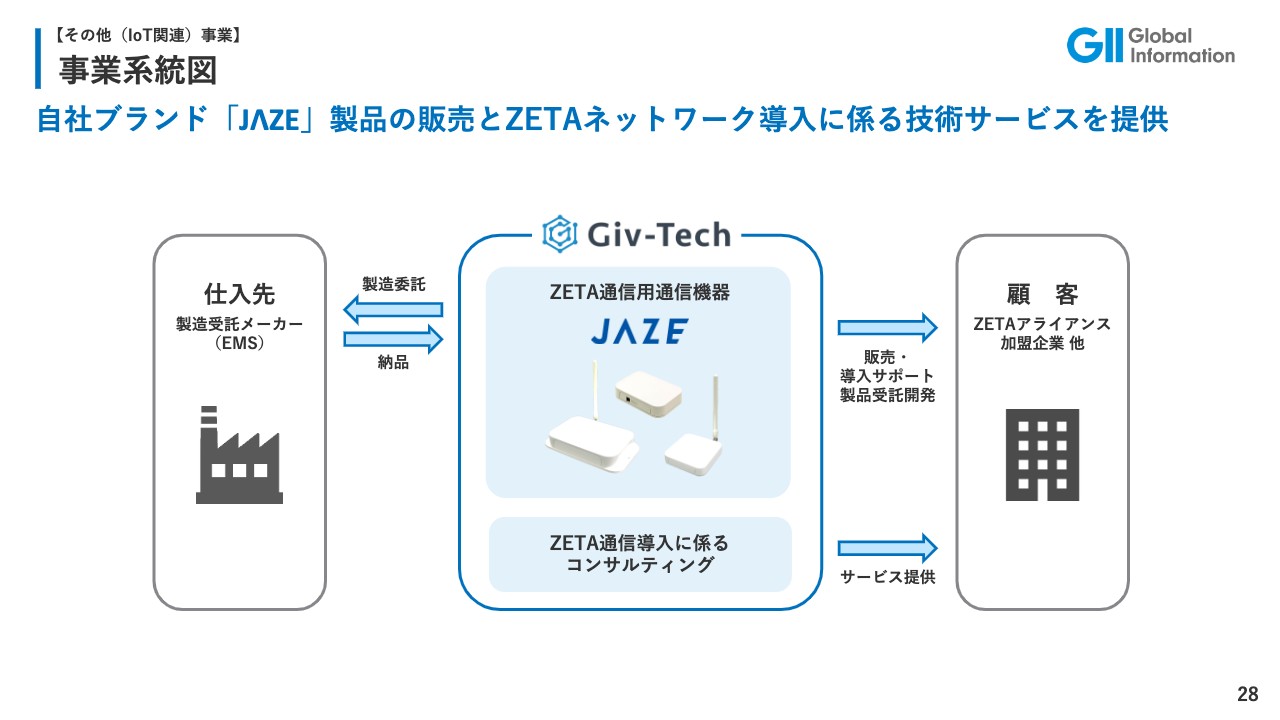

【その他(IoT関連)事業】事業系統図

ZETA通信技術を取り扱う自社ブランド「JAZE」を立ち上げ、無線通信用通信機器の製造・販売を行うメーカーとして事業を行っています。メーカーといっても自社工場を持っているわけではなく、仕入先となる製造受託メーカーにすべての製造を委託し、製造されたものを私どもがお客さまに販売・納入するという流れです。「JAZE」にお客さまの求める製品がない場合には、新しい製品の受託開発等もサービスとして請け負っています。

また、当社のエンジニアがZETA通信の導入を検討されているお客さまに対して、技術的なコンサルティングやサポートを提供する事業も並行して行っています。

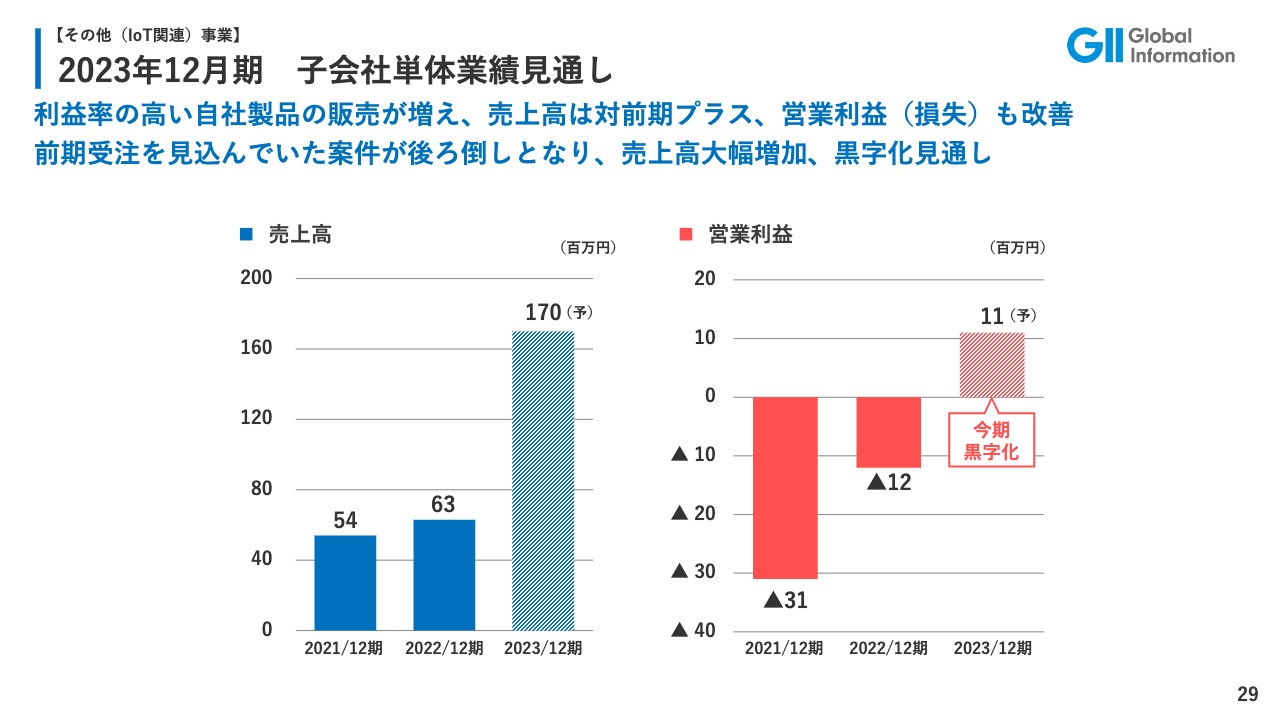

【その他(IoT関連)事業】2023年12月期 子会社単体業績見通し

これまでの業績と今期の見通しについてです。2022年12月期については、半導体不足や製品供給の遅れ等が発生し、業界全体で停滞感がありました。当社のお客さまも、IoT製品を使ったサービス展開が少し遅れていました。

その影響を受け、当初の計画値は未達となってしまったのですが、前期からは若干売上高が増加し6,300万円で着地しています。計画の遅れについては、2023年12月期に後ろ倒しになり、今後計上されていくと考えているため、今期の売上高は1億7,000万円を見込んでいます。

営業利益は、自社製品ブランドにおいて比較的粗利率の高い製品の販売が増えたことにより、2021年12月期と比べると若干営業損失を圧縮できましたが、最終的には1,200万円の赤字で着地しました。こちらについても1年ほどの遅れがあり、製品の納入増加に伴って営業利益も増えていくため、今期の営業利益は1,100万円と黒字化が見込めるのではないかと考えています。

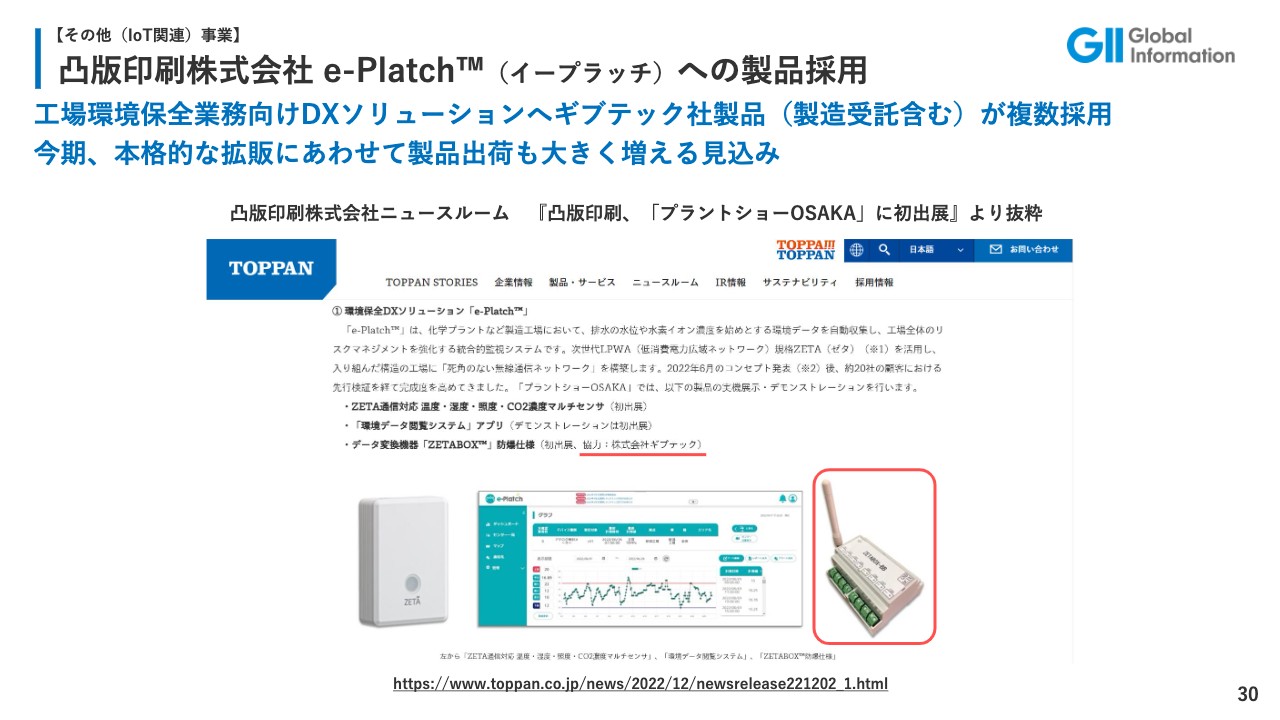

【その他(IoT関連)事業】凸版印刷株式会社 e-Platch(イープラッチ)への製品採用

今期の黒字化の数値計画を裏付けるトピックを1つご紹介します。我々の主要なお客さまである凸版印刷は、工場環境保全業務向けのDXソリューションとして「e-Platch(イープラッチ)」というサービスを展開しています。

このソリューションの中に、ギブテックの「JAZE」製品を複数採用していただいており、また、一部、凸版印刷の社名で発売される製品一式についても当社が製造受託し、製品を供給することも増えています。今後、製品出荷に伴って売上は増えていく想定です。

スライド中央に掲載しているのは、凸版印刷のWebサイトのニュースリリースを抜粋したものです。大阪で開催された「プラントショーOSAKA」という展示会で、DXソリューション「e-Platch」が実際に出展されました。この中で、私どもの社名とともに、製品の写真やソリューションのアピールがすでに行われています。

この他にも同様のかたちで、複数の展示会に出展しています。凸版印刷からは「4月以降に本格的に拡販する」とお話がありました。製品の出荷や納入実績を十分に積み上げることで、今期の黒字化に向けた取り組みをしっかりと続けていきたいと思っています。

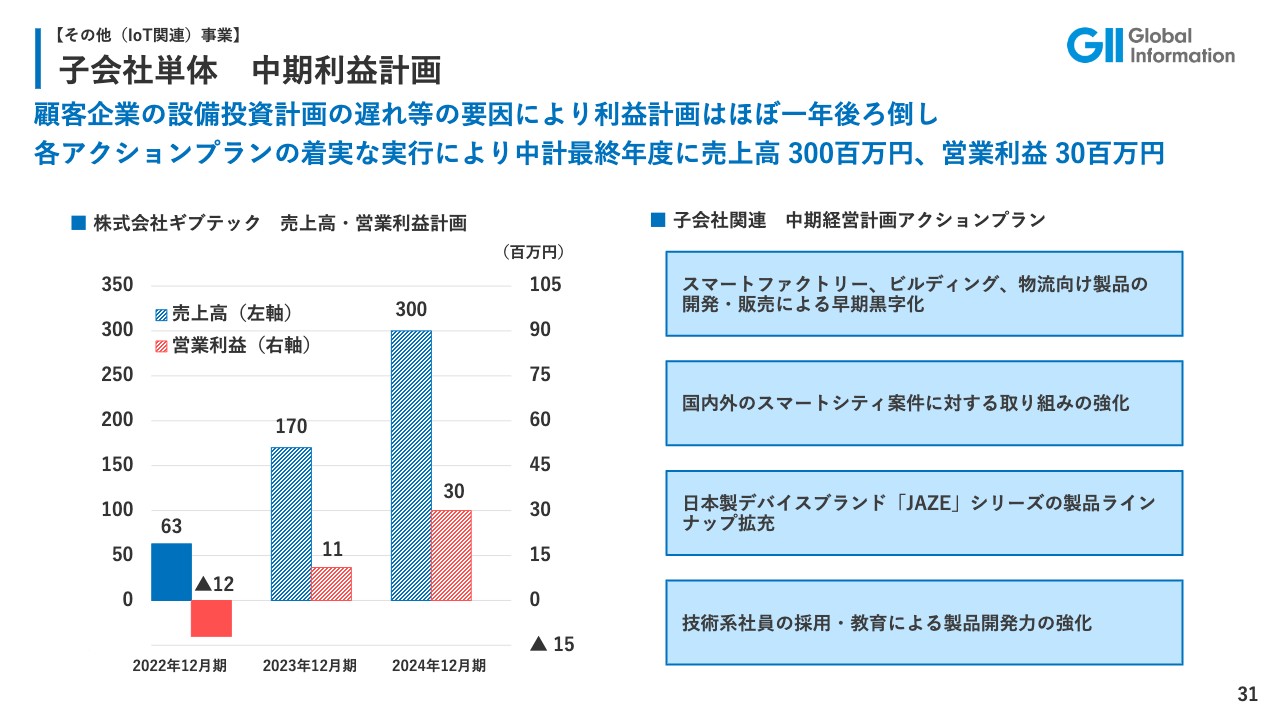

【その他(IoT関連)事業】子会社単体 中期利益計画

中期経営計画期間の子会社単体の利益計画の数値をスライドに記載しています。進行期の今期の計画については、売上高1億7,000万円、営業利益1,100万円を見込んでいます。2024年12月期においては、凸版印刷をはじめ、ZETAアライアンス加盟各社への納入実績をさらに積み上げ、売上高3億円、営業利益3,000万円を見込んでいます。

数値計画の達成に向けた具体的なアクションプランについてご説明します。1つ目は、主にZETAアライアンスの加盟企業が展開しているスマートファクトリー、スマートビルディング、スマート物流等のIoTのソリューションに対し、当社の製品を十分にアピールし、納入していきます。堅実に積み重ねることで、2023年12月期中の黒字化を目指します。

2つ目は、ZETAアライアンスに加盟している企業の中には、海外、特に東南アジアに向けて、同様のIoTシステムやIoTソリューションを輸出、販売していく動きがあります。そのようなところにも、私どもの製品を十分にアピールし、導入していただけるように努力を続けていきたいと考えています。

3つ目、4つ目は、ZETAアライアンス加盟各社からの製品ニーズにお応えしていく上で、やはり製品ラインナップの拡充は欠かせない要素になってくると考えています。そのためには、新しい製品の開発力を向上させ、さらに開発スピードを上げていく必要があり、技術的なバックグラウンドを持つ社員の採用・教育を実施し、体制の強化を図っていきたいと考えています。

経営数値目標(連結)

最後に、連結数値目標についてご説明します。市場情報の提供事業における売上を、十分に成長させていくことに加え、子会社ギブテックの売上や納入実績をしっかりと積み上げることにより、中期経営計画の最終年度となる2024年12月期には、売上高41億円、営業利益9億1,000万円という数値目標の達成に向けて、努力を続けていきたいと考えています。

質疑応答:為替相場の市場調査レポート事業への影響について

「市場調査レポート事業は、ドル高による単価上昇の影響をどの程度受けたのでしょうか?」というご質問です。

小野:2022年の秋には、ドル円のレートが151円まで上がり、現在は136円に回帰しています。為替の影響が当社のビジネスにどのような影響を与えるのかをご説明します。私どもが販売している商品の定価はドル建てのため、円安になると、円定価が高くなります。これに伴い、売上自体は増えますが、値段が高くなるにしたがって、売上の個数は若干減少します。値段が上がり、個数が減るため、為替の影響は中立ぐらいだと考えています。今後ドル円のレートがどうなるかはわかりませんが、さらに少し円高になると、相応のインパクトがあるのではないかと思っています。

質疑応答:国際会議や展示会事業の海外での開催状況について

司会者:「今期以降、国際会議・展示会事業の取り扱いを徐々に再開する予定とのことですが、海外における昨年度の開催状況や今年度の見通しについて詳しく教えてください」というご質問です。

小野:海外の国際会議・展示会は、新型コロナウイルス感染症が発生してから2022年度にいたるまで、ほぼゼロに近い開催状況でしたが、現在は回復しつつあります。この国際会議・展示会には、3つのケースがあります。まず、海外で開催され、日本からアメリカやヨーロッパに出向くケース、そしてリモートで参加するケースがあります。

そして、日本国内で開催されるケースです。こちらについては、昨年の秋口から、2023年に開催される会議のプロモーションを開始しています。結果として、現在は少しずつ参加人数が戻ってきています。まだ少ないのですが、2023年2月末時点で、参加者は31名。この31件のうち21件が、京都で開催されるバイオの会議です。

ちなみに、2019年は1,200件開催し、売上は2億6,000万ほどでした。それが過去3年近くでリモート開催分を除きゼロになっています。コロナ禍の終息とともにこのビジネスが増えていけば、2021年度、2022年度と比較し、2023年度は純増というかたちになると思っています。

質疑応答:市場調査レポート事業における仕入先の開拓について

司会者:「市場調査レポート事業における仕入先の新規開拓は、具体的にはどのように進めているのでしょうか? 最近はどの国が多いのでしょうか?」というご質問です。

小野:主力の市場調査レポート事業においては、新しい出版社や調査会社がないか、絶えず調査を実施しています。アメリカの当社事務所には、これを専門としている女性が在籍しており、「新しい出版社を探す」「契約条件を詰める」「実際に契約をする」といった仕事を行っています。これにより、出版社数や商品数はどんどん増えてきています。

現在は、インドの出版社や調査会社が非常に増えています。7年、8年前はありませんでしたが、新規の仕入先としては今やインドが相当部分を占めています。アメリカやヨーロッパにもありますが、数としては圧倒的にインドが多く、次いで、中国にも幾つかあります。

質疑応答:IoT関連事業の期ズレの影響について

司会者:「IoT関連事業について、前期は顧客の設備投資計画に遅れがあったとのことですが、この分はいわゆる期ズレで、今期の計画に含まれているという理解でよろしいでしょうか?」というご質問です。

樋口:前期に遅れが出た分は期ズレであり、今期に問題なく計上されるという認識です。私どもの計画というよりは、IoT業界全体の停滞感として、半年から1年ほど遅れていると感じていますが、しっかりと今期中に計上されるものと見込んでいます。その上で、今期は1億7,000万ほどの売上高になるのではないかと計画しています。

質疑応答:IoT関連事業の製造委託先のキャパシティについて

司会者:「現在、IoT事業における製造委託先のキャパシティは、売上で言うとどのくらいまで対応可能なのでしょうか?」というご質問です。

樋口:製造委託先のキャパシティについては、「台数として何台か」など、具体的な回答は出来かねますが、私どもが開示している中期経営計画の期間内に見込んでいる売上高程度であれば、現在の委託先で賄っていただけそうだという確認は取れています。

小野氏からのご挨拶

小野:みなさま、本日はお忙しい中、私どもの決算説明会にご参加いただき、誠にありがとうございました。今後とも全力を尽くしていくつもりですので、ご鞭撻のほどよろしくお願い申し上げます。

新着ログ

「情報・通信業」のログ