テスHD、2Q累計の連結業績は順調に推移 業績予想は売上高以下すべての項目を期初予想より上方修正

2023年6月期第2四半期決算説明

石脇秀夫氏:取締役会長取締役会議長の石脇でございます。先日のトルコ・シリアにおける大地震で多くの方々が亡くなられました。また、落ち着いてきたとはいえ、新型コロナウイルス感染症により現在も多くの方が亡くなっておられます。この場をお借りしまして、心より哀悼の意を表します。

本日は、テスホールディングスの2023年6月期第2四半期決算説明会にお越しいただき、誠にありがとうございます。2023年6月期より執行部分の経営について新経営陣にてスタートを切り、おかげさまで順調に離陸できました。

目次

山本一樹氏(以下、山本):テスホールディングスの山本です。本日はお忙しい中ご参加いただき、誠にありがとうございます。2023年6月期第2四半期決算についてご説明します。

今期より、スライドの目次のページに写真を入れており、今回は広島にあるオペレーション事業所からの初日の出の写真です。2023年の元旦はとても天気がよく、美しい日の出でした。

現在私たちを取り巻く環境は、依然として新型コロナウイルス感染拡大の影響や、円安や資材・エネルギー価格、金利の上昇など、先行きが見通せない状況が続いていますが、2023年もこの日の出のように、明るく輝き上昇する年にできればと思っています。

トップメッセージ

2023年6月期第2四半期の決算のポイントを、トップメッセージとしてまとめました。連結業績は順調に推移しており、この度売上高以下すべての項目について通期の業績予想を上方修正しました。

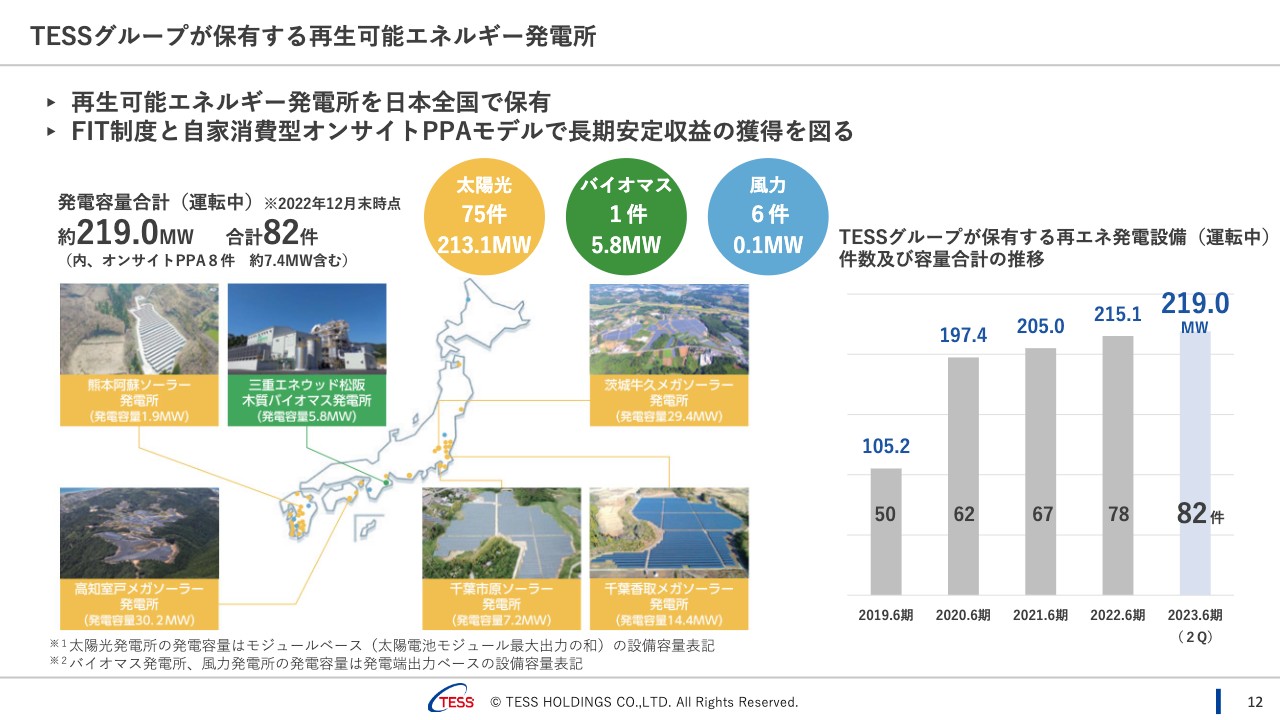

再エネ発電の発電容量合計は、2023年6月期第2四半期終了時点では稼働ベースで約219メガワット、82件となりました。

電気の小売供給は、2022年6月期末頃より、電源調達に関する売上原価増の影響を抑えるため供給電力量の縮小化を図ることに加え、既存の需要家への供給単価の引き上げ等の対応を順次行ってきました。その結果、現時点では計画を上回る水準で推移しています。

インドネシアのペレット製造の開発は、2022年末に国営パーム企業であるPTPN社と「EFBペレット製造事業」に関する協定書を締結しました。

サステナビリティに関しては、当社グループのマテリアリティ(重要課題)の特定プロセスとマトリクスを開示し、重点課題に取り組むための具体的なアクションを開始しています。

経営体制/マネジメント

経営体制については前回から変更はありません。引き続きスライドに示した体制で企業価値を高めるよう努めていきます。

連結業績

2023年6月期第2四半期の連結決算概要です。2023年6月期第2四半期連結累計期間の売上高は166億1,000万円、売上総利益は47億1,600万円、営業利益は29億2,300万円、経常利益は25億100万円、親会社株主に帰属する四半期純利益は15億6,000万円となりました。

対前年同期の増減率は、2022年6月期に福岡みやこメガソーラーの一過性の売上・利益を計上した影響からマイナスとなりました。通期計画における達成率は、修正した業績予想の概ね50パーセント程度の達成率となっています。

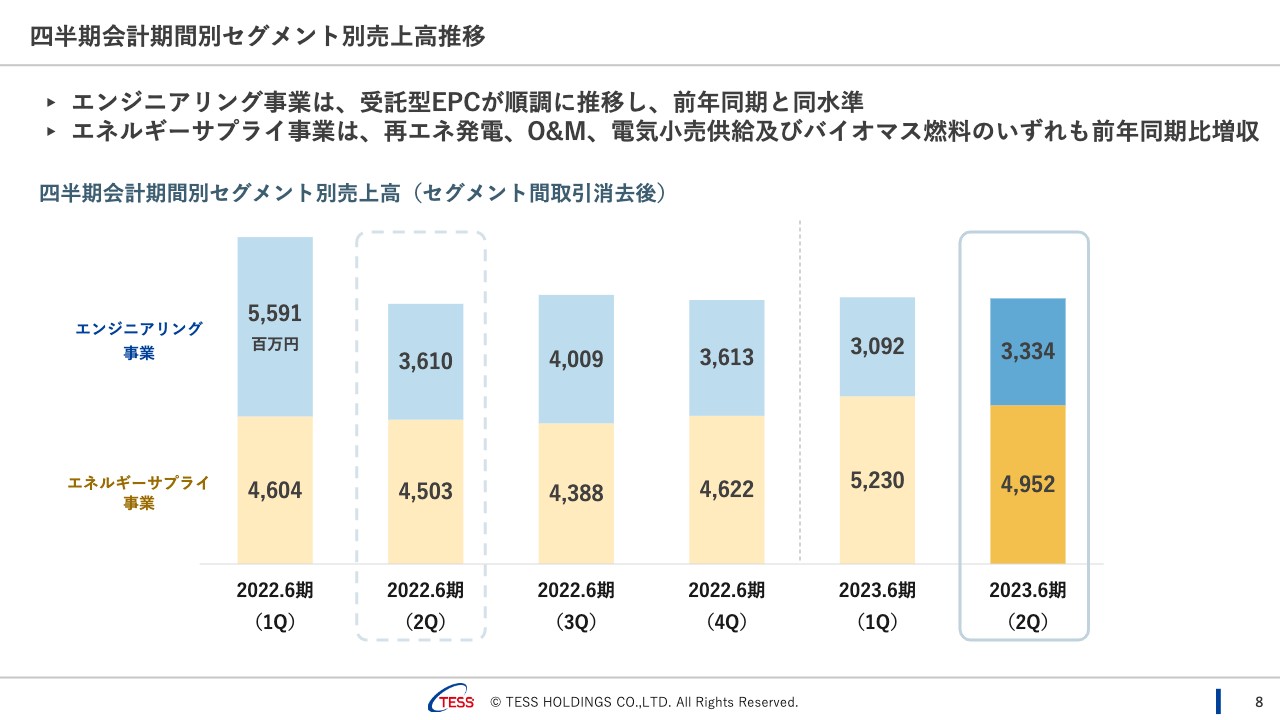

四半期会計期間別セグメント別売上高推移

四半期会計期間別のセグメント別売上高推移です。エンジニアリング事業は受託型EPCが順調に推移し、前年同期と同水準となっています。エネルギーサプライ事業は、再エネ発電、O&M(オペレーションアンドメンテナンス)、電気小売供給及びバイオマス燃料のいずれも順調に推移し、前年同期比で増収となりました。

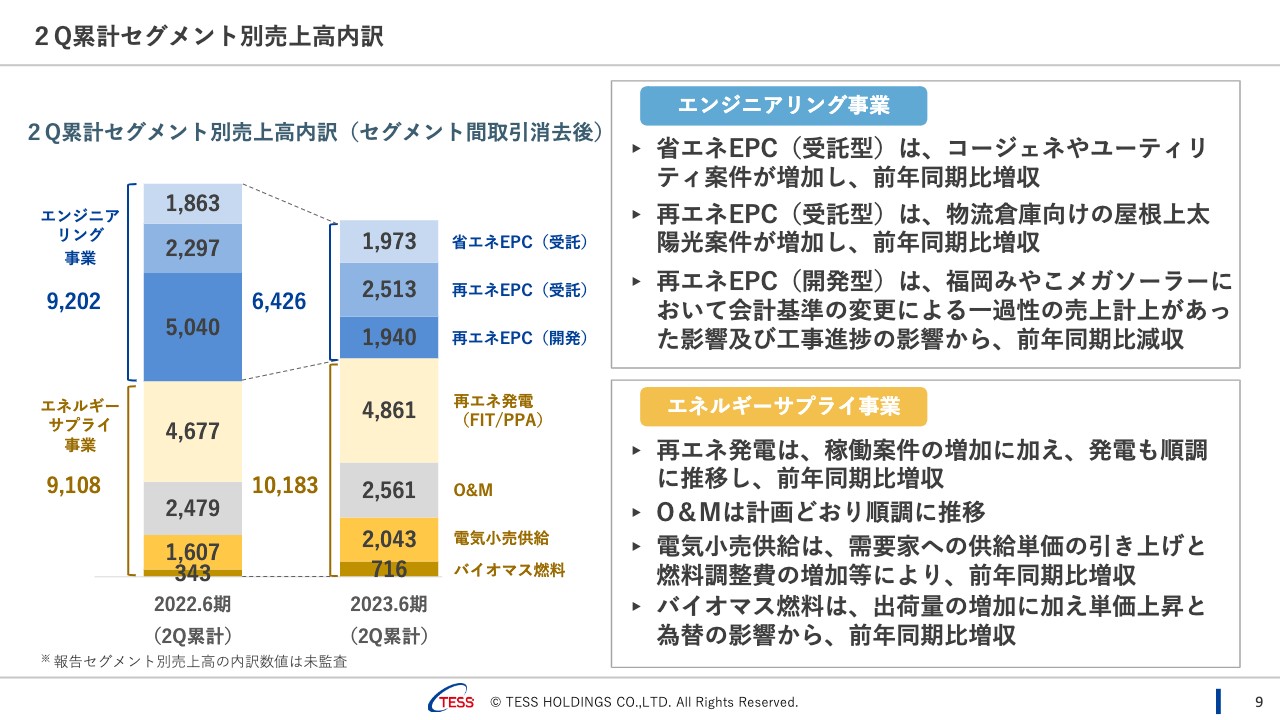

2Q累計セグメント別売上高内訳

第2四半期累計のセグメント別売上高の内訳です。エンジニアリング事業は、省エネEPC(受託型)についてコージェネやユーティリティ案件が増加し、前年同期比増収となりました。

再エネEPC(受託型)については、物流倉庫向けの屋根上太陽光案件が増加し、前年同期比増収となりました。再エネEPC(開発型)は、前期に福岡みやこメガソーラーの一過性の売上計上があったことなどから、前年同期比減収となりました。

エネルギーサプライ事業は、再エネ発電は稼働案件の増加に加え、発電も順調に推移し、前年同期比増収となりました。O&Mは計画どおり順調に推移しました。

電気小売供給は、前期末からの取り組みによる需要家への供給単価の引き上げと燃料調整費の増加等により、前年同期比増収となりました。バイオマス燃料は、出荷量の増加に加え、単価上昇と為替の影響から、前年同期比増収となりました。

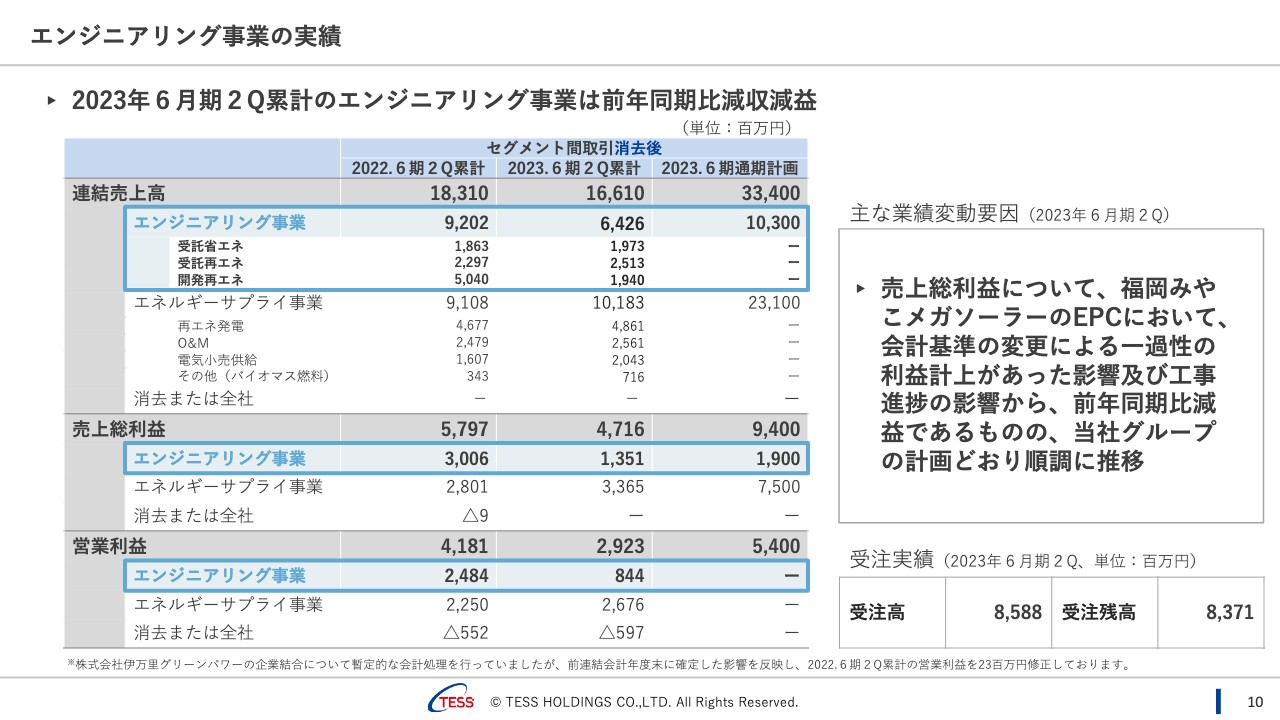

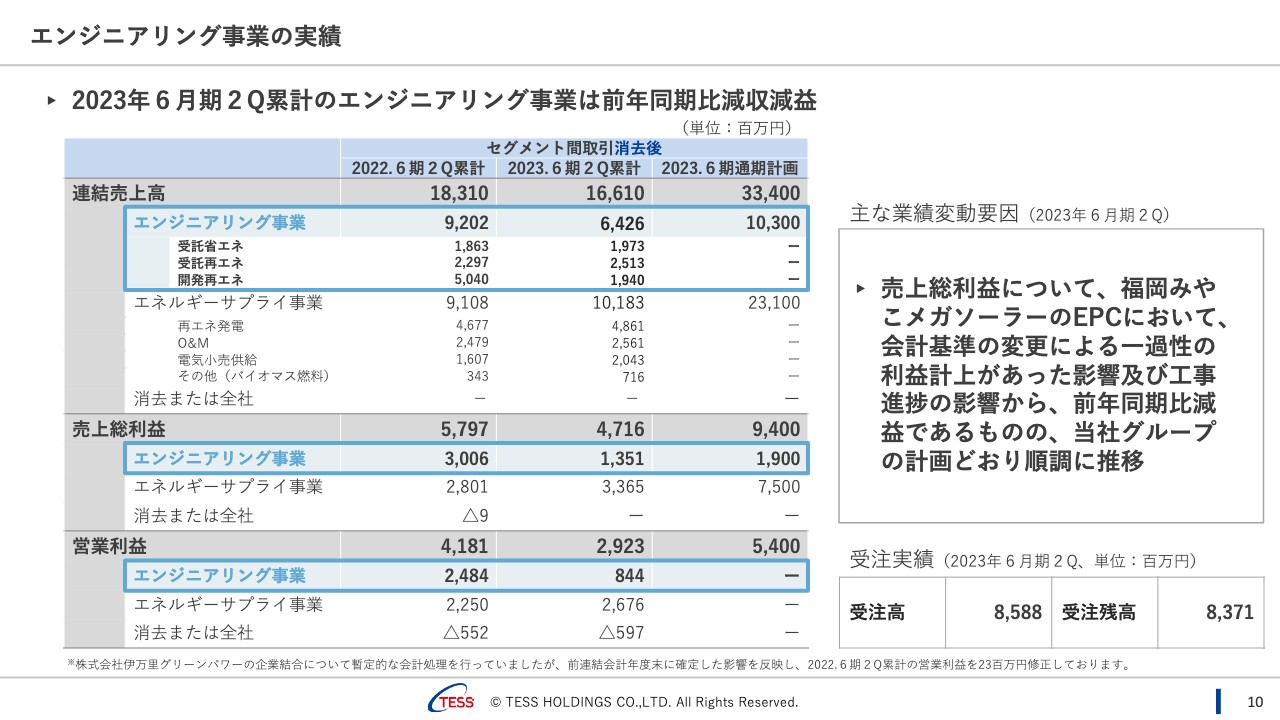

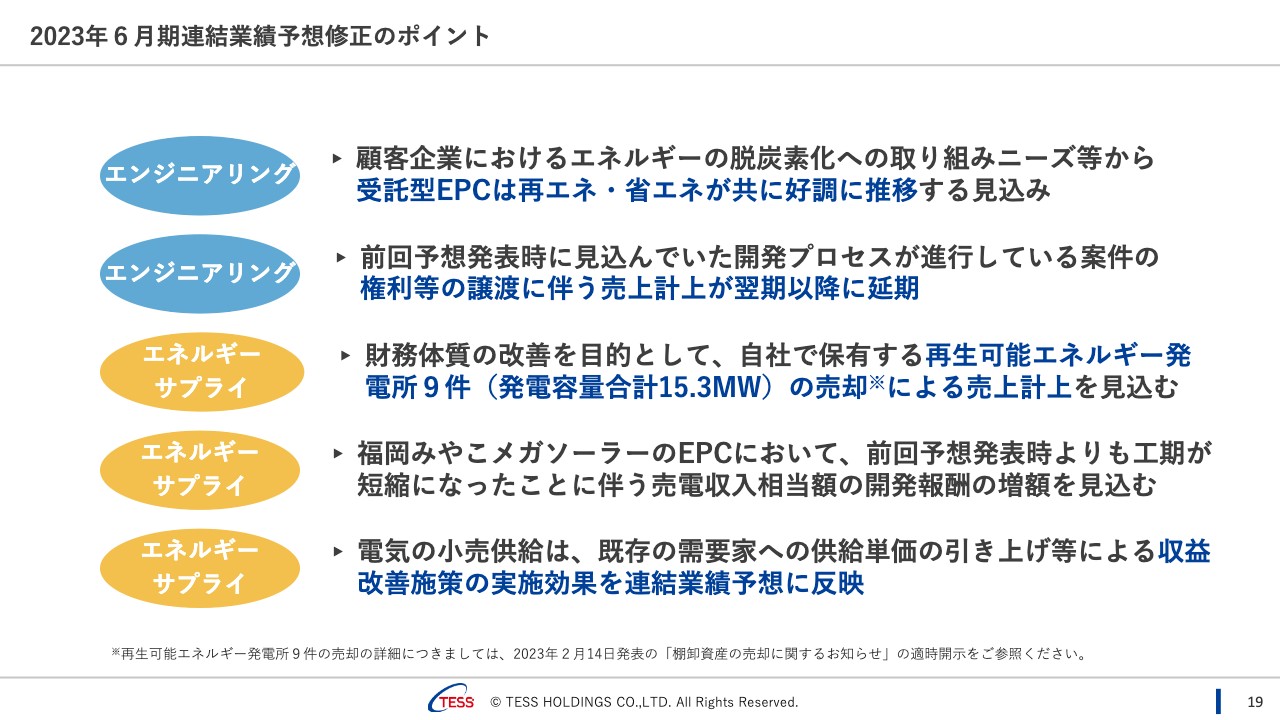

エンジニアリング事業の実績

エンジニアリング事業の主な業績変動要因についてご説明します。エンジニアリング事業の売上総利益は、福岡みやこメガソーラーの一過性の利益計上があった影響から前年同期比減益であるものの、計画どおり順調に推移しています。

2023年6月期第2四半期終了時点の受注実績は、受注高は85億8,800万円、受注残高は83億7,100万円となりました。受注活動においては、2030年のCO2排出量46パーセント削減に向けた本格的な省エネへの取り組みや、再エネに関しては、新しいFIT制度への期待や需要家や系統側への蓄電池の設置などが見込まれ、好調に推移していくと考えています。

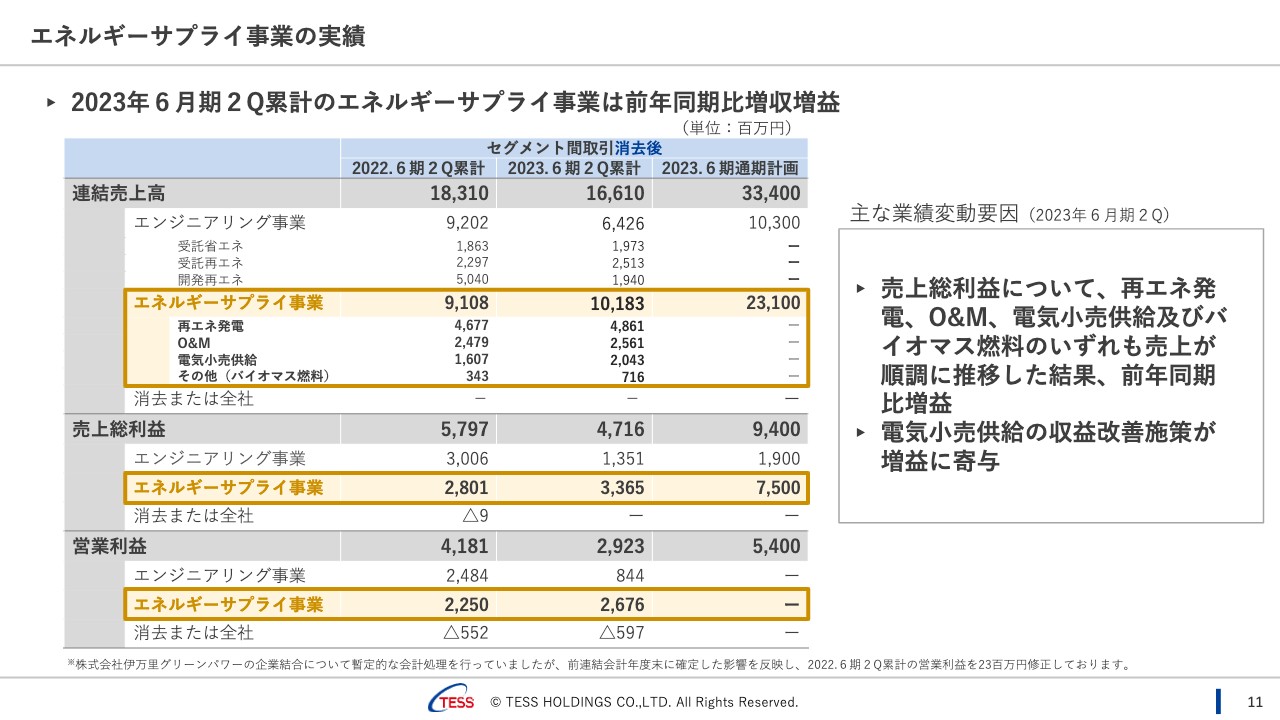

エネルギーサプライ事業の実績

エネルギーサプライ事業の主な業績変動要因についてご説明します。エネルギーサプライ事業の売上総利益は、再エネ発電、O&M、電気小売供給及びバイオマス燃料のいずれも売上が順調に推移し、前年同期比増益となりました。トップメッセージでもお伝えしたとおり、電気の小売供給における収益改善対策も増益に寄与しています。

TESSグループが保有する再生可能エネルギー発電所

TESSグループが保有する再生可能エネルギー発電所は、2023年6月期第2四半期終了時点で、稼働ベースで約4メガワット増・4件増の219メガワット・82件となっています。

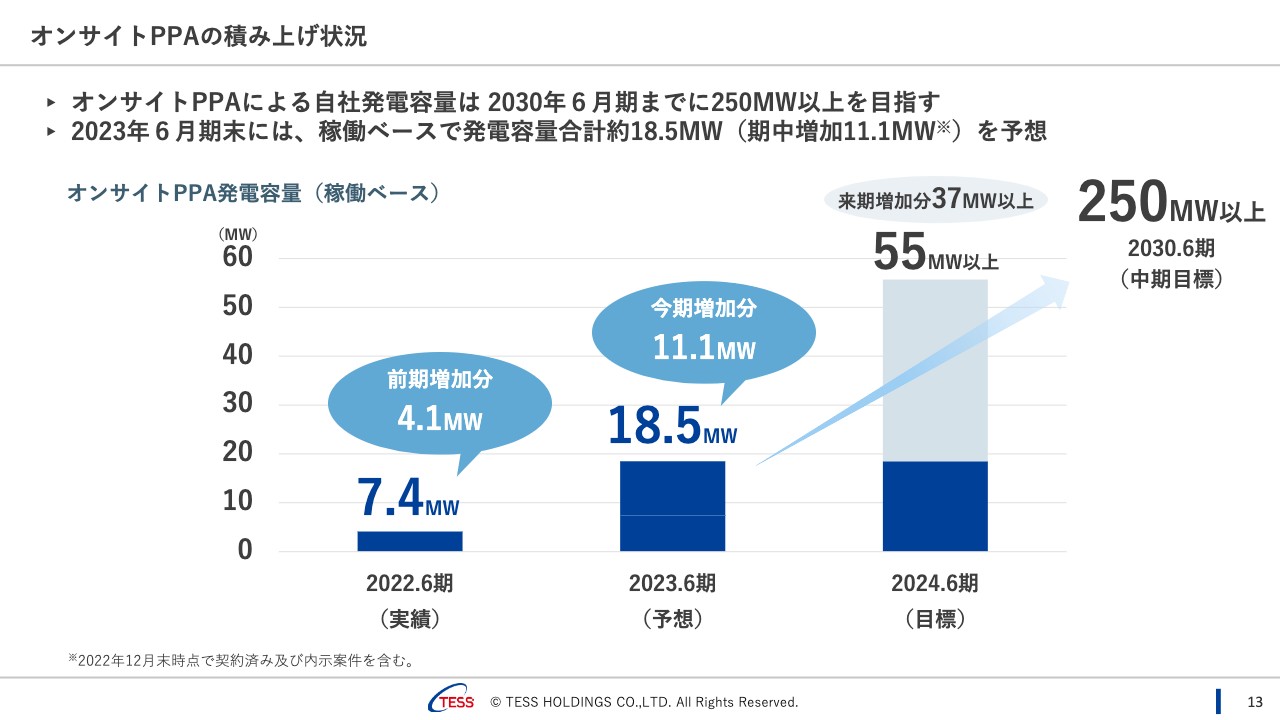

オンサイトPPAの積み上げ状況

オンサイトPPAの積み上げ状況です。2022年6月期の増加分は4.1メガワットで、2023年6月期は稼働ベースで11.1メガワットの増加と予想、2024年6月期は37メガワット以上の増加を目標としています。前回トピックスでご説明したDMG森精機のオンサイトPPAについては、2023年2月1日に13.4メガワットのうち第1期分として5.4メガワットが稼働しました。

昨年8月に公表した中期経営方針の中で「地方自治体向け脱炭素ソリューション拡大」として、脱炭素先行地域に認定された岡山県真庭市との「グリーン専門人材派遣に関する協定」についてご説明しました。地域との取り組み事例として、岡山県真庭市の3ヶ所の公共施設に、2024年春頃を目途にオンサイトPPAの太陽光発電による再エネ電気の供給を開始する予定です。

オンサイトPPAは、現在引き合いも多くなっており、中期経営方針で掲げている2030年の自社発電容量250メガワット以上を目指して今後も注力し、オンサイトPPAを入口とした脱炭素エネルギーソリューションを展開していきます。

また、中期経営方針でご説明したとおり、岡山県真庭市のような脱炭素先行地域向けのソリューションも拡大していきたいと考えており、2023年1月には社内に地域脱炭素推進室を設置し、BtoBだけでなくBtoR領域にも注力していきます。

再生可能エネルギーに関するトピックス

再生可能エネルギーに関するトピックスです。2023年6月期第2四半期に3.9メガワットの稼働済み太陽光発電所を取得しました。

EFBペレット製造に関する取り組み

EFBペレット製造に関する取り組みです。中期経営方針の中でEFBペレットの連続製造に成功したとご説明しました。その後の取り組みとしては、2022年12月にインドネシアの国営パーム企業であるPTPN社と「EFBペレット製造事業」に関する協定書を締結しました。

協定書の締結は、EFBペレット製造における安定的な原材料の供給及び工場建設用地の確保につながるものです。今後、本格的なペレット製造能力を持つ工場建設に向けて事業化調査を実施する予定です。

EFBペレットに関しては、ようやくFIT制度において利用可能な燃料として認められる見込みとなりました。現在、複数のバイオマス発電事業者とEFBペレット供給に向けて協議を開始しています。

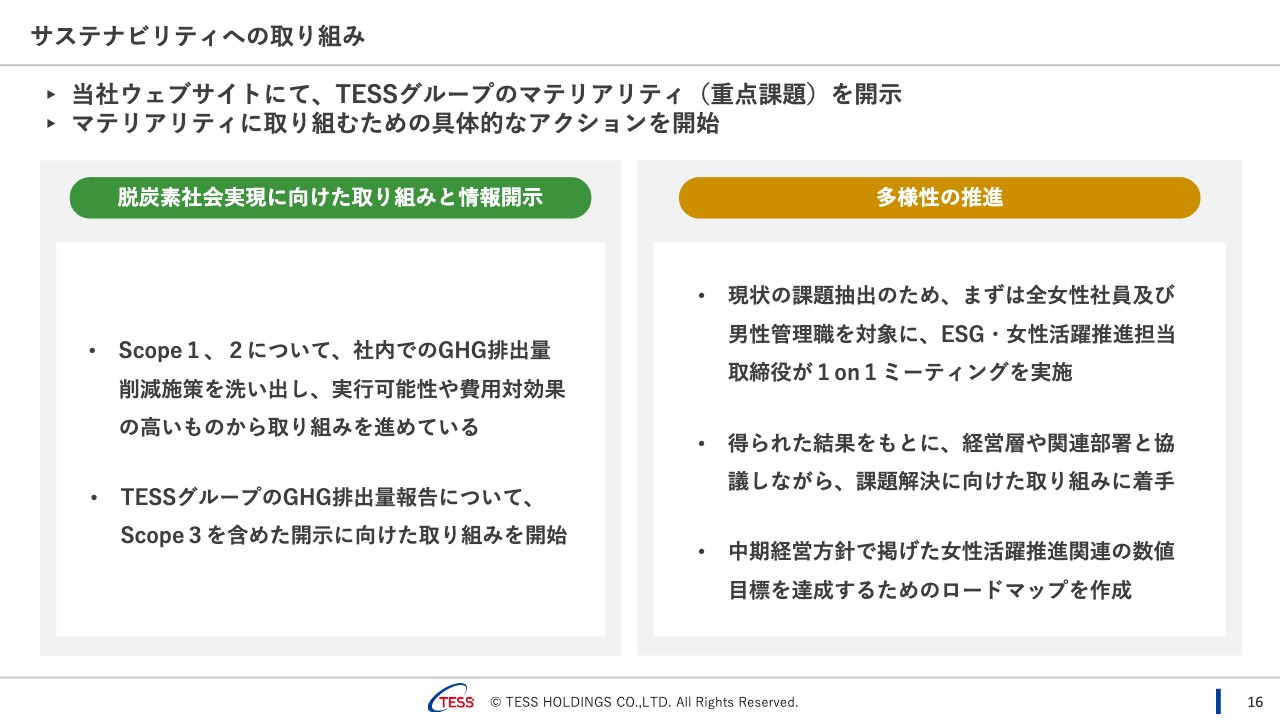

サステナビリティへの取り組み

吉田麻友美氏:サステナビリティへの取り組みです。2023年6月期第2四半期では、TESSグループのマテリアリティを開示し、重点課題に取り組むための具体的なアクションを開始しました。

いくつかの事例をご紹介します。まず、脱炭素社会実現に向けた取り組みと情報開示についてです。Scope1・Scope2について、社内でのGHG排出削減施策を洗い出し、実行可能性や費用対効果の高いものから実施していくことを進めています。

TESSグループでは、インドネシアでEFBペレットの商業化に向けた研究開発を進めていますが、ペレットの製造プロセスにおけるGHG排出量の削減にも取り組む必要があると考えています。そのため、ペレット製造における動力についても化石燃料由来ではなく、バイオマス発電による自給自足により、GHG排出削減につながる取り組みも検討する予定です。

その他、オフィス照明のLED化の計画も進めています。

新たな取り組みとしては、GHGのScope3の集計を開始しました。2022年6月期までの集計範囲はScope1とScope2まででしたが、2023年6月期のTESSグループのGHG排出量報告はScope3も含めて行う予定です。Scope3の集計ができれば、2024年6月期からは社員の生活や行動変容を促すGHG排出削減施策の推進も行っていけると考えています。

多様化の推進については、現状抱える課題を洗い出すため、まずはすべての女性社員と男性管理職との1on1ミーティングを行いました。そこで得られた結果をもとに、改善のための施策について経営層や関連部署と協議しながら改善策を検討し、実行に移しています。

具体的には、①子育て・介護・病気など働く時間帯や働き方についてより配慮が必要な方々に向けた既存の制度の柔軟な見直し、②業務効率の改善化を進め、業務の属人化を解消し、だれもが有給休暇を取得しやすく残業を削減できる環境を作るためのナレッジシェアリングやジョブシェアリング等の仕組み作り、③女性を採用したが、これまで女性総合職が根付かなかった部署での働き方改革・男性の意識改革、④これまで女性を採用してこなかったエンジニアリングやメンテナンスの部署でも、女性総合職が活躍できる環境づくりや配慮・工夫の実施、⑤男性・女性等がそれぞれのアンコンシャスバイアスに気づくための教育、⑥会社のこと、他部署のこと、他拠点のこと、お互いのことをより理解できるようになるためのコミュニケーション改善のための取り組みです。

中期経営方針で掲げた、女性活躍関連の数値目標を達成するためのロードマップを作成し、従来の採用・人材育成方針を大幅に見直す必要性について経営陣が再認識しました。このような数々の取り組みを複合的かつ大胆に、スピード感を意識して実践していきたいと考えています。

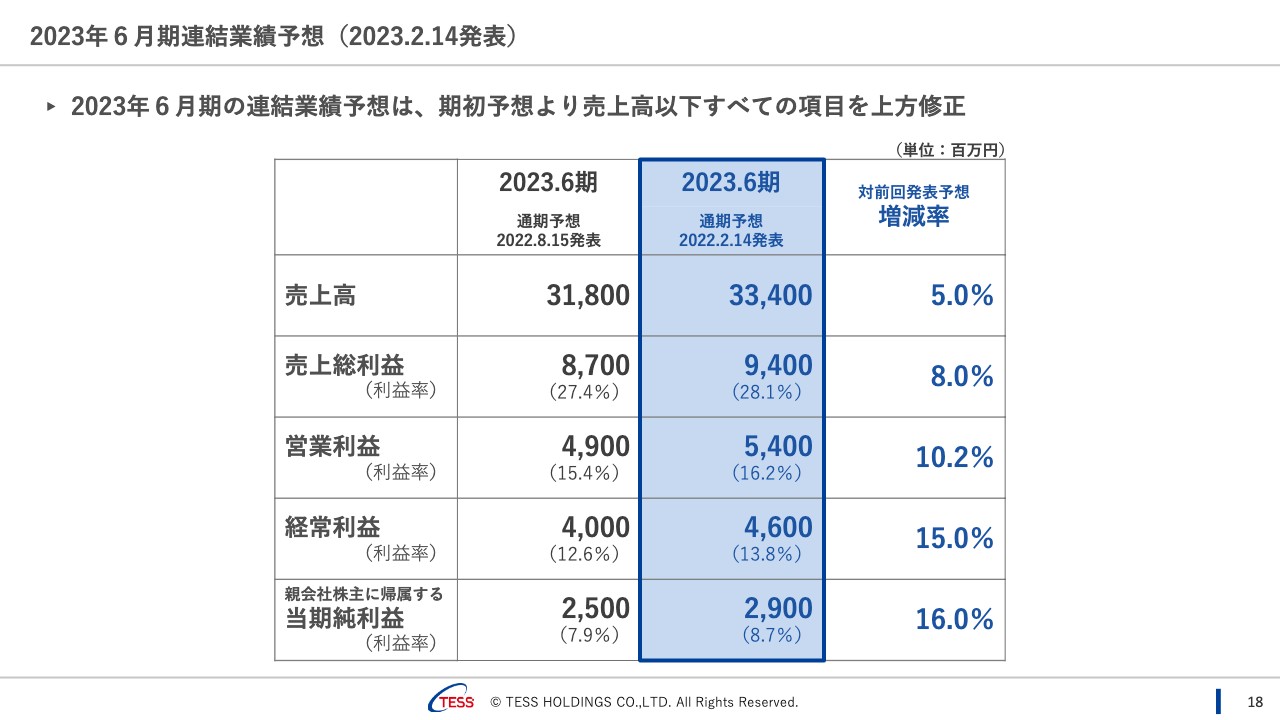

2023年6月期連結業績予想(2023.2.14発表)

山本:2023年6月期の連結業績予想の上方修正についてご説明します。2023年6月期の連結業績予想は、売上高以下すべての項目を期初の予想より上方修正しました。

具体的には、売上高は対前回発表予想5パーセント増の334億円、売上総利益は対前回発表予想8パーセント増の94億円、営業利益は対前回発表予想10.2パーセント増の54億円、経常利益は対前回発表予想15パーセント増の46億円、親会社株主に帰属する当期純利益は対前回発表予想16パーセント増の29億円に修正しました。

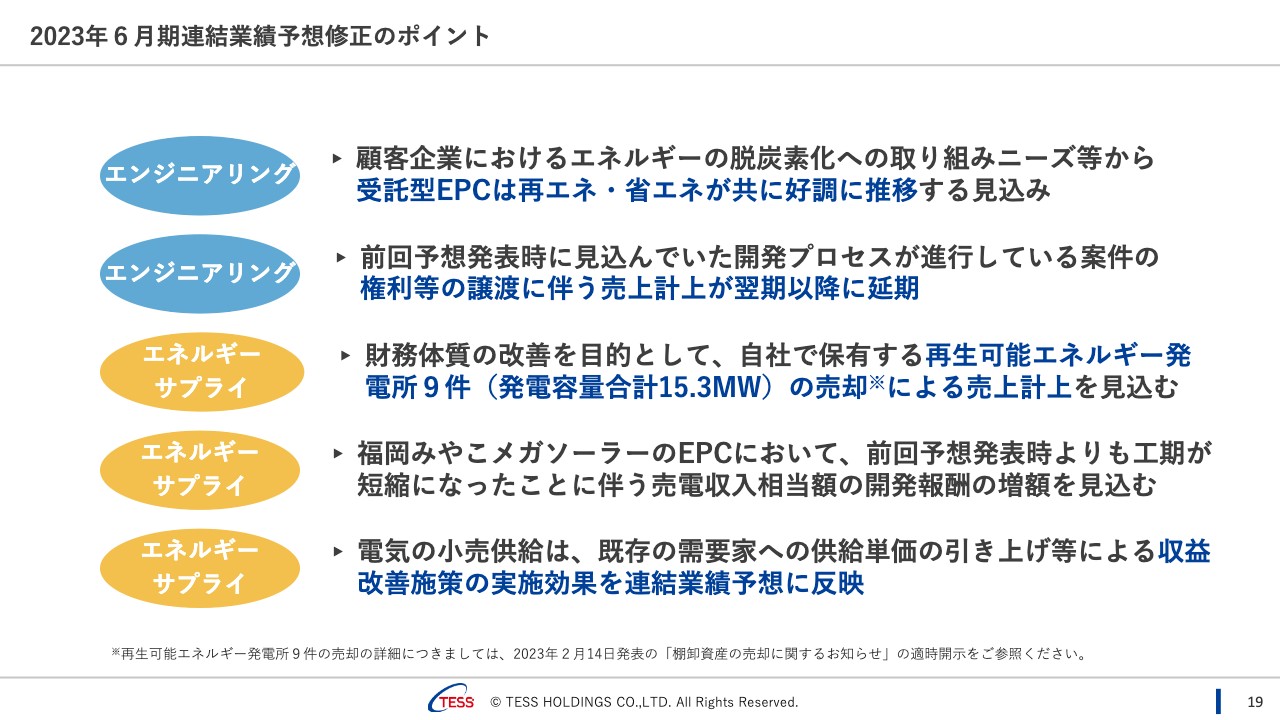

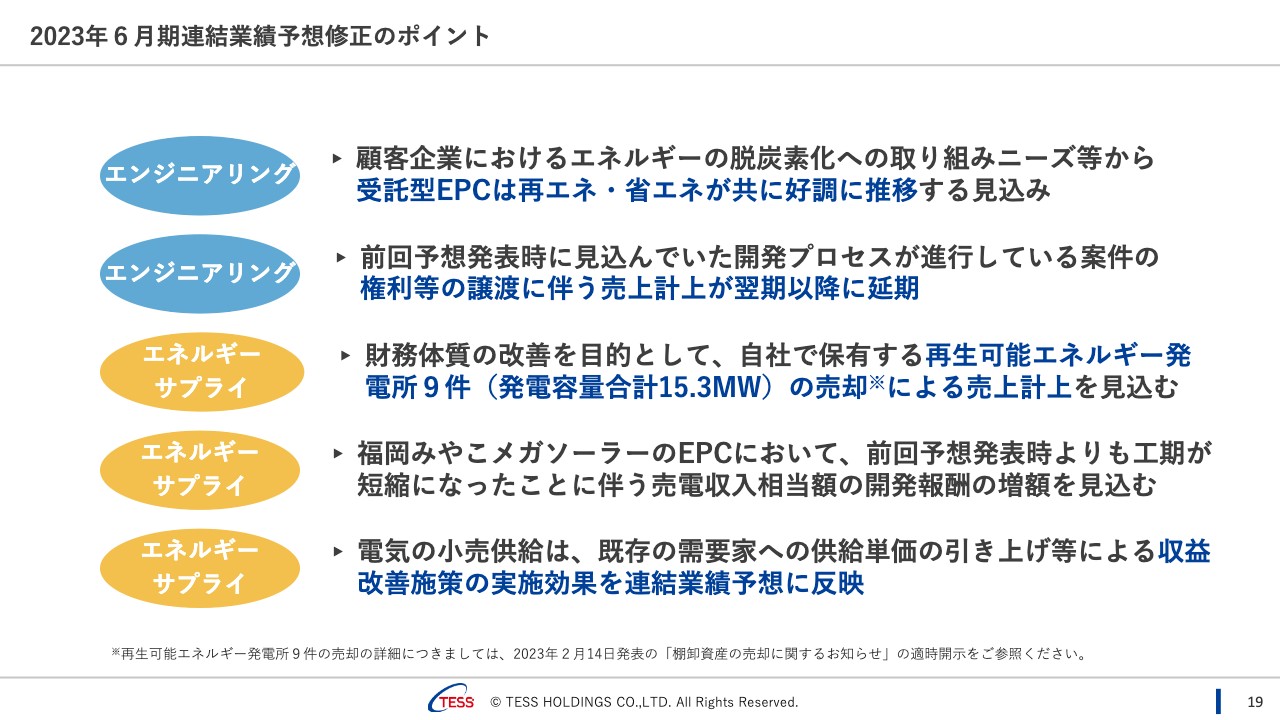

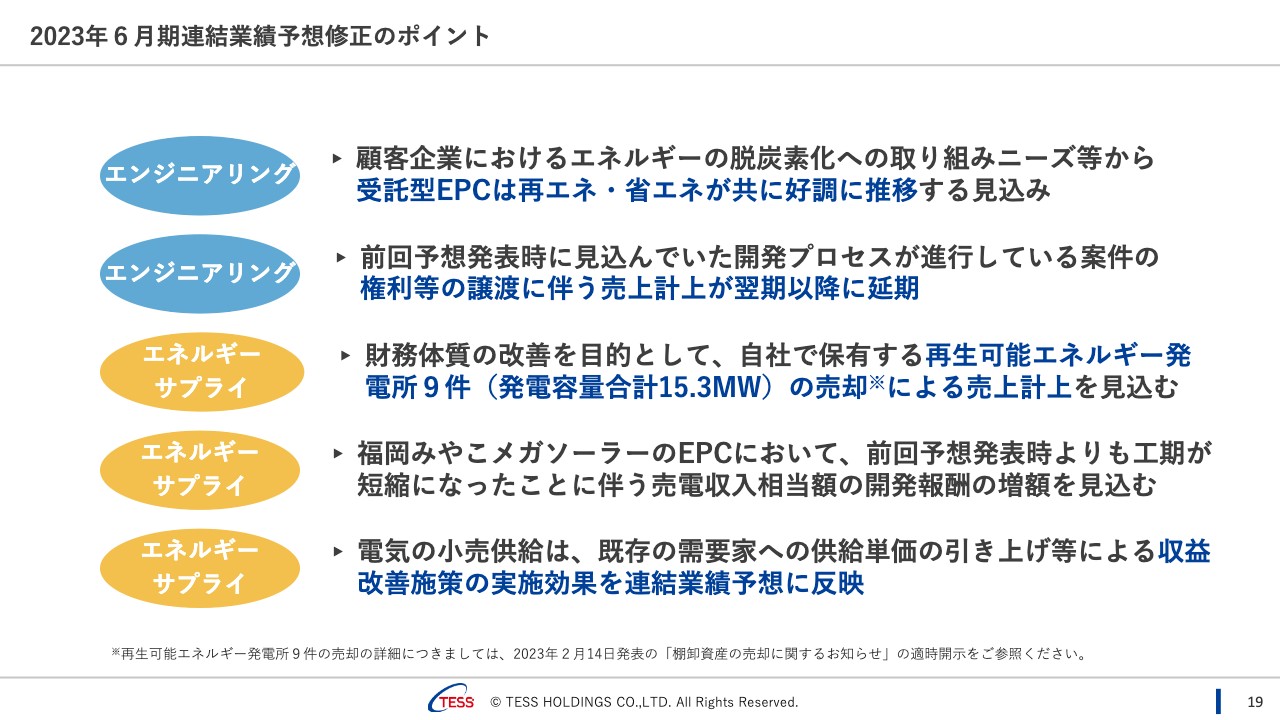

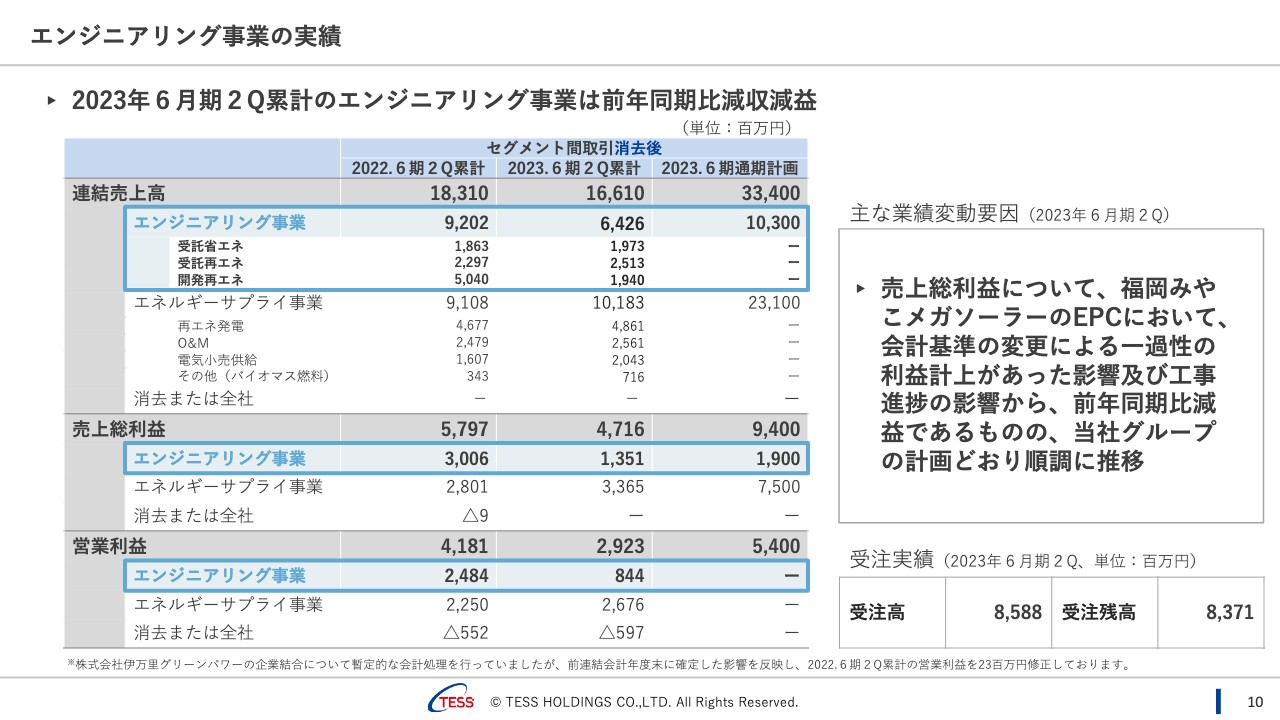

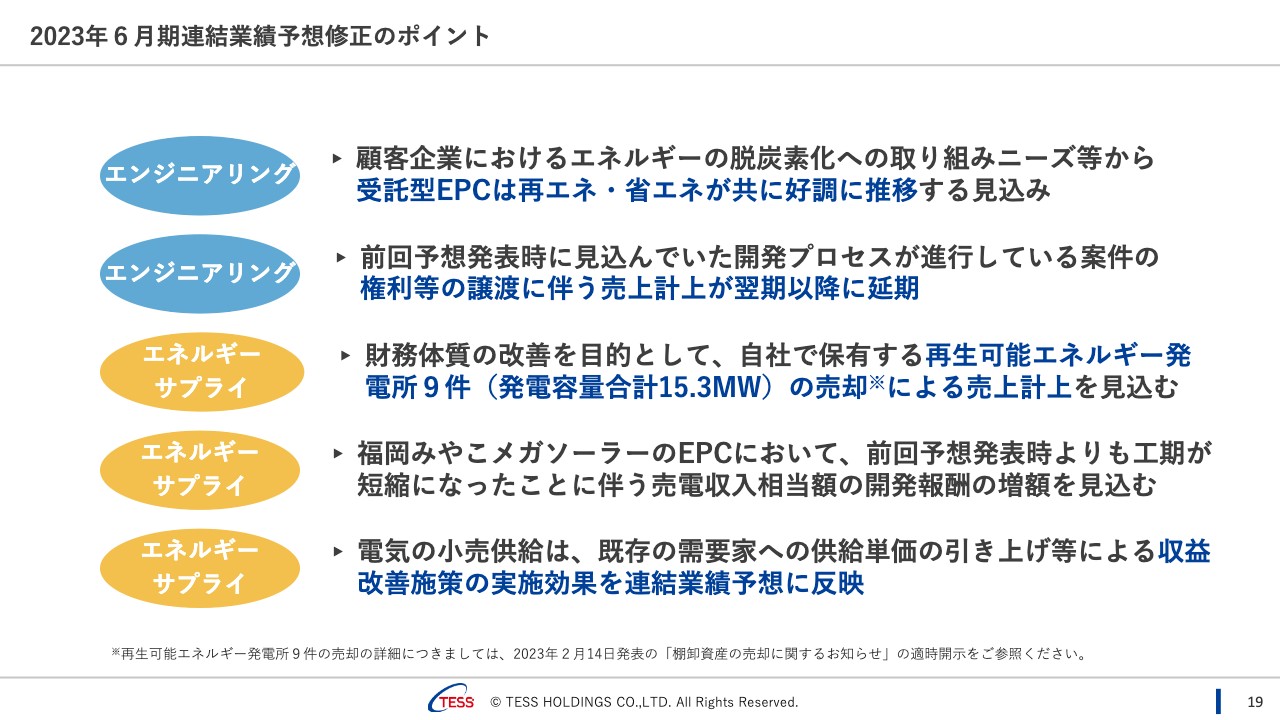

2023年6月期連結業績予想修正のポイント

業績予想修正の主なポイントです。エンジニアリング事業については2つあります。1つは、顧客におけるエネルギーの脱炭素化ニーズの高まりなどから、受託型のEPCが再エネ・省エネともに好調に推移する見込みとなったこと、もう1つは、期初の業績予想時に見込んでいた開発プロセスが進行している案件の権利譲渡に伴う売上計上が、翌期以降に延期になる見込みとなったことです。

エネルギーサプライ事業については3つあります。1つ目は、財務体質改善を目的として以前から検討していた自社保有の太陽光発電所・発電容量15.3メガワットを売却する見込みとなったことです。2つ目は、福岡みやこメガソーラーのEPCにおいて、期初予想発表時よりも工期が短縮され、売電収入相当額の試運転の開発報酬が増加する見込みとなったこと、3つ目は、電気の小売供給において、2022年6月期より取り組んでいた需要家への供給単価の引き上げ等による収益改善効果が計上できる見込みとなったことです。

今後は、グループ一丸となって修正した業績予想の達成を目指していきます。

質疑応答:通期の業績予想の上方修正について

質問者:通期予想におけるエネルギーサプライの上方修正について、棚卸資産の売却額が47億円と明示されているため、売上の上方修正はこの部分が大きいのではないかと思います。こちらの額は2023年6月期の予想として第3四半期もしくは第4四半期に含まれており、それに伴う利益計上についても修正予想に反映されているという理解でよろしいですか?

山本:そのとおりです。そちらを見込んだ上での業績予想となっています。

質問者:売却は財務体質の改善を目的としているというお話でした。今後もそのような売却を続けていくのか、具体的な目標として、自己資本比率で何パーセントを目指しているのかなど、目標数値や売却についての考え方をもう少し詳しく教えてください。

山本:我々はこれまでのビジネスモデルで、有利子負債を活用して自社で発電所の保有を拡大してきました。具体的な数値目標は差し控えますが、もともと財務体質の改善は課題であり、各方面からご指摘・ご提案をいただき検討していました。

今回、いろいろな提案の中でキャッシュフローの現在価値を上回るものがあったため、自社発電所の一部を売却し、外部で保有するという判断をしました。今後も売却を続けるかどうかについては現時点では特に決まっておらず、提案ベースで検討させていただくかたちです。

質問者:セカンダリ案件も取得されているため、外から見ると売り買いの理解が難しいのが現状です。それを踏まえてもう少しご説明をお願いします。

山本:我々の自社発電所の保有方針に、アフターFITを見据えた再エネ電気の活用があります。今回の売却先とは、FIT終了後に買い戻すための優先の交渉権をつけるなどの協議をしております。また、O&Mとアセットマネジメントについては売却後も我々が継続することになっています。

また、リリースでもお伝えしているようにSPCに対して10パーセント程度の出資を行う予定です。我々としてはコントロールできる電源という位置づけに変わりはなく、発電所の保有を拡大していく従来の方針と矛盾しないと考えています。

質疑応答:エンジニアリング事業の業績予想の下方修正について

質問者:エンジニアリング事業は期初の予想から下方修正になっており、大きな要因として、権利譲渡に関わる案件の翌期以降への延期があると思います。どのような理由で翌期以降に延期されたのか、差し支えない範囲で聞かせてください。

山本:許認可を含めた開発スケジュールが当初の想定よりも時間を要したため、権利譲渡の時期等を2024年6月期以降に見直しました。案件が失注した、なくなったということではなく、翌期以降に開発のスケジュールを見直して、しかるべきときに計上できると考えています。

質疑応答:エンジニアリング事業の状況について

質問者:エンジニアリング事業の上期の受注は86億円で非常に好調だったと考えています。しかし、2023年6月期のエンジニアリング事業の売上高は、上期の64億円に対して下期は39億円と、下期に向けて少し減速する見通しです。一方で、予想修正のポイントとして、受託型EPCは好調に推移する見込みとのことでした。

これらの要素がなかなか1つのイメージにならないため、エンジニアリング事業の置かれている状況についてもう少し詳しく教えてください。

山本:受託のEPCに関しては引き続き順調に推移していますが、受託、開発とものEPC全体でみると、2023年6月期は福岡みやこメガソーラーのEPCが終盤に差し掛かっており、その影響で下期が少し弱くなっている状況です。

質疑応答:エンジニアリング事業の受注の実績について

質問者:エンジニアリング事業の受注について、上期の80億円をベースに考えた場合に、受託の再エネ・省エネで来年や再来年、もしくはその先に、年間の売上高150億円を目指せるような引き合い状況と思ってよいのでしょうか?

それとも、2023年6月期第1四半期・第2四半期の40数億円という数字には、一時的なプラスの要素が入っていると考えるべきなのでしょうか? 上期までの受注について、どれくらいの実力なのか教えてください。

山本:当社では受注の目標を立てていませんが、上期は足元の省エネニーズの高まりによって86億円の受注がありました。

2023年6月期の見通しとしては、引き続き省エネニーズの高まりによるコージェネレーションや、屋根上太陽光のEPCも一定程度見込めます。営業活動の現場からは、年間で上期の2倍弱程度の受注も期待できるのではないかという報告を受けています。

今後についても、新しいFIT制度への期待に加え、需要家サイドでの蓄電システムや系統用の蓄電所の開発・EPCの引き合いなどを含め、2023年6月期から2024年6月期以降にかけて受注や引き合いの動向は強くなっていくのではないかと期待しているところです。

質疑応答:屋根上太陽光の新FIT制度への期待値について

質問者:新しいフィードイン・タリフ(Feed-in Tariff)として、屋根上太陽光について国がプレミアをつけたFIT制度を導入するという話があります。今のFITの10円に2割から3割乗せても12円から13円で、もとのオンサイトやオフサイトのPPA価格と比べてそれほど高値の買取にならないように見えます。

御社としては、屋根上太陽光を高値で買ってくれるルールができることがエンジニアリング事業のEPCを加速させると期待しているのか、事業の助けにはなるがソリューション自体をそれほど変えるわけではないと思っているのか、期待値の高さと確度について可能な範囲で教えてください。

山本:屋根上太陽光について、我々は顧客であるエネルギー多消費型工場に向けたオンサイトPPAを重視しています。それを入口にして、コージェネレーションや次の脱炭素ソリューションにつなげていくことが基本です。一方で、自家消費太陽光は、PPAだけでなくEPCも一定のニーズがあることから、エンジニアリング事業の受注にもつながっていくと思います。

新しいFIT制度のプレミア価格についてはそれほど高くないと思いますが、当社の導入先の物流倉庫向けの自家消費太陽光は屋根の面積とのミスマッチでどうしても需要が少なく、屋根上にすべてのパネルを敷けないお客さまもいます。系統の問題が解消されて新しいFIT制度によるプレミアがつくのであれば、導入先での追加設置などが期待できるのではないかと考えています。

質疑応答:エネルギーサプライ事業の業績予想修正のポイントについて

質問者:通期業績予想で、エネルギーサプライ事業の売上総利益を前回比で20億円から30億円程度引き上げていると思います。エネルギーサプライ事業の業績予想修正の3つのポイントについて、それぞれ粗利ベースで修正にどのくらい貢献しているのか、規模感を教えてください。

山本:プラスの貢献としてはやはり発電所の売却が相当程度を占めており、福岡みやこメガソーラーの開発報酬の貢献が数億円程度、小売供給による収益改善が福岡みやこメガソーラーの貢献額を少しを上回る程度です。

質問者:エネルギーサプライ事業の2024年6月期を見通した時に、売却益と開発報酬の利益は一過性のため、いったん剥落すると考えてよいのでしょうか?

山本:おっしゃるとおりです。

質疑応答:エンジニアリング事業のプラス要素について

質問者:エンジニアリング事業におけるプラス要素のニュアンスを教えてください。

山本:プラス要素に関しては、お伝えしたように受託型のEPCが好調に増えています。また、2023年6月期の業績予想においてエンジニアリング事業の売上高は、開発型EPCの影響によって下方修正していますが、受託型EPCの粗利率は2022年6月期より多少向上していることがプラス要素となっています。

質疑応答:エンジニアリング事業の受注の動向について

質問者:エンジニアリング事業について、受注が上期86億円で、下期の売上は40億円もないため、2024年6月期以降にけっこう持ち越していると思います。今後のコストの変わり方にもよると思いますが、今の受注案件は上期の粗利益率と比べてよい方向に向かっているのか、考え方を教えてください。

山本:例えば、資材高騰などの影響は顧客に転嫁する考え方で、それによって特に悪化することはなく一定程度の粗利益は確保できるのではないかと想定しています。

質疑応答:エンジニアリング事業の延期となった案件について

質問者:エンジニアリング事業について、2024年6月期以降に延期となった案件は、もともと2023年6月期に見込んでいた根拠があると思います。こちらは一度白紙になったのか、スケジュールが少しズレてしまったというニュアンスなのか教えてください。

山本:EPCのように白紙や保留になったわけではありません。数年前から開発を手がけている案件で、開発スケジュールを見直したことが延期の理由です。2024年6月期の業績予想は開示していないため回答を差し控えますが、着実に開発を進めています。

新着ログ

「建設業」のログ