freee、ARRは前年比+36.3% Mikatus連結に加えMidセグメントが堅調に推移

ハイライト

原昌大氏(以下、原):みなさま、本日はお忙しい中、freee株式会社2023年6月期第1四半期決算説明会にお集まりいただきまして、誠にありがとうございます。ファイナンス統括の原でございます。まずは業績のハイライトについてご説明申し上げます。

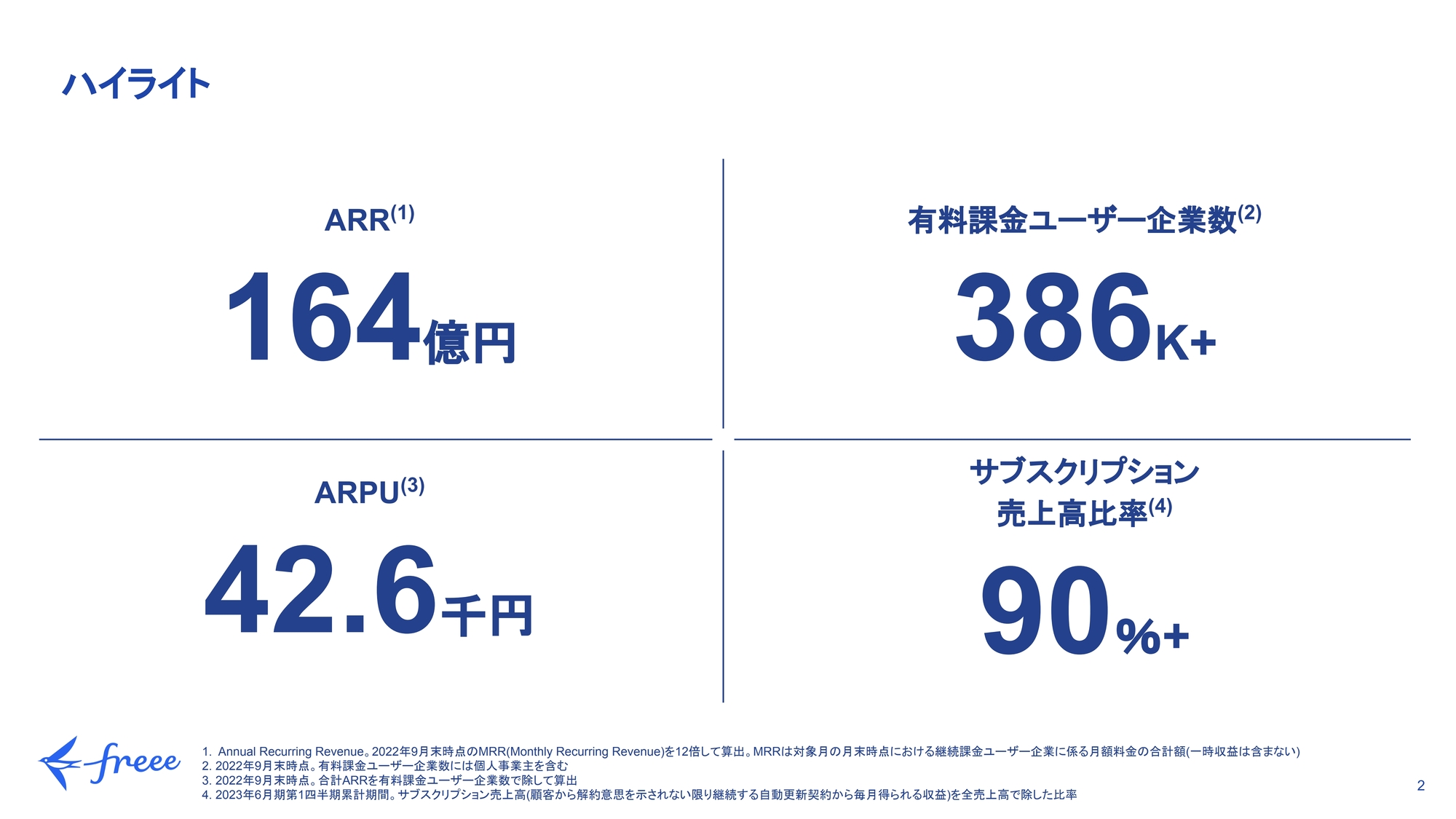

2023年6月期第1四半期の実績として、ARRは164億円、有料課金ユーザー企業数は38万6,000事業所、ARPUは4万2,600円で着地しました。サブスクリプション売上高比率は、引き続き90パーセント超を維持しています。

ARR

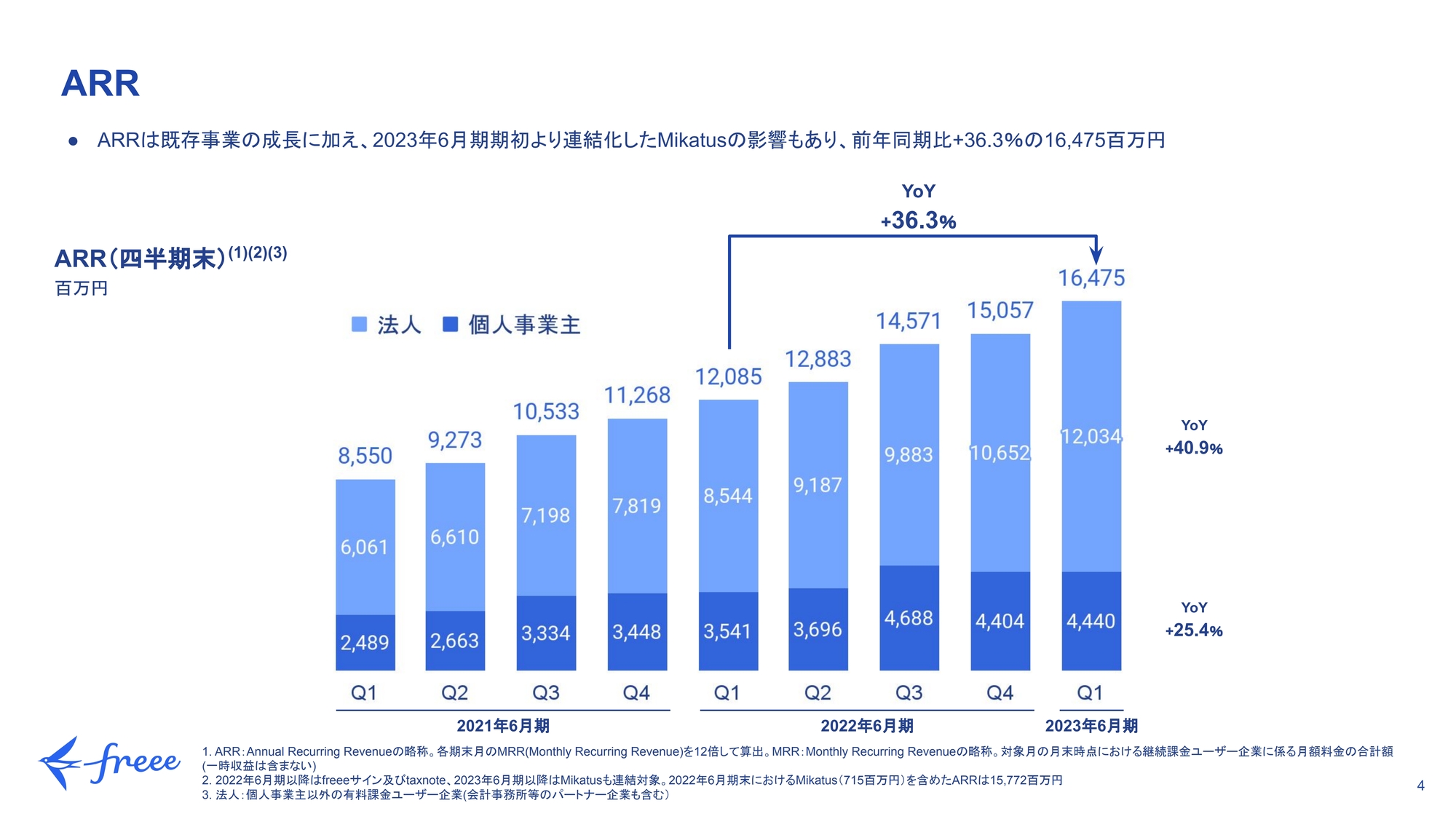

財務実績です。ARRは、既存事業の成長に加え、2023年6月期の期初より連結化したMikatus社の影響もあり、前年同期比プラス36.3パーセントの成長で、164億7,500万円となりました。法人と個人事業主の内訳は、スライドのチャートをご参照ください。

有料課金ユーザー企業数及びARPU

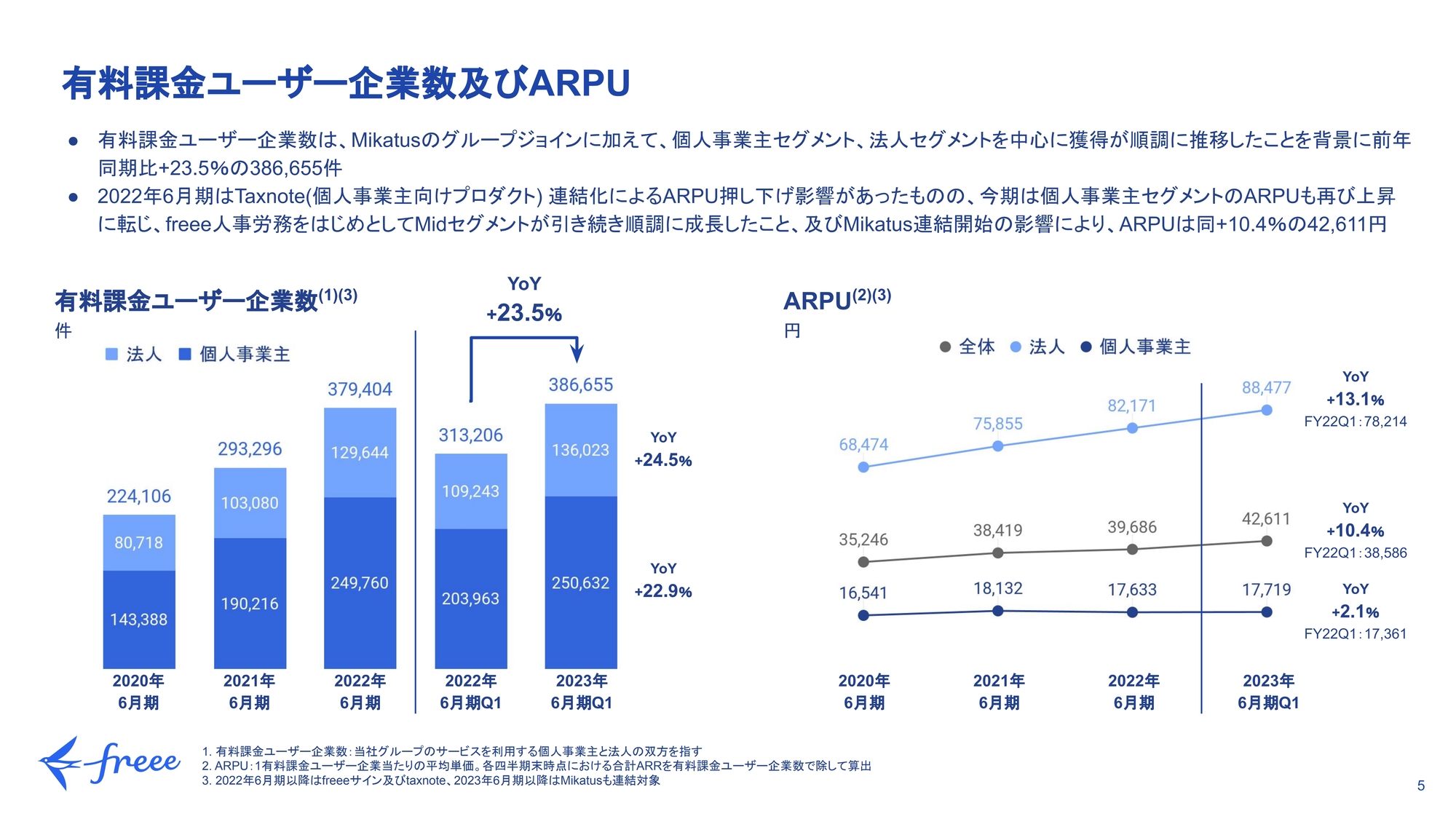

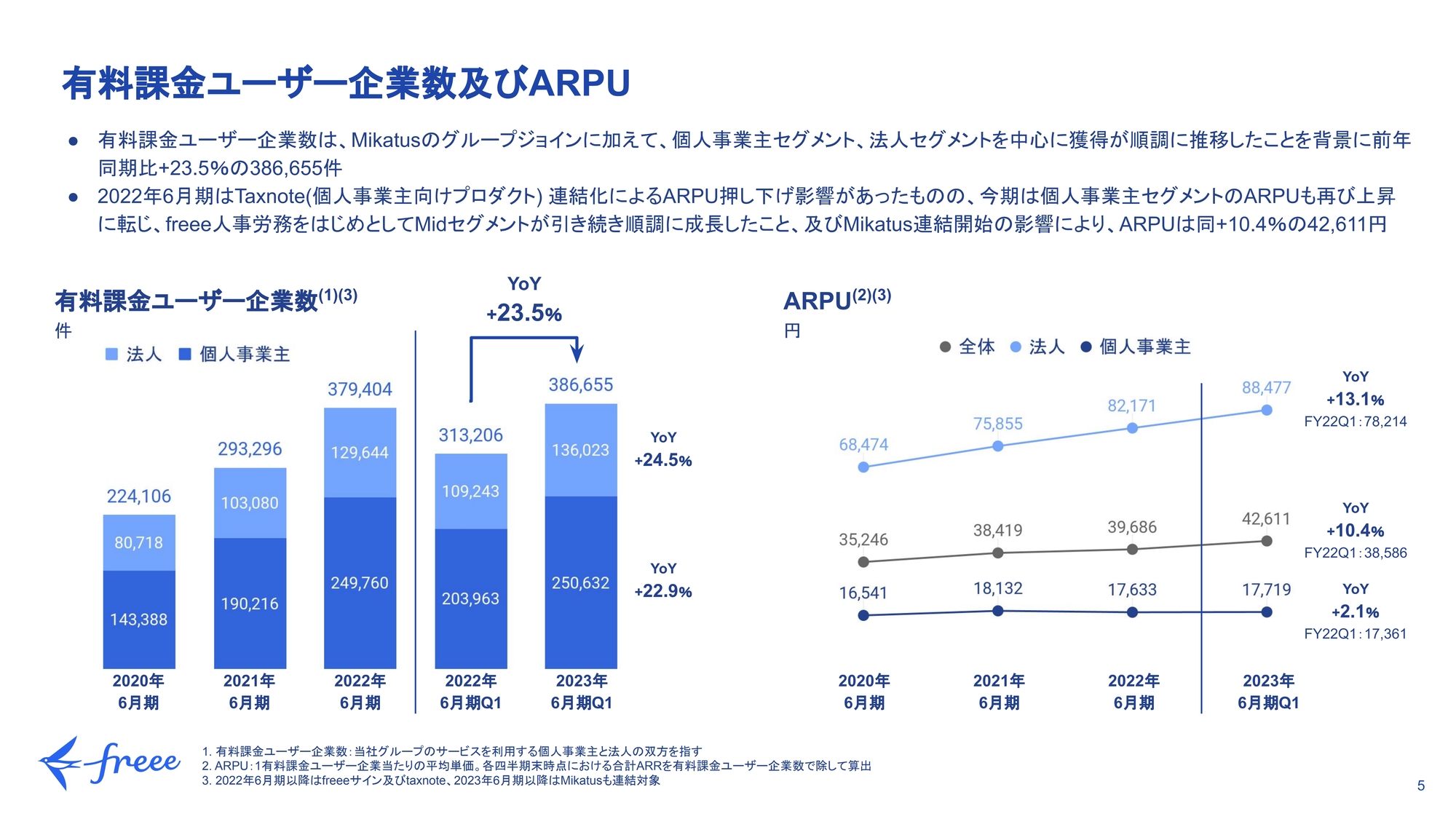

有料課金ユーザー企業数及びARPUです。有料課金ユーザー企業数は、前年同期比プラス23.5パーセント成長の38万6,655件となっています。先ほどご説明したとおり、Mikatus社のグループジョインに加えて、個人事業主セグメント、法人セグメントを中心に獲得が順調に推移したことによります。

スライド右側に記載している全社平均のARPUは、前年同期比プラス10.4パーセントの成長で、4万2,611円となりました。個人事業主と法人に分けると、個人事業主セグメントでは、2022年6月期に個人事業主向けのプロダクト「Taxnote」の連結化によるARPU押し下げ影響があったものの、今期は再びプラスに転じています。

法人セグメントは、「freee人事労務」をはじめとしたプロダクトにおいて、特にMidセグメント(従業員が20名以上1,000名未満の法人)で好調に顧客獲得が進みました。また、ミックスチェンジの影響もあり、前年同期比プラス13.1パーセントの成長となりました。こちらにはMikatus社連結開始による影響も、一部含まれています。

売上高

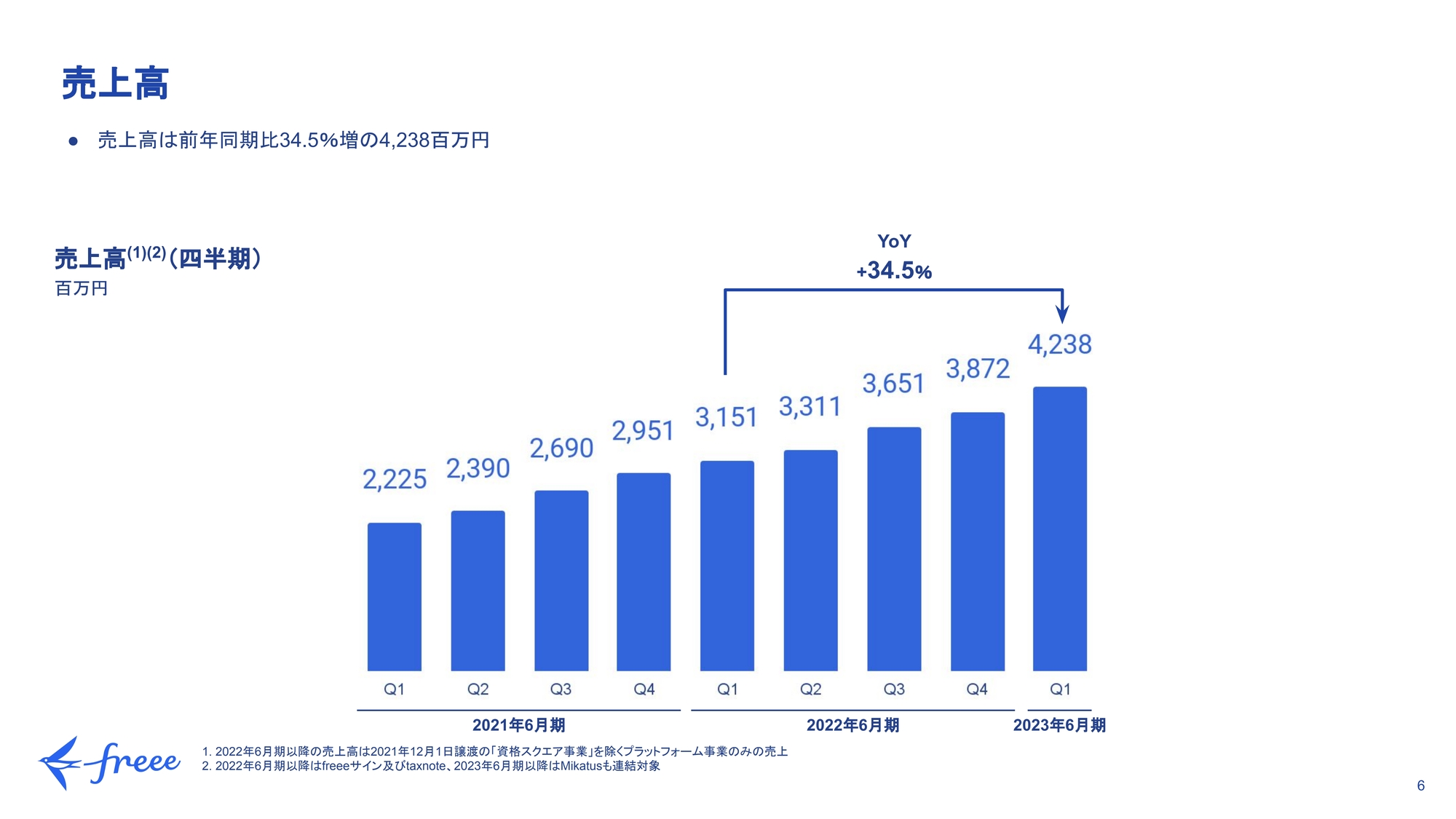

P/Lについてご説明します。売上高は、前年同期比34.5パーセント増の42億3,800万円となりました。

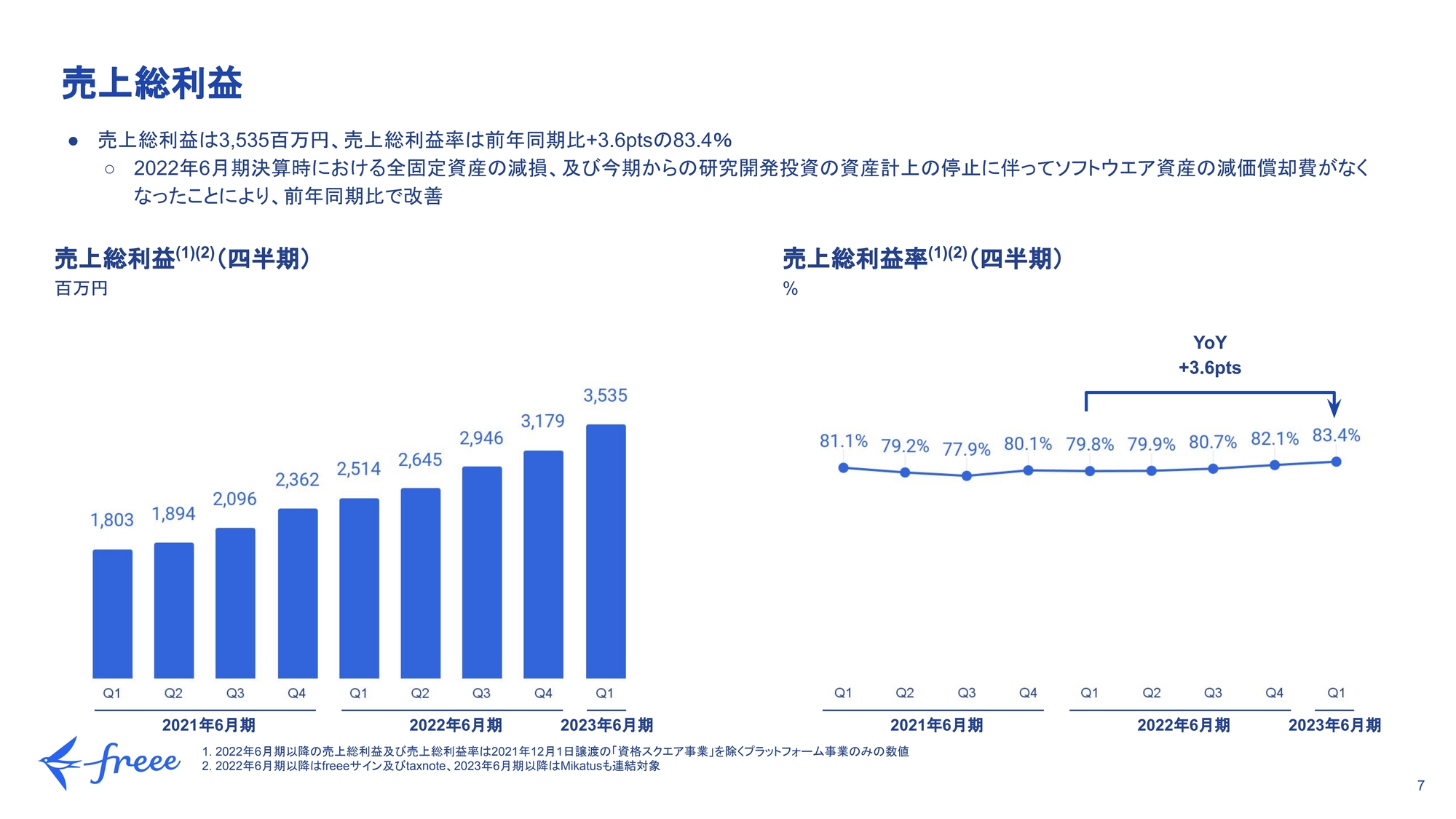

売上総利益

売上総利益です。売上総利益率は83.4パーセントで、前年同期比プラス3.6ポイントの改善となっています。

もっとも大きな改善要因として、昨年度末に公表したとおり、全固定資産の減損を行っているため、研究開発投資によって計上されたソフトウェア資産の減価償却が今期から計上しなくなったことが挙げられます。

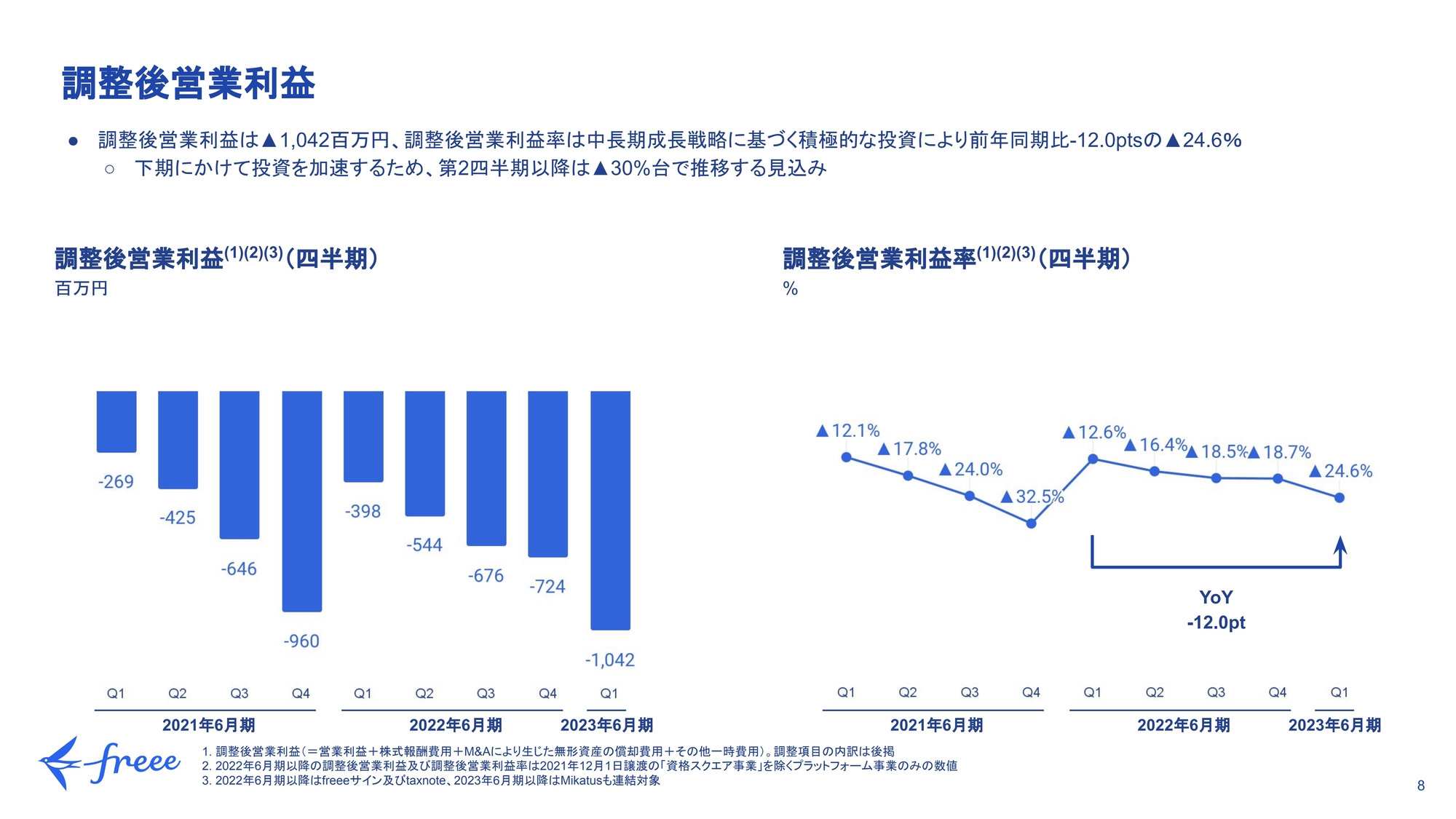

調整後営業利益

調整後営業利益です。調整後営業利益率はマイナス24.6パーセントで、前年同期比マイナス12.0ポイントとなっています。

今期から中長期経営戦略に基づいて投資を加速しており、通期業績予想では、調整後営業利益率をマイナス30パーセント後半と想定していますが、それに対しては計画どおりに推移しています。後半の下期に向けて投資を加速させることを想定していますので、第2四半期以降の調整後営業利益率は、マイナス30パーセント台で推移すると見ています。

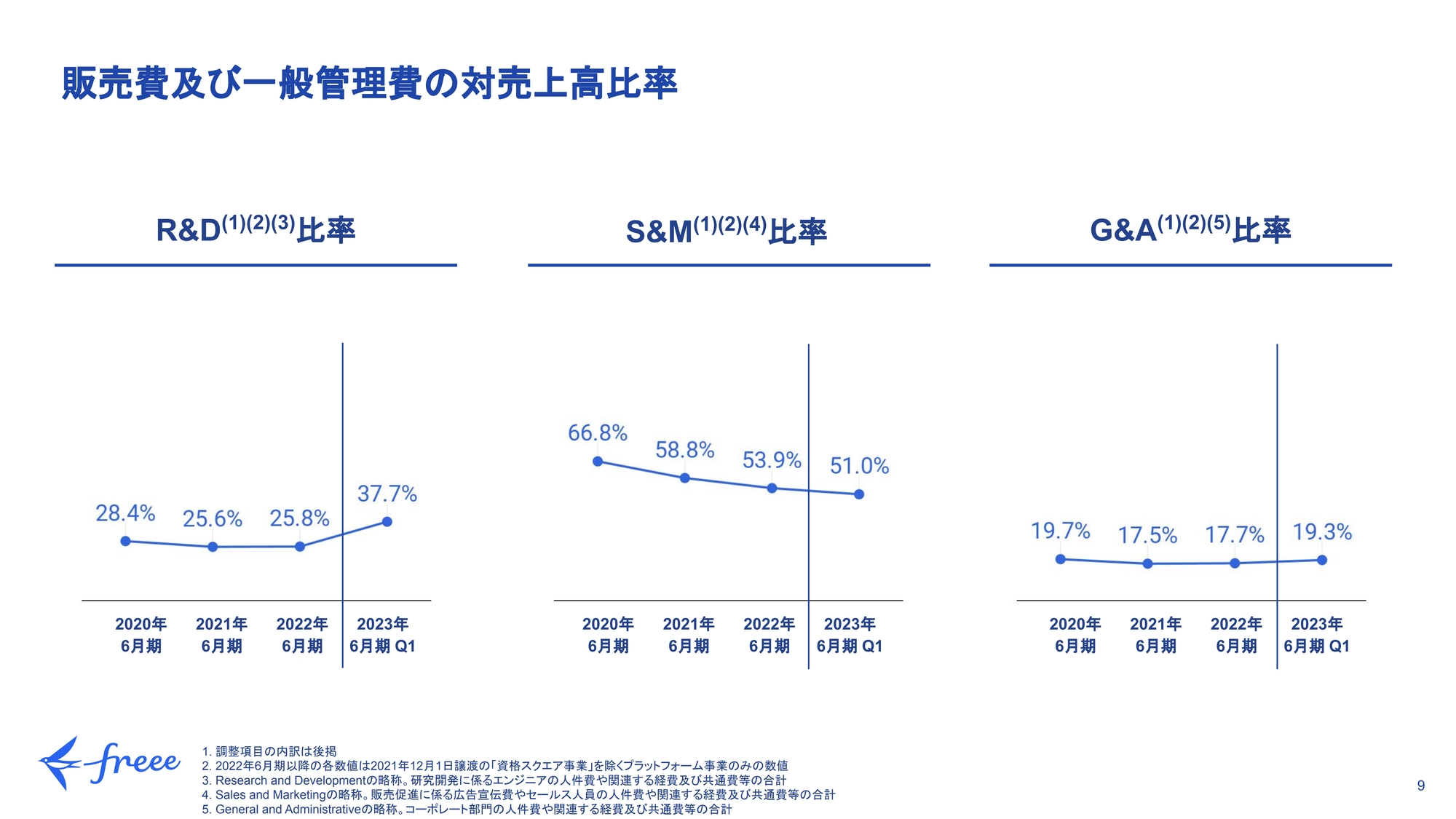

販売費及び一般管理費の対売上高比率

販売費及び一般管理費の対売上高比率については、スライドをご参照ください。

以上が、財務実績のハイライトです。

1. インボイス制度によって高まる統合体験の価値

佐々木大輔氏(以下、佐々木):ここからはビジネスハイライトについてご説明します。今回は「インボイス制度によって高まる統合体験の価値」及び「新プロダクトfreee販売のリリース」の2点について、お話しできればと思っています。

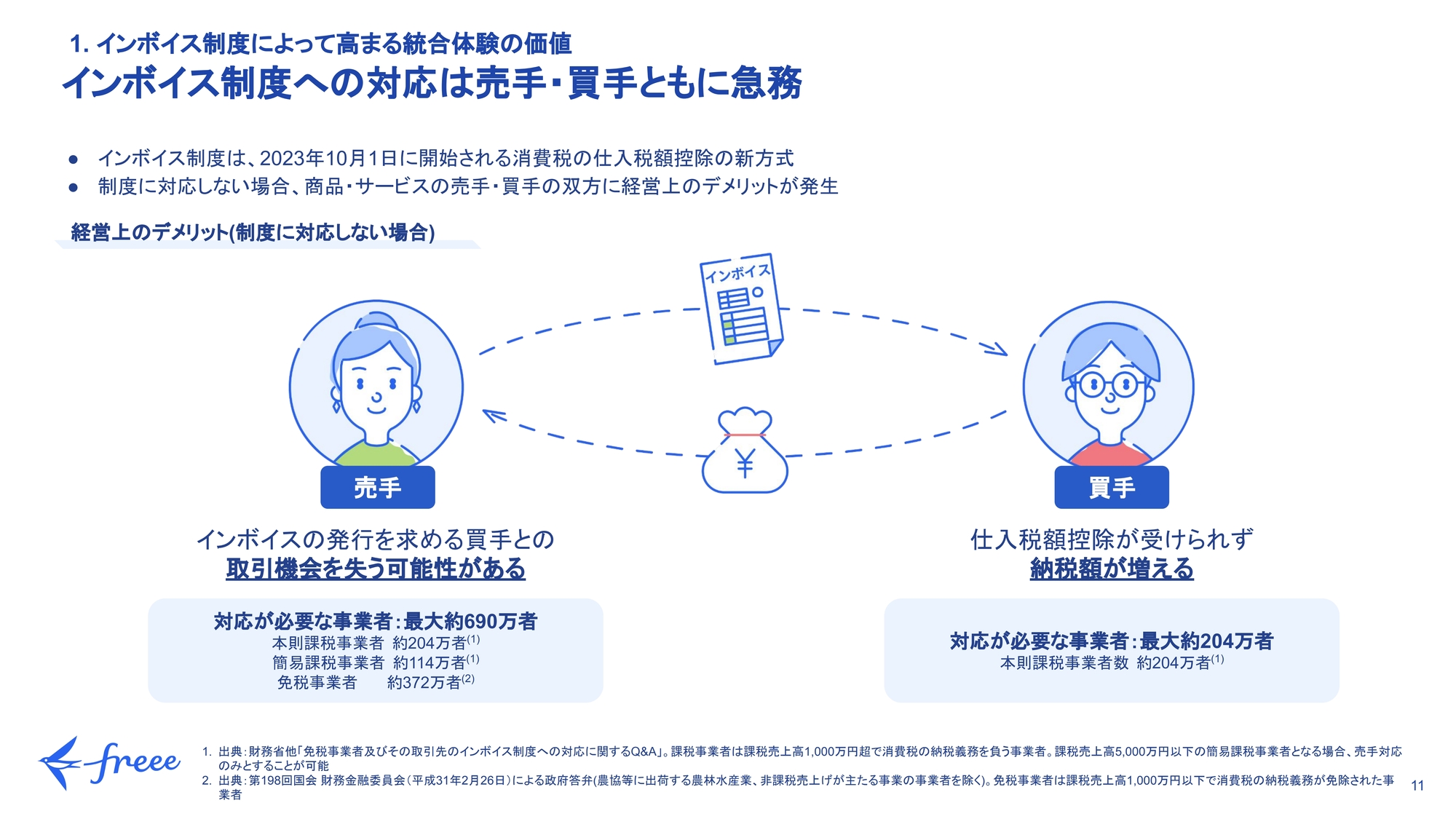

2023年10月1日以降、消費税の仕入税額控除の新方式「インボイス制度」が始まります。これによって、freeeが提供する統合体験の価値がどのように向上していくかをお話しします。

事業者には、「売手」としての立場と「買手」としての立場がありますが、このインボイス制度へ対応するために、各事業者はそれぞれの立場において、取り組まなければならないことが出てきます。

売手としての立場では、インボイス制度に対応しなければ自分たちがお客さまに対して実質値上げをしていることになり、これに対応しないと取引機会を失ってしまう可能性があります。対応が必要な事業者は、全国で約690万者となります。

一方の買手は、いろいろなものを発注して、サービスや物を購入する立場ですが、インボイス制度に対応していかないと、納税額が増えてしまいます。この影響を受けるのは本則課税で消費税を支払っている事業者で、最大で約204万者となります。

これらに対して、「freee」のプラットフォームでよりデジタル化を推進することにより、「取引機会を失う可能性」「納税額が増える」といった影響を除き、効率化を進めることができます。私たちはそのような体験の提供に取り組んでいます。

1. インボイス制度によって高まる統合体験の価値

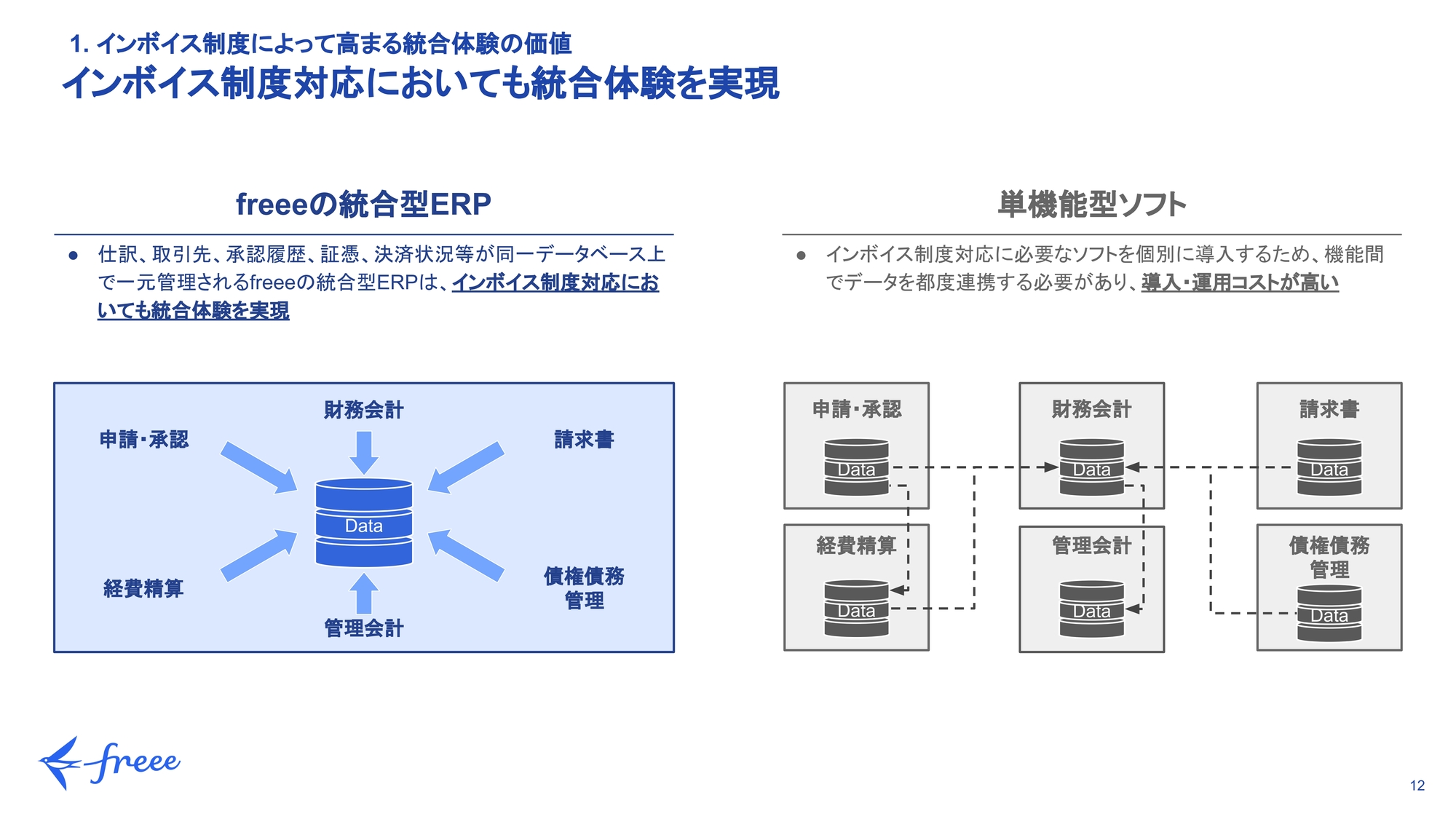

「freee」がインボイス制度においても、価値の高いサービスが提供できる理由についてご説明します。「freee」は、非常にユニークな仕組みである「統合型ERP」を持っており、1つのデータベースにさまざまなモジュールを入れてサービスを提供しています。

例えば請求書を発行したり、他社との債権債務を管理したりといった取引のレイヤーでは、主にそれぞれの取引先のことが網羅されているわけですが、これと財務会計が一緒になっていることで、よりインボイス制度に対応した管理がしやすくなります。

そのような意味においても、「freee」の統合体験が活きてきます。これがどのようなことなのか、さらに詳細をお話ししていきます。

1. インボイス制度によって高まる統合体験の価値

売手に着目すると、インボイス制度では、主に請求管理業務において新たに負荷が発生します。例えば、請求書の表記や計算方法などがありますが、その中でも大きな負荷となるのが、交付したインボイスの写しを保管しておかなければならないことです。

現在、ほとんどのスモールビジネスの事業者は、「Microsoft Excel」を使って請求書を発行していますが、履歴の保存は困難ですし、計算方法の見直しに対応していく負荷も大きくなります。したがって、今後は制度に対応するため、「Microsoft Excel」からソフトウェアに移行することが重要ですし、それによって効率化も実現できます。

「freee会計」や、最近リリースした「freee販売」では、利用するだけで請求書の保存要件や発行要件にすべて対応することができます。また、対応だけではなく、効率化を実現できるところが「freee」の提供する大きな価値となっています。

1. インボイス制度によって高まる統合体験の価値

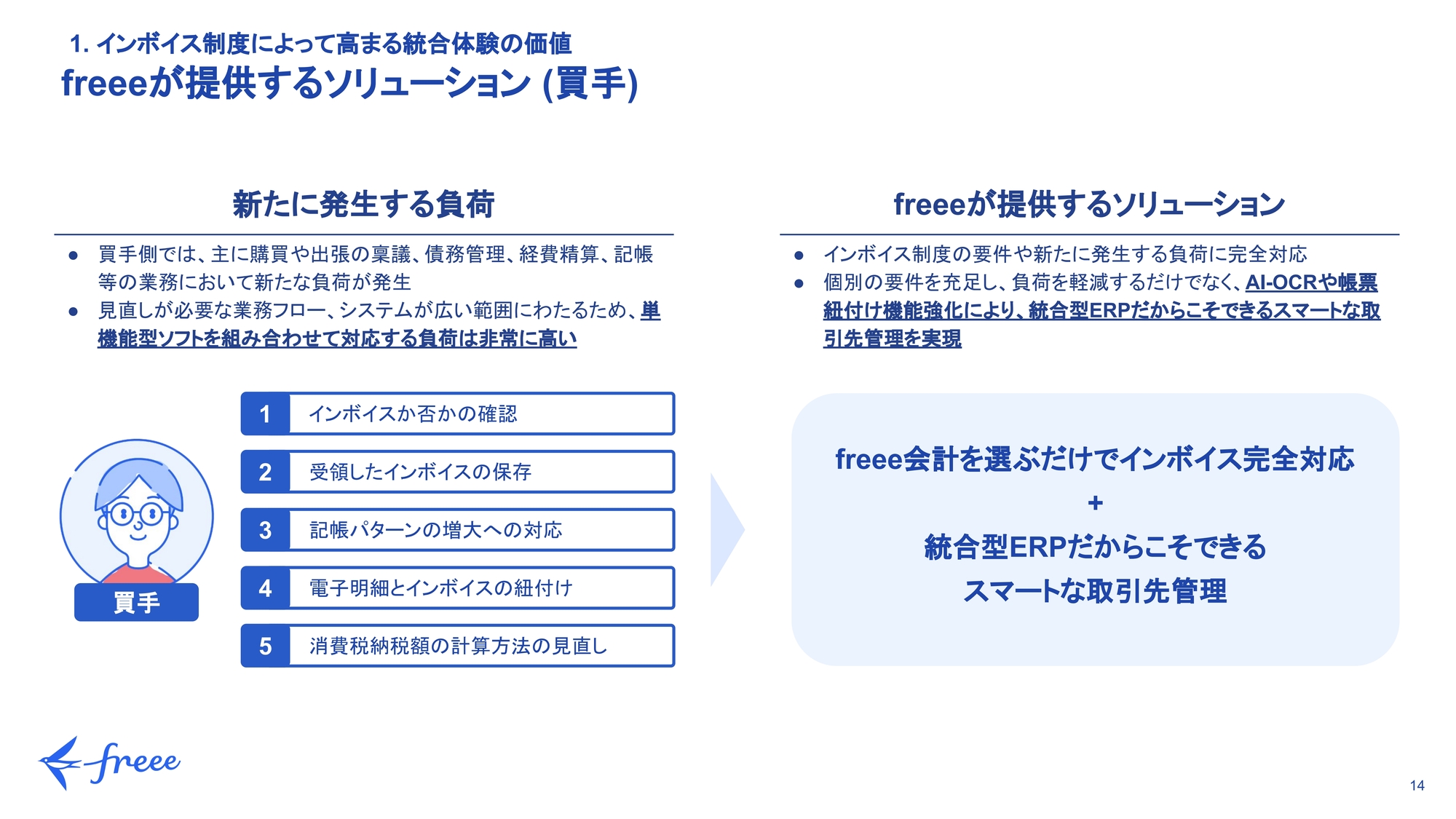

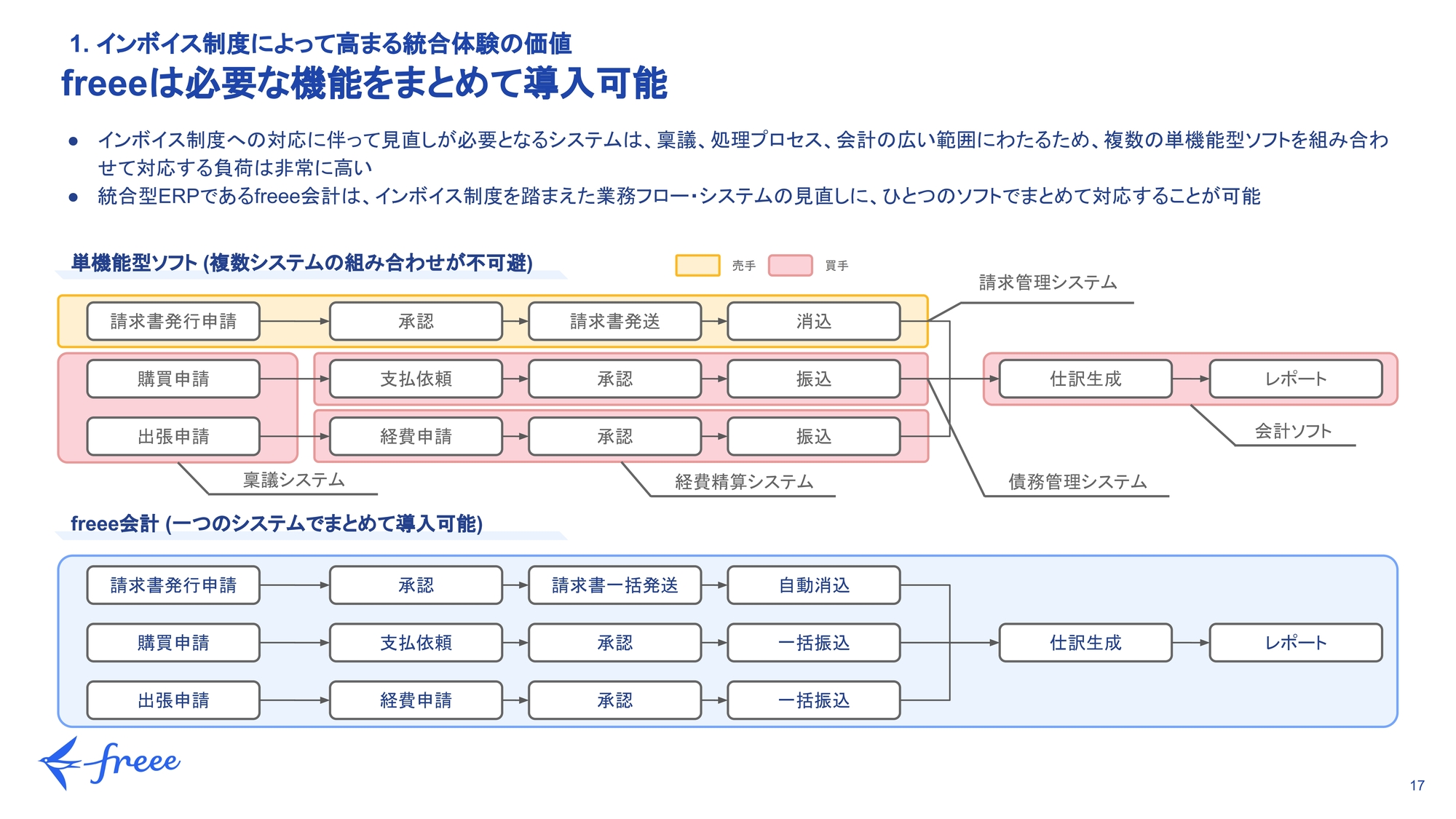

買手に着目すると、インボイス制度は、ビジネスにおける支払いや発注する仕組みなど、すべてに影響してきます。ビジネスには購買や出張の稟議、債務管理、経費精算、記帳等の複数のシステムがありますが、これらは支払いや発注に対応していますし、さらに帳簿の付け方まで変わってくることになります。

したがって、複数のシステムを組み合わせながらインボイス制度に対応する必要があり、非常に負荷が高くなります。

複数のモジュールでインボイス制度へ対応するとなると、コストは非常に大きくなりますが、「freee」は、導入するだけで簡単にインボイス制度へ対応できますので、これにより統合体験の価値が活きてきます。

1. インボイス制度によって高まる統合体験の価値

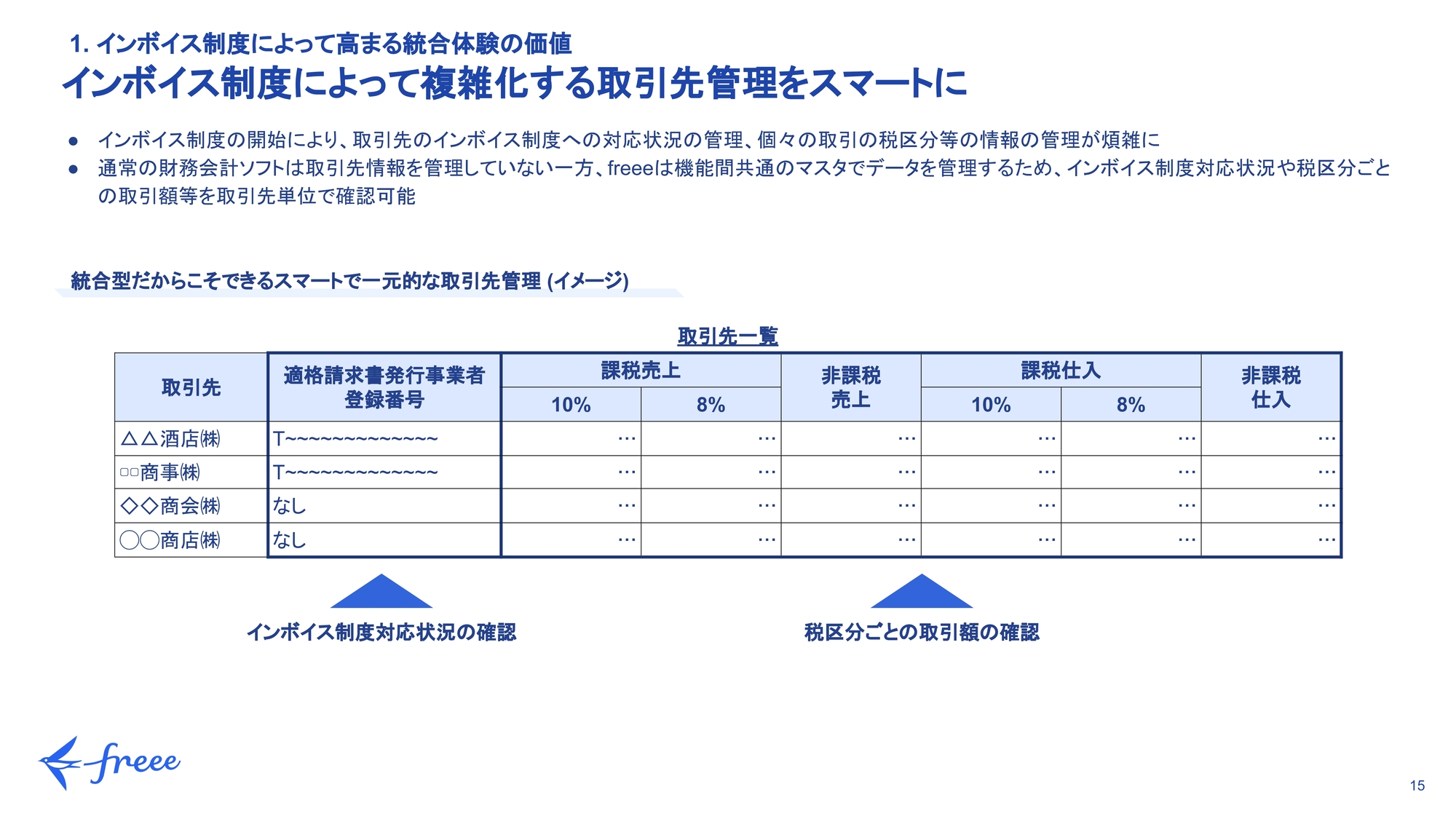

加えて、これまでの会計ソフトは、基本的には取引先の情報を持っていませんでしたが、「freee」が統合体験として買手に届けるもう1つの価値として、会計ソフトと一体型で取引先ごとへの支払額を管理できることが挙げられます。

「freee」では、各取引先が税務上適格の事業所かといったことや、支払った税額や受け取った税額などを管理できるようになります。これにより、税額の計算や確認、正しく記帳されているかを一括で管理することができます。

これまでの会計ソフトは管理が非常に煩雑になりがちでしたが、複数のシステムをまたがる複雑なプロセスを一元管理できることが「freee」のもう1つの大きな特徴です。

1. インボイス制度によって高まる統合体験の価値

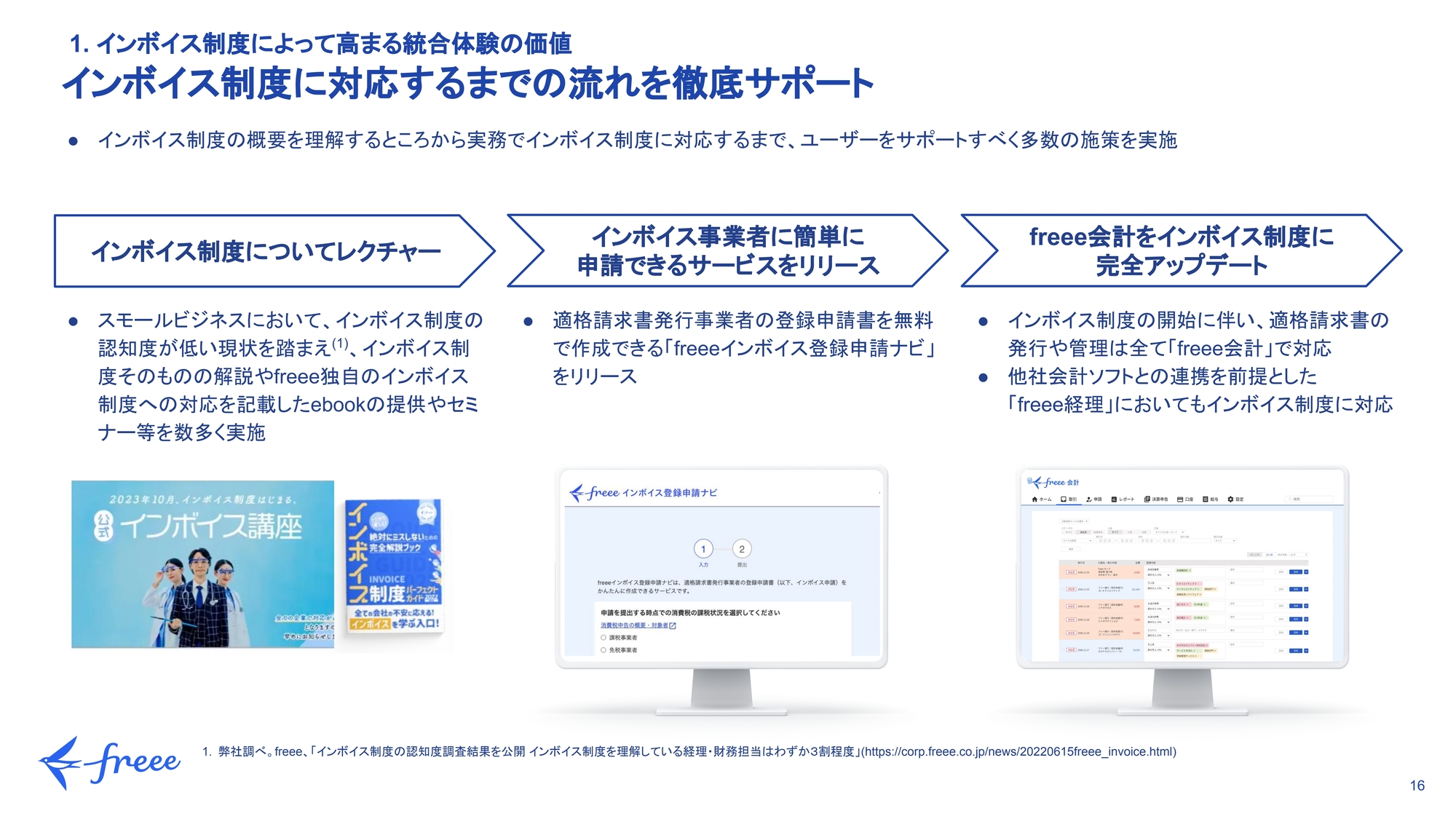

以上のように「freee」は、統合体験によって売手・買手それぞれにとっての新しい価値を提供できます。我々はこれらを届けるにあたって、プロダクトを越えて、さまざまな角度からサポートすべく、多数の施策を実施しています。

施策の1つ目は、インボイス制度についてのレクチャーです。ebookの提供やセミナーなどさまざまなコンテンツを用いて、インボイス制度そのものや、私たちのインボイス対応について解説しています。多くの事業者から役に立ったと評価され、これがきっかけとなって導入の検討も進んでいます。

2つ目に、インボイス事業者に簡単に申請できるサービスをリリースしました。これにより、適格請求書発行事業者としての登録を、「freee」のプラットフォーム上で簡単に行うことができます。

3つ目に、「freee会計」をインボイス制度に完全アップデートします。これにより、既存ユーザーは、何も考えなくてもインボイスに完全に対応した業務を行うことができるようになります。

1. インボイス制度によって高まる統合体験の価値

ここまでのお話をまとめます。スライドの図は売手・買手で色分けしていますが、通常の場合、売手には請求管理システムがあり、買手には稟議システム、経費精算システム、債務管理システムに加えて会計ソフトなど複数のソフトウェアがあるケースが多いです。

「freee」の場合、スライド下部の図のように、それらをすべて1つにまとめて管理することができますので、それぞれのシステムにおいてどのようにインボイス対応していけばよいか、また、データをどのようにして連携させるのかを考える必要がなくなります。これは非常に大きな価値と言えます。

1. インボイス制度によって高まる統合体験の価値

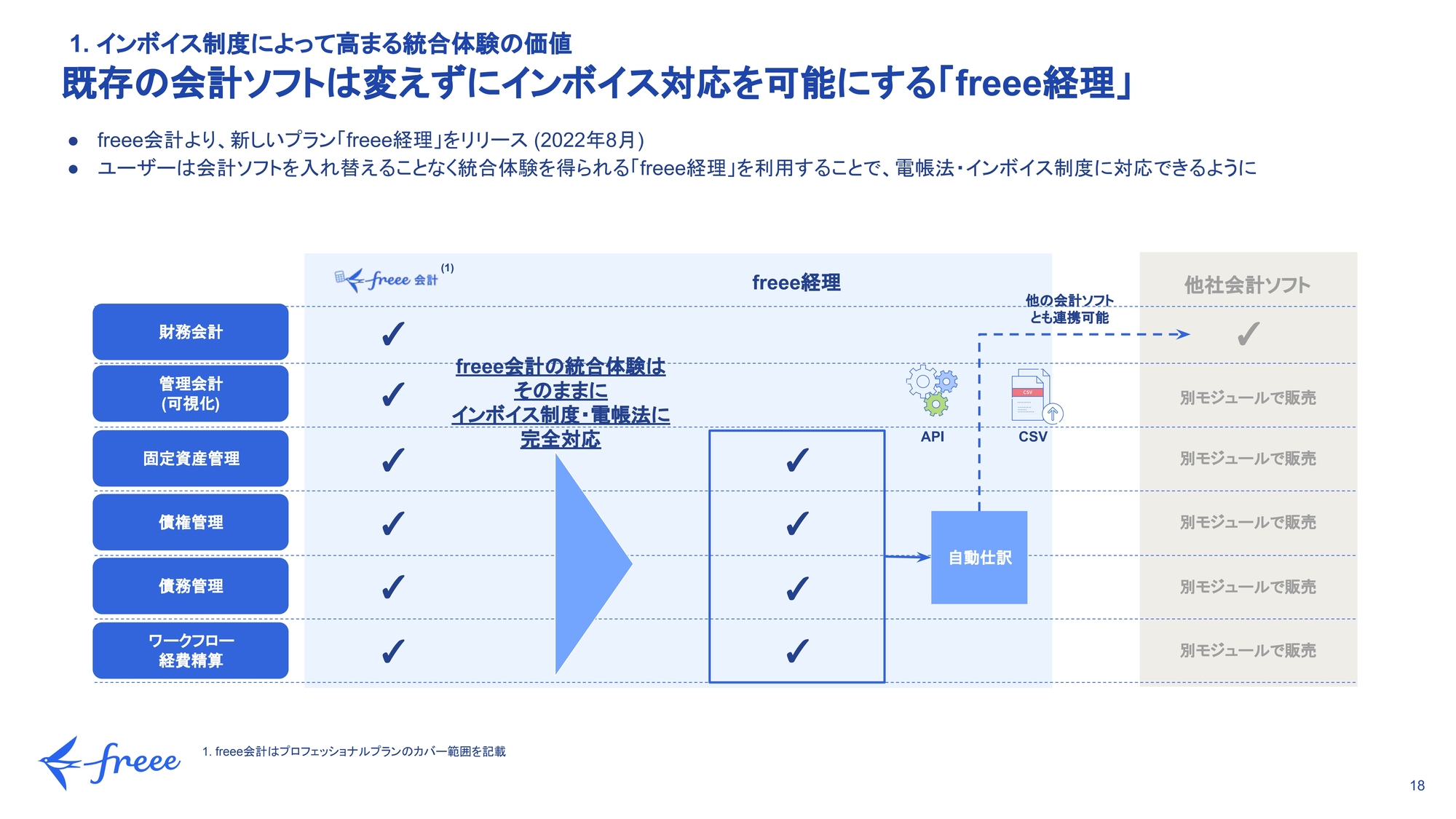

一方で、すべてを一気に変えるのは大変な方もいます。そこで、既存の会計ソフトはそのままに、インボイス対応に必要な機能だけを利用できる新しいプラン「freee経理」を、2022年8月にリリースしました。

インボイス制度へ対応が必要な部分について、システム化されていない事業者も多いのですが、そのような方々から特に高い評価を得ています。インボイス制度において対応が必要なプロセスをまずはクラウドで自動化しますので、会計ソフトはすぐには乗り換えられないものの、追って検討していきたいといったニーズに対応しています。

「統合型ERP」で提供しているからこそ、非常にフレキシブルに、統合体験の一部を切り取って提供することができます。「freee経理」ような、価値に合ったプラン展開は、今後も機動的に行っていきたいと考えています。

2. 新プロダクトfreee販売のリリース

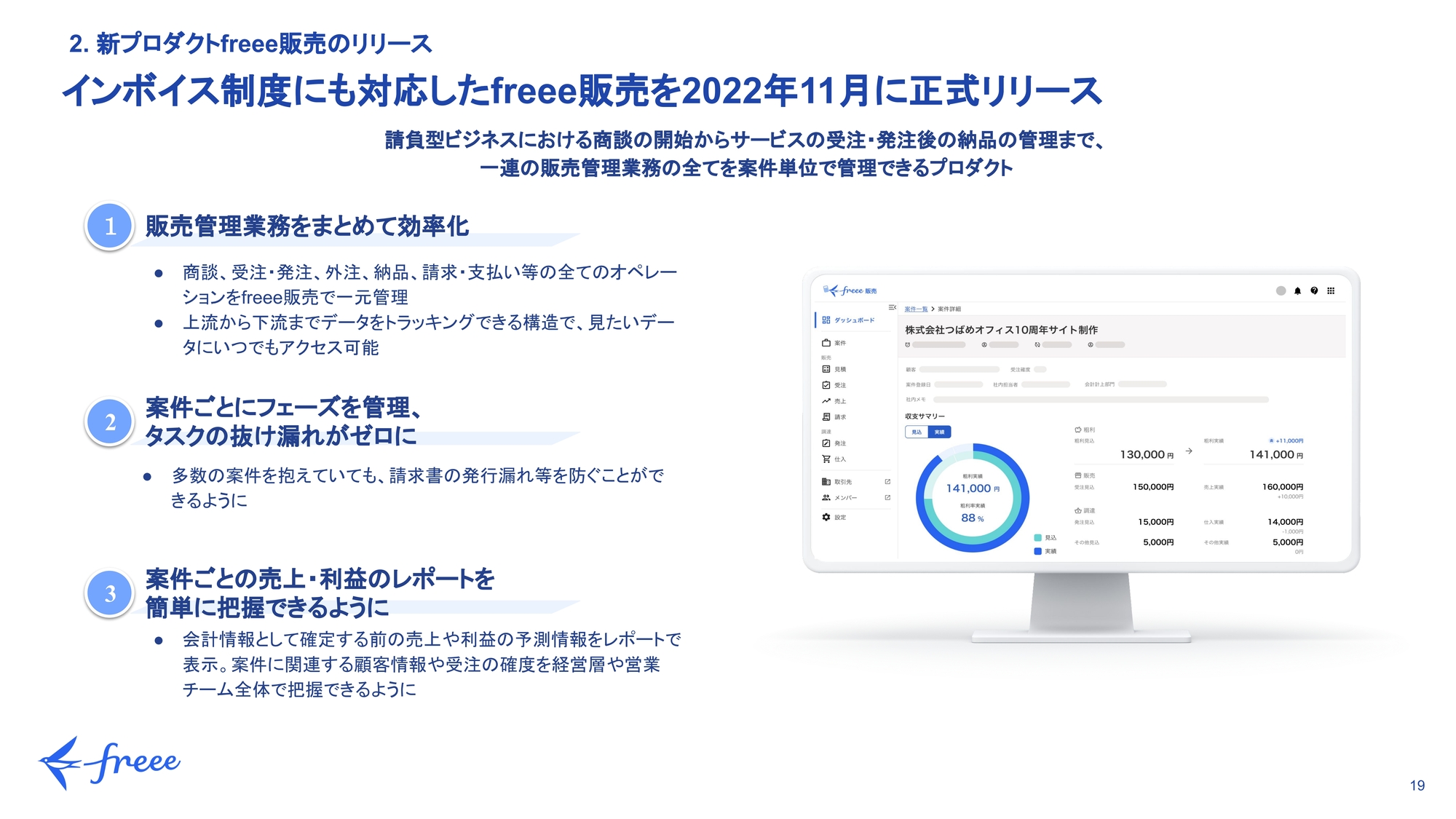

新プロダクト「freee販売」を11月にリリースしました。「freee販売」は売手にとってインボイス制度にも対応した仕組みで、インボイス制度対応と併せて、新しく販売管理システムなどを検討されているみなさまにとってベストなソリューションです。

主なターゲットは、BtoBのサービス業を中心にした、請負型のビジネスです。請負型ビジネスにおける、商談/見積、受注/発注、外注、納品、請求・支払い等の全オペレーションを一括管理できる仕組みとなっています。

スモールビジネス事業者の多くは、「Microsoft Excel」を多用してこれらの業務を実現していますが、大抵の場合は1つのシートで完結せず、複数のファイルを使っています。これが複数人いる会社になると、ファイルをサーバーに上げて複数人で編集し、さまざまなコンフリクトなども起こしながら、取り組んでいる場合が多いです。

「freee販売」では、クラウド上で一本化して、案件ごとにフェーズを管理し、タスクの抜け漏れをなくすことができます。これにより、案件やプロジェクトごとの収益性まで自動的に見えるようになるという特徴を持っており、業務の自動化によって自動的に経営の可視化までできるツールになっています。

2. 新プロダクトfreee販売のリリース

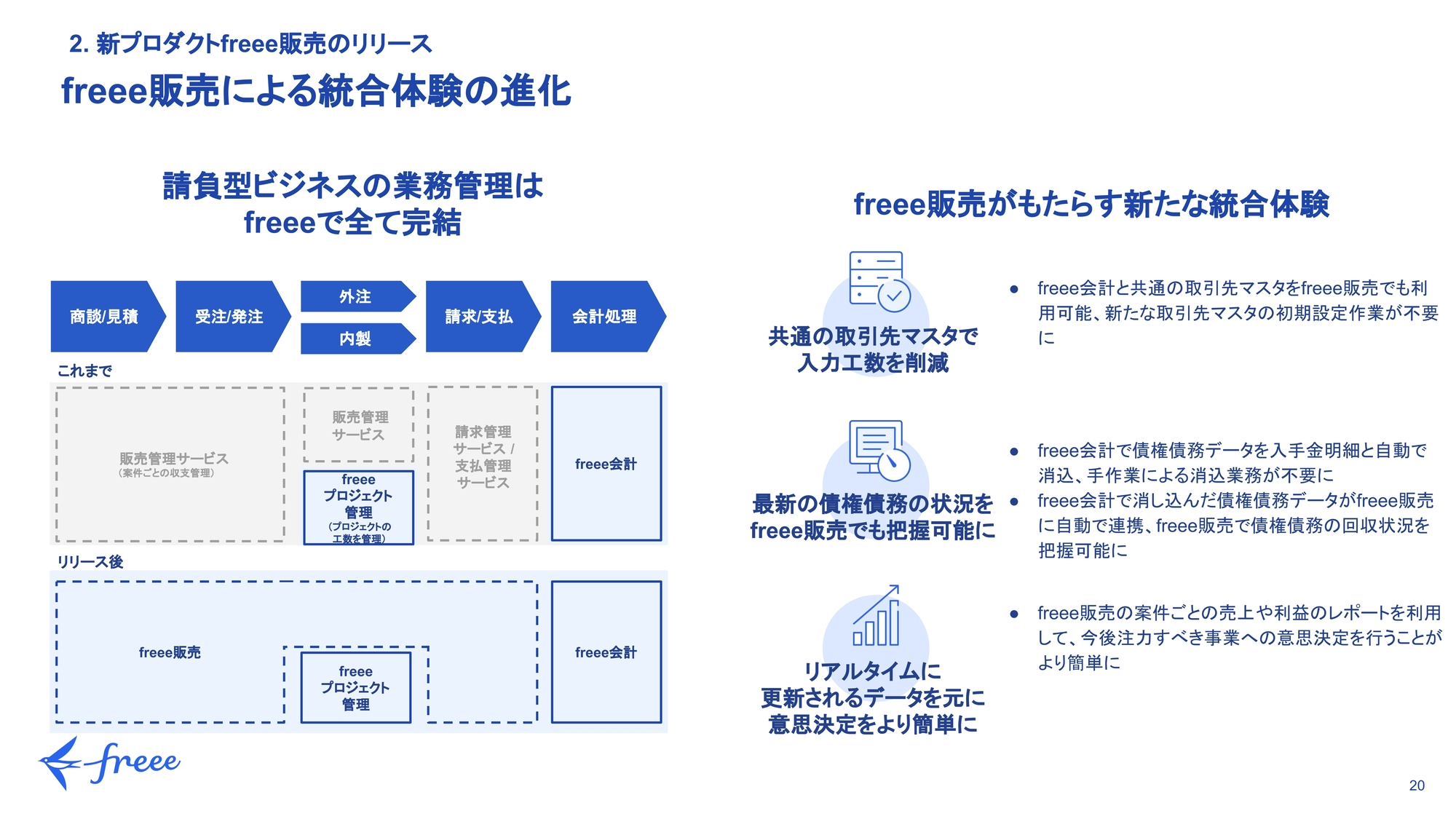

非常に多くのビジネスが請負型のビジネスに該当しますが、「freee」はERPとして、請負型のビジネスに必要な業務のピースを埋めるような一手になりえます。それが、私たちが「freee販売」を新しいプラットフォーム上に提供していく意義の1つです。

商談/見積から、受注/発注、あるいは内部メンバーをアサインした場合には、プロジェクトごとに原価を計算していきます。これらが追加されることによって、「freee会計」「freee人事労務」と併せて、業務において必要なリソース管理が、すべてこの「freee」のプラットフォーム上にまとまっていくかたちになります。

また、「freee」のプラットフォームとしての統合体験をフルに活用した製品となっていますので、すでに「freee会計」に登録されている取引先マスタなどはそのまま利用することができ、導入のコストを非常に低く抑えることができます。

さらに、「freee会計」と連携することによって、請求書に対する入金などもリアルタイムで把握していくことができますので、販売管理ツールとして、非常に強い差別性、優位性を持っている製品です。また、リアルタイムな販売データと「freee会計」のデータを突き合わせて見ることができます。リアルタイムに意思決定をしていくためのデータが集まっているプラットフォームとしても、大きな価値を提供することができます。

以上のように、「freee販売」を投入して統合体験の推進に取り組んでいますが、11月初旬のリリース以来、すでに非常にご好評いただいており、さらにスピード感を持って育てていきたいと考えています。

以上で、今回の私からのビジネスアップデートとさせていただきます。

質疑応答:Mikatus社連結の影響について

質問者:法人セグメントのARPUが若干強めに出てきていますが、おそらくMikatus社連結の影響もこちらに入っていると思います。ARPUについて、Mikatus社の貢献がどの程度あったのか、また、最近はさまざまなプロダクトのクロスセルが実現できていると聞いていますので、それらがどれくらい効いているのか、もう少し具体的にご説明いただけますか?

原:ご指摘いただいたとおり、法人セグメントのARPUについては前年同期比でプラス13.1パーセントと比較的強く伸びたわけですが、大きな要因として、1つにミックスの変化があります。

法人セグメントは大きく「Small」「Mid」の2つに分かれていますが、Midセグメントの成長は、他の個人やSmallセグメントと比べてより高い成長率で推移しているため、Midセグメントからの貢献度が上がったということです。

Midセグメント成長の要因としては、「freee人事労務」の販売が好調であることが挙げられます。「freee人事労務」は、引き続き「freee会計」のユーザーにクロスセルする意味でも好調ではありますが、今期からは「freee人事労務」で別のプロダクトを立ち上げ、「freee人事労務」をまずお客さまに使っていただくということをしています。

その後、他のプロダクトをクロスセルするというイニシアチブも始まっており、「freee人事労務」の新規導入も順調であることから、それらを中心としたMidセグメントの好調な推移が要因の1つです。

また、Mikatus社に関しては連結化のインパクトもあります。Mikatus社のARRは7億円程度で、ユーザー企業数は約2,000件、内訳は会計事務所が1,000件、課金してくださっているエンドクライアント数が1,000件です。

このほか、会計事務所が料金を払い、エンドクライアントが払っていないケースもありますが、そちらは今回のユーザー企業数には含めていないため、その影響もあります。

それ以外のクロスセル、アップセルについては引き続き進んでいますが、大きな要因としては、今お伝えしたMidセグメントのコントリビューションの増加と、Mikatus社連結化の影響の2点とお考えください。

質問者:Mikatus社は7億円に対して2,000件ということで、ARPUがプラスに貢献したという認識でよろしいですか?

原:おっしゃるとおりです。ただし、Mikatus社もARR全体で7億円と、freeeの法人のARRサイズに比べるとそこまで巨大なものではないと捉えていただければと思います。

質疑応答:Mikatus社の貢献の影響について

質問者:Mikatus社の貢献の影響、ユーザー企業数に対するインパクトですが、2,000件が法人に上乗せされているという理解でよろしいでしょうか? それとも有料課金の1,000件のみでしょうか?

原:2,000件が有料課金企業ユーザー数の法人セグメントに加算されているとお考えください。2,000件の内訳として1,000件と1,000件に分かれ、1つ目の1,000件が会計事務所のユーザー数です。その先にいるのが顧問先で、顧問先のうち直接Mikatus社に課金してくださっているエンドクライアント数が1,000件です。その両者を足して2,000件となります。

質疑応答:役職変更の背景について

質問者:これまでCFOを務められてきた東後さんが10月からCPOになりましたが、あらためてこの経営の意思決定の背景をお聞かせください。また、今後この役割変更によってプロダクトにフォーカスすると思いますが、期待される変化について教えてください。

佐々木:8月の決算発表にて新しい中長期経営戦略を発表しました。もちろんその実行についてもそれまで議論してきていたわけですが、やはり議論を進めていく中で、今後、これまでお話ししてきた統合体験をプロダクトで実現していくためには、非常に強いリーダーシップが必要になることが浮かび上がってきました。

東後はもともとfreeeの創業期にCOOとしてジョインし、IPO前はCFOとして、freeeのIPO及び上場後の管理体制と戦略の構築などを行ってきました。

今回の中長期経営戦略も東後がリーダーシップを発揮して作ってきたこともあり、その延長線上とも言えるような役割を担っていくのが、会社全体のトップとしてよいのではないかと判断しました。

日本では、プロダクトマネジメントというキャリアが蓄積されていないという感触を得ており、外部採用で実現するよりも、自分たちのビジネスをしっかりと理解している人間がリーダーシップを発揮して取り組み、人材を育てていくほうが成果が出るだろうということも併せて考慮し、判断しています。

質疑応答:Mikatus社連結による今後の影響について

質問者:第1四半期はかなりよいスタートだと思いますが、Mikatus社の連結効果が一巡するまでは、法人セグメントのARPUは2桁増くらいで今後も伸びていくと見ておくべきでしょうか?

また、個人事業主セグメントの前年同期比プラス2.1パーセントもかなり踏ん張っていますが、今後も前年同期比2パーセントから3パーセント伸びなければいけないと見ています。このあたりについて、今後の1年間、また、第2四半期の見方をどのように考えていらっしゃるか教えてください。

また社内では、法人セグメントの前年同期比プラス13.1パーセントと、個人事業主セグメントの前年同期比プラス2.1パーセントという数字はどのように捉えられているのでしょうか?

原:Mikatus社の数字が一巡するまでは、MikatusグループジョインによるARPU押し上げ効果は持続するという見通しでお捉えください。

質問者:Mikatus社の数字が乗っておりARRがワンステップ上がっているため、この階段を上がった段階で第2四半期以降も推移するとなると、ARPUも前年同期比で2桁程度伸びるのではと見ていたのですがいかがでしょうか?

原:ARPUに関しては、前回の決算でもご説明したように、今は顧客ベースを広げるべき時期にあると捉えているため、どちらかと言いますと、我々としては顧客数の増加が経営の最優先アジェンダであります。そして、当然ながらARRを伸ばしていくことも同時に大事ではあります。

ARPUは結果指標と捉えており、法人セグメントの中でもMidセグメントとSmallセグメントの伸びのスピードによってミックスシフトの影響も受けるため、ARPU単体では特に強い意志は持っていません。

ただし、今後1年間は、Mikatus社連結開始による影響が第4四半期にかけて残り続けるというのはご理解のとおりです。

個人事業主セグメントのARPUの上昇については、特に踏ん張っているという印象はなく、個人事業主向けの料金プランの上位のものを選んでいただく方が徐々に増えていたり、会計以外のプロダクトを買ってくださる方もいるため、この程度の緩やかなARPUの上昇は想定範囲内です。

全体的に、企業数、ARPU、ARRの伸びについては、弊社のガイダンスで想定していた社内計画どおりの数字です。

質疑応答:円安によるコストアップの影響について

質問者:今、人件費、電気代、サーバー代、「AWS」のライセンス代など、円安によりさまざまなものが値上がりしていますが、今回もしくは次の決算で、どの程度想定外のコストアップがあるのか、何パーセントくらい上振れ基調になっているのか教えていただきたいと思います。

また、物価が上がった分だけ商材の値段に転嫁する考え方もあると思っているのですが、ぜひお考えを教えてください。

原:まず足元の為替レートの変動によるコストインパクトですが、結論としてはあまり大きなものはありません。弊社で一番大きなコストプールは人件費で、一部フィリピンに開発拠点を持っていますが、大多数は日本国内での円建ての支払いです。

売上原価の中には、一部ご指摘いただいたようなAmazonの「AWS」へのコストや、外貨建てでベンダーに支払っているコストがありますが、弊社の場合は、売上高の20パーセント弱がCOGSです。

COGSの構成要素は大きく2つあり、1つはサーバー代・ツール代です。もう1つはそのサポートの人件費等ですが、外貨建ての支払いのエクスポージャーがあまり大きくないため、足元でプライシングを考えなければいけないほどの影響は出ていません。

加えて、一部外貨取引については為替ヘッジを行っているため、想定から大きくずれているものは今のところありません。

今後のプライシングに関しては、当然選択肢の1つには入るとは思いますが、単純に「為替レートが動いたから価格を変える」というものではないと思っています。

質疑応答:人件費の調整について

質問者:人件費について、NTTが中途採用や新卒の初任給などを14パーセント上げると言っていますが、例えば既存社員の給料のベースアップなど、調整をかけていくのでしょうか?

原:大きなトレンドとして、過去から見ても弊社の平均給与は緩やかに上昇していますし、今後も市場環境を見据えながら検討していきます。ただし、足元での人材の獲得、採用が難しくなっているから給与水準を劇的に上げるという必要性は、今のところ見えてきていません。

質疑応答:売上総利益の今後の見通しについて

質問者:売上総利益についてお伺いします。前回の決算説明会では、売上総利益率は80パーセント程度の推移で、為替などもろもろ踏まえて、今期はそれほど売上総利益が上がるような話は伺えませんでしたが、第1四半期はかなりよいスタートだったのではないかと思います。

今期の売上総利益率は前年同期比で少し上がると見ておいたほうがよいのか、あるいは、第3四半期の確定申告の繁忙期のカスタマーサポート等もあるため、通年ではそれほど上がらないのか、GPMの見通しを教えてください。

原:前回の決算でもお伝えしましたが、前年度末に固定資産の減損を行っています。従来は、固定資産のうち自社開発のソフトウェアの減価償却費が売上原価に入っていました。

しかし、それらのもとになるソフトウェア資産を前期末に減損したことにより、その償却が今期からなくなっています。それによる売上総利益率へのインパクトが1ポイントから2ポイントあるため、今期中に前年同期比で1ポイントから2ポイント改善するというのは想定どおりの推移です。

それ以外では、継続的にカスタマーサポートの効率性を上げる取り組み、あるいはそのツール、サーバー利用の効率を上げるなどの取り組みをしており、緩やかな改善を見込んでおり、ないしは目指しているところです。

売上総利益率に関しては、サーバーの利用度合いやカスタマーサポートの拠点を増設する場合などは非連続に若干増えることもあるため、過去の2年程度ご覧いただくとわかるように、80パーセント前後で推移するのは想定範囲内と捉えていただければと思います。

質疑応答:利益の進捗について

質問者:通期の利益の計画に対して、第1四半期のみを見るとこれほどの赤字は出ないのではないかという印象がありますが、これは販管費はある程度コントロールできる範囲だと捉えてよいのか、あるいはやはり第1四半期は利益進捗がよかったと捉えられているのか、スタートの利益の認識を教えていただけますか?

原:利益の進捗に関しては想定どおりです。もともと投資を加速するとお伝えしていましたが、特に広告宣伝の投資などは年の後半に向けてさらに加速する計画を持っていたため、第1四半期ではそこまで大きく調整後営業利益率が悪化するとは見込んでいませんでした。

しかし、投資できていないというわけではなく、例えば採用では、第1四半期末の正社員数がおよそ970名ですが、前四半期比で50名から60名程度増加と順調で、第2四半期以降に向けても採用の進捗は悪くないと捉えており、その意味では計画どおり投資できている状況だと思っています。

質疑応答:「freee人事労務」の競合との差別化について

質問者:「freee人事労務」に関して、「独立した組織で」というお話でしたが、この場合、競合との差別化は、機能面や価格で図っていくのでしょうか? 競合との関係について、教えていただければと思います。

佐々木:人事労務については、「freee」の製品すべてに共通して、統合体験という点において、他の給与計算ソフト、あるいは人事労務関連のソフトウェアと大きく異なります。共通したIDで勤怠管理から給与計算、申請業務までが、1つに統合されたパッケージとして提供されています。

他社では、モジュールごとに提供されており、例えば、1つのモジュールで勤怠から給与計算にデータをエクスポートします。そして、給与計算の段階で何か間違いを見つけたら、勤怠に戻って修正しエクスポートして、といったことを繰り返して、実際の給与計算や労務の手続きを行うプロセスを踏んでいます。

「freee」の場合には、これらがすべて一体として提供されるため、勤怠管理を行うと給与計算が自動的に行われますし、給与計算の段階で何か間違いに気付いて勤怠の部分を修正すると自動的に反映されます。そのため、業務の自動化だけでなく、確認・修正するプロセスまで含めて、全体的に大きく効率化が進みます。

加えて、会計ソフトと一緒にご使用いただくことで、例えば、人事労務ソフトに入っている組織図を利用して、経費精算などのさまざまな申請フローが自動的に反映されることになります。組織変更などがあった場合にも、人事労務の部分をアップデートすれば、社内の申請フローや承認フローがすべてアップデートされるメリットもあります。

「freee人事労務」において、この統合体験を気に入っていただけると、さらに多くの業務に提携していくきっかけになるという大きな特徴があります。

質疑応答:各プロダクトの売上目標値について

質問者:「freee人事労務」及び「freee販売」について、法人セグメントのARRや売上高など、通期の計画にどの程度織り込まれているのでしょうか?

原:いずれのプロダクトについても、弊社は各ソフトウェアをあわせてプラットフォーム事業と捉えているため、プロダクト別の目標値の開示は行っていません。

人事労務については、すでに過去から全体のARRの20パーセントから30パーセント程度の貢献があるため、それと比べて、大きく変わることは想定していないと言いますか、順調に伸びていくことを想定しています。

「freee販売」については、まだ出始めたばかりのプロダクトですので、今期の業績インパクトという意味では、それほど大きなものは想定していません。しかし「freee販売」は、非常に大きな価値を提供し得るプロダクトですので、会計、人事労務に次ぐ、大きなプロダクトになることを将来的には想定しています。

質疑応答:季節性とARPUの伸び率について

質問者:5ページの有料課金ユーザー企業数及びARPUのグラフについて、法人は過去3年間で約2.2万件、約2.6万件と増えていますが、今年はこの第1四半期のみで約2.6万件増えています。これは何か季節性の要因によるものでしょうか? Mikatus社連結の影響もあるのかもしれませんが、3ヶ月で7,300社くらい増えていることを考えると、今年度は3万件増くらいまで達しそうですか?

原:法人に関しては季節性の影響はそれほどなく、Mikatus社の約2,000件の顧客増加が法人セグメントに含まれています。

念のためご説明すると、前事業年度である2022年6月期に関しては、期初に、かつての「NINJA SIGN」、現「freeeサイン」を提供するサイトビジット(現freeeサイン)のグループジョインの影響がそれほど顧客数は多くありませんが、法人セグメントに入っています。

質問者:クロスセル効果で急増しているわけではありませんか?

原:クロスセルは過去から続いていますし、既存のお客さまにクロスセルを見込んだセールスをする専門のチームもあり、進んではいますが、クロスセルというよりは、新規のお客さまの数がどれだけ増えたかということです。

質問者:スライド右側のグラフの見方として、一番右の数字はこの9月末で、2022年の6月期というのは3ヶ月前の6月末という見方でよいですか?

原:そのとおりです。ちなみに12ヶ月前の数字については、一番右側「YoY」のパーセンテージの下に小さく記載していますが、こちらの数字が12ヶ月前の数字です。

質問者:ARPUの伸び率がリニアのように見えますが、今年度の第1四半期の3ヶ月は、前四半期比で約7.7パーセント超伸びています。これは、Mikatus社の連結による一過性のもので、第2四半期から第4四半期はそれほど伸びないのか、それとも、前四半期比で7.7パーセントの伸びが継続し、年間で30パーセントくらいまで伸びるのでしょうか?

原:Mikatus社の連結開始による一時的な影響は、前四半期比で見るとありますが、それ以外のところはこの第1四半期において、何か特殊な要因があったわけではなく、それほど急激に伸びるものではありません。

ただし、ARPUの増加に関して、特に法人セグメントではミックスシフトの影響もあるため、将来どうなるかはコメントしづらいものではあります。いずれにしても、結果として第1四半期は伸びていることはお伝えできます。

質問者:Mikatus社はこの第1四半期に寄与し、第2四半期から第4四半期はいわゆるMikatus社抜きのオーガニックなARPU成長にまた戻ってくるということでしょうか?

原:前四半期比で見るとそうなりますが、前年同期比で見ると、先ほどのご質問への回答でもありましたが、第4四半期までは2桁のARPU成長が考えられます。

質疑応答:1顧客あたりの平均装備サービスについて

質問者:ミックスシフトについて、「freee人事労務」「freee販売」などがある中で、1顧客あたりの平均装備サービス数や、何年後かのビジョンはあるのでしょうか?

原:お客さまにご利用いただいているプロダクトの数について、足元の数字と将来の数字は開示していませんが、当然ながらより多くのプロダクトをご使用いただければ、それだけお客さまに価値を届けることができ、それによってお客さまの業務効率も改善することになります。

そこについては私どもも、新規のお客さまに使い始めていただいて終わりではなく、1回構築したお客さまとの接点に対して、クロスセルで販売していく取り組みは続けていきたいと思っています。

質問者:社長のご説明の中で、「1データベースにより周辺のアプリケーションにアクセスできるから非常に効率もよく、有用性も高い」というコメントがありましたが、将来像として、例えば既存顧客がこのペースで増えると、1社あたりの平均採用サービス数が、例えば3倍になることはあり得るのですか?

原:3倍というのは、足元の数字と比べてですか?

質問者:現在の平均装備率は数パーセントだと思いますが、将来的に御社の商品や製品、またサービスを考えた時に、1社あたりだいたい3本くらいは導入できるというビジョンはありますか?

佐々木:プロダクトの定義の切り方にもよりますが、もちろん数として増えていくことは十分想定していますし、現状でも、「freee会計」「freee人事労務」「freeeカード」あたりに関しては、業種などを問わずにどんどんご利用いただけるサービスとなっています。

「freee販売」あるいは「freeeサイン」などは、少し業種に偏りはありますが、業種といっても、「100ある業種の1つ」といったことではなく、広範囲をカバーしているもので、今あるものの中でも、広がりは出てくると考えています。

質問者:中長期経営戦略で数字は出していますが、またどこかの機会で、1顧客あたりのサービス導入数のようなビジョンのお話を伺えると、我々も楽しみが広がると思います。

佐々木:法人セグメントの伸びについて補足ですが、インボイスへの投資の中でお話ししたように、インボイス制度に対する反応については、一般論として、制度対応の早さという観点ではMidセグメントのほうが早いです。

そのようなことから、足元ではMidセグメントでの新規獲得の好調、さらに人事労務の好調があり、Midセグメントでの獲得がより早く進んでいるため、ミックスのほうが強いという点はあります。これが継続するかは、インボイス制度対応が始まる時に、もっとSmallセグメントでの駆け込み需要が強くなるなどのいろいろなシナリオがあるため、そのあたりは見極めながら投資していきたいと思っています。

質疑応答:顧客の純増について

質問者:Mikatus社の影響についてです。Mikatus社の2,000件を法人から除くと、純増は4,400件くらいだったと思います。顧客の純増のみを見ると、過去の水準から少し弱いかたちに見えますが、いかがでしょうか?

原:顧客の純増に関しては、Mikatus社の影響を除くと、おっしゃるとおりの水準感になります。佐々木からもご説明したように、インボイス制度への動き出しという意味では、Midセグメントのお客さまのほうが早く、Smallセグメントのお客さまは後になると想定しています。

単純に数で見ると、Smallセグメントのお客さまの数が圧倒的に多いため、インボイス制度に対して、より多くのお客さまがご関心を持っていただき、導入に向けて動くのは、今年度の後半のタイミングになると想定しています。その意味で、今期は、年の後半に顧客獲得が進むと想定しています。

そのため、S&Mの投資をご覧いただいても、この四半期に関しては、それほど大きな投資にはなっていないと捉えています。

質問者:ARPUについても、Mikatus社の影響を除くとおそらく8パーセントくらいは伸びていたため、Mikatus社の影響がなくでもARPUは強く、比較的大きめの中小企業を獲得できたということですか?

原:おっしゃるとおりで、法人セグメントに関しては、Mikatus社の影響を除いても、オーガニックで8パーセント程度のARPUの成長となっています。

質疑応答:料金プランの改定とラクフィスのグループジョインに関して

質問者:法人のベーシックとミニマムプランの月額の値上げを1月から想定していると思いますが、こちらの影響について教えてください。またBPO案件について、パーソルから事業を取得していると思いますが、こちらの影響を今後どのように考えていますか?

原:料金プランの改定については、年額プランの改定ではなくて、月額プランの料金改定のみです。「freee会計」は、一時だけ使うよりも年間通して使っていただいたほうが、より価値を実感いただけると考えています。このインパクトは、当期の業績予想の中に含まれています。

次に、ラクフィスのグループジョインに関して、ラクフィスは人事労務領域のBPOサービス、外注サービスを提供している会社です。例えば、人事労務を自社で導入しようと思っても、なかなかそこまで手が回らないお客さまに対して、より気軽に「freee人事労務」サービスをお使いいただく手段の1つとして、BPOサービスをご提供しようということで、今回グループジョインを判断しました。

佐々木:給与計算業務を含めた人事領域のアウトソースは、一定のニーズがある領域ですが、例えば、資料の受け渡しもメール添付で行われ、それに対する会話のキャッチボールが発生したりと、資料のやり取りをしているだけで大変なことが多くありました。

ラクフィスは、もともと「ラクフィスボード」という製品を軸に、そのダッシュボード上で情報のやり取りを簡素化しながら、クラウド上で進めるBPOサービスとして提供しており、「freee人事労務」とも非常に相性がよく、アウトソースする際の手間を削減できる支援サービスになっています。

最近、こちらのセミナーなどのマーケティング活動を開始していますが、一定の手応えを感じています。

新着ログ

「情報・通信業」のログ