アステナHD、通期予想を下方修正もファインケミカル事業、医薬事業では事業戦略再構築に向けた取組みを実行中

心よりお見舞い申し上げます。

岩城慶太郎氏(以下、岩城):みなさま、こんにちは。アステナホールディングスの岩城でございます。どうぞよろしくお願いいたします。私からは、第2四半期の決算開示に伴うご説明をさせていただければと思います。

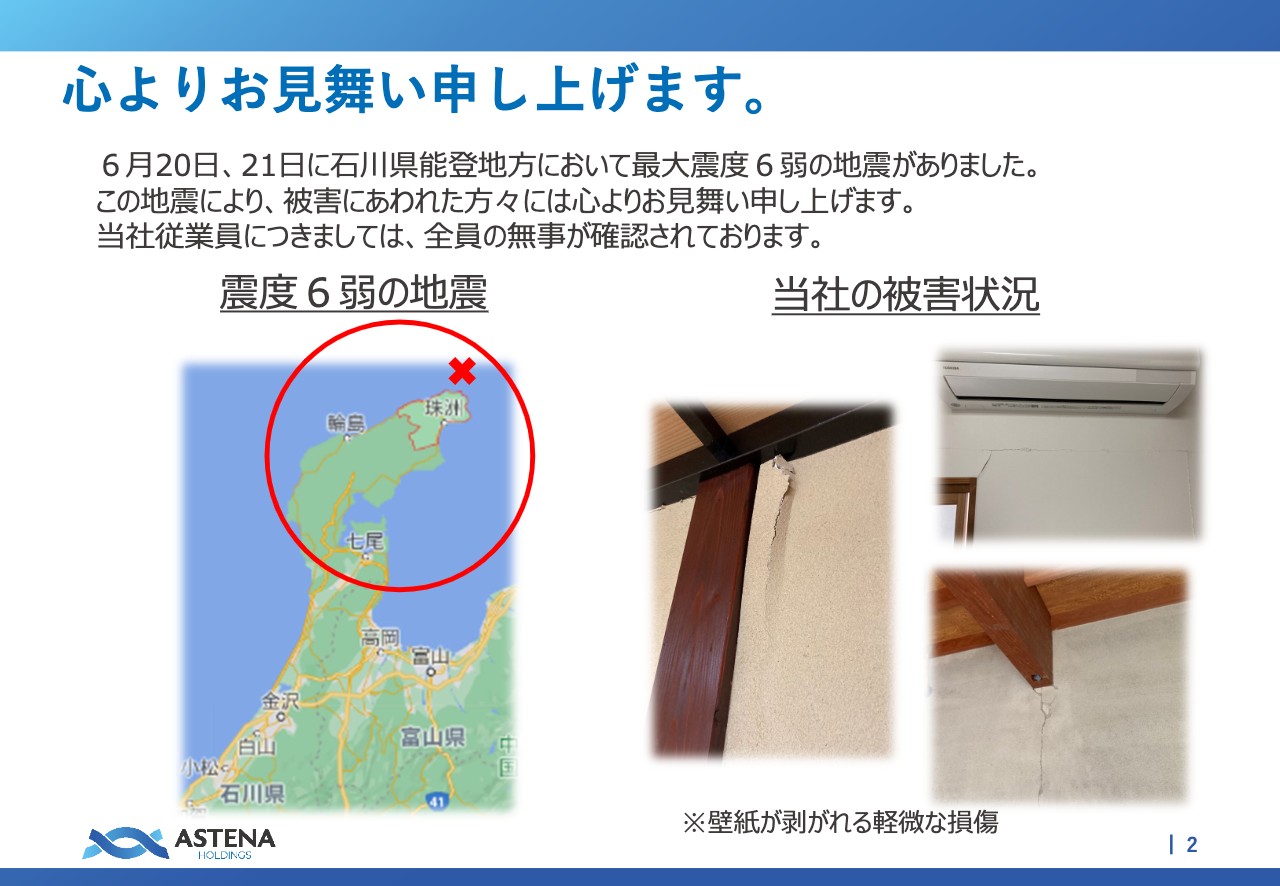

まず、私どもは昨年6月に本社機能の一部を移転しており、その移転先として石川県珠洲市という場所を選びました。

石川県珠洲市は聞き覚えのある方もいらっしゃると思いますが、本社機能を移転してちょうど1年が経った6月20日、21日に震度6弱の地震がありました。この地震によって被害に遭われた方はそれほど多くありませんが、家が損壊した方もいらっしゃいます。

私どもの研修所も、スライドの写真のとおり壁の一部にひび割れが生じました。被害に遭われた方にお見舞いを申し上げます。

また、株主の方々やみなさまから、ご心配のメッセージをたくさんいただきました。ご心配いただき、ありがとうございます。多少の破損はありましたが、社屋に被害はありませんのでご安心いただけたらと思います。

ちなみに、私の自宅は震源地まで車で10分くらいの立地にありますが、何の問題もありませんでした。

坂本慎太郎氏(以下、坂本):ご自宅を新築したという噂をちらっと聞いていました。よかったです。その時は東京に来ていたのですか?

岩城:たまたま東京にいました。東京から家に帰る時にドキドキしながら帰ったのですが、コップは1つも割れておらず、本も1冊も落ちていませんでした。どうやら少し断層が違ったみたいです。それでは、ご説明に入ります。

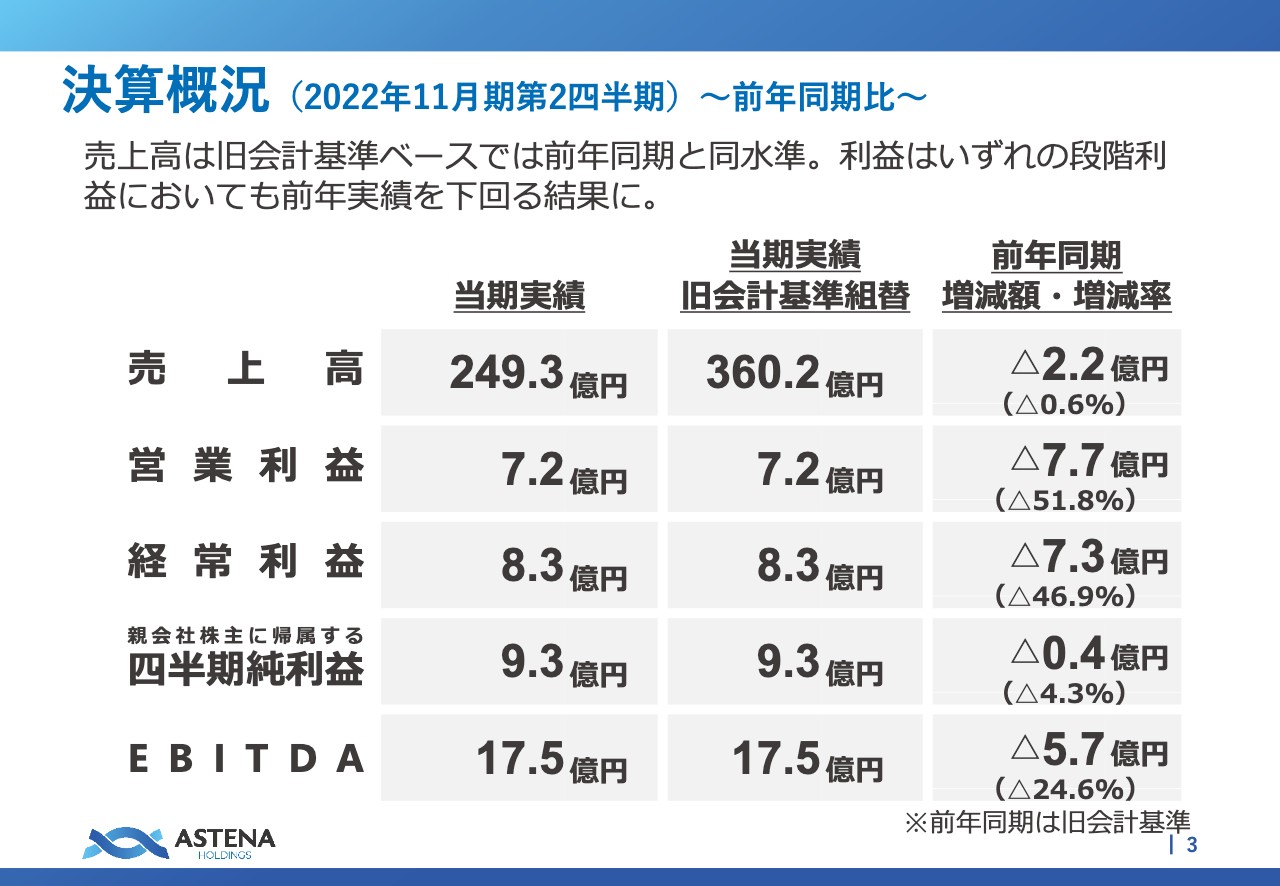

決算概況(2022年11月期第2四半期)~前年同期比~

岩城:第2四半期の決算について、売上高はほぼ横ばいでしたが、営業利益は発表値の10億円から7億2,000万円と、2億8,000万円のビハインドで着地しています。

売上高と営業利益の関係については、本年から会計基準の変更の適用を受けて、新収益認識基準に変更しているため、昨年と今年の数字を比較しづらい状態になっています。

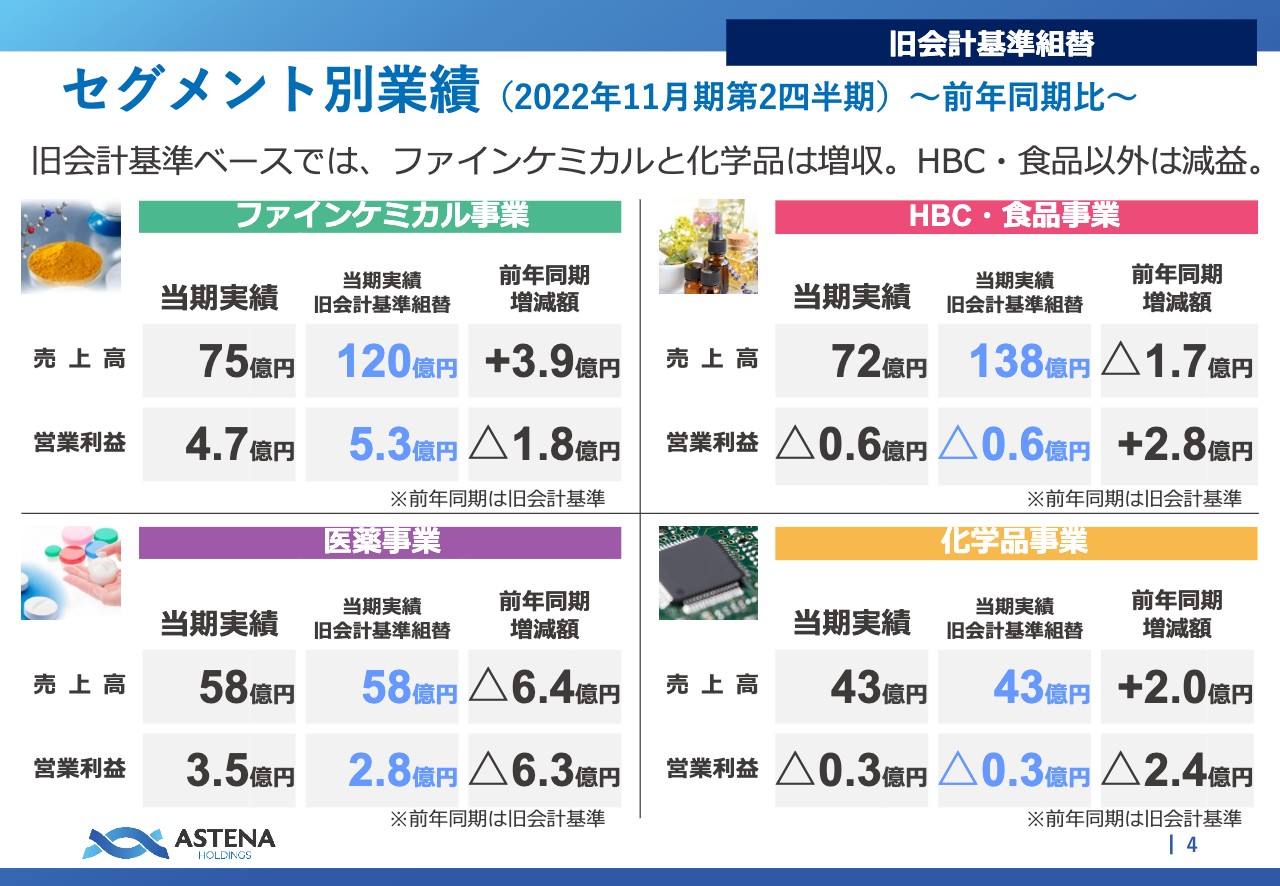

セグメント別業績(2022年11月期第2四半期)~前年同期比~

岩城:セグメント別の業績はスライドのとおり、スライド左上のファインケミカル事業の第2四半期の売上高は75億円でしたが、これを旧会計基準で照らすと120億円となり、前年同期比3億9,000万円増となります。このようにセグメント別の業績で補正を行っています。

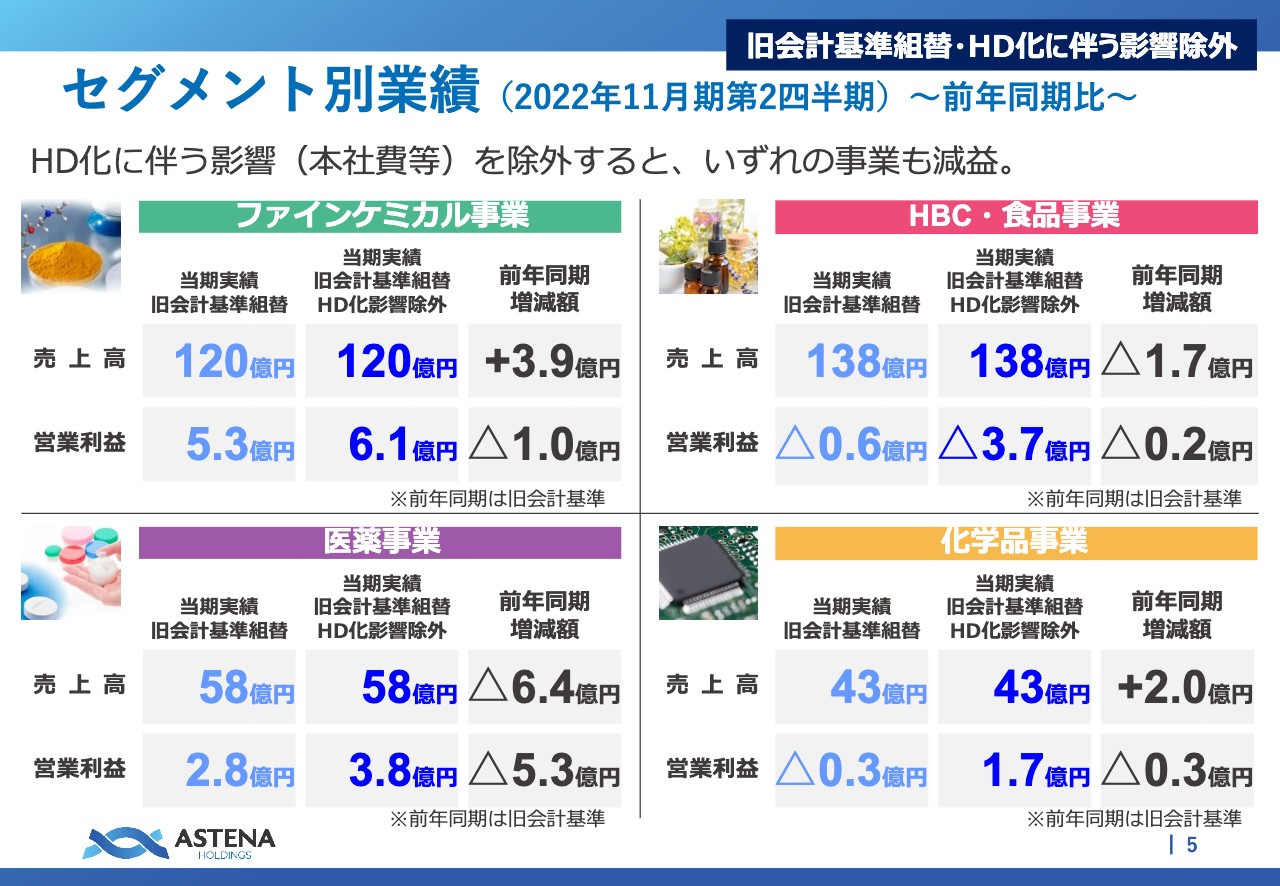

セグメント別業績(2022年11月期第2四半期)~前年同期比~

岩城:さらに昨年6月にホールディングス化しており、その時点でいわゆる本社費の配賦ロジックが変わっています。その関係もあり、本社費の配賦ロジックを昨年と揃えないとApple-to-Appleで比較できないため、4ページで本社費の配賦ロジックを補正しています。

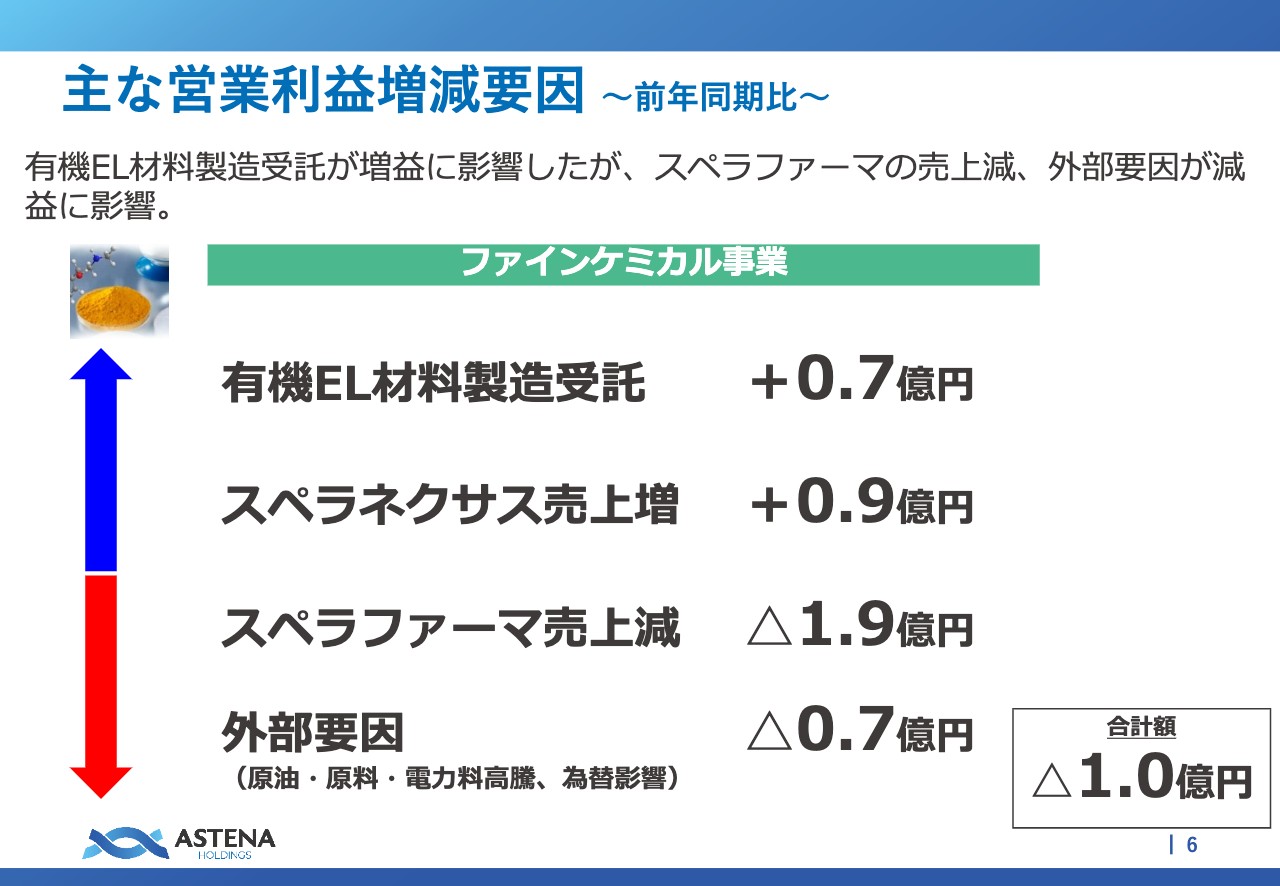

セグメント別については今後この数字でご説明していきます。ファインケミカル事業は、昨年度と同じ基準で売上高は120億円となりました。営業利益は6.1億円で、前年同期比1億円減です。

HBC・食品事業は、売上高が前年同期比1.7億円減、営業利益が前年同期比0.2億円減です。医薬事業は売上高が前年同期比6.4億円減、営業利益が前年同期比5.3億円減と大きく減少しました。化学品事業は売上高が前年同期比2億円増、営業利益が前年同期比0.3億円減です。

第2四半期はすべての事業セグメントで前年同期比減益となっている状況です。

主な営業利益増減要因 ~前年同期比~

岩城:各事業の営業利益の増減要因をご説明します。初めてこのセミナーを聞いていただいている方に向けて、ファインケミカル事業の事業概要もご説明したいと思います。

ファインケミカル事業は、主に医薬品の原料の輸入販売・製造販売、医薬品開発のレイトフェーズのCMCの委託を受けるのが営業範囲です。お客さまは、国内・海外にある医薬品メーカーとなります。

この事業では医薬品以外のビジネスも一部行っています。スライドに記載していますが、いわゆるディスプレイに使われる有機EL材料の中間体の製造で、今回の第2四半期において予想外に好調だったところです。

新型コロナウイルスの影響による半導体不足などで、当初は有機ELのマーケットがシュリンクするのではないかと予測していたのですが、そのようなこともなく増収増益となりました。

坂本:有機ELについてはこのまましばらくは見通せるかたちですか? スポットのようなかたちでしょうか?

岩城:もちろん毎年モデルが変わっていきますので、モデルチェンジに応じて我々が採用されるかにかかっていますが、今のところは3年半くらい連続で採用していただいています。有機ELはモデルチェンジが1年に1回、遅くても2年に1回ありますので、そのタイミングで選定されていくかたちです。

また、スライドにスペラネクサスとスペラファーマという同じような名前の会社を記載していますが、ざっくり言いますと、スペラネクサスは原料を作って売っている会社で、スペラファーマは医薬品の開発を受託している会社です。

スペラファーマのほうが付加価値額が高いのですが、今回はスペラネクサスの売上が伸び、それによって営業利益も前年同期比で約9,000万円引き上がりました。この2つの会社は親子関係にありますが、残念ながら付加価値額の高いスペラファーマの売上が減少してしまったため、差額でマイナス1億円ほどのビハインドとなっています。

その他の増減要因として、原油・原料・電力などがあります。

坂本:これはかなりのインパクトですね。

岩城:輸入もこちらのセグメントで行っていますので、影響をかなり受けており、第2四半期はトータルでマイナス1億円となりました。

主な営業利益増減要因 ~前年同期比~

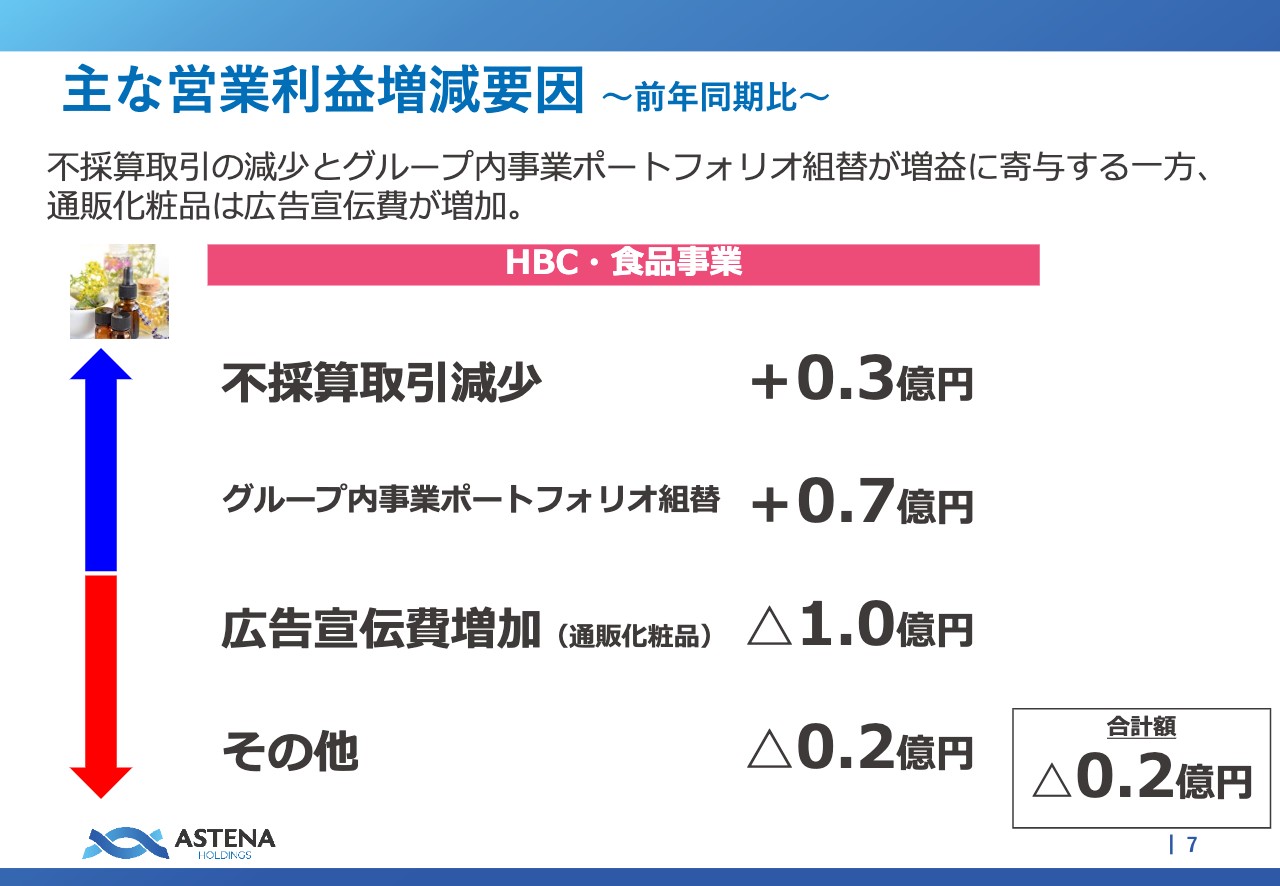

岩城:HBC・食品事業は、医薬品ではなく化粧品・健康食品、レトルト商品などの食品に使われる原料を扱っているビジネスです。そのほかに、化粧品・健康食品の通信販売も行っています。

昨年、アステナホールディングスに名前を変える前はイワキという名前でしたが、イワキが108年前から取り組んでいるビジネスがHBC・食品事業の中に残っており、いわゆるオリジンのビジネスです。

この事業には、先ほどお伝えした原料と通信販売のビジネスのほかに卸売業のビジネスがあるのですが、残念ながら卸売業のビジネスは不採算が続いています。この不採算取引を徐々に縮小し、第2四半期は3,000万円ほどの縮小効果がありました。

グループ内事業ポートフォリオ組替は前年同期比7,000万円増とかなり増えています。これは、事業セグメント上、昨年度は医薬事業に組み入れられていたビジネスをHBC・食品事業に移した関係によるものです。事業の売上が上がったわけではなく、単に管理会計上の変更で7,000万円ほど増加しています。

一方、広告宣伝費の増加は通信販売によるものです。通信販売のビジネスはどうしても広告宣伝費が先行する傾向にあります。昨年の今頃は新型コロナウイルスの影響もあり、広告宣伝費を少し抑えていました。

今日は東京の新規感染者が3万人を超えていますが、第2四半期はアフターコロナを見据えて広告宣伝費を先行的に入れていることもあり、前年同期比1億円増となりました。結果として、トータルで前年同期比2,000万円の減益となっています。

主な営業利益増減要因 ~前年同期比~

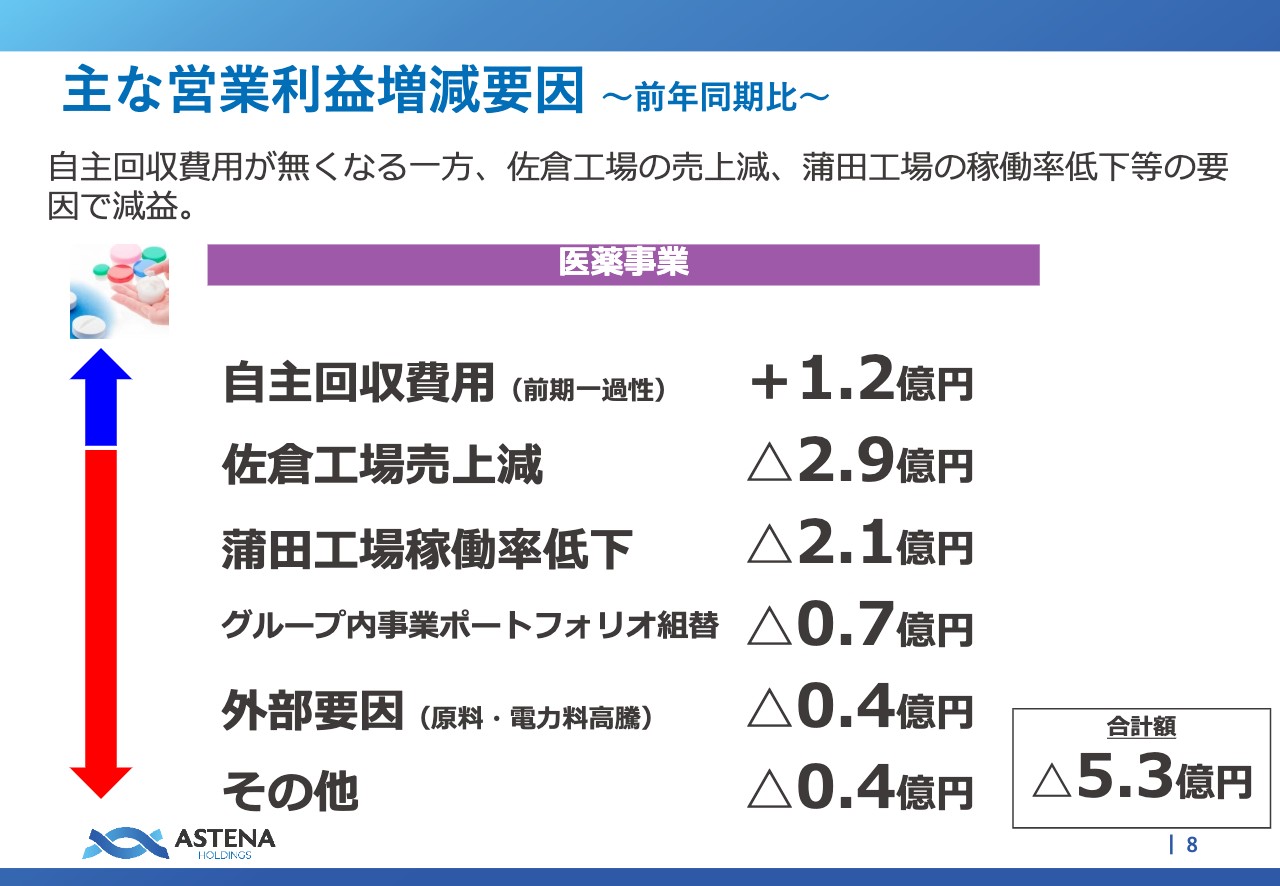

岩城:医薬事業は、処方箋から調剤薬局でいただく薬の製造、販売と、医薬品メーカーからの製造受託という、大きく分けて2つのビジネスを展開しています。

昨年度からの引き下げ幅が非常に大きいビジネスで、その主たる要因は売上減です。岩城製薬佐倉工場と岩城製薬という会社がありますが、その2つの工場において稼働率が下がり、売上が減少してしまいました。理由はそれぞれあります。

佐倉工場は主に製造受託を受ける専門の工場で、昨年は受託案件をたくさんいただいたのですが、当初の契約上、今年から打ち切りになる品目がいくつかありました。

昨年は、その品目が打ち切りになる前に多く製造しましたが、今年からその品目がなくなったため、営業利益は非常に大きな乖離幅となっています。後ほどご説明しますが、今新規の受託案件について、注射剤の受託を受けるための設備投資を進めているところです。

一方、東京都大田区蒲田にある蒲田工場の稼働率の低下は、在庫調整によるものです。昨年は、数品目で製品瑕疵が発見されて自主回収しているのですが、自主回収が発生すると、他の製品も製品瑕疵があってはいけないということで在庫を積み増していく傾向があります。

その結果、昨年末に在庫が非常に膨れ上がってしまいました。その在庫量を調整するために今年から稼働率を落としたところ落としすぎてしまい、工場から出荷する製品の売上が落ち、通常置いている在庫の水準よりも20パーセントから30パーセントくらい低い水準までしか積み上がっていません。

そのため、5月から必死に在庫の積み増しに入っています。先ほどお伝えしたHBC・食品事業のグループ内ポートフォリオ組替もこちらに入っています。

それぞれ理由は違いますが、主に2つの工場の稼働率の低下が今回の大幅減益につながっています。

主な営業利益増減要因 ~前年同期比~

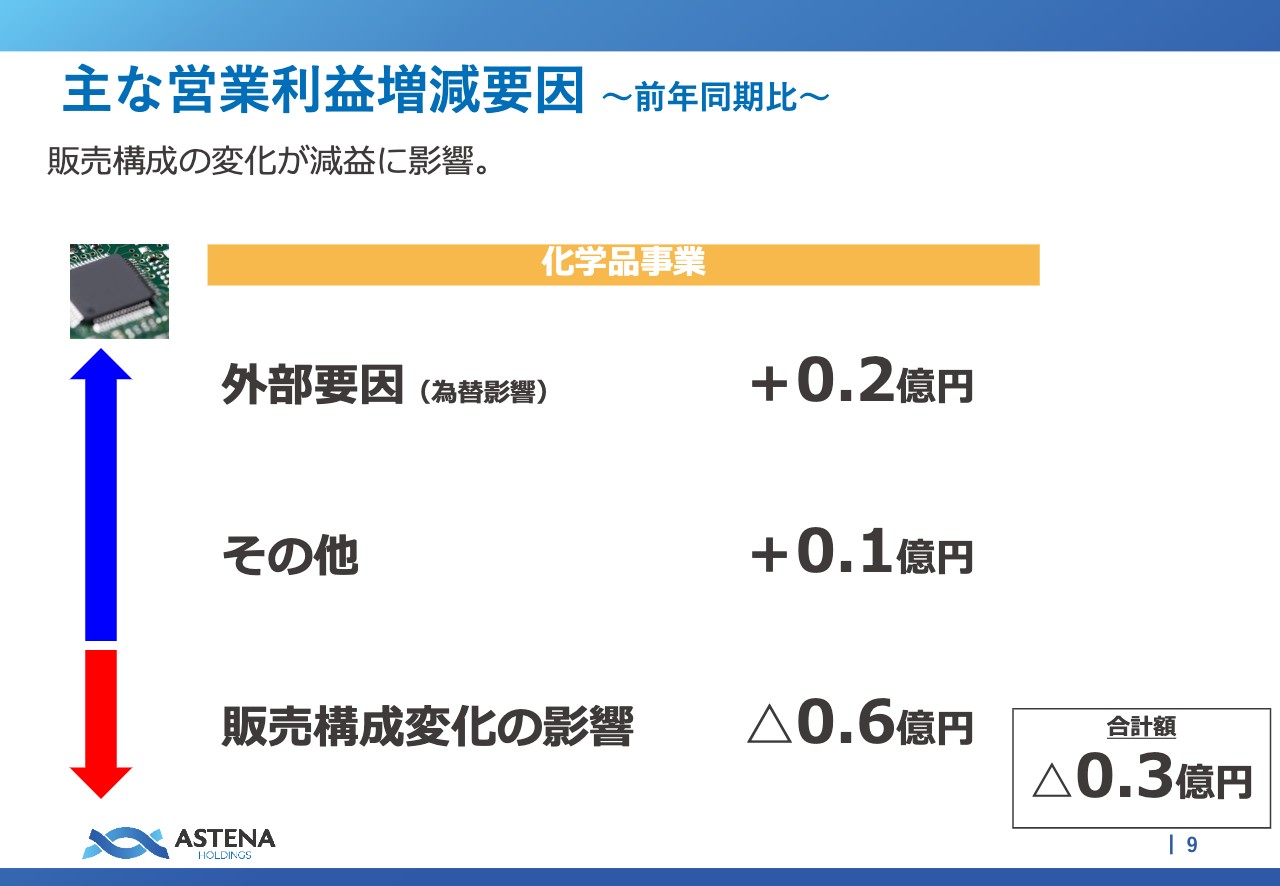

岩城:化学品事業は、メルテックス、東京化工機で形成されている事業グループで、メッキ用の薬品と設備を作っています。

メッキ用の薬品とメッキ用の設備ではメッキ用の薬品のほうが付加価値額が圧倒的に多い状態です。

売上高は前年同期比であまり変わりませんが、薬品の売上高の減少、設備の売上高の増加により販売構成比が変わった影響で、利益水準がやや下がりました。また、輸出が多い産業ですので、為替の影響はプラスに効いています。

このようにすべての事業セグメントにおいて減益となりましたが、事業の前提が大きく変わっているわけではなく、今年は事業の成長の谷間にあると私は認識していますので、減益は一過性であり、今後十分に回復していけるものと考えています。

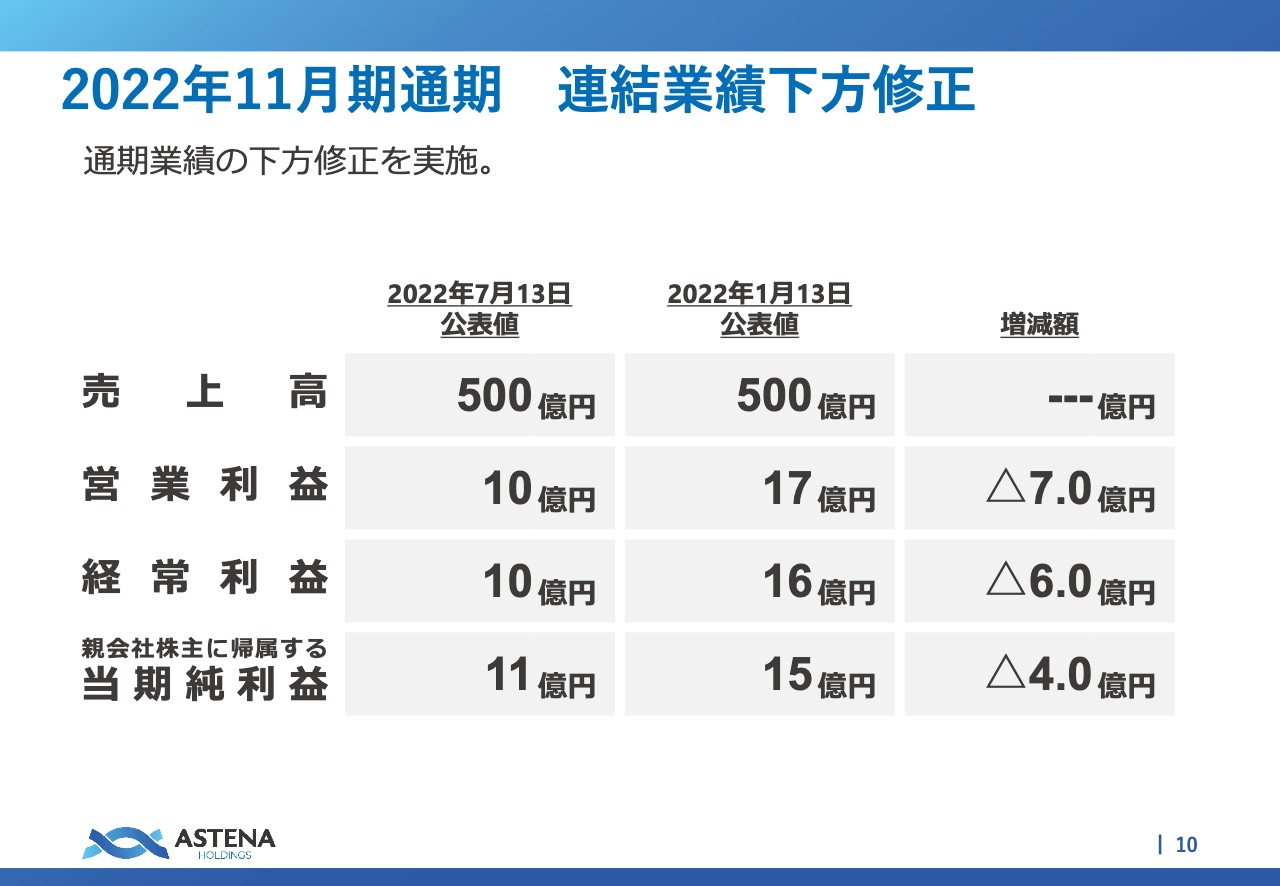

2022年11月期通期 連結業績下方修正

岩城:以上の要因に伴い、連結通期業績を下方修正しました。新会計基準において売上高は500億円、営業利益は17億円と開示していましたが、おそらくこのペースでは営業利益が間に合わないだろうと考えました。

6月末に各事業部から本年の見通しを提出してもらい、それぞれを精査した結果、今回の通期業績は営業利益で10億円の水準になると見通しています。各事業部門では、前年比減益の状態ですので、比較的保守的に見積もっていると思います。

坂本:そこを今日お聞きしようかと思っていたところです。

岩城:保守的に見積もっていると思いながらも、マクロ環境の要因もよくわかりませんので、いずれにしても現在の見通しとしては、これくらいの水準になってしまう可能性があるだろうと考えています。

坂本:それに加えて、御社の会計基準の変更や、年度末にかけての為替や原材料費の変動ですよね。そのあたりで保守的に見ているのではと思います。

岩城:ただし、いずれにしても今の見通しとしては、これくらいの水準になる可能性があると考えています。「上期は営業利益7億2,000万円を上げる一方で、下期では2億8,000万円しか儲からないのか」という議論だと思いますが、今のところはこのような状態であるとお伝えします。

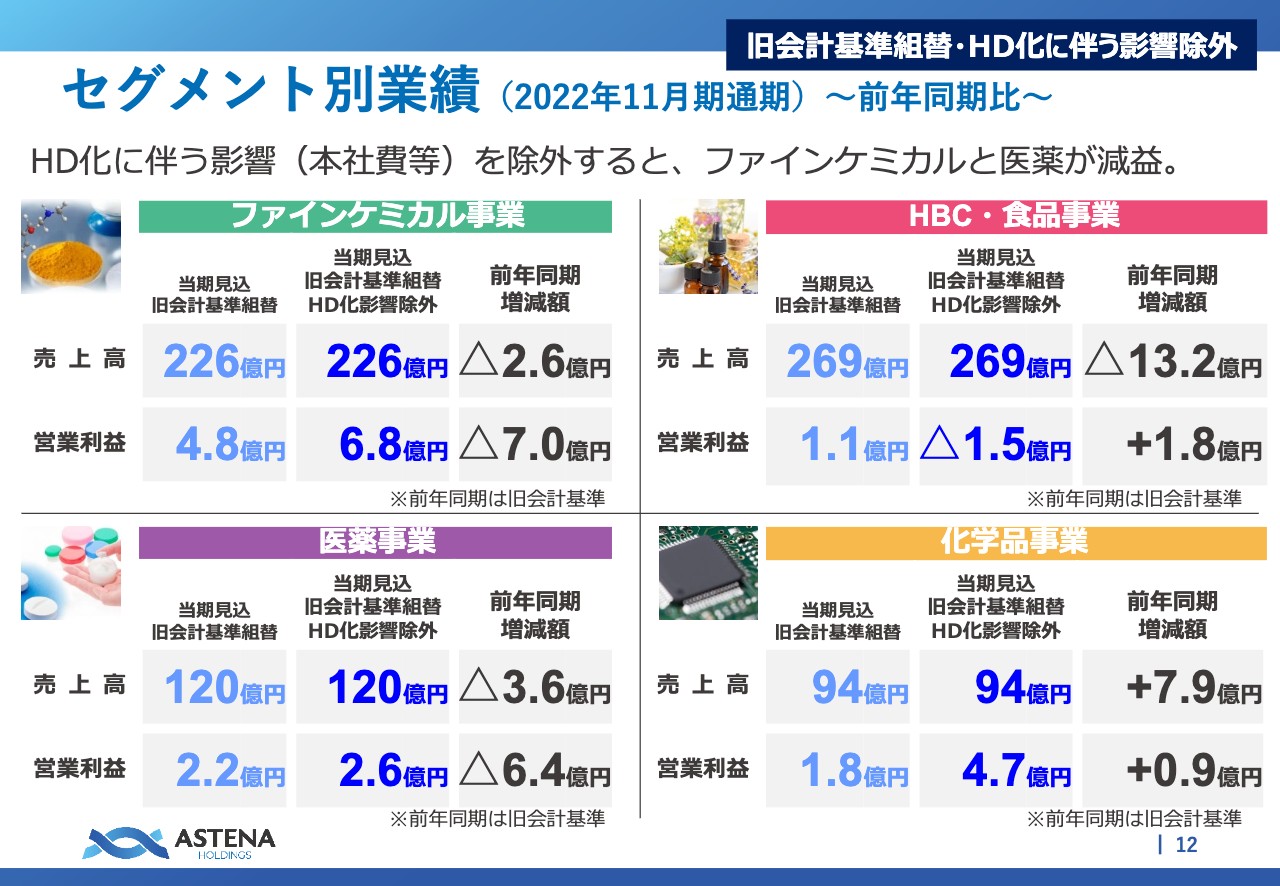

セグメント別業績(2022年11月期通期)~前年同期比~

岩城:セグメント別業績についてご説明します。会計基準を変更したものと、さらに本社費配賦を変更したものでわかりやすく説明していきます。前年比で、ファインケミカル事業と医薬事業の営業利益を合わせると13.4億円のビハインドとなり、大きな影響だと思っています。

坂本:利益部分が大きいと思います。

岩城:おっしゃるとおり、2つの事業で13.4億円のビハインドを見通しているところが非常に大きいです。昨年度の営業利益の合計は22億6,000万円ですが、2つの事業で13.4億円ですので、要するに、10億円の着地はこの2つの事業が大きく影響しているということになります。

一方で、HBC・食品事業や化学品事業に関しては、前年比でプラスになると見通しています。2事業合わせて営業利益は2.7億円ですので、13.4億円のビハインド分はカバーしきれず、前年比でマイナス12億円くらいの影響が出てしまう状況です。結果として、少し下がりすぎのように感じますが、通期見通しは営業利益10億円になります。

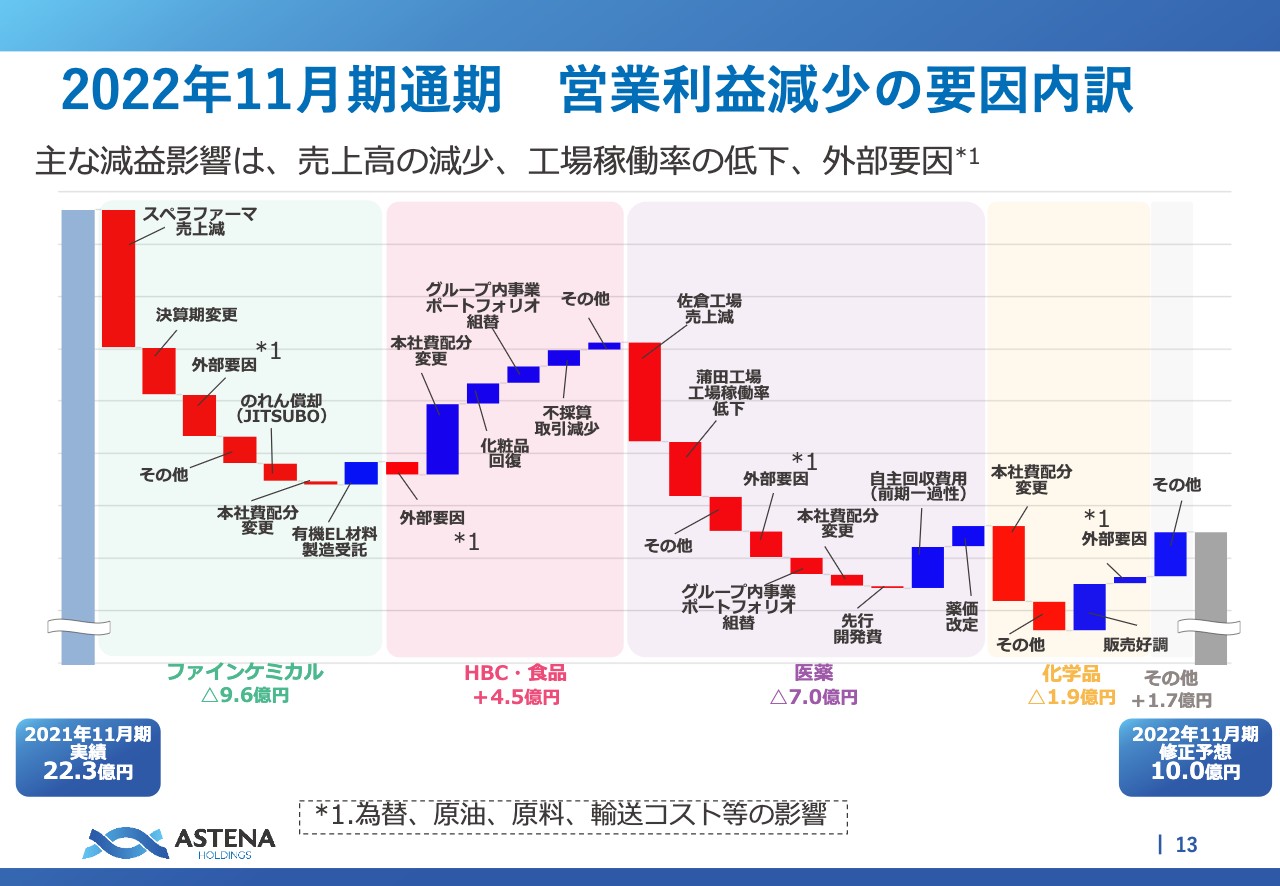

2022年11月期通期 営業利益減少の要因内訳

岩城:通期の営業利益減少要因の内訳をウォーターフォールチャートに記載しています。スライド左側がファインケミカル事業です。昨年の実績の営業利益22億3,000万円からどこで下がり、どこで戻っているのかについて細かく分析しています。

一目で見てわかるとおり、足元ではファインケミカル事業と医薬事業で減少しており、HBC・食品事業と化学品事業で戻しますが、戻りきってはいない状態です。中でも、やはりスぺラファーマ、CMC事業の売上高の減少、また、佐倉工場の売上高の減少、蒲田工場の稼働率の低下、この3つがトップラインを押し下げる要素になると同時に、営業利益を押し下げる要因にもなっています。

特に悩ましいのは、スぺラファーマおよび佐倉工場はどちらも3年以内に買収した会社ですが、2つの会社の収益性が一時的でも落ちているという状況に対して、アナリストから厳しいコメントをいただいていることです。

坂本:どのようなコメントだったのでしょうか?

岩城:「PMIの失敗なのでは?」というコメントです。これは要するに「『Post Merger Integration(ポスト・マージャー・インテグレーション)』に失敗しているのではないか」ということです。PMIの影響は半分ほど織り込んでいましたが、織り込んだものよりも少し大きかったという現実があります。

2つの会社に関しては、もとの収益水準を取り戻せるように、私が自ら入って事業会社の改革に取り組んでいます。これも後ほど少しずつ説明していきます。

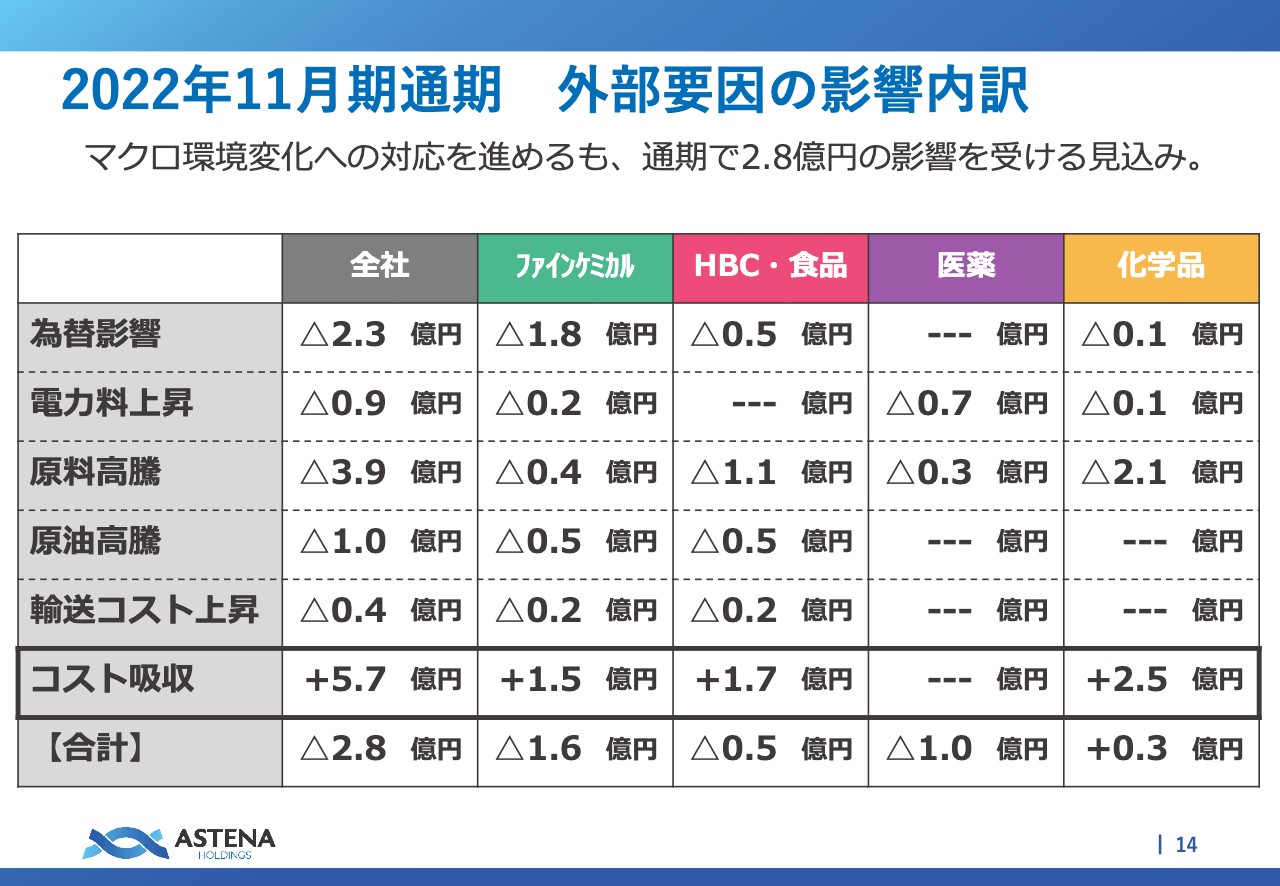

2022年11月期通期 外部要因の影響内訳

岩城:マクロ環境要因の影響について、ご説明します。

坂本:投資家も気になるところだと思います。どの会社にもこれは絶対あると思います。

岩城:為替、電力、原料、原油、サプライチェーンにおいて、通期でおおよそ8億円のマクロ環境要因で負の影響を受けます。当然、製品価格への転嫁、あるいはコスト削減を実施し、負の影響を吸収します。

そのため、自助努力によりコストを吸収していきますが、全社レベルで見た場合、全体の8億5,000万円に対して、5億7,000万円までしかコストを吸収できないという現実があり、通期では2億8,000万円くらいの影響を受けてしまいます。何も対策を行わない場合は、そのまま8億5,000万円の負の影響を受けることになります。

坂本:値上げなどの価格改定の効果だと思います。

岩城:当社はどちらかと言いますと、バリューチェーンの川上にあり、かつ商社のビジネスです。

坂本:原料加工、商社機能を有していますよね。

岩城:そのようなところが多いビジネスであるため、価格転嫁もなかなか簡単に行いきれない部分もあります。また、当然、期ズレもあり、さらに「価格転嫁はできるが、少し遅れてくる」ようなところもあって、今期は通期で2.8億円のコスト上昇影響を受ける見込みです。

ただし、中には比較的価格転嫁しやすい事業もあるため、そのようなものを加味すると、来期以降にこのマクロ環境要因が継続した場合でも、その影響は少し小さくなるだろうと思っています。

坂本:為替の影響が出ているということは、御社のビジネスでは円安のほうが不利になる業態になるのでしょうか?

岩城:輸入・輸出面において国内ビジネス・海外ビジネスの比で言いますと、海外がだいたい10パーセント、国内が90パーセントになります。国内ビジネスのうち、輸入に関わる部分が約半分というイメージになるため、そのような意味では円安の影響を受けます。

一方で、化学品事業は輸出が多いため、為替が円安に振れたほうがよいビジネスになりますが、いずれにしても、やはり急な円安はよくないと考えています。

急な円安、急な円高のどちらも同様ですが、どこかで安定すれば、そのビジネスサイクルの中に入ることができます。ただし、急に変化すると、どうしても対応できなくなるところが出てくると思っています。

坂本:電気代も同じですよね。減免措置も含めて、電気代の急激な上昇はやはり厳しいということだと思います。

岩城:そのようなところは一つひとつ対応していかなければならないと思っているため、少しずつ吸収して価格転嫁を進めていき、為替影響が最小限になるようにしたいと思っています。

各事業におけるトピックス【ファインケミカル】

岩城:各事業におけるトピックスです。今までずっとバッドニュースについてお話ししてきましたので、こちらではグッドニュースを中心にお届けしていきたいと思います。

まずはファインケミカル事業です。有機ELの材料は、今年も継続受注できています。実は、当初「まったくなくなるのではないか」と悲観的に見ていたのですが、蓋を開けてみると、昨年よりも早いペースで進捗しています。

我々の製品が認められてきているということと、有機EL自体のマーケットがかなり広がってきていると感じています。また、「有機ELの次のテクノロジーは一体何なのか?」といった声もあります。

坂本:無理やり液晶を使おうとしているところもありますよね。

岩城:おそらく、いわゆるホログラムのようなものだと思います。

坂本:ホログラムはまだ道半ばな部分もありますが、おっしゃるとおりです。

岩城:そのようなところでディスプレイ量が減っていくことになると思いますが、それよりも壁を有機ELにするような、ディスプレイの総量を増やすほうが早い気がします。

坂本:そうすると、その部分についていけばよいですね。

岩城:有機ELも継続していけるのではないかと思っています。また、2年前に買収したJitsuboという、いわゆるペプチド核酸を作る会社があるのですが、これに関連するビジネスが少しずつ増え始めていることがよいニュースの1つです。

これに伴い、グループ会社のスぺラファーマの中でペプチドや抗体医薬などの分析ができる設備投資を実施しており、ペプチド抗体医薬分析の受託を始めています。また、今まで抗体医薬という言葉をあまり聞きませんでしたが、最近は新しいニューモダリティということで、ワクチン接種においてとても聞くようになりました。

坂本:そうですよね。実際にその方向で進めようとする会社もあると思います。

岩城:おそらくコロナ禍で非常に大きな代償を払いましたが、抗体医薬のイノベーションに関しては、コロナ禍のおかげで10年から20年くらい一足飛びに進んだのではないかと思うほど進んでいます。今はいわゆるモダリティに対応できるような案件を受注しているところです。

ペプチドそのものに関しては「Molecular Hiving法」において、ペプチドはタンパク質がこのように動きビューとつながって連鎖しているものであるため難しいところになります。その連鎖しているものを作るにあたって、一番根となる最初の「一鎖目」が決まると、次に何がくっついていくのかが決まります。

この「一鎖目」のところを「タグ」と言いますが、これを作るところが一番大事です。ここは我々のノウハウになりますが、今まで海外の会社に委託して作っていただいていたところを、今は私どものグループのスぺラネクサスの中で作る計画で進めています。順調に作ることができるようになってきているため、「このようなところで『グループ間シナジー』を創出できるのでは」という期待感を持って進めているところです。

ペプチドは、渋い世界と言いますか、みなさまはあまりご縁がないと思いますが、非常におもしろい世界です。ペプチドはこれからおそらく10年、20年後において、医薬品のモダリティの中心の1つになっていくと思います。

各事業におけるトピックス【HBC・食品】

岩城:次はHBC・食品事業です。これは化粧品や健康食品に関するお話になります。

坂本:こちらもM&Aを実施した状況でしょうか?

岩城:おっしゃるとおりです。3年前だったと思いますが、マルマンH&Bという会社はM&Aを行った会社です。「メディヒール」というフェイスマスクがあります。

坂本:ありますね。

岩城:もともと輸入・販売していた販売代理店の1つがマルマンH&Bになりますが、コンビニなどでも売っており、これが爆発的に売れました。

坂本:かなり売れていると思います。

岩城:今までマルマンH&Bはマスク関連をあまり行っていなかったのですが、かなり売れたため、マスクに関するノウハウが手に入ったこともあり、新しく「ピュレア」を出しています。

坂本:売っているところを見たことがあります。

岩城:今絶賛販売中です。このようなことを言いますと、自社製品と競合してしまうためよくないのですが、使った感覚としてはおそらく「メディヒール」よりもよいと思いますので、みなさま見かけた時は使ってみてください。ぜひ、よろしくお願いします。

坂本:ご自身でパックなども使っているのでしょうか?

岩城:「自社製品は、いったん全部自分で使ってみよう」ということで、使っています。マルマンH&Bでは健康食品なども売っていますが、すべて使っています。

坂本:「シルキーカバーオイルブロック」もありますよね。下地だと思いますが、これはかなりヒットした化粧品だと思います。

岩城:このような新しい製品も入り始めていますが、最近は韓国コスメ関係が順調で、このようなものを中心に販売、営業、マーケティングを進めている状況です。

一方で、スライド下側「ICS-net資本参加による食品原料プラットフォームへの参入」は、いわゆる原料のビジネスで、いわゆる、データマーケティングができるようなものです。

原料はもともと、原料メーカーから商社が仕入れ、さまざまな食品メーカーに売るのですが、食品メーカーはかなり多くありますので、ロングテールなマーケットになっており、比較的、営業効率がなかなか上がらない状況です。

坂本:使用元が違ったりするということでしょうか?

岩城:おっしゃるとおりです。そのようなこともあり、「ICS-net」が作っている食品原料のプラットフォーム自体は非常によくできています。ロングテールのお客さま、あるいは大口のお客さまに対しても使いやすい原料のEコマースサイトで、すでに営業を開始しています。これらは、今後この事業における前向きなトピックになっていくのではと思っています。

各事業におけるトピックス【医薬】

岩城:医薬についてです。今回は減益幅が非常に大きくあまり前向きな話がない中、今年4月に薬価改定がありました。

坂本:どのような影響がありましたか?

岩城:薬価改定自体はプラスとなりました。個別の製品を見ていくと、やはり落ちているものはありますが、2品目で不採算品という再算定を受けました。要するに赤字に該当する、あまり儲からない製品を上げてもらえるという仕組みになります。

実は薬価は個社と個社で交渉して成立するものではなく、業界団体を通じて横の連携をきちんと図り、厚生労働省に状況を説明しに行き、それで認められて薬価が算定されます。

これまでずっと行っていなかったのですが、4年前から薬価に対するロビー活動を始めており、これが功を奏している状態です。外用製剤協議会に塗布剤委員会を作り、私が委員長を行っています。

坂本:薬関係においては皮膚関係が強いのですね。

岩城:おっしゃるとおりです。

坂本:昔から「皮膚のイワキ」と言っていたと思います。

岩城:「塗り薬」になりますが、塗り薬の薬価などを上げてもらうための活動をしています。これが順調に進み、薬価改定で2回連続プラスと、業界全体としても非常にありがたい流れになっていると思っています。

また、今まで私どもは自社開発を継続して実施しています。「自社で開発して自社で販売する」ことを行ってきたのですが、今回初めて先発の長期収載品の承継にチャレンジしています。実際に水虫の薬である「ニゾラールローション」という抗真菌剤ができ承継をすることができました。

このような長期収載品、あるいは先発品の承継は、今後も進めていきたいと思っていますし、今いくつか交渉中の案件も出てきていますので、今後品ぞろえを拡充していきたいと思っています。

坂本:日本の製薬会社も、欧米のようなかたちで先発品を早めに手放すところも出てきましたね。

岩城:要するに、買ったり、承継してロイヤリティを払ったりするのですが、出すほうもより高く買っていただいたほうがよいですよね?

坂本:そうですね。

岩城:より高く、よりたくさん売ってもらえたほうがよいため、そのような会社を選ぶわけです。

私どもは、皮膚科、塗り薬に集中特化しており、その意味では非常に大きなシェアを持っているため、ほかの会社よりも、当社のほうが多く売れる可能性が高いと思っていただけます。そのため、塗り薬であればこのような交渉は、比較的スムーズに進みやすいです。

坂本:御社が受託して作っていく可能性もなくもないと思います。

岩城:そのようなものも中にはありますが、「ニゾラールローション」は違います。そのうち当社で作るようになると思いますが、今のところは輸入対応しています。

3つ目が、「ナビジョン/ナビジョンDR」という美容皮膚医療・美容皮膚科向けの化粧品で、医薬品以外のビジネスも少しずつ行っています。

坂本:ドクターズコスメのようなものですか?

岩城:ドクターズコスメに近いです。ドクターズコスメであって医薬品ではないのですが、いわゆるドクターが美容皮膚医療の施術に使う、ケミカルピーリング剤のようなものを取り揃えています。

坂本:最近流行っていますよね。

岩城:マスクによる肌荒れを治すためには、もちろん塗り薬もよいのですが、美容皮膚科でピーリングしてもらったほうが回復が早いこともあります。

坂本:僕も試してみたいです。

岩城:肌がツルツルになります。これは資生堂と一緒に行っていたプロジェクトで、もともと「ナビジョン/ナビジョンDR」は資生堂のブランドでしたが、このたびブランドホルダーの機能を当社に移管していただきました。

今までは「資生堂ナビジョン」だったものが、これからは「岩城製薬ナビジョン」で展開していきます。今後は、新製品もこの領域に入れていきたいと思っています。

各事業におけるトピックス【化学品】

岩城:化学品ですが、半導体は相変わらず堅調です。これはメッキ用の薬品で、電子部品、半導体、プリント基板向けとなります。半導体は引き続き好調ですが、世の中は今「半導体不足」と言われており、一生懸命作っているようなかたちです。

このようなお話をすると、「岩城さんのところの半導体、ものすごく儲かっているのでは?」というようなことを言われるのですが、そこまででもありません。

半導体不足の根本的な理由として、資材不足も当然絡んできます。需要が多くあるにもかかわらず、あまり作ることができていないのです。

もちろん設備を増強していますが、製造工程にボトルネックがあります。薬品の製造において、まずは半導体の薬品を作り、ボトルに入れます。そのボトルを、クリーンルームの半導体製造設備によって液体を充填します。充填する時は、シリコンで作ったノズルを使い、中が非常にきれいな状態で充填しなくてはいけないのですが、ノズルがないのです。そのため、液は作ることができるのですが、ボトルに入れることができません。

ノズルが不足している理由は、シリコンがシリコンウェハーに取られているためです。ほかのところに取られてしまい、なかなか出てこないため、設備が使えないという事態になっています。

坂本:クリーンルームでは、おそらくノズルも使い捨てですよね。

岩城:そのとおりです。このように、細かいボトルネックがたくさんあるため、急激に伸びていないということです。

一方で、プリント配線板向けのスプレー装置は比較的好調に推移したため、販売構成が設備に偏り、利益水準が少し落ちました。

坂本:以前、「シンプルな機械です」というお話をされていましたよね。

岩城:「ただまっすぐ流すのが得意」という機械ですが、販売は好調です。主にパッケージ基板と言われる、携帯電話やスマホの中に入っている小さな基板で、半導体に近い基板を作るメーカーにお買い上げいただいています。

このように、各事業とも比較的前向きな話があります。今年が業績の谷間ですので、今後回復していけるものと考えていますし、がんばっていきたいと思います。

質疑応答:変更された社名について

岩城:「変更された社名は、もうかなり浸透しているのでしょうか?」という質問です。

浸透しているかはわかりません。アステナホールディングス自体は持株会社の名前です。イワキ株式会社はもともと事業会社の名前だったため、新しくアステナの名前を付けることで、ようやく間違えられなくなってきました。

坂本:同じカタカナの名前の会社と間違えられるのでしょうか?

岩城:例えば、製薬会社の「アステラスさん?」などと間違えられます。また、田舎のほうに行くと、「あなたのところ、明後日みたいな名前だね」「また明後日」というようなことを言われていました。最近、ようやく「アステナ」って言ってもらえるようになりました。

今、私が住んでいる石川県珠洲市においても、最近は全員が「アステナ」と言えるようになってきましたので、相当浸透しているのではないかと思います。

質疑応答:テレワークによるマネジメントについて

岩城:「テレワークによるマネジメントはうまくいっているのでしょうか?」というご質問です。

これはおそらく私がテレワークでマネジメントをしていることに対して、うまくいっているのかという話だと思います。概ねうまくいっていると思いますし、おそらく、それ以上の効果があると思っています。

これまでオンサイトで実施する会議は、移動に時間が取られていました。それが今はオンラインでできるようになり、幹部の社員や役員との接点は、以前よりも格段に増えています。なぜそれがわかるかと言いますと、座った状態で会議をするため、終えたあとの腰の痛さが違うからです。

そのような意味では、今回の新型コロナウイルス感染症によるWeb会議の発達に伴い、新しいマネジメント形態を作ることができたと私は思っています。

質疑応答:岩城製薬佐倉工場と、佐倉工場契約変更の影響について

岩城:「岩城製薬佐倉工場の設備投資の進捗状況のアップデートが可能であれば教えてください」「医薬事業について『佐倉工場契約変更』というのは、具体的に何がどうなって利益を圧迫するに至るのでしょうか?」というご質問です。

岩城製薬佐倉工場㈱における設備投資の進捗状況

岩城:まず、注射剤の設備投資ですが、順調に進んでいます。GMP製造の環境下では工場内に入れなくなってしまうため、最後に工場内に入れると言われた時に、当社の工場長が入って、中の様子を写真に収めてくれました。スライドの写真のような設備投資が進んでいます。ただし、一部の設備はドイツで作っていますので、2ヶ月遅れで進捗しています。

一方で、佐倉工場の契約変更による利益圧迫については、先ほどご説明したとおりで、もともと受託する品目が今年から減ることがわかっていたため、受託品目が減るにつれて、売上が減少し、営業利益が下がりました。

質疑応答:有機ELについて

岩城:「ファインケミカル分野で有機ELが好調とありましたが、どの様な製品に使われる有機ELなのか差支えなければ教えて下さい」という質問です。

申し訳ありませんが、こちらについては差し支えるため、回答は控えさせていただきます。

坂本:何かの有機ELに使われているということですね。

岩城:「有機ELに使われています」とまではお伝えできるのですが「何色ですか?」とか、あるいは「どの部分ですか?」などについては回答が難しい状況です。

坂本:例えば、大きいパネルや携帯サイズなど、いろいろあります。

岩城:すべてお伝えできませんが、いろいろなサイズがあるようです。

坂本:そして、「有機ELの規格変更の時に便乗できれば」ということですよね。

岩城:そのとおりです。我々の製品はあくまでも中間体で、そのものではないため、さまざまなところで使われるものになっています。

坂本:原料に近いということですか?

岩城:そのとおりで、原料に近いところです。

質疑応答:現状の打開策について

岩城:「中計の数字がさらに遠のいていませんか? 打開策を提示してください」というご意見です。

おっしゃるとおりです。営業利益は22億3,000万円から10億円の見通しとなっています。本来は「来年は40億円です」といった話をしていたのですが、マクロ環境や足元の状況から、10億円から40億円にいきなり飛ぶのは難しいと考えています。

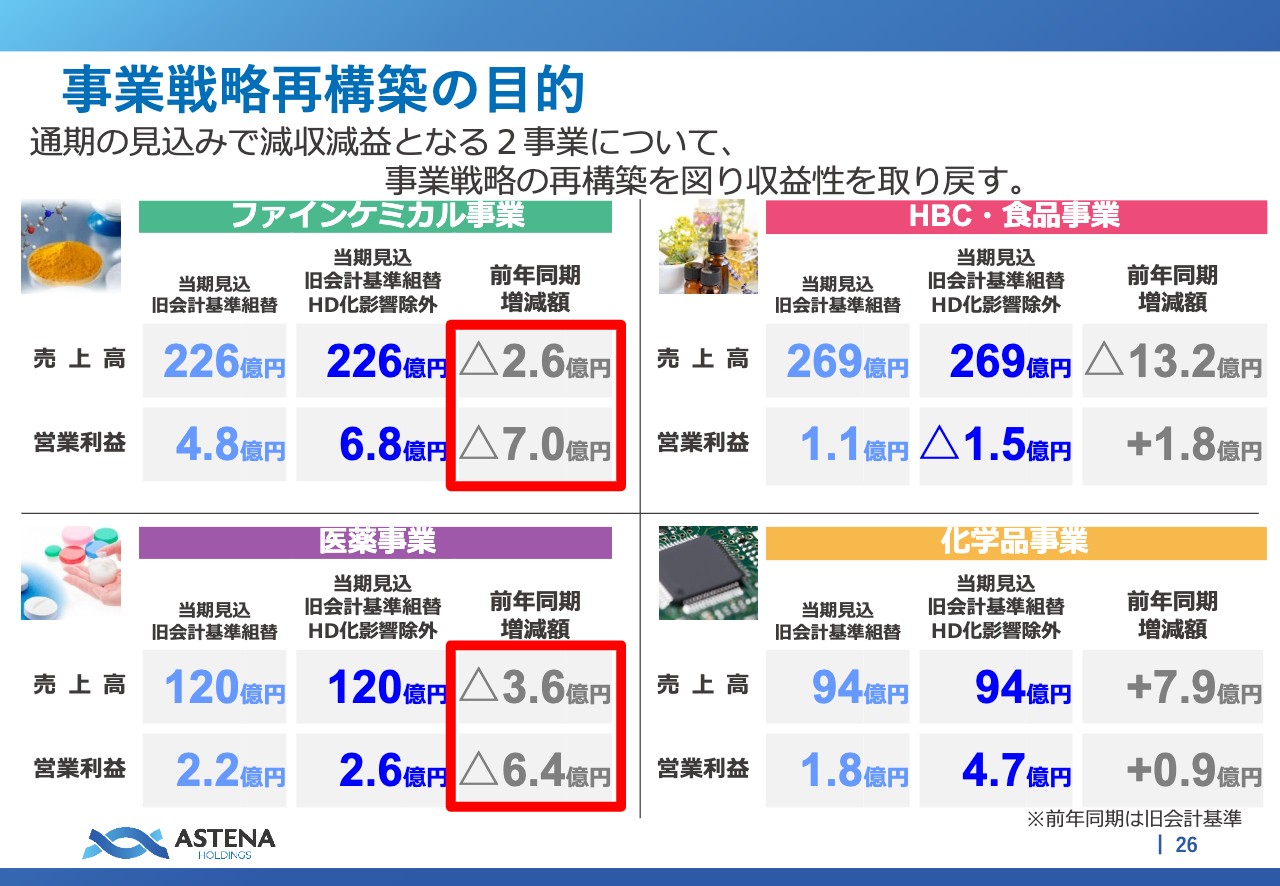

事業戦略再構築の目的

岩城:収益性が落ちている部分は、やはりファインケミカル事業と医薬事業です。しかも、先ほどお伝えしたとおり、買収した2つの会社の見通しが、以前見通したものよりも少し落ちているというところがポイントです。

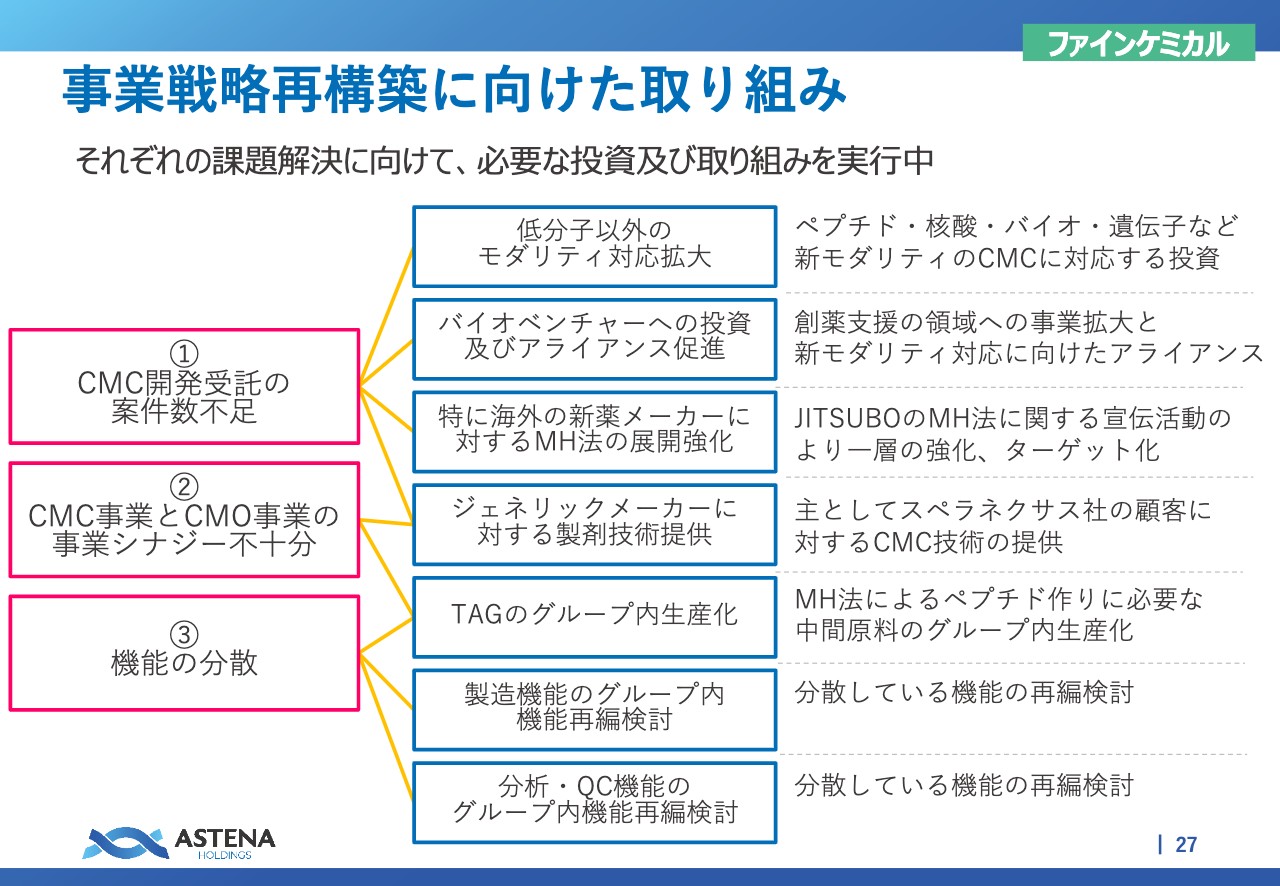

事業戦略再構築に向けた取り組み

岩城:それに対し、スライドのファインケミカル事業では、いろいろな取り組みを通して、収益性を短期的に解決しようと取り組んでいます。

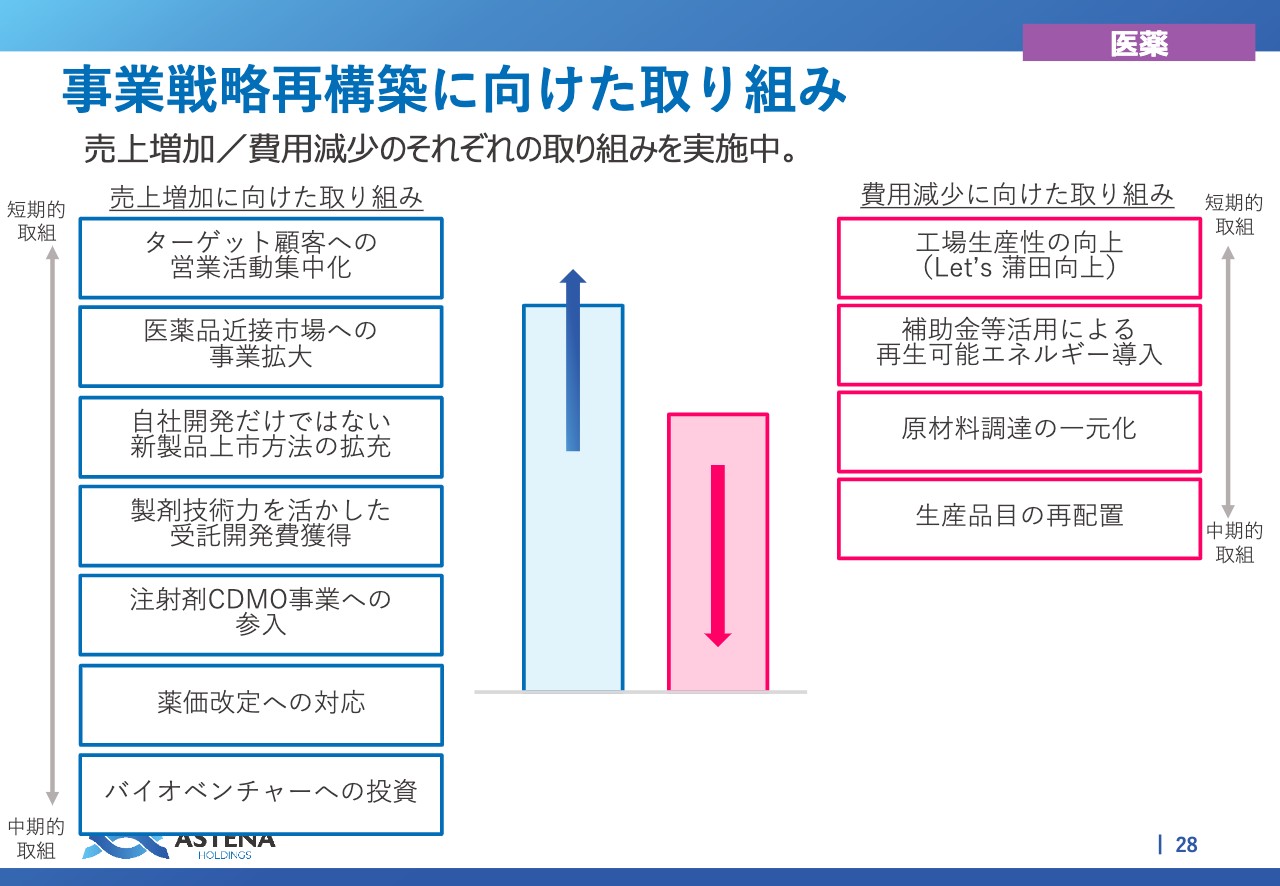

事業戦略再構築に向けた取り組み

岩城:医薬事業においても、同じように細かい一つひとつの施策を重ねながら、収益性を短期的に取り戻すような取り組みをしているところです。

坂本:費用減少に向けた取り組みのところでエネルギーの話があり、これで電力高騰のカバーができると思うのですが、いかがでしょうか?

岩城:再エネの導入については、太陽光パネルを工場の屋根の上に設置しています。太陽光パネルの補助金を使い、減価償却費を減らしながら、再生可能エネルギーで自家利用をするかたちにしようとしています。

岩城製薬佐倉工場の電気代は、年間7,000万円くらいかかっています。再エネに切り替えることによって、補助金も含めて減価償却費が小さくなると、年間4,500万円から5,000万円くらいのコスト抑止能力が出ます。もちろんベストエフォートですので、晴れの日が少なければ、少し悪くなるかもしれませんが、このようなものを積み重ねていけたらと考えます。

坂本:来年、また電気代が上がるかもしれませんが、今年は非常に暑いためなんとかなりそうでしょうか?

岩城:そうですね。

質疑応答:畑澤氏の辞任について

岩城:「畑澤さんはなぜ辞任したの?」というご質問です。

当社の取締役であった畑澤さんがこの5月末をもって辞任したのですが、理由は開示したとおりで、体調不良によるものです。

畑澤さんは当社に対して非常に大きな功績を示していただいた方で、スペラファーマや佐倉工場の買収、注射剤設備の投資、エクイティファイナンスなど、すべて担当していました。

それが体調不良で、どうしても当社を離れざるを得なくなったというのは、非常に残念なことなのですが、今その畑澤さんの穴を埋めるべく、私がそこに入って自分でハンドルを握っています。

質疑応答:株主優待について

岩城:「東証再編で株主優待をやめる企業が続出しているが、御社は今後の株主優待の取り扱いをどのように考えているか?」というご質問です。

今のところ予定はありません。優待をやめる会社は非常に多いと聞いていますが、優待はある意味で私どものことを知っていただく1つの材料だと思いますので、やめるつもりはありません。

坂本:品目の変更などもあるのでしょうか?

岩城:「同じものをずっともらうのも」といったご意見もあるため、入れ替えは随時対応します。

坂本:マルマンH&B関係のものでもよいのかなと思ったりしています。

岩城:みなさま、そのような「本当はこのような優待の品がよいのだけれど」というご意見を、当社のIRページなどにお寄せいただくと、採用されるかもしれません。ぜひ、お願いします。

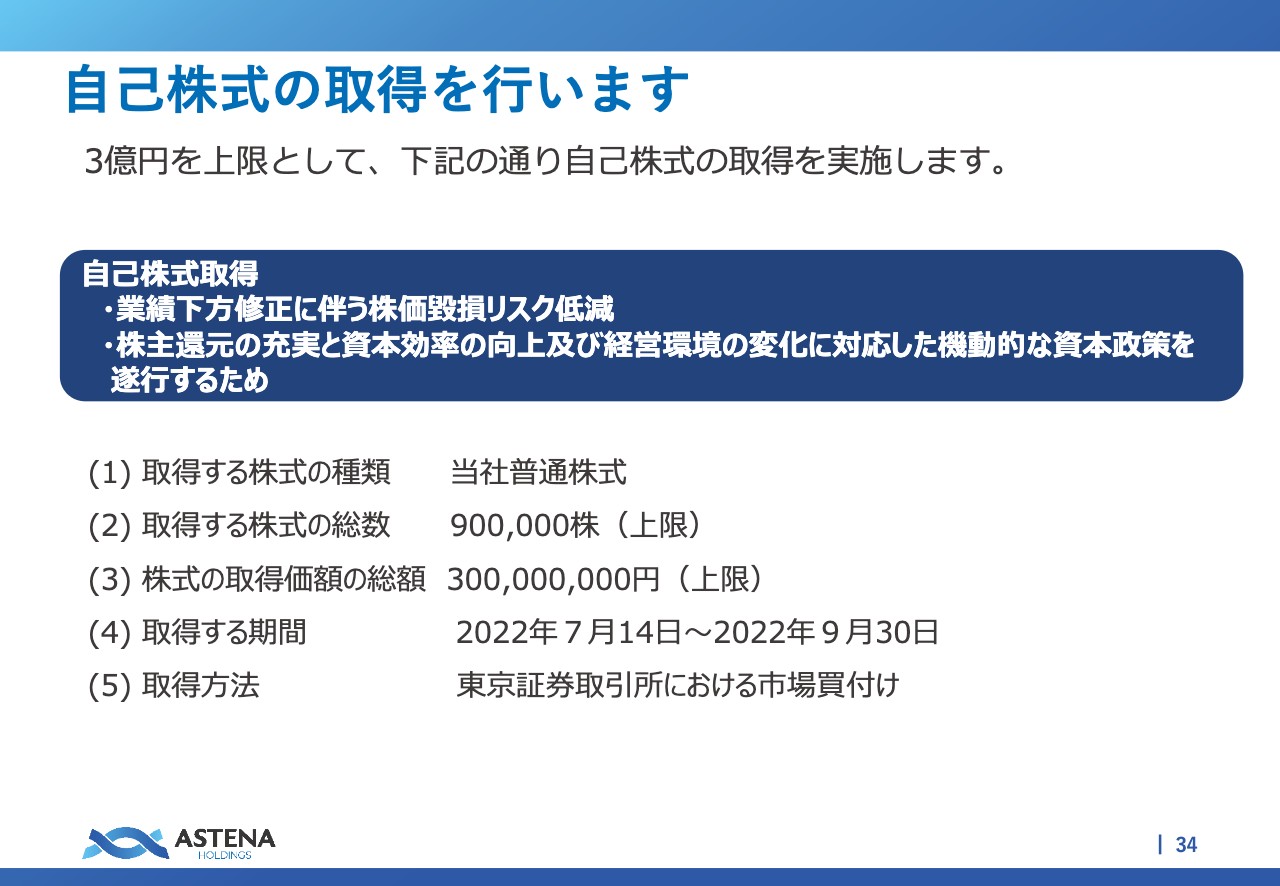

自己株式の取得を行います

岩城:株主還元について、自己株の取得を行っています。90万株上限で、現在進めているところです。

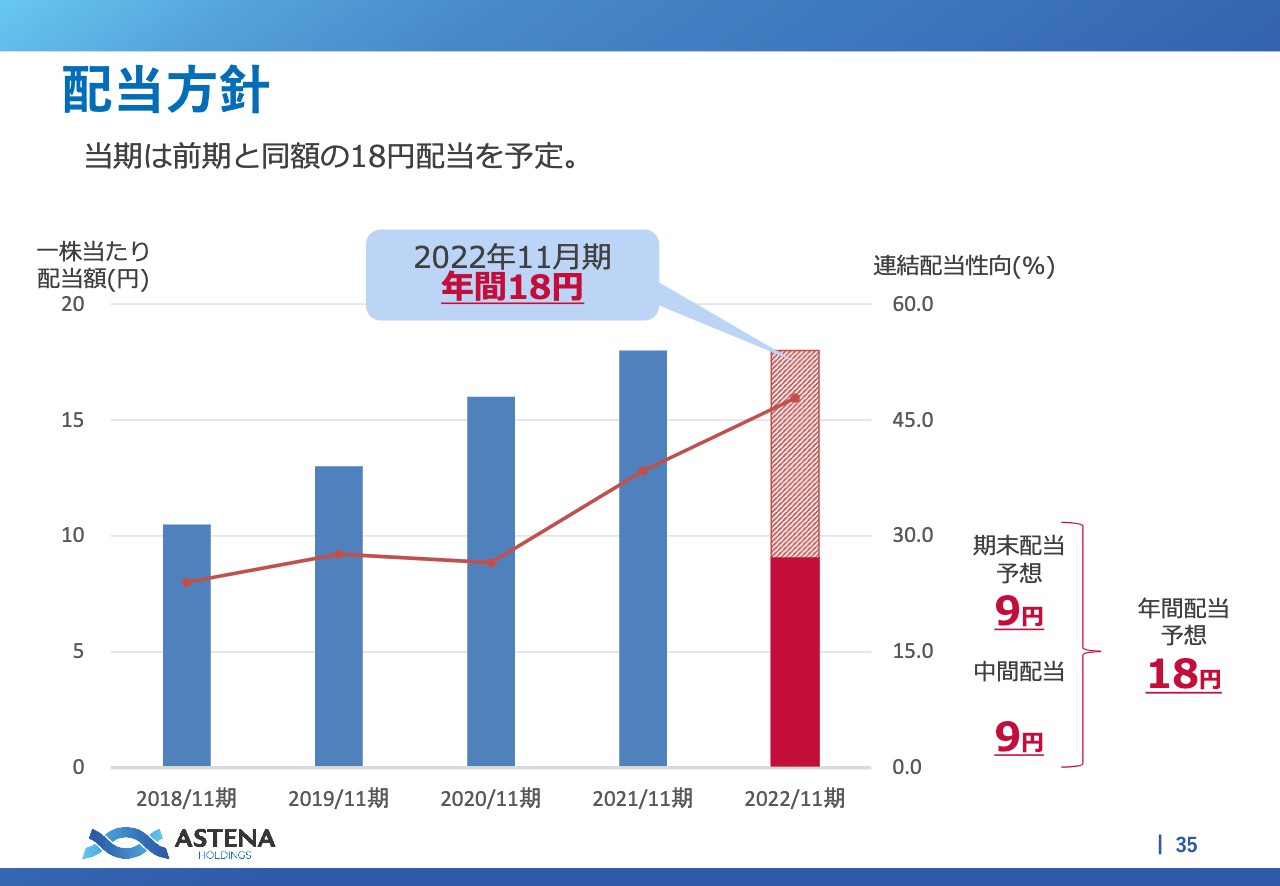

配当方針

岩城:配当について、今回は年間18円配を維持します。営業利益の水準が半分になり、「18円配でよいのか?」という議論は当然ありますが、今はいわゆる業績の成長の谷間であり、後々、当然回復していくだろうと考えていますので、今回は18円配を維持したいと思っています。

坂本:これは、自社株買いも行うことになりますので、普通の配当性向は48パーセントから60パーセントくらいですよね。これを総還元性向にするとどうなりますか?

岩城:100パーセントになります。すごいです。そのようなことにちゃんと気付くのですね。

坂本:「よくないから100パーセントでいくぞ」という意図だと潔いと思いました。

岩城:今年はもうすべて株主さまに還元するということで、そのような年にしたいと考えています。

坂本:本来「100パーセントです」とすると、株価はかなり上がりますよね。

岩城:「100パーセントです」と言ってしまうより、利益水準が低いため、このようなかたちにしています。

※みなさまからお寄せいただいた質問については、IRセミナー後に行われた「Bコミの六つの眼」でも岩城社長が回答されています。「Bコミの六つの眼」の動画はこちらからご覧いただけます。

新着ログ

「卸売業」のログ