コプロHD、2Qは増収増益で3期連続増配を見込む 企業価値向上の実現を目指す中期経営計画を公開予定

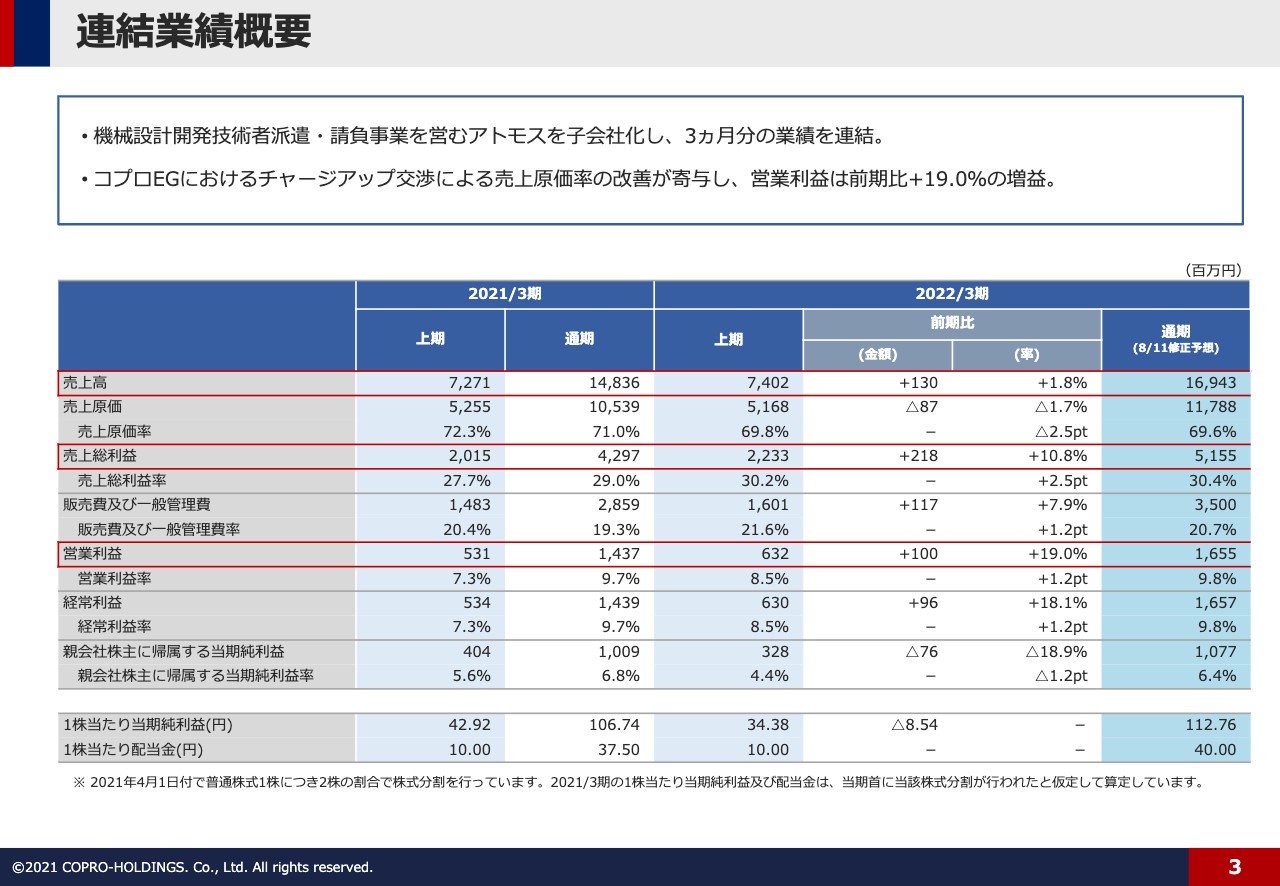

連結業績概要

清川甲介氏(以下、清川):みなさま、こんにちは。本日はコロナ禍の中、また大変お忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。それでは、さっそく2022年3月期第2四半期の決算説明を進めさせていただきます。

まず、決算ハイライトをご説明します。連結業績の概要ですが、スライドの上段にトピックスを載せています。当決算から、機械設計及び開発技術者派遣・請負事業を営むアトモスを子会社化しています。こちらは3ヶ月分の業績を連結していますので、ご注意ください。

当第2四半期までに我々が取り組んできた課題としては、一番に当社グループのコアビジネスであるコプロEG(エンジニアード)が営む建設・プラント技術者派遣事業において、チャージアップ交渉を推進しました。これにより売上原価率の改善が大きく寄与し、営業利益は前期比プラス19.0パーセントの増益で着地しています。

スライドに簡単なP/Lを記載しています。まず、トップラインの売上では上期、すなわち4月から9月期は74億200万円、前期比でプラス1億3,000万円となりました。プラス1.8パーセントの増収です。売上原価率は、前期の上期においては72.3パーセントでしたが、上期は69.8パーセントということで、2.5ポイントの改善になりました。

売上総利益は22億3,300万円で、前期比でプラス2億1,800万円です。営業利益は、上期としては6億3,200万円、前期比でプラス1億円で着地しています。率として、19.0パーセントのプラスです。

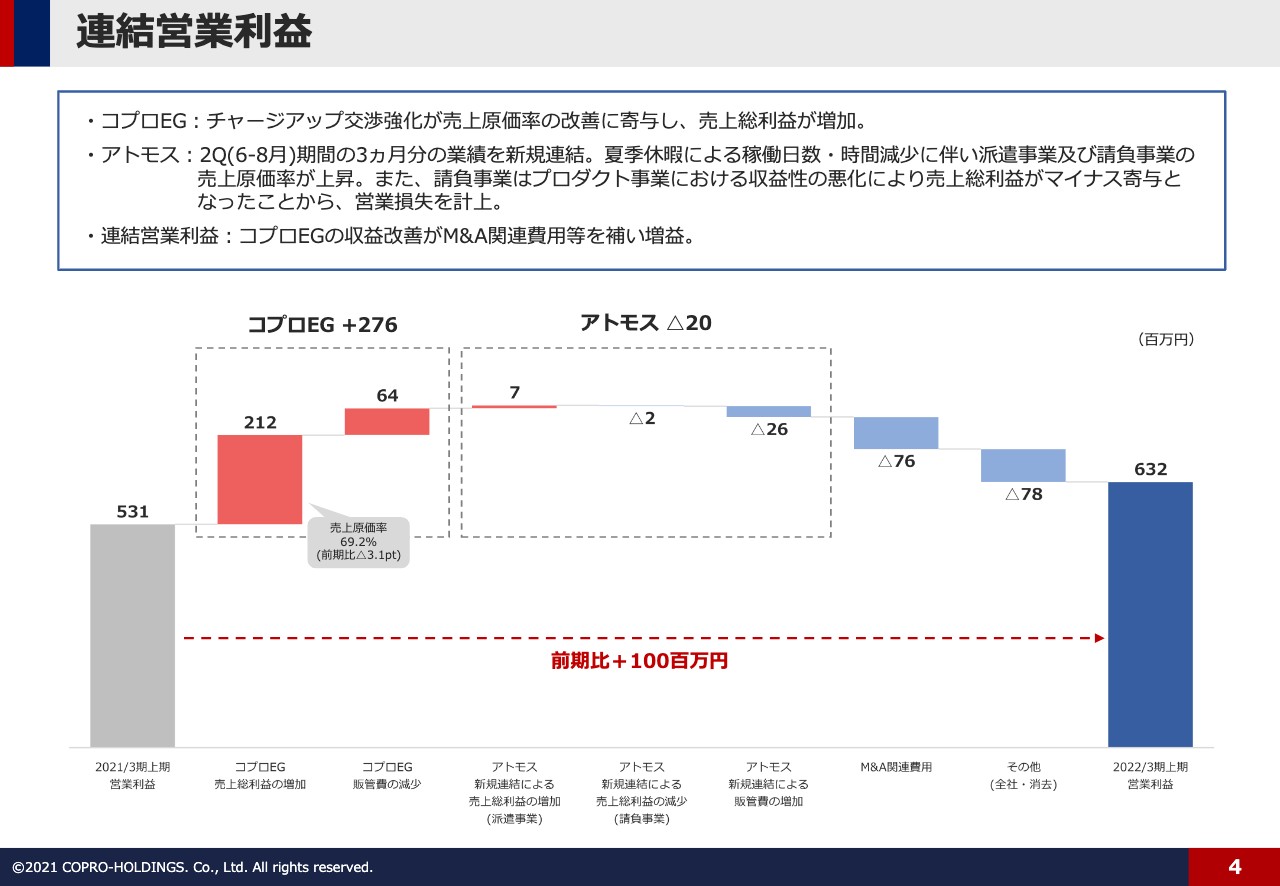

連結営業利益

連結営業利益の分析をご説明します。まず、コプロEGの建設・プラント技術者派遣事業において、チャージアップ交渉強化が売上原価率の改善に大きく寄与し、売上総利益が増加しています。

4月30日にグループインしたアトモスですが、同社は2月決算のため、第2四半期として6月から8月期までの3ヶ月分の業績を新規で連結しています。新規連結した第2四半期は夏季休暇に伴い稼働日数と稼働時間が減少するため、派遣事業及び請負事業の売上原価率が上昇しました。

さらに請負事業はプロダクト事業、いわゆる自社製品開発における収益性の悪化もマイナスに寄与しました。これらの要因により、売上総利益がマイナスになったことから、当第2四半期は営業損失を計上しています。

連結営業利益に関しては、コプロEGの収益が改善したことにより、アトモスの営業損失やM&Aの関連費用等を補い、増益で着地しています。

スライドのグラフの説明ですが、左端にグレーの棒グラフでお示ししている5億3,100万円は、2021年3月期の上期の営業利益です。右端の濃いブルーの部分が、今期着地した6億3,200万円です。スライド下部に赤い点線の矢印で示していますが、前期比でプラス1億円の増益になっています。

スライドの赤い棒グラフでお示ししているように、まずコプロEGでプラス2億7,600万円の増益寄与となりました。内訳は、売上総利益の増加でプラス2億1,200万円、そして販管費の減少でプラス6,400万円となりました。

一方、新規連結したアトモスですが、トータルでマイナス2,000万円の営業損失です。内訳としては、新規連結による派遣事業の売上総利益でプラス700万円、請負事業の売上総利益はマイナス200万円の寄与となりました。また、新規連結による販管費の増加がマイナス2,600万円です。

そしてM&Aの関連費用でマイナス7,600万円、そのほか減価償却等の全社費用や消去でマイナス7,800万円となり、当上期の着地は前期比でプラス1億円の6億3,200万円となりました。

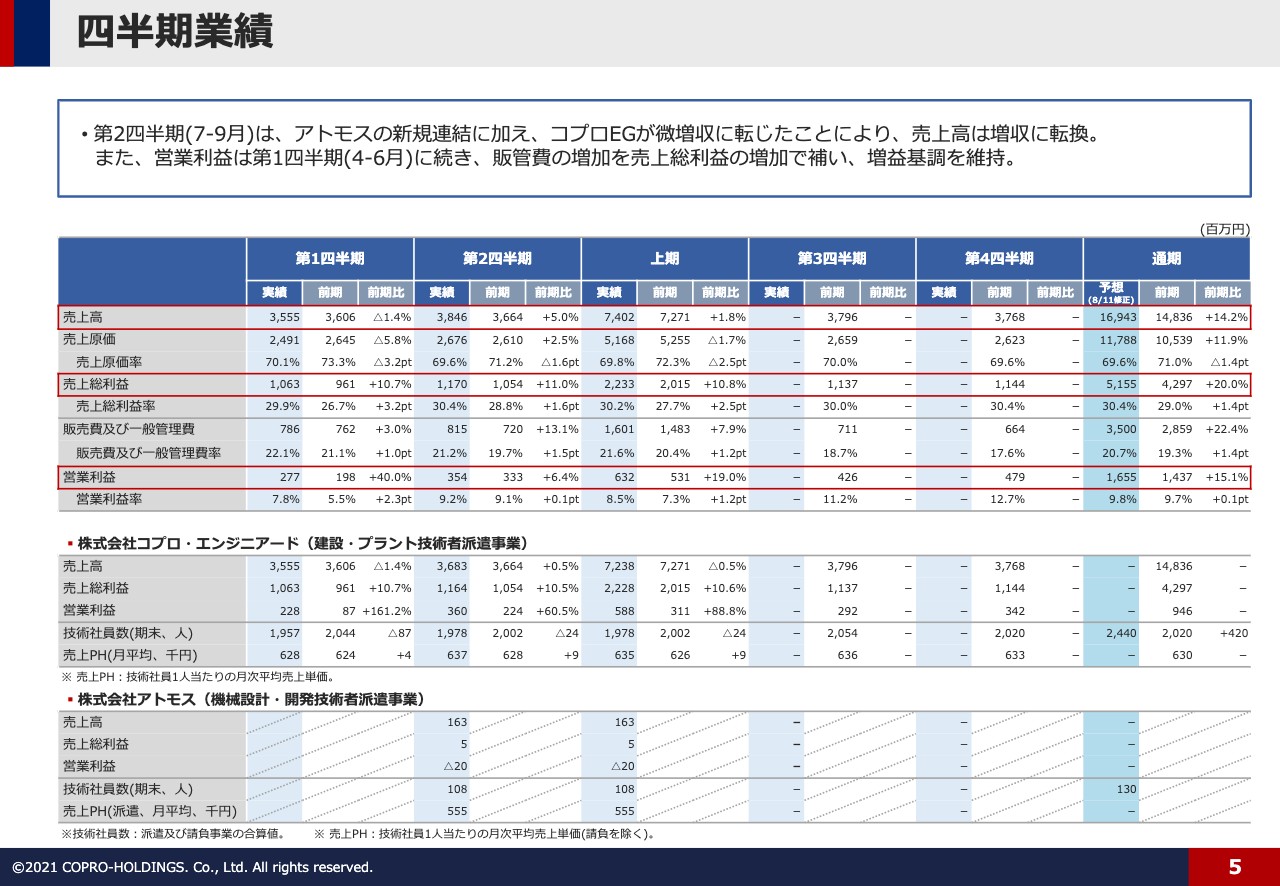

四半期業績

スライドには四半期ごとの業績を記載しています。細かい数字はまた後ほどご覧になり、ご質問いただければと考えています。

トピックスの部分についてご説明します。第2四半期は、アトモスの新規連結に加え、コプロEGが微増収に転じたことにより、売上高は増収に転換しています。営業利益は第1四半期に続き、販管費の増加を売上総利益の増加で補い、増益基調を維持しています。

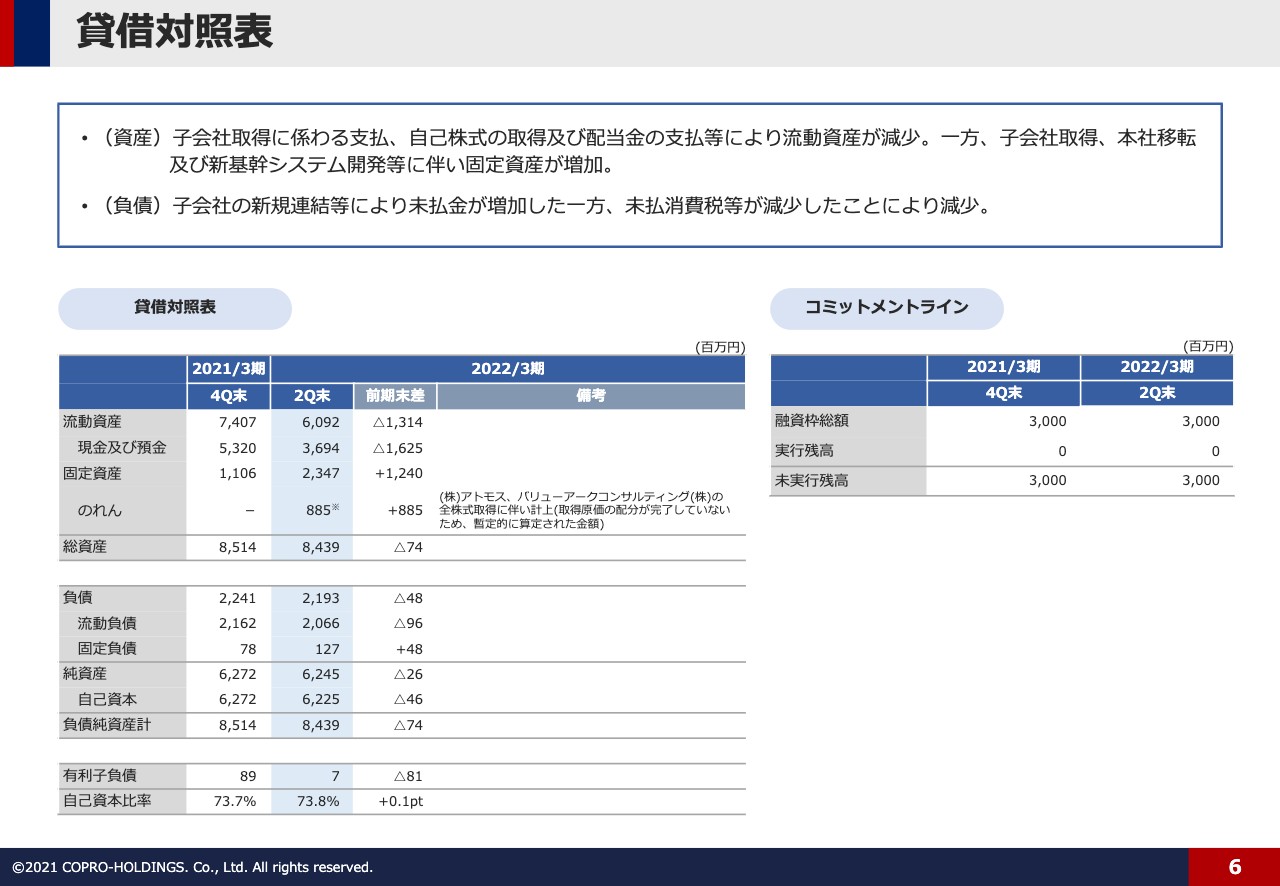

貸借対照表

バランスシートのご説明です。資産に関しては、子会社取得に係わる支払、自己株式の取得及び配当金の支払等により、流動資産が減少しました。一方、子会社取得、本社移転及び新基幹システム開発等に伴い、固定資産が増加しています。

負債の部ですが、子会社の新規連結等により未払金が増加した一方、未払消費税等が減少したことにより、減少しています。我々は人材ビジネスを手掛けているわけですので、在庫を抱えるということがなく、バランスシートはごくごくシンプルなものになっていますが、1点だけ補足をいたします。今期からのれん代を計上しています。4月30日に買収したアトモスに加え、9月30日のバリューアークコンサルティングの全株式取得に伴い、のれん代を計上しました。現在、取得原価の配分が完了していないため、暫定的に算定された金額となっています。ご注意ください。

金融機関等のコミットメントラインに関しては30億円の枠を設定していますが、まだ実行実績はありません。

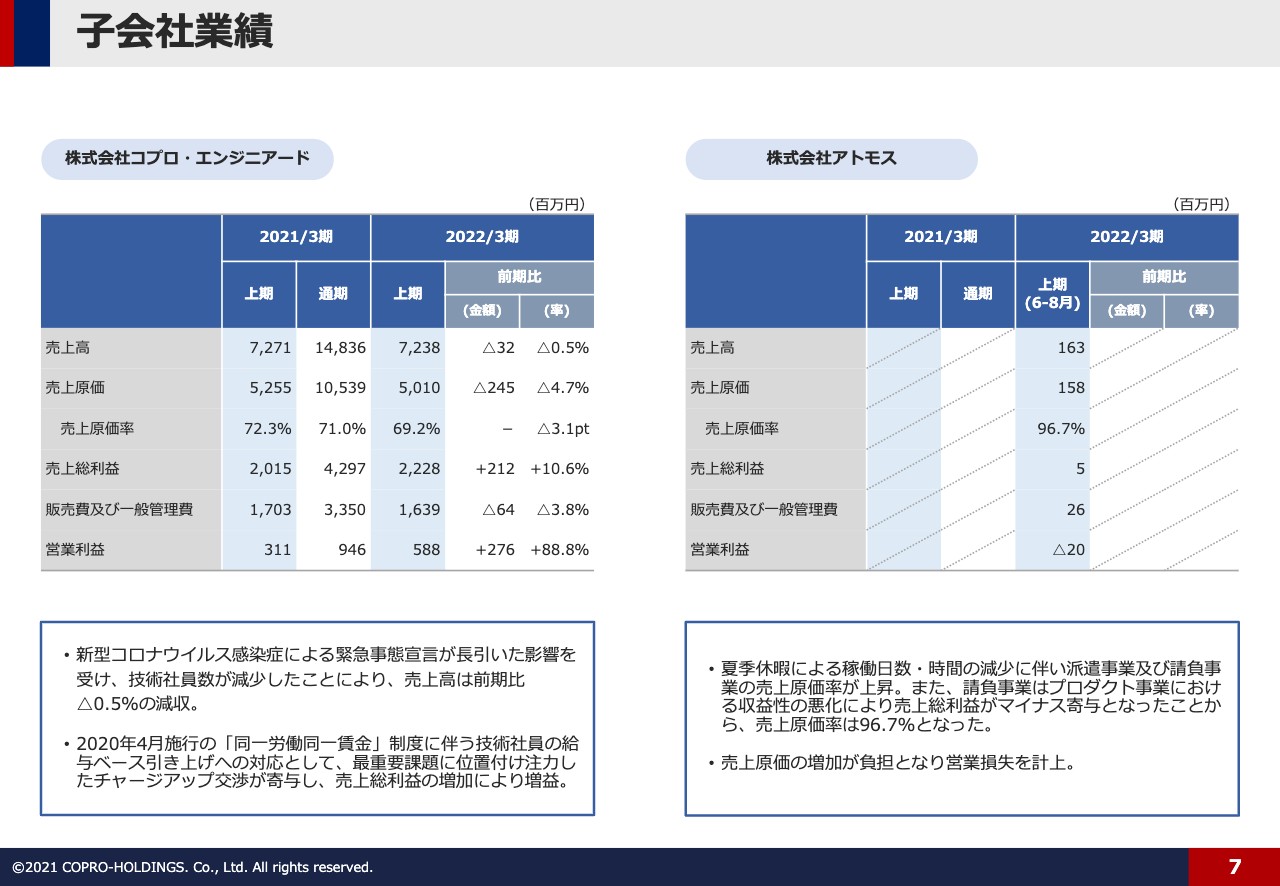

子会社業績

子会社ごとの業績についてご説明します。2社それぞれに分けて記載しています。コプロEGの売上高は72億3,800万円、売上原価は50億1,000万円、売上原価率は69.2パーセントです。本業の儲けである営業利益は5億8,800万円です。

コプロEGは、新型コロナウイルス感染症による緊急事態宣言が長引いた影響を受け、技術社員数が減少したことにより、売上高は前期比マイナス0.5パーセントの減収です。

また、2020年4月施行の「同一労働同一賃金」制度に伴う技術社員の給与ベース引き上げへの対応として、最重要課題に位置付け注力したチャージアップ交渉が寄与し、売上総利益の増加につながっています。

一方、グループインしたアトモスですが、売上高は1億6,300万円、売上原価は1億5,800万円、売上原価率は96.7パーセントです。売上総利益は500万円、最終的な本業の儲けである営業利益はマイナス2,000万円というかたちになっています。

コプロEGは月額で請求するため、建設技術者派遣の月ごとの売上高は稼働日数に左右されません。一方、機械設計開発技術者派遣・請負の請求方法は時給請求であるため、夏季休暇や年末年始といった長期休暇になると、売上が減少し、売上原価率が上昇する傾向にあります。

また、請負事業はプロダクト事業における収益性の悪化により、売上総利益がマイナスとなったことから、売上原価率が96.7パーセントとなりました。この結果、アトモスは売上原価の増加が負担となり、営業損失を計上しました。

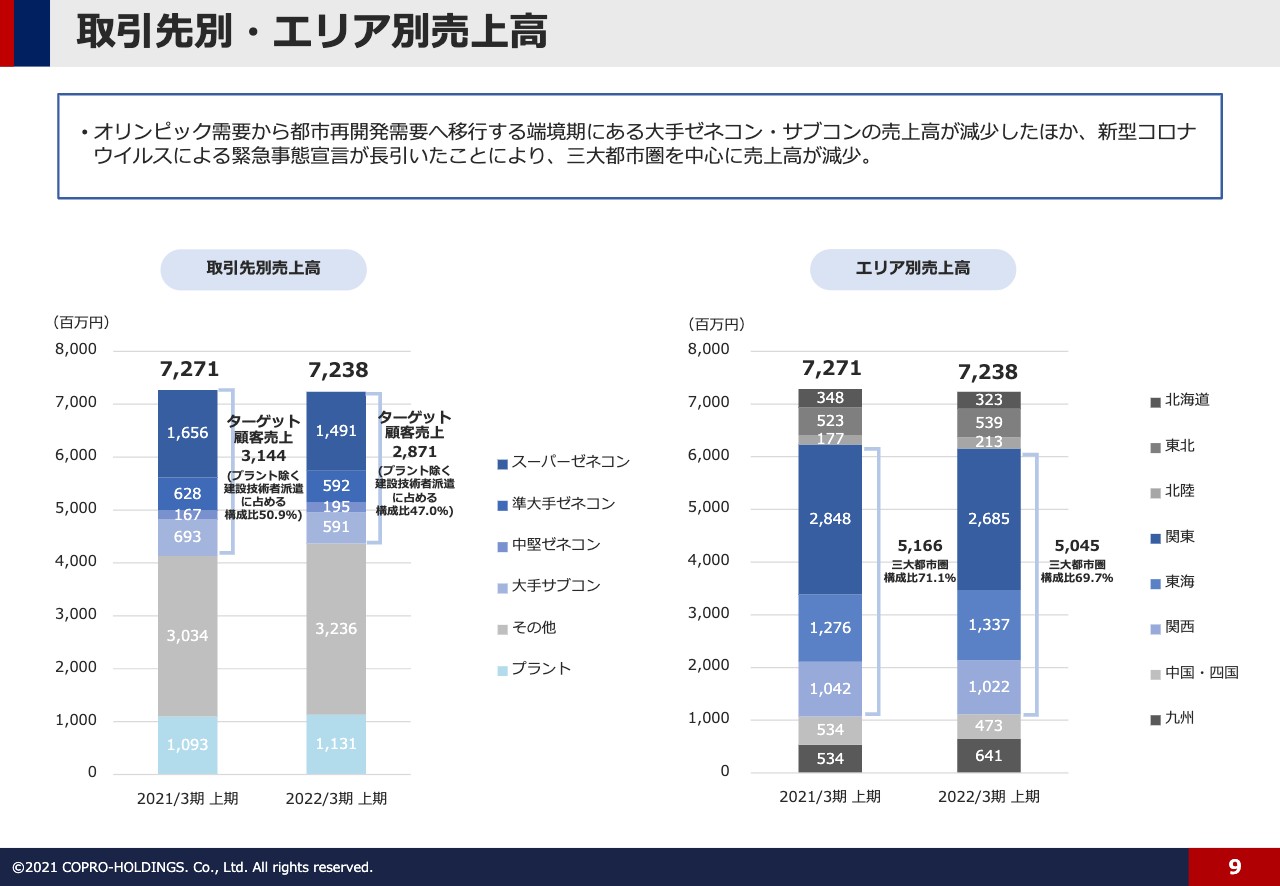

取引先別・エリア別売上高

それぞれの売上高とKPIの分析についてご説明します。まずは我々のコアビジネスである建設・プラント技術者派遣事業です。

9ページ目は、取引先別・エリア別の売上高になっています。オリンピック需要から都市開発需要へ移行する期間にあり、大手ゼネコン・サブコンの売上高が減少したほか、新型コロナウイルスによる緊急事態宣言が長引いたことにより、三大都市圏を中心に売上高が減少しています。

スライド左側の棒グラフが取引先別の売上高、右側がエリア別の売上高です。投資家のみなさま、株主のみなさまの中には、この建設業界の市場性や動向に対して少し悲観的に判断されている方がいらっしゃるように見受けられます。オリンピック需要から都市開発需要への移行を睨んでいた、その矢先に新型コロナウイルスという大きな、目に見えないウイルスがやってきたことで、技術者派遣の需要自体が消滅してしまったのではないかという見方をされている方がいらっしゃるようです。

実際には、新型コロナウイルスや、もしくは資材関係の高騰等によって、施主、つまり注文する側、そして工事を受注する各ゼネコンが、工事を少し後ろ倒しにしています。受注そのものがなくなっているわけではなく、延期になっているかたちです。

新型コロナウイルスの感染拡大が減速し、ウィズコロナ、アフターコロナという状況になれば、これから後ずれしていた工事が着工されていくため、今後大きな需要の波が来るものと考えています。

我々のビジネスチャンスというのは、まさにその需要の戻りの局面にあると考えています。我々の強みである圧倒的な営業力、案件取得力、そして採用力のギアを1つ2つとより一層上げて、さらに売上拡大につなげていきたいと考えています。

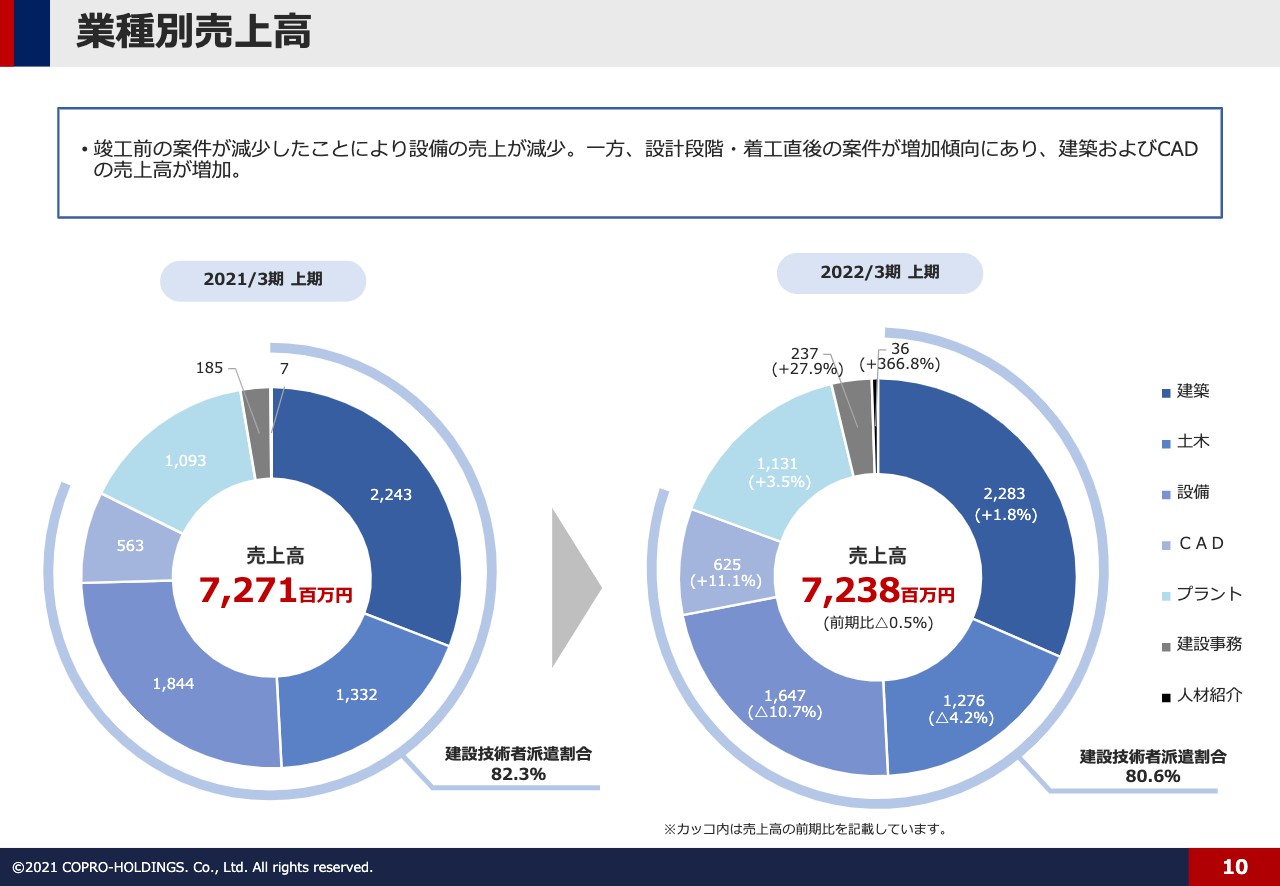

業種別売上高

業種別の売上高の分布です。トピックスですが、竣工前の案件が減少したことにより、設備の売上が減少しています。一方、設計段階・着工直後の案件が増加傾向にあるため、建築およびCADの売上高が増加してきました。スライドの円グラフで分布をお示ししていますので、参考にご覧ください。

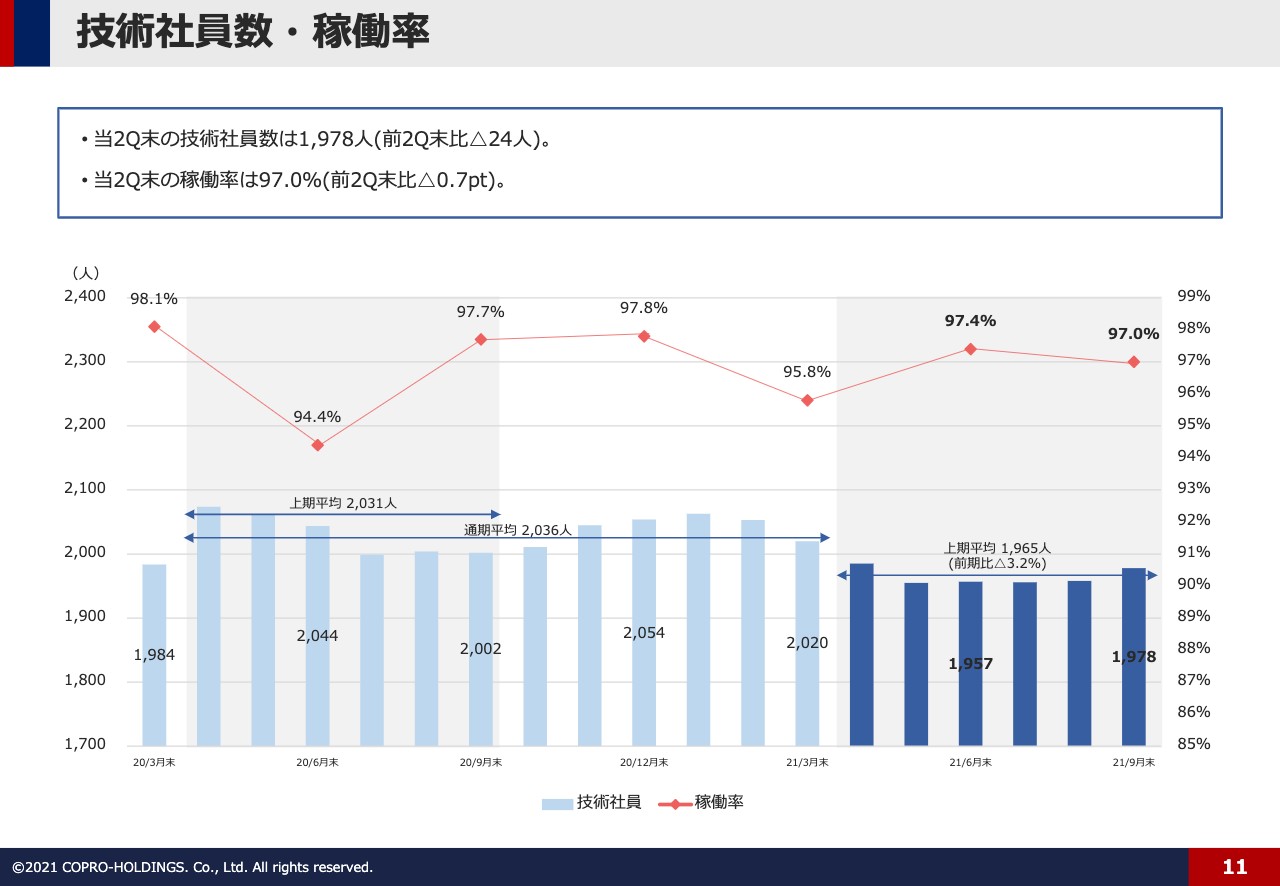

技術社員数・稼働率①

技術社員数および稼働率の分析です。当第2四半期末の技術社員数は1,978人で、前第2四半期末比でマイナス24人です。当第2四半期末の稼働率は97.0パーセントで、前第2四半期末比では0.7ポイントのマイナスに振れています。

スライドにお示ししているグラフのご説明ですが、赤い折れ線グラフが稼働率、下部のブルー系の棒グラフが技術社員の人数になっています。

稼働率97.0パーセントという数字は、業界平均や、もしくは新型コロナウイルスで緊急事態宣言が長引いている中でも、高水準を維持できたと認識しています。

一方で、技術社員数が昨年よりも減少しています。受注案件が少し取りづらい外部環境に入ってしまったことを受け、採用を抑制したことにより、昨年よりも減少しました。

しかし、足元の状況をご説明すると、建設業界は毎年、下期から繁忙期に入っていきます。ここから来年3月までの下半期は、大きく仕事が流れてきて、人材需要が大きくなってくる見込みでいます。上期に少し採用を控えた部分も取り戻せるように、下期に向けて着実に手を打って、案件の受注や採用に努めていきたい考えです。

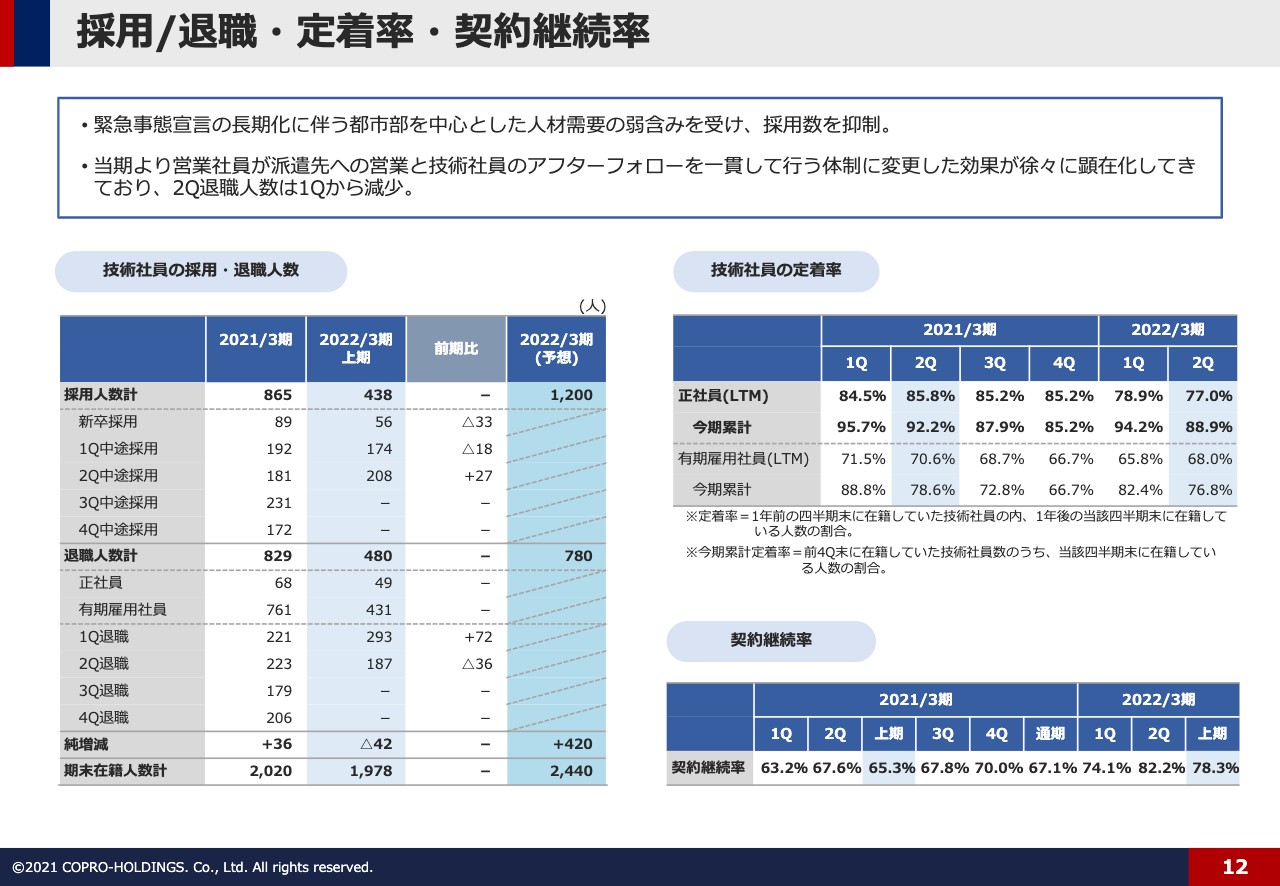

採用/退職・定着率・契約継続率①

採用および退職、そして我々が重要視しているKPIである、技術社員の定着率と契約継続率です。当上期は、緊急事態宣言の長期化に伴い、都市部を中心とした人材需要の弱含みを受け、採用数を抑制しました。

当期より営業社員が、派遣先への営業と技術社員のアフターフォローを一気通貫して行う体制に変更した効果が徐々に表れてきており、第2四半期の退職人数は第1四半期から減少しています。

スライド左側の表についてご説明します。採用人数に関しては、2022年3月期の予想としては年間1,200名の採用計画を立てています。当上期までの採用実績は438名です。

「通期計画に対する進捗率が50パーセントに至っていない」というご指摘があるかもわかりませんが、先ほどご説明したとおり、当社は下期から繁忙期に入ってくる業界ですので、今後、採用数をしっかり伸ばしていきたいと考えています。

退職人数の計画進捗については、年間780名以内に抑える通期計画に対して、上期が終了した時点で480名の実績となっています。上期末の在籍人数は1,978人で、2022年3月期末予想としては2,440名を目標にしています。

スライド右上の表は、重要KPIの1つである技術社員の定着率です。2021年3月期の第1四半期から第4四半期までの実績を並べ、その右側に当期、2022年3月期の第1四半期と第2四半期の実績を記載しています。上の段と下の段との違いですが、上の段は正社員、無期雇用の社員の方々です。下の段が契約社員、有期雇用の社員の方々の定着率を示しています。

第2四半期が終わった時点で、正社員に関しては今期の累計で88.9パーセントです。契約社員、有期雇用の方々も今期累計で76.8パーセントで推移しています。

決して低い数字だとは認識していませんが、創業当時から、技術社員の定着率としては90パーセントというような高い指標を掲げ、目標にしている会社です。さらに定着率を高めるための施策を打ちつつ、ここのパーセンテージを伸ばしていきたいと考えています。

右下の契約継続率についてです。この契約継続率をなぜ重要KPIの1つに掲げているかをご説明すると、これから技術社員数を増やしていくことはもちろんですが、今在籍している約2,000名の技術社員の中で利益の最大化を目指すためには、「解約になって別企業を探す」「別企業にまたマッチングする」といった生産性の低い営業活動を減らしていかなくてはなりません。

今在籍している技術社員の方々に、さらにご満足いただき、そしてお客さまにも「この人にまた延長をお願いしたい」「長く長く務めてもらいたい」というような評価をいただくために、我々は今、各施策を推進しています。今後も、技術社員を評価いただいて、そしてお客さまにも「この方に長く来ていただきたい」と言われるような関係性、パイプを太くしていきたいと考えています。

契約継続率が2021年の通期では67.1パーセントだったものが、当上期が終わった時点で78.3パーセントということで、これをさらに高めていきたいと考えています。

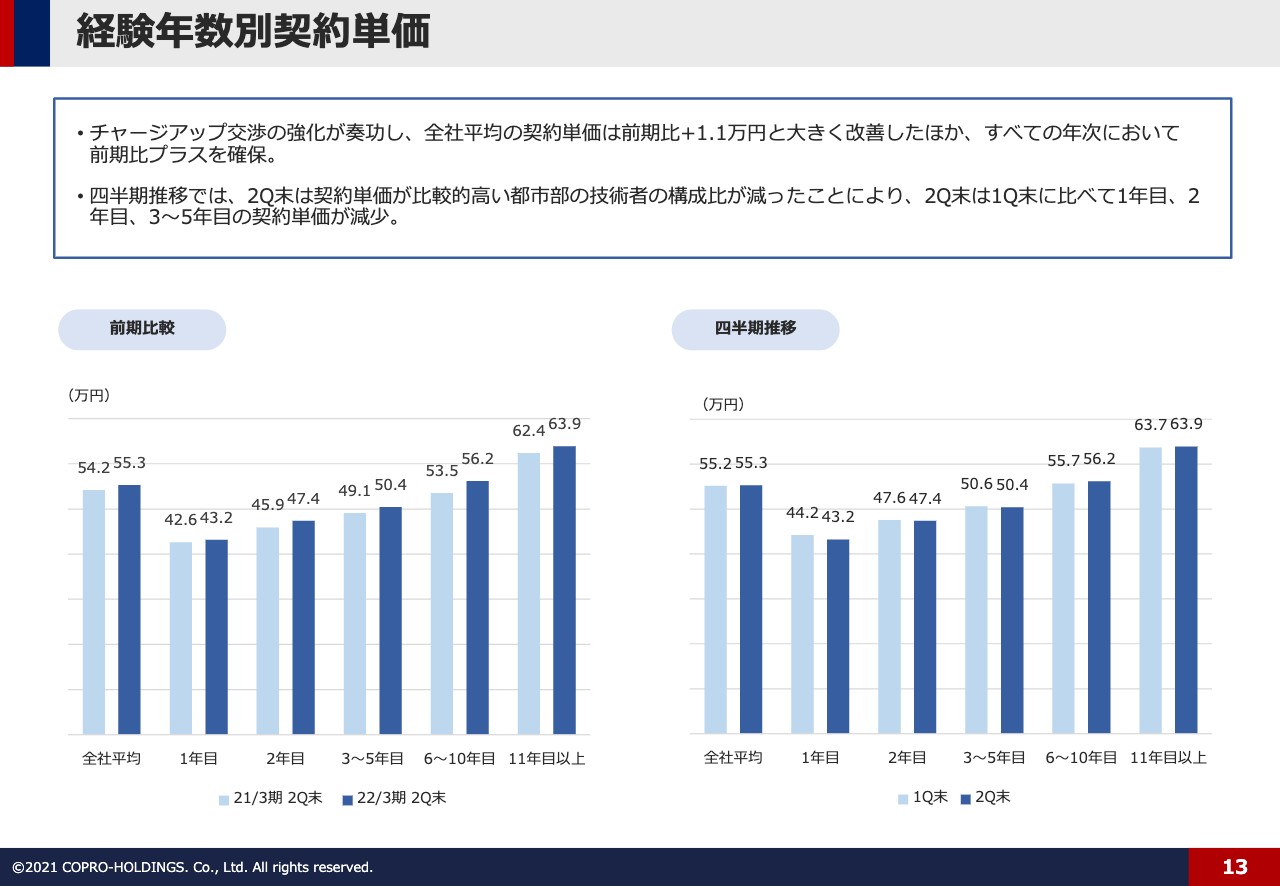

経験年数別契約単価

経験年数別の契約単価の推移となっています。チャージアップ交渉の強化が奏功し、全社平均の契約単価は前期比でプラス1万1,000円と大きく改善したほか、すべての年次において前期比でプラスを確保しています。

四半期推移では、第2四半期末は契約単価が比較的高い都市部の技術者の構成比が減ったことにより、第1四半期末に比べて、1年目、2年目、そして3年目から5年目の契約単価が減少しています。

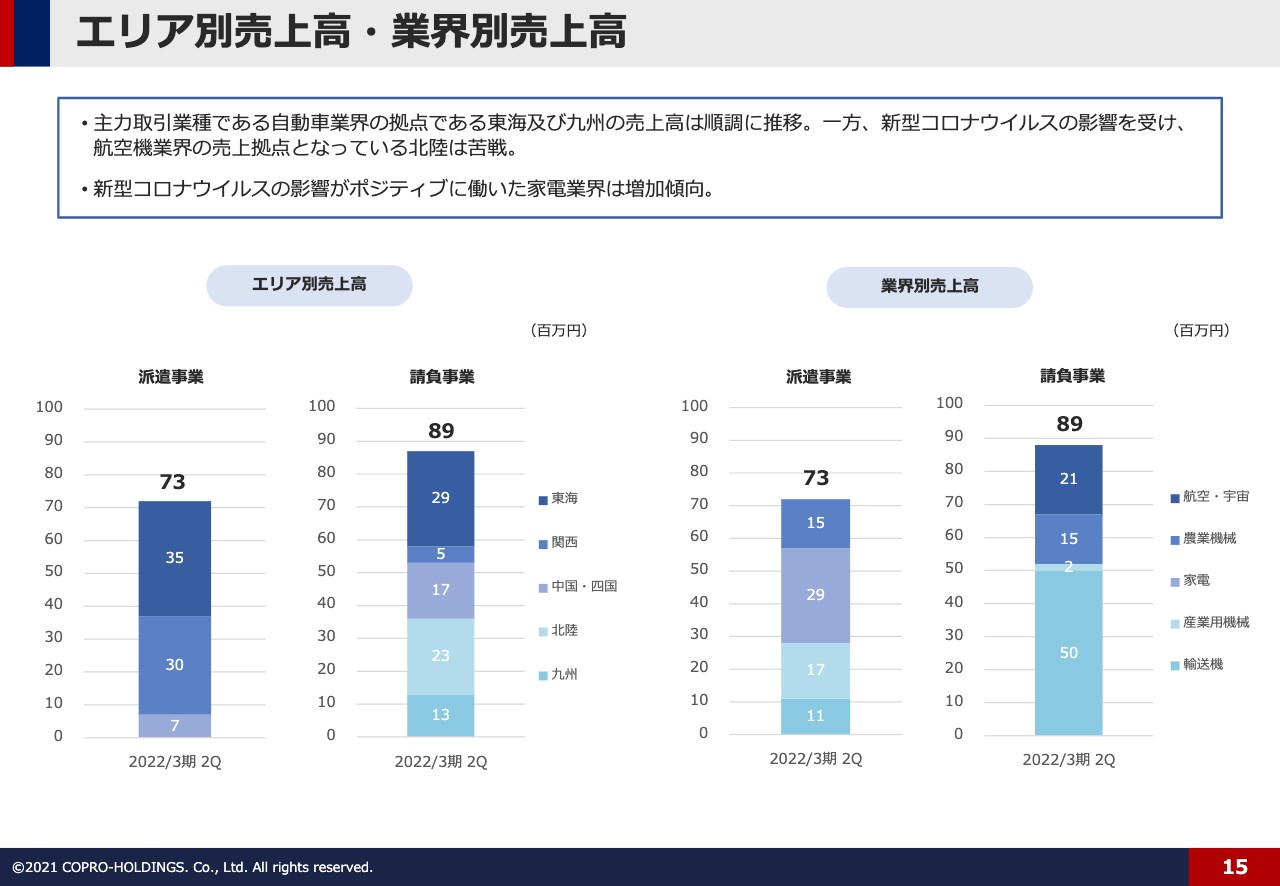

エリア別売上高・業界別売上高

4月にグループインしたアトモスのKPI分析です。主力の取引業種である自動車業界の売上拠点である東海地方、及び九州地方の売上高は順調に推移しました。一方で、新型コロナウイルスの影響を受けた航空機業界の売上拠点となっている北陸、金沢は大きく苦戦したエリアになっています。新型コロナウイルスの影響がポジティブに働いた家電業界の売上高は、増加傾向でした。

スライド左側のグラフがエリア別の売上高、右側が業界別の売上高になっていますので、参考までにご覧ください。

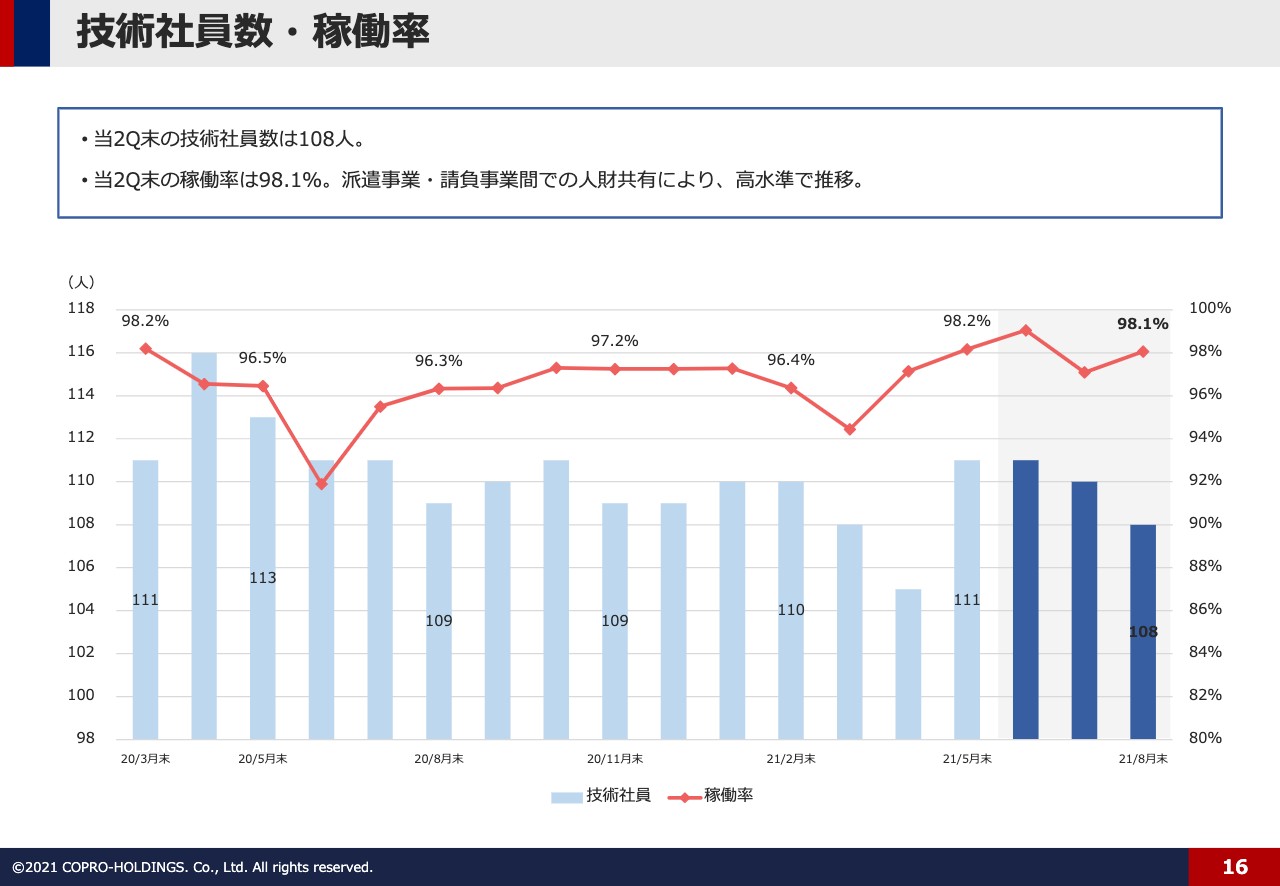

技術社員数・稼働率②

技術社員数と稼働率のグラフを載せています。当第2四半期末の技術社員数は108人、稼働率は98.1パーセントという高水準で推移しました。こちらは派遣事業と請負事業間での人財共有により、高い水準で推移しています。

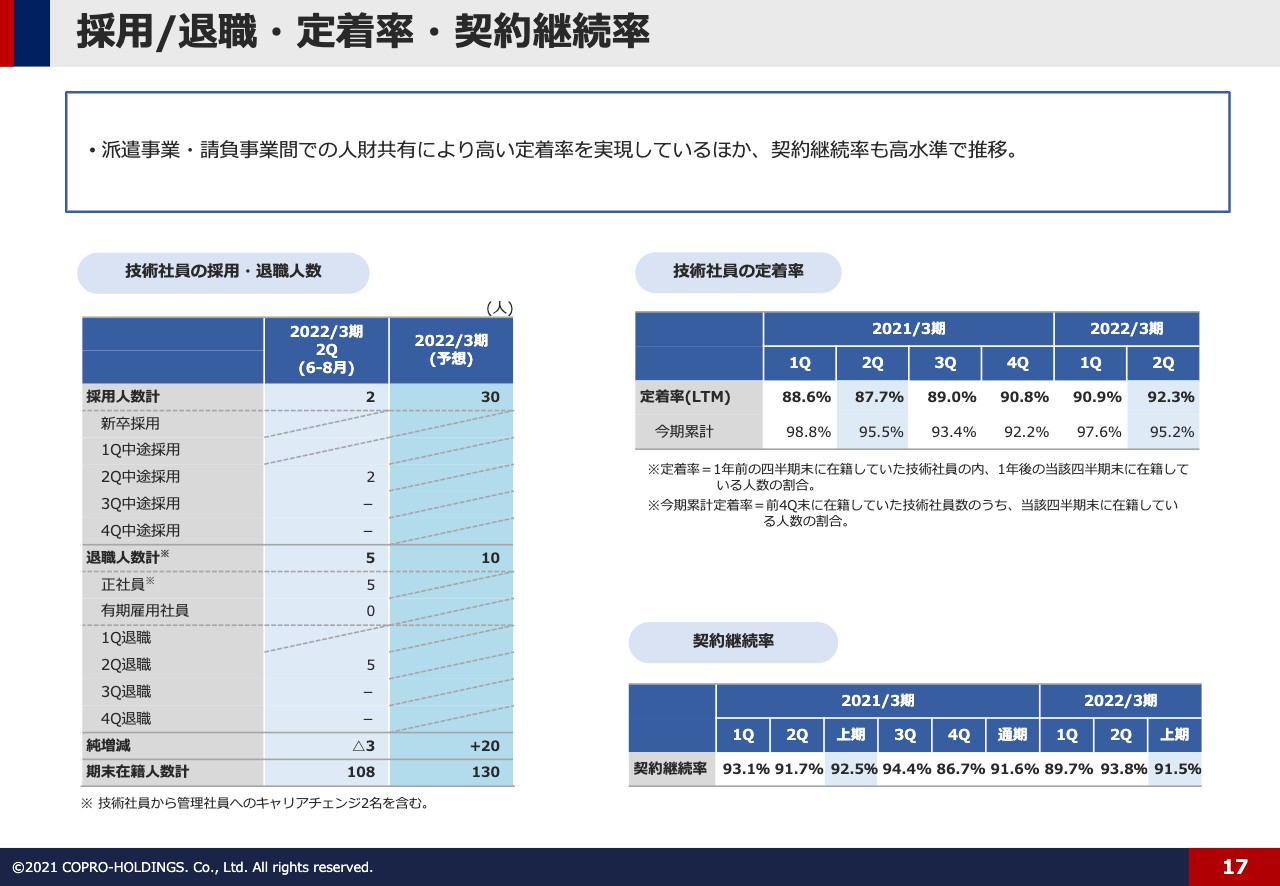

採用/退職・定着率・契約継続率②

アトモスの採用と退職・定着率・継続率の表です。

アトモスは、グループインして間もないということもあり、まだまだボリュームの小さい会社ですが、ご注目いただきたいのは技術社員数の定着率と契約継続率の高さです。定着率は今期累計では95.2パーセントという高い水準です。我々は、アトモスという会社に大変魅力を感じて買収したわけですが、お客さまからも技術、スキルが高く評価されていることが定着率の高さからお分かりいただけるかと思います。

また、スライド下の表をご覧のとおり、当上期の契約継続率は91パーセント台を継続しています。これは、何よりもお客さまから大変高い評価をいただいていること、技術社員の方々がしっかり仕事を行っていること、そして、請負事業と派遣事業間でうまく人財共有を行っていることが、高い定着率と契約継続率に繋がっているためです。

この仕組みをさらに改善していきながら、技術者の方々の定着率、契約継続率をさらに高めていきたいと考えています。

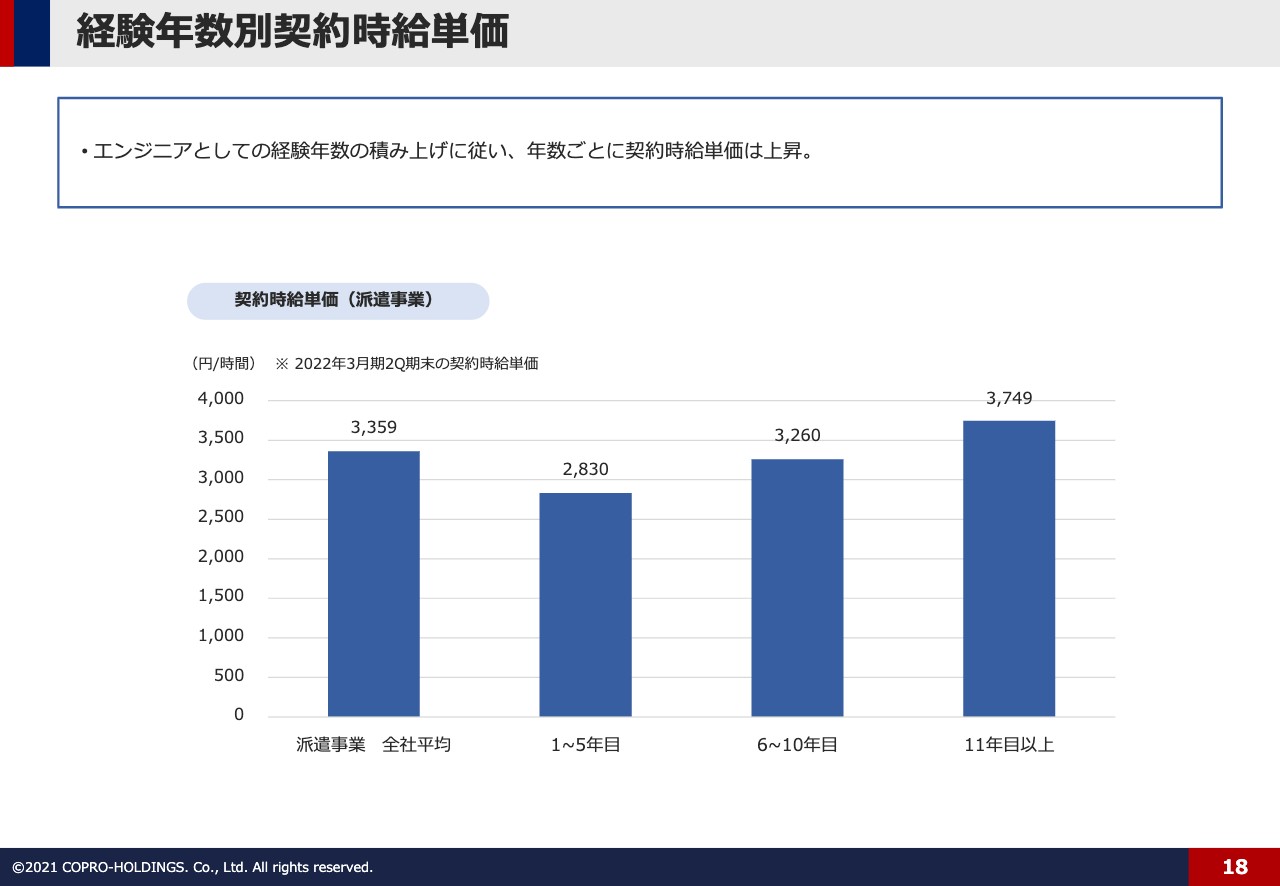

経験年数別契約時給単価

経験年数別の契約時給単価です。先ほどご説明したとおり、コアビジネスである建設系は「月額いくら」という請求方法がほぼ主流ですが、この機械設計や開発系のお客さまに対する基本的な請求単価については、時給請求がメインとなっています。

スライドには、1時間あたりの契約時給単価を棒グラフでお示ししています。エンジニアの経験年数を積み上げていくことにより、年数に比例して契約時給単価を上昇させていくビジネスモデルになります。

派遣事業の全社平均の3,359円という金額は、決して高単価で取れているとは思っていません。同業他社で大手のメイテック、テクノプロHDなどを意識しながら、さらに我々の付加価値、サービス力をお客さまに展開していきたいと思っています。建設と同様に、今後はチャージアップ、時給請求アップに努めていきたいと考えています。

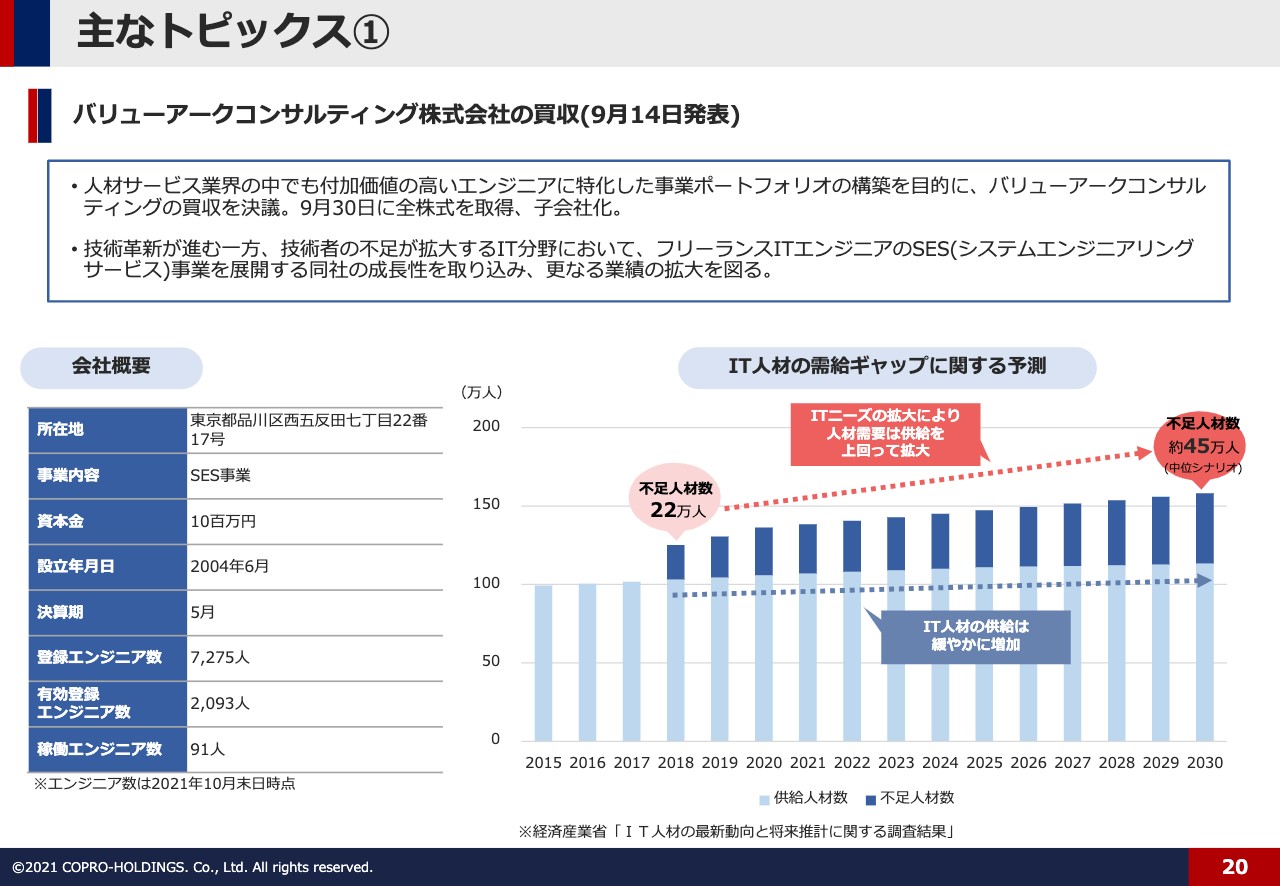

主なトピックス①

第1四半期決算発表からの主なトピックスです。1つ目は9月14日に開示した、バリューアークコンサルティングの買収です。人材サービス業界の中でも、付加価値の高いエンジニアに特化した事業ポートフォリオの構築を目的とし、バリューアークコンサルティングの買収を決議しました。9月30日に全株式を取得し、完全子会社化を実施しています。

バリューアークコンサルティングのビジネスモデルは、システムエンジニアリング事業、一般的にSES事業と言われています。同社のSES事業は、基本的にフリーランスでIT分野、システムエンジニアの方々を支援していく人材サービス業になっています。

今まで、我々は基本的に雇用契約を結んだ上で派遣を実施するスタイルで成長してきましたが、バリューアークコンサルティングの事業領域はフリーランスのITエンジニアが対象です。フリーランスについては、現在政府が新たな働き手増加の一手として労働環境の整備に力を入れています。

スライド右側に「IT人材の需給ギャップに関する予測」というグラフを記載していますが、2030年には不足人材数が約45万人に拡大する予測になっています。あくまで予測データではありますが、IT分野では、今後人材需給が逼迫していくことは明らかです。

当社はここに大きなビジネスチャンスがあると考えているため、この人材の需給ギャップに対して我々が今まで培ってきた営業力、採用力、集客力を組み合わせていきながら、バリューアークコンサルティングが持っている基盤を大きく活かしたいと思います。そして、大きなシナジーを生み出し、バリューアークコンサルティングにおける、いわゆるフリーランスの方々に対するサービス提供を一気に加速していきたいと考えています。

この分野には、一部上場している企業がいくつかあります。このような企業をしっかりとモニタリングしながら、もちろん「追いつけ追い越せ」ということも考えていますが、我々の強み、そしてコプロにしかできないサービス力を展開し、企業価値の付与に大きくつなげていきたいと考えています。

スライド左側の会社概要についてですが、現在本社は東京の五反田にあり、社長は私が務めています。登録エンジニア数は、現在7,275人です。そのうち、「すぐに動ける」または「今フリーランスの仕事としてほかのプロジェクトを行っているが、終了次第動ける」という有効登録エンジニアの人数は2,093人となっています。

現在、稼働しているエンジニア数は91人です。株式取得以前の経営スタンスとしては、同社ではこれまで成長曲線を大きく上げていこうとする経営はされていませんでした。我々は上場企業として、大きな強みである経営資源を投入し、大きく成長していきたいと考えています。

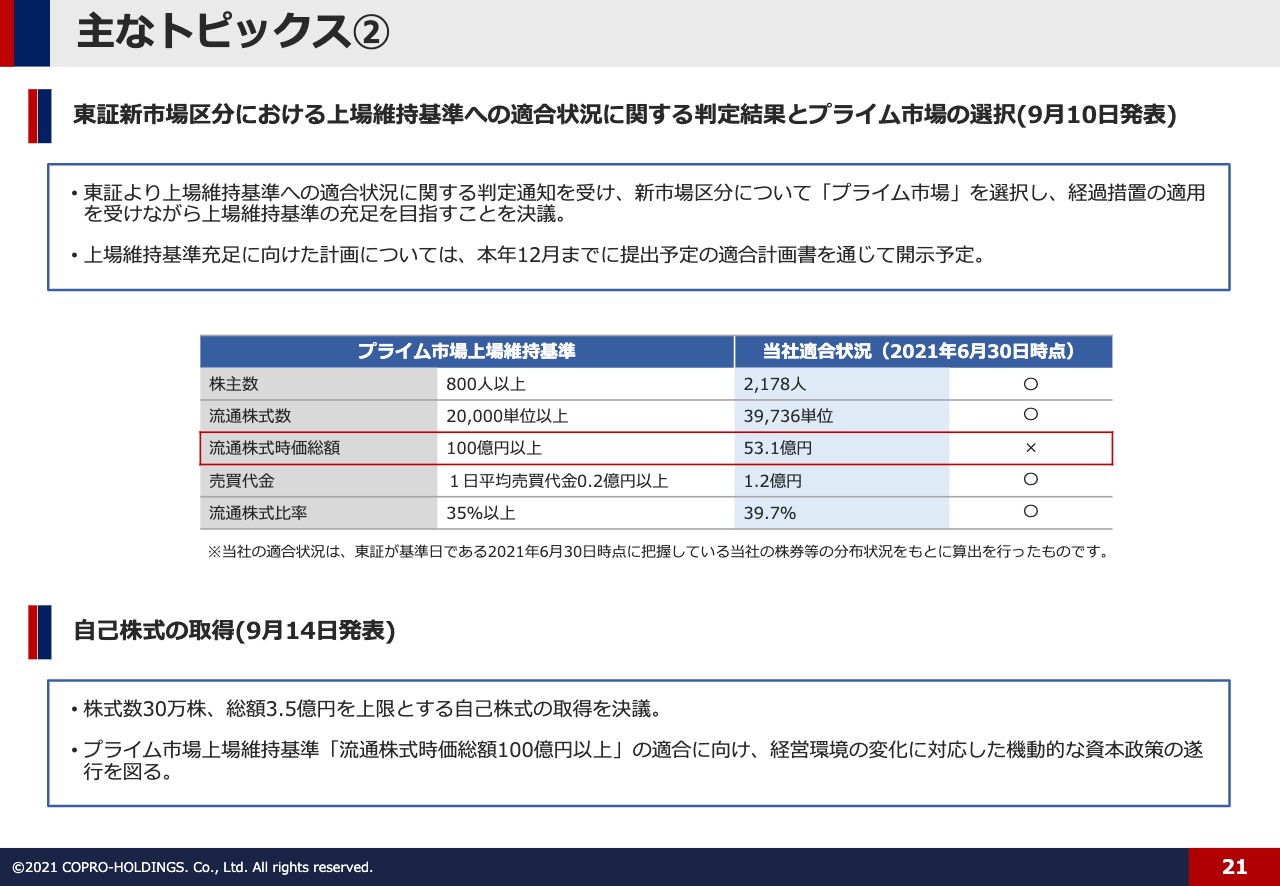

主なトピックス②

主なトピックスの2つ目は、9月10日に開示した、東証新市場区分における上場維持基準への適合状況に関してです。当社は、東証より上場維持基準への適合状況に関する判定通知を受け、新市場区分について「プライム市場」を選択し、経過措置の適用を受けながら上場維持基準の充足を目指すことを決議しています。

上場維持基準充足に向けた計画については、本年12月までに提出予定の適合計画書を通じて開示する予定です。スライドに記載のとおり、現在、適合していない項目は流通株式時価総額です。我々が持っている経営資源を投入して、経過措置期間内に達成できるように頑張っていきたいと考えています。

また、9月14日に発表した、自己株式の取得についてです。株式総数30万株、総額3.5億円を上限とする自己株式の取得を決議しています。また、プライム市場上場維持基準「流通株式時価総額100億円以上」の適合に向けて、経営環境の変化に対応した機動的な資本政策の遂行を図っていきます。

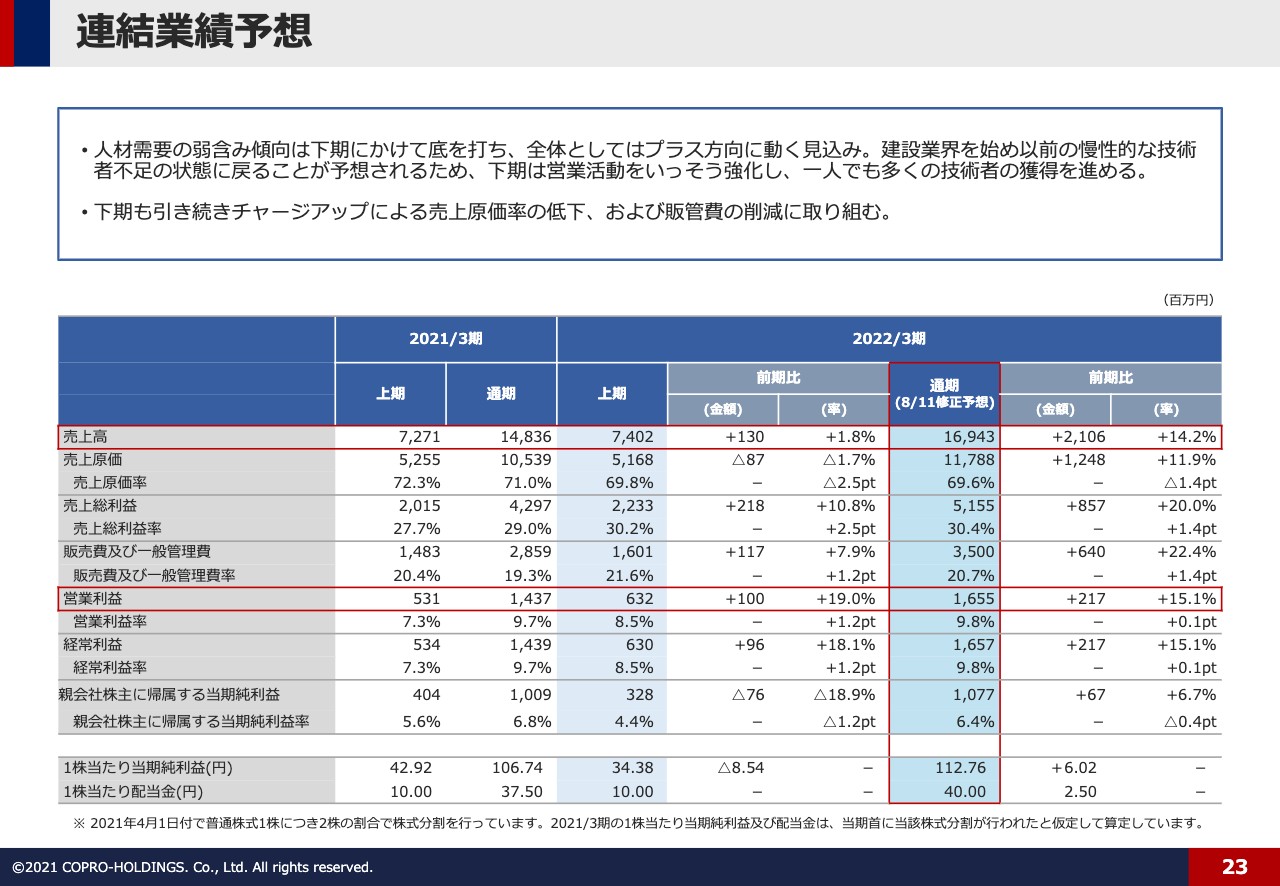

連結業績予想

2022年3月期の業績予想、今後の見通しについてです。連結業績予想について、人材需要の弱含み傾向は下期にかけて底を打ち、全体としてはプラス方向に動く見込みです。建設業界を始め、以前の慢性的な技術者不足の状態に戻ることが予想されるため、下期は営業活動をいっそう強化し、一人でも多くの技術者の獲得を進めていきます。

引き続き、下期もチャージアップによる売上原価率の低下に取り組みたいと思います。チャージアップに終わりはありませんので、常にチャージアップを意識しながら、且つ販管費の削減にも取り組んで利益確保につなげていきたいと考えています。

2022年3月期通期の売上高、各段階利益の予想修正はありません。売上高は169億4,300万円、前期比でプラス14.2パーセントとなり、営業利益が16億5,500万円、前期比でプラス15.1パーセントを見込んでいます。

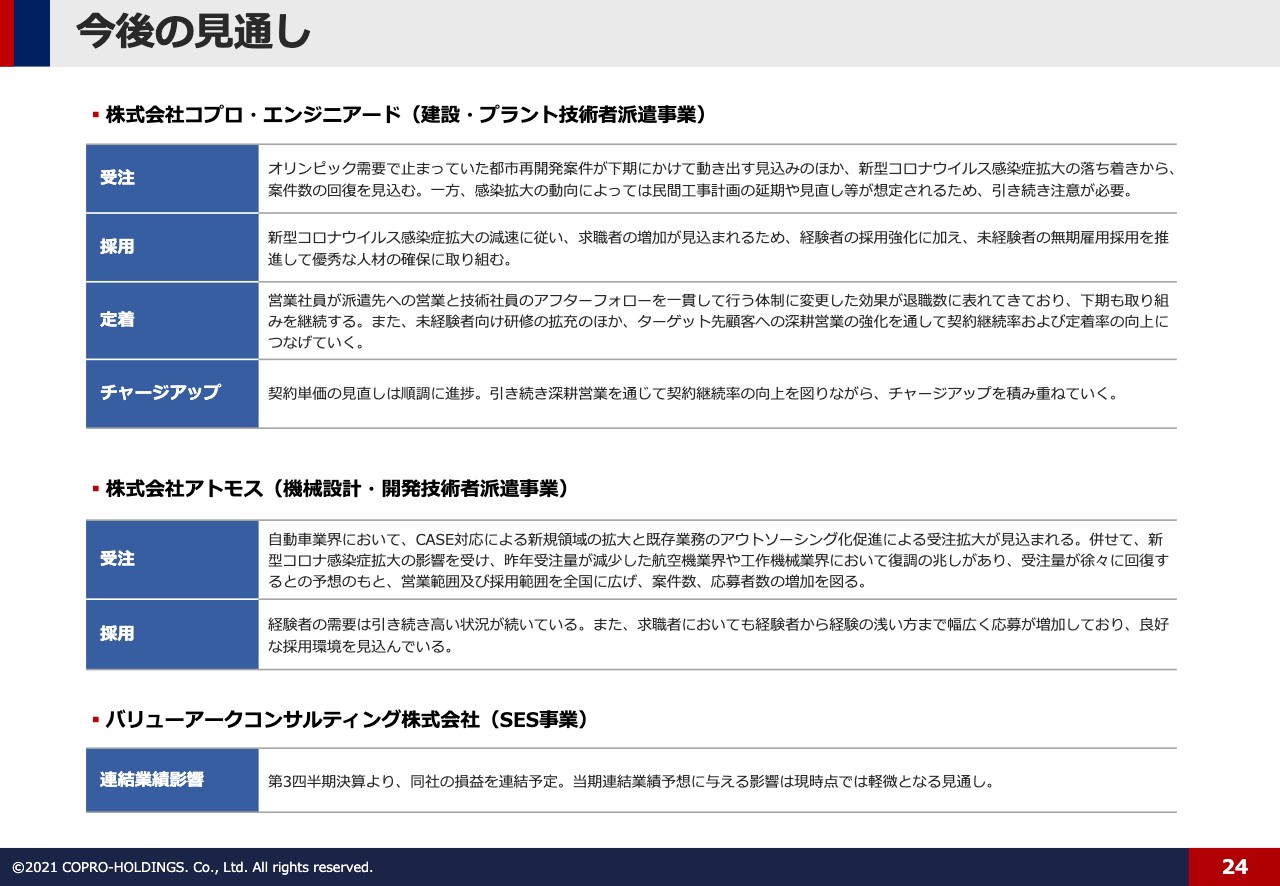

今後の見通し

今後の見通しについて説明します。建設・プラント技術者派遣事業、機械設計開発技術者派遣・請負事業、SES事業について、それぞれ見通しを記載しています。

コアビジネスの建設・プラント技術者派遣事業に関しては、すでに足元では繁忙期に入ってきています。受注案件を取りながら採用に結びつけ、下期の大きな売上拡大につなげていきたいと考えています。また、同時進行になりますが、引き続き定着率や契約継続率、チャージアップにも注力していきたいと考えています。

アトモスの機械設計開発技術者派遣・請負事業については、先ほどご説明したとおり、当上期は請負事業におけるプロダクト事業の部分で売上原価が大きく上昇したため、営業損失を計上しました。請負に関しては、工数管理を徹底し、お客さまから支払われる金額に対して労働時間数をコントロールしていかなければなりません。ここを徹底していくことにより請負単体で粗利を出していきます。

派遣事業に関しては、コプロ・グループにとって得意中の得意分野になります。グループの人材リソース、広告費、採用力などを展開し、大きく業績を伸ばしていきたいと考えています。

スライド下段のバリューアークコンサルティングに関しては、第3四半期決算より、損益を連結予定です。当期連結業績予想に与える影響は、現時点では軽微となる見通しです。

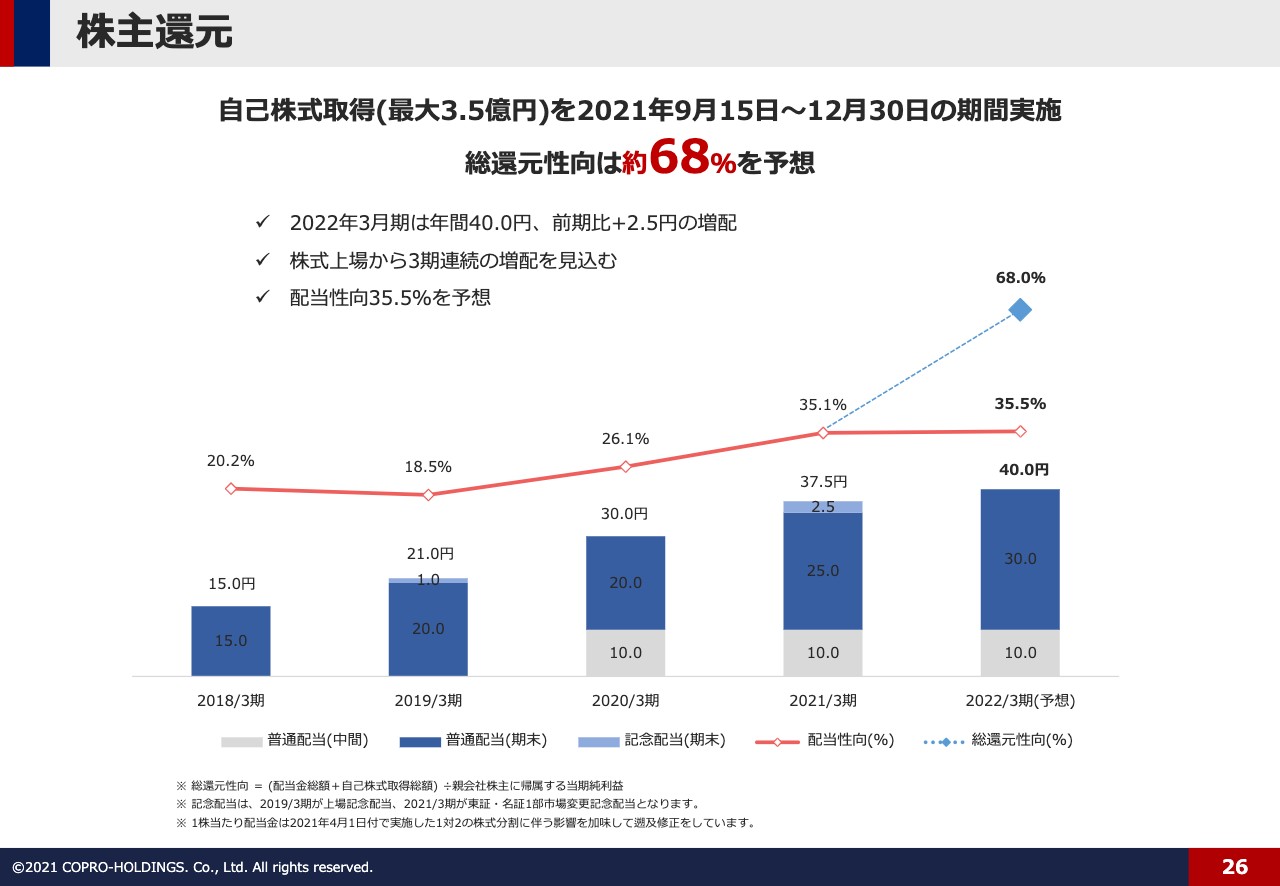

株主還元

株主還元です。スライドには上場後の配当推移、および配当性向をパーセンテージでお示ししています。今期の1株当たり配当金は中間配当で10円、期末配当で30円、年間で40円としています。配当性向率は35.5パーセントの見込みです。

スライド右上にブルーの点線がありますが、今回の自己株式取得を加味した総還元性向は約68パーセントを予想しています。この株主還元に関する考え方についてですが、上場当時からみなさまにお伝えしているとおり、連結配当性向30パーセント以上を安定的かつ継続して配当していくことに変わりはありません。

今後はプライム市場に残っていくという大きな目標もあります。この配当性向に関しては、果たして30パーセントでよいのかという考えもあるため、今後の検討課題としていきたいと考えています。

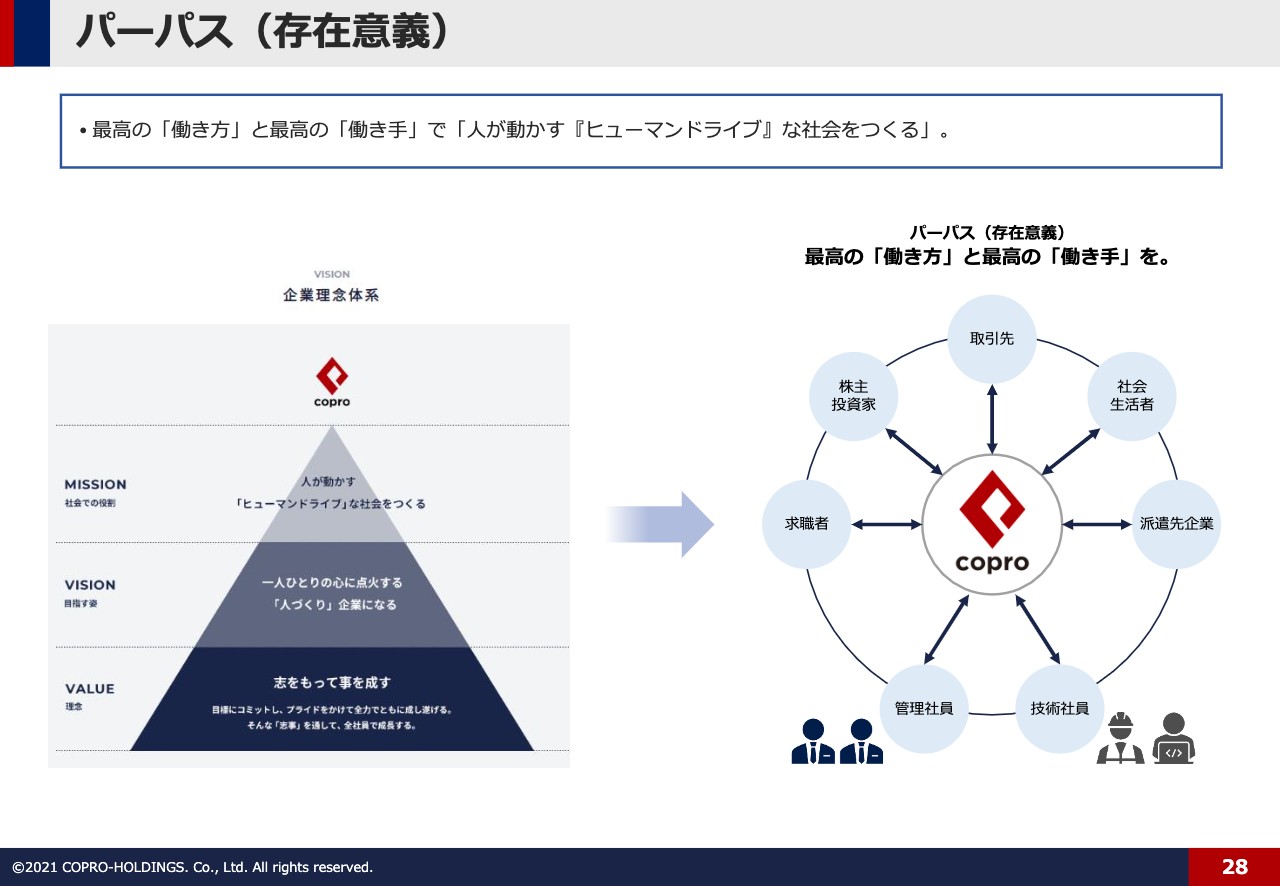

パーパス(存在意義)

価値創造ストーリーの詳細は、スライドをご覧いただきたいのですが、簡単にご説明すると、来年の春を目途に、3ヶ年、もしくは5ヶ年の中期経営計画を発表する予定です。現在、プロジェクトを作り社内で策定を進めていますが、その中期経営計画を作る上で、価値創造ストーリーは根幹の部分になります。会社を大木で表すと根っこの部分にあたります。

この中期経営計画を初めて策定するにあたり、今一度「我々のサービスは誰の役に立つのか」「社会に対する我々の存在意義とは何なのか」についてをあらためて考える時間となり、本当に素晴らしい時間だったと思っています。

現在、「パーパス(存在意義)」という考え方を導入する企業が増えています。価値創造ストーリーの策定にあたり、我々は当社のパーパスを「最高の『働き方』と最高の『働き手』を」に定めました。

働き方改革により、これからもっと多種多様な働き方が求められてくると思います。そして、働くことに対する価値観は、これからもどんどん変わっていきます。そのような中で、バリューアークコンサルティングが提供するフリーランスでの働き方を選択する方や、「雇用されて正社員として働きたい」「派遣で自分の好きな仕事を選択していきたい」など、いろいろな働き方が世の中にもっとあふれてくると思っています。

我々は、多様な働き方を求める方を支援していくために存在することを強く意識し、スライドに記載したようなパーパスを掲げました。これをもとにして、大木の幹の部分である中期的な経営戦略を作りこみ、来年の春にみなさまに開示できるように準備していきたいと考えています。

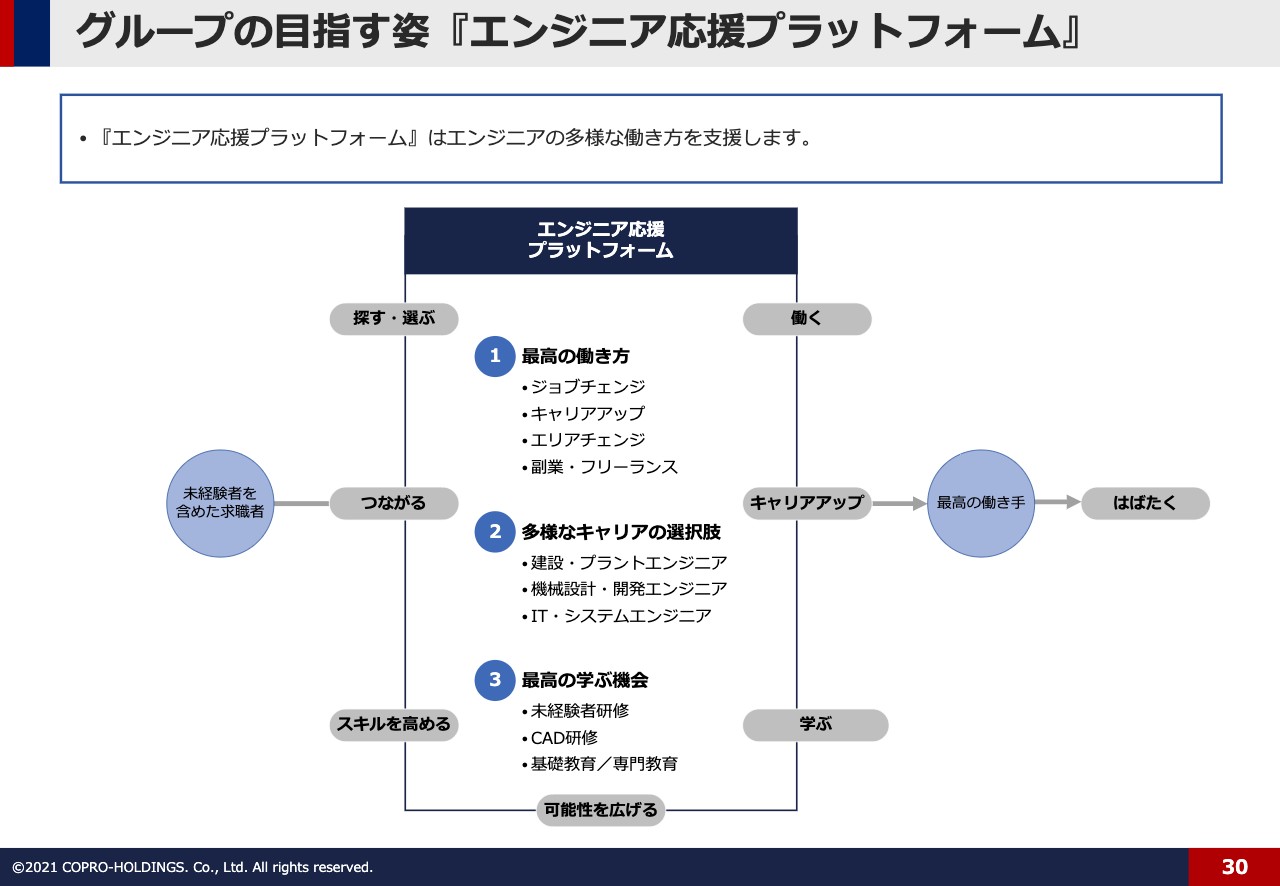

グループの目指す姿『 エンジニア応援プラットフォーム 』

そして、これからグループの目指す姿としては、「エンジニア応援プラットフォーム」として、コプログループを世の中の方々に大いに利用いただき、我々のサービスとして、いろいろな働き方、多様なキャリア形成、最高の学ぶ機会を提供していきたいと考えています。

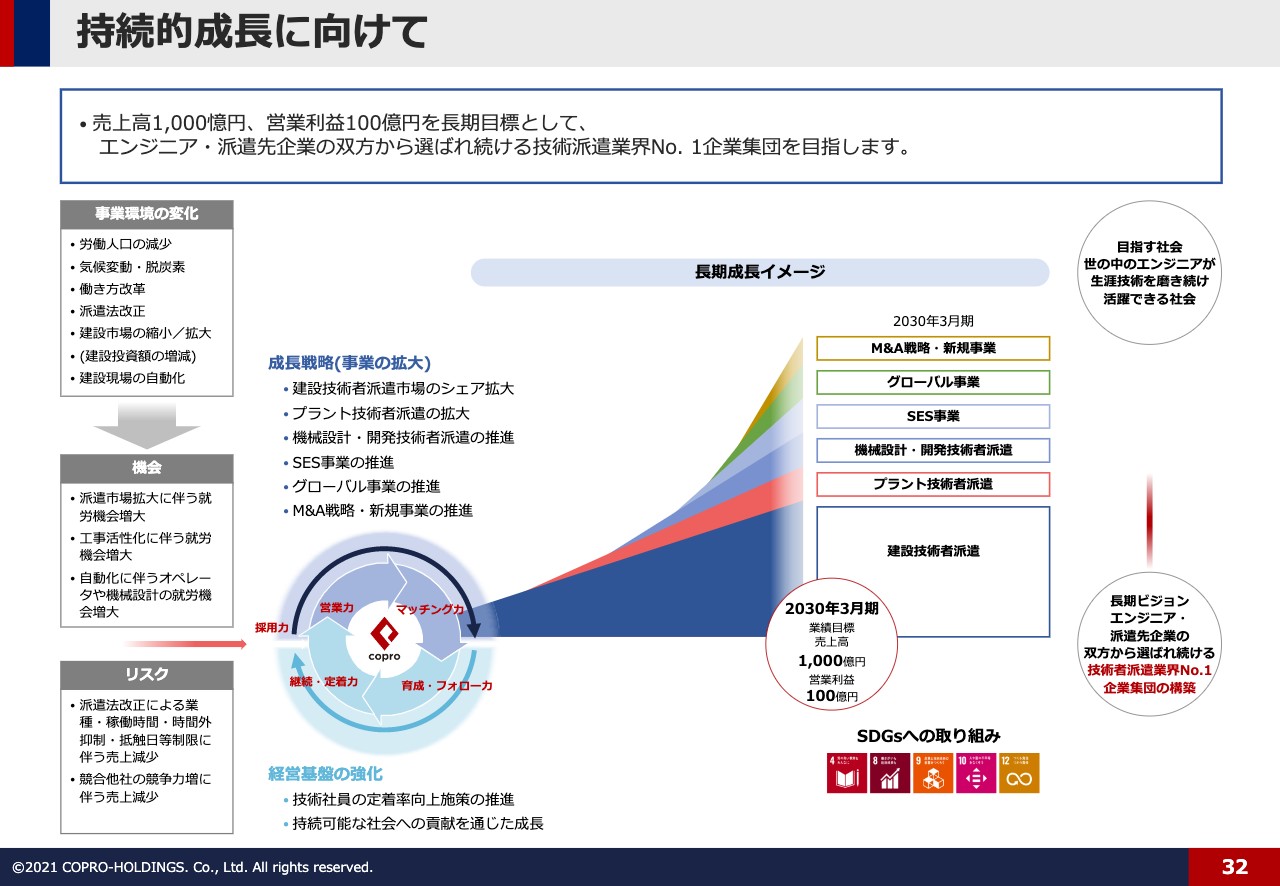

持続成長に向けて

SDGsに対する取り組みについては、スライドをご覧ください。

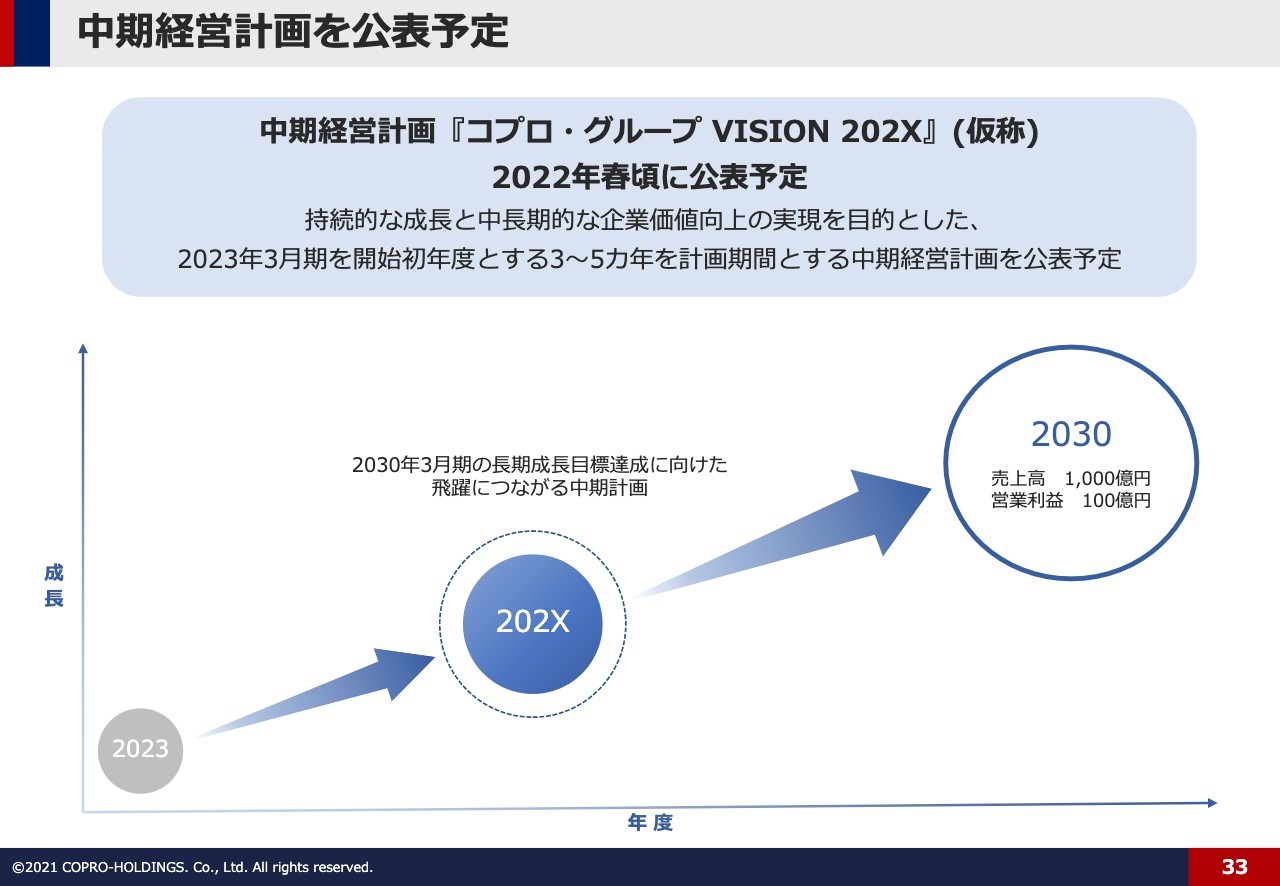

中期経営計画を公表予定

中期経営計画「コプロ・グループ VISION 202X」については、2022年春頃に公開予定です。長期的な目標として、我々は2030年にグループ全体で売上高1,000億円、営業利益100億円を本気で目指している会社です。必ず達成するために、3ヶ年計画もしくは5ヶ年の中期経営計画を策定し、確実に実行していきます。また、中期経営計画を通して、将来に向けた課題を克服していく取り組みを行っていきたいと考えています。

清川社長からのご挨拶

今回、この上期の間に、機械設計開発技術者派遣・請負事業を営むアトモス、SES事業のバリューアークコンサルティングと、多様な人材ビジネスの領域を持つ企業を2社、コプログループに迎え入れました。

今後も引き続き、投資家の方々、および株主の方々から、中長期的にご支援いただけるような事業ポートフォリオを構築していきたいと思っています。まずは、建設、機械設計・開発、SESの3本柱においてコプログループ内で大きなシナジーを生み出しながら、コプログループとして企業価値の向上に大きく努めていきたいと思っています。

最後になりましたが、以上で2022年3月期第2四半期決算説明を終了します。ありがとうございました。

質疑応答:M&A戦略の方向性について

質問1:2021年4月に機械設計開発技術者派遣事業のアトモスを買収し、9月にはシステムエンジニアリング(SES)事業のバリューアークコンサルティングを買収していますが、あらためてM&A戦略の方向性を教えてください。

清川:当社は長期業績目標として、2030年3月期に売上高1,000億円を目指しています。建設・プラント技術者派遣は伸びしろの大きい事業ではありますが、単一事業では達成が難しいです。

そのため、M&Aは企業成長の大きな選択肢であると考えており、M&Aにより他分野の成長性を取り込んでいく方針です。

M&Aの対象としては、建設・プラント技術者派遣をはじめ、機械設計開発技術者派遣、SESの同業他社がメインターゲットになりますが、その他の分野を検討する場合においても、付加価値の高いエンジニアに特化した人財サービスという軸を外すつもりはありません。

質疑応答:グループシナジーについて

質問2:どのようなグループシナジーを見込んでいるのでしょうか?

清川:付加価値の高いエンジニアに特化した事業ポートフォリオを構築し、「エンジニア応援プラットフォーム」を構築したいと考えています。建設・プラント技術者派遣事業では、未経験者の採用を強化していますが、経験者に比べて離職率が高い課題を持っています。

ご縁があって当社で働きたいと思って入社いただいたにもかかわらず、仕事の内容や条件が合わずに、毎年多くのエンジニアの方が志半ばで退職されています。次の可能性を求めて前向きな思いでグループ外に羽ばたいていかれるのはよいことですが、このようなかたちでの退職はなくさなくてはなりません。

そのためには、エンジニアに対して代わりの選択肢の提案ができ、グループ内でキャリアアップやジョブチェンジをサポートする体制が必要となるため、プラットフォームを形成する一角として、機械設計開発技術者派遣のアトモスとSESのバリューアークコンサルティングの2社を買収し、当社グループに迎え入れました。

また、2021年4月にグローバル事業としてベトナムに現地法人を設立し、人手不足が深刻化する日本企業に海外高度人材を派遣するスキームの構築に現在取り組んでいます。当初はゼネコンを対象に検討していましたが、機械設計開発やITエンジニアへの拡大も期待できると考えています。

新着ログ

「サービス業」のログ