協和キリン、3Qは「Crysvita」をはじめとする海外売上の伸⻑によりコア営業利益が前年比+11%

2020年12月期第3四半期決算説明会

川口元彦氏:財務担当の川⼝です。3ページをご覧ください。本⽇お話しさせていただく将来の内容については、各種の不確実性が含まれる点をご承知いただければと思います。

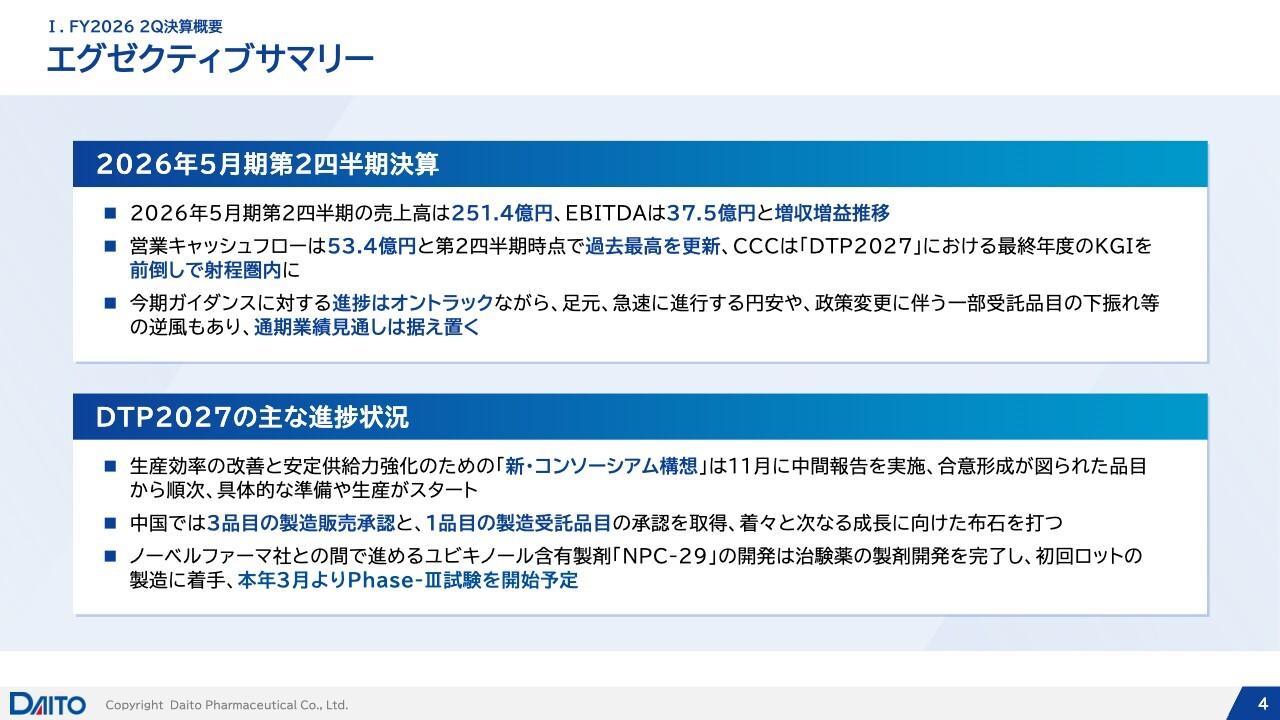

Q3決算サマリー

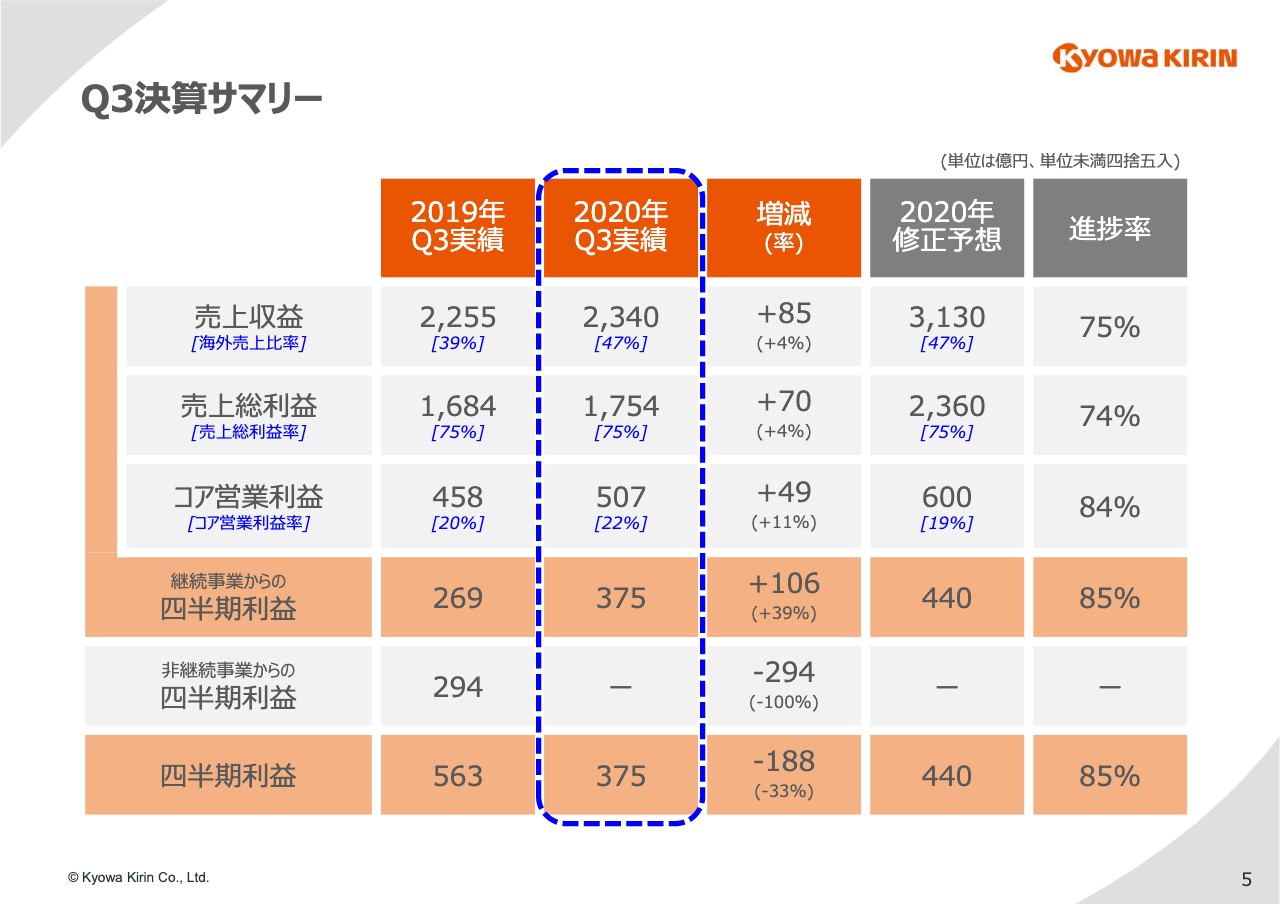

第3四半期決算の概要をご紹介します。5ページ⽬をご覧ください。前年同期比で、売上収益は85億円増収の2,340億円、売上総利益は70億円増益の1,754億円、コア営業利益は49億円増益の507億円、継続事業である医薬事業の四半期利益は106億円増益の375億円となりました。

後ほど詳しくご紹介しますが、⽇本における薬価改定の影響や「ネスプ」の減収、また新型コロナウイルスの影響等もありましたが、「Crysvita」をはじめとする海外売上の伸⻑により、引き続き増収増益を達成できました。

ただし、ボトムの四半期利益においては、昨年に協和発酵バイオ株式の売却益がありましたので、188億円の減益となっています。

⼀⽅、計画に対しては第2四半期の期末で、売上収益で140億円、コア営業利益と当期利益でそれぞれ50億円の業績予想の下⽅修正を⾏いました。スライドをご覧のとおり、下⽅修正を⾏った修正予想に対しては順調に進捗しており、この2020年の修正予想値はしっかりと達成したいと考えています。

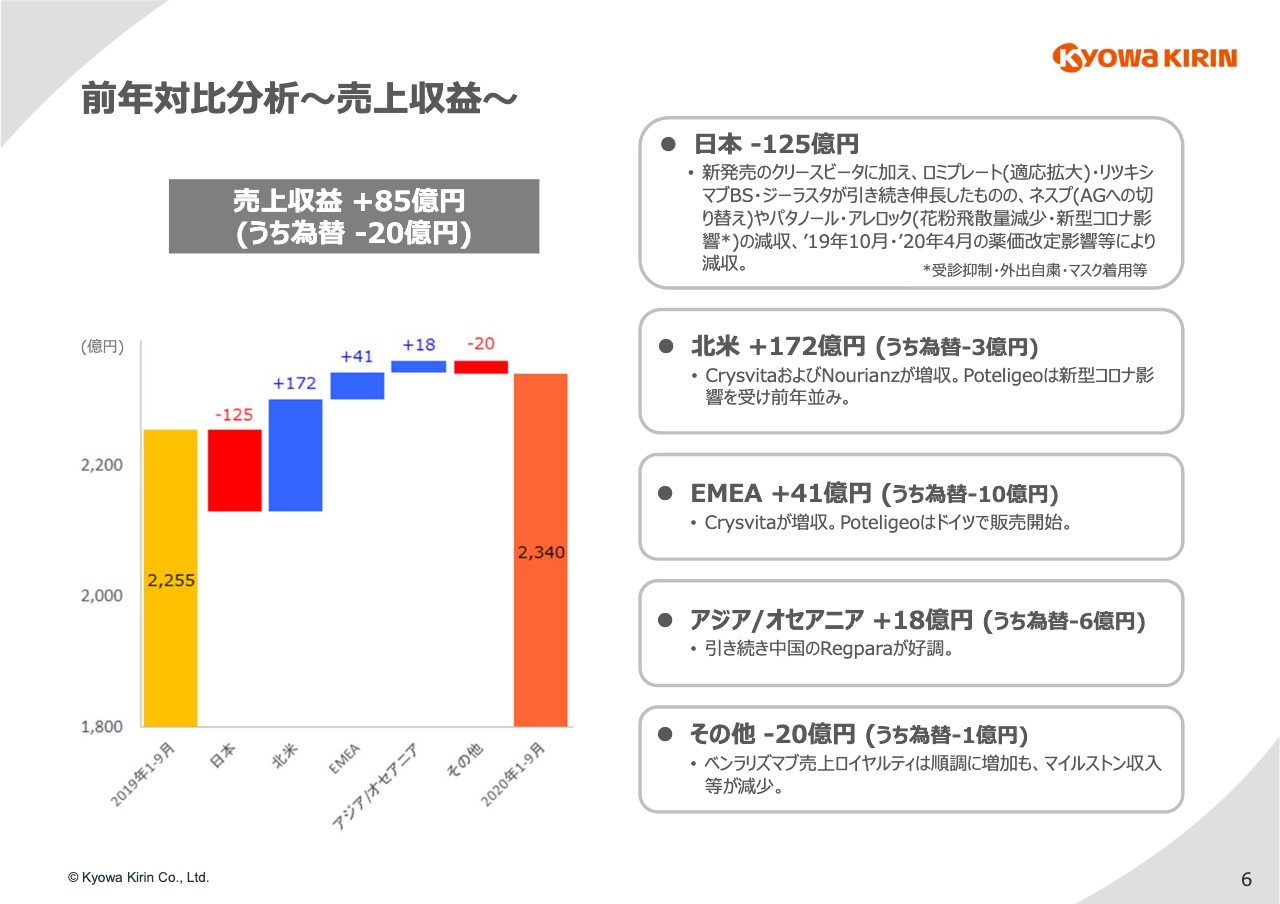

前年対比分析〜売上収益〜

6ページ⽬をご覧ください。売上収益の地域別のブレイクダウンになります。傾向としては⽇本の減収を北⽶の⼤幅増収でカバーしており、EMEAとアジアも順調に伸⻑している状況は⼤きく変わっていません。

⽇本の売上収益ですが、125億円の減収となりました。昨年末発売の「クリースビータ」に加え、「ロミプレート」「リツキシマブBS」「ジーラスタ」などが引き続き伸⻑しました。

しかし、「ネスプ」から「ネスプAG」への切替影響、「アレロック」「パタノール」の減少、2回の薬価改定によるマイナス等が⼤きく、全体では合計で125億円の減収となっています。

北⽶は172億円、EMEAは41億円の⼤きな増収となっています。「Crysvita」は欧⽶ともに⼤きく増収となっています。「Poteligeo」については、コロナ禍における投与間隔に関するレコメンデーションを受け、北⽶は前年並みにとどまっていますが、欧州では6⽉にドイツで販売を開始し、順調な滑り出しを⾒せています。

「Nourianz」についてはまだ⽶国のみの販売となりますが、昨年10⽉の販売以降、堅調に売上を伸ばしています。アジア、オセアニアは、引き続き中国の「Regpara」が好調に推移しており、18億円の増収となりました。

その他は技術収⼊や受託製造売上等になります。「ベンラリズマブ」の売上ロイヤルティは順調に増加していますが、⼀過性のマイルストン収⼊等が減少したため、20億円の減収となっています。

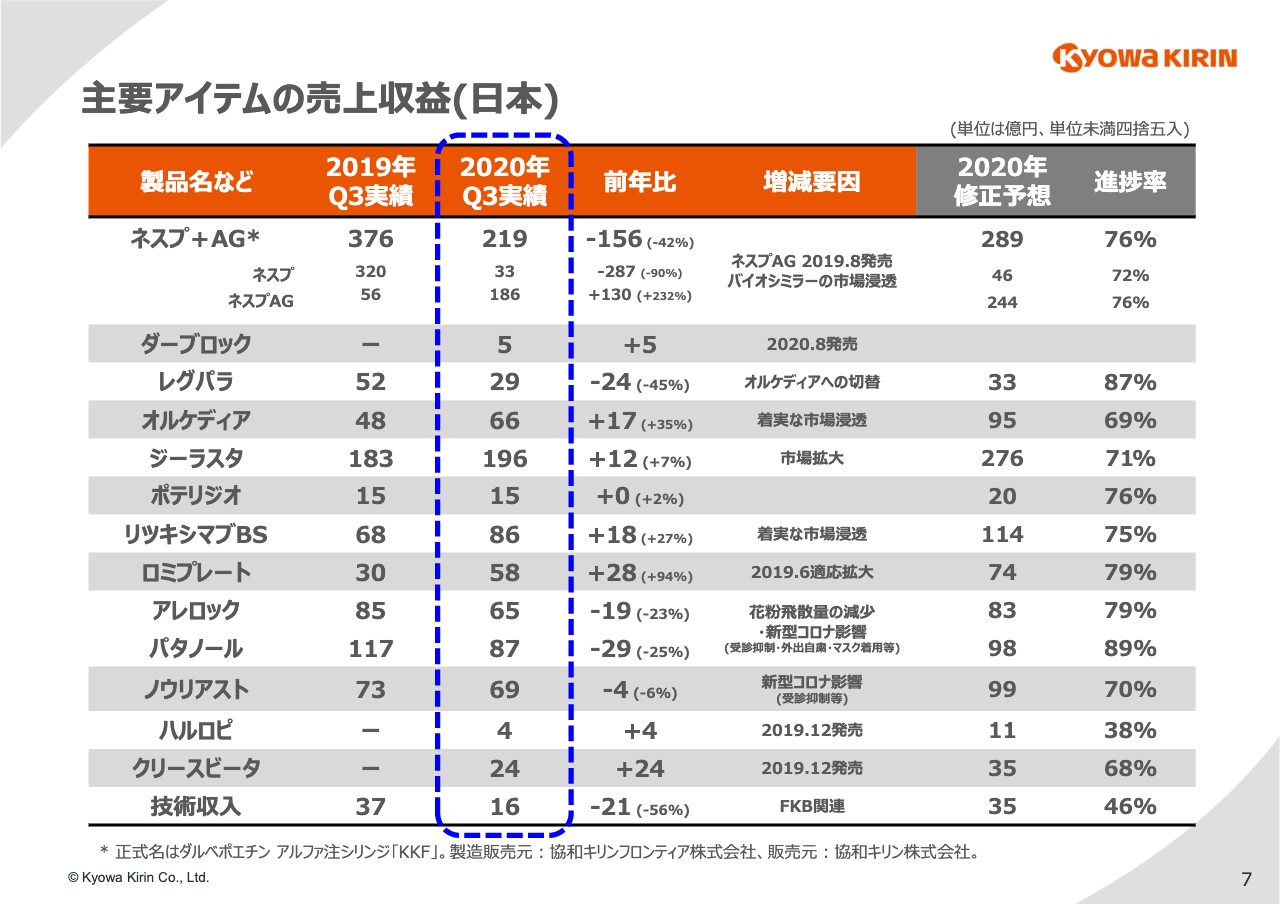

主要アイテムの売上収益(日本)

7ページで、⽇本の主要製品の状況をご覧いただきます。最初に「ネスプ」と「ネスプAG」ですが、前年同期⽐でマイナス156億円となり、⽇本の減収の主要因となっています。

「ネスプAG」については、引き続きバイオシミラーの市場浸透の状況等に注視しつつ、情報提供活動等にしっかりと努めていきたいと考えています。修正予想⽐については76パーセントで、順調に進捗しています。

続いて、8⽉末に発売した経⼝の腎性貧⾎治療剤「ダーブロック」ですが、9⽉末までの1ヶ月強で5億円という結果でした。ひとまず順調なスタートを切ったと評価していますが、後ほどビジネストピックスのパートでもご説明します。

「レグパラ」「オルケディア」のトレンドは変わっていません。「レグパラ」から「オルケディア」の切替を鋭意進めていますが、新型コロナウイルスによるMR活動の制限や⾃粛等もあり、引き続き思うようには進んでいない状況です。

「ジーラスタ」については、新たな抗がん剤やレジメンの広がりによる使⽤機会の拡⼤等により、前年を上回る実績を計上しています。しかし、コロナ影響によるがん検診の中⽌や延期等により新規の患者さまが減っており、進捗においては若⼲のビハインドの状況と認識しています。

「リツキシマブBS」「ロミプレート」は引き続き堅調に進捗しています。「アレロック」「パタノール」は、花粉の⾶散量が前年よりも少なかったこと、またコロナ影響を受けて⼤きな減収となっている状況は特に変わっていません。

「ノウリアスト」は若⼲の減収となっています。新型コロナウイルスによる受診抑制、新製品の「ハルロピ」にリソースをシフトしている点などが影響していると考えています。

「ハルロピ」ですが、⾦額的なインパクトは⼩さいものの、進捗としては⼤幅に遅れています。MR活動の制限や⾃粛、および12⽉までは⻑期処⽅できない点が、コロナ禍においてネックになっていると分析しています。

「クリースビータ」については、昨年末の発売後の⽴ち上がりはやや鈍かったものの、以降は四半期ごとに順調に増加しています。患者さまの⼈数など具体的なお話しはできませんが、このまま順調に推移すれば計画を達成できるものと考え、がんばっています。

⽇本の技術収⼊ですが、前年同期⽐でマイナス21億円となっています。昨年はFKBの3剤⽬の開発品の開発中⽌決定に伴い、契約負債の⼀括取り崩しに伴う⼀括性の収益の計上があったということですが、今年はそちらがないことが主要因となっています。

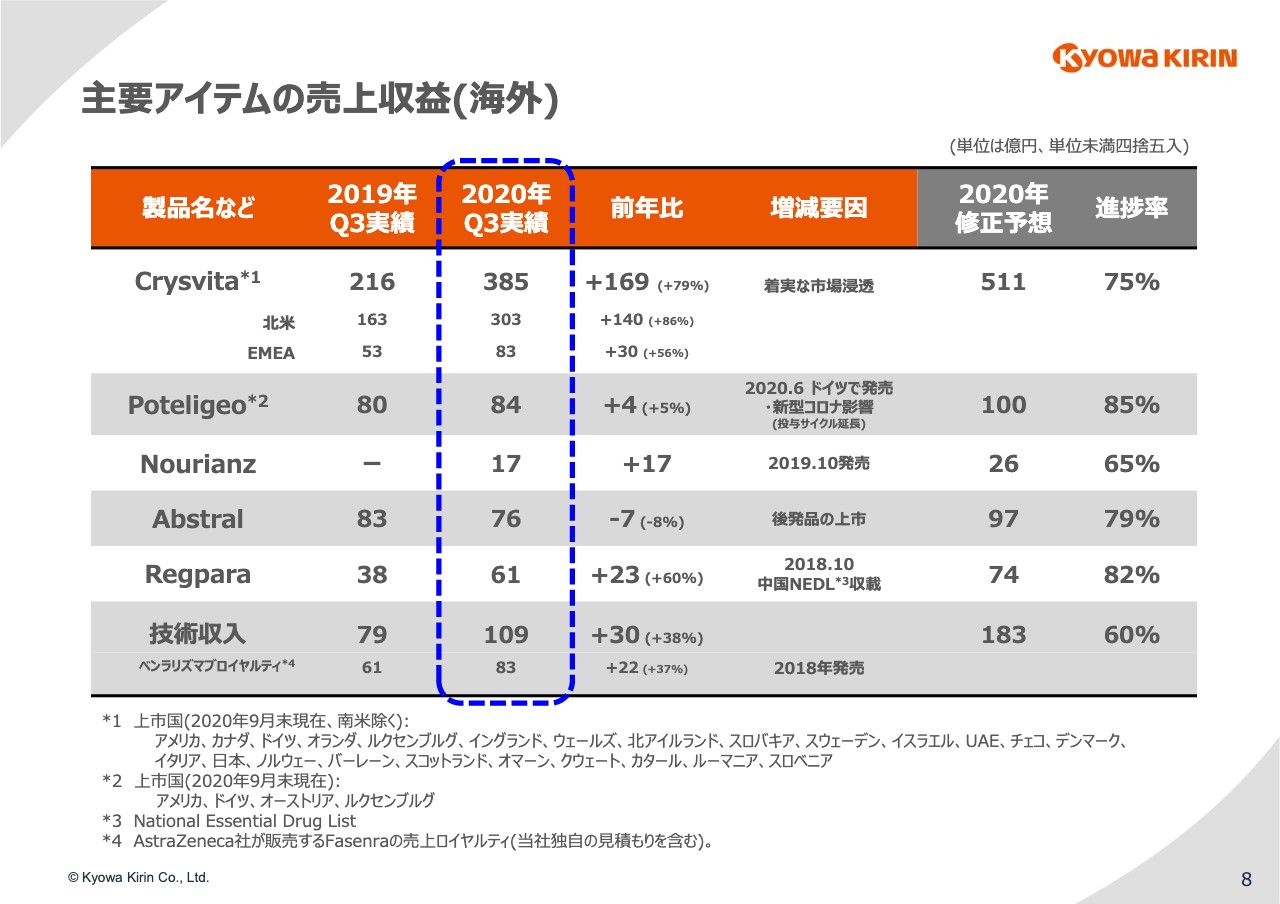

主要アイテムの売上収益(海外)

8ページ⽬で、海外製品についてご紹介します。「Crysvita」については、北⽶で140億円、EMEAで30億円の増収となりました。修正予想に対する進捗としては75パーセントとなっていますので、達成は⼗分可能と考えています。

7⽉以降、9⽉末までの上市国としてはスライドの表の下に記載のとおり、クウェート、カタール、ルーマニア、スロベニアの4ヶ国となっています。

また、10⽉に⼊ってフランスでの上市を達成したとの報告が⼊ってきており、ドイツにおいては成⼈適応での販売もスタートできたということですので、第4四半期以降はさらに数字が伸びることを期待しています。

「Poteligeo」については、先ほどもご紹介したとおり、先に発売していた⽶国において、NCCNによる通院投与頻度を検討するようにというレコメンデーションを受けて前年並みにとどまっていますが、5⽉を底にして数字は徐々に戻ってきています。

また、欧州ではドイツ、オーストリア、ルクセンブルクにおいて発売できましたので、こちらも若⼲ですが増収に貢献し始めています。

「Nourianz」については、⽶国で昨年10⽉に発売しましたので、この第3四半期においては全額増収要因で貢献している状況です。先ほどもお伝えしたとおり、発売以降、四半期ごとに数字を伸ばしており、修正計画の26億円から⼤きく離れないところで着地してくれるものと想定しています。

「Abstral」については、7⽉にスペインにおいて後発品が発売されました。これにより、第3四半期の実績は⼤きく落ち込み7億円の減収となりました。今後も各国において少しずつ後発品が登場し、売上が減少していくことを想定しています。

「Regpara」は、第1四半期、第2四半期に引き続き、中国で好調な販売を⾒せており、23億円の増収となっています。

最後に海外の技術収⼊ですが、30億円の増収です。主な要因は「ベンラリズマブ(Fasenra)」のセールスロイヤルティの増加になります。それ以外は、細かな技術収⼊の積み上げとご理解ください。通期計画まであと74億円という状況ですが、第4四半期において⼀過性の収益を⾒込んでいますので、計画に変更はありません。

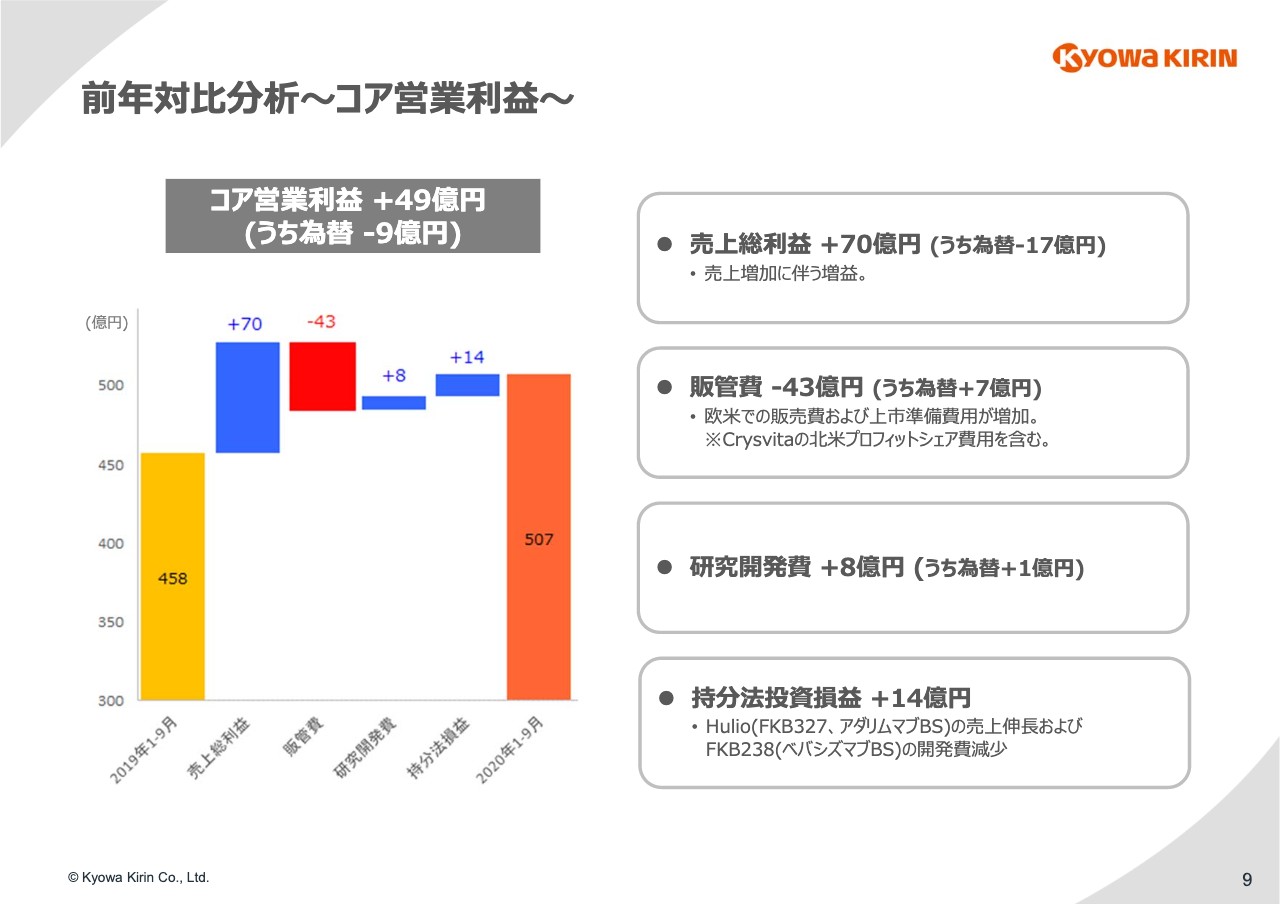

前年対比分析〜コア営業利益〜

9ページをご覧ください。売上総利益からコア営業利益の増減分析を⾏っています。売上総利益については売上収益85億円の増収に伴い、70億円の増加です。売上総利益率は75パーセントです。

販管費については、「Crysvita」の増収に連動した北⽶でのプロフィットシェア⽀払いの増加に加え、欧⽶での販売関連費⽤等が増加し、43億円の減益要因となっています。

なお、本⽇⾦融庁に提出している四半期報告書にて販管費全体の内訳を開⽰していますが、販売促進費で52億円、⼈件費で9億円の増加となっています。また、有形、無形資産の償却費で10億円の減少、その他で9億円の減少という内訳になっています。

研究開発費については8億円の減少で、ほぼ前年並みに推移しています。持分法投資損益は14億円の増益です。昨年は9億円の損失でしたが、今年は5億円の利益を計上し、差し引き14億円のプラスとなります。要因についてはスライドに記載のとおりです。これらの結果、コア営業利益は前年同期⽐で49億円の増益となっています。

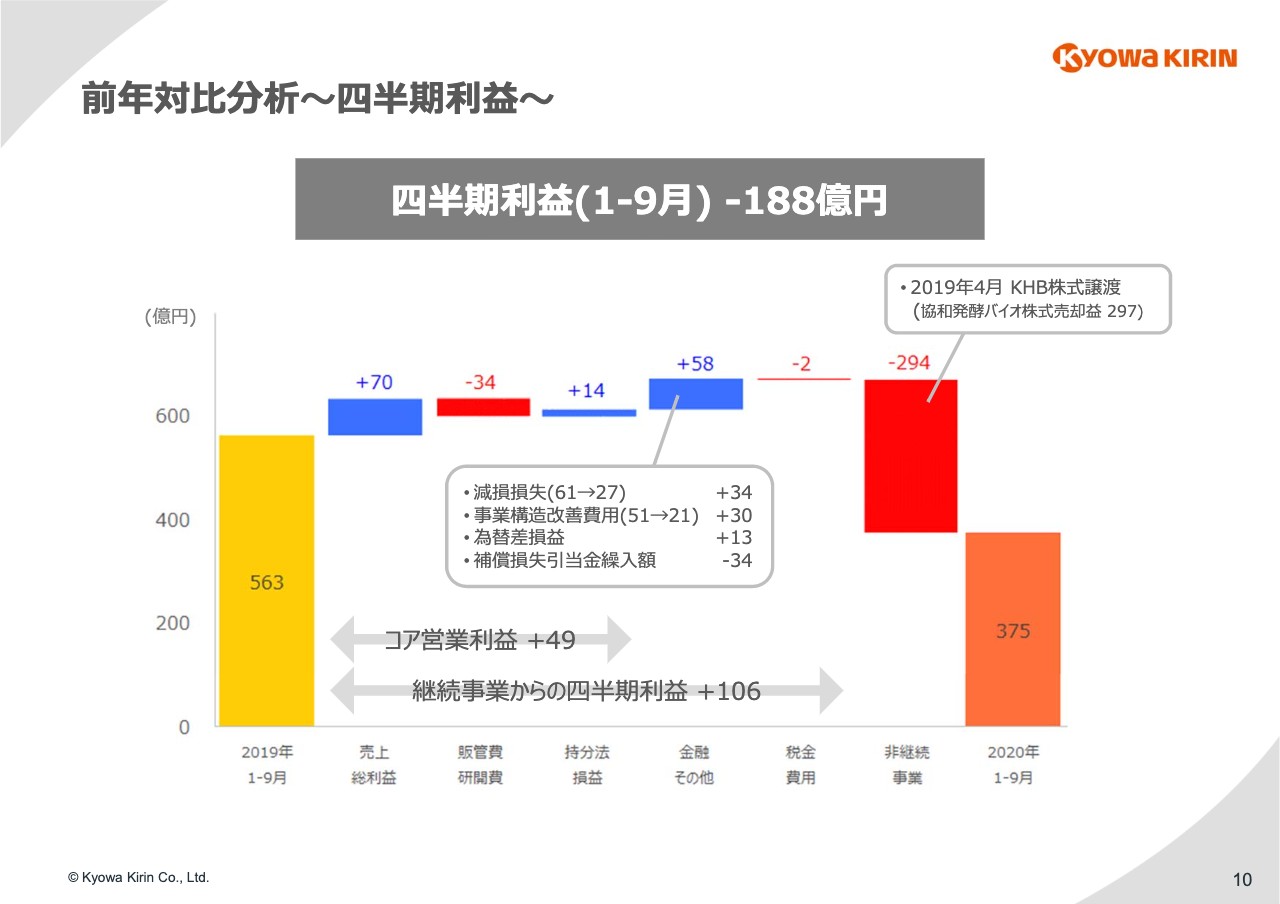

前年対比分析〜四半期利益〜

10ページ⽬で、⾦融およびその他の収益費⽤の差異要因をご説明します。⾦融およびその他の収益費⽤では、58億円のプラス要因となっています。スライド中央の吹き出しに記載のとおり、内訳としては⼤きく4つになります。

1つ⽬は減損損失で、こちらの減少により34億円の増益要因となっています。昨年の減損は、2016年にAstraZenecaより導⼊した「Moventig」の販売権などの減損です。⼀⽅、今年の減損に関しては第2四半期決算において計上した「KHK2375(エンチノスタット)」の仕掛研究開発費の減損になります。

2つ⽬は事業構造改善費⽤の減少で、30億円の増益要因となります。昨年は⽇本における希望退職に伴う特別退職⾦等がありましたが、今年は欧州の⼦会社で⾏ったグローバル製品へのフォーカスを⽬的とした事業再編に関するコストとなります。

3つ⽬は為替差損益ですが、昨年の為替差損に対して今年は為替差益で、差額が出ているということです。

4つ目は補償損失引当⾦繰⼊額になります。こちらは第3四半期において新たに発⽣していますが、協和発酵バイオの株式譲渡契約に基づき、キリンホールディングスから補償請求を受領しました。

こちらの補償請求に関して発⽣する⽀出に備えるために、合理的な⾒積もりに基づく引当⾦を第3四半期決算において計上しています。本件についても後ほどビジネストピックスのパートでご説明します。

財務パートのご説明は以上になりますが、冒頭でもお伝えしたとおり、医薬事業における前年同期⽐較では増収増益を達成し、修正した通期計画に対しても順調に進捗しています。引き続き、みなさまのご⽀援をよろしくお願いいたします。

2020年第3四半期のトピックス

鳥居義史氏:R&Dに関する進捗についてご報告します。12ページをご覧ください。本年7⽉から9⽉の間に発⽣したイベントのうち、主なものを挙げています。

はじめの2つは「KRN23」に関する進捗となります。9⽉17⽇に韓国において「KRN23」の販売承認を取得しました。こちらは⽇本と同じく成⼈、⼩児のXLHやTIOをすべて含む適応症で承認いただいています。

続いて、9⽉30⽇に「KRN23」の成⼈XLHを適応症とした販売承認を欧州において取得しました。本適応の追加によって、⾻の成⻑期を過ぎた⻘年期以降のXLH患者さまにおいても「Crysvita」による治療が可能になります。

次の2つは「KW-0761」に関する報告です。欧⽶におけるATLを対象とした開発については中⽌しました。

また、国内で実施したHAMを対象としたフェーズ3試験については、副次作⽤評価項⽬の複数の項⽬でプラセボに対する有意な改善が認められたものの、主要評価項⽬においてはプラセボに対する有意な改善は確認できませんでした。今後の⽅針については、臨床試験データの詳細な分析をもとに検討中です。

2020年10月以降のトピックス

10⽉以降に発⽣したイベントを⽰しています。10⽉1⽇に「ME-401」の低悪性度B細胞性非ホジキンリンパ腫を対象とした、国内フェーズ2試験を開始しました。本試験の結果は、現在MEI Pharmaが米国で実施中のフェーズ2試験の結果と合わせて、迅速承認の申請において主要なデータとなることを期待しています。

「KW-6356」のパーキンソン病を対象としたフェーズ2b試験において、主要評価項⽬を達成できました。詳細なデータについては、来年中に主要な学会で発表することを検討しています。

10⽉22⽇から25⽇にバーチャルで開催されたASN(⽶国腎臓学会)において、「KHK7791」のフェーズ2試験データをポスター発表しました。主要データについては、12⽉のR&D説明会の中でご紹介させていただく予定です。

最後に、10⽉2⽇よりAxceleadとの協業を開始しました。Axceleadは、武⽥薬品⼯業から創薬プラットフォーム事業のスピンアウトで設⽴された国内初の創薬ソリューションプロバイダーで、このAxceleadと協和キリンの持つ技術の融合により、画期的な医薬品の創出を⽬指します。R&Dの進捗については以上になります。

2020年第3四半期のトピックス

山下武美氏:経営戦略企画部の⼭下です。私からビジネストピックスをご紹介します。15ページをご覧ください。3点あります。1点目ですが、腎性貧⾎治療薬「ダーブロック」を発売しました。本剤は、GlaxoSmithKlineが6⽉29⽇に国内医薬品製造販売承認を取得していました。

協和キリンは、2018年よりGlaxoSmithKlineと戦略的な販売提携契約を結び、本剤「ダーブロック」の流通販売業務、医療機関への情報提供活動を協和キリンが担当し、MSL活動についてはGlaxoSmithKlineと協和キリンが共同して担当することとなっています。

この「ダーブロック」については別のスライドも⽤意していますので、後ほどご紹介します。

2点⽬は、協和キリン富⼠フイルムバイオロジクスが⼿がけ始めた「FKB238」が欧州の承認を取得した件です。

協和キリン富⼠フイルムバイオロジクスは、英国のAstraZenecaと合弁会社であるCentus Biotherapeuticsを設⽴し、「抗VEGFヒト化モノクローナル抗体製剤ベバシズマブ」のバイオシミラーに相当する「FKB238」の開発を実施してきました。この医薬品名が「Equidacent」で、9⽉に欧州で承認を取得しています。

このあたりについてはこれまであまりご説明していないため、簡単にご紹介します。協和キリン富⼠フイルムバイオロジクスは、2015年にAstraZenecaと両社折半出資で合弁会社Centus Biotherapeuticsを設⽴しています。

このCentus Biotherapeuticsが、「Equidacent」の全世界での開発・製造・販売を行うための独占的な権利を有しています。Centus Biotherapeuticsが「Equidacent」の臨床開発を進め、欧州、⽶国、⽇本などのグローバル治験を実施し、そちらで主要評価項⽬を達成して今回の承認に⾄りました。

本承認により、EU27ヶ国と英国、それから欧州経済地域(EEA)のノルウェー、アイスランド、リヒテンシュタインで販売が可能になる⾒込みです。

3点⽬です。キリンホールディングスからの補償請求に関してのご紹介です。このたびキリンホールディングスからの補償請求に関して発⽣する⽀出に備えるための引当⾦を計上しました。

当社は2019年2⽉5⽇に、当社のグループ企業でバイオケミカル事業を担っていた協和発酵バイオの株式の95パーセントを、キリンホールディングスに譲渡することを決定しました。2019年4⽉24⽇に契約を締結しています。

1年ほど経ち、2020年4⽉17⽇に当社はキリンホールディングスから当該株式譲渡に係る契約に基づく、協和発酵バイオにおいて⽣じた法令違反等に起因する表明保証違反および特別補償事由の発⽣を理由とする補償請求を受けています。

現在キリンホールディングスと協議中ですが、補償請求に関して発⽣する⽀出に備えるために、合理的な⾒積もりに基づく引当⾦として今回計上しています。なお、補償額の確定⾦額は、今回引当計上したものと異なる可能性があることをご承知おきください。

腎性貧血治療剤ダーブロックを発表(日本:8月)

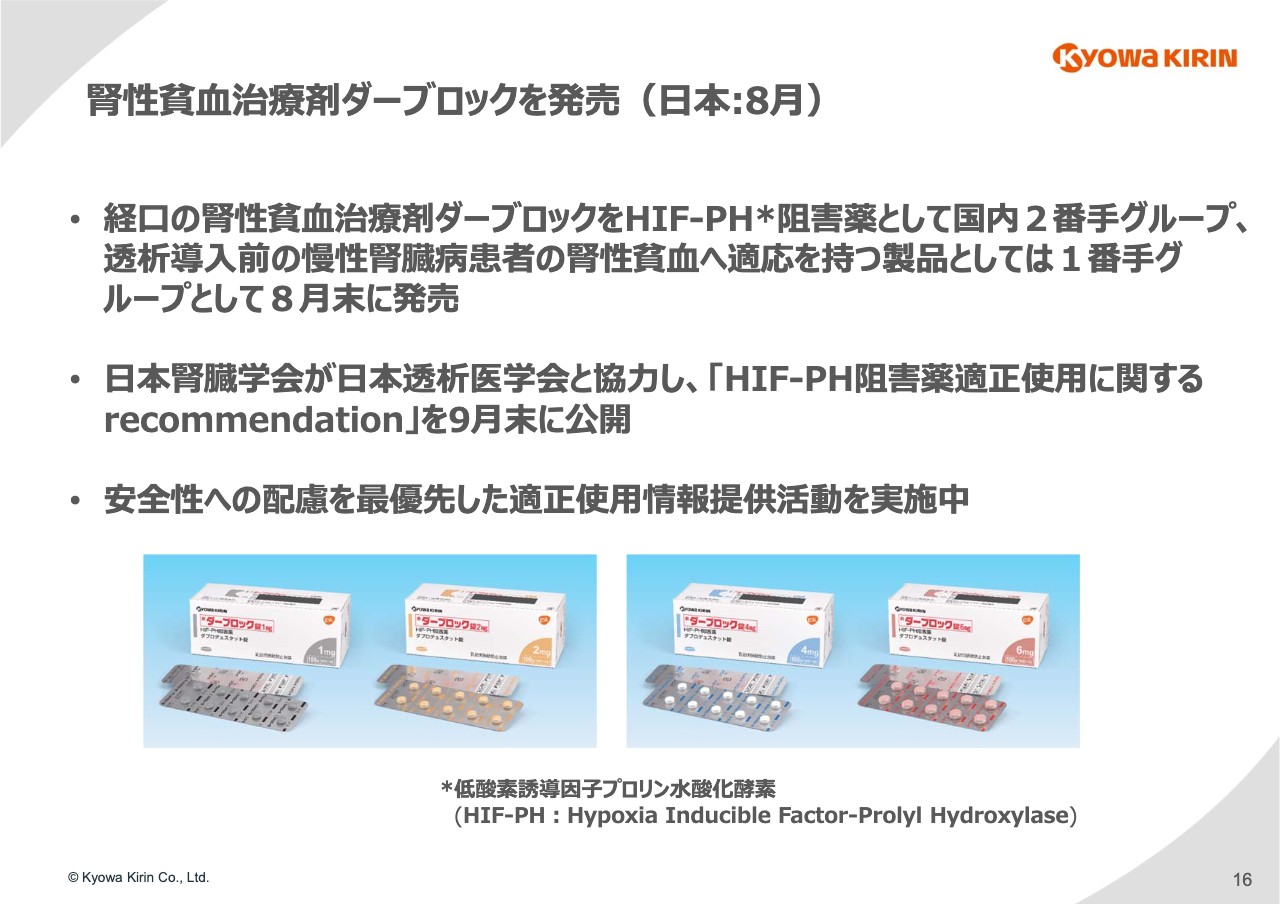

16ページです。先ほどご紹介した「ダーブロック」は経⼝の腎性貧⾎治療薬で、「HIF-PH阻害薬」と呼ばれるものです。

腎性貧⾎の治療薬としては国内で2番⼿です。先⾏している医薬品が透析の領域に限られていますので、透析導⼊前の慢性腎臓病の患者さまに対する適応としては1番⼿のグループに属しており、本年の8⽉に発売しています。

「ダーブロック」は先ほどお伝えしたように、GlaxoSmithKlineが開発を進めてきたものです。本剤の作⽤機序としては、体内の低酸素状態を認識させる作⽤(HIF経路)を活性化するもので、内因性のエリスロポエチンの遺伝⼦の転写を促進し、産生を促すことで貧⾎が改善するという薬剤です。

「ダーブロック」の特徴としては、スライドの写真のとおり細かい⽤量調整ができるように、1ミリグラム、2ミリグラム、4ミリグラム、6ミリグラムの4種類の製剤を⽤意しています。また、この「HIF-PH阻害薬」はまったく新しい作⽤機序を有しています。

先ほどお伝えしたとおり、HIF経路を活性化することによりエリスロポエチンを誘導しますが、このようなものにどのような作⽤があるのかについてもこれから慎重に⾒ていく必要があるとの理由で、⽇本腎臓学会および⽇本透析学会からは「HIF-PH阻害薬適正使⽤に関するrecommendation」が公開されています。

協和キリンはこれまでの腎領域での豊富な経験と強みを活かして安全性に配慮し、このような薬剤に対する適正使⽤の情報提供活動を実施していきます。

腎領域のラインナップ・パイプライン

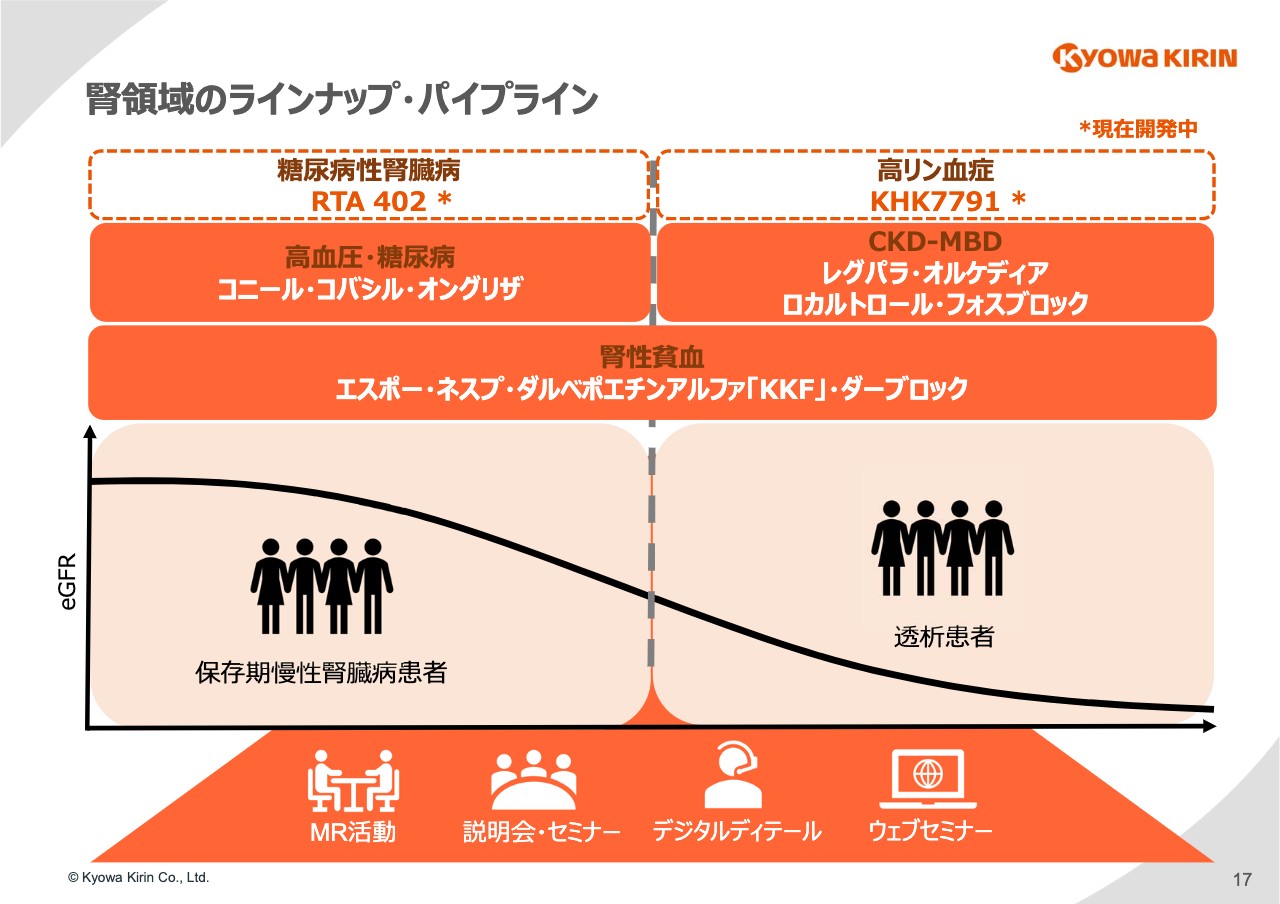

17ページは、協和キリンの腎領域における製品のラインナップと開発パイプラインを⽰しています。保存期慢性腎臓病がさらに進⾏して透析患者になるという図ですが、この腎臓病の背景になる⾼⾎圧の薬剤「コニール」「コバシル」、糖尿病の「オングリザ」が保存期の患者さまの薬剤としてあります。

透析期に進む過程においては、慢性腎臓病に伴うミネラル異常(CKD-MBD)に対する治療薬として、「レグパラ」「オルケディア」「ロカルトロール」「フォスブロック」といった製品を有しています。

今回の「ダーブロック」が使われる腎性貧⾎は慢性腎臓病に広く発⽣する貧⾎に対する治療薬ですが、「エスポー」「ネスプ」「ダルベポエチンアルファ『KKF』」に「ダーブロック」が加わりました。

そちらに加えてスライドの上段に記載のとおり、糖尿病性腎臓病の対象として開発している「RTA402」、⾼リン⾎症を対象とした「KHK7791」を現在開発中です。このような腎領域のラインナップ、パイプラインにおいて、「ダーブロック」は⾮常に重要なピースになります。

先ほどもお伝えしましたが、私どもはこの腎領域での経験や強みを活かして、これらの薬剤についての適正使⽤や情報提供をしっかりと進めつつ、「ダーブロック」の売上促進にも特に貢献していきたいと考えているところです。私からは以上です。

新着ログ

「医薬品」のログ