マルマエ、通期は減収減益 半導体市場停滞による売上減や管理体制強化のための販管費増加が要因

PL分析

古江博氏:それでは、決算概要に入らせていただきます。表の上段から3つ目、売上高でございますが、40億1,900万円で、前年に比べてマイナス12.4パーセントでした。営業利益は4億9,500万円で、マイナス59.9パーセント。最終的な当期純利益は4億3,600万円で、マイナス49.6パーセントという結果になっております。

当期純利益の1つ上に特別損益という項目がございますが、こちらに1億1,300万円の特別利益が計上されております。これは、当社の本社があります鹿児島県出水市で、企業立地促進補助金ということで、1億1,300万円の特別利益が計上されていることをお伝えいたします。

スライド右側に受注状況が出ておりますが、半導体分野が28億9,700万円で、前年に比べまして18パーセント減。FPD分野が7億5,700万円、前年に比べまして26.6パーセント減ということで、市場環境が悪化するなか、第1四半期から非常に苦戦しておりましたが、1年間を通算して苦戦した結果となっております。

売上原価ですが、材料費が2,600万円、労務費が5,200万円、外注加工費が1億7,300万円、減価償却費が1億1,300万円ということで、外注加工費の減少を除いて、いずれも増加しております。

労務費につきましては、正社員が15名、パート社員が25名、前年に比べて増加しておりまして、この分で労務費が膨らんでいるということでございます。

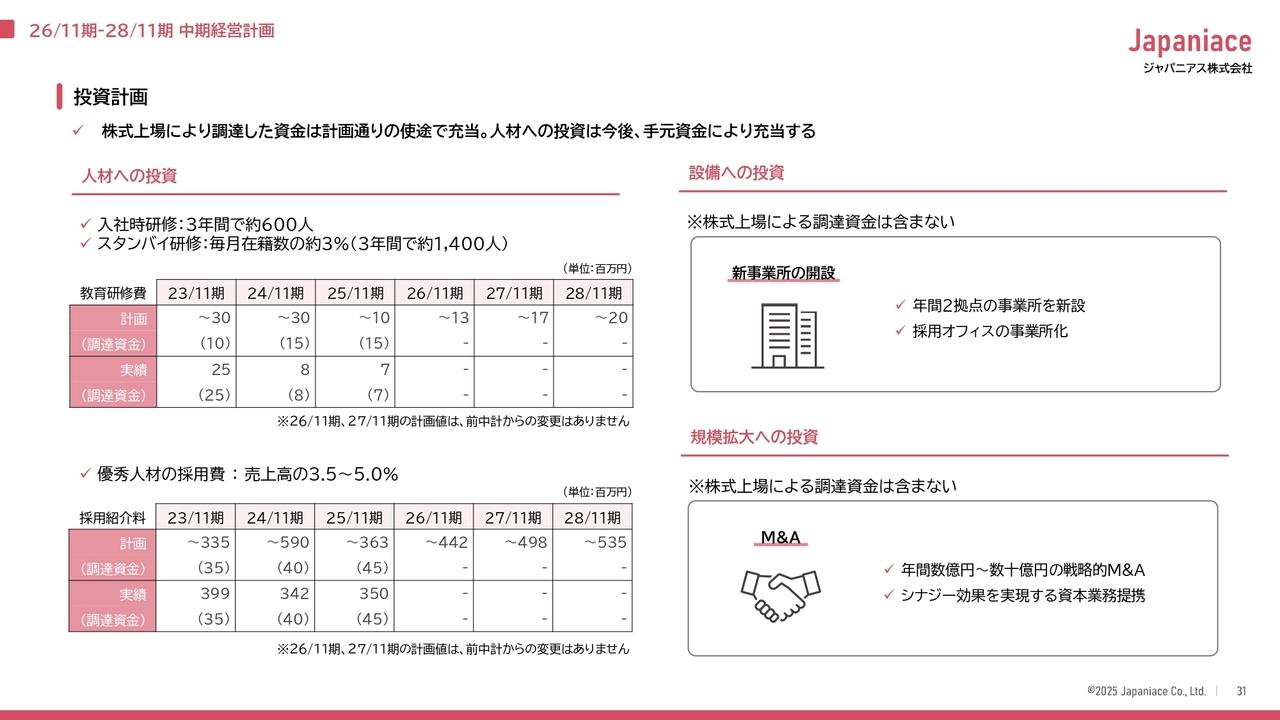

四半期業績の推移

四半期業績の推移を表したグラフでございます。棒グラフが売上で、緑が半導体、青がFPDでございます。青の折れ線グラフが売上総利益で、その他に営業利益、経常利益、当期純利益の折れ線グラフが出ております。

ずっと右肩上がりが続いておりましたが、2018年の第4四半期をピークに下がり始めました。ただ、第4四半期で売上、利益ともに回復傾向が見られております。

半導体分野(の売上高)が31億8,100万円で、前年同期比6.7パーセント減。FPD分野が6億5,700万円で、同じく38.1パーセント減という結果になっております。その他の分野が6,900万円で、124.1パーセント増ということになりました。

損益面におきましては、出水事業所を稼働させました。その結果、費用増等で減益になっております。生産設備の増強や人材採用といったものから、先ほど申し上げた減価償却費、あるいは労務費が増加したということでございます。

それから、東証一部指定を勝ち取るために、内部管理体制の強化を行い販管費が増加しております。

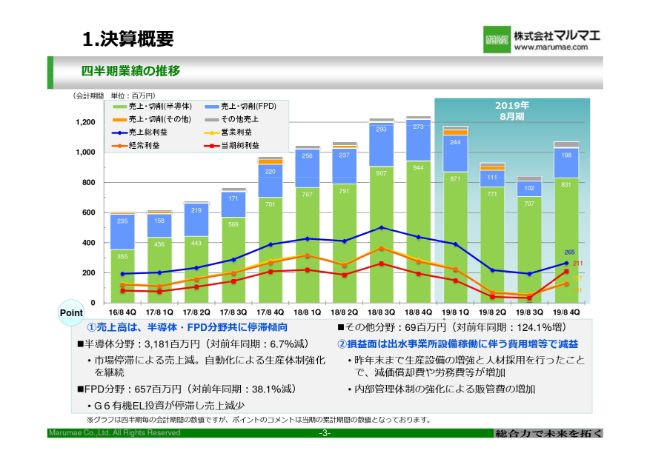

B/S分析

貸借対照表ですが、(スライドの)一番下段に出ておりますとおり、現在、総資産が83億2,900万円ということで、前年に比べて2億4,000万円ほど増加しております。

流動資産が36億700万円、固定資産が47億2,100万円、流動負債が7億3,100万円、固定負債が22億8,900万円、負債合計で30億2,100万円となり、純資産が若干増えまして53億700万円という結果になっております。

このなかで、借入が少し増えております。これは、高尾野事業所に第8工場を作りまして、電子溶接ビーム等の機械を入れたことによって長期借入金を7億円増加させました。この結果によるものでございます。

(スライド)右側の下にございますのが、四半期での借入金の増減を表したグラフでございます。

以上が、バランスシートの分析でございます。事業環境以降につきましては、社長の前田から説明させていただきます。

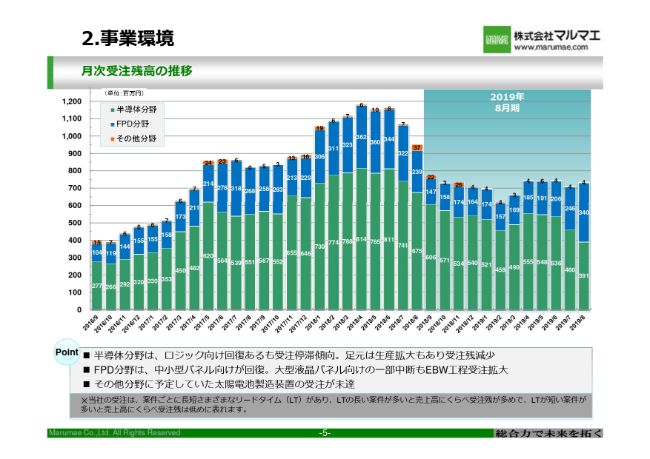

月次受注残高の推移

前田俊一氏:みなさん、こんにちは。事業環境等につきまして、私から説明させていただきます。

まず、月次の受注残高につきまして、(スライドが)月次の推移ですが、緑色の(グラフの)半導体分野の受注残については、1年を通して低下傾向が続いています。とくに、最後の3ヶ月間となる第4四半期については、受注はおおむね横ばいだったものの、生産量が拡大しているところもあり、出荷が増えたことから受注残が減少しています。

青色の(グラフの)FPD分野につきましては、横ばいが続いていたものの、第4四半期は増加し始めたところです。半導体分野は、ロジック向けで回復はありましたが、受注の停滞傾向が続いたところで、足元では生産拡大もあって受注残が減少したということです。

また、FPD分野が増加している要因についてです。中小型OLED向けの設備投資が止まっていましたが、こちらが再開しましたので、それに関連した受注が増えたところと、先ほど古江からもありましたように、大型の電子ビーム溶接機を設置しており、そちらに関連した受注が増え始めたところです。

その他分野につきましては、太陽電池製造装置で一定の売上を予想していましたが、こちらの受注が未達に終わったことで、受注として計上できなかったということです。

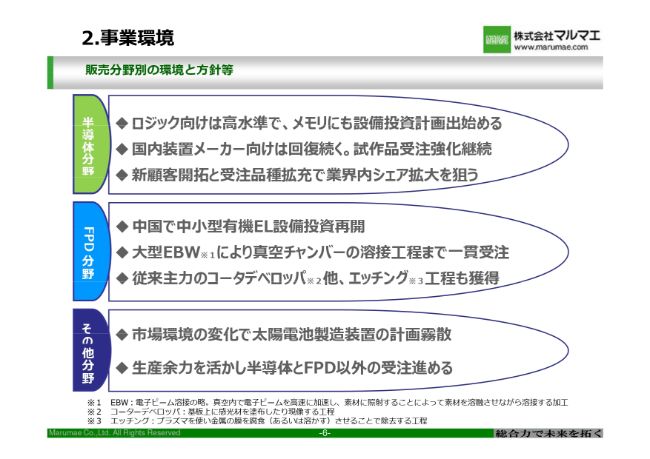

販売分野別の環境と方針等

私たちの会社の販売分野ごとの見通しと、営業方針と言いましょうか、生産の方針です。

半導体分野の今後につきまして、ロジック向けは高水準で、メモリ向けにつきましても設備投資の計画は出始めている状況です。そして、国内装置メーカー向けは、私たちの受注は回復が続いていくと考えていまして、そういうなかでも試作品の受注強化を続けていこうと考えています。

そして、新しいお客さまの開拓と受注品種の拡充です。そちらを広げていくことで、業界内部のシェア拡大を狙おうと考えています。非常に変動の激しい分野ですが、その変動に伴って売上が上がったり下がったりするだけではなく、シェアを拡大していくことによって売上の安定化、または拡大を狙っていこうという方針です。

次に、FPD分野についてです。中国で中小型有機ELの設備投資が再開しています。この動きは早くから出始めていましたが、そういうなかで私たちは大型の電子ビーム溶接機を設置したことで、今まで受注できていなかった工程まで受注できているということです。

従来、FPD分野では主力であったコータデベロッパの工程の他に、エッチング工程の受注も獲得できており、こちらの受注もどんどん伸ばしていこうという方針です。

その他分野についてです。太陽電池製造装置の計画は、市場の影響もありまして、計画に入れるには確度がだいぶ低いということで、今のところは計画から落としています。それ以外については、まだまだ半導体分野、FPD分野は本格的な拡大まで至っていませんので、私たちの持っている生産余力を活かして、新しい分野の受注を進めていこうと考えています。

今期の見通し(損益・設備投資・固定費要因)

今期の見通し、業績予想についてです。第2四半期までの売上高が20億5,000万円、営業利益が1億3,100万円、経常利益が1億2,200万円、当期純利益が8,500億円と見込んでいます。通期につきましては、売上高が49億円、営業利益が6億5,000万円、経常利益が6億3,300万円、当期純利益が4億4,000万円と見込んでいます。

なお、第1四半期につきましては、季節要因が多少あり、また半導体が本格的な回復に至らないだろうということもありまして、低水準な損益を見込んでいます。

ポイントとしましては、半導体分野は回復を見込んでいますが、低水準という前提をもとにこの計画を立てたということです。またFPD分野につきましては、EBW工程が受注に貢献していくだろうというなかで、過去最高水準、過去最高の売上を更新していくだろうという予想です。

設備投資については、(スライドの)右側の下のグラフ(をご覧ください)。棒グラフが設備投資で、赤色の折れ線グラフが製造の労務費、青色の折れ線グラフが製造の減価償却費となっています。今期は(設備投資額が)2億3,600万円の予想で、この数字はキャッシュフローベースです。

ただし、実際は今期に稼働が始まる機械も6億円程度を予想していますので、今のところ減価償却費は、結果として増加する見通しを立てています。

設備投資につきましては抑制していますが、既存の生産力は維持していこうと考えています。この抑制する設備投資を再開する目処として、半導体分野の売上高が月間で4億円、FPD分野で(売上高が)1億5,000万円を超えるときには、新たな設備投資がまた追加で必要だろうと考えているところです。

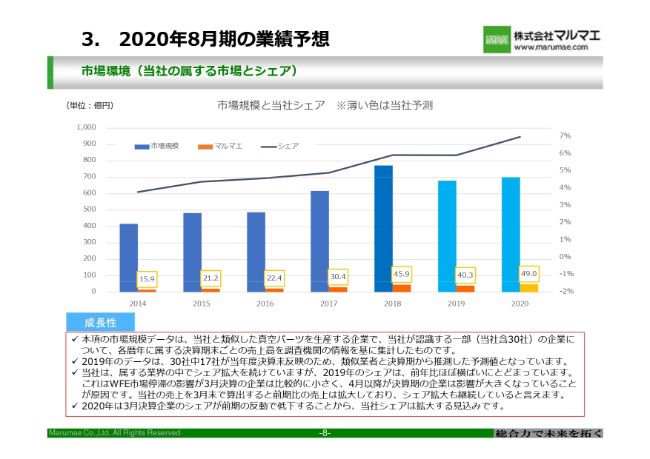

市場環境(当社の属する市場とシェア)

シェアを拡大していこうというお話をしましたが、私たちのシェアがどうなっているかを説明します。ここで言うシェアについてですが、私たちは調査機関の情報をもとに市場データを作っており、今回は私たち、そして同業他社さんを含めた30社の5ヶ年のデータをもとに市場データを作っています。また、2019年、2020年は今のところ、私たちの会社の推測、予測値です。

当社シェアにつきましては増加傾向が続いていましたが、2019年は横ばいでした。ただし内訳を分析してみますと、今回WFEの市場が停滞するなかで、3月決算の会社さんまでの影響は少なかっただろうというところで、4月以降に決算のある会社は、遅くなればなるほど影響が大きくなる傾向が出ています。

念のため私たちも計算して、3月時点での売上高を集計してみましたところ、前期から今年の3月までの売上高は拡大していました。同業他社さん全体の売上高の合計が減っているなかで、私たちは(売上高が)増えているため、まだシェアの拡大は続いているだろうと推測しているところです。

来期につきましては、反動で同業他社さんのシェアが低下するだろうと考えていますので、私たちのシェアはまた伸びていくだろうと考えています。

進捗:数値計画

中期事業計画の進捗状況についてです。私たちは中期事業計画で、数値目標として2021年8月期までに売上高80億円、営業利益24億円を達成しようと考えています。そして、ROICを念頭に置いた経営をしていこうと思っております。

そのときに、資産ベースROICで20パーセント、負債ベースROICで15パーセントを達成しようと計画しています。また、配当性向は30パーセント以上で、年間の配当額は最低でも10円は出そうと考えています。こうした中期事業計画の数値目標を出していました。

現在は市場環境が悪化したこともあり、2019年8月期の売上高が40億円にとどまっています。目標からするとかなり進捗が悪いところですが、先ほどお話ししましたように、私たちは半導体で月間4億円、FPDで1億5,000万円のキャパシティを持っていると考えており、これは市場が回復すればすべて活用できると考えています。

1ヶ月あたりで5億5,000万円のキャパシティを持っていますので、市場さえよければ60数億円程度の売上高を達成できると考えています。

80億円を達成するにはまだ足りませんが、ここは柔軟に……私たちは出水事業所という非常に広い工場も保有していますので、そちらに柔軟な設備投資をすることで市場が回復すれば、80億円は十分狙っていける数字であると考えています。

ROICについてですが、私たちは設備投資が必要な業種ではありますが、投資した設備、または持っている資産を有効に活用することを念頭に置いていきます。これは、過去の失敗……リーマンショックのときには設備を動かせなかったことがありましたので、その反省から、こうした目標を立てています。

中期事業計画につきましては、進捗は悪いのですが、数値計画はこのまま維持してがんばっていこうと考えているところです。

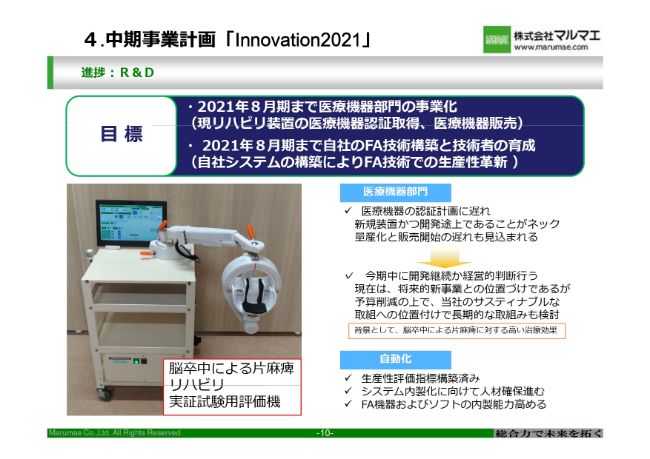

進捗:R&D

同じく中期事業計画の中で、新しい分野として医療機器の事業化(の計画)を立てていました。こちらは目標から少し遅れ気味です。

遅れている内容について、このスライドで医療機器の認証計画に遅れがあり、新規装置かつ開発途上であることがネックと書いています。私たちは「申請しながら改善していけばよいのかな」などという甘い考えもあったのですが、医療機器ですので、ご存知の方もいらっしゃると思うのですが、完全な新規……完全な状態で一旦申請を出したら、それから変更することが非常に難しいわけです。

また、通常であれば2年程度で済むところが、前例がなければ2年では済まず、3年だったり4年だったりというところも見込まれており、これは中期事業計画の期間内に事業化するのは非常に厳しいことがわかってきました。

当初からある程度はわかっていたのですが、それをいったんは現在の仕様のままで販売できるところで認証に進めようかというところもあったものの、現場ではもう少し使いやすい、実際に市場に出しても十分耐えられる装置にしてから出したいということもあり、焦らずに長期的に取り組もうと考えています。

ただい、当初の計画どおり事業化するにはある程度スピード感もお金も必要で、社内でも非常に迷いが出ているということです。今期中に一定の判断をしなければいけないと思っていますが、少し予算を絞りながら、もっと長期……中計の期間の3年程度ではなく、5年や10年という期間に目線を置きなおしていく方法もあるのではないかと考えているところです。

もともと売上の計画には入れていませんでしたが、少し長い目線で取り組んでいこうという考えも出始めています。

そうしたものが遅れてくるなか、通常であれば中断という考えもあろうかと思いますが、今のところ、私たちが作っている脳卒中に向けたリハビリ装置は非常に高い試験結果が出ていますので、どうにかしてこれを製品にして世の中に送り出すことが、社会の役に立てることかと考えているところもあり、予算を絞りながらでも続けていこうと考えています。

それ以外の自動化のところですが、生産性の評価指標につきましては、一応社内で決定済みです。あとは、自動化の内製化に向けて、一部外注に頼っていたソフトの部分、またロボットの組み立てであったりを内製化する動きを始めています。

中期事業計画については、以上です。

働き⽅改⾰(就業環境を改善しつつ高成⻑性の実現)①

今回から新しく開示のなかに入れていますが、私たちは事業の他に「マルマエという会社を知っていただきたい」というところで、「マルマエはどういうことをやっているんだ」ということを毎回少しずつ、手を替え品を替え、紹介していこうかなと思います。

今まではどちらかと言うと「半導体の製造装置の市場はどうか」「業界はどうか」という話ばかりだったのですが、マルマエという会社をわかっていただきながら、「マルマエが今まで、どう成長してきたのか」というところも興味を持っていただき、株主さまを増やしていこうという考えです。

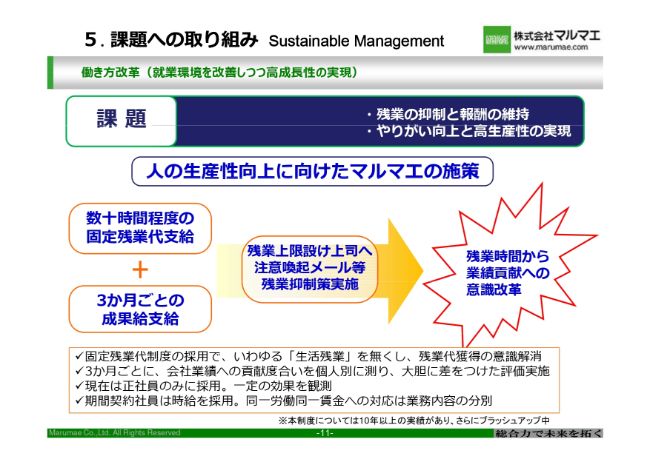

最近、話題になっているSDGsでも、取り組みの8番目に「働きがいも経済成長も」という項目があります。それに関連するところで、マルマエの取り組みをご紹介いたします。まず、課題としては残業の抑制です。最近、働き方改革ということもありまして残業の抑制をしながら、さらに、働いているみなさんの報酬の維持も考えていかなければいけません。そのうえで、高生産性を実現していこうということです。

そのためにどういうことを行っているかと言いますと、マルマエの施策としては、毎月給料の中に、数十時間分程度の固定残業代を支給しています。そして、固定残業代を支給することによって、みなさんの毎月の給料を一定にしています。当然、その数十時間の残業時間を超えれば、その分はお支払いはしています。「残業して給料を稼ぐんだ」という考えを、まずは変えてもらおうと思っています。

そのうえで、3ヶ月に1回ほど成果給を支給しています。これは、一人ひとりの会社の業績に対する貢献度合いを評価するのですが、人によっては、(他者と)ものすごい差を付けた成果給を出しています。(成果給が)ない人はほぼなく、ゼロに近いくらいのものですが、一方で1回あたり100万円を超えるくらいの支給を受けている方もいます。

つい気軽に残業してしまう方もいらっしゃいますので、残業の上限をある程度設けまして、上限が近付いたら上司の方へ会社からメールを飛ばすなどして、残業の抑制策も並行して実施しています。これらによって、「残業時間」という考えから、「業績貢献」に意識を変えてもらおうと考えています。

これらを通じて、いわゆる生活残業をなくしていこう思っています。どうしても「残業代を稼いで給料を増やしたいな」という考えも出るところですが、そうした生活残業をなくしていこうということで取り組みました。

今のところ、正社員だけに採用している制度ですが、一定の効果が出ていると考えています。

働き⽅改⾰(就業環境を改善しつつ高成⻑性の実現)②

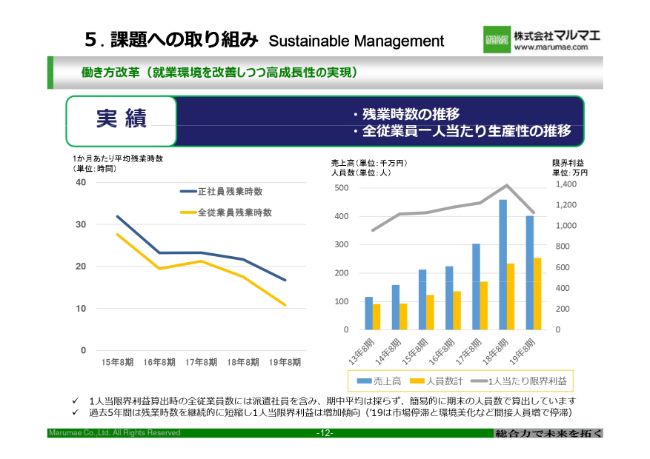

現在の実績です。(スライドの)左側が過去5年間の残業時数の推移で、全社員と正社員のものです。青色の折れ線グラフが正社員の1ヶ月当たりの残業時数の推移で、黄色が全従業員の1ヶ月当たりの残業時間の推移です。

右側のグラフは、青色が売上高で、黄色が人員数、そして折れ線グラフが1人当たりの限界利益です。

このように、過去5年間で限界利益は増加傾向にあります。前期はさすがに売上高の減少と、非生産部門の人員を増加させたところもあって低下していますが、おおむね上昇傾向にあり、そのなかでも残業時間はずっと減少傾向という成果が出ています。

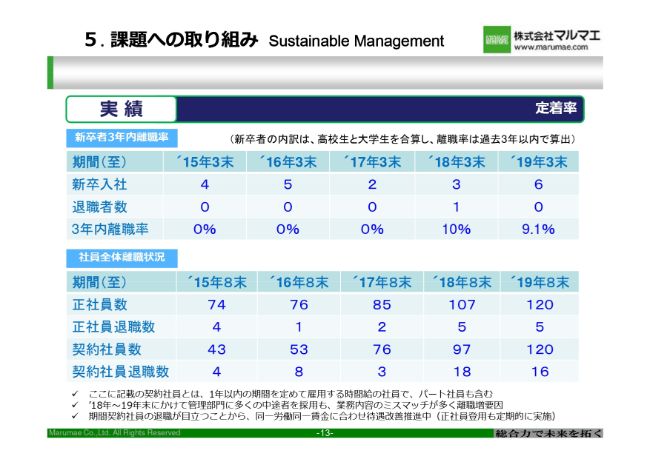

定着率

定着率についてですが、私たちの会社での1人当たり限界利益は、人に頼って生産性を上げるということでもありますので、定着率は非常に大事だなと考えています。(スライドの)上の表が新卒社員の定着率を表しています。これは大学生も高校生もひと括りで入れていますが、(2015年3月末から2019年3月末まで)4名、5名、2名、3名、6名と新卒社員を採用するなか、新卒採用された方で退職者が出たのは、2018年3月期(くらいです)。

私たちの会社は8月決算ですが、4月に新卒が入ってきますので、3月で括り直して集計していますが、1名出ているだけです。ただ、新卒の数が少ないため、過去3年間で見てみると10パーセント程度の退職率になっていますが、過去もほとんど新卒の退職者は出ず、定着しながら技能を培っていただいている状況です。

一方、全従業員の退職状況を見てみますと、(スライドの)下の表のなかでの正社員数の推移は(2015年8月末から2019年8月末までで)、74名、76名、85名、107名、120名と増加傾向でありながら、過去3年間の退職者数は2名、5名、5名とやや多めです。

古江からもお話がありましたが、東証一部指定を受けるために管理部門の強化をするというところで、いろいろな人材を外部から採用したのですが、業務内容のミスマッチがありまして、残念ながら退職してしまわれた方が出ています。そういうところで少し、正社員の離職が多くなったのかなというところです。

一方、契約社員……ここで言う契約社員とは、1年以下の期間をもって契約している社員さんですが、生産はそうした方にもだいぶ支えられています。現在、正社員120名、契約社員120名となっており、大部分を占める契約社員の方のなかで、退職者が前期18名、今期16名という状況です。

こちらも非常に重要ですので、原因分析しながら、そして待遇改善を行いながら、離職率を減らしていけるようにがんばろうと考えています。

従業員年齢分布

私たちの会社の現在の年齢構成です。20代、30代、40代、50代、60代、70代とありまして、女性と男性で分けており、合計の人数も記載しています。20代が60名、30代が73名、40代が40名、50代が38名、60代が18名、70代が11名です。また、私たちは定年制で、65歳で一応定年ですが、定年された方も嘱託で再雇用しています。

また、65歳以上の方も新たに雇用しながら、環境美化活動や守衛所など、得意分野と言いますか、適材適所で、65歳以上の方でも雇用を増やしており、このような分布となっています。今のところ、非常に若い方も多く、まだ今後成長するには十分な体制なのかなと考えているところです。

本日の説明は以上です。今回、新しい取り組みで、私たちの経営の取り組みをご紹介させていただきましたが、次回からもマルマエという会社をわかっていただくために、新しい説明を加えていこうと考えているところです。本日はどうもありがとうございます。

新着ログ

「機械」のログ