クロス・マーケ、海外リサーチ事業で特別損失を計上も国内事業の好調が支え経常益予想は変更せず

2019年12月期第2四半期 決算 Executive Summary

五十嵐幹氏:クロス・マーケティンググループ代表取締役社長の五十嵐幹です。本日はお忙しいなかお集まりいただきまして、誠にありがとうございます。

この度、第2四半期の決算においてのれんの減損損失を計上したことにともないまして、2019年12月期は当期純損失を計上する見込みとなりました。株主および投資家のみなさまにはご心配をおかけしていますが、改めて決算の概要と事業の状況についてご説明しますので、よろしくお願いします。

本日の説明会の中身についてご紹介します。まず最初に2019年12月期第2四半期連結決算概要を説明させていただき、その次に事業セグメント別の状況、業績予想の修正について説明します。4つ目として株主還元と配当金額について説明します。

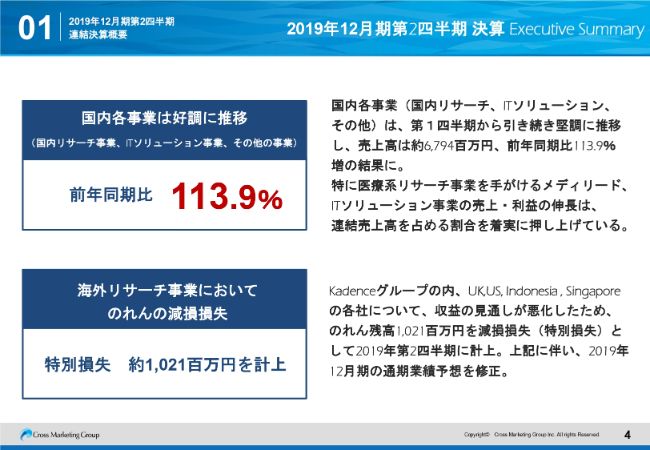

それでは、さっそくですが、第2四半期の連結決算概要についてご説明します。トップサマリーとしてはいいことと悪いことがございまして、まず最初に、国内事業においては国内リサーチ事業・ITソリューション事業・その他の事業が好調に推移していまして、前年同期比で113.9パーセント増で着地しています。

とくに、医療系のリサーチ部門を手がけるメディリード、ITソリューション事業は全般的に売上と利益が伸長していますし、その他の新規事業、とくにWebマーケティング事業を手がけるD&Mをはじめ、各社ともに順調に成長してきているということです。

一方、現在グローバル経済が非常に混沌としていますが、海外リサーチ事業において海外事業を統括しているKadenceグループのうちUK・US・Indonesia・Singaporeの各社について収益の見通しが悪化したため、この第2四半期におきましてのれん残高10億2,100万円を減損損失しています。

2019年第2四半期に計上したことによって、通期の業績予想を修正しております。そのため、第2四半期の全体観としては、国内は好調、海外におきましては特損の発生ということです。

2019年12月期第2四半期 連結決算概要

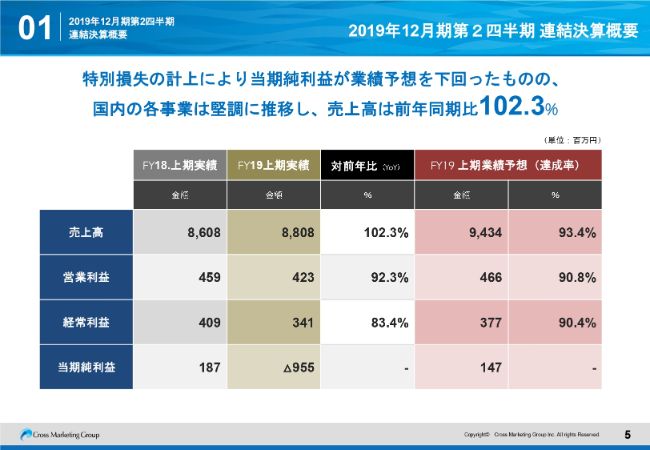

数字で表した具体的な達成状況です。スライドの表は前年同期と比較していますが、前年同期の売上高が86億800万円で、(当四半期の)上期実績は88億800万円という結果になっており、対前年比としては102.3パーセントです。

業績予想との差分94億3,400万円に対しての不足部分に関しては、今回特別損失が発生していますが、海外事業の大型案件を第2四半期内に入れなかったことも含めて影響を受けていて、海外事業の売上未達がそのまま全体の未達につながっています。

営業利益については、前年同期の4億5,900万円に対して4億2,300万円で、前年比では92.3パーセントになっています。こちらにおきましても、海外の売上未達部分が営業利益に影響し、計画に対して10パーセント未達という状況になっています。

当期純利益に関しては、前年同期の1億8,700万円に対して上期実績がマイナス9億5,500万円で、特別損失を計上したことによりこのようになっています。

事業セグメント別売上高 及び 連結営業利益推移

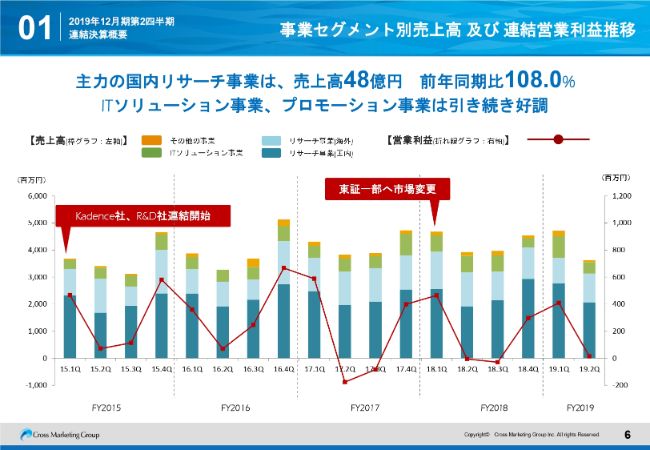

次に、事業セグメント別の売上高及び連結営業利益の推移です。全体感としては先ほど冒頭で申し上げたとおり、主力の国内リサーチ事業の売上高が48億円で前年同期比では108パーセントとなり、現在の日本国内におけるマーケットの成長率は2パーセントという状況であるため、市場より上回って成長しているということです。

また、上場している各リサーチ事業を手がけている会社さまについても、だいたい約10パーセント成長しているということも含めて、引き続き国内におきましてはおおむねそれに追いつくかたちで成長しております。

また、新規事業の領域であるITソリューション事業・プロモーション事業は引き続き好調で、売上の総合計もかなり増えてきていて、グループ全体の売上基盤を作っていくかたちで引き続き寄与しているということです。

2019年12月期第2四半期 連結損益計算書(概要)

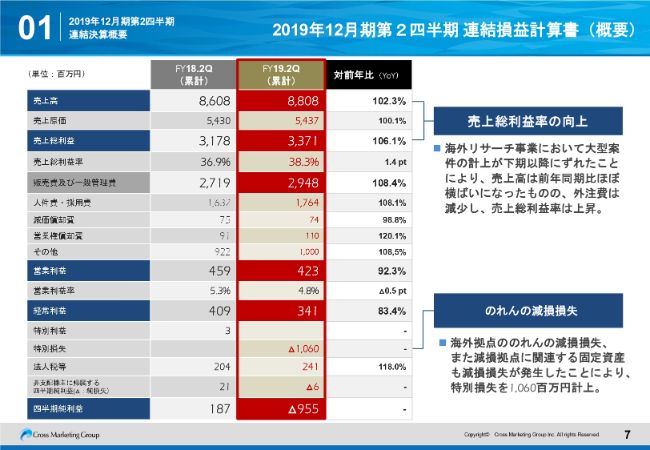

2019年第2四半期の連結損益計算書におけるPLのポイントになります。まず、改善点としては、粗利が約1.4ポイント改善しております。こちらについては、当初予定していた海外の大型案件の計上が下期以降にずれたことによります。そちらの案件は他の案件に比べて粗利率が低いため、その分だけ売上総利益率を上げる結果となっています。

販管費に関しては前年同期比で108.4パーセントということで、順調なITソリューション事業及びWebマーケティング事業に対して販管費投資をしていることも含め、販管費が増加しているということです。のれんについては先ほどご説明したとおり、海外のKadanceグループののれんを一括で減損損失として計上しているということです。

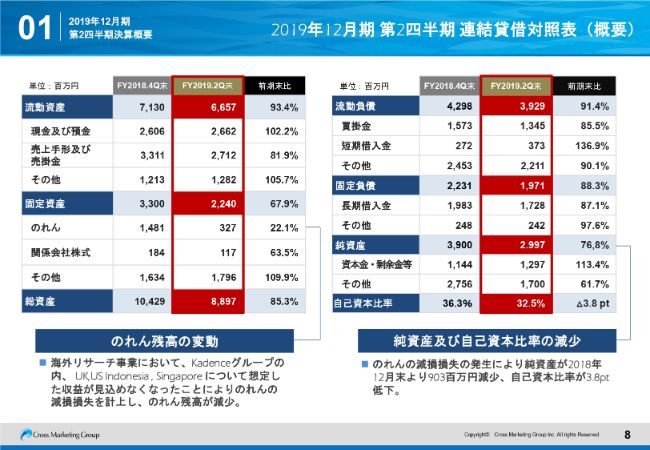

2019年12月期 第2四半期 連結貸借対照表(概要)

バランスシートについてはまず、のれん残高の大きな変更がございます。当第2四半期で約10億2,100万円を償却したことによりまして、2018年度末の段階で約14億8,100万円あったのれんの残高が3億2,700万円となっています。今後、これがどのようにPLに影響してくるのかと申しますと、のれん残高の減少により、下期はのれん償却費が軽くなります。

営業利益に与える効果としては半期で7,000万円です。そのため、来期以降は年間で約1億4,000万円の償却費負担がなくなるかたちになります。一方、借入についても順調に返済が進んでいます。当四半期は特損というかたちで評価損を計上していますが、営業キャッシュ・フロー(を見ても)事業的には順調に稼げているため、借入も順調に返済が進んでいます。

一方、純資産に関しては当四半期ののれんの減損があるため、その分だけ自己資本比率が約3.8パーセント低下したかたちになります。

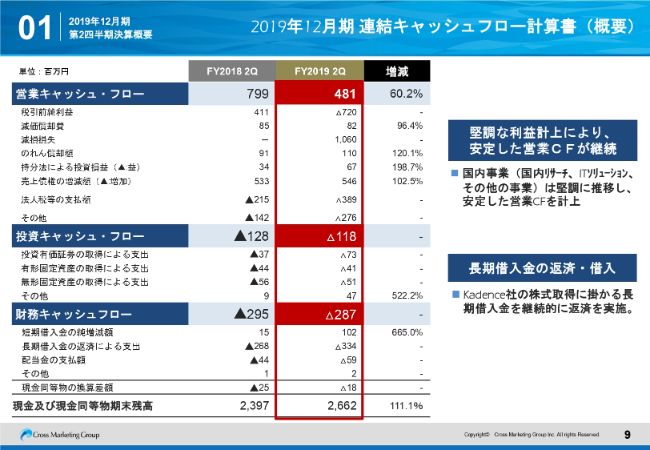

2019年12月期 連結キャッシュフロー計算書(概要)

連結キャッシュフロー計算書の概要になります。先ほど申し上げたとおり、営業キャッシュ・フローは4億8,100万円で、事業では順調に営業キャッシュ・フローを生み出している状況です。したがって、ボトムの現金及び現金同等物に関しては、2018年末の約24億円から第2四半期末には26億円となり、順調に増えてきています。当四半期では減損を出していますが、営業キャッシュ・フローに関しては順調に確保している状況になります。

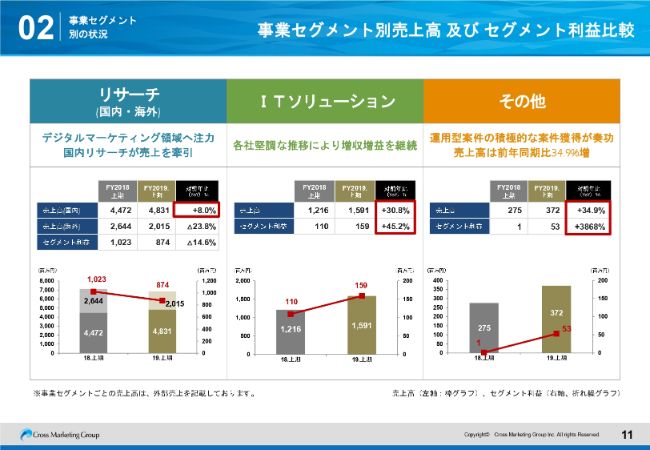

事業セグメント別売上高 及び セグメント利益比較

リサーチとITソリューションとその他に分けてご説明します。まず、売上高(国内)におきましては、リサーチ事業が44億7,200万円から48億3,100万円となりました。前年同期比でプラス8パーセントとなり、堅調に成長しています。海外におきましては減損の影響も出ましたが、売上高は前年同期の26億4,400万円に対して20億1,500万円という結果となっています。前年同期から23.8パーセント減となりました。

この約6億円のギャップに関しては、先ほど申し上げたとおり、大型案件が下期にずれ込んできていることなどの影響が大きく出てきています。その売上の減少分がそのままセグメント利益に影響しているという状況です。したがって、リサーチ事業に関しては国内は堅調に推移したものの、海外が足を引っ張るというかたちになりました。

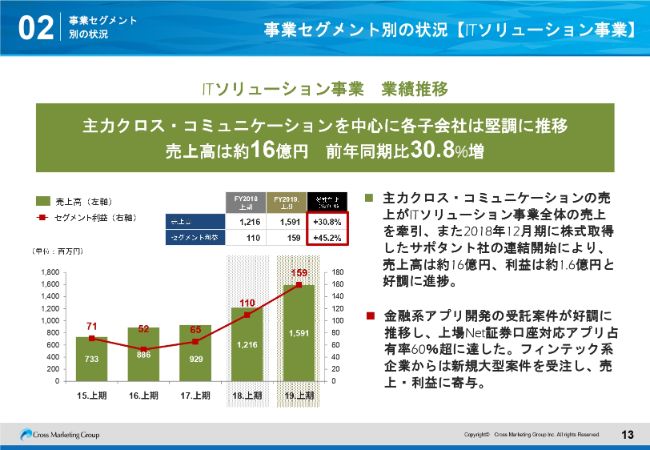

ITソリューション事業です。主力のクロス・コミュニケーションのスマートフォンアプリに関する受託についても好調に推移していることと、2018年にWebマーケティング関係の人材派遣を手掛けるサポタント社を買収しており、そちらが上期に寄与しています。

そのようなことも含め、堅調なデジタルマーケティング市場の背景も受けまして、前年同期比で30.8パーセント(増加しました)。セグメント利益に関しても、45.2パーセント(増加)というかたちで、好調に推移しているということです。

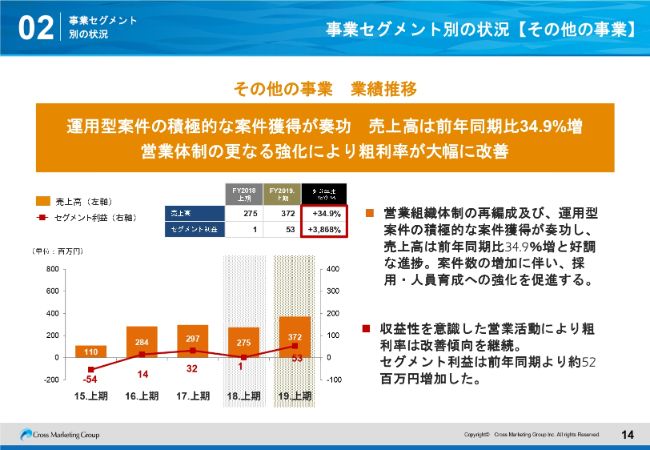

その他の事業に関しては、Web広告事業を展開しているD&Mが主力です。こちらに関しても好調なデジタルマーケティング市場の追い風を受けながら、とくに運用型広告の案件を積極的に確保することによって、売上高は前年同期比で34.9パーセント増です。

利益に関しても、より高採算な案件を確保することができているため、5,300万円となり、大幅に収益化してきております。

したがって、国内の全体感としては、各社とも非常に堅調もしくは好調に推移し、新規事業の育成領域に関しても、ITソリューション事業及びその他の事業は順調に育成が進んでいるということです。

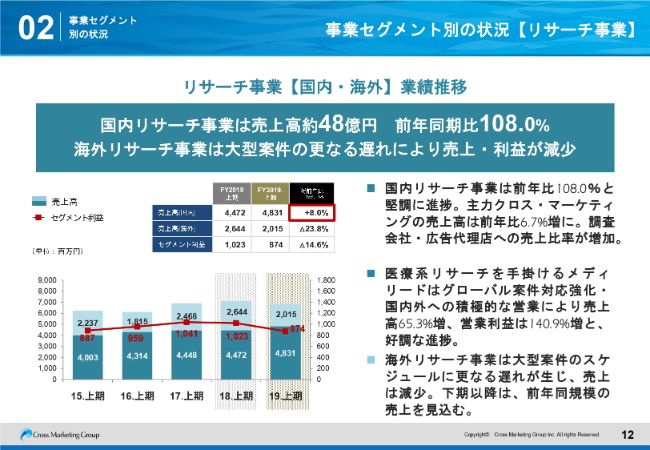

事業セグメント別の状況【リサーチ事業】

次に、さらに詳細な事業セグメント別の状況についてお知らせしたいと思います。国内リサーチ事業については、売上高が約48億円で、前年同期比では108パーセントです。クロス・マーケティングに関しては前年比で6.7パーセント増です。メディリードに関しては、前年同期比で65.3パーセント増、営業利益は140.9パーセント増というかたちで、好調に推移しています。

高齢化社会を迎えていくなかで、メディカルリサーチの分野が非常に伸びてきているということと、資本力が大きな製薬会社が数多く存在しているため、案件の採算性も非常にいいという事業環境にも恵まれて、国内のリサーチの成長に非常に寄与してきております。

一方、海外リサーチ事業に関しては先ほどお伝えしたとおり、大型案件が下期にずれ込んできている影響を受けております。

事業セグメント別の状況【ITソリューション事業】

次に、ITソリューション事業です。こちらは前年同期比で売上高が30.8パーセント増、セグメント利益に関しては45.2パーセント増です。全体感としては、ITソリューション事業は好調に推移しております。とくに金融機関向けのアプリ開発に関しては、実績がかなり積み上がってきていて、上場Net証券会社が提供しているアプリの占有率は、現段階ですでに60パーセント超に達しています。

引き続き証券アプリ以外の金融分野に進出していこうということで、カード会社、保険会社、ネット銀行などに関してもアプリの提供の幅を増やしており、比較的堅調に受注実績を伸ばしています。

事業セグメント別の状況【その他の事業】

次にその他の事業に関して、先ほどお話ししたD&M社については好調に推移しております。販管費に関しても、積極的な営業人員の投資をしており、それも吸収して成長してきているということは、新規事業の育成がうまくいっているということです。

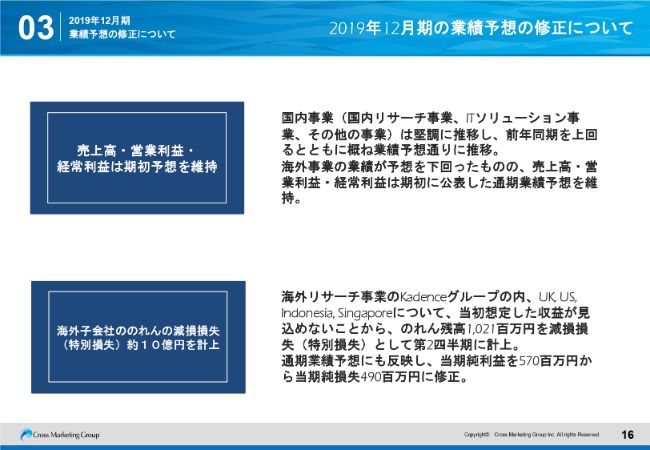

2019年12月期の業績予想の修正について

次に、2019年12月期通期の業績予想の修正についてお話ししたいと思います。まず全体としてはポイントが2つあります。

売上高、営業利益、経常利益は期初予想を維持しています。国内事業は全般的に堅調に推移して、前年同期を上回るとともに、おおむね業績予想どおりに推移するだろうということです。海外事業に関しては、上期は業績予想を下回ったものの、下期に関しては計画どおり推移するだろうということも含めまして、全体感としては売上高、営業利益、経常利益については達成見込みがあるということで、維持としています。

一方、当期純損失に関しては第2四半期で落とした海外事業ののれんの償却が大きく響いていて、当期純利益5億7,000万円から当期純損失4億9,000万円へと修正しています。

したがって、変更点としては、売上高、営業利益、経常利益は変更しないということと、当期純利益の部分を当期純損失に変更するという2点です。こちらの大きな要因はのれんの減損損失です。

下期に関しては海外事業の立て直し及び収益化を行うので、引き続き経費削減及び体制強化をすることと、本社側からのガバナンス強化によって、意思決定のスピードアップを図りながら、より適切な経営の意思決定及び実行ができる環境の整備を進めていきます。

業績予想の前提に関しては、当然海外のビジネスの影響もございますが、全体感としては国内が堅調に推移しており、かつ海外ののれん償却負担が軽くなることで全体的に達成できるだろうということで、当期純利益部分以外は据え置きで当初予想を維持しています。

したがって、期首の業績予想は売上高が200億円、営業利益が12億5,000万円、経常利益が11億900万円、当期純利益が5億7,000万円になっていますが、減損部分がありますので、当期純損失を4億9,000万円にするという修正を行っています。

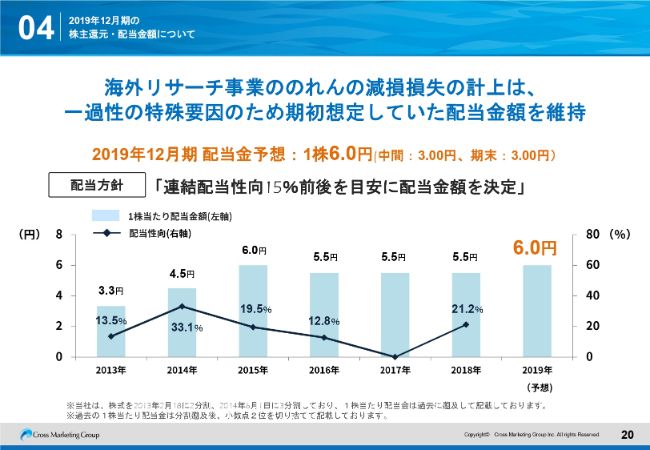

2019年12月期の株主還元・配当金額について

続いて株主還元・配当金額についてです。のれんの償却は事業上の利益と直接的に関係のない特殊要因のため、今までどおり期首に想定していた配当金額を維持し、配当金額予想を中間3円、期末3円の1株当たり6円にすることに関しては変更いたしません。

原則、配当方針については、特殊要因を除いて連結配当性向15パーセント前後を目安に配当金額を決定しながら、安定して配当を出していくことを1つの経営方針としていますので、(配当金額は)据え置きになります。

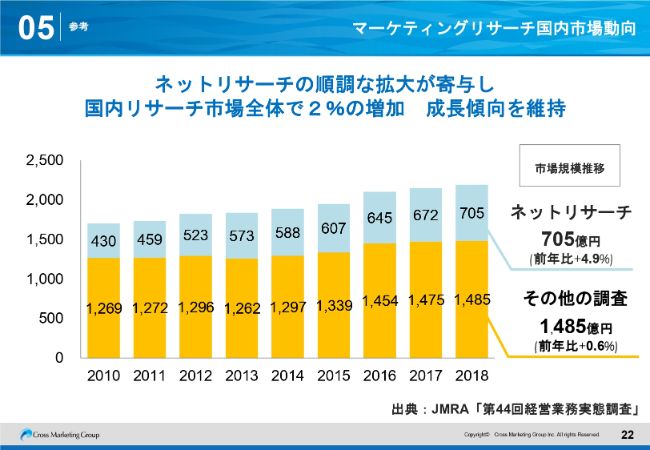

マーケティングリサーチ国内市場動向

マーケティングリサーチ国内市場動向ということで、先ほど申し上げましたが、ネットリサーチの分野は引き続き安定成長していまして、2018年の業界団体の発表によると前年比プラス4.9パーセント増の安定した成長を続けています。

市場の全体感としても約2パーセントの増加ということで、安定成長は引き続き維持しています。したがいまして、クロス・マーケティンググループのリサーチの国内に関しては、成長率8パーセントと、市場成長率以上に成長できています。

2019年度12月期第2四半期トピックス①

そのほかに上期にはどのようなことに取り組んできたのか、簡単に各所の動きをご紹介いたします。国内のリサーチ会社におきましてはリサーチ・アンド・ディベロプメント社がグループ社です。

こちらの「iDOBATA KAIGI」は開催100回を突破し、シニアマーケティングに非常に強みがあるグループ会社になります。そのようなことを引き続き継続しています。

海外におきましてはKadence Singaporeが「Agency of the Year Award 2019」で金賞を受賞しました。シンガポールにおけるリサーチエージェンシーのなかでは初めて金賞を受賞した業務実績がございます。

2019年度12月期第2四半期トピックス②

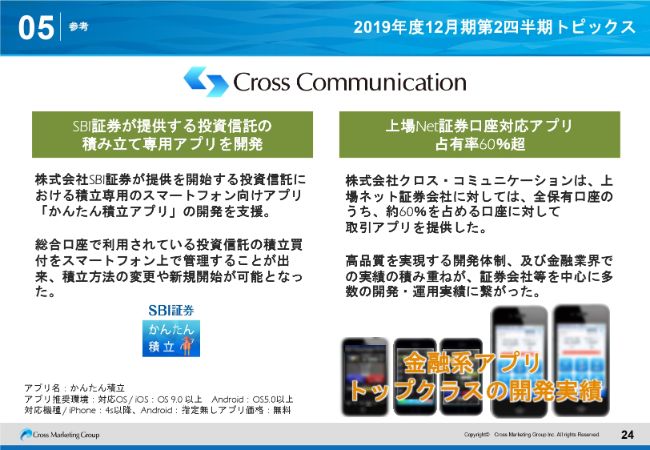

クロス・コミュニケーションの分野において、直近でリリースしたアプリに関しては、SBI証券が提供する投資信託の積み立て専用アプリがあります。そちらを開発しながら、いろいろなかたちで証券取引において分野を増やしています。

上場Net証券口座対応アプリの占有率は60パーセント超になり、金融証券取引会社向けの金融アプリとしては事実上No. 1の実績が積み重なってきています。

2019年度12月期第2四半期トピックス③

続いて、新規事業領域のD&M(Data and Marketing)についてです。こちらは、Webマーケティング市場に事業領域を広げていくことで、成長させていくことを目的として作られた戦略的な子会社です。

順次、いろいろな商品を提供し始めています。1つはWeb広告の「見える化 マーケティングパッケージ」の提供開始です。いわゆるマーケティング・サイエンス事業を手掛けているコレクシアと業務提携して、企業のマーケティング施策の見える化、費用対効果分析ができるようなサービスの販売を開始しています。

また体験型プロモーションサービス「ここトラ」「こみトラ」のサービス提供を開始しています。いろいろなかたちでサービスを増やしていくことによって、引き続き成長できるようなサービスのパッケージを準備しています。

以上、クロス・マーケティンググループの決算概要と全体概要について説明させていただきました。

質疑応答:大型案件の期ずれと拠点の再編について

質問者:海外について2点ご質問させてください。時期がずれた事由なのですが、相手方の都合によるものなのか、御社の都合によるものなのか、どちらでしょうか。今回は減損ということなので、来期以降の大型案件がもうなくなってしまったのかというところにつきましておうかがいできればと思います。これが1点目です。

2点目は、(拠点の)再編を含めて今後取り組むということですが、どのように変えていくのでしょうか。縮小していく方向で再編していくのか、どれほど費用がかかるのか、人材を入れ替えるのかなど、海外(拠点)の再編の方向性についておうかがいできればと思います。以上、2点についてよろしくお願いします。

五十嵐:まず1点目の大型案件については、プロジェクト規模が非常に大きいということもありまして、消滅というよりはプロジェクトマネジメント的に実施が遅れているということでございます。決して消滅したわけではなくて、実務のセットアップに時間がかかっているということで、詰めていくなかで入ってくるだろうということでございます。

ただし、当然、大型案件でもありますので、検収タイミングということを非常に気にしなければいけないということもございますし、今後まだ引き続き続いていきますが、どの期に寄与してくるのかということはその検収のタイミングを見ながら考えていかなければいけないと考えています。

あと、当四半期では特損というかたちで減損損失を出していますが、グローバル経済が非常に不安定ですので、そのなかで当然マーケットの状況に応じて今後の事業について不透明な点も出てきております。

そのような部分を含めて保守的に見て、今回一括で償却することによってより経営の安定度を高めていこうということと、のれんの償却負担も非常に重い部分がありますので、そこを軽くしていこうということが経営の意思決定になります。

ですから、大型案件については継続し、また来年も新しいトラッキング調査等が入ってくることを想定しています。

現在海外拠点につきましては約10ヶ国展開しており、アジア圏内における約8ヶ国にプラスしてイギリスとアメリカに(拠点が)あります。当然、昨今の中米関係の問題などいろいろな問題が出てきていますので、そのようなところに鑑みながら、将来を見渡せなくなった拠点につきましては統廃合をきちんと考えていくべきだろうということで、マーケットの状況を見ながら統廃合を進めていきます。

しかしながら、人口ボーナスを抱えているようなインドネシアとかインドとかキーマーケットについては、当然として引き続きより積極的な投資をしていくということと、今回大型案件が期ずれしたものの、当然ながらUSのマーケットの規模感がございますので、よりそちらに関して進行・営業できるようなかたちでの体制づくりは並行して進めていこうと考えています。

収益化が難しい拠点については統廃合も検討していく必要があります。その上で、中長期的に成長を見込める拠点に対してはきちんと投資をしていくということを、バランスよく取り組んでいきたいと思っております。

質問者:ありがとうございます。

新着ログ

「情報・通信業」のログ