菱電商事株式会社 2019年3月期決算説明会

菱電商事、通期の売上高は微増も営業益・経常益は2桁増 売上総利益率の工場と販管費抑制が要因

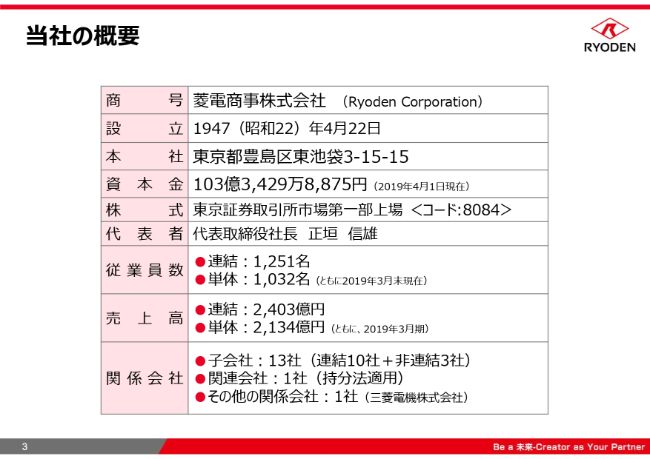

当社の概要

正垣信雄氏:みなさま、こんにちは。社長の正垣でございます。本日はご多忙の中、ご参集を賜りまして、誠にありがとうございます。

昨年12月に、弊社第1回目のIR活動といたしまして、当社の概要、事業の内容と特徴、目指しております方向性につきましてご説明申し上げました。

当社は、1947年設立の東京池袋に本社を置く会社でございまして、東証一部上場、コードは「8084」、2019年3月期連結売上高2,403億円、従業員は1,251名の会社でございます。

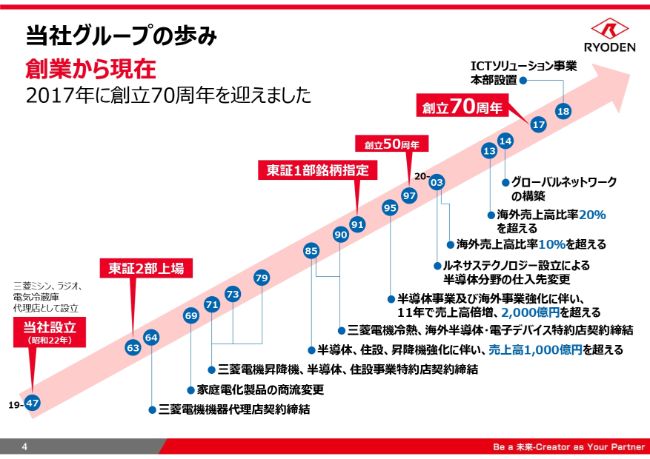

当社グループの歩み

まず三菱電機の家電代理店からスタートしておりまして、現在ではFA・昇降機・冷熱・半導体事業を中心に、今年で満72歳となりました。

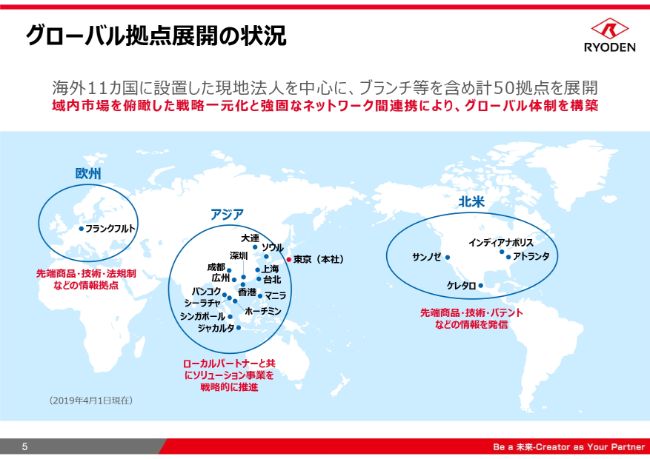

グローバル拠点展開の状況

海外では11の国と地域で19拠点、国内は31拠点、あわせて全世界50拠点でグローバル体制を構築しております。

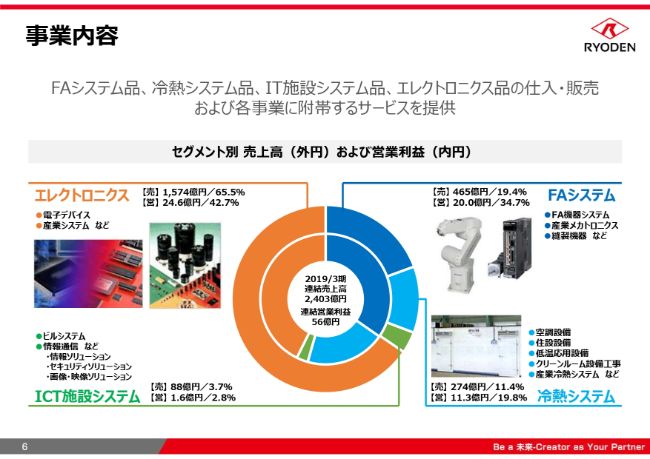

事業内容

当社の事業は「FAシステム」「冷熱システム」「ICT施設システム」「エレクトロニクス」の4分野から構成されております。そのうち、売上高の65パーセント、営業利益の40パーセント強をエレクトロニクス事業が占めています。

FAシステムは、売上高では20パーセントでございますが、営業利益は35パーセントと高く、冷熱システムは、売上高で11パーセント、営業利益で20パーセント。ICT施設システムは、立ち上がったばかりでございまして、まだ両方とも5パーセント未満の数字でございます。

エレクトロニクス事業の主力は半導体事業ですが、車載用ADAS、先進運転支援システム事業ですとか、ICT事業の拡大に伴いまして、各種センサーなど、電子デバイス事業が増加しております。

FAシステム事業の主力は製造現場用の各種FA製品でございますが、生産管理やトレーサビリティ、品質管理などにロボット・AI・IPカメラを使ったビデオシステムなど、システムでの提案活動が増えておりまして、お取引顧客数の増加、利益率の向上につながっております。

冷熱事業は、ビルや住宅用の空調とショーケースなどの産業冷熱分野が主力でございます。自動運転車両の安全性評価のための特殊環境試験設備一式を設計から施工まで担当させていただくなど、事業拡大を図っております。

ICT施設システムは、ビル用の昇降機、ネットワーク事業、ヘルスケア事業、植物工場のスマートアグリ事業が主力でございます。このうち昇降機と情報通信機器は従来からの既存事業でございますが、その他は新規に立ち上げた事業、または現在進行系のものでございまして、当社が最も注力している部門でございます。

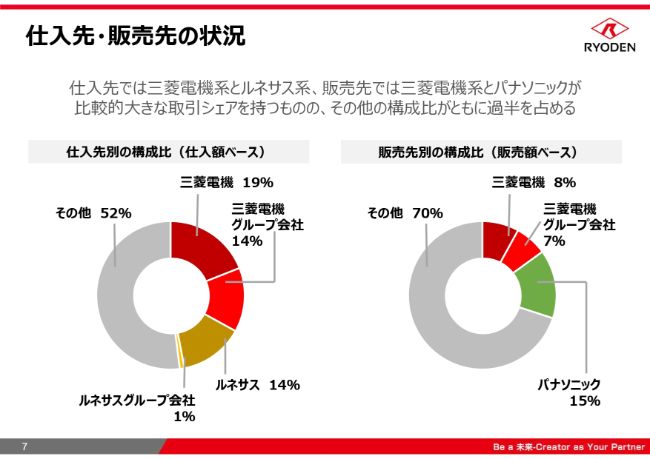

仕入先・販売先の状況

次に、仕入先・販売先の状況でございます。当社は三菱電機系エレクトロニクス商社と言われておりますが、仕入先別では、三菱電機、そのグループ会社を含めても33パーセント、ルネサスを含めても48パーセントのウェイト。販売先では、三菱電機とグループ会社、パナソニック様を含めて30パーセントとなってございます。

決算ハイライト(連結)

ここから2019年3月期決算の概要をご説明申し上げます。

全体としまして、上半期は好調を維持。下半期は半導体・液晶関係の落ち込みよって大変苦戦いたしましたが、年度としましては、前の期に引き続きまして増収増益となり、公表値もクリアいたしました。

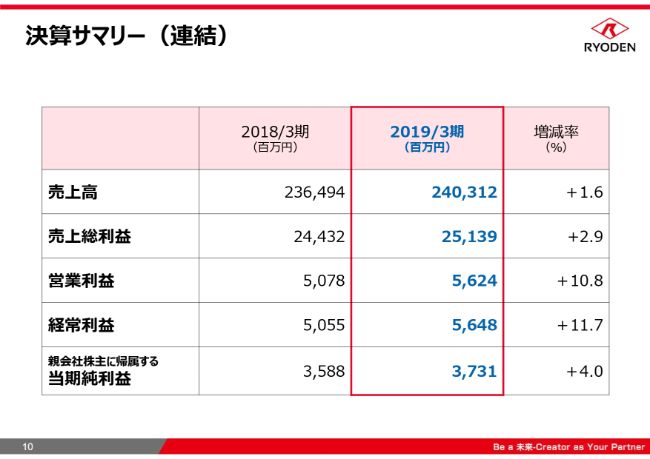

決算サマリー(連結)

売上高は前年比微増でございましたが、営業利益、経常利益は10パーセントを超える伸長となりました。これは売上総利益率のアップと販管費の抑制によるものでございまして、売上高、売上総利益額・率は過去最高となりました。

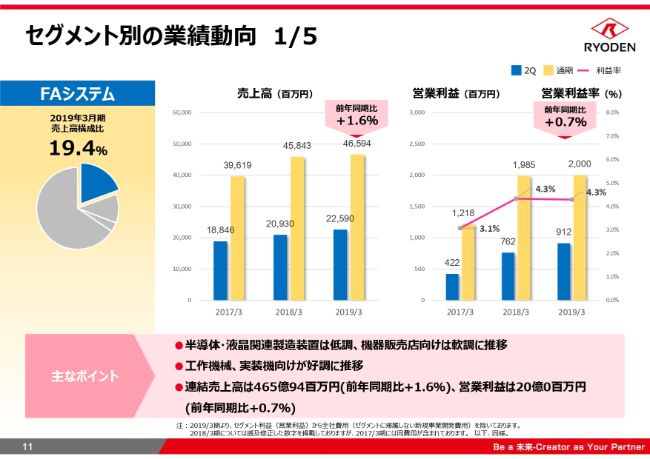

セグメント別の業績動向 1/5

セグメント別にご説明申し上げます。まずはFAシステムでございます。売上高は前年比1.6パーセント増、営業利益は0.7パーセント増となり、3期連続の増収増益となっております。売上高・売上総利益は過去最高でございます。

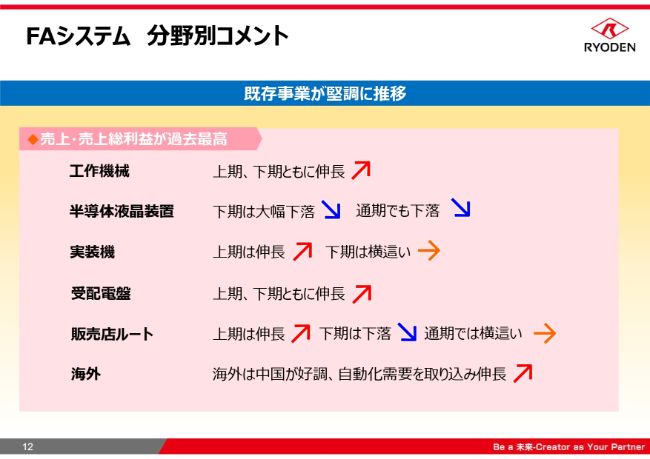

FAシステム 分野別コメント

取引先、業種別の状況はご覧のとおりでございます。少し世の中の一般の感覚と異なる部分もあるとは思いますが、当社取引先では、工作機械分野は年度を通じて伸長、実装機も上期伸長・下期横ばい、受配電盤は好調な建築関連に伴いまして年度を通じて伸長。

反面、半導体液晶装置は、とくに下期は40パーセントという大幅な下落によりまして、通期でも25パーセントの下落となりました。海外では、中国で自動化需要を取り込めたことで、前年比20パーセントの伸長となりました。

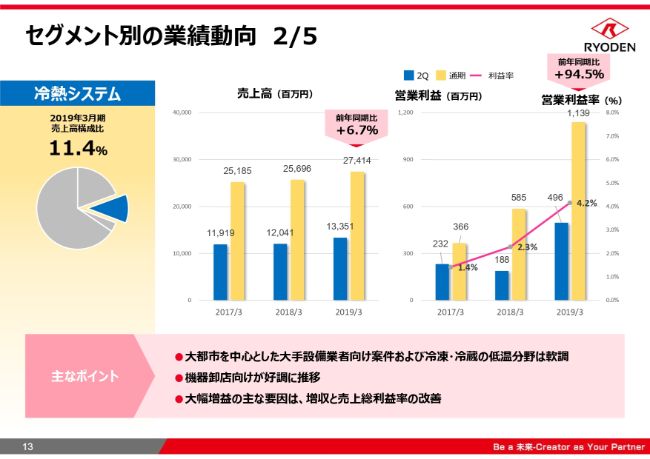

セグメント別の業績動向 2/5

冷熱システム事業ですが、好調な建築関連などによりまして、売上高は6.7パーセント伸長、営業利益は94.5パーセントの大幅伸長となりました。

これは、売上総利益率の向上とともに、スマートアグリ事業、植物工場ですけれども、この事業の領域を当年度より「ICT施設システム」に移したことで、販管費が低減したことによります。この冷熱システム事業も、売上高・売上総利益は過去最高となりました。

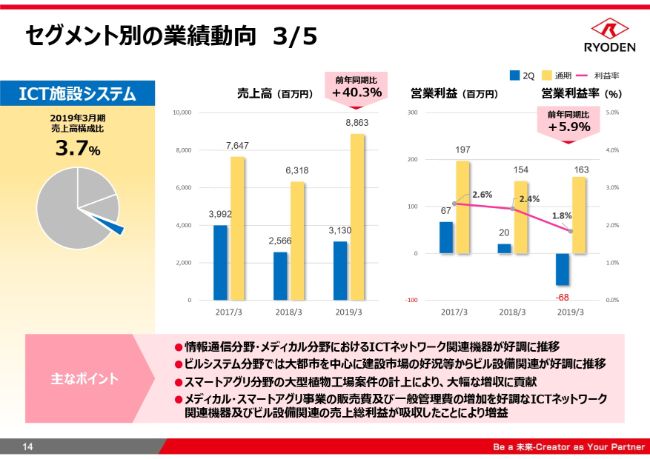

セグメント別の業績動向 3/5

続きまして、ICT施設でございます。この部門は、情報通信機器に加えまして、RFIDなどのタグデータやIPカメラなどの画像データをICTでつないでさまざまなシステムを提供いたしますネットワーク事業、昇降機などのビルシステム事業、メディカル分野や健康分野のヘルスケア事業、植物工場のスマートアグリ事業で構成されております。

Windows 7の更新需要や好調な設備市場によりまして、情報通信機器やビル事業は好調に推移。スマートアグリ事業が下期に立ち上がったことによりまして、大幅な増収となりました。営業利益も、上期の赤字をカバーして、前年比増益となりました。

冷熱システム事業からの販管費の移管によりまして営業利益が下がりましたが、今年度以降はスマートアグリ事業が本格的に立ち上がりますので、大きく向上する見込みでございます。

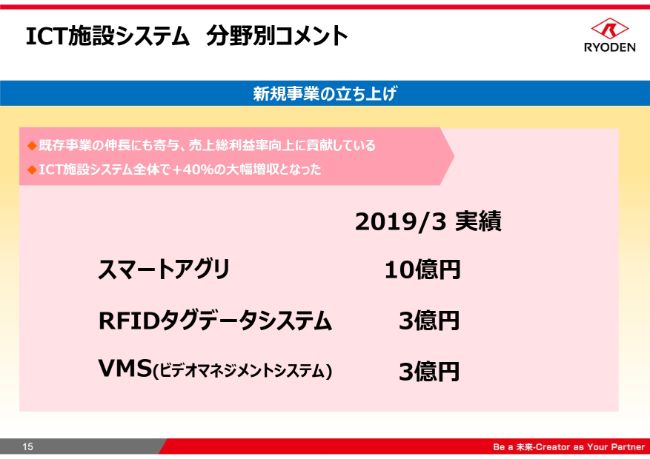

ICT施設システム 分野別コメント

新規の事業の状況でございますが、スマートアグリは、10億円を超える売上となり、事業として大きく離陸をいたしました。

ネットワークも、RFIDタグデータシステム、IPカメラ画像データのVMS(ビデオマネジメントシステム)が立ち上がり、実績が出てまいりました。

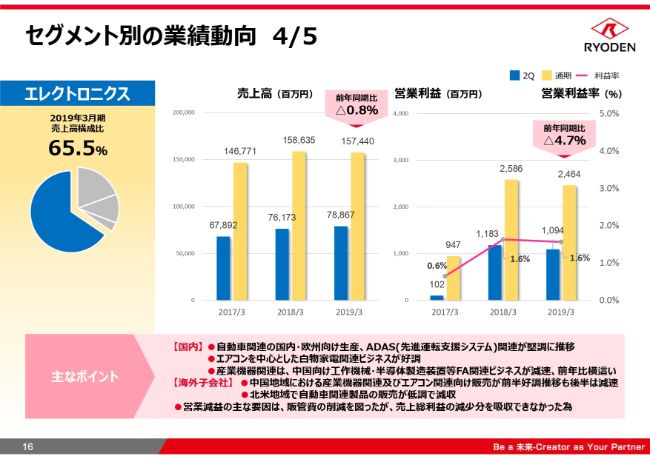

セグメント別の業績動向 4/5

エレクトロニクス事業ですが、国内での欧州向け自動車生産、ADAS、エアコンを中心とした白物家電が堅調であった反面、産業機器関連で中国向けの工作機械・半導体製造装置などFA分野が減速、海外では北米向け自動車関連が低調でありまして、売上高は0.8パーセント減、営業利益は4.7パーセント減となりました。

セグメント別の業績動向 5/5

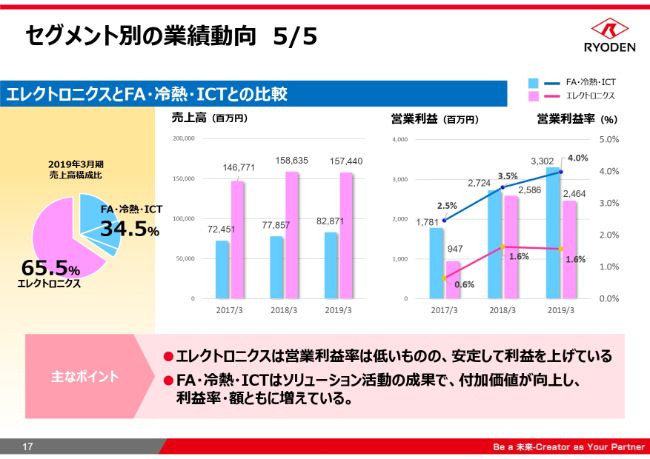

こちらのグラフは、「エレクトロニクス事業」と「FA・冷熱・ICT施設事業」と2つに分けまして、売上高・営業利益額と率を年度ごとに示したものでございます。

エレクトロニクス事業は、顧客製品に組み込まれる組み込み型事業でございますので、その製品販売動向に少なからず左右されます。一方、FA・冷熱・ICTは、当社の自助努力の余地が大きい事業でございます。

ご覧いただいておりますとおり、エレクトロニクスは、利益率は低いものの安定して売上・利益を上げてきておりまして、当社の事業基盤を作っております。一方、FA・冷熱・ICTは、売上高は全体の35パーセント弱ではありますが、ソリューション活動の成果で着実に伸長しておりまして、付加価値向上によりまして利益率・利益額も大きく増えております。

地域別の売上高推移

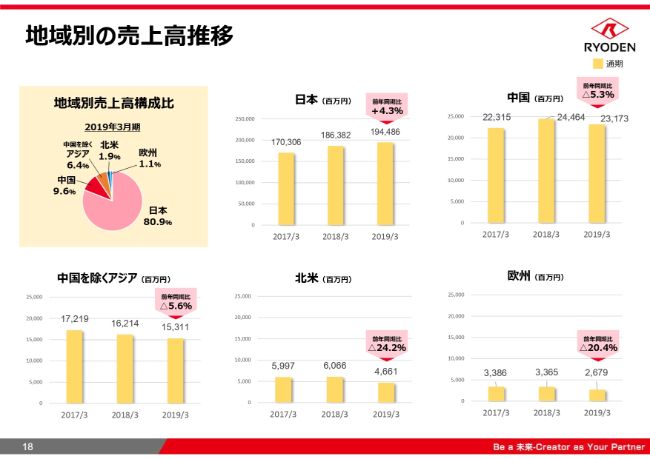

続きまして、地域別の売上高でございます。

中国が海外売上の約半分を占めておりまして、中国を除くアジアが30パーセント強、足しましてアジア全体で85パーセント程度を超えるウェイトとなっております。

これをご覧いただきますと、海外はすべて前年比マイナスになってございますが、これはエレクトロニクス事業で当社の主力お得意様の購買方針が変わったことによります。海外現地工場での調達から国内統一調達への変更になったことによるものでございまして、年度の事業計画としてはもう想定してございまして、計画どおりの実績となってございます。

海外比率は約20パーセントでございます。

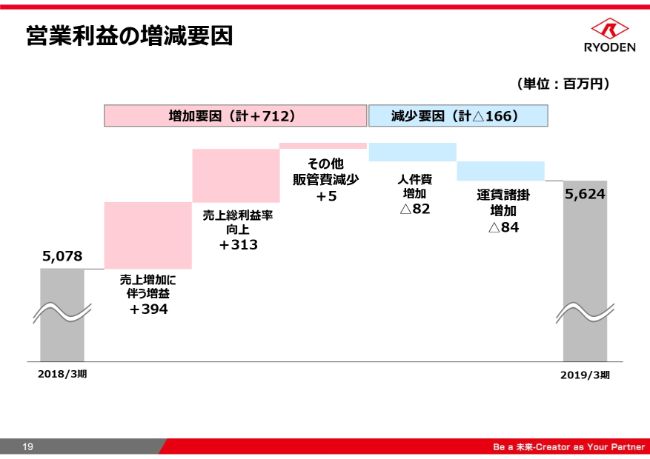

営業利益の増減要因

次に営業利益の増減要因分析でございます。売上増加に伴うものと売上総利益率向上による要因が販管費の増加分を大きく上回り、利益増に寄与いたしました。

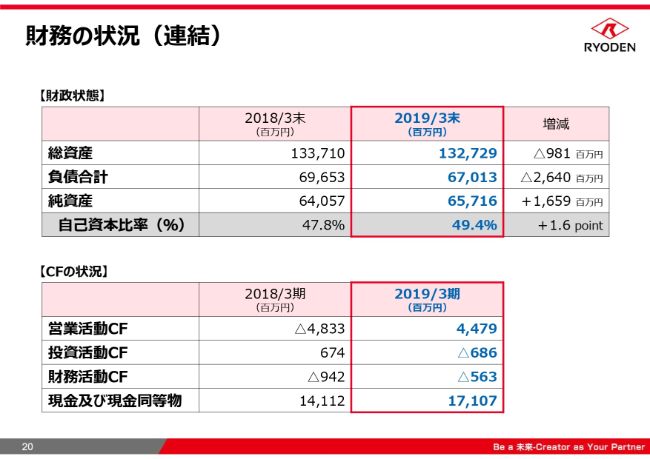

財務の状況(連結)

連結財務状況でございますが、総資産は前年に比べ9億8,100万円減の1,327億2,900万円、負債合計は26億4,000万円減の670億1,300万円、純資産は16億5,900万円増の657億1,600万円となり、自己資本比率は49.4パーセントとなりました。

キャッシュフローは、営業キャッシュフローがプラスの44億7,9000万円となったことで、現金及び現金同等物は171億700万円に増加いたしました。これは、利益の増加に加え、在庫の縮減も要因の1つでございます。

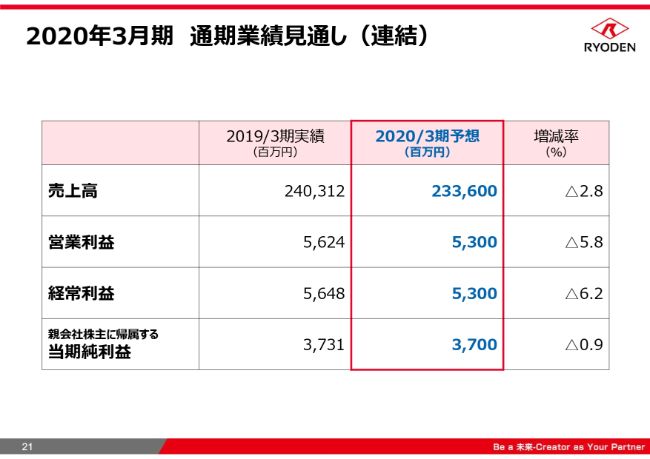

2020年3月期 通期業績見通し(連結)

続きまして、2020年3月期業績見通しでございます。

米中問題の成り行きが不透明でどの程度影響が大きくなるのか見通せないところはございますが、エレクトロニクスとFAは影響を受けると見ておりまして、売上高で2.7パーセント減、営業利益は5.8パーセント減と見込んでいます。

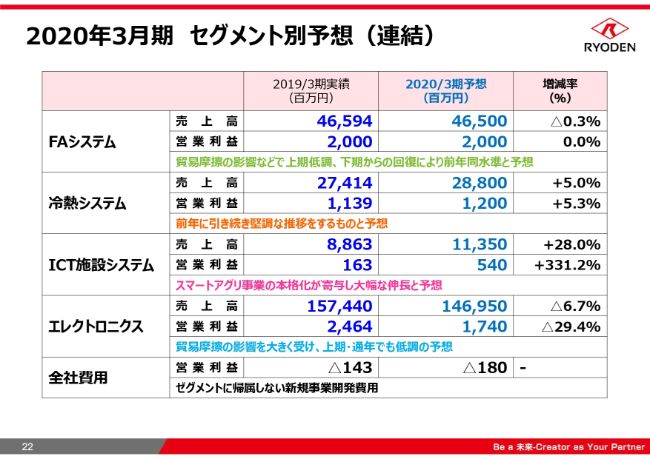

2020年3月期 セグメント別予想(連結)

そのセグメント別の予想でございます。

FAシステムは、上期での影響が大きく、低調に推移するものとみて、また下期から回復を見込んでおりますが、前年度と同水準が精一杯かとみています。取引先顧客の機械に組み込まれる組み込み型の事業は、米中摩擦の影響が避けられないと思われますので、製造ラインの自動化、省エネ化、システム化の需要に注力したいと存じます。

冷熱事業は、内需中心のため、摩擦の影響は受けません。引き続き堅調な推移を見込んでおります。

ICTも同様に摩擦の影響はなく、スマートアグリ事業の本格化が寄与いたしまして、売上高・営業利益ともに大幅伸長を見込んでおります。

逆に、エレクトロニクスは、摩擦の影響が避けられず、低調に推移すると予想しております。

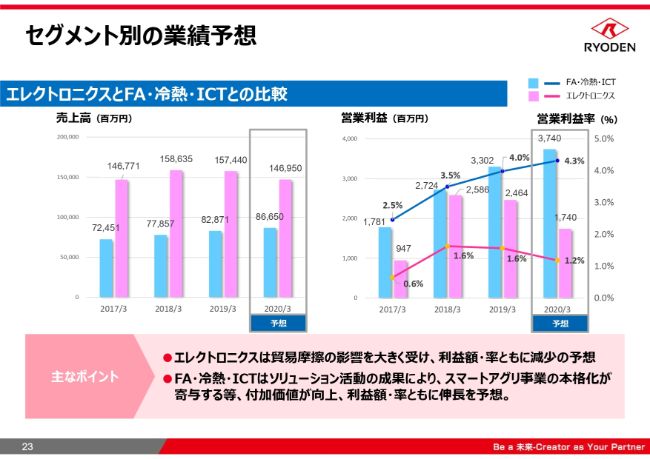

セグメント別の業績予想

先ほどお示しいたしました「エレクトロニクス」と「FA・冷熱・ICT」の2つに分けた比較表に2020年3月期予想を加えた表がこちらでございます。

残念ながら、エレクトロニクスは売上高の低下で営業利益の額も率も減少しますが、FA・冷熱・ICTは増収増益と利益率のアップを見込んでいます。どれだけ利益ががんばれるかが今年度のポイントかと思っております。

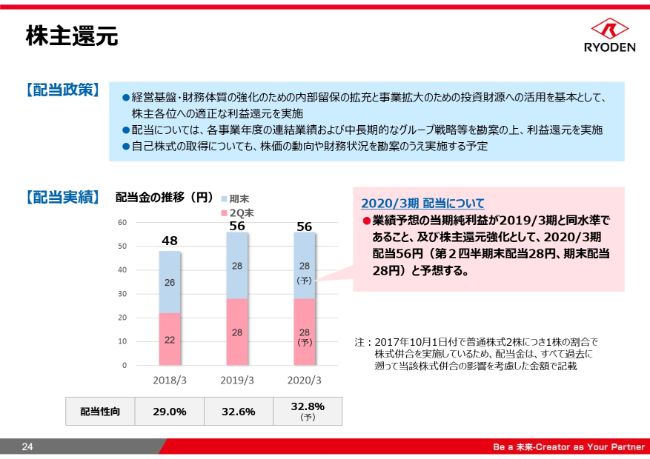

株主還元

次に株主還元に関してですが、当社の配当政策は、業績による変動を極力抑えた安定した配当を目指しております。

2019年3月期は、年間56円、配当性向32.6パーセントといたしました。2020年3月期につきましても、当期純利益予想が同等であることから、同額の年間56円、配当性向32.8パーセントと予想しております。

ここからは、今後の経営戦略についてご説明申し上げます。

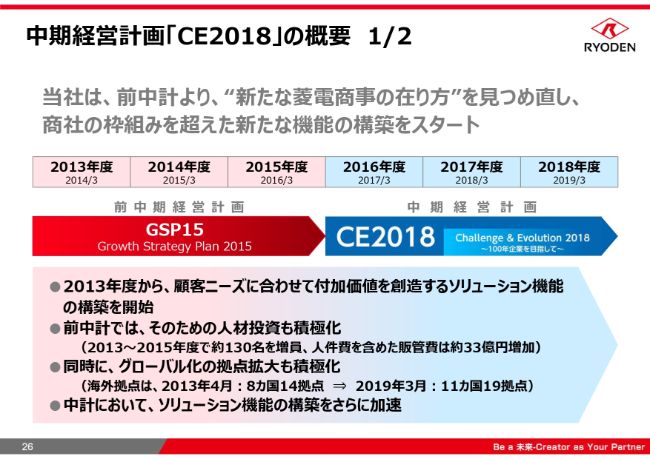

中期経営計画「CE2018」の概要

当社は、2013年度からの前中計より、従来の代理店・商社機能を超えて、顧客ニーズに合わせて付加価値を創造するソリューション機能の構築を目指して、活動を続けてまいりました。

従業員の10パーセントを超える130人の増員、国内外の拠点増加とともに、新規事業の構築に努めまして、2016年度からの中計で、その実現に向けて、分野を定めて取り組みを加速させてまいりました。

中期経営計画「CE2018」の振り返り 1/2

残念ながら、新規事業の事業化に時間を要したこと、海外での現地事業の立ち上げが進まなかったことなどによりまして、売上・利益計画ともに未達成に終わりましたが、この3年間で、売上高は8.3パーセント、営業利益は53.1パーセント伸長しまして、営業利益率・ROEともに向上はいたしました。

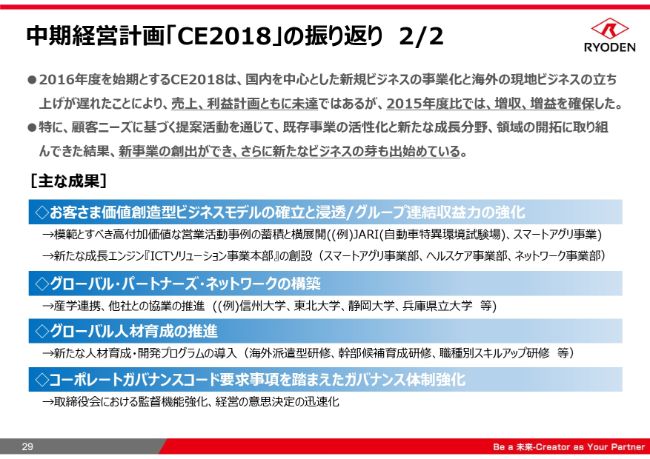

中期経営計画「CE2018」の振り返り 2/2

数値目標は未達成に終わりましたが、商社の枠組みを超えた活動は多くの成果を生みました。

その主なものは、価値創造型ビジネスモデルの確立とそれによる収益力の強化としまして、自動車特異環境試験場やスマートアグリ事業などの高付加価値事業活動事例の蓄積と横展開を図りまして、成果を事業化していく新たな組織立ち上げへとつながっております。

また、グローバル・パートナーズ・ネットワークの構築では、信州大学、東北大学、静岡大学、兵庫県立大学、名古屋大学などとの産学連携や、多くの企業との協業を推進し、車載関連やバイオミメティクスといった新たな分野の事業創出に一歩を踏み出すとともに、人材育成やガバナンス強化に努めてまいりました。

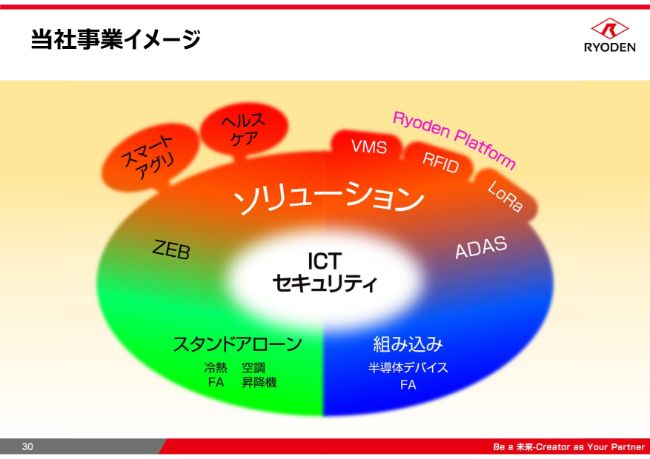

当社事業イメージ

今ご覧いただいておりますのは、当社の事業イメージ図でございます。

半導体などのエレクトロニクス事業とFA事業の一部は、青色の部分、「組み込み型」でございます。また、冷熱、空調、昇降機、それとFAにつきましては、緑色の「スタンドアローン型」ということになります。

ここまでが従来型の事業でして、これらをICT技術で融合させて新しいソリューションを創り出す、このためにこの6年間を費やしてまいりました。

スマートアグリ・ヘルスケアは完全に新規事業として立ち上がりましたし、画像データ・タグデータを当社独自のプラットフォームを構築して運用するVMS事業・RFID事業も実績が出始めています。

LPWA(低消費電力長距離通信)のLoRa、この事業も実証実験段階を経て実用段階に入っております。国土交通省向けなどに実績もできつつございます。昨今話題の「ZEB」(ゼロ・エネルギー・ビル)の取り組みもスタートいたしました。

このような取り組みを進めるにあたりまして、総務省に電気通信事業者登録を行いました。また、一般社団法人「環境共創イニシアチブ」のZEBプランナー登録を申請中でございます。

また、組み込み型事業ではございますが、車載用のADAS分野にも付加価値をつけた独自の取り組みによりまして、事業が拡大しつつございます。

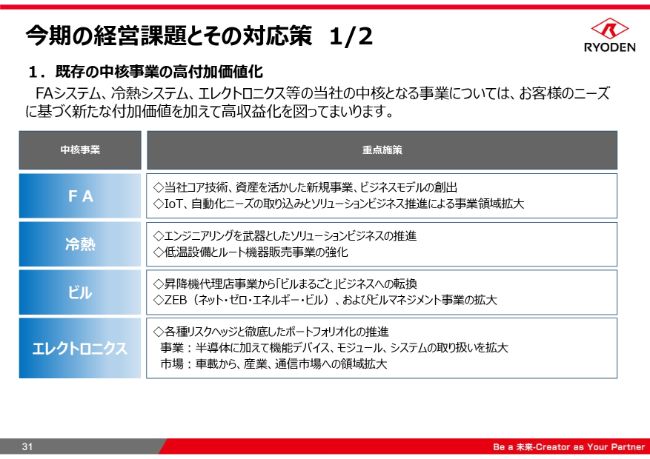

今期の経営課題とその対応策 1/2

このイメージ図を実現させるために、2つの側面からアプローチしてまいります。

1つは、既存の中核事業の高付加価値化です。先ほどの組み込み型とスタンドアローン型事業をさらに伸ばす方策といたしまして、上に伸びて融合させていって新たな価値を顧客に提案していくことが有効かと思っていました。この活動を強化してまいります。

FAは、製造ラインがビジネスエリアでございますので、新しい提案活動に最も向いております。さまざまなニーズに対応して事業領域の拡大に努めてまいります。

冷熱は、空調分野での販売店事業の拡大と産業冷熱分野のエンジニアリング力を活用した取り組みを加速し、ビルはZEBやビルマネ・計装分野を目指し、エレクトロニクスは、蓄積した半導体技術、とくにマイコン技術をベースに、グローバルネットワークを利用して、新たな付加価値デバイスを加えた機能デバイス・モジュールの販売や、車載から産業・通信分野への事業領域拡大を目指します。

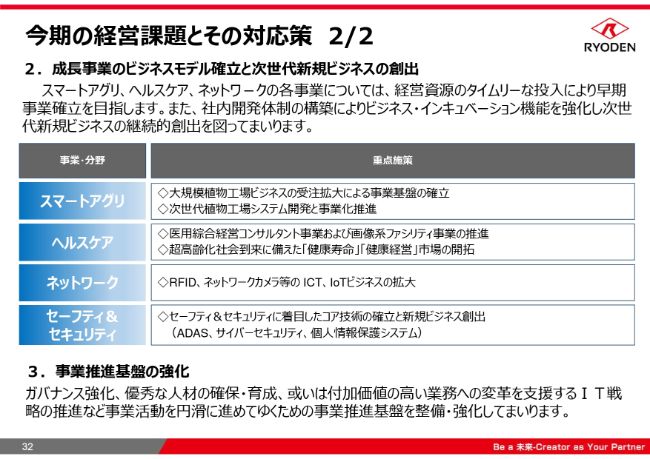

今期の経営課題とその対応策 2/2

もう1つの側面は、成長事業のビジネスモデル確立と次世代新規ビジネスの創出でございます。ここでは「スマートアグリ」「ヘルスケア」「ネットワーク」「セーフティ&セキュリティ」の4分野を挙げております。

今までと違って新しく「セーフティ&セキュリティ」という言葉が出てきましたので、このうちセキュリティについて少しご説明させていただきます。

まずはネットワークセキュリティでございます。企業内のネットワークでも、上位のもの、インターネットから入ってくる部分につきましては、どの企業でもファイアウォールを構築されて対応されておると存じますが、下位の現場レベルからの侵入、例えば現場パソコンのUSB感染、あるいは悪意あるPC操作によってすべてのネットワークがダウンする危険性につきましては、まだ対応を取られていないケースも多いと存じます。これを防ぐネットワークセキュリティの提供が1つ目でございます。

もう1つは、昨今話題の個人情報保護に関するものでございまして、個人情報セキュリティは、医療分野はもとより、自動運転・ドライブレコーダーなど、ICTが進むほど広範囲に必要となるものでございます。この仕組みを提供したいと考えています。

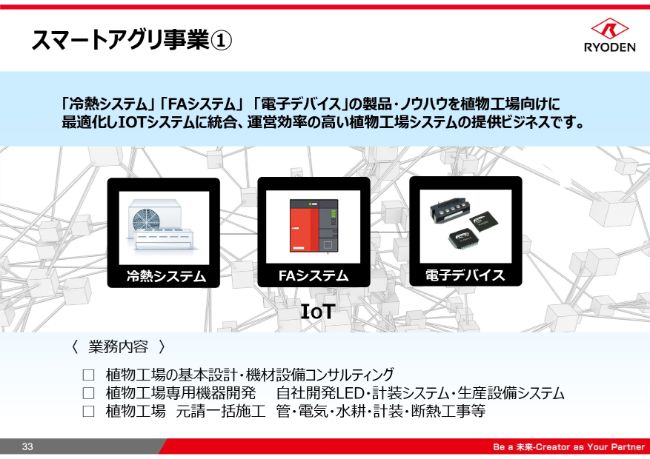

スマートアグリ事業①

それぞれの事業トピックスにつきまして、簡単にご紹介させていただきます。

まずスマートアグリ事業ですが、冷熱・FA・電子デバイスといった当社得意分野をあわせて、設備一式を設計段階から施工まで担当いたします。

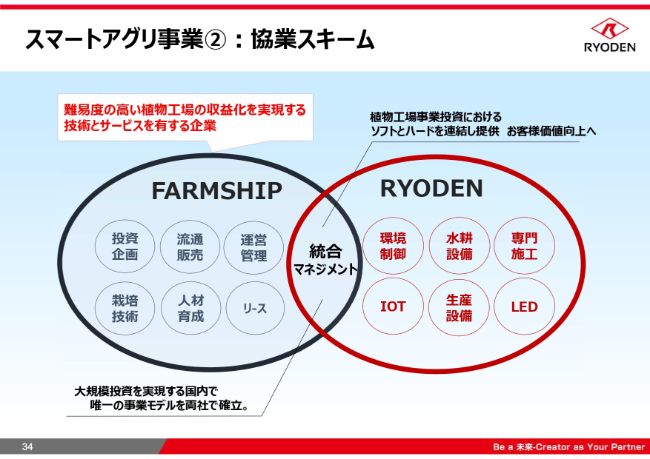

スマートアグリ事業②:協業スキーム

株式会社ファームシップと資本提携をしまして、ファームシップ社がコンサルや企画・栽培技術・流通販売・運営管理などを担当され、当社が実現のための設備を提供するというスキームでございます。植物に生育に最適な専用LEDは、当社が開発・製造してございます。

株式会社富士経済様の『農林水産ビジネスの最前線と将来展望2019』という書物がございますが、この中に植物工場が取り上げられておりまして、設備ベンダーのシェアランキングで、当社は「2018年度2位」「2019年度1位見込み」と記載されております。大変光栄なことでございまして、さらに大きく成長させてまいりたいと存じます。

2019年3月期は10億円の実績でございましたが、2020年3月期は30億円を超える規模を想定しております。現在お問い合わせいただく件数も大変多く、事業拡大が見込まれますので、さらなる体制強化に努めてまいりたいと存じます。

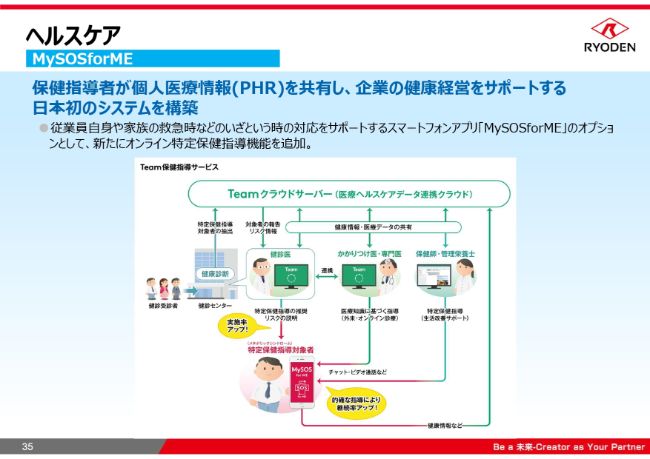

ヘルスケア

こちらはヘルスケアの中でも企業の健康管理に寄与するものでございます。

特徴としまして、健康診断員と保健指導者、それと本人のかかりつけ医が医療情報を共有します。それで効率的・効果的に保健指導、メタボ対策指導を行うという日本初のシステムでございます。

指導対象者は自分のスマホで自己管理ができるという利点がございますし、企業の担当部署の方も、オンラインで対象者の把握・保健指導状況の把握ができますので、漏れを防いでフォローしやすいという、企業にとりましてもメリットのあるシステムでございます。

医療システムを株式会社アルム様と、保健指導を株式会社オクタウェル様と協業してございます。

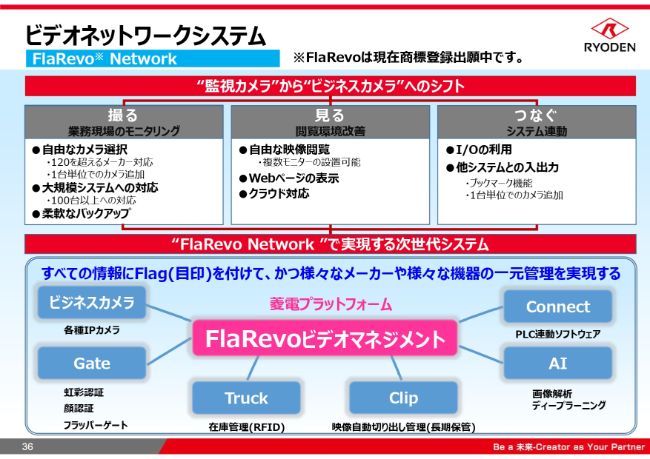

ビデオネットワークシステム

こちらは各種画像データの一元管理システムでございます。

カメラといいますと監視カメラを思い浮かべる方が多いと思いますが、汎用性のあるIPカメラを使って生産現場などで広くビジネスに使用されるようになってまいりました。

当社ではさらに、すべての画像情報に目印・フラッグをつけて必要な画像を瞬時に取り出せる機能によりまして、品質管理や生産管理に適したシステムを構築しました。

さらに、AIを使った画像解析システム、RFIDなどのタグデータを取り込んだ在庫管理や入退室管理システム、もちろん外部とのPLC連携も可能な、新しい画像データ一元管理プラットフォーム「FlaRevo」を開発いたしました。一部の機能はすでに大手食品メーカーほかで採用いただいており、今後、完成度を高めて事業拡大につなげてまいりたいと思っています。

RFIDタグデータネットワークシステム

こちらは、昨年度発表いたしました、RFIDを使ってグローバルに物の動きを見える化するシステムでございます。国際標準規格に準拠した当社独自のプラットフォームです。

こちらもすでに車メーカー様で一部採用いただいておりますが、システムのバージョンアップも完了しましたので、幅広く採用活動に努めてまいります。

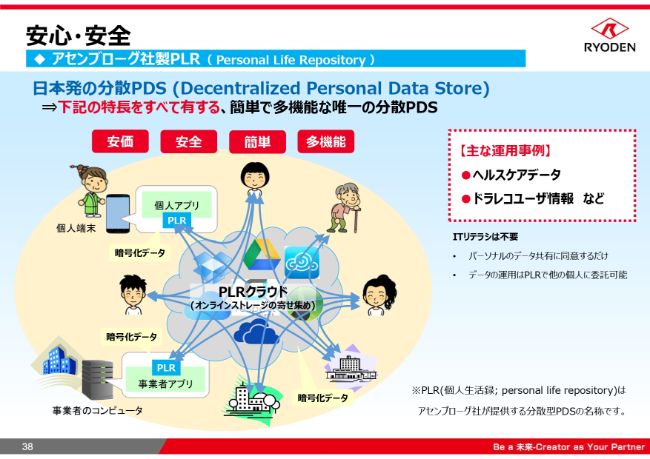

安心・安全

次に、先ほど触れました個人情報セキュリティでございます。

従来は、個人情報は1箇所のサーバに蓄積されておりまして、漏洩などが課題となっていますが、この仕組みは、各個人が情報を個別に分散管理し、情報提供は個人の判断で行うというものでございます。

東京大学発祥のアセンブローグ社と協業しておりまして、すでにドライブレコーダー用に実用化に向かっております。

ICTの進展に伴って、個人情報保護は大きな社会的課題でございます。社会的貢献とともに、市場拡大を期待しております。

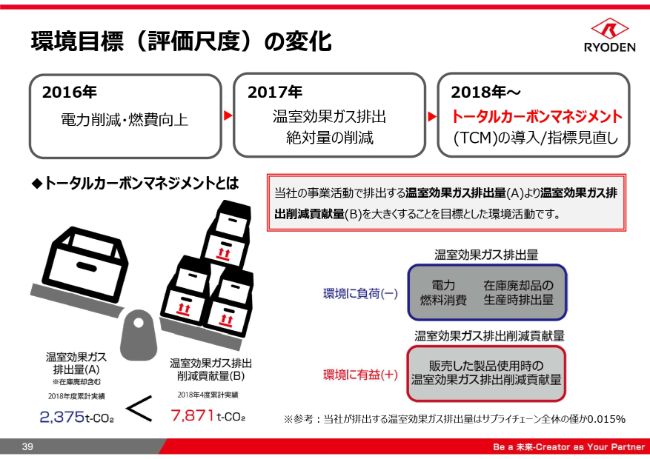

環境目標(評価尺度)の変化

以降のシートでは、当社の取り組んでおりますESG活動につきましてご紹介しております。

ユニークな取り組みをしておりますので、ぜひお目通しをお願いいたします。とくに環境目標の尺度を、トータルカーボンマネジメントにおいて、商社ならではの算出方法を考案してございます。

次期中期経営計画について

最後に、次期中期経営計画についてご説明させていただきます。

本来ならば、本年4月から新たな中期経営計画がスタートする予定でございましたが、あえて1年遅らせて、2020年4月から5ヶ年の中期経営計画をスタートさせたいと思っています。

この1年間を準備にあてる理由は大きく2つございます。1つは、事業そのものと数値目標に関すること。2つ目は、社内のインフラや人事制度など働き方に関することと、社員全員の情報共有に関することでございます。

先ほどご覧いただいたイメージ図の通り、さまざまな新しい事業が生まれてきております。これらは製品引き渡しと同時に売上が立つという従来型事業と異なっております。ストック型事業の要素、例えばクラウドを使った月額制の料金なども目指しておりますので、従来型の目標設定とは異なる目標の設定が必要でございます。

どの程度ストック化比率が進んでいくのかで売上高・利益・利益率が大きく変わってまいります。また数値目標も、どの指標を目標値として掲げるのか、事業構造によって変わると存じます。これらの見極めにこの1年を使いたいと思っております。

2点目ですが、当社は昨年度から人事制度を変えまして、総合職と一般職を統合して、本人のライフスタイルに合わせて自由に選択できるようにいたしました。さらに、人事考課に数値目標を入れない、行動目標とその達成度で評価する仕組みといたしました。

同時に、RPAを導入、オフィス変革などのインフラ整備と、ソリューション活動を社員全員が自分ごととして捉えられるための仕組みづくりを進めてございますが、これらをこの1年で浸透させたいと思っています。

以上の理由によりまして、1年間猶予期間を設けますが、どれも新しく始めるものではなくすでに種を蒔いて進めているものでございますので、2020年4月からスタートダッシュできるものと思っております。

以上で決算説明会を終了させていただきます。ご清聴、誠にありがとうございました。

新着ログ

「卸売業」のログ