オリエンタルランド、通期売上高・各利益は過去最高 20年は周年イベント終了で減収減益想定

1.当期実績(前期比較)

堀川健司氏:みなさま、こんにちは。堀川でございます。本日はお忙しい中、弊社説明会にご参加いただきまして、誠にありがとうございます。私からは2019年3月期決算概要と、2020年3月期通期業績予想についてご説明いたします。

お手元の資料の3ページをご覧ください。こちらは2019年3月期実績と前期実績を比較した、損益計算書でございます。

売上高は463億円増の5,256億円。営業利益は189億円増の1,292億円。経常利益は177億円増の1,294億円。親会社株主に帰属する当期純利益は90億円増の902億円と、売上高・各利益ともに過去最高となりました。

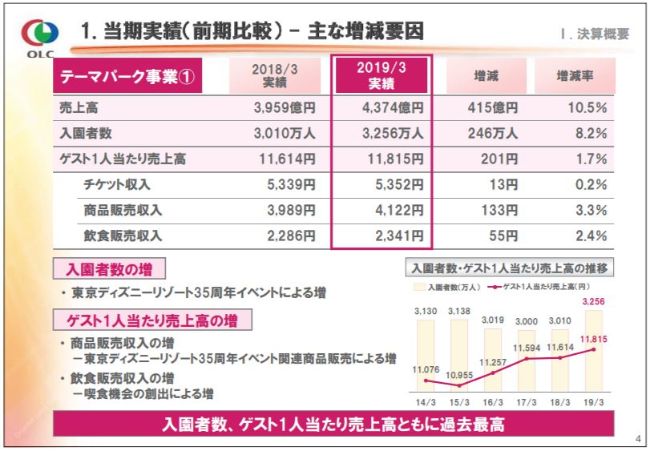

1.当期実績(前期比較)- 主な増減要因①

それでは主な増減要因につきまして、セグメントごとにご説明いたします。4ページをご覧ください。

テーマパーク事業の売上高は415億円増の4,374億円となりました。入園者数は年間を通じて開催した、「東京ディズニーリゾート35周年イベント」が好調だったことにより、過去最高の3,256万人となりました。

ゲスト1人当たり売上高は、「東京ディズニーリゾート35周年イベント」関連商品の販売や、飲食施設におけるメニュー改定などにより、喫食機会を創出できたことにより、過去最高となる1万1,815円となりました。

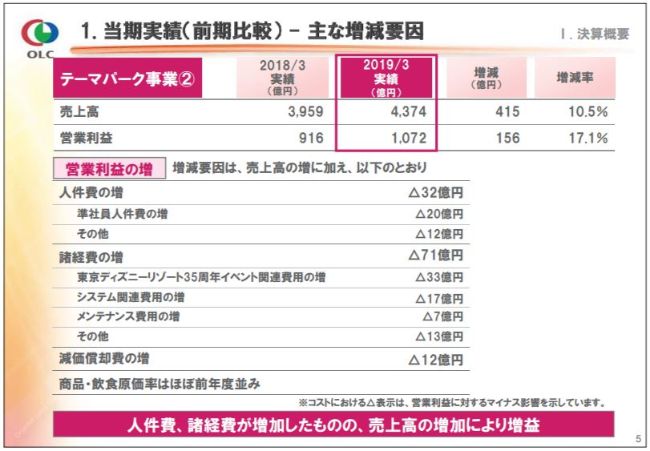

1.当期実績(前期比較)- 主な増減要因②

5ページをご覧ください。テーマパーク事業の営業利益は156億円増の1,072億円となりました。人件費は労働時間の増により、準社員人件費が増加したことなどから、32億円の増加となりました。諸経費は「東京ディズニーリゾート35周年イベント」関連費用が増加したことなどにより、71億円の増加となりました。減価償却費は新規デイパレード「ドリーミング・アップ!」などにより、12億円の増加となりました。

商品原価率および飲食原価率を合わせると、ほぼ前年並みとなりました。商品原価率は商品販売の構成変化により、14億円のマイナスの影響となりました。飲食原価率は製造人件費率が低下したことから、14億円のプラスの影響となりました。

このように人件費や諸経費などのコスト増があったものの、売上高が増加したことで増益となりました。

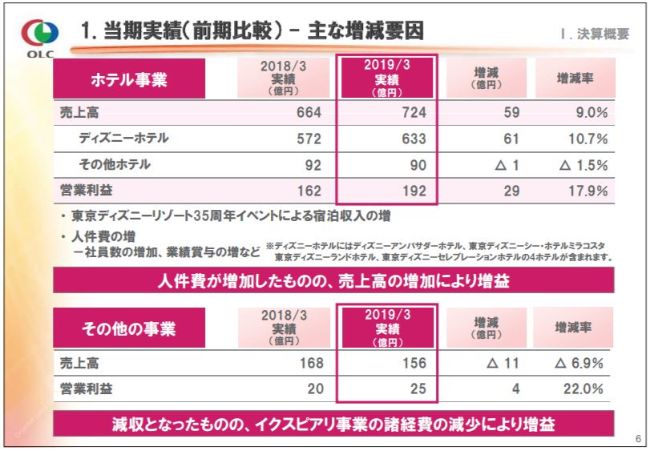

1.当期実績(前期比較)- 主な増減要因③

6ページをご覧ください。ホテル事業の売上高は「東京ディズニーリゾート35周年イベント」によって、テーマパーク入園者数が増加したことに伴い、宿泊収入が増加したことから、59億円増の724億円となりました。営業利益は人件費が増加したものの、売上高の増加により、29億円増の192億円となりました。その他の事業は減収となったものの、イクスピアリ事業の諸経費の減少などにより、増益となりました。

2.当期実績(期初予想比較)

7ページをご覧ください。こちらは当期実績と期初予想を比較した、損益計算書でございます。売上高・営業利益をはじめとした各利益は、期初予想を上回りました。

2.当期実績(期初予想比較)- 主な増減要因①

主な増減要因につきまして、セグメントことにご説明いたします。8ページをご覧ください。テーマパーク事業の売上高は195億円増の4,374億円となりました。営業利益は128億円増の1,072億円となりました。

商品原価率および飲食原価率は、飲食原価率が製造人件費率が低下したことにより減少し、約10億円のプラスの影響となりました。

人件費は業績賞与の増などにより、約20億円のマイナスの影響となりました。諸経費・減価償却費、ほぼ予想どおりでございました。

このように人件費が増加したものの、売上高が増加したことにより増益となりました。

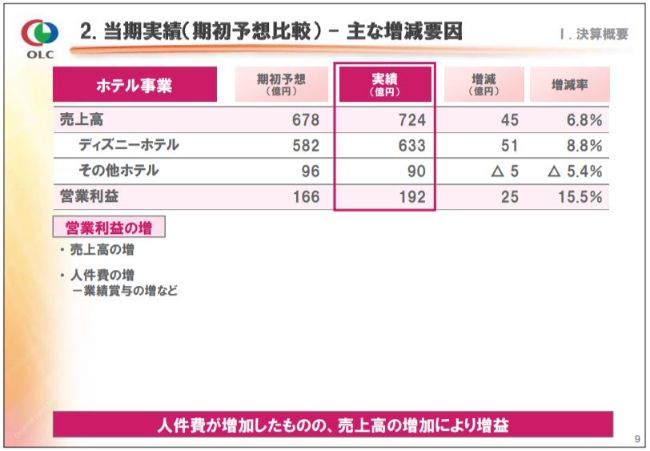

2.当期実績(期初予想比較)- 主な増減要因②

9ページをご覧ください。ホテル事業の売上高は45億円増の724億円となりました。営業利益は、業績賞与の増などにより人件費が増加したものの、売上高の増加により25億円増の192億円となりました。

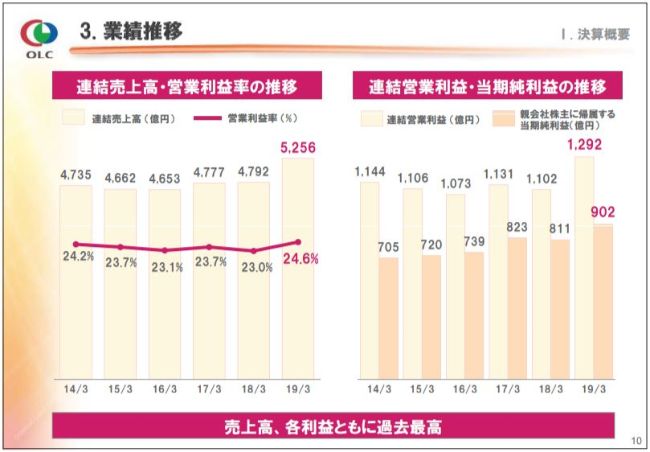

3.業績推移①

続いて、経年での業績推移についてご説明いたします。10ページをご覧ください。

まず、左側の連結売上高・営業利益率の推移のグラフをご覧ください。当期の売上高は5,256億円、営業利益率は24.6パーセントと、ともに過去最高となりました。

次に、右側の連結営業利益・当期純利益の推移のグラフをご覧ください。営業利益は1,292億円、親会社株主に帰属する当期純利益は902億円と、こちらについても、ともに過去最高となりました。

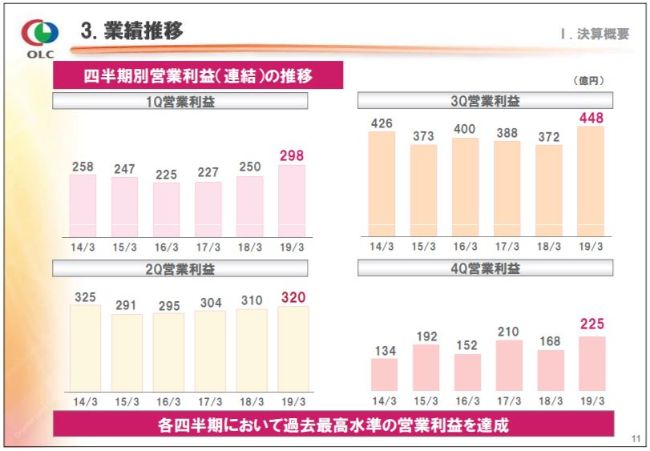

3.業績推移②

11ページをご覧ください。こちらは、四半期別連結営業利益の推移を示したグラフでございます。年間を通じて、「東京ディズニーリゾート35周年イベント」を実施したことに加え、季節感あふれるスペシャルイベントを実施することで平準化が進み、各四半期において、過去最高水準の営業利益を達成いたしました。

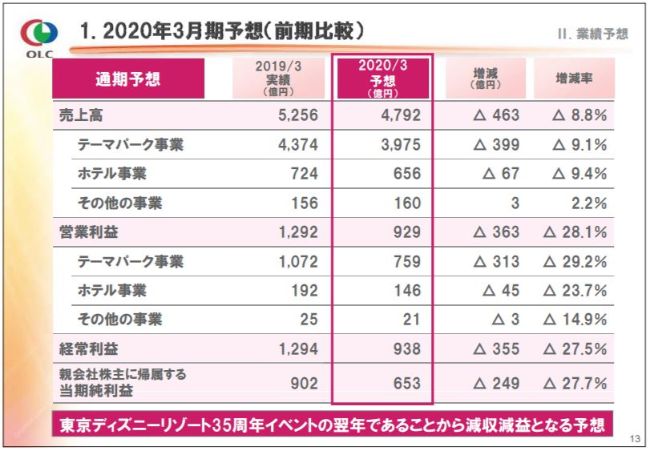

1.2020年3月期予想(前期比較)

続きまして、2020年3月期の業績予想についてご説明いたします。13ページをご覧ください。こちらは2020年3月期業績予想と2019年3月期実績を比較した、損益計算書でございます。

2020年3月期は「東京ディズニーリゾート35周年イベント」の翌年であることから、売上高は463億円減の4,792億円。営業利益は363億円減の929億円。経常利益は355億円減の938億円。親会社株主に帰属する当期純利益は249億円減の653億円と、減収減益を予想しています。

1.2020年3月期予想(前期比較)- 主な増減要因①

それでは主な増減要因について、セグメントごとにご説明いたします。テーマパーク事業の売上高は、399億円減の3,975億円となる見込みです。入園者数は「東京ディズニーリゾート35周年イベント」の翌年であることから、減少して3,000万人となる見込みです。ゲスト1人当たり売上高は、「東京ディズニーリゾート35周年イベント」関連商品の販売終了に伴い、商品販売収入が減少し、1万1,640円となる予想です。

1.2020年3月期予想(前期比較)- 主な増減要因②

15ページをご覧ください。テーマパーク事業の営業利益は、313億円減の759億円となる見込みです。

コストについてご説明いたします。商品原価率および飲食原価率は、主に飲食原価率が製造人件費率や原材料率の増加によりまして、約10億円のマイナスの影響となる見込みです。人件費はテーマパークオペレーション社員の導入により、正社員人件費が増加するものの、2019年3月期に業績賞与を計上していたことなどによりまして、約10億円減少する見込みです。

諸経費はシステム関連費用の増加などによりまして、約35億円増加する見込みです。減価償却費については、新規アトラクション「ソアリン:ファンタスティック・フライト」がオープンすることなどから、15億円増加する見込みでございます。以上のとおり、売上高の減少に加え、諸経費の増加などが見込まれることから、減収減益となる予想です。

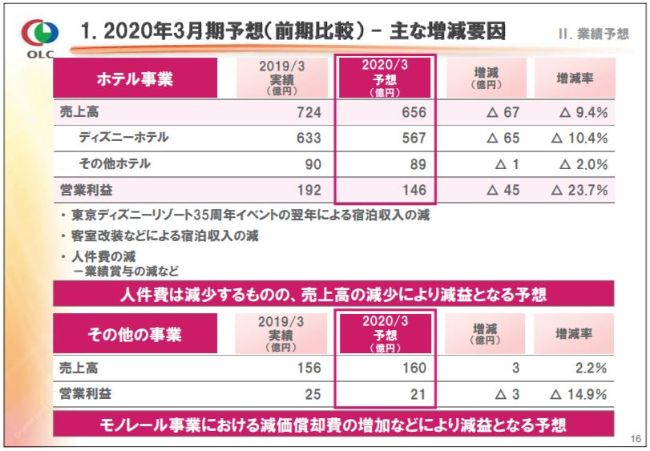

1.2020年3月期予想(前期比較)- 主な増減要因③

16ページをご覧ください。ホテル事業は「東京ディズニーリゾート35周年イベント」の翌年であることに加え、ディズニーホテルで客室改装を予定していることから、減収減益となる見込みです。その他の事業は増収を見込んでいるものの、モノレール事業の減価償却費の増加などにより、減益となる見込みです。

私からの説明は以上となります。ありがとうございます。

新着ログ

「サービス業」のログ