カオナビ、上場後初決算は前期比プラス77.5%の大幅増収 今期も50.3%の増収予想

2019年3月期決算説明会

柳橋仁機氏:それではお時間になりましたので、始めさせていただきます。本日はお忙しい中、足をお運びいただきまして、誠にありがとうございます。

(決算説明会は)当社では初めてのことになるのですが、最初は簡単に事業内容をご説明申し上げます。そのあとに直近の事業トピックス、そして2019年3月期決算のご報告、最後に2020年3月期の業績予想という順番でご説明差し上げたいと思います。

それでは、お手元の資料に沿ってご説明いたします。

ビジョン

まず、簡単に事業内容についてご説明します。当社が抱えているビジョンは、「マネジメントが変わる新たなプラットフォームを。」です。ここで申し上げた「マネジメント」とは、企業の人材マネジメントです。

当社がご提供している「カオナビ」というサービスは、企業の人材マネジメントを支援するツールです。要するに我々は、企業の人材マネジメントを活性化・改善するといったビジョンを持って、提供しているということです。それをクラウドサービスでプラットフォーム化することで、広く普及させていくというビジョンで事業をやらせていただいております。

会社概要

会社概要です。こちらはポイントをご説明します。

設立は2008年5月なので、ちょうど(2019年で)11年経ちましたが、今日ご紹介する事業は2012年から開始しましたので、丸7年経って現在に至るとご理解ください。

そして、主要株主です。創業者である私が筆頭株主ですが、第2位の株主としては株式会社リクルートホールディングスがファンドを通じて20パーセント強持っていらっしゃいます。経営陣の派遣等はございませんが、リクルートグループさまと人材サービス領域でいくつか連携していることがあり、事業提携をさせていただいている関係です。

カオナビとは・・・

お手元の資料の5ページ目が、事業概要です。

カオナビという会社名ですが、サービス名も「カオナビ」となります。

「顔写真が並ぶ、クラウド人材マネジメントシステム」とありますが、クラウドサービスでご契約いただいたお客さまにログインしていただくと、その会社の社員が顔写真で並ぶわけです。

ふだん見ている社員の方々の顔写真が並んでいて、そのうちの誰かをクリックすると、その人の持っている資格やスキル、これまでの評価結果、どのような仕事をやってきたかなど、いわゆるキャリアに関する情報がすぐ参照できます。

要するに、企業の人材マネジメントをする社長・部長・課長などマネジメントが、自分の部下をよりうまく活用して成果をあげるために、やはり部下のことはつぶさにわかったほうが、人材マネジメントも効率化できるだろうと考えました。その際、やはりわかりやすい顔写真があってすぐ(社員の情報に)アクセスできたほうがいいだろうというコンセプトで、作っているサービスです。

これらを通して(なにができるかというと)「カオナビ」に社員のキャリアに関する情報が詰まっていて、抜擢・評価・人材配置などの各シーンでマネジメント層の方に使っていただくようなサービスだとご理解いただきたいと思います。

これを、いわゆる最近の言葉では、サブスクリプションモデルのSaaS型で運用しています。

(「カオナビ」の特徴としては)「人材マネジメント業務に特化」「クラウド人材データベース」……要するに、クラウド上に社員の人材情報が入っています。そして、「社員の顔写真で直感的に操作できる」。このあたりが特徴になっております。

事業内容としてはクラウド人材マネジメント事業一本、サービスもこれ一本で、一商品一事業の会社です。

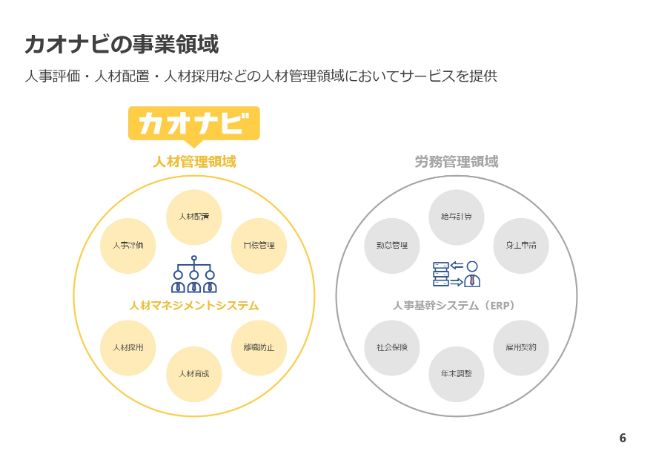

カオナビの事業領域

こちらが事業ドメインです。

「人事領域」や「人材領域」という領域になります。なんとなく、みなさまもお耳にされたことがあると思います。結論から言うと、当社は「人材管理領域」という、このスライドの黄色い枠のところをやっています。おそらく、みなさまの中には、あまりなじみのない方もいらっしゃるかもしれません。

当社が「労務管理領域」と言っている右側のところは、いわゆる給与計算システムや勤怠管理システムのようなものが、古くから成熟したマーケットとして存在していた。ただ、当社が創業した7年前などは、左側の「人材管理領域」のところにあまりはっきりとした主要サービスがなかったので、そこをビジネスチャンスととらえて、我々は人材マネジメントサービスを作りました。

ここに書いてある人材配置・人事評価・人材採用・人材育成、また、最近ではお客さまの中で「離職防止」というテーマがすごく重要になっています。このようなところに使っていただくような人材マネジメントシステムとして提供しております。

カオナビの機能と効果

こちらが「カオナビ」に入っている機能で、下の欄はお客さまに使って感じていただける効果となっています。

10機能とたくさん書いておりますが、ここでお伝えしたいのは、左上にある「人材データベース」です。我々がお客さまに提供する一番コアな機能は、この人材データベース機能です。つまり、人材データベースビジネスという感覚でやっているということです。

先ほども申し上げたとおり、顔写真をクリックすると、その人のスキル・評価結果・得意なこと・苦手なことなどが、すぐに参照でき、人材活用に活かせる。その人材データベース機能が、一番のメインになると思っております。

それ以外には「評価ワークフロー機能」とか、右側に「社員アンケート機能」と書いてありますが、これらはいわゆるオプション機能となっていて、お客さまの必要に応じて使っていただくということです。

評価ワークフローとは、いわゆる人事考課・評価をこの人がやって、次にこの人がやって……というワークフローで流れている業務を「カオナビ」でやり、評価結果も「カオナビ」に蓄積しましょうというものです。

社員アンケートとは、わかりやすく言えば異動希望調査です。社員の声を集めて、その結果も「カオナビ」に蓄積しましょうというオプション機能がいくつかあります。

それらを全部合わせて、「人材マネジメントシステム」や「タレントマネジメントシステム」という言い方をさせていただいております。

繰り返しになりますが、人材データベースが一番のメインにある。それが、「カオナビ」の機能です。

その結果、この下の段に黄色い文字で書いてありますが、業務効率化をしていただくとか、生産性向上を図っていただくとか。あと最近では、先ほども申し上げましたが、やはり人材難で困っているお客さまがすごく多いので、離職防止に使っていただく。

離職防止に使うとはどのようなことかというと、やはり「カオナビ」で社員一人ひとりの得意分野をちゃんと把握できれば、「この人は、このような仕事のほうがいいのではないか?」とか「この人、今の仕事が合っていないよね」ということが議論できるので、適職に就けることができる。

そうすると、本人にもフィット感が沸いて、「(引き続き)この会社で働いてみようかな」というかたちで、なかなか離職しない。そのようなテーマで使っていただくような企業が、ここ1年ですごく増えているなと、実感として持っております。

カオナビの導入事例

8ページが、いくつかのお客さまの中で、実際に当社の「カオナビ」をご利用いただいた結果のお声をいただいているものです。

「人材情報を一元化して効率化できた」とか「人事評価制度の運用が楽になった」とか、あるいは「配置・抜擢が活性化した」。このようないわゆる人材マネジメントのテーマで、いただいているいくつかのお声を挙げさせていただきました。

以上が、事業概要です。

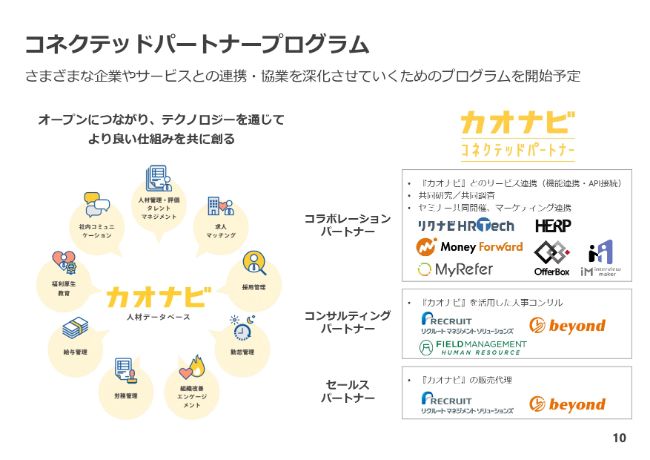

コネクテッドパートナープログラム

事業トピックスとしては、「カオナビコネクテッドパートナープログラム」です。我々はクラウドサービスですが、我々の人材マネジメントシステム以外の領域のクラウドサービスも、世の中にたくさん普及してきているので、そのようなサービスと連携していく。あるいはセールスパートナーやコンサルティングパートナーなどと連携して、当社のビジネスを広げていく取り組みを始めております。

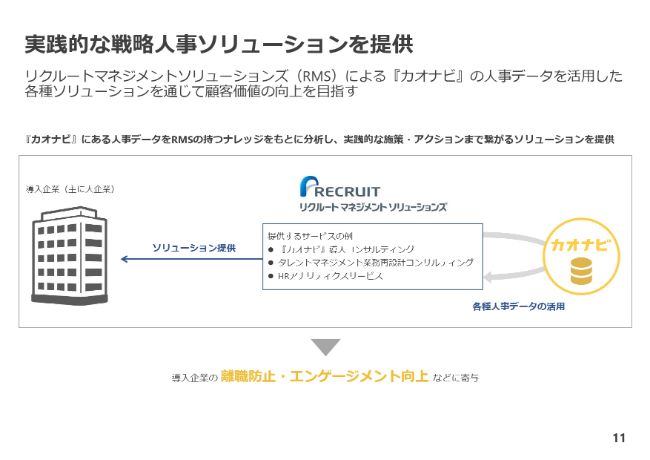

実践的な戦略人事ソリューションを提供

こちらは、株主であるリクルートグループさまの事業会社のリクルートマネジメントソリューションズ(RMS)さまです。RMSさまと、とくに大手企業に向けたソリューションを強化していく提携をさせていただきました。

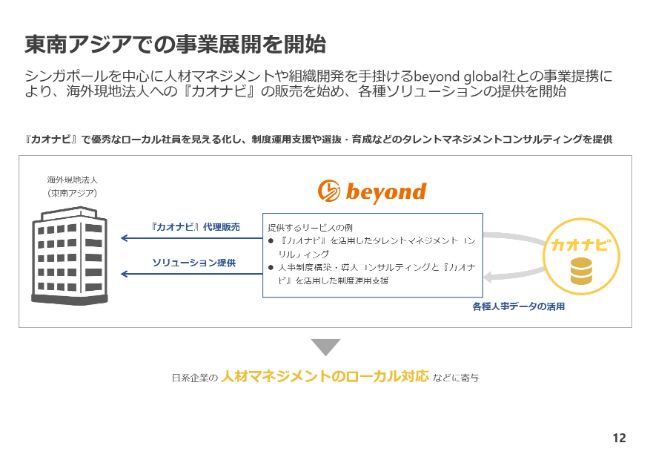

東南アジアでの事業展開を開始

あとはbeyound globalさまとの事業提携になります。これは昨日(2019年5月14日)発表させていただきました。

ここでは主にシンガポールになっておりますが、東南アジアの日本企業の現地法人が対象です。いきなり外国企業に販売するものではなく、シンガポールにある日本企業の現地法人はだいたい200~300人規模の企業が多いのですが、そのようなところに「カオナビ」をご提案させていただこうということになっております。

事業ハイライト①

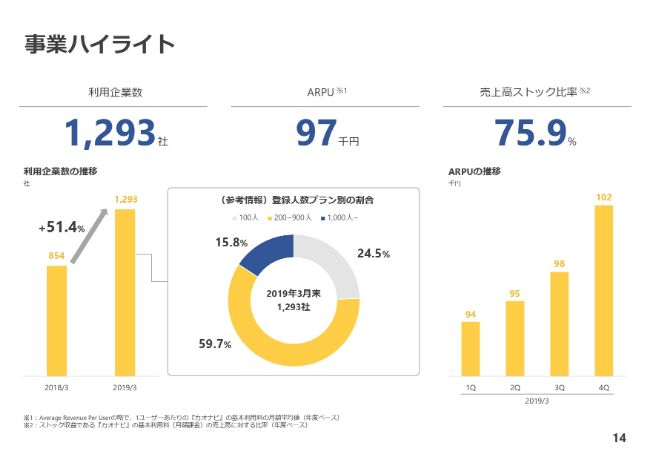

次に、2019年3月期業績を発表させていただきます。

まず、事業ハイライトです。基本的には利用企業さまからサブスクリプションで利用料金をいただくモデルなのですが、今の契約企業のアクティブの数字は、2019年3月末で1,293社になります。そして昨年末(2018年3月)の854社と比べると、51.4パーセントの伸びをしております。

そしてARPUは、月額の顧客単価です。1社あたり、ひと月に9万7,000円の利用金額をいただいているかたちになります。

そして、下の円グラフが、お客さまの登録人数プラン別の割合です。簡単に言うと、お客さまの従業規模とご理解いただいても、ほぼ相違ないと思います。

黄色いところが多いのですが、200〜900人……つまり、数百人規模の企業が59.7パーセントいらっしゃいます。1,000人以上のご利用企業が15.8パーセントになっていて、この割合が、ここ最近増えてきているということです。なので、最初は中堅企業で広がって、(徐々に)いわゆる大企業層に広がりを見せている傾向があります。

そして、一番右側の売上高ストック比率ですね。我々のようなSaaSサービスはストック収入が大事になってくるのですが、そのストック収益の比率が75.9パーセントとなっております。

75.9パーセントの残りの24.1パーセントは、いわゆる初期設定費用等が含まれます。

あと、先ほど少しご説明しましたが、右下の棒グラフはARPUの推移です。先ほど申し上げたとおり、中堅企業から大企業のお客さまに広がりが見えています。その結果、当然単価も上がってくるのですが、それを表しているのが右下のグラフになります。

こちらが、事業ハイライトです。

事業ハイライト②

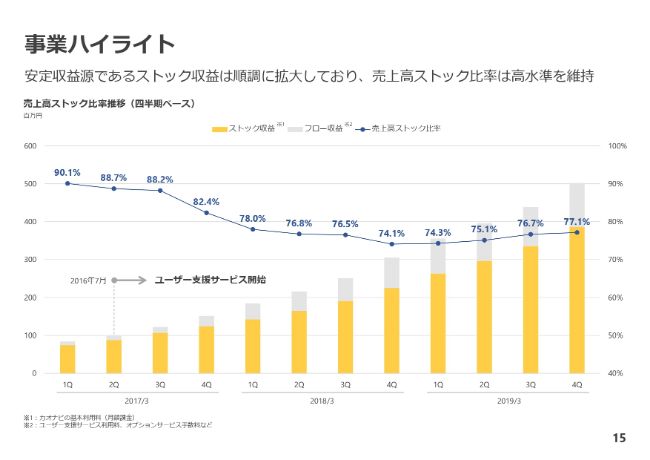

そして15ページが、先ほど申し上げた75.9パーセントの売上高ストック比率です。

これも2019年3月期はじわりじわりと上がってきて、今は77.1パーセントまで上がってきているということですね。

この黄色い部分がストック収益で、グレーの部分がフロー収益です。フロー収益は、先ほど申し上げた初期設定費用などです。このような構成になっていますね。

業績ハイライト:累計期間ベース

これがP/Lです。

2019年3月期のP/Lは、売上高が16億9,000万円で着地しました。そして、売上総利益は11億円です。左隣に前期の数字が書いてありますが、このようなかたちで伸びました。

営業利益がマイナス7,300万円、経常利益がマイナス9,200万円、当期純利益がマイナス9,600万円ということで、赤字になっておりますが、当初予定していた赤字額よりは圧縮して着地できました。

業績ハイライト:四半期ベース

17ページが、四半期ベースです。

前のスライドの通期では赤字というかたちで着地しましたが、四半期ベースで見ていくと、わずかな額ですが、第4四半期では黒字が出ております。

我々のビジネスは、基本的にはトップラインを積み上げていくプラットフォーム型のビジネスですので、粗利率が高まっていくモデルです。そして、最終的にどこかで損益分岐点を超えて、あとは販管費を自らコントロールすれば、利益が創出できる。うまくいけば、そのようなモデルになるはずなんですね。その兆しが見えてきているのかなと考えています。

黒字の創出力は、手応えとしても、四半期ベースでは出てきていると見ていただけたらと思います。

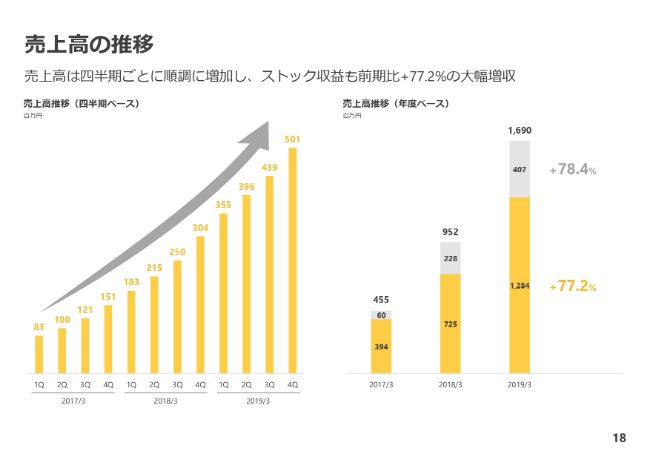

売上高の推移

18ページ目は、四半期ごとの売上高の推移です。

先ほど前期の決算を申し上げましたが、これはその前々期、2017年3月期から見た四半期ベースのグラフですね。順調に、右肩上がりで伸びていることがご覧いただけるかと思います。

感覚的には、やはり働き方改革とか(が影響していると考えています)。あと、当社は「HR Tech業界」と言われますが、「働き方改革というテーマが社会的に普及して、それを解決する手段がHR Techなのではないか? そのHR Techのサービスとして、『カオナビ』というものがあるんだ」というような認知がこの1〜2年で進んできているので、売上高や利用企業数も、この数年でぐっと伸びてきている実感があります。

そして、18ページにあるのは、売上高の年度ベースの推移および内訳ですね。黄色いところが、先ほど申し上げたストック収益、グレーのところがフロー収益です。

2期前(2017年3月期)が4億5,000万円で前期(2018年3月期)が9億5,200万なので、だいたいここで100パーセントぐらい成長しています。9億5,200万円から(2019年3月期で)16億円なので、だいたい70数パーセントの成長になっているということです。

売上総利益・営業利益の推移

そして19ページ目が、売上総利益と営業利益の推移です。

そして、まず売上総利益ですが、2019年3月期の直近の4四半期をご覧いただくと、粗利率が順調に上がってきていることがおわかりいただけると思います。

ただ、2018年3月期のところに粗利の谷ができているのがわかると思います。2018年3月期が、先ほど申し上げたとおり、要するに世の中の(働き方改革というテーマが普及したことで、「カオナビ」の)ニーズがぐっと高まったという感覚が、ここから始まった感じです。

当社としましては、このニーズに当然お応えしたいので、人員を一気に倍に増やしたり、あるいはオフィスを移転したりということで、かなりコストがかかった時期がこの2018年3月期でした。

従いまして、ほかの企業もそうなのですが、当社のようなSaaSサービスは、営業・サポート・開発・マーケティングなど、当然必要なファンクションがあります。その必要なファンクションを2018年3月期にバッと一気に揃えて作ったので、人もオフィスも増えて固定費がかなりかかってしまったというところで、粗利率が崩れています。

2019年3月期に関しては、オフィスもそのままですし、だんだん粗利率は改善してきているということです。直近の第4四半期で71.5パーセントまで改善してきて、まだまだこれからも上がっていく傾向が見られると思っています。それが、売上総利益ですね。

そして、この売上総利益が上がっていく中で、営業利益をどう捻出していくかという話です。19ページにあるとおり、営業利益に関してはずっと赤字基調できていたのですが、最後の第4四半期……今年(2019年)の1〜3月ですね。先ほども申し上げましたが、黒字の創出ができた。ですので、「SaaSビジネスとしての利益創出力は、ついてきたのかな」という実感を持っています。

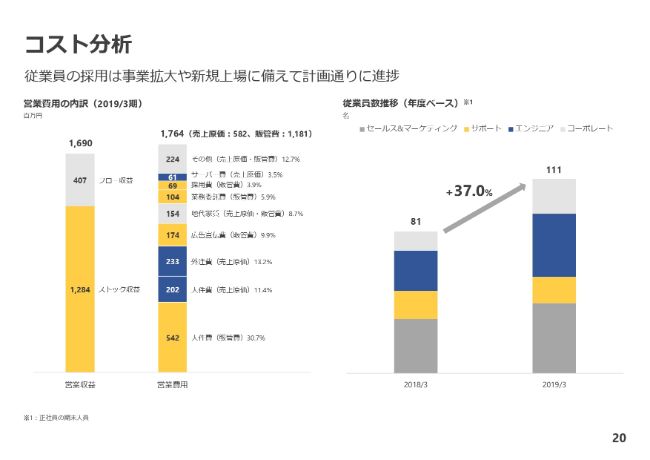

コスト分析

20ページが、コスト構造です。

2019年3月期の営業費用の内訳と書いてあります。収益とコストを並べて書いていますが、先ほど申し上げたとおり、収益にはストック収益とフロー収益があります。

コストのところでお話ししたいことは、基本的なトータルの主要コストは、人件費と開発費。「外注費」と書いてあるものは、開発費です。開発費は概念的に2つに分かれていて、当社の正社員でやっている開発は売上原価の人件費(労務費)に入ります。そして、外部の開発会社にお願いしているところは外注費になります。それを合わせて開発費としています。

あとは、広告宣伝費です。このあたりが主要コストになってきます。このあたりをきちんとコントロールすることが、利益の創出につながってきます。この3つのコストをしっかりコントロールしていくことが、当社のビジネスの肝要なところと思っております。

そして、人件費に直接関与する従業員数の推移です。2019年3月期の81人から(2019年3月期は)111人。さらに、ここには書いていませんが、もう2期遡った2017年3月期はもっと人数が少なく、ここで人が増えました。先ほども申し上げたとおり、一気に体制を作ったというところで、一時的に粗利などに影響が出てきたということになります。

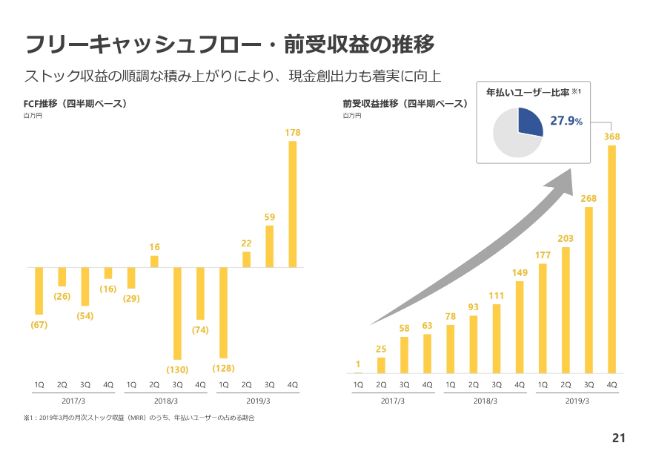

フリーキャッシュフロー・前受収益の推移

こちらは、フリーキャッシュフローです。

「フリーキャッシュフロー・前受収益」と書いていますが、基本的には「キャッシュフローは、問題ございません」という結論です。

当社のサービスに限らず、一般的なSaaSサービスの企業は、だいたい契約したら1年分の料金をまとめて先にいただくというモデルです。毎月お支払いいただくのではなく1年分を先にいただくというモデルなので、前受収益が立ちます。よほどのことをしない限り、キャッシュフローが崩れることはあまりないので、潤沢に回っています。

従って、当社のフリーキャッシュフローも、2019年3月期(第4四半期)は1億7,800万円です。前受収益も上がってきているので、キャッシュフローは問題ないところです。

右上の円グラフは年払いユーザー比率です。先ほど「1年分の料金をまとめて先に払っていただきます」と申し上げたのですが、実はちょうど1年前ぐらいの新しいお客さまから、その形態に切り替えたのです。

それより前のお客さまには、まだ月払いの方々がいらっしゃいます。今の当社の収益のもらい方としては、年払いのお客さまと月払いのお客さまが混在している状態ですね。その割合が、そこに書いてあります。

そして当然、既存のお客さまにも「『請求書で1回ごとに支払います』というのは面倒くさいから、年払いでやりたい」という方々が圧倒的に多いです。これから既存のお客さまが年払いに切り替わっていくので、この前受収益は、積み上がってくると思います。

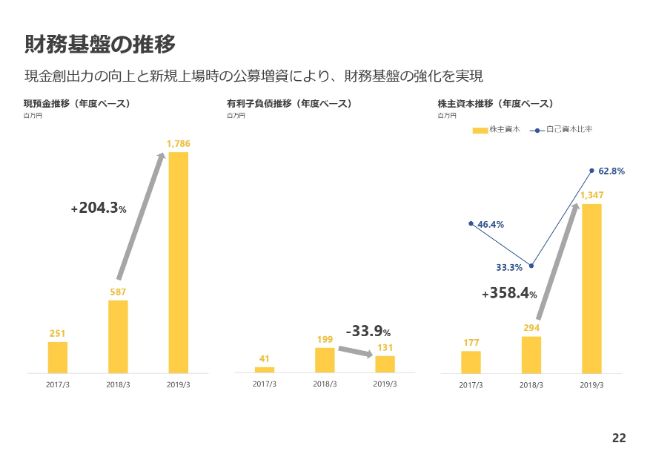

財務基盤の推移

22ページは財務基盤の推移です。ここは正直、あまり特筆すべきことがないです。(2019年)3月15日に上場して株主資本が増強された結果という数字です。

2020年3月期の業績予想

そして、みなさまが一番注目されていると思うのですが、最後の10分くらいで、2020年3月期の業績見通しをお話ししたいと思います。

24ページが、昨日(2019年5月14日)開示させていただいた2020年3月期の業績予想です。まず、売上高は25億4,000万円で、前期比プラス50.3パーセント。売上総利益は18億円で、前期比プラス62.5パーセントです。後ほど詳しくご説明しますが、営業利益と営業利益以下の各段階利益は、このたびは非開示とさせていただきました。

この数字の中で我々が重要視しているものは、まず売上高です。要するに、当社のタレントマネジメントシステムと言われているマーケットでは、今は当社がNo.1のシェアとなっていますが、まだ黎明期で、これから圧倒的に広がるマーケットです。

マーケットがこれから一気に広がっていく中で、面を取る、シェアをちゃんと確保するということが一番大事なので、最重要視しているものはトップラインの伸びです。トップラインの伸びを、少なくともマーケットの伸び以上に、ちゃんと高い水準で増やさなければいけない。

マーケットの伸びが約35パーセントと、調査資料(「成長可能性に関する説明資料」の25ページ)では言っています。ですので、少なくともそれよりも高い伸びを示さないといけないと考えています。そのため、まず50パーセント以上のトップラインの伸びを重視しています。

それと、先ほどもたびたび申し上げましたが、構造的に売上総利益が上がっていかないと、このSaaSモデルとしては失敗のモデルになってしまう。故に売上総利益が上がっていき、利益の創出力がついてくるところを重視しています。売上総利益で18億円。ここをちゃんと意識し、重要視しています。

そして、営業利益以下を今回非開示とさせていただいたのは、先ほど申し上げたとおり、マーケットがまだまだ広がっていく中で一番読みきれないのが、やはり競合企業の動きです。

マーケットが伸びているのはわかるのですが、競合企業もある程度(動きが)激しくなってくると予想しています。「広告費や開発費を、どこでどれだけ使うべきか?」というところが、正直まだ見極められていない。要するに、チャンスがあれば攻めていくべきですが、「どこまで使えば、どれだけ戦えるのか?」ということが、正直まだ見えてないところがありまして、営業利益以下は非開示とさせていただきました。

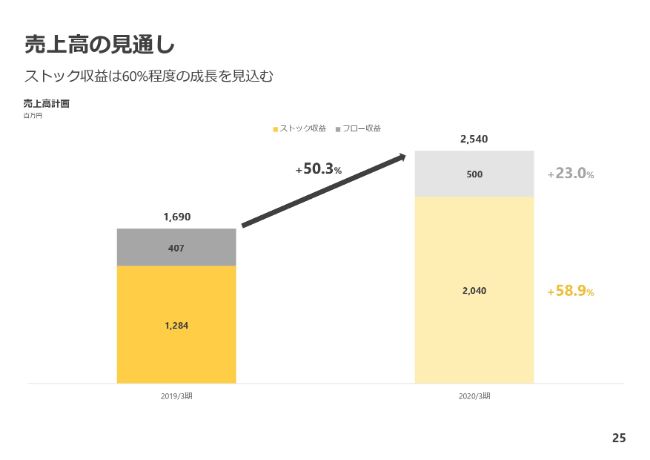

売上高の見通し

そして、25ページが売上高の見通しです。

前期(2019年3月期)の16億9,000万円という売上高を(2020年3月期には)25億4,000万円(と見通しており)、そのストック収益・フロー収益の内訳はこのような感じになります。ここでも当然、ストック収益の積み上げを重要視しており、だいたい58.9パーセントの増加を見込んでいます。

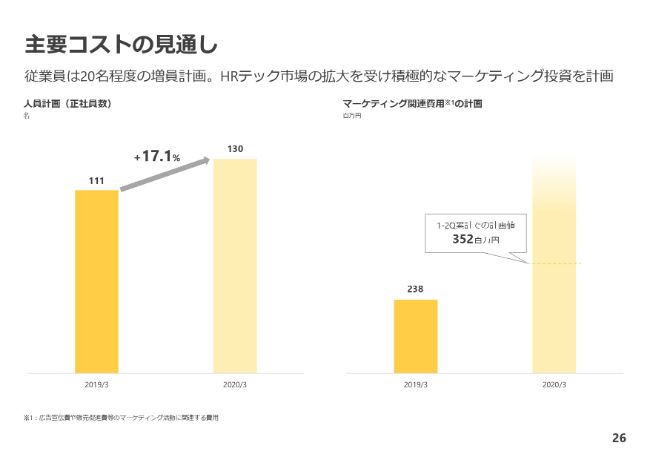

主要コストの見通し

これが、主要コストの見通しです。先ほどの営業利益以下を非開示とさせていただいた理由と重なります。

まず、営業利益の非開示のところで読みきれないものが、マーケティング費だと思っています。

それほど人件費がこれから大きく増えることはないのですが、(2019年3月期の)111人から(2020年3月期は)130人くらいの従業員になる。これは正社員ですね。

事業規模が拡大しているのですが、売上高の伸びに対して人件費の伸びが抑えられるので、売上高に対する人件費の比率は当然下がってくるかたちで、人件費がなだらかになっていくと考えています。

次に右側のマーケティング関連費用です。前期では2億3,800万円なのですが、これを「今期に、どこまでどう使うか?」というところを、今はまだはっきりと数字で表せていません。

第1四半期と第2四半期、つまり上半期ですね。上半期では各種マーケティング施策……主にテレビCM等が含まれているのですが、計画値としては3億5,200万円程度の投下を予定しています。その効果を見て、「さらに投下するのか、それ以上投下しないのか」を、期中に判断させていただきたいと思っています。

当然ながらここでは、先ほど申し上げたとおり、売上高のトップラインの伸びが絶対に必要です。このマーケティング費用がトップラインの伸長に貢献することを、きちんとみなさまにお示しできる状態であれば、マーケティング費用を戦略的に判断して使っていく可能性があるということです。その判断を、期中に行うことになると思いますので、今回の開示では、営業利益以下は非開示とさせていただきました。

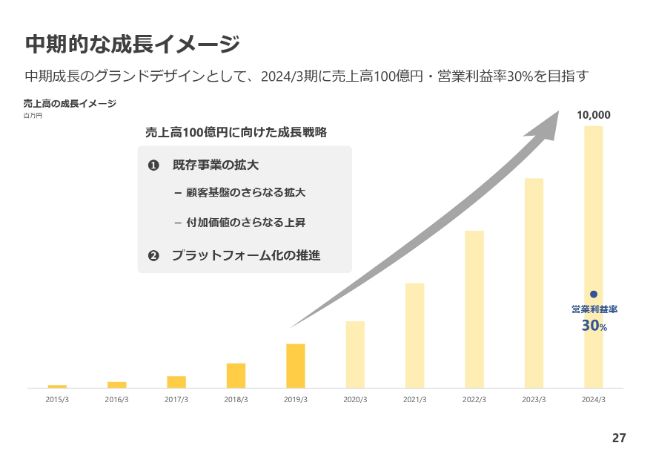

中期的な成長イメージ

これが最後のページになりますが、中期的な成長イメージです。

やはり、我々の会社やマーケットを考えるという意味では、「すごく黎明期なマーケットだし、黎明期な会社だな」という実感を持っています。

そうは言ってもストックビジネスなので、先にお客さまを獲得したほうが、スイッチングコストが発生する後から入ってくる競合企業に対して有利になりますので、「先に面を取ったほうが勝ち、というビジネス」だと、我々は理解していますね。

今、資料には記載がないので、口頭だけで申し上げます。我々はタレントマネジメントシステムというジャンルの製品をお客さまに提供していますが、企業のタレントマネジメントシステム導入率は、まだ15パーセントくらいなんです。

従って、世の中の85パーセントの企業は、タレントマネジメントシステムをぜんぜん使っていないんです。競合の製品も使っていないわけです。マーケットの伸び率はだいたい35パーセントだと言われています。まだ普及率は小さいのですが、急速に伸びているマーケットと言えるかと思います。

営業活動をしている中で、新規でお客さまに提案する際には、当然コンペでぶつかる競合もいらっしゃいます。

一方で、すでにお客さま側に他社製品のタレントマネジメントシステムが入っていて、それをリプレイスして「カオナビ」を提案する割合は、測ってはいないのですが、おそらく1パーセントか2パーセントくらいですね。

つまり、リプレイス営業がほぼないマーケットなんです。単純に一番先に提案・導入した会社が(お客さまを)取ったという感じなんですね。そうすると、後発の企業にはリプレイスコストがかかります。

7年間事業を行ってきていますが、「先にお客さまを獲得した、早い者勝ちのマーケット」という特性はまったく変わってないというか、むしろその色味を強めていると感じています。ですので、まだまだ走りきりたい。要するに、アクセルを踏んでいきたいと思っています。

ちょっと話が流れましたが、いろいろな機関投資家の方から「そうは言っても、どのようにして完成するモデルなの?」というご質問を受けるので、最後にこのスライドを用意しました。

(売上高は)今(2019年3月期)の決算が16億円で、来期(2020年3月期)が25億円。5年以内には、現在のビジネスで100億円の規模、そして営業利益率は最低でも30パーセントを目指しています。厳しい投資家さまからは、「40パーセント出さなきゃダメだよ」と言われることもたまにあるのですが(笑)。最低でも、30パーセントの営業利益率を創出できるように向かっていこうと考えています。もちろん、ここで終わりだとは思っていないです。少なくとも、マイルストーンとして、まずはこのようなモデルを作ることに向かっていきます。

27ページは、計画数値でもコミットメントの数字でもなく、成長イメージを描いています。「だいたいこのようにして仕上げていくつもりです」ということで、ここにお出ししました。

以下は補足資料となりますので、質疑応答の中で、必要に応じてお話ししたいと思います。私からのご説明は以上となります。どうもありがとうございました。

新着ログ

「情報・通信業」のログ