SCSK、3Q累計営業収益が前年同期比22.9%増で過去最高 通期業績予想を上方修正

2019年3月期第3四半期決算説明会

福永哲弥氏:福永でございます。本日はお忙しい中、当社の2019年3月期第3四半期の決算説明カンファレンスコールにご参加いただき、誠にありがとうございます。それではさっそくですが、弊社の連結業績について説明させていただきます。

本日の説明内容ですが、まずはじめに、連結業績に関する総括的な説明をさせていただきたいと思います。次に通例の資料となりますが、要約連結PL以下、目次のとおりに、第3四半期連結業績について順次説明させていただきます。

その上で、本日(2019年1月31日)対外公表いたしました、通期連結業績予想の修正についてご説明したいと思います。また本日、当社の経営戦略関連にて、子会社2社に対する公開買付け実施および完全子会社化、ならびに来年度の組織改編について対外公表していますので、これらについてもご説明します。

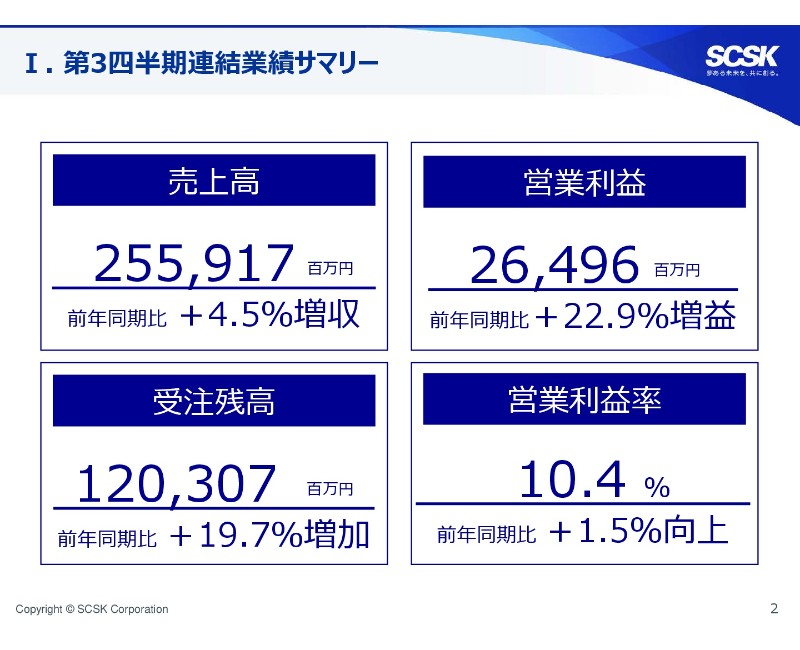

Ⅰ.第3四半期連結業績サマリー

それでは、2ページの第3四半期連結業績サマリーをご覧いただきたいと思います。まずは当期の総括的な説明になりますが、当期業績はご覧のとおり、売上高では前年同期比で4.5パーセントの増収です。

営業利益では前年同期比で22.9パーセントの増益となり、第3四半期累計期間としては、過去最高となる営業収益を計上しています。

これは一言で申し上げて、堅調な事業環境によるところが大きいわけですが、昨年(2018年3月期)第4四半期以降、とくに今年度に入ってから好調さが増している製造業・流通業向けビジネスが期初想定を上回り、10パーセント前後の増収基調が続いています。

また、出遅れ感のありました金融業ビジネスにつきましても、一部大型案件の立ち上がりもあり、上半期決算発表時にご説明した堅調な事業環境・事業動向が、第3四半期においても総じてそのまま継続しているという状況であります。

顧客のIT投資需要は引き続き増加基調にあります。全業種を通じて、AIやIoTといった新技術の活用も含めて、競争力強化のための戦略的投資需要が引き続きございました。

また、省力化・省人化を主眼とする各種システムの高機能化、さらには、一部レガシーシステムのオープン化目的等で、各種業務システムの更新投資需要が増加しています。これらの顧客のIT投資需要を、サービス提供型ビジネスも含めてしっかりと取り込み、2,559億1,700万円の売上高を計上しています。

なお、昨年(2018年3月期)第3四半期に事業譲渡を行ったクオカード事業の反動減の影響を除くと、当期業績は実質的に前年同期比で5.8パーセントの増収となっていますことをご確認いただければと思います。

営業利益につきましては、増収による増益効果はもとより、各種業務品質向上、効率化施策による生産性の向上や不採算案件の低下、さらに、今年度は新規事業開発関連の費用負担増が低減傾向にあることから、前年同期比で堅調な増益となりました。

また、収益性も引き続き向上しています。社内の開発フレームワークの高度化や、業務委託の効率的利用による生産性・収益性向上はもとより、潤沢なディールフロー、堅調な受注環境のもとでの高稼働状況。さらには、サービス提供型ビジネスの想定線に沿った立ち上がりもあり、上半期同様に営業利益率は前年同期比で1.5パーセント改善しています。

足元の事業動向も堅調さを維持していまして、当社事業全体の受注残高は(スライドを)ご覧のとおり、前年同期比で19.7パーセント増となっています。

なお本日(2019年1月31日)、通期連結業績予想の上方修正を発表しています。当該上方修正については後ほどご説明いたします。

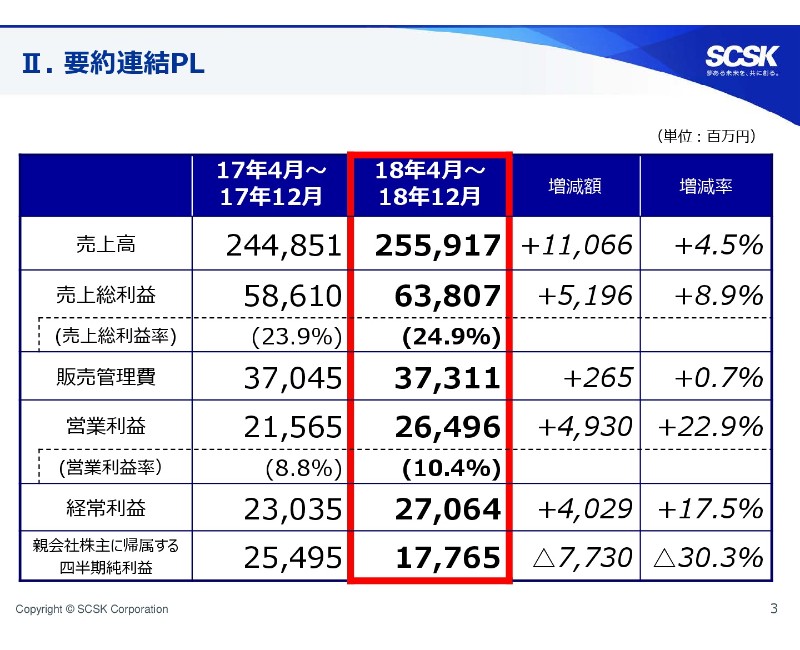

Ⅱ.要約連結PL

続きまして、3ページの要約連結PLをご覧いただきたいと思います。営業利益段階までの収益項目につきましては、ただいまご説明いたしましたので、ここでは純利益についてご説明申し上げます。

純利益につきましては、前年同期比で30.3パーセントの減益となっています。これは、昨年度にプリペイドカード事業であるクオカード事業を譲渡したことの反動減によるものです。昨年度の利益計上に対して、クオカード事業の純利益8億円、ならびに同事業譲渡による特別利益107億円の合計である115億円の反動減影響がありました。

ご参考までに、このクオカード事業譲渡関連の収益反動減影響を除きますと、実質25パーセント超の純利益増となっています。以上、連結ベースのPL業績につきまして、その概要をご説明いたしました。

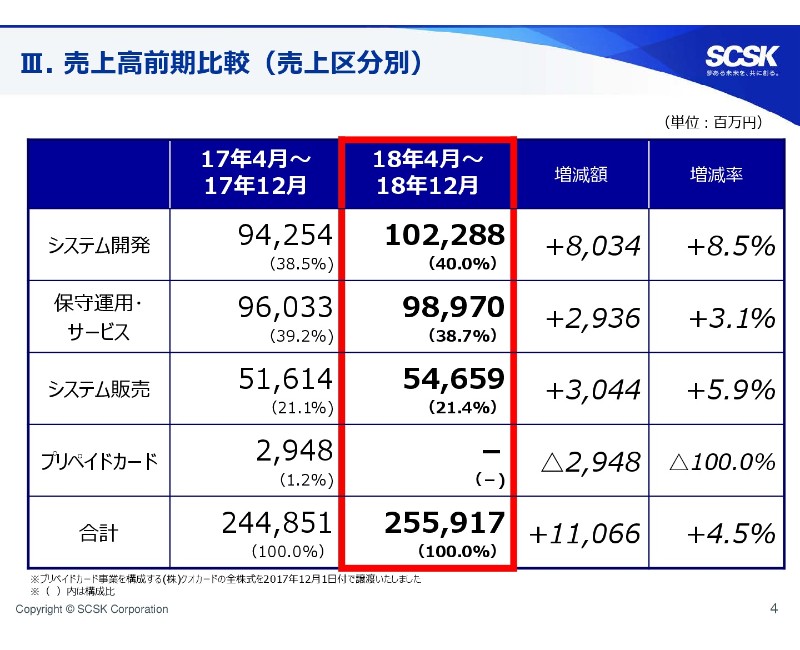

Ⅲ.売上高前期比較(売上区分別)

続きまして、ここからはPL業績の詳細について、通例の資料に沿ってご説明させていただきます。まず、売上区分別の売上高は、4ページをご覧いただければと思います。

システム開発事業の売上高につきましては、一部金融機関向け大型案件完了に伴う反動減影響がありましたが、製造業・流通業顧客向けシステム開発需要が堅調に推移いたしまして、前年同期比で8.5パーセントの増加となっています。

保守運用・サービスにつきましては、昨年度以来、一部大型BPO案件の契約縮小の影響が大きいものの、前年同期比で3.1パーセント増となりました。これは昨年度と変わらず、オムニチャネル化に向けたEC・CRM強化関連の流通業顧客向け各種ITサービス需要が総じて堅調でありまして、サービス提供型ビジネス・クラウドサービス関連の売上高を含みます、各種保守運用・サービスが堅調に推移したためであります。

システム販売につきましては、一部通信業顧客向けの各種ネットワークIT機器販売案件、および、流通業顧客向け大型開発案件に付随するハード販売や、自動車他の製造業向け各種ITプロダクト販売等が堅調でありまして、前年同期比で5.9パーセント増となりました。

なお、プリペイドカードにつきましては、2017年12月1日付で株式会社クオカードの全株式を譲渡していますので、今期業績への反映はございません。

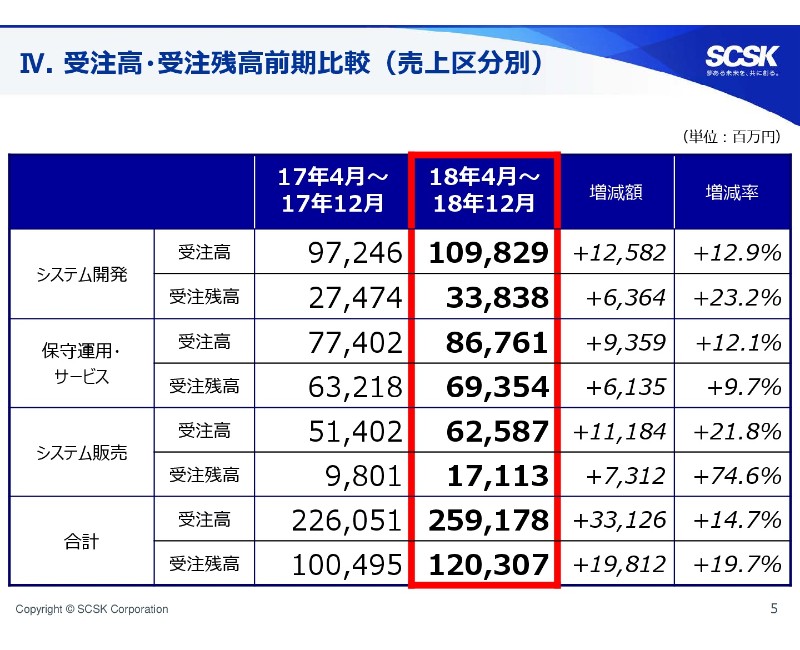

Ⅳ.受注高・受注残高前期比較(売上区分別)

続いて、売上区分別の受注動向についてご説明いたします。5ページをご覧ください。(全売上区分合計の)受注高・受注残高につきまして、受注高が前年同期比で14.7パーセント増、受注残高が前年同期比で19.7パーセント増となっています。システム開発、保守運用・サービス、システム販売のすべての売上区分において、前年同期比で堅調な増加となりました。

システム開発につきましては、とくに受注高におきまして、製造業・流通業向け受注が当社の想定線を上回って増加しました。金融業向けにおきましても、開発プロジェクト完了に伴う大型案件の反動減や、新規案件の立ち上げの遅れ等がございましたが、全社としては、受注高・受注残高ともに前年同期比で2桁増となっています。

とくに製造業の顧客におきましては、先ほどから申し上げていますとおり、戦略的IT投資需要が全般的に堅調であったことに加え、ERP・生産管理・CRM等の業務オペレーションにかかるシステム更新投資需要が堅調に推移しています。

保守運用・サービスにつきましては、オムニチャネル化に向けたEC・CRM領域でのアウトソーシング案件が上半期に引き続き増加していることや、サービス提供型ビジネスの拡大等を背景に、従来型のBPOサービスにおける一部製造業向け大型案件の規模縮小による影響はあるものの、受注高・受注残高ともに、前年同期比相応の増加となっています。

システム販売につきましては、一部通信業顧客向けネットワークプロダクト販売関連が増加しました。加えて、自動車他の製造業向け各種ITプロダクト需要、さらには学術系向けハイパフォーマンスコンピューティング需要等が積み上がってきていまして、受注高・受注残高ともに前年同期比増となっています。

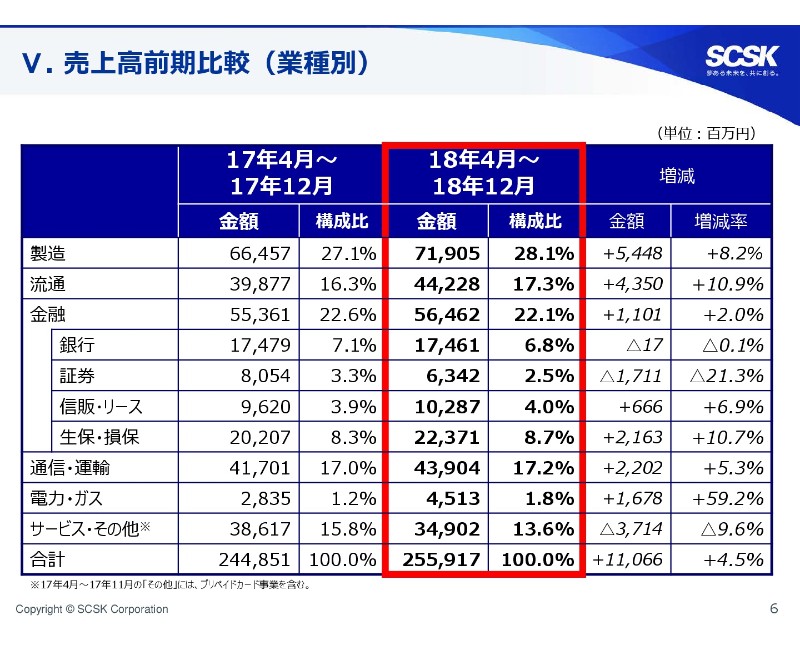

Ⅴ.売上高前期比較(業種別)

次に、6ページの業種別売上高につきまして、業種別動向を説明させていただきます。

まずはじめに製造業向けですが、BPOサービスにおける一部大型案件の案件規模縮小の影響があるものの、自動車メーカー向けにおきまして、従来型の車載組込ソフトウェア開発を含むシステム開発需要、および製品検証サービス需要が増加したことに加えて、電子部品メーカーや建設業顧客向けの各種業務システムの更新重要増等もございまして、前年同期比で8.2パーセントの増加となりました。

流通業向けにつきましては、デジタルマーケティング強化、オムニチャネル化に向けたEC・CRM領域での開発案件やアウトソーシング案件に加えて、親会社向け案件等が引き続き増加基調にあり、前年同期比で10.9パーセント増となっています。

金融業向けにつきましては、昨年度、銀行業および証券業顧客向け大型案件が完了したことに伴う反動減影響が大きいものの、保険業顧客向けにおいて、昨年度末より予定の大型案件が一部立ち上がりを見せました。また、既存開発案件の規模拡大等もございまして、前年同期比で2.0パーセント増となっています。

通信・運輸業向けにつきましては、一部通信業顧客向け各種ネットワークプロダクト販売の増加に加えて、運輸業顧客向け開発案件およびシステム販売案件等が堅調に推移したことにより、前年同期比で5.3パーセント増となりました。

電力・ガス業向けにつきましては、セクター内の主要企業向けに、震災以来低調であった設備更新関連のシステム開発需要等が検討に推移いたしまして、前年同期比で59.2パーセント増となっています。

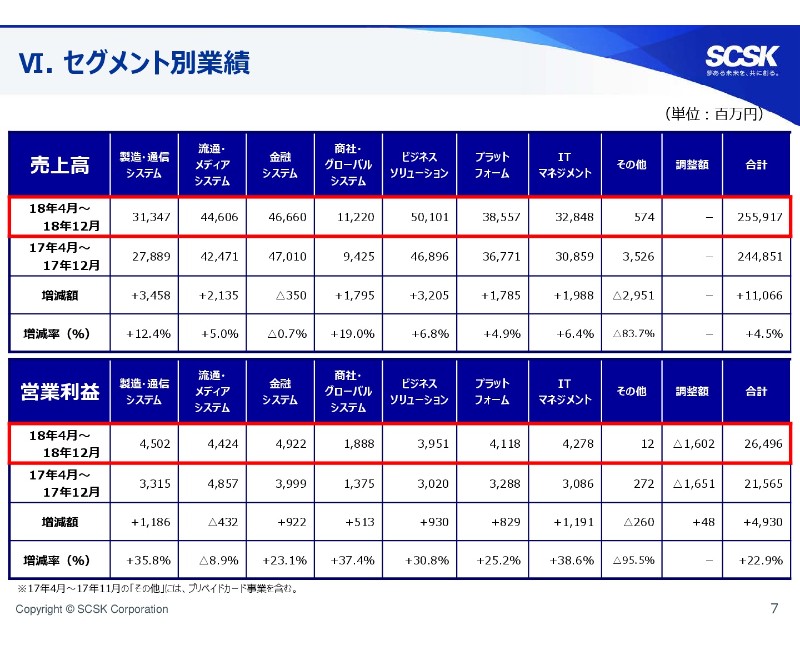

Ⅵ.セグメント別業績

以上、ご説明申し上げました業績につきまして、当社の組織区分、事業部門ごとに見たのが、次の7ページの表になります。

はじめに製造・通信(システム)セグメントですが、自動車メーカー向け案件は引き続き堅調であり、また電子部品(メーカー)や機械業向け、建設業向け案件等も堅調です。加えて、本セグメントに含まれています、電力・ガス事業所向け案件も増加傾向にあることから、増収増益となっています。

流通・メディア(システム)セグメントにおきましては、コンシューマービジネスを手がける各業種向け案件が堅調です。また、業種別売上高では通信業に区分している一部メディア向けシステム販売が増加して増収となりました。しかし、各種事業投資費用の増加、ならびにシステム販売案件の採算性低下等の影響により、減益となっています。

金融(システム)セグメントにおきましては、大型案件完了に伴う反動減影響が大きく、減収となりましたが、一部新規案件の立ち上がり、ならびに、前年同期には一時的に相当額の事業投資費用が計上されたこともあり、前年同期比で見ますと増益となっています。

商社・グローバル(システム)セグメントは、親会社向け案件や海外連結子会社の業績が堅調であり、増収増益となりました。

ビジネスソリューションにつきましては、SAPや当社ERPパッケージ「ProActive(プロアクティブ)」を中心に、ERP関連の各種システム更新投資需要が上半期に引き続き堅調であることや、サービス提供型ビジネス、各種アウトソーシングサービスビジネスが顕著であることから、増収増益となりました。

プラットフォームソリューションにつきましては、製造業向けITプロダクト販売が増加したこと等により、増収増益となっています。

最後にITマネジメントですが、上半期と同様に、各種基盤システム構築サービス、クラウド型ITサービスへの需要が堅調であり、増収増益となっています。

以上、セグメント別業績についてご説明申し上げました。

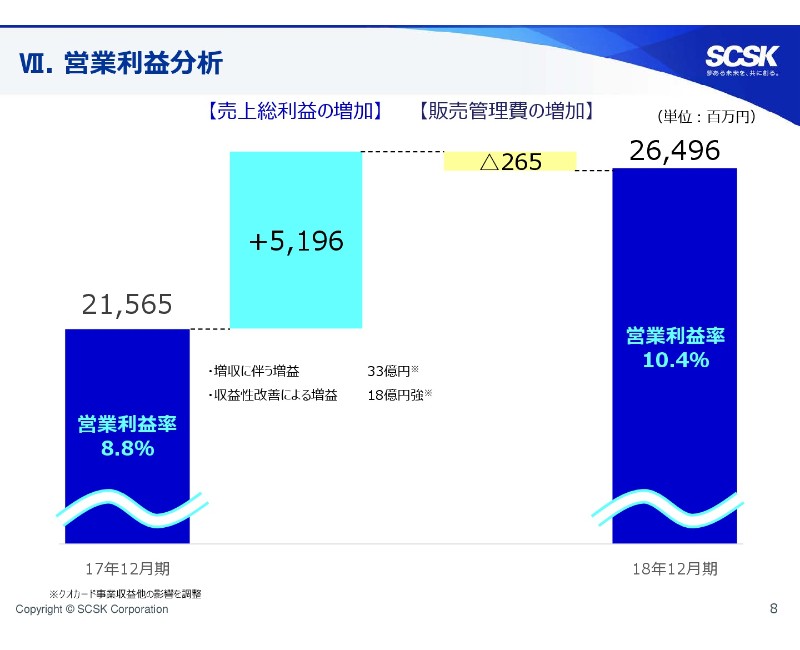

Ⅶ.営業利益分析

ここまで、売上高を中心に、第3四半期業績について説明させていただきましたが、8ページから、営業利益の増減要因について説明させていただきます。

冒頭でお話ししたとおり、当期の営業増益の主たる要因は、堅調な需要動向に基づく増収、および生産性向上を含む収益性の向上によるものでありますが、ここでは営業増減益にかかる個別要因についてご説明したいと思います。

増益につながる個別要因ですが、不採算案件についてご説明申し上げます。前年同期は約8億円の赤字を計上していましたが、今期の不採算案件赤字の計上額は約6億円でありました。

赤字額が前年同期比で約2億円減少しています。加えて、当第4四半期からの一部予定案件収益の前倒しもあり、合計で数億円の営業増益要因となっています。

次に、減益要因についてです。すでに上半期にご説明した内容と同様になりますが、昨年度(2018年3月期)期末決算発表時にご説明いたしました、賞与計算期間変更等による、昨年度第4四半期からの費用の期ズレの影響、また今年度に予算上想定いたします車載(システム)他の事業投資関連の費用増、そして前年同期の連結業績に計上されておりましたクオカード事業が当期には存在しないこと等から、10億円弱の減益要因がございました。

以上の営業利益にかかる個別増減要因をネットいたしますと、前年同期比で若干の減益要因となります。したがいまして、営業増益額49億円にこれらの個別要因を加味いたしますと、実態としては、ほぼ売上総利益増額に相当する50億円強の営業増益が、増収ならびに事業全般の収益性向上の結果であるとご理解いただければと思います。

なお、売上総利益増益額約51億円の内訳といたしましては、約33億円が増収によるもの、約18億円が収益性向上によるものと考えています。

営業利益率につきましては、冒頭で申し上げましたが、ただいまご説明した個別の増減益要因の影響、ならびに各種施策による収益性の向上等により、昨年度の8.8パーセントに対して、今年度は10.4パーセントと、約1.5ポイント向上しています。

今後も引き続き、生産性・収益性の向上を追求してまいります。以上、営業利益の増減についての補足説明をさせていただきました。ここまで、連結PL業績についての説明となります。

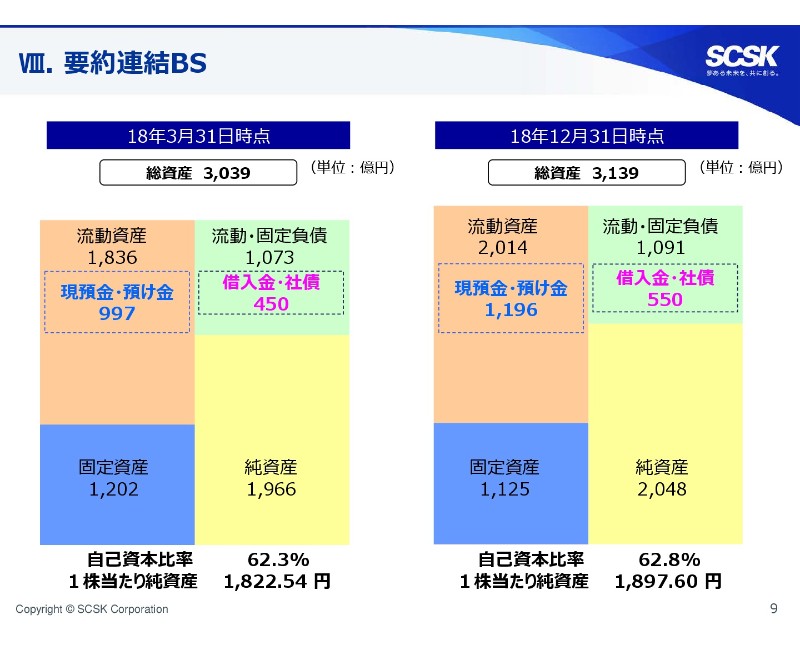

Ⅷ.要約連結BS

次に、9ページをご覧いただきたいと思います。連結BSについて説明させていただきます。

連結BSについてですが、上半期時にも申し上げましたとおり、(2018年)9月に満期5年の普通社債を100億円、新たに発行いたしました。また、営業キャッシュフローも順調に増加し、これらの結果として現預金・預け金が増加しています。自己資本比率につきましては、昨年度末からほぼ横ばいの62.8パーセントとなっています。

今後も収益・営業キャッシュフローの拡大をもとに、基本戦略に沿った各種事業投資を積極的に行い、バランスシート・財務基盤の強化、株主資本のさらなる充実を着実に進めます。また、株主のみなさまに対しての配当を中心とした利益還元に資金を配分してまいりたいと考えています。

Ⅸ.通期連結業績予想の修正

次に、通期連結業績予想の上方修正について説明させていただきます。10ページをご覧いただければと思います。

第4四半期の事業環境といたしましては、顧客自身の需要強化・拡大のための戦略投資はもとより、人手不足、その対応としての働き方改革に端を発した、効率化・省人化・省力化のためのシステム投資、さらには、顧客企業の堅調な業況を背景に、各種業務システムにかかる更新投資需要といったIT投資需要が、足元においても堅調であります。第4四半期におけるITサービス事業は全業種を通じて、これまでのトレンド線に沿って推移すると判断しています。

貿易摩擦の激化リスクや、米国・中国他の景気後退リスク等の懸念は継続して存在するものの、足元においては特段ネガティブな事象はなく、受注残も(2018年)12月末時点で相応に積み上がっており、製造業や流通業を中心とする一部業種顧客向けITサービス事業は、期初想定を超える収益を計上するものと想定しています。

このトレンドをベースに、2018年1月27日に公表いたしました今年度(2019年3月期)通期連結業績予想を修正したいと思います。期初予想から、売上高を80億円増の3,530億円、営業利益を20億円増の390億円、経常利益を15億円増の390億円、当期純利益を15億円増の265億円といたしました。

以上、通期連結業績予想についてご説明申し上げました。

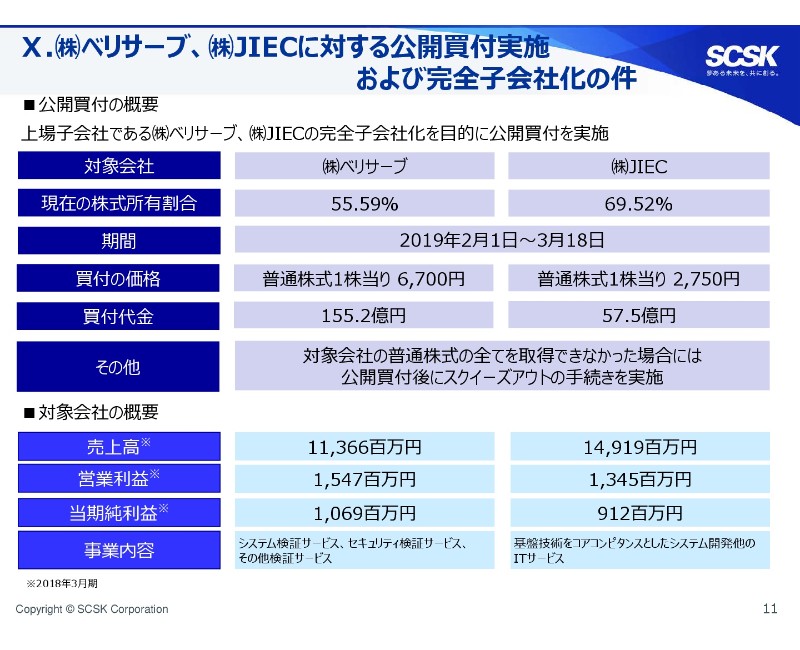

Ⅹ.(株)ベリサーブ、(株)JIECに対する公開買付実施および完全子会社化の件

次に、本日(2019年1月31日)対外開示いたしました、株式会社ベリサーブ・株式会社JIECの上場子会社2社に対する公開買付の実施、および完全子会社化についてご説明いたします。

ご案内のとおり、当社は2020年3月期を最終年度とする中期経営計画において、サービス提供型ビジネスへのシフトを含む基本戦略の推進をてこに、新規ビジネスと既存ビジネスの両輪にて事業を展開し、企業価値の向上を図っています。

今後、DX(デジタルトランスフォーメーション)の流れ等、急速に起こる事業環境変化に対応し、持続的な収益成長を実現するためには、基本戦略を中心とする事業収益力の拡大施策、業務品質の追求や生産性の向上など、収益力強化に向けた各種取り組みはもとより、経営基盤・収益基盤の時代環境に合わせたさらなる拡充を図るべく、当社グループ全体での事業構造の転換等、事業環境変化への機動的な対応が不可欠になると考えています。

そのためには、知的財産・IT資産・人的資源を中心とした、当社グループが保有する経営資源につきまして、グループ間における最適化および一元管理を行うことにより、必要な経営資源を機動的に相互活用できる体制を整え、現在策定を開始した次期中期経営計画における経営戦略について、即時に実行できる事業体制を構築することが必須だと考えています。

当社の上場子会社である株式会社ベリサーブ・株式会社JIECの2社に対する公開買付の実施および完全子会社化は、当該グループの事業体制を再構築する一環として、急速に進行する時代の環境変化を見据え、まさに今が最適なタイミングであると考えました。

本件は、親子上場に伴う親会社と少数株主の将来的な利益相反の可能性を回避することや、顧客基盤・事業基盤・財務基盤等の経営資源を制限なく相互に活用すること、さらには、当社のグループ戦略における意思決定のフレキシビリティ、迅速化を実現するものであり、当社グループ全体の今後の企業価値成長に資するものと考えています。

なお、本件に関する短期的な業績への影響ですが、今期につきましては、具体的には公開買付にかかる費用および連結納税管理に伴う各社所得を源泉とした繰延税金資産の計上等であり、先ほどご説明した修正後の業績予想にすでに織り込んでいます。

来期への影響ですが、従来より連結子会社であるため、連結営業利益への影響はなく、各当該子会社の非支配持分の当期純利益相当分が、当社の当期純利益に加算されることになります。

また、本件は当社がすでに支配権を有する子会社の追加株式取得であり、いわゆるのれんについてはPLインパクトはなく、BS直入というかたちで経理処理され、純資産が当該のれん相当額分減少することになる予定であります。

今後も、事業環境の変化を踏まえた当社グループ全体の事業構造改革を一層推し進め、中長期的な視点での当社グループ全体の競争力強化、持続的な成長の実現を図ってまいる所存であります。

なお、当該上場子会社の各公開買付の詳細につきましては、別途公表しています、「株式会社ベリサーブ株式(証券コード3724)に対する公開買付けの開始に関するお知らせ」、および「株式会社JIEC株式(証券コード4291)に対する公開買付けの開始に関するお知らせ」をご参照いただければと思います。

Ⅺ.機構改革(19年4月)について

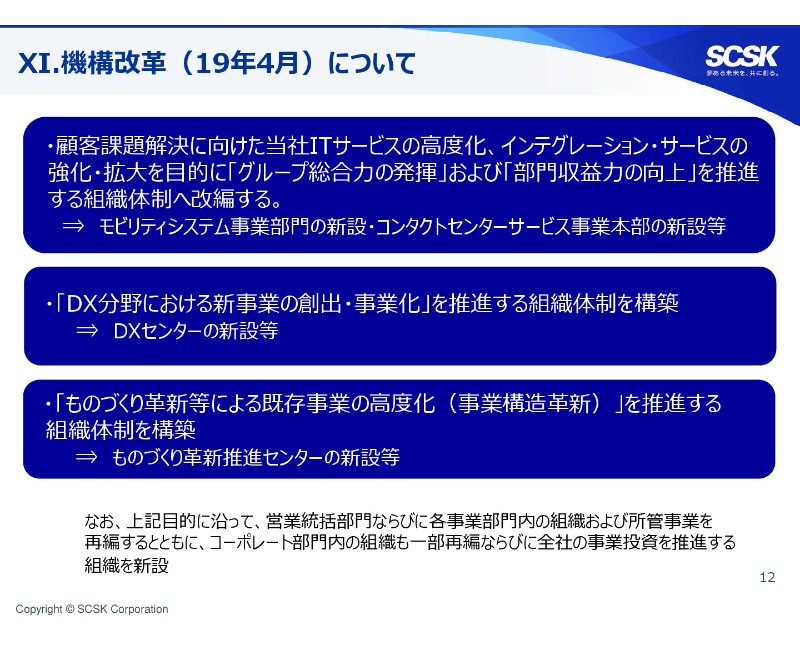

最後に、12ページになります。本日(2019年1月31日)対外的に発表した組織改革の概要・目的につきましてご説明いたします。

まず大きな目的として、現在推進中の各重要戦略・施策の取り組みを加速したいと考えており、顧客の課題解決に向けた当社ITサービスの高度化、インテグレーション力の強化、およびソリューションサービスの強化・拡大を目的に、「グループ総合力の発揮」および「部門収益力の向上」を推進する組織体制へ改編いたします。

さらには、世の中のイノベーション動向の先頭に立つために、「DX分野における新事業の創出・事業化」および「ものづくり革新等による既存事業の高度化」を強力に推進する全社組織体制を構築すべく、担当組織を新設するとともに、各組織に必要なコーディネーションを可能とするような組織再編を行うことが本件の趣旨であります。

本日は組織改編のすべてを説明する時間がございませんが、一例を挙げますと、当社の戦略的事業である車載システム事業を所管する組織を、モビリティシステム事業部門として新設いたします。

これは、モデルベース開発事業である車載アプリケーション開発領域と、QINeS事業であるプラットフォーム領域が一体となり、より強固な事業推進体制を構築すること(が目的です)。また、例えば車載ソフト検証事業を推進する子会社の株式会社ベリサーブ等、他の事業部門との連携を強化しつつ、関連の事業マネジメント・事業推進を強化することを目的とする組織新設となります。

すなわち、ただいまご説明申し上げました組織改編の趣旨に沿ってグループの総合力を発揮すべく、モビリティ事業という、単に車載システムの開発・運用にとどまらない、関連のDS事業化支援の組織体制を構築するものであります。

なお、この機構改革に伴い、来年度以降の当社報告セグメントが変更になります。みなさまには大変なご迷惑をおかけいたしますが、来年度以降開示するセグメント情報は、すべて新組織別の開示とさせていただきます。あらかじめご了承願いたく、よろしくお願い申し上げます。また、その際の前年対比の数値につきましては、変更後の組織に合わせて、当期を組み替えて作成した数値を開示する予定です。

以上、来年度の組織改編について簡単に説明させていただきました。弊社は、ITサービス産業におけるリーディングカンパニーを目指して、成長性・収益性のより高い事業構造への転換をしっかりと進めるとともに、健康経営、働きやすい、そして働きがいのある職場づくりから、ガバナンス体制の強化まで、経営基盤・収益基盤の一層の強化に今後も注力してまいります。

投資家のみなさまの変わらぬご支援・ご鞭撻を、何卒よろしくお願い申し上げます。本日は当カンファレンスコールへのご参加、誠にありがとうございます。重ねて御礼申し上げます。私からは以上であります。

新着ログ

「情報・通信業」のログ