フィード・ワン、2Qは食品事業が相場下落で低調も、メインの飼料事業の販管費減少で純利益は増加

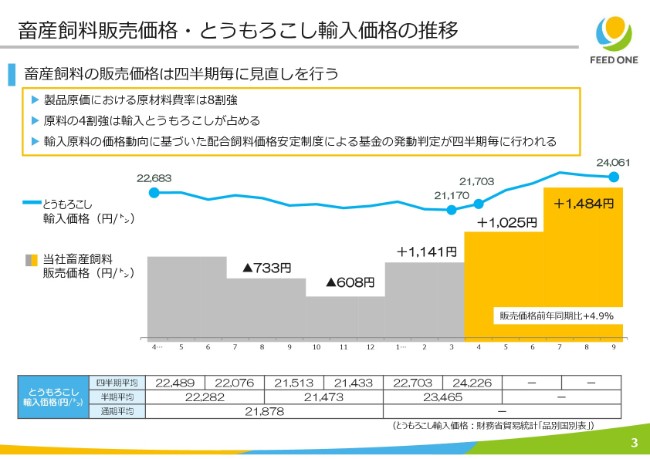

畜産飼料販売価格・とうもろこし輸入価格の推移

野口隆氏:みなさま、朝からお集まりいただきましてありがとうございます。私からは、第2四半期の連結決算、そして2019年3月期の業績予想を説明させていただきます。

ここでは、当社の主力事業である畜産飼料の構造についてご説明します。まず、当社の主力製品である畜産飼料の原材料費率は約8割です。そのうち約45パーセントを輸入とうもろこしが占めるということで、原料の変動が大きい業種でございます。これ(スライドに記載の数値)が、輸入とうもろこしの価格です。

よって、私どもの業界としましては、四半期ごとに原材料の価格に基づいて価格改定を行っております。(スライドの)茶色のところが今年度の第2四半期の価格改定です。第1四半期で1回値上げをして、第2四半期でさらに値上げをしています。前年同期に対して畜産飼料の販売価格が4.9パーセントと、5パーセント近く上がっているためです。

そして、そのほかにも食品事業がございますが、こちらも畜産相場の関係で常に変動しています。私どもは、売上というよりも、数量……増収増益というより、増量増益、減量減益ということが決算の特徴になっております。

2019年3月期第2四半期決算概要

P/Lの概要でございます。売上高につきましては1,048億円ということで、前期比で1.5パーセント(増加しました)。先ほどご説明した飼料価格につきましては約5パーセントの単価上昇になっておりますが、食品につきましては豚肉・鶏卵の相場が下落しているということで、この(飼料での)増収分と食品の部分での減収分が相まっての1.5パーセント増です。

原料費につきましては2.3パーセント増加しておりますが、販管費につきましては6.4パーセント減となりました。この中には、近年の情勢を踏まえた運賃の引き上げによるコスト増が1億9,300万円入っております。

しかし、私どもには飼料安定基金という基金の負担金がございます。これは損金に算入しますが、販管費の中に入っている飼料安定基金の負担金が7億8,800万円、つまり8億円近く減っているということで、ネッティングして営業利益ではプラスとなっております。

経常利益は23億5,300万円ということで、前期比でマイナスになっております。この差の間にあるのが、いわゆる持分法投資損益です。こちらの部分が、前年に対して1億5,100万円の減少となっております。

この減少の要因は、持分である農場の一部で昨年(2017年)鳥インフルエンザが発生しており、その保険金等が大きく入っております。そのほかに、鶏卵の基金の補填金といいますか……その部分、前年度に膨らんでいる分が、今年度はなかったということで、持分法の投資損益としては1億5,100万円減っています。結果として、経常利益は減益というかたちとなりました。

そして、当期純利益については2.9パーセント増です。ここには、一部固定資産の売却、有価証券の売却等で2億5,000万円ほどの特益が出ております。前期も特益勘定がありますので、特益勘定の中の数字で1億2,000万円ほど、前期に比べて特益で押し上げている結果でございます。

設備投資につきましては、計画どおり進んでおります。減価償却額についても、ほぼ計画どおりでございます。設備投資は後ほど社長から説明させていただきますが、ほとんどは当社の飼料の製造設備への投資ということで、ご理解いただきたいと思います。

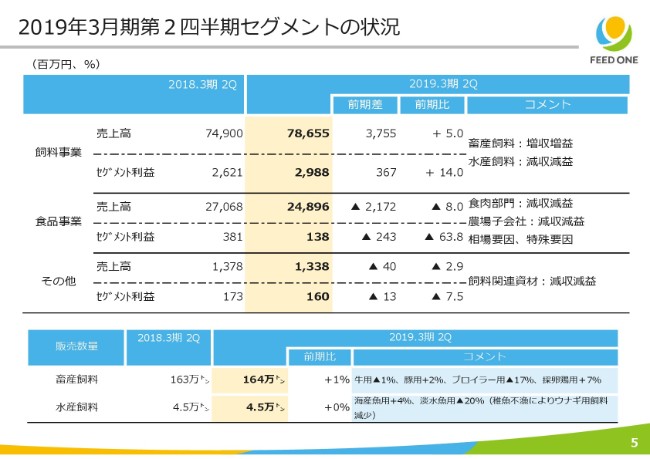

2019年3月期第2四半期セグメントの状況

そして、第2四半期のセグメント状況でございます。メイン事業である飼料事業につきましては、売上高では前期比でプラス約38億円です。この(スライドの数値で、前期比でプラス)5.0パーセントというのが、飼料の単価が増えているということです。セグメント利益につきましても、3億6,700万円と、14.0パーセントの増となりました。これにつきましては、後ほどまたご説明いたします。

食品事業につきましては約249億円と、前年対比で約22億円のマイナスになっております。先ほどご説明しました畜産相場の下落、そのほかに事業会社を一部売却しているということ(が要因)です。その他については、ほぼ横ばいでございます。

先ほど増量増益というお話をしましたが、事業の中枢である飼料事業では、(販売数量について)前年対比で見ますと、畜産で約1パーセントのプラス、水産はほぼ横ばいとなりました。

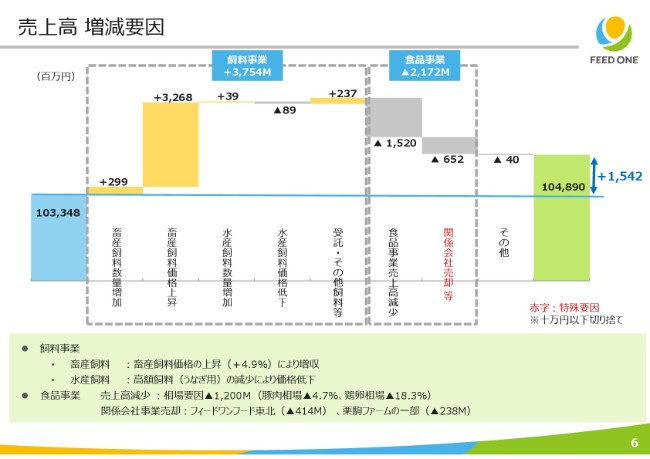

売上高 増減要因

売上についてご説明いたします。前年度の売上は1,033億円でした。今年度は1,048億円ということで、約15億円の増収になっております。中身は、飼料事業で約38億円の増収、食品事業では約21億円の減収でございます。

飼料事業は(畜産と水産の)2つに分かれております。(グラフの「飼料事業」の灰色の点線内の)左の2つが畜産の飼料です。数量が約1パーセント増えているということで、約3億円の増収となりました。もう1つが飼料価格ですが、ここが大半で、(プラス)約5パーセントの価格改定があったため、約33億円のプラスになっています。

次は水産です。水産も数量は微増で、こちらは若干のプラスでした。しかし、水産の飼料価格の低下ということで、8,900万円のマイナスになっております。

水産については、後ほどご説明いたしますが、実は(2018年)4月から値上げをしています。こちらについては、なかなか値上げが浸透しなかったことの結果でございます。その他飼料の受託製造等で押し上げて、ほとんどが飼料事業での増収です。

こちら(グラフの「食品事業」の灰色の点線内)が食品です。食品は2つに分かれております。本来の食品事業の売上の減少が約15億円ございます。これは、豚肉の相場、および鶏卵の相場(の下落によるものです)。

豚肉でいいますと、前年同期に対して約5パーセント、相場が落ちています。鶏卵については、なんと2割近く相場が落ちているということで、この相場の要因が、約15億円(の減収)のうちの12億円の減収(影響)となりました。そのほか、一部牛肉の取り扱いを停止しましたので、この部分が差額の3億円強ということで、ご理解いただきたいと思います。

もう1つは、関係会社の売却等と書いてあるところで6億5,200万円(の減収です)。これは、東北の食肉加工販売の会社1社を地元の企業に売却しております。豚の農場の一部も売却しております。

フィード・ワンになってから子会社の売却が続いておりますが、近年の建設価格等もあり、将来的な設備投資が非常に大きくなっています。そのあたりを考えて、いまのうちに現金化しておくということで、得られたキャッシュは生産投資に回すという戦略の一部でございます。

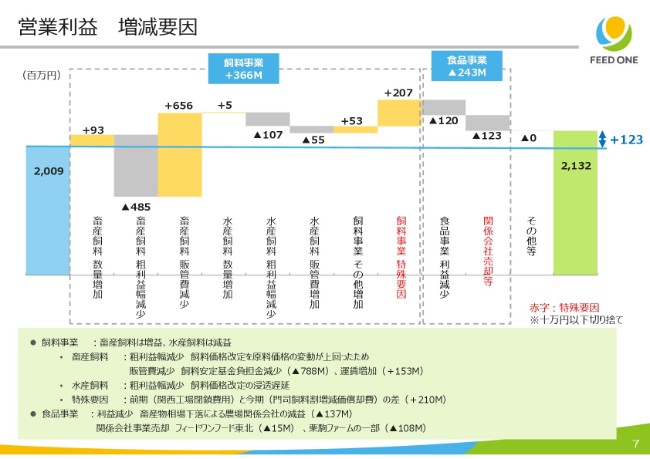

営業利益 増減要因

セグメントの利益面でございます。ここも飼料事業と食品事業(に分かれています)。結論からいいますと、飼料事業で3億6,600万円のプラス。しかし、食品事業で2億4,300万円のマイナスとなりました。結果として、昨年度の20億円に対して21億3,200万円と、1億2,000万円強の増益となっております。

(グラフの「飼料事業」の灰色の点線内の)左3つが畜産でございます。先ほどと同様、数量が増えた分でプラス9,300万円。そして、粗利の部分で5億円近くマイナスになっております。しかし、先ほどご説明しましたように、飼料安定基金の負担金の減少ということで、プラス6億5,600万円。ほぼほぼこちらでカバーして、畜産部門はプラスでございます。

水産につきましては、粗利の幅が減少しております。先ほどご説明しましたように、水産の値上げがなかなか浸透しておりません。畜産は四半期ごとに価格改定をしているので、ある程度原価の変動を売価に転換できますが、水産については四半期ごとの価格改定という制度がございません。

よって、生産者1社1社との交渉ということで、なかなか浸透しておりません。前回行った際は、価格改定をしてからだいたい4~5ヶ月経ってようやく浸透してくるということで、この上期については浸透しなかったということです。

水産の中の販管費が5,500万円増えております。この5,500万円のうち4,000万円は運輸費、つまり運賃の値上げでございます。一部は、夏にありました関西の豪雨の関係でJRが止まってしまい、貨物が輸送できなかったということで、緊急のトラック便に差し替えたという特殊要因がございますが、運賃の上昇によって販管費が増えております。

その他の飼料の販売で5,300万円(のプラスとなりました)。そして、ここ(グラフの「飼料事業」の灰色の点線内の右端)に飼料事業の特殊要因と書いてあります。将来的に北九州に新工場を設けるということで、昨年(2017年)関西工場を閉鎖しております。この閉鎖費用が約3億円。もう1つは、門司の飼料工場につきまして、2年後に閉鎖を予定しておりますので、現在の生産設備に対して割増の償却をしています。

これをネッティングしますと、2億円強となります。この分は特殊要因ということで、工場閉鎖にともなう前期にはなかった損と、今期出した損の差額が2億円となりました。結果として、飼料事業は3億6,600万円の増益となっております。

続きまして、食品でございます。ここも2つに分かれております。食品事業そのもので、1億2,000万円のマイナスになっております。(スライドの)下部にも利益減少の要因ということで(記載のとおり)、私どもでは豚が大きなシェアを占めておりますが、豚肉の相場が下落しているということは、農場で作った豚が高く売れない……原価負けをするため、農場要因において、このような減益になっています。

関連会社につきましては、先ほどご説明した売却をした会社の前年の収益が下がっている、その結果ということです。

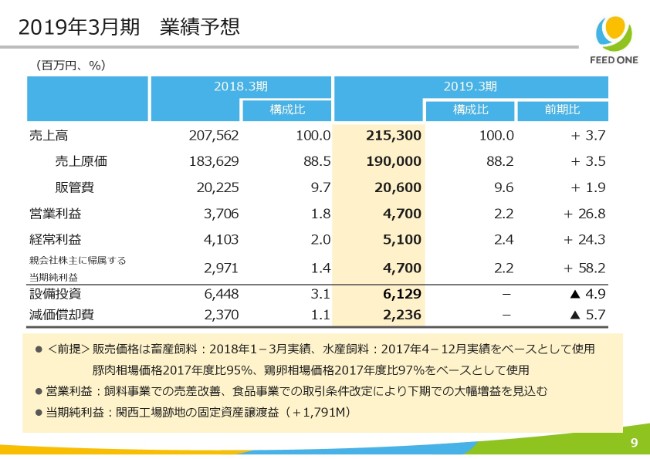

2019年3月期 業績予想

ここからは、2019年3月期の業績予想でございます。結論からいいますと、この(スライドの)数字は変わっておりません。売上につきましては、2018年3月期第4四半期の販売価格の実績、水産につきましては、(2017年)4月から12月の(2018年3月期)第3四半期までの実績を売価として入れています。

食品の中では、豚肉の相場については(2017年度比で)95パーセント、鶏卵の相場については(2017年度比で)97パーセントという期初の予想に対し、鶏卵については3割ほど落ちていますが、相場につきましてはだいたい12月に大きく上がって、1月から3月に需要期に入りますので、ベースは変えておりません。売上は相場に応じてというかたちになるので、利益面を見ていただきたいと思っています。

営業利益については、そのまま横置きにしております。このあたりについては、次のページでご説明します。そして当期純利益で47億円と、前期に比べて5~6割ほど、大きく増益になっています。これは、(2018年)3月に開示をしております、閉鎖した関西工場の売却が決まっており、この売却益が約18億円で、特損益を押し上げて、47億円という結果になっております。

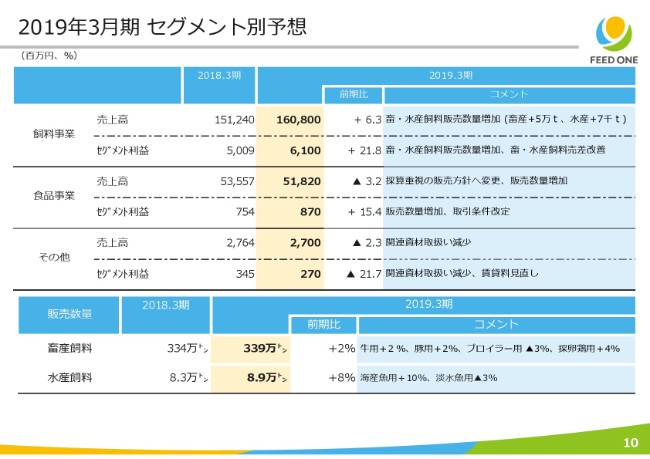

2019年3月期 セグメント別予想

こちらがセグメント別の状況で、売上でございます。売上については、数量でいいますと、畜産で5万トンの増量、水産で7,000トンの増量という計画に基づいて、変更はしておりません。

ただし、セグメント利益が11億円上がっているということで、半期の中で、「こんなにいくのか?」という疑問があると思います。実は、人間も家畜も同じでございまして、夏場になると夏バテをして、鶏も豚も牛もなかなか餌を食べません。

しかし、冬になると食欲が出てきて、餌(の需要)が出てきます。基本的には、上期を100パーセントとした場合、下期の飼料の販売数量はだいたい105~106パーセントというのが過去の推移でございます。つまり、5~6パーセントは餌の数量が増えるということを勘案して、61億円のセグメント利益を設定しております。

食品事業は8億7,000万円ということで、前年に比べて大きく増えております。これも上期に比べると「こんなにいくのか?」というお話もあるのですが、実は相場の関係から販売の条件を見直しておりまして、下期につきましては、いまの見積もり相場が続くようであれば、ほぼ収益の確保はできるということです。

ここで1つ、収益の問題で大きなポイントがございます。実は、私どものマーケット、つまり飼料のマーケットでトップシェアを取っています全農さんは、約3割のシェアを持っています。その全農さんも、私どもと同じように原材料の変動がありますので、四半期ごとに価格改定をします。

我々と同じように価格改定をしているのですが、ポジションの違いや政策の違いがあります。全農さんの価格改定が我々の推定の原料価格に合っていれば、一定の収益が出るのですが、逆に全農さんの価格が下がってくると、トップシェアを持っていますので、そこに引きずられてしまいます。

そのあたりが一番大きな収益要因になっております。過去でいいますと、第1四半期・第2四半期・第3四半期まで、ほぼ収益が出なかった。しかし第4四半期の価格改定で1年分の収益が出た、という決算の実績もあるように、全農さんの価格改定に引きずられるという変動要員があることを、ご理解いただきたいと思います。

そして(販売数量の)増量・減量でいいますと、畜産については前年度の334万トンに対して339万トン、水産については8.3万トンに対して8.9万トンということで、上期の資料の販売実績にだいたい105~106パーセントを掛けると、近い数字になります。現状、2019年3月期のセグメントを含めた決算の予想は変更していません。

以上で、決算概要のご説明を終わらせていただきたいと思います。

第2次中期経営計画の位置付け

山内孝史氏:フィード・ワンの山内でございます。今日はたくさんお集まりいただきまして、ありがとうございます。それでは、主に中期経営計画の進捗度合いを中心にご説明したいと思います。

私どもの会社では、第1次中期経営計画、第2次中期経営計画、第3次中期経営計画と、それぞれ3年ずつに分けておりまして、向こう9~10年を見越した計画を作っていこうということで(取り組んでいます)。

すでに終わっております第1次中期経営計画は、みなさんご存知だと思いますが、旧協同飼料と日配(日本配合飼料)が合併しまして、その経営統合を安定化させてベースを作ることに最大の努力をしました。この3年間は無事に終わったかなと思っております。

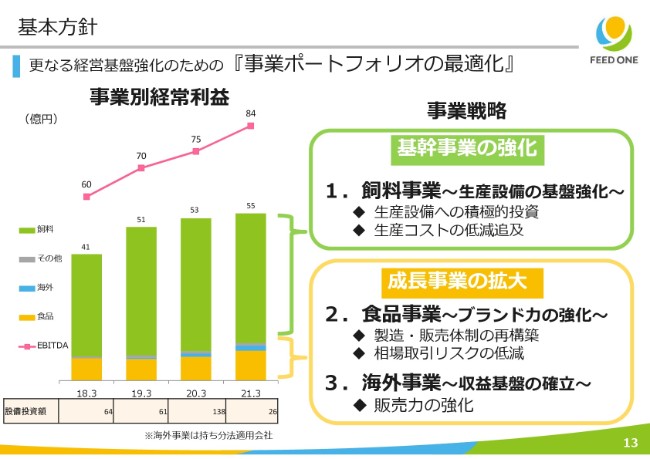

いま始まっております第2次中期経営計画は、事業ポートフォリオの最適化を掲げております。第3次中期経営計画での飛躍的な拡大を目指すための基礎づくりということで、ここで設備投資や新たなビジネスモデル等を仕込んでいこうと考えております。(2018年度は)その1年目でございます。

基本方針

その中で具体的にどうしていくかですが、経常利益では、今期は51億円、(来期は)53億円、(再来期は)55億円と考えております。EBITDAでは、途中で新工場の建設もありますので、2018年3月期は60億円でしたけれども、今期は70億円。新工場の投資がある来期は75億円、(再来期は)84億円という数字も掲げております。

定性面を申し上げますと、基幹事業といいますか、主力事業の飼料事業におきましては、第3次中期経営計画に備えて、生産設備の基盤強化、生産設備への積極的投資、生産コストの低減追求ということに力を入れていきたいと思っております。

また、成長事業の拡大と位置づけております食品事業では、ブランド力の強化、製造・販売体制の再構築、相場取引リスクの低減、さらに海外事業では収益基盤の確立、販売力の強化に力を入れていきたいと考えております。

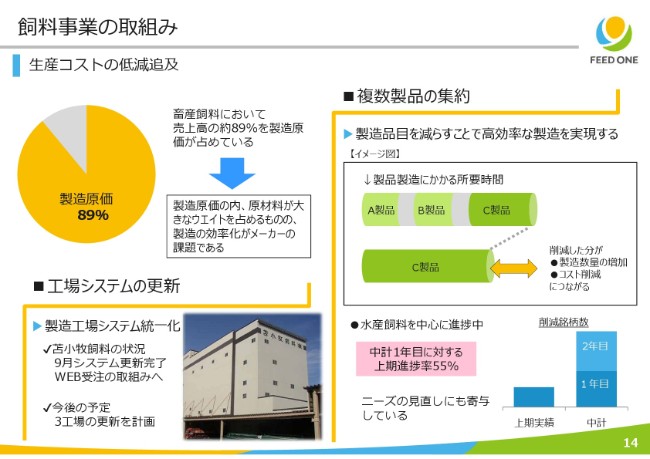

飼料事業の取組み①

生産コストの低減追求について、具体的にどういうことをやっているかを説明します。我々の製造原価の89パーセントは原料などに使われます。残りの部分については、工場での効率化が非常に重要視されますが、まだできていないところがあります。旧5社のシステムが、旧5社のそれぞれの工場で使われているというところも、まだ残っております。

このシステムを一本化して、効率的な生産を行っていくということ(に取り組んでいます)。一部の工場ではすでに一本化されており、非常に効率化されつつありまして、コスト削減に繋がっているということでございます。

また、我々は「WEB受注」といっておりますが、お客さまからインターネットでオーダーをいただいて、自動的に工場が受けて生産し、お客さまが取りに来られる、というようなことも始まっておりまして、これを全国の工場に展開していきたいと考えております。

もう1つのコスト低減策ということで、この業界独特なのですが、お客さまごとに「自分のところに合う飼料を作ってくれ」というリクエストが大変多くございます。ここ(スライドの右側のイメージ図)にA製品、B製品、C製品とありますが、これを1つにまとめることによってコスト削減になり、お客さまに廉価で販売できるということに繋がるため、非常に良い関連になるのではないかなと考えております。

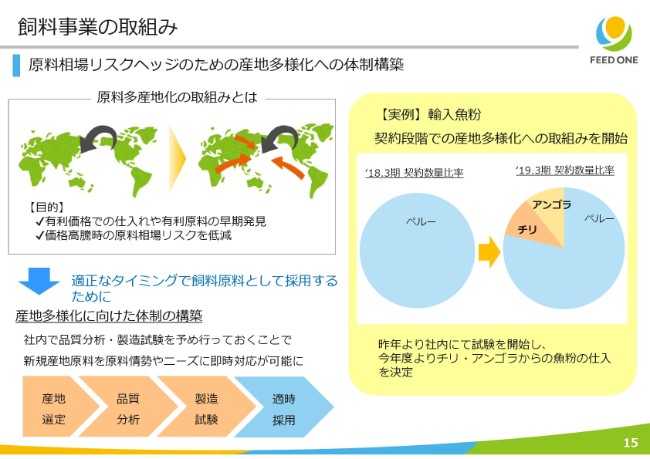

飼料事業の取組み②

もう1つの飼料事業の取組みでございます。飼料の原料は、畜産飼料は約45パーセントがとうもろこしです。水産飼料はほぼ半分……やや少ないですが、30~40パーセントほどが魚粉というものを主原料として使っております。

とうもろこしにつきましては、かつてはアメリカが7~9割を占める輸入先になっておりました。魚粉につきましても、ほぼ100パーセント、ペルーの魚粉を使っておりました。

畜産のとうもろこしにつきましては、さまざまな産地のものを使ってみようということで、最近ではとくにロシア、ブラジル、アルゼンチンなどのものも使うようになってきました。アメリカの数量まではいかないのですが、天候不順でアメリカで(原料が)獲れなくなった際や、相場が高騰した際(のリスクを低減できます)。

もう1つ、私どもの新工場が北九州の響灘にできますが、ロシアから非常に近いということで、物流コストを削減して、安いとうもろこしを北九州に運べるのではないかと考えております。

魚粉につきましては、いままではペルーがほぼ100パーセントだったのですが、自然保護の観点から漁獲枠がどんどん削られる中で価格が暴騰してきております。そこで、アンゴラやチリなどからも(輸入し)、輸入産地の多角化を実践しているところです。

もちろん原料が変わりますので、品質や使い勝手、その他いろいろと課題もありますが、私どもの工場や研究所で事前に検査して、使えるという結論が出ております。相場リスクの低減にも関わりますので、(原料産地の多角化を)進めていきたいなと考えております。

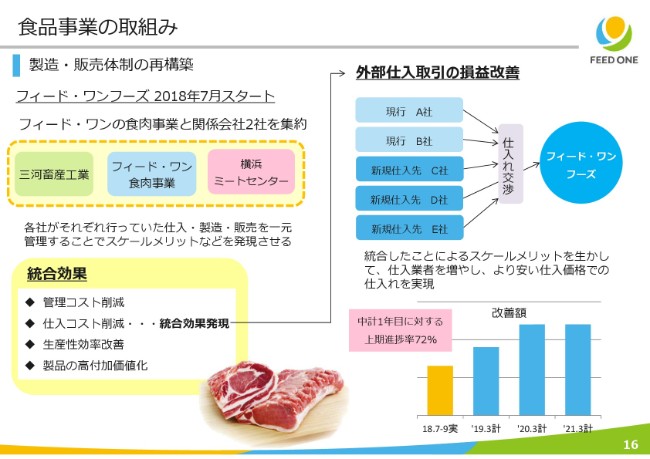

食品事業の取組み①

これは食品事業の取組みでございます。フィード・ワンフーズが、2018年7月にスタートいたしました。3つあった、三河畜産工業、横浜ミートセンター、フィード・ワン本体の食肉事業を1つにいたしまして、フィード・ワンフーズ株式会社を設立いたしました。

統合の効果としては、シナジーとして目指したのは管理コスト(削減)、仕入コスト(削減)、生産性効率改善、製品の高付加価値化ということでしたが、すでに効果は現れつつあります。統合効果の中でもとくに大きな仕入コストの削減は、仕入取引の損益の改善に繋がっています。

いままで3社3様に特定の1~2社から仕入れていたものを、1つにまとめてボリュームを大きくすることにより、多くのところから仕入れができるようになります。これを競わせることによって、安く肉を仕入れるということもできるようになり、コスト削減に繋がっています。交渉力が高まったということでございます。

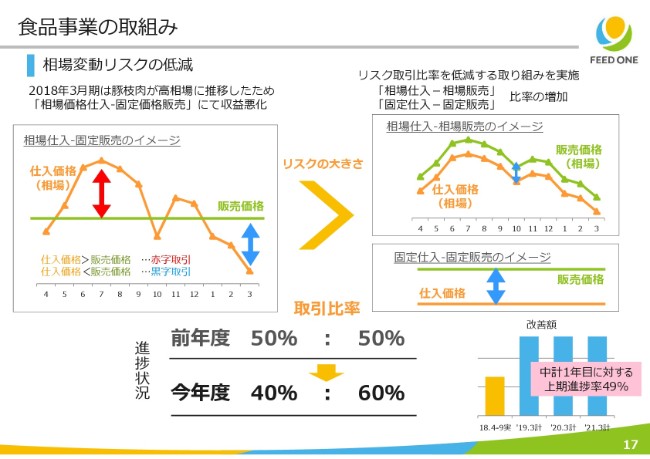

食品事業の取組み②

(スライドを指して)これは、食品事業のもう1つの取組みです。第1次中期経営計画において、食品事業の分野での最大の課題は肉の仕入れでした。相場で仕入れて固定価格で売るというかたちを強いられていたわけです。

理由としては、仕入先が大手の生産農家のみなさんなので、力があるということです。また、販売先は大手小売……名前を出さなくてもみなさんの頭に浮かぶのではないかと思いますが、(仕入先と販売先の)両方から、かたや相場で高く売りたい、かたや固定で安定的に安く買いたい、というところがありました。

まだ3社が統合する前ですから、それぞれの力が弱いところでしたが、3社1体になり、交渉力を高めることによって、相場で仕入れたものは相場販売、固定で仕入れたものは固定販売ということで、利益を確定しています。

間に入って相場(変動)リスクを負わされていたわけですが、3社統合も含めて交渉力を高めること、またもう1つは、ブランドものの豚肉や卵を作ることによって、このような取引を減らしていくという努力をしているところでございます。

結果として、前年度はいま申し上げた2つの取引(の比率)が「50パーセント:50パーセント」だったのですが、今年度はこれが「40パーセント:60パーセント」になっております。これをさらに「30パーセント:70パーセント」や「20パーセント:80パーセント」にして、安定的な収益が確保できる状態に持っていきたいと考えて、引き続き進めているところでございます。

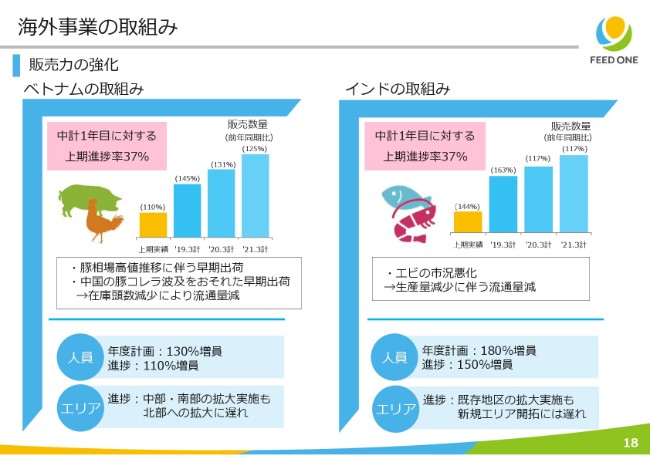

海外事業の取組み

海外事業の取組みです。ベトナムは畜産、インドは水産ですが、両方の工場でほぼ共通の課題を抱えております。よいところは、やはり新興国ということで、需要の伸びがとても大きく、日本とは比べものにならないほど伸びていくといったところです。

一方、他社との競合もあり、拡販はしているのですが、なかなか予定どおりに進んでおりません。ただ、利益面におきましては、進出して数年が経ち、ベトナムの方は年間で黒字化が達成できました。

年間ではまだわからないですが、インドもいまのところ、月次ベースでは黒字が達成できたということです。しかし、ここ(スライド)にもありますように、中国の豚コレラの問題や、水産におきましてはエビの市況悪化などで流通量が減っておりますので、これから苦戦を強いられるだろうなと考えています。

日本と違って、人を増やせばたくさん売れるということで、ベトナムにおきましては130パーセントの増員計画に対して、期の途中の現在で110パーセントの増員です。エリアに関しては、北部はやや遅れているということですが、中部・南部の拡大を実施しております。

インドにおきましては、年度計画180パーセント(の増員計画)に対して150パーセントということです。既存地区の拡大を実施しているものの、新規エリア開拓には遅れが出ております。

以前からこの決算説明会で申し上げておりますが、海外事業に関しては将来の大きな柱になってもらわなくてはいけないため、辛抱強くいろいろな手を打っていきたいと考えております。社内でも、英語も含めた人材育成ということで、アメリカに研修員を出したり、インドとベトナムに研修員を出したりと、人材育成に努めております。

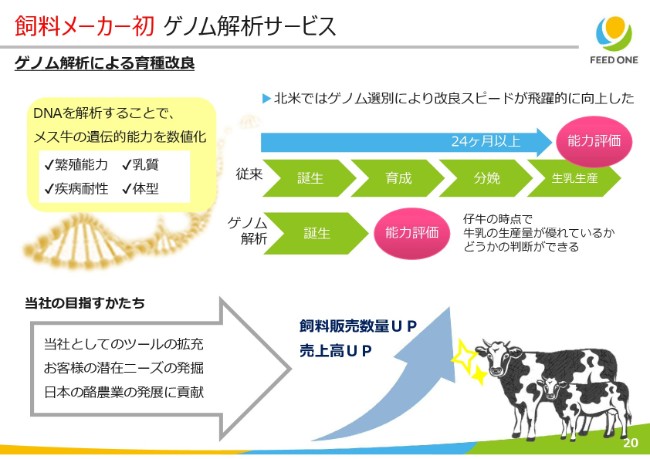

飼料メーカー初 ゲノム解析サービス①

これは中期経営計画とは離れますが、いま当社が取り組んでおりますお客さま向けのサービスについてです。さまざまな畜種でサービスをやっておりますが、今期はとくに乳牛に特色がありましたので、乳牛関係についてご紹介いたします。

乳牛の育成については、ここ(スライド)にあるように、遺伝・栄養・環境が酪農経営の3本柱といわれております。栄養と環境につきましては、弊社は獣医師がいるほか、営業マンのレベルが非常に高く、我々はコンサルティング営業といっていますが、「どう対応したら生産効率が上がるか」などのお客さまの悩みに答えるということを実施しております。

しかし、手を着けていなかったのが、遺伝のところでございます。アメリカでは当たり前にように実施されているのですが、遺伝子を見て、いろいろと生産に活かしていくという(ことです)。

乳牛の正規販売会社であるアルタジャパンを通じて、日本の飼料会社として初めて、世界有数の乳牛のゲノム解析の会社であるネオジェン社と契約を結ぶことができました。日本の飼料メーカーの中では唯一ということで、日本向けについては独占契約です。

飼料メーカー初 ゲノム解析サービス②

もう少し詳しくご説明いたします。ゲノム解析による育種改良というのは、北米ではすでに進んでいて、飛躍的に改良スピードが向上しています。

具体的にいいますと、例えば乳牛の仔牛が生まれると、耳から1滴か2滴の血液を採り、専用のチップに付けて、アメリカのネオジェン社に送ります。すると、その牛の将来の繁殖能力や乳質、疾病耐性、体型、さらには乳量や、ロボット搾乳に向いているか向いていないか(といったことがわかります)。牛の性格までわかりますので、例えばこの牛にはこういう育て方をしたほうがよいということや、こういう餌に変えたほうがよいといったことが、すぐにわかるようになります。

現在、弊社では全国にこのサービスを展開しておりますが、我々の総合サービスにともなって、(飼料)販売数量もアップしているという状況でございます。これは1つ、日本の畜産業にとっては画期的なことでないかなと思います。しかも、1頭あたりの検査費用が10,000円以内と、非常に安価でできますので、これもまだまだ普及していくのではないかなと考えております。

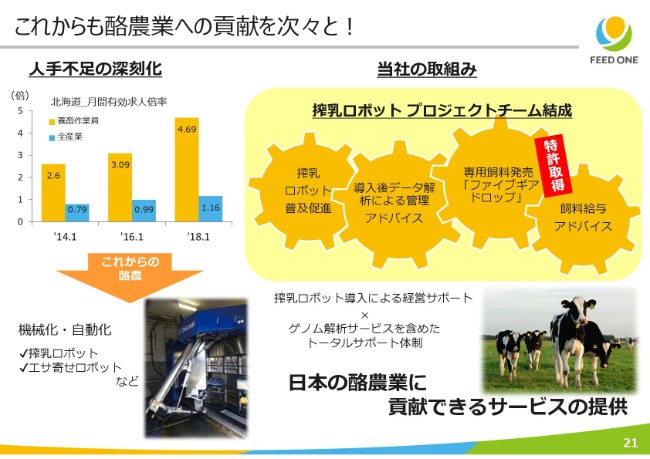

これからも酪農業への貢献を次々と!

引き続き、乳牛におけるサービスです。(スライドの)左の図を見ていただくとわかりますが、私がいうまでもなく、みなさん人手不足です。その解決策として、搾乳ロボットという搾乳機械の導入が非常に進んでおります。

この流れに対応するために、弊社としてはここ(スライドの右の図)にあるロボット搾乳の専用飼料を開発いたしました。名前は「ファイブギアドロップ」と申しまして、特許を取っております。搾乳する場所に誘導する、あるいは乳量を上げるという特徴がございます。こちらの特許が取得できて、いま非常に好調な販売に繋がっています。

やはり、先ほどのゲノム解析とあわせて……牛の性格によっては、そういうところに入れられるのを非常に嫌がる牛もいるわけですが、それもゲノム解析でわかりますので、そういう牛はまた違ったやり方をする。そうでない、割合い温厚な牛は、このロボット搾乳で搾乳する。そういったことを、生産者のみなさんと一緒になって相談しながら取り組むといったサービスを提供して、ついては我々の飼料も飼っていただくということを進めております。

小動物向けフード新発売

ここからはトピックスになるのですが、近年、小動物をペットとして飼う若い人が非常に増えているそうです。ハリネズミ、デグー、チンチラ……私はチンチラというのはどのようなものかよくわからないのですが、チンチラ用の飼料がいま非常に伸びております。

市場規模もまだ小さいのですが、50億円ぐらいになっております。当社は「Fラボシリーズ」というものを発売しております。利益率が高く、現在約12パーセントのシェアを持たせていただいているということで、今後もこのように伸びるペット事業には力を入れていきたいと考えております。

地域イベントへの協力~ESGの取組み~

最後になりますが、地域のイベントへの協力、またボランティアについてです。(スライドの)左が横浜マラソンです。私どもの製品である「マジックパール」(味付けゆで卵)を配らせていただいたところ、あっという間に選手のみなさんに食べていただいて、大好評をいただきましたので、これは継続していきたいなと思っております。

(スライドの)右は「ウォーク・ザ・ワールド横浜」です。貧困国の給食プログラムへの支援を行うために、歩いて募金するということで、できるだけ有志の社員を動員して(参加しました)。

「フィード・ワン」といいましても、なかなか一般消費者の方には名前が馴染んでいないと思います。こういうことも地道に続けて、「フィード・ワンの『マジックパール』おいしいな」と認識していただきたいということで、継続してやっていきたいと思っております。

私からは以上でございます。

新着ログ

「食料品」のログ