コンコルディアFG、中間期決算は大幅減益 業務粗利益は前年比で65億円の減少

2019年3月期第2四半期決算説明会

川村健一氏:コンコルディア・フィナンシャルグループの川村でございます。本日はお忙しい中、多数の方にご参加いただきまして誠にありがとうございます。

簡単ではありますけれども、コンコルディア・フィナンシャルグループの中間期決算、今年度の業績、重点的な取り組みにつきまして、ご説明させていただきたいと思います。

みなさまには日頃から、さまざまな面で、ご指導・ご支援を頂戴しておりまして、この場を借りて本当に御礼を申し上げたいと思います。

今回は残念ながら、中間期決算は前年度比で大幅な減益となっておりますし、年度につきましても、下方修正するといったようなことで、力及ばずという結果になっております。このあたりにつきましては、お詫び申し上げたいと思います。

そういったところも含めましてご説明し、また後ほどご質問いただければと思いますので、どうぞよろしくお願いいたします。

内容はいつもどおりですが、前半でこの中間期の決算概要について、資料も出ておりますのでコンパクトにご説明をしたいと思います。それから後半では経営戦略ということで、現在力を入れていることをお話しします。私どもは、今年度を最終年度とする中期経営計画を進めておりますが、来年度からコンコルディア・フィナンシャルグループがスタートして2回目の新しい中期経営計画を作るため、そうした議論をしている最中でございますので、そういう中でのポイントとなるようなところと関連させながら、ご説明をさせていただきたいと思います。

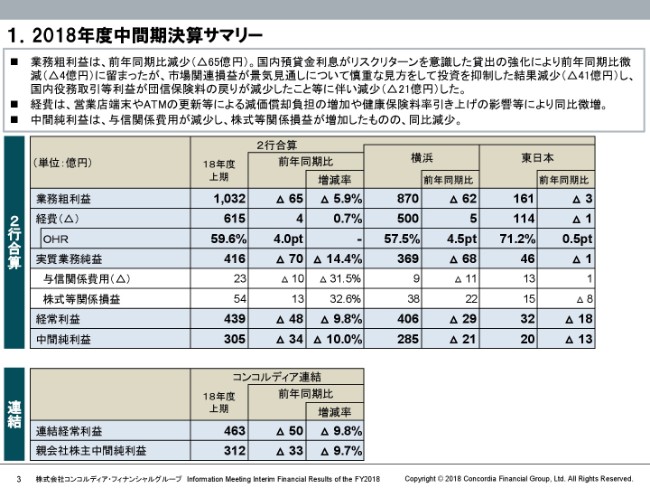

1.2018年度中間期決算サマリー

この中間期の業績でありますが、主に2行合算で、横浜銀行と東日本銀行の合算ベースの数字をもとに、お話をさせていただきたいと思います。

トップラインであります業務粗利益につきましては、前年同期比でマイナス5.9パーセント、金額で65億円減と、減収になっております。

経費につきましては4億円増ということで、微増になります。そうした中で動きがありますのが、株式等関係損益です。横浜銀行では前年比22億円増の38億円となっておりますが、こちらはコーポレートガバナンスコードの改定以降、政策投資株式の持ち合いの縮減・削減の動きがございますけれども、元々私どもは、かなり古くから株資産の持ち合いの削減をしておりましたので、メガバンクさんのような急激な売却というのは行っておりません。

この1~2年の間に、メインバンクのメガバンクさんが売却するといった動きが出てきているところにつきましては、私どももそういった動きを見ながら、ある程度交渉していきます。そうしたことで、前年対比で売却益が増えているということもありますので、しばらくはこうした動きが、来年に向けて続くのかなと思っております。

そうしたことがございましたが、残念ながら中間純利益は前年同期で約1割減の305億円となっております。

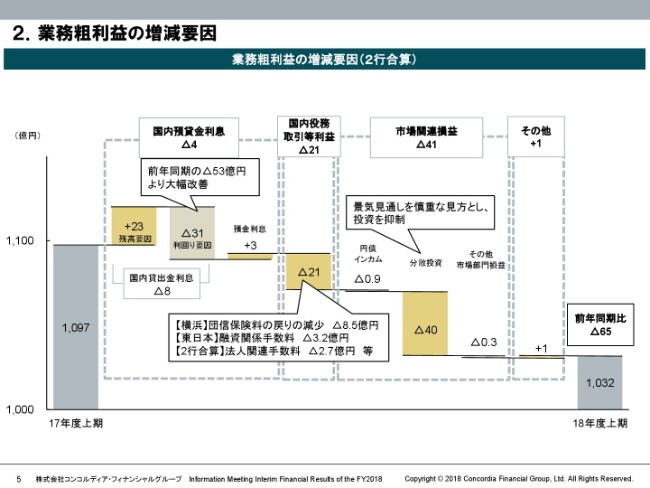

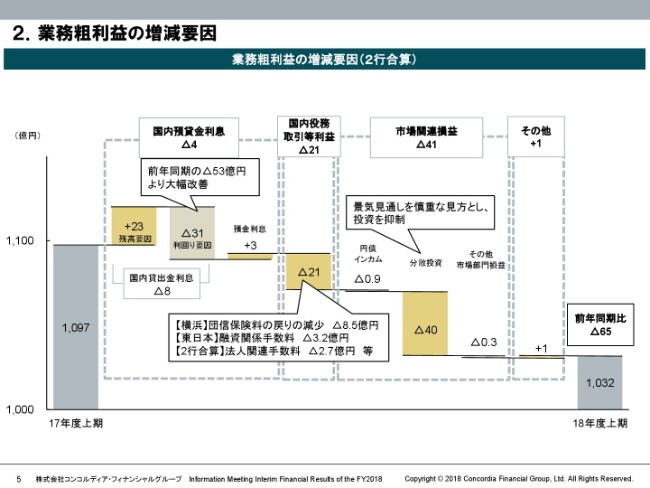

2.業務粗利益の増減要因

まずはトップラインの減少につきまして、5ページの図をご覧いただきたいと思います。こちらも決算資料の中で説明しておりますけれども、65億円の減少の中、市場関連損益が前年比マイナス41億円ということで、全体の3分の2と、大半を占めております。

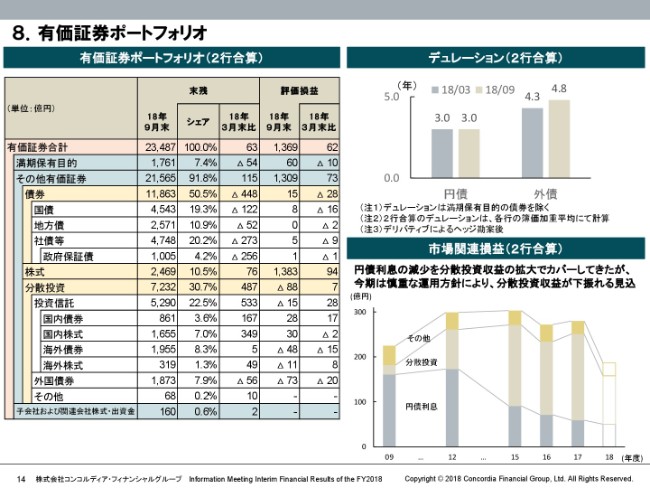

8.有価証券ポートフォリオ

ここにつきましては、ページが飛びますけれども、有価証券のページを先にご説明したいと思います。資料14ページになりますが、まずこちらのグラフですけれども、私どもの市場関連損益の過去からの推移をご覧いただいております。

平成9年から12年頃は、主に市場部門の損益は国債等、円の債券の取り替えられる金利収入が大半でした。その後の異次元緩和、マイナス金利の中で、国債の利回りがどんどん下がり、非常に小さくなっております。

この間に分散投資ということで、国内の株式、あるいは海外の債券株式に、さまざまなかたちで投資をすることによって、そこで得られる収益……おおむね250億円から300億円程度の利益を毎期上げてきたわけです。今年度につきましては、上期しかり、それから下期につきましても、大変厳しい状況を踏まえまして、分散投資における収益が従来どおり確保できない状況と認識しております。

ずっと高い収益を上げてきたのですが、今回、なぜここまで収益が少ないのかについてです。こちらの表の評価損益の欄をご覧ください。有価証券合計では1,369億円の評価益がございますが、このうち主だったものは株式で、1,383億円でございます。3月に対して、6カ月での含み益が全体としても62億円ほど増えていますが、これも株式の部分が94億円増となっています。その他の部分につきましては、逆に減少となっております。

この株式は、それぞれ個々の株になります。私どもでは、個別株のいわゆる投資勘定での運用はしておりませんので、先ほど申し上げた政策投資株式が、ほぼこの部分になるわけでございます。

政策投資でございますので、自由に売ったり買ったりということをしているわけでございません。あくまでも、相手先の会社さんと話し合いをした上で削減していくということですので、内部的には株式の売却については、別の次元でコントロールしています。

こちらの市場関連損益について、政策株式に関わる損益については、配当を除いて計上しておりません。したがいまして、主なものはその他有価証券の債券の部分、それから先ほどありました分散投資の部分といった状況になります。

資金量的には、債権が1兆2,000億円ぐらい。分散投資が7,000億円ぐらいです。ここで約2兆円になっておりますが、この含み益を見ますと、分散投資ではマイナス88億円ということで、合わせてみますと若干のマイナスという状況でございます。

参考資料の中に、過去からの含み益の数字も出ておりますので、後ほどご覧いただければと思います。平成15年ぐらいまでは、この運用の部分で使っている含み益が200億円~300億円という水準でございました。その含み益も、平成15年度~16年度の中で使いながら利益を上げてきておりましたので、すでに現在のような余力のない状態になっております。

2017年度につきましては、大変よいパフォーマンスをあげることができましたので、すでに含み益の余裕はなかったものの、その期間中の成績で同じぐらいの利益を上げることができました。

そういう面では、ポジションのない中で、ポジションを新たにゼロから作って、そこで運用をしております。今回のように市況のよい時、あるいは私どもの見立てのとおりのような運用ができたときには、いい成績があがります。しかし、そのとおりにいかなかったときには、今回のような減益になります。低金利が続いた中で、預貸金の収益も大変厳しくなってきておりますけれども、円の債権から得られるような、コアポートの収益が減っていく中で、さまざまな工夫している市場運用も、今までよりも変動が多く出てくるということです。

まだ含み益をお持ちの銀行さまも数多くありますので、そうしたところが今回の負債に出ているかもしれません。しかし、長い時間が経過すれば、こうした問題はどの銀行も同じように直面する課題ではないかなと思っております。有価証券については以上でございます。

5ページに戻ります。この上期につきましては、市場関連損益での減益が多かったわけですけれども、加えて、役務取引につきましても前年比で20億円の減少です。内訳がありますが、団体信用生命保険料の戻りは、住宅ローンに保険をかけておりまして、保険料を払います。

1年間での運用成績がありまして、死亡者が少なかったりすると戻ってくるという配当があるのですが、前年は亡くなった方が多かったのでしょうか。戻り益が非常に減ってしまいましたので、その分が、この役務利益のネットできいております。

それから、東日本銀行の融資関係手数料がマイナス3.2億円とあります。このあたりは、7月に業務改善命令を受けた中での手数料の取り組みについて、従来行っていたものを削減しておりますので、ここは業務改善命令の影響とご理解いただければと思います。

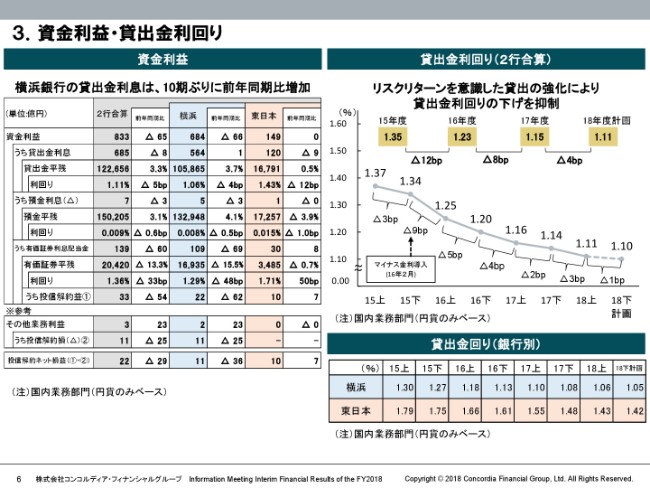

3.資金利益・貸出金利回り

資金損益などを記載しておりますが、おかげさまで利回りの低下はかなり減速をしております。唯一明るい話題といえば、横浜銀行の貸出金利息がボリューム効果もあって、ようやく前年比マイナスから増です。わずか1億円ですけれども、減少が止まりました。

この表の一番下に投信解約ネット損益とありますが、ここが前年比マイナス29億円とあります。主に、市場部門収益の減少と連動する項目でございます。

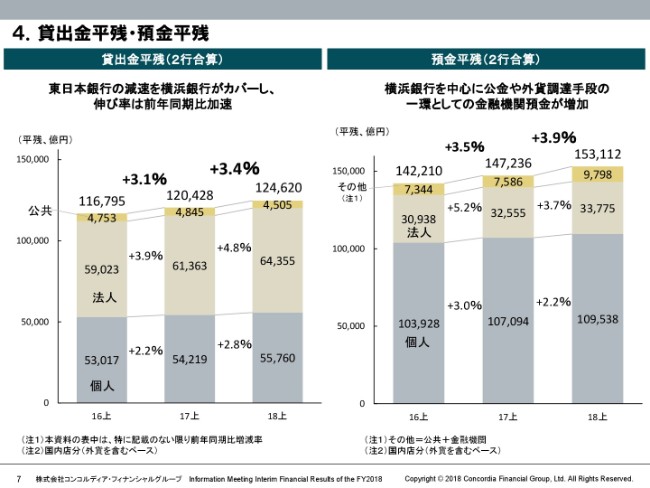

4.貸出金平残・預金平残

貸出につきましては、東日本銀行が現在業務改善命令計画を遂行中ですが、横浜銀行が入っております共同システムに日本銀行のシステムを統合するということを進めておりまして、今年の年末から1月末で切り替えをして、来年からは同じシステムになります。そのシステム移行のために、東日本銀行で100人規模で人員を集めて、現在準備をしております。

こうしたことから、東日本銀行の影響力がダブルで低下している状況です。そうした中でも、東日本銀行の減少をカバーしながら、横浜銀行全体、あるいは横浜銀行の部分と合わせて、グループではおかげさまで3パーセント程度の平残増加はキープできているということになります。

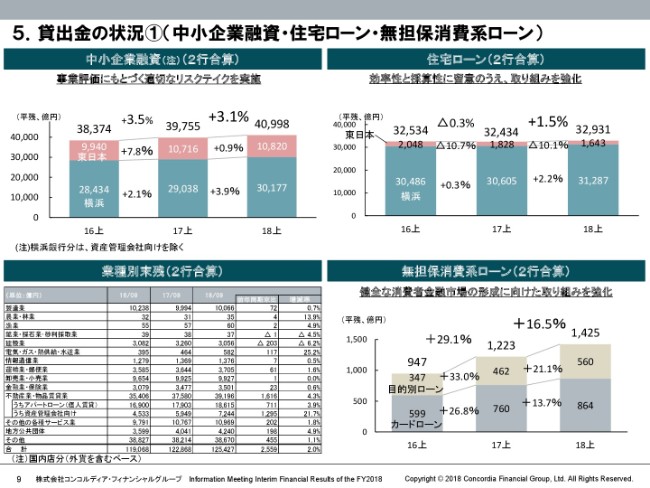

5.貸出金の状況①(中小企業融資・住宅ローン・無担保消費系ローン)

貸出の中ではいくつか堅調なところは見ておりますけれども、業種別の数字について、主に増加額を見ますと2,500億円強増加をしておりますが、このうちの一番大きいものが不動産・物品賃貸で、およそ1,600億円の増加であります。

後ほどご覧いただきますけれども、不動産と申しましても、個人向けのアパートローンや、個人資産家の方が新たに会社を起こして、アパートや物件管理をするために作った資産管理会社向けです。この2つをあわせて資産家向け融資と呼んでいますが、ここで2,000億円増ですので、それ以外の通常の不動産業者さん向けの融資は、逆に減少という状況でございます。

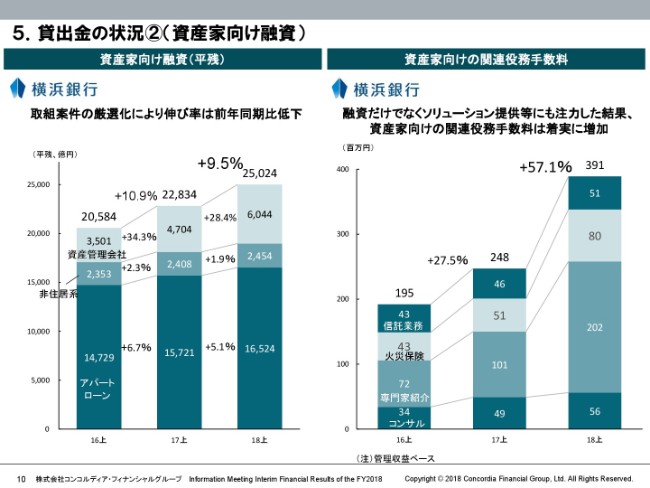

5.貸出金の状況②(資産家向け融資)

この資産家向けの融資でございますが、個人向けのアパートローンと、個人向けで非住居系とありますが、例えば建設したビルの1階・2階をコンビニエンスストアなど、事業系に利用するウエイトが高いものは、非住居系として区分しております。

それから、さきほど申し上げましたが、資産管理会社です。いずれにしましても、主に不動産の土地をお持ちの方が、不動産の有効活用の観点から、賃貸物件等を作って運用するものを、私どもでは資産家向け融資と捉えております。

伸び率につきましては、10.9パーセントから9.5パーセントと、若干減速気味です。今日の日経新聞にもありましたが、スルガ銀行さんのようなことがあり、この不動産向けの賃貸ビジネス、とくにマンションの賃貸については、ここにきてずいぶんと取り扱いが変わっているように思えます。

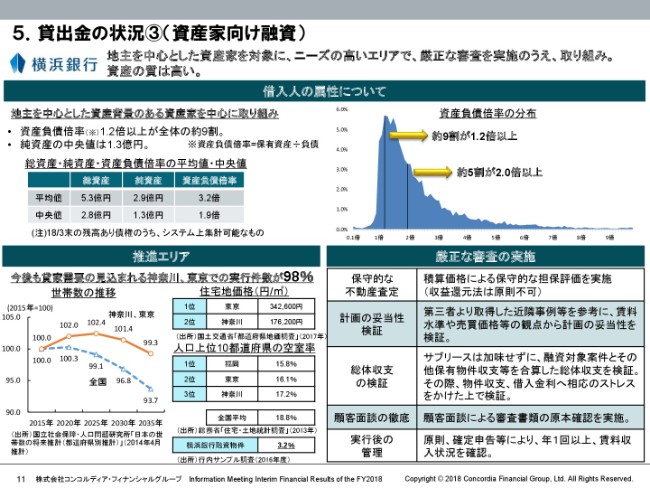

5.貸出金の状況③(資産家向け融資)

全体の人口が増えていかない中で、この資産家向けの融資につきましては、従来横浜銀行だけで実施していたときには神奈川県全域でした。東日本銀行と統合した際、東京都内で東日本銀行が持っている支店に、主に横浜銀行の支店を作っていきましたが、そこを拠点として、東京都内の地主さん向けに(融資を)行っておりますので、この資産家向け融資の実行額の3分の2ぐらいは、都内の地主さん向けとなっております。

案件を見ていますと、在庫は減り気味ですので、伸びのペースは落ちてくるかとは思いますけれども、逆に銀行間の案件の取り合いといった競合は減ってきております。この半年間を見ても、融資の実行レートは0.1パーセント程度あがってきております。したがって、ボリューム的には少し減速するかもしれませんが、収益的にはあまり大きく減らないと思います。

逆に、質の面では、私どもとしては取り組みやすい環境になっております。内部では、(融資を行って)アパートローン(利用者)の地主さん向けに、さまざまなコンサルティングをしていこうということで、人材を用意しております。まだまだこれからではありますが、そうした資産家向けのコンサルティング営業の収益も、右肩上がりになってきている状況でございます。

地主さんが中心ということで、フルローンで出しているわけではありません。あくまでも資産をお持ちの方で、資産をてこに有効活用していただいております。この(スライドにある)資産負債倍率がどのくらいなのかということ(が重要)でございます。負債を分母にして、保有資産がどのくらいあるのかの割合で、数字が大きいほど負債に比べて資産がたくさんあるということになります。

現在、私どもが扱っていますアパートローンで見ますと、おおむね総資産が5億円ぐらい、純資産も3億円弱で、この倍率が3.2倍となっています。大きいところは少なくなりますので、中央値で見ても約3億円、1億円のところで、資産負債倍率は約2倍になっています。

内部では、この1.5倍あたりからを中心にしていますが、実際に分布を見てみますと、1.2倍以上(がほとんどです)。いわゆる資産バッファのある方が9割以上ということでございますので、私どもの資産家向け融資が、まさに資産をお持ちの方の純資産を中心にできているということは、これでご理解いただけるのではないかなと思います。

また先ほど、だんだん軸足が東京へ移っているとお伝えしました。国内でも、住宅需要・賃貸需要の高いマーケットを中心に動いているということで、案件も吟味しておりますので、私どもの調査した中では、融資物件での空室率は3パーセント程度と、平均を大きく下回っております。

こちら(スライド右下)には、審査の厳格性というところで、資産の査定、計画の妥当性……とくに収支につきましては、サブリースがついているものでも、そのサブリースの金額で判断をするのではなく、元々のピュアな状態で家賃がある程度見込めるといったようなところで審査をしている。これは従来から変わらない方法でございます。以上が資産家向け融資です。

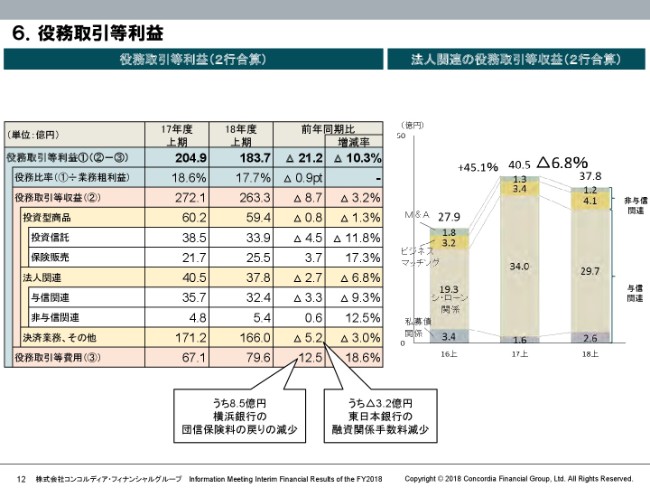

6.役務取引等利益

続きまして、貸出から役務のところです。今回の増減の中で、先ほどいったテクニカルな問題などの外部要因は別としまして、若干動きが違うところが、法人関連の手数料でした。他行さんでは、まだまだ増えているところが多い中、私どもはこの上期につきましては、前年を下回っております。

主なものは、(スライドに)シンジケートローン関係とありますけれども、これはいろんな銀行を集めて行うもので、そのシンジケートローンの手数料と、昨年から取り組んでおりますけれども、融資にいろいろとコベナンツをつけたり、いろんなサービスをつけたストラクチャードファイナンスの手数料を合わせてシンジケートローン関係の中に加えております。

ここが5億円程度減少しておりますけれども、昨年は非常に絶好調でしたので、その反動かなと思います。とくに内訳を見てみますと、今まで条件変更で対応していた会社さんの分の返済方法を見直して、ローンの正常化をするようなケースがあるのですが、苦しんでいる会社さんがだいぶ減ってきたということもありまして、前年対比で見ると、減っているということです。

また若干ですけれども、取り扱いの基準を少し厳しくしております。中には、本来金利で毎年いただくようなものを、ストラクチャード手数料という名目にして、アップフロントでとってしまうような事例もややありました。そうしたものは、将来の利回り低下を呼び込んでしまうため、それらを削減するといったこともあり、厳格な運用も増えてきておりますので、このあたりにつきましては、私どもの役務に関しては、年度を通じても、急に増えることはないかなと思っております。

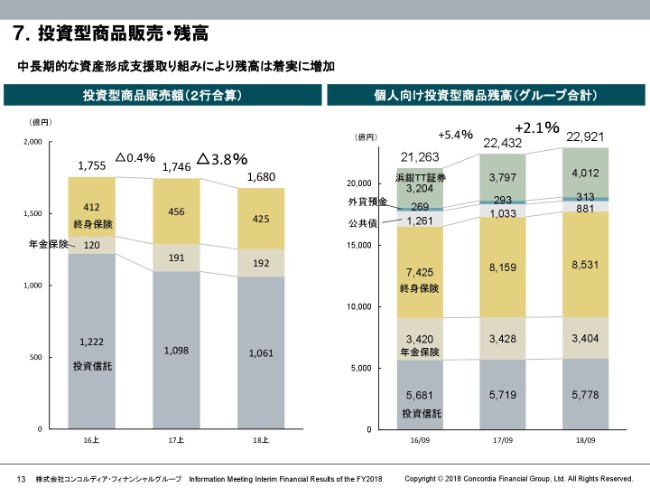

7.投資型商品販売・残高

投資型のところですが、特徴としては、この投資信託の販売額が伸び悩んでおります。金融庁からもいろいろとご指導いただいているところではありますが、短期の乗り換え取引を抑制しましょうということです。

既存のお客様に毎回提案して、1~2年で次の新しい商品へといった乗り換えが多いのですが、長期で運用していませんので、損益の面で見ると、あまり儲からないということがあり、それを抑制します。一方で、新たな資産形成層であります30代・40代・50代の方々に、投資信託等の投資収入を新たに持っていただくという活動に軸足を移しております。

投資信託の販売額が伸び悩んでおり、下期はこれを推進しようとしておりますので、年度で見ましても、販売額そのものにつきましては大きく増えていくということは予定しておりません。

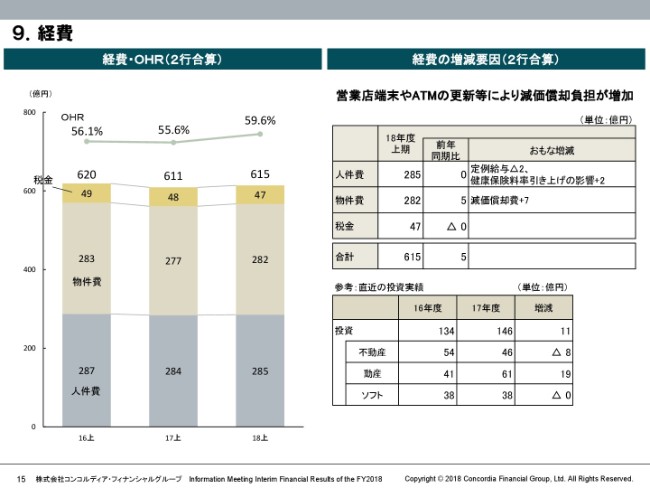

9.経費

経費につきましては、横ばいで、若干増といったところであります。主に減価償却費の増加ですが、2つの要因があります。

横浜銀行サイドでは、営業店で使う端末機や、お客様にご利用いただきますATMが10年ぐらい使い続けてきたもののため、2年前、去年と、最新鋭のものに入れ替えました。その償却負担がピークにあります。

東日本銀行サイドでは、先ほど申し上げましたメジャーへの移行を行っておりまして、その部分でさまざまな移行関連の費用がかかっております。とくに今年・来年が開発投資に関わる償却が重なっているということで、現状は償却負担が高い状況です。よって、固定費増になっております。

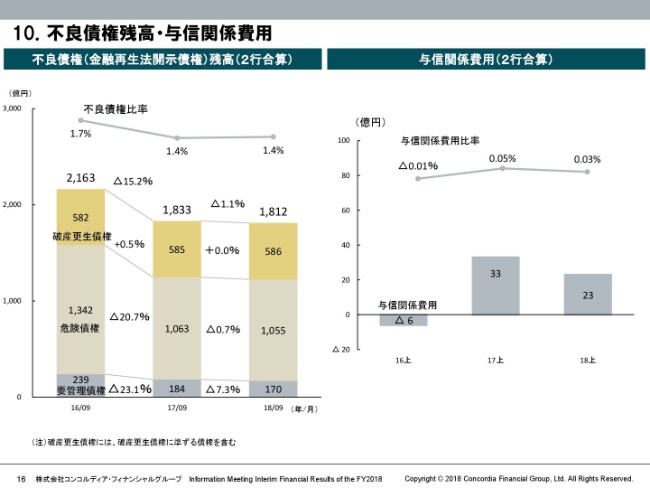

10.不良債権残高・与信関係費用

不良債権につきましては、堅調に推移しております。私どもでは、将来の景気の減速も想定しておりますので、上期は少なかったのですが、下期につきましては、個別に内容点検をしながら、保守的な積み増しをしております。

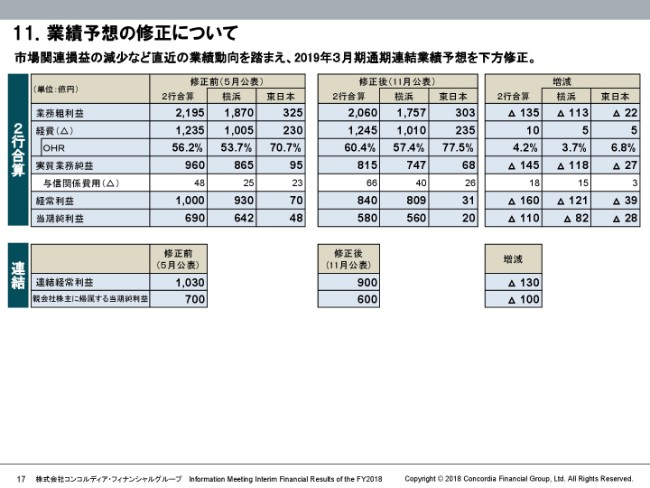

11.業績予想の修正について

年度の予想は、今まで申し上げた上期の傾向を踏まえると、当初は連結ベースで当期利益700億円を計画しましたが、100億円減の600億円と、残念ながら大幅な下方修正といたしました。

これまでご説明しましたとおり、市場運用のところが、状況によって大きく変動するということで、構造的に変わってきており、今回新たに見直そうということで下方修正いたしました。

逆に、常にアッパーで進んできたものから見れば、より確度の高い部分をしっかりと積み上げて、実現していこうということです。いずれにしましても、これまで徐々に右肩上がりで上がってきたものが、ここへ来て上がり続けないというのが、本音のところでございます。

次の中計では、そういうものをどれだけ打ち返しながら、また成長の絵が描けるかといったところを議論しています。

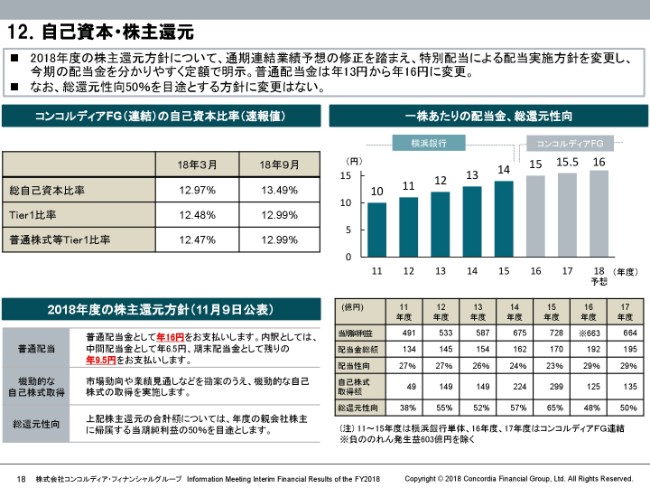

12.自己資本・株主還元

今回、配当を含めました還元……とくに配当の還元方針を変更いたしました。従来ですと、当期利益が600億円を超えた場合は、13円プラス特別配当ということで組んでまいりました。年度の予想では700億円を見ておりましたので、そうしたかたちで特別配当を出していこうと考えておりましたが、収益状況が変動するということで、右肩上がりだけを前提とした配当の仕組みではなく、いま払えるものをしっかり、明確に、わかりやすく打ち出していこうということで、66円でお示しをさせていただきました。

なお、総還元性向50パーセントというところは変わっておりません。私どもが収益改善をしていく上で、リスクアペタイトフレームワークに基づくリスクテイクをしっかりと行いながら、収益を上げていこうという取り込みをしております。そういう面から、内部留保も一定は必要ということで、今回の50パーセントというところにつきましては、申し訳ありませんが、ご理解いただきたいというところでございます。

新着ログ

「銀行業」のログ