大和ハウス工業、2Qでも売上・利益で過去最高を更新 10期連続の増益を達成

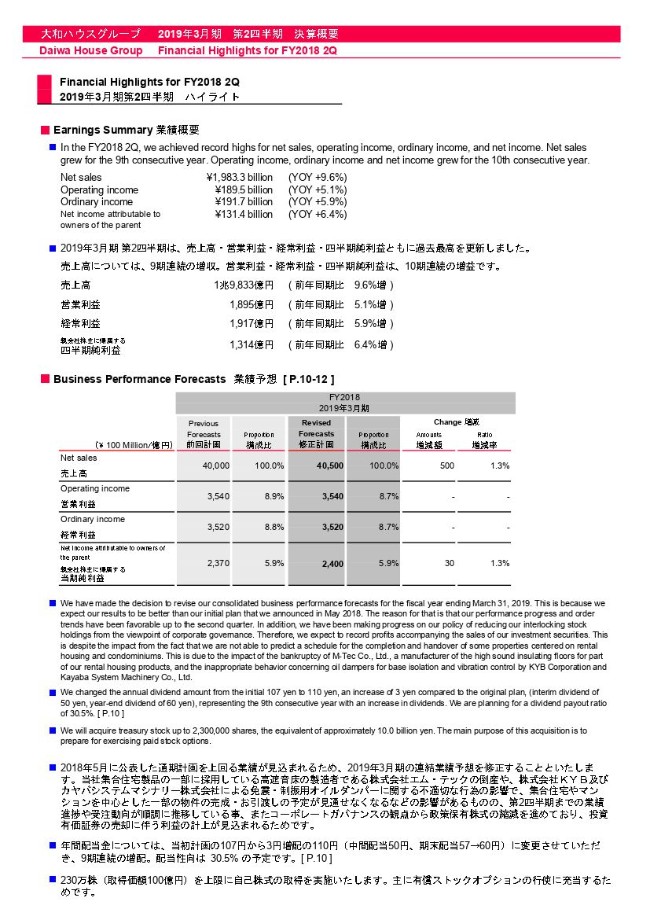

2019年3月期第2四半期 ハイライト

IR担当者:資料「2019年3月期第2四半期 決算概要」に基づきご説明申し上げます。

まずハイライトです。売上高は1兆9,833億円。前年同期比9.6パーセントの増収となりました。営業利益は1,895億円。前年同期比5.1パーセントの増益です。経常利益は1,917億円。前年同期比5.9パーセントの増益です。親会社株主に帰属する四半期純利益は1,314億円。前年同期比6.4パーセントの増益。いずれも、第2四半期としては過去最高となりました。売上高は9期連続の増収で、営業利益、経常利益、四半期純利益については、10期連続の増益です。

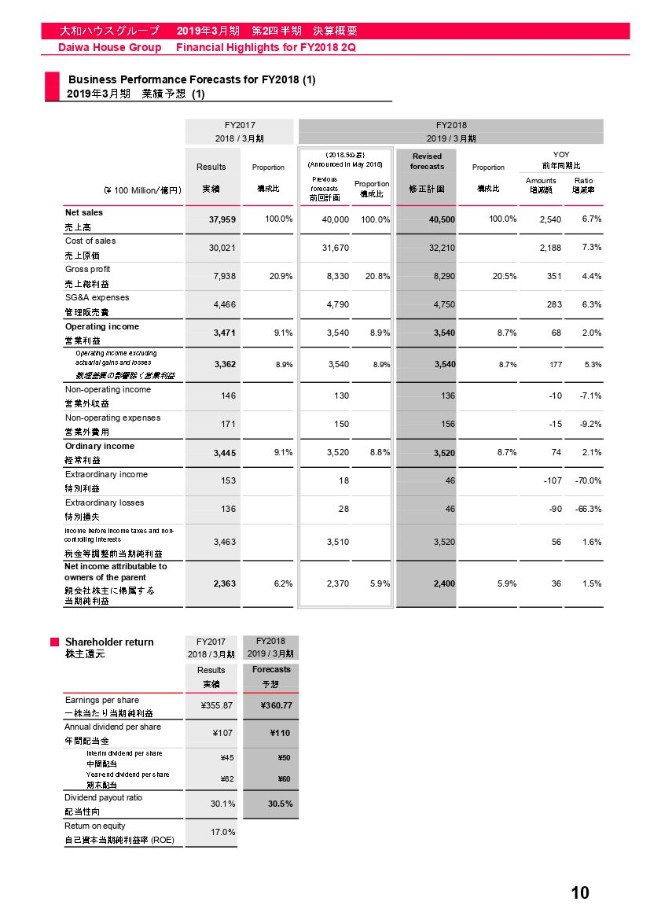

上期の業績を踏まえ、2019年3月期の業績予想を上方修正しております。売上高は、当初計画の4兆円から、500億円増の4兆500億円。当期純利益については、当期計画の2,370億円から、30億円増の2,400億円としております。年間配当金については、利益の上方修正にともない、当初の1株当たり107円から3円増配の110円に変更。配当性向は30.5パーセントの予定です。

また、既にニュースリリースでも発表しておりますが、230万株、100億円を上限とする自己株式取得を実施いたします。詳細につきましてはリリースをご覧ください。

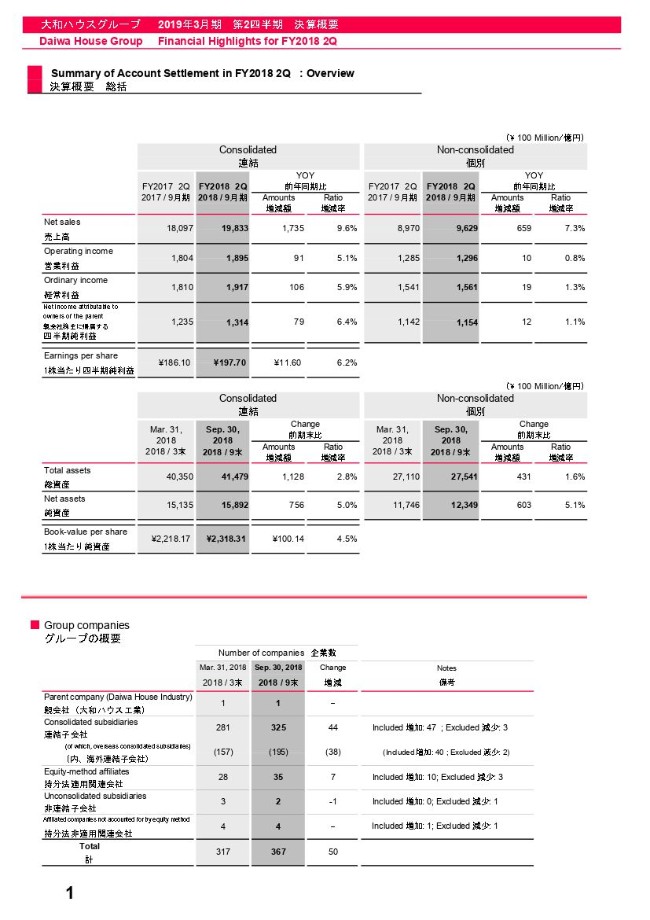

決算概要 総括①

資料をおめくりいただき1ページです。上段の業績は、先ほどご説明したとおりです。1株当たり四半期純利益は197円70銭となり、前年同期比6.2パーセントの増加となりました。下段、グループ会社の概要です。2018年9月末は、グループ全体で367社となっております。2018年3月末から58社増加、8社減少しております。オーストラリアで戸建住宅事業を展開するローソングループを28社、国内でキャッシュレス決済サービスを提供するロイヤルゲート社を連結子会社したことが主な要因です。

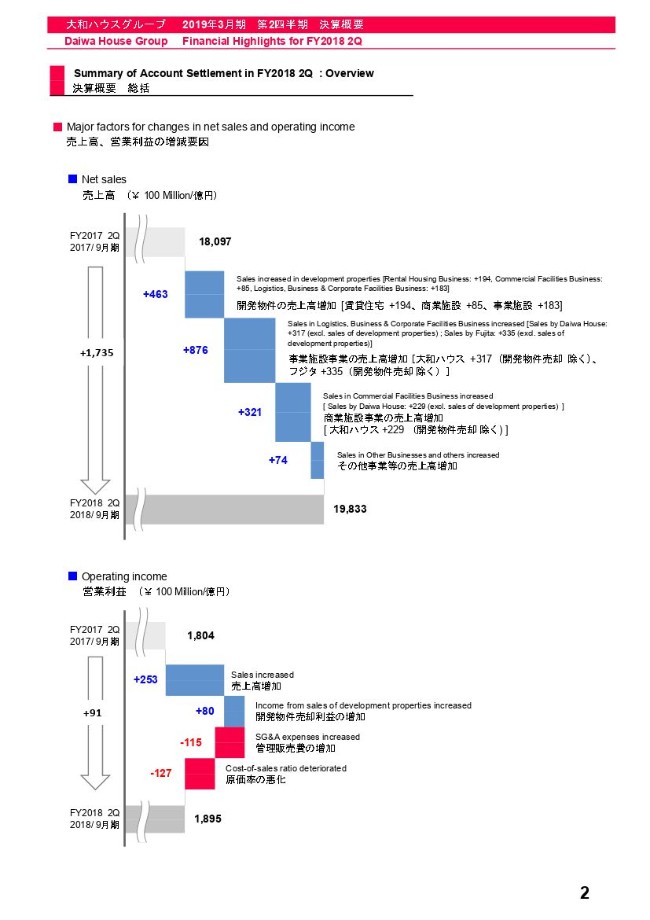

決算概要 総括②

2ページは、売上高と営業利益について、増収、増益の要因の分析です。上段、売上高の前年同期比1,735億円の増収要因を分析しております。主な要因は、開発物件売却の売上高が463億円増加。事業施設事業で876億円。商業施設事業で321億円。その他事業等で74億円となっております。主な内訳は、ローソングループの新規連結子会社化により134億円の増収。スタンレー・マーチン社で76億円の増収。住宅事業で50億円の減収。海外での分譲マンション事業で91億円の減収などとなっております。

続いて下段、営業利益の前年同期比91億円の増益要因です。売上高の増加により253億円のプラスです。開発物件売却利益の増加により、80億円の増益となっております。また、販管費は115億円増加。開発物件売却を除いた原価率が0.8ポイント悪化し、127億円の減益となっております。

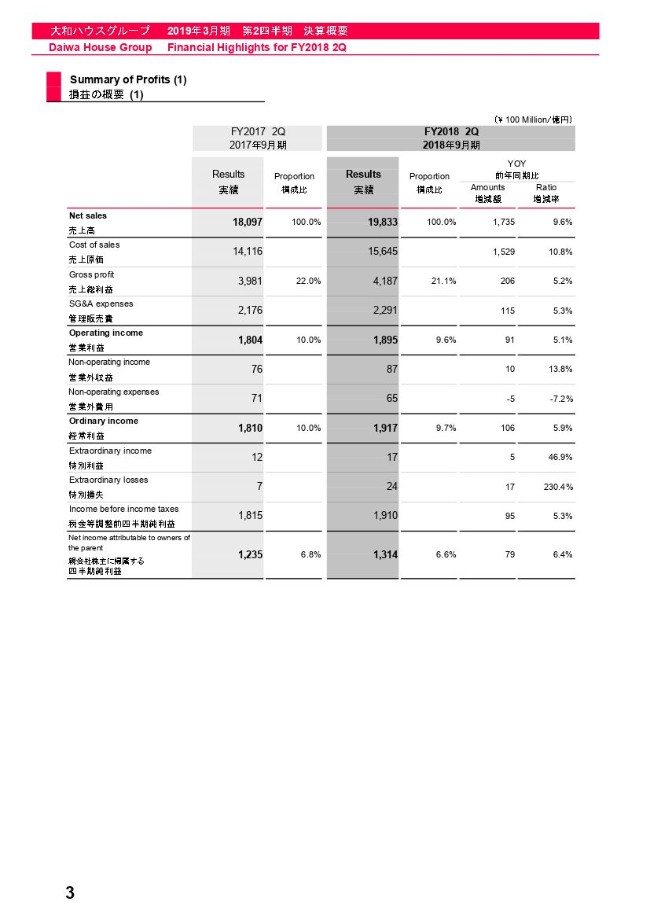

損益の概要(1)

3ページ、4ページは損益の概要です。数字は先ほどご説明したとおりでございます。営業利益率は10パーセントから9.6パーセントと、前年同期比で0.4ポイント悪化しています。なお、売上高増加に寄与した主な会社は、大和ハウス単体が前年同期比695億円、フジタグループが383億円、大和リビンググループが191億円などとなっております。

また、営業利益の増加に寄与した主な会社は、大和ハウス単体が前年同期比10億円、大和リビングループが25億円、コスモスイニシアグループが15億円などとなっております。

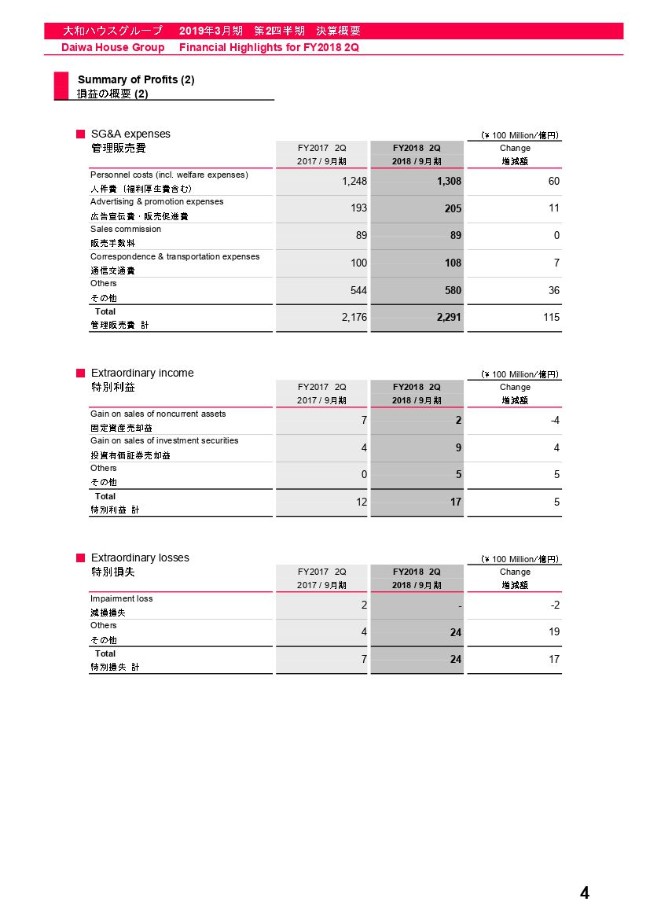

損益の概要(2)

4ページです。上段の販管費について、ご説明いたします。前年同期比で115億円増加しておりますが、そのうち60億円が人件費の増加です。2017年9月末と比較して、人員が2,400名ほど増えたことなどが要因です。

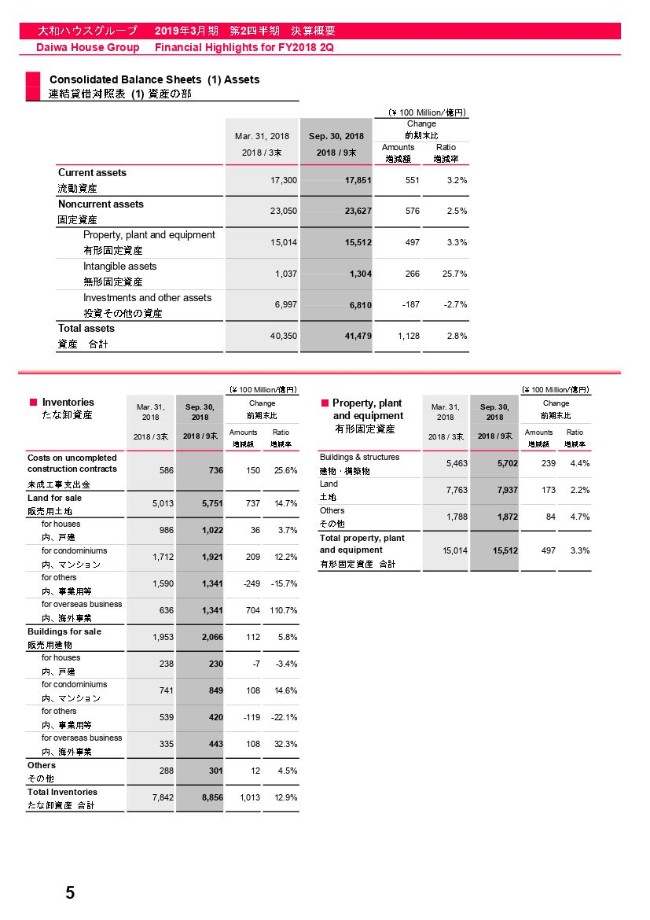

連結貸借対照表(1)資産の部

続いて、貸借対照表をご説明します。5ページ上段の表をご覧ください。総資産は2018年3月末より1,128億円増加し、4兆1,479億円となりました。流動資産については、1兆7,851億円となり、551億円増加しました。主に棚卸資産の増加によるものです。

固定資産は2兆3,627億円となり576億円増加しました。なお、2018年3月末より無形固定資産が266億円増加しておりますが、主にローソングループののれんを計上したことによるものです。

下段左、棚卸資産は8,856億円となり、1,013億円増加しております。事業用等では、販売土地が249億円、販売用建物が119億円減少しておりますが、開発した不動産をREITへ売却したことが主な要因です。

また海外事業では、販売用土地が704億円、販売用建物が108億円増加しておりますが、中国、オーストラリアでの新規プロジェクトが主な要因です。下段右、有形固定資産は、不動産開発投資が順調に進んでいることなどから、497億円増加しております。

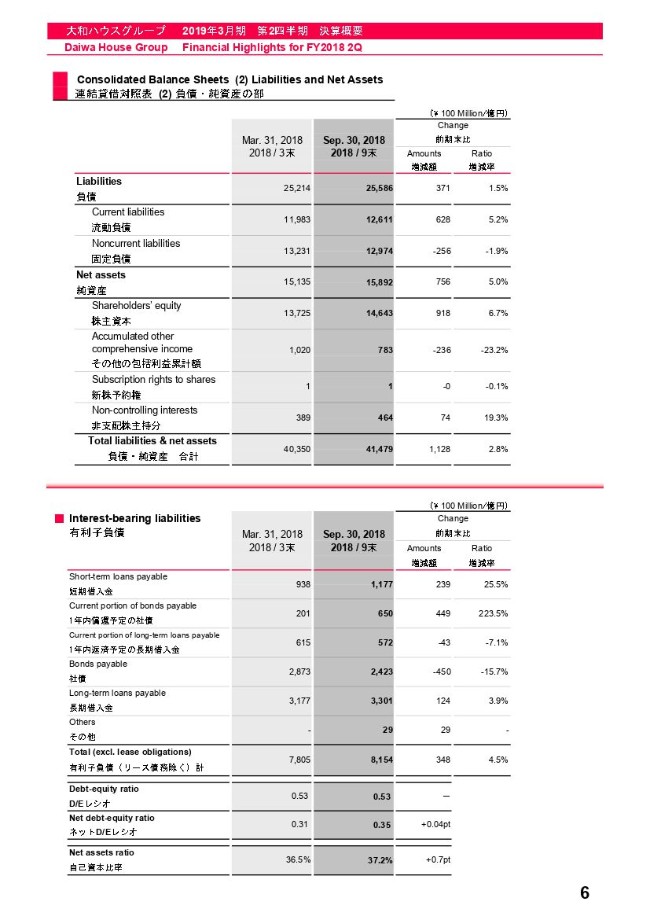

連結貸借対照表(2)負債・純資産の部

6ページは負債と純資産です。負債は2018年3月末より371億円増加し、2兆5,586億円となりました。純資産は756億円増加し、1兆5,892億円となりました。下段、有利子負債につきましては348億円増加し、2018年9月末は8,154億円となりました。D/Eレシオは0.53倍、自己資本比率は37.2パーセントとなっております。

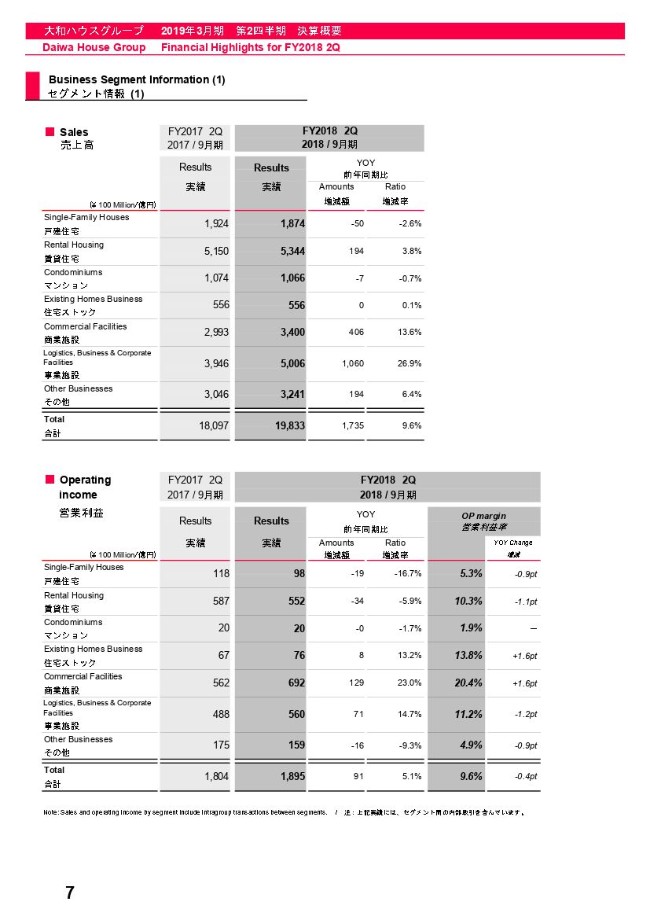

セグメント情報(1)

7ページは、売上高、営業利益をセグメント別にお示ししております。上段、売上高は賃貸住宅事業、商業施設事業、事業施設事業、その他事業が増収となっております。下段、営業利益は、商業施設事業が129億円、事業施設事業が71億円の増益となっております。

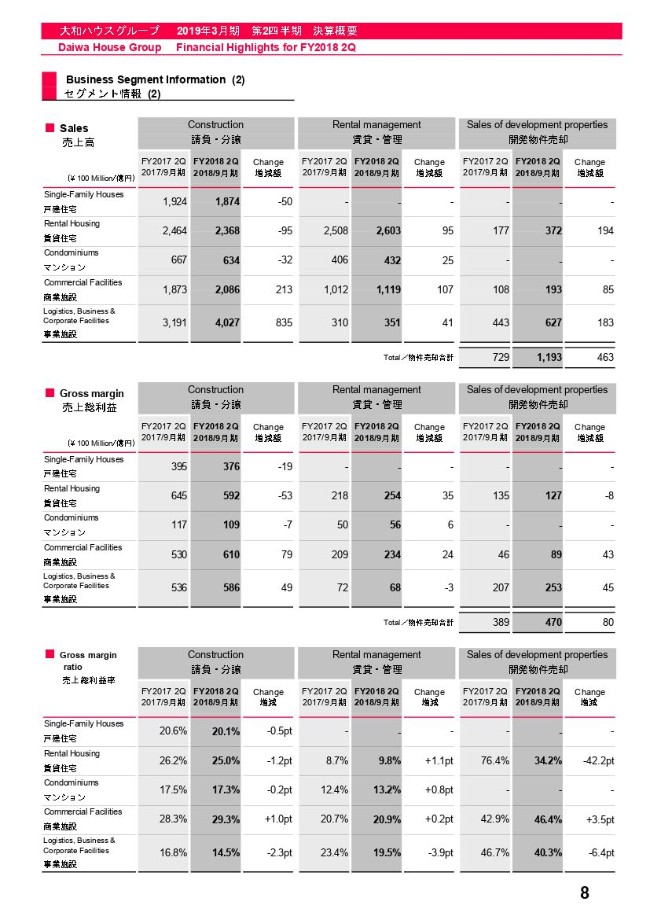

セグメント情報(2)

8ページは、各セグメントの売上高、売上総利益、売上総利益率を、請負・分譲、賃貸・管理、開発物件売却に分けてお示ししております。

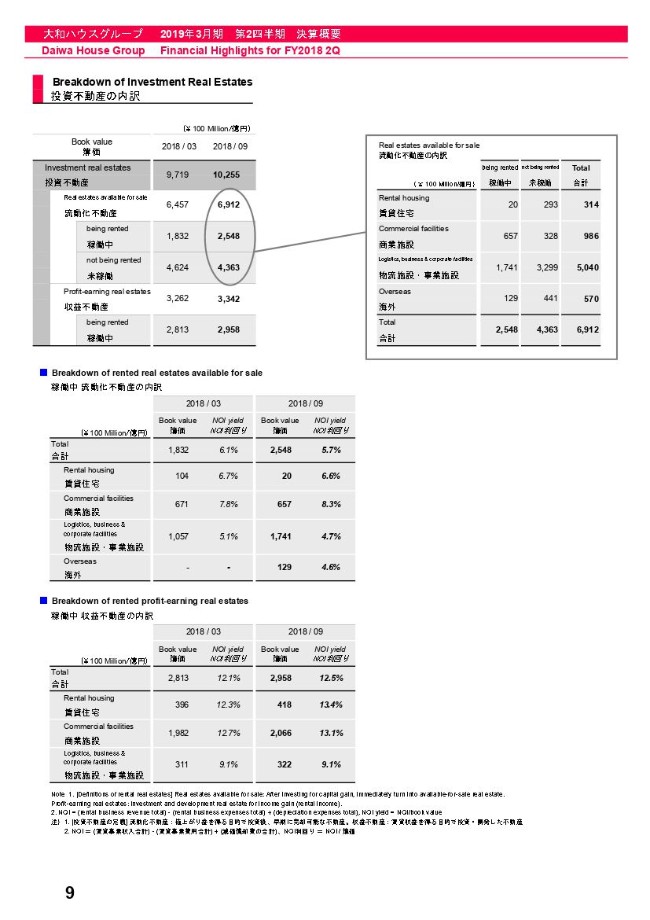

投資不動産の内訳

9ページは、投資不動産の内訳でございます。投資不動産は、2018年3月末が9,719億円。2018年9月末は1兆255億円となり、この6ヶ月で約535億円増加しました。流動化不動産については6,912億円で、うち稼働中の不動産が2,548億円、未稼働が4,363億円となっております。流動化不動産の施設別の内訳については、右上段のとおりです。物流施設が5,040億円と、引き続き投資の中心となっております。

下段は、稼働中の流動化不動産及び収益不動産の内訳、NOI利回りとなっております。流動化不動産については、NOI利回り5.7パーセントと、2018年3月末より0.4ポイント悪化しております。新規稼働物件の影響が主な要因です。収益不動産については、NOI利回りが12.5パーセントと、2018年3月末より0.4ポイント改善しております。

2019年3月期 業績予想(1)

2019年3月期の業績予想です。冒頭のハイライトでご説明したとおり、2019年3月期の業績予想を上方修正しております。下段にある、一株当たりの当期純利益は360円77銭の予定です。

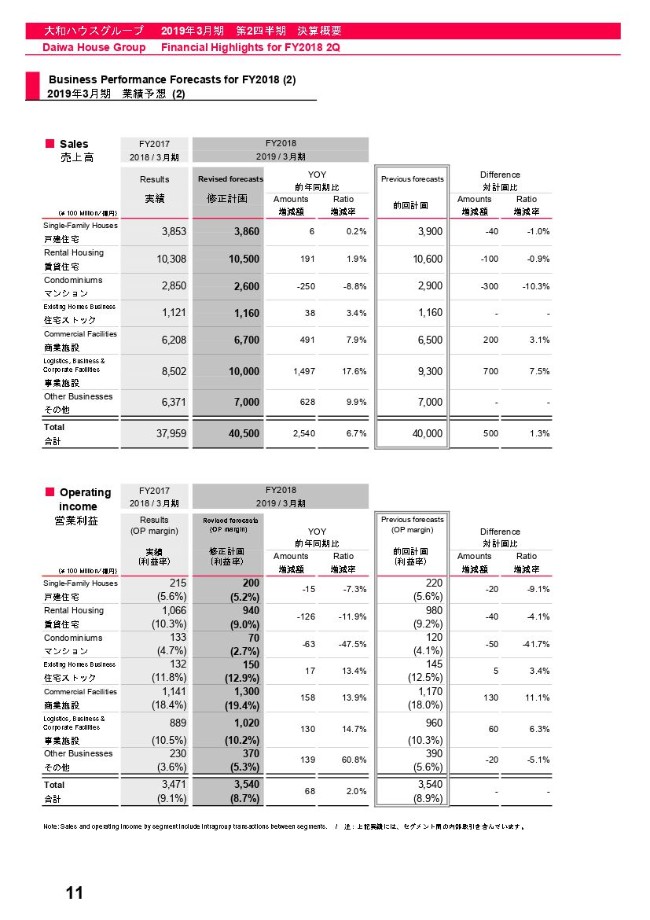

2019年3月期 業績予想(2)

通期の業績予想について、売上高、営業利益をセグメント別にお示ししております。上段、売上高については、上期の業績進捗や足元の受注動向を踏まえ、当初計画より合計額で500億円増加としております。下段、営業利益については、当初計画より合計額に変更ございません。しかし、各セグメントで計画を見直しております。

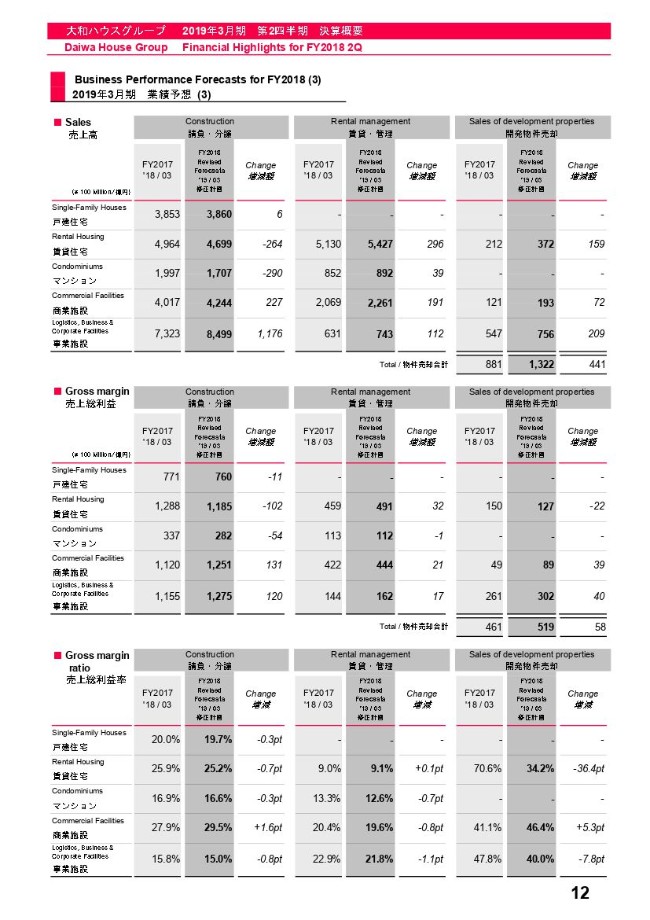

2019年3月期 業績予想(3)

12ページでは、各セグメントの売上高、売上総利益、売上総利益率を、請負・分譲、賃貸・管理、開発物件売却に分けてお示ししております。

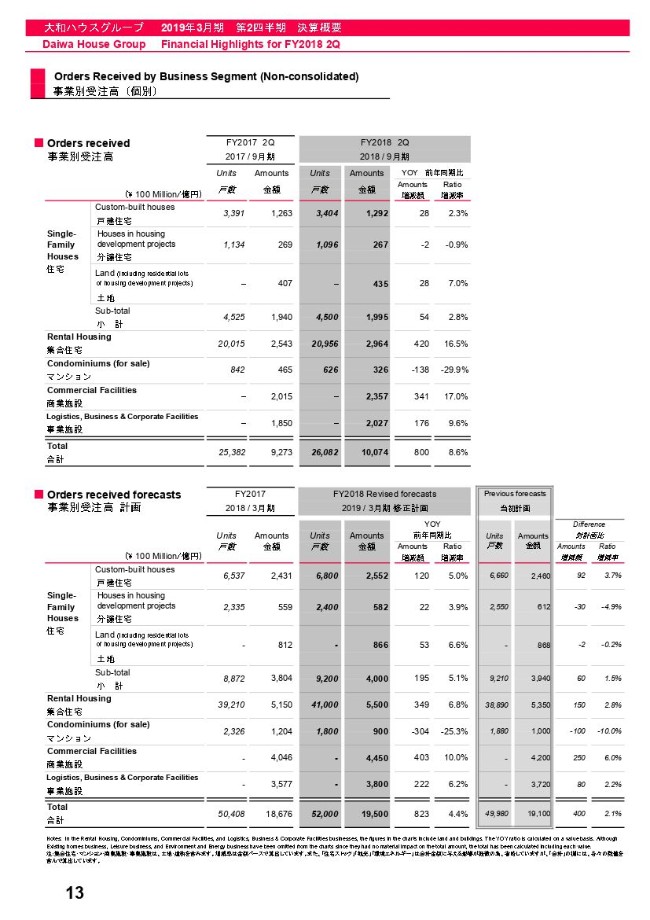

事業別受注高(個別)

13ページについては、ダイワハウス単体の受注高と、今期の計画をセグメント別にお示ししております。上期の業績を踏まえ、受注高の通期計画を見直しております。

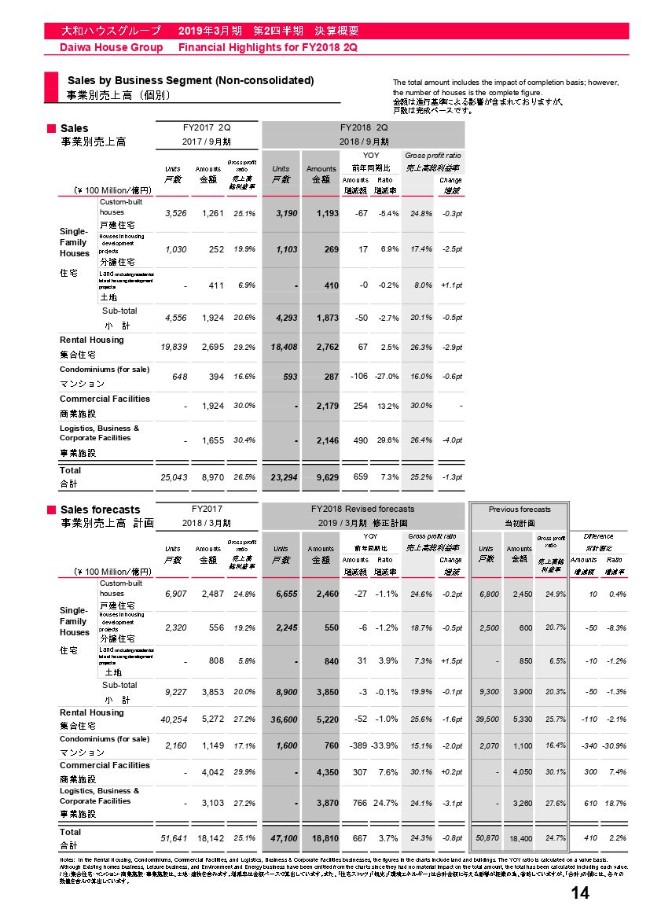

事業別売上高(個別)

14ページについては、ダイワハウス単体の売上高の実績と、今期の計画をセグメント別にお示ししております。上期の業績を踏まえ、売上高の通期計画を見直しております。

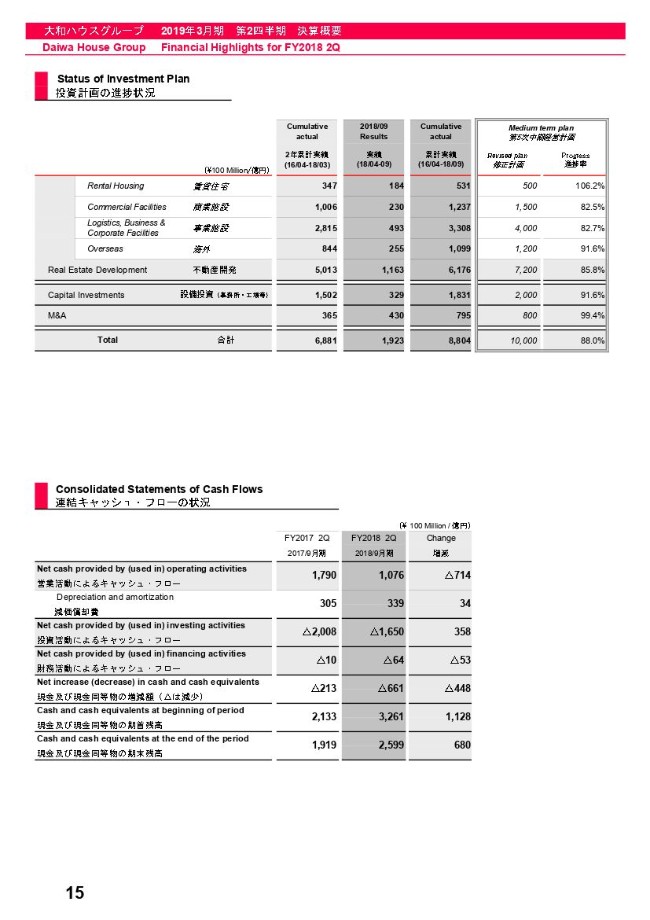

投資計画の進捗状況

15ページは、投資計画の進捗状況です。この6ヶ月間で、不動産開発は1,163億円、一般の設備投資で329億円、M&Aで430億円、合計で1,923億円の投資を実施しました。第5次中計の3年間に予定しております不動産開発投資7,200億円のうち、累計で6,176億円を実行しました。下段、キャッシュフロー計算書は記載のとおりでございます。

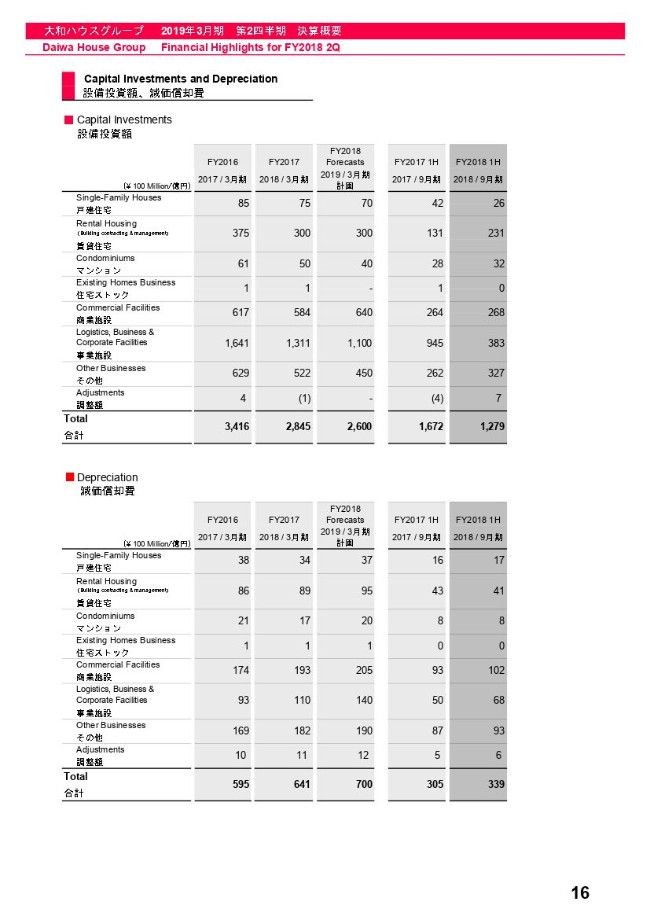

設備投資額、減価償却費

16ページは、設備投資額、減価償却費です。設備投資は1,279億円。減価償却費は339億円となっております。

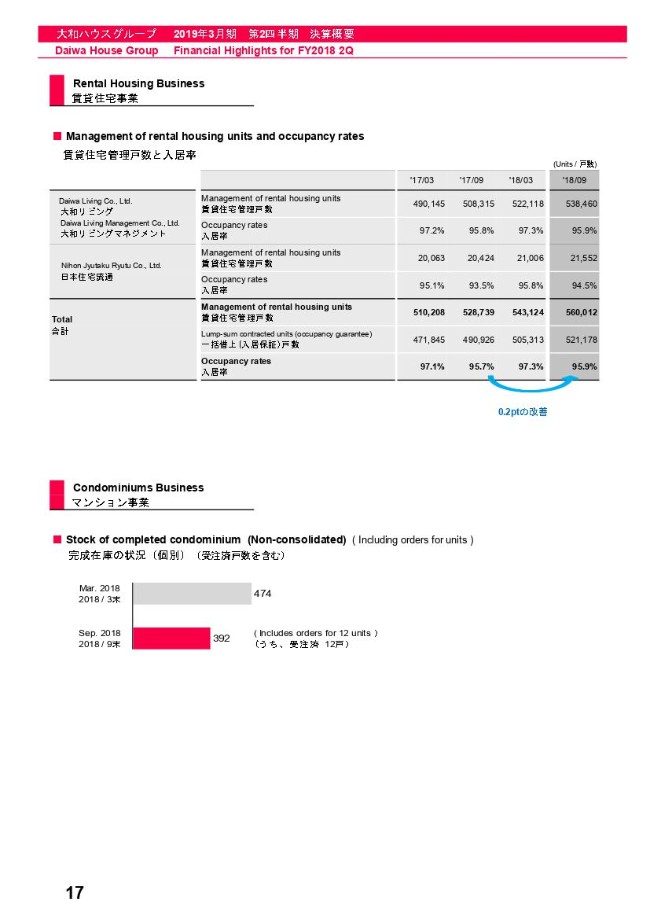

賃貸住宅事業

17ページ上段は、賃貸住宅の管理戸数と入居率をお示ししております。2018年9月末の入居率は95.9パーセントと、2017年9月末より0.2ポイント改善しております。下段は、マンション事業の完成在庫の状況です。2018年9月末の完成在庫は392戸。うち12戸が受注済みです。

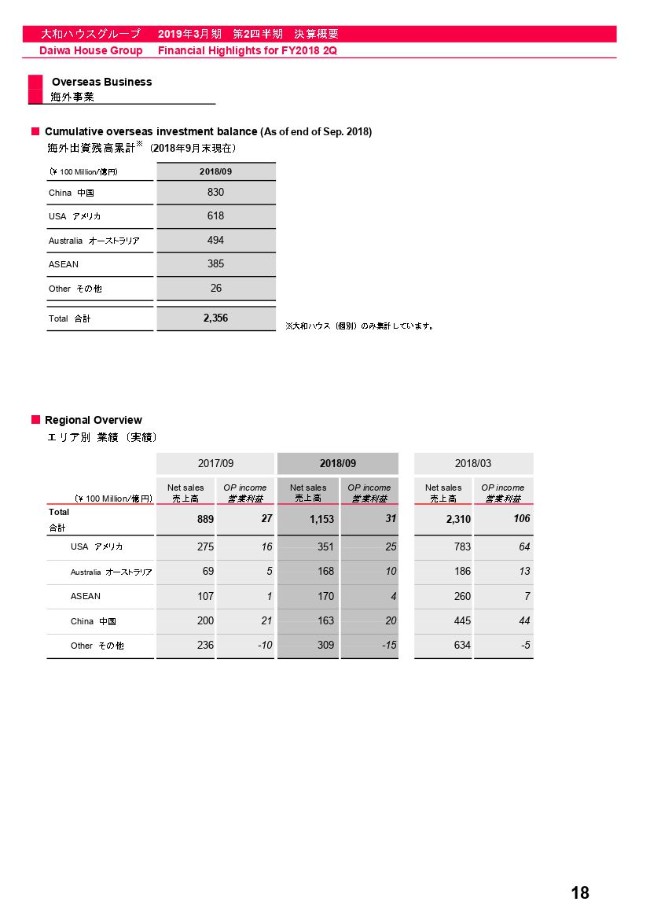

海外事業①

海外事業についてです。上段、2018年9月末の出資残高累計は2,356億円となっております。下段は海外のエリア別の業績です。2018年9月期は、合計で売上高1,153億円、営業利益31億円となっております。

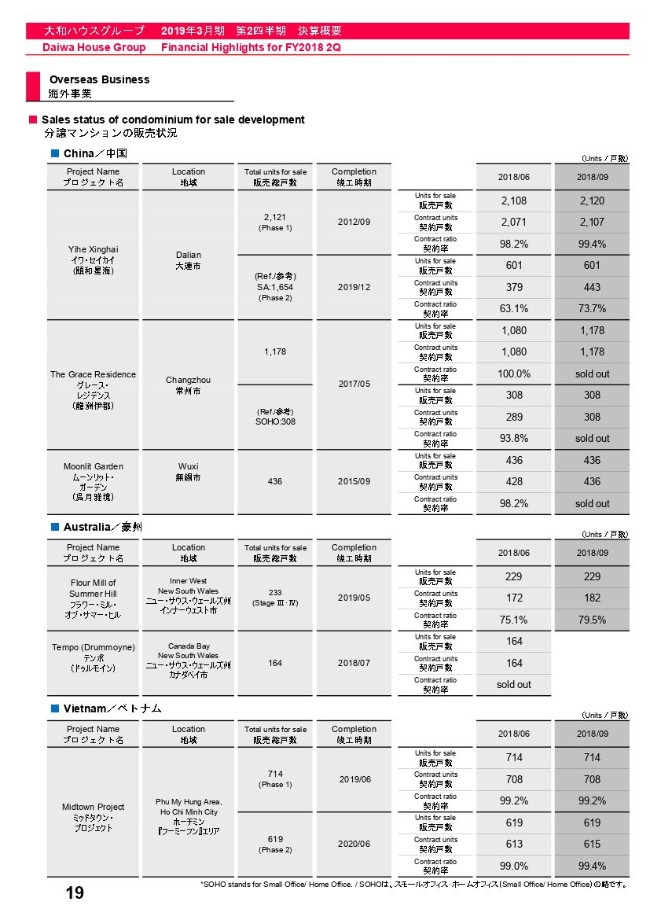

海外事業②

19ページは、海外の分譲マンション事業の販売状況です。中国常州、無錫のプロジェクトは完売しました。

以上でご説明を終わらせていただきます。

新着ログ

「建設業」のログ