イード、通期は増収増益 営業益、経常益とも前年比で約300%と大きく改善

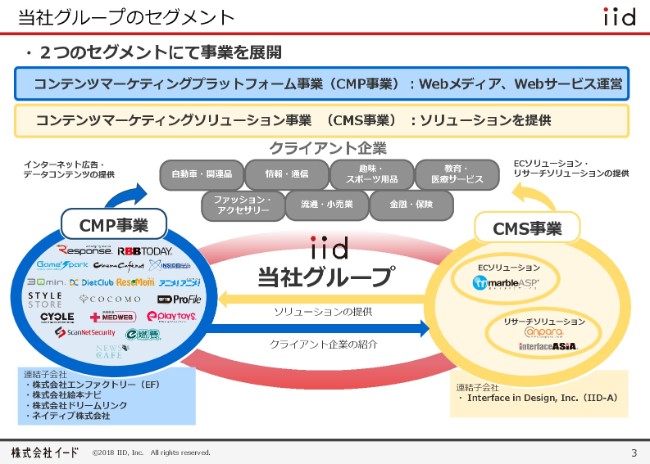

当社グループのセグメント

宮川 洋氏:みなさん、こんにちは。

本日はお忙しいところご来場いただきまして、誠にありがとうございます。ただいまより、株式会社イード2018年6月期通期決算説明会を行いたいと思います。

それでは、まず通期の決算補足資料の方をご覧いただければと思います。めくっていただきまして、本日のアジェンダでございます。セグメントの概要、通期の業績の概要、今期2019年6月期の取り組み、そして基本情報となります。その後、(参考資料の)「iid 5G Mobility」について簡単にご説明いたします。

3ページ目です。

こちらは毎回説明しておりますが、一応簡単にお話しいたします。我々はCMP事業とCMS事業の2つを展開しております。

CMP事業はメディア関連の事業だと思っていただければと思います。CMS事業が、ソリューション事業として、ITとマーケティングリサーチの2つを軸に事業を展開しております。

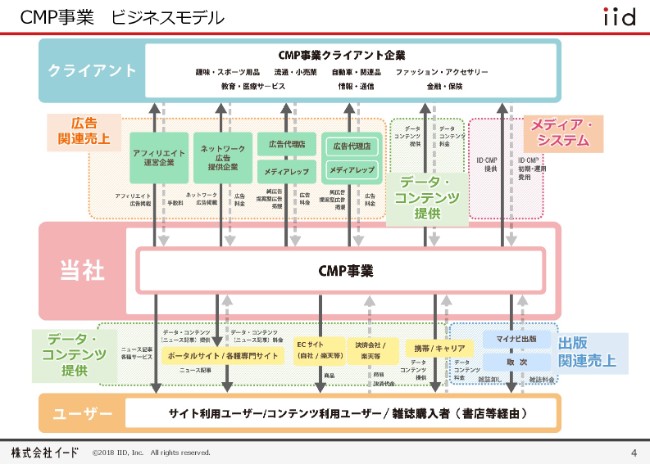

CMP事業 ビジネスモデル

CMP事業はBtoCとして(一般の消費者に)情報を提供しています。消費者に対して無料で情報を提供して、(ここからはBtoBになりますが)いわゆる広告主、あるいは企業のみなさまからお金をいただくという仕組みを軸に、事業を展開をしております。

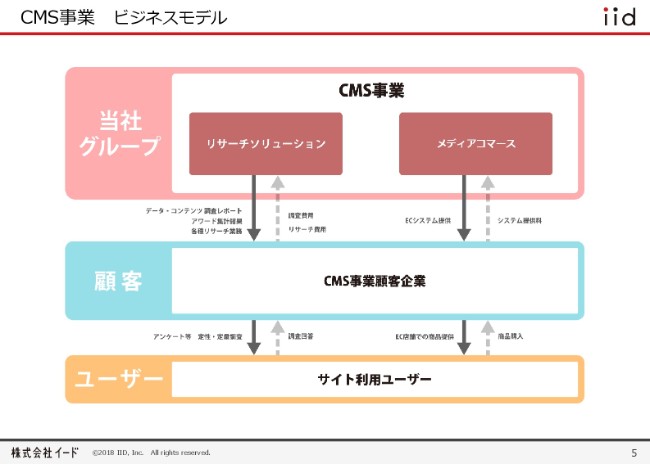

CMS事業 ビジネスモデル

CMS事業は受託というかたちになり、リサーチのソリューションとeコマースのソリューションがあります。こちらは顧客企業に対してサービスを提供してお金をいただく(ものです)。

この2つが、我々の事業のセグメントでございます。

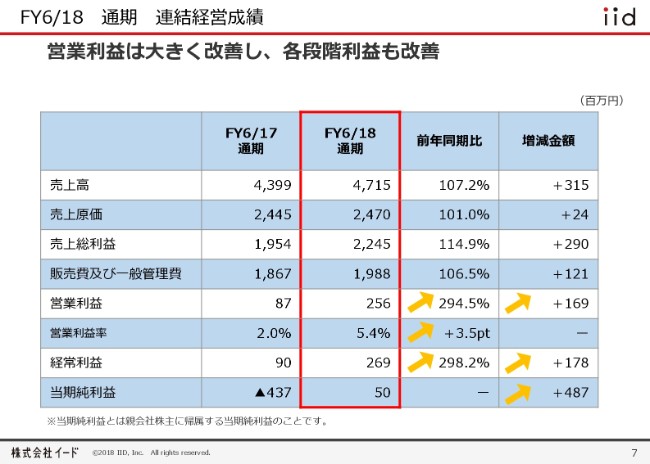

FY6/18 通期 連結経営成績

それでは次に、2018年6月期の連結経営成績について説明をさせていただければと思います。7ページをご覧ください。

営業利益は大きく改善し、各段階利益も改善しております。ひと言で言うと、昨年(2018年6月期)は順調で、復活できたかなと思います。

売上高は47億1,500万円。営業利益は2億5,600万円。経常利益は2億6,900万円。そして当期純利益が5,000万円でした。

最終的には、みなさんにお約束したさまざまな数字を達成できたかたちになっております。

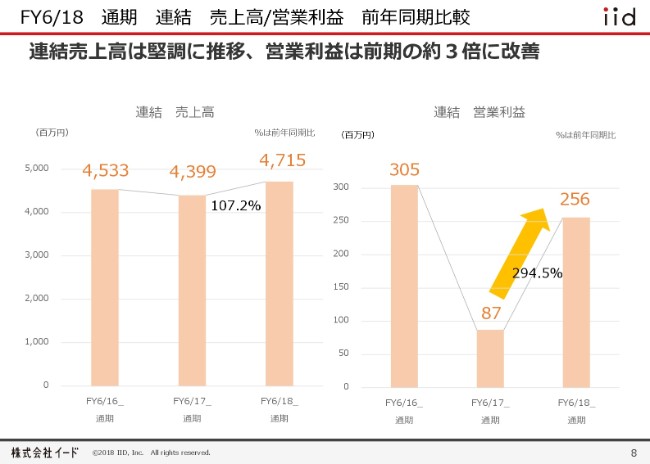

FY6/18 通期 連結 売上高/営業利益 前年同期比較

続いて8ページ目、売上高・営業利益の前年同期比較です。

連結売上高は、堅調に推移をしたと思います。前々期(2017年6月期)が少し不調で、44億円弱でしたが、今回は47億1,500万円ということで、堅調に推移をしたと思います。

また営業利益については、とくに我々はこだわってさまざまな取り組みを行ったわけですが、前期の約3倍に改善。8,700万円から2億5,600万円まで改善しました。

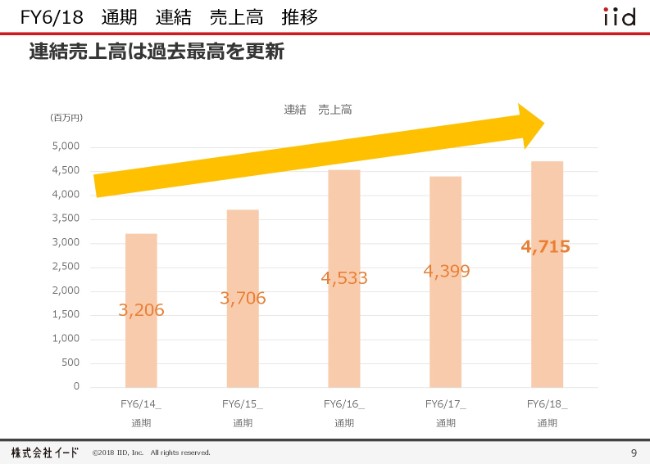

FY6/18 通期 連結 売上高 推移

9ページをご覧ください。こちらは連結売上高推移です。

連結売上高は、過去最高を更新しました。実は昨年(2018年6月期)は、トップラインよりも利益を重視する方針で挑みました。

結果的には、後半にトップラインがかなり伸びたかたちになっています。我々としては、現状ではトップラインよりも利益を重視する方向で事業を展開しております。

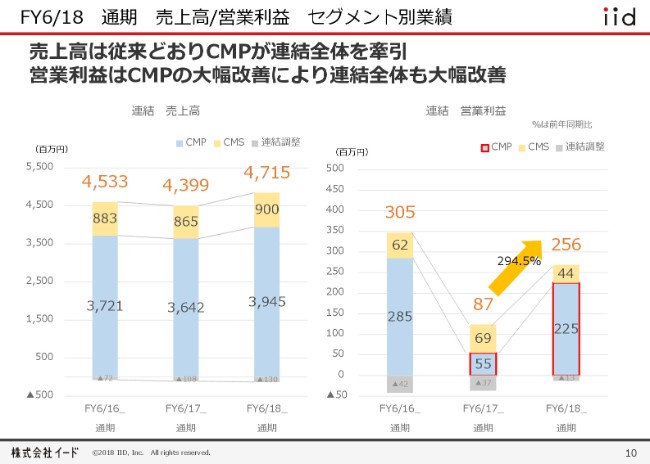

FY6/18 通期 売上高/営業利益 セグメント別業績

次に、10ページをご覧ください。売上高・営業利益のセグメント別業績でございます。

売上高は、従来どおりCMP事業が連結全体を牽引しました。つまり、CMP事業の収益力が回復したということです。

営業利益は、CMP事業の大幅改善により、連結全体も大幅改善したというかたちになっております。

(スライド)右側の図を見ていただきますと(わかりますが)、CMP事業の営業利益は、昨年(2017年6月期)は5,500万円でしたが、(2018年6月期)2億2,500万円ということで、会社全体を牽引しました。

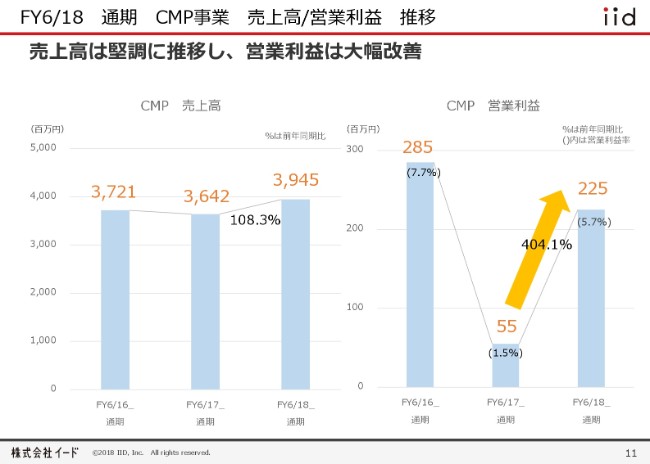

FY6/18 通期 CMP事業 売上高/営業利益 推移

11ページをご覧ください。CMP事業における売上高・営業利益の推移が載っております。

売上高は堅調、営業利益は大幅改善です。売上高は39億4,500万円、営業利益は2億2,500万円ということで、以前に比べてかなり復活しました。

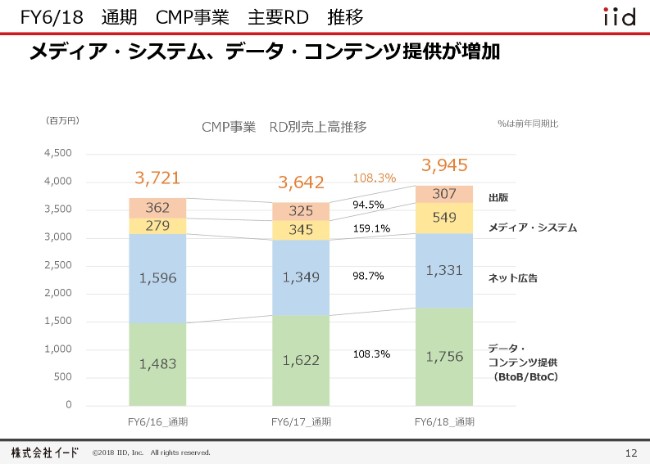

FY6/18 通期 CMP事業 主要RD 推移

12ページをご覧ください。CMP事業、いわゆるメディア事業です。(タイトルの)主要RD……この「RD」は「Revenue Driver」の略となりますが、(このスライドは、主要RDの)推移をご説明します。

メディア・システムと、データ・コンテンツの部分の成績が非常に良かったです。ネット広告の部分は、昨年(2018年6月期)前半はかなり苦戦したのですが、下期になってだいぶ回復し、一昨年(2017年6月期)とほぼ同じかたちで終わっております。

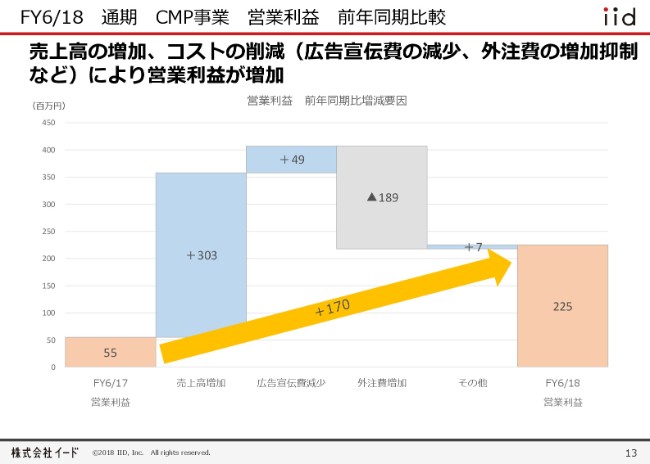

FY6/18 通期 CMP事業 営業利益 前年同期比較

その次、13ページになります。ここはCMP事業の営業利益の前年同期比較です。

なぜ利益が復活したのかについてですが、売上高の増加とコストの削減、つまり構造改革を実行しました。(例えば)広告宣伝費の削減や外注費の増加を抑制することなどにより、営業利益をしっかり確保できるようになりました。

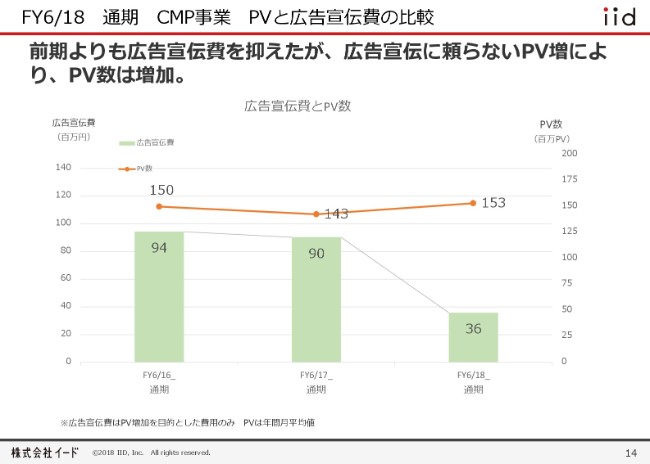

FY6/18 通期 CMP事業 PVと広告宣伝費の比較

14ページは、CMP事業のページビュー(PV)と広告宣伝費の比較になります。

我々も(他社と同様で)ここ2年くらい、ページビューと広告宣伝費がリンクするようなかたちでした。しかし今回の四半期(2018年6月期)は、広告宣伝費を抑えて、広告に頼らないページビュー増加の仕組みをようやく作り上げることができました。

これは、我々自身のサイトの改善やコンテンツマーケティングの成果が、結果的にこのようなかたちで表れたと思います。広告宣伝費をかけなくても、十分にページビューを維持できる仕組みになってきたということです。

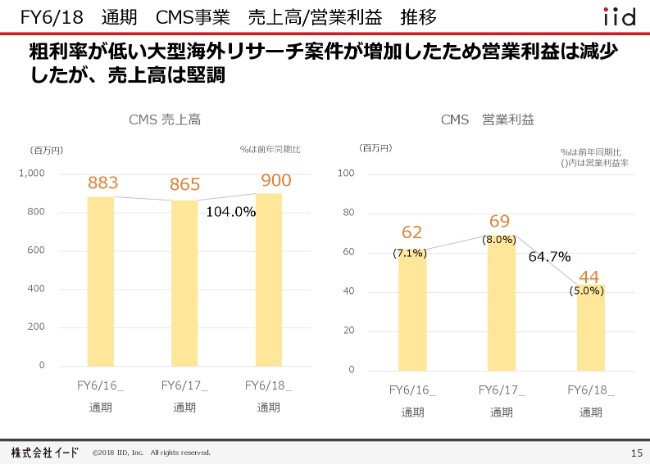

FY6/18 通期 CMS事業 売上高/営業利益 推移

次に、15ページをご覧ください。

通期のCMS事業の売上高・営業利益の推移でございます。(スライドにも)書いてありますが、粗利率が低い海外リサーチ案件が増加したため、営業利益は少し減少しました。しかし、売上高は堅調に推移しました。

海外のリサーチ案件は、粗利は低いものの、得られるノウハウなどの部分は非常に大きいと思っており、大型の海外リサーチ案件については今後もチャレンジしていきたいと思っております。

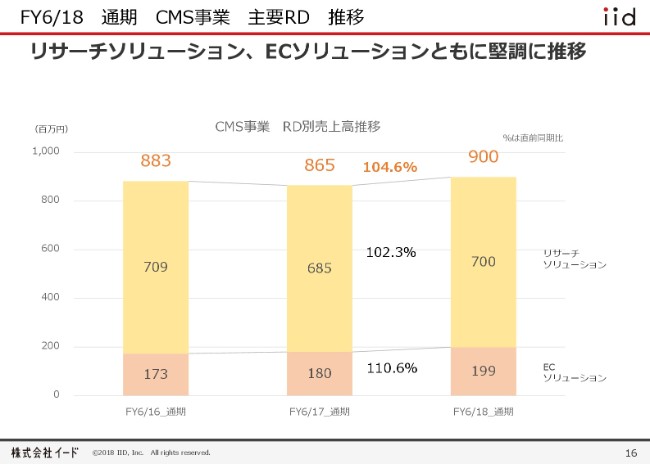

FY6/18 通期 CMS事業 主要RD 推移

その次、16ページですね。

CMS事業の主要RDの推移ということですが、リサーチソリューション、ECソリューションともに堅調に推移をしました。

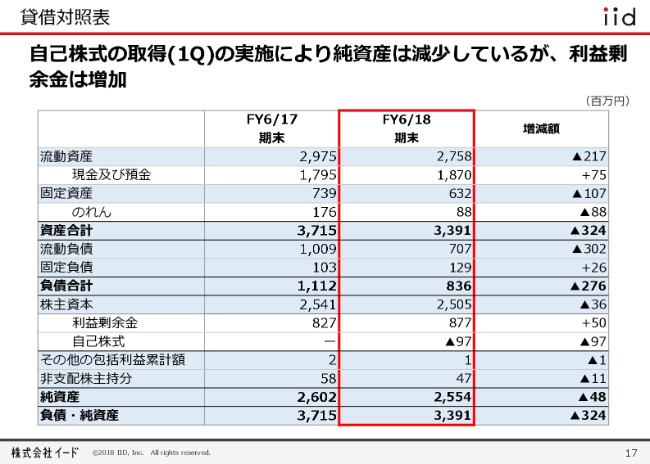

貸借対照表

続きましては、17ページ、バランスシートでございます。

こちらは、自己株式の取得を(2018年6月期)第1四半期に実施したこともあり、純資産は減少しております。利益剰余金は増加をしております。

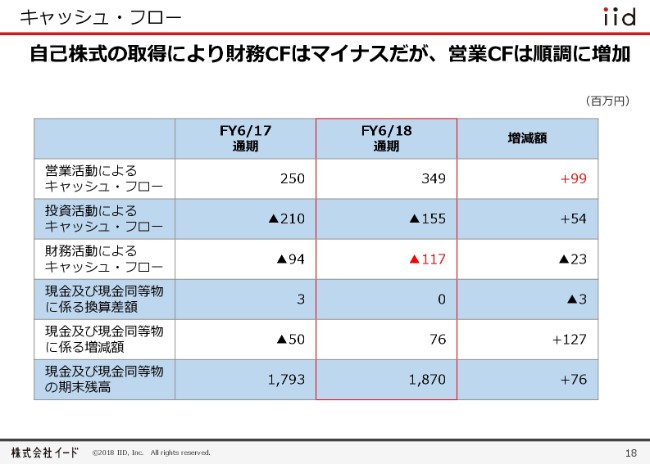

キャッシュ・フロー

こちらはキャッシュ・フローでございます。

去年(2018年6月期)はここにもこだわっていました。自己株式の取得により財務キャッシュ・フローはマイナスですが、営業キャッシュ・フローは、昨年(2018年6月期)に比べても、順調に増加したかたちです。

営業活動によるキャッシュ・フローについて、一昨年(2017年6月期)は2億5,000万円でしたが、前期(2018年6月期)は3億4,900万円となり、順調に増えております。

手元の現金同等物についても、一昨年が17億9,300万でしたが、前期末には18億7,000万円となりました。

ここまでが、2018年6月期の主たる説明となります。

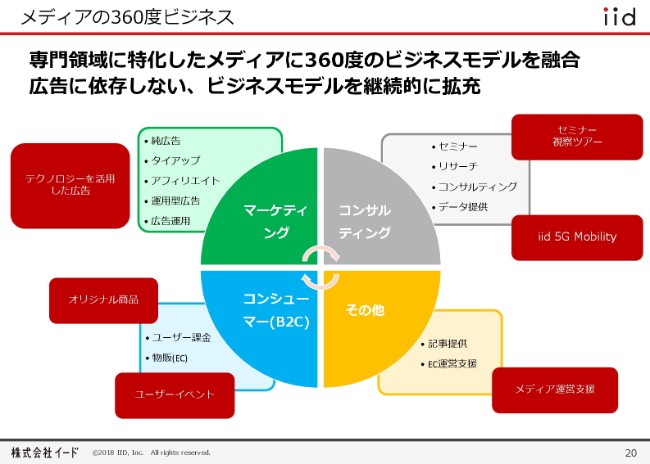

メディアの360度ビジネス

2019年6月期、今期をどう進めていくかについて説明をさせていただきます。

2019年6月期は、戦略がそんな変わるということはありません。我々は基本的に、戦略の軸はぶらさずに上積みしていこう思っております。そのなかで、メディアの360度ビジネスについてお話しします。

我々の得意技である各領域に特化したメディアに、360度のビジネスモデルを融合し、広告だけに依存しないビジネスモデルを継続的に拡充していきたいと思っております。

これは昨年(2017年6月期)の説明会の際に申し上げたことですが、ここ1年間、我々が取り組んできて、ようやくこのようなかたちで(落ち着いてきました)。左から見ると広告、オリジナル商品、ユーザーイベント、あとはセミナーや視察ツアー、さらに「iid 5G Mobility」やメディア運営支援などがあります。こうして全体的に、バランス良く稼げるメディア運営を心がけております。

このメディアの360度ビジネスを今期も続けていきたいと思っております。

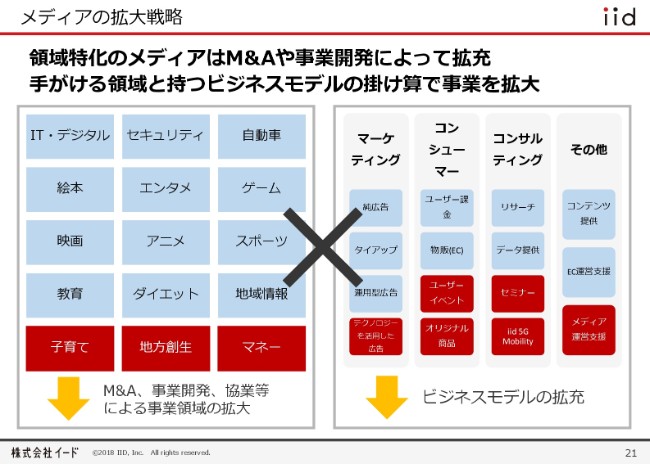

メディアの拡大戦略

そして、メディアの拡大戦略です。

領域特化メディアを、M&Aや事業開発によって拡充していきたいと思っており、手がける領域とビジネスモデルの掛け算で、事業領域を拡大していきます。

我々は、各分野の専門家を揃えて、各領域を深く掘り下げていく、深化していくというかたちをとっております。そして、その分野から生まれる事業機会、ビジネスチャンスをものにしていきたいと思っています。

今日、(説明会に出席された方の)お手元にある資料の「トークンエコノミー」についても、ゲームというものから生まれた1つの事業機会ではないかなと思っております。

このようなかたちで、ビジネスモデルを掛け算することで、事業を拡大していこうと思っております。

新しい事業領域へのチャレンジ(1)

まず、新しい事業へのチャレンジです。

こちらは、M&Aや事業開発を通じて、継続的に新しいメディア領域へのチャレンジを進めていきます。

前回の説明会でも触れましたが、M&Aだけを進めるのではなく、自社で事業開発をしたり、他社との業務提携を軸に、ポートフォリオを増やしていきたいと思っております。

昨今、M&A(にかかる費用)は若干高くなってきています。そこで我々としては自社開発をより強化することと、事業提携を軸にポートフォリオを増やしていくということを進めていきたいと思っております。

この(スライドで紹介している)3つについて。まず「マネーの達人」は、お金に関するメディアです。「COCO」は、映画のレビューサイト。そして「SPREAD」は、我々が開発したスポーツメディアです。

このようなかたちで、各領域でチャレンジを進めていきたいと思っております。

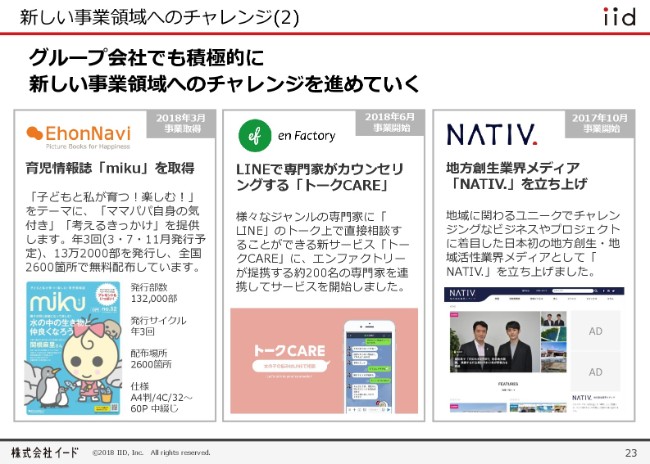

新しい事業領域へのチャレンジ(2)

続きまして、チャレンジ(2)についてです。

我々のグループ会社でも、積極的に新しい事業領域(への挑戦)を進めています。たとえば「EhonNavi」は、非常に歴史のある育児情報誌「miku」を2018年3月に取得して展開しています。

続いて「en Factory」は、LINEさんと事業提携を行い、LINEで専門家がカウンセリングをする「トークCARE」を共同で運営しています。

そして「NATIV」は、地方創生関連の事業を行うグループ会社で、地方創生メディア「NATIV」を立ち上げて、現在運用しています。

(このように)グループ会社、グループ全体で新しい事業にチャレンジしています。

コンシューマー(B2C)に向けたビジネス開発(1)

続きまして、コンシューマー(に向けた)BtoCのビジネス開発についてです。

現在、メディアと連携したイベント事業をスタートしております。これは、一昨年(2016年)まではほとんど手がけていなかった事業でございます。

昨今は、有料セミナー(も行っていますし)、海外視察ツアーやユーザーイベント等も行っており、ようやく我々もこちらのビジネスでプラスの収入が得られるような仕組みになってきました。今期はさらに、この分野も拡充させていきたいと思っております。

コンシューマー(B2C)に向けたビジネス開発(2)

あとは、コンシューマーに向けたビジネス開発とともに、各領域を深く掘っていくということを進めています。

1つの例が「EhonNavi」です。こちらでは絵本だけを販売するのではなく、出版社からライセンスを得て、絵本のキャラクターを使った独自商品を開発して販売しています。これは昨年(2017年)から始めており、非常に好調に推移しております。

現在、絵本業界は(盛り上がっているため)出版社の参入が激しいようですが、我々としては絵本業界をもっと盛り上げる仕組みとして、オリジナルの絵本グッズ販売をさらに進めていきたいと思っております。

もう1つは、enFactoryが手がけているD2C(というアパレルのブランド)です。これは、米国では(同じ形態のものが)いろいろ出てきておりますが、インターネット発のブランドです。こちらは我々が立ち上げたのですが、もっと積極的に展開していこうと思っております。

テクノロジーを活用した広告ビジネス開発

次は、テクノロジーを活用した広告ビジネス開発です。進化するデジタル広告において、早期に新しい領域でのマーケティング能力の獲得を目指しております。

(具体的には)データを活用したマーケティング施策や、ロボットスタートさんや博報堂さんと一緒に取り組んでいる、AIスピーカー向けの音声広告配信などです。こちらは現在、実証実験を行っております。

そして、バーチャルユーチューバー(を使ったマーケティング施策)です。我々はずっとVRを手がけてきましたが、VRの技術を使ってバーチャルユーチューバーを作って展開しています。

今年(2018年)は、バーチャルユーチューバーの市場が非常に熱くなっておりますので、我々もこの分野を1つのコンテンツ、1つのメディアとして捉えて展開できないか考えています。このように、バーチャルユーチューバーを使ったマーケティング施策を強化していきたいと思っております。

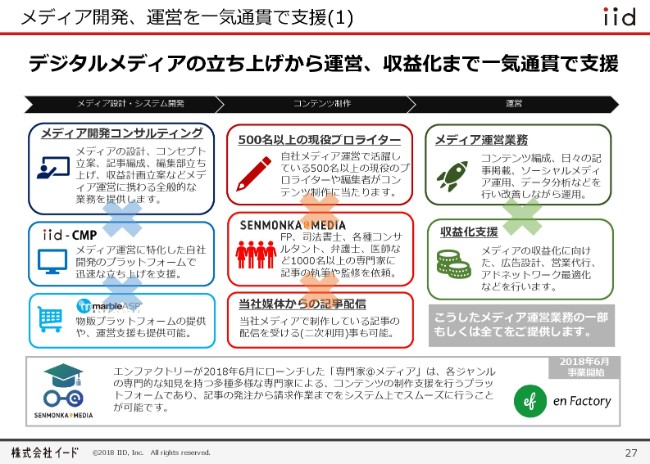

メディア開発、運営を一気通貫で支援(1)

こうして、メディアの開発から運営までを一気通貫で支援できるのが、我々イードの強みなのではないかなと考えています。

収益化まではこのようなかたちで、1つ1つの技術をうまくプロデュースしながら、企業さん、メディア会社など、いろんな事業体を支援していきたいと思っております。

メディア開発、運営を一気通貫で支援(2)

そのうちの1つの例ですが、昨年(2017年)ディスカバリーチャンネルさんと、CasaさんのWebメディアを、我々のほうで支援させていただきました。

このように、企業がメディアあるいはコンテンツを発信する際、我々が後ろに立って共同運営をしていく。あるいは事業支援をしていく。そういったことを、もっとたくさんやっていきたいと思っております。こちらは2019年6月期も取り組んでいこうと思っています。

モビリティ革命へのアプローチ「iid 5G Mobility」

こちらは中長期の目線です。この後も説明しますが、モビリティ革命へのアプローチということで、昨年(2017年)「iid 5G Mobility」について説明させていただきました。

現在、モビリティ革命(という大きな波)の真っ只中です。その革命において、「5G」「Maas」といったものが出てきます。新しい波がきているということで、我々もモビリティ革命の中に積極的に投資を行っていきたいと思っております。

2020年に向けて、もっと自動車業界が変わってくる。その中で、我々は新しい市場……この「Maas」という市場(にチャレンジしたいと考えており、それ)を含めて、参考資料を使ってご説明したいと思っております。

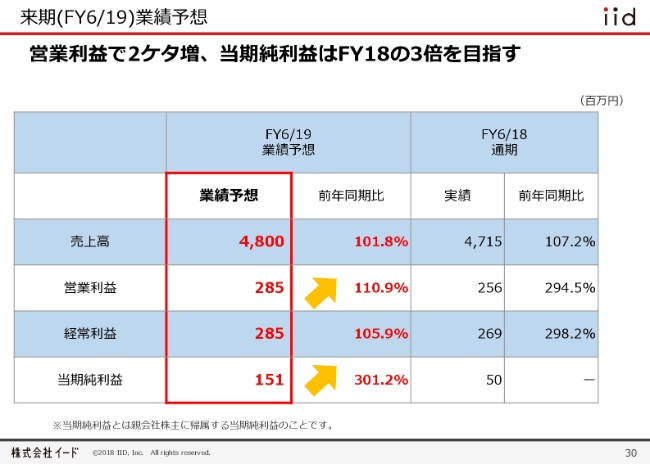

来期(FY6/19)業績予想

では、我々は来期どうするのかについてお話しします。業績予想はもう発表されておりますとおりで、売上高は48億円。営業利益、経常利益が2億8,500万円。当期純利益が1億5,100万円です。

営業利益で2桁(成長)、当期純利益で昨年(2018年6月期)の3倍を目指していきたいと思っております。我々はトップラインを重視してはいるのですが、まずは収益体制をしっかり作っていくというかたちで、このような予算をみなさまに公表させていただいております。

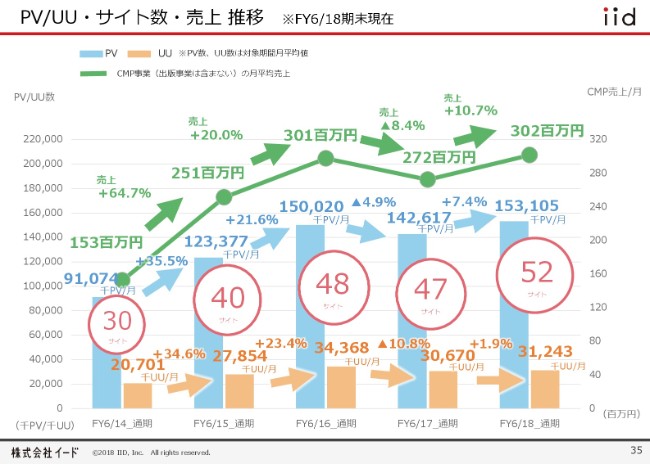

PV/UU・サイト数・売上 推移 ※FY6/18期末現在

(このスライド32ページ以降の)基本情報につきましては、毎回ご説明をしておりますので省略しますが、35ページをご覧ください。

我々は現在、20ジャンル、52のサイトを運営しております。

こちらの図はその推移です。前々期(2017年6月期)は少し落ちましたけれども、去年(2018年6月期)はようやく、一昨年より少し上に復活しました。

我々としては、(サイトの)数も増やしていきたいですし、ページビュー(も増やしていきたいので、それら)を含めたかたちで、全体的なメディアに関する施策を展開していきたいと思っております。

モビリティ革命におけるイードの取り組みについて

ここからは、別の資料「モビリティ革命におけるイードの取り組みについて」を用いてお話しいたします。

我々はこれまでも、モビリティ革命の中で積極的に事業を進めていきますと宣言しておりましたが、今年(2018年)もそれに関して説明させていただきます。

「自動車産業は今、『100年に一度』と言われる『大変革の時代』」と、トヨタの豊田社長が記者会見等でもお話しされております。我々もそう思っております。

では、なぜイードは自動車分野、モビリティ分野にそこまで事業投資をするのかと考える方もいらっしゃるかもしれません。あえてもう一回ご説明をいたします。イードは、自動車関連の収益が非常に多い会社でございます。

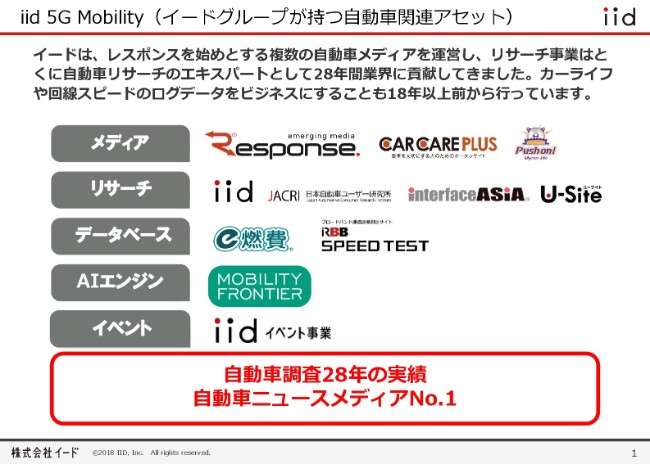

iid 5G Mobility(イードグループが持つ自動車関連アセット)

イードでは「レスポンス」をはじめ、自動車関連メディアを運営しております。またリサーチ事業は、28年前に日産自動車さんからスピンオフをした、いわゆる事業体を我々が引き継いでいるかたちでございます。自動車リサーチとしては約28年の歴史ある部隊を持っているということです。

他にも、カーライフや回線スピードのログデータをビジネスにする「e燃費」「RBB SPEED TEST」や、一昨年(2016年)ぐらいから始めておりますモビリティを使ったAIエンジン、あとイベントといったものを手がけています。そして、自動車調査で28年の実績です。

国内のインターネット自動車ニュースではナンバー1のメディアを持っているため、会社でいうと、我々の収益の半分以上はここから得ています。

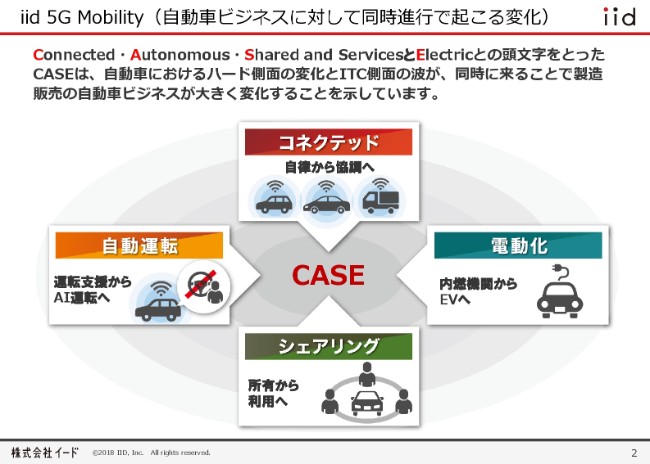

iid 5G Mobility(自動車ビジネスに対して同時進行で起こる変化)

我々は今起こっている自動車業界(での大きな革命)のなかで、プレイヤーになれないかなと考えております。

昨年(2017年)から言われておりますのが「CASE」……Connected・Autonomous・Shared and Services・Electricの頭文字をとったものですが、コネクテッド、自動運転、電動化、シェアリングの波が自動車業界に来ています。

この変革の中では、今までのプレイヤーではなく、新しいプレイヤーがどんどん自動車業界に入ってくると思います。そこで我々としても、我々自身が事業投資をしていくこと、さらにプレイヤーになることまで考えています。

大きな流れである「CASE」の中で、さまざまな変化が起こると思いますが、昨年度(2017年度)末から「MaaS」という流れが出てきております。

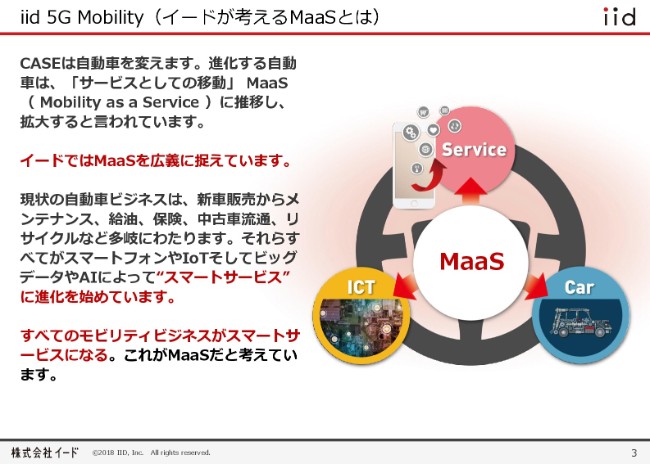

iid 5G Mobility(イードが考えるMaaSとは)

「CASE」は自動車を変え、進化する自動車は、これから「サービスとしての移動」……すなわち「MaaS」となり、拡大していきます。イードでは、この「MaaS」を広義に捉えています。

現在の自動車ビジネスは、新車販売からメンテナンス、給油、保険、中古車流通、リサイクルと多岐にわたります。それらがすべてスマートフォンやIoT、あるいはビッグデータ、AIによってスマートサービス化していくでしょう。自動車に関わるすべてのビジネスが、スマートサービス化していく、進化していくと思っています。

それは、既存の事業者が取り組む場合もありますし、新しいプレイヤーがそういうことを手がける場合もあるでしょう。そうしたモビリティビジネスがスマートサービスになる。我々はこれが「MaaS」だと思っています。

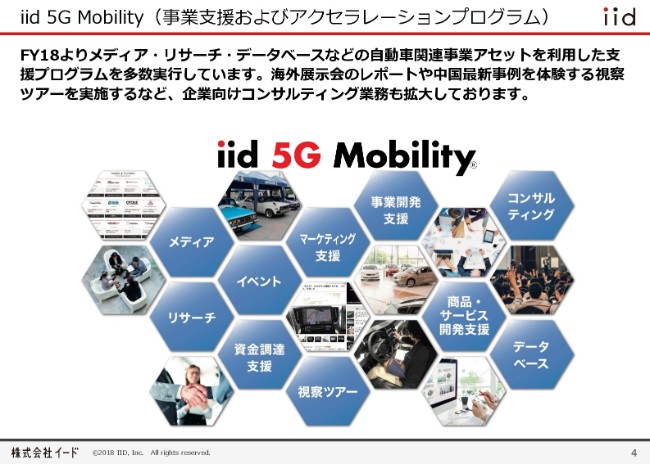

iid 5G Mobility(事業支援およびアクセラレーションプログラム)

こうした新しい取り組みを行うプレイヤー、あるいは既存のプレイヤーに対して、我々としては事業提携および事業投資を行っていきたいと考えており、昨年(2018年6月期)から、メディア、リサーチ、データベースなどの自動車関連アセットを利用した事業支援およびアクセラレーションプログラムを多数実行しています。

(例えば)海外展示会のレポート。これは、中国の最新事例を体験する視察ツアー等を実施するなどして、企業向けのコンサルティング等も行っております。

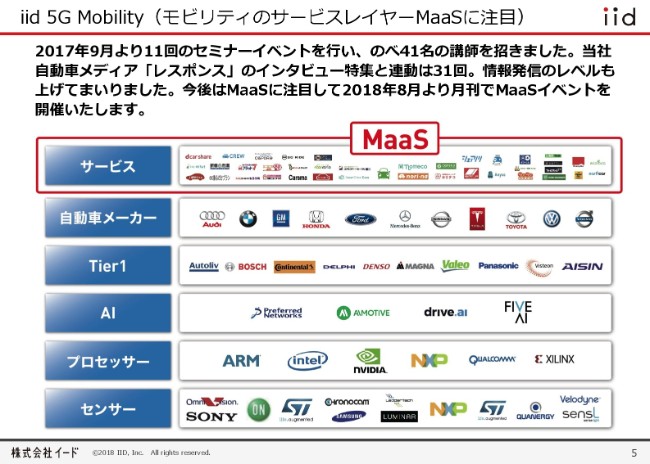

iid 5G Mobility(モビリティのサービスレイヤーMaaSに注目)

我々が自動車業界をどう捉えているのかを示したのが、この図でございます。モビリティのサービスレイヤー「MaaS」に注目と書いてありますが、メーカーと消費者の間には、今までは自動車ディーラーしかいませんでした。

ここがサービスレイヤーになっていくでしょう。つまり自動車メーカーは個人に自動車を売るのではなく、個人のみなさんがサービス……つまり「Maas」を使うようになるのです。このレイヤーは、やる(参入する)人たちが増えてくるのではないかと思っています。

また、自動車メーカーの下に「Tier1」「AI」のレイヤーが出てきます。プロセッサー、センサーといった分野のプレイヤーがいろいろ出てきているわけですが、我々はモビリティのITプレイヤーを総じて「MaaS」と捉えており、このプレイヤーに対して、我々は事業支援・事業投資、あるいは積極的なM&Aを行っていきたいと思っています。

昨年(2017年)、モビリティ関連のベンチャーに100社以上お会いしてきました。今後は「MaaS」に注目して、今月(2018年8月)から月刊で「MaaS」関連のイベントを開催しようと思っています。

iid 5G Mobility(変化の時代に新たな事業機会)

「iid 5G Mobility」ということで、2020年に向けて、5Gやモビリティの大きな波として「MaaS」のプレイヤーがどんどん出てくると思っています。統計によりますと、「MaaS」の世界市場規模は(2020年時点で)11兆円と言われています。それが2030年には88兆円、そして2050年には、全自動車業界をリプレイスするくらいの規模の770兆円になると予想されています。

我々としては、この「iid 5G Mobility」で、新しいモビリティサービス「MaaS」を発掘・支援します。さらに、資本業務提携などを実施し、事業を支援することによって、メディア事業だけの成長ではなく、非連続的な成長を目指していきたいと思っています。

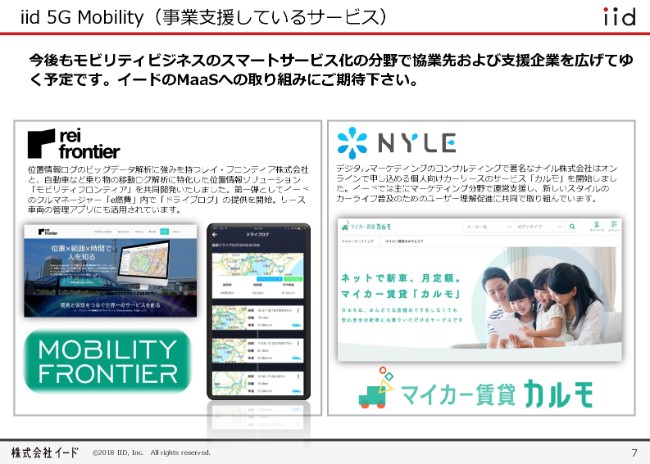

iid 5G Mobility(事業支援しているサービス)

ここで、2つの事例をご紹介します。レイ・フロンティア株式会社さんは、AIのビッグデータエンジンを持っており、「モビリティフロンティア」と呼ばれる事業を一緒に展開しています。また事業提携としては、ナイル株式会社さんがマイカー賃貸「カルモ」を作っています。こちらは事業提携をして、支援しているかたちでございます。

今後もモビリティビジネスの分野、スマートサービスの分野で協業先・支援先・資本業務提携先を、どんどん増やしていこうと思っています。ぜひイードの「MaaS」への取り組みにはご期待いただきたいと思っています。

以上、簡単ではございますが、説明は以上でございます。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ