トライステージ、1Q売上高・営業利益は計画通りの進捗 テレビ事業の粗利率が回復

2019年2⽉期第1四半期決算説明会

妹尾勲氏:トライステージの妹尾です。本日はお暑い中、また、お忙しい中お集まりいただきまして、ありがとうございます。

初めに、2019年2月期第1四半期の業績について、ご報告いたします。続きまして、各事業の状況について、ご説明をいたします。

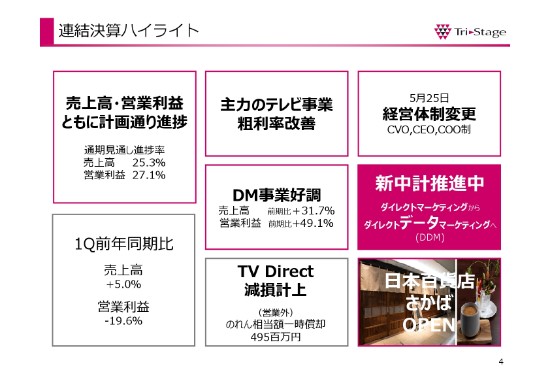

連結決算ハイライト

それでは、2019年2月期第1四半期の業績をご報告いたします。

4ページは、連結決算ハイライトです。(資料に)ピンクとグレーの囲みがありますが、ピンク囲みがポジティブの内容になっております。

そもそも、当期(2019年2月期)の通期業績の見通しとしましては、売上高は前期比で1.8パーセントのマイナス、営業利益は前期比で19.6パーセントのマイナスという、減収減益の計画でスタートしています。

それに対して、当第1四半期の売上高は、前年同期比5.0パーセントの増収となりました。営業利益は、計画とほぼ同水準となっております。

通期見通しにつきましては、営業利益ベースでは進捗率が27.1パーセントと、堅調に進捗しております。

主力のテレビ事業は、粗利率が改善傾向となっています。

DM事業は、引き続き好調に推移しております。

なお、タイの関連会社のTV Directの株価下落を受けまして、営業外で約5億円の減損計上をしております。こちらは、各四半期または期末時点の株価によって、変動もしくは計上しない場合がございます。

(2018年)5月の株主総会以降は、業務執行の推進力を強化するべく、経営体制も変更しております。

5月8日に、パシフィックセンチュリープレイス丸の内の地下1階で、初の飲食店となる「日本百貨店さかば」をオープンしております。お近くの方は、ぜひお立ち寄りいただければと思います。

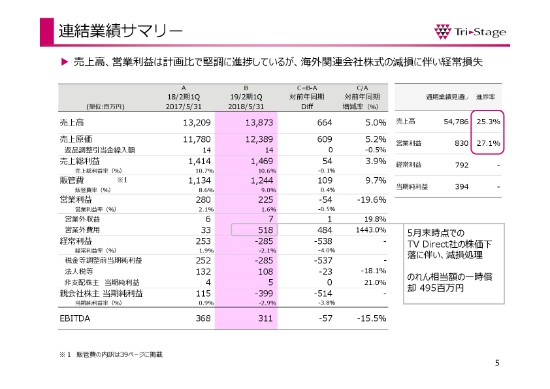

連結業績サマリー

5ページは、連結業績サマリーです。(資料の)ピンク色の列(B)が、当期の連結業績です。

2019年2月期第1四半期の連結業績は、売上高・営業利益は計画比で堅調(な進捗)ですが、海外関連会社のTV Directの減損によって、経常損失となっております。

主力のテレビ事業は減収しておりますものの、WEB事業のアドフレックス社を子会社化したことと、DM事業の大幅増収によりまして、売上高は前年同期比で5パーセント増加いたしました。

売上総利益率は、利益率の低いDM事業の構成比が、より増加したことによりまして、前年同期比で0.1ポイント低下しております。

販管費は、前年同期比で約1億円増加しました。これは主に、アドフレックス社の子会社化によるものです。

これによって、営業利益は前年同期比で19.6パーセント減少となりました。これも、計画上では想定内の数字です。

TV Directの減損処理による、のれん相当額の一時償却の4億9,500万円は、営業外費用に計上しております。

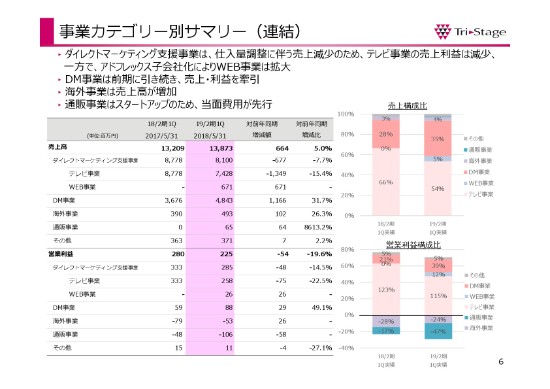

事業カテゴリー別サマリー(連結)

6ページは、事業カテゴリー別サマリー(連結)です。ダイレクトマーケティング支援事業のうち、テレビ事業は、計画どおりではありますが、前年同期比で減収減益となりました。

WEB事業は、2017年3月に子会社化したアドフレックス社の業績が寄与いたしました。

DM事業は、前期に続いて、売上・利益ともに牽引しております。

海外事業は、売上高が増加して、赤字幅も減少しております。

通販事業は、スタートアップのため、当面費用が先行している状況です。

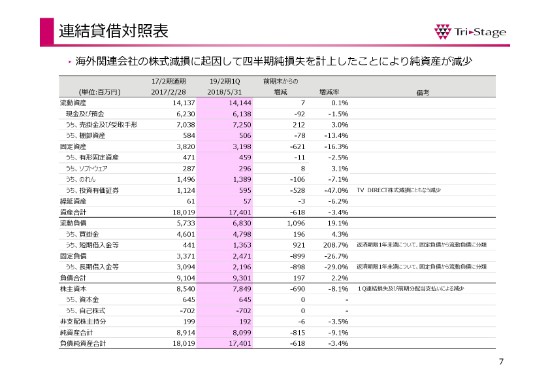

連結貸借対照表

7ページの連結貸借対照表は、ご覧のとおりです。(海外関連会社の)TV Directの株式減損に起因して四半期純損失を計上したこと及び、前期分の配当金の支払いによりまして、総資産は前期末に比べて6億1,800万円減少し、174億100万円となりました。

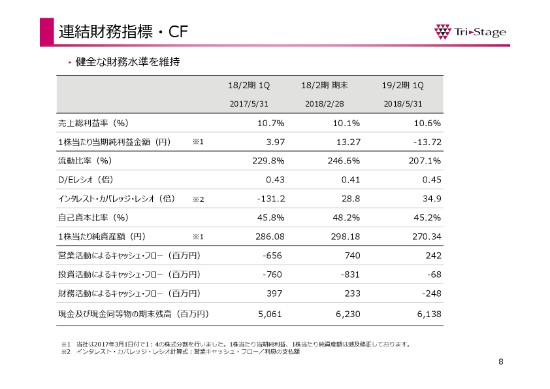

連結財務指標・CF

8ページは、連結財務指標・CFです。前中期経営計画におきまして、積極的な投資を行いましたが、引き続き、健全な財務水準を維持してきていると思っております。

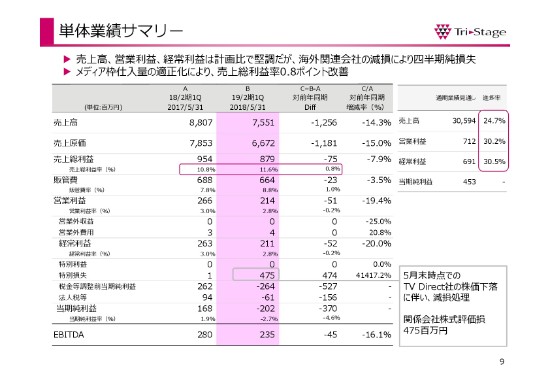

単体業績サマリー

9ページは、単体業績サマリーです。単体の売上高・営業利益・経常利益は、計画比で堅調な着地となっておりますが、海外関連会社(TV Direct社)の減損によりまして、四半期純損失となっております。

前期の反省を踏まえまして、メディア枠仕入量を適正化したことにより、売上高は減少したものの、売上総利益率は11.6パーセントと、前年同期比で0.8ポイント改善しております。

販管費が2,300万円減少していますが、これは主に、採用教育費と貸倒引当金が減少したためです。

TV Direct社の減損による影響は、単体では関係会社株式評価損として、4億7,500万円を特別損失に計上しています。

これらの結果、当期純利益は、2億200万円の損失となりました。

以上が、2019年2月期第1四半期の業績の報告となります。

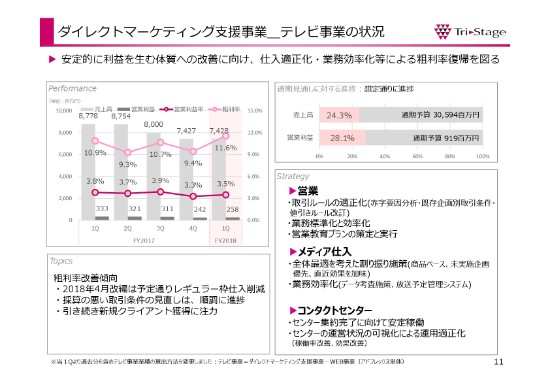

ダイレクトマーケティング⽀援事業_テレビ事業の状況

ここからは、各事業の状況についてご説明いたします。

まずは、(ダイレクトマーケティング⽀援事業の)テレビ事業です。(このページ以降の)各事業とも、(資料の)左上に四半期業績(Performance)、左下にTopics、右上に通期見通しに対する進捗、右下に当期の戦略(Strategy)を記入させていただいています。

なお、当(2019年2月期)第1四半期から、テレビ事業の業績の算出方法を、過去分も含めて変更して、ダイレクトマーケティング支援事業からWEB事業を差し引いた数値としています。

当期のテレビ事業の業績は、安定的に利益を生む体質への改善に向け、仕入適正化・業務効率化等による、安定的な粗利率への復帰を図っています。

売上高は、前期の反省を踏まえ、前年(2017年)10月改編・今年(2018年)4月改編にて、メディア仕入量を削減・調整したことに伴い、減少いたしました。採算の悪い取引条件の見直しは、順調に進捗しています。粗利率は、改善傾向にあります。

通期業績見通しに対しましては、売上高・営業利益ともに、想定どおりに進捗しています。

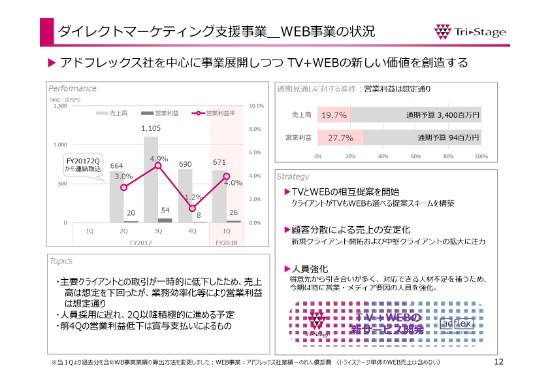

ダイレクトマーケティング⽀援事業_WEB事業の状況

続きまして、12ページのWEB事業となります。WEB事業は、アドフレックス・コミュニケーションズ社を中心として、事業を展開しています。WEB事業の業績は、アドフレックス・コミュニケーションズ社単体の業績としています。

なお、決算期変更との兼ね合いで、前期の第3四半期には、5ヶ月分を計上しています。また、前期の第4四半期は、賞与支払いの影響で営業利益が低下しています。

当(2019年2月期)第1四半期のWEB事業は、主要クライアントとの取引が一時的に低下したため、売上高が想定を下回りましたが、業務効率化等によって、営業利益は想定どおりとなっています。

業容拡大に備えた人員強化につきましては、遅れが出ていますが、第2四半期以降に積極的に進めていく予定です。

(戦略としては)引き続き、TVとWEBの相互提案や、顧客分散による売上の安定化に取り組んでまいります。

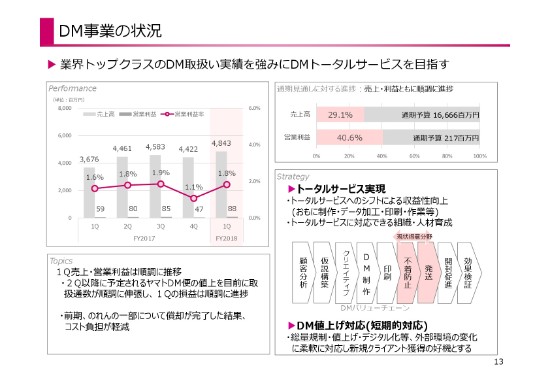

DM事業の状況

続きまして、13ページのDM事業です。DM事業は、売上高・利益ともに好調が続いています。当(2019年2月期)第1四半期は、ヤマトDM便の値上を目前に駆け込み需要が増加し、取扱通数が伸長したことで、順調に進捗いたしました。

また、前期にのれんの一部について償却が完了した結果、コスト負担が軽減しています。

(戦略としては)業界トップクラスのDM取扱い実績と価格競争力を武器に、引き続きDM発送代行でのNo.1を目指すとともに、DMトータルサービスへのシフトによる収益性向上を目指してまいります。

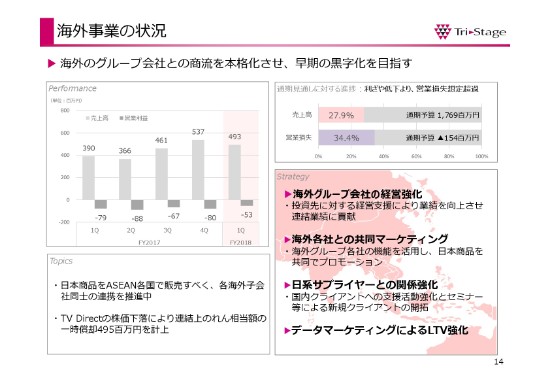

海外事業の状況

続いて、14ページの海外事業です。海外事業は、海外のグループ会社との商流を本格化させ、早期の黒字化を目指しています。当(2019年2月期)第1四半期は、売上高は想定どおり進捗したものの、利ざやが低下したことで、営業損失が想定を超過いたしました。

(戦略としては)引き続き、海外グループ会社の経営強化による業績の向上や、海外各社との共同マーケティングの実施、日系サプライヤーとの関係強化などによって、業績の回復を図っています。

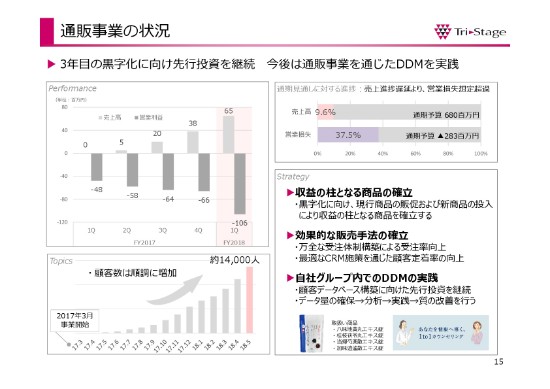

通販事業の状況

15ページは、通販事業です。クライアントの行っている通販事業に対する理解をより深めるため、昨年(2017年)3月から通販事業を開始しています。主力の商品としては、頻尿改善の漢方薬と、更年期に対応する漢方薬を取り扱っています。

当(2019年2月期)第1四半期は、売上の伸長が想定より遅れ、営業損失が想定を超過いたしました。引き続き、売上の拡大とノウハウの蓄積に努めてまいります。

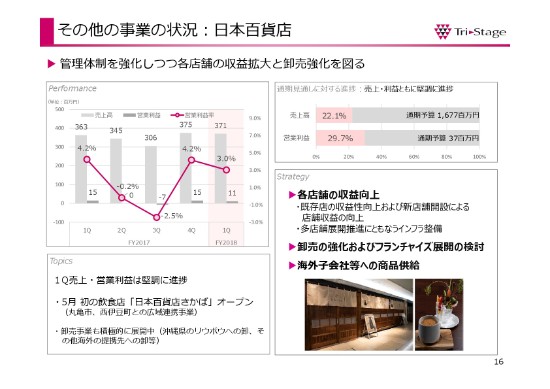

その他の事業の状況︓⽇本百貨店

続きまして、16ページです。その他の事業として、小売事業で「日本百貨店」を運営しています。「日本百貨店」では管理体制を強化しつつ、各店舗の収益拡大と卸売強化を図っています。

当(2019年2月期)第1四半期は、売上・営業利益ともに、堅調に進捗いたしました。(2018年)5月には、先ほど申し上げました、「日本百貨店」初の飲食店の「日本百貨店さかば」をオープンいたしました。

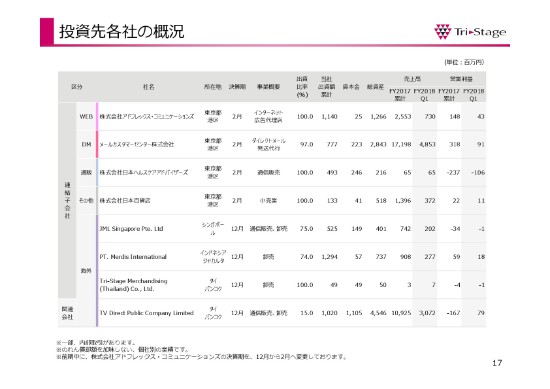

投資先各社の概況

最後の17ページでは、投資先各社の概況をまとめています。ご参照いただければ幸いです。

新着ログ

「サービス業」のログ