提供:パンチ工業株式会社 2025年3月期決算及び長期ビジョン「Vision60」説明

【QAあり】パンチ工業、海外市場の回復で前年比増収増益 資本コストを意識しM&A戦略の強化へ

2025年3月期決算及び長期ビジョン「Vision60」説明

村田隆夫氏(以下、村田):取締役上席執行役員CFOの村田です。私から、2025年3月期の決算概要、2026年3月期の業績および配当予想、資本コストや株価を意識した経営への取り組みについてご説明します。

なお、本日の資料およびご説明の中では、中期経営計画の「バリュークリエーション」を「VC」と略していますので、あらかじめご承知おきください。

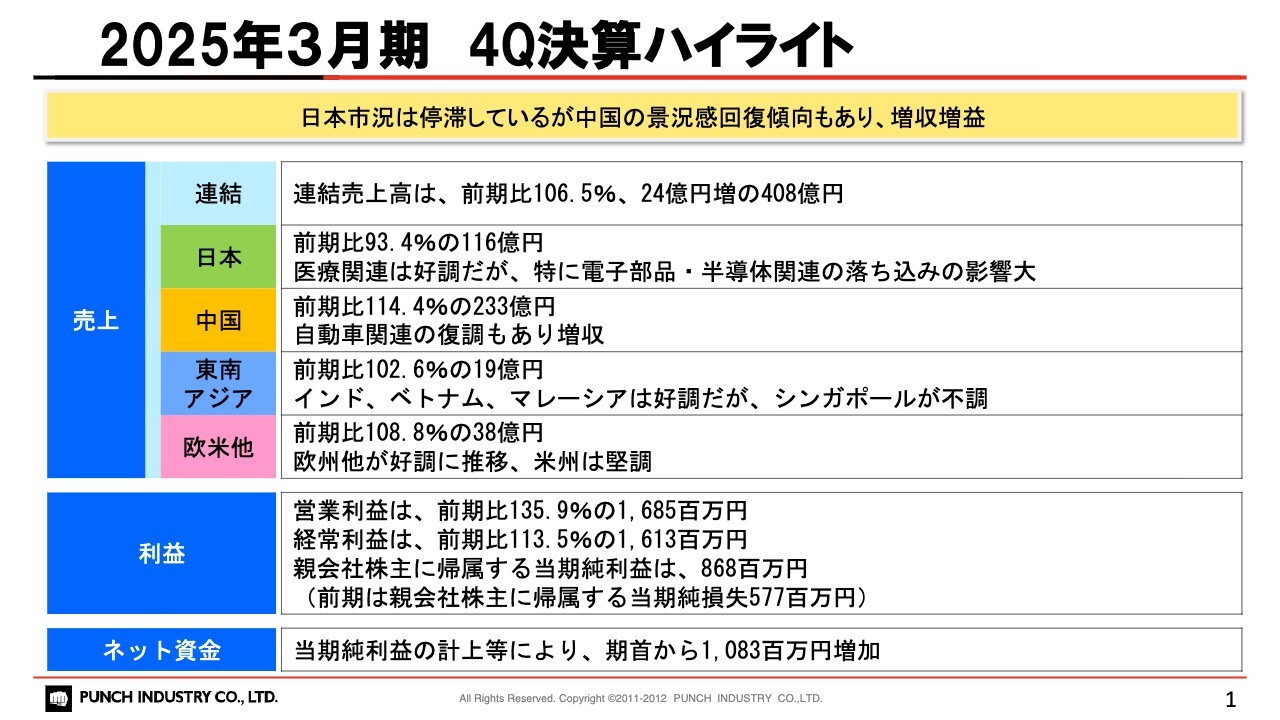

2025年3月期 4Q決算ハイライト

2025年3月期の決算ハイライトです。売上面では、日本の市況は引き続き停滞しているものの、中国の景況感の回復傾向がそれを上回り増収となりました。

一方、利益面では中国での増収効果が貢献し、連結で増益を確保しました。

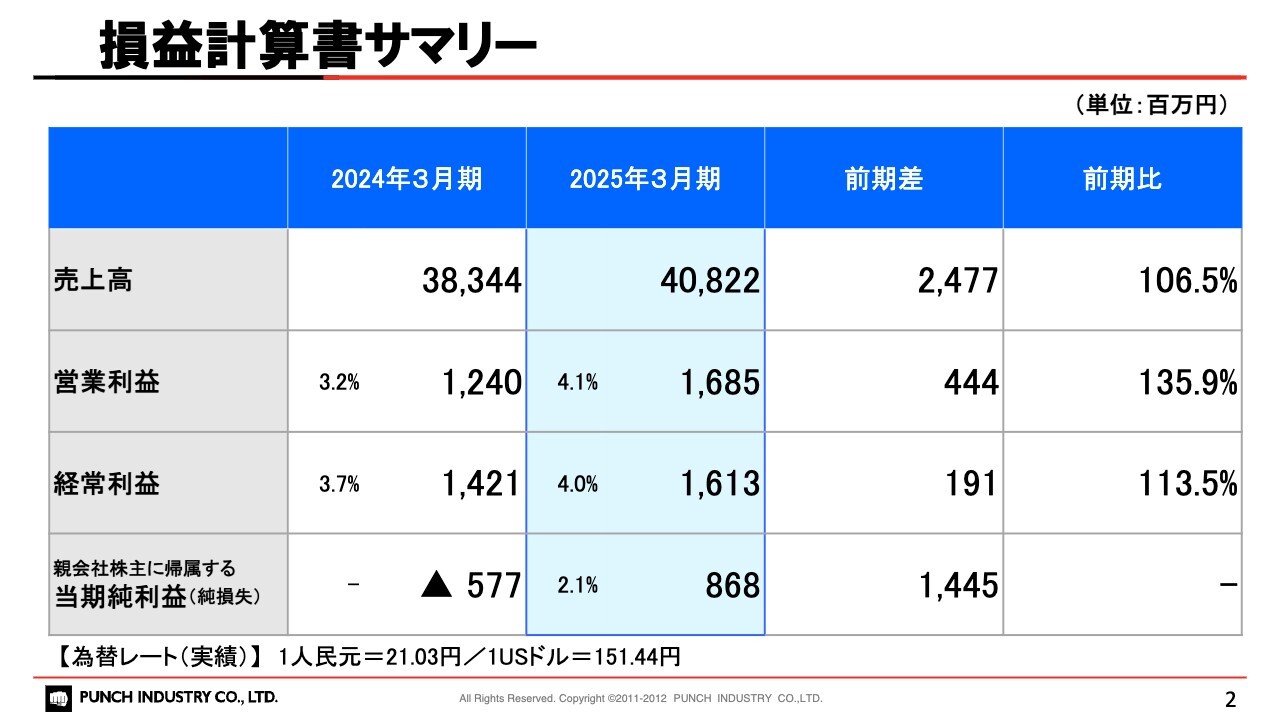

損益計算書サマリー

決算数値の概要です。売上高は408億2,200万円で前期比106.5パーセント、24億7,700万円の増収となっています。また、営業利益は16億8,500万円、経常利益は16億1,300万円、親会社株主に帰属する当期純利益は8億6,800万円となっています。

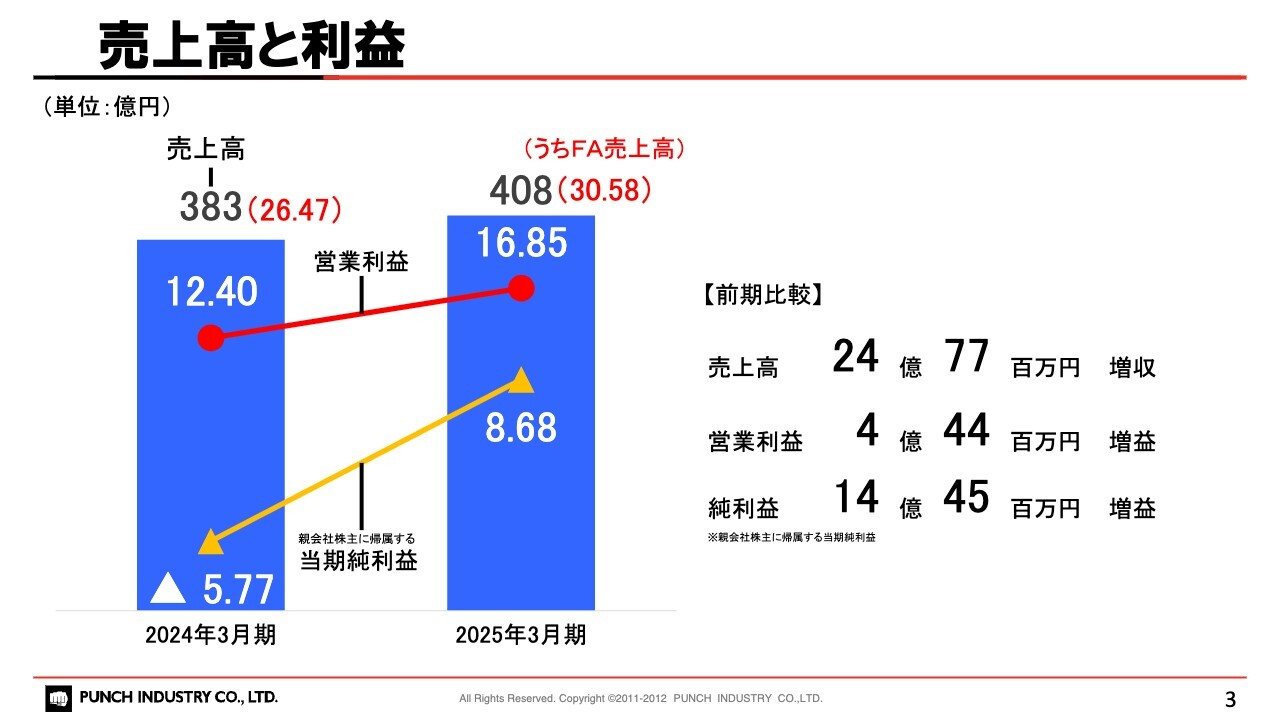

売上高と利益

スライドのグラフは、売上高と利益の前期比を示したものです。ご覧のとおり、FA売上高を含めて前年比で増収増益となりました。

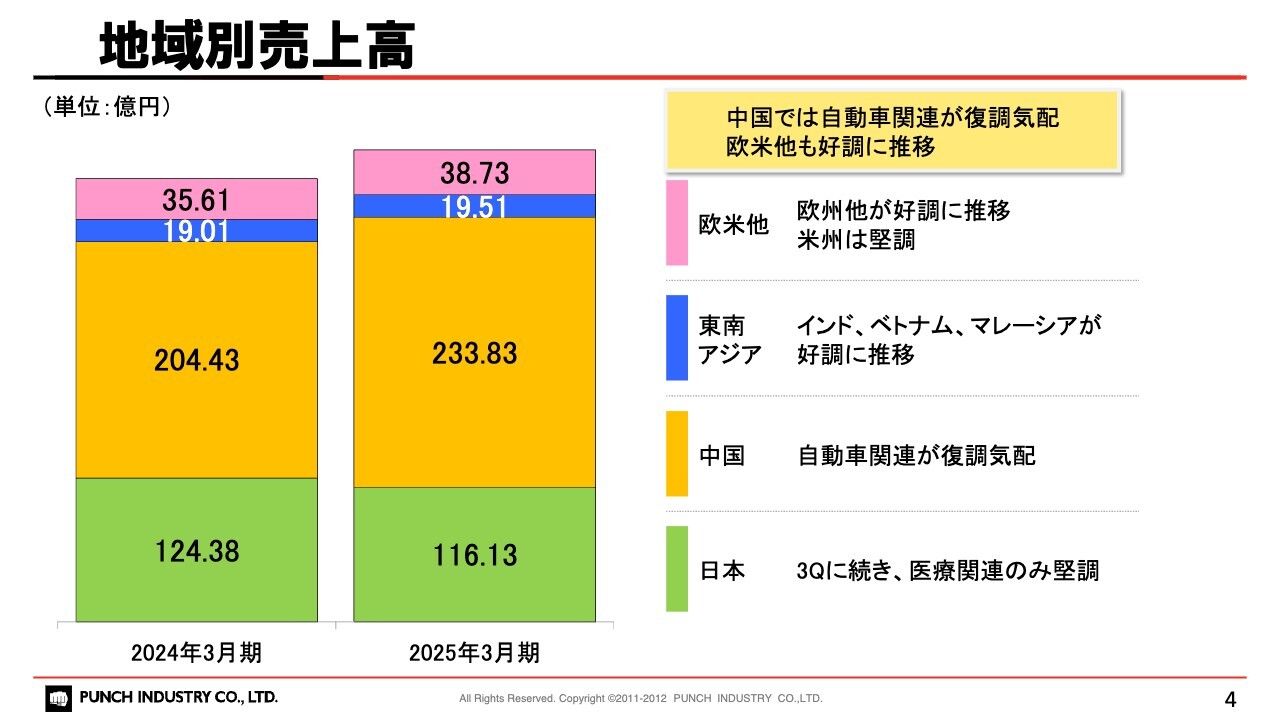

地域別売上高

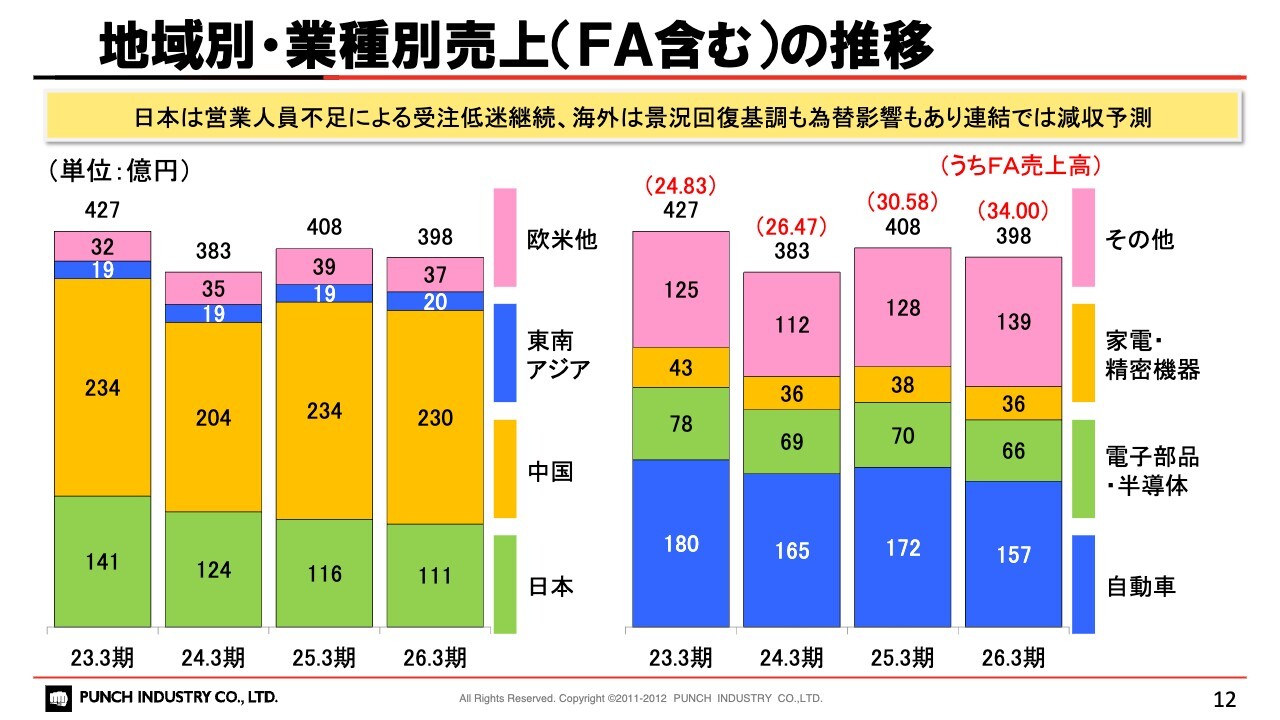

スライドのグラフは、地域別売上高の前期比を示したものです。日本が前期を下回った一方で、中国、東南アジア、欧米他が前期を上回る実績となりました。

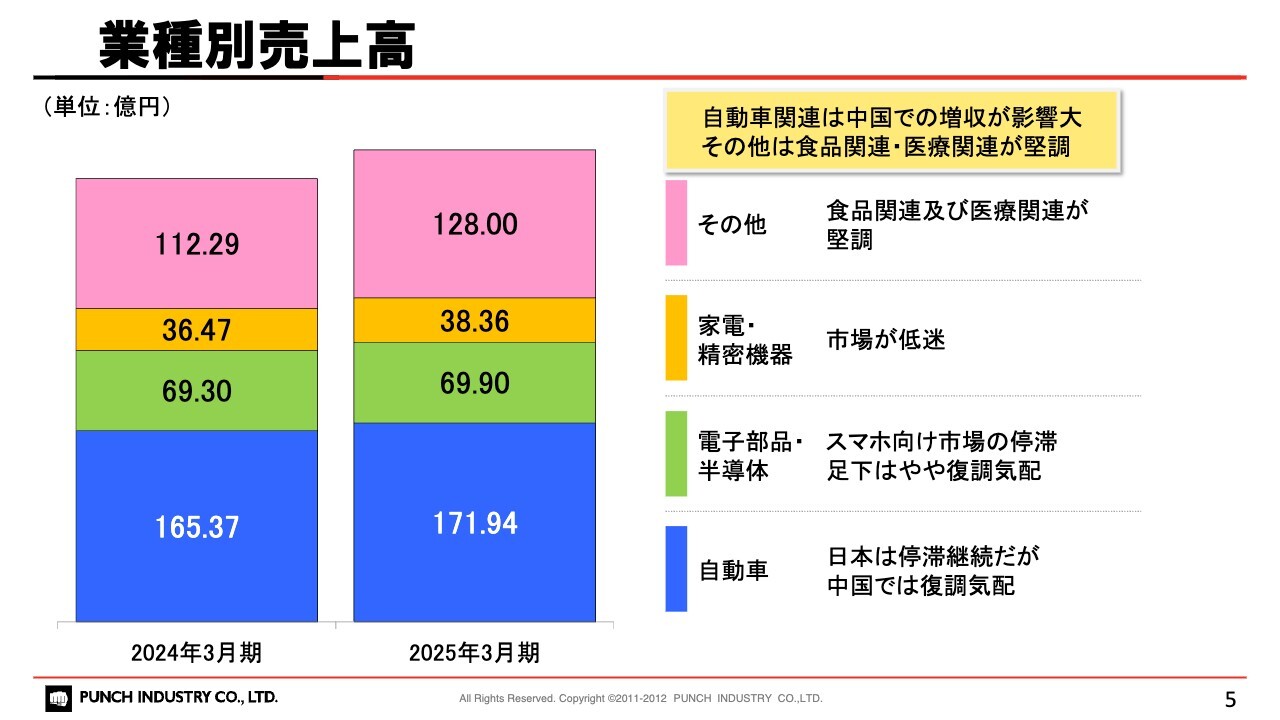

業種別売上高

業種別売上高についてです。自動車関連は日本では引き続き停滞していますが、中国では復調の気配を見せています。電子部品・半導体関連は日中ともにスマホ向け市場が停滞していましたが、中国では足元でやや復調の気配を見せつつあります。

家電・精密機器関連は市場全体が低迷しているものの、為替の影響もあり増収となりました。また、その他は食品関連が引き続き堅調となっています。

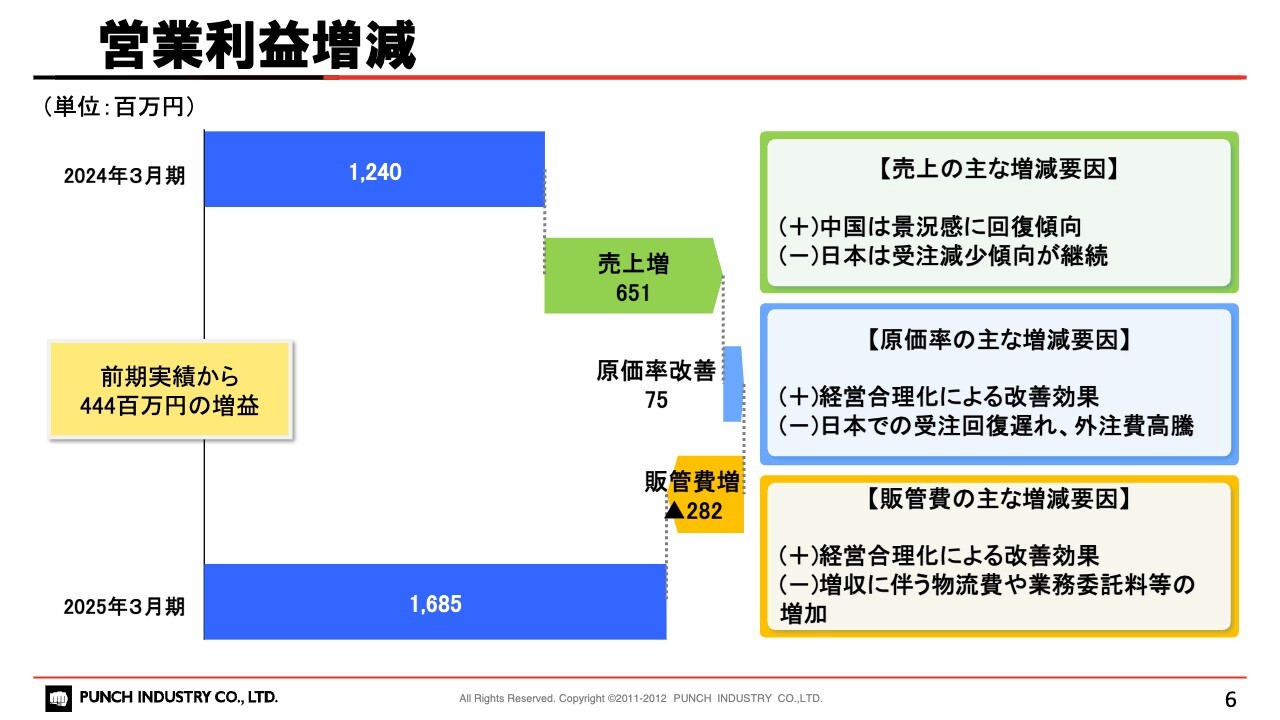

営業利益増減

こちらのスライドは、営業利益の増減を前期と比較したものです。前期の営業利益12億4,000万円に対して、売上増による6億5,100万円の増益効果がありました。原価率は経営合理化による改善効果があったものの、材料費の高止まりや外注費高騰等のコスト増加要因もあり、7,500万円の改善にとどまっています。

販管費は経営合理化による改善効果があったものの、業務委託料等の増加や増収に伴う物流費の増加もあり、2億8,200万円の減益要因となりました。

これらを合わせ、2025年3月期の営業利益は前期から4億4,400万円の増益となり、16億8,500万円を計上しました。

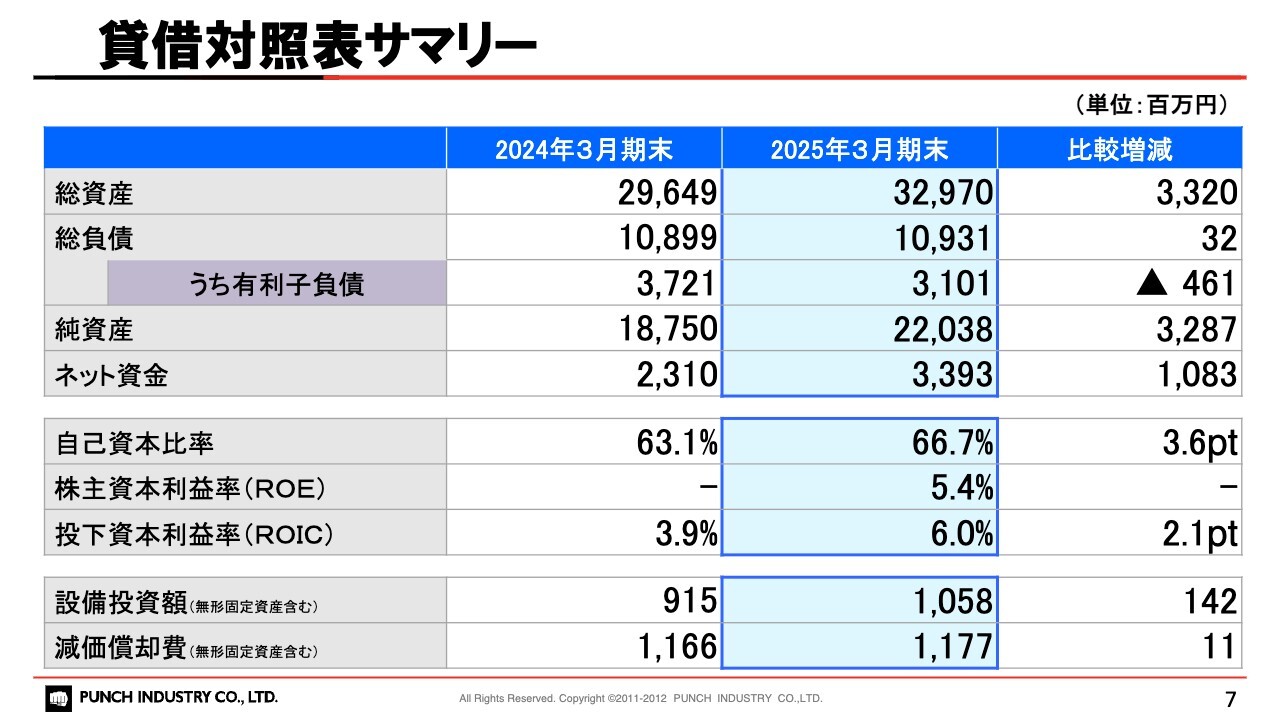

貸借対照表サマリー

財務状況についてご説明します。総資産は、主に投資有価証券の増加や売掛金の増加等により、前期比で33億2,000万円の増加となりました。総負債は、有利子負債が減少した一方で支払手形および買掛金等が増加し、前期比で3,200万円の増加となりました。

純資産は、親会社株主に帰属する当期純利益の計上に伴う利益剰余金の増加、為替換算調整勘定の増加、新株の発行に伴う資本金および資本剰余金の増加等により、前期比で32億8,700万円の増加となりました。

以上の結果、自己資本比率は前期末から3.6ポイント上昇し、66.7パーセントとなっています。投下資本利益率(ROIC)は6.0パーセントと前期を上回ったものの、目標としている10パーセントには届きませんでした。

設備投資額は、事業再編を進める中で省力化や自動化投資への絞り込みを行ったこともあり、前期から1億4,200万円増加の10億5,800万円となりました。

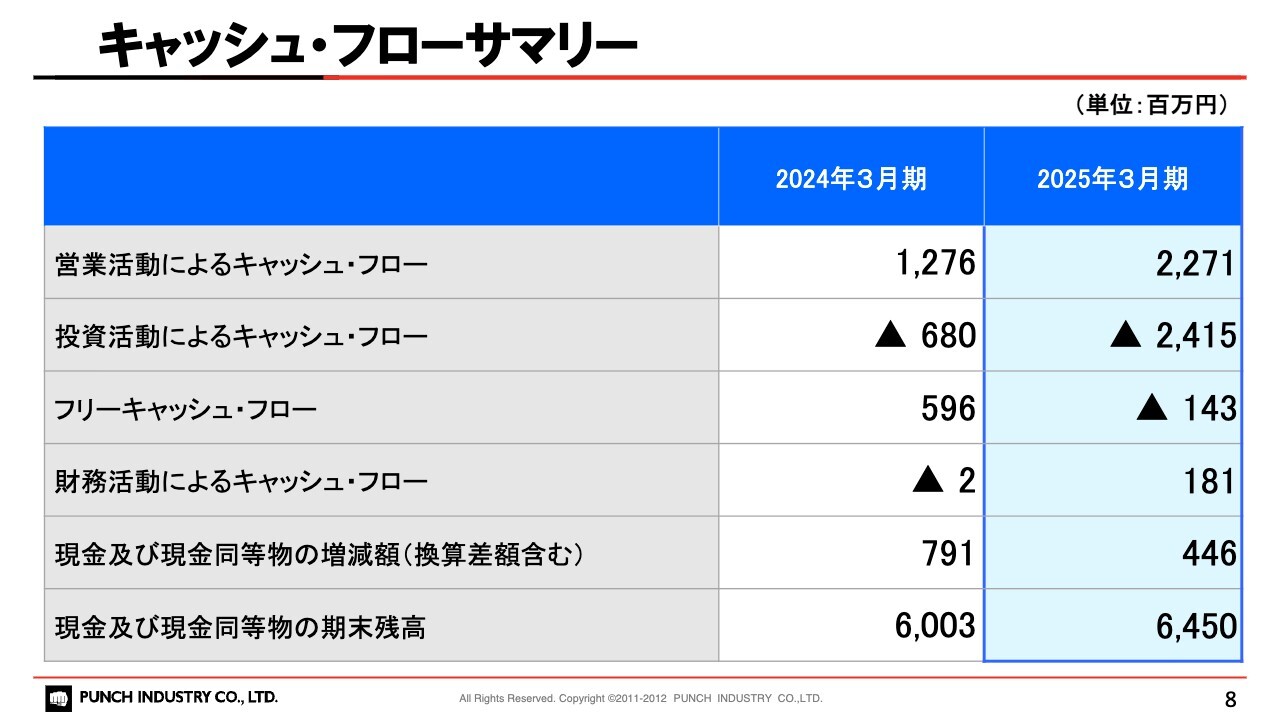

キャッシュ・フローサマリー

キャッシュ・フローの状況です。営業キャッシュ・フローは22億7,100万円の収入となりました。投資キャッシュ・フローは24億1,500万円の支出となりました。これは通常の設備投資による支出に加え、投資有価証券の取得による支出があったことによるものです。

結果として、フリーキャッシュ・フローは1億4,300万円のマイナスとなり、前期より約7億4,000万円減少しました。最終的に、期末の現金および現金同等物残高は64億5,000万円となり、前期から約4億4,600万円増加しています。

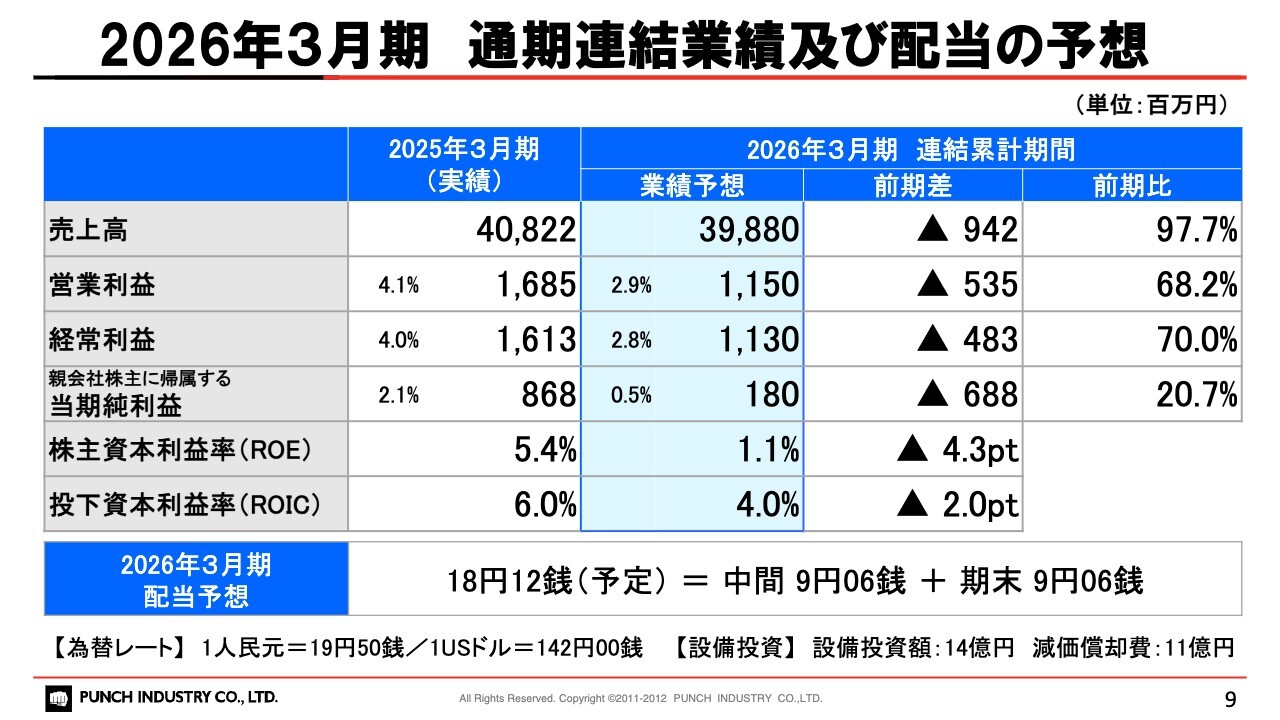

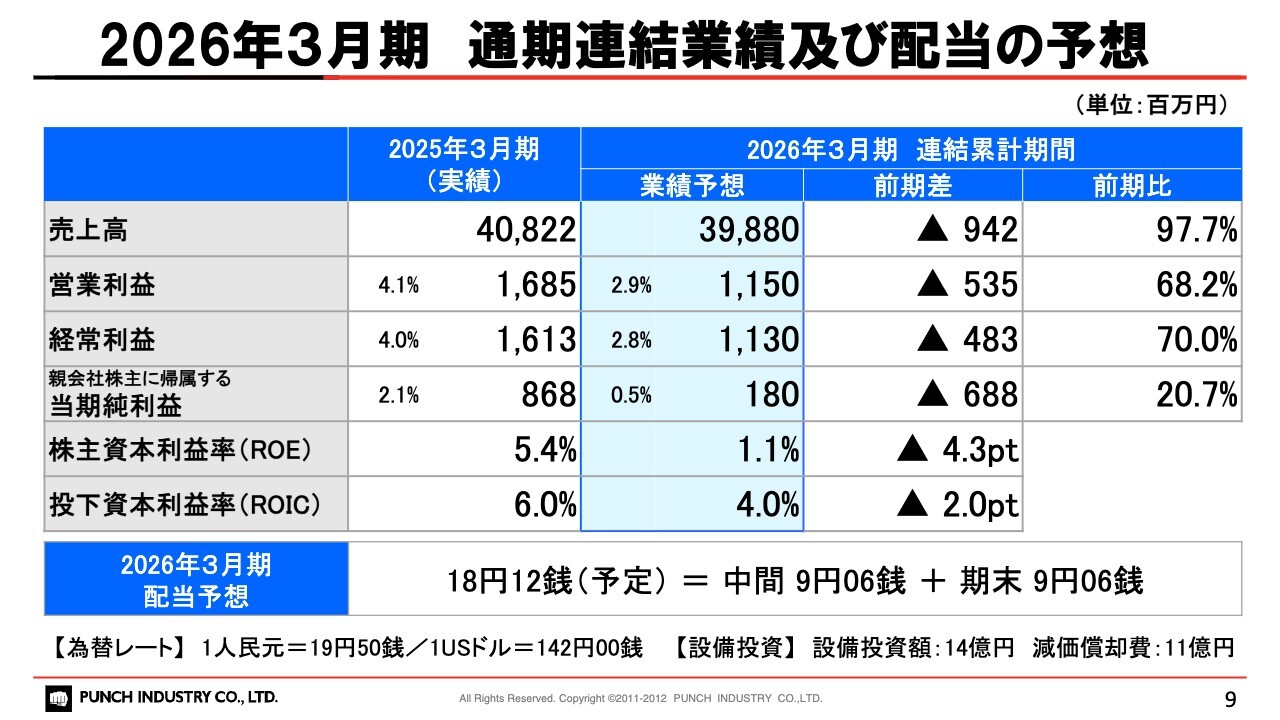

2026年3月期 通期連結業績及び配当の予想

2026年3月期の通期連結業績および配当の予想についてご説明します。2025年3月期で前中期経営計画「VC2024 Revival」が終了したため、本来であればここで新たな中期経営計画を策定・公表すべきところです。

しかし、2024年10月にミスミグループと資本業務提携契約を締結したことで、この提携による業績改善効果を測定する期間として中期経営計画を1年間休止し、その後より精度の高い中期経営計画を策定・公表するとしたことは、すでにご説明したとおりです。

そのような中で、足元の景況感をベースに今後予想されるリスク要素を織り込み、現時点での業績予想を公表しました。

今期はミスミグループとの提携効果が限定的であるとの見込みに加え、国内の業績回復遅れ等が大きく影響し、売上高は前期比2.3パーセント減の398億8,000万円、営業利益は前期比31.8パーセント減の11億5,000万円、親会社株主に帰属する当期純利益は前期比79.3パーセント減の1億8,000万円と、大幅な減収減益予想となっています。

配当予想については、株主資本配当率(DOE)3パーセントをベースに算定した結果、年間で18円12銭となっています。

なお、想定為替レートは1人民元19円50銭、1USドル142円としています。また、今期の設備投資計画は約14億円、減価償却費は約11億円を見込んでいます。

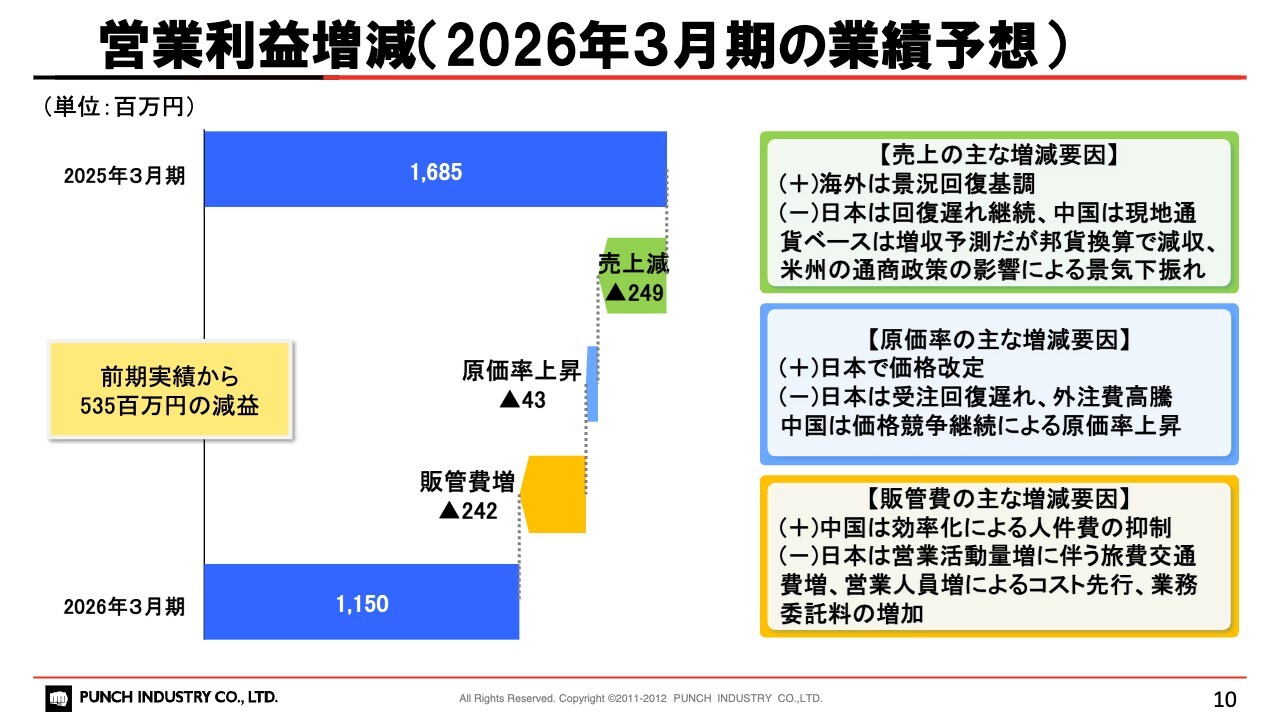

営業利益増減(2026年3月期の業績予想)

業績予想値における営業利益の増減についてご説明します。

日本事業においては、経営合理化後に早期希望退職対象外の退職者が想定外に出た影響が継続しており、体制整備にはもうしばらく時間を要する状況です。そのため、営業体制再構築までの間は人員増によるコスト先行が予想され、これが業績悪化の主要因となっています。

売上は中国や東南アジアは回復基調ながら、為替の影響により減収しました。国内の売上減少と合わせて全体としても減収となっており、それによる営業利益へのインパクトが2億4,900万円あります。

さらには、国内の外注費高騰、中国の価格競争継続などによる原価率上昇が4,300万円、国内の営業人員増などによる販管費増が2億4,200万円となり、営業利益は前期の16億8,500万円から5億3,500万円減益の11億5,000万円を予想しています。

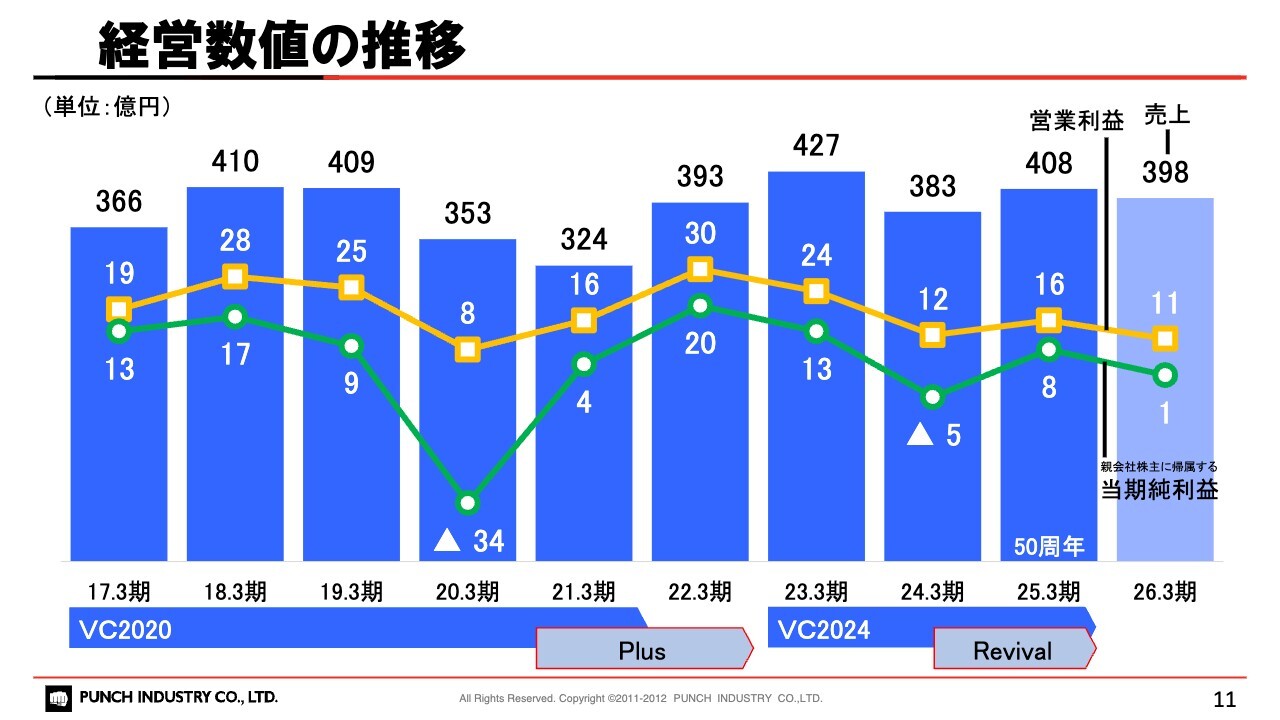

経営数値の推移

直近の中期経営計画期間中の売上、営業利益、当期純利益の推移です。大きな特別損失を計上した2020年3月期からは回復傾向にあるものの、日本事業の立て直しが急務だと認識しており、各種の取り組み強化や改革のスピードアップを目指していきます。

地域別・業種別売上(FA含む)の推移

地域別・業種別の売上推移です。スライドにはFA売上予測も記載しています。

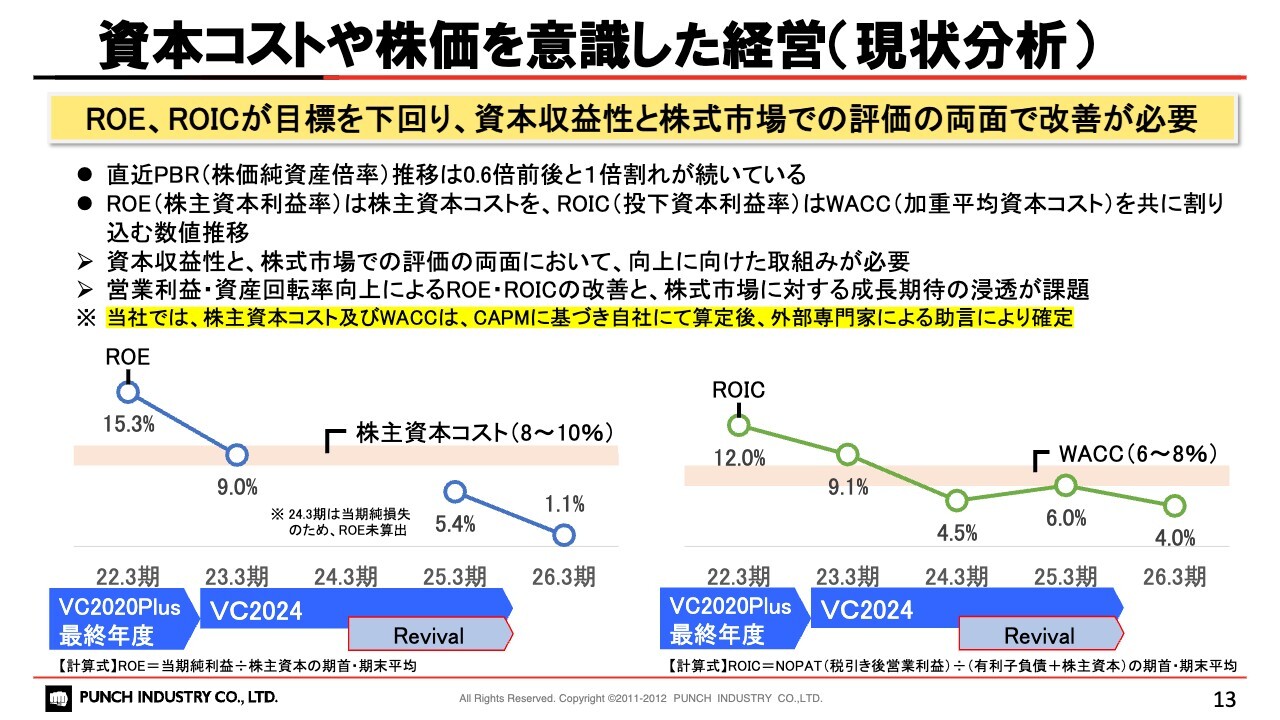

資本コストや株価を意識した経営(現状分析)

資本コストや株価を意識した経営に対する取り組みについてご説明します。

まずは現状分析です。直近のPBRは0.6倍前後で推移し、足元ではさらに下がって0.5倍以下となっており、1倍割れが続いています。加えて、ROEは株主資本コストを、ROICはWACCをともに割り込む数値で推移しています。

すなわち、当社においては資本収益性と株式市場での評価の両面で改善が必要な状況であると分析できます。これに対しては、営業利益や資産回転率を引き上げてROEやROICを改善すると同時に、株式市場における当社への成長期待を浸透させることが課題であると考えています。

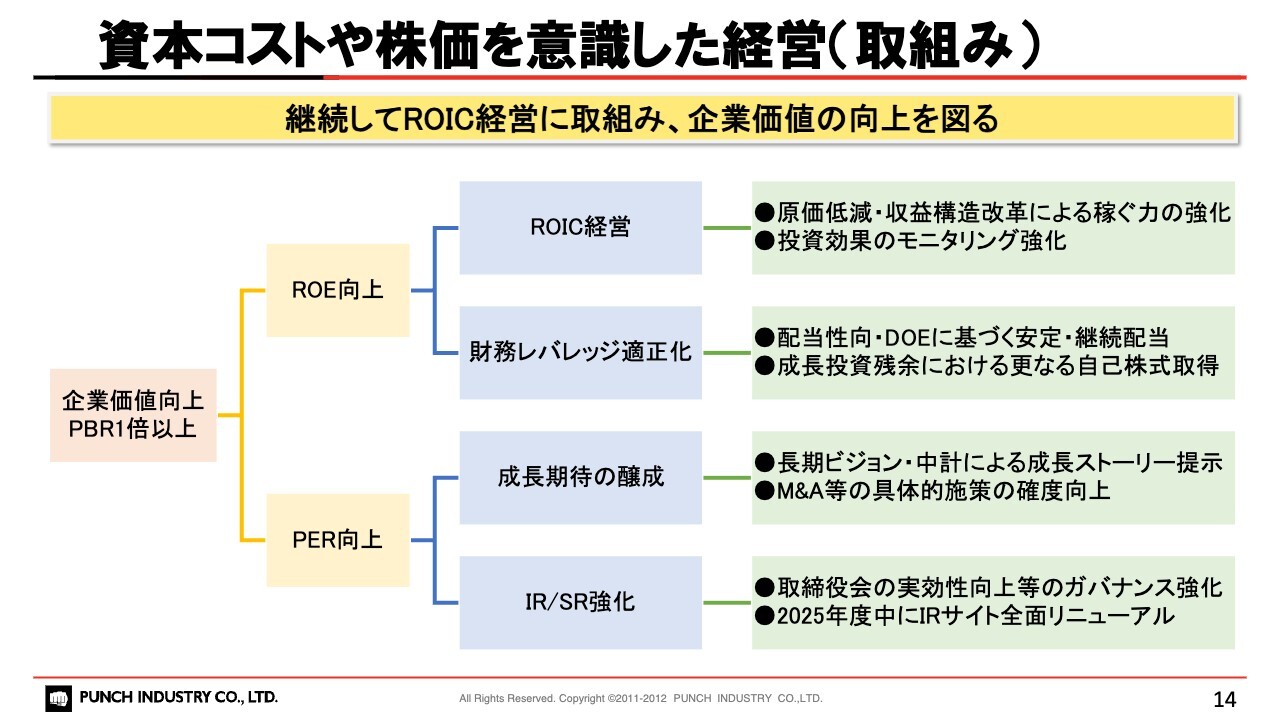

資本コストや株価を意識した経営(取組み)

具体的な取り組み内容について、スライドのロジックツリーに沿ってご説明します。PBRをROEとPERに分解した上で、それぞれの向上を図ることでPBRの改善を図っていく考えです。

ROEの向上策としては、これまで取り組んできたROIC経営を継続し、資本収益性の向上を図ります。具体的には、原価低減・収益構造改革により稼ぐ力を強化する一方で、設備投資等の投資効果のモニタリングを強化するなどの取り組みにより、資産効率を高めていきます。

加えて、適正な自己資本比率を確保しつつ株主還元に積極的に取り組むことで、財務レバレッジを適正化していきます。

PERの向上策としては、株主・投資家の当社に対する成長期待を醸成することで市場評価を高めます。具体的には、長期ビジョンや中期経営計画を通じて当社の成長ストーリーを積極的にアピールするとともに、M&Aなどのインオーガニック投資等の施策でしっかりと成果を出していきます。

また、取締役会の実効性向上によるガバナンス強化やIR活動の強化にも取り組んでいきます。

これらの取り組みにより、さしあたってPBR1倍以上を目指し、さらに継続的な企業価値の向上を図っていきます。

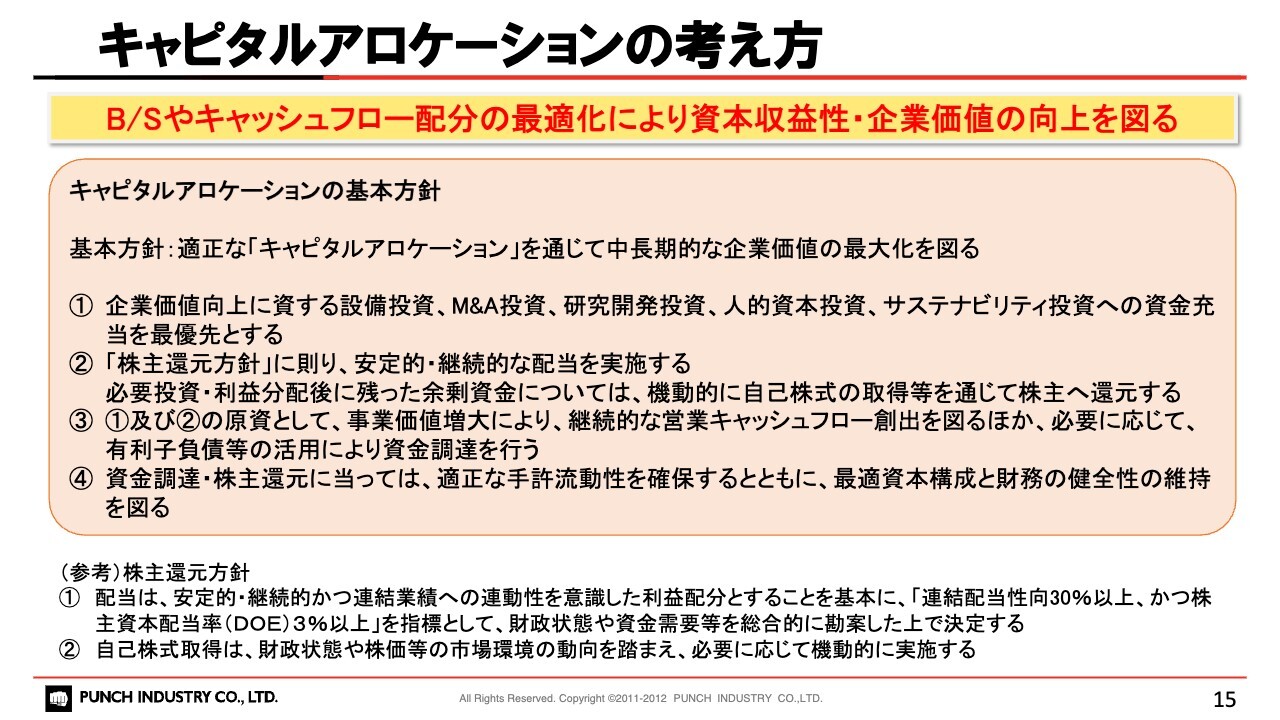

キャピタルアロケーションの考え方

資本コストや資本収益性を意識した経営の実現のためには、キャピタルアロケーションの考え方を明確化し、バランスシートやキャッシュ・フロー配分の最適化を図る必要があると考えています。そのため、キャピタルアロケーションの基本方針として4項目を定めました。

本方針においては、あくまでも中長期的な企業価値最大化を最終目的としています。その上で、成長投資を最優先に実施すること、株主還元にも積極的に取り組むこと、資金調達は必要に応じて有利子負債等を活用すること、これらの施策の基本として適正な手許流動性を確保し、最適資本構成と財務基盤の健全性を維持していくことが謳われています。

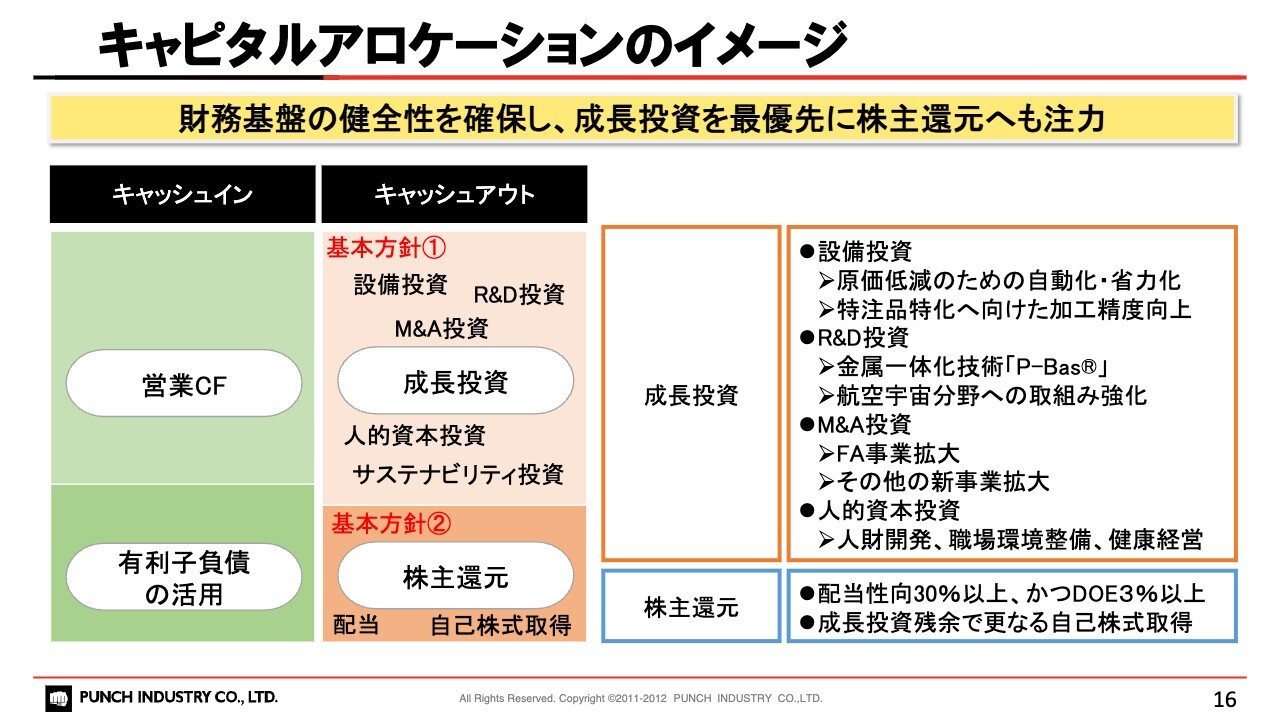

キャピタルアロケーションのイメージ

キャピタルアロケーションのイメージを表したのがスライドの図になります。成長投資を通じて事業価値を高め、次の投資の原資となる営業キャッシュ・フローを継続的に創出していくことが事業の基本になります。

一方で、M&Aなどのインオーガニックの成長投資には、内部からの営業キャッシュ・フローだけでは不足する場合も想定されますので、積極的に有利子負債の活用も考えていきます。

さらには、安定的・継続的な配当に加えて、成長投資の残余金については機動的な自己株式取得などを通じて積極的に株主還元を実施していきます。その際に、適正な手許流動性、最適資本構成、財務基盤の健全性の維持に常に配慮していくことが重要なポイントです。

今回は基本的な考え方のみのご説明となりますが、来年度からの中期経営計画公表の際には、具体的な数値を示して中期経営計画期間のキャピタルアロケーションの計画を提示し、その後は計画に対する実績の進捗をご報告していく予定です。

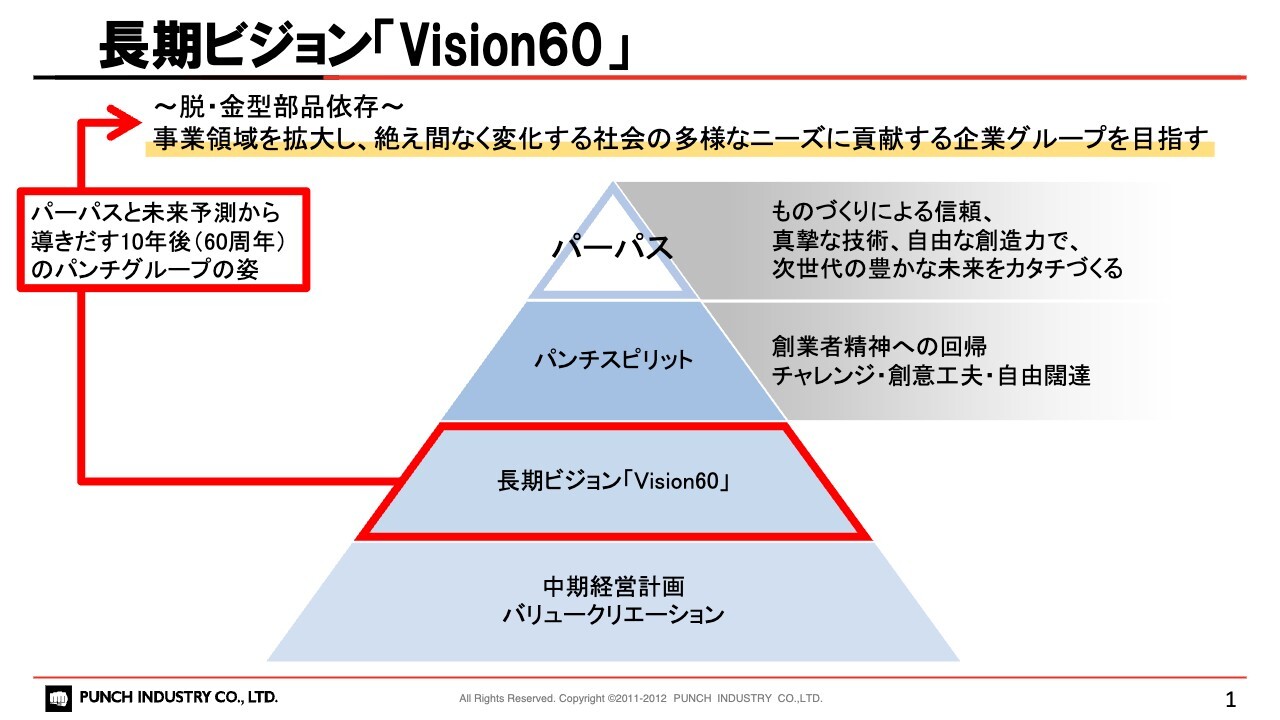

長期ビジョン「Vision60」

森久保哲司氏(以下、森久保):代表取締役社長執行役員CEOの森久保です。パンチグループの長期ビジョン「Vision60」について説明します。パンチグループは今年3月に創業50周年という節目を迎えました。そして、これから10年後の60周年に向け「Vision60」を策定しています。

パンチグループのありたい姿として掲げるのが「~脱・金型部品依存~」です。こちらでは、 事業領域を拡大し、絶え間なく変化する社会の多様なニーズに貢献する企業グループを目指していきます。

「脱・金型部品依存」とは、金型部品を縮小するということではありません。金型部品以外の構成比を上げ、将来の事業の柱を作ることを目指しています。

パーパスの「ものづくりによる信頼、真摯な技術、自由な想像力で、次世代の豊かな未来をカタチづくる」と、パンチスピリッの「チャレンジ・創意工夫・自由闊達」をキーワードとして、未来像予測から考え出しました。

この先の10年間では3つの中期経営計画を遂行することを予定していますが、この長期ビジョンをベースに方針を決定していきます。

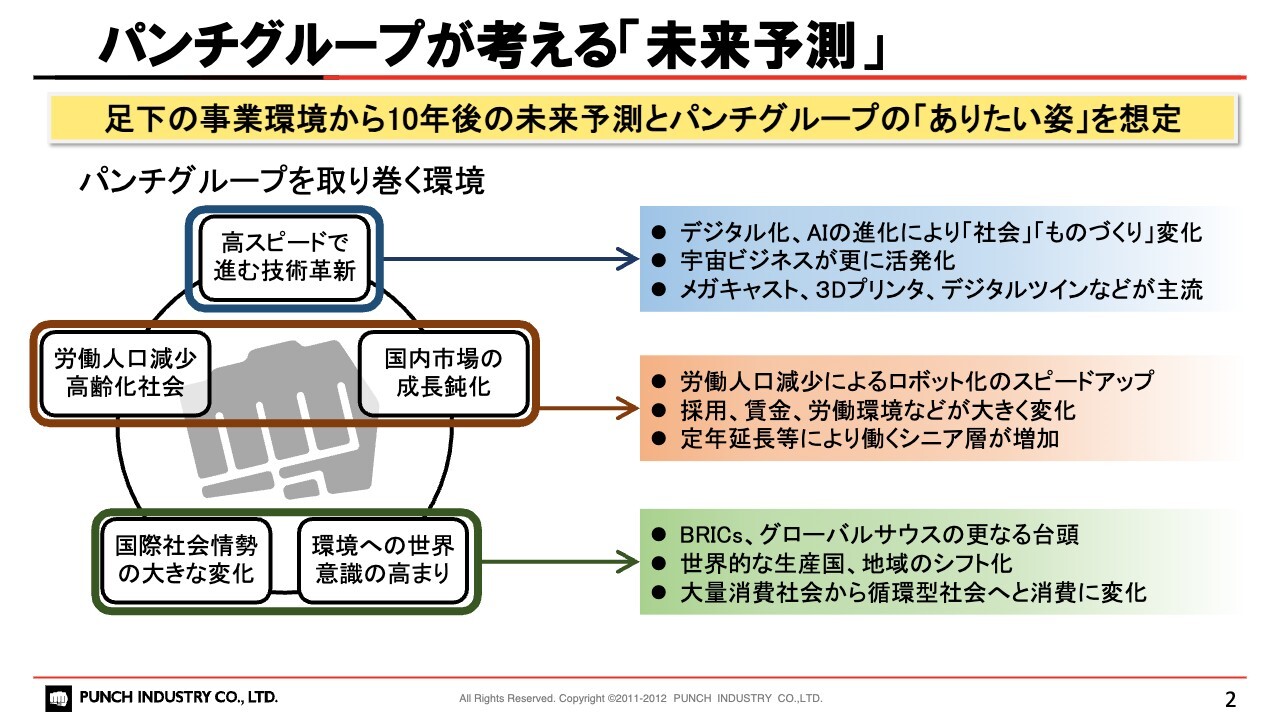

パンチグループが考える「未来予測」

なぜ現在の事業の中心である金型部品からの脱却を掲げたのかを、順を追ってご説明します。このスライドでは、パンチグループに影響を与えるであろう未来予測を整理しました。

パンチグループを取り巻く環境としては、デジタル化、AIの進化、宇宙ビジネスの活発化など、高スピードで進む技術革新が挙げられます。また、高齢化社会となり、労働人口減少によるロボット化の加速も予測されます。

そのほか、世界的な生産国・地域のシフト化や、大量消費社会から循環型社会へと消費に変化が生まれることも予想されます。社会ともの作りが大きく変化していく中で、パンチグループもその変化を上回るスピードで進化していく必要があると考えました。

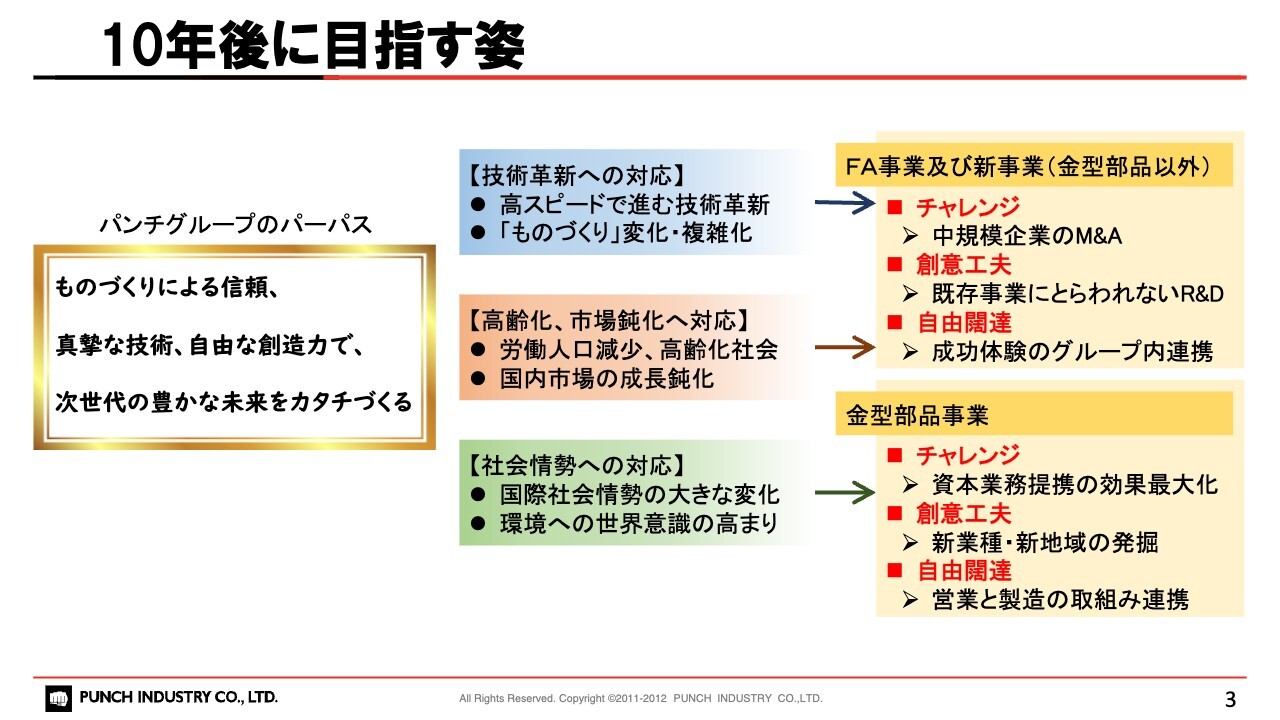

10年後に目指す姿

これらの未来予測を受け、技術革新や高齢化・市場鈍化への対応として、FA事業および新事業に取り組みます。金型部品事業以外で発揮するパンチスピリットは、チャレンジとしてM&A、創意工夫として既存事業にとらわれないR&D、自由闊達として成功体験のグループ内連携を目指します。

社会情勢への対応について、既存の金型部品事業では、チャレンジとしてミスミグループ本社との資本業務提携の効果最大化、創意工夫として新業種・新地域の発掘、自由闊達として営業と製造の取組み連携を目指します。

いずれも根幹にあるものはパーパスであり、パーパスとパンチスピリットを各種の取り組みに反映させ、10年後にはスライドに記載してある内容が実行できている状態を目指していきます。

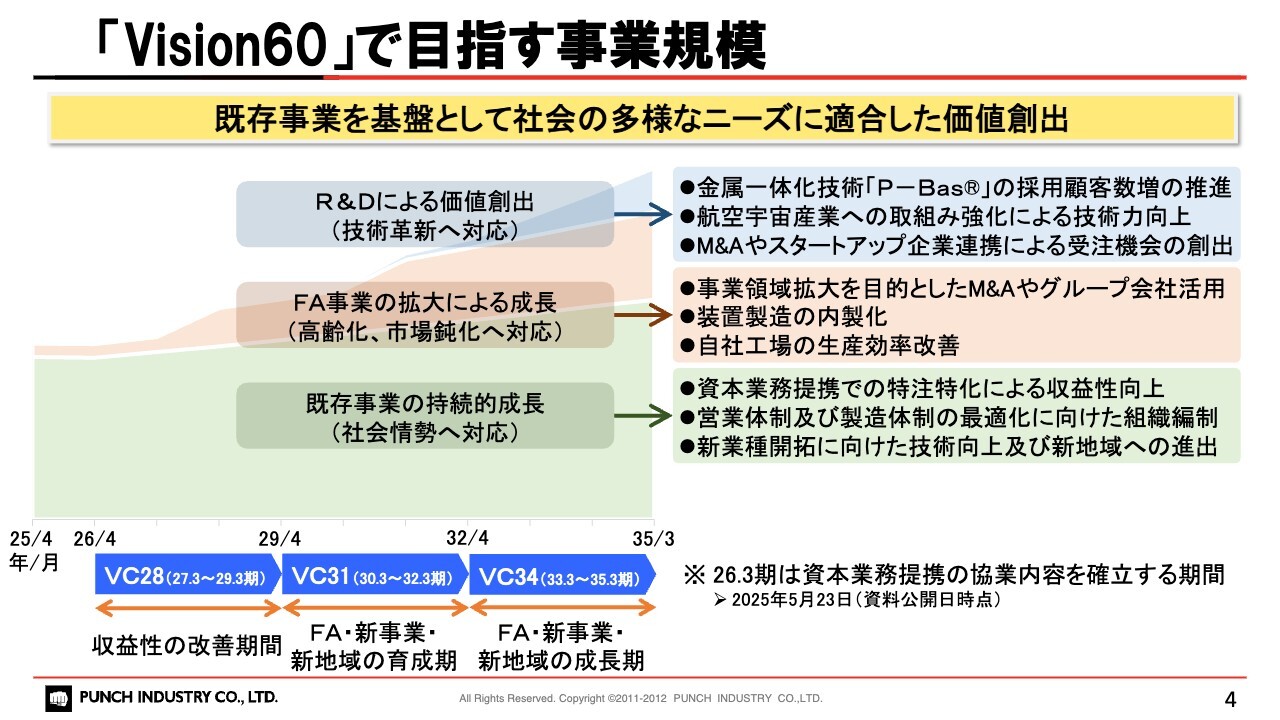

「Vision60」で目指す事業規模

技術革新への対応として、金属一体化技術「P-Bas」の推進や航空宇宙産業への取組み強化にも着手し、新分野でのR&Dによる価値創出を行い、新事業を立ち上げていきたいと考えています。

高齢化・市場鈍化への対応として、FA事業の拡大による成長では、M&Aやグループ会社活用も検討しつつ、装置製造の内製化や自社工場の生産効率改善に取り組みます。社会情勢への対応として、既存事業の持続的成長では、ミスミグループ本社との資本業務提携の効果最大化や新業種および新地域への進出に取り組みます。

この先の10年間では、3つの中期経営計画を遂行する予定です。1期目の中期経営計画は収益性の改善期間、2期目の中期経営計画はFA・新規事業・新地域の育成期、3期目の中期経営計画はFA・新事業・新地域の成長期として取り組みます。

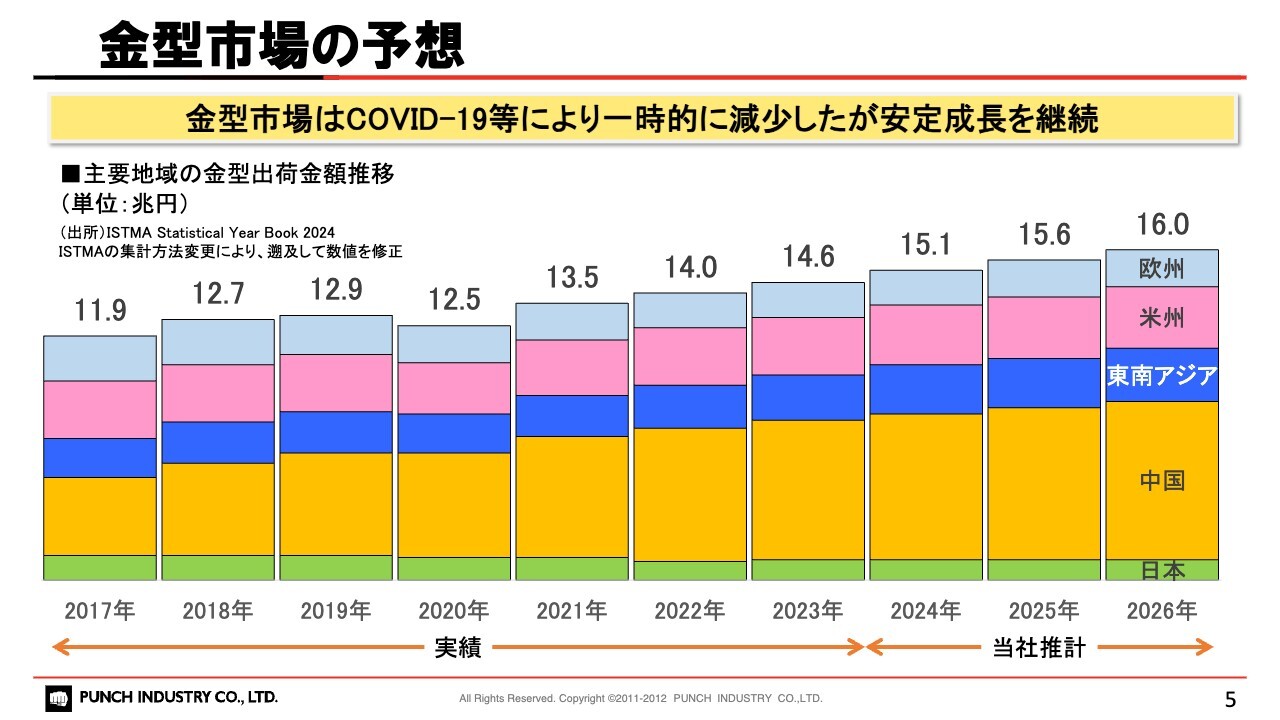

金型市場の予想

「脱・金型部品依存」を目指す理由の補足として、スライドには主要地域の金型出荷金額の推移を示しています。

全体が安定的に成長している中で、伸びているのは中国です。その中国においても成長の鈍化が見られ、中国以外の地域は頭打ちに近い状態が続いています。このような背景もあり、これからは金型事業1本ではなく、新しい成長エンジンとしてFA事業と新事業に注力していきたいと考えています。

ただし、パンチグループの欧州、米州、東南アジアを合計した売上構成比は15パーセント程度であり、この3つの地域を中核にした海外での成長はまだ可能であると考えています。

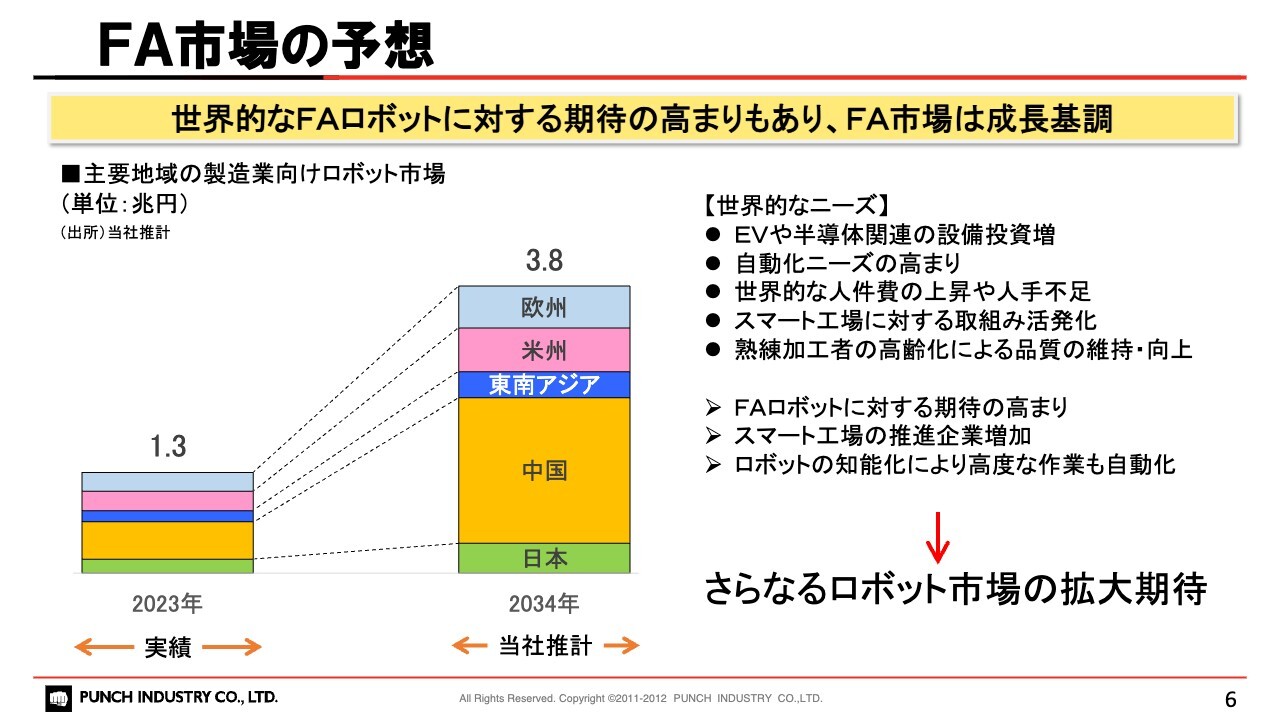

FA市場の予想

FA市場の予想です。現在注力しているFA事業は、EVや半導体関連の設備投資増や自動化ニーズの高まり、世界的な人件費の上昇や人手不足などのニーズがあります。また、製造分野もロボテク分野も市場規模は拡大傾向のため、FA特注の分野では、パンチグループの技術力を活用できると見込んでいます。

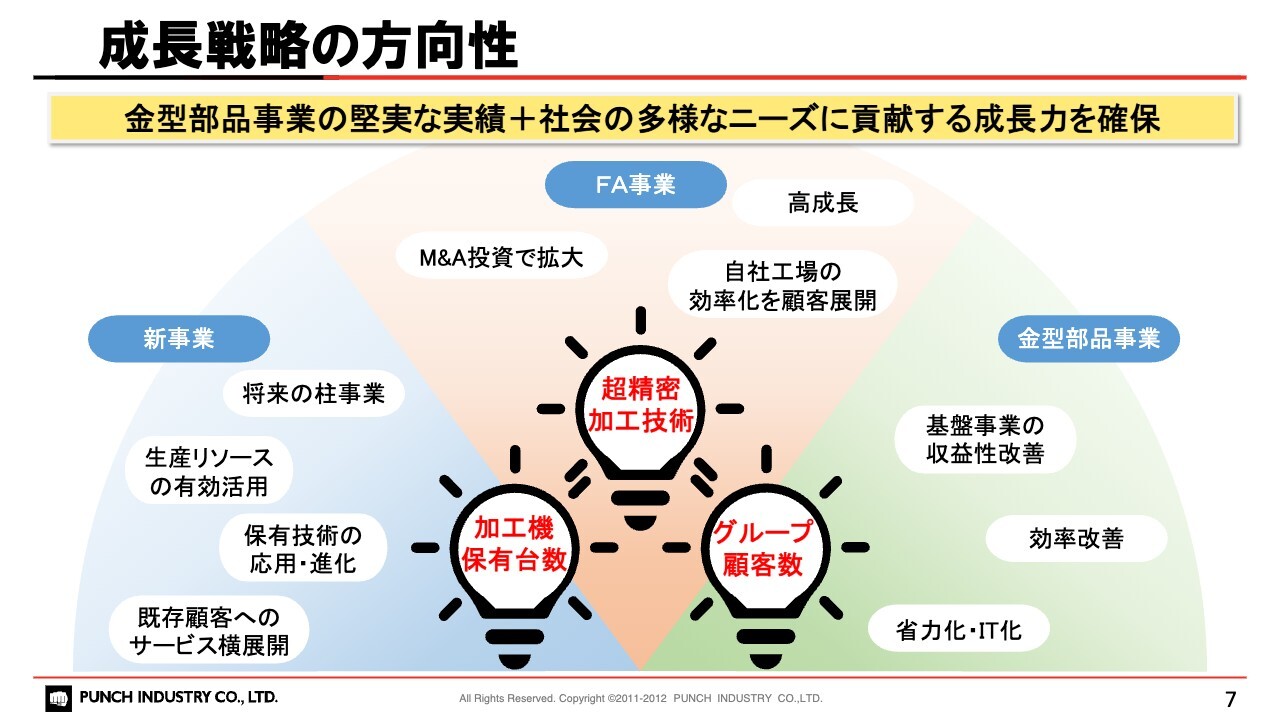

成長戦略の方向性

成長戦略の方向性についてです。金型部品事業の堅実な実績にプラスして、社会の多様なニーズに貢献する成長力を確保したいと考えています。

金型部品事業では、効率の改善やIT活用による省力化などにより、基盤事業としての収益性の改善を目指します。FA事業は市場の高成長が見込まれるため、M&A投資での事業拡大を検討しながら自社工場の自動化を推進し、お客さまへ成功事例を展開するサービスも検討しています。

新事業では、現時点で影もかたちもない事業に取り組むのではなく、当社の有する超精密加工技術、グループ全体で2,000台以上となる加工機の保有台数、既存顧客とのつながりという強みを活かした事業展開が可能となる事業を創出し、将来の柱事業としたいと考えています。

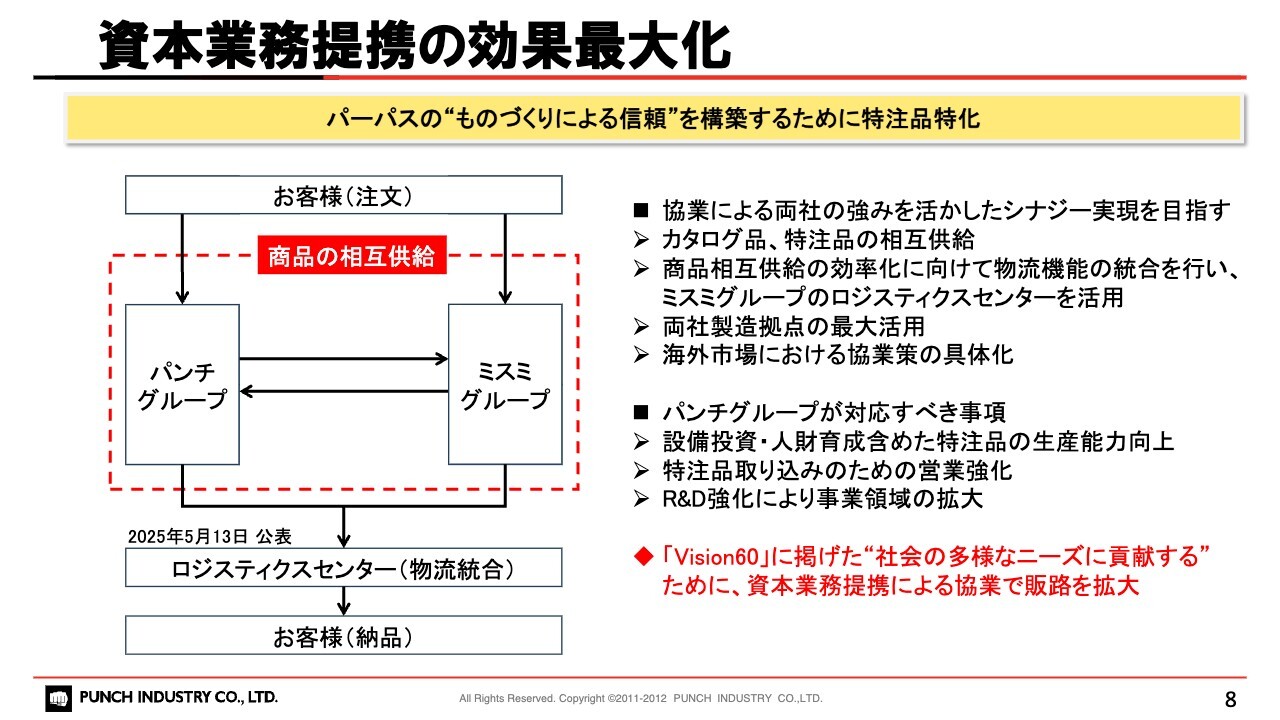

資本業務提携の効果最大化

金型部品事業の強化については、2024年10月にミスミグループ本社との資本業務提携を締結しました。

長年の競合企業であったこともあり、多くの取引先や投資家のみなさまにも驚かれましたが、両者は対等なパートナーとして継続的に共存共栄を図り、産業界全体の繁栄や社会への貢献を目指すべく、資本業務提携契約を締結しています。今月には物流統合の開示も行いました。

今後もお互いの強みを最大限に活かしながら、自動化装置やその周辺部品、また金型部品に限らず、標準品から特注品までの幅広い金属加工分野において、それぞれの得意分野の相互供給により補完・強化しながら、ともに成長・発展していく所存です。

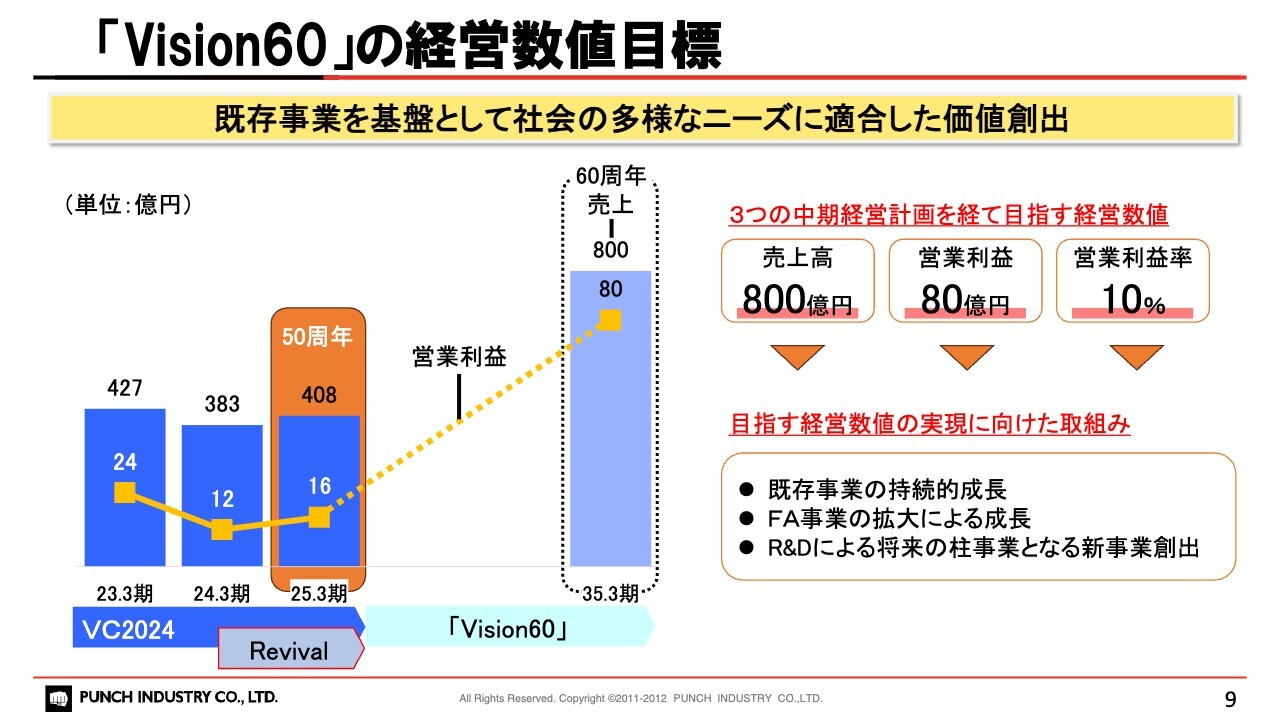

「Vision60」の経営数値目標

ご説明した取り組みを実行し、中期経営計画を3つ遂行する中で目指す経営数値目標は、10年後に売上高800億円、営業利益80億円、営業利益率10パーセントと設定しました。

越えるべき障壁はあるものの、パーパスを体現し、パンチスピリットを発揮した結果として、既存事業の持続的成長、FA事業の拡大による成長、R&Dによる価値創出により売上と利益を積み上げ、経営数値を算出しています。

既存事業を基盤として社会の多様なニーズに適合した価値創出を行う中で、高い目標に向けて邁進していきます。

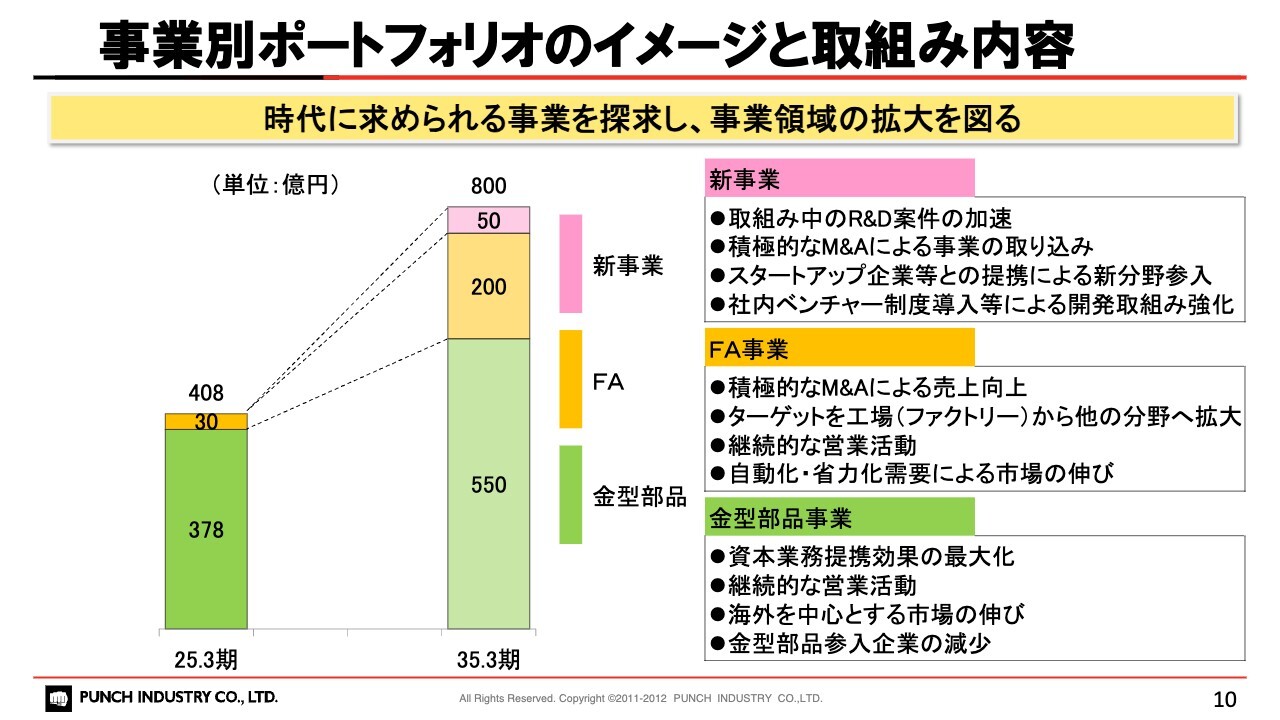

事業別ポートフォリオのイメージと取組み内容

スライドのグラフは、売上目標800億円の事業別ポートフォリオによるイメージです。「脱・金型部品依存」という長期ビジョンのとおり、足元では90パーセントを越える金型部品事業の構成比を引き下げ、FA事業や新事業の構成比を高めていきます。

新事業では、積極的なM&Aによる事業の取り込みや、スタートアップ企業等との提携による新分野参入に注力します。

FA事業では、自動化・省力化需要による市場の伸びを背景として、積極的なM&Aによる売上の向上や、ターゲットをファクトリーから他の分野に拡大するための検討を行います。

金型部品事業では、資本業務提携効果の最大化や、海外を中心とする市場の伸びに対する営業・製造体制の構築を掲げ、取り組んでいきます。

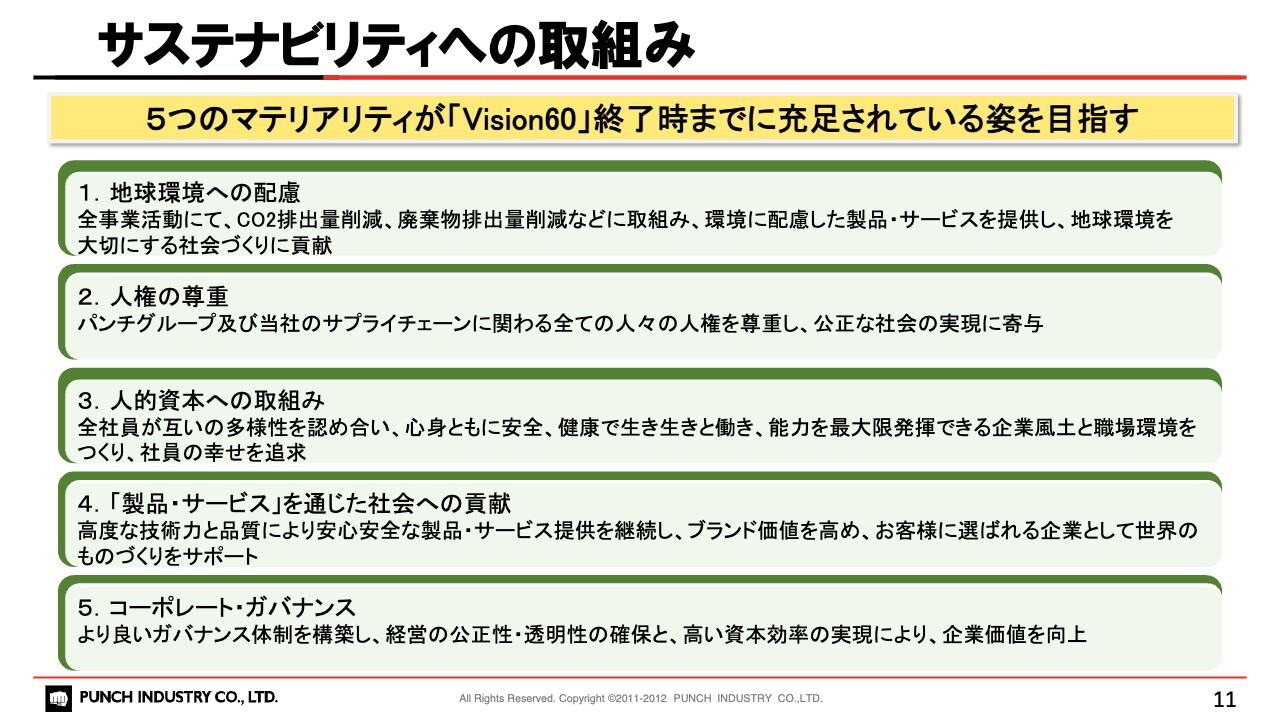

サステナビリティへの取組み

10年後に掲げたマテリアリティが充足されている姿を目指す、サステナビリティへの取り組みについてご説明します。

冒頭にもご説明したパンチスピリットを、金型部品事業やFA事業、新事業にも発揮し、事業一辺倒ではなく、地球環境への配慮、人権の尊重、人的資本への取組み、製品・サービスを通じた社会への貢献、コーポレート・ガバナンスなどのマテリアリティにも取り組んでいきます。

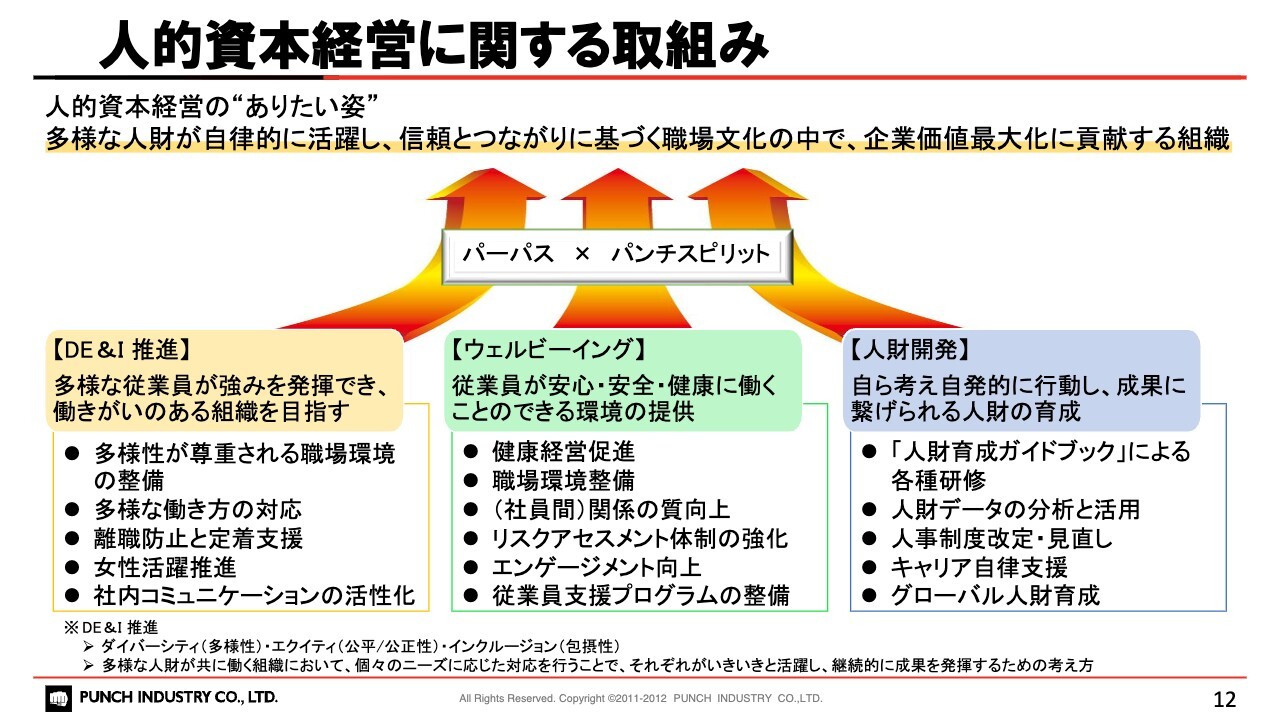

人的資本経営に関する取組み

「事業の根幹は人である」という想いもあり、「多様な人財が自律的に活躍し、信頼とつながりに基づく職場文化の中で、企業価値の最大化に貢献する組織」を、人的資本経営の「ありたい姿」の明確化として掲げました。

多様な従業員がそれぞれに強みを発揮でき、働きがいのある組織を目指す「DE&I推進」、従業員が安心・安全・健康に働くことのできる環境を提供する「ウェルビーイング」、自ら考え自発的に行動し、成果につなげられる人財の育成を目指す「人財開発」にも取り組みます。

パンチグループは、今回初めて10年という長期ビジョンを策定しました。創業50年という節目を迎え、あらためてこれからの50年をどのように成長していくかについて考えてきました。

特に「脱・金型部品依存」という大きなテーマを進めていくには、1年や3年の計画ではなかなか描けないこともありました。パンチグループとしては大きなチャレンジになりますが、パーパスやパンチスピリットをキーワードとして、世界のものづくりを支えていきたいと考えています。

人々の暮らしと地球環境を守る企業を目指すためのサステナビリティ方針や法令を遵守し、誠実に社会的責任を果たすとともに、経営の健全性および透明性を高めながらステークホルダーにとっての利益を守り、企業価値の継続的な向上を図るために「Vision60」を設定しました。今後は、3期分の中期経営計画の中で定める各種施策を実行していきます。

質疑応答:営業利益より当期純利益の減少幅が大きいと予想する理由について

司会者:事前にいただいたご質問を代読します。「2026年3月期の業績予想において、当期純利益が前期比約80パーセント減になる理由を教

新着ログ

「機械」のログ