シマダヤ、物流費・製造労務費上昇も過去2番目の利益水準 生産効率改善や経費抑制等に取り組み利益予想を上方修正

目次

岡田賢二氏:みなさま、こんにちは。シマダヤ株式会社、代表取締役社長の岡田です。本日はご多用の中、当社2025年3月期第2四半期決算説明会をご視聴いただき誠にありがとうございます。

本日のご説明内容はご覧の5点です。順を追ってご説明しますので、どうぞよろしくお願いします。

はじめに

初めて当社のことをお知りになる方もいらっしゃると思いますので、はじめに会社概要をご説明します。

当社は、2024年10月1日に東京証券取引所スタンダード市場に上場しました。これもひとえに、株主のみなさまをはじめ、多くのステークホルダーのみなさまのご支援、ご高配の賜物と心より感謝申し上げます。

これまで以上に、当社の企業価値を向上することで、株主ならびに投資家のみなさまのご期待に沿えるよう、努力していく所存です。今後ともよろしくお願いします。

会社概要

当社は創業93年の麺一筋、麺専業の食品メーカーです。本社は東京都渋谷区恵比寿にあり、開発研究所が東京都昭島市、関東のチルド麺出荷拠点であるロジスティクスセンターが東京都武蔵村山市にあります。生産は生産子会社3社11工場で行っており、グループ合計の従業員数は約1,300名です。

会社概要

こちらにシマダヤグループの概要を列挙しています。2024年3月期の売上高は約390億円、営業利益は約33億5,000万円でした。得意先は約1,000社あり、確かな品質と豊富な品揃えで、年間約8億食を販売しています。

経営コンセプトと7つのビジョン

「おいしい笑顔をお届けします」という経営コンセプトと7つのビジョンは、2003年に従業員の声をもとに制定され、シマダヤグループの事業活動の指針としてグループ全体に浸透しています。麺食を通してお客さまに笑顔をお届けすること、それこそが私たちの存在意義です。

売上構成

当社の売上構成は、2024年3月期実績で家庭用62パーセント、業務用38パーセントとなっています。家庭用はチルド麺と冷凍麺を取り扱い、業務用は冷凍麺を取り扱っていますが、一部輸出にて海外へも販売しています。

当社のコア事業領域は、家庭用チルド麺と業務用冷凍麺です。家庭用チルド麺の市場規模は約2,300億円で、当社のシェアは約10パーセントで第2位です。大手3社でも約4割弱のシェアとなっており、売り先が生産拠点から一定範囲に限られる「分散型の市場構造」となります。

業務用冷凍麺の市場規模は約820億円で、当社のシェアは約20パーセントで、僅差ですが トップシェアです。以下、大手食品メーカーが並び、上位4社で約6割強のシェアを占めます。こちらは売り先が生産拠点から広範囲であり、「規模型の市場構造」といえます。

当社グループの特徴と強み

続きまして、当社グループの特徴と強みについてご説明します。当社の強みは、麺専業として長い歴史で構築された独自のバリューチェーンにあります。

商品開発においては、健康、簡便、高品質、買い置き、経済性、国産、環境という7つのKの頭文字をキーワードにした開発を行っています。研究開発は品質保証も含め70名体制規模で行っており、同規模の食品メーカーと比較し多くの人員を配置していると認識しています。

生産面では、長い歴史の中で蓄積された大規模生産を実現する生産ノウハウと、高度な衛生管理技術が強みです。ゆでずに水でほぐすだけで食べられる家庭用チルドの「流水麺」も、この衛生管理技術から生み出されています。

販売面では、より最終消費者に近い視点での提案型営業に強みがあります。家庭用では、ルートセールス時代に構築した関係性を活かし、小売店さまの課題を捉えた販売促進提案や売場のレイアウト提案を行っています。

業務用では、卸店さまとの良好な関係を構築し、自社商品を使ったメニュー提案や調理オペレーション提案を行っています。実際に商品を使用していただく外食店などのユーザーさまへの提案も実施しており、高い評価をいただいています。

これらの強みと商品の品質への評価が、高い顧客ロイヤリティに繋がっていると考えています。2022年3月と2023年2月に、全商品対象の価格改定を実施しましたが、販売食数を減少させず価格転嫁を実現できたことからも、価格だけではない価値を感じていただけているのではと考えています。

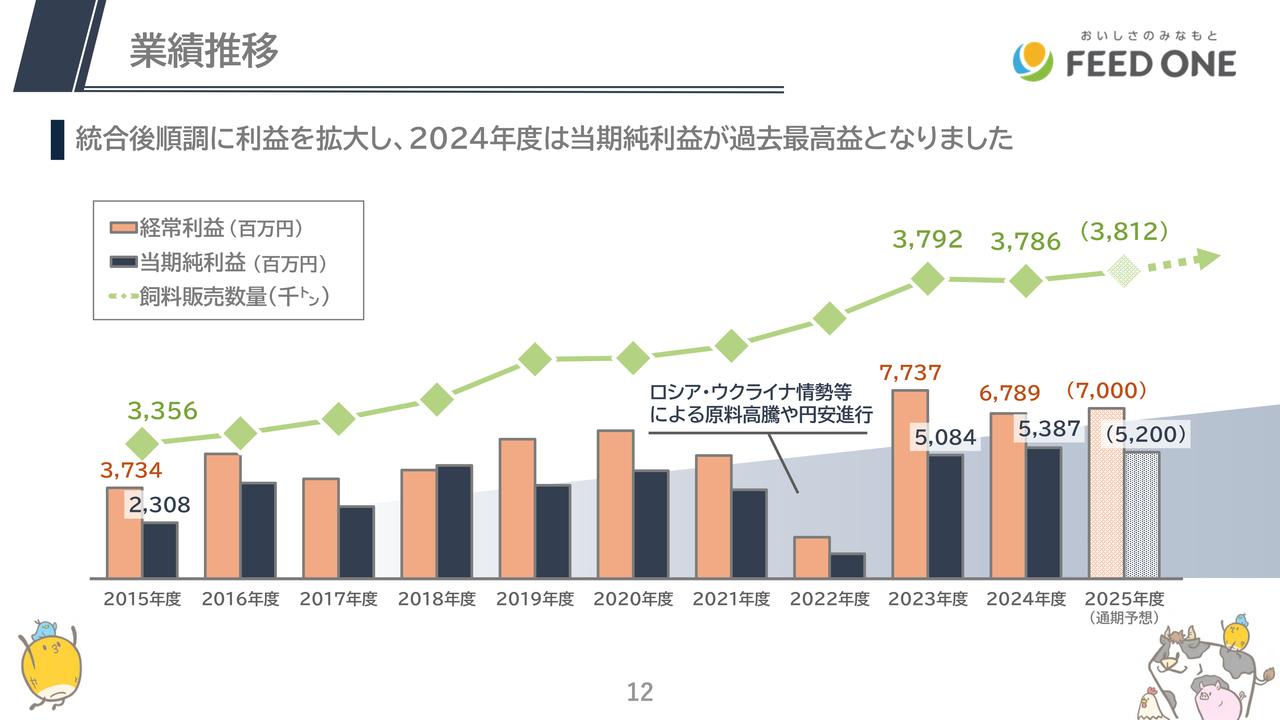

業績推移

こちらが業績の推移です。過去5期を見ますと、コロナ禍においても20億円前後の安定した営業利益を確保してきました。これは、家庭用と業務用で事業間補完ができたことが大きな要因でございました。パンデミックで外食需要が落ち込んでも、家庭内食の需要拡大でカバーしたということです。

直近期である2024年3月期は、記録的猛暑や業務用市場の急回復、価格改定の効果が重なり、売上高、利益ともに過去最高となりました。今後は安定して30億円以上の営業利益を確保していくとともに、更なる利益成長に向けて取り組んでいきます。

2025年3月期 第2四半期 決算のポイント

続きまして、2025年3月期第2四半期決算概要のご説明に移ります。当期第2四半期は、増収減益となりました。減益ではありますが、計画に対しては堅調に推移しています。売上高は218億円で前年同期比プラス1.4パーセントとなり、第2四半期としては過去最高となりました。事業別では、家庭用チルド麺が好調に推移し業務用冷凍麺は微減という結果となりました。

営業利益は26億円で前年同期比マイナス11.3パーセントの減益となりました。利益減少要因としてインパクトが大きかったのは物流費・製造労務費の上昇でした。また、減益ではございましたが、過去2番目の利益水準となっています。

連結経営成績

連結経営成績ですが、純利益は19億1,800万円、1株当たり当期純利益は126円20銭でした。通期予想に対する利益の進捗率が高くなっていますが、ほぼ計画どおりです。これは当社の特徴として、特に家庭用チルドにおいて、売上高、利益が上期に偏重する傾向にあるためです。

連結貸借対照表

こちらが連結貸借対照表です。資産合計が246億3,300万円となり、前連結会計年度末と比較し7億4,400万円増加しました。純資産合計は177億3,600万円となり、前連結会計年度末に比べ18億9,800万円増加しました。これは主に、親会社株主に帰属する中間純利益の獲得19億1,800万円によるものです。

中間連結キャッシュ・フロー計算書

続いて連結キャッシュ・フローです。営業活動の結果増加した資金は、11億700万円となりました。これは主に、税金等調整前中期純利益27億5,900万円、法人税等の支払額9億5,400万円等によるものです。

投資活動の結果減少した資金は、5億6,800万円となりました。これは主に、生産子会社を中心とする有形固定資産の取得による支出6億3,000万円、保険積立金の解約による収入9,500万円等によるものです。以上のことから、当中間連結会計期間における現金及び現金同等物は45億3,400万円となりました。

業績トピックス<販売食数推移>

続いて、業績トピックスです。まず販売食数の推移ですが、全体としては4億4,100万食を販売し、前年同期を上回りました。家庭用チルドは、経済性価値が支持された「太鼓判」や主力の「流水麺」が好調に推移し拡大しましたが、家庭用冷凍、業務用冷凍は前年同期から縮小となりました。

業績トピックス<家庭用>

「流水麺」はテレビCM放映や商品券が当たる消費者キャンペーンといったプロモーションを積極的に実施しました。夏以外の時期でも購入いただけるような提案を強化しており、4月、9月の販売拡大に繋げることができました。年間商品として育成するため、下期も継続して拡大を目指します。

2021年の発売以来、伸長を続ける西日本限定「太鼓判」の販売も好調でした。2024年3月にソース焼そばを発売し5品体制となり、今上期も更に伸長しました。この「太鼓判」が牽引し、当社全体のシェアも東海エリアでプラス1.5パーセント、京阪神エリアでプラス1.4パーセント伸長しました。

今年の夏は日本の平均気温が観測史上最も高くなりましたが、その暑さを追い風に、冷し中華類の出荷も増加しました。残暑が厳しい9月の対策として、販売期間の延長を行ったことで、9月単月で前年同期比2倍以上の販売食数となりました。

業績トピックス<家庭用・業務用>

業務用は、コロナ5類移行から市場の回復、営業活動の正常化が進行しています。展示会等でも、高品質な「真打」シリーズの拡販に注力し拡大しました。「真打」シリーズは確かな品質と豊富な品揃えで業務用市場に向けメニュー単価アップに貢献しているとの声もいただいています。

連結業績予想(2024年11月12日修正)

続いて、通期業績予想について説明します。11月12日に、業績予想の修正に関するお知らせを開示しました。売上高は、主力ブランド商品の拡販や、付加価値商品の提案を強化する営業活動を計画どおり継続することで前回公表予想を据え置きします。前期に対しては微増収の予想です。

利益面については、物流費、製造労務費が上昇する中、生産効率改善や経費抑制などに取り組み、営業利益1億円、当期純利益7,000万円の増加を見込んでいます。先ほどご説明したとおり、30億円以上の営業利益の確保に取り組んでいきます。

商品価格改定

ここで、10月31日に開示しました商品価格改定についてご説明します。ここまでご説明してきましたとおり、直近の事業活動において、原材料・資材、物流費、製造労務費といったコスト上昇が著しく、商品の品質と安定供給を維持することが困難な状況となっています。

これからも「安全・安心」で「おいしい」商品をお届けし続けるため、2025年2月1日納品分より商品価格改定を実施することとなりました。

創業100周年への長期ビジョン

続いて、当社グループの長期ビジョンについてご説明します。シマダヤは1931年の創業以来、食を通じて価値創造を続けてきました。麺のパイオニアとして、日本で初めての技術や商品を数多く生み出してきました。今後も「品質」と「ブランド」を大切にし、価値ある麺食を提供することで社会に貢献していく所存です。

創業100周年にありたい姿

2031年の創業100周年にありたい姿は「麺食を通して価値創造を実現し人を笑顔にする会社」です。お客さま、社会、ステークホルダーのみなさまへ貢献することがありたい姿の実現に繋がると考えています。

お客さまへの貢献のためには、7Kコンセプトを基に開発された確かな品質の商品を豊富に品揃えすることが必要です。社会への貢献のためには、事業活動を通して、環境負荷の低減、人と地球の健康への貢献が求められます。

また、働きやすい環境整備や株主、投資家さまとの信頼関係構築がステークホルダーのみなさまへの貢献に繋がると考えています。

これらの重要課題に対応する戦略として中期経営計画の基本戦略を記載しています。こちらはこの後のスライドでご説明します。

長期ビジョンと中期経営計画の位置づけ

長期ビジョンはスローガンとして、SCG100(Shimadaya Change & Growth100)を掲げ、前半3年間と後半5年間に分けた2つの中期経営計画へバックキャストする考えに基づいています。前半3年間のChange95を構造変革期、後半5年間のGrowth100を成長期/新領域開拓期と位置づけています。

Change95の主要な経営戦略は、家庭用事業の収益改善と、業務用事業の売上拡大になります。コア事業の構造変革を行うことでより強固な経営基盤を築いていきます。

Growth100の主要な経営戦略は、Change95で築いた基盤をもとに国内事業をより成長させていきます。また、持続的成長に向け冷凍麺比率向上など事業ポートフォリオの転換に取り組むとともに、海外など未開拓地域への展開にチャレンジしていきます。

中期経営計画(2025年3月期~2027年3月期)

最後に中期経営計画についてのご説明になります。構造変革期と位置づける3ヵ年中期経営計画の基本方針は、「コア事業の『深化』と『利益成長』に挑戦し、収益構造を変革する」です。コア事業とは「家庭用チルド」と「業務用冷凍」を指します。売上高、EBITDAともに過去最高を計画するとともに、冷凍麺売上比率の向上に取り組みます。

基本戦略

5つの基本戦略についてご説明します。1つ目は「コア事業の深化と利益成長」です。家庭用チルドは基幹ブランドの強化による収益改善に取り組みますが、特に下期の販売底上げが最も重要と考えています。また、業務用冷凍の売上拡大は冷凍麺比率を上げていく上で必須です。

2つ目は「事業領域の拡大」です。成長余地の大きいエリアでの売上拡大に注力します。家庭用チルドは京阪神・東海エリア、業務用冷凍は九州エリアに注力します。まだまだシェアの低い家庭用冷凍および大きな可能性のある海外冷凍の売上拡大にも取り組んでいきます。

基本戦略

販売をバックアップする「生産物流体制の強化」については、冷凍麺の生産能力増強を実行すること、物流2024年問題への対応が大きなポイントとなります。サプライチェーンの最適化を図り、競争力を高めていきます。

「事業活動を通じた持続可能社会への貢献」については、バリューチェーンにおける社会・環境に配慮した取り組みを推進します。具体的には、生産物流におけるCO2排出量削減や廃棄麺の削減、持続的な安定調達の強化などに取り組んでいきます。

「ステークホルダーとのエンゲージメント推進」については、情報開示や株主・投資家さまとのコミュニケーションを通して当社への理解を深めていただきたいと考えています。また、従業員とのエンゲージメントを高めるため人材育成による働きがいの醸成、仕事と家庭の両立支援、女性の活躍推進、製造現場の省人・省力化を進めていきます。

事業戦略

続いて事業戦略についてご説明します。家庭用チルドについては、市場は少しずつ縮小すると想定しますが、秋冬期の成長、西日本エリアでのシェア拡大により売上を維持し、存在感を高めていきたいと考えます。

冷凍麺は、その品質と簡便さにより、今後の市場拡大を見込んでいます。その中で、生産能力増強が重要課題であり、2026年に前橋工場隣接地に冷凍麺工場を新設する予定となっています。これにより、冷凍麺の生産能力が約10パーセント向上する計画となっています。

海外冷凍(輸出)の拡大戦略

海外冷凍の拡大戦略についてご説明します。現在、海外へは冷凍麺を輸出にて販売しています。香港、北米、ASEANが主要な輸出国であり、それぞれ売上は拡大傾向にあります。それぞれの地域ごとに施策を打ち、更なる拡大を図っていきます。

また、新領域開拓として、現地での業務提携も視野に入れた海外戦略の深化も進めていきます。現地マーケティングを強化し、当社の強みである業務用冷凍麺の拡大可能性を探っていきます。

株主還元

最後に株主還元についてご説明します。配当方針としては、連結配当性向30パーセントから40パーセントを目安とした安定配当を実施していく方針です。今期は1株当たり20円の期末配当を予定しています。

また、11月12日に株主優待新設の開示をしましたが、記載の内容にて当社商品の詰合せを贈呈します。是非お楽しみにしていただければと存じます。

以上で、2025年3月期第2四半期決算説明を終了します。長い時間ご清聴いただきありがとうございました。今後ともどうぞよろしくお願いします。

新着ログ

「食料品」のログ