SMK、2Qは増収・営業利益も黒字転換、利益率も改善 コネクタ事業が売上高・利益ともに前期を上回り全社を牽引

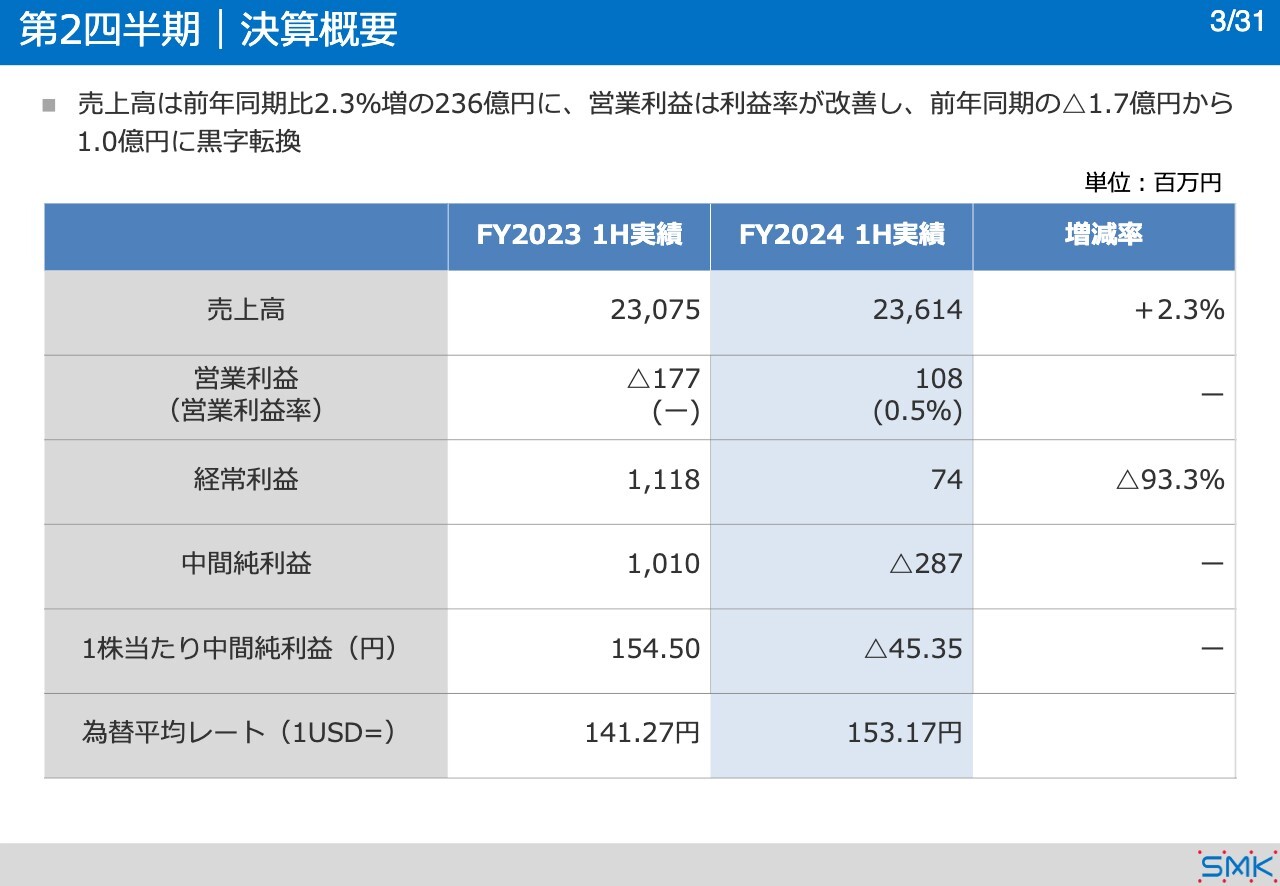

第2四半期 決算概要

北平至氏:CFOの北平です。10月29日公表の2024年度上期決算実績と通期見通しについてお話しします。

スライドの右から2列目をご覧ください。2024年度上期は、売上高236億円、前期比2パーセント増、営業利益約1億円、前期の赤字から約3億円の改善となっています。

昨年度は取引先の在庫調整が続き営業赤字となりましたが、今期はCS事業が好調に推移したことやドル高円安による為替影響のほか、変動費や固定費の削減を通じて、上期の予想値マイナス5億円に対して、約1億円の利益を計上することができました。

経常利益は、9月末の為替レートが円高に推移したこともあり、7,400万円の黒字にとどまりました。当期純利益は、特別損益における減損や法人税の支払いもあり、公表予想値マイナス4億円よりは改善したものの、2億8,700万円の赤字となりました。

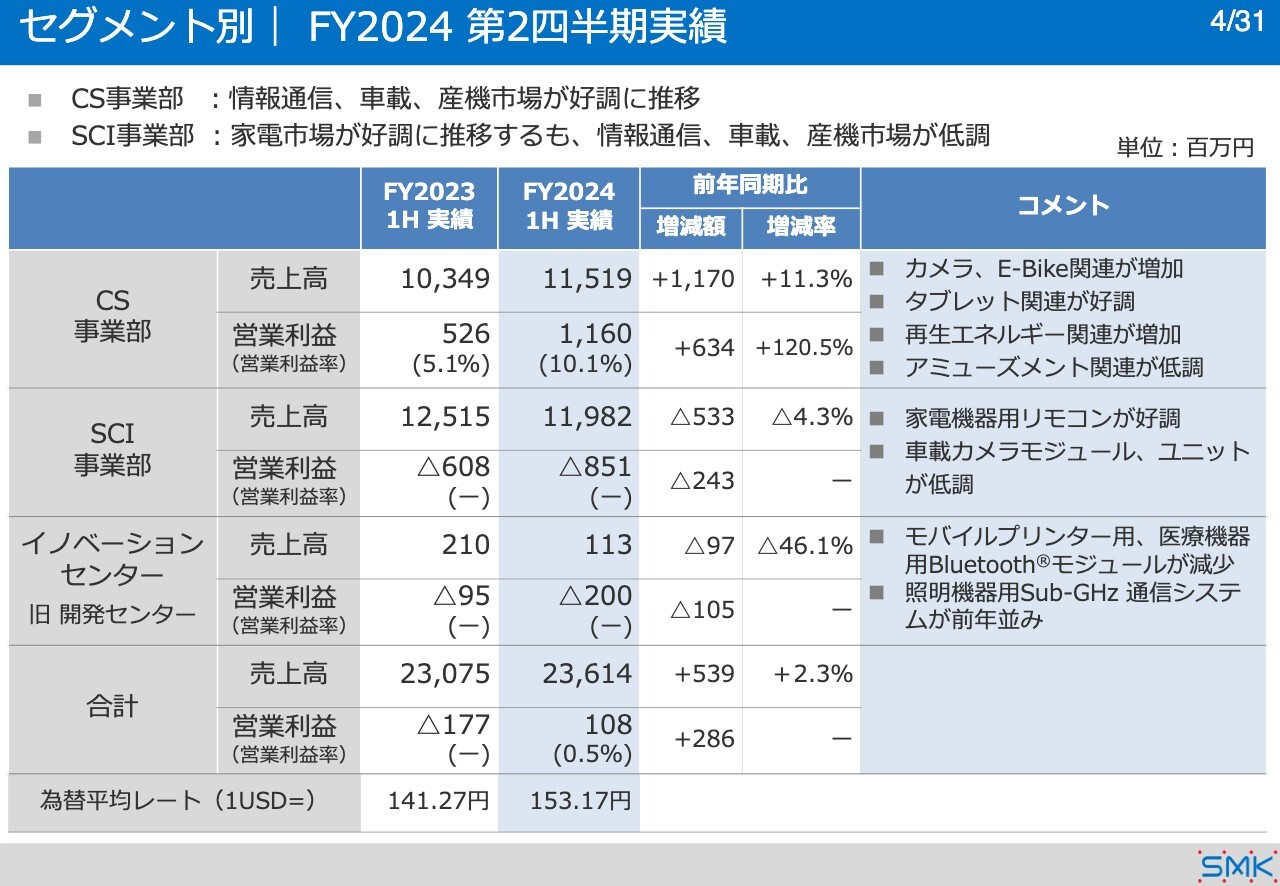

セグメント別 FY2024 第2四半期実績

セグメント別の実績についてです。CS事業部は、売上高・利益ともに前期を上回り、全社を牽引しました。円安に加えてプロダクトミックスの効果もあり、利益率は10パーセントまで改善しています。

一方、SCI事業部は、サニタリー関連リモコンが好調であったものの、昨年度に引き続き一部取引先の在庫調整が続き、売上高・利益ともに低調に推移しました。

イノベーションセンターは、2024年4月の営業・事業部再編に伴い直接コストが増えました。そのため、営業利益のマイナス幅が増加しましたが、おおむね計画並みの水準となりました。

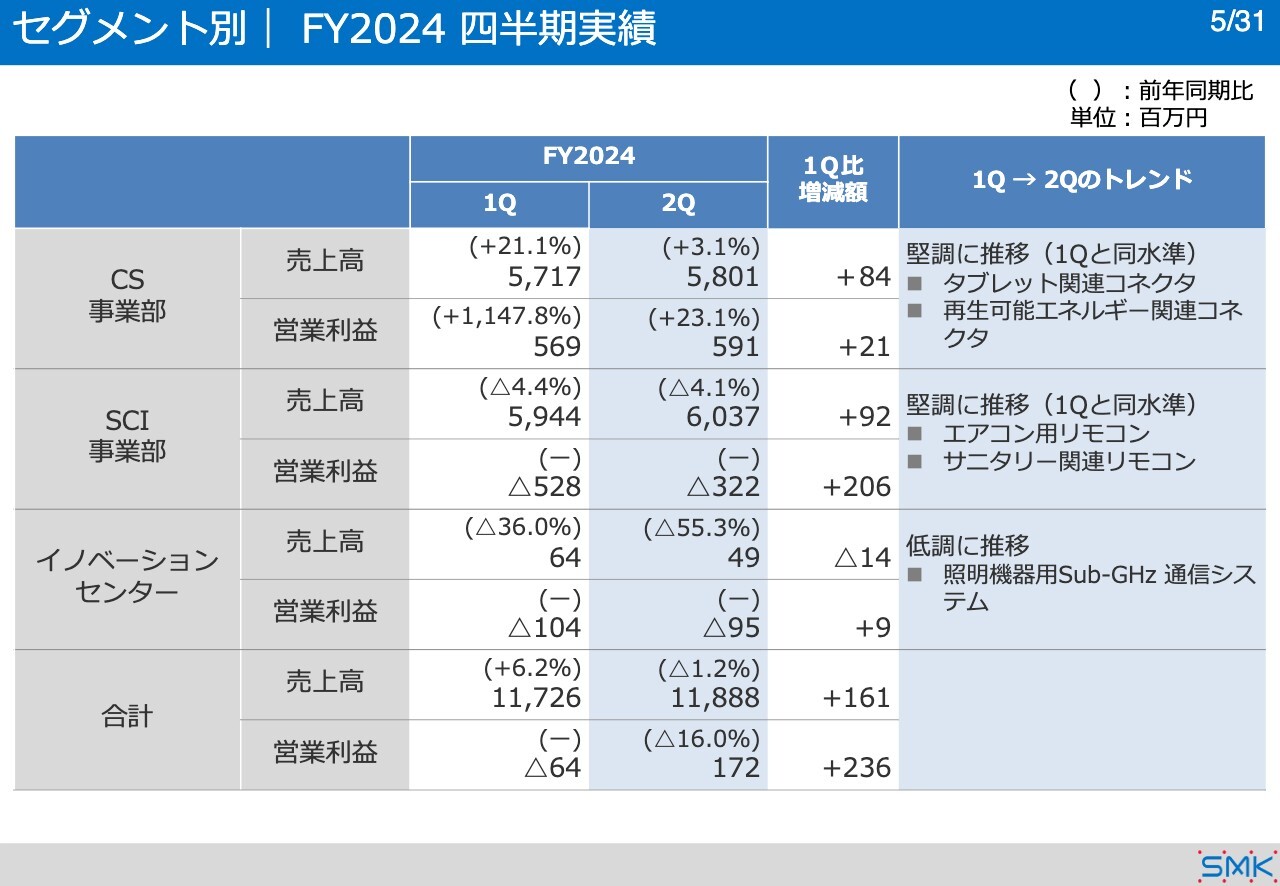

セグメント別 FY2024 四半期実績

2024年の第1四半期と第2四半期の比較です。いずれの事業部も第1四半期に対して改善傾向にあります。

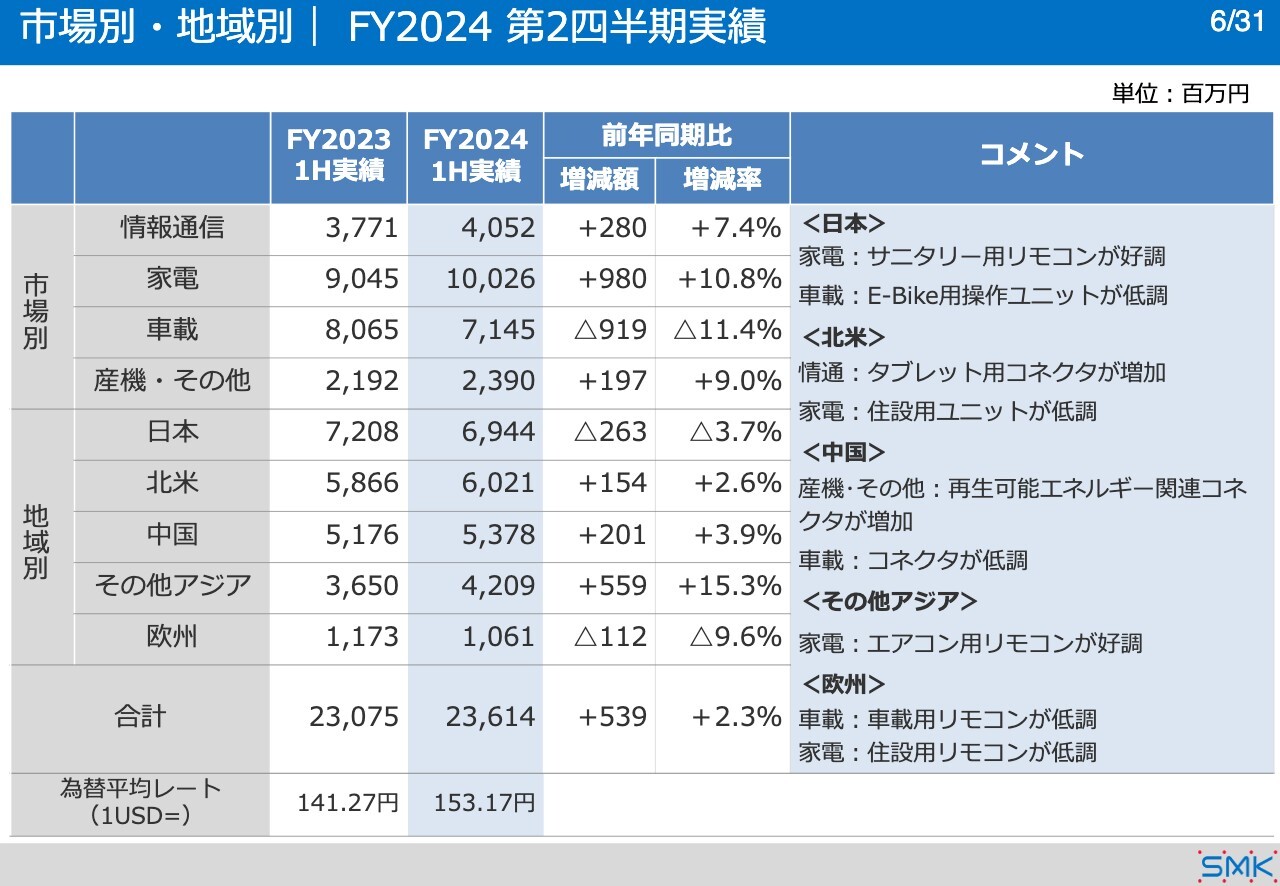

市場別・地域別 FY2024 第2四半期実績

市場別・地域別の実績です。車載市場がマイナスとなりましたが、その他の市場ではプラスに推移しました。車載市場については、特にE-Bike用操作ユニットが低調に推移したことが原因です。

地域別では、日本及び欧州が低調でした。日本ではE-Bike用操作ユニット、欧州では車載用リモコンが低調に推移したことが要因です。

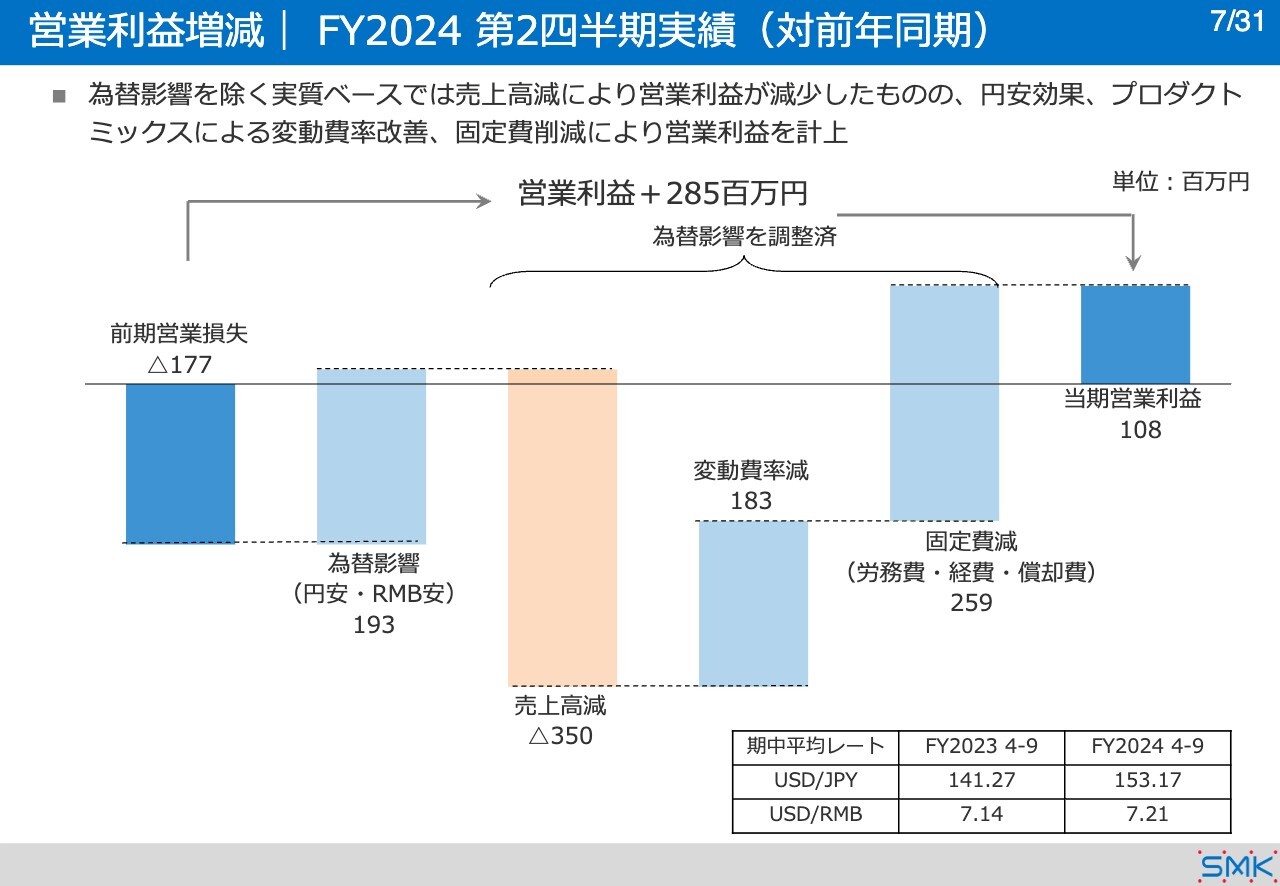

営業利益増減 FY2024 第2四半期実績(対前年同期)

前期実績と比較した営業利益の増減です。為替影響により、約2億円の改善がありました。為替効果を除いた売上高減少に伴う利益の減少は、価格転嫁やプロダクトミックスによる変動費率の改善、生産性向上に伴う経費等の削減による固定費の削減によって改善し、約1億円の利益を計上することができました。

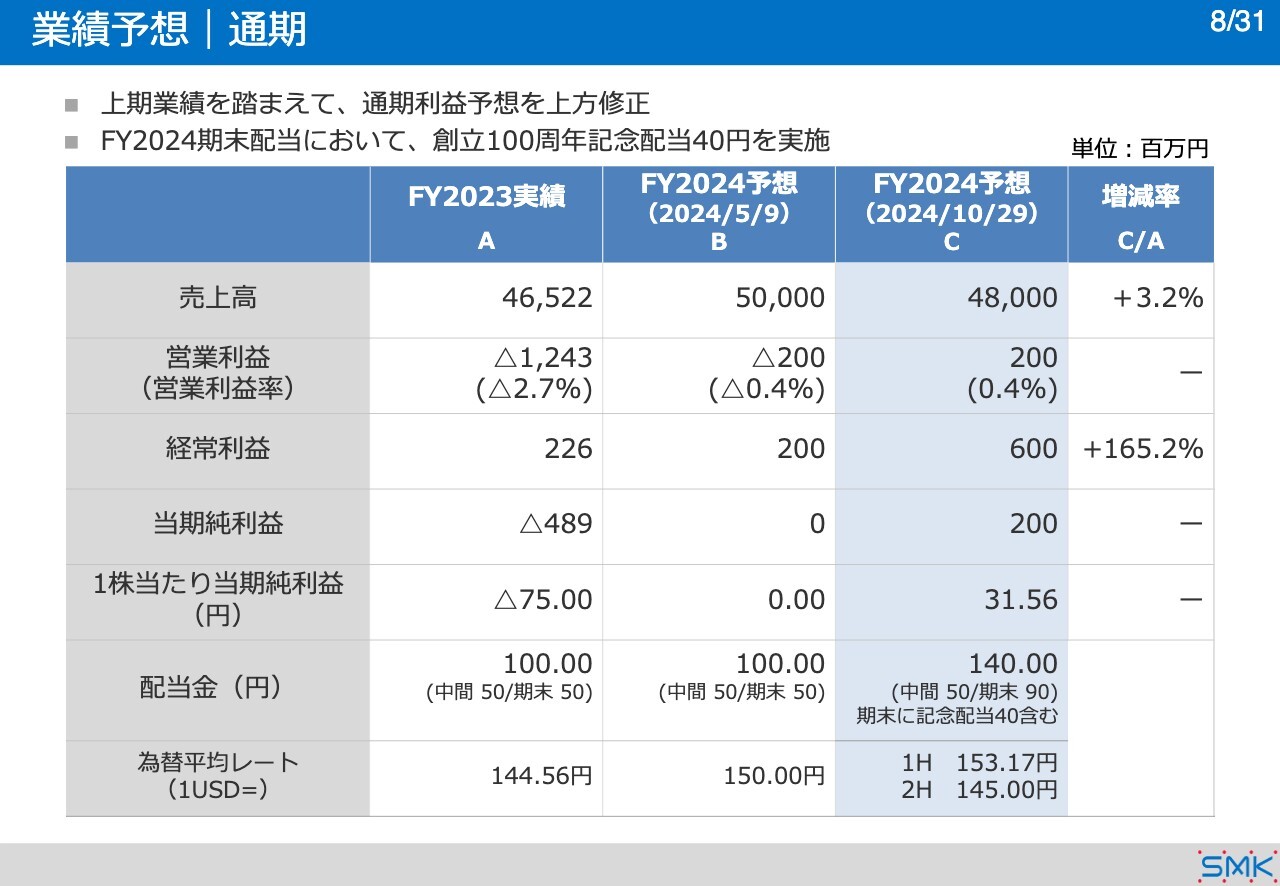

業績予想 通期

通期の業績予想についてです。下期の売上高は上期から若干増加することを見込んでいます。しかし、現時点では当初公表予想の500億円には満たないと想定しており、480億円の減収予想としました。

一方、下期の営業利益については、上期並みの約1億円を想定しています。SCI事業は改善する見込みですが、CS事業ではプロダクトミックスによる利益率低下が想定されるためです。

結果として、営業利益は期初公表予想のマイナス2億円に対して2億円、経常利益は6億円、当期純利益は2億円と、通期の利益予想を上方修正しています。

なお、前提となる下期の為替見通しは、当初想定の150円に対して145円に引き下げています。

配当金については、来年4月にSMKが100周年を迎えることを踏まえ、40円の記念配当を行います。当初、中間・期末それぞれで50円ずつ合計100円としていましたが、記念配当の40円を加えて、合計140円の配当を計画しています。

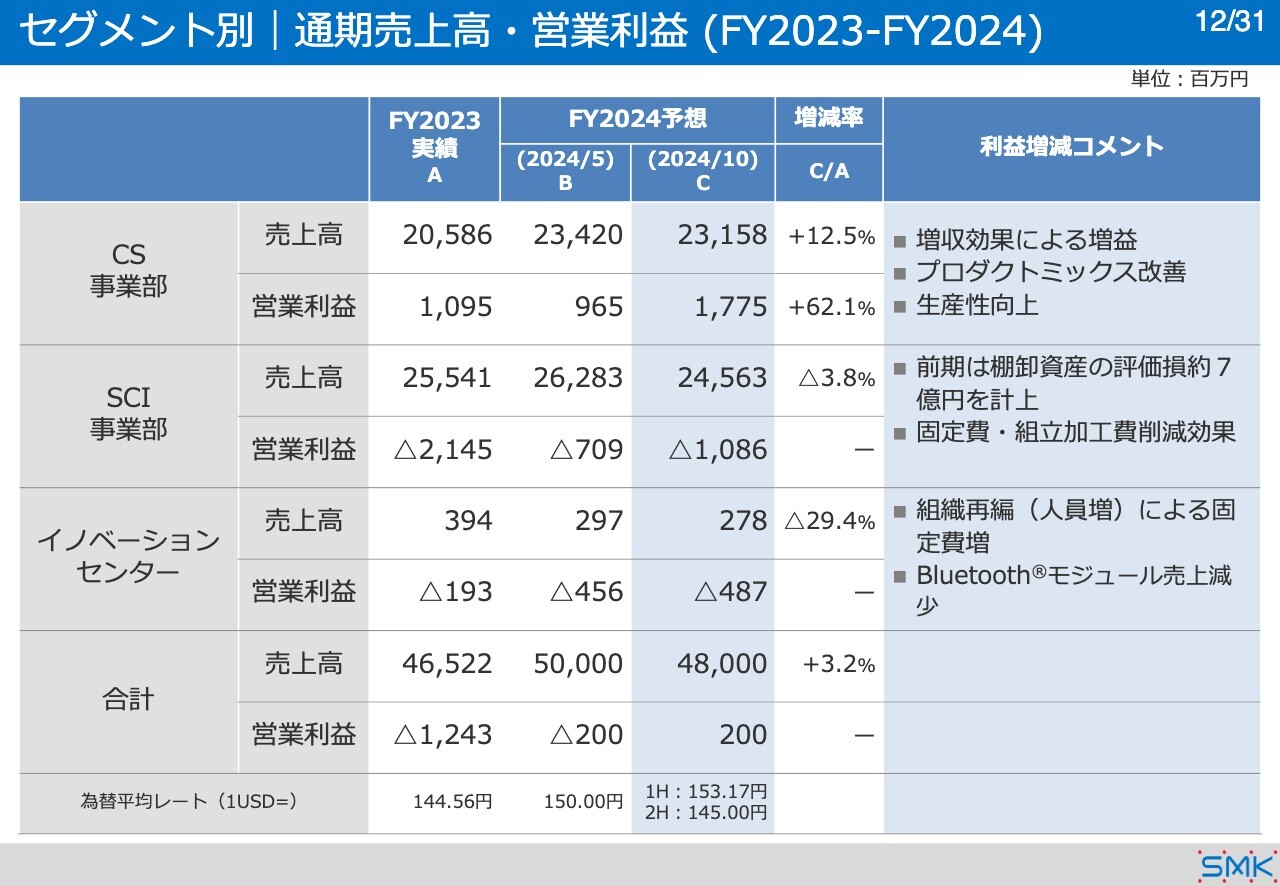

セグメント別通期売上高・営業利益 (FY2023-FY2024)

池田靖光氏:代表取締役社長の池田です。本日はお忙しい中、弊社説明会にご参加いただきありがとうございます。みなさまからは日頃より、貴重なご意見・ご指導を賜り大変感謝しています。

上期の業績についてですが、北平から説明があったとおり、売上高は増加し、営業利益も黒字化しましたが、当期純利益は赤字となり、満足できる結果ではありませんでした。下期も引き続き業績挽回に向けて全社一丸となって取り組んでいきます。

事業別、市場・地域別の切り口で、今期の見通しと、今期から3年の期間でスタートしている中期経営計画「SMK Next100」の進捗についてご説明します。

まず、セグメント別の売上高・営業利益の業績推移についてです。顧客や市場の状況を再度確認し、下期の為替レートの見込みを1ドル145円としました。

期初予想に比べて5円円高にしたことと、特にSCI関連のビジネスで市況の回復が遅れていることから、売上高については、期初予想の500億円から480億円に下方修正しました。

営業利益については、上期は期初予想より改善が進みましたが、下期は売上が期初予想より伸びないため、上期程度の営業利益を見込んでいます。通期ではマイナス2億円からプラス2億円に上方修正しています。

CS事業部では、円安による押し上げ効果もあり、2桁増収の上、生産性向上により営業利益も伸ばします。

SCI事業部では、減収かつ営業赤字は期初予想よりも大きくなります。ただし、コスト削減効果と棚卸資産の評価損7億円の計上があるため、赤字額は前期よりも減少します。

イノベーションセンターについては、Bluetoothモジュールの売上減少に加え、組織再編による労務費などが増えたことから、赤字が増加しています。

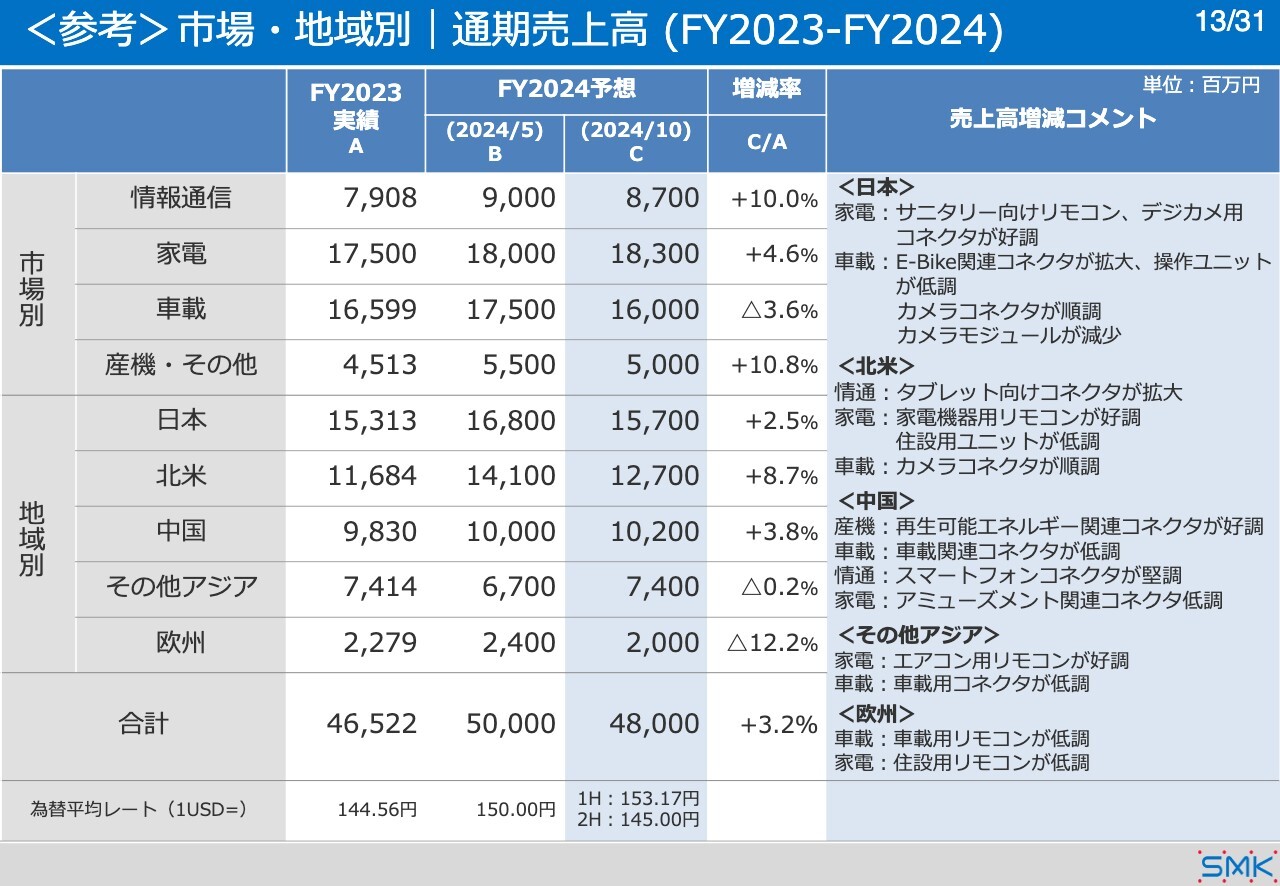

<参考>市場・地域別 通期売上高 (FY2023-FY2024)

市場・地域別の売上推移についてです。市場別では、上期は車載市場以外は伸長し、通期でも車載市場以外の3市場は売上高の増加を予想しています。

情報通信市場では、スマートフォン用コネクタやタブレット用コネクタが好調で2桁の成長です。

家電市場は、アミューズメント向けコネクタの落ち込みにより、下期の売上高は上期より減少します。しかし、サニタリーやエアコン用リモコン、デジカメ用コネクタが好調で、通期では4.6パーセント増となります。

車載市場は、上期はカメラモジュール、E-Bike用操作ユニット、中国車載関連コネクタ、欧州車載用リモコンが低調なことにより、売上高が減少しました。一方、下期はカメラモジュール、E-Bike用操作ユニット、欧州車載用リモコンが回復することにより売上高が増えますが、通期で見ると3.6パーセント減となります。

産機・その他市場は、再生可能エネルギー関連コネクタが好調で、情報通信市場と並んで2桁の成長となっています。

地域別では、欧州の売上高で2桁の減少を見込んでいます。日本とアメリカは前期比ではプラスの見込みですが、期初予想と比べると市況の回復が想定より遅く、大きくマイナスとなっています。その他アジアについては前期比で横ばいとなっており、期初予想ほどは落ち込まない見込みです。

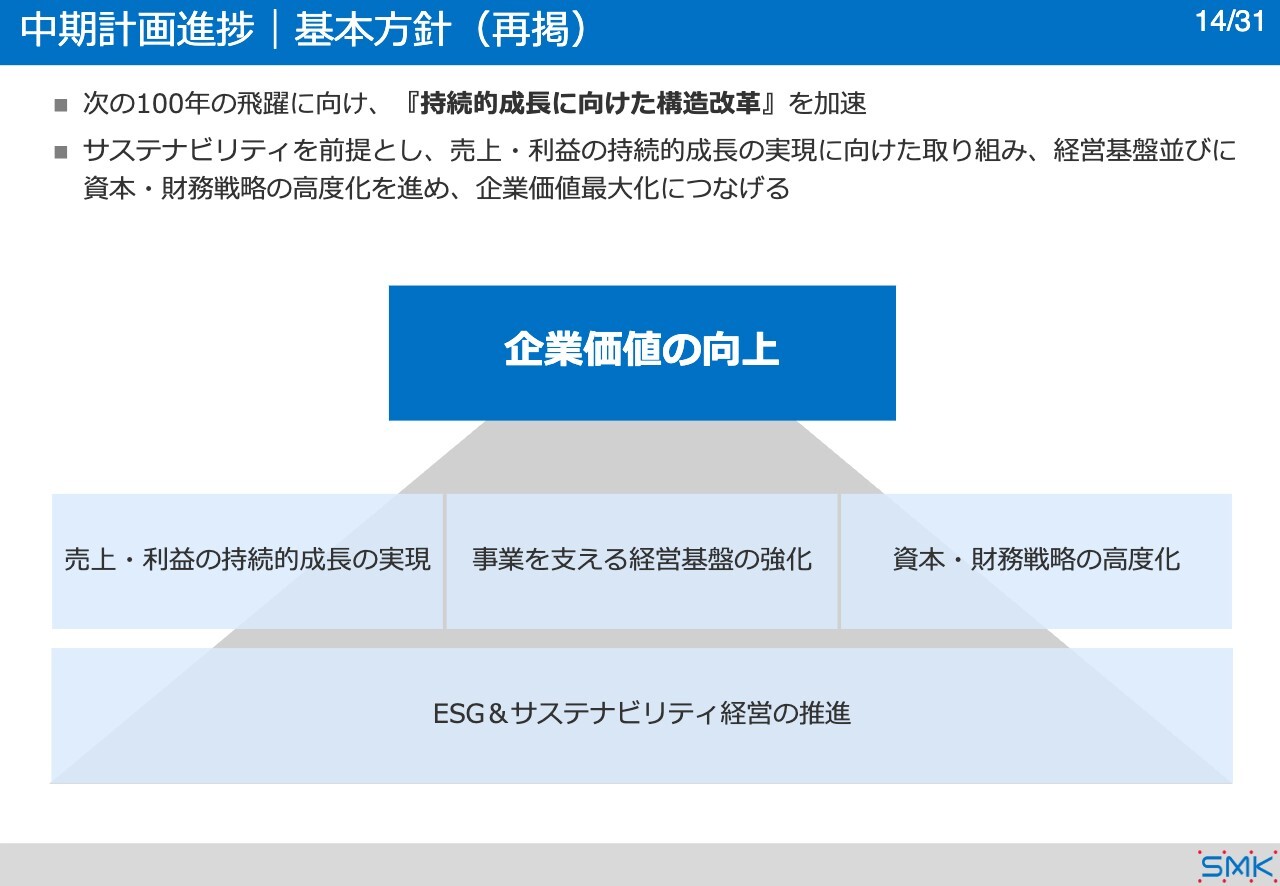

中期計画進捗 基本方針(再掲)

中期経営計画「SMK Next100」の進捗についてご説明します。5月にもお話ししましたが、スライドに中期経営計画の基本方針を記載しています。

既存事業の拡大と新規事業の創出により、売上・利益の持続的成長の実現を図ります。そのために、製販一体の新しい組織体制、営業力の強化、損益管理・原価管理の高度化、権限責任の明確化、管理部門体制の見直し、人的資本の強化、ITシステムの高度化などを行い、経営基盤を強化していきます。

また、資本・財務戦略を高度化し、資本コストや株価を意識した経営を行っていきます。

これらによって財務価値を上げるとともに、ESG&サステナビリティ経営を推進し、非財務価値も強化して、SMKの企業価値向上を図っていきます。

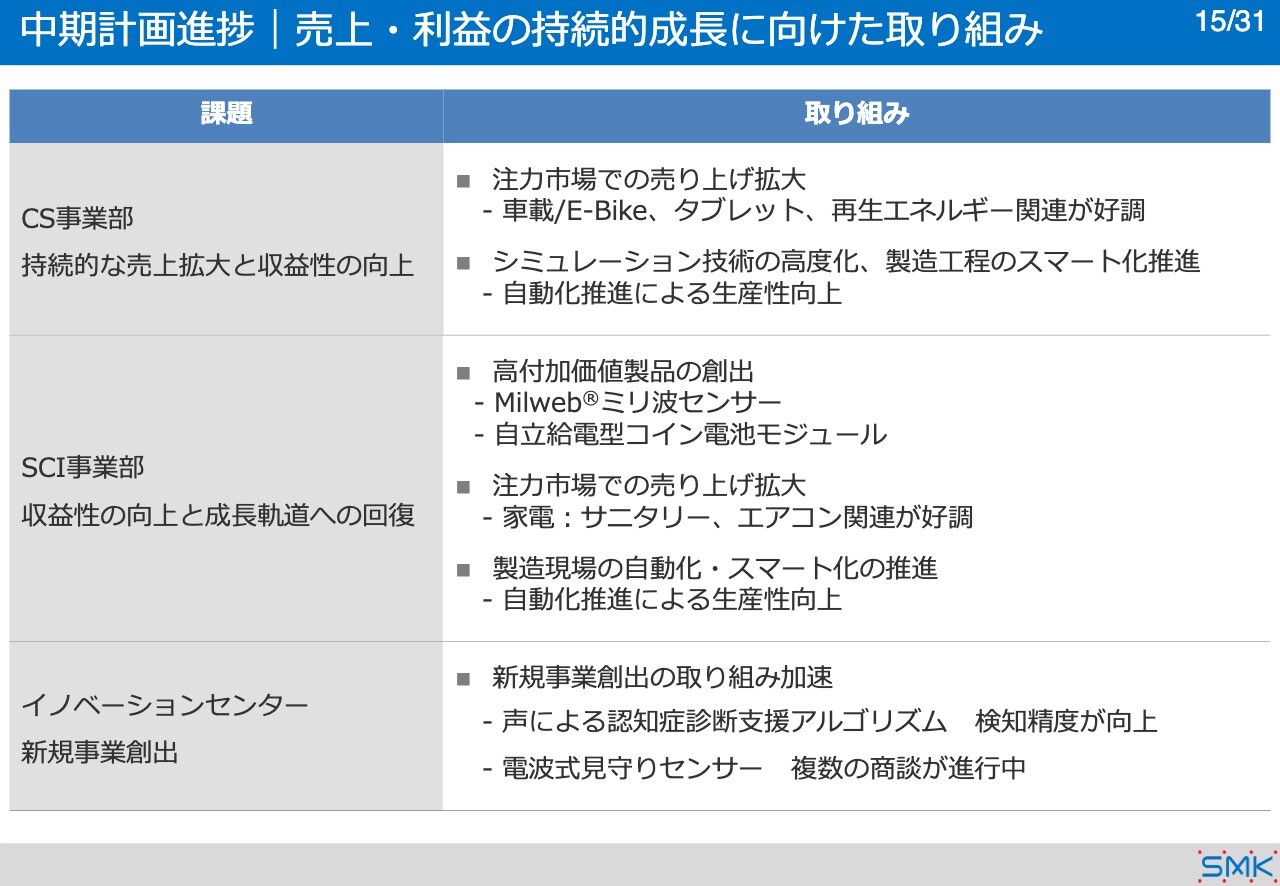

中期計画進捗 売上・利益の持続的成長に向けた取り組み

売上・利益の持続的成長に向けた、セグメント別の取り組みについてです。CS事業部は、注力市場で売上を拡大してきています。同時に、自動化推進の効果もあり利益率も改善しています。

SCI事業部は、製造現場の自動化を進めていますが、期待していた車載/E-Bike向けの製品の売上が伸びていません。売上高・利益ともに中期計画よりビハインドしているため、今後挽回していきます。

センシング技術と既存技術の融合による新しい高付加価値製品については、「Milweb」ミリ波センサーや自立給電型コイン電池モジュールなどを提案しており、早期ビジネス化を目指します。

イノベーションセンターは、自社技術とスタートアップなどの社外技術の融合、すなわちオープンイノベーションにより、ヘルスケア市場向けにおいて、認知症診断支援アルゴリズムや電波式見守りセンサーで一定の成果が出ており、来期にビジネス化を予定しています。

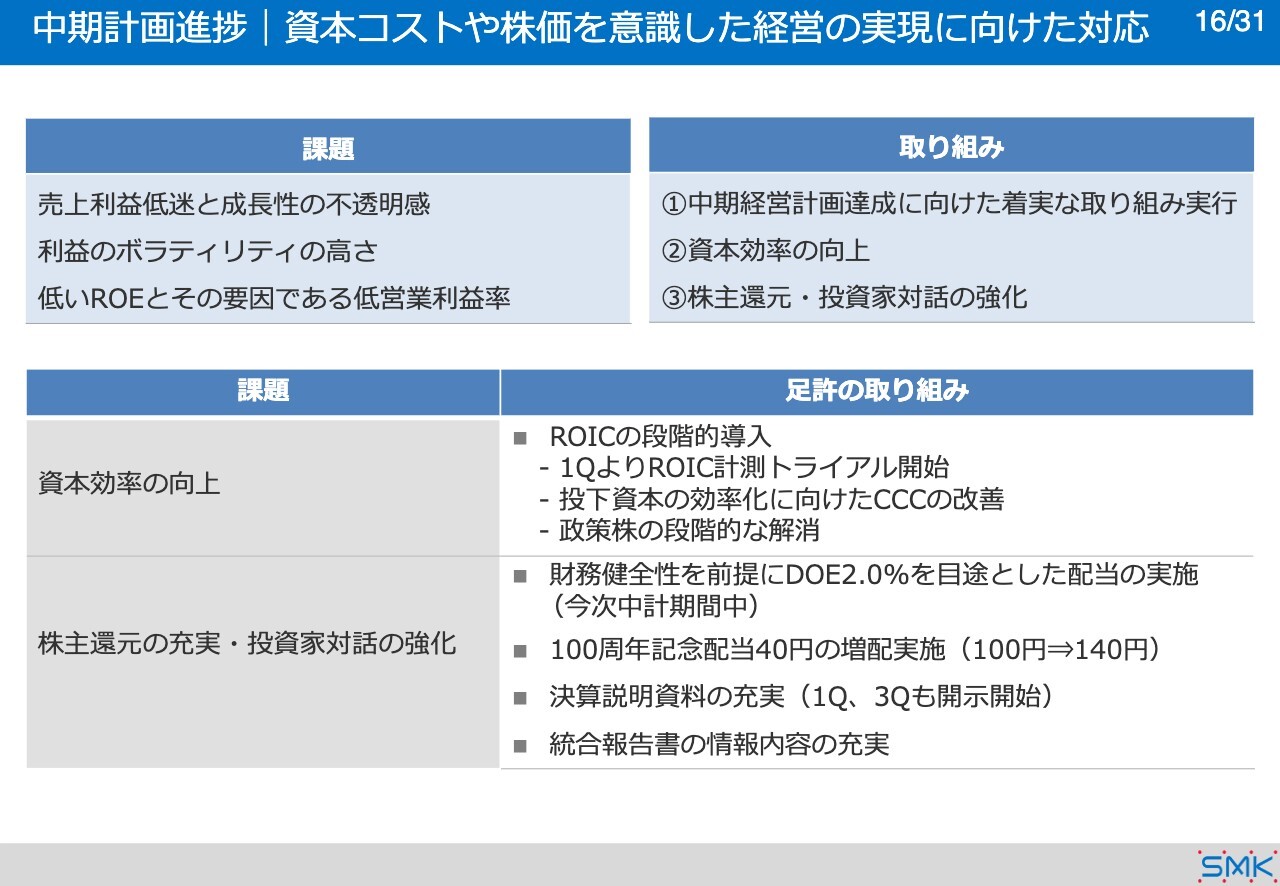

中期計画進捗 資本コストや株価を意識した経営の実現に向けた対応

スライドに記載した課題により、株価が低迷しています。PBR1倍以上に向けて、売上高・利益の成長の実現はもちろんですが、資本効率の向上や株主還元の充実・投資家対話の強化も図っています。

資本効率向上の施策の1つとして、ROICの社内への段階的な導入を進めており、第1四半期実績よりROICの算出を行いました。11月に管理職向け、12月に役員向けのROIC勉強会も開催します。

また、先月よりCCC(キャッシュ・コンバージョン・サイクル)の短縮、具体的には売上債権回転期間と在庫回転期間の改善について、お客さまと交渉を始めています。

株主還元については、株主資本配当率2パーセントを目途とした配当方針はすでに発表しています。それに加えて、今回は100周年記念配当40円の増配を実施し、年間配当を140円とします。

投資家との対話の強化については、決算説明資料の充実のほか、弊社Webサイトで開示している「統合報告書2024」の内容を大幅に拡充しました。

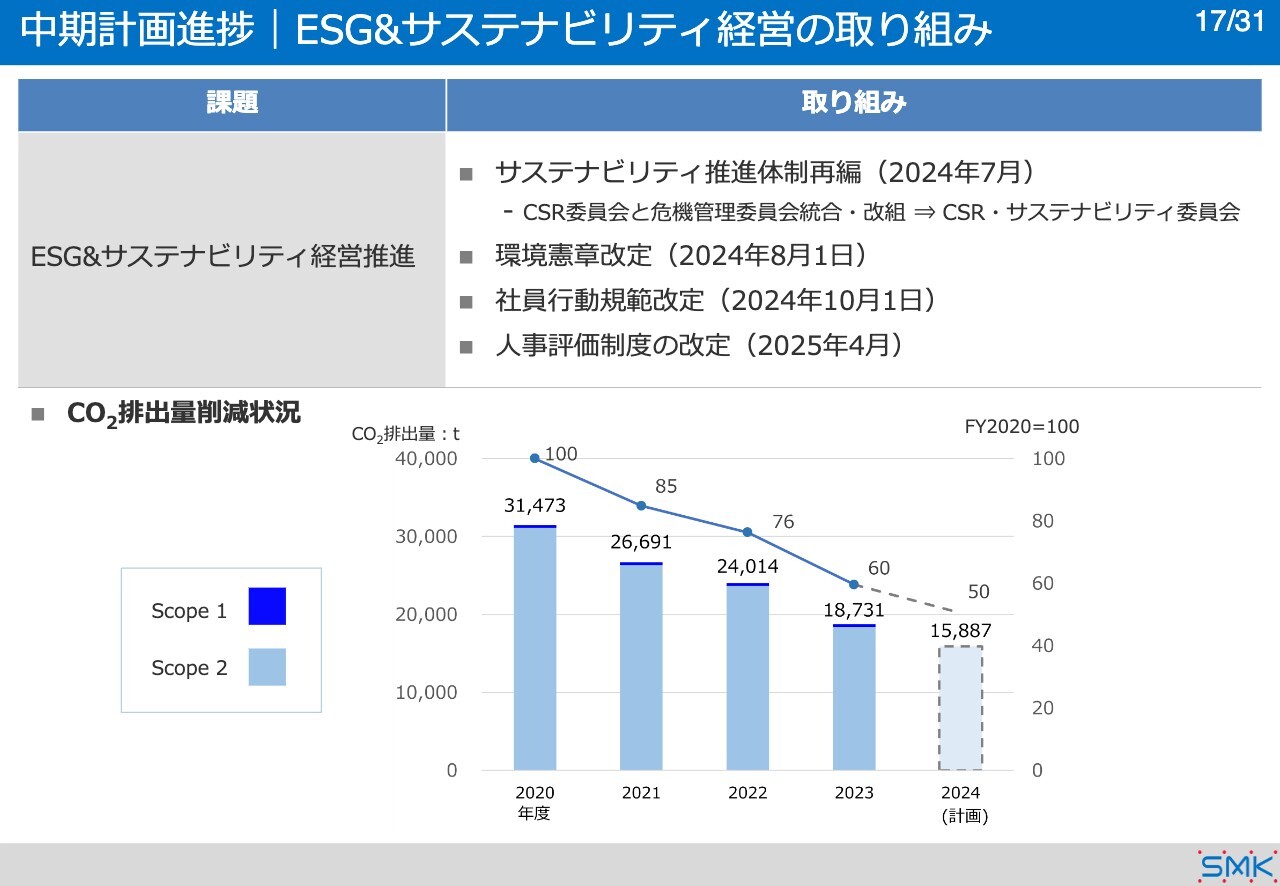

中期計画進捗 ESG&サステナビリティ経営の取り組み

ESG&サステナビリティ経営の推進を強化するために、社内体制を変更しました。そして、社会の要請の変化に合わせて、環境憲章と社員行動規範を改定しました。また、人的資本の強化の1つとして、人事評価制度の改定を来年4月に実施します。

2045年のカーボンニュートラル実現を目指し、Scope1・2を対象としたCO2総排出量の削減を行っています。生産事業所への太陽光発電システムの導入、省エネルギー設備への更新などにより、着実にCO2削減を進めています。

創立100周年

おかげさまで、弊社は来年4月に創立100周年を迎えます。先ほどお話ししたとおり、創立100周年記念配当40円を実施します。

記念行事としては、7月2日から4日に東京国際フォーラムにて、「電子部品からソリューションへ」のテーマで「TEXPO2025」を開催します。みなさまをはじめ、多くの方々を招待し、弊社の最新の部品・技術・ソリューションを披露して、今後の新しい成長につなげていきます。

また、来年5月を目標に、弊社Webサイトのフルリニューアルを行っていきます。ステークホルダーの方々からのアクセスを格段に向上します。

今回の中期経営計画「SMK Next100」のテーマは、持続的成長に向けた構造改革の加速です。1年目の今期は、市場の回復遅れもあり、売上は中期経営計画から若干ビハインドの状況ですが、営業利益面では改善が進み、中期計画をクリアする見込みです。

社内では、危機こそ変わるチャンスと捉えて改革を進めていこうと話しています。「SMK Next100」を実行し、次の100年につながる新しいSMKを作っていきますので、引き続きご指導・ご鞭撻のほどお願い申し上げます。

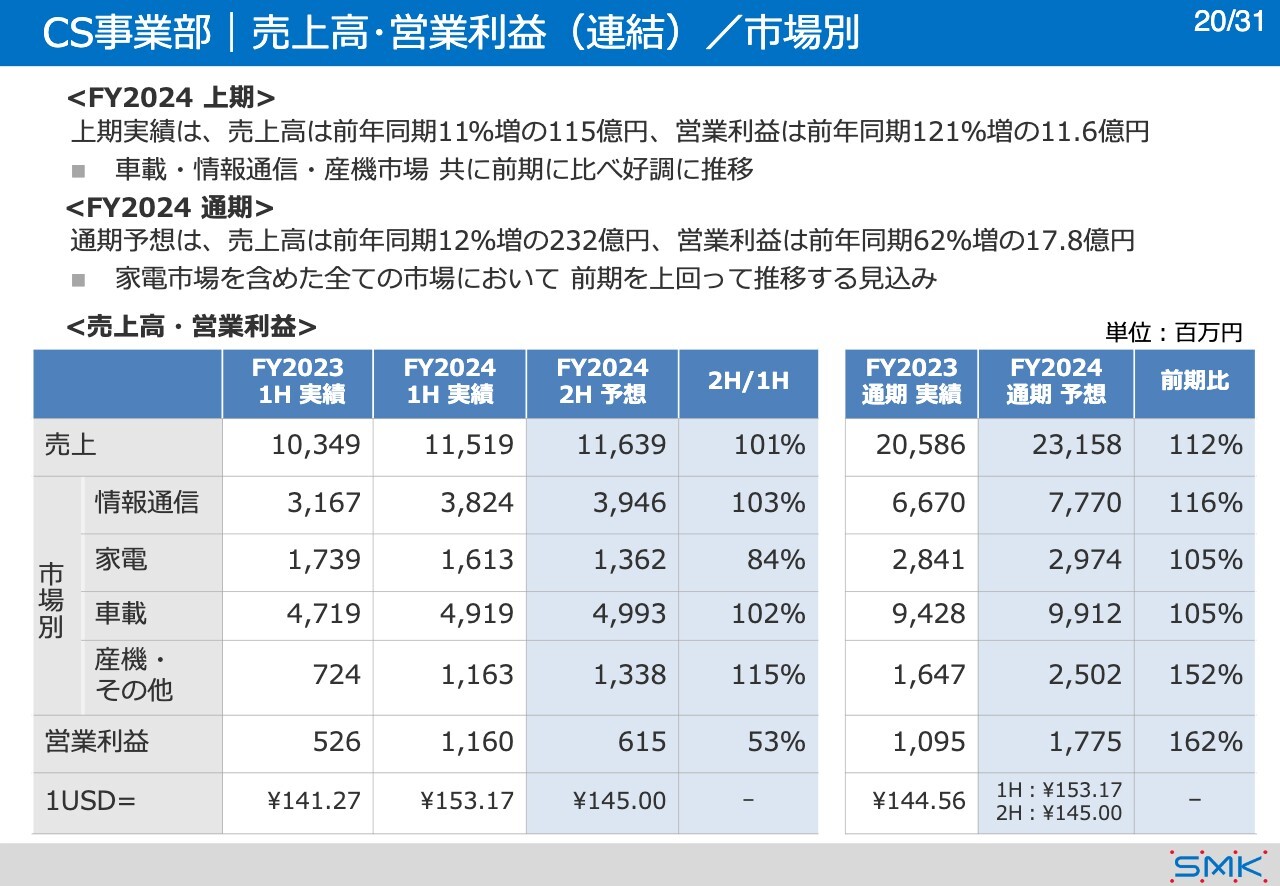

CS事業部 売上高・営業利益(連結)/市場別

菅野英雄氏:CS事業部担当の菅野です。日頃のご支援ありがとうございます。この場を借りて御礼申し上げます。それでは、CS事業部の上期結果と下期の見通しについてご説明します。

スライドの下の表は、売上高と利益を市場別に表しています。表の2列目の上期の実績ですが、売上高は前期比11パーセント増の115億円、営業利益は前期比121パーセント増の11億6,000万円と、増収増益となりました。

市場により伸び率の違いはありますが、家電を除く市場が伸びました。特に伸長率が高かったのは情報通信と産機です。

情報通信は、昨年大きくマイナスした北米のタブレット向けで生産調整が一段落したことや新機種のリリースなどで需要が回復したこと、産機は、世界的に取り組みが拡大している再生エネルギーに関連して蓄電池向けの需要が増えていることなどがあります。

利益が増えた要因は、為替が円安に振れた場合にプラスに働くCS事業部の体質もありますが、上期を通して売上が計画を超える水準で継続したことが大きく影響しました。

下期の見込みは、売上高116億円、営業利益6億1,000万円としました。売上高は、市場別ではプラスマイナスがあるものの、全体では上期と同水準を見込んでいます。

家電が上期より落ちるのは、ゲーム機関連の需要が落ち着いたことなどによります。車載や情報通信は下期も堅調です。産機についてはさらに需要が伸びていくと見ています。

売上高は同水準ながら利益が半減するのは、レートを145円で見ている影響もありますが、販売の側面では、インフレによる物価上昇の影響などから、高級モデルに比べて普及モデルを求める市場の需要動向が反映され、事業部の売上内容の構成が変化する影響などがあります。

通期では売上高232億円、営業利益17億8,000万円を見込みます。下期に減速すると想定している家電も、通期では前期を割り込むことなく、すべての市場で前期を超えるため、売上高は前期比12パーセント増の結果を見込んでいます。

下期は利益率が下がるものの、生産・販売は上期の堅調が続く見込みから、上期の実績に下期の成果を積み上げることで、利益についても前期比62パーセント増の見込みです。

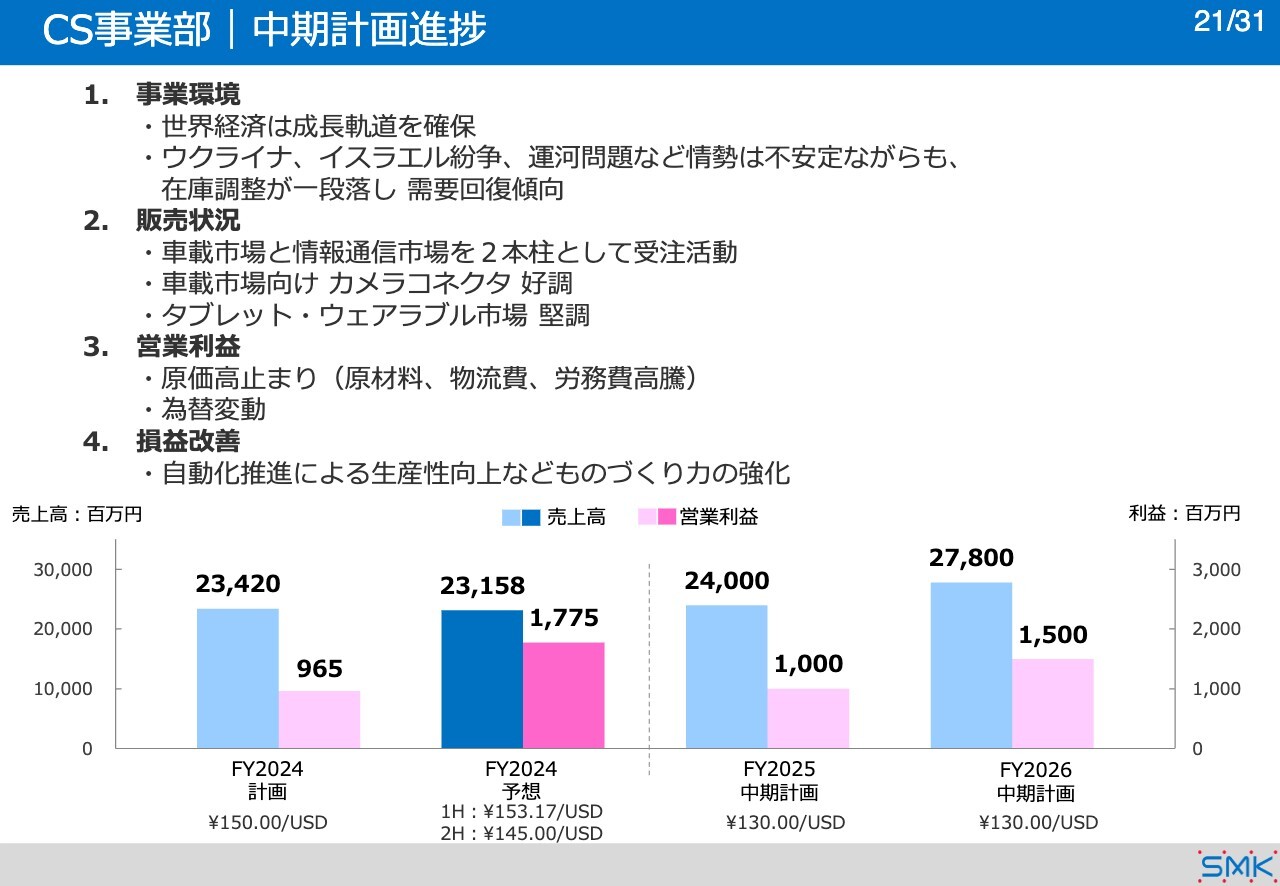

CS事業部 中期計画進捗

中期計画の進捗です。薄い色のグラフが2026年までの3ヶ年の計画です。1年目である今年度の売上高は数字ではわずかに届いていませんが、目標範囲には着地できると見て良いのではと考えています。

利益については、目標の180パーセントが見込まれることから、まずは目標をクリアしました。

中期の売上計画では、来期は今期比3パーセント増の同等レベルを維持しながら、再来期には16パーセント増と大きく伸長させる基盤をしっかり作っていくシナリオです。

スライドにもあるように、車載と情報通信の2本柱の市場に加えて、これからさらに需要が見込まれる産機市場や一段落した感のある家電市場でも、新たな受注獲得に向けた需要を掘り起こしていきます。

利益については、お手元の資料では、継続している円安が円高方向へ移行することを想定し、利益率が低くなる計画としましたが、アメリカ大統領選の結果から、為替についてはこの先の動向を見ていくこととして、それとは別に開発効率の改善や生産性向上により利益率アップに取り組んでいきます。

CS事業部 重点取組市場・重点製品

中期計画達成に向けて重点的に取り組む市場と製品についてお話しします。市場は、車載、情報通信、産機の3つです。

車載関連では、市場が一斉にEVの方向へ向いた時期に比べると、今は落ち着いた感はあります。しかし、動力の電動化は車に限らず幅を広げ、新たな乗り物へ展開されるなど、xEVフィールドはこの先も拡大が見込まれます。

BMSなどの用途で評価をいただいているFPCコネクタは、今も活発な商談が進んでいますので、さらに販売を拡大していきます。また、その他動力系、電装系などへの技術提案でも具体的な商談が進んでいるため、お客さまの開発製品の実現化に向けて、引き続き受注獲得に注力していきます。

ADAS、インフォテイメントでは、内部配線で接続の信頼性確保に欠かせないロック機能を有したUSB Type-Cを今月リリース予定です。また、車載カメラコネクタでは高画素化が進むセンシング用途への技術提案やこれまでの実績から、開発案件を継続的にいただいています。

情報通信の市場では、私たちが強みと考えている「小型・高速・大電流」の開発提案をスマ-トフォンやタブレット、ウェアラブルのセットに向け、引き続き取り組んでいきます。

再生エネルギーへの取り組みが活発な産機市場では、蓄電池関係はもとより、発電効率を高める、設置場所の自由度を高める、取り付け作業を改善するなど、多方面で開発が進むソーラーパネルに向けたコネクタの提案についても活発に商談が進んでいますので、そうした案件の具体化も進めていきます。

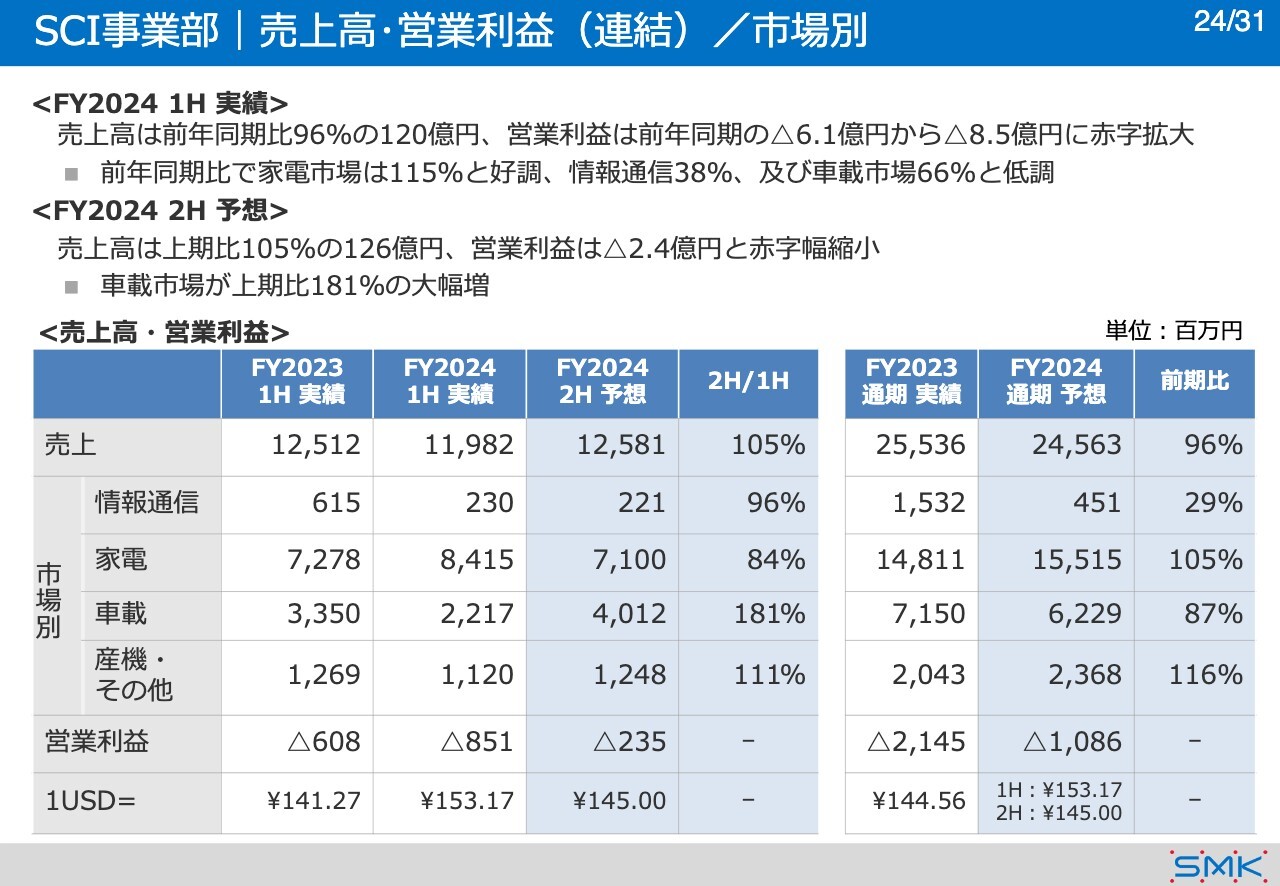

SCI事業部 売上高・営業利益(連結)/市場別

伊東崇氏:SCI事業部担当の伊東です。日頃からのご支援・ご指導、誠にありがとうございます。この場を借りて御礼申し上げます。ここからはSCI事業部の上期結果と下期見通し、中期計画の進捗状況、重点取り組みについてご説明します。

まず、売上高と営業利益の実績・予想です。表の左側の2024年度の上期実績は、前年同期比96パーセントとなる120億円となりました。また、営業利益は前年同期比マイナス6億1,000万円からマイナス8億5,000万円となり、減収減益の結果となりました。

市場別で見ると、家電市場ではサニタリー用やエアコン用リモコンが好調に推移し、115パーセントと伸長したものの、情報通信市場ではスイッチ主力機種である製品の計画外でのEOLの前倒しがありました。

また、車載市場では操作ユニットやカメラモジュールで得意先の在庫調整の影響が残り、低調に推移しました。あわせて、今期から量産開始を予定していた操作ユニットの新製品が得意先の都合により来期にずれ込んだことがマイナスインパクトとして響いています。

下期の見込みでは、売上高125億8,000万円、営業利益マイナス2億3,500万円となっています。

売上高については、上期に足を引っ張った車載市場のカメラモジュールの受注回復や操作ユニットでの在庫調整解消に向けた受注増が全体を牽引し、上期以上に伸長すると見ています。

利益面については、為替影響なども含めたコストアップ分の売価への反映効果やプロダクトミックスによる材料費率の低減、各工場で実行中の自動化、省人化ラインの導入による生産性向上効果による利益改善を見込んでいます。

通期では、売上高245億6,300万円、営業利益マイナス10億8,600万円を見込みます。上期のマイナスを下期の伸長でカバーしきれない状況ではありますが、来期以降のさらなる伸長に繋げるべく、基盤固めと赤字圧縮に集中的に取り組んでいきます。

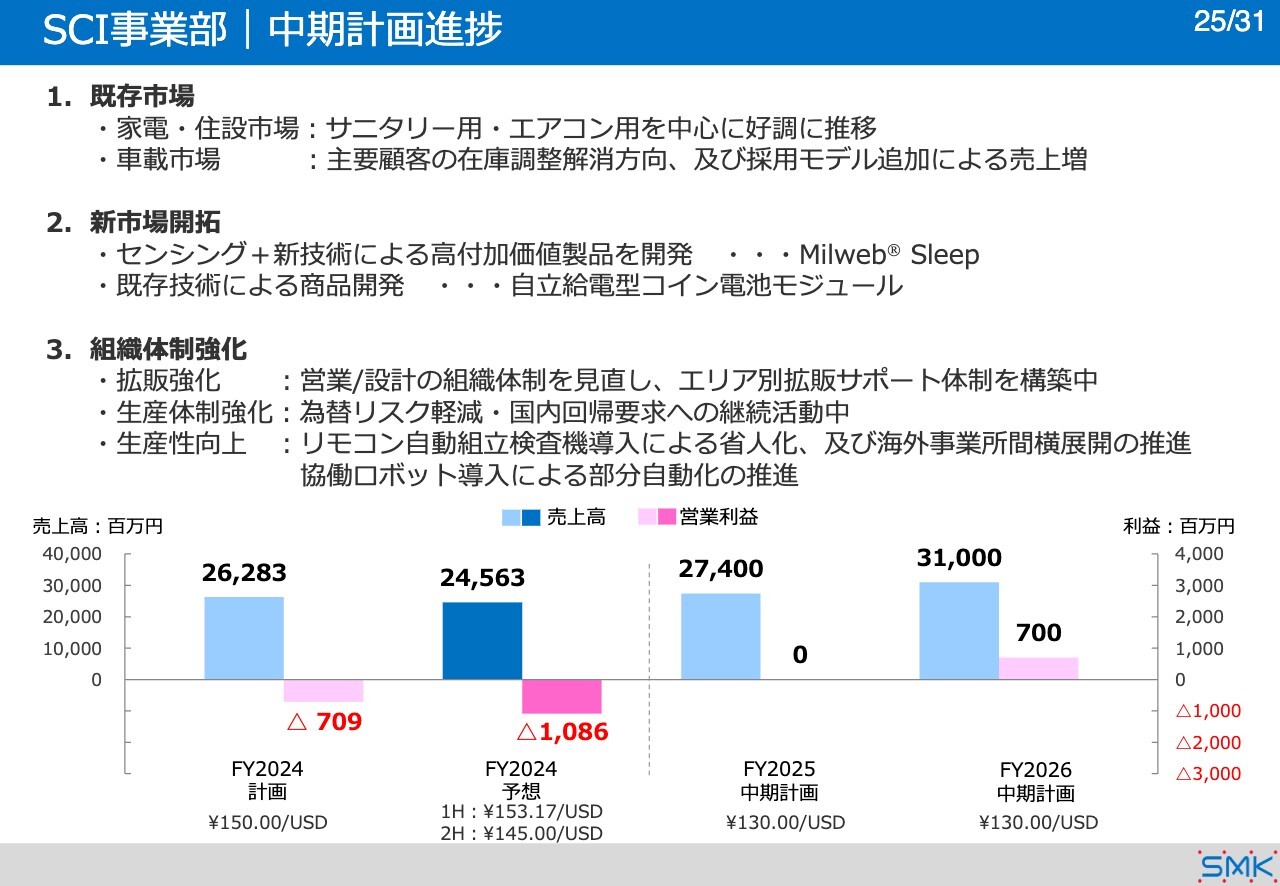

SCI事業部 中期計画進捗

中期計画の進捗をご説明します。スライド下段のグラフは、今年から2026年度までの3ヶ年の計画です。

初年度となる今年度の予想では、売上高・利益ともにビハインドした状況です。しかし、先ほどもご説明したとおり、2025年以降に向け、既存市場では、ネックとなっていた車載市場向けカメラモジュール、操作ユニットでの需要回復、それに合わせ開始時期がずれた新製品の量産立ち上げによる売上寄与など、現状の落ち込み分のキャッチアップも含めた改善を見込んでいます。

また、組織体制強化への対応では、拡販強化対策ということで、国内・海外の各エリア別の拡販体制を見直しています。集中拡販の確実な実行を目的とし、事業部人員の現地への異動・配置の実行を開始しています。上期では国内販売拠点への人員の配置を開始し、下期以降は海外拠点への対応も実行して、売上拡大を図っていきます。

生産性向上については、現在進めている各工場での自動化による効果として、50パーセント以上の人員削減、約2.5倍の生産効率アップも実現しています。今後は横展開によるさらなる効率アップを図っていきます。

これらの対応により、売上拡大と現時点でのビハインド分のキャッチアップも含め、来期2025年度には利益をブレークイーブン、3年目となる2026年には確実に利益創出すべく、継続して活動を推進していきます。

新市場開拓については、次ページで詳細をご説明します。

SCI事業部 重点取組市場・重点製品

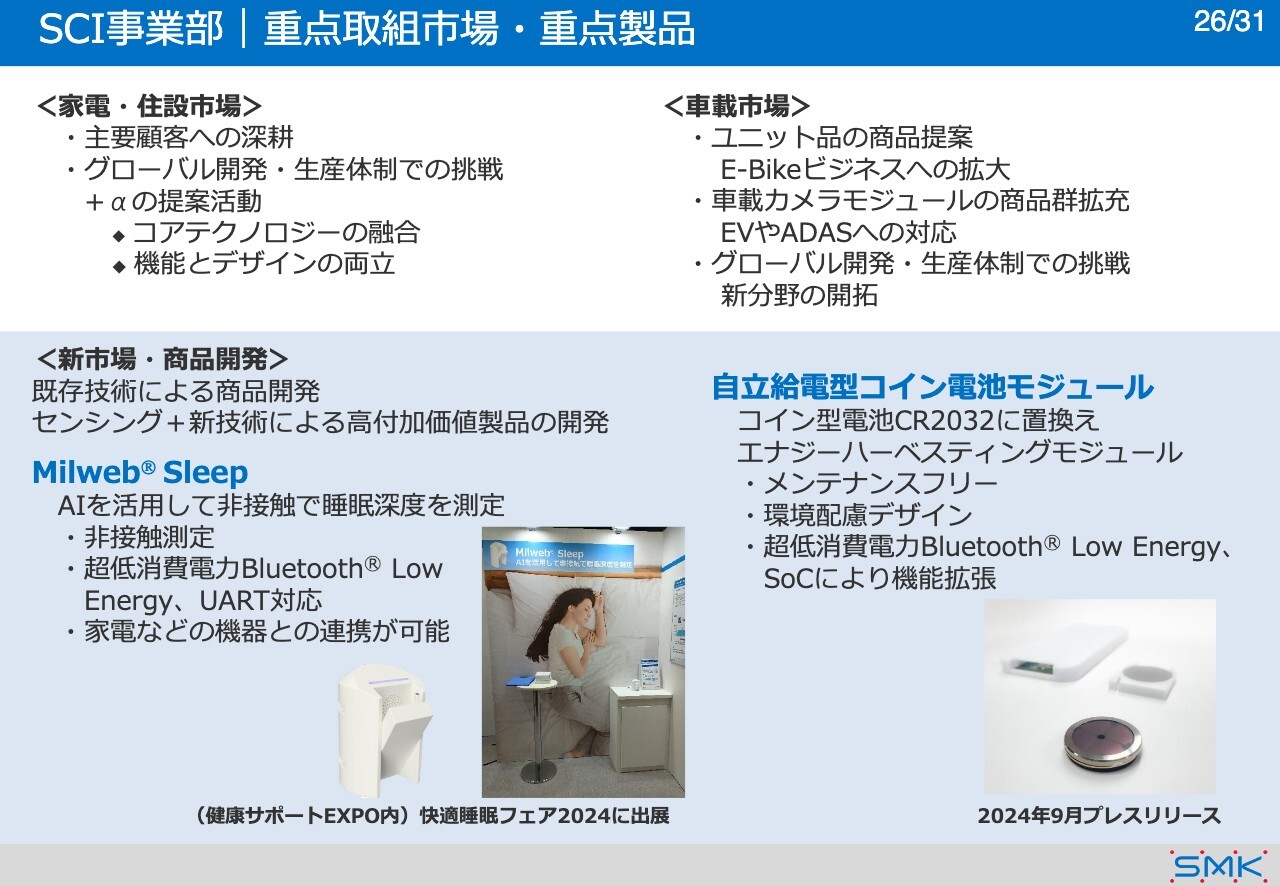

ここからは、中期計画達成に向けて重点的に取り組む市場・製品についてお話しします。対象の市場は、家電・住設、車載、新市場の3つです。

家電・住設市場については、好調に推移しているサニタリー、エアコン向けを中心に、主要顧客へのさらなる深耕としてプラスアルファの提案活動を展開し、新たな目線での積極的な提案活動により、新規引き合いの獲得につなげています。

また、海外設計部門と日本設計部門のコラボレーションによるプロジェクト活動も積極的に進めています。グループ総力で開発体制をとり、スピード感のある対応を実践しています。

車載市場向けについては、ユニット品を中心としたE-Bikeビジネスで標準搭載される製品群に注力し、安定的な売上確保と拡大を目指していきます。また、カメラモジュール製品は、EVやADAS用途を中心に、トラック用途での受注拡大を目標に現在取り組みを進めています。

新市場に向けた商品開発については、ようやく情報開示できるのですが、新たに2つの製品を開発しており、市場への投入を目指しています。

1つ目は、弊社のミリ波によるセンシング技術とAIの融合で実現した、非接触で測定可能なオリジナルの睡眠深度測定デバイス「Milweb Sleep」の開発です。

従来、睡眠の質を正確に測る場合には、脳波計やインソムノグラフを使用する必要がありましたが、スタンドアローンかつリアルタイムで精度の高い解析が実現可能となりました。

現在、得意先とのPoCも開始しており、家電機器との連携により、さらに快適で良質な睡眠の実現、そして早期実用化を目指している状況です。

この睡眠関連であるスリープテック市場は現在、世界で1兆円、日本市場では100億円規模と言われており、今後も右肩上がりに伸びると見込まれています。我々としても、今後の伸びと可能性を非常に期待している製品です。

2つ目は、自立給電型コイン電池モジュールの開発です。こちらはプレスリリースも行いました。

この製品は、IoTデバイス向けに、エナジーハーベスティングモジュールを既存のCR2032というコイン型電池サイズで製品化したもので、通信回路、2次電池、環境センサ、PVセルを集約した製品です。

アイデア次第で幅広い用途が見込まれるため、プレスリリース後も非常に大きな反響があり、数多くのお問い合わせをいただいている状況です。

これら新開発の製品も誕生しており、その他開発中の案件も含め、次期主力とすべく、中計期間内での早期量産化を目指し、引き続き活発な活動を展開していきます。

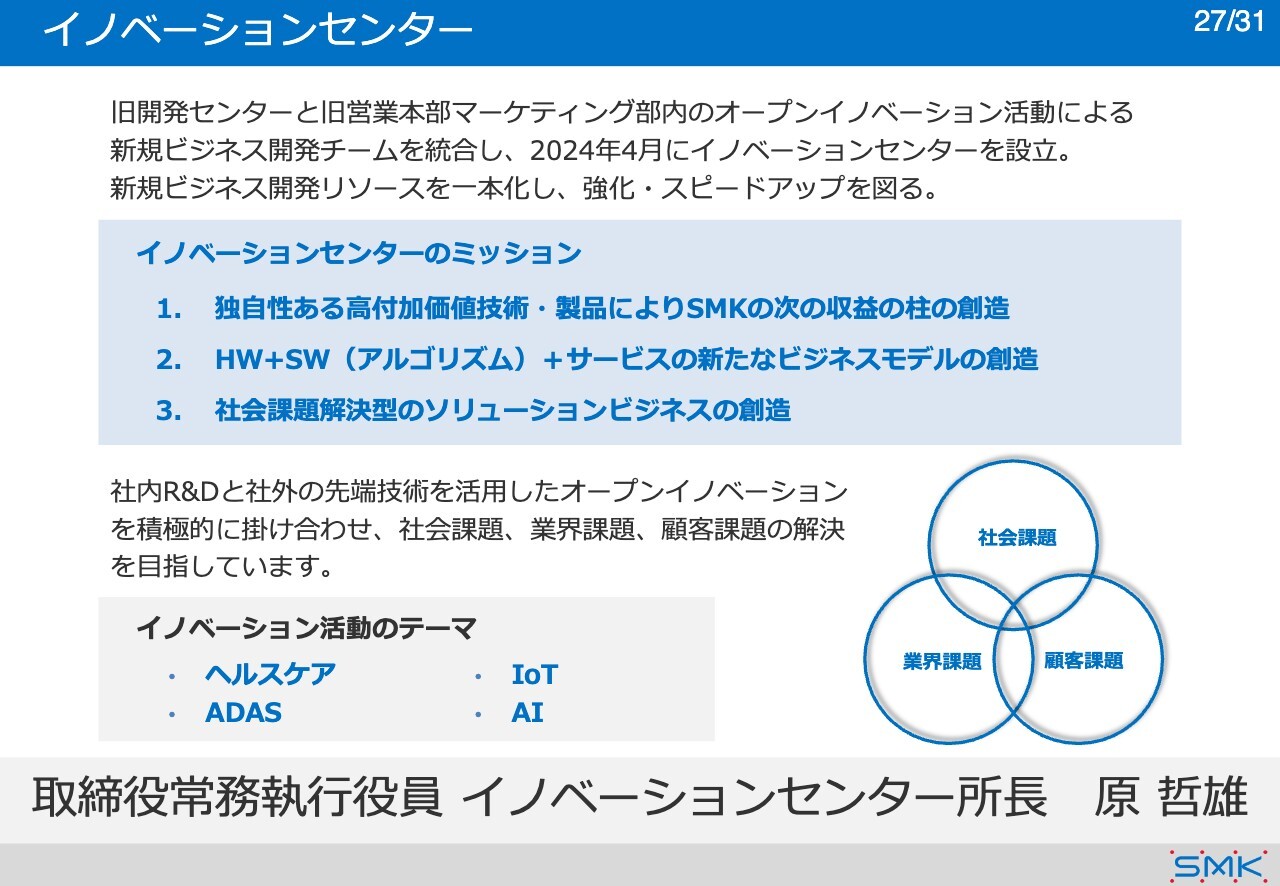

イノベーションセンター

原哲雄氏:イノベーションセンターの原です。今年4月に設立したイノベーションセンターは、既存ビジネスの領域外で新規事業開発を行っている部門です。

イノベーションセンターのミッションは3つあります。1つ目は、独自性のある高付加価値技術・製品によりSMKの次の収益の柱を作っていくことです。2つ目は、従来型のハードウェアビジネスに、アルゴリズムなどのソフトウェアとサービスを組み合わせた新たなビジネスを作っていくことです。3つ目は、社会課題解決型のソリューションビジネスを作っていくことです。

これらは社内開発と社外の先端技術を活用したオープンイノベーションを組み合わせ、実現を目指していきます。イノベーション活動のテーマは、ヘルスケア、車載、ADAS、IoT、そしてAIです。

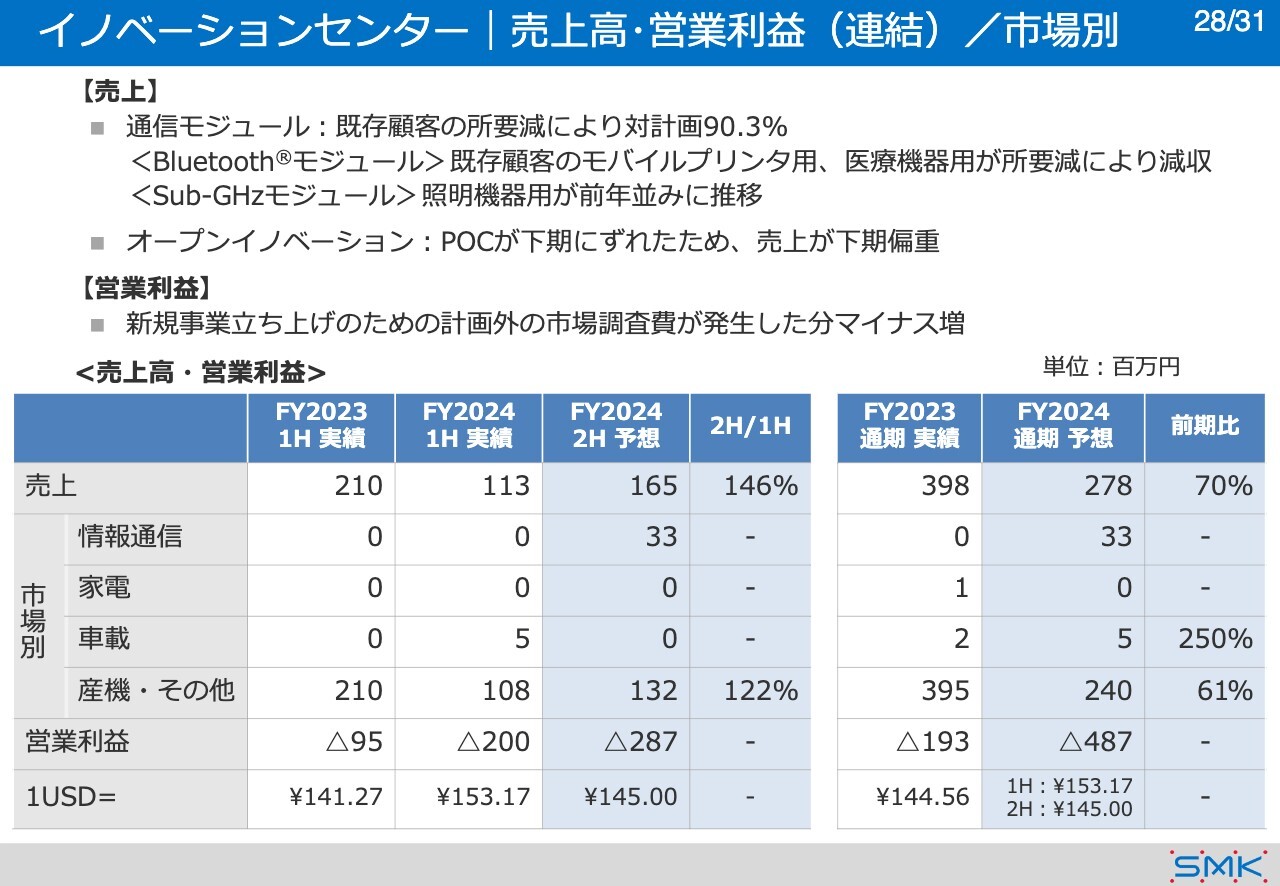

イノベーションセンター 売上高・営業利益(連結)/市場別

イノベーションセンターの売上高と営業利益についてです。上期の売上実績は1億1,300万円、下期売上予想は1億6,500万円で、通期は2億7,800万円の予想です。市場別売上で見ると、86パーセントを産機・その他市場が占めています。

営業利益は、上期実績がマイナス2億円、下期がマイナス2億8,700万円の予想、通期ではマイナス4億8,700万円の予想となっています。下期に営業利益のマイナスが増加する要因は、新規事業立ち上げに伴う計画外の市場調査費が発生するためです。

売上高の中身についてですが、メインの通信モジュールは、既存顧客の所要減により対計画で90.3パーセント、Bluetoothモジュールは、既存顧客のモバイルプリンタ用、医療機器用が所要減により減収、Sub-GHzモジュールは、照明機器用が前年並みに推移しました。

オープンイノベーション関連は、上期に見込んでいたPoCが下期にずれ込んだため、下期にその分の売上を見込んでいます。

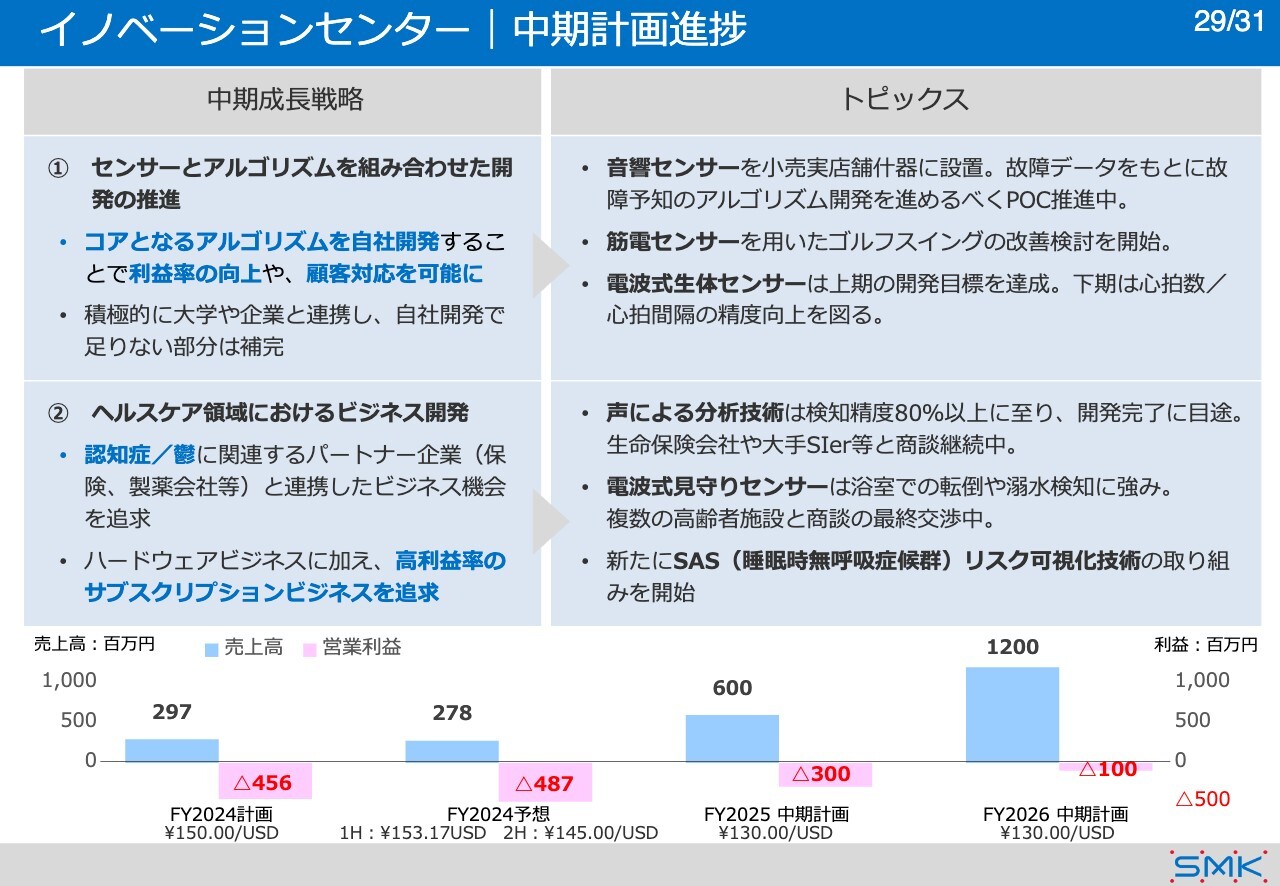

イノベーションセンター 中期計画進捗

中期計画の進捗についてです。中期成長戦略の1つであるセンサーとアルゴリズムを組み合わせた開発の推進は、スーパーストアの小売実店舗の什器に音響センサーを設置し、什器の劣化や故障データから、故障を予知するアルゴリズムの開発を目的とし、PoCに取り組んでいます。

筋電センサーは、次のページでも詳細をご説明しますが、ゴルフスイング解析によるスイング改善の検討を開始しました。

内部開発の電波式生体センサーは、こちらも次のページで詳細をご説明しますが、上期の開発目標を達成し、下期は心拍数と心拍変動の精度向上を図っていきます。

ヘルスケア領域における認知症と鬱に関するビジネス開発は、この上期に声による分析技術の精度向上に取り組んだ結果、検知精度が目標80パーセント以上に至りました。今後本格的なPoCを行った上で、来期半ば頃には本サービスを開始する方向で、生命保険会社や大手SIerと商談を進めています。

電波式見守りセンサーは、浴室での転倒や湯船での水没検知を強みとし、複数の高齢者施設と商談を進め、来期には本サービスを開始できるよう取り組んでいます。

さらに、新たに睡眠時無呼吸症候群のリスク可視化技術の開発にも取り組んでおり、こちらも次のページで詳細をご説明します。

イノベーションセンター 重点取組市場・重点製品

イノベーションセンターの重点取り組み市場と重点製品についてです。スライド左上の筋電センサー「Muscle Tracker」は、SMK独自のアルゴリズムを使うことで、筋電センサーで計測した筋電位から筋活動の可視化や筋疲労の検出を可能にするものです。

ゴルフスクール運営会社と連携し、ゴルフスイング解析によるスイング改善を目的とした開発検討を開始しました。下期には、上級者や中級者の筋電位やスイングデータを解析し、スイングと筋電位の相関を分析する予定です。

スライド左下の電波式センサーは、生体情報から体調変化やストレスレベルを推定する技術により、SMKにて生体情報を取得するアルゴリズムを開発中です。本上期では、静止状態での呼吸測定の精度の開発目標を達成しました。

下期には、特許出願を行った信号処理手法を用い、静止状態での心拍数と心拍間隔の精度向上を図り、車載を想定した振動状況での生体情報の精度を高める手法も検討していきます。

スライド右上は、睡眠時無呼吸症候群のリスク可視化技術についてです。こちらは、スマホやマイクデバイスを用い、就寝中の呼吸音を分析するもので、即日でのリスク判定が可能です。本上期にアプリのプロトタイプが完成し、バス会社などでのトライアル評価が開始されました。

スライド右下は、車載向けの乗員検知センサーです。ミリ波レーダーを車室内の天井などに設置し、乗員の有無、大人/子どもの体格や位置、乗車人数を判定するもので、カナダのPontosense社と協力して開発を推進しており、国内外の得意先と商談中です。

以上、イノベーションセンターについてご説明しました。ありがとうございました。

新着ログ

「電気機器」のログ