【QAあり】ユアテック、工事採算性向上等により、営業利益は前年比103.8%増と2倍以上の伸長 手持工事高も過去最高水準で推移

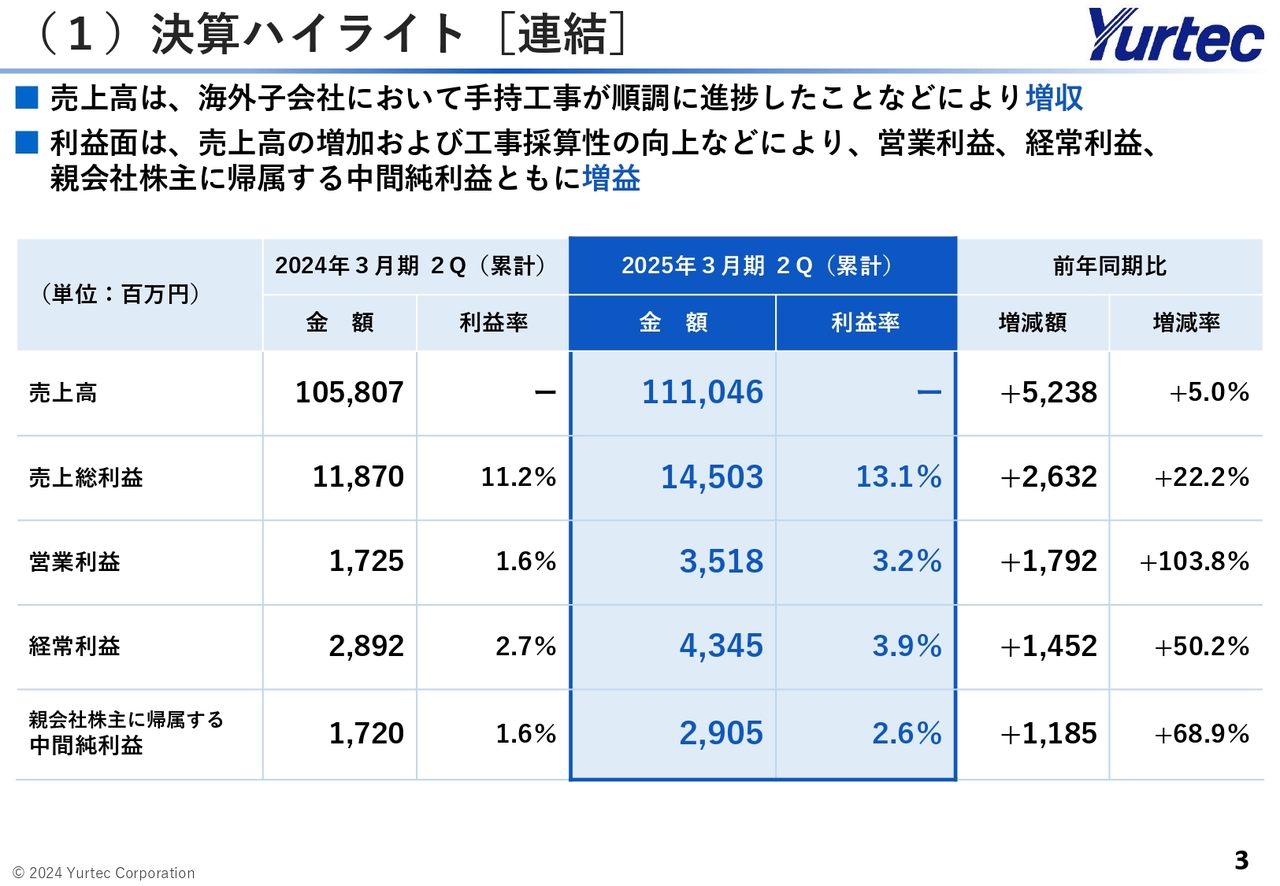

(1)決算ハイライト[連結]

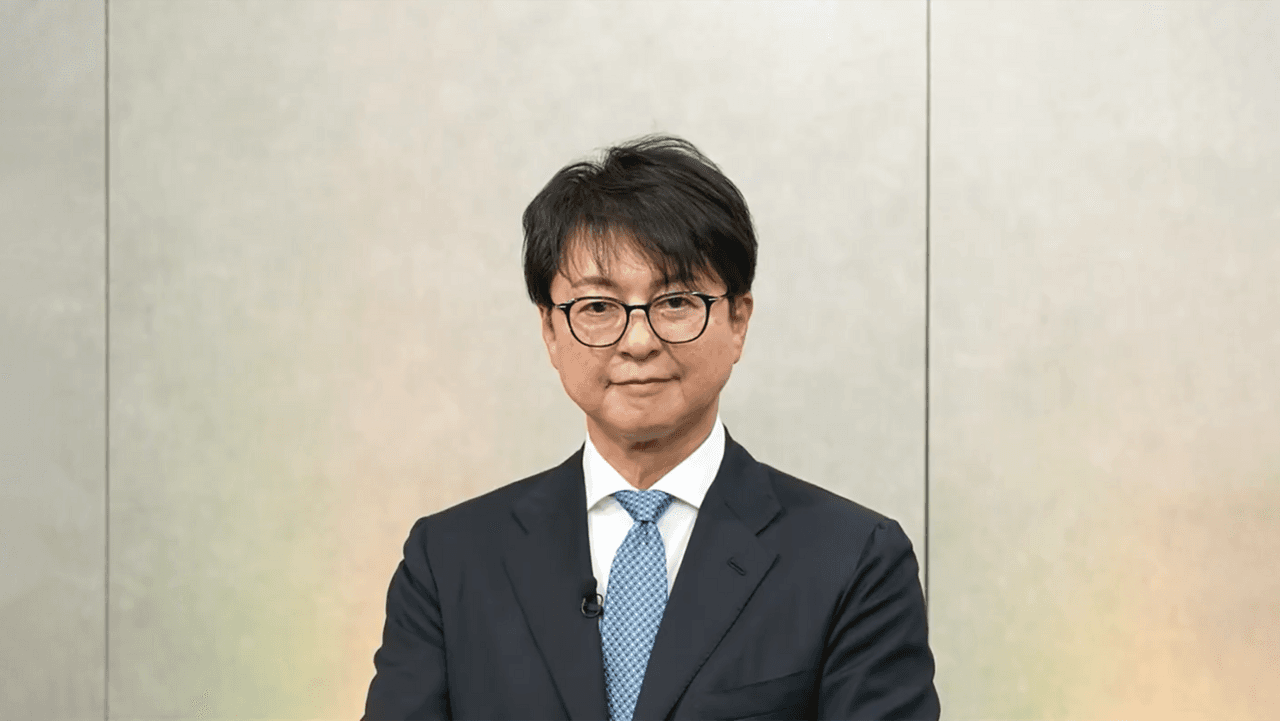

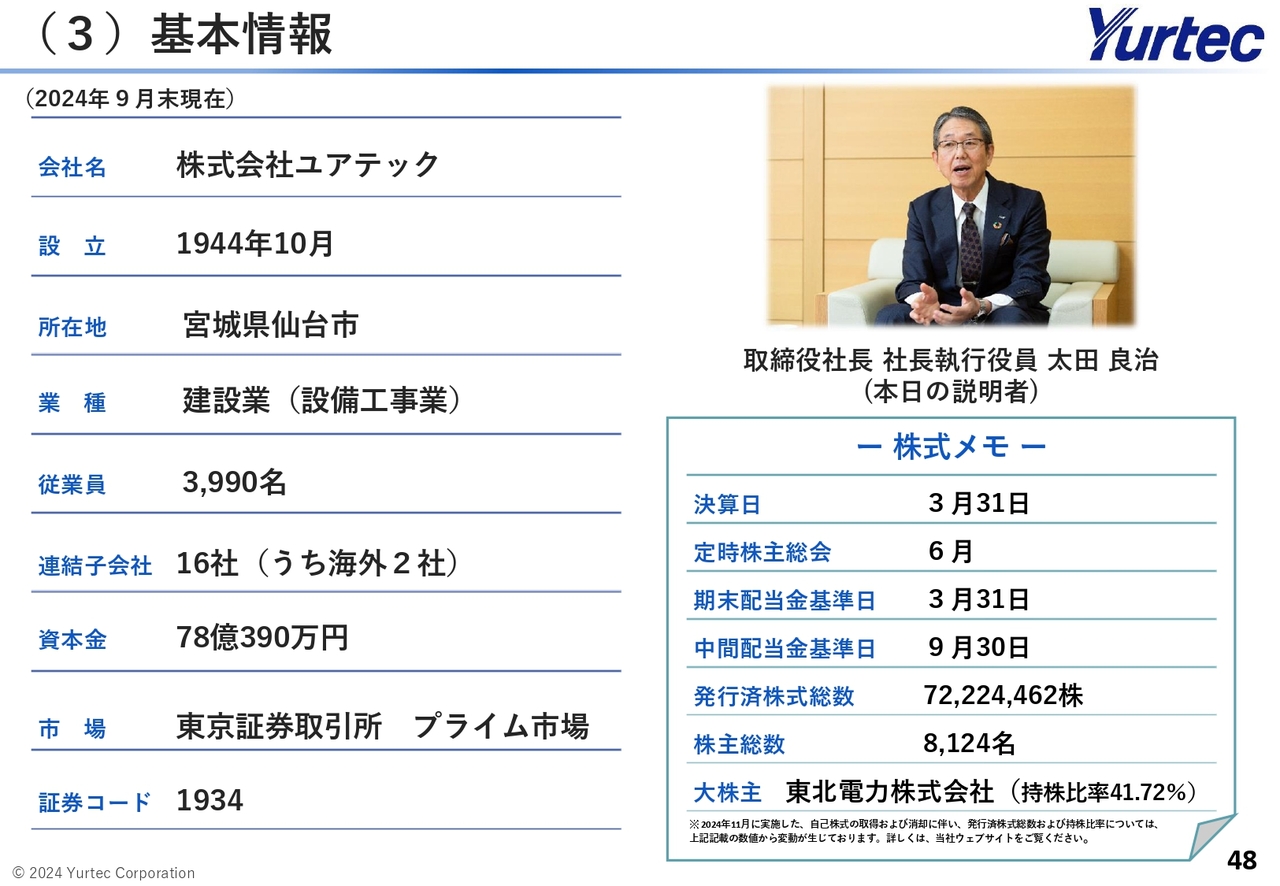

太田良治氏(以下、太田):みなさま、こんにちは。株式会社ユアテック取締役社長・社長執行役員の太田です。本日はお忙しい中、2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。これより、資料に沿ってご説明します。どうぞよろしくお願いします。

2025年3月期第2四半期決算概要についてご説明します。連結決算のハイライトです。売上高は、海外子会社において手持工事が順調に進捗したことなどにより、過去最高となりました。4期連続の増収となります。

利益面については、売上高の増加に加え、材料費・人件費などのコスト上昇分が適正に価格へ反映されるよう努めたこと、および原価管理の徹底による工事採算性の向上により、各利益とも4期連続の増益となりました。

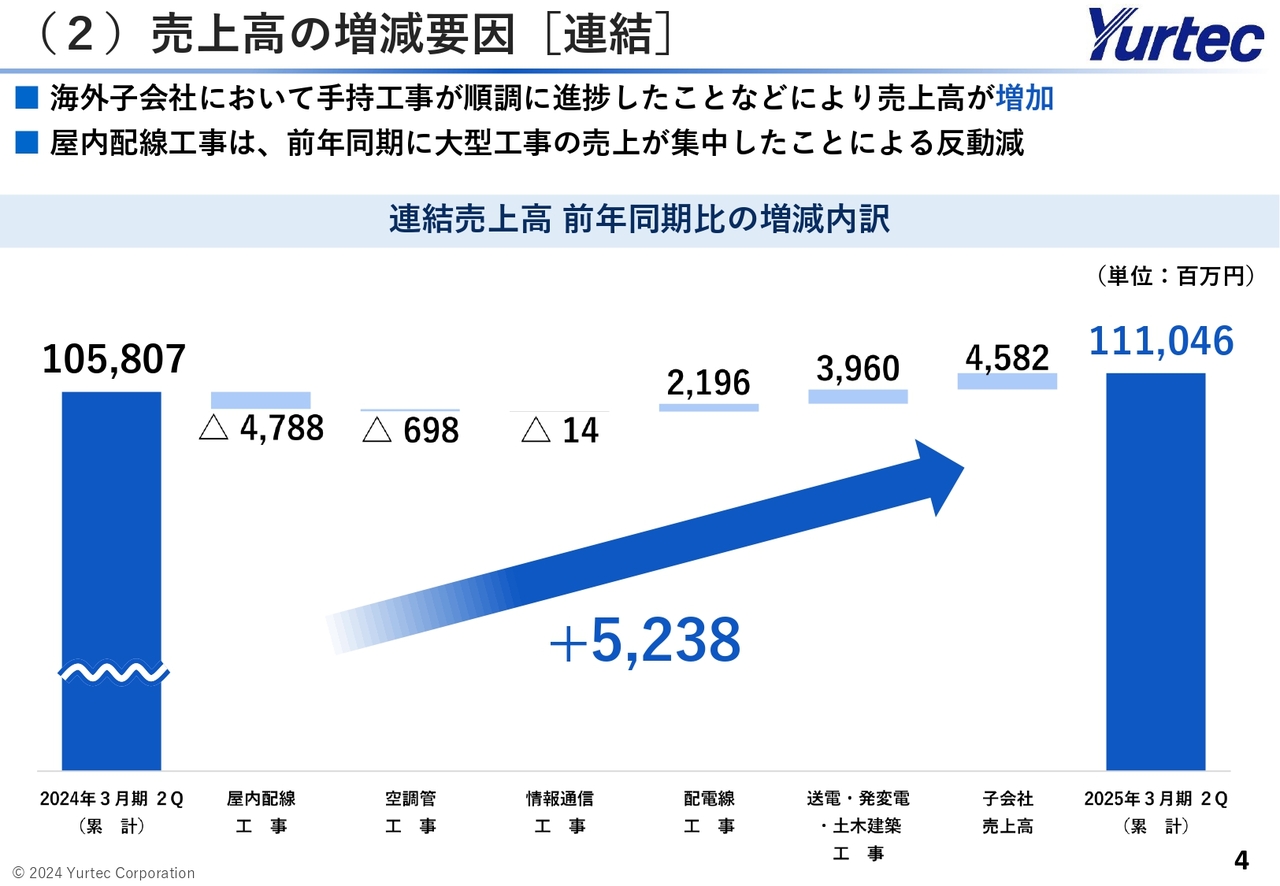

(2)売上高の増減要因[連結]

売上高の前年同期比の増減内訳です。屋内配線工事においては、前年同期に大型工事の売上が集中したことにより反動減となりましたが、海外工事で手持工事が順調に進捗したことなどにより、52億3,800万円の増加となりました。

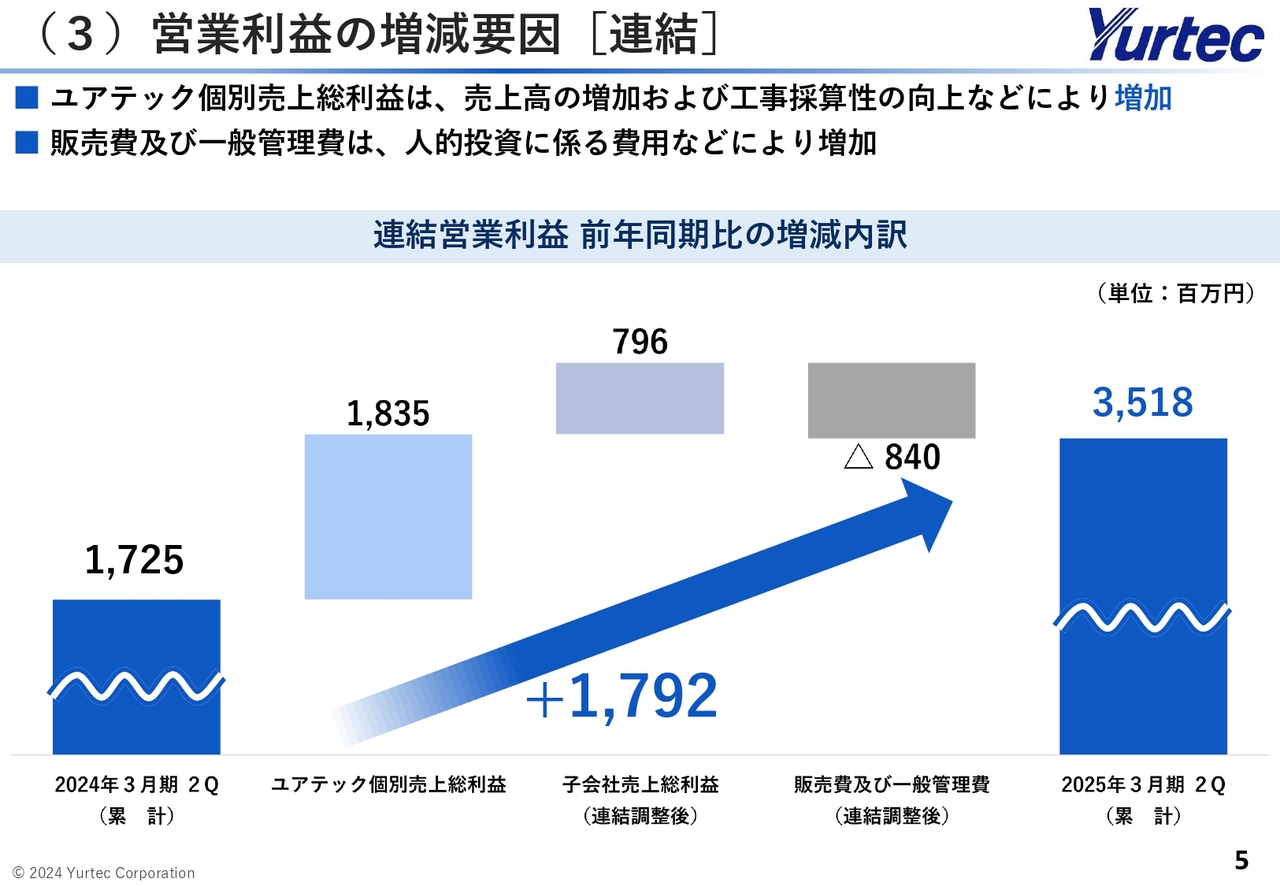

(3)営業利益の増減要因[連結]

営業利益の前年同期比の増減内訳です。主に、個別の売上総利益が増加したことなどにより、17億9,200万円の増加となりました。

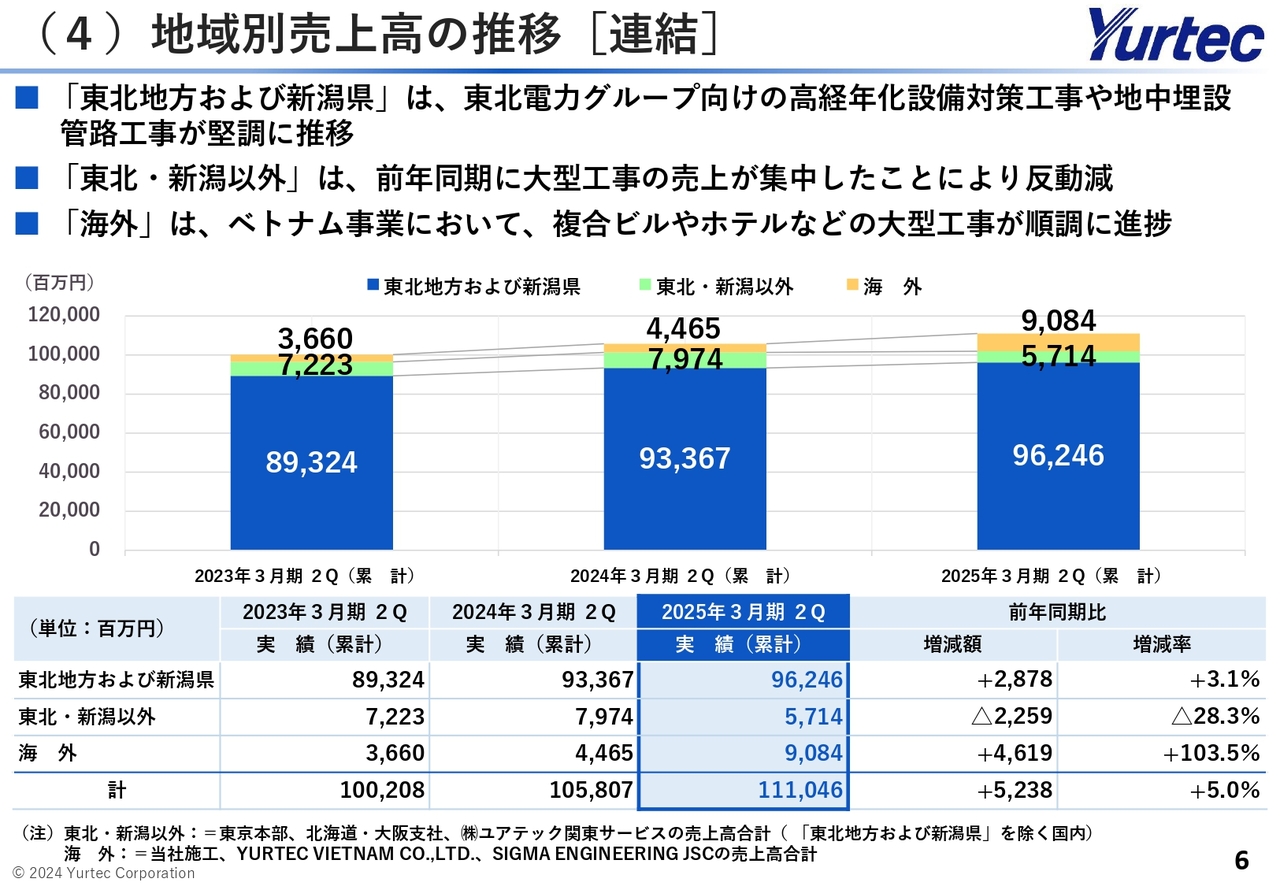

(4)地域別売上高の推移[連結]

地域別売上高の推移です。東北地方および新潟県は、東北電力グループ向けの高経年化設備の対策工事および地中埋設管路工事などが堅調に推移したことから、前年同期比で28億7,800万円の増加となりました。

主に、関東圏を中心とした東北・新潟以外は、前年同期に大型工事の売上が集中したことなどにより、22億5,900万円の減少となりました。海外は、ベトナム事業において複合ビルやホテルなどの大型工事が順調に進捗したことから、前年同期比で46億1,900万円の増加となりました。

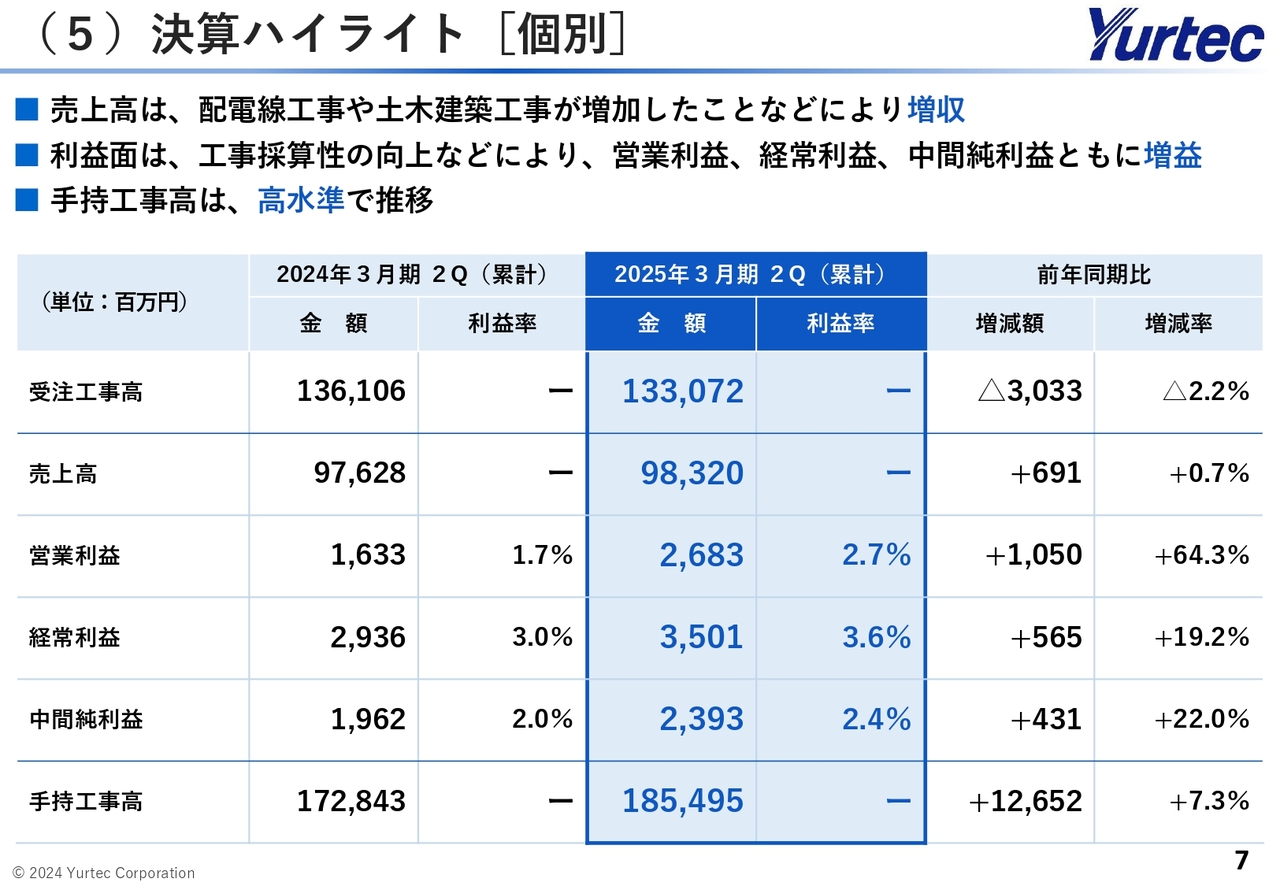

(5)決算ハイライト[個別]

個別決算のハイライトです。売上高については、配電線工事や土木建築工事が増加したことなどにより、前年同期比で6億9,100万円の増加となりました。利益面については、工事採算性の向上などにより各利益とも増加しました。

個別決算についても、連結同様、4期連続の増収増益となりました。手持工事高についても、過去最高水準で推移しています。

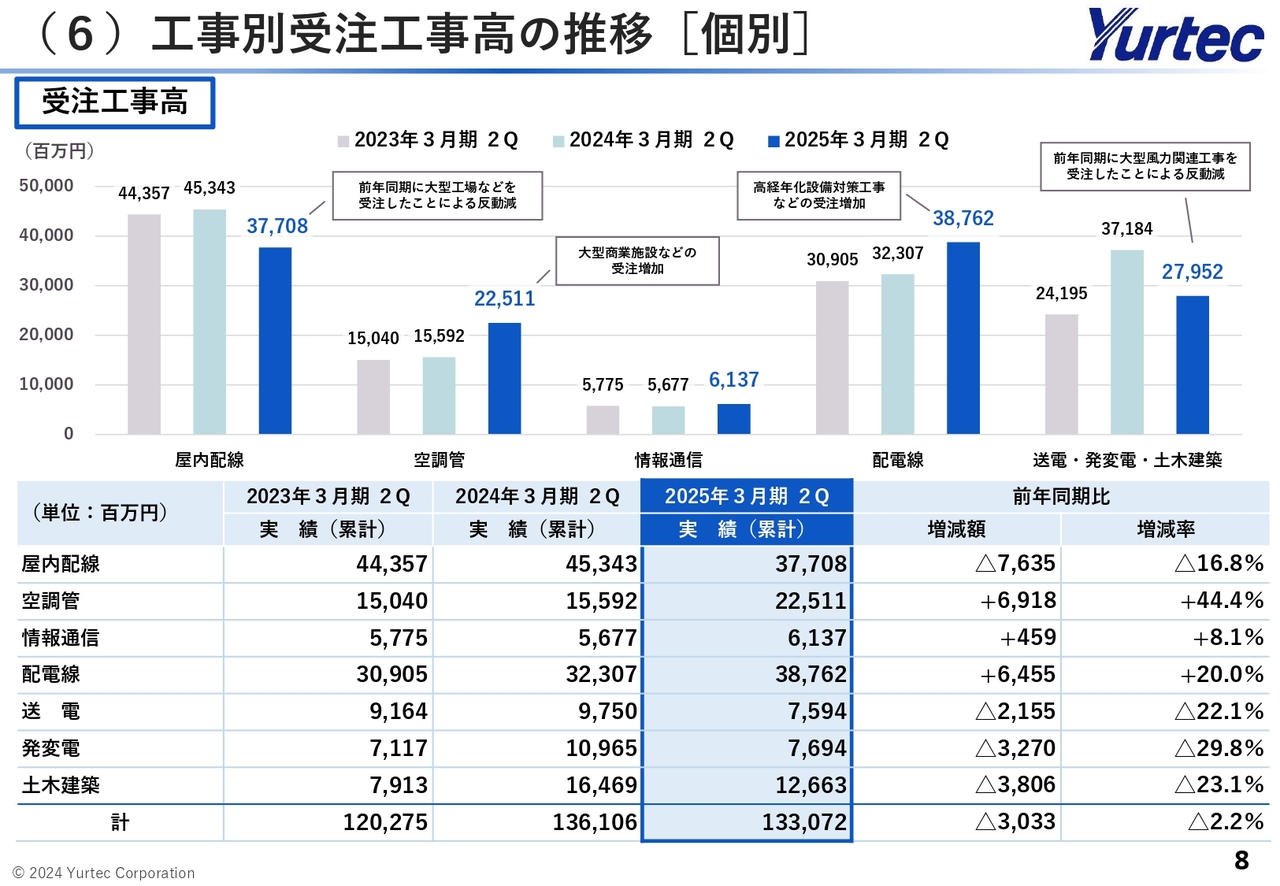

(6)工事別受注工事高の推移[個別]

工事別受注工事高の推移です。屋内配線工事は、前年同期に大型工場などを受注したことにより、反動減となりました。空調管工事は、大型商業施設などの受注が増えたことにより、前年同期比で増加となりました。

配電線工事は、高経年化設備の対策工事などの受注が増えたことにより、前年同期比で増加となりました。送電・発変電・土木建築工事は、前年同期に大型風力関連工事を受注したことにより、いずれも反動減となりました。

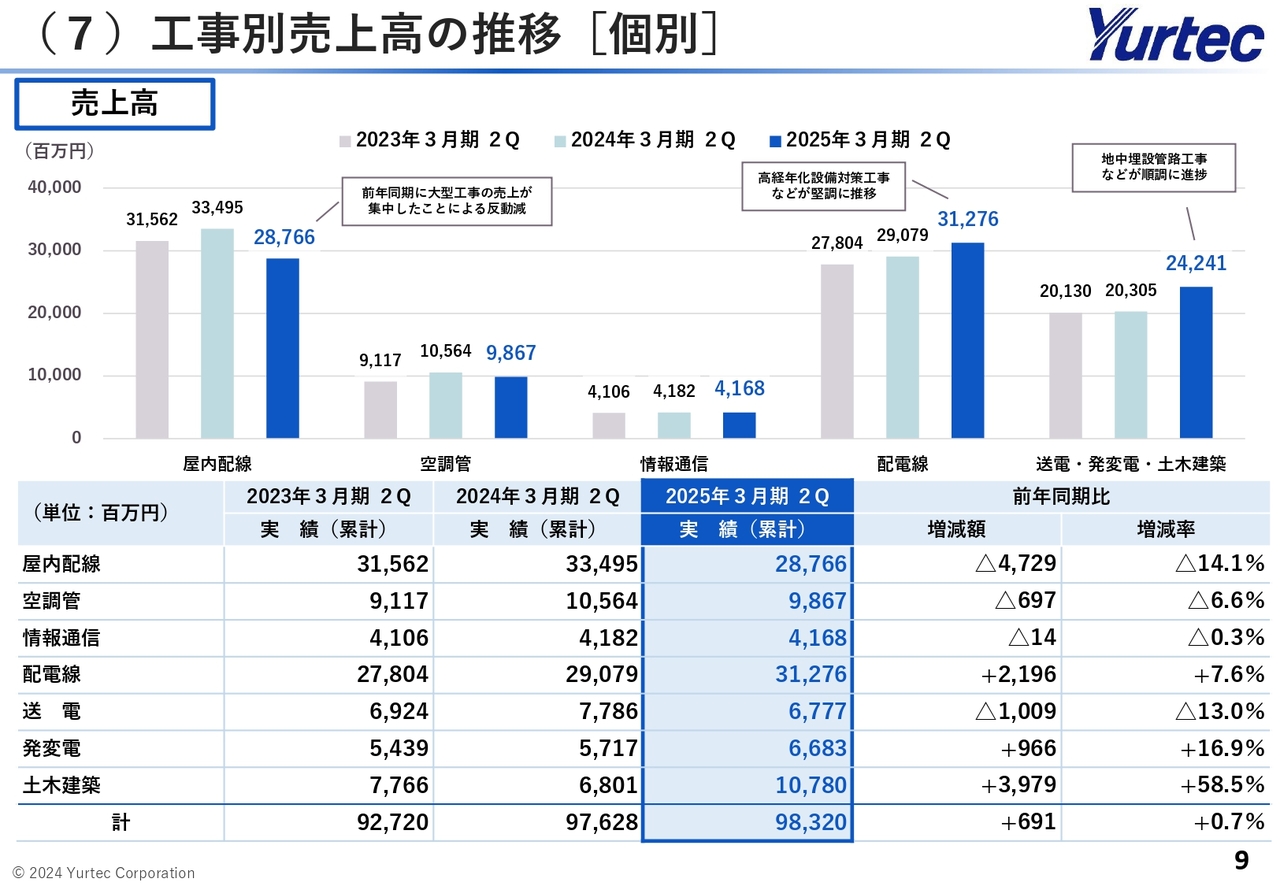

(7)工事別売上高の推移[個別]

工事別売上高の推移です。屋内配線工事は、前年同期に大型工場の売上が集中したことにより、反動減となりました。配電線工事は、高経年化設備の対策工事などが堅調に推移したことにより、前年同期比で増加となりました。送電・発変電・土木建築工事は、主に土木建築工事において地中埋設管路工事などが順調に進捗したことから、前年同期比で増加となりました。

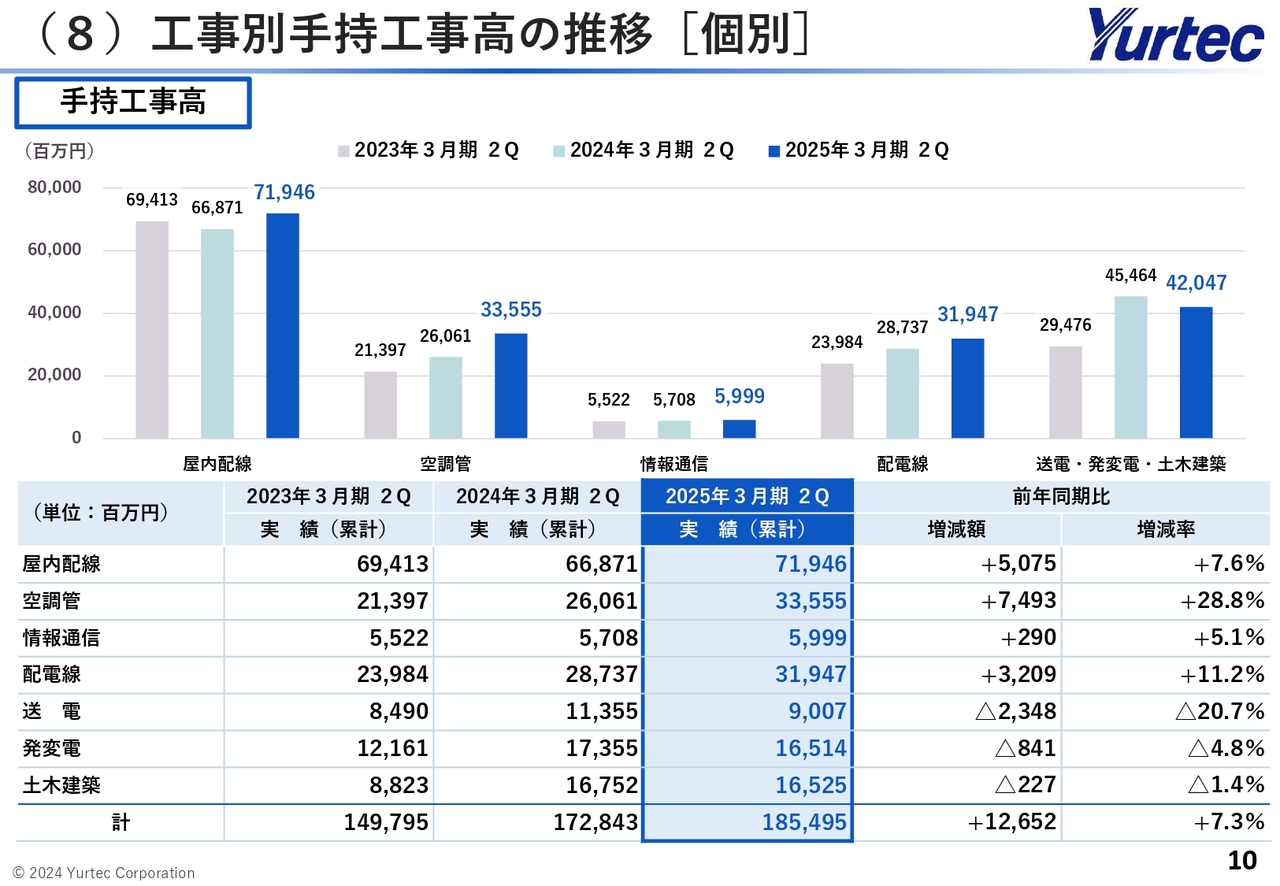

(8)工事別手持工事高の推移[個別]

工事別の手持工事高の推移です。個別決算ハイライトでご説明したとおり、過去最高水準となっています。

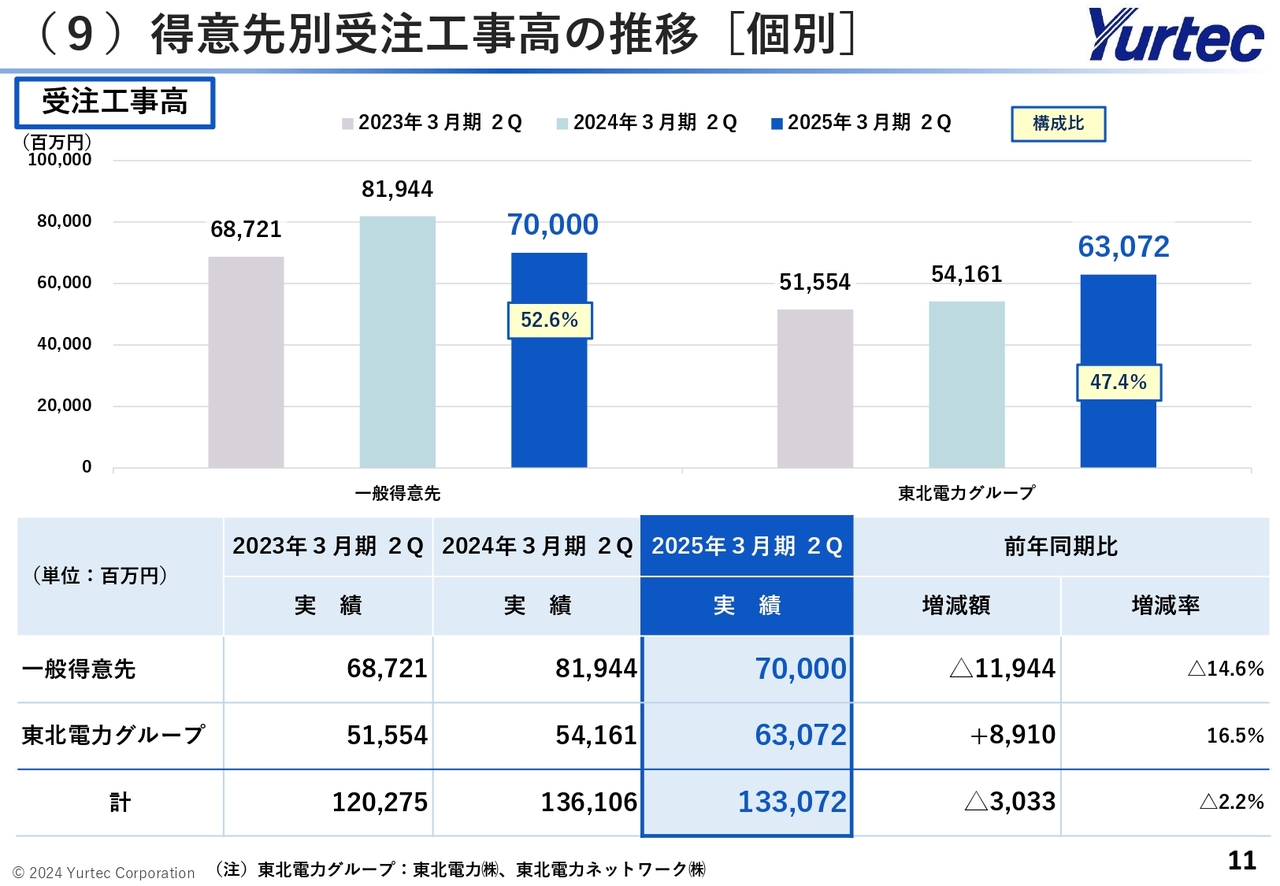

(9)得意先別受注工事高の推移[個別]

得意先別の受注工事高推移です。スライドでは、東北電力グループ向け工事とそれ以外の民間企業や官公庁向けの一般得意先工事に分けて、受注工事高を記載しています。一般得意先工事の受注工事高が前年同期から反動減となったことに伴い、東北電力グループ向け工事の比率が高まっています。

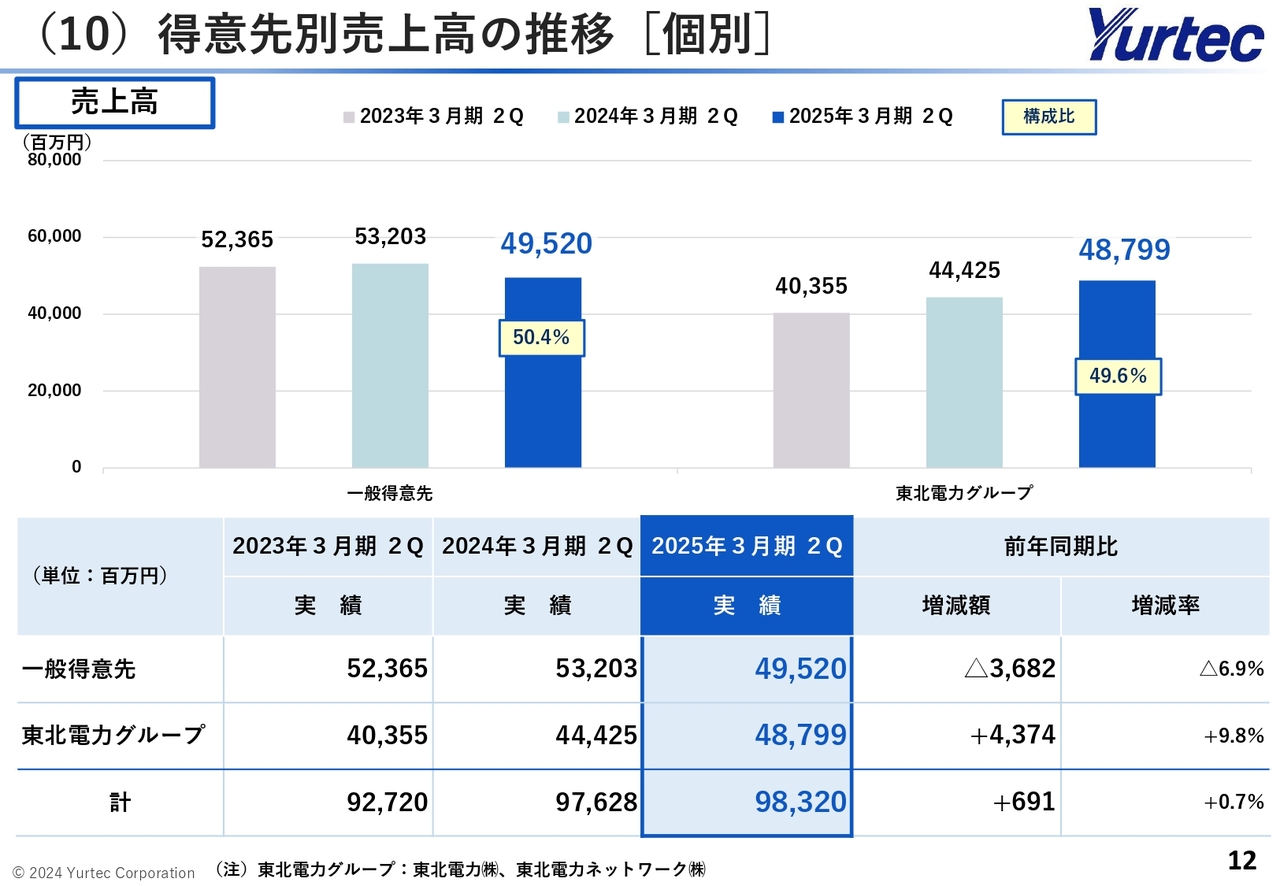

(10)得意先別売上高の推移[個別]

得意先別の売上高推移です。受注工事高同様、一般得意先工事の売上高が前年同期から反動減となったことに伴い、東北電力グループ向け工事の比率が高まっています。

(11)中間連結貸借対照表

中間連結貸借対照表です。資産合計は2,127億6,600万円となり、前連結会計年度末に比べ187億1,200万円減少しました。

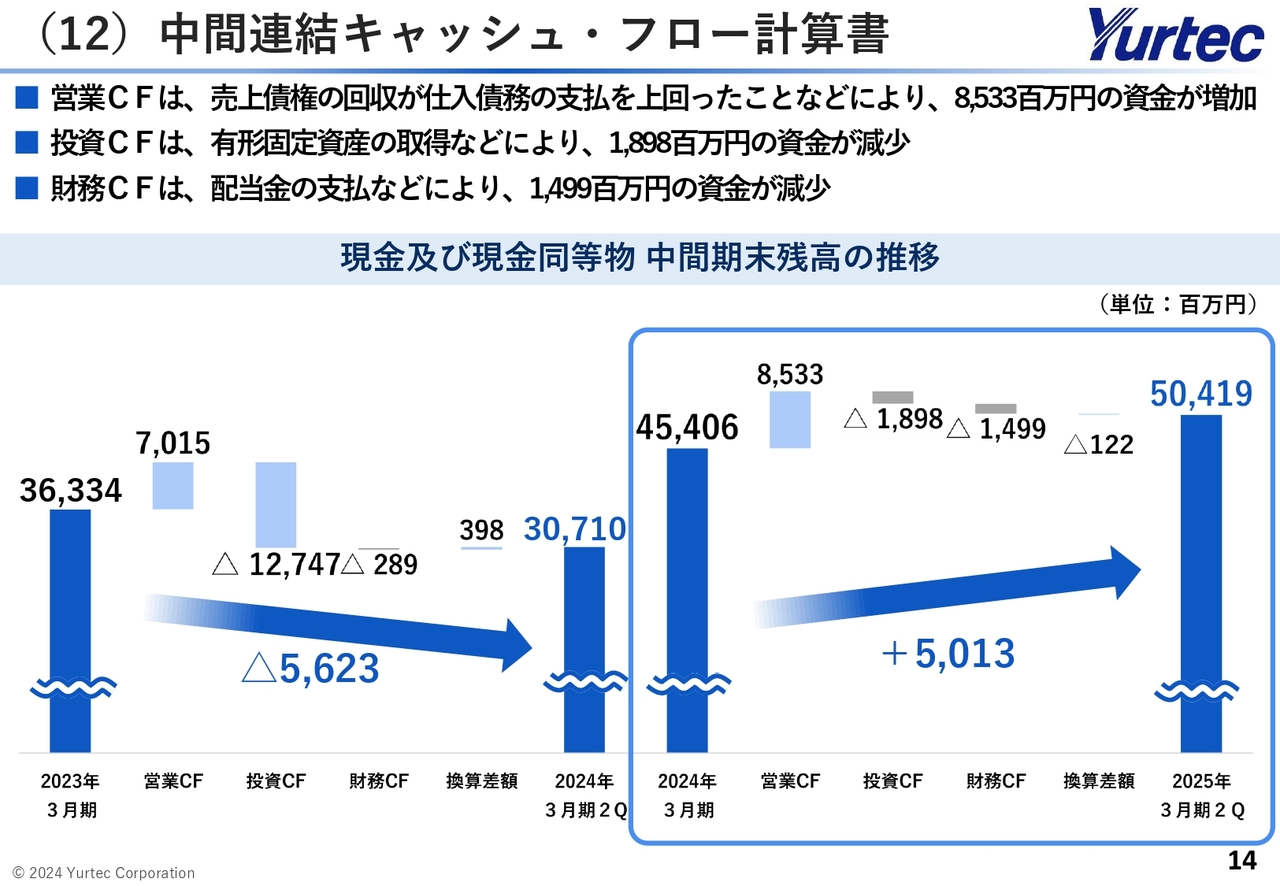

(12)中間連結キャッシュ・フロー計算書

中間連結キャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは、売上債権の回収が仕入債務の支払いを上回ったことなどにより、資金が85億3,300万円増加し、現金および現金同等物の2025年3月期第2四半期残高は、504億1,900万円となりました。

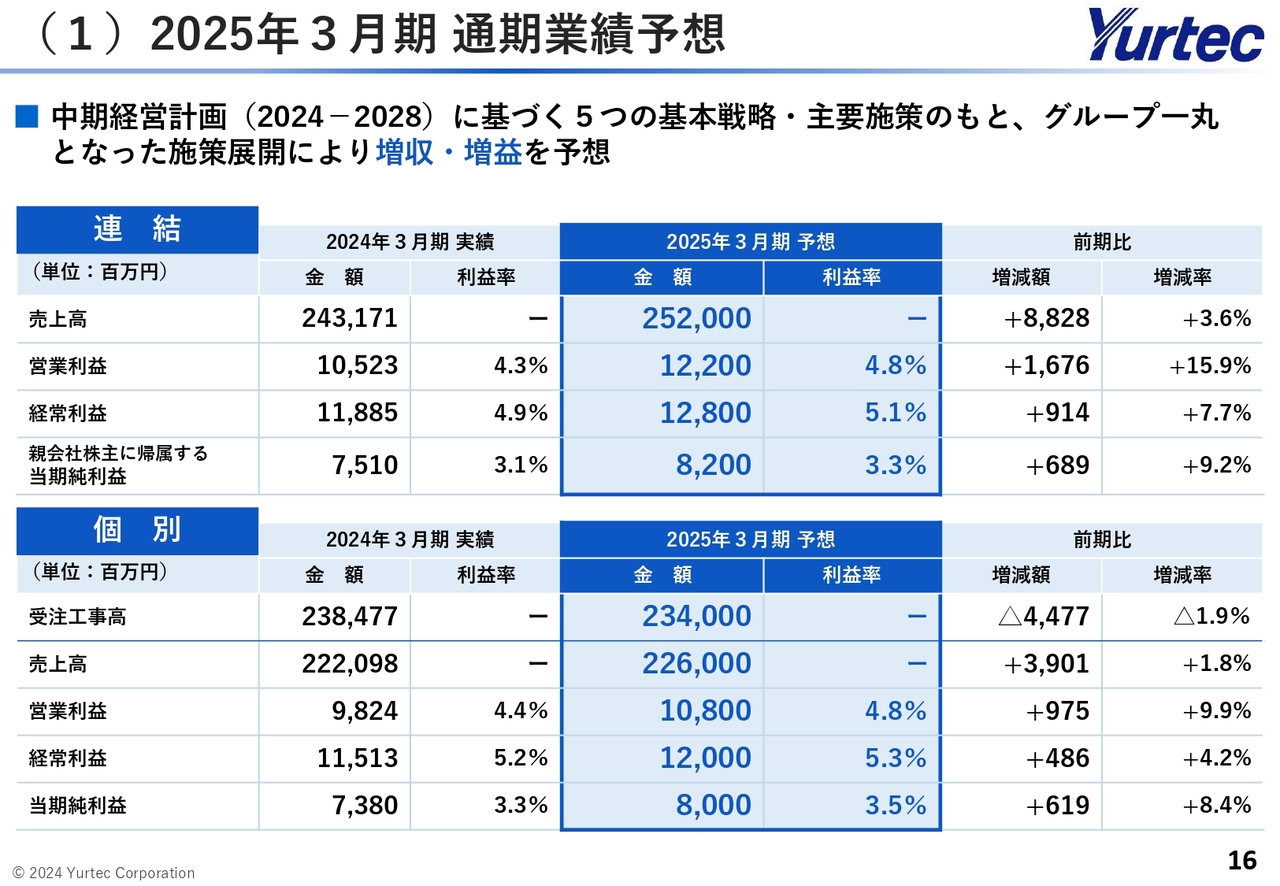

(1)2025年3月期 通期業績予想

業績の予想および推移についてご説明します。2025年3月期の通期連結業績予想です。本年3月に公表した中期経営計画に基づく5つの基本戦略・主要施策のもと、増収・増益を予想しています。

連結個別の業績推移および予想と工事別の予想について、スライド17ページから22ページに記載しています。ぜひご覧ください。

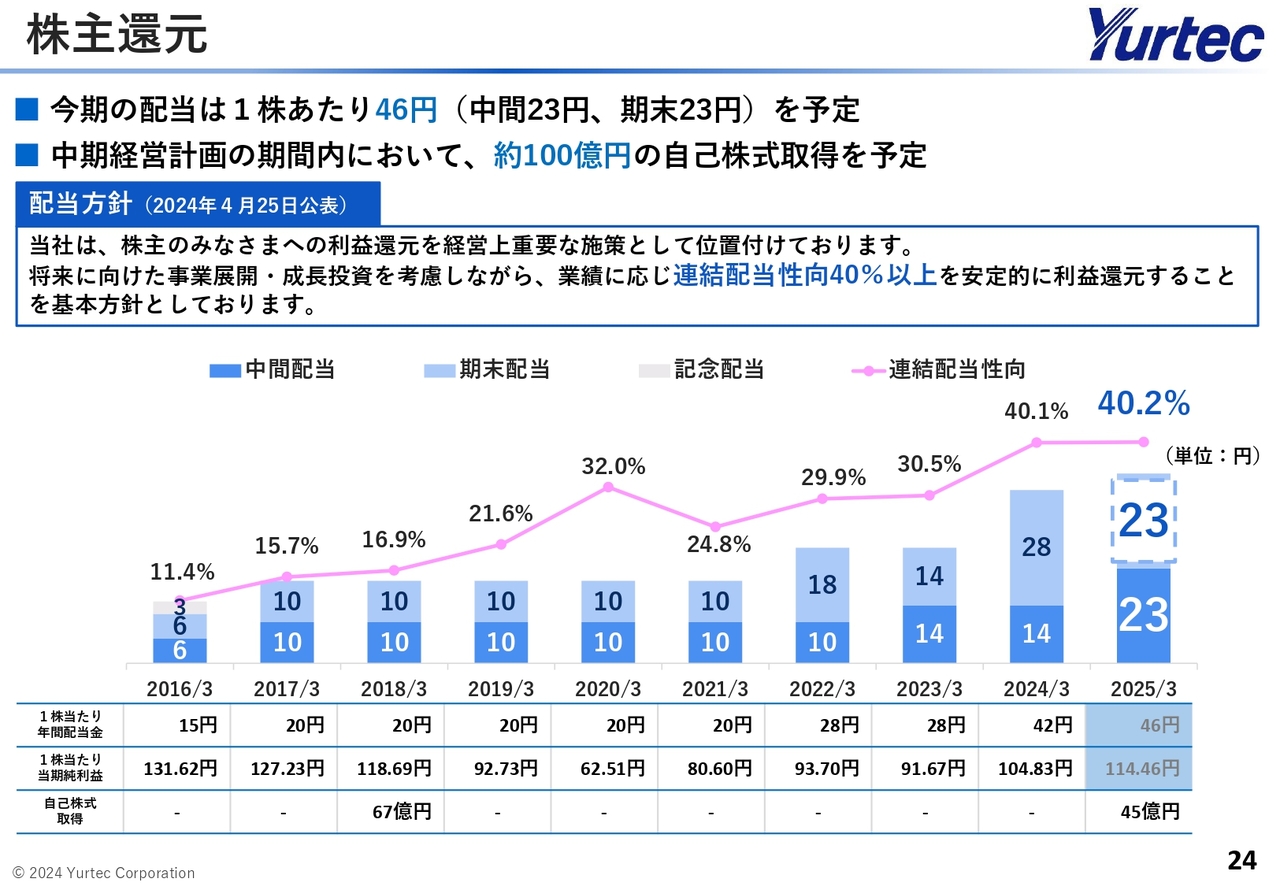

株主還元

株主還元の推移についてご説明します。2025年3月期の配当金は、1株あたり46円を予定しており、配当性向は40.2パーセントになる見込みです。安定的な配当に加え、自己株式の取得により株主還元の強化に取り組むこととしており、2024年11月1日付で300万株あまりを約45億円にて取得し、その後、全取得株式の消却を完了しました。

今後は、一般市場からの取得を含め、企業価値向上に向けた効果的な手法での自己株式の取得を検討していきます。

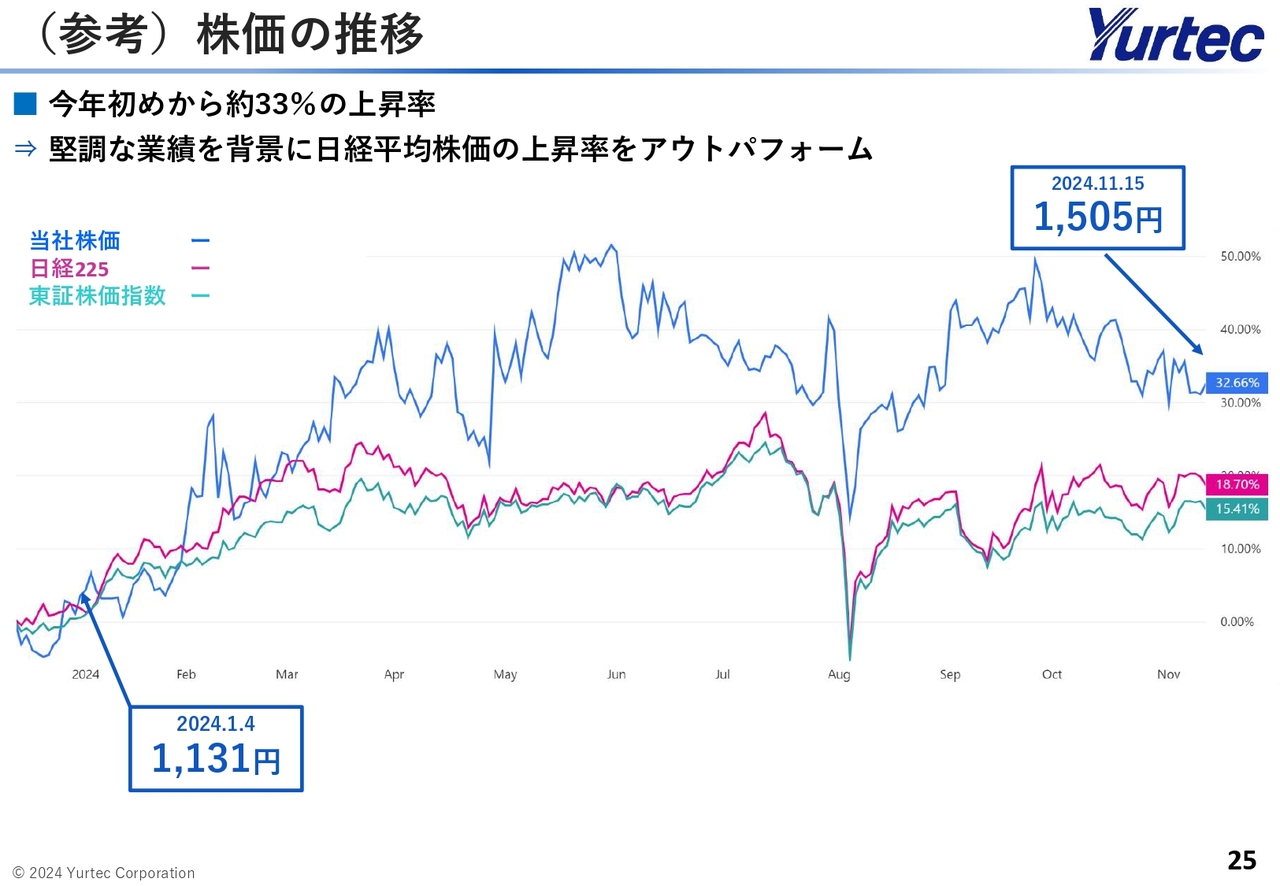

(参考)株価の推移

今年初めからの株価推移です。手持工事高が高水準で推移していることなど、堅調な事業環境に加え、4月の増配公表等を背景として、日経平均株価を上回る上昇率を見せています。今後も、持続的に利益を伸ばし、資本効率を高めることによって、企業価値の向上に努めていきます。

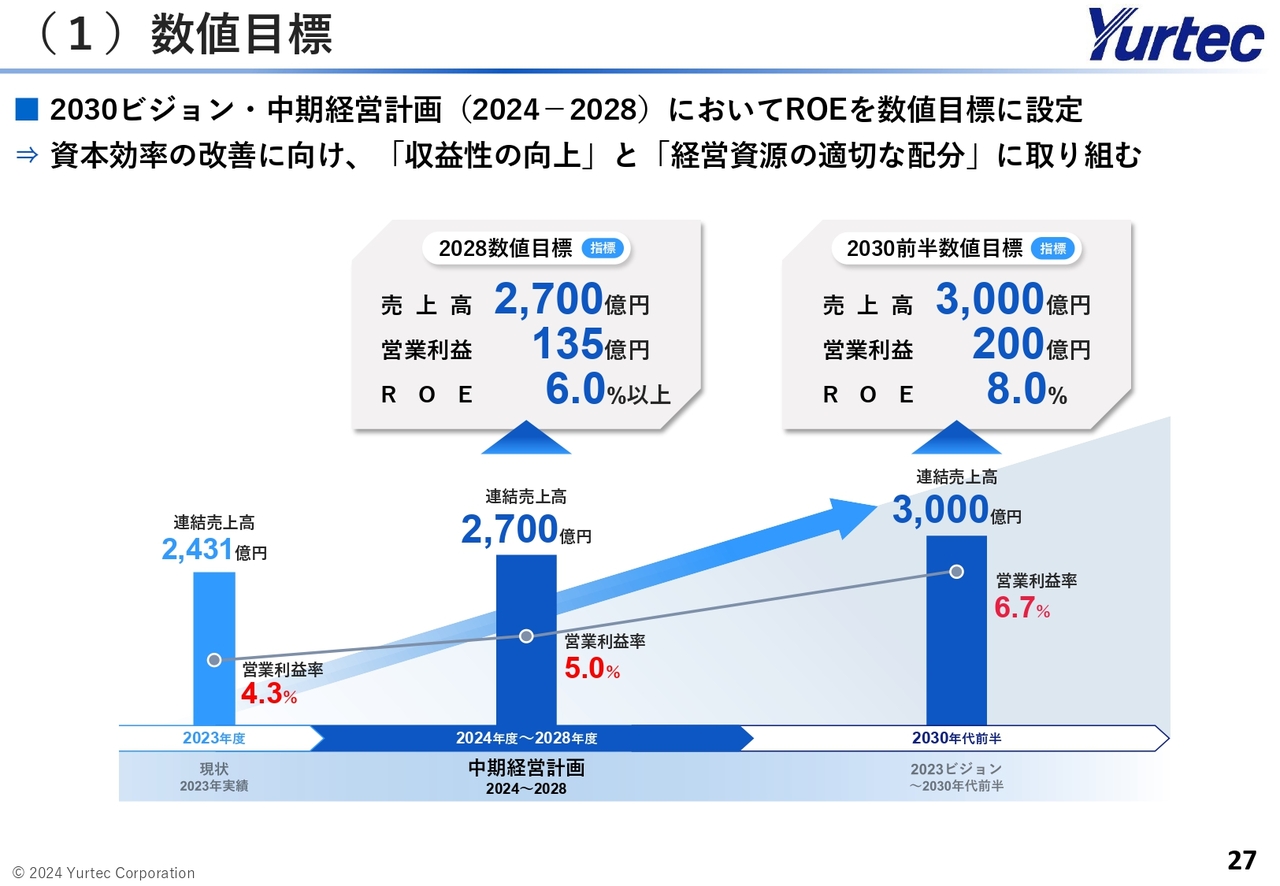

(1)数値目標

2030年代前半をターゲットとした「2030ビジョン」、2024年度をスタートとする5ヶ年の「中期経営計画(2024-2028)」についてご説明します。

数値目標です。2024年3月、当社は「2030ビジョン」および「中期経営計画(2024-2028)」を策定し、資本効率を意識した経営の実践に向け、数値目標として新たにROEを掲げました。当社のROEは、一般的な水準とされる8パーセントを恒常的に下回っています。ROEの改善に向けて、収益性の向上と経営資源の適切な配分に取り組んでいく必要があると考えています。

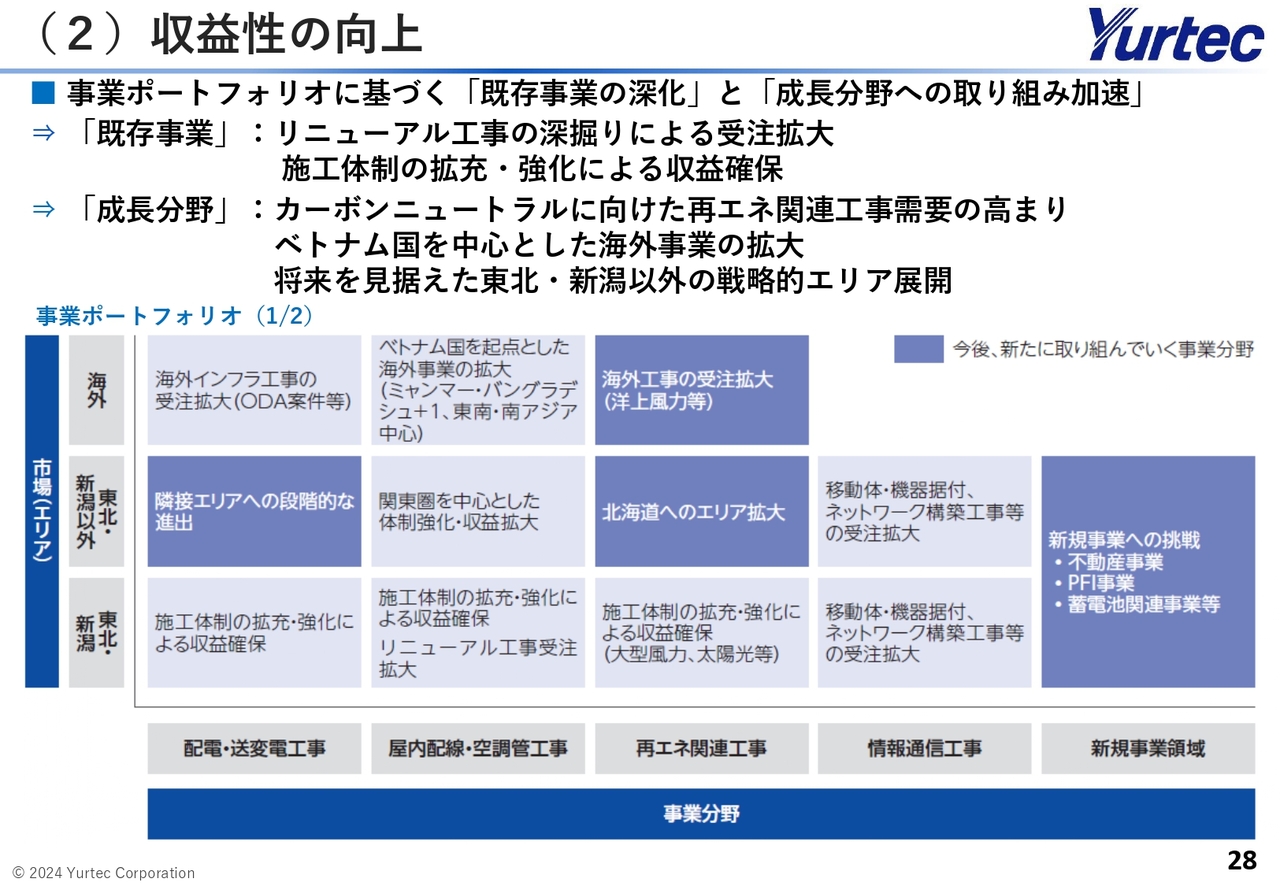

(2)収益性の向上

スライドの表は、縦軸に市場(エリア)、横軸に当社グループが展開する事業分野を配置しています。薄い色のセルは既存事業をさらに深化させる分野、濃い色のセルは新たに取り組んでいく分野を表しています。

収益性の向上については、スライドの事業ポートフォリオに基づき、既存事業の深化と成長分野への取り組みを加速させていきます。

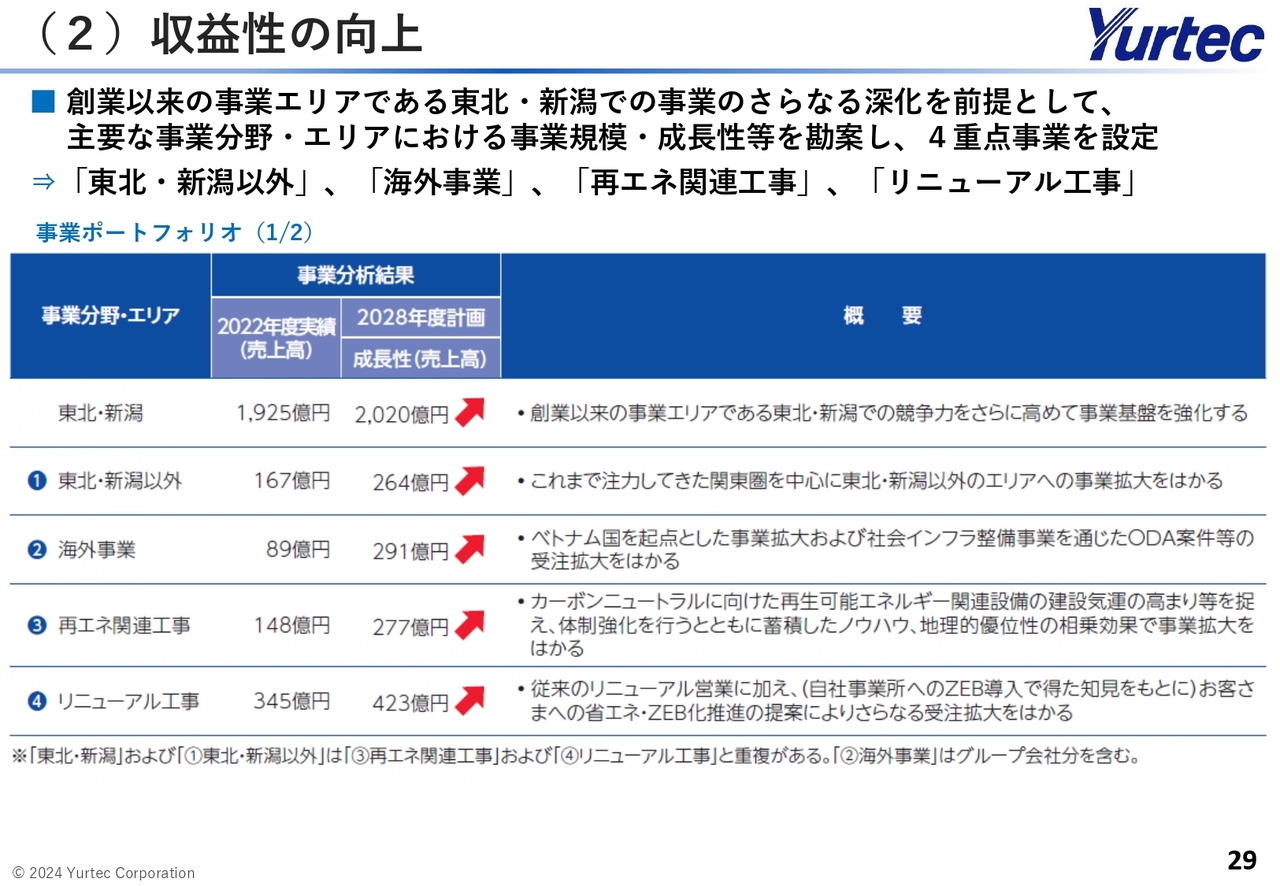

(2)収益性の向上

スライドは、収益性の向上に向けた事業分野に関する考え方を示しています。具体的には、創業以来の事業エリアである東北・新潟での事業のさらなる深化を前提とし、東北・新潟以外、海外事業、再エネ関連工事、リニューアル工事の4事業を重点事業として設定しています。

これらの重点事業は、当社事業との親和性が高く、いずれも高い成長が見込まれる分野です。各事業の詳細については、後ほどご説明します。

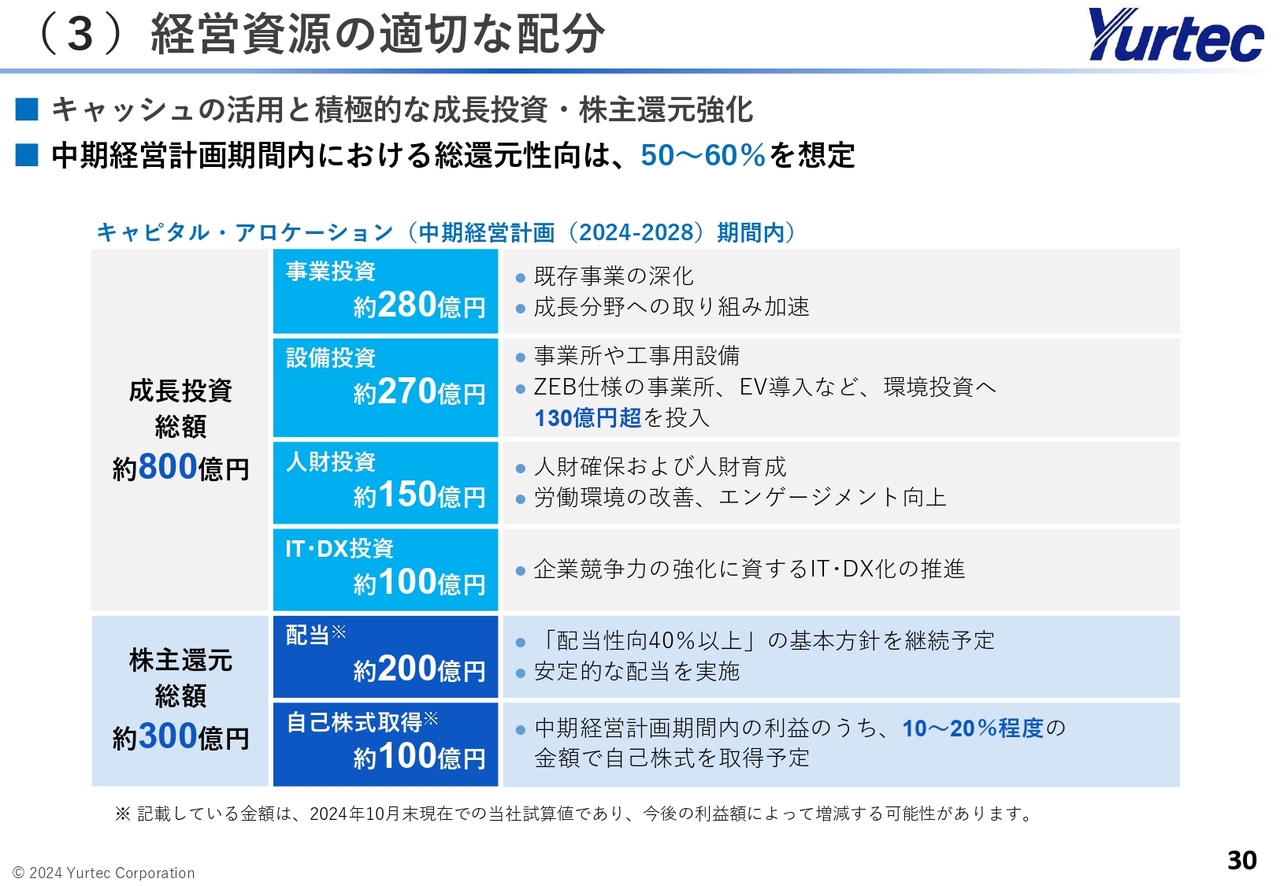

(3) 経営資源の適切な配分

経営資源の適切な配分に向けた施策です。このたび当社は、事業基盤の強化に向けた成長投資や株主還元の強化など、企業価値向上に向けた経営資源の配分、いわゆるキャピタル・アロケーションを策定しました。

事業投資、設備投資、人財投資、IT・DX投資として総額800億円規模の成長投資により、経営基盤の強化を図っていきます。また、安定的な配当に加え、自己株式の取得を実施し、総還元性向50パーセントから60パーセントを目安に、さらなる株主還元の強化に取り組んでいきます。

(4)東北・新潟以外(関東圏他)

収益性の向上に向けた4つの重点事業についてご紹介します。

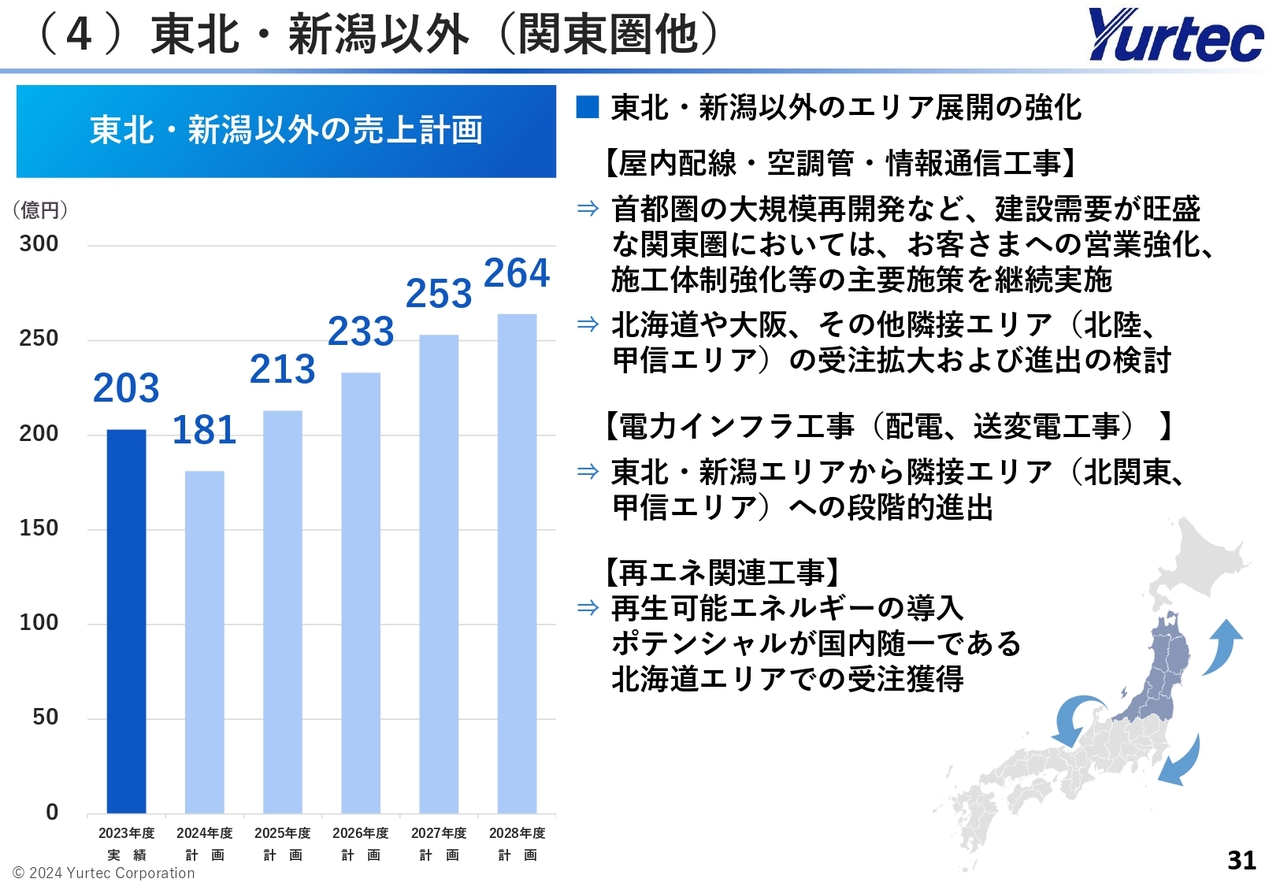

1つ目の重点事業は、東北・新潟以外です。2023年度の売上実績203億円に対し、2028年度は264億円の売上を計画しています。本計画の達成に向け、東北・新潟での事業のさらなる深化を前提とし、これまで注力してきた関東圏を中心に、東北・新潟以外のエリアへの事業拡大を図っていきます。

屋内配線・空調管・情報通信工事については、建設需要が旺盛な関東圏を中心に、成長市場へ強みを持つお客さまへの営業や体制強化を継続しつつ、その他エリアへの進出も検討していきます。

これまで東北・新潟を主要エリアとしてきた電力インフラ工事についても、移動ロスが少なく既存の施工力を活かせる、北関東や甲信エリアへの段階的進出を目指していきます。再エネ関連工事では、再生可能エネルギーの導入ポテンシャルが国内随一である、北海道エリアでの受注獲得を目指していきます。

(参考)関東圏における近年の主な施工実績

スライドに、関東圏における近年の主な施工実績を掲載しています。参考までにご覧ください。

(5)海外事業

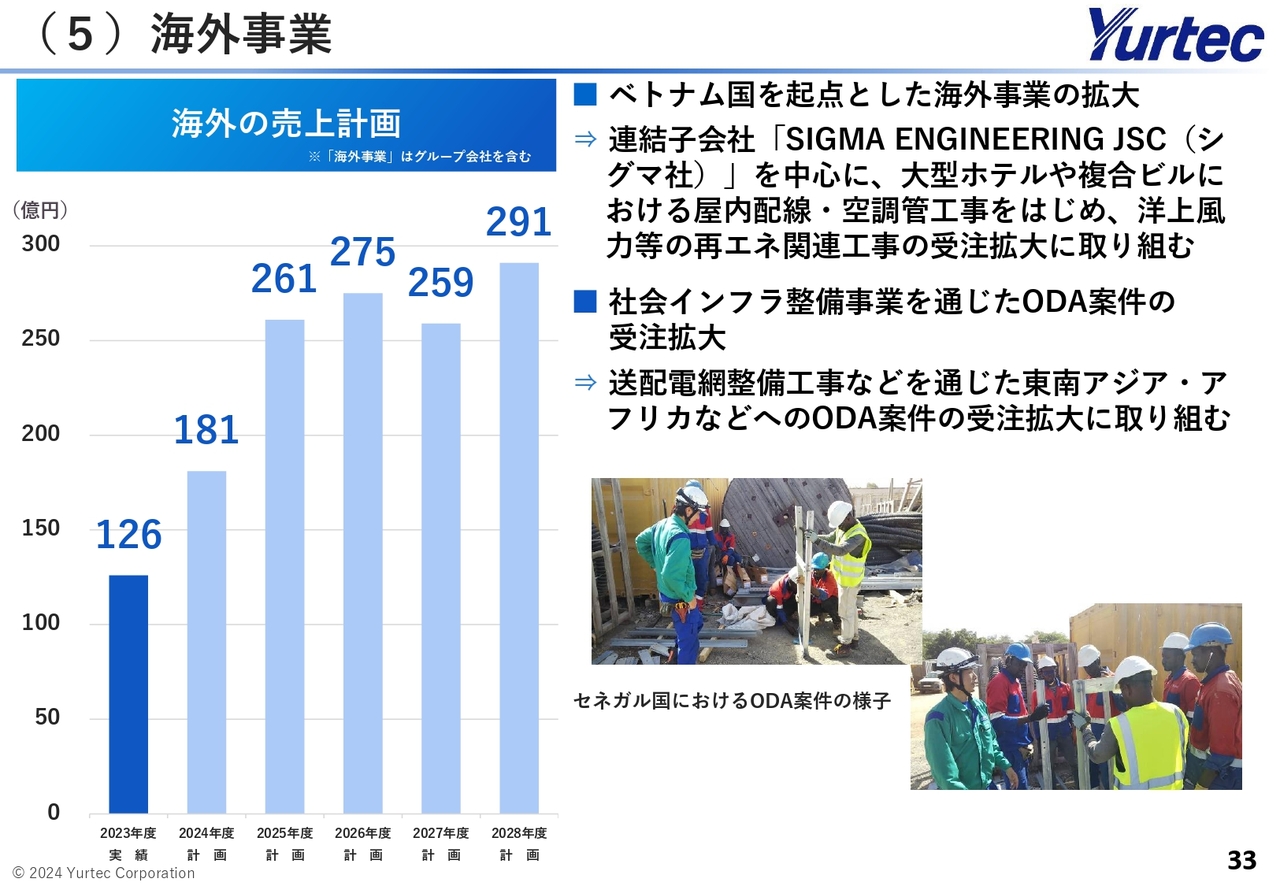

2つ目の重点事業は、海外事業です。2023年度の売上実績126億円に対し、2028年度は291億円の売上を計画しています。

本計画の達成に向け、コロナ禍からの建設需要が回復しつつあるベトナムにおいて、2021年6月に完全子会社化したシグマ社を中心に、大型ホテルや複合ビルにおける屋内配線・空調管工事、洋上風力をはじめとする再エネ関連工事の受注拡大に取り組んでいます。

また、東南アジアやアフリカなどにおけるODA案件へも積極的に取り組んでいます。現在、セネガルやケニアにおいて、配電設備の整備工事を受注・施工しているところです。引き続き、社会インフラ整備事業を通じたODA案件の受注拡大に取り組んでいきます。

(参考)海外における近年の主な施工実績

スライドに、海外における近年の主な施工実績を掲載しています。参考までにご覧ください。

(6)再エネ関連工事

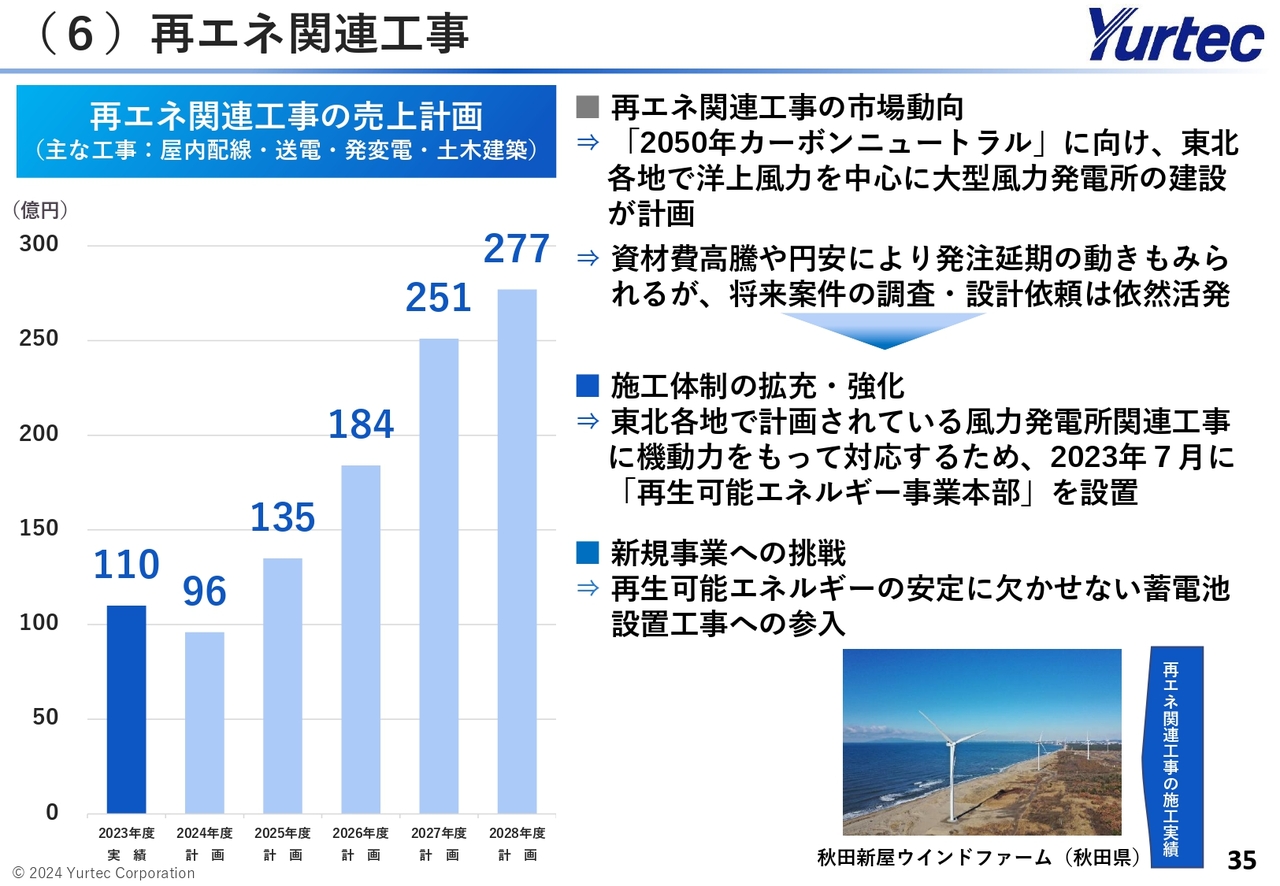

3つ目の重点事業は、再エネ関連工事です。2050年カーボンニュートラルに向け、東北各地で洋上風力を中心に、大型風力発電所の建設が計画されていますが、これまでは資材費高騰や円安などの影響から、発注延期の動きが見られました。

しかし、将来案件の調査・設計依頼は依然活発であり、今後の工事発注は増加傾向と予想しています。

このような外部環境を踏まえ、2023年度の売上実績110億円に対し、2028年度には277億円の売上を計画しています。本計画の達成に向け、2023年7月に「再生可能エネルギー事業本部」を設置し、機動力を持って対応できるよう体制強化を図っています。

また、天候や時間帯により、発電が安定しないといった再生可能エネルギーの課題を踏まえ、今後、蓄電池導入の流れが加速すると想定されます。当社としても、関連工事への参入を目指していきます。

(6)再エネ関連工事(洋上風力発電の導入)

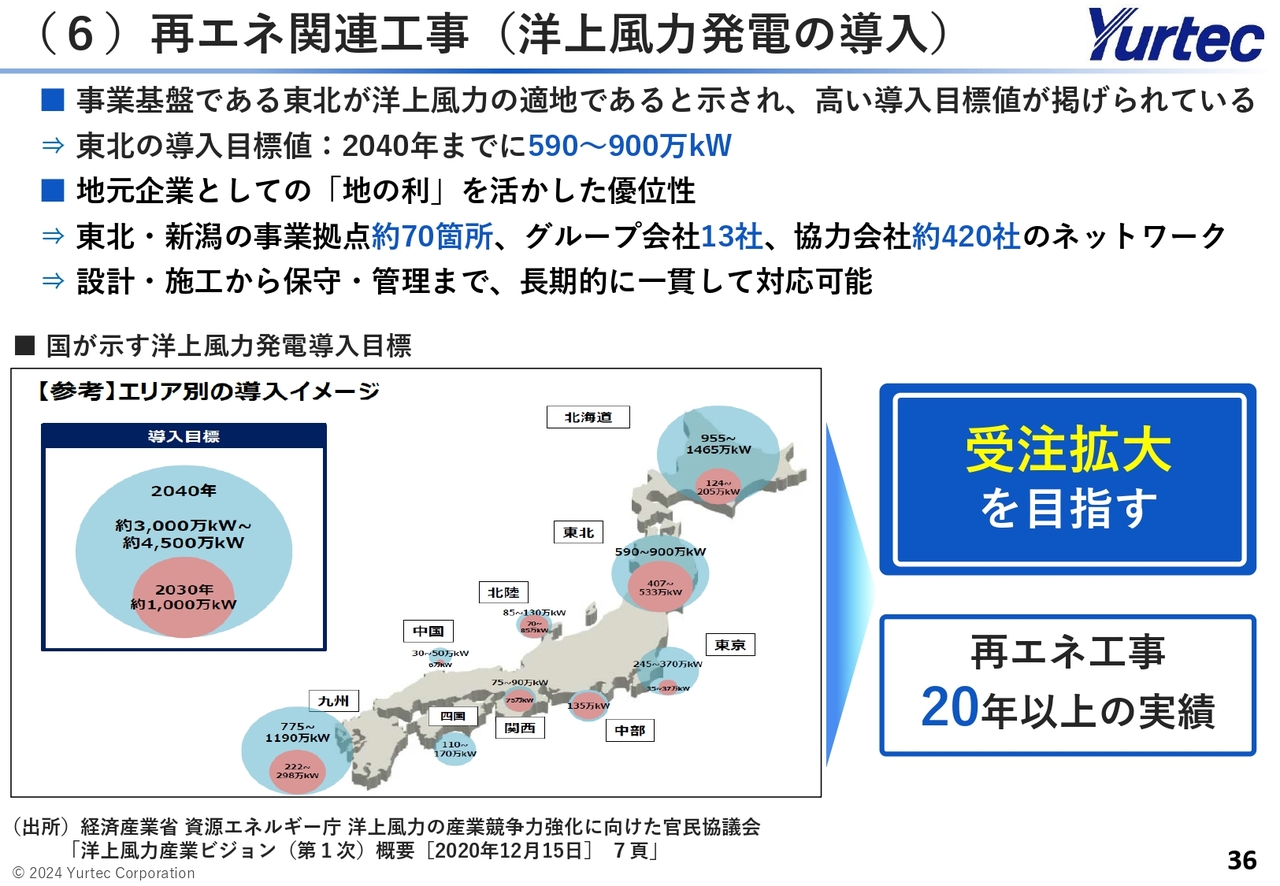

政府では、東北エリアを風力発電の適地と示しており、2040年までに大型発電所6基から9基分に相当する、約590万キロワットから900万キロワットの発電量を目標に掲げています。

当社は、変電所の工事から電線ケーブルの施設まで、総合設備エンジニアリング企業としての多岐にわたる工事施工を担っています。また、送電ルートの確保など立地点の土地勘があり、地元業者との日常的な接点も多いため、円滑に工事を進めることが可能であり、地元企業としての強みだと考えています。

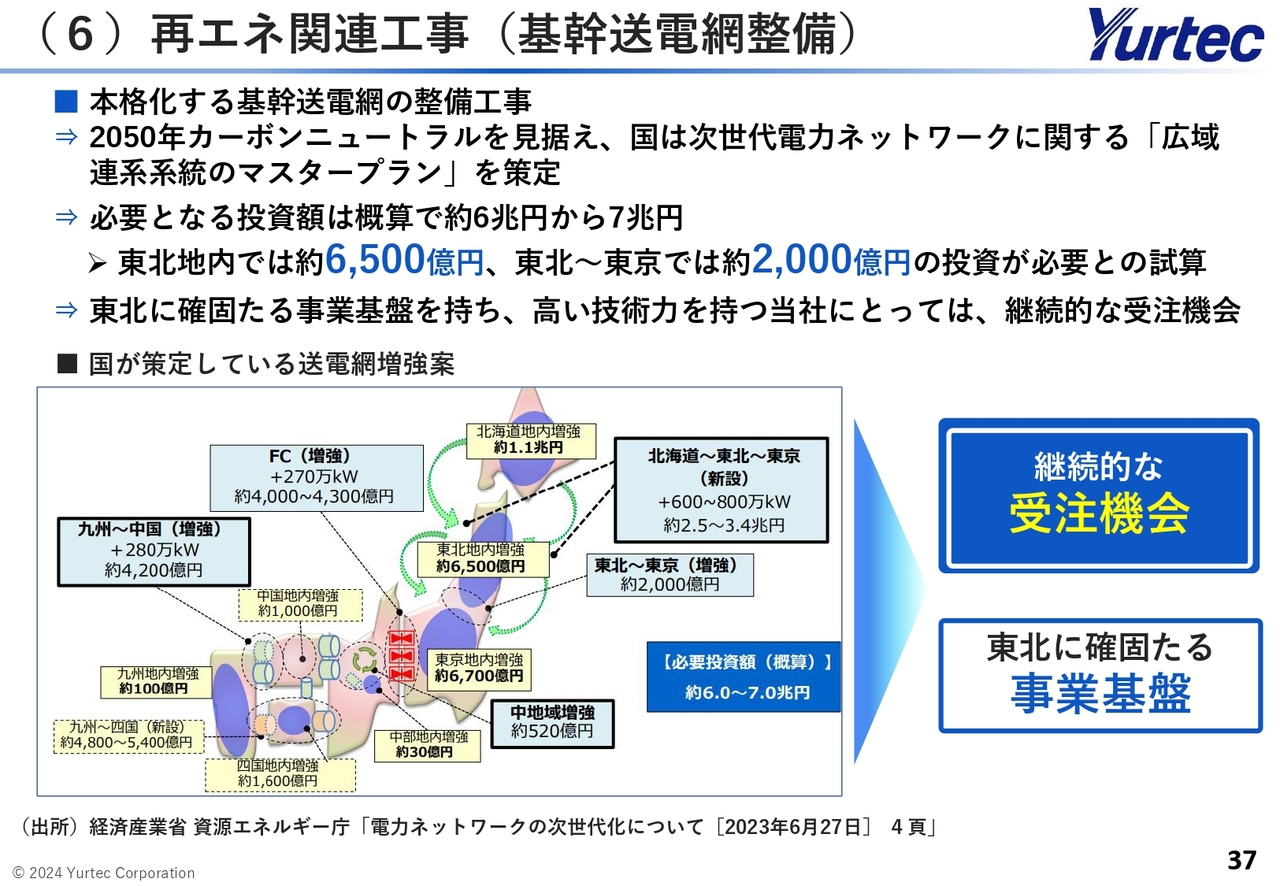

(6)再エネ関連工事(基幹送電網整備)

当社の事業基盤である東北では、2050年カーボンニュートラルを見据え、再生可能エネルギーの大量導入に必要となる送電網の増強に伴う、大規模な設備投資が計画されています。東北地内では約6,500億円、東北から東京間では約2,000億円の投資が必要と試算されています。

当社としても、宮城丸森幹線新設工事、出羽幹線新設工事など複数の工事を受注しています。計画における直近の想定売上高は約100億円規模になると見込んでおり、今後もさらなる受注拡大を目指していきます。

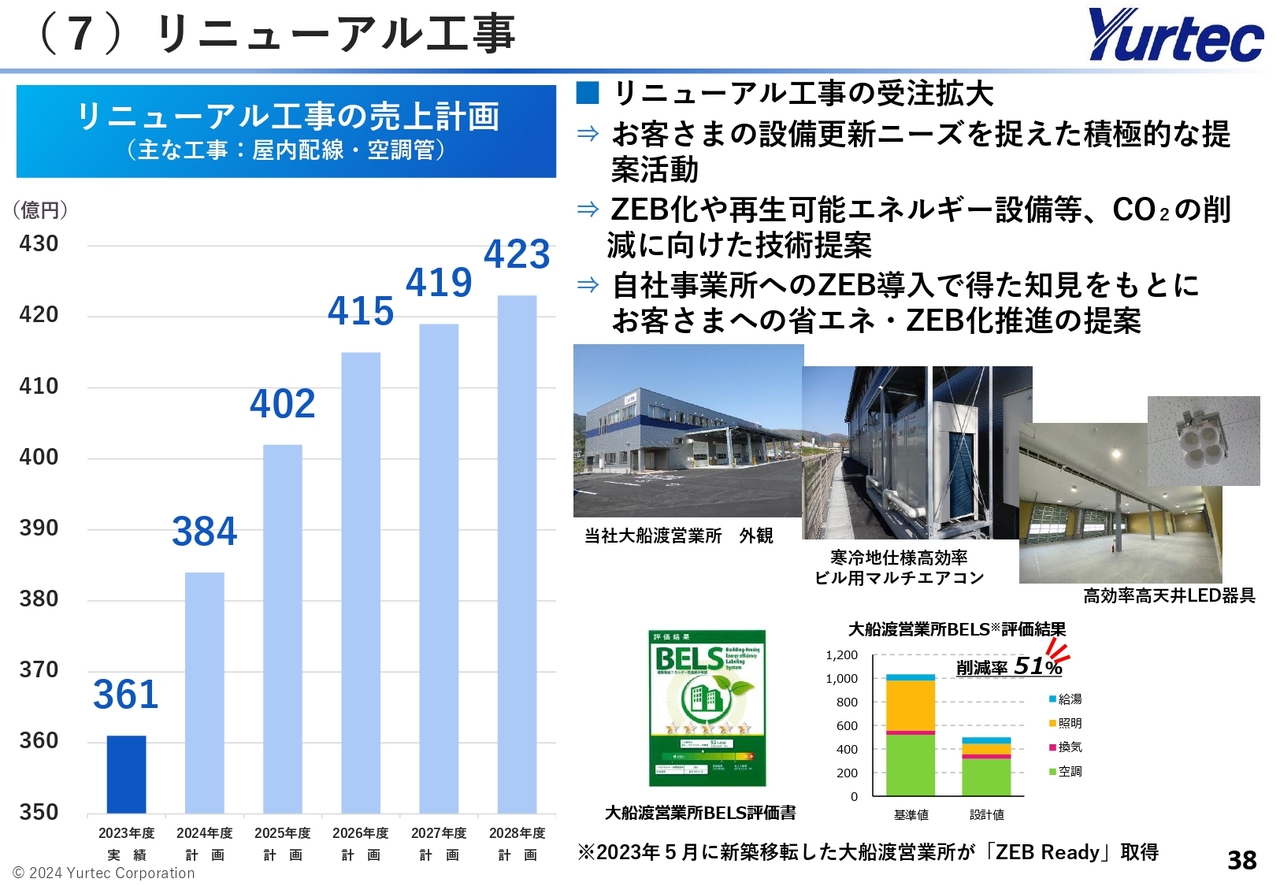

(7)リニューアル工事

4つ目の重点事業は、リニューアル工事です。2023年度の売上実績361億円に対し、2028年度は423億円の売上を計画しています。

本計画の達成に向け、当社はリニューアル営業の特性を踏まえ、過去の工事実績をもとに建物を時間軸で管理できるデータベースを整備しています。お客さまにとって適切な時期・設備への提案を強化し、受注拡大を図っていきます。

建物で消費する年間エネルギーの収支ゼロを目指したZEBのコンサルティング・設計などの業務支援を行う「ZEBプランナー」に登録するとともに、自社事業所へのZEB導入で得た知見をもとに、お客さまへの省エネ・ZEB化推進の提案を行います。これにより、CO2削減に貢献しながらリニューアル工事の受注拡大を図っていきます。

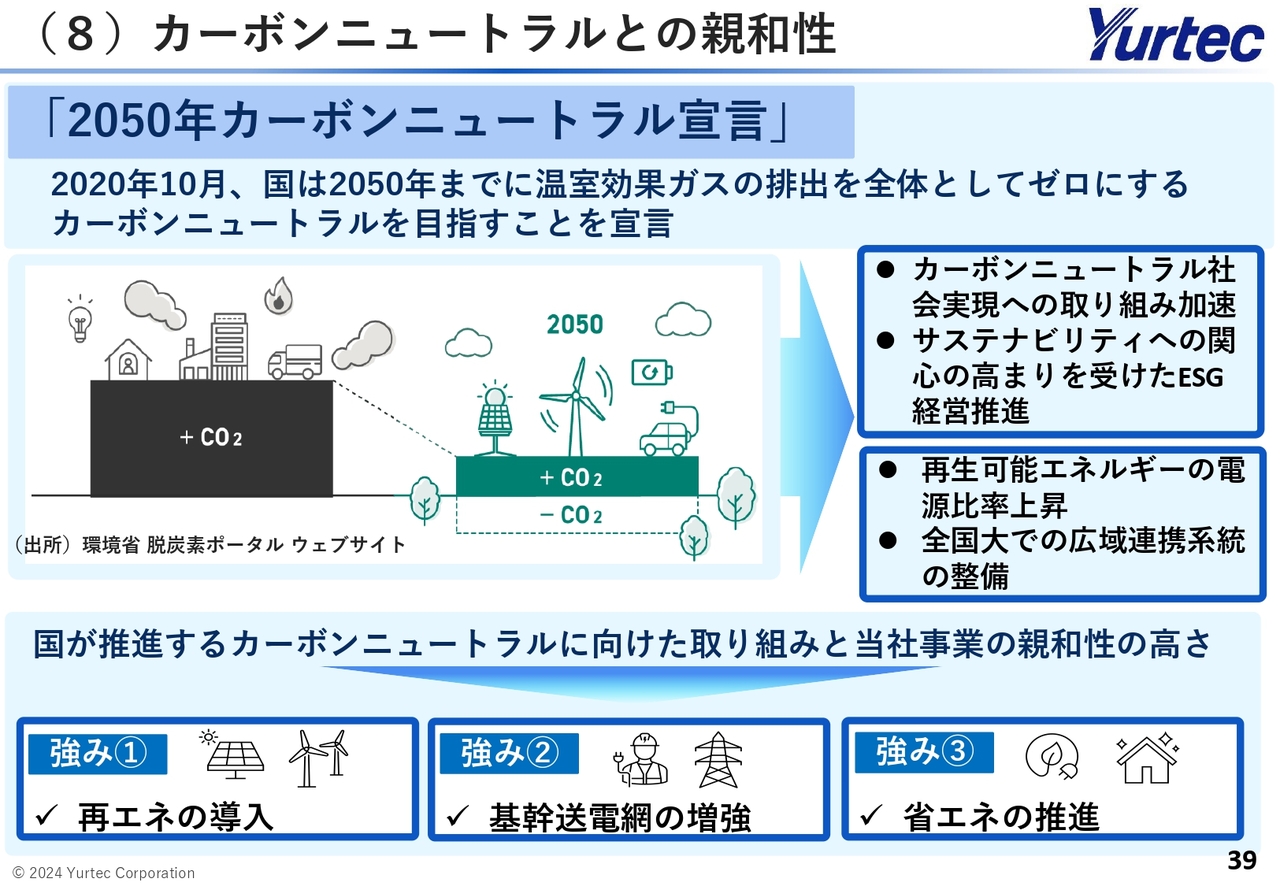

(8)カーボンニュートラルとの親和性

当社の一番の強みは、政府が推進するカーボンニュートラルに向けた取り組みと、当社事業との親和性の高さであると考えています。

2023年末に、国内洋上風力公募の第2弾として、秋田県、新潟県沖に関わる事業者が選定されました。これらの設備で発電する大容量の電気を首都圏などの大消費地に送電するため、基幹送電網の増強工事も本格化しています。

政府は「地域脱炭素ロードマップ」を策定し、ZEBを含む省エネルギー政策を推進しており、これまで以上に関連市場の拡大が見込まれます。今後、カーボンニュートラルに向けた取り組みが本格化する中で、地元企業としての地位的優位性、豊富な経験と実績に裏付けられた高い技術力により、さらなる収益拡大を目指していきます。

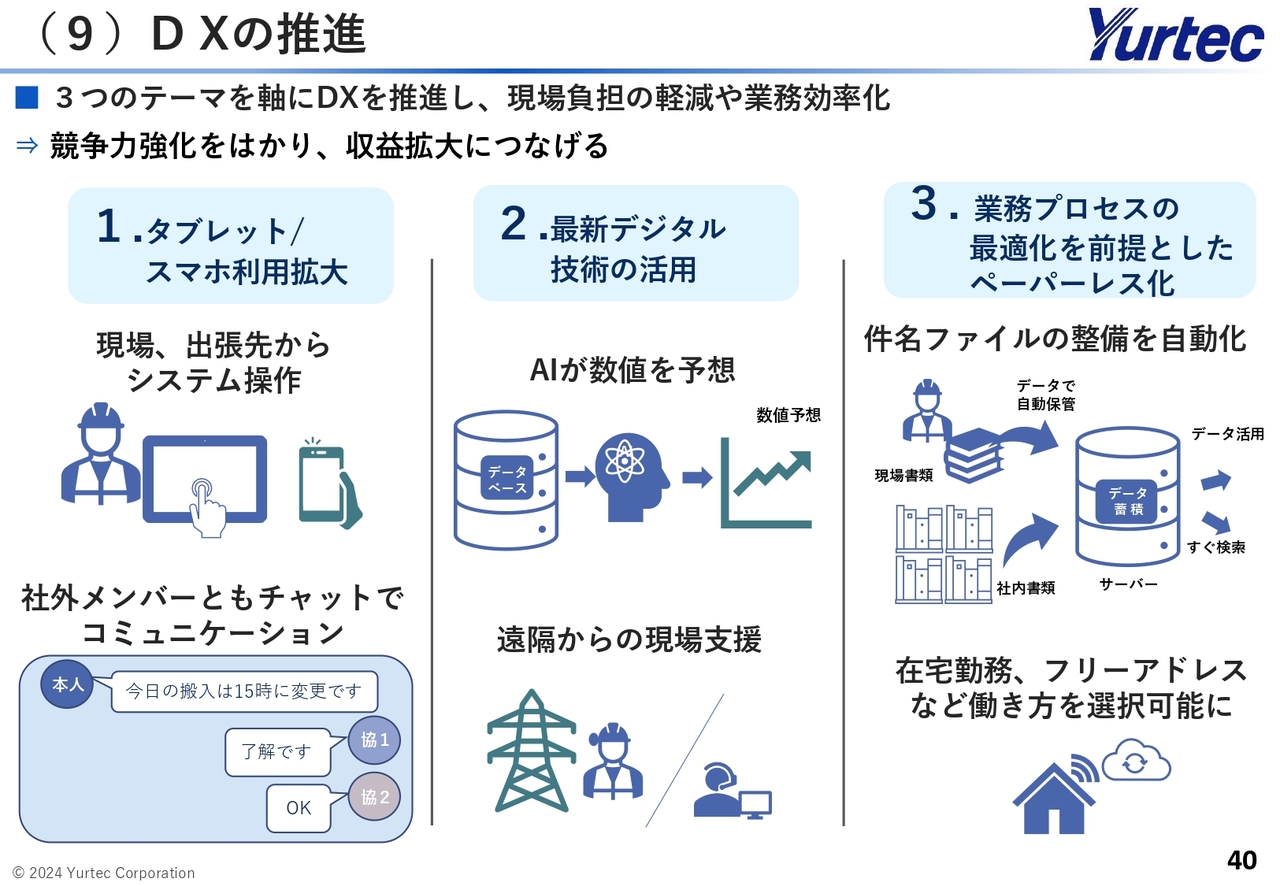

(9)DXの推進

4つの重点事業に加え、経営基盤強化に向けた施策にも注力しています。DXに関する施策として、3つのテーマを軸にDXを推進し、現場負担の軽減や業務効率化を図っています。

タブレット/スマホ利用拡大では、社内システムへの対応や、対応可能アプリの拡充を進めています。最新デジタル技術の活用では、生成AIの活用による現場負担の軽減なども検討しています。業務プロセスの最適化を前提としたペーパーレス化では、現場書類や経理書類のデジタル化、社内決定手続きの簡素化などを進めています。

これらの取り組みにより、競争力強化を図り、収益拡大につなげていきます。

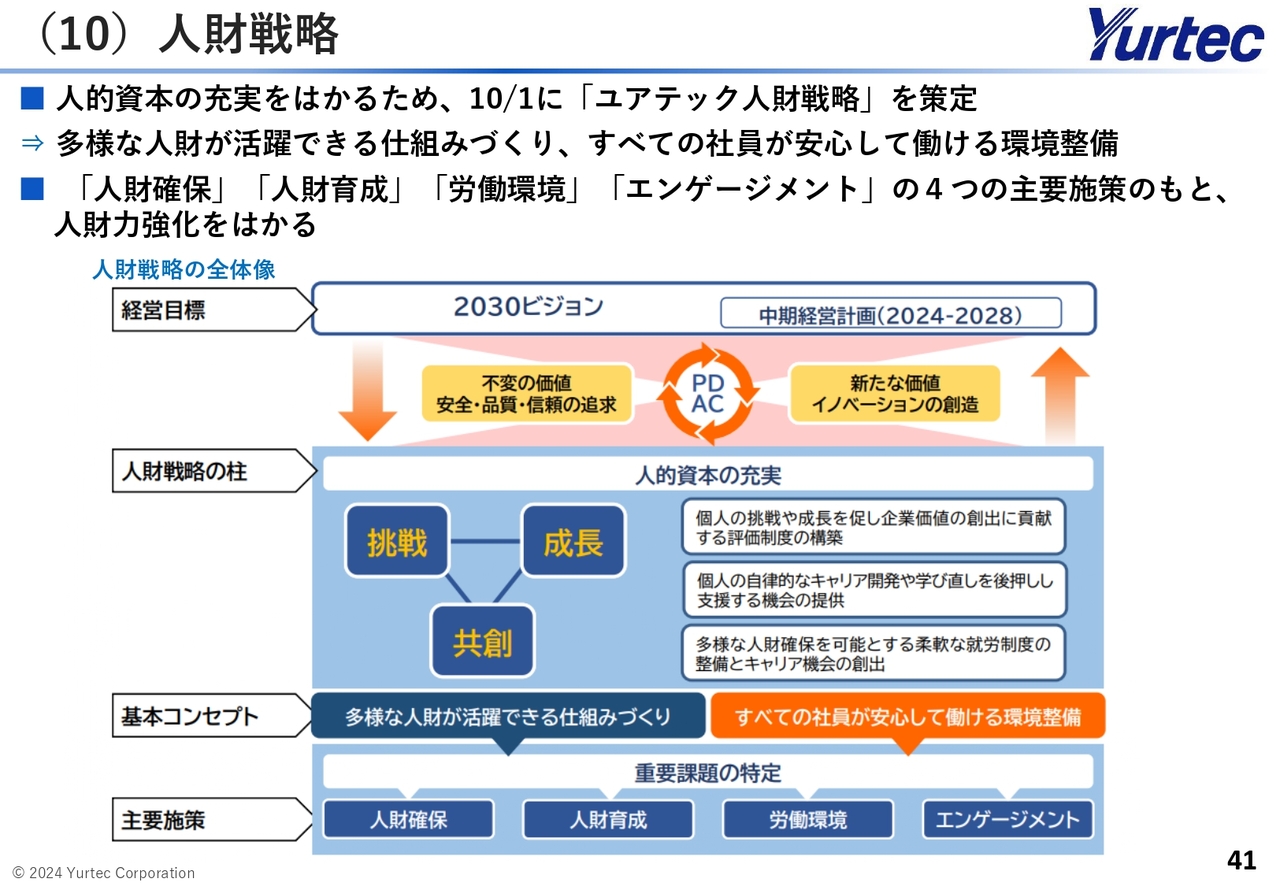

(10)人財戦略

人的資本の充実に向けた施策です。当社の価値創造の源泉は「人財」であり、「2030ビジョン」および中期経営計画の達成に向け、多様な人財が活躍できる仕組み作りと、すべての社員が積極的に挑戦し続け、夢と誇りを持ち、安心して働くことができる環境整備が大切であると考えます。

この考えに基づき、当社では2024年10月に「ユアテック人財戦略」を策定しました。主要施策として、人財確保、人財育成、労働環境、エンゲージメントの4つのテーマを設定し、各種検討、施策展開を進めています。

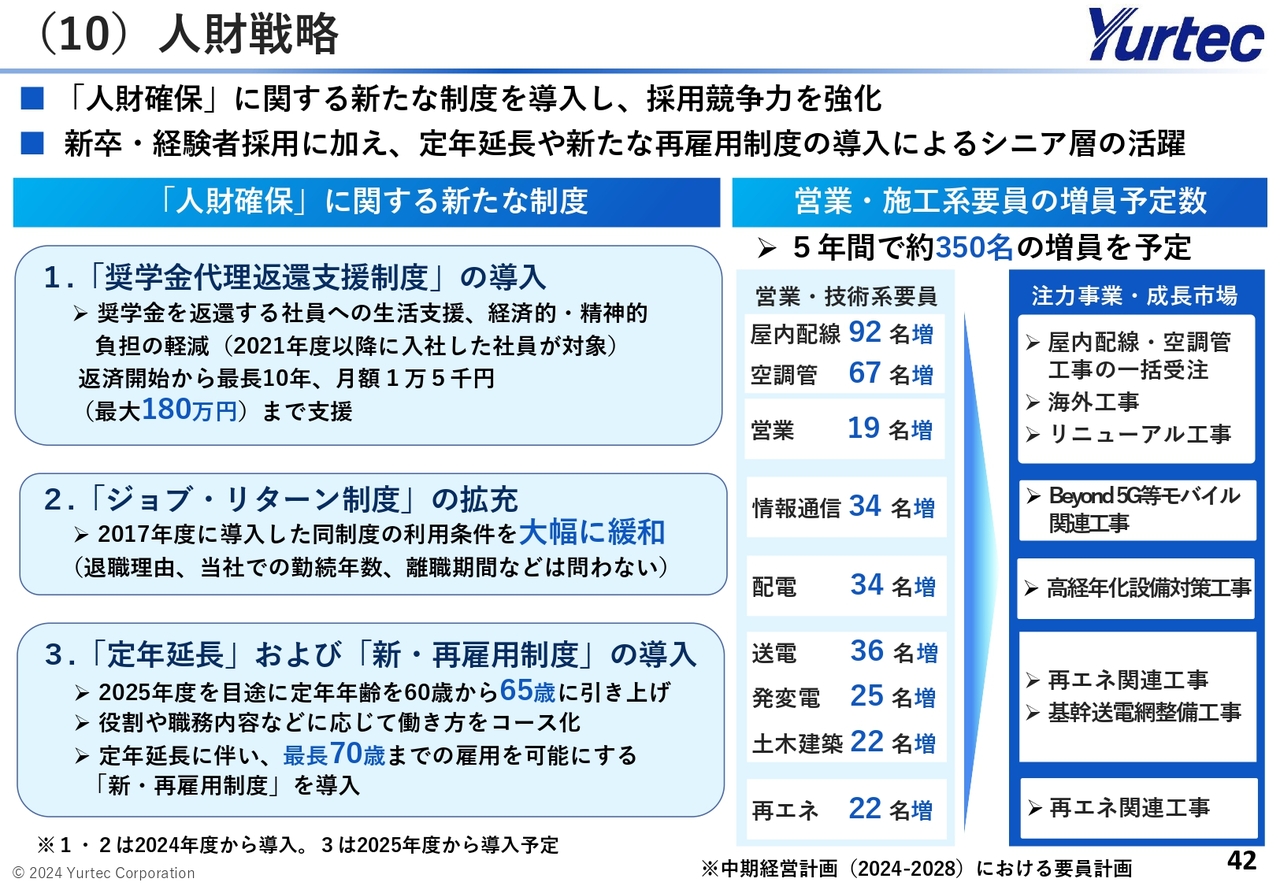

(10)人財戦略

人財確保に向けた具体的な取り組みです。奨学金代理返還支援制度の導入により、募集要件の改善に努めています。当社の退職者を再度受け入れるジョブ・リターン制度の利用条件を大幅に緩和するなど、人財確保に向けた各種制度を整備しています。

2025年度より、定年の年齢を60歳から65歳に引き上げ、65歳以降は最長で70歳まで働くことを可能にする新たな再雇用制度を導入し、シニア層活躍の環境を整えていきます。施工力の確保は喫緊の経営課題であり、中期経営計画の期間中に、2024年3月末時点の個別従業員数の9パーセント強にあたる約350名の増員を計画しています。

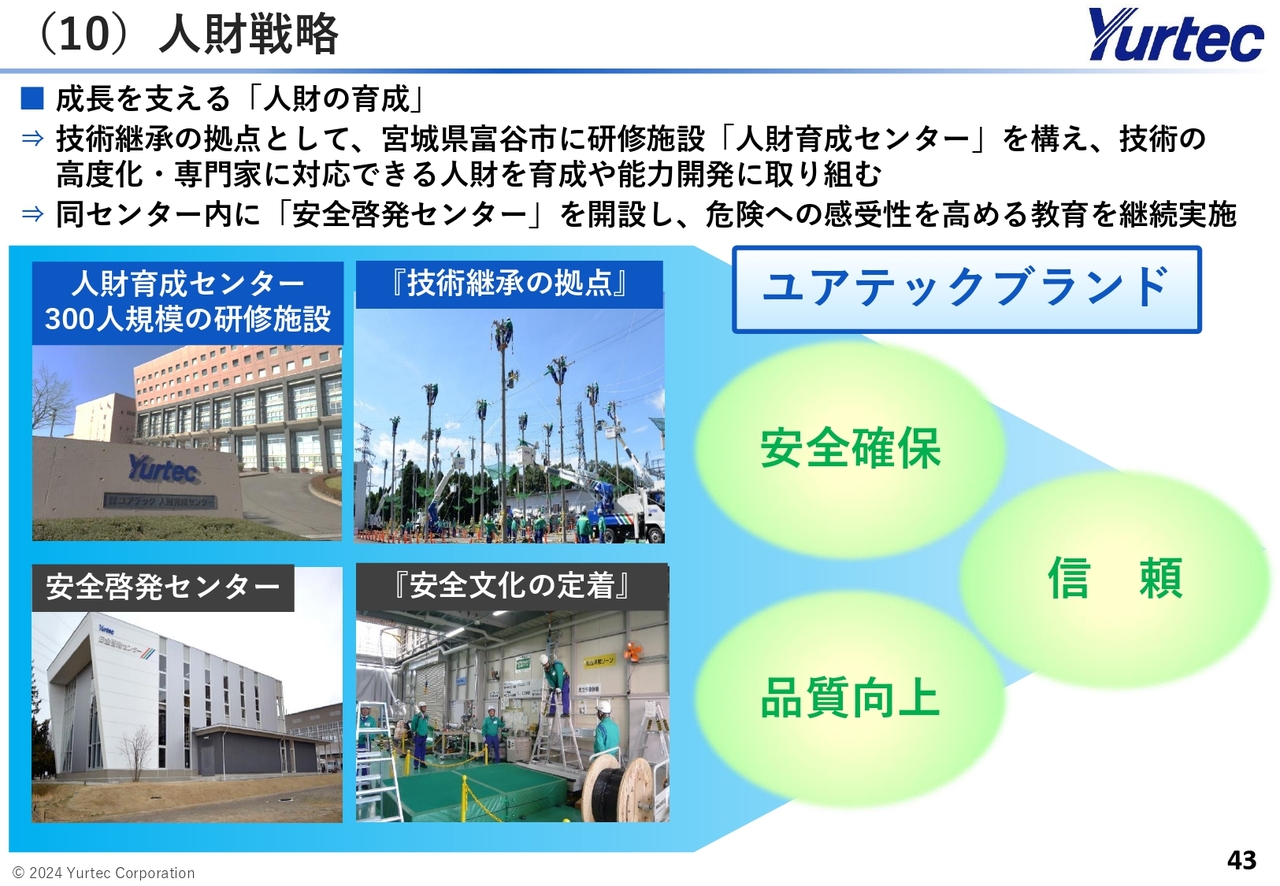

(10)人財戦略

人財育成に向けた具体的な取り組みです。当社では、技術継承の拠点として、宮城県富谷市に「人財育成センター」を構え、技術の高度化・専門化などに対応できる人財育成や能力開発に取り組んでいます。

加えて、2015年に「安全啓発センター」を開設しました。作業現場で直面する危険を疑似体験できる設備を用いて、グループ会社や協力会社を含む全従業員に危機への感受性を高める教育を行っています。

若年層の育成による技術力の底上げや、お客さま満足度の向上、安全文化の定着を目指した教育を充実・強化し、ユアテックブランドである「安全」「品質」「信頼」に磨きをかけていきます。

労働環境については、希望勤務地制度など柔軟な就労制度の導入を検討するとともに、女性技術者を含む多様な人財が働きやすい環境作りに取り組んでいます。エンゲージメントに関しては、社員一人ひとりが当社グループの目指す姿を認識して業務に取り組めるよう、経営層との対話の機会を設けることで、経営ビジョンの浸透を図っています。

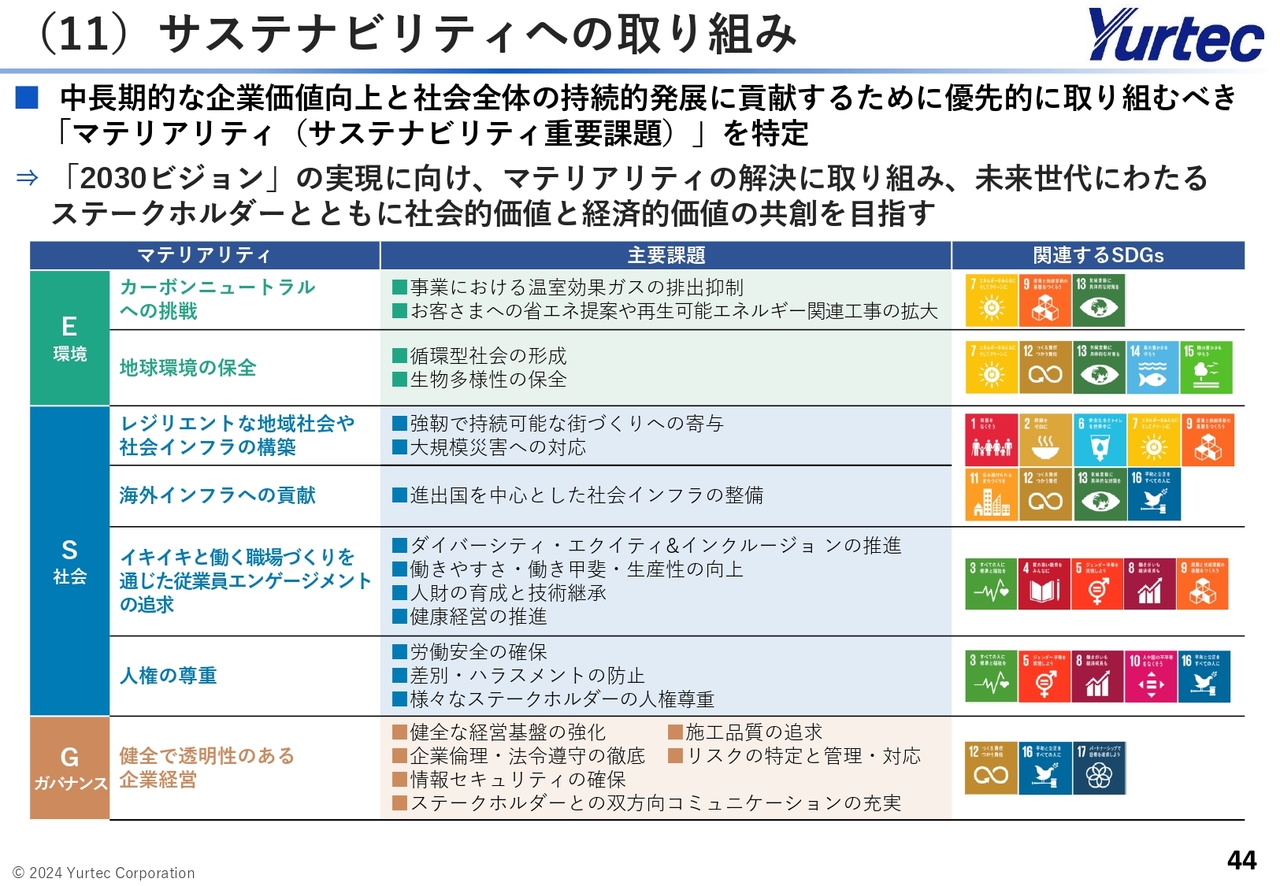

(11)サステナビリティへの取り組み

サステナビリティへの取り組みです。2024年9月に、中長期的な企業価値向上と社会全体の持続的な発展に貢献するために、優先的に取り組むべき「マテリアリティ」を特定しました。

東北・新潟の社会インフラをともに担う東北電力グループのマテリアリティと整合させつつ、海外インフラへの貢献や施工品質の追求など、当社の事業に即した課題を盛り込んだことが特徴と言えます。

「2030ビジョン」の実現に向け、マテリアリティの解決に取り組みます。未来世代にわたるステークホルダーとともに、社会的価値と経済的価値を共創し、持続可能な社会の実現に寄与していきます。

(1)「ユアテック統合報告書 2024」を発行

当社の参考情報をご紹介します。11月1日に、昨年に続き2回目となる統合報告書を発行しました。今回の統合報告書では、私から「2030ビジョン」策定の背景と込めた想い、中期経営計画の位置付けおよび戦略テーマなどをご紹介しています。

新たに策定した財務戦略・人財戦略、マテリアリティ、創立80周年に合わせて実施した経営層と20代の若手社員による座談会の様子なども掲載しています。見どころを4分程度にまとめた紹介動画とともに、当社Webサイトに掲載していますので、ぜひご覧ください。

(2)新テレビCMを制作

おかげさまで、当社は、2024年10月に創立80周年を迎えました。この節目に合わせ、7年ぶりにCMを制作しました。「2030ビジョン」の実現に向け、当社の技術力を改めてアピールしていくことが重要だと考えています。また、成長機会を確実に取り込むため、次代を担う人財の確保と育成を持続的に行っていく必要があります。

そのため、企業ブランド力および認知度向上、リクルート効果向上、従業員のエンゲージメント向上を意識した内容となっています。制作にあたっては、20年後の100年企業を支える若手社員を中心としたプロジェクトチームを発足し、チームの若い感性にすべてを任せました。

それでは、実際のCMをご覧ください。

https://www.yurtec.co.jp/80th/

(3)基本情報

スライド48ページ以降には、当社の基本情報などを掲載しています。参考までにご覧ください。

質疑応答:今後の東北電力との資本関係について

司会者:「11月に自己株式取得を行い、東北電力の持ち株比率減少に至った背景を教えてください。今

新着ログ

「建設業」のログ