【QAあり】エレコム、上期M&A効果で売上前年比109.5%の増収も、減益に留まる 新製品1.5倍投入とBtoB強化で成長軌道への回帰狙う

会社概要

石見浩一氏(以下、石見):エレコム株式会社取締役社長執行役員COOの石見です。2025年3月期第2四半期決算説明会にご参席いただき、誠にありがとうございます。

初めに、会社概要です。こちらは毎回掲載しているスライドですが、エレコムはパソコン・スマートフォンの周辺からスタートし、今ではAV・ヘルスケアに加え、BtoBのセキュリティのほか、近々のテスコムなどのM&Aにより理美容家電など家電関連の製品を開発・販売しています。

従業員数は単体では849名、連結では1,925名のメンバーがエレコムグループとして働いています。

パーパス

創業者の葉田が38年かけてエレコムを築き上げてきましたが、今年度、「Better being」をエレコムのパーパスとして定めました。これは葉田が創業以来ずっと考えていた「より良き製品、より良きサービス、より良き会社、より良き社会」を一人ひとりの社員が考えて、それを作っていくものです。

たまたま先週、私も三重の丸山千枚田、東紀州こどもの園を見学し、みなさまから葉田やエレコムに対して感謝をいただきました。一つひとつの取り組みを、社会と共生して一緒に取り組んでいくことこそエレコムの歩む道だと、私はあらためて再認識しました。

「Better」を追求し、これからもエレコムグループは進んでいきたいと思います。

本日の内容

本日の内容です。私自身が社長になり、もう一度、利益も含め、成長軌道に乗せていきたいと強く思いながら経営にあたっていますので、その下期の重点取り組みについてご説明します。

加えて、今年8月下旬から多く入ってきている新商品開発をより加速していくこと、および次の成長エンジンの中心となるBtoB事業、そのビジネスモデル変革のアップデートと進捗について、私からご説明します。

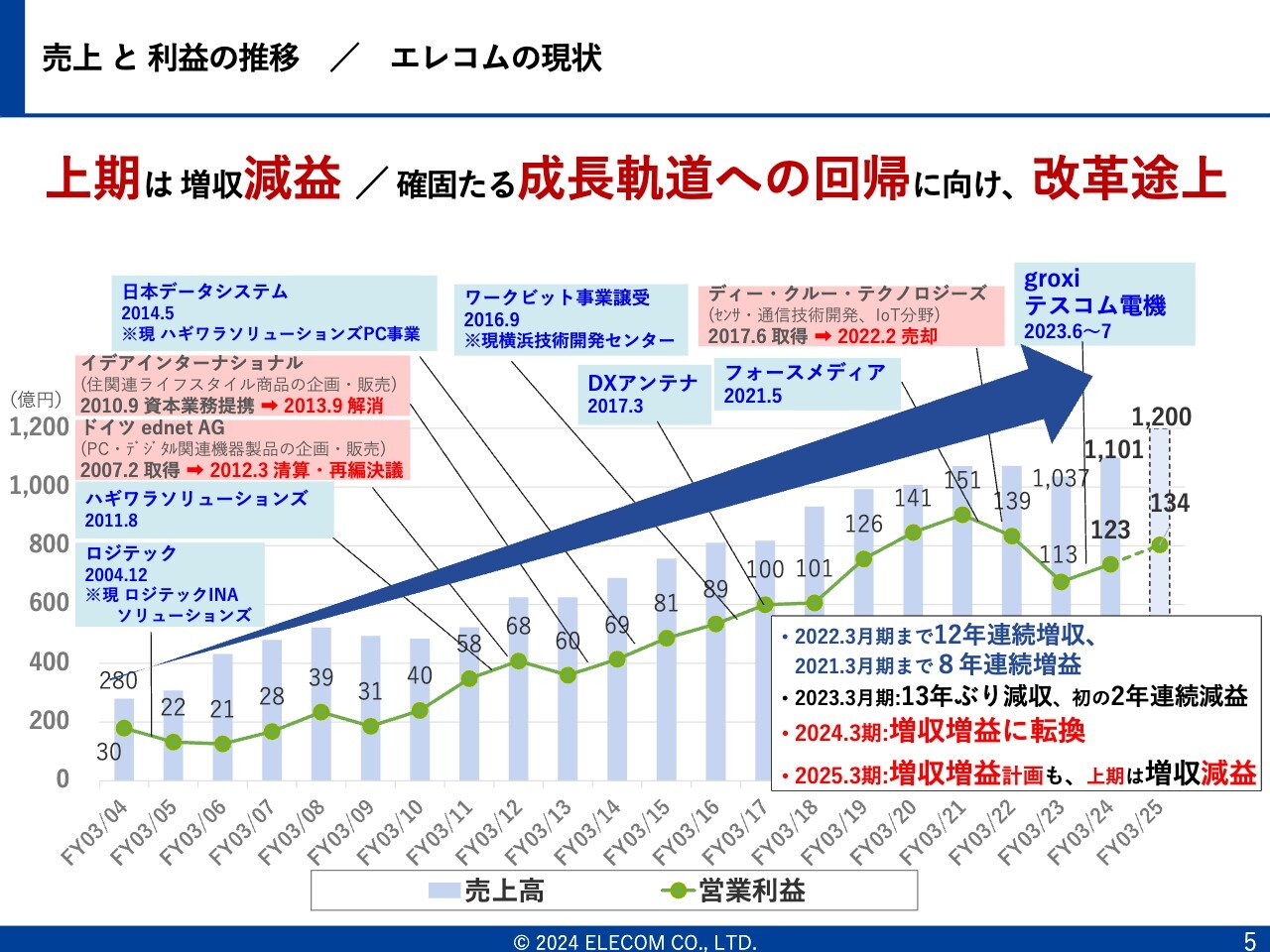

売上と利益の推移/エレコムの現状

売上と利益の推移、エレコムの現状についてです。上期は第1四半期の営業利益の減益を取り返すことができず、増収減益となりました。売上の増収についてはテスコムの取り込みもあり、前年同期比109.5パーセントと2桁成長間近まできています。

第2四半期3ヶ月は数字的にはかなり成長軌道に戻ってきている状況にあると思っています。それはひとえに、新商品の投入とBtoBのビジネスモデルが少しずつより強くなっていることが、数字として連動しながらかたちを作っています。昨年ようやく増収増益に転換しましたので、この増収増益の流れに追随して、今年度もきちんと対応していきたいと思っています。

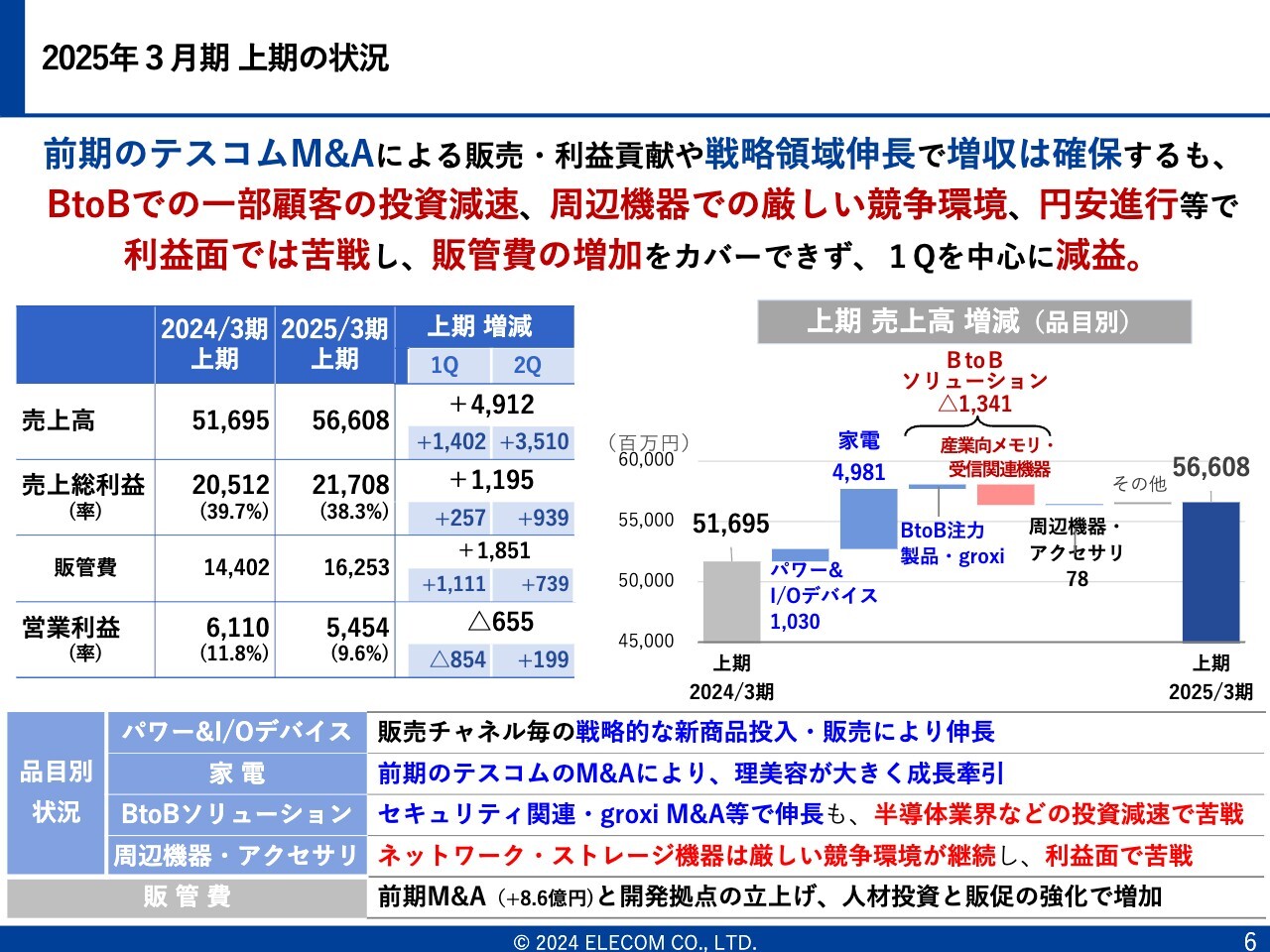

2025年3月期 上期の状況

具体的な数字です。上期は売上高566億800万円、営業利益54億5,400万円と、先ほどお話ししたとおり、増収減益となっています。

これを品目別に見ると、エレコムの主力であり、競合と比した時にパワーバンク(モバイルバッテリー)などを強くしていかなければならないパワー&I/Oデバイスでは、10億円ほどの増収となっています。さらにテスコムのM&Aにより、理美容家電が49億8,100万円とその成長を大きく牽引しています。

エレコム単体を中心としたBtoBとgroxiは成長でスタートできていますが、ハギワラソリューションズと一部DXアンテナでのマイナス分をBtoBソリューションでは取り返すことができず、減収となっています。

ネットワーク・ストレージ機器については堅調な流れにはなってきており、市場の状況を読みながら、販売のレベルをしっかりとコントロールしながら収益もコントロールするよう動いています。周辺機器・アクセサリ全体では、売上高はほぼ横ばいのかたちになります。

販管費については、実際にはM&Aで8億6,000万円ほど増えていたり、開発拠点の立ち上げ、また人材投資などにより、プラスとなっている状況です。

下期の重点取り組み

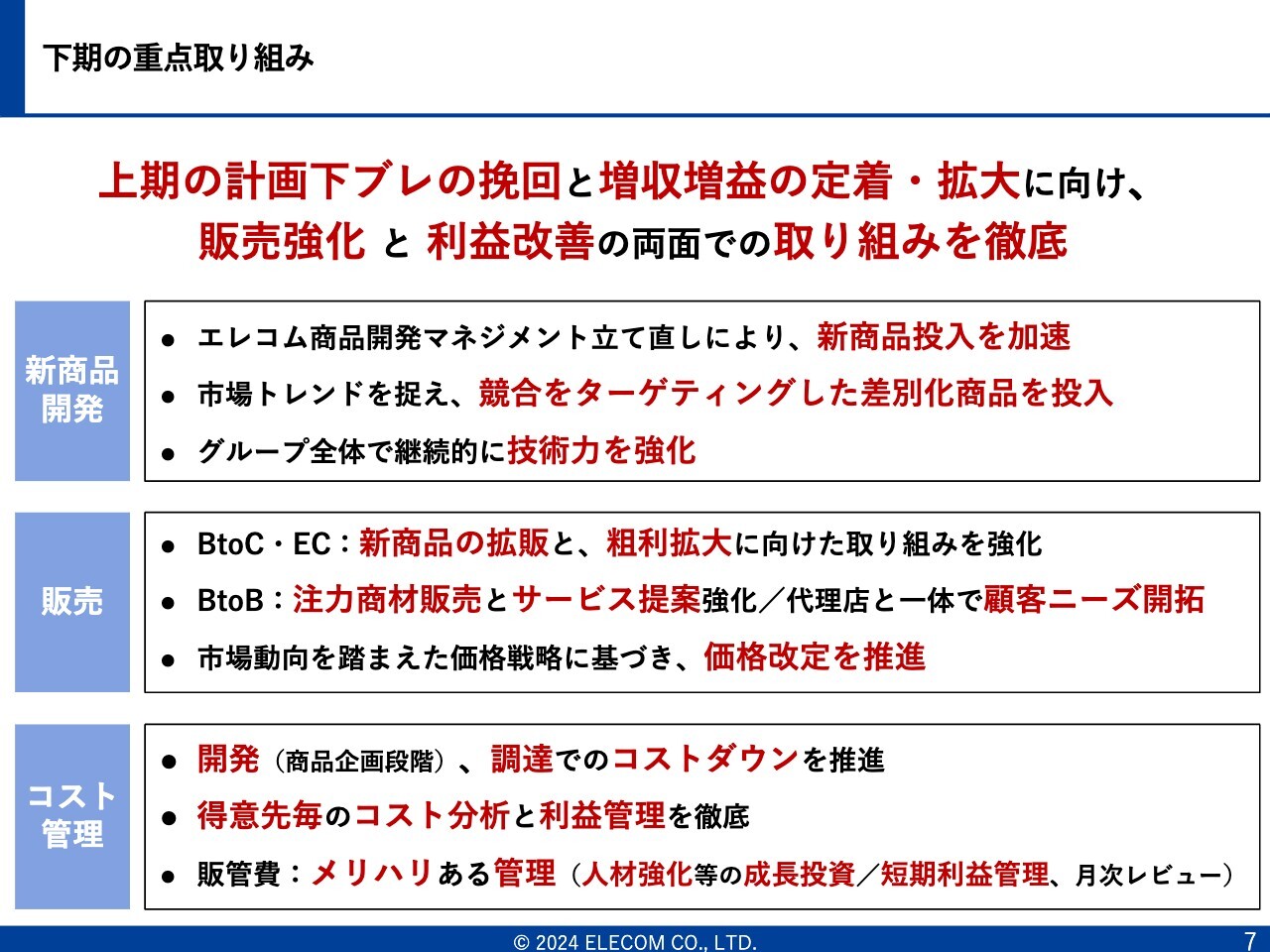

上期を受けた下期の重点取り組みとして、増収増益を目標に対応していきたいと思います。今回減益となったことで、公表値である134億円の営業利益には到達できないと思われるかもしれません。しかし、その公表値は引き続き狙いながら対応していきたいという考えです。そこに対して社内では予算を修正し、この10月、11月は順調に来ています。

そのような中で、重要視したいポイントは3つあります。新商品開発、販売、コスト管理で数字を達成するべく動いていきたいと思います。

新商品の開発については、ちょうど8月下旬頃からeコマース(EC)の型番を始めとして、かなりのスピードで10月から12月の年末商戦に向けて増えていく予定です。それをしっかりとBtoCの市場、ECの市場で売り切っていきます。競合のLogicoolやAnkerなどのトレンドは押さえながら、私たち自身もその周辺も含め、競合対策を練っていきます。

また、開発の部隊が深圳やYTC(横浜技術開発センター)、大阪などにいますので、その技術力を強化していきたいと考えています。

販売の面では、新商品がSKUで対前年比150パーセントほど入ってきますので、BtoCではそれを確実に売ることで年末商戦を取り込んでいきます。そして年度末に向けてもしっかりと売り切っていきます。

そしてBtoBです。ようやく注力するソリューションと、そのソリューションを売るための仕組みと組織を下期からカットオーバーし、動き始めています。

従来のさまざまな型番の製品売りについても伸長していきますが、それに加えてソリューション売りの部分を増やしていきたいと思います。

また、為替影響がありますので、引き続きBtoCおよびBtoBにおいて、値上げも含め、価格改定を推進していきます。

コスト管理については、開発部門と調達部門で、新製品を出す、もしくは新しいベンダーを回る、ボリュームを作り値引きを取るなど、今は20億円近いコストダウンの目標に向けて動いていますので、引き続き対応していきます。

また、得意先ごとに、さまざまな協賛金や値引きなどがありますので、毎月、内容を見て精査し、対応していきます。

販管費は、人件費でこれから投資しなければいけないところには投資を行い、効率化を図れるところでは業務の効率化を図っていきたいと考えています。

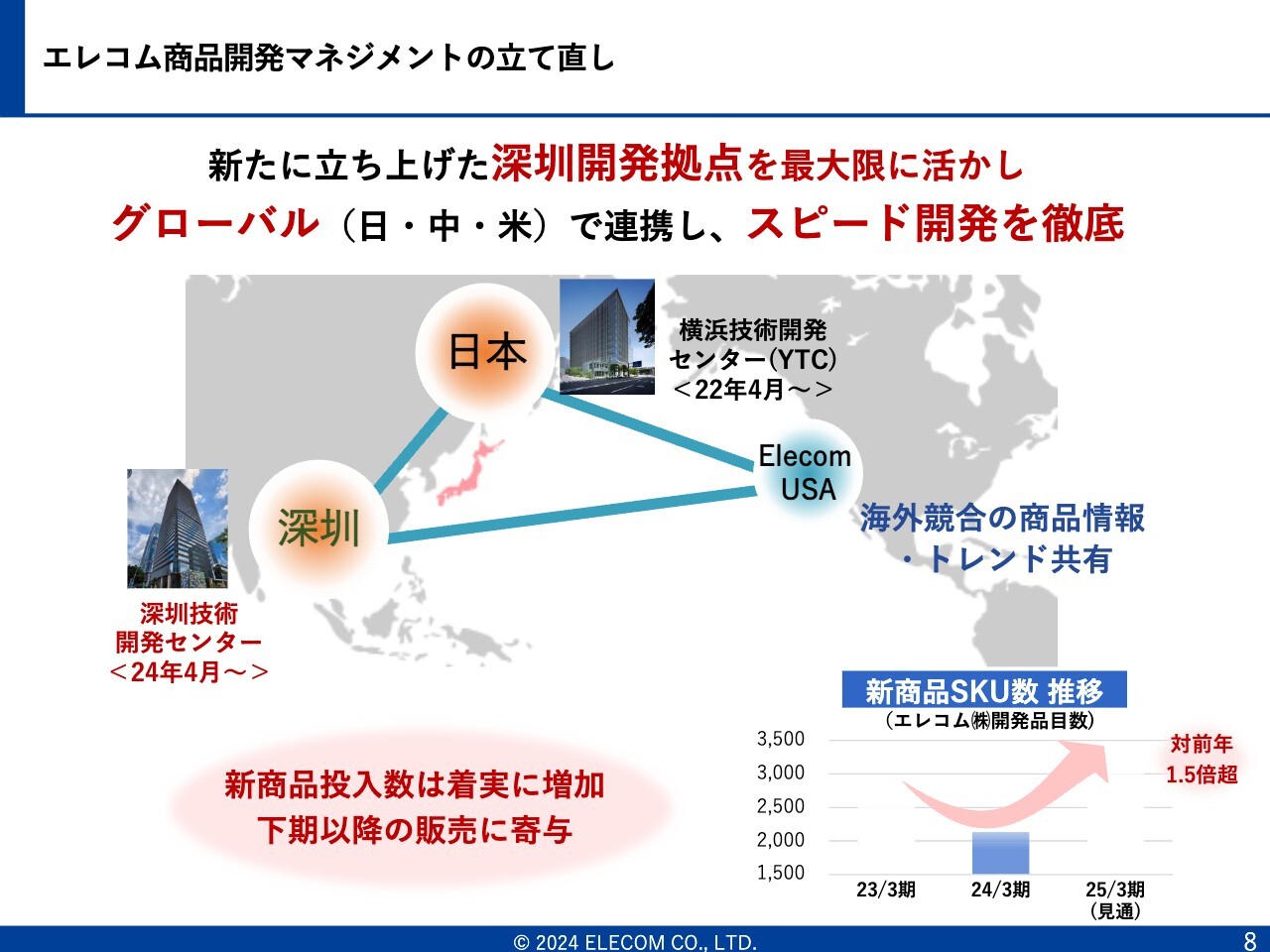

エレコム商品開発マネジメントの立て直し

現在、エレコムの商品開発マネジメントを立て直してきている状況にあります。スライド右下のグラフにも示しているように、2025年3月期のSKU数は前年比1.5倍ほどになる見通しで動いています。

そのため今年の3月に深圳で技術開発センターを設置し、その後、立ち上げを進め、日本の大阪と横浜と連携しています。そしてElecom USAにもアメリカの市場を攻めるために開発のメンバーを置いています。担当者を新たに赴任させることで、市場を理解した上で海外やBtoCの部分をより強くしていきます。

新商品の投入は着実に増加していますので、そこに着実に対応していきます。これが来年も再来年も続くかたちをとっていきたいと思っています。

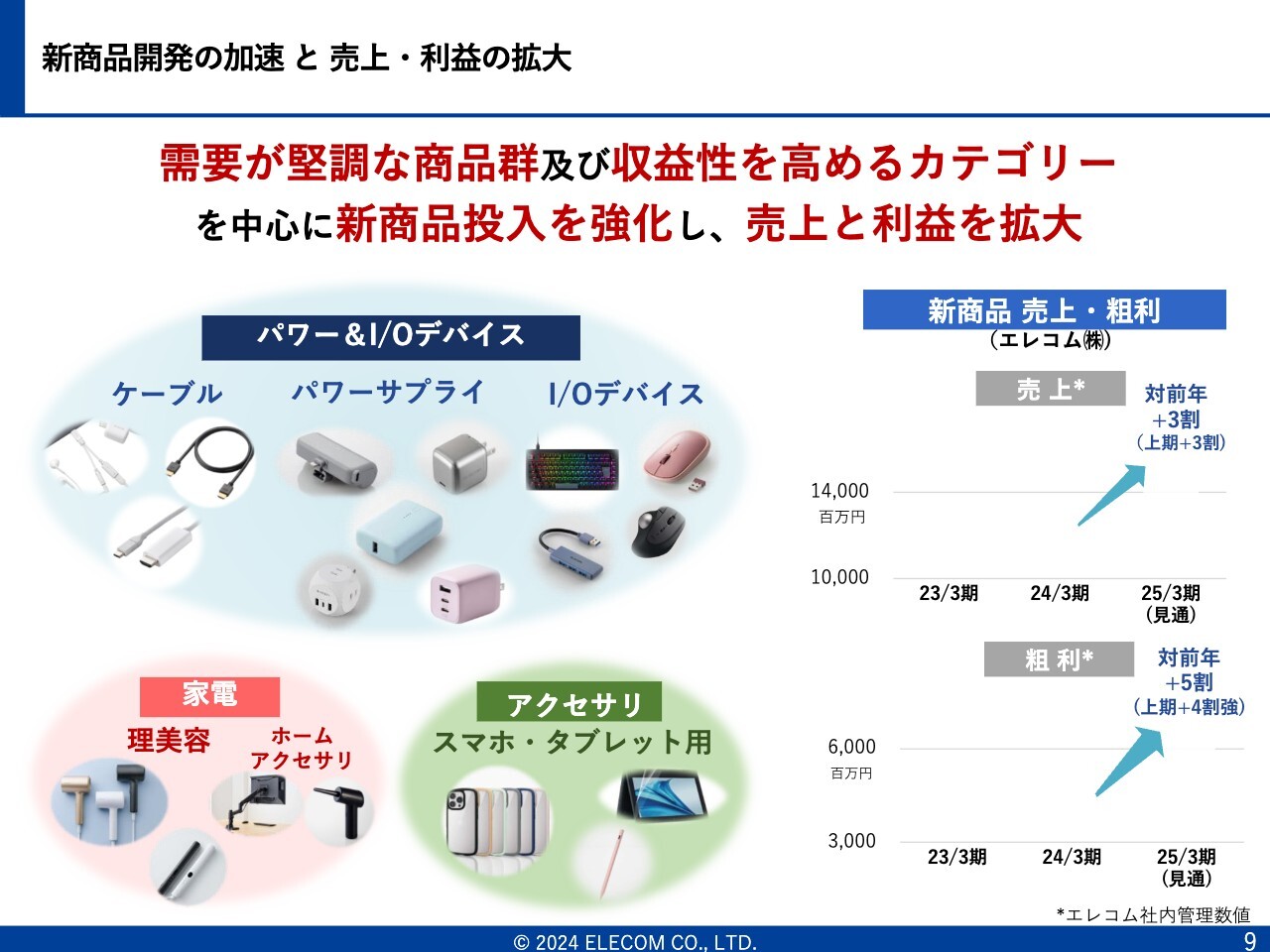

新商品開発の加速と売上・利益の拡大

パワー&I/Oデバイスはエレコムの主力製品であり、なおかつこれからのCO2削減を考えると、パワー&I/Oデバイスはより強くしていくべきだと思っています。高出力のパワーサプライとハイスペックのIOデバイスも続々投入していく予定で、下期に向けて動いています。

家電については、ようやくテスコムの商品群が出てきますので、各家電量販店で確実に売り切っていきます。

スマホ・タブレットでは、「iPhone」に見られるようにこれからも需要が高まると思いますので対応していきます。

結果として、この新製品のカテゴリにおいて売上は対前年で約3割上がっていきます。そして、この1ヶ月、2ヶ月を見ていると新製品では高い粗利率が順調に得られていますし、現在申請されてきている新製品についても、利益率の上昇を見込んでいるものが多い状況ですので、そこで粗利を獲得していきます。

これは対前年で1.5倍ぐらいを見込んでいます。それを増やすことにより、結果としてBtoCのキャッシュ・カウ的な位置づけをより強くしていきたいと思っています。

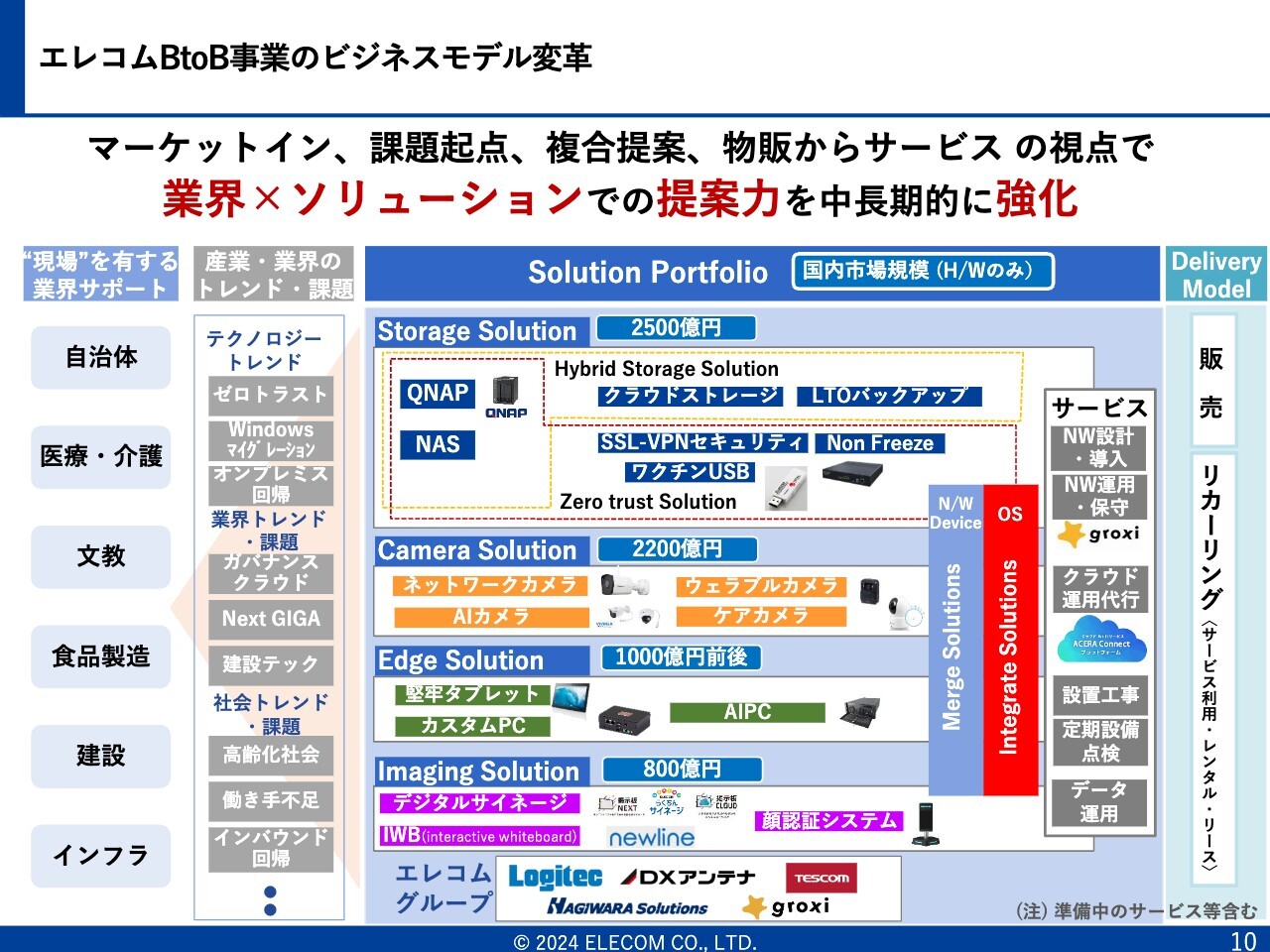

エレコムBtoB 事業のビジネスモデル変革

BtoB事業の変革について簡単に説明したいと思います。スライドの左側に業界を示しています。自治体、医療・介護、文教、食品製造、建設、インフラなどの業界をターゲットに攻めていきます。

それらに対し、スライド中央に記載した「Solution Portfolio」として、注力商材・注力ソリューションを4つ作っています。

1つ目が「Storage Solution」です。昨今、みなさまクラウド型のソリューションを採用されていますが、実際にクラウドがどんどん値上がりすると、手元でもストレージを持つためにNASを導入します。さらに言えば、クラウドとNASが連携し、セキュリティも守った上で、ハイブリッドクラウドにしていきます。

その結果としてNASが売れますし、セキュリティを含めた全体のソリューションを考える時に、groxiがネットワークやセキュリティの設計をしていきます。これを1つのソリューションとして販売していきます。

2つ目が「Camera Solution」です。日本では2,000億円を超える規模になっていますが、当社にはVIVOTEKのカメラもあれば、DXアンテナが提供しているカメラもありますので、幅広いラインナップの中でネットワーク設計も含めて監視カメラを提供していきます。

倉庫や商業施設、ビルの中などに対し、ネットワークとカメラをセットで販売していくようなソリューションも全体提案で取り組んでいきたいです。

3つ目が「Edge Solution」です。今までは堅牢タブレットやカスタムPCを提供していましたが、そこから、インダストリアルPCの分野で工場や研究開発施設などにハギワラソリューションズと一緒により深く対応していくソリューションです。

4つ目が「Imaging Solution」です。これまでのデジタルサイネージやIWB、顔認証システムをネットワークも含めて対応していきます。

中期経営計画(中計)のプランとしては、以上の4つのソリューションを中心に、この2年で、中計を牽引する規模の売上と利益をBtoBで作っていきたいと考えています。

この部分に対してさらにどのように手を打っていくのかが、今までのエレコムになかった考え方となります。

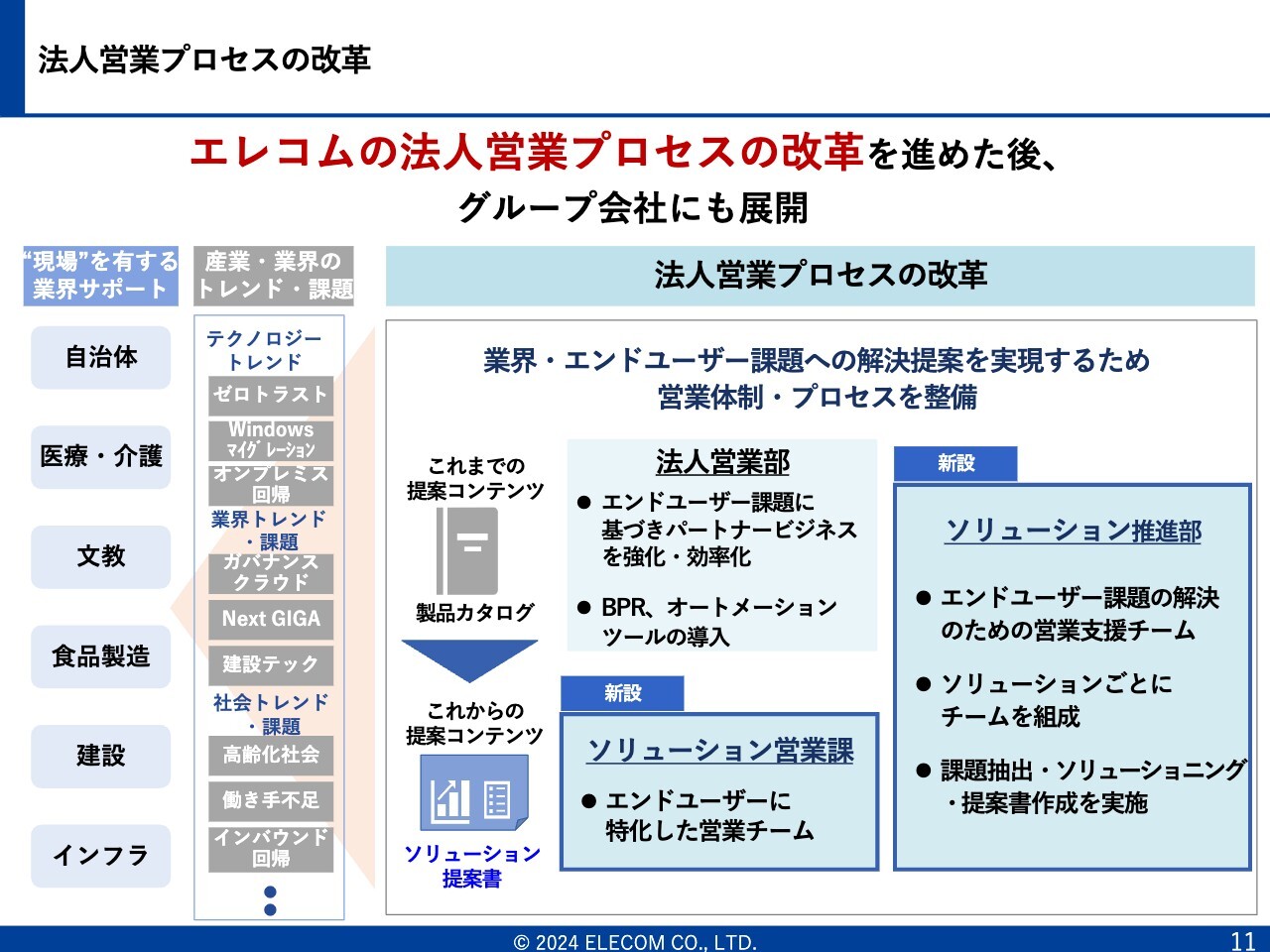

法人営業プロセスの改革

スライドは法人営業プロセスの改革を示したものです。法人営業部では、基本的に主要な代理店を通じて、中小企業に私たちの商品を届けています。このようなエレコムのBtoB事業は、当社の中で180億円ぐらいのビジネスとなっています。

しかし、私たちが今後求めていくところとして、エンドユーザーに対し、エンドユーザーの課題を聞き、反対にそれをソリューション営業課を通じて販売していきます。

このソリューション営業課は今期下期に設置しました。まずは3名ぐらいのレベルでスタートしますが、これを来年度に向けてより大きく成長させ、人員を広げながら対応していきます。

さらに、そのソリューションを販売する際には技術営業が必要です。先ほどご説明した「Camera Solution」や「Edge Solution」、NAS、ハイブリッドクラウドのことなど、技術営業的な部分のソリューション推進体制も明確にし、ソリューションの設計や課金、提案のサポートも含めて対応していきたいと思います。

私自身は経験上、今年度に種をまいたこの新しいチャレンジは、おそらく来年度から徐々にそのかたちが見えてくると思っていますので、そこに向けてチャレンジを進めていきたいと思います。

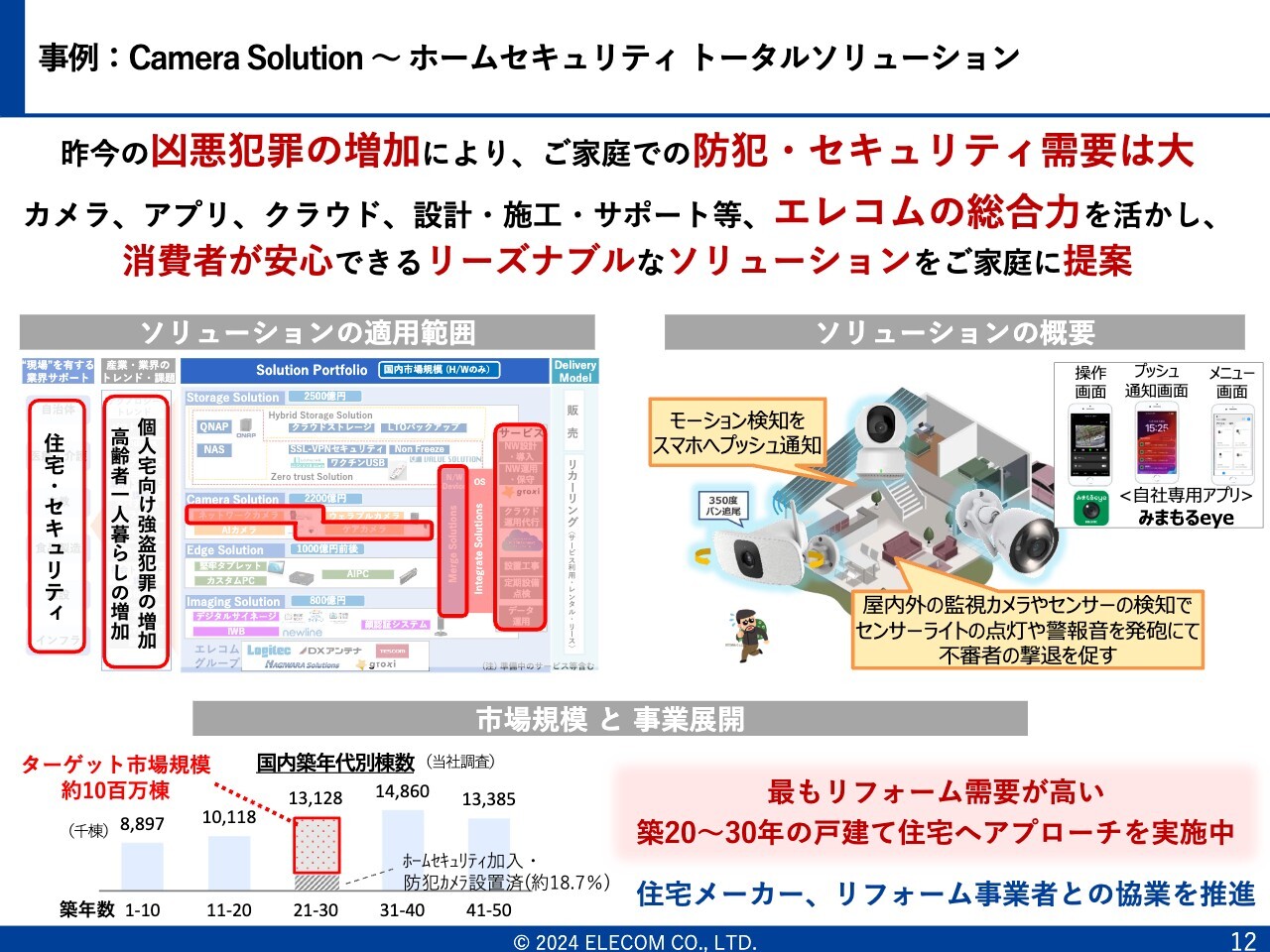

事例:Camera Solution~ホームセキュリティトータルソリューション

事例として、今はいろいろなニーズやウォンツが広がっている中で「ホームセキュリティ トータルソリューション」を立ち上げています。

今はさまざまな凶悪犯罪などが出てきていますが、より防犯セキュリティの需要に対する事業拡大を進めていかなければなりません。そのため、ホームセキュリティについて、特にグループ会社のDXアンテナでは、ご自宅に行き、ネットワークの工事やカメラの販売なども行っています。

防犯カメラの設置やネットワークの設計・工事などは代理店を介しても行いますが、建材・建築・建設事業者とも一緒になって、より家に近いところでトータルのソリューションを提供していくチャレンジを開始しました。

あくまでもクライアント企業も含めて、課題を聞き、その課題に対応できるソリューションを設計します。そして、最終的には月額課金制に移行することでストックビジネスを展開していきます。

また、私たち自身がモノを売った後、保守・メンテナンスを売るということがあまり徹底されていませんでした。昨年の下期から今年の上期に向けて、かなり徹底して取り組み、今は受注数量に対する保守の添付割合をKPIとして管理しております。保守・メンテナンスの割合は、足元では着実に増加しています。

サービスに寄り添った保守・メンテナンス、リカーリング、そして子会社のgroxiが手がけるサービス運用の販売などが、今後ストックビジネスになっていきます。ここに切り込んでいくことで、BtoB事業の売上、利益をより高めて安定させることに取り組んでいきたいと思います。

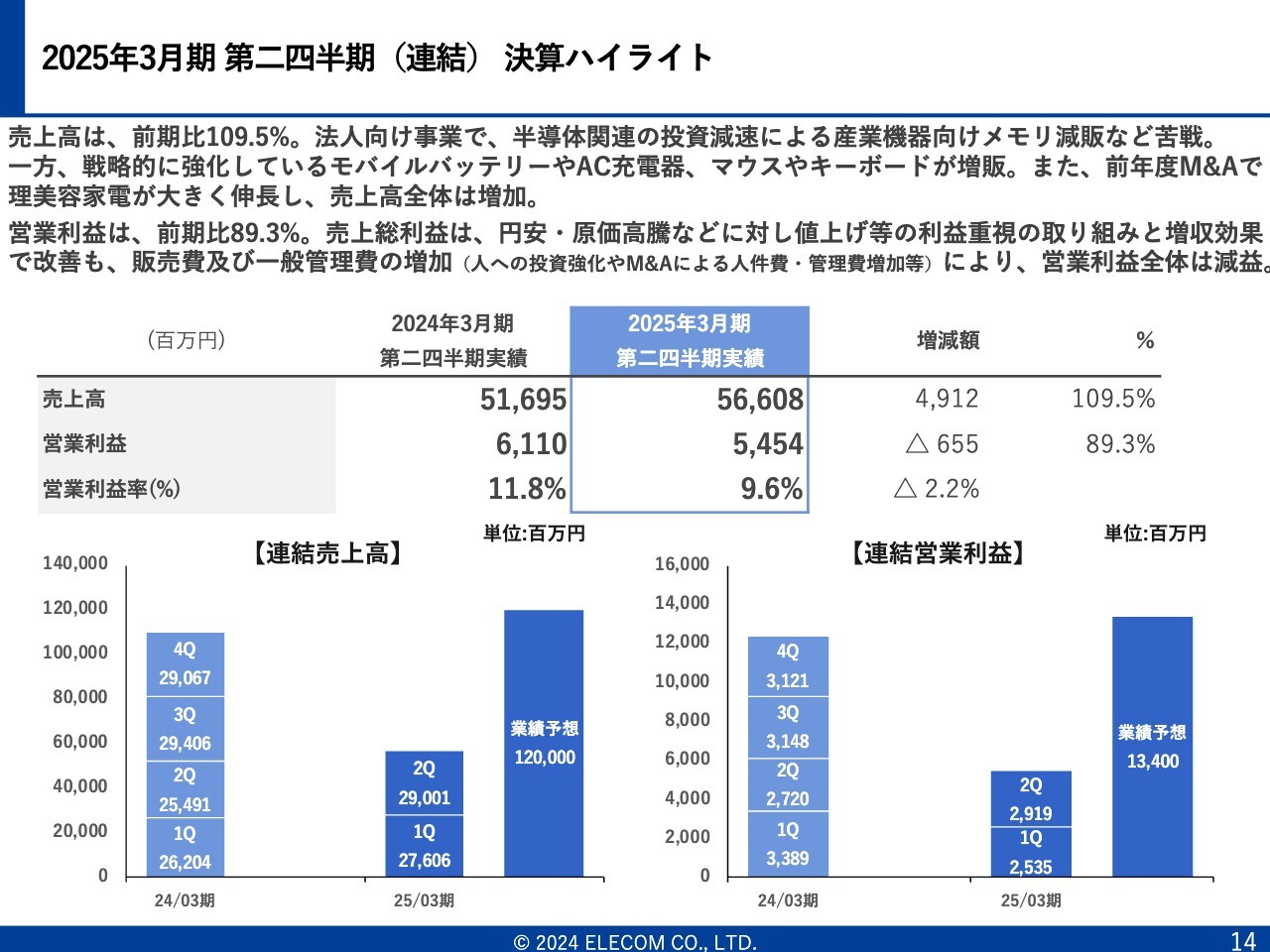

2025年3月期 第二四半期(連結)決算ハイライト

田中昌樹氏:取締役専務執行役員CFOの田中です。よろしくお願いします。私からは、第2四半期の業績ハイライトについてお話しします。

第2四半期累計の売上高は前年同期比49億1,200万円増、営業利益は残念ながら前年同期比6億5,500万円減、営業利益率は9.6パーセントとなりました。当初想定した以上に為替の変動等があったことから、粗利段階で落としているかたちになっています。

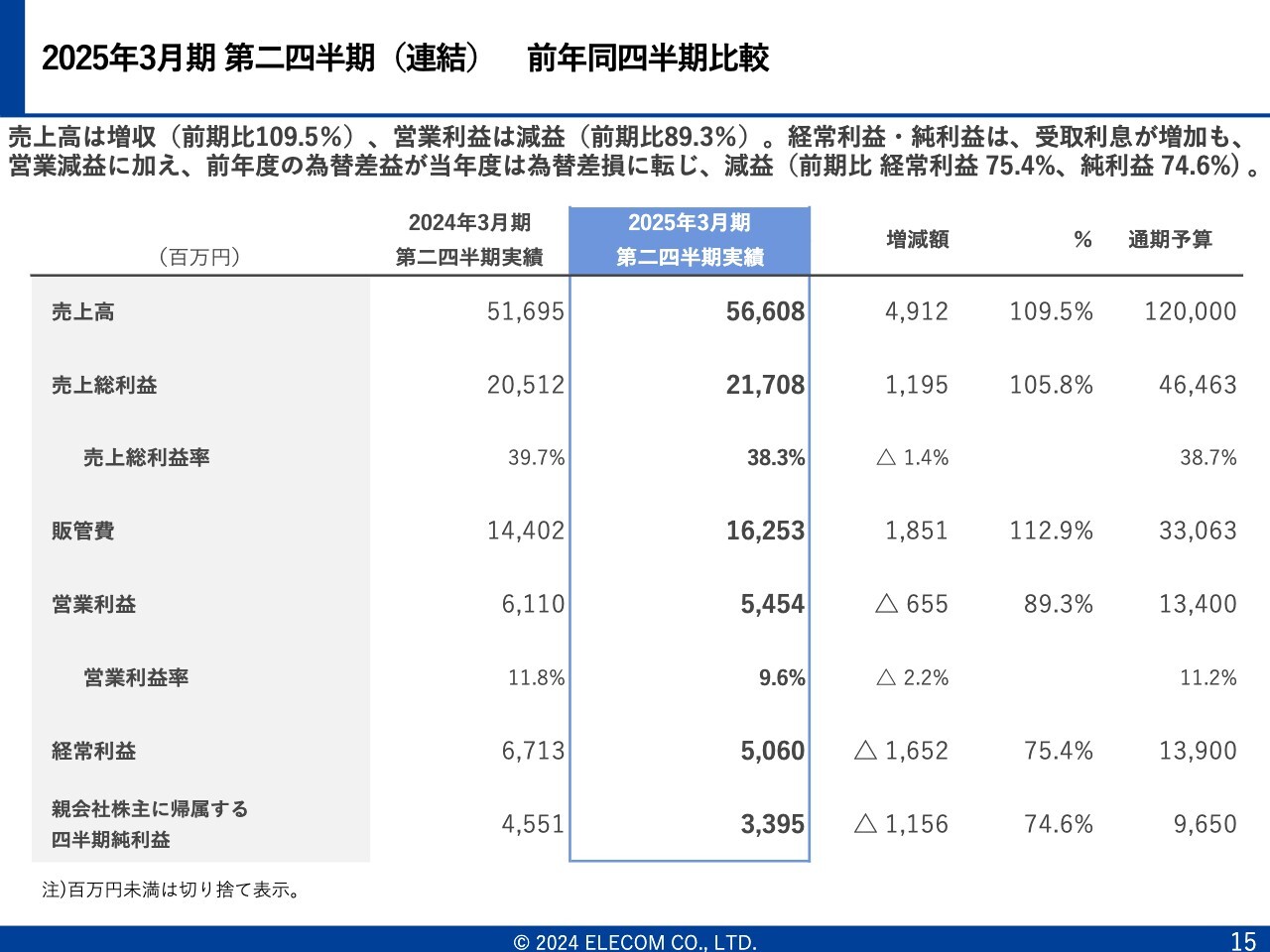

2025年3月期 第二四半期(連結)前年同四半期比較

第2四半期3ヶ月を切り取ってみると、計画ではもともと売上高289億円を予定していましたので、計画に対して1億円プラスの状況です。売上総利益については、114億3,100万円の計画から5億円足りないかたちになっています。販管費はほぼ計画どおりでプラスの3,000万円増加、営業利益はマイナスの5億3,000万円というのが、第2四半期3ヶ月の対計画比の数字となっています。

累計については、前ページの決算ハイライトのとおりです。特に営業利益は、計画から7億4,600万円落としています。本来であれば、第2四半期は投資家やセルサイドアナリストの方々に対しても通期計画の達成見込みをご説明する段階かと思いますが、上期の7億4,600万円というギャップを吸収すべく、来年3月までの下期6ヶ月間で営業、開発、調達、財務、グループ会社が一丸となり、なんとか達成したいと考えています。今期においては、営業利益134億円という通期予算を死守するべく進めています。そのため、下期はこのギャップ分をアドオンした社内計画に変えています。10月からは、このような修正計画の数字で社内管理しています。

なお、特に前年の上期累計と比較して違う部分は、開示もしているとおり、前期からgroxiとテスコムがグループに入ったことです。groxiは前期第1四半期末に連結されていますので、今期の第2四半期3ヶ月の業績と比較する上では、前期の第2四半期3ヶ月にはすでにgroxiの業績が含まれています。一方で、テスコムは前期第2四半期累計においては1週間分くらいの売上と粗利しか計上されておらず、ほとんど含まれていません。前期と比較する上では、これら2社の影響を考慮する必要があります。

テスコムの第2四半期3ヶ月の業績を見てみると、売上ベースで23億3,000万円、粗利ベースで9億5,600万円、前期に比べて新規に連結されたことで業績を押し上げています。営業利益ベースで1億9,200万円、グループ化で押し上げている状況です。第1四半期、第2四半期の上期累計では、売上高49億1,700万円、売上総利益19億7,500万円、営業利益では2億3,500万円が、今期決算に対するテスコムのグループ化、新規連結による寄与になっています。

一方、中間期の決算概要についてはスライドのとおりです。今までは営業利益率が10パーセント以上あったのですが、今回は9.6パーセントと、10パーセントを割り込むような状況になっています。

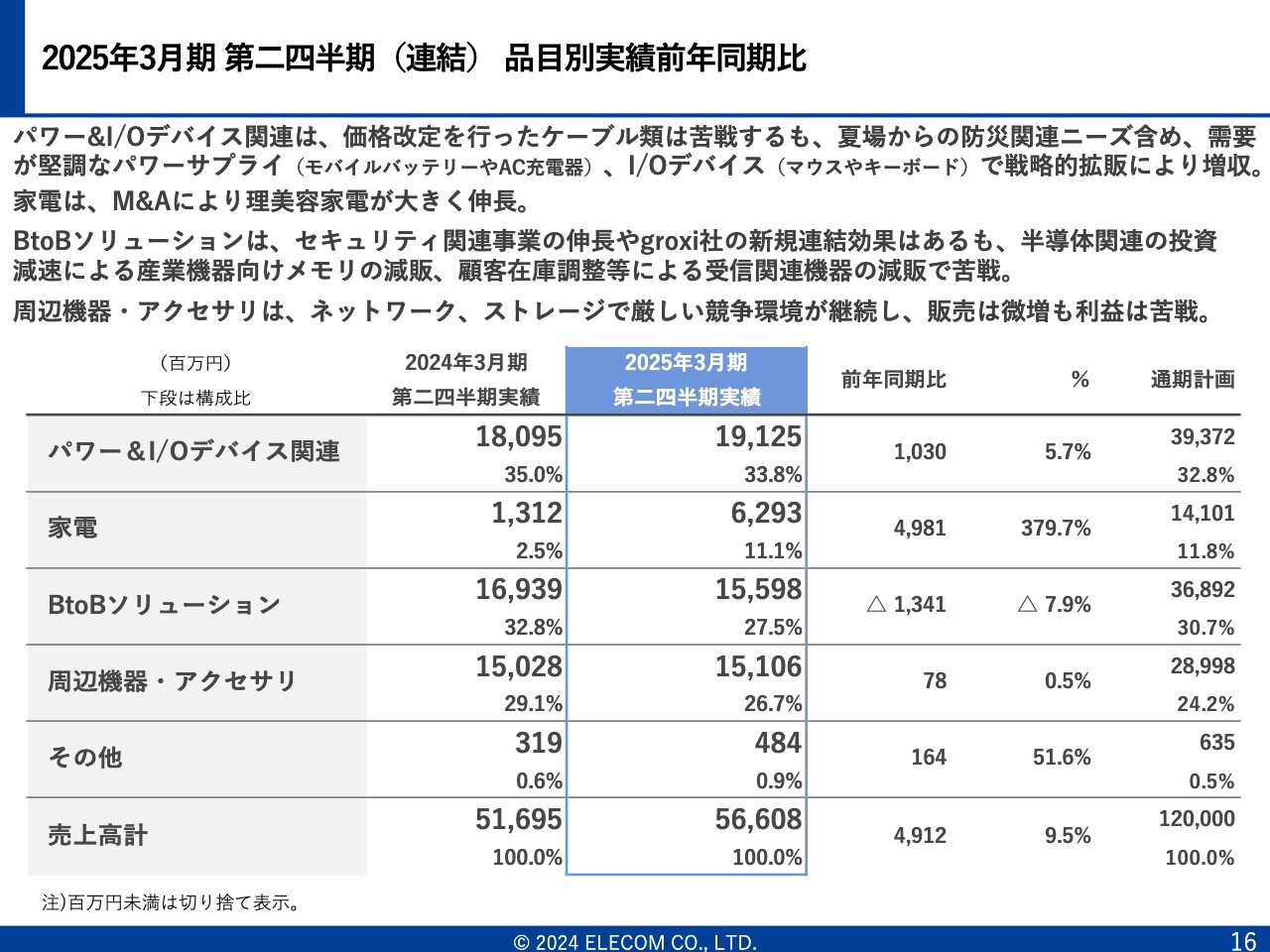

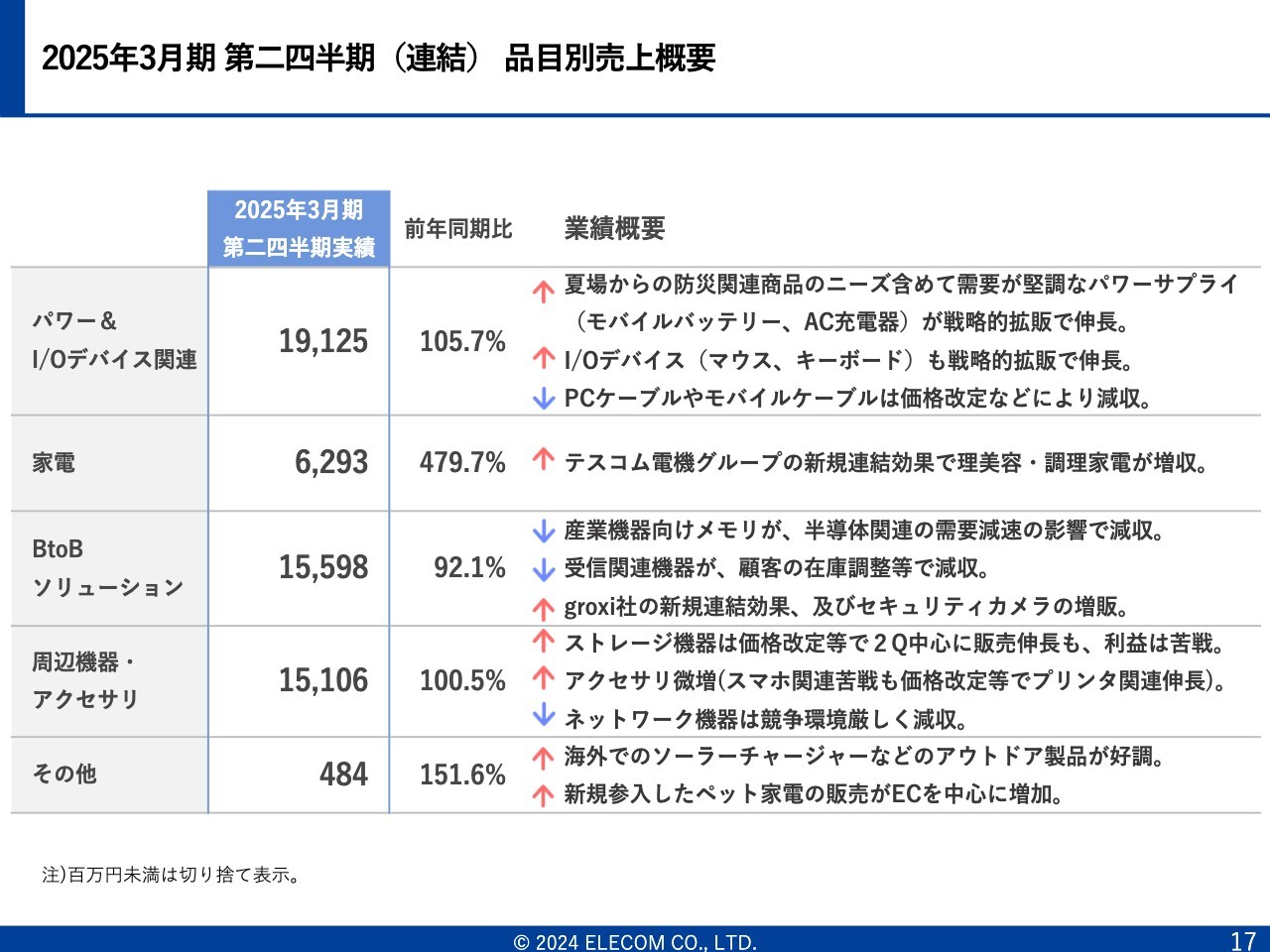

2025年3月期 第二四半期(連結)品目別実績前年同期比

品目別の売上高についてです。先ほど石見からも少し話があったように、パワー&I/Oデバイス関連は前年同期比5.7パーセント増となっています。中でも、パワーサプライにおいては、以前から競合であるAnkerへの対策を行ってきましたが、これが寄与しているかたちです。新商品もAnkerに対抗して出てくるようになった関係上、売上も伸びています。

2025年3月期 第二四半期(連結)品目別売上概要

具体的には、パワー&I/Oデバイス関連の中でも、パワーサプライ製品は第2四半期3ヶ月では前年同期比で約20パーセント伸びています。予算比では約10パーセント増です。I/Oデバイスにおいては、もともと私たちがマウスやキーボードに非常に強いため、この強みで順調に伸びています。

家電については、テスコムが加わったことによって伸びています。

BtoBソリューションについては、前年同期比で少し落としました。これはグループ会社のハギワラソリューションズにおいて、売上高ならびに営業利益が前年同期比マイナスになっていることが主な要因です。この事業は、製造業の工作機器メーカーに対してSSDを組み込んでいる関係上、そこの景気に大きく左右されます。ここが冷え込んでいるため、売上・利益ともに落ち込んでいるかたちです。

周辺機器・アクセサリについては、累計では少し伸びているのですが、第1四半期と第2四半期で大きく変化がありました。周辺機器においては、メルコホールディングスを中心とした競合がいるため、利益が上げにくくなっており、第1四半期の売上総利益は前年同期比で約5億5,000万円の減となりました。

ところが、第2四半期は売上総利益が少し改善し、第2四半期3ヶ月では前年同期比で約1億2,400万円減となっています。これにより、依然マイナスではあるものの、少しずつ上向いてきている状況です。

私たちのもともとの強みである入力機器を含め、パワー&I/Oデバイス関連は、このような状況下、競合他社を抑えて、しっかりと売上と収益を稼いでいます。

BtoBソリューションについては、先ほど石見からもお伝えしたとおり、新しいビジネスモデルをアドオンすることによって、今後改善していきたいと考えています。

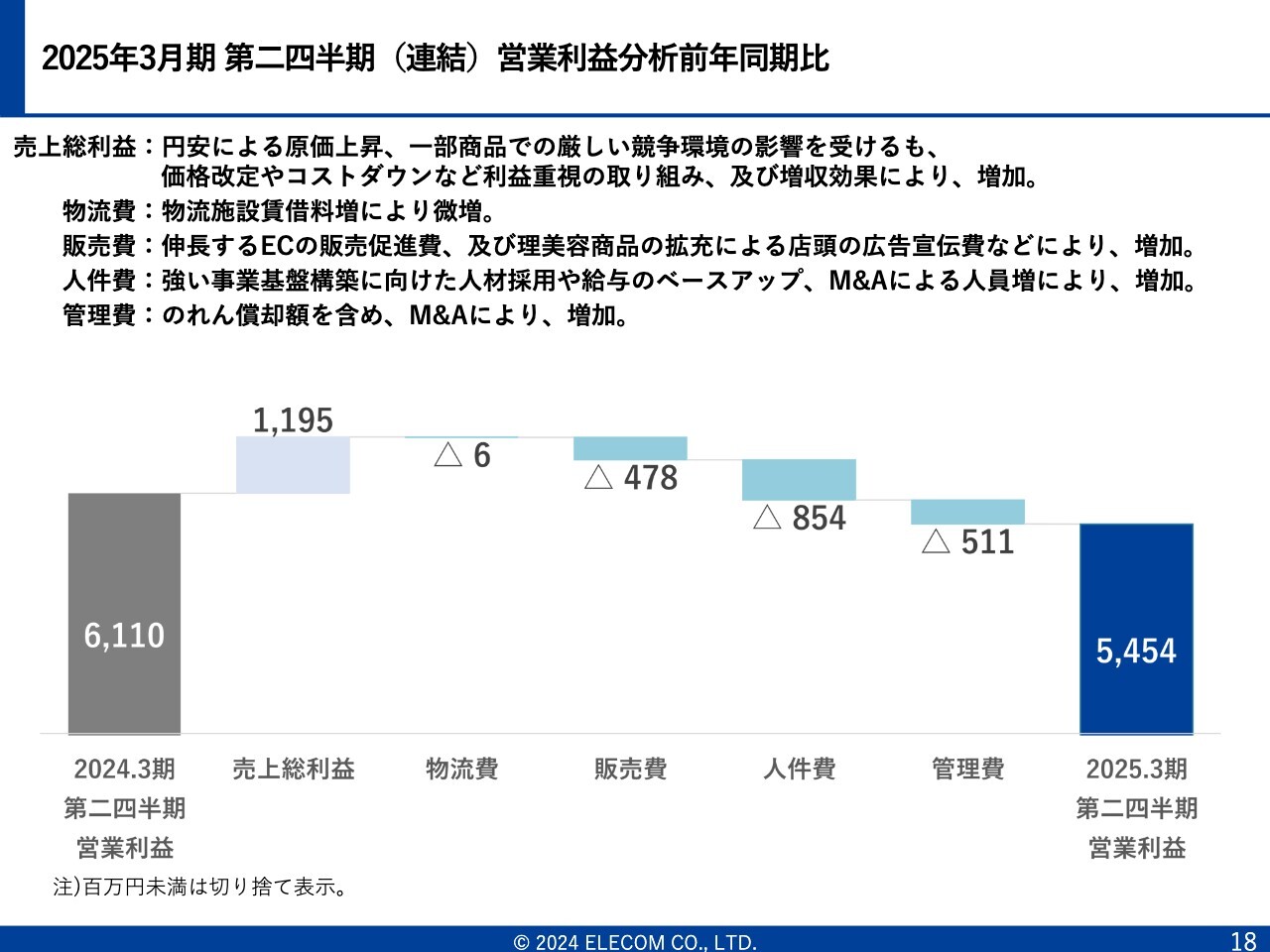

2025年3月期 第二四半期(連結)営業利益分析前年同期比

スライドには、経費の増減を示しています。経費は前年同期比で若干膨らんでいる状況ですが、これは先行投資等によるものです。

まず、物流費は前年同期比600万円増と、あまり伸びていません。ここは物流投資が効いており、売上が伸びても、物流経費が上がらないかたちになっています。

特にグループ会社のフォースメディア、ロジテック、テスコム等の在庫をエレコムに移管したことで、物流費が削減できています。

一方、販売費は前年同期比で4億7,800万円伸びていますが、そのうちの大半がエレコム分となっています。要因としては、家電量販店の物流協賛金や、「Amazon」のeコマース協賛金、あるいは店頭の販売促進費が増えていることが挙げられます。

物流協賛金の増加は、実際の物流費によるものではなく、家電量販店に対する物流協賛金によるものですので、今後このあたりをどのようにコントロールしていくかが、1つの課題になってくると考えています。

人件費は前年同期比で8億5,400万円伸びています。これは既存のエレコムと、エレコムに吸収合併したフォースメディアの合計で4億円くらい人件費が増えています。それを差し引いた分が、主にテスコム、groxiがグループ会社になったことによる増加です。

今後、人件費が増え続けることはありませんが、先行投資もありますので、今回の水準が維持されていくものかと考えています。

管理費は前年同期比5億1,100万円増となりました。このうち2,600万円は、エレコム分の管理費で増えています。それ以外ではM&Aで、groxiとテスコムのグループインにより約1億7,700万円増えています。また、のれんの償却が約2億1,900万円増えているのが中間期の状況です。

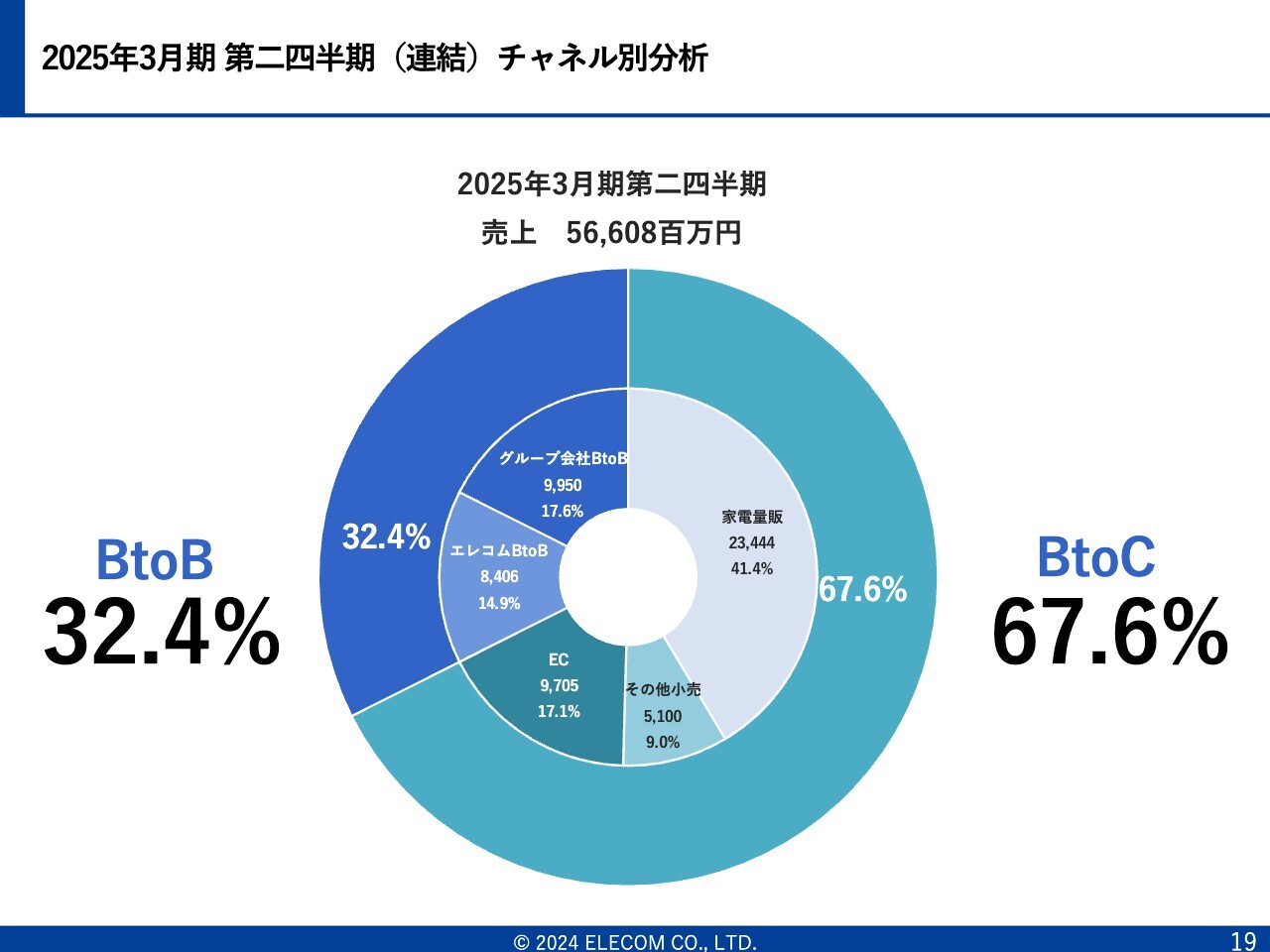

2025年3月期 第二四半期(連結)チャネル別分析

BtoCとBtoBのチャネル別分析です。BtoBを大きく伸ばすことによって、利益率を上げていきたいと考えています。そのため、BtoBのビジネスモデルにアドオンしたいというのは、先ほど石見からお伝えしたとおりです。

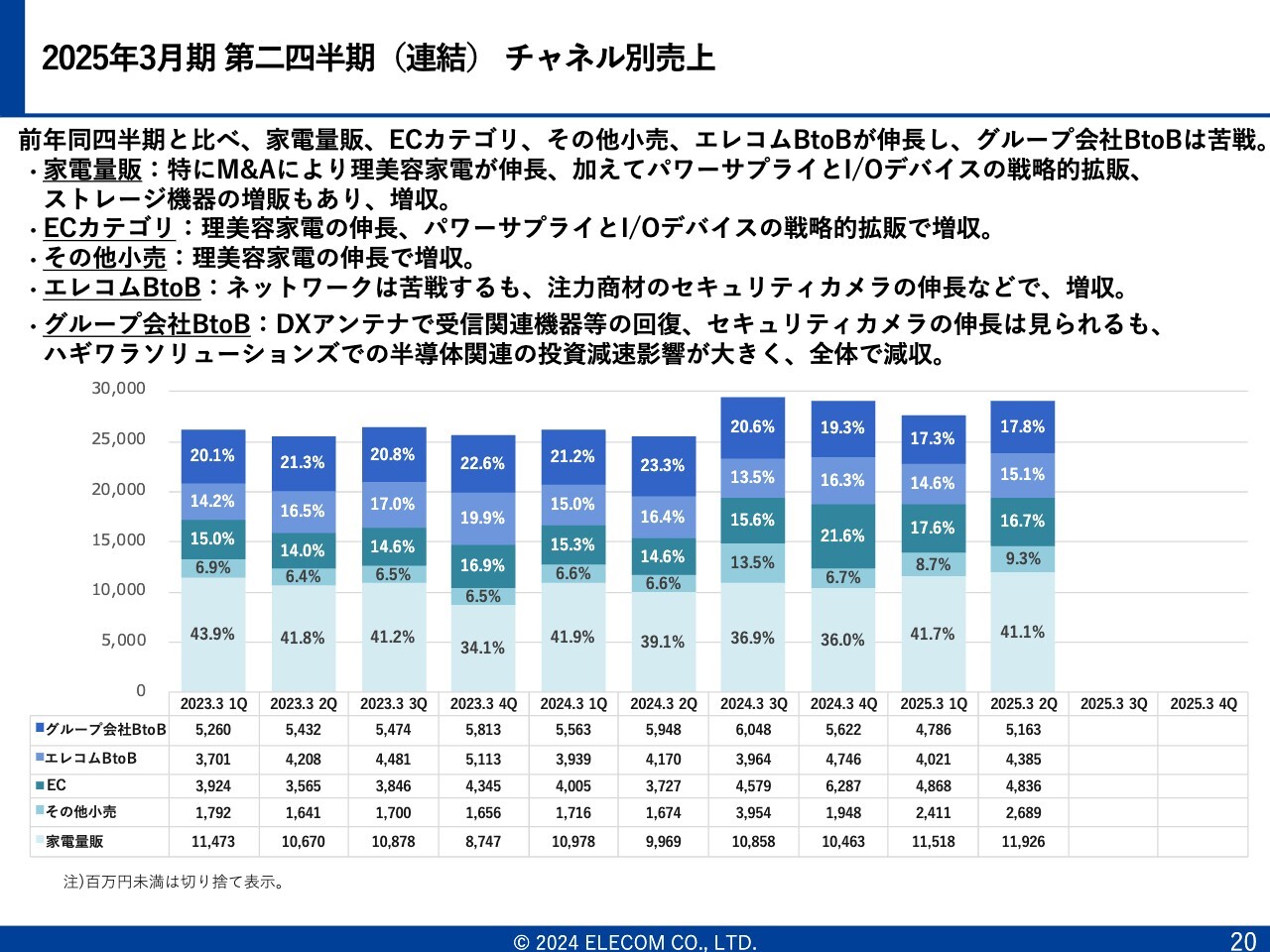

2025年3月期 第二四半期(連結)チャネル別売上

チャネル別の売上高についてです。第2四半期3ヶ月は、家電量販店における予算はクリアしています。売上高は、計画比で約4億8,000万円増、前年同期比でも19億5,700万円増となっています。

ECカテゴリは、計画比では若干マイナスとなる8,000万円減でしたが、前年同期の37億2,700万円から11億1,000万円ほど伸ばしています。前年同期比30パーセントの伸長です。

エレコムBtoBは、計画に対してほぼ同水準の状況になっています。一方、グループ会社BtoBについては、残念ながら、予算から6億800万円落としています。そのため、BtoB全体では予算の進捗が計画割れしている状況です。

今後、BtoBの比率を32.4パーセントからさらに伸ばしていくことにより、安定的に成長していきたいと考えています。ただし、売上を伸ばすだけではなく、保守・メンテナンスといったサポートにより月額でのストック収益を増やしていくことや、リカーリングビジネスを積み上げていく方向で取り組んでいます。

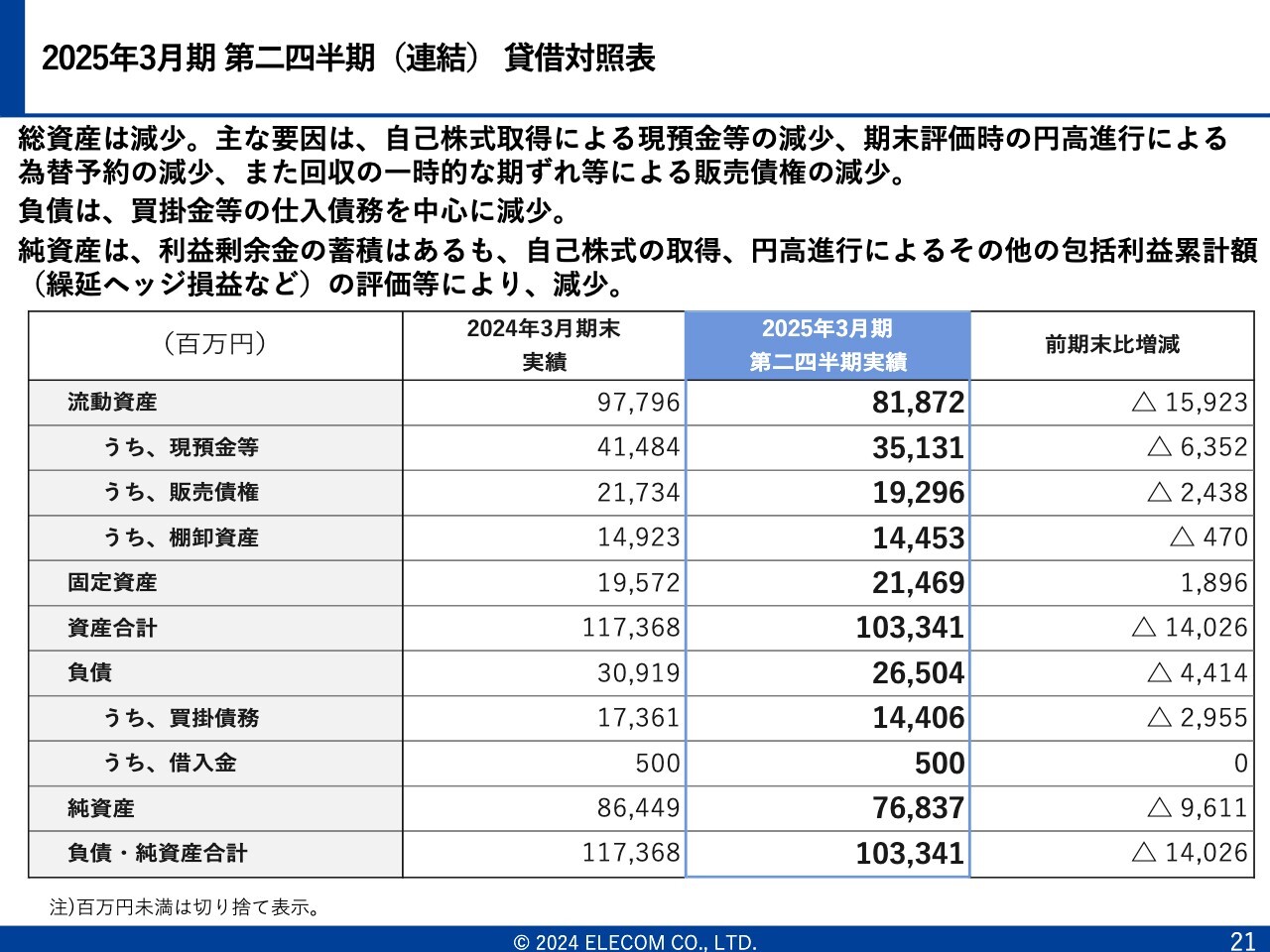

2025年3月期 第二四半期(連結)貸借対照表

こちらのスライドには、資産状況を記載しています。在庫がいったん膨れ上がっている状況でしたが、中間期においては減少しました。

現金については、自己株式取得により少し減っていますが、フリー・キャッシュフローが増えていくというモデル自体にはまだ大きな変化は起こっていません。そのため、期末に向けて、現金はまた少し増えてくるものと見ています。

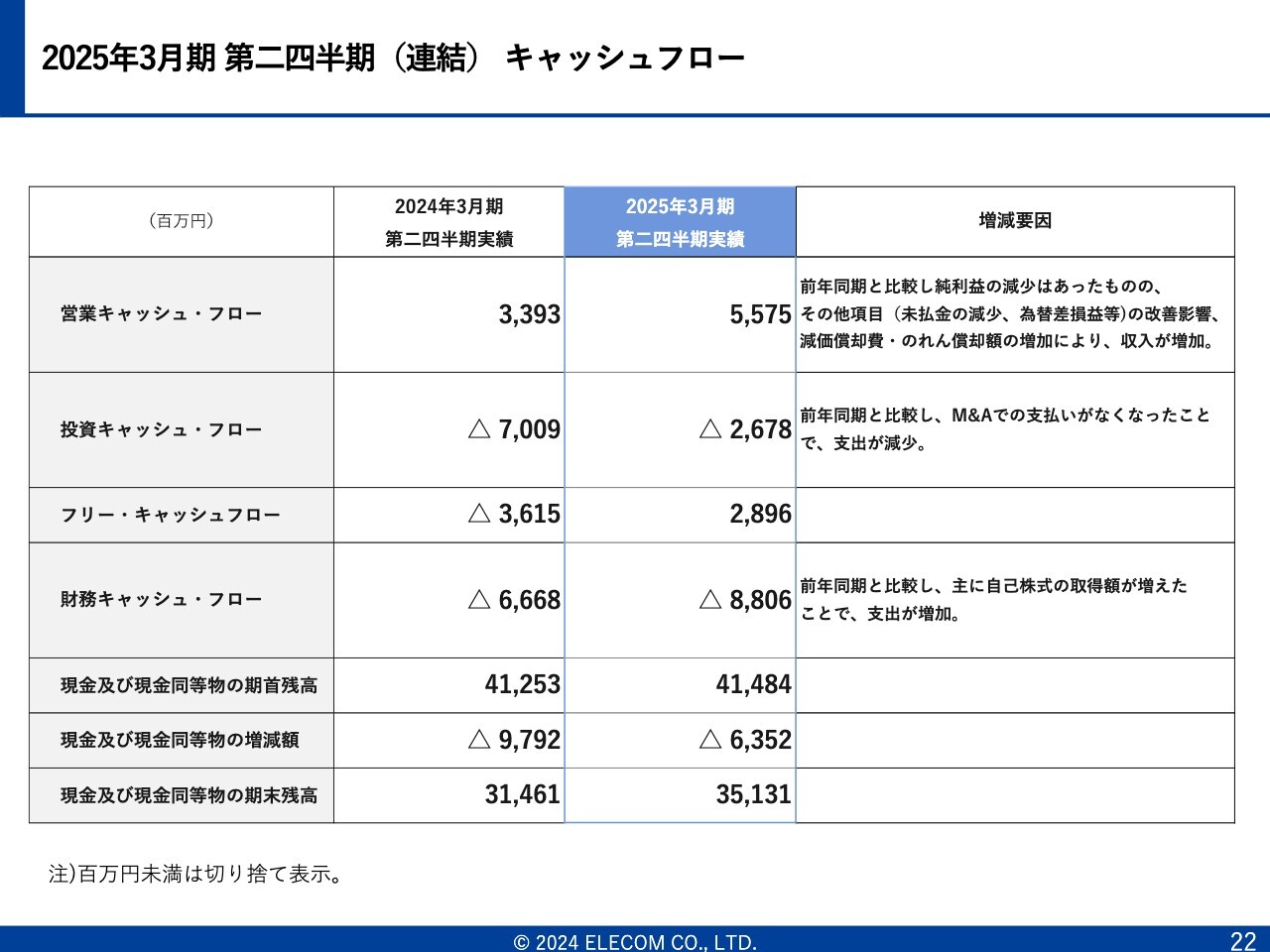

2025年3月期 第二四半期(連結)キャッシュフロー

こちらのスライドには、キャッシュフローを記載していますので、参考までにご覧ください。

2025年3月期 第二四半期(連結)固定資産投資額・減価償却費

こちらのスライドは、有形固定資産、無形固定資産などについて記載しています。

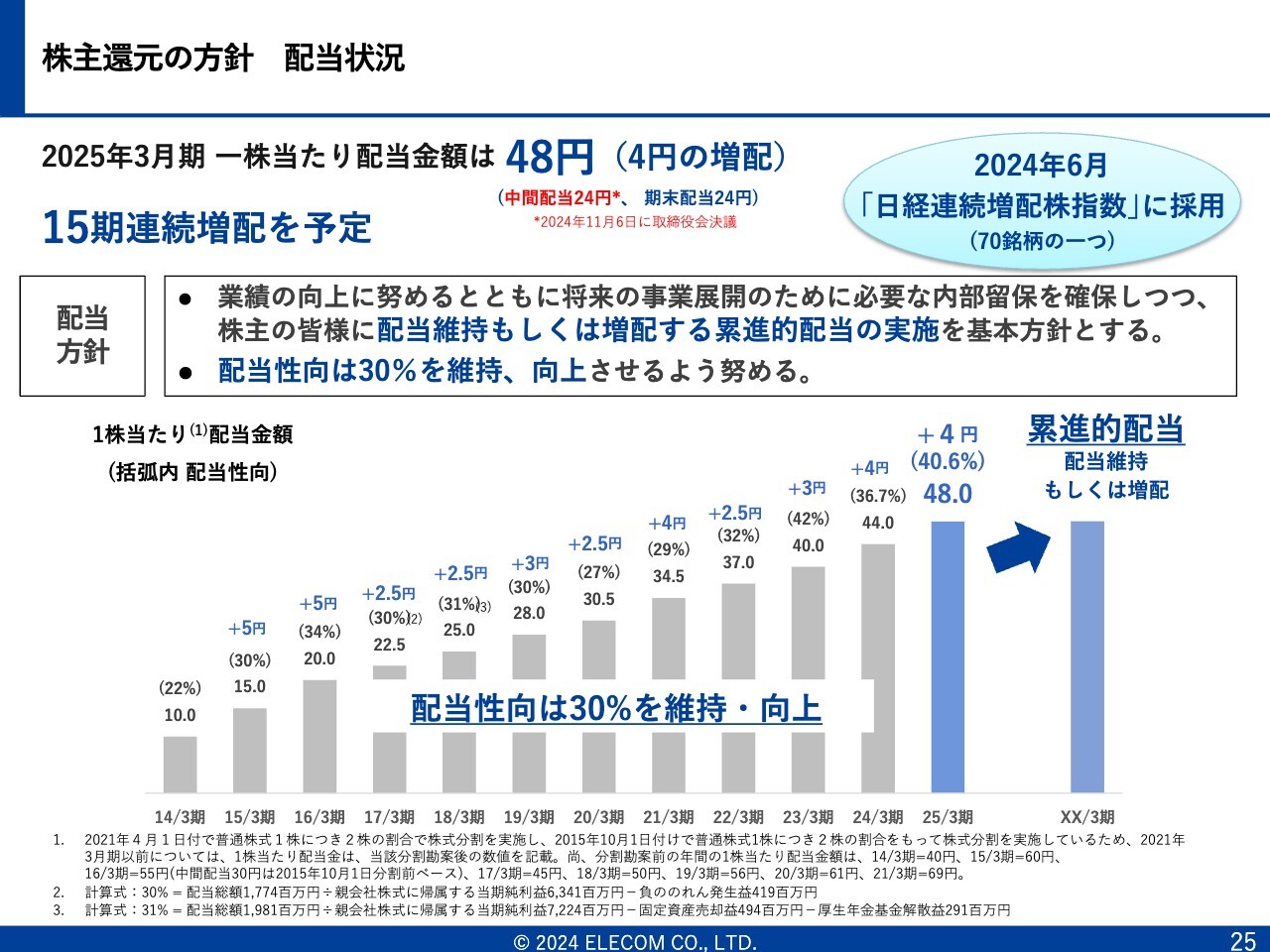

株主還元の方針 配当状況

株主還元については期初に約束したとおり、中間期においても増配することになりました。年間で4円の増配という計画を発表していますが、今のところは予定どおり、中間で2円増配することを決議しています。

当社は、累進的配当を投資家さまにアピールしていますので、下期においても2円ぐらいの増配を考えており、15期連続増配予定で進めたいと考えています。

ただし、余剰資金については、積極的にM&A等を実施することで、引き続き将来の成長のために使っていきたいと考えています。

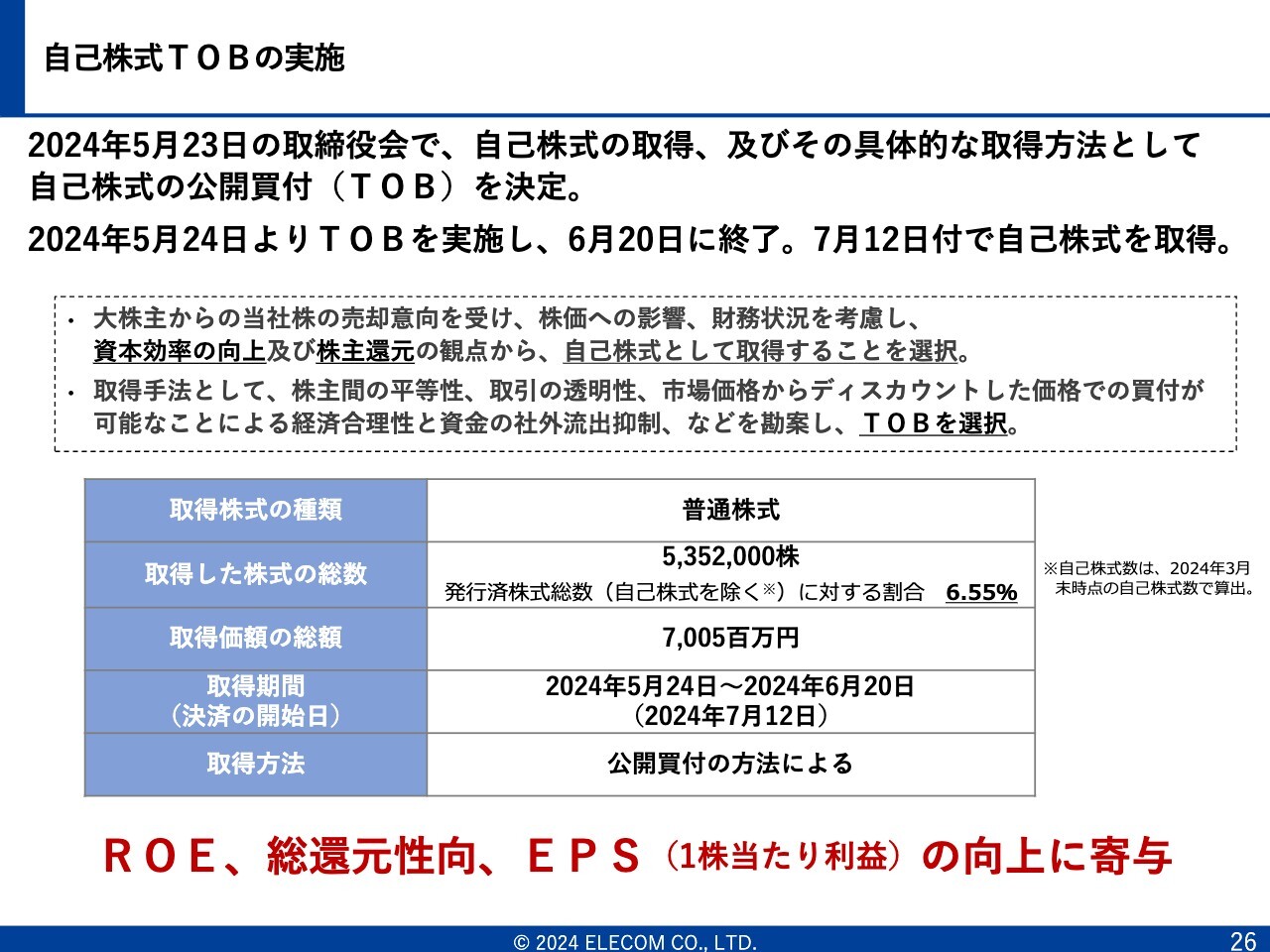

自己株式TOBの実施

自己株式TOBの実施についてです。こちらは無事に終了しています。

質疑応答:PC・スマホ周辺機器の市場環境について

質問者:今期の業績におけるPC・スマホ周辺機器の市場環境について、需要面でどのように見ているのかを教えてください。一部法人向けなどではPCの買い替えの動きがすでに出ていると思いますが、これがBtoCにも落ちてきているのでしょうか?

また、PC買い替えの波が来ている中で

新着ログ

「電気機器」のログ