【QAあり】コーア商事HD、今期は増収増益予想 医薬品セグメント拡大に向け、大量・少品種生産可能な蔵王第二工場の建設を進行中

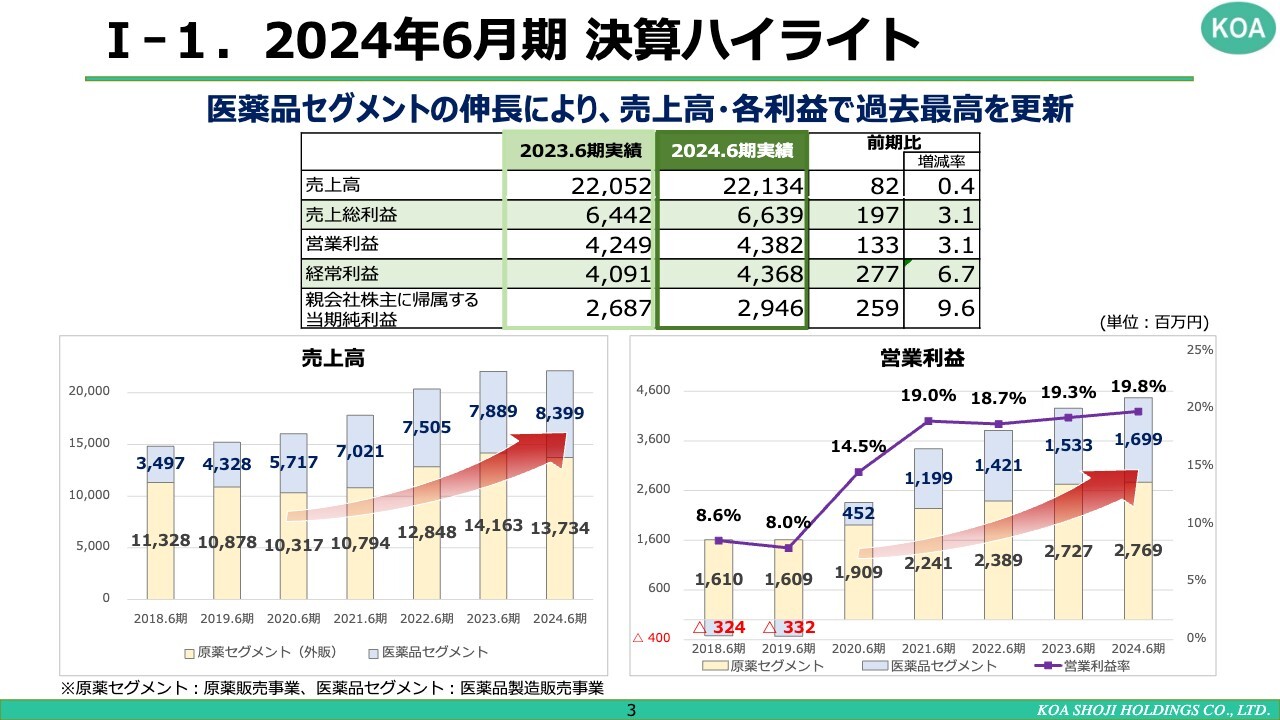

I-1.2024年6月期 決算ハイライト

首藤利幸氏(以下、首藤):コーア商事ホールディングス株式会社代表取締役社長の首藤です。本日は弊社の決算説明会にご参加いただき、誠にありがとうございます。

2024年6月期の決算ハイライトです。医薬品セグメントの伸長により、売上高・各利益で過去最高を更新しました。売上高は前期比0.4パーセント増の221億3,400万円、営業利益は前期比3.1パーセント増の43億8,200万円、当期純利益は前期比9.6パーセント増の29億4,600万円となりました。

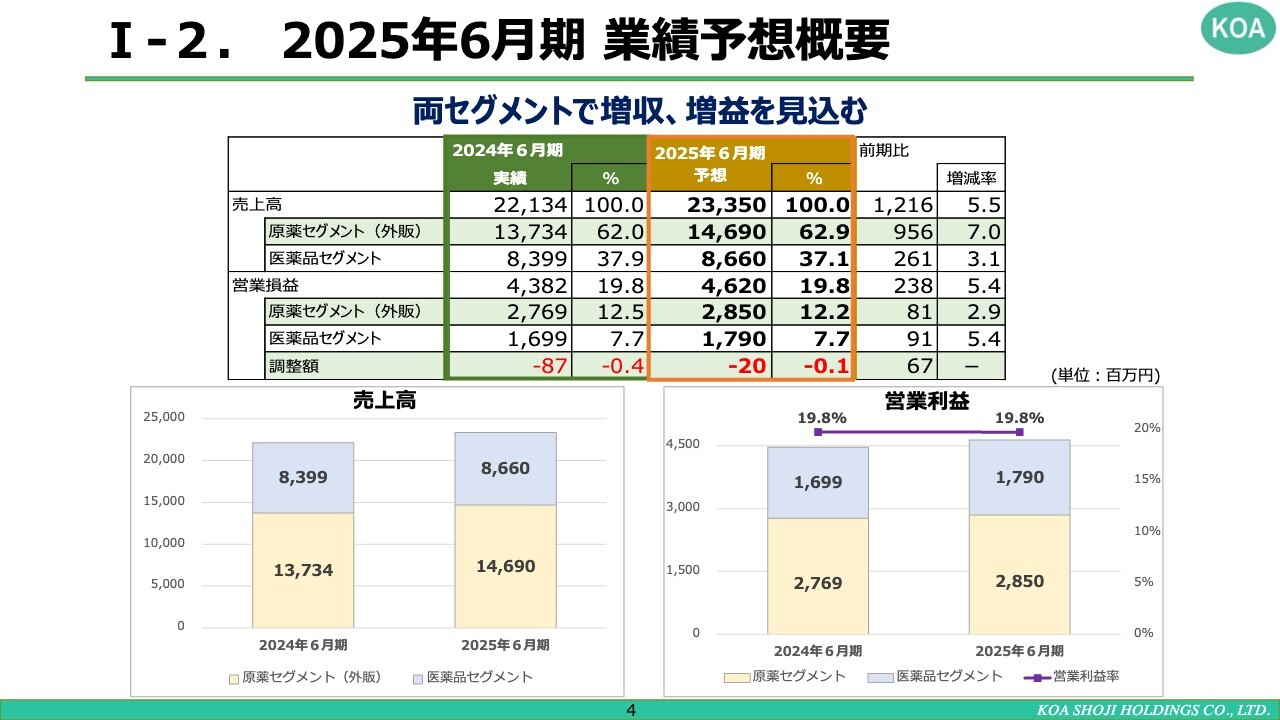

I-2.2025年6月期 業績予想概要

2025年6月期の業績予想の概要です。私どものセグメントは、原薬と医薬品の2つです。両セグメントで増収増益を見込んでいます。

売上高は前期比5.5パーセント増の233億5,000万円、営業利益は前期比5.4パーセント増の46億2,000万円を見込んでいます。

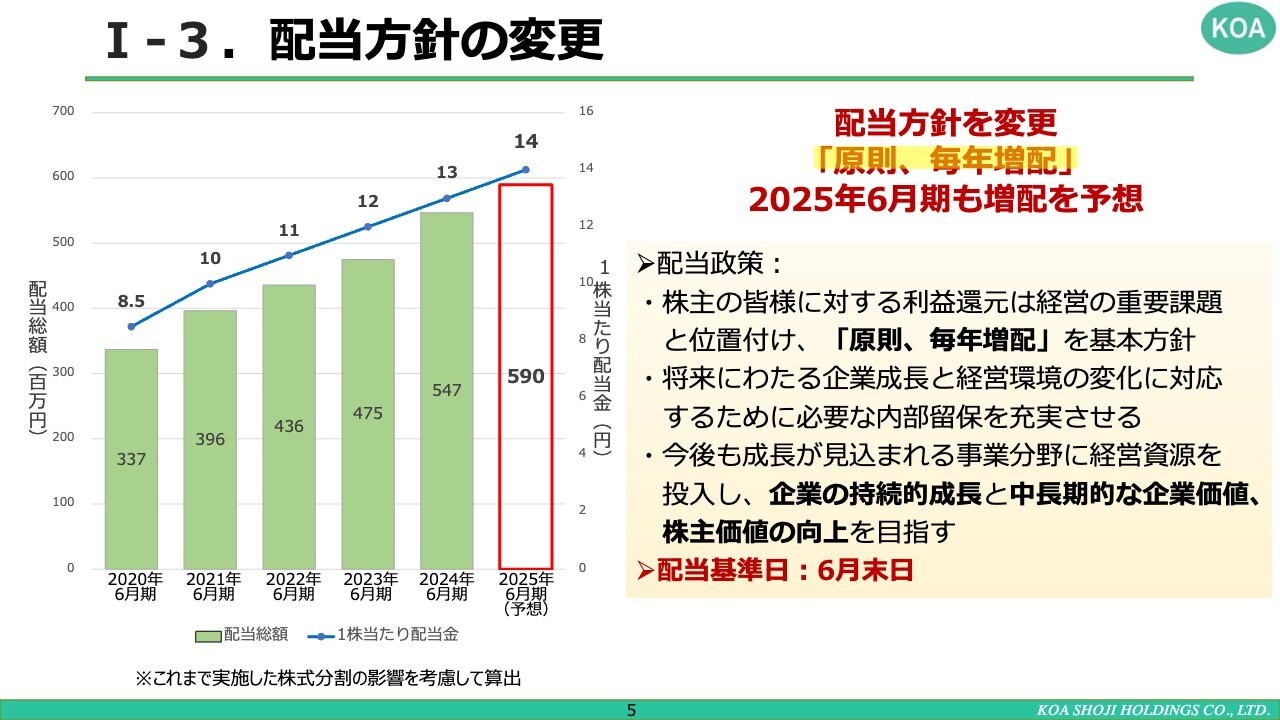

I-3.配当方針の変更

配当方針の変更についてです。私どもは、株主のみなさまへの利益還元を経営の重要課題と位置づけ、「原則、毎年増配」を基本方針としています。2025年6月期も、増配を予想しています。将来にわたる企業成長と経営環境の変化に対応するために、必要な内部留保を充実させます。

今後も成長が見込まれる事業分野に経営資源を投入し、企業の持続的成長と、中長期的な企業価値・株主価値の向上を目指します。なお、配当基準日は6月末日です。

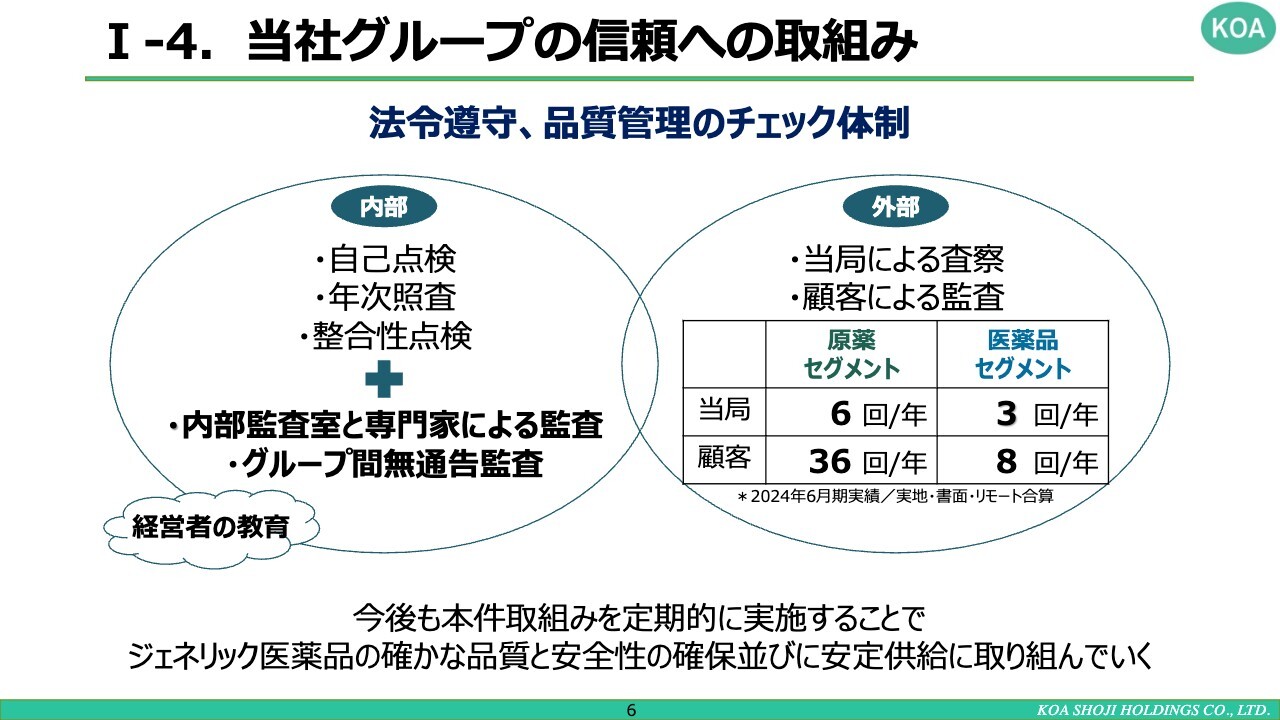

I-4.当社グループの信頼への取組み

弊社グループの信頼への取り組みについてです。ご存じのように、近年はジェネリック医薬品の品質問題や供給問題が話題になっています。私どもは法令を遵守し、品質管理のチェック体制を整えています。

内部では自己点検・年次照査・整合性点検を実施し、内部監査室及び外部専門家による監査を受けるほか、グループ間では無通告監査等も行っています。また、品質に対する責任を持つ必要がある経営者への教育にも取り組んでいます。

外部においては、厚生労働省・PMDA(独立行政法人医薬品医療機器総合機構)による査察や顧客による監査なども実施しています。スライドの表は、2024年6月期に受けた査察・監査の回数をまとめたものです。

今後も本取組みを定期的に実施し、ジェネリック医薬品の確かな品質と安全性の確保、並びに安定供給に取り組んでいきます。

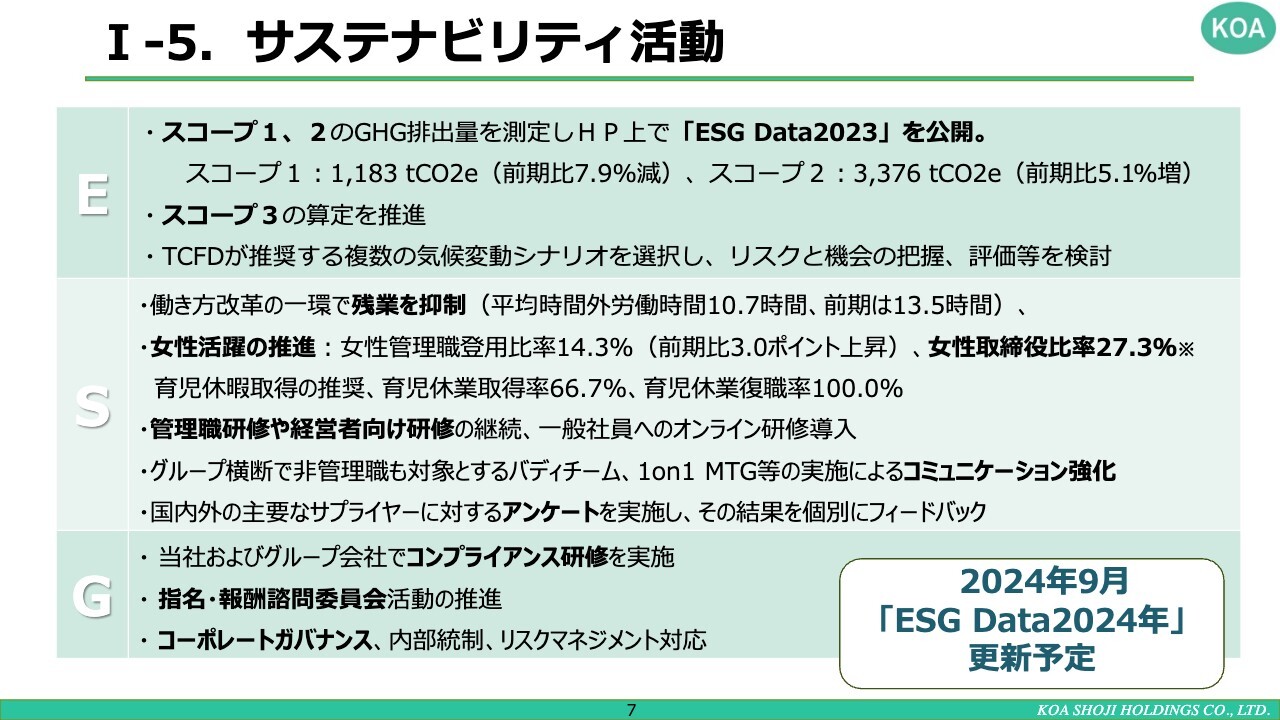

I-5.サステナビリティ活動

弊社はサステナビリティにも非常に関心を持っており、その活動内容はホームページ等で公開しています。2024年の9月には「ESG Data 2024」を更新予定ですので、ぜひご覧ください。

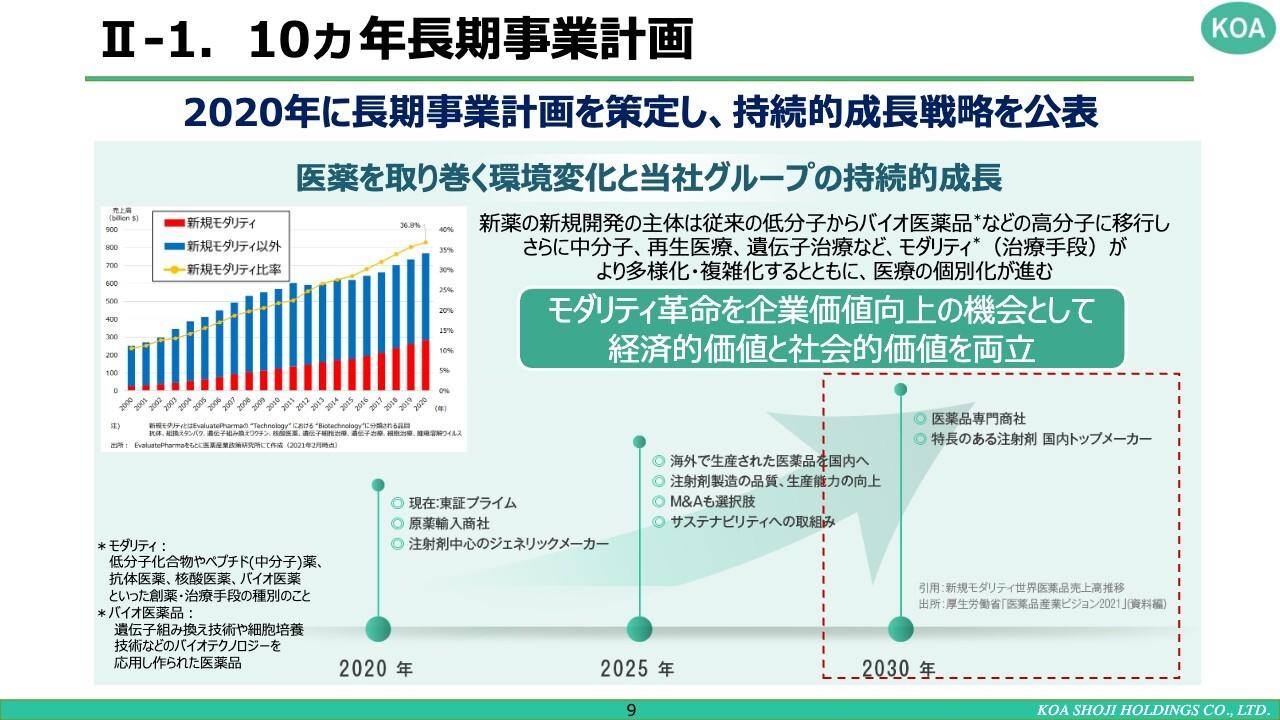

II-1.10ヵ年長期事業計画

2020年に策定した、長期事業計画についてです。2030年までの10ヶ年の持続的成長戦略を公表しています。

「モダリティ革命を企業価値の向上の機会として、経済的価値と社会的価値を両立」ということで、原薬セグメントにおいては医薬品専門商社を、また、医薬品セグメントにおいては、プレフィルドシリンジを中心とした特長のある注射剤のトップメーカーを目指しています。

弊社の営業利益は原薬セグメントが中心となっていますが、今後は医薬品セグメントも大きく成長させ、2030年には同等にすることが目標です。

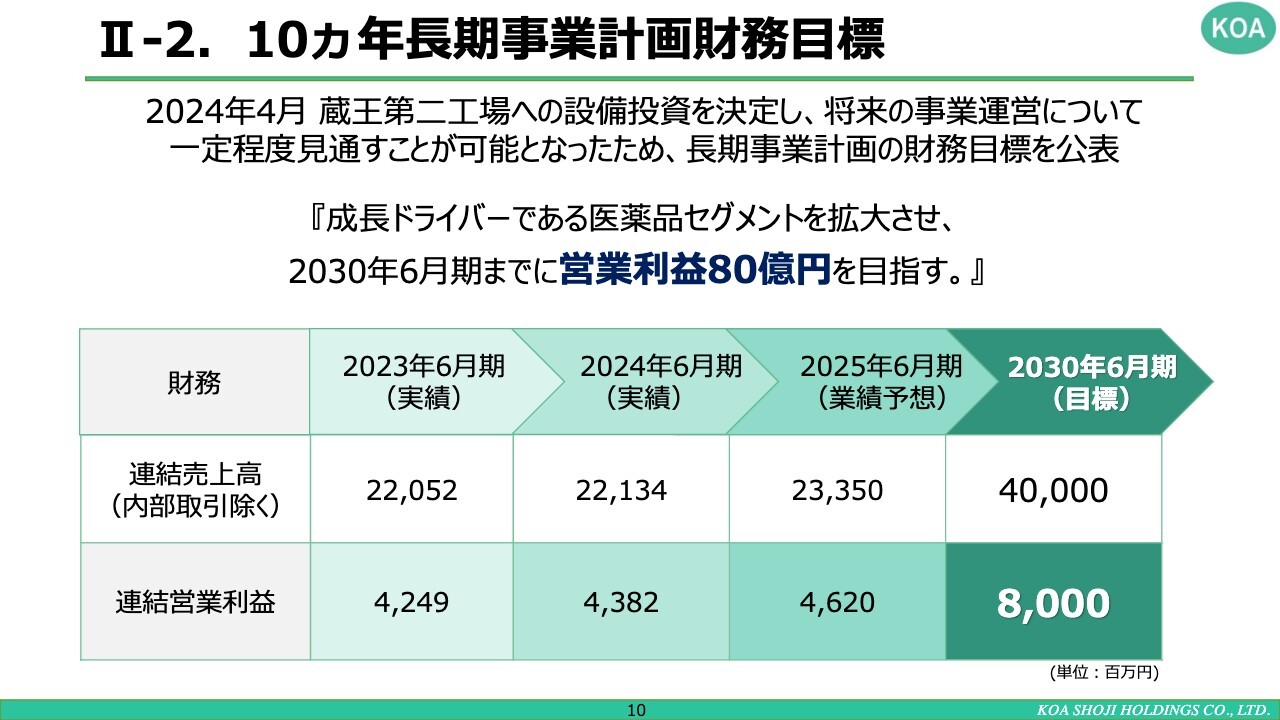

II-2.10ヵ年長期事業計画財務目標

2024年4月にコーアイセイの蔵王第二工場への設備投資が決定し、将来の事業運営について一定程度の見通しが可能になったため、長期事業計画の財務目標を公表しました。「成長ドライバーである医薬品セグメントを拡大させ、2030年6月期までに営業利益80億円を目指す。」としています。

2025年6月期の業績予想は、連結売上高233億5,000万円、連結営業利益46億2,000万円です。2030年6月期の目標は連結売上高400億円、重要視している連結営業利益は80億円としています。どのようにして目標に到達するかは、次ページ以降でご説明します。

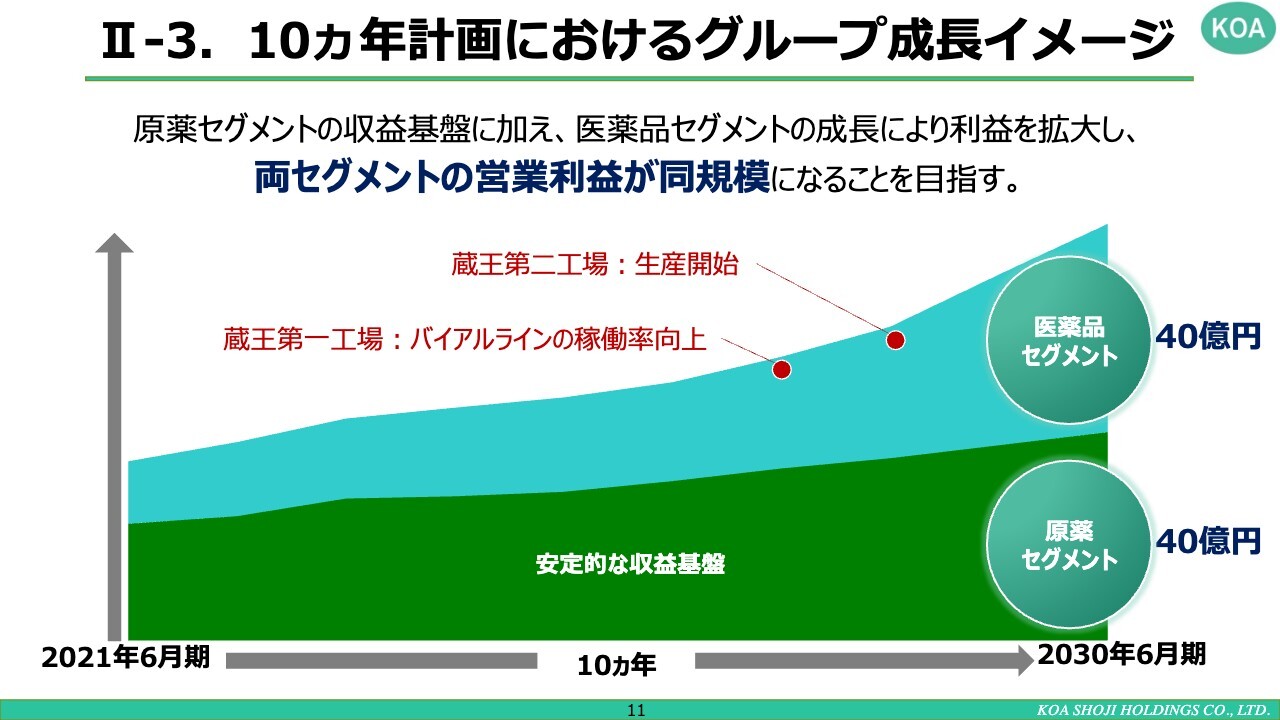

II-3.10ヵ年計画におけるグループ成長イメージ

10ヶ年計画におけるグループの成長イメージです。収益基盤である原薬セグメントに加え、医薬品セグメントの成長によって利益を拡大し、2030年には両セグメントの営業利益40億円と、同規模になることを目指しています。原薬セグメントの利益は安定的に上がっており、2030年には40億円になる見込みです。

医薬品セグメントは、2026年6月期までに蔵王第一工場のバイアルラインの稼働率を上げていきます。そして、2027年7月には蔵王第二工場での生産を開始します。そこから3年間で、営業利益40億円への到達を目指しています。

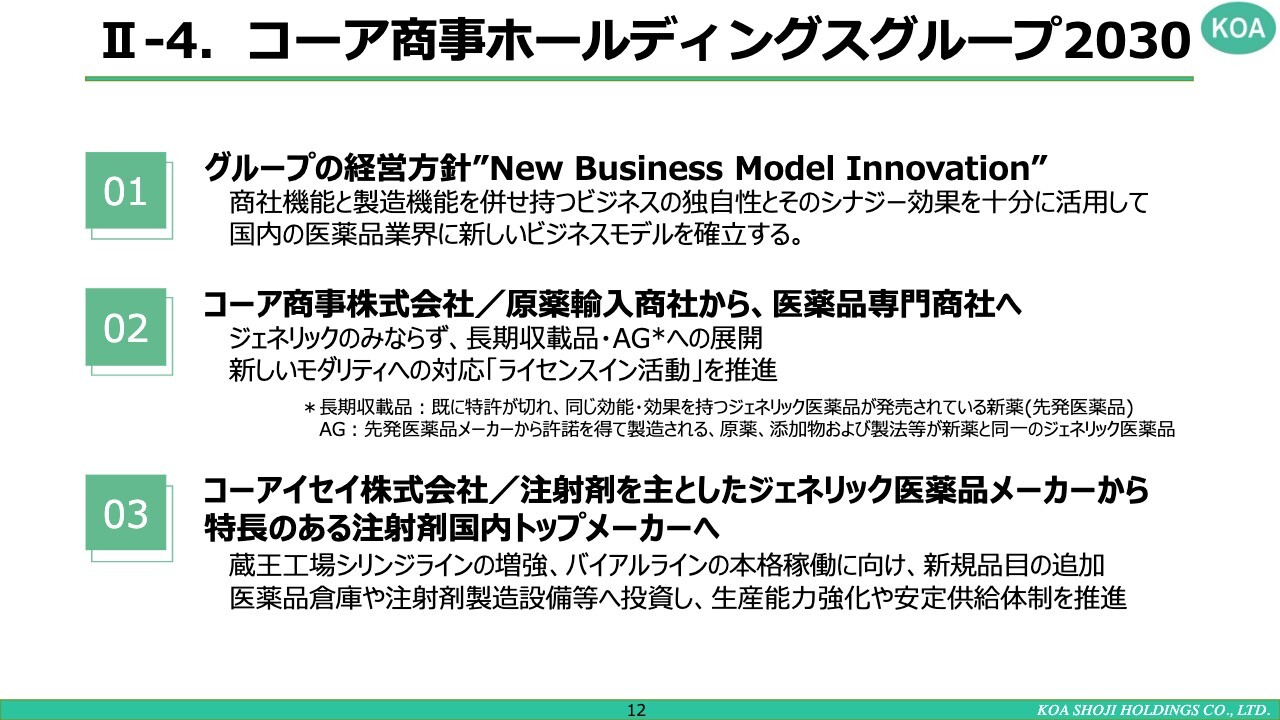

II-4.コーア商事ホールディングスグループ2030

2030年に向けての10ヶ年事業計画、弊社グループの経営方針は「New Business Model Innovation」です。商社機能と製造機能を併せ持つビジネスの独自性と、シナジー効果を十分に活用し、国内の医薬品業界に新しいビジネスモデルを確立します。

コーア商事は、原薬輸入商社から医薬品専門商社へ、すなわち、ジェネリックのみならず、長期収載品・AGへの展開、及び新しいモダリティへの対応「ライセンス活動」を推進したいと考えています。

コーアイセイにおいては、注射剤を主とした医薬品メーカーから、特長のある注射剤国内トップメーカーになるべく、特にプレフィルドシリンジに力を入れて活動しています。

II-5.外部環境の変化への対応

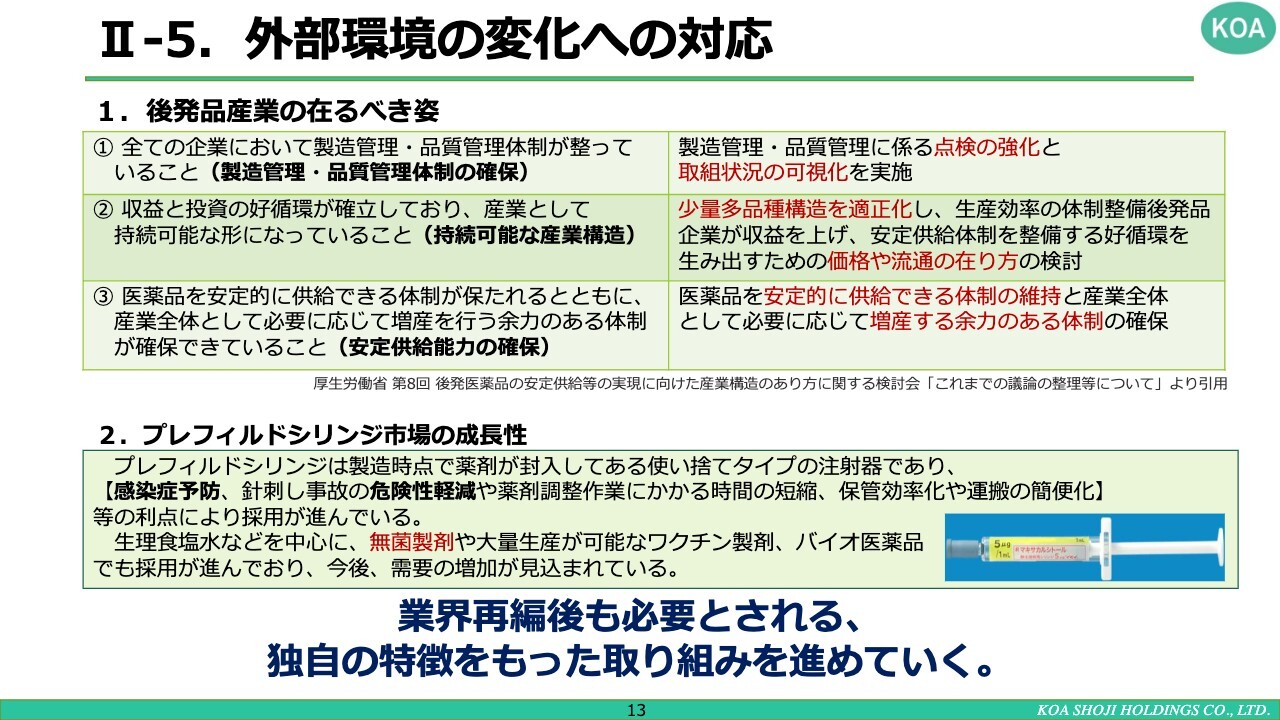

ジェネリック医薬品メーカーが直面する、外部環境への対応についてご説明します。上段は厚生労働省の、第8回後発医薬品の安定供給等の実現に向けた産業構造のあり方に関する検討会「これまでの議論の整理等について」より、引用したものです。

1点目は、製造管理・品質管理体制の確保で、「ジェネリック医薬品メーカーは、品質の安定した製品を作りなさい」ということです。さまざまな問題に対応できるよう、私どもは点検強化に取り組んでいます。

「承認書と製造実態の整合性に係る自主点検について、2024年10月には完了するように」という厚生労働省からの要請があるため、弊社は8月くらいにはすべて終わらせる予定で進めています。進捗状況はホームページ上で開示しています。

2点目は、持続可能な産業構造です。特にジェネリックメーカーは少量多品種の構造で、これでは、生産効率が悪く、収益を出すことが難しいと言われています。また、価格や流通の問題見直しも必要と言われているため、今後も持続的に成長するために、特長のある製剤に集中し、製造していきたいと考えています。

3点目は、安定供給能力の確保です。増産を行う余力のある体制の確保として、主力製品は3ヶ月以上安定供給できる在庫を持っています。また、安定供給に対する体制の維持として、増産する余力がどのくらいあるのかなど、ホームページ上で開示しています。

弊社の医薬品セグメントの主力であるプレフィルドシリンジ市場について、プレフィルドシリンジは、シリンジ(注射筒)の中にすでに薬液が入っている注射器です。感染症予防や、アンプルを切って注射液を吸う際の針刺し事故の危険性の軽減、及び薬剤調整作業にかかる時間の短縮、保管効率化や運搬の簡便化など、さまざまな利点があります。

プレフィルドシリンジは、生理食塩水などを中心に、無菌製剤や大量生産が可能なワクチン製剤、バイオ医薬品等で採用が進んでいます。今後、日本でもプレフィルドシリンジの需要が大きくなると見込んでいます。

私どもは、このような業界の再編に対しても、独自の特長を持った医薬品に集中することにより、しっかりと成長を遂げていきたいと思っています。

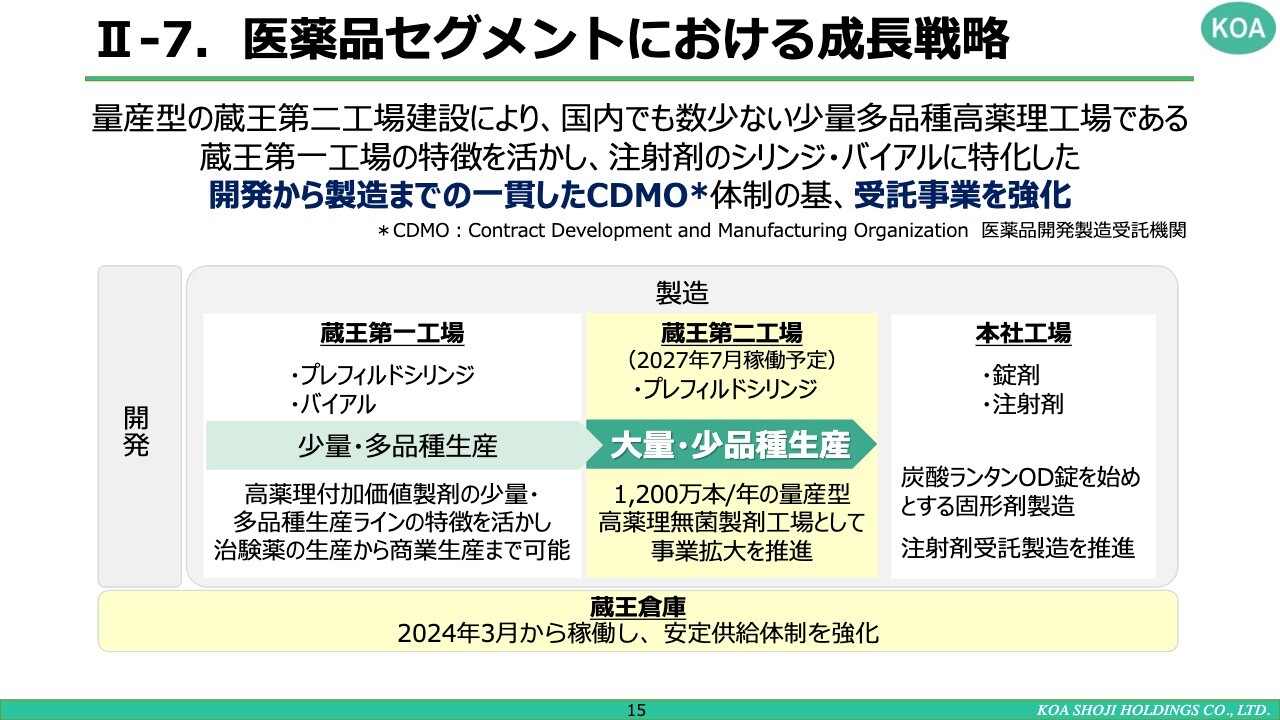

II-7.医薬品セグメントにおける成長戦略

医薬品セグメントにおける成長戦略について、ご説明します。弊社は自社開発もしますが、現在はCDMOが中心です。CDMOとは、開発や製造を受託し、お客さまに販売するビジネスです。

蔵王第一工場では、高薬理付加価値製剤の少量・多品種生産ラインで、プレフィルドシリンジ及びバイアルを製造しています。

本社工場は、錠剤・注射剤です。注射剤はバイアルとアンプルの製造を行っています。

新たに稼働予定の第二工場では、大量・少品種生産が可能で、少なくとも年間1,200万本のプレフィルドシリンジが製造できます。特に高薬理無菌製剤のシリンジの製造が可能です。

安定供給のため、2024年3月から新たに山形の蔵王倉庫が稼働しています。この3つの工場と大きな倉庫で、今後の安定供給体制を強化していきます。

II-8.成長投資

成長投資についてです。先ほどご説明したように、蔵王には第一工場と倉庫があります。スライドの画像の点線部分が第二工場です。2026年6月に完成しますが、2026年7月から1年間、厚生労働省から製造所としての承認を得るための実生産に向けた試験を行うなどして、本格稼働は2027年7月からになります。

「設備投資の内容」に掲載している機械は納品が2年以上先になるため、すでに発注しています。

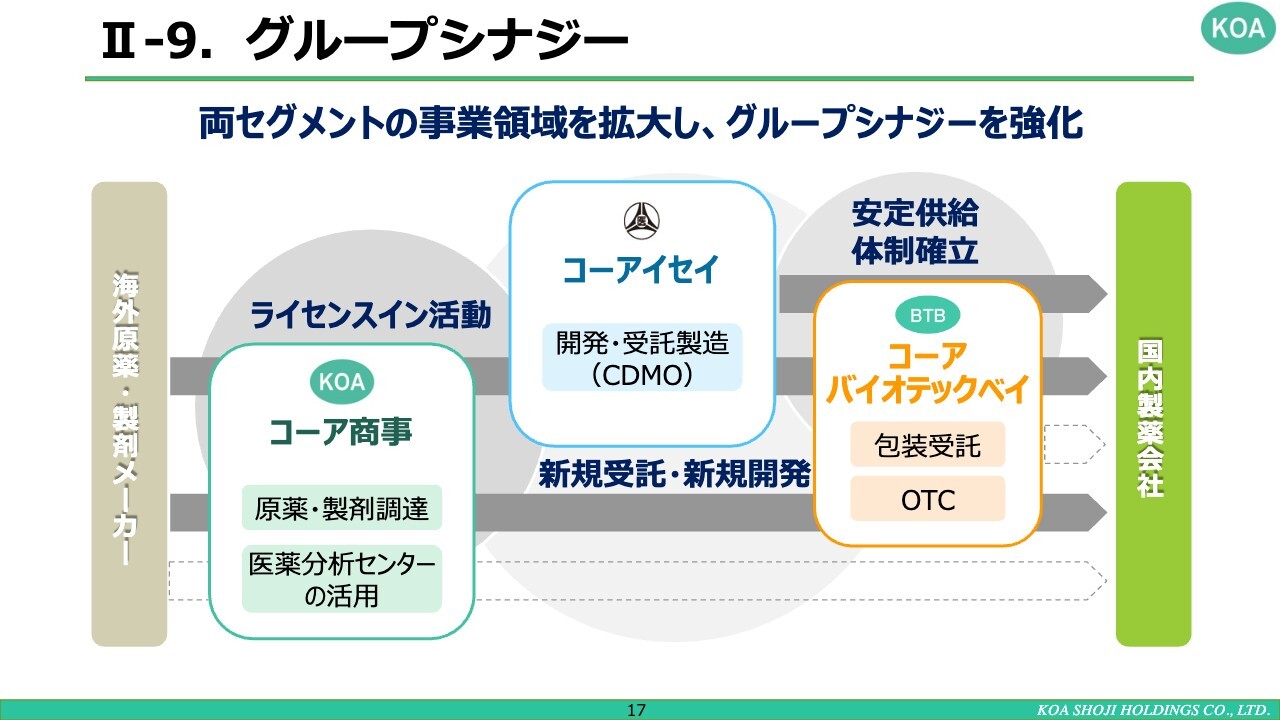

II-9.グループシナジー

グループシナジーについてご説明します。ライセンスイン活動として、コーア商事が海外の製薬メーカーから原薬・製剤を調達します。そして、コーアイセイが開発・受託製造し、コーアバイオテックベイが包装を行います。

私どもは国内製薬メーカーのベストパートナーになるために、グループシナジーを強化していきます。

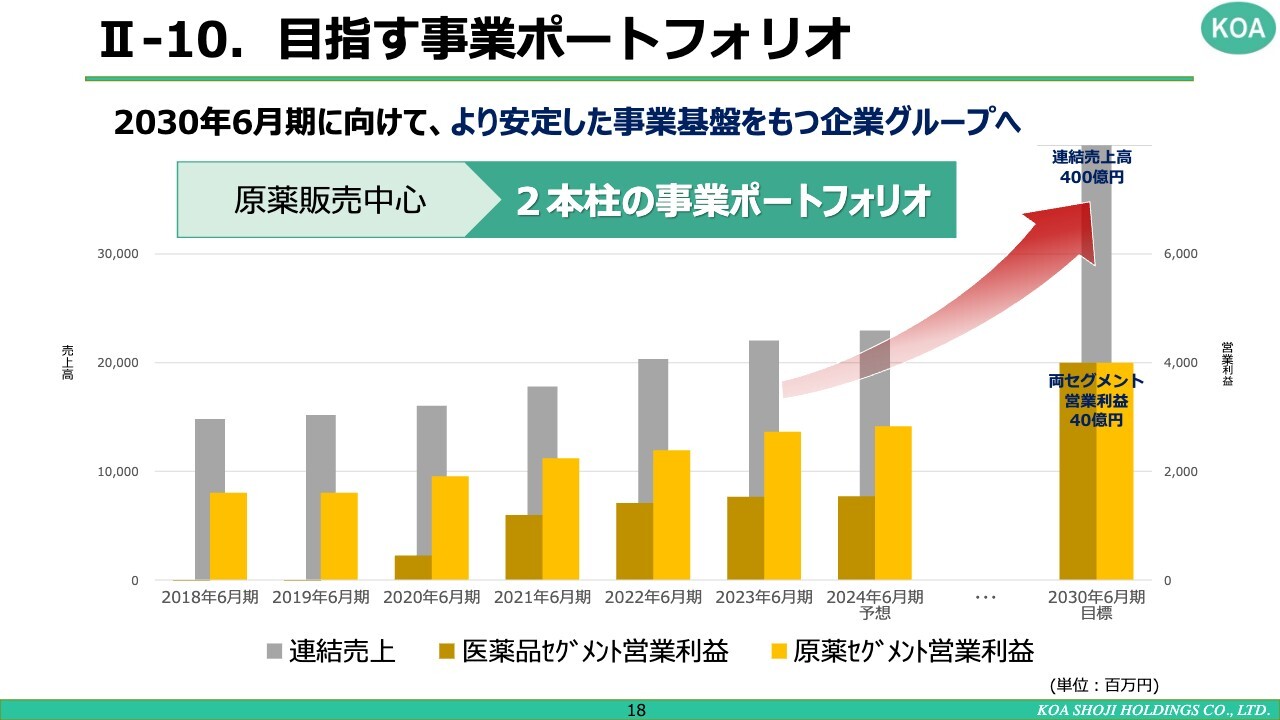

II-10.目指す事業ポートフォリオ

「2030年6月期に向けて、より安定した事業基盤をもつ企業グループへ」として、原薬セグメントと医薬品セグメントの、2本柱の事業ポートフォリオを目指します。

2030年6月期の目標は、営業利益が両セグメントともに40億円、連結売上高が400億円です。

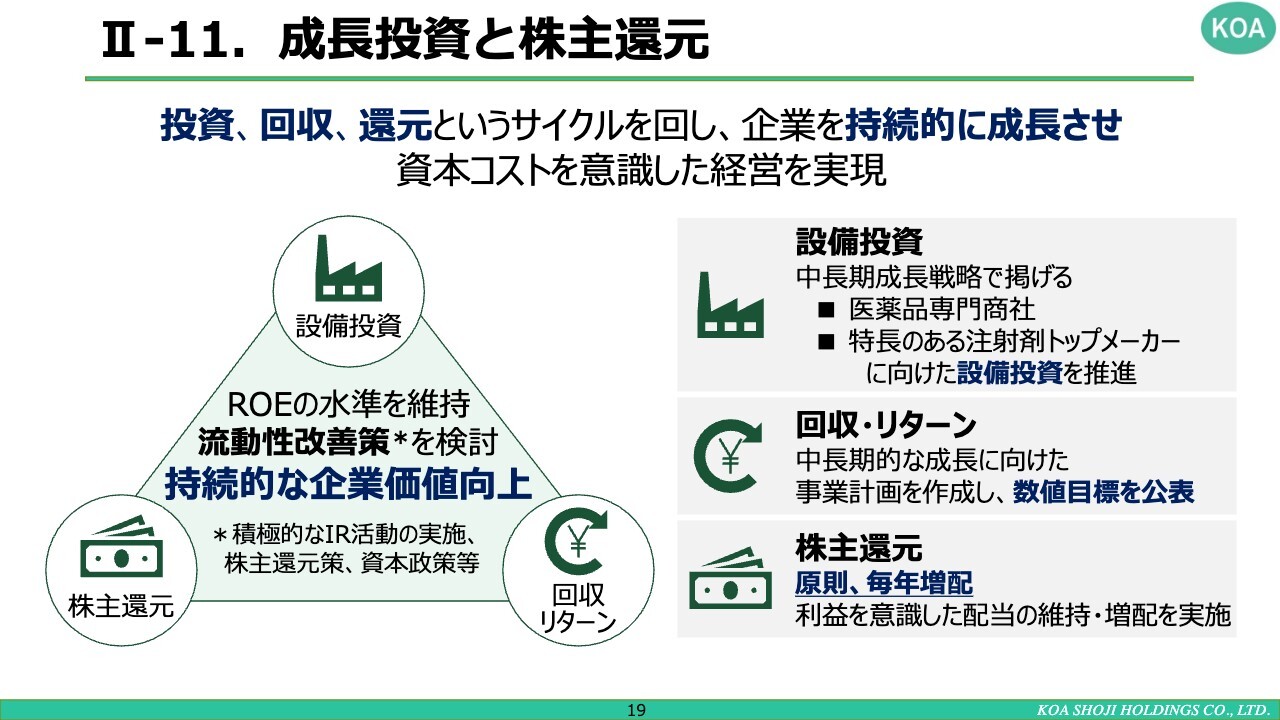

II-11.成長投資と株主還元

成長投資と株主還元です。設備投資、回収・リターン、株主還元のサイクルを力強く回し、企業を持続的に成長させていきます。

設備投資については、中長期的な戦略を掲げています。医薬品専門商社であるコーア商事は、2023年、大阪社屋医薬分析センターへの改修工事が完了しましたが、横浜の研究所・試験場等の建て替えも具体的に検討しています。

メーカー部門のコーアイセイはシリンジの新しい設備を、コーアバイオテックベイは包装機械の性能をさらに上げるため、来期あたりに新たな機械の入れ替えも予定しています。

設備投資を行うと、当然ながら回収・リターンが必要です。ですので、数値目標をもって回収・リターンを行います。株主還元については、毎年増配していきます。

今後、この設備投資、回収・リターン、株主還元を力強く進めていく予定です。

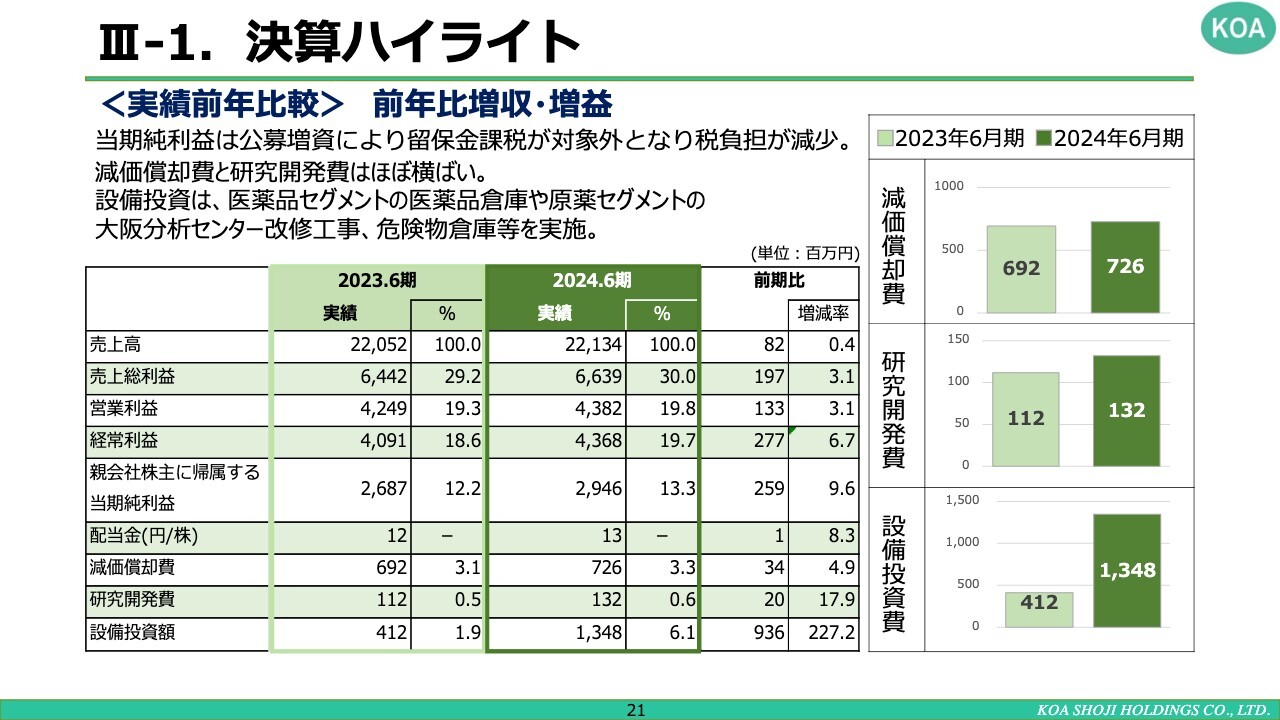

III-1.決算ハイライト

小松美代子氏(以下、小松):私から、決算概要と業績予想についてご説明します。

まず決算ハイライトです。冒頭でお伝えしたとおり、2024年6月期も前期比で増収増益を実現できています。各項目の伸び率は、前期比で売上高が0.4パーセント、営業利益が3.1パーセント、経常利益が6.7パーセント、親会社株主に帰属する当期純利益が9.6パーセントという結果です。売上高、営業利益、経常利益の具体的な項目は、次ページ以降でセグメント別を中心にご説明します。

ハイライトとしては、当期純利益が前期比9.6パーセントと大きく伸びました。今回、公募増資を実行したことにより、前年まで課税されていた留保金課税が対象外になり、税負担が減少したことが要因です。

減価償却と研究開発費は、ほぼ前年並みでした。一方、設備投資は、医薬品セグメントにおける医薬品の倉庫、原薬セグメントにおける大阪の分析センター改修工事、蔵王工場敷地内で危険物倉庫を建設したことにより、前期比で大きく伸びています。

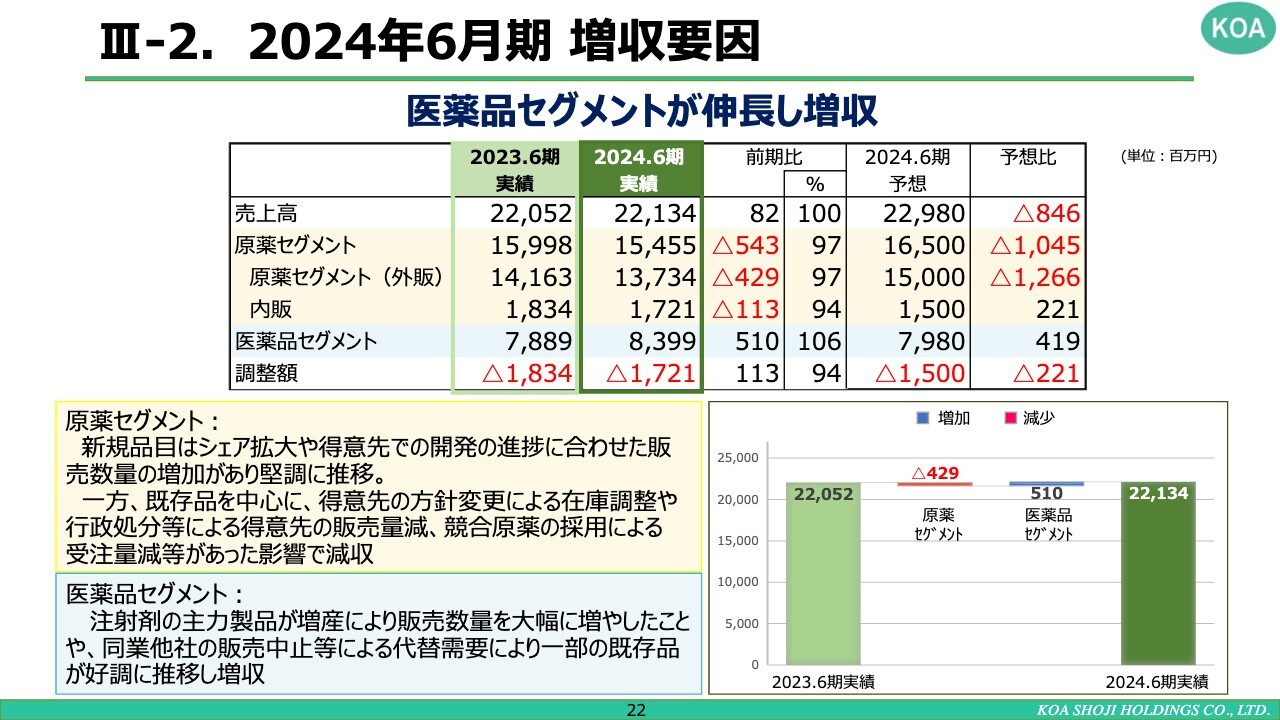

III-2.2024年6月期 増収要因

売上高の増収要因です。全体としては、原薬セグメントの減収を医薬品セグメントの増収で補ったという状況です。

セグメント別にご説明します。原薬セグメントは、新規品目の関連が堅調に推移しています。一方で既存品は、得意先の方針変更による在庫調整や行政処分等により、得意先の販売数量が減少しました。また、競合との競争で受注量が減少したことなどが影響し、減収となりました。

医薬品セグメントは、注射剤の主力製品の販売数量が増産により大幅に増えたこと、同業他社の販売中止等による代替需要により一部の既存品が好調に推移したことで、増収となりました。

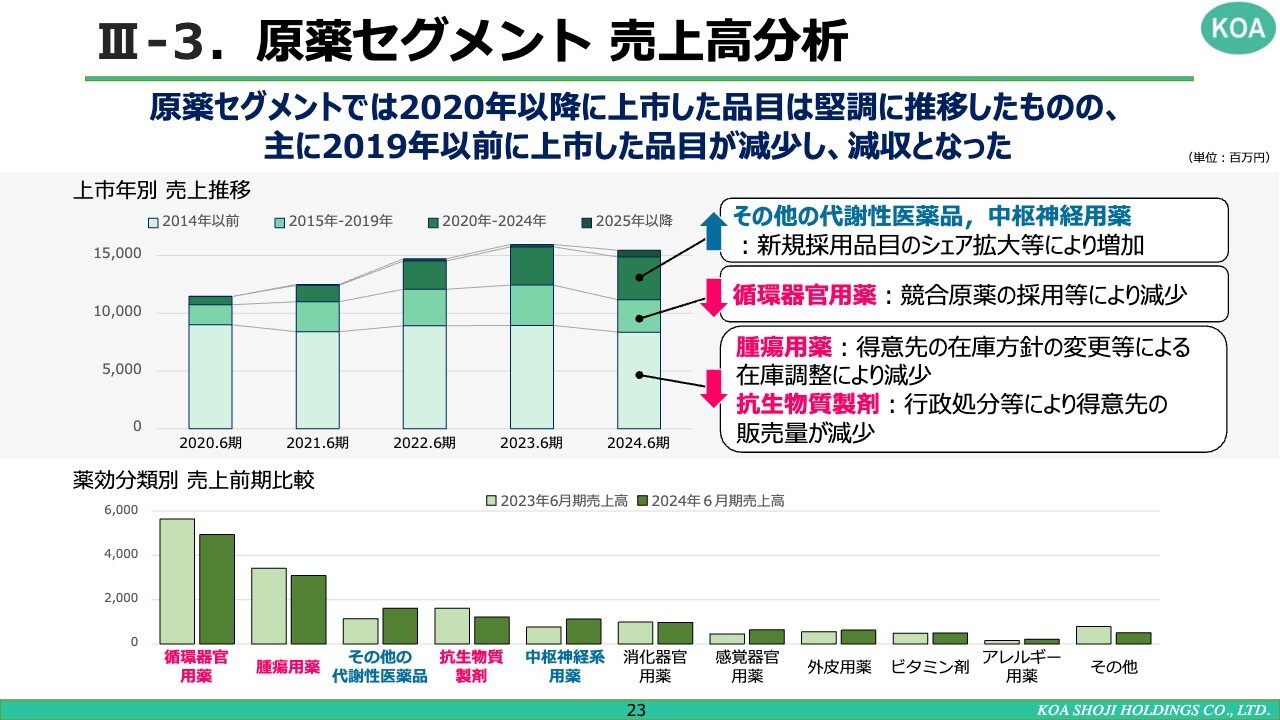

III-3.原薬セグメント 売上高分析

原薬セグメントです。先ほど減収とお伝えしましたが、原薬セグメントの売上高について、上市年別と薬効分類別の状況をご説明します。

スライド上段のグラフは、上市年別の売上推移です。一番下の薄い色は、2014年以前に上市した品目の売上です。スライド右側には要因を記載しています。

比較的新しい、2020年以降に上市した品目では、その他の代謝性医薬品、中枢神経用薬が伸びました。しかし上市が古い循環器官用薬や腫瘍用薬、抗生物質製剤の売上が減少し、減収となりました。

スライド下段のグラフは、薬効分類別の売上、2023年6月期・2024年6月期の2ヶ年の比較です。ご説明したとおり、減少しているのは循環器官用薬や腫瘍用薬、抗生物質製剤です。上市年が比較的新しい、その他の代謝性医薬品、中枢神経用薬は伸びています。

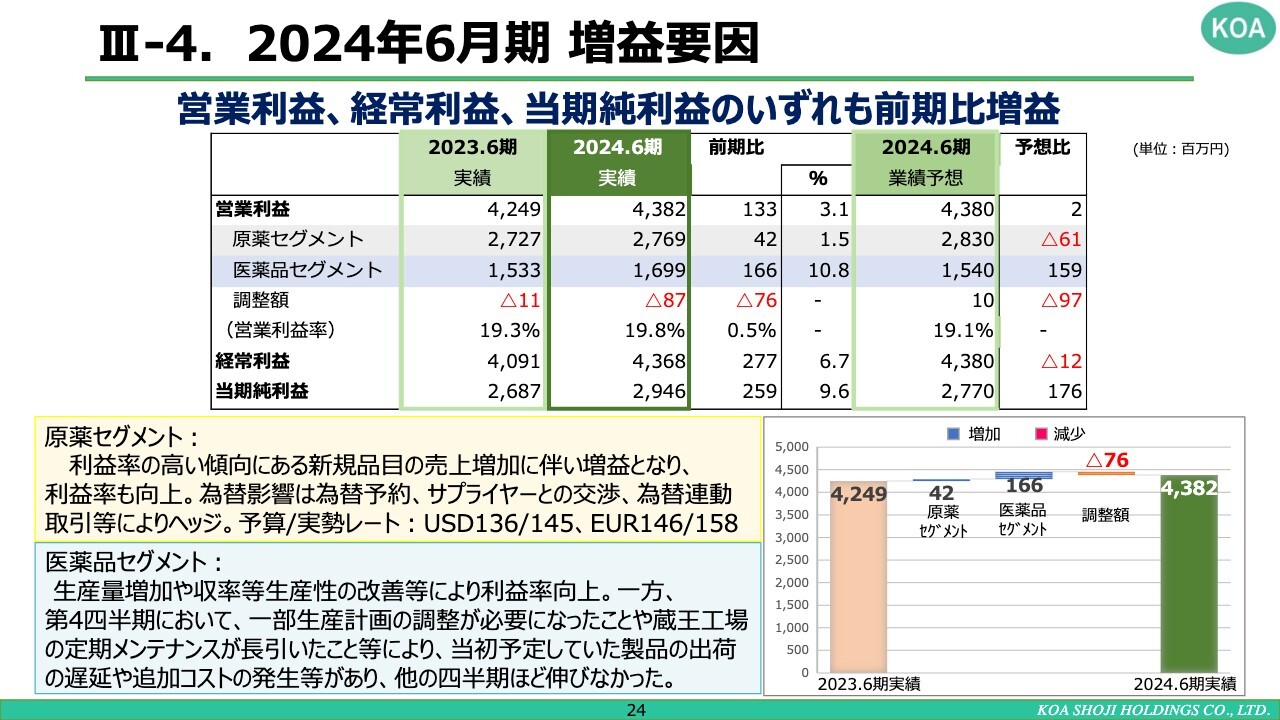

III-4.2024年6月期 増益要因

利益に関する分析です。スライドには、営業利益の分析をセグメント別で記載しています。営業利益、経常利益、当期純利益いずれも前期比で増益となっています。

営業利益についてご説明します。原薬セグメントでは、新規品目が利益率の高い傾向にあり、売上増加に伴い増益となりました。ご参考までに、為替の予算と実勢レートを記載しています。為替変動による業績への影響を少しでも低減させるため、為替予約、サプライヤーとの価格交渉、為替連動取引への移行により、為替影響をヘッジするよう努めてきました。

医薬品セグメントでは、生産量の増加や生産性の改善等により、利益率が向上しました。一方、第4四半期は一部生産計画の調整が必要になったことや、蔵王工場の定期メンテナンス等の関係で、他の四半期ほど進捗しませんでした。

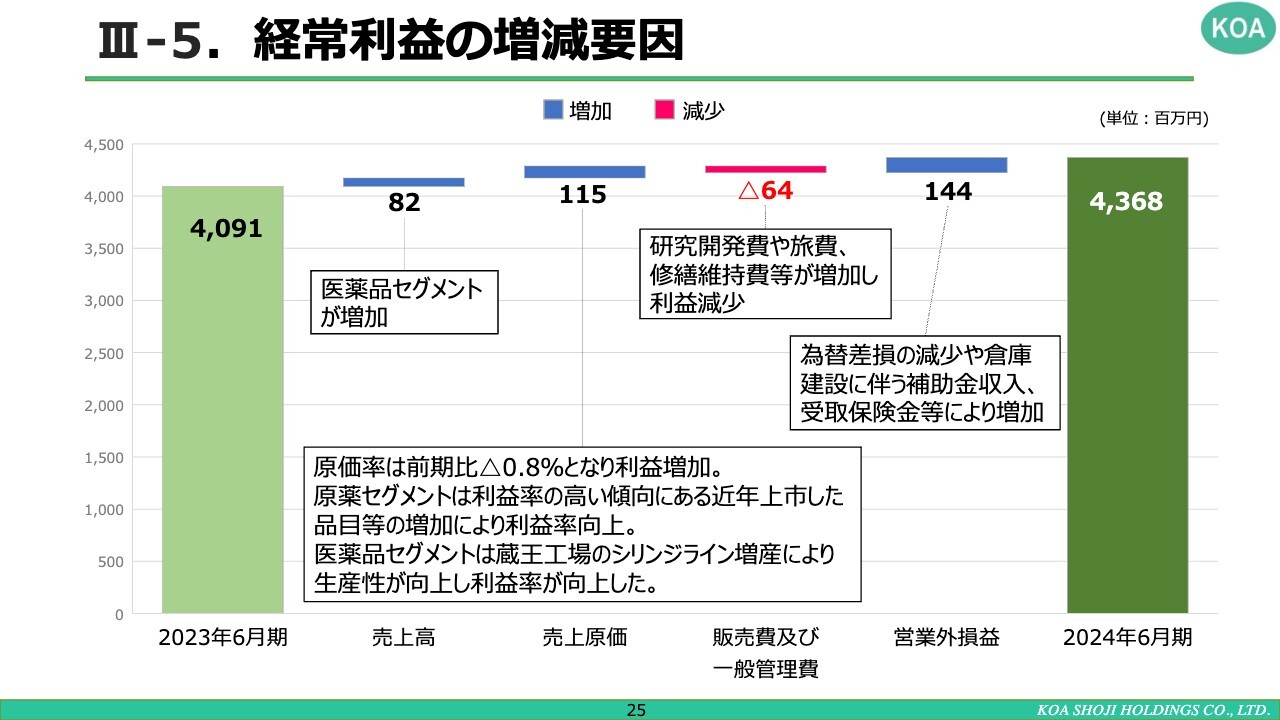

III-5.経常利益の増減要因

経常利益の増減要因です。スライドのグラフをご覧ください。一番左側、2023年6月期の40億9,100万円から、一番右側、2024年6月期は43億6,800万円となっています。

増減要因について、売上高は主に医薬品セグメントが増加したこと、また売上原価は減少したことにより、プラスの影響が出ています。

販売費及び一般管理費は研究開発費や旅費、修繕維持費等の増加により、マイナスの影響、営業外損益は為替差損が2023年6月期比で減少していることや、医薬品倉庫の建設に伴い補助金収入等が入ったことにより、前期比で1億4,400万円の増益と、プラスの影響が出ています。

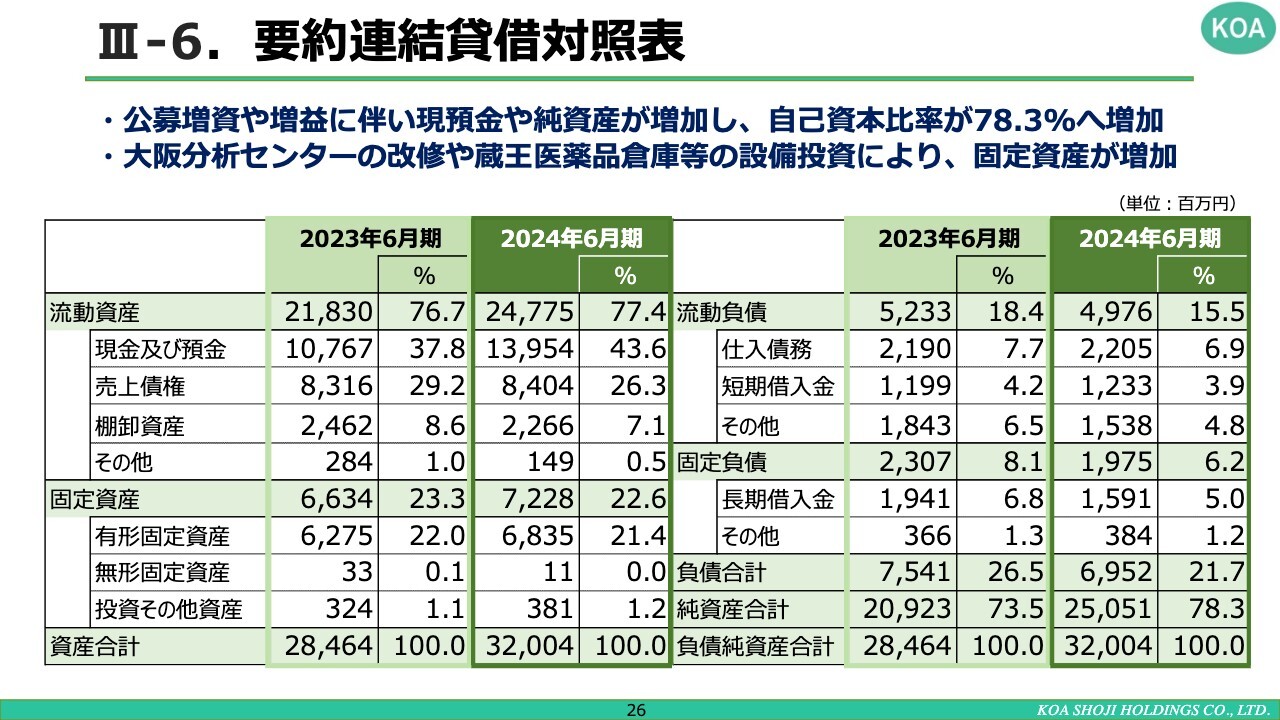

III-6.要約連結貸借対照表

スライドは貸借対照表の要約版です。ポイントとして、公募増資や当期純利益の増益に伴い現預金や純資産が増加し、自己資本比率が73.5パーセントから78.3パーセントへと増加しています。

また、大阪分析センターの改修や蔵王医薬品倉庫等の設備投資により、固定資産が増加しています。

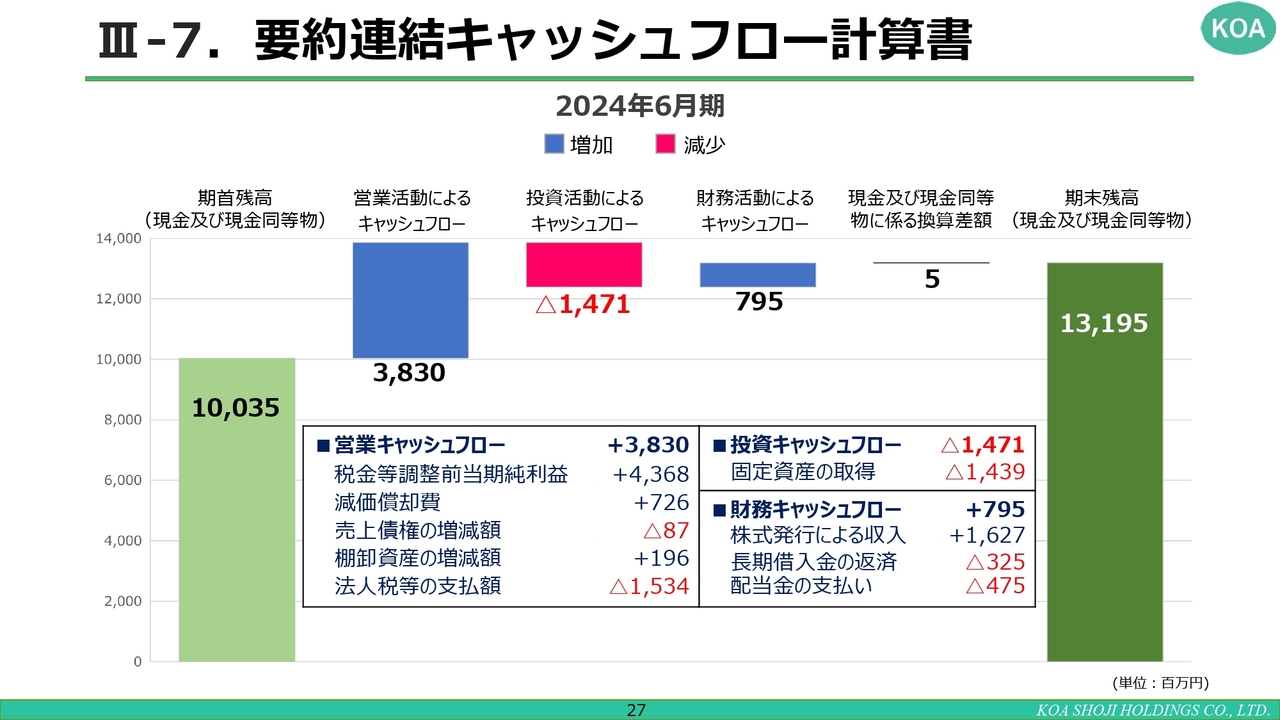

III-7.要約連結キャッシュフロー計算書

スライドは、要約連結キャッシュフロー計算書です。営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローにより、期首残高100億3,500万円から、期末残高は131億9,500万円となっています。

財務活動によるキャッシュフローは、長期借入金の返済や配当金の支払いなどが該当しますが、2024年6月期は公募増資を行った関係でキャッシュインとなっています。今後は公募増資による資金などを、2025年6月期以降の成長投資に回す準備を整えています。

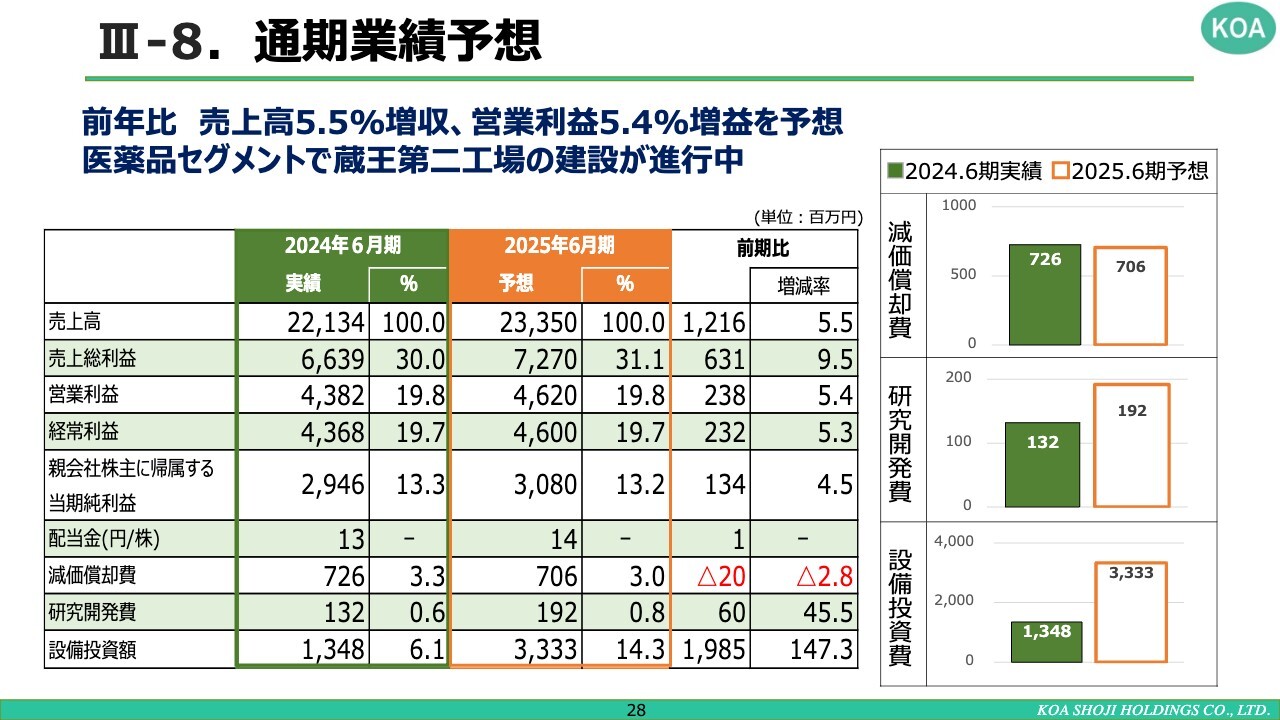

III-8.通期業績予想

通期業績予想です。売上及び営業利益は、次のページでセグメント別にご説明します。全体として、前期比で売上高は5.5パーセントの増収、営業利益は5.4パーセントの増益を予想しています。

現在、蔵王第二工場の建設に対する設備投資が徐々に進行しています。2025年6月期の設備投資は33億3,000万円を予定しています。こちらには蔵王第二工場の建設費が含まれていますが、まだ稼動していないため、減価償却費は前年並みの7億600万円を予定しています。

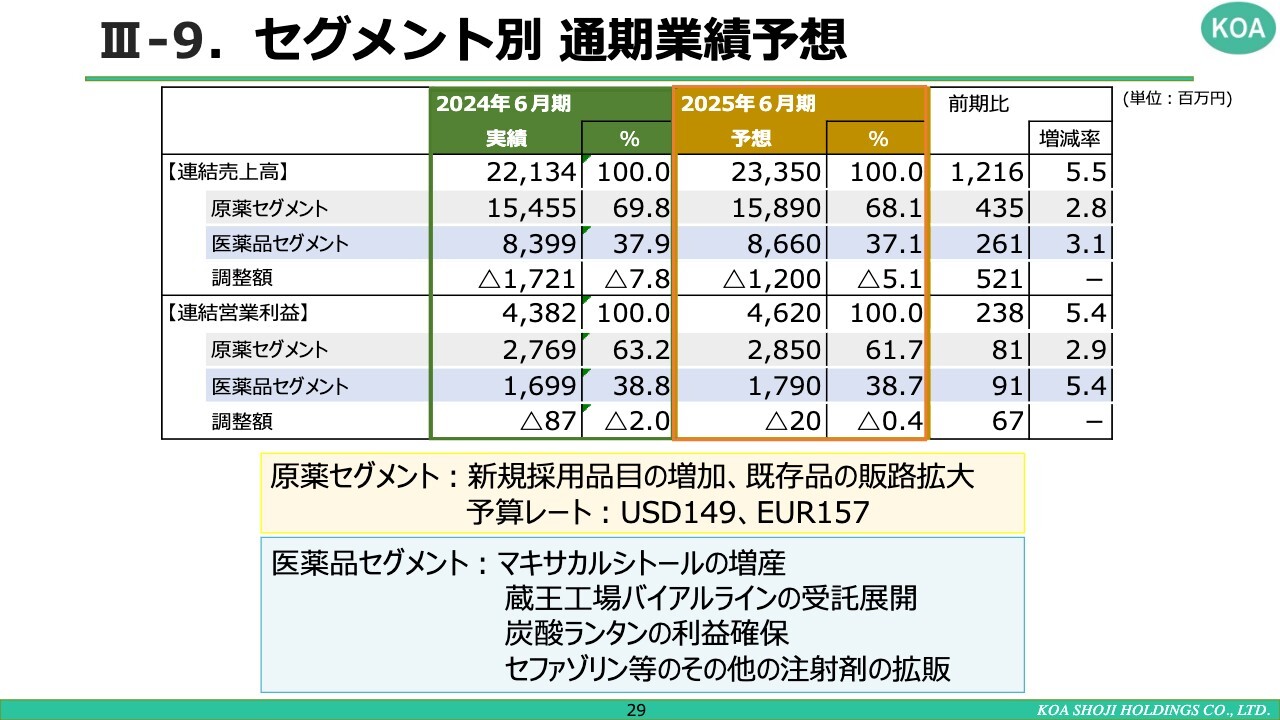

III-9.セグメント別 通期業績予想

セグメント別の通期業績予想です。原薬セグメントの売上高は前期比2.8パーセントの増収、営業利益は前期比2.9パーセントの増益を見込んでいます。

一方、医薬品セグメントの売上高は前期比3.1パーセントの増収、営業利益は前期比5.4パーセントの増益を見込んでいます。

原薬セグメントはご説明のとおり、引き続き、利益率が高い新規採用品目の増加に取り組みます。また、一部の既存品が前期比で減収要因となっているため、あらためて、既存品の販路拡大に取り組んでいきます。

医薬品セグメントは、引き続き「マキサカルシトール」の増産を進めること、蔵王工場バイアルラインの受託を展開していくこと、もう1つの主力製品である「炭酸ランタン」の利益を確保できるよう努めること、「セファゾリン」等、その他の注射剤の拡販等を重点的に進めていくことで、予算は達成できると考えています。私からのご説明は以上です。

IV.中期事業計画

田中輝幸氏(以下、田中):中期事業計画について、スライドの1から6までの項目をご説明します。首藤社長、小松取締役のご説明とできるだけ重複しないようお話ししますので、ご理解いただければと思います。

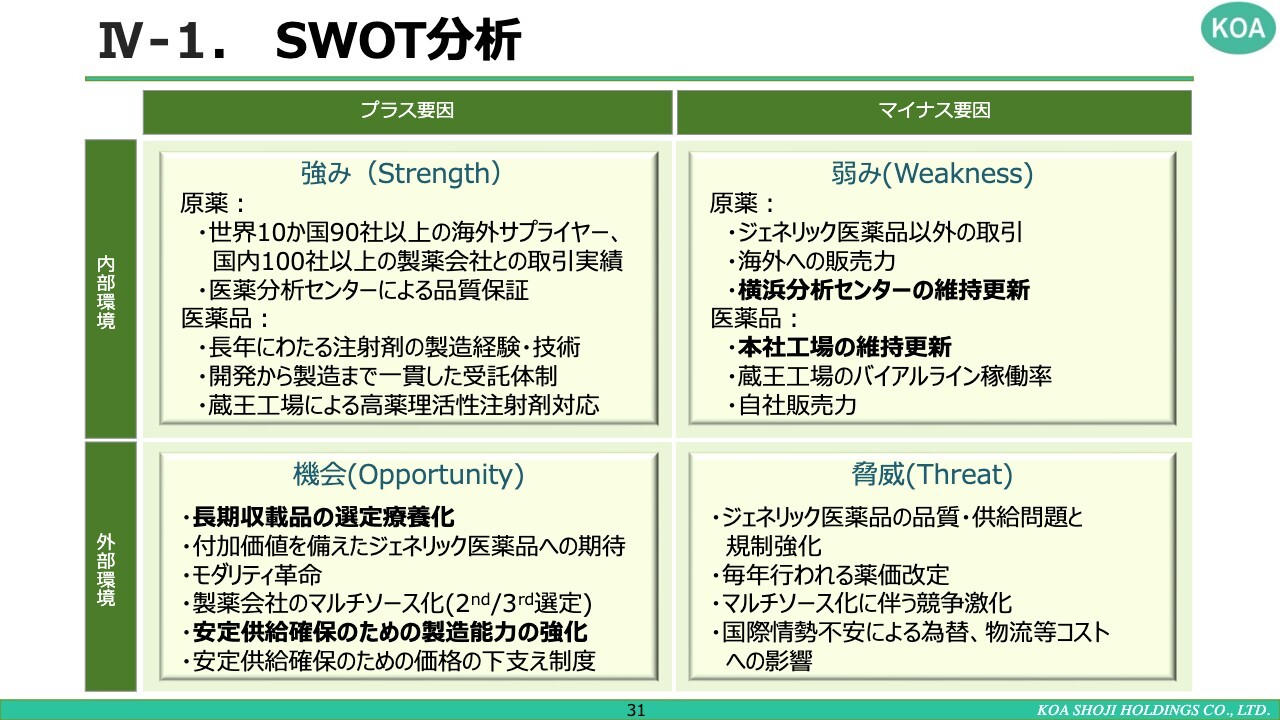

IV-1.SWOT分析

SWOT分析について、まずはスライド左側のプラス要因です。最近出てきたものとして、スライド下段の「機会(Opportunity)」があります。特に長期収載品の選定療養化は、かなり大きな機会になっています。こちらは次のページでご説明します。

また、安定供給確保のための製造能力強化は、うまく取り組むことで、売上・利益拡大のチャンスになると考えています。

次に、スライド右側のマイナス要因です。原薬セグメントでは横浜分析センターの維持更新、医薬品セグメントでは本社工場の維持更新と、黒色の太字で記載しています。メンテナンスなど、設備投資は場合によって必要であるため、ある程度弱みとなることも念頭に置きながら、経営を進めていきたいと考えています。

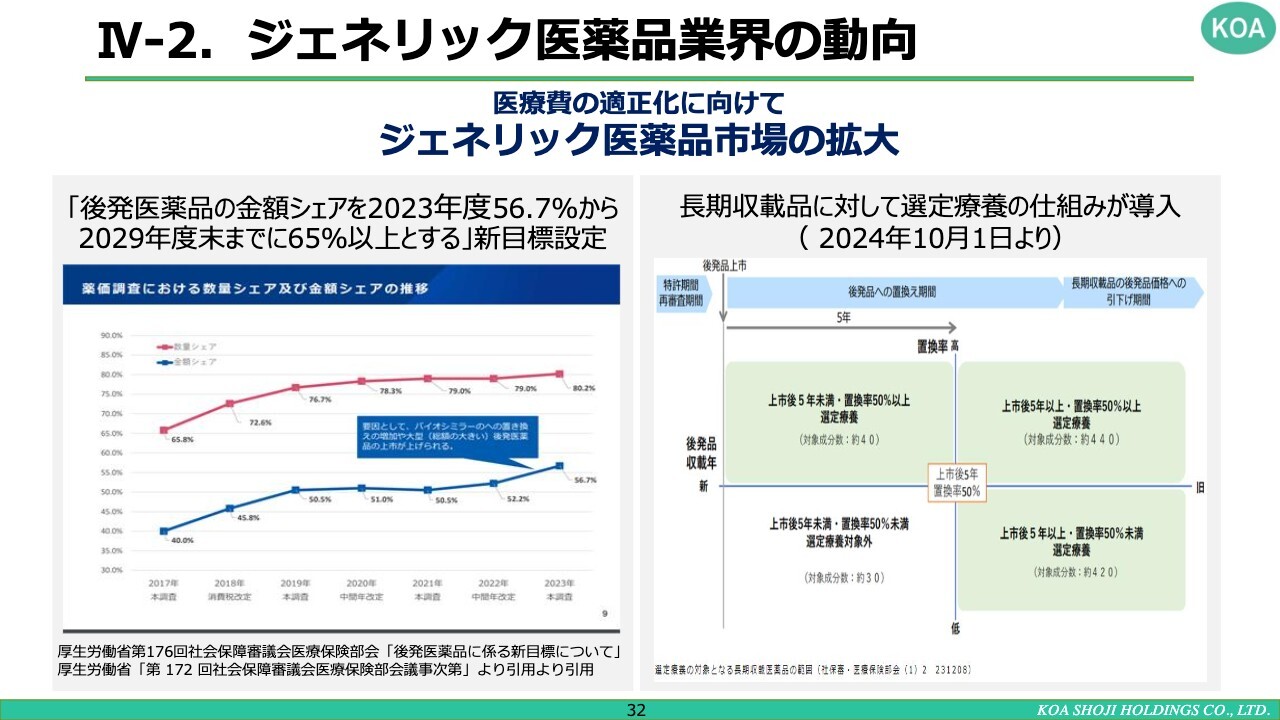

IV-2.ジェネリック医薬品業界の動向

ジェネリック医薬品業界の動向についてです。スライド左側をご覧ください。「後発医薬品の金額シェアを2023年度56.7パーセントから2029年度末までに65パーセント以上とする」と、新目標を設定しています。その最も効果的な手段・方法として、先ほどのご説明のとおり、2024年10月1日から長期収載品に対する選定療養の仕組みを導入します。

具体的には、ジェネリック医薬品が上市されてから5年以上、5年未満でも、50パーセント以上ジェネリックに置き換えられている長期収載品を対象とします。対象となる品目を引き続き使うのであれば、患者の負担は間違いなく増えます。これまでは保険適用の範囲でしたが、入院時の食事代や、差額ベッド代と同様、医療保険から補填されることはありません。

どのような患者も個人負担になるため、間違いなく負担は増えます。これにより、確実にジェネリックの数量ベースでの増大、金額ベースでの増加が期待できると考えています。

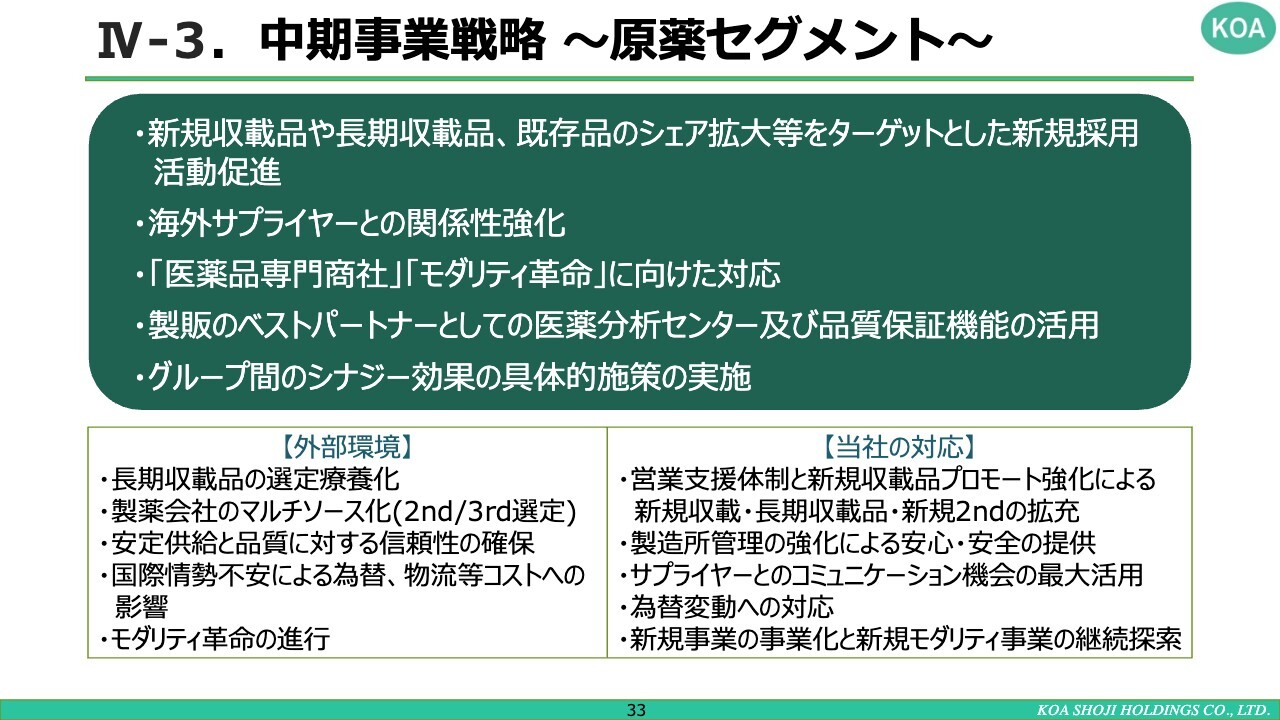

IV-3.中期事業戦略~原薬セグメント~

原薬セグメントの中期事業戦略です。新規収載品や長期収載品、既存品のシェア拡大等をターゲットとした新規採用の活動推進、海外サプライヤーとの関係性強化、「医薬品専門商社」「モダリティ革命」に向けた対応、製販のベストパートナーとしての医薬分析センター及び品質保証機能の活用、グループ間のシナジー効果の具体的施策の実施を掲げています。

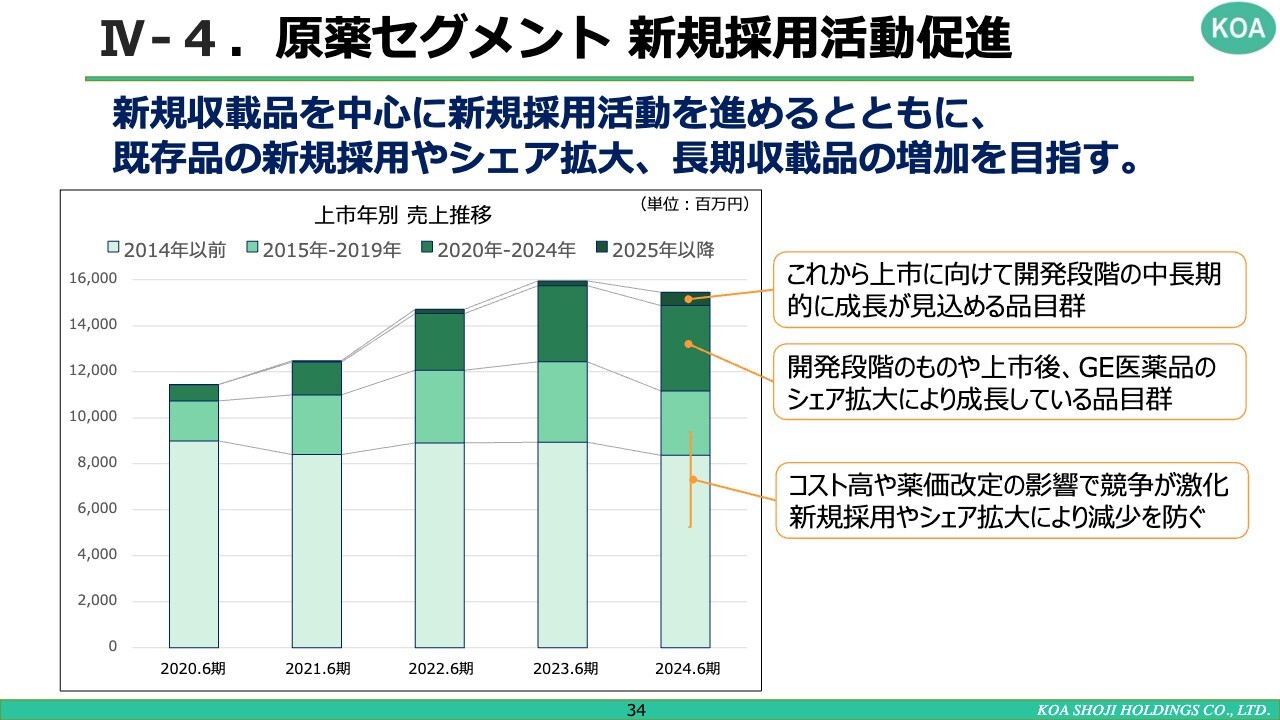

IV-4.原薬セグメント 新規採用活動促進

スライドのグラフは、上市年別の売上推移です。一番上は、これから上市に向けて開発段階の、中長期的な成長が見込める品目群、上から2番目は、開発段階のものや、上市後、GE医薬品のシェア拡大により成長している品目群です。今後の成長を考えると、この2つをいかに積極的に取り組んで伸ばすかが、大きな要となります。

一番下は、シェアが大きい既存品です。今後、こちらにも注力し、維持拡大しながら新しいものを積み上げていくことを重要な施策としています。

IV-5.中期事業戦略~医薬品セグメント~

医薬品セグメントの中期事業戦略です。「回収とのバランスに注視した設備投資を推進」ということで、ESGに配慮し、開発から製造まで開発提案型の受託事業(CDMO)による持続的成長、医薬品倉庫及び製造設備投資により安心・安全な医薬品の安定供給体制の構築に努めます。スライドに記載の7つの項目に注力し、成長につなげていきたいと考えています。

IV-6.医薬品セグメント 工場別

医薬品セグメントについて、工場別に何をどのように進めるか、ご説明します。

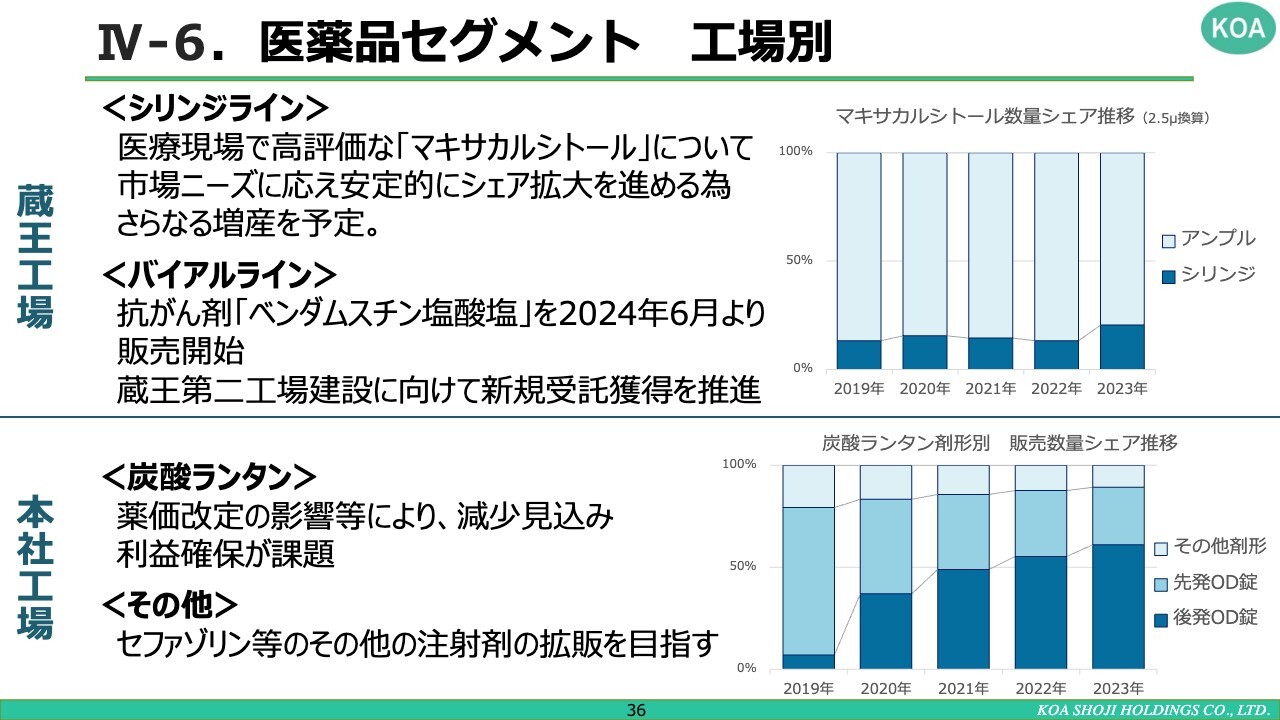

まずは蔵王工場です。シリンジラインでは市場ニーズに応え、シェア拡大を安定的に進めるため、医療現場で高評価を受けている「マキサカルシトール」のさらなる増産を予定しています。

スライド右側のグラフは「マキサカルシトール」の数量シェアの推移です。マーケットが70パーセントほど残っているため、取りこぼすことがないよう、しっかり取り組んでいきたいと考えています。

蔵王第二工場が完成する前に、「マキサカルシトール」以外の新しい受託品、1、2品目をいかに取り込むかが、非常に大きな課題となっています。具体的な活動はすでに始めており、密な打ち合わせに入っているものもあります。

バイアルラインでは、抗がん剤「ベンダムスチン塩酸塩」の販売を、2024年6月に開始しました。引き続き、蔵王第二工場建設に向けて、新規受託獲得を推進していく戦略です。

次に本社工場です。「炭酸ランタン」は、薬価改定の影響等により若干減少する見込みのため、その利益をいかにして確保するかが課題となっています。

スライド右側のグラフをご覧ください。グラフの一番下の部分が、私どもが押さえているジェネリック医薬品の「炭酸ランタンOD錠」のシェアです。

真ん中が先発OD錠、一番上がその他剤形です。2023年の1年間で65パーセントくらいのシェアですが、言い換えれば、35パーセントくらいのシェアが残っています。先ほどお伝えしたように、10月に選定療養の仕組みを導入します。その流れもあるため、今の65パーセントのシェアを、さらに75パーセント、85パーセントというかたちで成長させていくことが重要だと考えています。

「その他」については、術後の感染防止のために必要な抗菌剤・抗生物質は安定供給に問題があり、現在、品不足となっています。しかし、私どもには「セファゾリン」という抗生剤があり、そのあたりの注射剤のニーズが高いため、生産をしっかり確保しつつ、売上・利益の拡大に向けて注力していきたいと考えています。

質疑応答:「ベンダムスチン」の業績への影響について

司会者:「『ベンダムスチン』が6月から販売開始

新着ログ

「卸売業」のログ