【QAあり】日立建機、米州を中心とした堅調な売上増加により過去最高収益、最高益を達成 配当額も前年より40円増配し過去最高に

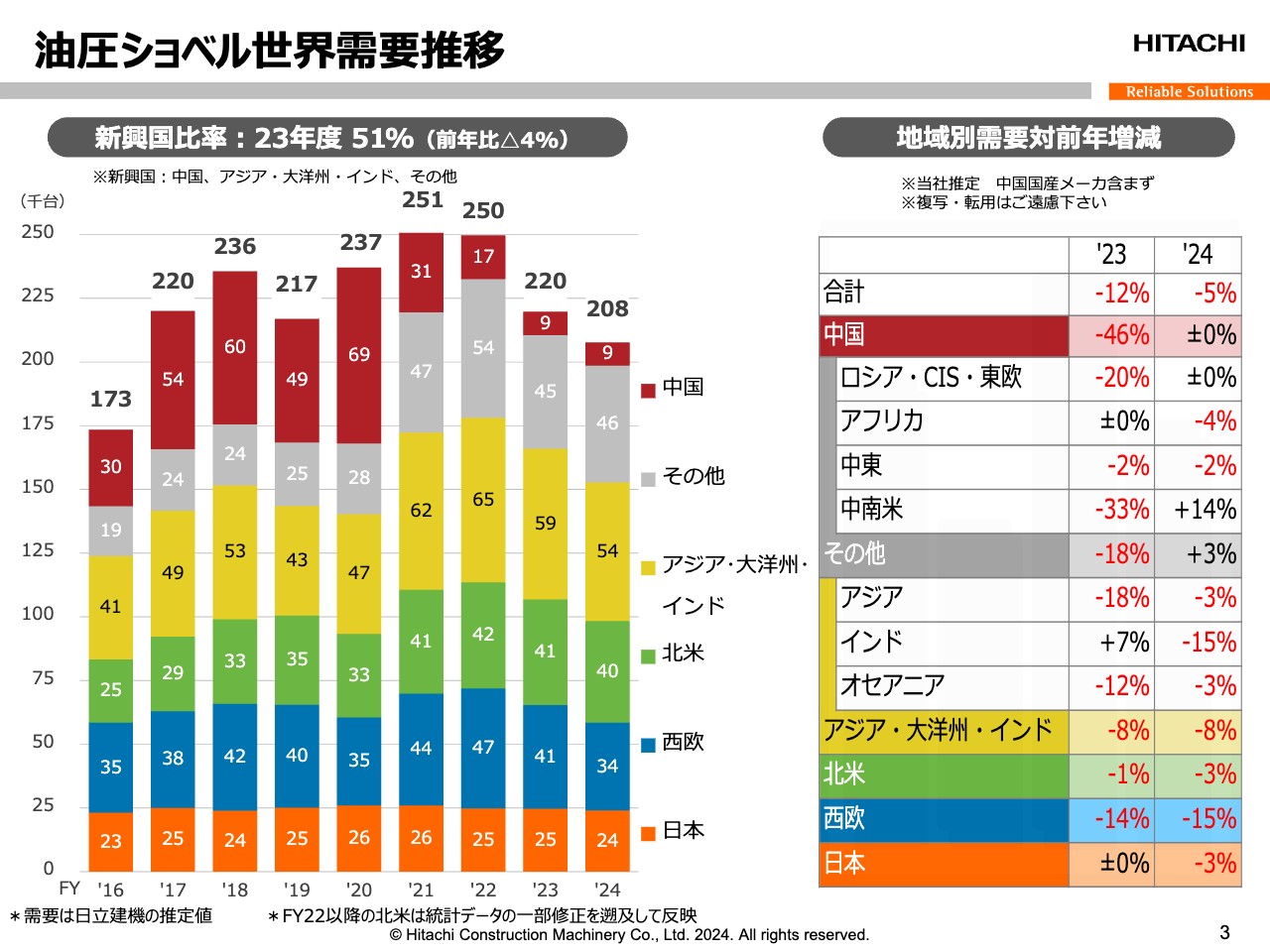

油圧ショベル世界需要推移

松井英彦氏(以下、松井):執行役常務兼CMOの松井です。私から、地域別市場環境の見通しについてご説明します。

油圧ショベルの世界需要の見通しです。2023年度の需要は、2022年度の25万台に対し、12パーセント減の22万台となりました。各地域における需要はスライドのとおりです。

2023年度の需要は、先進国では日本は横ばい、北米は微減、西欧は減少しました。新興国では、不動産不況の続く中国の他、ロシア・中南米等のその他地域、アジア大洋州・インドでも減少し、全地域合計で前年比12パーセント減となりました。

2024年度の需要は、先進国では、日米で微減、西欧は引き続き減少となる見通しです。新興国では、中国は横ばい、その他地域で微増、アジア大洋州・インドで減少となり、全地域需要は前年比5パーセント減の20万8,000台となる見通しです。

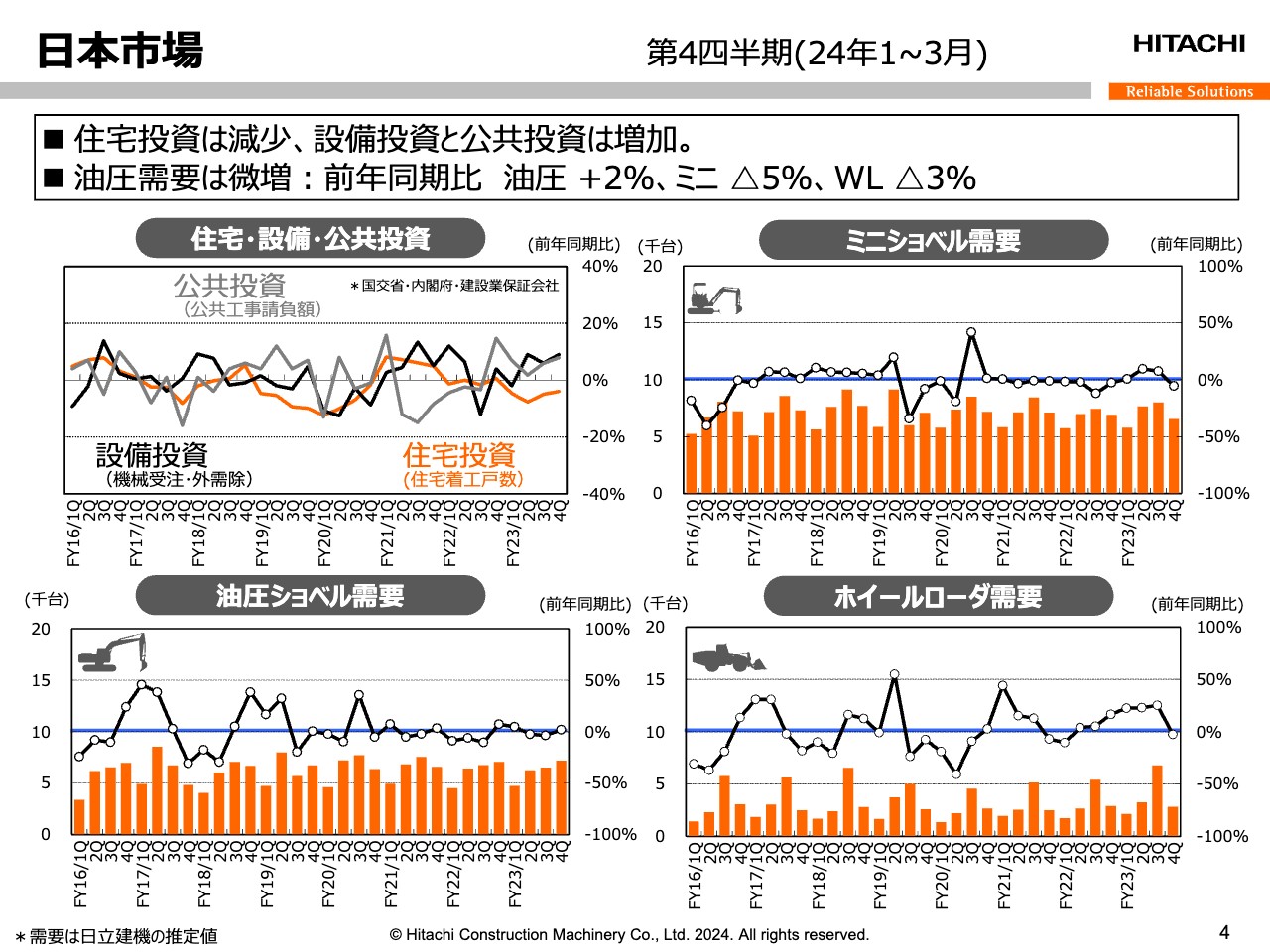

日本市場

地域別に、第4四半期の結果についてご説明します。まずは、日本市場です。スライド左上、第4四半期の住宅投資は減少していますが、設備投資と公共投資は増加しており、市場全体としては引き続き底堅く推移しています。

スライド左下、第4四半期の油圧ショベル需要については、足元は堅調で前年同期比2パーセント増となりました。

スライド右上のミニショベル需要については、前年同期比5パーセント減となりました。スライド右下のホイールローダ需要については、前年の供給不足からの反動増が一段落し、前年同期比3パーセント減となりました。

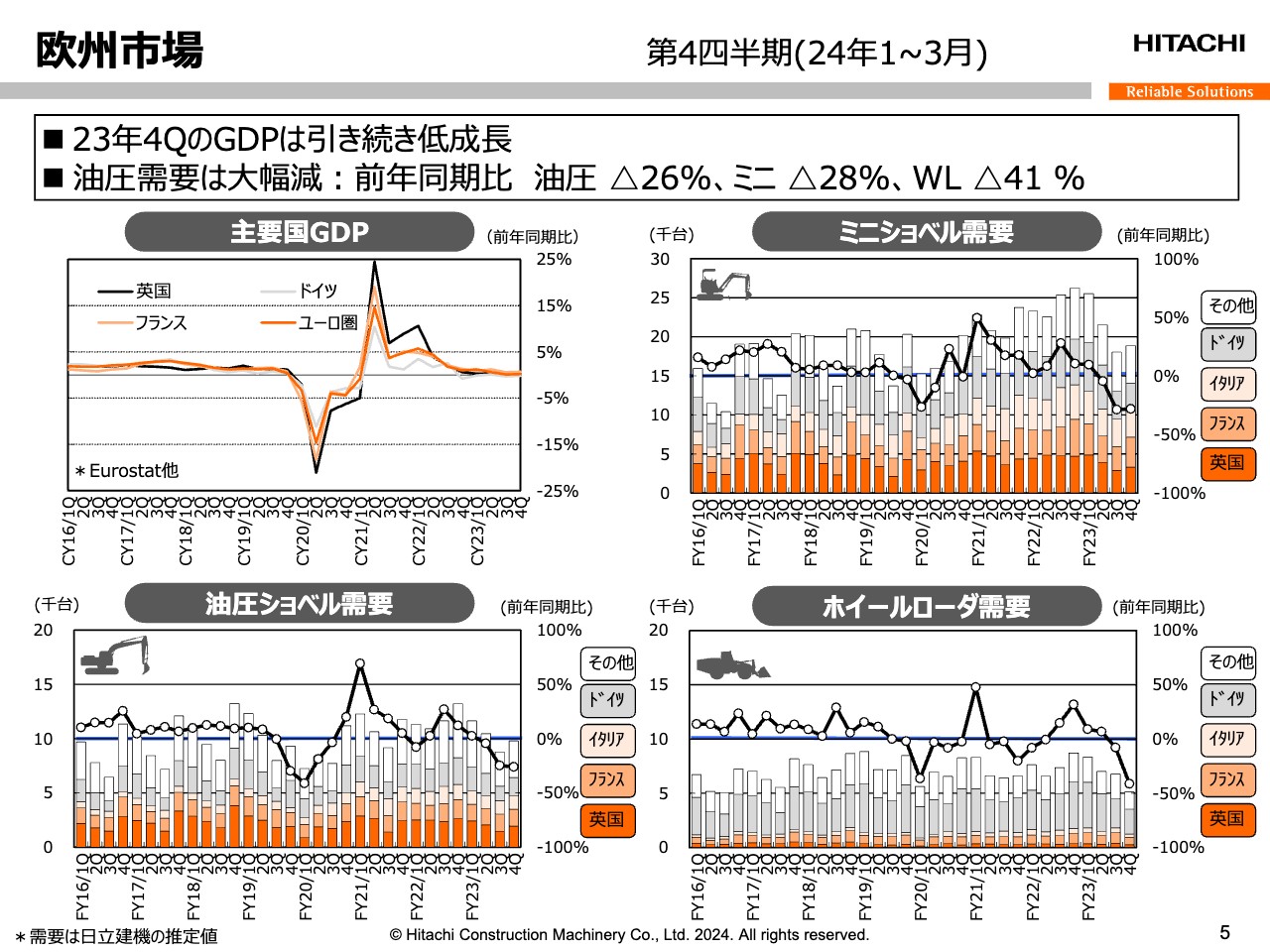

欧州市場

欧州市場です。スライド左上の主要国GDPについては、インフレ継続と金利高止まりの影響もあり、ユーロ圏全体で低成長が続いています。スライド左下、第4四半期の油圧ショベル需要は、市場のさらなる減速により、前年同期比26パーセント減と、大幅に減少しました。

スライド右上のミニショベル需要は、前年同期比28パーセント減となりました。スライド右下のホイールローダ需要についても、ドイツを中心に大幅減となり、前年同期比41パーセント減となりました。

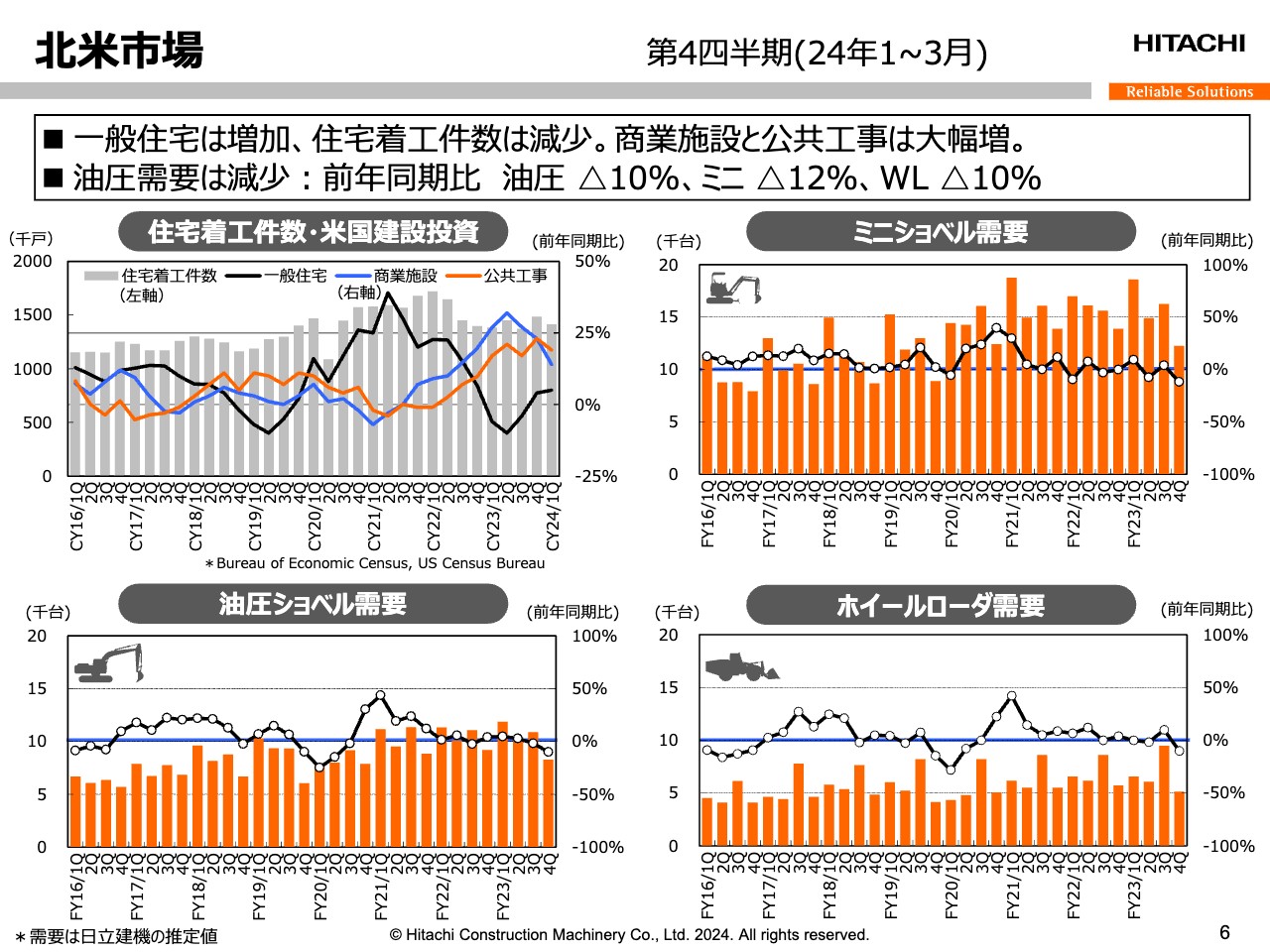

北米市場

北米市場です。スライド左上、住宅着工件数は前期から減少しましたが、一般住宅投資は前年同期比で増加しました。公共工事や商業設備投資は大幅増となりました。

スライド左下、第4四半期の油圧ショベル需要は、代理店在庫が一定程度充足しつつある状況もあり、前年同期比10パーセント減となりました。

スライド右上のミニショベル需要については、前年同期比12パーセント減となりました。スライド右下のホイールローダ需要については、前年同期比10パーセント減となりました。

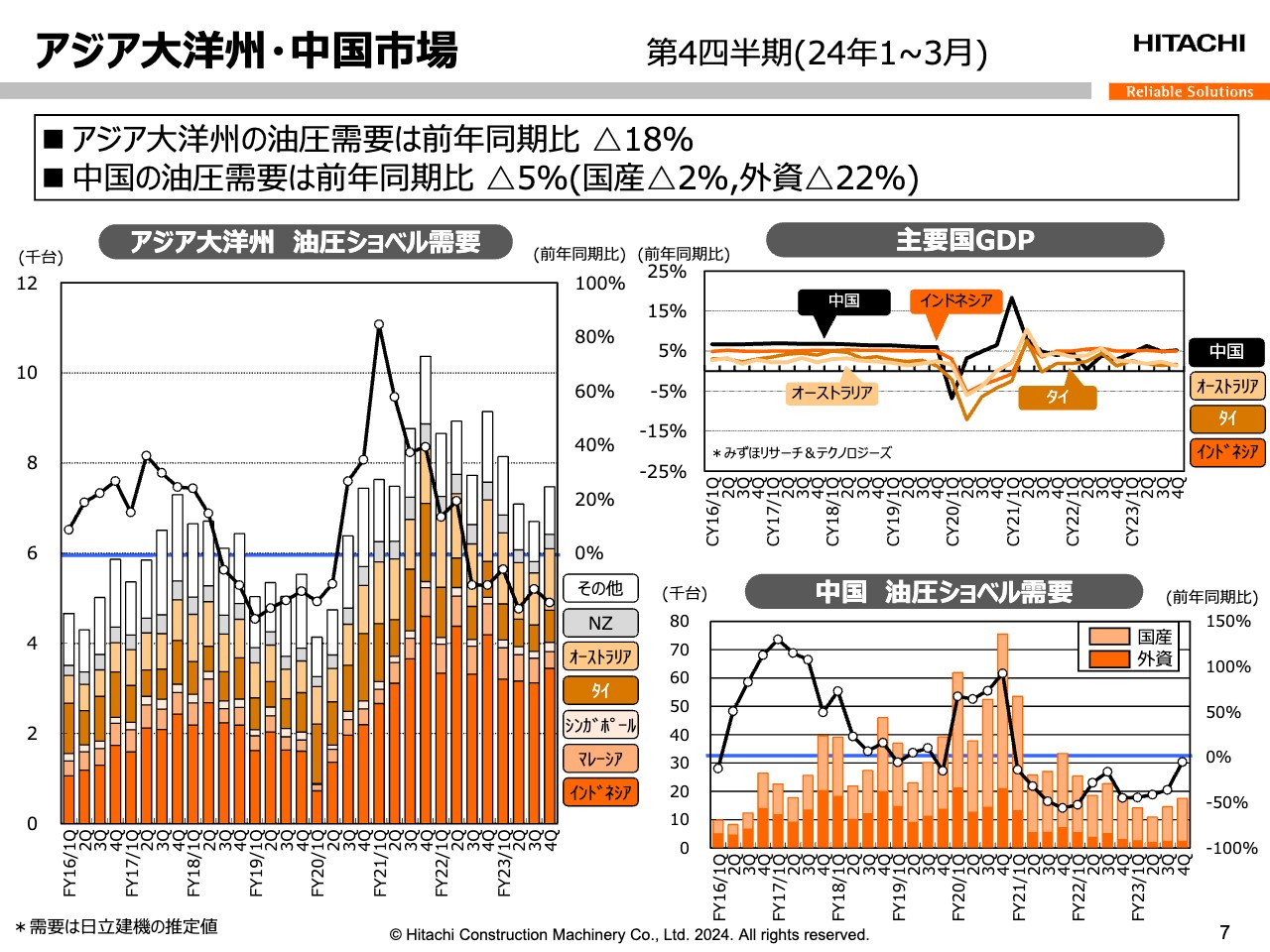

アジア大洋州・中国市場

アジア大洋州・中国市場です。スライド右上、主要国GDPについては、各国ともにプラス成長を維持しているものの、オーストラリアとタイで低成長となりました。また、中国もGDPは5.2パーセント成長となりましたが、景気は引き続き弱含みの状況です。

スライド左側、アジア大洋州の第4四半期の油圧ショベル需要は、インドネシアなどで需要が減少し、前年同期比18パーセント減となりました。

スライド右下、中国の油圧ショベル需要については、国産機を含めた全需要で前年同期比5パーセント減となり、マイナス幅は縮小しています。その内訳として、国産機需要は2パーセント減、外資は22パーセント減となっています。

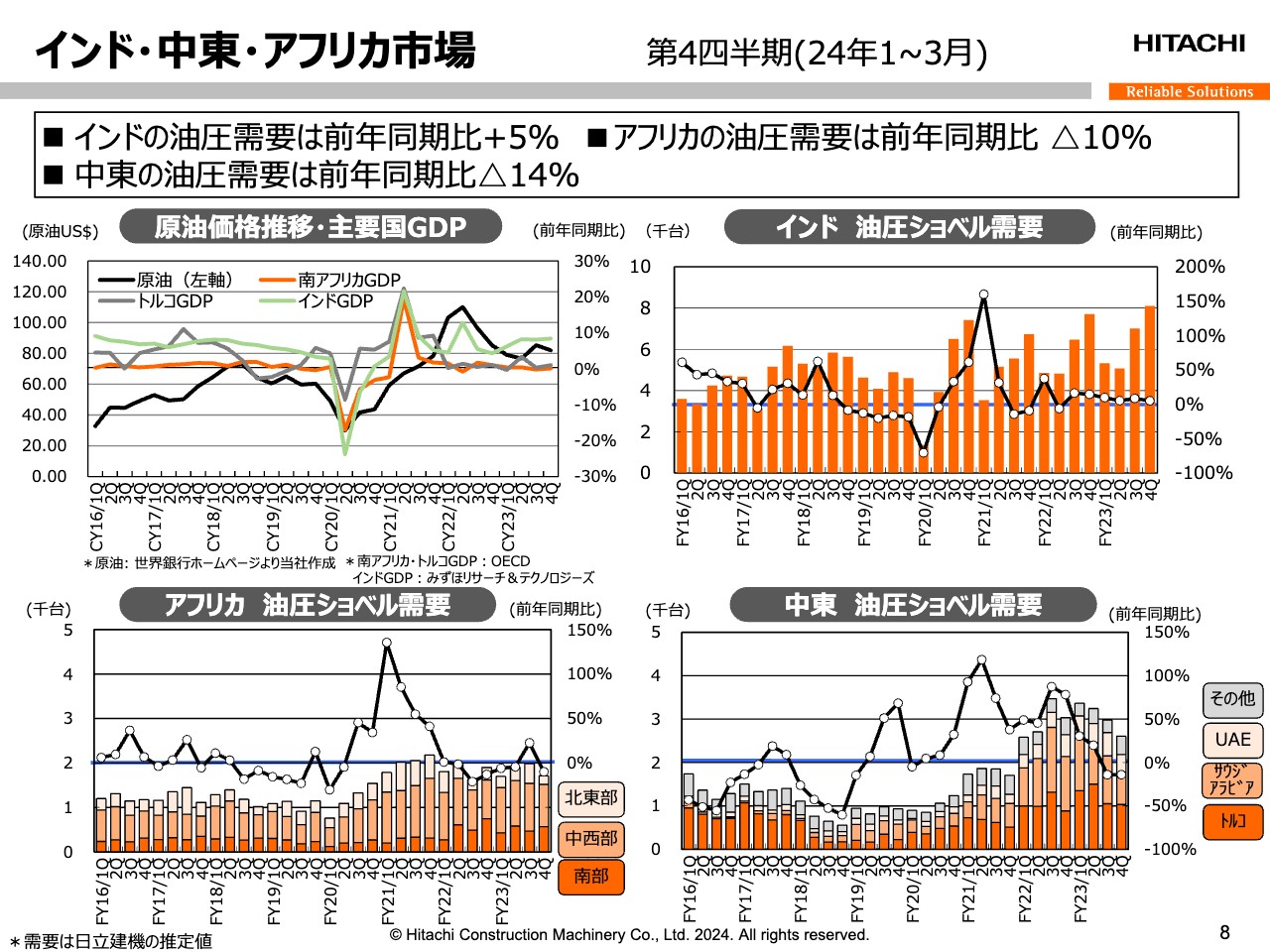

インド・中東・アフリカ市場

インド・中東・アフリカ市場です。スライド左上、原油価格は前期から3.3ドル下落し、82ドルとなりました。主要国GDPについては、インドは増加、トルコと南アフリカは微増となりました。

スライド右上、インドの第4四半期の油圧ショベル需要は、前年同期比5パーセント増となり、増加が続いています。

スライド左下、アフリカの油圧ショベル需要は、前年同期比10パーセント減となりました。スライド右下、中東の油圧ショベル需要は、高需要となっていた前年同期と比較すると14パーセント減となりました。

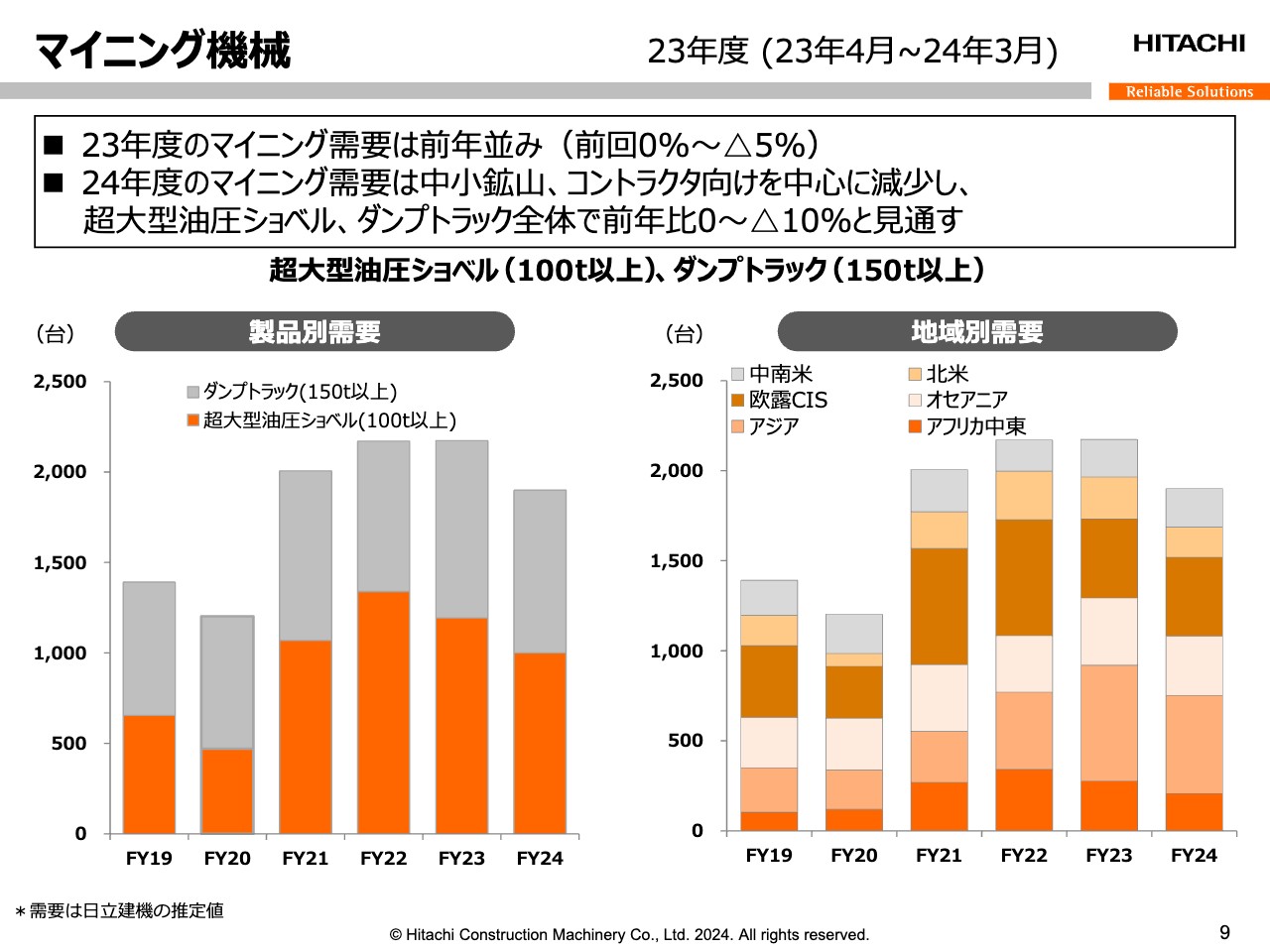

マイニング機械

マイニング機械の需要見通しです。2023年度のマイニング事業について、超大型油圧ショベルは2022年度の資源価格高騰による事業の過熱感が収まり、100トンクラスを中心に対前年で減少となりました。

一方で、ダンプトラックは、大手鉱山、資源メジャーの計画的な投資により、ハードロックを中心として対前年で増加しました。その結果、マイニング事業全体では前年並みとなりました。

2024年度の需要は、超大型ショベル、ダンプトラック全体で対前年0パーセントから10パーセント減少すると見通しています。

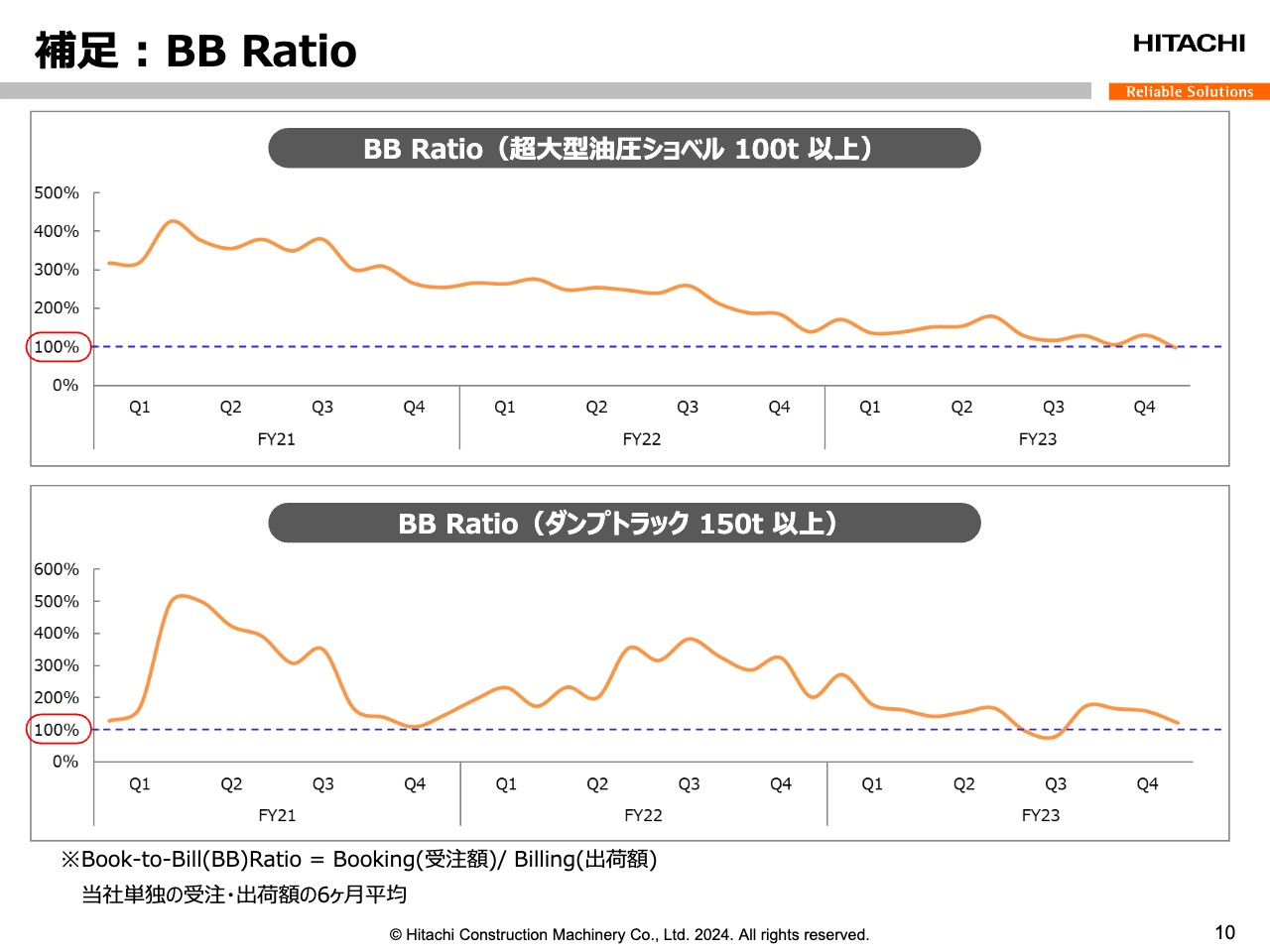

補足: BB Ratio

BBレシオです。第4四半期は受注・出荷ともに順調に進みました。超大型油圧ショベルは、中国・アジアで100トンクラス、オーストラリア、米州地域で360トンクラス以上の受注がありました。

ダンプトラックは、アフリカ銅鉱山で追加の受注もあり、100パーセント以上を維持しています。

トピック:米州事業

米州事業における直近のトピックについてご説明します。2024年2月、地域統括会社である日立建機アメリカの敷地内に、オフィス棟とカンファレンス&トレーニングセンターを開設しました。新社屋を起点に、販売代理店やお客さまへの提案力、サポートを強化します。

また、カナダの日立建機トラックでは、2022年度から米州向けダンプトラックの組み立て作業を担っています。米州の鉱山における旺盛なダンプトラック需要に応えるため、2026年度から、現地での部品調達比率を高めた生産を本格的に開始します。

南米では、ペルー、チリ、ブラジル、コロンビアなどで多くの引き合いがあり、ペルーやチリなど、鉱山現場から受注がありました。このような需要地の近くで生産し、ニーズに合致した製品をスピーディに提供します。

また、現地調達率を引き上げてコスト競争力を高めます。生産目標は年間50台で、日立建機グループ全体でのダンプトラック生産能力を約30パーセント向上させる計画です。

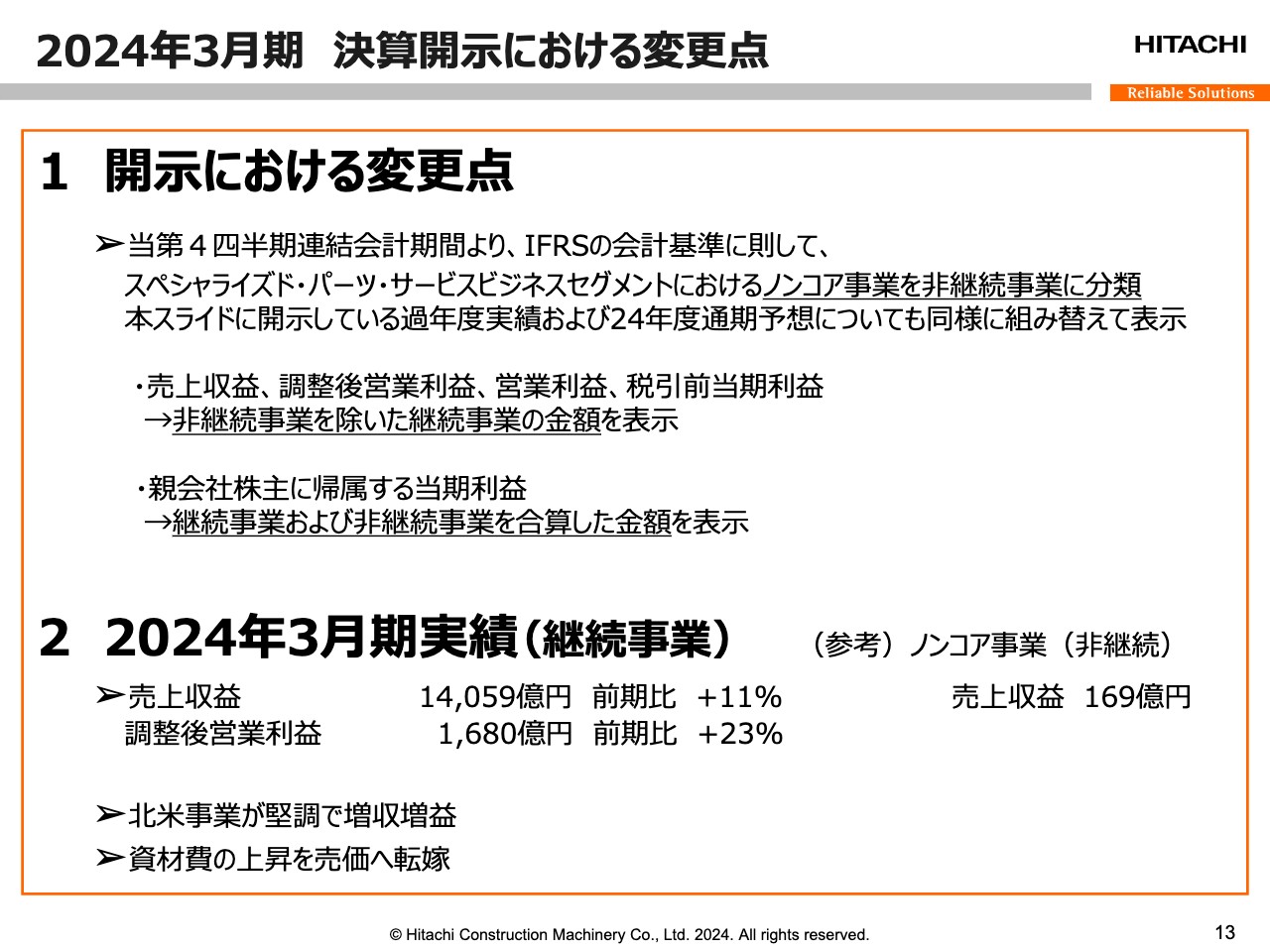

2024年3月期決算開示における変更点

塩嶋慶一郎氏(以下、塩嶋):CFOの塩嶋です。どうぞよろしくお願いします。私から、2024年3月期の決算並びに2025年3月期の業績予想の概要をご説明します。

2023年度の決算概要についてお話しする前に、今回の決算開示における変更点についてご説明します。当第4四半期において、スペシャライズド・パーツ・サービスビジネスセグメントにおけるノンコア事業を事業売却することを機関決定したことから、当該事業を非継続事業に分類しました。

決算開示においては、IFRS基準に即して、損益計算書の売上収益から税引前当期利益に至るまで、非継続事業を除いた継続事業の金額のみを表示しています。また、親会社株主帰属当期利益は、非継続事業を合算した総額で表示しています。

加えて、合理的な比較の観点から、前年の2022年度決算数値においても、遡及して同様の表示としています。

連結決算の概要

連結決算の概要です。2023年度は、米州を中心に堅調な売上増加に支えられ、かつ、為替円安の持ち上げ効果の影響も受けました。その結果、売上収益は前年比11パーセント増の1兆4,059億円となりました。調整後営業利益は、前年比23パーセント増の1,680億円で、利益率は12.0パーセントとなりました。営業利益は1,627億円で、利益率は11.6パーセントとなりました。

一方、非継続事業からの当期損失として、減損を含めた118億円を計上したものの、親会社株主に帰属する当期利益は前年比33パーセント増の933億円となりました。いずれも過去最高収益、最高益を計上しました。

なお、当年度の為替レートは前年比で米ドルが9.4円の円安、ユーロが16円、元が0.4円、オーストラリアドルも2.3円と、いずれも円安でした。また、今年度の年間配当として、1株当たり150円を、本日の取締役会で決議しました。前年より40円増配の、過去最高配当額となっています。

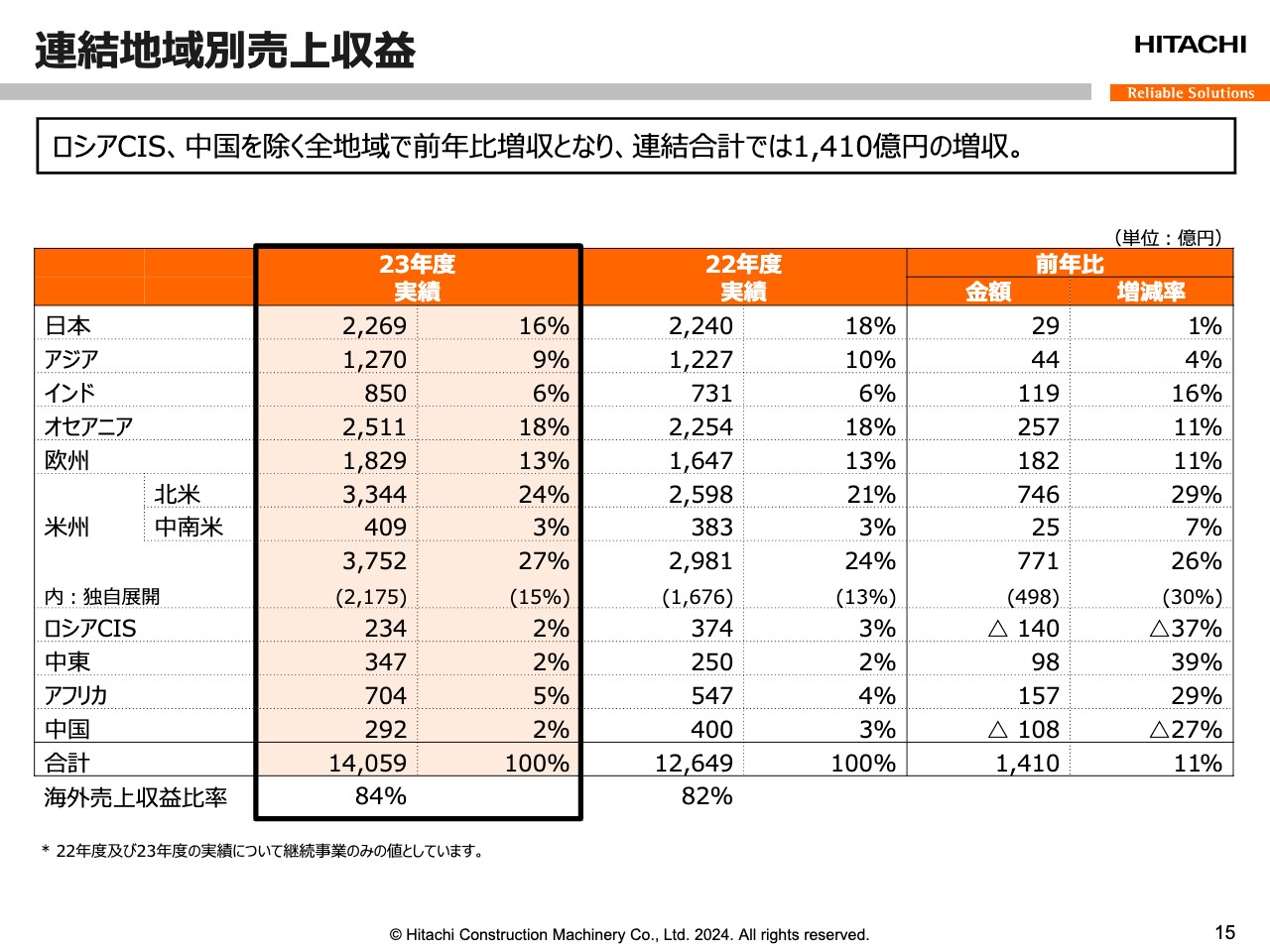

連結地域別売上収益

連結地域別売上収益です。売上収益は、前年比1,410億円の増収となりました。なお、その内数として、為替円安の影響を560億円の増収と分析しています。

地域別では、ロシアCISと中国を除き、全地域で前年比増収となりました。米州では、注力する独自展開が大きく牽引し、前年度の2,981億円から今年度は3,752億円に、構成比でも24パーセントから27パーセントに伸長しました。その結果、海外売上収益比率は前年比2ポイント増の84パーセントとなりました。

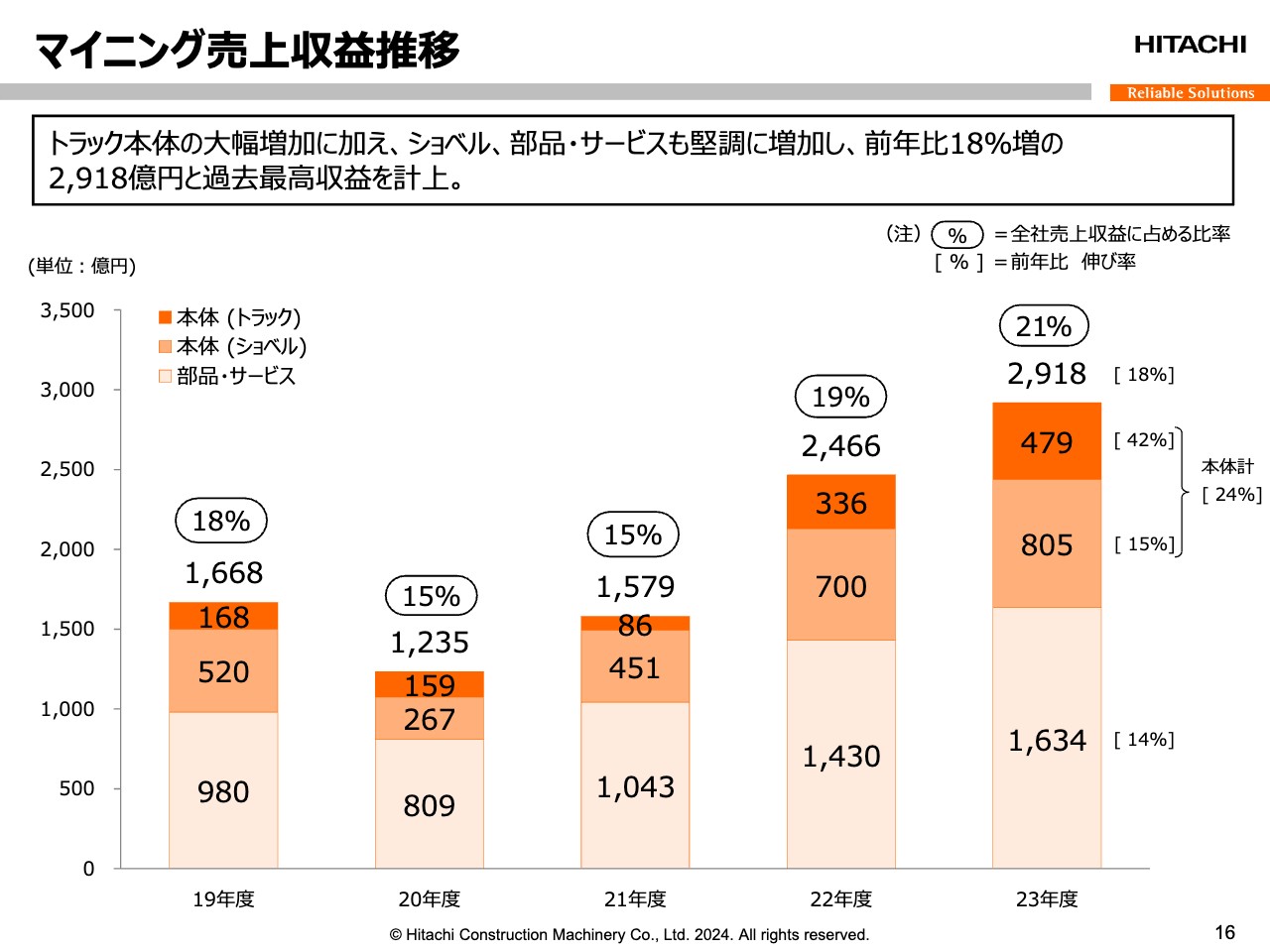

マイニング売上収益推移

マイニング売上収益推移です。当年度のマイニング売上収益は、スライド右端の棒グラフに示したとおり、2,918億円となりました。前年比18パーセントの大幅増収となり、過去最高収益を更新しました。地域としては、アジア大洋州・米州の伸長が貢献しました。

なお、連結売上収益に占めるマイニングの比率も21パーセントと、前年比で2ポイント増加しました。

バリューチェーン売上収益推移

バリューチェーン売上収益推移です。スライド右端の棒グラフをご覧ください。当年度のバリューチェーン売上収益は、前年比10パーセント増の5,546億円となり、マイニングと同じく過去最高収益を更新しました。

為替円安影響を3パーセント相当の増収要因と分析しており、現地通貨ベースでは前年比で7パーセントの増収と捉えています

部品・サービス収益が前年比11パーセントの増収となった他、すべての部門で前年実績を上回りました。

一方、連結売上収益に占めるバリューチェーン売上比率は39パーセントと、前年比で1ポイント減少しました。これは新車販売が大きく伸長したためで、今後もさらにバリューチェーン事業にはしっかり取り組んでいきます。

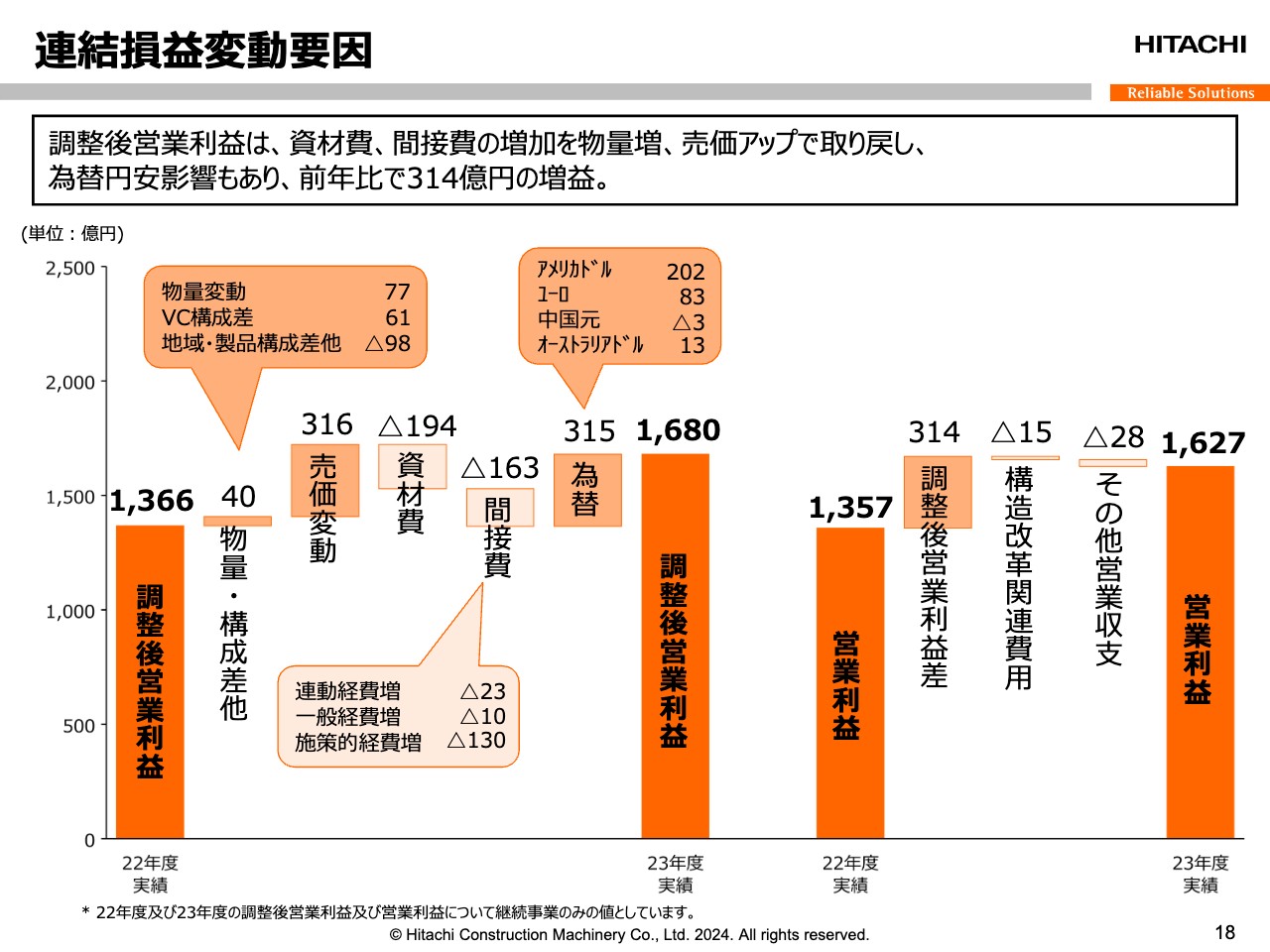

連結損益変動要因

2023年度の連結損益変動要因です。調整後営業利益が、前年比314億円の増益となった要因についてお話しします。

スライド左端から、物量・構成差として40億円の増益要因と分析しています。内訳は、物量増で77億円、バリューチェーン売上の増加による構成差で61億円の増益となりました。一方で、海上運賃等の物量コスト増12億円を含む地域・製品構成差の他、98億円の減益となりました。売価変動316億円の改善により、資材費増加194億円を吸収しました。

間接費は、人件費、研究開発費等の施策的経費主体に163億円増加しましたが、為替円安影響を315億円で吸収しました。その結果、調整後営業利益は1,680億円となりました。

スライド右端の営業利益も、調整後営業利益の増益により、前年比270億円の増益の1,627億円となりました。

要約連結四半期別売上収益・営業利益(率)

四半期別の業績推移です。スライド右端に記載のとおり、2023年度第4四半期の売上収益は3,977億円となり、四半期額としては過去最高となりました。

なお、調整後営業利益率は、折れ線グラフに示したとおり、11.4パーセントとなりました。

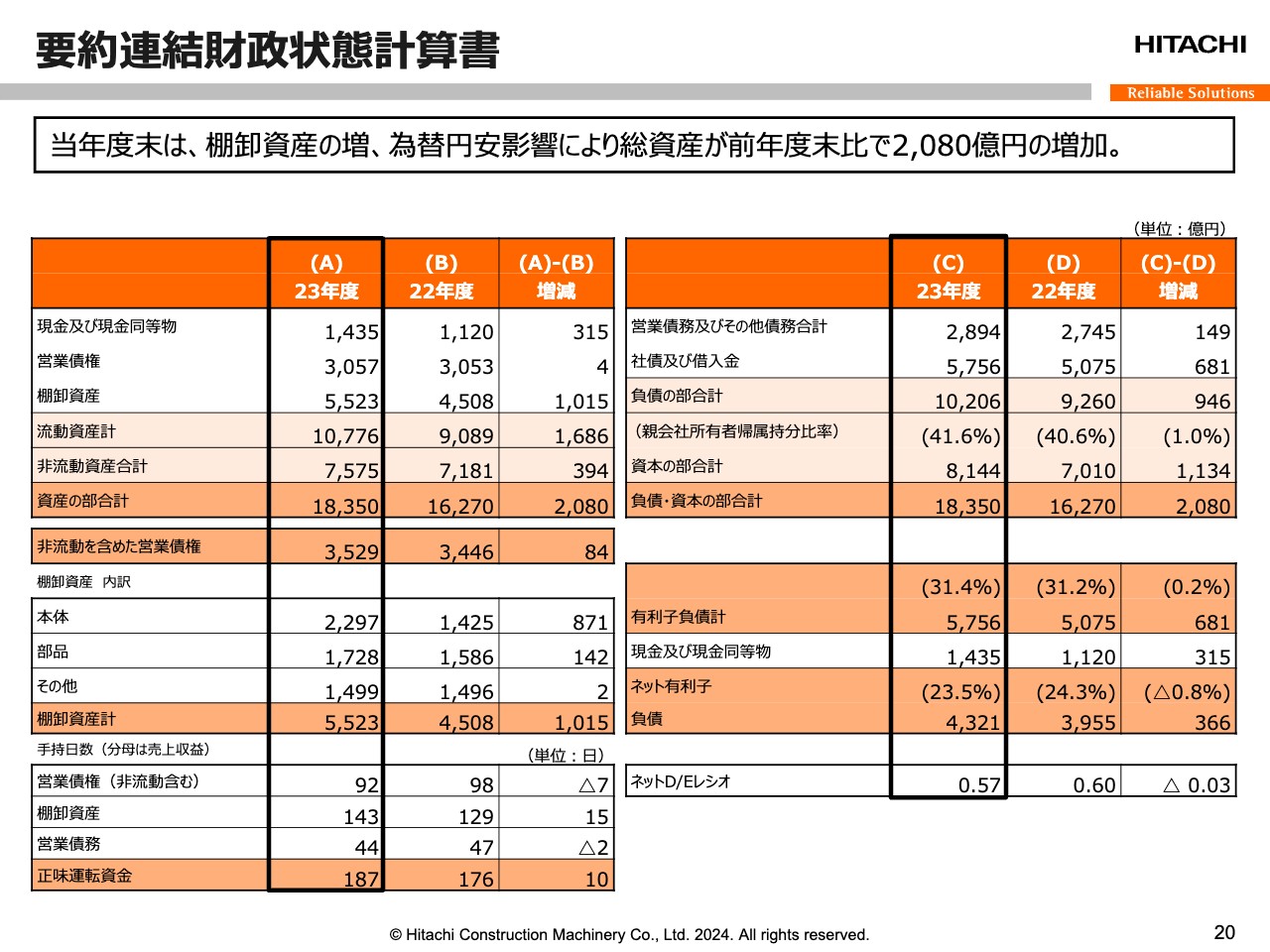

要約連結財政状態計算書

2024年3月末の連結貸借対照表です。前年度末と比べて、非流動を含めた営業債権が84億円増加しました。また、棚卸資産も特に米州向け売上物量増への対応により、1,015億円増加しました。いずれも為替円安影響による増加相当を、それぞれ199億円および412億円と分析しています。

また、非流動資産においても、業容拡大のため、建物、機械設備およびレンタル資産への投資に為替換算影響も加わり、394億円増加しました。その他、持分法適用であった北米レンタル会社を連結取り組みしたことも加わり、総資産は1兆8,350億円と、前年度末より2,080億円増加しました。

手持日数では、営業債権が92日と、前年度末より7日短縮しました。しかしながら、棚卸資産は15日延伸し、143日となりました。この結果、正味運転資金手持日数は、前年度末より10日延伸し、187日となりました。

スライド右側の有利子負債は、前年度末より681億円増加し、現預金を積み増したことで、ネット有利子負債は366億円増加の4,321億円となりました。

資本合計は8,144億円で、親会社所有者帰属持分比率は41.6パーセント、ネットD/Eレシオは0.57に改善しました。

連結キャッシュ・フロー

連結キャッシュ・フローです。当年度の営業キャッシュ・フローは730億円のポジティブとなりました。棚卸資産主体に運転資金が膨らんだものの、FFO増加が貢献したことから、前年比で992億円の改善となりました。

一方、投資キャッシュ・フローは、前年比36億円縮減の390億円の支出となりました。その結果、フリー・キャッシュ・フローは340億円のポジティブとなりました。

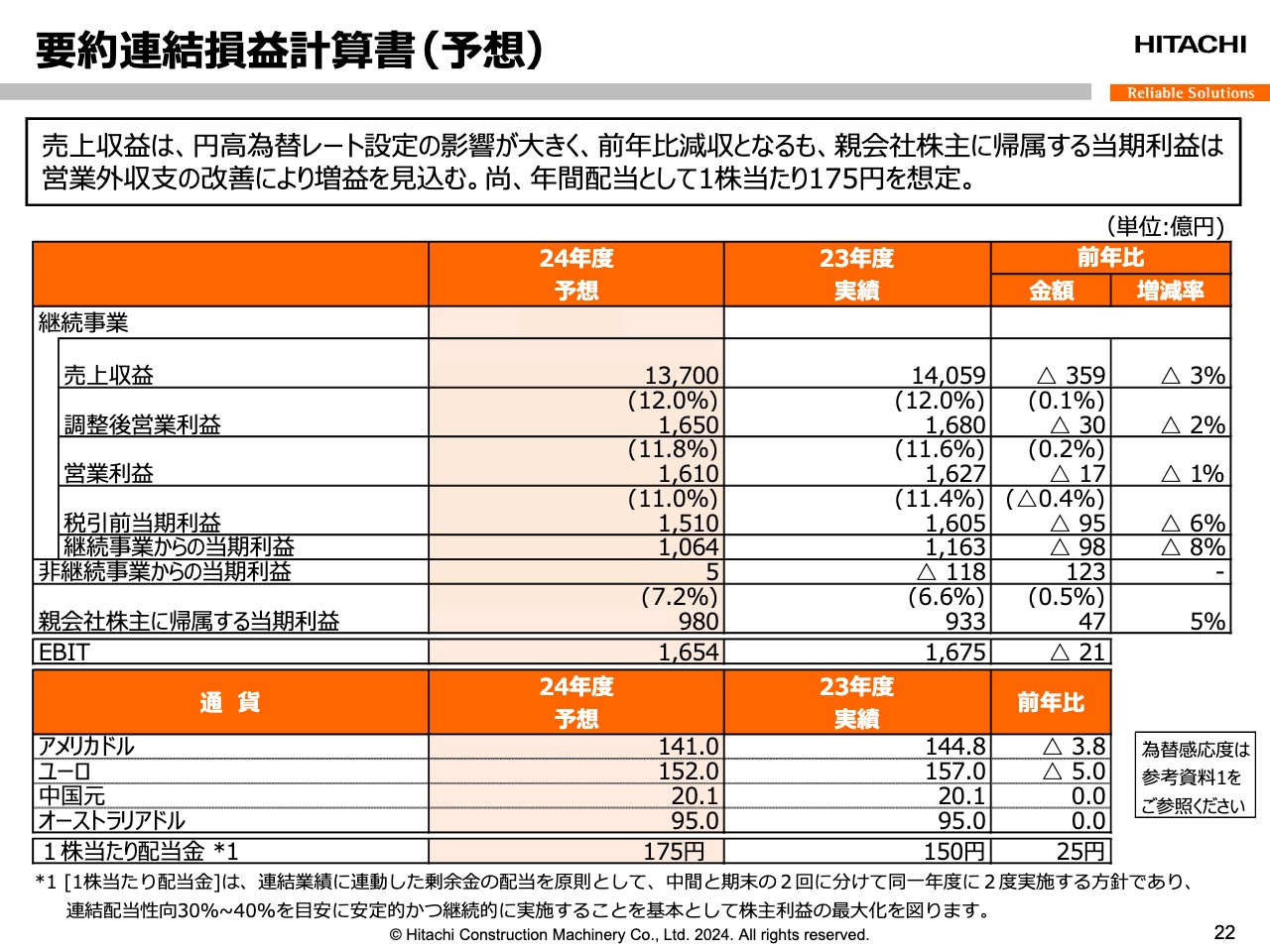

要約連結損益計算書(予想)

2024年度の業績予想をご説明します。まずは、要約連結損益計算書の予想です。

先ほど、CMOの松井がご説明した、2024年度の事業環境並びに2023年度の実績や世界の先行きの経済状況、為替動向を鑑み、今年度の業績予想を、売上収益1兆3,700億円、調整後営業利益1,650億円、親会社株主に帰属する当期利益980億円とします。

調整後営業利益率は12.0パーセントを見込んでいます。予想為替レートは、米ドル141.0円、ユーロ152.0円、中国元20.1円、オーストラリアドル95.0円です。

需要減、特に欧州での市況減に加え、為替円高レート設定の前提下、米州での独自展開およびマイニング事業、バリューチェーン事業の業容拡大並びに営業外収支の改善により、ボトムの親会社株主帰属当期利益においては過去最高益を見込んでいます。

なお、年間配当として、1株当たり175円を想定します。

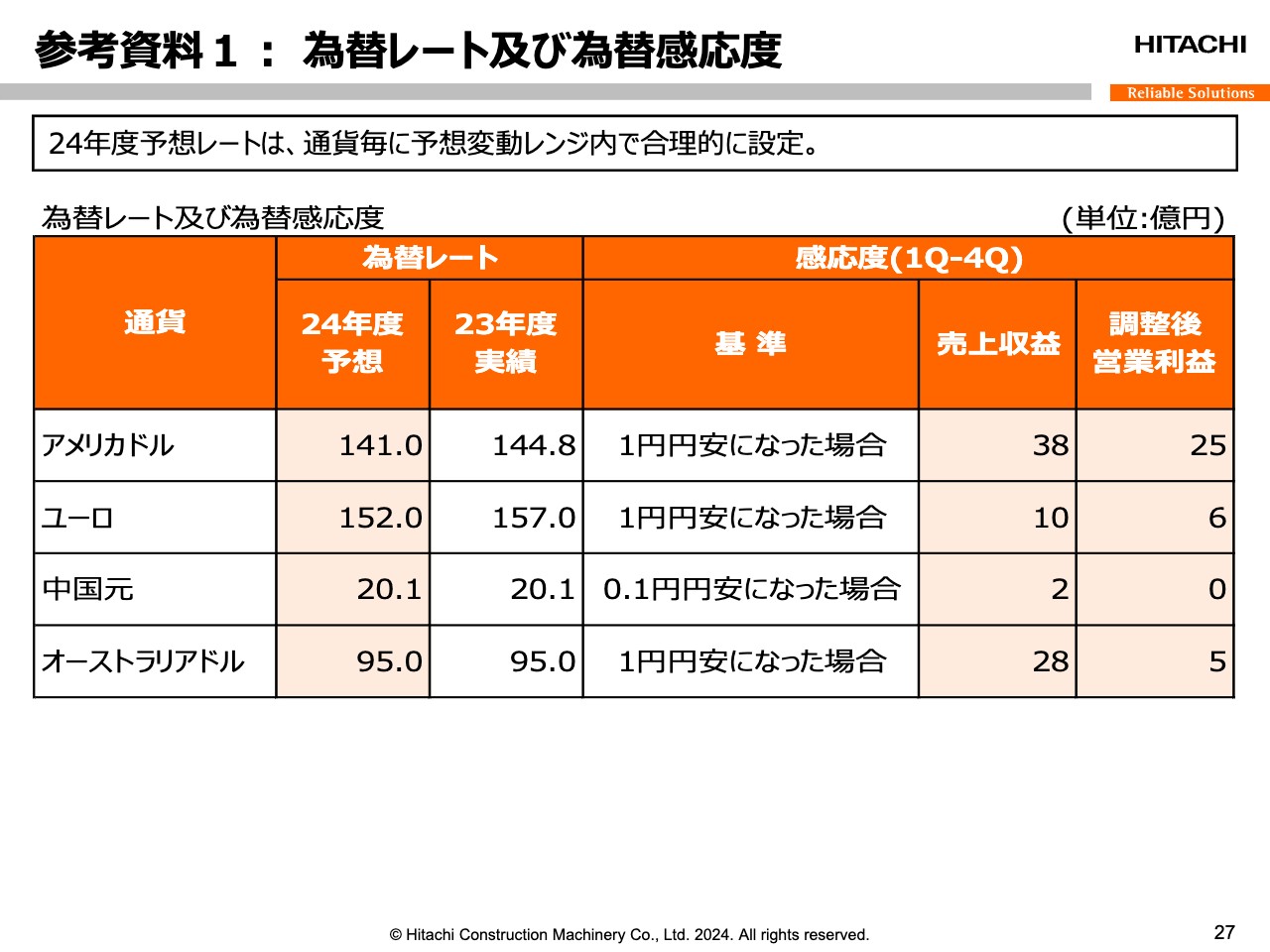

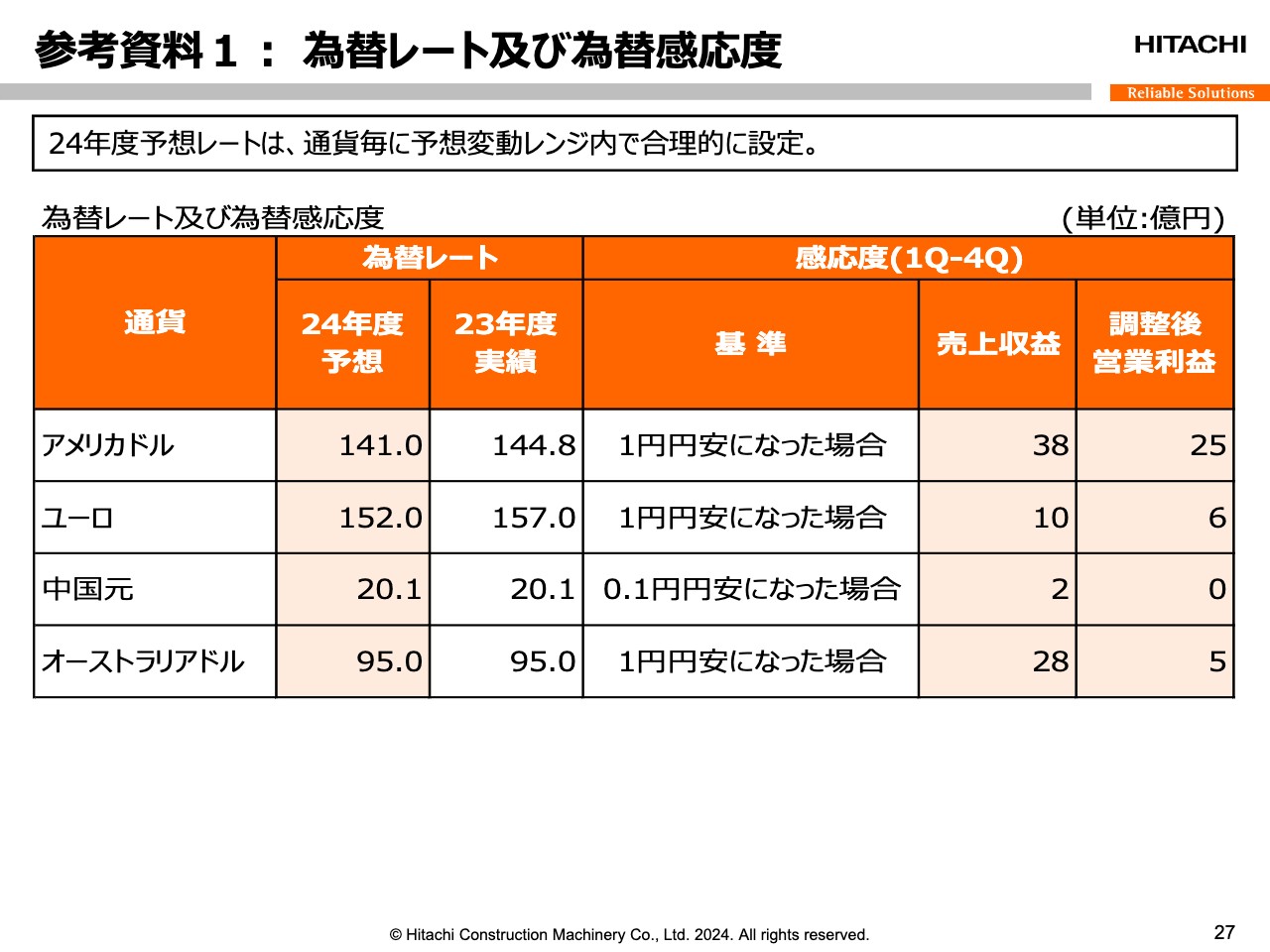

参考資料1:為替レート及び為替感応度

参考資料として、売上収益と調整後営業利益に影響する為替感応度も掲載しましたので、ご参照ください。

要約地域別売上収益(予想)

地域別売上収益の予想です。2024年度の売上収益は、前年比359億円減収の1兆3,700億円となる見通しです。前提為替レートにより、314億円の減収影響を含んでいます。

独自展開の拡大を織り込む米州やオセアニア等で増収を見込むも、欧州をはじめアジア、インド、アフリカ等の地域で減収を見込みます。

なお、海外売上高比率は、前年と同じ84パーセントを見込んでいます。

マイニング売上収益推移(予想)

マイニング売上収益の予想です。2024年度のマイニング売上は、前年比1パーセント減収の2,903億円を見込んでいます。

なお、前提為替レートにより54億円の減収影響を含むことから、現地通貨ベースでは増収と見込んでいます。

機械本体は、トラックとショベル合計で前年比5パーセントの減収を見込む一方、部品・サービスでは3パーセント増収となる予想です。売上構成比は、前年同様の21パーセントと見込んでいます。

参考資料2:マイニング売上収益内訳

参考資料として、地域別のマイニング売上収益内訳を掲載していますので、ご参照ください。アジア大洋州、欧阿中東が減収となる一方、米州においては増収を見込みます。

バリューチェーン売上収益推移(予想)

バリューチェーン売上収益推移の予想です。2024年度のバリューチェーン売上収益は、前年比4パーセント増収の5,771億円を見込み、過去最高収益の更新を目指します。なお、前提為替レートにより、98億円の減収影響を含んでいます。

個々には、部品・サービスにおいて、コンストラクション、マイニング向け合計で前年比1パーセント増収の3,000億円と見込んでいます。レンタルにおいても、前年比15パーセント増の912億円を見込んでいます。

売上構成比は、前年比3ポイント増の42パーセントを見込みます。

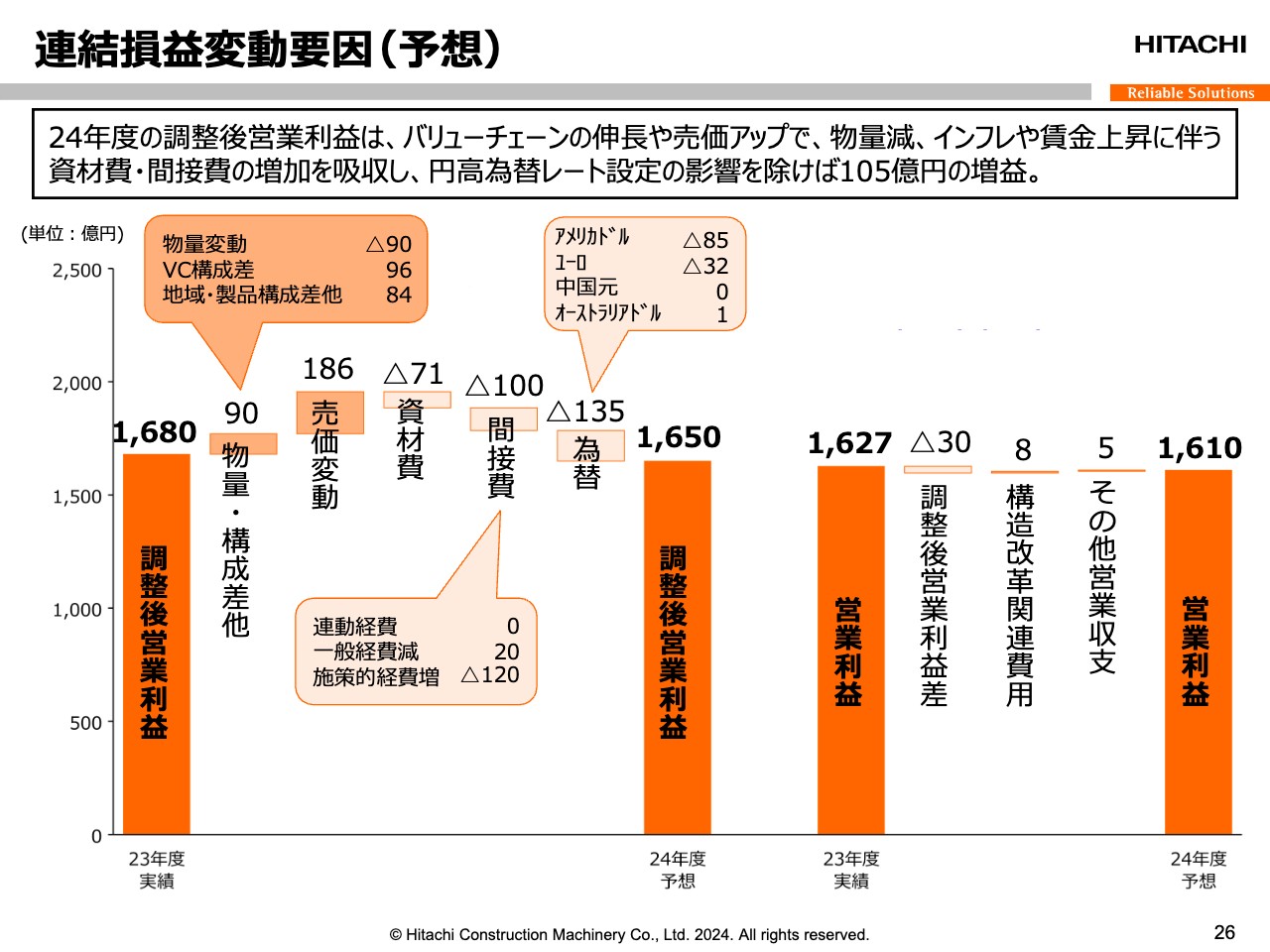

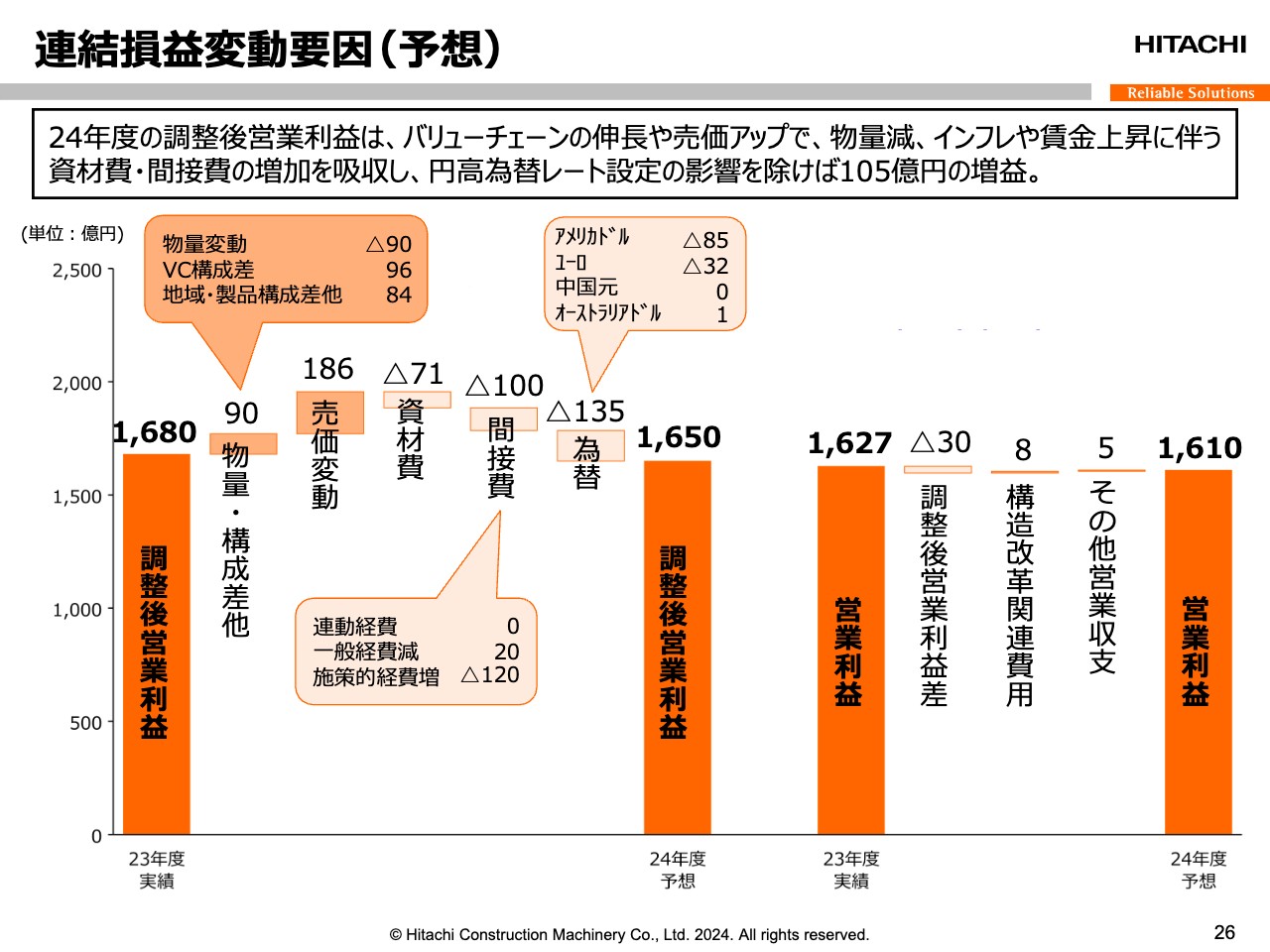

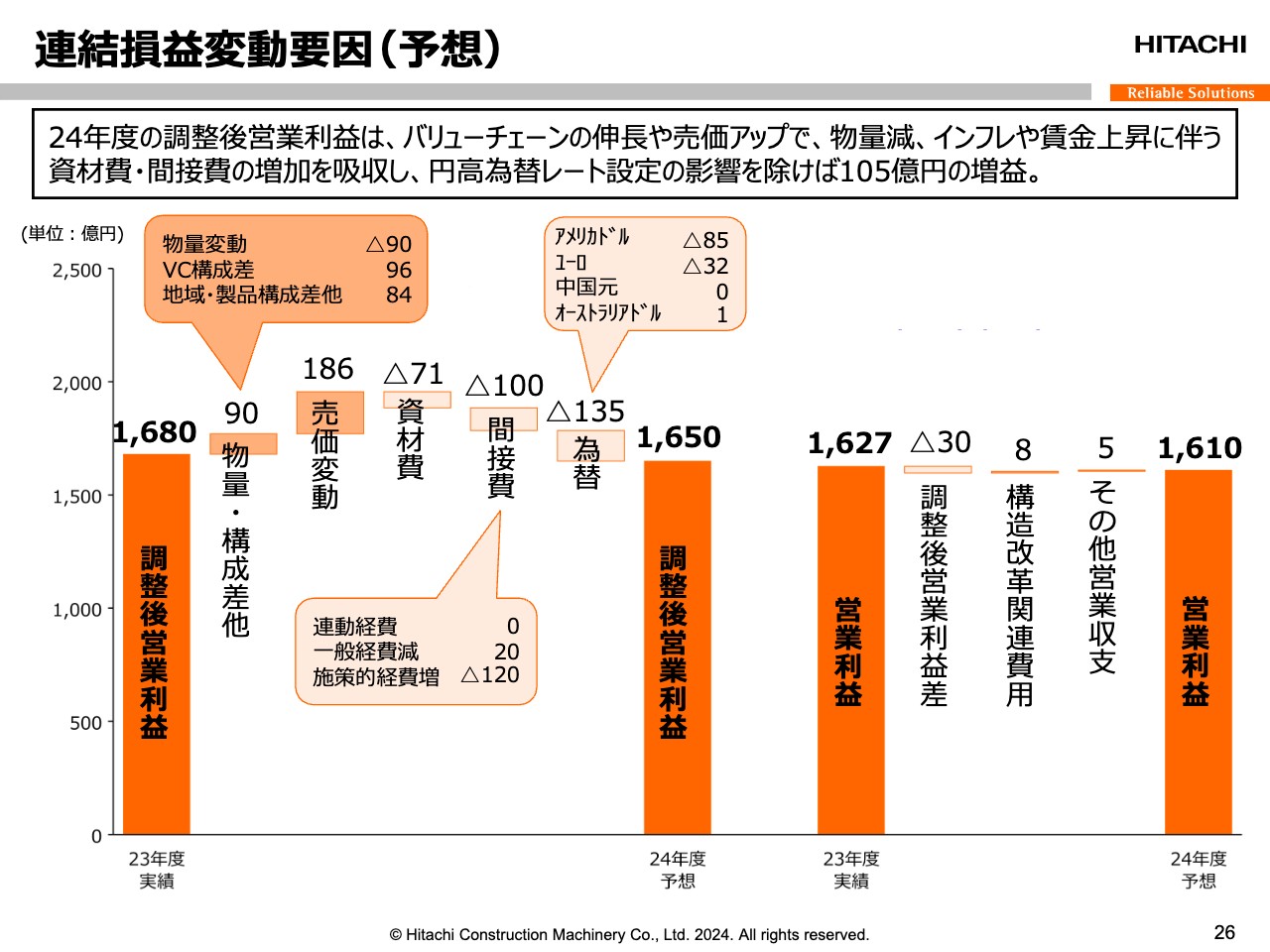

連結損益変動要因(予想)

連結損益変動要因の予想です。2024年度調整後営業利益が、前年比30億円の減益を見込む1,650億円となる要因をご説明します。

まず、物量・構成差として90億円の減益を織り込みます。内訳は、物量変動で90億円の減益、一方でバリューチェーン構成差では96億円の増益、地域製品構成差等で84億円の増益を見込んでいます。

また、売価変動186億円の改善により、資材費71億円増および間接費100億円増の吸収を織り込みます。

円高為替レート設定影響により減益効果135億円を見込むことで、調整後営業利益は前年比30億円の減益となりますが、為替影響を除けば105億円の増益と分析します。

スライド右側の営業利益も、調整後営業利益の減益により、前年比で17億円の減益となる1,610億円を予想します。

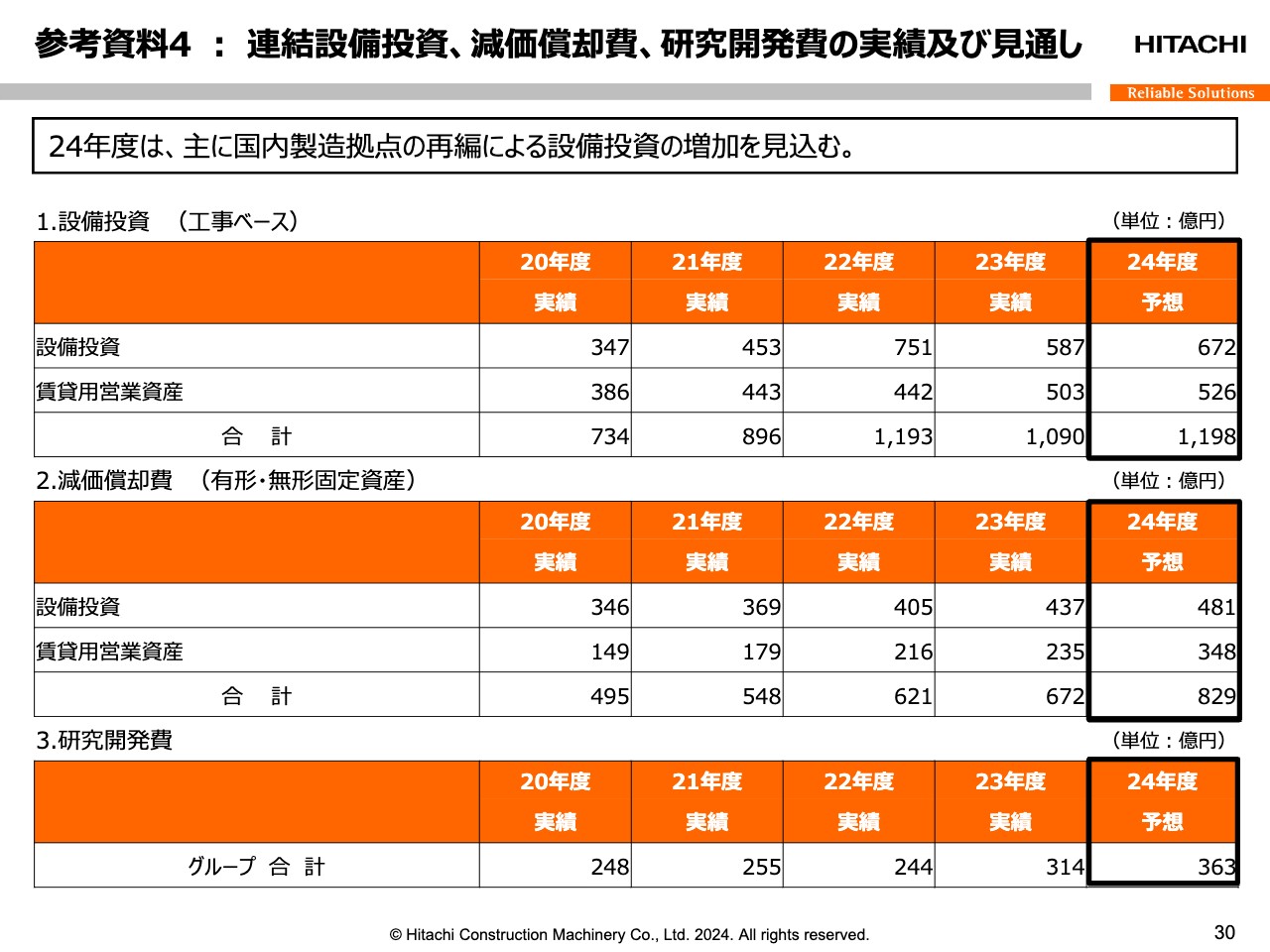

なお、27ページ以降に参考資料を4枚つけていますので、ご参照ください。以上で私からのご説明を終わります。ありがとうございました。

目次

先崎正文氏(以下、先崎):執行役社長兼COOの先崎です。昨年度から開始している中期経営計画「BUILDING THE FUTURE 2025 未来を創れ」の進捗について、スライドの目次に沿ってご説明します。

1.日立建機のグループアイデンティティ

日立建機のグループアイデンティティです。当社グループは、2022年に大きな変化がありました。この事業環境の変化を受けて、独自のグループアイデンティティを策定しました。

ミッションに掲げているように、お客さまの期待や課題に迅速に応えて、卓越した技術をベースに、革新的な製品・サービス・ソリューションを、お客さまや連携パートナーと協創していきます。

そして、この取り組みを通じて、ビジョンである豊かな大地、豊かな街を未来へつなげるための新たな価値を創造し、安全で持続可能な社会の実現に貢献していきます。

2.中期経営計画の経営戦略の柱

中期経営計画の経営戦略の柱です。今中期経営計画では、スライドに示した4つの経営戦略の柱を掲げています。中でも、「革新的ソリューション」を最大限に注力することで、日立建機グループは真のソリューションプロバイダーになることを目指しています。

これこそが、我々のグループアイデンティティの中のミッションである「お客さまの期待に応え、革新的な製品・サービス・ソリューションを協創し、ともに新たな価値を創造し続ける」ことになります。

3.中期経営計画の概要

4つの「経営戦略の柱」に対する、中期経営計画の概要についてご説明します。主要な重点施策について、2023年度の取り組み成果を5件、ご報告します。

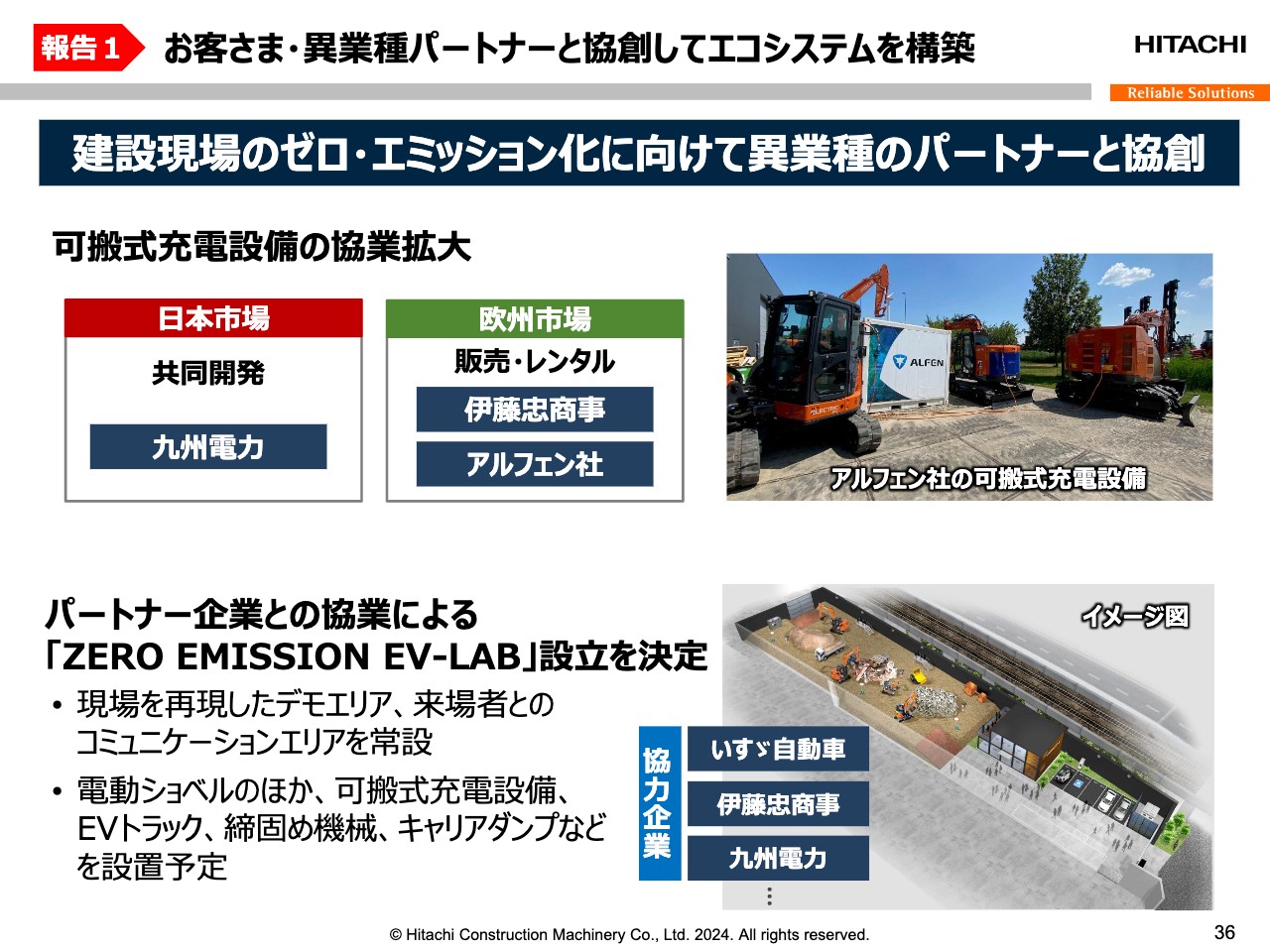

報告1 お客さま・異業種パートナーと協創してエコシステムを構築

1つ目に、お客さま・異業種のパートナーと協創してエコシステムの構築を目指す取り組みについてご説明します。

当社グループでは電動ショベルの開発販売を始めていますが、建設土木業界全体としての普及率は高くありません。実際の建設現場には、ハードだけを提供しても解決できない課題が依然として多く存在しているためです。このような課題に対してソリューションを提供するためには、日立建機単独では対応が難しく、異業種のパートナー企業との協業が不可欠です。

具体的な事例として、スライド上段、電動建機に欠かせないインフラである可搬式充電設備での協業をご紹介します。

日本市場向けには、九州電力と共同開発を開始しました。また、欧州市場向けには、伊藤忠商事からのファイナンスの支援や協力を受けて、オランダのアルフェン社の可搬式充電設備の販売・レンタルを開始します。

次に、スライド下段をご覧ください。パートナー企業との協創を実現する場として、2024年5月、千葉県市川市に新たな研究拠点「ZERO EMISSION EV-LAB」を開設します。

電動の建設機械・機材が稼働する現場を再現したデモエリアや、来場者と意見交換して新たなアイデアを生み出すコミュニケーションエリアを常設します。お客さまや異業種のパートナーと、建設現場のZERO EMISSIONの実現に向けて、その課題や可能性について探索できる場にしていきます。

スライドに記載している協業企業だけでなく、さまざまなパートナーとの連携をこれからも続けていきます。

報告2 デジタルプラットフォームによるサイトソリューションを構築

2つ目に、マイニング事業でのデジタルプラットフォームによるサイトソリューションを構築する取り組みについてご説明します。

当社の事業領域である、採掘(Pit)から選鉱領域(Plant)の多様なタッチポイントにおいて、日本、カナダ、オーストラリアの3拠点から、複数の鉱山現場で稼働状況をモニタリングしています。

鉱山機械・鉱山運営・ソフトウェアなどの専門分野に精通した人財が、先進的デジタル技術を駆使して、複数の鉱山現場からあらゆるデータをリアルタイムに取得します。それを蓄積・分析・解析し、それぞれのお客さまが直面している課題に対してソリューションを提供しています。

現時点では、掘削・運搬工程が主なモニタリングの範囲ですが、順次範囲を拡大し、鉱山全体の効率化・最適化の貢献に取り組みます。

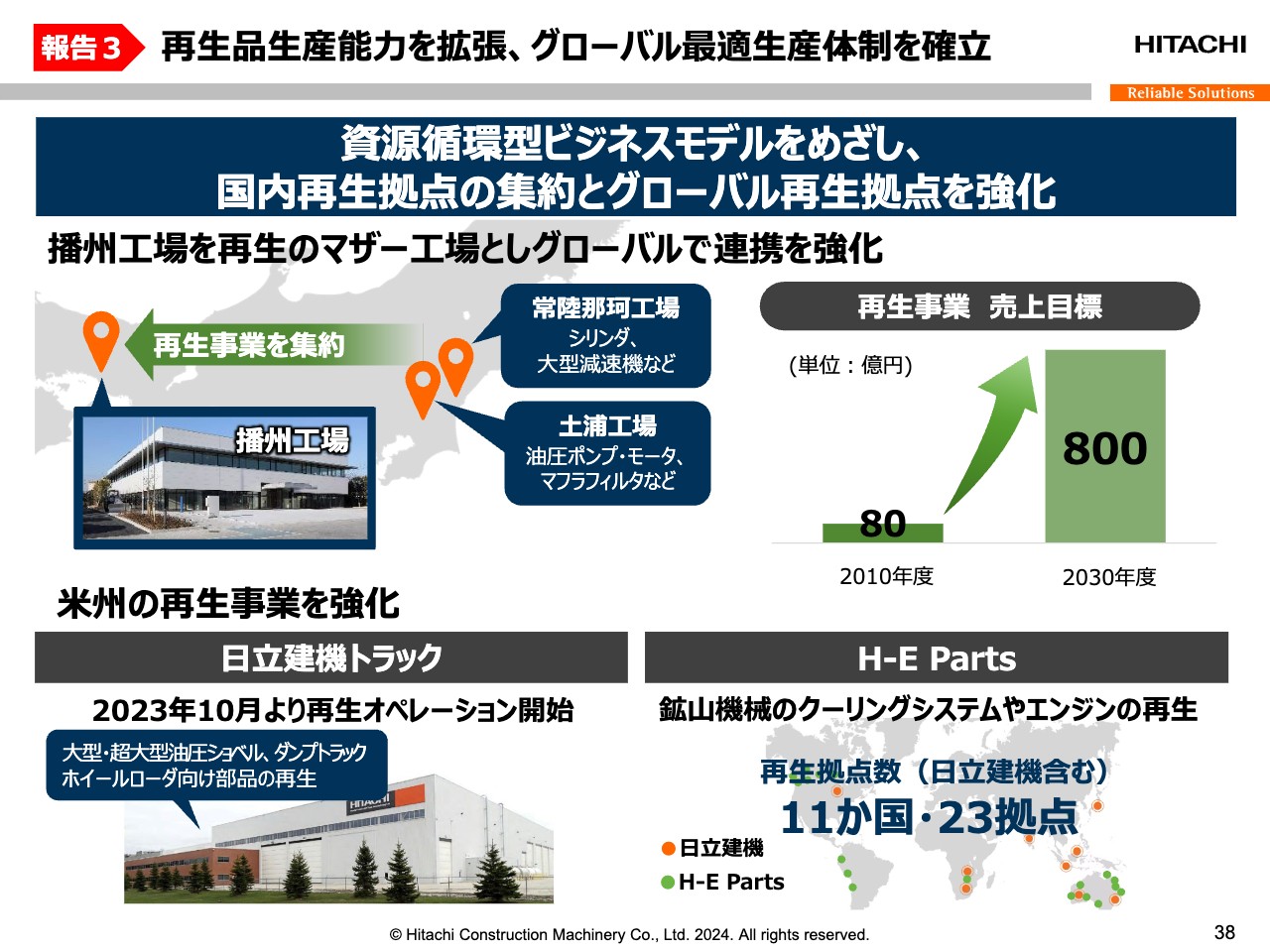

報告3 再生品生産能力を拡張、グローバル最適生産体制を確立

3つ目に、再生品生産能力を拡張し、グローバル最適生産体制を確立する取り組みについてご説明します。

国内では現在、再生工場が土浦工場と常陸那珂工場に分散しています。こちらを2024年度中に、兵庫県にある播州工場に集約・統合し、再生のマザー工場としてグローバルな連携を強化します。

集約・統合によってスペースの制約を改善し、再生部品の取り扱い量を増やします。これにより、2030年度には再生事業の売上収益を約800億円まで伸ばす計画です。

海外においては、米州の再生事業を強化しています。これまでは、各代理店が対応できる範囲で再生事業を行っていましたが、2023年度以降は日立建機アメリカが米州全域の再生事業を統括し、日立建機トラックは大型・超大型油圧ショベル、ダンプトラックホイールローダー向け部品の再生を行います。

H-E Partsは、H-E Parts車において得意とする鉱山機械のクーリングシステムや、エンジンの再生を担います。

以上、国内外の生産能力を拡張し、資源循環型ビジネスの実現を目指します。

報告4 米州における販売チャネルを多様化およびファイナンス事業を拡充

米州における販売チャネルの多様化と、ファイナンス事業の拡充についてご説明します。

2023年8月より、北米市場で高付加価値製品の「ZAXIS-7」シリーズの納入を開始しました。さらに、北米全土から約100名の販売サービス員を集めて、「ZAXIS-7」シリーズの操作性や特徴を説明する講習会を実施し、順調に販売台数を拡大しています。

代理店として、従来製品の「ZAXIS-6」シリーズだけでなく、高付加価値製品の「ZAXIS-7」シリーズも提供することにより、お客さまのニーズに対応した製品やサービスを提供し、販売チャネルの多様化にもつなげていきます。

一方で、ファイナンス事業の拡充も進めています。東京センチュリー、日立建機、伊藤忠商事の各米州法人が出資している建設機械向けファイナンス合弁会社のZAXIS Financeが、2023年5月からは米州のお客さま向け、9月からは米州の代理店向けのファイナンスの提供を開始しました。

ZAXIS Financeのオペレーション開始により、日立建機アメリカの売掛債権の増加を抑えながら、販売を加速できます。引き続き、重点市場である米州の体制強化を推進し、さらなる成長を目指していきます。

報告5 人財がグローバルに活躍できる育成の場や機会の提供

人財がグローバルに活躍できる育成の場や機会の提供について、ご説明します。スライドの上段は、人的資本に関するISOの認証取得についてです。

当社は人財戦略を、中長期的な成長を目指す上での最重要課題として認識しています。この度、人的資本に関する情報開示の国際的なガイドラインである「ISO 30414」を取得しました。こちらに合わせて、「Human Capital Report 2023」を初めて発行しています。

機械メーカーでは初の認証取得となり、今後はガイドラインに基づいて、さまざまな情報発信を積極的に行っていきます。情報開示を強化し、ステークホルダーのみなさまとの対話をより深めていくことで、人財戦略の継続的な改善につなげていきます。

スライド下段の左側は、開発リソースの集約とイノベーション推進に関する取り組みについてです。2023年5月より、土浦工場で新棟となる「Orange Innovation Plaza」が稼働を開始しました。研究開発部門を中心に、約3,000名が一堂に会して、次世代に向けた開発に取り組んでいます。若手社員の意見をもとに、さまざまなコミュニケーションができるスペースを用意し、部門を超えたコラボレーションの活性化につなげています。

スライド下段の右側は、新規事業を継続的に創出できる企業文化を目指す取り組みについてです。KENKI βUSINESS CHALLENGE(KβC)と称し、価値創造のノウハウを学び、新規事業の開発を目指しています。毎年継続的に開催することで社員の持続的な挑戦を奨励し、企業文化を変革していく積極的な取り組みです。

4. 中期経営計画の定量的目標

中期経営計画の定量的目標です。先ほどCFOの塩嶋から、2024年度の計画数値をお伝えしましたが、2025年度の目標については、昨年度発表した当初の中計数値から変更はありません。

収益性としては、調整後の営業利益率13パーセント以上と定め、売上に対しての稼ぐ力である「キャッシュ創出の能力指標」として、EBITDAマージン率18パーセント以上を目指します。

効率性では、ROICの目標9パーセント以上を安定的に維持し、投下資本の運用効率を意識して事業を展開し、資本収益性の向上を図ります。

また、獲得した収益を株主のみなさまに還元するため、配当性向は30パーセントから40パーセントを目安に、安定的かつ継続的に実施することとし、株主の利益の最大化を図っていきます。

ESGの関連項目は環境負荷低減、CO2削減目標の他、ダイバーシティ、エクイティ&インクルージョンの指標を定めて取り組んでいきます。

以上で中期経営計画「BUILDING THE FUTURE2025 未来を創れ」の進捗についてのご説明を終わります。ご清聴ありがとうございました。

質疑応答:円安の影響について

質問者:円安についてです。資料には、アメリカドルが1円円安になった場合、調整後営業利益で25億円の変動要因と書かれています。

今年度は前年度比で約30億円の減益予想になっていますが、1ドル141円想定のため、今の為替レートから逆算すると、2円から3円程度円安になっただけで簡単に増益になるとも読めます。あらためて円安の影響をどのように見るのか、また141円に設定した理由を教えてください。

塩嶋:見通し為替レートの設定については、3月中旬にも社内の為替委員会で、各金融機関の予想を広く集めました。具体的には邦銀、メガバンク、外銀(外資系投資銀行)、証券会社においては5大証券会社、外資証券会社の予想を集め、ミドルの数値を取りました。3月中旬は、円高がかなり進行していた時期もありました。ですので、独自の見方だけでなく、他社にもヒアリングした結果、ミドルの数値を取ったということです。

現行の為替レートの状況を見ると、非常にコンサバティブかと思いますが、当時はそのように見立てていました。今年度後半からは政策金利が緩和されると思いますので、各金融機関は円高に進展すると予想していました。

今回、決算発表する他の会社も、多くは同等レベルの為替レートを設定していると推測しています。当然、四半期単位で業績の見通しを立てるため、その都度同じように調査し、必要であれば修正していきます。

質疑応答:アメリカ大統領選挙の影響について

質問者:2024年度の研究開発費は363億円と、2023年度の314億円に比べてかなり増えています。こちらは電動ショベル関連も含まれていると思いますが、アメリカ大統領選挙でトランプ氏が当選した場合、電動化をすべてストップしたり、バイデン大統領が進めている政策の軌道修正と言いますか、全部ひっくり返したりすると言われています。

あくまでも仮定の話ですが、こちらの影響をどのように見ていますか? 研究開発費を大幅にプラスする予想になっていますが、金額もしくは中身を電動化研究以外に振り向けるなど、何か変わる可能性はあるのでしょうか?

塩嶋:トランプ氏が大統領になった場合のリスクについては、巷でいろいろ騒がれています。電動化は、環境関連の観点が変わったり、リセットしたりする可能性があると思います。

一方で当社を取り巻く環境において、トランプ氏が大統領になった後は、景気の陽動策といった政策をとることも想定されると考えています。逆に言えば、当社が成長ドライバーとして注力している米州の事業にとっては、追い風の要素になり得ると思います。

大きなリスクとしては、関税に非常に高い障壁をかける可能性があると思います。当社は日本からの輸出に頼っているため、脅威になるかもしれません。当社だけでなく他社も同様に、主要なコンポーネントを「日本からの輸出」と掲げているため、そのような段階になれば、準備しつつ対策を講じていきたいと考えています。

今回、研発費は精力的に積んでいます。電動化はもちろんのこと、バリューチェーンなどシステム的なことも含め、多岐にわたっています。米州市場だけでなく、建機の発展には付加価値をつけなければなりませんので、大統領選挙の結果にかかわらず、継続していこうと考えています。

先崎:少し補足します。EV化、CO2削減の波、サーキュラーエコノミーの大きな流れは覆ることがないと思います。そのため、当社はバリューチェーンからサーキュラーエコノミーにつなげようとしています。また、EVだけでなく新エネルギーに対してもきちんと対応していく中での研究開発と捉えています。

アメリカで何が起こるか、仮定の話はあまりしたくありませんが、世界にはEV化とは違う流れがきちんとあり、我々はそこに対応していきます。加えてデジタルの波にも、ソリューションプロバイダーである企業としてしっかりと取り組み、お金を使っていきます。それが研究開発費の総額になります。

当社が掲げる3パーセントに達することはなかなかできませんが、将来のためにお金を使っていきたいと考えています。

質疑応答:配当予想ついて

質問者:2025年3月期の配当予想について、第1四半期の段階から175円としています。こちらは市場とのコミュニケーションを密にする意図があったのでしょうか?

2024年3月期に年間配当を出したと思いますが、今回、期初の段階から出した理由について教えてください。

先崎:これには2つの大きな理由があると思っています。1つ目に、市場と対話する中で、「経営としてどのようにコミットするかを出していくことが必要だ」と感じたためです。

2つ目に、昨年度から始めた中期経営計画の進捗をご報告しましたが、2023年度の結果が過去最高であり、今年度も市場環境が厳しい中、利益の部分でこれだけの業績が出せることを、みなさまにきちんとコミットしていこうと考えたためです。

このように、進捗についてある一定の自信を持てたことが理由です。

質疑応答:2025年3月期の見通しついて

質問者:2025年3月期の見通しで、純利益にかかる営業外収支の改善について、詳細を教えてください。

塩嶋:冒頭でお伝えしたとおり、今年度は非継続事業ということで、スペシャライズド・パーツ・サービスビジネスセグメントのノンコア事業を事業売却しました。なおかつ、そちらの事業に減損を計上したため、大きな減損がなくなります。

調整後営業利益以下、構造改革の関係についてもいろいろな案件を整理してきましたので、その部分の改善を織り込んでいます。また、借入金にキャッシュ・フローが出てきているため、こちらも縮減し、金利収支を改善していくことを考えています。

質疑応答:時間外労働の上限規制の影響について

質問者:4月から時間外労働の上限規制の対象業界が広がり、建設業と物流業界にも適用されました。そちらの影響について、どのように考えていますか?

先崎:いわゆる2024年問題については、輸送の課題が出てきています。我々の製品は大きいですし、取引先が国内に多数ありますので、2024年問題に正面から向き合っています。

輸送に関しては、これまで1日でできたものが2日かかるようになる部分もあるため、費用が若干上がる可能性があります。そちらは今回の想定に織り込んでいます。

その上で、きちんと対応するために、例えば工場に来る納品車を我々が代わりに運んでくるといった「ミルクラン」を行ったり、待機できる場所を確保したりします。一つひとつは細かい施策ですが、しっかりと取り組んでいくことが対応策になると思っています。

質疑応答:遠隔ソリューションについて

質問者:働き方改革や生産性向上にもつながりますが、遠隔ソリューションということで、今年の5月から油圧ショベル「RBT」シリーズの国内での提供を始めるなど、遠隔操作関連の取り組みを進めていると思います。それについて、現段階での手応えや今後の展望を教えてください。

先崎:遠隔操作に関しては、さまざまな場面で必要になってくると思っています。展示会などで出しているものを、浦幌試験場で遠隔操作できる、ある一定のレベルになっています。

このような技術を磨きながら、どのようにお客さまに使っていただくのか、お客さまの課題を捉え、少しずつ変えていかなければなりません。先ほどお伝えしましたが、ソリューションの協創で、お客さまと解決策を作っていきたいと考えています。

質問者:4月からの上限規制を受けて、ニーズは高まっていませんか?

先崎:まだ市場が成熟している、スタートできているとは認識していませんが、建設業界でも人手不足の問題が大きくなってきています。そのような中で、例えばICT建機によって、誰でも操作できる状態にしたり、その教育を我々とパートナーで行ったりするなど、建設業にも貢献していきたいと考えています。

質疑応答:当期利益の上方修正について

質問者:2024年3月期の親会社株主に帰属する当期利益の計画は、実績よりも約100億円減の880億円でした。そちらが今回増えた理由を教えてください。

塩嶋:今年度の決算における上方修正の背景について、売上は円安の影響がありましたが、それ以上にボリュームを出すことができました。結果としては、過達になったと思っています。

一方で、調整後営業利益は目標には至りませんでした。要因の1つとして、第4四半期で棚残を縮減したものの、想定したより残ってしまったこと、日本の工場で作った利益の未実現が滞留した影響があります。

もう1つは、ボリュームが獲得できたものの、特定の市場、例えば欧州やアジアのボリュームが想定よりも落ち、そのミックスによって利益率が少し下がったことです。

一方で、調整後営業利益以下のその他収支は構造改革を織り込んでいますが、1月の対外公表では予想していなかった追加の損益がありました。

大きなところでは、以前から懸念していた北米のレンタル会社について、正式にJVパートナーとの係争が決着して100パーセント連結化したため、その費用が発生しました。また、日本における構造改革の追加の費用も発生しました。一方、営業外で為替の予約を変えたこともあります。

このようなことから、最終的なボトムとして933億円上振れました。上振れした上に、懸念していた案件をクリーンナップできたため、2024年度は本業に邁進できると考えています。北米のレンタル事業も、ようやく本格的にスタートできると思います。

質疑応答:AHSの期待感について

質問者:御社は4月からAHSを始め、キャタピラーやコマツに追従してキャッチアップしていくことになると思いますが、期待感を教えてください。

先崎:先ほどご報告したように、一定のレベルにまで達することができたという自分たちの評価があります。その上で我々のAHS技術はオープンであり、他社機も含めて運営できます。このようなオープンさが、世界で評価されると思っています。

そのような意味で、潜在的なお客さまとお話を始めていますので、近い将来、みなさまにご報告できればと思っています。

質疑応答:米州事業について

質問者:米州事業についてです。需要についてはマイナスがあるとお話しされる一方で、御社は比較的健闘しています。しかし第3四半期の見通しと比べると、北米は少し足りていないと思います。

マイニングはおそらく過達で終わっていると思いますが、コンストラクションが足りていないように見えるため、その部分についてお聞きしたいと思います。

それを踏まえ、御社は今期に独自展開として、米州においては大幅な増収を見ています。その要因や、昨年から始めた販売などのシナジーについて教えてください。

昨年の第3四半期に、卸売業の一時停滞についてのご説明があったと思いますが、その部分が今年にずれてくるのでしょうか? 終わった期における北米コンストラクション、マイニングの需要について、また、御社の独自展開をどのように想定しているのでしょうか?

松井:コンストラクションの需要について、北米は昨年度99パーセントと、ほぼ横ばいで終わったと思います。特に第4四半期は前年比マイナス10パーセントの90パーセントでした。2022年の終わりから2023年のはじめの第4四半期はかなりの物量不足で、他のメーカーも相当ブーミング(booming)していたと思います。その状況に我々も追従していました。それに対して、需要の市場感としては堅調に推移しています。物量不足だった1年前に比べれば、平常に戻ったということです。

おっしゃるように、第4四半期については、その部分がもう少し数字に表れるかと思っていましたが、見通しより少し落ちました。ただし、代理店にはしっかりと物が行きわたり、お客さまにも届く状況です。

2024年度も油圧ショベルが4万台と、前年比マイナス3パーセントです。需要の予測はもう少し下がっているところもあるかと思いますが、我々の今の肌感覚としては3パーセント減程度です。高止まりし、堅調に推移すると思います。

住宅系の小さなものは軟調ですが、インフラ投資等はしっかりありますので、代理店に供給し、お客さまにも買っていただけるのではないかと考えています。

福西栄治氏(以下、福西):執行役常務 マイニングビジネスユニット長の福西です。マイニングについて、2023年度の米州事業は非常に好調でした。新車、ダンプトラック、超大型ショベルについても非常に多くの引き合いがあり、それを確実に販売につなげられたと考えています。

特に、北米ではダンプトラック、中南米では超大型ショベルとダンプトラックが、うまく販売できました。2024年度は、2023年度以上の引き合いがあり、販売につなげていけると考えています。

北米では超大型油圧ショベルの販売、ペルーやチリでは、トピックスでご説明したとおり、十数年ぶりに販売が実りましたので、南米ではダンプトラックに注力しようと思っています。

マイニングの拡販で必要なのは、サポートです。北米ではある程度準備しましたし、これからもより加速させていきます。南米に力を入れるため、今中計期間に再生センター、部品センター、トレーニングセンターなどのアフターセールスのサポート機能を充実させる計画です。

北米でもアフターセールスのサポートが非常に重要ですので、昨年10月にカナダの日立建機トラックで再生工場を立ち上げました。北米の部品倉庫は、アトランタに2ヶ所ありますが、第2四半期もしくは第3四半期に、米国の西側地区にも立ち上げます。

先崎:少し補足します。特にコンストラクションに関しては、一時的な停滞と言われてしまったように、昨年度は供給サイドの課題もありました。物量が増えてくる中で、我々はもう一度、供給体制を整えてきました。

先ほど塩嶋がお伝えしたとおり、米州市場の半分はレンタルです。レンタルのお客さまに新車をきちんと販売すること、レンタル事業として、代理店がきちんとレンタルできるようになっていくことが、我々の成長の1つのキーになります。

子会社化した北米レンタル会社も活用していきます。

「今年も独自展開で20パーセントくらい伸ばしたい」とお伝えしましたが、ご説明のとおり、実現可能だと考えています。

質疑応答:在庫の調整と生産の方向性について

質問者:第3四半期から回転月数が少しよくなり、在庫を絞ったということでした。今年は北米が続伸するものの、他の地域は悪い中で、方向感はどのようになっていくのでしょうか?

北米は生産が高いまま維持できるため、未実現や在庫調整のようなマイナスに働く要素はないと考えてもよいのか、生産調整のほうが勝るため、利益としては見た目が悪くなるのか、どちらでしょうか?

生産の観点でいくと、「将来的に地政学リスク対応なども踏まえ、北米でいろいろなことを考えて」というお話しでした。以前、先崎社長に生産の話を聞いた時は、「アメリカはもう少ししたら」ということでした。しかし今は環境が変わってきています。

ですので、「考えていたよりも早く、北米の生産に本格的に取り組まなければなりません」「いろいろなものがうまくいっているので、中計で掲げているよりも前向きです」などの、ニュアンスをいただければと思います。

塩嶋:在庫のお話の前提としては、2024年度、2025年度以降をどのように見るかになります。ご説明したとおり、2024年度は市況感が悪いです。それは、第4四半期から見えてきたと思っています。

そのような中、今の位置は「経済成長の踊り場」だと考えています。米州については大統領選挙の話もありましたし、アジアでも、インドネシアは最近まで選挙があり、まだ予算取りができていません。インドにおいては、全国生産といったことがあります。

また欧米では、今は政策金利の施策で金利が高いところがあります。ですので、今年度は「経済成長の踊り場」だと思っていますし、代理店も在庫調整のフェーズに入っているところがあるかと思います。

一方で、今年度の後半からは少し変わってくると見ています。最終的にはアメリカの大統領が決まりますし、政策金利については、欧米諸国がいずれは調整に入ってきますので、我々は需要がアップする方向に、ポジティブに効いてくると考えています。

在庫高は、第4四半期に400億円ほど減らしました。ボリュームが出たこと、その一方で生産調整したことは事実です。それを過度に調整するのではなく、稼働損をあまり出さないレベルで調整しながら、2025年度に市況が復活することを踏まえ、2年間かけて調整していくことが根底にあります。

未実現の調整がどのようにP/Lに影響しているかを端的に言えば、残念ながら2023年度は100億円を超えるレベルです。逆に言うと、単年度としては利益の繰延べ側に回ったということです。

2024年度の見通しについて、在庫は増えも減りもせず、イーブンでいく建て付けが前提です。今はマックスであり、さらに在庫が増えることもありません。逆に減らすこともできない、調整はしないことを前提としています。

単年度比較では、2023年度は100億円近いマイナス、ネガティブがありましたので、そちらがなくなることが、大きな増益要因になるとお考えください。

先崎:米州での生産の方向性について、端的に答えると、方向性は変わっていません。一種の在庫が想定より増えたのは事実です。ブレーキを踏んでいく中で、日本を含め、世界のコンストラクション系の生産能力は十分にあります。ですので、本体の米州での生産について、今の方向性には変化はありません。

繰り返しになりますが、例えばカスタマイジングなど、米国仕様にしていくところで、何らかの付加価値を付けることは検討に値すると思います。加えて、マイニングは少し状況が違います。米州ときちんとコミットする中で、生産能力も含めて、カナダの日立建機トラックで、ダンプトラックを米州向けに作っていく方向性は変わりません。

質疑応答:値上げの詳細について

質問者:スライド26ページの連結損益変動要因に、「売価変動で186億円増益」という項目があります。今期は具体的にどの地域、もしくは事業領域でこのような値上げを行う予定なのでしょうか? 例えば、地域ではアメリカ、アジア、製品別では本体、バリューチェーンなど、地域と製品別で教えてください。

塩嶋:地域では、大きなところで米州です。米州においては「ZAXIS-7」シリーズの新型の販売をスタートして受注しているのですが、実際の刈り取りが今年度に回ってくるため、このような数値を織り込んでいます。ある程度は、確定したところでいけると考えています。

今お話しした数値は地域別ですので、本体と部品で分けていません。感覚的な話になりますが、お伝えした数字の約3分の2が新車本体で、約3分の1が部品での値上げだと、社内で分析しています。

松井:少し補足します。塩嶋がお話ししたとおり、昨年度は売価をかなり上げてきました。特に日本もかなり上がってきましたので、米州についてはしっかりと刈り取りを行います。

欧州は弱含みですが、代理店が以前からの受注を握っていますので、そちらを守っていくことで、差分をしっかり取っていけると認識しています。

久保達哉氏:ブランド・コミュニケーション本部長の久保です。塩嶋の回答について、若干補足します。186億円の地域別の内訳は、現時点で米州が約100億円、日本が50億円です。その他地域も、それなりに価格アップに取り組んでいくとご理解ください。また本体は、この186億円のうち約120億円、部品関係が残り60億円です。

質疑応答:米州事業の今期の伸びの前提について

質問者:米州事業の今期の伸びの前提についてです。為替を除いた現地通貨ベースで、米州の独自展開と全体の伸びをどのくらい見ているのでしょうか? 前提となる在庫の充足分、売価の部分など、分けて教えていただけますか?

塩嶋:スライドでご説明したとおり、米州の2024年度の増収幅は、トータルで6パーセントです。内訳としては、ディア向けのOEMがマイナスサイドに効いています。独自展開としては、トータルで約16パーセント織り込んでいます。

この16パーセントは、マイニングやスペシャライズド・パーツ・サービスビジネスセグメントも含んでいます。ですのでコンストラクションとしては、22パーセントほど織り込んでいます。為替の円高の影響も鑑みると、コンストラクションとしては、約30パーセントの増額を織り込んでいます。当然ながら、こちらに価格のアップも含まれますが、基本的には台数のボリューム増によるものと見て、計画しています。

質疑応答:マイニング事業の今期の見通しについて

質問者:マイニング事業の今期の見通しについてです。需要横ばいからマイナス10パーセントのレンジかと思います。

例えば鉱物別に、インドネシアの石炭の動向や、昨今のコモディティ価格の上昇分での、ハードロック中心のアップサイドなど、需要の見通しの変動要因も含めて、足元の交渉状況を教えてください。

福西:おっしゃるとおり、今年度のマイニング事業は、中小鉱山とコントラクタ向けを中心に減少すると思います。一方で、超大型ショベル、ダンプトラック全体では、前年比で0パーセントからマイナス10パーセント程度と予測しています。

一般炭の価格は現在落ち着いています。しかし、中小鉱山の投資意欲の低下が見込まれることから、小型マイニングショベルは前年度に続き減少、超大型機械は、大手鉱山やハードロック向けの需要が底堅く、堅調に推移すると見込んでいます。

マイニング市場全体で言えることですが、資源価格の大幅な高騰は期待できませんし、安定したレベルで推移すると思います。ですので、2022年、2023年の機械需要の過熱感はなくなると予想しています。

しかしながら、今年度伸長する地域は昨年と同様です。オーストラリアが牽引し、北米では大きく販売を伸ばす計画です。

質疑応答:構造改革費用について

質問者:2024年3月期に、中国の販売会社など、構造改革費用を140億円くらい計上されたと思います。しかし新年度は、増益要因で8億円程度でした。構造改革費用一巡による効果がなかったため、今年も構造改革費用を100億円超で想定しているのでしょうか?塩嶋:構造計画費用、中国で100億円というのは、1月に対外公表した予想からでしょうか?

質問者:はい。今年の構造改革費用の考え方で、どのくらい計上されるか教えてください。

塩嶋:まずは1月に140億円ほどの構造改革費用を織り込みましたが、そのうち中国は20億円です。残りの120億円は、冒頭にご説明したスペシャライズド・パーツ・サービスビジネスセグメントのノンコア事業に関する減損です。

したがって、中国としては20億円です。グループ会社で連結していた会社を、連結から除外することで、それに伴う減損を計上したということです。

2023年度は、それ以外のいろいろなものを整理してきたつもりです。2024年度の数字は、過去の経験から出している数字であり、構造改革の費用40億円を織り込んでいます。こちらは毎年、年度の予想を立てる時、社内の予算もそうですが、経験に基づいて組んでいます。

足元で何か大きな懸念があるかというと、今のところは認識していません。ただし、事業ポートフォリオを見直していく中で投資をどんどんしていくと、逆に言えば、今後、外していく事業も出てきます。そのような可能性もゼロではありませんので、40億円を織り込んでいます。

しかしながら、足元で大きく懸念している案件はありません。

質疑応答:構造改革費用のプラス8億円について

質問者:スライド26ページに、構造改革関連費用プラス8億円とあります。昨年140億円計上し、今年は40億円しか織り込んでいないのであれば、プラス100億円でもよいかと思いますが、いかがでしょうか?

塩嶋:構造改革関連費用について、2023年度は48億円で処理しています。先ほどお話ししたスペシャライズド・パーツ・サービスビジネスセグメントのノンコア事業の減損は、非継続事業からの当期利益に120億円の損金を織り込んでいます。

開示の仕方が変わったため、誤解が生じてしまったかと思います。ですので、48億円で処理した2023年度から、2024年度は40億円との差額ということで、8億円の持ち上がりを計上しています。

質疑応答:代理店の仕入れ調整とスタンスについて

質問者:3ヶ月前の説明会で、アメリカの代理店側の仕入調整の影響について、お話があったと思います。現在、代理店の在庫の状況・スタンスは、どのような状況なのか教えてください。

松井:おっしゃるように、昨年度は需要が堅調で、「どれだけでも持ってこい」というところがありました。それについて、我々だけでなく、各メーカーも供給できるようになりました。代理店側としては、適正なレベルにまで在庫が充足してきています。

お客さまについても、今までは物量不足感により、どんどん発注していましたが、通常の状態に戻りました。代理店の在庫も今は適正になったという認識ですが、まだ空白地区もあります。ですので、その部分を含めて、販売量として上げていこうというかたちです。

質疑応答:自社分の値上げ効果についてについて

質問者:今年度の価格効果の話がありました。昨年、8パーセントくらい値上げしたにもかかわらず、効果が非常に小さいと思います。同時に、ジョンディア向けと自社分を比較すると、ジョンディア向けが率としては圧倒的に高く、自社分が非常に低いです。

もう少し値上げの効果が出てきてもよいのではないかと思いますが、そのあたりについて、教えてください。

塩嶋:米州については、今の市況感から、昨年度の実施分の実現が出てきたことで、少しコンサバティブに見ているところがあるかもしれません。ただし足元の環境下を見ると、それなりに織り込んだという認識です。

先崎氏からのご挨拶

先崎:我々は、新しい体制で新年度を始めることができました。本当にありがとうございます。改善点もありますが、2023年度もそれなりの成績を残せたと思います。

新年度もこのように進めていきますが、チャレンジングだと思っています。その中で、みなさまとの対話も重要視しながら進めていきますので、ぜひともよろしくお願いします。

新着ログ

「機械」のログ