【QAあり】スカパーJSATHD、成長に向け先行費用を投下するも、基盤事業の生産性向上により、純利益で最高益更新を目指す

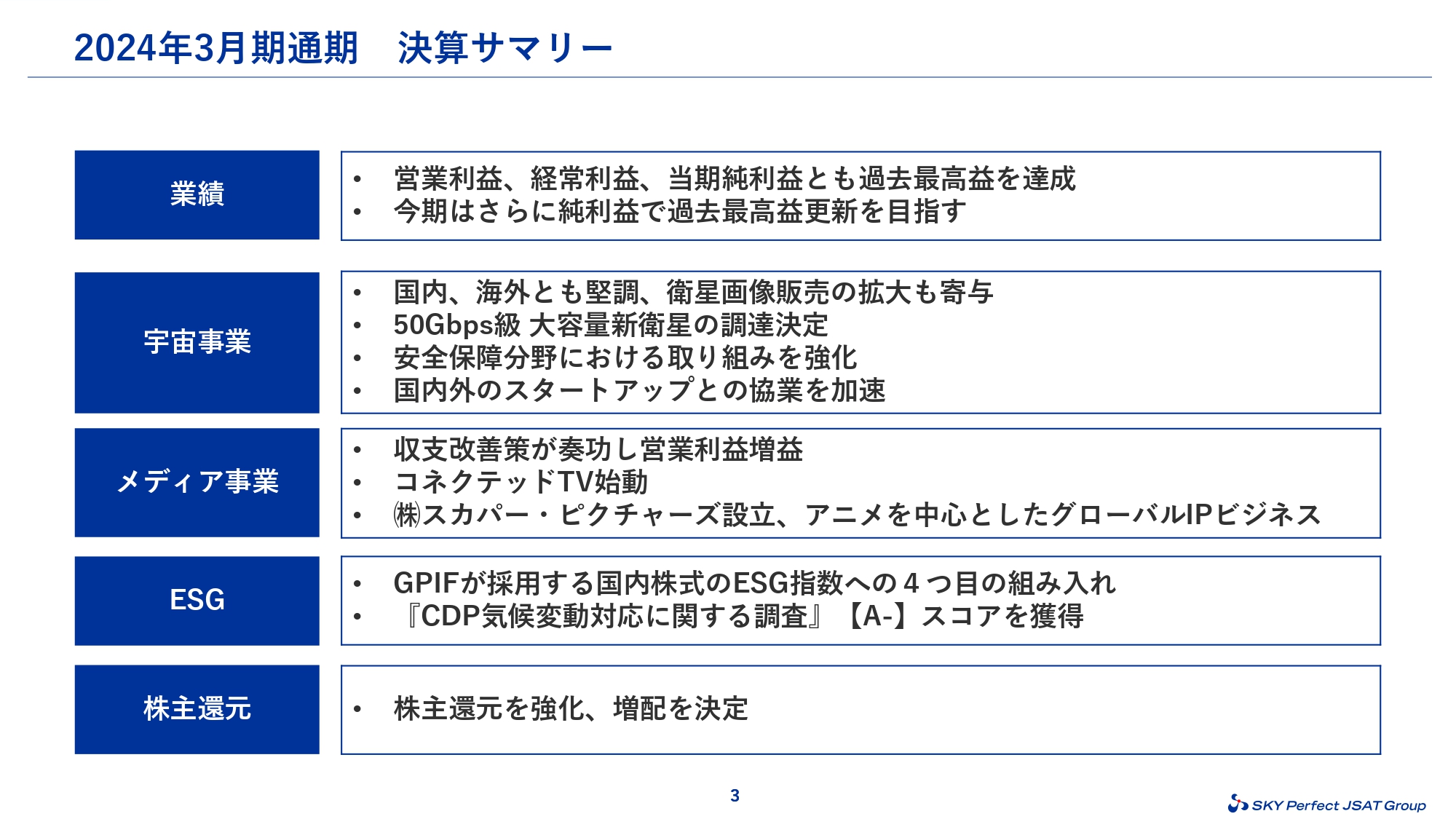

2024年3⽉期通期 決算サマリー

米倉英一氏(以下、米倉):みなさま、こんにちは。代表取締役社長の米倉です。本日はお忙しい中、スカパーJSATホールディングスの決算説明会にご参加いただきまして、誠にありがとうございます。

はじめに、通期決算のポイントをお伝えします。業績は利益面で過去最高益を達成しました。今期はさらに過去最高益更新を目指します。

宇宙事業においては、国内、海外が引き続き堅調であることに加え、衛星画像販売の拡大も業績に寄与しました。将来の成長に向けた取り組みとしては、大容量新衛星の調達決定や安全保障分野の取り組み強化、宇宙関連のスタートアップとの協業を加速させています。

メディア事業においては、収支改善策が奏功し、営業利益は増益となりました。コネクテッドTVの取り組み開始や、アニメを中心としたビジネスを行うスカパー・ピクチャーズを設立するなど、新しい領域への進出を推進しています。

ESGにおいては、GPIFが採用するESG指数へ組み入れられたことや、CDPスコアでAマイナス評価を獲得するなど、着実に外部評価を向上させています。

また、株主還元を強化し、増配することを決定しました。

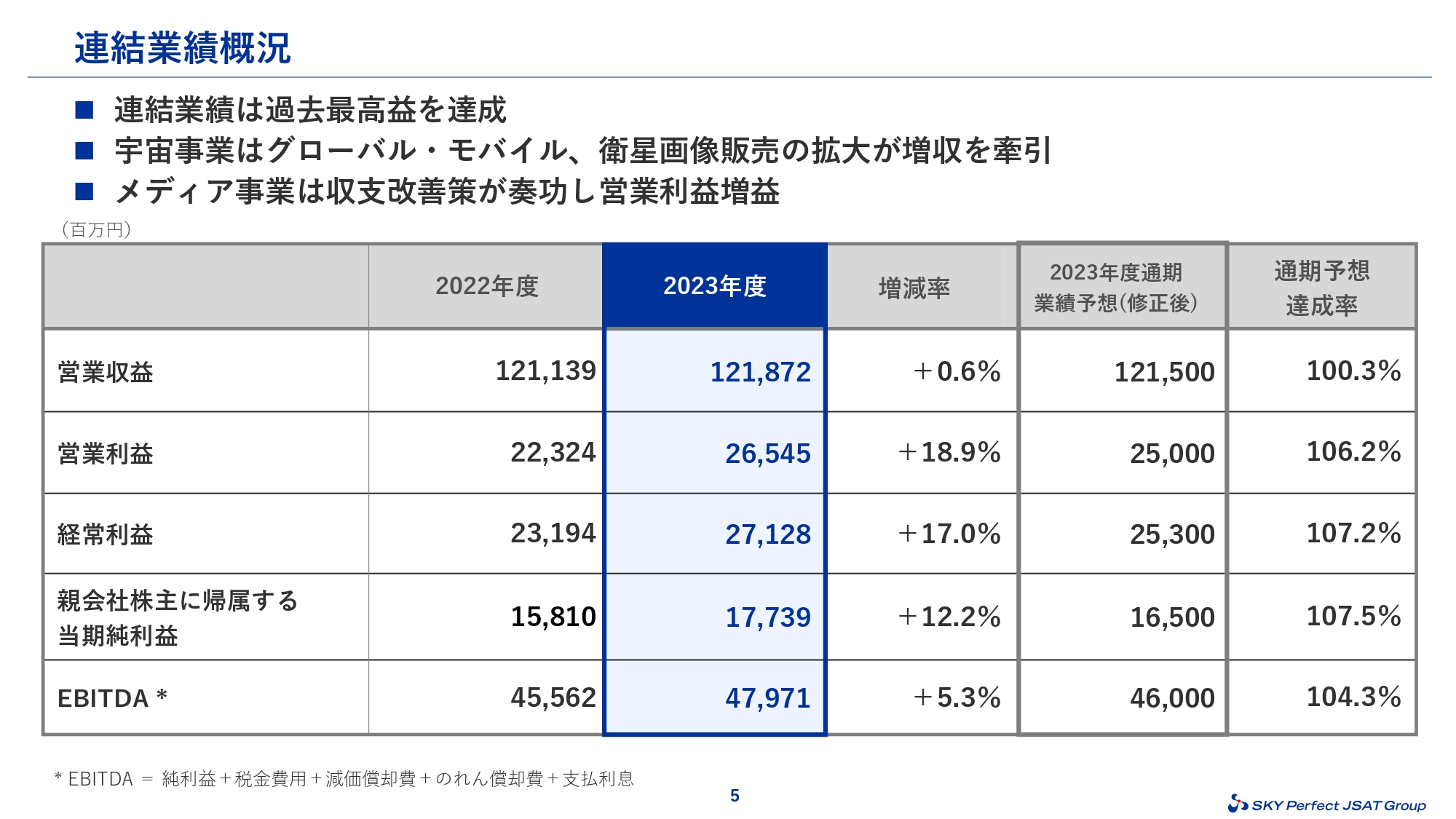

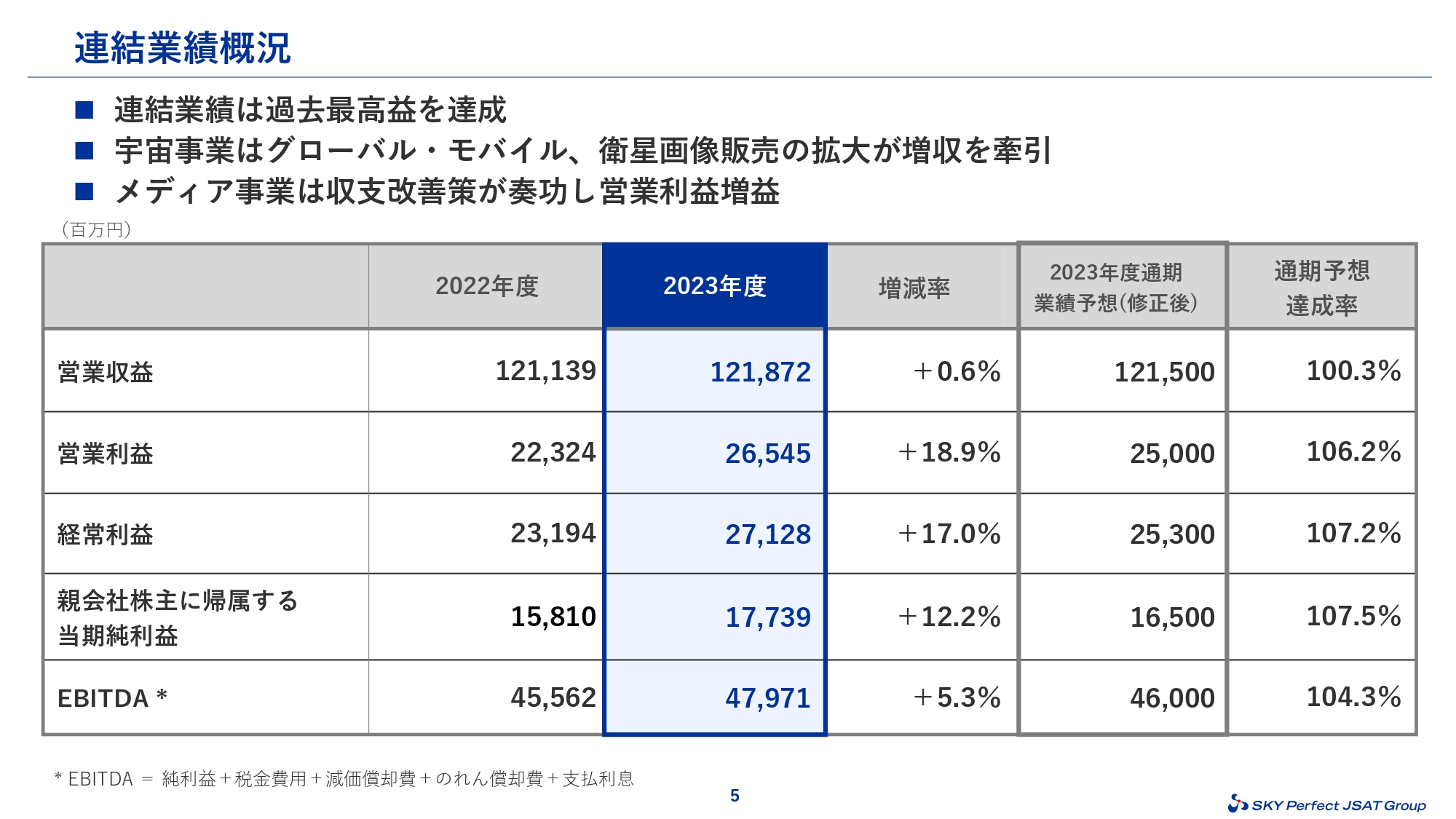

連結業績概況

通期業績についてご説明します。2023年度通期の連結営業収益は1,219億円で0.6パーセントの増収、営業利益は265億円で18.9パーセントの増益、当期純利益は177億円で12.2パーセントの増益となりました。

宇宙事業はグローバル・モバイル分野に加え、衛星画像販売の拡大が増収を牽引、メディア事業は収支改善策が奏功し、2月に上方修正した業績予想を上回る着地となりました。

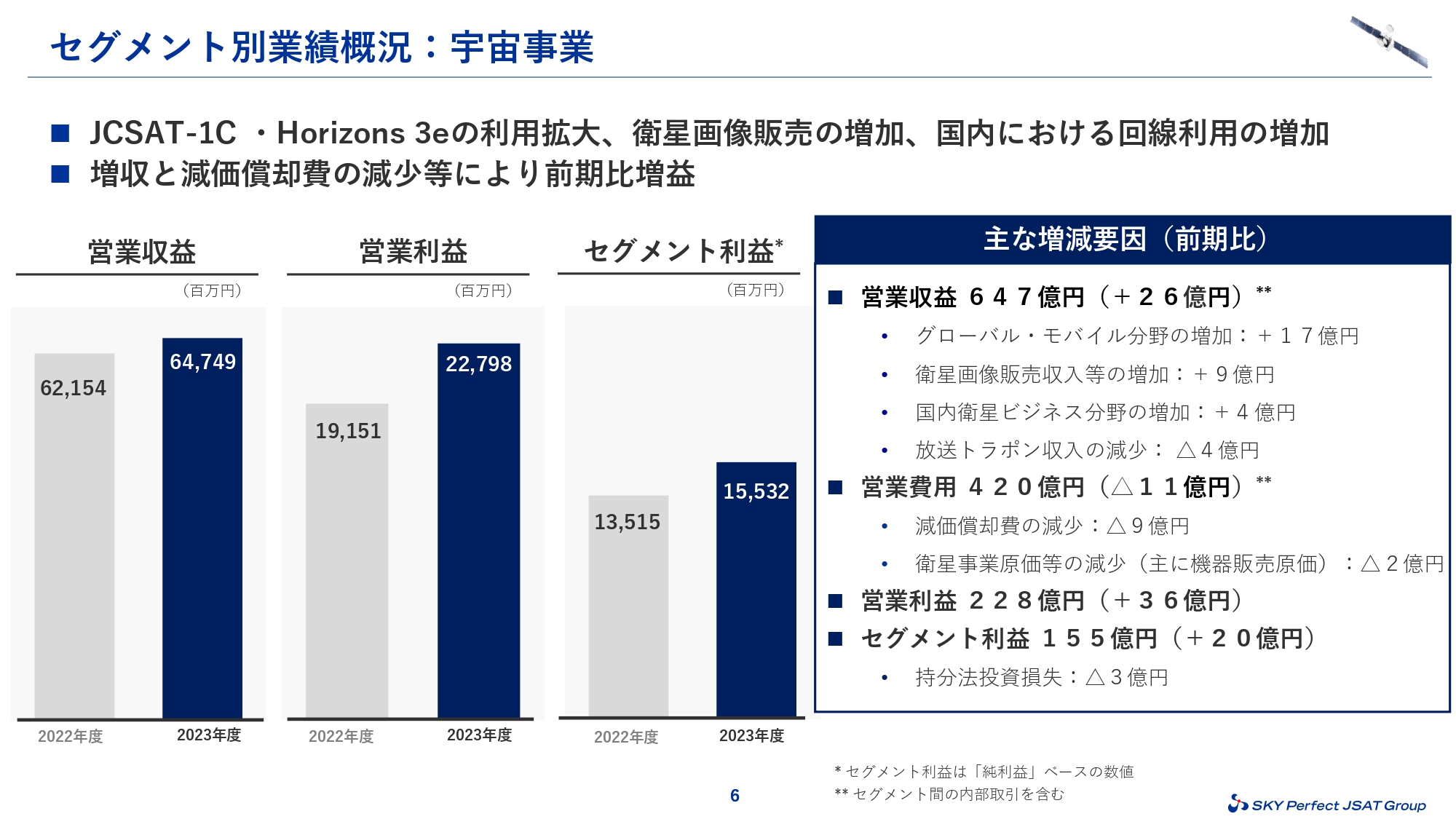

セグメント別業績概況:宇宙事業

宇宙事業セグメントです。営業収益は、為替動向のプラスの影響もありましたが、「JCSAT-1C」や「Horizons 3e」の移動体通信分野での利用拡大や、衛星画像販売の増加、国内における回線利用の拡大等により、前期比プラス26億円の647億円となりました。

利益面では、減価償却費の減少も寄与し、営業利益は前期比プラス36億円の228億円となっています。セグメント利益は前期比プラス20億円の155億円となりました。

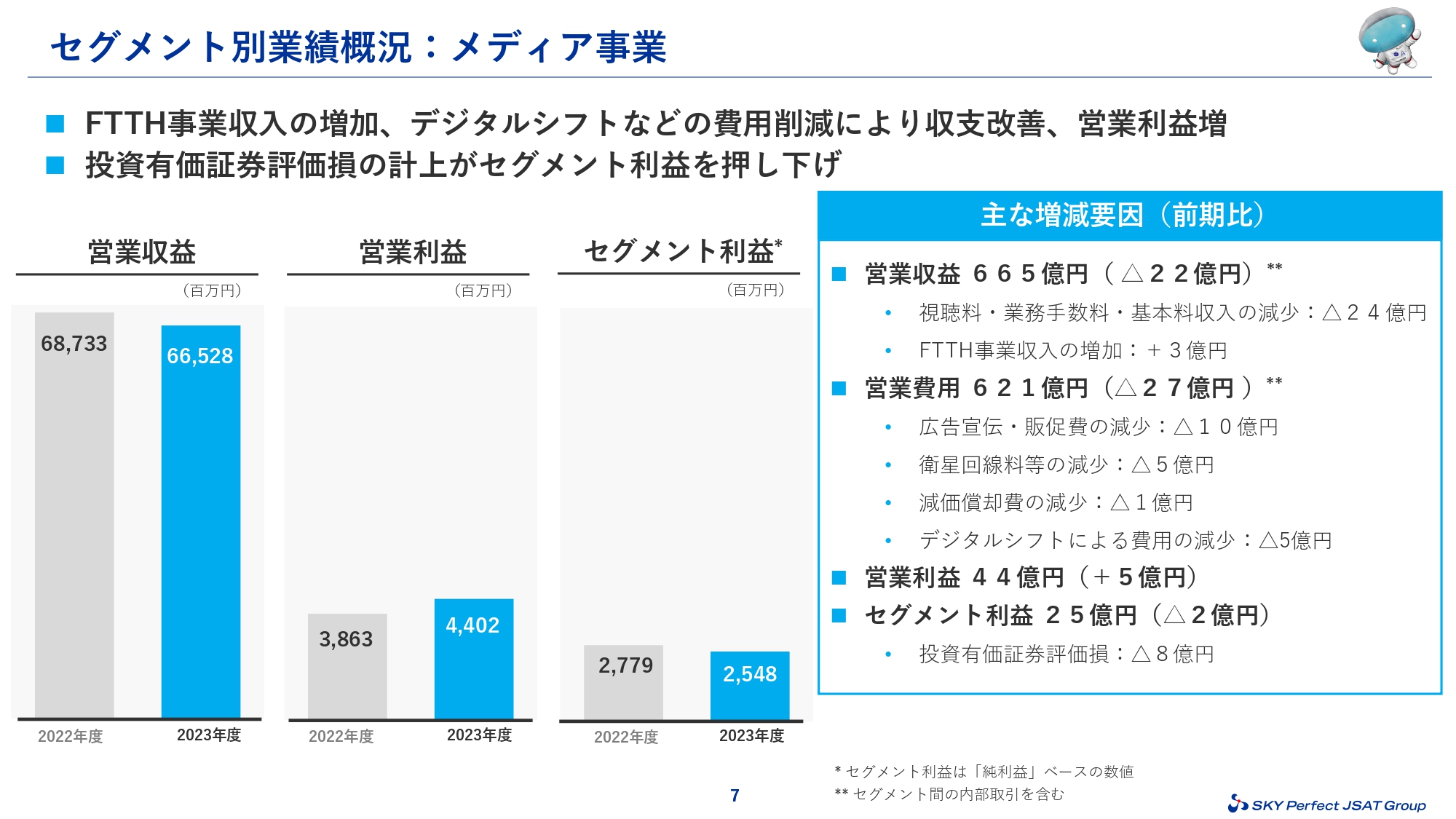

セグメント別業績概況:メディア事業

メディア事業セグメントについてです。営業収益は、前期比マイナス22億円の665億円となりました。累計加入件数の減少による減収がありましたが、FTTH事業収入が増加しています。

費用面では、2022年10月末に閉局した「BSスカパー!」関連費用の減少に加え、広告宣伝費や販促費等も減少したため、営業利益は前期比プラス5億円の44億円となりました。

セグメント利益は、第2四半期に計上した投資有価証券評価損の影響により、前期比マイナス2億円の25億円となっています。

2024年度連結業績予想

2024年度の業績予想についてご説明します。営業収益は1,233億円、営業利益は258億円、当期純利益は180億円と計画しています。

2030年を見据えた成長のための先行投資を行いながら、基盤となる事業の収益性・生産性向上を図り、当期純利益は過去最高益更新を目指したいと思います。

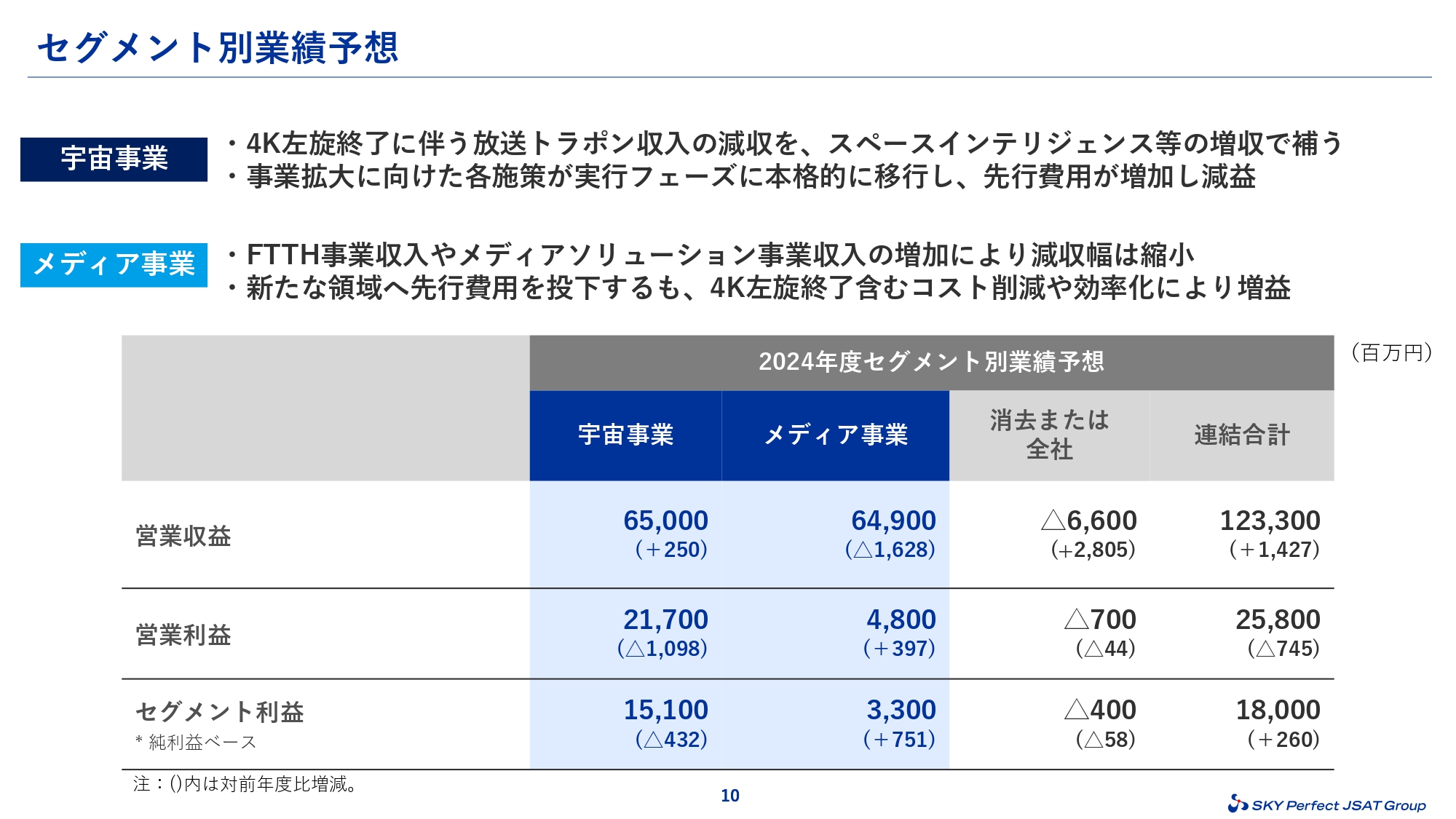

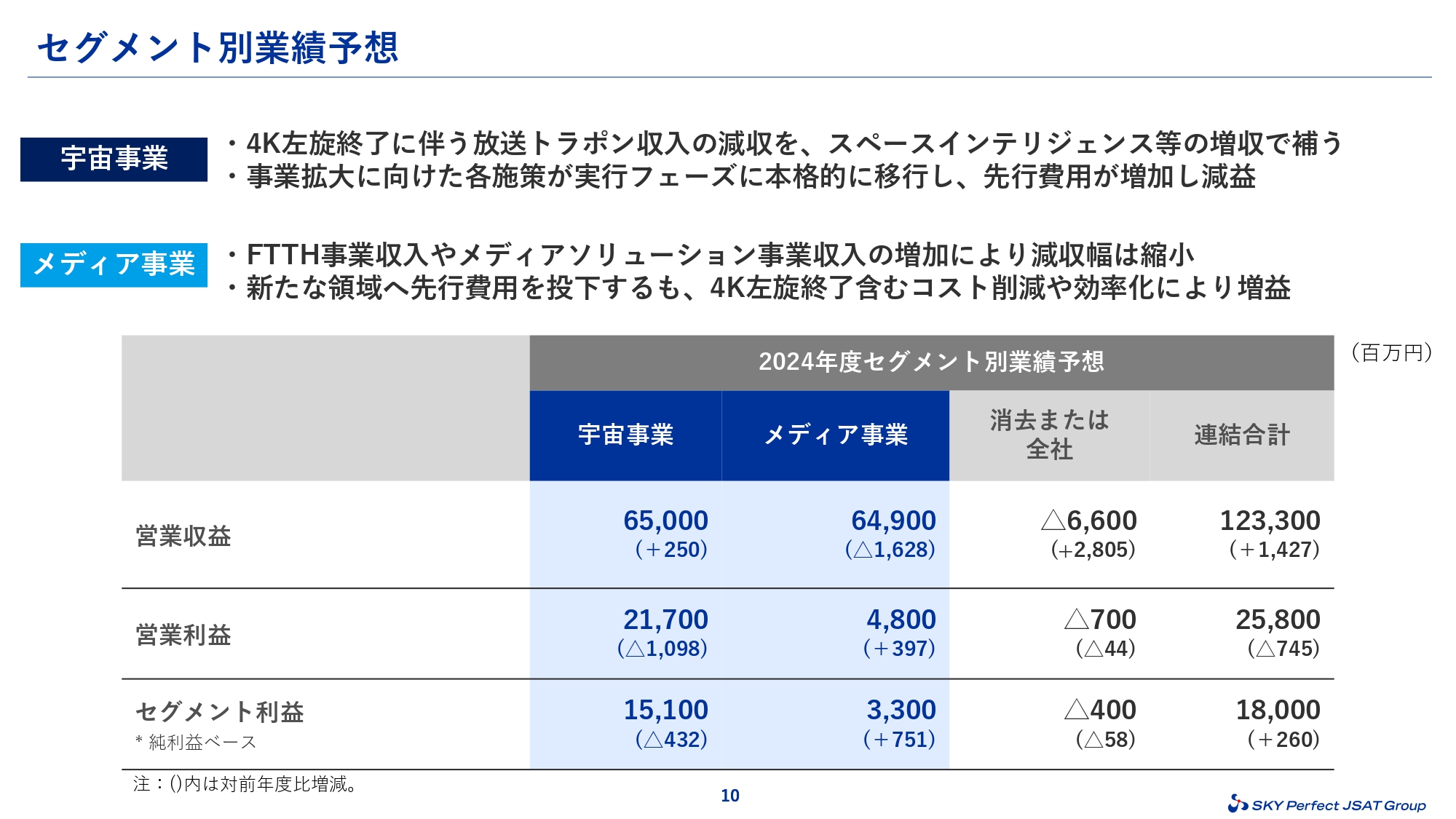

セグメント別業績予想

セグメント別の計画についてご説明します。

宇宙事業は、営業収益が前期比プラス3億円の650億円、営業利益がマイナス11億円の217億円、セグメント利益がマイナス4億円の151億円と計画しています。

4K左旋終了に伴う放送トラポン収入の減収をスペースインテリジェンスなどの増収で補いますが、事業拡大に向けた新規の取り組みが実行フェーズに移行することにより、先行費用の増加を見込み、減益となる予想です。将来の成長に向けた先行投資によるものだとご理解ください。

メディア事業は、営業収益が前期比マイナス16億円の649億円、営業利益がプラス4億円の48億円、セグメント利益がプラス8億円の33億円としています。減収ではありますが、FTTH事業やメディアソリューション事業の収入増により、減収幅は縮小する計画です。

4K左旋終了を含むコスト削減や各種施策の効率化を行いながら、新領域へ先行費用を投下し、将来に向けた取り組みを加速したいと思います。

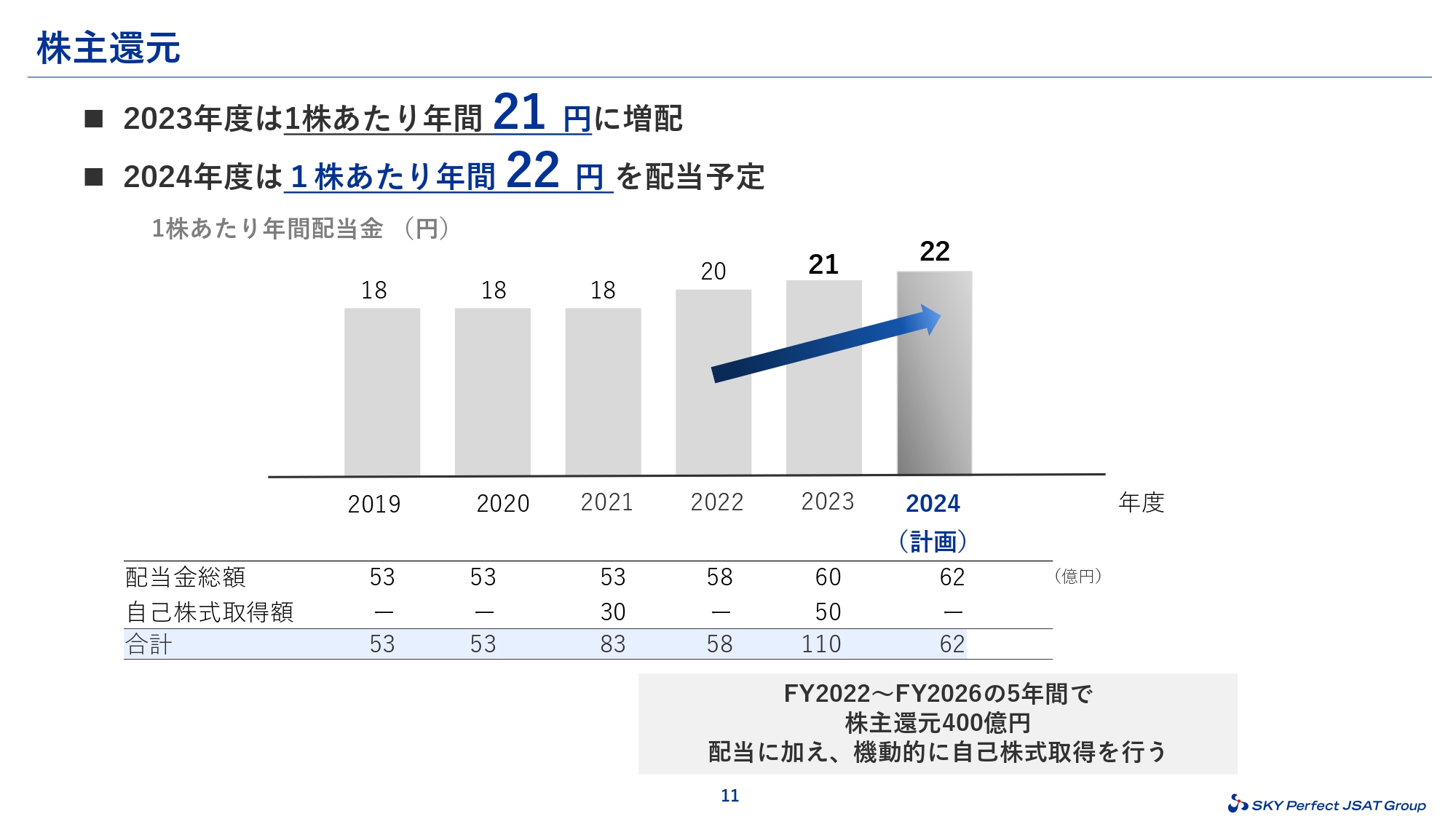

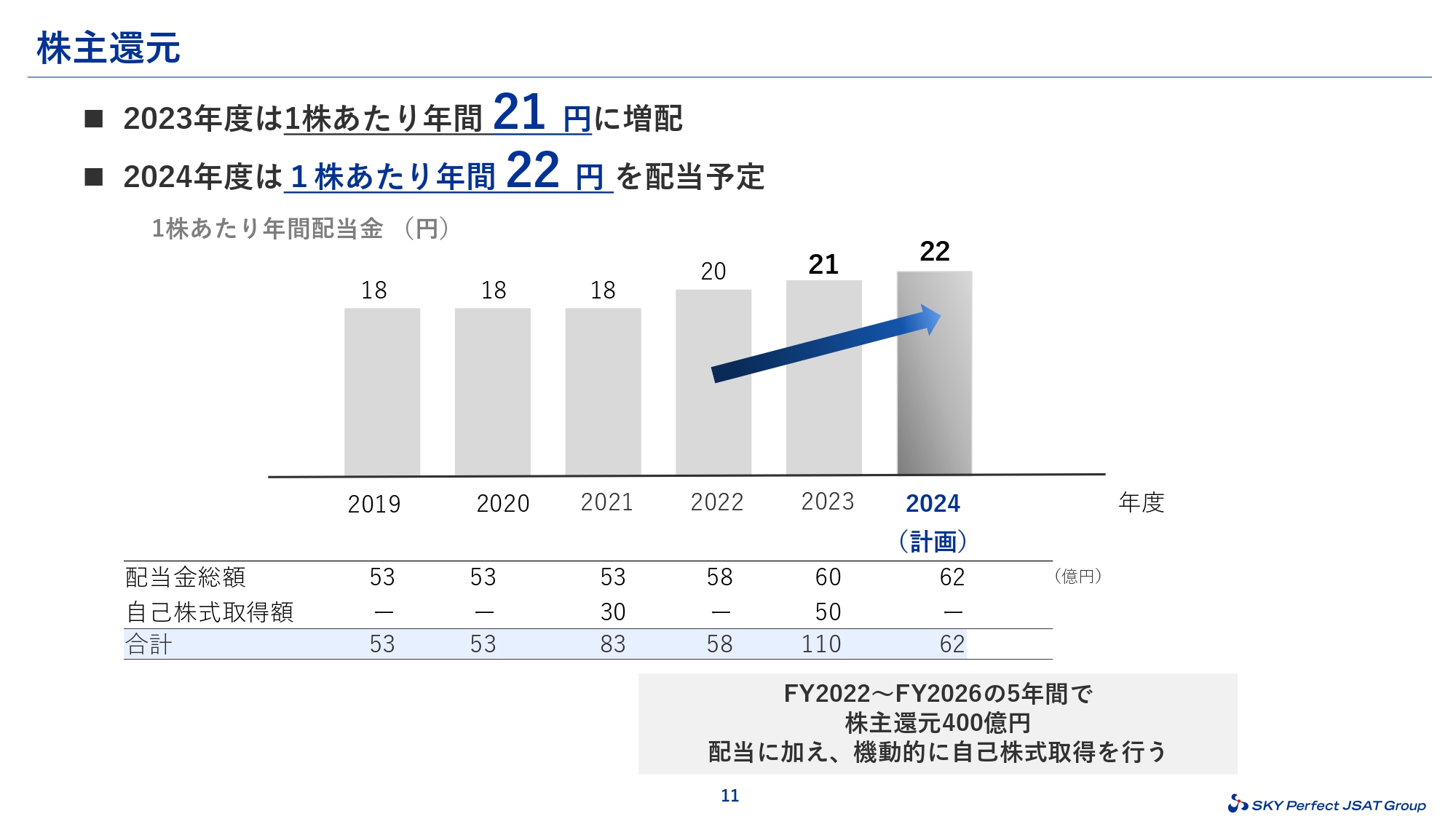

株主還元

株主還元を強化し、2023年度は期末配当額を当初計画から1円増配し、年間配当額を21円としました。2024年度も引き続き基礎収益力の向上を図りつつ、中間・期末配当を1株あたり各11円とし、年間22円の配当を計画しています。

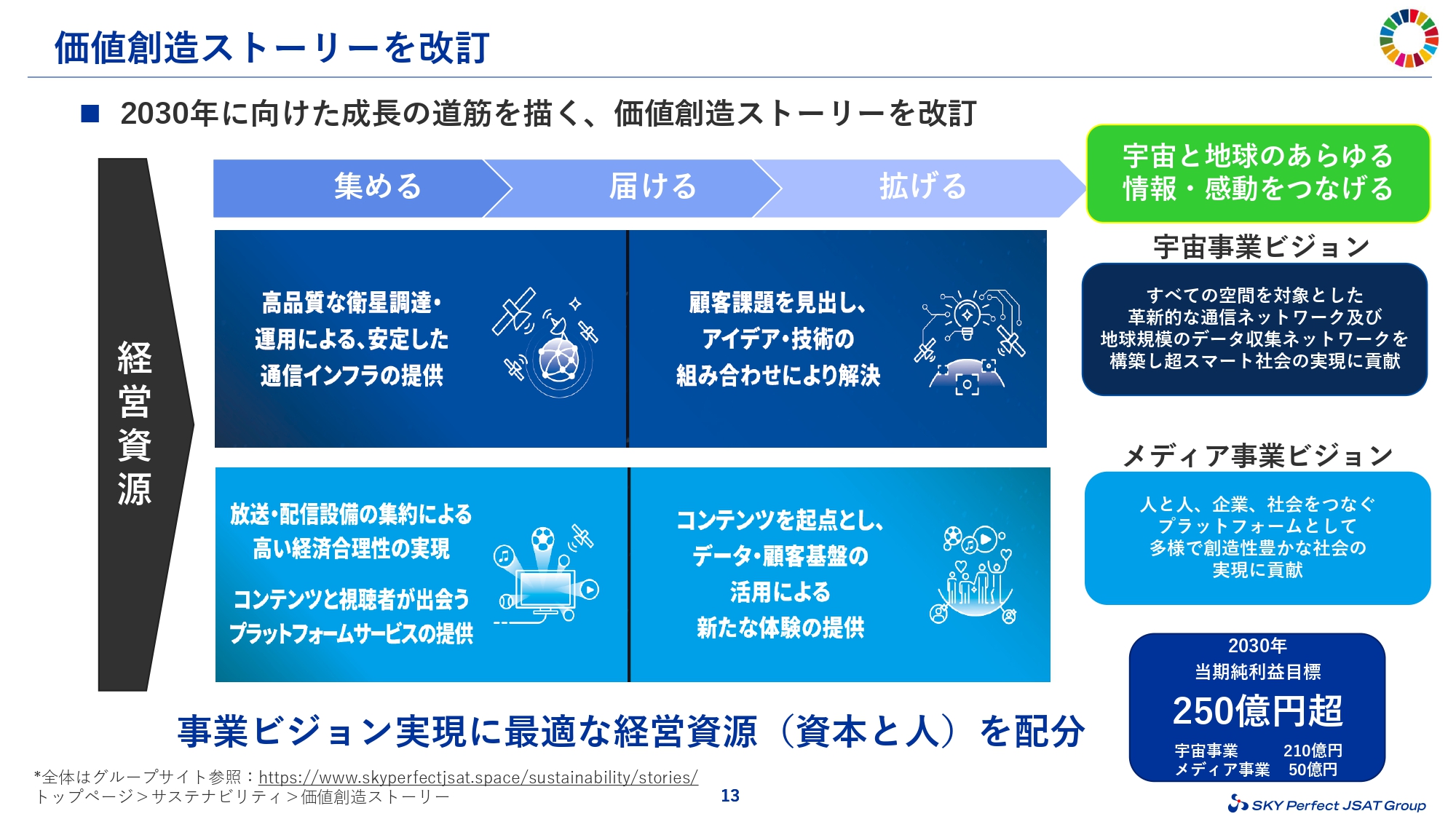

価値創造ストーリーを改訂

2030年に向けて、これまで開示していた価値創造ストーリーを見直し、改訂しました。宇宙事業、メディア事業ともに、競争力の源泉となる経営資源を活かし、「宇宙と地球のあらゆる情報・感動をつなげる」ことを目指しています。

高品質で安定した通信インフラや放送プラットフォームの提供から、顧客・ユーザーの課題ソリューションや新たな体験の提供まで、既存事業の強化・拡大と新規事業の展開を進めるため、資本と人をどこに投下するべきかを見定めて最適な配分を行います。

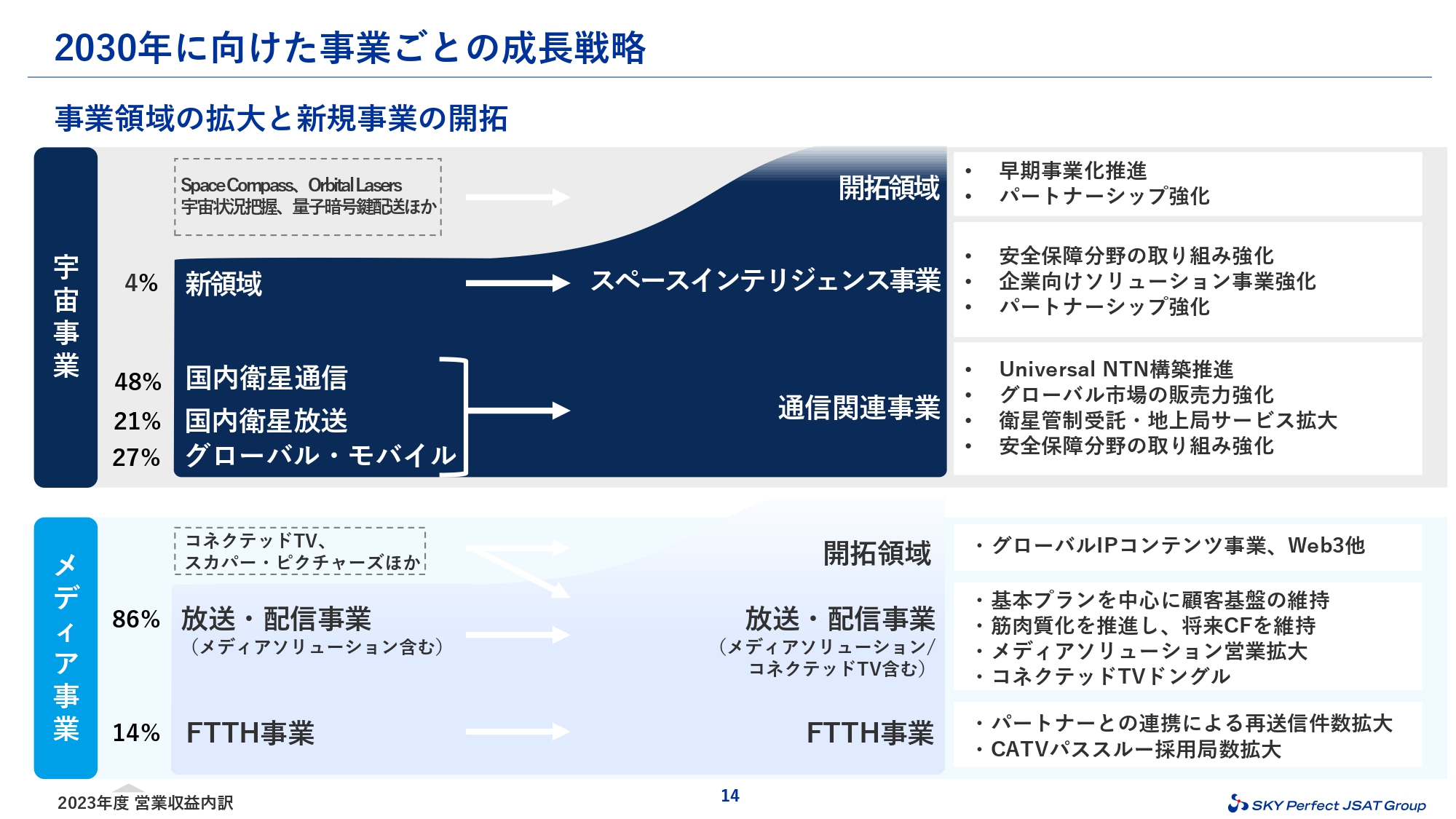

2030年に向けた事業ごとの成⻑戦略

2030年に向けた事業ごとの成長戦略について、詳しくご説明します。

宇宙事業は、通信関連事業において、拡張する通信需要に応えるためにUniversal NTNの構築やグローバル市場の販売力強化を行い、地上設備を活用したサービスの拡大、安全保障分野の取り組みを強化していきます。スペースインテリジェンス事業においても、積極的に安全保障分野の取り組みを推進するとともに、民間企業向けのソリューション事業を強化します。

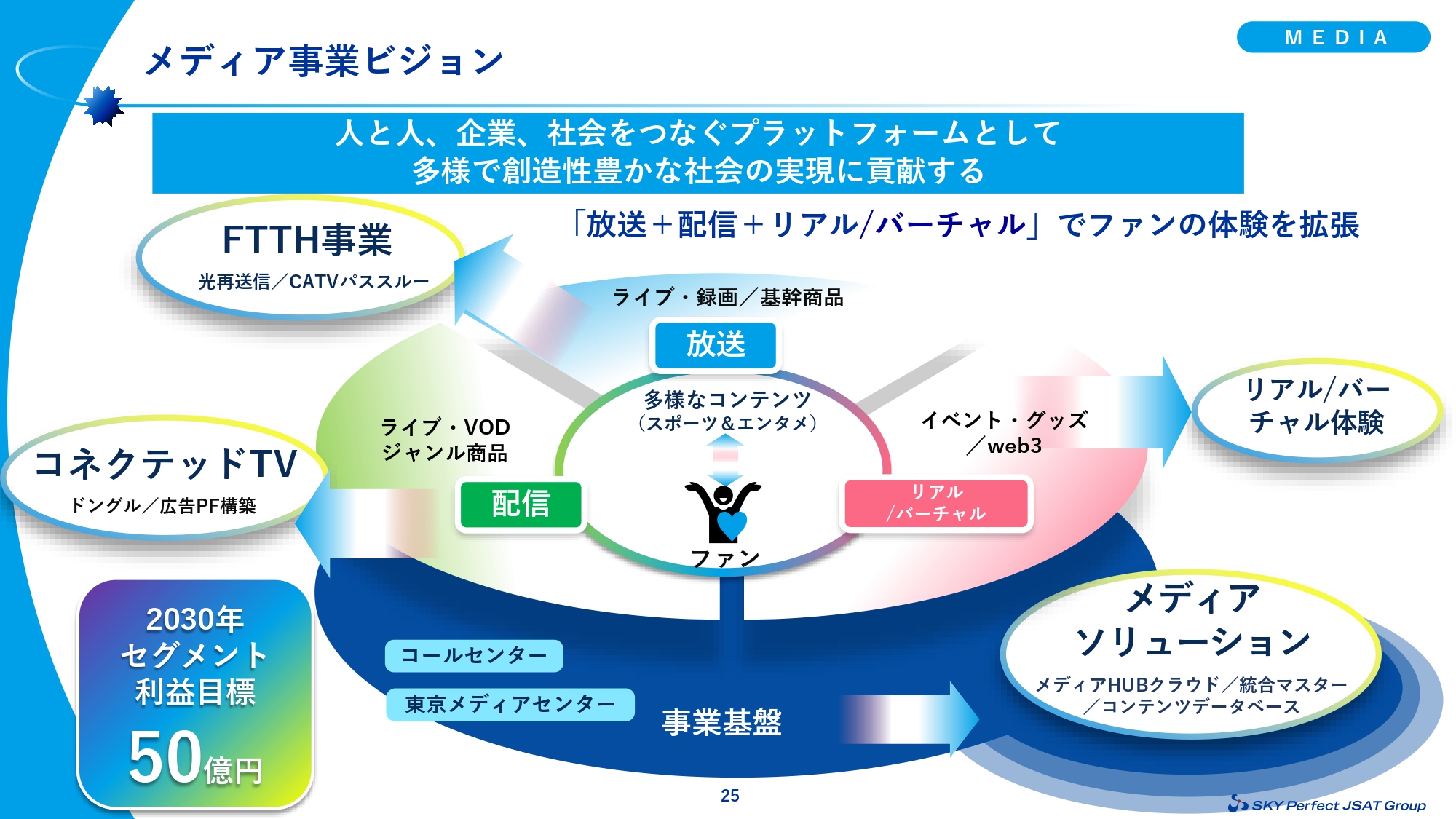

メディア事業においては、顧客基盤を維持しながら筋肉質化を推進し、FTTH事業やメディアソリューションなど放送以外の収入拡大を図ります。

加えて、両事業において新たな挑戦でもある開拓領域の早期事業化を図り、成長を加速させていきたいと考えています。

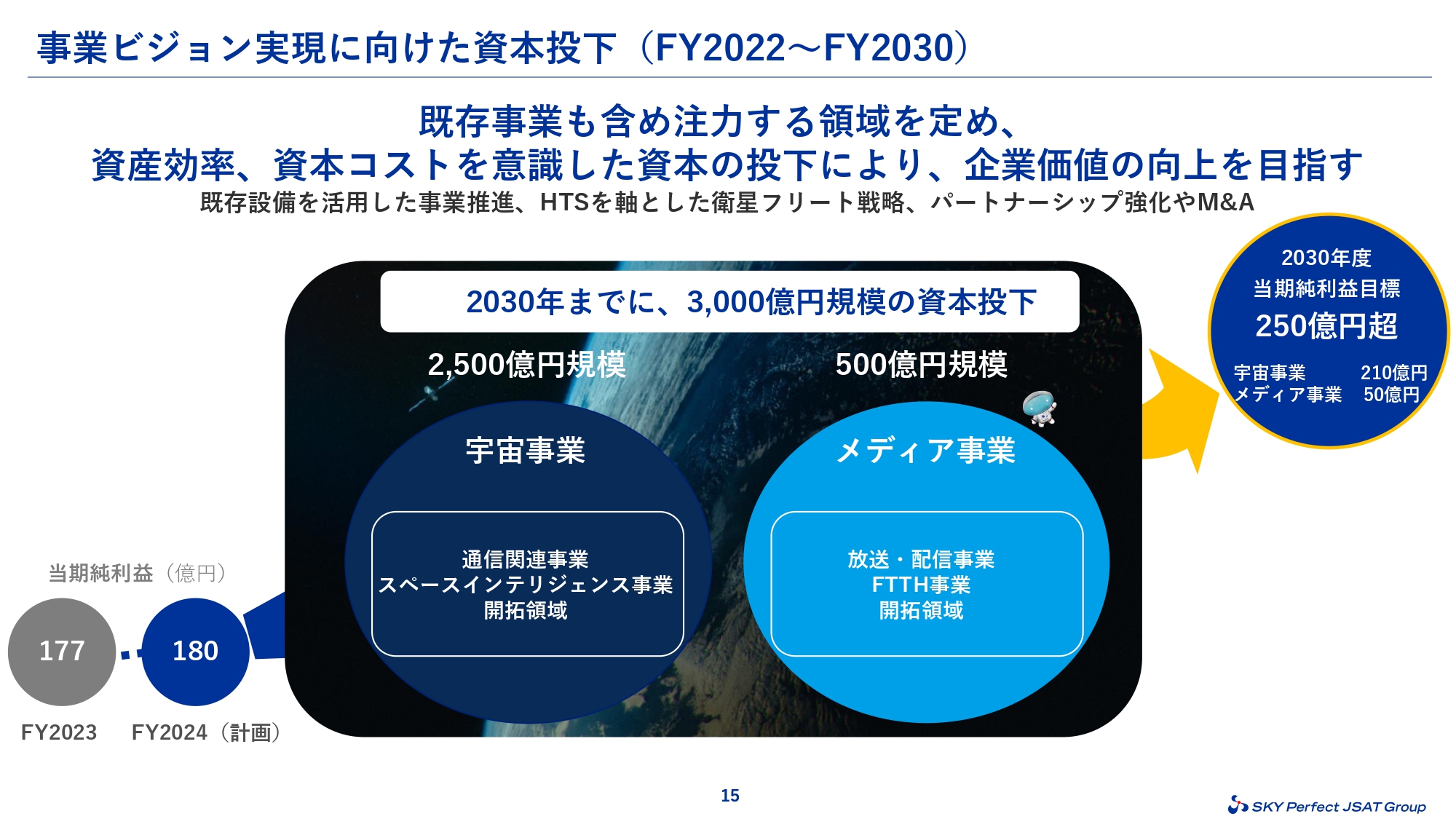

事業ビジョン実現に向けた資本投下(FY2022〜FY2030)

2030年に向けては、既存事業の成長による基礎収益力拡大も大きなファクターです。そのため、これまで「新領域に2,000億円の投資を行う」としていたところを、今回「既存事業への投資も含めるかたちで、3,000億円の資本を投下する」と表現し直しました。

したがって、これまで示したものと大きく変わるものではありません。資産効率、資本コストを意識した資本投下により、2030年に当期純利益250億円超を目指し、企業価値を向上させたいと考えています。

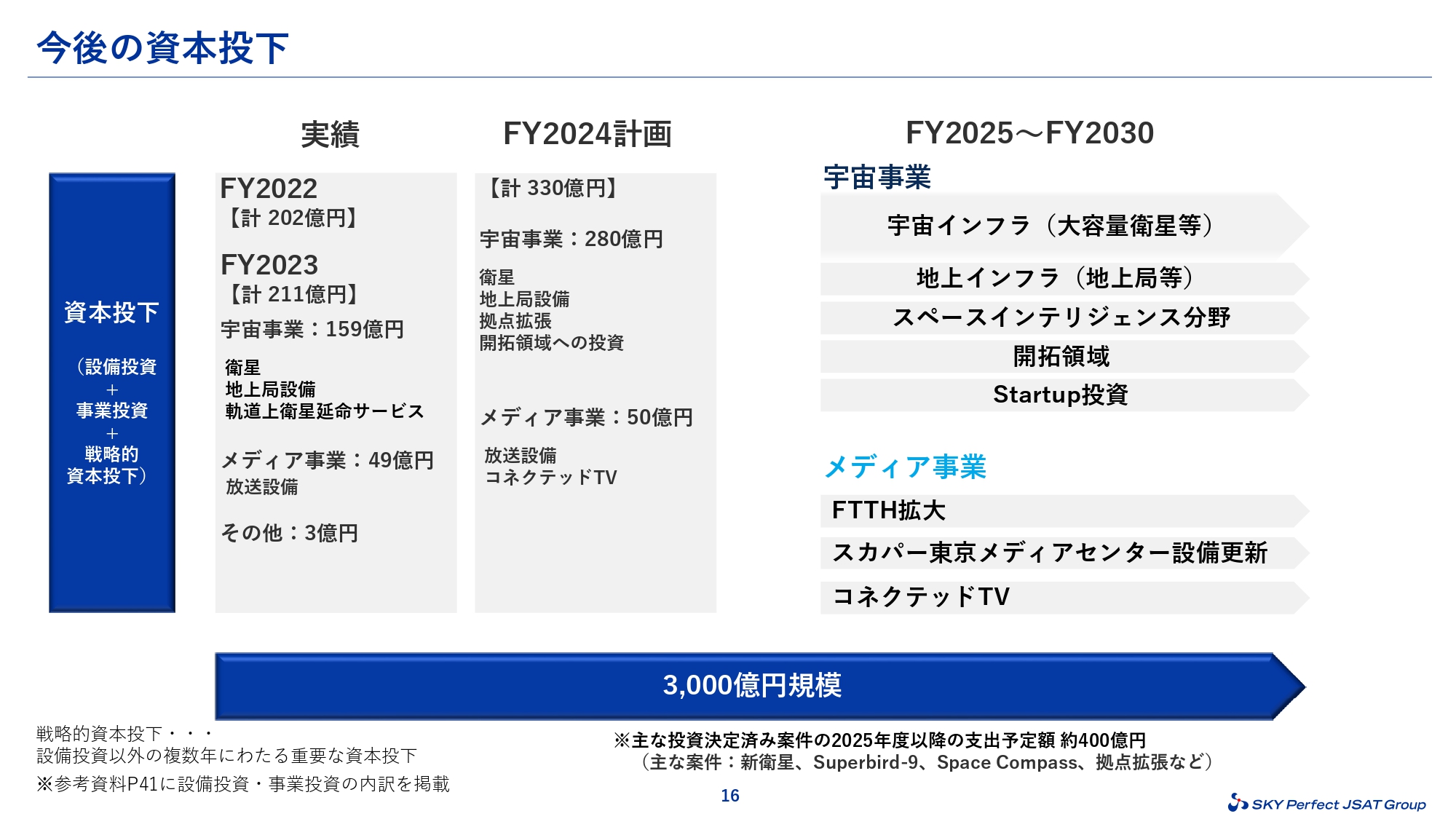

今後の資本投下

キャピタルアロケーションについては、これまで2022年から2026年までの期間で示していましたが、先ほどのページに合わせて2030年までとし、設備投資以外の複数年にわたる戦略的資本投下を含めるかたちとしました。

なお、戦略的資本投下の金額は、設備投資と比較して大きくはありません。2022年度、2023年度の実績に2024年度の計画を加えた3年間の資本投下の累計は、700億円を超える見込みです。これらの投資を進めることで、2030年に目指す姿を達成したいと考えています。

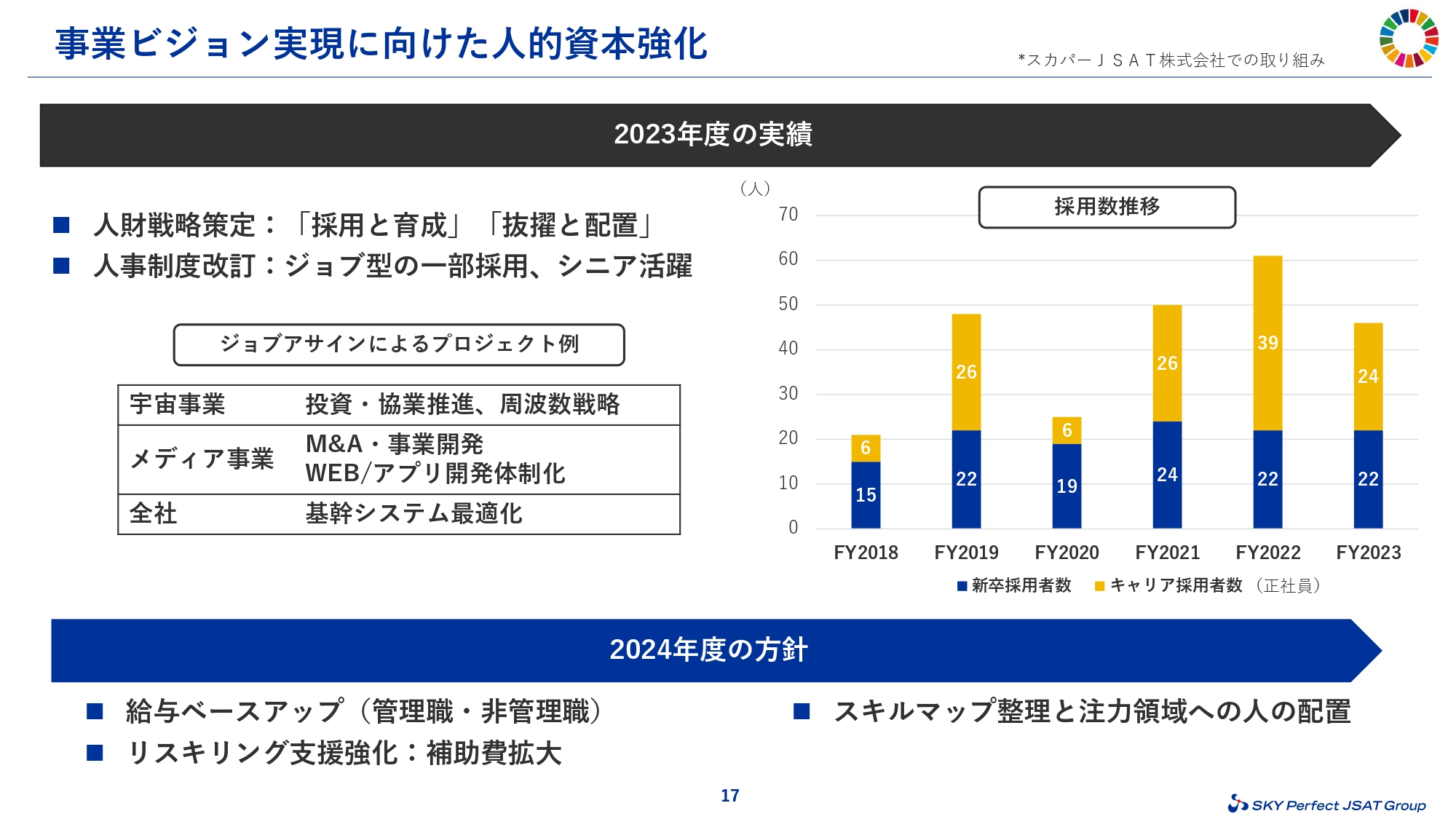

事業ビジョン実現に向けた⼈的資本強化

事業ビジョンの実現に向けて、人的資本も強化していきます。2023年度は、人財戦略の策定や人事制度の改定を通じ、従業員一人ひとりが活躍するための意識改革にも取り組みました。

専門人財やハイパフォーマーの抜擢、ジョブ型のプロジェクトも着実に実行しています。また、新卒だけではなく、キャリア採用等も含めて一定の人員を確保することに成功しています。

今年度はすでに、給与のベースアップやリスキリング支援の強化を実施しています。従業員のエンゲージメント向上や安心安全な組織作りなど、土台を整備するとともに、一人ひとりが持つスキルの整理と可視化を行い、注力領域への配置を積極的に行っていきます。

宇宙事業ビジョン

宇宙事業では、超スマート社会の実現に貢献することを目指した「宇宙事業ビジョン」を掲げています。

Universal NTNの実現に向けて

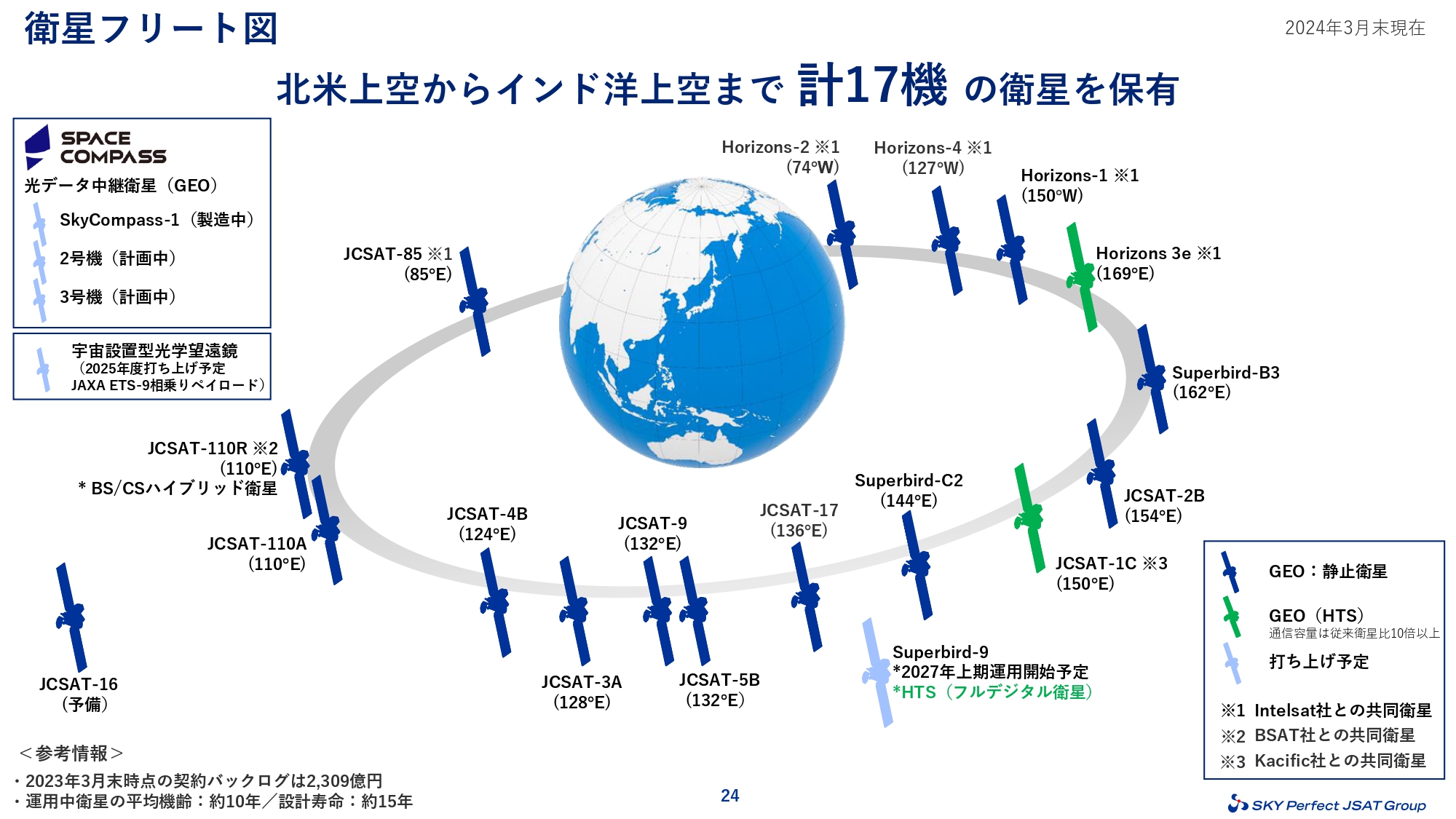

Universal NTNの実現に向けて、新衛星の調達を決定しました。従来型の衛星の通信容量は、1機あたり2Gbpsから3Gbpsとなりますが、今回調達する衛星は、当社史上最大の50Gbps級の通信容量を実現します。

既存衛星に、調達中の「Superbird-9」と本衛星を加えた衛星フリートで実現する、100Gbps超の次世代大容量フリートによって、拡張する通信衛星需要にしっかりと応えていきたいと考えています。

また、「Superbird-9」や新衛星の投入に合わせて、Universal NTNの初期サービスを開始します。詳しくは後日リリース予定ですが、従来型サービスの信頼性を維持しながら、高速・大容量・利便性などのニーズにも応える革新的なサービスを予定しています。

グローバルアライアンス強化も推進し、より広域に、より魅力あるサービスを展開することを目指します。

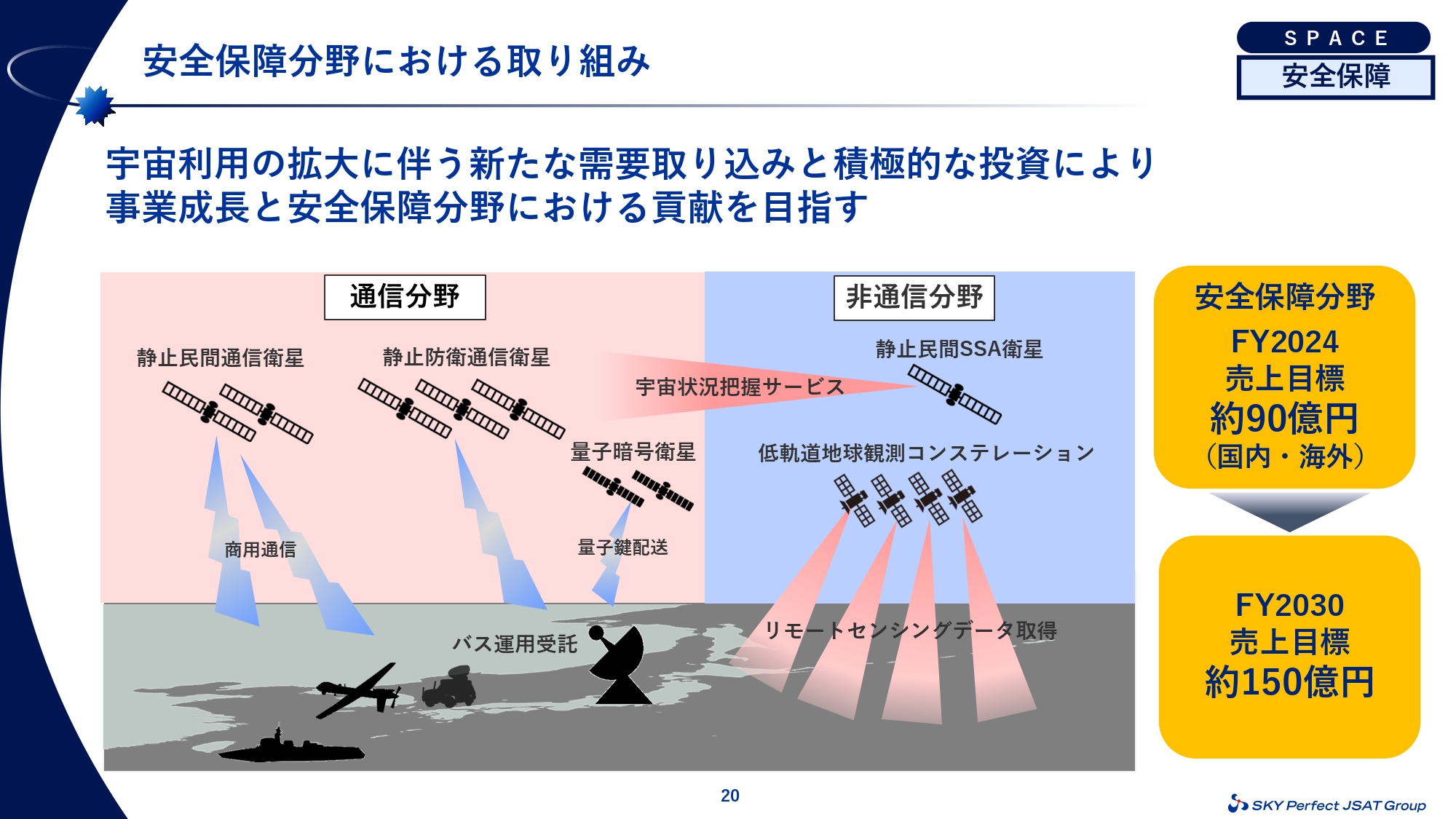

安全保障分野における取り組み

安全保障分野においては、当社が取り組む領域と政府の宇宙安全保障構想で重なる部分や、融和性の高いものがあるため、当社も貢献していきたいと考えています。新たな需要の取り込みと積極的な投資により、事業領域の拡大および収益の拡大を進めていきます。

2023年度の安全保障関連売上は約76億円でした。2024年度の売上は90億円超を見込み、2030年度には150億円とすることを目指しています。

新たな宇宙事業創出に向けた取り組み

新たな宇宙ビジネスの創出を目指す取り組みについてご説明します。

このたび、宇宙スタートアップとの協業を加速するため、100億円の枠を設けて投資を行うことを決定しました。これに合わせたイベントとして、3月28日に「Space Startup Connect」を開催し、多くの宇宙関連スタートアップ、投資家、事業会社の方にご参加いただきました。

また、発表した投資枠の第1号案件として、欧米を中心に業界最大規模の投資実績がある英国の宇宙ベンチャーキャピタル「Seraphim Space Ventures」への投資も決定しました。

今回の投資を皮切りに、当社の宇宙事業と親和性や相乗効果の高いスタートアップ企業と連携し、既存事業の新たな価値創造や開拓領域でのオープンイノベーションを促進していきたいと考えています。

主な投資・協業実績(2020年度~)

スライドに示したとおり、当社は2020年度のゼンリン・日本工営から始まり、QPS研究所、Space Compass、Space Capital、Orbital Lasersなど、各社への投資や協業の実績があります。

今後も積極的なパートナリングを通じて、宇宙ビジネスの創出を目指していきます。

宇宙ビジネスにおけるプレゼンス向上に向けた取り組み

宇宙ビジネスにおけるプレゼンス向上に向けた取り組みも行っています。3月には、アメリカ・ワシントンD.C.で毎年開催される世界最大級の宇宙ビジネスの展示会「Satellite 2024」に出展しました。

今年は、Space CompassやQPS研究所、宇宙状況把握に関する展示を行い、当社事業の新規性をアピールしました。加えて、アメリカでの開催や近年の宇宙安全保障の関心の高まりを踏まえ、日米安全保障をテーマとしたプレゼンも行い、日米協力やそれに向けた当社の貢献分野などを強調しました。

また、日本の宇宙業界における当社のプレゼンスの向上を目指し、今年初めて開催された国内最大級の宇宙ビジネスの展示会「SPEXA -Space Business Expo-」に、Space Compassとともに出展し、通信関連事業、スペースインテリジェンス事業、開拓領域における取り組みを広く紹介しました。

今後も当社のプレゼンスをさらに向上させ、新たな宇宙ビジネスの創出を牽引していきます。

衛星フリート図

衛星フリート図です。前回に引き続き、現在17機の衛星を保有しています。

メディア事業ビジョン

メディア事業についてご説明します。メディア事業は「放送+配信+リアル/バーチャル」でファンの体験を拡張し、多様で創造性豊かな社会の実現に貢献することをビジョンとして掲げています。

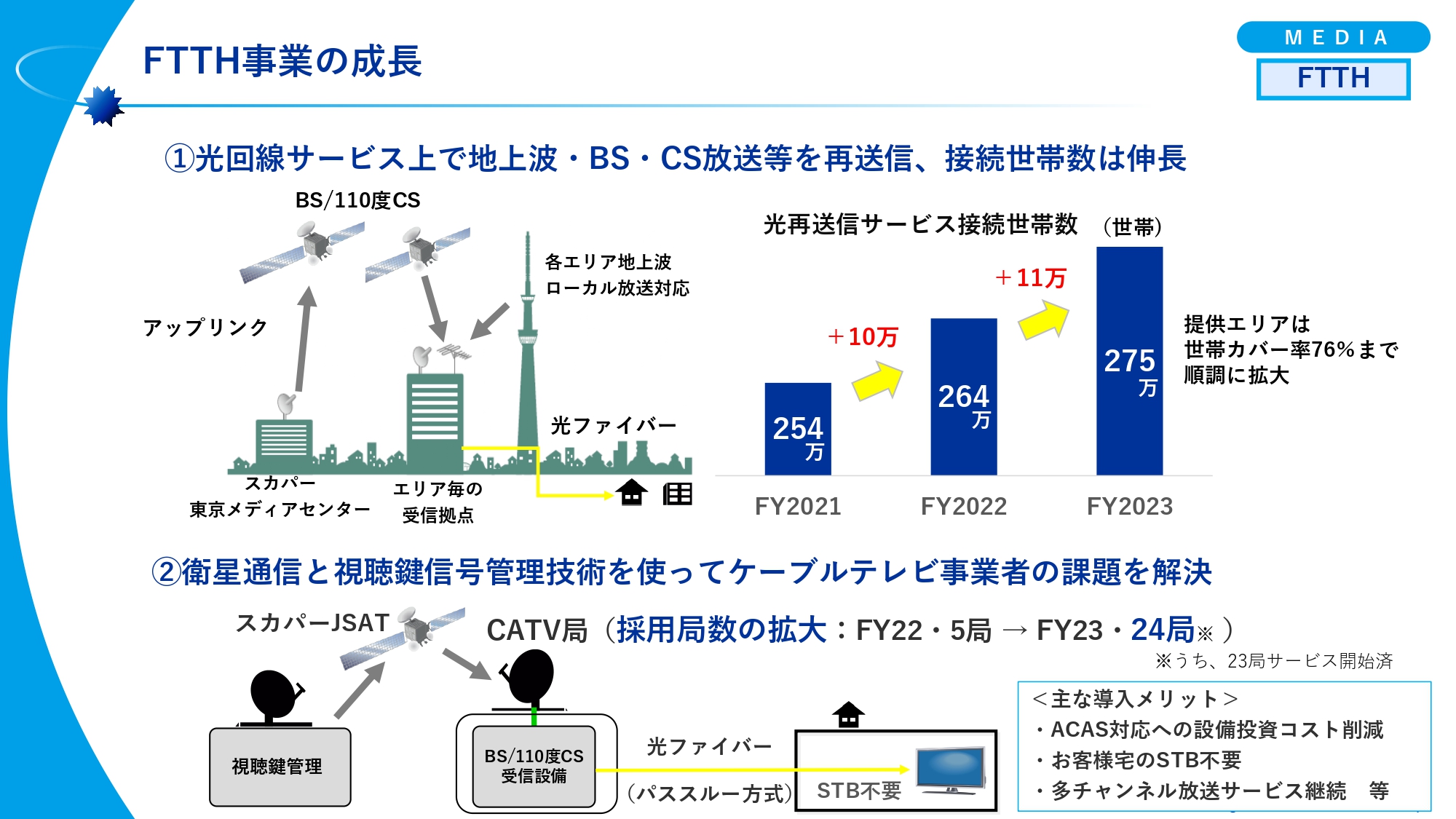

FTTH事業の成⻑

FTTH事業は、2軸での成長を目指します。1つ目は、地上波・BS・CS放送等を光回線で再送信するサービスです。接続世帯数が年間プラス11万件と増加を続け、収益を伸ばしており、今後もさらなる収益貢献が期待されます。

2つ目は、衛星通信と視聴制御機能を提供する、ケーブルテレビ事業者向けの映像伝送サービスです。パススルー方式の導入も拡大しており、2022年度は5局だった採用局数が、2023年度3月末には24局と着実に増えています。こちらも、今後の拡大を見込んでいます。

放送事業: 基幹商品を中⼼とした販売促進施策

プロ野球は、今シーズンも全12球団を全試合生中継しています。テレビはもちろん、スマホアプリからも視聴できるため、外出先でも見逃すことなくお楽しみいただけます。

また、昨年好調だった「U30初めて割キャンペーン」を継続し、若年層向けの販促を強化しています。現在の契約件数は前年同日比で104パーセントと、今年も好調な結果となっています。

「基本プラン」においても、例年より早い4月から3ヶ月間半額キャンペーンを開始しています。解約率が低く単価が高い「基本プラン」の販促に注力し、顧客シェアを拡大することで、加入件数が減少する中でも収益性の向上を図ります。

⼈気スポーツを徹底中継

プロ野球に加えて、日本人選手が大活躍しているメジャーリーグベースボール2024も見逃せません。「J SPORTS」では、大谷翔平選手と山本由伸選手の先発出場試合を生中継しています。そのほかの日本人選手の出場試合も合わせて、連日放送予定です。

また、国内サッカー三大タイトルの1つであり、Jリーグの全60クラブが参戦する「JリーグYBCルヴァンカップ」も全試合放送・配信しています。放送だけではなく「SPOOX」や「Amazon Prime Videoチャンネル」でも配信しており、より多くのお客さまにご視聴いただきたいと考えています。

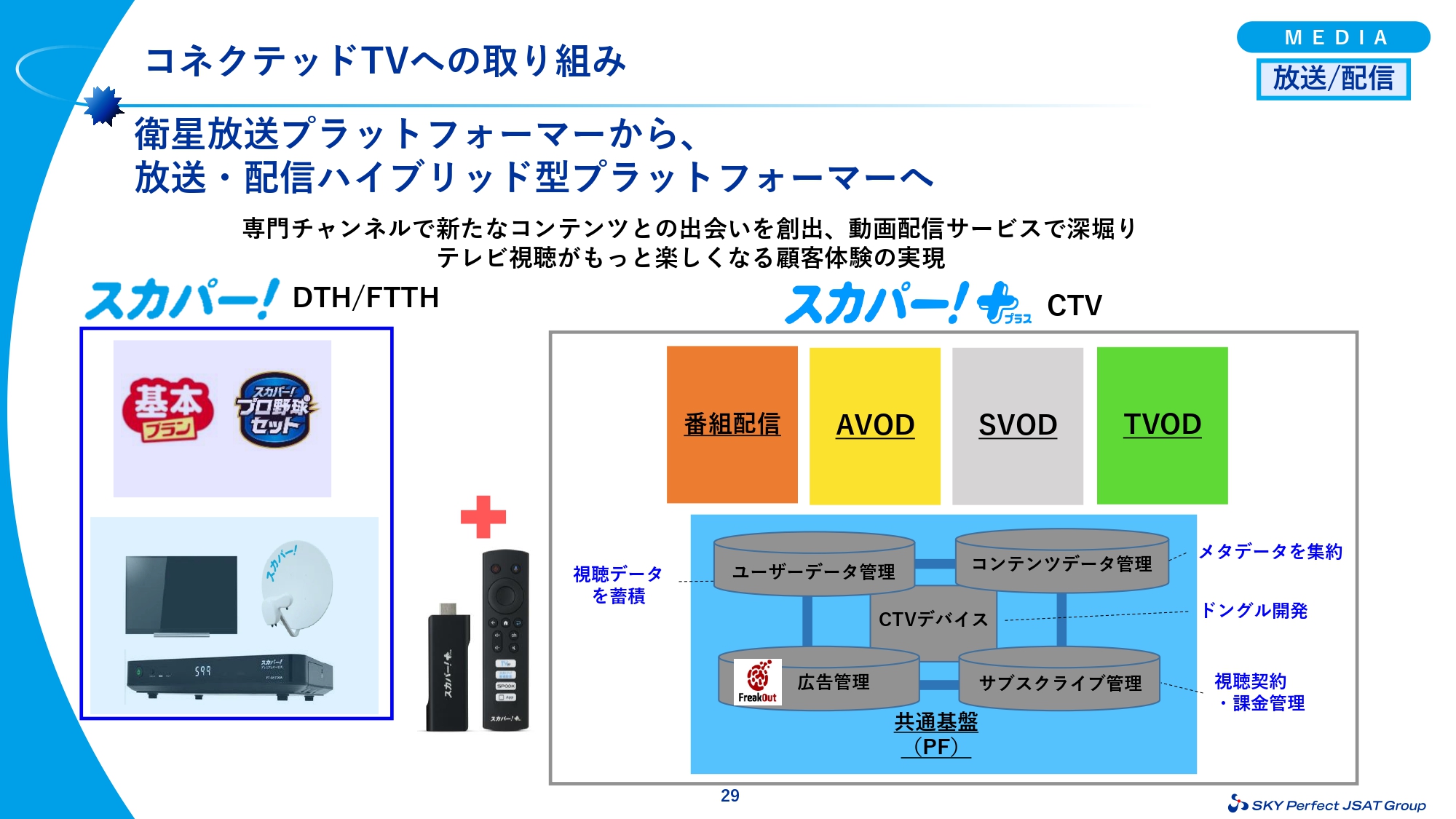

コネクテッドTVへの取り組み

当社は、視聴者のコンテンツを楽しむ手段の変化に対応し、視聴データをはじめとするユーザーデータや、最適なコンテンツを提案する場所や仕組みを提供するコネクテッドTVへの取り組みを進めています。

当社が提供する放送の専門チャンネルで新たなコンテンツとの出会い・発見を創出すると同時に、新たに提供する動画配信サービスのVODでコンテンツの深掘りを可能にすることで、テレビでのコンテンツ視聴をより充実させたいと考えています。

コネクテッドTV:スカパー!プラス 10⽉サービス開始(予定)

このような顧客体験を実現するために、テレビに接続するだけで手軽に利用できるデバイス「スカパー! +(プラス) ネットスティック」を利用する「スカパー!プラス」というサービスを、10月から開始予定です。

まずは「スカパー!」契約者向けにネットスティックのモニターを募り、サービス利用動向や提供価値を検証します。さらに、ケーブルテレビ事業者向けにも、FTTHパススルー方式とネットスティックを組み合わせ、専門チャンネルと動画配信サービスの両方を提供できるソリューションの提案を推進したいと考えています。

コネクテッドTVへの取り組みは、放送事業における顧客体験の向上と、プラットフォームを活用した将来的な広告事業の展開を見据えています。

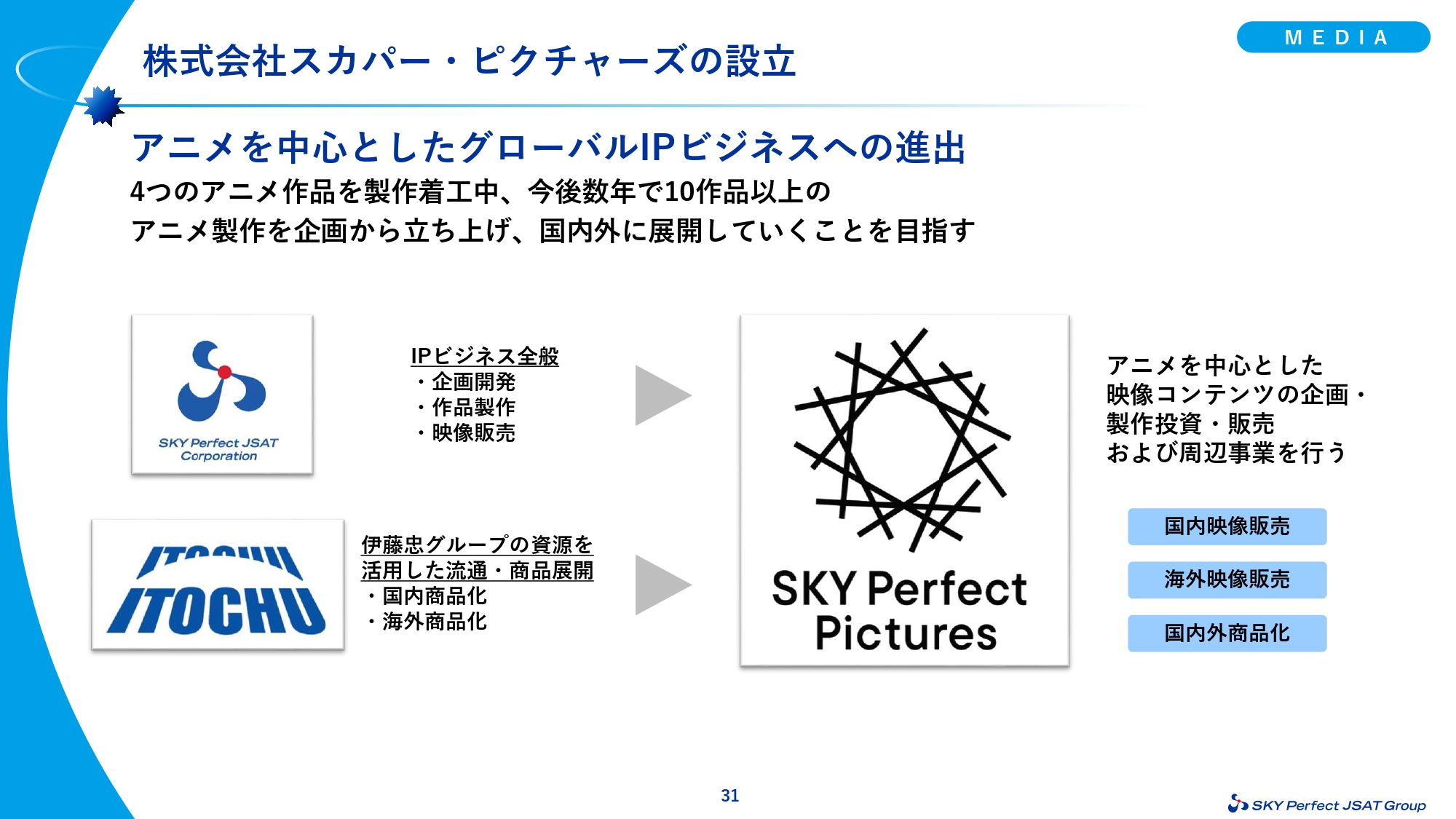

株式会社スカパー・ピクチャーズの設⽴

メディア事業における最新の取り組みについてご紹介します。

アニメを中心とした映像コンテンツの企画・製作投資・販売、および周辺事業の推進を目指し、今年4月に株式会社スカパー・ピクチャーズを設立しました。自らがIPホルダーとなり、グローバルにビジネス展開していきます。

現在は4つのアニメ作品を製作着工中で、今後数年で10作品以上のアニメを企画から立ち上げ、国内外への展開することを目指しています。伊藤忠商事をパートナーに迎え、さらなる事業成長と周辺事業の戦略的拡大を進めます。

この新会社における事業を通じて、世界的な人気を誇る日本の輸出資産であるアニメーション領域へ進出することで、多様なコンテンツによる生活の豊かさの向上を目指し、新たな収益を獲得していきたいと考えています。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:営業利益の上振れ要因について

質問者:第3四半期に上方修正した業績予想から、営業利益は宇宙事業で約6億円、メディア事業で約9億円上回って着地しています。この背景として、どのような要因がプラスに効いたと考えられますか?

松谷浩一氏(以下、松谷):第3四半期決算時にご説明したとおり、上方修正は第4四半期の数字をある程度見込みながら修正しました。

不確定な要素については、そのまま不確定な要素として手元に持っていたものの、第4四半期は為替が想定より円安方向で着地し、それぞれの事業部門の売上もほぼ予想範囲内で確実に収益が出ました。

コストコントロールについても、特にメディアは加入者が減少している中でも「プロ野球セット」や「基本プラン」の契約者数が昨年よりも多く推移したことからわかるとおり、プロモーション等を積極的に行いました。

ただし、今までのようにマス広告を大量に展開するというより、セグメントしたかたちでの広告等を効率的に使ったため想定より出費が少なく、第3四半期よりもさらに上方で着地したということです。

質疑応答:第4四半期における宇宙事業の営業利益減少要因について

質問者:第4四半期だけを見ると、宇宙事業の営業利益は、前期の61億円から今期は58億円に3億円ほど減少しています。メディア事業は、前期は3億円の赤字でしたが今期は3億円の黒字となっており、1年前と比べて宇宙事業の利益が減っています。

前期第4四半期に一過性の売上・利益が計上されていたと記憶していますが、第4四半期だけを1年前と比べた時の減少要因について教えてください。

松谷:おっしゃるとおり、前期のような一過性の案件が今期はなかった影響で、第4四半期の売上計上分が少なかったものとご理解ください。

質疑応答:今期計画における為替設定や売上前提について

質問者:2025年3月期は、宇宙事業の営業利益が2億5,000万円しか増えない計画とされていますが、為替はいくらで設定しているのでしょうか?

また、安全保障関連の売上は76億円から90億円へ14億円増加するとのことでしたが、通常であれば、通信・船舶・航空・携帯キャリアなども増収になると思います。放送トラポン収入はどの程度減るのか、売上の前提や内訳を教えてください。

松谷:為替については実勢為替レートを使っているため、今の150円台ではなく140円台と設定しています。

放送トラポン収入については、もともと当社のグループ会社であるスカパー・エンターテインメントが免許を得て放送していたため、スカパー・エンターテインメントがインフラ負担としてスカパーJSATに回線料金を支払っています。約款に基づきトラポン4本相当の料金を支払っており、相応の収益減が見込まれます。

質問者:トラポン4本の金額は10億円ほどですか? 宇宙事業で放送トラポン収入が4本分減っても、メディア事業のコストも減ることから、会社全体で見れば相殺されるようなイメージでよいのでしょうか?

松谷:具体的な数字はお伝えできませんが、10億円単位です。メディア事業としては、2024年3月期だけ見ればお客さまからの収益がありました。しかし、以前ご説明したとおり、4K放送の契約者数は想定ほど伸びず、放送終了を判断しています。

そのため、トップラインではその分が若干減りますが、費用面ではメディア事業と宇宙事象で相殺されます。地上側の設備投資の更改時期もあることから、今後の設備投資を考えると、4K左旋放送終了により連結としては若干プラスに働くと判断しています。

質疑応答:宇宙事業が減益となる理由について

質問者:減価償却費について、宇宙事業は5億円減、メディア事業は12億円減の計画で、売上と営業利益を見ると、単純に一般経費が大幅に増えるということだと思います。宇宙事業は18億円程度増えていますが、具体的にどのような分野にどれくらいの一般経費が増えるのでしょうか?

松谷:先ほど社長が説明したとおり、メディア事業、宇宙事業ともに新しい分野への積極的なアプローチを行っています。計画には、その中で費用計上されるものを織り込んでいます。

質問者:例えば、防衛省の画像販売は手数料のネット計上と聞いています。手数料収入はほぼ利益ですので、大きな増益要因になるのではないかと思います。加えて、国家安全保障関連売上が14億円増えることも、利益へのプラス要因になると思いますが、そのあたりについてはいかがでしょうか?

小川正人氏(以下、小川):宇宙事業を担当している小川より回答します。ご指摘のとおり、衛星画像販売についてはネット計上しており、通年の利益にはそれなりに寄与します。しかし、先ほど松谷が説明したとおり、開拓分野において先行的に発生する費用が比較的大きいため、トータルでマイナス11億円になるという計画を立てています。

質問者:先行するのはどのような分野ですか?

小川:一例を挙げると、今年立ち上げたOrbital Lasersなどで比較的大きな先行費用が発生します。

質疑応答:メディア事業における減価償却費と費用の減少要因について

質問者:メディア事業は売上も減り、減価償却は12億円、ほかの経費も8億円減少します。ほかの経費に関しては効率化もあるのでしょうが、放送トラポン収入減の反対側で、トラポンに係る費用もかなり減ると思います。

メディア事業におけるコスト減や減価償却減少の背景、費用効率化の要因についてご説明いただけないでしょうか?

松谷:減価償却費の減少に関しては、先ほどご説明したとおり、4K設備・応答設備・地上側設備の償却がなくなることが主な要因です。費用については、先ほど社長からご説明したとおり、コネクテッドTV領域へのチャレンジ費用等、新しい領域への費用を見込んでいます。

質疑応答:2024年3月期における設備投資の計画と着地の差異について

質問者:キャッシュフローと設備投資関係についておうかがいします。まず、1年前の2024年3月期の計画では、設備投資は305億円でしたが、実際は164億円と相当に少なくなり、かつ遅れています。次に、2025年3月期の設備投資は210億円ですが、2023年度と2024年度の計画の数値を足しても設備投資は370億円で、そこまで増えていません。

これは、やはりそもそもが意欲的な計画だったからでしょうか? 「Superbird-9」の遅れが当然設備投資に影響を与えているとは思いますが、今期の設備投資がこれほどまでにずれている背景を教えてください。

また、2025年3月期に設備投資が少し増えます。先ほど新しい衛星というお話がありましたが、そのようなものが増えるのでしょうか? 2023年度の有価証券報告書によると、確か「Superbird-9」の設備投資は240億円で、宇宙設置型の光学望遠鏡が80億円だったと思いますが、もしかしたらこれが膨らんでいるのでしょうか?

そのあたりの設備投資に関する詳細、特に宇宙関係の2024年3月期計画との変動や、今期2025年3月期の計画で多少動く部分はどのようなものがあるのかを教えていただけますか?

松谷:今期の設備投資の計画と着地の差異に関しては、先ほどの社長の説明にて「より具体的になったらまた発表します」とお伝えしましたが、2024年3月期で新しい衛星の発注を実施し、それを契約することによって、最初の支払いが発生することを計画に入れてそのような数字を出していました。しかし、先ほどの説明のとおり、まだ最終的な契約締結に至っていないため、それが今期にずれていることが1つの大きな理由であるとご理解ください。

先ほど「2030年までに3,000億円投資する」とご説明しましたが、実際、2020年代半ばまでに、大きなディシジョンと大きな投資を考えています。大まかな全体の投資計画については変更なく、今期の数字もこのレベル感であるとご理解いただければと思います。

質疑応答:新衛星の容量について

質問者:コスト面では「Superbird-9」が2027年前半に稼働するということで、その前後で償却が発生すると思います。宇宙設置型の光学望遠鏡も「ETS-9」との相乗りのため、2025年度に打ち上がれば、そこで少し償却が出てくると思います。

新衛星は、ギガビットでいけば「Superbird-9」より少し大きく、稼動も「Superbird-9」より後というイメージを持っていますが、そのような理解でよいでしょうか?

小川:稼働時期は「Superbird-9」よりも少し遅れて、2028年頃を見込んでいます。容量としては、先ほど社長が説明したとおり50Gbpsということで「Superbird-9」よりもより大型を考えています。

質問者:「Superbird-9」の容量はどのくらいですか? また、新衛星も通信用という理解でよろしいでしょうか?

小川:新型の衛星は通信用です。容量は使い方によって若干変動する部分がありますが、「Superbird-9」は30Gbpsから40Gbpsくらいでの使い方を考えています。

質疑応答:事業投資の内訳と金額について

質問者:事業投資に関して、2024年3月期は35億円から39億円の計画と、ほぼ予定どおりだと思います。今期の115億円という事業投資の中には、Space Compass等への投資も入っていると思いますが、ファンドへの投資も含まれているのでしょうか?

2024年3月期末の固定資産の投資有価証券を見ると、終わった期も3月末で140億円ほど増えており、事業投資以外にファンドもかなり入っているのではないかと感じます。

松谷:ご理解のとおり、Space Compassへの追加出資のみならず、ファンドへの投資も組んでいます。

バランスシートで膨らんでいく点については、ご承知のとおり、当社がリードインベスターとしてシリーズBで出資したQPS研究所が上場しました。その際に当社が投資した株価に対し、現状の株価がかなり上振れている影響が大きいとご理解いただければと思います。

質疑応答:株主還元と自己株取得について

質問者:株主還元についてです。今回の増配は非常に喜ばしいものの、自己株取得の発表はありませんでした。昨年も9月に発表されていますが、御社は自己株取得についてどのようなお考えをお持ちなのでしょうか?

3月末の短期有価証券も含めた純現金は495億円と、1年間でかなり増えており、この計画を作った時よりも、毎年上方修正ということで利益は増えていると思います。

従来も、400億円という株主還元金額は一義的に決まっているのではなく、状況に合わせてフレキシブルに考えるというお話でした。手元の現金と予想を上回る利益を考えると、この数字をもう少し柔軟に考え、今年も自己株取得があっても良いのではと感じていますが、どのようにお考えなのか確認させてください。

松谷:ご承知のように、当社は日々いろいろな取り組みを実施しており、自己株取得についてはその都度判断しているのが実態です。現時点においては、自己株取得の方針自体を決定していないため、今期の計画には入っていません。

しかしながら、5年間のキャピタルアロケーションで示した内容においては、方針を一切変えていません。したがって、今期にそのようなタイミングがあるならば、タイミングごとに実行の判断をしていきたいと考えていきます。

質問者:現在のキャッシュポジションが良く、業績も上振れているため、400億円という数字は決まっているわけではなく状況に合わせて考えるという理解でよろしいでしょうか?

松谷:その理解でけっこうです。

米倉:少し補足します。おっしゃるとおりではあるものの、やはり株価も意識しなければいけません。株主の種類や、PBRも含めて、株主還元は状況に応じて対策をいろいろと打っていかなければいけないと考えています。

そのため、マーケットや世の中の状況を見つつ、当社の株価も意識した経営を行わねばなりません。私は、当社は基本的には設備投資産業だと考えているため、キャッシュフローの厚みも重要だと考えます。

また、これから大きなインフラを作る時に、当社のバランスシートの強さを示すためのキャッシュフローの位置づけも考えていかなければなりません。私としては、株主還元も踏まえて自己株取得もバランスよく行うことを原則としています。

新着ログ

「情報・通信業」のログ