ワールド、全セグメントで増益を達成し中期経営計画「PLAN-W」実現に向け前進

目次

中林恵一氏:日頃より大変お世話になっています。本日は、決算説明会にご参加いただきありがとうございます。1章の業績レビューを私、中林より、2章の中期経営計画進捗を社長の鈴木よりご説明します。よろしくお願いします。

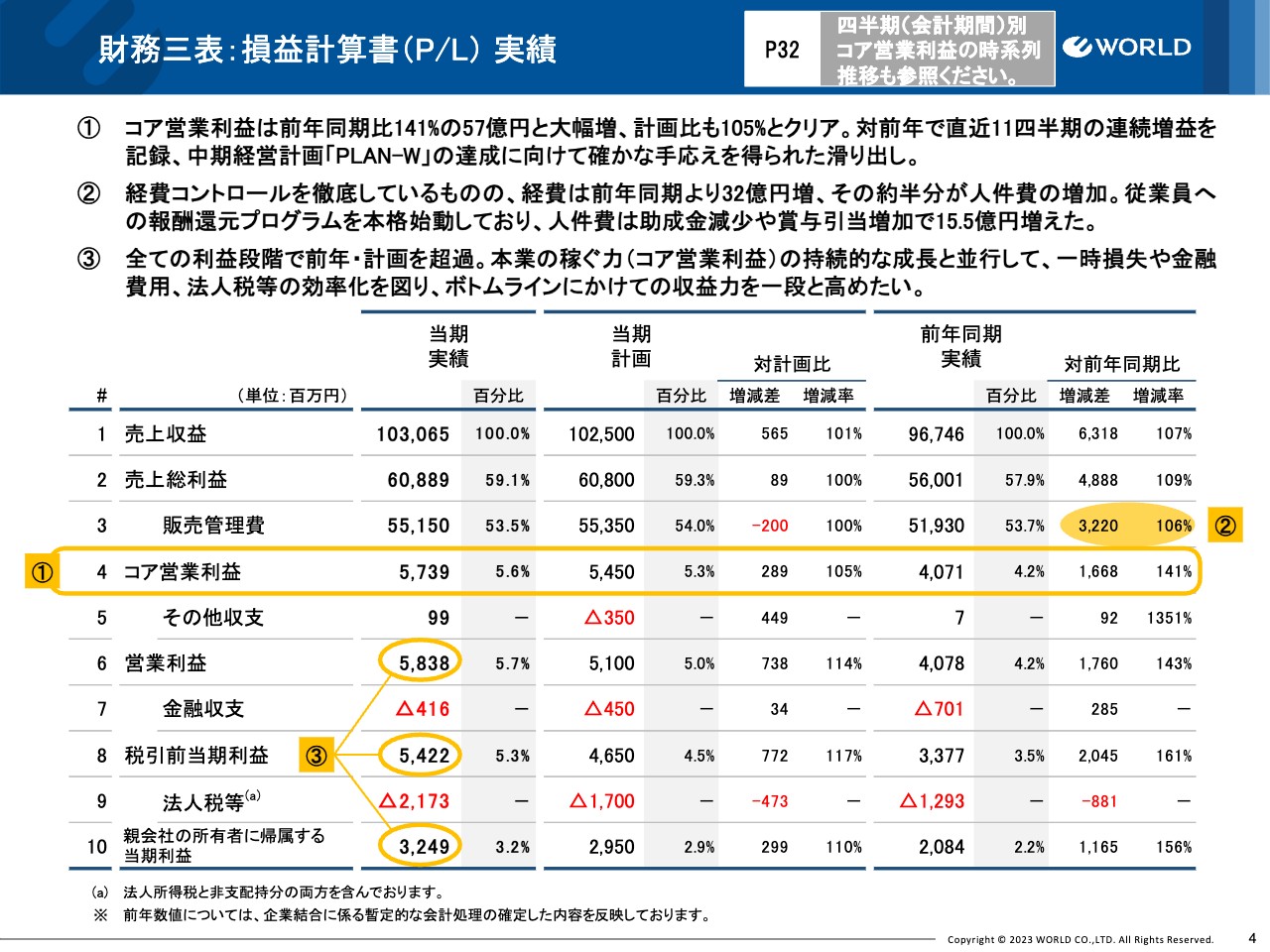

財務三表:損益計算書(P/L) 実績

業績レビューについて、財務三表パートからご説明します。最初はP/L実績です。スライドの表に金色で3つのポイントにハイライトしています。

1点目は、コア営業利益が前年同期比41パーセント増の57億円強と大幅な増益となり、計画を達成しました。11四半期連続の増益を記録したほか、当第2四半期会計期間の3ヶ月間で黒字転換し、過去最高の利益となりました。こちらは後ほど参考資料でご確認ください。

9月残暑によるブランド事業の苦戦をデジタル事業とプラットフォーム事業が補うなど、収益構造の着実な転換を実感しています。

2点目は、前年同期比で経費が増加したことについてです。増収効果と粗利率の改善が増益ドライバーとなっていますが、経費コントロールを引き続き徹底する中、当期より従業員への報酬還元を本格的に始めた影響が経費増の約半分を占めました。

3点目は、営業利益以下のすべての段階利益で、コア営業利益以上に対計画・対前年の増益幅を拡大できました。特に対計画では、その他収支や金融収支、法人税等が少しずつ好転しており、今後はこれらをさらにタイトにコントロールして、ボトムラインにかけてもう一段利益率を高めていきます。

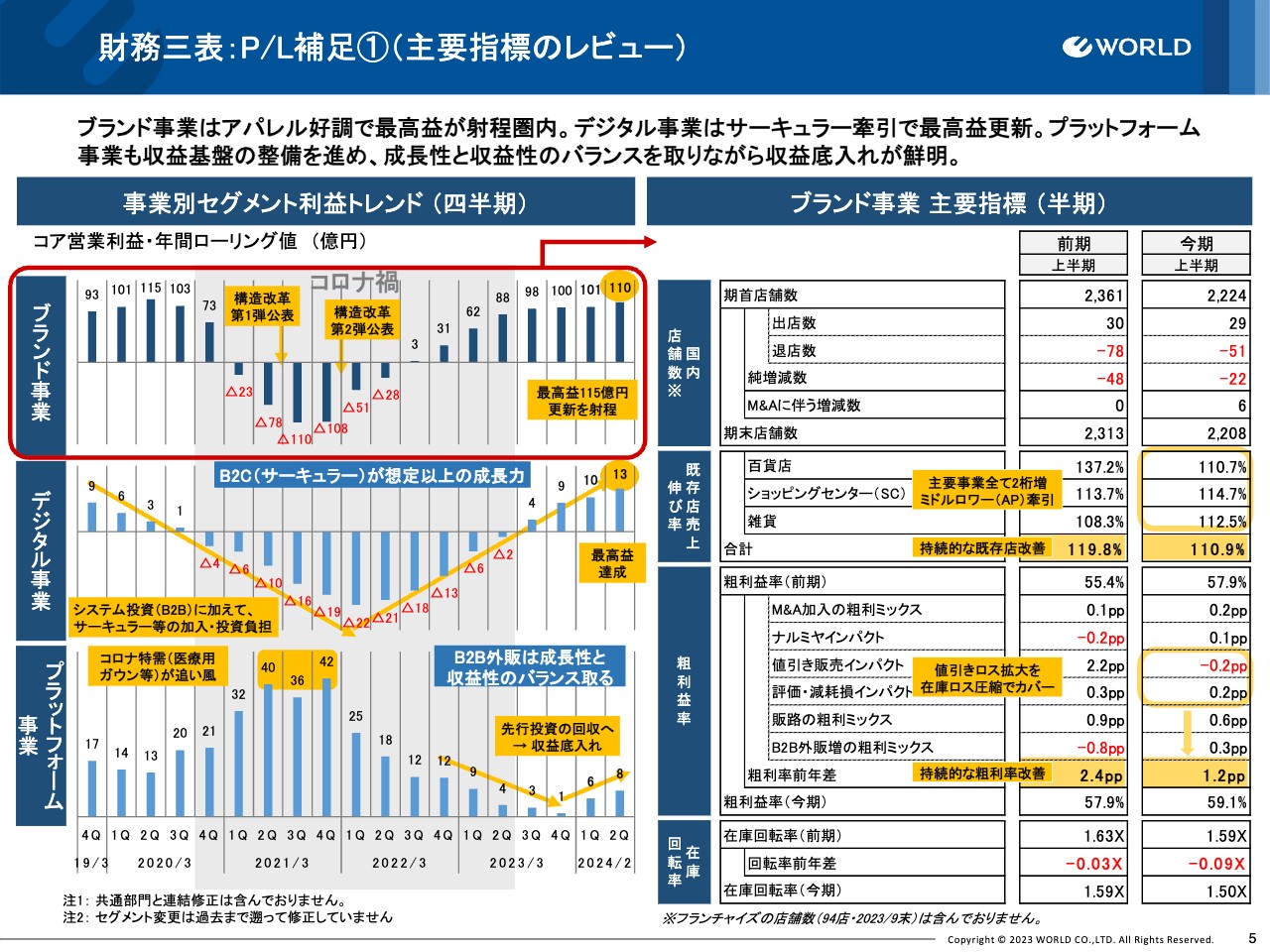

財務三表:P/L補足①(主要指標のレビュー)

P/Lの主要指標で補足します。スライド左側は、事業セグメント別のコア営業利益について、主に四半期単位でローリングしたグラフを示しています。

一番上のブランド事業は、当上期もアパレルブランド、とりわけショッピングセンターチャネルのミドルロワーの収益回復が牽引し、コロナ禍前の110億円水準まで到達しました。最高益の115億円に王手をかけた状況です。

中央のデジタル事業は、前年より選択と集中を一段と強めていることが功を奏し、当上期もB2Cネオエコノミーのサーキュラービジネスが成長の原動力となり、最高益を更新しました。

一番下のプラットフォーム事業も、収益底入れが鮮明です。案件ごとの採算性を重視した価格改定に努めてきた結果、当上期は案件受注において、収益性と成長性のバランスを改善させることができました。

スライド右側は、前上期と当上期のブランド事業の主要指標を示しています。店舗数の純増や在庫回転率の引き上げなど、まだ改善の余地は大きいと考えています。しかし、スライドの表に金色でハイライトした既存店売上や粗利益率はバランスよく改善を続けており、それらがブランド成長の原動力となっていることをご確認いただけます。

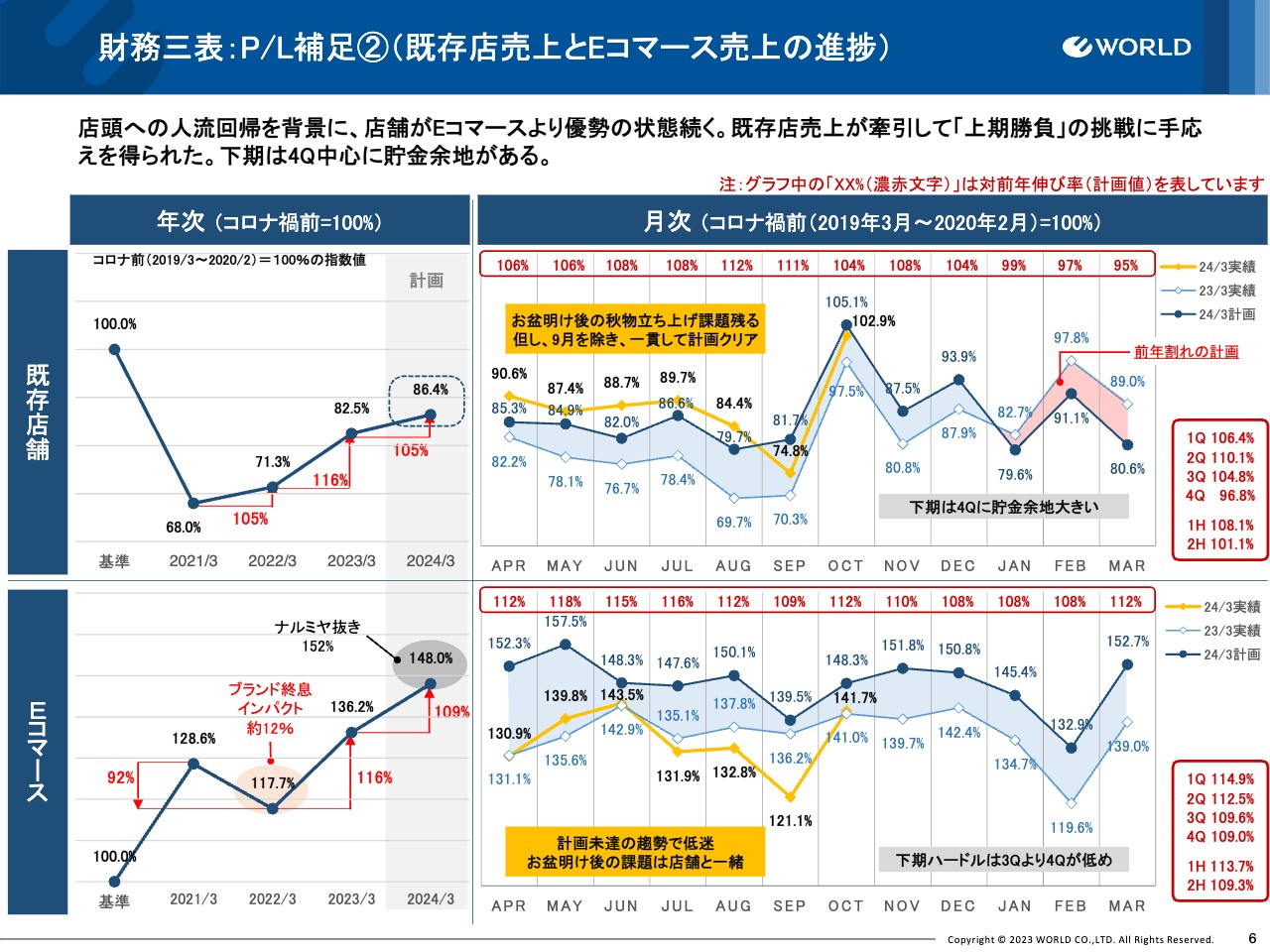

財務三表:P/L補足②(既存店売上とEコマース売上の進捗)

スライド上段のグラフは既存店売上、下段のグラフはEコマース売上の売上前提を示しています。コロナ禍前の2019年3月から2020年2月を100パーセントとした指数値で作成しました。左側のグラフが年次、右側のグラフが月次で、2024年3月までの12ヶ月間を取って作成しています。

まず、上段の収益インパクトの大きい既存店売上をご覧ください。前期はコロナ禍前比80パーセントの回復という目標をクリアし、今期は86.4パーセントを目標に掲げて臨んでいます。

当上期は、お盆明け以降の残暑で秋物プロパーシフトに苦労しましたが、6ヶ月間で88.2パーセントと目標をクリアできました。一方、下段のEコマース売上については、店頭の人流回帰もあり、計画未達の流れが続いています。

前期でブランド終息のマイナス影響を打ち返す目標を達成できましたが、当上期はそこから大きく上乗せするには至っておらず、全ブランドが地道なOMO活動などを進め、全体的に底上げする必要があると認識しています。

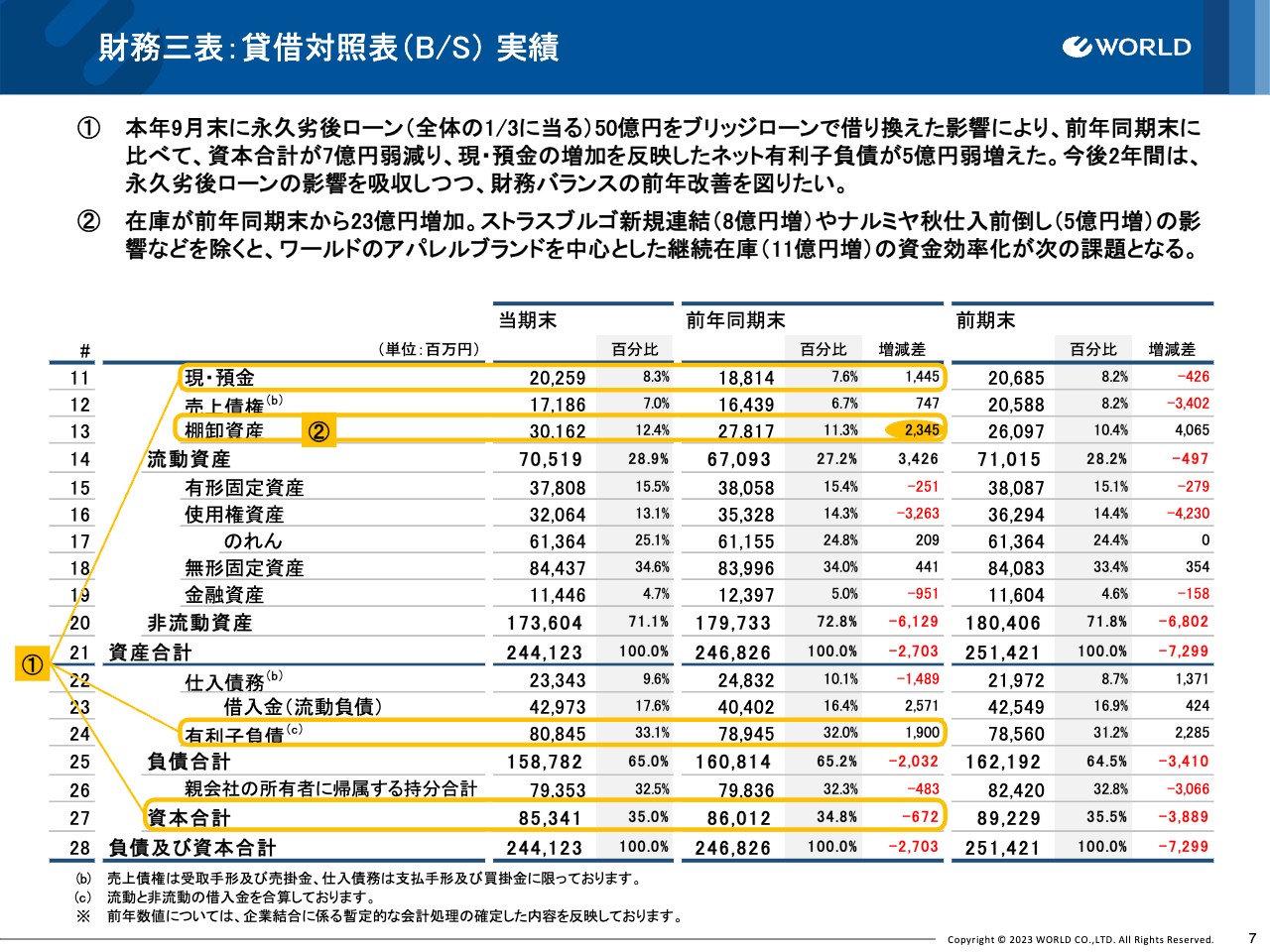

財務三表:貸借対照表(B/S) 実績

B/S実績です。1点目に、貸方の資本合計や有利子負債は永久劣後ローン50億円をブリッジローンで借り換えたため、資本が50億円減り、借入金が50億円増えた影響を受けました。

前年同期末に比べて資本合計が7億円弱減り、現・預金をネットしたネット有利子負債が5億円弱増えました。しかし、今お伝えしたリファイナンスの影響は、過去1年間の利益でおおむね賄うことができた結果と考えています。

2点目は、借方である資産サイドの棚卸資産です。在庫23億円増加の内訳は、ストラスブルゴの連結影響8億円、ナルミヤ・インターナショナルの秋物仕入れの前倒し5億円などが主因で、シーズン品のキャリー余剰といった在庫問題はワールドにおいてはありません。ただし、今後はワールドの継続在庫について、一段と換金スピードを上げる取り組みを進めることが肝要と考えています。

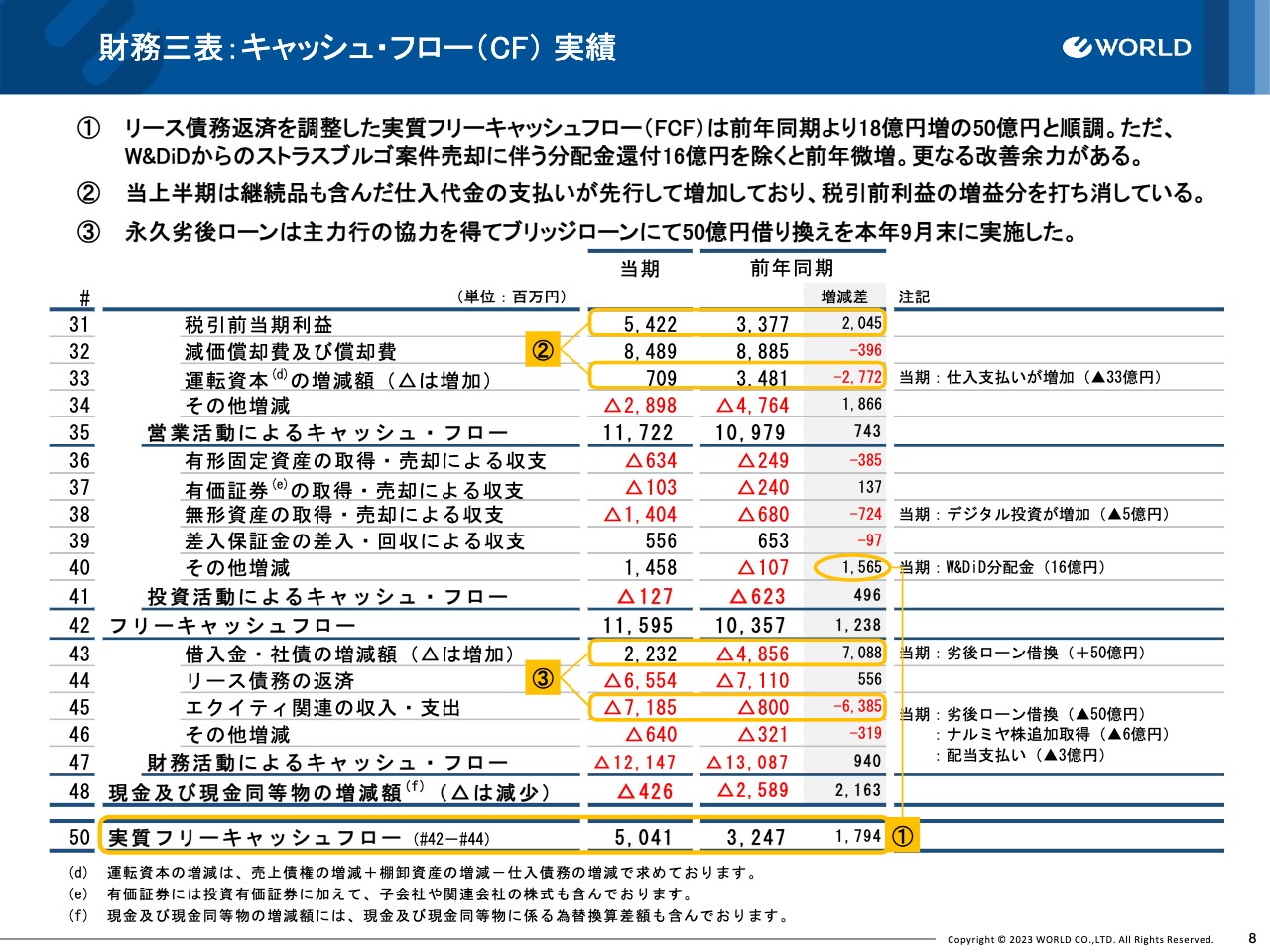

財務三表:キャッシュ・フロー(CF) 実績

キャッシュ・フロー実績です。1点目に、実質フリーキャッシュフローは50億円のキャッシュインとなり、前年同期より18億円改善しました。W&DiDファンドの案件売却に伴う分配金還付16億円が大きく寄与しましたが、その要因を除いて前年微増を確保しました。

2点目に、営業キャッシュフローにおいて、税引前利益が前年同期より20億円増えた反面、運転資本が主に仕入支払いの増加を理由に27億円増え、利益増を打ち消しています。先ほどお伝えした継続品の効率化といった課題に取り組み、ここから運転資本を一層圧縮していきます。

3点目に、今年9月末に実行した永久劣後ローン50億円の借り換えによる、財務キャッシュフロー内部での資金循環をスライドの表にハイライトで示しています。

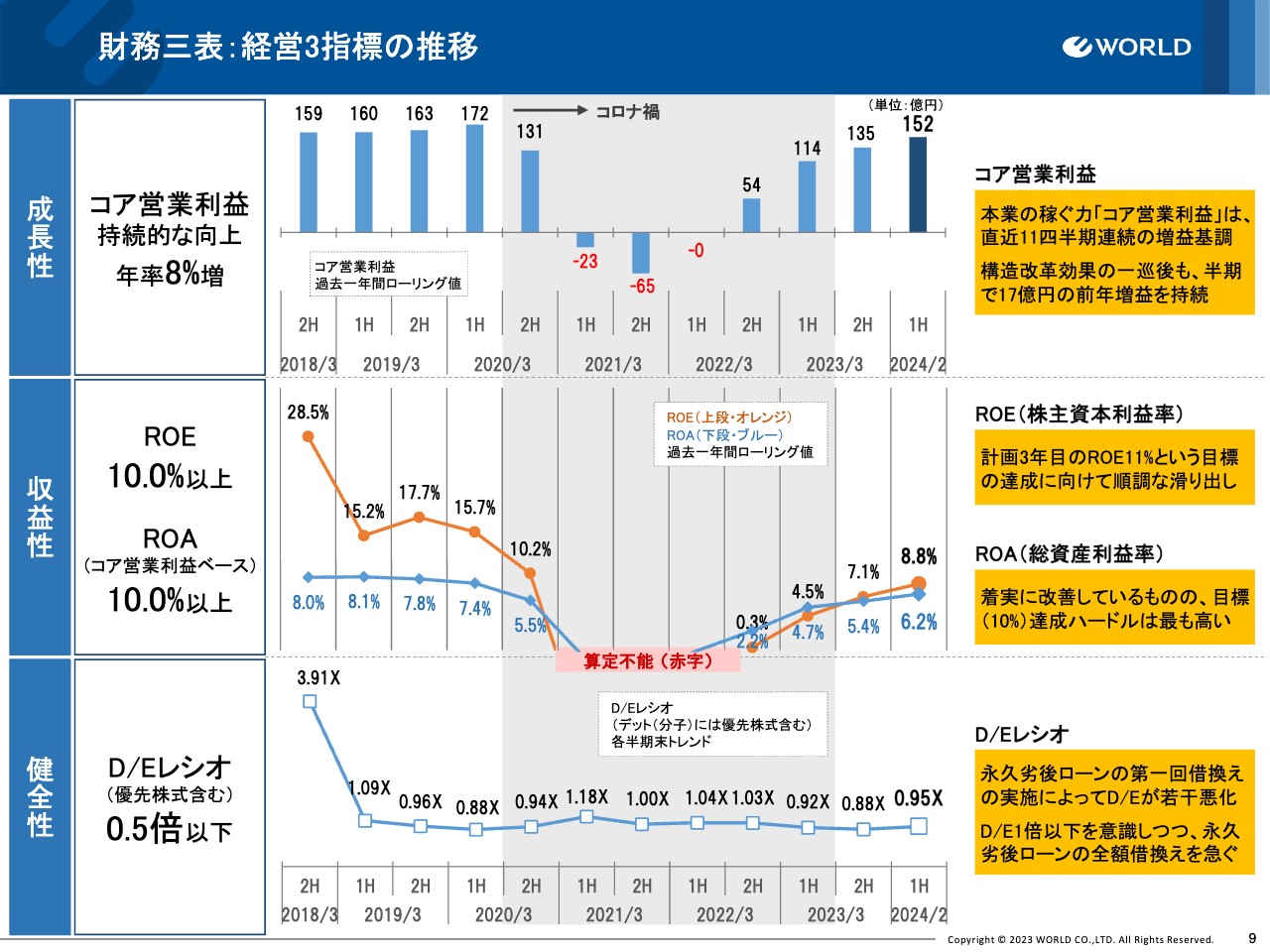

財務三表:経営3指標の推移

経営3指標の推移です。前回の決算説明会において、中期経営計画「PLAN-W」の経営3指標の目標や展望をお伝えしました。当上期は、おおむねそこで示した想定に沿って進捗できたものと考えています。

成長性としては、コア営業利益の持続的な成長を目指しており、当面は年率8パーセントを最低限の目標としています。コロナ禍からの回復というリバウンド局面から、正常化のもとでの新たな成長を追求する段階に入ってきましたが、ここまで良好な結果を残せています。

収益性では、資産効率のROAとROEの両方で10パーセント以上が目標です。ROAは新リース会計基準の適用でハードルが上がった状態のままですが、ROEは「PLAN-W」最終年度の11パーセントの計画に向け、順調な進捗を示していると考えています。

健全性は、D/Eレシオが1倍弱で、まだ目標の0.5倍に遠い状況です。コロナ禍のダメージで手当てした永久劣後ローンの借り換えがD/Eレシオの回復を鈍らせている側面はありますが、「PLAN-W」期間での永久劣後ローン全額償還とD/Eレシオの着実な改善の目処が立ってきたと考えています。

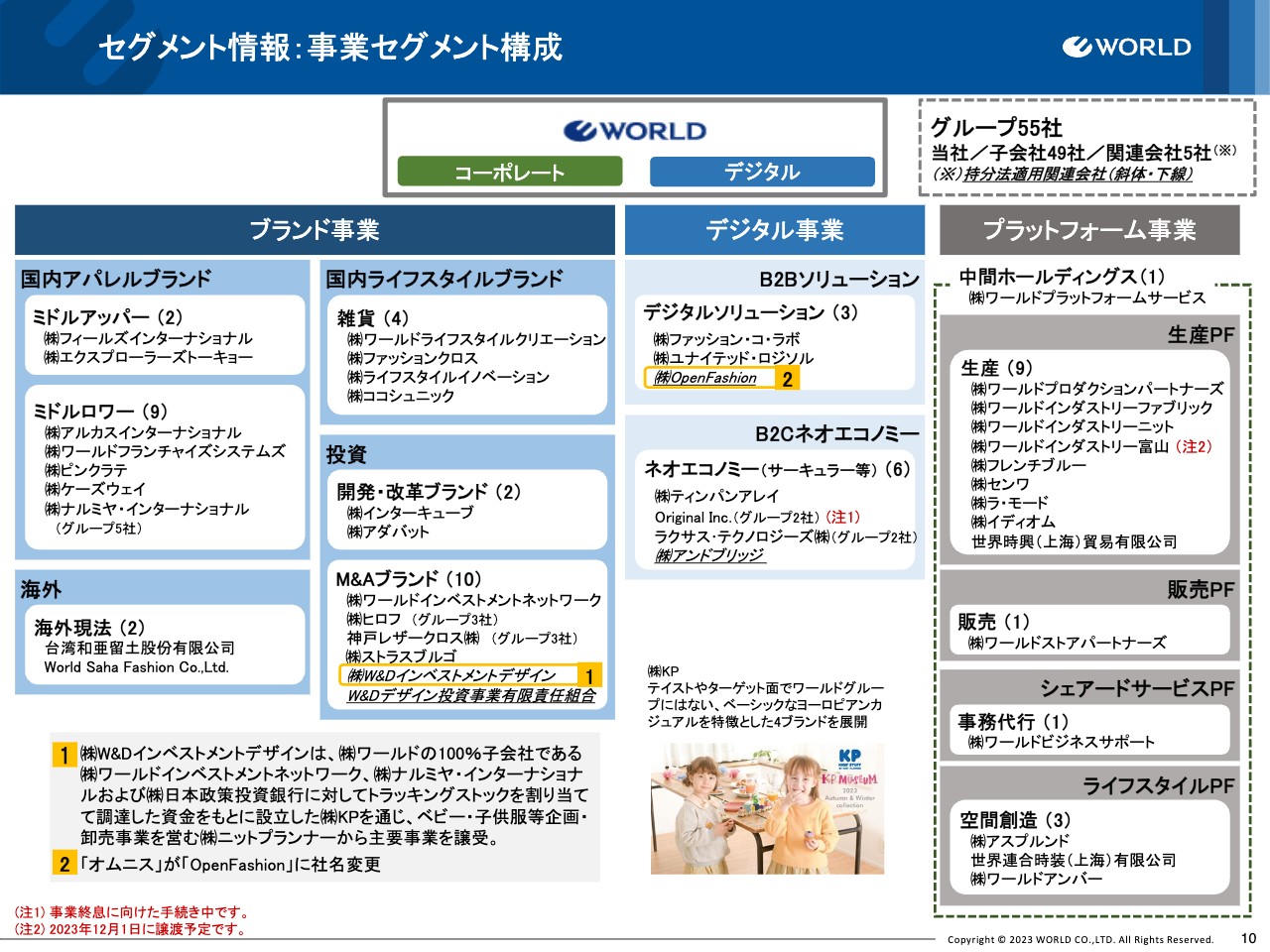

セグメント情報:事業セグメント構成

セグメント情報についてご説明します。最初に、事業セグメント構成については大きな変更はありません。事業セグメントをまたいだ再編等がないため、業績影響もありません。

スライドの図に2点ハイライトしています。1点目は、投資会社化したW&Dインベストメントデザインが、さっそくナルミヤ・インターナショナルと共同で子供服のKP(旧ニットプランナー)に投資を実行しました。なお、KPは当社の連結対象にはなりません。

2点目は、アジャイル型システム開発を得意とする持分法適用会社のオムニスが、OpenFashionへ社名変更しました。AI事業を新たな収益の柱とする活動も本格始動しています。

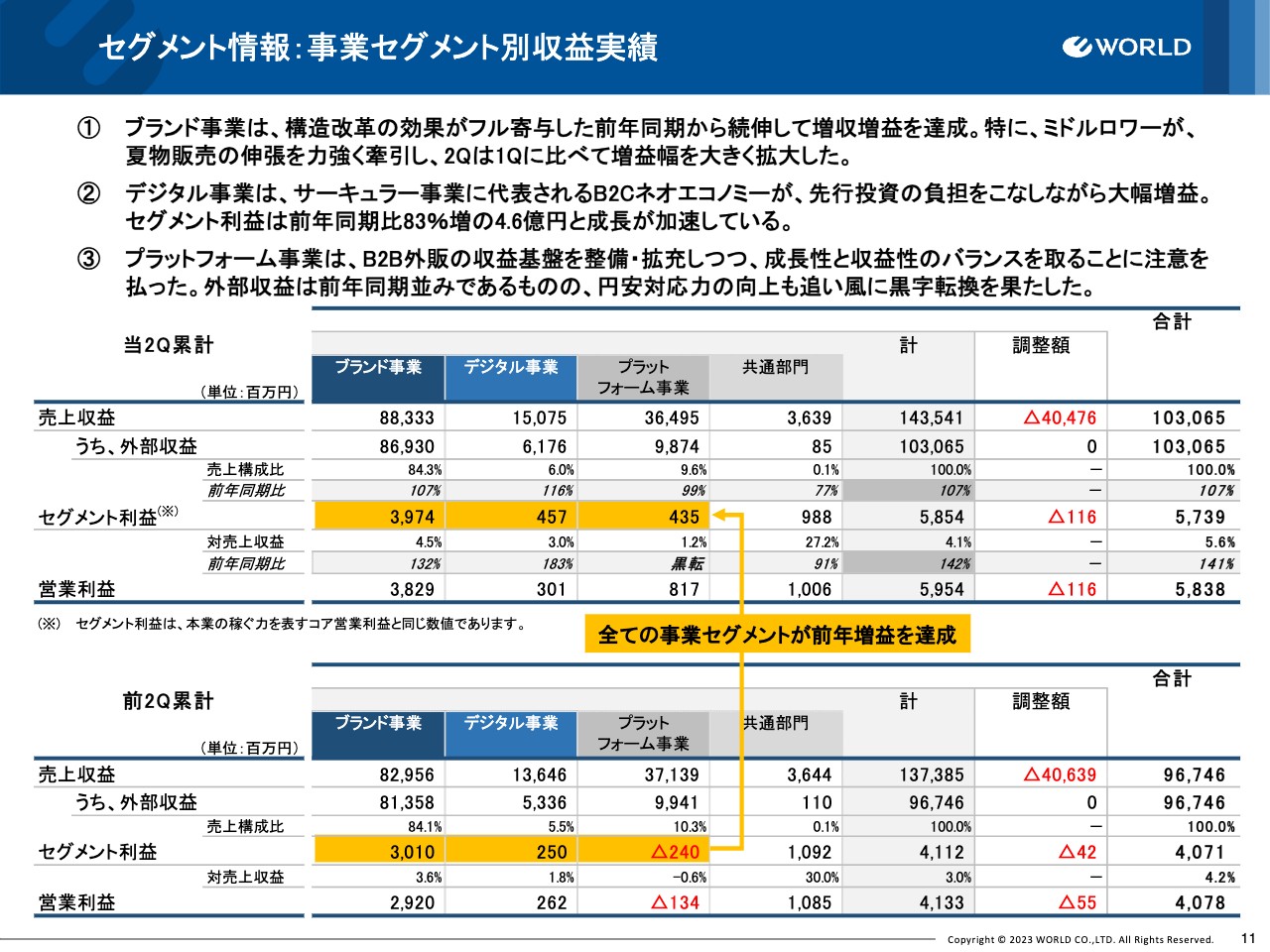

セグメント情報:事業セグメント別収益実績

事業セグメント別収益です。当上期は、すべての事業セグメントで大幅な増益を達成しました。ブランド事業は、第2四半期で夏物好調のミドルロワーが大幅に収益を好転させたことから、外部収益が前年同期比7パーセント増の869.3億円、セグメント利益が前年同期比32パーセント増の約40億円と、増収増益基調を維持しました。

SCチャネルのミドルロワーでは、当期の初めに1社に集約した機構再編の効果もすでに出始めていると考えています。

デジタル事業もサーキュラービジネス事業の牽引で2桁の増収増益となり、特にセグメント利益は前年同期から83パーセント増の約4.6億円と大幅な増益となりました。前期より選択と集中を進めてきており、成長事業であるサーキュラービジネス事業へのリソース投下も含め、その効果が出始めていると考えています。

プラットフォーム事業は、外部収益が前年同期並みでしたが、セグメント利益は前年同期の2.4億円の赤字から、主にアパレルプラットフォームの生産と販売の貢献により、当上期は約4.4億円の黒字に転換しました。B2B外販では、価格改定などで円安への対応力が向上したと考えています。

セグメント情報:事業レビュー(サブセグメント評価)

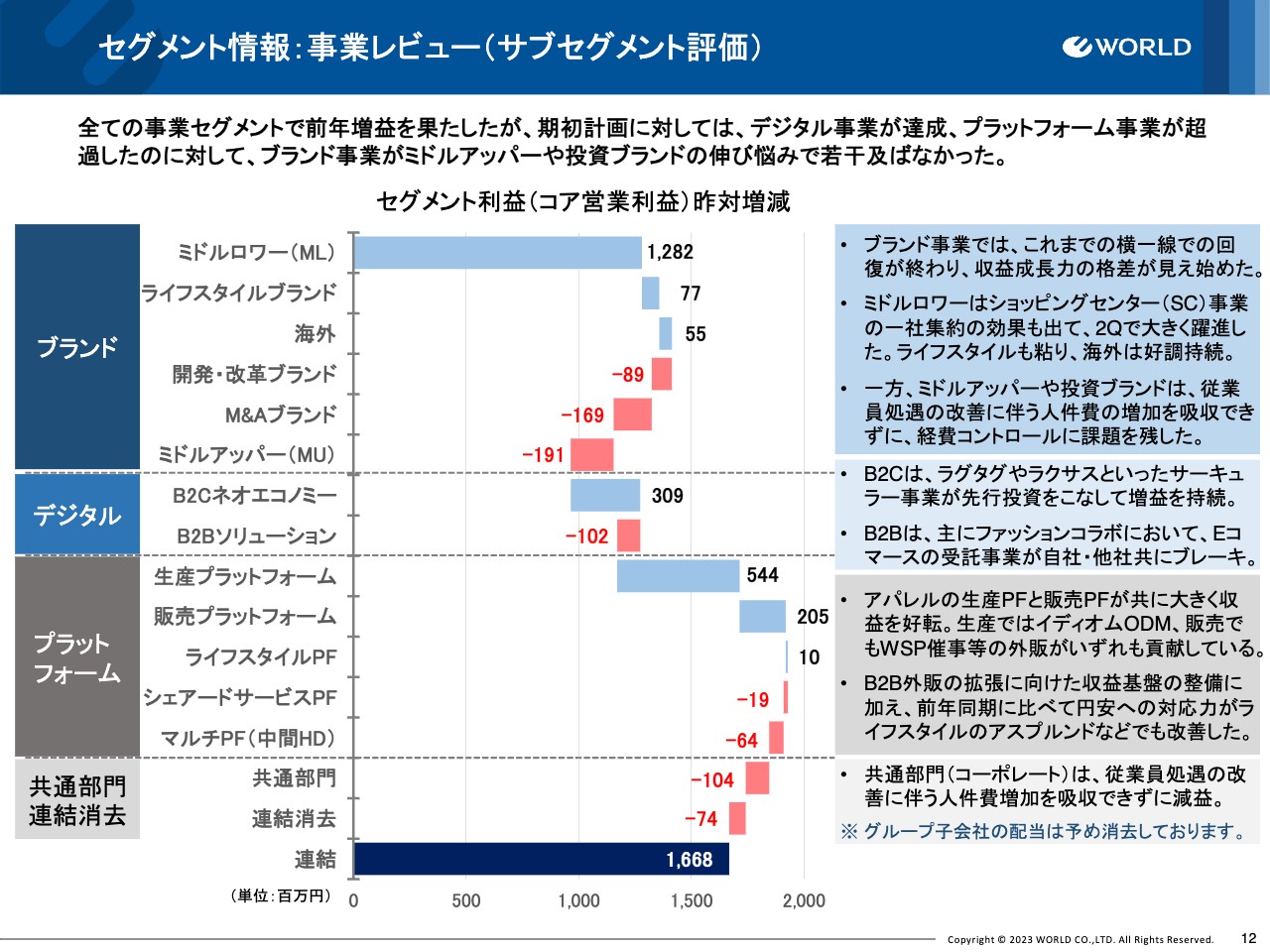

サブセグメント別にセグメント利益の前年比較増減を滝グラフで示しています。ブランド事業は従業員の処遇改善に伴う経費増もあり、これまでの横一線での回復から収益成長力の格差が見え始めました。

ショッピングセンター販路が主体のミドルロワーでは、旧スタイルフォースの構造改革の進展、アルカスインターナショナルへの1社集約の効果を支えにして、夏物が好調だった第2四半期で大幅な損益改善を実現しました。

デジタル事業は、「RAGTAG(ラグタグ)」や「Laxus(ラクサス)」に代表されるサーキュラー事業への資源集中を進めるB2Cネオエコノミーが大きく躍進しました。

B2Bソリューションでは、ファッションコラボが自社および他社のEC受託で苦戦したものの、すでにEC受託事業の構造改革に向けたメスを入れることや、システムソリューション事業の営業強化などに動き始めています。

プラットフォーム事業では、アパレルの販売・生産、ライフスタイルの卸・コントラクトといったB2B外販において成長性と収益性のバランスがとれるよう、基盤整備を進めました。

また、前年に急速な円安に伴う採算悪化を経験したことから取引先との価格改定などを進め、円安への対応力などを向上した成果が利益面に着実にあらわれました。

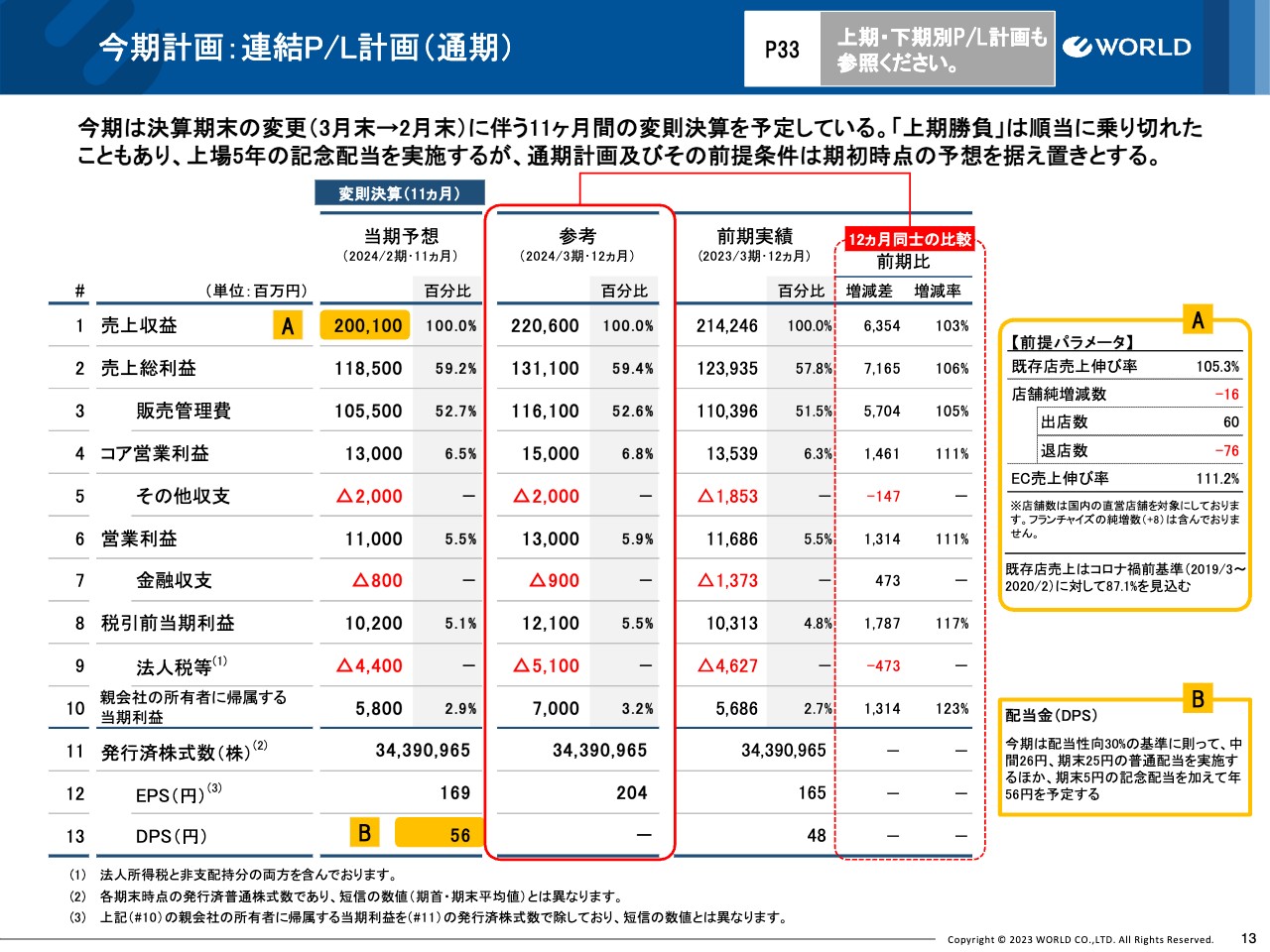

今期計画:連結P/L計画(通期)

通期計画についてご説明します。今期の連結P/L計画は、期初予想を据え置いています。決算期変更に伴う11ヶ月の変則決算となるため、比較可能な参考情報として、2024年3月を含めた12ヶ月間の計画値も掲載しています。

スライド右側の赤枠をご覧ください。12ヶ月間同士の比較では、売上収益は3パーセントの増収、営業利益は11パーセントの増益と、増収増益を見込んでいます。

P/L計画の前提条件として、スライドに記載の「A」の売上の前提である主要パラメータのとおり、こちらも期初計画から変更はありません。一方で、「B」のハイライトをご覧ください。株主のみなさまへの年間配当は、昨日リリースした記念配当5円を追加し、前年の年間48円から56円へ増配を予定しています。

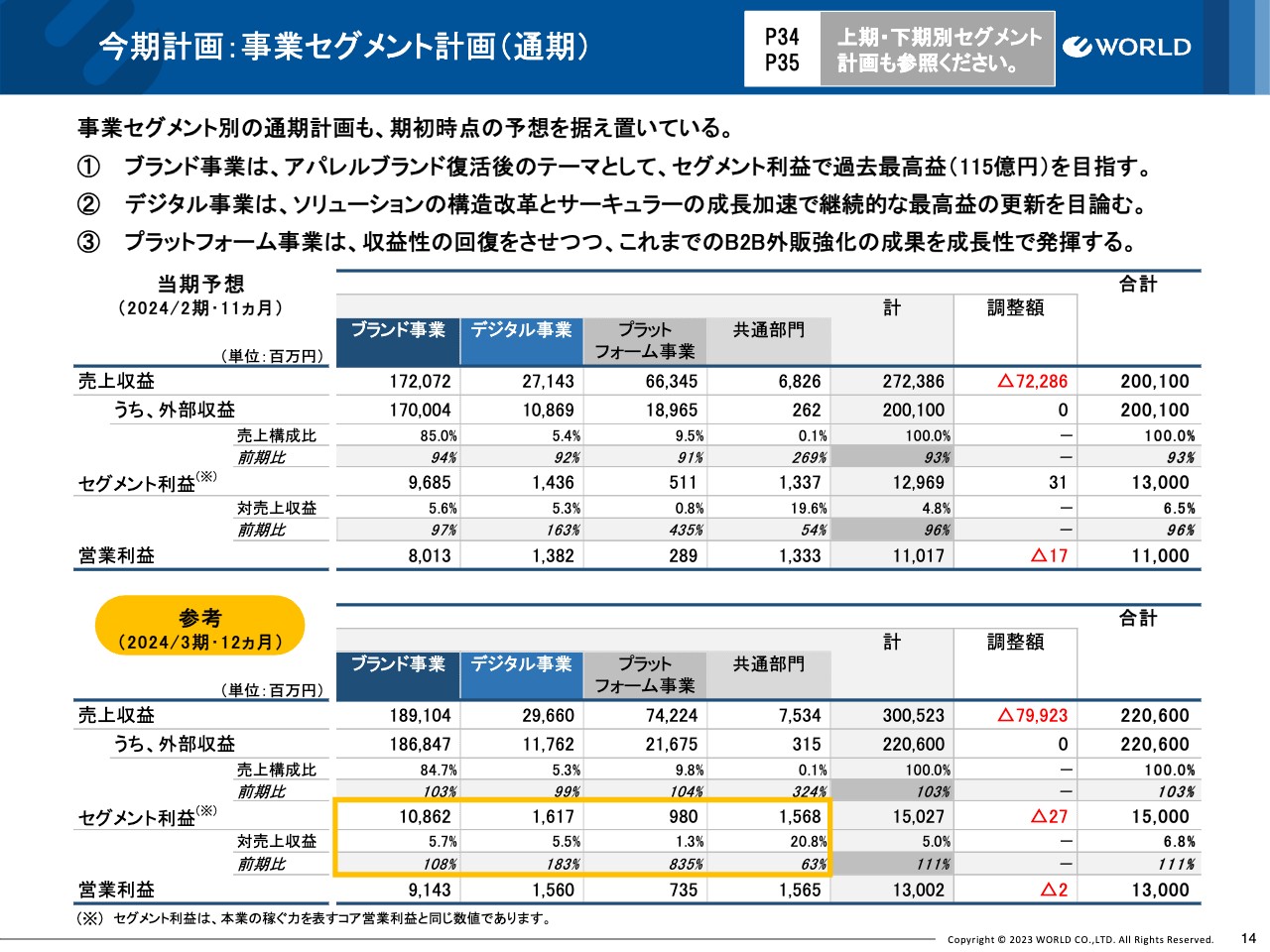

今期計画:事業セグメント計画(通期)

事業セグメント別の通期計画は、期初予想を据え置いています。また、こちらも2024年3月までの12ヶ月間計画値を参考として下段に示しています。

ブランド事業では、コロナ禍からのアパレルブランド復活後のテーマとして、早期にセグメント利益で過去最高益である115億円の更新を目指します。

デジタル事業は、現在進めている選択と集中の一環として、ソリューションの構造改革とサーキュラー事業の成長加速を両輪とし、持続的に過去最高益を更新していきたいと考えています。

プラットフォーム事業は、法人顧客向けBtoB外販の特性上、年度末である3月納品が膨らむ傾向がありますが、いずれにしても収益性と成長性のバランスを取りながら、V字回復を達成させる考えです。

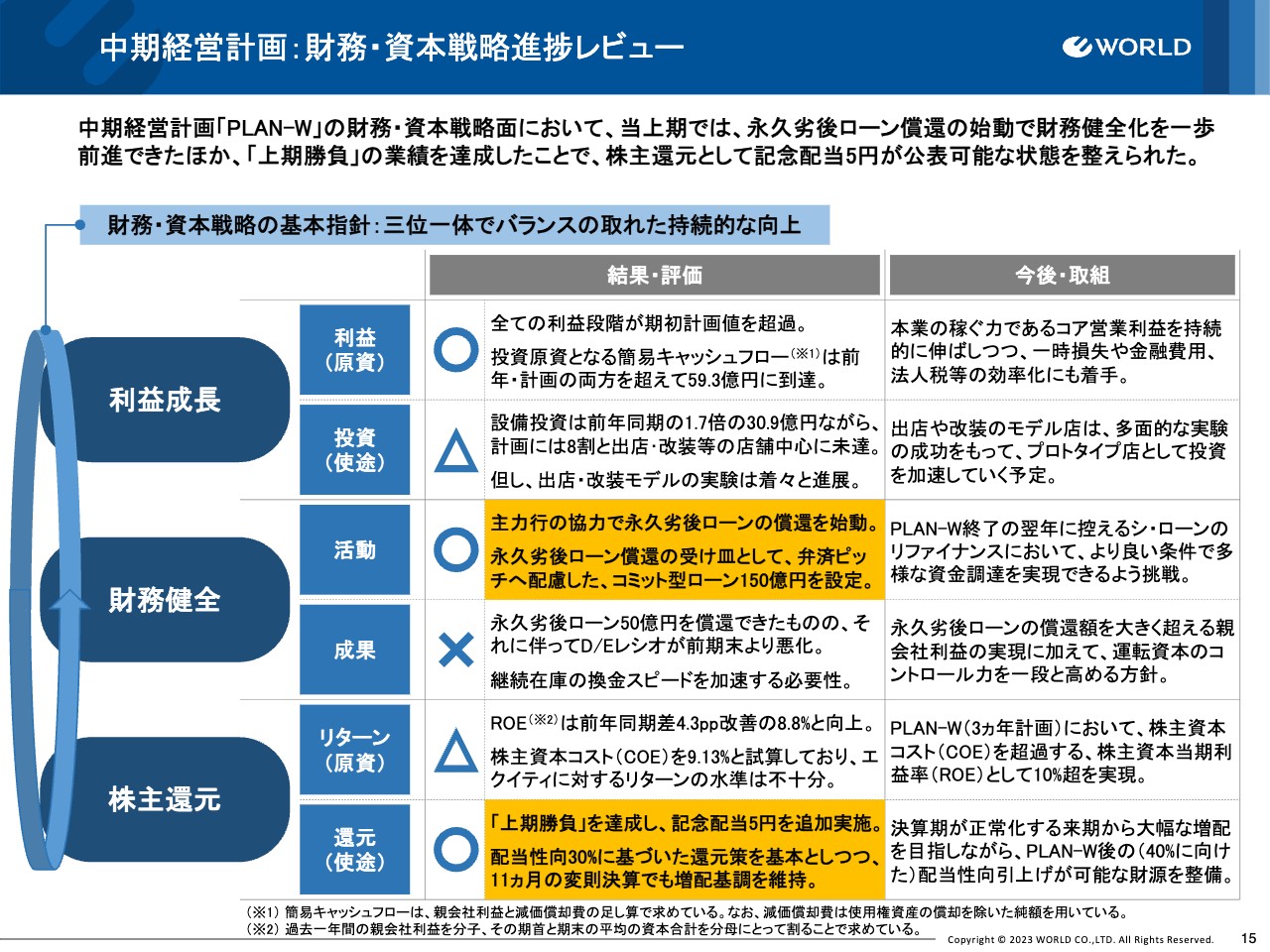

中期経営計画:財務・資本戦略進捗レビュー

最後に、「PLAN-W」の財務資本面の進捗レビューです。持続的な利益成長、財務体質の健全化、そして株主還元の拡充を三位一体で、バランスよく実現させることが財務資本戦略の基本指針です。

半年前にご説明した中期経営計画「PLAN-W」の財務資本の組み立てについても、この指針に基づいて作成しています。ここではその3つをさらに2つずつのテーマに分解した上で、当上期の結果や評価といった進捗レビュー、また今後の取り組みについて横軸で2つに分けて記載しています。

当上期においては、全般的に「PLAN-W」で想定したラインの進捗を果たすことができました。特筆すべき箇所を金色でハイライトしています。まずは、財務体質の健全化に向け、主力行の協力のもとで、永久劣後ローンの借り換えを始動しました。

永久劣後ローン全額を段階的に行えるように、いわゆるコミット型タームローンを設置し、借入弁済などキャッシュフローにも配慮した設計ができました。

また、株主還元の拡充では、上期勝負の達成により記念配当5円で増配株枠を拡大しました。もともと本年は11ヶ月の変則決算のため、原資である下期の利益が小さくなりやすい点を多少補いました。これは、普通配当で一段の増配を実現できる来期への手応えの証と捉えていただけると幸いです。

業績レビューの説明は以上です。説明者を鈴木社長に代わります。

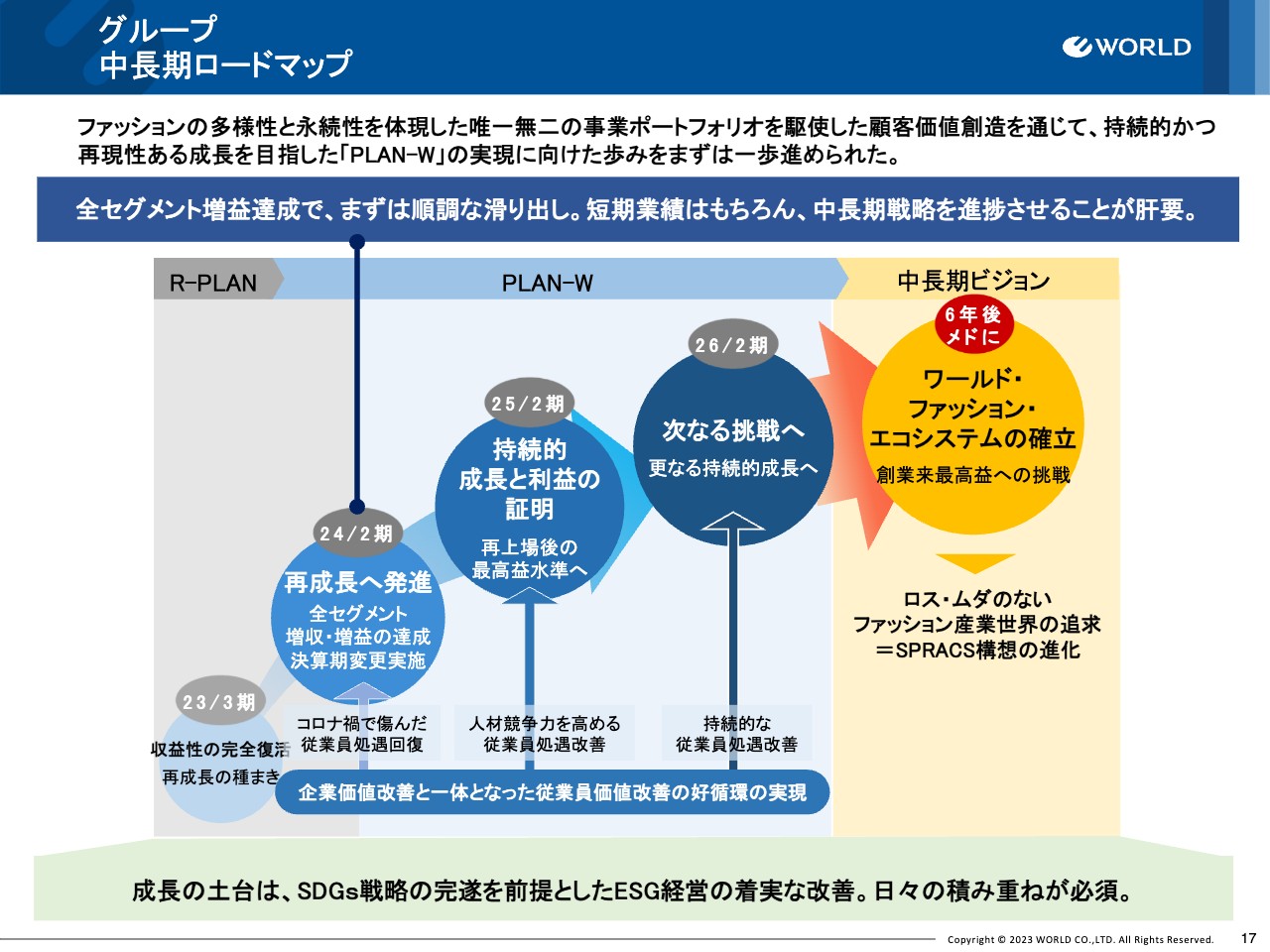

グループ 中長期ロードマップ

鈴木信輝氏:私からは中期の経営計画の進捗をご説明します。

5月に発表した「PLAN-W」の再掲となります。全セグメントで増益を達成し、まずは順調なすべり出しだと認識しています。

また、短期業績はもちろんですが、中長期戦略をしっかり進捗させることも非常に重要で、我々の土台であるサステナビリティプランを完成させながら、着実に経営を改善していこうと考えています。

グループ 中期事業戦略 ESG経営の推進 【進捗】

ESG経営推進の進捗です。「E」のエンバイロメントは、再生原料比率が主要なKPIの1つで、今期はすでに目標を達成しています。

現在、衣料品回収を飛躍的に伸ばすための取り組みを進めており、こちらについても賛同いただいたショッピングセンターが50館にまで拡大しました。

また、「S」のソーシャル面ですが、現在、我々は神戸と北青山に本社があり、それぞれに地域のみなさまといろいろなイベントで協業しています。

左の写真は、当社北青山ビルの保護犬譲渡会の継続した活動ですが、このような取り組みを地道に進めています。右の写真はSDGsワークショップで、我々が取り組んでいる循環型ファッション、ファッションエコシステムへの理解を促進させる狙いもあります。社会貢献のため全国でも開催するようにし、現在2,285名の方が参加しています。

続いて、「G」のガバナンスですが、こちらは今般の株主総会において、新しく女性の社外取締役を増員し、ダイバーシティの強化を進めました。

また、我々は監督と執行を分離していますが、監督の代表取締役の上山会長による、幹部教育や各事業のコンプライアンスワークショップについて、それぞれ時間を設けて、しっかりと現場で議論しています。

そして「H」のヒューマンです。あらゆる取り組みの前提となるのは人材、つまり人です。したがって我々は、人的資本経営にしっかり取り組んでいます。

我々は7年以上も前から、エンゲージメントKPIを常にモニタリングし、各組織、各チームの課題に取り組んできました。より高いエンゲージメントを発揮させるために必要なことだと考えています。

ワークライフバランス、多様性、処遇の問題も含め、事業計画における目標設定を織り込みながら、開示できるかたちで進めています。

このような地道な活動をしながら、中期経営戦略における実行の確度を高める取り組みを進めています。

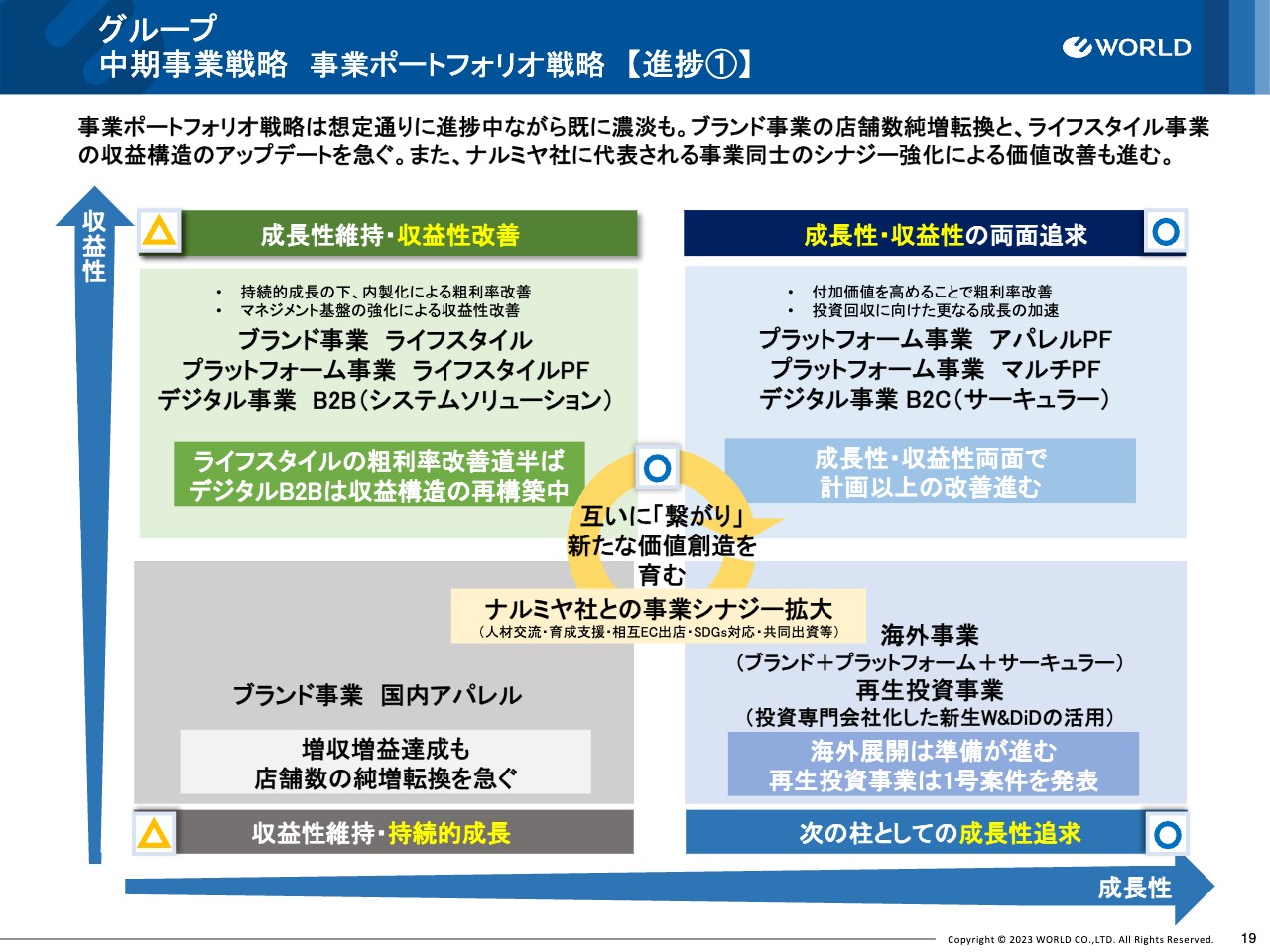

グループ 中期事業戦略 事業ポートフォリオ戦略 【進捗①】

「PLAN-W」でご紹介した事業ポートフォリオ戦略です。縦軸が収益性、横軸が成長性で、それぞれに「◯」と「△」が付いています。

まずは左上については成長性を維持しながら収益性を改善していきます。こちらはライフスタイルブランドやライフスタイルプラットフォーム、デジタル事業ではB2Bがセグメントに該当します。

残念ながら、粗利率の改善は道なかばで、デジタルのBtoBはコスト構造に課題を抱えています。いくつもの構造的な赤字事業があることもしっかり見えるようになってきたため、そのあたりで改革を下期にめがけて断行しようと考えています。

左下のブランド事業における国内アパレルについてですが、増収増益は達成したものの店舗数は純増転換にいたっていません。

引き続き新たな事業、業態の進化とともに、とにかく店舗を出すというわけではないですが、持続的な成長性を意識して、着実に積み重ねていきたいと考えています。

成長性と収益性の追求に関しては、いわゆるアパレルプラットフォーム、マルチプラットフォームがあります。また、デジタル事業とサーキュラー事業については成長性、収益性の両面で改善が進んでいます。

さらに新しい柱として、これから3ヶ年先を見据えて、海外事業や再生投資事業の分野に歩みを進めています。

真ん中は、互いに「繋がり」新しい価値創造を育むといういわゆる事業シナジーで、各事業がつながり、価値を高めていきます。特にナルミヤ社との事業シナジーが拡大しています。

人材交流、人材育成の支援、また相互のオンラインストアでの出店、SDGs対応での協業、共同出資、KPなどを含め、さまざまな面でシナジーを発揮してきている段階です。

成長性・収益性両面の追求 中期事業戦略 事業ポートフォリオ戦略 【進捗②】

マルチプラットフォーム案件についてです。我々のプラットフォームのサービスを複数組み合わせ、お客さまに一気通貫で価値提案をしています。

1つはリリースしたベイシアさまとの協業で、「YORIMO」というブランドがあります。商品の製造もしていますが、店舗のデザイン、販売の教育指導、さらにはVMD、ECといったところをサポートしている案件です。

また、アシックスさまとの協力についても、店舗改装等も含め、一緒に提案し、協業しているところです。いずれもマルチプラットフォーム案件は少しずつ増加しているため、構想段階から運用段階まで一気通貫にできるのが強みで、現時点で確実に発揮されつつあると認識しています。

プラットフォーム事業におけるアパレルプラットフォームについては大きく改善しており、特に人材強化を続けていたユニフォーム事業が躍進し、拡大フェーズに入っています。

また、我々が育ててきたさまざまなブランド資産を活用し、ODMを付加価値を付けたかたちで提案する活動も進んでいます。

デジタル事業については、やはりサーキュラービジネスの成長には著しいものがありました。

特にリユースについては、「RAGTAG」というかたちで出店も含めて伸びています。特に、都心部ではインバウンドが大変好調で、既存店は前年比140パーセントと大きく成長しています。

次の柱としての成長性追求 中期事業戦略 事業ポートフォリオ戦略 【進捗③】

新たな柱となる取り組みは再生投資事業です。日本政策投資銀行さまと一緒に立ち上げたW&Dデザインファンドとして、5年強の歳月を経て、いわゆる再生投資ノウハウを蓄積するかたちとなりました。

これはトラッキングストックを使って、自己資金による投資事業会社に進化させ、ニットプランナー(現KP)に投資しました。

我々のノウハウを結集して進めているところで、この上期だけでも80件以上のお問い合わせをいただきました。1号案件を発表できたということでは、大事な一歩だったと考えています。

スライド右側の海外事業の開発ですが、我々もすでにいくつかの国でブランド事業を中心に展開しています。例えば台湾では、ブランド事業は継続して成長しています。黒字が拡大するなど非常に好調で、下期に新ブランドの導入を控えています。台湾ではプラットフォーム事業を展開していく準備を進めています。

同様に、ブランド事業を展開しているタイでもコロナ禍前のほぼ2倍の売上で、毎月黒字です。さらに極めて高い利益率のモデルを確立しています。

来期に目を向けると、ブランドを追加するよりサーキュラ―事業であるリユースビジネスのテストを開始し、中国、ASEAN、欧米といった海外エリアでも展開していきたいと考えています。

例えば中国はプラットフォーム事業、ASEANではブランド事業、欧米についてはサーキュラ―事業といった具合に、我々のポートフォリオの特性を活かし、それぞれのマーケットで勝てるかたちでの事業展開をしていきたいと思います。

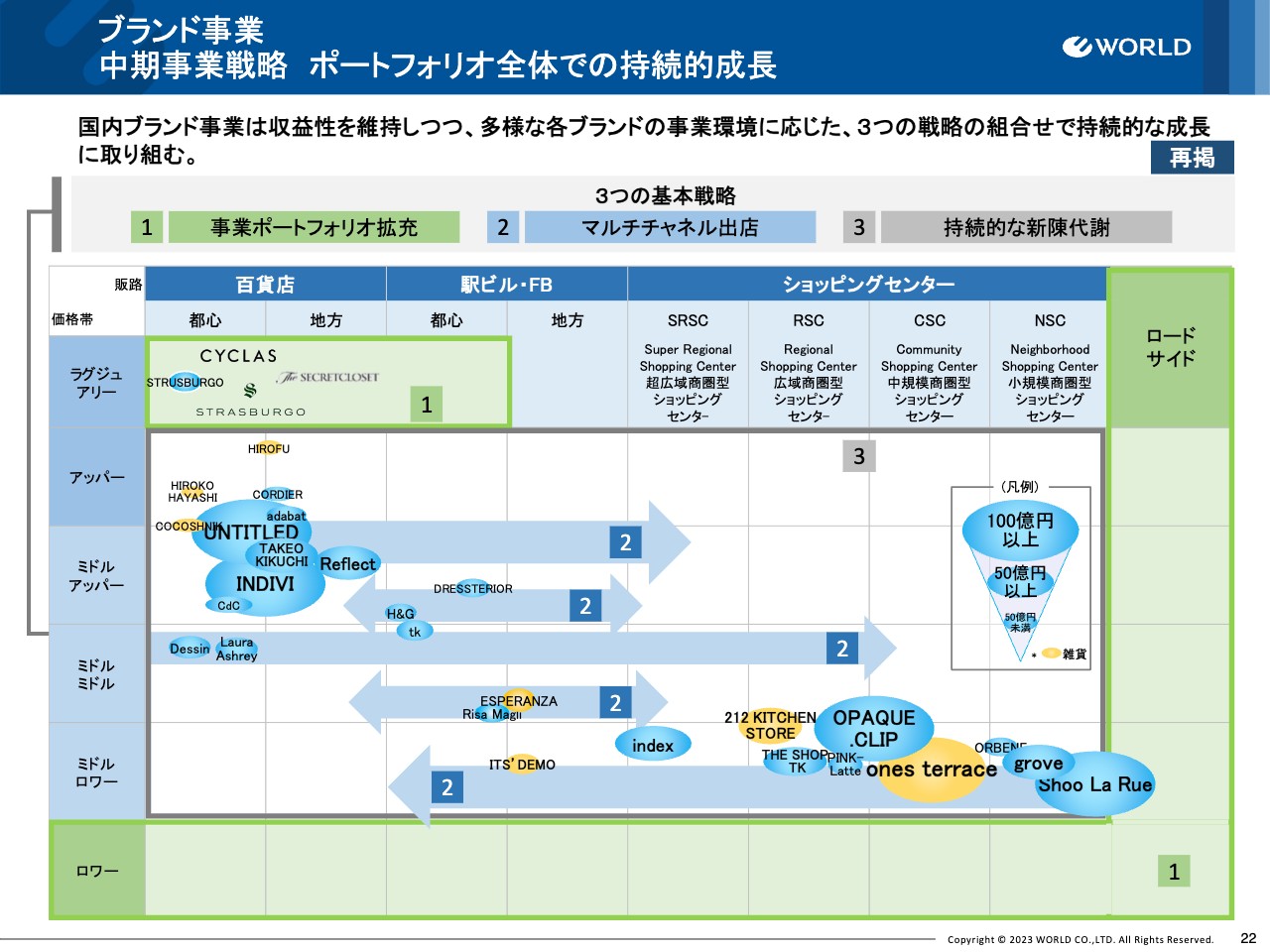

ブランド事業 中期事業戦略 ポートフォリオ全体での持続的成長

ここからは、各事業セグメントの中期事業戦略の進捗についてご説明します。ブランド事業については、縦軸が価格帯、横軸はチャネル、つまり販路というかたちで、それぞれの戦略を前回、中期計画でお伝えしました。

1番は事業ポートフォリオ拡充で、2番はマルチチャネルの出店、3番は持続的な新陳代謝というテーマで進めています。

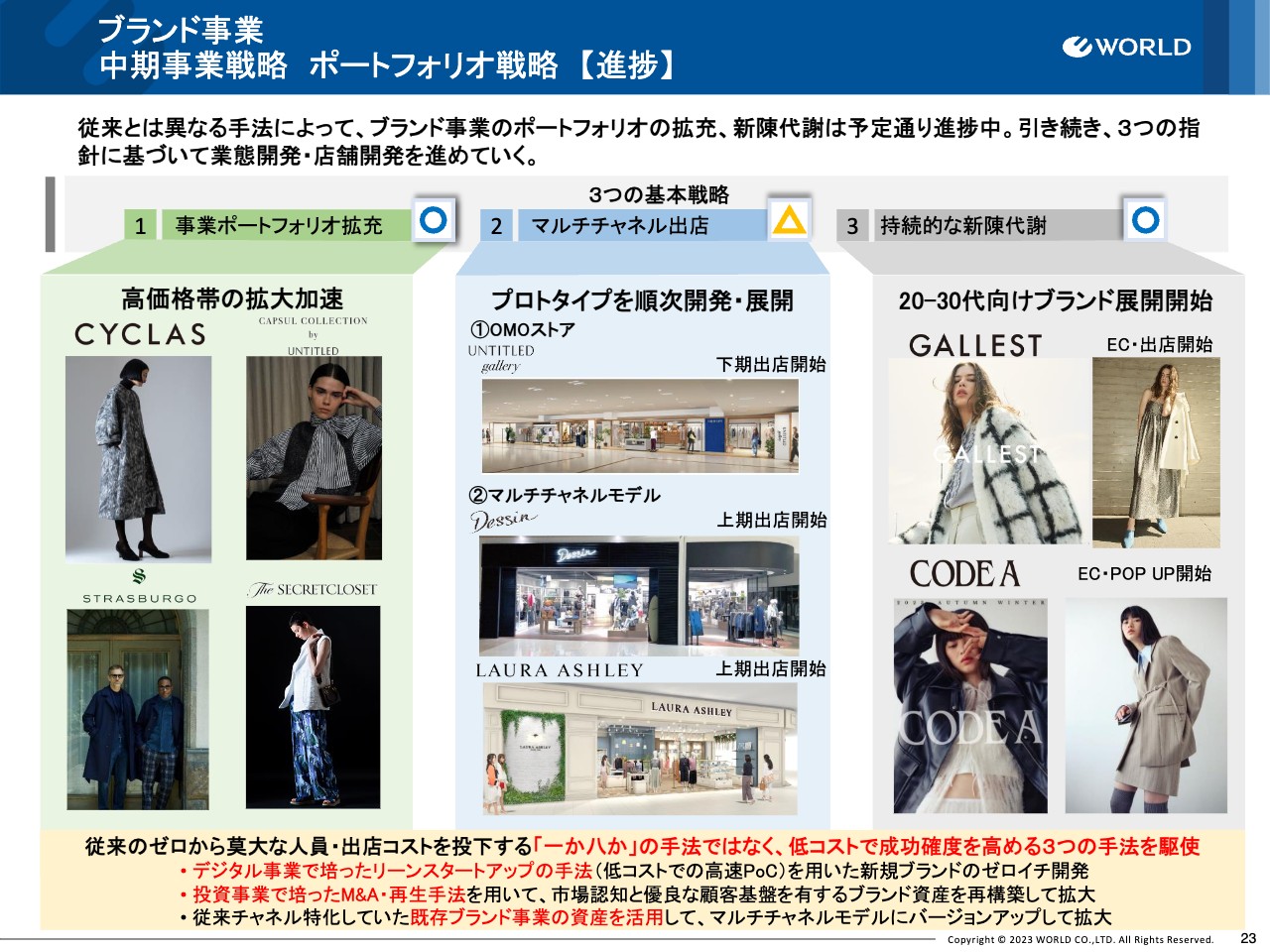

ブランド事業 中期事業戦略 ポートフォリオ戦略 【進捗】

この上期においては、ストラスブルゴを買収して仲間に入れたため、「シクラス」、「ストラスブルゴ」、「ザ シークレットクローゼット」というブランドが我々のグループのポートフォリオに入りました。

それに加えて、「アンタイトル」のカプセルコレクションというかたちですが、既存事業の中でも1つ上の価格帯のゾーンに対し、市場投入を開始しています。

また、マルチチャネル出店ということで、従来どちらかというと1つのチャネルに特化したブランド展開をしていましたが、それをもう少し幅を広げるためOMOストアにも注力していきます。

それから百貨店、ショッピングセンターが多かった「デッサン」、「ローラアシュレイ」を上期に出店を開始し、マルチチャネル出店が実行段階に入りつつあります。ただし、OMOストアが下期に少し入っているため「△」の評価です。

そして3番目は、持続的な新陳代謝です。どちらかというと我々のポートフォリオで手薄だった20代、30代をターゲットにブランド展開を開始しているところです。

「ギャレスト」と「コードエー」で、ECやポップアップストアでマーケットテストを繰り返しながら、実行、投入段階に入っています。

我々のグループがゼロからブランドを作り、莫大な人員と仕入れ、それから同時にリアルの出店をしていくといった、従来のような一か八かのような展開はもうしていません。

低コストかつ成功確度を高める3つの手法を組み合わせています。1つは、これまでデジタル事業において、さまざまな地域事業で取り扱っていたリーンスタートアップの手法です。低コストで、マーケットテストを繰り返して高速でPDCAを回していくということです。

そして投資事業で培ってきた、いわゆるM&A・再生の手法を使い、もともとブランド資産として市場に優良な顧客基盤を持っていたものを、我々の手法で再構築して再拡大するのが2つ目です。

3つ目は、先ほど少し触れましたが、従来はチャネル特化していたブランドの資産を活かし、マルチチャネルモデルにバージョンアップしてプロトタイプを開発していきます。このように本当の意味での「ゼロから」ではなく、さまざまな手法を使いながら、確度を上げてポートフォリオの拡充を段階的に進めていく、というものです。

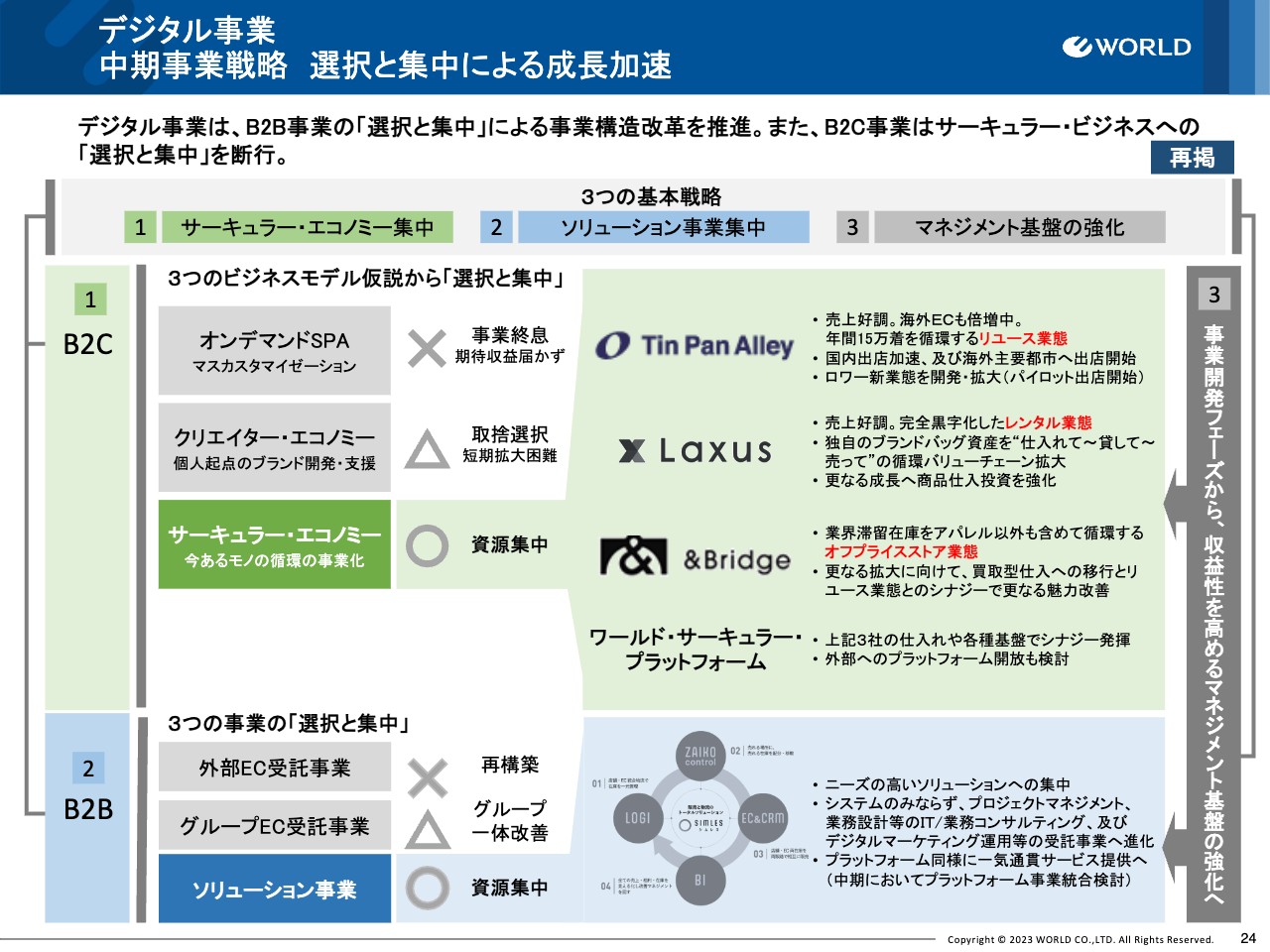

デジタル事業 中期事業戦略 選択と集中による成長加速

こちらはデジタル事業です。1番は「サーキュラー・エコノミー集中」、2番はB2Bの「ソリューション事業集中」、3番は「マネジメント基盤を強化する」というテーマを掲げて進んでいます。

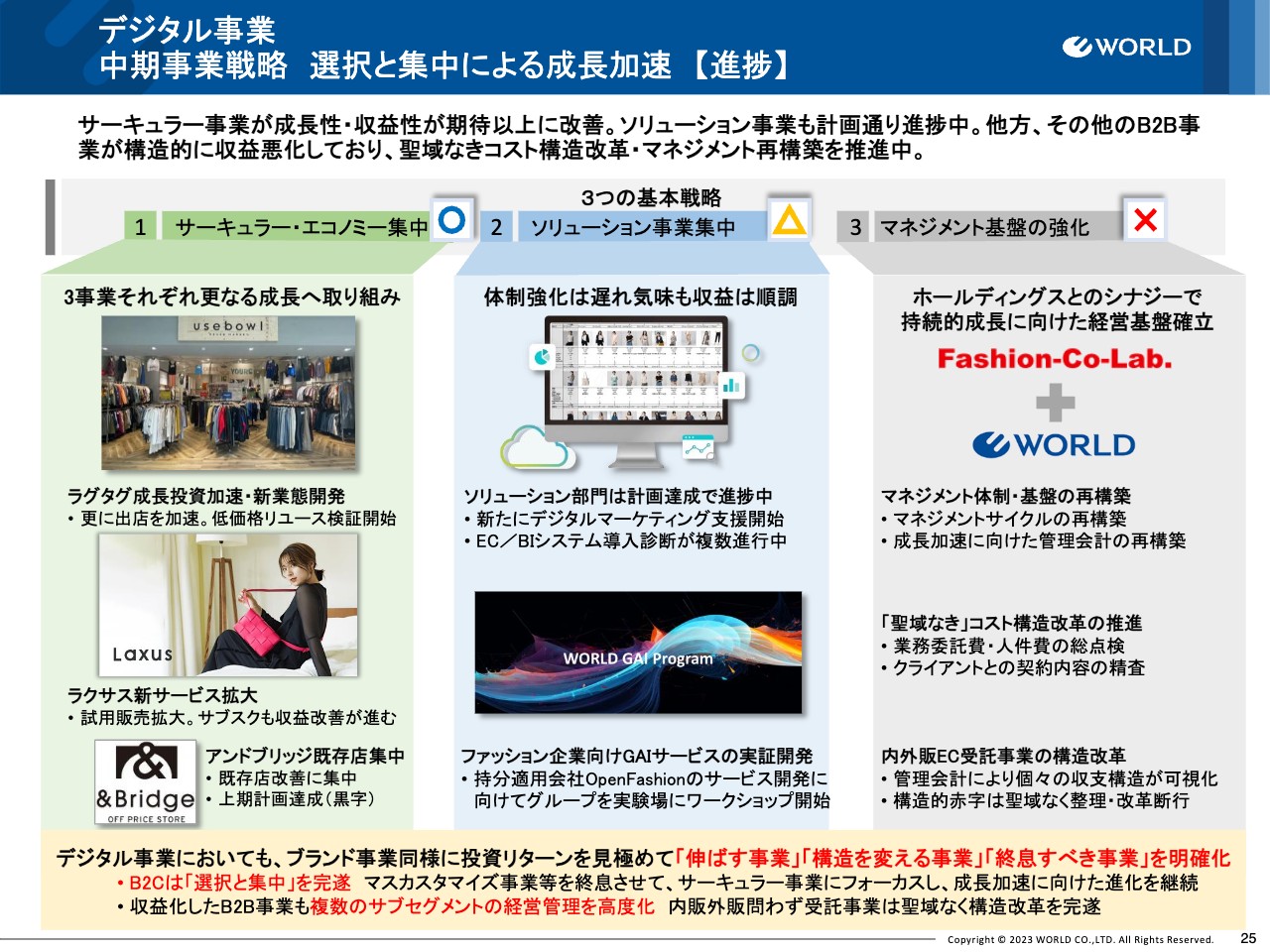

デジタル事業 中期事業戦略 選択と集中による成長加速 【進捗】

まず、1番目は「サーキュラー・エコノミー集中」です。先ほどのリユース事業「ラグタグ」の店舗出店・改装を進めています。新業態として、低価格版のリユース「usebowl」という事業の検証を開始しています。そして「ラクサス」も、主要販売サービスが拡大していますし、サブスク自体も、収益改善が進んできたところです。

「アンドブリッジ」は出店をいったん止め、既存店改善に集中して、この上期も計画達成となっています。ベースとなる仕入れ機能も含めて、改善が進んできたところです。

2番目は「ソリューション事業集中」です。進捗は「△」となっていますが、体制の強化が若干遅れているためこの評価となります。しかし収益自体は順調です。新たにデジタルマーケティング支援のサービスや、EC/BIシステム導入診断など、複数案件が進行しています。

そして、先ほどお話に出ていた持分適用会社OpenFashionのファッション企業向けGAI、生成AIのサービスの実証開発です。我々のグループを実験場として、いろいろなワークショップを作りながらサービスの精度を高めていっているところです。

3番目は「マネジメント基盤の強化」です。こちらの進捗は今まさに進行途中なので「×」としています。Fashion-Co-Lab.はBtoBのソリューション事業の会社ですが、もう一段高いレベルの成長を目指します。収益改善を進めるために、ホールディングスとのシナジーを使い、経営基盤をもう一度再構築しています。

そのうちの1つは、マネジメント体制・基盤の再構築です。特に成長に合わせた管理会計の再構築と、それから見えてきた業務委託費・人件費、各クライアントさまとの契約内容の精査を含めて、聖域なきコスト構造改革を推進します。

そして、特に課題となっているのが内販および外販のEC受託事業です。中身を精査しながら可視化されたものを、構造的な赤字については聖域なく整理・改革を断行するよう進めています。

いずれも、デジタル事業が次のステージに向かうために、投資自体を見極めながら「伸ばす事業」「構造を転換する事業」「やめるべき事業」をクリアにし、取り組んでいます。いずれもB2Cは「選択と集中」を完遂しています。B2Bもいろいろなサービスがありますので、サブセグメント別の経営管理を高度化していく予定です。

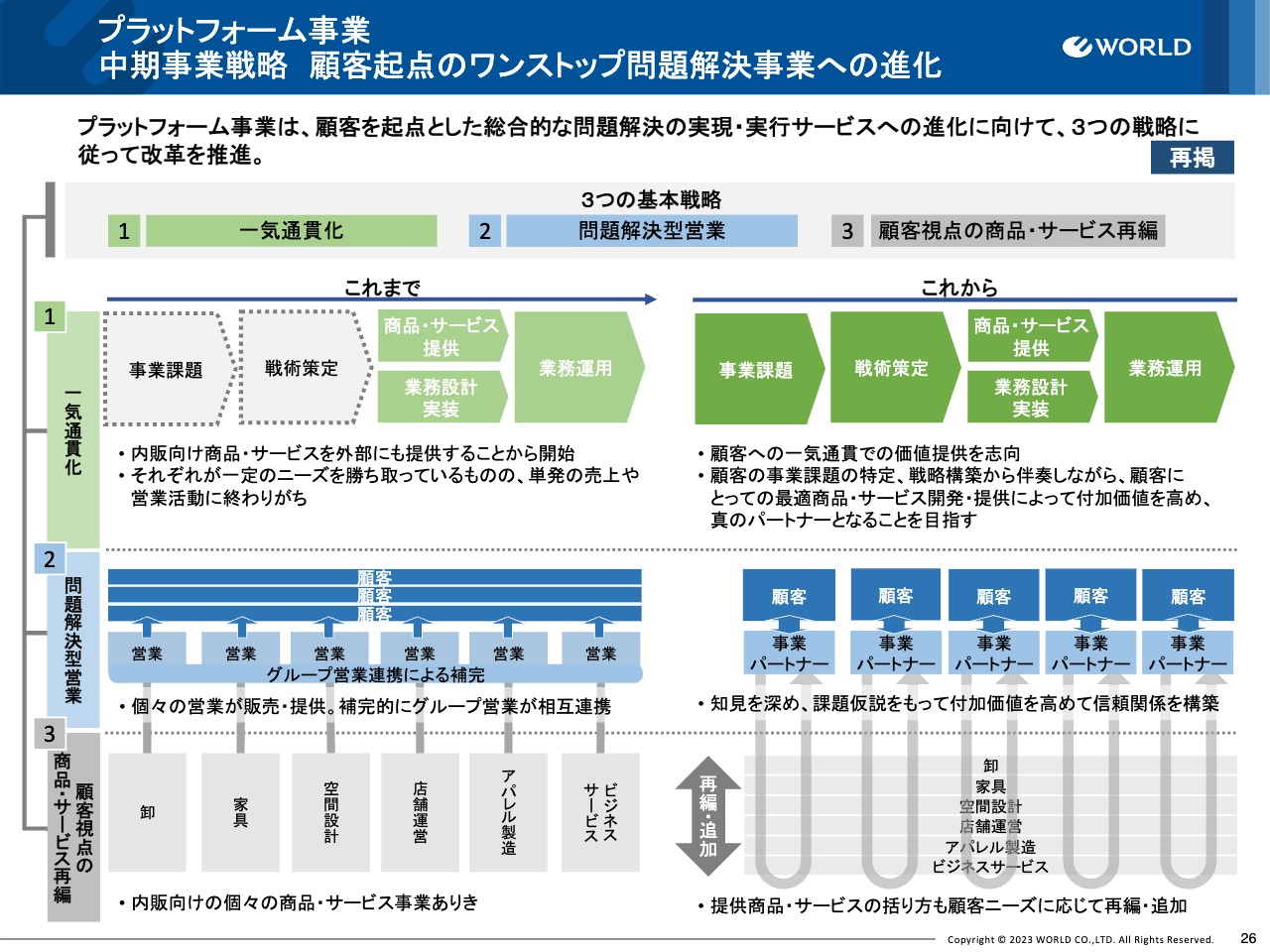

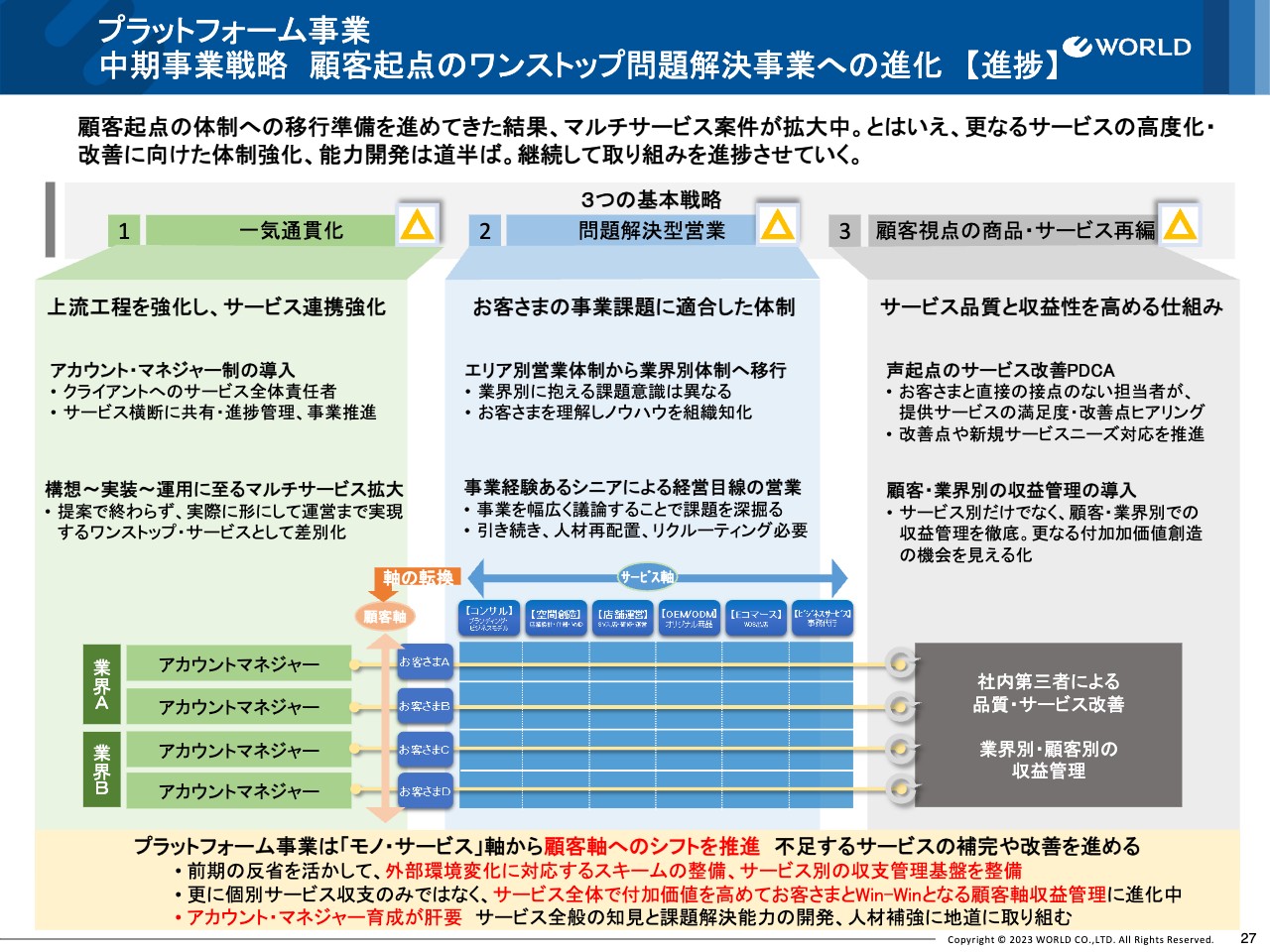

プラットフォーム事業 中期事業戦略 顧客起点のワンストップ問題解決事業への進化

そして、プラットフォーム事業です。1番は「一気通貫化」、2番は「問題解決型営業」、3番は「顧客視点の商品・サービス再編」といったテーマに沿って進んでいます。

プラットフォーム事業 中期事業戦略 顧客起点のワンストップ問題解決事業への進化 【進捗】

まず「一気通貫化」については、まずは上流工程の経営課題をきちんと整理し、構造を把握しそれに対してサービスを提案していく連携を強化していきます。

特に、今回アカウント・マネジャー制を導入し、1人1人のお客さまに対しいろいろなサービスを提供します。例えば先述のベイシアさまはODM、そしてEC、店舗、教育など、いろいろな要素があり、それら全体に対して責任を持つということです。そして、サービス横断でどのような取り組みが進捗しているのかを、きちんと情報共有しながら取り組んでいきます。

その結果、構想段階から実装、運用段階に至るまでマルチサービスを拡大するという動きが、より加速しているかたちになりますし、そこがまさに我々の強みだと思われます。いわゆる、構想だけに終わらず、実現することをオペレーションも含めて、提供していくことを進めています。

そして2番目は「問題解決型営業」です。こちらはもともとエリア営業体制から、先ほどの一気通貫化の前提となる、業界別体制に移行を進めています。やはり業界別にお客さまが抱える課題がありますので、それをきちんと理解してノウハウを蓄積するという体制転換をしていきます。

そして、それを行う上でも、いわゆる事業経験を持ったシニアが、きちんと経営目線での議論をしながら、課題を構造化して、サービスにつなげていくことが必要です。ここは、我々グループ内の人材再配置はもちろんですが、リクルーティングも強化する必要があるため、これも道半ばなので「△」としています。

3番目は「顧客視点の商品・サービス再編」です。まずはお客さまに直接関わっていない社員、スタッフに、提供サービスの満足度・改善点をヒアリングします。それをフィードバックする、という仕組みを構築していきます。

今まではどちらかというと、例えばODMでどのような収支になっているか、もしくは店舗設計などの収支はどうなっているかを注視していました。しかし、サービス別だけではなく、お客さま軸で見た場合での収益管理を徹底しています。

これを通じて、お客さまと我々がWin-Winになり、継続的なお付き合いができる関係図を作っていけるように移行しているところです。

いずれも、プラットフォーム事業はモノ・サービス軸から顧客軸へシフトすることを進めています。なかなか単純には進まないのですが、きちんとやっていきたいと考えています。

また、前期の反省も活かし、外部環境変化に対応できるようなスキーム、そしてサービス別の収支管理も高度化しています。それに加えて、サービス全体の付加価値を高めるためのマネジメント、そしてアカウント・マネジャー体制を進めています。今後どれぐらい、人材を含めて育成できるかが肝要であると考えています。

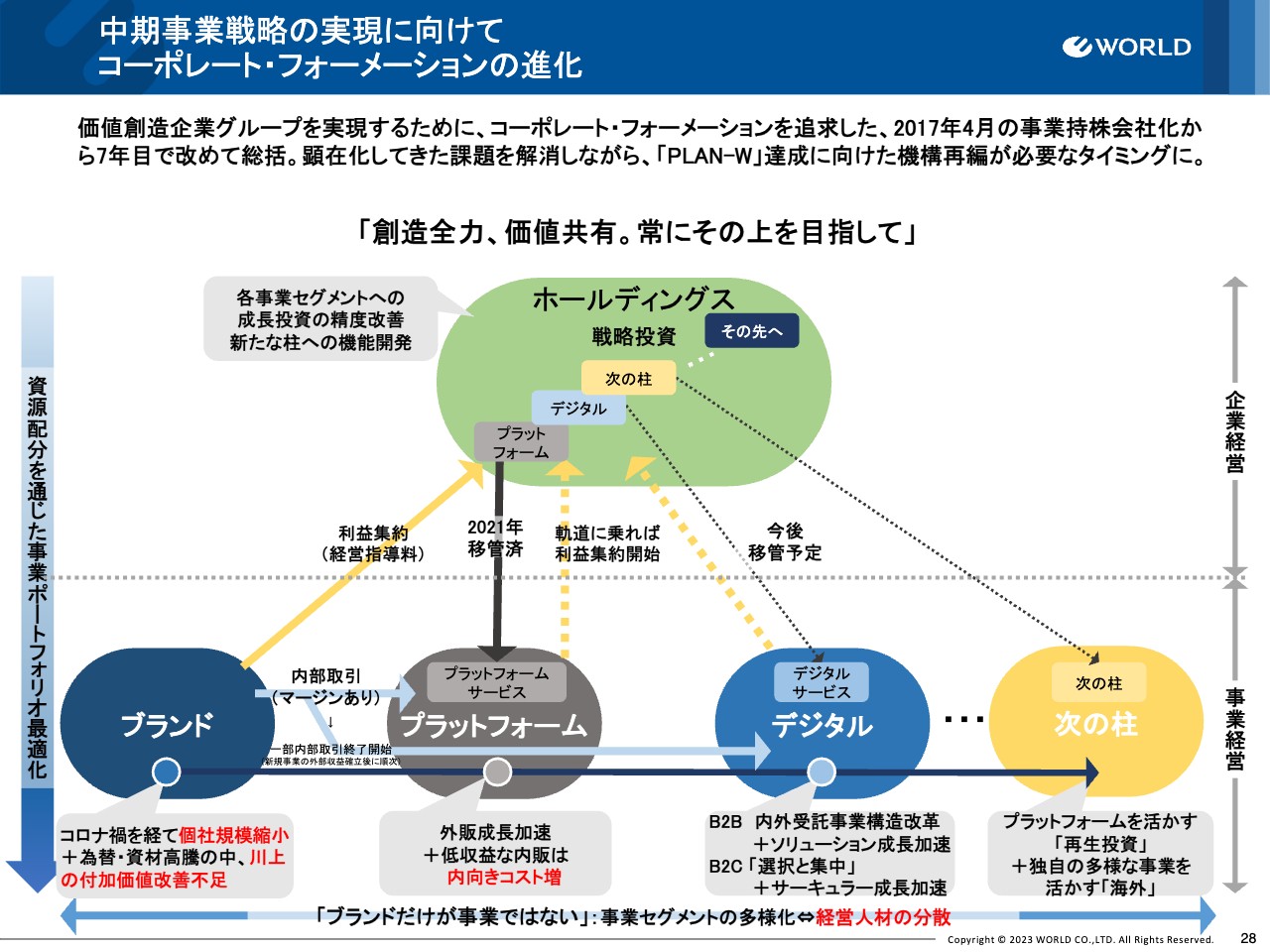

中期事業戦略の実現に向けて コーポレート・フォーメーションの進化

このような中期事業戦略の実現にむけて、それぞれのセグメントで進めていますが、もう一段その確度を上げる上でも、コーポレート・フォーメーションを進化することを考えています。我々はもともと価値創造企業グループということを掲げていますが、2017年4月に事業持株会社化しており、すでに7年目に入っています。

もともとの意図として、当初はホールディングスの中にプラットフォーム事業推進室というのがあり、ここでプラットフォーム事業を立ち上げていたという背景があります。

そして、もともとはブランドビジネスしかなかったため、ブランドから一定の利益集約をかけて、ブランドは内販取引で一部のマージンを乗せてプラットフォームを下支えするという関係になっています。やがて外販が育つにつれて、2021年にプラットフォーム事業を立ち上げ、プラットフォームサービスの移管をしました。

同様に、今は事業本部もありますが、デジタル事業をデジタルサービスに、今後ホールディングスから移管していき、独り立ちさせることを考えています。

もちろんその先、次の柱も同様に押さえていきます。要するに、既存の事業から一定の利益を集約しながら、次の事業を育てて再投資し自立化を促していくような、事業開発サイクル全体をデザインしたのが、我々のコーポレート・フォーメーションというものです。

その中で、いろいろと課題も出てきています。例えばブランド事業では、コロナ禍で構造改革を断行しましたので、1個1個の会社の差が小さくなりすぎているところがあります。

また、為替・資材高騰の中、川上の付加価値改善がなかなか進んでいません。なぜならプラットフォームのほうに生産機能などがあるため、そちらとの関係性も含めて、もう一段取り組みを加速する必要があると思っています。

そしてプラットフォームは、幸いにも外販の成長が収益性をともなって加速しています。逆に内販取引が低収益のため、その内向きなコスト増、手間も含めて、もう一段の整理が必要な段階に入ってきていると感じています。

デジタルは今まさに、さらなる成長性収益性を目指して「選択と集中」をしている真っ最中ですし、次の柱も取り組みが端緒につき始めた段階です。

このように、いろいろな事業が立ち上がっていく中で、スライド一番下に記載のとおり「ブランドだけが事業ではない」と考えています。事業セグメントの多様化が進んできていますが、逆に、経営人材の分散化という課題認識を持っています。

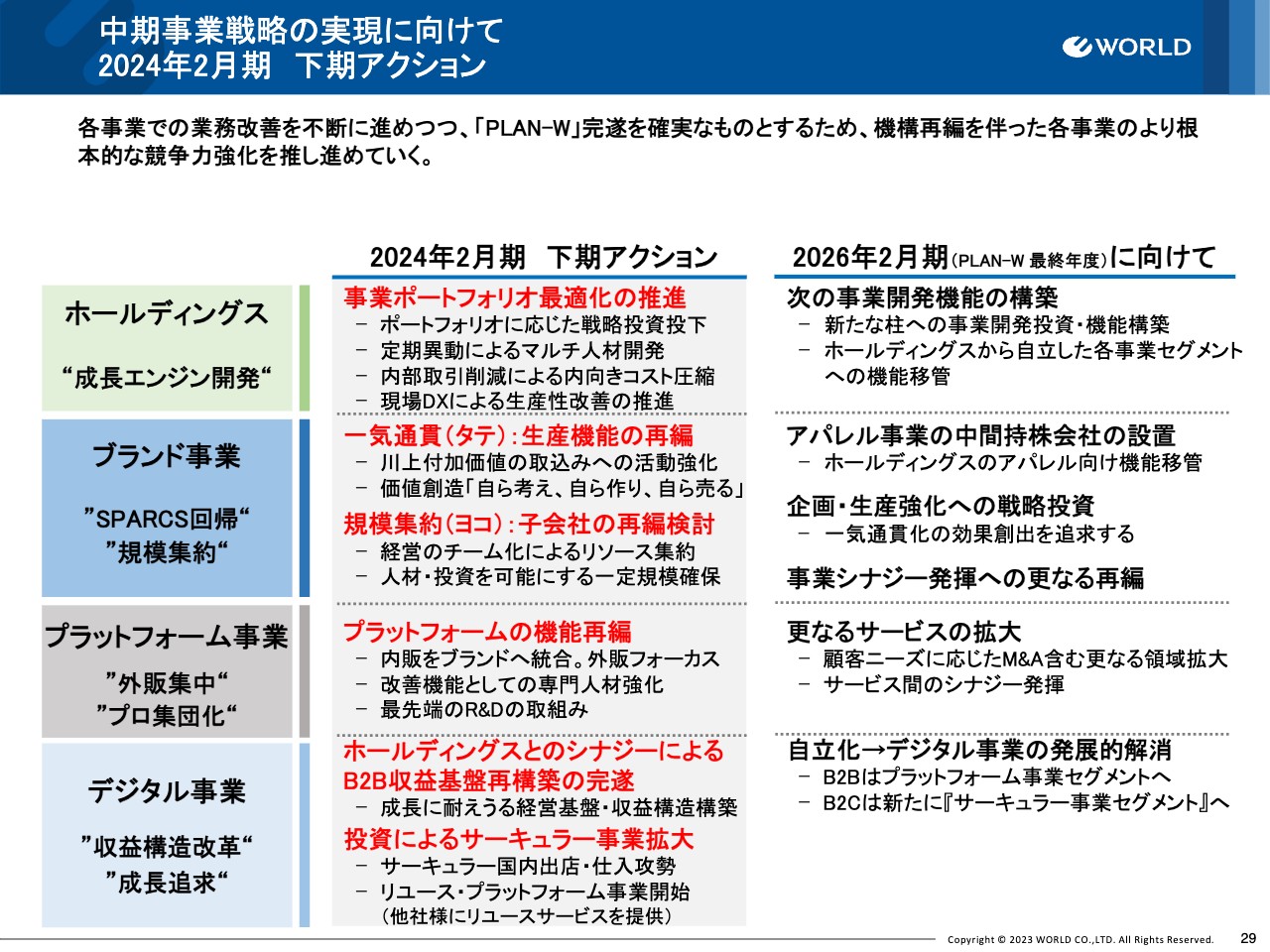

中期事業戦略の実現に向けて 2024年2月期下期アクション

このような課題認識を踏まえて、2024年2月期下期アクションについてご説明します。まずホールディングスは引き続き、成長エンジンを開発するということで、事業ポートフォリオの最適化を進めていきます。

当然、戦略投資の投下や定期異動、内部取引の削減、現場の効率化を強力に推進する、というところです。

ブランド事業は「SPARCS回帰」「規模集約」とスライドに記載のとおり、一気通貫化するということです。内販にあった生産機能を、ブランド事業に垂直統合するかたちで進化をしていきたいと考えています。

それによって、川上付加価値の取込み活動を強化するということです。そして、少しばらけてしまった個社の規模を集約することで、小会社を再編していきます。

結果、経営がチーム化されてリソースが集約する、人材集約にもつながりますし、規模があることでできる自立性ということも当然出てくると考えています。

プラットフォーム事業は、先ほど申し上げたような内販を統合して、外販により集中し専門人材を蓄積した改善機能、もしくはR&Dにフォーカスしていきます。

デジタル事業は、先述のとおり事業基盤を再構築して、次なるステージに備え、サーキュラー事業拡大を進めていきます。

そして最終年度に向け、ホールディングスは次の事業開発機能を構築し、各事業はホールディングスからより自立をさせていきます。

また、プラットフォーム事業は、アパレル事業の中間持株会社を設置して、まだホールディングスに入っているアパレル向け機能の移管をしていきたいと考えています。企画・生産強化に向けて、ホールディングスのみならず、アパレルブランド事業全体で、人材投資を含めた戦略投資を強化したいと考えています。

もちろん、それぞれの事業のシナジー把握は、先ほどのナルミヤ社との事例と同じように進めていきます。そしてプラットフォーム事業はより外販へシフトしますので、顧客ニーズに応じて、M&Aを含むさらなるサービス領域の拡大とシナジーも発揮していきたいと思っています。

そしてデジタル事業としては、B2Bはプラットフォーム事業セグメントへ移り、B2Cは新たにサーキュラー事業セグメントへ分けていき、デジタル事業を発展的に解消していくことを考えています。

最後に

以上、いろいろと進捗をお話ししました。まずは中期経営計画「PLAN-W」の第一歩である今期上期ですが、ブランド事業は、若干コロナ禍を引きずっていた前年から改善をしました。プラットフォーム事業も、アパレル系を中心に大きく黒字に転換しました。

また、デジタル事業もサーキュラー事業が中心となり利益達成に導いたことで、全般として、非常に順調な一歩を遂げたのではないかと思っています。

我々が新しい挑戦を続けていけるのも、他ならぬステークホルダーのみなさまのおかげです。この場を借りて、これまで支えていただいたことも含めて、あらためて御礼申し上げたいと思います。本当にありがとうございました。

我々の事業ポートフォリオの進化は今始まったばかりですが、ポートフォリオの拡大だけでなく、事業同士のシナジーの重要性を再認識しているところです。そのためにも、先ほどご説明しましたコーポレート・フォーメーションの進化を実施していきたいと思います。

また、ブランド事業は決算期変更への動きを進めていますが、さらなる進化のためには、一気通貫化による商品力の抜本的な改善が必要だと考えており、新たな手法を使って、新規事業開発も継続していきたいと思います。

デジタル事業は、サーキュラーに集中することを進めていきますし、B2Bのほうも構造改革を完遂します。またプラットフォームは、法人事業ですので、サービス・ソリューション・付加価値という部分を、お客さま軸に進めることに尽きるかと思います。

また、新しい柱も徐々にかたちになってきていますので、あらためて進捗をご報告したいと思います。グループ全体として、先述のSDGs戦略の完成はもちろんですが、やはり「多様性」や「正しさ」を非常に重視していますので、これからも緩みなきように、一歩一歩前進していきたいと思います。また人的資本経営の具体化も進めていきます。

今期下期は決算期変更にともない1ヶ月短いかたちになりますが、業績達成、戦略遂行に万全を期して、ステークホルダーのみなさまに情報開示を進めていきます。それとともに、来期以降の確かな成果に向けて、何卒ご理解とご支援を賜りたいと思っています。

「創造全力、価値共有。つねに、その上をめざして。」を掲げ、常にお客さまを中心に、ステークホルダーのみなさまに報いるべく、これからも社員一同努力していきますので引き続き、ワールドグループへのご支援とご期待を、何卒よろしくお願い申し上げます。ありがとうございました。

新着ログ

「繊維製品」のログ