【QAあり】デジタルHD、「アセット集約」「低シナジー事業の整理」「AX成長加速」に集中、収益力を強化し増収増益を目指す

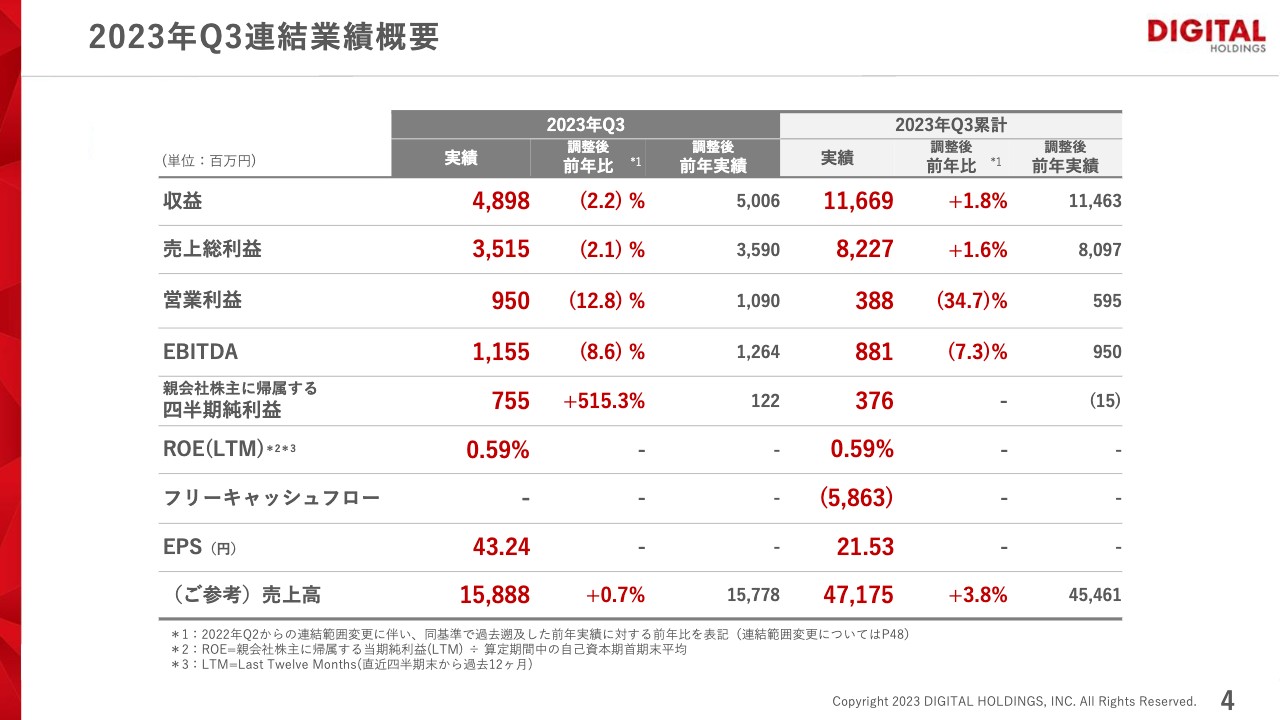

2023年Q3連結業績概要

加藤毅之氏(以下、加藤):本日は、2023年第3四半期の決算説明会にご参加いただきまして、ありがとうございます。まず私から、第3四半期の業績概要並びに通期業績予想の進捗についてご説明します。

はじめに、第3四半期の連結業績概要です。スライドの表の左側が第3四半期単体、右側が第3四半期累計での数字となっています。

第3四半期単体で、収益は48億9,800万円、売上総利益は35億1,500万円、営業利益は9億5,000万円、EBITDAは11億5,500万円で着地しました。いずれも調整後の前年比はマイナスとなりました。

一方で、親会社株主に帰属する四半期純利益は7億5,500万円と、前年比で大幅なプラスとなりました。ROE以下は、スライドに記載の数値となっています。

第3四半期累計は、第3四半期単体と傾向が若干異なっており、収益と売上総利益は前年比プラスで着地しています。収益は116億6,900万円、売上総利益は82億2,700万円、営業利益は3億8,800万円、EBITDAは8億8,100万円です。

営業利益、EBITDAに関しては前年比でマイナスの着地となっていますが、親会社株主に帰属する四半期純利益は3億7,600万円となり、第3四半期単体と同様に前年比でプラスとなりました。

なお、売上高に関してはスライド下部に記載しています。

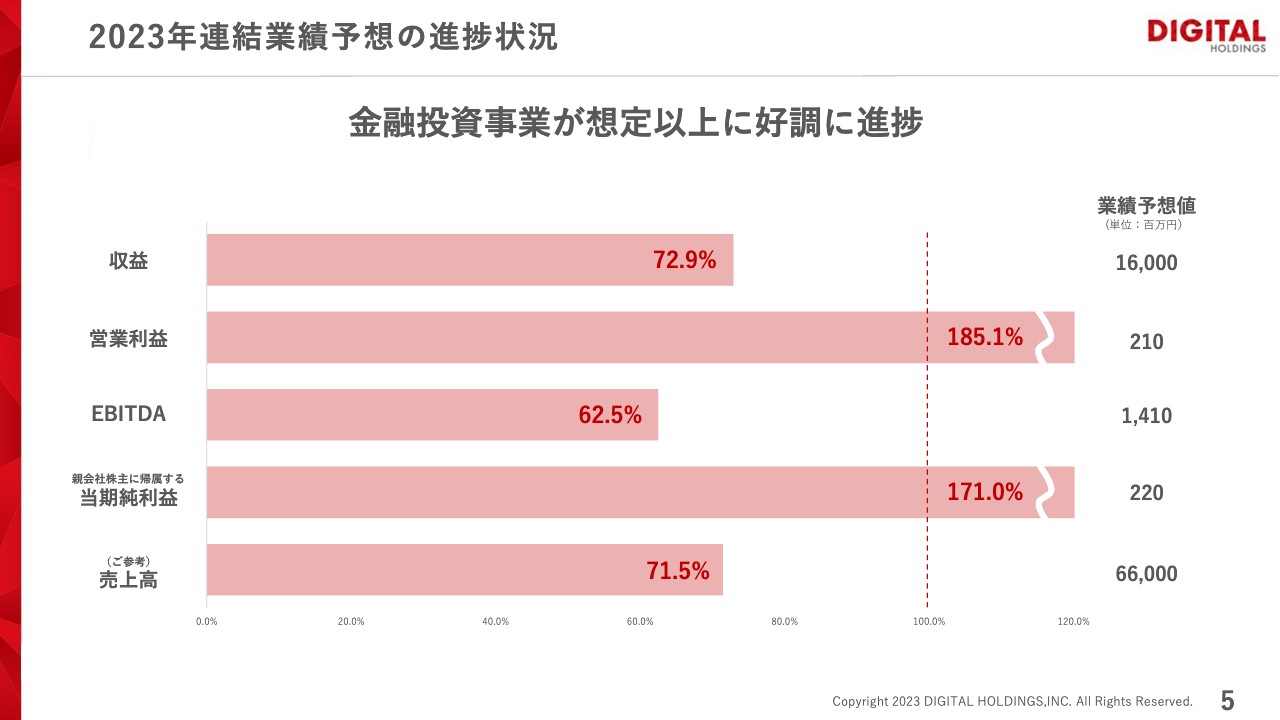

2023年連結業績予想の進捗状況

以上を踏まえた本年の連結業績予想の進捗状況です。収益、EBITDA、売上高に関しては、概ね順調に進捗しています。営業利益と親会社株主に帰属する当期純利益に関しては、金融投資事業が想定以上に好調に進捗し、業績予想を超える状況となっています。

ただし、期末に向けて一部有価証券の減損等の懸念もありますので、現時点においては業績予想を据え置いています。

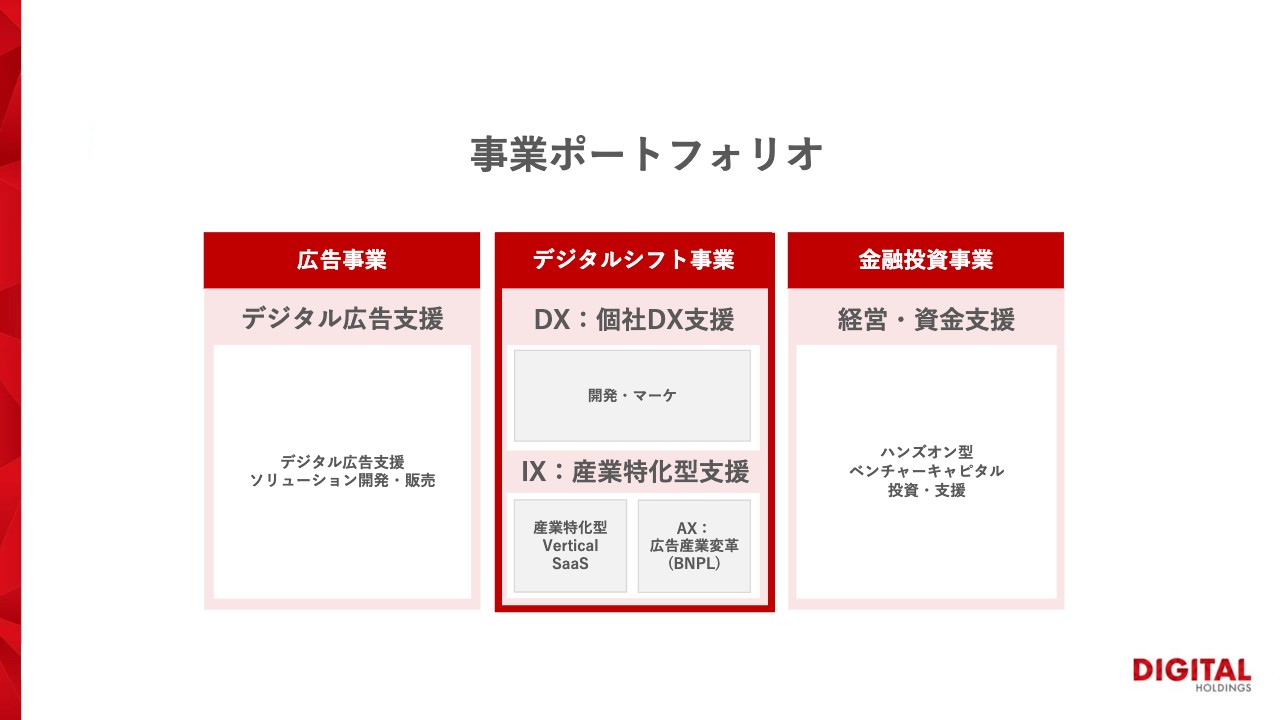

事業ポートフォリオ

セグメントごとの業績をご説明します。まず、スライド中央のデジタルシフト事業は、主に個社支援のDXと産業特化型支援のIXの2つで構成されています。

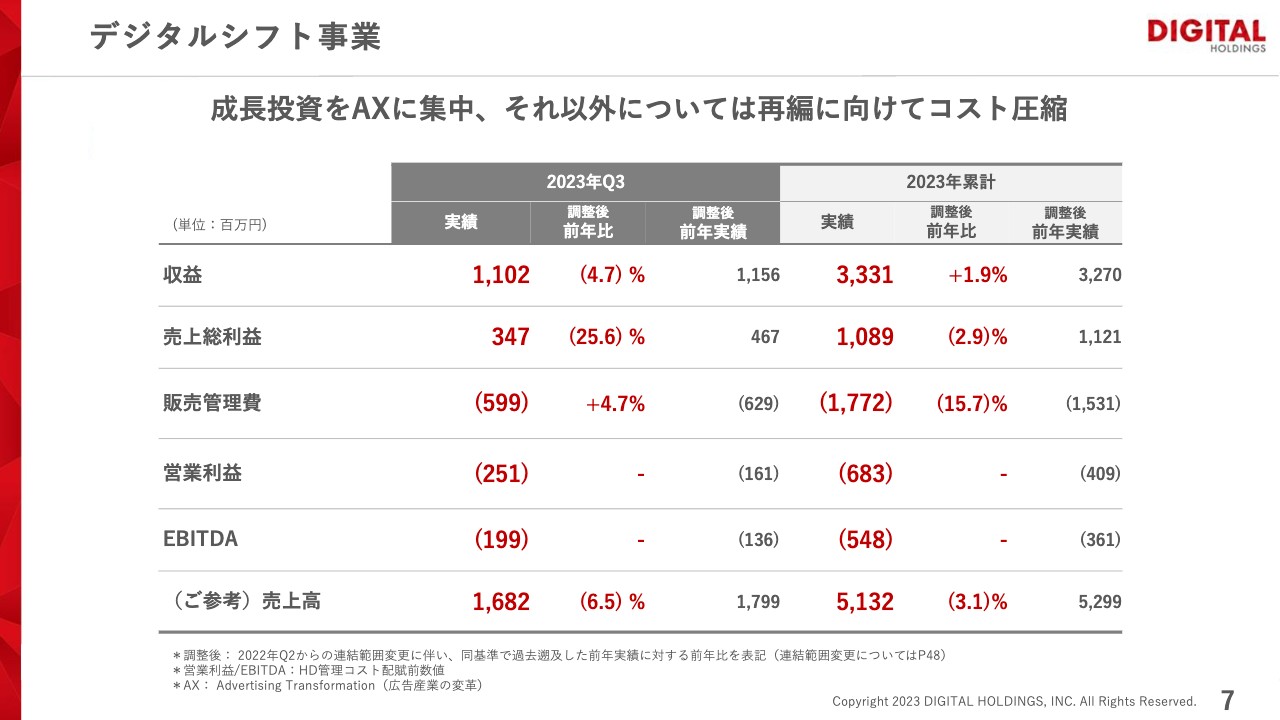

デジタルシフト事業

業績の結果です。従前お伝えしているとおり、広告産業変革(AX)に集中しています。後ほど野内から詳細をご説明しますが、それ以外については再編に向けてコストを圧縮しているところです。

そのため、第3四半期単体の販売管理費は前年比で若干低下しています。こちらは、今お伝えした再編に向けて準備を進めていることが影響しています。

結果として、収益は11億200万円、売上総利益は3億4,700万円と、前年比でマイナスとなりました。営業利益、EBITDAも同様の結果となっています。累計に関してはスライド右側に記載のとおりです。

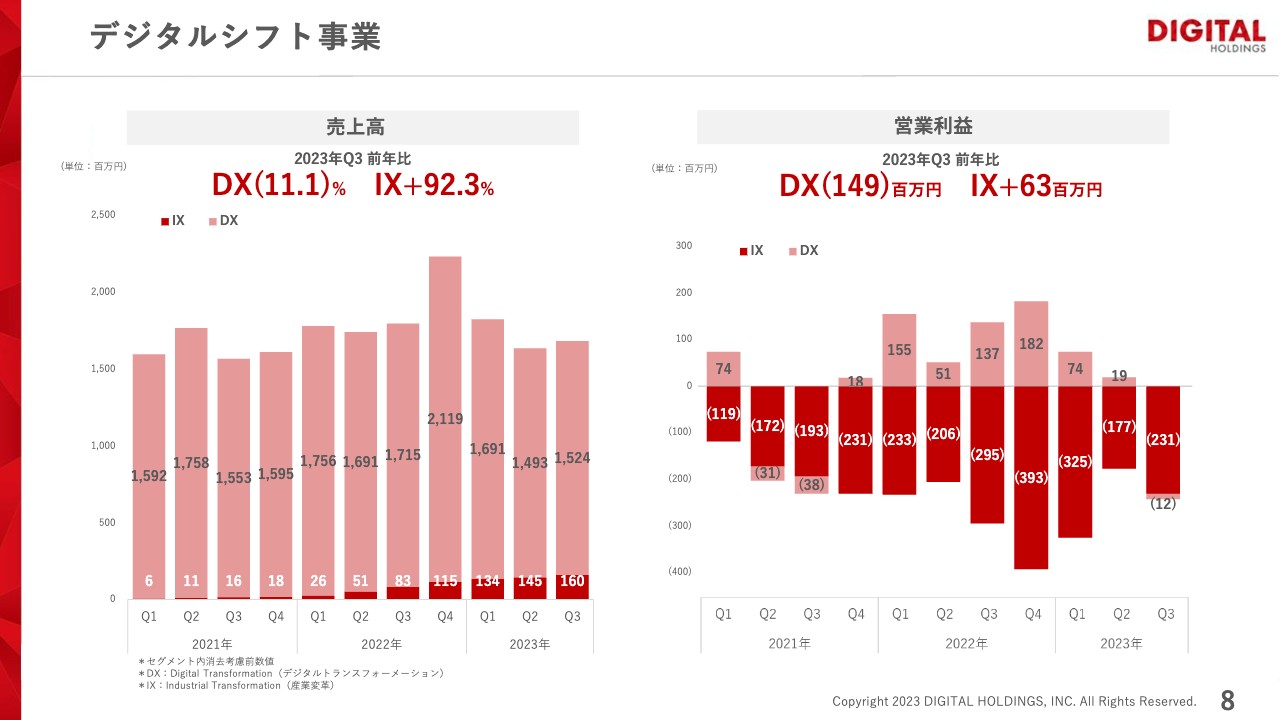

デジタルシフト事業

売上高と営業利益について、DX・IXの内訳を示したグラフです。IXの売上高は引き続き順調に推移しています。DXも、売上高は前四半期比でプラスとなりました。営業利益に関しては安定的な黒字を維持してきたものの、今四半期は進捗遅れ等により、再び赤字となっています。

広告産業変革(AX)の重要な領域:AD Credit X

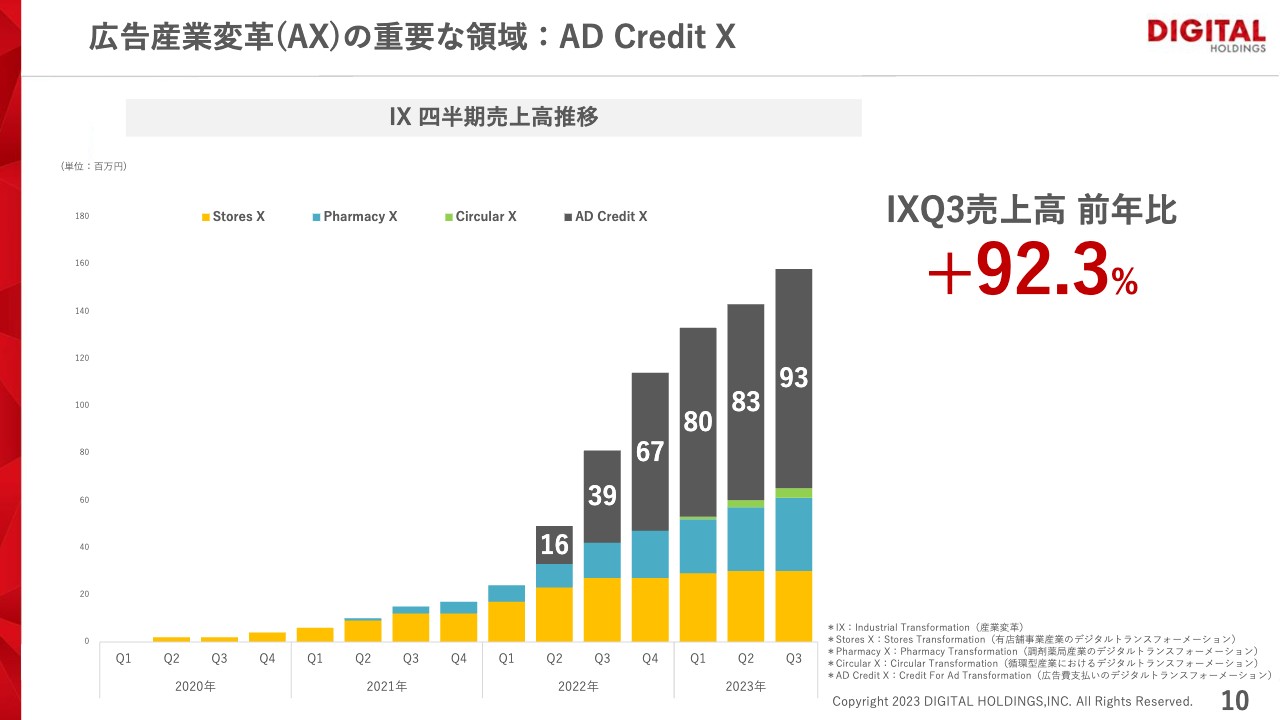

重点施策である広告産業変革(AX)の立上げについてご説明します。スライドの積み上げ棒グラフは、IXの売上高を示しています。一番上の「AD Credit X」は広告費のBNPLになります。こちらは今四半期で9,300万円となり、引き続き右肩上がりで順調に成長しています。

広告産業変革(AX)の重要な領域:AD Credit X

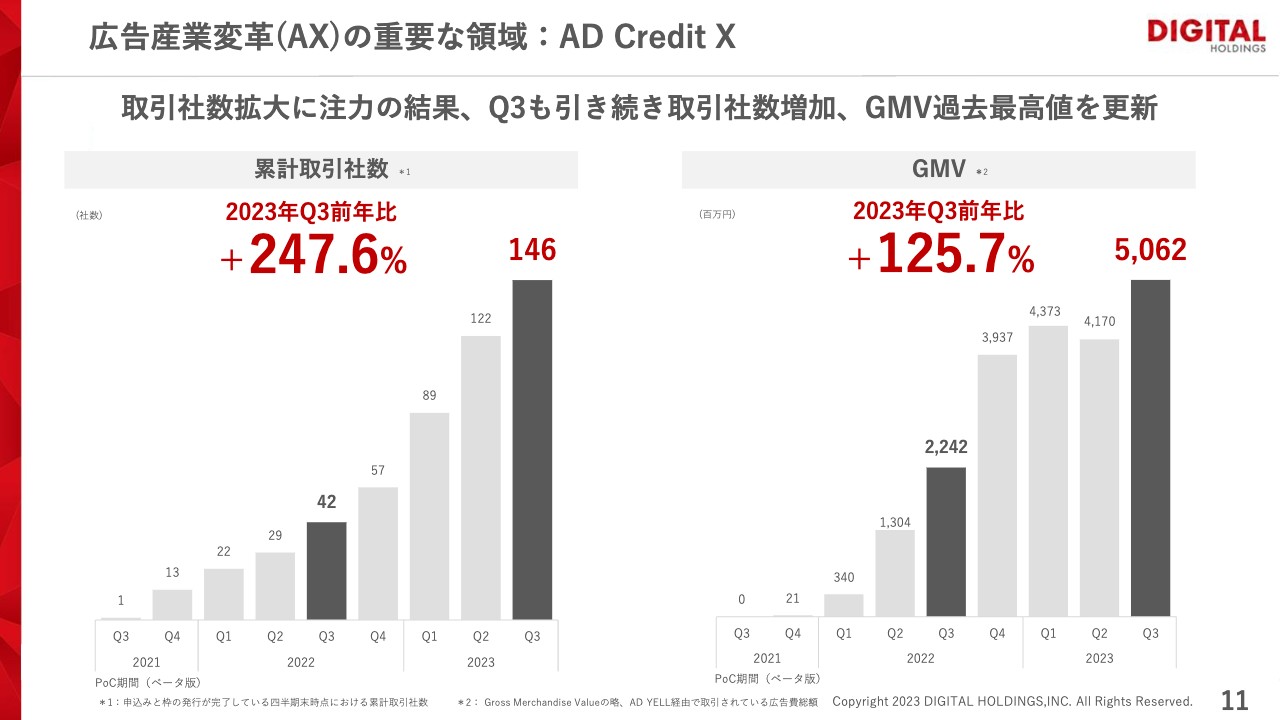

重要KPIである累計取引社数とGMVについてです。こちらも引き続き取引社数拡大に注力した結果、146社と急成長しています。GMVに関しても、前四半期は若干足踏みしていましたが、今四半期は50億円を超える数字を更新することができました。

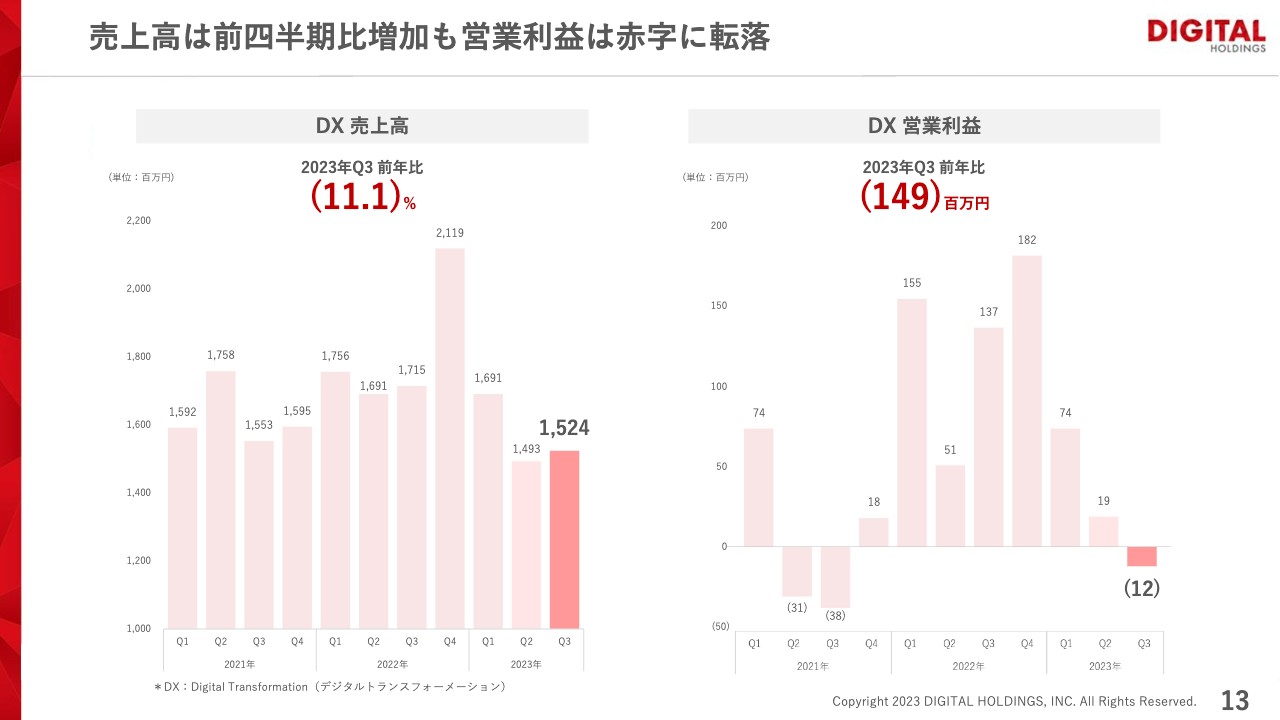

売上高は前四半期比増加も営業利益は赤字に転落

もう1つの重点施策であるDXについてご説明します。先ほどお伝えしたとおり、売上高は前四半期比でプラスですが、営業利益に関しては再び赤字に転落しています。主にDX開発で一部遅れが出ている状況です。

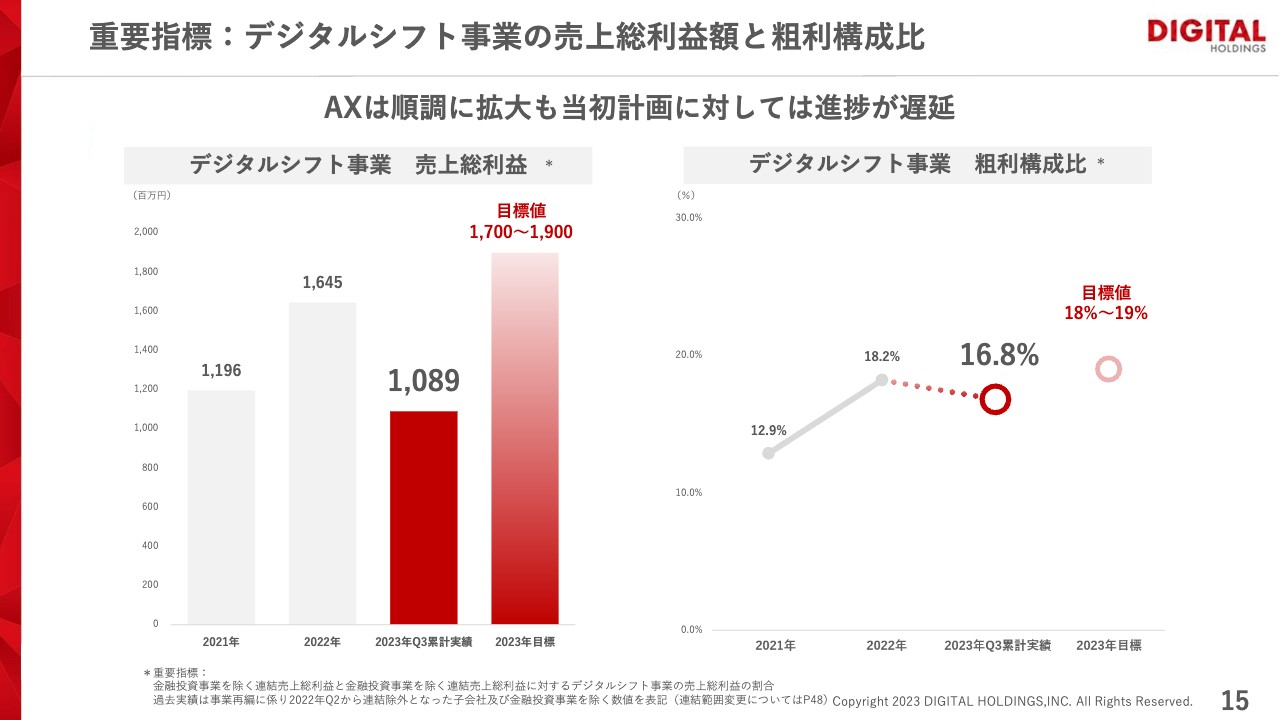

重要指標:デジタルシフト事業の売上総利益額と粗利構成比

デジタルシフト事業全体の重要指標である、売上総利益と全体に占める粗利構成比です。売上総利益は、第3四半期累計で10億8,900万円となりました。引き続き目標値の17億円から19億円達成のため、第4四半期の年末の納品等に向けて進んでいるところです。

広告事業

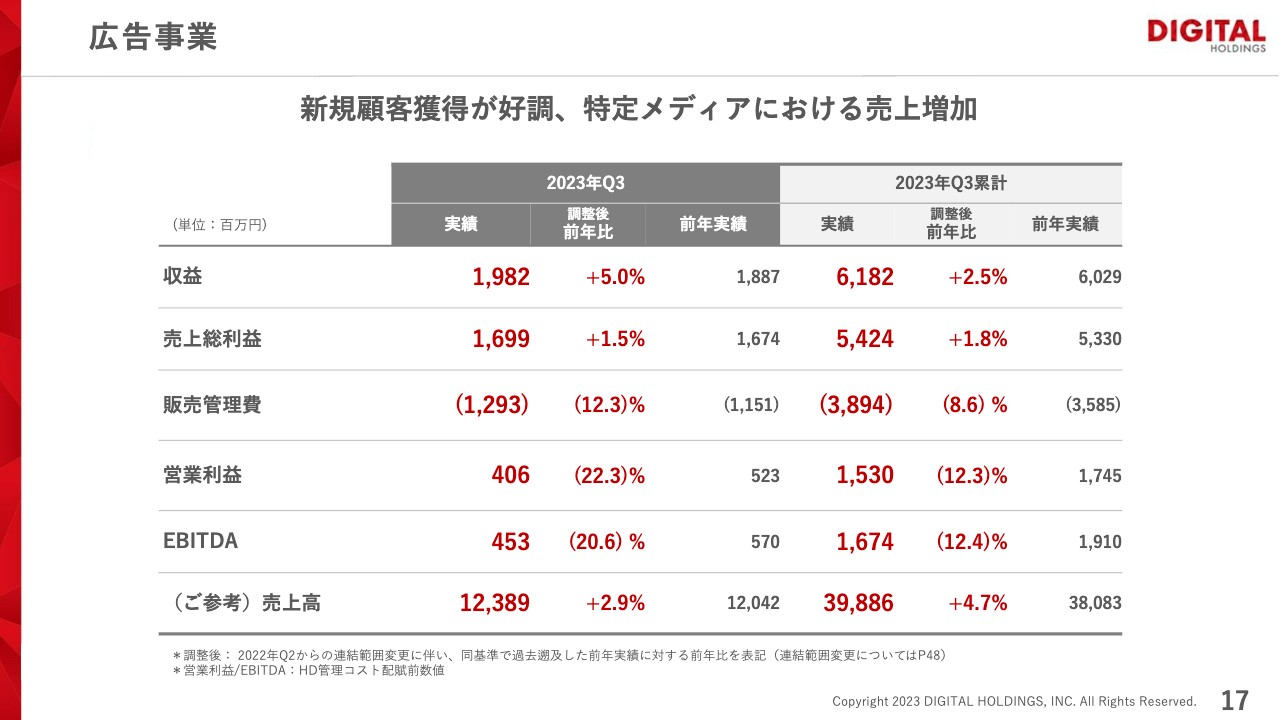

広告事業についてです。第3四半期単体では、収益、売上総利益、売上高ともに前年実績を超えて着地しました。新規顧客の獲得が引き続き順調であることに加え、特定メディアにおいて売上が急拡大したことが主な要因となっています。

一方で、販管費はやや増加しました。その結果、営業利益は4億600万円と前年比でマイナスとなり、EBITDAも4億5,300万円となりました。第3四半期累計の数字に関しても、同様の傾向となっています。

金融投資事業

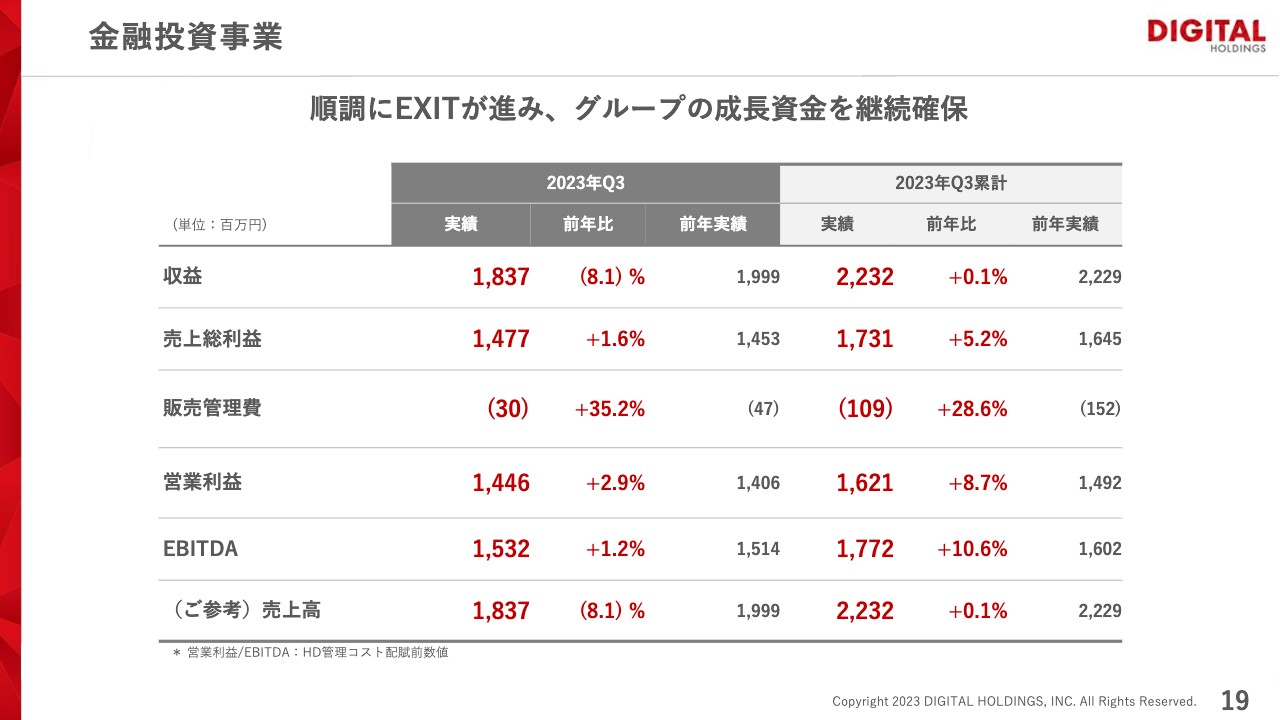

金融投資事業についてです。引き続き順調にEXITが進んでおり、第3四半期単体の収益は18億3,700万円、売上総利益は14億7,700万円、営業利益は14億4,600万円、EBITDAは15億3,200万円となりました。

昨年も同様に第3四半期に大きな売却がありましたので、収益に関しては若干減っていますが、今期も遜色ない数字が出せていると考えています。第3四半期累計に関しても同様の傾向となりました。

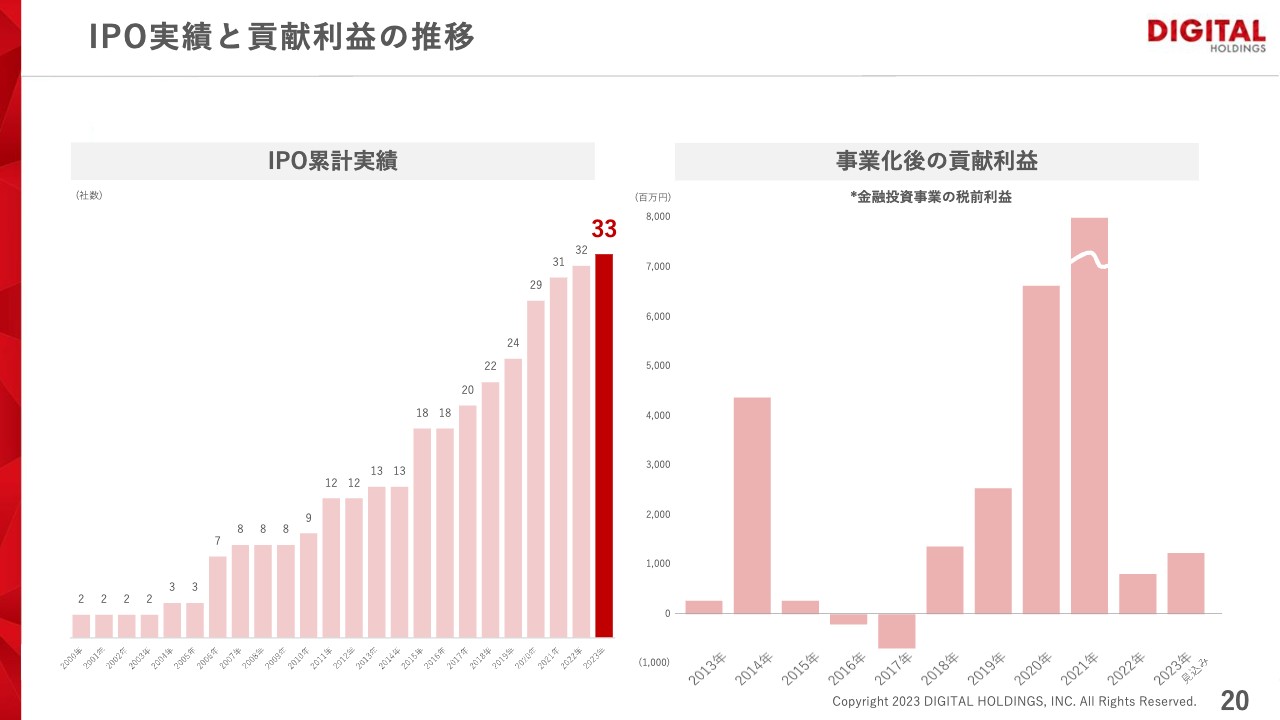

IPO実績と貢献利益の推移

IPO累計実績と事業化後の貢献利益についてです。お伝えしたとおり、2023年も着実に積み上がってきています。引き続き安定的に利益を出せる事業となっているということです。

PBR改善に向けた対応(基本方針)

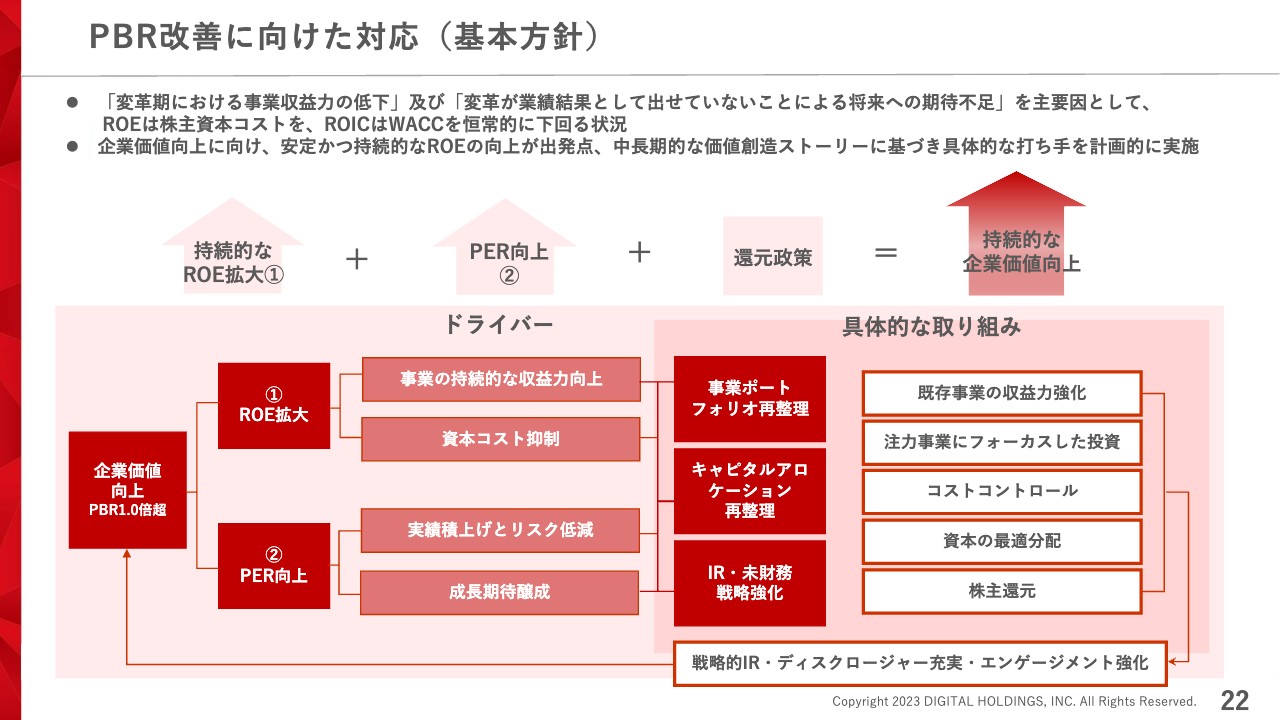

ここからは、「資本コストや株価を意識した経営の実現に向けた対応」についてご説明します。本日公表の他の文書も併せてご確認ください。

まず、PBR改善に向けた対応についてご説明します。現状、残念ながら1倍を割る結果となっていますので、それに対して現状の認識、今後の対策についてお伝えします。

現状分析としては、2020年から始まっている「変革期における事業収益力の低下」及び「変革が業績結果として出せていないことによる将来への期待不足」が主な要因ではないかと考えています。結果的に、ROEは株主資本コストを、ROICはWACCを下回る状況となっています。

そのため、企業価値向上に向けて、安定かつ持続的なROEの向上と中長期的な価値創造ストーリーに基づいた打ち手の実施が必要だと思っています。

スライドの図のとおり、PBR1倍を超えていくためにはROEの拡大とPERの向上が不可欠です。それに対する具体的な取り組みとして、我々はスライド右側の赤枠に記載の3つの事項に取り組んでいきます。

1つ目は「事業ポートフォリオ再整理」です。こちらは後ほど野内よりご説明します。2つ目は「キャピタルアロケーション再整理」で、こちらは後ほど私からご説明します。最後は「IR・未財務戦略強化」です。今後、これらをしっかりと進めていきたいと思っています。

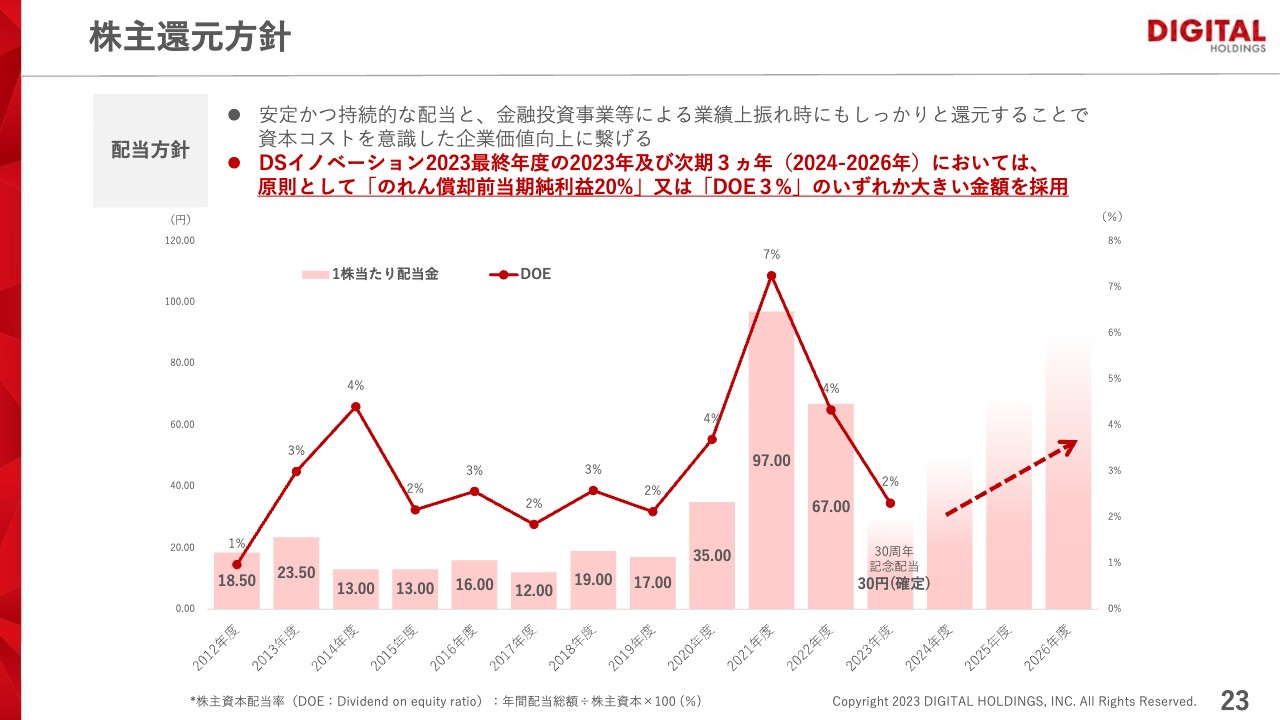

株主還元方針

株主還元方針について、2点ほどご説明します。まず、本日開示のとおり、配当方針を変更します。スライドのグラフは、これまでの1株当たりの配当金と、今回新しく指標としているDOEの推移を示しています。

従前の配当方針は「のれん償却前当期純利益の20パーセント」でしたが、2023年度及び次期3ヶ年、つまり2026年まで4年間は、「のれん償却前当期純利益の20パーセント」または「DOEの3パーセント」のいずれか大きい金額を配当していきたいと考えています。

変更の理由は、安定かつ持続的な配当と、金融投資事業は売却が非常に集中したり、大型売却が出たりする年がありますので、その業績の上振れ分もしっかりと還元していくため、その2つが両立するかたちで考えています。また、先ほどお伝えしたとおり資本コストを意識し、企業価値の向上につなげていく考えです。

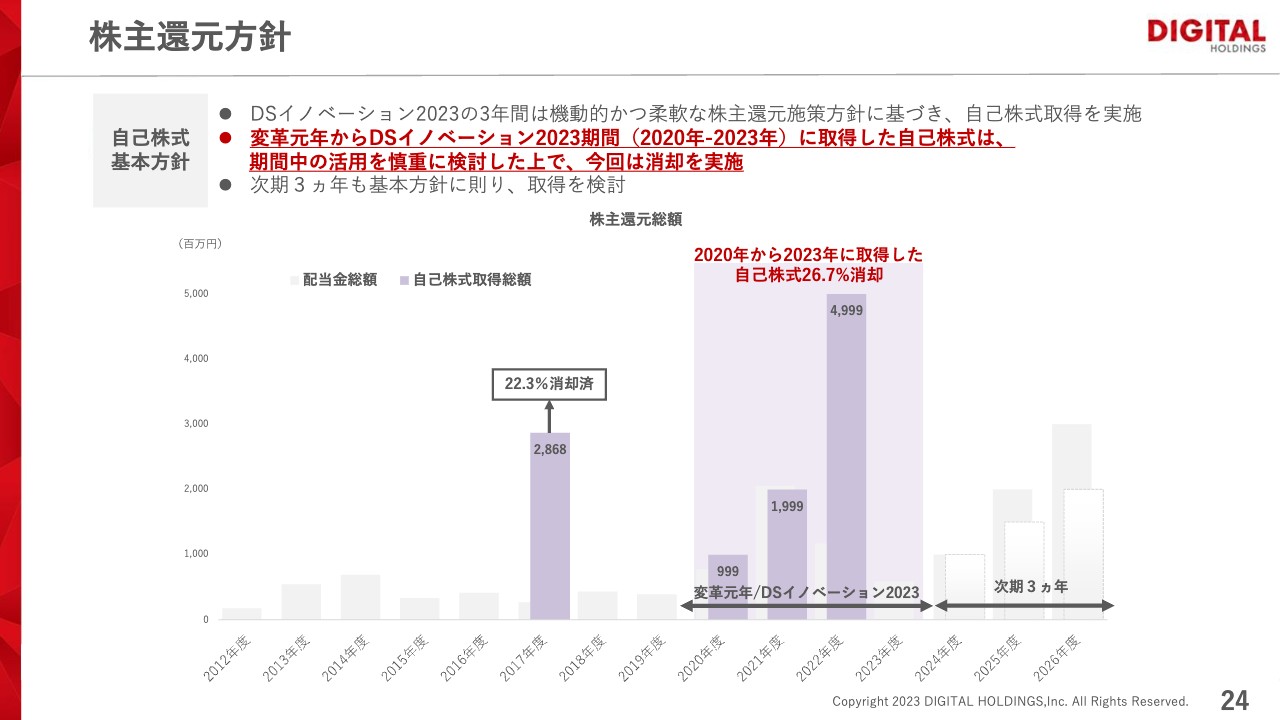

株主還元方針

自己株式の基本方針についてです。「DSイノベーション2023」は今年が最終年度です。この3年間は、足元の株価の状況、財務状況、今後の投資計画を踏まえ、機動的かつ柔軟に自己株式取得を実施していくことをご説明しました。

今回、2020年から始まっている変革期において取得した自己株式に関しては、検討の結果、今期中に消却を実施したいと考えています。

次期3ヶ年は、これまでどおり株価状況、財務状況、投資計画に基づいて、機動的かつ柔軟に実施していくことに変わりありません。今回、2023年度を1つの区切りとして、全株式の消却を発表しています。私からは以上です。

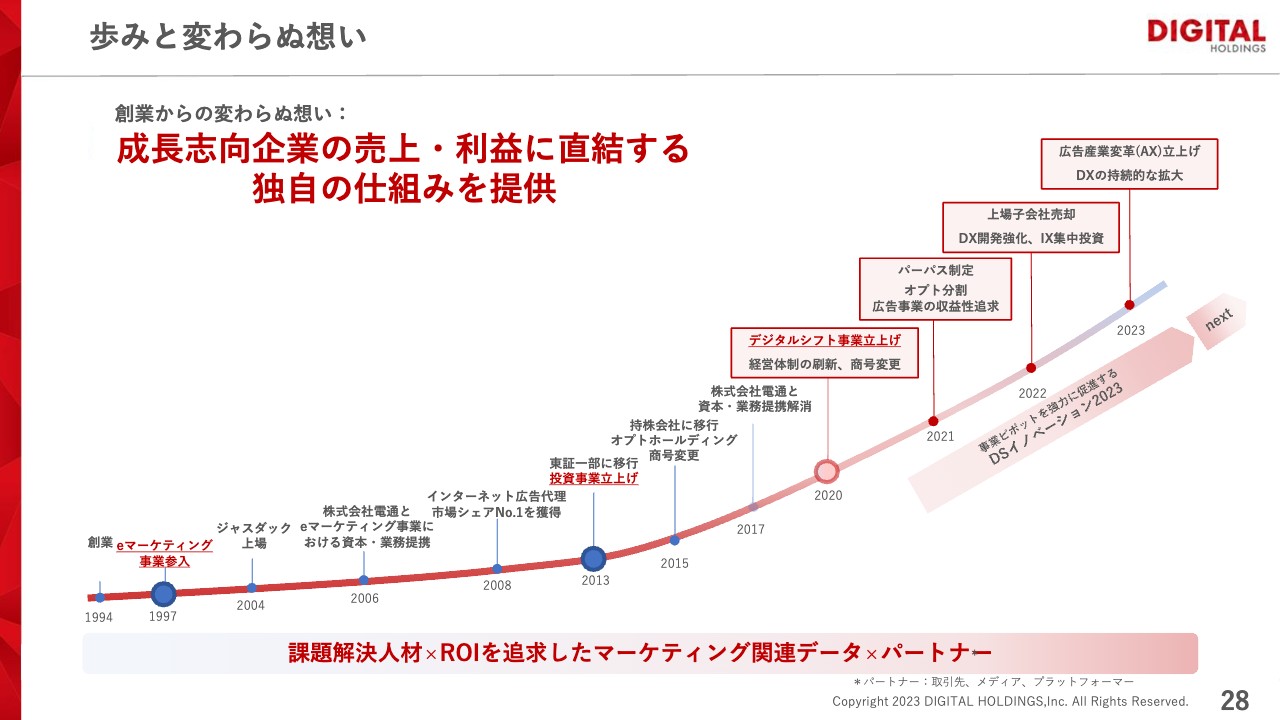

歩みと変わらぬ想い

野内敦氏(以下、野内):「DSイノベーション2023」は今年が最終年度になりますので、ここからはこれまでの振り返りと、2024年度の体制・方針ついてご説明します。本来は本決算でお話しすべきところですが、今年もあとわずかになりましたので、頭出しということで、追加コンテンツとしてお話ししたいと思っています。

従前からお話ししているとおり、さまざまな事業変遷がありますが、私たちは常に成長を志す企業の売上・利益に直結する仕組みを提供し続けており、これは今後も変わりません。

私たちは2020年に大きな変革を発表し、新たな事業をスタートして今に至ります。あらためて、振り返りをしたいと思います。

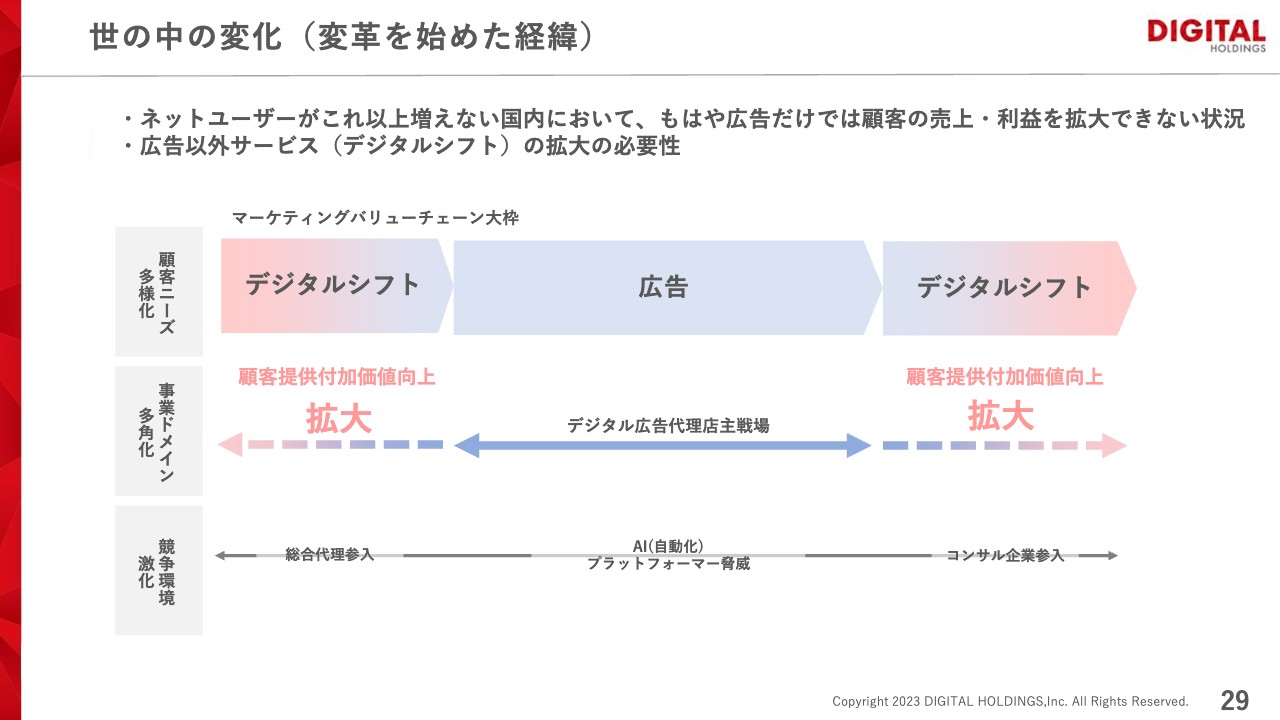

世の中の変化(変革を始めた経緯)

スライドの図式には、広告代理店一本足からデジタルシフト事業に参入した経緯を記載しています。まず、お客さまのニーズが多様化してきました。背景には、日本の特性として国内におけるインターネットユーザーが上限に達したことが挙げられます。

マーケット環境としては、ネットユーザーが増えないと、広告だけでは効果を維持するのが難しくなります。2020年以前より、お客さまから「広告以外の何か別の手法で、売上・利益を拡大できないか」という相談を受けるようになっていました。

それらを受けて、ネット広告代理店が主戦場だった広告オンリーからデジタルシフトということで、DX、IXなどの領域に市場があるのではないかと考え、フィールドを広げていきました。

ただし、昨今デジタルシフト領域には大手コンサル会社、総合広告代理店など、さまざまなプレイヤーが参入してきていますので、この3年間で競争の激化も大いに進んだと思っています。

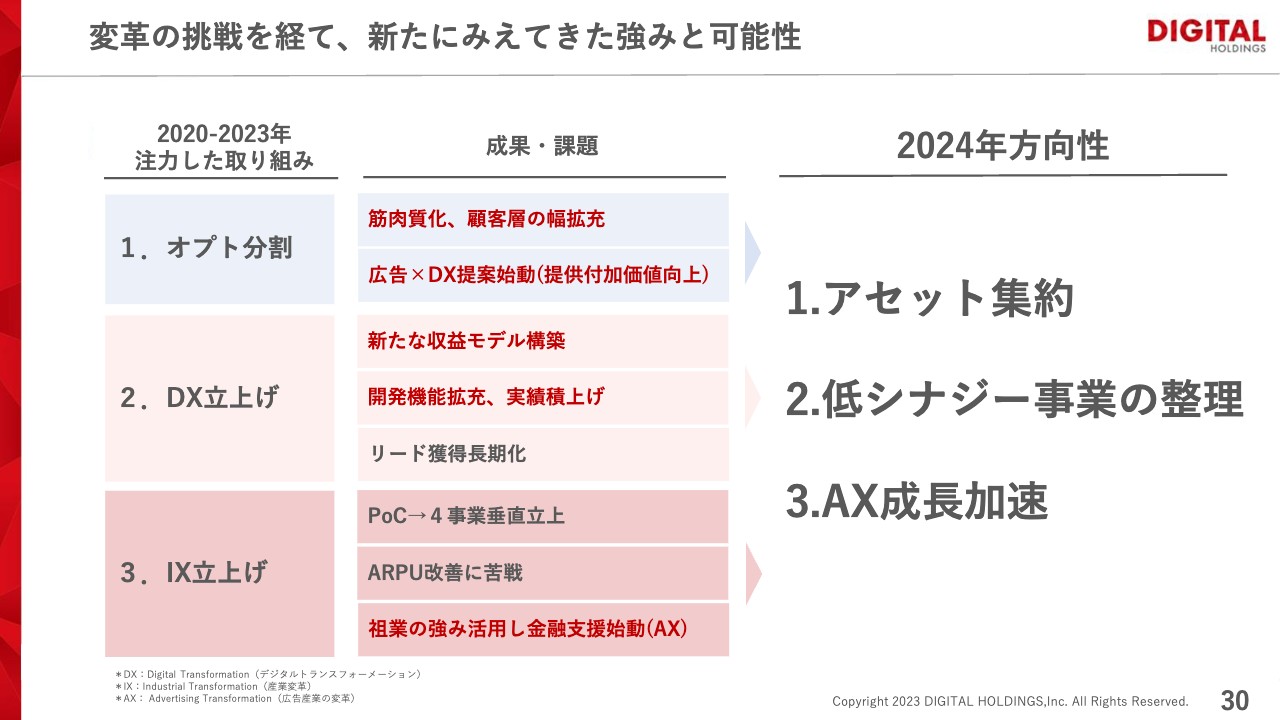

変革の挑戦を経て、新たにみえてきた強みと可能性

これらの環境変化を踏まえ、私たちも変革の挑戦を経験し、成果と課題が見えてきました。それらを活かした2024年の大きな方針について、本日初めて発表したいと思います。

まず、2020年から取り組んできた大きな変革の1つ目は、広告会社であるオプトの分割です。これは広告代理店そのものを筋肉質化し、広告に特化した組織にして強化することと、2つ目の広告以外のDXの立ち上げを独自の組織で作り上げることを目的としたものです。オプト分割に続いて、DXの立ち上げに取り組んできました。

スライドの「成果・課題」の赤字はうまくいったこと、黒字は課題として残ったことです。先ほど加藤から今四半期の業績を発表したとおり、DXに関しては、現状、お客さまを継続的に獲得していくための強みを作り上げられていません。

3つ目に、新しい産業へのチャレンジとして、IXの立ち上げも行いました。2020年から多くのPoCを行い、その中から芽の出そうな事業を本格事業化するインキュベーションのモデルを作り上げてきました。

ただし、バーティカルにソフトウェアのSaaSモデルでエントリーし、業務改善に重きを置いたこともあり、企業1社あたりの単価向上に苦戦したという課題が残りました。一方で、その中でも1つだけですが、祖業に近い金融に特化したサービスのAXは急速に立ち上がってきました。

これらのうまくいったところ、うまくいっていないところを鑑みて、2024年は3つの方向性を設定しました。1つ目は、グループの中に分散したアセットをできるだけ集約し、力を結集していきます。

2つ目は、祖業とのシナジーが低い、飛び地の事業を整理していきます。3つ目は、祖業に近い領域で立ち上がった新規事業のAXについて、引き続き成長を加速させていきます。

この方向性で、現在、組織再編の検討に入っているところです。

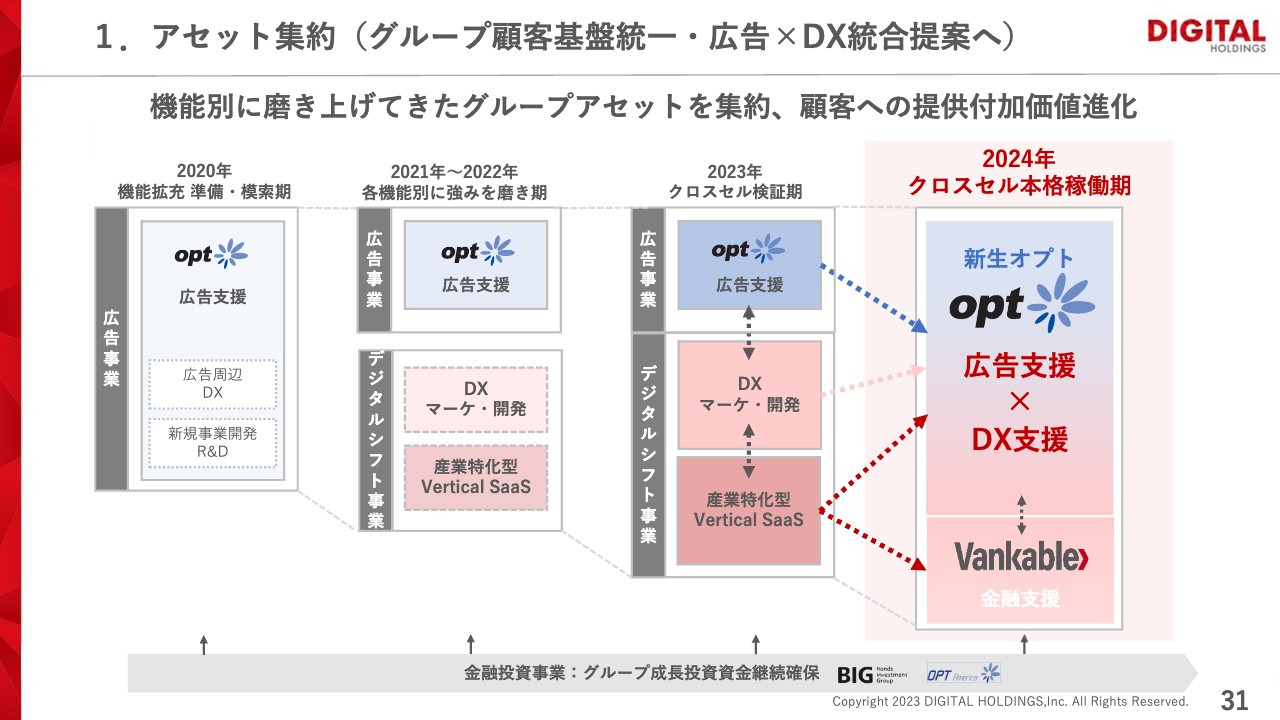

1.アセット集約(グループ顧客基盤統一・広告×DX統合提案へ)

時系列で見ると、変革前の2020年は、オプトの中に広告周辺のDXと新規事業開発のR&Dが小さく存在していました。

ただし、広告を拡大していく中で、周辺の事業やR&Dを進めるとなると、投資もそれなりの小さいサイズになります。本腰を入れてもなかなか立ち上がらず、仮に立ち上がったとしても時間がかかると考え、2021年以降は、広告を支援するオプトと、DX・IXを行う別の会社に組織を大胆に切り分けて、機能ごとに事業を拡大してきました。

今年に入り、それぞれの事業会社が手を組み始め、社内的にいろいろなサービスを共通のお客さまに提供していくクロスセルの検証を始めたところ、成果が出てきました。

これを別々の会社が行うより、1つの会社にして、その中で協力し合っていったほうがよいと考え、来期以降は、オプトから分かれたそれぞれの新しい機能をもう一度結集します。「新生オプト」として、広告支援とマーケ周辺のDXサービスを掛け合わせたかたちで、より大きなオプトに再生することになります。

加えて、金融支援のバンカブル社と連携します。また、これらの成長資金については、金融投資事業のBonds Investment Group社とOPT America社が作り上げていく、非常にシンプルな組織構造にしていく構想です。

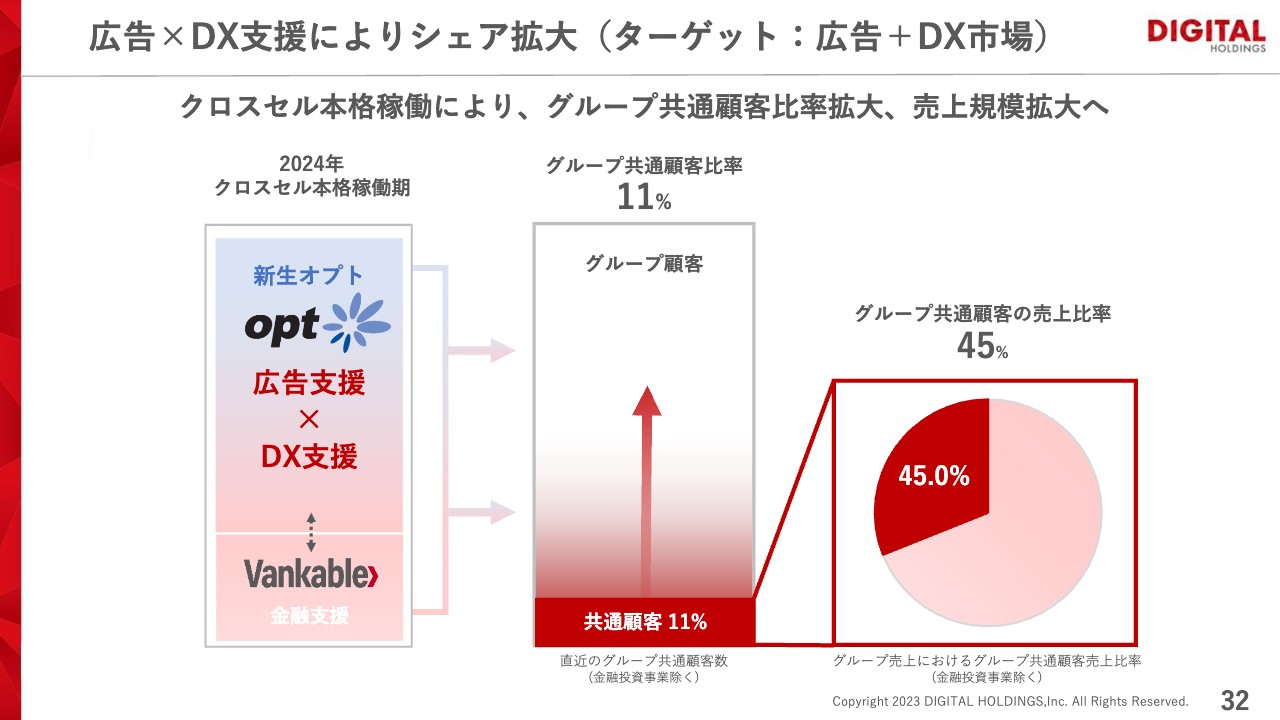

広告×DX支援によりシェア拡大(ターゲット:広告+DX市場)

社内で協力し合うことによる効果についてご説明します。スライド中央の図にあるとおり、さまざまな会社のサービスを1つの企業に提供する、いわゆるクロスセルが実現している企業の比率であるグループ共通顧客比率は、社数ベースで11パーセントしかありません。逆に、残りは単独のサービスによる取引にとどまっているということです。

一方で、共通のお客さまの売上貢献度は45パーセントと、非常に高い比率となっています。グループ共通顧客比率を上げていけば、売上のグロスもより上がっていくと仮説を立てています。

これらを実現し、戦略を実行するために、来年以降はシンプルな組織に再構築する方針です。

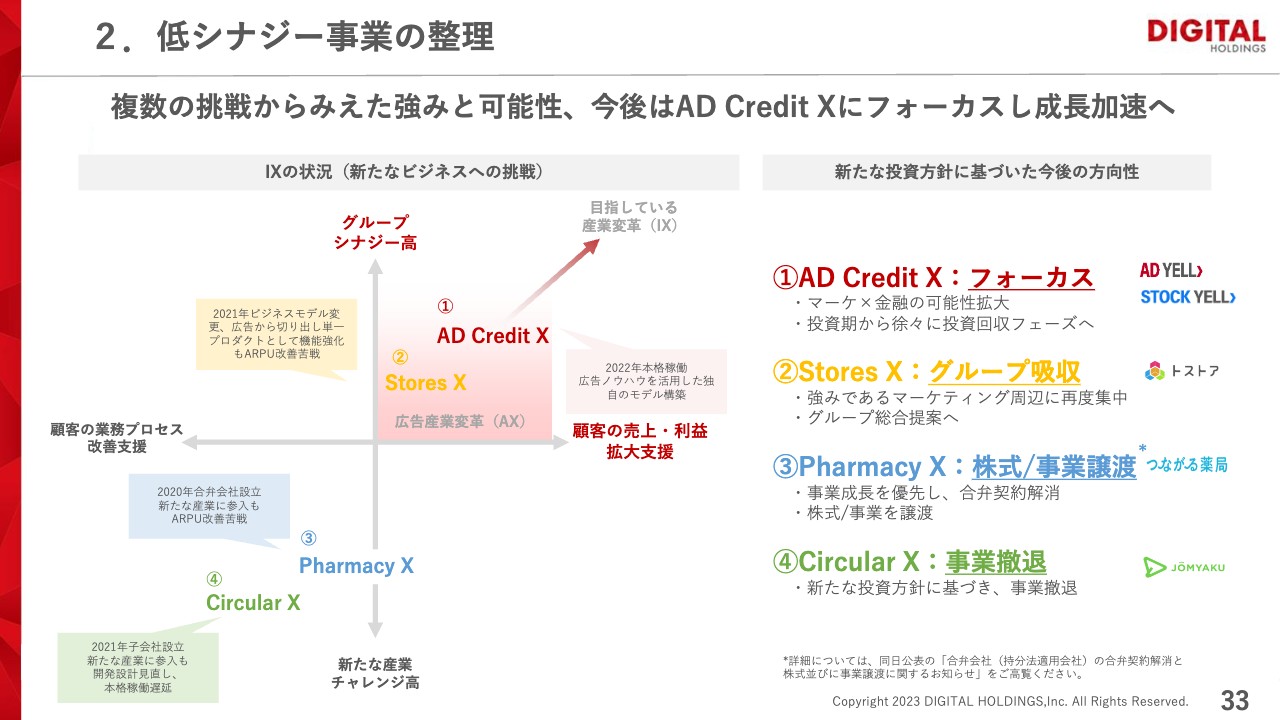

2.低シナジー事業の整理

低シナジー事業の整理として、さまざまな新しい事業に挑戦してきました。何がうまくいくかわかりませんので、とにかく取り組んでみて、うまくいかなければ見直そうという方針で、次々に事業を立ち上げてきました。

スライド右上の第1象限は、比較的うまくいったグループシナジーが高かった事業です。私たちのドメインであるお客さまの売上・利益の拡大に直結しているものが好成績を出せていたと考えています。その中でも「AD Credit X」は、ゼロから始めた事業の中で非常に貢献度が高い事業です。

一方で、未知なる事業として産業廃棄物の収集・運搬事業者向けの「Circular X」、薬局向けの「Pharmacy X」においても、デジタル化の機会があるのではないかと考え、挑戦してきました。ただし、残念ながら顧客の業務プロセス改善にとどまってしまった傾向が大きく、付加価値を作りづらく単価が上げられなかったと理解しています。

そのため、今後は第1象限によりフォーカスし伸ばしていき、他の象限に対しては、撤退や譲渡で事業整理を進めたいと思っています。

「Pharmacy X」に関しては本日開示しており、事業譲渡と合弁契約の解消についても同時発表しています。

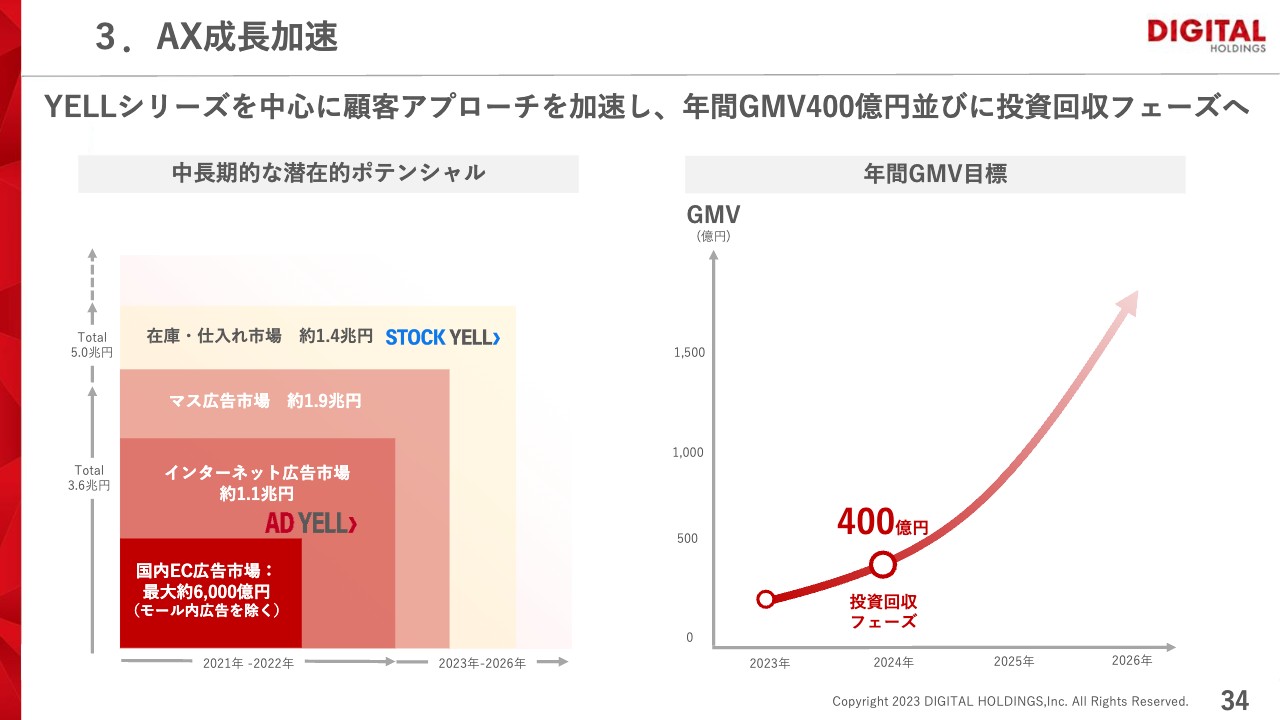

3.AX成長加速

AX成長加速についてご説明します。先ほどのスライドの第1象限にあった「AD Credit X」を、今後どのように伸ばしていくかという長期的な方針です。

「YELLシリーズ」を中心に、顧客に対してアプローチを加速しており、取引社数、GMVは順調に伸びています。今後については、GMVが概ね400億円に到達すると投資回収のフェーズに入り、その後は利益だけが積み上がっていく事業モデルになっています。

近い将来、400億円に到達するペースで進捗していますので、可能な限り前倒しで損益分岐点を超えていくことを目標に、来期以降は動かしていく方針です。

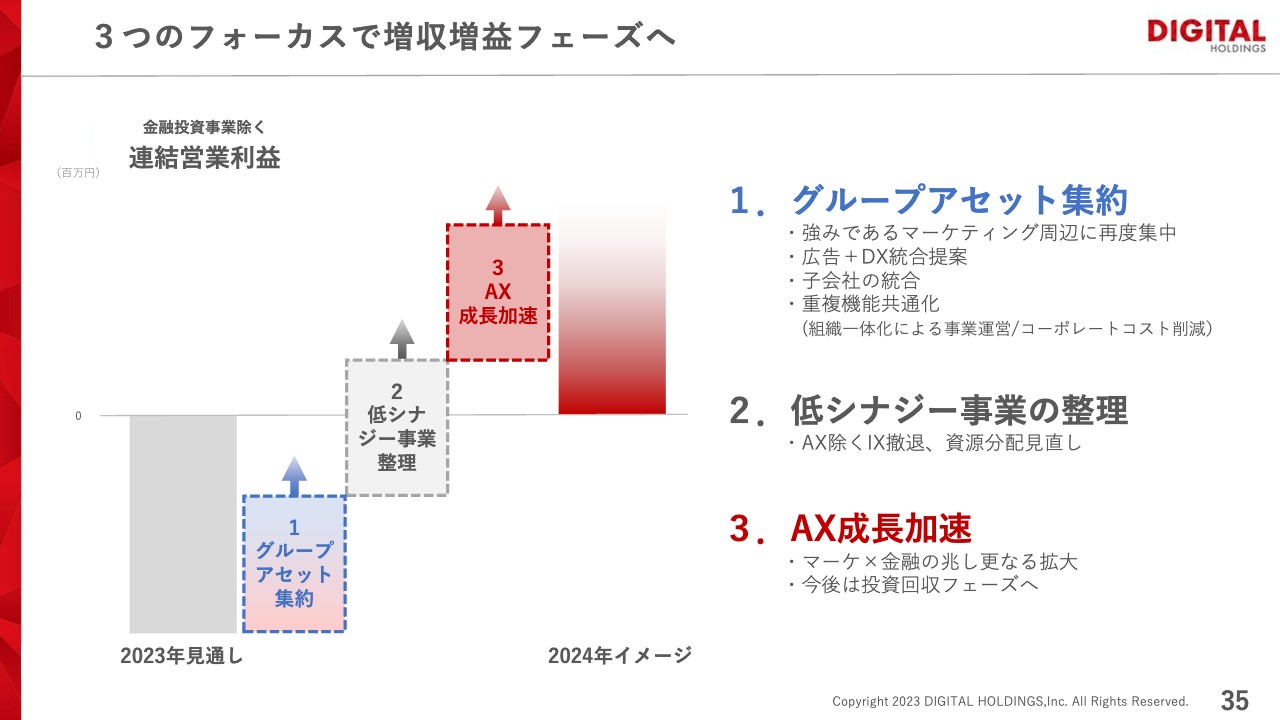

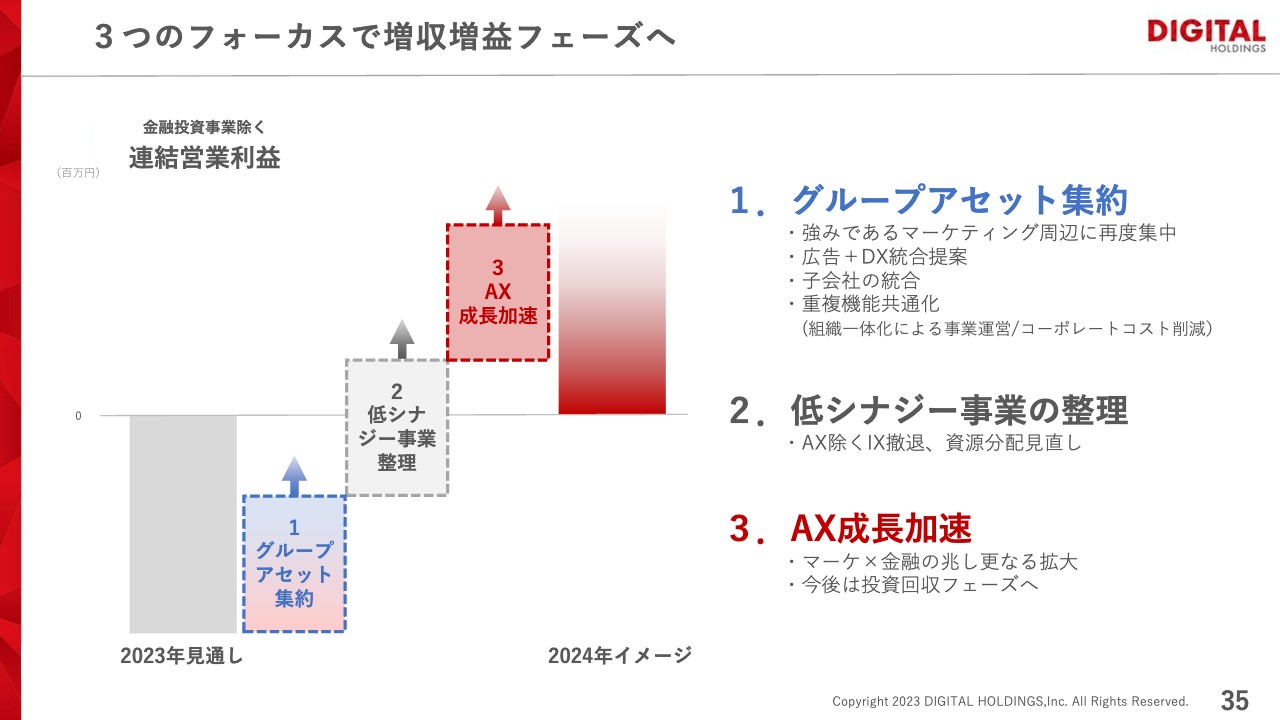

3つのフォーカスで増収増益フェーズへ

利益拡大のための3つの方針についてご説明します。1つ目は、グループアセットを集約します。強みであったオプトを中心としたマーケティング周辺に、再度リソースを集めます。分散した子会社の統合や、子会社ごとに類似した機能が発生していますので、この機能の共通化によって、コストの圧縮・効率化を目指していきます。

2つ目は、先行投資が進んでいた、低シナジー領域の事業整理を一気に進めていきます。こちらへの追加投資、もしくは資源の分配の見直しを行います。

3つ目は、今後利益を生んでいける成長事業AXの加速です。これら3つがプラス効果となって、今後は恒常的な黒字体質の会社に生まれ変わっていくことになります。

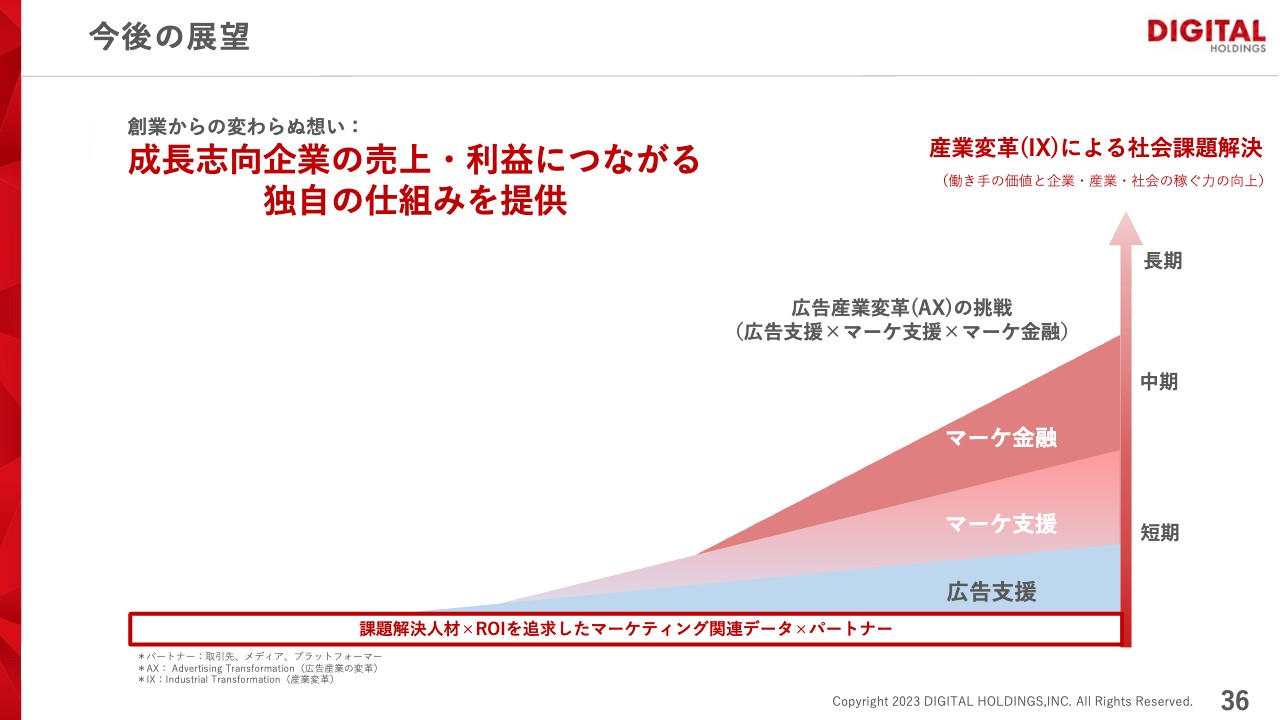

今後の展望

今後の展望です。私たちが準備してきたこれら3つの事業を広告産業の変革に結びつけていき、その先の長期的な目標として、「産業変革(IX)による社会課題解決」に到達させていきます。

スライド左上には「創業からの変わらぬ想い」を記載しています。成長志向企業の売上・利益につながるような仕組みを提供し続けたいと思っています。

質疑応答:業績予想を上方修正しない理由について

司会者:「2023年度業績予想の進捗について、現時点において営業利益およびボトムがそれぞれを大幅達成していますが、業績予想を修正していない理由を教えてください」というご質問です。

加藤:こちらについては、我々が保有する投資有価証券の超過収益力等を判断しているところで、結果によっては、減損対象になる銘柄がいくつか出てくる可能性があります。状況をしっかりと見た上で必要であれば上方修正を行いますが、現時点では減損リスクを鑑みて、上方修正を行わず据え置いています。

質疑応答:他社決算と比較した営業利益率とトップライン成長について

司会者:「先日決算開示があったサイバーエージェント社と比較すると、広告事業のトップライン成長が劣る一方で営業利益率はサイバーエージェント社のように下がっていません。その影響と構造的な違い、今後、トップラインを伸ばす方針があるのか教えてください」というご質問です。

野内:私たちが取り組んだ変革の3ヶ年では、とにかくトップラインを伸ばさず、構造的に営業利益率を高めていく施策で改革を行ってきました。改革の1つとして、例えば広告予算が大きいお客さまのポートフォリオの比率を徐々に下げて、顧客分散を行ってきました。

分散では、値引き競争による利益率低下のほか、高いレベルでのサービス提供を求められる、すなわち1案件あたりに対応するチームメンバーの増員を求められないようなポートフォリオを織り交ぜながら、収益性を改善してきました。この影響がある程度、残っているのではないかと思っています。

競合他社においては、比較的広告金額が大きいお客さまの比率が高いという点が違いとしてあると思います。

今後のトップラインについて、現在は広告のトップラインを伸ばす方針をあえて声高にはしていませんが、自然にお客さまが増えてきますので、成長期に入り自然に伸ばしていければと思います。

ただし、やみくもにトップラインだけが伸びればよいという考えは昔も今もありませんので、その方針は変えずに、しっかりと利益を出せるような会社になっていけたらと考えています。

質疑応答:デジタルシフト事業におけるトップライン成長について

司会者:「デジタルシフト事業ではトップラインの伸びが弱い印象です。DX市場成長率と比較しても弱いのですが、要因を教えてください。グループアセットを集約することで、弱さは解消されるのでしょうか?」というご質問です。

野内:DXの市場は急速に伸びています。一方で、当社グループではDXの成長が非常に緩やかです。その要因は、DXを単独で営業した時と、広告チームとともに営業した時では、圧倒的に受注スピードと受注額が違うためです。

グループ全体の信用力や広告で培った取引の信用により、プラスアルファでアドオンしていくころに勝機がある一方で、DX単独で提案していくと、大手のSIer社からコンサル会社まで、さまざまなプレーヤーがいる中で、コスト効率を含め、なかなか単独では戦い切れていなかったのが反省材料です。

当社は、極端に安い価格で提供できるわけでもなく、一方で非常に高いわけでもないミドルレンジの価格帯ではある一方で、強みが明確に打ち出せていなかったのが、第3四半期までの結果に表れたと思っています。

先ほど、来期以降のお話をさせていただきました。クロスセルのデータからおわかりいただけると思いますが、DXの成長により、広告での取引でさまざまな事業KPIを共有しているお客さまに対して、次の開発やデジタルサービス導入で強みを発揮しやすくなります。マーケティングや広告での強みを活かして、DXを拡大していきたいと考えています。

質疑応答:3つのフォーカスが業績に寄与し始める順序について

司会者:「2024年度は、3つのフォーカスのうち、どの施策が最も業績に寄与してくる想定なのか、時間軸を教えてください」というご質問です。

野内:シンプルに3つに絞っていますが、時間軸の問題があります。1つ目のグループアセット集約が売上高を上げる上で最もインパクトがあり、かつ継続性があります。

2つ目の低シナジー事業の整理は、2024年単年度でスポット的な影響はありますが、長期的にはコストが見直されますので、その後に対しての寄与はありません。

そのため、2024年においての短期的な利益によるインパクトという意味では、2つ目の低シナジー事業の整理が大きいのですが、1つ目のグループアセット集約のほうが恒常的に寄与し、かつ売上に対しての寄与も大きくなります。

3つ目のAXの成長加速については、2024年の年間GMVを400億円と見込んでおり、これを超えると継続的に利益に貢献しますが、これを超えるまでは、利益への貢献があまり大きくありません。

そのため、1つ目は売上、2つ目は短期的な利益に影響を及ぼすと考えています。

質疑応答:ソウルドアウト社の売却について

司会者:「広告回帰となると、ソウルドアウト社の売却はもったいなかったのではないでしょうか?」というご質問です。

野内:まず私たちは、広告へ完全に回帰するという戦略を取っていません。広告代理店一本足から「広告×DX・マーケティングサービス」になります。

売却については、ソウルドアウトグループに有能な人材がたくさんおり、私たちの戦略に実装できれば、プラスに働いたかもしれません。

しかし、ソウルドアウトには独自で思い描くビジョンがあったため、当時としては、ビジョンにアジャストしていくのも大変だったと思っています。また、このタイミングで私たちの戦略にアジャストしてもらうのも、なかなか難易度が高かったと思います。

今後の成果のみが立証してくれることですが、私たちの選択は、当時、現在も間違いとは思っていません。

質疑応答:GMV400億円に向けてのドライバーについて

司会者:「来年、『AD YELL』はGMV400億円を目指して黒字フェーズに入る認識ですが、400億円到達に向けてのドライバーを教えてください。今年も実行できますか?」というご質問です。

加藤:ドライバーについては、本決算で詳細にご説明する予定ですが、頭出ししてお答えします。1つ目として、「AD YELL」は、今年も積極的にマーケティングを行っていますが、ECが非常に盛んな地方の顧客をまったく取りきれていません。まだアプローチしきれていない顧客がいるということです。

2つ目として、「AD YELL」は運用型広告を中心に行っていますが、広告媒体を広げていきます。

3つ目として、「STOCK YELL」は、今年ようやくローンチしたばかりですので、正直これからのサービスです。非常に大きな市場ですので、営業を加速していけると思っています。

この3点をドライバーとし、営業をしっかりと行うことで、GMVを伸ばしていけると思っています。

また広告主以外に、アライアンスパートナーや広告代理店向け商品「AD YELL PRO」がありますが、これまで積極的に販売してきていませんので、こちらにターゲット顧客を広げていくというアプローチもできると思っています。

今後は、「AD YELL」「STOCK YELL」に続くサービスの提供で、「YELL」サービス自体を広げていくという考えも社内で議論しています。「YELLシリーズ」を拡大すれば、新たな顧客を獲得できると考えています。

新着ログ

「サービス業」のログ