【QAあり】ダイトロン、5G・IoT・AI市場をターゲットに、オリジナル製品の開発やグローバル展開を推進

目次

土屋伸介氏(以下、土屋):ダイトロンの土屋です。本日は、いろいろご説明させていただきますので、どうぞよろしくお願いします。

本日は、会社概要及び事業内容、現在進行中の中期経営計画、業績ハイライトの3つについて、ポイントをご説明していきたいと思います。

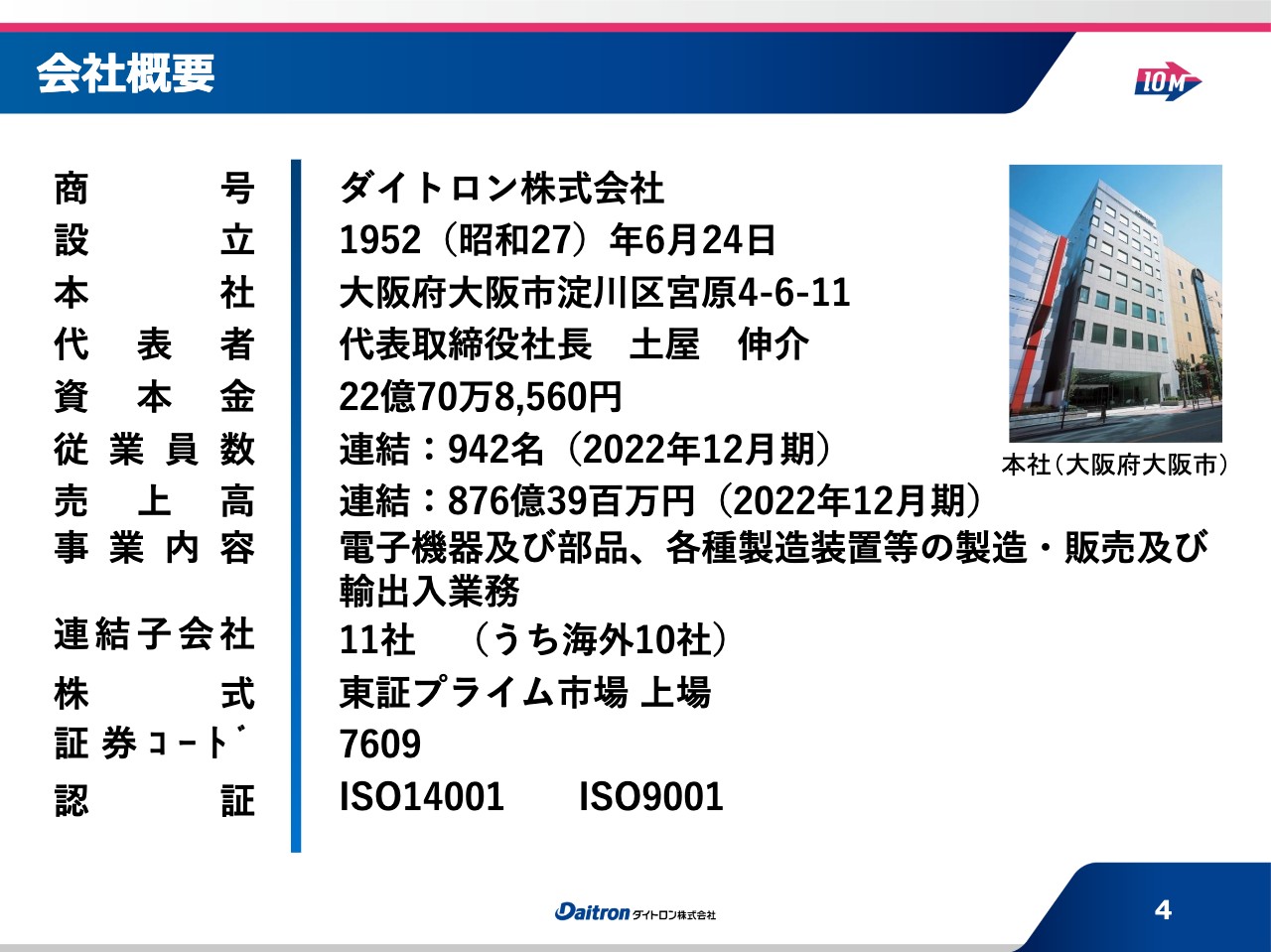

会社概要

土屋:まず、会社概要及び事業内容についてです。当社は1952年に設立した会社です。本社は大阪府大阪市淀川区、新大阪駅から徒歩約8分の場所にあります。従業員は現在942名ですが、パート従業員を含めると約1,200名が在籍しています。

事業内容は、電子機器及び部品、各種製造装置等の製造・販売及び輸出入業務を展開しています。

企業理念

土屋:当社の企業理念は、創業の精神、行動規範、経営理念の3つから成り立っています。古臭いという印象を持つ方もいるかもしれませんが、特に、創業の精神と行動規範は社員にもかなり浸透しています。

坂本慎太郎(Bコミ)氏(以下、坂本):質問しながら進めたいと思います。創業の精神は「きびしい仕事 ゆたかな生活」とのことですが、何に対してきびしいのですか?

最近は「タイパ(タイムパフォーマンス)重視」という言葉が登場し、時間的コストがよいかどうかにこだわる人が増えています。また、残業をしたくない人など、いろいろな会社選びの基準があります。何に対してきびしいのかをお話しいただくと、御社の精神が伝わると思います。

土屋:基本的には、仕事に対する姿勢や考え方について言っています。実際は、「メリハリ」を利かせて、就業時間中は全力で集中して仕事に向き合い、終わった後は会社以外のいろいろなことに自由に取り組もうという言葉です。

坂本:古臭い考えではなく、どちらかと言いますと今っぽい言葉ですね。「ずっとがんばれ」ではないのですね。

土屋:おっしゃるとおり、決してそのような意味ではありません。

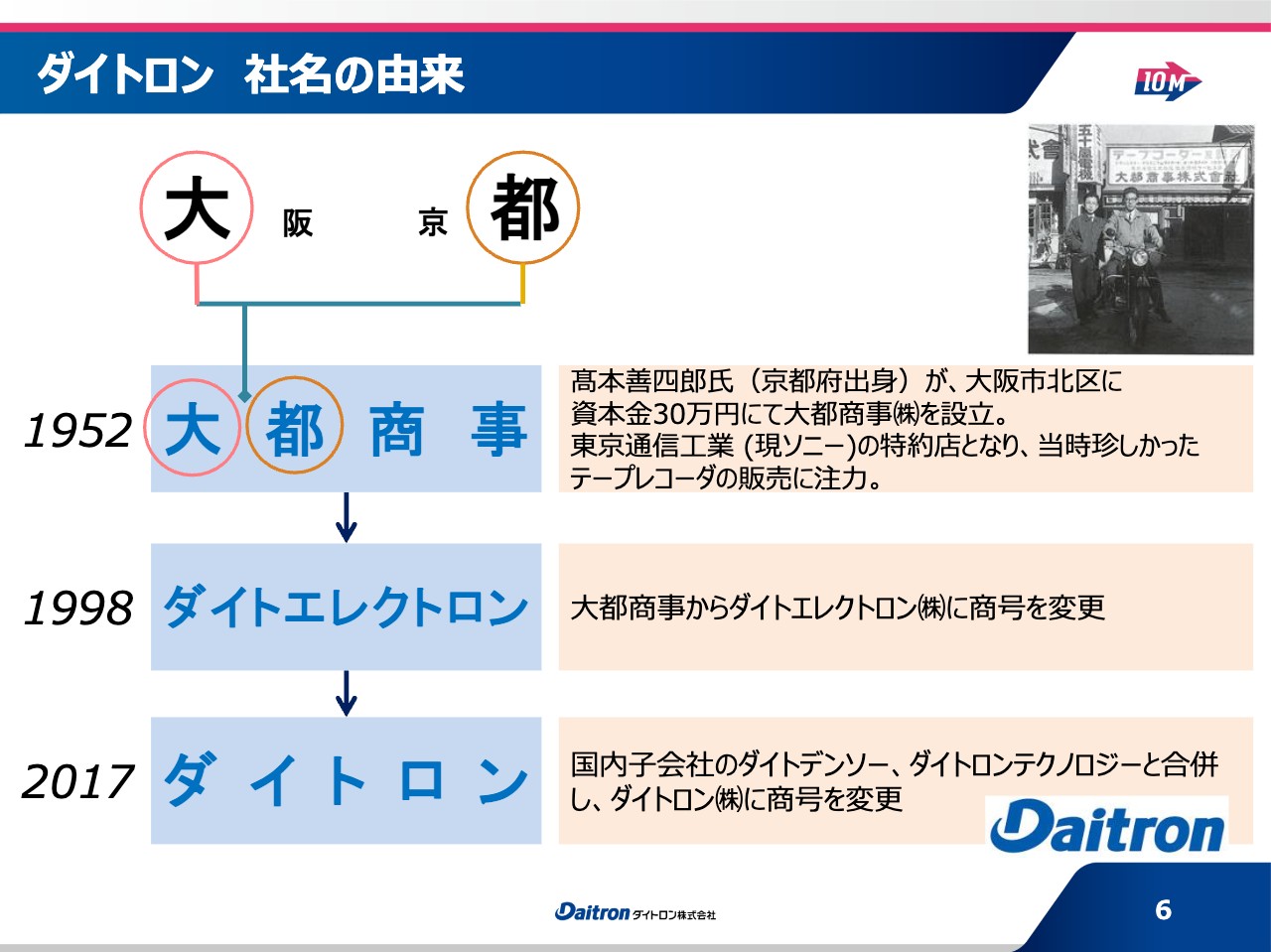

ダイトロン 社名の由来

土屋:社名の由来についてお話しします。1952年の設立当初の社名は「大都商事」でした。その後、「大都」の部分は続けていますが、2回ほど社名を変更しています。

「大都」とはどのような意味なのか、ご質問をいただくこともあります。私どもの創業者の髙本善四郎は、京都府の出身でした。髙本が自身の経験を踏まえて大阪に会社を興すこととなり、創業地である大阪の「大」と、出身地である京都の「都」を取って「大都」と名付けました。

その後、上場を機に、1998年に大都商事からダイトエレクトロンに変更しました。この時はまだ商社というかたちとなっており、製造メーカーの子会社がありました。それを2017年に統合し、現在の社名に変更しました。

坂本:スライドに「東京通信工業 (現ソニー)の特約店となり、当時珍しかったテープレコーダの販売に注力」とあります。テープレコーダは、1952年当時、何に使っていたのですか? 音楽などではなかったと思います。

土屋:主に放送局です。1950年代はテープレコーダが本当にまだ出始めの頃でしたが、ちょうどラジオ放送なども始まった時期でした。放送局ではいろいろな録音作業が発生しますので、そのような用途で使われました。

もう1つは、学校関係だと聞いています。学校の語学勉強や、音楽関係などにいろいろと利用されていたようです。

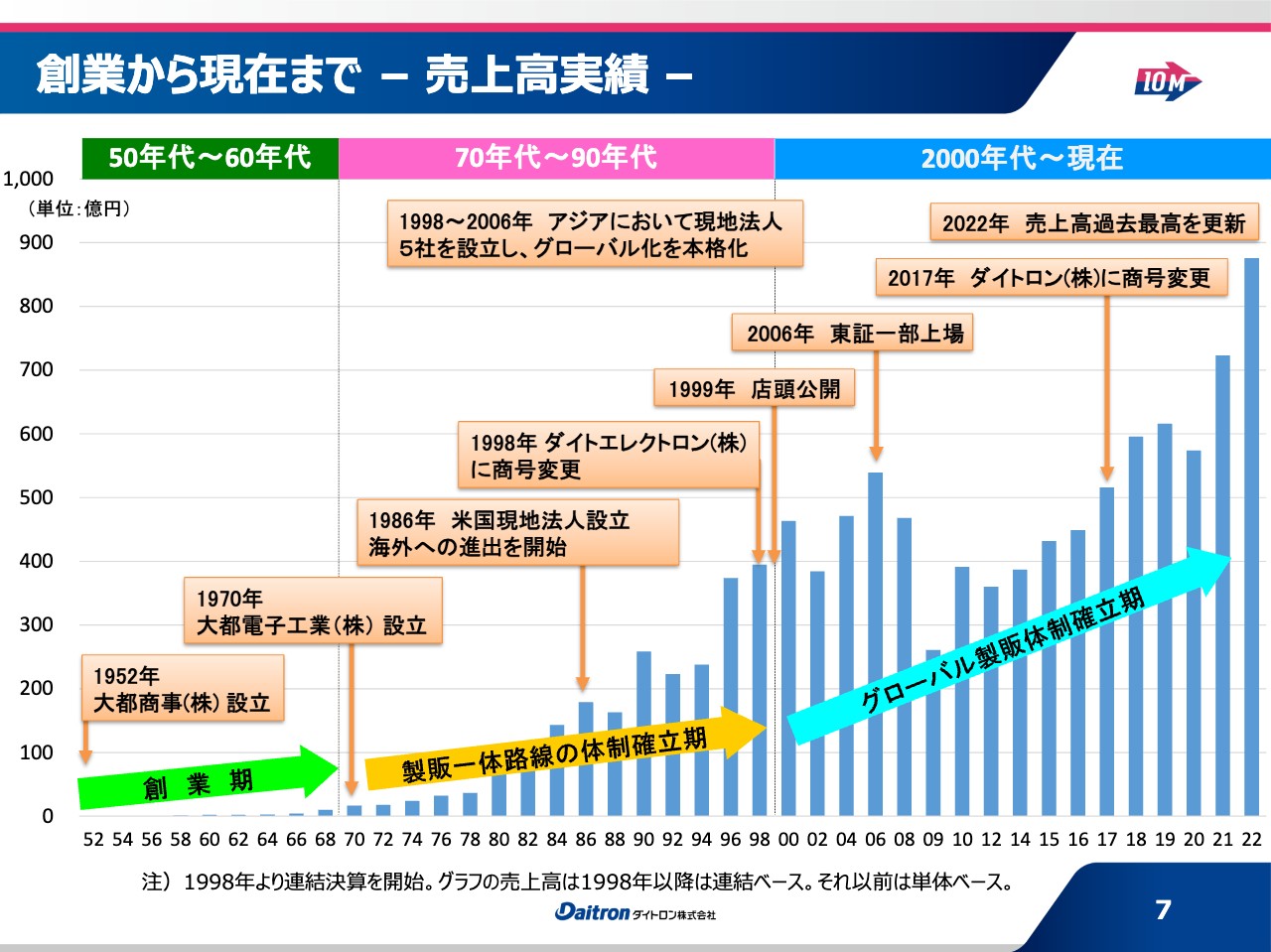

創業から現在まで – 売上高実績 –

土屋:創業から現在までの売上高の実績についてお話しします。スライドには、当社のこれまでの売上関係の軌跡を記載しています。

当社は1952年に商社として起業しました。1950年代から1960年代は「創業期」にあたります。

1970年代から1990年代は「製販一体路線の体制確立期」です。創業者自身はメーカー志向で、技術を非常に重要視していました。商社がもちろん母体ではありますが、製造機能をしっかり付けていくことを目指し、体制の確立を進めていきました。

2000年代から現在は「グローバル製販体制確立期」です。2000年代に入って、リーマン・ショックなどいろいろと大変な時期もありましたが、市場をもう少し大きく捉えて国内のみならず海外にも我々が持っている事業機能を展開したいと考え、グローバル化を意識し始めました。

坂本:スライドのグラフを見ると、2000年からほぼ右肩上がりに業績が伸びていますが、海外売上の比重が高いのですか? リーマン・ショック時にはおそらく業績が落ちたと思いますし、足元ではグローバル化が進んで上がっていると思います。この辺りの背景を教えてください。

土屋:当社が取り扱っている商材は、エレクトロニクス関連の商材がほとんどです。この市場が、製造装置も含めて国内から海外にどんどん広がっていっています。

また、海外に強いお客さまがメジャープレイヤーとして複数出てきていました。このようなお客さまを当社のターゲットにしながら、海外展開を始めていきました。

さらに、国内のいろいろな会社が、海外を意識して国内事業を強化していきました。そのような会社との取引が多くなっていったこともあり、2000年代は海外を含めた動きの中で、売上が伸ばせたと考えています。

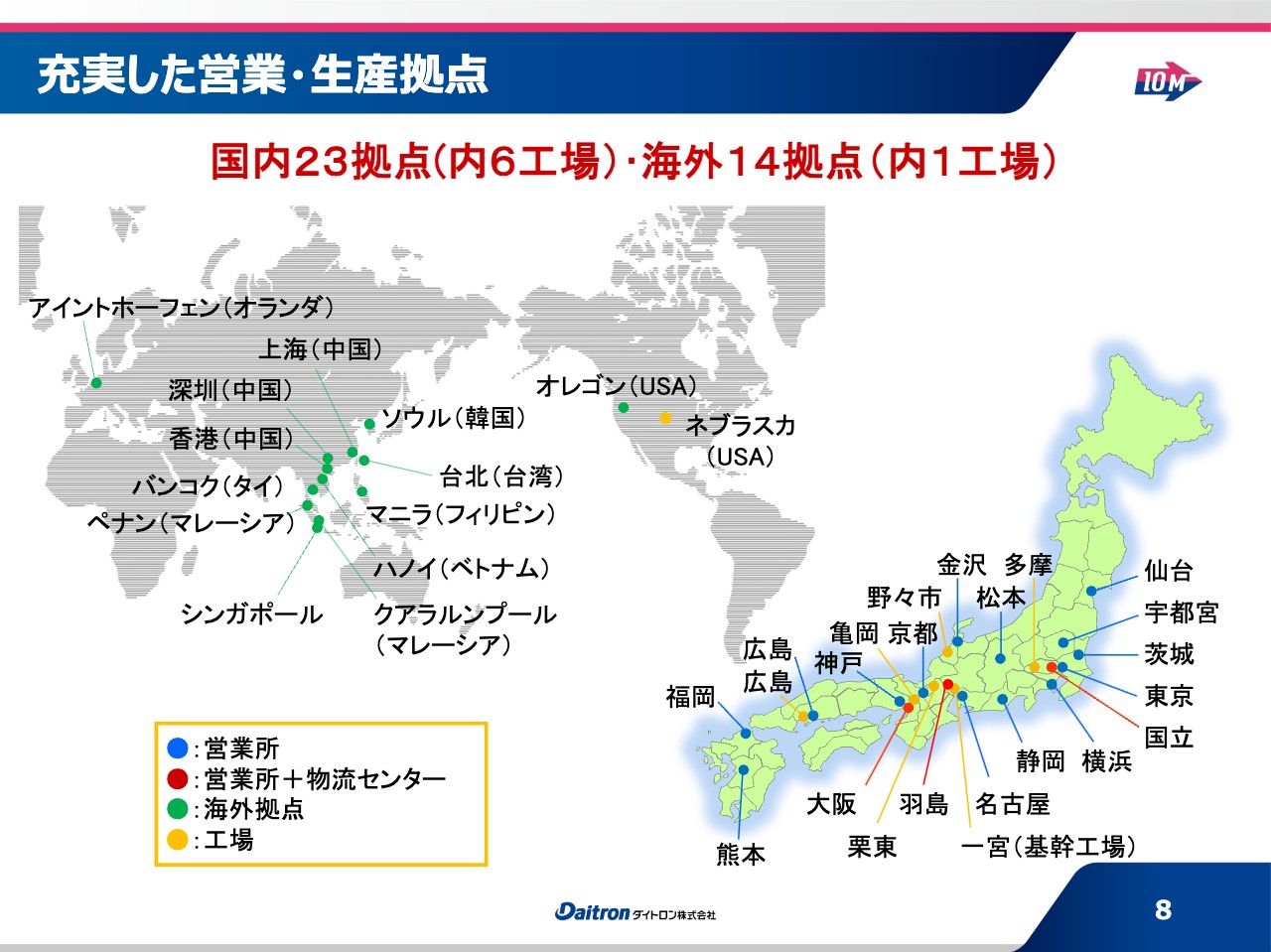

充実した営業・生産拠点

土屋:こちらのスライドには、私どもの営業及び生産拠点をお示ししています。現在、国内には熊本から仙台まで23拠点あり、そのうち6つは生産関係の工場となっています。

また、海外はアジアを中心に14拠点を構えています。そのうち、アメリカにある1拠点はハーネスの製造工場となっています。ヨーロッパには拠点がなく、空白地帯になっていたのですが、オランダに拠点を1つ作って2023年の4月から運営しています。これにより、基本的に世界がカバーできる体制になりました。

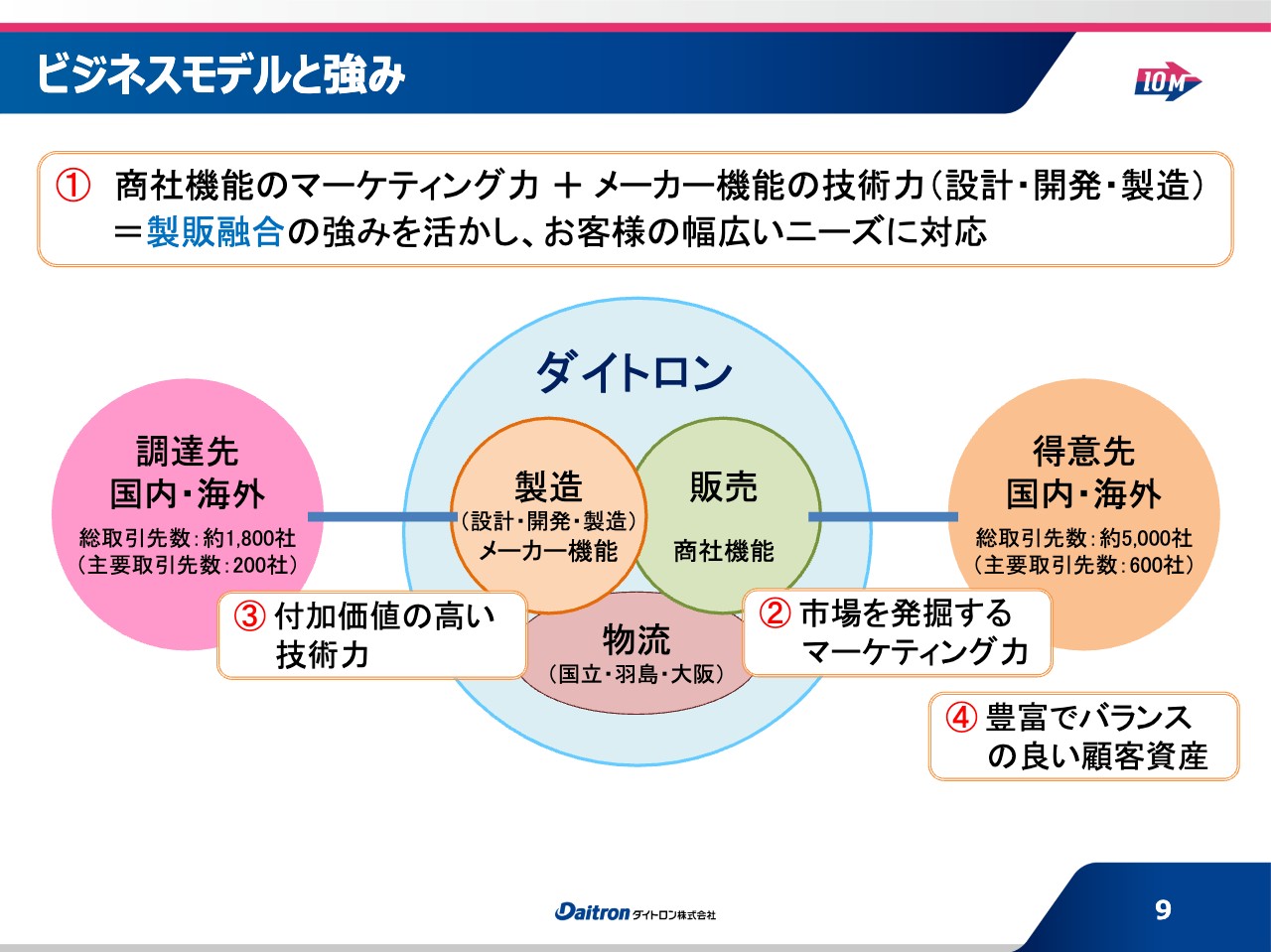

ビジネスモデルと強み

土屋:当社のビジネスモデルと強みについてお話しします。商社を母体としたマーケティング力と、メーカー機能の技術力を持つ「製販融合」が、当社の大きな強みです。

当社は、商社として5,000社以上の取引先を抱えています。そこからいろいろな情報を集めることで、市場の発掘やマーケティングが可能です。さらに、当社はいろいろな技術力を持っていることから、お客さまへの提案の幅を広げ、さまざまなニーズに対応することができます。

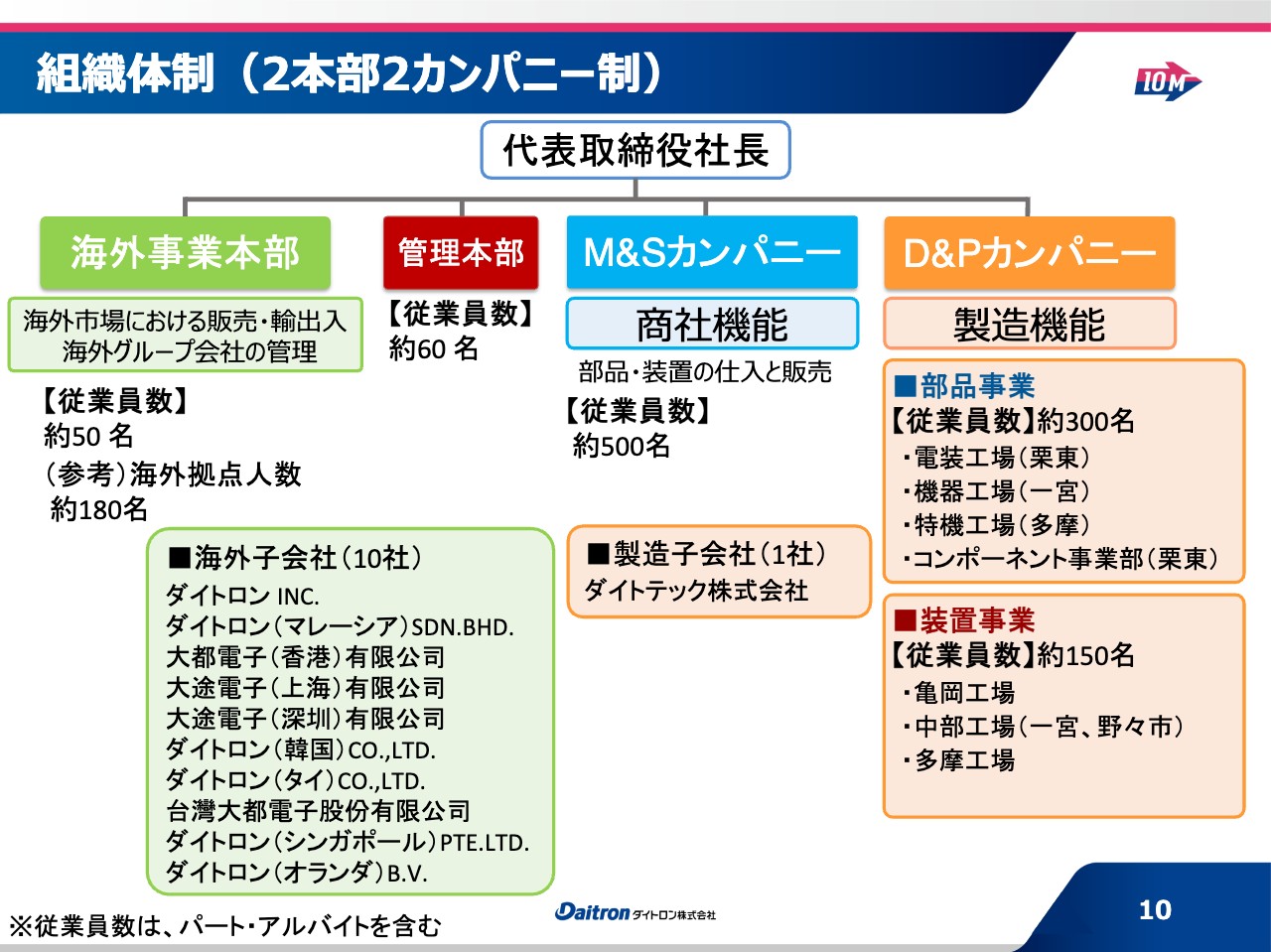

組織体制(2本部2カンパニー制)

土屋:現在の組織体制は、2本部2カンパニー制です。大きな組織体としては、M&SカンパニーとD&Pカンパニーの2つです。

M&Sカンパニーは商社機能を担い、販売を中心に、部品・装置の仕入と販売を行っています。D&Pカンパニーは製造機能を担い、部品事業と装置事業の2つの柱を持って、各工場で生産しています。

本部としては、海外事業本部と管理本部があります。海外事業本部では、海外市場における販売・輸出入と、10社ほどある海外グループ会社の管理を行っています。

管理本部は、「小さな組織にしよう」という考えから人数は約60名と少ないのですが、少数精鋭で各カンパニーと海外事業本部を支えています。

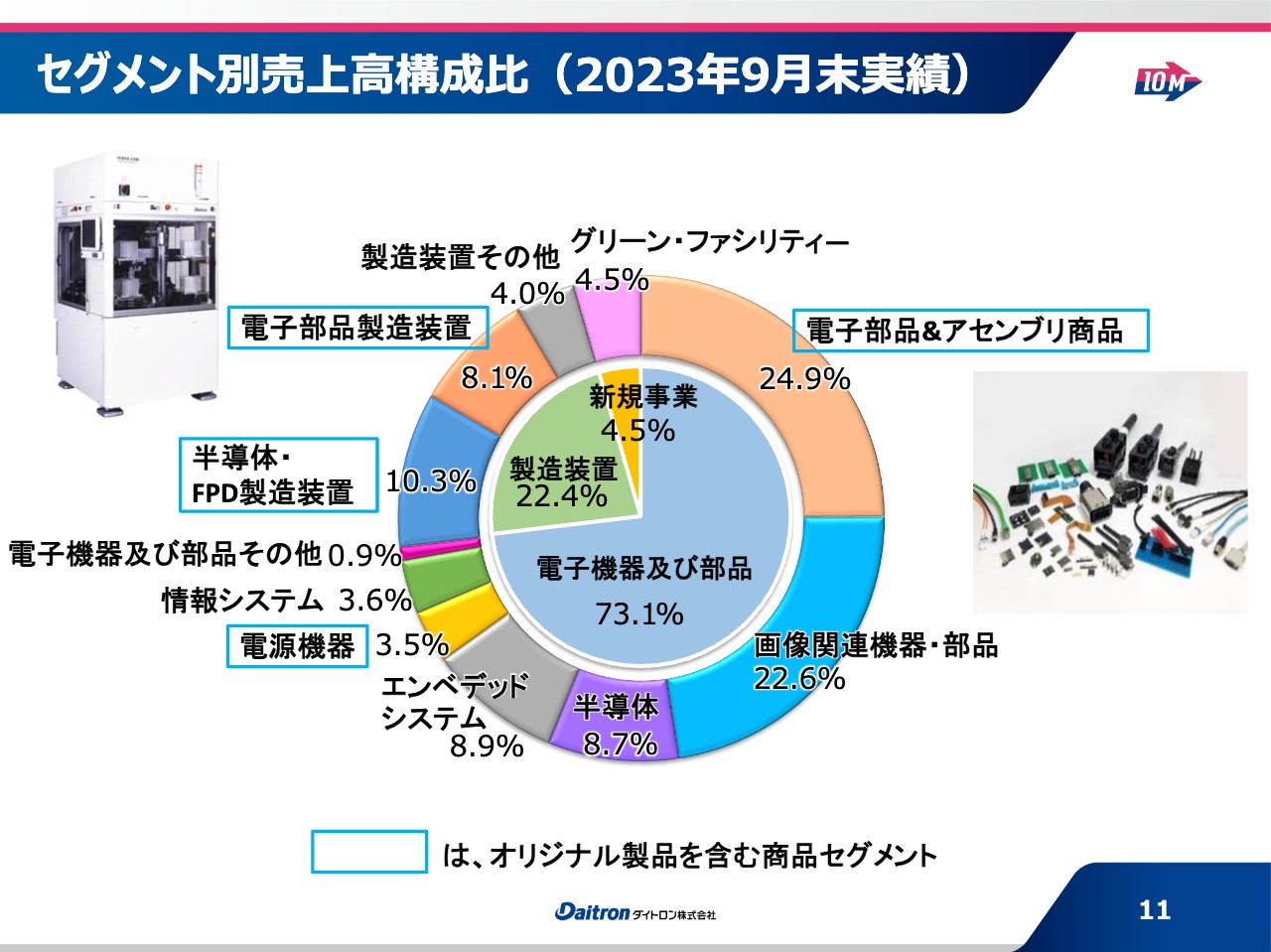

セグメント別売上高構成比(2023年9月末実績)

土屋:スライドにはセグメント別の売上高構成比を記載しています。どのような商材グループを持っているかと言いますと、「電子機器及び部品」「製造装置」「新規事業」の3つのセグメントに分かれています。

売上高構成のバランスは現在、電子機器及び部品が約7割、製造装置が20パーセント超、残りが新規事業となっています。

坂本:セグメント別の売上高構成比には、近年あまり変化がないのでしょうか?

土屋:おっしゃるとおりです。先ほど、電子機器及び部品が7割くらいだとお話ししましたが、この比率を維持したいと考えています。

製造装置の売上高構成比は25パーセントから30パーセント程度ですが、これくらいは必要だろうと考えています。残り5パーセントは、将来のことを考えた新規事業です。このバランスをできるだけ維持していきたいと考えています。

セグメント別 取扱商品群 【電子機器・部品】

土屋:セグメント別の取扱商品群についてご説明します。まず、電子機器・部品セグメントには、電子部品&アセンブリ商品、半導体、エンベデッドシステム、電源機器、画像関連機器・部品、情報システムの、6つの取扱商品群があります。

その中でも、電子部品&アセンブリ商品では、当社の特殊な技術を使ったオリジナル製品「ハーメチックコネクタ」を作っています。

電源機器では、やや特殊な技術を用いてノイズを大幅に抑える「スイッチング電源」を作っています。こちらも当社の設計・開発で作り上げたオリジナル製品です。

他社製品もいろいろと取り扱っていますが、このようなかたちでオリジナル製品をセグメントの中に組み込んでいます。

セグメント別 取扱商品群 【製造装置】

土屋:製造装置セグメントは、大きく半導体・FPD製造装置と電子部品製造の2つに分かれています。比率的には、半導体の材料工程関係の設備機器が販売の6割から7割を占めています。

電子部品製造では、光半導体のフィルター関連のデバイスを作る装置・加工機を取り扱っています。スライドに掲載しているのはいずれもオリジナル製品で、当社で設計及び開発等を行っています。

取扱製品用途例①

土屋:簡単に代表的な取扱製品をご紹介しました。それらの製品がどのようなかたちで、世の中において活用されているのか、用途例を4つご紹介します。

1つ目の用途例です。製造現場において、現在いろいろな自動化が進められています。そのような中で、自動化をコントロールするための産業用PCや画像機器の需要が非常に大きくなっています。

このようなところに、私どものエンベデッド関係の産業用PCや画像機器関係など、カメラ・照明を伴うものを提案し、販売しています。

2つ目は、医療用機器関係です。医療の現場は命に関わるものを診断しますので、ノイズや誤動作は特に嫌がられます。そのような関係で、私どもの「超低ノイズスイッチング電源」や、診断する上で必要なカメラ関係機器を提供しています。

3つ目は、輸送用機器です。最近では特に電気自動車関係で、いろいろなセンサーや部品の供給が進んでいます。また、電車の天井裏には「ワイヤーハーネス」がたくさんあるのですが、一部、私どもがオリジナルで作って供給しています。

4つ目は、自動化支援です。自動運転では、当然ながらカメラやセンサーなどが必要になりますので、そのようなものもいろいろと供給しています。

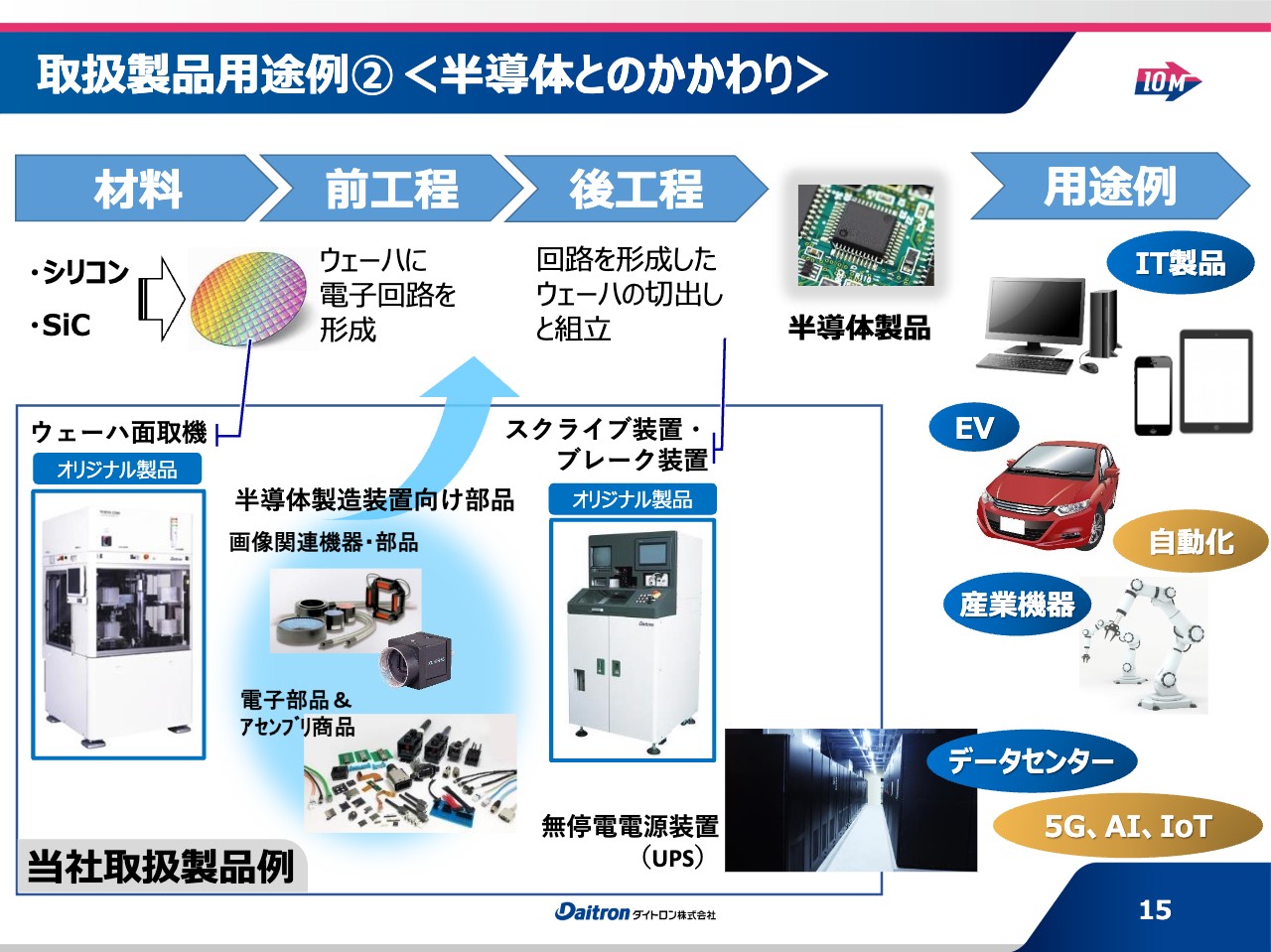

取扱製品用途例②<半導体とのかかわり>

土屋:製造装置の取扱製品用途例として、半導体の材料工程関係の設備機器をご紹介します。先ほど少し触れましたが、現在いろいろな半導体デバイス・ICがありますが、その基板となっているのがシリコンウェーハです。

当社は、シリコンウェーハを作るための加工機を取り扱っています。こちらは、市場でも強い装置だと考えています。

加えて、最近ではパワーデバイスやパワー半導体といった言葉を耳にすることがあると思います。特に自動車の電動化への用途や、エネルギーの削減効果を生み出すためのデバイスとして、非常に注目を浴びています。パワー系半導体の材料も、従来のシリコンからSiCという新しい材料に置き換わってきています。

SiCは、材料を作るための加工が非常に難しいといった特性が一部ありますが、当社はそのような課題を克服したかたちで加工機を販売しています。こちらも現在、多数の問い合わせがあり、今後の成長が期待できる市場だと思っています。

坂本:取扱製品にはオリジナル製品が含まれています。オリジナル製品は取引先からの要望なのか、それともニッチな市場を追い求めて自ら作っているのかが気になります。自社で作るほうが利益率も高く収益で貢献すると思いますが、オリジナル製品を作るにあたっての位置づけや考え方について教えてください。

土屋:オリジナル製品を作る考え方の1つには、お客さまからいただいたさまざまなご要望を実現させるような開発・設計を行うことが挙げられます。そこから、装置や電子機器部品を作るケースがあります。

また、当社で幅広くリサーチをしながら作り上げるオリジナル製品もあります。その時の基本となるのは、できるだけリピートオーダーが期待でき、かつ標準化できるような製品です。コストを抑えて、納期的にも短いリードタイムでお客さまに提供できる製品を考えています。

今ご説明したように、お客さまからいただくご要望や、当社による幅広いマーケットリサーチから、標準化できるような製品やリピート性がある製品の開発に取り組んでいます。

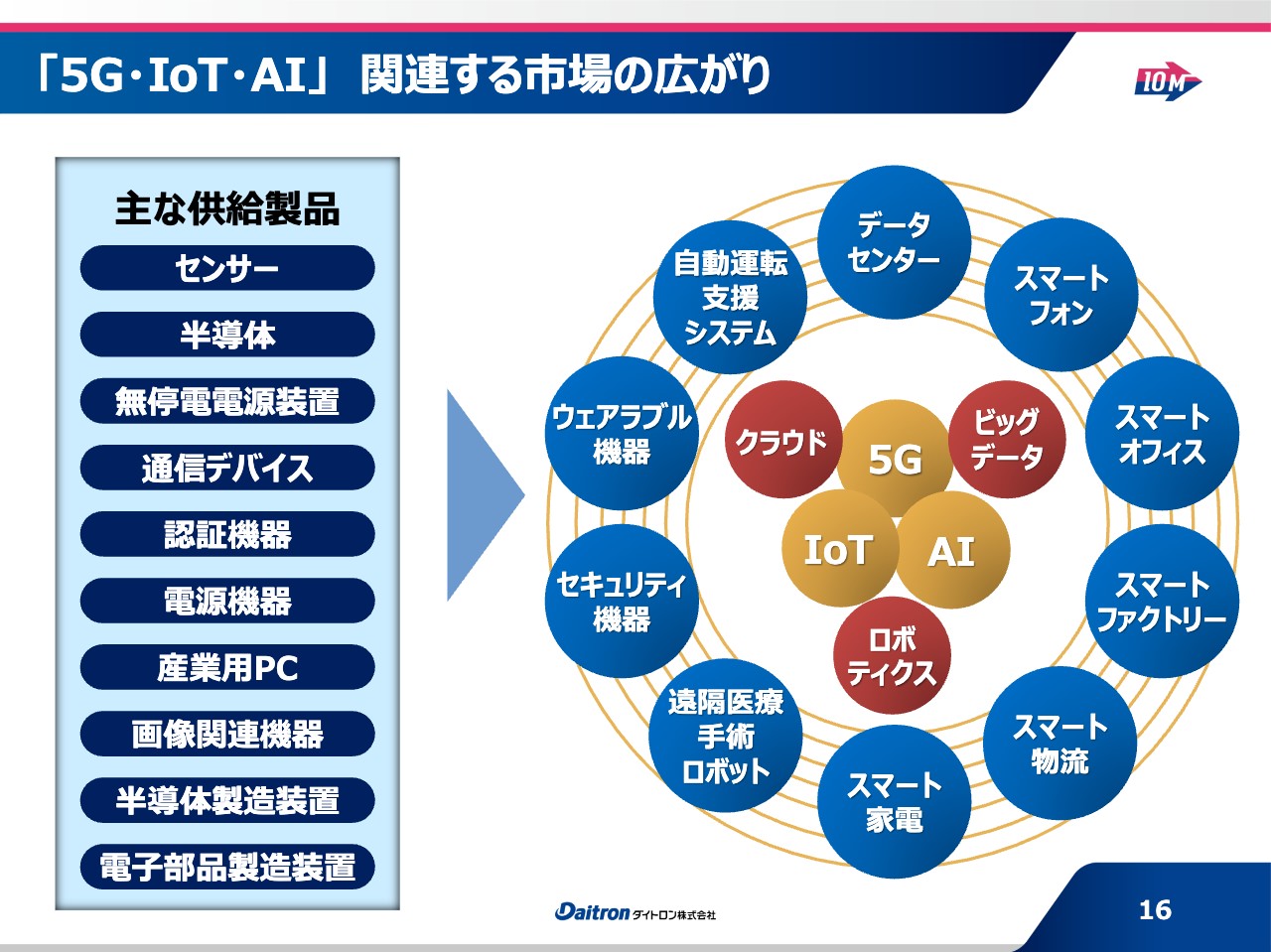

「5G・IoT・AI」 関連する市場の広がり

土屋:私どもがビジネスを展開している市場の中で、特に注力している「5G・IoT・AI」 関連市場についてご説明します。現在、世の中では、5G、あるいは6Gの話題が多数出ています。スライドには、5G、IoT、AIを核として、これらに関連するさまざまな業種を記載しています。

こちらに記載している業種に向けて、当社は装置や部品、機器等を提供しています。そのため、この市場は長期的に右肩上がりでの成長が期待できると考えています。ここでしっかりと施策を組み、適切な部品や装置を作ることで、成長の波に乗ることが出来ると思います。

10M基礎の再確認 1) グループステートメント

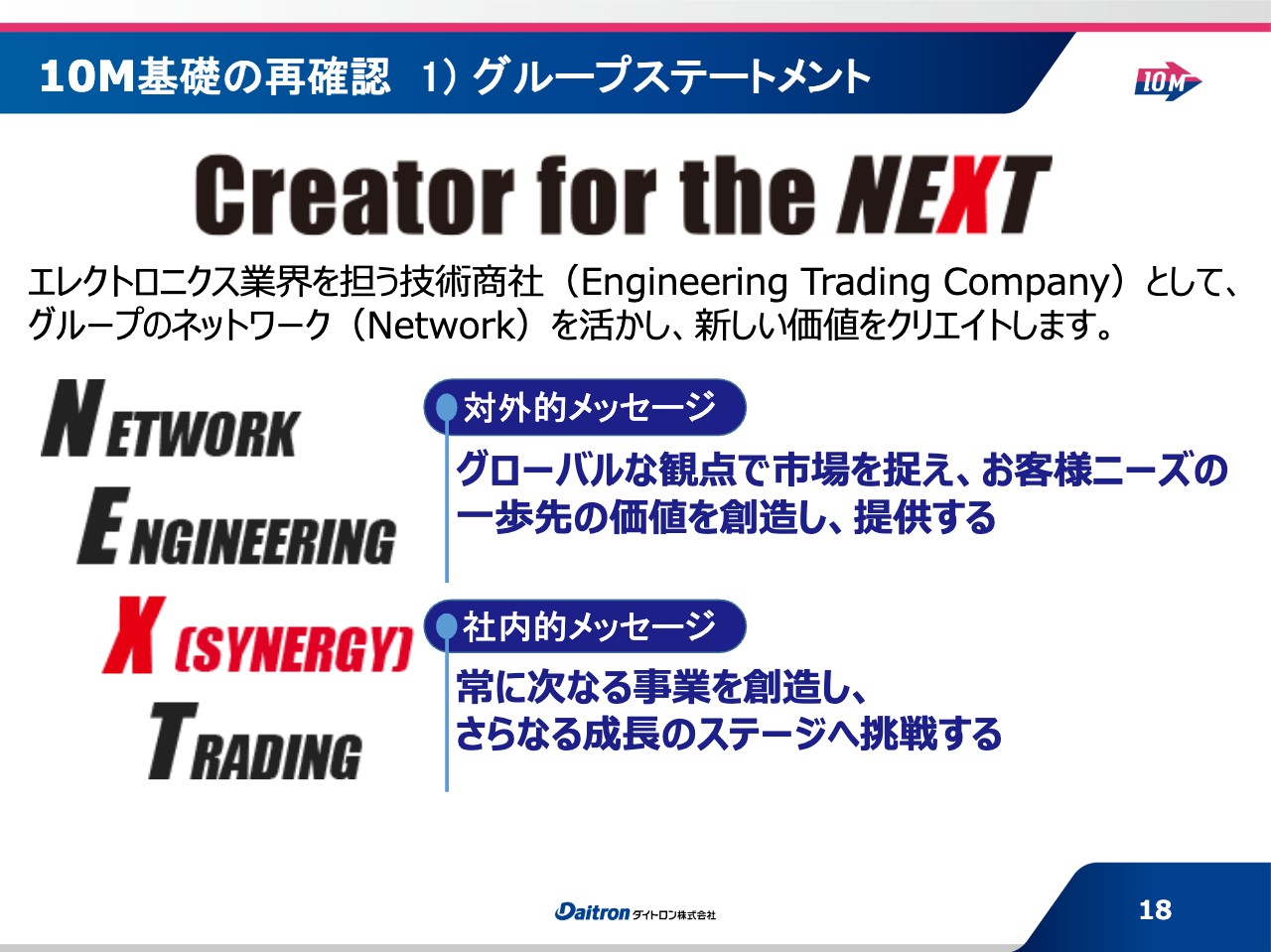

土屋:ここからは、現在当社が進めている第10次中期経営計画についてご説明します。期間は、2021年から2023年までとなり、今年はちょうど最終年度にあたります。グループステートメントとして、「Creator for the NEXT」を掲げています。

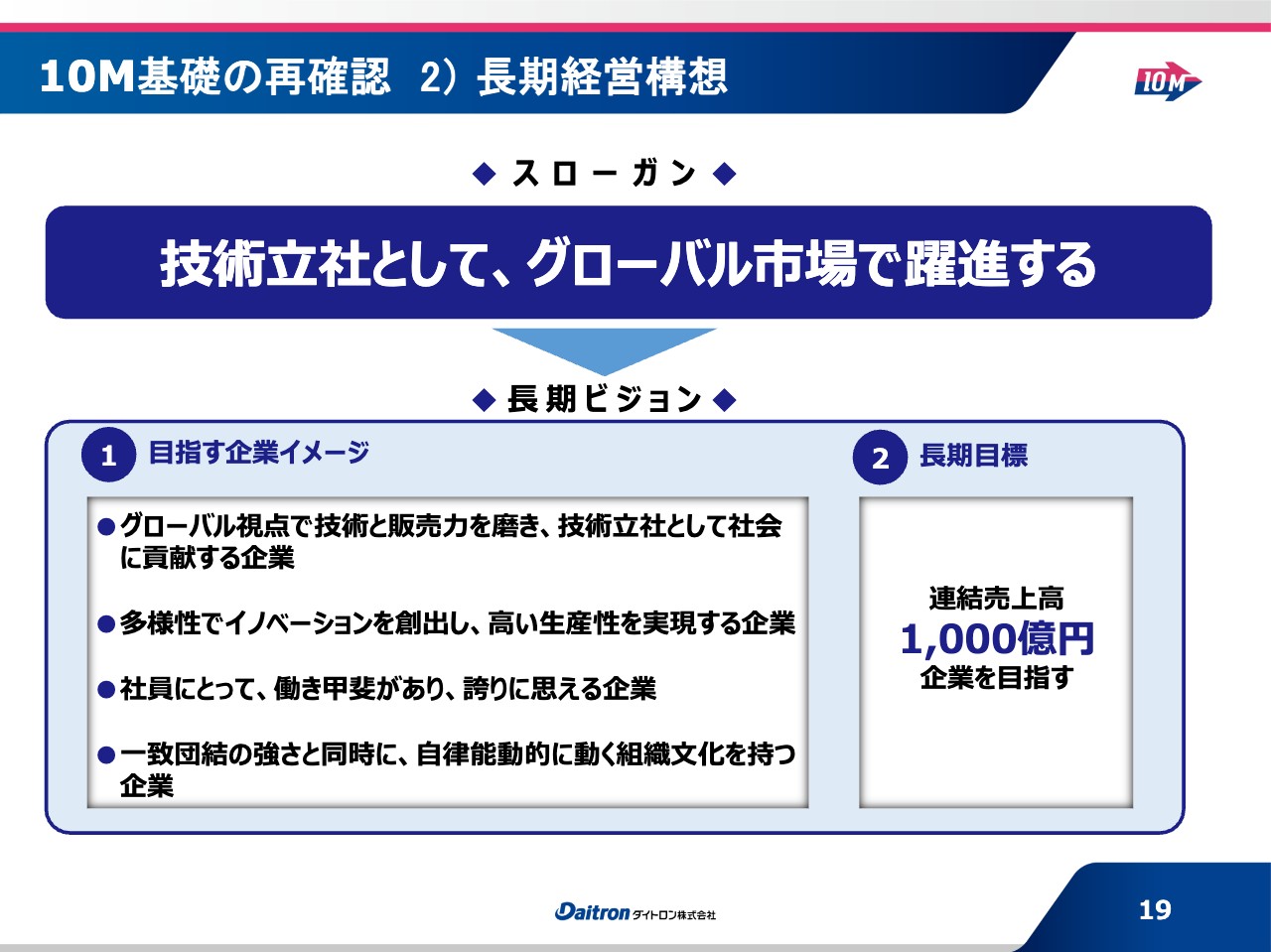

10M基礎の再確認 2) 長期経営構想

土屋:スローガンには、「技術立社として、グローバル市場で躍進する」を掲げています。

10Mの再確認 1) 業績目標

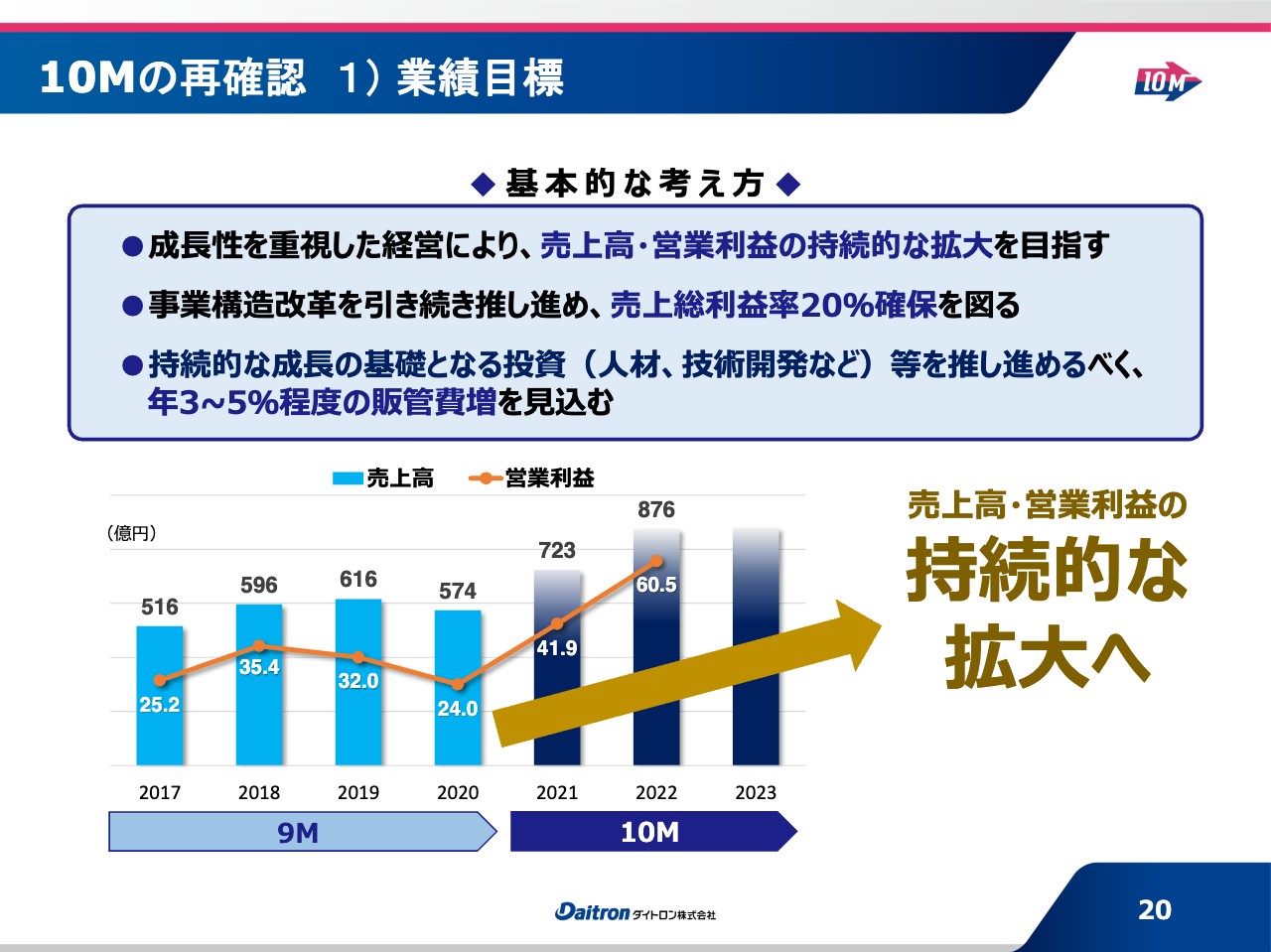

土屋:基本的な考え方として、成長性を重視した経営により、売上高・営業利益の持続的な拡大を目指しています。また、商社を母体とする会社ではありますが、売上総利益率20パーセント以上を確保できればと考えています。

2023年(10M最終年度) 2) 目標とする経営指標

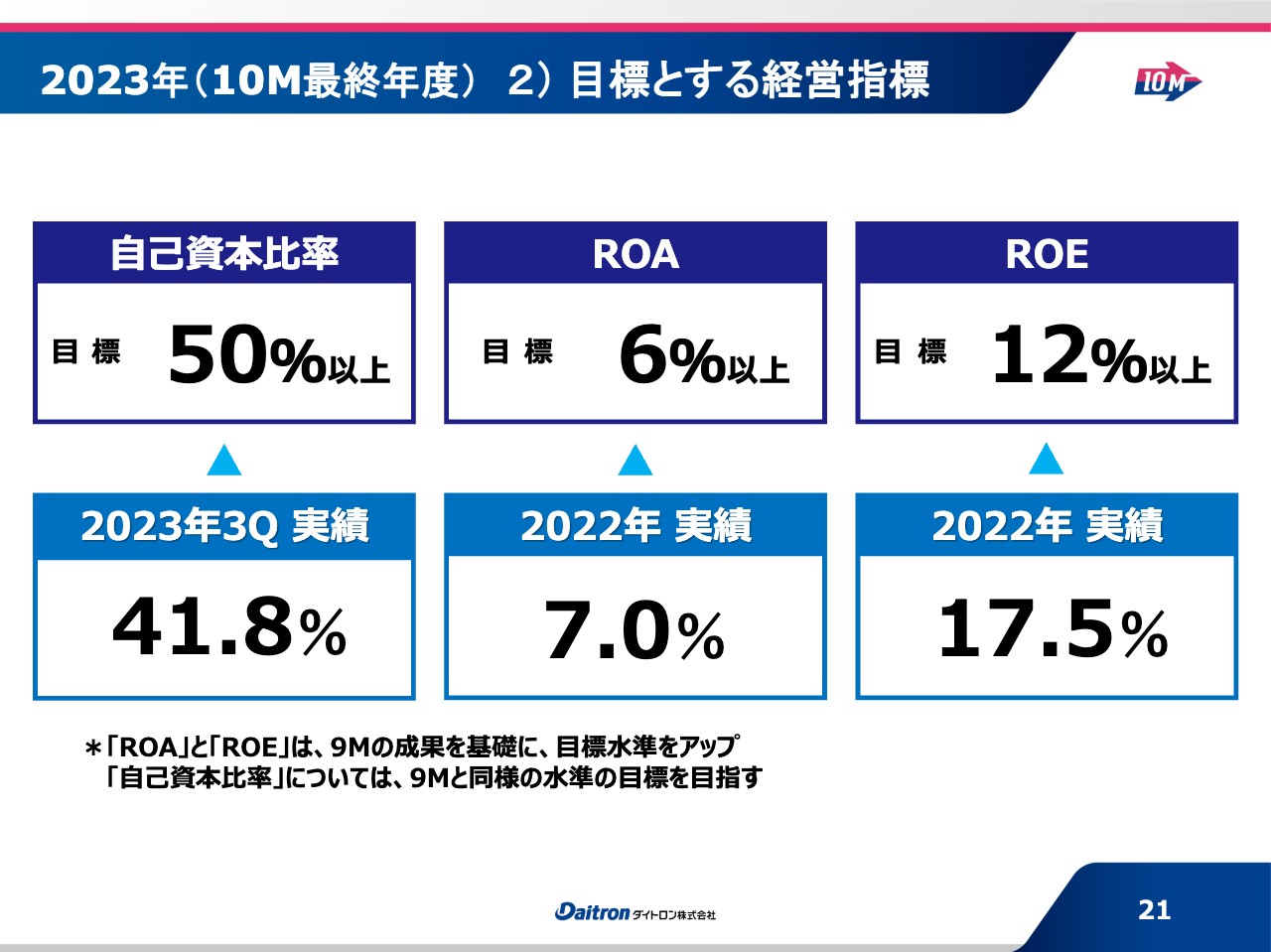

土屋:経営指標はスライドに記載のとおりです。スライドの上段は、自己資本比率、ROA、ROEの目標値です。現状では、順調に推移していると考えています。

2023年(10M最終年度) 3) 4つの戦略基本方針

土屋:第10次中期経営計画を略して10Mと呼んでいますが、スライドには10Mの4つの戦略基本方針を記載しています。

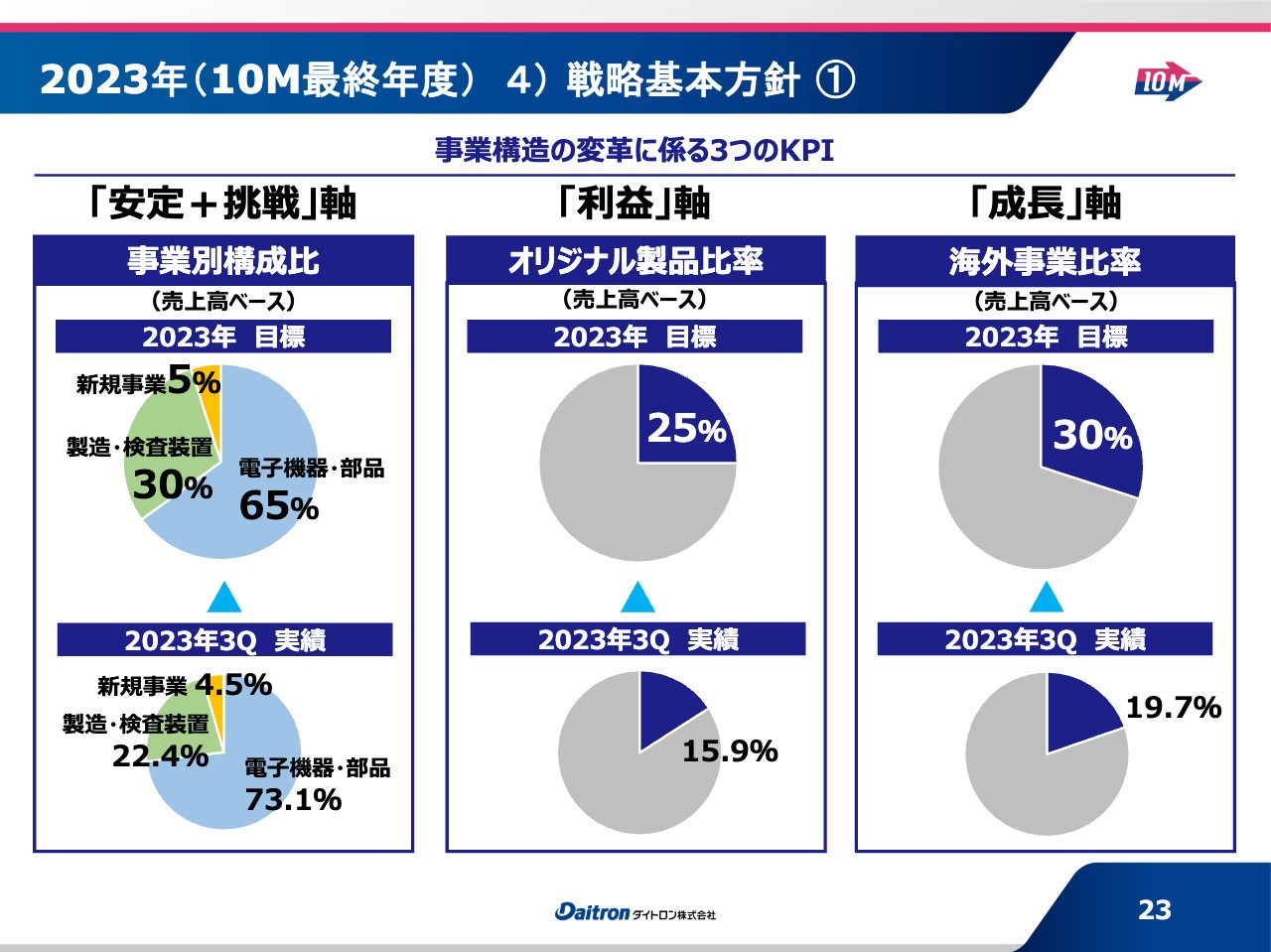

2023年(10M最終年度) 4) 戦略基本方針 ①

土屋:事業構造の変革に関連するKPIとして、事業別構成比やオリジナル製品比率、海外事業比率を示しています。先ほど事業比率についてはご説明しましたが、現在のバランスが安定性をもたらすと考えています。

坂本:オリジナル商品比率と海外事業比率については、第3四半期の時点でかんばしくない部分もあると思います。こちらは、御社のメイン事業である電子機器部品の売上や国内売上が多かったため、海外事業比率が低くなっているのでしょうか?

土屋:こちらの数値は、目標から少し乖離があると認識していますが、実際は、国内外でオリジナル製品の売上数字が伸びています。しかし、直近3年は国内ビジネスの伸び幅が非常に大きかったため、海外事業比率が低くなっています。

坂本:うれしい誤算ということですね。

土屋:おっしゃるとおりです。

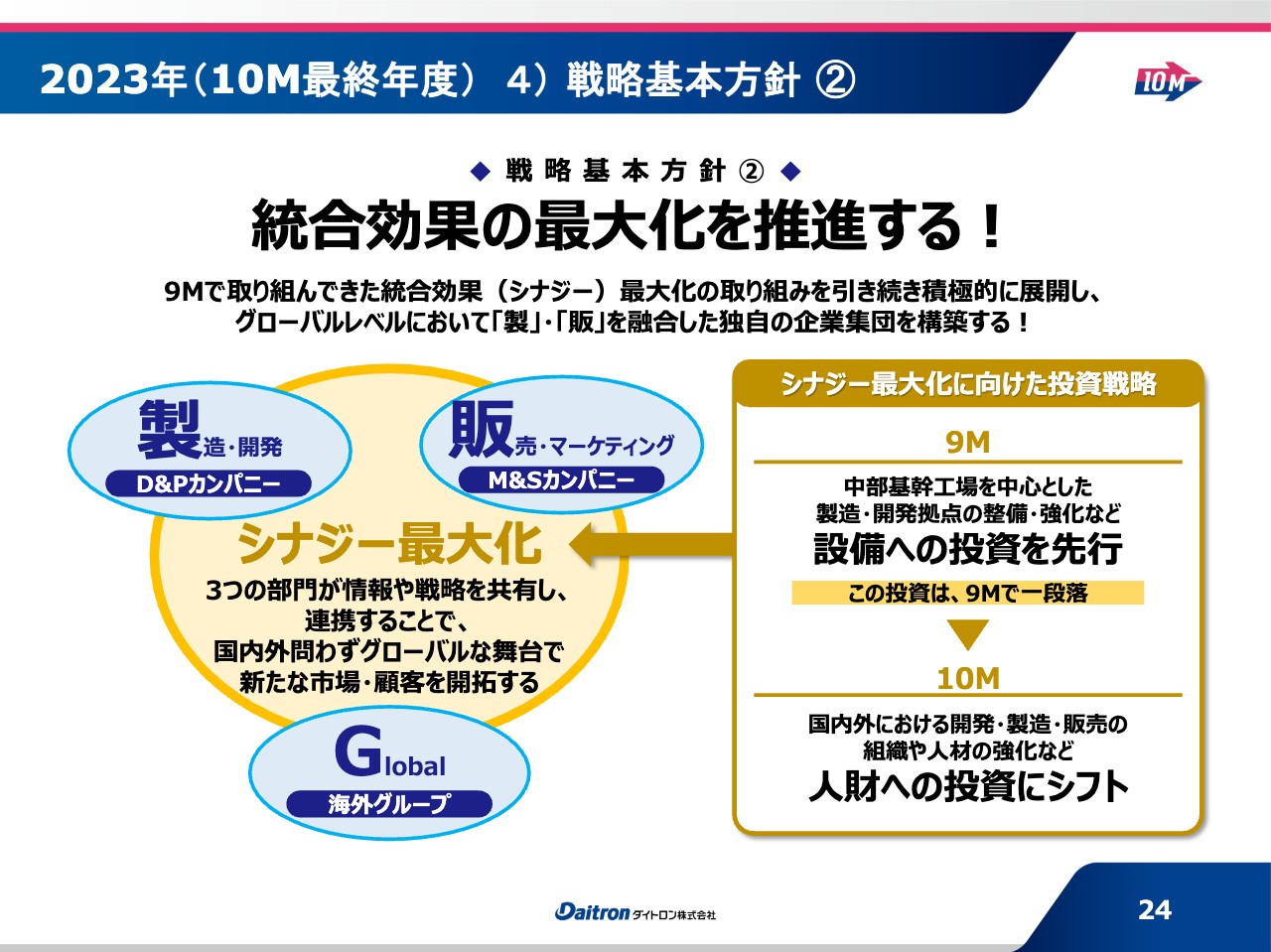

2023年(10M最終年度) 4) 戦略基本方針 ②

土屋:前中期経営計画では設備関係や建物にいろいろ投資しましたが、統合効果を発揮しようということで、10Mではソフトウェアのエンジニアやハード関係の人財確保を強化しています。現在、こちらに向けた投資を行っている段階です。

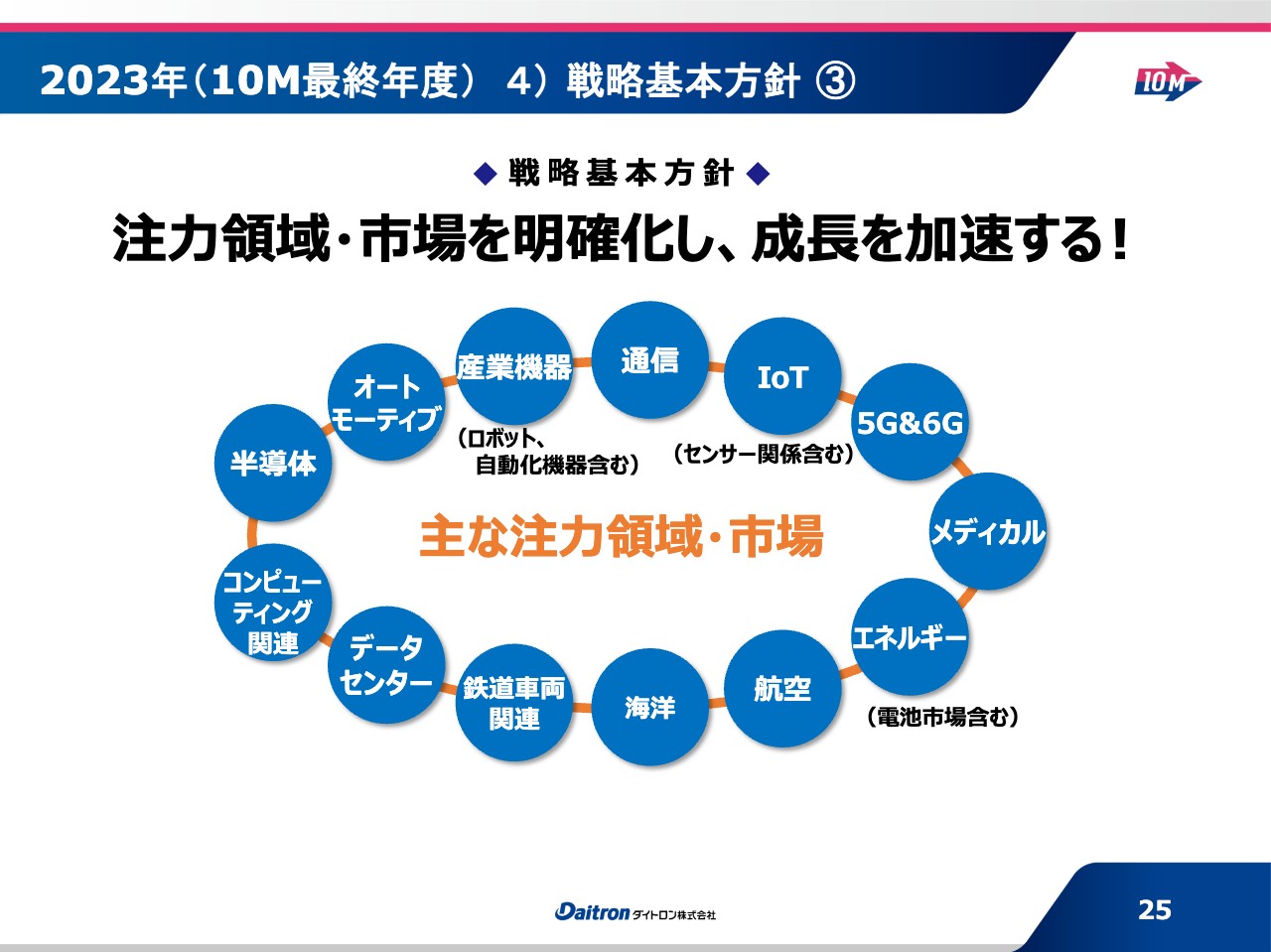

2023年(10M最終年度) 4) 戦略基本方針 ③

土屋:市場を明確化すると記載していますが、右肩上がりの成長を期待できる市場にターゲットを絞り、しっかり事業を展開していくという考え方です。

坂本:EVやAI、5Gなどの注目分野がありますが、御社はどのような関わりがあるのか、視聴者が気になる部分だと思いますので、例を教えてください。

土屋:まずEV関係で言いますと、自動車メーカーのグループにはTier1やTier2などがありますが、そのような関連会社に画像機器関係の商材を多数供給しています。

また、5G・6G関係では、スマートフォンなどの端末に入っているフィルターや、多様なデバイスに組み込まれている光半導体を作るための当社オリジナル装置です。表には出ていませんが、いろいろと作ったり、協力したりしています。

AI関係では、ソフトウェアのプロジェクトを開始しています。特にAI関連のソフトの取り扱いに力を入れており、お客さまへの提供を始めています。さらに、設備の中にAI機能を取り込み、機能アップする製品を自社でも開発し始めています。

このように展開しながら、注目分野に関わっています。

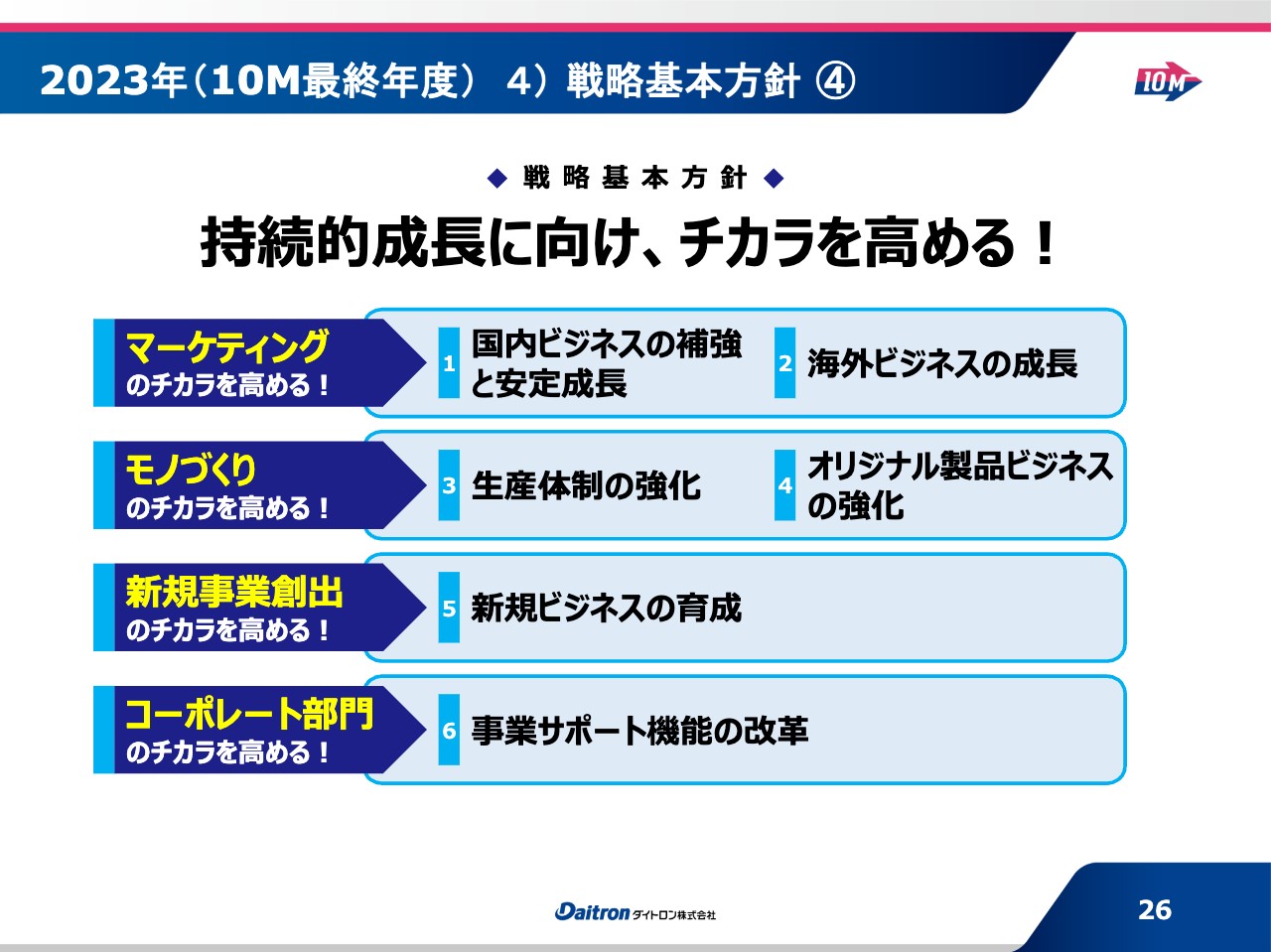

2023年(10M最終年度) 4) 戦略基本方針 ④

土屋:スライドには、戦略基本方針の具体的な推進内容を記載しています。戦略基本方針として4つの柱を立てており、それを実現するための施策を6点挙げています。

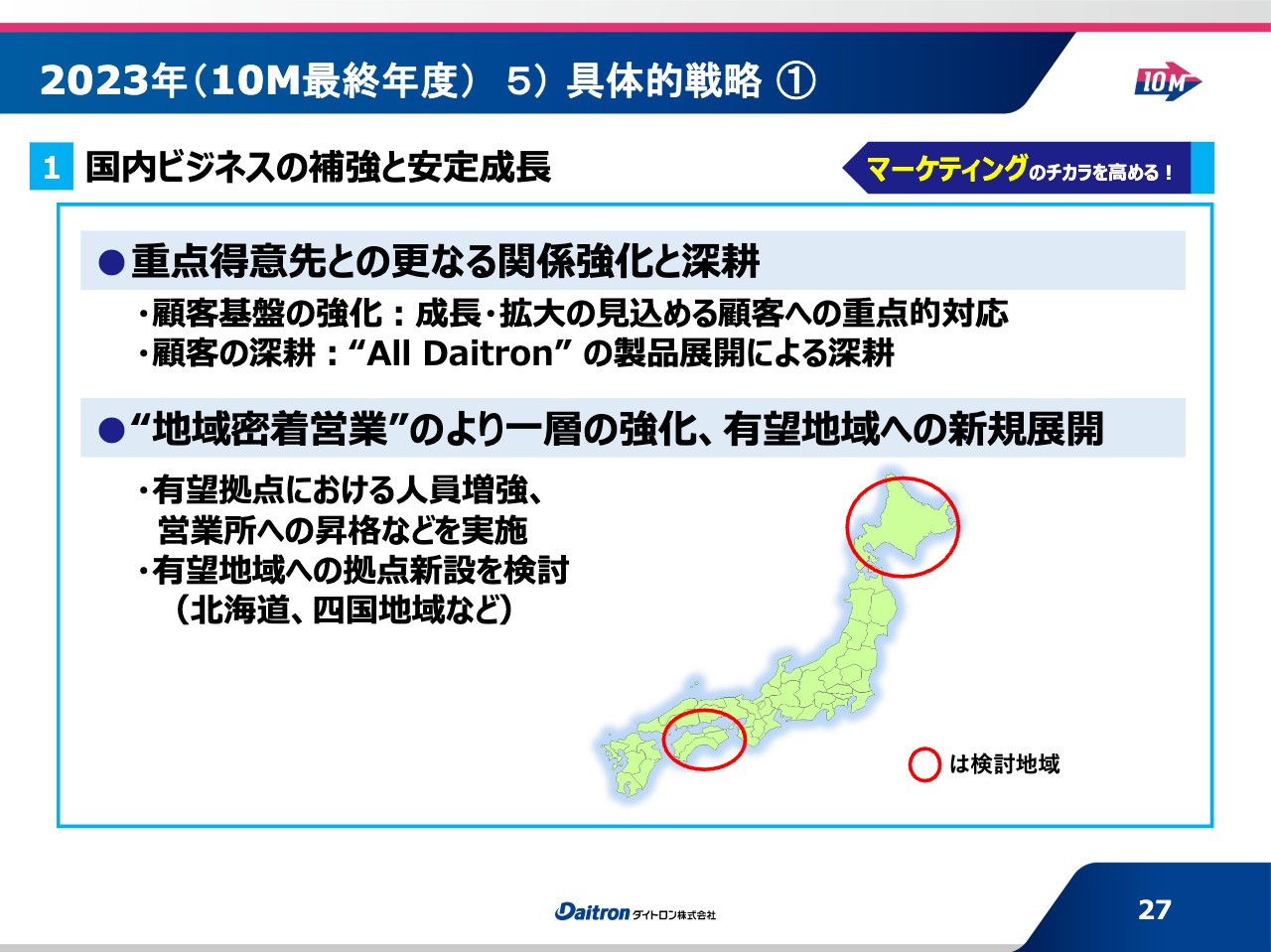

2023年(10M最終年度) 5) 具体的戦略 ①

土屋:1点目は、国内ビジネスの補強と安定成長です。現在、地域密着営業に非常に力を入れています。同時に、新しい拠点の展開も検討していこうと思っています。

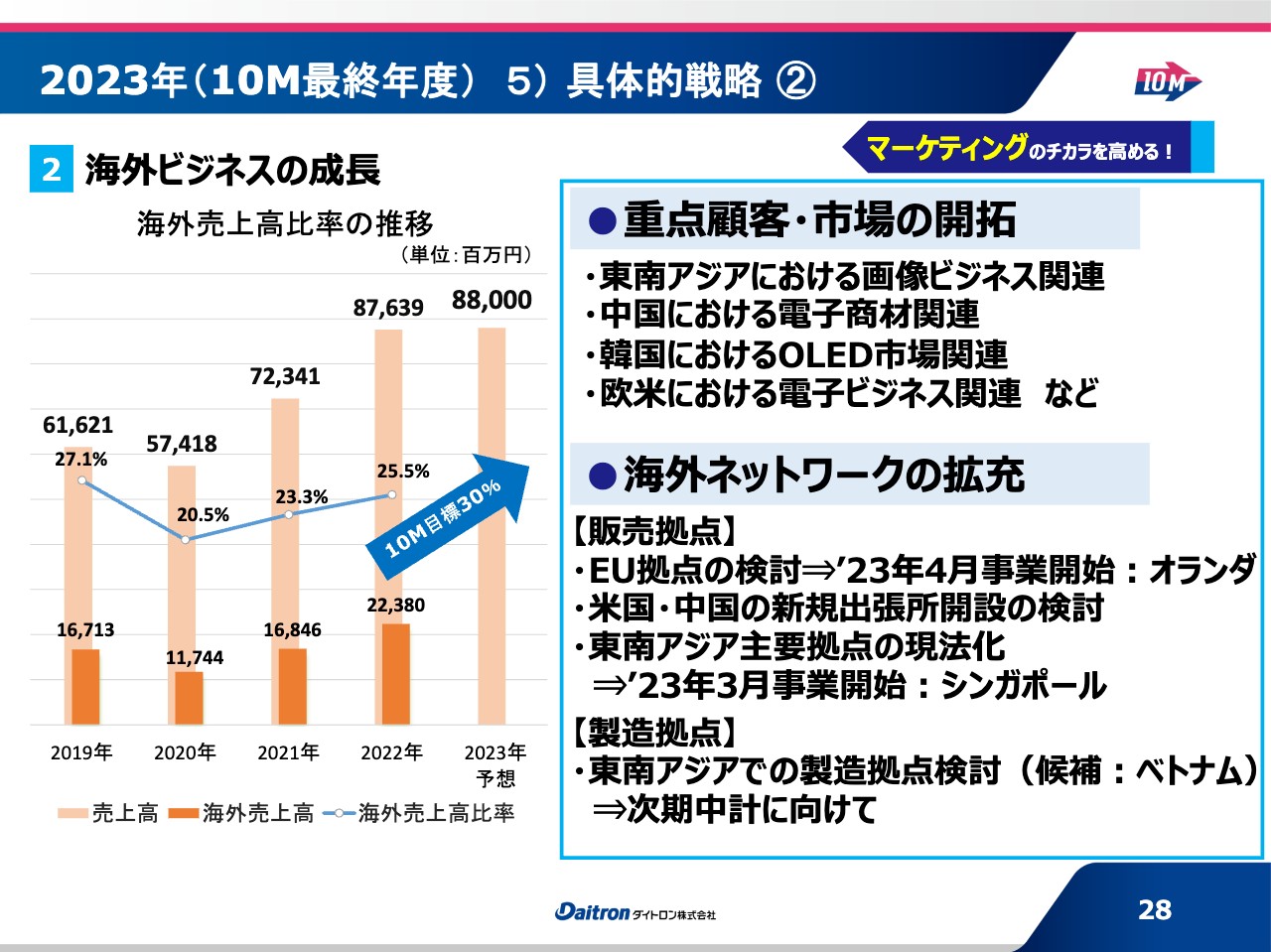

2023年(10M最終年度) 5) 具体的戦略 ②

土屋:2点目は、海外ビジネスの成長です。こちらが、今後の売上に大きく影響します。しっかり力を入れて成果を出す必要があると考えており、現在、海外拠点の整備や新しいネットワーク作りを行っています。

坂本:海外ビジネスには、2000年以降から継続して取り組まれていますが、あらためて力をいれていくということだと思います。

土屋:おっしゃるとおりです。

坂本:それでは、EU拠点をオランダにした理由を教えてください。また、国別、あるいは北米などで括っていただいてもけっこうですので、現在の地域別売上についてもおうかがいしたいと思います。今後の展望とあわせてお話しいただけますか?

土屋:オランダ拠点は、EU全体をカバーする拠点だと考えています。そのような意味で、アムステルダムにはハブ空港があり、利便性が高いです。また、比較的英語が堪能な方も多く、ビジネスを英語で進められるという理由もあります。

また、オランダには、現在、半導体関係を中心としたR&Dの会社が世界各国から集まってきています。当社も、そのような企業が集中している場所の近くに事務所を構えています。これらがオランダに決めた理由です。

海外ビジネスの売上については、当社全体の売上の約20パーセントを占めています。中でも中国関係の売上が多くなっています。

坂本:中国関係と言うと、アジアですか?

土屋:海外ビジネスの売上のうち、アジアは約50パーセントを占めています。ヨーロッパは、まだ2パーセントくらいです。北米は10パーセントくらいで、それ以外は東南アジア、その他です。バランスについて大まかにご説明しました。

坂本:地域別に取り扱う商材は変わりますか? それとも、日本や中国で売れているものが、そのまま売れるのでしょうか?

土屋:地域によって違いがあります。

坂本:ニーズにマッチさせて、さらに伸ばしていく見通しということですか?

土屋:おっしゃるとおりです。現在、そのような方針で進めており、マーケティングも行っています。

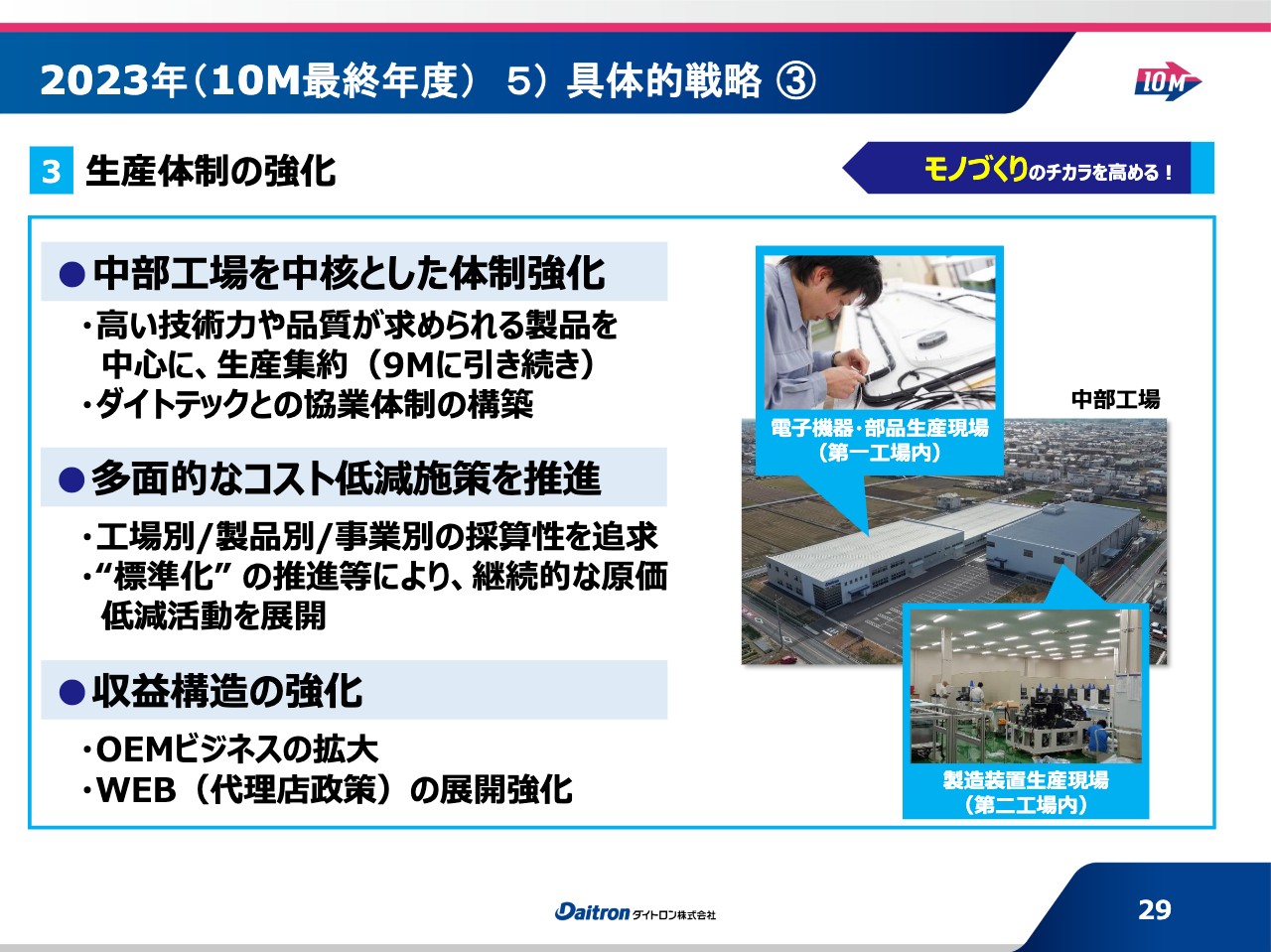

2023年(10M最終年度) 5) 具体的戦略 ③

土屋:3点目が、生産体制の強化です。D&Pカンパニーが取り組んでいる項目となります。今一番力を入れているのは、コスト低減施策の推進です。工場別、製品別の原価計算をしっかりできるようにしようと、構築を進めているところです。

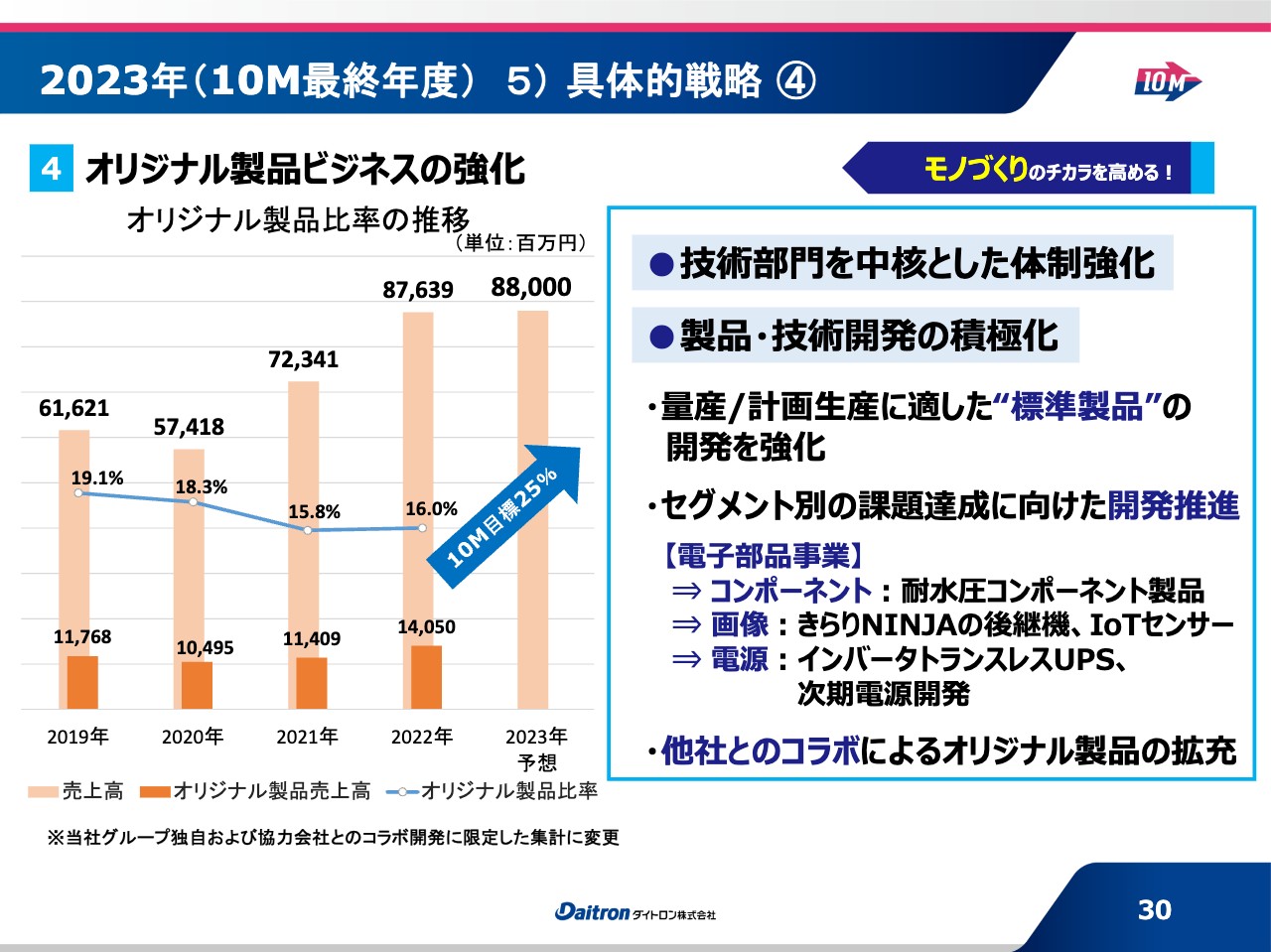

2023年(10M最終年度) 5) 具体的戦略 ④

土屋:4点目が、オリジナル製品ビジネスの強化です。オリジナル製品の開発に力を入れています。技術も含め、できるだけ標準化し、リピートオーダーが期待できる製品を積極的に開発するため、人財補強に注力しているところです。

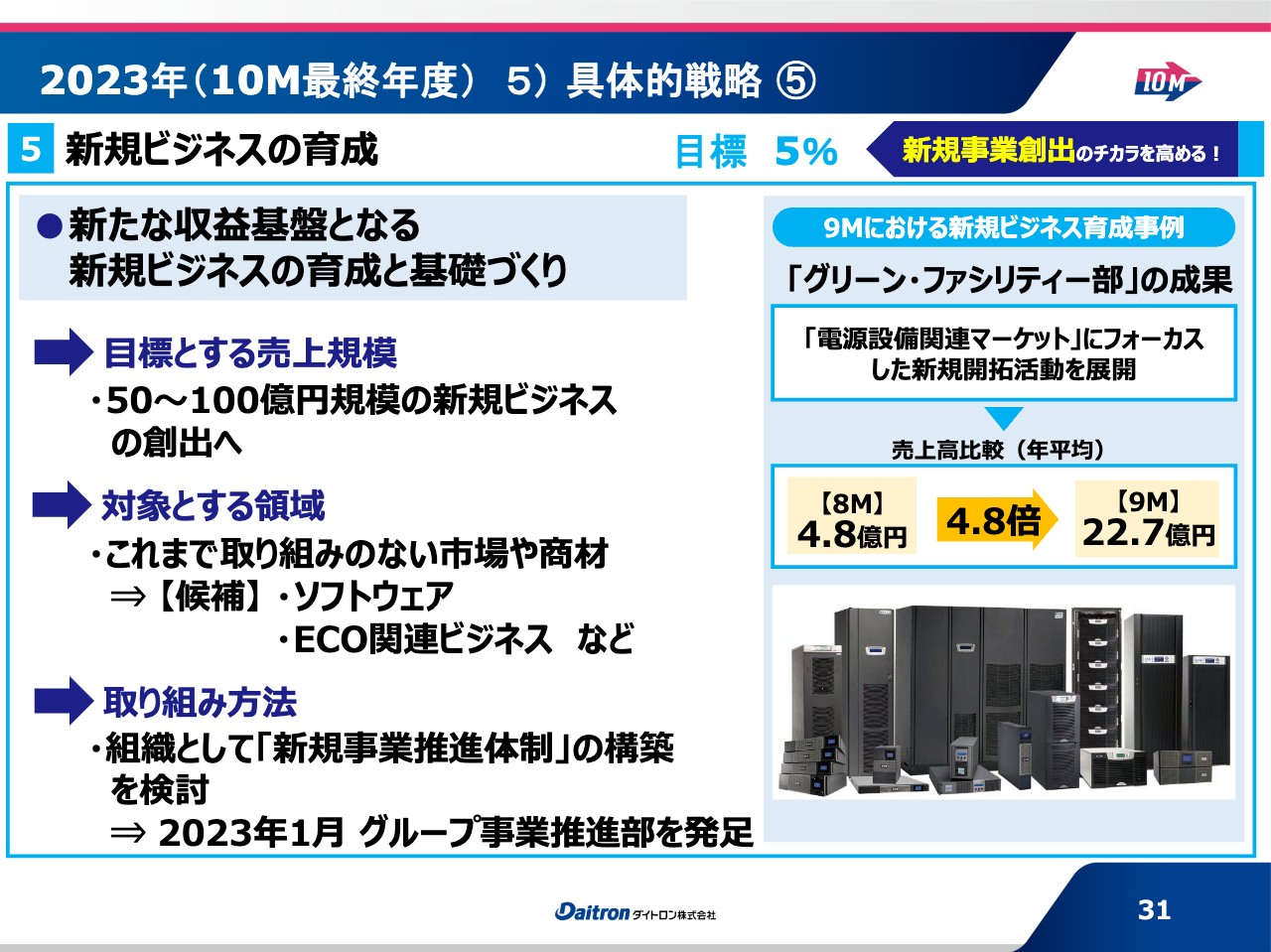

2023年(10M最終年度) 5) 具体的戦略 ⑤

土屋:5点目が、新規ビジネスの育成です。こちらは「グリーン・ファシリティー部」が展開しているUPSビジネスです。データセンター向けの大型UPSビジネスがようやく成長してきており、現在は売上高の5パーセントという目標に対し約4.5パーセントとなっています。

さらに、今後はソフトウェア関連のビジネスの育成にも力を入れたいと考えています。数字的にはまだ大きなものではありませんが、事業化できるように進めています。

坂本:ソフトウェア関連ビジネスに取り組みたいとのことですが、1から取り組むと時間がかかってしまうだけではなく、ある程度人員も必要になると思います。そのような背景から、「買ったほうが早い」という考え方もあります。御社の場合は、現在自社開発に取り組んでいる社員を流用するのか、それとも買うのか、具体的なイメージがあれば教えてください。

土屋:こちらは育成を始めた段階で、人財的には不十分です。さらに、時間をかけていくのも難しいと思っています。そのような意味で、M&Aは有効な手段だと考えています。いろいろと情報を集めながら検討を重ねて、チャンスがあれば実行したいと思います。

坂本:ソフトウェア関連ビジネスが無事に育った場合、御社のビジネスにかなりシナジーが出てくると思います。一番シナジーが起こり得る点をいくつか教えてください。

土屋:おっしゃるとおり、シナジーはかなり期待できると思っています。特に期待できるのは、自動化や当社の製造装置関係のビジネスです。

当社は自動化関連で、画像機器のハード製品をたくさん持っています。もう1点が、エンベデッド関係で、組み込み式コンピュータや産業用コンピュータなどがあります。これらとソフトウェアを組み合わせることで、さまざまなかたちを実現できることがわかっています。そうすると、私どもがお客さまに対して提案できる内容の幅も広がるということです。

実際にいろいろな引き合いもいただき始めているため、相乗効果という意味ではここが一番大きくなると考えています。当然、装置の機能アップも図ることができるため、当社にとってソフトウェア事業は、今後非常に重要になってくると考えています。

2023年(10M最終年度) 5) 具体的戦略 ⑥

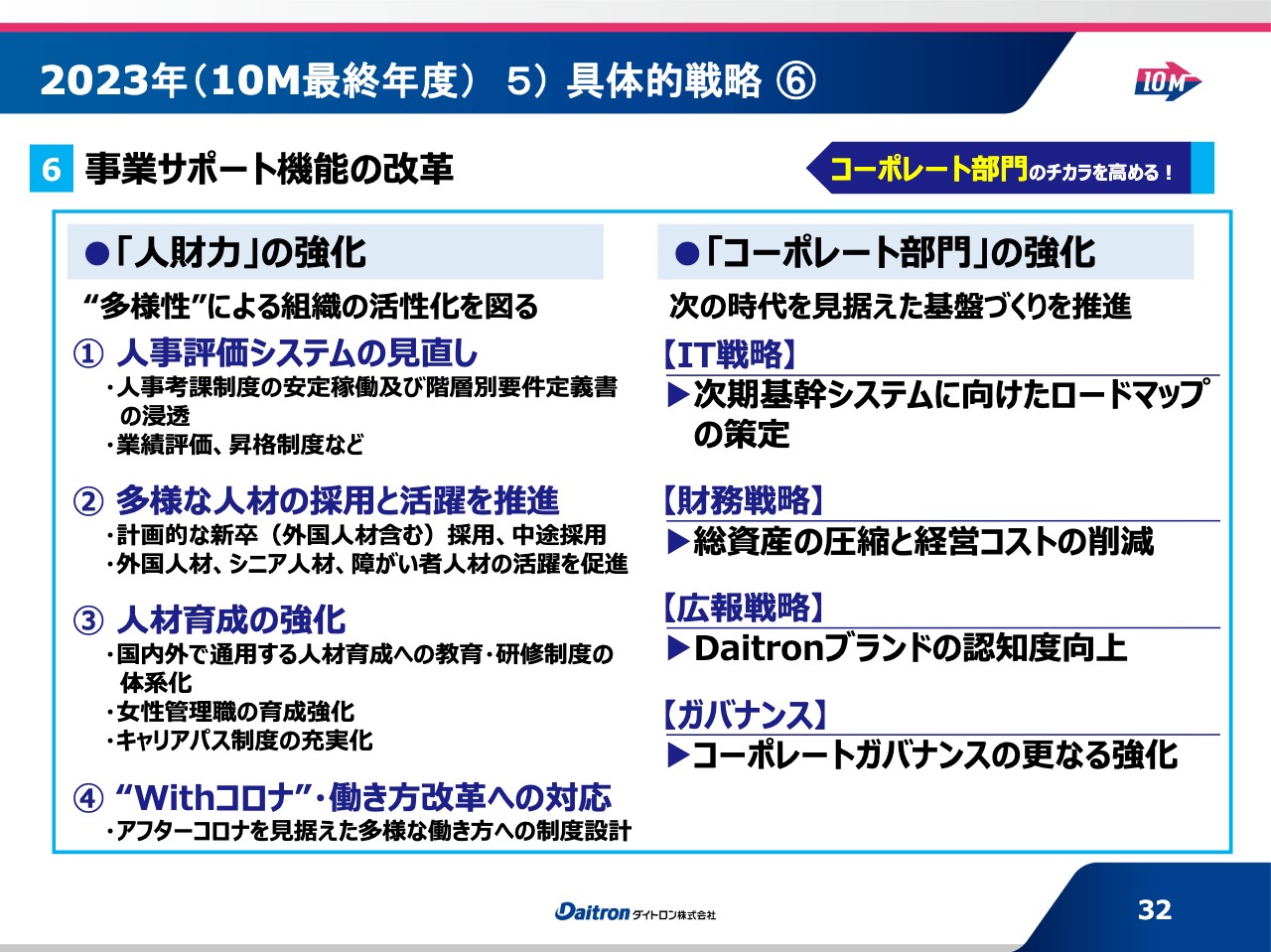

土屋:6点目は、事業サポート機能の改革です。こちらは、管理本部が展開している改革となります。

スライドに記載のとおり、「人財力」の強化と「コーポレート部門」の強化ということで、管理本部がガバナンスを通じて、各カンパニー、本部、海外事業本部、海外グループ子会社のベースとなる部分を支えていこうと取り組んでいます。人財育成も含めて、このような取り組みを進めています。

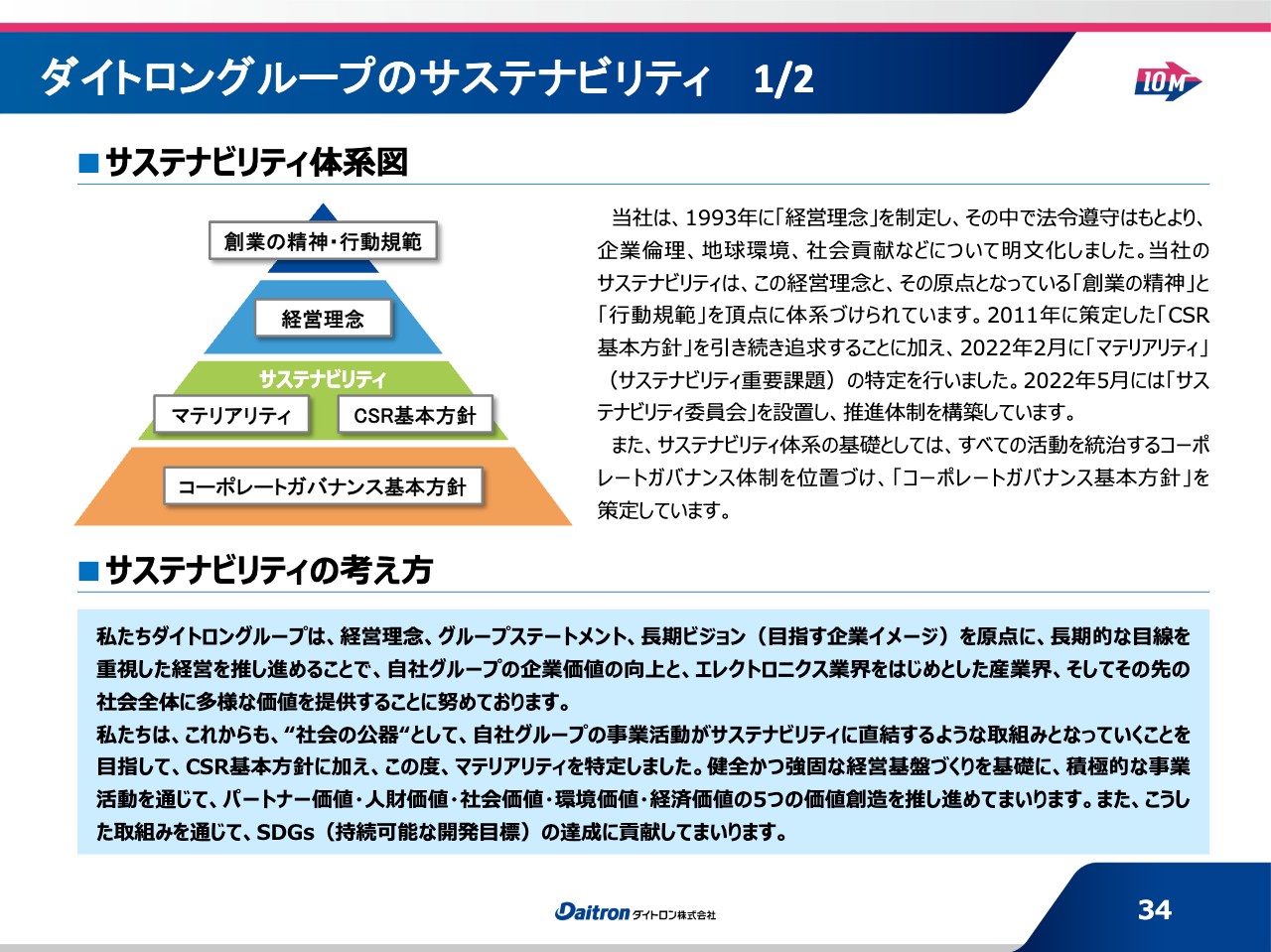

ダイトロングループのサステナビリティ 1/2

土屋:事業サポート機能の改革に付随するかたちで、サステナビリティへの取り組みも10Mに入ってから開始しています。スライドには、ダイトロングループのサステナビリティについて記載しています。「経営理念」等を筆頭に、いろいろな方針があります。

ダイトロングループのサステナビリティ 2/2

土屋:当社にとってのマテリアリティについてご説明します。特定したマテリアリティの結び付くところに、SDGsの内容を紐づけて、我々の事業展開をサステナビリティ活動につなげるということに取り組み始めています。これは今後、KPIをもって活動を広げていければと考えています。

統合報告書発行のお知らせ

土屋:遅ればせながら、今年は統合報告書を作りました。スライドにURLを記載していますので、ぜひご覧いただければと思います。

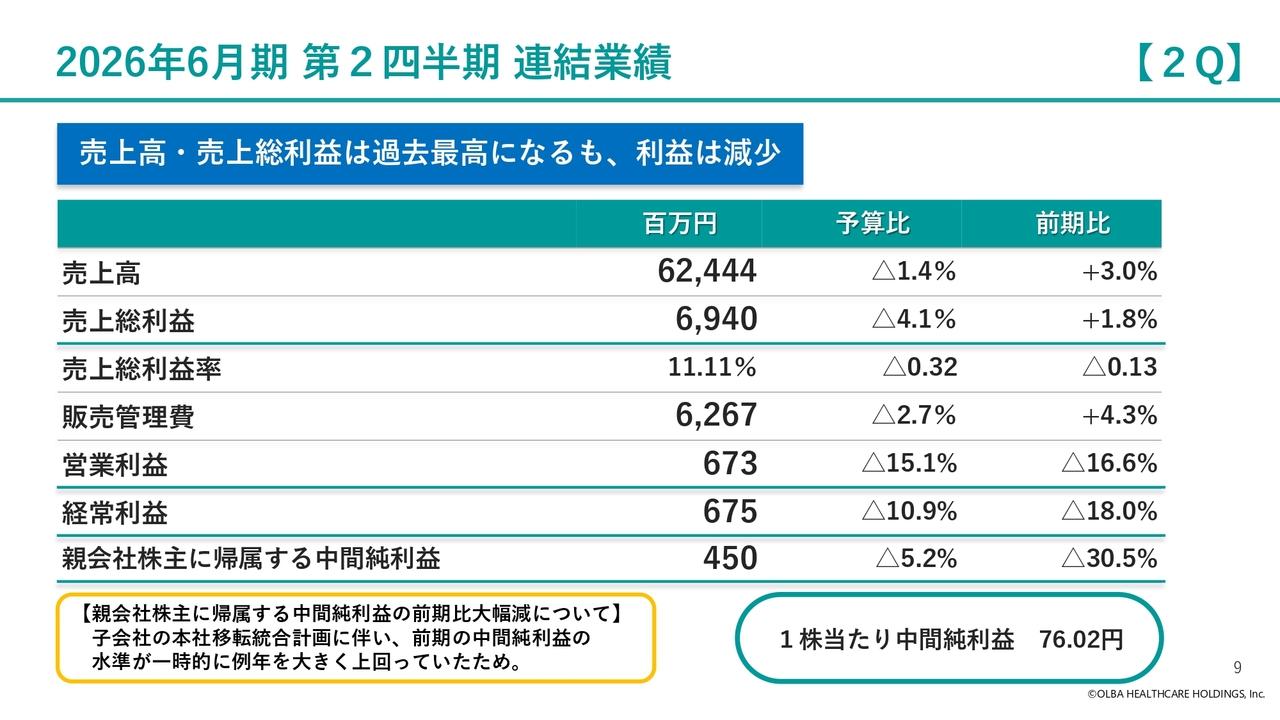

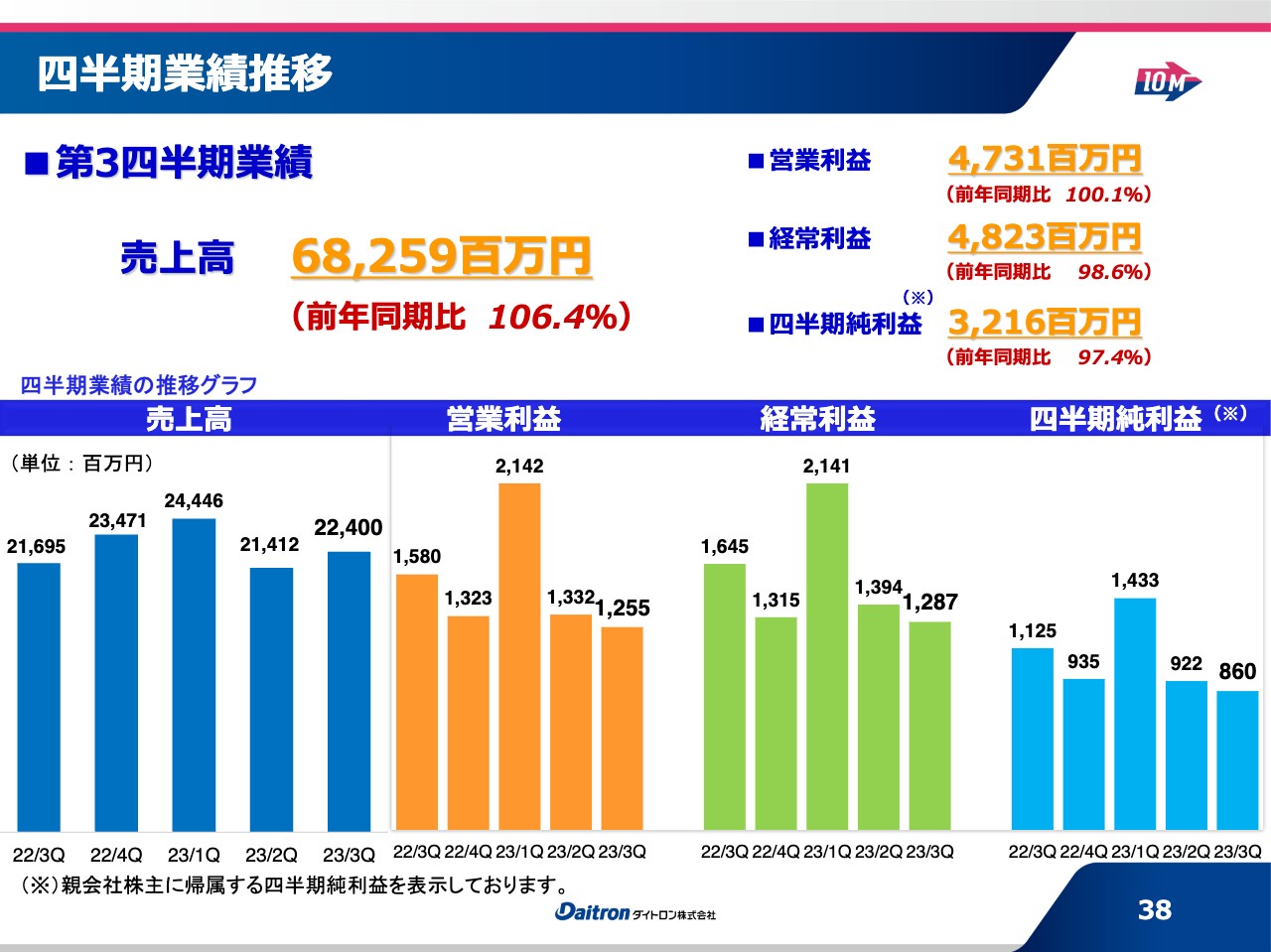

四半期業績推移

土屋:業績ハイライトです。当社は1月から12月までが通期の決算期になっているのですが、スライドは第3四半期終了時の内容です。おおむね、予定どおりに進行している状況です。

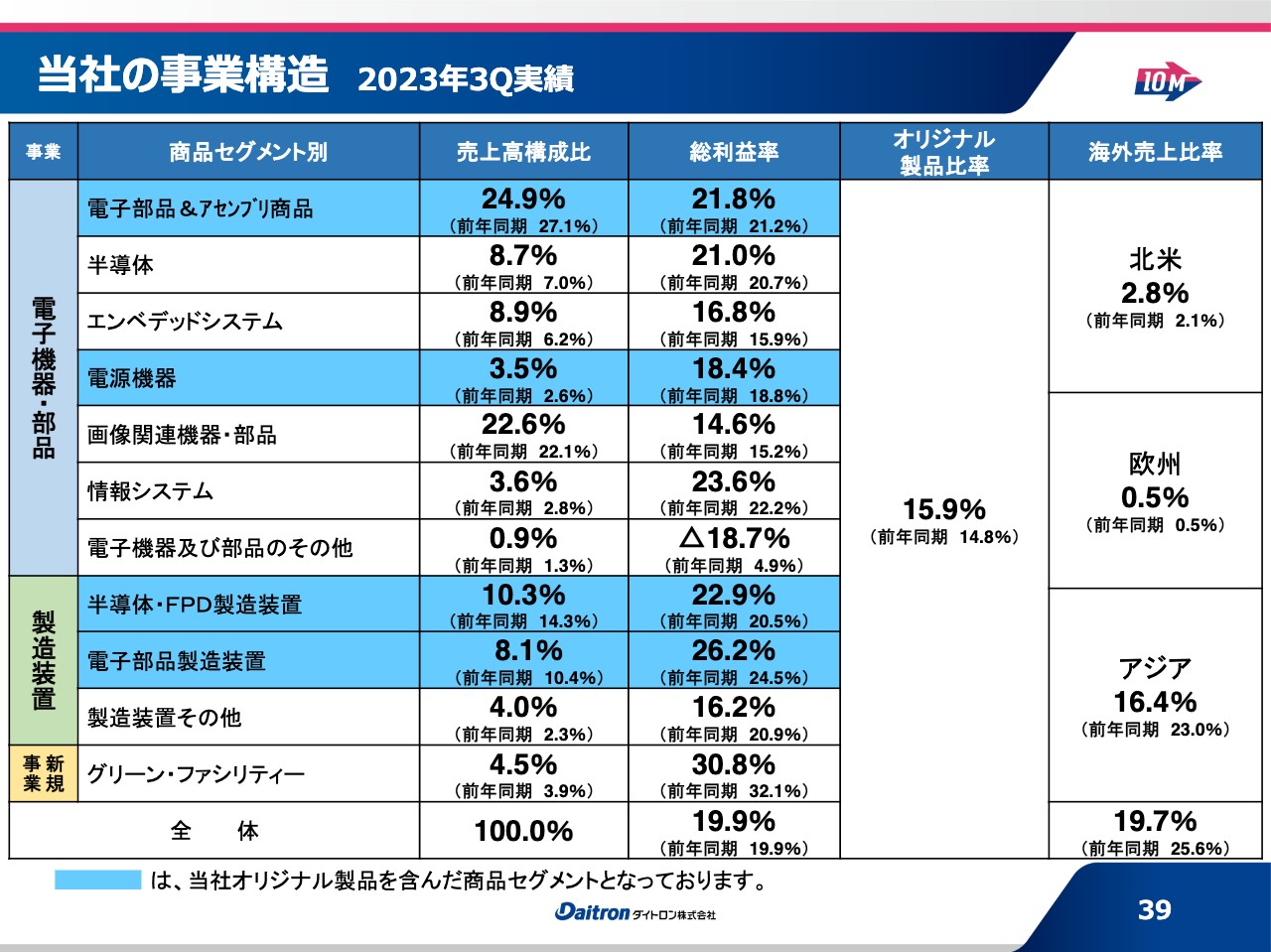

当社の事業構造 2023年3Q実績

土屋:スライドにはセグメント別の売上高構成比、総利益率等をまとめています。ここでご注目いただきたいのは、青色で示したハイライト部分と総利益率です。他のセグメントと異なり、オリジナル製品が含まれています。

坂本:オリジナル製品が入っていることで、利益率が高いということですね。

土屋:おっしゃるとおりです。ここである程度、数字的にも証明されているということになります。

坂本:当然この中にはオリジナル製品以外も含まれているので、オリジナル製品のみだとさらに総利益率は高いということですね。

土屋:そのため、オリジナル製品をある一定量確保していくことが、収益率を上げていく上では重要だと考えています。

坂本:他のエレクトロニクス商社では、いろんなことを実施されており、例えば派遣的なビジネス等で収益を得ているケースもあると思います。御社は、自社でオリジナル製品を作ることで、収益を確保していくということでしょうか?

土屋:そのとおりです。そこが他社との違いであり、当社の強みになっていると思います。

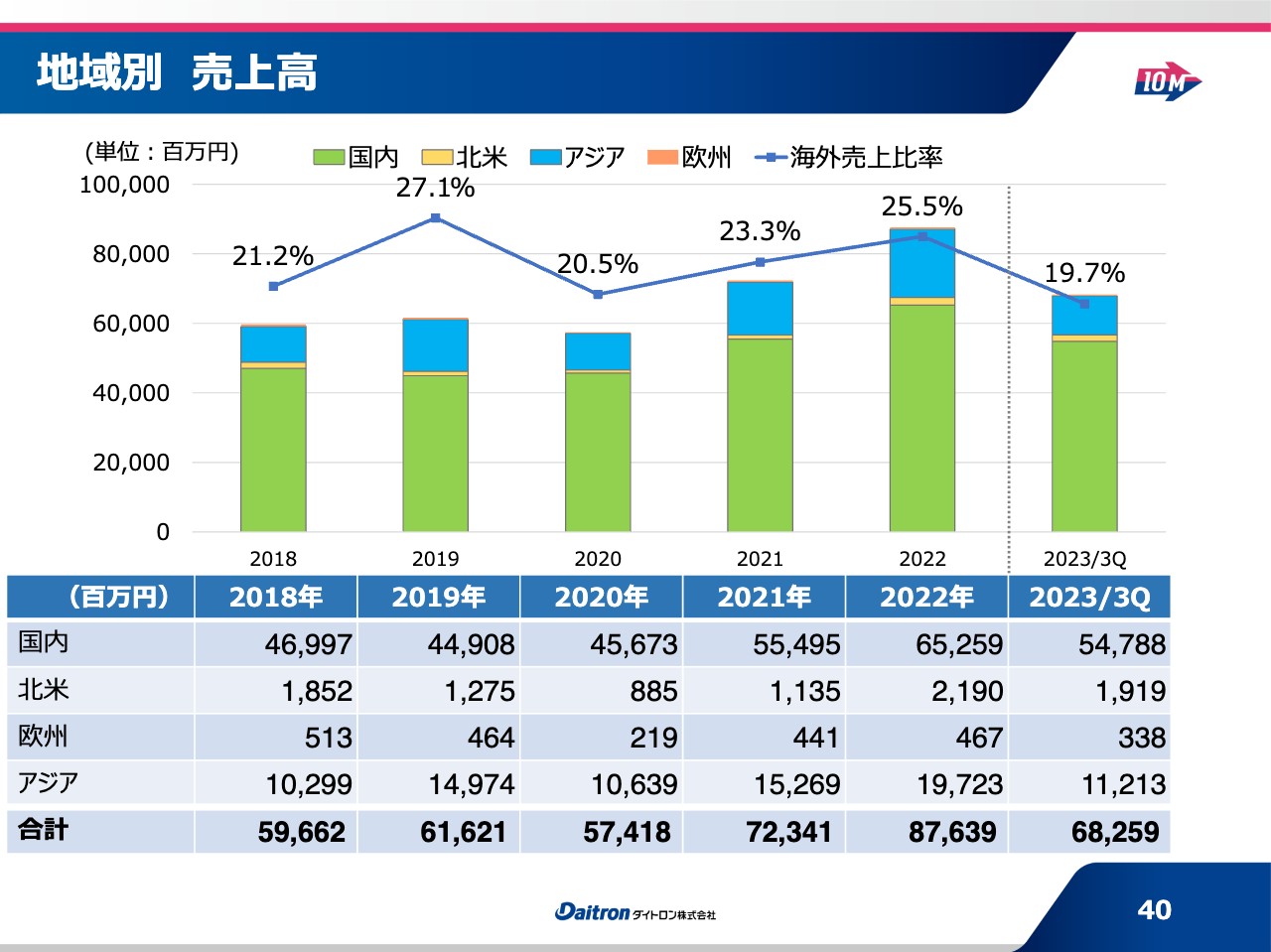

地域別 売上高

土屋:先ほど、海外の売上比率についてご質問をいただきましたが、こちらのスライドには地域別の売上高を記載しています。依然として国内が主体にはなっているのですが、海外も徐々に伸びてきています。

先ほどご説明したような展開を進めていき、海外の比率をさらに上げていくことを考えています。

坂本:アジアはほぼ中国でということでしょうか?

土屋:中国のほうが比率は高いですが、韓国もあります。設備ビジネスが多いです。

坂本:北米、欧州、アジアも含めて、お取引先は日系企業が多いのでしょうか? それとも、現地の会社にどんどん売っている状況なのでしょうか?

土屋:今は現地の会社が多いです。特に北米、それから中国です。もちろん日系企業もあるのですが、現地の会社との取引が非常に多くなってきています。これにより、さらに成長でき、伸ばせるとも思っています。

坂本:営業の手法は、御社の営業の方が直接お取引先のメーカーに営業しに行くようなスタイルなのでしょうか? それとも、間に代理店が入るようなかたちなのでしょうか?

土屋:基本は、私どもの営業が直接売り込みに行くというかたちをとっています。「スイッチング電源」等の一部のオリジナル製品に関しては、そこに特化した商社もあります。自ら営業するよりも、そのような商社を活用したほうが有効だと判断した場合は入れることもありますが、あくまで一部です。

坂本:自社でも売り、そのような商社にも流すことがあるということですね。

土屋:そこは売り先をもっと見つけたいということで、少しチャンネルを広げています。

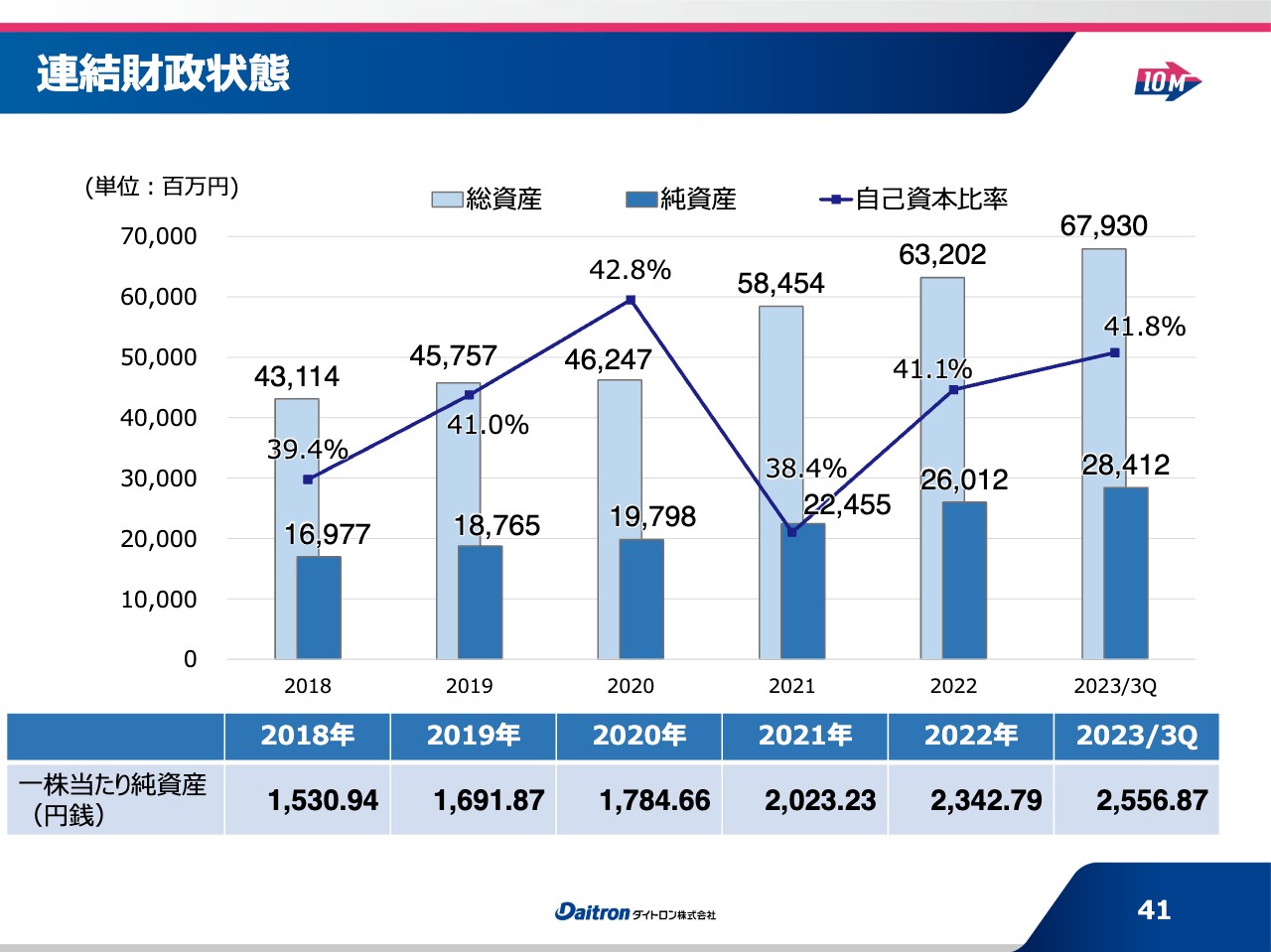

連結財政状態

土屋:連結財政状態です。ここのところ収益的にも良くなってきており、純資産が上がってきています。

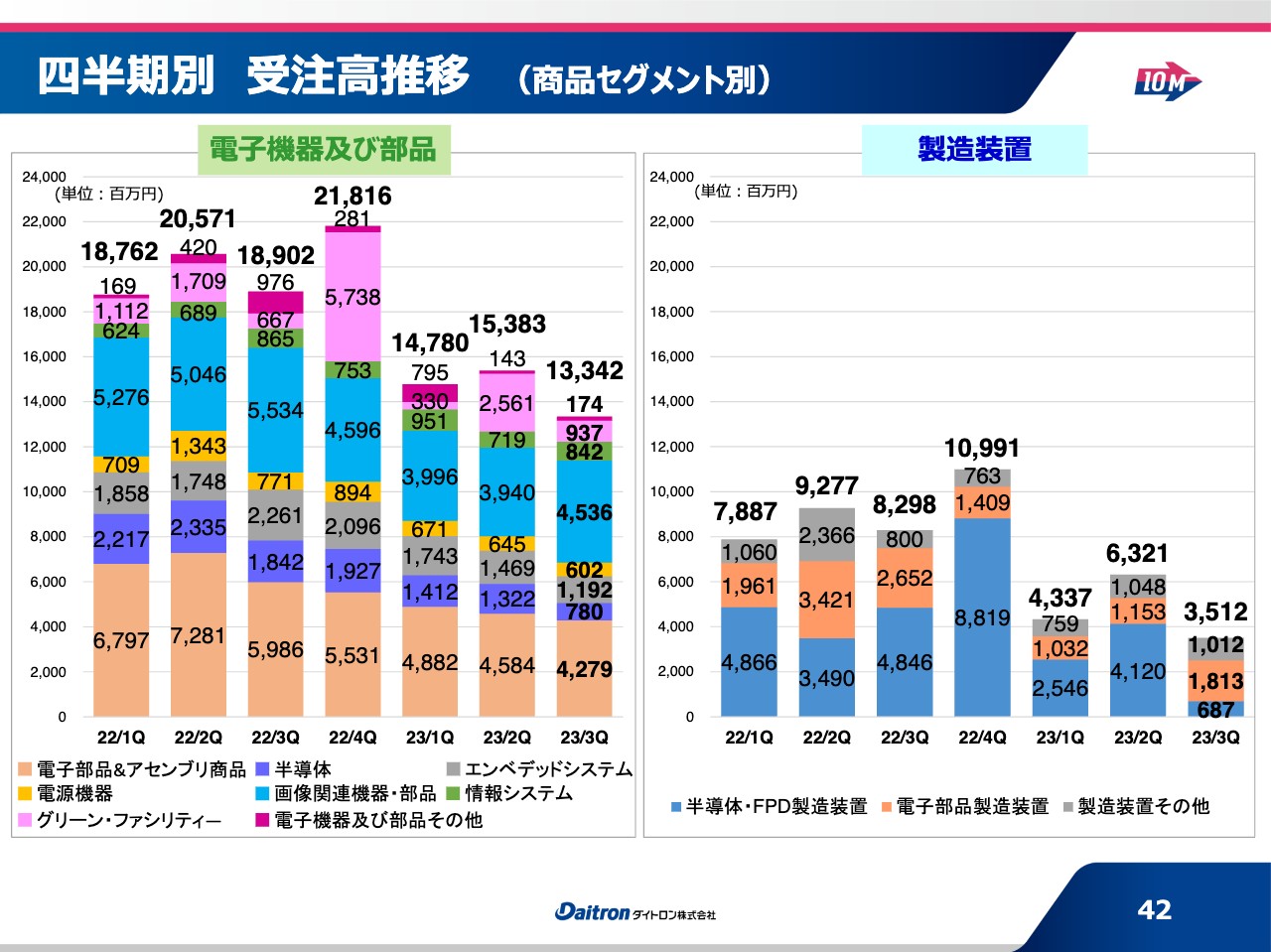

四半期別 受注高推移 (商品セグメント別)

土屋:四半期別受注高の推移です。昨年の上期をピークとして、さすがに受注は落ちてきています。

坂本:ここはマイナスではなく、やはり、資材が入らないから積み上がっているという傾向があり、その前の期と比較するのが普通だと思います。コロナ禍前と比較して、この足元の3四半期の受注高は高いのでしょうか?

土屋:今おっしゃっていただいたとおり、実はそのような傾向があります。

昨年までの2年間は、通常の倍以上というかなり高い受注レベルでした。直近の受注高が落ちているように見えますが、本来はこのレベルが通常だという感覚を持っています。

そのため、このレベルをある程度維持しながら、また次の立ち上げ期をしっかり準備していくことを考えています。

坂本:製品受注を受けてから納入までのタイムラグは、製品によっても違うと思いますが、御社はどのくらいなのでしょうか?

土屋:長いものだと、1年半から2年くらいかかるものもあります。装置関係などは特にそうですね。部品関係はかなり改善されてきています。そのため、標準的に短くなっているものは3ヶ月くらいで回せるのですが、それでもまだ1年近くかかるものもあります。

坂本:それは、部品が足りないからということでしょうか?

土屋:部品不足はかなり改善したのですが、まだそのような傾向が少し残っています。

坂本:投資家の中には、受注が減っているだけで「もうだめだ」と思い込む人がいるのですが、その前のところで比べることが大事ですね。

土屋:そのように見ていただけるとありがたいと思います。

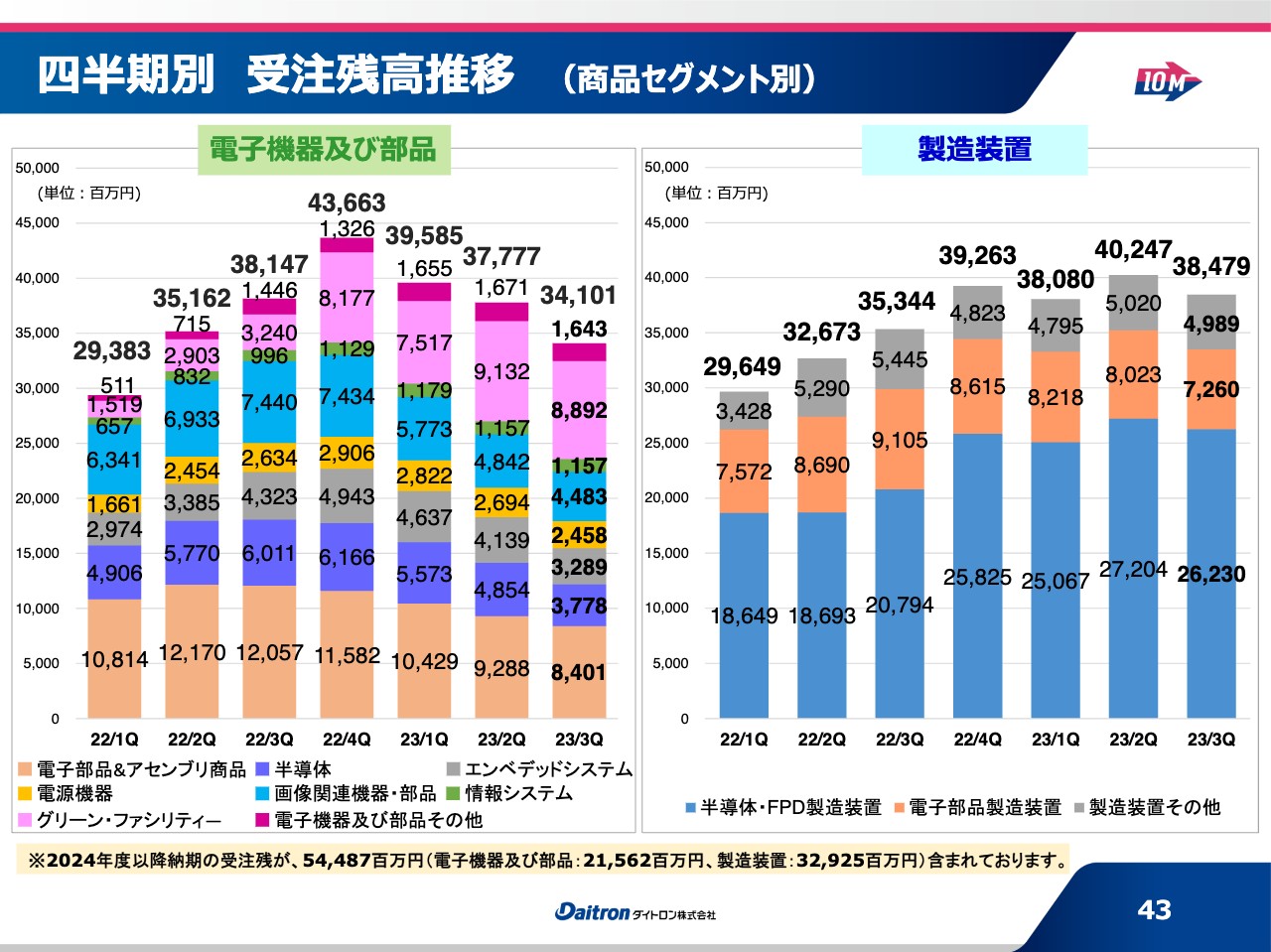

四半期別 受注残高推移 (商品セグメント別)

土屋:今ご説明したように、設備関係は納期が非常に長くなっていることから、受注残高がそれほど落ちていないのです。もちろん装置関係の受注を取っていることもありますが、部品関係の納期は早くなってきており、当然ながら供給が進みますので、受注残が少し減ってきている傾向はあると思っています。

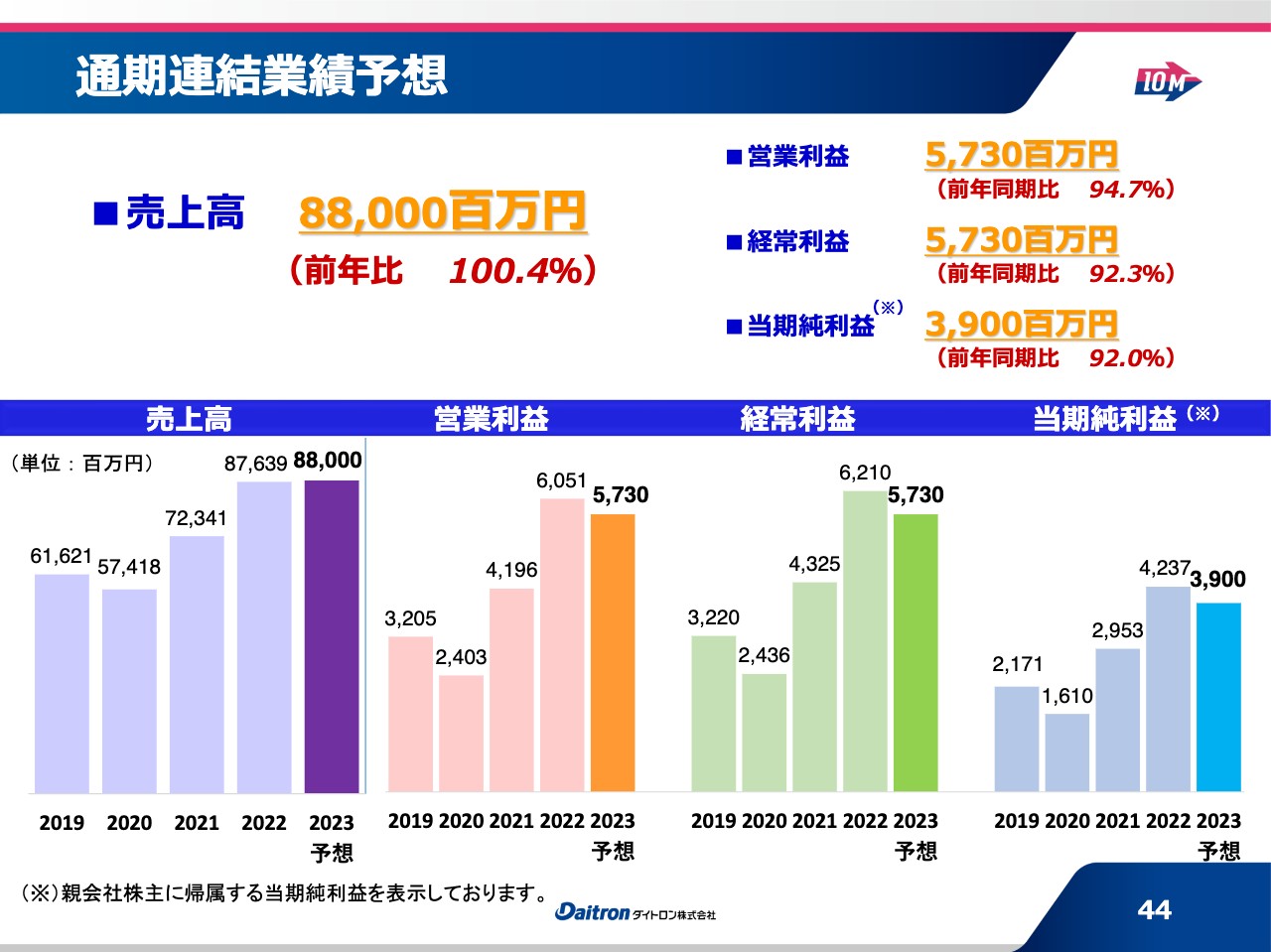

通期連結業績予想

土屋:今期の通期売上高予想は880億円で、ほぼ目標どおりに落ち着くと考えています。営業利益、経常利益についても同様です。

スライドに記載しているのは現在当社で公表している数字です。数字について大きな変化はありません。おそらく目標値を達成できるのではないかと考えています。

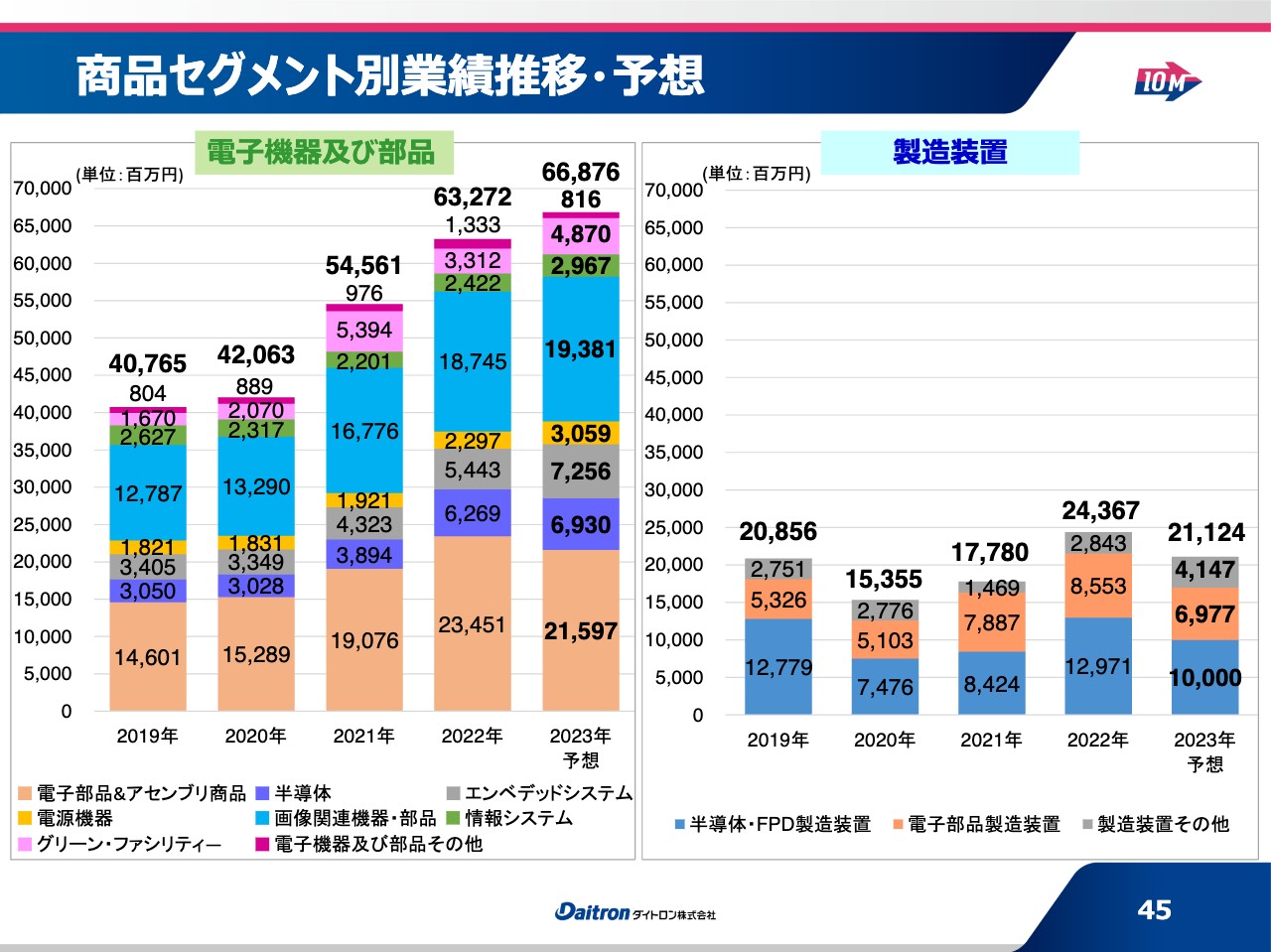

商品セグメント別業績推移・予想

土屋:商品セグメント別業績推移です。どのセグメントも比較的伸びてきています。

配当

土屋:配当関係についてです。昨年の年間配当は115円でしたが、今年も中間で50円、期末で65円を公表しており、合計で115円とできるのではないかと考えています。

おわりに・・・

土屋:最後に「技術で立つ会社へ」ということで、自分たちのことを「技術立社」と言っていますが、エレクトロニクス業界の技術立社として、社員と、それからみなさまとともに進化を果たし、グローバル市場でいろいろな新しい価値を創造していきたいと思っています。今後とも、ぜひダイトロングループをよろしくお願いします。

質疑応答:欧州地域の売上目標と人財獲得について

坂本:「5年後の欧州地域の売上目標はどのくらいなのでしょうか? また、この人財は、現地の方なのでしょうか? それとも御社の方を送り込むようなかたちなのでしょうか? 現地の方であれば獲得方法を教えてください」というご質問です。

土屋:まず5年後の売上目標についてお答えします。EU地区では、5億円くらいの規模を目指したいと考えています。そして次のステップは10億円くらいの規模です。少なくともこの規模まで成長させたいと思っており、実現可能だとも考えています。

また、人財について、現在は日本側から2名ほど派遣しています。また、現地にはそれ以外のスタッフがあと3名ほどいますが、こちらは現地での採用となっています。この現地スタッフは営業関係の仕事を行っています。今後はサービスエンジニアの補強を図ろうと思っており、現地での雇用を考えています。

雇用方法としては、当然ながら現地で募集をかけたり、日本にあるような人材派遣会社にいろいろと相談したりしながら、人財を確保している状況です。

坂本:特に欧州でこれから販売を拡大されると思います。御社の利益率であれば、海外のエレクトロニクス商社を買ったほうがスピードは出るのではないでしょうか?

土屋:EU地区についてお話しすると、当社のオリジナル製品「スイッチング電源」の市場はかなり期待できます。それ以外にも、さまざまなビジネスを展開していますが、「スイッチング電源」の市場を考えた時に代理店を使うというのは非常に有効だと考えています。

そして、代理店は1社に限定するのではなく、ヨーロッパの地域の複数の代理店と今いろいろなお付き合いをしています。その中には、いろいろな地域にお店を持っている代理店もあります。私どもの会社の文化と非常に相性が良い代理店であれば、提携や、あるいはもう一歩踏み込んでM&Aを検討する余地はあります。そのように展開できればと思っています。

質疑応答:株価について

坂本:「株価が割安ではないか?」というご質問です。

財務や業績、自己資本等を勘案して、会社の価値に対してかなり株価が割安だと質問者の方は思っているということですね。御社としてはどのような認識をお持ちですか?

質問者の方からは「私は株価の数字が3倍でも妥当ではないかと思っている」というご意見もいただいています。先ほど株主還元についてのお話もありましたが、このあたりの取り組みについて教えていただければと思います。

土屋:そのような見方もあるとは思います。

当社も当然ながら、株価についてはどんどん上げていきたいと考えています。そのような中で、株主のみなさまに還元していくため、配当の中身をいろいろと見直す必要があると思っています。

また、本日のような個人投資家さま向けのプレゼンには今後も取り組んでいきます。回数もできるだけ増やし、会社の中身をしっかりとご説明していきたいと考えています。

その中で、当社の有効性や良い点をよくご理解いただいて、今後成長できるのだとご認識いただけるような宣伝をしっかり行っていきます。それが最終的に、株価に反映されていくのではないかと考えています。

質疑応答:長期目標の売上高について

坂本:「19ページなのですが、長期目標の連結売上高1,000億円とはいつ頃のイメージなのでしょうか? もしあれば教えてください」というご質問です。

土屋:この10Mで1,000億円を達成することは考えていませんでした。先ほど通期の見込みについてお話ししましたが、今、880億円というところまできており、来年から次の中計をスタートします。

坂本:次は11Mになるのでしょうか?

土屋:おっしゃるとおり、11Mですね。11Mの中では、あくまでもざっくりとした話ではありますが、1,000億円を超えていくような大きな目標を持つ必要があると思っています。次の中計で、そのあたりのラインがしっかり出せればいいのではないかと考えています。

坂本:11Mも3年の計画でしょうか?

土屋:11Mも3ヶ年の計画となっています。

坂本:海外の取り組みに関する踏み込んだお話なども盛り込まれるのでしょうか?

土屋:そのとおりです。海外の取り組みについては、いろいろと作戦が必要だと考えています。

質疑応答:北米地域の伸びしろについて

増井麻里子 氏(以下、増井):前回もヨーロッパとアジアが有望だというお話がありましたが、北米の伸びしろはいかがでしょうか? 米国を中心に、「ワイヤーハーネス」などのオリジナル製品を販売されているとお聞きした覚えがあります。

土屋:北米はあらためて非常に力を入れたい地域です。その理由には、鉄道車両関係の「ワイヤーハーネス」のビジネスが非常に大きくなっていることが挙げられます。主要なお客さまの事業が大きくなってきていますので、今後さらに成長する可能性があります。

NDAの関係もあって詳細をお話しすることはできないのですが、米国で鉄道車両の大がかりなプロジェクトがあり、今後もその関連の動きが期待できます。当社としても、まずはそちらにしっかりと力を入れて、一部投資しながらサポートしていきたいと考えています。

また、よくご存じだと思いますが、今北米のほうで、半導体関係のビジネスが回帰しつつあります。政府の方針もあいまって、製造業も含めてかなり力を入れようとしています。

そのような中で、装置ビジネスでは当社のオリジナル製品を含めた半導体絡みの設備の話がかなり多くなってきています。これは北米というよりも米国メーカーです。アメリカにはいろいろな製造会社がありますが、開発テーマを持っている会社もあります。例えば、先ほどお話ししたSiCの関係や、それ以外にもさまざまな半導体関連の新しい材料があり、そこに向けた設備の必要性が高まっています。当社としては、十分ビジネスとして取り込めるチャンスがあると思っていますので、今後力を入れていきたいところです。

増井:どちらかというと設計会社と組んで、投資のほうにも御社の製品を使うというイメージでしょうか?

土屋:そこは自社で設計して開発したもので進めていこうと考えています。お客さまから、今後お客さまが生産される製品のプロセスでどのようなものが重要になるのかといった情報をいただき、できるだけ当社で開発・設計して提供していこうと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:売上項目別での半導体の割合が8パーセント弱でしたが、ここから増やす取り組みを推進するというイメージでしょうか?

回答:「半導体」セグメントではアナログIC等の半導体製品を取り扱っていますが、「製造装置」のセグメントでは半導体製造装置を取り扱うなど、当社は半導体業界全体と関わりを持っています。

また、技術の進歩とともに、半導体ビジネスの領域は、産業機器、通信、自動車分野などへ広がっており、当社のビジネスチャンスも増えています。

そのため、売上高構成比については、特定のセグメントや業界に偏らず、「電子機器及び部品」「製造装置」「新規事業」をバランスよく構成し、経営の安定を図っていくことを重視しています。エレクトロニクス市場は中長期的に成長が見込まれる業界ですので、バランスを維持しながら成長を目指したいと考えています。

新着ログ

「卸売業」のログ