株式会社コプロ・ホールディングス 2024年3月期第1四半期決算説明

コプロHD、連結技術者数及び売上高は過去最高を達成 採用費等の成長投資を継続し、さらなる業績拡大へ

SECTION

清川甲介氏:株主・投資家のみなさま、こんにちは。代表取締役社長の清川でございます。それでは、2024年3月期第1四半期決算説明を始めます。

本日は1番から6番までのセクションを準備しています。6番の【参考資料】会社概要については、時間の関係上省略します。お時間のある時にご覧ください。

第1四半期 連結決算ハイライト

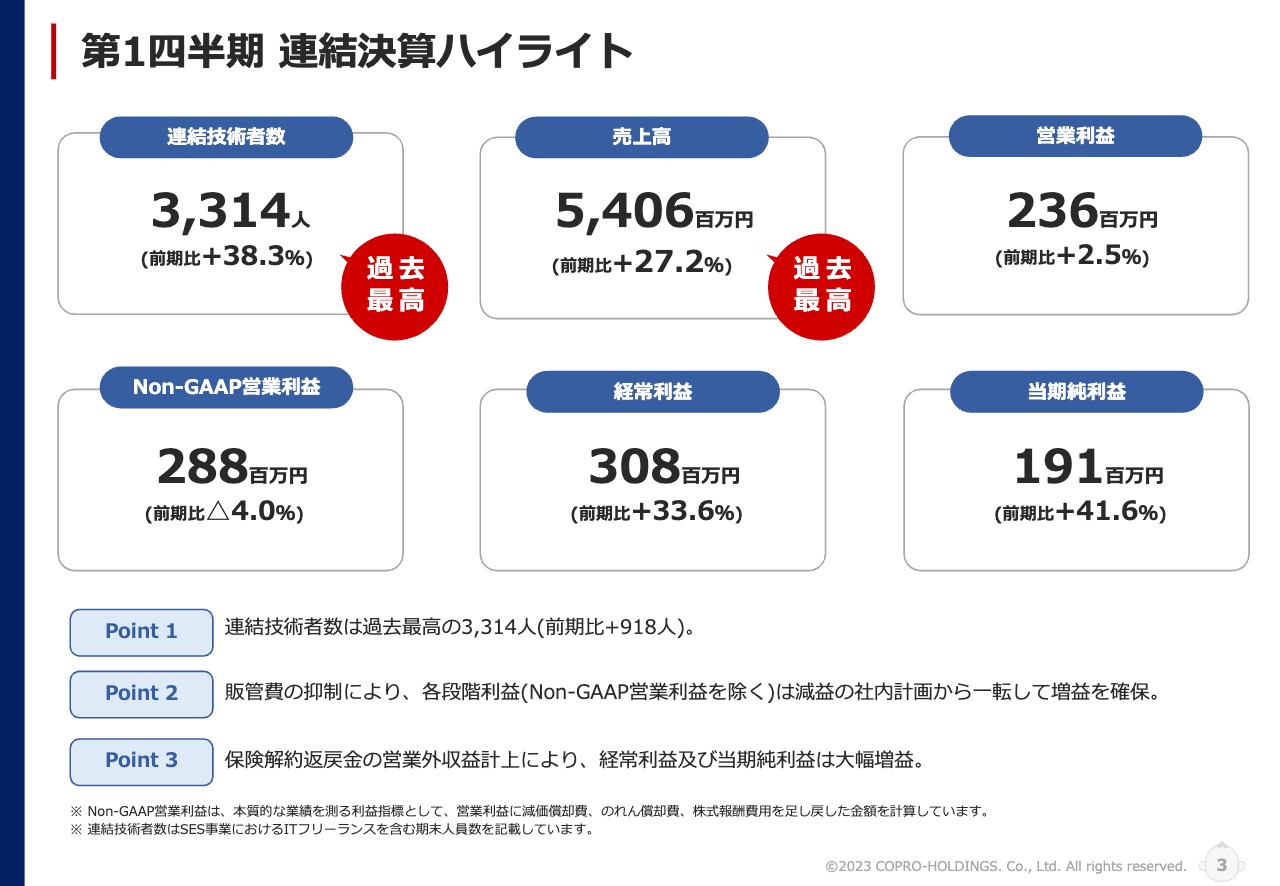

第1四半期の決算概要です。連結決算のハイライトとして、連結技術者数は前期比プラス38.3パーセントの3,314人、売上高は前期比プラス27.2パーセントの54億600万円と、ともに過去最高となりました。営業利益は前期比プラス2.5パーセントの2億3,600万円となりました。

Non-GAAP営業利益は前期比マイナス4パーセントの2億8,800万円で着地しています。経常利益は前期比プラス33.6パーセントの3億800万円、当期純利益は前期比プラス41.6パーセントの1億9,100万円となりました。

スライド下部にポイントを3つ示しています。1つ目に、連結技術者数は過去最高の3,314人、前期比プラス918名で着地しました。

2つ目に、販管費の抑制により、各段階利益(Non-GAAP営業利益を除く)は減益の社内計画から一転して増益を確保しています。

3つ目に、保険解約返戻金の営業外収益の計上により、経常利益及び当期純利益は大幅な増益となりました。

第1四半期 連結決算業績

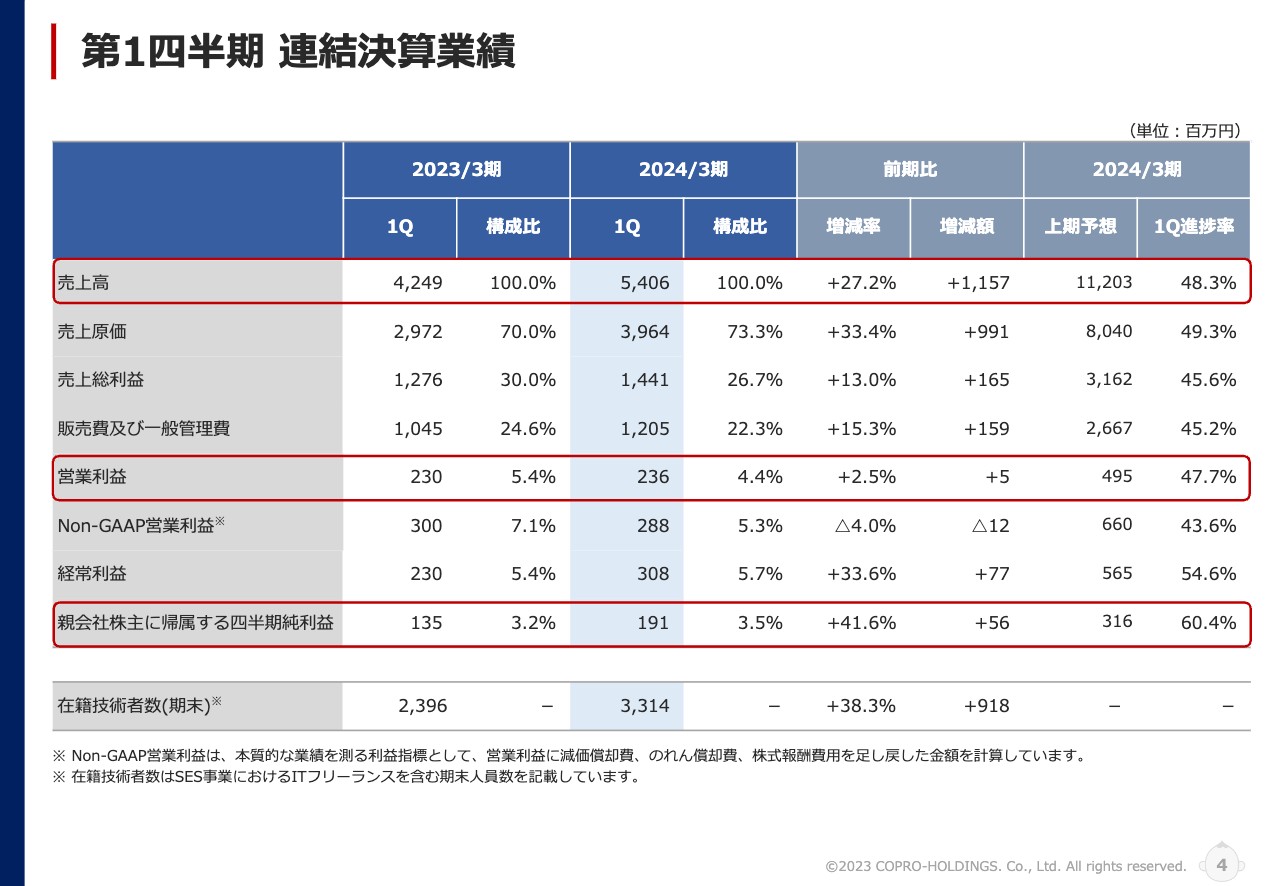

連結決算のポイントをお伝えしましたが、業績について順番にご説明します。スライドの表の左端が2023年3月期第1四半期、その右が2024年3月期第1四半期です。

売上高は54億600万円、前期比プラス27.2パーセント、進捗率は48.3パーセント、営業利益は2億3,600万円、前期比プラス2.5パーセント、進捗率は47.7パーセントとなっています。

親会社株主に帰属する四半期純利益は1億9,100万円、前期比プラス41.6パーセント、進捗率は60.4パーセントで着地しています。

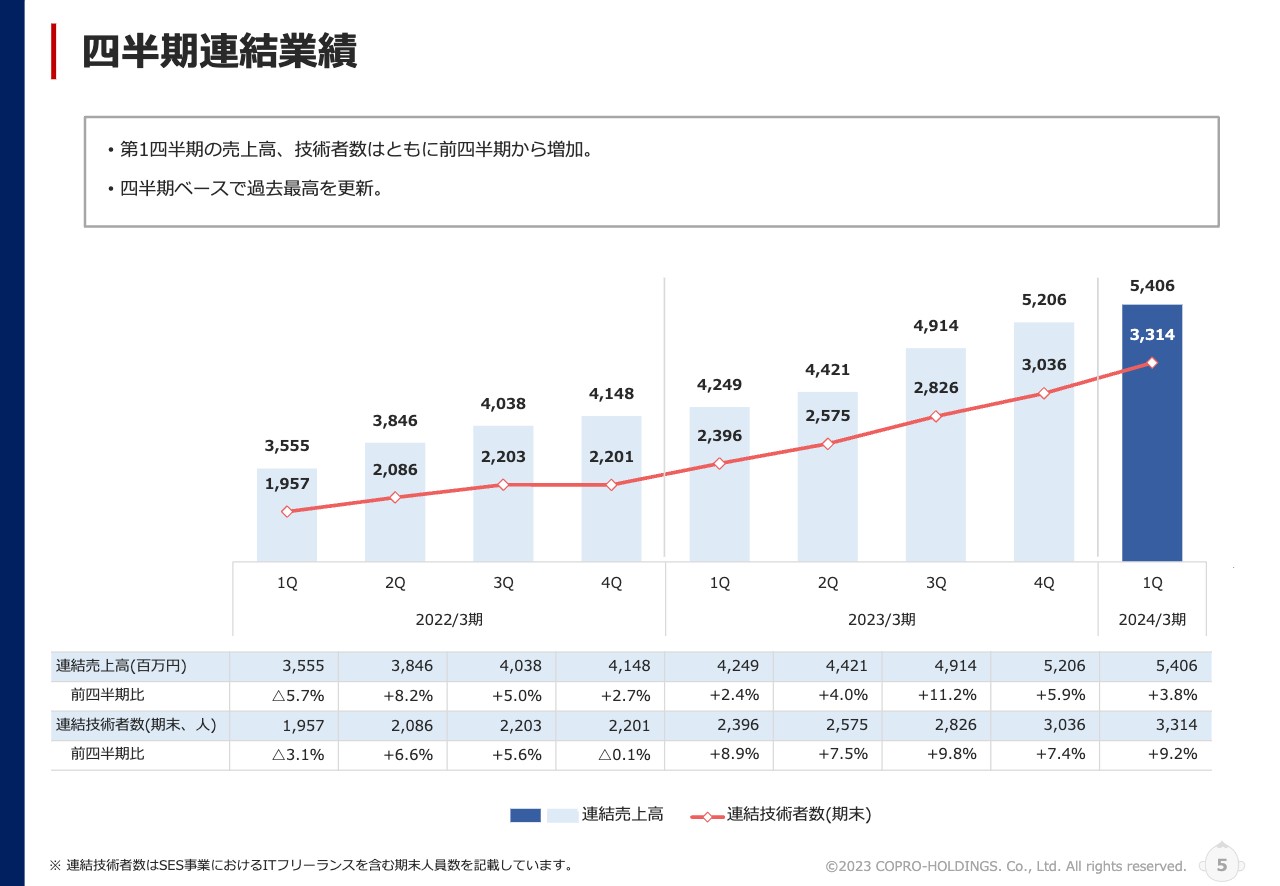

四半期連結業績

四半期連結業績を棒グラフで示しています。第1四半期の売上高、技術者数はともに前四半期から増加しています。そして、四半期ベースで過去最高を更新しています。

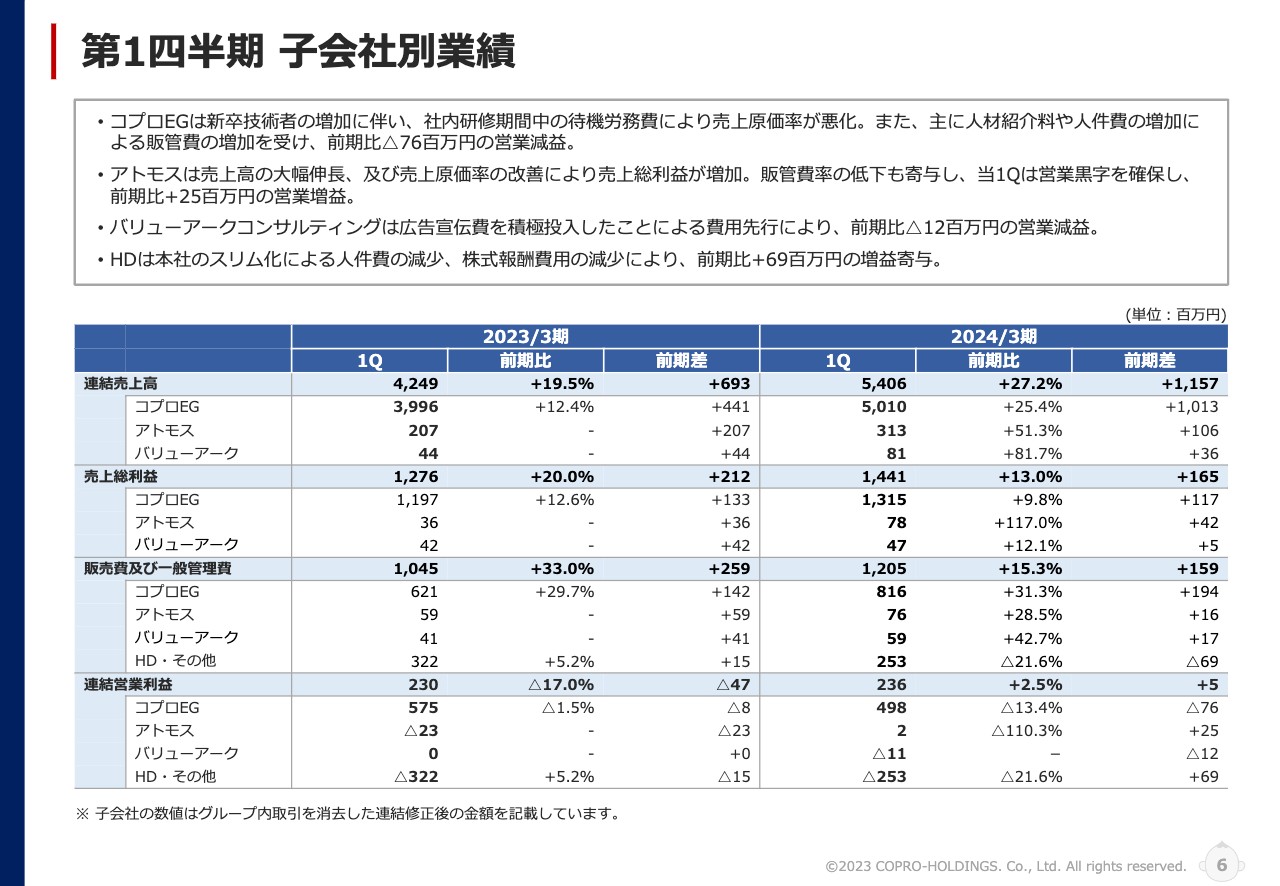

第1四半期 子会社別業績

第1四半期の子会社別業績です。2024年3月期第1四半期から建設セグメントのコプロ・エンジニアード、機電セグメントのアトモス、ITセグメントのバリューアークコンサルティングについて、それぞれ表に示しています。

コプロ・エンジニアードは新卒技術者の増加に伴い、社内研修期間中の待機労務費により売上原価率が悪化しています。また、主に人財紹介料や人件費の増加による販管費の増加を受け、前期比マイナス7,600万円の営業減益となりました。

アトモスは売上高の大幅伸長、及び売上原価率の改善により、売上総利益が増加しました。販管費率の低下も寄与し、第1四半期は営業黒字を確保し、前期比プラス2,500万円の営業増益です。

バリューアークコンサルティングは広告宣伝費を積極投下したことによる費用先行により、前期比マイナス1,200万円の営業減益となりました。

親会社であるコプロ・ホールディングスは本社のスリム化による人件費の減少、株式報酬費用の減少により、前期比プラス6,900万円の増益寄与となりました。

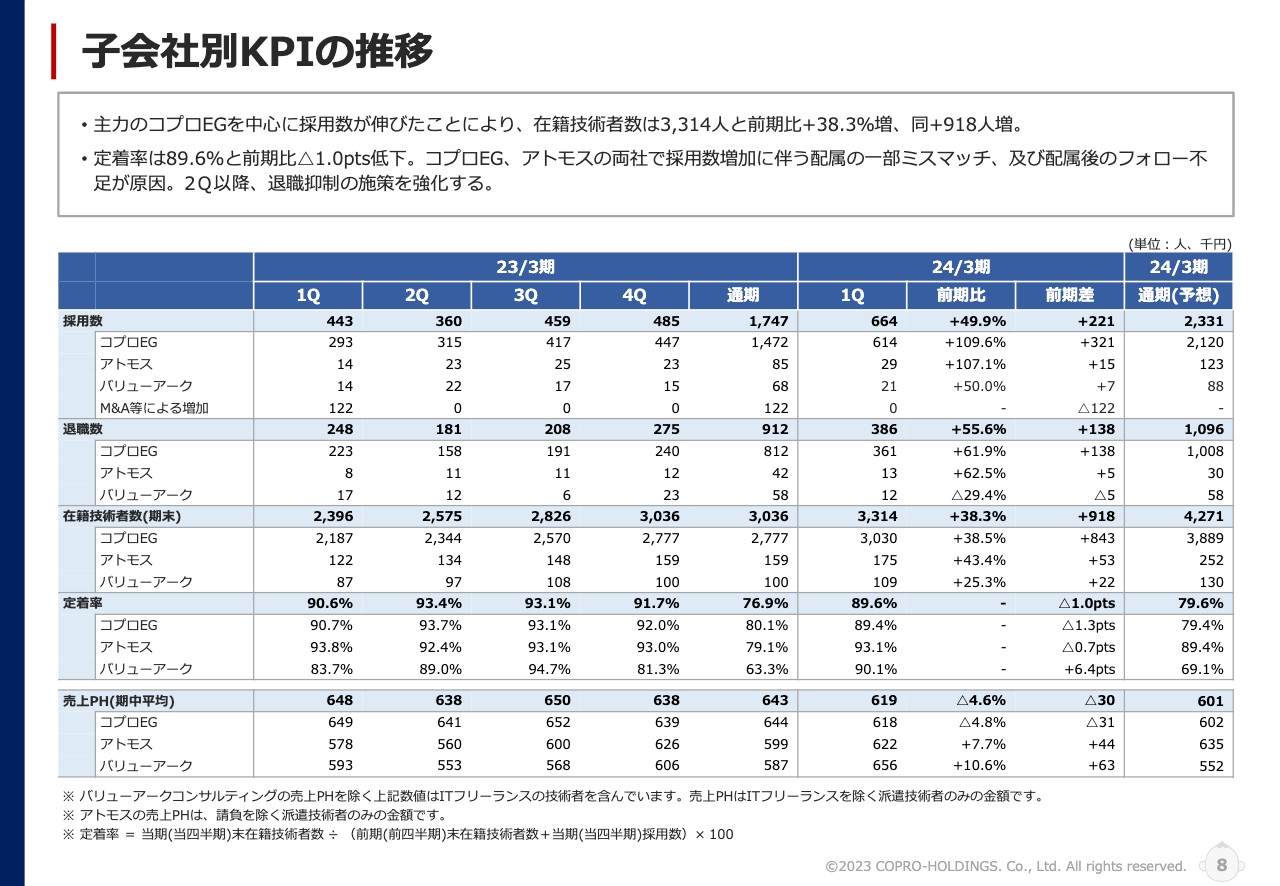

子会社別KPIの推移

子会社のKPI分析です。主力のコプロ・エンジニアードを中心に採用数が大幅に伸びたことにより、在籍技術者数は3,314人、前期比プラス38.3パーセント、918人の増加となりました。

定着率は89.6パーセントと、前期比1.0ポイント低下しています。理由としては、建設セグメントのコプロ・エンジニアード、機電セグメントのアトモスの両社における採用数増加に伴う配属の一部ミスマッチ、及び配属後のフォロー不足が要因です。

こちらについては、採用数は計画どおり及び計画以上を実現しながら、第2四半期以降に退職抑制に対する施策の強化を考えています。

スライドの表には、子会社ごとの採用数、退職数、在籍技術者数(期末)、定着率、売上PH(期中平均)を記載していますので、あらためてご覧ください。

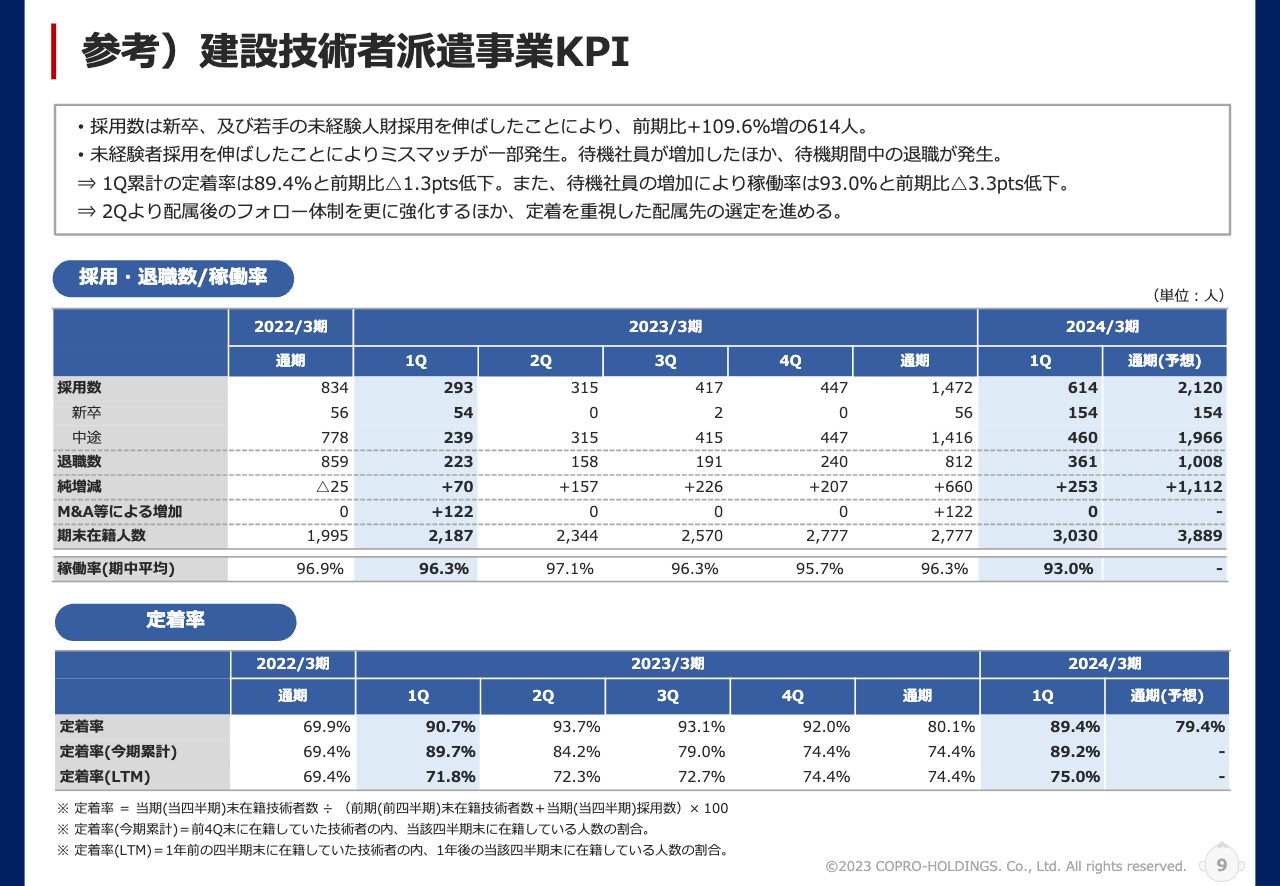

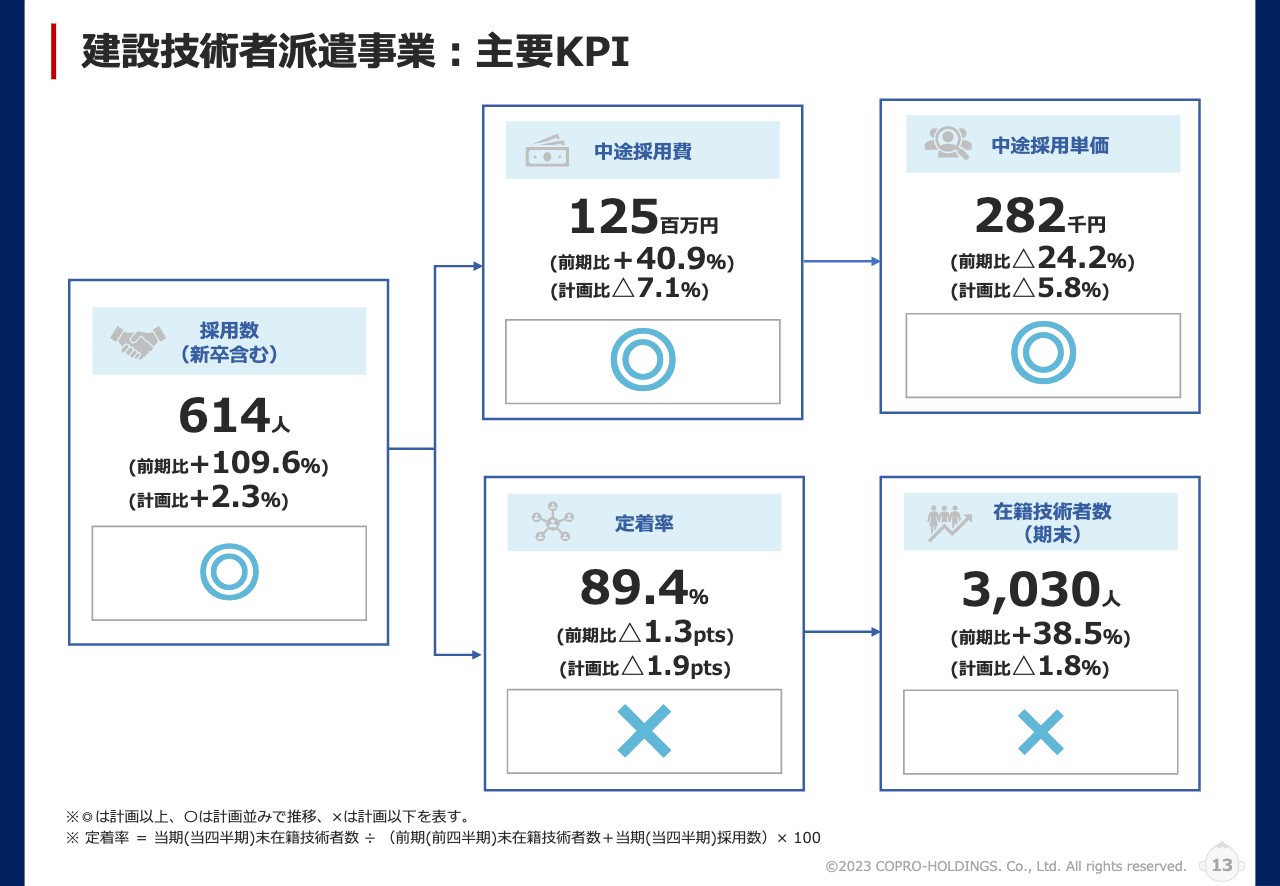

参考)建設技術者派遣事業KPI

参考までに、コアビジネスである建設技術者派遣事業のKPIについてまとめています。トピックスとして、採用数は新卒、及び若手の未経験人財採用を大きく伸ばしたことにより、前期比プラス109.6パーセントの614人となりました。

ただし、未経験者採用を積極的に伸ばしたことによりミスマッチが一部発生しました。それにより待機社員が増加したほか、待機期間中の退職が発生しています。結果として、第1四半期累計の定着率は89.4パーセントと、前期比1.3ポイント低下しました。また、待機社員の増加により稼働率が93.0パーセントと、前期比マイナス3.3ポイントとなりました。

こちらについては原因が判明しているため、第2四半期より配属後のフォロー体制をさらに強化し、定着を重視した配属先の選定を進め、低下傾向にある定着率を一気に改善していきたいと考えています。

採用・退職数/稼働率、定着率はスライドの表のとおりです。お時間のある時にご覧ください。

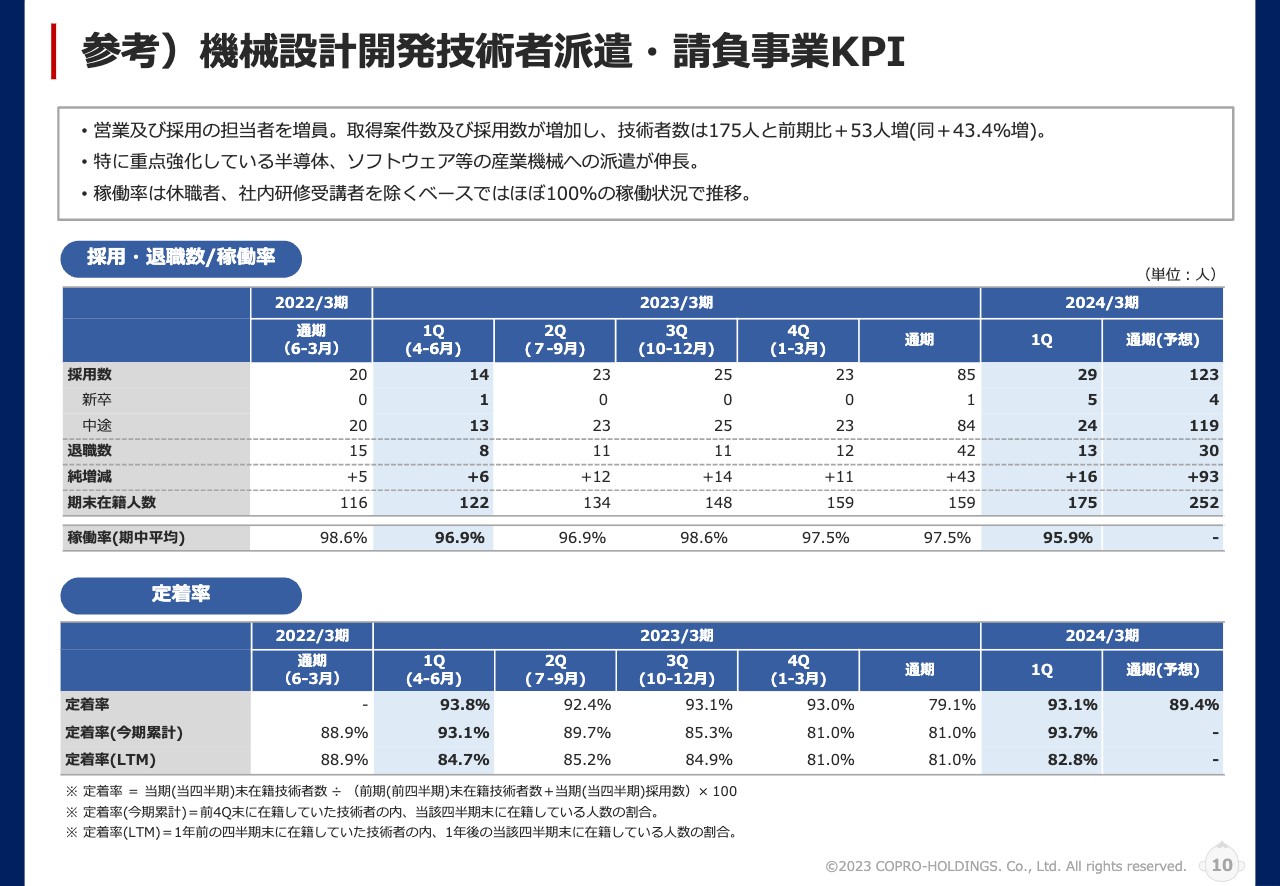

参考)機械設計開発技術者派遣・請負事業KPI

機械設計開発技術者派遣・請負事業のKPIです。営業及び採用の担当者を増員しました。取得案件数及び採用数が増加し、技術者数は175人と前期比プラス53名、プラス43.4パーセントとなりました。

特に強化している半導体、ソフトウェア等の産業機械への派遣が大きく伸長しています。稼働率は休職者、社内研修受講者を除くベースではほぼ100パーセントの稼働状況で推移しています。

採用・退職数/稼働率、定着率はスライドの表のとおりです。

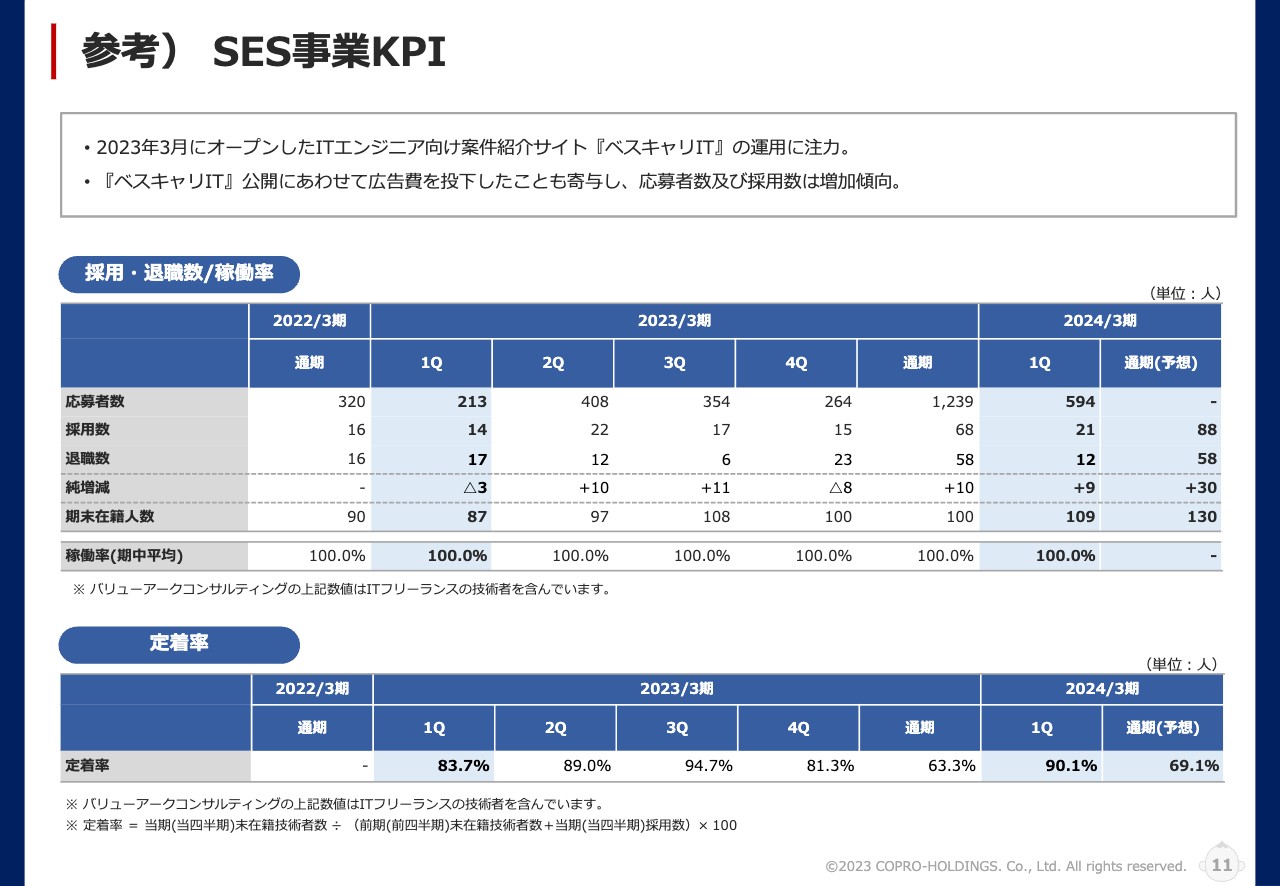

参考) SES事業KPI

SES事業のKPIです。トピックスとして、2023年3月にオープンしたITエンジニア向けの案件紹介サイト『ベスキャリIT』の運用に注力しました。『ベスキャリIT』公開にあわせて広告費を一気に投下したことも寄与し、応募者数及び採用数は増加傾向にあります。

採用・退職数/稼働率、定着率はスライドの表のとおりです。

建設技術者派遣事業:主要KPI

建設技術者派遣事業の主要KPIです。スライド左側の採用数から右側にそれぞれ分岐していくチャートを示しています。

会社における自己評価として「◎」「◯」「×」で表記しており、「◎」は計画以上、「◯」は計画並みで推移、「×」は計画以下としています。

第1四半期の採用数(新卒含む)は累計614人、前期比プラス109.6パーセント、計画比プラス2.3パーセントとなりました。計画以上を実現しているため評価は「◎」です。

中途採用費は累計1億2,500万円、前期比プラス40.9パーセント、計画比マイナス7.1パーセントとなりました。前期同様、積極的に採用費を投下しています。社内の予算を意識し、予算以下の採用費となっているため、評価は「◎」です。

中途採用単価(1人当たりの採用コスト)は28万2,000円、前期比マイナス24.2パーセント、計画比マイナス5.8パーセントとなりました。第1四半期は我々が目安としている採用単価20万円台を意識しながら採用できたため、評価は「◎」です。

定着率は89.4パーセント、前期比マイナス1.3ポイント、計画比マイナス1.9ポイントとなりました。採用費を大幅に投下して計画以上の採用数を実現したものの、定着率が計画をやや下回ってしまったため、評価は「×」です。

原因については社内で分析しており、採用を一気に増やしたことによる一部ミスマッチや、フォローアップ体制が行き届かなかったことが挙げられます。進行中である第2四半期以降はこの反省点を活かし、大幅な採用数増加を実現しながら、定着率の改善に努めていきます。

第1四半期末の在籍技術者数は、前期比プラス38.5パーセントの3,030人で着地しています。一方で、計画比マイナス1.8パーセントとなったため、評価は「×」です。

引き続き採用数を大きく伸ばしながら採用単価をモニタリングし、定着率の改善につなげていきます。技術者数のさらなる改善を図ることで、第2四半期、第3四半期、そして通期の売上増大につなげていきたいと考えています。

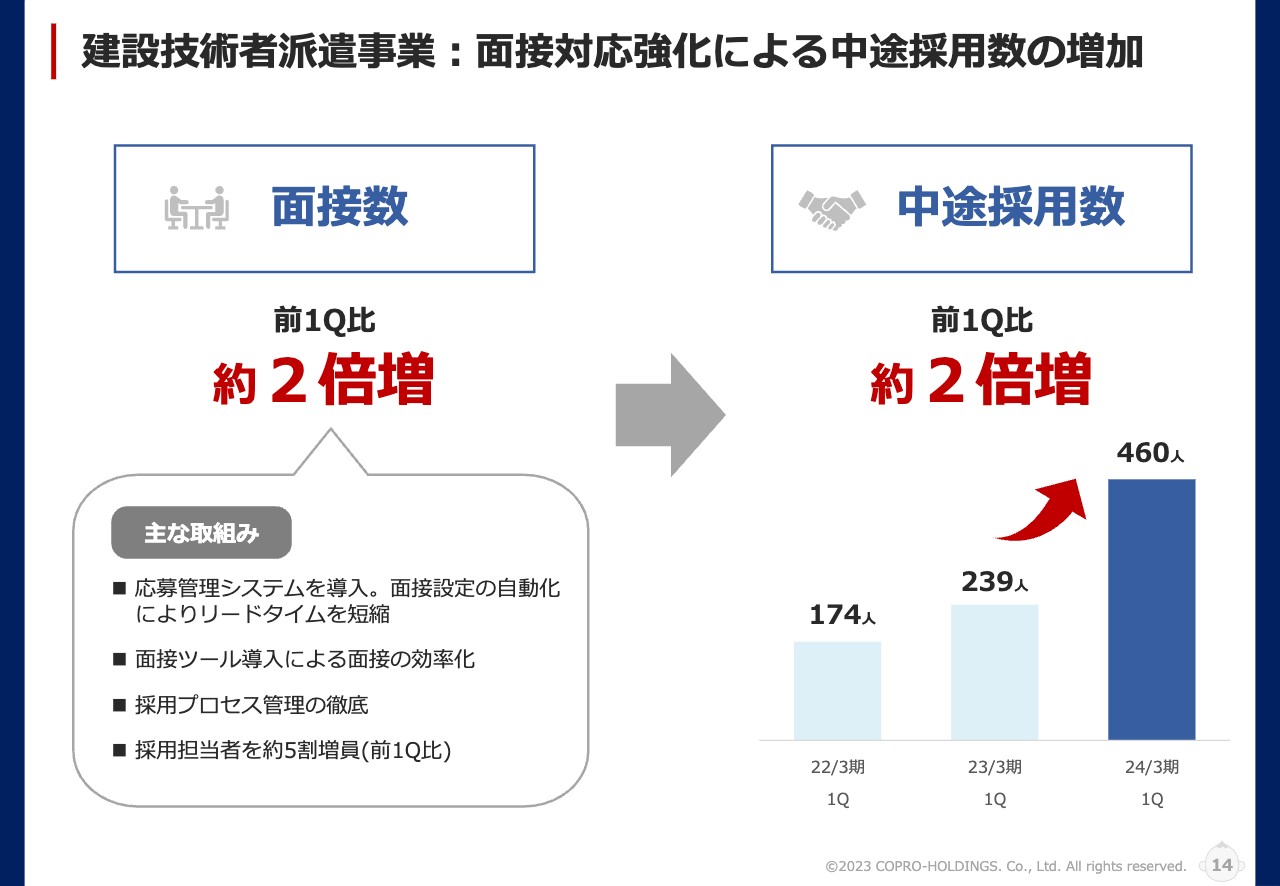

建設技術者派遣事業:面接対応強化による中途採用数の増加

現在、我々が注力している取り組みについてご説明します。現状、営業改革が功を奏し、多くの受注案件をいただいているものの、優先順位をつけるのであれば採用ということで、見直しを行っています。

主な取り組みとして、応募管理システムを導入し、面接設定の自動化によりリードタイムを大幅に短縮しています。また、面接ツール導入による面接の効率化を行い、プロセスをブラッシュアップして生産性の向上に注力しています。

採用プロセス管理の再徹底については、再強化といっても過言ではありませんが、プロセス管理に重点を置いて取り組んでいます。採用担当者については前期比約5割増と、大幅に増加し、応募者との接触、すなわち面接数を拡大します。

このような取り組みを行った結果、面接数は前期比約2倍を実現しています。スライド右側のグラフは中途採用数の推移を示していますが、こちらも前期比約2倍の460名を採用しています。

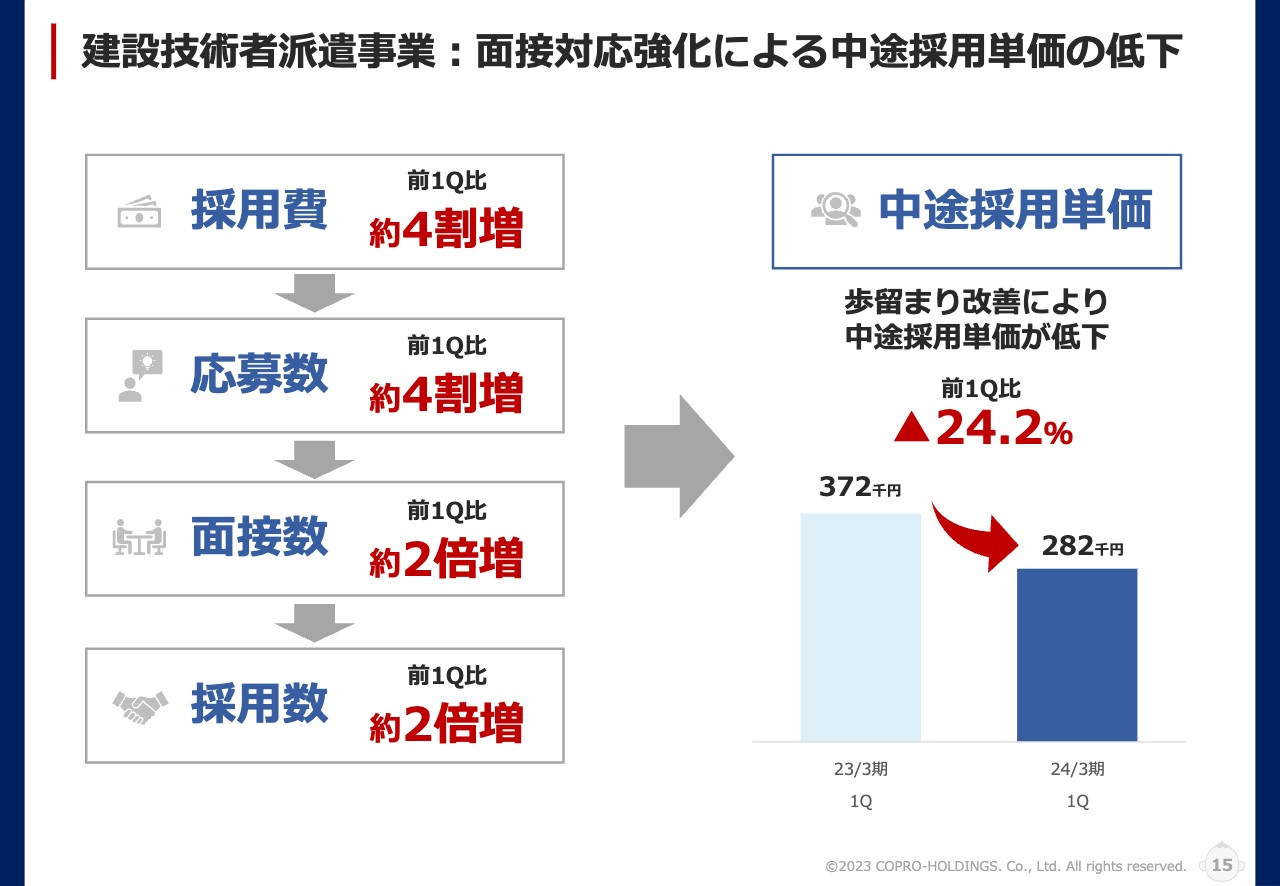

建設技術者派遣事業:面接対応強化による中途採用単価の低下

採用プロセスについて、工程別にご説明します。スライド左側に採用プロセスを示しています。採用費・応募数・面接数・採用数について、それぞれ赤字で前年同期との比較を記載します。

採用費は前期比約4割増と積極的に投下しました。これにより、応募数も前期比約4割増と大幅に増加しています。また、面接数・採用数は前期比約2倍となっています。

このように、採用のプロセスにおける一つひとつの工程管理を強化していくことで、それぞれのプロセスの数値が前期比で大幅に増加しています。ただし、大幅に伸長したからよいというわけではなく、これらの数はさらなる改善の余地があり、特に面接数・採用数をより増やしていきたいと考えています。

スライド右側のグラフは中途採用単価で、1人あたりの採用コストを示しています。水色が2023年3月期第1四半期、青色が2024年3月期第1四半期の中途採用単価です。採用のプロセスの見直しと歩留まりの改善により、37万2,000円から28万2,000円まで低下しています。

第2四半期以降も採用プロセスをしっかりと強化し、採用費に対して採用すべき人数をモニタリングしながら、採用単価20万円台をキープあるいはさらに低下させていきたいと考えています。

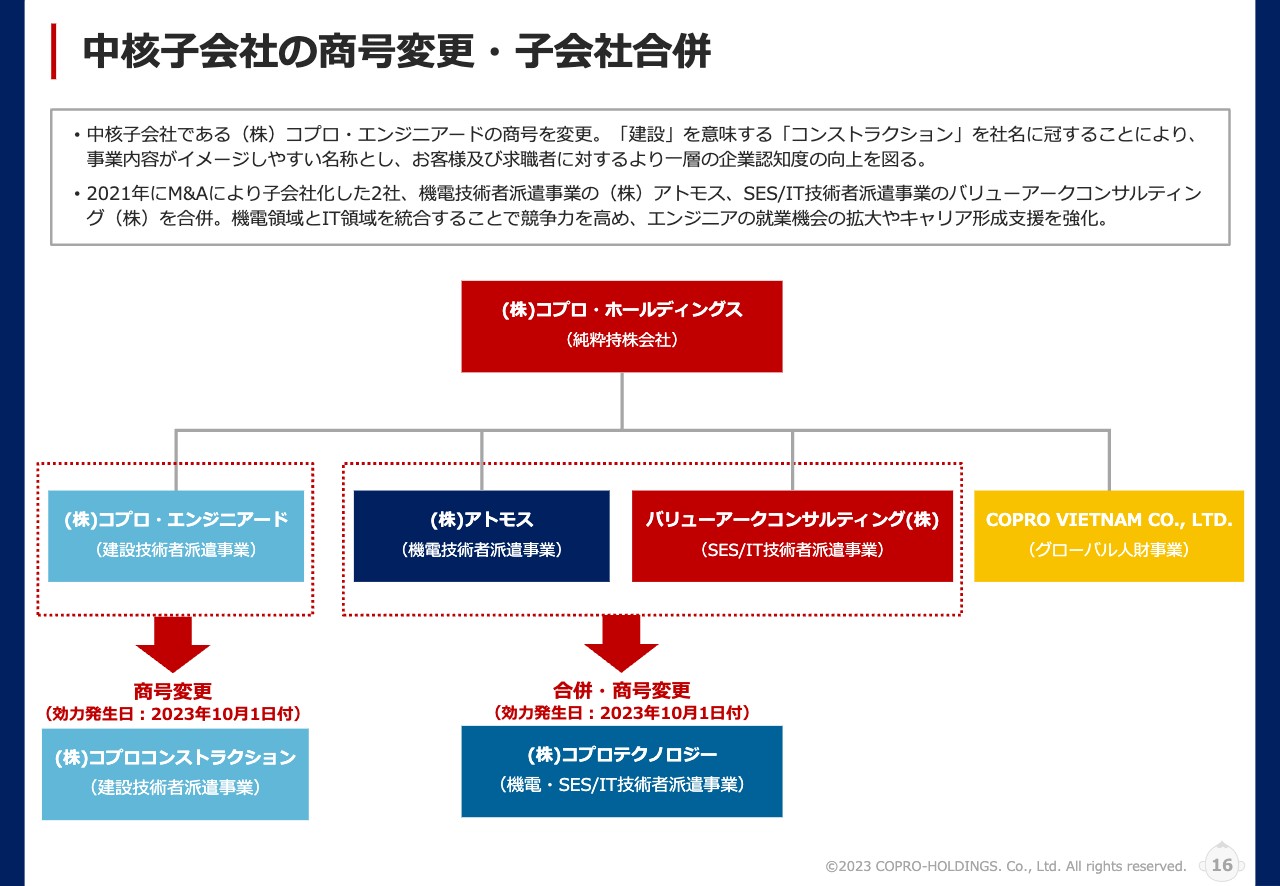

中核子会社の商号変更・子会社合併

株主・投資家のみなさまへのお知らせです。2023年10月1日付で組織の再編を行います。

1つ目に、建設技術者派遣事業の中核子会社であるコプロ・エンジニアードの商号をコプロコンストラクションに変更します。「建設」を意味する「コンストラクション」を社名に冠することにより、お客さま及び求職者に対して建設セグメントの事業内容をイメージしやすくし、建設業界の認知度の向上と新たなブランド構築を目指します。

2つ目に、2021年にM&Aにより子会社化した機電技術者派遣事業のアトモス及びSES/IT技術者派遣事業のバリューアークコンサルティングの2社について、合併することを決定しました。新たにコプロテクノロジーへ商号変更します。

純粋持株会社のコプロ・ホールディングスを筆頭に、建設技術者派遣事業のコプロコンストラクション、機電・SES/IT技術者派遣事業のコプロテクノロジー、グローバル人財事業のCOPRO VIETNAMで展開していきます。

アトモスとバリューアークコンサルティングが手がけている機電・IT領域は、クライアントがかなり近しい部分もあり、2社の統合によりアトモスで活躍してきた人財がIT領域でも活躍できるといった、人財の往来による大きなシナジーが見込まれます。あるいは、同業他社への競争力の向上や、クライアントに対してさらにスピード感のあるサービス提供を実現することが目的です。

実際に稼働しているエンジニアや今後入ってくる求職者に対し、さらなるエンジニアの就業機会の拡大やキャリア形成を目的として、このようなグループ再編の実施を決定しました。

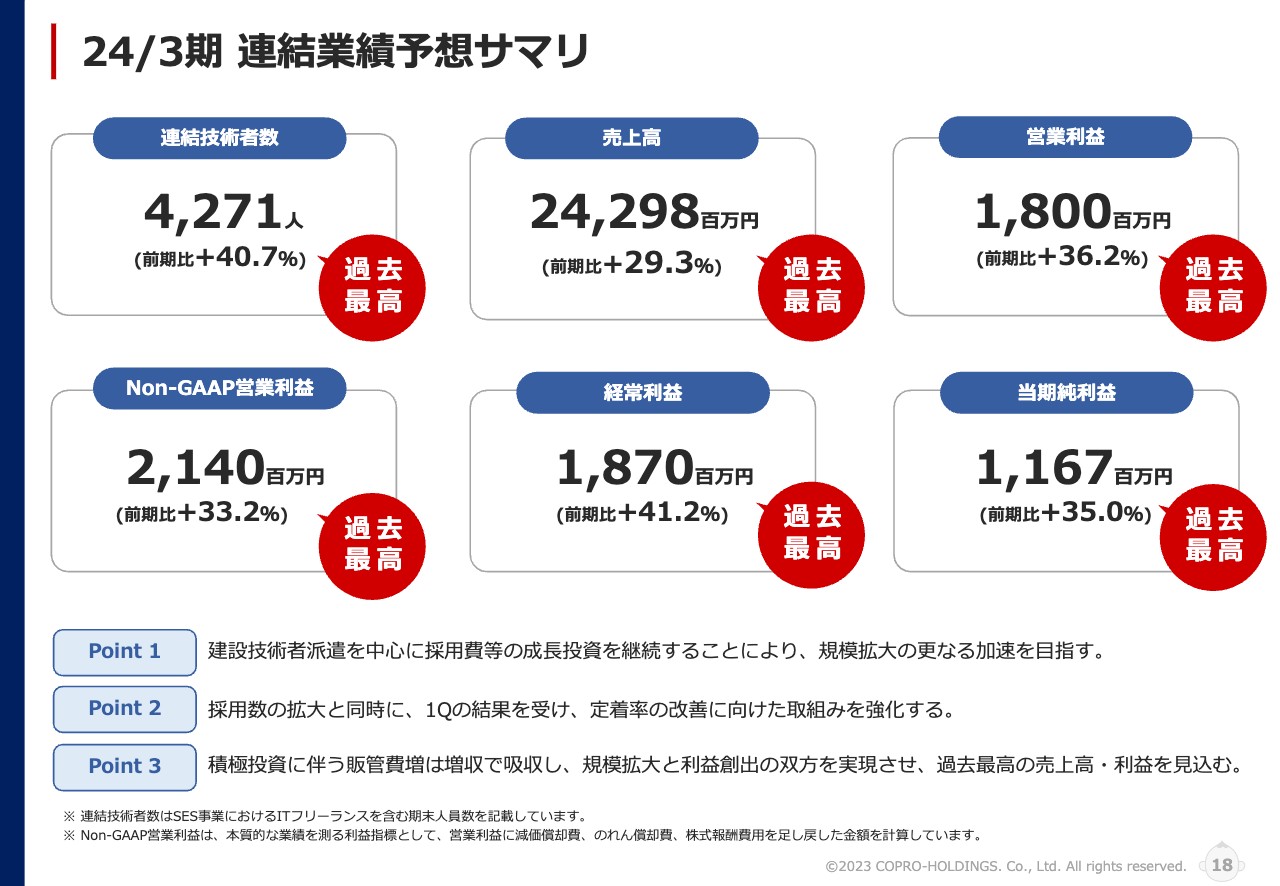

24/3期 連結業績予想サマリ

2024年3月期の業績予想についてご説明します。すでに発表している予想から変更はありません。

連結技術者数は前期比プラス40.7パーセントの4,271人、売上高は前期比プラス29.3パーセントの242億9,800万円、営業利益は前期比プラス36.2パーセントの18億円です。

Non-GAAP営業利益は前期比プラス33.2パーセントの21億4,000万円、経常利益は前期比プラス41.2パーセントの18億7,000万円、当期純利益は前期比プラス35パーセントの11億6,700万円と、すべてにおいて過去最高を予想しています。

ポイントは3つあります。1つ目は、建設技術者派遣を中心に採用費等の成長投資を継続することにより、規模拡大のさらなる加速を目指していきます。

2つ目は、採用数の拡大と同時に、第1四半期の結果を受け、定着率の改善に向けた取組みをよりいっそう強化していきます。

3つ目は、積極投資に伴う販管費増は増収で吸収し、規模拡大と利益創出の双方を実現させ、過去最高の売上高・利益を見込みます。

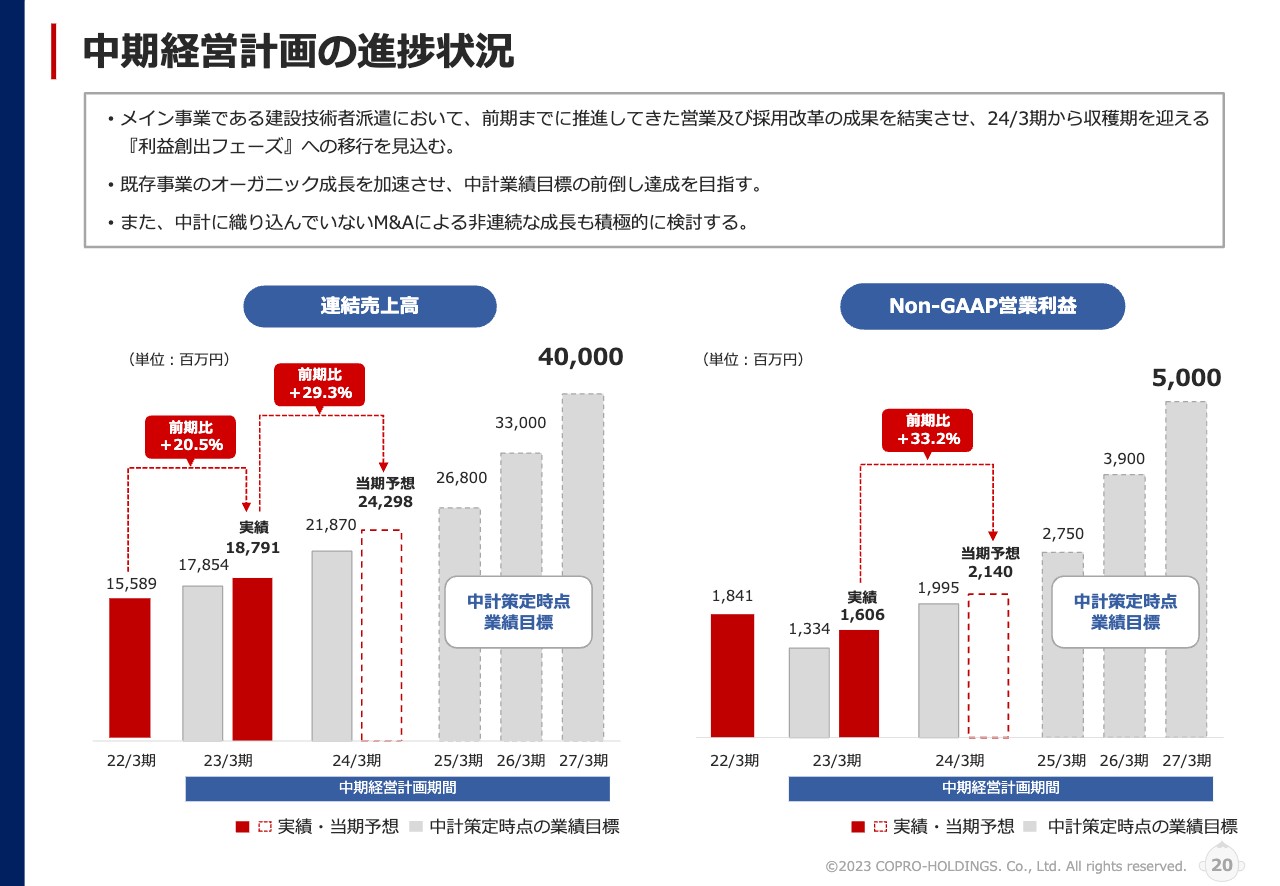

中期経営計画の進捗状況

中期経営計画の進捗状況について、前期から大きな変更はないため、あらためてのご説明となります。

メイン事業である建設技術者派遣において、前期までに推進してきた営業及び採用改革の成果を結実させ、2024年3月期から収穫期を迎える「利益創出フェーズ」への移行を見込んでいます。

また、既存事業のオーガニックな成長を加速させ、中計業績目標の前倒し達成を目指します。このオーガニックな成長にプラスアルファし、中計に織り込んでいないM&Aによる非連続な成長も積極的に検討していきたいと考えています。

中計最終年度となる2027年3月期は、連結売上高400億円、Non-GAAP営業利益50億円を見込んでいます。

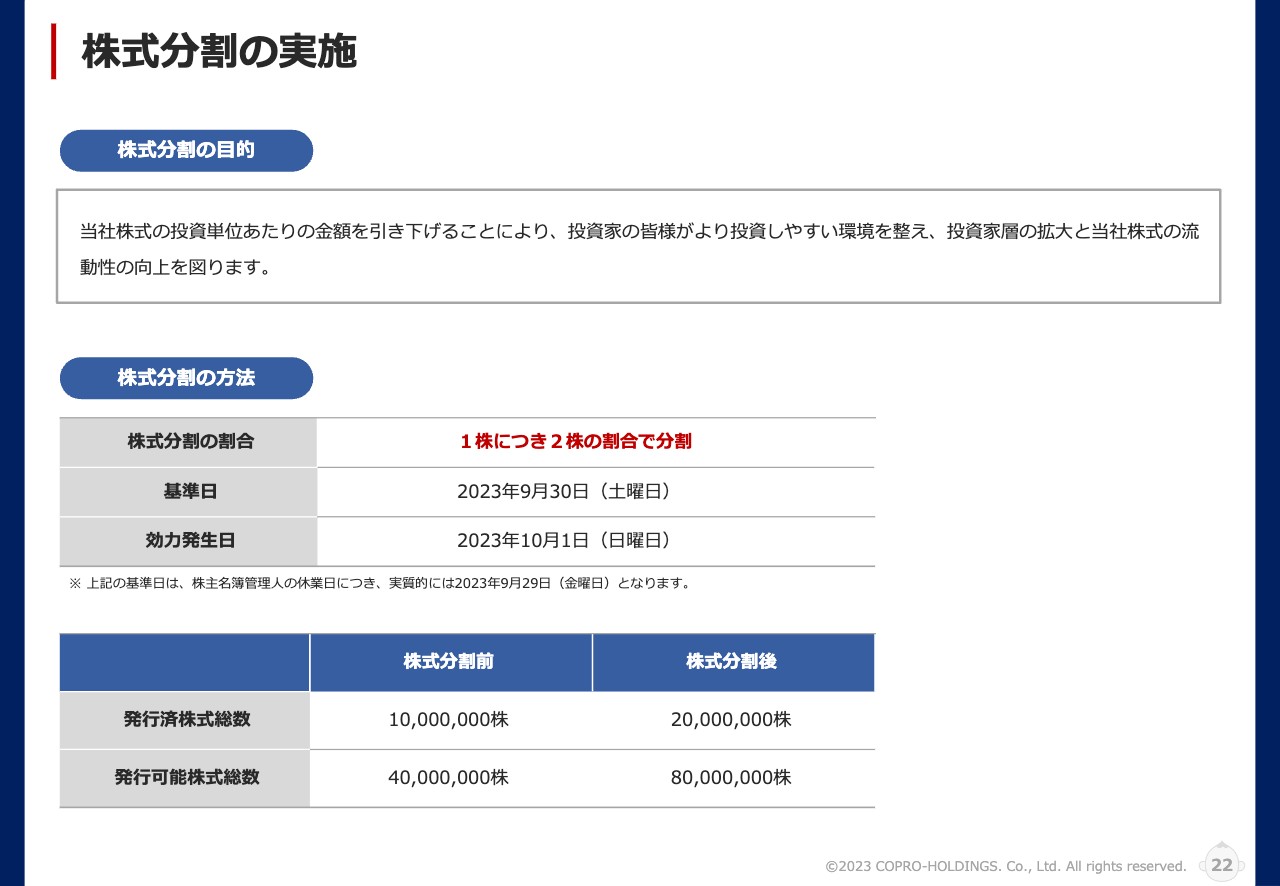

株式分割の実施

2024年3月期配当予想についてご説明します。まず、株式分割を実施します。当社株式の投資単位あたりの金額を引き下げることにより、投資家のみなさまがより投資しやすい環境を整え、投資家層の拡大と当社株式の流動性の向上を図ることが目的です。

株式分割の方法についてご説明します。株式分割は1株につき2株の割合で実施します。基準日は2023年9月30日、効力発生日は2023年10月1日です。この2対1の株式分割によって、分割前と分割後の発行済株式総数と発行可能株式総数は、スライド下部に記載している表のとおりです。

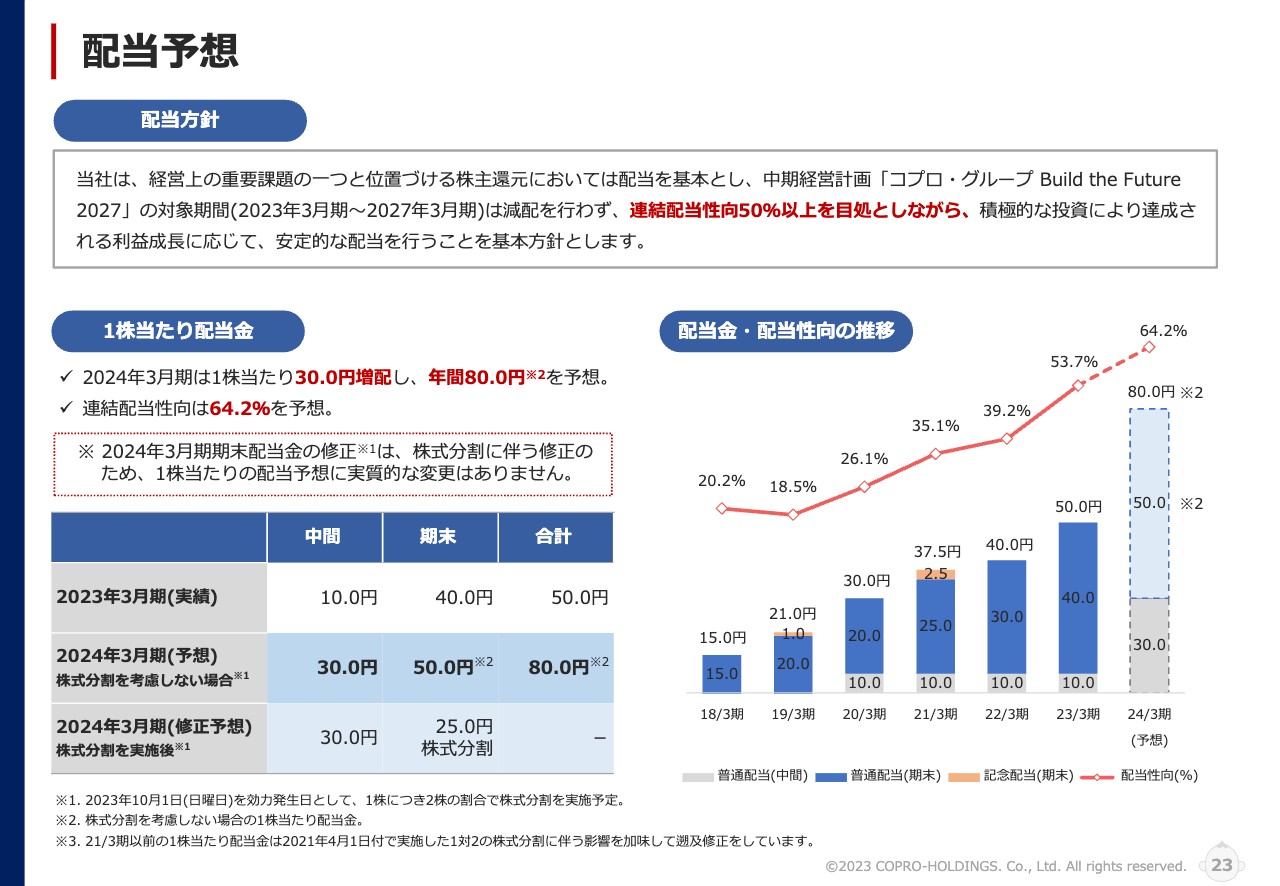

配当予想

株式分割も加味した配当予想についてです。あらためてコプロ・グループの配当方針をご説明します。経営上の重要課題の1つと位置づける株主還元においては配当を基本とし、中期経営計画「コプロ・グループ Build the Future 2027」の対象期間(2023年3月期から2027年3月期)は減配を行いません。連結配当性向50パーセント以上を目処としながら、積極的な投資により達成される利益成長に応じて、安定的な配当を行うことを基本方針とします。

2024年3月期は1株当たり30.0円増配し、年間配当80.0円と予想しています。連結配当性向は64.2パーセントと予想しています。

スライド左下には1株当たり配当金について表で記載しています。上段が2023年3月期の実績、中段が2024年3月期(株式分割を考慮しない場合)の予想、下段が2024年3月期(株式分割実施後)の修正予想です。

2023年3月期は中間で1株当たり10.0円、期末で40.0円、年間で50.0円の配当を実施しました。2024年3月期(株式分割を考慮しない場合)は、中間で30.0円、期末で50.0円、年間で80.0円の配当を予想しています。

2024年3月期に2対1の株式分割を実施した場合、中間配当は分割実施前のため1株当たり30.0円です。期末配当は分割実施後のため、25.0円の配当予想となっています。

スライド右側には年度ごとの配当金・配当性向の推移を示していますので、ご参照いただければと思います。

清川氏からのご挨拶

2024年3月期は順調な滑り出しとなったと捉えていますが、課題は山積しています。問題・課題がどこにあるのかは明確ですので、業績を拡大していくためにすべきことを行い、改善すべきことはしっかりと改善し、さらなる業績の拡大、利益創出を実現します。

第2四半期、第3四半期、そして本決算でみなさまへ良いご報告ができるように、役職員一同邁進し、企業価値の向上に努めていきたいと考えています。

株主・投資家のみなさまにおきましては、引き続き、コプロ・ホールディングス、コプロ・グループに多大なるご支援を賜りますよう、お願いいたします。

以上で第1四半期の決算発表を終了します。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ