【QAあり】ダイトロン、上期は前年比増収増益、画像関連機器・部品、電子部品&アセンブリ商品の売上が伸長

四半期業績推移

土屋伸介氏(以下、土屋):ダイトロンの土屋です。本日は、お越しいただき誠にありがとうございます。よろしくお願いします。資料に沿って決算説明を始めさせていただきます。

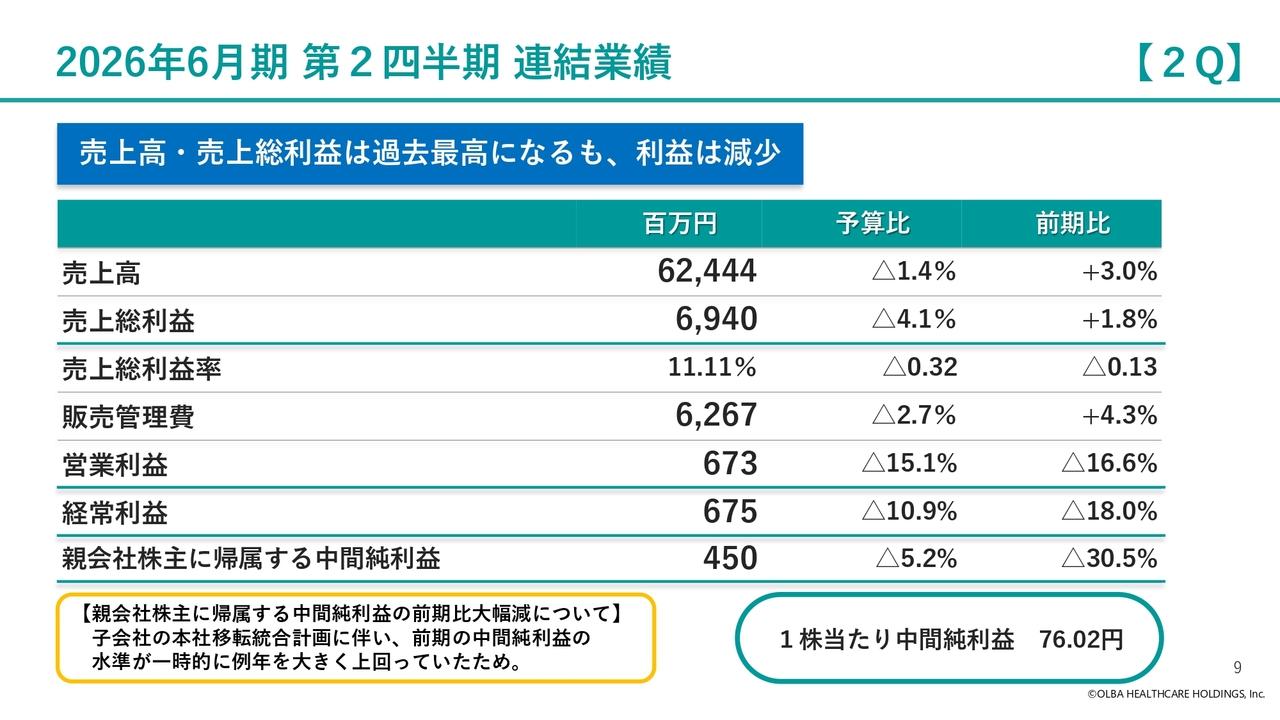

まず、連結決算概要です。第2四半期の業績について、売上高は前年同期比108.0パーセントの458億5,800万円となりました。営業利益は34億7,500万円、経常利益は35億3,500万円、四半期純利益は23億5,600万円です。いずれも前年同期比100パーセントを超える結果となりました。

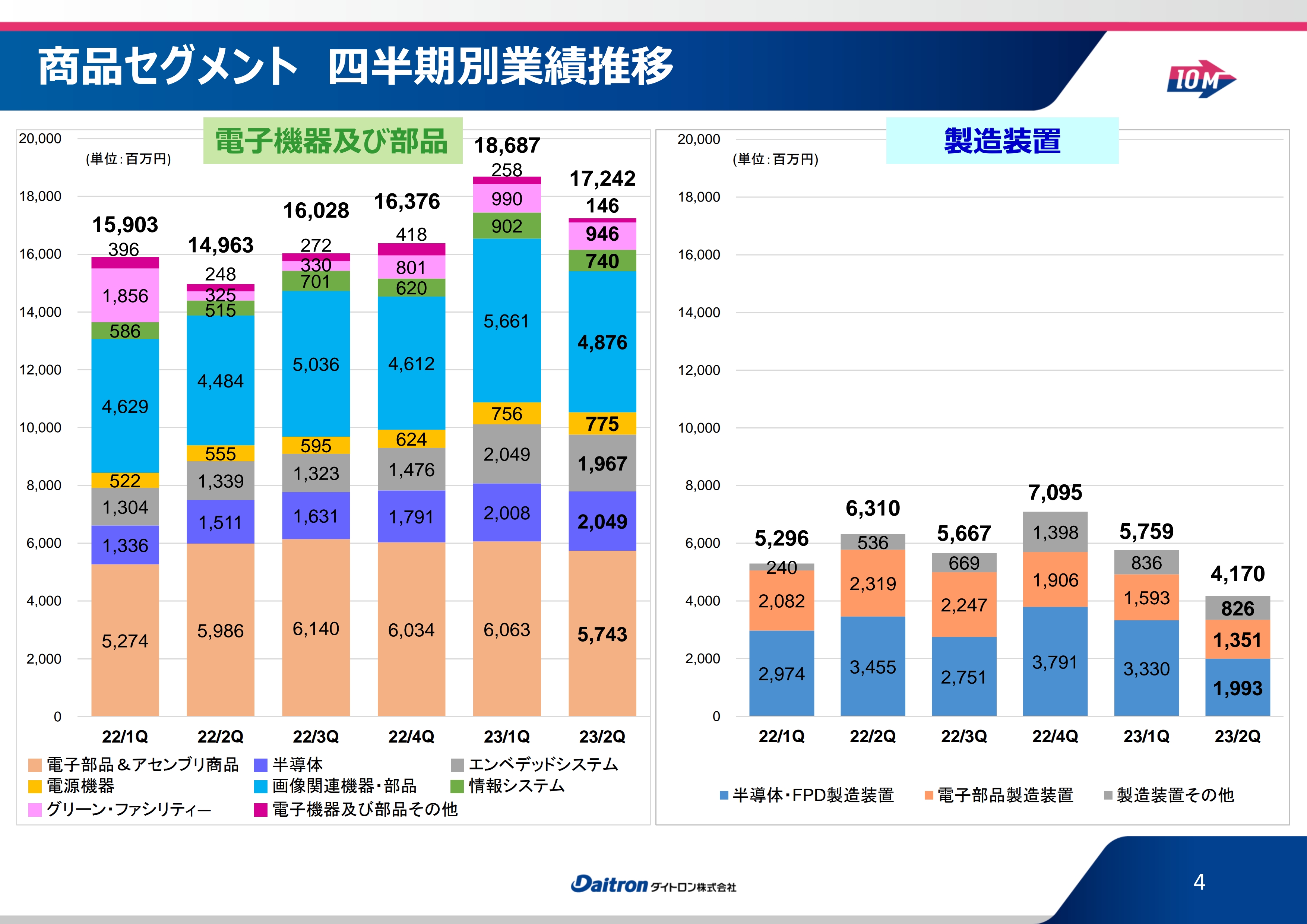

商品セグメント 四半期別業績推移

商品セグメントごとの四半期別業績推移です。当社には、大きく分けて電子機器及び部品と製造装置の2つのビジネスユニットがあります。スライドのグラフでは、この2つについてさらにセグメント別に表しています。

第1四半期は第2四半期から前倒しで売上が計上されたものもありますが、上半期の決算としては好調に推移しています。

電子機器及び部品は今年に入って納期が改善してきたことに加え、お客さまの生産も比較的順調に推移し、生産稼働率も好調であるため、売上が伸びました。特に画像関連機器・部品と電子部品&アセンブリ商品が大きく伸びました。

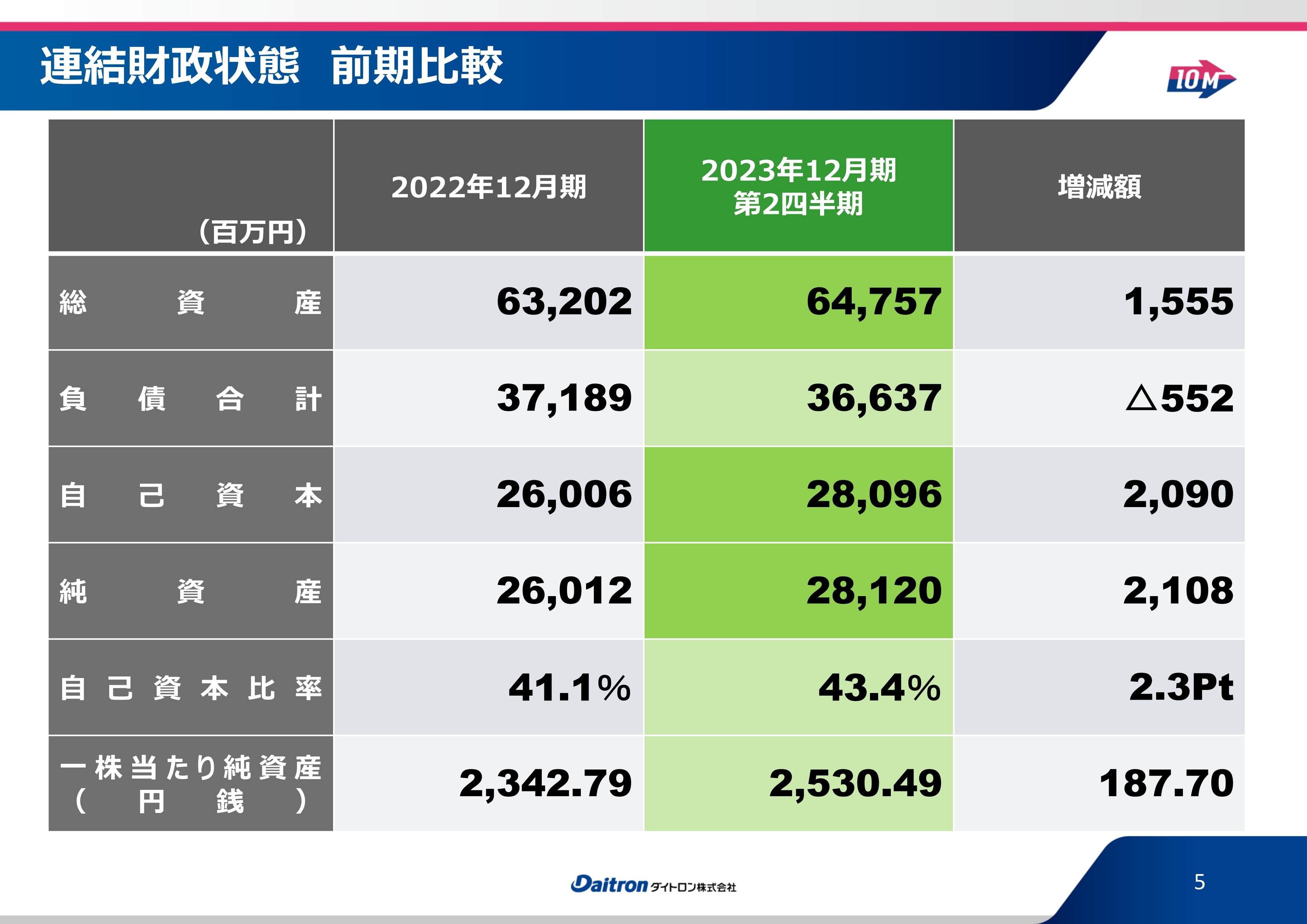

連結財政状態 前期比較

連結財政状態の前期比較です。先ほどお伝えしたとおり、利益が比較的好調に推移したことが純資産に反映されています。最終的な結果として、自己資本比率は2.3ポイント上昇しました。

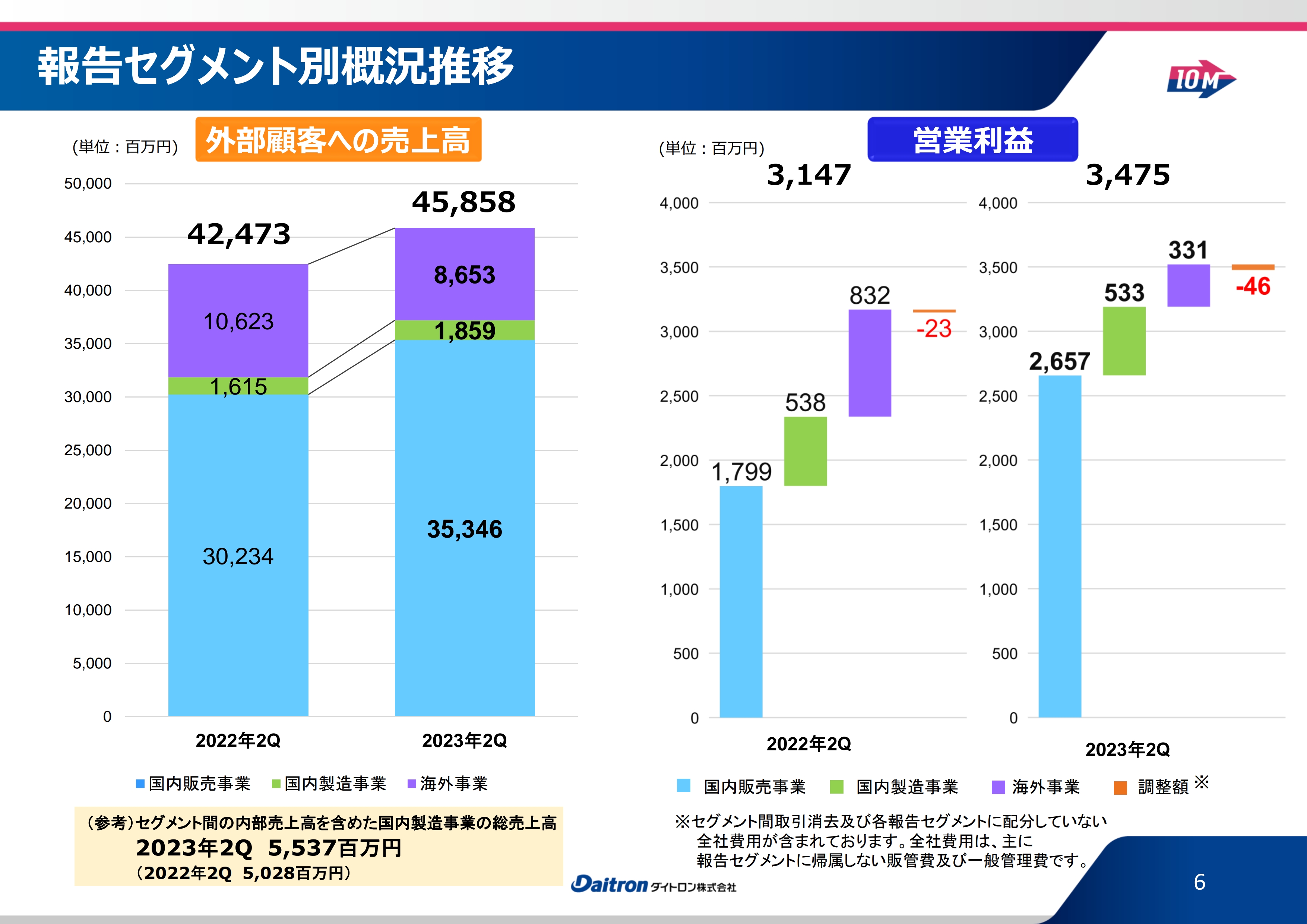

報告セグメント別概況推移

報告セグメント別の概況推移です。当社の報告セグメントは3つあります。スライドの棒グラフの水色の部分が国内販売事業、緑色が国内製造事業、紫色が海外事業です。

全体的には、売上高と営業利益ともに前年同期比で伸びた結果となりました。特に国内販売事業が大きく牽引しています。

国内製造事業は売上高を伸ばすことができましたが、営業利益は残念ながら前年比でややマイナスとなりました。要因としては、現在、製造関係で人的な投資を大幅に進めているため、その部分の販管費が上昇したことが挙げられます。

海外事業では、残念ながら売上高・営業利益ともにマイナスといった結果になりましたが、こちらはある程度織り込み済みの内容です。特に中国の設備関係のプロジェクトについて、昨年から今年の前半にひととおり区切りがついたため、その影響が少し出ていると見ています。

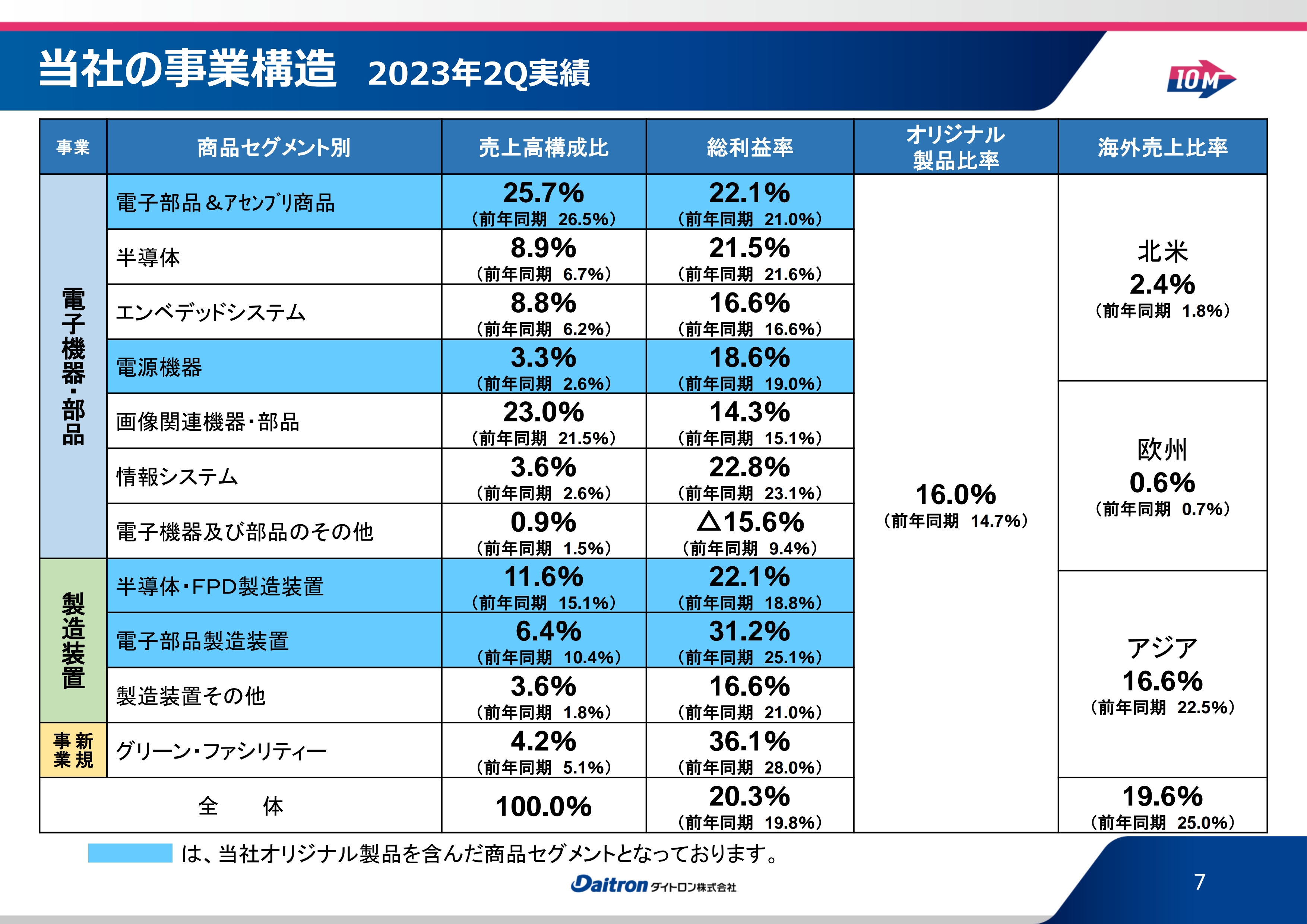

当社の事業構造 2023年2Q実績

当社の事業構造です。大きなユニットとしては、電子機器・部品、製造装置、新規事業のグリーン・ファシリティーがあります。基本的に、この3つの事業構造を管理しています。

売上高構成比は、昨年から大きな変化はありませんが、電子機器・部品の比率が若干上がっています。これは先ほどお伝えしたとおり、お客さまの生産が比較的好調で、電子部品・機器の納期が縮まったことで売上が伸びたためです。

注目していただきたいのは、総利益率です。特に、スライドの水色の部分は当社のオリジナル製品を含んだセグメントで、結果としてどれも比較的高い利益率を残せるようになっています。

これは従来も同様の傾向ですが、特に今回は昨年比で伸びているところもあります。当社のオリジナル製品の比率が上がったことが成果として表れていると考えています。

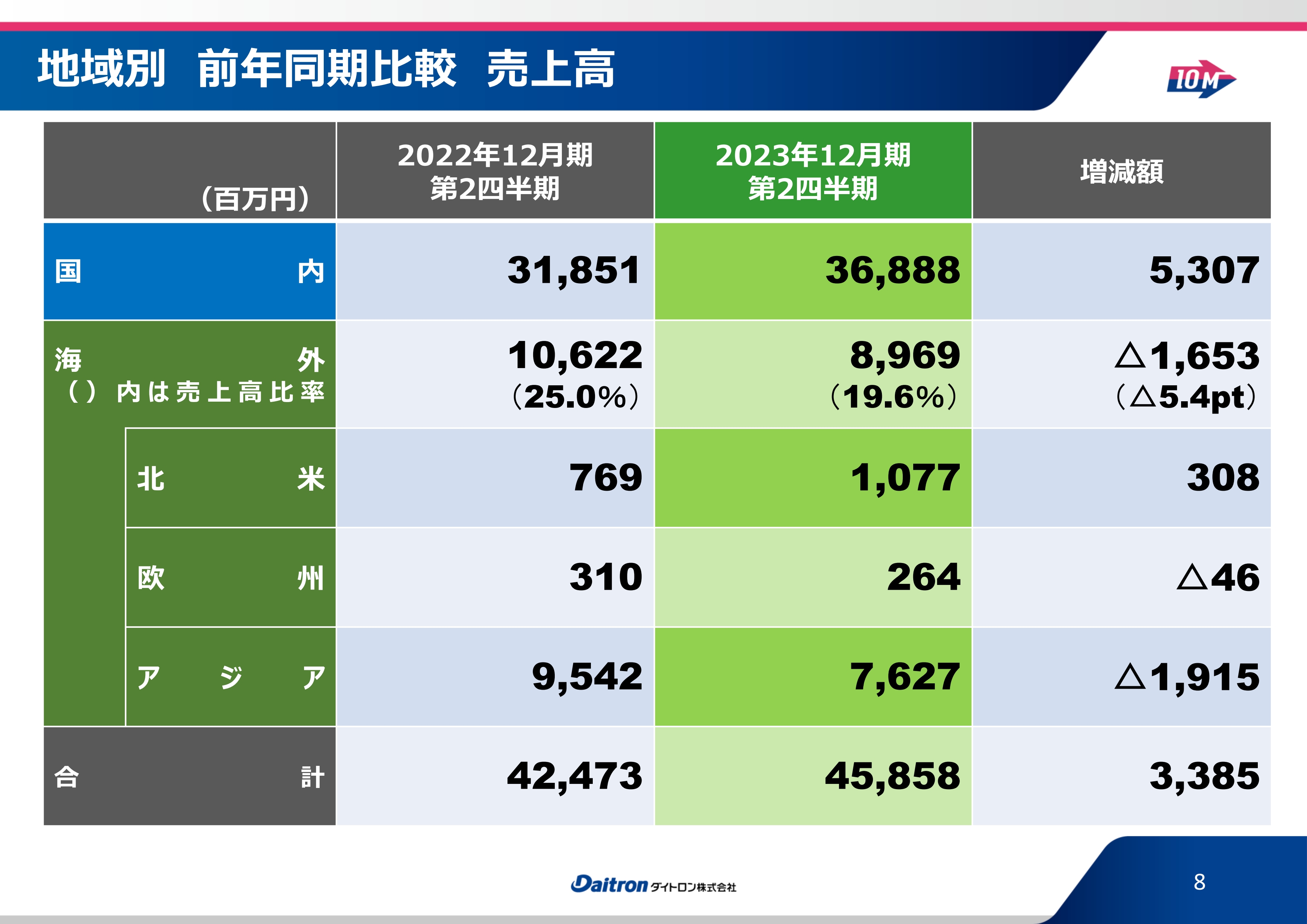

地域別 前年同期比較 売上高

国内と海外の地域別の売上高です。先ほどお話ししたとおり、国内と海外の比率については、今年は海外の割合がやや低い状況です。

この大きな要因は、アジア地区にあります。アジア地区の売上高は大きく、特に中国と韓国の設備関係の事業が多い状況です。しかし、先ほどお伝えしたとおり、中国のプロジェクトに一服感があり、昨年と比べて売上が落ちています。

ただし、北米については海外で唯一工場がある地域で、工場での生産がかなり回復基調に入ったことが成果として出ています。

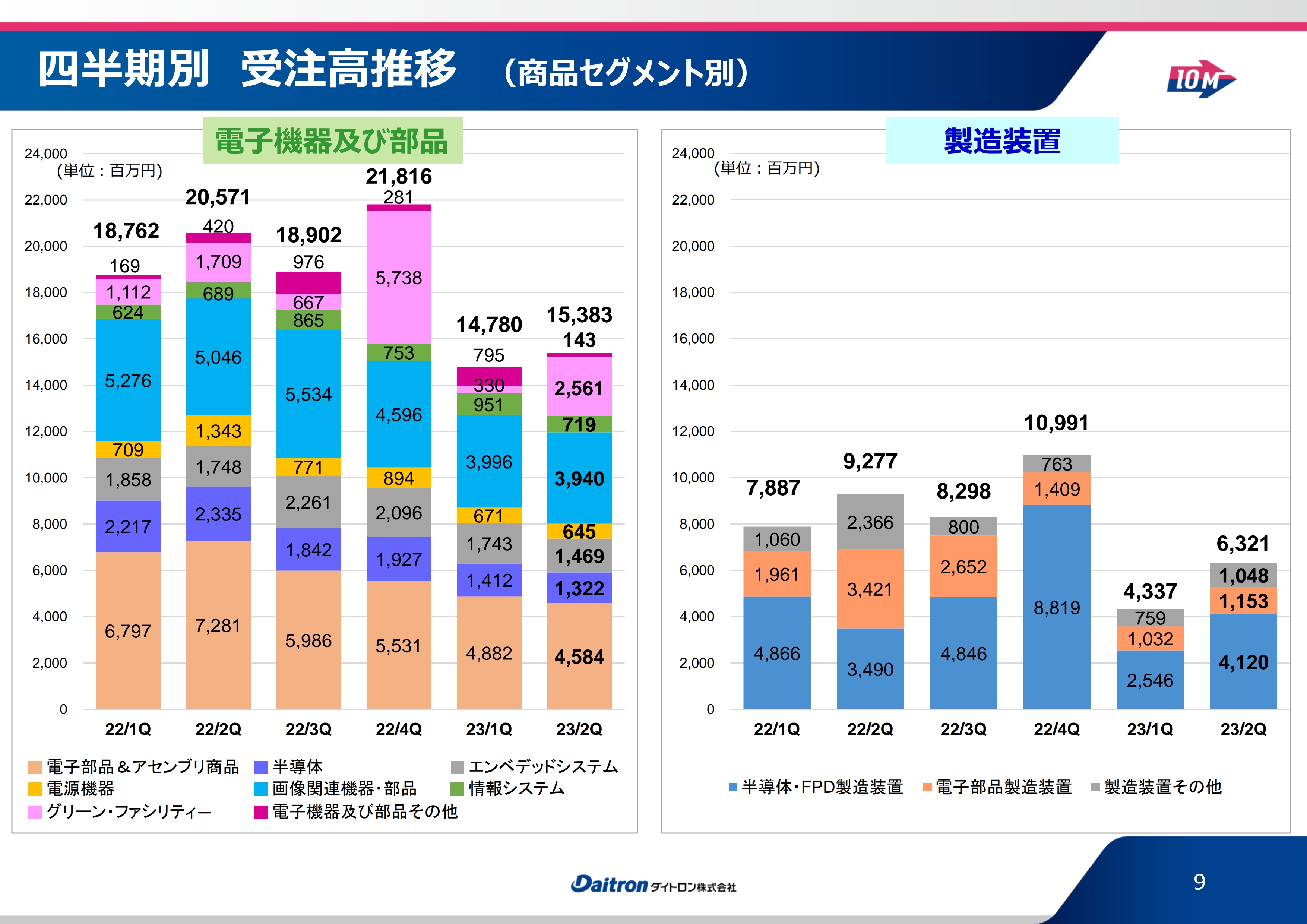

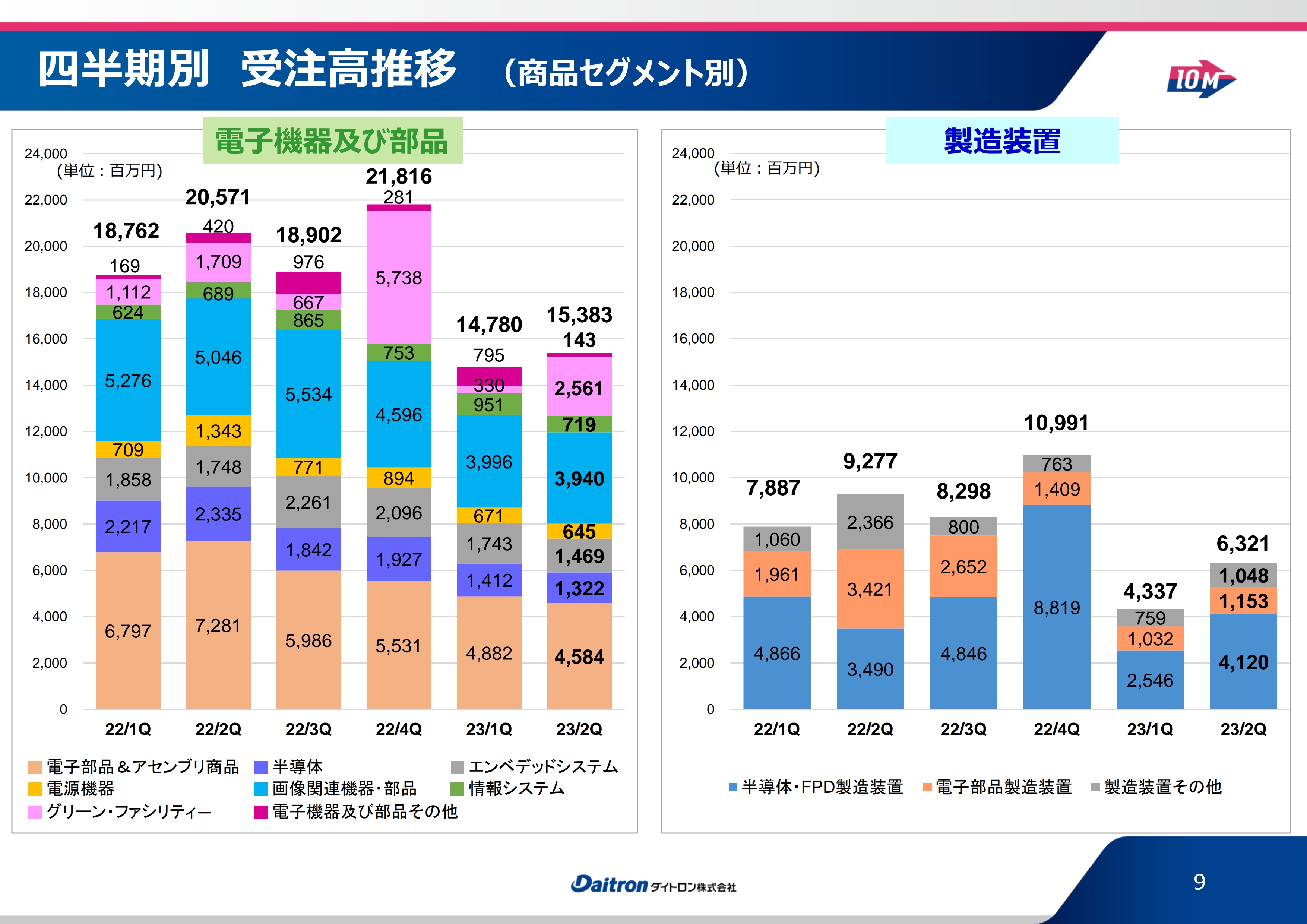

四半期別 受注高推移 (商品セグメント別)

四半期別の受注高推移について、電子機器及び部品と製造装置で分けて示しています。電子機器及び部品については、受注が昨年に比べてやや一服し、少なくなってきています。これは、よく話題に上がるとおり、メモリー向けの半導体製造装置の在庫調整の影響だと考えています。

当社のお客さまには半導体製造装置のメーカーが多く、中でもメモリー向けの設備を作っているお客さまもけっこういらっしゃいます。この部分で影響が少し出ていると考えています。

製造装置に関しては納期の関係があり、昨年来、先の計画を含めたかたちで多くの注文を前倒しでいただいていました。こちらについてやや一服している状況です。

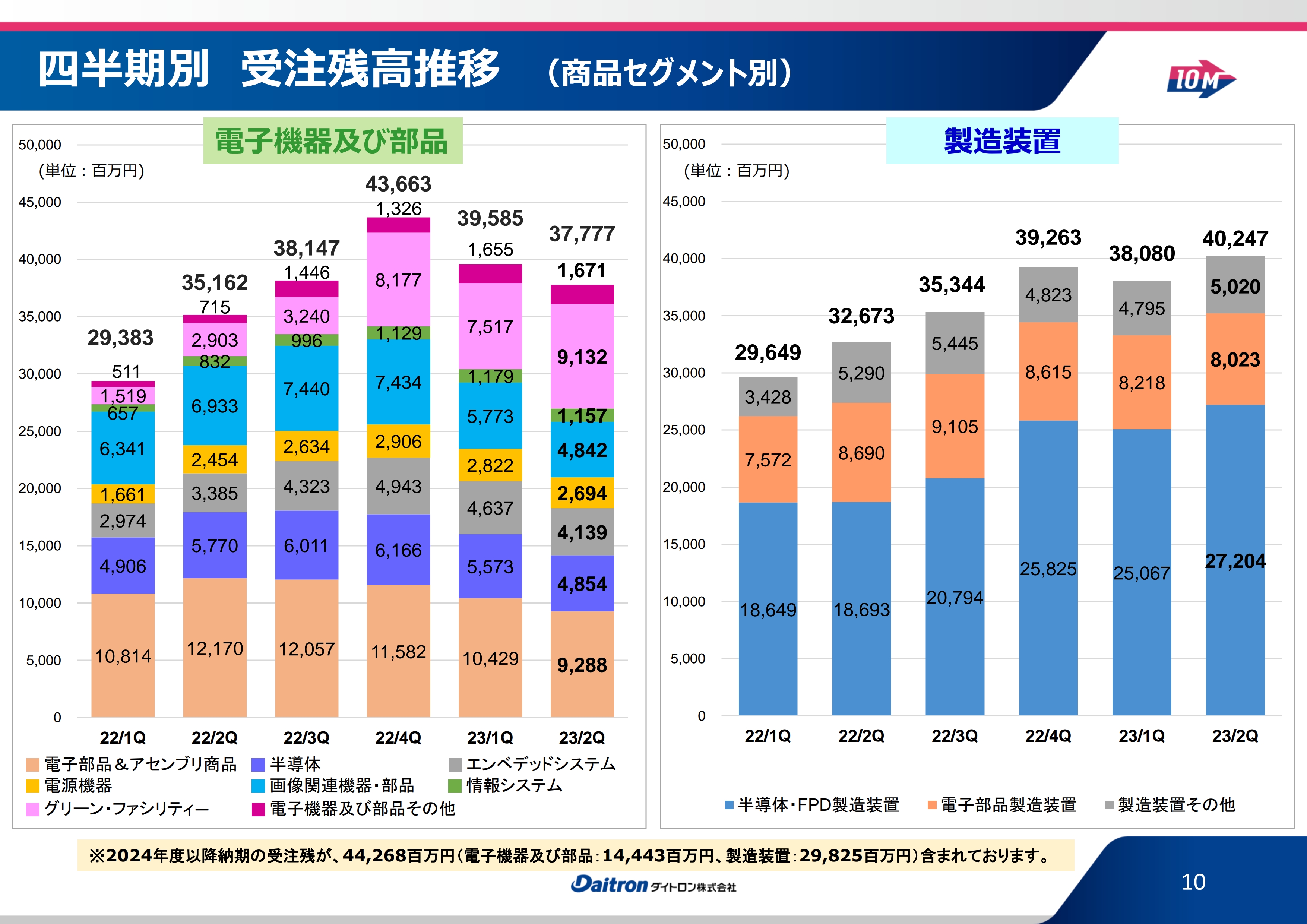

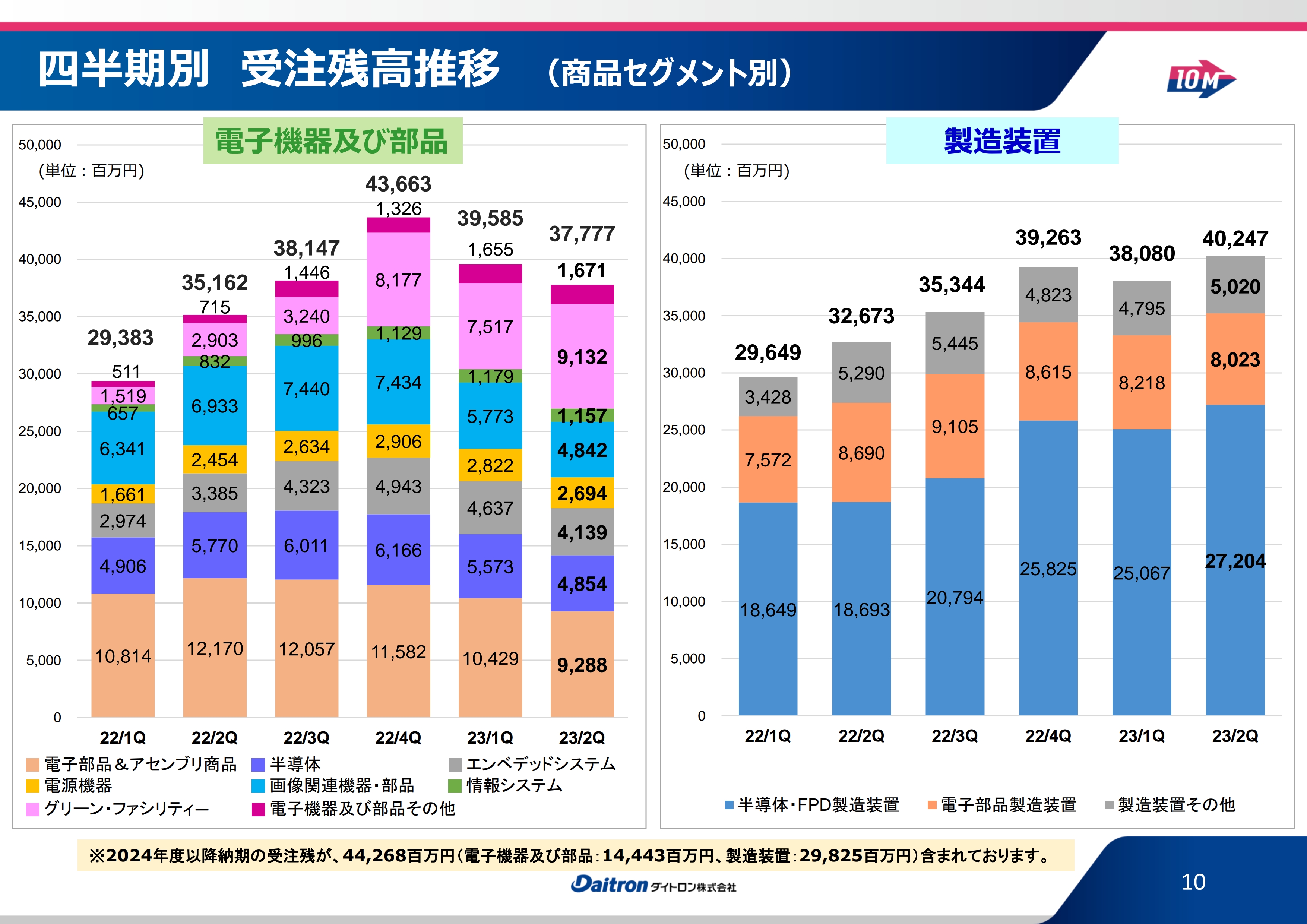

四半期別 受注残高推移 (商品セグメント別)

四半期別の受注残高推移です。特に設備関係には納期の長いものもあり、受注残は高いレベルで維持しています。電子機器及び部品関係はいろいろと項目がありますが、納期的な改善はかなり進んでいます。しかし、長いものも一部残っており、このような受注残をキープしている状況です。

来年以降の受注分もかなり入っていますので、今後これらを確実に売上に計上し、受注をさらに取って、次の年に向けて活動を強化していくことが重要だと考えています。

通期連結業績予想

通期の連結業績予想です。公表した数字から変更はありません。売上高は880億円、営業利益は57億3,000万円、経常利益も57億3,000万円、純利益は39億円です。

上半期の結果がある程度良かったため、通期予想について上方修正される期待もあったかと思います。しかし、先ほどお話ししたとおり、受注面でやや低下してきているところもあり、業界全体で不透明感が出ているのも事実だと見ています。

業績予想としては慎重な内容になっていますが、そのような点も加味しながらこの数字を維持していく方針です。

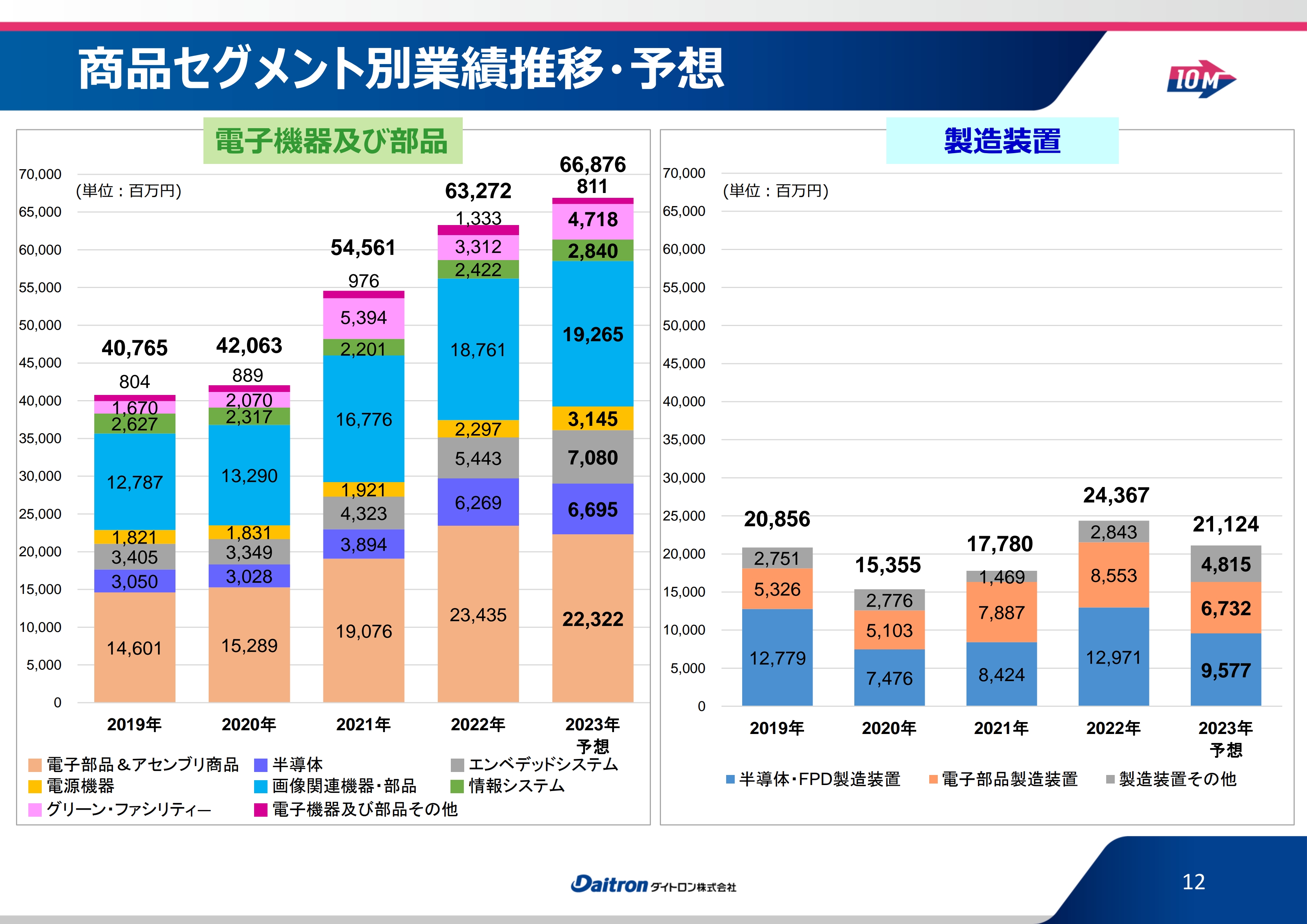

商品セグメント別業績推移・予想

商品セグメント別の業績推移・予想です。2019年からのセグメント別の売上高の推移をグラフで示しており、2023年については先ほどの通期予想を反映させた数字となっています。基本的に右肩上がりの成長を見せています。

特に電子機器及び部品は順調な伸びを示しており、いろいろなエレクトロニクス関連の商材を多く取り扱えるようになってきています。お客さまの事業領域も拡大しており、特に自動車関連、メディカル関連、IoT関連など裾野が広がってきています。その効果が売上の成長につながっていると考えています。

製造装置は、投資の波に影響を受けるところもありますが、半導体の中でも当社が比較的得意としているシリコンウェーハ向けの設備を多く扱っています。この分野は、日本の企業が非常に強いと言われています。

スライドの製造装置のグラフには、実は海外のお客さまの数字が半分近く入っています。海外のお客さまも日本の装置に興味を持たれており、当社の取り扱う製品にも大変魅力を感じていただいています。中国やアメリカのお客さまからも受注が入ってきており、それが売上に貢献してきている状況です。今後も受注継続が期待できる引き合いも入ってきています。

配当

配当についてです。今期の中間配当は50円と発表しています。期末配当は今のところ予定どおり65円、年間配当は115円で考えています。その結果、配当性向はやや伸ばすかたちで32.7パーセントを予定しています。以上が決算関係のご説明です。

10M基礎の再確認 1) グループステートメント

現在進めている第10次中期経営計画は、略称「10M」と呼んでおり、2021年にスタートして本年が最終年度となっています。その内容についてポイントを簡単にご説明します。

まず、グループステートメントとして「Creator for the NEXT」を掲げています。対外的・社内的の両方に向けたメッセージをスライドに示しています。

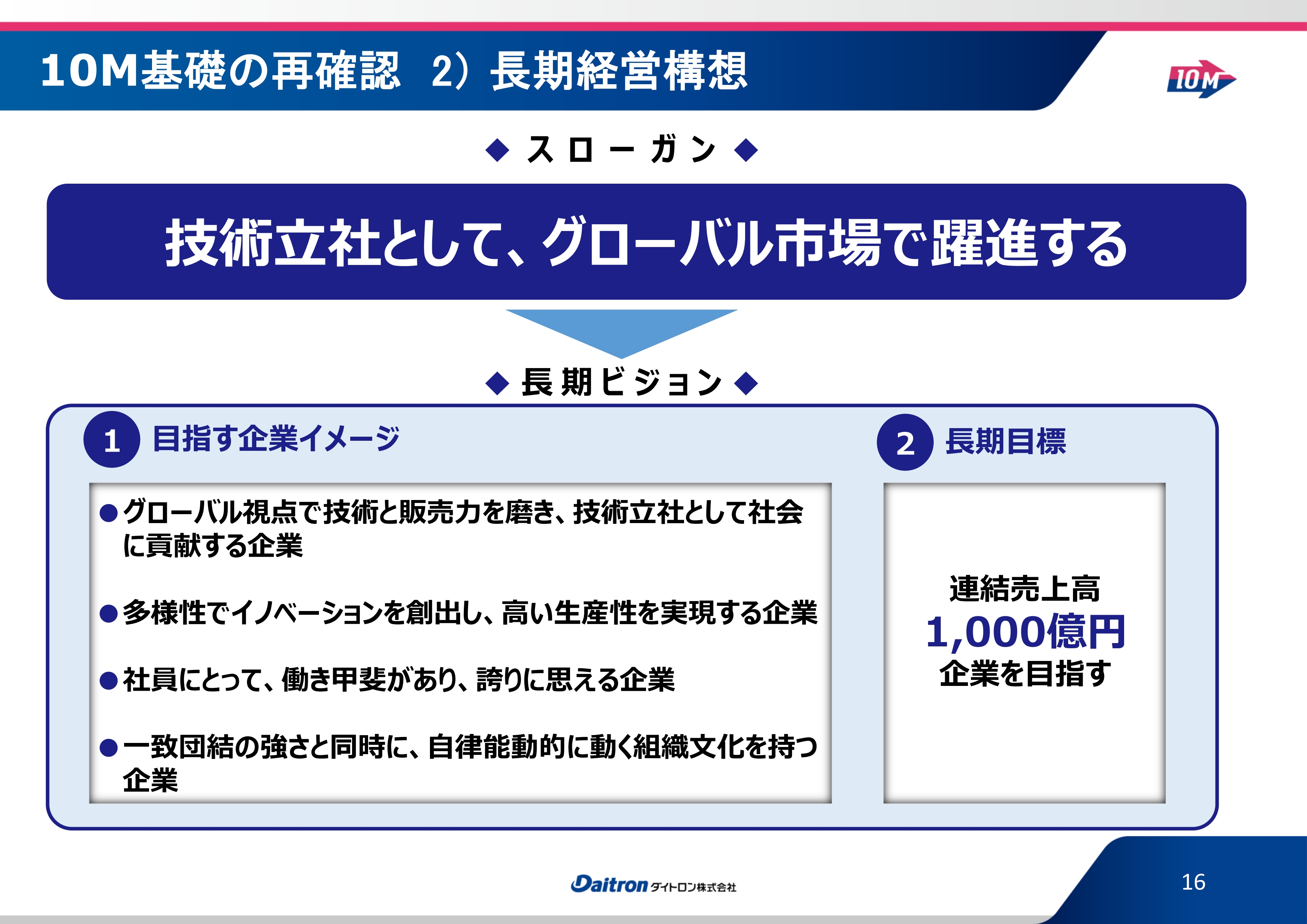

10M基礎の再確認 2) 長期経営構想

スローガンは「技術立社として、グローバル市場で躍進する」です。当社は、商社でありながらメーカーの機能も持っています。これが1つのユニークな特徴になっていると考えています。そのようなことを踏まえて、「技術立社」を意識するようにしています。

「グローバル市場で躍進する」は、国内のみならず海外の市場での活動を強化し、今後そこでの売上を伸ばしていきたいという思いを込めています。

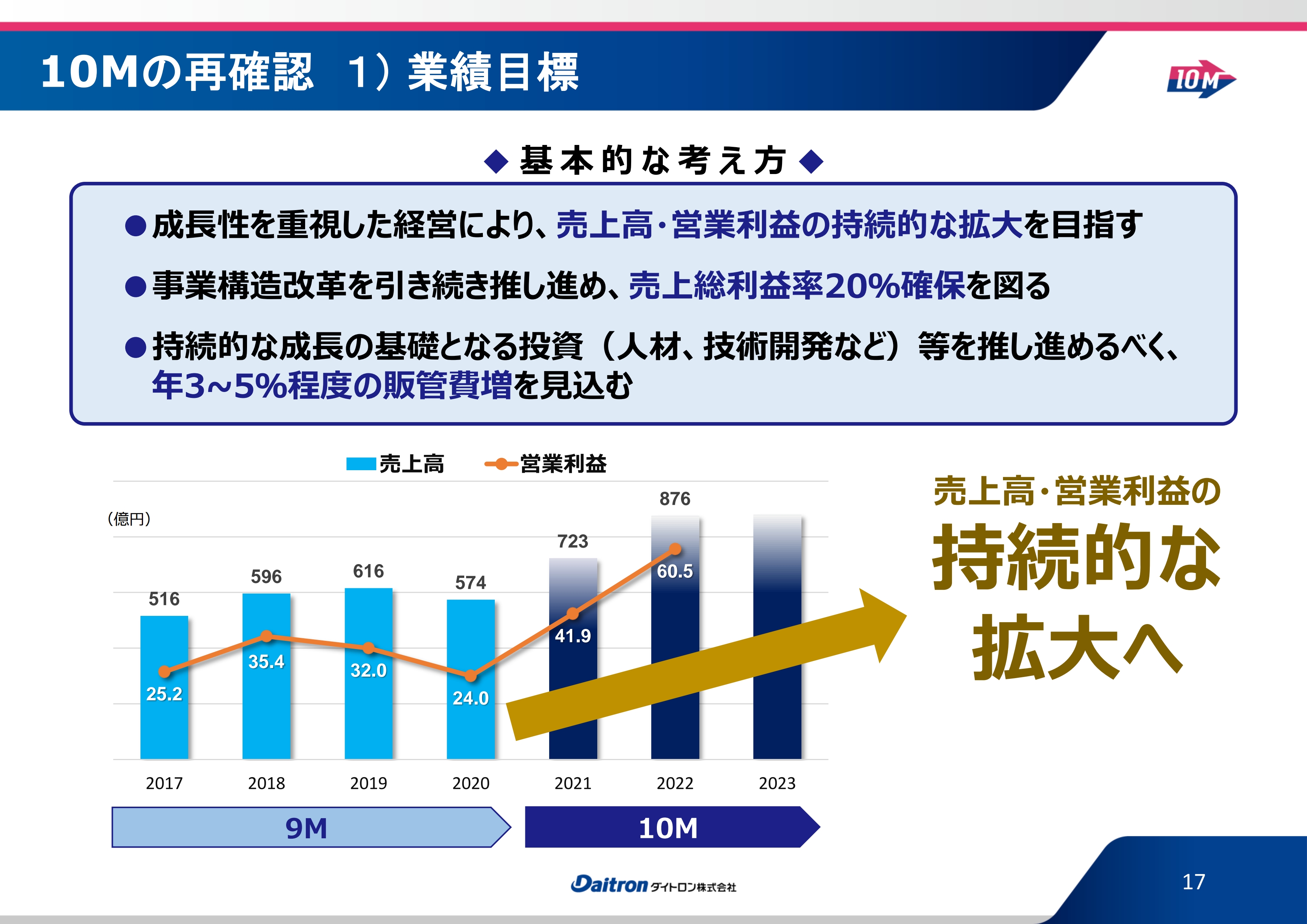

10Mの再確認 1) 業績目標

「10M」の基本的な考え方として、「成長性を重視した経営により、売上高・営業利益の持続的な拡大を目指す」があります。

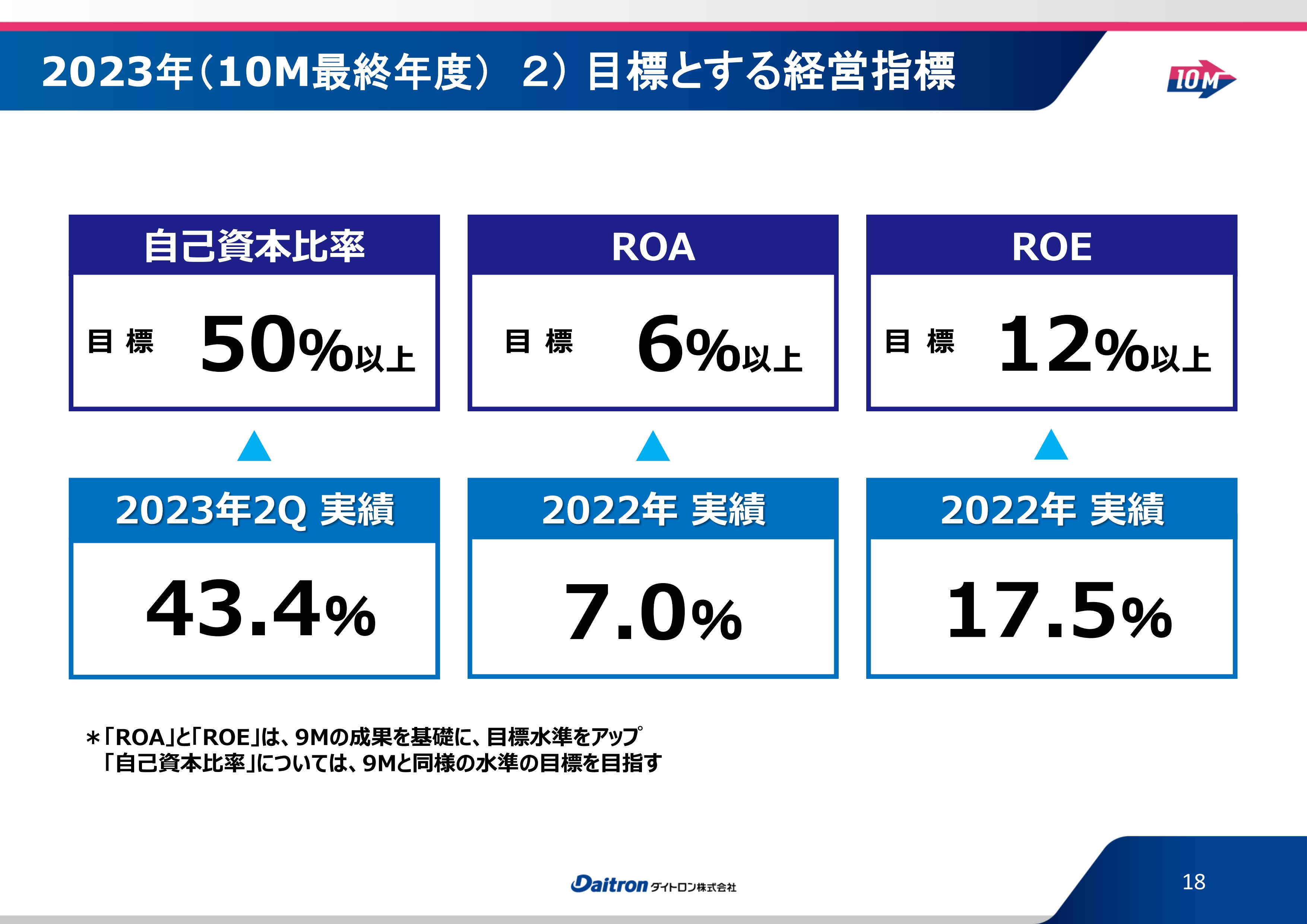

2023年(10M最終年度) 2) 目標とする経営指標

経営指標として、自己資本比率、ROA、ROEの3つの目標を出しています。自己資本比率は、今上半期終了時点の実績ベースで43.4パーセントです。

ROAとROEは昨年末の実績ベースです。ROAは目標の6パーセント以上に対して7パーセント、ROEは目標の12パーセント以上に対して17.5パーセントで、比較的順調に推移していると考えています。

2023年(10M最終年度) 3) 4つの戦略基本方針

戦略基本方針について、スライドに4つ記載しています。詳細は次のページからご説明します。

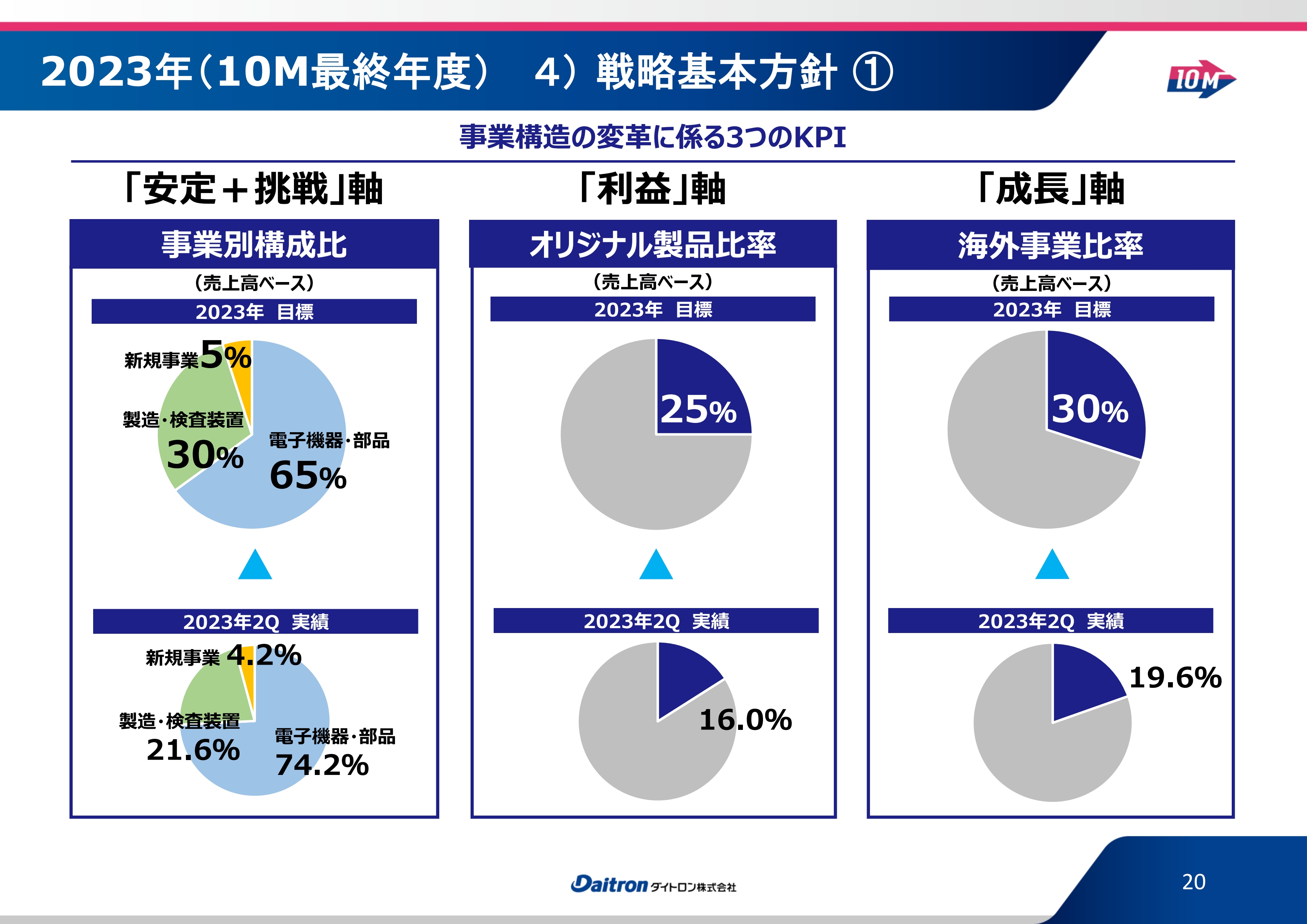

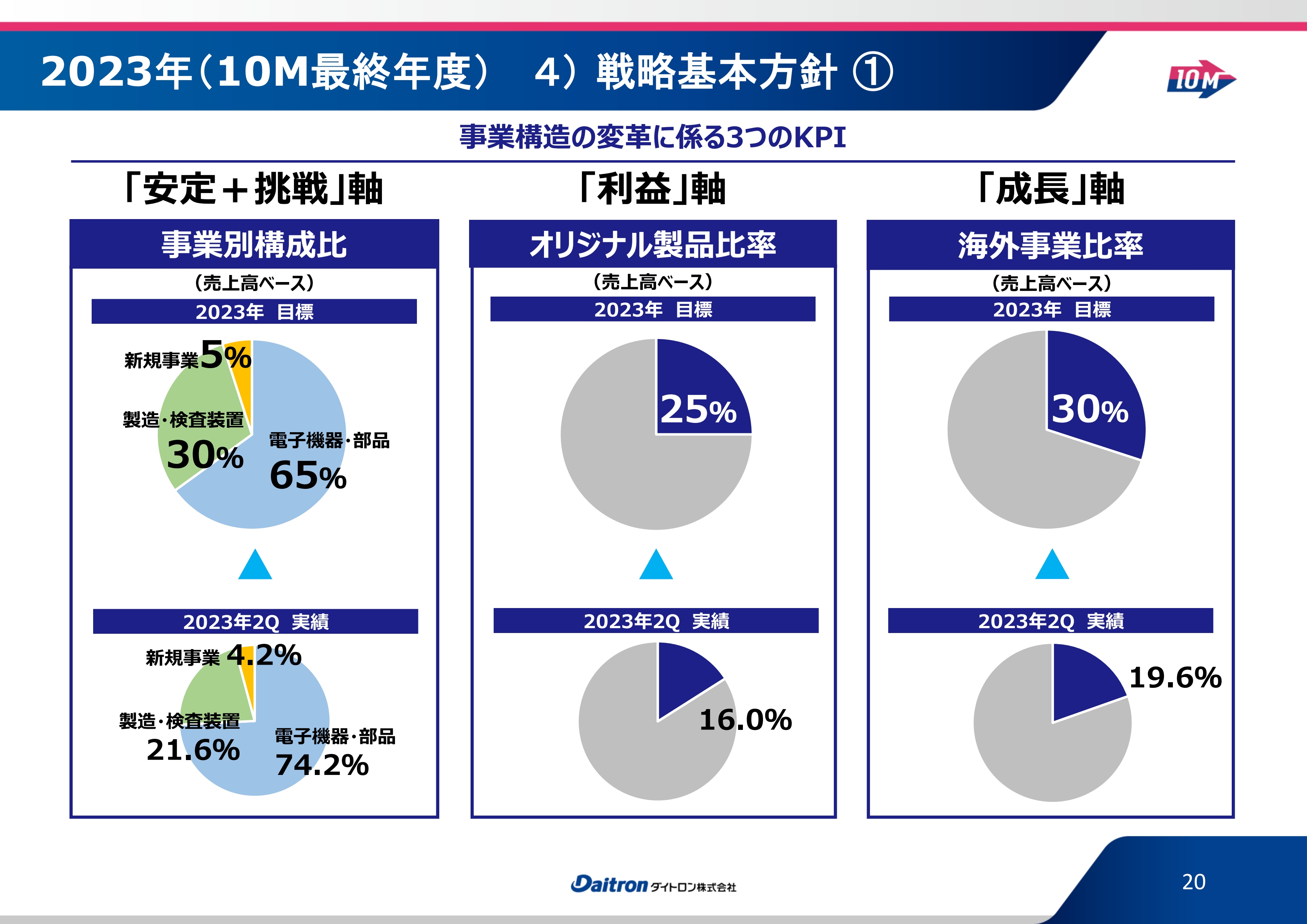

2023年(10M最終年度) 4) 戦略基本方針 ①

事業構造の変革についてです。基本的にスライドの3つの軸を考えています。1つ目は、事業別構成比です。当社の基本のビジネスユニットである電子機器・部品、製造・検査装置、新規事業について、スライドに記載のとおりの目標を定めています。

新規事業に関しては従来記載していませんでしたが、「10M」において一定量の割合を掲げて目指していこうという考え方で、今回お示ししています。

目標値としては、電子機器・部品で65パーセント、製造・検査装置で30パーセント、新規事業で5パーセントです。上半期終了時点の実績はスライドに記載のとおりです。目標値とややバランスが異なるものの、近い線にあります。完全とは言いませんが、構造はほぼ順調に出来上がってきていると考えています。

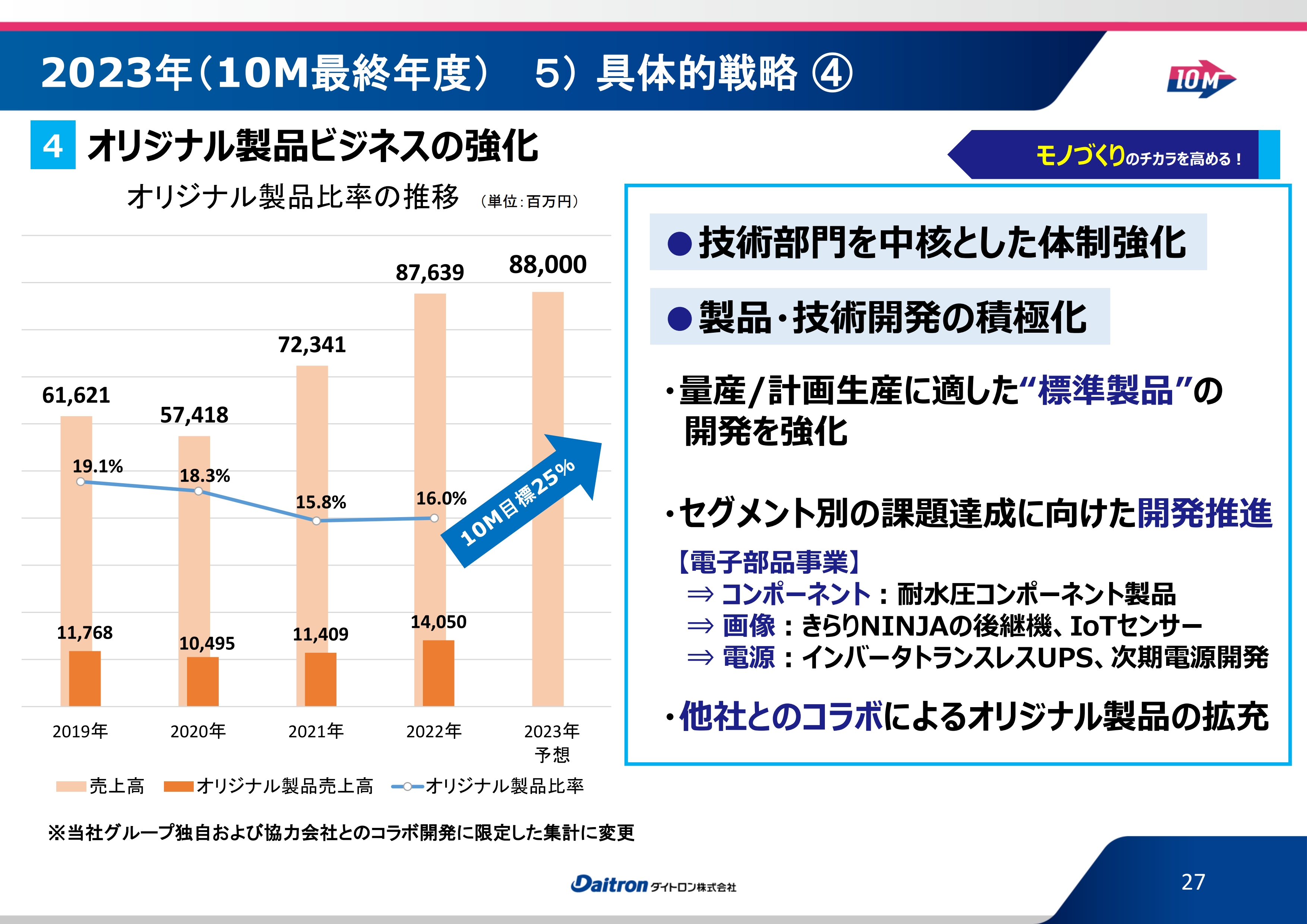

2つ目は、オリジナル製品比率です。先ほど少しお伝えしたとおり、一定量を確保することによって収益率も上がると考えているため、25パーセントを目標にしています。現状は、残念ながら16パーセントという状況です。ただし、売上高は伸びています。

このような比率になっている大きな要因として、オリジナル製品以外の一般商材の売上が今年に入ってかなり伸びている影響があると考えています。

3つ目は、海外事業比率です。こちらは伸びしろがあると考えています。目標値が30パーセントであるのに対し、上半期実績は20パーセント弱です。中国・韓国の設備関係の売上低下が影響していると考えていますが、長期的にはかなり伸ばせる事業だと考えています。

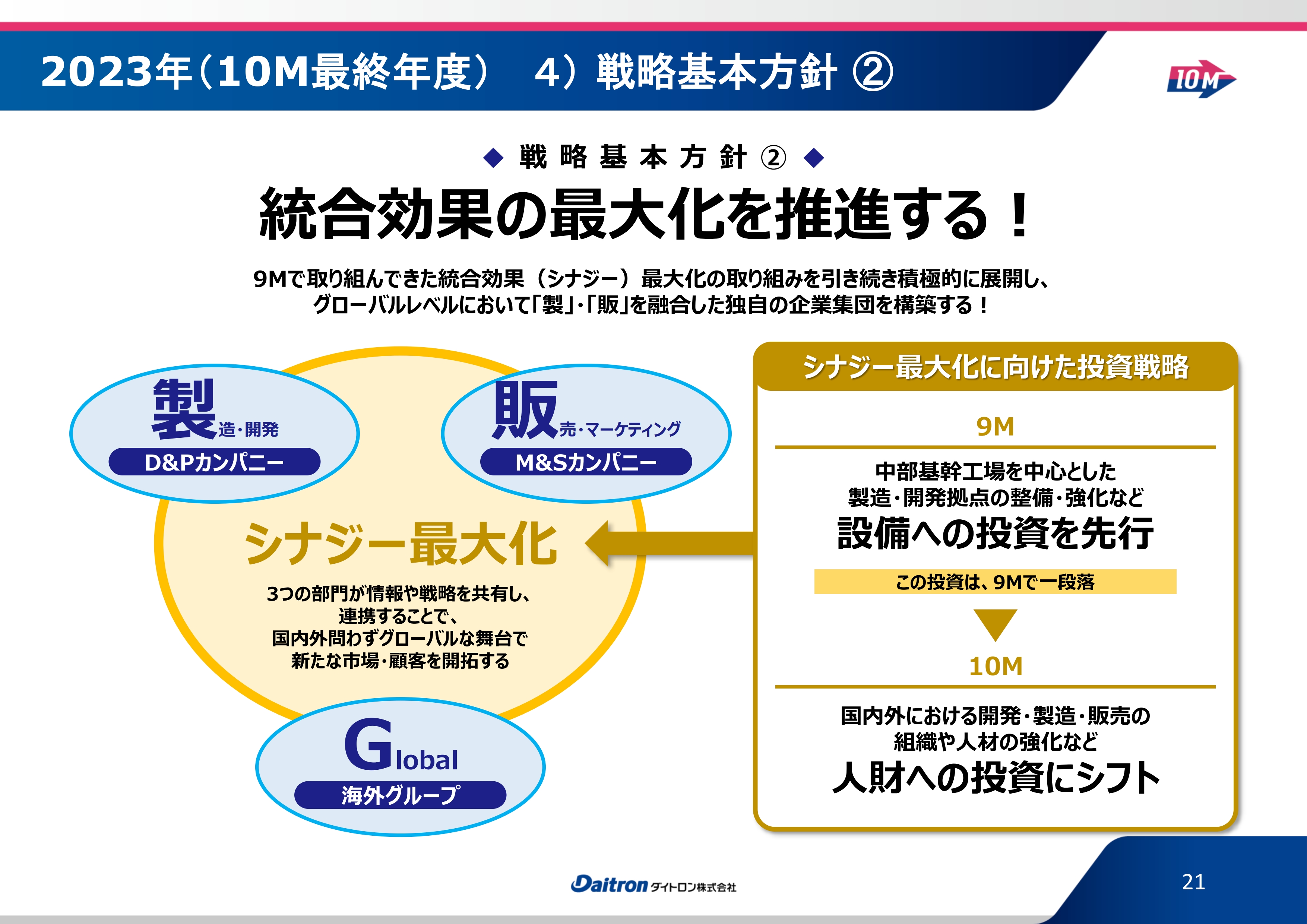

2023年(10M最終年度) 4) 戦略基本方針 ②

戦略基本方針の2つ目は、「統合効果の最大化を推進する!」です。製販一体の路線をしっかり進め、技術立社としての内容を高めていきます。投資戦略については、この3年間は人的投資を進めることを基本とし、製造におけるエンジニアの補強を十分に進めているところです。

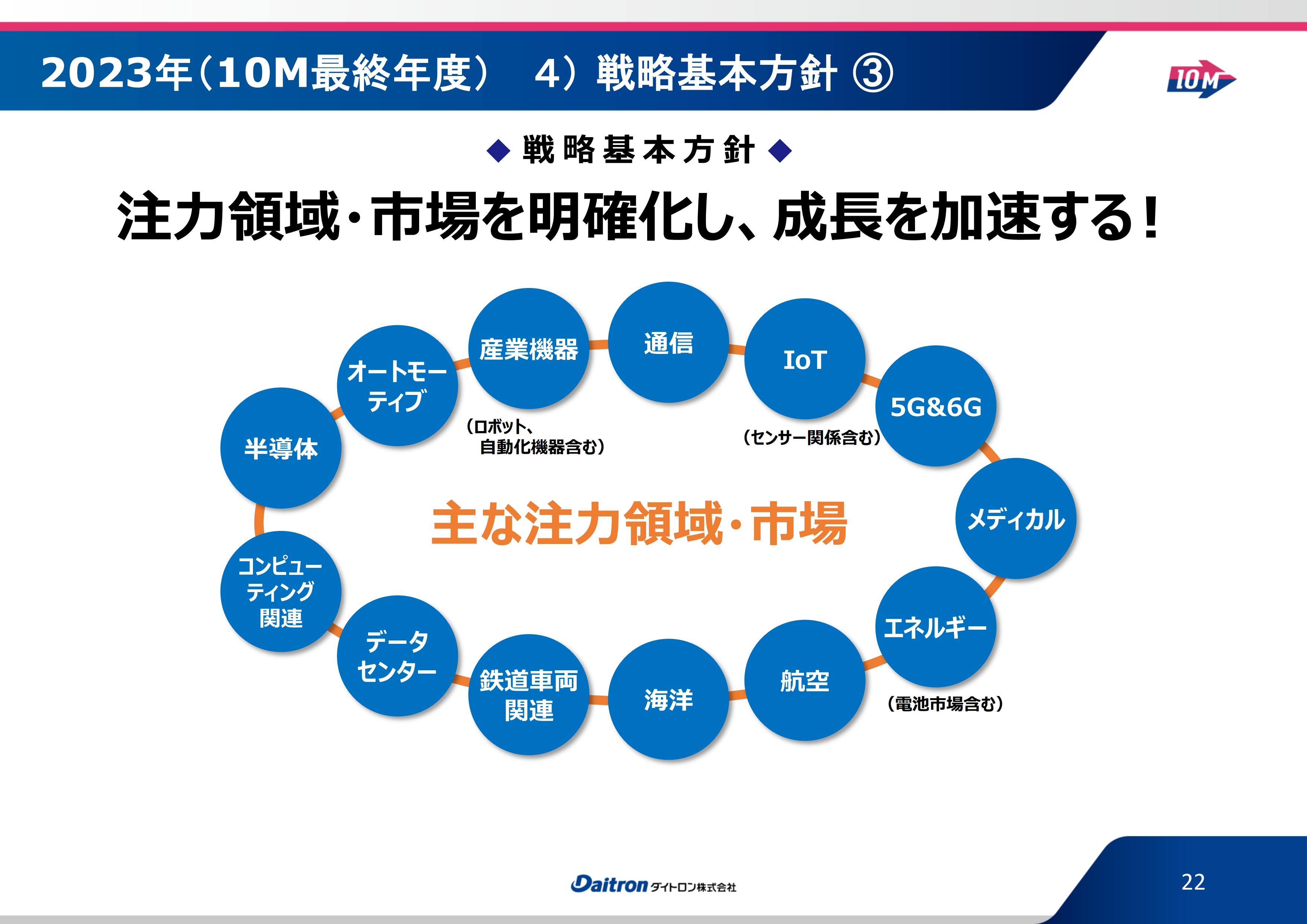

2023年(10M最終年度) 4) 戦略基本方針 ③

事業を進める上でターゲットとする市場をスライドに記載しています。単年度で見ると上下する市場も当然あるかもしれませんが、長期的には市場全体が右肩上がりに成長していくと考えています。

さまざまなデータの増加に伴い、特に通信、生成AI、EV、自動運転などの市場は積極的に進んでいくだろうと思います。これらの市場は非常に注目され、また成長が期待できると考えています。

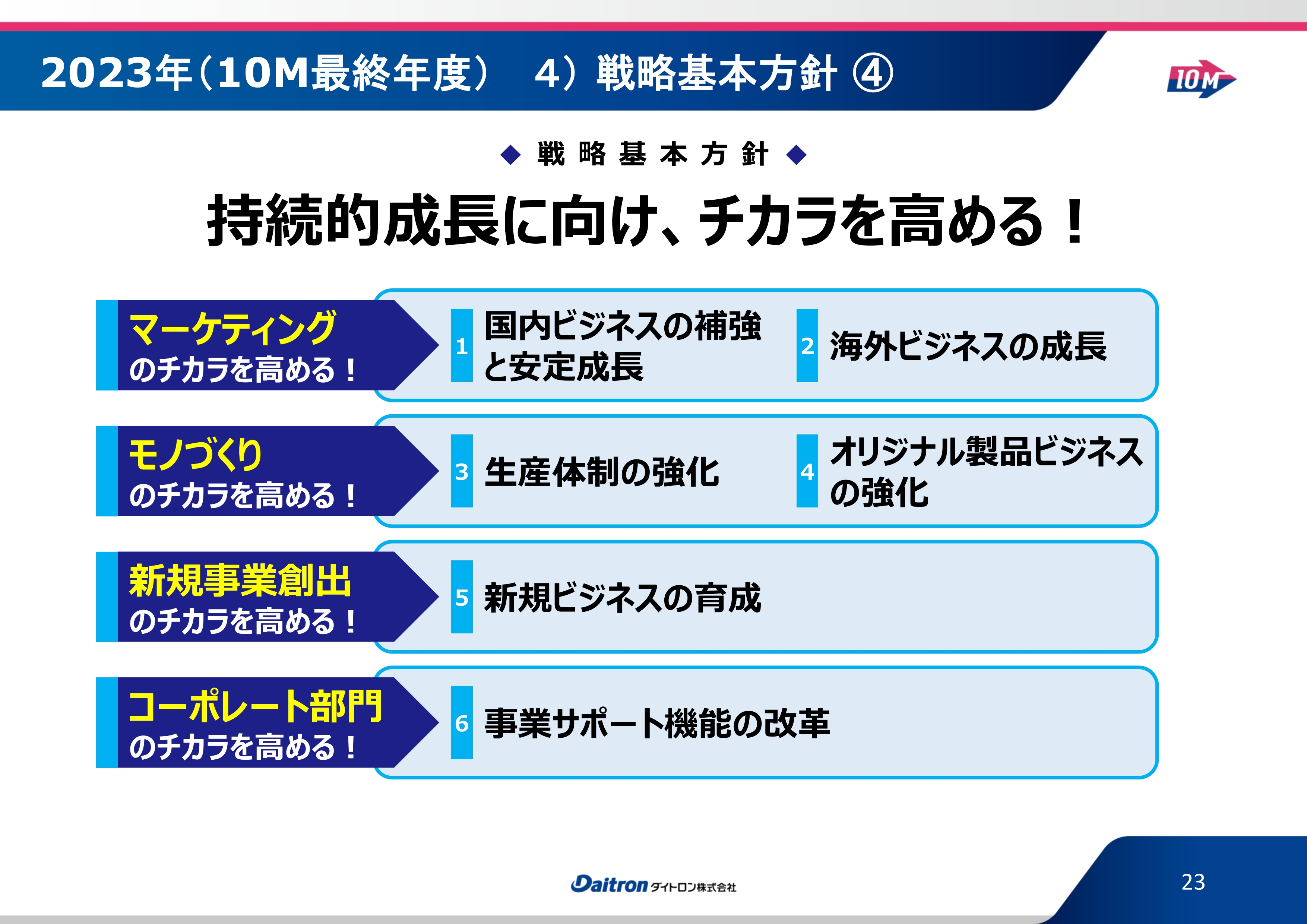

2023年(10M最終年度) 4) 戦略基本方針 ④

スライドに、現在進めている戦略を6つ記載しています。

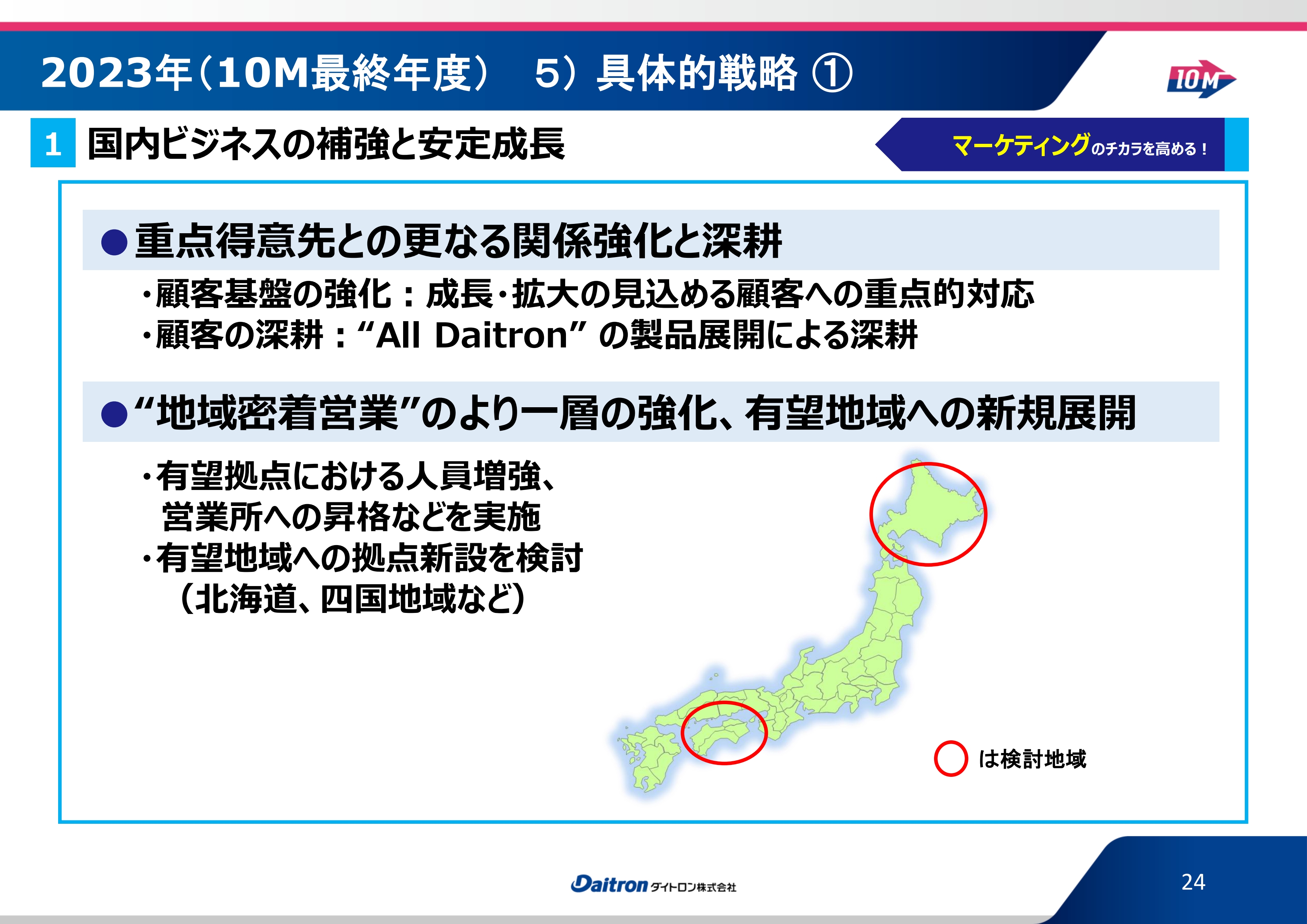

2023年(10M最終年度) 5) 具体的戦略 ①

1つ目は「国内ビジネスの補強と安定成長」です。今なおベースとなっている国内ビジネスを、十分に補強しながら進めていきます。特に地域密着型の営業が当社の国内ビジネスの裾野を大きく広げ、効果を出していると考えています。

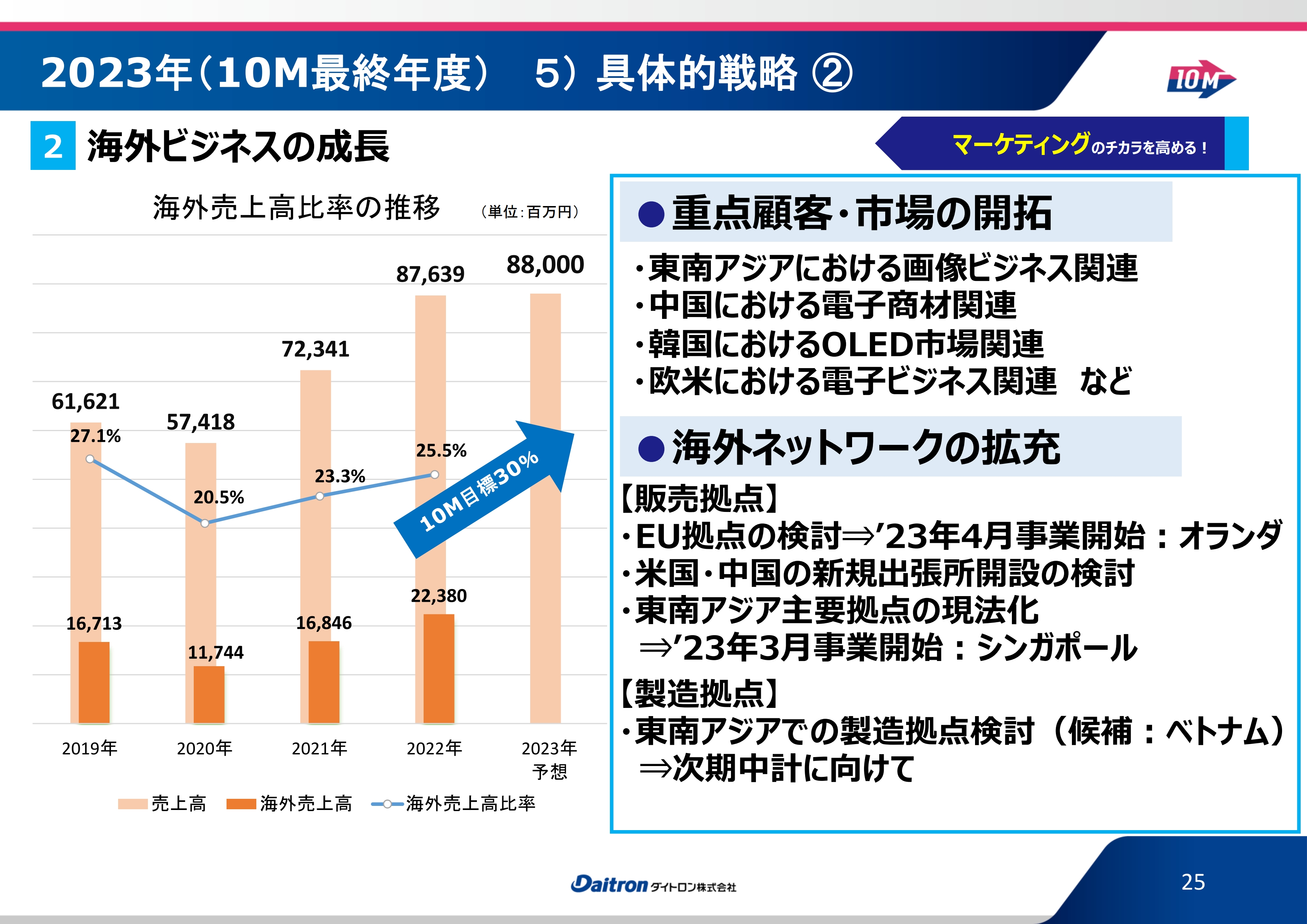

2023年(10M最終年度) 5) 具体的戦略 ②

2つ目は「海外ビジネスの成長」です。海外では設備関係のビジネスが非常に好調です。先ほどの事業構造のバランスでは、電子機器・部品が約7割、設備関係が3割弱でしたが、実際には海外ビジネスの半分くらいが設備関係です。この伸びは今後も期待できますし、かなりの成果が出ていると考えています。

一方で、電子部品関係にはまだまだ伸びしろがあると考えており、その点でネットワークの強化が非常に重要になると考えています。当社はこれまでヨーロッパに拠点がありませんでしたが、今年4月にヨーロッパの拠点としてオランダに現地法人を開設しました。加えて、昨年末に設立したシンガポールの現地法人で実質的に事業を開始しました。

このように海外ネットワークの拡充を進めることにより、設備関係のみならず、電子機器・部品の事業の成長も期待できると考えています。

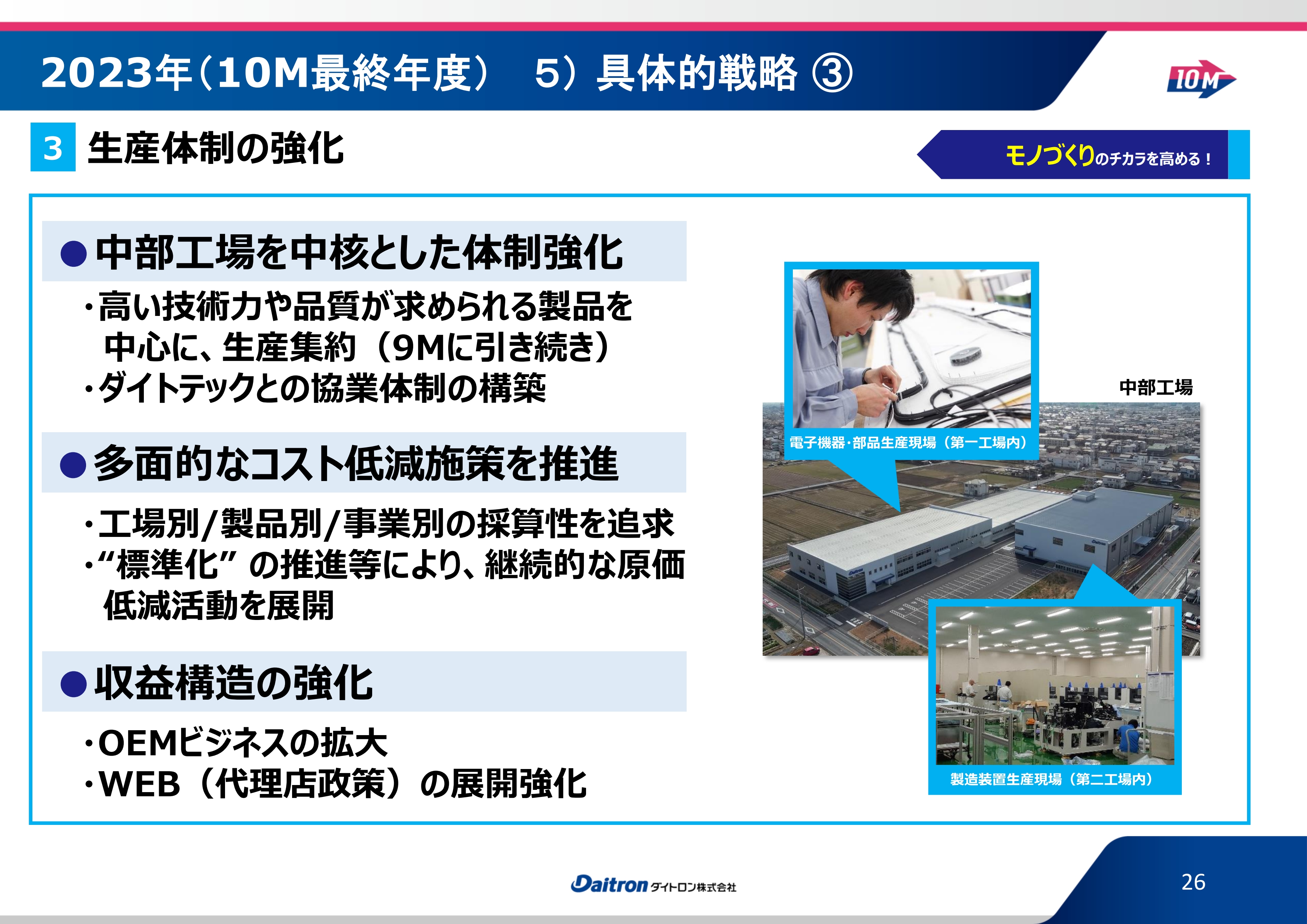

2023年(10M最終年度) 5) 具体的戦略 ③

3つ目は「生産体制の強化」です。現在、コスト低減に最も力を入れており、いろいろなオリジナル製品の原価をしっかり計算できる仕組みを作っています。すべてが出来上がったわけではありませんが、1つひとつの仕組みを作ってきちんと原価管理ができるようにし、最終的にコスト低減に結び付けていくような作業を進めています。

2023年(10M最終年度) 5) 具体的戦略 ④

4つ目の「オリジナル製品ビジネスの強化」の一番の肝は、やはりオリジナル製品の開発です。製品開発にはいくつかテーマがありますが、その中で特に「標準製品」となりうる製品の開発を進めようとしています。今は具体的にお話しできない段階ですが、いろいろと取り組んでいる状況です。

2023年(10M最終年度) 5) 具体的戦略 ⑤

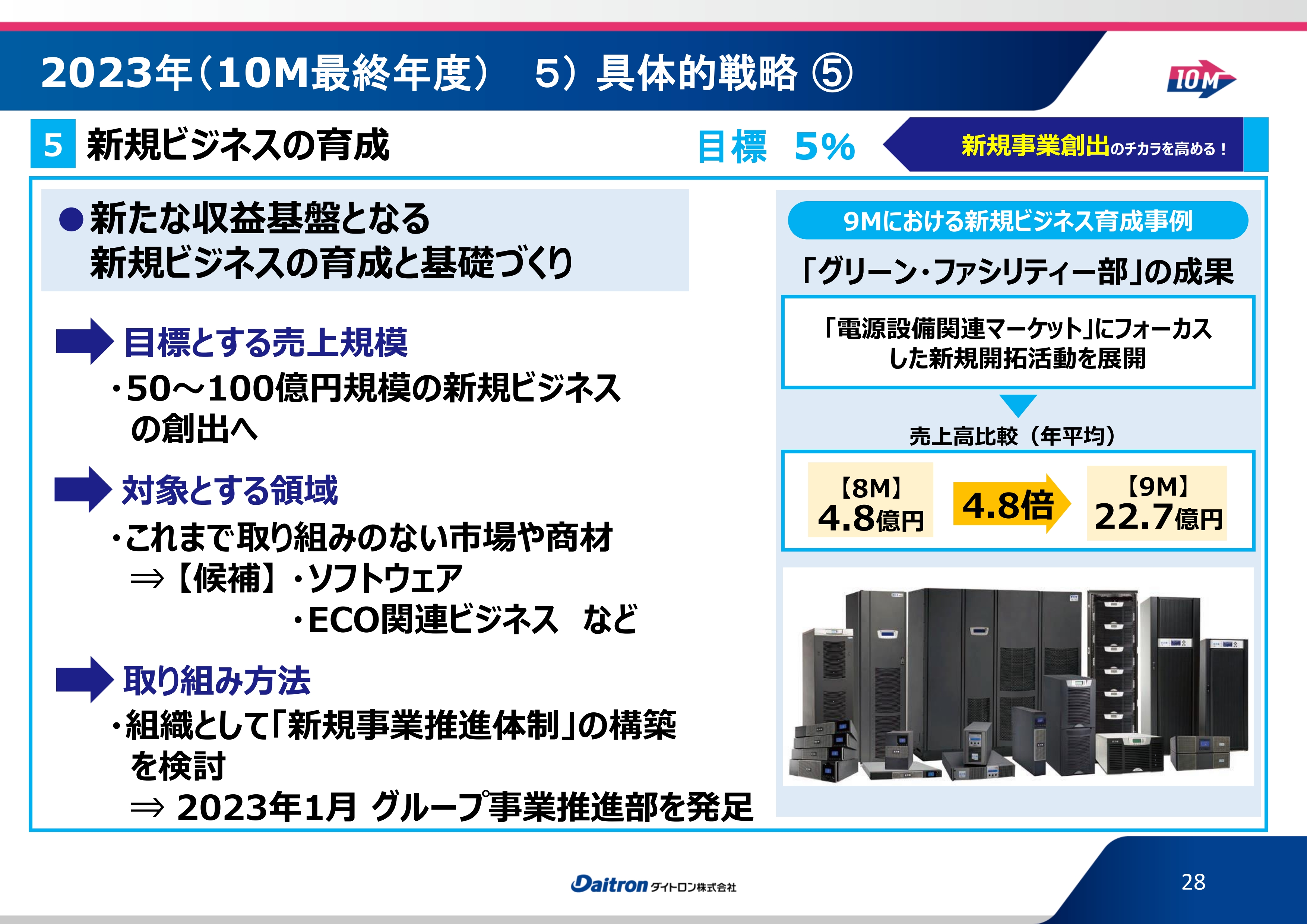

5つ目は「新規ビジネスの育成」です。「10M」の前の「9M」から取り組んでいた新規事業の1つに、グリーン・ファシリティーがあります。

この事業では、データセンター向けの大型・中型のUPSを販売し、メンテナンスや保守サービスを行っています。「10M」ではおおよそ20億円から30億円の規模に成長しており、確実に成果が出ている新しい事業だと思います。

「10M」では、新しい事業をさらに育成したいと考えています。ソフトウェア関連ビジネスがその1つです。プロジェクトチームを組み、販促活動やマーケティングを含め、いろいろな活動を行って育成を進めようとしています。

2023年(10M最終年度) 5) 具体的戦略 ⑥

6つ目の「事業サポート機能の改革」は管理本部の管轄で、いろいろと行っています。「人材力」および「コーポレート部門」の強化を大きなテーマとして、現在はスライドに記載の項目を確実に実行し進めている段階です。

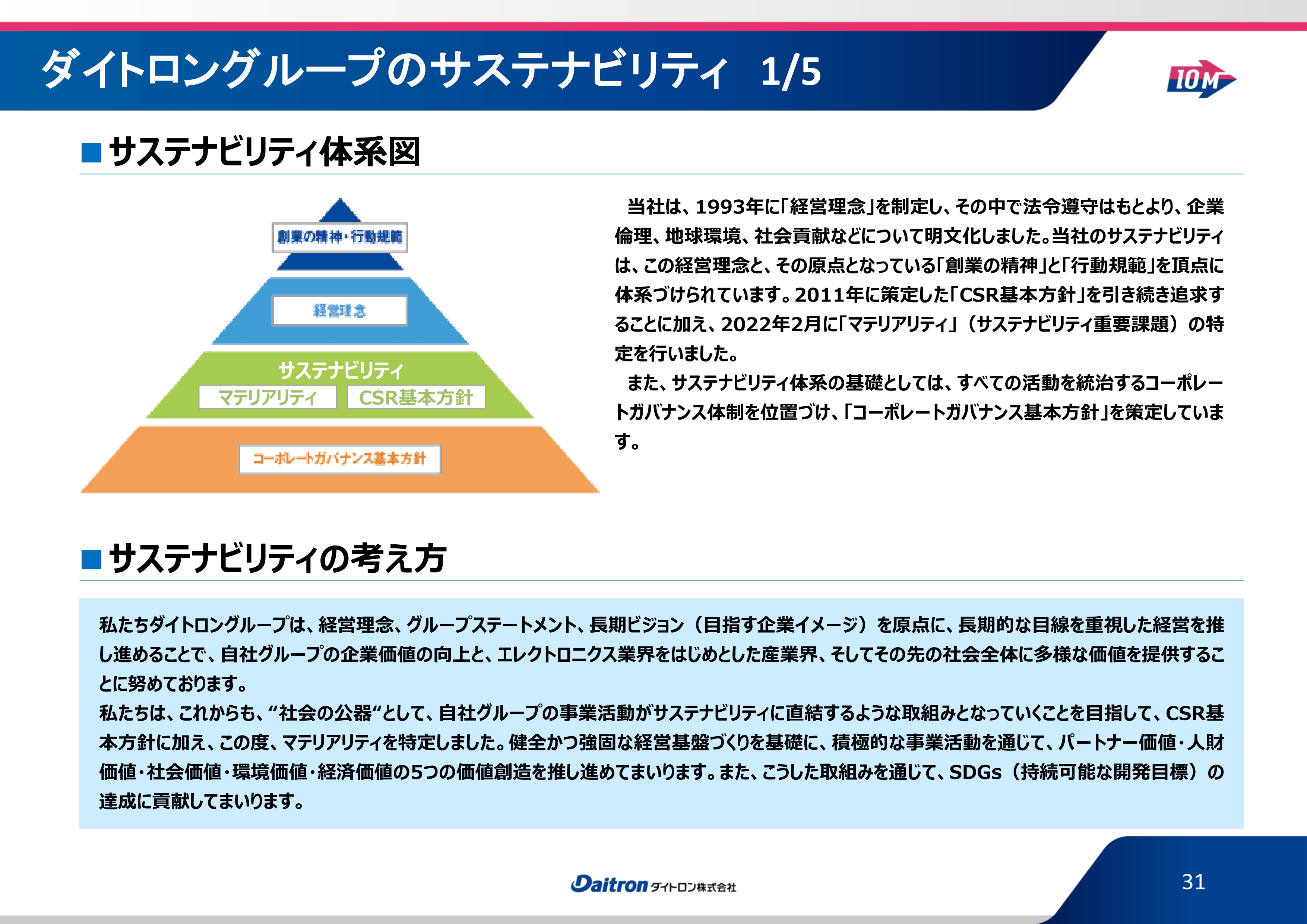

ダイトロングループのサステナビリティ 1/5

「10M」に入ってスタートしたサステナビリティについてです。ダイトロングループの考えるサステナビリティとそれに向けた取り組みについて、社内で協議しました。

ダイトロングループのサステナビリティ 2/5

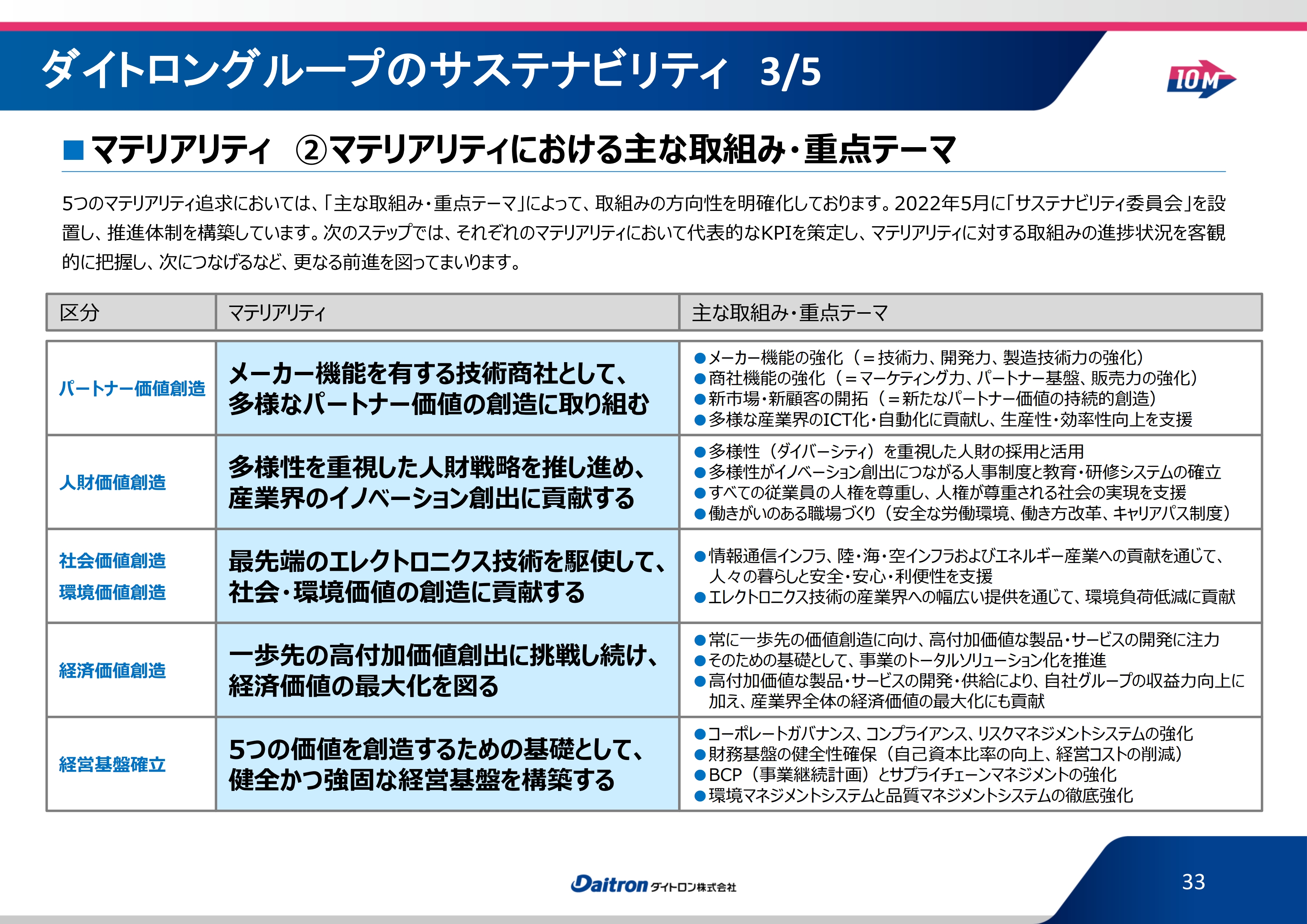

当社のビジネスとサステナビリティのテーマがどのようなかたちで結び付くのかを協議し、重要課題を設定しています。

ダイトロングループのサステナビリティ 3/5

重要課題が最終的にはSDGsやESGに結び付くという期待を持ち、スライドに記載のテーマに基づいて分科会を作り、目標値を持って活動をスタートしています。

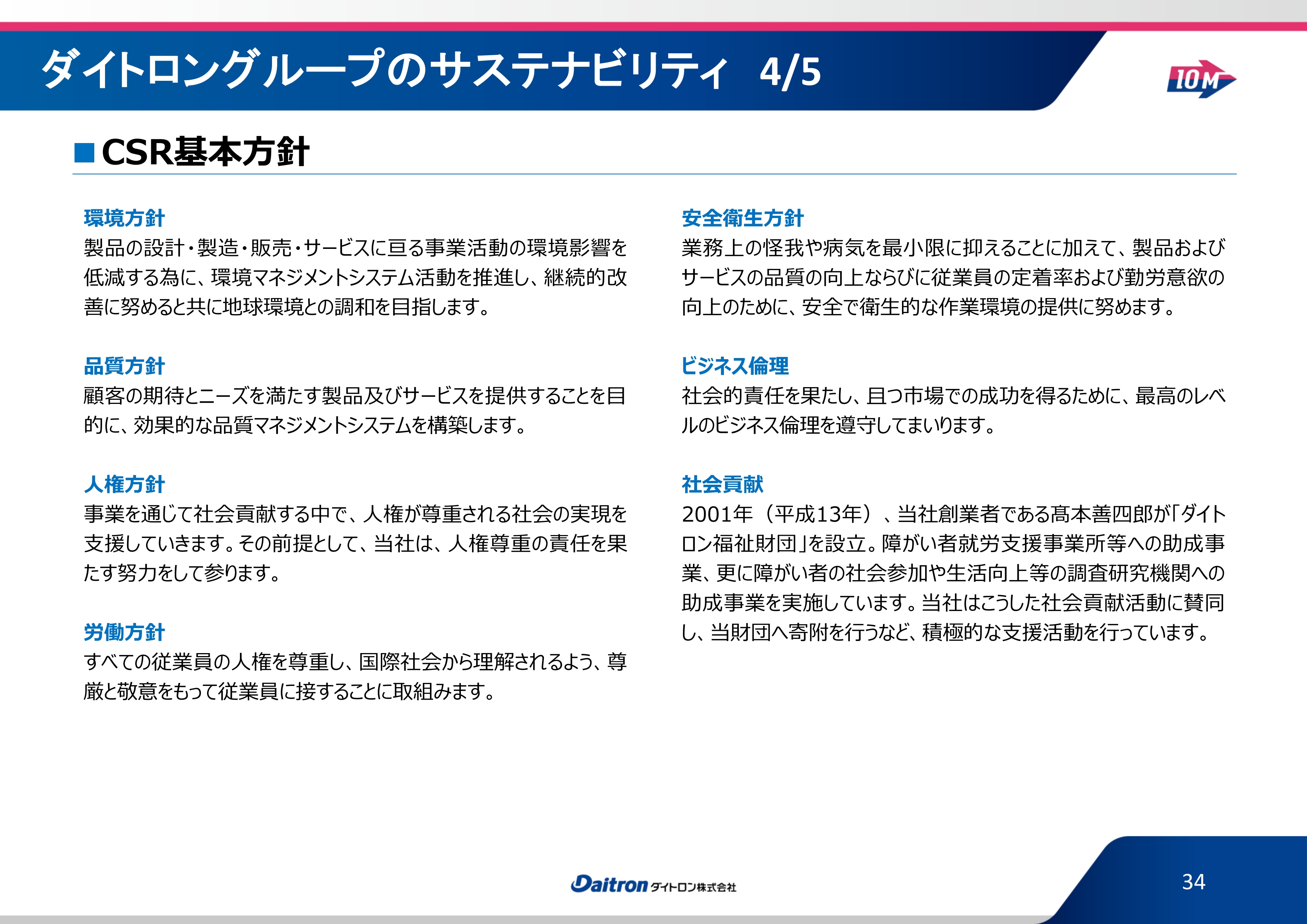

ダイトロングループのサステナビリティ 4/5

サステナビリティに向けた活動のベースになっているのが、数年前に取り決めた「CSR基本方針」と「コーポレートガバナンス基本方針」です。

ダイトロングループのサステナビリティ 5/5

こちらが「コーポレートガバナンス基本方針」です。これらをベースに、サステナビリティに向けた活動を進めています。

おわりに・・・

最後に、当社は今後も技術立社として、みなさまと一緒に進化していきたいと思っています。今回、統合報告書を作り、日本語版と英語版をホームページで公開しています。活動のテーマや今後の方向性を詳しくまとめていますので、お時間のある時にぜひ一度ご覧いただければと思います。

以上で説明を終わります。ありがとうございました。

質疑応答:受注の底入れ感と分野別の考え方について

質問者:四半期ごとの受注高推移を見ると、昨年は部品が足りなかったり前倒し発注があったりと、非常に高水準だったと思います。昨年と比較するとこの第1四半期と第2四半期は低い水準になっていますが、第2四半期は第1四半期よりも若干上がってきています。

具体的な数字はけっこうですが、底入れ感があるのか、どのような方向性で見ているのかを教えてください。

また、分野によって良いところもあれば、必ずしも良いといえないところもあるなど、ばらつきがあると思いますので、分野別の考え方もお願いします。

土屋:今後の受注予想になるかと思いますが、底入れ感はまだ先になるだろうというのが私の率直な感想です。お客さまからいろいろなお話を聞きますが、年内中は今の受注のレベルで精一杯というイメージです。

部品関係・電子機器関係の今の生産状況も、我々とお付き合いのあるお客さまの中では、意外と落ちていないということがあります。したがって、慎重な見方ではありますが、底を打っての回復という意味では来年の夏頃と思っています。

製造装置関係は、やはり納期がまだ長期化しているという問題があります。実は、我々はメモリー関係の設備はあまり取り扱いがなく、そちらの影響は出ていません。

しかし、シリコン材料関係の注文については、納期がかなり長かったこともあり、すでに2024年、2025年くらいの納入計画の案件も受注しています。かなり先の受注をいただいた結果、一服しているのが今の状態かと思います。

そのような中で、パワー半導体関係の動きは今もかなり活発で、注文に向けた動きが盛んになっています。我々はSiCも含め、その関連設備を一部扱っているため、そのあたりは今後もかなりの注文をいただけると予測しています。

質疑応答:来年の見通しについて

質問者:今のお話を踏まえて、来年に向けた具体的な見通しはまだこれからだと思いますが、受注残がかなりあり、来年以降の納期案件もたくさん持っているということでした。

受注の底入れ感はまだないものの、来年の夏頃からは少なくとも回復するという意味では、今年度はおそらく増収増益で終わると思います。来年度も業績の踊り場を作らずに成長が可能という考え方もできると思いますが、そのあたりの見立てはいかがでしょうか? 仮にリスク要因があるのであれば、そちらについても言及いただければと思います。

土屋:来年の見通しは、実際のところ難しい局面もあると思っています。その1つの要因として、メモリー関係の在庫が市場でかなりたまっていると聞いており、どのくらいで解消するのかが不透明な状況です。また、昨年まで納期の問題でお客さまも調達に苦しんだため、手配を厚めにしていると聞いています。

生産が低迷しているということではなく、在庫を用いた生産は忙しい状況とは思いますが、その解消がどのくらいのペースで進むかが読みにくい部分ではあります。そのようなことを含めて、来年の見立てとしては今年の数字を大きく超えることは難しいと思っています。

ただし、当然我々も何らかの成長は考える必要があります。先ほどお伝えしたとおり、裾野は広がってきていますので、SiCの材料を含めたパワー半導体関係や、自動車の生産は上がってきているため、関係するお客さまの生産は上がっていくだろうという見込みもあります。

大きな成長はなかなか難しいとは思っていますが、少なくとも今年くらいのレベルを維持できるような見立てをしたいと考えています。

質疑応答:近年の業績伸長の要因について

質問者:近年、業績をかなり伸ばしており、過去10年間で売上高は2倍以上、利益はどこを起点にするかで変わってきますが、少なくとも10倍以上の増益になっていると思います。いろいろな商社がありますが、製販一体を謳う御社のような形態はあまりない気がしています。

お客さまの広がりや海外への進出など、裾野が広がっているというお話もありましたが、何がうまく機能してユニークネスな効果が上がっているのでしょうか? ある程度の持続性もあると思っています。そのあたりをもう少し腹落ちするように教えてください。

土屋:まず、今まさに長期的な成長軌道に乗っているエレクトロニクス業界という市場で、製販一体機能を持っていることは我々のユニークな点の1つで、このあたりがうまく機能しています。

いろいろなことを行うのではなく、エレクトロニクス関連に特化した製販機能を持っています。販売については、先ほど製造装置と電子機器及び部品のユニットがあるとお話ししましたが、製造部門でも部品関連事業と装置事業の2つを持っており、相乗効果をうまく出せています。

かなり特化しているものの右肩上がりが期待できる市場の中で、流れものである部品関係のオリジナル製品を持っていることと、投資の波に少し影響を受ける可能性があるものの、爆発力のある設備関係でオリジナル製品の製造機能を持っていることが、これまでうまく機能してきた大きな理由だと思います。

質問者:補足でうかがいます。通常、商社がメーカー機能を持つと、顧客であるメーカーと競合するリスクがあります。製造受託を行っている会社は多くありますが、特にオリジナル製品を伸ばすことは難しいのではないでしょうか?

土屋:おっしゃるとおりです。我々も、もの作りの範囲を広げていくよりも、ある程度ニッチなところに十分に取り組んでいきたいと考えています。

取引メーカーと競合するケースも一部ありますが、実際には協業することもあります。同じ技術を持っている会社と協業し、付加価値を上げてお客さまに提供しています。

お客さまと当社が競合するケースはゼロではありません。しかし、我々がお付き合いさせていただいているお客さまは規模が大きく、当社の製品に対して脅威を感じていないこともあり、いろいろと紹介させていただいています。

そのため、今の考え方をさらに進めて、協業も含めたオリジナル製品の比率を25パーセントくらいまで上げていきたいと思っています。

質疑応答:在庫とキャッシュフローのコントロールについて

司会者:「在庫が140億円を超えてきました。その内容についてご説明をお願いします。また、営業キャッシュフローがマイナスです。今後、在庫水準とキャッシュフローをどのようにコントロールしていくのかご説明をお願いします」というご質問です。

土屋:過去から見ても、今の在庫がかなり多くなっているのは事実です。我々もこの水準は少し高いと見ていますが、今後は国内ビジネスにおいては減少していきます。このまま順調にいけば、適正な水準になるのではないかと思っています。

海外はまだ一部で増えていますが、先ほどお話しした海外ビジネスにおける電子機器及び部品の強化を進めており、新たなお客さまの取り込みができつつあります。そちらに供給していくことにより、この水準もある程度適正に持っていけると見ています。

営業キャッシュフローがマイナスになっている結果についても、やはり在庫関係の影響が大きいと考えています。そのため、社内の受注と出荷のトレンドを見ている限りは、この夏以降、減少に転じると見ています。そのような中で、キャッシュフローも正常化されていくだろうと思っています。

質疑応答:オランダとシンガポールに設立した現地法人について

司会者:「今年設立されたオランダとシンガポールの現地法人について、どのような状況か教えてください」というご質問です。

土屋:今年設立したシンガポールとオランダの現地法人は、まだスタートしたばかりですが、すでに設備関係を中心にある程度のビジネスが存在しています。そのフォローアップや次の新たなプロジェクトの営業活動などもスタートしています。今後どれだけの売上規模・利益を上げられるかはこれからですが、順調なスタートが切れたと考えています。

ヨーロッパは今まで我々の空白地域でもありましたので、今後の成長を期待したいと考えています。

質疑応答:受注残の業績への影響について

司会者:「受注残の水準がコロナ禍前の3倍弱となっており、かつ粗利率の高い製品群の受注残が多いことを考えると、来期の業績が今期以上にならない可能性があるのはやや違和感があります。受注残の多くは2025年12月期での売上が中心なのでしょうか?」というご質問です。

土屋:確かに、2024年と2025年の受注残は多く積み上がっています。見通しの数字が慎重になっている理由は、特に半導体・材料・設備関係の受注残が多く、お客さまがメモリー関係の在庫調整の影響を受けて納入計画を後にずらす可能性があるためです。キャンセルの心配はしていませんが、今の予定よりも後にする可能性はあります。

このため、受注残の内容がズレていく心配があり、少し慎重な見通しであるとお伝えしました。

質疑応答:SiC半導体分野と生成AI分野に関する製品について

司会者:「オリジナル製品や取扱い製品の中で、現在市場成長が著しいSiC半導体分野や生成AI分野に関するものはありますか? ある場合はどのようなものがありますか?」というご質問です。

土屋:SiC半導体関係については、当社も設備関係で商売しています。当社のオリジナル製品には、まさにSiC材料の加工プロセスで使われるものがあり、現在非常に多くの引き合いが入ってきています。

すでに販売実績もありますが、今はさまざまなテストの依頼も多く、その結果を踏まえて次の投資計画に入れ込むというお話が出てきています。まだ確定しているわけではありませんが、SiCの材料関係のビジネスは今後当社にとって非常に魅力のあるものになると期待しています。

生成AI分野については、今はまだ直接絡むビジネスはありません。しかし、ご存知のように、生成AIはGPUというプロセッサ関係と非常に強い結びつきがあります。そのため、メモリー関係の市場にインパクトを与えるのではないかと考えられており、当然ながら大手の半導体製造装置メーカーにも大きな影響を与える可能性があります。

我々は半導体製造装置メーカーにカメラやケーブル、その他さまざまな部品を供給しています。そのため間接的にではありますが、今後この部分の成長も、従来のメモリー関係の上昇・回復と合わせてさらにプラスに寄与していくと考えています。

生成AI関係の需要により、半導体製造装置メーカーからメモリー関係部品の注文が増加するのではないかと期待しています。

質疑応答:グリーン・ファシリティー以外の新規事業について

司会者:「グリーン・ファシリティー以外の新規事業はありますか?」というご質問です。

土屋:先ほどお伝えしたとおり、グリーン・ファシリティー以外の新規事業として、ソフトウェア関係のビジネスについてプロジェクトチームを作り、取り組みを始めています。まだ事業というレベルには至っていませんが、この3ヶ年は育成として考えてきました。次の中期経営計画を考える中で、ここをどうにか事業化したいという目標を持っています。

電子機器及び部品関係のカメラやエンベデッドシステムといったハード製品に、このソフトウェアの機能を付け加えて付加価値を上げることで、お客さまに提供する製品の幅を広げられると考えています。

そのような相乗効果も期待し、ソフトウェアビジネスを事業化できるよう中期経営計画を含めて強化していこうと考えています。

質疑応答:増収減益の見通しについて

司会者:「受注が減少しているものの、受注残は高いように見えます。増収減益の見通しは変更されないのでしょうか?」というご質問です。

土屋:当然ながらそのような考えもあるかと思います。現在のところ、売上高は増収になると考えていますが、利益についてはエンジニアの補強を行っており、販管費、特に人件費関係がかなり膨らんでいます。

さらにコロナ禍が明けたこともあり、海外などへの出張も積極的に行っています。また、エンジニアのいろいろな技術サポートも精力的に進めており、営業活動も含めた諸々の経費が下半期にかけてやや上昇すると考えています。そのため、若干の減益になると予想しています。

質疑応答:オリジナル製品比率と海外事業比率の評価について

司会者:「オリジナル製品比率が目標の25パーセントに対して16.0パーセント、海外事業比率が目標の30パーセントに対して19.6パーセントという実績ですが、どのように評価しているのでしょうか?」というご質問です。

土屋:オリジナル製品比率と海外事業比率は、先ほどお伝えした「10M」の1つの目標項目になっていますが、今は残念な状況だと思っています。

オリジナル製品比率については、売上や利益の数字は過去から見るとかなり上がってきています。そのため後退しているとは考えていませんが、できればもう少し上げていきたいと思っています。

そのような中で、一般商材(仕入商品)については業界の動向を含めてかなり積極的な動きがあり、売上の伸びが大きくなりました。これがオリジナル製品比率低下に影響しているのではないかと思っています。

海外事業比率については、現在の海外ビジネスの構造として設備関係のビジネスが半分以上を占めています。この影響により、今期に限っては納期の関係で受注残を売り上げている状況です。

これからリカバリーしようと注文を取ったとしても、その注文内容を今年の数字に反映できないため、そのような観点からもリカバリーしていくのは厳しいと思っています。引き合いや受注という意味ではもう少し伸ばしていく動きはできると思いますが、今期にリカバリーするのは売上の面で難しいと考えています。

海外事業比率の実績は20パーセント弱です。電子機器及び部品のビジネスが弱いことが大きな原因だと思っています。今後はそこを強化し、次の中期経営計画では30パーセントに向かっていきたいと考えています。

新着ログ

「卸売業」のログ