大気社、受注工事高は過去最高を達成し全項目で増収増益 今期の完成工事高・経常利益は中計目標を超過予定

目次

長田雅士氏:社長の長田でございます。本日は、当社の決算説明会にご参加いただき、誠にありがとう ございます。私からは、2023年3月期の市場環境と業績、そして2024年3月期業績の見通しについてご説明します。

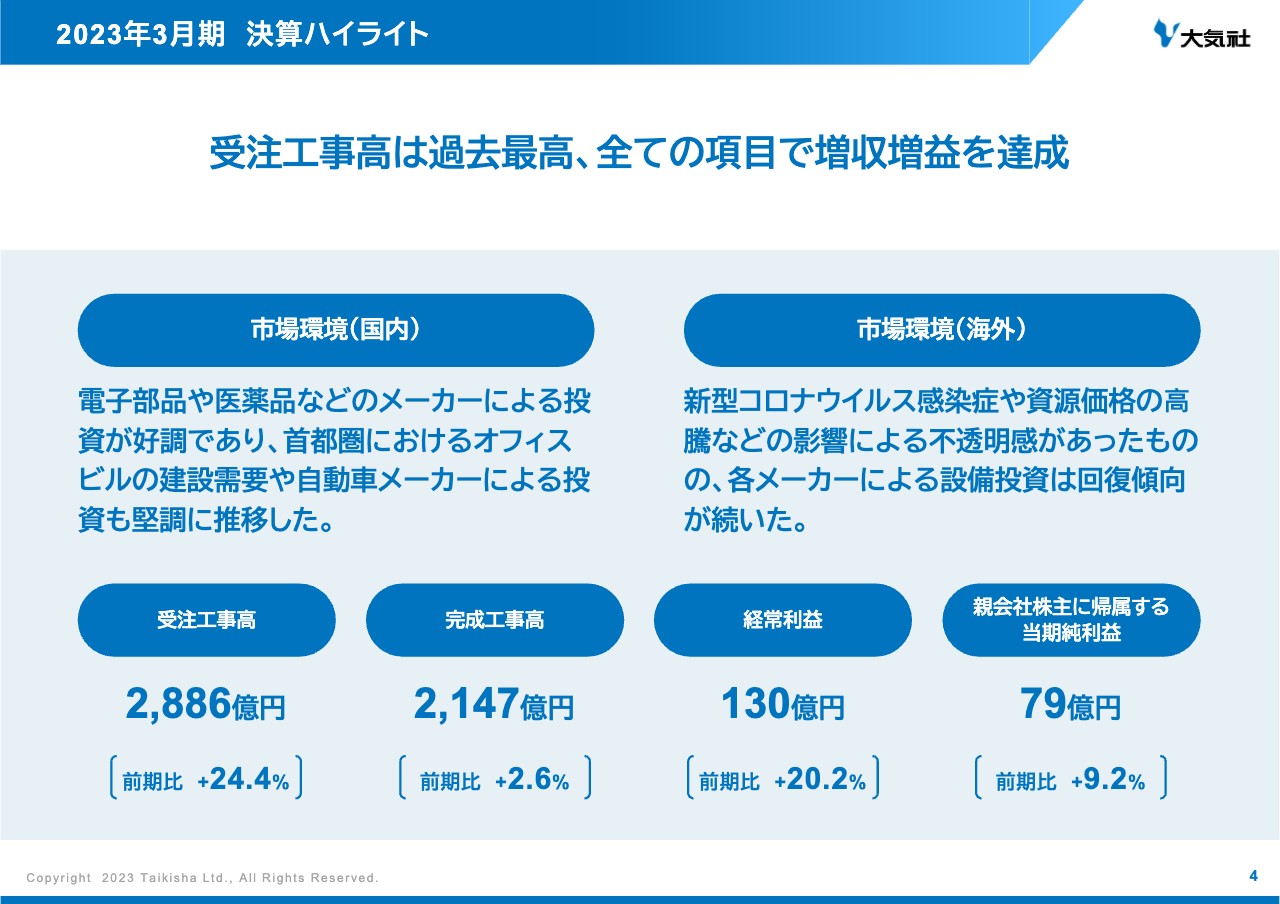

2023年3月期 決算ハイライト

まず、当社グループにおける市場環境につきましては、国内市場では電子部品や医薬品などのメーカーによる投資が好調であり、首都圏におけるオフィスビルの建設需要や自動車メーカーによる投資も堅調に推移しました。

海外市場では新型コロナウイルス感染症や資源価格の高騰などの影響による不透明感があったものの、各メーカーによる設備投資は回復傾向が続きました。

そのような市場環境のもと、受注工事高は過去最高を達成しました。また、業績面につきましては、すべての項目において前期比で増収増益を達成しました。

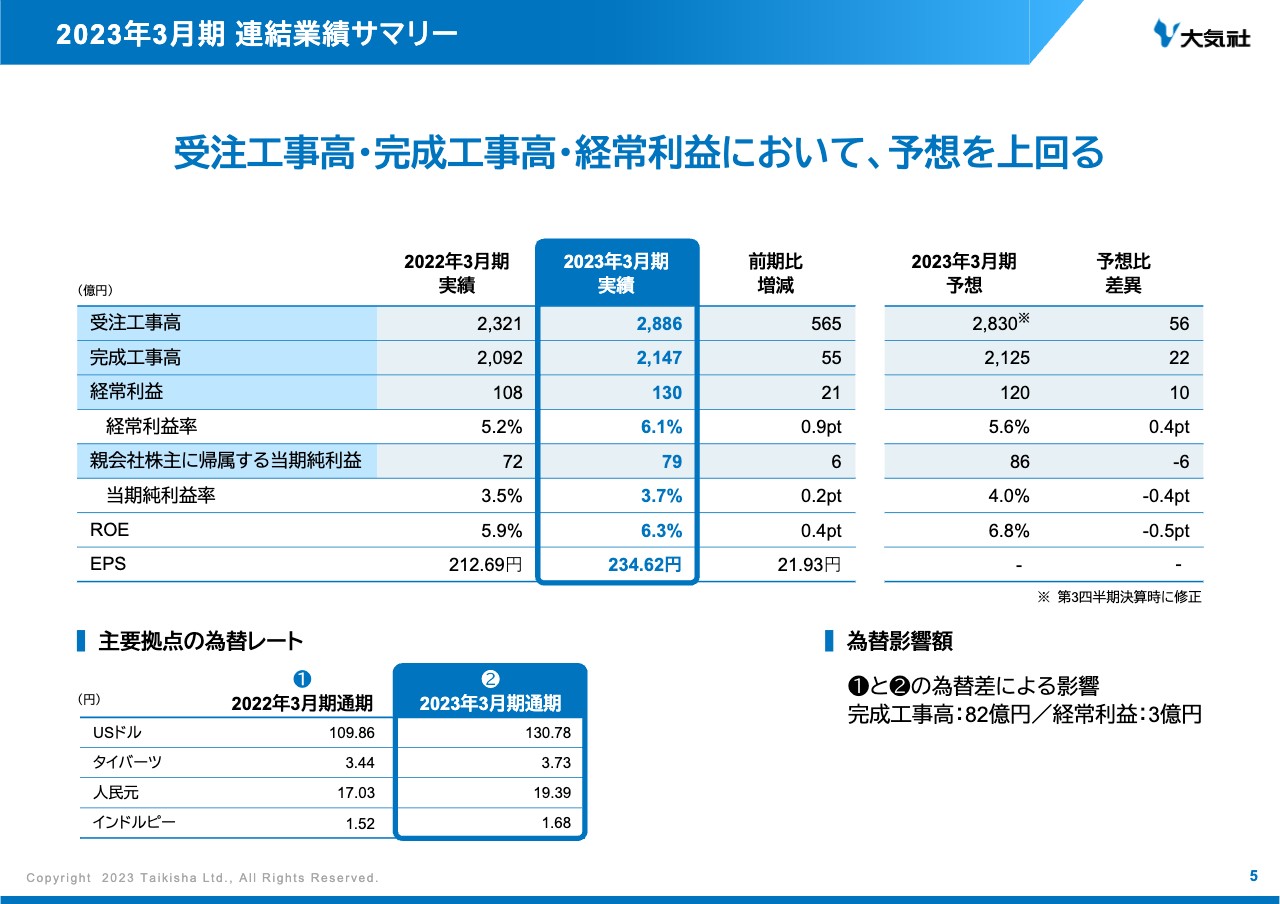

2023年3月期 連結業績サマリー

このような状況のもと、予想比においては、受注工事高、完成工事高、経常利益において、通期業績の予想を上回りました。親会社株主に帰属する当期純利益は、期初予想時に想定していなかった特別損失を計上したことで、修正予想を下回りました。

また、当社の主要拠点の為替レートと、為替影響額についてもスライドに記載しておりますので、ご参照ください。

業績推移

スライドには、業績の推移をお示ししております。足元では新型コロナウイルス感染症による影響から回復傾向にあり、2023年3月期の受注工事高は過去最高となり、完成工事高、経常利益は堅調に推移しております。

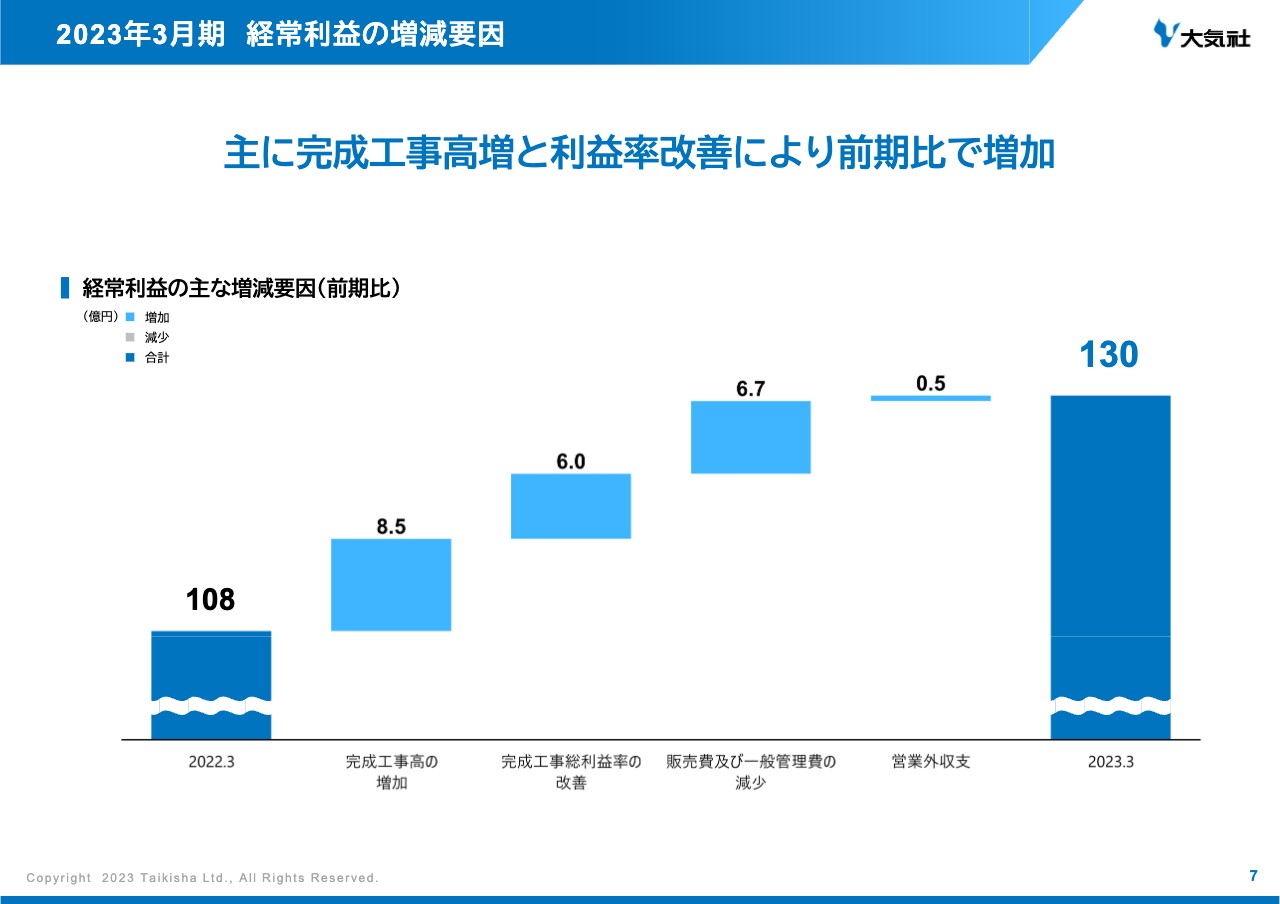

2023年3月期 経常利益の増減要因

スライドには、2023年3月期の経常利益の増減要因をお示ししております。 主に完成工事高増と利益率改善により、前期比で増加しております。

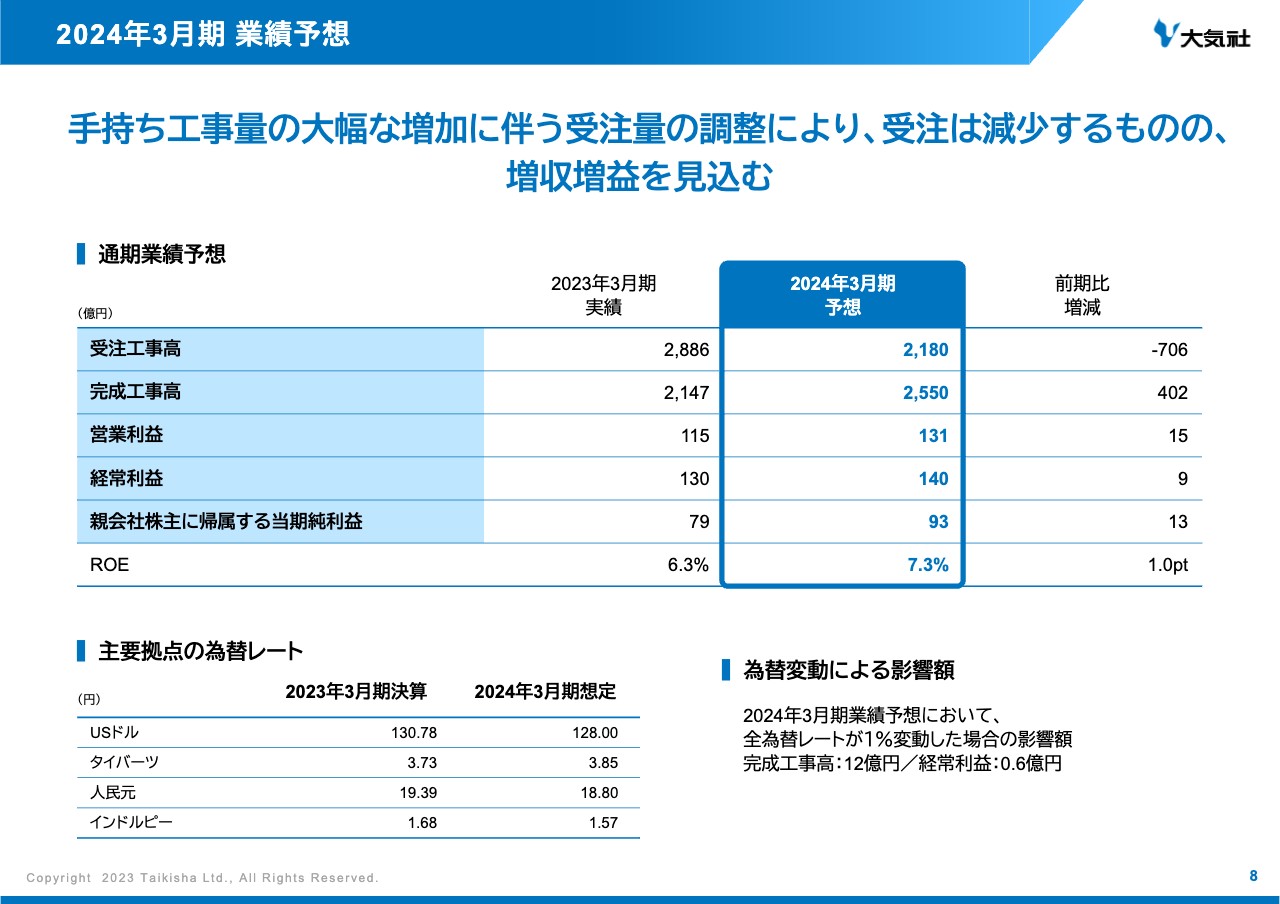

2024年3月期 業績予想

続いて、2024年3月期の通期の業績予想についてご説明します。受注工事高は、手持ち工事量の大幅な増加に伴う受注量の調整により、全社で減少、完成工事高は、手持ち工事が順調に進捗することで増加、経常利益については、完成工事高増により、増益となる見通しです。

親会社株主に帰属する当期純利益については、経常利益増に加え、特別損失の剥落により増益となる見通しです。

また、当社の主要拠点の想定為替レートと、為替変動による影響額についてもスライドに記載しておりますので、ご参照ください。セグメントごとの要因につきましては、管理本部長の中島よりご説明します。

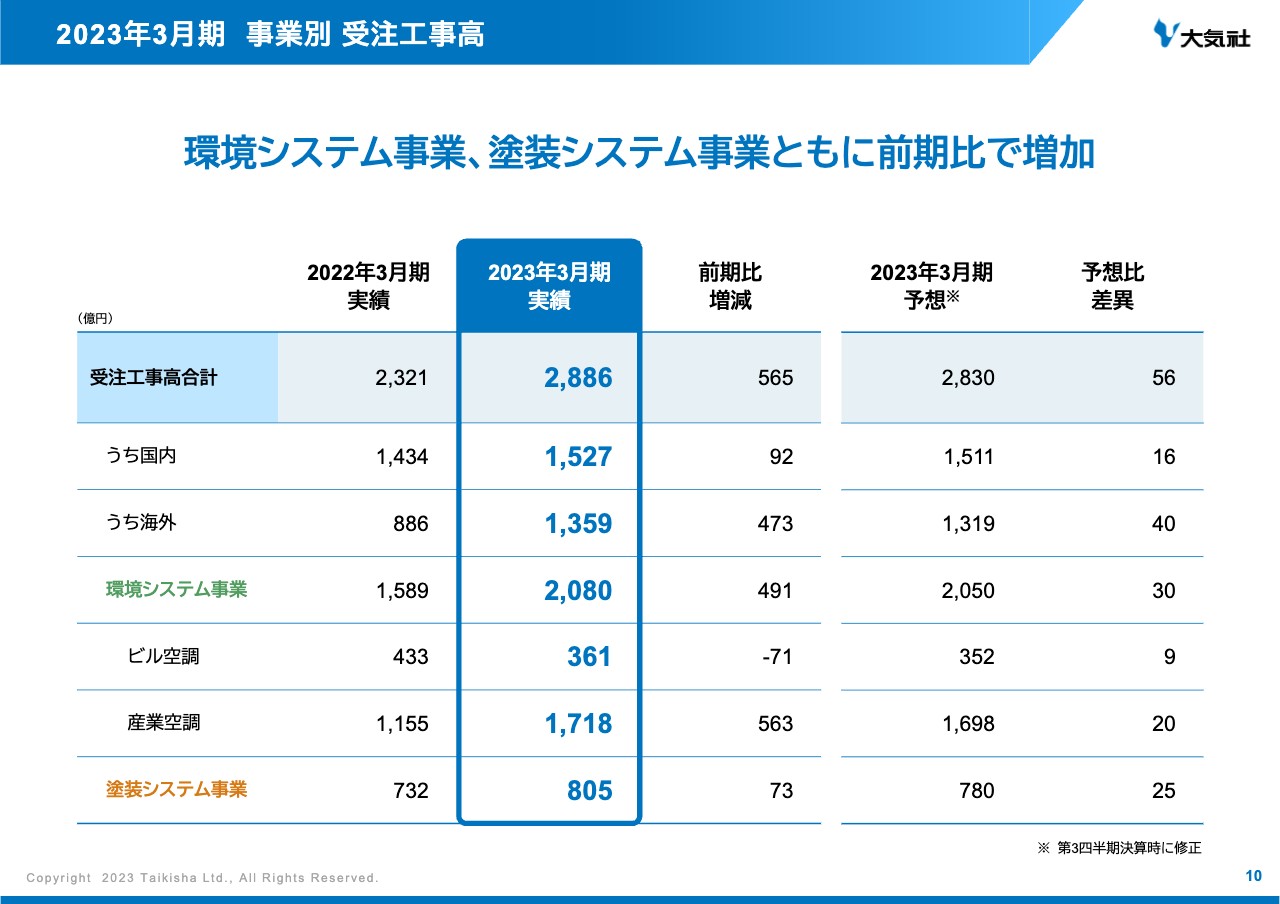

2023年3月期 事業別 受注工事高

中島靖氏:管理本部長の中島です。ここからは、セグメント別業績の概要についてご説明します。まず、2023年3月期の事業別の業績についてご説明します。スライドには、事業別の受注工事高を前期比および予想比でまとめています。

全社では、環境システム事業、塗装システム事業ともに増加し、前期比565億円の増加で2,886億円となりました。予想比においては、すべての分野で、第3四半期決算時に修正した予想を上回りました。

次のスライドから、事業ごとに順番にご説明します。

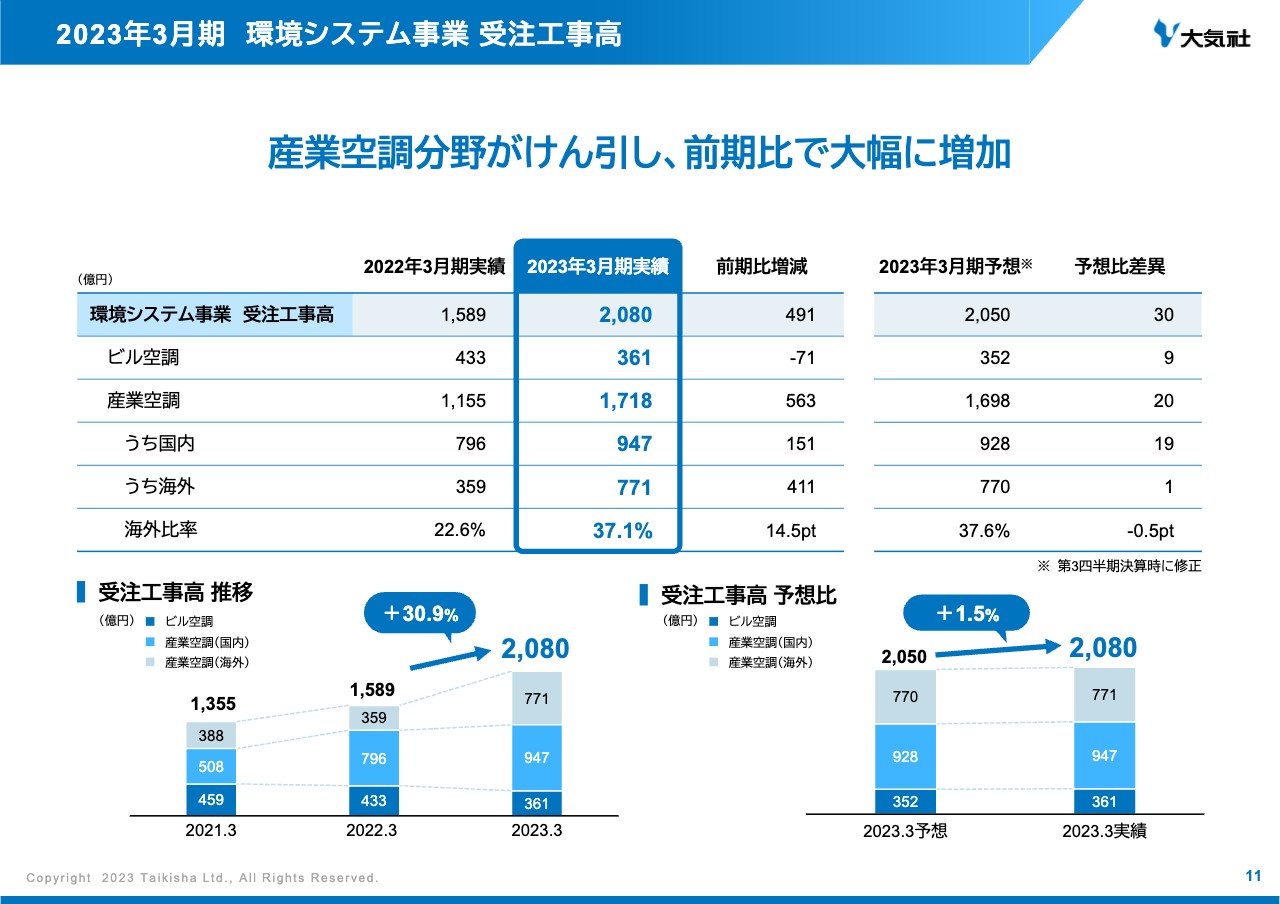

2023年3月期 環境システム事業 受注工事高

スライドには、環境システム事業の受注工事高を前期比および予想比でまとめています。前期比においては、491億円増の2,080億円となりました。ビル空調分野は、市場環境は良好なものの、国内の産業空調分野の受注を優先した結果、減少しました。

産業空調分野は、国内において、半導体関連メーカーや製薬メーカーの大型案件が寄与し、増加しました。海外においても、半導体関連メーカーの大型案件が寄与し、増加しました。

予想比においては、環境システム事業のすべての分野において、第3四半期決算時に修正した予想を上回る受注量を確保することができました。

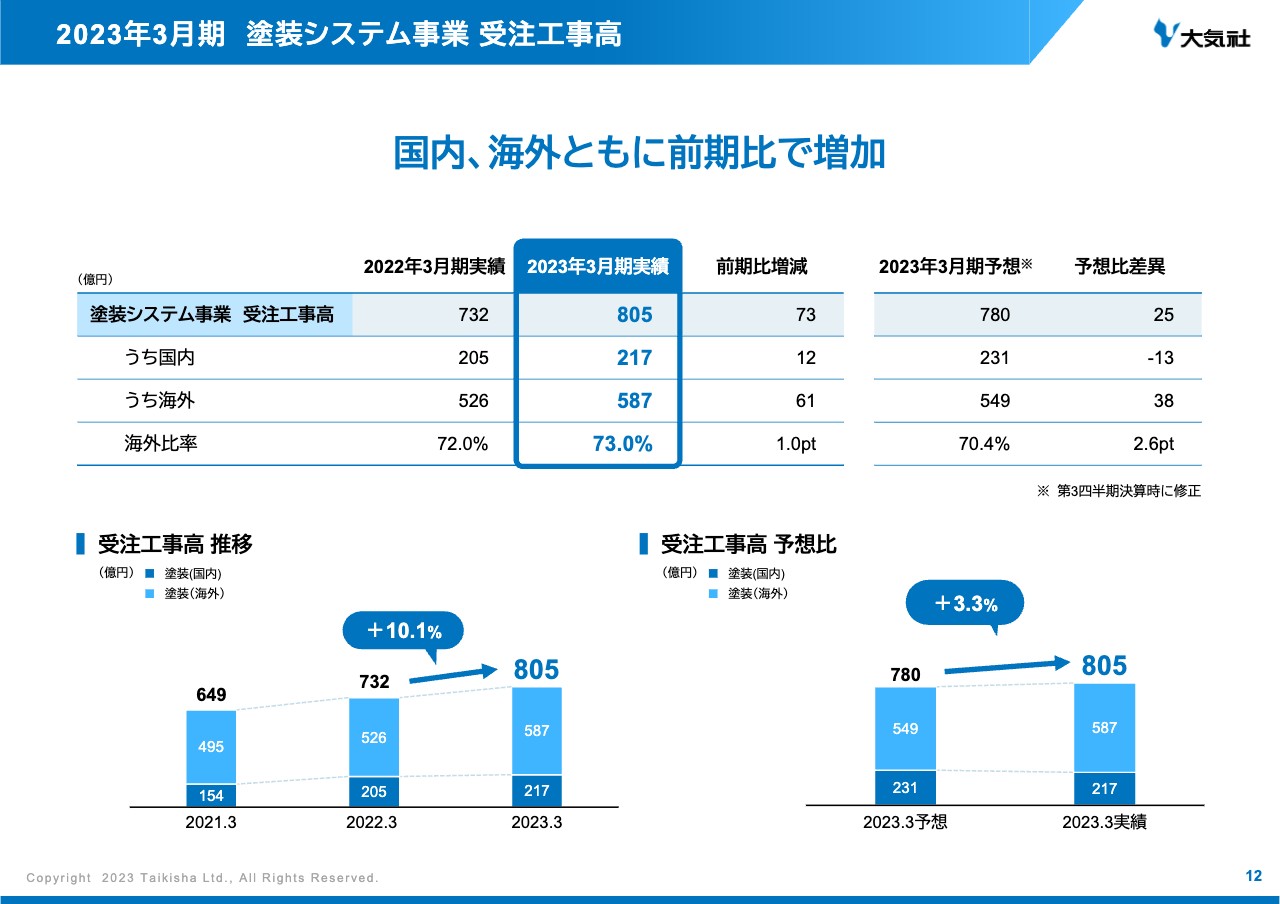

2023年3月期 塗装システム事業 受注工事高

スライドには、塗装システム事業の受注工事高を前期比および予想比でまとめています。

前期比においては、73億円増の805億円となりました。塗装システム事業全体としては、Geico社の連結除外による反動減があったものの、国内、海外ともに自動車メーカーによる大型物件が寄与し、増加しました。

予想比においては、第3四半期決算時に修正した予想を上回る受注量を確保することができました。

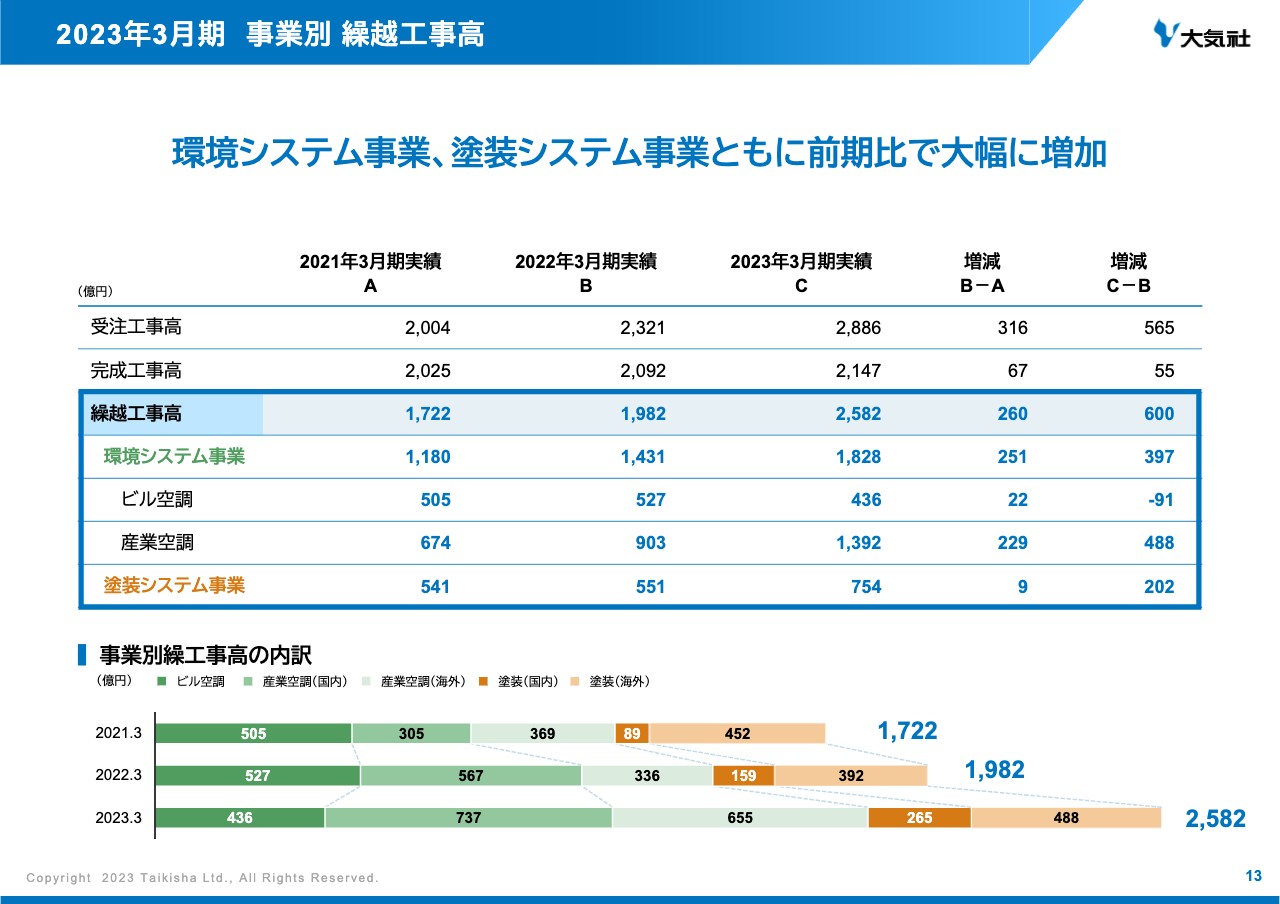

2023年3月期 事業別 繰越工事高

スライドには、事業別の繰越工事高を3ヶ年でまとめています。

2022年3月期は、前期比260億円増の1,982億円でありましたが、塗装システム事業においては、2023年3月期の期首に連結除外となったGeico社の繰越工事高が198億円含まれておりました。

2023年3月期は、前期比600億円増の2,582億円となりました。環境システム事業において、ビル空調では減少したものの、産業空調分野で大幅に増加し、前期比397億円の増加となりました。塗装システム事業においては、Geico社の連結除外による反動減があったものの、国内、海外ともに増加し、前期比202億円の増加となりました。

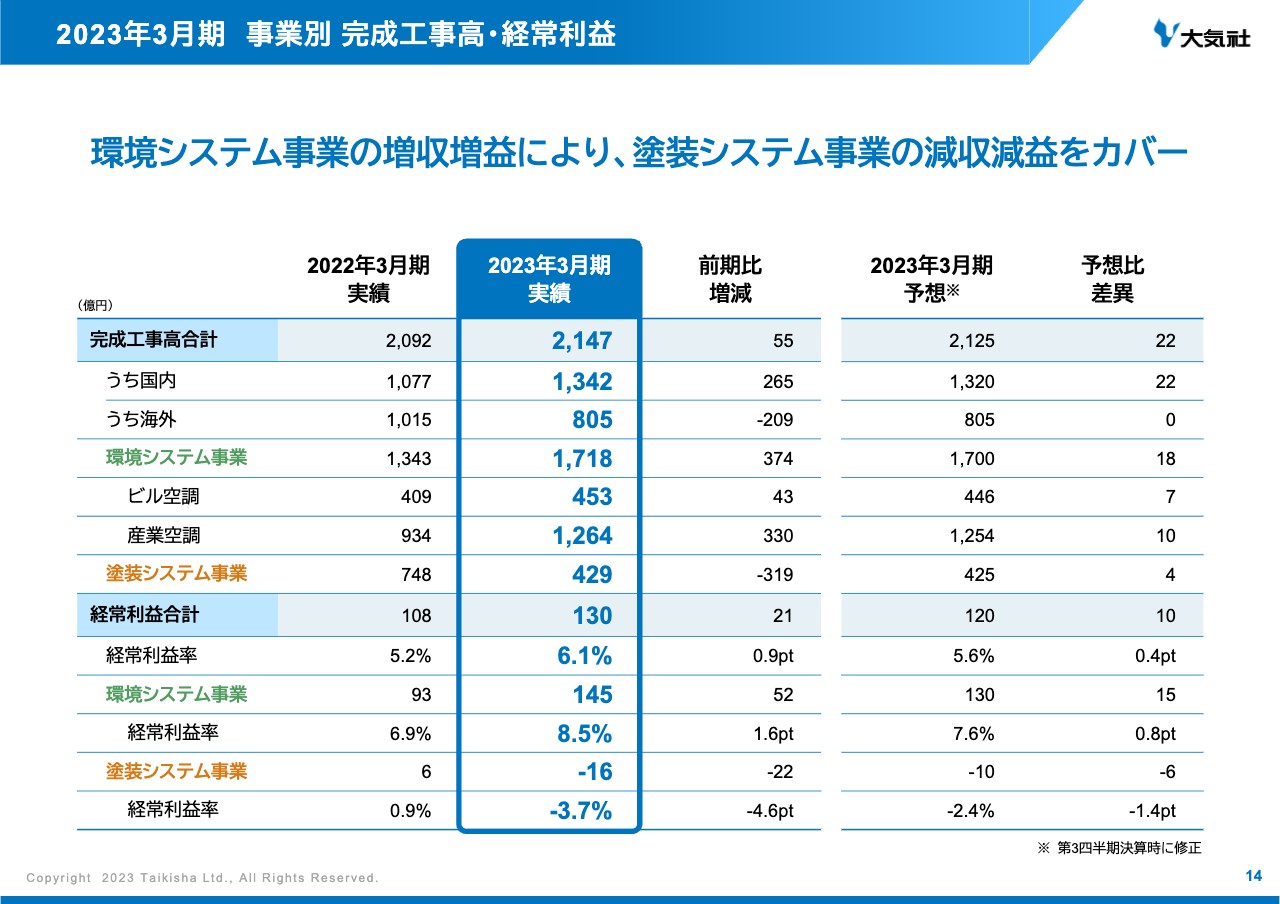

2023年3月期 事業別 完成工事高・経常利益

スライドには、事業別の完成工事高と経常利益を前期比および予想比でまとめています。

完成工事高において、塗装システム事業で減少したものの、環境システム事業の増加でカバーし、全社では前期比55億円の増加で2,147億円となりました。予想比においては、すべての分野で、第3四半期決算時に修正した予想を上回りました。

経常利益においても、塗装システム事業で減少したものの、環境システム事業の増加でカバーし、全社では前期比21億円の増加、予想比では10億円の上振れで130億円となりました。

次のスライドから、事業ごとに順番にご説明します。

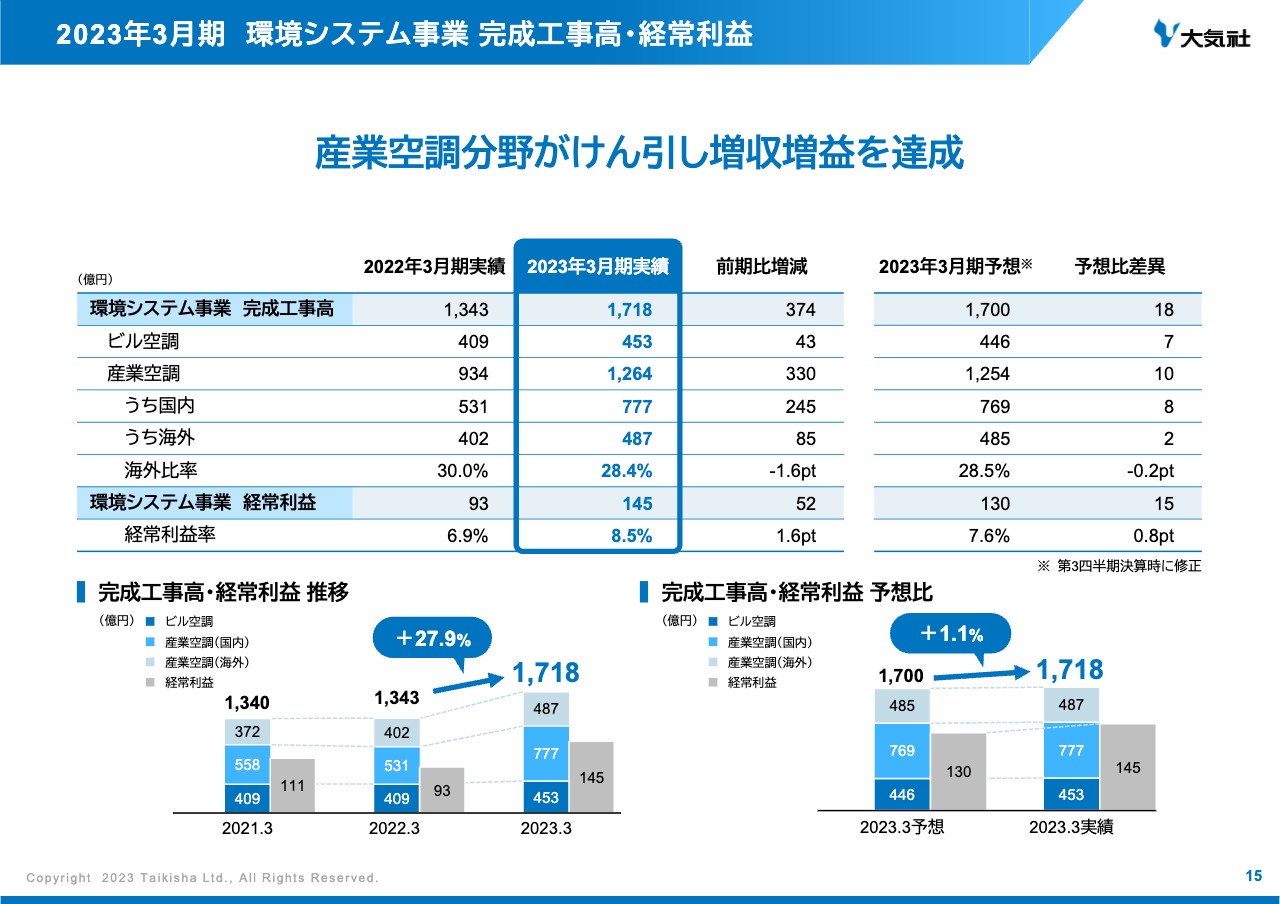

2023年3月期 環境システム事業 完成工事高・経常利益

スライドには、環境システム事業の完成工事高と経常利益を前期比および予想比でまとめています。

まず、完成工事高は、前期比374億円増の1,718億円となりました。ビル空調分野と産業空調分野の国内は、2022年3月期に比べ期初の繰越工事高が多く、増加しました。産業空調分野の海外は、比較的工期の長い物件において、2023年3月期に進捗した物件が多く、増加しました。

次に経常利益は、完成工事高の増加により、前期比52億円増の145億円となりました。また、原価低減活動による利益改善が進み、予想を上回りました。

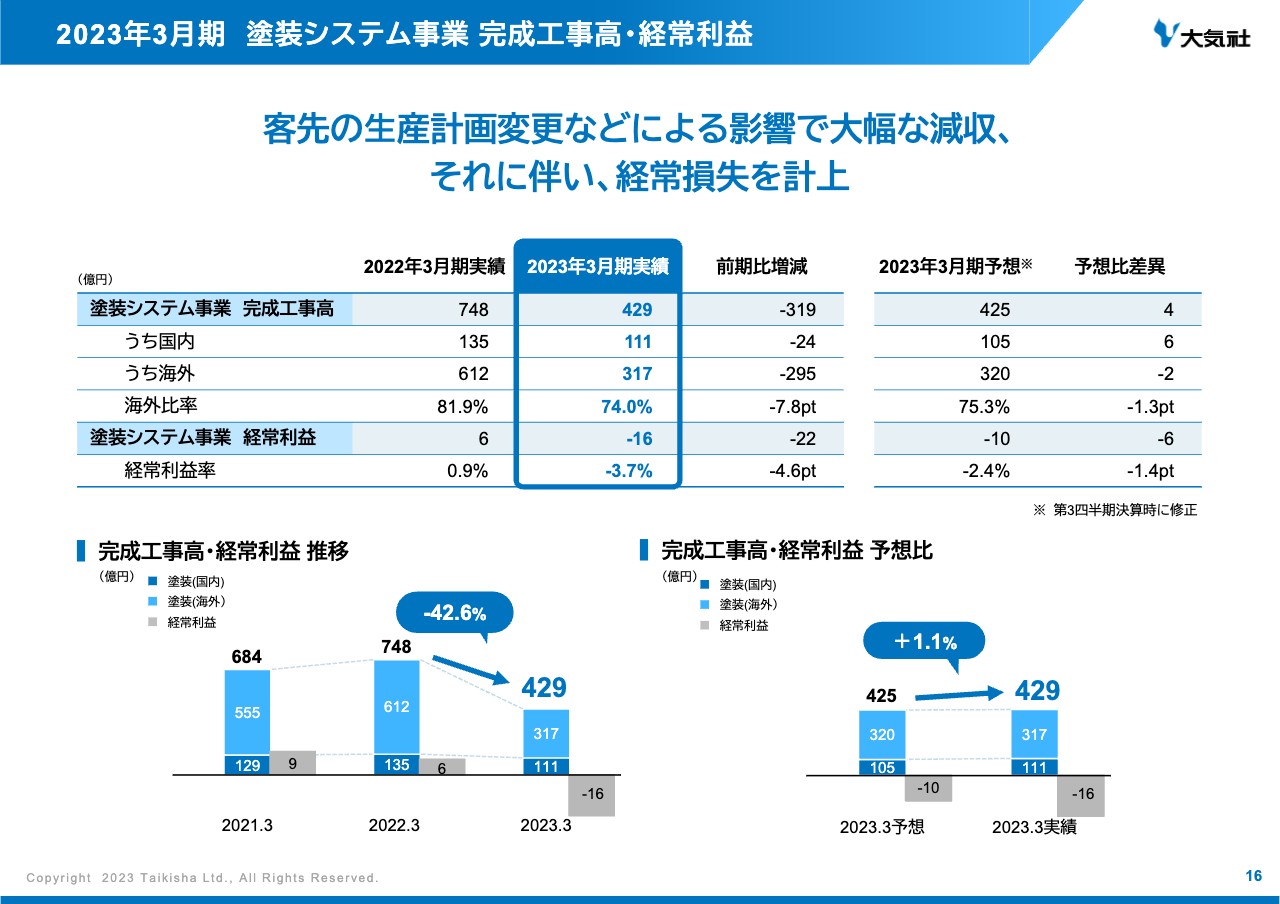

2023年3月期 塗装システム事業 完成工事高・経常利益

スライドには、塗装システム事業の完成工事高と経常利益を前期比および予想比でまとめています。

まず、完成工事高は、前期比319億円減の429億円となりました。Geico社の連結除外に加え、国内、海外ともに客先の生産計画変更に伴う出来高の後ろ倒しなどがあり、大きく減少しました。

次に経常利益は、前期比で22億円減少し、16億円の経常損失となりました。ただいまご説明しましたとおり、完成工事高が大きく減少したことで、販売費及び一般管理費を賄いきれず、経常損失となりました。

予想比においては、主に単体の特定プロジェクトによる想定以上の原価発生により、予想を下回りました。

2024年3月期業績予想 事業別 受注工事高

ここからは、2024年3月期の業績予想を事業別にご説明します。

スライドには、事業別の受注工事高を前期比でまとめています。全社では、環境システム事業、塗装システム事業ともに減少し、前期比706億円の減少で2,180億円となる見通しです。

次のスライドから、事業ごとに順番にご説明します。

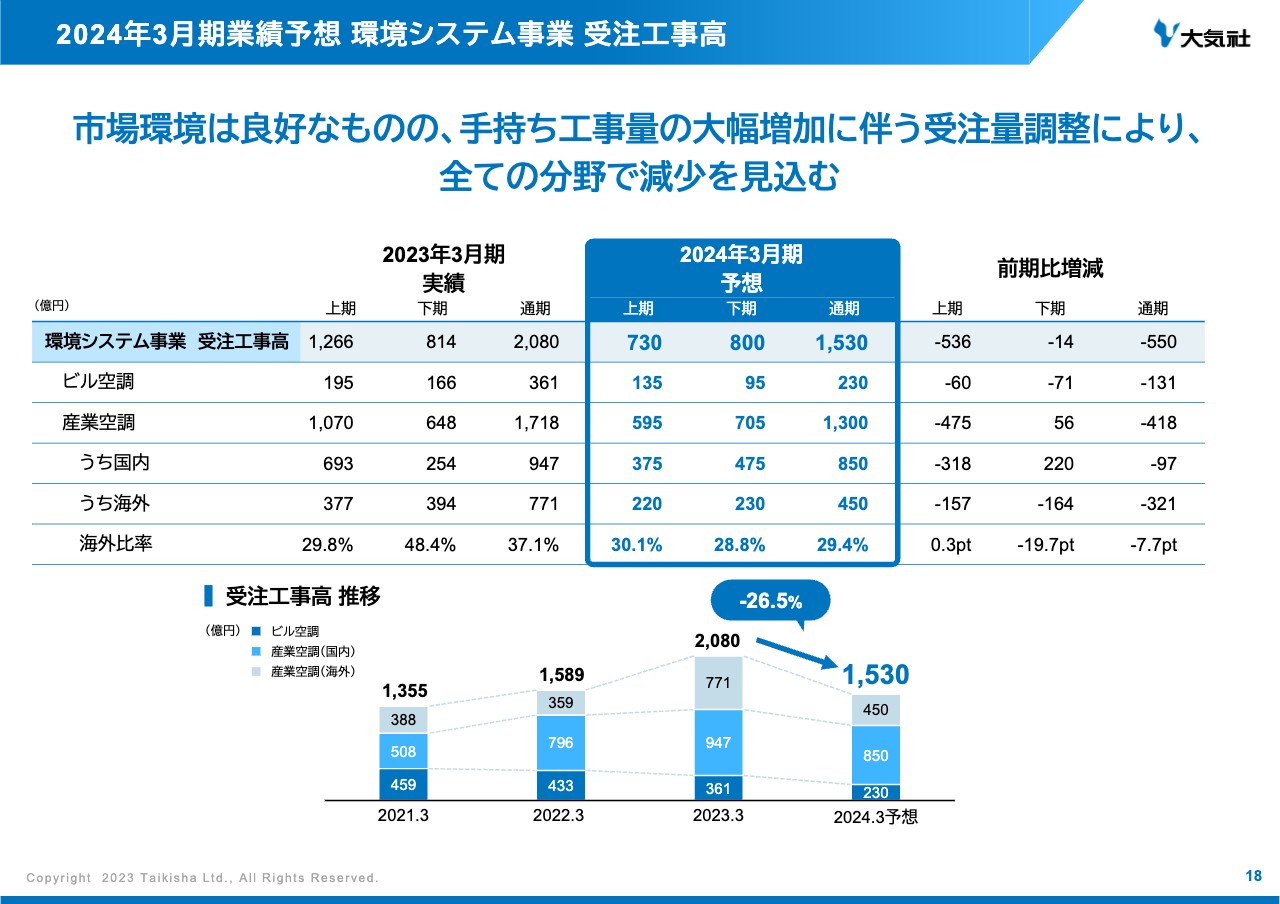

2024年3月期業績予想 環境システム事業 受注工事高

スライドには、環境システム事業の受注工事高を前期比でまとめています。

市場環境の見通しについてご説明しますと、ビル空調分野の建設需要は、底堅く推移すると考えております。産業空調分野では、電気電子分野において、AI・IoT機器・自動運転システム等の需要拡大により、引き続き設備投資が継続すると予想しており、海外においても、同様の傾向が継続すると見込んでおります。

ただいまご説明しましたとおり、市場環境は良好なものの、手持ち工事量の大幅な増加に伴う受注量の調整により、環境システム事業の受注工事高は、前期比550億円減の1,530億円となる見通しです。

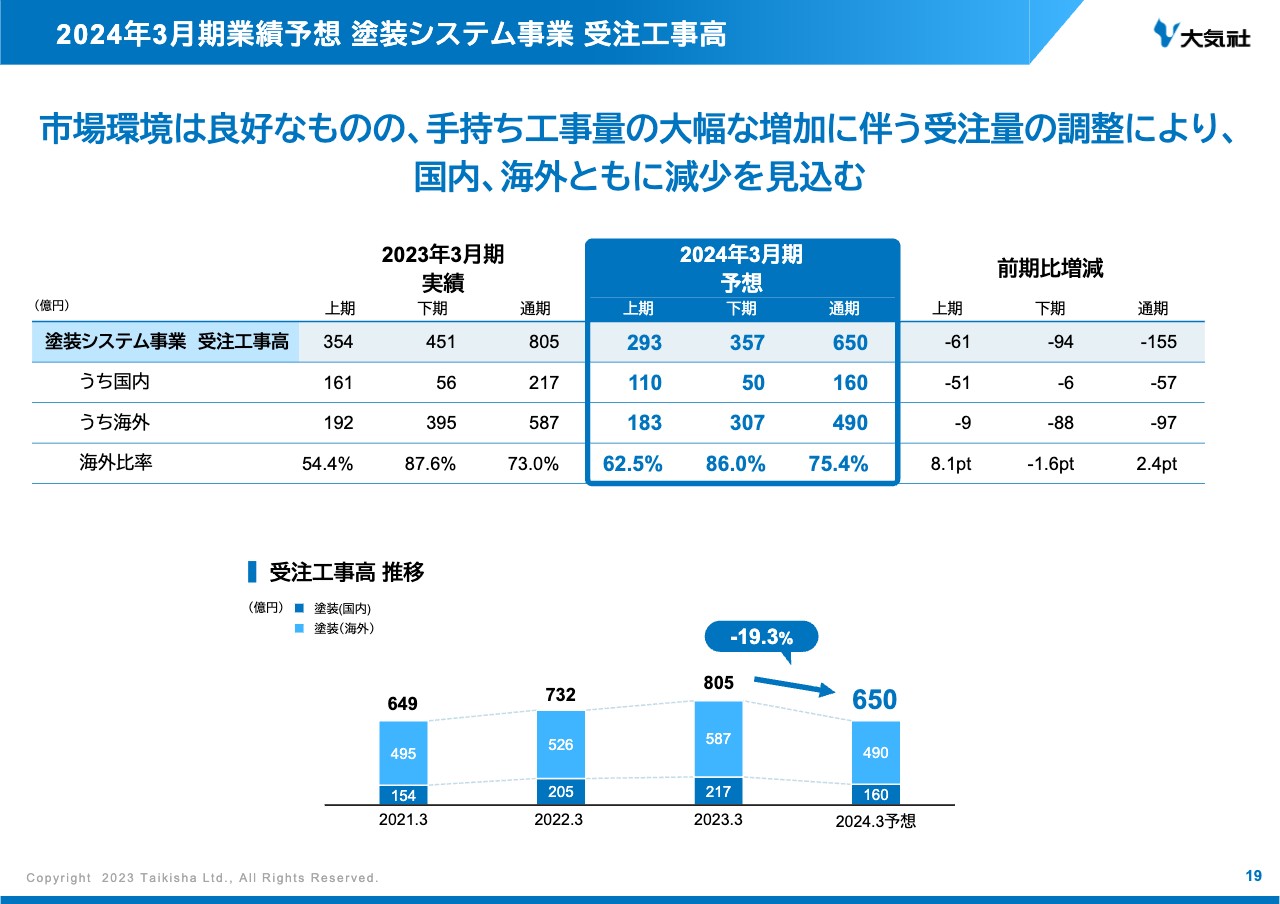

2024年3月期業績予想 塗装システム事業 受注工事高

スライドには、塗装システム事業の受注工事高を前期比でまとめています。

市場環境の見通しについてご説明しますと、自動車メーカーに関しては、ウクライナ情勢の長期化による欧州メーカーの設備投資への影響があるものの、北米・日本などでは設備更新投資、中国・インドなどでは増産投資が見込まれており、需要は底堅く推移すると想定しております。

ただいまご説明しましたとおり、市場環境は良好なものの、手持ち工事量の大幅な増加に伴う受注量の調整により、塗装システム事業の受注工事高は、前期比155億円減の650億円となる見通しです。

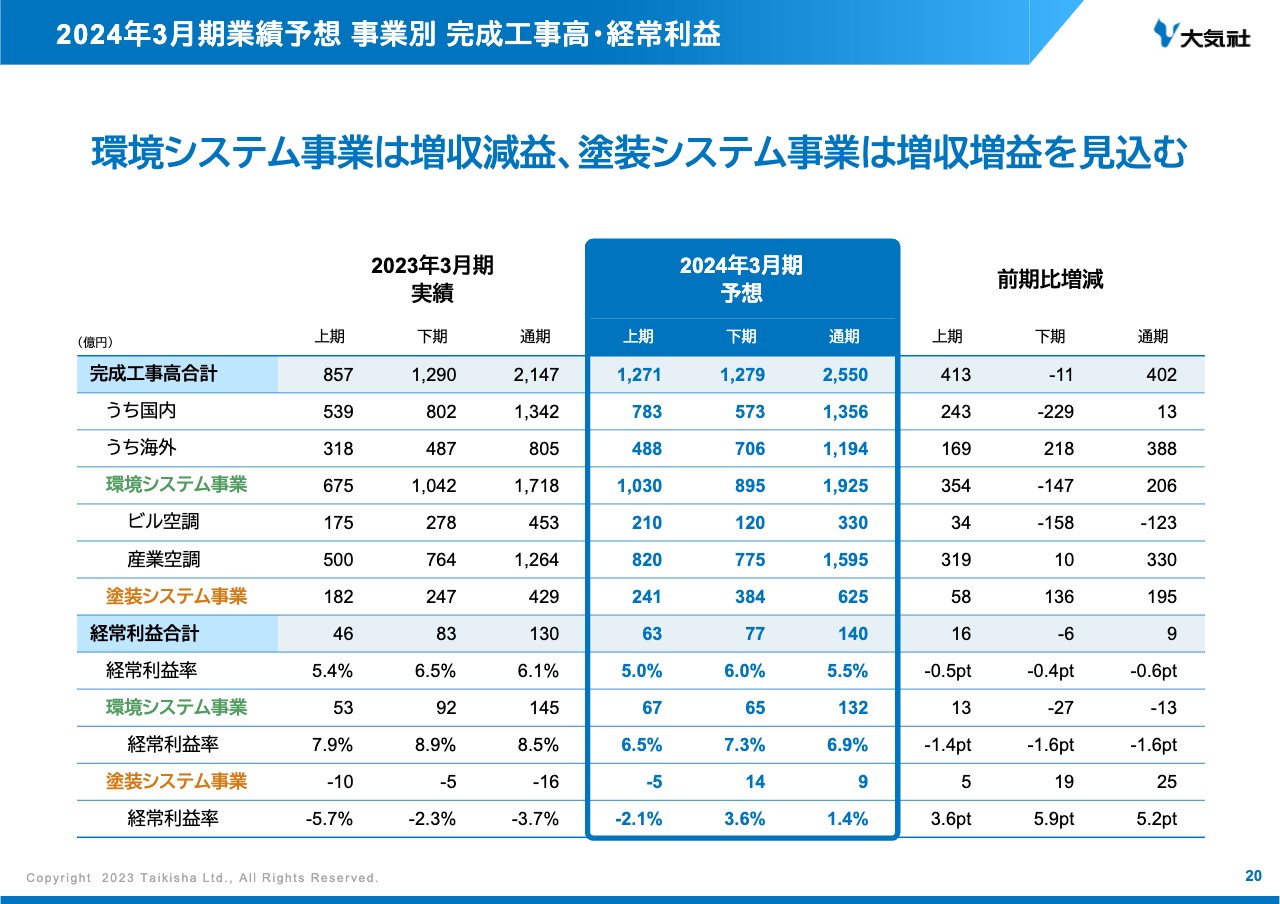

2024年3月期業績予想 事業別 完成工事高・経常利益

スライドには、事業別の完成工事高と経常利益を前期比でまとめています。

完成工事高は、環境システム事業、塗装システム事業ともに増加し、全社では前期比402億円の増加で2,550億円となる見通しです。経常利益は、環境システム事業で減少するものの、塗装システム事業で増加し、全社では前期比9億円の増加で140億円となる見通しです。

次のスライドから、事業ごとに順番にご説明します。

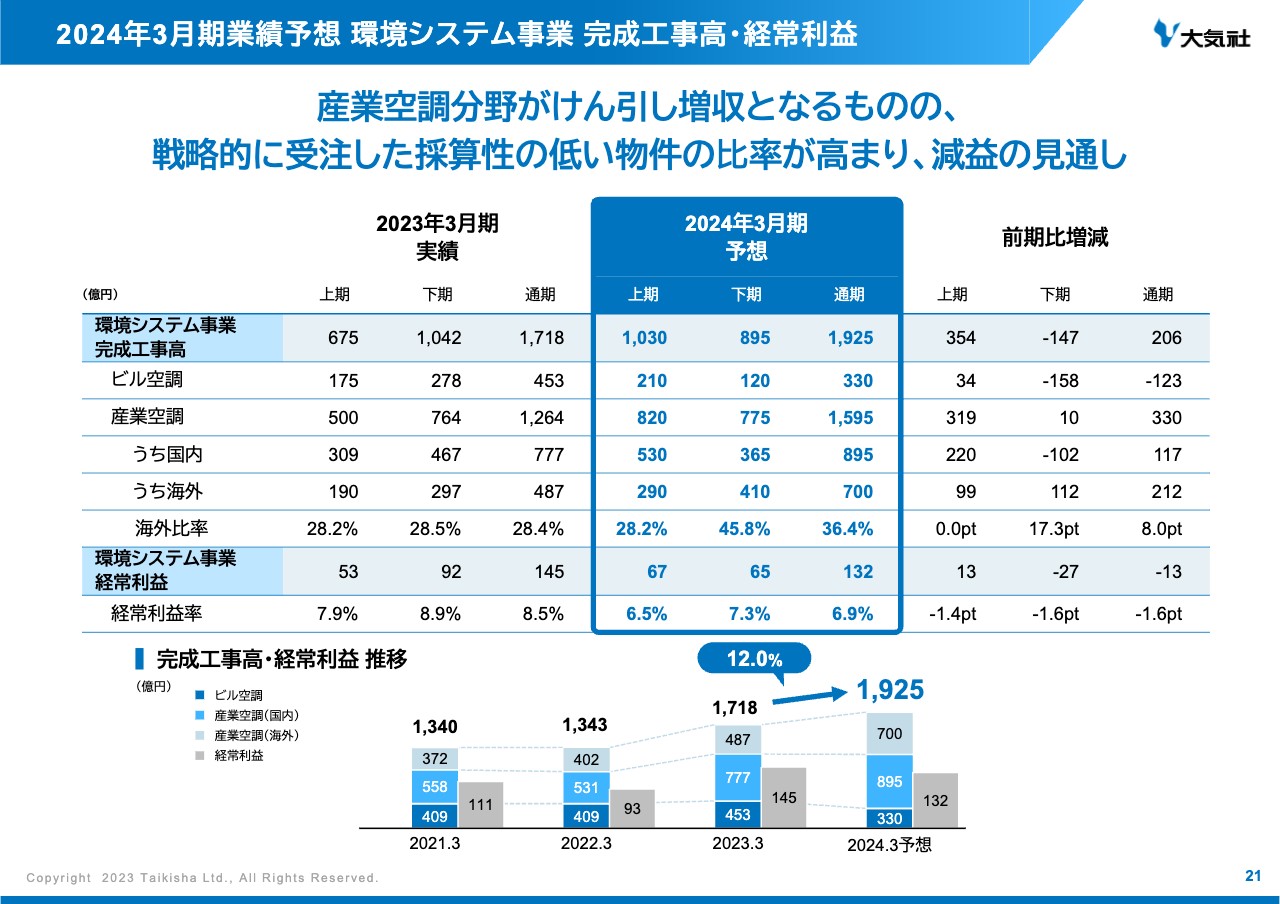

2024年3月期業績予想 環境システム事業 完成工事高・経常利益

スライドには、環境システム事業の完成工事高と経常利益を前期比でまとめています。

まず、完成工事高は、前期比206億円増の1,925億円となる見通しです。ビル空調分野は、産業空調分野の受注を優先していることで、2023年3月期に比べ期初の繰越工事高が少なく、減少する見通しです。産業空調分野は、国内、海外ともに、大型物件の進捗により増加する見通しです。

次に経常利益は、前期比13億円減の132億円となる見通しです。ただいまご説明しましたとおり、大型物件の進捗により完成工事高は増加するものの、採算性の低い大型物件の⽐率が高まり、減益となる見通しです。なお、それらの採算性の低い物件は、当社のさらなる技術力獲得のために戦略的に受注した案件であります。

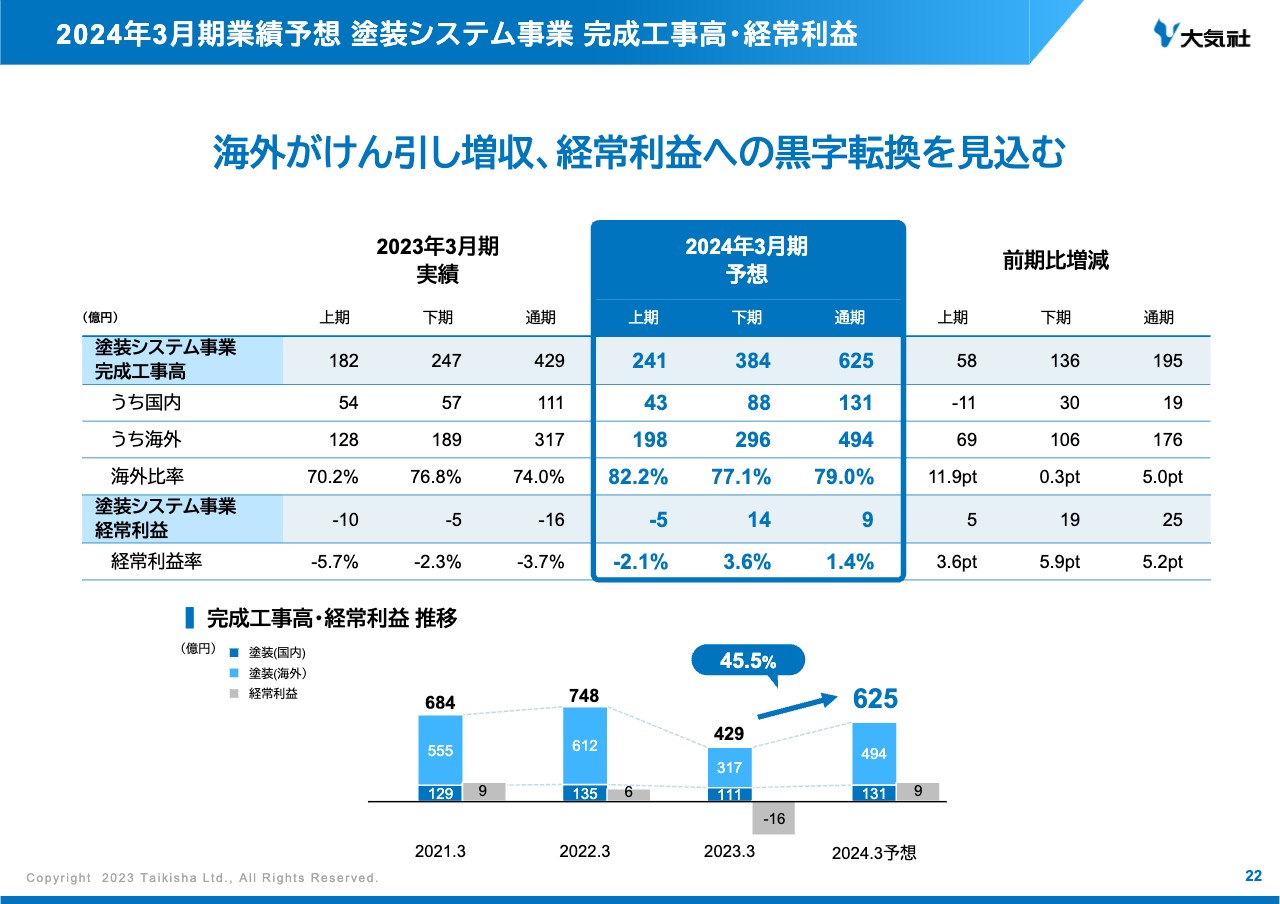

2024年3月期業績予想 塗装システム事業 完成工事高・経常利益

スライドには、塗装システム事業の完成工事高と経常利益を前期比でまとめています。

まず、完成工事高は、前期比195億円増の625億円となる見通しです。2023年3月期は、国内、海外ともに客先の生産計画変更に伴う出来高の後ろ倒しなどがありましたが、2024年3月期は、その傾向は徐々に解消され、増加する見通しです。

次に経常利益は、完成工事高の増加に伴い、前期比で25億円増加し、9億円の経常利益となり、黒字に転換する見通しです。

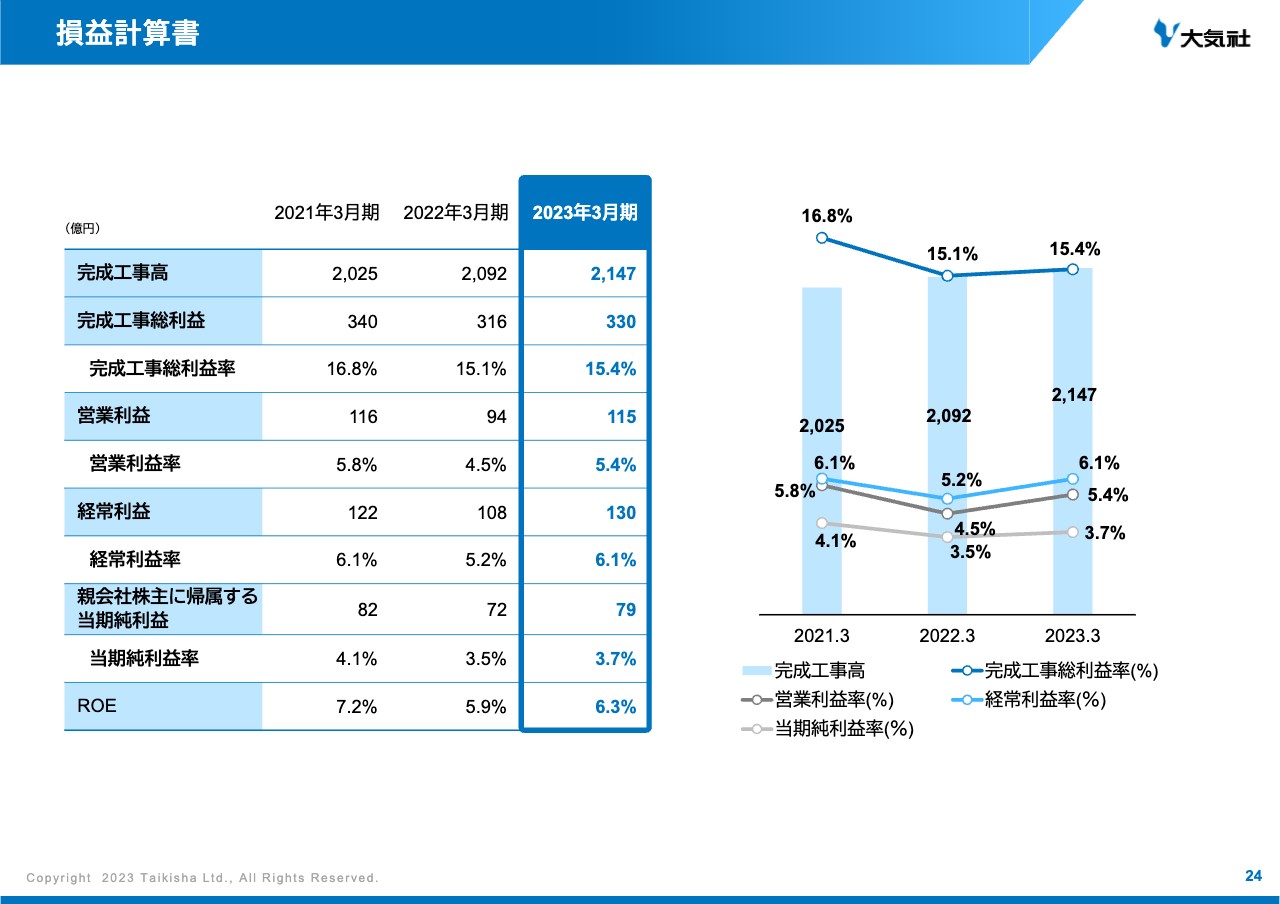

損益計算書

ここからは、連結財務諸表を順番にお示しします。

スライドは、3ヶ年の業績の推移を表しています。親会社株主に帰属する当期純利益は、経常利益の増加があったものの、ベジ・ファクトリー社において減損損失を計上したことで、前期から6億円の増加にとどまり、79億円となりました。

貸借対照表

スライドは、連結の貸借対照表です。ご参照ください。

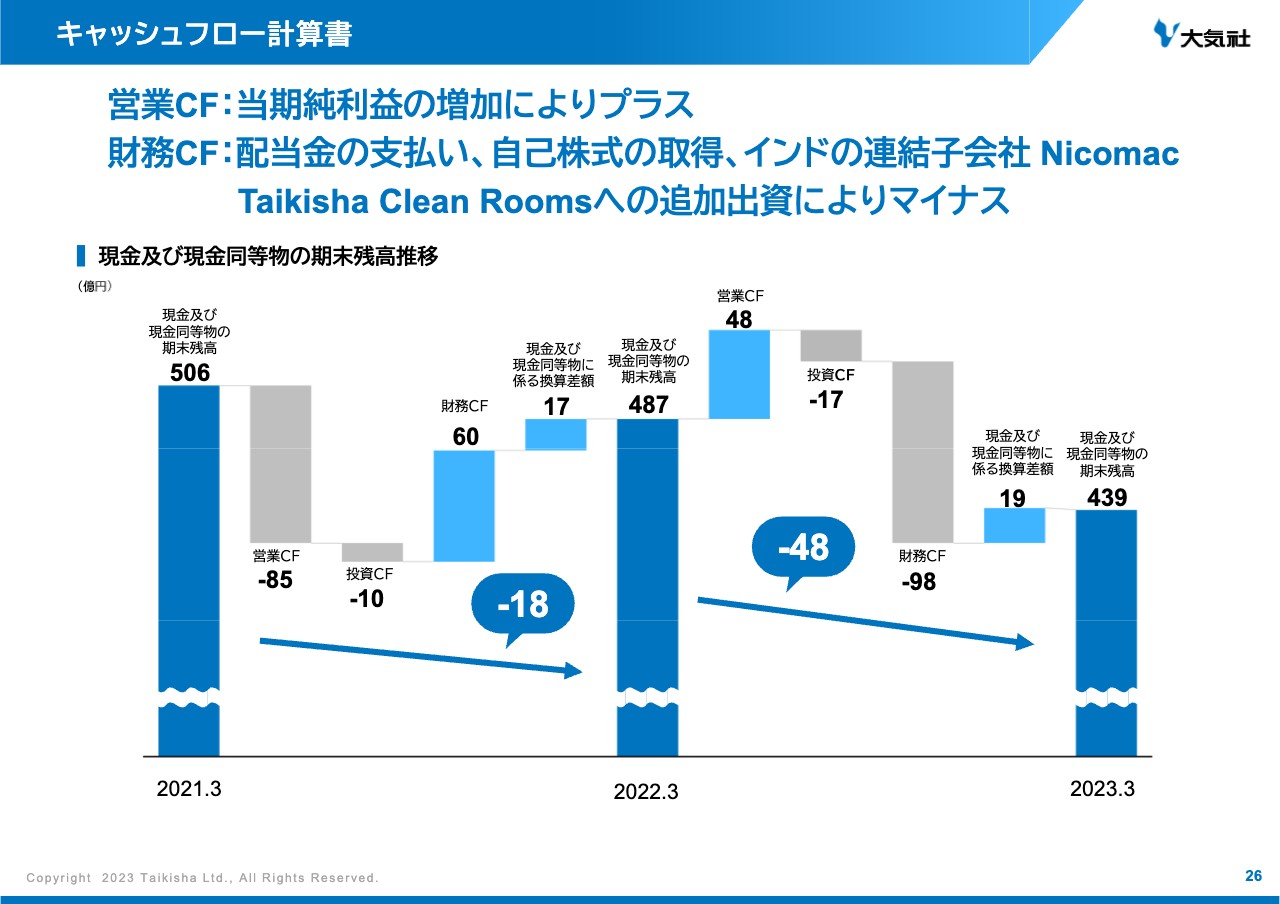

キャッシュフロー計算書

スライドは、連結のキャッシュフロー計算書です。2023年3月期の現金及び現金同等物の期末残高は、2022年3月期末より48億円減少し、439億円となりました。

営業キャッシュフローは、当期純利益の増加などにより、48億円のプラスとなりました。財務キャッシュフローは、配当金の支払い、自己株式の取得、インドの連結子会社Nicomac Taikisha Clean Roomsへの追加出資などにより、98億円のマイナスとなりました。

長期ビジョン

中川正徳氏:経営企画本部長の中川です。ここからは、中期経営計画の進捗をご説明します。

スライドには、本中計の策定にあたり見直した長期ビジョンを記載しております。「Innovative Engineering」と「Diversity & Inclusion」という2つのビジョンを掲げております。

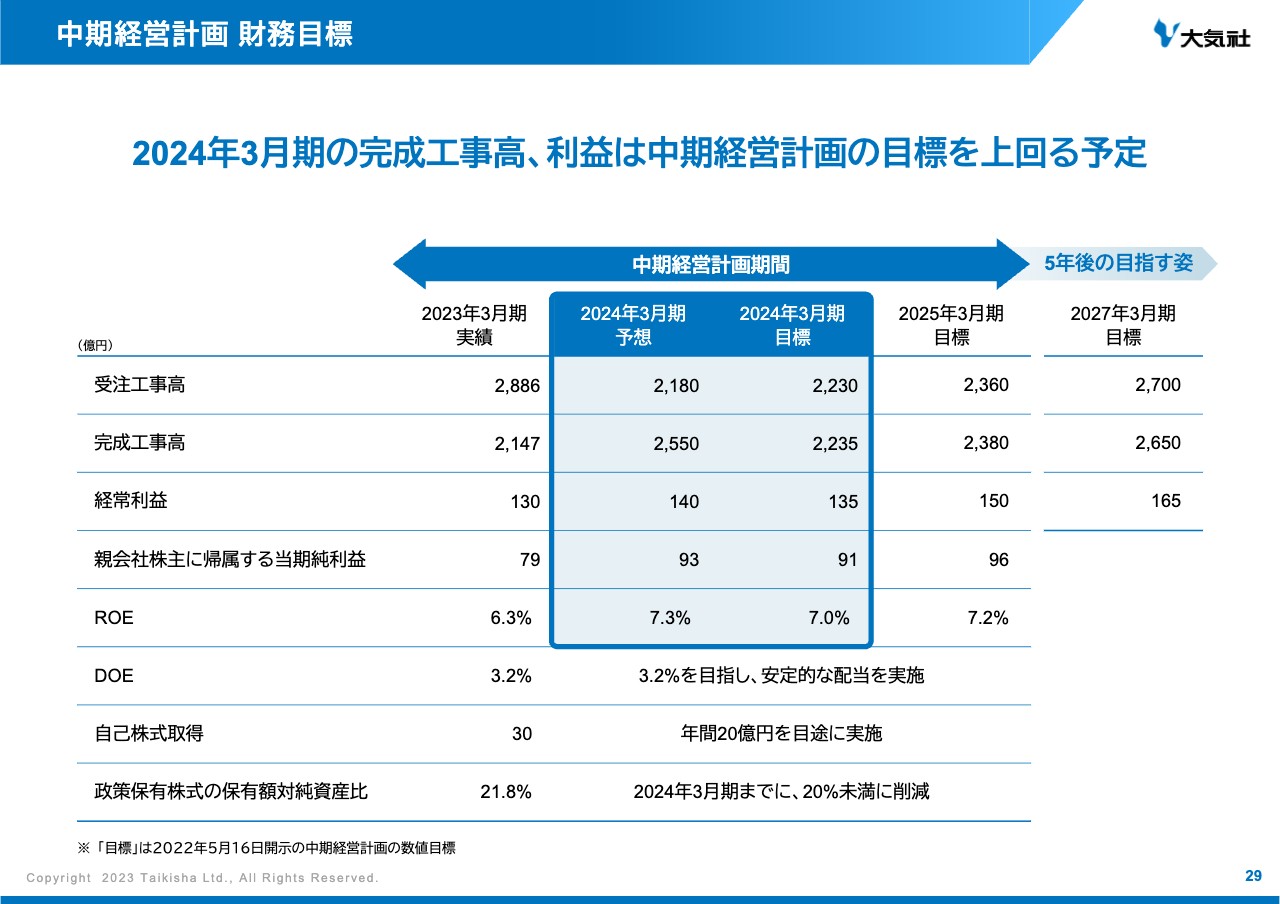

中期経営計画 財務目標

スライドには、本中計の財務目標について記載しております。2024年3月期の完成工事高、利益は中計で掲げていた目標を上回る予定です。

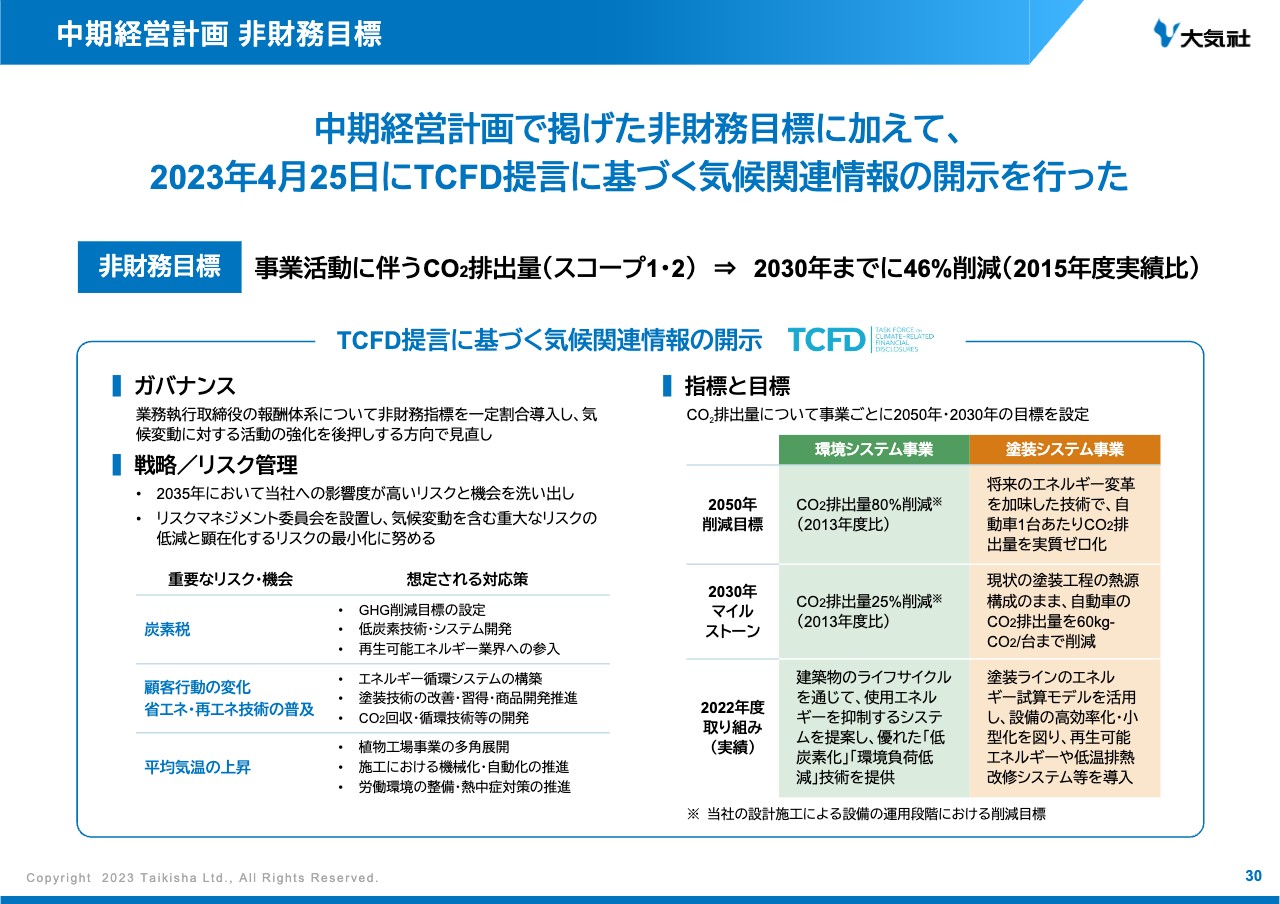

中期経営計画 非財務目標

スライドには、本中計の非財務目標について記載しております。中計で掲げた、スコープ1・2のCO2排出量の削減目標に加えて、先月の4月25日にTCFD(気候関連財務情報開示タスクフォース)提言に基づく気候関連情報の開示を行いました。

業務執行取締役の報酬体系について非財務指標を一定割合導入したことで、気候変動に対する活動の強化を後押しする方向で見直しました。戦略、リスク管理、指標と目標に関してはスライドに掲げておりますとおりで、詳細は当社ホームページをご覧ください。

中期経営計画 投資計画

スライドには、本中計の投資計画について記載しております。2023年3月期は、中計期間の200億円の投資計画のうち、39億円実施いたしました。

事業関連投資としては、インドの連結子会社Nicomac Taikisha Clean Roomsへの追加出資、設備・人材投資としては、現場DX関連の取り組みをスタートさせ、またグローバルな基幹業務システムの構築を進めています。技術開発投資としては、環境システム事業は本社にR&Dサテライトを設置、塗装システム事業はカーボンニュートラル向けの研究を進めています。

今後の投資計画に関しましては、ご説明可能となったものから順次、取り組みをお伝えしていければと思っております。

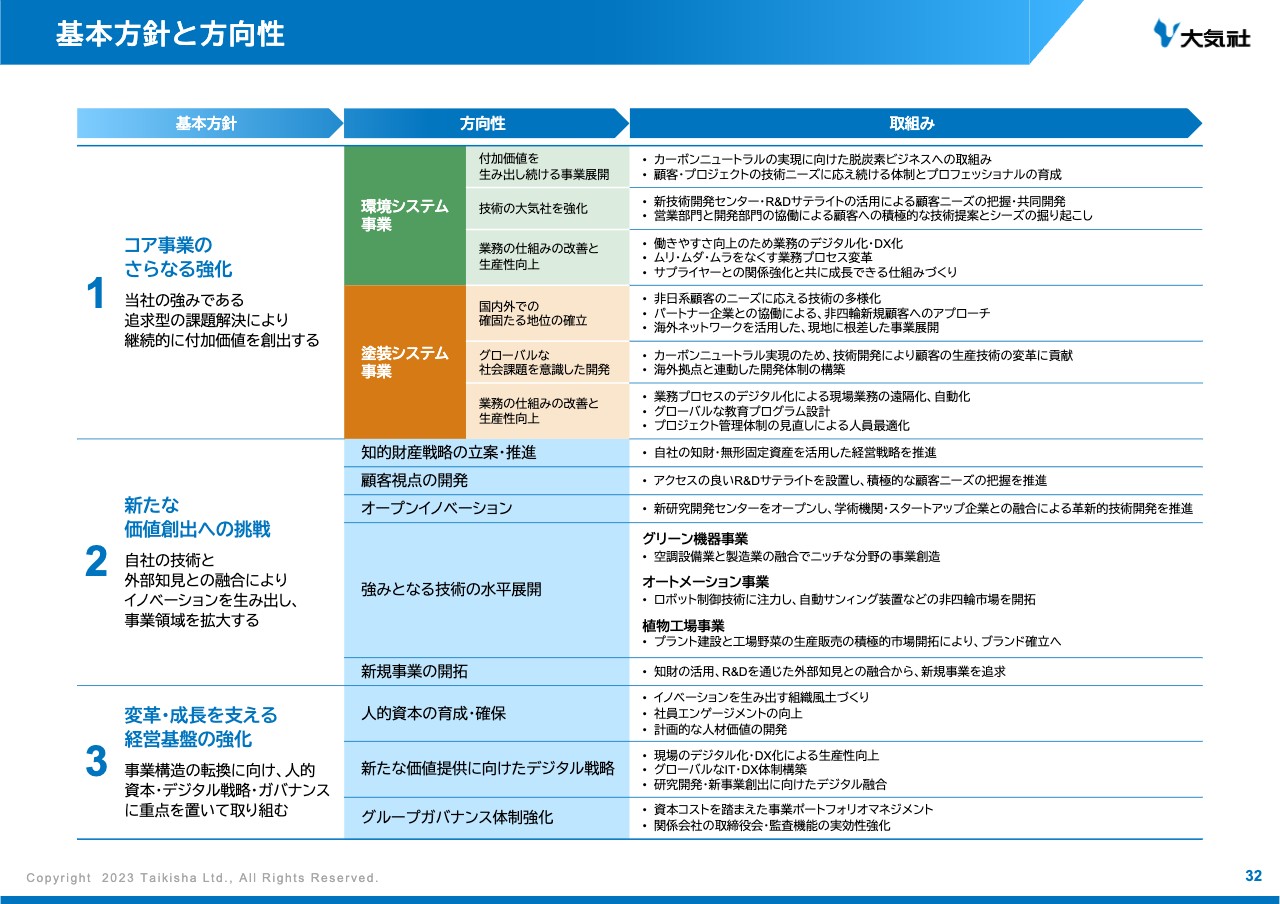

基本方針と方向性

スライドには、本中計の「基本方針と方向性・取組み内容」について記載しております。

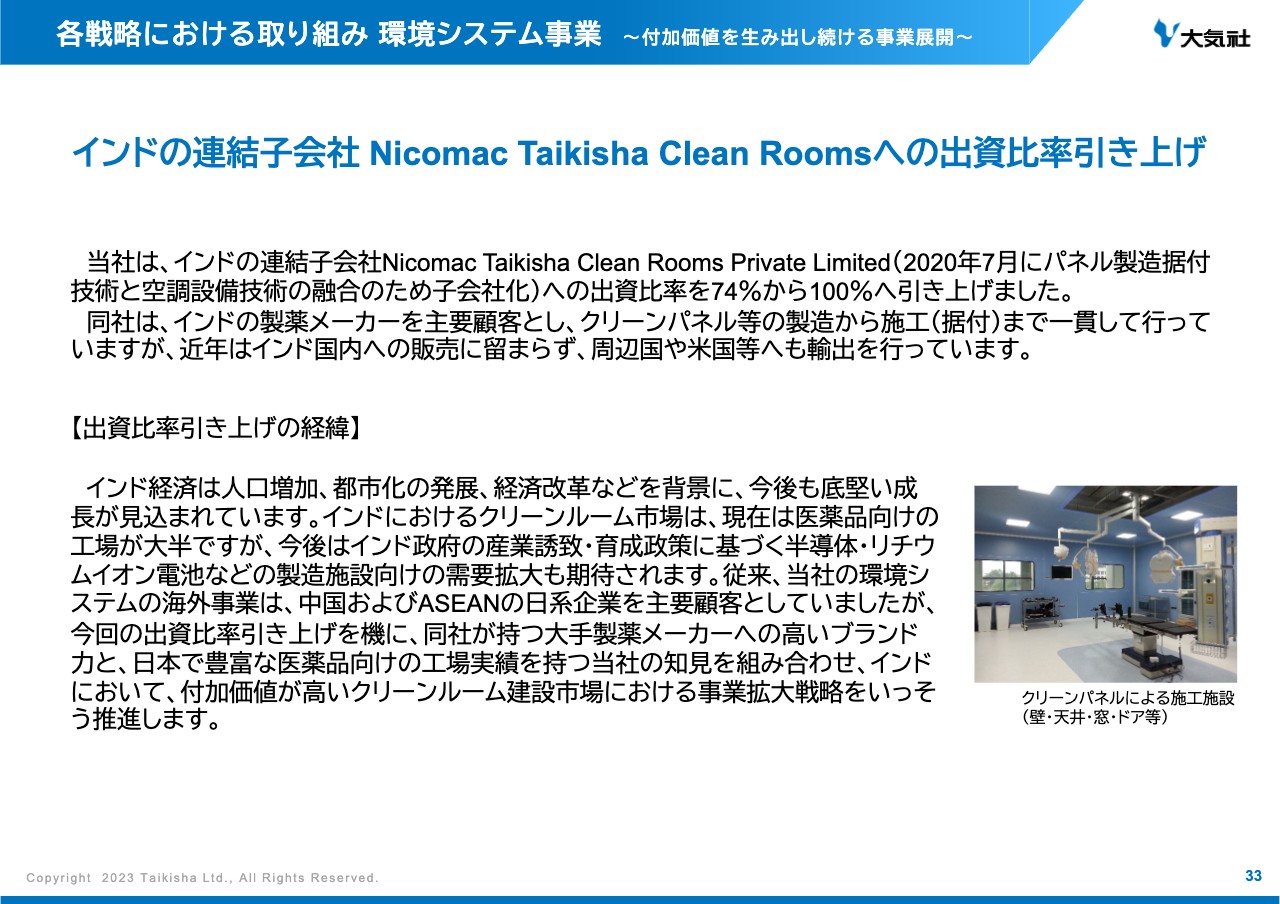

各戦略における取り組み 環境システム事業 ~付加価値を生み出し続ける事業展開~

それでは、中計の各戦略に基づく取り組みのうち、環境システム事業、塗装システム事業の2023年3月期の取り組みを2つ紹介いたします。

1つ目は、環境システム事業の掲げる「付加価値を生み出し続ける事業展開」における取り組みとしまして、さきほど投資計画のスライドでも触れましたインドの連結子会社Nicomac Taikisha Clean Roomsへの出資比率引き上げについてです。

インド経済の成長性を鑑み、同社への出資比率を引き上げ100パーセント子会社にしました。今後、同社が持つ大手製薬メーカーへの高いブランド力と、日本で豊富な医薬品向けの工場実績を持つ当社の知見を組み合わせ、インドにおいて、付加価値が高いクリーンルーム建設市場における事業拡大戦略をいっそう推進してまいります。

各戦略における取り組み 塗装システム事業 ~グローバルな社会課題を意識した開発~

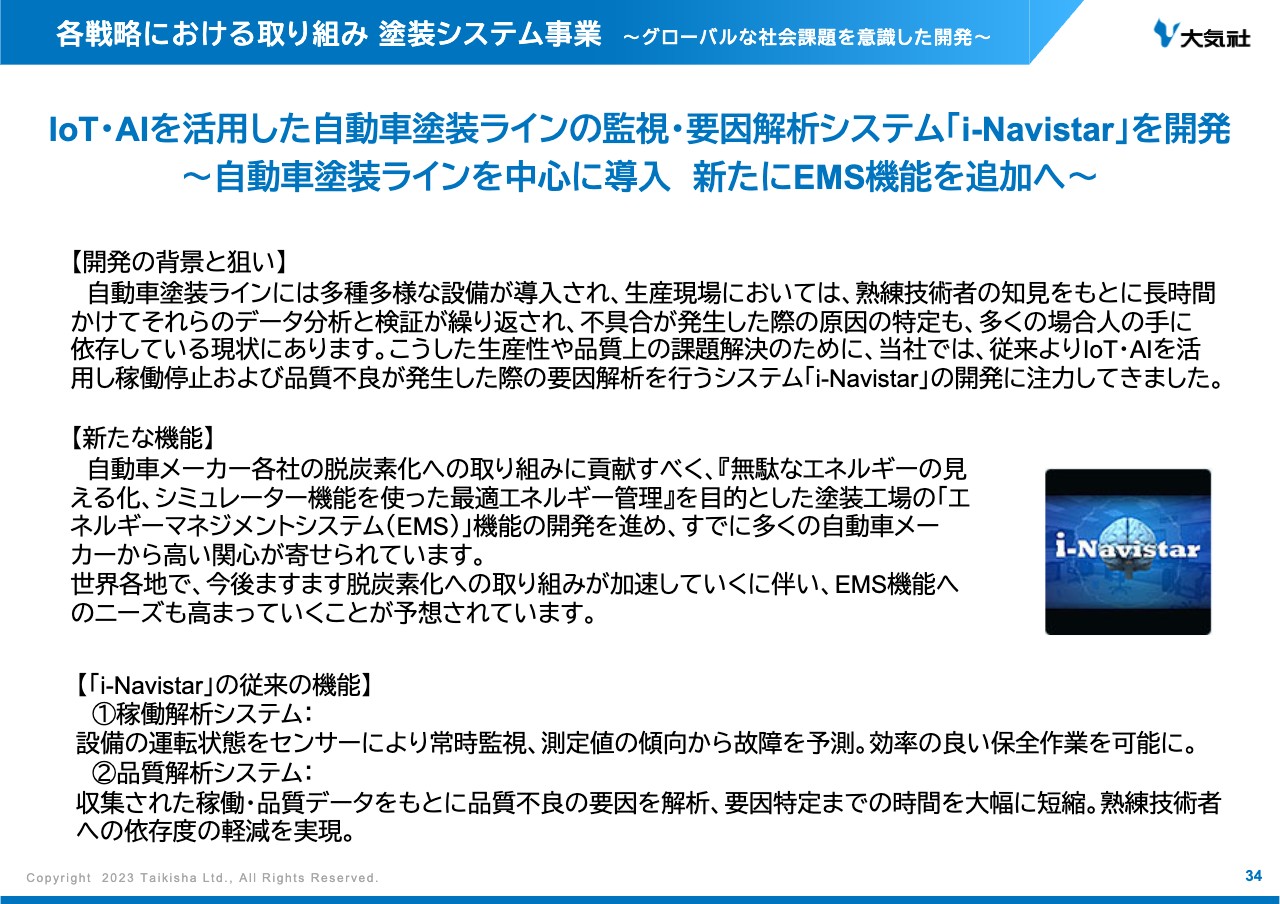

2つ目は、塗装システム事業の掲げる「グローバルな社会課題を意識した開発」における取り組みとしまして、自動車塗装ラインの監視・要因解析システム「i-Navistar」の開発についてです。

「i-Navistar」は客先の生産性や品質の向上を実現するため、IoT・AIを活用し稼働停止および品質不良が発生した際の要因解析を行うシステムであり、従来より開発を進め、すでに導入実績もございます。

今回新たに、「無駄なエネルギーの見える化、シミュレーター機能を使った最適エネルギー管理」を目的とした塗装工場の「エネルギーマネジメントシステム(EMS)」機能の開発を進め、すでに多くの自動車メーカーから高い関心が寄せられています。

今後、各社の脱炭素への取り組みが加速していくに伴い、EMS機能のニーズが高まることが期待されています。

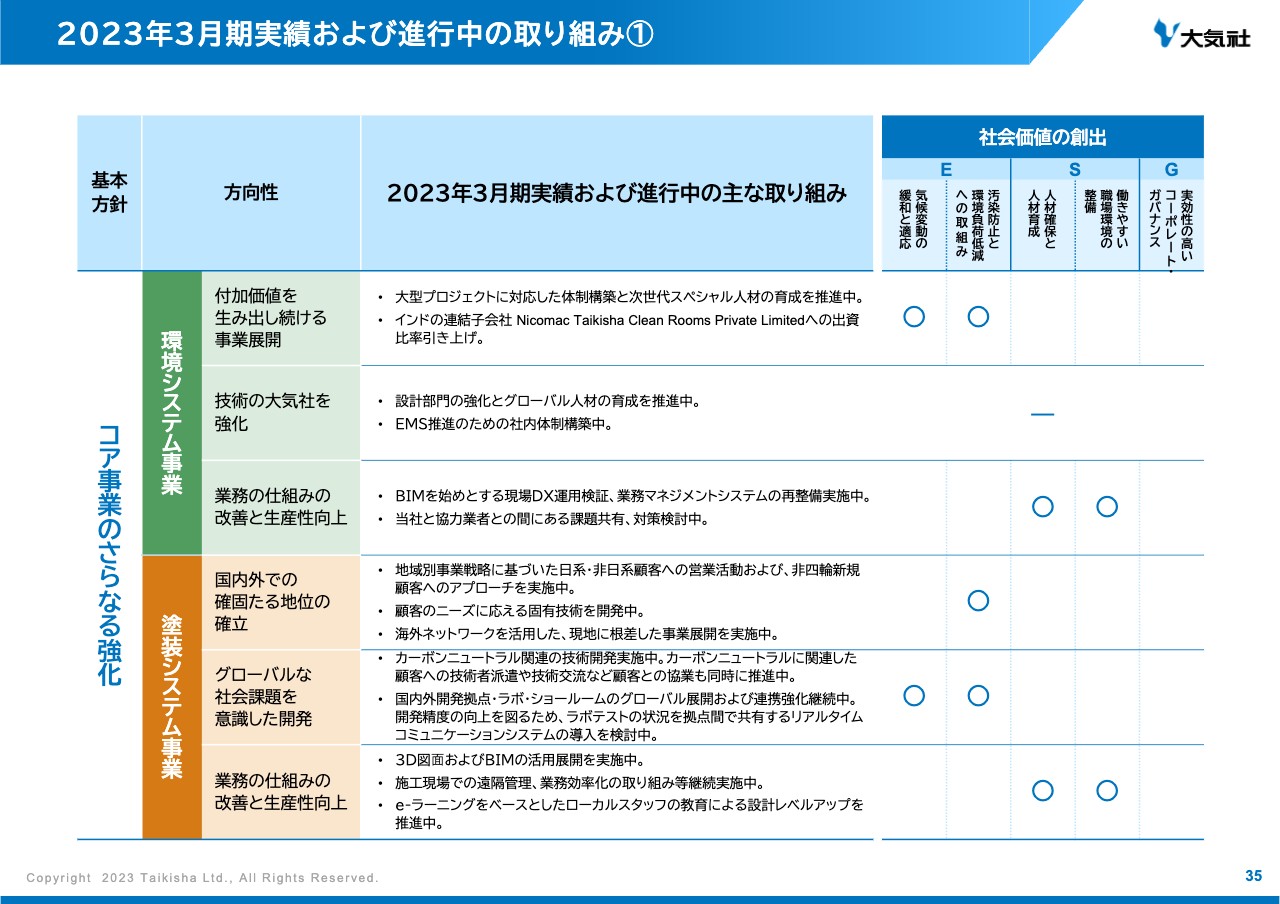

2023年3月期実績および進行中の取り組み①

スライドの35ページから37ページまでは、各戦略における2023年3月期の実績や進行中の主な取り組みについて記載しております。こちらは取り組み①です。

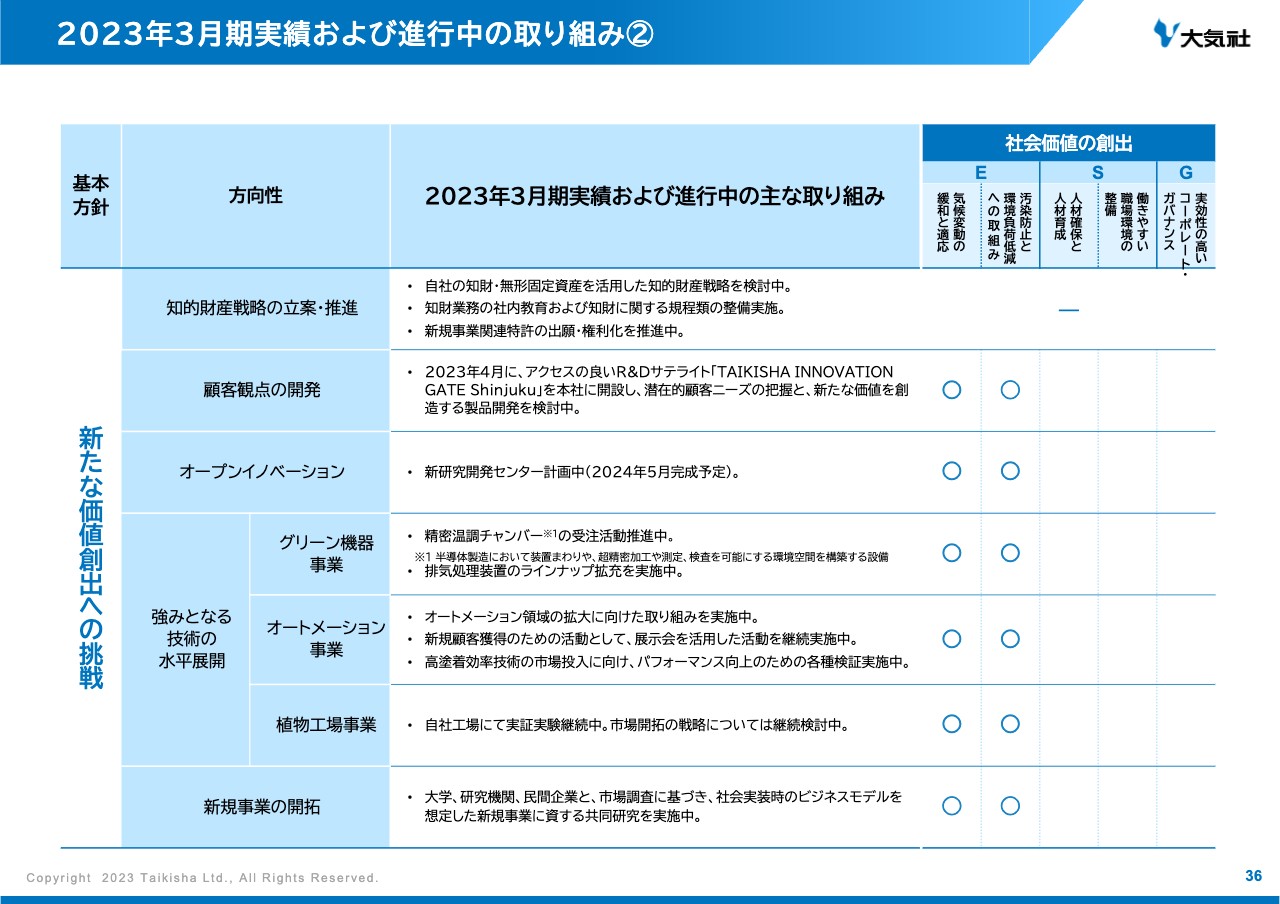

2023年3月期実績および進行中の取り組み②

こちらは取り組み②です。

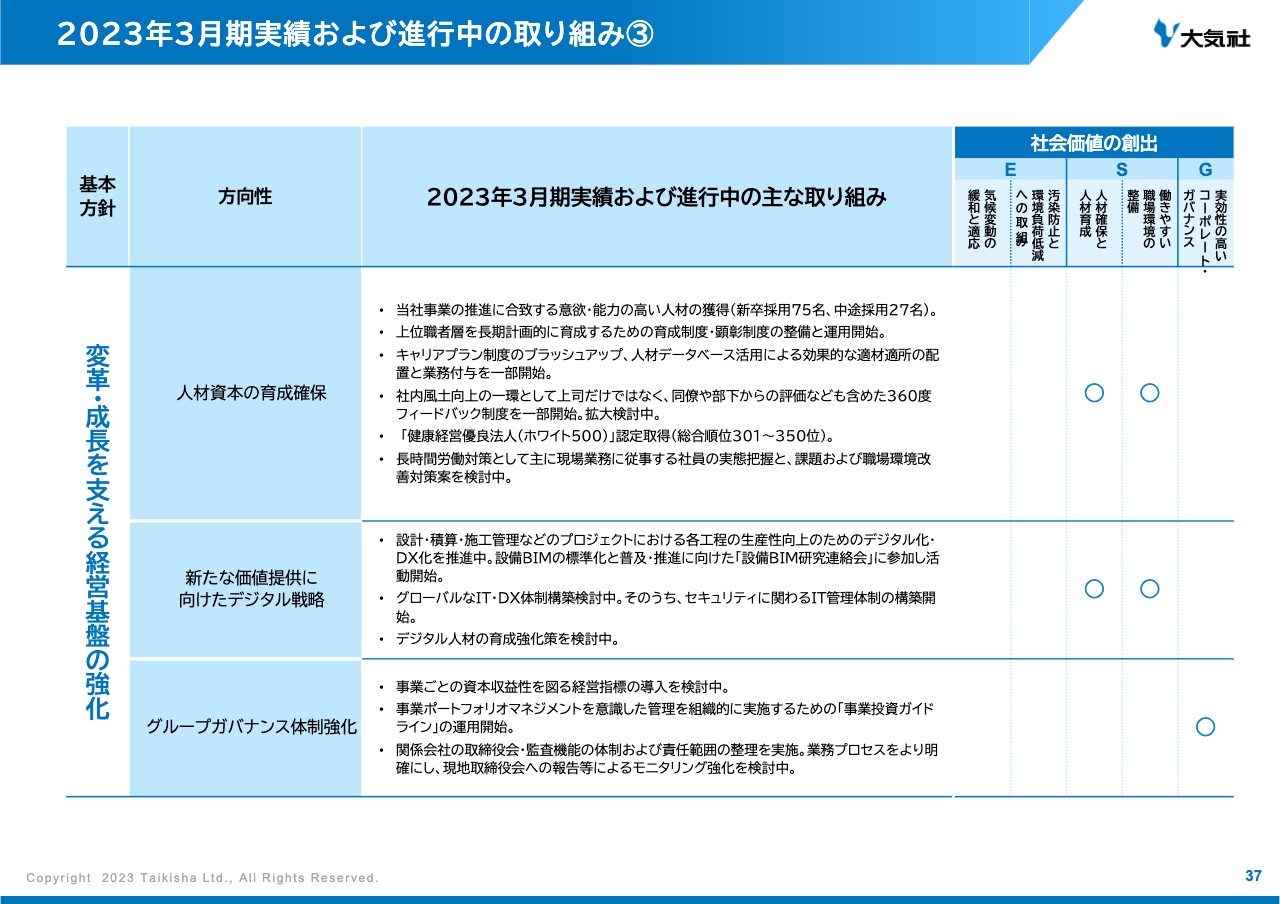

2023年3月期実績および進行中の取り組み③

こちらは取り組み③です。

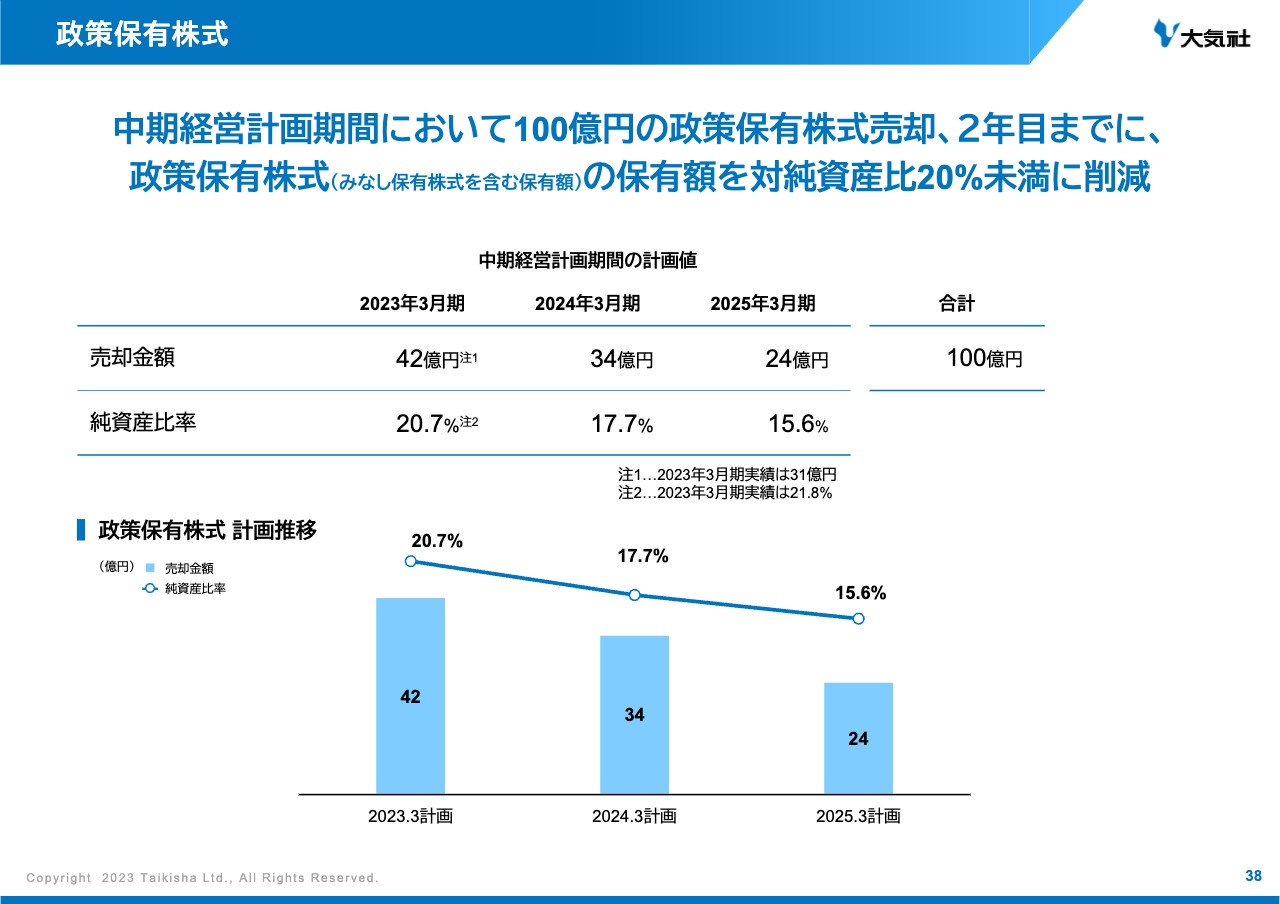

政策保有株式

スライドには、本中計の政策保有株式の削減計画について記載しております。2024年3月期末までに、政策保有株式の保有額を対純資産⽐20パーセント未満に削減する予定です。政策保有株式の売却を進めることで、2024年3月期末では純資産⽐率が17.7パーセントとなる見通しです。

なお、2023年3月期における売却金額の実績は、31億円であり、2023年3月末時点の純資産⽐率は、21.8パーセントです。引き続き、計画達成に向けて削減を進めてまいります。

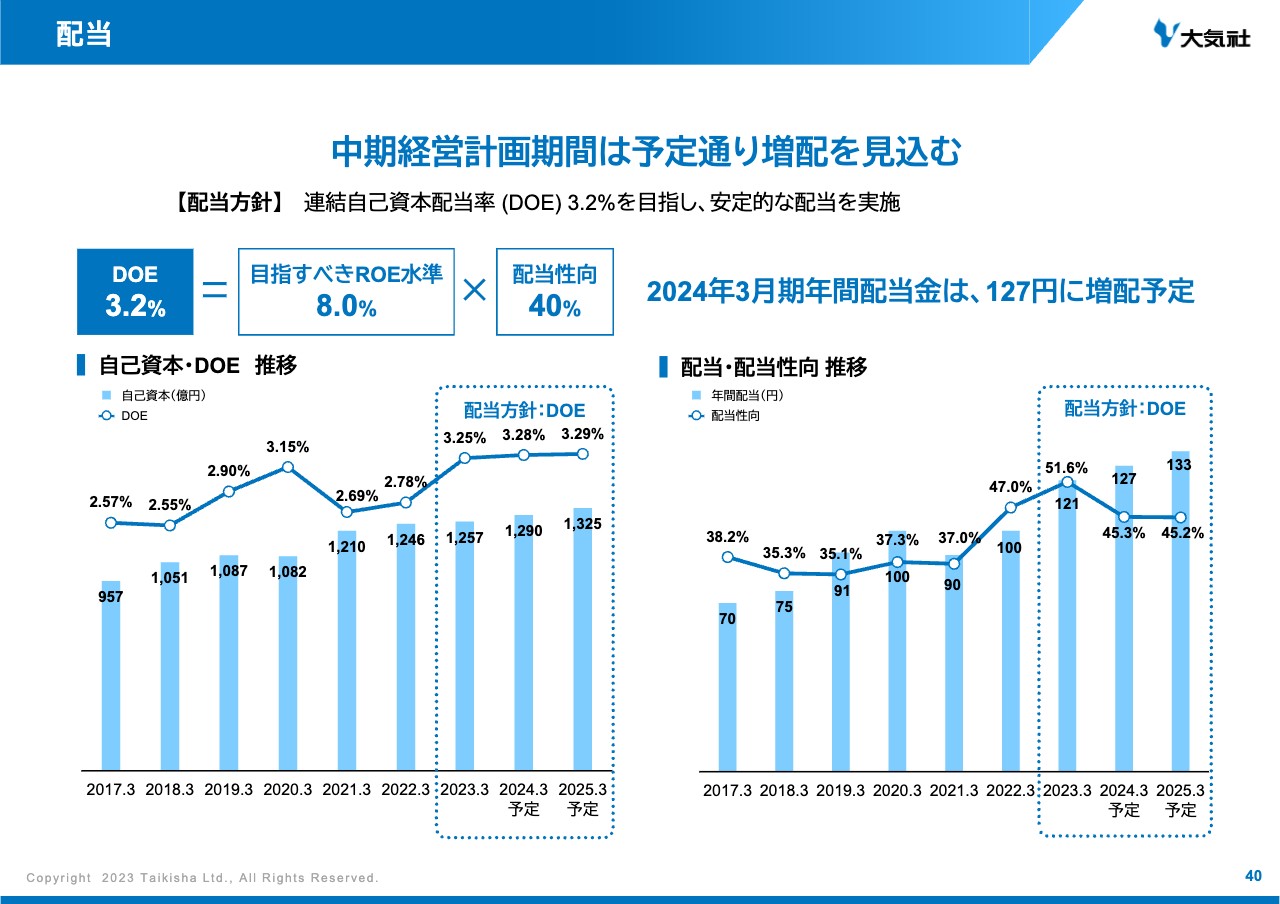

配当

次に、当社の株主還元についてご説明します。

こちらのスライドでは、配当についてご説明します。過去の配当方針につきましては、配当性向による目標を掲げておりましたが、2023年3月期から始まった中計においては、利益配当金による利益還元を最重要施策のひとつとして、自己資本配当率(DOE)3.2パーセントを目指し、安定的な配当を実施してまいります。

これに基づき、2023年3月期の年間配当は121円の実施としました。2024年3月期の年間配当は、本中計の配当予定金額から変更せず、1株につき127円で実施する予定です。

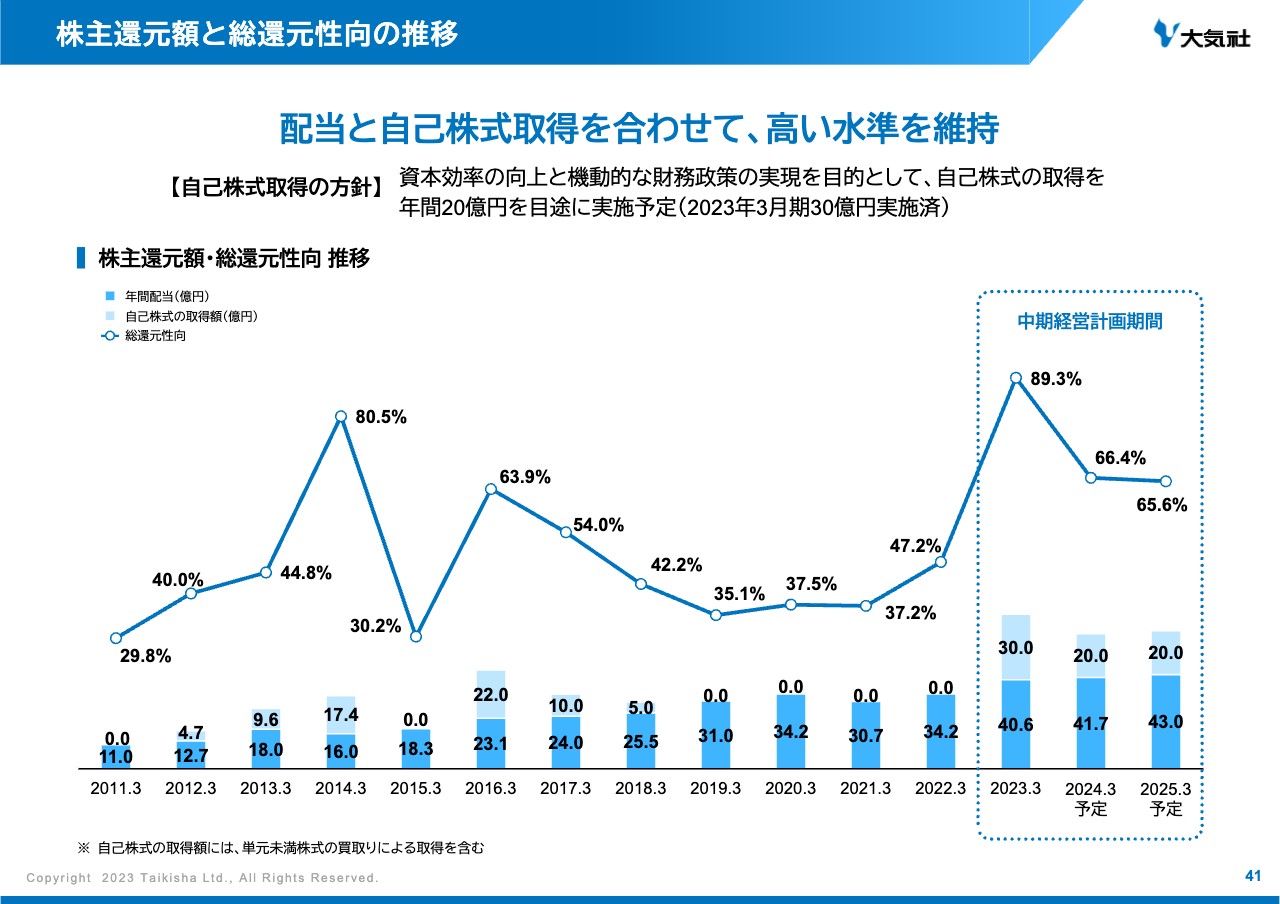

株主還元額と総還元性向の推移

こちらのスライドでは、自己株式の取得についてご説明します。薄いブルーの棒グラフが自己株式の取得額の推移を示しております。中計1年目の2023年3月期は、30億円の自己株式取得を実施しましたが、2年目以降は、年間20億円を目途に自己株式の取得を実施する予定としております。

配当と自己株式の取得を合わせて、より高い水準の株主還元を目指してまいります。ご参考として株主還元額と総還元性向の推移も載せておりますので、ご参照ください。

本日のご説明は以上となります。ご清聴いただき、ありがとうございました。

新着ログ

「建設業」のログ