ジーニー、通期売上総利益は前期比+37%と過去最高 FY23の通期予想売上総利益も前期比+52%と高成長を継続

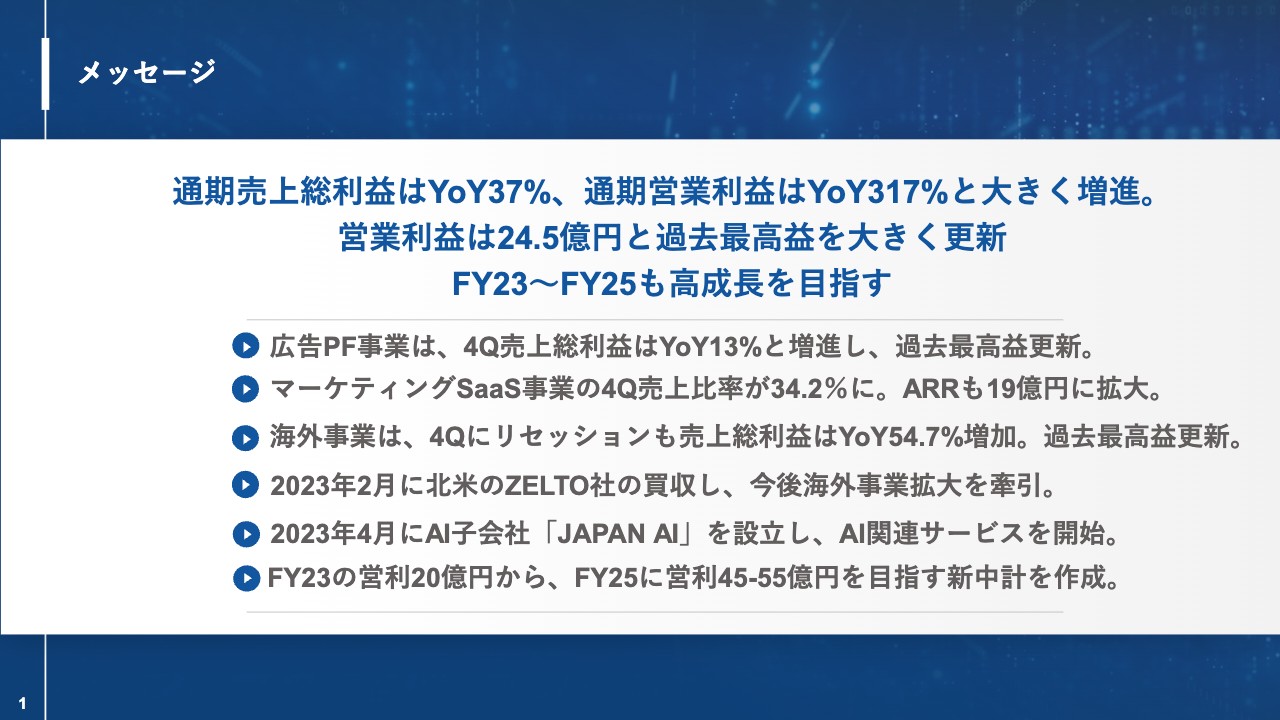

メッセージ

工藤智昭氏:本日はお忙しい中お時間をいただき、ありがとうございます。私から2023年3月期の決算説明および中期経営計画についてご説明いたします。

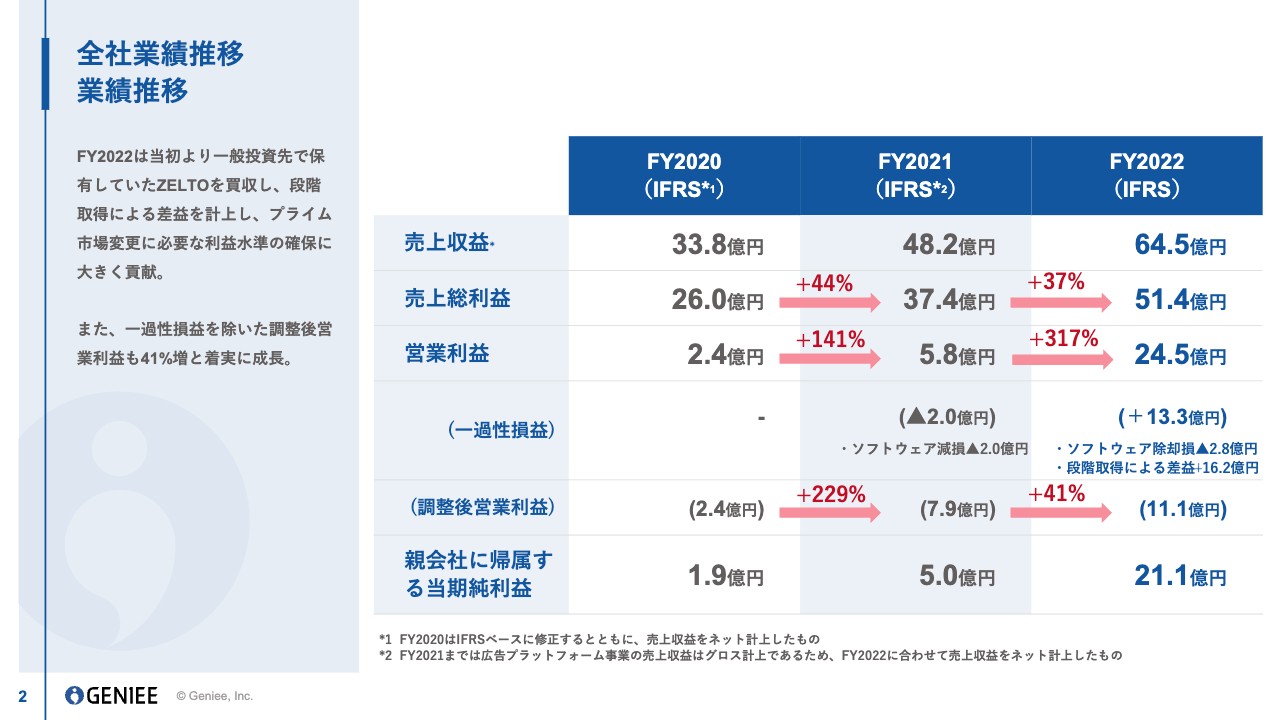

2023年3月期決算のサマリーからご説明します。通期の売上総利益はYoY37パーセントと、かなり高い成長率を成し遂げることができました。通期営業利益も、ZELTO社買収の投資益を含めて317パーセントと大きく増進できました。

営業利益は24.5億円と、当社の過去最高を大きく更新しています。こちらの結果に甘んずることなく、今回発表した中期経営計画のFY2023からFY2025にかけても同レベルの高成長を目指していきます。

広告PF事業は、第4四半期の売上総利益が13パーセントと成長し、こちらも過去最高益を更新しています。マーケティングSaaS事業も大きく伸びており、第4四半期の売上比率が34.2パーセント、ARRも19億円へ大幅に拡大しています。

海外事業はGI(Geniee International Pte., Ltd.)の事業とZELTO社の両方においてアメリカのリセッションの影響を受けていますが、YoYで54.7パーセント成長しており過去最高益を更新しています。

2月に、当社の同業でインドや北米、ヨーロッパでサプライサイドビジネスを展開しているZELTO社を買収しました。今後は海外での市場開拓や事業拡大へともに取り組もうとしています。

今期のトピックスとして、4月にJAPAN AIという会社を立ち上げ、AI関連サービスの研究開発を推進しています。FY2023の営業利益24.5億円には投資益等が入っていますが、投資益などがない状態で20億円を目指しています。さらに3年後のFY2025は、45億円から55億円を目指し、幹部陣とともにコンセンサスを取って推進しています。

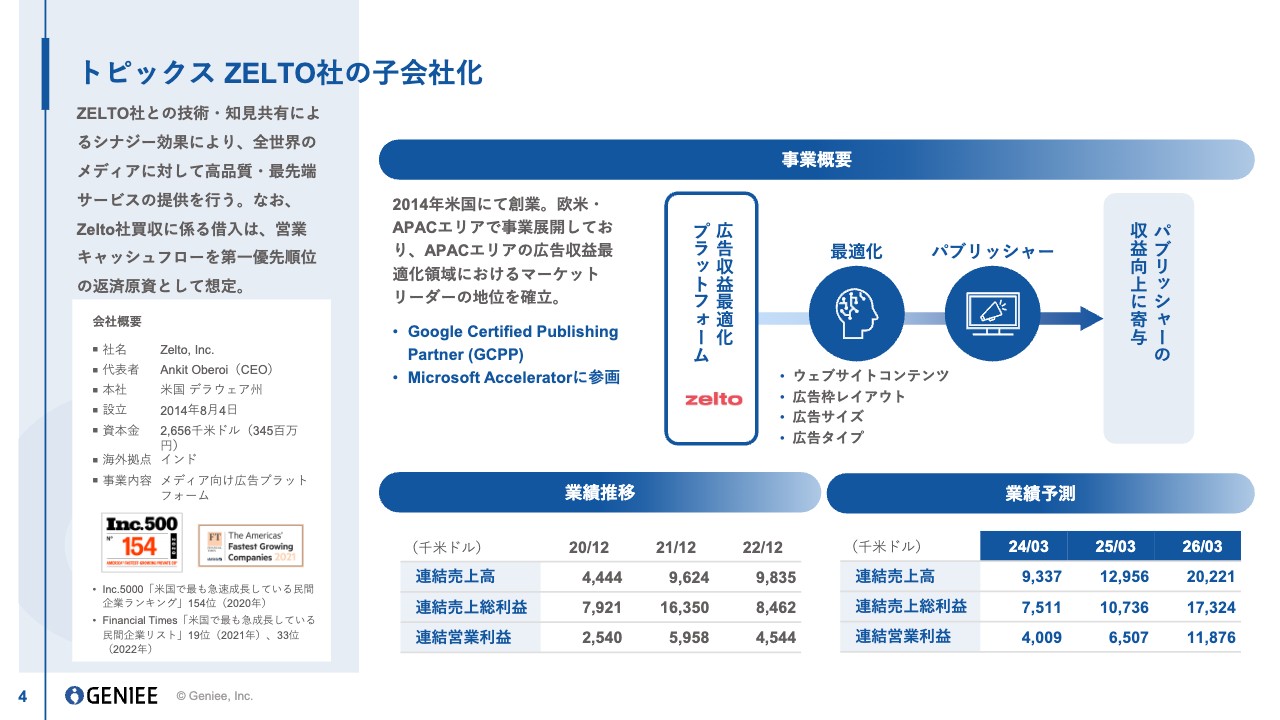

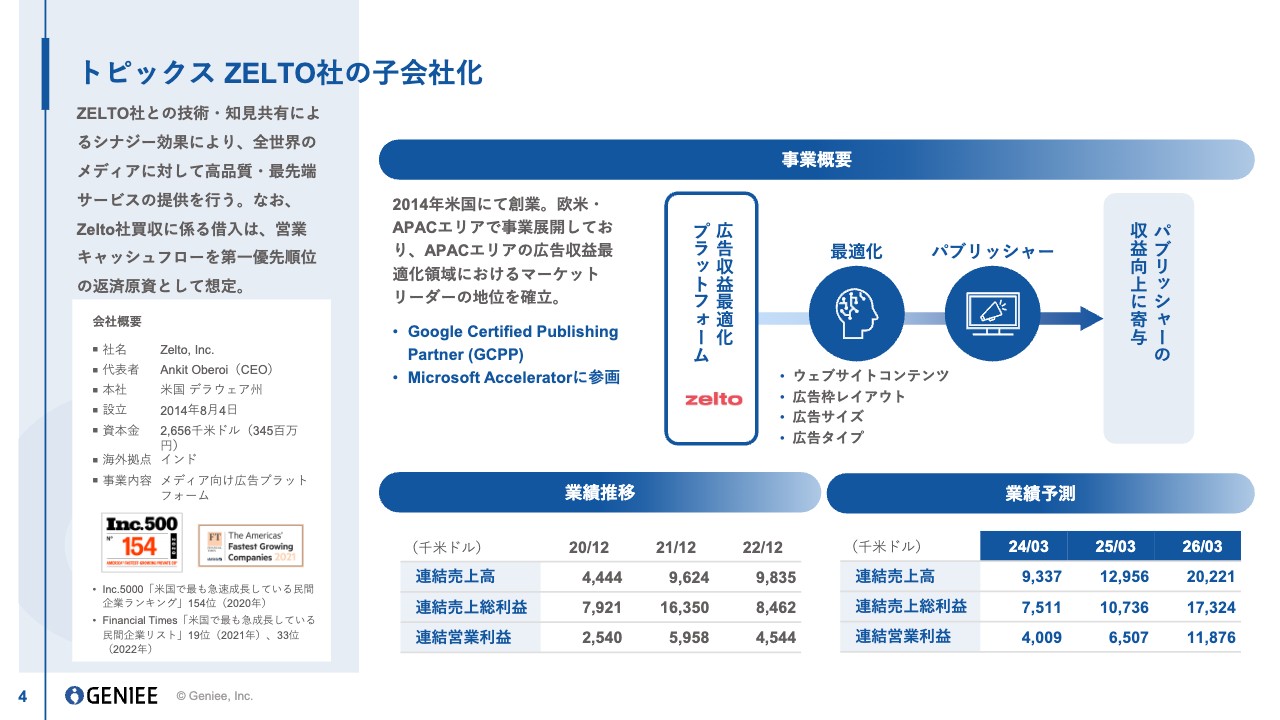

トピックス ZELTO社の子会社化

一番大きなトピックスはZELTO社の子会社化だと思いますので、あらためて概要を共有します。大半の従業員がインドにいる会社ですが、本社はアメリカとなっており、北米の取引先も数多くあります。

創業者はAnkitで、当社はZELTO社に5年以上前から少額投資をしており、彼らと関係性を作ってきました。彼らのプロダクトをウォッチしながら、Ankitとも時間をかけて交流し、彼らの人物像とプロダクトのすばらしさを十分理解した上で買収を行いました。

ZELTO社は『Financial Times』の「米国で最も急成長している民間企業リスト」で2021年に19位、2022年に33位を取った会社です。スライドに記載している業績推移のとおり、高成長を続けており、営業利益は約7億円出ています。

アメリカのリセッションの影響で広告マーケットが崩れてきたため、Ankitも悩んでいましたが、当社にグループ入りしてもらい、次の好景気に向けて一緒にプロダクト作りをしたり、世界の広大なマーケットを取りに行ったりしようと話しています。

彼らとしても、単独でIPOをする選択肢もありましたが、それよりも協力したほうが、会社やZELTO社の従業員にとって良いと判断されました。私も2月からPMIに入っています。業績は十分に立て直してきて、第1四半期から営業利益にしっかり貢献してもらえる計画になっています。

株主のみなさまは、ZELTO社の買収資金が莫大でどのように返却するのか、増資しないのかなどと懸念されていると思います。基本的にはキャッシュ・フローで返していこうと思っています。今期は当社グループで営業利益を20億円と予定しているため、そちらの稼いだお金で返していこうと思っています。

業績予想は、スライド右下に記載のとおりです。今期は前期と比較すると少しダウントレンドの数字となっています。1年目ということとリセッションがあるため、現実的な数字を出していますが、2年目、3年目に向けて一緒にプロダクト開発をして伸ばしていく計画を幹部陣とも合意しています。

当社のFY2025の海外事業の数値と、スライドの図の2026年の欄に記載している数字でアーンアウトを締結しています。GIのサプライサイドの海外部門を入れると、今のドル円ベースで営業利益を15億円くらい出せるよう、両社一緒にがんばっています。

プロダクトとしては、当社と被っているものとZELTO社独自の強みがあるものとの両方がありますが、まずはお互いに被らないプロダクトのクロスセルを行っています。4月から6月は買収して初めての四半期になるため、しっかり営業利益を出し積み上げていく体制を作ろうとしています。

彼らのすばらしいところはプロダクトだけではありません。経営の仕組みもテクノロジーカンパニーとして優れたものをいくつも持っています。そちらを、今後は当社グループに導入していこうと思っています。また、第1四半期は業績に専念しているため、第2四半期以降から人事制度の統合も検討し、当社のサプライ部門との統合も少しずつ推進していきます。

いろいろご心配をおかけしましたが、第1四半期は順調です。通期目標の達成と、その先へ向けて進んでいこうと思っています。

「アメリカのリセッションがあったのに、なぜこんなに買ったんだ?」という意見もあるかもしれませんが、逆にリセッションがあったからこそ買えた側面もあります。好景気だともっと高額となりますし、単独でIPOを狙っていた会社でもあったため、当社としては良いタイミングだったのではないかと考えています。

FY2022の実績

FY2022の実績です。売上収益は64.5億円、売上総利益は51.4億円と、2月に上方修正した数値からは若干未達になっています。営業利益はZELTO社の持分の時価評価益等を足して24.5億円と、開示した数値を大きく上回りました。

前期に多く利益計上できる見込みが立ったため、今期以降の数字を軽くするためにもソフトウェア除却損を2.8億円として、ソフトウェアの中でも使わないものを明確にしていきます。

一過性の数字を除いた調整後営業利益は11.1億円で、開示したレンジの中央あたりで着地しています。3月に想定したよりも広告業界の収益がそこまで伸びませんでしたが、公表した数値の概ね中間地点で着地しているため、良かったと思っています。

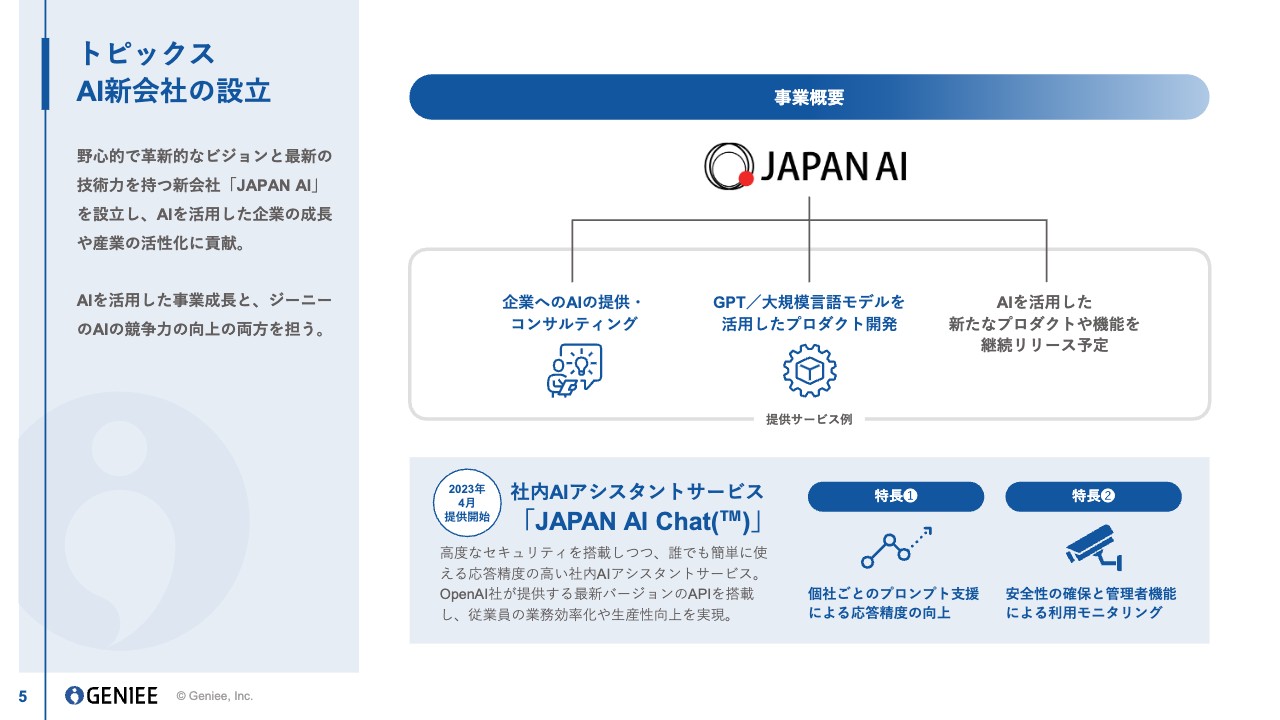

トピックスAI新会社の設立

昨今、「ChatGPT」などAIについて騒がれていますが、当社としてはいろいろな選択肢を持てるように、JAPAN AIというAI専門の開発と研究を行う会社を設立しました。

当社グループでもすでに数多くのプロダクトに最新のAI機能を追加していますが、実装だけではなくさらに深い機能も提供できるようにしたり、当社グループ以外のプロダクトとも連携したりしていきたいと考えています。また、独自のプロダクトを作り事業成長していくためにも新会社を設立しました。

こちらは私の直轄の事業となっています。毎週AIに関するニュースやリリースが出ますが、そちらを踏まえて自分たちの方針もアップデートしながら、一定の手応えを感じながら推進しています。

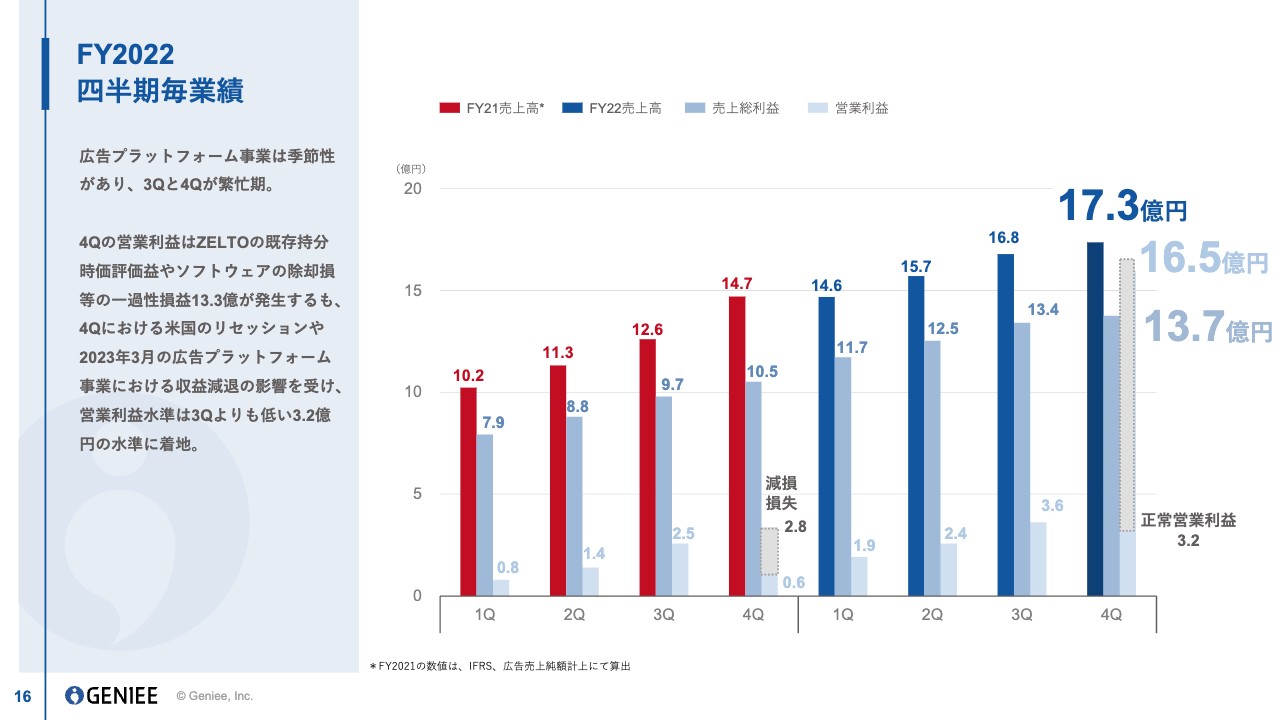

FY2022四半期毎業績

四半期毎業績です。売上高は第4四半期に過去最高に到達しており、売上総利益も第4四半期に大きく伸びています。

営業利益は、買収手数料がかかったことと、広告プラットフォーム事業も3月の予想よりも少し減退し第3四半期よりも数字が出せないということがありました。しかしZELTO社の投資分、既存の持分評価益等を踏まえると過去最高の営業利益を実現しています。

セグメント別 ハイライト

セグメント別ハイライトです。広告プラットフォーム事業は引き続き高成長することができており、営業利益も単体の事業セグメントで約14億円が出せる規模まできています。

特に、今はリテールメディアという分野が新しく伸びてきています。リテールメディア向けのプラットフォームの提供を開始しており、今期や来期以降の数字に大きく寄与してくると思っています。

既存のSSPの分野も拡張し始めています。動画などの当社が得意だった領域以外もZELTO社の力を借り、いくつかのSSP関連の市場に参入しています。広告プラットフォーム事業も成長率を維持・向上できるよう推進しています。

マーケティングSaaSの事業は前期に大きく伸びました。特に「GENIEE CHAT」は大きくグロースしています。中でも「Engagebot」の提供先が拡大し、売上高が19.6億円、セグメント利益が0.8億円というところまで伸びています。

「GENIEE SFA/CRM」もプロダクトとして組織の能力が付いてきました。昨年12月頃にエンタープライズのお客さまから大型受注が始まり、かなりの手応えを感じています。大型エンタープライズのお客さまの月額計上は年末くらいからスタートする予定のため、「GENIEE CHAT」だけではなく「GENIEE SFA/CRM」でもマーケティングSaaS事業は爆発的な成長が予想される状況です。

海外事業は、前期までアプリで伸びており、ご覧のような数字を出せていました。今期はZELTO社を子会社化したため、当社の海外部門と統合しながら、ZELTO社のプロダクトを中心に伸ばそうとしています。

前期は営業利益を2.7億円出すことができましたが、今期はZELTO社と当社の海外部門のチームを統合することで、ともに成長し数値もさらに伸ばそうとしています。

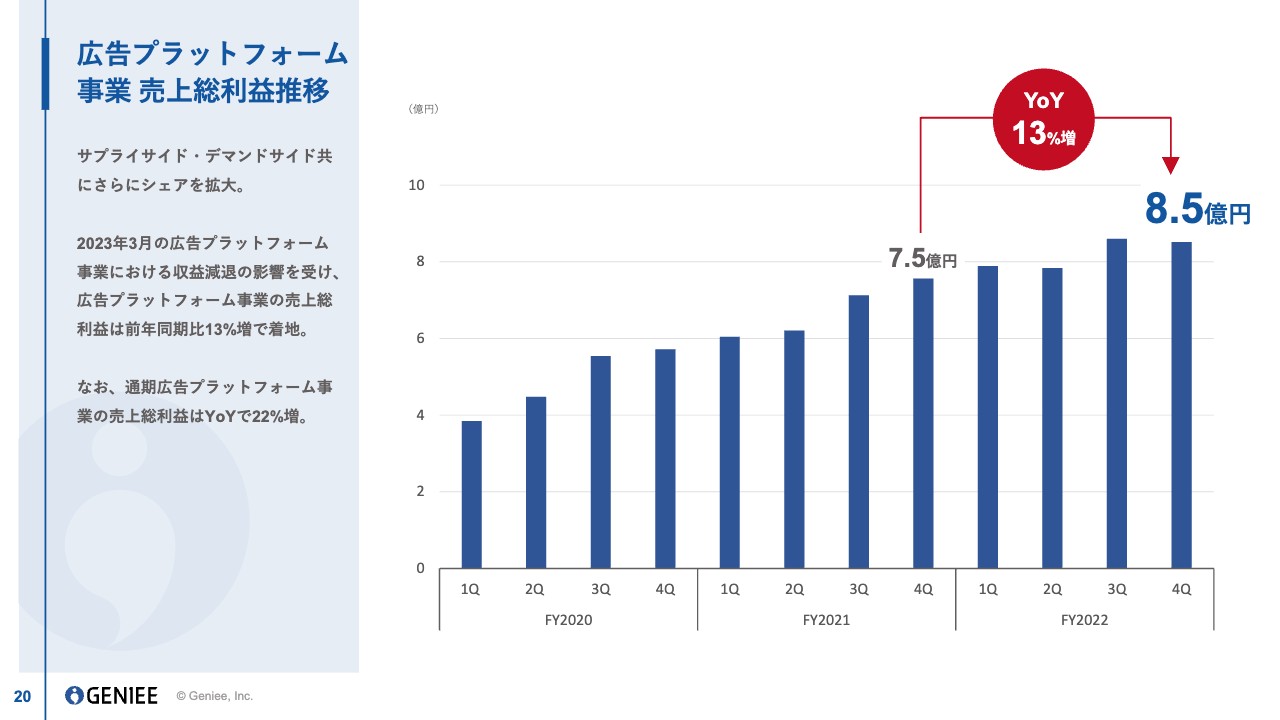

広告プラットフォーム事業 売上総利益推移

広告プラットフォーム事業の売上総利益推移です。第4四半期はYoY13パーセントと成長しており、過去最高の売上総利益となっています。通期ではYoY22パーセントの成長と、業界平均よりもかなり高く成長できており、これは当社の競争力の現れだと思っています。

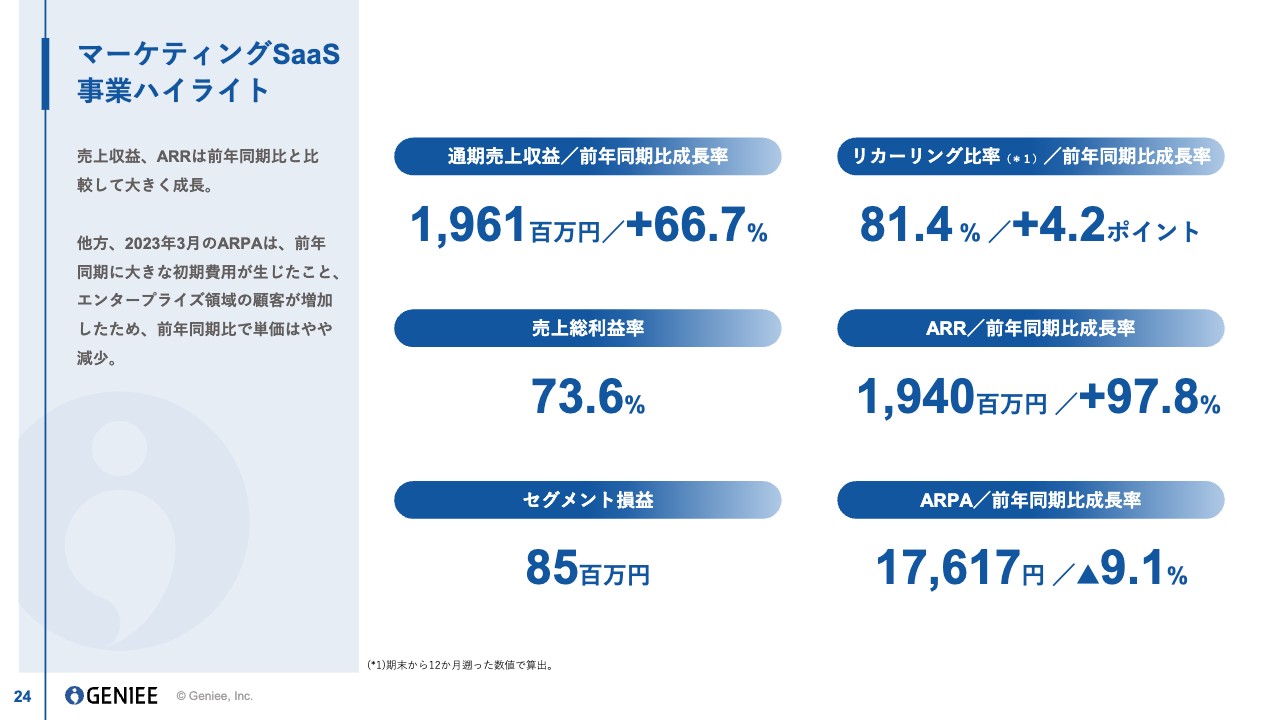

マーケティングSaaS事業 ハイライト

マーケティングSaaS事業の数値のハイライトになります。売上収益は上場SaaSの中でもかなり好調で、YoY66.7パーセントという高い成長率になっています。

リカーリング比率という月額の安定収益の割合も、どんどん上がってきています。初期費用とかプロフェッショナルフィーに頼らない、安定した収益構造になってきています。

セグメント損益はご覧のとおりですが、今期以降、SFAのエンタープライズ領域のお客さまの増加により、セグメント損益はより縮んでいく予想です。

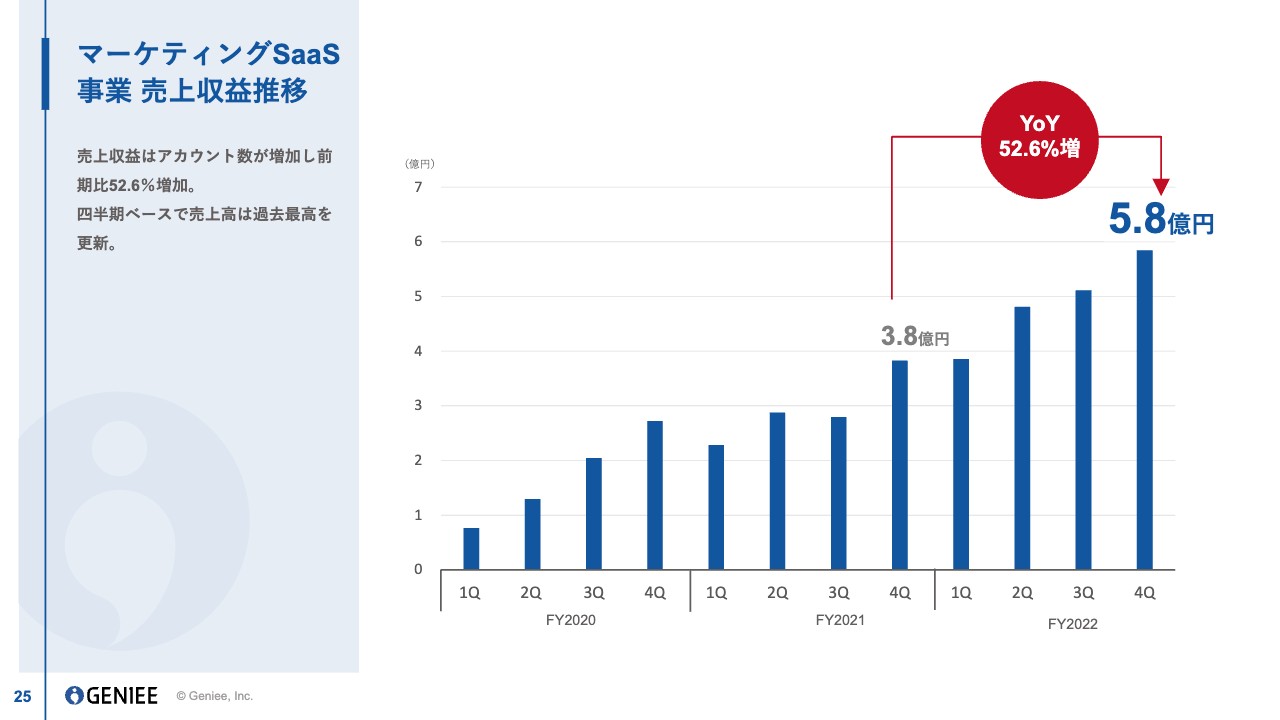

マーケティングSaaS事業 売上収益推移

マーケティングSaaSの売上収益の推移です。第4四半期単体で比較してもYoY52.6パーセントと、かなりの高成長を維持できています。

マーケティングSaaS事業 KPI

有料アカウント数と解約率です。アカウント数は大きく増加しており、解約率は1パーセント弱あたりを継続しています。マーケティングのツールとしては、非常に低い解約率で継続できていると思っています。ここまでが2023年3月期の実績報告です。

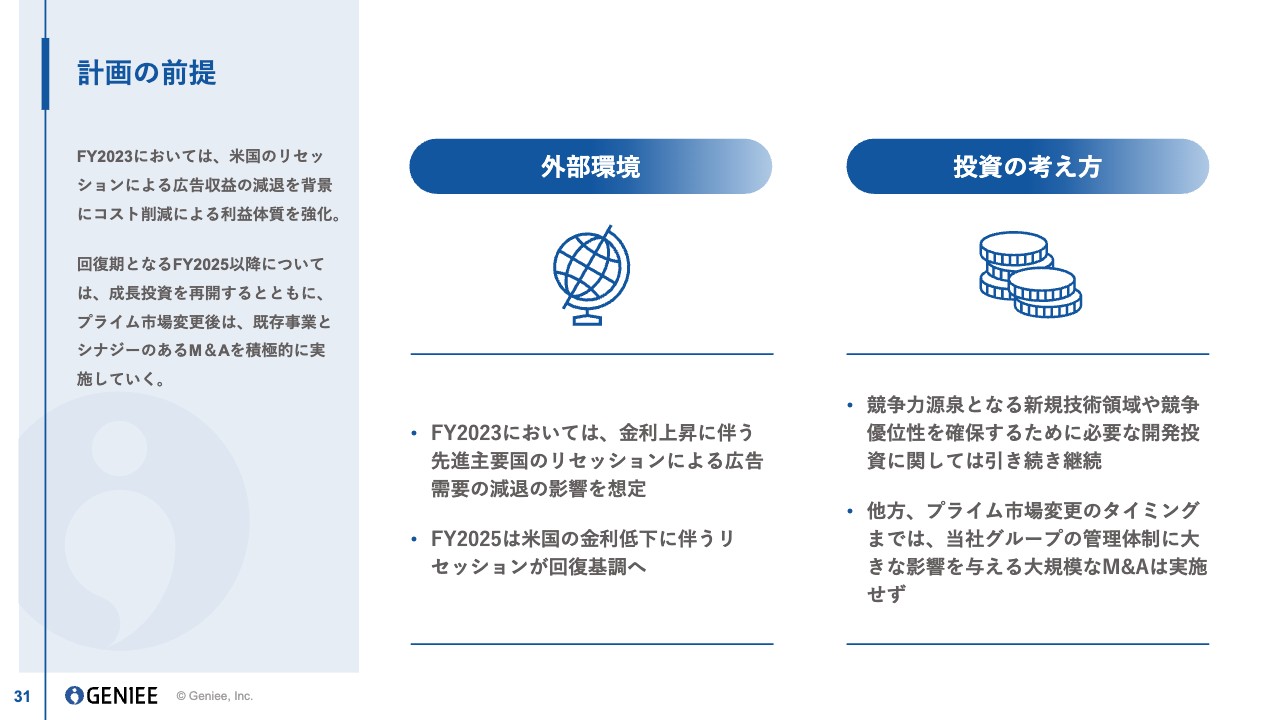

計画の前提

ジーニーの中期計画です。当社では従来2030年、2040年までといった大きなスパンでの事業の方向性については、社内の幹部で共有しているのですが、今回以降は株主のみなさまに一部、より透明性の高いかたちで共有していこうと思っています。

我々は、特に2030年を1つのターゲットに置いています。当社のパーパスを叶える期限を2030年とし、こちらを1つのマイルストーンとして目指しています。

2030年までを3つの期間に分け、最初の2025年までの期間はプライム上場し、さらにもう1段伸びていく、ファーストフェーズとしています。我々の中では、アラジンの3つの願いにかけて「ファーストマジック」と呼んでいて、今回は最初のフェーズの中計として、開示しています。

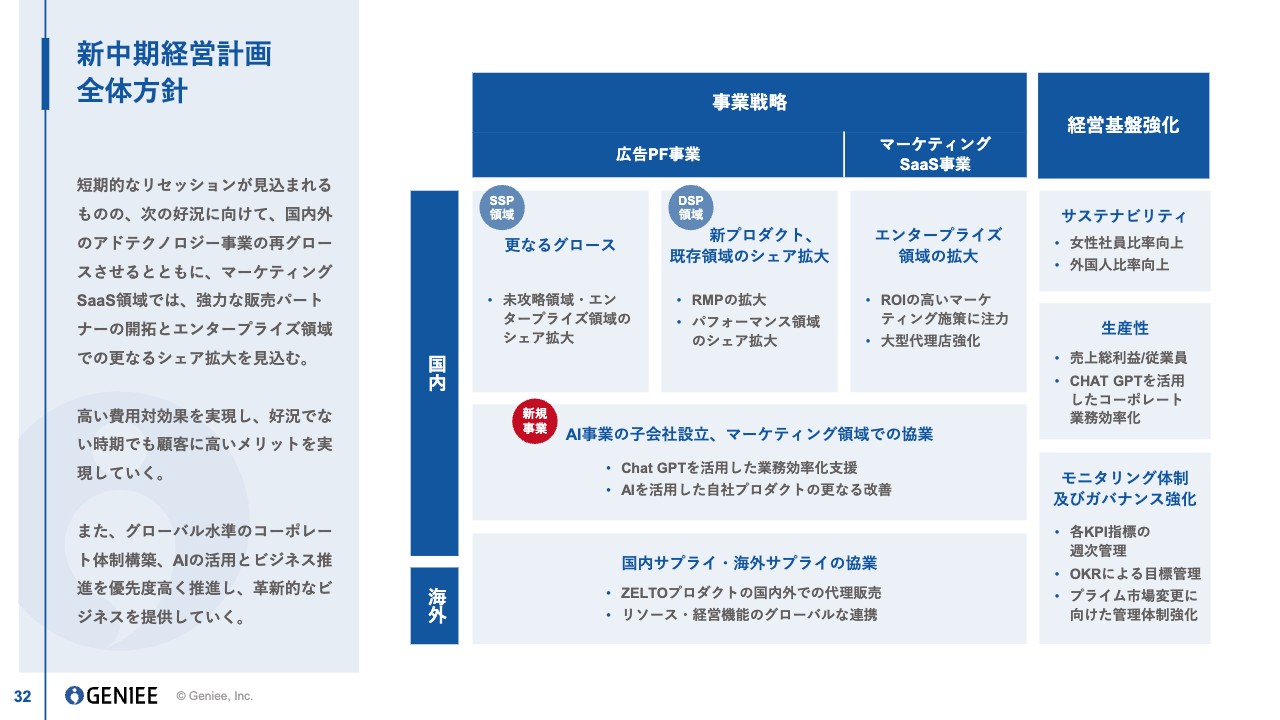

新中期経営計画全体方針

すでにご存知の方も多いと思いますが、当社は「誰もがマーケティングで成功できる世界を創る」ことを目指しています。企業がマーケティングで成功するためには、さまざまなデジタルマーケティング施策を実行する必要がありますが、今はどんどん複雑化、高度化しています。

それに対して、テクノロジーやAIを使い、もしくは我々の手でもサポートしていくことで、マーケティング成功のハードルを下げ、いろいろなお客さまがマーケティングで成功できる世界を作ろうとしています。

「誰もがマーケティングで成功できる世界を創る」ためには、プロダクトのラインナップも重要になってきています。さまざまなマーケティングのプロダクトを自社開発して論じたり、もしくは買収してグループに加えたりすることで、マーケティングのハードルを下げています。

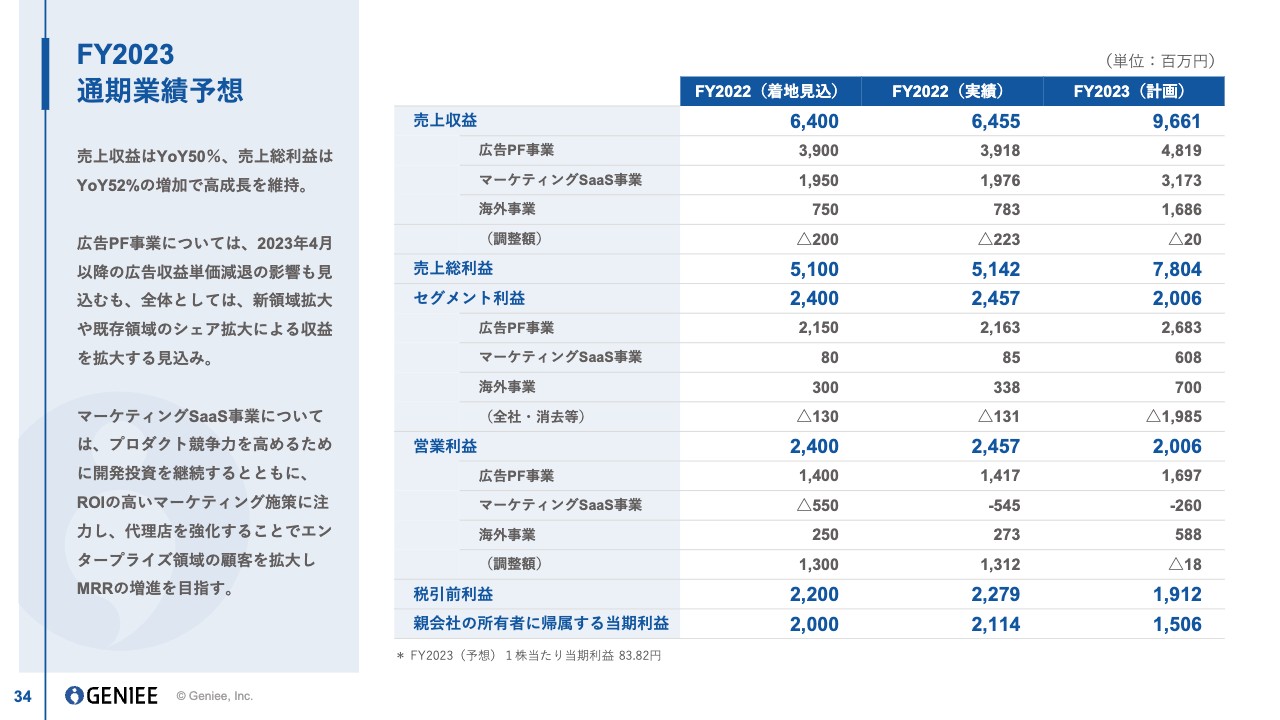

FY2023通期業績予想

当社では、クロスセルをどんどん進めて事業やエリアを拡大しています。プロダクトのラインナップをいっそう増やしながら、前期は売上総利益51億円を達成しています。

広告プラットフォーム事業は、大体ご覧のようになっています。広告主がインターネットでプロモーションしたい時に「GENIEE DSP」を活用しています。新聞社やブログサイトのようなインターネットメディアが、サイトの広告枠を収益化する際に「GENIEE SSP」を使っています。

広告プラットフォーム事業では日本最大規模の広告在庫を直接保有しており、これが当社の強みとなっています。インターネットメディアには高い収益を、広告主には高い費用対効果を返せていることが特徴になります。

マーケティングSaaSの事業もご覧のとおりです、MAとかCRMもSFAみたいなものからBI、SaaSと別にいろいろなものを広げてきています。エンタープライズの提案には幅広いプロダクトのケイパビリティとかラインナップを求められるのですが、昨今はエンタープライズの提案などでも、国内でも唯一無二の提案ができるぐらいになってきていると思います。

全社業績推移 業績推移

先ほどご説明した2023年3月期までの実績です。売上総利益はFY2021へはプラス44パーセント、FY2022年へはプラス37パーセント成長しており、非常に高い成長率を2年連続で達成できています。調整後営業利益も2020年から2021年では2.4億円から7.9億円で、一過性損益を入れて24.5億円、除いても11.1億円と高い成長率を継続できています。

セグメント別ハイライト

セグメント別のハイライトです。広告プラットフォーム事業は非常に優良な成長事業で、高い成長率を出しながら、セグメント利益も営業利益もしっかり出しています。

マーケティングSaaS事業は、売上成長率と売上総利益が大変な伸びを見せており、ジーニー全体の中でも重要性が一段と上がってきているセグメントです。

営業利益は前期に拡大していますが、広告投資については、タクシー広告などをいくつか打ってみたかたちでの数値になっています。今はエンタープライズのお客さまなども増えているので、そちらの効果も見ながら、今期以降も大幅に拡大できると思っています。

海外事業の方は日本のプラットフォーム、主に広告プラットフォーム事業のSSPのプラットフォームを海外展開しています。非常に効率よい事業運営ができており、売上総利益における営業利益の比率が非常に高いかたちで事業を推進できています。

特に前期はアプリ領域の数値が大きく伸びましたが、今期以降はZELTO社と連携して、ZELTO社のプロダクトを中心にグループ一体となって海外事業を伸ばしていく方針です。

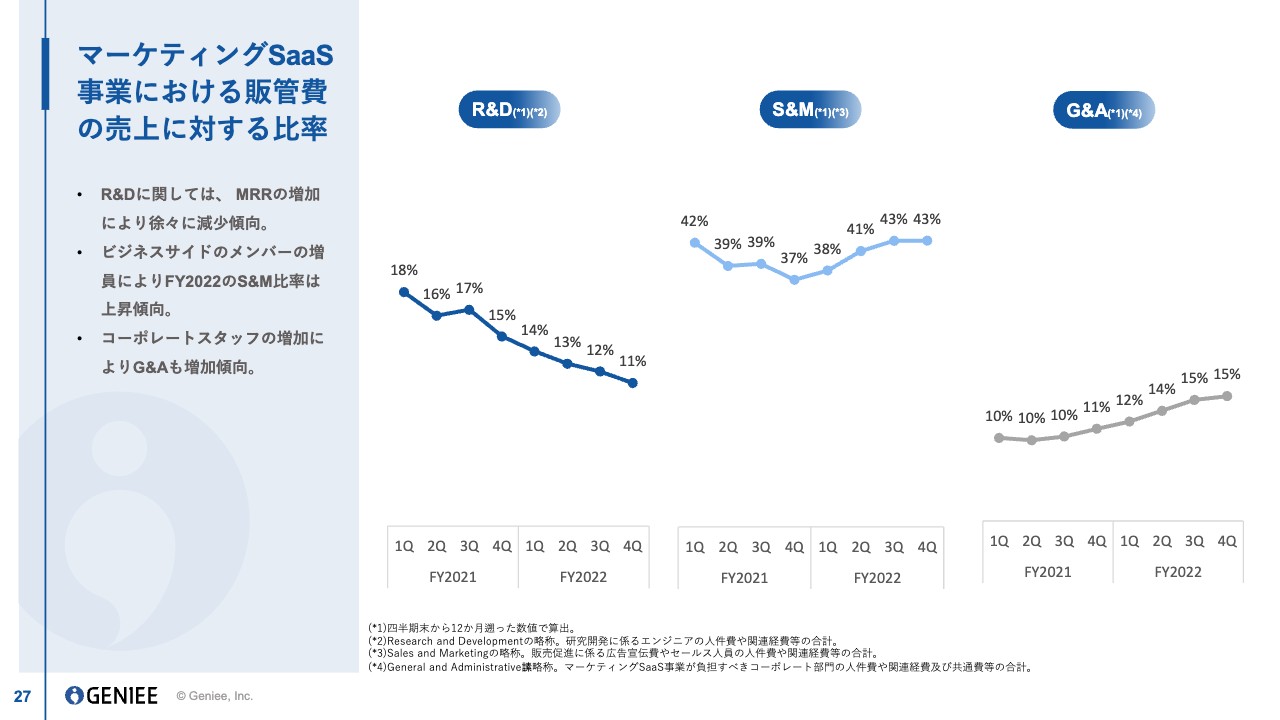

マーケティングSaaS事業における販管費の売上に対する比率

コストの販管費率の種目別推移です。予算比率は、R&Dが11パーセントから18パーセント程度の数値で推移しています。S&Mは37パーセントから43パーセントで、主にマーケティング費用は2022年は2.6億円ほどまで拡大しており、ジーニーの成長に合わせて我々自身のプロダクトのマーケティング費用を拡大しながら、事業運営を行っています。

G&Aも、コーポレートスタッフ増加による人件費増に伴い上がっています。採用チームの費用や増床なども影響しています。加えて、ZELTO社のM&Aで、プロフェッショナルフィーの方々に相当な額を支払っていますので、それだけの費用がかかっています。

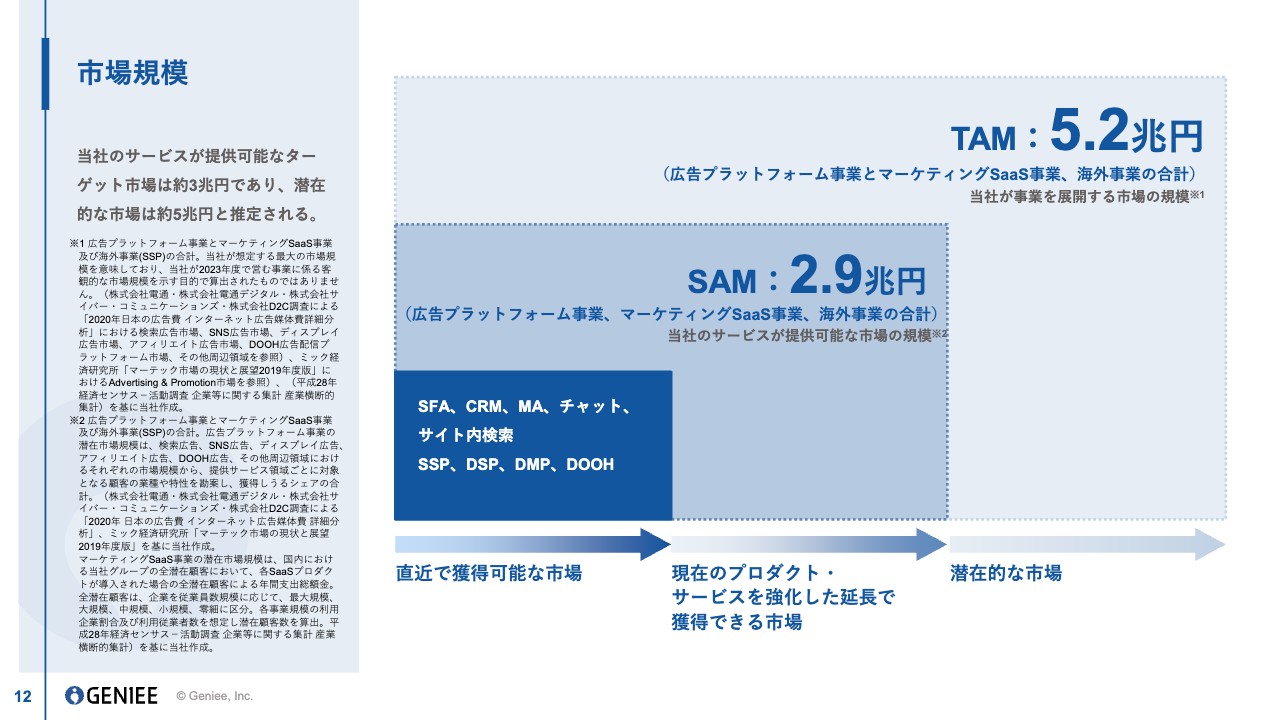

市場規模

当社のターゲットとする市場規模はかなり膨大になっています。5.2兆円ほどのTAMがあり、SAMでも2.9兆円ほどあります。特にZELTO社が加わってくれたおかげで、日本よりも何十倍も大きい海外市場で貯金獲得可能な市場が大きく伸びていますので、そこを両者で攻略していこうとしています。

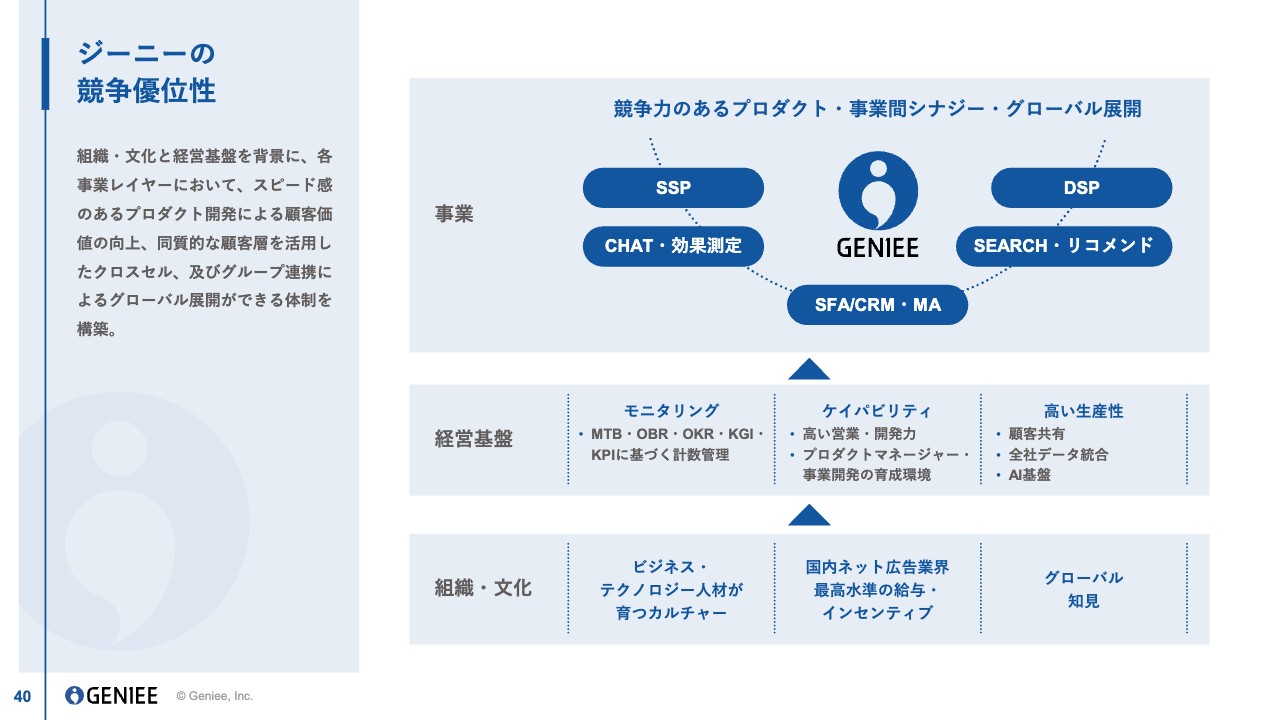

ジーニーの競争優位性

ジーニーの競争優位性です。一番の基盤になっているのは、カルチャーです。ビジネスとテクノロジーの人材が両方強く、その方たちが新しいプロダクトや事業にどんどん挑戦していくカルチャーができていることです。そのような人材を引きつけてリテンションするため、ネット広告業界の中でもトップ水準の給料とインセンティブを確保しています。

さらに、グローバル企業がもともと行っているような開発方法やプロダクトローンチの方法を従来も取り入れてきましたが、ZELTO社も加わったことで、最先端のSaaS経営のノウハウなども導入しながら各プロダクトの事業を運営しています。

コーポレートおよびCXOで、それぞれの事業のモニタリングといった全体の底上げを行っています。各プロダクトや、すべての事業のKGI、KPI、OKRの方をモニタリングして、未達のような結果があればフォローする体制を作り上げています。

また、それぞれのプロダクトごとに営業やプロダクトマネージャーがいますが、部署を横断して営業力を向上させるような取り組みの推進や、プロダクトマネージャーや事業開発人材を育成するような取り組みをスタートしています。

それぞれのプロダクトで使う機能は全社で統合しており、AIの基盤や全社のデータ基盤、全社の顧客情報の基盤は、コーポレートを中心にエンジニアと一緒になって作り上げています。

それぞれのプロダクトの競争優位性を非常に重要視しており、実はプロダクトごとに中計があります。

それぞれのプロダクトでどのようにしてマーケットシェアを取っていくのか、どのように価値を高めていくのかについて、プロダクトごとに中計がありますので、それをレビューしていき、それぞれに5つのシナジーを出していくことで、通常の会社よりも効率的に成長できるというのが当社の特徴になっています。

SaaSの企業などは、赤字もしくは営業利益ベースでプラスマイナスゼロぐらいの実績の会社が多かったりするのですが、SaaSの企業が持つような高成長を果たしながら広告代理店のように営業利益を出すという両方ができるのは、このような競争優位性を重要視した施策のおかげだと思っています。

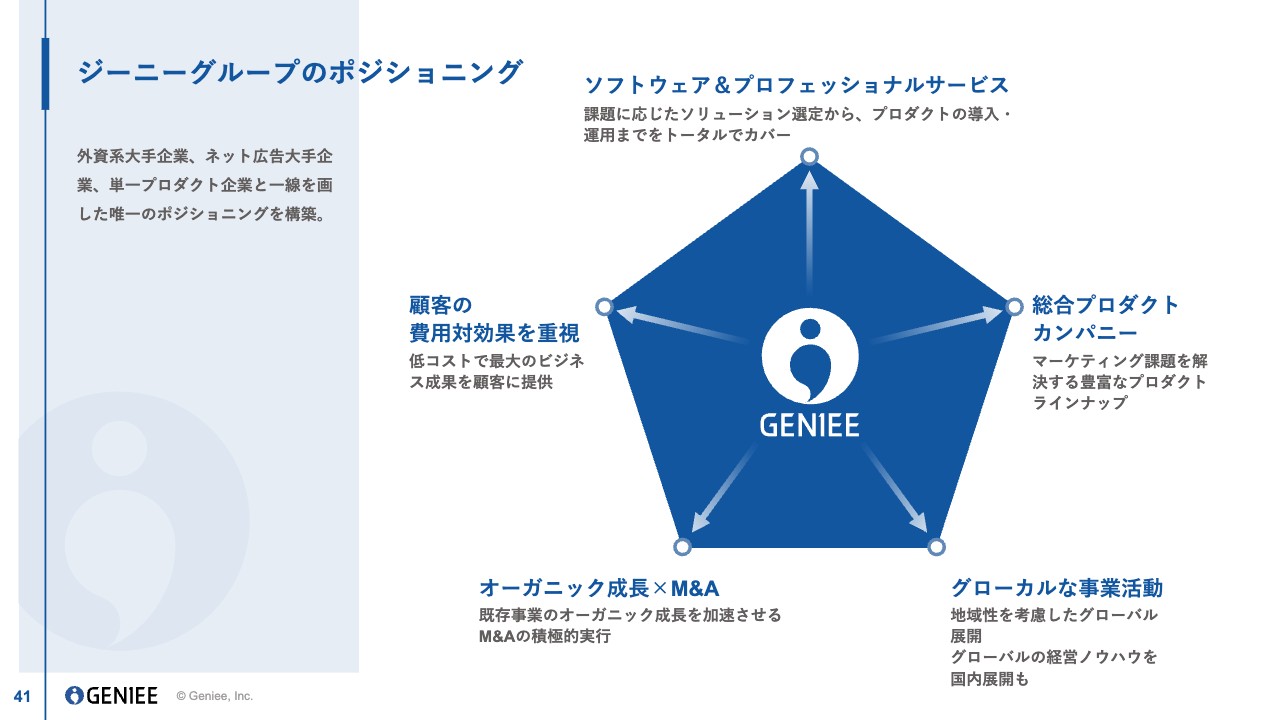

さらに、グループ全体のポジショニングも常々考えています。マーケティング業界では、大手のITの会社やネット広告企業もありますが、どの企業とも異なるような独自のポジションに立ち、独自の会社にしようと常日頃から心がけています。

ジーニーグループのポジショニング

我々のポジションの特徴を、簡単にご説明します。スライドのとおり、ジーニーのすべてのプロダクトにおいて、費用対効果を必ず重視するように設計しています。

私自身、マーケティングに求めるものは、究極的には費用対効果だと捉えています。SSPでもDSPでもSaaSでもSFAでも、すべてのプロダクトで、業界内でもかなり高い費用対効果を出せるように、プロダクトと組織を設計しています。

当社が不況期に会社自体を設立したため、そのような発想に至ったという経緯があります。今はリセッションの影響などが日本でも少しありますが、むしろそのような時にこそ、費用対効果が高いサービスが選ばれるというところがあります。したがって、今期も前期と変わらずに高成長を果たしていけると思っています。

ソフトウェア&プロフェッショナルサービスについては、「この分野だとソフトウェアだけ提供するけれど、その成果までは見ません」「人のサポートはしません」というようなケースや、もしくはその反対のケースもあるのですが、我々は1社でソフトウェアと人手のサポートの両方を行っていますので、それがプロダクト開発のサイクルに大きく寄与したり、お客さまからすると非常に信頼性を持って任せていただけたりする理由になっています。

現在、当社は総合プロダクトカンパニーとなってきており、ジーニーほど幅広いプロダクトのラインナップを持つ会社は、日本の会社には無くなってきています。

年間数億円を得られるような大きなエンタープライズ案件だと、大体我々かセールスフォース社が最終的に残る時代になってきているのですが、それ以外の特徴から我々が選ばれる例がどんどん出てきていると思っています。

グローカルな事業活動では、日本の会社でもありながらグローバルの経営の手法を参考にしつつ、今回からZELTO社の方法も取り入れながら経営を進めていくことで、日本の会社が持っていないようなノウハウをいくつも持って経営活動ができていると思っています。

さらに、オーガニック成長のプロダクトのピースを見ていくようなM&Aと、成長の両方の機会を常に狙っています。オーガニックだけでも数十パーセントから30パーセントぐらいの成長を遂げていくことを当面考えています。そこにM&Aも乗せ、さらに成長率を上げることや、我々の足りない能力や顧客を集めることに取り組んでいます。

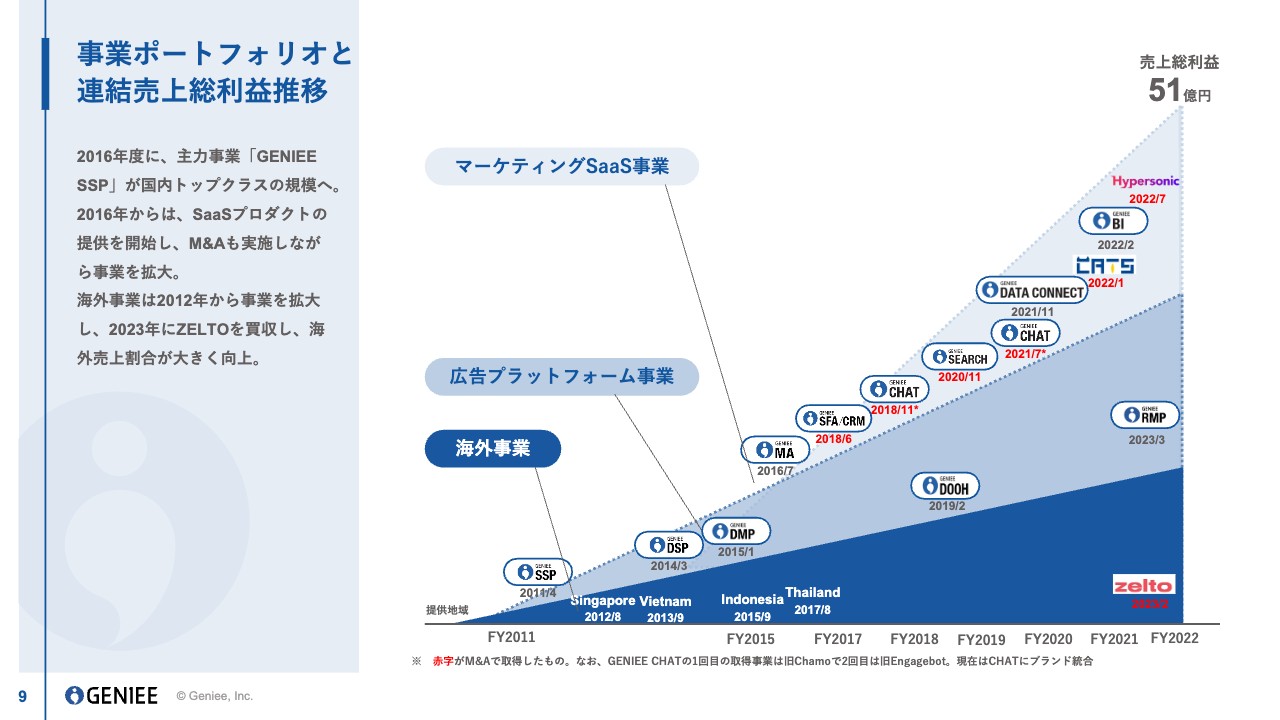

事業ポートフォリオと連結売上総利益推移

ZELTO社については「あんなに大きな会社を買収しても大丈夫か?」とご心配される方もいると思いますが、当社は、買収については投資と買収を含めると、十何件も行っています。後半へ進むほど、ほとんど成功しているような状況です。我々のコーポレートのチームも、また最終的にその事業と統合していくための我々自身の事業の強さも上がってきているかと思っています。

「GENIEE SFA/CRM」のほうは、このようなかたちで買収後に年間成長率を大きく上げていっています。「GENIEE CHAT」もグロースのほうはできており、「GENIEE SFA/CRM」も、もう一段成長率を上げられるのではないかと思っています。

当社が持っている経営知見をZELTO社にも投入していったり、また効率的に市場シェアを広げていくためのプロダクトについてポジションの見直しを行ったり、もしくはジーニーが抱える優秀なエンジニアリングリソースや顧客群などを投入することで、買収後の企業価値を再現性高く向上できていると思っています。

「JAPAN AI」については、先ほどご説明したとおりです。

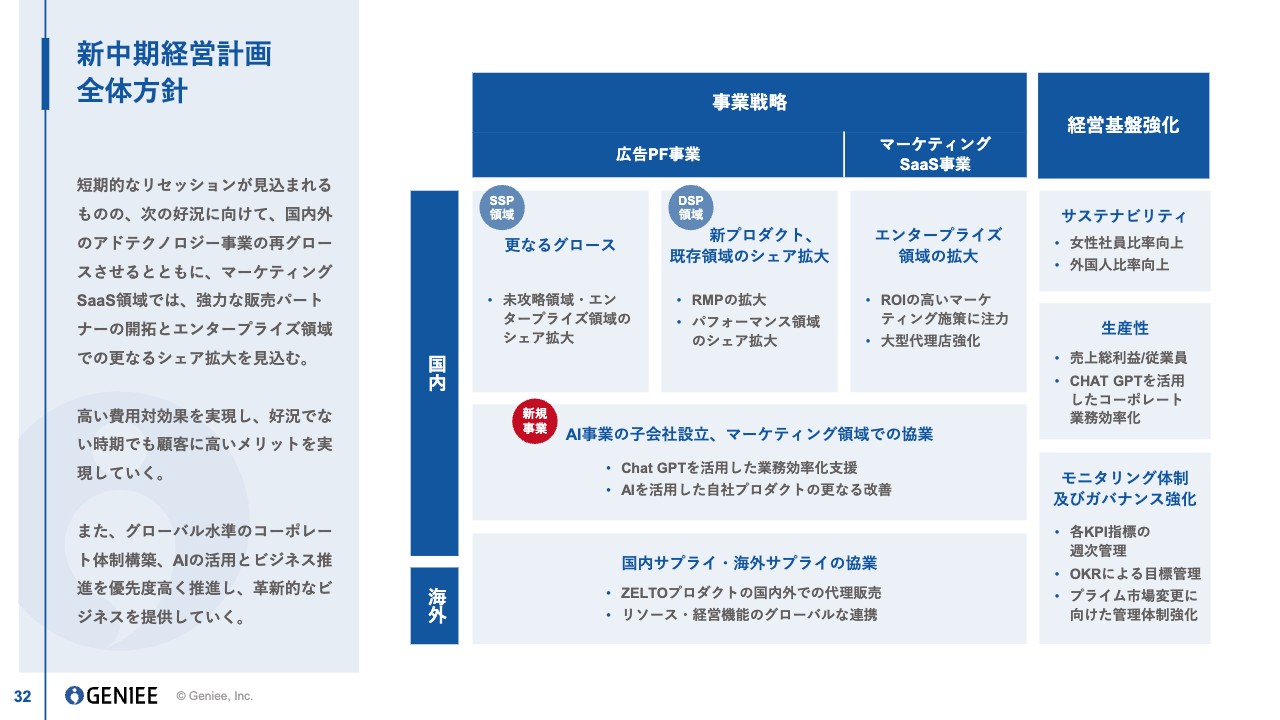

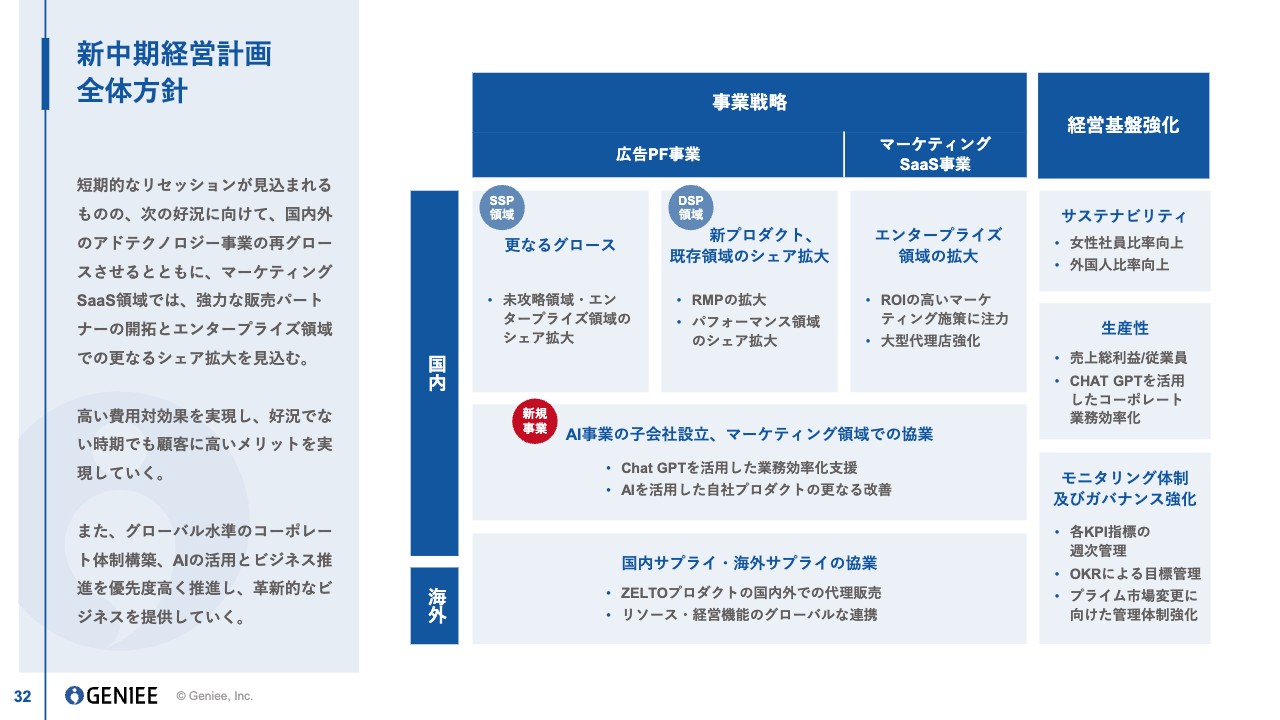

新中期経営計画全体方針

中期経営計画のほうは、長期のレンジだとだいたいこのように考えています。2030年までに「誰もがマーケティングで成功できる世界を」、特に日本の国内で限定的に成し遂げようと今は考え、マイルストーンを敷いています。

特にアドテクノロジー事業については、日本の中でも大きな業界の中でも、我々は比較的ユニークなポジションを作れてきていますので、そこを再度強化して成長率を落とさず、さらに大きな利益を出せるようにしていこうと思っています。

当社はしばらくの間、SaaSにフォーカスしてその成長率を作ってきました。私も今アドテクノロジーのほうを直下で見てサポートをしながら、強くなってきたSaaSのビジネスの成長率を上げるという取り組みを、日夜行っています。国内だけではなく、ZELTO社とも共同しながら、アドテクノロジー事業の再成長、成長率の向上に挑戦しています。

ロングレンジでいうと、インターネット広告や広告ビジネス以外、もしくは海外ビジネスをより成長させていこうと思っていますが、いったん2030年まではそのような計画を置いています。

FY2022の実績

2022年について簡単に振り返っていますが、我々の中ではこのように評価しており、全体としては数字もある程度上手くいったかと思います。また、最後にZELTO社のM&Aもでき、今後の中期経営計画にも大きくつなげられた部分は、非常によかったと思っています。

また、従来からある市場で数字を作ってきたのですが、その周辺市場でもどんどんシェアを取れるように、いろいろなプロダクトの種まきができたことが、FY2022においては特によかったと思っています。今期以降は、しっかり数値に変えていくところを進めていこうと思っています。

タクシー配車サービスへの挑戦は、率直にお話しして、思ったほど効果が出なかった部分はあったのですが、「GENIEE SFA/CRM」のほうが強くなり、エンタープライズのお客さまをどんどん取れるようになったことは、FY2022の中でも非常に大きな成果なのではないかと思っています。

前期の成長スピードについても、おそらくマーケティングツールや広告系企業の中では、トップクラスの成長率を成し遂げられたと思います。今期以降もこの成長を継続できるよう、いろいろな種まきができたのではないかと思います。

FY2022は継続的に高成長率を維持するためのOKRや、内部の仕組みの入れ替えなどに非常に力を入れており、目標管理や経営管理の手法を大きく変えたり、東証プライム市場上場に向けてIFRS導入などを行ったり、情報開示を充実させています。

景気低迷の影響で最大数値まで至らなかった部分もありますが、我々の中では非常に充実した1年だったと思っています。また、今期の高成長も間違いないのではないかと思っています。

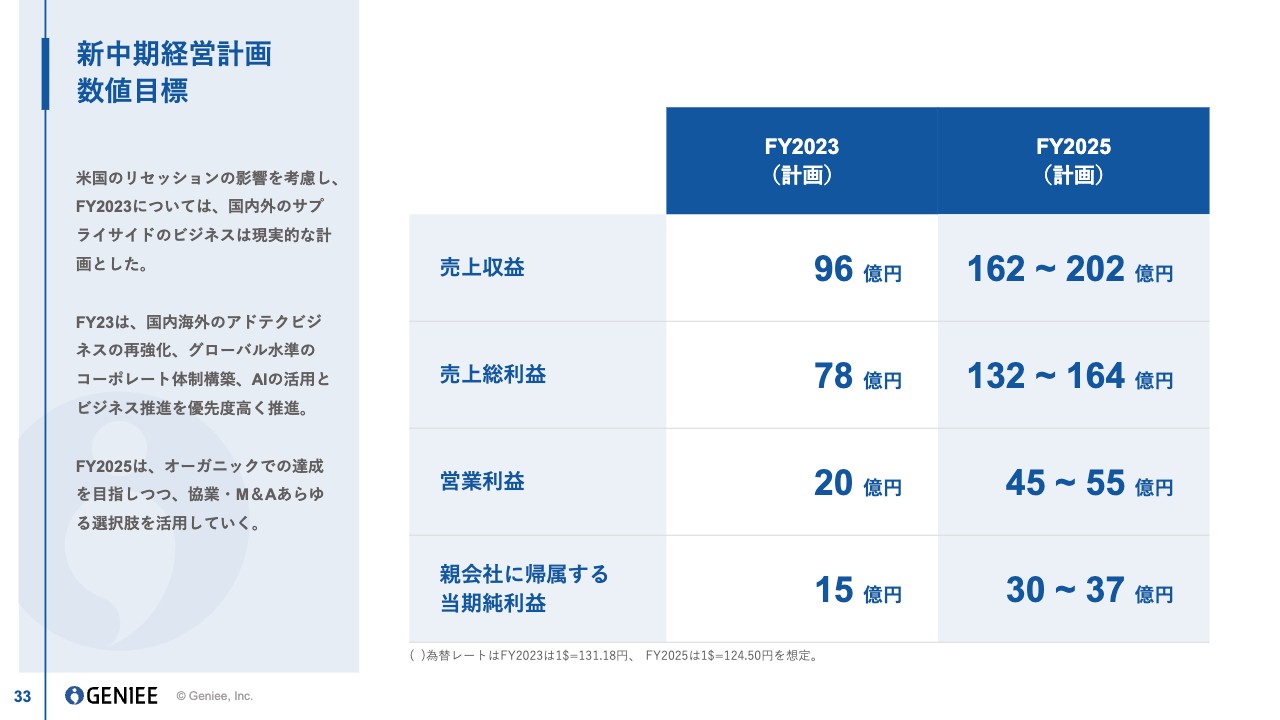

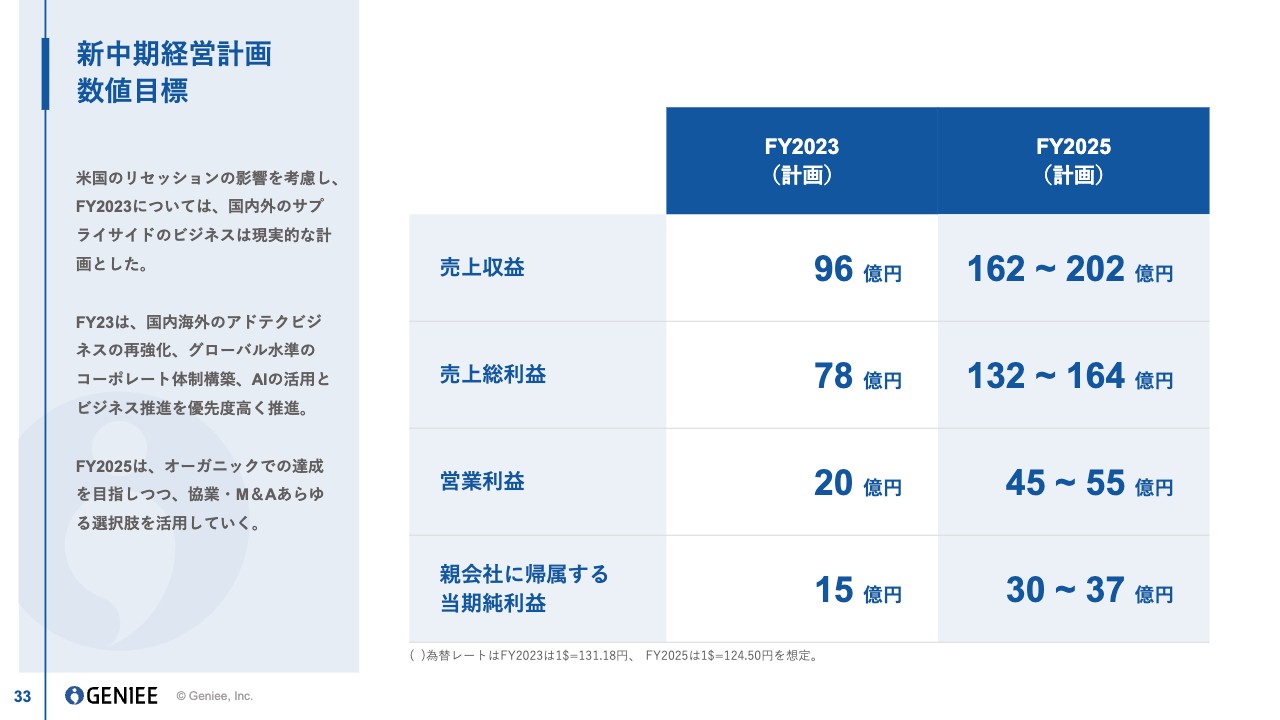

新中期経営計画 数値目標

今回、FY2023からF2025の数字も出していますが、FY2023については引き続きアメリカの長期金利上昇がまだ続いており、それによって今後起こりうるリセッションや広告需要減退の影響を含めています。アメリカのGoogleでもまったく伸びなくなってきているため、国内外ともに我々も少なからず影響を受けるという前提で数字を作っています。

FY2025は、そのリセッションが回復基調になっているという前提で数値を作っています。また、東証プライム市場への市場変更までは、審査もあるので大規模なM&Aはさすがにできないのですが、その後はM&Aをするという前提で計画を作っています。

また、競争優位の源泉となるようなプロダクト開発などは、引き続き行っていくことを考えています。

新中期経営計画 全体方針

本当はそれぞれのプロダクトごとに非常に細かい中期経営計画があるのですが、今日は簡単に株主のみなさまにもそれぞれの領域を共有します。

「GENIEE SSP」の領域はジーニーの創業事業で長きにわたりグロースしていますが、実はまだ攻略完全にしていない領域がいくつかあります。そちらに向けたプロダクトを、実は今年2月ぐらいからテストしました。その結果がよかったということもあり、今期は今まで攻略できてなかった領域を新たに攻略していきます。

リセッションの影響を受けて広告単価は下落し、何もしないと前期よりも下がってしまうのが「GENIEE SSP」の事業になります。そのような未攻略の領域を、スピード感を持って攻略していくことで、前期よりも数値としてはプラスになる計画を作って推進しています。

DSPの領域は既存の領域がまだあり、そこを取りきることを行います。リテールメディアの部分には波があります。アメリカではリテールメディアが広告市場の2割ぐらいまで占めてきているという話もありますが、現在いろいろなリテールの企業やもしくは協業先と話ができているので、既存領域も拡大しつつ、新しい領域で数字を拡大していこうとしています。

マーケティングSaaSのほうは非常に成長してきていますが、さらにエンタープライズの領域や、「GENIEE CHAT」でいうとEC以外の領域などが未開拓の領域になっています。「GENIEE SFA/CRM」のほうはエンタープライズ案件の量産を行い、「GENIEE CHAT」の領域ではEC以外の領域も含めて行いながら、成長率を落とさずにSaaS事業を伸ばしていこうと思っています。

AIは単独で事業を行いながらも、そのような各プロダクトにAI機能の提供を行う、もしくは人員自体がAIを活用して、自分たちの生産性を向上しています。

海外事業は、ZELTO社と体制は完全に統合しており、ZELTO社のプロダクトを中心に今は伸ばしていっています。

それを支える経営基盤として、女性社員の比率向上や、海外企業であるZELTO社の買収ということで外国籍社員の比率が飛躍的に向上したのですが、従業員数も非常に増えているため、生産性は落とさず、AIの機能を使った生産性向上を行っています。

また、前期よりKPIとOKRの進捗管理を国内外ともに厳密に行っています。壁にぶつかったり、受注でも新規の営業でも未達のものがあったりするとすぐに検知し、それぞれの事業をサポートできるような体制を強化しています。

新中期経営計画 数値目標

これらを踏まえて、FY2023と2年後のFY2025は、ご覧のような数値を掲げています。

今期は、売上収益96億円、売上総利益28億円、営業利益で20億円を目指します。ジーニーの自力でいえば前期は11億円超でしたので、そこから大きく成長させる計画を立てています。簡単ではない数値にはなっていますが、全力でこの営業利益のコミットを超えられるようにしていきたいと思っています。

FY2025の計画は、こちらもまた高い数値のため取締役会でも驚かれましたが、我々は昔に開示した数値もほぼ達成してきているので、このFY2025の数値も、オーガニックの成長とM&Aを含めて、必ず達成させようとしています。

現在、M&Aについては相手企業の事情もあり、どのようなかたちになるのかが未定で非常に振れ幅がある計画となっていますが、なるべく上へ近づけるように、少なくとも中央値以上は達成できるように経営のハンドリングをしていきたいと思っています。

投資方針についてですが、キャッシュフローについては、我々は今期の営業利益は20億円を目指しています。不要な資金を使わず、どんどんキャッシュを生み出し、ZELTO社の買収資金を返済していくことを想定しています。

さすがに上場市場を変更する時には、資金調達する可能性はあるのですが、基本的にはZELTO社の買収資金は、営業キャッシュフローで返していこうと思っています。

キャッシュアウトについては、オーガニックグロースが30パーセント以上続くところは大切だと思っているので、継続的な事業投資を行いつつ、そこにM&Aを乗せて、2030年ぐらいまで高い成長率を維持できるようにしていこうと思っています。

もし投資余力がある場合には、積極的な株主還元を考えていますが、現在の投資方針としては以上のように考えています。

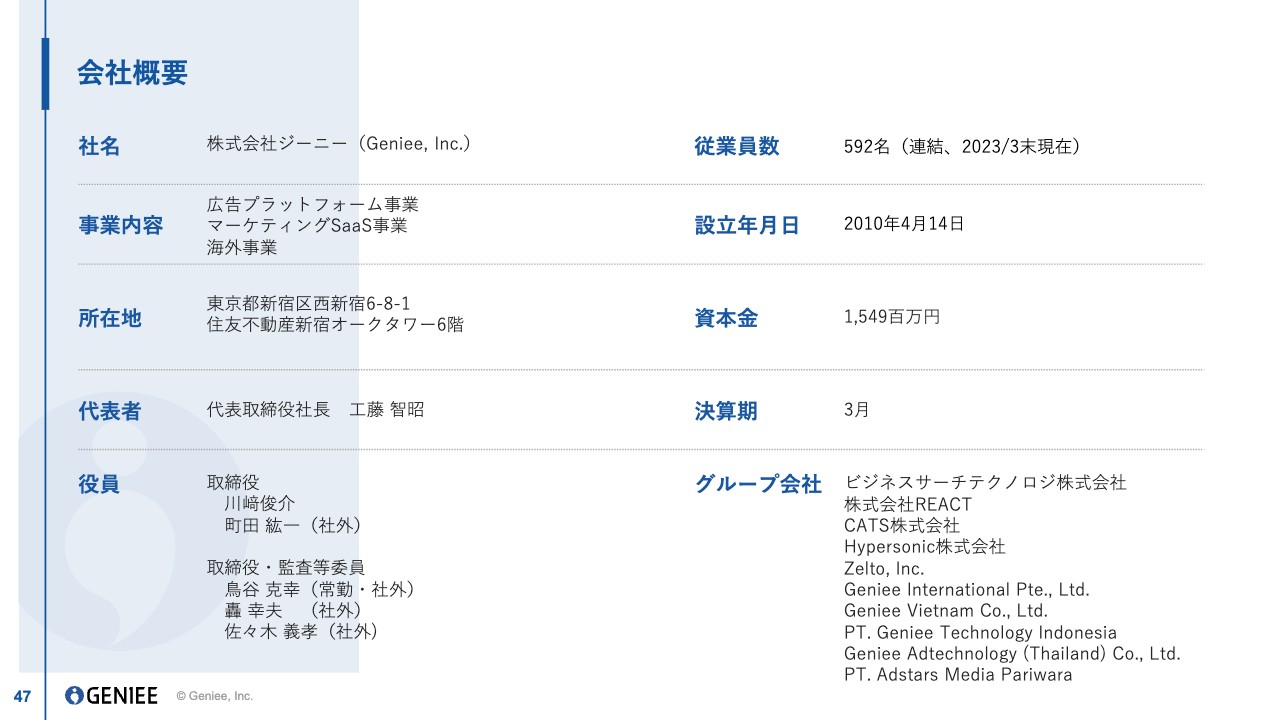

会社概要

従業員情報の開示等ですが、エンジニアは現在200人を超えており、業務委託などの一時雇用の人員も含めると、240人を超えています。

従業員全体でも592名で、一時雇用者も含めると666名です。今年の新卒も60名ぐらい入ってきているので、全体で700名を超えるグループ企業になります。

以上、ジーニーの2023年3月期の決算説明および中期経営計画のご説明でした。ありがとうございました。

質疑応答:ZELTOの利益減少の原因について

工藤:「ZELTO社について、前期の売上は減っていないのに、利益が大きく減った要因は何か?」というご質問にお答えします。

ご覧のスライドのとおり、2021年から2022年では売上がほぼ変わっていないにもかかわらず、営業利益が落ちています。

その原因について、実はZELTO社がインターネットメディアに支払いをするような固定契約のビジネスをしているのですが、そのメディアへ固定費として支払いが発生するため、利益だけが12月ぐらいから落ち始めています。

昨年12月頃から、事実上のリセッションの影響が出始めました。EC経路による広告単価が3割ぐらい落ちてきて、ZELTO社の実入りは変わらない一方で、メディアへの支払いは好況期と同じぐらい払っていたという状況が、昨年12月から今年3月ぐらいまで続いていたことが、利益が減少した要因になります。

それがZELTO社の収益悪化の原因であることもPMIの中で突き止めたので、そのメディアとの固定単価や支払い条件を、現在のマーケットの状況を踏まえ、すべて締結し直し、2023年4月以降はZELTO社の収益力が回復してきています。

そのため、2022年は引き続き広告費単価の下落が12月にありつつ、固定の支払いが発生していたため、利益が落ちたと言えます。

新着ログ

「サービス業」のログ