ドリームインキュベータ、ビジネスプロデュース事業拡大は順調、事業投資収穫による最高益と大型株主還元

要旨

原田哲郎氏(以下、原田):みなさま、本日はお忙しい中お集まりいただき、誠にありがとうございます。代表取締役CEOの原田です。

本日の要旨からご説明します。昨年5月に中期経営計画を発表しました。2023年3月期はその1年目にあたります。スライドに掲げた3つの重点取り組みテーマは、いずれも順調に推移しています。

1つ目はビジネスプロデュース事業に資源を集中して継続成長基盤にするというものです。売上高は前期の28億円から38億円に拡大し、利益目標も達成しました。

2つ目のインキュベーション事業に関しても、適切に収穫しており、最大のインキュベーション先であったアイペットホールディングスの売却も適切に遂行できました。

3つ目は成長投資と株主還元のバランスを取ることです。100億円の株主還元を実施すると公表しました。

以上の結果として、連結売上高301億円、連結純利益115億円と、過去最高の利益を計上することができました。

中期経営計画の2年目となる2024年3月期は、将来の継続成長に向けた先行投資の継続と足元の計画の着実な達成の両立を目指していきます。そのために新しいプラクティスである「Technology & Amplify」の立ち上げやパートナーとの協業、ビジネスモデルの強化、株主還元の着実な遂行などを行いながら、ビジネスプロデュース事業の継続拡大を図っていきたいと考えています。

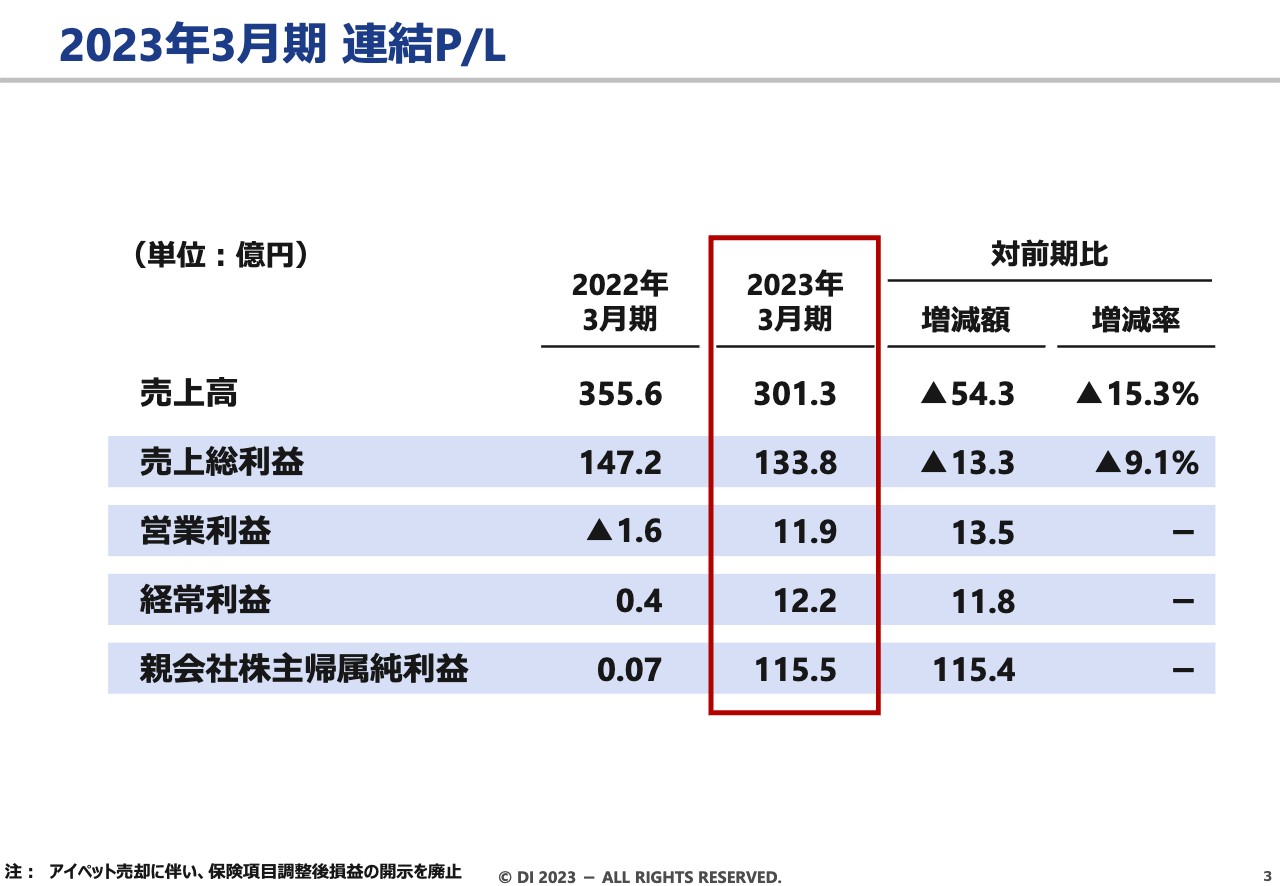

2023年3月期 連結P/L

2023年3月期の決算要旨です。連結売上高は301.3億円、連結純利益が115.5億円となりました。売上高が前期比で減少しているのは、第4四半期にアイペットホールディングスを連結から外したことによるものです。

3つの事業投資のインキュベーション先である、アイペットホールディングス、ピークス、ワークスタイルラボでは、それぞれ過半数の株主持分を所有していました。我々にとってはベンチャー投資事業の一環でありますが、会計的には子会社株式売却益として特別損益で計上するため、経常利益には計上されず純利益に含まれます。

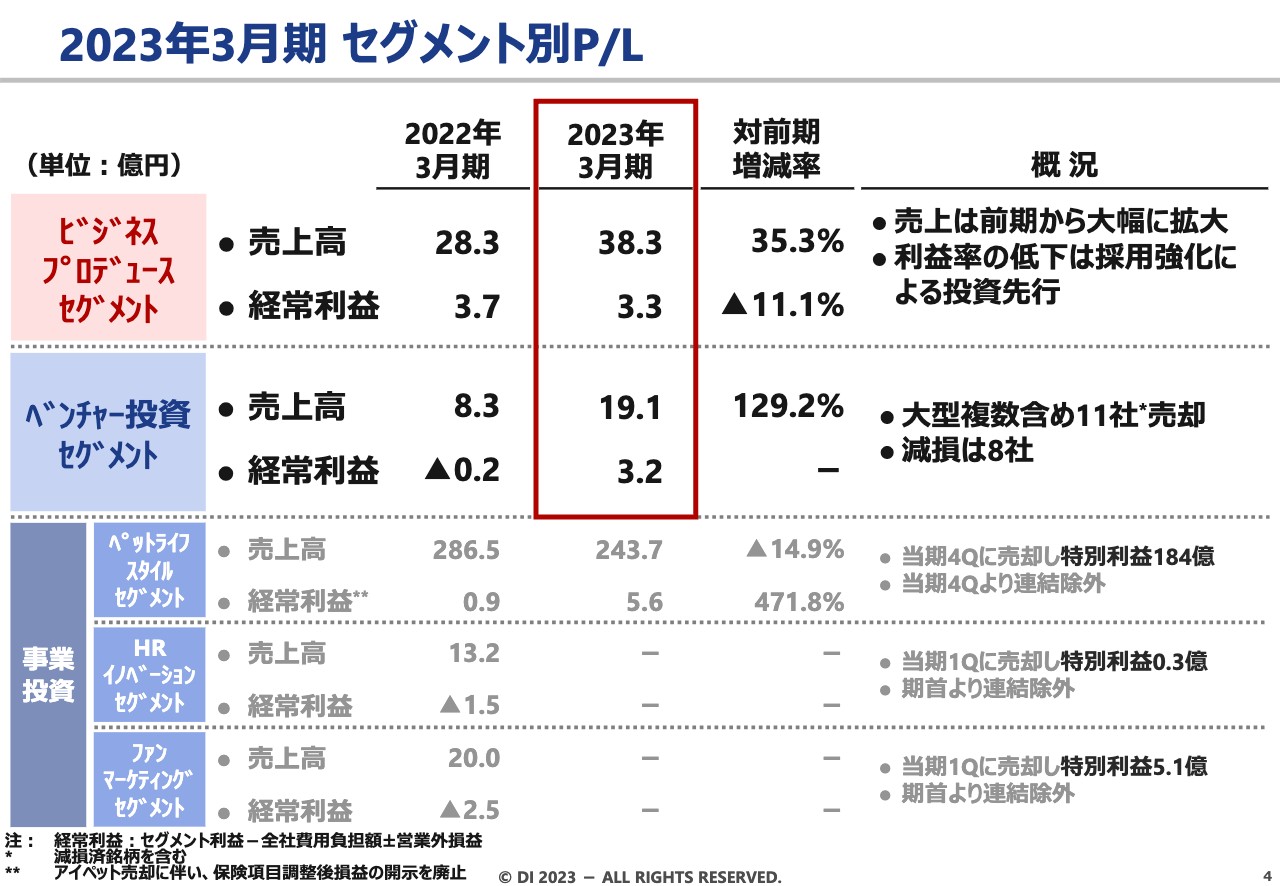

2023年3月期 セグメント別P/L

セグメント別のP/Lです。ビジネスプロデュース事業の売上高は、前期比35.3パーセント増の38.3億円と大幅に拡大しています。採用強化による人員増でコストを得た結果として、利益率が低下し、ほぼ前年並みとなっています。

ベンチャー投資では11件売却しました。第3四半期までに売却のほとんどを実現したため、第4四半期は大きな売却がありませんでした。一方で減損を積み増したため、通期では3.2億円の経常利益となっています。事業投資の3社はいずれも全株式を売却し、特別利益は合計189億円を計上しています。

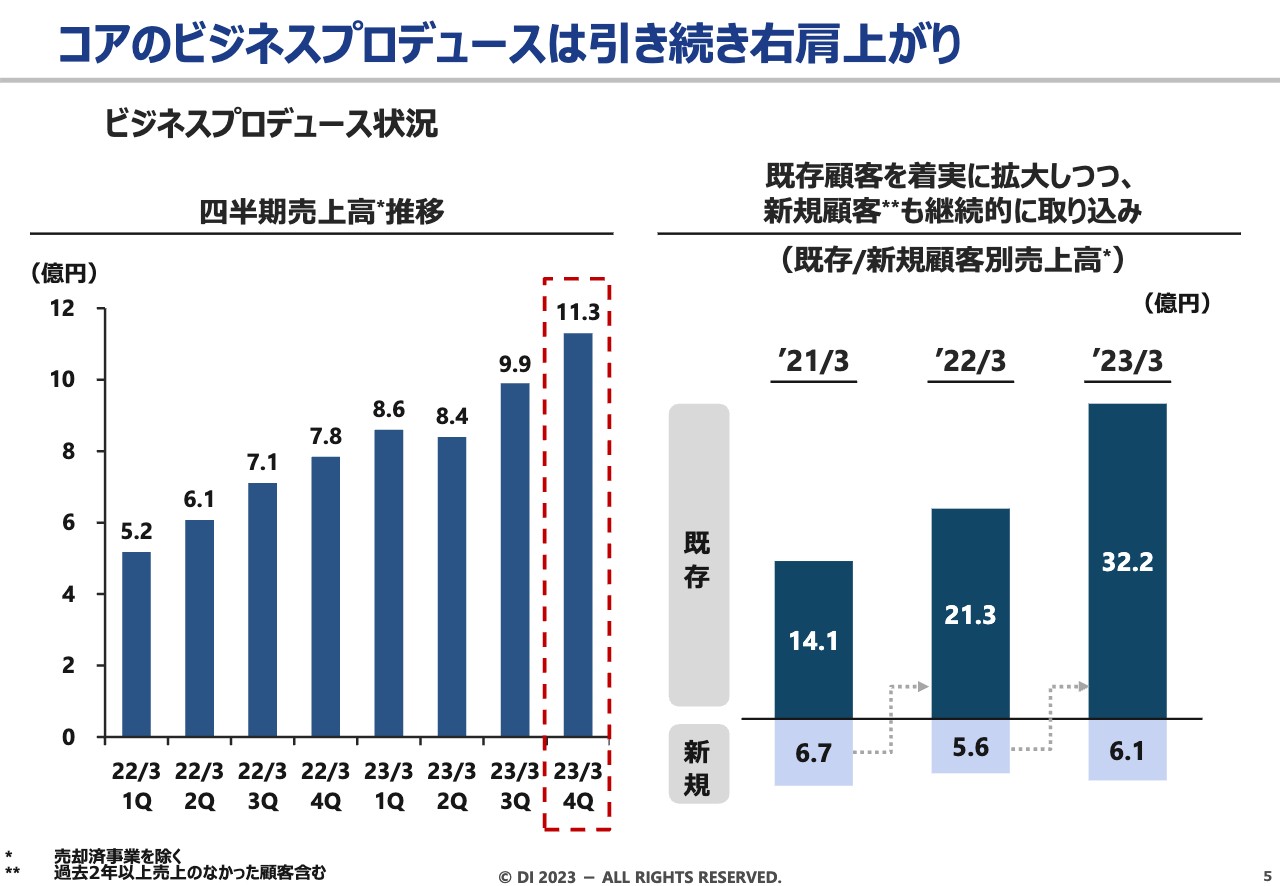

コアのビジネスプロデュースは引き続き右肩上がり

ビジネスプロデュース事業の売上高についてです。スライド左側のグラフのとおり、四半期別の売上高はコンスタントに拡大しています。右側のグラフは、売上高に占める既存顧客と新規顧客の構成を示したものです。既存顧客の継続がとても重要であり、コンスタントに積み上がっていることに加え、新規顧客の開拓も着実に進めています。

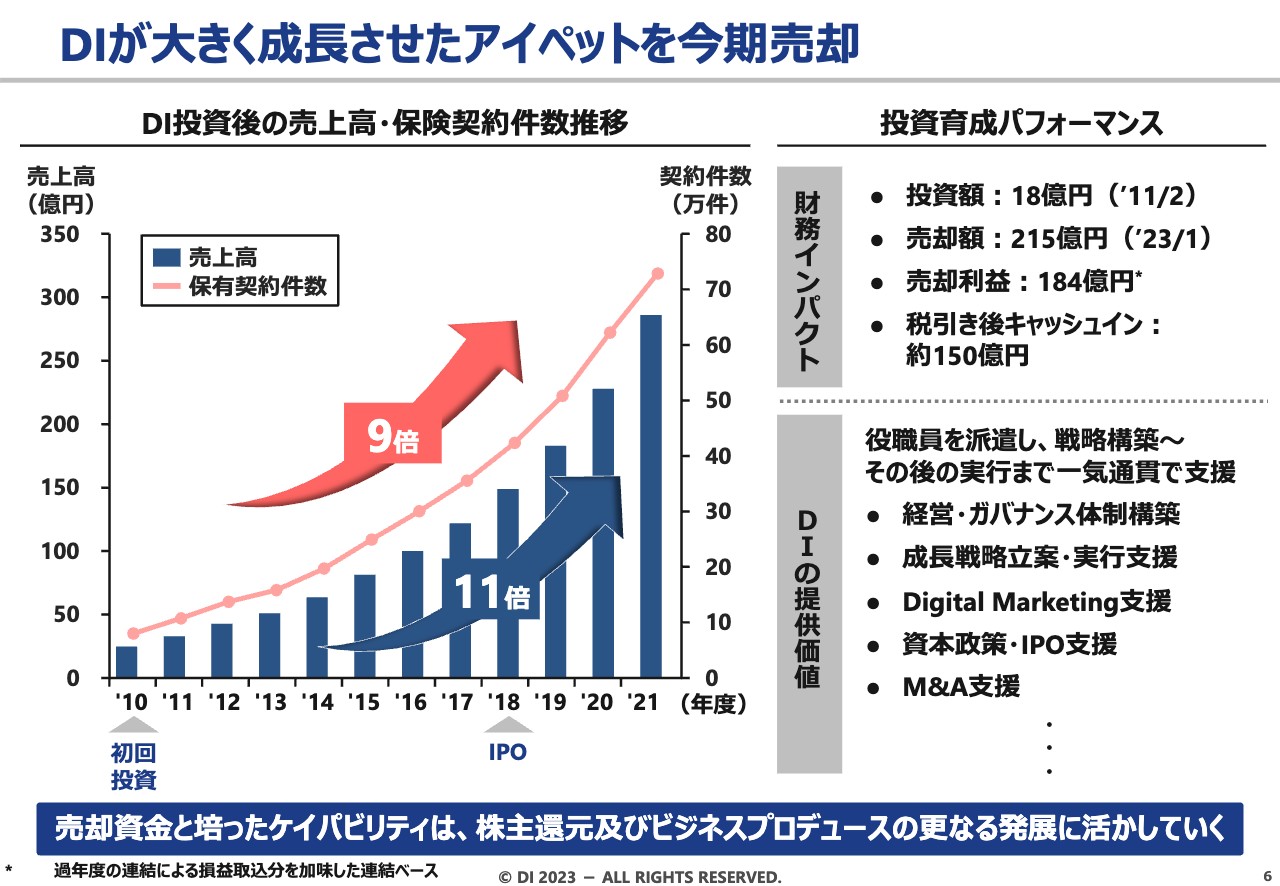

DIが大きく成長させたアイペットを今期売却

今期の大きなトピックはアイペットホールディングスの売却です。最初に投資を行ったのは2011年で、そこから2022年3月末までの間に売上高は11倍となり、保険契約件数は9倍に成長しました。アイペットホールディングスの各成長フェーズに合わせ、当社からさまざまな人材を派遣し、その時々で必要な経営支援を多面的に行ってきました。当社の事業育成の力を十分に発揮できた案件だったと自負しています。

今後のビジネスプロデュース事業の成長においても、この案件で培ったノウハウを大いに活用していきたいと考えています。投資成果としては売却利益が184億円、税引き後キャッシュインが約150億円です。

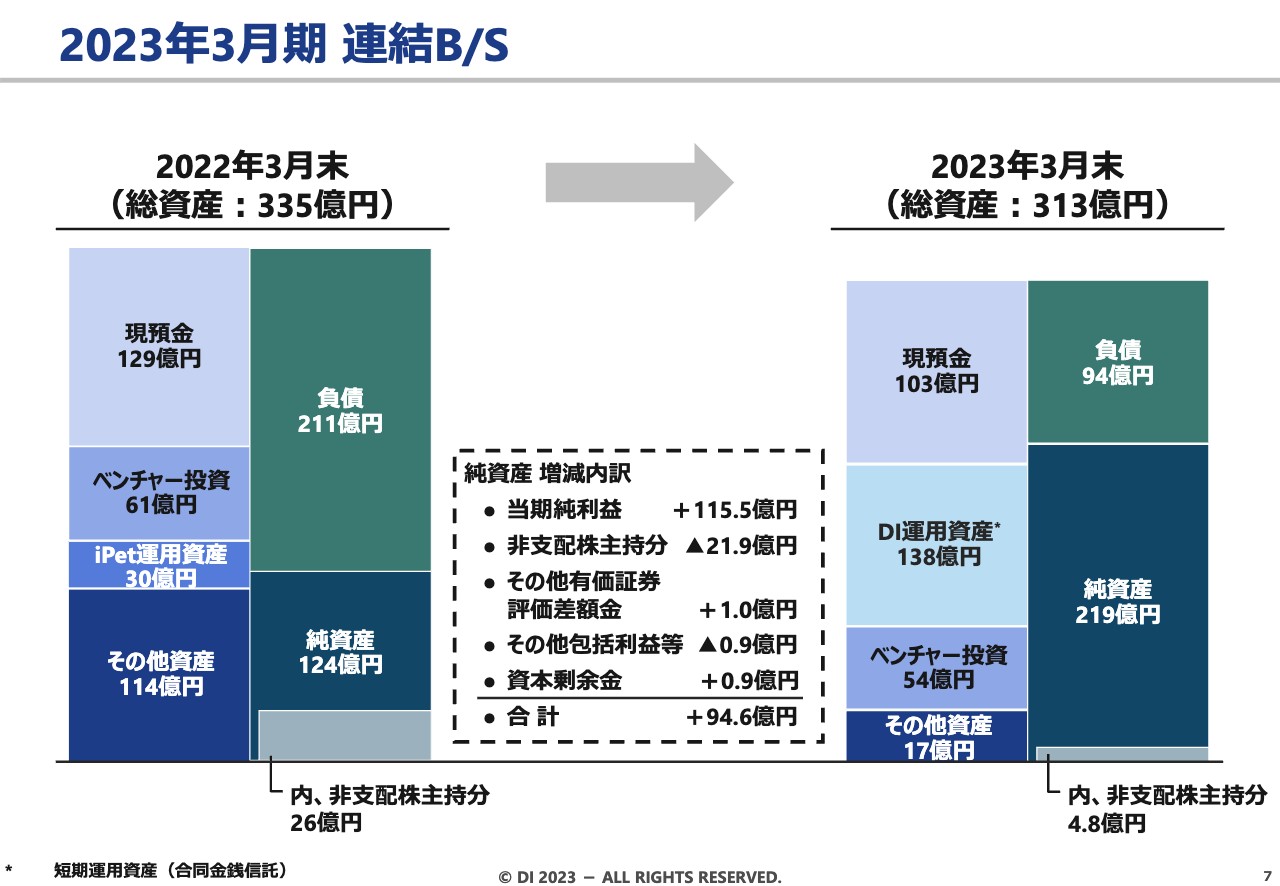

2023年3月期 連結B/S

連結のB/Sです。アイペットホールディングスのB/Sが連結から外れたため、中身が大きく変わっています。売却により現預金と純資産が増加している点が、大きな変更点です。

スライド右側のB/Sをご覧ください。現預金の103億円と運用資産138億円を合わせると241億円となります。運用資産は、アイペットホールディングスの売却資金を短期的に安全に運用しているものです。純利益を115.5億円計上したことで、純資産は219億円に増加しています。

2022年3月期の負債のうち、170億円程度はアイペットホールディングスが抱える負債でしたので、右側のB/Sには含まれていません。また、2023年3月期の負債94億円のうち60億円程度は、未払いの法人税ですので納付後はその分が減少します。

現預金と純資産が膨らんでいますが、100億円の株主還元を実施していくことでB/Sの圧縮を図り、資産効率も高めていきたいと考えています。その意味では、現在のような規模は一時的な状況だとご認識ください。

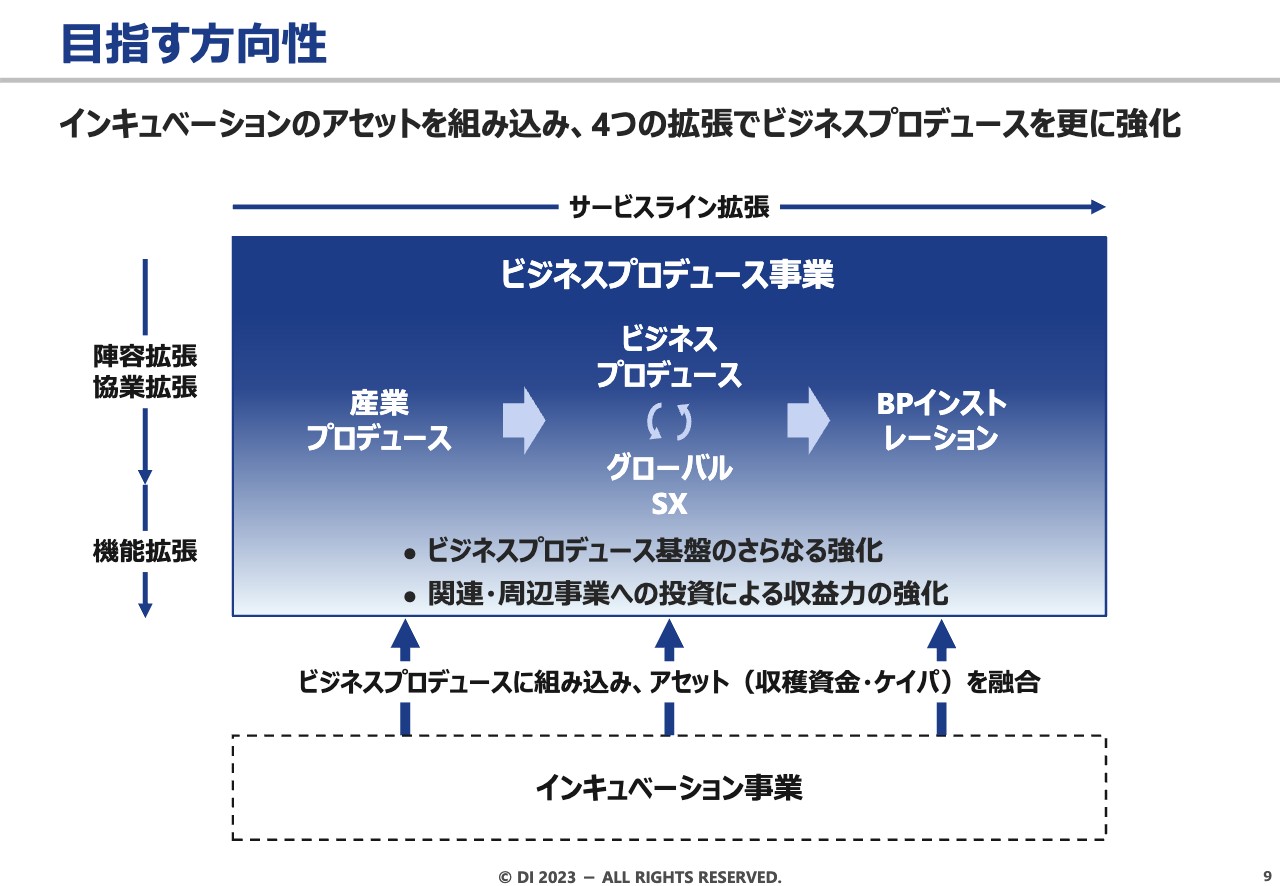

目指す方向性

中期経営計画の状況について、昨年5月に公表した要旨から振り返ります。全体の成長戦略を一言でお伝えすると、ビジネスプロデュース事業に集中して拡張していくというものです。

スライドの図の横軸には、ビジネスプロデュース事業のサービスラインの拡張、縦軸は陣容拡張、協業拡張をおいています。下部の3つの矢印は、インキュベーション事業を適切に収穫し、培ってきたケイパビリティや資金をビジネスプロデュース事業と融合することで機能を拡張するという考え方を示しています。以上が成長戦略の大きな方向性です。

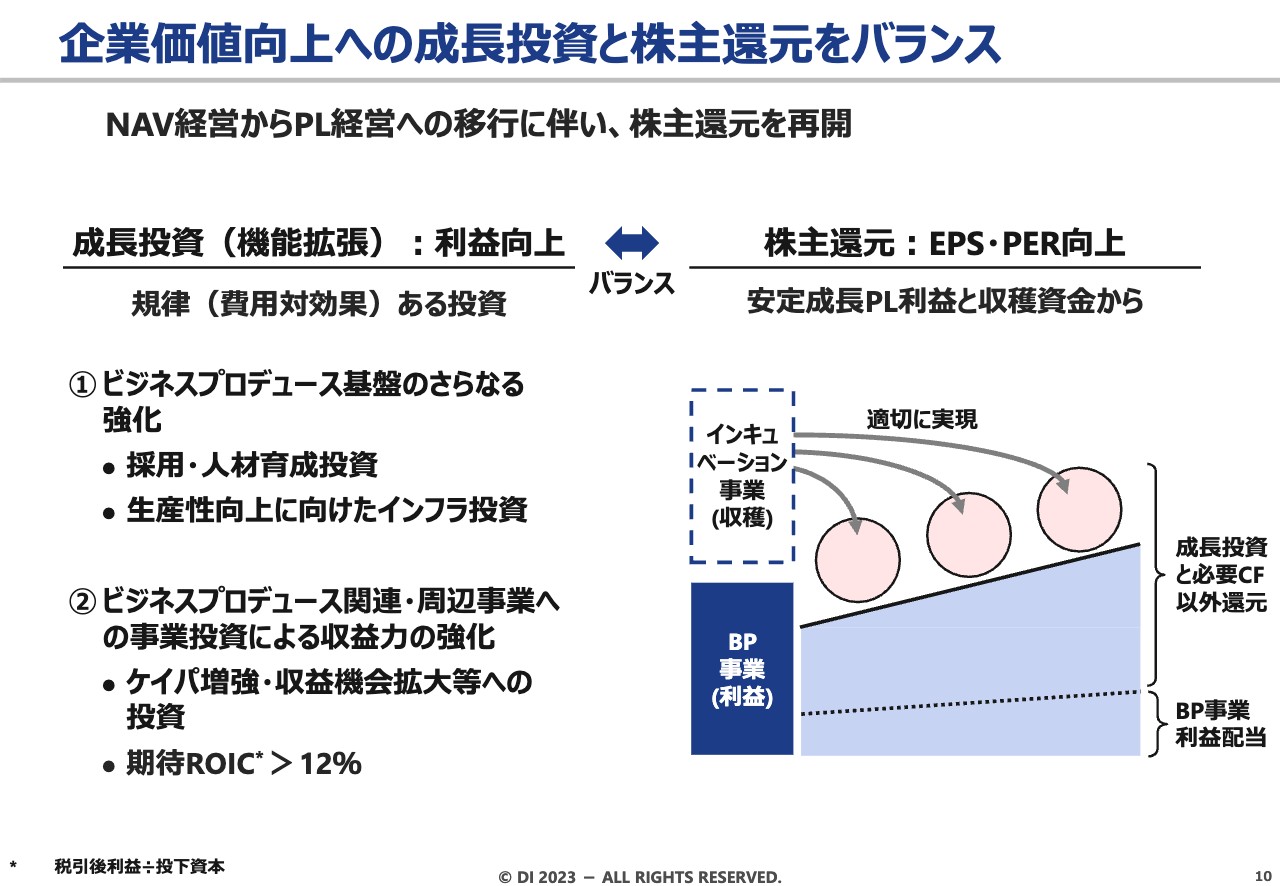

企業価値向上への成長投資と株主還元をバランス

ビジネスプロデュース事業により、PL利益の継続成長を前提とした経営に構造転換していきます。これに伴い、株主還元の考え方も見直しました。

スライド左側に成長投資について記載しています。採用あるいはインフラなど、ビジネスプロデュース事業の基盤強化につながるものや、ビジネスプロデュース事業の関連・周辺事業への投資を行っていきます。事業投資については、ROICを12パーセント以上確保できることを前提に見極めていきます。

スライド右側は株主還元についてです。ビジネスプロデュース事業を継続成長させ、安定的な配当財源を作っていきたいと考えています。さらに、インキュベーション事業の収穫を適宜行い、獲得したキャッシュに関しては必要な投資分を残し、それ以外は計画的に株主還元財源に充当していきたいと考えています。

これらの左右のバランスは、中長期の企業価値最大化の観点で判断していきます。

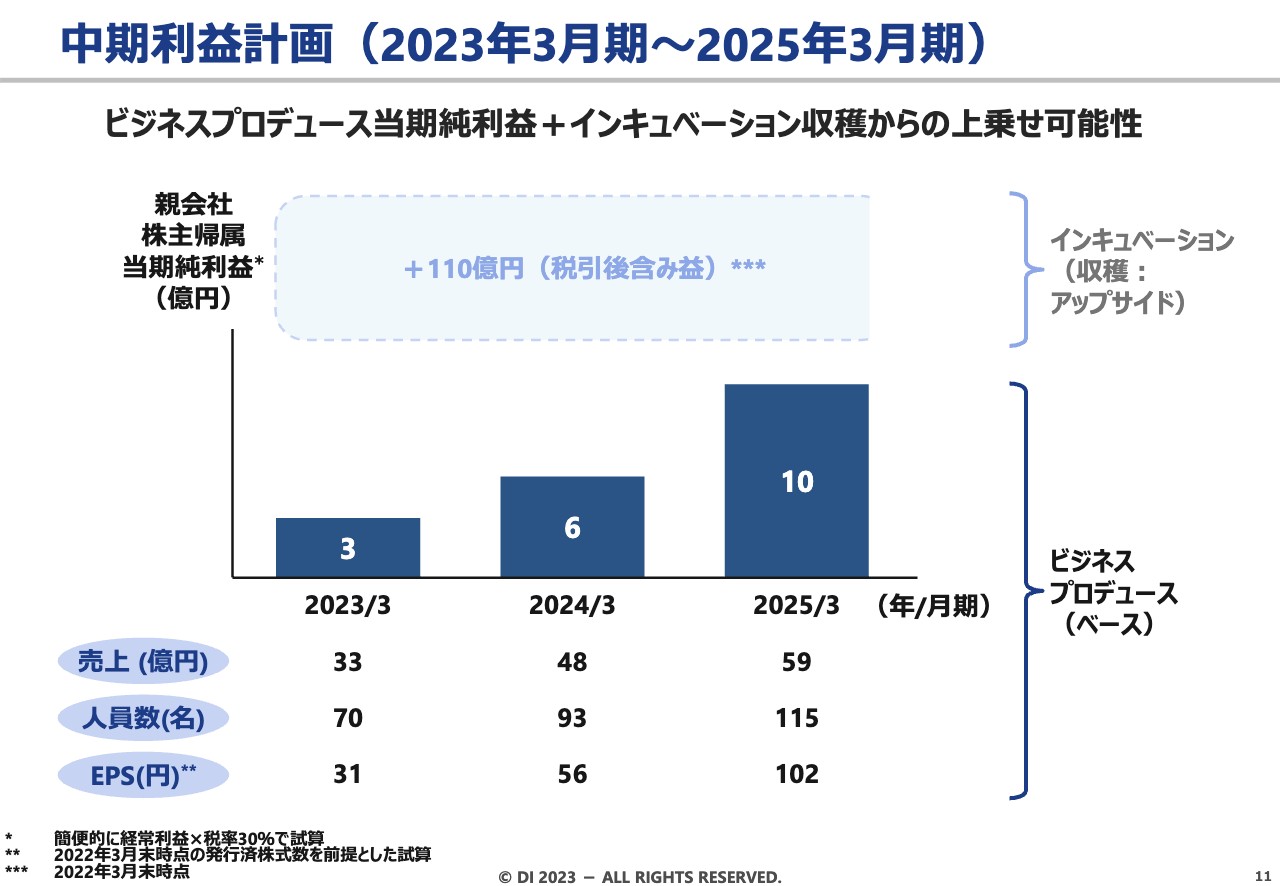

中期利益計画(2023年3月期~2025年3月期)

中期経営計画の3年間の売上・純利益の見込みです。インキュベーション事業はボラタイルなため「含み益」というかたちで表示しており、適切な時期を判断して収穫を実現し、下段の棒グラフのPL計画にプラスアルファで利益が乗る計画です。

1年目の進展サマリーと2年目のフォーカスポイント

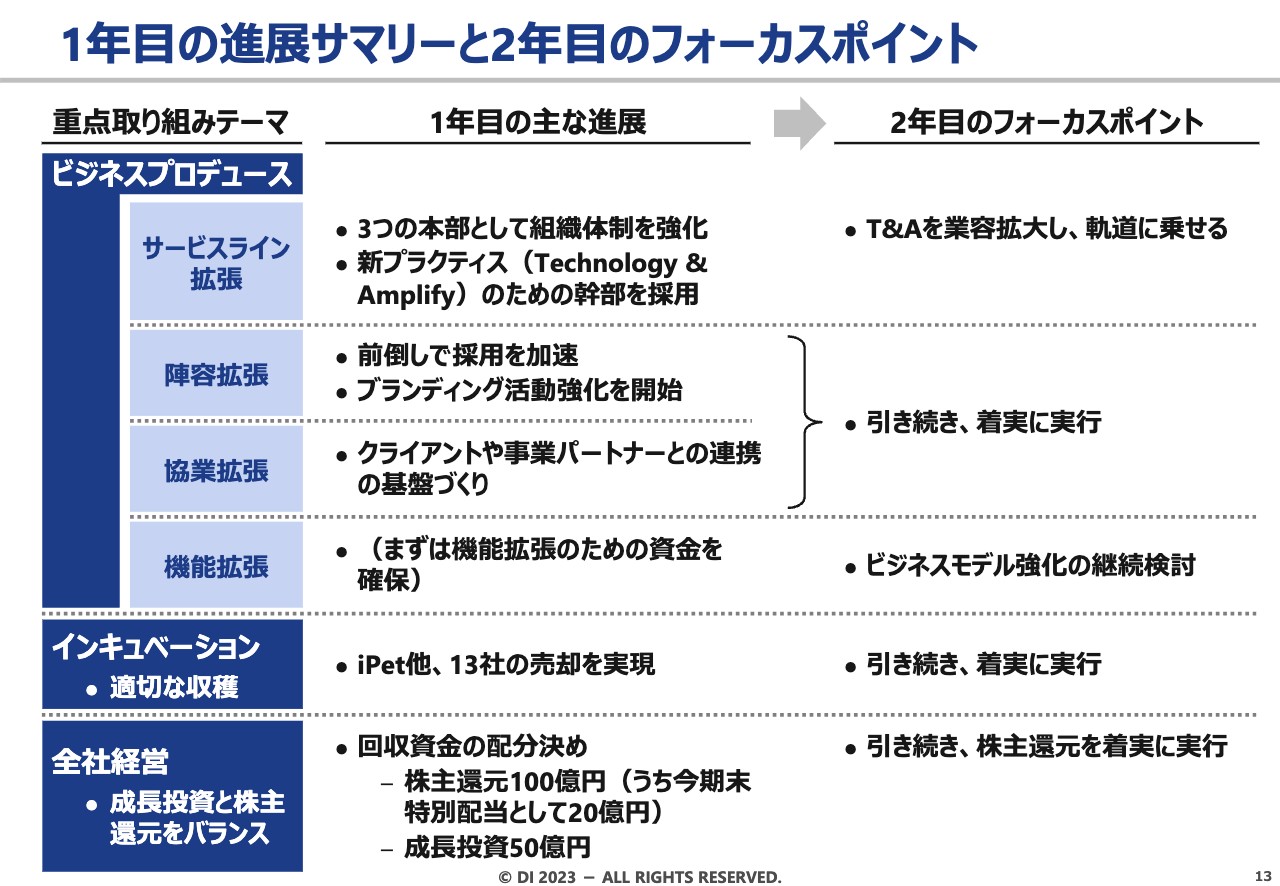

中期経営計画1年目の進展と2年目のフォーカスポイントについてご説明します。重点取り組みテーマの1点目は、ビジネスプロデュース事業における4つの拡張ですが、いずれも今のところ順調に進展しています。

1つ目はサービスライン拡張です。これまでは単一の組織でしたが、1年前にビジネスプロデュース事業を3つの本部に分けて組織体制を強化しました。進行期から本格化する新しいプラクティス、「Technology & Amplify」のために幹部の採用も進めました。2年目のフォーカスポイントは、この新しいプラクティスの業容を拡大し軌道に乗せていくことです。

2つ目は陣容拡張です。採用市況や売上高の拡大状況も鑑みながら、前倒しで採用の加速を実施しました。また、採用活動を後押しするため、ブランディング活動の強化を行っています。

3つ目は協業拡張です。電通や三菱UFJフィナンシャル・グループのような協業パートナーとの連携のための基盤作りを実施しています。2年目以降も引き続き、この施策を着実に進めていきたいと考えています。

4つ目は機能拡張です。インキュベーション事業の収穫に注力したことで、機能拡張のための資金の確保ができました。今後、ビジネスモデルの強化を継続検討しながら、資金の有効な活用も進めていきたいと考えています。

重点取り組みテーマの2点目は、インキュベーション事業の収穫です。中計の初年度は順調に進んだと考えています。アイペットホールディングス他、合計13社を売却しました。2年目も引き続き、残りのポートフォリオを適切なタイミングで適切に収穫していきたいと考えています。

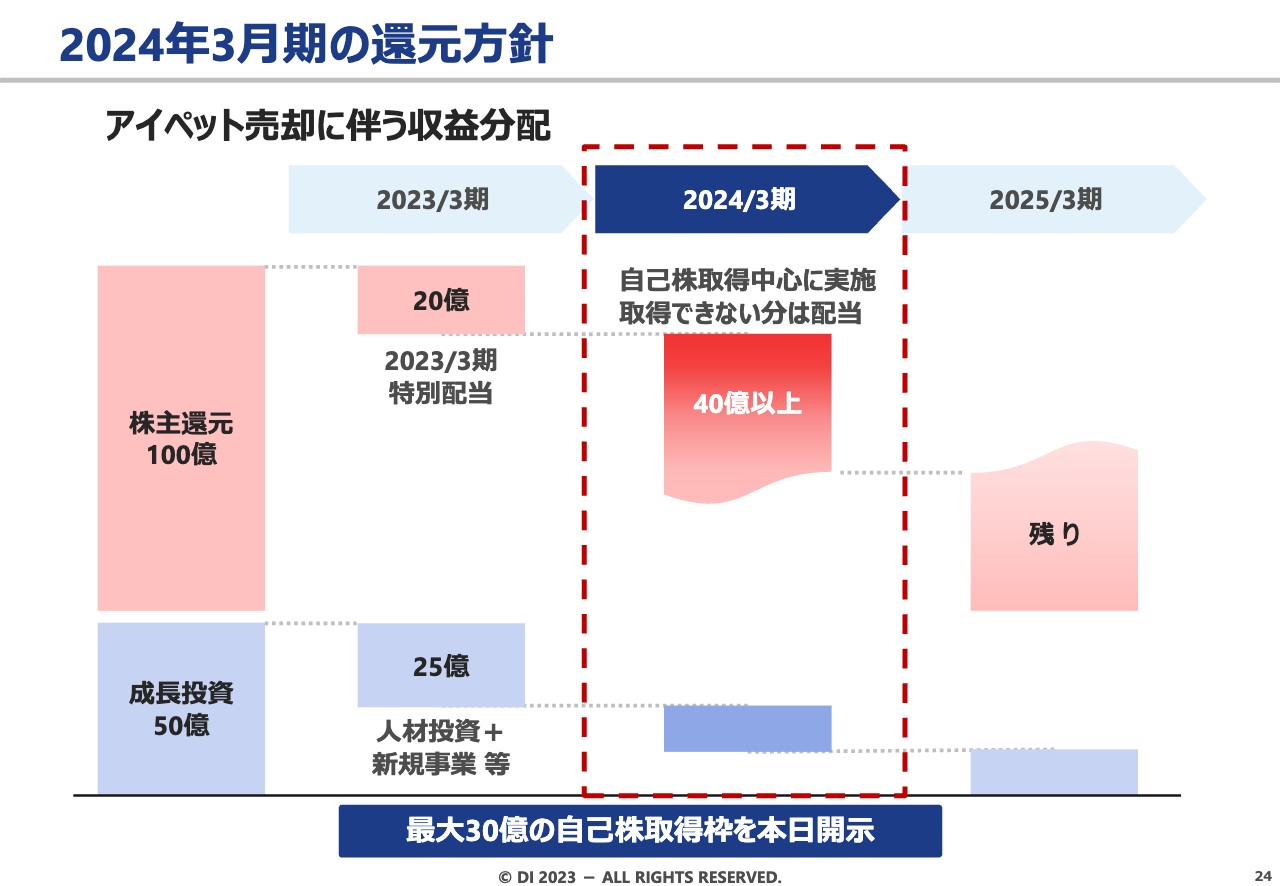

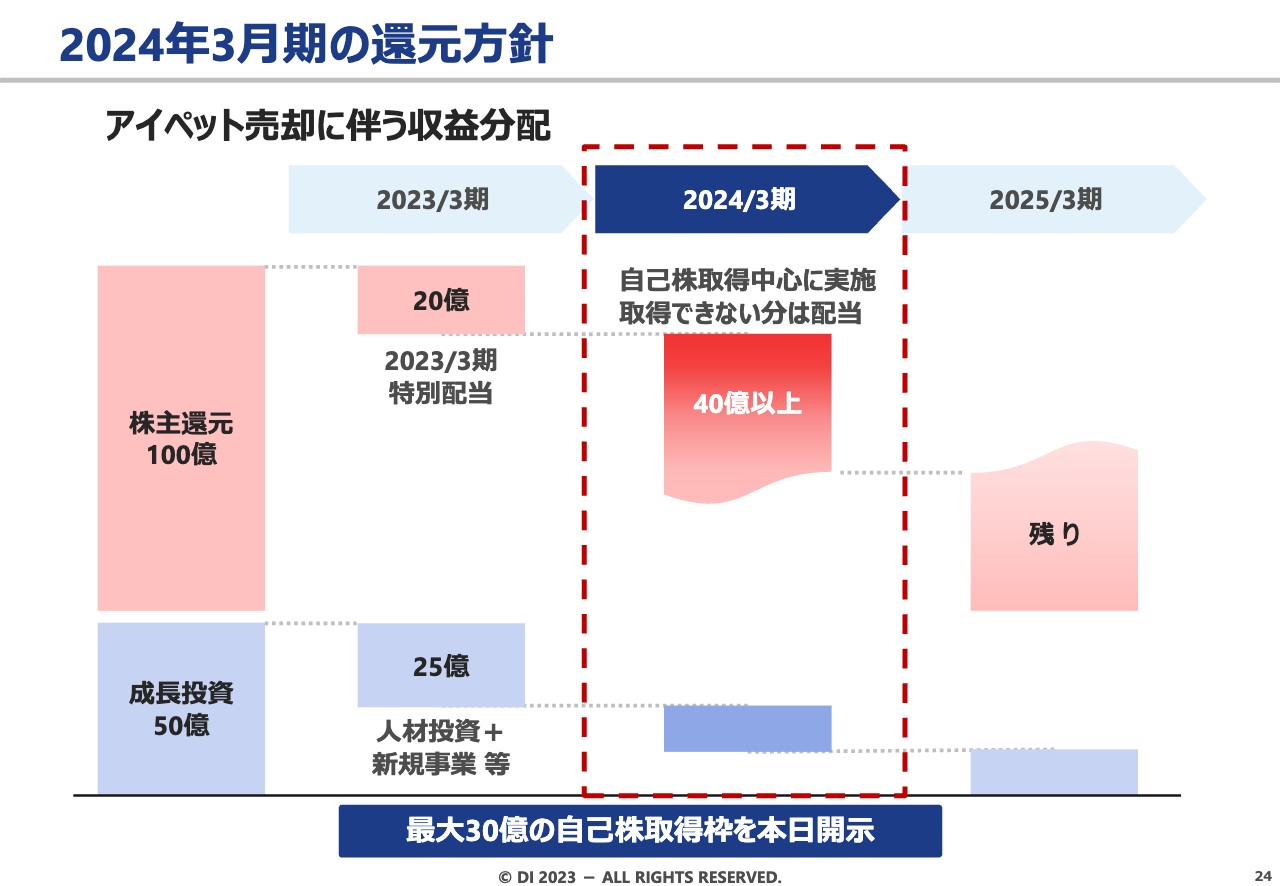

重点取り組みテーマの3点目は、成長投資と株主還元のバランスを取って事業を進めることです。アイペットホールディングスの回収資金のうち、株主還元に100億円、成長投資に50億円配分すると公表しました。その100億円のうち、今期末20億円の特別配当の実施を決めています。2年目のフォーカスポイントは、引き続き残り80億円の株主還元を着実に実行していくことです。

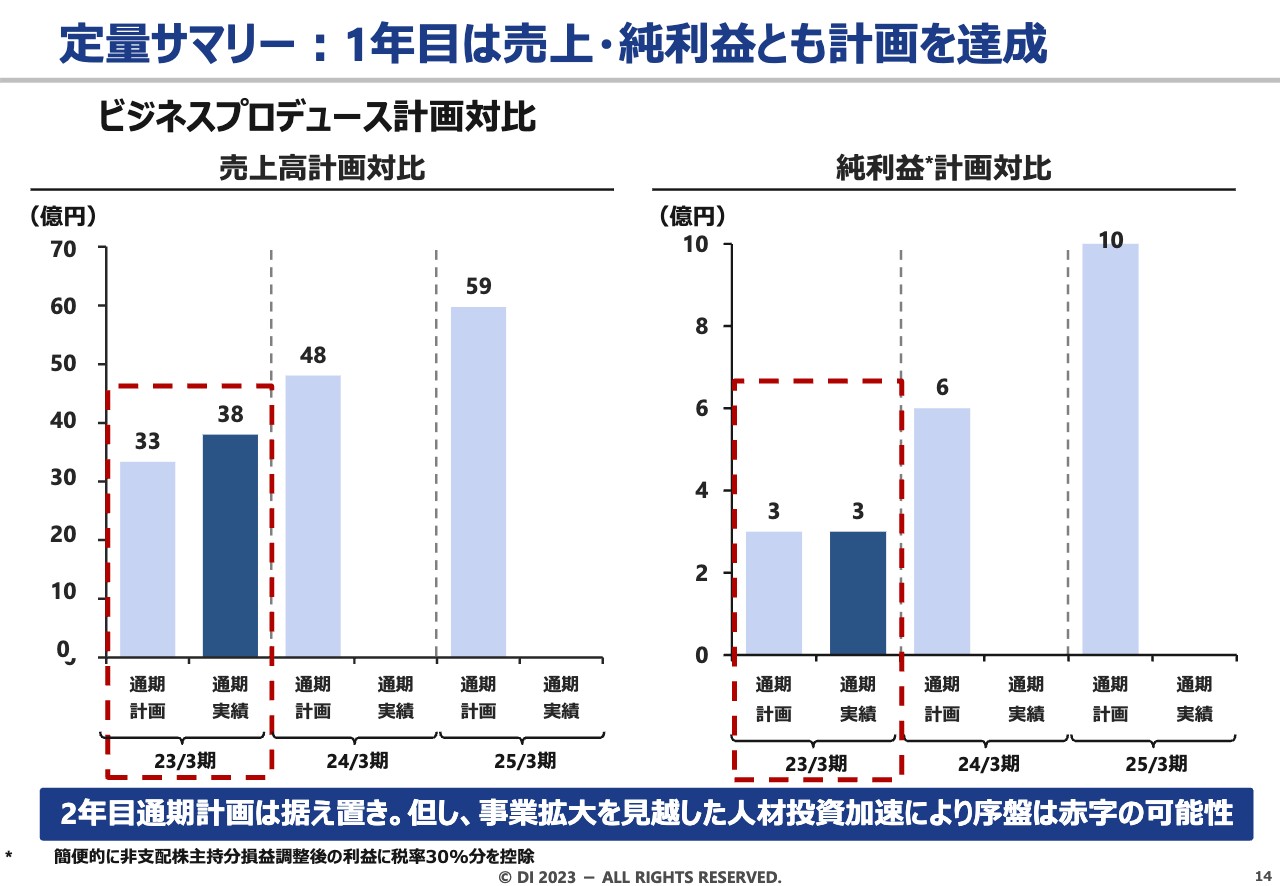

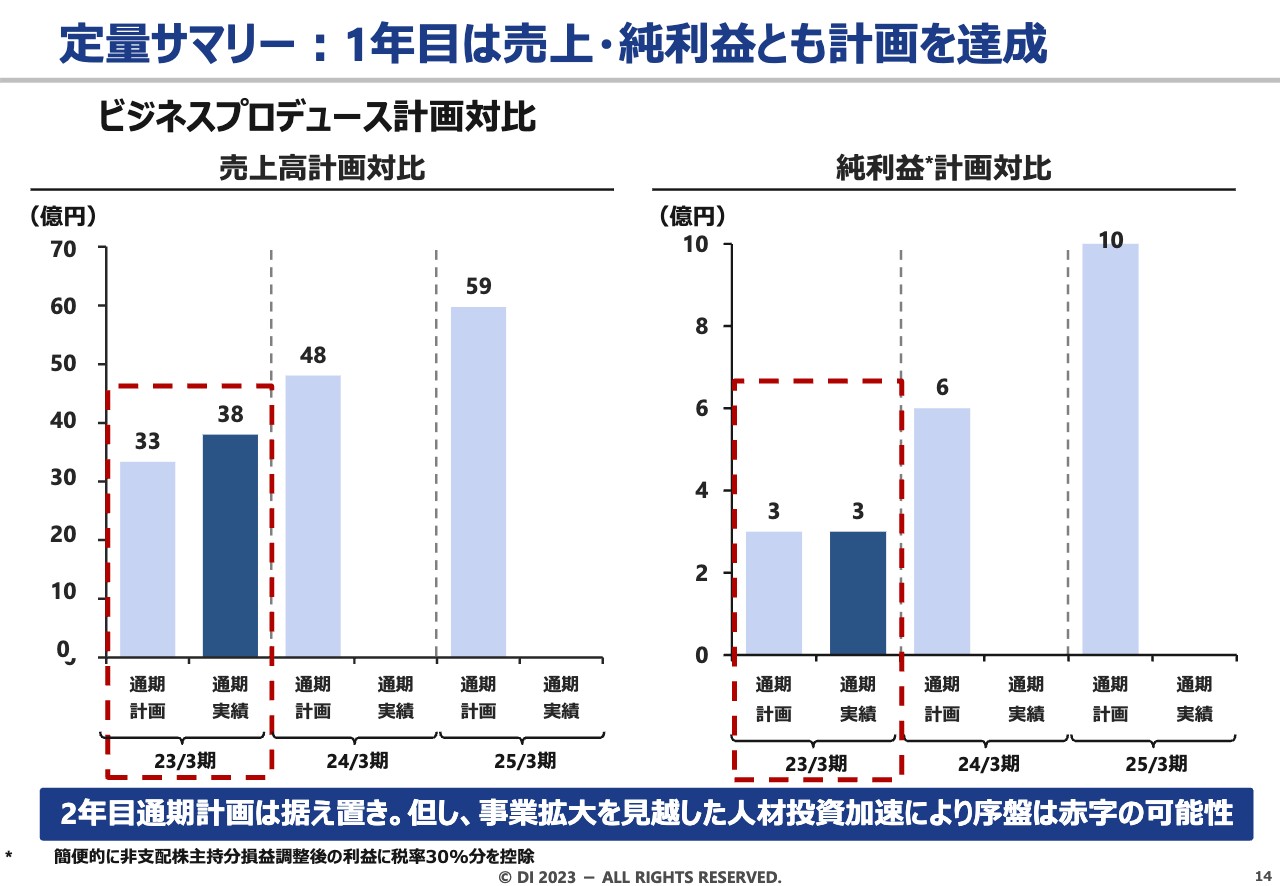

定量サマリー:1年目は売上・純利益とも計画を達成

定量目標の状況です。ビジネスプロデュース事業の売上高は、前期実績の28億円から当期は33億円と、プラス5億円の増収計画を立てていました。実績はさらに計画比プラス5億円の38億円となり、前期比では10億円の増加で着地しました。

純利益については、採用を加速したためコストが大幅に増加しましたが、それを吸収し、計画どおりの結果に着地しました。2年目も、中長期の成長に向けた先行投資を行いながら、定量目標の着実な達成を図っていきます。

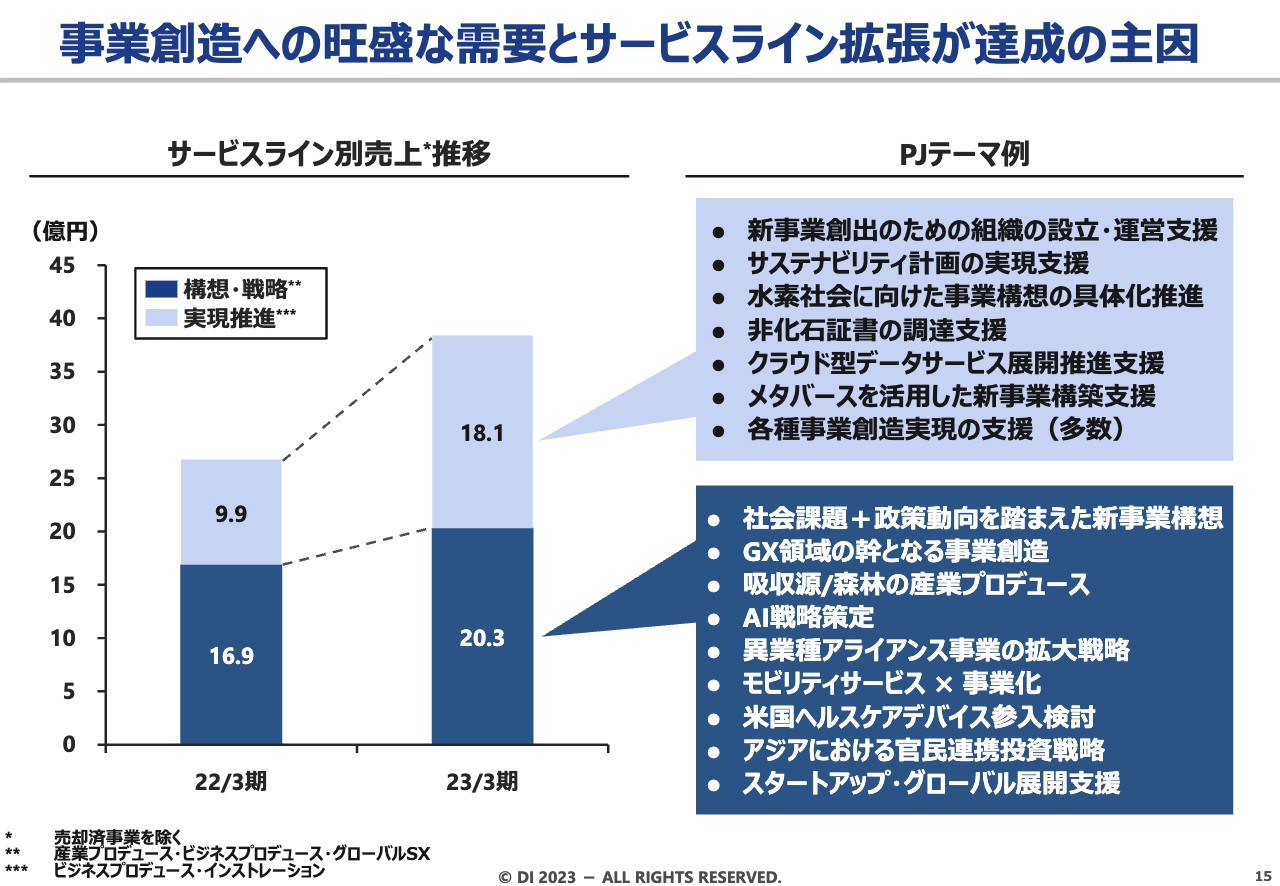

事業創造への旺盛な需要とサービスライン拡張が達成の主因

売上高が計画値以上に上振れた要因については、マーケットも企業も事業創造の需要が旺盛であることと、当社のサービスラインの拡張がマーケットに適応できたことが挙げられます。

棒グラフの下段は、従来取り組んできた構想・戦略の策定に携わるビジネスで、クライアントの事業創造の需要増を取り込み、着実に伸びました。

グラフの上段は、作った戦略の実現を支援するビジネスで、新たに拡張しているところです。このサービスも継続的に支援いただき、順調に売上高が増加しました。

スライドの右側に、上段と下段それぞれにおけるプロジェクトのテーマ例を記載しています。ご覧のとおり、サステナビリティやESGなどの社会課題と事業創造を絡めたテーマが多く、引き続きこの面の需要は旺盛だと見ています。

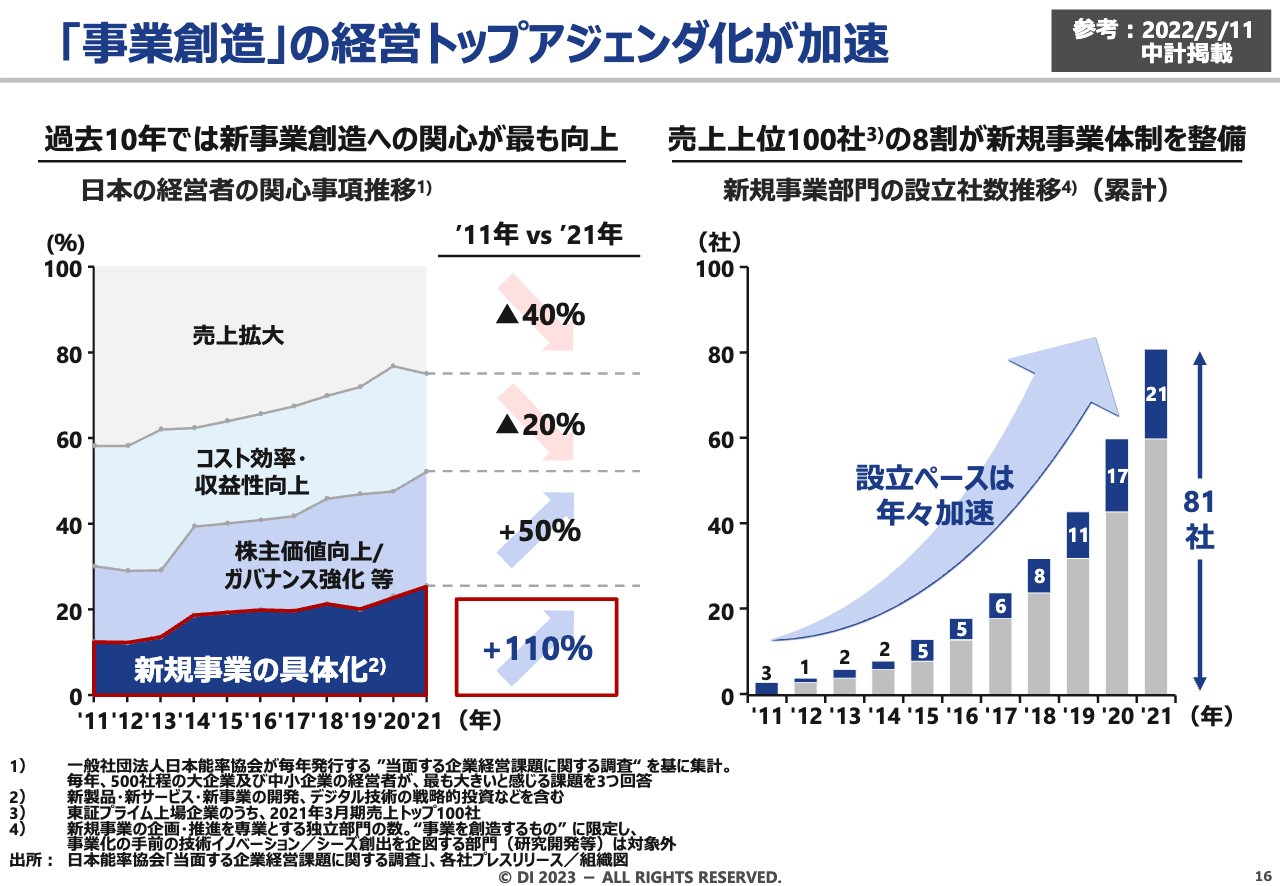

「事業創造」の経営トップアジェンダ化が加速

我々が支援事業を展開している、ビジネスプロデュース事業の市場環境についてです。スライド左側の折れ線グラフは、日本の経営者がここ10年間、どのようなところに関心を持っていたのかという推移を表しています。こちらの一番下の、赤枠で括った部分からわかるように、事業創造への関心が経営者間でどんどん増しており、10年間の伸びを見た時もそこの部分が一番大きくなっています。

右側の棒グラフは、そのような変化に対応するために、大企業において新規事業部門の設立が年々加速していることを表しています。このような市場環境であるため、ビジネスプロデュースをメインのサービスとしている当社にとっては、非常に大きなチャンスのある、追い風が吹いている環境だと考えています。

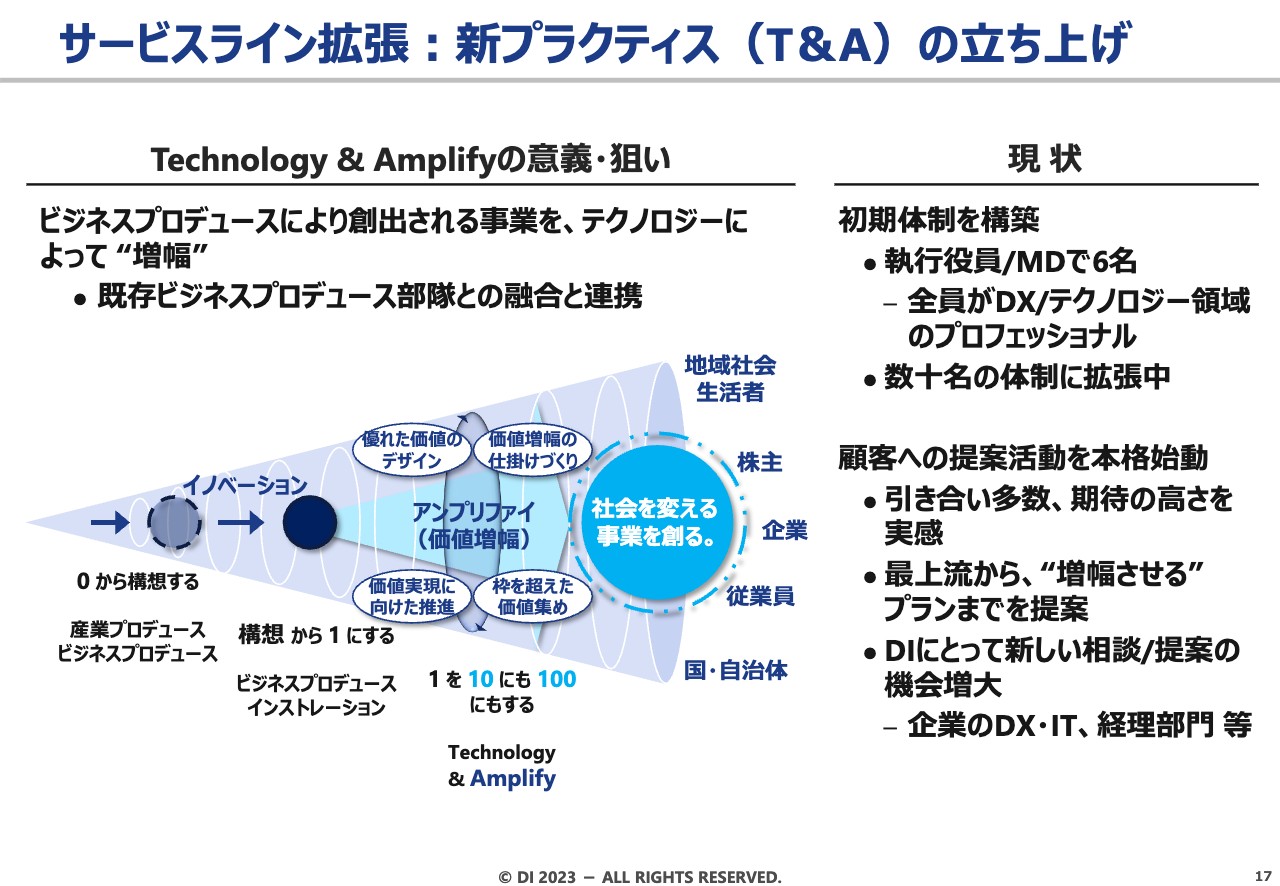

サービスライン拡張:新プラクティス(T&A)の立ち上げ

そのような中で新たにサービスラインの拡張に着手し、新しいプラクティスとして「Technology & Amplify」を立ち上げました。当社のこれまでの主な提供価値は、新規事業創出の支援や創出した事業戦略の実行支援でしたが、「Technology & Amplify」の意義・狙いは、創出した事業の価値を、テクノロジーの力を使って10倍にも100倍にも増幅するための支援を行うことです。

現状は、2023年3月期は中核となる幹部の採用に注力して初期の体制を構築し、クライアントへの提案活動を本格的に始めています。この「Technology & Amplify」の業容を拡大し軌道に乗せていくことが、2024年3月期におけるさまざまな取り組みテーマの中でのフォーカスポイントの1つです。

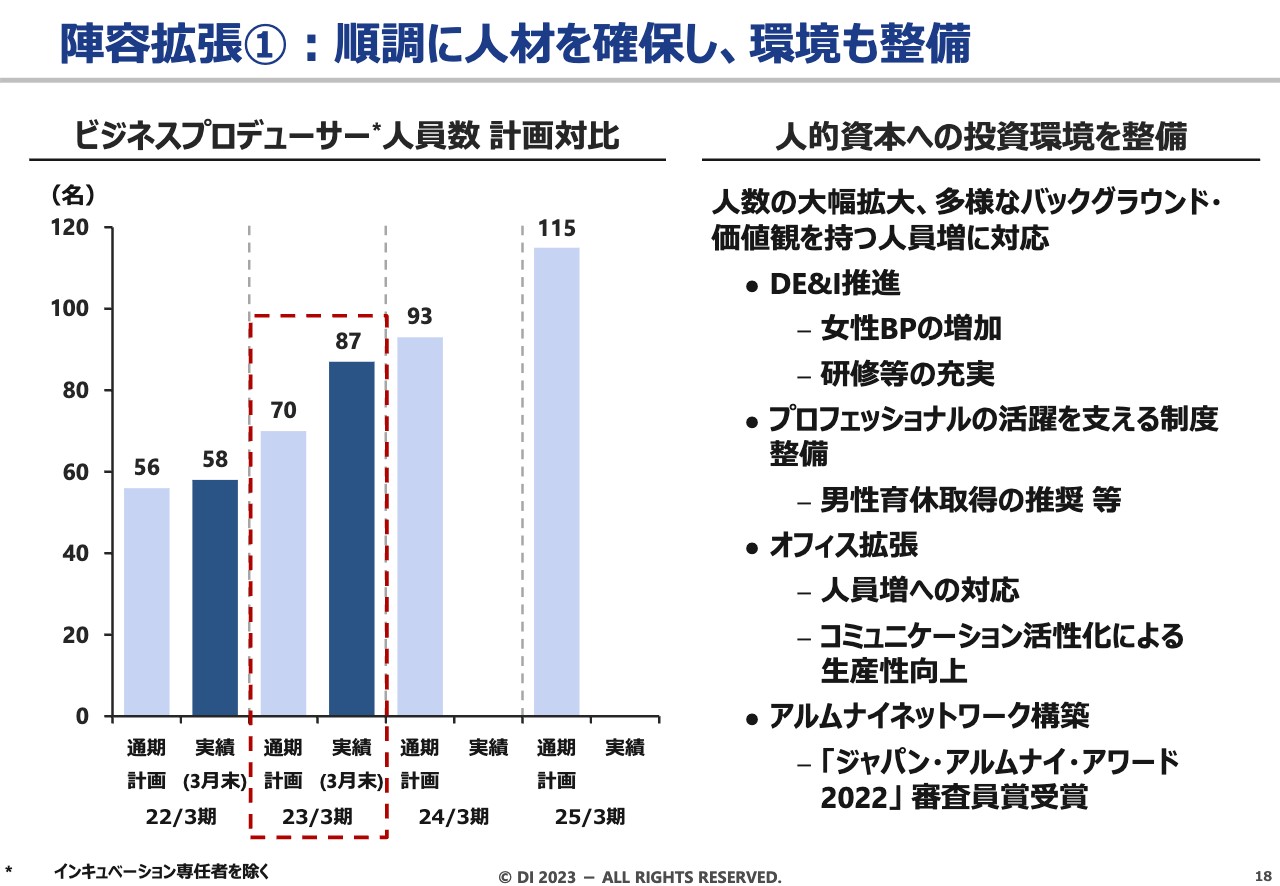

陣容拡張1:順調に人材を確保し、環境も整備

陣容拡張の状況についてです。こちらも計画より前倒しのペースで進捗しています。2023年3月期の計画ではビジネスプロデューサーの在籍数は70名でしたが、87名で着地しました。採りすぎたということではなく、中長期の成長を見据えたもので、ポジティブな状態と捉えています。今後の採用もさらに加速していく考えです。

さらに、このような採用の加速に伴い、多様な価値観を持つ人員が増えていく状況に対応するため、環境の整備も進めているところです。例えば、女性ビジネスプロデューサーの採用の増加や男性の育休の取得の奨励に加え、生産性向上と人員増への対応を目的としたオフィス環境の整備も進めています。

加えて、卒業した後のビジネスプロデューサーともつながり、ビジネスの協業などを進めていく目的で、アルムナイネットワークも構築しており、「ジャパン・アルムナイ・アワード2022」では審査員賞を受賞しています。

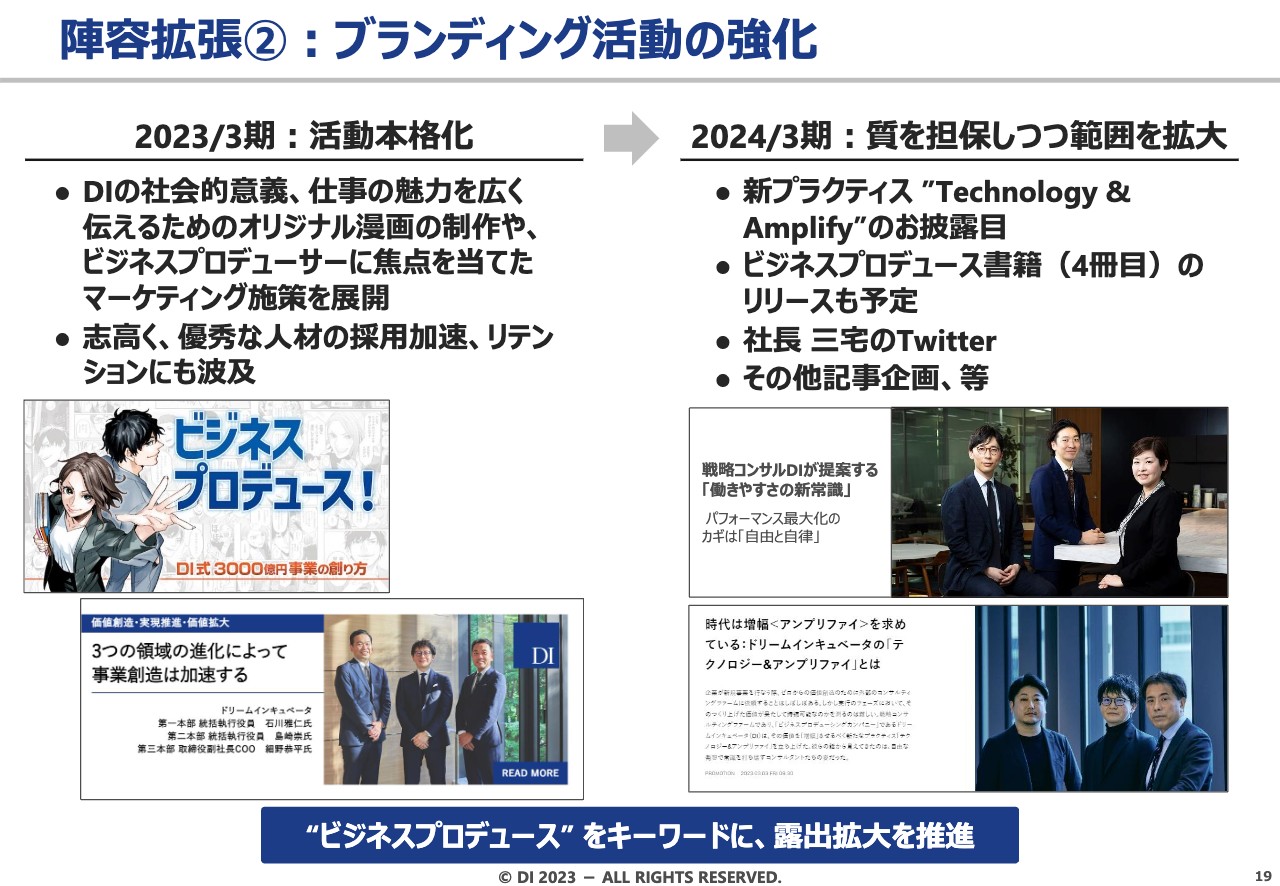

陣容拡張2:ブランディング活動の強化

採用活動を後押しする目的で、ブランディング活動も強化しています。2023年3月期には、業界の垣根を越えてスケールの大きなプロジェクトに参画できる、ビジネスプロデュースという仕事の魅力や社会的意義を伝えるためのオリジナルの漫画を作るなど、ビジネスプロデューサーに焦点を当てたマーケティング施策も展開しています。

これらの活動が採用、あるいは採用後のリテンションにもプラスの影響が出ていると手応えを感じています。2024年3月期も引き続き、質を保ちながら、いろいろな露出を戦略的に推進していくことで、ブランディングの強化につなげていきたいと考えています。

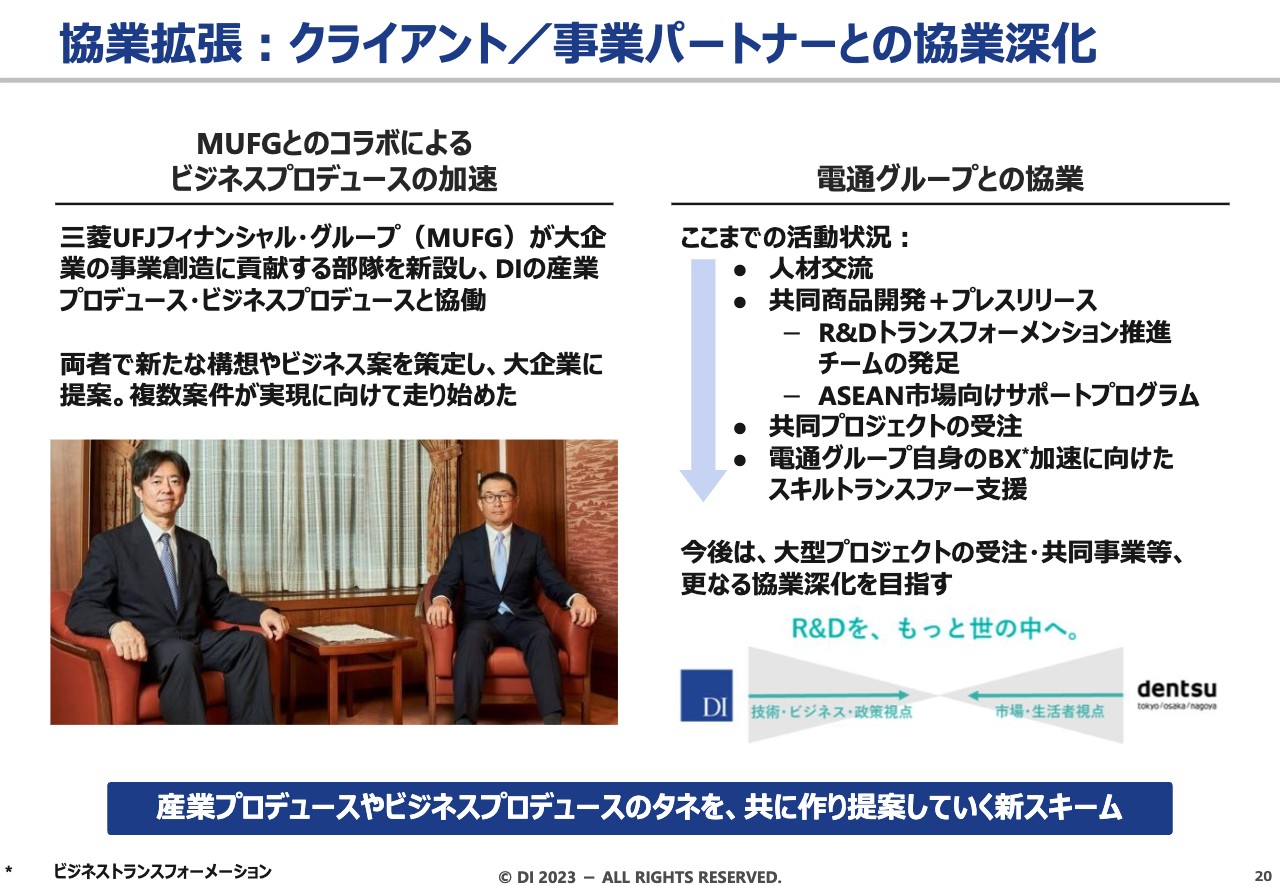

協業拡張:クライアント/事業パートナーとの協業深化

協業拡張も順調に進めています。三菱UFJフィナンシャル・グループとのコラボレーションによってビジネスプロデュース事業は加速しておりますし、電通との連携による共同プロジェクトの受注も始まり、協業深化が徐々に形になってきています。これらは腰を据え、中長期の取り組みとして継続的に進めていきます。

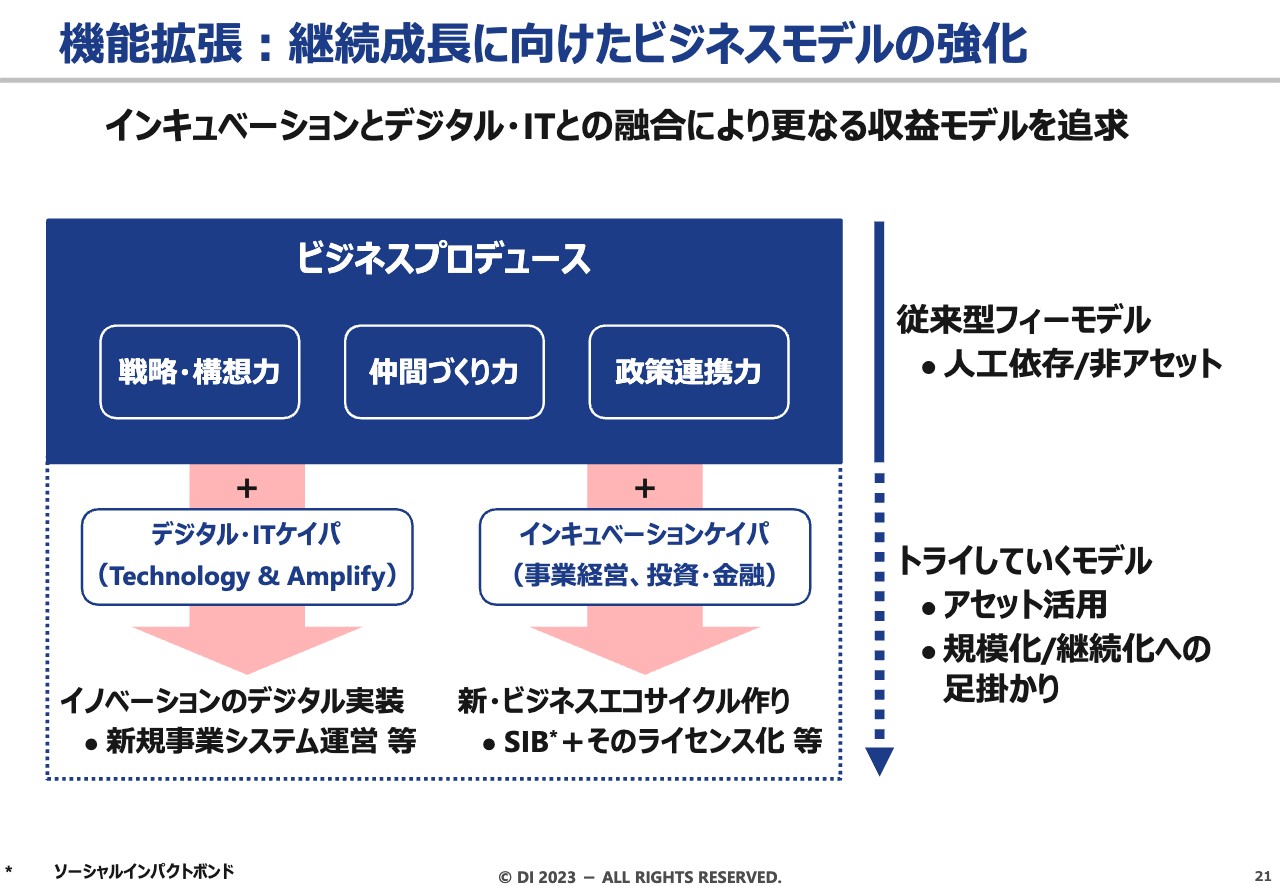

機能拡張:継続成長に向けたビジネスモデルの強化

将来の継続成長に向けた機能の拡張について、既存のビジネスプロデュース事業に2つのケイパビリティを融合し、さらなる収益モデルを追求していく方針です。

プラスアルファとして加えているケイパビリティの1つは、インキュベーション事業で培ってきた投資のストラクチャリングや、投資後の事業経営などに関するケイパビリティです。

もう1つは、先ほどご紹介した新しいプラクティス「Technology & Amplify」を核とした、デジタル・ITのケイパビリティです。

これらのケイパビリティを活用し、従来のコンサルティングにおけるフィー型の収益モデルだけに頼らず、収益モデルの複線化・多様化を図ることで、継続成長の足がかりにしていきたいと考えています。これらはまだ検討段階にあるため、中長期成長を見据えた仕込み段階のものとご理解いただけるとありがたいです。

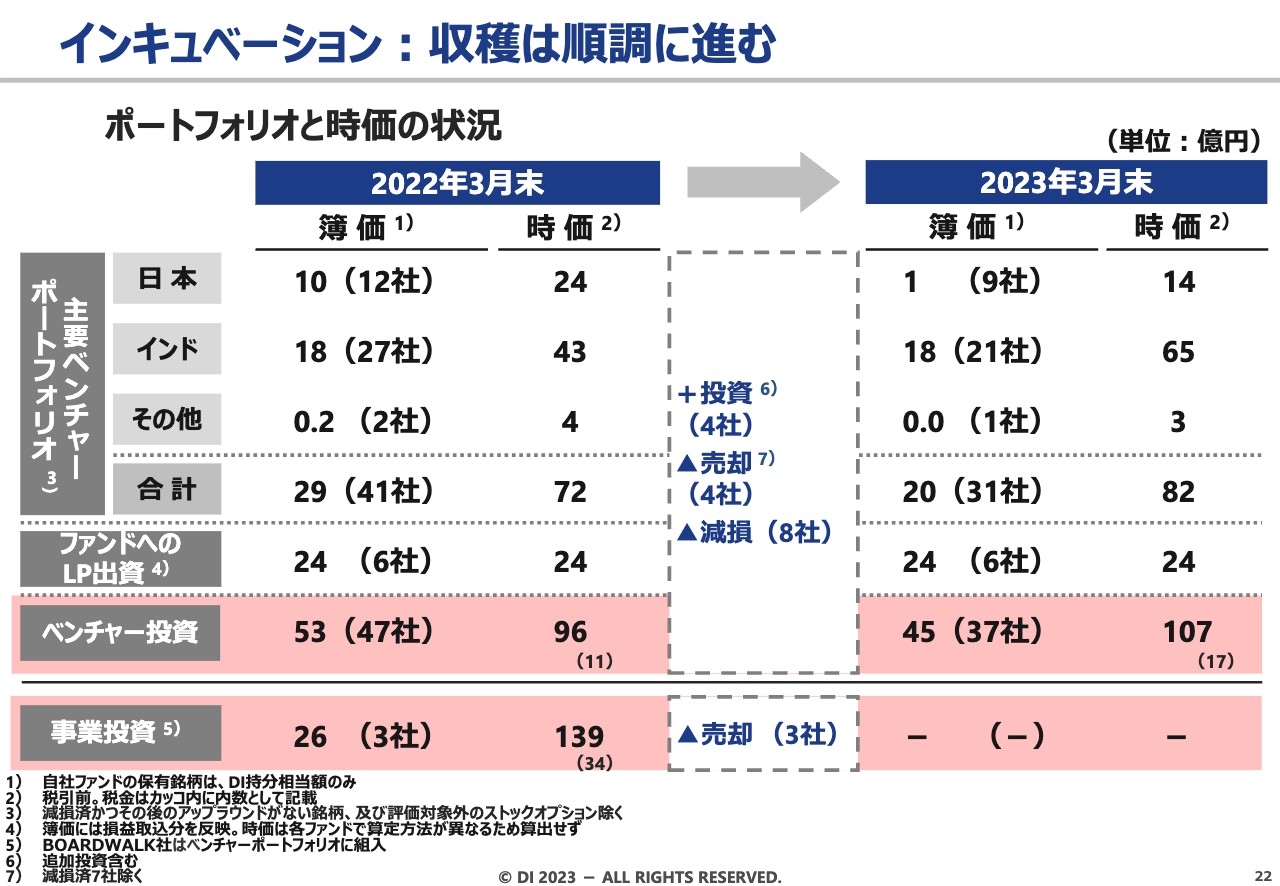

インキュベーション:収穫は順調に進む

インキュベーション事業のポートフォリオについてです。ベンチャー投資と事業投資の両方を掲載しています。

ベンチャー投資は、ピンクの帯の上段の部分です。投資社数は売却・減損によって2022年3月末から10社減少しています。一方で、直近の時価換算ではインドの投資先を中心に増加傾向が進んでおり、売却時期を適切に見極め、引き続き収穫を進めていきます。

ピンクの帯の下段が事業投資です。こちらは売却した子会社であるアイペットホールディングス、ピークス、ワークスタイルラボに関するもので、ご覧のとおり収穫を終え、すべて終息しました。

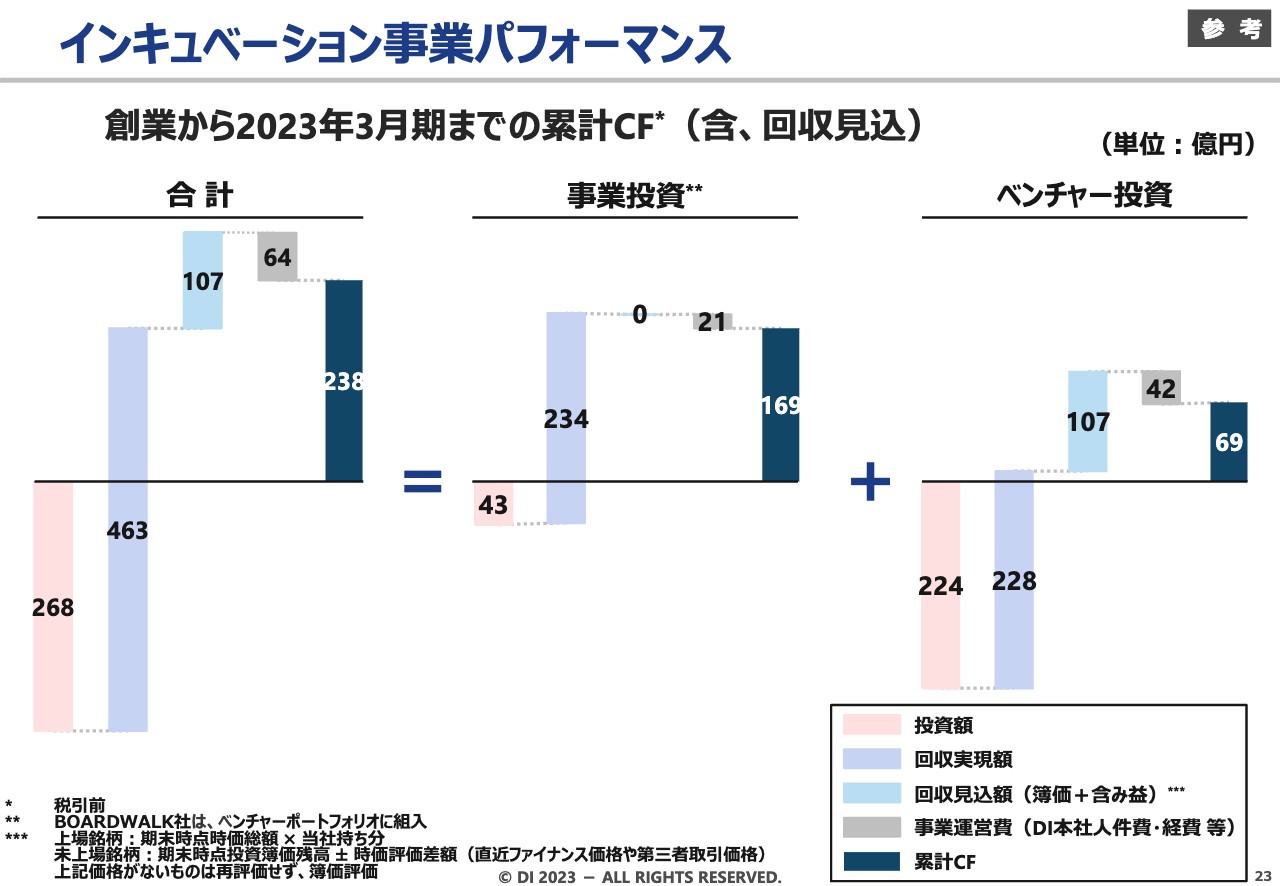

インキュベーション事業パフォーマンス

参考として、累計の事業投資、ベンチャー投資のパフォーマンスを掲載しています。グラフの見方ですが、一番左が合計で、268億円の投資に対し、回収済みが463億円、潜在回収額である直近簿価と含み益を合わせた時価総額が107億円、そこから事業運営費64億円を差し引き、238億円のプラスという状況になっています。

事業投資、ベンチャー投資の内訳は、中央と右側の2つのグラフに分けて記載しています。

2024年3月期の還元方針

2024年3月期の還元方針についてです。ご案内のとおり100億円の還元を行います。2023年3月期の特別配当として20億円を実施予定で、2024年3月期には40億円あるいはそれ以上の還元を、自己株式の取得を中心に行う予定です。

第1回目として、30億円の自己株取得を本日開示しました。残り10億円分は今後の取得状況も踏まえて柔軟に判断していきたいと考えています。もし、自己株取得で十分に還元しきれなかった場合には配当を行うことで、少なくとも40億円の還元に関しては着実に実施したいと考えています。

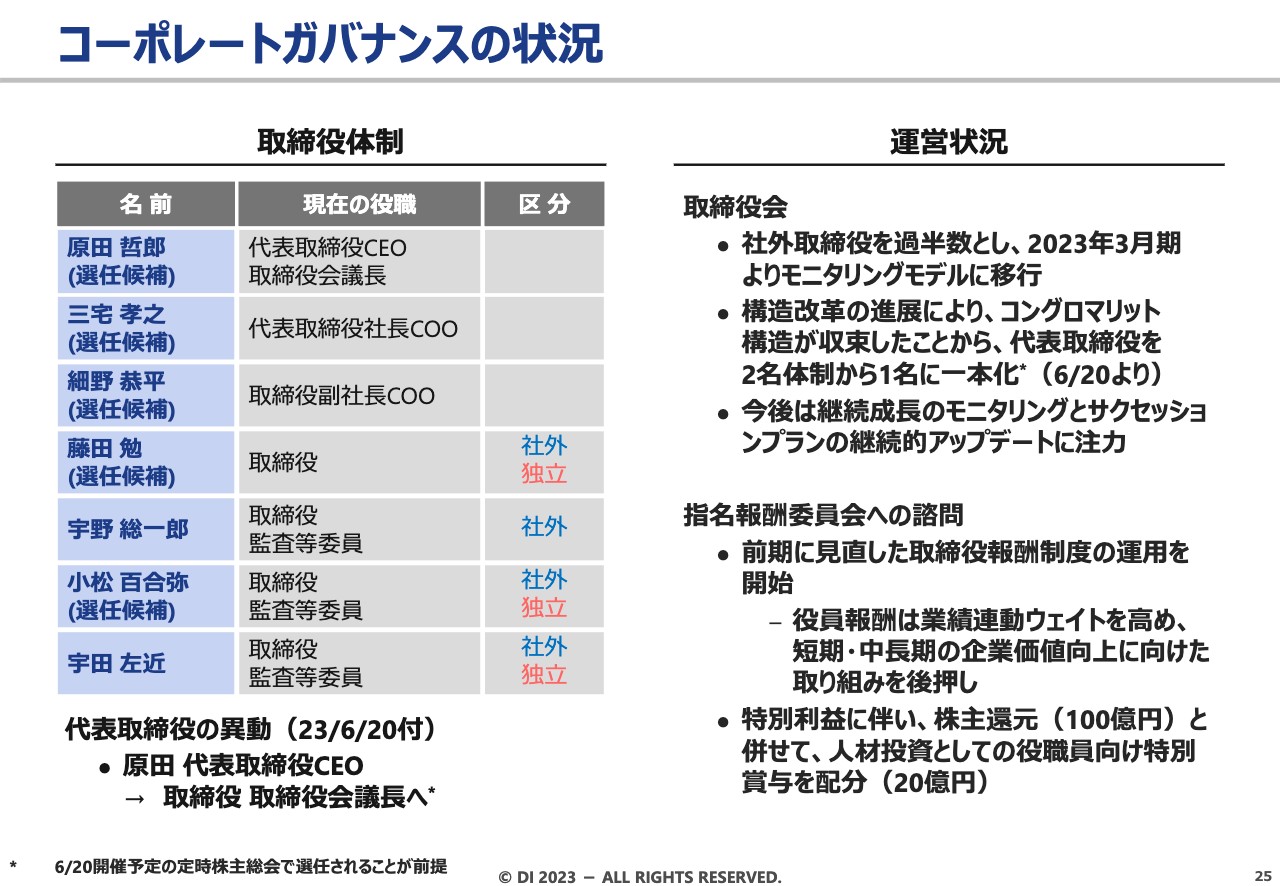

コーポレートガバナンスの状況

コーポレートガバナンスの状況についてです。取締役会のメンバー構成は継続する方向です。私は今年6月の株主総会終了をもって代表を退き、取締役会議長の任を継続する予定です。

取締役会は2023年3月期よりモニタリングモデルに移行していますが、私が直接担当していたアイペットホールディングスの売却をはじめ、構造改革が一段落し、事業構造のシンプル化も進みましたので、代表取締役体制も2名から1名にシンプル化したほうがよいと考えました。私自身はモニタリング型ボード機能の運営体制と、経営執行体制のサクセッションに注力して企業価値の向上に寄与してきたいと考えています。

また、指名報酬委員会も実効性を持って運用中です。委員長を社外取締役とし、メンバー構成も過半数を社外取締役とすることで、経営陣をご評価いただきます。それから選解任も厳しく担保するという体制を整えています。

また、業績連動の性格を強めた、新たな取締役報酬制度の運用を開始しました。アイペットホールディングスの売却に伴う特別利益からの賞与分配についても、指名報酬委員会にて複数回の議論、諮問を経て、妥当性を確認するなどの対応も行っています。

中期経営計画1年目は、みなさまのご理解、ご協力もあり計画どおりに進んだのではないかと考えています。2年目も役職員で力を合わせ、着実に計画を達成したいと考えていますので、引き続きご支援のほどよろしくお願いします。ご清聴ありがとうございました。

質疑応答:株主還元を自己株取得中心で行う背景について

司会者:「40億円以上の株主還元を自己株取得中心で行うとのことですが、なぜ配当ではなく自己株取得中心なのでしょうか? 背景をご説明いただきたいです」というご質問です。

原田:株主還元を配当よりも自己株取得を中心に行う理由は2つあります。1つ目は中長期で株を持って応援していただく株主にとっての株価を継続的に上げていきたいということです。2つ目は、経営幹部のリテイン、採用です。こちらは企業価値向上にとって非常に重要であるため、そのためにも自己株取得を行っていきたいということです。

2つ目については、少し補足でご説明します。当社の幹部層には、報酬の一定割合を、例えば執行役員には報酬の2割、取締役はそれ以上の割合を株式で支給しており、株価を継続して安定的に右肩上がりにしていくということはリテイン、採用上も極めて重要だと考えています。

競合のコンサルファームは、パートナーシップの形態をとっているファームが多いのですが、パートナーシップの会社は所有と経営が同一になっていますので、最終的に出た利益はパートナーで分け合うことになり、パートナーの報酬水準は非常に高くなります。

当社は上場企業としてサービスを行っていますので、最終的に利益を出し、幹部だけではなく、株主にきちんと利益を還元していく必要があります。双方を両立させながら、パートナーシップのファームと競合していくためには、幹部に一定程度の株式を持たせ、株式の価値が継続的に上がっていくというメカニズムを働かせていくことが非常に重要です。

すなわち、エクイティ・インセンティブをきちんとワークさせていくことが非常に重要であり、そのためにも株価を上げていきたいということです。

配当ですべて還元してしまうよりも、自己株取得によって発行済み株式数を一定程度減らすことで今後の利益がEPSに跳ね返り、株価の右肩上がりにつながるという資本政策のほうが、トータルとして幹部の採用やリテインにつながり、それが企業価値の向上、ひいては株主にとっての価値につながるという好循環につなげていきたいということが理由です。

質疑応答:ビジネスプロデュースの2024年3月期の見通しについて

司会者:「ビジネスプロデュース事業の2024年3月期の見通しについて教えてください」というご質問です。

原田:スライドをご覧のとおり、3年の中期経営計画を出しています。2年目の計画では売上高48億円、純利益6億円を見据えています。

今のところ手応えとして、通期計画を変える必要はないと考えています。ただし、1つ注意事項として、先ほどご説明したとおり、業容拡大を見据えて計画以上に採用を加速しているため、最初はコストが先行します。

通期の計画を変更する予定はありませんが、期間損益については序盤はコストが先行すると見込んでおり、期の前半は場合によっては少し赤字になる可能性もあります。ただし、通期では利益目標を達成できると考えており、そこを目指してがんばっていきます。

質疑応答:デジタルやIT環境の競争の勝算について

司会者:「デジタルやIT・DX分野の環境は競争が激しいと思いますが、勝算はあるのでしょうか?」というご質問です。

原田:デジタルのマーケットは非常に伸びており、プレイヤーもたくさんいるため競争が激しいですが、当社は事業創造支援を非常に強いサービスとして提供していると自負しています。

その中で、我々がビジネスプロデュース・インストレーションと呼んでいる、事業創造の構想・戦略を立てた後に、さらに実装していく段階をご支援するサービスを提供しています。

「Technology & Amplify」は、ビジネスプロデュース・インストレーションの一環として取り組んでいこうと考えています。ビジネスプロデュース・インストレーションは、すでにお客さまから非常にご評価いただいているところですので、セットで差別性を持って展開していけると考えています。

大きな事業創造の実装にはデジタル・ITは不可欠ですので、そこまで一気通貫で行っていくという当社なりの戦い方で1つのポジションを作っていくことができる手応えを感じています。

新着ログ

「サービス業」のログ