オリエンタルランド、入園者数の増加等で通期は増収増益 40周年イベント等により今期も増収増益を見込む

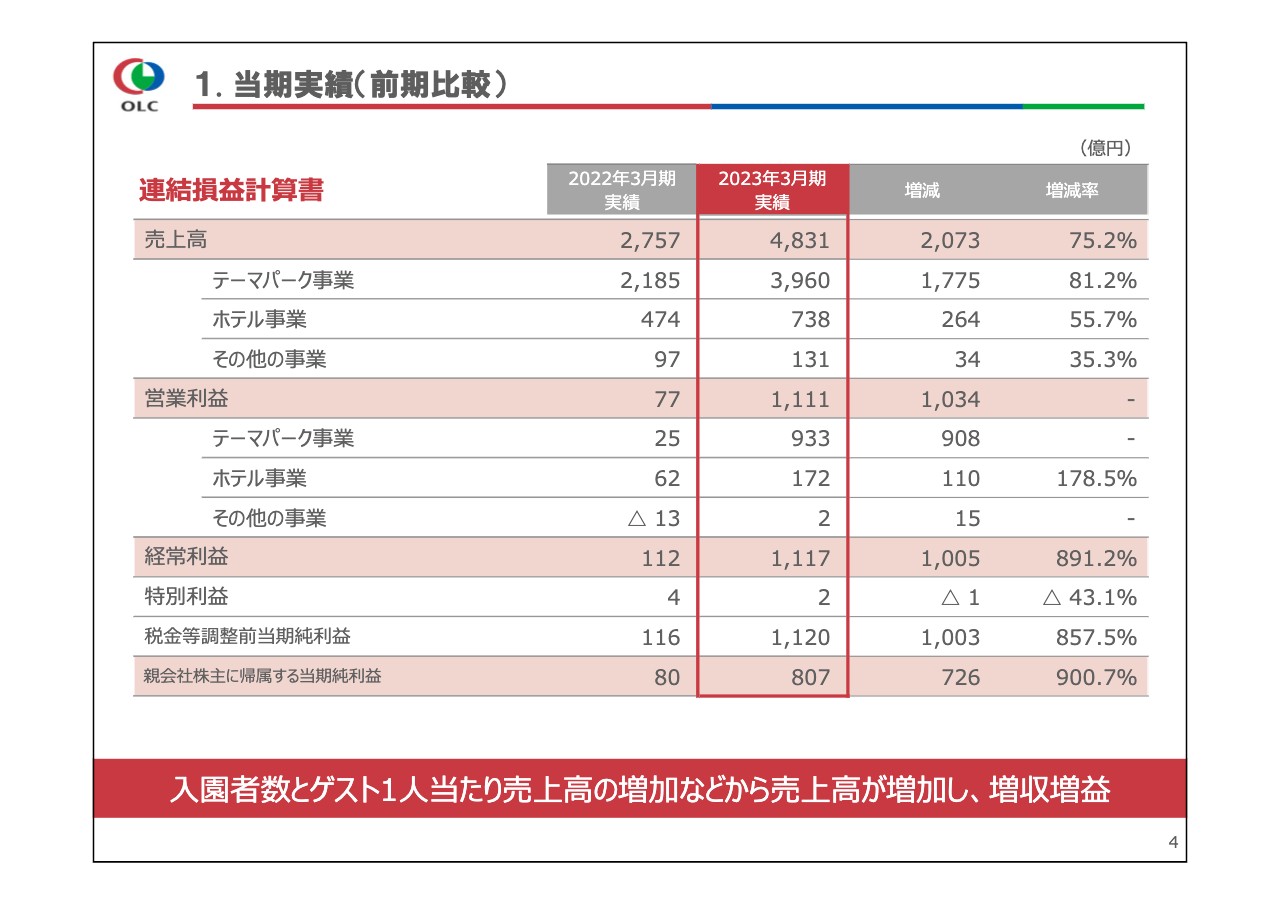

1. 当期実績(前期比較)

堀川健司氏:みなさま、こんにちは。堀川でございます。本日はお忙しい中、当社の説明会にご参加いただきまして、誠にありがとうございます。まずは2023年3月期の決算概要についてご説明いたします。

当期実績はスライドのとおりです。前年同期と比較して、入園者数とゲスト1人当たりの売上増加などにより売上高が増加し、増収増益となりました。

1.当期実績(前期比較) - 主な増減要因

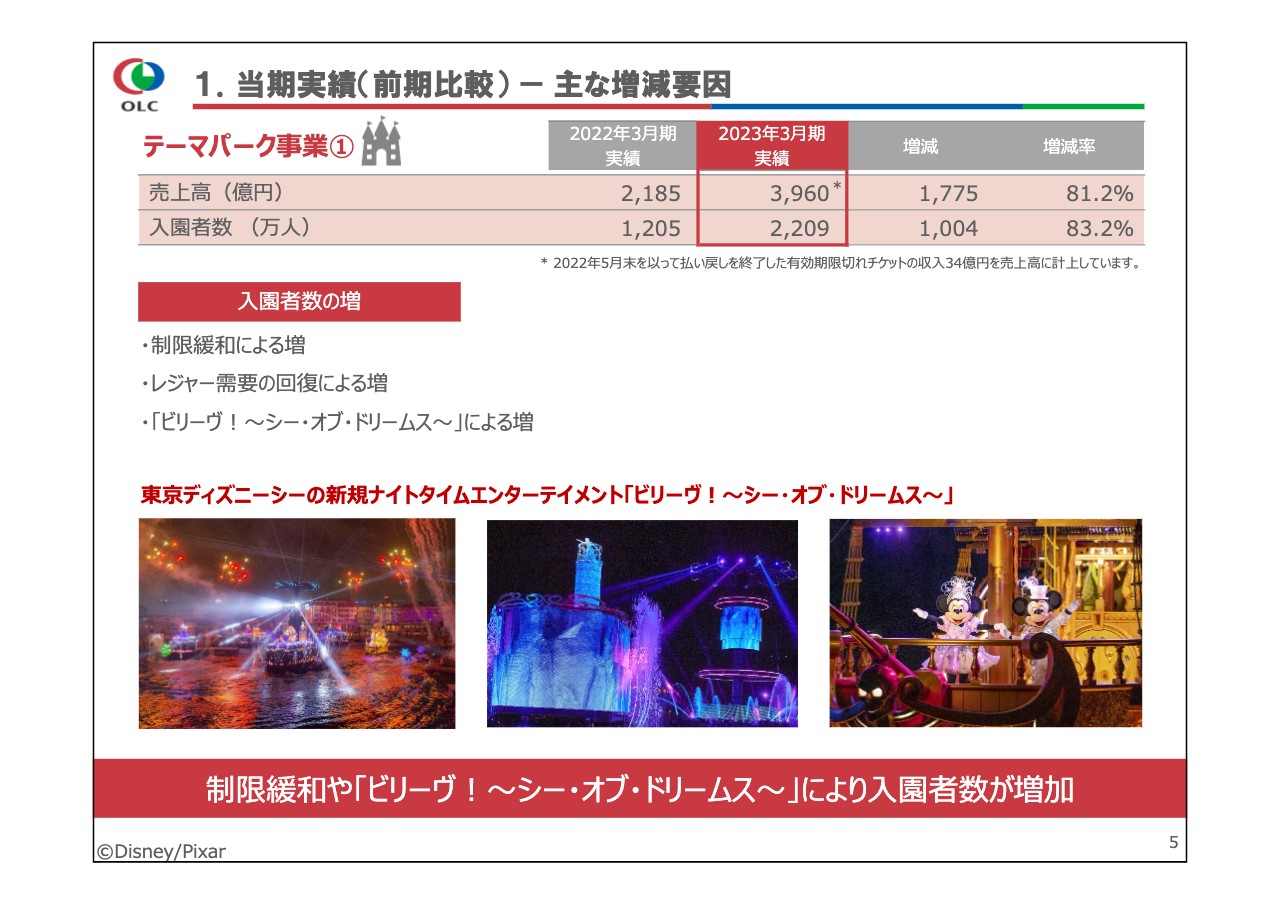

セグメント別の実績と増減要因についてご説明します。テーマパーク事業の売上高は、前期比1,775億円増の3,960億円となりました。

入園者数について、前期は千葉県に緊急事態宣言やまん延防止等重点措置が発出されたことなどから、厳しい入園者数の制限が続きました。当期は「遊園地・テーマパークにおける新型コロナウイルス感染拡大予防ガイドライン」の緩和に伴い、キャストの採用状況、ゲストの満足度や待ち時間などを総合的に勘案し、段階的に入園者数の上限を引き上げて両パークを運営しました。

また、上期はレジャー市場の停滞感を打破するため「キッズサマーファン!キャンペーン」を実施しました。下期は、政府・自治体による観光需要の喚起策によりレジャー需要が回復していく中で、10月から「イベントワクワク割対象パスポート」を販売しました。加えて、11月からスタートした、東京ディズニーシーの新たなナイトタイムエンターテイメント「ビリーヴ!〜シー・オブ・ドリームス〜」が好調に推移し、入園者数が増加しました。

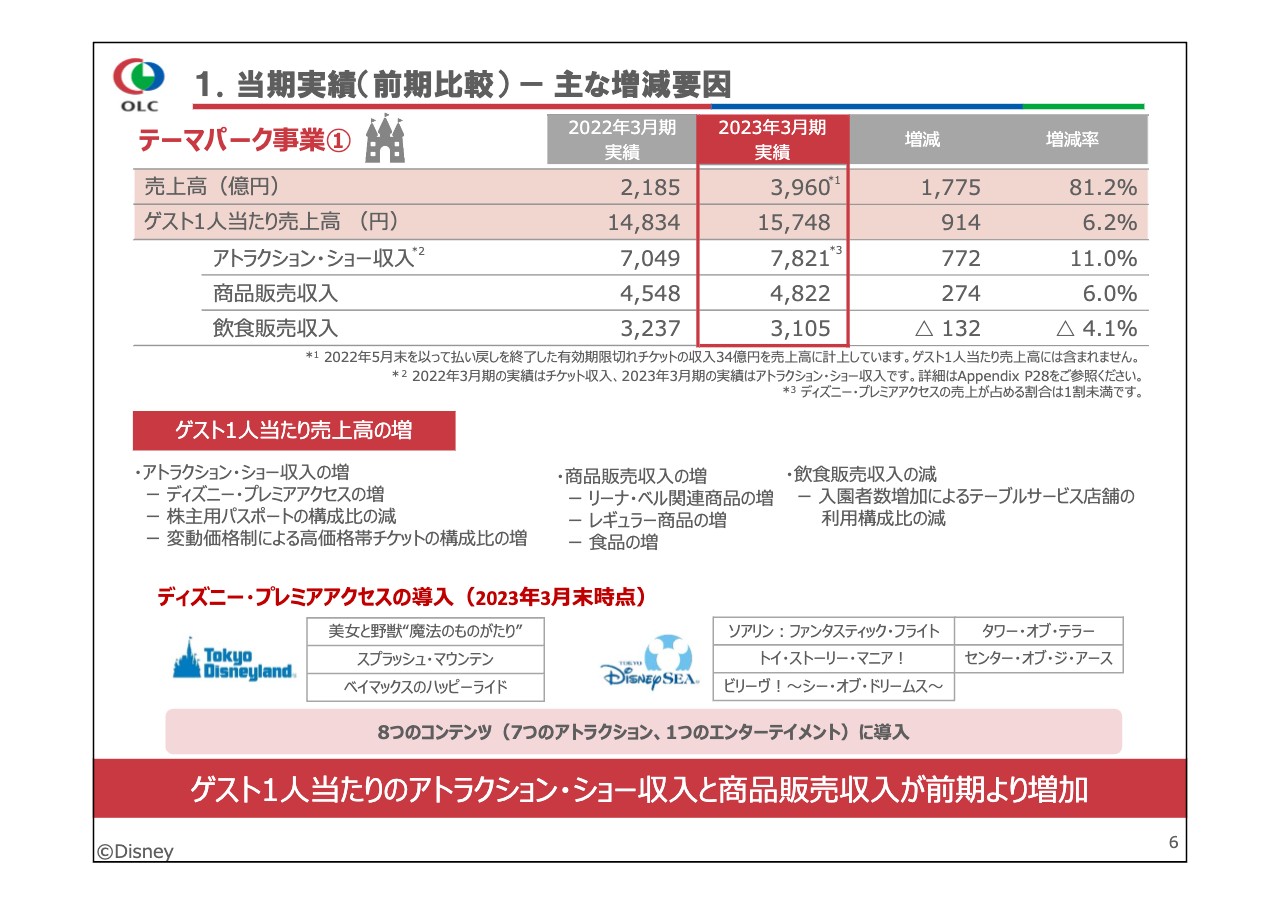

1.当期実績(前期比較) - 主な増減要因

ゲスト1人当たりの売上高について、アトラクション・ショー収入と商品販売収入が過去最高を更新し、全体としても過去最高となりました。アトラクション・ショー収入は、「ディズニー・プレミアアクセス」の導入や株主用パスポートの構成比の減に加え、変動価格制による高価格帯チケットの構成比の増により増加しました。

「ディズニー・プレミアアクセス」がアトラクション・ショー収入に占める割合は1割未満です。しかし、スライドに記載のとおり、当期は7つのアトラクションと1つのエンターテイメントの計8つのコンテンツに「ディズニー・プレミアアクセス」を導入し、滞在時間が限られるゲストやパークを計画的に楽しみたいゲストからご好評いただきました。

商品販売収入は、リーナ・ベル関連商品の販売に加え、レギュラー商品や食品の好調により増加しました。飲食販売収入は、入園者数増加に伴うテーブルサービス店舗の利用構成比の減などにより、減少しました。

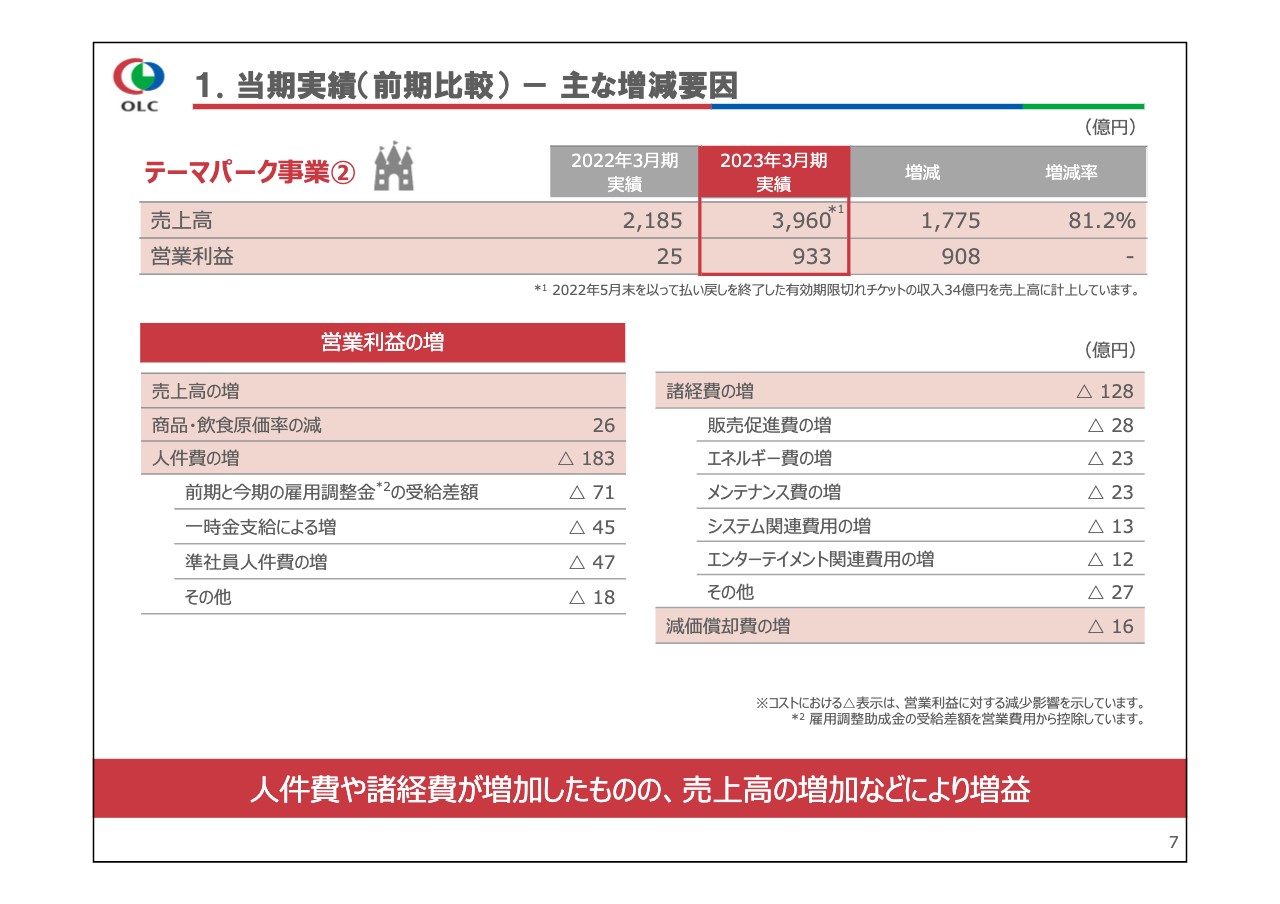

1.当期実績(前期比較) - 主な増減要因

テーマパーク事業の営業利益は、人件費や諸経費が増加したものの、売上高の増加により増加しました。商品・飲食原価率について、商品原価率は為替と原材料の高騰の影響により増加したものの、飲食原価率が売上高の増加による製造人件費率の低下などにより減少したため、減少しました。

人件費は、前期と当期の雇用調整助成金の受給差額や一時金を第4四半期に計上したことに加え、労働時間の増による準社員人件費の増加などにより、増加しました。

諸経費は、販売促進費の増加や営業時間の延長と燃料費高騰によるエネルギー費の増加に加え、前期に精査したメンテナンス計画を今期に後ろ倒ししたことによるメンテナンス費の増加やシステム関連費用の増加、各種エンターテイメントの規模回復による関連費用の増などにより増加しました。

減価償却費は、前期は休止していた施設の減価償却費を営業外費用に振り替えていたことなどにより増加しました。

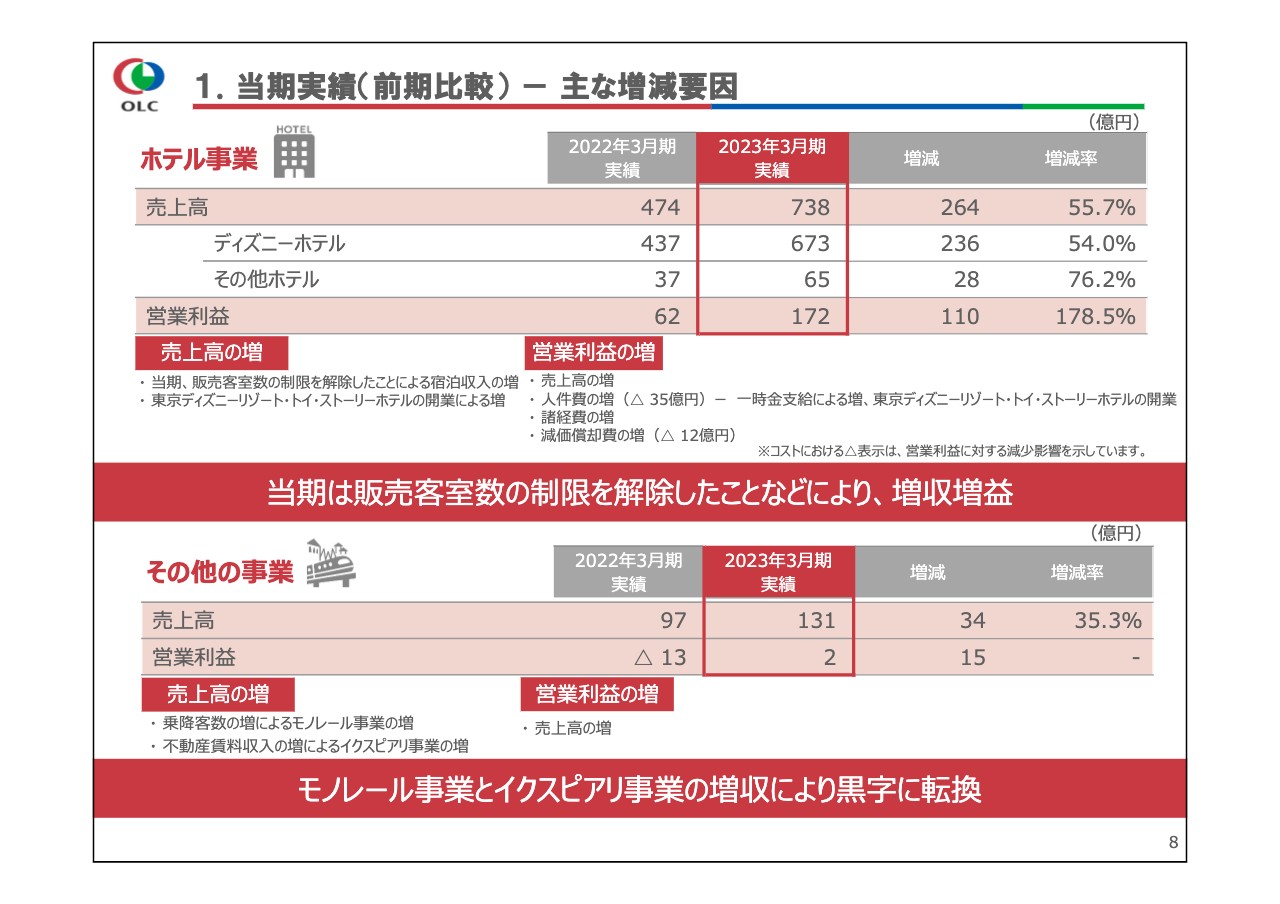

1.当期実績(前期比較) - 主な増減要因

ホテル事業の売上高についてです。当期は販売客室数の制限を解除したことや、東京ディズニーリゾート・トイ・ストーリーホテルの開業などにより、前期比264億円増の738億円となりました。営業利益は各費用が増加したものの、売上高の増加により前期比110億円増の172億円となりました。

その他の事業の売上高は、乗降客数の増加に伴うモノレール事業の増加に加え、不動産賃料収入の増加によるイクスピアリ事業の売上高の増加により、前期比34億円増の131億円となりました。営業利益は15億円増の2億円となりました。

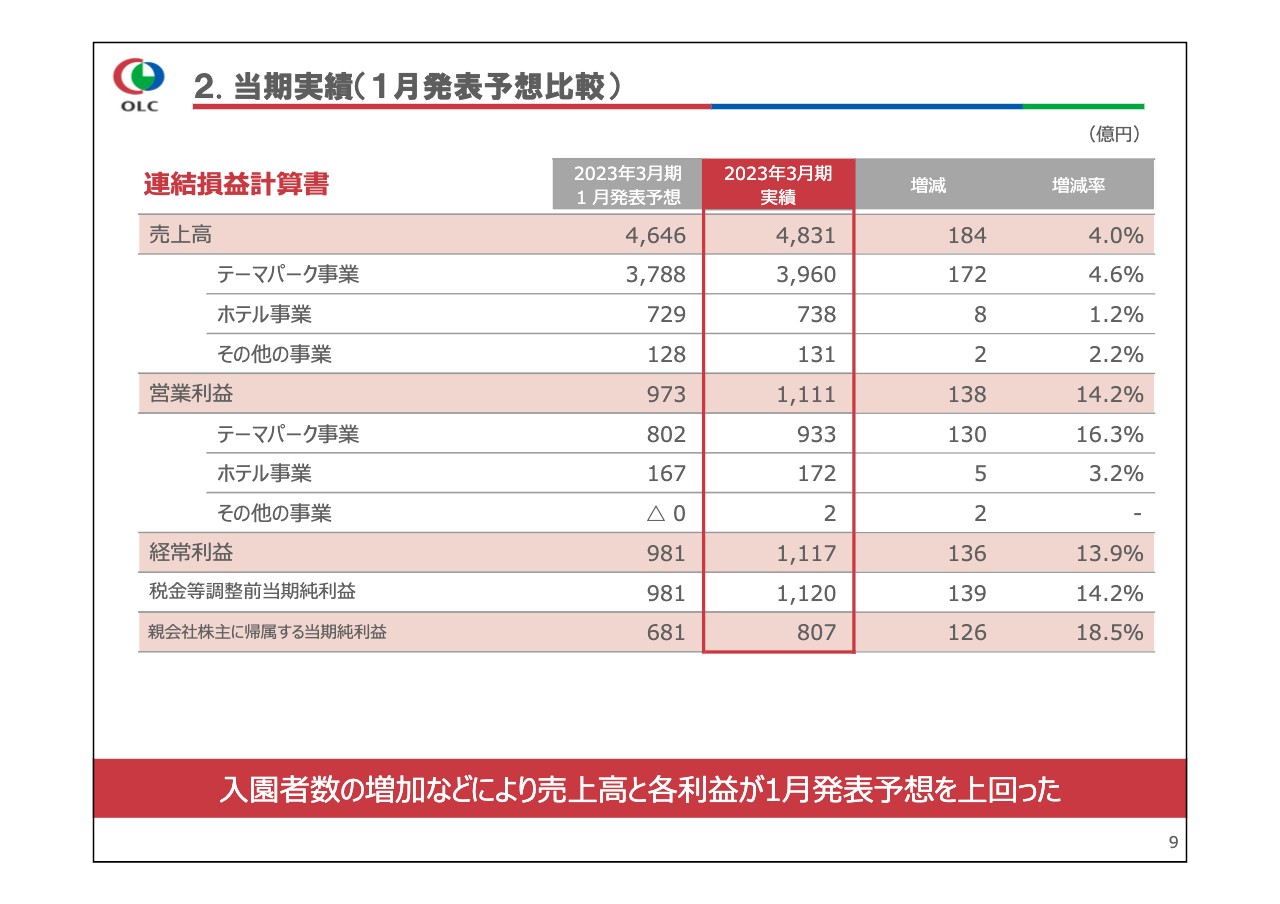

2. 当期実績(1月発表予想比較)

当期の実績を1月発表の予想と比較すると、「イベントワクワク割対象パスポート」と「キャンパスデーパスポート」の需要が想定よりも高かったことや、インバウンドの回復による海外ゲストの増加により主に入園者数が予想を上回ったことから、売上高と各利益が予想を上回りました。

セグメント別の実績と増減要因については、スライド23ページから25ページをご参照ください。私からは以上となります。ありがとうございました。

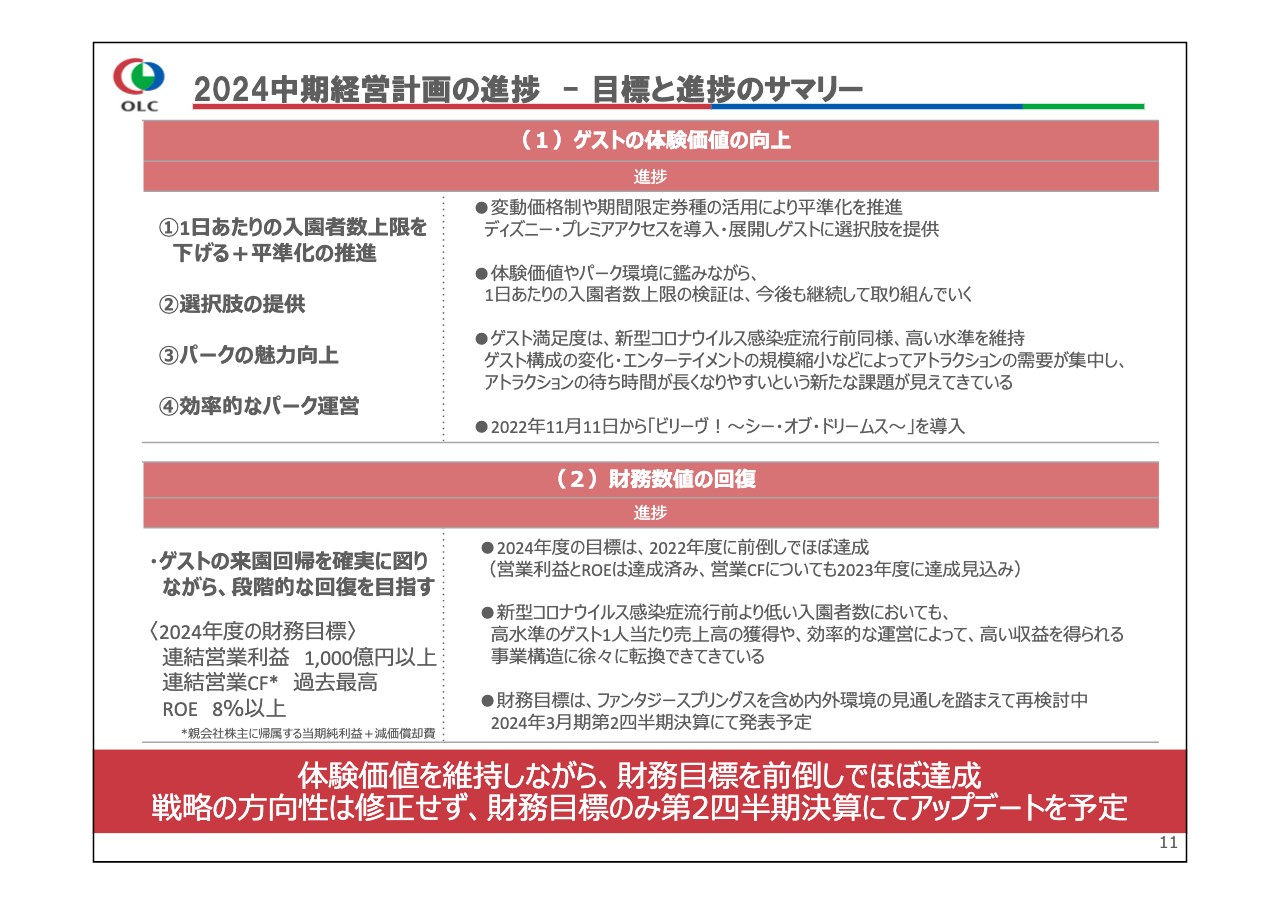

2024中期経営計画の進捗 - 目標と進捗のサマリー

司会者:続いて「2024中期経営計画」の進捗と2024年3月期の業績予想について、吉田よりご説明します。

吉田謙次氏:みなさま、こんにちは、吉田でございます。私からは昨年4月に発表した「2024中期経営計画」の進捗と、2024年3月期の通期業績予想についてご説明します。

「2024中期経営計画」は新型コロナウイルス感染症の流行による影響からの回復と、将来に向けたチャレンジを行う期間として、ゲストの体験価値向上と財務目標の回復を目指しています。

財務目標について、営業利益とROEはすでに2024年度の目標水準に達しており、営業キャッシュフローも2023年度には達成できる見込みです。戦略の方向性は踏襲しつつも、財務目標については「ファンタジースプリングス」を含めた内外環境の見通しを踏まえて再度検討を行っていますので、第2四半期決算で新たな目標を発表できる予定です。もう少々お時間を頂ければと思います。

一方で、ゲスト構成の変化やコロナ禍によるエンターテイメントの規模縮小などによって、アトラクションへの需要が集中し、待ち時間が長くなりやすいという新たな課題も見えてきています。今後は対応を行いながら、その他のパーク環境の変化についても注視していく予定です。

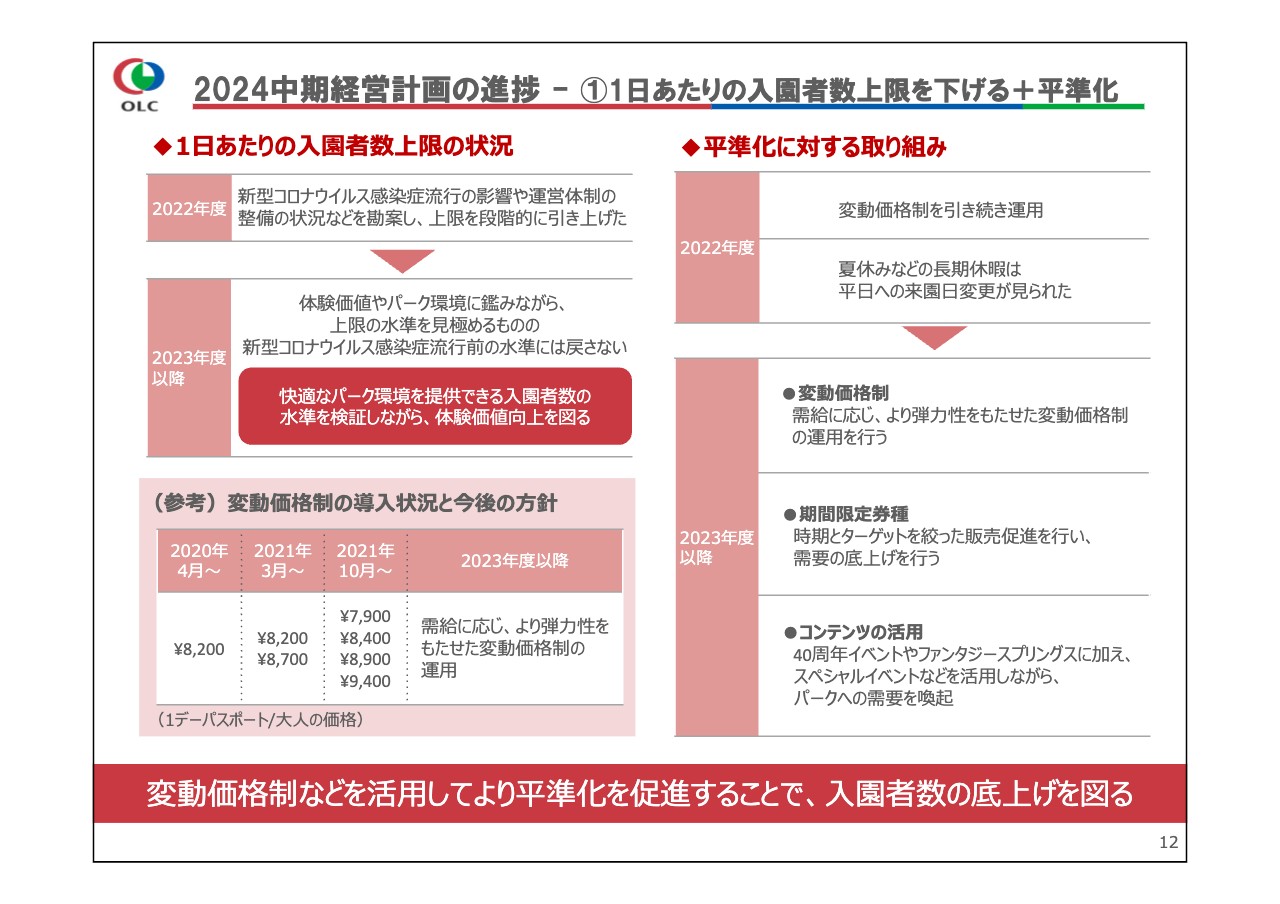

2024中期経営計画の進捗 - ①1日あたりの入園者数上限を下げる+平準化

ゲストの体験価値の向上について詳細にご説明します。2022年度は段階的に入園者数の上限を引き上げながら運営を行いました。2023年度以降も満足度とパーク環境に鑑み、入園者数の上限を引き上げていく予定ですが、コロナ禍前の水準には戻さない予定です。

今後の年間入園者数を左右する重要な要素は、上限に対して入園者数に余白のある日の平準化を推し進めることです。2022年度は変動価格制が通期で運用され、夏休みなどの長期休暇には平日の来園が促進されることがわかってきましたが、それ以外の日にも平準化を図る余地があると考えています。

需給に応じ、より弾力性を持たせた変動価格制の運用を行いながら、期間限定券種の活用やコンテンツの拡充によるパークへの需要喚起を行い、必要に応じてその他の施策を長期的に検討していきます。

2024中期経営計画の進捗 - ②選択肢の提供

2022年度はゲストへの選択肢の提供として、「ディズニー・プレミアアクセス」を導入し、ゲストの反応や待ち時間に鑑みながら対象施設を順次拡大してきました。2023年度からは東京ディズニーランドの2つのパレードに導入し、パレードを確実に楽しみたい、公演開始までの時間を有効活用したいというゲストの要望を叶えられるようになりました。

大型のアトラクションへの導入は一巡したと考えていますが、足元の販売状況やゲストの動向などを見ながら、引き続き、販売方法およびその他エンターテイメントへの導入を検討します。

「バケーションパッケージ」については、2022年度と比較して販売枠数の拡大や、付帯している有償コンテンツの拡充を図っています。2023年度以降もゲストへの選択肢として魅力的なプランを準備し、リゾート全体での体験価値向上と収益向上に結びつけていきます。

2024中期経営計画の進捗 – ③パークの魅力向上 ④効率的なパーク運営

パークの魅力向上については、2024年度第1四半期に開業を予定している「ファンタジースプリングス」の工事が順調に進捗しています。また、2023年度はスペシャルイベントやエンターテイメントなどの規模も順次回復させていく予定です。

コンテンツを拡充することでパークの需要を底上げするだけでなく、パーク内での需要分散を図ることができ、アトラクションの待ち時間が長くなっているという新たな課題に対しての打ち手にもなると考えています。

効率的な運営についてはさまざまな施策を検討・実行中ですが、中期経営計画発表時に掲げていた人件費、減価償却費の数字については、財務目標と合わせて再検討を行っているところです。省力化やコストの見直し・ITの活用などを行いながら、効率的な運営に向けて長期的に取り組んでいきます。

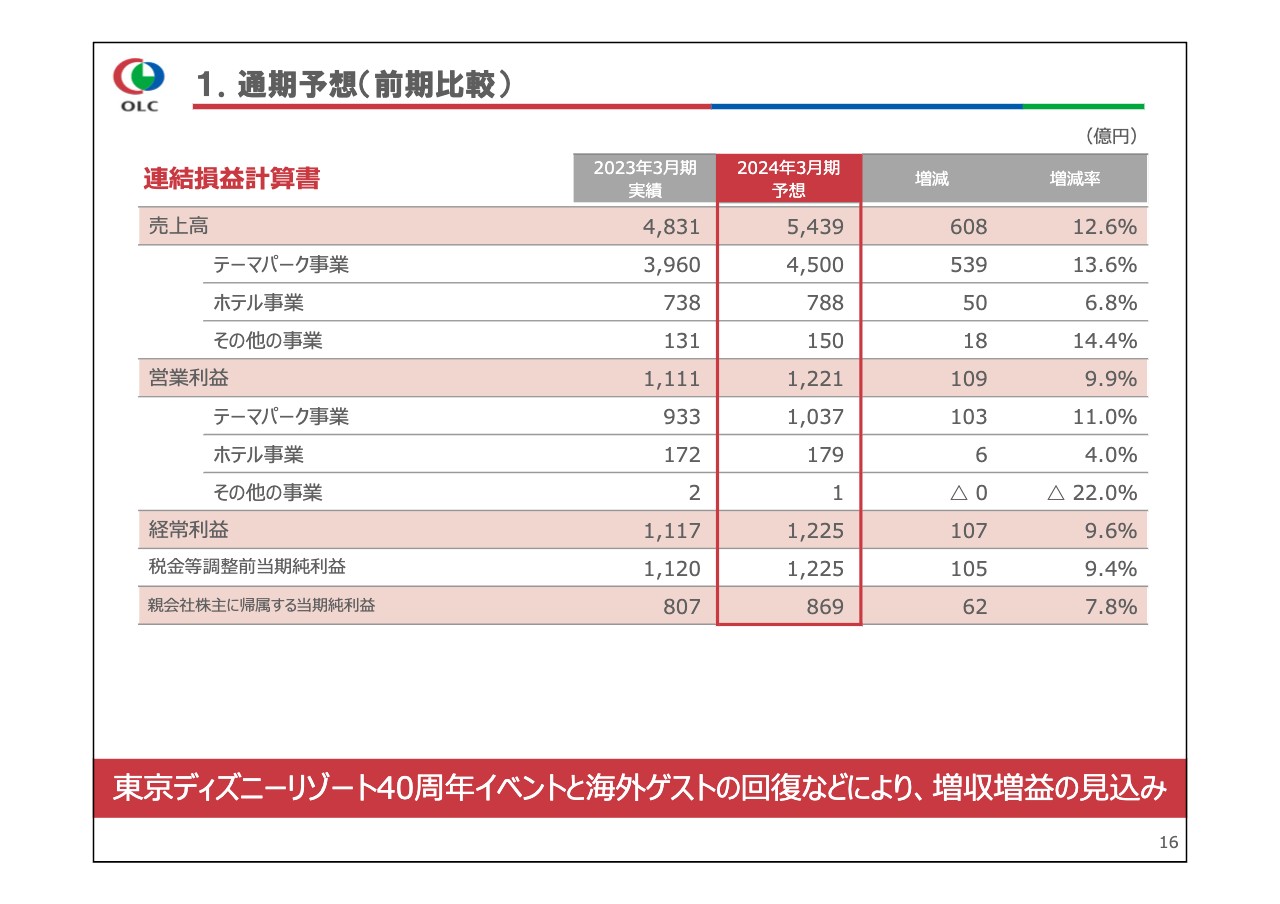

1.通期予想(前期比較)

2024年3月期の通期業績予想についてご説明します。当期は入園者数やゲスト1人当たりの売上高の増加などにより売上高が増加し、増収増益の見込みです。

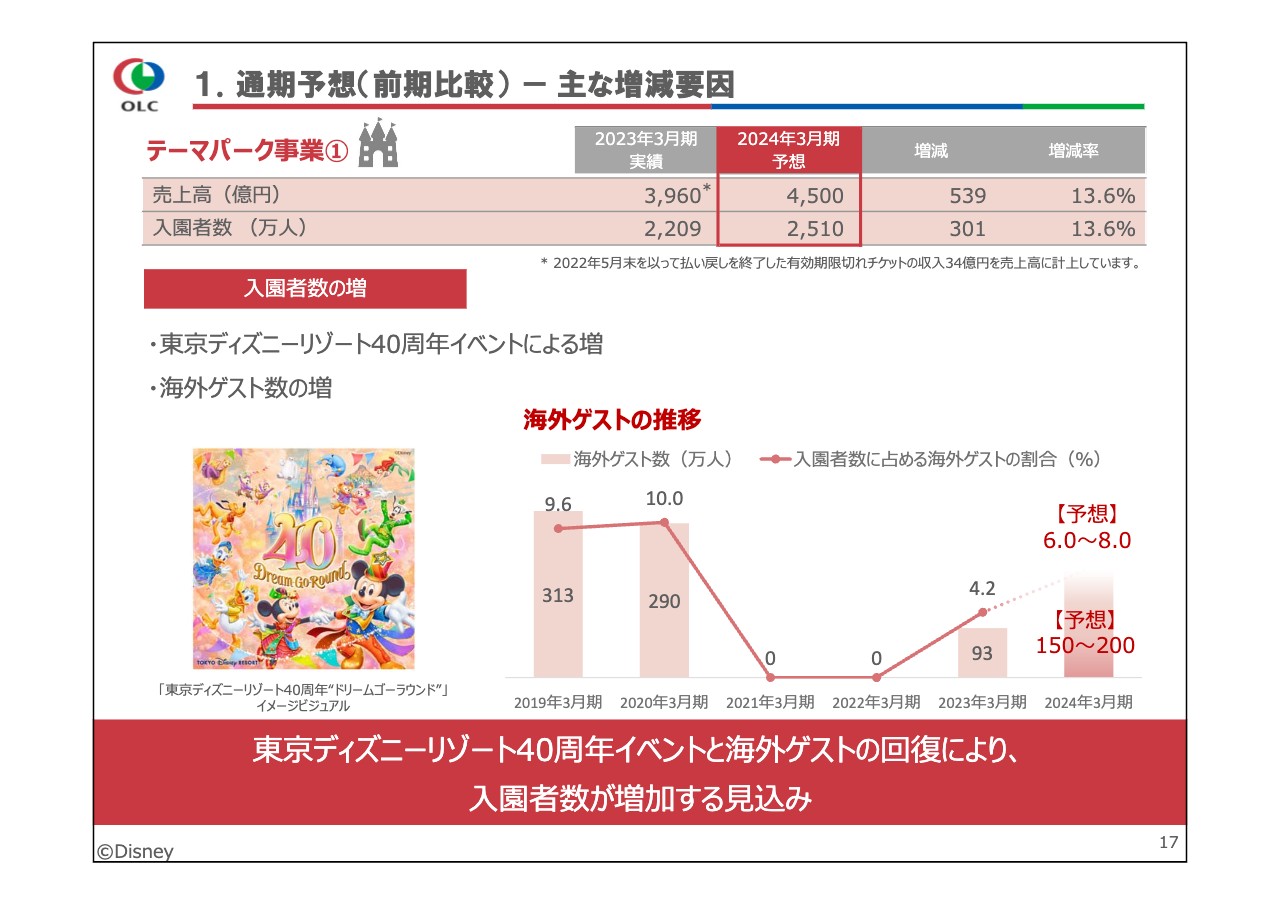

1.通期予想(前期比較) - 主な増減要因

セグメント別の実績と増減要因をご説明します。テーマパーク事業の売上高は、539億円増の4,500億円となる見込みです。入園者数は、東京ディズニーリゾート40周年イベントの実施や訪日外国人旅行者数の回復による海外ゲストの増加により、301万人増の2,510万人を見込んでいます。

海外ゲストは、2022年度下期から徐々に回復しています。2023年度はさらなる回復を予想していますが、中国の回復状況が不透明であることに加え、一部のマーケットにおいて首都圏への初期需要が一巡し、渡航先が地方に分散することが見込まれます。そのため、業績予想には入園者数の6パーセントから8パーセントを織り込みました。

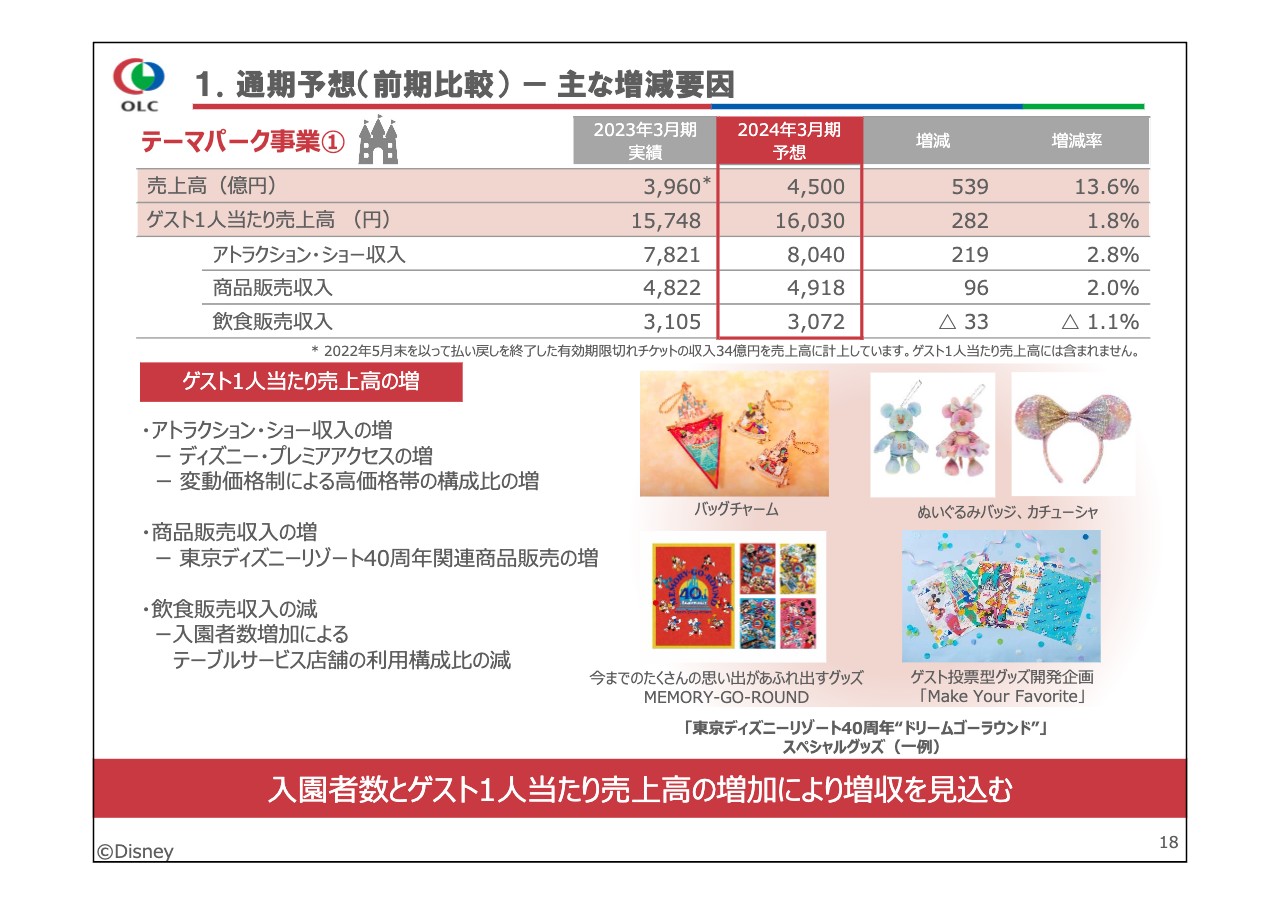

1.通期予想(前期比較) - 主な増減要因

ゲスト1人当たりの売上高についてです。前期は、アトラクション・ショー収入と商品販売収入が過去最高を更新しました。今期も全体として282円増の1万6,030円を見込み、過去最高となる見込みです。

アトラクション・ショー収入は、「ディズニー・プレミアアクセス」の増加に加え、需給に応じて弾力性を持たせた変動価格制の運用を行い高価格帯の構成比が増加することで、増加する見込みです。

商品販売収入は、東京ディズニーリゾート40周年関連商品の販売により増加する見込みです。飲食販売収入は、入園者数増加に伴うテーブルサービス店舗の利用構成比の減少などにより、減少する見込みです。

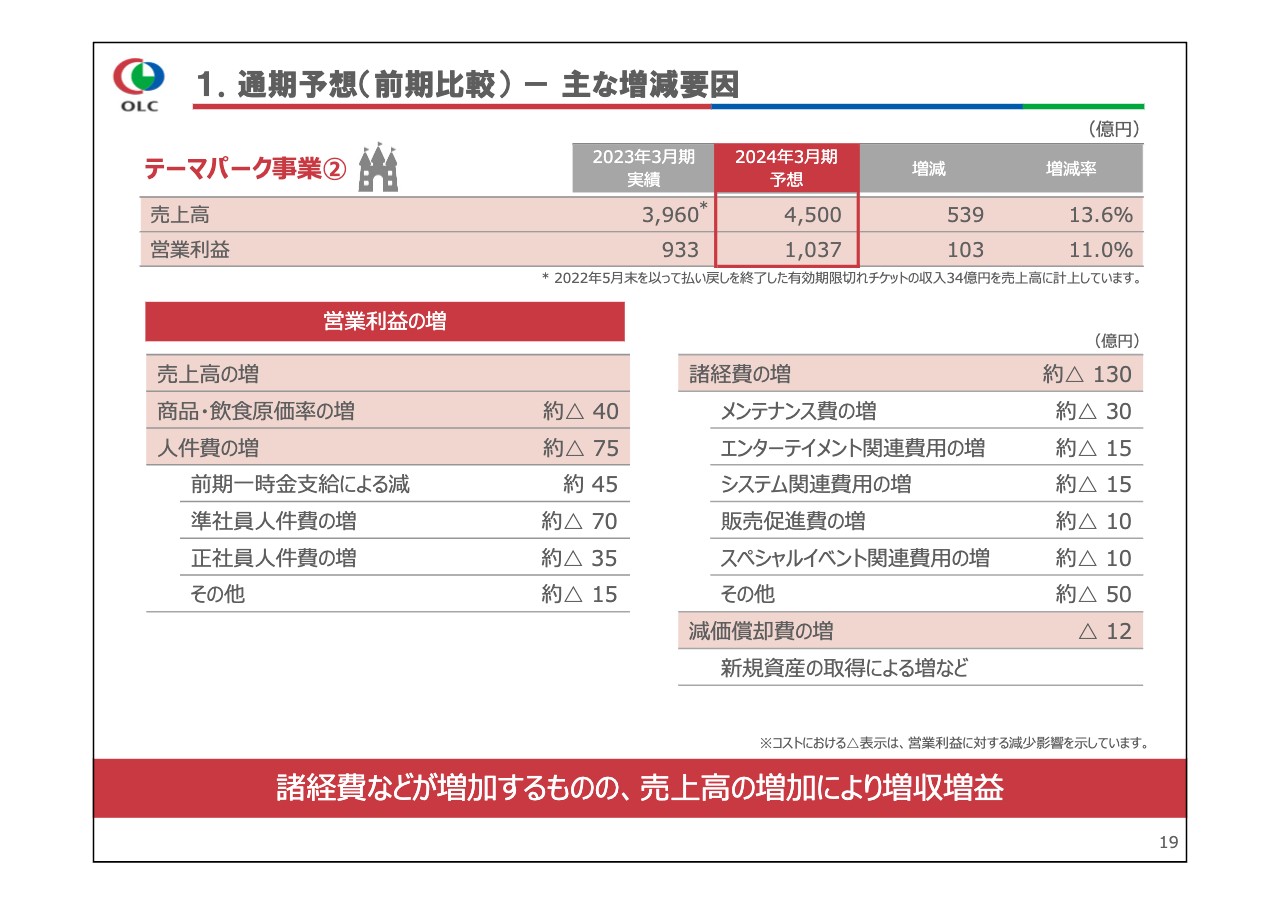

1.通期予想(前期比較) - 主な増減要因

テーマパーク事業の営業利益は、103億円増加の1,037億円となる見込みです。商品・飲食原価率は、いずれも原材料の高騰を想定しています。加えて、飲食原価率は賃金改定による製造人件費率の増加を考慮し、全体としては約40億円の増加を見込んでいます。

人件費は、2022年度に計上された一時金が減少するものの、賃金改定による増加が見込まれます。また、入園者数の増加に伴って準社員人件費の労働時間増加が想定されることなどから、約75億円の増加を見込んでいます。

諸経費は、新型コロナウイルスの影響を受けコストコントロールのために先送りしていた工事の実施によるメンテナンス費の増加や、イベント規模の回復によるスペシャルイベント関連費用の増加などにより、約130億円の増加を見込んでいます。

減価償却費は「ディズニー・ハーモニー・イン・カラー」や「ビリーヴ!~シー・オブ・ドリームス~」などにより、約12億円の増加を見込んでいます。

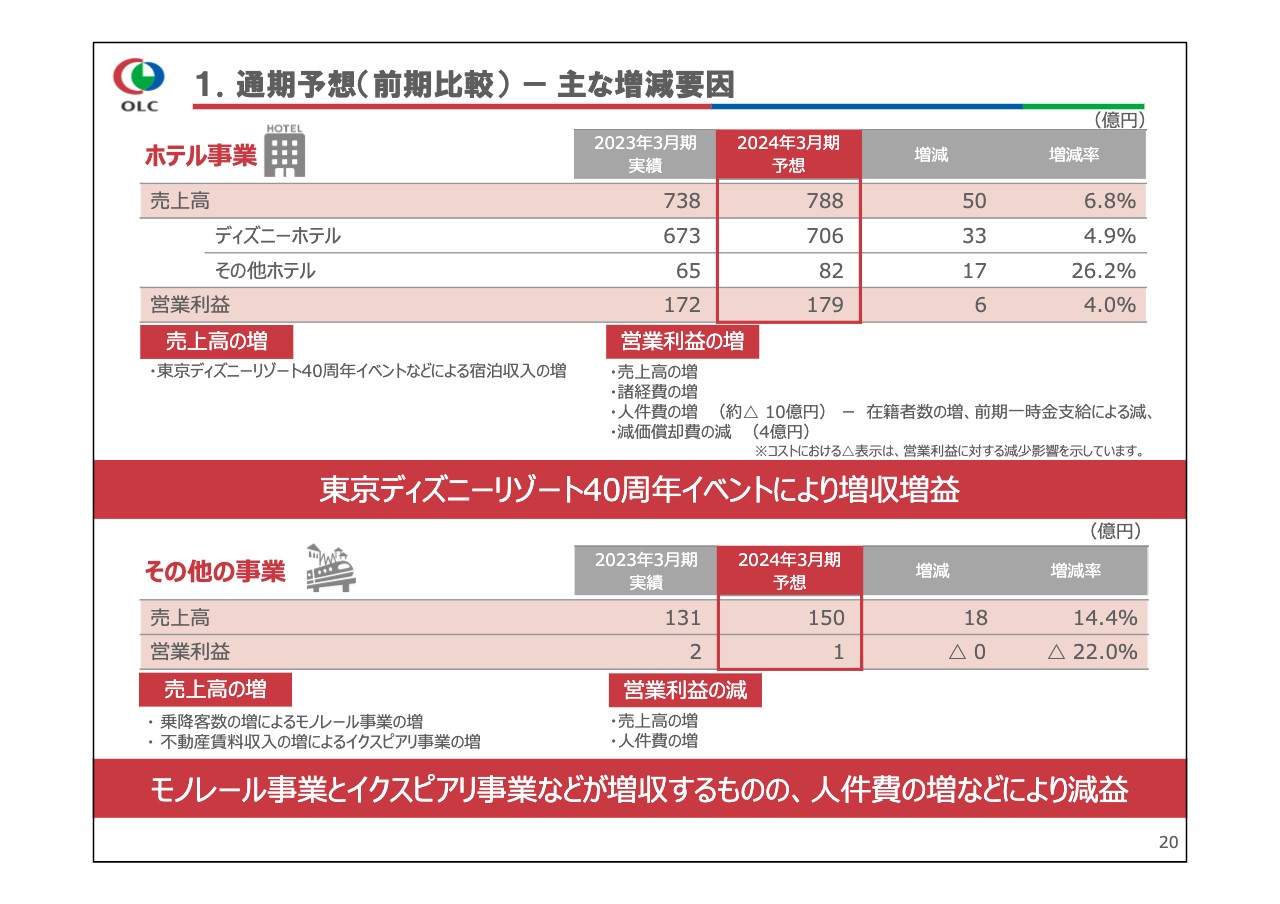

1.通期予想(前期比較) - 主な増減要因

ホテル事業の売上高は、テーマパーク入園者数の増加などに伴う宿泊収入の増加により、50億円増加の788億円を見込んでいます。

営業利益は、修繕費やエネルギー費など諸経費の増加に加え、人件費は2022年度に計上された一時金が減少するものの、「東京ディズニーシー・ファンタジースプリングスホテル」のオープンに向けた在籍者数の増加や賃金改定により増加するため、6億円増の179億円を見込んでいます。

その他の事業の売上高は、テーマパーク入園者数の増加に伴うモノレール事業の増収や、不動産賃料収入の増加に伴うイクスピアリ事業の増収により、18億円増の150億円を見込んでいます。営業利益は、賃金改定による人件費やエネルギー費の増加などにより、1億円を見込んでいます。

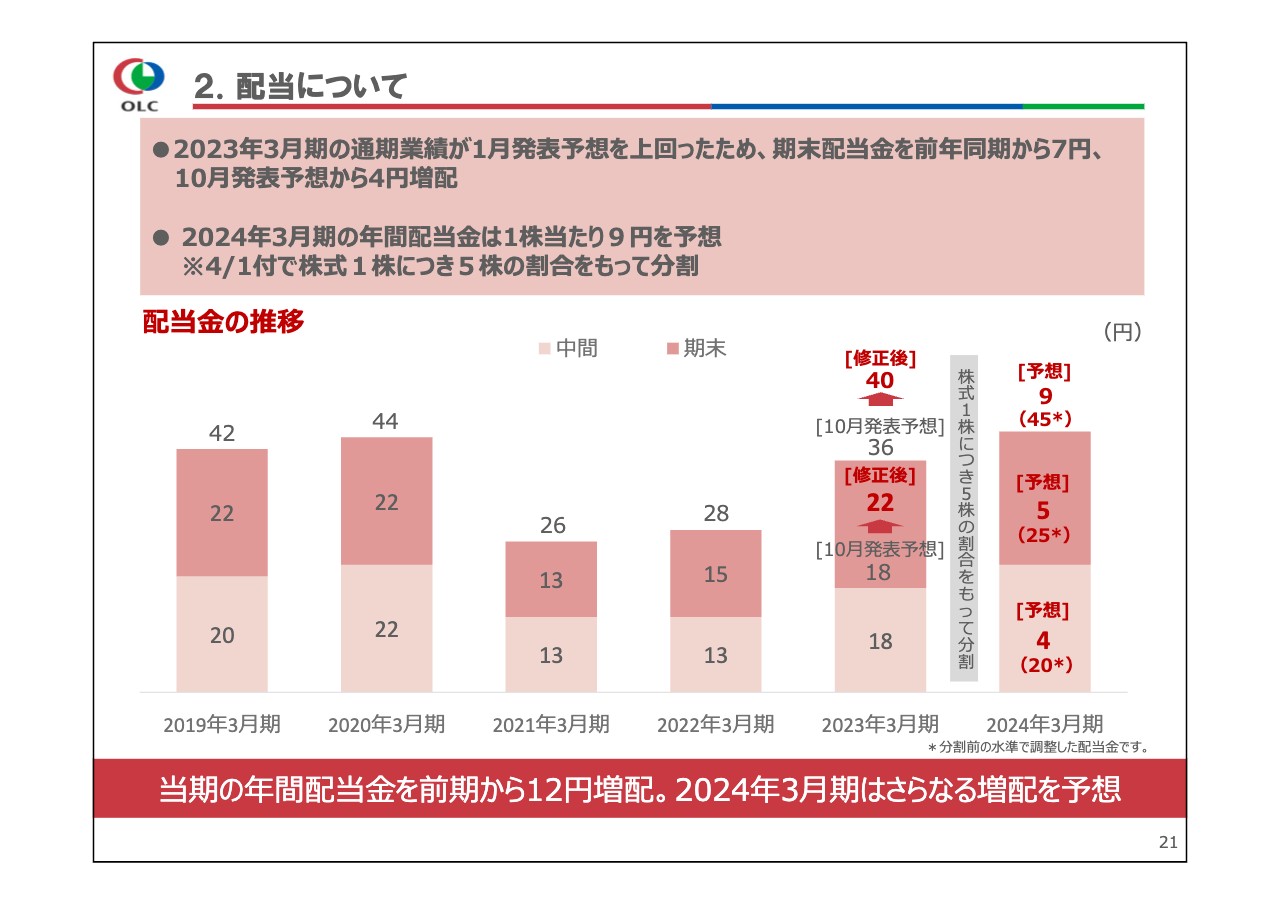

2.配当について

配当についてご説明します。通期の業績が1月発表予想を上回ったため、期末配当金を前年同期から7円増配の1株当たり22円、年間配当金を40円としました。なお、2023年度の年間配当金は、新型コロナウイルス前の水準に戻したいという考えの下、株式分割後の配当金で1株当たり9円を予想しています。

当社グループは、株主のみなさまへの利益還元を経営の重要政策の1つとして認識していますので、今後も安定的な配当を目指します。

最後になりますが、東京ディズニーリゾート40周年「ドリームゴーラウンド」では、3年ぶりにダンサーがパレードに出演しています。私も初めて視察した際、扉が開いてダンサーが登場したのを見た時には、涙が出そうになりました。

ゲストのみなさまに楽しんでいただくことが、私自身も本当に楽しみです。苦境を乗り越えた今、ゲストとキャストがよりつながりを感じられるパークづくりに邁進する所存です。私からは以上です。ありがとうございました。

新着ログ

「サービス業」のログ