株式会社Gunosy 2023年5月期第2四半期決算説明

Gunosy、「Gunosy Ads」「ゲームエイト」等の業績が改善傾向 中長期での成長を重視し広告宣伝投資拡大予定

2023年5月期 Q2の決算サマリー

竹谷祐哉氏(以下、竹谷):2023年5月期第2四半期決算説明会を始めさせていただきます。

まずは、2023年5月期第2四半期の決算サマリーです。売上高は20億100万円、営業利益はマイナス7,900万円の着地となっています。

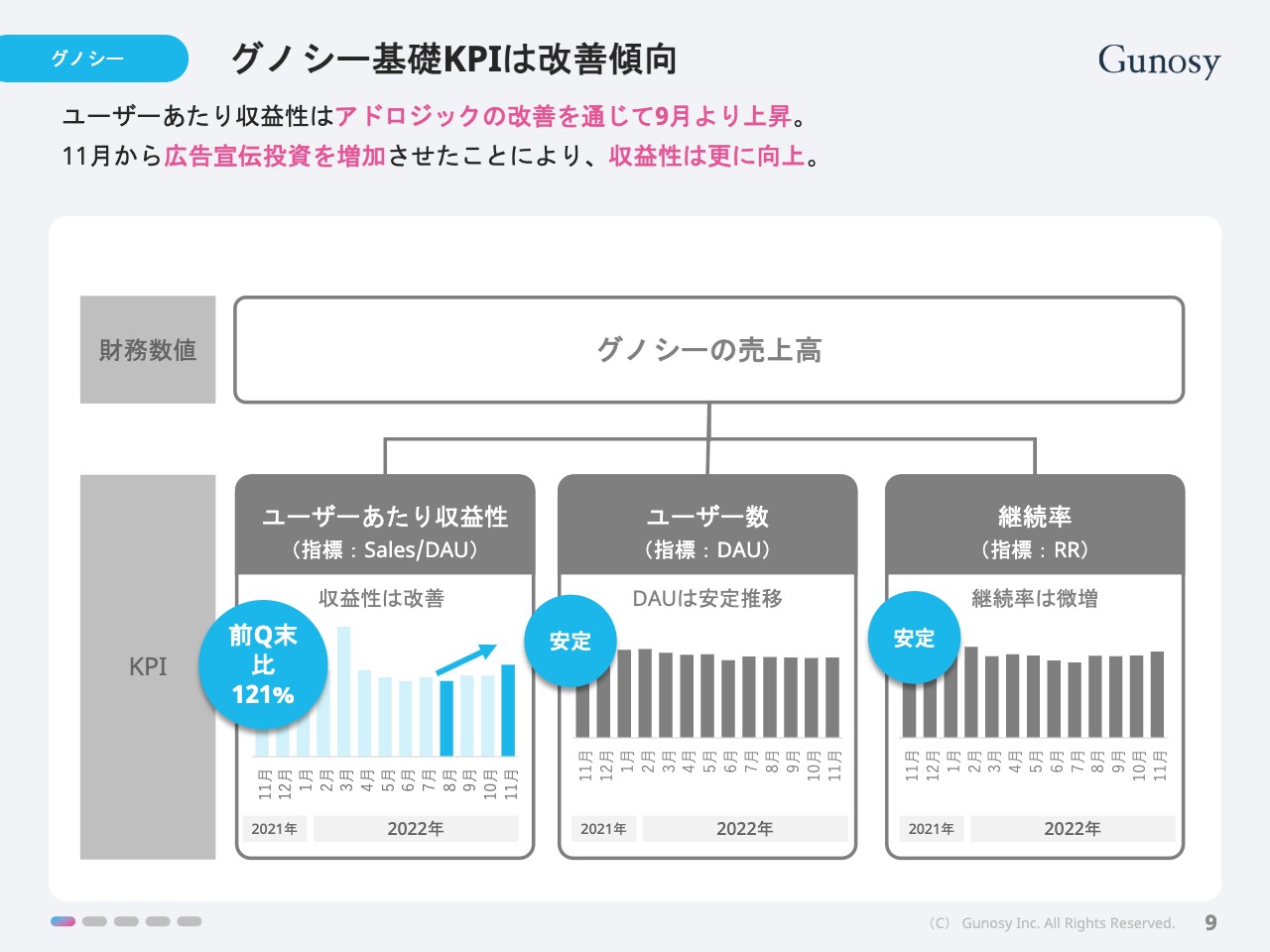

ポイントは3点です。1点目に、「グノシー」を中心に「Gunosy Ads」の収益性が改善し、QonQで増収となっています。2点目に、「グノシー」の広告宣伝投資について、収益性の改善を踏まえ、11月より増額しています。3点目に、「slice」においてインド準備銀行(RBI)公表の「Digital Lending Guidelines」に準拠したプロダクトの提供を開始しています。

スライド下部は、メディア事業、ゲームエイトグループ、投資事業の概況です。メディア事業はアドロジックの調整や、新規ユーザー獲得増加が寄与し、収益性が想定よりも改善しています。

上記と関連してプロダクトのKPIが好調で、さらに売上と連動した粗利の成長を確認できたため、11月の広告宣伝投資を予定よりも増額しています。また、後半にご説明しますが、「グノシー」への投資増額を踏まえ、通期業績予想を修正しています。

「ゲームエイト」の売上高はQonQで微増となっています。2022年11月に新規の大型タイトルがリリースされ、攻略記事の初速PVは好調に推移しています。

投資事業については、2022年12月1日に「slice」の新プロダクトのリリースが完了しています。

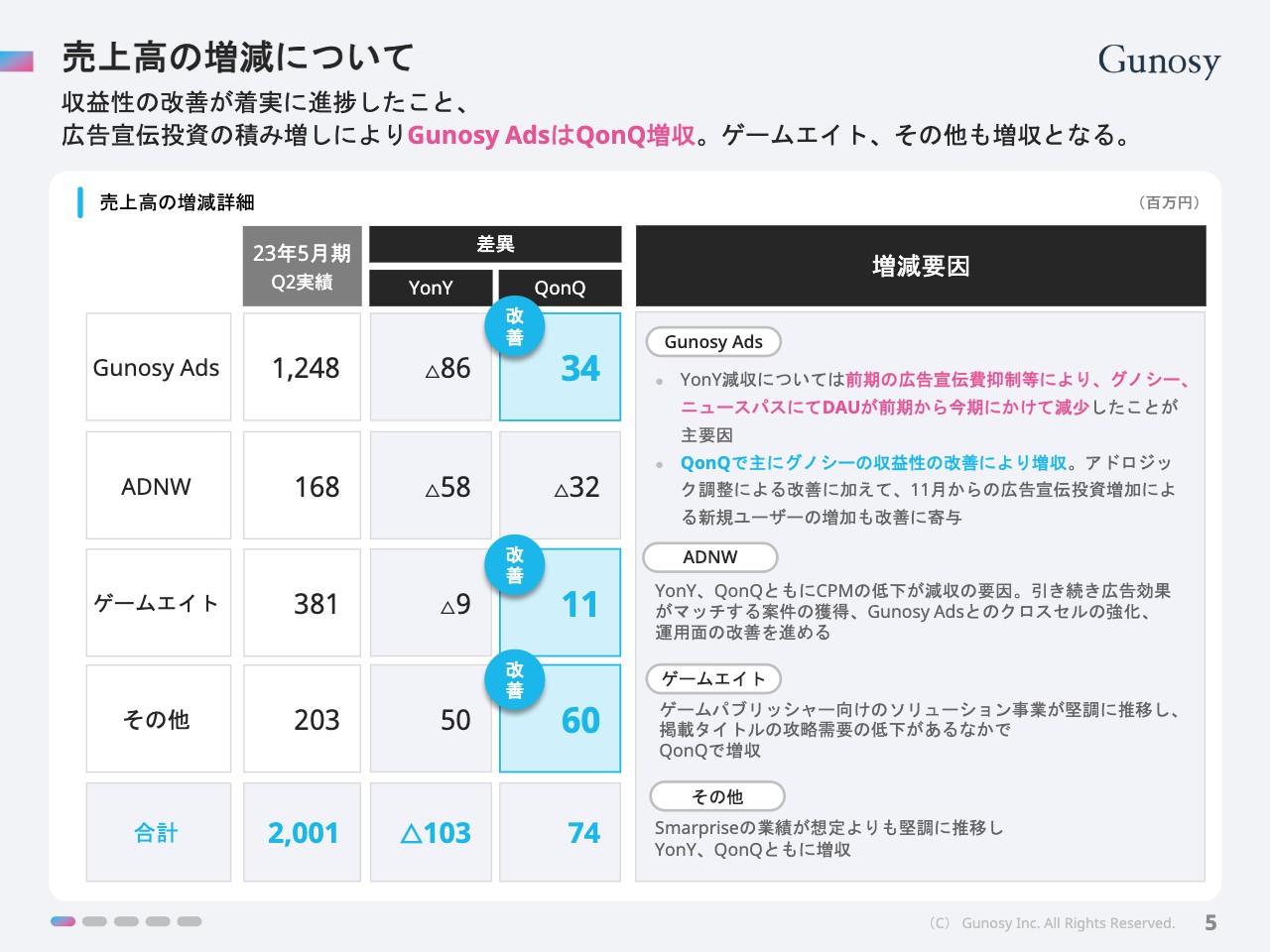

売上高の増減について

売上高の増減について、セクションごとにご説明します。収益性の改善が着実に進捗したことや、広告宣伝投資の積み増しにより、「Gunosy Ads」はQonQで増収、「ゲームエイト」、その他も増収です。

スライド右側には増減要因を記載しています。「Gunosy Ads」のYonY減収については、前期の広告宣伝費抑制等により、「グノシー」「ニュースパス」にてDAUが前期から今期にかけて減少したことが主要因となっています。

QonQでは、主に「グノシー」の収益性の改善が成功し、増収となっています。アドロジックの調整による改善に加え、11月からの広告宣伝投資増加による新規ユーザーの増加分も収益性の改善に寄与しています。

「ADNW(アドネットワーク)」についてはCPMの低下により、YonY、QonQともに減収です。引き続き、広告効果がマッチする案件の獲得、および「Gunosy Ads」とのクロスセルの強化や運用面の改善を進めます。

「ゲームエイト」は、ゲームパブリッシャー向けのソリューション事業が堅調に推移しており、掲載タイトルの攻略需要の低下がある中で、QonQで増収となりました。

その他は、ゲームエイトの子会社であるSmarpriseの業績が想定よりも堅調に推移し、YonY、QonQで増収となっています。

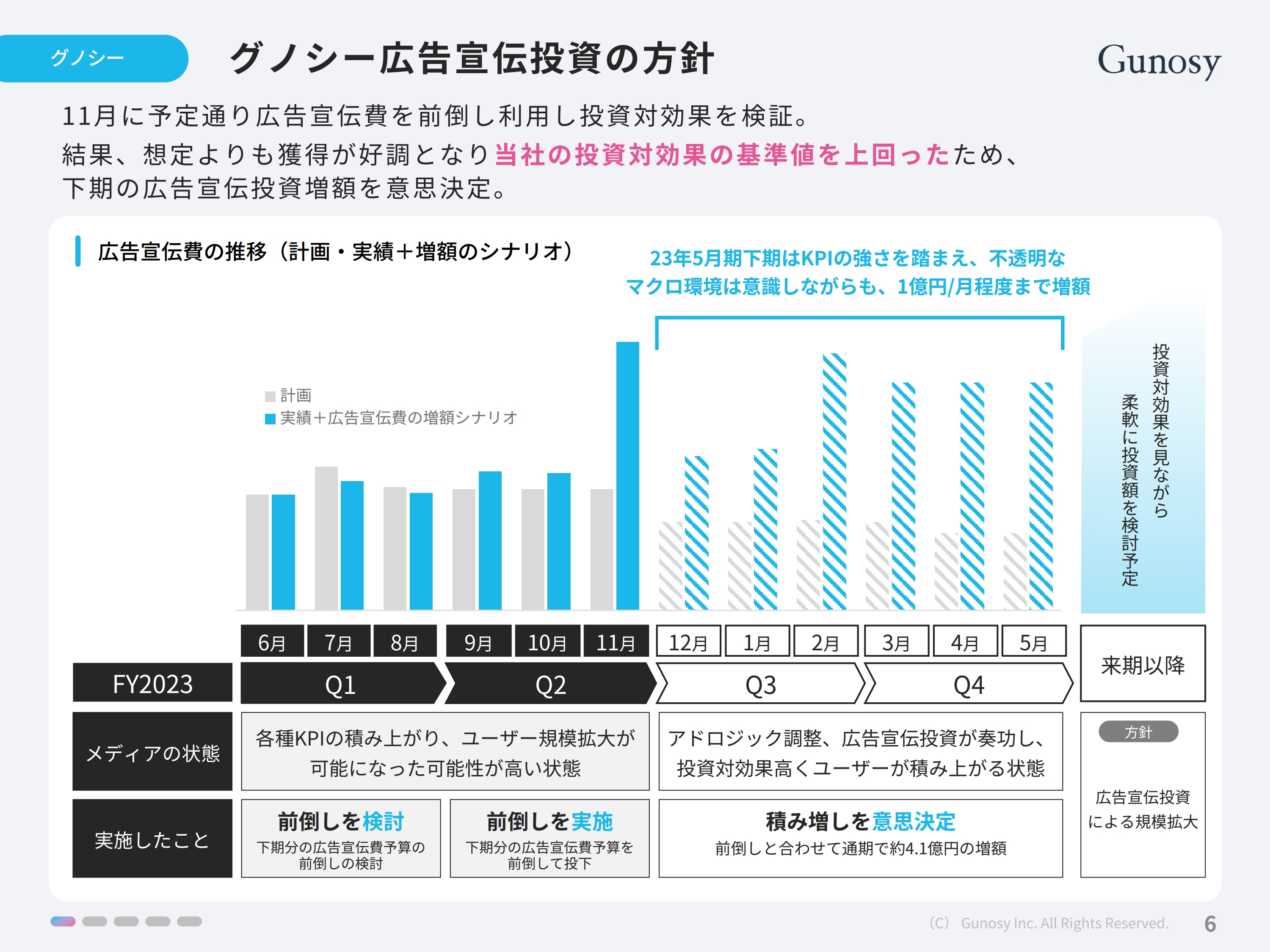

グノシー グノシー広告宣伝投資の方針

「グノシー」の広告宣伝投資の方針についてご説明します。予定どおり、11月に広告宣伝費を前倒しして利用し、投資対効果の検証を行いました。

結果として、想定よりも獲得が好調で、当社の投資対効果の基準値を上回ったため、下期の広告宣伝投資の増額を決定しています。

スライドには広告宣伝投資の推移を記載しています。基本的には、投資対効果を非常に重要視していますので、投資対効果を見ながら柔軟に投資額を検討していく予定です。現時点における基本的な目線として、2023年5月期の下期に月額1億円程度まで増額しようと考えています。

第1四半期、第2四半期にアドロジックの調整や、ユーザーの積み上がりの改善を集中的に行い、11月にその結果が確認できました。

加えて、11月に広告宣伝費を増額した時の投資対効果の回収率を見ても、十分に戦えるのではないかと判断できたため、下期は少し多めに広告宣伝費を使い、再成長させる方向で運用していきます。

来期以降の方針としても、基本的には広告宣伝投資の強化により、規模の拡大、粗利の成長を考えています。

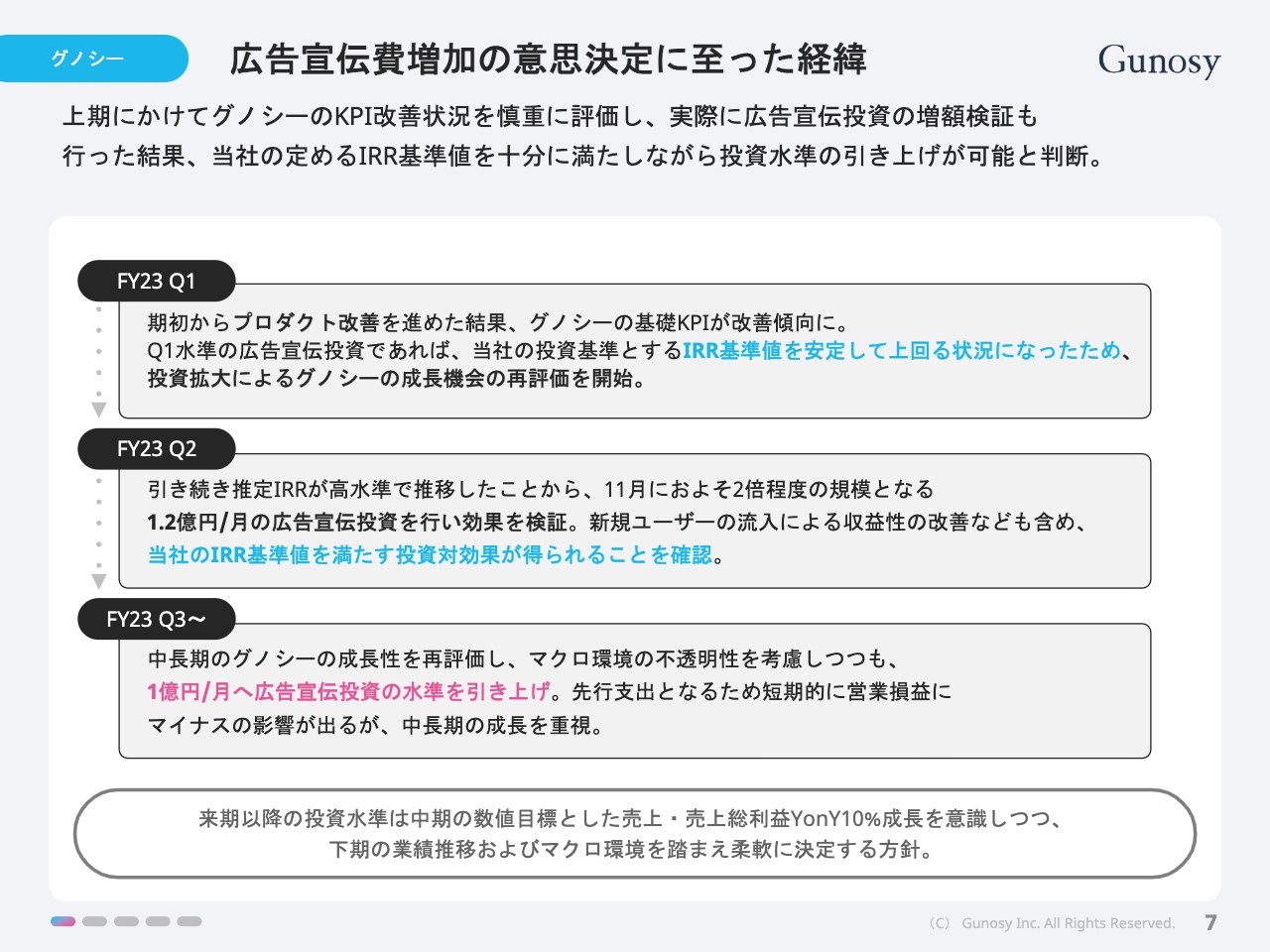

グノシー 広告宣伝費増加の意思決定に至った経緯

広告宣伝費増加の意思決定に至った経緯をご説明します。上期に「グノシー」のプロダクトの改善を行い、11月に改善状況の評価および検証を行いました。

結果として、当社の定めるIRR基準値を十分に満たしていたため、下期は投資水準の引き上げが可能と判断し、広告宣伝投資の強化を決定しました。第3四半期以降に、月次で1億円程度の広告宣伝投資を行う計画に修正しています。

来期以降の投資水準は、中期の数値目標とした売上・売上総利益YonY10パーセント成長を意識しつつ、下期の業績推移およびマクロの環境を踏まえ、柔軟に決定する方針です。

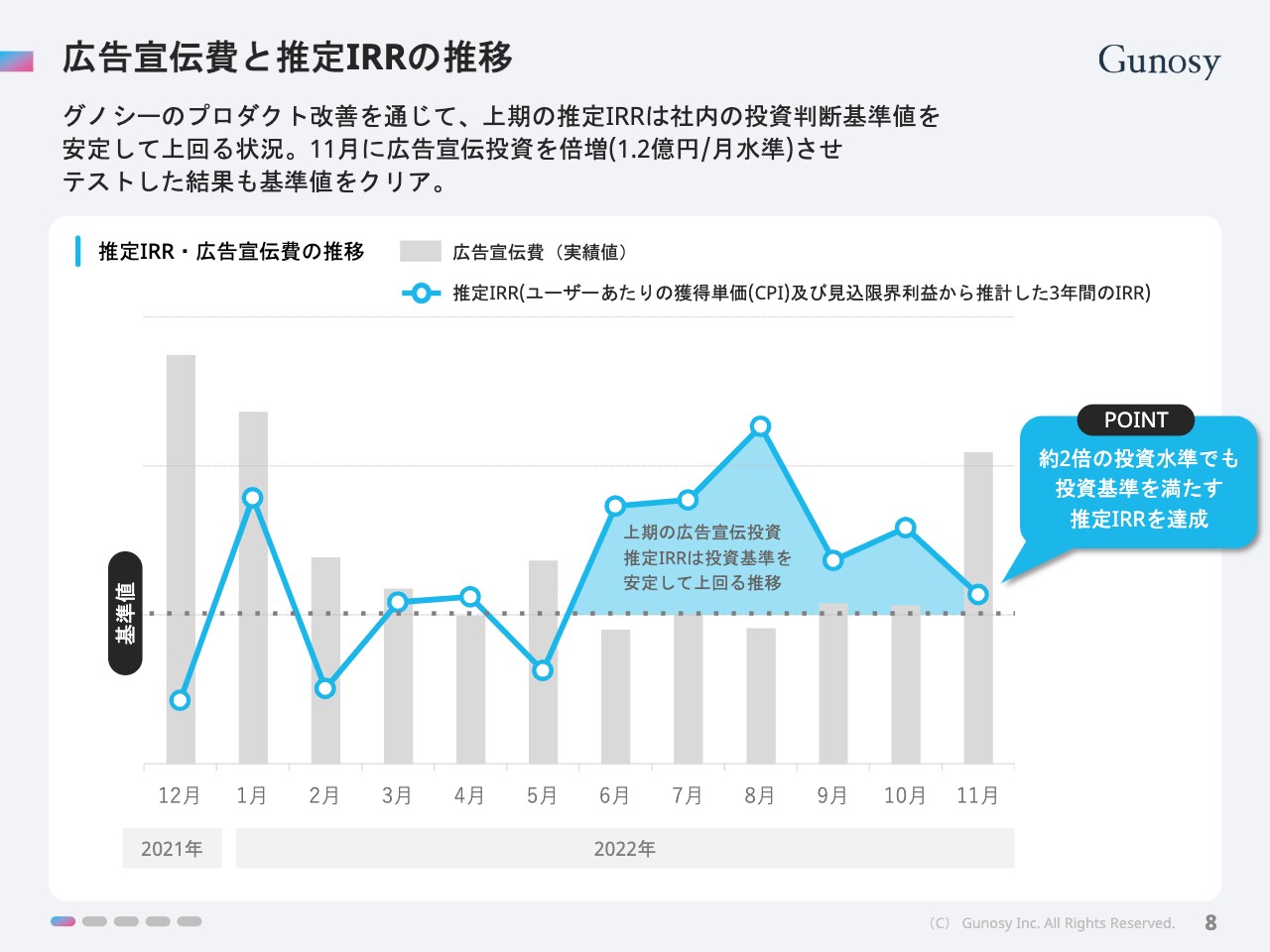

グノシー 広告宣伝費と推定IRRの推移

広告宣伝費と推定IRRの推移です。「グノシー」のプロダクトの改善により、上期の推定IRRは6月、7月、8月と、順調に上振れして推移しています。

11月には通常の2倍程度となる、月額で1.2億円の広告宣伝投資を行いましたが、そのような状況でも基準値をしっかりとクリアしていることを確認したため、下期から広告宣伝投資の強化をしていきます。

グノシー グノシー基礎KPIは改善傾向

「グノシー」の基礎KPIは、アドロジックの改善を通じ、しっかりと上昇しています。

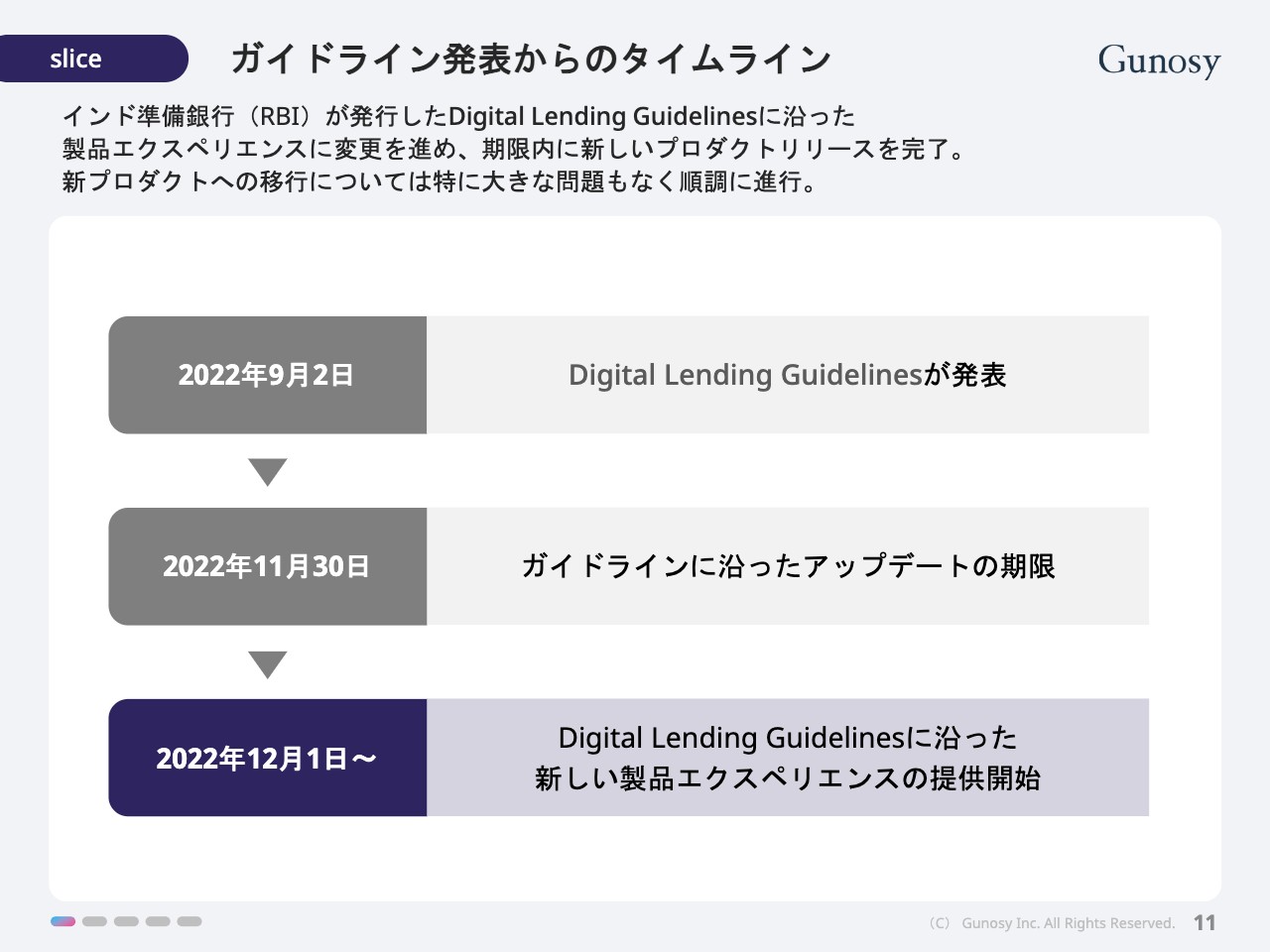

slice ガイドライン発表からのタイムライン

「slice」についてです。インド準備銀行が発行している「Digital Lending Guidelines」に沿った製品エクスペリエンスへの変更を進め、期限内にプロダクトリリースを完了しています。また、新プロダクトへの移行についても大きな問題はなく、順調に進行しています。

経緯としては、2022年9月2日に「Digital Lending Guidelines」が発表され、ガイドラインに沿ったプロダクトのアップデート期限が11月30日となっていたため、12月1日からこちらのガイドラインに沿った新しいプロダクトの提供を開始しています。

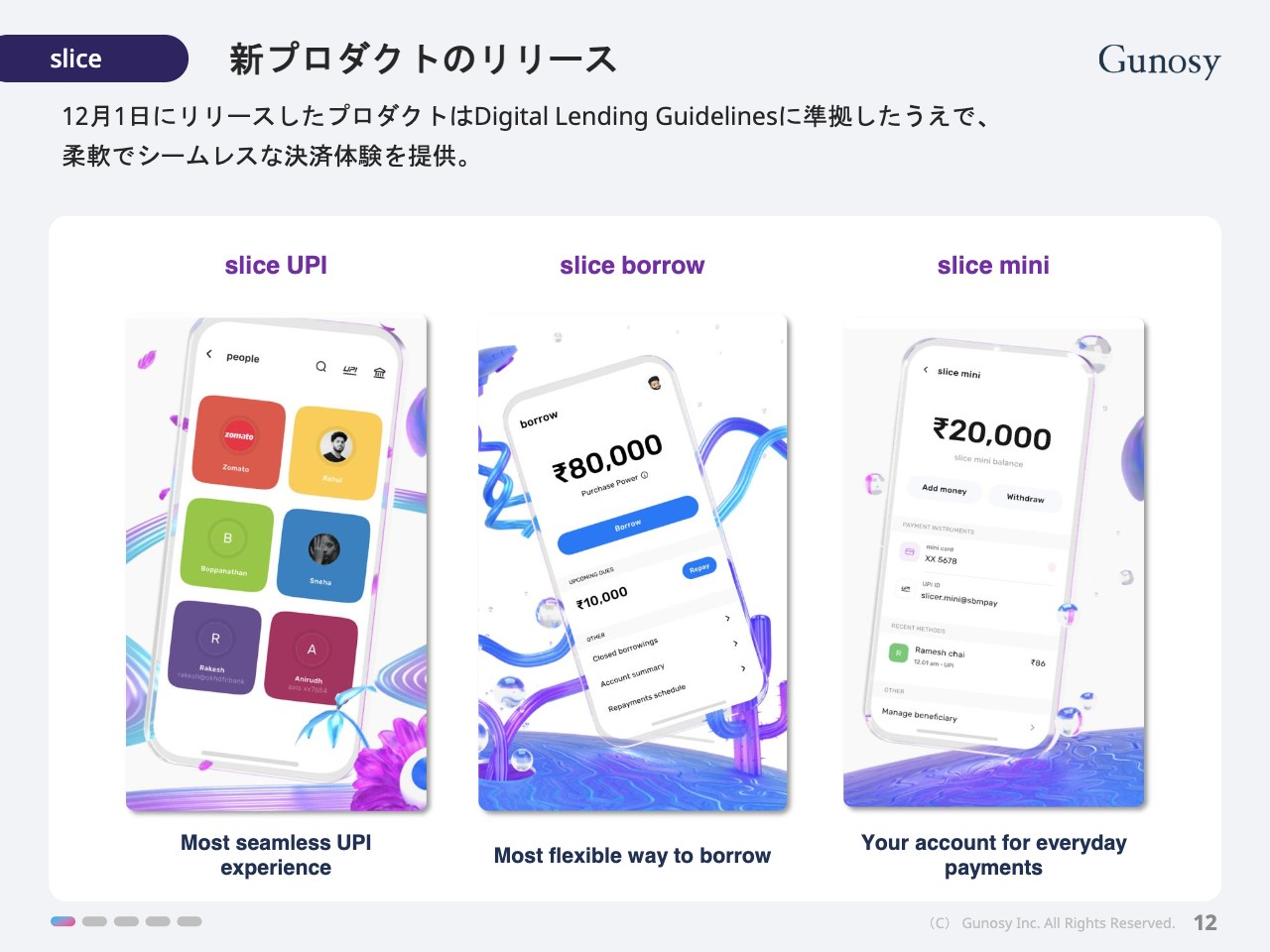

slice 新プロダクトのリリース

2022年12月1日にリリースした、ガイドラインに準拠したプロダクトのイメージ図です。柔軟でシームレスな決済体験が提供できていることを確認しています。

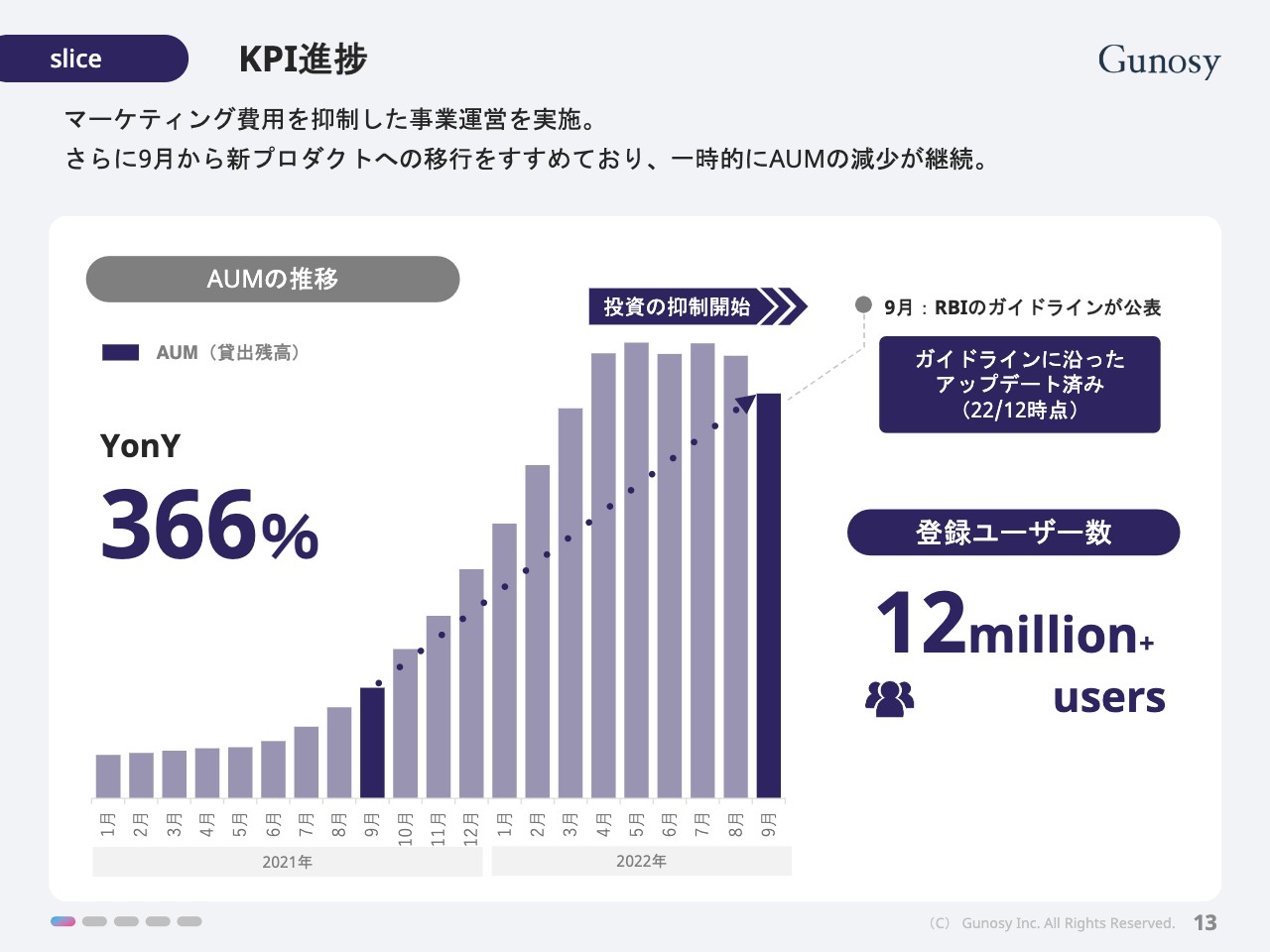

slice KPI進捗

KPIの進捗状況です。2022年9月まではマーケティング費用を抑制した事業運営を実施しており、一時的にAUMの減少が継続していますが、ガイドラインに準拠した計画となっているため、問題ないと認識しています。

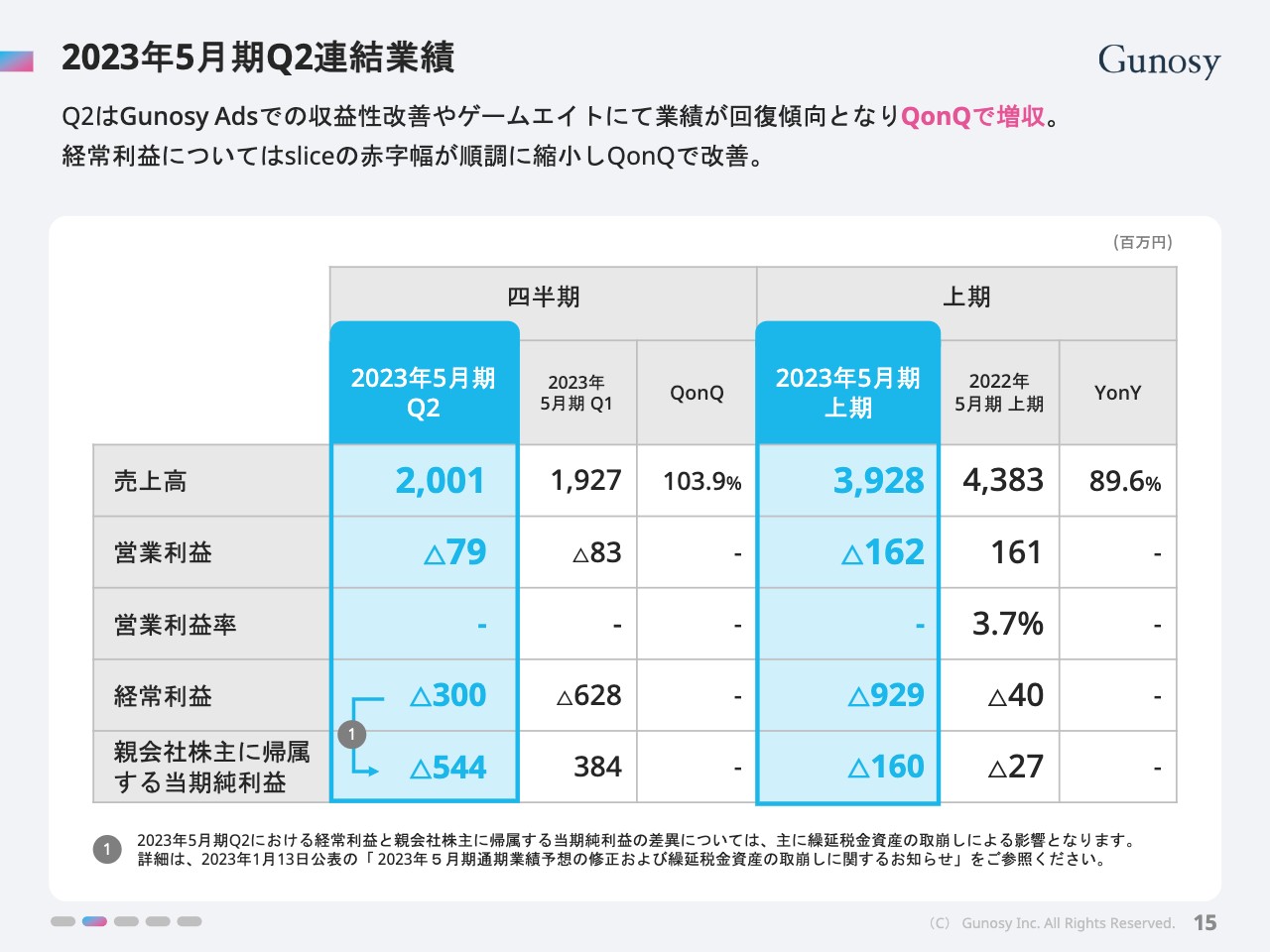

2023年5月期Q2連結業績

2023年5月期第2四半期決算の連結業績です。第2四半期は「Gunosy Ads」の収益性改善や「ゲームエイト」の業績が回復傾向で、QonQで増収となっています。

経常利益についても「slice」の業績向上により、第1四半期から第2四半期にかけて赤字幅が順調に縮小した結果、QonQで改善しています。

さらに第1四半期と第2四半期を比較すると、広告宣伝費を増加した場合でも、営業利益が改善していることを確認でき、粗利の向上へとつながる運用ができていると認識しています。

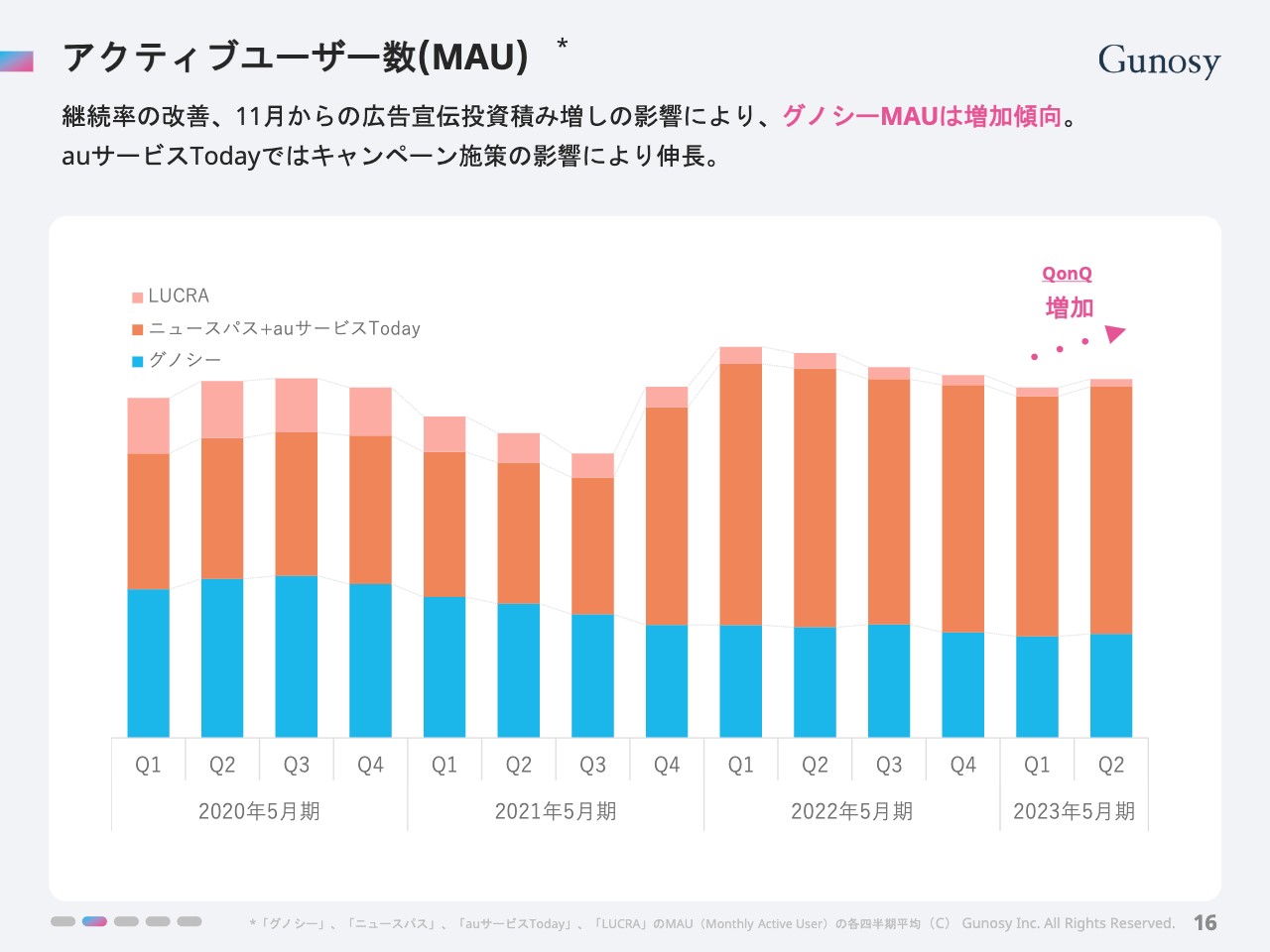

アクティブユーザー数(MAU)

MAUについては、継続率の改善および広告宣伝投資の積み増しによる影響が若干出始めています。スライドの棒グラフの青色部分が「グノシー」のMAUですが、第1四半期から第2四半期にかけて増加傾向になっています。下期も広告宣伝投資を続けていくため、この部分がさらに伸びていく見通しです。

一方、「auサービスToday」は、キャンペーンの施策などの影響により伸長しています。

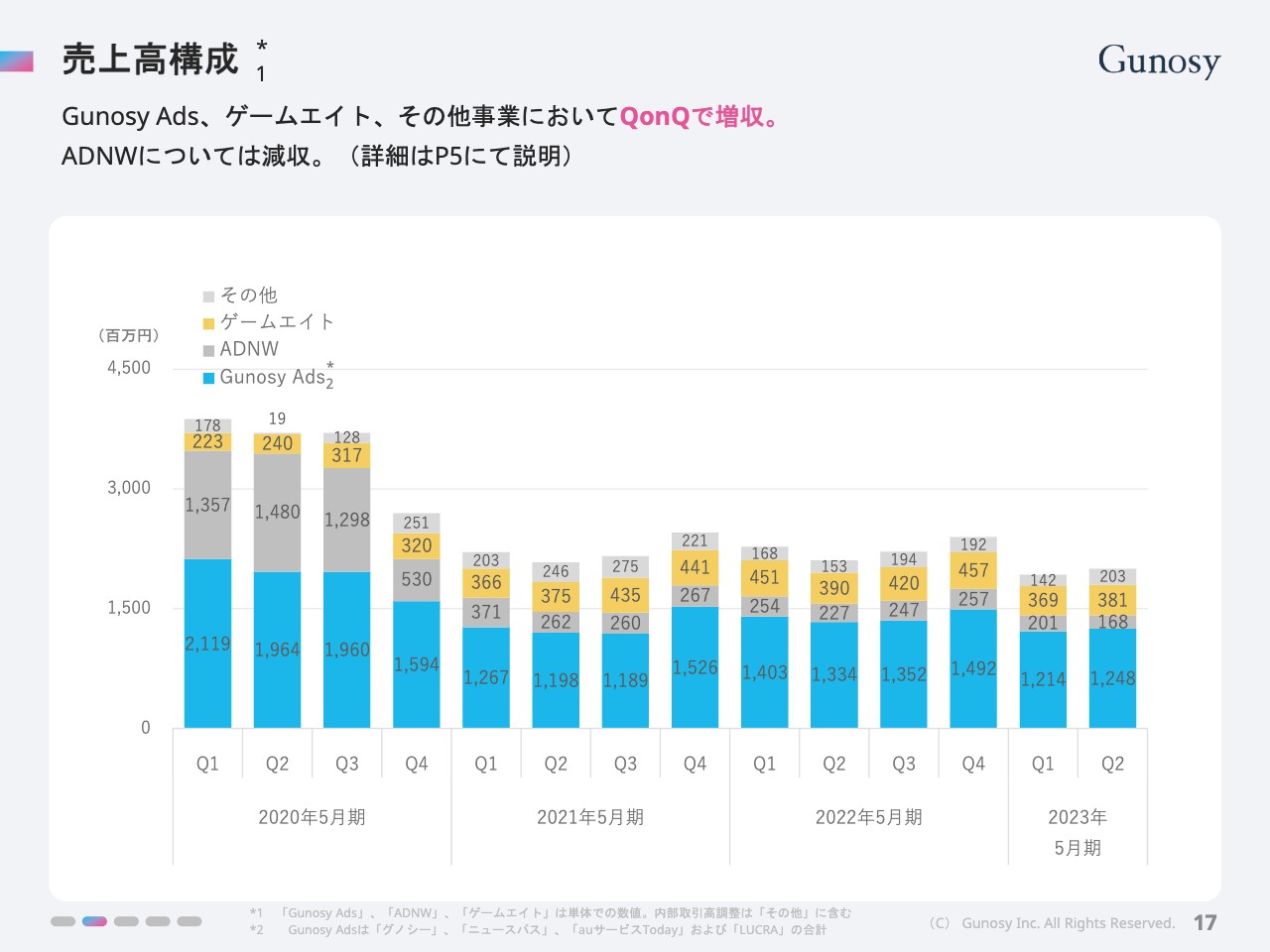

売上高構成

売上高構成です。「Gunosy Ads」「ゲームエイト」その他事業において、QonQで増収となっていますが、「ADNW」は一部に要因があり、減収です。

棒グラフの青色部分で示している「Gunosy Ads」の部分を見ていただくとわかりやすいのですが、2020年、2021年、2022年の第1四半期から第2四半期のように、これまでは第1四半期に対して第2四半期は売上が落ちる傾向にありました。しかし、今回プロダクトの改善および広告宣伝費の増加を行った結果、売上高はしっかりと伸びていますので、この点は評価できると考えています。

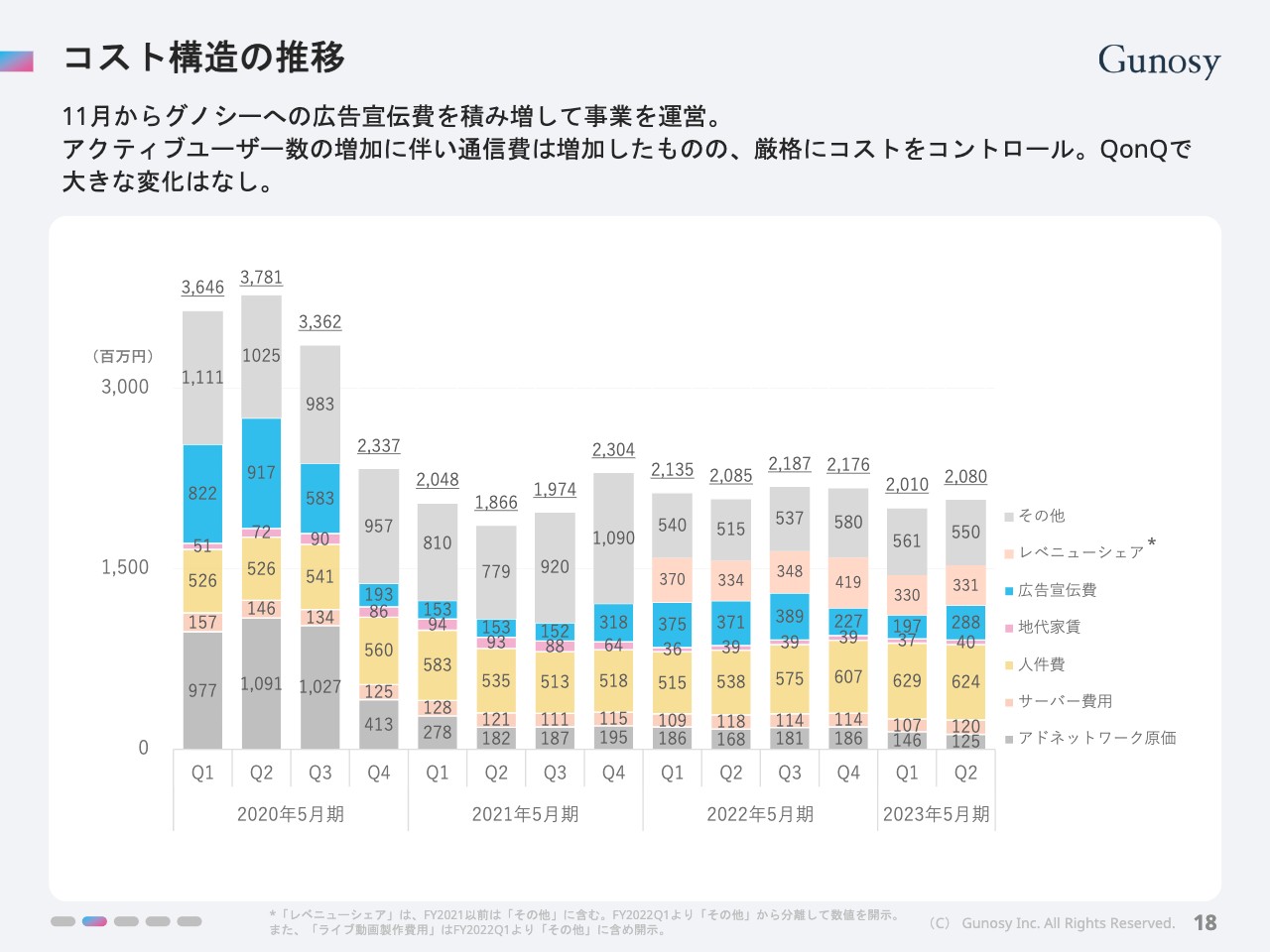

コスト構造の推移

コスト構造の推移についてです。基本的に厳格なコストコントロールを行っています。第1四半期、第2四半期で比較すると広告宣伝費が1億円弱増えていますが、その他のコスト構造は大きな変化はありません。

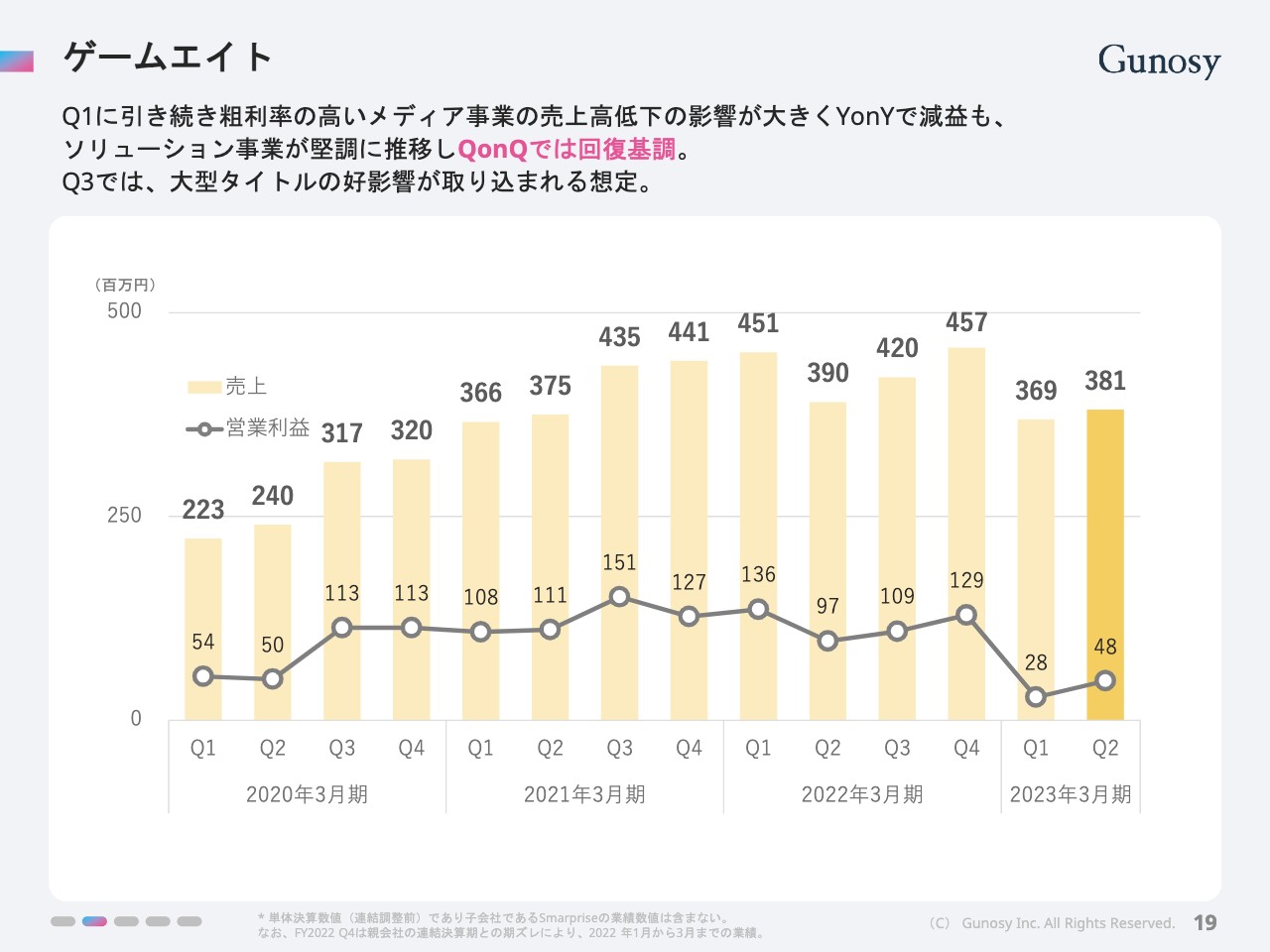

ゲームエイト

「ゲームエイト」は第1四半期に続き、粗利率の高いメディア事業における売上低下の影響が大きく、YonYで減益となっています。一方、ソリューション事業が堅調に推移しており、QonQは回復基調になっています。

また、第3四半期については大型タイトルの好影響が足元で見えており、そちらの数値を踏まえた発表になると認識しています。

メディア事業 グノシー

各事業の概況についてお話しします。「グノシー」では先ほどお話しした広告の収益性改善以外に、継続率の向上を狙ったオリジナルキャラクターのリリースを行っています。

メディア事業 auサービスToday

「auサービスToday」についても、基本的なプロダクト改善を前提とした上で、さらにKDDIと連携し、「Pontaポイント」を活用したユーザー向けインセンティブのキャンペーンなどを実施しています。

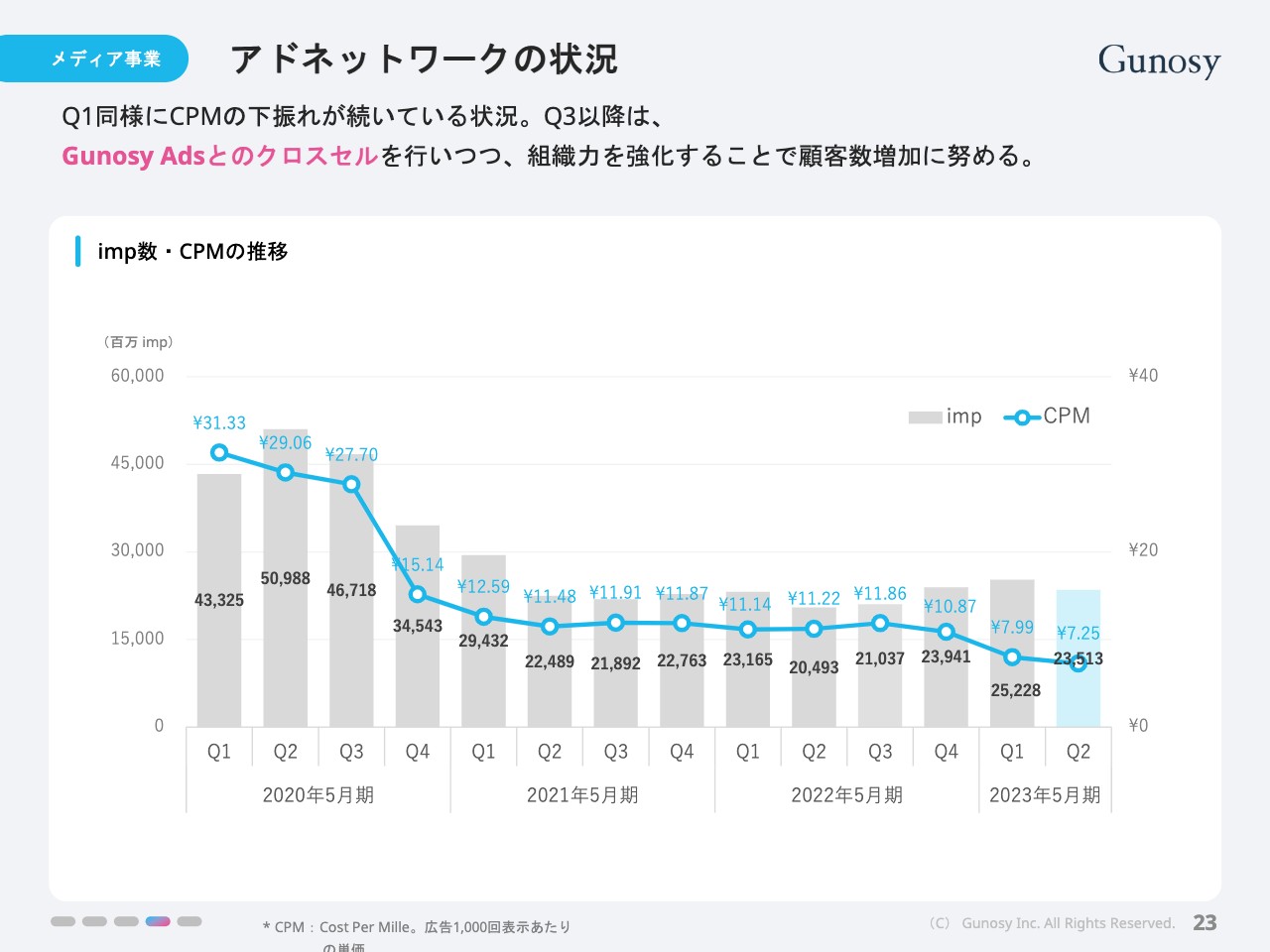

メディア事業 アドネットワークの状況

「ADNW」に関しては、第1四半期と同様にCPMの下振れが続いており、若干の課題感があります。第3四半期、第4四半期も第1四半期、第2四半期と同じくらいの推移になるだろうと見ていますが、「Gunosy Ads」とクロスセルを行いつつ組織力を強化することにより、顧客数の増加、ひいては売上の上昇を狙いたいと考えています。

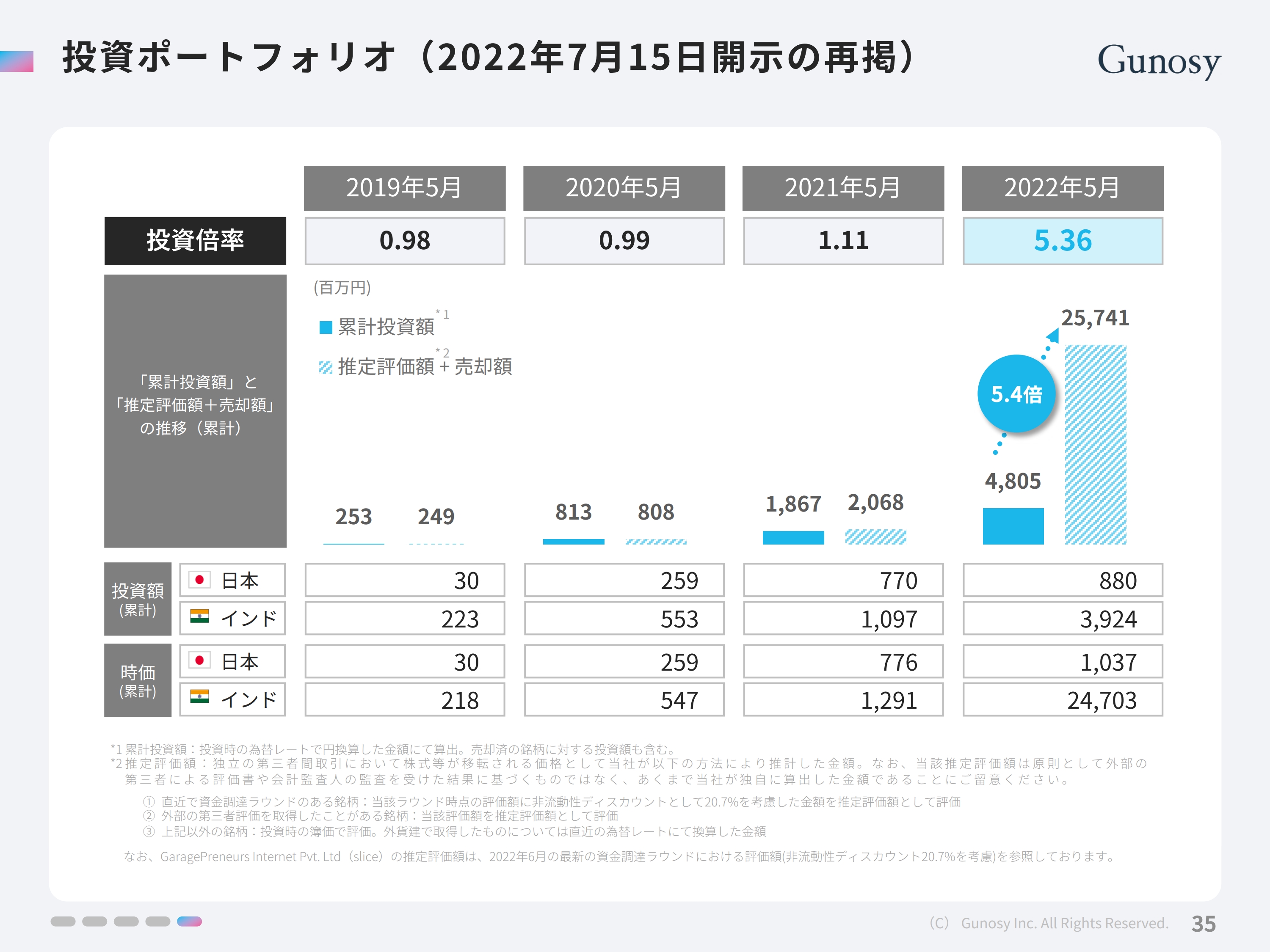

投資事業 投資ポートフォリオ

投資ポートフォリオに大きな変化はありませんが、スライドの右上に記載しているとおり、1件、新たにインド銘柄へ出資しています。引き続き、全体投資額の累計は約50億円規模で、ポートフォリオ全体の大きな変動は見られない状況です。

新規事業 YOU IN

新規事業の「YOU IN」も順調に伸長しています。海外を含めた提携事業者数が大きく伸びており、商品に関しても新商品開発を行っています。

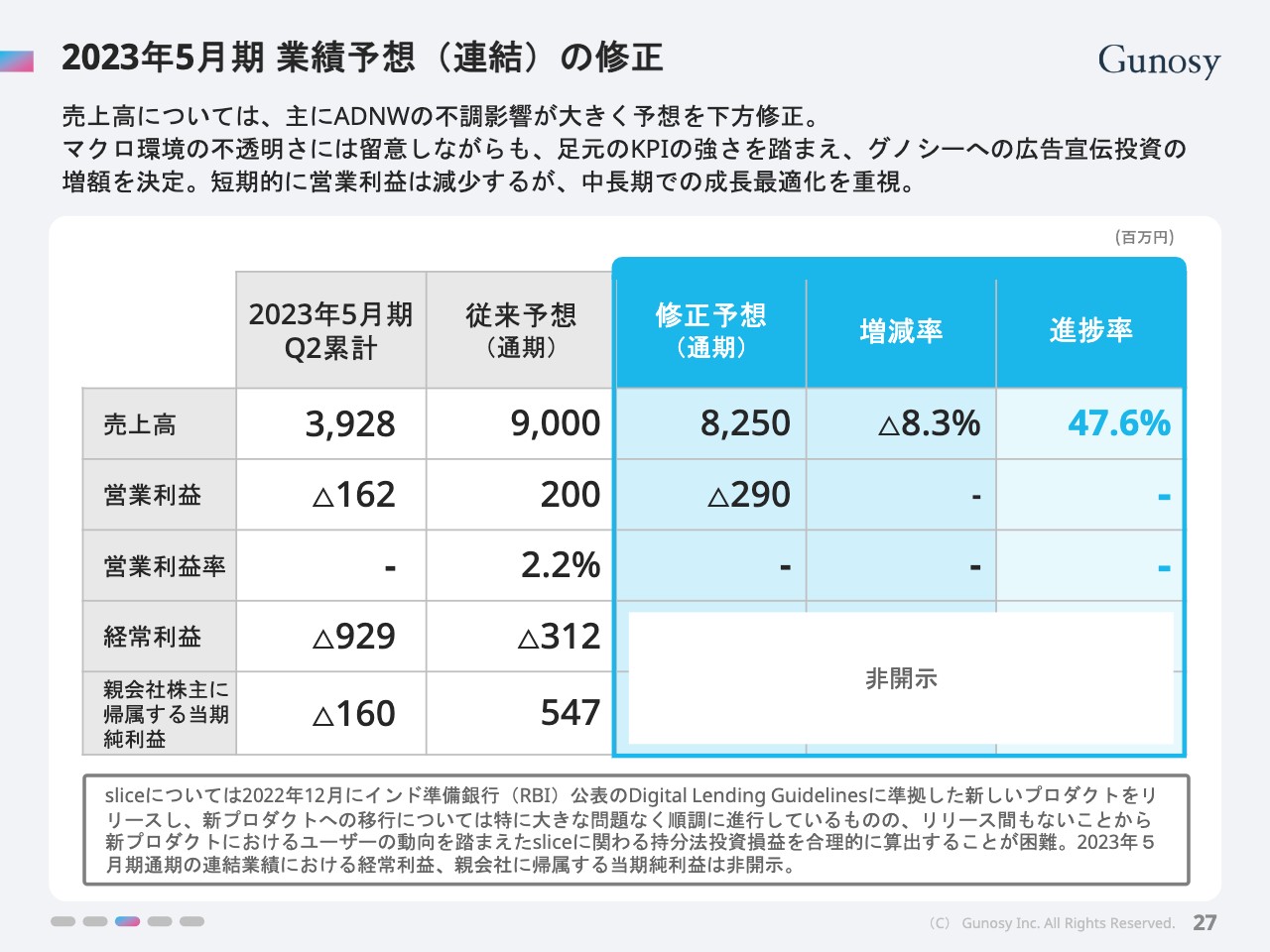

2023年5月期 業績予想(連結)の修正

木村新司氏(以下、木村):2023年5月期業績予想(連結)の修正についてお伝えします。売上高は90億円の予想から82.5億円へ修正します。

営業利益については、上期に比べて下期は赤字幅が縮小しますが、従来予想の2億円からマイナス2.9億円に変更しています。「グノシー」のKPIにおける強さを踏まえて広告宣伝費を追加するため、短期的には営業利益が減少するように見えますが、中長期での成長を重視したいと思っています。詳しくは、次のスライドでご説明します。

経常利益以下についてです。持分法投資損益にて取り込まれる「slice」の業績は、上期においては赤字幅を縮小しましたが、ガイドラインに沿った新プロダクトの動向を見極める必要があるため、非開示としています。また、一時的にAUMを減らしていますが、リリース後は順調に推移しています。

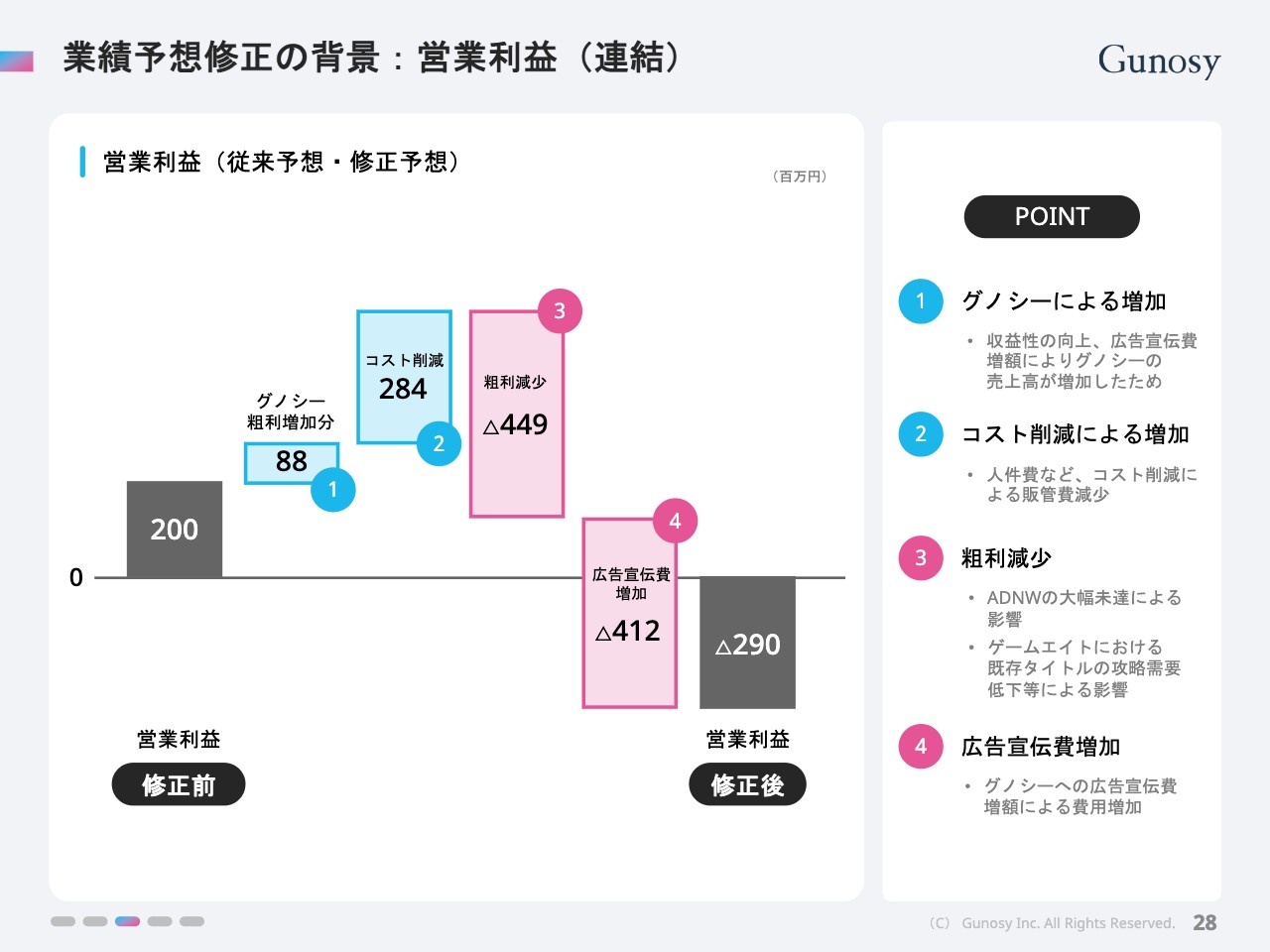

業績予想修正の背景:営業利益(連結)

業績予想修正の背景をお話しします。営業利益(連結)については、広告宣伝費の追加による影響がほとんどで、修正額合計4.9億円のうち4.12億円が広告宣伝費による影響となっています。

スライド右側には「①グノシーによる増加(売上)」「②コスト削減による増加」「③粗利の減少」と記載しており、これらを合わせれば黒字は保てると思いますが、広告宣伝費の増加により営業利益は赤字となります。

これまでの「グノシー」は、プロダクト改善を行っている期間は規模縮小を許しつつ、黒字を維持してきましたが、サービスにおける収益性の向上が見えてきたため、規模の再拡大を行い、経営として安定的な黒字を保てる規模まで伸ばしていく方向へ変更しようと考えています。

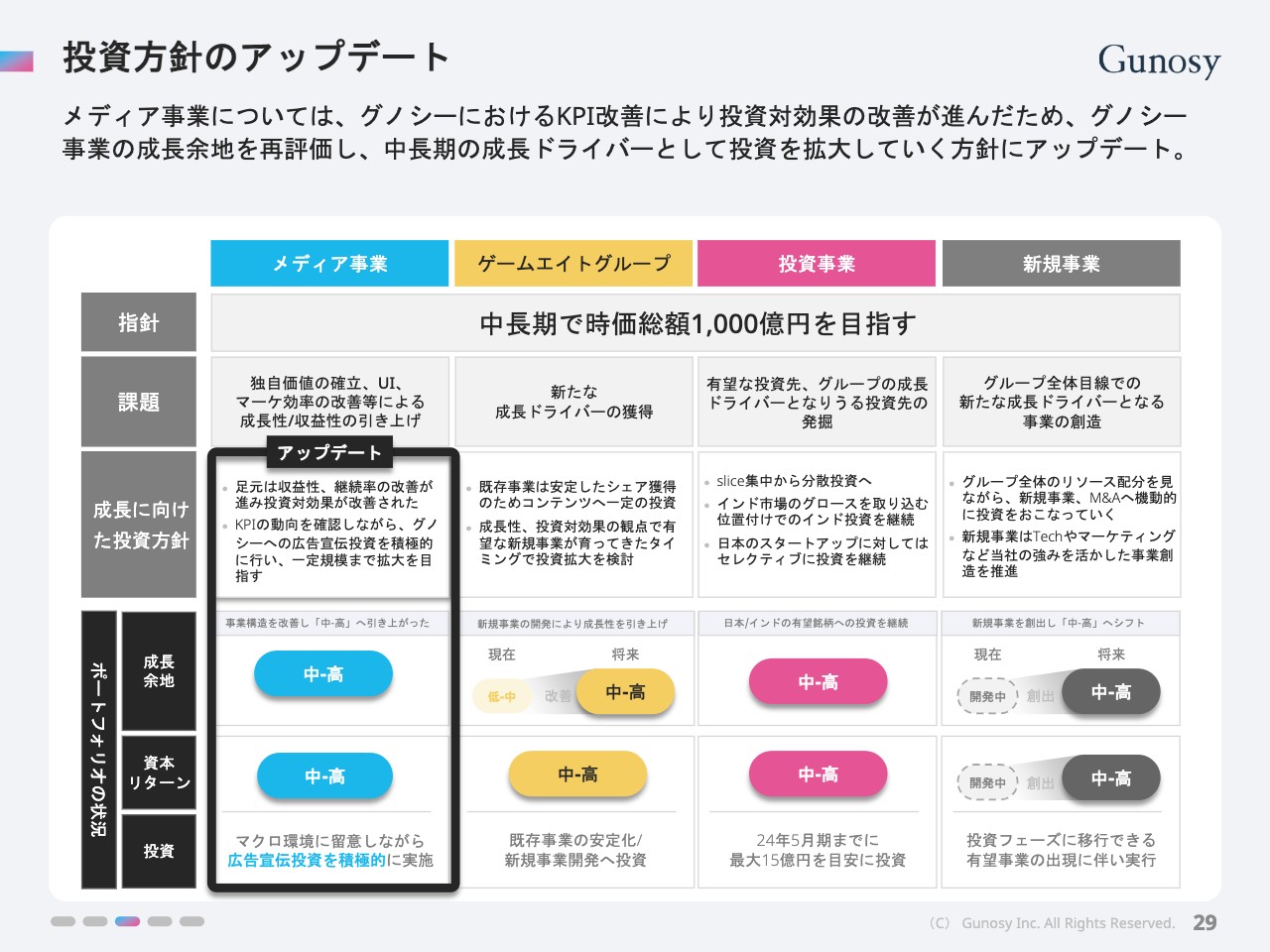

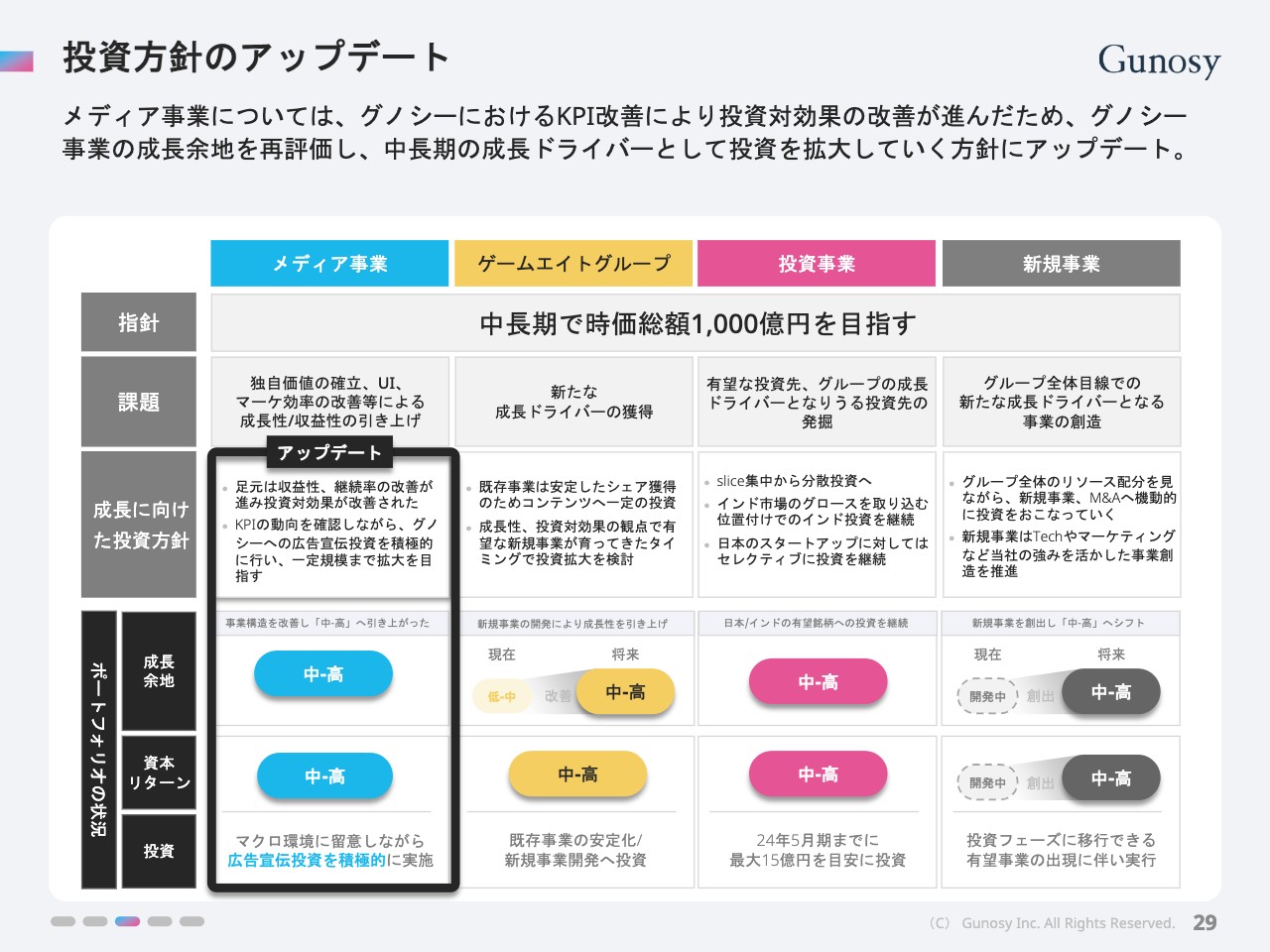

投資方針のアップデート

投資方針については、「グノシー」においてアップデートがあります。「グノシー」は収益性が改善されたため、固定費などをカバーし、安定的に利益が出る規模へ変更するほうが安定した経営ができると考えています。いずれにせよ、全事業の状況を確認しつつ、安定的に経営できる範囲内で取り得るオプションを取り、投資を拡大していきます。

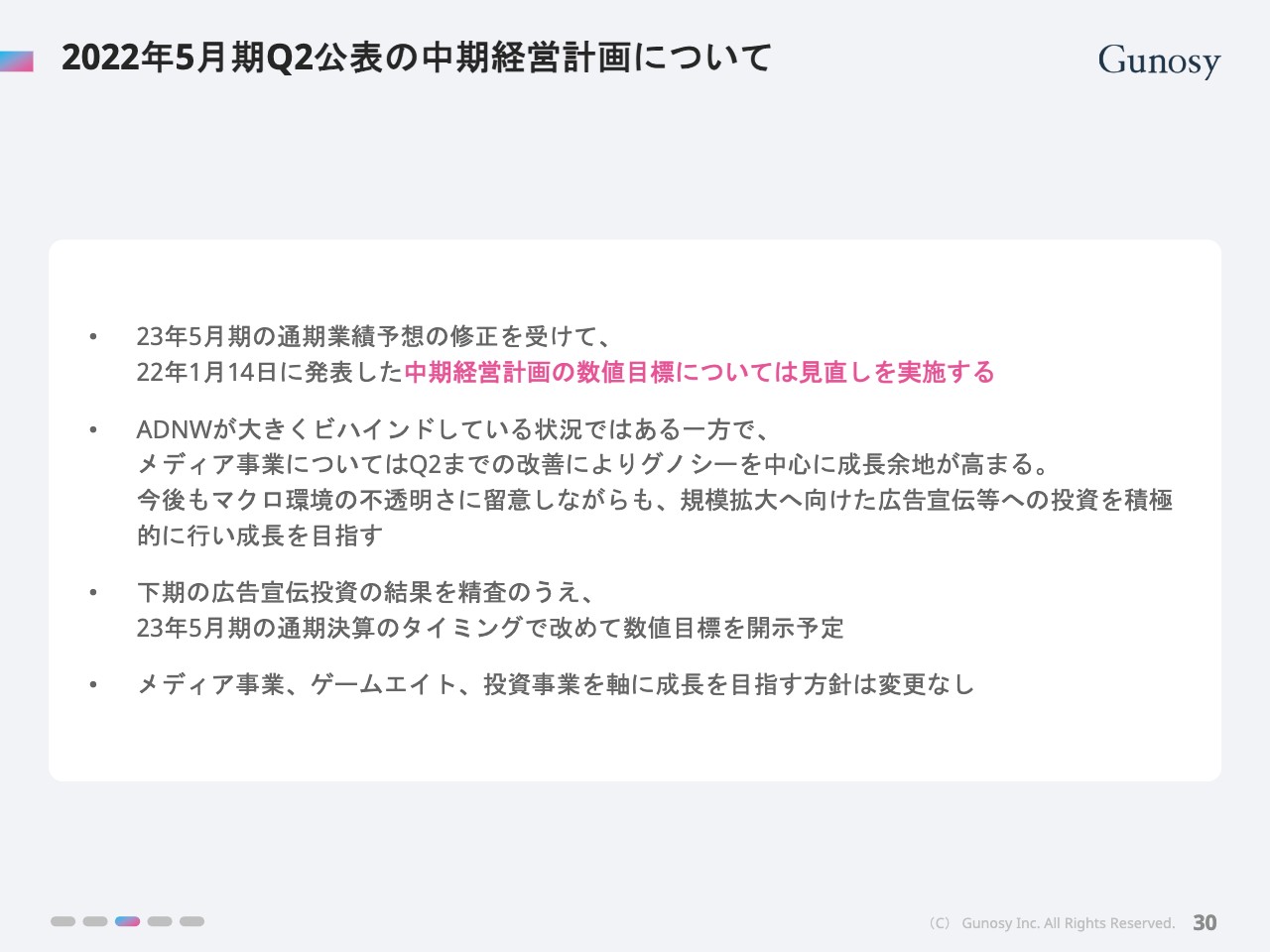

2022年5月期Q2公表の中期経営計画について

業績予想修正を受け、中期経営計画の見直しを考えています。特に「ADNW」は売上に大きな影響を及ぼすため、数字の変更があることを見込んで、全体を変更しようと考えています。

一方、メディア事業は成長が望める状態になったと考え、規模を拡大していくために広告宣伝費を追加しています。こちらに関しては、下期の広告宣伝投資の結果を見ながら方針を決定していく予定です。

質疑応答:時価総額1,000億円目指す事業構成比について

質問者:時価総額1,000億円を目指すということですが、「slice」を含む投資事業や「Gunosy Ads」含む投資事業以外の事業は、それぞれどのような構成比になるのでしょうか?

竹谷:メディア事業、ゲームエイトグループ、投資事業の3事業の合算値で1,000億円を目指すイメージです。

具体的には、メディア事業で200億円から400億円、ゲームエイトグループで200億円から400億円、投資事業で500億円から700億円と考えています。これらの事業の貢献によって、中長期的に時価総額1,000億円を目指していく考えです。

質疑応答:投資ポートフォリオの現状について

質問者:投資ポートフォリオにおける投資額について、どのようにアップデートしていくのか、定性的な現状を教えてください。

間庭裕喜氏:開示しているIR資料の投資ポートフォリオは、2022年7月15日開示の再掲です。7月時点では非常に好調に推移しており、現状でも大枠としてその方向性に変化はないものと認識しています。

マクロ環境では、現状でもアメリカの状況が変わりつつあり、2022年後半には金融マーケットが非常に不安定になりました。それを踏まえても、我々の投資先の会社は力強い事業進捗をしており、ポートフォリオ全体としても健全な状態を維持していると考えています。

累計の投資額については、SAVEOというインドのヘルスケアテックの会社に少額ながら新規で投資を実行しています。その点以外については、7月に掲載したポートフォリオからほとんど変化はありません。

質疑応答:上場前後と現在のGunosyの違いと今後の課題について

質問者:Gunosyの上場前後と現在を比較して、会社の内部で良くなった部分や悪くなった部分など、変化した部分はありますか? また、今後の課題についても教えてください。

木村:上場時点はニュースアプリの状況が現在と少し異なり、スマートフォンの普及がさらに進んでインストール数も継続的に伸びている状況でした。非常に安い広告宣伝費でユーザーを獲得でき、アルゴリズムやアプリの改善をそれほどしなくても事業が伸びやすく、また、経営メンバーもかなり若かったです。

現在は市場が成熟してきているため、ここ数年間は現状のアプリを改善していくことも含めて会社を強くしていきたいと思い、事業を運営しています。経営面では、ただサービスを伸ばせばよいという考え方ではなく、チャレンジしながらアプリの質を良くしていくことに重きを置いています。メンバーとしても勢いだけの経営ではなくなっており、経営体制を成熟させられているのではないかと認識しています。

2023年5月期の上期・下期を見ていただければわかるように、「グノシー」のアプリの質や、社会に受け入れられるサービスのクオリティはこの数年間で上がってきています。収益性に関しても非常に緻密に対応しており、少しずつ結果が出てきています。

新着ログ

「サービス業」のログ