フジッコ、“ニュー・フジッコ”の完遂に向け各施策を推進、収益力・生産性の高い企業を目指しさらなる成長へ

サステナビリティ・トランスフォーメーション(SX)

福井正一氏:フジッコ株式会社社長の福井でございます。よろしくお願いいたします。本日は、私から“ニュー・フジッコ”の経営改革についての取り組み進捗をお話しさせていただきます。

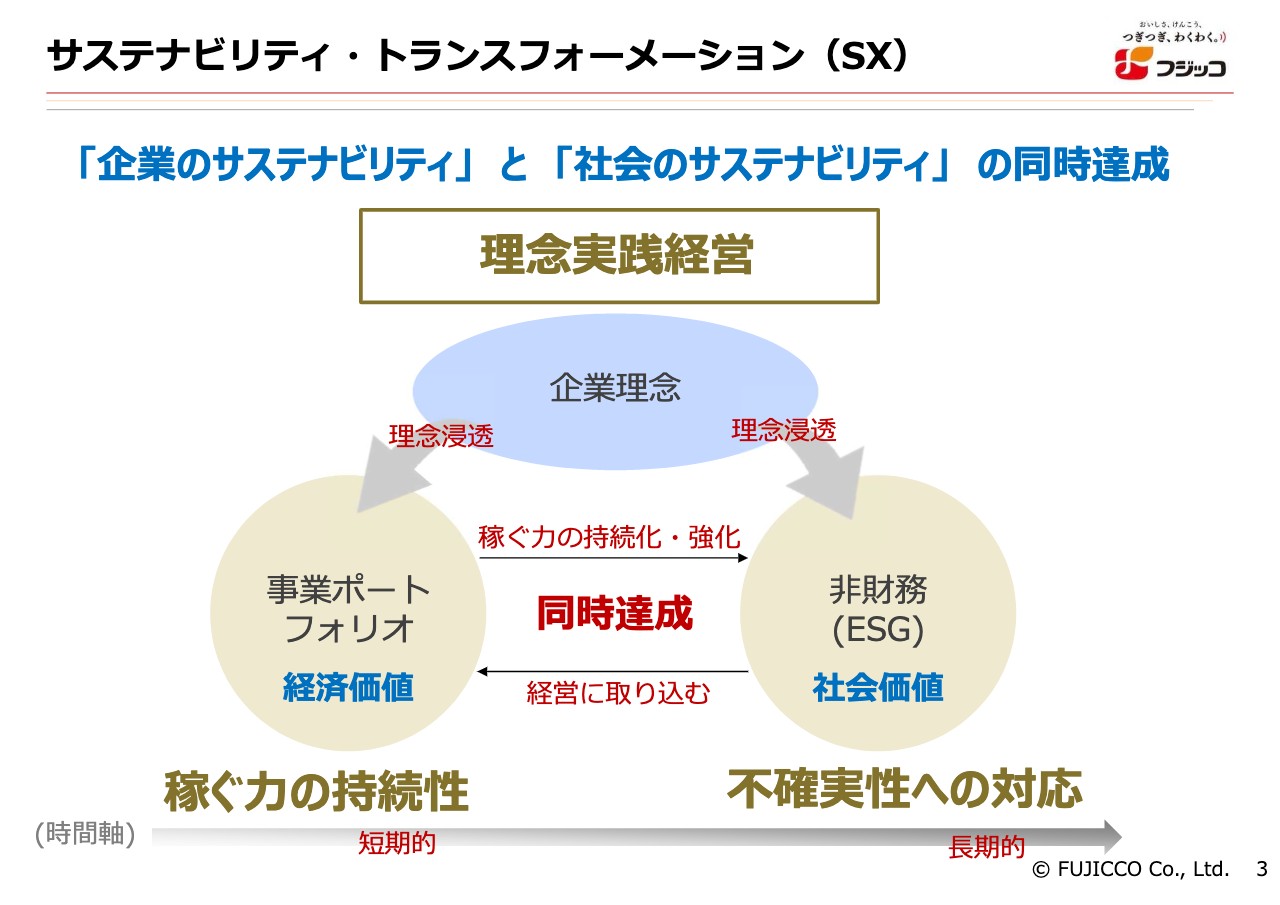

まず、サステナビリティ・トランスフォーメーションについてです。ここで私たちの存在価値、存在目的である「企業のサステナビリティ(会社の存続)」と「社会のサステナビリティ(社会の存続)」を同時に達成することを経営層で決めました。

スライドに「理念実践経営」と記載していますが、私たちの理念を実現するために、事業ポートフォリオの経済価値と非財務の社会価値を同時に達成することを考えた上で、再度、理念経営を実践するための目標作りを行いました。

サステナビリティ体系図

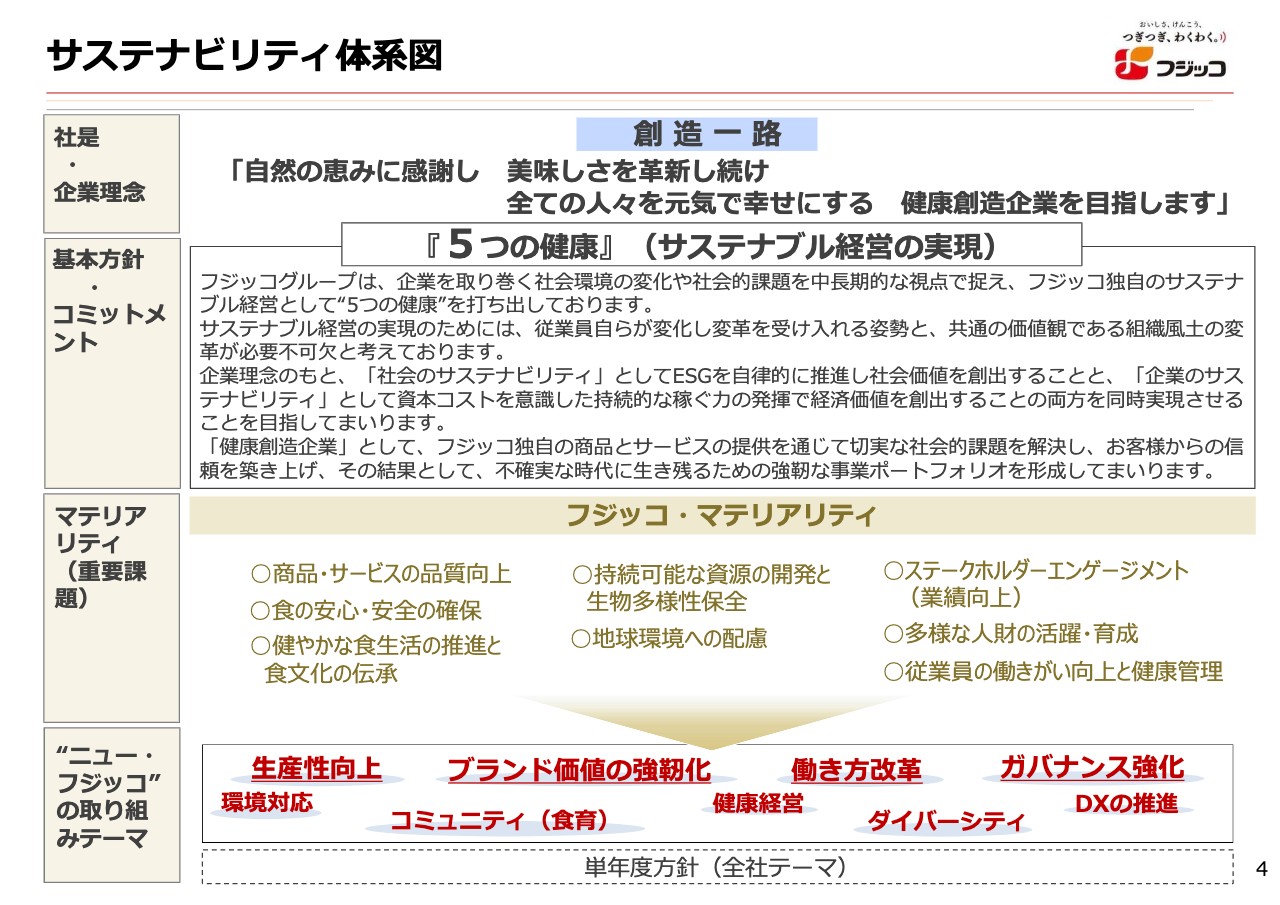

サステナビリティの体系図になります。私たちは企業理念を「フジッコの心」と呼んでおり、その中には社是の「創造一路」と、私たちの目指すべき姿でありビジョンである「自然の恵みに感謝し 美味しさを革新し続け 全ての人々を元気で幸せにする 健康創造企業を目指します」を掲げています。

また、行動指針も「フジッコの心」の中の1つです。「健康創造企業」を目指すことが私たちの最終目的ですが、これを達成するための「5つの健康」を掲げてきました。

その5つをステークホルダー別に分けており、まず株主に対して健全経営を行うということで、会社の健康を第1に掲げています。2つ目は社員に対する健康ということで、健康経営、3つ目は健康を提供するということで、お客さまに対する健康提供です。最終的には社会に対する健康と地球に対する健康を実現させていくことを、いろいろな方策を考えながら取り組んでいくため、このような基本方針を掲げています。

マテリアリティ(重要課題)についても、8つ定めています。これらの課題を解決していくことが企業活動の基本であると考えています。

そして、“ニュー・フジッコ”の取り組みとして、この2年半ほど改革を進めてきました。主に「生産性向上」「ブランド価値の強靱化」「働き方改革」「ガバナンス強化」の4つが前進しました。

“ニュー・フジッコ”の取り組み

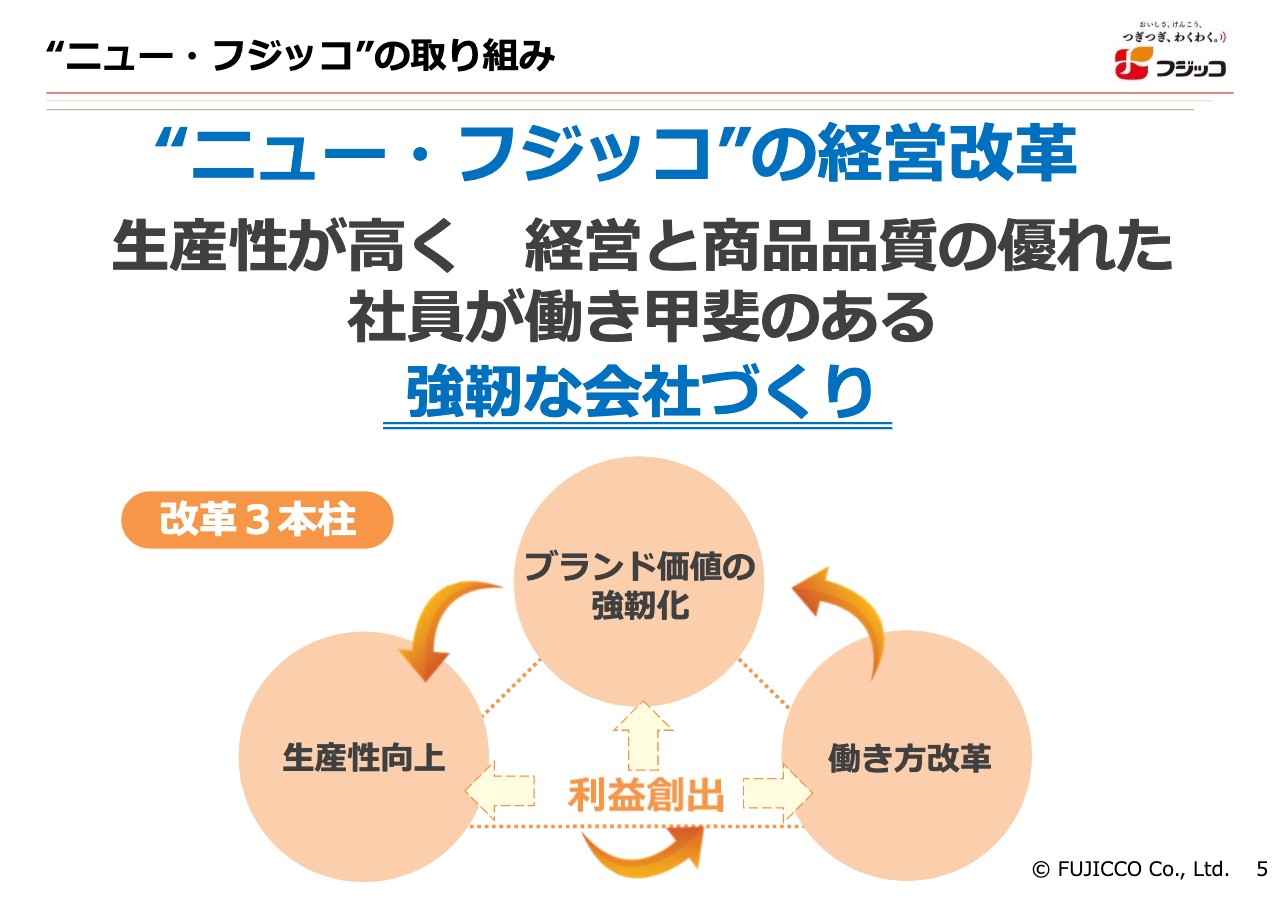

“ニュー・フジッコ”の経営改革の取り組みを一言で言いますと、「生産性が高く、経営と商品品質の優れた、社員が働き甲斐のある強靱な会社づくり」です。これを“ニュー・フジッコ”のコンセプトとし、「ブランド価値の強靱化」「生産性向上」「働き方改革」の3本柱でしっかり進んでいくように、この2年半努めてきました。

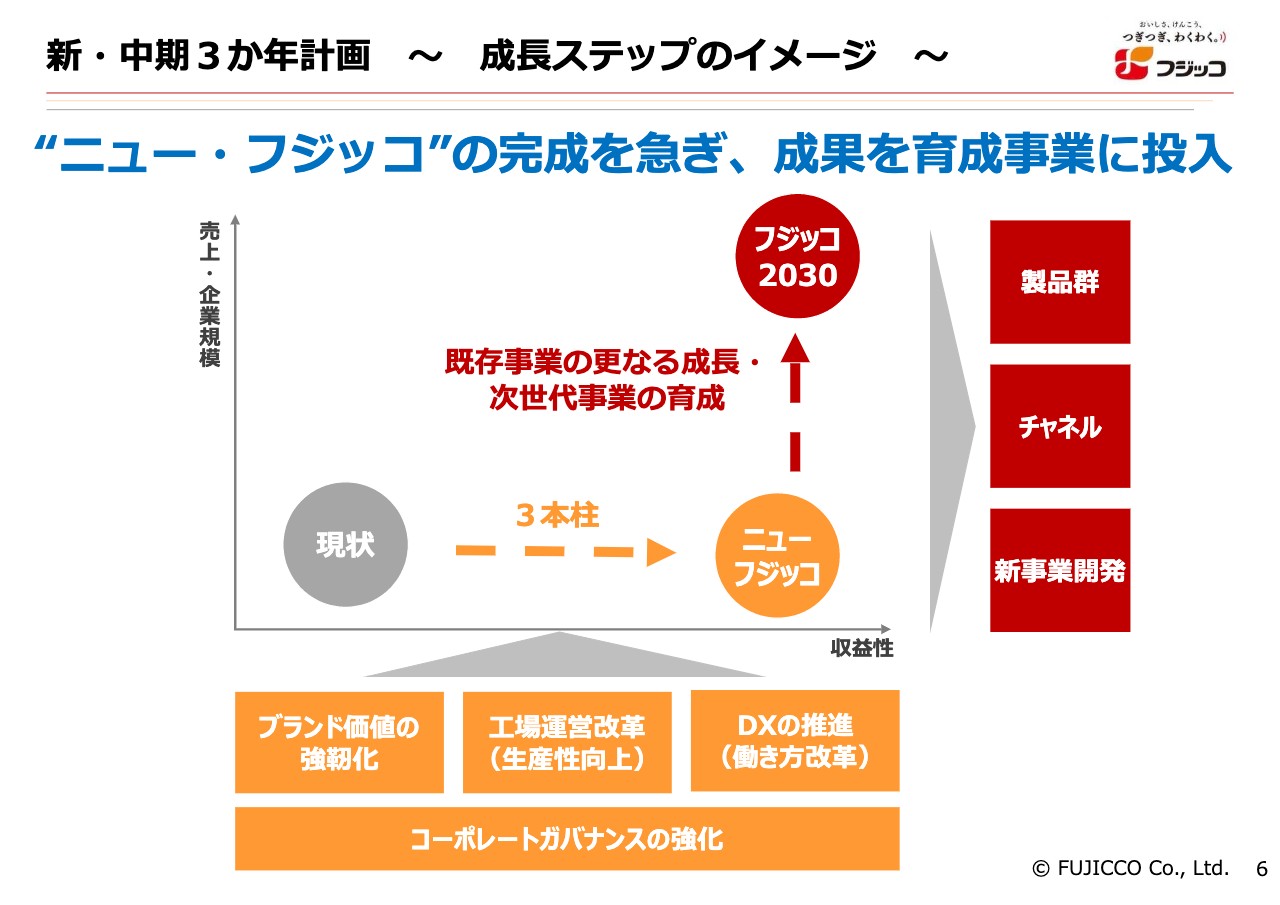

新・中期3か年計画 ~ 成長ステップのイメージ ~

“ニュー・フジッコ”の完成を急ぐことが目下の課題です。当初から最終ゴールをしっかりと決めており、今残っている課題が「DXの推進」「工場運営改革」の2つです。この大きなテーマをやり遂げてこそ、“ニュー・フジッコ”は完成すると私たちは考えています。

今後の中期3か年計画にもこれらを盛り込み、「ブランド価値の強靭化」「工場運営改革」「DXの推進」を三位一体で進め、そのベースとなるコーポレートガバナンスも強化していきます。

現状ではもう少し時間をかけてこの3本柱をしっかり打ち立て、あるべき“ニュー・フジッコ”の姿に持っていき、収益力・生産性の高い会社にしたいと考えています。そこから成長を遂げるための新商品や新チャネル、新規事業などをさらに進められるように、今から準備していきます。次世代の事業にもこれからしっかり着手し、前進させていく考えです。

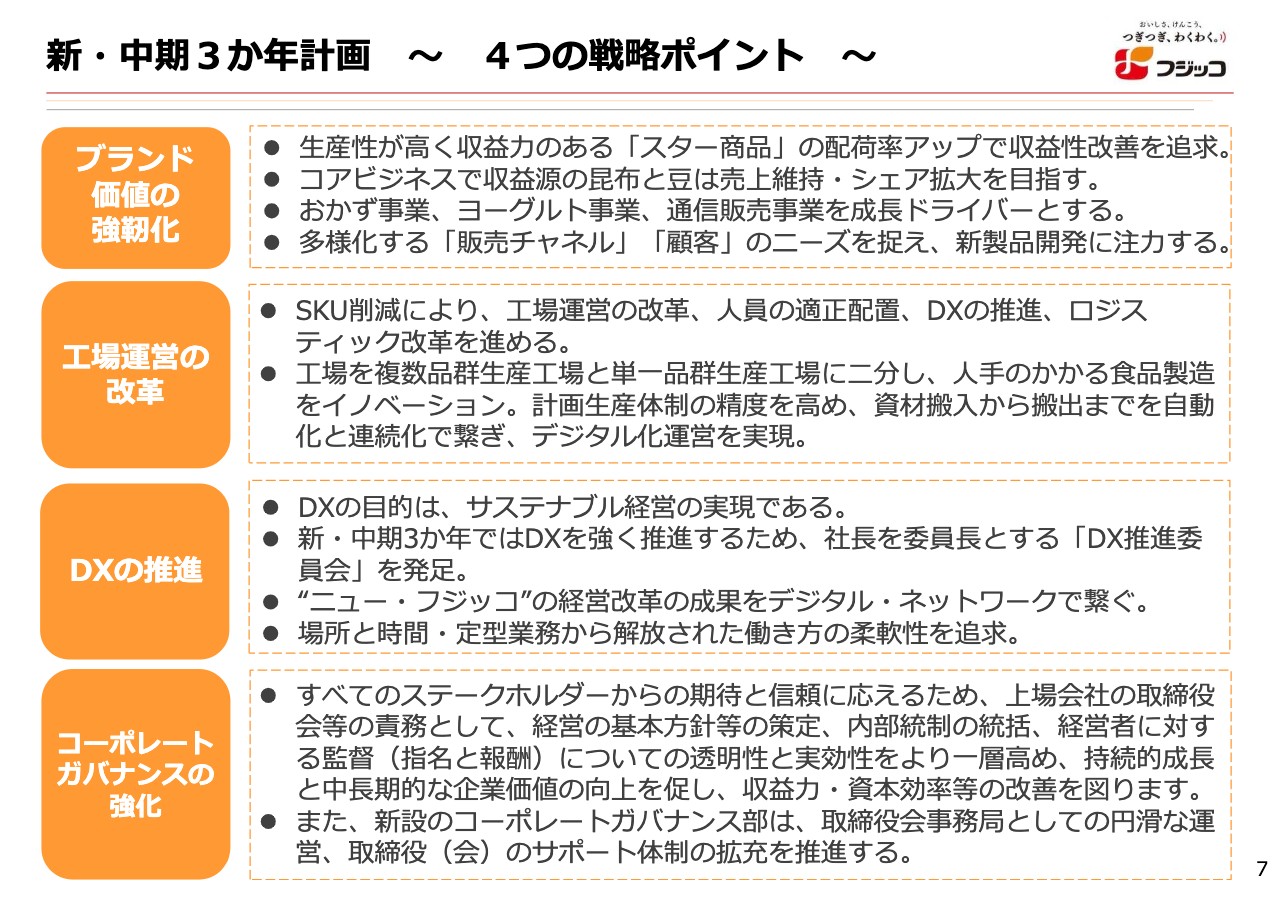

新・中期3か年計画 ~ 4つの戦略ポイント ~

4つの戦略ポイントです。

キーワードだけお伝えしますと、「ブランド価値の強靭化」にある「スター商品」は、当社の主力商品で収益力が高く、まだまだ売場をしっかり取らなければいけない商品を「スター商品」と位置づけています。各々の商品群の中に「スター商品」を設け、シェア拡大にチャレンジしていきます。

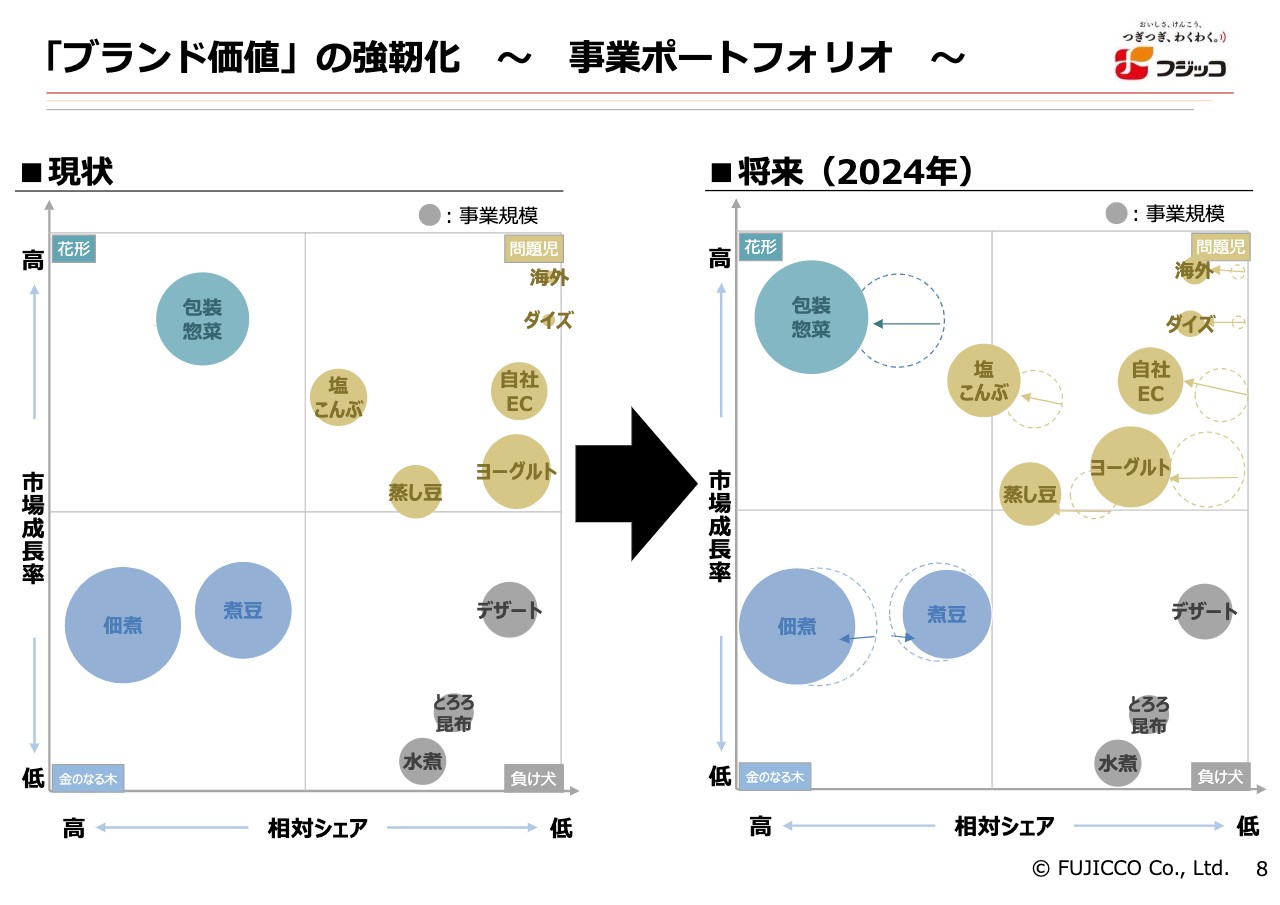

「ブランド価値」の強靭化 ~ 事業ポートフォリオ ~

事業ポートフォリオです。スライド左側の図が現状で、右側が3年後の2024年をイメージした図となっています。戦略としては、図の左上の花形にある包装惣菜はシェアをさらに拡大し、売上規模も増やすことで事業拡大を考えています。ヨーグルトも同様です。

通信販売事業(EC)もさらに事業拡大していこうと考えており、工場投資を行った塩こんぶや蒸し豆も規模を拡大し、収益力を上げていきます。

図の右上の海外とダイズはまだまだ小さいですが、ダイズ事業は「ダイズライス」という商品から始まっており、大豆の素材を活かした新商品も開発していこうと考えています。海外とダイズの事業でさらに収益力を向上し、拡大していきます。

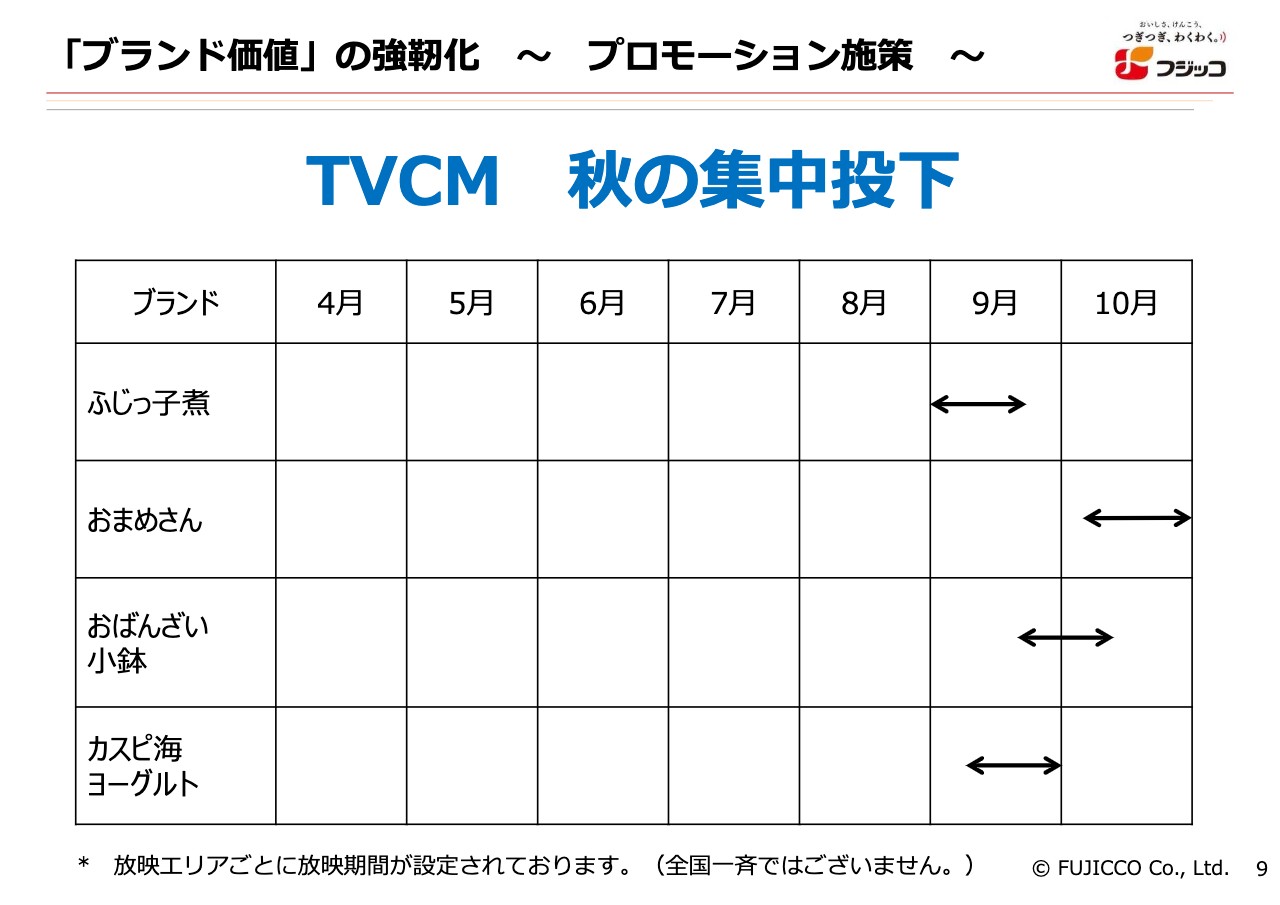

「ブランド価値」の強靭化 ~ プロモーション施策 ~

「おまめさん」「ふじっ子煮」という私たちの2大ブランドと、「カスピ海ヨーグルト」「おばんざい小鉢」の4つの商品群について、9月、10月にTVCMを集中的に投下しました。かなり手応えを感じており、9月、10月は売上も高まりました。そのテレビCMをご覧ください。

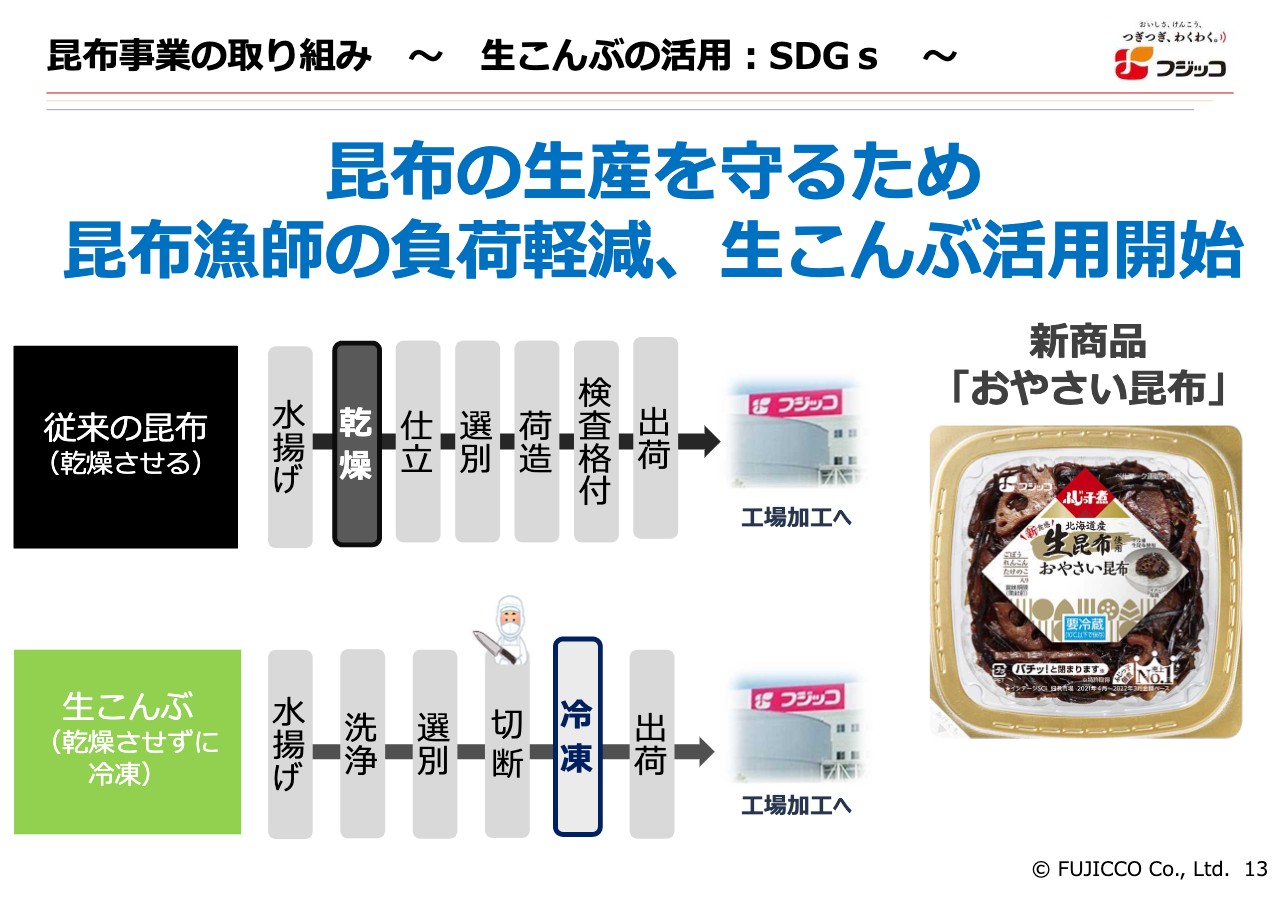

昆布事業の取り組み ~ 生こんぶの活用:SDGs ~

ここからは各事業別の取り組みをご紹介します。最初に、昆布事業です。ここでは生こんぶの活用を取り上げています。SDGsに関連する商品ということで、生産者を守り、生産者の健康を考えた商品にしたいという願いから、生こんぶの商品を考えました。

スライドの写真は新商品の「おやさい昆布」という商品で、野菜と生こんぶの佃煮です。昆布は海で巻き上げ、2本ずつくらい引き抜いてきて浜辺で干します。この作業はずっと半腰の状態で昆布を伸ばさなければならないため、非常に過酷な作業です。作業する方はお年寄りがかなり多く、この重労働により体が動かなくなってしまう方々もたくさんいらっしゃいます。

そのため、この乾燥の工程をなくす方法はないかということで、昆布を生で食べる方法を考え、まずは一番売れている商品の「ふじっ子煮」に生こんぶを使ってみようという取り組みを始めました。

むしろ現状の「ふじっ子煮」よりも昆布がいきいきとして艶があり、コリコリとした食感で、高付加価値の商品になるのではと考えています。

生昆布を水揚げし、洗浄、切断、冷凍したものを出荷して我々が使うことになりますので、北海道の生産者の方としっかりと話し合い、この事業に乗り出しました。このように、生産者を守るというスタンスを続けていきたいと思います。

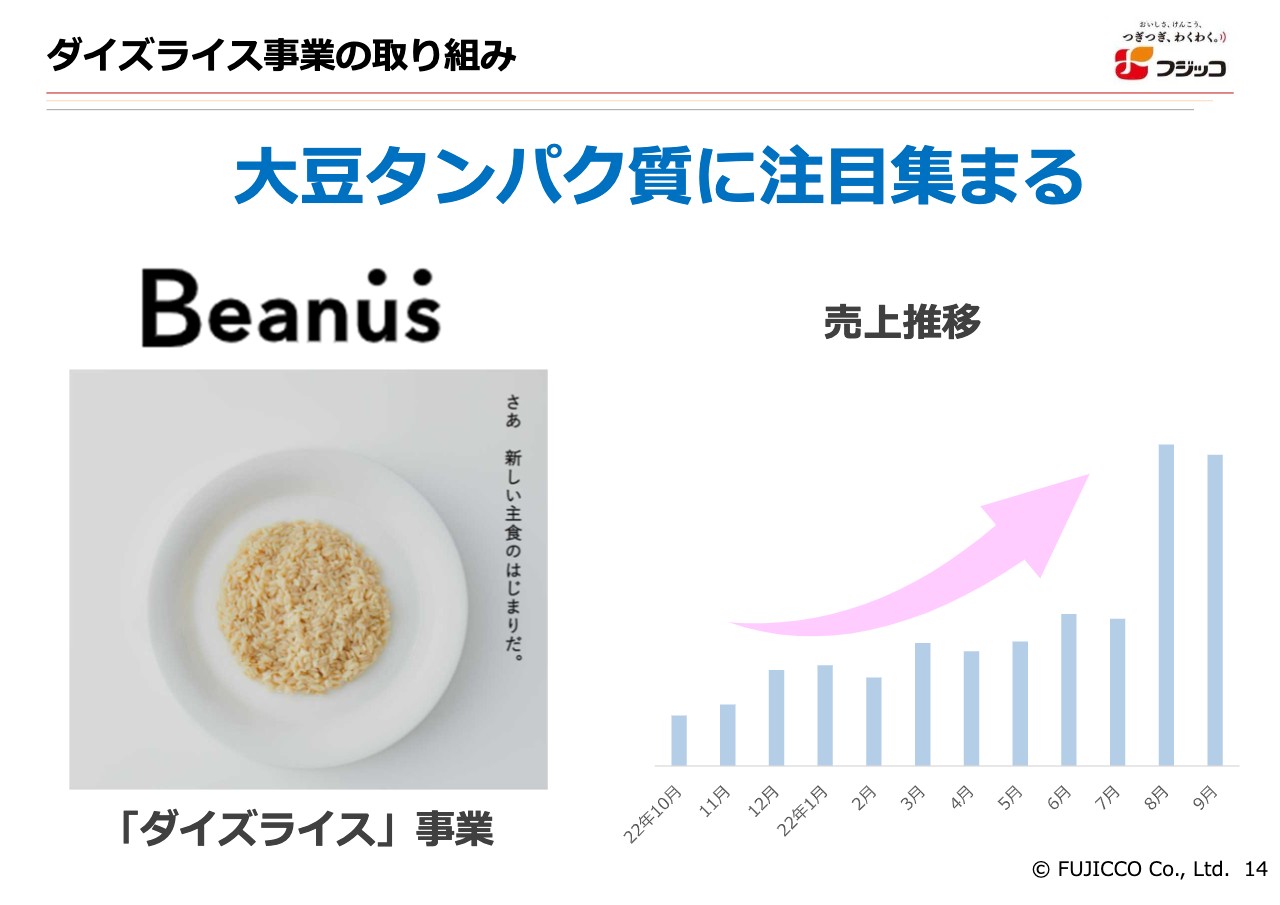

ダイズライス事業の取り組み

ダイズライス事業では、大豆タンパク質の商品の中から、ご飯のような大豆の商品を開発し、「bean(豆)」と「us(我々)」の造語として「Beanus」と名付けました。「Venus(ヴィーナス)よりも美しくなってください」という意味も込めていますが、こちらを食べることで健康に、肌もきれいにという願いから作った商品です。

今後はタンパク質の供給不足が懸念されています。動物性タンパク質については、牛であればメタンガスを出すなど、地球環境的にも負荷がかかりますし、エネルギーコストもかかってしまいます。

そのような温暖化を加速させる食を進めるのではなく、植物性タンパク質を健康的に摂取すれば、地球の温暖化防止にもつながります。また、牛肉のタンパク質と比べ、大豆のタンパク質はエネルギーコストが20分の1で済むとも言われています。

さらに大豆を食べてもらうため、ダイズ事業では「Beanus」を皮切りに、これからいろいろな商品開発をしていきたいと考えています。

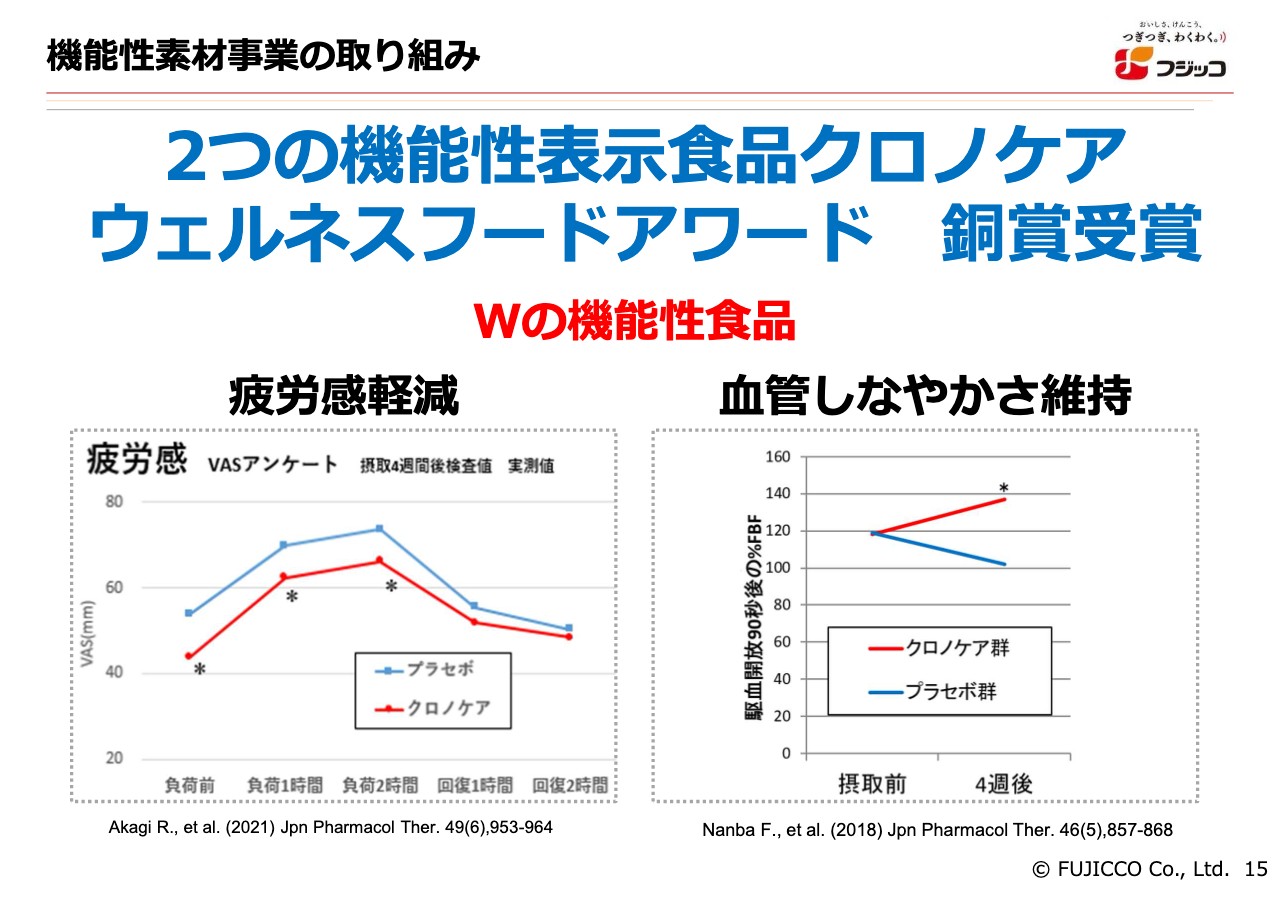

機能性素材事業の取り組み

黒大豆ポリフェノール素材の「クロノケア」が、「ウェルネスフードアワード2022」食品素材部門にて銅賞を受賞しました。「クロノケア」には2つの機能があります。1つが疲労感軽減、もう1つが血管のしなやかさ維持で、血管を柔らかくしなやかにし、血管年齢を下げる機能を持っています。これらにより、肌がきれいになり、見た目が美しくなるという効果もあることがわかってきました。

今後は世界で使ってもらえるよう、BtoBの飲料メーカーなどに展開し、販売を推進していきたいと考えています。

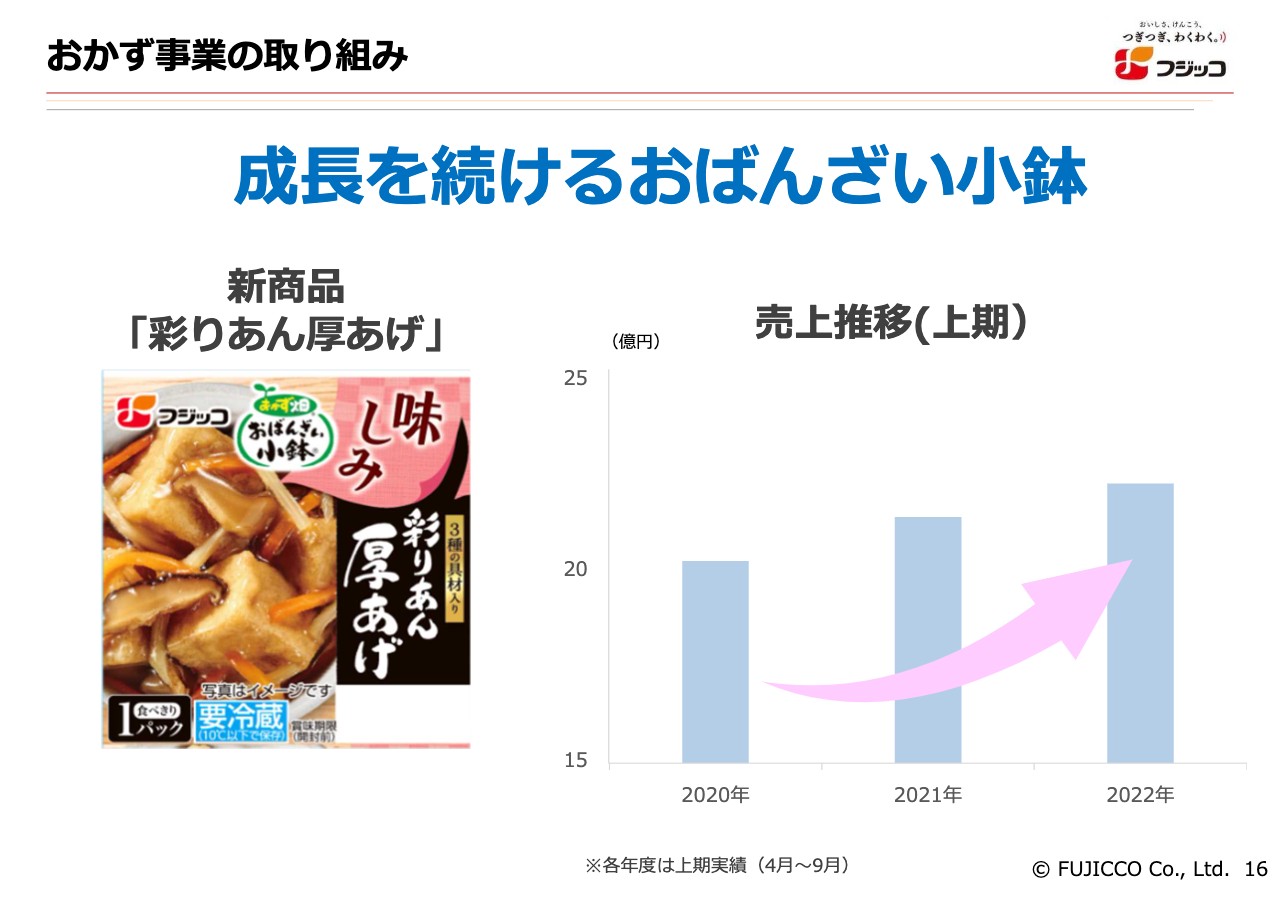

おかず事業の取り組み

「おばんざい小鉢」は成長を続けており、まだまだ伸びしろがある商品です。この商品のよいところは、一人ひとりの個食に対応していることや、家族で集まって食事をしても、それぞれの好みがまったく違うといったことに対応していることです。

なおかつ、手間がかからずおいしく、食の問題を解決できる商品になっているのですが、売上は毎年伸びており、今後、拡販するのであれば、工場投資、設備投資が必要になってきますが、しっかりと展開したいと考えています。

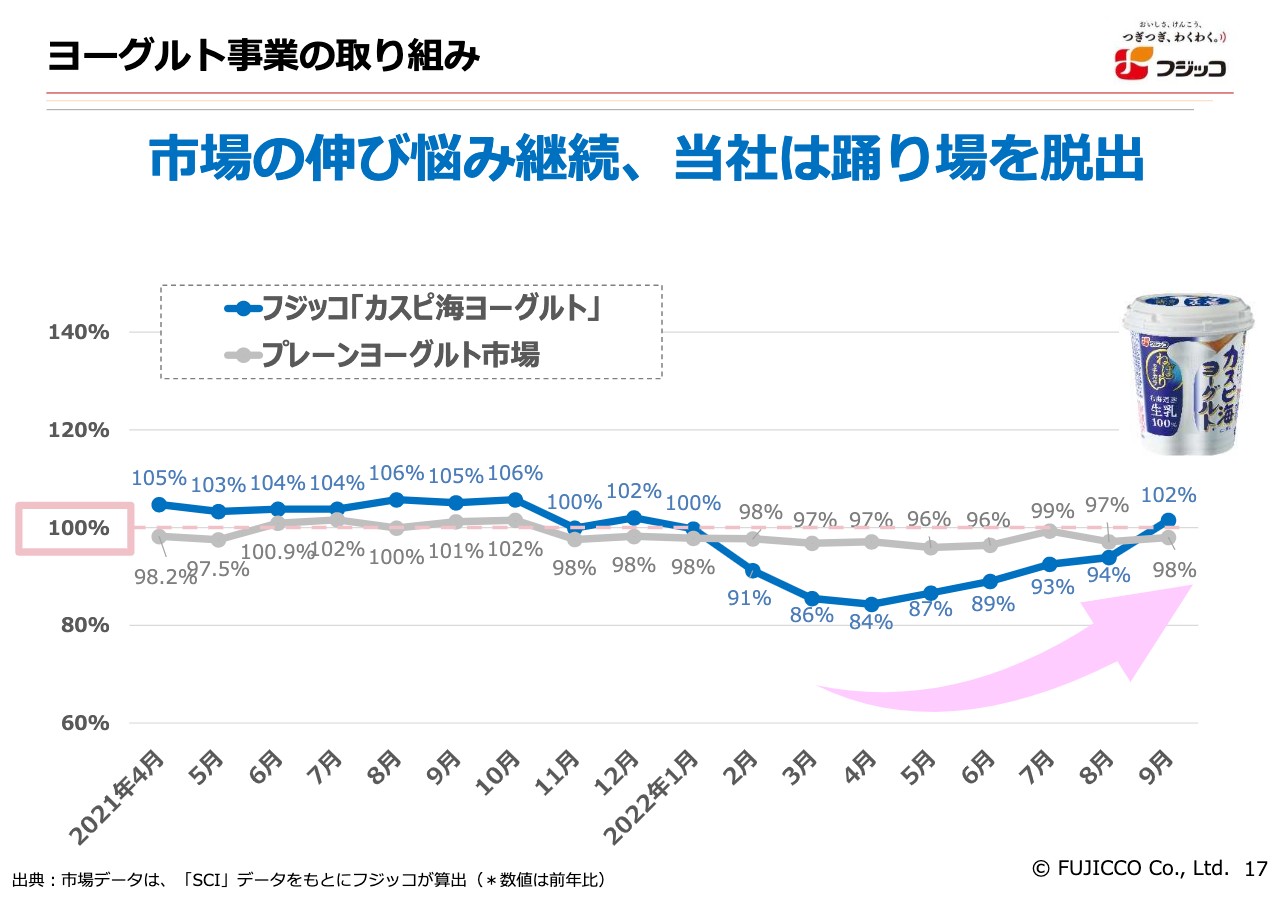

ヨーグルト事業の取り組み

「カスピ海ヨーグルト」は、昨年12月から少し曇りがちな状況になっていました。今年4月、5月あたりは非常に苦しく、前年比80パーセント台で推移していました。前々年は110パーセント、108パーセントあたりを推移していた商品でもあり、この落ち込みはやむを得ないとも考えています。

現在はTVCMを開始し、9月は102パーセントで着地していますので、一過性の問題と捉えています。今後は、ヨーグルト事業で「カスピ海ヨーグルト」の販売拡大にチャレンジしていきたいと考えています。

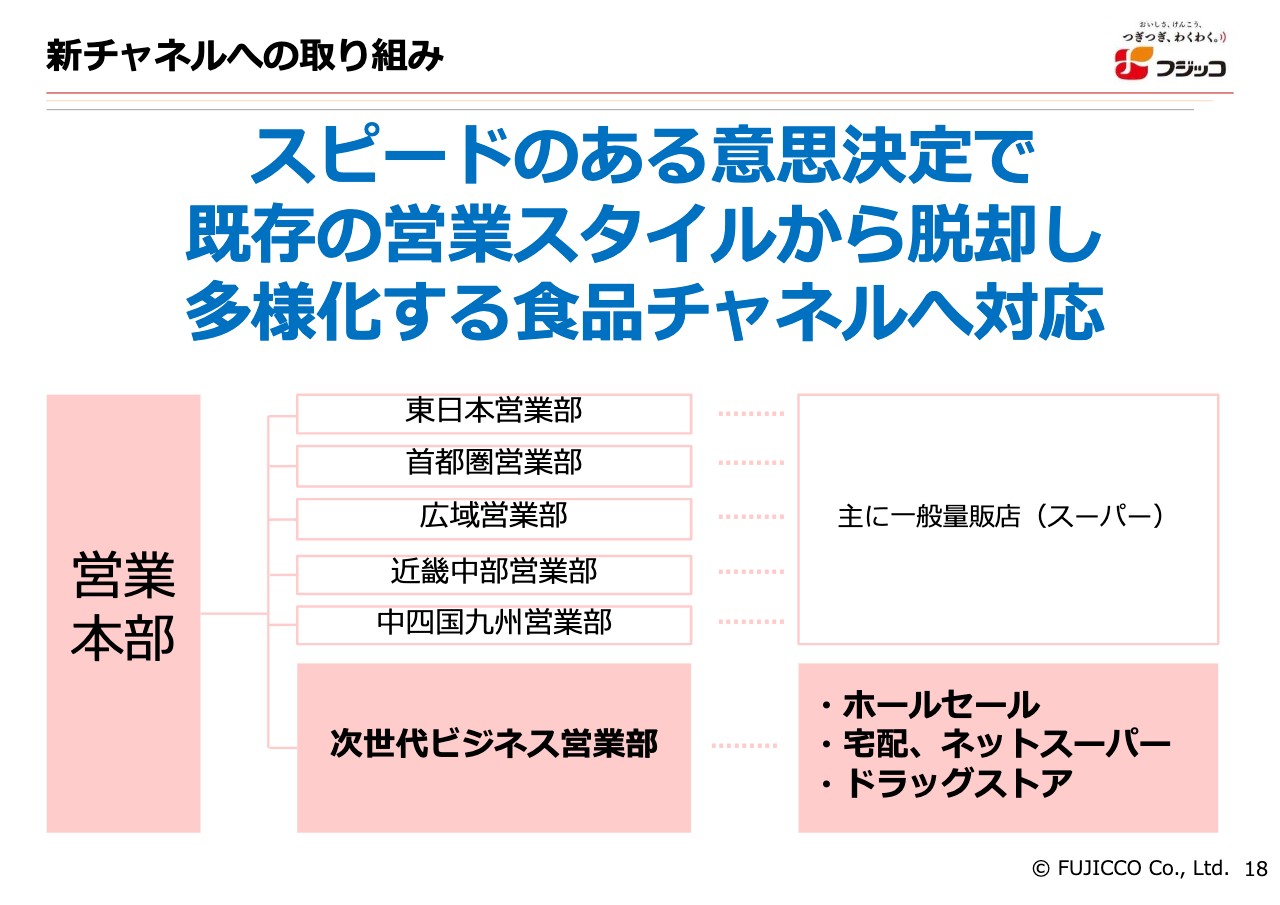

新チャネルへの取り組み

新チャネルへ取り組むためには、とにかくスピード感が重要です。意思決定のスピードを上げ、既存の営業スタイルを脱却して多様化する食の新チャネルへ対応できるよう、新たに10月から営業本部に次世代ビジネス営業部を配置しました。

次世代といっても既存のチャネルでまだ拡大の余地があり、我々がチャレンジできていなかったという意味で大いに可能性があるチャネルです。次世代ビジネス営業部の取引先はホールセールや、個別宅配、ネットスーパー、ドラッグストアなどです。この領域で商品を拡販し、配荷率を高めていきます。

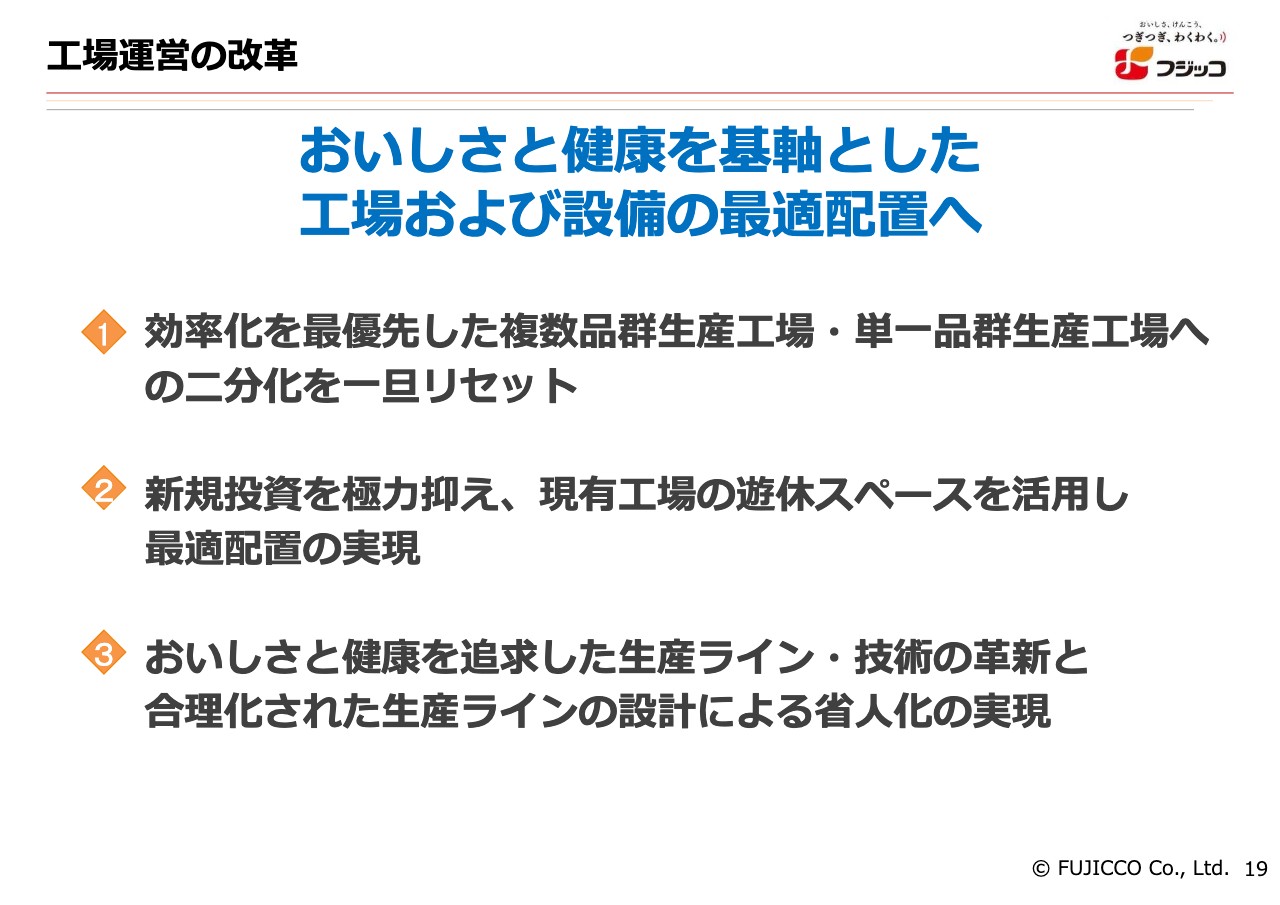

工場運営の改革

工場運営の改革として、課題は多く残っています。実は、前回お伝えした、効率化を最優先とした複数品群生産工場・単一品群生産工場への二分化はいったんリセットしています。これらは思った以上にコストがかかってしまい、しかも非常に長期のプランになってしまうため、すぐに効果が得られないことが課題として挙げられます。

今後はまず生産ラインを自動化し、ロット生産を連続生産に変更します。現状のラインの機械化と簡素化を進め、製造工程を見直す工場改革を進めていきます。

また、理念を実現できる工場でなければいけないということで、おいしさと健康を実現させ、社員の健康も守ることを考えると、働く環境も考えていかなければいけません。技術の革新をさらに進めながら、合理化された生産ラインを設計し、省人化の実現に取り組んでいきたいと考えています。

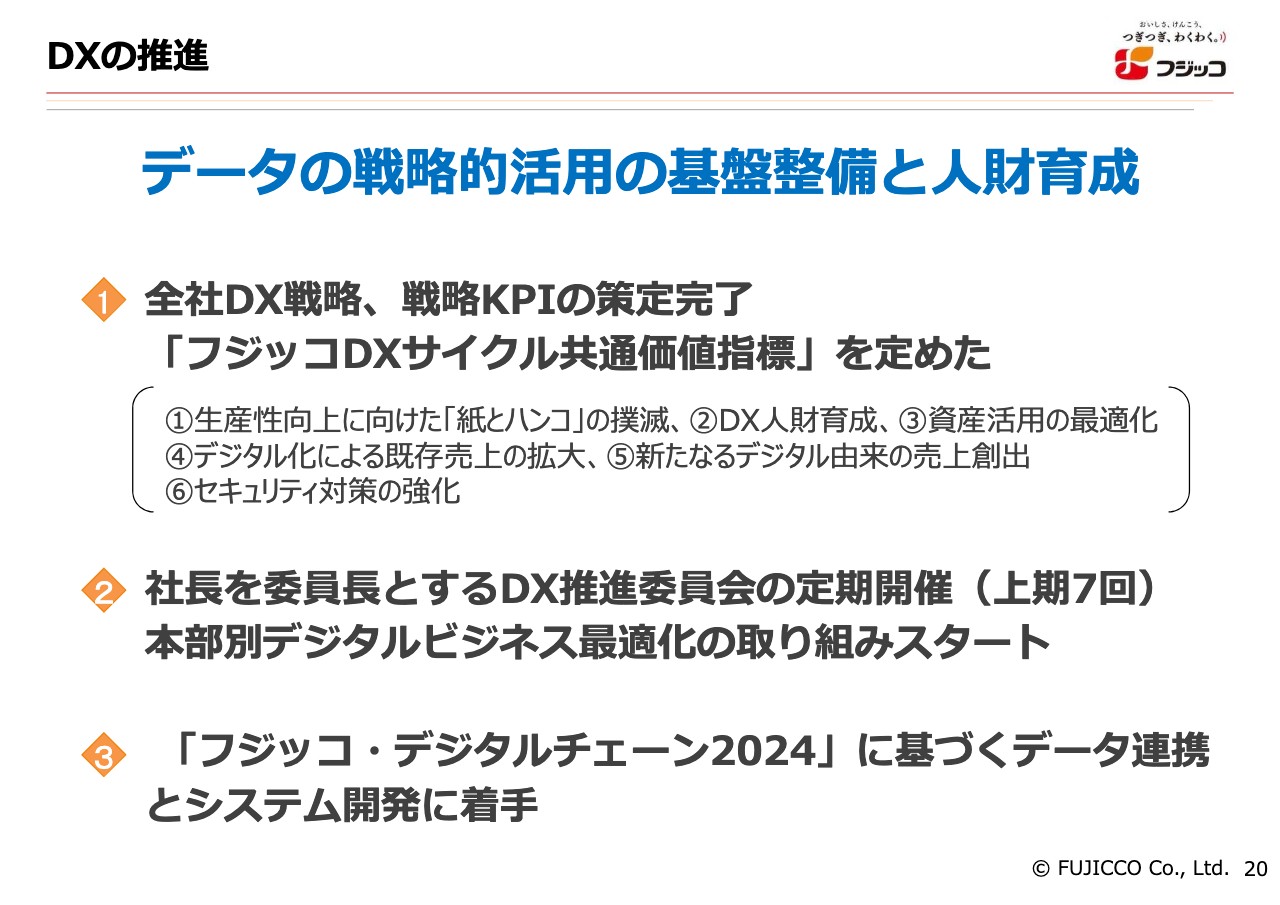

DXの推進

DXの推進については、私がリーダーとなって委員会を開いており、この上期ですでに7回実施してきました。DX推進委員会の大きな目的はサステナビリティで、永遠に存続するための土台作りです。

そして、人財育成も非常に重要です。専門用語1つとってもわからない社員もたくさんいるという現状ですので、リテラシーを上げていかなければいけません。そのため、まずは社員教育を行っていきます。

また、さまざまなソフトやアプリケーションの統合によってデジタルチェーンでデータ連携し、無駄のないシステムを構築するため「フジッコ・デジタルチェーン2024」を進めている最中です。こちらのDXもしっかりと進めていきます。

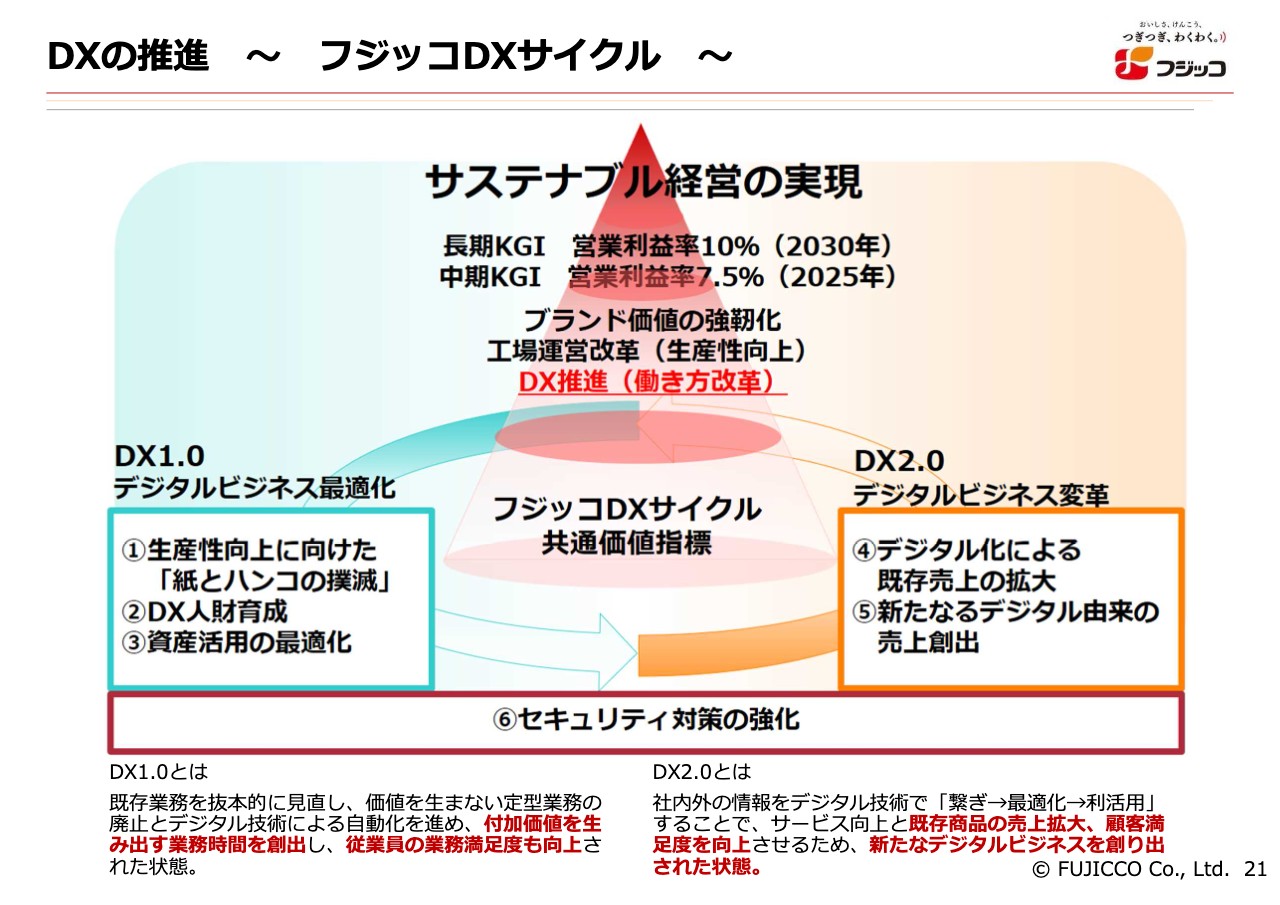

DXの推進 ~ フジッコDXサイクル ~

スライドは、サステナブル経営の概念図です。「DX1.0」と「DX2.0」は、業務の効率化、合理化、そして将来ビジネスの戦略、あるいは戦術に力を及ぼすDXに分けており、2つ同時に進めていきます。

コーポレートガバナンスの強化

コーポレートガバナンスについては、透明性を確保していくとともに、これからも強化していきたいと思っています。

これまでの業務執行取締役は、各々の担当を持たずに経営全体を監督していましたが、今年10月から担当制を導入しました。ちなみに私は商品開発のコア事業本部の担当となっています。営業は専務執行役員の石田が取締役として担当するなど、これから責任分担して進めていきます。

配当性向40パーセント以上の維持については、現在、利益が少なくなってしまっている状況ですが、株主さまへの還元はなんとか維持していきたいと考えています。

最終的には、ROEをさらに向上させなければいけないという課題も重々承知しています。自己資本比率が高いこともあるのですが、もっと投資効果を出し、ROIも見ながらチャレンジしていきたいと思います。ちなみに、今回150万株の自己株式の取得が完了し、株価の維持にも努めました。

連結損益計算書(前年との比較)

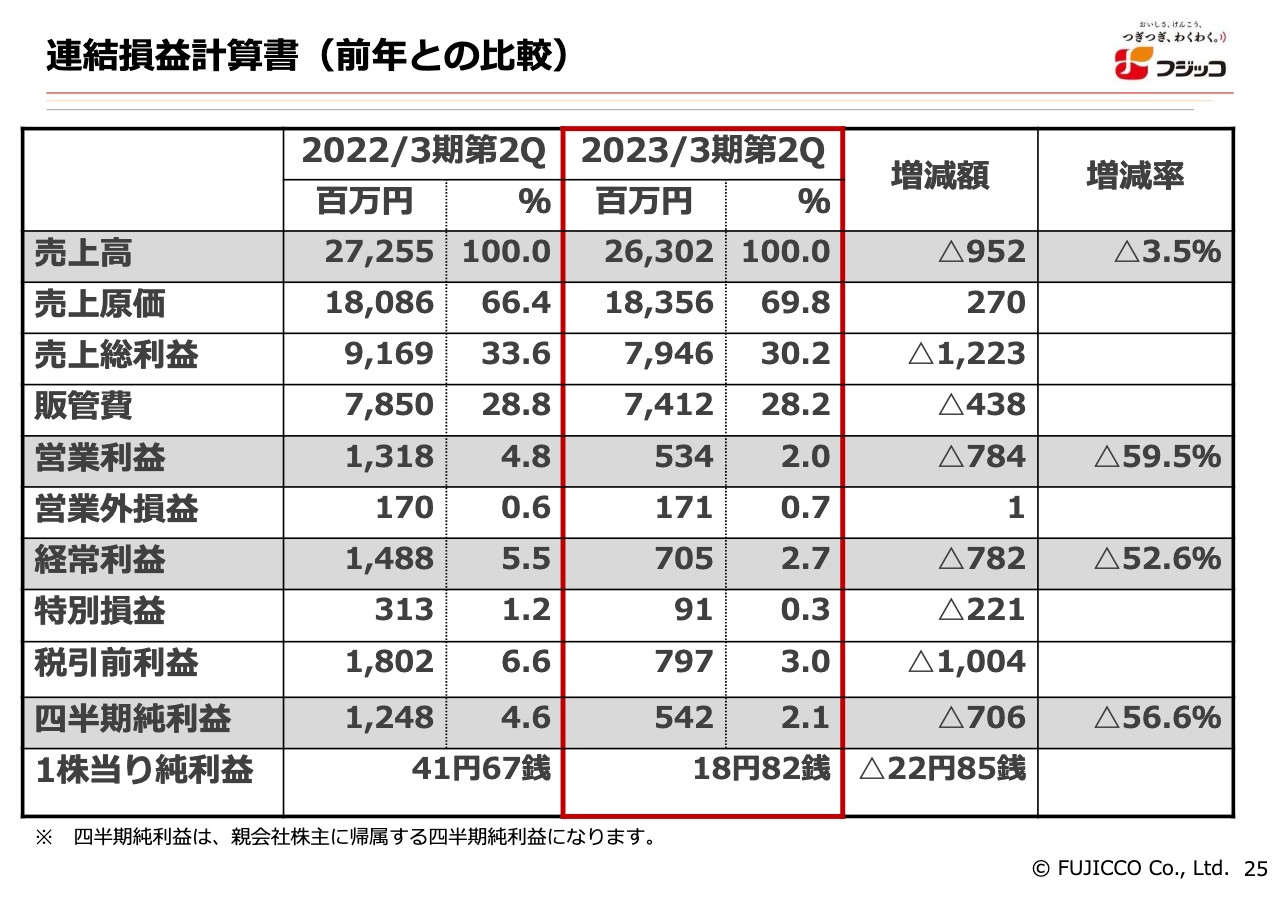

尾西輝昭氏:上期決算概要と通期の業績見通しをご報告します。上期の決算概要です。売上高は前年同期比3.5パーセント減、9億5,200万円減の263億200万円です。

原価率は3.4ポイントの悪化の69.8パーセント、販管費率は0.6ポイントの改善の28.2パーセントです。

営業利益は前年同期比59.5パーセント減、7億8,400万円減の5億3,400万円となりました。経常利益は前年同期比52.6パーセント減、7億8,200万円減の7億500万円、四半期純利益は前年同期比56.6パーセント減、7億600万円減の5億4,200万円です。1株当たりの純利益は、前年同期比22円85銭減の18円82銭という結果になりました。

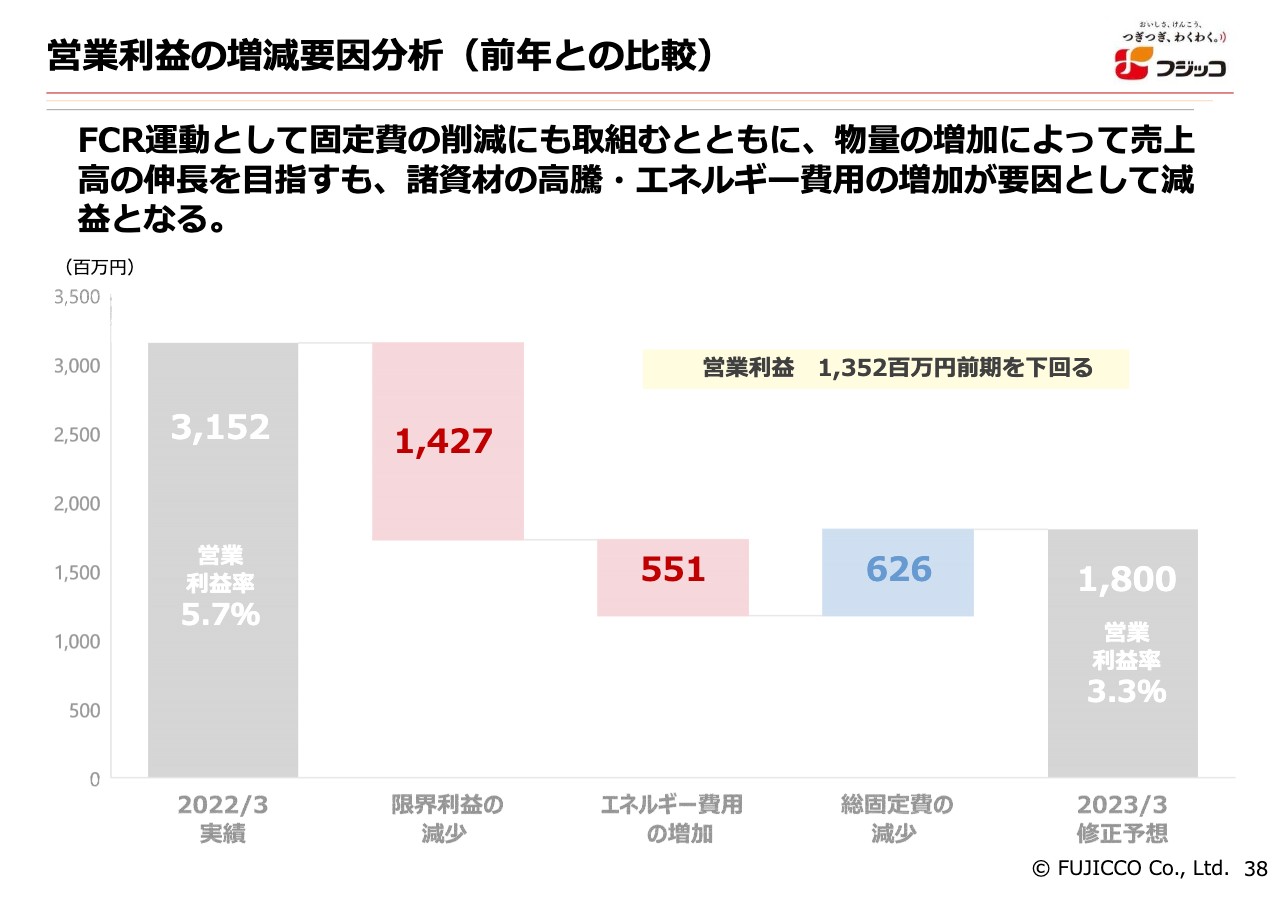

営業利益の増減要因分析(前年との比較)

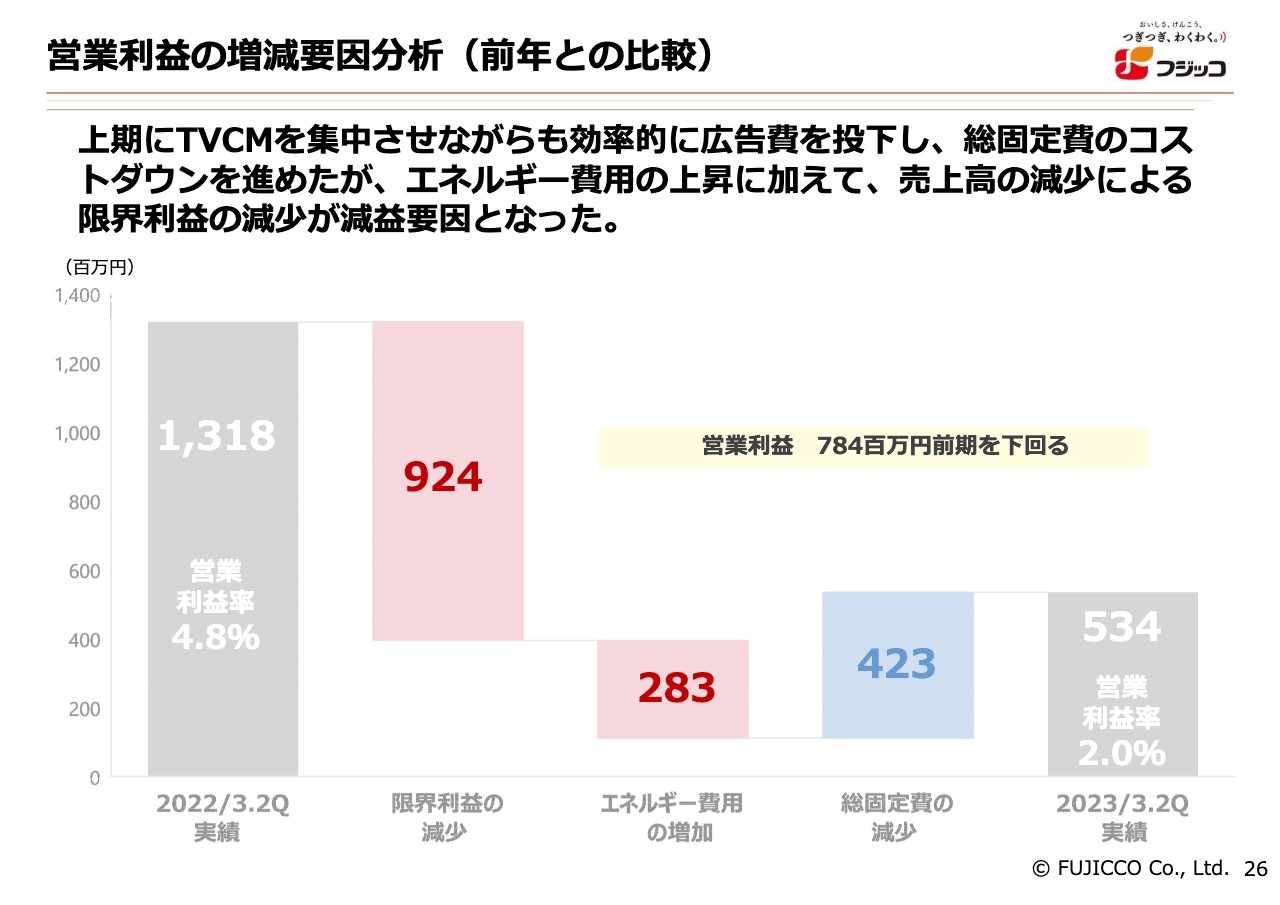

営業利益の増減要因分析です。前期と比較ですが、上期は、TVCMを秋口に集中させながらも効率的に広告費を投下し、総固定費のコストダウンに努めました。しかしながら、エネルギー費用の上昇と売上高の減少による限界利益の減少が減益要因となりました。

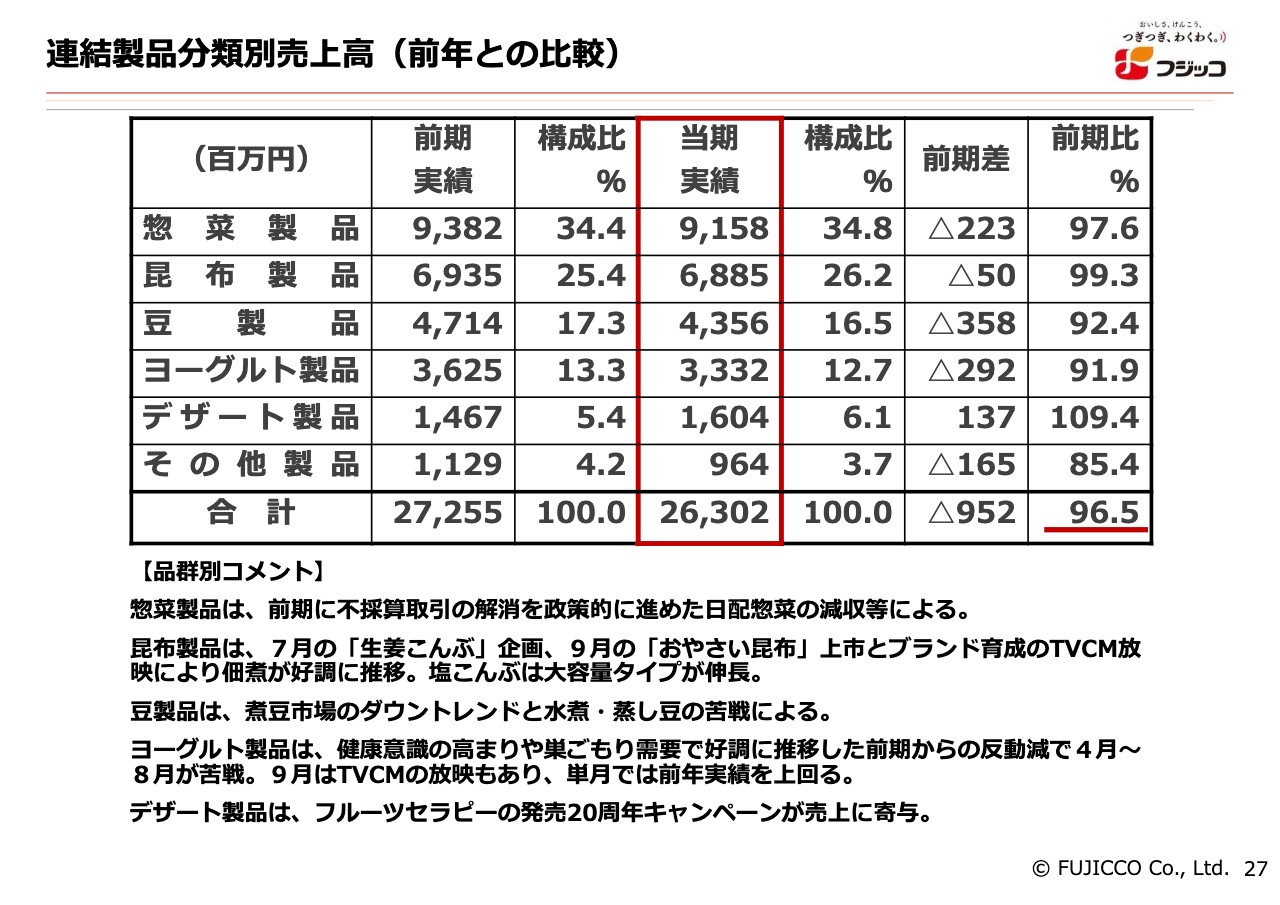

連結製品分類別売上高(前年との比較)

連結製品分類別の売上高について、前年と比較しています。全体を見ると、前期比96.5パーセント、9億5,200万円減と前年割れとなっています。前年を上回った品群はデザート製品のみという結果でした。

惣菜製品は、前期から不採算取引の解消を政策的に進めた日配惣菜の影響で、大きく減少しました。昆布製品は、佃煮も塩昆布もがんばりましたが、若干の前年割れという結果になっています。

豆製品は、煮豆市場のダウントレンドが厳しく、水煮・蒸し豆も苦戦しました。ヨーグルト製品は「カスピ海ヨーグルト」が、9月にようやく単月で前年を上回るという状況でした。

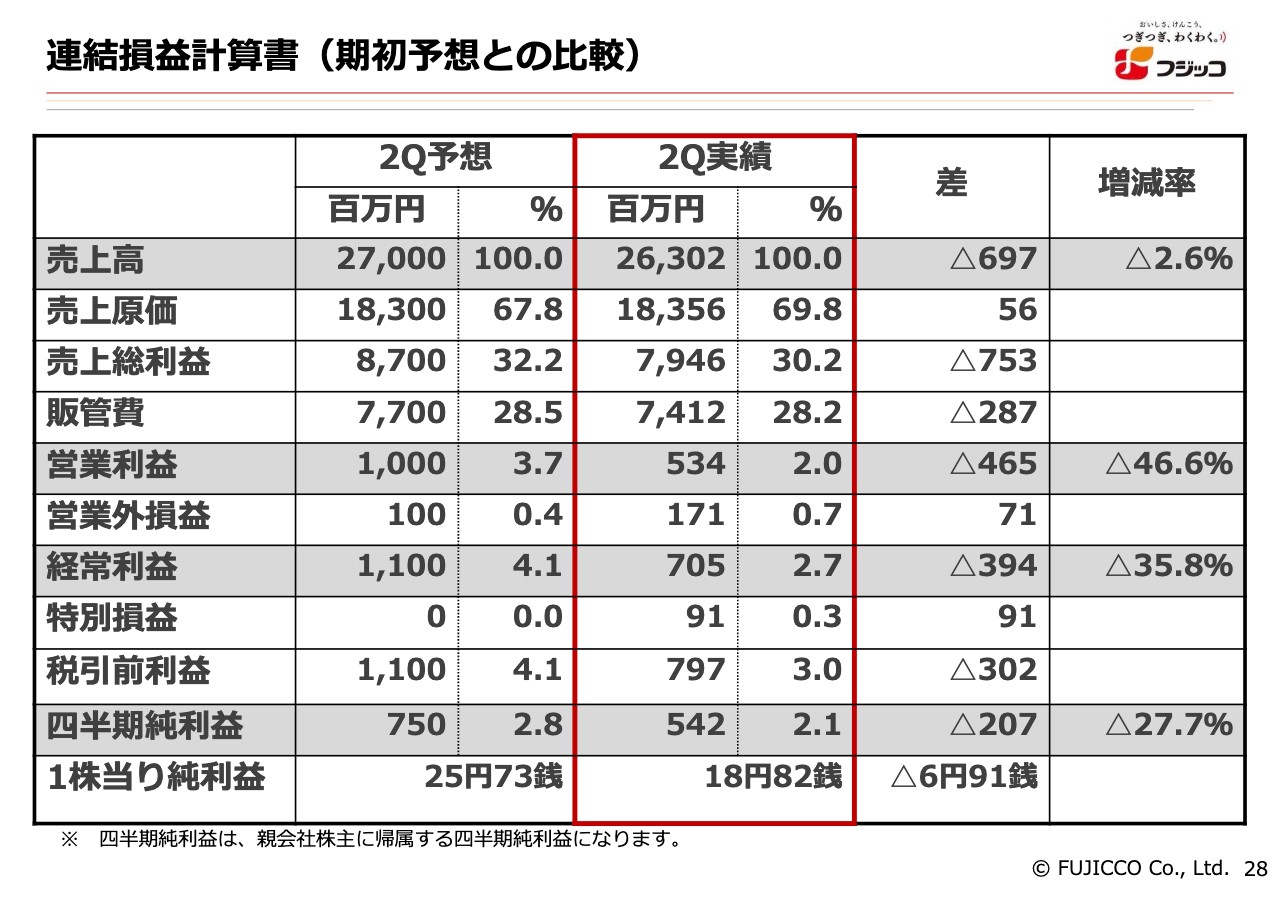

連結損益計算書(期初予想との比較)

期初予想との比較です。営業利益は10億円という期初予想を出していましたが、5億3,400万円の着地となり、先日下方修正を発表しました。四半期純利益も同様の結果です。

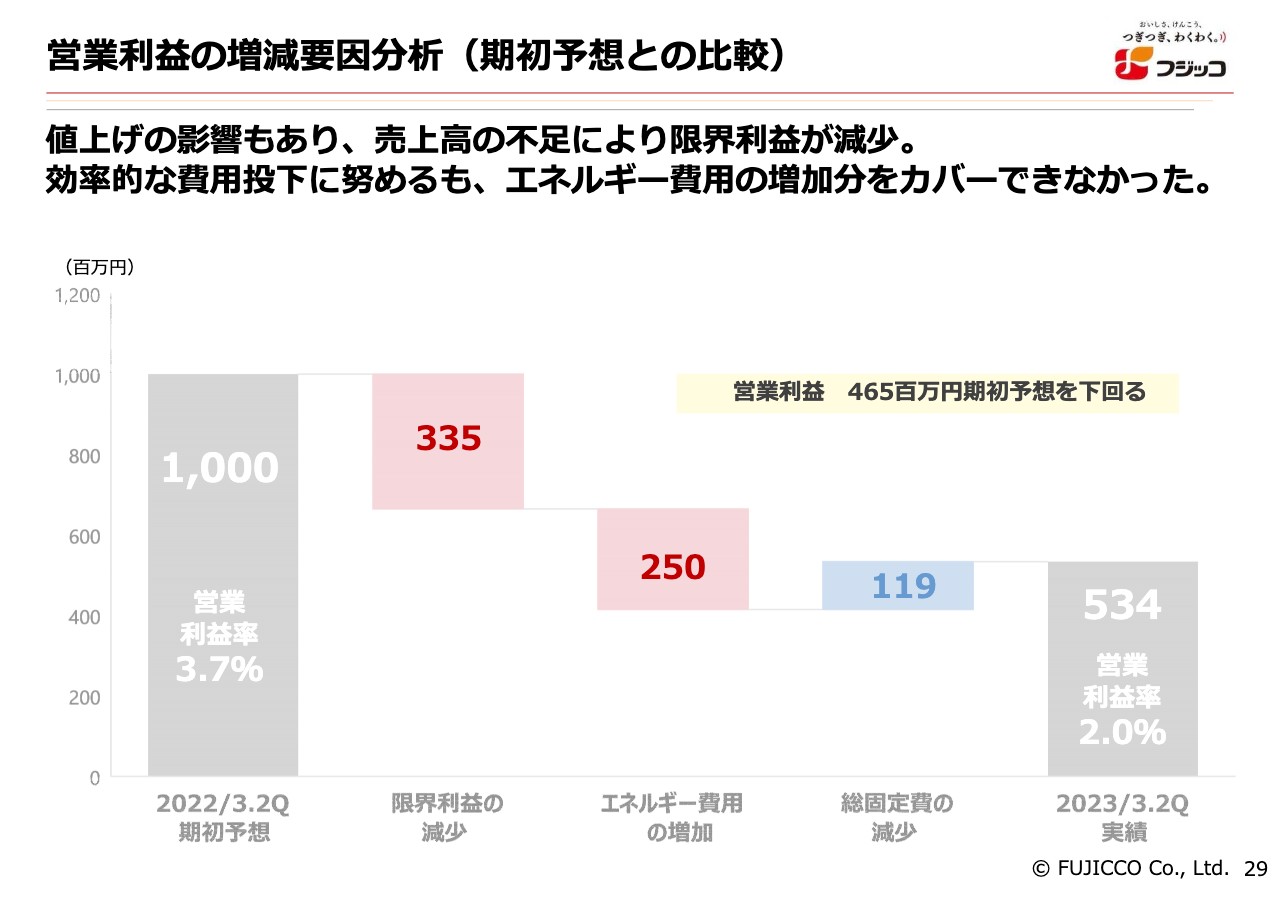

営業利益の増減要因分析(期初予想との比較)

期初予想と比較した営業利益の増減分析です。値上げの影響もあり売上高不足による限界利益の減少が大きく響き、費用については効率的な費用投下に努めましたが、エネルギー費用の増加分をカバーすることができませんでした。

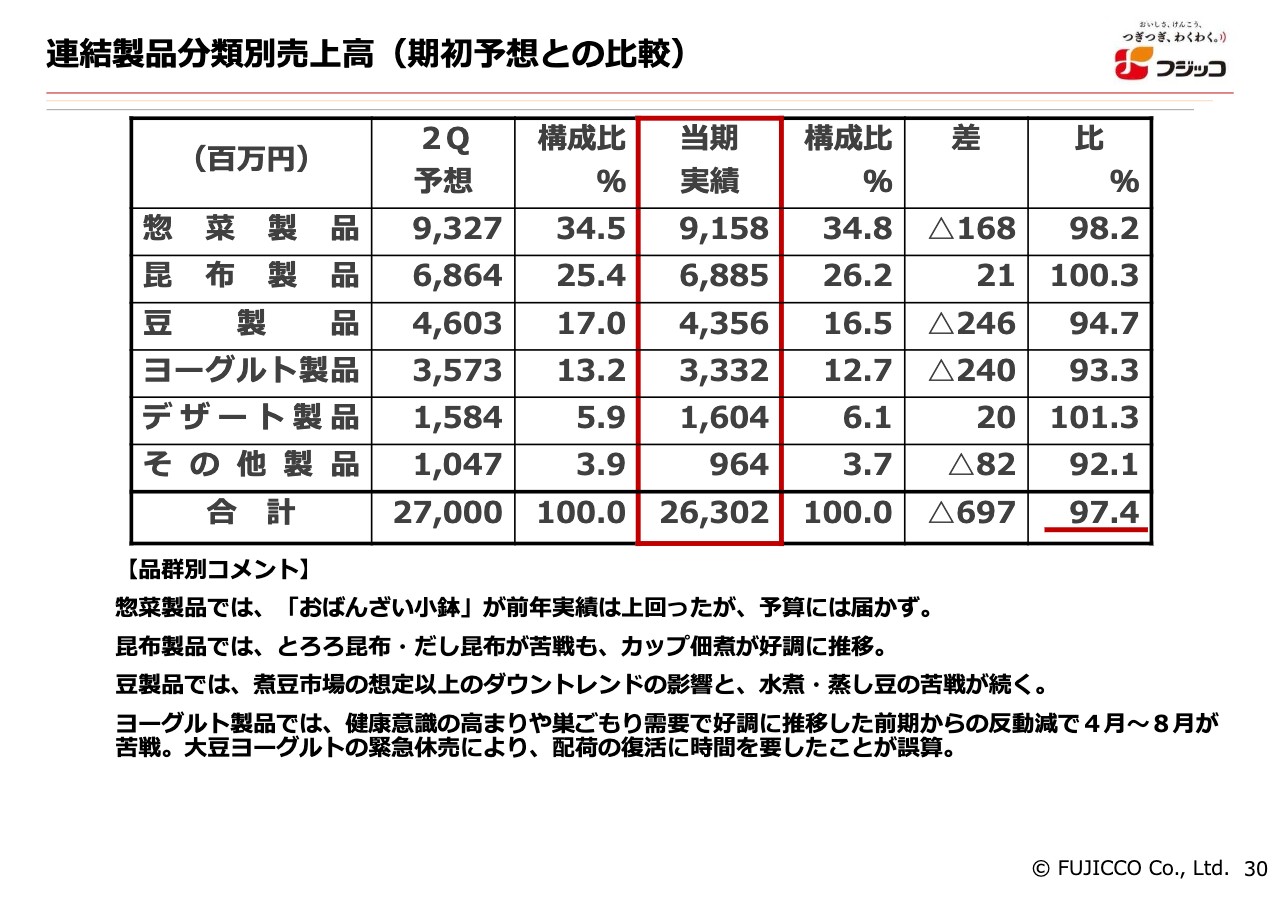

連結製品分類別売上高(期初予想との比較)

期初予想との製品分類別売上高比較です。期初予想を上回ったのは、昆布製品とデザート製品のみという状況でした。

惣菜製品に関しては「おばんざい小鉢」が前年実績を上回っていますが、強気の予算には届かずという状況でした。豆製品は厳しい状況が続いています。

ヨーグルト製品では、大豆ヨーグルトが春先に緊急休売してしまい、その配荷の復活に時間を要したことも誤算となりました。

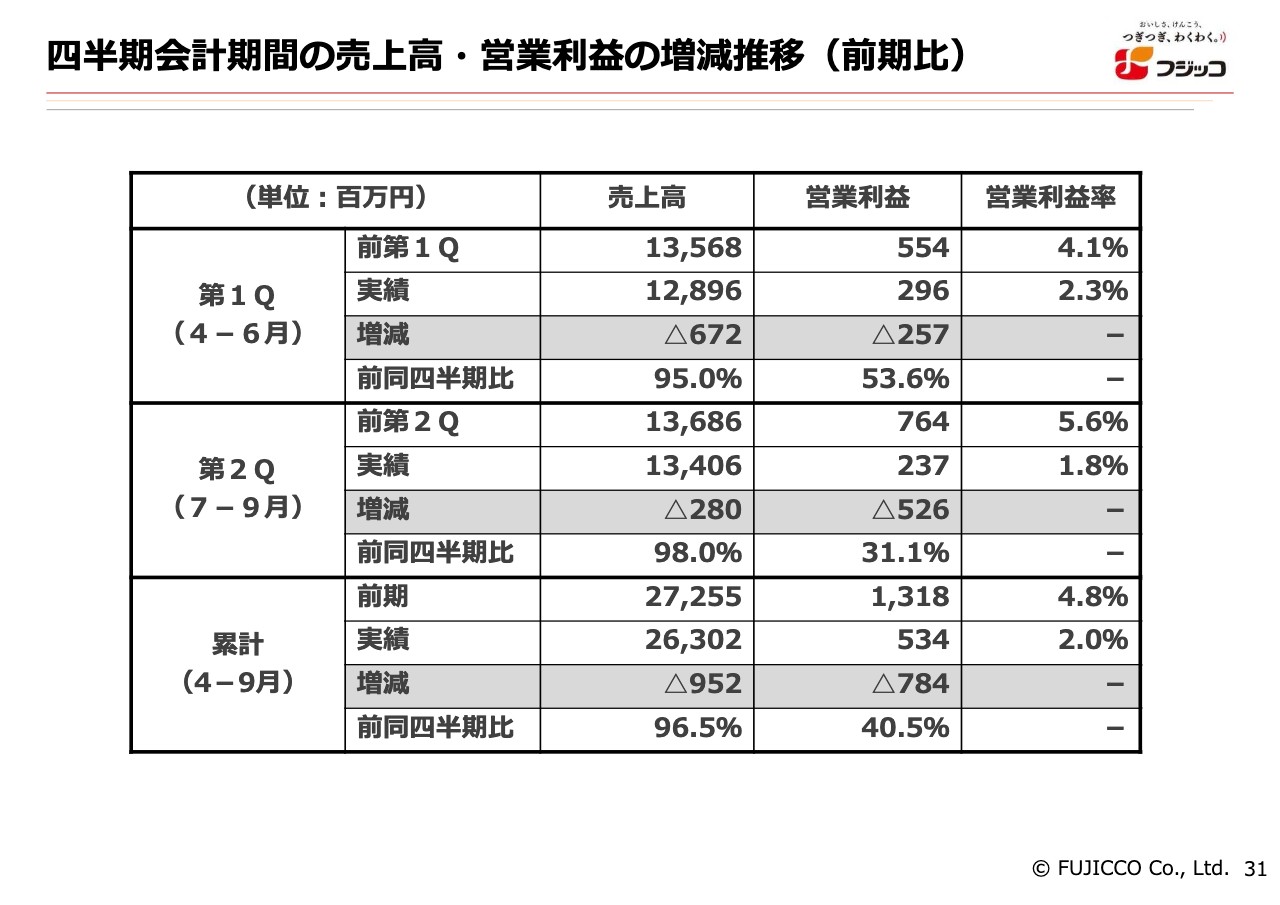

四半期会計期間の売上高・営業利益の増減推移(前期比)

四半期会計期間の売上高・営業利益の増減推移です。第1四半期が悪かったこともあり、第2四半期は利益の回復を試みていたのですが、想定以上にエネルギー費用がかかり、利益圧迫という結果になっています。しかし、売上高については回復してきました。

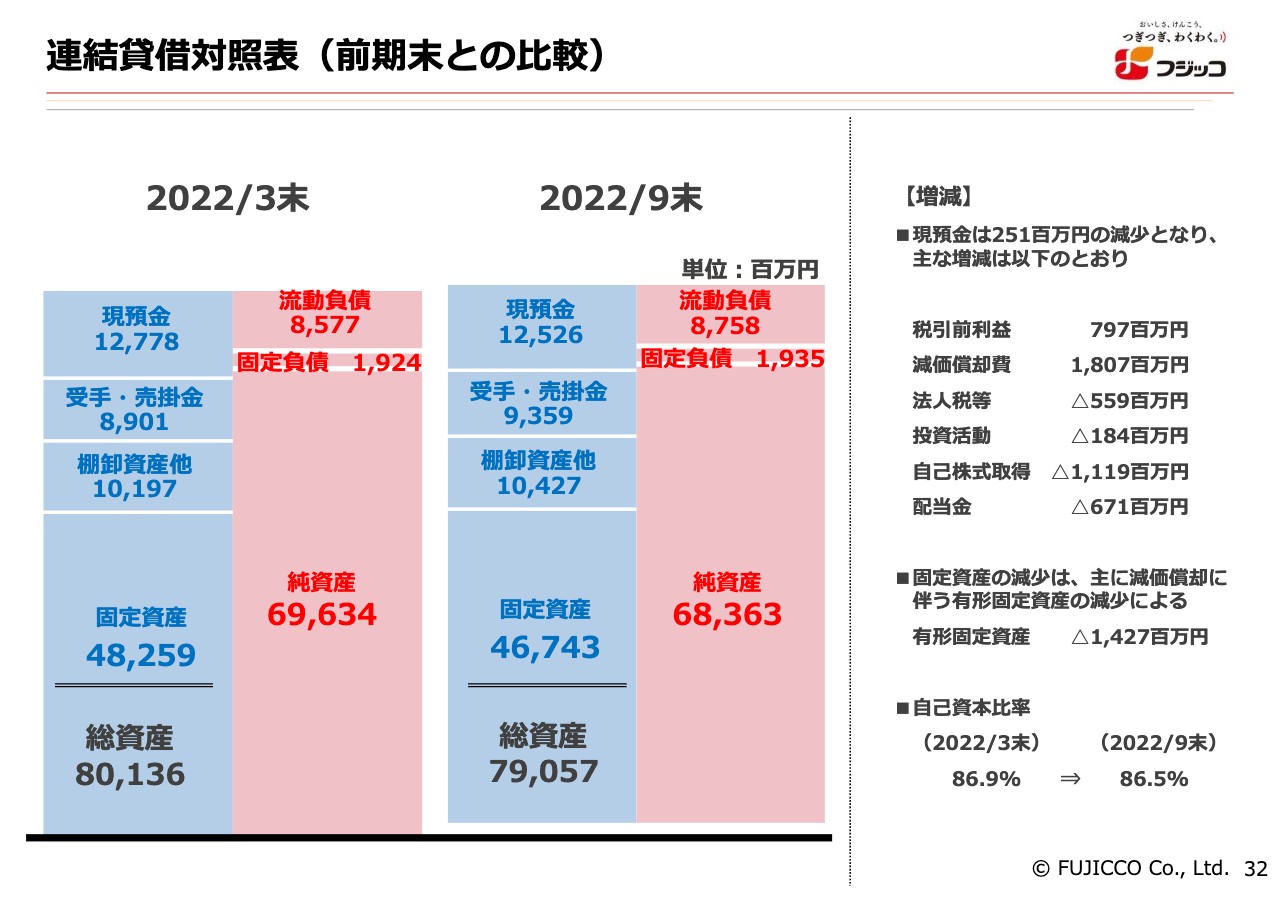

連結貸借対照表(前期末との比較)

貸借対照表はスライドをご参照いただきたいと思います。大きな変動はないかと思います。

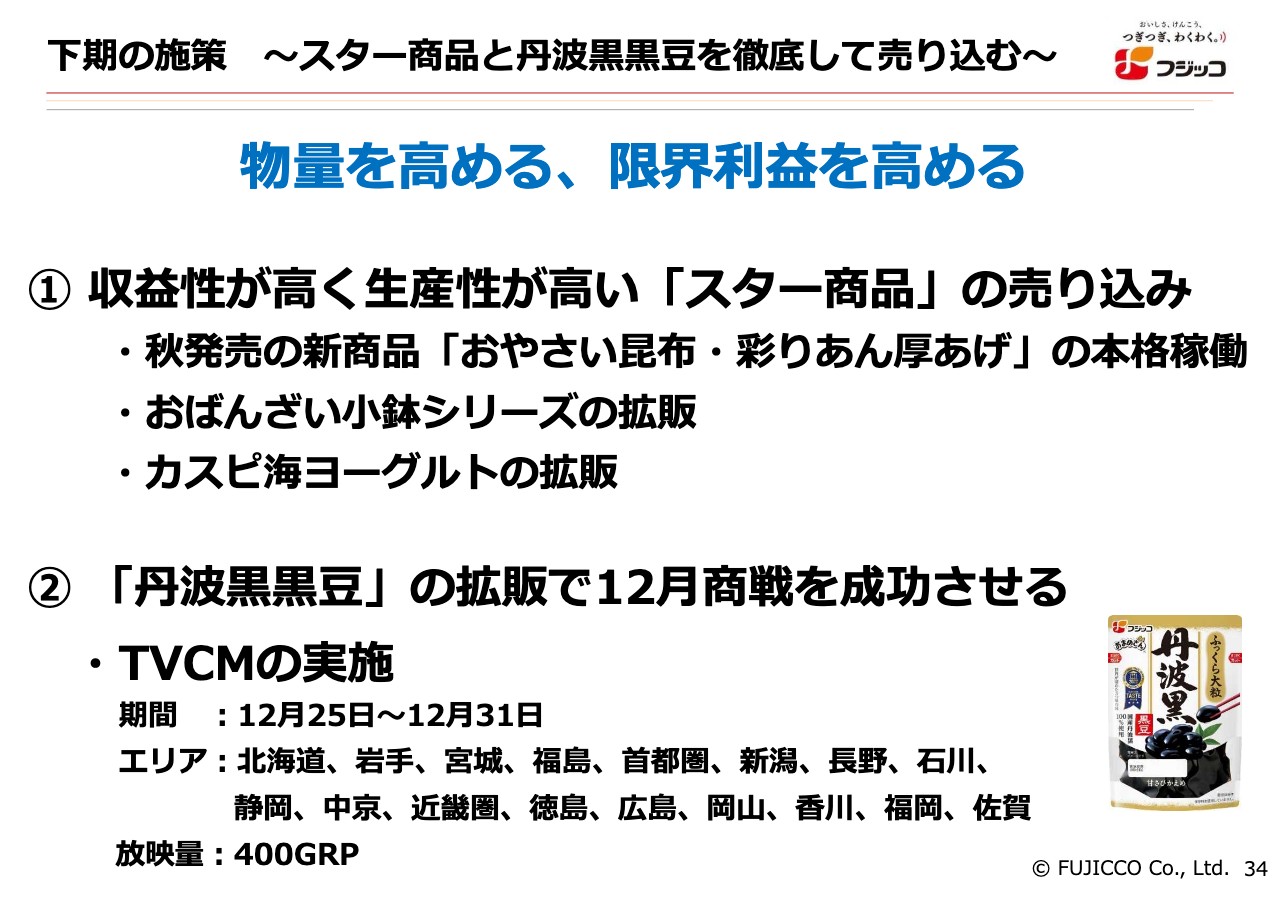

下期の施策 ~スター商品と丹波黒黒豆を徹底して売り込む~

通期の業績見通しです。下期の施策については、限界利益を高めるために会社全体で取り組んでいることとして、とにかく「スター商品」の物量を高めるということです。収益性・生産性が高いため、おのずと限界利益が高まりますので、一生懸命売り込みを行っています。

秋の新商品「おやさい昆布・彩りあん厚あげ」が本格稼働し、こちらは大事な新商品ですので、しっかりと育成していきます。

また、「おばんざい小鉢」シリーズの売上は前年を上回っており、元気な商品群の1つですのでしっかりと売り込んでいきます。

「カスピ海ヨーグルト」は、当期が始まったころは厳しかったのですが、今はようやく前年にも追い付いてきたところです。前期下期はかなり落ち込んでいましたので、この下期は昨年以上を目指し拡販していきます。

そして、当社の最大商戦となる12月に「丹波黒黒豆」をしっかり売り込んで、いいお正月を迎えたいと思っています。そのサポートとしてはTVCMを広範囲で実施し、「伝統のおせちの食文化をフジッコが継承していく」というメッセージも込めて販売していきたいと考えています。

それでは「丹波黒黒豆」のTVCMをご覧いただきたいと思います。

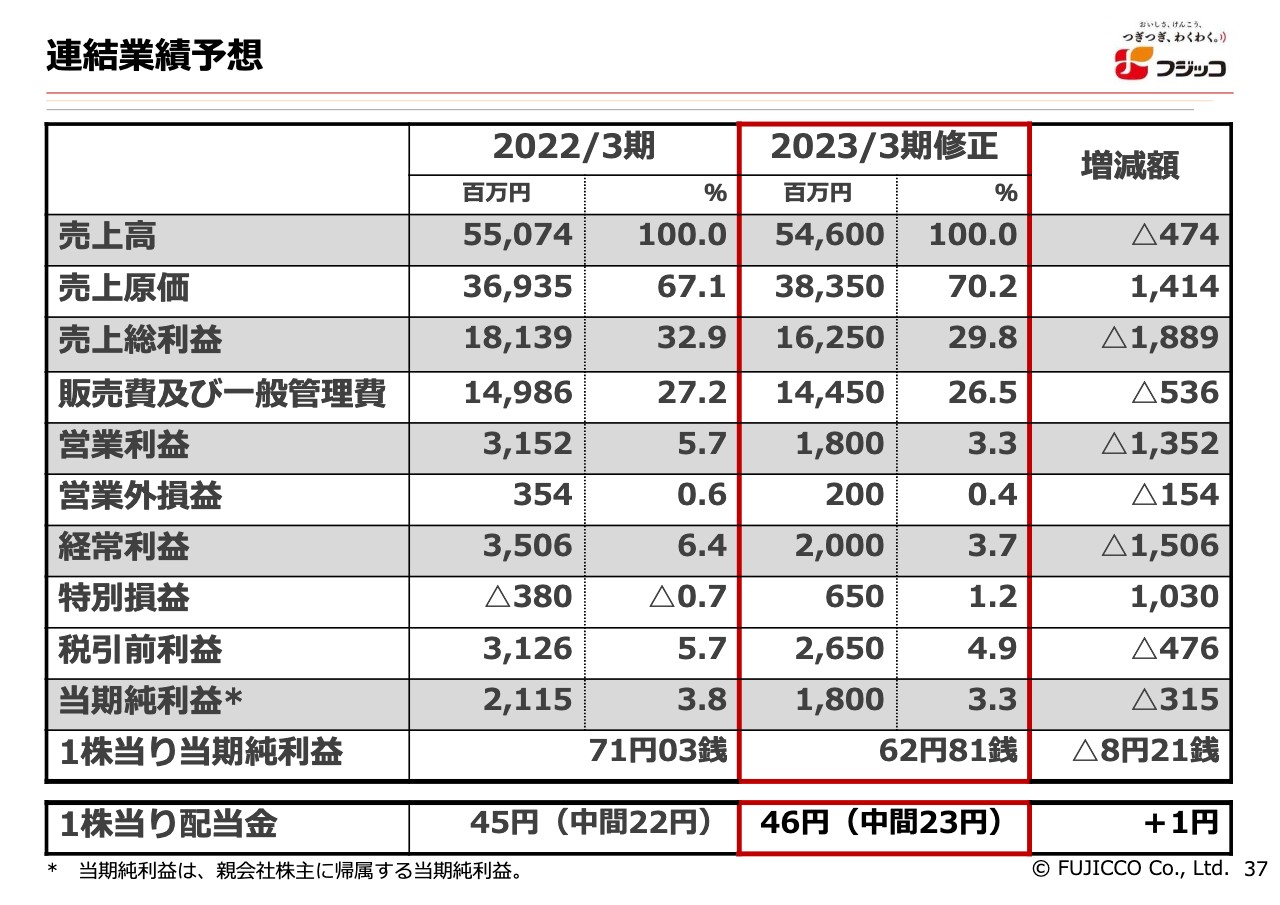

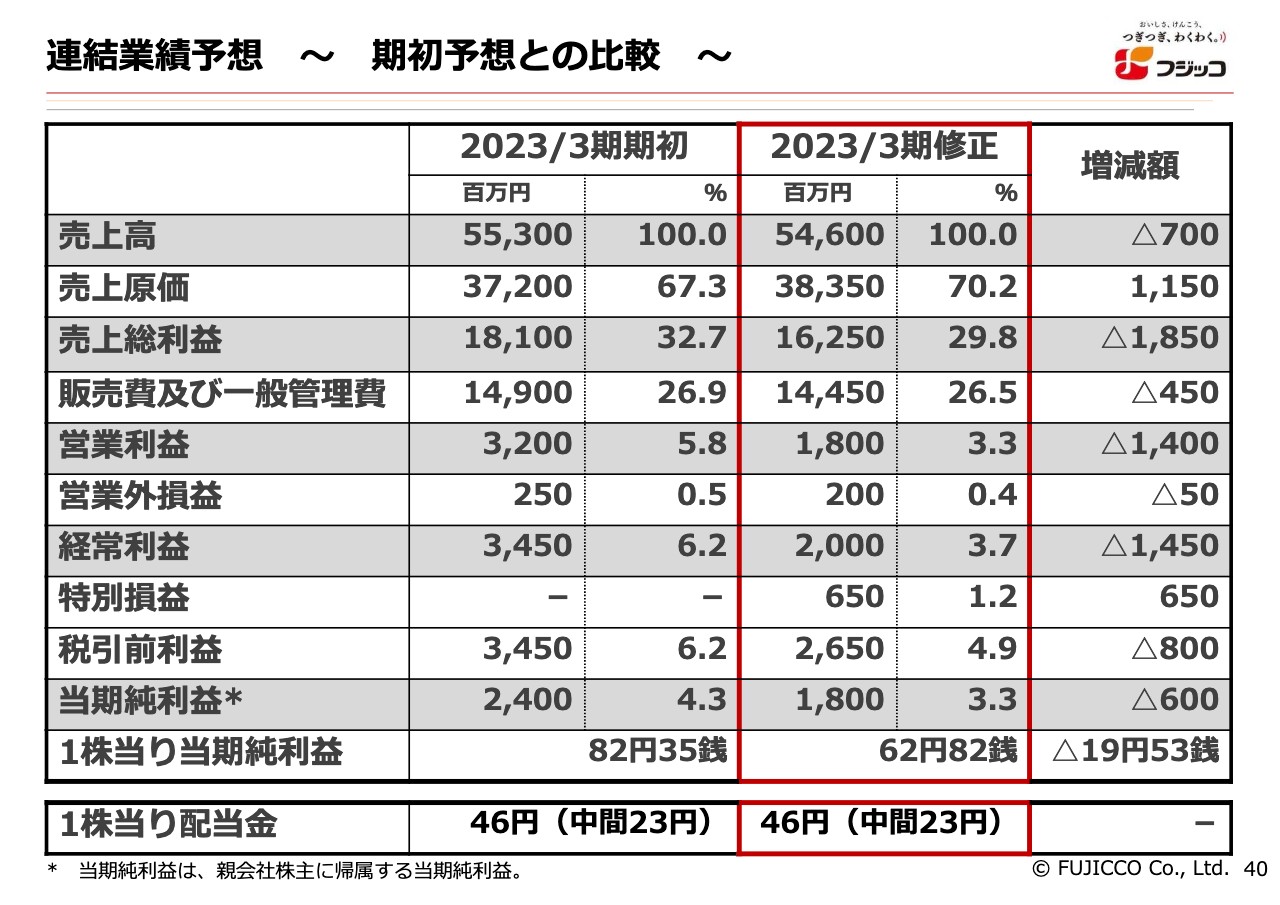

連結業績予想

連結業績予想です。売上高は前年比4億7,400万円減の546億円、減収の予想です。原価率は70.2パーセント、販管費率は26.5パーセントです。営業利益は前年比13億5,200万円減の18億円、経常利益は20億円の見込みです。

また、旧西宮工場の跡地周辺の旧本社や研修所、寮の売却益については、3月に6億円ほどを見込んでいますので、その結果として特別損益の計上が6億5,000万円、そのため当期純利益は18億円を見込んでいます。

1株当たりの純利益は62円81銭です。配当金は中間配当を23円、期末配当も23円の合計46円、前期よりは1円の増配を見込んでいます。

営業利益の増減要因分析(前年との比較)

営業利益の増減要因の分析ですが、スライドは上期と同様の分析内容です。固定費の削減に取り組むとともに、物量の増加によって売上高の伸長を目指すものの、諸資材の高騰・エネルギー費用の増加が要因として減益を見込んでいます。エネルギー費用の高騰や材料費の影響も下期の方が厳しいと見積もり、営業利益を18億円に下方修正しました。

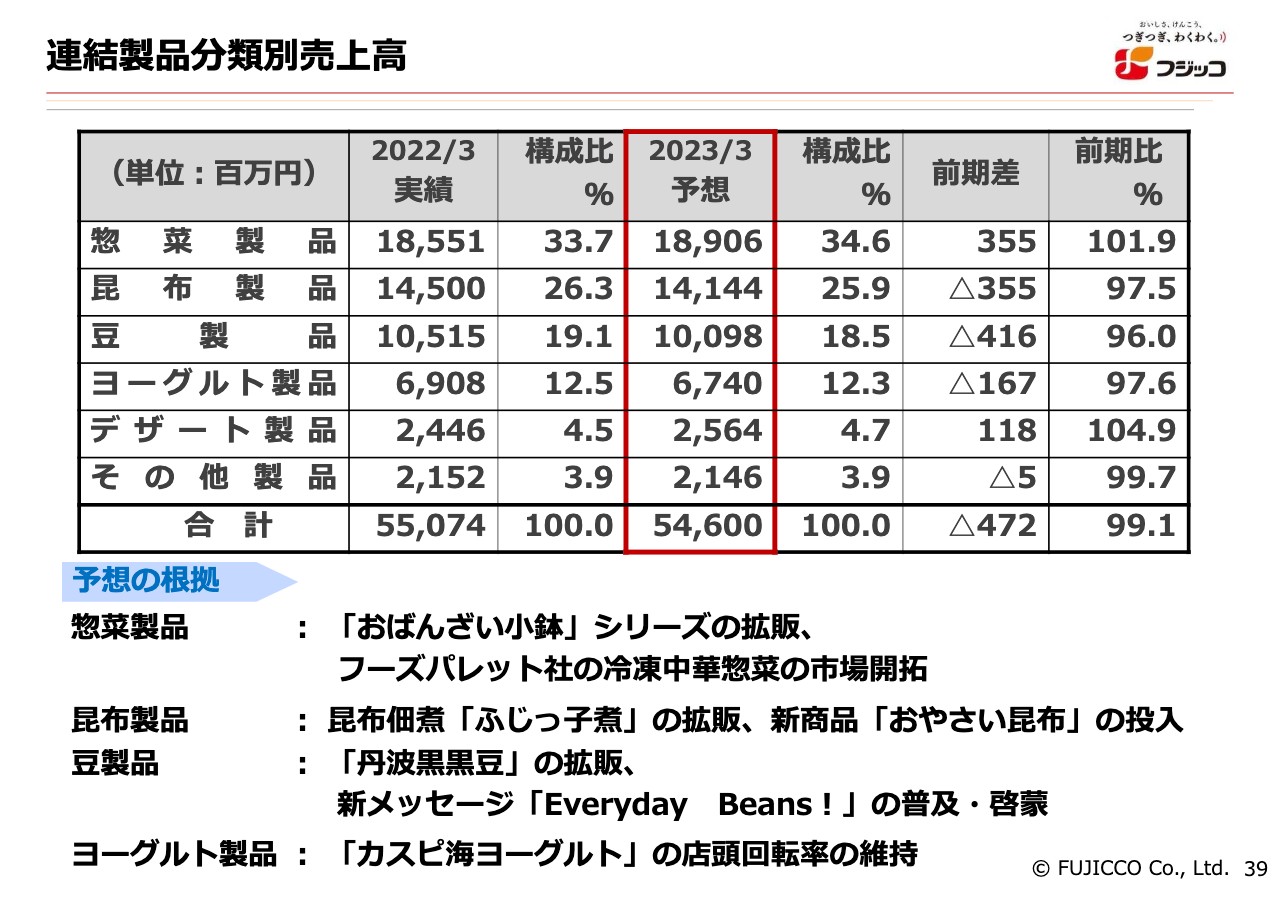

連結製品分類別売上高

製品分類別の売上高はスライドのとおりです。惣菜製品では、「おばんざい小鉢」の拡販と、フーズパレット社の冷凍中華惣菜に注力していきます。昨年、百貨店は厳しい状況でしたが、今年は百貨店とともに冷凍中華惣菜の市場開拓を行っています。

豆製品では「丹波黒黒豆」の拡販と、新メッセージ「Everyday Beans!」の普及・啓蒙を始め、豆製品の活性化をあらゆる側面から行いたいと考えています。

連結業績予想 ~ 期初予想との比較 ~

期初予想との連結業績予想の比較です。売上高は7億円減の546億円、営業利益も32億円の予想から14億円減の18億円、経常利益は20億円、当期純利益は18億円となっています。

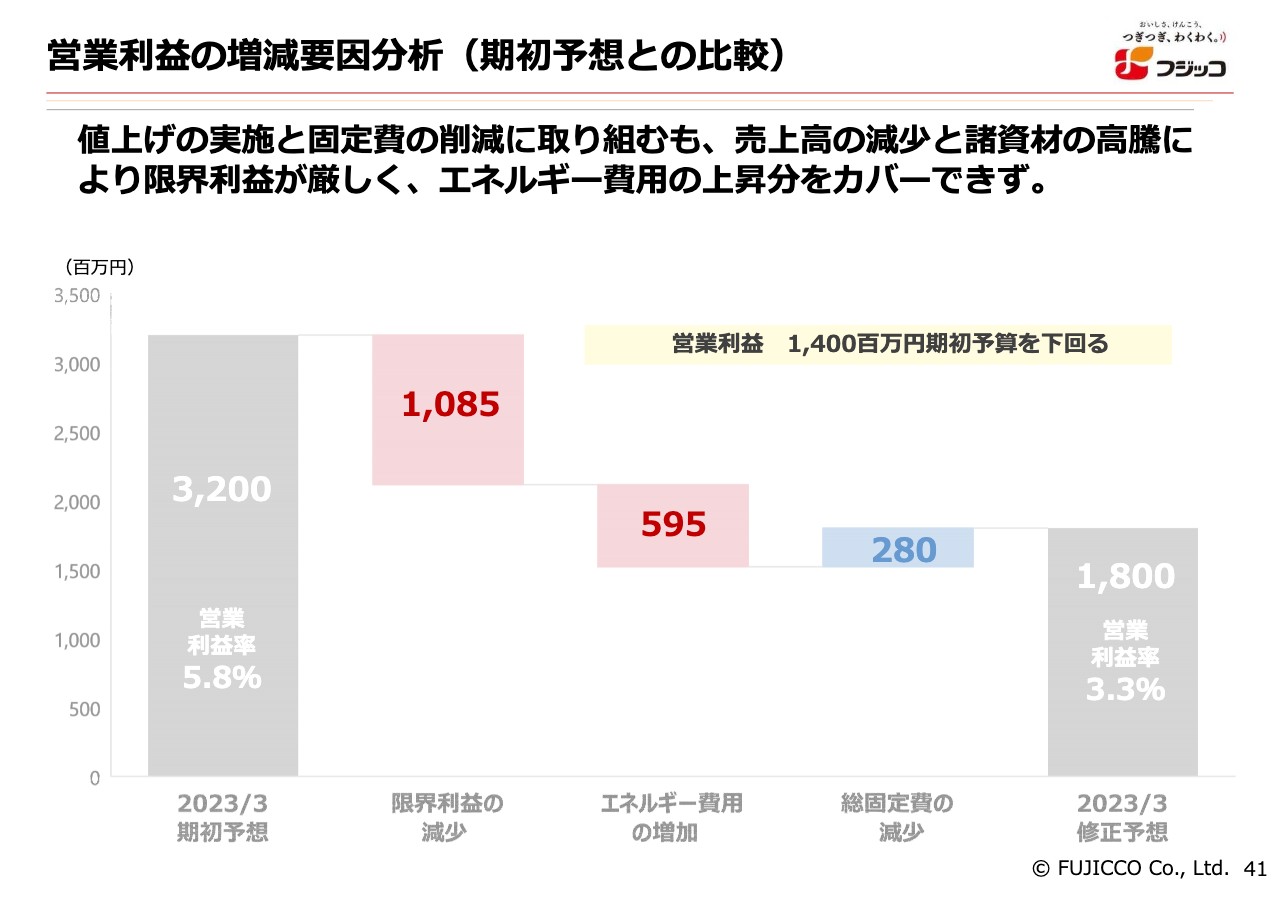

営業利益の増減要因分析(期初予想との比較)

期初予想との比較における営業利益の増減要因分析ですが、こちらも前期実績との比較と同様です。売上高の減少と諸資材の値上がり、エネルギー費用の高騰をなかなかカバーできない状況で、下方修正に至りました。

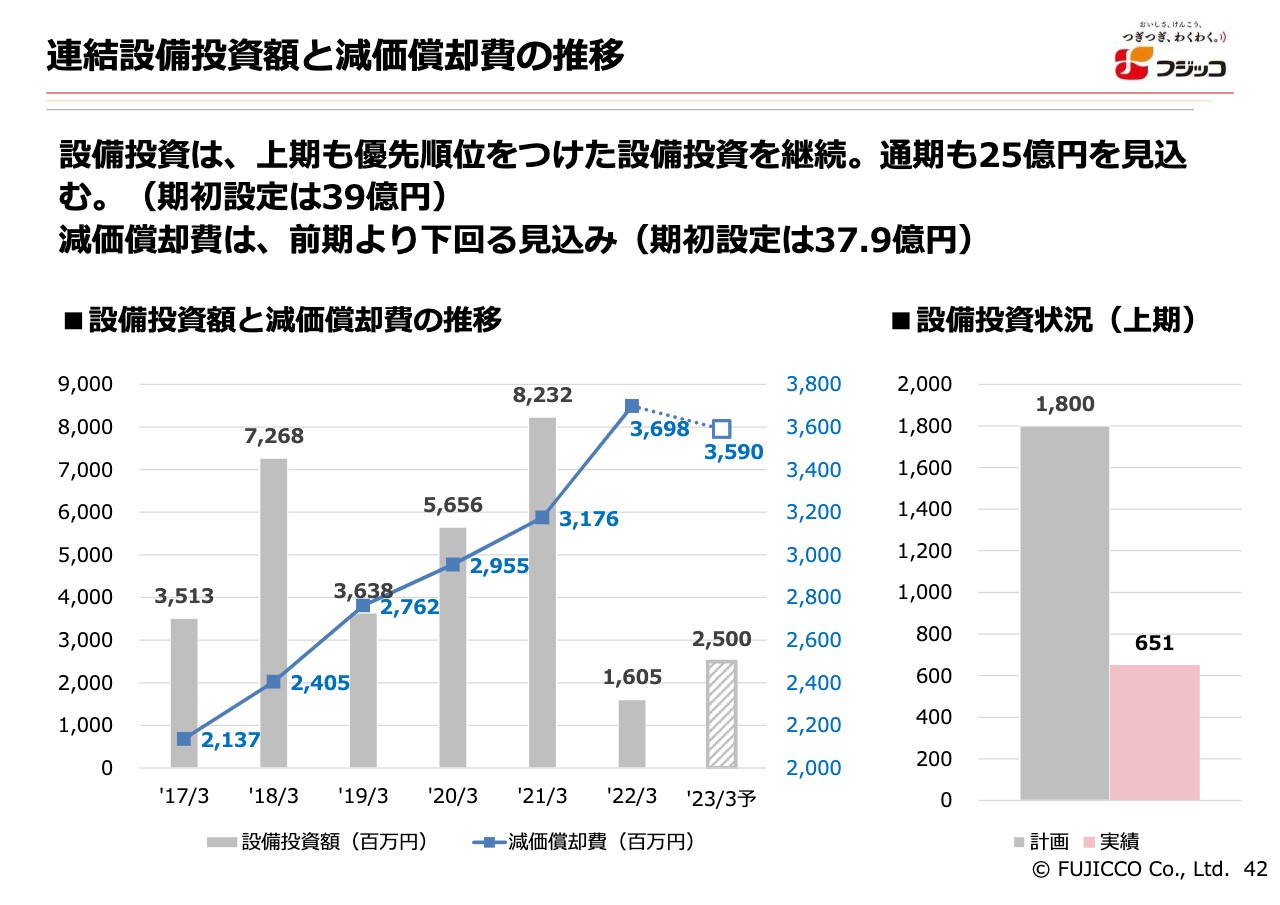

連結設備投資額と減価償却費の推移

連結の設備投資額と減価償却費の推移です。設備投資は、上期も優先順位をつけた投資を継続し6億5,100万円という状況です。通期では25億円程度を見込んでいます。

減価償却費は、期初設定は37億9,000万円で前期を上回る予想でしたが、前期より1億円ほど下回る見込みです。この間、“ニュー・フジッコ”の改革の中で、資産などもかなり売却していきました。

加えて、株主還元として自己株式の取得なども実施し、BSのスリム化、改善にも努めてきた結果かと思います。今後についても、設備投資は最小限の見積もりで実施していきます。

新着ログ

「食料品」のログ