SYSHD、検収遅延などで営業利益はわずかに目標未達も、社会情報インフラ事業の受注増が寄与し増収増益

2022年7月期決算説明会

鈴木裕紀氏(以下、鈴木):みなさま、こんにちは。2022年7月期株式会社SYSホールディングスの決算説明会を始めさせていただきます。よろしくお願いいたします。

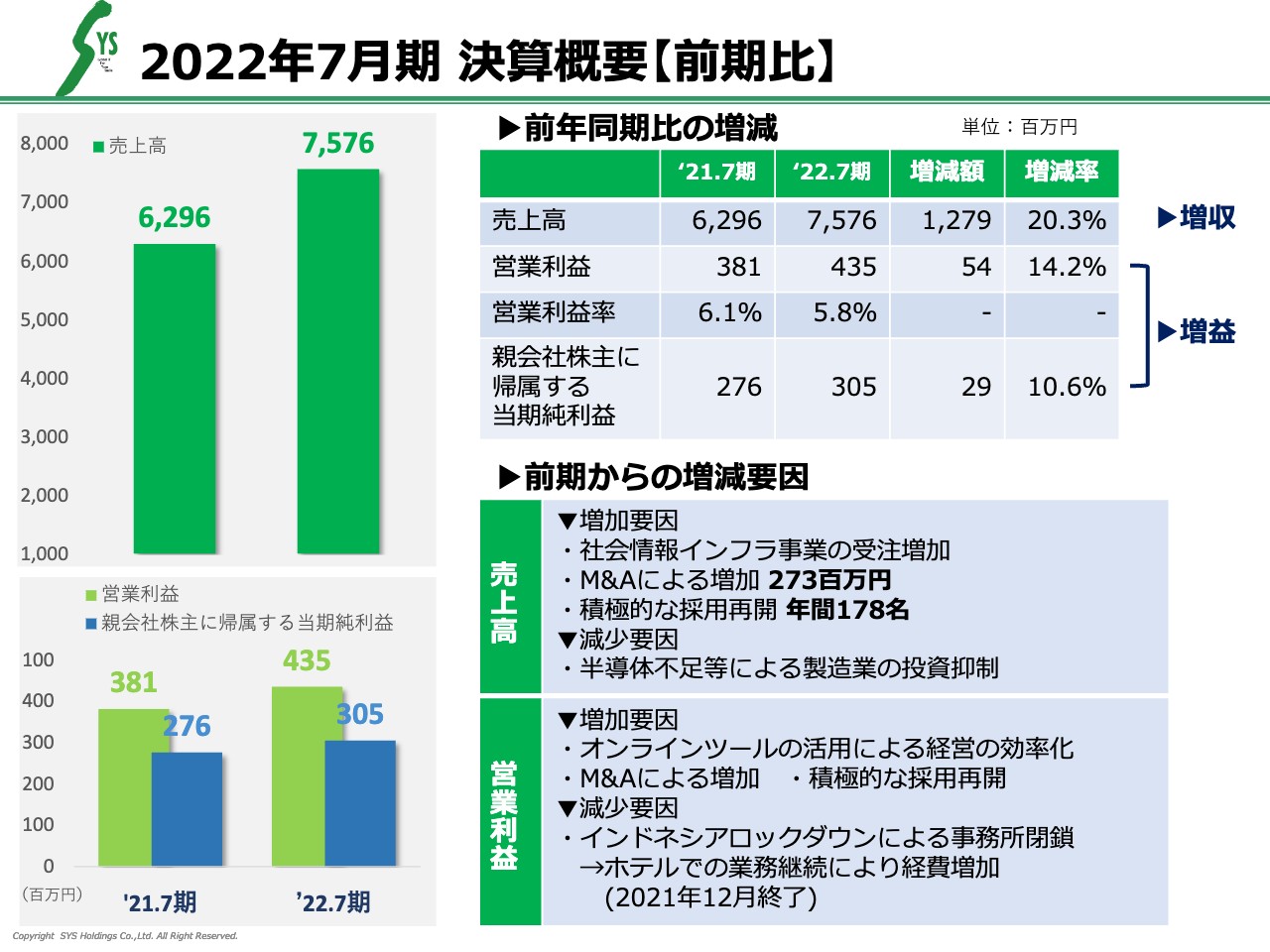

2022年7月期 決算概要【前期比】

最初に、2022年7月期の決算概要は、売上高75億7,600万円、営業利益4億3,500万円、営業利益率5.8パーセント、当期純利益3億500万円となっています。それぞれの増減率は、前年同期比で、売上高20.3パーセント、営業利益14.2パーセント、当期純利益10.6パーセントの増収増益となりました。

前期からの増減要因として、売上高の増加要因は、社会情報インフラ事業の顧客からの受注が大きく伸び、また、M&Aによる増加が2億7,300万円ありました。そして、積極的な採用活動を再開したことで、年間178名を採用しました。減少要因は、半導体不足などによる製造業の投資抑制が若干の売上高減少につながりました。

営業利益の増加要因には、コロナ禍が続く中でのオンラインツール活用による経営の効率化やM&A、積極的な採用活動の再開が挙げられます。

減少要因としては、インドネシアのロックダウンにより事務所を閉鎖し、2021年12月までホテルを活用して業務を継続してきたことで、経費が1,300万円程度かかりました。

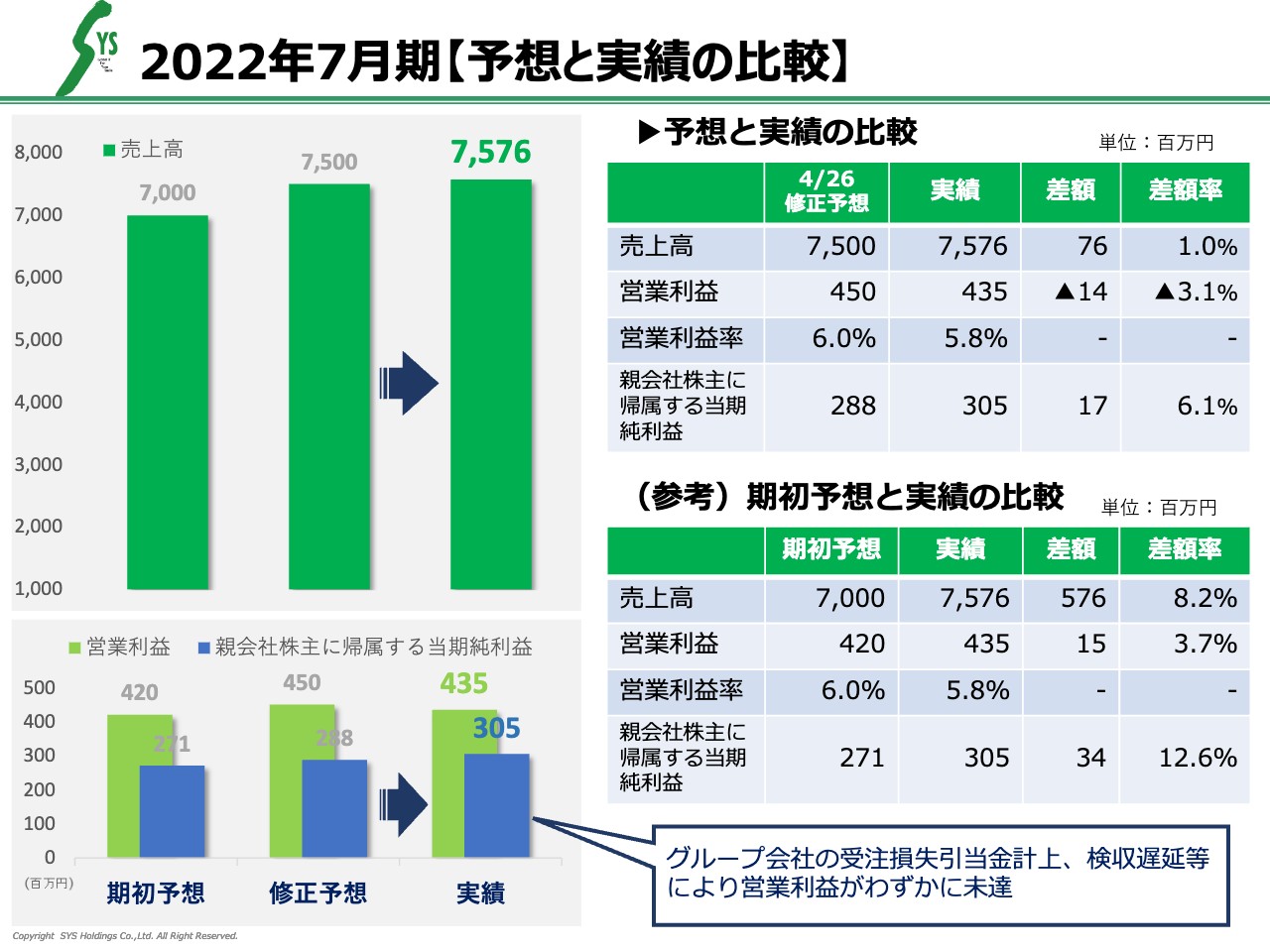

2022年7月期【予想と実績の比較】

予想と実績の比較です。4月26日に修正予想を出しており、売上高はほぼ予想どおりでした。営業利益に関しては、グループ会社で受注損失引当金を計上し、また、検収遅延もあったため、わずかに未達となりました。

参考として、期初予想と実績の比較も載せていますが、期初予想からは概ね順調に推移し、売上高8.2パーセント、営業利益3.7パーセント、当期純利益12.6パーセントの増加となっています。

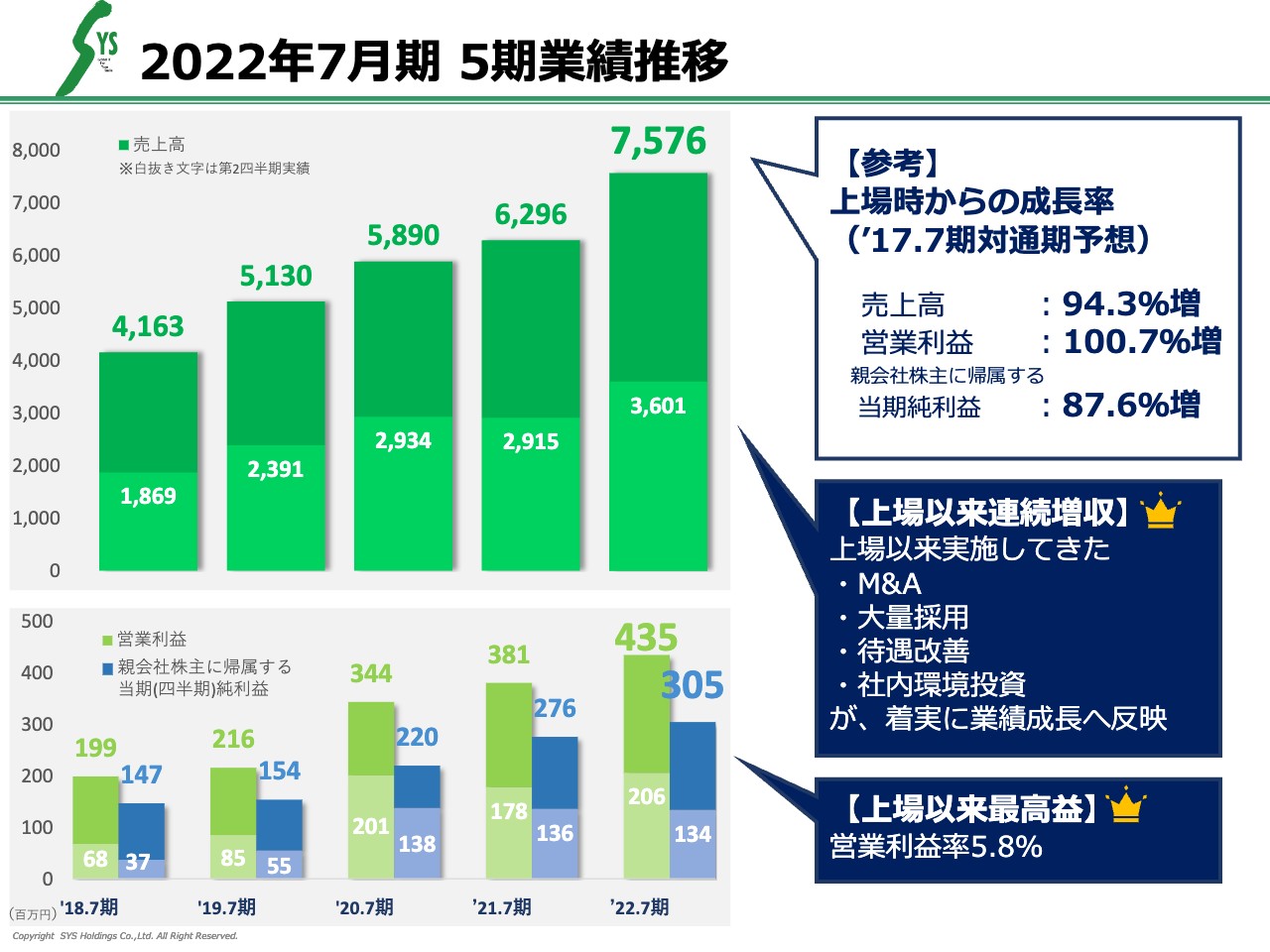

2022年7月期 5期業績推移

5期業績推移については、スライドをご覧のとおり、右肩上がりとなっており、2017年の上場時からの成長率は、売上高・利益ともに100パーセント増くらいになっています。純利益も順調に伸びており、M&A、大量採用、待遇改善、社内環境投資など、これらの一貫した投資が着実に業績に反映されたと思っています。

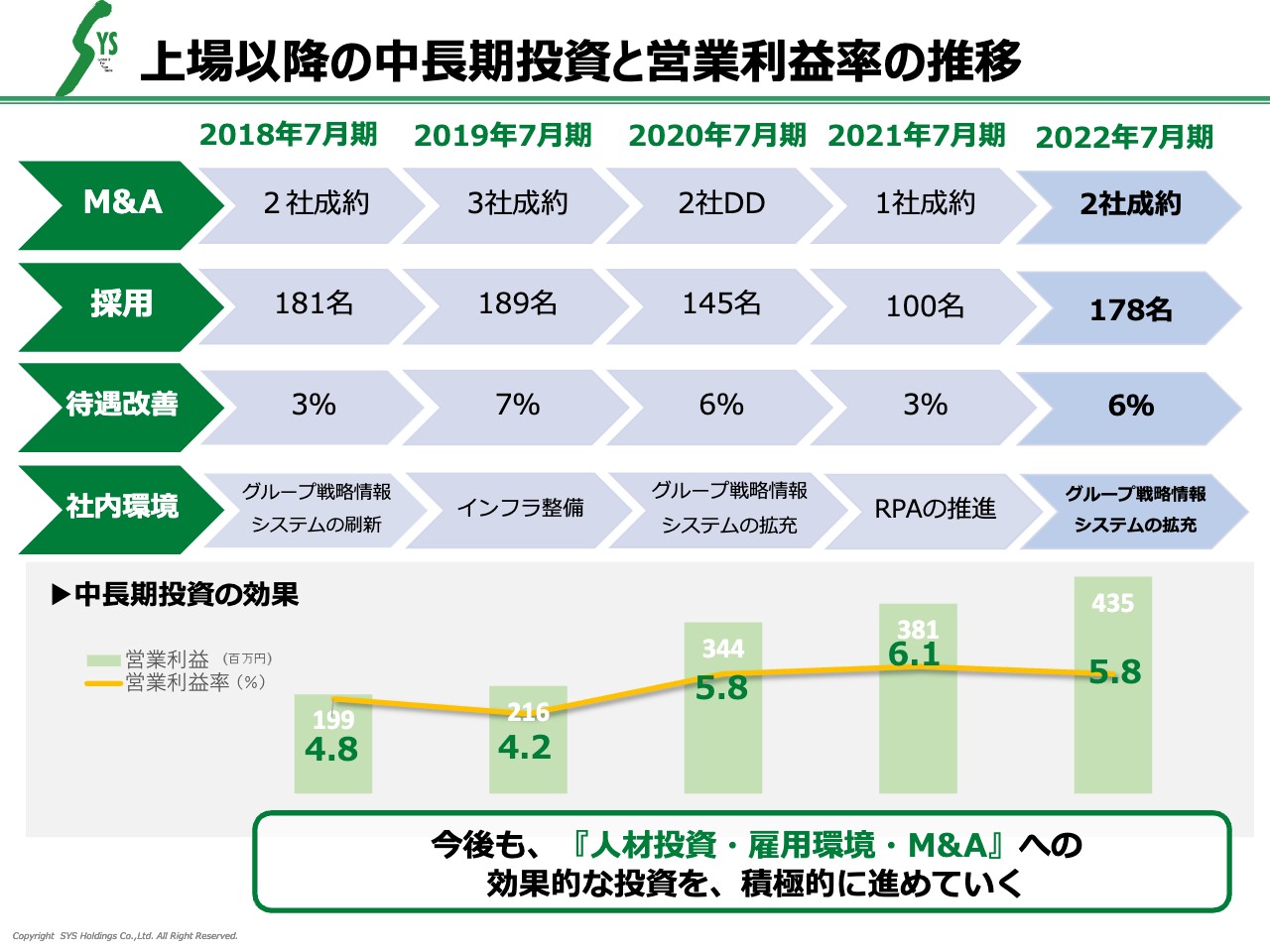

上場以降の中長期投資と営業利益率の推移

上場以降の中長期投資と営業利益率の推移についてです。M&Aは2020年7月期以外は毎年成約しています。採用も2021年7月期以外は大量に採用できており、待遇改善も2021年7月期のみ抑えましたが、それでも他の一般企業と比べても悪くない数字だと思います。

我々は今後も毎年、待遇改善に6パーセント以上投資していくことを考えています。また、社内環境についても毎年テーマを決めて投資しています。

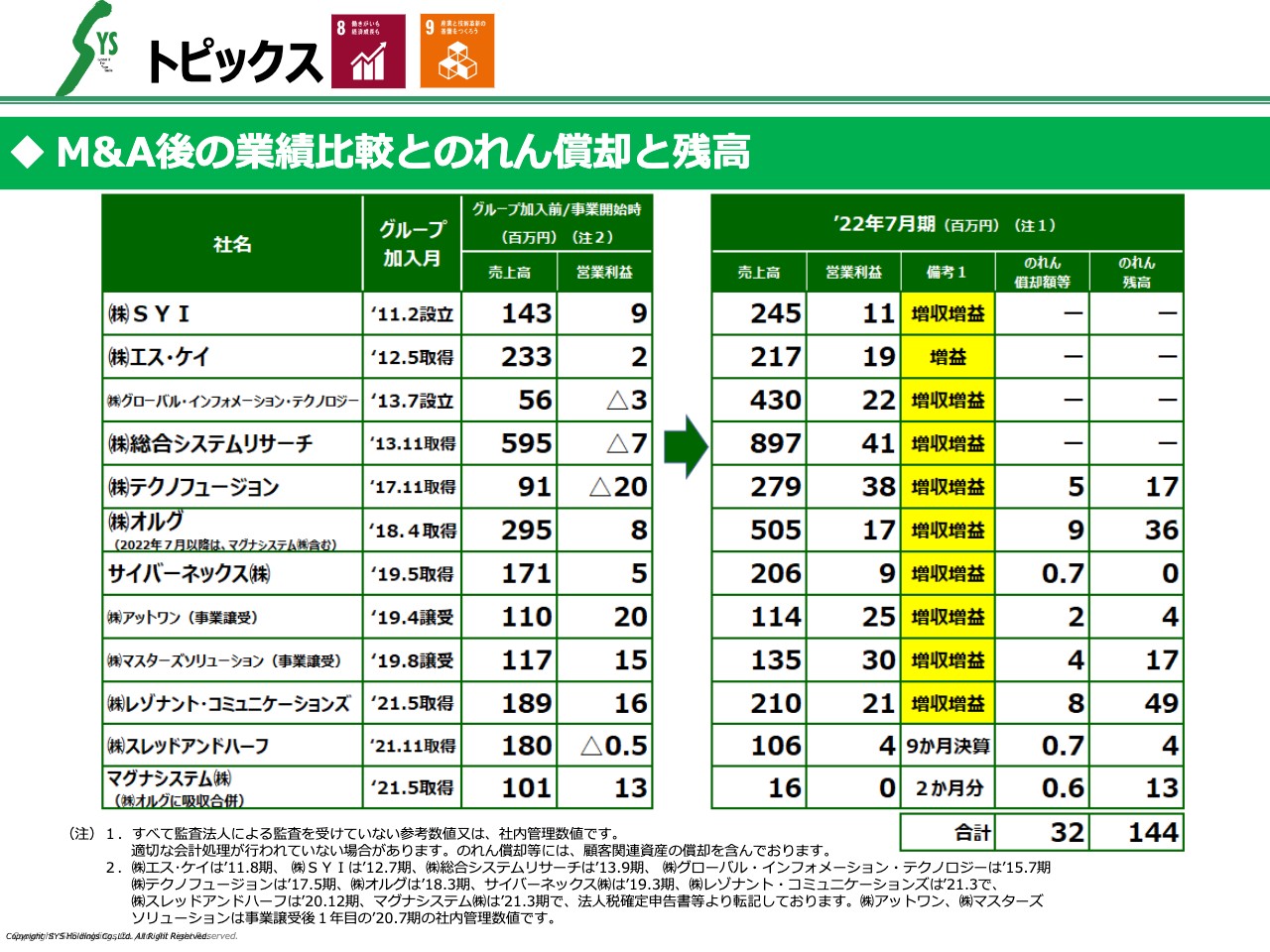

トピックス ◆M&A後の業績比較とのれん償却と残高

2022年7月期のトピックスです。M&Aに関しては、直近に加入した会社以外はほぼ全社増収増益となっています。この直近に加入した2社も順調に業績に寄与しており、半年後には増収増益と発表できるようにがんばっていきます。

トピックス ◆「夏のリコチャレ2022」・内閣府イベントに参加

「夏のリコチャレ2022」という女子中高生に理工分野に興味を持ってもらうための、内閣府主催イベントに参加しました。このイベントの成功を受けて、内閣府からの依頼で、「こども霞ヶ関見学デー」にてプログラミング体験イベントに協賛し、57名に参加していただきました。

「LINE」のbot開発などのプログラムがお子さまに非常に人気で、父兄の方々も参考にされ楽しんでいたようです。今後もこの業界における女性活躍に貢献していきたいと思います。

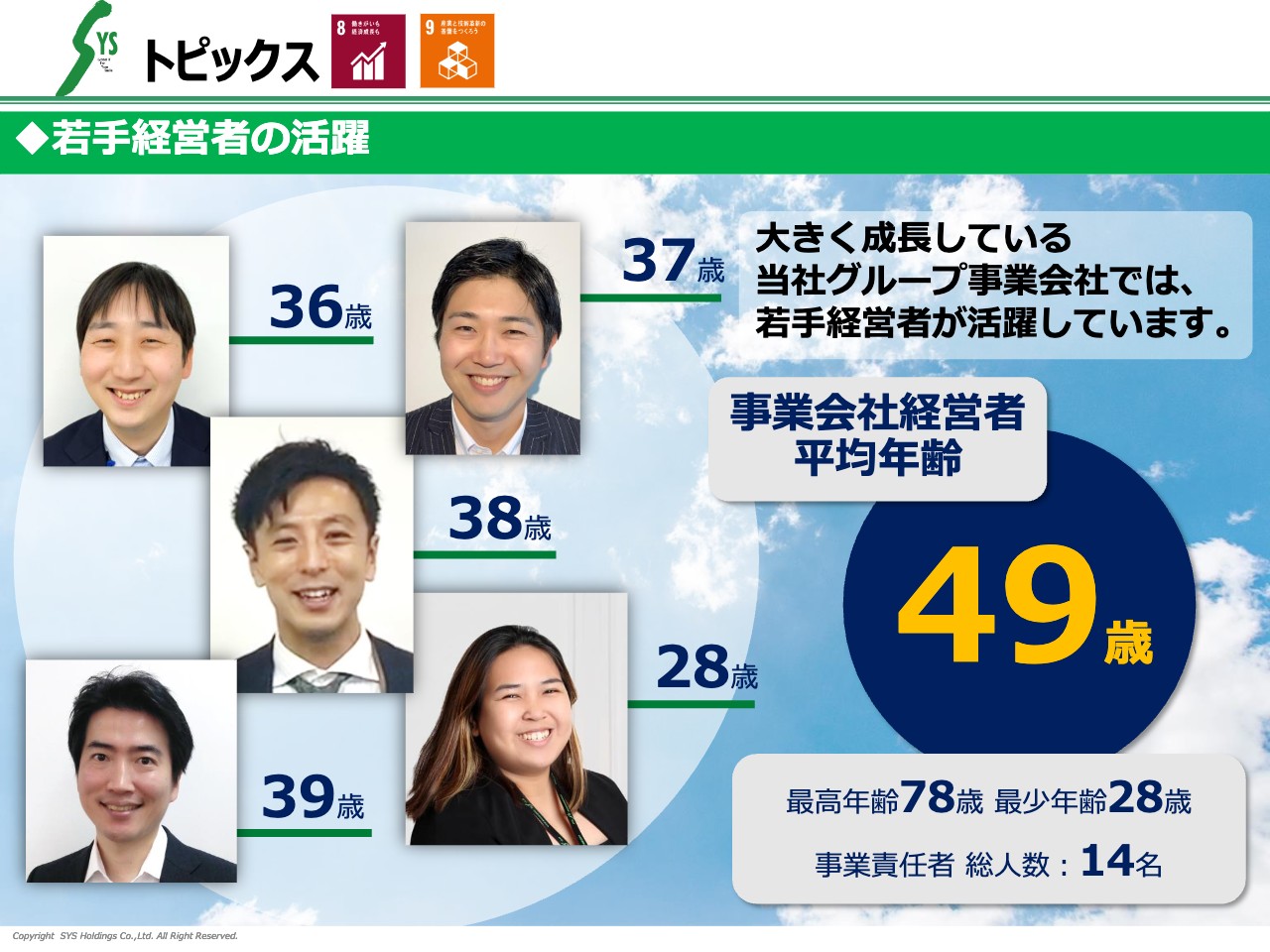

トピックス ◆若手経営者の活躍

我々の事業責任者の総人数は14名で、30代以下も5名と非常に若いメンバーが活躍しています。一方、我々は60代前後で最高年齢は78歳と、多様性を重視した経営に取り組めています。今後も積極的に若い経営者を発掘し、抜擢していきたいと思います。

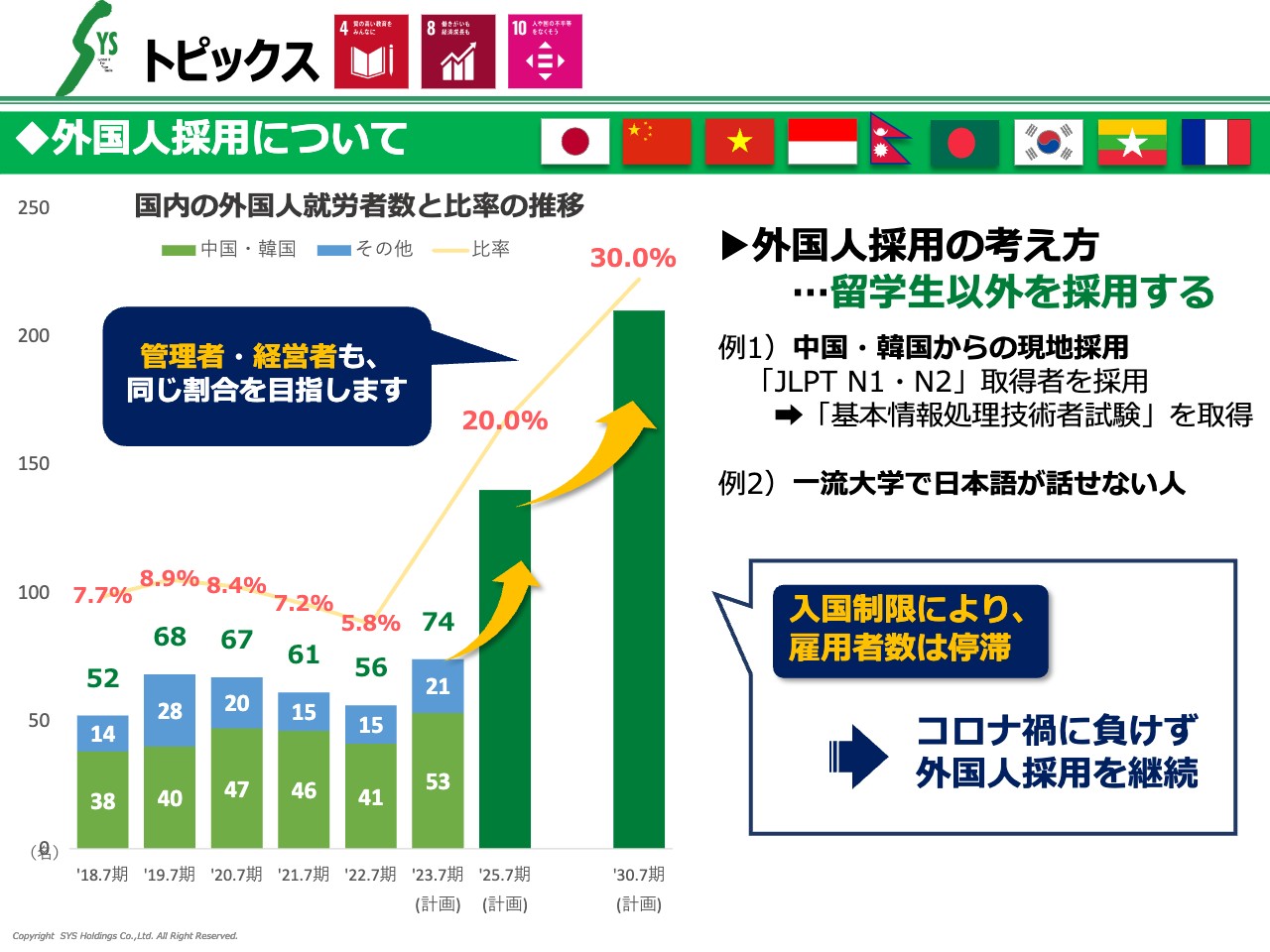

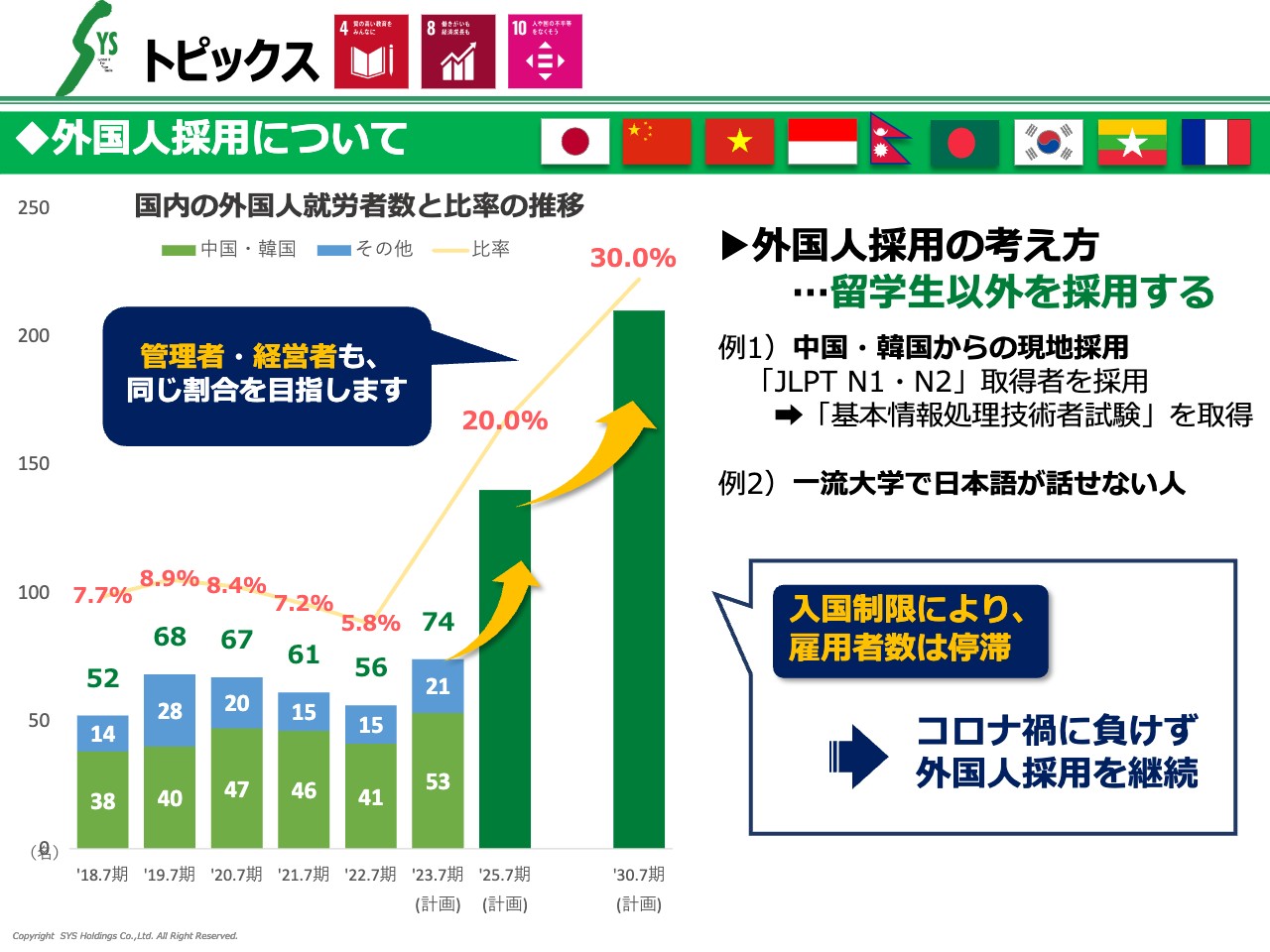

トピックス ◆外国人採用について

外国人採用は、コロナ禍により入国自体ができなかったため、ここ数年は右肩下がりになっていましたが、ようやく入国もできるようになり、久しぶりに74名と伸びています。計画どおりここから加速させて、2025年7月期には外国人比率を2割、2030年7月期には3割を達成したいと考えています。

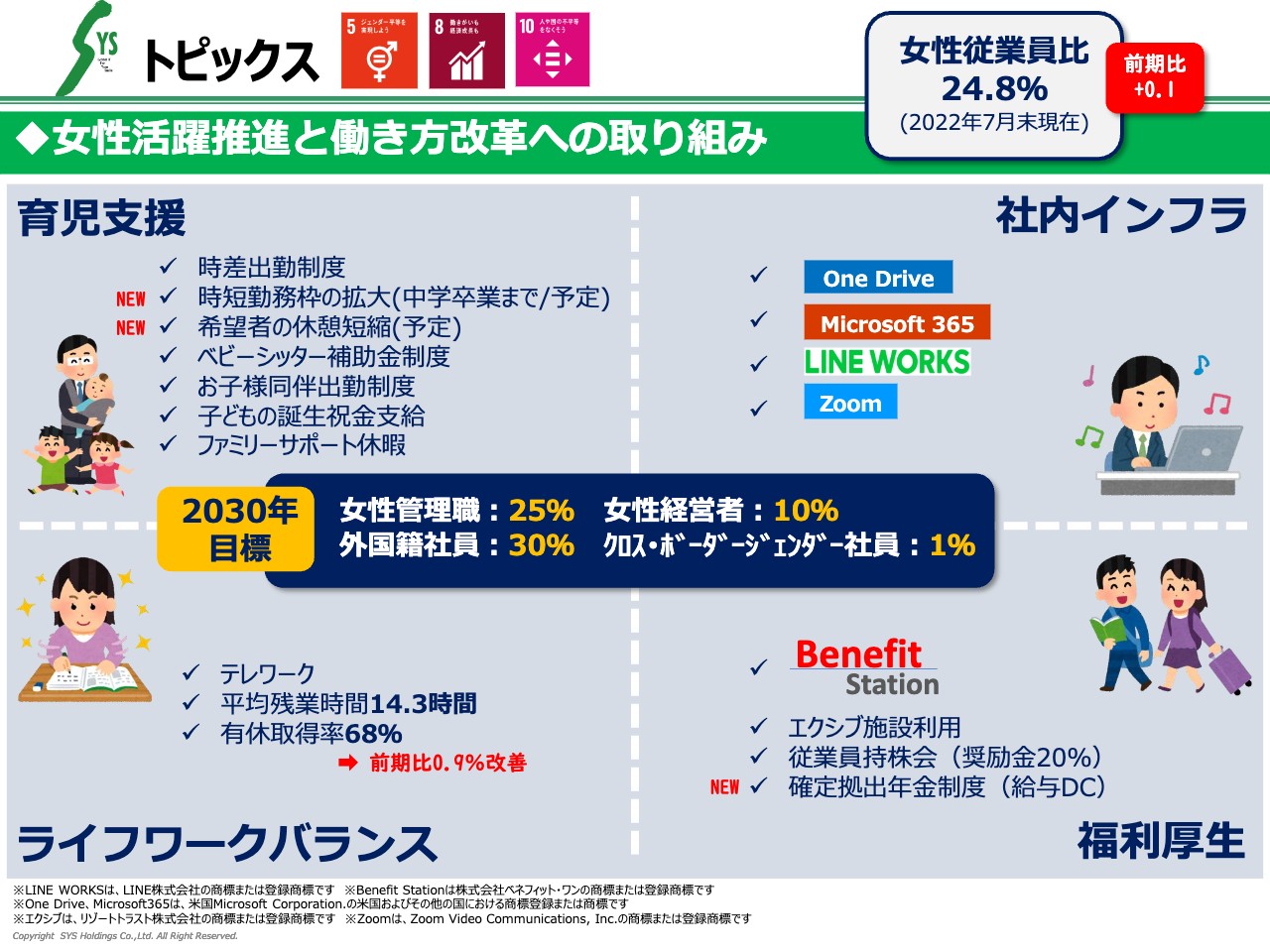

トピックス ◆女性活躍推進と働き方改革への取り組み

女性活躍推進と働き方改革への取り組みについても、スライドをご覧のとおり、当社のライフワークバランスは業界でも非常に進んでいます。

2030年に向けた目標として、女性管理職25パーセント、女性経営者10パーセント、外国籍社員30パーセント、クロス・ボーダージェンダー社員1パーセントを目指し、多種多様な人材が活躍できるような会社にしたいと考えています。

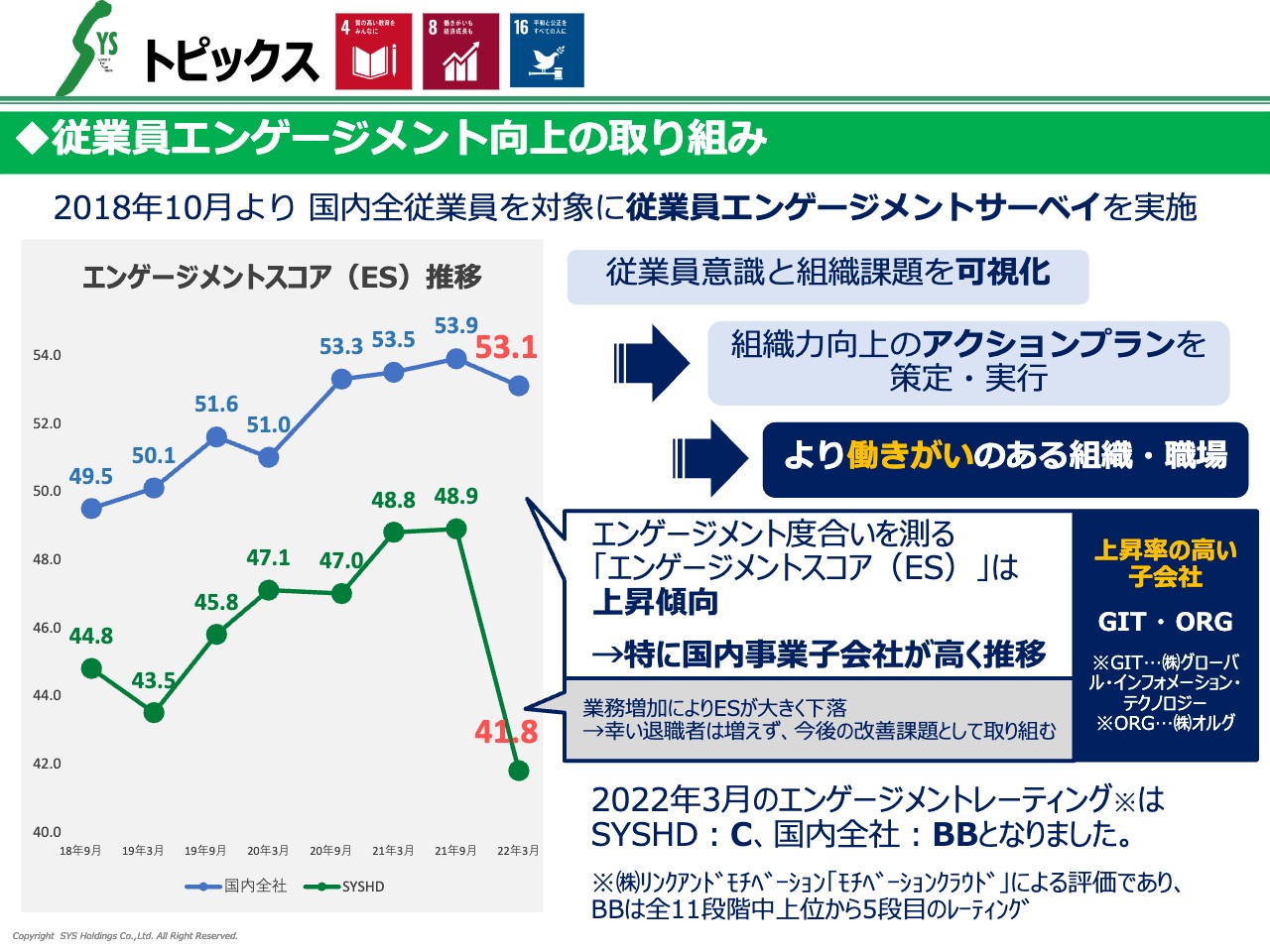

トピックス ◆従業員エンゲージメント向上の取り組み

従業員エンゲージメント向上の取り組みとして、直近では事業会社のほうはエンゲージメントスコアを多少落としていますが、ホールディングスでは現在さまざまな新しい取り組みを進めており、社員には非常に負担をかけています。

数ヶ月後にはこの負担をかけた結果を発表できると思います。負担をかけた分、今後の事業で成果を出して、従業員に還元していきたいと考えています。

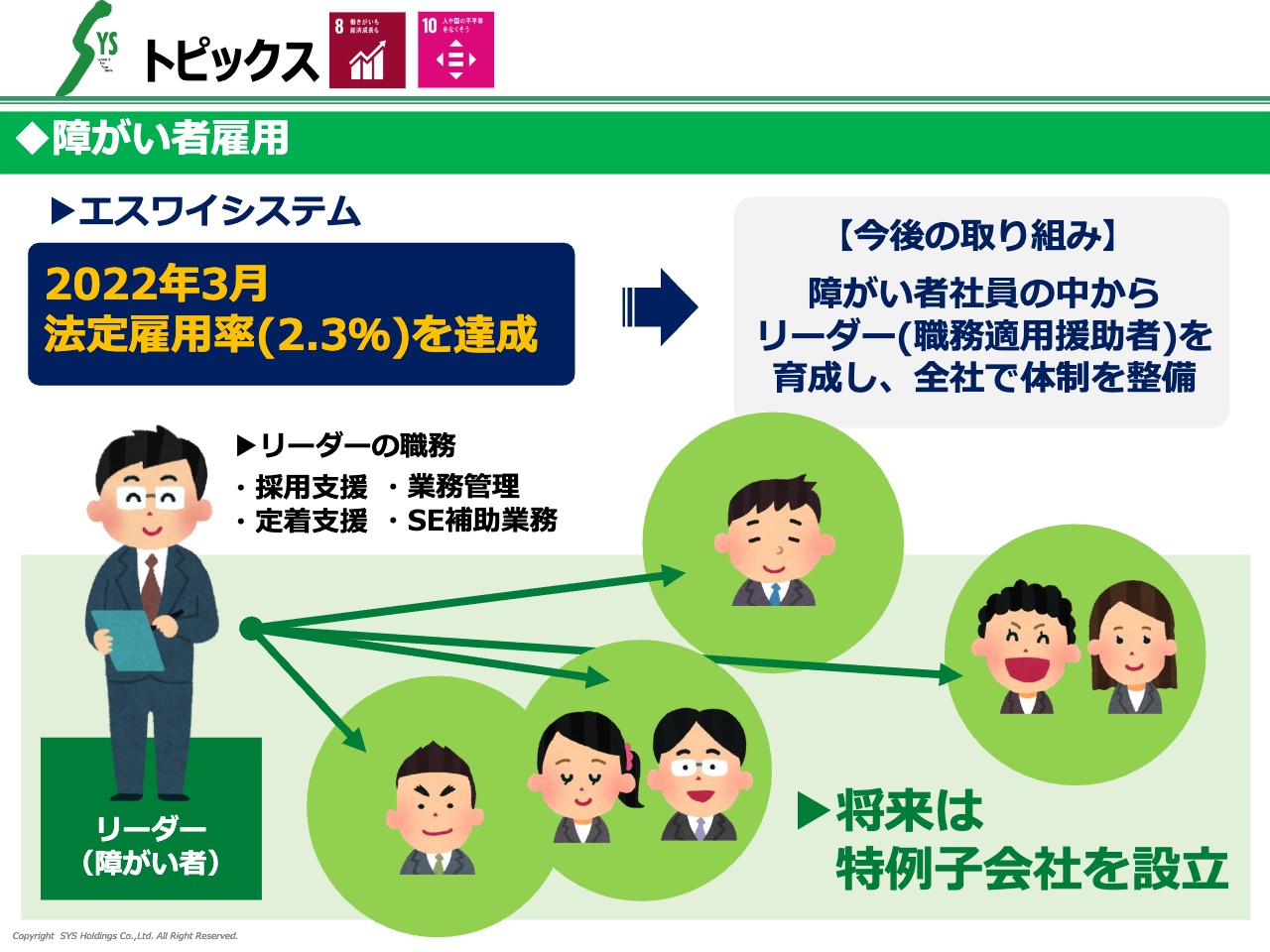

トピックス ◆障がい者雇用

障がい者雇用については、2022年3月に法定雇用率2.3パーセントを達成しています。我々は障がい者社員の中からチームを作り、実際の業務も請け負ってくる取り組みをしています。自治体からも非常に注目されていて、今後はこの取り組みをコンサルタント事業として、サービスを提供していこうと考えています。

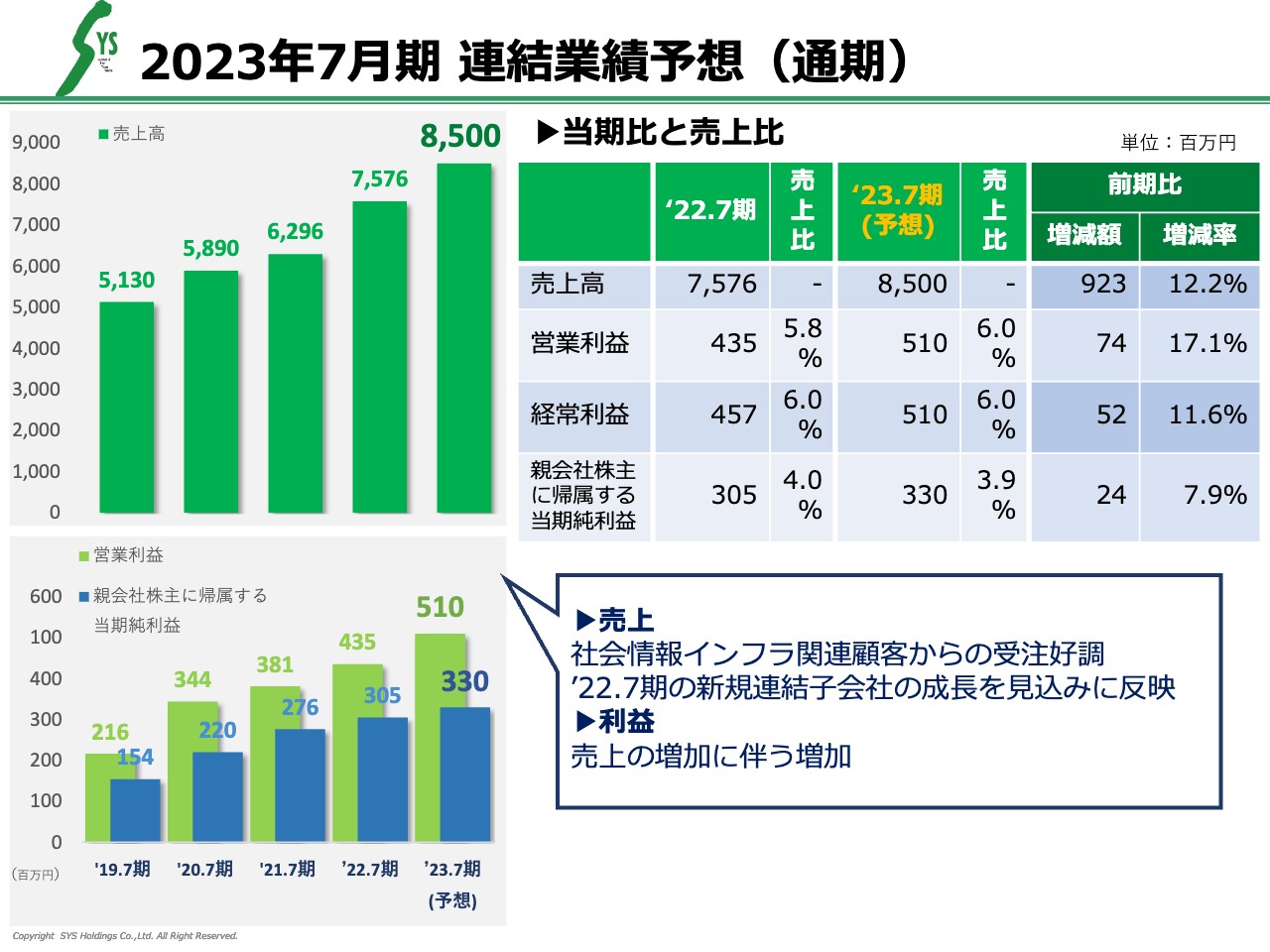

2023年7月期 連結業績予想(通期)

2023年7月期の連結業績予想です。売上高85億円、営業利益5億1,000万円、経常利益5億1,000万円、当期純利益3億3,000万円と予想しています。増減率は、前期比で売上高12.2パーセント、営業利益17.1パーセント、経常利益11.6パーセント、当期純利益7.9パーセントの増加です。

引き続き、社会情報インフラ関連顧客からの受注は好調です。また、2022年7月期の連結子会社の成長を見込みに反映しています。これまでの成長から考えると、十分に達成できると考えています。

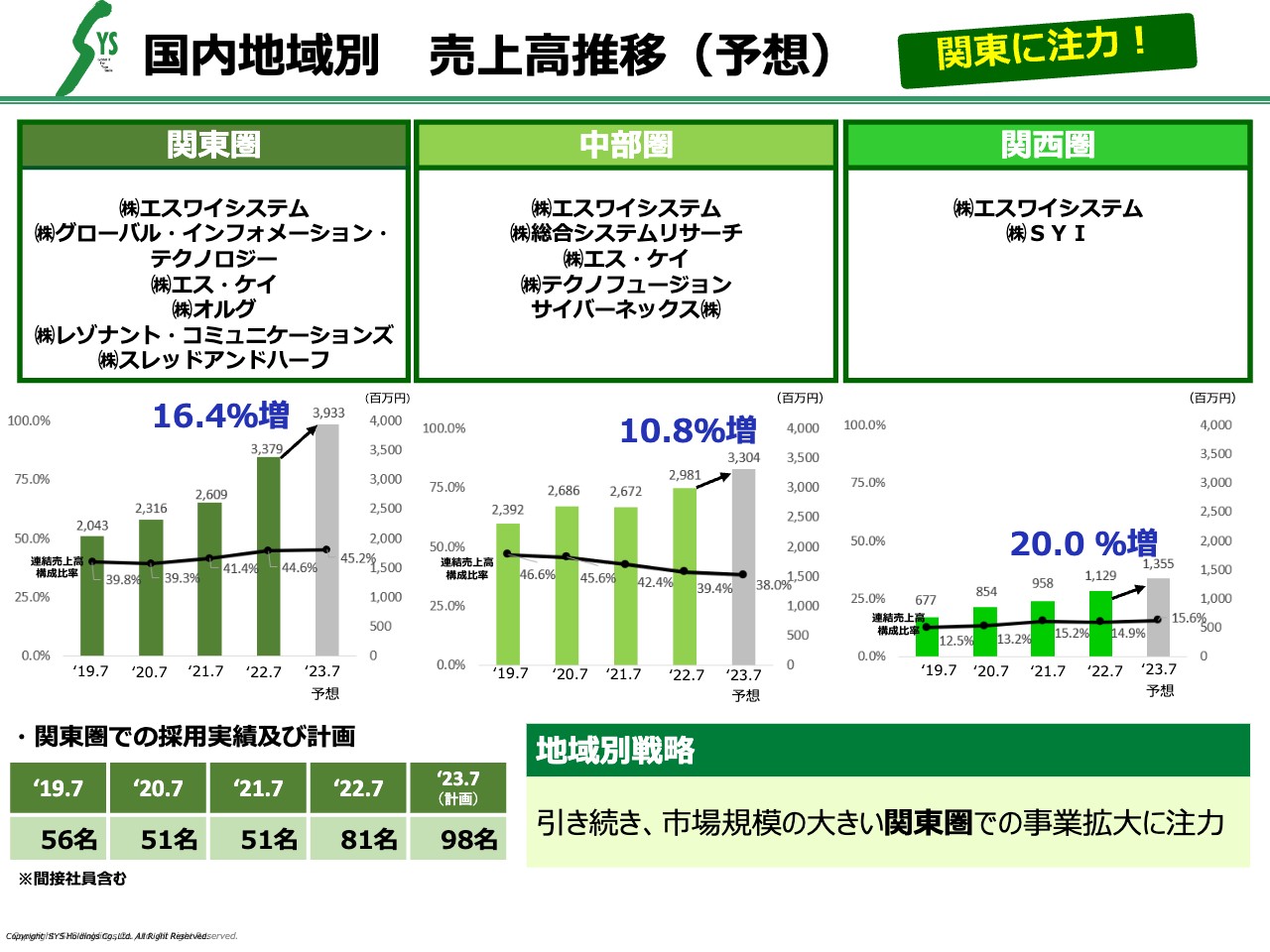

国内地域別 売上高推移(予想)

国内地域別の売上高の推移です。本社は名古屋にありますが、すでに関東圏のほうが売上が多く、伸び率も高くなっています。また、関西圏も伸びています。我々の業界の7割の商圏は関東圏のため、こちらをもっと伸ばしていこうと考えています。

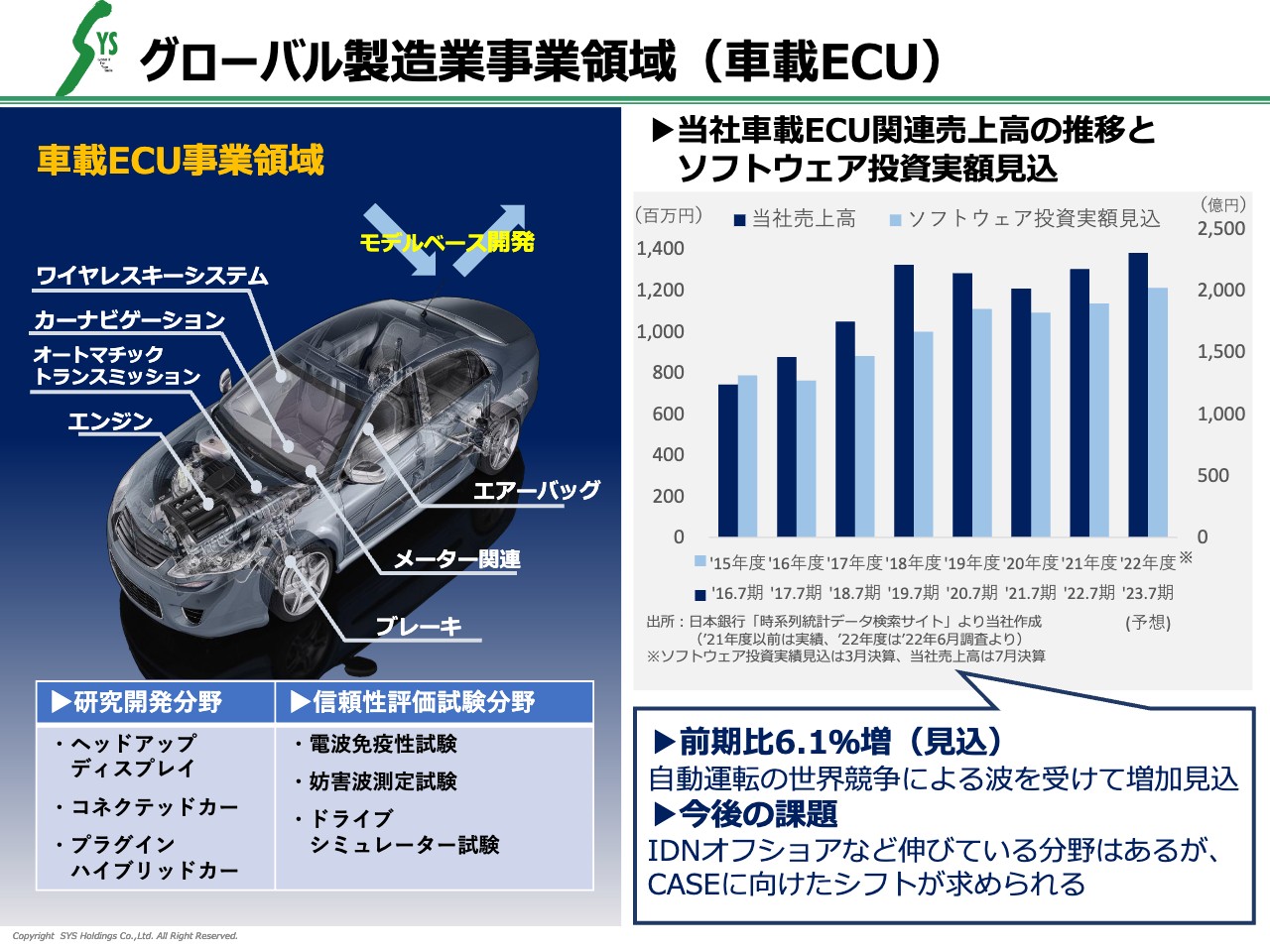

グローバル製造業事業領域(車載ECU)

今後の展開です。今期は車載ECU事業は少しの伸びでしたが、世界的な自動運転の競争の波を受けて、さらに伸びていくと考えています。CASEに向けたシフトが我々の課題となっているため、順調に進めていきたいと考えています。

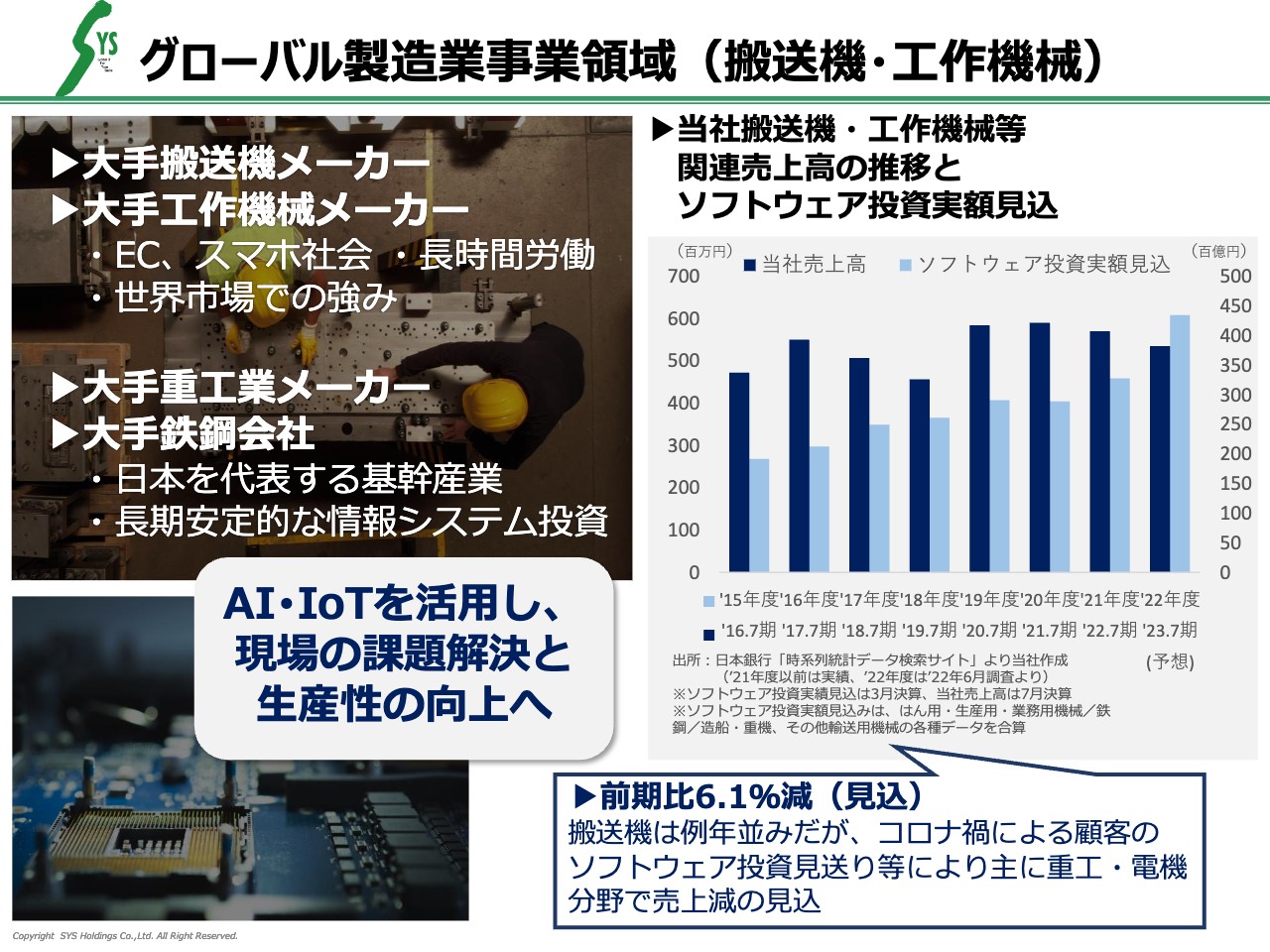

グローバル製造業事業領域(搬送機・工作機械)

大手搬送機メーカーや大手工作機械メーカー、大手重工業メーカー、大手鉄鋼会社などの安定した顧客を基盤として、長い間事業を展開しています。搬送機は例年並みですが、コロナ禍による顧客のソフトウェア投資の見送りや世界的な原材料の高騰もあるため、少し投資が減るだろうと予測しています。

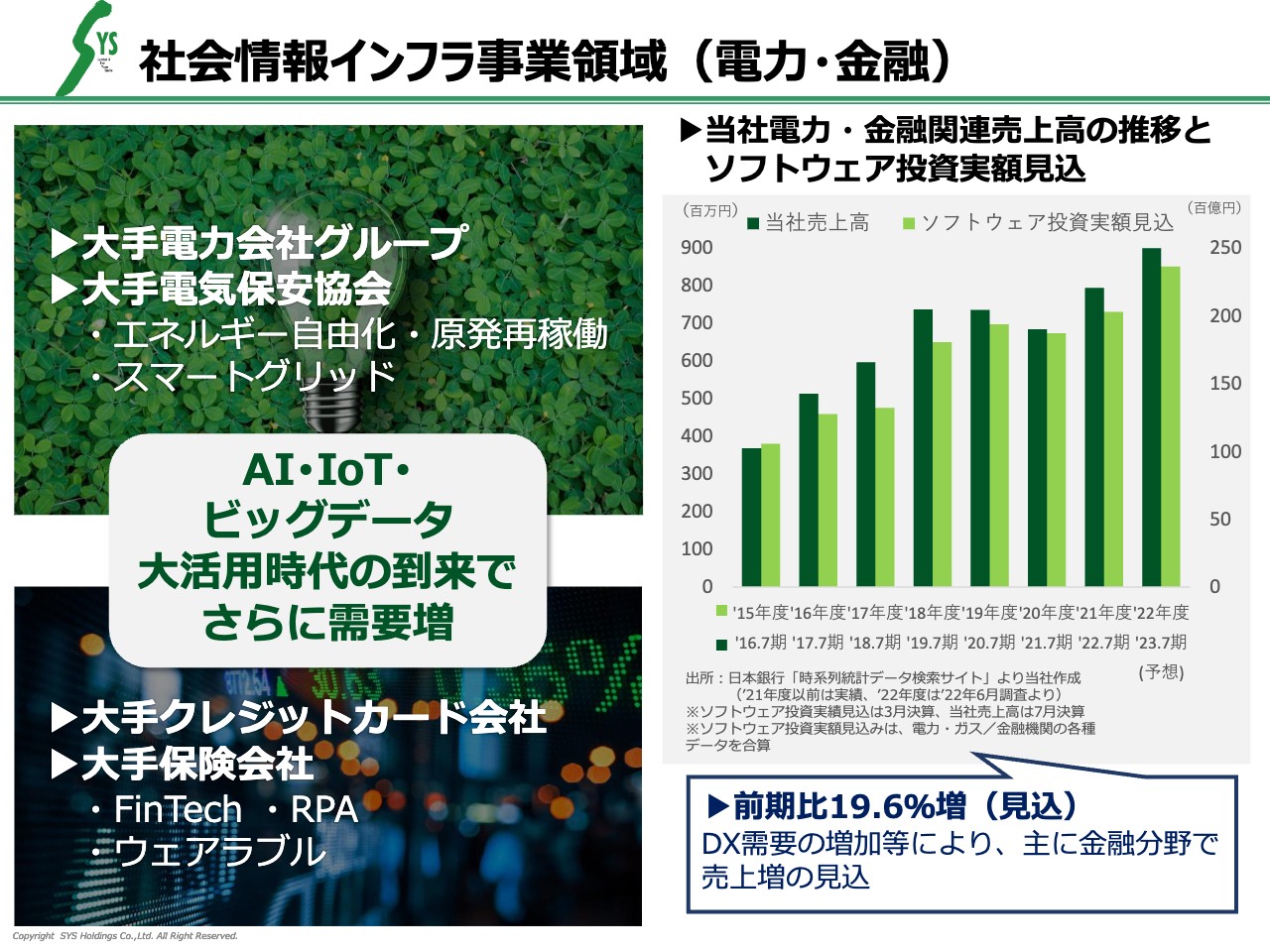

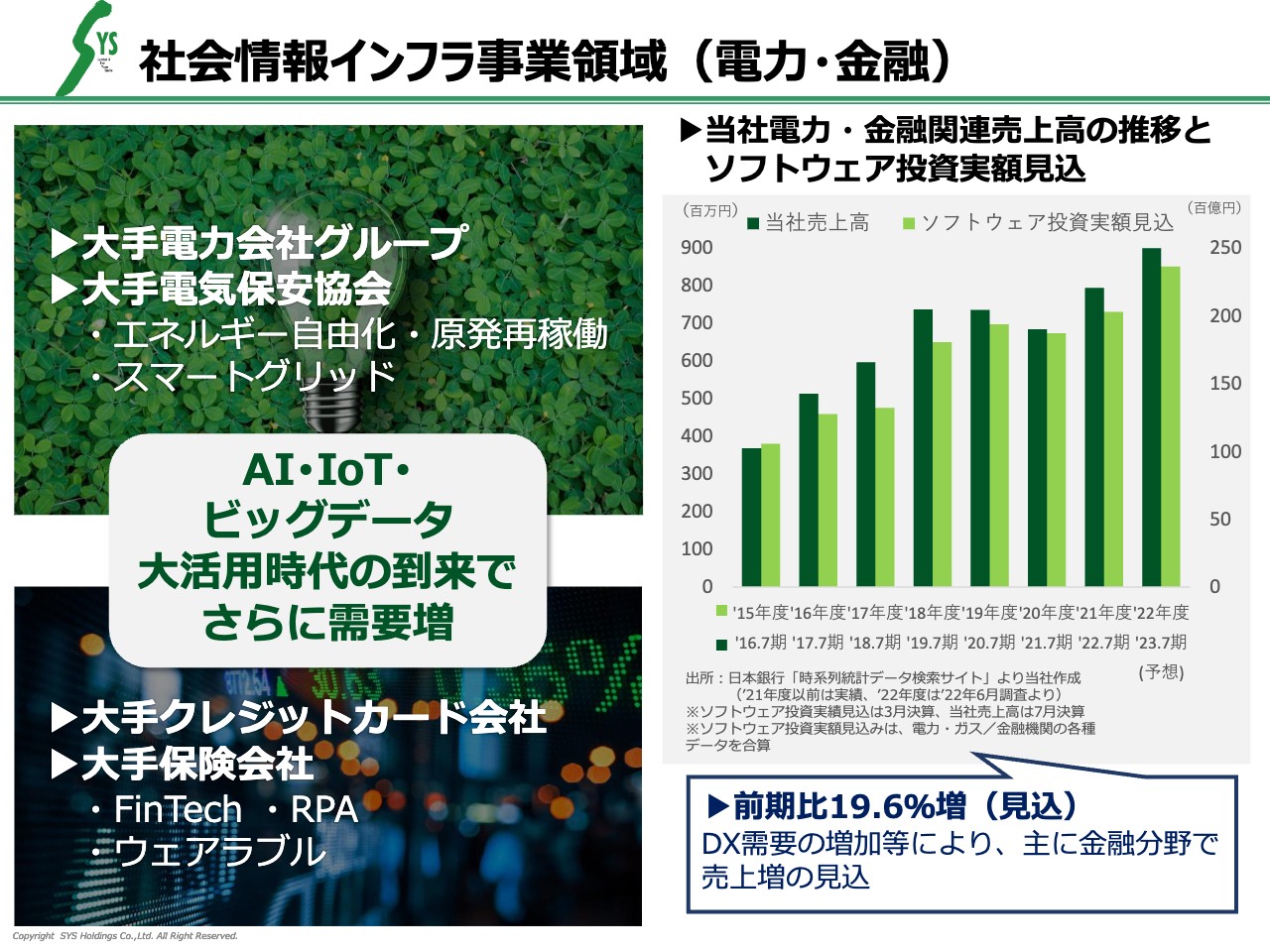

社会情報インフラ事業領域(電力・金融)

社会情報インフラ事業領域です。DXの需要増加などにより、金融分野で売上高19.6パーセント増と、かなりの伸びを見込んでいます。

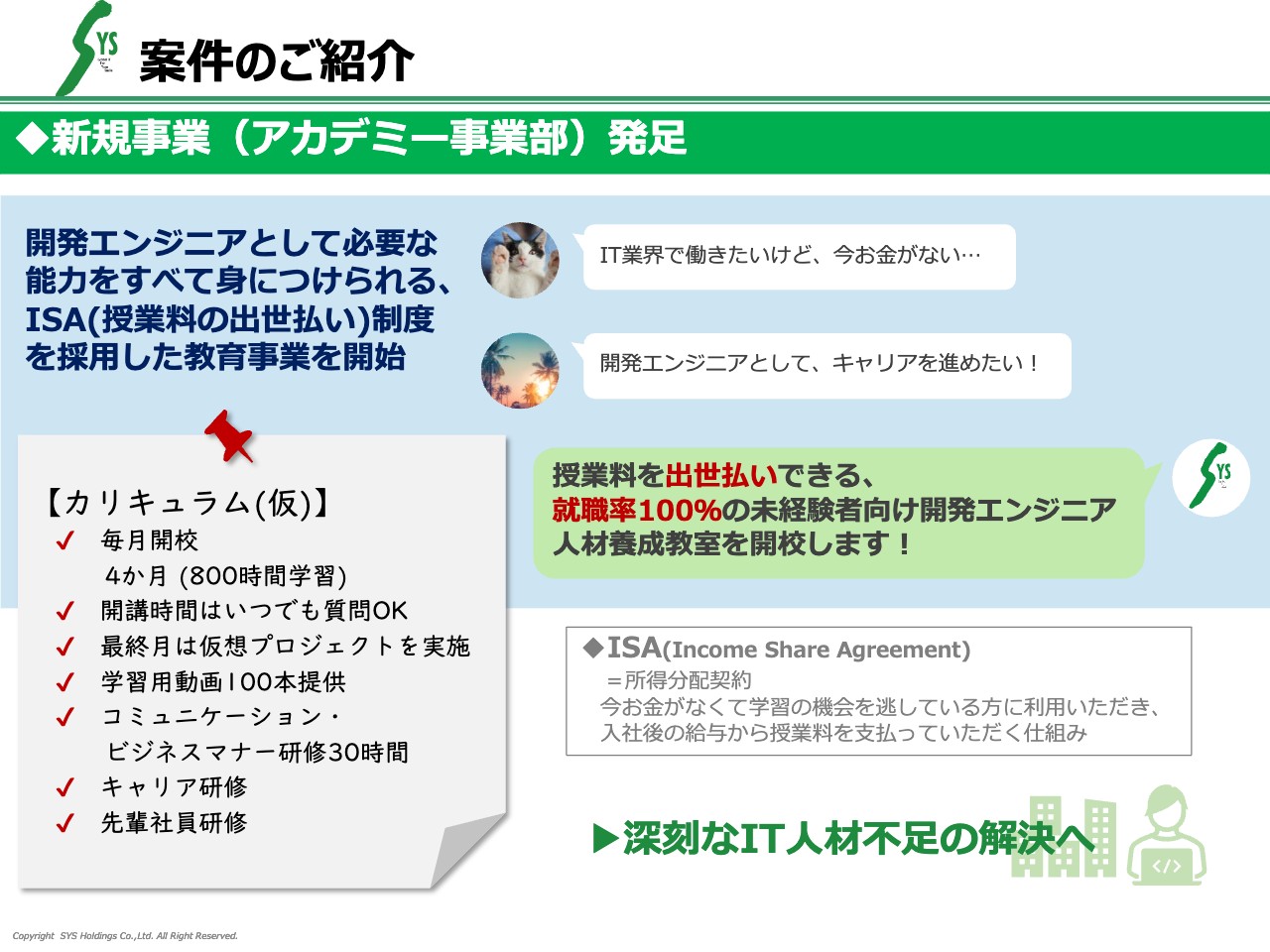

案件のご紹介 ◆新規事業(アカデミー事業部)発足

新規事業として、「IT道場」という、いわゆるISA制度を採用した教育事業を企画しています。我々の業界は深刻なIT技術者不足だと言われています。我々はもともと職業訓練校などを行ってきており、未経験者を育成してきたノウハウがあります。こちらのノウハウを活用して、IT分野に転職したい方に4ヶ月の教育を受けていただきます。

就職できなかったら授業料はいただきませんが、就職できたら給料の10パーセントを、40万円になるまでいただきます。他の学校と比べれば授業内容も充実しており、投資額も非常にお値打ち価格となっています。我々のグループや業界に、1人でも多くの優秀な技術者を輩出していきたいと思います。

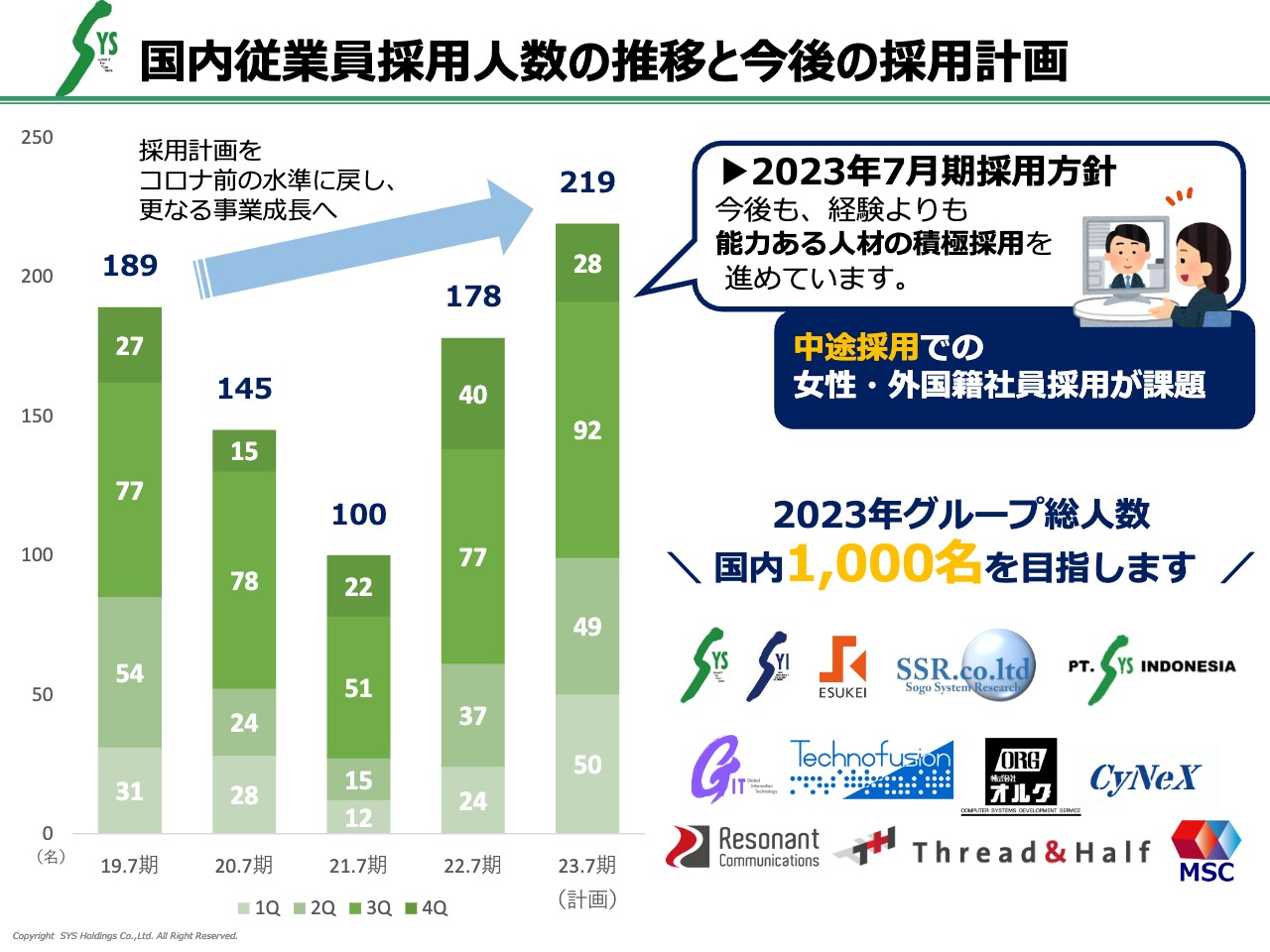

国内従業員採用人数の推移と今後の採用計画

国内従業員採用人数です。今期は、過去最大の219名を目指しています。すでにグループで1,000名の従業員がいますが、今年は国内のみで1,000名を超えるのを目標にしています。

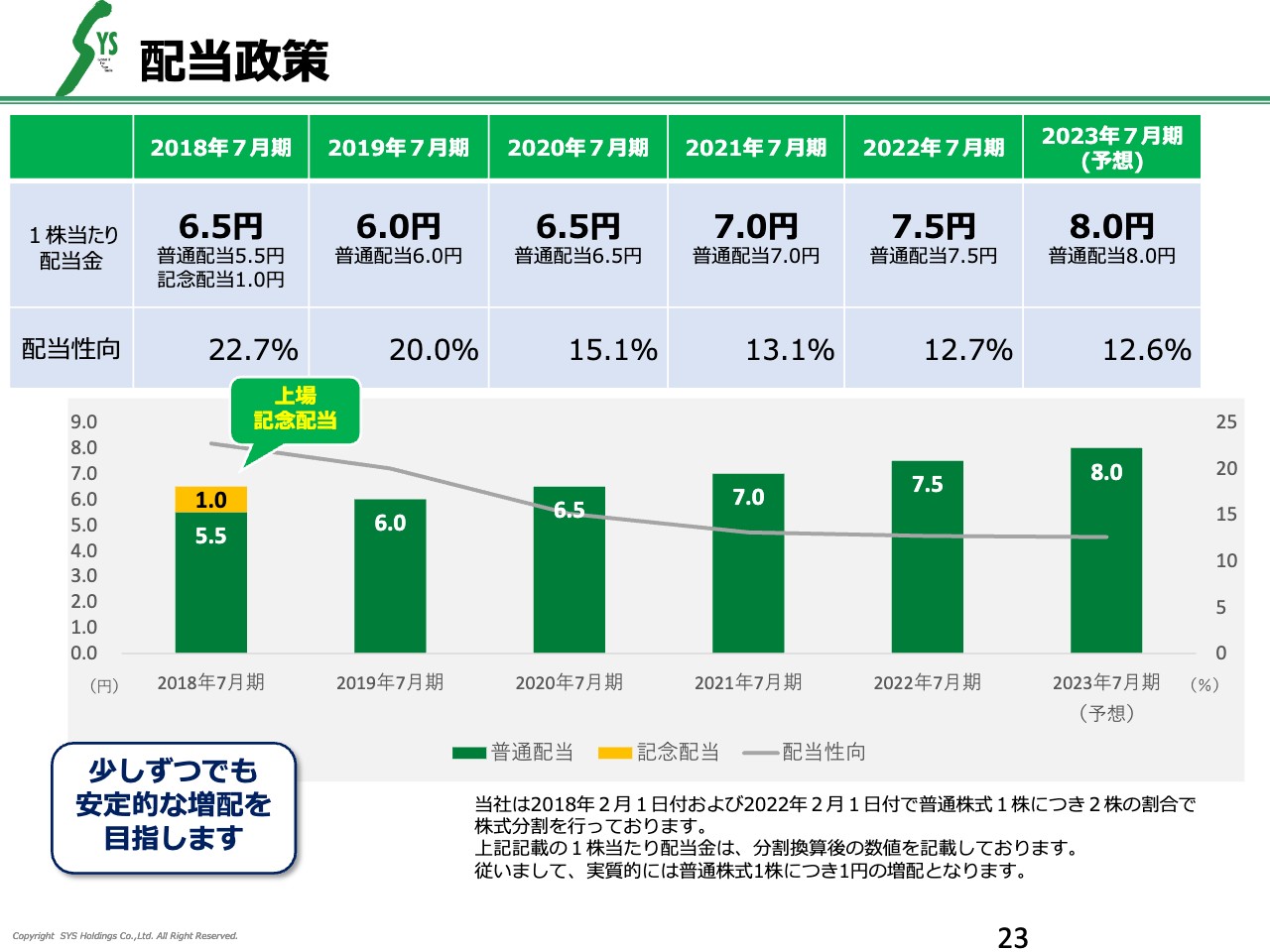

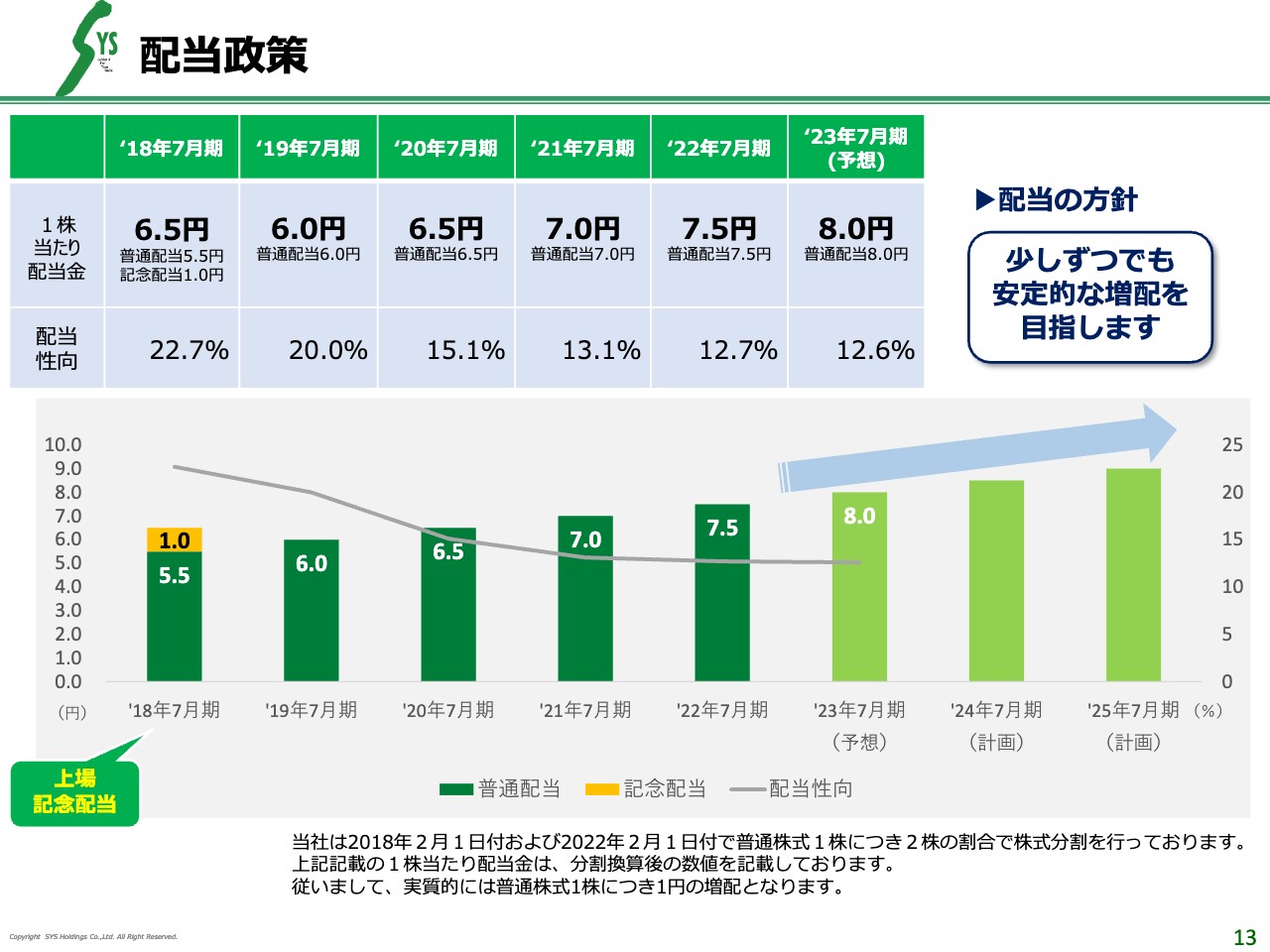

配当政策

2023年7月期は、1株あたり8円の配当予想をしています。少しずつでも、安定的な増配を目指していきます。

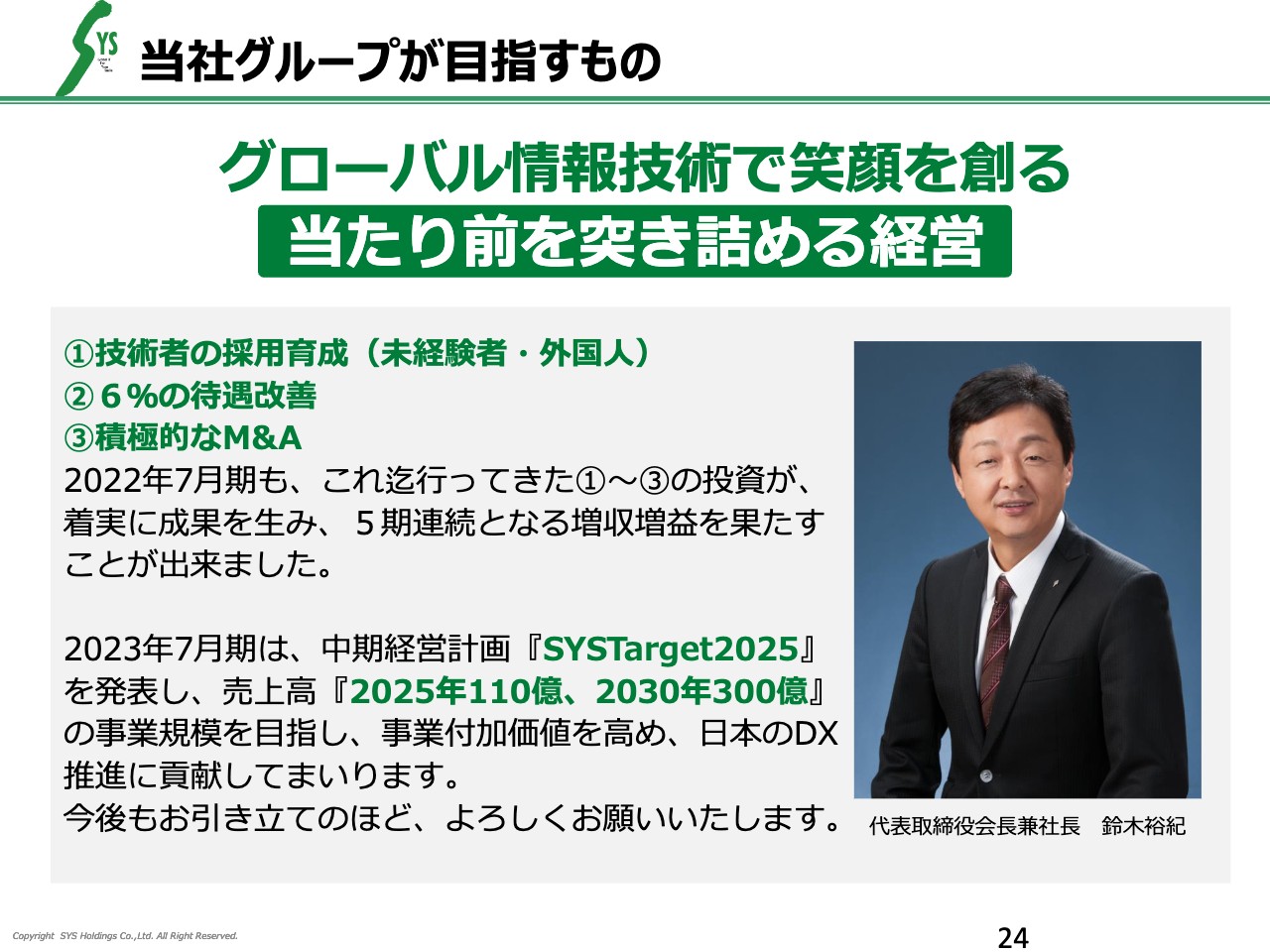

当社グループが目指すもの

今期も、未経験者や外国人技術者の採用育成をしっかり行っていきます。そして6パーセントの待遇改善や積極的なM&Aを行います。また、今期は中期経営計画「SYSTarget2025」を初めて発表し、売上高は「2025年110億、2030年300億」を目指し、事業規模を拡大していきます。

事業付加価値を高めて、日本のDX推進に貢献していきます。今後ともお引き立てのほど、よろしくお願いします。

中期経営計画「SYSTarget2025」

SYSホールディングスでは、「SYSTarget2025」と題して、初めて中期経営計画を発表します。よろしくお願いします。

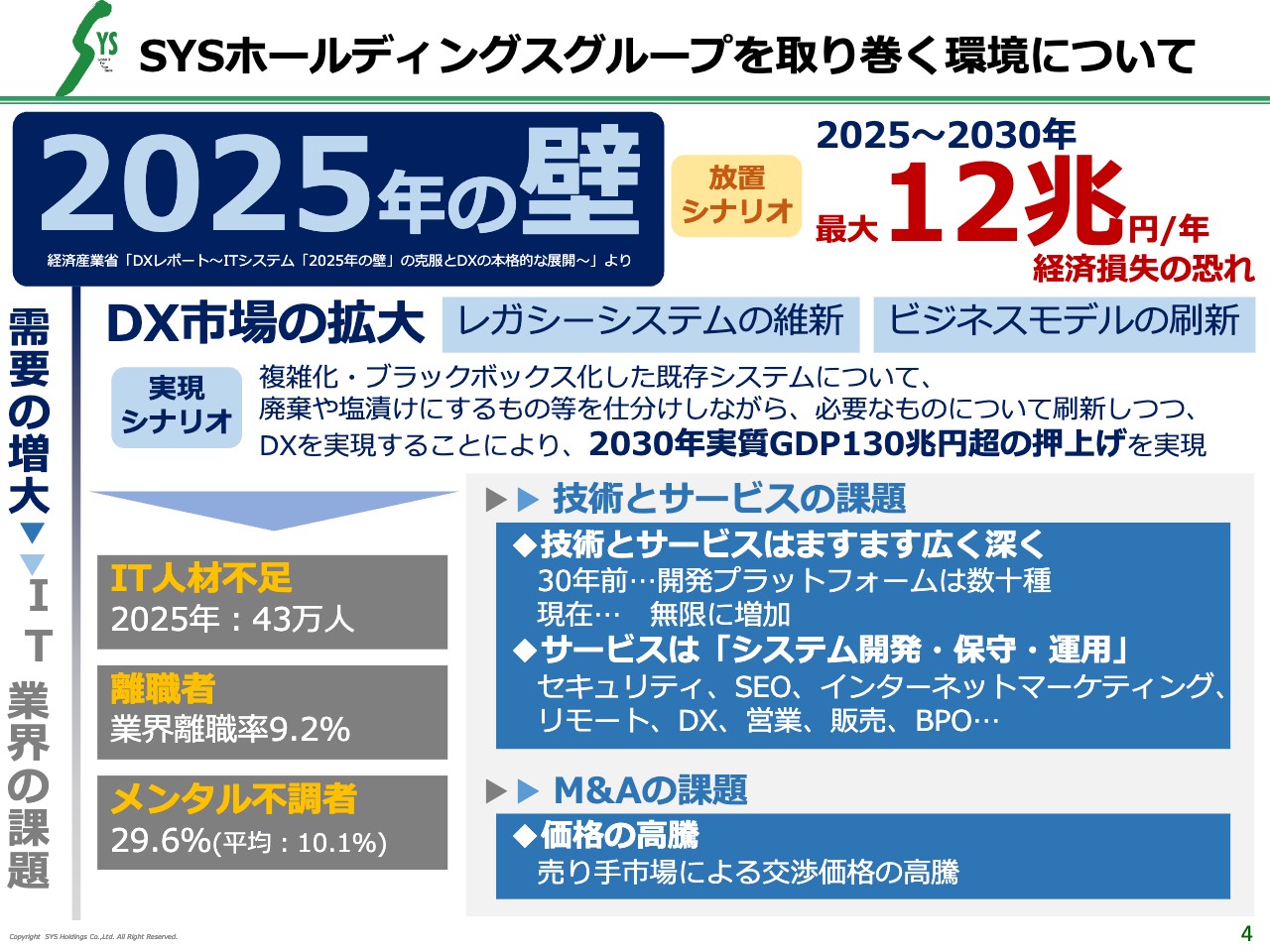

SYSホールディングスグループを取り巻く環境について

経済産業省が提唱している「2025年の壁」という課題があります。レガシーシステムの維新やビジネスモデルの刷新ができなければ、最大で12兆円の経済損失の恐れがあるということです。逆にうまくいけば、2030年には実質GDP130兆円の押し上げを実現できると言われています。

我々の業界の課題として、2025年には43万人の技術者が不足すると予想されています。離職率も9.2パーセントと非常に高いのが現状です。メンタル不調者も29.6パーセントとなっており、離職者とメンタル不調者をどのようになくし、どのようにIT人材を増やしていくかが課題です。

技術とサービスの課題もあります。技術とサービスは、ますます広く深くなっていきます。M&Aや業界の再編は中小企業でも起こっていますが、最近は価格が非常に高騰しています。このようなところが我々の経営環境を取り巻く課題だと考えています。

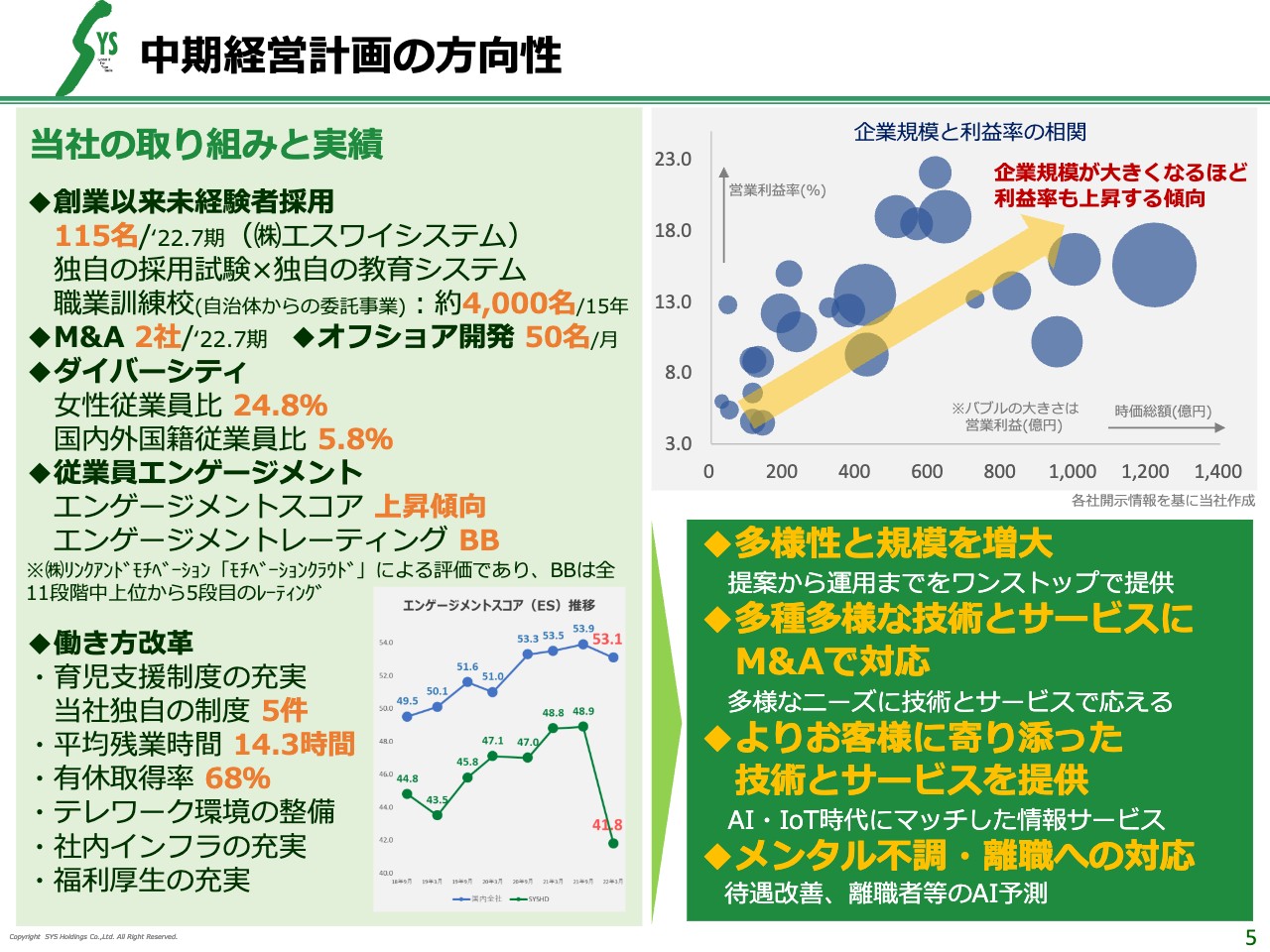

中期経営計画の方向性

中期経営計画の方向性です。業界の利益率は、規模に応じて上がっていきます。規模がなければ稼げないということです。そのような環境の中で、我々は一貫して多様性と規模を拡大してきました。この先も規模を追求していきます。

また多種多様な技術とサービスに、M&Aで対応してきました。私が業界に入った頃は、開発言語は10数個くらいしかありませんでしたが、今は数え切れないくらいあります。このようなものは1社で対応するには無理だと考え、事業会社を増やしてきました。

これからもさまざまな技術とサービスに対応するには1社では難しいと考えているため、M&Aで社数も規模も増やし、よりお客さまに寄り添った技術とサービスを提供していこうと考えています。在宅勤務も大いにけっこうです。作るところは在宅でよいと思います。ただし、お客さまの要求要望を現場で叶えていくというところをないがしろにすると、情報サービス業は成り立たないと考えています。

我々はこのようなところを大切にしたいと考えています。メンタル不調や離職者への対応については、待遇改善や離職者などのAI予測をしながら、中期経営計画を実行していきたいと思っています。

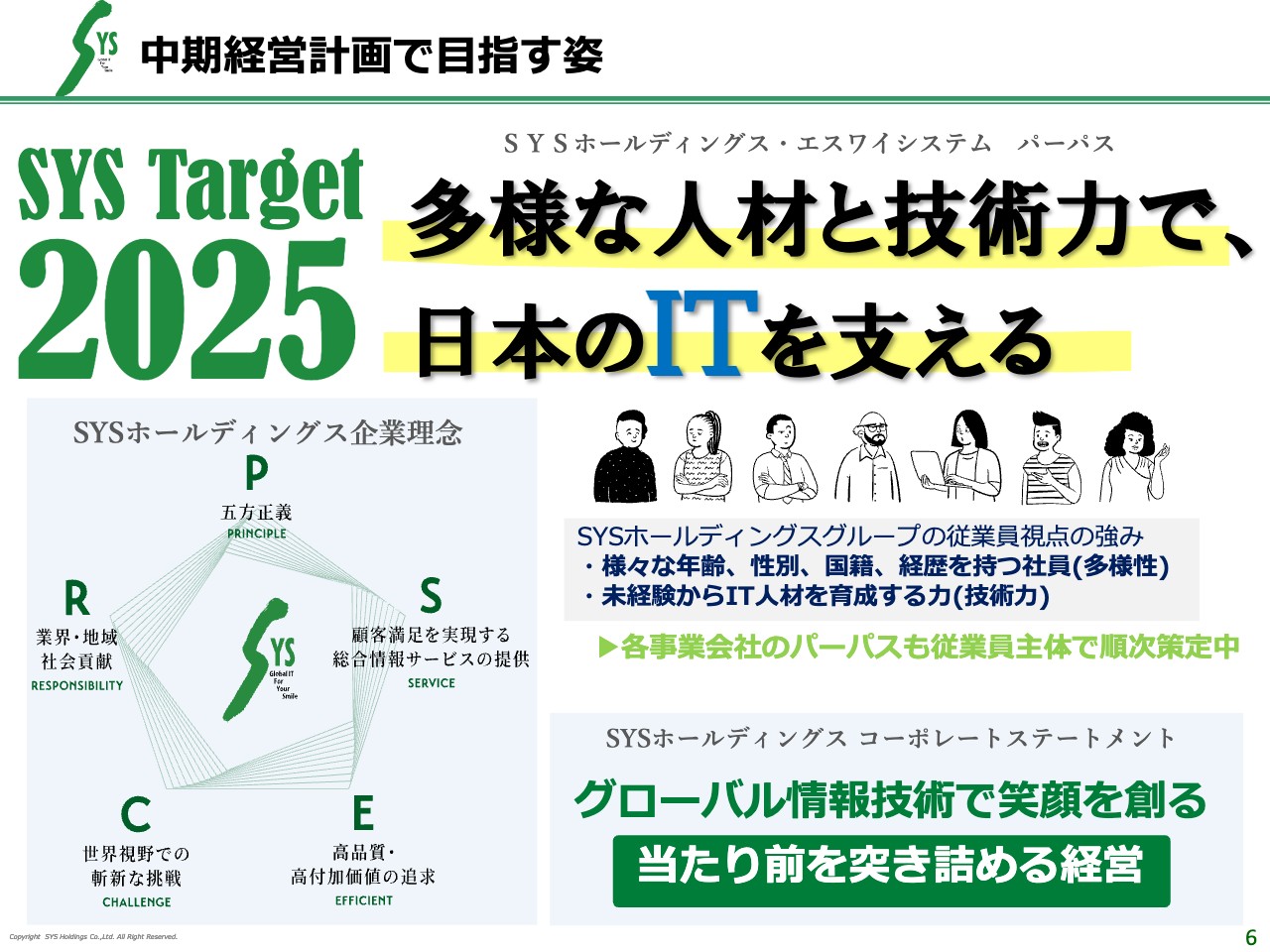

中期経営計画で目指す姿

当社では、企業理念を言えない従業員はいません。全従業員に企業理念が浸透しており、これを企業活動の根底として活動してきました。そしてコーポレートステートメント、「グローバル情報技術で笑顔を創る」と「当たり前を突き詰める経営」をベースに持っています。

そして今回、我々の会社で働く意義を従業員全員で考えてもらい、パーパスを「多様な人材と技術力で、日本のITを支える」としました。

当社グループの社員は、さまざまな年齢、性別、国籍、経歴で構成されていますので、未経験からIT人材を育成する技術力がございます。各事業会社のパーパスも、従業員主体で策定中です。

中期経営計画における基本戦略

我々は基幹システムの総合サポートを主な事業としてきました。この事業では、多様性と規模の増大による利益の追求を図り、そしてお客さまに寄り添った技術とサービスの提供を行います。

我々独自の、未経験から育成していくための人材採用システムや教育システムと、付加価値のあるM&Aにより、企業の集合体でこの事業を完遂し発展させていこうと考えています。

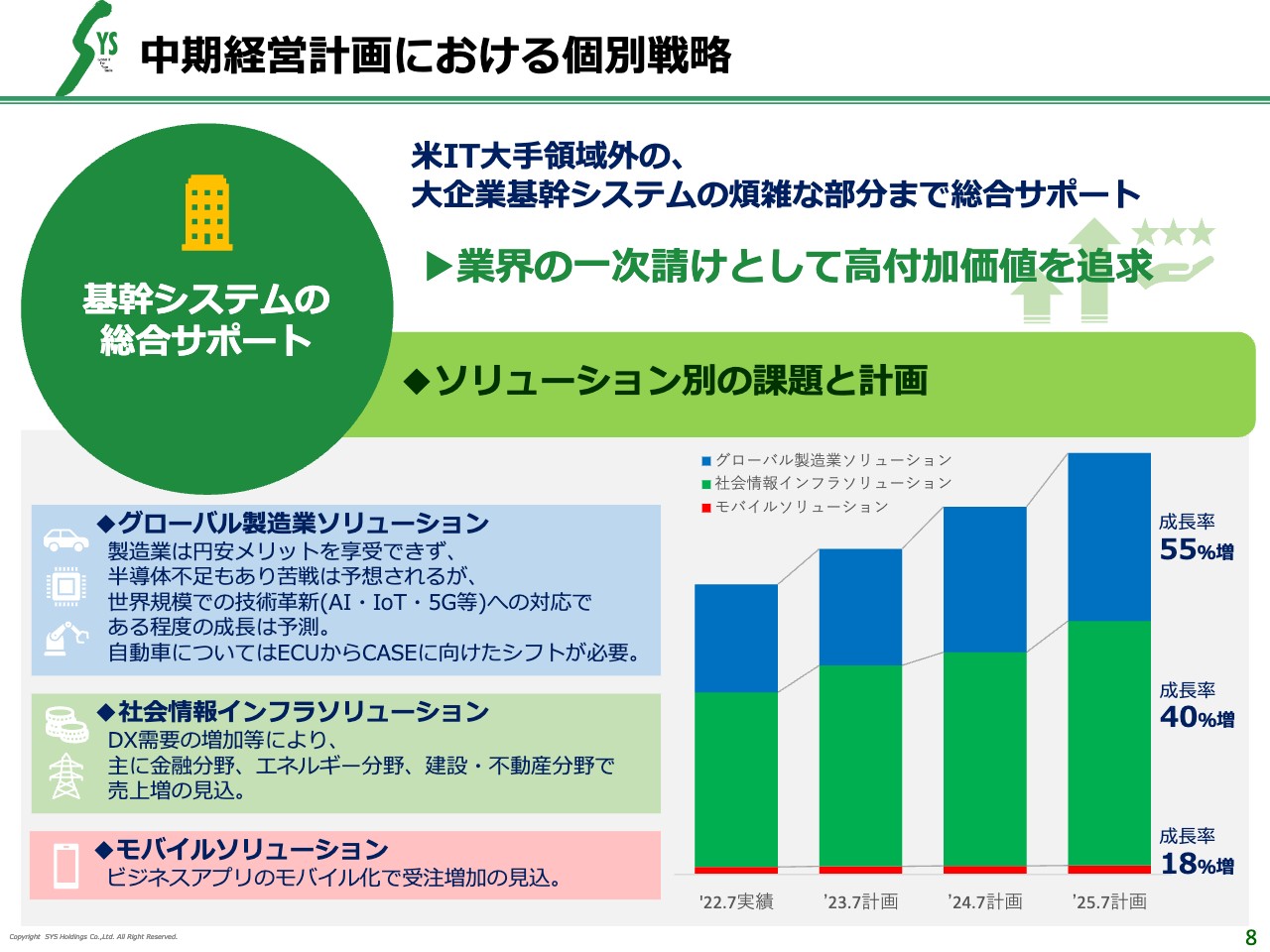

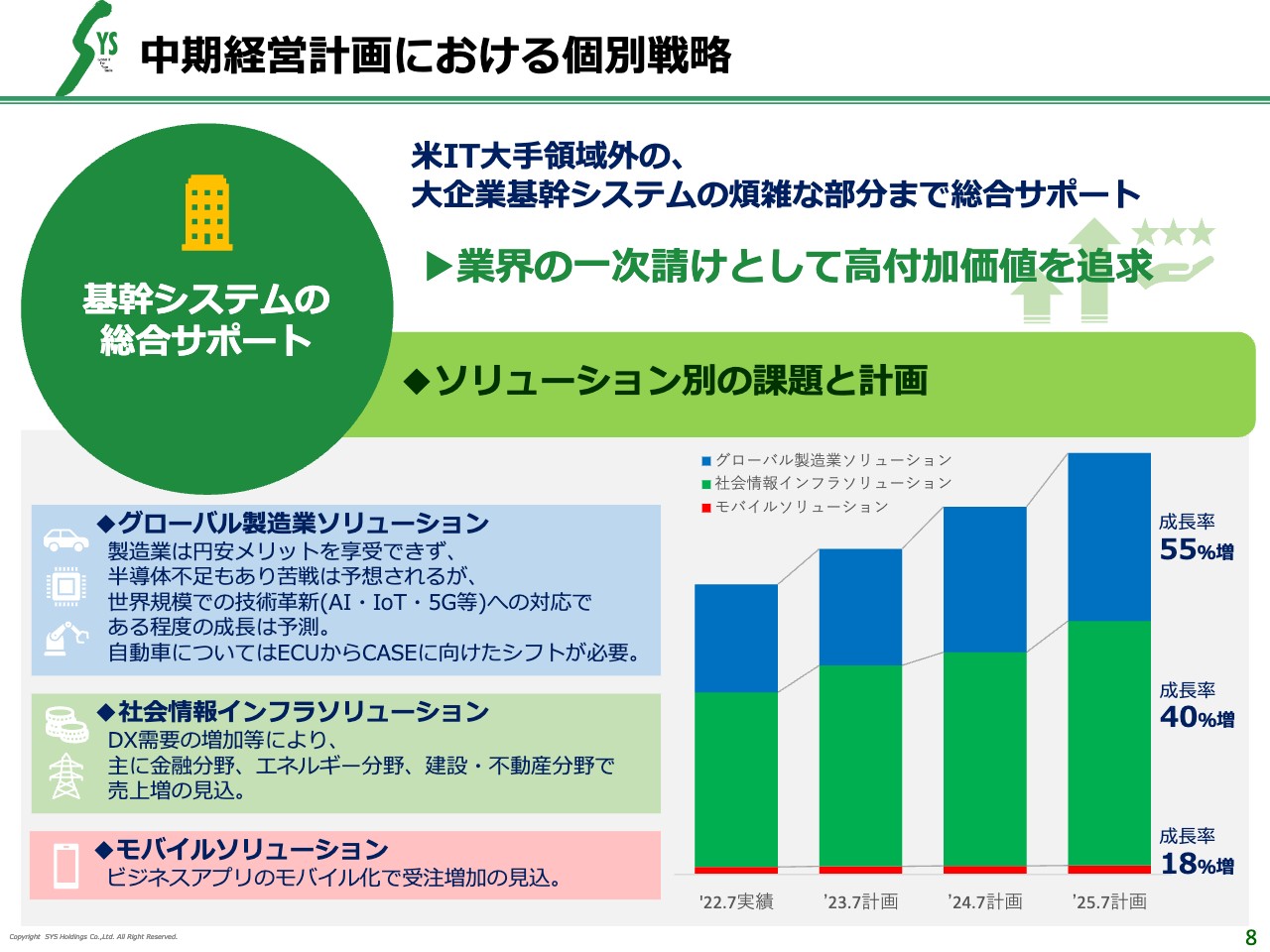

中期経営計画における個別戦略

中期経営計画における個別戦略についてです。みなさまご存じのように、基本的に我々の業界は、「Salesforce」「Amazon Web Services」「Microsoft Windows」「Microsoft Office」といったように、主要なものはすべてアメリカの企業におさえられています。日本固有のものは、どんどん少なくなっていますので、この分野で当社が戦っていくのは無理だと私は考えています。

しかし、企業個別のソリューションというのは製品だけではありません。製品をどのようにフィットさせるか、どう連携させるか、また、個別のシステム施策もあります。これまで我々はそのような全般的な部分を供給できるようにしてきましたし、今後もそうしていきます。

そして、売上の半分以上を海外で創出するような大企業の製造業者への、いわゆるグローバル製造業ソリューションや、社会基盤を支えるお客さまへの社会情報インフラソリューション、さらに、これから大きく伸びるであろうモバイルソリューション、これら3つの分野でそれぞれ成長していきたいと考えています。

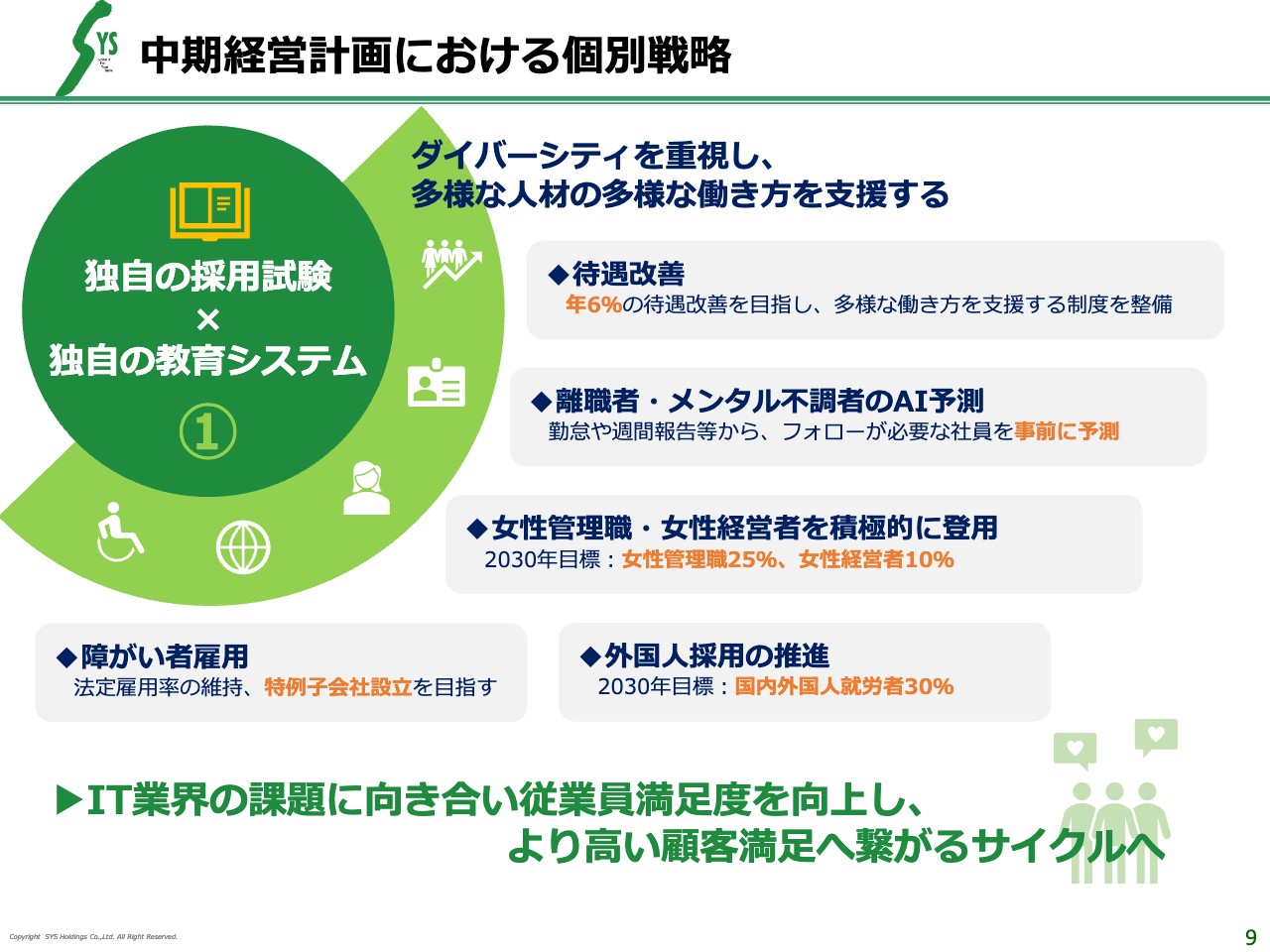

中期経営計画における個別戦略

中期経営計画における個別戦略についてです。独自の採用試験や教育システムによって、待遇改善や離職者およびメンタル不調者の対応、女性管理職や女性経営者の積極的な登用、障がい者雇用や外国人採用の推進を図ります。また、外国人採用については、2030年に国内外外国人就労者3割を目標にしています。より高いレベルの顧客満足につながるサイクルへ持っていきたいと考えています。

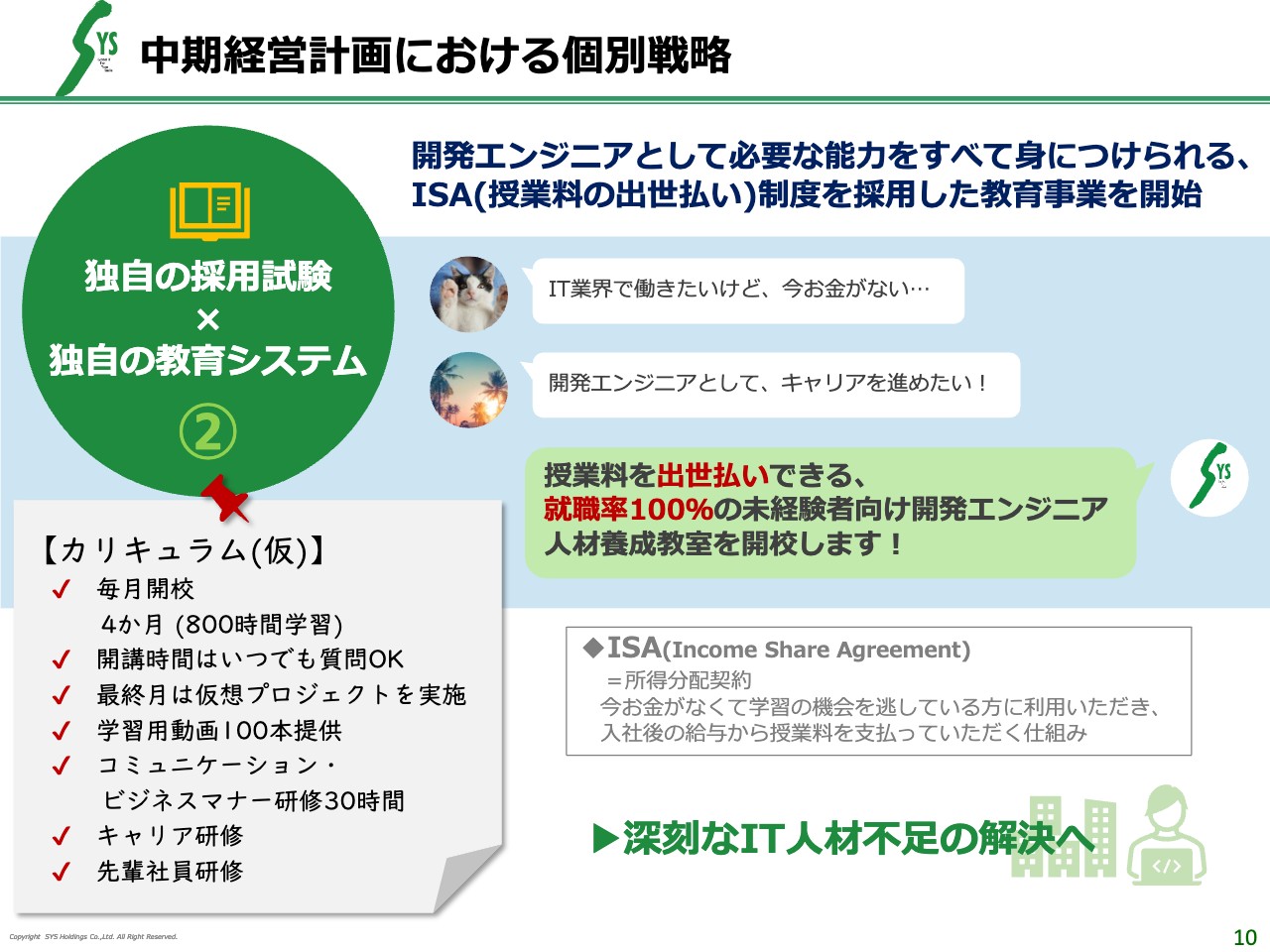

中期経営計画における個別戦略

「IT道場」という、ISA制度を採用した教育事業を開始します。IT業界で働きたいと思っている人でも、授業料を払って3ヶ月や4ヶ月スクールに通うのは、なかなか難しいと思います。そこで我々は、100パーセント就職できるような、未経験者向け開発エンジニア人材養成教室を作りたいと思っています。

もし就職できなければ1円もいただかず、就職した場合は就職した分の給料の10パーセントを、40万円を上限にいただくという学校を作ります。これによって、我々のグループもさらにさまざまな経験を持つ多様な人材を取り込み、そして、業界にも人材を送っていきたいと考えています。

中期経営計画における個別戦略

現在11社ある事業会社を、2030年には30社にしていく計画です。最終的には50社にしていきたいと考えています。50社という数字には理由があります。小学生のころ、私の学校は1クラス50人でした。したがって50社ならそれぞれの会社の性格、特徴なんかをきちんとわかった上で連携していけるだろうと考えています。

100社や200社ですと、そのような理解の上での連携は難しいため、まずは30社から、次に50社を目指していきます。やはり1社の時よりも、さまざまなものがワンストップでお客さまに提供できるようになってきています。

今後もBPOやハードウエア制作など、我々で手掛けられる事業分野をさまざまに増やして、お客さまに情報サービスを提供していきたいと考えています。

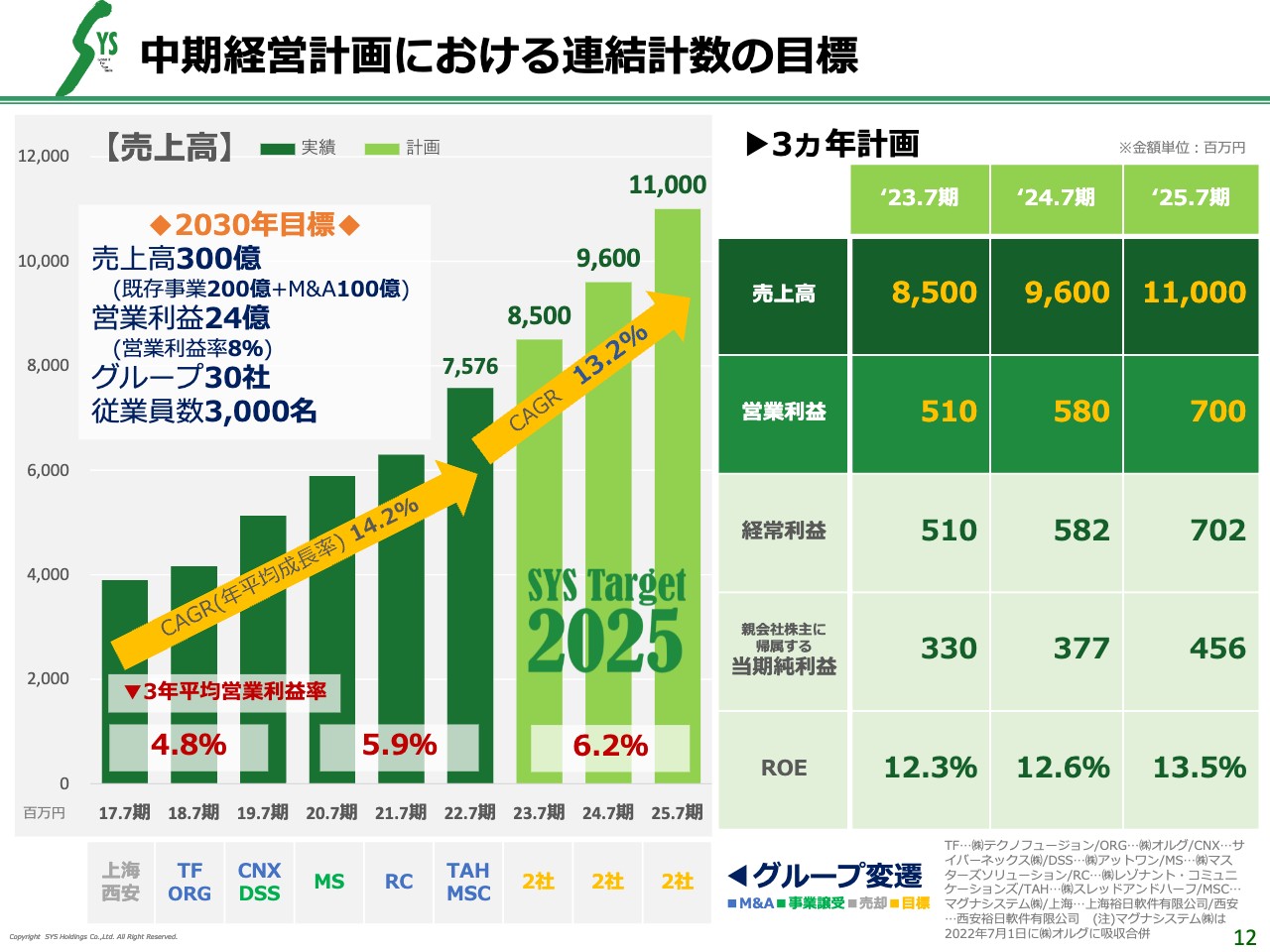

中期経営計画における連結計数の目標

売上目標として、2023年7月期においては売上高85億円、2024年7月は96億円、2025年7月には110億円を計画しています。また、営業利益率は6.2パーセントくらいを計画しています。上場以来、年平均成長率14.2パーセントくらいで成長してきたのに対し、この計画は13.2パーセントですので、決して無理な計画ではないと考えています。

そして、2030年は売上高300億円、営業利益24億円、グループ会社30社3,000名を目指して成長していきたいと考えています。

配当政策

配当政策については、これまでもわずかではありますが着実に増配をしてきました。今後も安定した増配を目指していきます。以上が、SYSホールディングスの中期経営計画「SYS Taget 2025」です。ありがとうございました。

質疑応答:「SYS ERP Cloud」の販売計画について

質問者:「SYS ERP Cloud」について、半年前も「9件の販売計画で、5件を受注できている」とのお話でしたが、そこから進んでいません。うまくいかない理由を分析していましたら教えてください。

鈴木:商談はあるのですが、多くの方が現状の基幹システムを5年から8年くらい使っています。販売し始めた時は、たまたまみなさまが現状のシステムに移行する前から準備していたため、たくさん売ることができ、「このペースで販売していけるだろう」と思っていましたが、今抱えている商談は先のものばかりになっています。

また、我々のターゲットは建設業と踏んでいましたが、建設業では土木や設備、電気工事などを下請けに出しています。実は、我々が狙っている原価管理の促進を提案すべき業種は建設業にはなく、電気工事など設備業や、土木業のほうにあるということがわかってきました。ターゲットの選定に誤りがあったため再選定しているところです。

我々がM&Aした会社は「SYS ERP Cloud」を導入するため、すぐに連携することができるのですが、同じくITや土木、電気工事の会社をM&Aしていった会社に、かなり需要があることがわかりました。今後はそのようなところに一生懸命に営業し、販売実績を積み重ねていきたいと考えています。

質問者:確か御社の内部で開発していたものが売れるというお話でもあったため、商品性が陳腐化するということではなく、タイミングやターゲットのズレなどの問題であるという理解でよろしいでしょうか?

鈴木:そのとおりです。がんばって販売していきます。

質疑応答:外国人の採用について

質問者:外国人の採用について、今期の計画は74名で、一番多かった年よりも少し多いくらいかと思います。政府が新型コロナウイルスの水際対策で制限を行っていましたが、もうすぐ撤廃するお話も出てきています。

そのあたりを踏まえて、今年は74名からあまり増えない見通しなのか、あるいはもう少し増える可能性があることを考慮した見通しなのかを教えてください。来年以降、毎年どのくらいの推移を見据えて中長期の20パーセント、30パーセント成長を目指しているのかをお願いします。

後藤大祐氏(以下、後藤):2023年7月期の74名という計画については、現状の規制なども踏まえて保守的に積んでいる数字です。このラインは最低でも採用していけると考えています。今後さらなる規制緩和などが出てくれば、外国人社員の採用計画を上積みし、積極的な対応を行っていく予定です。

鈴木:補足しますと、例えば中国では半年くらい前から教育を行っています。本当はさらに多い採用計画にしたかったのですが、規制の問題や円安などで辞退が出ています。今後もそのあたりの影響を見越していますので、辞退を見込んで、母数としては多くの方に声をかけて準備していこうと考えています。

質疑応答:グローバル製造業ソリューションの見通しについて

質問者:今期の計画のうち、事業別の売上高の見通しについての質問です。グローバル製造業ソリューションの見通しは、7.6パーセント増とありますが、今年度は足元の円安ドル高がかなり進んでおり、製造業は輸出や海外での売上面で為替の影響があることも考えられます。

一方で、設備投資に関して、今年度は非常に活発な投資が予想されています。これは物への投資であって、ソフトウェアへの投資はそれほど強くないのかもしれませんが、それらの影響を見据えて7.6パーセント増の見通しなのでしょうか? それとも、円安の影響や設備投資が活発であることをあまり考慮しないで、この計画なのでしょうか?

後藤:7.6パーセント増という数字は、現状の当社のお客さまにヒアリングをかけて、今期1年間の開発計画を調査し、把握した上で立てているものです。当然、現在はこれ以上の復調傾向にありますので、この7.6パーセントは、保守的に見積もった数字としてご理解いただければと思います。

鈴木:少し付け加えますと、製造業のお客さまには、おおよそどのくらいの開発体制で進めていくかの計画があり、ほとんどそこから外れません。ただし、景気が悪くなってくると、下期で大きく落とす場合もありますが、基本的には年度の人員計画などが決まっており、その枠の中でこのくらい発注があるという想定です。

そのため、概ね予想しやすいと思います。したがって、足元の状況で数字がより伸びていくかというと、我々は保守的に考えており、このような数字になっています。

質疑応答:社会情報インフラソリューションの見通しについて

質問者:社会情報インフラソリューションについて、電力と金融を合わせた売上高が今期は2割増という計画になっているかと思います。この計画に関して、為替が円安ドル高であることや、ピークと比較すると現在は下がってきたものの、1年前と比べてまだかなりの原油高であること、電力会社にとってはLNGも大きく上がっていることなど、資源関係が厳しい状況であると考えます。

それらの影響が、電力向け事業に対してマイナスに働かないかという懸念があります。それを踏まえて、計画が2割増であることについて、電力分野と金融分野それぞれ、もう少し具体的に教えてください。

鈴木:電力に関しては、現在3年計画、5年計画相当の仕事を行っています。そのため、突然これらの事業がなくなるとは、今のところ考えていません。もちろん、経営環境は悪いため、新たなものが起こってくるかと言うと、そのようには考えてはいませんが、もともと今は3年計画、5年計画の中の2023年7月期ですので、電力・エネルギー全般の事業がなくなるということは考えていません。

金融全般に関しては、すでにいただいている予定の中で積んでいるものです。それが中止になる可能性は、なきにしもあらずではありますが、今のところ、どの企業も「投資を行っていかなければならない」という強い意欲を持っています。したがって、我々としても、堅く見てこの程度の成長はあるだろうと考えています。

質疑応答:海外や為替の変化について

質問者:中期経営計画を考えるにあたり、海外の状況や為替など、諸々変わってきていると思いますが、半年前や1年前と比較して変化を実感する部分はありますか? IT系の会社は好調に見えますが、以前より楽観視しなくなった部分などがあれば教えてください。

鈴木:日本経済全体は、やはり厳しい状況にあると以前から思っています。円安の問題や、いわゆる「失われた30年」が「失われた40年」になるのではないかという懸念です。結局、日本は1989年からだいたい10パーセントくらいしか伸びていません。一方、韓国は2倍、アメリカは4倍、中国は30倍の成長を遂げています。

製造業や金融業に関しては、経営者の方と話をすると、リーマンショックの時にいろいろな投資が止まったことが深刻に負け始めてきた要因だと感じています。例えば半導体や液晶、家電などです。金融業も、モバイルなどさまざまなものに投資していかないと勝てない時代に入ってきています。

日本全体としては厳しい状況でも、当社は2030年くらいまで今の状況が続くのではないかと考えています。レガシーシステムの維新だけで、我々の業界で今持っているパワーでは足りないくらいの仕事があるためです。ここはけっこう強気に考えています。

質疑応答:事業別売上の構造変化について

質問者:今期のソリューション別の売上予想で、社会情報インフラソリューションが非常に伸びています。しかし、中期経営計画資料で3年間の推移を見ると、グローバル製造業ソリューションのほうが高い成長率との予想です。来期、再来期以降は、どのような構造変化があるとお考えでしょうか?

鈴木:自動車や鉄鋼などの状況はこれまでと変わらない一方、販促メーカーとの取引はかなり伸びてくると予想し、その部分のウエイトが大きくなっています。販促費に関しては、発展が予想されるeコマースなどへの投資が加速しています。日本の販促メーカーは、アジア市場でまだ非常に強いシェアを持つため、我々もついていこうと考えています。そのような部分を予想に反映しているとご理解をいただければと思います。

新着ログ

「情報・通信業」のログ